Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#A0BVU9

© boersengefluester.de | Redaktion

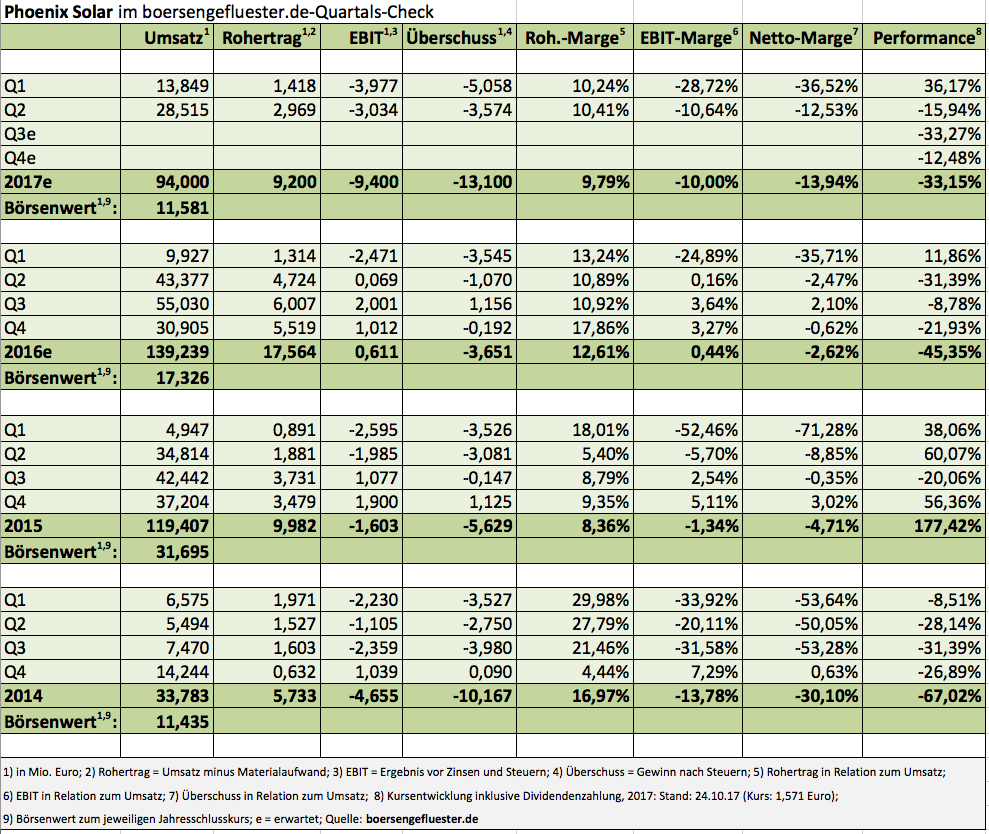

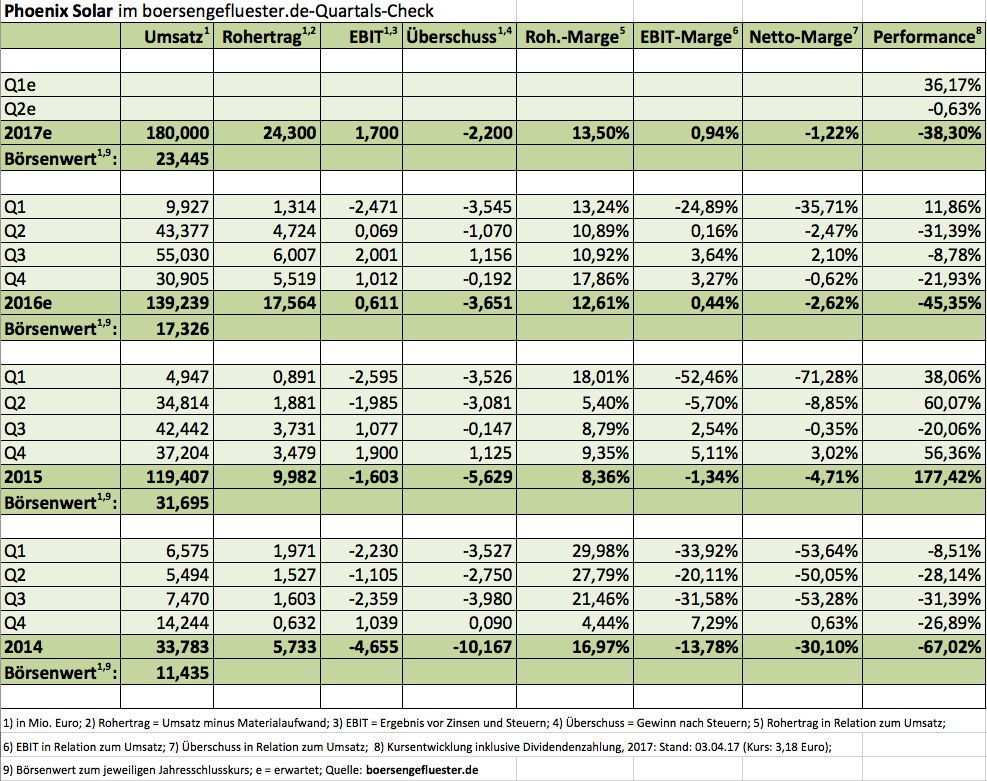

Vor rund fünf Jahren rettete der radikale Sanierungskurs des damaligen Vorstandschefs Bernd Köhler Phoenix Solar vermutlich vor dem Untergang. Die andere Seite der Geschichte ist allerdings, dass das Photovoltaiksystemhaus vermutlich noch heute unter dem rigiden Sparkurs von damals leidet und – insbesondere was den Vertrieb angeht – einfach zu wenig Pferdestärken auf die Straße bringt. Gepaart mit einer ohnehin überschaubaren Größe, führten Verzögerungen bei der Auftragsvergabe oder allgemeine Branchenunsicherheiten bei Phoenix Solar regelmäßig für veritable Schockwellen. So muss das Unternehmen aus Sulzemoos jetzt erneut die Prognosen für 2017 senken und stellt nur noch Erlöse zwischen 90 und 110 Mio. Euro sowie einen operativen Verlust in einer Bandbreite von 8 bis 10 Mio. Euro in Aussicht. Angesichts des stark negativen Finanzergebnisses könnte das nach Auffassung von boersengefluester.de zu einem Fehlbetrag von gut 13 Mio. Euro führen – eine echte Bewährungsprobe für Phoenix Solar.

Zum Vergleich: Ins Jahr gestartet war die Gesellschaft mit Erlöszielen zwischen 160 und 190 Mio. Euro und einer Erwartung an das Ergebnis vor Zinsen und Steuern (EBIT) zwischen plus 1,0 und plus 3,0 Mio. Euro. Anfang August folgte dann der erste Schnitt in Form einer neuen Umsatzvorschau von 140 bis 170 Mio. Euro und einem EBIT-Korridor, der sich von minus 2,0 bis plus 1,0 Mio. Euro erstreckte. Zwischen dem Status Quo und der ursprünglichen Planung liegen mittlerweile also Welten. Als Hauptgründe für die neuerliche Abweichung nennt Phoenix Solar „verspäteten Auftragseingang und Unsicherheiten im US-Markt wegen Auseinandersetzungen um neue Schutzzölle“. Nun: Angedeutet hatten sich die schlechten Meldungen bereits über viele Monate im Aktienkurs. Bleibt die Frage, ob sich die Notiz wieder berappeln kann. Auf eine vielleicht optimistischere Prognose für 2018 kann das Management nur sehr bedingt setzen. Nach den Erfahrungen von 2017 werden die Investoren zunächst einmal wohl nur auf Sicht – also von Quartal zu Quartal – fahren. Nicht gerade ins Schaufenster gehört – mit einem negativen Eigenkapital – außerdem die Bilanz von Phoenix Solar.

So gesehen fällt es derzeit schwer, positive Treiber für den Aktienkurs zu finden – selbst wenn die Marktkapitalisierung nur noch mickrige 11,6 Mio. Euro beträgt. Auch mit viel gutem Willen: Derzeit machen Anleger wohl besser einen Bogen um den Micro Cap.

Zum Vergleich: Ins Jahr gestartet war die Gesellschaft mit Erlöszielen zwischen 160 und 190 Mio. Euro und einer Erwartung an das Ergebnis vor Zinsen und Steuern (EBIT) zwischen plus 1,0 und plus 3,0 Mio. Euro. Anfang August folgte dann der erste Schnitt in Form einer neuen Umsatzvorschau von 140 bis 170 Mio. Euro und einem EBIT-Korridor, der sich von minus 2,0 bis plus 1,0 Mio. Euro erstreckte. Zwischen dem Status Quo und der ursprünglichen Planung liegen mittlerweile also Welten. Als Hauptgründe für die neuerliche Abweichung nennt Phoenix Solar „verspäteten Auftragseingang und Unsicherheiten im US-Markt wegen Auseinandersetzungen um neue Schutzzölle“. Nun: Angedeutet hatten sich die schlechten Meldungen bereits über viele Monate im Aktienkurs. Bleibt die Frage, ob sich die Notiz wieder berappeln kann. Auf eine vielleicht optimistischere Prognose für 2018 kann das Management nur sehr bedingt setzen. Nach den Erfahrungen von 2017 werden die Investoren zunächst einmal wohl nur auf Sicht – also von Quartal zu Quartal – fahren. Nicht gerade ins Schaufenster gehört – mit einem negativen Eigenkapital – außerdem die Bilanz von Phoenix Solar.

So gesehen fällt es derzeit schwer, positive Treiber für den Aktienkurs zu finden – selbst wenn die Marktkapitalisierung nur noch mickrige 11,6 Mio. Euro beträgt. Auch mit viel gutem Willen: Derzeit machen Anleger wohl besser einen Bogen um den Micro Cap.

Phoenix Solar

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Phoenix Solar | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0BVU9 | DE000A0BVU93 | AG | 0,82 Mio € | 18.11.2004 | Verkaufen (Insolvenz) | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

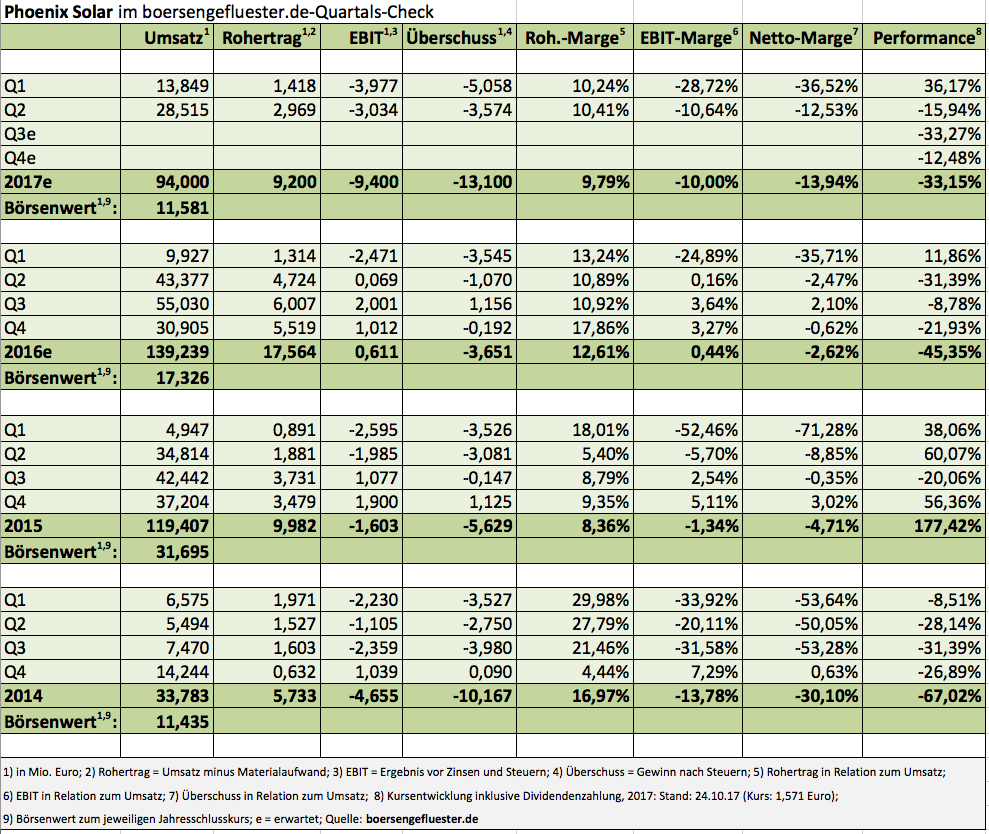

Es ist schon bitter: Da war die Aktie von Phoenix Solar so gut ins Jahr gestartet – und jetzt kommt es doch wieder knüppeldick. Eine saftige Gewinnwarnung für 2017 drückte die ohnhin schwächelnde Notiz des Photovoltaiksystemhauses nochmals Richtung Süden, so dass der Small Cap nun wieder unter das Niveau vom Jahresanfang gerutscht ist. Quasi: Zurück auf Los. Dabei lag das Papier Ende Februar in der Spitze noch um mehr als ein Drittel vorn. „Dass neue Aufträge später als geplant erteilt wurden, hat unsere Ergebnisse im ersten Halbjahr 2017 und unsere Prognosen beeinträchtigt, und wir können mit dieser Entwicklung längst nicht zufrieden sein. Statt eines positiven EBIT zeigen wir operative Verluste“, analysiert Tim P. Ryan, der Vorstandsvorsitzende von Phoenix Solar. Zwar weist Ryan im gleichen Atemzug darauf hin, dass die Gesellschaft aus Sulzemoos in Vertrieb und Ingenieure investiert hat und er zuversichtlich ist, dass sich diese Ausgaben bald auszahlen. Doch das verhallt momentan an der Börse. Wieder einmal münden verschobene Aufträge für das im Projektgeschäft tätige Unternehmen direkt in einer saftigen Gewinnwarnung.

So geht der Vorstand für 2017 nun von Erlösen zwischen 140 bis 170 Mio. Euro aus – nach zuvor 160 bis 190 Mio. Euro. Beim Ergebnis vor Zinsen und Steuern (EBIT) erstreckt sich die neue Bandbreite von minus 2 bis plus 1 Mio. Euro. Zuvor lag die Messlatte für das Betriebsergebnis zwischen 1 und 3 Mio. Euro. Dabei ist Phoenix Solar finanziell ohnehin nicht auf Rosen gebettet. Die liquiden Mittel schrumpften seit Jahresbeginn von 9,39 auf 3,17 Mio. Euro – bei Finanzverbindlichkeiten von fast 37 Mio. Euro. „Weitere Verzögerungen bei Vertragsabschlüssen oder im weiteren Verlauf von Projekten können neue Herausforderungen für das Liquiditätsmanagement nach sich ziehen“, heißt es im aktuellen Zwischenbericht. Das Eigenkapital auf Konzernebene ist mit minus 22,31 Mio. Euro markant tiefer ins rote Terrain gedriftet. Zwar weist das Unternehmen regelmäßig darauf hin, dass ein negatives Konzerneigenkapital „keine unmittelbare Gefahr für den Fortbestand“ darstellt.

So geht der Vorstand für 2017 nun von Erlösen zwischen 140 bis 170 Mio. Euro aus – nach zuvor 160 bis 190 Mio. Euro. Beim Ergebnis vor Zinsen und Steuern (EBIT) erstreckt sich die neue Bandbreite von minus 2 bis plus 1 Mio. Euro. Zuvor lag die Messlatte für das Betriebsergebnis zwischen 1 und 3 Mio. Euro. Dabei ist Phoenix Solar finanziell ohnehin nicht auf Rosen gebettet. Die liquiden Mittel schrumpften seit Jahresbeginn von 9,39 auf 3,17 Mio. Euro – bei Finanzverbindlichkeiten von fast 37 Mio. Euro. „Weitere Verzögerungen bei Vertragsabschlüssen oder im weiteren Verlauf von Projekten können neue Herausforderungen für das Liquiditätsmanagement nach sich ziehen“, heißt es im aktuellen Zwischenbericht. Das Eigenkapital auf Konzernebene ist mit minus 22,31 Mio. Euro markant tiefer ins rote Terrain gedriftet. Zwar weist das Unternehmen regelmäßig darauf hin, dass ein negatives Konzerneigenkapital „keine unmittelbare Gefahr für den Fortbestand“ darstellt.

Umgekehrt ist aber auch klar, dass die jetzige Situation alles andere als förderlich und eine bilanzielle Umstrukturierung nötig ist. „Wir diskutieren im Vorstand eine Reihe möglicher Optionen, wie wir die Finanzlage der Gesellschaft insgesamt stärken“, sagt Ryan. Doch die Situation ist verzwickt: Eine Barkapitalerhöhung lässt sich angesichts der Meldungslage kaum durchziehen. Hier ist also der Rat findiger Banker gefragt. Was tun als Aktionär? Nach einer knackigen Investmentstory hört sich Phoenix Solar momentan nicht an. Andererseits hat sich die auf Photovoltaik-Großkraftwerke spezialisierte Gesellschaft schon mehrfach als „Stehaufmännchen“ gezeigt. Und sofern die verschobenen Order tatsächlich in die Bücher kommen, es künftig mehr Planungssicherheit gibt und Phoenix Solar auf eine nachhaltige Profitabilität zusteuert, wäre die aktuelle Marktkapitalisierung von 17,1 Mio. Euro ohnehin ein Witz. Doch Vorsicht: Auch wenn boersengefluester.de das Management von Phoenix Solar sehr schätzt, es bleiben einfach viele Fragezeichen. Daher ist die im Prime Standard gelistete Aktie eine ziemlich riskante Wette – sogar auf dem aktuellen Niveau.

Foto: pixabay

Umgekehrt ist aber auch klar, dass die jetzige Situation alles andere als förderlich und eine bilanzielle Umstrukturierung nötig ist. „Wir diskutieren im Vorstand eine Reihe möglicher Optionen, wie wir die Finanzlage der Gesellschaft insgesamt stärken“, sagt Ryan. Doch die Situation ist verzwickt: Eine Barkapitalerhöhung lässt sich angesichts der Meldungslage kaum durchziehen. Hier ist also der Rat findiger Banker gefragt. Was tun als Aktionär? Nach einer knackigen Investmentstory hört sich Phoenix Solar momentan nicht an. Andererseits hat sich die auf Photovoltaik-Großkraftwerke spezialisierte Gesellschaft schon mehrfach als „Stehaufmännchen“ gezeigt. Und sofern die verschobenen Order tatsächlich in die Bücher kommen, es künftig mehr Planungssicherheit gibt und Phoenix Solar auf eine nachhaltige Profitabilität zusteuert, wäre die aktuelle Marktkapitalisierung von 17,1 Mio. Euro ohnehin ein Witz. Doch Vorsicht: Auch wenn boersengefluester.de das Management von Phoenix Solar sehr schätzt, es bleiben einfach viele Fragezeichen. Daher ist die im Prime Standard gelistete Aktie eine ziemlich riskante Wette – sogar auf dem aktuellen Niveau.

Foto: pixabay

So geht der Vorstand für 2017 nun von Erlösen zwischen 140 bis 170 Mio. Euro aus – nach zuvor 160 bis 190 Mio. Euro. Beim Ergebnis vor Zinsen und Steuern (EBIT) erstreckt sich die neue Bandbreite von minus 2 bis plus 1 Mio. Euro. Zuvor lag die Messlatte für das Betriebsergebnis zwischen 1 und 3 Mio. Euro. Dabei ist Phoenix Solar finanziell ohnehin nicht auf Rosen gebettet. Die liquiden Mittel schrumpften seit Jahresbeginn von 9,39 auf 3,17 Mio. Euro – bei Finanzverbindlichkeiten von fast 37 Mio. Euro. „Weitere Verzögerungen bei Vertragsabschlüssen oder im weiteren Verlauf von Projekten können neue Herausforderungen für das Liquiditätsmanagement nach sich ziehen“, heißt es im aktuellen Zwischenbericht. Das Eigenkapital auf Konzernebene ist mit minus 22,31 Mio. Euro markant tiefer ins rote Terrain gedriftet. Zwar weist das Unternehmen regelmäßig darauf hin, dass ein negatives Konzerneigenkapital „keine unmittelbare Gefahr für den Fortbestand“ darstellt.

So geht der Vorstand für 2017 nun von Erlösen zwischen 140 bis 170 Mio. Euro aus – nach zuvor 160 bis 190 Mio. Euro. Beim Ergebnis vor Zinsen und Steuern (EBIT) erstreckt sich die neue Bandbreite von minus 2 bis plus 1 Mio. Euro. Zuvor lag die Messlatte für das Betriebsergebnis zwischen 1 und 3 Mio. Euro. Dabei ist Phoenix Solar finanziell ohnehin nicht auf Rosen gebettet. Die liquiden Mittel schrumpften seit Jahresbeginn von 9,39 auf 3,17 Mio. Euro – bei Finanzverbindlichkeiten von fast 37 Mio. Euro. „Weitere Verzögerungen bei Vertragsabschlüssen oder im weiteren Verlauf von Projekten können neue Herausforderungen für das Liquiditätsmanagement nach sich ziehen“, heißt es im aktuellen Zwischenbericht. Das Eigenkapital auf Konzernebene ist mit minus 22,31 Mio. Euro markant tiefer ins rote Terrain gedriftet. Zwar weist das Unternehmen regelmäßig darauf hin, dass ein negatives Konzerneigenkapital „keine unmittelbare Gefahr für den Fortbestand“ darstellt.

Phoenix Solar

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Phoenix Solar | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0BVU9 | DE000A0BVU93 | AG | 0,82 Mio € | 18.11.2004 | Verkaufen (Insolvenz) | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

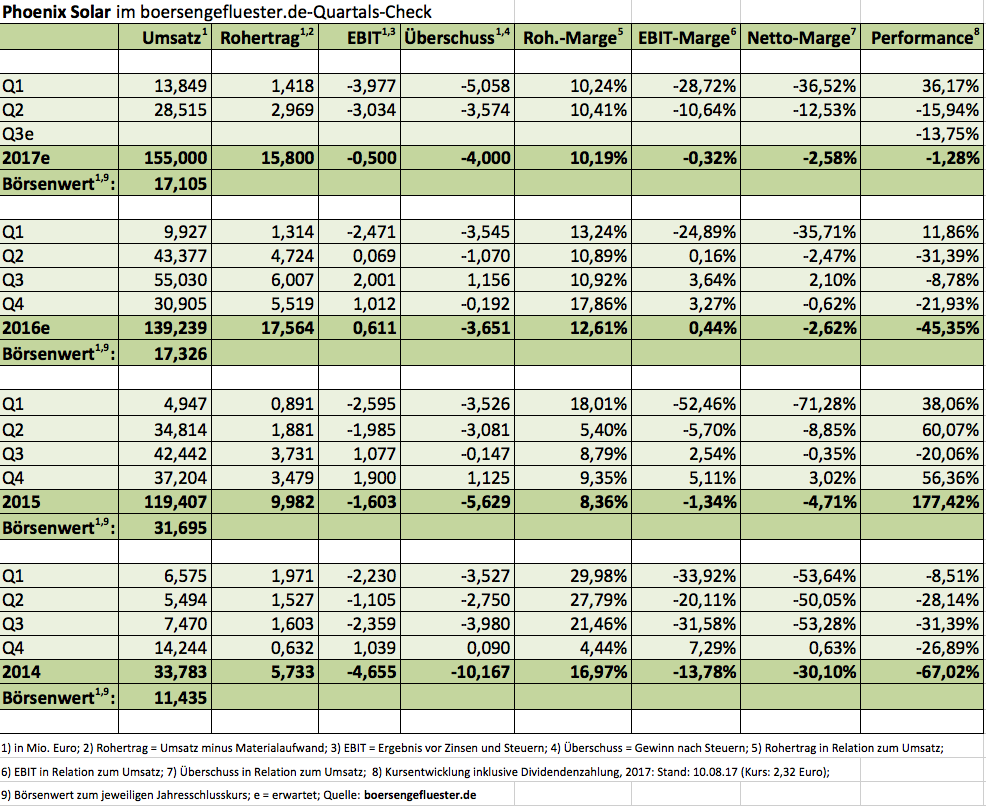

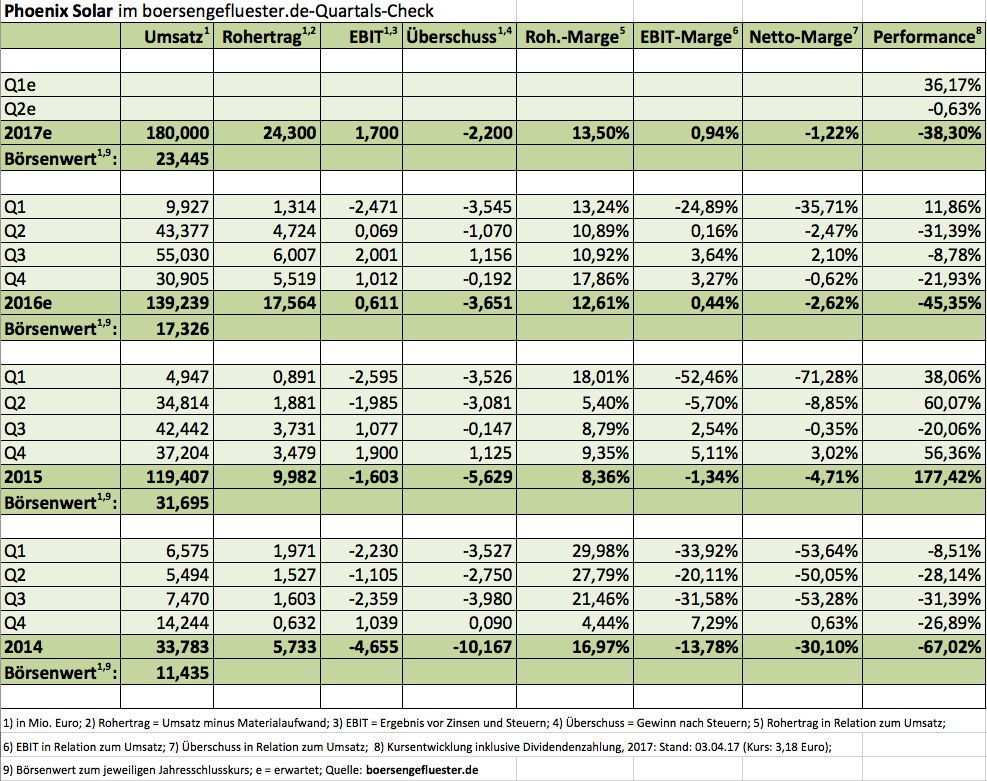

Immerhin: Die jüngsten Zahlen von Phoenix Solar kommen an der Börse ganz gut an – obwohl sie alles andere als eine positive Überraschung waren. Mit Erlösen von 139,24 Mio. Euro und einem Ergebnis vor Zinsen und Steuern (EBIT) von 0,61 Mio. Euro wurden die ursprünglichen Prognosen ohnehin meilenweit verfehlt, aber auch die – nach einigen Auftragsverschiebungen – deutlich tiefer gehängten Ziele für 2016 hat das Photovoltaiksystemhaus nur an der unteren Seite der Range erreicht. Da ist es nur ein schwacher Trost, dass überhaupt ein positives Betriebsergebnis herausgesprungen ist – erstmals seit 2010, als ein EBIT von 36,40 Mio. Euro in den Büchern stehen blieb. Angesichts des weiterhin tiefroten Finanzergebnisses blieb unterm Strich im vergangenen Jahr ein Fehlbetrag von 3,65 Mio. Euro stehen. Insbesondere aus Investorensicht fehlt es dem Unternehmen aus dem bayerischen Sulzemoos an einem Grundrauschen, um das schwer kalkulierbare Projektgeschäft – und Phoenix Solar fokussiert sich auf eher größere schlüsselfertige Installationen – zu glätten.

Doch das Problem ist erkannt. „Wir haben das genau im Blick und arbeiten daran, die benötigten Aufträge nicht nur für das laufende Geschäftsjahr 2017 hereinzuholen, sondern auch darüber hinaus – im Interesse geringerer Schwankungen und besserer Planungssicherheit“, sagt der Vorstandsvorsitzende Tim P. Ryan. Noch gibt es aber keine klaren Ansagen des ehemaligen TecDAX-Konzerns, wie eine Erweiterung der Geschäftsaktivitäten konkret aussehen könnte. Dabei hat Phoenix Solar erst vor wenigen Jahren das Handelsgeschäft abgeschnitten – hier zeigte die Gesellschaft zwar viel Umsatz, aber eben keine Marge. Denkbar wäre für boersengefluester.de etwa, dass der Bereich Betriebsführung und Wartung – diese Aktivitäten hatte Phoenix Solar 2014 an SMA Solar verkauft – wieder ausgebaut wird. Die kommenden Monate werden also spannend werden. Derweil kann sich der Ausblick für 2017 sehen lassen, auch wenn es wohl wieder nicht für ein positives Netto-Ergebnis reichen wird.

Demnach stellt Finanzvorstand Manfred Hochleitner Erlöse zwischen 160 und 190 Mio. Euro sowie ein EBIT in einem Korridor von 1 bis 3 Mio. Euro in Aussicht. Ob sich noch weitere Projekte stemmen lassen, die über diese Umsatzgrößenordnung hinausgehen, hängt nicht zuletzt von der Kapitalausstattung ab. Und so überrascht es nicht, dass im Geschäftsbericht die Rede davon ist, dass es Überlegungen gibt, die Eigenkapitalausstattung zu stärken – auf Konzernebene agiert Phoenix Solar schließlich mit einem negativen Eigenkapital von 12,1 Mio. Euro. Die letzte Barkapitalerhöhung gab es 2010. Interessant sind solche Überlegungen auch, weil es keine dominanten Aktionärsgruppen gibt, die eine derartige Maßnahme vorab sichern könnten. Offiziell befinden sich 94,6 Prozent der Anteile im Streubesitz. Um mehr Transparenz zu erhalten, hatte sich das Unternehmen vor einigen Wochen direkt an seine Investoren gerichtet – siehe dazu auch unser Interview mit CFO Hochleitner HIER. Demnach gab es bislang 516 Antworten, was einer Rücklaufquote von etwa zwölf Prozent entspricht. Ziel der ungewöhnlichen Investor-Relations-Aktion war es auch, die Präsenzquote auf der Hauptversammlung am 20. Juni 2017 in Fürstenfeldbruck zu erhöhen. Summa summarum befindet sich Phoenix Solar auf einem guten Weg, auch wenn die Zahlen bestimmt noch nicht jedermanns Geschmack sind. Für risikobereite Investoren bleibt der Titel unserer Meinung nach aber eine Option.

Demnach stellt Finanzvorstand Manfred Hochleitner Erlöse zwischen 160 und 190 Mio. Euro sowie ein EBIT in einem Korridor von 1 bis 3 Mio. Euro in Aussicht. Ob sich noch weitere Projekte stemmen lassen, die über diese Umsatzgrößenordnung hinausgehen, hängt nicht zuletzt von der Kapitalausstattung ab. Und so überrascht es nicht, dass im Geschäftsbericht die Rede davon ist, dass es Überlegungen gibt, die Eigenkapitalausstattung zu stärken – auf Konzernebene agiert Phoenix Solar schließlich mit einem negativen Eigenkapital von 12,1 Mio. Euro. Die letzte Barkapitalerhöhung gab es 2010. Interessant sind solche Überlegungen auch, weil es keine dominanten Aktionärsgruppen gibt, die eine derartige Maßnahme vorab sichern könnten. Offiziell befinden sich 94,6 Prozent der Anteile im Streubesitz. Um mehr Transparenz zu erhalten, hatte sich das Unternehmen vor einigen Wochen direkt an seine Investoren gerichtet – siehe dazu auch unser Interview mit CFO Hochleitner HIER. Demnach gab es bislang 516 Antworten, was einer Rücklaufquote von etwa zwölf Prozent entspricht. Ziel der ungewöhnlichen Investor-Relations-Aktion war es auch, die Präsenzquote auf der Hauptversammlung am 20. Juni 2017 in Fürstenfeldbruck zu erhöhen. Summa summarum befindet sich Phoenix Solar auf einem guten Weg, auch wenn die Zahlen bestimmt noch nicht jedermanns Geschmack sind. Für risikobereite Investoren bleibt der Titel unserer Meinung nach aber eine Option.

Phoenix Solar

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Phoenix Solar | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0BVU9 | DE000A0BVU93 | AG | 0,82 Mio € | 18.11.2004 | Verkaufen (Insolvenz) | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Aktionärsbriefe verschicken eine Reihe von Gesellschaften. Phoenix Solar geht nun noch einen Schritt weiter und wendet sich direkt an die Aktionäre, sich freiwillig bei dem Unternehmen zu registrieren – quasi eine Art Namensaktie light. „Wir streben an, unsere Aktionäre stärker als zuvor an den Informationen und Überlegungen teilhaben zu lassen, die unser Geschäft und unsere Strategie prägen“, sagt Manfred Hochleitner, Finanzvorstand von Phoenix Solar , in der offiziellen Pressemitteilung. Boersengefluester.de hat bei dem Photovoltaik-Systemanbieter aus dem bayerischen Sulzemoos nachgefragt und wollte von Manfred Hochleitner wissen, was es mit der Kommunikationsoffensive auf sich hat und welche Ziele Phoenix Solar verfolgt.

...

© boersengefluester.de | Redaktion

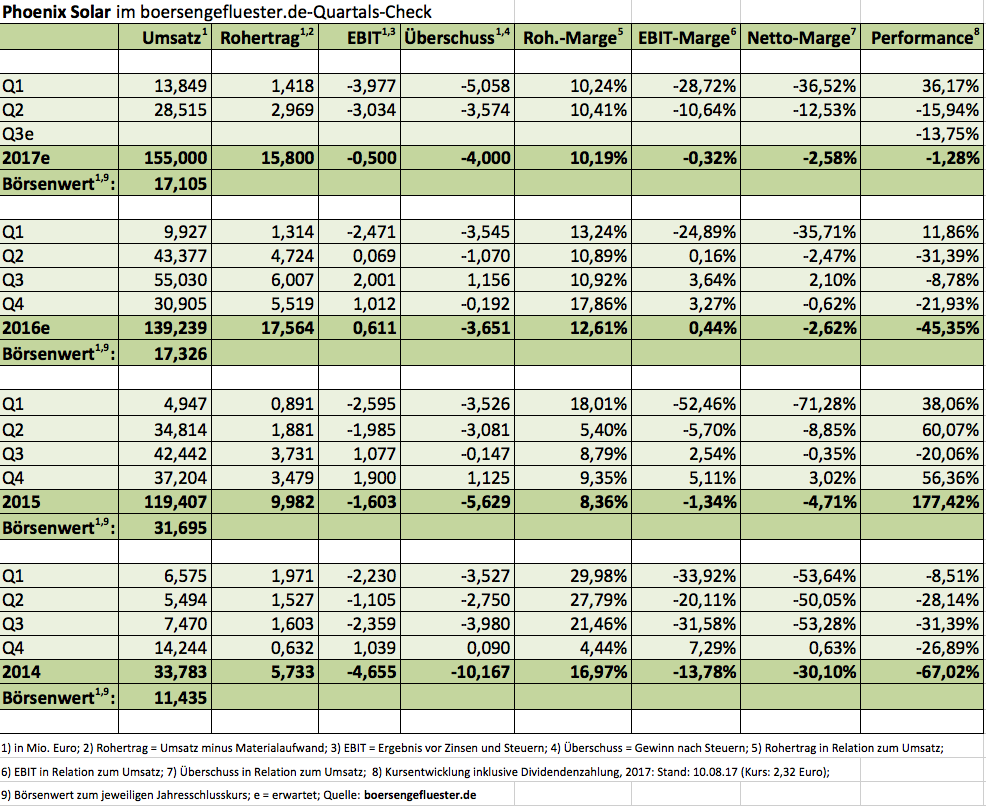

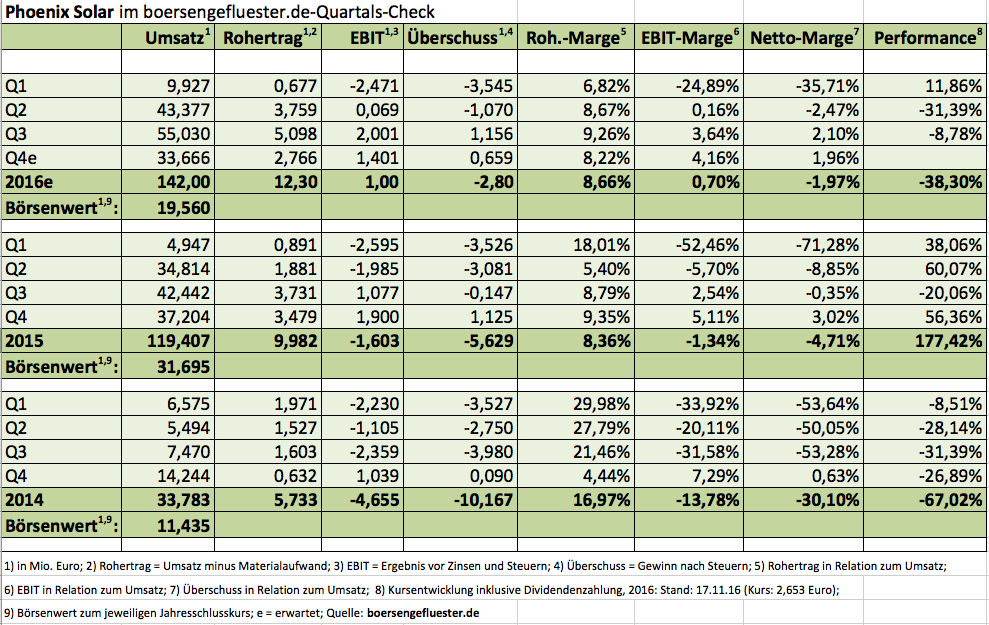

Turbulente Wochen bei Phoenix Solar: Kurz nachdem der Photovoltaik-Systemanbieter mit einer knackigen Gewinnwarnung für schlechte Stimmung sorgte (siehe dazu auch unseren Beitrag HIER), sorgten die Zahlen für das dritten Quartal für Entlastung. Immerhin kam die Gesellschaft aus dem bayerischen Sulzemoos auf Erlöse von 55,03 Mio. Euro und erzielte daraus ein Ergebnis vor Zinsen und Steuern (EBIT) von 2,00 Mio. Euro. Die Rohertrags-Marge (Umsatz minus Materialaufwand in Relation zum Umsatz) bewegte sich dabei mit 9,26 Prozent sogar leicht über dem direkten Vorquartal. „Alle drei Kernregionen, die USA, Middle East und Asia Pacific, verzeichneten starkes Umsatzwachstum“, sagt CEO Tim P. Ryan. Das änderte aber zunächst einmal nichts daran, dass bisherigen Planzahlen für 2016 aufgrund von zwei Projektverschiebungen in den USA und der Türkei spürbar verfehlt werden. So werden die Umsätze um 45 bis 60 Mio. Euro niedriger als bislang erwartet ausfallen und in einer Spanne von 135 bis 150 Mio. Euro liegen. Für das EBIT veranschlagt Ryan einen Korridor zwischen 0,5 und 2,0 Mio. Euro – nach zuvor 2,0 bis 4,0 Mio. Euro. Gleichwohl zeigte sich der Manager zuversichtlich, dass die beiden Aufträge nur aufgeschoben und nicht aufgehoben sind: „Der nunmehr eher rückläufige Umsatz des vierten Quartals stellt nur eine vorübergehende Delle dar.“

Offenbar behält der frühere Q-Cells-Manager Recht. Dem Vernehmen nach soll nämlich der Großauftrag aus den USA mittlerweile in trockenen Tüchern sein und 2017 komplett in das Zahlenwerk von Phoenix Solar einlaufen. Damit steigen die Chancen erheblich, dass die Gesellschaft auch unterm Strich – also nach Abzug des tiefroten Finanzergebnisses – auf den Turnaround zusteuert. Auf dem Eigenkapitalforum in Frankfurt dürfte Finanzvorstand Manfred Hochleitner – so hoffen wir zumindest – einen vorsichtigen Blick auf die möglichen Ergebnisperspektiven für 2017 werfen. Seine Präsentation findet am Montag, 21. November statt. Risikobereite Investoren setzen darauf, dass Phoenix Solar tatsächlich den Umschwung schafft. Boersengefluester.de stuft den Titel auf Kaufen herauf. Der aktuelle Börsenwert von knapp 20 Mio. Euro scheint uns gemessen an den für 2017 möglichen Ergebnissen dann doch einen gutes Stück zu niedrig zu sein.

Offenbar behält der frühere Q-Cells-Manager Recht. Dem Vernehmen nach soll nämlich der Großauftrag aus den USA mittlerweile in trockenen Tüchern sein und 2017 komplett in das Zahlenwerk von Phoenix Solar einlaufen. Damit steigen die Chancen erheblich, dass die Gesellschaft auch unterm Strich – also nach Abzug des tiefroten Finanzergebnisses – auf den Turnaround zusteuert. Auf dem Eigenkapitalforum in Frankfurt dürfte Finanzvorstand Manfred Hochleitner – so hoffen wir zumindest – einen vorsichtigen Blick auf die möglichen Ergebnisperspektiven für 2017 werfen. Seine Präsentation findet am Montag, 21. November statt. Risikobereite Investoren setzen darauf, dass Phoenix Solar tatsächlich den Umschwung schafft. Boersengefluester.de stuft den Titel auf Kaufen herauf. Der aktuelle Börsenwert von knapp 20 Mio. Euro scheint uns gemessen an den für 2017 möglichen Ergebnissen dann doch einen gutes Stück zu niedrig zu sein.

Phoenix Solar

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Phoenix Solar | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0BVU9 | DE000A0BVU93 | AG | 0,82 Mio € | 18.11.2004 | Verkaufen (Insolvenz) | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

foto: pixabay...

© boersengefluester.de | Redaktion

Die schönen Kursgewinnen vom Jahresanfang sind längst wieder dahin. Mit gut 3 Euro steht die Notiz von Phoenix Solar mittlerweile sogar um fast 30 Prozent tiefer als Ende 2015. Dabei macht das Photovalaik-Systemhaus (Planung, Beschaffung und Bauaufsicht) nach der scharfen Restrukturierung erkennbare Fortschritte. Und auch die Präsentation von Investor-Relations-Manager Joachim Fleïng auf der Kapitalmarktkonferenz von Egbert Prior am 13. September hinterließ einen richtig guten Eindruck. Längst konzentriert sich das im bayerischen Sulzemoos beheimatete Unternehmen auf Auslandsmärkte wie die USA, den Mittleren Osten sowie Südostasien und errichtet dort Großkraftwerke – die Bestückung von einzelnen Hausdächern mit Solarmodulen ist nicht das Ding der ehemaligen TecDAX-Gesellschaft. Die Präsenz in Europa hat Phoenix Solar zwar auf Minimum heruntergefahren. Doch Fleïng betonte auf dem Regionalflughafen in Frankfurt-Egelsbach einmal mehr, dass selbst diese Märkte perspektivisch zurückkommen werden. Und auch hinsichtlich des bisherigen Ausblicks für 2016 macht Fleïng keine Abstriche: „Wir gehen felsenfest davon aus, dass wir ein EBIT zwischen 2 und gut 4 Mio. Euro erreichen können.“ Angesichts des tiefroten Finanzergebnisses wird ein Ergebnis vor Zinsen und Steuern in diesem Korridor allerdings noch nicht ausreichen, um für 2016 auch unterm Strich einen Überschuss zu zeigen.

Doch der Trend deutet in die richtige Richtung, das zeigt ein Blick auf die Rohertragsmarge – also die Differenz aus Umsatzerlösen und Materialaufwand. Obwohl Phoenix Solar neuerdings sämtliche Personalaufwendungen aus dem Projektgeschäft dem Materialaufwand zuordnet, lag die Rohertragsmarge im zweiten Quartal 2016 bei immerhin 8,66 Prozent – und damit deutlich über dem (noch nach alter Methode berechneten) Vorjahreswert. Zumindest an der Liquidität wird die Expansion nicht scheitern. Im Frühjahr wurde die bestehende Finanzierung bis Ende des dritten Quartals 2018 verlängert und umfasst ein Volumen von insgesamt 101 Mio. Euro. Dabei geht das Management ohnehin keine großen Vorfinanzierungsrisiken bei den Baufortschritten ein. „Wir können unser Wachstum aus dem laufenden Geschäft bestreiten“, sagt Fleïng. Abzüge in der B-Note gibt es freilich für das – zumindest auf Konzernebene – noch immer negative Eigenkapital. Überschuldungsgefahr lässt sich daraus zwar nicht ableiten. Rechtlich maßgeblich ist schließlich die AG, die ein positives Eigenkapital von knapp 10 Mio. Euro – was einer Quote von mittlerweile wieder 17 Prozent entspricht – in der Bilanz stehen hat. Und eine heilende Kapitalerhöhung kommt auf dem aktuellen Kursniveau wohl kaum in Frage, wenngleich eine solche Maßnahme auf die lange Sicht wohl eine realistische Option ist. Börsentechnisch bringt es die Gesellschaft derzeit auf eine Marktkapitalisierung von 22,7 Mio. Euro. Etliche Profianleger werden daher wohl einen Bogen um den Small Cap machen, auch wenn der offizielle Streubesitzanteil von 94,6 Prozent recht hoch ist.

Unter Berücksichtigung der Netto-Finanzverschuldung türmt sich der Unternehmenswert (Enterprise Value) auf nahezu 52 Mio. Euro. Im günstigen Fall wird die Aktie also mit dem knapp 13fachen des für das laufende Jahr in Aussicht gestellten EBIT gehandelt. Nach einer knallharten Unterbewertung sieht das nicht aus, zumindest nicht auf Basis 2016. Das dürfte sich mit Blick auf 2017 und 2018 aber spürbar ändern. Schließlich befindet sich Phoenix Solar nach eigenen Angaben auf dem Weg von einem Turnaround- zu einem Wachstumsunternehmen. Wer den Titel im Depot hat, sollte nach Auffassung von boersengefluester.de engagiert bleiben. Letztlich steht Phoenix Solar derzeit wesentlich besser da als vor drei Jahren – und damals wurde die operative Kehrtwende mit Chartregionen von zeitweise mehr als 6 Euro honoriert. Das war sicherlich zu viel des Guten. Gegenwärtig spiegelt der Chart unserer Meinung nach dagegen zu viel Pessimismus wider. Mit Sicht auf zwölf Monate hält boersengefluester.de ein Kursziel von 4 Euro für nicht zu hoch gegriffen. Geeignet ist das Papier aber nur für risikobereite Anleger, schon allein wegen der hohen Schwankungsbreite bei der täglichen Kursfeststellung.

Doch der Trend deutet in die richtige Richtung, das zeigt ein Blick auf die Rohertragsmarge – also die Differenz aus Umsatzerlösen und Materialaufwand. Obwohl Phoenix Solar neuerdings sämtliche Personalaufwendungen aus dem Projektgeschäft dem Materialaufwand zuordnet, lag die Rohertragsmarge im zweiten Quartal 2016 bei immerhin 8,66 Prozent – und damit deutlich über dem (noch nach alter Methode berechneten) Vorjahreswert. Zumindest an der Liquidität wird die Expansion nicht scheitern. Im Frühjahr wurde die bestehende Finanzierung bis Ende des dritten Quartals 2018 verlängert und umfasst ein Volumen von insgesamt 101 Mio. Euro. Dabei geht das Management ohnehin keine großen Vorfinanzierungsrisiken bei den Baufortschritten ein. „Wir können unser Wachstum aus dem laufenden Geschäft bestreiten“, sagt Fleïng. Abzüge in der B-Note gibt es freilich für das – zumindest auf Konzernebene – noch immer negative Eigenkapital. Überschuldungsgefahr lässt sich daraus zwar nicht ableiten. Rechtlich maßgeblich ist schließlich die AG, die ein positives Eigenkapital von knapp 10 Mio. Euro – was einer Quote von mittlerweile wieder 17 Prozent entspricht – in der Bilanz stehen hat. Und eine heilende Kapitalerhöhung kommt auf dem aktuellen Kursniveau wohl kaum in Frage, wenngleich eine solche Maßnahme auf die lange Sicht wohl eine realistische Option ist. Börsentechnisch bringt es die Gesellschaft derzeit auf eine Marktkapitalisierung von 22,7 Mio. Euro. Etliche Profianleger werden daher wohl einen Bogen um den Small Cap machen, auch wenn der offizielle Streubesitzanteil von 94,6 Prozent recht hoch ist.

Unter Berücksichtigung der Netto-Finanzverschuldung türmt sich der Unternehmenswert (Enterprise Value) auf nahezu 52 Mio. Euro. Im günstigen Fall wird die Aktie also mit dem knapp 13fachen des für das laufende Jahr in Aussicht gestellten EBIT gehandelt. Nach einer knallharten Unterbewertung sieht das nicht aus, zumindest nicht auf Basis 2016. Das dürfte sich mit Blick auf 2017 und 2018 aber spürbar ändern. Schließlich befindet sich Phoenix Solar nach eigenen Angaben auf dem Weg von einem Turnaround- zu einem Wachstumsunternehmen. Wer den Titel im Depot hat, sollte nach Auffassung von boersengefluester.de engagiert bleiben. Letztlich steht Phoenix Solar derzeit wesentlich besser da als vor drei Jahren – und damals wurde die operative Kehrtwende mit Chartregionen von zeitweise mehr als 6 Euro honoriert. Das war sicherlich zu viel des Guten. Gegenwärtig spiegelt der Chart unserer Meinung nach dagegen zu viel Pessimismus wider. Mit Sicht auf zwölf Monate hält boersengefluester.de ein Kursziel von 4 Euro für nicht zu hoch gegriffen. Geeignet ist das Papier aber nur für risikobereite Anleger, schon allein wegen der hohen Schwankungsbreite bei der täglichen Kursfeststellung.

Foto: Phoenix Solar AG...

Phoenix Solar

Kurs: 0,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Phoenix Solar | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0BVU9 | DE000A0BVU93 | AG | 0,82 Mio € | 18.11.2004 | Verkaufen (Insolvenz) | |

* * *

© boersengefluester.de | Redaktion

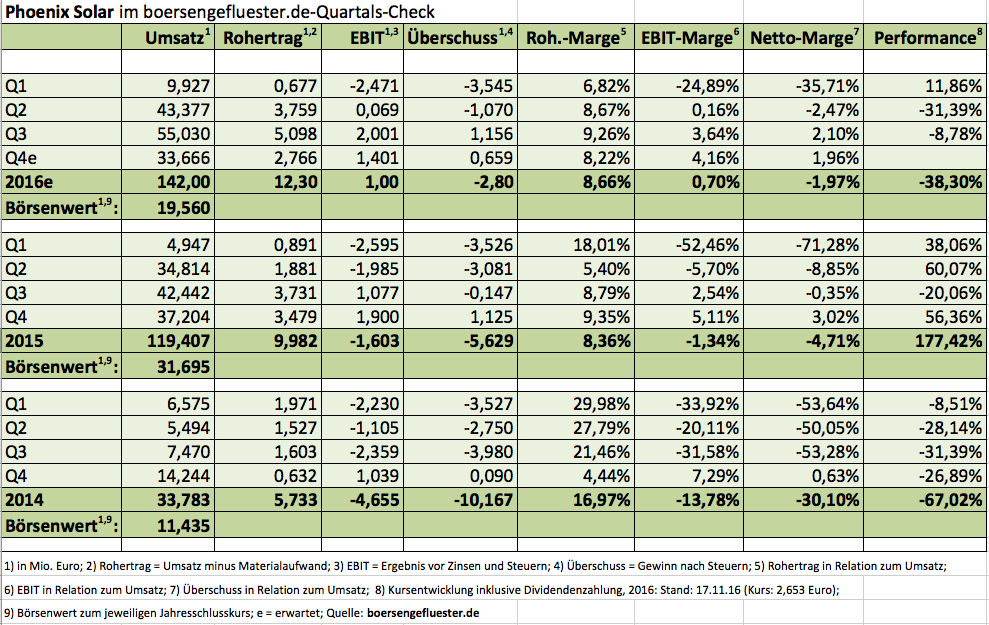

Vorschusslorbeeren hat die Börse bereits verteilt. Seit dem Amtsantritt des neuen Vorstandschefs Tim P. Ryan und des zum Finanzboss beförderten Manfred Hochleitner hat die Aktie von Phoenix Solar um immerhin 38 Prozent an Wert gewonnen und erstmals seit Anfang November wieder die Marke von 2 Euro überwunden. Die starke Performance kommt auf den ersten Blick überraschend. Schließlich ist es nicht so, dass die Anleger mit Bernd Köhler, der zuvor die Strippen bei dem Photovoltaik-Systemhaus gezogen hat, unzufrieden waren. Im Gegenteil: Von allen Seiten heißt es, dass Köhler einen hervorragenden Job gemacht hat. Als der Sanierungsexperte Ende 2011 zu Phoenix Solar kam, stand das Unternehmen schließlich mit dem Rücken zur Wand. Es folgte ein knallharter Sparkurs und die Fokussierung auf die ausländischen Aktivitäten der Gesellschaft aus dem bayerischen Sulzemoos. Zudem hat Köhler die Finanzierung des Unternehmens durch die Banken neu verhandelt und Phoenix Solar damit Planungssicherheit gegeben. Doch die Euphorie der Börsianer über die Fortschritte des früheren TecDAX-Unternehmens erwies sich verfrüht. Zwar schoss die Notiz innerhalb von nur zwölf Monaten von 1,40 Euro auf in der Spitze mehr als 6 Euro. Allerdings plumpste sie dann wieder auf weniger als 2 Euro zurück. So einen Kursverlauf muss man als Anleger erst einmal verkraften.

Letztlich war es aber so, dass sich auch Phoenix Solar trotz der internationalen Ausrichtung nicht von dem schwierigen Branchenumfeld lösen konnte. Eigentlich schon sicher geglaubte Projekte verzögerten sich immer wieder. Im November 2014 musste die Gesellschaft daher eingestehen, dass die bisherigen Jahresziele nicht mehr erreichbar sind und hat die Prognosen erneut gestutzt. Demnach reduzierte Phoenix Solar die Erlösplanungen auf eine Spanne zwischen 45 und 55 Mio. Euro – nach zuvor 70 bis 100 Mio. Euro. Beim Ergebnis vor Zinsen und Steuern (EBIT) schwenkte Köhler auf eine Bandbreite von minus 3 bis minus 4 Mio. Euro. Bis dahin hatte der Manager das zu erwartende Betriebsergebnis für 2014 in einer Range von 0 bis plus 3 Mio. Euro angesiedelt. Wichtig: In dieser Vorschau sind die Effekte aus dem im dritten Quartal erfolgten Verkauf des Bereichs Betriebsführung und -wartung an den TecDAX-Konzern SMA Solar Technology bereits berücksichtigt. Ohne den Sonderposten wäre der Nettoverlust wohl spürbar höher. Allerdings sendete Köhler zum damaligen Zeitpunkt auch positive Signale: „Wir sind auf unserem Wege trotz aller Widrigkeiten auch 2014 ein gutes Stück vorangekommen. Jetzt erhalten wir für 2015 erste Aufträge, die einen Umfang erreichen können, wie wir ihn für 2014 geplant hatten."

Nun hängt es an CEO Ryan, der früher den Solarzellenvertrieb von Q-Cells leitete und dort auch die Region „Asia Pacific" unter sich hatte, die operative Genesung von Phoenix Solar voranzutreiben. Die Kombination von Vertrieb und Asien scheint perfekt auf die Anforderungen von Phoenix Solar zugeschnitten. Hexen kann aber auch Ryan nicht. Dafür findet er ein Unternehmen vor, bei dem das Erreichen der Gewinnschwelle bereits massiv abgesenkt wurde. Die aktuelle Marktkapitalisierung von gut 16 Mio. Euro ist ebenfalls keine zu hohe Bürde. Die Zahlen für 2014 inklusive Ausblick sind für Ende März 2015 angesetzt. Für sehr mutige Investoren dürfte der Small Cap also wieder eine Wette wert sein. Sämtliche Aktien befinden sich im Streubesitz, so dass die Gesellschaft möglicherweise auch in die Reihe potenzieller Übernahmekandidaten rücken könnte. Dennoch der ausdrückliche Hinweis an dieser Stelle: Der Aktienkurs von Phoenix Solar schwankt extrem stark. Da boersengefluester.de nicht unbedingt ein Freund von Stoppkursen bei Nebenwerten ist, sollte das Risiko über einen sehr moderat gewählten Kapitaleinsatz abgefedert werden.

Letztlich war es aber so, dass sich auch Phoenix Solar trotz der internationalen Ausrichtung nicht von dem schwierigen Branchenumfeld lösen konnte. Eigentlich schon sicher geglaubte Projekte verzögerten sich immer wieder. Im November 2014 musste die Gesellschaft daher eingestehen, dass die bisherigen Jahresziele nicht mehr erreichbar sind und hat die Prognosen erneut gestutzt. Demnach reduzierte Phoenix Solar die Erlösplanungen auf eine Spanne zwischen 45 und 55 Mio. Euro – nach zuvor 70 bis 100 Mio. Euro. Beim Ergebnis vor Zinsen und Steuern (EBIT) schwenkte Köhler auf eine Bandbreite von minus 3 bis minus 4 Mio. Euro. Bis dahin hatte der Manager das zu erwartende Betriebsergebnis für 2014 in einer Range von 0 bis plus 3 Mio. Euro angesiedelt. Wichtig: In dieser Vorschau sind die Effekte aus dem im dritten Quartal erfolgten Verkauf des Bereichs Betriebsführung und -wartung an den TecDAX-Konzern SMA Solar Technology bereits berücksichtigt. Ohne den Sonderposten wäre der Nettoverlust wohl spürbar höher. Allerdings sendete Köhler zum damaligen Zeitpunkt auch positive Signale: „Wir sind auf unserem Wege trotz aller Widrigkeiten auch 2014 ein gutes Stück vorangekommen. Jetzt erhalten wir für 2015 erste Aufträge, die einen Umfang erreichen können, wie wir ihn für 2014 geplant hatten."

Nun hängt es an CEO Ryan, der früher den Solarzellenvertrieb von Q-Cells leitete und dort auch die Region „Asia Pacific" unter sich hatte, die operative Genesung von Phoenix Solar voranzutreiben. Die Kombination von Vertrieb und Asien scheint perfekt auf die Anforderungen von Phoenix Solar zugeschnitten. Hexen kann aber auch Ryan nicht. Dafür findet er ein Unternehmen vor, bei dem das Erreichen der Gewinnschwelle bereits massiv abgesenkt wurde. Die aktuelle Marktkapitalisierung von gut 16 Mio. Euro ist ebenfalls keine zu hohe Bürde. Die Zahlen für 2014 inklusive Ausblick sind für Ende März 2015 angesetzt. Für sehr mutige Investoren dürfte der Small Cap also wieder eine Wette wert sein. Sämtliche Aktien befinden sich im Streubesitz, so dass die Gesellschaft möglicherweise auch in die Reihe potenzieller Übernahmekandidaten rücken könnte. Dennoch der ausdrückliche Hinweis an dieser Stelle: Der Aktienkurs von Phoenix Solar schwankt extrem stark. Da boersengefluester.de nicht unbedingt ein Freund von Stoppkursen bei Nebenwerten ist, sollte das Risiko über einen sehr moderat gewählten Kapitaleinsatz abgefedert werden.

Phoenix Solar

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Phoenix Solar | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0BVU9 | DE000A0BVU93 | AG | 0,82 Mio € | 18.11.2004 | Verkaufen (Insolvenz) | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Phoenix Solar AG...

© boersengefluester.de | Redaktion

Nun ist es amtlich: Phoenix Solar kann seine Prognose für 2014 nicht halten. Demnach rechnet der Entwickler von Photovoltaikanlagen aufgrund von „erheblichen Verzögerungen bei geplanten Auftragseingängen in den USA" im laufenden Jahr nun mit einem Erlösrückgang von 35 bis 50 Prozent auf dann 70 bis 100 Mio. Euro. Ursprünglich siedelte die Gesellschaft aus dem bayerischen Sulzemoos das Umsatzziel für 2014 in einen Bandbreite von 150 bis 160 Mio. Euro an. Die Korrektur fällt also ziemlich krass aus. Beim Ergebnis Zinsen und Steuern (EBIT) rechnet Vorstandschef Bernd Köhler nun mit einer Spanne von 0 bis 3 Mio. Euro – nach zuvor 2 bis 5 Mio. Euro. Allerdings: In dieser Kalkulation ist der Verkaufserlös aus den europäischen O&M-Aktivitäten an den TecDAX-Konzern SMA Solar enthalten. Zeitgleich präsentierte Köhler den Börsianern nämlich die Meldung um den Verkauf des im Berichtssegment „Kraftwerke“ angesiedelten Bereichs Betriebsführung und –wartung an den Wechselrichterhersteller aus Niestetal in der Nähe von Kassel. Dem Vernehmen nach wurde der Deal bereits seit Ende 2013 vorbereitet. Umsatz- und Ergebniszahlen lassen sich aus dem Geschäftsbericht nicht herleiten. „Über die Vertragsinhalte wurde Vertraulichkeit vereinbart. Der Verkaufserlös soll zur Schuldentilgung und zur Stärkung des operativen Kerngeschäfts verwendet werden“, heißt es offiziell.

Die dramatische Herabsetzung des Umsatzziels zeigt, wie angespannt die Lage bei Phoenix Solar sein muss. Bilanziell steht das Unternehmen steht die Gesellschaft ohnehin auf sehr wackligen Beinen. Das Eigenkapital erreichte zum Ende des ersten Quartals gerade einmal 4 Mio. Euro. Die Nettofinanzverbindlichkeiten türmten sich dagegen auf rund 36 Mio. Euro. Zum Vergleich: Der Börsenwert beträgt momentan etwa 13,2 Mio. Euro. Die Zeit drängte also: Angesichts der mauen Geschäftsentwicklung wäre Phoenix Solar zunehmend auf frisches Kapital angewiesen – auch wenn die Konzernfinanzierung dem Vernehmen nach bis März 2015 sichergestellt war. Eine klassische Barkapitalerhöhung ließ sich angesichts des Kursverfalls den Investoren aber kaum vermitteln. Ebenso schwierig wäre die Ausgabe einer Wandelschuldverschreibung gewesen. Der Verkauf von Geschäftsteilen, wenn sie denn nicht mehr unbedingt notwendig sind, scheint da die beste Option zu sein. „Wir haben uns die Entscheidung für die Trennung von dem am Standort Ulm angesiedelten O&M-Geschäft nicht leicht gemacht. Aber mit unserer strategischen Ausrichtung auf Asien und die USA war die Betreuung großer Solarparks in Europa nicht mehr gut zu vereinbaren. Die Geschäftseinheit hatte in diesem Rahmen keine strategische Perspektive“, sagt Köhler.

An der Börse sorgte die Doppelmeldung zwar nicht gerade für Erleichterung. Im Normalfall hätte die Gewinnwarnung jedoch für sehr viel stärkere Verluste gesorgt. Noch tappen die Anleger allerdings im Dunkeln, denn es ist nur schwer auszumachen, wie groß die bilanzielle Entlastung sein wird. Unterm Strich wird Phoenix Solar jedenfalls tiefrote Zahlen schreiben. Extrem mutige Investoren können in dem Small Cap engagiert bleiben. Für alle anderen Anleger bietet das Papier aber noch keine hinreichend gute Chance-Risiko-Relation. Letztlich kann eine nachhaltige Rettung des Unternehmens nur über deutlich höhere Geschäftsvolumen mit entsprechender Rentabilität laufen. Dabei hatte die Fokussierung auf den asiatischen und den amerikanischen Markt vor einigen Quartalen so hoffnungsvoll begonnen. Von dieser Zuversicht ist kaum noch etwas zu spüren – insbesondere bei den Börsianern.

Die dramatische Herabsetzung des Umsatzziels zeigt, wie angespannt die Lage bei Phoenix Solar sein muss. Bilanziell steht das Unternehmen steht die Gesellschaft ohnehin auf sehr wackligen Beinen. Das Eigenkapital erreichte zum Ende des ersten Quartals gerade einmal 4 Mio. Euro. Die Nettofinanzverbindlichkeiten türmten sich dagegen auf rund 36 Mio. Euro. Zum Vergleich: Der Börsenwert beträgt momentan etwa 13,2 Mio. Euro. Die Zeit drängte also: Angesichts der mauen Geschäftsentwicklung wäre Phoenix Solar zunehmend auf frisches Kapital angewiesen – auch wenn die Konzernfinanzierung dem Vernehmen nach bis März 2015 sichergestellt war. Eine klassische Barkapitalerhöhung ließ sich angesichts des Kursverfalls den Investoren aber kaum vermitteln. Ebenso schwierig wäre die Ausgabe einer Wandelschuldverschreibung gewesen. Der Verkauf von Geschäftsteilen, wenn sie denn nicht mehr unbedingt notwendig sind, scheint da die beste Option zu sein. „Wir haben uns die Entscheidung für die Trennung von dem am Standort Ulm angesiedelten O&M-Geschäft nicht leicht gemacht. Aber mit unserer strategischen Ausrichtung auf Asien und die USA war die Betreuung großer Solarparks in Europa nicht mehr gut zu vereinbaren. Die Geschäftseinheit hatte in diesem Rahmen keine strategische Perspektive“, sagt Köhler.

An der Börse sorgte die Doppelmeldung zwar nicht gerade für Erleichterung. Im Normalfall hätte die Gewinnwarnung jedoch für sehr viel stärkere Verluste gesorgt. Noch tappen die Anleger allerdings im Dunkeln, denn es ist nur schwer auszumachen, wie groß die bilanzielle Entlastung sein wird. Unterm Strich wird Phoenix Solar jedenfalls tiefrote Zahlen schreiben. Extrem mutige Investoren können in dem Small Cap engagiert bleiben. Für alle anderen Anleger bietet das Papier aber noch keine hinreichend gute Chance-Risiko-Relation. Letztlich kann eine nachhaltige Rettung des Unternehmens nur über deutlich höhere Geschäftsvolumen mit entsprechender Rentabilität laufen. Dabei hatte die Fokussierung auf den asiatischen und den amerikanischen Markt vor einigen Quartalen so hoffnungsvoll begonnen. Von dieser Zuversicht ist kaum noch etwas zu spüren – insbesondere bei den Börsianern.

Foto: Phoenix Solar AG...

Phoenix Solar

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Phoenix Solar | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0BVU9 | DE000A0BVU93 | AG | 0,82 Mio € | 18.11.2004 | Verkaufen (Insolvenz) | |

* * *

© boersengefluester.de | Redaktion

Erleichterungsrally bei Phoenix Solar: Nachdem die Notiz des Photovoltaik-Systemhauses seit dem jüngsten Hoch von Anfang November 2013 bei 6,50 Euro im Tief um satte 55 Prozent auf 2,88 Euro eingeknickt war, macht sich nun wieder Hoffnung breit. Auf die Vorlage des Zahlenwerks für 2013 kletterte die Notiz in der Spitze um 22 Prozent. Dabei sahen die Zahlen der Gesellschaft aus dem bayerischen Sulzemoos – zumindest auf der top line – gar nicht mal so gut aus. Der Umsatz blieb mit 141,22 Mio. Euro nämlich signifikant unter der zuletzt ausgegebenen Marke von rund 160 Mio. Euro. „Wir mussten im Verlauf des Jahres unter anderem feststellen, dass die Entwicklung der Solarmärkte in Europa einen nochmals deutlich schlechteren Verlauf nahm als ohnehin erwartet, was sich auch im Geschäft unserer südeuropäischen Tochtergesellschaften niederschlug. Insbesondere in Griechenland führte eine weitere Senkung der Einspeisevergütung zu einem dramatischen Markteinbruch“, heißt es dazu im Geschäftsbericht des früheren TecDAX-Mitglieds.

Besser als gedacht hat Phoenix Solar hingegen beim Ergebnis vor Zinsen und Steuern (EBIT) abgeschnitten. Angekündigt hatte Vorstandschef Bernd Köhler, am besseren Ende der Spanne von minus 7 bis minus 2 Mio. Euro herauszukommen. Tatsächlich schloss die Gesellschaft das Jahr mit einem Verlust von knapp 1,41 Mio. Euro ab. Angesichts des mit minus 5,05 Mio. Euro tiefroten Finanzergebnisses sowie Ertragsteuern von 2,85 Mio. Euro blieb unterm Strich jedoch ein Fehlbetrag von 9,31 Mio. Euro stehen – nach minus 37,59 Mio. Euro für 2012. Daraus ergibt sich ein Ergebnis je Aktie von minus 1,45 Euro für 2013, was allerdings schlechter als gedacht ist.

Für das laufende Jahr kündigt Köhler Erlöse zwischen 150 und 160 Mio. Euro. Um dieses Ziel zu erreichen, müsste Phoenix Solar 130 bis 140 Megawatt Spitzenleistung (MWp) absetzen – nach 126 MWp im Vorjahr. Ein ambitioniertes Ziel. Beim EBIT soll das Unternehmen dann mit einer Bandbreite von plus 2 bis plus 5 Mio. Euro den operativen Turnaround hinlegen. Das klingt zunächst einmal ganz gut, dürfte aber kaum reichen, um auch nach Abzug aller Aufwendungen einen Überschuss auszuweisen. Abzüge in der B-Note bekommt die Gesellschaft auch für die schwache Bilanzausstattung. So ist das Eigenkapital mittlerweile auf 7,46 Mio. Euro geschrumpft. Das entspricht einer Quote von gerade einmal elf Prozent der Bilanzsumme. Auch die Nettofinanzverschuldung signalisiert mit knapp 33 Mio. Euro noch längst keine komplette Entwarnung. Die Finanzierung des Konzerns ist gleichwohl bis Ende März 2015 sichergestellt.

Entscheidend wird sein, ob das Unternehmen die erhofften Vertriebschancen in den USA und Asien nutzen kann. Zudem versucht Phoenix Solar auch in der Golfregion stärker Fuß zu fassen. Der Börsenwert der Gesellschaft beträgt beim gegenwärtigen Kurs von 4,20 Euro annähernd 31 Mio. Euro. Das entspricht etwa dem 4,1fachen des Eigenkapitals – keine wirklich günstige Relation. Bezogen auf die obere EBIT-Zielsetzung wird das Unternehmen dagegen nur mit dem Faktor 6,2 auf das Betriebsergebnis bewertet – das ist vergleichsweise moderat. Knackpunkt bleibt die hohe Finanzverschuldung, die es schwer macht, dass auch unterm Strich deutlich schwarze Zahlen stehen. Firmenlenker Köhler fasst die Sanierungsfortschritte bei Phoenix Solar so zusammen: „Es ist noch nicht alles „eitel Sonnenschein“, manche alte und neue Schatten verdunkeln die Sicht noch immer. Aber inzwischen ist die Sonne schon deutlich am Horizont zu erkennen.“ Für boersengefluester.de ist der Small Cap damit zurzeit eine gute Halteposition.

Für das laufende Jahr kündigt Köhler Erlöse zwischen 150 und 160 Mio. Euro. Um dieses Ziel zu erreichen, müsste Phoenix Solar 130 bis 140 Megawatt Spitzenleistung (MWp) absetzen – nach 126 MWp im Vorjahr. Ein ambitioniertes Ziel. Beim EBIT soll das Unternehmen dann mit einer Bandbreite von plus 2 bis plus 5 Mio. Euro den operativen Turnaround hinlegen. Das klingt zunächst einmal ganz gut, dürfte aber kaum reichen, um auch nach Abzug aller Aufwendungen einen Überschuss auszuweisen. Abzüge in der B-Note bekommt die Gesellschaft auch für die schwache Bilanzausstattung. So ist das Eigenkapital mittlerweile auf 7,46 Mio. Euro geschrumpft. Das entspricht einer Quote von gerade einmal elf Prozent der Bilanzsumme. Auch die Nettofinanzverschuldung signalisiert mit knapp 33 Mio. Euro noch längst keine komplette Entwarnung. Die Finanzierung des Konzerns ist gleichwohl bis Ende März 2015 sichergestellt.

Entscheidend wird sein, ob das Unternehmen die erhofften Vertriebschancen in den USA und Asien nutzen kann. Zudem versucht Phoenix Solar auch in der Golfregion stärker Fuß zu fassen. Der Börsenwert der Gesellschaft beträgt beim gegenwärtigen Kurs von 4,20 Euro annähernd 31 Mio. Euro. Das entspricht etwa dem 4,1fachen des Eigenkapitals – keine wirklich günstige Relation. Bezogen auf die obere EBIT-Zielsetzung wird das Unternehmen dagegen nur mit dem Faktor 6,2 auf das Betriebsergebnis bewertet – das ist vergleichsweise moderat. Knackpunkt bleibt die hohe Finanzverschuldung, die es schwer macht, dass auch unterm Strich deutlich schwarze Zahlen stehen. Firmenlenker Köhler fasst die Sanierungsfortschritte bei Phoenix Solar so zusammen: „Es ist noch nicht alles „eitel Sonnenschein“, manche alte und neue Schatten verdunkeln die Sicht noch immer. Aber inzwischen ist die Sonne schon deutlich am Horizont zu erkennen.“ Für boersengefluester.de ist der Small Cap damit zurzeit eine gute Halteposition.

Foto: Phoenix Solar AG...

Phoenix Solar

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Phoenix Solar | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0BVU9 | DE000A0BVU93 | AG | 0,82 Mio € | 18.11.2004 | Verkaufen (Insolvenz) | |

* * *

© boersengefluester.de | Redaktion

[sws_red_box box_size="585"]Mit einem DAX-Plus von 25 Prozent auf 9.552,16 Zähler war 2013 ein super Aktienjahr. Doch auch abseits der gewöhnlichen Auflistungen zum Jahreswechsel hat sich auf dem Kurszettel jede Menge getan. Boersengefluester.de hat nicht alltägliche Statistiken rund um Deutsche Aktien zusammengefasst.[/sws_red_box]...

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Die Stimmung für die deutschen Versorger bessert sich zusehends. Selbst eine schwache Prognose von RWE für 2014 hat die Aktien von RWE und E.ON nur kurz gebremst. Dann haben sie sich weiter erholt. Die Papiere von SMA Solar, Phoenix Solar und die des Herstellers von Windkraftanlagen, Nordex, litten hingegen zuletzt unter der geplanten Änderung des Erneuerbare-Energien-Gesetz (EEG), soll doch der Ausbau der erneuerbaren Energien gedrosselt werden.[/sws_green_box]

Die Aktienkurse von E.ON und RWE wollen nach oben: Deutschlands größter Versorger, E.ON, hat für die ersten drei Quartale einen Umsatzrückgang um fünf Prozent auf 89,3 Mrd. Euro gemeldet. Weil die Profitabilität stark unter Druck ist, vor allem wegen der Energiewende in Deutschland, brach der nachhaltige Gewinn um die Hälfte auf 1,9 Mrd. Euro ein. Zudem muss der Konzern nun für die ehemals kostenlosen CO2-Zertifikate bezahlen. E.ON-Vorstandschef Johannes Teyssen korrigierte den Ausblick für den nachhaltigen Gewinn mit 2,2 bis 2,4 Mrd. Euro auf das untere Ende der bisherigen Prognose. Allerdings sind darin erstmals die fehlenden Ergebnisbeiträge verkaufter Geschäfte berücksichtigt. Im Vorjahr lag der nachhaltige Gewinn noch bei 4 Mrd. Euro. Der Firmenlenker verkauft weiter Assets und hat dadurch die Nettoverschuldung gegenüber Ende 2012 von 35,9 auf 33,1 Mrd. Euro gesenkt. Seit Anfang 2012 hat Teyssen für 18,9 Mrd. Euro Vermögenswerte verkauft.

Um den Preisdruck wegen der hohen Überkapazitäten zu verringern, hat der Konzern in den vergangenen vier Quartalen Kapazitäten mit einer Leistung von sieben Gigawatt vom Netz genommen. Damit ist er gut unterwegs, um die Kapazitäten bis 2015 um elf Gigawatt zu reduzieren. Der Vorstandschef forderte von der Politik eine deutliche Korrektur der Energiepolitik, sonst müssten noch mehr als die angekündigten elf Gigawatt eingemottet werden. E.ON fokussiert sich zudem verstärkt auf die Märkte in der Türkei und in Brasilien. Von den Gesamtinvestitionen von 6,3 Mrd. Euro für die ersten drei Quartale flossen 3,2 Mrd. Euro in die beiden Länder. Nachdem der brasilianische Geschäftspartner Eike Batista allerdings in großen Schwierigkeiten steckt, sehen etliche Investoren E.ONs Engagement in Brasilien kritisch.

Die Düsseldorfer haben im Gegensatz zu der in Essen sitzenden RWE keine Prognose für 2014 abgegeben. Auf der Analystenkonferenz wies das Management allerdings auf die bekannten Probleme hin. Die Banker prognostizieren, dass der Gewinn je Aktie 2013 auf 1,19 Euro sinkt, und im nächsten Jahr unter die Marke von einem Euro weiter zurückgehen wird. Der Konzern hatte bereits Ende 2012 angekündigt, dass er künftig 50 bis 60 Prozent des nachhaltigen Gewinns an die Aktionäre ausschütten will. Auf Basis der 2013er-Gewinnschätzungen dürfte der Konzern damit 0,60 Euro ausschütten. Die Dividendenrendite liegt bei 4,2 Prozent. Mit einem 2014er-KGV von 14,7 ist die Aktie zwar teuer. Inzwischen scheinen viele schlechte Nachrichten jedoch bereits in der Aktie eingepreist zu sein. Der Börsenwert liegt bei 28,1 Mrd. Euro.

Der Konkurrent RWE hat Investoren zwar mit dem Ausblick auf 2014 schockiert. Inzwischen hat die Aktie aber sämtliche Verluste wieder wettgemacht. Grund waren positive Analystenkommentare. Etliche Finanzprofis gehen davon aus, dass der Gewinn 2014 die Talsohle markieren sollte. Nachdem die RWE-Aktie lange hinter der von E.ON hinterhergehinkt ist, ist sie in den vergangenen drei Monaten deutlich besser gelaufen als die von E.ON. Denn Investoren setzen darauf, dass RWE-Chef Peter Terium den Konzern energisch restrukturieren wird. Das ist allerdings auch dringend notwendig. Nur aufgrund eines Einmaleffekts aus einer Sonderzahlung von Gazprom hat RWE den nachhaltigen Gewinn in den ersten drei Quartalen bei 1,9 Mrd. Euro stabil gehalten. Terium bekräftigte daher zwar die Prognose für 2013 von rund 2,4 Mrd. Euro. Für 2014 stellte er jedoch einen Einbruch auf nur mehr 1,3 bis 1,5 Mrd. Euro in Aussicht. Die Großhandelspreise sind stark gesunken. Da der Strom mehrere Jahre im Voraus verkauft wird, schlagen die gesunkenen Preise erst nach und nach auf das Ergebnis durch.

Gegenüber Ende 2012 hat der Vorstandschef die Nettoschulden um 2,2 Mrd. Euro auf 30,8 Mrd. Euro reduziert. Die Investitionen sollen weiter gedrückt werden und im Zeitraum 2014 bis 2016 insgesamt elf Mrd. Euro erreichen. Davon soll die Öl- und Gasfördertochter RWE Dea, die schnellstmöglich verkauft werden soll, rund eine Mrd. Euro jährlich investieren. Zudem will sich RWE vom Anteil am Urankonzern Urenco trennen. Im September hatte RWE angekündigt, dass die Dividende für 2013 auf einen Euro halbiert wird. Künftig wird RWE statt 50 bis 60 Prozent des nachhaltigen Gewinns nur noch 40 bis 50 Prozent an die Aktionäre per Dividende ausschütten. Das führt im Zeitraum 2014 bis 2017 zu Entlastungen von fast 1 Mrd. Euro für RWE.

Für 2013 prognostizieren Analysten einen Gewinn je Aktie von rund 3,80 Euro. Auf Basis der Mitte der 2014er-Prognose dürften dann rund 2,25 Euro zu Buche stehen. Damit liegt das KGV bei 12,4. Angesichts des erwarteten Ergebniseinbruchs ist das nicht gerade wenig. Da die Hausse am Gesamtmarkt jedoch weiterlaufen sollten, dürften Investoren verstärkt bei zurückgebliebenen Werten wie RWE zukaufen und das Papier weiter nach oben ziehen. Der Börsenwert liegt bei 17 Mrd. Euro.

Der Konkurrent RWE hat Investoren zwar mit dem Ausblick auf 2014 schockiert. Inzwischen hat die Aktie aber sämtliche Verluste wieder wettgemacht. Grund waren positive Analystenkommentare. Etliche Finanzprofis gehen davon aus, dass der Gewinn 2014 die Talsohle markieren sollte. Nachdem die RWE-Aktie lange hinter der von E.ON hinterhergehinkt ist, ist sie in den vergangenen drei Monaten deutlich besser gelaufen als die von E.ON. Denn Investoren setzen darauf, dass RWE-Chef Peter Terium den Konzern energisch restrukturieren wird. Das ist allerdings auch dringend notwendig. Nur aufgrund eines Einmaleffekts aus einer Sonderzahlung von Gazprom hat RWE den nachhaltigen Gewinn in den ersten drei Quartalen bei 1,9 Mrd. Euro stabil gehalten. Terium bekräftigte daher zwar die Prognose für 2013 von rund 2,4 Mrd. Euro. Für 2014 stellte er jedoch einen Einbruch auf nur mehr 1,3 bis 1,5 Mrd. Euro in Aussicht. Die Großhandelspreise sind stark gesunken. Da der Strom mehrere Jahre im Voraus verkauft wird, schlagen die gesunkenen Preise erst nach und nach auf das Ergebnis durch.

Gegenüber Ende 2012 hat der Vorstandschef die Nettoschulden um 2,2 Mrd. Euro auf 30,8 Mrd. Euro reduziert. Die Investitionen sollen weiter gedrückt werden und im Zeitraum 2014 bis 2016 insgesamt elf Mrd. Euro erreichen. Davon soll die Öl- und Gasfördertochter RWE Dea, die schnellstmöglich verkauft werden soll, rund eine Mrd. Euro jährlich investieren. Zudem will sich RWE vom Anteil am Urankonzern Urenco trennen. Im September hatte RWE angekündigt, dass die Dividende für 2013 auf einen Euro halbiert wird. Künftig wird RWE statt 50 bis 60 Prozent des nachhaltigen Gewinns nur noch 40 bis 50 Prozent an die Aktionäre per Dividende ausschütten. Das führt im Zeitraum 2014 bis 2017 zu Entlastungen von fast 1 Mrd. Euro für RWE.

Für 2013 prognostizieren Analysten einen Gewinn je Aktie von rund 3,80 Euro. Auf Basis der Mitte der 2014er-Prognose dürften dann rund 2,25 Euro zu Buche stehen. Damit liegt das KGV bei 12,4. Angesichts des erwarteten Ergebniseinbruchs ist das nicht gerade wenig. Da die Hausse am Gesamtmarkt jedoch weiterlaufen sollten, dürften Investoren verstärkt bei zurückgebliebenen Werten wie RWE zukaufen und das Papier weiter nach oben ziehen. Der Börsenwert liegt bei 17 Mrd. Euro.

Die Aussicht auf eine Korrektur der Energiewende hat Papiere wie von SMA Solar zuletzt merklich belastet, zumal der Konzern Anfang November die 2013er-Prognose gesenkt hatte. Der Hersteller von Wechselrichtern hat vor allem wegen der Kürzung der Solarsubventionen in Deutschland und Italien im dritten Quartal einen Umsatzrückgang um mehr als 30 Prozent auf 247,8 Mio. Euro verbucht. Der Verlust vor Steuern und Zinsen lag bei 6,8 Mio. Euro. Im Vorjahr stand noch ein Gewinn von 32 Mio. Euro zu Buche. Vorstandssprecher Pierre-Pascal Urbon hat die Umsatzprognose für 2013 von 0,9 Mrd. bis 1,3 Mrd. Euro auf 0,9 Mrd. bis 1 Mrd. Euro stark gesenkt. Zudem prognostiziert er einen Verlust von 80 bis 90 Mio. Euro. Darin sind Belastungen wie Rückstellungen für den Stellenabbau und Wertberichtigungen auf Vorräte ebenso enthalten wie Anlaufverluste bei der chinesischen Tochter Zeversolar. Urbon hat den Umsatzanteil aus dem Ausland zuletzt auf 70 Prozent ausgebaut. Der Firmenlenker will die Nettoliquidität von 300,3 Mrd. Euro und die hohe Eigenkapitalquote nutzen, um den Turnaround voranzutreiben. Für 2014 peilt er ein „positives operatives Ergebnis“ an, zumal die in 2013er-Sondereffekte von 60 bis 65 Mio. Euro nicht mehr anfallen sollen.

Das Umfeld für SMA Solar bleibt herausfordernd. Da die weltweite Nachfrage vor allem von den Subventionen der einzelnen Länder abhängig ist, dürfte der Markt für Wechselrichter angesichts der schwierigen Haushaltslage vieler Länder kaum deutlich wachsen. Analysten prognostizieren für 2013 einen herben Verlust je Aktie. 2014 soll dann ein kleiner Profit erwirtschaftet werden. Investoren dürften schon bald beginnen, auf die 2015er-Schätzungen zu schauen. Sie sehen einen Gewinn je Aktie von 0,84 Euro vor. Mit einem KGV von 33 ist die Aktie angesichts der auf absehbaren Zeit schwachen Profitabilität hoch bewertet. So dürfte die operative Marge im Jahr 2014 bei kaum mehr als einem Prozent liegen. Die Aktie könnte kurzfristig seitwärts tendieren. Der Börsenwert liegt bei 1 Mrd. Euro.

Die Aussicht auf eine Korrektur der Energiewende hat Papiere wie von SMA Solar zuletzt merklich belastet, zumal der Konzern Anfang November die 2013er-Prognose gesenkt hatte. Der Hersteller von Wechselrichtern hat vor allem wegen der Kürzung der Solarsubventionen in Deutschland und Italien im dritten Quartal einen Umsatzrückgang um mehr als 30 Prozent auf 247,8 Mio. Euro verbucht. Der Verlust vor Steuern und Zinsen lag bei 6,8 Mio. Euro. Im Vorjahr stand noch ein Gewinn von 32 Mio. Euro zu Buche. Vorstandssprecher Pierre-Pascal Urbon hat die Umsatzprognose für 2013 von 0,9 Mrd. bis 1,3 Mrd. Euro auf 0,9 Mrd. bis 1 Mrd. Euro stark gesenkt. Zudem prognostiziert er einen Verlust von 80 bis 90 Mio. Euro. Darin sind Belastungen wie Rückstellungen für den Stellenabbau und Wertberichtigungen auf Vorräte ebenso enthalten wie Anlaufverluste bei der chinesischen Tochter Zeversolar. Urbon hat den Umsatzanteil aus dem Ausland zuletzt auf 70 Prozent ausgebaut. Der Firmenlenker will die Nettoliquidität von 300,3 Mrd. Euro und die hohe Eigenkapitalquote nutzen, um den Turnaround voranzutreiben. Für 2014 peilt er ein „positives operatives Ergebnis“ an, zumal die in 2013er-Sondereffekte von 60 bis 65 Mio. Euro nicht mehr anfallen sollen.

Das Umfeld für SMA Solar bleibt herausfordernd. Da die weltweite Nachfrage vor allem von den Subventionen der einzelnen Länder abhängig ist, dürfte der Markt für Wechselrichter angesichts der schwierigen Haushaltslage vieler Länder kaum deutlich wachsen. Analysten prognostizieren für 2013 einen herben Verlust je Aktie. 2014 soll dann ein kleiner Profit erwirtschaftet werden. Investoren dürften schon bald beginnen, auf die 2015er-Schätzungen zu schauen. Sie sehen einen Gewinn je Aktie von 0,84 Euro vor. Mit einem KGV von 33 ist die Aktie angesichts der auf absehbaren Zeit schwachen Profitabilität hoch bewertet. So dürfte die operative Marge im Jahr 2014 bei kaum mehr als einem Prozent liegen. Die Aktie könnte kurzfristig seitwärts tendieren. Der Börsenwert liegt bei 1 Mrd. Euro.

Trotz der Rally der vergangenen Monate bringt die Aktie von Phoenix Solar einen Börsenwert von lediglich 44 Mio. Euro und damit ebenso wenig wie etliche andere deutsche Solarfirmen auf die Waage. Das Photovoltaik-Systemhaus hat im dritten Quartal einen operativen Gewinn von 2,2 Mio. Euro erzielt. Vorstandschef Bernd Köhler hat für 2013 einen Umsatz von 160 bis 190 Mio. Euro in Aussicht gestellt. Er geht davon aus, den unteren Rand der Prognose zu erreichen. Nichts desto trotz wäre das ein Anstieg gegenüber dem 2012er-Wert von 155,4 Mio. Euro. Köhler peilt zudem einen operativen Verlust von zwei bis sieben Mio. Euro an, wobei beim Ergebnis „eher das bessere Ende der Spanne erreicht“ werden soll. 2012 war noch ein Minus von 31,8 Mio. Euro angefallen. Phoenix Solar könnte von Veränderungen am EEG weniger betroffen sein als SMA Solar, erzielt die Gesellschaft aus dem bayerischen Sulzemoos doch 86 Prozent der Umsätze im Ausland. Der Auftragsbestand lag zuletzt jedoch noch weit unter dem Vorjahresniveau. Laut Analystenschätzungen soll der Konzern 2013 einen Verlust von rund einen Euro je Aktie ausweisen. 2014 soll dann ein Gewinn je Anteilschein von 0,20 Euro anfallen. In der Aktie stecken bereits eine Menge Vorschusslorbeeren.

Trotz der Rally der vergangenen Monate bringt die Aktie von Phoenix Solar einen Börsenwert von lediglich 44 Mio. Euro und damit ebenso wenig wie etliche andere deutsche Solarfirmen auf die Waage. Das Photovoltaik-Systemhaus hat im dritten Quartal einen operativen Gewinn von 2,2 Mio. Euro erzielt. Vorstandschef Bernd Köhler hat für 2013 einen Umsatz von 160 bis 190 Mio. Euro in Aussicht gestellt. Er geht davon aus, den unteren Rand der Prognose zu erreichen. Nichts desto trotz wäre das ein Anstieg gegenüber dem 2012er-Wert von 155,4 Mio. Euro. Köhler peilt zudem einen operativen Verlust von zwei bis sieben Mio. Euro an, wobei beim Ergebnis „eher das bessere Ende der Spanne erreicht“ werden soll. 2012 war noch ein Minus von 31,8 Mio. Euro angefallen. Phoenix Solar könnte von Veränderungen am EEG weniger betroffen sein als SMA Solar, erzielt die Gesellschaft aus dem bayerischen Sulzemoos doch 86 Prozent der Umsätze im Ausland. Der Auftragsbestand lag zuletzt jedoch noch weit unter dem Vorjahresniveau. Laut Analystenschätzungen soll der Konzern 2013 einen Verlust von rund einen Euro je Aktie ausweisen. 2014 soll dann ein Gewinn je Anteilschein von 0,20 Euro anfallen. In der Aktie stecken bereits eine Menge Vorschusslorbeeren.

Die Nordex-Aktie war zuletzt zwar auch deutlich unter Druck. Seit Jahresanfang ist sie aber immer noch mehr als 250 Prozent im Plus. Denn bei dem Hersteller von Windkraftanlagen hat sich die Profitabilität erheblich verbessert. Bei einem Umsatz von 1,05 Mrd. Euro – davon stammen 90 Prozent aus den Regionen Europa und Südafrika - hat der Konzern in den ersten drei Quartalen eine operative Marge von drei Prozent erwirtschaftet. Vorstandschef Jürgen Zeschky treibt die Restrukturierung des Unternehmens voran. Er schließt die unausgelasteten Werke in den USA und in China und konzentriert die Turbinenfertigung auf Rostock. Zugute kommt dem Konzern, dass die Konkurrenten wie Vestas ebenfalls Fabriken geschlossen und damit die Überkapazitäten in der Branche verringert haben, woraufhin sich die Preise für Turbinen stabilisiert hatten. Zeschky erhöhte den Ausblick für den Auftragseingang für 2013. „Für den Auftragseingang ist unsere Zuversicht nochmals gewachsen, so dass wir jetzt ein höheres Niveau von 1,4 bis 1,5 Mrd. Euro ansetzen.“ In den ersten drei Quartalen war er um 85 Prozent auf 1,2 Mrd. Euro hochgeschossen.

Zudem bestätigte Zeschky den Ausblick für Umsatz und Gewinn. Bei einem Erlös von 1,3 bis 1,4 Mrd. Euro möchte der Firmenlenker im laufenden Jahr eine operative Marge von 2,5 bis 3,5 Prozent erwirtschaften. 2015 will er bei Einnahmen von mindestens 1,5 Mrd. Euro eine Marge von fünf Prozent vorweisen. Dazu sollen die Materialkosten um 15 Prozent gegenüber 2012 reduziert werden. Analysten gehen davon aus, dass der Konzern 2013 die Rückkehr in die Gewinnzone schafft und einen Gewinn je Aktie von 0,18 Euro erwirtschaftet. Im nächsten Jahr soll der Profit ungefähr verdoppelt werden. Mit einem KGV von 31 ist die Aktie zwar ähnlich hoch bewertet wie obige Solarfirmen. Allerdings ist die Profitabilität bei Nordex wesentlich besser. Die TecDAX-Aktie könnte sich daher besser entwickeln als die der Solarfirmen.

Die Nordex-Aktie war zuletzt zwar auch deutlich unter Druck. Seit Jahresanfang ist sie aber immer noch mehr als 250 Prozent im Plus. Denn bei dem Hersteller von Windkraftanlagen hat sich die Profitabilität erheblich verbessert. Bei einem Umsatz von 1,05 Mrd. Euro – davon stammen 90 Prozent aus den Regionen Europa und Südafrika - hat der Konzern in den ersten drei Quartalen eine operative Marge von drei Prozent erwirtschaftet. Vorstandschef Jürgen Zeschky treibt die Restrukturierung des Unternehmens voran. Er schließt die unausgelasteten Werke in den USA und in China und konzentriert die Turbinenfertigung auf Rostock. Zugute kommt dem Konzern, dass die Konkurrenten wie Vestas ebenfalls Fabriken geschlossen und damit die Überkapazitäten in der Branche verringert haben, woraufhin sich die Preise für Turbinen stabilisiert hatten. Zeschky erhöhte den Ausblick für den Auftragseingang für 2013. „Für den Auftragseingang ist unsere Zuversicht nochmals gewachsen, so dass wir jetzt ein höheres Niveau von 1,4 bis 1,5 Mrd. Euro ansetzen.“ In den ersten drei Quartalen war er um 85 Prozent auf 1,2 Mrd. Euro hochgeschossen.

Zudem bestätigte Zeschky den Ausblick für Umsatz und Gewinn. Bei einem Erlös von 1,3 bis 1,4 Mrd. Euro möchte der Firmenlenker im laufenden Jahr eine operative Marge von 2,5 bis 3,5 Prozent erwirtschaften. 2015 will er bei Einnahmen von mindestens 1,5 Mrd. Euro eine Marge von fünf Prozent vorweisen. Dazu sollen die Materialkosten um 15 Prozent gegenüber 2012 reduziert werden. Analysten gehen davon aus, dass der Konzern 2013 die Rückkehr in die Gewinnzone schafft und einen Gewinn je Aktie von 0,18 Euro erwirtschaftet. Im nächsten Jahr soll der Profit ungefähr verdoppelt werden. Mit einem KGV von 31 ist die Aktie zwar ähnlich hoch bewertet wie obige Solarfirmen. Allerdings ist die Profitabilität bei Nordex wesentlich besser. Die TecDAX-Aktie könnte sich daher besser entwickeln als die der Solarfirmen.

Foto: E.ON AG

[sws_blue_box box_size="585"]Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research[/sws_blue_box]...

Foto: E.ON AG

[sws_blue_box box_size="585"]Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research[/sws_blue_box]...

E.ON

Kurs: 19,68

RWE

Kurs: 54,54

SMA Solar Technology

Kurs: 32,34

Phoenix Solar

Kurs: 0,00

Nordex

Kurs: 43,12

© boersengefluester.de | Redaktion

Völlig entfesselt zeigt sich momentan der Aktienkurs von Phoenix Solar. Nachdem der Anteil des Solarprojektierers im Sommer 2013 noch lustlos bei knapp 1,50 Euro seine Bahnen zog, ist die Notiz nun auf 6,75 Euro in die Höhe geschossen. Der harte Sanierungskurs mit der Fokussierung auf wachstumsstarke ausländische Regionen zahlt sich also aus – mittlerweile allerdings schneller im Aktienkurs als in den harten Zahlen. Immerhin kommt die Gesellschaft aus dem bayerischen Sulzemoos bereits wieder auf einen Börsenwert von 50 Mio. Euro.

Weniger rasant schreitet die Verbesserung der Finanzzahlen voran, wenngleich Phoenix Solar auf dem richtigen Weg ist. Im dritten Quartal 2013 kam die Gesellschaft bei Umsatzerlösen von knapp 47,64 Mio. Euro auf ein Ergebnis vor Zinsen und Steuern (EBIT) von 2,21 Mio. Euro. Damit agierte Phoenix bereits das zweite Quartal in Folge operativ in der Pluszone. Im zweiten Jahresviertel erzielte das Unternehmen ein EBIT von fast 0,41 Mio. Euro. Im Auftaktquartal stand allerdings ein dickes Minus von 4,25 Mio. Euro. „Kumuliert liegen wir auf EBIT-Ebene dadurch bereits besser als in unserer Prognose für das Gesamtjahr vorgesehen war“, betont Vorstandschef Bernd Köhler im Zwischenbericht. Per Ende September 2013 steht ein EBIT von minus 1,63 Mio. Euro in den Büchern. Ebenfalls bemerkenswert: Mit einem Gewinn von 0,19 Mio. Euro erzielte Phoenix erstmals in diesem Jahr auch unterm Strich schwarze Zahlen.

Beim Ausblick zeigt sich Köhler – zumindest was den Profit belangt – etwas zuversichtlicher als bislang.

So gilt für das operative Ergebnis offiziell zwar weiterhin die Spanne von minus 2 bis minus 7 Mio. Euro. „Sicherlich werden wir ergebnisseitig nahe dem „besseren“ Ende bei minus 2 Millionen EBIT herauskommen“, lässt Köhler jedoch wissen. Dafür sieht er die Erlöse allerdings eher im unteren Bereich der Range von 160 bis 190 Mio. Euro. Wer also auf eine signifikante Anhebung der Prognosen gesetzt hat, wird wohl enttäuscht sein. Für das kommende Jahr strebt Phoenix Solar ein Wachstum von fünf bis neun Prozent und die Rückkehr zu einem positiven operativen Ergebnis an. Entscheidend wird, wie deutlich diese Rückkehr ausfallen wird, denn Phoenix Solar schiebt weiter eine hohe Zinslast vor sich her. Zum Ende des dritten Quartals belief sich das Finanzergebnis auf immerhin minus 3,65 Mio. Euro. Der Nettogewinn wird dadurch spürbar eingeengt.

Folgerichtig betont Köhler, dass Phoenix sich „gut entwickelt habe“, aber noch nicht alles „eitel Sonnenschein“ ist. Die Kursentwicklung der vergangenen Wochen nennt er selbst „überraschend“, sieht sie aber als ein Zeichen für den Weg aus der schweren Krise. Klar ist, dass eine derartige Kursrallye neue Investoren anzieht. „Bei einer Konferenz der Macquarie Bank in London verzeichneten wir ein ebenso hohes Interesse an Einzelgesprächen mit dem Vorstand wie bei der Branchenmesse Solar Power International in Chicago“, heißt es im Zwischenbericht. Mit Spannung wird nun sein Vortrag auf dem Eigenkapitalforum in Frankfurt erwartet. Gleich um 8.15 Uhr findet die Präsentation statt – damit eröffnet er am 11. November quasi das diesjährige Investoren- Mammuttreffen in Frankfurt.