Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#619070

© boersengefluester.de | Redaktion

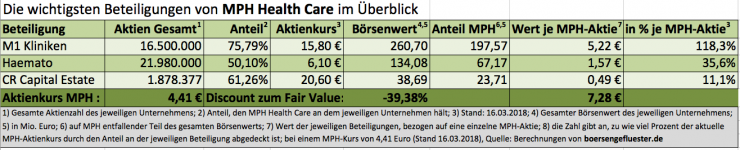

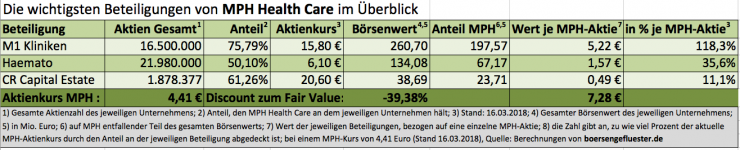

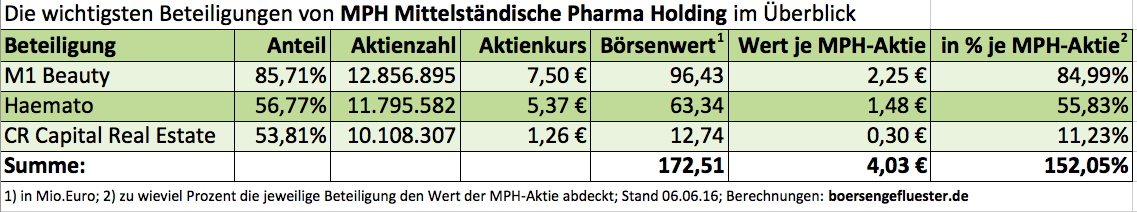

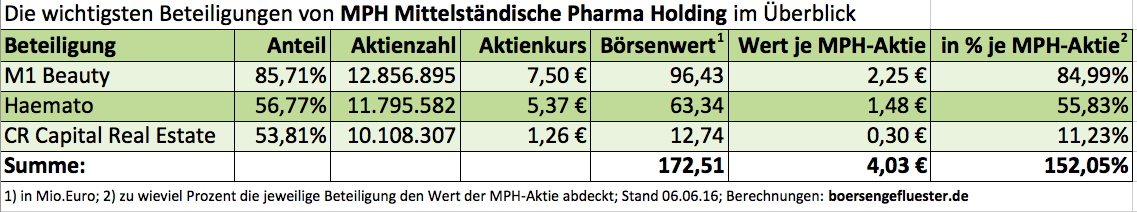

Mächtig Dampf unterm Kessel ist zurzeit beim Aktienkurs von M1 Kliniken. Allein seit Jahresbeginn türmt sich das Kursplus der „Beauty Docs“ auf mittlerweile rund 20 Prozent. Zwar liegen die Zahlen für 2017 noch gar nicht vor, doch die Börsianer sind offenbar guter Dinge. Zudem ist die starke Performance auch der Börsenpresse nicht verborgen geblieben. Jedenfalls gibt es eine Reihe von Empfehlungen für die M1-Aktie. Dabei sollte eigentlich das Papier des Großaktionärs MPH Health Care das deutlich cleverere Investment sein. Immerhin ist allein der auf MPH entfallende M1-Anteil um gut 18 Prozent mehr wert, als die komplette Marktkapitalisierung von MPH Health Care. On top bekommen Anleger noch das Engagement von MPH an dem Pharma-Unternehmen Haemato, dem Immobilientitel CR Capital Estate sowie eine Beteiligung an der – allerdings nicht börsennotierten – Pharmigon GmbH, die sich auf die Zubereitung von Zytostatikalösungen gegen Krebserkrankungen spezialisiert hat.

Da man an der Börse aber höchst selten etwas geschenkt bekommt, taucht unweigerlich die Frage nach dem Haken auf: Ein erheblicher Teil des Discounts hängt mit den Netto-Finanzschulden der MPH von zuletzt knapp 13 Mio. Euro zusammen. Außerdem ist es nicht unbedingt ungewöhnlich, dass Beteiligungsgesellschaften mit einem Discount zum Wert ihrer Investments zusammenhängen. Eine Erklärung hierfür ist etwa, dass sich vergleichsweise marktenge Titel – wie M1 Kliniken, Haemato oder auch CR Capital Estate es sind – an der Börse nicht so einfach versilbern lassen. Zudem ist ohnehin schwierig zu beurteilen, ob die stramme Performance von M1 Kliniken in erster Linie durch eine entsprechend starke fundamentale Entwicklung unterlegt ist, oder ob die Kurse nicht auch durch Empfehlungen oder andere Effekte in die Höhe getrieben wurden. Immerhin: Bislang haben die Portfoliomitglieder von MPH operativ in der Regel überzeugt, so dass der Discount nach Auffassung von boersengefluester.de wohl in der Tat zu üppig ist.

...

MPH Health Care

Kurs: 22,30

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MPH Health Care | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A289V0 | DE000A289V03 | AG | 95,48 Mio € | 01.09.2009 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

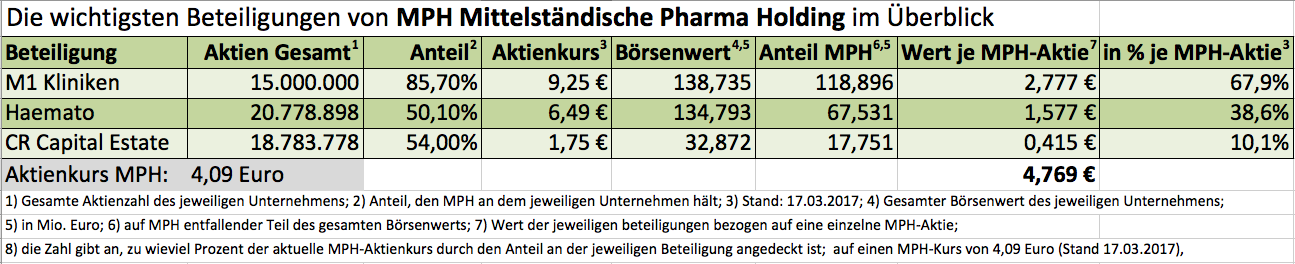

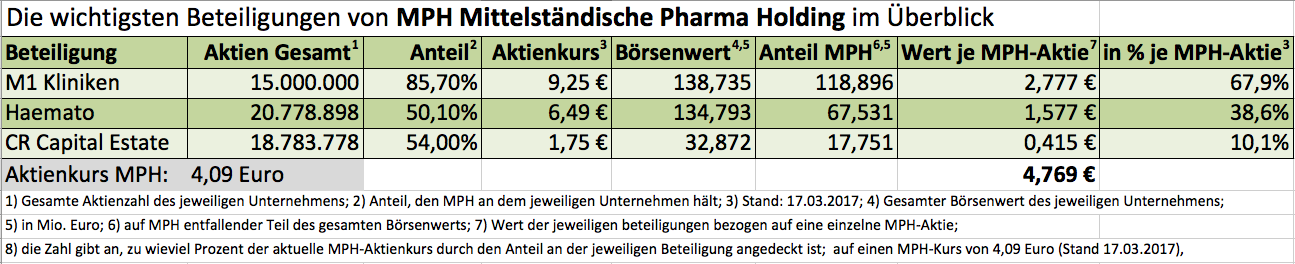

Eine krass gute Performance zeigt seit vielen Monaten der Aktienkurs von MPH Mittelständische Pharma Holding. Innerhalb eines halben Jahres hat das Papier der auf den Pharmasektor spezialisierten Investmentgesellschaft um 50 Prozent an Wert gewonnen – und den Wert damit Richtung All-Time-High getrieben. Das ist insofern bemerkenswert, weil die MPH-Aktie damit deutlich besser performt hat, als die beiden wichtigsten Beteiligungen: M1 Kliniken und Haemato. Einzig der Anteilschein des ebenfalls im Portfolio befindlichen Wohnungsprojektentwicklers CR Capital Real Estate hat die MPH-Aktie sich gelassen. Sei es drum: Nach Berechnungen von boersengefluester.de übersteigen die drei Depotposten M1 Kliniken, Haemato und CR Capital Real Estate den Kurs der MPH-Aktie noch immer um rund 16 Prozent. Nun ist ein solcher Abschlag nicht gänzlich ungewöhnlich und er war und er Vergangenheit auch schon merklich größer, eine gewisse Sicherheit für Investoren gibt der Discount zum Beteiligungswert aber trotzdem.

Angesichts der guten Performance wird die in Berlin ansässige Gesellschaft für 2016 erneut eine Dividende von 0,12 Euro je Aktie ausschütten. Beim gegenwärtigen Kurs von 4,09 Euro läuft das auf eine Rendite von immerhin 2,9 Prozent hinaus – vor Abzug von Steuern. Die Hauptversammlung (HV) von MPH findet am 29. Juni 2017 statt. Derweil gibt es auch Neuigkeiten zu Haemato: Das auf Generika und Reimporte von EU-Originalarzneimittel spezialisierte Unternehmen hat 2016 den Umsatz um 20 Prozent auf 275,6 Mio. Euro gesteigert und dabei das Ergebnis vor Zinsen und Steuern (EBIT) um 63 Prozent auf 13,4 Mio. Euro vorangetrieben. Insbesondere auf der Profit-Seite hat die Gesellschaft damit die Prognosen der Analysten übertroffen. Positiv auch die erste Einschätzung von Vorstand Christian Pahl zu den Perspektiven: „Für die weitere Entwicklung im Jahr 2017 dürfen wir zuversichtlich sein.“ Haemato-Aktionäre erhalten für 2016 eine unveränderte Dividende von 0,30 Euro je Aktie. Das entspricht einer erklecklichen Rendite von 4,6 Prozent. Ausgezahlt wird nach der HV am 22. Juni 2017. Die Analysten von First Berlin haben prompt reagiert und ihr Kursziel für die Haemato-Aktie von 7,00 auf 8,40 Euro heraufgesetzt.

Dagegen müssen sich die Anleger bei M1 Kliniken und CR Capital Real Estate mit Neuigkeiten noch ein wenig gedulden. Hier stehen die vorläufigen Daten für 2016 erst Ende März beziehungsweise im März (einen konkreten Termin gibt es noch nicht) an. Für dividendenorientierte Anleger, die sich nicht so sehr an der engen Verschachtelung der Gesellschaften stören, bieten MPH und insbesondere Haemato weiterhin gute Chancen.

...

Angesichts der guten Performance wird die in Berlin ansässige Gesellschaft für 2016 erneut eine Dividende von 0,12 Euro je Aktie ausschütten. Beim gegenwärtigen Kurs von 4,09 Euro läuft das auf eine Rendite von immerhin 2,9 Prozent hinaus – vor Abzug von Steuern. Die Hauptversammlung (HV) von MPH findet am 29. Juni 2017 statt. Derweil gibt es auch Neuigkeiten zu Haemato: Das auf Generika und Reimporte von EU-Originalarzneimittel spezialisierte Unternehmen hat 2016 den Umsatz um 20 Prozent auf 275,6 Mio. Euro gesteigert und dabei das Ergebnis vor Zinsen und Steuern (EBIT) um 63 Prozent auf 13,4 Mio. Euro vorangetrieben. Insbesondere auf der Profit-Seite hat die Gesellschaft damit die Prognosen der Analysten übertroffen. Positiv auch die erste Einschätzung von Vorstand Christian Pahl zu den Perspektiven: „Für die weitere Entwicklung im Jahr 2017 dürfen wir zuversichtlich sein.“ Haemato-Aktionäre erhalten für 2016 eine unveränderte Dividende von 0,30 Euro je Aktie. Das entspricht einer erklecklichen Rendite von 4,6 Prozent. Ausgezahlt wird nach der HV am 22. Juni 2017. Die Analysten von First Berlin haben prompt reagiert und ihr Kursziel für die Haemato-Aktie von 7,00 auf 8,40 Euro heraufgesetzt.

Dagegen müssen sich die Anleger bei M1 Kliniken und CR Capital Real Estate mit Neuigkeiten noch ein wenig gedulden. Hier stehen die vorläufigen Daten für 2016 erst Ende März beziehungsweise im März (einen konkreten Termin gibt es noch nicht) an. Für dividendenorientierte Anleger, die sich nicht so sehr an der engen Verschachtelung der Gesellschaften stören, bieten MPH und insbesondere Haemato weiterhin gute Chancen.

...

Angesichts der guten Performance wird die in Berlin ansässige Gesellschaft für 2016 erneut eine Dividende von 0,12 Euro je Aktie ausschütten. Beim gegenwärtigen Kurs von 4,09 Euro läuft das auf eine Rendite von immerhin 2,9 Prozent hinaus – vor Abzug von Steuern. Die Hauptversammlung (HV) von MPH findet am 29. Juni 2017 statt. Derweil gibt es auch Neuigkeiten zu Haemato: Das auf Generika und Reimporte von EU-Originalarzneimittel spezialisierte Unternehmen hat 2016 den Umsatz um 20 Prozent auf 275,6 Mio. Euro gesteigert und dabei das Ergebnis vor Zinsen und Steuern (EBIT) um 63 Prozent auf 13,4 Mio. Euro vorangetrieben. Insbesondere auf der Profit-Seite hat die Gesellschaft damit die Prognosen der Analysten übertroffen. Positiv auch die erste Einschätzung von Vorstand Christian Pahl zu den Perspektiven: „Für die weitere Entwicklung im Jahr 2017 dürfen wir zuversichtlich sein.“ Haemato-Aktionäre erhalten für 2016 eine unveränderte Dividende von 0,30 Euro je Aktie. Das entspricht einer erklecklichen Rendite von 4,6 Prozent. Ausgezahlt wird nach der HV am 22. Juni 2017. Die Analysten von First Berlin haben prompt reagiert und ihr Kursziel für die Haemato-Aktie von 7,00 auf 8,40 Euro heraufgesetzt.

Dagegen müssen sich die Anleger bei M1 Kliniken und CR Capital Real Estate mit Neuigkeiten noch ein wenig gedulden. Hier stehen die vorläufigen Daten für 2016 erst Ende März beziehungsweise im März (einen konkreten Termin gibt es noch nicht) an. Für dividendenorientierte Anleger, die sich nicht so sehr an der engen Verschachtelung der Gesellschaften stören, bieten MPH und insbesondere Haemato weiterhin gute Chancen.

...

Angesichts der guten Performance wird die in Berlin ansässige Gesellschaft für 2016 erneut eine Dividende von 0,12 Euro je Aktie ausschütten. Beim gegenwärtigen Kurs von 4,09 Euro läuft das auf eine Rendite von immerhin 2,9 Prozent hinaus – vor Abzug von Steuern. Die Hauptversammlung (HV) von MPH findet am 29. Juni 2017 statt. Derweil gibt es auch Neuigkeiten zu Haemato: Das auf Generika und Reimporte von EU-Originalarzneimittel spezialisierte Unternehmen hat 2016 den Umsatz um 20 Prozent auf 275,6 Mio. Euro gesteigert und dabei das Ergebnis vor Zinsen und Steuern (EBIT) um 63 Prozent auf 13,4 Mio. Euro vorangetrieben. Insbesondere auf der Profit-Seite hat die Gesellschaft damit die Prognosen der Analysten übertroffen. Positiv auch die erste Einschätzung von Vorstand Christian Pahl zu den Perspektiven: „Für die weitere Entwicklung im Jahr 2017 dürfen wir zuversichtlich sein.“ Haemato-Aktionäre erhalten für 2016 eine unveränderte Dividende von 0,30 Euro je Aktie. Das entspricht einer erklecklichen Rendite von 4,6 Prozent. Ausgezahlt wird nach der HV am 22. Juni 2017. Die Analysten von First Berlin haben prompt reagiert und ihr Kursziel für die Haemato-Aktie von 7,00 auf 8,40 Euro heraufgesetzt.

Dagegen müssen sich die Anleger bei M1 Kliniken und CR Capital Real Estate mit Neuigkeiten noch ein wenig gedulden. Hier stehen die vorläufigen Daten für 2016 erst Ende März beziehungsweise im März (einen konkreten Termin gibt es noch nicht) an. Für dividendenorientierte Anleger, die sich nicht so sehr an der engen Verschachtelung der Gesellschaften stören, bieten MPH und insbesondere Haemato weiterhin gute Chancen.

...

© boersengefluester.de | Redaktion

Als M1 Beauty, ein Anbieter von Schönheitsbehandlungen, Mitte September 2015 den Börsenhandel im Entry Standard aufnahm, gab es zwar ein paar Presseartikel, wonach die Aktie der Großaktionärs MPH Mittelständische Pharma Holding von dem Listing profitieren sollte. Doch die Wirkung verpuffte recht schnell. Fast ein halbes Jahr kam die Notiz von M1 Beauty nicht vom Fleck – bei teilweise sporadischen Handelsumsätzen. Dementsprechend konnte auch nicht die MPH-Notiz von dem Listing der Schönheitschirurgen profitieren. Seit Mitte März hat sich die Lage jedoch geändert: Mit zurzeit 7,50 Euro überragt der Anteilschein von M1 Beauty das Startniveau von 4,70 Euro um beachtliche 60 Prozent. Der Börsenwert türmt sich damit auf insgesamt 117 Mio. Euro – 85 Prozent davon sind MPH zuzurechnen. Zum Vergleich: Bei der Börsenpremiere von M1 Beauty deckte die anteilige Kapitalisierung den Wert der MPH-Aktie „nur“ zu knapp 62 Prozent ab.

Der Auslöser der Rally ist nicht eindeutig auszumachen. Immerhin hat das Berliner Unternehmen zuletzt sehr ansehnliche Zahlen für 2015 vorgelegt und schlägt zur Hauptversammlung am 15. Juni 2016 eine Dividende von 0,30 Euro je Aktie vor. Dabei kam M1 Beauty im vergangenen Jahr auf Erlöse von 34,93 Mio. Euro sowie ein Ergebnis vor Zinsen und Steuern (EBIT) von knapp 7,02 Mio. Euro. Das Ergebnis je Aktie zog von 0,31 auf 0,44 Euro an. Einen konkreten Ausblick für 2016 blieb Vorstand Patrick Brenske allerdings schuldig. Im Geschäftsbericht heißt es lediglich: „Wir beurteilen die voraussichtliche Entwicklung des M1-Konzerns positiv.“ Punkten können die Berliner durch ihre solide Finanzausstattung – die Eigenkapitalquote beträgt annähernd 90 Prozent. Per saldo hat die Notiz von M1 Beauty nach Auffassung von boersengefluester.de nun allerdings schon sehr viel Zukunft eingepreist. Große Kliniken wie zum Beispiel die im MDAX gelistetete Rhön-Klinikum werden etwa mit dem Faktor zehn bei der Relation von Enterprise Value (Börsenwert plus Netto-Finanzschulden) zu EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) gehandelt. Bei M1 Beauty beträgt dieses Multiple zurzeit fast 16. Eine nicht zu unterschätzende Rolle beim sprunghaften Kurszuwachs der vergangenen Tage spielt der geringe Streubesitz von nur 15 Prozent. M1 Beauty wäre schließlich nicht der erste Small Cap, der „hochgejazzt“ würde.

Der Auslöser der Rally ist nicht eindeutig auszumachen. Immerhin hat das Berliner Unternehmen zuletzt sehr ansehnliche Zahlen für 2015 vorgelegt und schlägt zur Hauptversammlung am 15. Juni 2016 eine Dividende von 0,30 Euro je Aktie vor. Dabei kam M1 Beauty im vergangenen Jahr auf Erlöse von 34,93 Mio. Euro sowie ein Ergebnis vor Zinsen und Steuern (EBIT) von knapp 7,02 Mio. Euro. Das Ergebnis je Aktie zog von 0,31 auf 0,44 Euro an. Einen konkreten Ausblick für 2016 blieb Vorstand Patrick Brenske allerdings schuldig. Im Geschäftsbericht heißt es lediglich: „Wir beurteilen die voraussichtliche Entwicklung des M1-Konzerns positiv.“ Punkten können die Berliner durch ihre solide Finanzausstattung – die Eigenkapitalquote beträgt annähernd 90 Prozent. Per saldo hat die Notiz von M1 Beauty nach Auffassung von boersengefluester.de nun allerdings schon sehr viel Zukunft eingepreist. Große Kliniken wie zum Beispiel die im MDAX gelistetete Rhön-Klinikum werden etwa mit dem Faktor zehn bei der Relation von Enterprise Value (Börsenwert plus Netto-Finanzschulden) zu EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) gehandelt. Bei M1 Beauty beträgt dieses Multiple zurzeit fast 16. Eine nicht zu unterschätzende Rolle beim sprunghaften Kurszuwachs der vergangenen Tage spielt der geringe Streubesitz von nur 15 Prozent. M1 Beauty wäre schließlich nicht der erste Small Cap, der „hochgejazzt“ würde.

Fakt ist aber auch: Addiert man noch den anteiligen Börsenwert des ebenfalls im MPH-Portfolio befindlichen Berliner Wohnimmobilienentwicklers CR Capital Real Estate hinzu, bekommt man die MPH-Aktie quasi „umsonst“ – daran ändert auch die Netto-Finanzverschuldung von zuletzt rund 9,5 Mio. Euro nicht wesentlich etwas. On top gibt es sogar noch das fast 57 Prozent umfassende Paket an der ebenfalls börsennotierten Haemato – einem auf Generika und Re-Importe spezialisierten Pharmaunternehmen. Summa summarum wird die MPH-Aktie derzeit mit Abschlag von gut 34 Prozent zu dem Wert ihrer börsennotierten Beteiligungen. Das könnte auf eine schöne Gelegenheit bzw. Nachholpotenzial hindeuten. Und auch die Dividendenrendite von brutto 4,6 Prozent kann sich sehen lassen.

Allerdings sollten Anleger nicht zwangsläufig davon ausgehen, dass sich der Aktienkurs und Fair Value aus den Beteiligungen komplett decken müssen. Die unter anderem bei der FinTech Group und DEAG Deutsche Entertainment engagierte Investmentgesellschaft Heliad wird mit einem Discount von rund 40 Prozent auf den Substanzwert gehandelt. Und auch bei der Berliner Effektengesellschaft, wo sich über Tradegate und quirin bank ähnliche Berechnungen anstellen lassen, kommt auf einen Abschlag von rund 25 Prozent. Trotzdem gab es so etwas wie einen Weckruf, denn die für 2015 erfolgte Umstellung der Rechnungslegung hat die erheblichen stillen Reserven von MPH Mittelständische Pharma Holding aufgedeckt. Und auch mit den Zahlen zum Auftaktviertel 2016 lässt MPH die Muskeln spielen. So zog der Überschuss von 1,26 auf 8,69 Mio. Euro an. Die MPH-Vorstände Patrick Brenske und Christian Pahl zeigten sich „zuversichtlich für die weitere Ergebnisentwicklung im Jahr 2016“. Spannend für Investoren wird insbesondere, ob M1 Beauty das deutlich erhöhte Kursniveau verteidigen kann. Aber auch bei Haemato gab es zuletzt eine solide Aufwärtsbewegung. Die Analysten von GBC setzen das Kursziel für Haemato bei 6,80 Euro – also ein gutes Viertel über der aktuellen Notiz – an. Für MPH veranschlagen die Augsburger Spezialwerteexperten gar einen fairen Wert von 5,10 Euro je Anteilschein.

Fakt ist aber auch: Addiert man noch den anteiligen Börsenwert des ebenfalls im MPH-Portfolio befindlichen Berliner Wohnimmobilienentwicklers CR Capital Real Estate hinzu, bekommt man die MPH-Aktie quasi „umsonst“ – daran ändert auch die Netto-Finanzverschuldung von zuletzt rund 9,5 Mio. Euro nicht wesentlich etwas. On top gibt es sogar noch das fast 57 Prozent umfassende Paket an der ebenfalls börsennotierten Haemato – einem auf Generika und Re-Importe spezialisierten Pharmaunternehmen. Summa summarum wird die MPH-Aktie derzeit mit Abschlag von gut 34 Prozent zu dem Wert ihrer börsennotierten Beteiligungen. Das könnte auf eine schöne Gelegenheit bzw. Nachholpotenzial hindeuten. Und auch die Dividendenrendite von brutto 4,6 Prozent kann sich sehen lassen.

Allerdings sollten Anleger nicht zwangsläufig davon ausgehen, dass sich der Aktienkurs und Fair Value aus den Beteiligungen komplett decken müssen. Die unter anderem bei der FinTech Group und DEAG Deutsche Entertainment engagierte Investmentgesellschaft Heliad wird mit einem Discount von rund 40 Prozent auf den Substanzwert gehandelt. Und auch bei der Berliner Effektengesellschaft, wo sich über Tradegate und quirin bank ähnliche Berechnungen anstellen lassen, kommt auf einen Abschlag von rund 25 Prozent. Trotzdem gab es so etwas wie einen Weckruf, denn die für 2015 erfolgte Umstellung der Rechnungslegung hat die erheblichen stillen Reserven von MPH Mittelständische Pharma Holding aufgedeckt. Und auch mit den Zahlen zum Auftaktviertel 2016 lässt MPH die Muskeln spielen. So zog der Überschuss von 1,26 auf 8,69 Mio. Euro an. Die MPH-Vorstände Patrick Brenske und Christian Pahl zeigten sich „zuversichtlich für die weitere Ergebnisentwicklung im Jahr 2016“. Spannend für Investoren wird insbesondere, ob M1 Beauty das deutlich erhöhte Kursniveau verteidigen kann. Aber auch bei Haemato gab es zuletzt eine solide Aufwärtsbewegung. Die Analysten von GBC setzen das Kursziel für Haemato bei 6,80 Euro – also ein gutes Viertel über der aktuellen Notiz – an. Für MPH veranschlagen die Augsburger Spezialwerteexperten gar einen fairen Wert von 5,10 Euro je Anteilschein.

Foto: Shutterstock

...

M1 Kliniken

Kurs: 17,24

Fakt ist aber auch: Addiert man noch den anteiligen Börsenwert des ebenfalls im MPH-Portfolio befindlichen Berliner Wohnimmobilienentwicklers CR Capital Real Estate hinzu, bekommt man die MPH-Aktie quasi „umsonst“ – daran ändert auch die Netto-Finanzverschuldung von zuletzt rund 9,5 Mio. Euro nicht wesentlich etwas. On top gibt es sogar noch das fast 57 Prozent umfassende Paket an der ebenfalls börsennotierten Haemato – einem auf Generika und Re-Importe spezialisierten Pharmaunternehmen. Summa summarum wird die MPH-Aktie derzeit mit Abschlag von gut 34 Prozent zu dem Wert ihrer börsennotierten Beteiligungen. Das könnte auf eine schöne Gelegenheit bzw. Nachholpotenzial hindeuten. Und auch die Dividendenrendite von brutto 4,6 Prozent kann sich sehen lassen.

Allerdings sollten Anleger nicht zwangsläufig davon ausgehen, dass sich der Aktienkurs und Fair Value aus den Beteiligungen komplett decken müssen. Die unter anderem bei der FinTech Group und DEAG Deutsche Entertainment engagierte Investmentgesellschaft Heliad wird mit einem Discount von rund 40 Prozent auf den Substanzwert gehandelt. Und auch bei der Berliner Effektengesellschaft, wo sich über Tradegate und quirin bank ähnliche Berechnungen anstellen lassen, kommt auf einen Abschlag von rund 25 Prozent. Trotzdem gab es so etwas wie einen Weckruf, denn die für 2015 erfolgte Umstellung der Rechnungslegung hat die erheblichen stillen Reserven von MPH Mittelständische Pharma Holding aufgedeckt. Und auch mit den Zahlen zum Auftaktviertel 2016 lässt MPH die Muskeln spielen. So zog der Überschuss von 1,26 auf 8,69 Mio. Euro an. Die MPH-Vorstände Patrick Brenske und Christian Pahl zeigten sich „zuversichtlich für die weitere Ergebnisentwicklung im Jahr 2016“. Spannend für Investoren wird insbesondere, ob M1 Beauty das deutlich erhöhte Kursniveau verteidigen kann. Aber auch bei Haemato gab es zuletzt eine solide Aufwärtsbewegung. Die Analysten von GBC setzen das Kursziel für Haemato bei 6,80 Euro – also ein gutes Viertel über der aktuellen Notiz – an. Für MPH veranschlagen die Augsburger Spezialwerteexperten gar einen fairen Wert von 5,10 Euro je Anteilschein.

Fakt ist aber auch: Addiert man noch den anteiligen Börsenwert des ebenfalls im MPH-Portfolio befindlichen Berliner Wohnimmobilienentwicklers CR Capital Real Estate hinzu, bekommt man die MPH-Aktie quasi „umsonst“ – daran ändert auch die Netto-Finanzverschuldung von zuletzt rund 9,5 Mio. Euro nicht wesentlich etwas. On top gibt es sogar noch das fast 57 Prozent umfassende Paket an der ebenfalls börsennotierten Haemato – einem auf Generika und Re-Importe spezialisierten Pharmaunternehmen. Summa summarum wird die MPH-Aktie derzeit mit Abschlag von gut 34 Prozent zu dem Wert ihrer börsennotierten Beteiligungen. Das könnte auf eine schöne Gelegenheit bzw. Nachholpotenzial hindeuten. Und auch die Dividendenrendite von brutto 4,6 Prozent kann sich sehen lassen.

Allerdings sollten Anleger nicht zwangsläufig davon ausgehen, dass sich der Aktienkurs und Fair Value aus den Beteiligungen komplett decken müssen. Die unter anderem bei der FinTech Group und DEAG Deutsche Entertainment engagierte Investmentgesellschaft Heliad wird mit einem Discount von rund 40 Prozent auf den Substanzwert gehandelt. Und auch bei der Berliner Effektengesellschaft, wo sich über Tradegate und quirin bank ähnliche Berechnungen anstellen lassen, kommt auf einen Abschlag von rund 25 Prozent. Trotzdem gab es so etwas wie einen Weckruf, denn die für 2015 erfolgte Umstellung der Rechnungslegung hat die erheblichen stillen Reserven von MPH Mittelständische Pharma Holding aufgedeckt. Und auch mit den Zahlen zum Auftaktviertel 2016 lässt MPH die Muskeln spielen. So zog der Überschuss von 1,26 auf 8,69 Mio. Euro an. Die MPH-Vorstände Patrick Brenske und Christian Pahl zeigten sich „zuversichtlich für die weitere Ergebnisentwicklung im Jahr 2016“. Spannend für Investoren wird insbesondere, ob M1 Beauty das deutlich erhöhte Kursniveau verteidigen kann. Aber auch bei Haemato gab es zuletzt eine solide Aufwärtsbewegung. Die Analysten von GBC setzen das Kursziel für Haemato bei 6,80 Euro – also ein gutes Viertel über der aktuellen Notiz – an. Für MPH veranschlagen die Augsburger Spezialwerteexperten gar einen fairen Wert von 5,10 Euro je Anteilschein.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| M1 Kliniken | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0STSQ | DE000A0STSQ8 | AG | 338,65 Mio € | 14.09.2015 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

[sws_red_box box_size="585"]Mit einem DAX-Plus von 25 Prozent auf 9.552,16 Zähler war 2013 ein super Aktienjahr. Doch auch abseits der gewöhnlichen Auflistungen zum Jahreswechsel hat sich auf dem Kurszettel jede Menge getan. Boersengefluester.de hat nicht alltägliche Statistiken rund um Deutsche Aktien zusammengefasst.[/sws_red_box]...

© boersengefluester.de | Redaktion

Größe ist nicht alles. In unserem neuesten Aktien-Screening führte sie ab einem gewissen Punkt sogar zum Ausschluss. Ziel war es diesmal, besonders attraktive Small Caps zu finden. Dabei haben wir uns grundsätzlich an den Bewertungsvorgaben früherer Screenings orientiert, schließlich hatten sie zu überzeugenden Ergebnissen geführt. Lediglich bei der Marktkapitalisierung hat boersengefluester.de andere Maßstäbe angelegt. Während die erste Hürde bislang stets in Form eines Mindestbörsenwerts des Streubesitzes von 10 Mio. Euro daherkam, haben wir nun ab einer gesamten Kapitalisierung von 250 Mio. Euro die Klinge angesetzt. Von den derzeit 616 Aktien, die unser Analyseuniversum DataSelect umfasst, blieben danach 397 Titel übrig. Zu klein wollten wir bei der Auswahl dann aber doch nicht werden. Daher haben wir als zweites Kriterium einen Börsenwert des Streubesitzes von mindestens 15 Mio. Euro gewählt. Hiernach hatte sich die Grundgesamtheit bereits auf 176 Papiere reduziert.

In den folgenden Schritten haben wir auf unsere bewährten Schikanen gesetzt. Zunächst sollte das Kurs-Gewinn-Verhältnis (KGV) nicht größer als 15 sein. Insgesamt 79 Titel erfüllten auch diese Forderung. Es folgte eine Mindestanforderung an die Eigenkapitalquote von 25 Prozent, wodurch sich das Teilnehmerfeld auf 68 verkleinerte. Die operative Marge – verstanden als das Verhältnis von Gewinn vor Zinsen und Steuern (EBIT) zum Umsatz – wiederum wollten wir nördlich von zehn Prozent sehen. Eine hohe Hürde, denn für nur 29 Unternehmen war auch das kein Problem. Immerhin 14 Titel scheiterten dann jedoch an der gewünschten Eigenkapitalrendite (Jahresüberschuss in Relation zum Eigenkapital) von mindestens 15 Prozent. Nachdem wir anschließend für das Kurs-Buchwert-Verhältnis (KBV) bei 3,0 die Obergrenze gezogen haben, verkleinerte sich die Grundgesamtheit auf nur noch elf Werte.

Anschließend setzten wir die Performance-Fessel an, Titel mit negativer Wertentwicklung auf Sechs-, Drei-, und Ein-Monats-Sicht wurden kategorisch aussortiert. Letztlich blieb eine Gruppe von nur noch vier Aktien übrig – mit einem Börsenwert von gut 60 bis 230 Mio. Euro. Die Branchenverteilung hätte abwechslungsreicher kaum sein können: Ein Fußball-Club aus Dortmund, ein Hersteller von Spezialschläuchen aus Gelsenkirchen, ein Pharmatitel aus der Nähe von Berlin und ein Bauzulieferer aus Düsseldorf.

...

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Kaufen – aber was? Diese Frage dürften sich viele Privatanleger angesichts der Rekordkurse bei DAX & Co stellen. Wer sich nicht auf sein Bauchgefühl verlassen will, sollte seine potenziellen Investments auf die Probe stellen. Boersengefluester.de hat erneut ein Screening aus dem 615 Werte umfassenden Anlageuniversum DataSelect durchgeführt. Gegenüber der Analyse von Anfang September (zu dem Artikel kommen Sie HIER) haben wir die Kriterien bewusst nicht geändert. Dennoch hat sich die Zahl der Unternehmen, die den Parcours mit insgesamt neun Hürden gemeistert haben, spürbar erhöht – und zwar von drei auf neun. Ebenfalls bemerkenswert: Diesmal erstreckt sich die Spannbreite vom DAX-Konzern bis hin zum Small Cap. Beim vorigen Screening blieben ausschließlich Spezialwerte übrig.[/sws_green_box]

Zunächst einmal haben wir alle Unternehmen aussortiert, deren Streubesitz die Marke von 10 Mio. Euro unterschreitet. Damit sollten besonders marktenge Titel verbannt werden. Übrig blieben nach diesem Schnitt 431 Gesellschaften. Im zweiten Schritt haben wir alle Aktien rausgekegelt, deren Kurs-Gewinn-Verhältnis (KGV) höher als 15 liegt. Das klingt als Hürde nicht wirklich ambitioniert. Allerdings befinden wir uns hier auf der Suche nach Alleskönnern. Und: Ein Zehnkämpfer muss schließlich auch keine Weltrekordzeit über 100 Meter laufen, um aufs Treppchen zu kommen. Das Ergebnis überrascht trotzdem: Nach der KGV-Disziplin hat sich das Teilnehmerfeld nämlich auf 185 reduziert. Logischer Nebeneffekt: All diesen Firmen ist gemeinsam, dass sie nach Prognosen von boersengefluester.de im kommenden Jahr in der Gewinnzone agieren.

Bei den nächsten Runden drehte es sich um Kennzahlen aus Bilanz sowie Gewinn- und Verlustrechnung. Demnach sollte die Mindestanforderung an die Eigenkapitalquote – also dem Verhältnis von Eigenkapital zur Bilanzsumme – mindestens 25 Prozent betragen. Für 34 Unternehmen war das eine zu anspruchsvolle Bedingung, so dass noch 151 Gesellschaften übrig bleiben. Deutlich schärfer fiel die Rasur beim Kriterium der Rentabilität – bezogen auf den Gewinn vor Zinsen und Steuern (EBIT) im Verhältnis zum Umsatz – aus. Von den 151 Firmen, die noch im Rennen waren, kamen nur 57 auf eine operative Marge von mindestens zehn Prozent. Die Zahlen beziehen sich auf die Angaben aus dem jüngsten Geschäftsbericht – in der Regel also dem für das Jahr 2012.

Im folgenden Schritt ging es um die Verzinsung des eingesetzten Aktionärskapitals. Demnach sollte die Eigenkapitalrendite – verstanden als das Verhältnis von Jahresüberschuss zu Eigenkapital – mindestens 15 Prozent erreichen. Bestanden haben diese Prüfung nur 31 der 57 Kandidaten. Zur Einordnung: Der Mittelwert aller in der Gewinnzone arbeitenden Gesellschaften aus dem Universum von DataSelect beträgt rund 13,5 Prozent. In fester Beziehung zur Eigenkapitalrendite steht das bei Value-Anlegern beliebte Kurs-Buchwert-Verhältnis (KBV). Getrennt haben wir uns von allen Aktien, bei denen das KBV größer als 3,0 ist. Dadurch hat sich das Feld auf 24 Titel reduziert. Nutzwertige Infos zur Interpretation dieser Kennzahl finden Sie HIER.

Zuletzt ging es um die kursmäßige Fitness der Aktien. Papiere, die sich südwärts bewegen, hatten keine Chance in diesem Screening. Von den 24 Werten, die es bis hierher geschafft hatten, mussten neun weichen, weil sie auf Sechs-Monats-Sicht keine positive Performance vorzuweisen hatten. Aus der nun mit 15 Aktien bestückten Gruppe fielen anschließend zwei Werte heraus, da sie auf Drei-Monats-Sicht nicht mindestens positiv abgeschnitten hatten. Zuletzt ging es um den kurzen Zeitraum. Demnach war gefordert, dass der Aktienkurs selbst auf Ein-Monats-Sicht ein Pluszeichen vorweisen konnte. Immerhin neun Aktien haben die Prozedur überstanden. Genug der Knechterei: Innerhalb der Neuner-Gruppe wollten wir keine Abstufung mehr vornehmen, jedes Papier hat einen gewissen Charme. Wir stellen sie daher – mit abnehmendem Börsenwert – kurz einzeln vor.

Mit Abstand größter Wert von den Titeln, die das Screening überstanden haben ist BASF. Der Chemieriese hängt dem Gesamtmarkt 2013 bislang hinterher, bewegt sich dabei trotzdem auf hohem Niveau. Die Quartalszahlen veröffentlicht der DAX-Konzern am 25. Oktober. Angesichts der schleppenden Chemiekonjunktur sollten die Erwartungen aber nicht zu hoch angesetzt werden. Die Analysten der DZ Bank trauen dem Papier Kurse bis in den Bereich um 81 Euro zu. Das entspricht einem Potenzial von etwa zwölf Prozent. Klingt nicht übermäßig attraktiv. Verkehrt wäre so eine Performance auf Jahressicht aber auch nicht. Die BASF-Aktie hat sich besonders als Langfristinvestment einen guten Ruf erarbeitet. Die Dividendenrendite beträgt 3,6 Prozent – auf Basis einer stabilen Ausschüttung von 2,60 Euro pro Aktie für 2013.

Alle Kriterien gemeistert, hat auch der TecDAX-Wert BB Biotech. Dabei ist das Unternehmen streng genommen eine Beteiligungsgesellschaft mit Fonds-Charakter. Die größten Positionen der Schweizer sind Celgene, Actelion, Isis Pharmaceuticals, Gilead und Incyte. Mit BB Biotech erhalten Anleger einen vergleichsweise günstigen Einstieg in die besten Biotechwerte der Welt. Gemessen am inneren Wert von zuletzt 144 Euro wird der Anteilschein mit einem Abschlag von immerhin einem Viertel gehandelt. Die Analysten der Deutschen Bank haben das Kursziel zuletzt auf umgerechnet 133 Euro festgelegt und empfehlen den Titel zum Kauf.

Fast schon ein Klassiker für Anhänger von deutschen Nebenwerten ist die Aktie von Sixt. Nicht ganz überraschend, hat in unserem Screening die Vorzugsaktie des Autovermieters die Nase vor. Im Vergleich zu den marktbreiteren und im SDAX gelisteten Stämmen, punkten die Vorzüge insbesondere bei der Dividendenrendite. Angesichts des relativ großen Kursabstands von zurzeit 22 Prozent zwischen beiden Gattungen, scheinen die Vorzüge zurzeit aber auch sonst die cleverere Alternative. Die Neun-Monats-zahlen präsentiert Sixt am 19. November Bislang rechnet Vorstandschef Erich Sixt für 2013 mit einem Gewinn vor Steuern, der leicht unterhalb des Vorjahresniveaus von 118,6 Mio. Euro liegen soll.

Deutlich unbekannter ist die Aktie des Immobilienunternehmens Grand City Properties. Boersengefluester.de hatte den Titel zuletzt ausführlich vorgestellt. Sie finden den Bericht HIER. Die Gesellschaft mit Sitz in Luxemburg konzentriert sich auf Wohnungen in B-Lagen mit Schwerpunkt auf Nordrhein-Westfalen und Berlin. Dabei fährt der Vorstand einen scharfen Expansionskurs. So hat Grand City Properties bereits zwei Anleihen emittiert. Eine ebenfalls ausgegebene Wandelschuldverschreibung ist mittlerweile nahezu komplett in Aktien getauscht. Für risikobereite Investoren ist der Titel durchaus eine Überlegung wert. Der Börsenwert beträgt 530 Mio. Euro. Gut 44 Prozent davon befinden sich im Streubesitz. Zuletzt hat der Kurs die Marke von sechs Euro übersprungen. Analysten covern den Titel noch nicht.

Nachdem die BVB-Aktie lange Zeit als reines Fan-Papier bezeichnet wurde, hat sich der Anteilschein längst auch in die Herzen vieler Anleger geschossen. Die Borussen haben durch die sportlichen Erfolge enorm an wirtschaftlicher Schlagkraft gewonnen. Die Analysten empfehlen den Titel mit Kurszielen von 4,50 bis 5,00 Euro zum Kauf. Nach der Hauptversammlung am 25. November schütten die Dortmunder eine Dividende von 0,10 Euro pro Aktie aus. Daraus errechnet sich einen Rendite von knapp 2,7 Prozent. Das ist zwar nicht unbedingt spitze, zeugt aber trotzdem von einer erfolgreichen Arbeit. Entscheidend ist, ob der BVB sich nachhaltig in der europäischen Fußballelite etablieren kann und somit für einen dementsprechenden Geldfluss sorgt.

Indirekt eine Volkswagen-Tochter ist der Getriebespezialist Renk, schließlich befinden sich die Aktien der Augsburger zu 76 Prozent im Besitz von MAN. Der MDAX-Konzern gehört wiederum zu drei Vierteln dem Wolfsburger Automobilhersteller. Dem Aktienkurs von Renk fehlt es derzeit an Dynamik. Nüchtern betrachtet scheint der Titel mit einem KGV von rund 13, einer KBV von 2,3 und einer Dividendenrendite von 2,4 Prozent angemessen bewertet. Andererseits bietet Renk viel Substanz. Und möglicherweise bekommt das Unternehmen irgendwann einen neuen Großaktionär. Bislang hat sich VW zur Zukunft von Renk nicht explizit geäußert. Investoren von Renk brauchen also einen etwas längeren Anlagehorizont. Aber das Ausharren könnte sich lohnen.

Wie am Strich gezogen zieht es seit Anfang 2009 die Notiz von InnoTec TSS nach oben. Dabei rechnet die Holding mit Fokus auf Türsysteme und Bauspezialwerte für 2013 mit einem schwächeren Ergebnis als 2012. Allerdings ist der Vergleich durch einen Sondereffekt verzerrt. Der Börsenwert der Düsseldorfer beträgt rund 84 Mio. Euro, wovon sich etwa die Hälfte im Streubesitz befindet. Die Bilanzqualität von InnoTec TSS ist mittlerweile recht ordentlich – das war nicht immer so. Bis zum Jahr 2000 firmierte die Gesellschaft unter den Namen C.H.A. Holding. Unterm Strich bekommen Anleger bei InnoTec TSS einen günstig bewerteten Small Cap, dessen Kurs noch lange nicht ausgereizt scheint. Einzig die relativ mageren Handelsumsätze sind ein Kaufhemmnis.

Bei Haemato handelt es sich um die frühere Immobiliengesellschaft Windsor, die nach der Übernahme der Pharmaaktivitäten von MPH Mittelständische Pharmaholding, einen komplett neuen Kurs fährt. Das neue Geschäft lässt sich bislang gut an. Auch die Börsianer spenden viel Beifall. Die Analysten von GBC sehen den Anteilschein des Generikaanbieters erst bei Kursen um 5,60 Euro als fair bewertet an. Das entspricht einem Potenzial von 45 Prozent. Für das erste Jahr kalkuliert Haemato mit Erlösen von rund 200 Mio. Euro. Die Marktkapitalisierung beträgt momentan 80 Mio. Euro. Interessant dürfte der Anteilschein auch für Dividendenjäger sein, da Großaktionär MPH (70 Prozent) Interesse an hohen Ausschüttungen hat. Zudem ist der Titel auch unter KGV-Aspekten super günstig.

„Es geht doch!“, machte Masterflex-Vorstandschef Andreas Bastin im Halbjahresbericht Mut. Nach dem schwachen Jahresauftakt kamen die Erlöse im zweiten Jahresviertel um knapp 6,4 Prozent auf 14,63 Mio. Euro voran. Demnach weist der Anbieter von Spezialschläuchen und Verbindungssystemen zum Halbjahr Erlöse von knapp 29 Mio. Euro aus. Der Gewinn vor Steuern hing dabei allerdings mit 2,44 Mio. Euro noch um fast 27 Prozent hinter dem entsprechenden Vorjahreswert zurück. Als Gründe nennen die Gelsenkirchener die Vorlaufkosten der Internationalisierung sowie den gestiegenen Personalaufwand. Für das Gesamtjahr rechnet Masterflex mit einer „deutlichen Umsatzsteigerung. Das operatives Ergebnis soll dem Erlösplus dabei in einem „moderateren Tempo folgen“. Ziel ist es, dass die Relation von Gewinn vor Zinsen und Steuern (EBIT) zu den Umsätzen klar zweistellig bleibt. Zur Einordnung: 2012 kam Masterflex auf eine EBIT-Marge von 13,7 Prozent. Sobald die Belastungen aus der Expansion in Länder wie Brasilien, Russland, China oder Singapur komplett verdaut sind, dürfte Masterflex deutlich höhere Erträge zeigen. Die Analysten der WGZ Bank geben derzeit ein Kursziel von 6,70 Euro aus. Das entspräche einem möglichen Plus von rund 14 Prozent. Mit einer Kapitalisierung von 52 Mio. Euro – 61 Prozent davon sind dem Streubesitz zuzurechnen – ist Masterflex der börsenmäßig kleinste Titel aus der Neuner-Gruppe.

[sws_blue_box box_size="550"]Ihnen gefallen derartige Aktien-Screenings? Mit unserem Produkt DataSelect auf Excel-Basis haben Sie alle Kennzahlen für die eigene Aktien-Analyse. Klicken Sie hier.[/sws_blue_box]...

BASF

Kurs: 48,70

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BASF | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| BASF11 | DE000BASF111 | SE | 43.465,83 Mio € | 30.01.1952 | Halten | |

* * *

BB Biotech

Kurs: 51,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BB Biotech | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0NFN3 | CH0038389992 | AG | 2.853,10 Mio € | 10.12.1997 | Kaufen | |

* * *

Sixt VZ

Kurs: 54,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723133 | DE0007231334 | SE | 2.906,53 Mio € | 16.07.1997 | Kaufen | |

* * *

Grand City Properties

Kurs: 11,12

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Grand City Properties | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1JXCV | LU0775917882 | SA | 1.959,21 Mio € | 29.05.2012 | Halten | |

* * *

Borussia Dortmund

Kurs: 3,15

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Borussia Dortmund | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549309 | DE0005493092 | GmbH & Co. KGaA | 347,20 Mio € | 30.10.2000 | Kaufen | |

* * *

InnoTec TSS

Kurs: 8,15

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| InnoTec TSS | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540510 | DE0005405104 | AG | 78,00 Mio € | 14.08.1990 | Halten | |

* * *

Masterflex

Kurs: 13,85

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Masterflex | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549293 | DE0005492938 | SE | 135,07 Mio € | 16.06.2000 | Kaufen | |

* * *

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„Give value. Give value. Give value. And then ask for the business.“

Gary Vaynerchuk

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL