Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#555063

© boersengefluester.de | Redaktion

Noch besser als gedacht hat der Medizin- und Sicherheitstechnikkonzern Drägerwerk 2025 abgeschlossen. So liegt das währungsbereinigte Umsatzplus von 5,3 Prozent auf 3.482 Mio. Euro einen Tick über dem zuletzt avisierten oberen Ende der Spanne von 3,0 bis 5,0 Prozent Wachstum. Bemerkenswert: Mit den jetzt vorgelegten Umsätzen hat Drägerwerk sogar das bisherige Spitzenniveau von 3406,3 Mio. Euro aus dem Corona-Ausnahmejahr 2020 getoppt. Für das EBIT (Ergebnis vor Zinsen und Steuern) liegt noch keine konkrete Zahl vor. Dem Vernehmen nach soll es sich aber in einer Spanne von 226 bis 236 Mio. Euro bewegen – entsprechend einer EBIT-Marge zwischen 6,5 und 6,8 Prozent. ...

© boersengefluester.de | Redaktion

Für eine faustdicke Überraschung sorgt der Medizintechnikkonzern Drägerwerk mit seinen Vorabzahlen für das dritte Quartal 2025. Zwar waren die Lübecker auch zum Halbjahr schon ganz ordentlich unterwegs, die Hoffnung der Investoren basiert hier aber zu einem wesentlichen Teil noch auf dem dynamischen Auftragseingang. Nun zeigen die Lübecker nach neun Monaten einen währungsbereinigten Umsatzanstieg um 3,7 Prozent auf rund 2.344 Mio. Euro. Das EBIT (Ergebnis vor Zinsen und Steuern) rückte mit etwa 77 Mio. Euro unerwartet dicht an den entsprechenden Vorjahreswert von gut 80 Mio. Euro heran. ...

© boersengefluester.de | Redaktion

Spannende Insights liefert Thomas Fischler, IR-Manager von Drägerwerk, auf der von mwb Research organisierten digitalen Health-Care-Conference am 1. Juli 2025. Mit Blick auf die seit Jahresbeginn 2025 so starke Performance der Dräger-Akti...

© boersengefluester.de | Redaktion

boersengefluester.de

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 3.406,28 | 3.328,42 | 3.045,23 | 3.375,50 | 3.370,88 | 3.482,00 | 3.580,00 | |

| EBITDA1,2 | 521,07 | 421,00 | 55,80 | 315,00 | 339,90 | 362,50 | 350,00 | |

| EBITDA-margin %3 | 15,30 | 12,65 | 1,83 | 9,33 | 10,08 | 10,41 | 9,78 | |

| EBIT1,4 | 396,60 | 271,68 | -88,61 | 166,43 | 194,02 | 231,00 | 215,00 | |

| EBIT-margin %5 | 11,64 | 8,16 | -2,91 | 4,93 | 5,76 | 6,63 | 6,01 | |

| Net profit1 | 249,89 | 154,27 | -63,64 | 111,99 | 124,76 | 145,00 | 136,00 | |

| Net-margin %6 | 7,34 | 4,64 | -2,09 | 3,32 | 3,70 | 4,16 | 3,80 | |

| Cashflow1,7 | 459,98 | 384,89 | -144,23 | 189,68 | 167,31 | 176,00 | 171,00 | |

| Earnings per share8 | 10,25 | 7,19 | -3,47 | 5,92 | 6,61 | 7,70 | 7,22 | |

| Dividend per share8 | 0,19 | 0,19 | 0,19 | 1,80 | 2,03 | 2,31 | 2,13 | |

Quelle: boersengefluester.de and company details

Beinahe noch interessanter ist derweil der zurzeit immer größer werdende Kursabstand zwischen den überwiegend in Familienhand befindlichen Stammaktien und den Vorzügen, die sich formal zu 100 Pro...

© boersengefluester.de | Redaktion

Erst vor wenigen Tagen hatte boersengefluester.de darauf hingewiesen, dass die Aktie von Drägerwerk mit zu den Favoriten der Analysten von Hauck & Aufhäuser für 2025 zählt. Nun hat der Medizin- und Sicherheitstechnikkonzern einen ersten Zahlenüberblick für das vergangene Geschäftsjahr vorgelegt – und die Zahlen können sich wirklich sehen lassen. Zwar liegen die Umsatzerlöse mit 3.373 Mio. Euro leicht unter den Erwartungen, dafür fällt das EBIT (Ergebnis vor Zinsen und Steuern) mit einem Zuwachs von rund 19 Prozent auf etwa 197 Mio. Euro umso besser aus. Jedenfalls liegt die damit einhergehende EBIT-Marge von 5,8 Prozent noch oberhalb der zuletzt avisierten Bandbreite von 4,0 bis 5,5 Prozent, wobei der Vorstand zuletzt bereits vom oberen Ende der Prognosespanne bei der EBIT-Marge ausging. ...

© boersengefluester.de | Redaktion

Aktionäre des Medizintechnikunternehmens Drägerwerk brauchen seit Jahren viel Geduld und gleichsam eine hohe Leidensfähigkeit. Zwar haben die Lübecker die in vielerlei Hinsicht verrückten Corona-Jahre erfolgreich abgeschüttelt und zeigen grundsätzlich wieder aufwärtsgerichtete Zahlen. Doch im Aktienkurs spiegelt sich das alles nur ansatzweise wider – trotz einer allgemein ungewöhnlich günstigen Bewertung. Jetzt könnte jedoch frischer Wind in den SDAX-Titel kommen, da die Experten von Hauck Aufhäuser den Titel mit in ihren Favoritenkreis für 2025 aufgenommen haben. ...

© boersengefluester.de | Redaktion

Beinahe schon vergessene Erfahrungen für die Aktionäre von Drägerwerk: Nach einem per saldo bereits recht ordentlichen Halbjahresbericht lief das dritte Quartal des Medizintechnikkonzerns mit einem Ergebnis vor Zinsen und Steuern (EBIT) von 19 Mi...

© boersengefluester.de | Redaktion

46 Seiten umfasst der jetzt vorgelegte Zwischenbericht von Drägerwerk für das erste Halbjahr 2021. Für ein SDAX-Unternehmen ist das guter Durchschnitt. Deutlich günstiger als bei den meisten anderen Indexmitgliedern sind jedoch die einschlägigen Bewertungskennzahlen des Medizintechnikkonzerns. Das wiederum liegt daran, dass Drägerwerk durch Corona zwar einen massiven Nachfrageanstieg nach Beatmungsgeräten, Schutzmasken und anderen Produkten erfahren hat, die Investoren aber längst ein deutliches Abflachen der Umsatzkurve antizipieren. Und tatsächlich liegen Auftragseingang und Betriebsergebnis im zweiten Quartal 2021 bereits spürbar unter den vergleichbaren Vorjahreswerten. „Wir gehen auch weiterhin davon aus, dass sich die pandemiebedingte Nachfrage im zweiten Halbjahr normalisieren wird und rechnen nicht mit einer vergleichbaren Nachfrage im kommenden Jahr“, räumt CEO Stefan Dräger ein. ...

© boersengefluester.de | Redaktion

Viel ist zurzeit von einer möglichen zweiten Welle die Rede, wenn es um Corona geht. Definitiv zur ersten Welle – und hier sogar ganz früh – gehört die Drägerwerk-Aktie. Im Grunde ist sie sogar so etwas wie die Mutter aller Corona-Profiteure auf dem heimischen Kurszettel, wenn der Begriff „Profiteur“ überhaupt angebracht ist. Die Wirkungskette ist denkbar einfach: In den Krankenhäusern brauchte es zur Vorbereitung auf die befürchtet vielen Corona-Patienten jede Menge Beatmungsgeräte und Schutzmasken; beides stellt Drägerwerk her. Bereits Mitte März orderte die Bundesregierung daher10.000 Beatmungsgeräte bei den Lübeckern. Um den enormen Bedarf an Masken in den USA zu befriedigen, stampft Drägerwerk zurzeit gar eine neue Fertigung an der Ostküste in den Vereinigten Staaten aus dem Boden, die bereits im September 2020 ihren Betrieb aufnehmen soll.

Allesamt denkbar gute Nachrichten Richtung Börse, doch ausgerechnet die Drägerwerk-Aktie bröckelte nach ihrem Spurt über die Marke von 100 Euro wieder ab korrigierte zeitweise sogar bis zurück in den Bereich um 65 Euro. Also noch deutlich unter den Ausgabepreis der Ende April durchgeführten Kapitalerhöhung zum Ausgabepreis von 76,50 Euro je Vorzugsaktie. Selbst die starken Auftragseingänge sowie die zur Vorlage der Halbjahreszahlen Mitte August angekündigte Konkretisierung der Prognose für 2020 beförderte die Investoren plötzlich nicht mehr in Dauerekstase wie es etwa bei den Aktien von Shop Apotheke Europe, HelloFresh, Delivery Hero, Gerresheimer oder Teamviewer der Fall ist. Mittlerweile setzt aber wieder ein Stimmungswechsel bei den Medtechtiteln ein. Jedenfalls erklimmen Papiere wie Stratec Rekordhöhen und auch die Konsolidierungsphase von Sartorius scheint beendet.

Gleiches gilt auch für die im SDAX und TecDAX gelisteten Vorzüge von Drägerwerk, denen die Analysten vom Bankhaus Metzler ein Kurspotenzial bis 90 Euro zutrauen. Das hört sich jetzt nicht sonderlich spektakulär an, doch boersengefluester.de ist überzeugt, dass die die Notiz noch deutlich mehr Potenzial nach oben hat und durchaus in dreistellige Regionen vorstoßen kann. Immerhin ist Dräger eines der wenigen Unternehmen aus dem Kreis der Corona-Profiteure, deren fundamentale Bewertung man noch getrost Bodenhaftung zuordnen kann. Und das Bundespräsident Frank-Walter Steinmeier sich bei seinem Besuch in der Drägerwerk-Zentrale höchstpersönlich dafür ausgesprochen hat, wieder mehr medizinische Schutzausrüstung in Europa zu produzieren, dürfte der Aktie auch nur guttun. Wer sich mit Vorzugsaktien nicht anfreunden kann, es gibt auch Stammaktien von Drägerwerk. Die sind allerdings deutlich marktenger als die Vorzüge, da sie sich mehrheitlich im Besitz der Familie Dräger befinden. Der Streubesitz beträgt hier 28,51 Prozent, während die Vorzüge offiziell komplett im freien Umlauf sind.

Gleiches gilt auch für die im SDAX und TecDAX gelisteten Vorzüge von Drägerwerk, denen die Analysten vom Bankhaus Metzler ein Kurspotenzial bis 90 Euro zutrauen. Das hört sich jetzt nicht sonderlich spektakulär an, doch boersengefluester.de ist überzeugt, dass die die Notiz noch deutlich mehr Potenzial nach oben hat und durchaus in dreistellige Regionen vorstoßen kann. Immerhin ist Dräger eines der wenigen Unternehmen aus dem Kreis der Corona-Profiteure, deren fundamentale Bewertung man noch getrost Bodenhaftung zuordnen kann. Und das Bundespräsident Frank-Walter Steinmeier sich bei seinem Besuch in der Drägerwerk-Zentrale höchstpersönlich dafür ausgesprochen hat, wieder mehr medizinische Schutzausrüstung in Europa zu produzieren, dürfte der Aktie auch nur guttun. Wer sich mit Vorzugsaktien nicht anfreunden kann, es gibt auch Stammaktien von Drägerwerk. Die sind allerdings deutlich marktenger als die Vorzüge, da sie sich mehrheitlich im Besitz der Familie Dräger befinden. Der Streubesitz beträgt hier 28,51 Prozent, während die Vorzüge offiziell komplett im freien Umlauf sind.

...

Drägerwerk VZ

Kurs: 89,60

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 3.406,28 | 3.328,42 | 3.045,23 | 3.375,50 | 3.370,88 | 3.482,00 | 3.580,00 | |

| EBITDA1,2 | 521,07 | 421,00 | 55,80 | 315,00 | 339,90 | 362,50 | 350,00 | |

| EBITDA-margin %3 | 15,30 | 12,65 | 1,83 | 9,33 | 10,08 | 10,41 | 9,78 | |

| EBIT1,4 | 396,60 | 271,68 | -88,61 | 166,43 | 194,02 | 231,00 | 215,00 | |

| EBIT-margin %5 | 11,64 | 8,16 | -2,91 | 4,93 | 5,76 | 6,63 | 6,01 | |

| Net profit1 | 249,89 | 154,27 | -63,64 | 111,99 | 124,76 | 145,00 | 136,00 | |

| Net-margin %6 | 7,34 | 4,64 | -2,09 | 3,32 | 3,70 | 4,16 | 3,80 | |

| Cashflow1,7 | 459,98 | 384,89 | -144,23 | 189,68 | 167,31 | 176,00 | 171,00 | |

| Earnings per share8 | 10,25 | 7,19 | -3,47 | 5,92 | 6,61 | 7,70 | 7,22 | |

| Dividend per share8 | 0,19 | 0,19 | 0,19 | 1,80 | 2,03 | 2,31 | 2,13 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555063 | DE0005550636 | AG & Co. KGaA | 1.538,66 Mio € | 04.09.1979 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555060 | DE0005550602 | AG & Co. KGaA | 1.538,66 Mio € | 21.06.2010 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Vergleichsweise ruhig ist es in den vergangenen Monaten um die im TecDAX gelistete Vorzugsaktie von Drägerwerk geworden. Kein Wunder: Die jüngsten Quartalszahlen des auf Medizintechnik (OP-Ausstattung) und Sicherheitstechnik (Atemschutz) spezialisierten Unternehmens fielen allesamt ziemlich mau aus. Viele wichtige Regionen, in denen die Lübecker unterwegs sind, durchleben wirtschaftliche Schwächephasen. Darüber hinaus drücken die Währungen auf die Profitabilität. Um gegenzusteuern, hat Drägerwerk ein umfangreiches Fitnessprogramm aufgelegt. Vom Kurstief bei etwa über 50 Euro hat sich die Notiz zwar mittlerweile wieder ein gutes Stück entfernt, doch gemessen an den Spitzennotierungen von mehr als 120 Euro im Frühjahr 2015 dümpelt das Papier noch immer in Kellerregionen herum. Große Wirkungskraft Richtung Norden dürften dabei auch die jetzt präsentierten vorläufigen Zahlen für das dritte Quartal nicht haben. Zwar lagen die Erlöse mit (währungsbereinigt) 592,9 Mio. Euro ein Stück über unseren Erwartungen. Dafür konnte das Ergebnis vor Zinsen und Steuern (EBIT) mit 22,5 Mio. Euro nicht so recht überzeugen, auch wenn es deutlich über dem durch Sonderaufwendungen verzerrten operativen Verlust von 22,6 Mio. Euro lag.

„Die Geschäftsentwicklung bleibt insgesamt verhalten. Insbesondere die Nachfragesituation im Mittleren Osten und in vielen Ländern Europas hat sich auch im dritten Quartal noch nicht wesentlich verbessert. Positiv entwickelte sich das Geschäft in Deutschland und auch in der Region Amerika“, betont der Vorstand. Insgesamt geht die Gesellschaft davon aus, dass das für das Gesamtjahr 2016 in Aussicht gestellte Erlösplus von bis zu 3,0 Prozent wohl nicht mehr zu erreichen ist und sich eher am unteren Bereich der Spanne – also Richtung „Nullwachstum“ – bewegen wird. Immerhin: Die EBIT-Marge soll sich weiterhin in einem Korridor zwischen 3,5 und 5,5 Prozent bewegen. Letztlich ist Drägerwerk damit ein „Bewertungsplay“: Immerhin ist die Marktkapitalisierung von zurzeit 978,5 Mio. Euro nur etwa 8,5 mal so hoch wie das für 2016 von boersengefluester.de erwartete EBIT. Auf 2017er-Basis dürfte sich dieser Faktor – sofern Dräger die erhofften Fortschritte macht – auf etwa 6,5 verringern. Gegen derartige Größenordnungen lässt sich eigentlich nichts sagen. Für einen nachhaltigen Kurskick müssten endlich aber auch die Umsatzzahlen Dynamik entfalten. Eine Halten-Position ist der Titel für uns auf jeden Fall. Neuengagements drängen sich aber noch nicht auf.

„Die Geschäftsentwicklung bleibt insgesamt verhalten. Insbesondere die Nachfragesituation im Mittleren Osten und in vielen Ländern Europas hat sich auch im dritten Quartal noch nicht wesentlich verbessert. Positiv entwickelte sich das Geschäft in Deutschland und auch in der Region Amerika“, betont der Vorstand. Insgesamt geht die Gesellschaft davon aus, dass das für das Gesamtjahr 2016 in Aussicht gestellte Erlösplus von bis zu 3,0 Prozent wohl nicht mehr zu erreichen ist und sich eher am unteren Bereich der Spanne – also Richtung „Nullwachstum“ – bewegen wird. Immerhin: Die EBIT-Marge soll sich weiterhin in einem Korridor zwischen 3,5 und 5,5 Prozent bewegen. Letztlich ist Drägerwerk damit ein „Bewertungsplay“: Immerhin ist die Marktkapitalisierung von zurzeit 978,5 Mio. Euro nur etwa 8,5 mal so hoch wie das für 2016 von boersengefluester.de erwartete EBIT. Auf 2017er-Basis dürfte sich dieser Faktor – sofern Dräger die erhofften Fortschritte macht – auf etwa 6,5 verringern. Gegen derartige Größenordnungen lässt sich eigentlich nichts sagen. Für einen nachhaltigen Kurskick müssten endlich aber auch die Umsatzzahlen Dynamik entfalten. Eine Halten-Position ist der Titel für uns auf jeden Fall. Neuengagements drängen sich aber noch nicht auf.

Fotos: ®Drägerwerk AG & Co. KGaA...

„Die Geschäftsentwicklung bleibt insgesamt verhalten. Insbesondere die Nachfragesituation im Mittleren Osten und in vielen Ländern Europas hat sich auch im dritten Quartal noch nicht wesentlich verbessert. Positiv entwickelte sich das Geschäft in Deutschland und auch in der Region Amerika“, betont der Vorstand. Insgesamt geht die Gesellschaft davon aus, dass das für das Gesamtjahr 2016 in Aussicht gestellte Erlösplus von bis zu 3,0 Prozent wohl nicht mehr zu erreichen ist und sich eher am unteren Bereich der Spanne – also Richtung „Nullwachstum“ – bewegen wird. Immerhin: Die EBIT-Marge soll sich weiterhin in einem Korridor zwischen 3,5 und 5,5 Prozent bewegen. Letztlich ist Drägerwerk damit ein „Bewertungsplay“: Immerhin ist die Marktkapitalisierung von zurzeit 978,5 Mio. Euro nur etwa 8,5 mal so hoch wie das für 2016 von boersengefluester.de erwartete EBIT. Auf 2017er-Basis dürfte sich dieser Faktor – sofern Dräger die erhofften Fortschritte macht – auf etwa 6,5 verringern. Gegen derartige Größenordnungen lässt sich eigentlich nichts sagen. Für einen nachhaltigen Kurskick müssten endlich aber auch die Umsatzzahlen Dynamik entfalten. Eine Halten-Position ist der Titel für uns auf jeden Fall. Neuengagements drängen sich aber noch nicht auf.

„Die Geschäftsentwicklung bleibt insgesamt verhalten. Insbesondere die Nachfragesituation im Mittleren Osten und in vielen Ländern Europas hat sich auch im dritten Quartal noch nicht wesentlich verbessert. Positiv entwickelte sich das Geschäft in Deutschland und auch in der Region Amerika“, betont der Vorstand. Insgesamt geht die Gesellschaft davon aus, dass das für das Gesamtjahr 2016 in Aussicht gestellte Erlösplus von bis zu 3,0 Prozent wohl nicht mehr zu erreichen ist und sich eher am unteren Bereich der Spanne – also Richtung „Nullwachstum“ – bewegen wird. Immerhin: Die EBIT-Marge soll sich weiterhin in einem Korridor zwischen 3,5 und 5,5 Prozent bewegen. Letztlich ist Drägerwerk damit ein „Bewertungsplay“: Immerhin ist die Marktkapitalisierung von zurzeit 978,5 Mio. Euro nur etwa 8,5 mal so hoch wie das für 2016 von boersengefluester.de erwartete EBIT. Auf 2017er-Basis dürfte sich dieser Faktor – sofern Dräger die erhofften Fortschritte macht – auf etwa 6,5 verringern. Gegen derartige Größenordnungen lässt sich eigentlich nichts sagen. Für einen nachhaltigen Kurskick müssten endlich aber auch die Umsatzzahlen Dynamik entfalten. Eine Halten-Position ist der Titel für uns auf jeden Fall. Neuengagements drängen sich aber noch nicht auf.

Drägerwerk VZ

Kurs: 89,60

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 3.406,28 | 3.328,42 | 3.045,23 | 3.375,50 | 3.370,88 | 3.482,00 | 3.580,00 | |

| EBITDA1,2 | 521,07 | 421,00 | 55,80 | 315,00 | 339,90 | 362,50 | 350,00 | |

| EBITDA-margin %3 | 15,30 | 12,65 | 1,83 | 9,33 | 10,08 | 10,41 | 9,78 | |

| EBIT1,4 | 396,60 | 271,68 | -88,61 | 166,43 | 194,02 | 231,00 | 215,00 | |

| EBIT-margin %5 | 11,64 | 8,16 | -2,91 | 4,93 | 5,76 | 6,63 | 6,01 | |

| Net profit1 | 249,89 | 154,27 | -63,64 | 111,99 | 124,76 | 145,00 | 136,00 | |

| Net-margin %6 | 7,34 | 4,64 | -2,09 | 3,32 | 3,70 | 4,16 | 3,80 | |

| Cashflow1,7 | 459,98 | 384,89 | -144,23 | 189,68 | 167,31 | 176,00 | 171,00 | |

| Earnings per share8 | 10,25 | 7,19 | -3,47 | 5,92 | 6,61 | 7,70 | 7,22 | |

| Dividend per share8 | 0,19 | 0,19 | 0,19 | 1,80 | 2,03 | 2,31 | 2,13 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555063 | DE0005550636 | AG & Co. KGaA | 1.538,66 Mio € | 04.09.1979 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555060 | DE0005550602 | AG & Co. KGaA | 1.538,66 Mio € | 21.06.2010 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Eins ist schon mal klar: Eine Renditehit wird die Vorzugsaktie von Drägerwerk im laufenden Jahr nicht. Zur Hauptversammlung am 27. April 2016 streicht das Medizintechnikunternehmen die Dividende von 1,39 Euro auf gerade einmal 0,19 Euro zusammen. Die Dräger-Stammaktie wird mit jeweils 0,13 Euro bedacht – nach 1,33 Euro im Vorjahr. Insgesamt sinkt die Ausschüttungssumme an die Aktionäre damit von 23,38 auf übersichtliche 2,76 Mio. Euro. Die Enttäuschung der Anleger über den kräftigen Schnitt ist verständlich, denn eigentlich war Drägerwerk vor nicht all zu langer Zeit auf eine betont offensivere Ausschüttungspolitik umgeschwenkt. Angesichts des drastischen Gewinneinbruchs für 2015 und dem damit einhergehenden Stellenabbau hat sich der Vorstand nun jedoch umentschieden. „Auch die Aktionäre leisten damit ihren Beitrag zur Restrukturierung und Überwindung der angespannten wirtschaftlichen Lage des Unternehmens”, heißt es.

Wann Drägerwerk in Sachen Dividendenpolitik wieder zur Tagesordnung zurückkehrt, ist offen. Momentan knüpft der Vorstand diesen Punkt an eine „deutliche Verbesserung und Stabilisierung der Ergebnisentwicklung”. Interessant aus Anlegersicht ist allerdings der Hinweis, dass die Gesellschaft Teile des Gewinns künftig auch für Aktienrückkäufe verwenden will. Gut möglich ist jedoch, dass sich diese Aussage in erster Linie auf die mit einem Stimmrecht ausgestatteten Stammaktien bezieht. Momentan befindet sich diese Gattung zu 71,4 Prozent im Besitz der Familie Dräger. Nicht wirklich vorteilhaft ist diese Ankündigung allerdings für die Inhaber der – gerade unter Privatanlegern beliebten – Genussscheine. Grund: Der Ausschüttungssatz für diese „Zwitterpapiere” ist mit dem Faktor zehn an die Dividende der Vorzugsaktien gekoppelt. Ein stärkerer Swing von Dividende hin zu Aktienrückkauf würde die Inhaber der Genüsse entsprechend benachteiligen.

Immerhin: Die parallel zu dem Dividendenschock vorgelegten Zahlen für 2015 waren gar nicht mal so übel, wie zu befürchten war. Bei einem Umsatzanstieg um 7,2 Prozent auf 2,61 Mrd. Euro fiel das Ergebnis vor Zinsen und Steuern (EBIT) um etwa 62 Prozent auf rund 67 Mio. Euro zurück. Jedenfalls erzielte das Unternehmen im Abschlussquartal 2015 ein EBIT von rund 66 Mio. Euro, wobei ein Restrukturierungsaufwand von immerhin 30 Mio. Euro ins Abschlussviertel gebucht wurde. Ohne diese Sonderbelastung wären die Lübecker sehr dicht an den vergleichbaren Vorjahreswert von 97,3 Mio. Euro aus Q4 2014 gekommen. Einen Wermutstropfen gibt es jedoch. So hielt der Auftragseingang nicht mit der im Prinzip erfreulichen Erlösentwicklung Schritt. Daher bereitet Drägerwerk seine Anleger schon jetzt auf eine „verhaltene Umsatzentwicklung” im Auftaktviertel 2016 vor. Zudem gab das Unternehmen bekannt, dass für 2016 und 217 mit einem Restrukturierungsaufwand von jeweils rund 10 Mio. Euro zu rechnen sei. Eine konkrete Prognose für das laufende Jahr will Vorstandschef Stefan Dräger am 9. März 2016 mit Vorlage des kompletten Zahlenwerks vorlegen.

Egal, was der Manager verkünden wird: Das Vertrauen in die Prognosequalität ist nach der Vielzahl an Gewinnwarnungen komplett am Boden. Andererseits gibt es die Aktie des Medtechkonzerns momentan für weniger als die Hälfte der im Frühjahr 2015 in der Spitze aufgerufenen 122 Euro. Eine Menge schlechte Nachrichten sind also bereits eingepreist und man möchte meinen, dass es fast nur besser werden kann.

Immerhin: Die parallel zu dem Dividendenschock vorgelegten Zahlen für 2015 waren gar nicht mal so übel, wie zu befürchten war. Bei einem Umsatzanstieg um 7,2 Prozent auf 2,61 Mrd. Euro fiel das Ergebnis vor Zinsen und Steuern (EBIT) um etwa 62 Prozent auf rund 67 Mio. Euro zurück. Jedenfalls erzielte das Unternehmen im Abschlussquartal 2015 ein EBIT von rund 66 Mio. Euro, wobei ein Restrukturierungsaufwand von immerhin 30 Mio. Euro ins Abschlussviertel gebucht wurde. Ohne diese Sonderbelastung wären die Lübecker sehr dicht an den vergleichbaren Vorjahreswert von 97,3 Mio. Euro aus Q4 2014 gekommen. Einen Wermutstropfen gibt es jedoch. So hielt der Auftragseingang nicht mit der im Prinzip erfreulichen Erlösentwicklung Schritt. Daher bereitet Drägerwerk seine Anleger schon jetzt auf eine „verhaltene Umsatzentwicklung” im Auftaktviertel 2016 vor. Zudem gab das Unternehmen bekannt, dass für 2016 und 217 mit einem Restrukturierungsaufwand von jeweils rund 10 Mio. Euro zu rechnen sei. Eine konkrete Prognose für das laufende Jahr will Vorstandschef Stefan Dräger am 9. März 2016 mit Vorlage des kompletten Zahlenwerks vorlegen.

Egal, was der Manager verkünden wird: Das Vertrauen in die Prognosequalität ist nach der Vielzahl an Gewinnwarnungen komplett am Boden. Andererseits gibt es die Aktie des Medtechkonzerns momentan für weniger als die Hälfte der im Frühjahr 2015 in der Spitze aufgerufenen 122 Euro. Eine Menge schlechte Nachrichten sind also bereits eingepreist und man möchte meinen, dass es fast nur besser werden kann.

Drägerwerk VZ

Kurs: 89,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555063 | DE0005550636 | AG & Co. KGaA | 1.538,66 Mio € | 04.09.1979 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 3.406,28 | 3.328,42 | 3.045,23 | 3.375,50 | 3.370,88 | 3.482,00 | 3.580,00 | |

| EBITDA1,2 | 521,07 | 421,00 | 55,80 | 315,00 | 339,90 | 362,50 | 350,00 | |

| EBITDA-margin %3 | 15,30 | 12,65 | 1,83 | 9,33 | 10,08 | 10,41 | 9,78 | |

| EBIT1,4 | 396,60 | 271,68 | -88,61 | 166,43 | 194,02 | 231,00 | 215,00 | |

| EBIT-margin %5 | 11,64 | 8,16 | -2,91 | 4,93 | 5,76 | 6,63 | 6,01 | |

| Net profit1 | 249,89 | 154,27 | -63,64 | 111,99 | 124,76 | 145,00 | 136,00 | |

| Net-margin %6 | 7,34 | 4,64 | -2,09 | 3,32 | 3,70 | 4,16 | 3,80 | |

| Cashflow1,7 | 459,98 | 384,89 | -144,23 | 189,68 | 167,31 | 176,00 | 171,00 | |

| Earnings per share8 | 10,25 | 7,19 | -3,47 | 5,92 | 6,61 | 7,70 | 7,22 | |

| Dividend per share8 | 0,19 | 0,19 | 0,19 | 1,80 | 2,03 | 2,31 | 2,13 | |

Quelle: boersengefluester.de and company details

Foto: ®Drägerwerk AG & Co. KGaA...

© boersengefluester.de | Redaktion

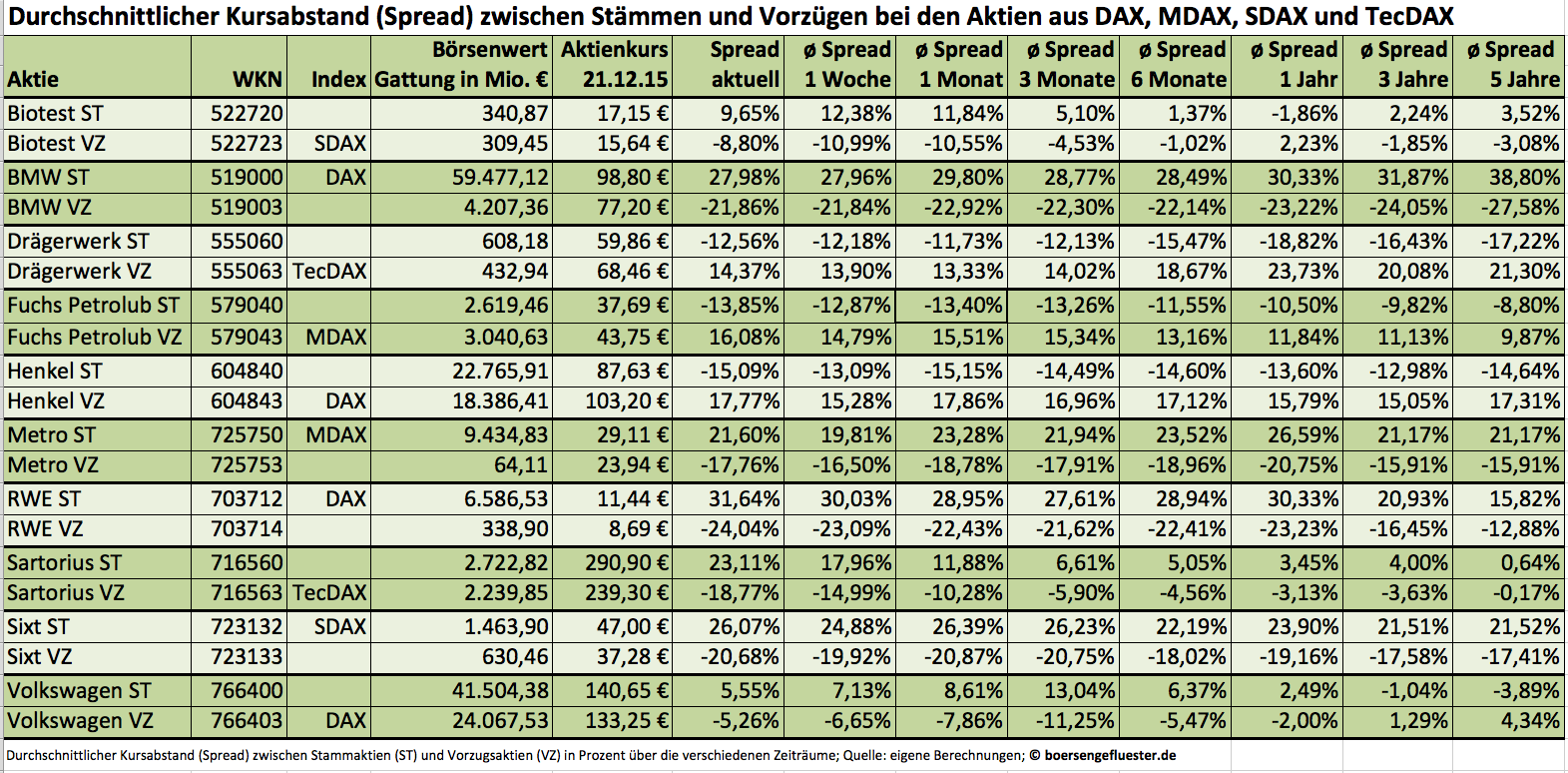

Normalerweise gehen die Stämme und Vorzüge von Volkswagen nie großartig auf Distanz. Meist beläuft sich der Kursabstand (Spread) zwischen beiden Gattungen auf nur wenige Prozentpunkte. Mitunter waren die stimmrechtslosen Vorzüge Vorzüge sogar genauso teuer wie die mit einem Stimmrecht ausgestatteten Stämme. Doch mit dem Abgasskandal geriet auch diese Beziehung aus den Fugen. Anfang November rutschten die im DAX enthaltenen Vorzüge im Tief um rund 20 Prozent unter den Kurs der Stämme. Demnach litten die breit gestreuten Vorzüge deutlich stärker unter den Mogeleien als die weitgehend in den Händen der Porsche Automobil Holding, dem Land Niedersachsen und der Qatar Holding befindlichen Stämme. Die Begründung dürfte relativ klar sein: Während die großen institutionellen Investoren ihre Vorzugsaktien panisch auf den Markt warfen, agierten die Großaktionäre besonnener – Porsche stockte seinen Anteil an Stämmen sogar etwas auf. Dementsprechend unterschiedlich ausgeprägt war der Abgabedruck auf die beiden VW-Gattungen. Mittlerweile haben sich die Relationen – wenngleich auf noch immer auf deutlich ermäßigten Niveau – wieder angenähert. Die Vorzüge kosten zurzeit um 5,3 Prozent weniger als die Stämme.

Zwar ist es kein Gesetz, dass die Abstände zwischen Stämmen und Vorzügen mehr oder weniger gleich sein müssen. Doch häufig pendeln sich die Notierungen nach größeren Ausschlägen wieder auf „Normalmaß“ ein. Gerade für Privatanleger ergeben sich dadurch mitunter gute Tradingmöglichkeiten. Aber auch für längerfristig orientierte Dividendenfans lohnt der Blick auf Aktien mit zwei Gattungen. Den Verzicht auf das Stimmrecht versüßen die Unternehmen im Normalfall mit einem Aufschlag bei der Dividende. Und wenn es keine Übernahmefantasie gibt, bieten die Vorzüge unter Renditeaspekten teilweise attraktive Vorteile. Boersengefluester.de hat daher die Unternehmen mit Stämmen und Vorzügen aus DAX, MDAX, SDAX und TecDAX untersucht und die Spreads zwischen den Gattungen auf verschiedenen Zeitachsen berechnet – von ganz langfristig bis auf Tagesbasis. Zurzeit haben zehn Unternehmen aus der DAX-Familie zwei Gattungen im Umlauf: Bis vor kurzem waren es noch elf, doch MAN musste mit der jüngsten Indexüberprüfung seinen MDAX-Platz ersatzlos räumen. Den auffälligsten Spread zwischen Stämmen und Vorzügen gibt es derzeit beim Medizintechnikkonzern Sartorius. Seit einigen Wochen preschen die – mit einem Streubesitz von nur rund drei Prozent – allerdings sehr marktengen Stämme noch stärker voran als die ohnehin schon gut laufenden Vorzüge, die gleichzeitig auch im TecDAX enthalten sind. Auf dem aktuellen Niveau haben die Vorzugsaktien die von den Analysten genannten Kursziele, zwischen 200 und 230 Euro allerdings schon wieder hinter sich gelassen. Neuengagements bieten sich da nicht unbedingt an. Und wenn: dann kommen derzeit eher die Vorzüge in Betracht.

Zwar ist es kein Gesetz, dass die Abstände zwischen Stämmen und Vorzügen mehr oder weniger gleich sein müssen. Doch häufig pendeln sich die Notierungen nach größeren Ausschlägen wieder auf „Normalmaß“ ein. Gerade für Privatanleger ergeben sich dadurch mitunter gute Tradingmöglichkeiten. Aber auch für längerfristig orientierte Dividendenfans lohnt der Blick auf Aktien mit zwei Gattungen. Den Verzicht auf das Stimmrecht versüßen die Unternehmen im Normalfall mit einem Aufschlag bei der Dividende. Und wenn es keine Übernahmefantasie gibt, bieten die Vorzüge unter Renditeaspekten teilweise attraktive Vorteile. Boersengefluester.de hat daher die Unternehmen mit Stämmen und Vorzügen aus DAX, MDAX, SDAX und TecDAX untersucht und die Spreads zwischen den Gattungen auf verschiedenen Zeitachsen berechnet – von ganz langfristig bis auf Tagesbasis. Zurzeit haben zehn Unternehmen aus der DAX-Familie zwei Gattungen im Umlauf: Bis vor kurzem waren es noch elf, doch MAN musste mit der jüngsten Indexüberprüfung seinen MDAX-Platz ersatzlos räumen. Den auffälligsten Spread zwischen Stämmen und Vorzügen gibt es derzeit beim Medizintechnikkonzern Sartorius. Seit einigen Wochen preschen die – mit einem Streubesitz von nur rund drei Prozent – allerdings sehr marktengen Stämme noch stärker voran als die ohnehin schon gut laufenden Vorzüge, die gleichzeitig auch im TecDAX enthalten sind. Auf dem aktuellen Niveau haben die Vorzugsaktien die von den Analysten genannten Kursziele, zwischen 200 und 230 Euro allerdings schon wieder hinter sich gelassen. Neuengagements bieten sich da nicht unbedingt an. Und wenn: dann kommen derzeit eher die Vorzüge in Betracht.

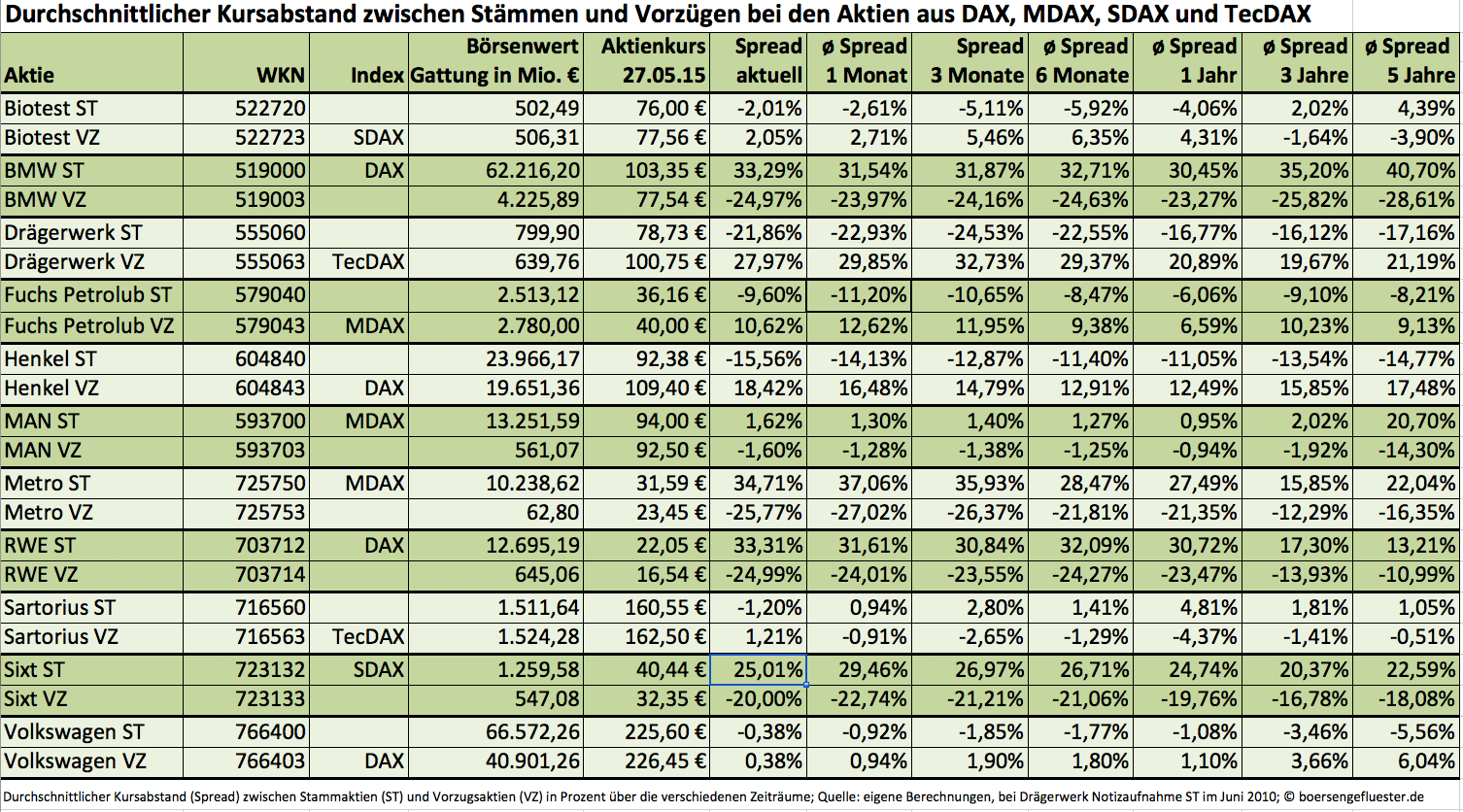

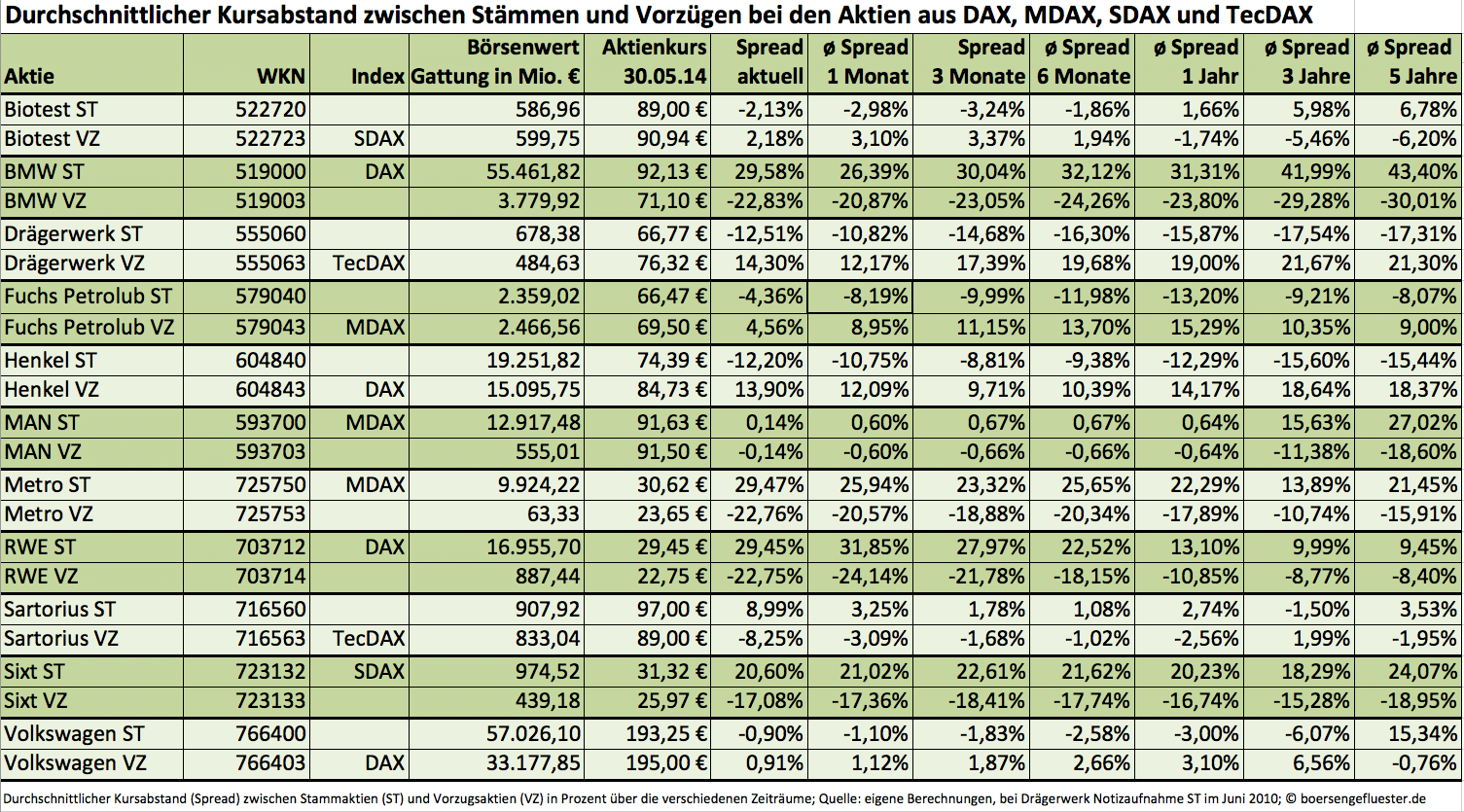

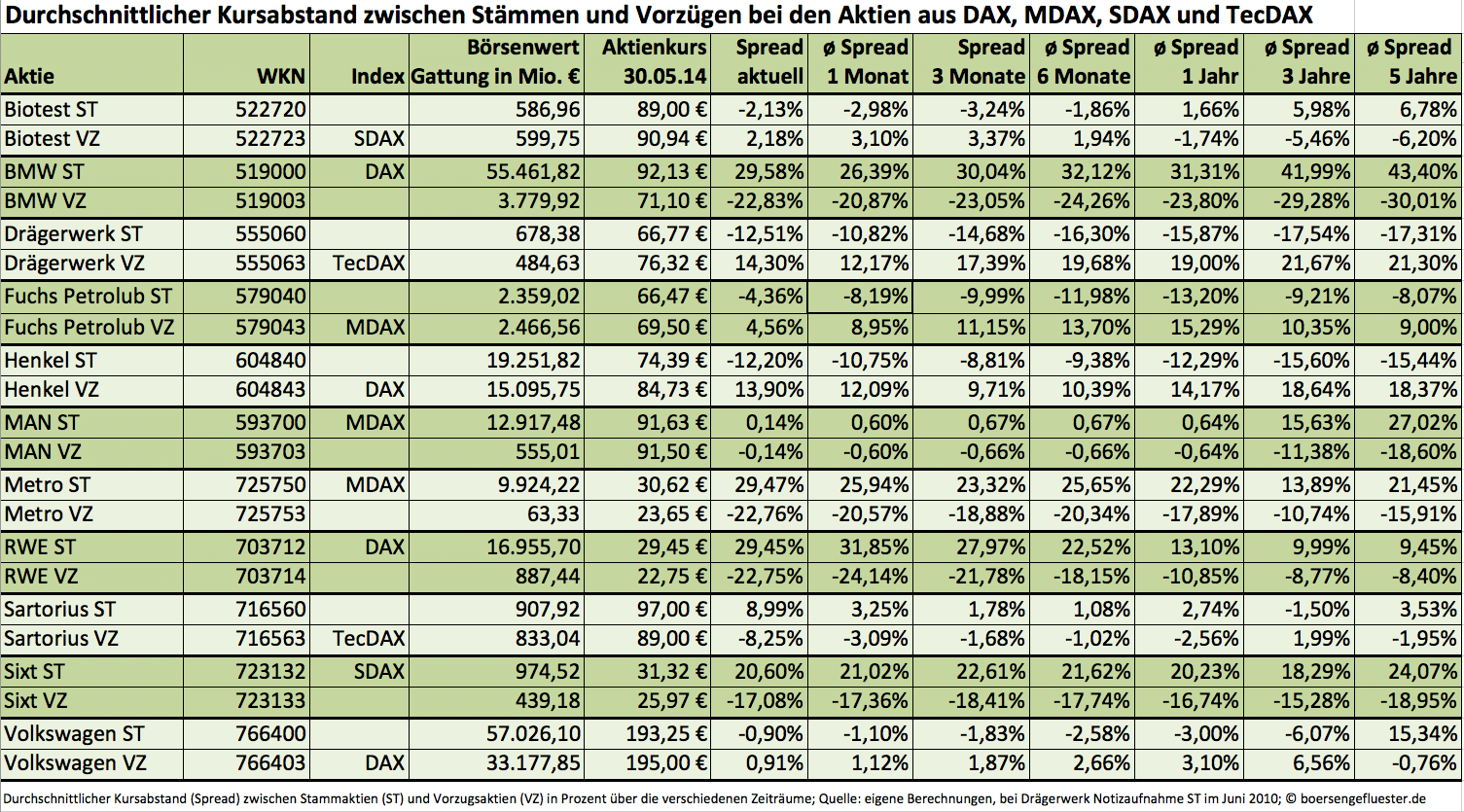

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Foto: picjumbo.com

...

Volkswagen VZ

Kurs: 101,20

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Biotest VZ

Kurs: 31,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Biotest ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522720 | DE0005227201 | AG | 1.361,26 Mio € | 31.05.1996 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Biotest VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522723 | DE0005227235 | AG | 1.361,26 Mio € | 14.10.1987 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BMW ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 519000 | DE0005190003 | AG | 57.106,55 Mio € | 01.05.1948 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BMW VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 519003 | DE0005190037 | AG | 57.106,55 Mio € | 25.08.1989 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555060 | DE0005550602 | AG & Co. KGaA | 1.538,66 Mio € | 21.06.2010 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555063 | DE0005550636 | AG & Co. KGaA | 1.538,66 Mio € | 04.09.1979 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Henkel ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 604840 | DE0006048408 | AG & Co. KGaA | 34.758,92 Mio € | 02.07.1996 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Henkel VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 604843 | DE0006048432 | AG & Co. KGaA | 34.758,92 Mio € | 11.10.1985 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro (Alt ST) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO1 | DE0007257503 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro VZ (Alt) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO2 | DE0007257537 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| RWE | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 703712 | DE0007037129 | AG | 40.569,10 Mio € | 01.05.1948 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| RWE VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 703714 | DE0007037145 | 13.215,17 Mio € | 02.11.1955 | Halten | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sartorius ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 716560 | DE0007165607 | AG | 16.162,85 Mio € | 10.07.1990 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sartorius VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 716563 | DE0007165631 | AG | 16.162,85 Mio € | 10.07.1990 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723132 | DE0007231326 | SE | 2.906,53 Mio € | 07.08.1986 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723133 | DE0007231334 | SE | 2.906,53 Mio € | 16.07.1997 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Volkswagen ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 766400 | DE0007664005 | AG | 50.908,14 Mio € | 07.04.1961 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Volkswagen VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 766403 | DE0007664039 | AG | 50.908,14 Mio € | 06.10.1986 | Halten | |

* * *

© boersengefluester.de | Redaktion

Was für ein Mist! Schon wieder eine Gewinnwarnung von Drägerwerk. Nachdem der Medizintechnikkonzern seine Prognosen erst Mitte Juli einstampfte, kommt nun der Nachschlag: Demnach werden die Lübecker im laufenden Jahr wohl nur noch auf ein währungsbereinigtes Erlösplus von 1,0 bis 3,0 Prozent sowie eine EBIT-Marge zwischen 2,5 und 4,5 Prozent kommen. Zuvor stellte Vorstandschef Stefan Dräger ein um Währungseffekte korrigiertes Umsatzwachstum von 2,0 bis 5,0 Prozent und eine operative Rendite zwischen 5,0 und 7,0 Prozent in Aussicht. Ins Jahr gestartet war das TecDAX-Unternehmen mit einem Margenziel von 6,0 bis 8,0 Prozent. Als Gründe für die Misere führt Dräger die schwache Entwicklung in China und den Vereinigten Staaten an. Zudem leidet der Bereich Sicherheitstechnik (Personenschutz, Gasmesstechnik und Gefahrenmanagement) unter den Auswirkungen des niedrigen Ölpreises, weil die Kunden aus der Petrochemie ihre Investitionen kürzen. Zu allem Überfluss gab es im dritten Quartal noch eine Sonderabschreibung von 20 Mio. Euro auf Forderungen und Vorratsbestände. Damit nicht genug: Das endgültige Ergebnis könnte noch deutlich schlechter ausfallen, denn mögliche Zusatzaufwendungen für das Restrukturierungsprogramm „Fit for Growth” sind in der aktualisierten Prognose noch gar nicht enthalten. Zudem handelt es sich offenbar um mehr als eine temporäre Schwächephase. „ Es wird erwartet, dass die aktuell schwache Entwicklung mehrerer für Dräger wichtiger Wachstumsmärkte außerhalb Europas weiter anhält. Daher wird die mittelfristige Prognose überprüft”, heißt es offiziell. Bislang standen diese Ziele, die unter anderem ab 2019 eine EBIT-Marge von mehr als zehn Prozent vorsahen, nicht zur Disposition....

© boersengefluester.de | Redaktion

Das Auftaktquartal war bereits eine Enttäuschung. Aber da hatte Stefan Dräger noch die Hoffnung, dass Drägerwerk den Rückstand im Jahresverlauf würde aufholen können. Demnach bestätigte der Vorstandschef des Sicherheits- und Medizintechnikkonzerns Ende April noch Prognosen, wonach für 2015 mit einem währungsbereinigten Umsatzplus zwischen zwei und fünf Prozent sowie einer operativen Marge im Bereich von 6,0 bis 8,0 Prozent zu rechnen sei. Nun die Kehrtwende: Zwar entwickelten sich die Erlöse im zweiten Quartal deutlich lebhafter als zuletzt. Ein unvorteilhafter Mix hin zu margenschwächeren Produkten führte jedoch dazu, dass die EBIT-Marge nach Ablauf der ersten sechs Monate 2015 auf 1,9 Prozent abschmolz – noch 3,2 Prozent im entsprechenden Vorjahreszeitraum. „Wegen der hohen Kostenposition in US-Dollar hat sich die anhaltende Schwäche des Euros kaum positiv auf die EBIT-Marge ausgewirkt", erklärt der TecDAX-Konzern einen weiteren wesentlichen Einflussfaktor. Als Konsequenz reduzieren die Lübecker daher die für das Gesamtjahr zu erwartende EBIT-Rendite auf eine Spanne von jetzt 5,0 bis 7,0 Prozent. Die Erlösprognose tastet das Unternehmen dagegen nicht an.

Demnach dürfte Drägerwerk im laufenden Jahr auf Umsätze von gut 2,5 Mrd. Euro zusteuern und dabei ein Ergebnis vor Zinsen und Steuern von grob 125 bis 175 Mio. Euro erzielen. Boersengefluester.de kalkuliert hier derzeit mit dem Mittelwert von 150 Mio. Euro. An der Börse kommt die erste Gewinnwarnung in der an sich noch gar nicht angelaufenen Quartalssaison gar nicht gut an. Die im TecDAX gelisteten Vorzüge büßen um rund acht Prozent auf etwa 90 Euro ein. Für den Gesamtkonzern entspricht das einem Rückschlag an Marktkapitalisierung von etwa 110 Mio. Euro. Verglichen mit dem Ausmaß der Margenkorrektur ist der Verlust an Börsenwert zwar nicht gerade niedrig – letztlich aber auch nicht übertrieben. Dabei gab es eine Menge Analysten, die ohnehin eine Absenkung der Prognosen befürchtet hatten. Wirklich überraschend kommen die Meldungen aus Lübeck also nicht. Als kleine Beruhigungspille wirkt, dass die Gesellschaft ihre Mittelfristziele nicht in Frage gestellt hat. Die sehen bis 2019 ein (währungsbereinigtes) Umsatzwachstum zwischen drei bis sechs Prozent sowie eine EBIT-Rendite von mehr als zehn Prozent vor.

Das ist momentan allerdings Zukunftsmusik. Die aktuelle Bewertung der Drägerwerk-Vorzüge kommt mit einem KGV von rund 16 – auf Basis unserer Gewinnschätzungen für 2016 – relativ sportlich daher. Deutlich interessanter sehen da schon die nicht im TecDAX enthaltenen und marktengeren Stämme des Medtechkonzerns aus. Hier liegt das KGV bei gut 12. Unter Dividendenaspekten sind beide Gattungen nicht übermäßig interessant, trotz der überarbeiteten Ausschüttungspolitik. Summa summarum sind Vorzüge und Stämme für uns zurzeit maximal Halten-Positionen. Irgendwie gelingt es dem Unternehmen nicht, die PS konsequent auf die Straße zu bringen. Das Vertrauen in die Prognosequalität des Unternehmens ist jedenfalls stark angeknackst. Wenig konstruktiv sieht – wen wundert es – auch das charttechnische Bild aus. Immerhin: Die nächste tragfähige Unterstützungszone liegt nicht weit entfernt im Bereich um 80 Euro. Und vielleicht hält ja sogar die Marke von 90 Euro.

Demnach dürfte Drägerwerk im laufenden Jahr auf Umsätze von gut 2,5 Mrd. Euro zusteuern und dabei ein Ergebnis vor Zinsen und Steuern von grob 125 bis 175 Mio. Euro erzielen. Boersengefluester.de kalkuliert hier derzeit mit dem Mittelwert von 150 Mio. Euro. An der Börse kommt die erste Gewinnwarnung in der an sich noch gar nicht angelaufenen Quartalssaison gar nicht gut an. Die im TecDAX gelisteten Vorzüge büßen um rund acht Prozent auf etwa 90 Euro ein. Für den Gesamtkonzern entspricht das einem Rückschlag an Marktkapitalisierung von etwa 110 Mio. Euro. Verglichen mit dem Ausmaß der Margenkorrektur ist der Verlust an Börsenwert zwar nicht gerade niedrig – letztlich aber auch nicht übertrieben. Dabei gab es eine Menge Analysten, die ohnehin eine Absenkung der Prognosen befürchtet hatten. Wirklich überraschend kommen die Meldungen aus Lübeck also nicht. Als kleine Beruhigungspille wirkt, dass die Gesellschaft ihre Mittelfristziele nicht in Frage gestellt hat. Die sehen bis 2019 ein (währungsbereinigtes) Umsatzwachstum zwischen drei bis sechs Prozent sowie eine EBIT-Rendite von mehr als zehn Prozent vor.

Das ist momentan allerdings Zukunftsmusik. Die aktuelle Bewertung der Drägerwerk-Vorzüge kommt mit einem KGV von rund 16 – auf Basis unserer Gewinnschätzungen für 2016 – relativ sportlich daher. Deutlich interessanter sehen da schon die nicht im TecDAX enthaltenen und marktengeren Stämme des Medtechkonzerns aus. Hier liegt das KGV bei gut 12. Unter Dividendenaspekten sind beide Gattungen nicht übermäßig interessant, trotz der überarbeiteten Ausschüttungspolitik. Summa summarum sind Vorzüge und Stämme für uns zurzeit maximal Halten-Positionen. Irgendwie gelingt es dem Unternehmen nicht, die PS konsequent auf die Straße zu bringen. Das Vertrauen in die Prognosequalität des Unternehmens ist jedenfalls stark angeknackst. Wenig konstruktiv sieht – wen wundert es – auch das charttechnische Bild aus. Immerhin: Die nächste tragfähige Unterstützungszone liegt nicht weit entfernt im Bereich um 80 Euro. Und vielleicht hält ja sogar die Marke von 90 Euro.

Drägerwerk VZ

Kurs: 89,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555063 | DE0005550636 | AG & Co. KGaA | 1.538,66 Mio € | 04.09.1979 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555060 | DE0005550602 | AG & Co. KGaA | 1.538,66 Mio € | 21.06.2010 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 3.406,28 | 3.328,42 | 3.045,23 | 3.375,50 | 3.370,88 | 3.482,00 | 3.580,00 | |

| EBITDA1,2 | 521,07 | 421,00 | 55,80 | 315,00 | 339,90 | 362,50 | 350,00 | |

| EBITDA-margin %3 | 15,30 | 12,65 | 1,83 | 9,33 | 10,08 | 10,41 | 9,78 | |

| EBIT1,4 | 396,60 | 271,68 | -88,61 | 166,43 | 194,02 | 231,00 | 215,00 | |

| EBIT-margin %5 | 11,64 | 8,16 | -2,91 | 4,93 | 5,76 | 6,63 | 6,01 | |

| Net profit1 | 249,89 | 154,27 | -63,64 | 111,99 | 124,76 | 145,00 | 136,00 | |

| Net-margin %6 | 7,34 | 4,64 | -2,09 | 3,32 | 3,70 | 4,16 | 3,80 | |

| Cashflow1,7 | 459,98 | 384,89 | -144,23 | 189,68 | 167,31 | 176,00 | 171,00 | |

| Earnings per share8 | 10,25 | 7,19 | -3,47 | 5,92 | 6,61 | 7,70 | 7,22 | |

| Dividend per share8 | 0,19 | 0,19 | 0,19 | 1,80 | 2,03 | 2,31 | 2,13 | |

Quelle: boersengefluester.de and company details

[sws_blue_box box_size="585"]Extratipp: Weitere Finanzformationen und exklusive Aktienkennzahlen zu Drägerwerk erhalten Sie, wenn Sie auf den gefetteten Firmennamen klicken.[/sws_blue_box]

...

© boersengefluester.de | Redaktion

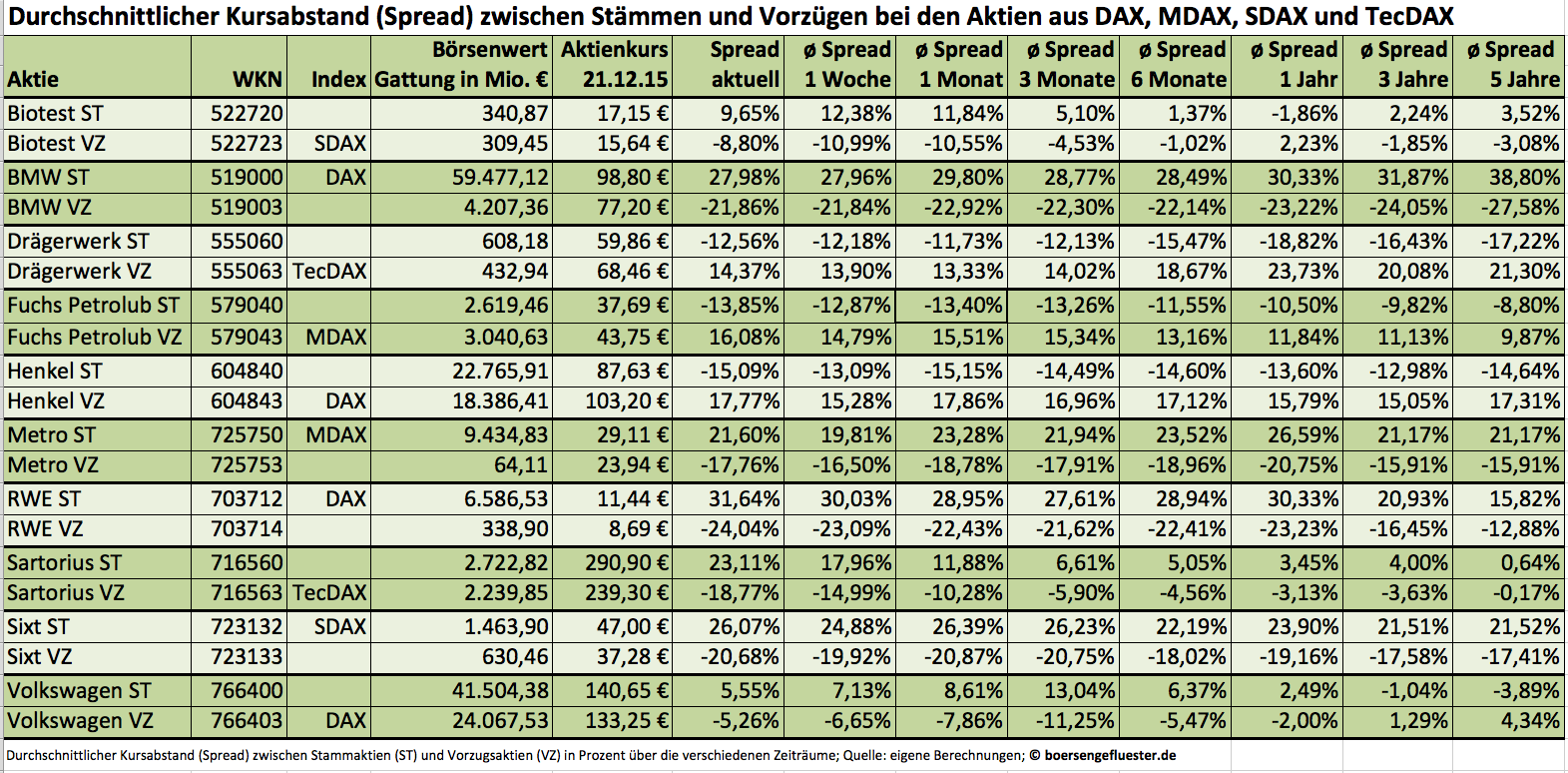

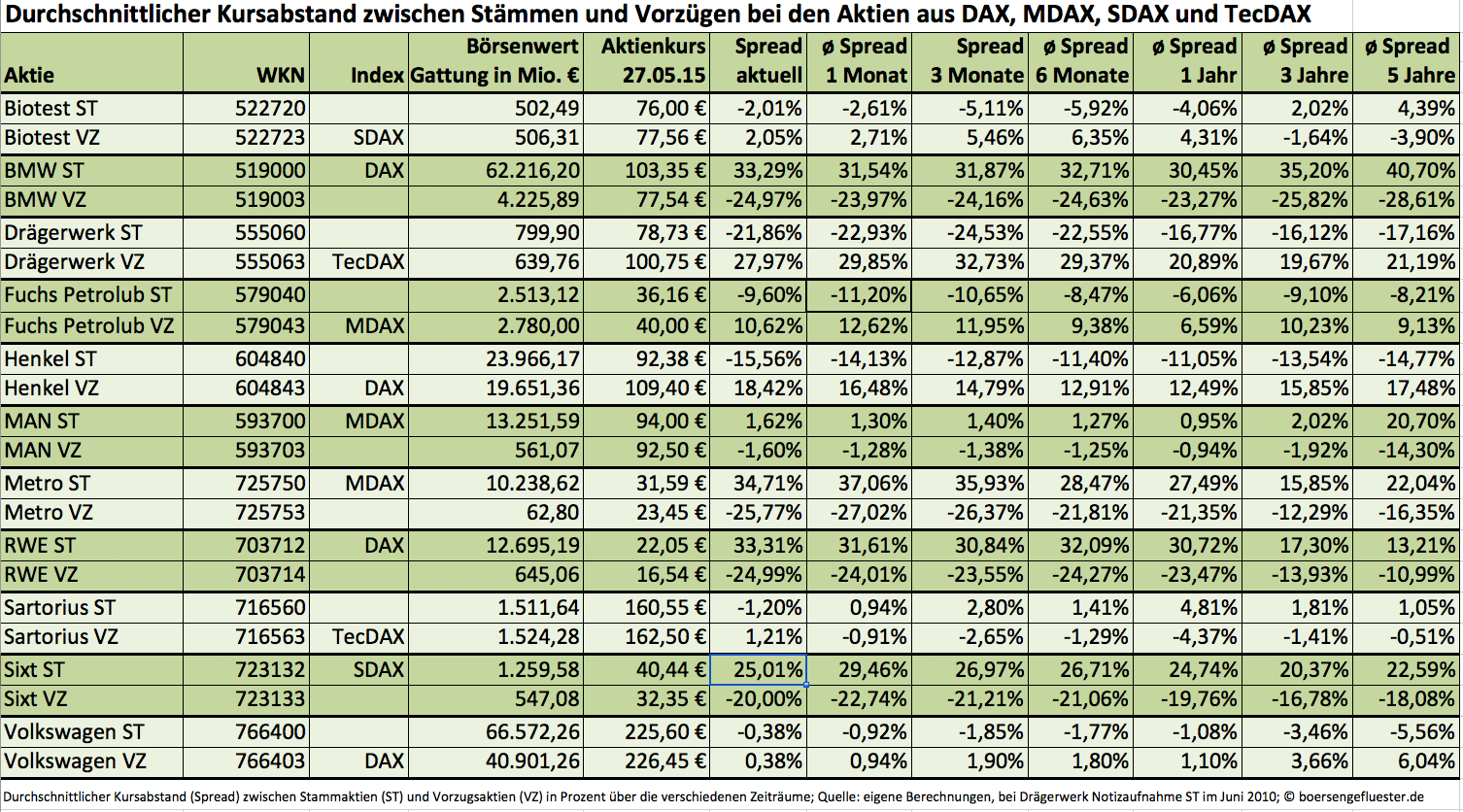

Normalerweise mögen internationale Investoren keine Vorzugsaktien. Schließlich verwehrt diese Gattung ihnen das Stimmrecht, was bei Übernahmen ein entscheidender Nachteil ist. Der eigentliche Vorzug, ein kleiner Aufschlag bei der Dividende, kann diesen Malus im Normalfall nicht aufwiegen. Dennoch: Innerhalb von DAX, MDAX, SDAX und TecDAX gibt es immerhin elf Unternehmen, die sowohl Stammaktien (mit Stimmrecht) als auch Vorzüge im Umlauf haben. Für clevere Privatanleger bieten sich hier mitunter interessante Investmentchancen, denn nicht immer laufen beide Aktiengattungen komplett synchron. Auch ein Blick auf die Dividendenrendite lohnt sich im Einzelfall. Allerdings: 2015 steht hier nur noch die Hauptversammlung von Sixt am 24. Juni an, alle anderen Gesellschaften aus der DAX-Familie mit Stämmen und Vorzügen haben bereits ausgeschüttet. Dennoch: Boersengefluester.de hat eine umfangreiche Performanceanalyse erstellt und die durchschnittlichen Kursabstände für die Titel aus DAX, MDAX, SDAX, TecDAX sowie für Small Caps mit Stämmen und Vorzügen erstellt. Berechnet haben wir die gegenwärtigen Spreads für sieben verschiedene Zeiträume: vom aktuellen Abstand, über die monatsweise Betrachtung, bis hin zum Fünf-Jahres-Rhythmus.

Bemerkenswert sind zunächst einmal die teilweise enormen Unterschiede bei den Kursabständen zwischen beiden Gattungen. Bei BMW, Metro und RWE sind die Stämme um jeweils knapp 30 Prozent teurer als Vorzugsaktien. Hauptgrund: Bei diesem Trio machen die Vorzüge nur einen Bruchteil des Gesamtkapitals aus und waren in erster Linie als Anreizinstrument für Mitarbeiter gedacht. Interessant: Manche Unternehmen wählten den Weg der stimmrechtslosen Vorzüge für die Belegschaftsaktien unter anderem, um die Hallenkapazität für die Hauptversammlung nicht auf Stadiongröße ausweiten zu müssen. Bei dem Medizintechnikkonzern Drägerwerk und bei dem Autovermieter Sixt macht die Differenz zwischen beiden Gattungen mehr als 20 Prozent aus. Teilweise sind aber auch fast gar keine Unterschiede zwischen den Aktienpaaren festzustellen – etwa bei Biotest, MAN, Sartorius und Volkswagen. Außerdem gibt es den Fall, dass die Vorzüge sogar spürbar mehr kosten als die mit Stimmrecht ausgestatteten Stämme. Dieses Phänomen trifft derzeit insbesondere auf Drägerwerk, Fuchs Petrolub sowie Henkel zu und hängt mit der Eigentümerstruktur – und der sich daraus ergebenden Handelsliquidität – zusammen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

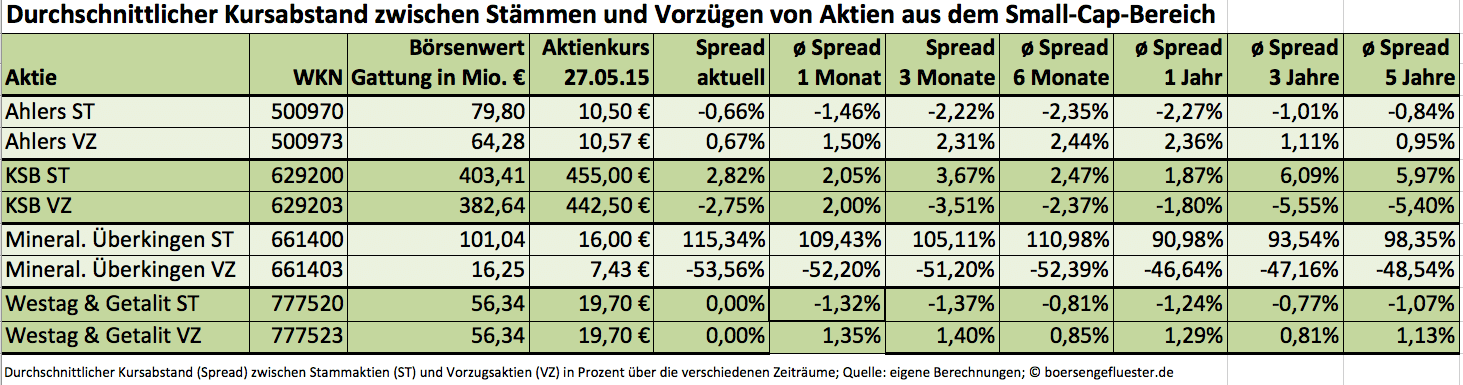

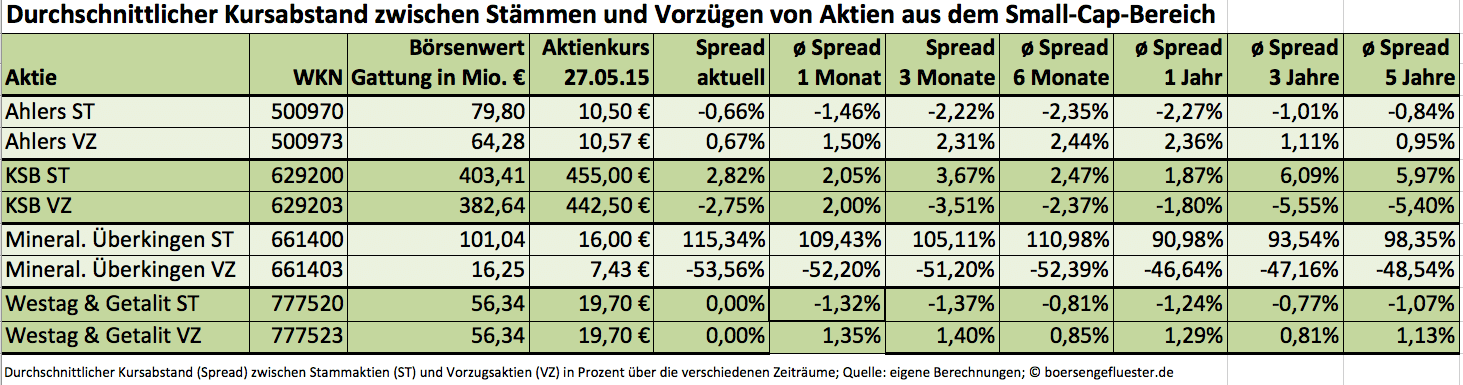

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Apropos Getränkehersteller: Eine interessante Sondersituation gibt es zurzeit bei Berentzen. Die Gesellschaft plant nämlich ihre Vorzüge in Stammaktien umzuwandeln. Bislang waren nur die 4,8 Millionen Vorzüge an der Börse notiert. Die Stämme – sie befinden sich zu rund 75 Prozent im Besitz der Beteiligungsgesellschaft Aurelius – wurden nicht gehandelt. Auf dem Kapitalmarkt kommen die Pläne gut an, die Berentzen-Aktie ist endlich aus ihrer Starre erwacht. Einen konkreten Zeitplan für die Transaktion gibt es allerdings noch nicht. Zunächst muss eine außerordentliche Hauptversammlung einberufen werden. Parallel müssen auch die Vorzugsaktionäre ihre Zustimmung geben. An der Umsetzung dürfte es jedoch keine Zweifel geben. Wirklich beliebt sind Vorzüge an der Börse eben doch nicht.

Foto: kaboompics.com

[jwl-utmce-widget id=87961]...

Apropos Getränkehersteller: Eine interessante Sondersituation gibt es zurzeit bei Berentzen. Die Gesellschaft plant nämlich ihre Vorzüge in Stammaktien umzuwandeln. Bislang waren nur die 4,8 Millionen Vorzüge an der Börse notiert. Die Stämme – sie befinden sich zu rund 75 Prozent im Besitz der Beteiligungsgesellschaft Aurelius – wurden nicht gehandelt. Auf dem Kapitalmarkt kommen die Pläne gut an, die Berentzen-Aktie ist endlich aus ihrer Starre erwacht. Einen konkreten Zeitplan für die Transaktion gibt es allerdings noch nicht. Zunächst muss eine außerordentliche Hauptversammlung einberufen werden. Parallel müssen auch die Vorzugsaktionäre ihre Zustimmung geben. An der Umsetzung dürfte es jedoch keine Zweifel geben. Wirklich beliebt sind Vorzüge an der Börse eben doch nicht.

Foto: kaboompics.com

[jwl-utmce-widget id=87961]...

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

KSB ST

Kurs: 1.150,00

© boersengefluester.de | Redaktion

Die Berichtsaison in Deutschland ist noch gar nicht angelaufen, da kommt bereits die erste dicke Gewinnwarnung. Der TecDAX-Konzern Drägerwerk rechnet für das Gesamtjahr 2014 nur noch mit einer operativen Marge von 4,5 bis 6,5 Prozent. Bislang hatte das Medizintechnikunternehmen die Relation von Ergebnis vor Zinsen und Steuern (EBIT) zum Umsatz in einer Range von acht bis zehn Prozent vermutet. Wobei Vorstandschef Stefan Dräger nach dem ersten Jahresviertel bereits zurückrudern musste und den Anlegern klar machte, dass wohl nur noch der untere Bereich der Bandbreite realistisch zu erreichen sei. Selbst das ist nun illusorisch. Beim Umsatz kappte Dräger das Wachstumsziel von drei bis sechs Prozent auf zwei bis vier Prozent. Insgesamt würde das auf eine enorm weite EBIT-Spanne von 109 bis 160 Mio. Euro hinauslaufen – verglichen mit zuvor rund 200 Mio. Euro.

Damit hat sich die Situation in den vergangenen Monaten massiv verschärft. Als Gründe führen die Lübecker den starken Euro, das spürbar schwächere Geschäft in Russland, die Zurückhaltung der Medizintechnikkunden in den USA sowie die schwächere Geschäftsentwicklung in einigen Ländern in Asien-Pazifik an. Störfeuer kommt also von allen Seiten. Pikant: Offenbar handelt es sich nicht nur um ein temporäres Problem. „Die derzeit schwächer als erwartete Entwicklung von Umsatz und Profitabilität erfordert eine Überprüfung der mittelfristigen Prognose“, räumt das Unternehmen ein. Noch will sich das Unternehmen mit einer neuen Guidance jedoch Zeit lassen und zunächst das 2014er-Zahlenwerk abwarten. Ohne Gegensteuerung geht es nicht. „Dräger arbeitet an einem Maßnahmenpaket, das die Effizienz kurz- bis mittelfristig steigern wird“, betont der Medizintechnikkonzern. Die bisherige Prognose bis 2018 sah bei einem Erlöswachstum von mehr als vier Prozent eine EBIT-Marge zwischen zehn und zwölf Prozent vor. Zur Einordnung: Im Schnitt der vergangenen fünf Jahre lag die EBIT-Rendite bei knapp 8,2 Prozent.

Erhebliche Auswirkungen hat die Gewinnwarnung auch auf die Dividendenausschüttungen. Nachdem sich Dräger in den vergangenen Jahren wenig spendabel gezeigt hatte, sollten künftig – ab einer Eigenkapitalquote von 40 Prozent – rund 30 Prozent (bislang 15 Prozent) des Konzernjahresüberschusses als Dividende ausgekehrt werden. Angesichts der düsteren Prognosen wird es aber wohl nichts mit kräftigen Dividendenerhöhungen. Das wirkt sich auch auf die Genussscheine aus, die einen Anspruch auf das Zehnfache der Dividenden der Vorzugsaktien haben. Die Genüsse hatten sich in den vergangenen fünf Jahren mit einem Zuwachs von 40 auf 400 Euro als wahre Turboinvestments erwiesen. Kein Wunder, dass der TecDAX-Konzern den Finanzierungszwitter am liebsten los wäre.

Gewinnwarnungen kommen aus Anlegersicht immer zur Unzeit. Bei Drägerwerk hatte sich nach dem jüngsten Kursabsturz zur Vorlage des Q1-Berichts wieder Hoffnung breit gemacht. Zudem sorgte der geplante Zusammenschluss des US-Konzerns Medtronic mit dem irischen Wettbewerber Covidien für eine Kurserholung. Immerhin wurden bei dem Deal ganz andere Multiples aufgerufen als sie zurzeit bei Drägerwerk an der Tagesordnung sind. Das ist vorerst alles wieder vom Tisch. Auch boersengefluester.de trifft die neuerliche Gewinnwarnung auf dem falschen Fuß. Schließlich hatten wir den TecDAX-Titel erst kürzlich als antizyklische Chance vorgestellt. Zu einer Verkaufsempfehlung für die Dräger-Aktie kommen wir nach der Gewinnwarnung dennoch nicht – zumindest nicht auf dem aktuellen Kursniveau von 65 Euro.

Erhebliche Auswirkungen hat die Gewinnwarnung auch auf die Dividendenausschüttungen. Nachdem sich Dräger in den vergangenen Jahren wenig spendabel gezeigt hatte, sollten künftig – ab einer Eigenkapitalquote von 40 Prozent – rund 30 Prozent (bislang 15 Prozent) des Konzernjahresüberschusses als Dividende ausgekehrt werden. Angesichts der düsteren Prognosen wird es aber wohl nichts mit kräftigen Dividendenerhöhungen. Das wirkt sich auch auf die Genussscheine aus, die einen Anspruch auf das Zehnfache der Dividenden der Vorzugsaktien haben. Die Genüsse hatten sich in den vergangenen fünf Jahren mit einem Zuwachs von 40 auf 400 Euro als wahre Turboinvestments erwiesen. Kein Wunder, dass der TecDAX-Konzern den Finanzierungszwitter am liebsten los wäre.

Gewinnwarnungen kommen aus Anlegersicht immer zur Unzeit. Bei Drägerwerk hatte sich nach dem jüngsten Kursabsturz zur Vorlage des Q1-Berichts wieder Hoffnung breit gemacht. Zudem sorgte der geplante Zusammenschluss des US-Konzerns Medtronic mit dem irischen Wettbewerber Covidien für eine Kurserholung. Immerhin wurden bei dem Deal ganz andere Multiples aufgerufen als sie zurzeit bei Drägerwerk an der Tagesordnung sind. Das ist vorerst alles wieder vom Tisch. Auch boersengefluester.de trifft die neuerliche Gewinnwarnung auf dem falschen Fuß. Schließlich hatten wir den TecDAX-Titel erst kürzlich als antizyklische Chance vorgestellt. Zu einer Verkaufsempfehlung für die Dräger-Aktie kommen wir nach der Gewinnwarnung dennoch nicht – zumindest nicht auf dem aktuellen Kursniveau von 65 Euro.

Foto: ®Drägerwerk AG & Co. KGaA...

Drägerwerk VZ

Kurs: 89,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk VZ | ||||||