Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#840400

© boersengefluester.de | Redaktion

Schlagzeilen wie „Die besten Aktien für 2017“ haben – gespickt mit den üblichen Indexprognosen für das neue Jahr – momentan Hochkonjunktur. Dabei handelt es sich meist um Kaffeesatzleserei, dessen Haltbarkeitsende oft schon zur Vorlage der Q4-Zahlen in wenigen Wochen erreicht ist. Gleichwohl ist der Jahreswechsel natürlich eine Zeit, in der sich viele Anleger Gedanken um die richtige Aktienauswahl machen. Ganz ehrlich: Wir wissen auch nicht, was das neue Börsenjahr bringen wird. Am liebsten wäre uns ein eher langweiliger Seitwärtstrend. In solchen Phasen haben Stock-Picker nämlich die besten Karten. Steigt alles, ist das zwar irgendwie schön – es benötigt aber keine besonderen Fähigkeiten bei der Einzeltitelauswahl. Einfach nur den Index nachbilden, ist dann meist die beste Entscheidung. Fällt dagegen alles, kann man das zwar auch über entsprechende Short-Zertifikate nachbilden. Nervig ist jedoch, dass dann selbst Unternehmen mit attraktiven Entwicklungen und Kennzahlen mit nach unten gerissen werden. Und da boersengefluester.de sich eher auf Einzeltitel – also Stock-picking – fokussiert, sind anhaltende Baissephasen kein gutes Szenario.

Nun: Börse ist zwar kein Wunschkonzert, aber für Anleger, die auf ganz klassische Kennzahlen vertrauen, haben wir ein kleines Screening in unserer Datenbank durchgeführt. Ziel war es, aus dem Universum der mittleren und größeren Unternehmen Aktien mit einem vernünftigen Chance-Risiko-Verhältnis herauszufiltern. Basis dafür waren alle Gesellschaften aus dem Prime Standard mit einem Börsenwert des Streubesitzes von mindestens 100 Mio. Euro. Zudem sollte das Kurs-Gewinn-Verhältnis (KGV) auf Basis unserer Ergebnisschätzungen für 2017 maximal 15 betragen. Bei der Dividendenrendite hat boersengefluester.de eine Mindestanforderung von drei Prozent gesetzt. Zudem sollte das Kurs-Buchwert-Verhältnis (KBV) bei höchstens 2,0 liegen. Eine Prise Charttechnik gab es auch noch. Und zwar sollte die Aktie in den vergangenen sechs Monaten zumindest eine positive Entwicklung aufweisen. Außerdem haben wir Papiere herausgekickt, deren Abstand zur 200-Tage-Durchschnittslinie mehr als 15 Prozent beträgt – und zwar in beide Richtungen.

Keine der Einzeldisziplinen ist eine unlösbare Aufgabe, in Summe sind aber gerade einmal neun Aktien übrig geblieben, die sämtliche Hürden gemeistert haben: Allianz, BMW Vorzüge, Daimler, Deutsche Beteiligungs-AG, Metro Vorzüge, Münchener Rück, der Möbelzulieferer Surteco, der Versicherungskonzern Talanx sowie das Finanzkonglomerat Wüstenrot & Württembergische (W&W). Nicht alle Titel stehen bei uns auf „Kaufen“, als Ideengeber für mögliche Neuinvestments taugt die Liste unserer Meinung nach aber allemal.

Foto: pixabay

...

Allianz

Kurs: 382,20

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Allianz | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 840400 | DE0008404005 | SE | 145.396,10 Mio € | - | Kaufen | |

* * *

BMW VZ

Kurs: 88,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BMW VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 519003 | DE0005190037 | AG | 57.106,55 Mio € | 25.08.1989 | Halten | |

* * *

Mercedes-Benz Group

Kurs: 59,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mercedes-Benz Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 710000 | DE0007100000 | AG | 56.811,32 Mio € | 17.11.1998 | Halten | |

* * *

Deutsche Beteiligungs AG

Kurs: 25,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Beteiligungs AG | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1TNUT | DE000A1TNUT7 | AG | 472,01 Mio € | 19.12.1985 | Kaufen | |

* * *

Metro VZ (Alt)

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro VZ (Alt) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO2 | DE0007257537 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

Münchener Rück

Kurs: 555,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Münchener Rück | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 843002 | DE0008430026 | AG | 72.586,40 Mio € | 20.01.1948 | Halten | |

* * *

Surteco Group

Kurs: 12,45

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517690 | DE0005176903 | SE | 193,05 Mio € | 02.11.1999 | Halten | |

* * *

Talanx

Kurs: 107,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Talanx | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| TLX100 | DE000TLX1005 | AG | 27.630,50 Mio € | 02.10.2012 | Halten | |

* * *

Wüstenrot & Württembergische

Kurs: 16,56

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Wüstenrot & Württembergische | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 805100 | DE0008051004 | AG | 1.552,50 Mio € | 09.09.1999 | Halten | |

* * *

© boersengefluester.de | Redaktion

Sie sind noch auf der Suche nach einer Aktie mit attraktiver Dividendenrendite, trauen den zuletzt besonders gut gelaufenen Titeln aber nicht mehr so recht über den Weg? Dann sind Sie bei diesem Aktien-Screening von boersengefluester.de genau richtig. Heiße Nebenwerte oder Turnaroundkandidaten haben bei dieser Auswahl keine Chance. Hier geht es eher um verlässliche Dividendenzahler, die durch eine vernünftige Bewertung überzeugen – auch bei einem DAX-Stand von 10.700 Zählern. Ausgangspunkt der Analyse ist – wie immer – unsere Excel-basierte Investoren-Datenbank DataSelect, die zurzeit 578 Titel umfasst. An diese Titel haben wir folgende Anforderungen gestellt:

[sws_blue_box box_size="585"]∗ Der Börsenwert des Unternehmens soll mindestens 250 Mio. Euro betragen.

∗ Das Unternehmen muss im streng regulierten Handelssegment Prime Standard gelistet sein.

∗ Die Dividendenrendite auf Basis der von boersengefluester.de für 2014 erwarteten Ausschüttung soll mindestens 3,5 Prozent erreichen.

∗ Die Hauptversammlung (HV), auf der die Dividende beschlossen wird, soll nicht später als am 30. Mai 2015 stattfinden. Unternehmen, die im laufenden Jahr bereits HV hatten, haben wir ebenfalls ausgeschlossen.

∗ Das Kurs-Gewinn-Verhältnis (KGV) auf Basis der von boersengefluester.de für 2016 erwarteten Unternehmenserträge darf maximal 20 betragen.

∗ Das auf die jüngsten Bilanzdaten bezogene Kurs-Buchwert-Verhältnis (KBV) soll nicht über 3,0 liegen.

∗ Die Eigenkapitalrendite (Jahresüberschuss in Relation zum Eigenkapital) soll mindestens 10 Prozent betragen. Zur Einordnung: Der um Ausreißer bereinigte Mittelwert liegt zurzeit bei rund 12. Eine hohe Eigenkapitalrendite rechtfertigt in der Regel auch ein überdurchschnittliches KBV.

∗ Der aktuelle Aktienkurs soll oberhalb der 200-Tages-Durchschnittslinie notieren, jedoch maximal um 15 Prozent.

∗ Die Titel sollen auf 52-Wochen-Sicht und mit Blick auf die Performance seit Jahresanfang jeweils eine positive Wertentwicklung aufweisen.[/sws_blue_box]

Gemeistert haben diesen Parcours gerade einmal sechs Unternehmen: Allianz, BASF, comdirect bank, Leifheit, Münchener Rück und Talanx. Auffällig an dem Team ist der hohe Anteil an Firmen aus der Finanzbranche. Dabei hatten sich die Papiere von Allianz & Co. zuletzt ebenfalls ganz ordentlich entwickelt. Wichtig zu wissen: Bei der comdirect bank und bei Münchener Rück gibt es bereits konkrete Dividendenvorschläge für 2014. Bei der Allianz dürften die Anleger spätestens am 26. Februar über die Höhe der Ausschüttung informiert werden. Am 27. Februar will BASF seine Zahlen vorlegen. Der im MDAX gelistete Versicherungskonzern Talanx will am 23. März präsentieren. Bei Leifheit müssen die Investoren vermutlich bis zum 26. März 2015 warten. Dennoch: Wir gehen bei allen Gesellschaften von einer mindestens konstanten Ausschüttung aus.

Für welchen Titel man sich entscheidet, ist letztlich auch ein wenig Geschmackssache. Die drei DAX-Konzerne Allianz, BASF und Münchener Rück gehören in die Kategorie Basisinvestments. Der Anteilschein von Talanx hält sich seit einer gefühlten Ewigkeit in einer Seitwärtsrange zwischen 24 und 27 Euro. Fundamental ist das Papier aber sehr moderat bewertet. Ein Ausbruch nach oben würde uns also nicht überraschen. In einer viel stärkeren Verfassung hat sich zuletzt bereits die Notiz der comdirect gezeigt. Boersengefluester.de hatte das Papier erst kürzlich besprochen (den Beitrag finden Sie HIER). Zudem glauben wir, dass die comdirect das Zeug hat, sich künftig auch stärker in dem Fintech-Sektor zu etablieren. Leifheit wiederum gehört schon beinahe zu den Klassikern aus dem Nebenwertesektor. Der Haushaltswarenhersteller hat die Prognosen zuletzt gleich mehrfach angehoben und profitiert unter anderem von Währungseffekten. Der Aktienkurs war zuletzt ungewöhnlich schwankungsanfällig. Grundsätzlich erwarten wir hier aber die Rückkehr zu einer ruhigeren Gangart. Daher passt das Papier unserer Meinung auch perfekt in diese Auswahl.

Für welchen Titel man sich entscheidet, ist letztlich auch ein wenig Geschmackssache. Die drei DAX-Konzerne Allianz, BASF und Münchener Rück gehören in die Kategorie Basisinvestments. Der Anteilschein von Talanx hält sich seit einer gefühlten Ewigkeit in einer Seitwärtsrange zwischen 24 und 27 Euro. Fundamental ist das Papier aber sehr moderat bewertet. Ein Ausbruch nach oben würde uns also nicht überraschen. In einer viel stärkeren Verfassung hat sich zuletzt bereits die Notiz der comdirect gezeigt. Boersengefluester.de hatte das Papier erst kürzlich besprochen (den Beitrag finden Sie HIER). Zudem glauben wir, dass die comdirect das Zeug hat, sich künftig auch stärker in dem Fintech-Sektor zu etablieren. Leifheit wiederum gehört schon beinahe zu den Klassikern aus dem Nebenwertesektor. Der Haushaltswarenhersteller hat die Prognosen zuletzt gleich mehrfach angehoben und profitiert unter anderem von Währungseffekten. Der Aktienkurs war zuletzt ungewöhnlich schwankungsanfällig. Grundsätzlich erwarten wir hier aber die Rückkehr zu einer ruhigeren Gangart. Daher passt das Papier unserer Meinung auch perfekt in diese Auswahl.

[sws_green_box box_size="585"]Extratipp von boersengefluester.de: Werfen Sie doch mal einen Blick auf unseren Dividenden-Ratgeber. Hier finden Sie viele wichtige Tipps zum Thema Dividende. Einfach HIER klicken. Außerdem würden wir uns sehr freuen, wenn Sie sich für ein Abo für unsere Investoren-Datenbank DataSelect entscheiden. Mit dieser Excel-Datei stehen Ihnen alle Wege für eigene Screenings offen.[/sws_green_box]

[jwl-utmce-widget id=87961]

Foto: Shutterstock...

comdirect bank

Kurs: 0,00

Talanx

Kurs: 107,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Allianz | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 840400 | DE0008404005 | SE | 145.396,10 Mio € | - | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BASF | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| BASF11 | DE000BASF111 | SE | 43.465,83 Mio € | 30.01.1952 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| comdirect bank | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 542800 | DE0005428007 | AG | 1.957,32 Mio € | 05.06.2000 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Leifheit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 646450 | DE0006464506 | AG | 137,55 Mio € | 03.10.1984 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Münchener Rück | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 843002 | DE0008430026 | AG | 72.586,40 Mio € | 20.01.1948 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Talanx | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| TLX100 | DE000TLX1005 | AG | 27.630,50 Mio € | 02.10.2012 | Halten | |

* * *

© boersengefluester.de | Redaktion

Da müsste eigentlich für jeden was dabei sein: Boersengefluester.de hat seine Datenbank nach Aktien aus dem Prime Standard mit überdurchschnittlich hoher Dividendenrendite durchforstet. Ziel war es, jeweils einen passenden Titel aus DAX, MDAX, SDAX und TecDAX herauszufiltern – dieses Quartett haben wir dann um zwei Small Caps ergänzt. Dabei hat boersengefluester.de die Mindestanforderung an die Dividendenrendite bei immerhin 3,5 Prozent angelegt. Wichtig zu wissen ist dabei, dass sich diese Kennzahl auf die von uns für 2014 erwartete Gewinnbeteiligung bezieht. Es handelt sich also um eine Schätzgröße, denn die meisten Unternehmen werden ihren Dividendenvorschlag erst mit Vorlage der Ergebniszahlen für 2014 in den kommenden Monaten vorlegen. Zudem sollte die Hauptversammlung (HV) für die gewählte Auswahl bis spätestens Ende Mai 2015 stattfinden. Dividenden, die erst im Juli oder gar August 2015 ausgeschüttet werden, erschienen uns doch zu weit entfernt.

Um Titel mit einem wenig charmanten Chartbild auszuklammern, haben wir alle Unternehmen mit negativer Kursentwicklung auf Sicht von 52 Wochen sowie auf Drei-Monats-Perspektive entfernt. Zu heiß gelaufen sollten die Werte aber auch nicht sein, daher mussten alle Aktien weichen, deren Kurs sich zurzeit um mehr als 15 Prozent oberhalb der 200-Tage-Durchschnittslinie befindet. Bei den Nebenwerten haben wir die Minimalforderung für den im Streubesitz befindlichen Börsenwert auf 50 Mio. Euro festgelegt. Anschließend haben wir aus den verbliebenen 16 Werten (Adler Modemärkte, Allianz, Alstria Office REIT, Amadeus Fire, Axel Springer, Cenit, Comdirect Bank, Deutsche Telekom, Drillisch, Freenet, Hamborner REIT, Hannover Rück, Leifheit, Münchener Rück, MVV Energie und Syzygy) sechs Titel subjektiv ausgewählt, die uns besonders gut gefallen und auch einen ausgewogenen Branchenmix repräsentieren.

1. DAX: Allianz

Der Versicherungskonzern hat in den vergangenen 15 Jahren neun Mal die Dividende erhöht, vier Mal blieb sie konstant, lediglich für 2008 senkten die Münchner im Zuge der Finanzkrise ihre Ausschüttung. Ab dem Geschäftsjahr 2014 will die Allianz rund die Hälfte ihres Überschusses an die Aktionäre ausschütten – bislang lag die Quote bei 40. Dementsprechend rechnet boersengefluester.de für 2015 mit einer Erhöhung der Dividende von 5,30 auf 6,50 Euro pro Anteilschein. Bezogen auf den aktuellen Kurs von 137,35 Euro brächte es das Papier damit auf eine Rendite von 5,1 Prozent. Zum Vergleich: Der DAX-Schnitt liegt momentan bei 2,5 Prozent. Als Langfristinvestment kann man mit der Allianz-Aktie wohl nicht allzu viel verkehrt machen.

2. MDAX: Axel Springer

Zurück an die Marke von 50 Euro hat sich der Aktienkurs von Axel Springer vorgetastet. Charttechniker warten nun ab, ob der MDAX-Titel in der Lage ist, diese wichtige Marke signifikant zu überschreiten. Hinsichtlich der Dividenden für 2014 hat sich das internetaffine Verlagshaus noch nicht konkret geäußert. Im jüngsten Zwischenbericht heißt es lediglich: „Axel Springer strebt unter der Voraussetzung einer weiterhin soliden Ertragslage eine Dividendenpolitik mit leicht steigenden Ausschüttungen an, die gleichzeitig die Finanzierung von Wachstum ermöglicht." Dennoch: Wem herkömmliche Internettitel zu teuer sind, findet in Axel Springer eine günstige Alternative, die auch noch renditestark ist. Selbst wenn die Berliner die Ausschüttung für 2014 bei 1,80 Euro je Anteilschein belassen, ergäbe sich eine Verzinsung von 3,8 Prozent. Das liegt deutlich oberhalb des MDAX-Mittelwerts von rund 2,7 Prozent.

3. SDAX: Comdirect Bank

Zugegeben: Die ganz großen Sprünge hat der Aktienkurs der Comdirect Bank in den vergangenen fünf Jahren nicht mehr gemacht. Auch steht das Papier sehr viel weniger im Fokus der Anleger als die Muttergesellschaft Commerzbank, die 81,13 Prozent der Anteile an dem Discountbroker hält. Dafür aber zahlt die Comdirect regelmäßig sehr anständige Dividenden. Grund: Die Finanzierung des Wachstums kann die Comdirect aus dem vorhandenen Eigenkapital stemmen, so dass der Großteil des Gewinns ausgeschüttet wird – ganz im Sinne der DAX-Mutter. Anleger, die auf der Suche nach einem vergleichsweise risikoarmen Papier aus dem SDAX mit hoher Dividende sind, liegen bei der Comdirect richtig. Interessant wird, wie sich das Institut in den kommenden Jahren auf neue Trends wie zum Beispiel Social Trading einstellen wird.

4. TecDAX: Drillisch

Ein Klassiker unter den Dividenden-Hits aus dem TecDAX sind die Anteilscheine von Drillisch. Der netzunabhängige Telekomanbieter aus Maintal in der Nähe von Frankfurt hat sich frühzeitig auf eine verlässliche Ausschüttungspolitik verständigt. Im Neun-Monats-Bericht heißt es: „Im Sinne einer auf Nachhaltigkeit ausgelegten Unternehmenspolitik wird für die Geschäftsjahre 2014 und 2015 eine Dividende in mindestens derselben Höhe angestrebt, die für das Geschäftsjahr 2013 bezahlt worden ist (1,60 Euro je Aktie). Damit möchte Drillisch ihre Aktionärinnen und Aktionäre an der positiven Entwicklung des Geschäfts langfristig beteiligen." Seit rund einem halben Jahr hängt die Notiz von Drillisch zwar in einem Seitwärtstrend fest. Spätestens mit nahender HV sollte der Kurs jedoch weiter anziehen. Allerdings: Einen konkreten Termin für 2015 hat die Gesellschaft noch nicht genannt. Im Vorjahr fand das Aktionärstreffen am 21. Mai statt. Wir gehen davon aus, dass auch die nächste Hauptversammlung Mitte bis Ende Mai stattfinden wird.

5. Small Cap: Leifheit

Es gibt wohl kaum einen Haushalt in Deutschland, in dem nicht mindestens ein Produkt von Leifheit zu finden ist: von der Plastikdose, über Wischmob und Bügelbrett bis hin zur Personenwaage der Marke Soehnle. Dennoch gilt die Leifheit-Aktie immer noch ein wenig als Geheimtipp. Mit ein Grund dafür ist, dass sich nur ein gutes Viertel der Anteile im Streubesitz befinden. Und der bestehende Aktionärskreis ist eher langfristig ausgerichtet. Getradet wird mit Leifheit-Aktien eher selten. Super liquide ist der Titel damit nicht, aber für normale Odergrößen von Privatanlegern reicht das Handelsvolumen völlig aus. Unter ihrem neuen Vorstand Thomas Radke hat Leifheit gleich ein prima Jahr hingelegt. Offenbar harmoniert das Team um CEO Radke und Finanzvorstand Claus-O. Zacharias. Die Analysten vom Bankhaus Lampe geben ein Kursziel von 50 Euro für die Leifheit-Aktie aus. Demnach ist das Potenzial relativ überschaubar. Doch allein unter Dividendenaspekten dürfte sich ein Investment noch lohnen. Sollte das Unternehmen die Dividende bei 1,65 Euro je Anteilschein belassen, käme der Small Cap bereits auf eine Rendite von 3,7 Prozent. Möglicherweise gibt es aber auch spürbar mehr. Bankhaus-Lampe-Analyst Christoph Schlienkamp traut Leifheit für 2014 eine Dividendenerhöhung auf 1,95 Euro zu.

6. Small Cap: Syzygy

Hinter der Gesellschaft mit dem schwer aussprechbaren Namen Syzygy (er ist aus der Astronomie entlehnt) verbirgt sich eine Digitalmarketing-Agentur aus dem hessischen Bad Homburg. Die Gesellschaft hat eine piekfeine Bilanz, zahlt traditionell attraktive Dividenden und empfiehlt sich somit auch für Langfristanleger, die ein Investment aus dem Techsektor suchen – an dieser Stelle quasi als Gegenpol zu Leifheit vorgestellt. Mit rund 30 Prozent ist der britische Werberiese WPP bei Syzygy engagiert. Syzygy hatte zuletzt die Gewinnprognose für 2014 in kleinen Schritten angehoben, so dass eine Dividendenausschüttung in Höhe des Vorjahresbetrags von 0,28 Euro die Untergrenze darstellen sollte. Auf dieser Basis stünde der Small Cap für eine Rendite von knapp 4,8 Prozent. Ein Schnäppchen unter KGV-Gesichtspunkten ist der Titel nicht mehr. Dafür kaufen Anleger aber Qualität in ihr Depot.

Foto: kaboompics...

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Allianz | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 840400 | DE0008404005 | SE | 145.396,10 Mio € | - | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Axel Springer | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 550135 | DE0005501357 | SE | 7.121,09 Mio € | 08.11.1985 | Halten | |

* * *

comdirect bank

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| comdirect bank | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 542800 | DE0005428007 | AG | 1.957,32 Mio € | 05.06.2000 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| 1&1 | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 554550 | DE0005545503 | AG | 4.277,71 Mio € | 22.04.1998 | Halten | |

* * *

Leifheit

Kurs: 15,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Leifheit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 646450 | DE0006464506 | AG | 137,55 Mio € | 03.10.1984 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Syzygy | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 510480 | DE0005104806 | AG | 19,85 Mio € | 06.10.2000 | Halten | |

* * *

© boersengefluester.de | Redaktion

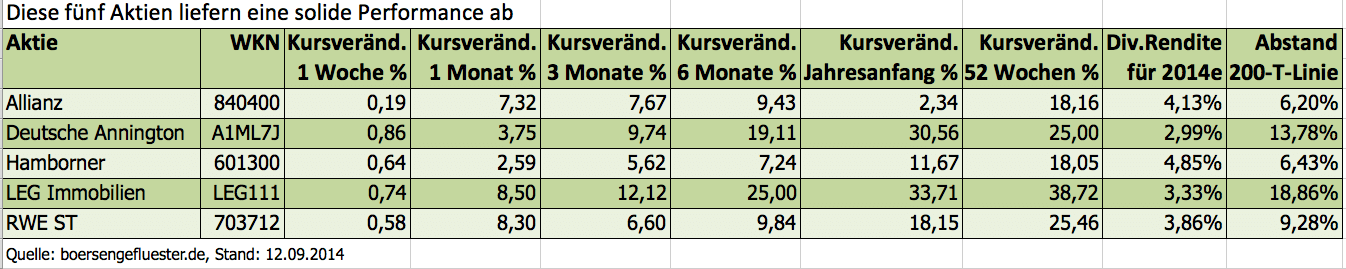

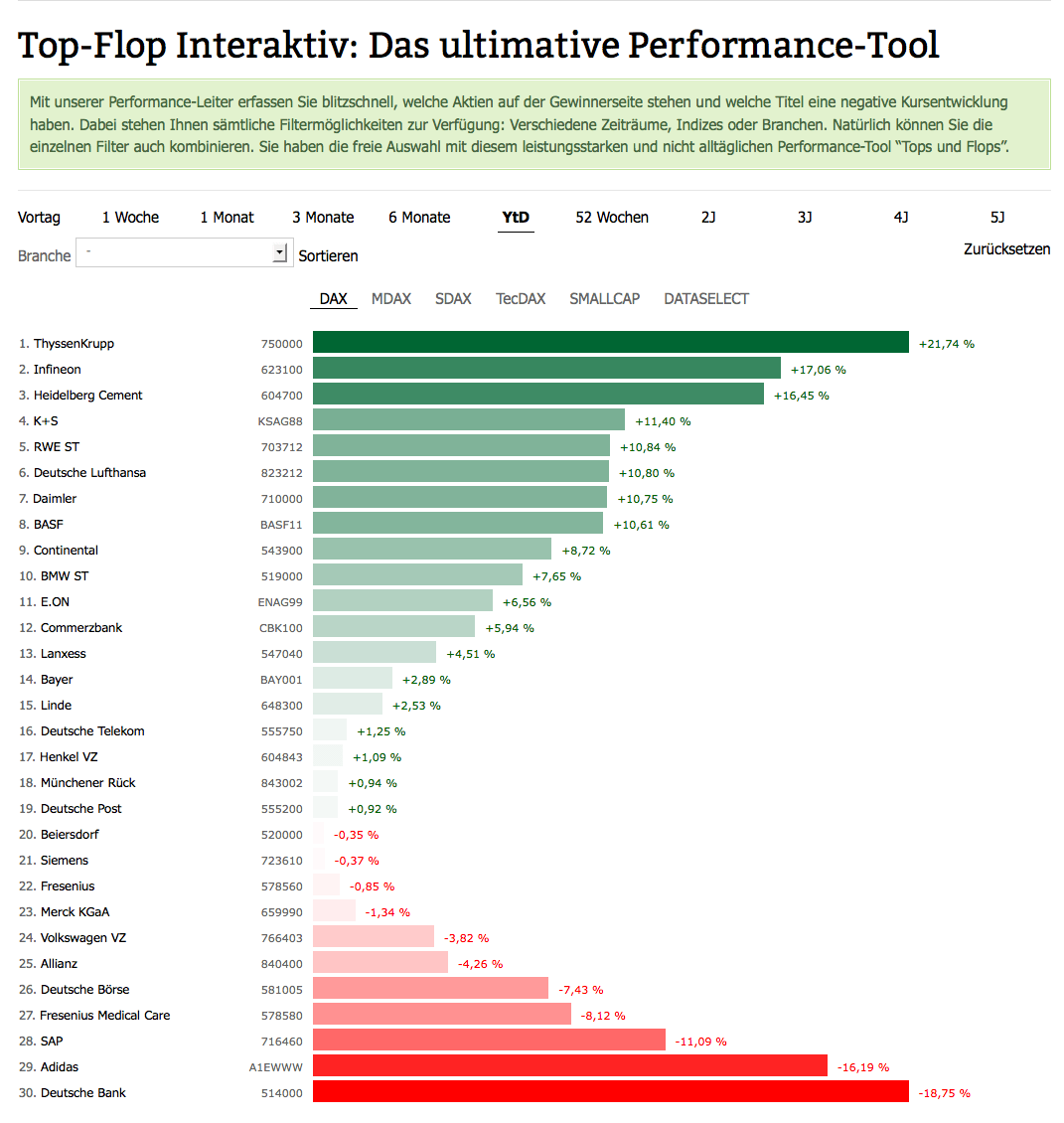

Normalerweise gilt boersengefluester.de eher als Anlaufstelle für Freunde des gepflegten Small Caps. Die großen Aktien aus DAX, MDAX und SDAX stehen bei uns nicht so sehr im Fokus. Dabei gibt es natürlich auch hier super interessante Werte. Und genau die wollten wir mit einem Screening ausfindig machen. Angesichts der doch eher wackligen Gesamtmärkte haben wir uns dabei auf Aktien fokussiert, die im laufenden Jahr fast keine Schwäche gezeigt haben. Konkret: In Frage gekommen sind ausschließlich Papiere, die momentan auf allen von uns betrachteten Zeitachsen eine positive Performance aufweisen. Als da wären: 1 Woche, 1 Monat, 3 Monate, 6 Monate, 12 Monate und seit Jahresanfang 2014. Wir waren selbst gespannt, wie viele der zurzeit 590 von uns analysierten Titel, diese Anforderung erfüllen. Immerhin 70 Stück sind es, die diesen Fitnessgrad aufweisen.

Um bereits zu stark Richtung Himmel stürmende Papiere auszufiltern, haben wir anschließend einen maximalen Abstand von 25 Prozent zur 200-Tage-Linie definiert. Das ist ohnehin großzügig bemessen. Man kann die Grenze sicher auch spürbar enger ziehen. Übrig blieben nach diesem Ausschlusskriterium 57 Aktien. Da wir den Fokus bei diesem Screening ja auf eher größere Papiere legen wollten, haben wir uns anschließend von sämtlichen Unternehmen mit einem Börsenwert von weniger als 250 Mio. Euro verabschiedet. Ein krasser Einschnitt, denn übrig blieben danach nur noch 23 Werte. Das war uns aber immer noch zu viel. Aus vielen E-Mails und Telefonaten mit unseren Lesern wissen wir, dass die Dividendenrendite eine ganz entscheiden Rolle bei der Aktienauswahl spielt. Daher haben wir – bereits bezogen auf die für 2014 anstehende Ausschüttung – eine Mindestrendite von 2,5 Prozent eingefordert. Und schwupps: Übrig blieb die handliche Zahl von fünf Unternehmen. Zwei DAX-Werte, eine MDAX-Gesellschaft plus zwei SDAX-Companys. Besonders auffällig ist, dass drei der fünf Titel aus dem Immobilienbereich stammen. Die anderen beiden kommen aus dem Versorgersektor bzw. der Finanzbranche.

Genug damit der Vorarbeit: Bei den fünf Titeln handelt es sich (mit absteigendem Börsenwert) um die Allianz, RWE, Deutsche Annington, LEG Immobilien und Hamborner REIT. Boersengefluester.de steht allen Aktien grundsätzlich positiv gegenüber. Letztlich ist vieles Geschmacksache und wir wollten hier in erster Linie als Ideengeber fungieren. Zudem hängen Neuengagements stets von der bisherigen Depotstruktur ab. Last but not least wollten wir zeigen, wie man sich auch als Privatanleger mit relativ einfachen Screeningverfahren aus einer großen Grundgesamtheit eine passende Auswahl zusammenstellen kann. Das funktioniert mit fast jedem Ansatz. Egal ob man Small Caps oder Blue Chips, Penny Stocks, KGV-Hits, Dividendenkönige oder Alleskönner sucht. Das passende Handwerkszeug liefert dabei stets unsere Excel-basierte Aktiendatenbank DataSelect. Die können Sie sich für einen – wie wir meinen sehr fairen Preis – regelmäßig auf boersengefluester.de herunterladen.

[sws_red_box box_size="585"]Extratipp: Zu der von boersengefluester.de selbst gepflegten und erstellten Investorendatenbank DataSelect für knapp 600 Aktien kommen Sie HIER.[/sws_red_box]

[sws_red_box box_size="585"]Extratipp: Zu der von boersengefluester.de selbst gepflegten und erstellten Investorendatenbank DataSelect für knapp 600 Aktien kommen Sie HIER.[/sws_red_box]

...

[sws_red_box box_size="585"]Extratipp: Zu der von boersengefluester.de selbst gepflegten und erstellten Investorendatenbank DataSelect für knapp 600 Aktien kommen Sie HIER.[/sws_red_box]

[sws_red_box box_size="585"]Extratipp: Zu der von boersengefluester.de selbst gepflegten und erstellten Investorendatenbank DataSelect für knapp 600 Aktien kommen Sie HIER.[/sws_red_box]

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Allianz | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 840400 | DE0008404005 | SE | 145.396,10 Mio € | - | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| RWE | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 703712 | DE0007037129 | AG | 40.569,10 Mio € | 01.05.1948 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Vonovia | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1ML7J | DE000A1ML7J1 | SE | 24.336,62 Mio € | 11.07.2013 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| LEG Immobilien | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| LEG111 | DE000LEG1110 | AG | 5.350,41 Mio € | 01.02.2013 | Halten | |

* * *

© boersengefluester.de | Redaktion

Es gibt viele Möglichkeiten, um sich an die vermeintlich interessantesten Einzelaktien aus dem DAX heranzutasten. Boersengefluester.de hat sich hier für eine Variante entschieden, die normalerweise nicht so häufig gewählt wird – obwohl sie durchaus interessante Erkenntnisse liefert: Den Vergleich der wichtigsten aktuellen Kennzahlen Kurs-Gewinn-Verhältnis (KGV), Kurs-Buchwert-Verhältnis (KBV) und Dividendenrendite mit ihrem langjährigen Mittelwert – in diesem Fall dem Durchschnitt der vergangenen zehn Jahre.

Erste Auffälligkeit: Von den 30 DAX-Aktien haben immerhin elf Titel ein KGV, welches spürbar niedriger ist als im Zehn-Jahres-Mittel. Bei 18 Werten bewegt es sich ungefähr auf dem langfristigen Durchschnittsniveau. Lediglich ThyssenKrupp scheint unter KGV-Aspekten heute deutlich teurer als im historischen Rückblick. Allerdings befindet sich der Konzern in einer Turnaroundphase. Das macht die Treffsicherheit bei den Gewinnschätzungen noch schwieriger als sie bei Stahlwerten ohnehin schon ist. Losgelöst von ThyssenKrupp: Letztlich scheinen die meisten DAX-Werte unter KGV-Aspekten zumindest nicht untypisch teuer zu sein. Das macht Hoffnung.

Ein wenig differenzierter sieht das Bild beim KBV aus. Zwar ist die Relation von aktuellem Kurs zum gegenwärtigen Buchwert bei immerhin 14 Titeln niedriger als im langjährigen Schnitt. Dafür notieren zurzeit aber auch sieben Aktien spürbar oberhalb ihres langjährigen Mittelwerts. Beinahe schon zum Nachdenken regt der Vergleich bei den Dividendenrenditen an. Bei stattlichen 18 von 30 Gesellschaften liegt die für 2014 von boersengefluester.de erwartete Dividendenrendite merklich unterhalb des Zehn-Jahres-Schnitts. Am ausgeprägtesten ist dieser Renditeabfall bei Aktien wie Deutsche Lufthansa, Deutsche Post, Deutsche Telekom, E.ON, K+S, Lanxess und RWE. In der Regel hängt das an den gekürzten Dividenden – mitunter aber auch daran, dass die Kurse schneller als die Dividenden gestiegen sind. Beispiel dafür ist die Post-Aktie.

Besonders klein ist die Gruppe von Aktien, bei denen alle aktuellen Kennzahlen (KGV, KBV und Dividendenrendite) attraktiver sind als im langjährigen Mittel – wobei attraktiver in diesem Fall so zu interpretieren ist, dass sie mitunter nur geringfügig besser sind als in der historischen Betrachtung. Diese Grundgesamtheit potenziell günstiger Einzelwerte umfasst derzeit die Aktien von Allianz, Deutsche Bank, Fresenius Medical Care (FMC) und HeidelbergCement. Am deutlichsten erfüllen dabei die Papiere der Deutschen Bank und die des Baustoffspezialisten HeidelbergCement die von uns gesetzten Vorgaben. Zugegeben: Angesichts des Dauerbeschusses auf die Aktie der Deutschen Bank seit Mitte Januar 2014 fällt ein Engagement bei dem Geldhaus aus charttechnischer Sicht extrem schwer. Rein fundamental wird es allmählich aber offenbar Zeit, sich mit der Deutschen Bank auseinanderzusetzen. Die Last der Kapitalerhöhung sollte jedenfalls abgestreift sein. Zumindest für eine spürbare Zwischenerholung dürfte der Anteilschein gut sein.

Wesentlich entspannter sieht derweil das Chartbild von HeidelbergCement aus. Auch Bewertungstechnisch gibt es an dem Titel kaum etwas auszusetzen. Lediglich die Dividendenrendite von nur rund einem Prozent ist nicht unbedingt jedermanns Sache. Für boersengefluester.de ist der Titel derzeit eine gute Halten-Position. Gleiches gilt für die Aktie der Allianz. Der Dialysespezialist FMC ist für Langfristanleger dagegen beinahe immer eine Option.

[sws_red_box box_size="585"]Unsere Übersichtstabelle mit allen wichtigen aktuellen und Zehn-Jahres-Durchschnittskennzahlen für sämtliche DAX-Werte finden Sie HIER.[/sws_red_box]

...

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Allianz | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 840400 | DE0008404005 | SE | 145.396,10 Mio € | - | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Bank | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 514000 | DE0005140008 | AG | 57.880,99 Mio € | 10.05.1948 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Fresenius Medical Care | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 578580 | DE0005785802 | AG | 11.575,16 Mio € | 02.10.1996 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heidelberg Materials | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 604700 | DE0006047004 | AG | 33.430,00 Mio € | 01.05.1948 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"] Pünktlich mit dem Überschreiten der 10.000-Punkte-Schwelle im DAX ist eine neue Diskussion in Gang gekommen: Lohnen sich Aktienkäufe jetzt noch – oder wird es nicht vielmehr bald Zeit für den Ausstieg? Klar, die berühmte Kugel zur Kursvorhersage hat auch boersengfluester.de nicht zur Hand. Und meistens kommt es sowieso alles anders – gerade auf dem Aktienparkett. Dennoch ist es lohnenswert, sich mit den wichtigsten Argumenten auseinanderzusetzen. Boersengefluester.de hat dazu etliche Berechnungen mit Hilfe der von uns selbst gepflegten Datenbank DataSelect durchgeführt. [/sws_green_box]

Wie teuer ist der DAX eigentlich?

Die 30 DAX-Unternehmen haben derzeit einen Börsenwert von zusammengefasst 1.072,76 Mrd. Euro – eine kaum greifbare Größenordnung. Also heißt es Kleinholz machen: Setzt man etwa den addierten Nettogewinn der DAX-Konzerne für 2013 in Höhe von 64,307 Mrd. Euro in Relation zur Kapitalisierung des Blue-Chip-Index ergibt sich ein Kurs-Gewinn-Verhältnis (KGV) von 16,68. Das ist momentan mal Fakt und wirkt im langfristigen Vergleich eher ambitioniert. Schließlich ist das historische KGV für den DAX wohl eher im Bereich um gut 13 bis 14 anzusiedeln. Demnach bekommt der DAX schon mal erste Abzüge in der B-Note. Allerdings blicken Börsianer stets in die Zukunft – um mindestens zwölf Monate. Dafür nehmen die Investoren sogar die Unsicherheiten einer Prognose in Kauf. Auf Basis der Schätzungen von boersengefluester.de verringert sich das DAX-KGV für 2015 auf 12,88. Bezogen auf unsere Prognosen für das Jahr 2016 ergibt sich sogar ein sehr moderat anmutender Wert von 11,82.

Einzelwerte im DAX vielfach deutlich teurer

Ernüchterung kehrt allerdings beim Blick auf die Bewertung vieler Einzelaktien ein. Auf 2015er-Basis kommen immerhin zwölf Titel auf ein KGV von mehr 15. Beiersdorf und Henkel spielen sogar in der „Ü20-Liga“. Wirklich einladende KGVs im einstelligen Bereich oder knapp über zehn haben lediglich die schwergewichtigen Titel aus der Finanzbranche wie Allianz, Deutsche Bank und Münchener Rück sowie die Vertreter aus dem Automobilsektor. Über ihre Bank-Töchter sind BMW, Daimler und Volkswagen jedoch auch beinahe halbe Finanzdienstleister.

Blick auf die Dividendenrendite

Die Hauptversammlungssaison ist gelaufen für den DAX. Kurzfristig sind von dieser Seite also keine Impulse zu erwarten. Boersengefluester.de hat daher bereits die erwarteten Dividendenrenditen für 2014 – ausgezahlt wird im kommenden Jahr – berechnet. Demnach kommen immerhin 13 DAX-Aktien nur noch auf eine Rendite zwischen 1,0 und 2,0 Prozent. Bei vier Unternehmen liegt die Verzinsung zwischen 2,0 und 3,0 Prozent. Und jetzt wird es interessant: Sieben Gesellschaften dürften auf Basis der Schätzungen von boersengefluester.de eine Bruttoverzinsung in einer Range von 3,0 bis 4,0 Prozent abwerfen. Bei Allianz, Münchener Rück und (mit einem Fragezeichen) auch E.ON können Privatanleger sogar auf eine vier vor dem Komma hoffen. Das Thema Dividende wird langfristig also ein Treiber bleiben.

Und das Kurs-Buchwert-Verhältnis?

Komplett im neutralen Bereich bewegt sich der DAX momentan unter KBV-Gesichtspunkten. Nach Berechnungen von boersengefluester.de türmte sich das Eigenkapital in den Bilanzen der DAX-Konzerne zum Ende des ersten Quartals auf rund 624 Mrd. Euro. Bereinigt um die fälligen Dividendenzahlungen ergibt sich ein Buchwert von 597,28 Mrd. Euro. In Relation zum gesamten Börsenwert von 1.072,76 Mrd. Euro läuft das auf ein Kurs-Buchwert-Verhältnis (KBV) von 1,80 hinaus. Kein Schnäppchen, aber auch kein Grund zur Panik.

Auf dem Höhepunkt einsteigen?

Psychologie spielt eine ganz wichtige Rolle an der Börse. Und so wirkt ein DAX-Stand nahe 10.000 Punkten auf viele Anleger abschreckend. Wie wäre es daher mit einem DAX von 5122 Zählern? Kein Problem. Der in den Medien regelmäßig erwähnte DAX hat nämlich noch einen kleinen Bruder – und zwar in der Version eines Kursindex, während der bekannte DAX als Performance-Index konzipiert ist. Markantester Unterschied sind die Dividendenzahlungen, die beim Performance-DAX mit einfließen und beim Kurs-DAX – wie bei internationalen Börsenbarometern üblich – abgezogen werden. Die Unterschiede sind verblüffend: Während sich der Performance-DAX nahe des All-Time-Highs bewegt, notiert der Kurs-DAX um rund 18 Prozent niedriger als zu seinem Rekordhoch vom März 2000. Ein Spiegelbild liefern die Aktienkurse der DAX-Gesellschaften. Immerhin zehn Papiere kosten um mindestens 50 Prozent weniger als zum Rekordniveau. Bei sieben Titeln ist der Kursgipfel zwischen 20 und 50 Prozent entfernt. Ebenfalls interessant: Bei nur zwölf DAX-Werten datiert das All-Time-High von 2014. Für 16 DAX-Titel stammt die Bestmarke dagegen aus dem Jahr 2008 oder noch früher. Natürlich ist es ein Trugschluss, dass Aktienkurse irgendwann wieder zu früheren Rekordmarken aufschließen müssen. Anteilseigner der T-Aktie wissen ein Lied davon zu singen. Einen generellen Höhenkoller müssen Anleger bei einem DAX von 10.000 Punkten aber keinesfalls bekommen.

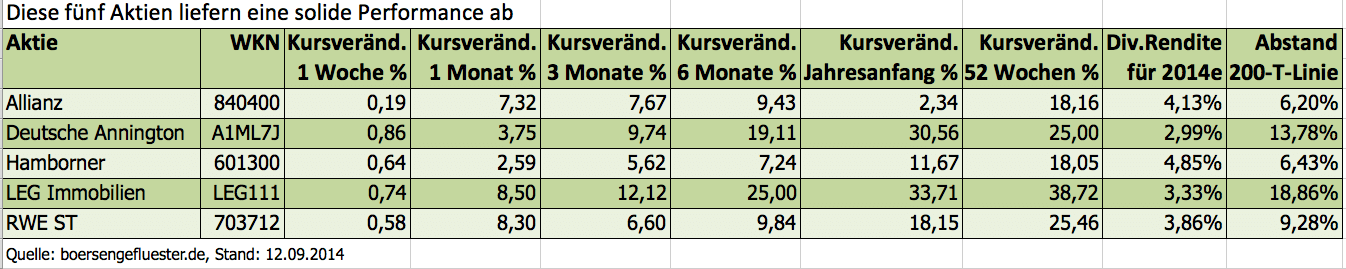

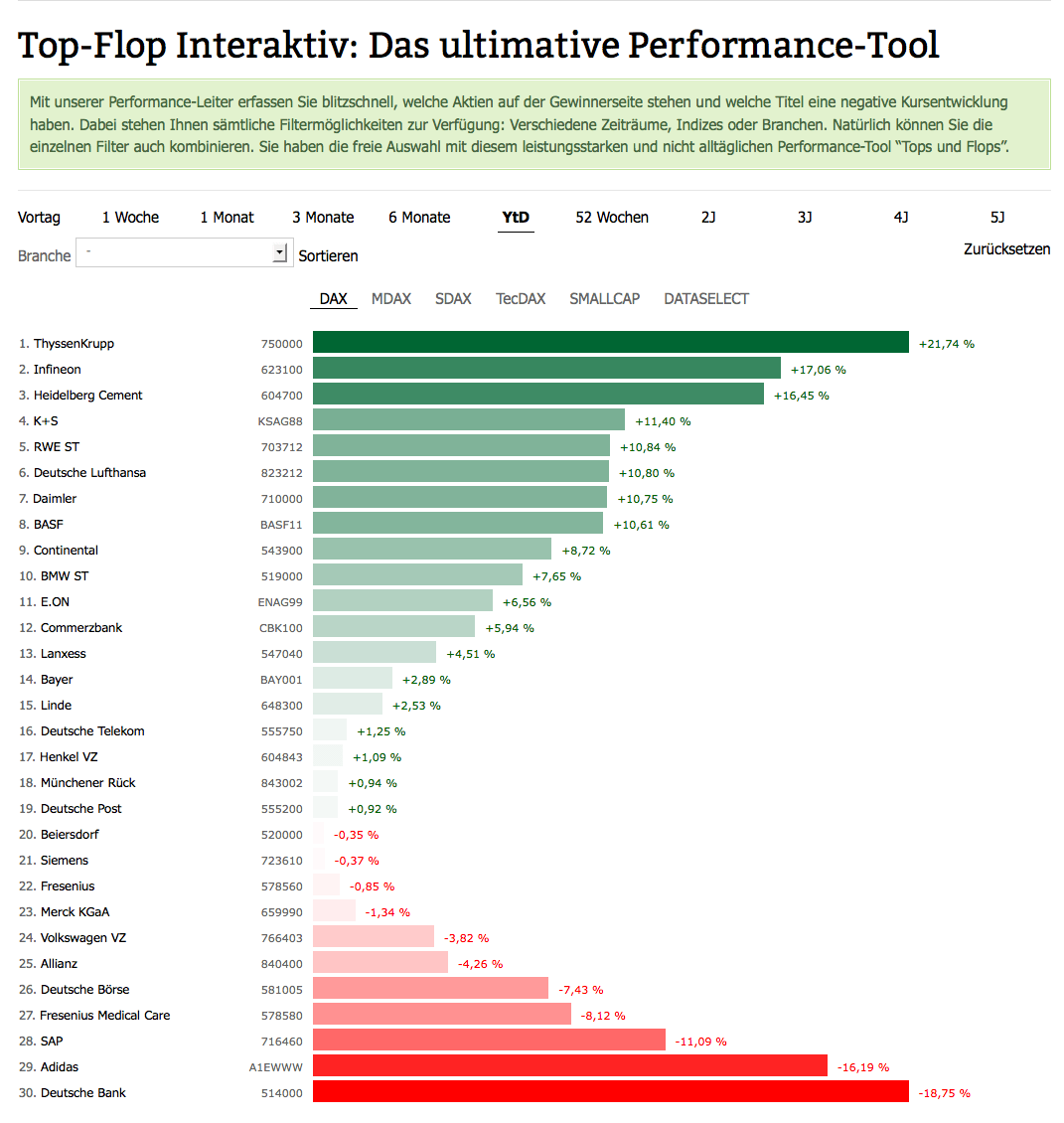

Welche DAX-Aktien laufen 2014 besonders gut?

Unterschiedlicher könnte die Performance kaum sein. Während sich Inhaber eines DAX-Zertifikats im laufenden Jahr über einen Wertzuwachs von momentan gut vier Prozent freuen können, liegen die Aktionäre von ThyssenKrupp, Infineon und HeidelbergCement zwischen 16 und 21 Prozent vorn. Aber es gibt auch jede Menge Verlierer. Vor allen Dingen die Papiere von SAP, Adidas und der Deutschen Bank zählten im ersten Halbjahr zu den Verlierern. Das Blatt kann sich schnell wenden. Die Lufthansa hielt sich 2014 auch lange im Führungskreis auf, ehe eine Gewinnwarnung für plötzlichen Anlegerfrust sorgte.

Was sonst tun mit dem Geld?

Das ist die Gretchenfrage. Anleihen von als sicher angesehenen Emittenten werfen nur noch Minizinsen ab. Und Bonds von riskanteren Adressen sind nicht jedermanns Geschmack. Auch der Blick auf die einschlägigen Anbieter von Tagesgeldkonten lässt Frust aufkommen – Lebensversicherungen und Bausparpläne eingeschlossen. Das macht Aktien zwar bestimmt nicht gleich zum Darling der Bundesbürger. Doch Dividendenwerte verfügen zumindest über die besten Argumente. Das stärkste ist vermutlich die Politik der Notenbanken. Die niedrigen Zinsen sorgen seit geraumer Zeit für eine Neubewertung der Assetklasse Aktien. Historische Bewertungsrelationen – etwa beim KGV (englisch Price-Earnings) – werden korrigiert. Im Börsensprech nennt sich das Phänomen übrigens "PE-Shift". Aber der Kapitalmarkt hat auch eine ganz hässliche Seite: Die Kurseinbrüche von 2000 bis 2003, von 2008 bis 2009 sowie der 2011er-Absturz sind eindrucksvolle Beispiele. Und auch heute kann es jederzeit passieren, dass der DAX zu einer kräftigen Korrektur ansetzt. Ein Verlust von 2000 DAX-Punkten klingt heftig – käme aber „nur“ einem Verlust von 20 Prozent gleich. Solche Rückschläge sind nie ganz auszuschließen. Und meistens treten sie dann auf, wenn die Masse der Anleger zu sorglos wird. Am besten: Jeder überprüft seinen Gemütszustand und die Erwartungshaltung an die Börse bei sich selbst.

[sws_red_box box_size="585"] Mit komplett auf Nutzwert ausgerichteten Übersichtstabellen und selbst entwickelten Analyse-Tools hilft Ihnen boersengefluester.de bei den Investmentenscheidungen.

Für den DAX empfehlen wir Ihnen:

Wichtige Kennzahlen für alle DAX-Aktien auf Zehn-Jahres-Sicht: HIER klicken.

Abstand zum All-Time-High und dem 52-Wochen-Hoch: HIER klicken.

Performance der DAX-Aktien zwischen den Hauptversammlungen: HIER klicken.

Unser Performance-Tool „Top-Flop Interaktiv“: HIER klicken. [/sws_red_box]...

Was sonst tun mit dem Geld?

Das ist die Gretchenfrage. Anleihen von als sicher angesehenen Emittenten werfen nur noch Minizinsen ab. Und Bonds von riskanteren Adressen sind nicht jedermanns Geschmack. Auch der Blick auf die einschlägigen Anbieter von Tagesgeldkonten lässt Frust aufkommen – Lebensversicherungen und Bausparpläne eingeschlossen. Das macht Aktien zwar bestimmt nicht gleich zum Darling der Bundesbürger. Doch Dividendenwerte verfügen zumindest über die besten Argumente. Das stärkste ist vermutlich die Politik der Notenbanken. Die niedrigen Zinsen sorgen seit geraumer Zeit für eine Neubewertung der Assetklasse Aktien. Historische Bewertungsrelationen – etwa beim KGV (englisch Price-Earnings) – werden korrigiert. Im Börsensprech nennt sich das Phänomen übrigens "PE-Shift". Aber der Kapitalmarkt hat auch eine ganz hässliche Seite: Die Kurseinbrüche von 2000 bis 2003, von 2008 bis 2009 sowie der 2011er-Absturz sind eindrucksvolle Beispiele. Und auch heute kann es jederzeit passieren, dass der DAX zu einer kräftigen Korrektur ansetzt. Ein Verlust von 2000 DAX-Punkten klingt heftig – käme aber „nur“ einem Verlust von 20 Prozent gleich. Solche Rückschläge sind nie ganz auszuschließen. Und meistens treten sie dann auf, wenn die Masse der Anleger zu sorglos wird. Am besten: Jeder überprüft seinen Gemütszustand und die Erwartungshaltung an die Börse bei sich selbst.

[sws_red_box box_size="585"] Mit komplett auf Nutzwert ausgerichteten Übersichtstabellen und selbst entwickelten Analyse-Tools hilft Ihnen boersengefluester.de bei den Investmentenscheidungen.

Für den DAX empfehlen wir Ihnen:

Wichtige Kennzahlen für alle DAX-Aktien auf Zehn-Jahres-Sicht: HIER klicken.

Abstand zum All-Time-High und dem 52-Wochen-Hoch: HIER klicken.

Performance der DAX-Aktien zwischen den Hauptversammlungen: HIER klicken.

Unser Performance-Tool „Top-Flop Interaktiv“: HIER klicken. [/sws_red_box]...

Was sonst tun mit dem Geld?

Das ist die Gretchenfrage. Anleihen von als sicher angesehenen Emittenten werfen nur noch Minizinsen ab. Und Bonds von riskanteren Adressen sind nicht jedermanns Geschmack. Auch der Blick auf die einschlägigen Anbieter von Tagesgeldkonten lässt Frust aufkommen – Lebensversicherungen und Bausparpläne eingeschlossen. Das macht Aktien zwar bestimmt nicht gleich zum Darling der Bundesbürger. Doch Dividendenwerte verfügen zumindest über die besten Argumente. Das stärkste ist vermutlich die Politik der Notenbanken. Die niedrigen Zinsen sorgen seit geraumer Zeit für eine Neubewertung der Assetklasse Aktien. Historische Bewertungsrelationen – etwa beim KGV (englisch Price-Earnings) – werden korrigiert. Im Börsensprech nennt sich das Phänomen übrigens "PE-Shift". Aber der Kapitalmarkt hat auch eine ganz hässliche Seite: Die Kurseinbrüche von 2000 bis 2003, von 2008 bis 2009 sowie der 2011er-Absturz sind eindrucksvolle Beispiele. Und auch heute kann es jederzeit passieren, dass der DAX zu einer kräftigen Korrektur ansetzt. Ein Verlust von 2000 DAX-Punkten klingt heftig – käme aber „nur“ einem Verlust von 20 Prozent gleich. Solche Rückschläge sind nie ganz auszuschließen. Und meistens treten sie dann auf, wenn die Masse der Anleger zu sorglos wird. Am besten: Jeder überprüft seinen Gemütszustand und die Erwartungshaltung an die Börse bei sich selbst.

[sws_red_box box_size="585"] Mit komplett auf Nutzwert ausgerichteten Übersichtstabellen und selbst entwickelten Analyse-Tools hilft Ihnen boersengefluester.de bei den Investmentenscheidungen.

Für den DAX empfehlen wir Ihnen:

Wichtige Kennzahlen für alle DAX-Aktien auf Zehn-Jahres-Sicht: HIER klicken.

Abstand zum All-Time-High und dem 52-Wochen-Hoch: HIER klicken.

Performance der DAX-Aktien zwischen den Hauptversammlungen: HIER klicken.

Unser Performance-Tool „Top-Flop Interaktiv“: HIER klicken. [/sws_red_box]...

Was sonst tun mit dem Geld?

Das ist die Gretchenfrage. Anleihen von als sicher angesehenen Emittenten werfen nur noch Minizinsen ab. Und Bonds von riskanteren Adressen sind nicht jedermanns Geschmack. Auch der Blick auf die einschlägigen Anbieter von Tagesgeldkonten lässt Frust aufkommen – Lebensversicherungen und Bausparpläne eingeschlossen. Das macht Aktien zwar bestimmt nicht gleich zum Darling der Bundesbürger. Doch Dividendenwerte verfügen zumindest über die besten Argumente. Das stärkste ist vermutlich die Politik der Notenbanken. Die niedrigen Zinsen sorgen seit geraumer Zeit für eine Neubewertung der Assetklasse Aktien. Historische Bewertungsrelationen – etwa beim KGV (englisch Price-Earnings) – werden korrigiert. Im Börsensprech nennt sich das Phänomen übrigens "PE-Shift". Aber der Kapitalmarkt hat auch eine ganz hässliche Seite: Die Kurseinbrüche von 2000 bis 2003, von 2008 bis 2009 sowie der 2011er-Absturz sind eindrucksvolle Beispiele. Und auch heute kann es jederzeit passieren, dass der DAX zu einer kräftigen Korrektur ansetzt. Ein Verlust von 2000 DAX-Punkten klingt heftig – käme aber „nur“ einem Verlust von 20 Prozent gleich. Solche Rückschläge sind nie ganz auszuschließen. Und meistens treten sie dann auf, wenn die Masse der Anleger zu sorglos wird. Am besten: Jeder überprüft seinen Gemütszustand und die Erwartungshaltung an die Börse bei sich selbst.

[sws_red_box box_size="585"] Mit komplett auf Nutzwert ausgerichteten Übersichtstabellen und selbst entwickelten Analyse-Tools hilft Ihnen boersengefluester.de bei den Investmentenscheidungen.

Für den DAX empfehlen wir Ihnen:

Wichtige Kennzahlen für alle DAX-Aktien auf Zehn-Jahres-Sicht: HIER klicken.

Abstand zum All-Time-High und dem 52-Wochen-Hoch: HIER klicken.

Performance der DAX-Aktien zwischen den Hauptversammlungen: HIER klicken.

Unser Performance-Tool „Top-Flop Interaktiv“: HIER klicken. [/sws_red_box]...

© boersengefluester.de | Redaktion

Super zufrieden mit dem vergangenen halben Jahr dürften die Aktionäre von Ecotel Communications sein. Immerhin zog die Notiz des Small Caps in diesem Zeitraum um rund 50 Prozent an und bewegt sich mit 8,20 Euro in der Nähe eines Mehr-Jahres-Hochs. Die eher nervöse allgemeine Börsenphase der vergangenen Monate ist an dem Titel nahezu spurlos vorbeigegangen. Nun wendet sich der Telekomspezialist gleich mit einem ganzen Bündel an Nachrichten an seine Anteilseigner. Dabei hatten die Düsseldorfer die wesentlichen Eckdaten für das abgelaufene Geschäftsjahr bereits Ende Februar vorgelegt. Dank des erstarkten Geschäftskundenbereichs drehte Ecotel 2013 das durch Sonderabschreibungen verzerrte Vorjahresergebnis von minus 2,6 auf plus 1,5Mio. Euro.

Beim EBITDA (Gewinn vor Zinsen, Steuern und Abschreibungen) lag Ecotel mit 6,7 Mio. Euro hingegen leicht unter dem entsprechenden Vorjahreswert. Die Umsätze erreichten 91,36 Mio. Euro. Unterm Strich konnte das Unternehmen die eigenen Prognosen damit mindestens einhalten. Trendthemen bei Ecotel sind etwa Datenprodukte für eine sichere Unternehmensvernetzung oder die neue Generation an Voice-Produkten, die die klassische Telefonie verdrängen.

Eine Bardividende wird Ecotel – trotz des Umschwungs – auch für 2013 nicht zahlen. Dafür setzt die Gesellschaft erneut auf das Instrument Aktienrückkauf. Von den insgesamt 3.900.000 Anteilscheinen befinden sich bereits 300.000 Stück im Eigenbesitz. Nun hat Ecotel angekündigt, bis Ende Juni 2014 maximal 90.000 eigene Aktien über die Börse zu kaufen. Das entspricht einem Volumen von annähernd 740.000 Euro – oder 0,19 Euro je Aktie. Gleichnamig gemacht mit einer Dividende, entspricht das einer Rendite von rund 2,3 Prozent. Auf die weitere Kursentwicklung sollte das Vorhaben positiv wirken. Für das laufende Jahr kündigte Vorstandschef Peter Zils bei Erlösen von 85 bis 95 Mio. Euro ein EBITDA in einer Spanne von 6,5 bis 7,5 Mio. Euro an. Das hört sich zunächst einmal nicht sonderlich ambitioniert an, allerdings sind die Prognosen von Ecotel im Normalfall eher konservativ einzuschätzen.

Zudem gilt weiterhin das Ziel, bis 2015 den Umsatz auf 100 Mio. Euro zu hieven und dabei auf ein EBITDA von 10 Mio. Euro zu kommen. Eine Schlüsselrolle spielt dabei die termingerechte Einführung des Großprojekts mit der Allianz. Derzeit hängt die Gesellschaft hier mit sechs Monaten zurück. Richtung Münchner Heimat scheint es auch den langjährigen Finanzvorstand von Ecotel, Bernhard Seidl, zu ziehen. Der früher bei Siemens und Telefónica Deutschland tätige Manager verlängert seinen Vertrag bei Ecotel überraschend nicht. Neuer Finanzboss wird Johannes Borgmann, der bislang den Aufsichtsrat von Ecotel führte. An der Börse sorgte der Wechsel auf Vorstandsebene für keine Irritationen. Sicher auch ein Zeichen dafür, wie gut die Gesellschaft mittlerweile aufgestellt ist. Trotz der starken Kursperformance bewegt sich der Small Cap aber noch immer klar im Schatten von Titeln wie Drillisch oder Freenet – zu Unrecht wie boersengefluester.de meint. Wir bleiben daher bei unserer Kaufen-Einschätzung.

Zudem gilt weiterhin das Ziel, bis 2015 den Umsatz auf 100 Mio. Euro zu hieven und dabei auf ein EBITDA von 10 Mio. Euro zu kommen. Eine Schlüsselrolle spielt dabei die termingerechte Einführung des Großprojekts mit der Allianz. Derzeit hängt die Gesellschaft hier mit sechs Monaten zurück. Richtung Münchner Heimat scheint es auch den langjährigen Finanzvorstand von Ecotel, Bernhard Seidl, zu ziehen. Der früher bei Siemens und Telefónica Deutschland tätige Manager verlängert seinen Vertrag bei Ecotel überraschend nicht. Neuer Finanzboss wird Johannes Borgmann, der bislang den Aufsichtsrat von Ecotel führte. An der Börse sorgte der Wechsel auf Vorstandsebene für keine Irritationen. Sicher auch ein Zeichen dafür, wie gut die Gesellschaft mittlerweile aufgestellt ist. Trotz der starken Kursperformance bewegt sich der Small Cap aber noch immer klar im Schatten von Titeln wie Drillisch oder Freenet – zu Unrecht wie boersengefluester.de meint. Wir bleiben daher bei unserer Kaufen-Einschätzung.

Foto: Ecotel Communications AG...

Ecotel

Kurs: 9,45

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Ecotel | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 585434 | DE0005854343 | AG | 33,48 Mio € | 08.08.2007 | Halten | |

* * *

© boersengefluester.de | Redaktion

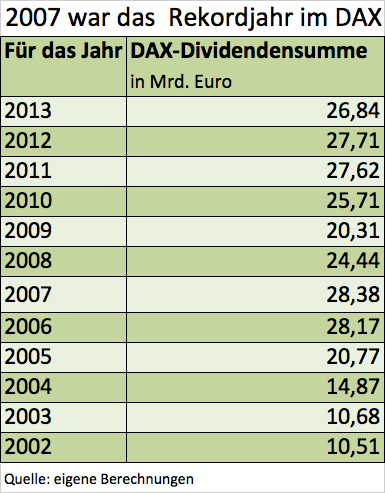

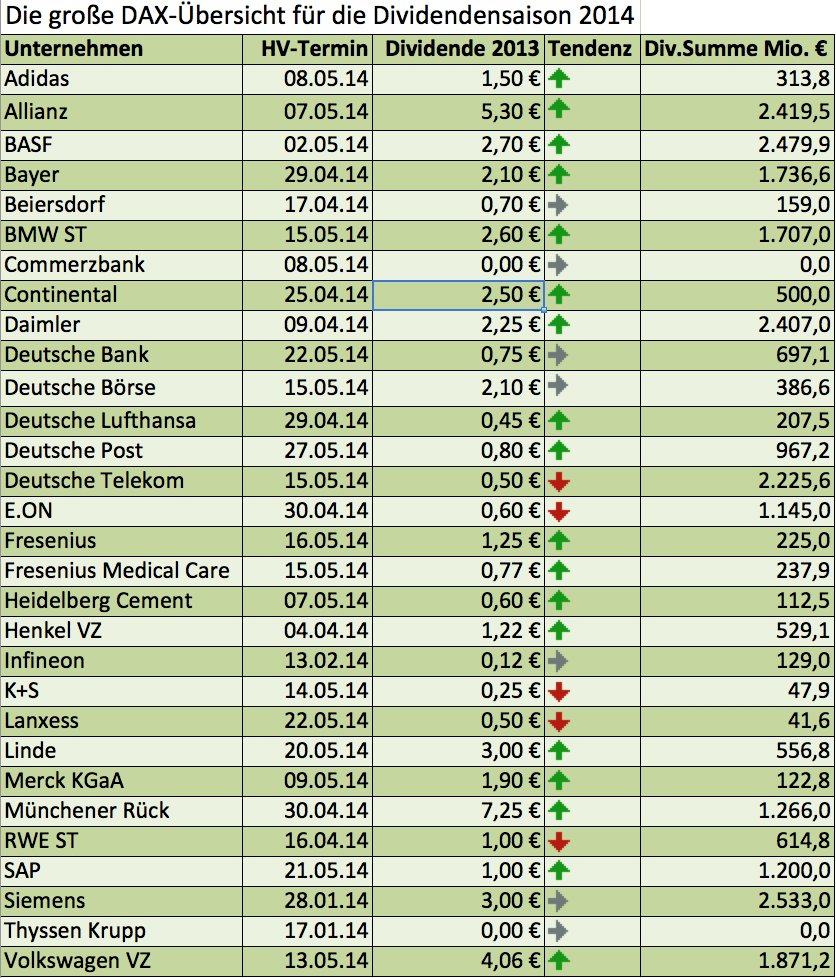

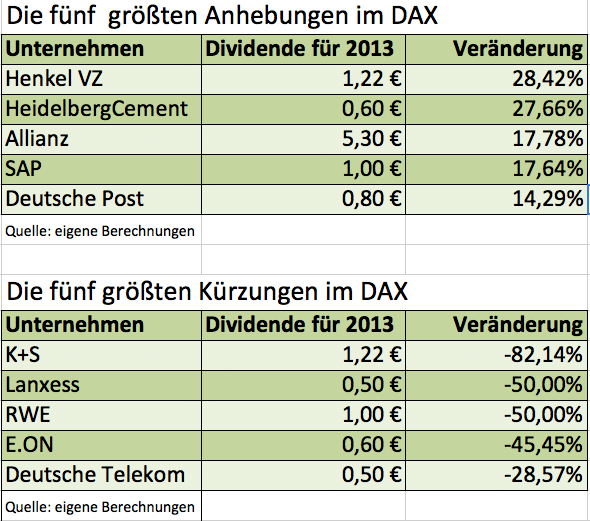

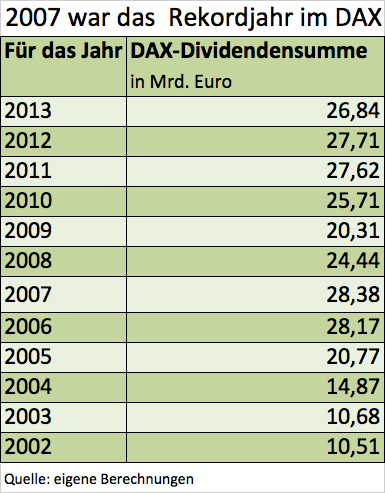

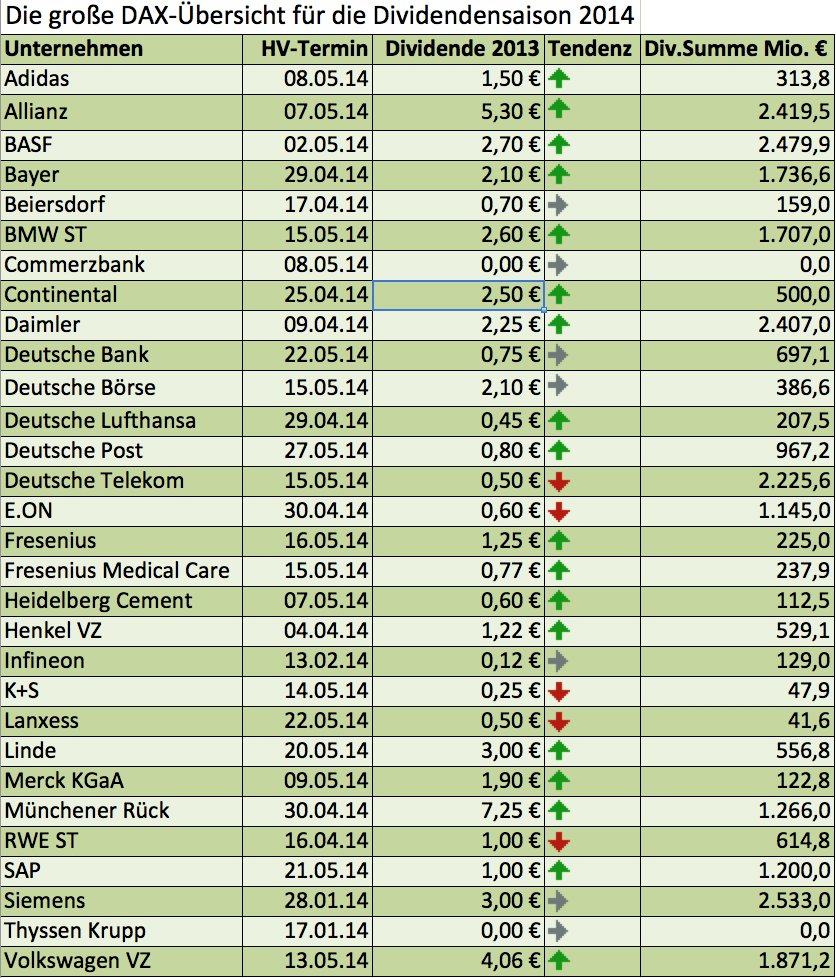

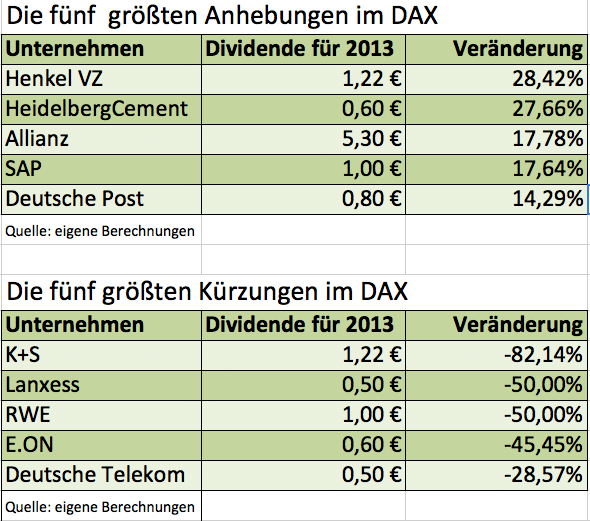

Beinahe schon traditionell als letztes DAX-Unternehmen hat nun auch SAP seinen Dividendenvorschlag für 2013 vorgelegt. Der Softwarekonzern will für das vergangene Jahr 1,00 Euro je Aktie ausschütten. Das sind immerhin 15 Cent mehr als im Vorjahr. Dennoch beträgt die Rendite nur 1,8 Prozent, was bestenfalls einen Mittelfeldplatz im DAX sichert. Unabhängig davon: Nun ist die Blue-Chip-Runde komplett und die Stunde der Statistik hat geschlagen. Insgesamt schütten die 30 DAX-Konzerne nach Berechnungen von boersengefluester.de für 2013 eine Dividendensumme von 26,84 Mrd. Euro aus. Das ist zwar um 3,1 Prozent weniger als für 2012. Angesichts von Mammutkürzungen wie bei E.ON (952 Mio. Euro weniger als im Vorjahr), Deutsche Telekom (785 Mio. Euro weniger als im Vorjahr) und RWE (614 Mio. Euro weniger als im Vorjahr) kann sich das Ergebnis aber durchaus sehen lassen. Die absolut höchsten Zuwächse steuerten dagegen die Allianz (368 Mio. Euro mehr als im Vorjahr), Volkswagen (233 Mio. Euro mehr als im Vorjahr) und die Deutsche Lufthansa (207 Mio. Euro mehr als im Vorjahr) zum Gesamtergebnis bei.

Erstmals seit zwei Jahren fällt die gesamte Ausschüttungssumme mit 26,84 Mrd. Euro aber wieder unter die Marke von 27 Mrd. Euro. Die bisherige Rekordmarke datiert bereits vom Jahr 2008 – also unmittelbar vor Ausbruch der weltweiten Finanzkrise.

Erstmals seit zwei Jahren fällt die gesamte Ausschüttungssumme mit 26,84 Mrd. Euro aber wieder unter die Marke von 27 Mrd. Euro. Die bisherige Rekordmarke datiert bereits vom Jahr 2008 – also unmittelbar vor Ausbruch der weltweiten Finanzkrise.

Insgesamt 18 Konzerne haben ihre Dividende erhöht – das sind zwei mehr als im Vorjahr. Fünf Gesellschaften lassen ihre Dividende konstant, nach neun im Vorjahr. Auffällig ist jedoch, dass die Zahl der Dividendenkürzer mit fünf deutlich höher ist als 2012. Damals reduzierten nur zwei DAX-Firmen ihre Gewinnbeteiligung. Nachdem die Deutsche Lufthansa ihre Dividendenzahlung wieder aufgenommen hat, gibt es mit der Commerzbank und ThyssenKrupp nur noch zwei Gesellschaften, die ihre Anteilseigner mit einer Nullrunde abspeisen.

Ein Wermutstropfen bleibt allerdings: Angesichts der deutlich erhöhten Indexstände hat sich die durchschnittliche Dividendenrendite des DAX mittlerweile allerdings auf 2,64 Prozent reduziert. Vor einem Jahr lag die Verzinsung noch bei 3,07 Prozent. Von den Einzelwerten bieten derzeit noch vier Unternehmen eine Dividendenrendite von mehr als vier Prozent. Angeführt wird das Quartett von der Münchener Rück (4,82 Prozent). Es folgen der Stromversorger E.ON mit 4,38 Prozent, die Allianz mit 4,35 Prozent und die Deutsche Telekom mit 4,34 Prozent. Die prozentual größten Sprünge haben dagegen Unternehmen wie Henkel, HeidelbergCement, Allianz oder eben SAP gemacht. So gesehen war die Dividendenankündigung von SAP ein würdiger Abschluss für eine unterm Strich doch noch ganz versöhnliche Ausschüttungssaison, auch wenn es nicht für einen neuen Rekord gereicht hat – eine indirekte Folge der Energiewende.

Insgesamt 18 Konzerne haben ihre Dividende erhöht – das sind zwei mehr als im Vorjahr. Fünf Gesellschaften lassen ihre Dividende konstant, nach neun im Vorjahr. Auffällig ist jedoch, dass die Zahl der Dividendenkürzer mit fünf deutlich höher ist als 2012. Damals reduzierten nur zwei DAX-Firmen ihre Gewinnbeteiligung. Nachdem die Deutsche Lufthansa ihre Dividendenzahlung wieder aufgenommen hat, gibt es mit der Commerzbank und ThyssenKrupp nur noch zwei Gesellschaften, die ihre Anteilseigner mit einer Nullrunde abspeisen.

Ein Wermutstropfen bleibt allerdings: Angesichts der deutlich erhöhten Indexstände hat sich die durchschnittliche Dividendenrendite des DAX mittlerweile allerdings auf 2,64 Prozent reduziert. Vor einem Jahr lag die Verzinsung noch bei 3,07 Prozent. Von den Einzelwerten bieten derzeit noch vier Unternehmen eine Dividendenrendite von mehr als vier Prozent. Angeführt wird das Quartett von der Münchener Rück (4,82 Prozent). Es folgen der Stromversorger E.ON mit 4,38 Prozent, die Allianz mit 4,35 Prozent und die Deutsche Telekom mit 4,34 Prozent. Die prozentual größten Sprünge haben dagegen Unternehmen wie Henkel, HeidelbergCement, Allianz oder eben SAP gemacht. So gesehen war die Dividendenankündigung von SAP ein würdiger Abschluss für eine unterm Strich doch noch ganz versöhnliche Ausschüttungssaison, auch wenn es nicht für einen neuen Rekord gereicht hat – eine indirekte Folge der Energiewende.

[sws_red_box box_size="585"]Sie interessieren sich für Dividenden und sind auf der Suche nach verlässlichen Daten? Dann sollten Sie unseren HV- und Dividendenkalender ausprobieren. Mit diesem Tool erhalten Sie alle notwendigen Informationen. Dank des Ampelsystems sehen Sie außerdem auf einen Blick, welche Firmen derzeit ihre Dividenden erhöhen, unverändert lassen oder senken. Tipp: Wenn Sie auf die einzelnen Farbfelder oder das jeweilige Indexsymbol klicken, erhalten Sie viele weitere Detailinfos in Tabellenform mit nützlichen Sortiermakros. Neu: Zu jedem Monat stellen wir Ihnen eine Hitliste mit den fünf höchsten Dividendenrenditen vor. Außerdem haben wir alle Firmennamen mit Logos versehen. Damit hat das Analysetool auch optisch noch einen Schritt nach vorn gemacht.

HIER kommen Sie direkt zu unserem Dividendenkalender. Und: Wussten Sie schon, dass wir auf unserer Facebook-Seite eine tägliche Zusammenfassung der Dividendenupdates präsentieren? Es lohnt sich also, auch dort regelmäßig vorbeizuschauen. Über ein "Gefällt mir" würden wir uns natürlich freuen.[/sws_red_box]

Viele nutzwertige Tipps finden Sie übrigens auch in unserem Dividenden-Ratgeber. Vorbeischauen lohnt sich!...

[sws_red_box box_size="585"]Sie interessieren sich für Dividenden und sind auf der Suche nach verlässlichen Daten? Dann sollten Sie unseren HV- und Dividendenkalender ausprobieren. Mit diesem Tool erhalten Sie alle notwendigen Informationen. Dank des Ampelsystems sehen Sie außerdem auf einen Blick, welche Firmen derzeit ihre Dividenden erhöhen, unverändert lassen oder senken. Tipp: Wenn Sie auf die einzelnen Farbfelder oder das jeweilige Indexsymbol klicken, erhalten Sie viele weitere Detailinfos in Tabellenform mit nützlichen Sortiermakros. Neu: Zu jedem Monat stellen wir Ihnen eine Hitliste mit den fünf höchsten Dividendenrenditen vor. Außerdem haben wir alle Firmennamen mit Logos versehen. Damit hat das Analysetool auch optisch noch einen Schritt nach vorn gemacht.

HIER kommen Sie direkt zu unserem Dividendenkalender. Und: Wussten Sie schon, dass wir auf unserer Facebook-Seite eine tägliche Zusammenfassung der Dividendenupdates präsentieren? Es lohnt sich also, auch dort regelmäßig vorbeizuschauen. Über ein "Gefällt mir" würden wir uns natürlich freuen.[/sws_red_box]

Viele nutzwertige Tipps finden Sie übrigens auch in unserem Dividenden-Ratgeber. Vorbeischauen lohnt sich!...

Erstmals seit zwei Jahren fällt die gesamte Ausschüttungssumme mit 26,84 Mrd. Euro aber wieder unter die Marke von 27 Mrd. Euro. Die bisherige Rekordmarke datiert bereits vom Jahr 2008 – also unmittelbar vor Ausbruch der weltweiten Finanzkrise.

Erstmals seit zwei Jahren fällt die gesamte Ausschüttungssumme mit 26,84 Mrd. Euro aber wieder unter die Marke von 27 Mrd. Euro. Die bisherige Rekordmarke datiert bereits vom Jahr 2008 – also unmittelbar vor Ausbruch der weltweiten Finanzkrise.

Insgesamt 18 Konzerne haben ihre Dividende erhöht – das sind zwei mehr als im Vorjahr. Fünf Gesellschaften lassen ihre Dividende konstant, nach neun im Vorjahr. Auffällig ist jedoch, dass die Zahl der Dividendenkürzer mit fünf deutlich höher ist als 2012. Damals reduzierten nur zwei DAX-Firmen ihre Gewinnbeteiligung. Nachdem die Deutsche Lufthansa ihre Dividendenzahlung wieder aufgenommen hat, gibt es mit der Commerzbank und ThyssenKrupp nur noch zwei Gesellschaften, die ihre Anteilseigner mit einer Nullrunde abspeisen.

Ein Wermutstropfen bleibt allerdings: Angesichts der deutlich erhöhten Indexstände hat sich die durchschnittliche Dividendenrendite des DAX mittlerweile allerdings auf 2,64 Prozent reduziert. Vor einem Jahr lag die Verzinsung noch bei 3,07 Prozent. Von den Einzelwerten bieten derzeit noch vier Unternehmen eine Dividendenrendite von mehr als vier Prozent. Angeführt wird das Quartett von der Münchener Rück (4,82 Prozent). Es folgen der Stromversorger E.ON mit 4,38 Prozent, die Allianz mit 4,35 Prozent und die Deutsche Telekom mit 4,34 Prozent. Die prozentual größten Sprünge haben dagegen Unternehmen wie Henkel, HeidelbergCement, Allianz oder eben SAP gemacht. So gesehen war die Dividendenankündigung von SAP ein würdiger Abschluss für eine unterm Strich doch noch ganz versöhnliche Ausschüttungssaison, auch wenn es nicht für einen neuen Rekord gereicht hat – eine indirekte Folge der Energiewende.

Insgesamt 18 Konzerne haben ihre Dividende erhöht – das sind zwei mehr als im Vorjahr. Fünf Gesellschaften lassen ihre Dividende konstant, nach neun im Vorjahr. Auffällig ist jedoch, dass die Zahl der Dividendenkürzer mit fünf deutlich höher ist als 2012. Damals reduzierten nur zwei DAX-Firmen ihre Gewinnbeteiligung. Nachdem die Deutsche Lufthansa ihre Dividendenzahlung wieder aufgenommen hat, gibt es mit der Commerzbank und ThyssenKrupp nur noch zwei Gesellschaften, die ihre Anteilseigner mit einer Nullrunde abspeisen.

Ein Wermutstropfen bleibt allerdings: Angesichts der deutlich erhöhten Indexstände hat sich die durchschnittliche Dividendenrendite des DAX mittlerweile allerdings auf 2,64 Prozent reduziert. Vor einem Jahr lag die Verzinsung noch bei 3,07 Prozent. Von den Einzelwerten bieten derzeit noch vier Unternehmen eine Dividendenrendite von mehr als vier Prozent. Angeführt wird das Quartett von der Münchener Rück (4,82 Prozent). Es folgen der Stromversorger E.ON mit 4,38 Prozent, die Allianz mit 4,35 Prozent und die Deutsche Telekom mit 4,34 Prozent. Die prozentual größten Sprünge haben dagegen Unternehmen wie Henkel, HeidelbergCement, Allianz oder eben SAP gemacht. So gesehen war die Dividendenankündigung von SAP ein würdiger Abschluss für eine unterm Strich doch noch ganz versöhnliche Ausschüttungssaison, auch wenn es nicht für einen neuen Rekord gereicht hat – eine indirekte Folge der Energiewende.

[sws_red_box box_size="585"]Sie interessieren sich für Dividenden und sind auf der Suche nach verlässlichen Daten? Dann sollten Sie unseren HV- und Dividendenkalender ausprobieren. Mit diesem Tool erhalten Sie alle notwendigen Informationen. Dank des Ampelsystems sehen Sie außerdem auf einen Blick, welche Firmen derzeit ihre Dividenden erhöhen, unverändert lassen oder senken. Tipp: Wenn Sie auf die einzelnen Farbfelder oder das jeweilige Indexsymbol klicken, erhalten Sie viele weitere Detailinfos in Tabellenform mit nützlichen Sortiermakros. Neu: Zu jedem Monat stellen wir Ihnen eine Hitliste mit den fünf höchsten Dividendenrenditen vor. Außerdem haben wir alle Firmennamen mit Logos versehen. Damit hat das Analysetool auch optisch noch einen Schritt nach vorn gemacht.

HIER kommen Sie direkt zu unserem Dividendenkalender. Und: Wussten Sie schon, dass wir auf unserer Facebook-Seite eine tägliche Zusammenfassung der Dividendenupdates präsentieren? Es lohnt sich also, auch dort regelmäßig vorbeizuschauen. Über ein "Gefällt mir" würden wir uns natürlich freuen.[/sws_red_box]

Viele nutzwertige Tipps finden Sie übrigens auch in unserem Dividenden-Ratgeber. Vorbeischauen lohnt sich!...

[sws_red_box box_size="585"]Sie interessieren sich für Dividenden und sind auf der Suche nach verlässlichen Daten? Dann sollten Sie unseren HV- und Dividendenkalender ausprobieren. Mit diesem Tool erhalten Sie alle notwendigen Informationen. Dank des Ampelsystems sehen Sie außerdem auf einen Blick, welche Firmen derzeit ihre Dividenden erhöhen, unverändert lassen oder senken. Tipp: Wenn Sie auf die einzelnen Farbfelder oder das jeweilige Indexsymbol klicken, erhalten Sie viele weitere Detailinfos in Tabellenform mit nützlichen Sortiermakros. Neu: Zu jedem Monat stellen wir Ihnen eine Hitliste mit den fünf höchsten Dividendenrenditen vor. Außerdem haben wir alle Firmennamen mit Logos versehen. Damit hat das Analysetool auch optisch noch einen Schritt nach vorn gemacht.

HIER kommen Sie direkt zu unserem Dividendenkalender. Und: Wussten Sie schon, dass wir auf unserer Facebook-Seite eine tägliche Zusammenfassung der Dividendenupdates präsentieren? Es lohnt sich also, auch dort regelmäßig vorbeizuschauen. Über ein "Gefällt mir" würden wir uns natürlich freuen.[/sws_red_box]

Viele nutzwertige Tipps finden Sie übrigens auch in unserem Dividenden-Ratgeber. Vorbeischauen lohnt sich!...

© boersengefluester.de | Redaktion

Hans-Joachim "Aki" Watzke, Geschäftsführer von Borussia Dortmund, ist kein Mann für den diplomatischen Dienst. Vielleicht hat er eine höhere Karriere in der CDU allein aus diesem Grund nicht angestrebt. Er mag klare Worte und würde man ihn nach der aktuellen Lage beim HSV fragen, dann bekäme man vermutlich die Antwort : "Die haben jetzt immerhin einen richtig guten Trainer." Denn Mirko Slomka schätzt er sehr, bezeichnete ihn im Interview mit uns vor einiger Zeit als Glücksfall für die von ihm mittelmäßig geliebten Hannoveraner und deren Chef Martin Kind. Traditionsvereine wie Kaiserslautern oder Köln gehören für Watzke in die Bundesliga. Bei den Hoffenheims dieser Welt kann jeder zwischen den Zeilen lesen oder im Gespräch hören, dass er mittelprächtigen Spaß hat, wenn er diese in der Bundesligatabelle findet – diplomatisch ausgedrückt.

In dieser Woche geht es für den BVB in der Champions League um viel, der BVB will ins Viertelfinale und weiterziehen. Rückzug ist dagegen das Stichwort, wenn es um die Börse geht. Im aktuellen Interview mit der FAZ äußert sich Watzke nämlich unzufrieden mit der Bewertung seines Vereins und zwischen den Zeilen klingen Alternativen durch.

Mehr als 1 Milliarde Euro für die Bayern – und nur 230 Millionen beim BVB?

Zum Hintergrund: Bayern München gelang es jüngst, an die Allianz eine weitere Beteiligung in Höhe von mehr als hundert Millionen Euro zu veräußern. Präzise gesagt stieg der Versicherungskonzern Allianz mit 110 Millionen Euro beim FC Bayern ein. Der Konzern erwarb 8,33 Prozent der Anteile und wird somit der dritte große Teilhaber der FC Bayern AG – nach Adidas und Audi. Alle drei Konzerne werden künftig 8,33 Prozent am Rekordmeister halten. Die 110 Millionen Euro sollen komplett in die Finanzierung des Stadions fließen. Damit ist der FC Bayern, wie auch Watzke betont, mehr als eine Milliarde Euro wert.

Der BVB dagegen wird an der Börse mit 239 Millionen Euro, Stand 25.2, bewertet. In etwa entspricht dies dem Wert, den der Finanzinvestor KKR jüngst Hertha BSC zubilligte. Watzke argumentiert, dass allein der Spielerkader einen Wert von mehr als 300 Millionen aufweist, dazu das Stadion mit 200 Millionen zu Buche schlägt, abgesehen von anderen Einnahme- und Bewertungsquellen. Auch angesichts des Nachwuchses muss sich Dortmund wohl nicht verstecken und könnte in den kommenden Jahren vermutlich weitere Transfererlöse im hohen zweistelligen Bereich erlösen.

Diskrepanz beheben

So erläutert Watzke auf die Frage, ob ein Börsenabschied denkbar wäre, dass dies eine totale Diskrepanz sei und "wir darüber nachdenken müssen, wie wir diese Diskrepanz aufheben könnten". Spielraum für Spekulationen lässt dieser Satz allemal, denn Watzke formuliert jene finanzentscheidenden Antworten stets mit Bedacht, so impulsiv er mitunter im "realen" Fußballgeschäft agiert. Für ihn ist ebenfalls die Wahl eines strategischen Partners eine Option, Watzke verweist auch hier aber darauf, dass dies mit "unserer Aktionärsstruktur" nicht so einfach sei wie beim Konkurrenten aus München.

Sportlich geht es also nach dem Spiel in Hamburg für den BVB darum, die Saison noch "rund" zu gestalten. Ein Einzug ins DFB-Pokalfinale, das Viertelfinale in der Champions-League und Platz 2 oder 3 in der Liga würden nahe der roten Erde sicher die meisten zufriedenstellen. So oder so – die Spekulationen in Sache Aktie dürften nun immer wieder aufflammen. Übrigens hat die Niederlage in Hamburg die BVB-Aktie keinesfalls belastet - sie strebt bei 3,90 Euro Richtung Jahreshoch und träfe danach auf Widerstand bei rund 5 Euro, dort notierte sie zuletzt im Jahr 2002. Damals standen im Kader die Herren Lehmann, Kohler, Wörns, Reuter, Ricken und Amoroso. Der Trainer, Matthias Sammer, Sportdirektor bei … na Sie wissen schon….

Der BVB dagegen wird an der Börse mit 239 Millionen Euro, Stand 25.2, bewertet. In etwa entspricht dies dem Wert, den der Finanzinvestor KKR jüngst Hertha BSC zubilligte. Watzke argumentiert, dass allein der Spielerkader einen Wert von mehr als 300 Millionen aufweist, dazu das Stadion mit 200 Millionen zu Buche schlägt, abgesehen von anderen Einnahme- und Bewertungsquellen. Auch angesichts des Nachwuchses muss sich Dortmund wohl nicht verstecken und könnte in den kommenden Jahren vermutlich weitere Transfererlöse im hohen zweistelligen Bereich erlösen.

Diskrepanz beheben

So erläutert Watzke auf die Frage, ob ein Börsenabschied denkbar wäre, dass dies eine totale Diskrepanz sei und "wir darüber nachdenken müssen, wie wir diese Diskrepanz aufheben könnten". Spielraum für Spekulationen lässt dieser Satz allemal, denn Watzke formuliert jene finanzentscheidenden Antworten stets mit Bedacht, so impulsiv er mitunter im "realen" Fußballgeschäft agiert. Für ihn ist ebenfalls die Wahl eines strategischen Partners eine Option, Watzke verweist auch hier aber darauf, dass dies mit "unserer Aktionärsstruktur" nicht so einfach sei wie beim Konkurrenten aus München.

Sportlich geht es also nach dem Spiel in Hamburg für den BVB darum, die Saison noch "rund" zu gestalten. Ein Einzug ins DFB-Pokalfinale, das Viertelfinale in der Champions-League und Platz 2 oder 3 in der Liga würden nahe der roten Erde sicher die meisten zufriedenstellen. So oder so – die Spekulationen in Sache Aktie dürften nun immer wieder aufflammen. Übrigens hat die Niederlage in Hamburg die BVB-Aktie keinesfalls belastet - sie strebt bei 3,90 Euro Richtung Jahreshoch und träfe danach auf Widerstand bei rund 5 Euro, dort notierte sie zuletzt im Jahr 2002. Damals standen im Kader die Herren Lehmann, Kohler, Wörns, Reuter, Ricken und Amoroso. Der Trainer, Matthias Sammer, Sportdirektor bei … na Sie wissen schon….

Foto: Borussia Dortmund GmbH & Co. KGaA

[sws_blue_box box_size="585"]Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research[/sws_blue_box]...

Borussia Dortmund

Kurs: 3,15

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Borussia Dortmund | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549309 | DE0005493092 | GmbH & Co. KGaA | 347,20 Mio € | 30.10.2000 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

[sws_blue_box box_size="585"]Die Top-Performer aus dem DAX, Continental, Daimler und die Deutsche Post, haben in den vergangenen zwölf Monaten zwischen 60 bis 87 Prozent an Wert gewonnen. Die schwersten Titel in dem Index sind Siemens, Bayer, BASF, Daimler und Allianz. In den vergangenen Jahren hat sich die Gewichtung der einzelnen Sektoren deutlich verschoben. Während die Bedeutung der Finanzwerte gesunken ist, ist jene der Autoaktien erheblich gestiegen.[/sws_blue_box]

Fast täglich markiert der DAX Rekordstände: Im Gegensatz zu vielen anderen großen Länderindizes enthält der DAX als Performanceindex allerdings auch die Dividenden. Der DAX Kursindex hingegen notiert noch um rund 20 Prozent unter dem Niveau des ehemaligen Rekords vom März 2000. Damit hat er allerdings bei Weitem nicht so schlecht abgeschnitten wie der Euro Stoxx 50 – notiert der europäische Leitindex doch um mehr als 40 Prozent unter dem Allzeithoch.

Die Top-Performer im DAX waren in den vergangenen zwölf Monaten die Vertreter aus zyklischen Branchen, denn sie haben nicht zuletzt von der zwischenzeitlichen leichten Konjunkturerholung in Europa merklich profitiert: Continental, Daimler und die Deutsche Post. Klar angeführt wird die Rangliste dabei von Continental – immerhin 87 Prozent beträgt das Kursplus. Der Autozulieferer hat starke Quartalszahlen vorgelegt, woraufhin das Papier auf Rekordhöhen geklettert ist. „Wir spüren inzwischen in Europa eine Stabilisierung des Geschäftsverlaufs“, gibt sich Vorstandschef Elmar Degenhart zuversichtlich. Der Konzern ist stark abhängig von der wirtschaftlichen Lage auf dem Heimatkontinent, erzielt er doch hier mehr als die Hälfte des Umsatzes. Mit großem Abstand folgt Nordamerika vor Asien. Nachdem die Nachfrage in Europa gerade im Geschäft mit Ersatzreifen lange schwach war, machen sich nun allmählich Nachholeffekte bemerkbar. Für Entlastung sorgen zudem die niedrigeren Kautschukpreise. Degenhardt hat die Prognose für die bereinigte operative Marge auf „mindestens 10,5 Prozent“ angehoben. Zuvor hatte er mehr als zehn Prozent in Aussicht gestellt. Da störte es Investoren auch nicht, dass der Umsatzausblick wegen des starken Euro ein bisschen reduziert worden war.

Mit einem Wertzuwachs von 64 Prozent fährt die Daimler-Aktie auf den zweiten Platz vor. Dabei hätte zu Jahresbeginn wohl kaum jemand gedacht, dass sich die Notiz 2013 bis in den Bereich um 60 Euro vortasten wird. Investoren erwarten, dass Vorstandschef Dieter Zetsche nicht zuletzt bei der Pkw-Sparte Mercedes-Benz Cars die Profitabilität in den nächsten Jahren weiter verbessern wird. Zetsche will zudem das Wachstum im China-Geschäft ankurbeln. Zuletzt hat der Konzern einen Anteil von zwölf Prozent am chinesischen Partner BAIC Motor gekauft.