Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Feb, 33rd day of the year, 332 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#587800

© boersengefluester.de | Redaktion

Fast 100 Geschäftsberichte 2018 hat boersengefluester.de in der laufenden Bilanzsaison bereits erfasst und in unseren IR-Cockpits zum Download bereitgestellt. Eine Reihe davon – etwa die von Gerresheimer, Merck oder BB Biotech – gehören quasi jedes Jahr zu unseren Lieblingsreports. Aus den unterschiedlichsten Gründen: Vom hohen Informationsgehalt bis hin zur ansprechenden Aufbereitung der meist doch eher trockenen Finanzthematik. Positiv überrascht hat uns aber auch der jetzt präsentierte Jahresabschluss von DMG Mori. Für alle wichtigen Kennzahlen gibt es langfristige Kennzahlen, der Prognoseteil ist sehr konkret – und außerdem lässt sich alles super leicht finden. So gesehen wäre boersengefluester.de beim täglichen Updaten der Datenbank froh, wenn alle Berichte derart gestaltet wären. Dabei kommt der Werkzeugmaschinenbauer ohne üppige Bilderstrecken oder ein (mitunter auch lesenswertes) Vorstandsinterview aus.

[sws_yellow_box box_size="590"]Top & Flop-Auswertungen für 583 deutsche Aktien: Exklusiv für die wichtigsten Kennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

[caption id="attachment_118551" align="alignright" width="100"] Download: DMG-Bericht 2018[/caption]

Bemerkenswert finden wir die hohe Informationsdichte insbesondere auch deshalb, weil DMG Mori von dem japanischen Großaktionär DMG Mori Company via Beherrschungsvertrag mehrheitlich kontrolliert wird und die Gesellschaft nur noch eine eingeschränkte Selbständigkeit auf dem Kurszettel hat. Das zeigt sich – neben der Garantiedividende von 1,03 Euro pro Anteilschein – etwa auch darin, dass die Deutsche Börse die Bielefelder mit Wirkung zum 18. März 2019 aus dem SDAX streichen. Zu gering sind mittlerweile die Handelsumsätze, beziehungsweise der auf den Streubesitz entfallende Anteil der Marktkapitalisierung. Negativ werten wir die Entscheidung der Indexhüter jedoch keinesfalls. Letztlich finden wir es sogar völlig richtig, dass DMG Mori seinen Platz für einen anderen Titel hergeben muss. Und wer weiß: Vielleicht entwickelt sich die Notiz künftig sogar wieder besser als im Rampenlicht des Kapitalmarkts. Immerhin trüben sich die bislang so guten operativen Rahmenbedingungen ein. „Der weltweite Werkzeugmaschinen-Verbrauch soll im Jahr 2019 deutlich schwächer wachsen“, räumt CEO Christian Thönes ein.

Download: DMG-Bericht 2018[/caption]

Bemerkenswert finden wir die hohe Informationsdichte insbesondere auch deshalb, weil DMG Mori von dem japanischen Großaktionär DMG Mori Company via Beherrschungsvertrag mehrheitlich kontrolliert wird und die Gesellschaft nur noch eine eingeschränkte Selbständigkeit auf dem Kurszettel hat. Das zeigt sich – neben der Garantiedividende von 1,03 Euro pro Anteilschein – etwa auch darin, dass die Deutsche Börse die Bielefelder mit Wirkung zum 18. März 2019 aus dem SDAX streichen. Zu gering sind mittlerweile die Handelsumsätze, beziehungsweise der auf den Streubesitz entfallende Anteil der Marktkapitalisierung. Negativ werten wir die Entscheidung der Indexhüter jedoch keinesfalls. Letztlich finden wir es sogar völlig richtig, dass DMG Mori seinen Platz für einen anderen Titel hergeben muss. Und wer weiß: Vielleicht entwickelt sich die Notiz künftig sogar wieder besser als im Rampenlicht des Kapitalmarkts. Immerhin trüben sich die bislang so guten operativen Rahmenbedingungen ein. „Der weltweite Werkzeugmaschinen-Verbrauch soll im Jahr 2019 deutlich schwächer wachsen“, räumt CEO Christian Thönes ein.

Foto: DMG Mori AG

...

Download: DMG-Bericht 2018[/caption]

Bemerkenswert finden wir die hohe Informationsdichte insbesondere auch deshalb, weil DMG Mori von dem japanischen Großaktionär DMG Mori Company via Beherrschungsvertrag mehrheitlich kontrolliert wird und die Gesellschaft nur noch eine eingeschränkte Selbständigkeit auf dem Kurszettel hat. Das zeigt sich – neben der Garantiedividende von 1,03 Euro pro Anteilschein – etwa auch darin, dass die Deutsche Börse die Bielefelder mit Wirkung zum 18. März 2019 aus dem SDAX streichen. Zu gering sind mittlerweile die Handelsumsätze, beziehungsweise der auf den Streubesitz entfallende Anteil der Marktkapitalisierung. Negativ werten wir die Entscheidung der Indexhüter jedoch keinesfalls. Letztlich finden wir es sogar völlig richtig, dass DMG Mori seinen Platz für einen anderen Titel hergeben muss. Und wer weiß: Vielleicht entwickelt sich die Notiz künftig sogar wieder besser als im Rampenlicht des Kapitalmarkts. Immerhin trüben sich die bislang so guten operativen Rahmenbedingungen ein. „Der weltweite Werkzeugmaschinen-Verbrauch soll im Jahr 2019 deutlich schwächer wachsen“, räumt CEO Christian Thönes ein.

Download: DMG-Bericht 2018[/caption]

Bemerkenswert finden wir die hohe Informationsdichte insbesondere auch deshalb, weil DMG Mori von dem japanischen Großaktionär DMG Mori Company via Beherrschungsvertrag mehrheitlich kontrolliert wird und die Gesellschaft nur noch eine eingeschränkte Selbständigkeit auf dem Kurszettel hat. Das zeigt sich – neben der Garantiedividende von 1,03 Euro pro Anteilschein – etwa auch darin, dass die Deutsche Börse die Bielefelder mit Wirkung zum 18. März 2019 aus dem SDAX streichen. Zu gering sind mittlerweile die Handelsumsätze, beziehungsweise der auf den Streubesitz entfallende Anteil der Marktkapitalisierung. Negativ werten wir die Entscheidung der Indexhüter jedoch keinesfalls. Letztlich finden wir es sogar völlig richtig, dass DMG Mori seinen Platz für einen anderen Titel hergeben muss. Und wer weiß: Vielleicht entwickelt sich die Notiz künftig sogar wieder besser als im Rampenlicht des Kapitalmarkts. Immerhin trüben sich die bislang so guten operativen Rahmenbedingungen ein. „Der weltweite Werkzeugmaschinen-Verbrauch soll im Jahr 2019 deutlich schwächer wachsen“, räumt CEO Christian Thönes ein.

DMG Mori

Kurs: 48,10

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.831,29 | 2.052,92 | 2.365,67 | 2.498,57 | 2.228,34 | 2.260,00 | 0,00 | |

| EBITDA1,2 | 156,74 | 190,81 | 297,80 | 300,46 | 325,98 | 237,00 | 0,00 | |

| EBITDA-margin %3 | 8,56 | 9,30 | 12,59 | 12,03 | 14,63 | 10,49 | 0,00 | |

| EBIT1,4 | 81,71 | 123,77 | 216,51 | 220,01 | 245,43 | 156,00 | 0,00 | |

| EBIT-margin %5 | 4,46 | 6,03 | 9,15 | 8,81 | 11,01 | 6,90 | 0,00 | |

| Net profit1 | 52,11 | 85,57 | 153,35 | 163,22 | 87,49 | 103,00 | 0,00 | |

| Net-margin %6 | 2,85 | 4,17 | 6,48 | 6,53 | 3,93 | 4,56 | 0,00 | |

| Cashflow1,7 | 67,28 | 244,93 | 276,79 | 190,48 | 171,97 | 185,00 | 0,00 | |

| Earnings per share8 | 0,66 | 1,07 | 1,84 | 1,95 | 0,99 | 1,30 | 1,54 | |

| Dividend per share8 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | |

Quelle: boersengefluester.de and company details

Dementsprechend stellt Thönes für das laufende Jahr bei nahezu konstanten Erlösen von rund 2,65 Mio. Euro ein Ergebnis vor Zinsen und Steuern (EBIT) von etwa 200 Mio. Euro in Aussicht – nach 217,13 Mio. Euro im vergangenen Jahr. Viel hängt auch davon ab, wie die nur alle zwei Jahre stattfindende EMO – die Weltleitmesse für das Thema Metallbearbeitung – im September 2019 laufen wird. Immerhin ist DMG Mori in Hannover der größte Aussteller. Nun: Bis dahin ist es noch eine Zeit hin. Wichtig für Anleger wird zunächst einmal die Hauptversammlung am 10. Mai 2019, schließlich gibt es danach die Ausschüttung. Quasi ein Dauerthema aus Investorensicht bleibt auch, ob die Japaner die zurzeit eher niedrigen Kurse womöglich nutzen, um ihren Anteil aufzustocken. Und dann gehört ja auch noch der umtriebige Investor Paul E. Singer zum Aktionärskreis. Bewertungstechnisch gefällt uns der Titel auf dem aktuellen Niveau ohnehin ganz gut – auch wenn fundamentale Kennzahlen bei DMG Mori ein stückweit an Bedeutung verloren haben. Aber schaden kann es natürlich auch nicht, wenn sich die Brancheneinschätzung von Vorstandschef Christian Thönes als zu vorsichtig entpuppen würde.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DMG Mori | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 587800 | DE0005878003 | AG | 3.791,15 Mio € | 1950 | Halten | |

* * *

© boersengefluester.de | Redaktion

Eine Art Doppelleben führt die Aktie des Werkzeugmaschinenbauers DMG Mori. Als SDAX-Titel steht DMG Mori formal zwar ganz normal im täglichen Rampenlicht an der Börse und wird an der aktuellen Ertragsentwicklung und auch Substanzgesichtspunkten bewertet. Angesichts der Mehrheitsverhältnisse – die japanische DMG Mori Company hält etwas mehr als 75 Prozent und hat dementsprechend einen Beherrschungsvertrag mit der früheren Gildemeister abgeschlossen – gilt die normale Aktieneinordnung aber eben nur noch bedingt. Sensibler reagieren die Anleger beinahe auf Stimmrechtsveränderungen oder sonstiges Getuschel um weitere Maßnahmen bezüglich der Börsennotiz. Anfang Januar 2019 sorgte etwa der streitlustige Investor Paul E. Singer aufgrund einer internen Umstrukturierung für Schlagzeilen, weil dadurch sein Anteil formal von 5,07 auf 8,11 Prozent geklettert war. Ansonsten herrscht allerdings vergleichsweise Ruhe an der Aktionärsfront.

[sws_yellow_box box_size="590"]Top & Flop-Auswertungen für 566 deutsche Aktien: Exklusiv für die wichtigsten Kennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Für „normale“ Privatanleger ist der Anteilschein von DMG Mori insbesondere wegen der Garantiedividende von 1,03 Euro je Aktie: Bezogen auf den gegenwärtigen Kurs von 43,60 Euro kommt das Papier so auf eine Rendite von knapp 2,4 Prozent. Freilich gibt es beherrschte Unternehmen mit einer höheren Garantiedividende (siehe dazu unsere Übersicht HIER), dafür bekommen Anleger in DMG aber eine immer noch recht liquide Aktie. So gesehen ist der Titel eine Art Anleihenersatz. Gänzlich loslösen kann sich aber auch DMG Mori nicht von den fundamentalen Rahmendaten – und hier zeigt sich gegenwärtig ein ebenfalls zweigeteiltes Bild: Die Vorabdaten für 2018 waren mit Erlösen von 2.655,1 Mio. Euro und einem Überschuss von 149,5 Mio. Euro ein gutes Stück besser, als von boersengefluester.de erwartet. „Wir haben viel bewegt und Neues geschaffen. Unsere Rekordwerte bei Auftragseingang, Umsatz, EBIT und Free Cashflow bestätigen unseren Kurs“, sagt CEO Christian Thönes.

Für „normale“ Privatanleger ist der Anteilschein von DMG Mori insbesondere wegen der Garantiedividende von 1,03 Euro je Aktie: Bezogen auf den gegenwärtigen Kurs von 43,60 Euro kommt das Papier so auf eine Rendite von knapp 2,4 Prozent. Freilich gibt es beherrschte Unternehmen mit einer höheren Garantiedividende (siehe dazu unsere Übersicht HIER), dafür bekommen Anleger in DMG aber eine immer noch recht liquide Aktie. So gesehen ist der Titel eine Art Anleihenersatz. Gänzlich loslösen kann sich aber auch DMG Mori nicht von den fundamentalen Rahmendaten – und hier zeigt sich gegenwärtig ein ebenfalls zweigeteiltes Bild: Die Vorabdaten für 2018 waren mit Erlösen von 2.655,1 Mio. Euro und einem Überschuss von 149,5 Mio. Euro ein gutes Stück besser, als von boersengefluester.de erwartet. „Wir haben viel bewegt und Neues geschaffen. Unsere Rekordwerte bei Auftragseingang, Umsatz, EBIT und Free Cashflow bestätigen unseren Kurs“, sagt CEO Christian Thönes.

Foto: Pixabay

...

DMG Mori

Kurs: 48,10

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.831,29 | 2.052,92 | 2.365,67 | 2.498,57 | 2.228,34 | 2.260,00 | 0,00 | |

| EBITDA1,2 | 156,74 | 190,81 | 297,80 | 300,46 | 325,98 | 237,00 | 0,00 | |

| EBITDA-margin %3 | 8,56 | 9,30 | 12,59 | 12,03 | 14,63 | 10,49 | 0,00 | |

| EBIT1,4 | 81,71 | 123,77 | 216,51 | 220,01 | 245,43 | 156,00 | 0,00 | |

| EBIT-margin %5 | 4,46 | 6,03 | 9,15 | 8,81 | 11,01 | 6,90 | 0,00 | |

| Net profit1 | 52,11 | 85,57 | 153,35 | 163,22 | 87,49 | 103,00 | 0,00 | |

| Net-margin %6 | 2,85 | 4,17 | 6,48 | 6,53 | 3,93 | 4,56 | 0,00 | |

| Cashflow1,7 | 67,28 | 244,93 | 276,79 | 190,48 | 171,97 | 185,00 | 0,00 | |

| Earnings per share8 | 0,66 | 1,07 | 1,84 | 1,95 | 0,99 | 1,30 | 1,54 | |

| Dividend per share8 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | |

Quelle: boersengefluester.de and company details

Doch was den Ausblick angeht, dominieren Molltöne: So ist von „globalen Unsicherheiten“ und einer abnehmenden Dynamik des weltweiten Werkzeugmaschinen-Verbrauchs die Rede. Was das genau für DMG bedeutet, lässt Thönes allerdings noch offen und verweist auf die Bilanz-Konferenz am 12. März 2019. Dann wird sich zeigen, in welchem Umfang es den Bielefeldern gelingen soll, sich gegen den Markttrend zu stemmen. Eine geringe Ergebnissteigerung für 2019 wäre vermutlich schon ein Erfolg, würde der Aktie allerdings nicht wirklich von dem optisch hohen KGV befreien. Per saldo bleibt der Titel für uns zurzeit eine Halten-Position. Im SDAX kann DMG Mori – sofern die Kriterien Free-Float-Marktkapitalisierung und Handelsumsatz ausreichen – formal übrigens bleiben, so lange der Streubesitz oberhalb von 10 Prozent liegt. Ob sich die Deutsche Börse jedoch einen Gefallen damit tut, überhaupt Unternehmen mit einem Beherrschungsvertrag in ihren Indizes gelistet zu lassen, ist eine sehr streitbare Frage. Schließlich haben Aktien mit limitiertem Eigenleben wie MAN in der Vergangenheit viel zu lange einen der begehrten Indexplätze belegt.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DMG Mori | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 587800 | DE0005878003 | AG | 3.791,15 Mio € | 1950 | Halten | |

* * *

© boersengefluester.de | Redaktion

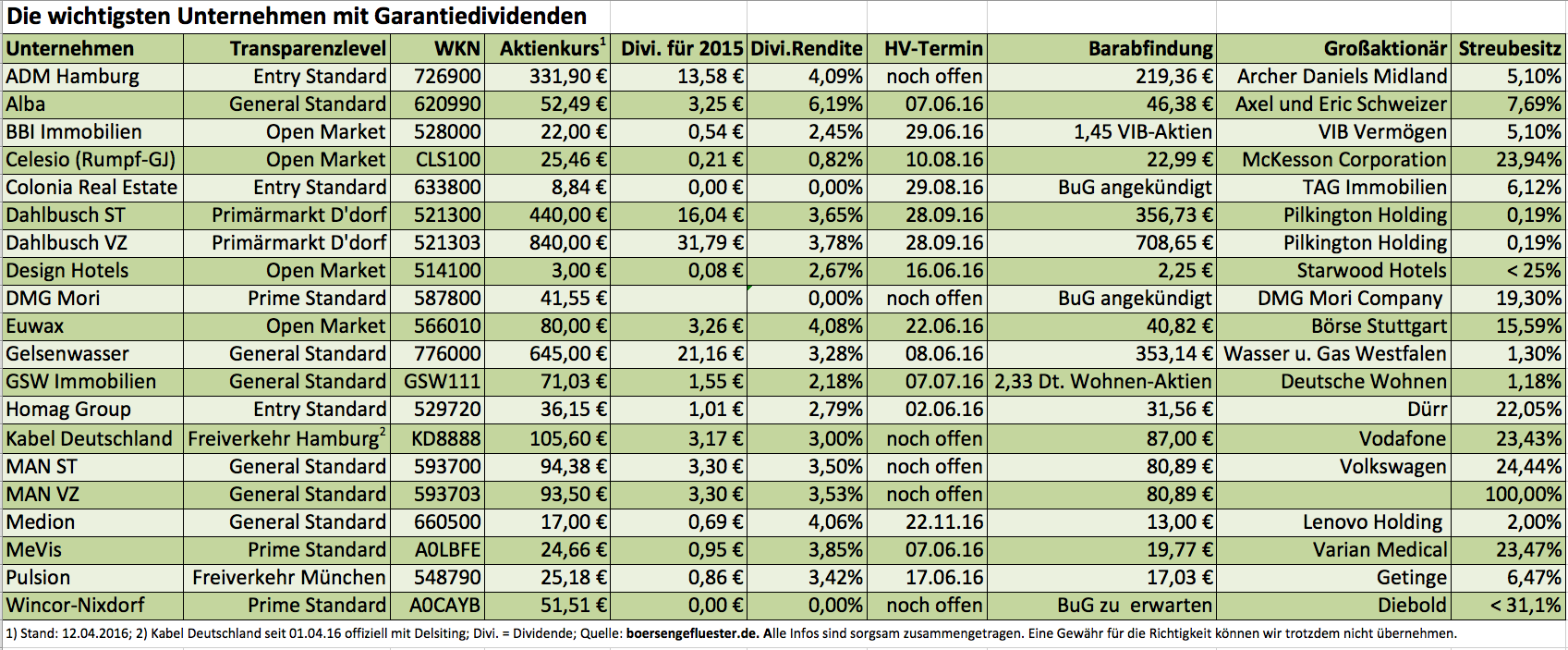

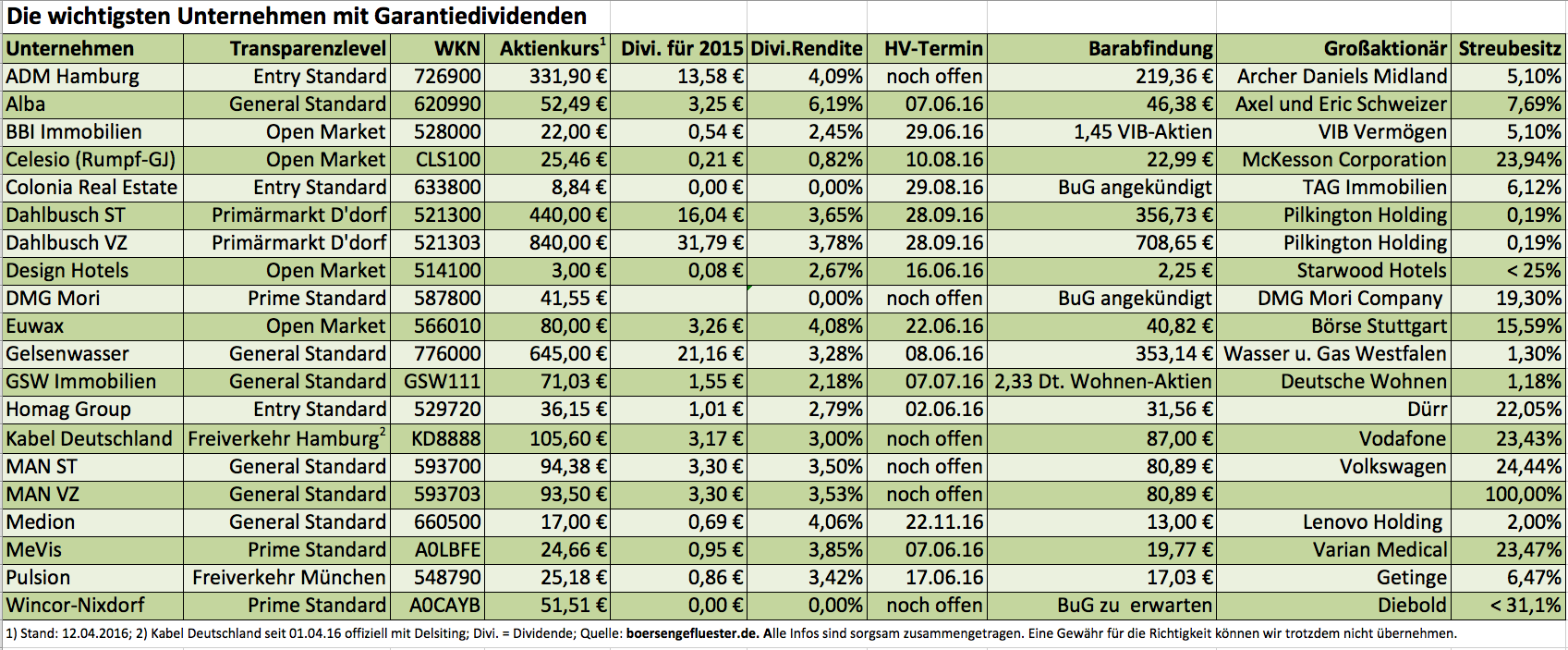

Das ist schon kurios: Die verlässlichsten Dividendenzahler sind manchmal ausgerechnet die Unternehmen, die streng genommen gar nichts mehr ausschütten. Wie kann das sein? Ganz einfach: Viele Gesellschaften, die eine andere börsennotierte Firma übernommen haben und dabei die Schwelle von 75 Prozent überschreiten, regeln die weitere Zusammenarbeit in einem sogenannten Beherrschungs- und Gewinnabführungsvertrag (BuG). Wichtig für Privatanleger sind hierbei insbesondere zwei Punkte: Zum einen verbriefen diese Schriftstücke das Recht, die jeweilige Aktie dem Unternehmen zu einem vorher festgelegten Preis – de facto ist das meist jederzeit möglich – anzudienen. Meist ist der Tausch jedoch nicht sonderlich interessant, weil der aktuelle Kurs in der Regel über der Ausgleichszahlung liegt. Allerdings hat es auch schon Fälle gegeben – etwa beim Recyclingspezialisten Alba – wo diese Vereinbarung sehr wohl ein wirksamer Schutz gegen einen weiteren Abfall der Notiz gewesen ist.

Bedeutender für Investoren ist die sogenannte Garantiedividende. Garantie deswegen, weil der Mehrheitsaktionär quasi für die Ausschüttung gerade steht und sie übernimmt – egal, ob die übernommene Firma vielleicht tief in die Verlustzone gerutscht ist und im Normalfall gar keine Dividende gezahlt hätte. Boersengefluester.de hat – wie in den vergangenen Jahren auch – eine Liste mit den wichtigsten Garantiedividenden zusammengestellt. Die Renditen können sich durchaus sehen lassen und liegen bei bekannten Unternehmen wie MAN oder EUWAX zwischen 3,5 und 4,0 Prozent. Bei etlichen Titeln kommt außerdem noch die Chance auf einen Schlussbonus hinzu, denn häufig handelt es sich um Squeeze-out-Kandidaten bzw. es laufen bereits Spruchstellenverfahren zu den jeweiligen Verträgen. Hier drängen unzufriedene Aktionäre auf eine gerichtlich festgesetzte Nachbesserung. Beim Thema Squeeze-out handelt es sich allerdings um ein zweischneidiges Schwert. So kann ein Beschluss zum vollständigen Börsenrückzug bei entsprechender Versüßung zwar für einen ordentlichen Kurssprung sorgen. Dafür endet aber auch die jährliche Auszahlung der Garantiedividende. Prominentes Beispiel für einen Squeeze-out war zuletzt die Deutsche Postbank, die sich gerade bei Renditejägern großer Beliebtheit erfreute. Andere Unternehmen wie MME Moviement oder Cycos, die quasi Dauergäste in den Garantieübersichten waren, haben sich via Delisting von der Börse gestohlen. So gesehen ist unerwartet viel Bewegung in die entsprechenden Tabellen von boersengefluester.de gekommen.

Bedeutender für Investoren ist die sogenannte Garantiedividende. Garantie deswegen, weil der Mehrheitsaktionär quasi für die Ausschüttung gerade steht und sie übernimmt – egal, ob die übernommene Firma vielleicht tief in die Verlustzone gerutscht ist und im Normalfall gar keine Dividende gezahlt hätte. Boersengefluester.de hat – wie in den vergangenen Jahren auch – eine Liste mit den wichtigsten Garantiedividenden zusammengestellt. Die Renditen können sich durchaus sehen lassen und liegen bei bekannten Unternehmen wie MAN oder EUWAX zwischen 3,5 und 4,0 Prozent. Bei etlichen Titeln kommt außerdem noch die Chance auf einen Schlussbonus hinzu, denn häufig handelt es sich um Squeeze-out-Kandidaten bzw. es laufen bereits Spruchstellenverfahren zu den jeweiligen Verträgen. Hier drängen unzufriedene Aktionäre auf eine gerichtlich festgesetzte Nachbesserung. Beim Thema Squeeze-out handelt es sich allerdings um ein zweischneidiges Schwert. So kann ein Beschluss zum vollständigen Börsenrückzug bei entsprechender Versüßung zwar für einen ordentlichen Kurssprung sorgen. Dafür endet aber auch die jährliche Auszahlung der Garantiedividende. Prominentes Beispiel für einen Squeeze-out war zuletzt die Deutsche Postbank, die sich gerade bei Renditejägern großer Beliebtheit erfreute. Andere Unternehmen wie MME Moviement oder Cycos, die quasi Dauergäste in den Garantieübersichten waren, haben sich via Delisting von der Börse gestohlen. So gesehen ist unerwartet viel Bewegung in die entsprechenden Tabellen von boersengefluester.de gekommen.

Eine einheitliche Antwort auf die Frage, wie lange Garantiedividenden eigentlich garantiert sind, gibt es derweil nicht. Mitunter laufen solche Vereinbarungen viele Jahre lang. Beim Finanzdienstleister EUWAX läuft festgelegte Zahlung bereits seit 2008. Aber auch MAN ist langfristig ausgerichtet. Der zum 1. Januar 2014 wirksam gewordene Deal zwischen Volkswagen und dem früheren MDAX-Konzern aus München hat eine Laufzeit von mindestens fünf Jahren und verlängert sich anschließend automatisch um ein weiteres Jahr, wenn er nicht mit einer Frist von sechs Monaten vor Ablauf gekündigt wird. Interessant wird, wie sich die potenziellen Neuzugänge in Sachen Garantiedividende – im Wesentlichen sind das DMG Mori, Wincor-Nixdorf und Colonia Real Estate – entwickeln werden. Noch gibt es hier keine konkreten Größenordnungen zur jährlichen Ausgleichszahlung. Die Großaktionäre haben jedoch zumindest schon einmal angekündigt, dass sie es auf einen BuG abgesehen haben. Wichtig für nahezu alle Garantiedividenden-Aktien: Die Zahl der noch im Streubesitz befindlichen Anteilscheine ist mitunter sehr niedrig. Entsprechend überschaubar sind die Handelsumsätze. Limits sind also Pflicht.

Eine einheitliche Antwort auf die Frage, wie lange Garantiedividenden eigentlich garantiert sind, gibt es derweil nicht. Mitunter laufen solche Vereinbarungen viele Jahre lang. Beim Finanzdienstleister EUWAX läuft festgelegte Zahlung bereits seit 2008. Aber auch MAN ist langfristig ausgerichtet. Der zum 1. Januar 2014 wirksam gewordene Deal zwischen Volkswagen und dem früheren MDAX-Konzern aus München hat eine Laufzeit von mindestens fünf Jahren und verlängert sich anschließend automatisch um ein weiteres Jahr, wenn er nicht mit einer Frist von sechs Monaten vor Ablauf gekündigt wird. Interessant wird, wie sich die potenziellen Neuzugänge in Sachen Garantiedividende – im Wesentlichen sind das DMG Mori, Wincor-Nixdorf und Colonia Real Estate – entwickeln werden. Noch gibt es hier keine konkreten Größenordnungen zur jährlichen Ausgleichszahlung. Die Großaktionäre haben jedoch zumindest schon einmal angekündigt, dass sie es auf einen BuG abgesehen haben. Wichtig für nahezu alle Garantiedividenden-Aktien: Die Zahl der noch im Streubesitz befindlichen Anteilscheine ist mitunter sehr niedrig. Entsprechend überschaubar sind die Handelsumsätze. Limits sind also Pflicht.

[sws_blue_box box_size="640"]Tipp I: Eine aktualiserte Version der Tabelle mit den Garantiedividenden für 2015 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp II: Nützliche Informationen zu Unternehmen mit Spruchverfahren bei Squeeze-outs und dem gesamten Delisting-Komplex finden Sie unter spruchverfahren.blogspot.de.[/sws_blue_box]

...

[sws_blue_box box_size="640"]Tipp I: Eine aktualiserte Version der Tabelle mit den Garantiedividenden für 2015 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp II: Nützliche Informationen zu Unternehmen mit Spruchverfahren bei Squeeze-outs und dem gesamten Delisting-Komplex finden Sie unter spruchverfahren.blogspot.de.[/sws_blue_box]

...

MAN ST

Kurs: 0,00

DMG Mori

Kurs: 48,10

[sws_blue_box box_size="640"]Tipp I: Eine aktualiserte Version der Tabelle mit den Garantiedividenden für 2015 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp II: Nützliche Informationen zu Unternehmen mit Spruchverfahren bei Squeeze-outs und dem gesamten Delisting-Komplex finden Sie unter spruchverfahren.blogspot.de.[/sws_blue_box]

...

[sws_blue_box box_size="640"]Tipp I: Eine aktualiserte Version der Tabelle mit den Garantiedividenden für 2015 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp II: Nützliche Informationen zu Unternehmen mit Spruchverfahren bei Squeeze-outs und dem gesamten Delisting-Komplex finden Sie unter spruchverfahren.blogspot.de.[/sws_blue_box]

...

© boersengefluester.de | Redaktion

Viele Fakten liegen noch gar nicht auf dem Tisch. Fest steht bislang nur, dass der japanische Großaktionär DMG Mori Seiki Company den freien Aktionären des MDAX-Unternehmens DMG Mori Seiki ein Übernahmeangebot zu 27,50 Euro je Anteilschein unterbreiten will. Damit bewegt sich die Notiz auf Rekordhoch und bewertet den Werkzeugmaschinenhersteller mit 2.167,50 Mio. Euro. Das entspricht etwa dem für 2014 avisierten Umsatzziel von gut 2,2 Mrd. Euro. Mit Blick auf das angekündigte Ergebnis vor Zinsen und Steuern (EBIT) von 175 Mio. Euro für das abgelaufene Jahr ergibt sich ein Multiple von 12,4. Verglichen mit den zuletzt von den Analysten genannten Kurszielen, die zwischen 25 und 28 Euro lagen, sieht die Offerte damit auf den ersten Blick fair aus. Immerhin haben die Bielefelder ein stattliches Engagement in Russland vorzuweisen, und das sorgte an der Börse zuletzt für Sorgenfalten. Auch hat der Vorstand der ehemals unter Gildemeister firmierenden Gesellschaft bereits angedeutet, dass er den Angebotspreis als „angemessen" erachtet. Nach den jüngsten Kapitalerhöhungen kamen die Japaner zuletzt auf einen Anteil von 24,33 Prozent. Umgekehrt sind die Deutschen mit knapp zehn Prozent bei den Japanern engagiert.

Komplett überraschend kommt die Offerte nicht unbedingt, lediglich der Zeitpunkt überrascht. Bislang hieß es, dass ein Zusammenschluss in rund fünf Jahren ein Thema werde könne. Zwar hieß es im Neun-Monats-Bericht des MDAX-Konzerns: „Die Kooperation mit der dmg mori seiki company limited wird weiter intensiviert." Ein bevorstehendes Übernahmeangebot konnten aber wohl nur Hellseher aus dieser Aussage ableiten. Was sollten Anleger jetzt tun? „Wir glauben, dass der Angebotspreis den Aktienkurs nach unten absichert. Vor der tatsächlichen Annahme der Offerte würden wir jedoch die Vorlage der Zahlen für 2014 abwarten", sagen die Analysten von Oddo Seydler (ehemals Close Brothers Seydler). Ihre Handlungsempfehlung lautet daher: Halten. Zu dem gleichen Schluss kommen die Experten von Hauck & Aufhäuser.

Da es sich um eine freundliche Offerte handelt, ist nicht zu erwarten, dass sich ein Dritter einklinkt. Auch besteht keine unmittelbare Notwendigkeit für die Japaner, das Angebot aufzustocken. Zwar werden die genauen Details erst in den kommenden Tagen und Wochen mitgeteilt – die Infos gibt es dann unter der Internetadresse www.onebrandfortheworld.de. An eine Mindestannahmequote dürfte der Vorstoß aber kaum gekoppelt sein. Je nach Resonanz der freien Investoren könnte allerdings der MDAX-Platz von DMG Mori Seiki in Gefahr geraten. Dafür müsste der Streubesitz aber schon auf rund 30 Prozent sinken – und danach sieht es derzeit nicht unbedingt aus. Sollte der Free Float unter die Marke von zehn Prozent rutschen, würde die Deutsche Börse den Titel sogar ganz aus der Indexfamilie verbannen. Gegenwärtig ist all das Spekulation: Auch ein Beherrschungsvertrag mit Barabfindung oder Garantiedividende, der ab einer Quote von 75 Prozent möglich ist, ist momentan Zukunftsmusik. Zudem scheint es perspektivisch ohnehin auf einen „merger of equals" – also einen Zusammenschluss unter Gleichen – hinauszulaufen. Schwer abzuschätzen, welche aktienrechtlichen Folgen das haben wird. Fazit von boersengefluester.de: Wer den Titel im Depot hat, braucht vorerst nichts zu tun. Neu auf den Zug aufspringen, sollten Anleger allerdings auch nicht.

Komplett überraschend kommt die Offerte nicht unbedingt, lediglich der Zeitpunkt überrascht. Bislang hieß es, dass ein Zusammenschluss in rund fünf Jahren ein Thema werde könne. Zwar hieß es im Neun-Monats-Bericht des MDAX-Konzerns: „Die Kooperation mit der dmg mori seiki company limited wird weiter intensiviert." Ein bevorstehendes Übernahmeangebot konnten aber wohl nur Hellseher aus dieser Aussage ableiten. Was sollten Anleger jetzt tun? „Wir glauben, dass der Angebotspreis den Aktienkurs nach unten absichert. Vor der tatsächlichen Annahme der Offerte würden wir jedoch die Vorlage der Zahlen für 2014 abwarten", sagen die Analysten von Oddo Seydler (ehemals Close Brothers Seydler). Ihre Handlungsempfehlung lautet daher: Halten. Zu dem gleichen Schluss kommen die Experten von Hauck & Aufhäuser.

Da es sich um eine freundliche Offerte handelt, ist nicht zu erwarten, dass sich ein Dritter einklinkt. Auch besteht keine unmittelbare Notwendigkeit für die Japaner, das Angebot aufzustocken. Zwar werden die genauen Details erst in den kommenden Tagen und Wochen mitgeteilt – die Infos gibt es dann unter der Internetadresse www.onebrandfortheworld.de. An eine Mindestannahmequote dürfte der Vorstoß aber kaum gekoppelt sein. Je nach Resonanz der freien Investoren könnte allerdings der MDAX-Platz von DMG Mori Seiki in Gefahr geraten. Dafür müsste der Streubesitz aber schon auf rund 30 Prozent sinken – und danach sieht es derzeit nicht unbedingt aus. Sollte der Free Float unter die Marke von zehn Prozent rutschen, würde die Deutsche Börse den Titel sogar ganz aus der Indexfamilie verbannen. Gegenwärtig ist all das Spekulation: Auch ein Beherrschungsvertrag mit Barabfindung oder Garantiedividende, der ab einer Quote von 75 Prozent möglich ist, ist momentan Zukunftsmusik. Zudem scheint es perspektivisch ohnehin auf einen „merger of equals" – also einen Zusammenschluss unter Gleichen – hinauszulaufen. Schwer abzuschätzen, welche aktienrechtlichen Folgen das haben wird. Fazit von boersengefluester.de: Wer den Titel im Depot hat, braucht vorerst nichts zu tun. Neu auf den Zug aufspringen, sollten Anleger allerdings auch nicht.

DMG Mori

Kurs: 48,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DMG Mori | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 587800 | DE0005878003 | AG | 3.791,15 Mio € | 1950 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.831,29 | 2.052,92 | 2.365,67 | 2.498,57 | 2.228,34 | 2.260,00 | 0,00 | |

| EBITDA1,2 | 156,74 | 190,81 | 297,80 | 300,46 | 325,98 | 237,00 | 0,00 | |

| EBITDA-margin %3 | 8,56 | 9,30 | 12,59 | 12,03 | 14,63 | 10,49 | 0,00 | |

| EBIT1,4 | 81,71 | 123,77 | 216,51 | 220,01 | 245,43 | 156,00 | 0,00 | |

| EBIT-margin %5 | 4,46 | 6,03 | 9,15 | 8,81 | 11,01 | 6,90 | 0,00 | |

| Net profit1 | 52,11 | 85,57 | 153,35 | 163,22 | 87,49 | 103,00 | 0,00 | |

| Net-margin %6 | 2,85 | 4,17 | 6,48 | 6,53 | 3,93 | 4,56 | 0,00 | |

| Cashflow1,7 | 67,28 | 244,93 | 276,79 | 190,48 | 171,97 | 185,00 | 0,00 | |

| Earnings per share8 | 0,66 | 1,07 | 1,84 | 1,95 | 0,99 | 1,30 | 1,54 | |

| Dividend per share8 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Unterschiedlicher können zwei Messen kaum sein. Während die Vorstände auf dem Eigenkapitalforum im Frankfurter Congress Centrum fast ausschließlich via Power-Point-Präsentationen um die Aufmerksamkeit von Investoren und Analysten buhlen, geht es auf dem wenige Meter entfernten Messegelände richtig zur Sache: Vom 25. bis 28. November findet dort die EuroMold statt – eine Spezialmesse für Werkzeug- und Formenbau. Das klingt zunächst einmal nicht sonderlich börsenrelevant, doch besonders für die 3D-Druck-Branche ist die EuroMold ein Großereignis: 3D Systems, die Münchner EOS, die via Spin-off auch Alphaform hervorbrachte, ExOne, ProtoLabs, Stratasys, SLM Solutions oder auch Voxeljet – alle sind sie mit großen Ständen vertreten. Hinzu kommen die Softwarevertreter wie Autodesk, Adobe oder Dassault Systèmes aus Frankreich. Das Interesse der Besucher ist enorm. Die Halle 11, die für die 3D-Welt reserviert ist, platzt fast aus allen Nähten.

...

© boersengefluester.de | Redaktion

Die Erwartungen der Analysten verfehlt, hat der MDAX-Konzern DMG Mori Seiki mit seinen Zahlen zum dritten Quartal 2014. Bei Erlösen von 528 Mio. Euro kam der Werkzeugmaschinenhersteller auf ein Ergebnis vor Zinsen und Steuern (EBIT) von 43,9 Mio. Euro. Gerechnet hatten die Experten eher mit Umsätzen von gut 545 Mio. Euro sowie einem EBIT von etwa 46 Mio. Euro. Nach neun Monaten weist DMG Mori Seiki nun Einnahmen von 1.562,4 Mio. Euro sowie ein Betriebsergebnis von 111,7 Mio. Euro aus. Zwar räumen die Bielefelder ein, dass das Marktumfeld aufgrund der makroökonomischen Unsicherheiten „zunehmend schwieriger“ wird. An der bisherigen Prognose für das Gesamtjahr hält Vorstandschef Rüdiger Kapitza dennoch fest: Demnach ist für 2014 bei Erlösen von rund 2,2 Mrd. Euro mit einem EBIT von etwa 175 Mio. Euro zu rechnen. Den Gewinn vor Steuern veranschlagt Kapitza weiterhin auf 165 Mio. Euro.

Angesichts der sich eintrübenden Lage müssen die Analysten – sie veranschlagen das EBIT bislang im Schnitt auf rund 184 Mio. Euro – ihre Schätzungen vermutlich nach unten anpassen. Immerhin: Wie bereits im Halbjahresbericht beschrieben, stellt DMG Mori Seiki für 2014 eine höhere Dividende in Aussicht. Voraussetzung dafür ist, dass die Gesellschaft ihre Ziele auch tatsächlich erreicht. Zur Einordnung: Im Vorjahr erzielte DMG Mori Seiki einen Gewinn vor Steuern von 135 Mio. Euro und reichte eine Dividendensumme von 39,4 Mio. Euro – entsprechend 0,50 Euro je Anteilschein – an die Aktionäre weiter. Vor diesem Hintergrund traut boersengefluester.de dem Unternehmen eine Erhöhung auf 0,55 Euro pro Anteilschein zu. Damit käme das Papier auf eine ordentliche Dividendenrendite von gut drei Prozent. Die Hauptversammlung findet am 8. Mai 2015 statt. Bis dahin ist es allerdings noch eine ganze Zeit hin, und die Börsianer werten insbesondere den hohen Russland-Anteil am Geschäft als potenzielles Risiko.

DMG Mori Seiki baut zurzeit ein neues Produktionswerk in Ulyanovsk und errichtet parallel ein Technologiezentrum in Moskau. Schwierig sieht auch die charttechnische Situation aus. Nach dem neuerlichen Absturz bis auf weniger als 18 Euro hängt der Titel völlig in der Luft. Eine tragfähige Unterstützungszone nähert sich erst bei rund 15 Euro. Knapp zehn Prozent darunter befindet sich dann bereits der Buchwert je Aktie. Nach der Berechnungsmethodik von boersengefluester.de erreicht das Eigenkapital zurzeit 13,70 Euro pro Anteilschein. Das Kurs-Gewinn-Verhältnis (KGV) auf Basis unserer Schätzungen für 2015 und 2016 liegt bei 11,9 bzw. 11,1. Da kann man im Prinzip nicht meckern, zumal die gesamte Marktkapitalisierung von zurzeit 1.404,5 Mio. Euro nicht einmal mehr 64 Prozent des Erlösziels für 2014 ausmacht. Anders ausgedrückt: Jeden Euro Umsatz, den DMG im laufenden Jahr erzielt, bewertet die Börse derzeit mit gerade einmal 64 Cent. Die Relation von Marktkapitalisierung plus Nettoverschuldung (Enterprise Value) zum 2014er-Betriebsergebnis (EBIT) beläuft sich auf rund sieben – auch damit ist DMG Mori Seiki spürbar günstiger als die meisten anderen Branchenvertreter.

Unterm Strich ergibt sich für Anleger dennoch eine unglückliche Situation: Anleger, die sich den Titel zu Jahresbeginn ins Depot gelegen haben, liegen mittlerweile mit fast einem Viertel hinten. Die absolute Schmerzgrenze ist für viele Investoren damit wohl schon sehr nahe gekommen. Ein konsequenter Stop-Loss wäre also durchaus nachvollziehbar. Bleibt die sehr moderate fundamentale Bewertung als Pluspunkt. Antizyklisch orientierte Investoren sollten demnach engagiert bleiben, beziehungsweise können sich die MDAX-Aktie auf die Beobachtungsliste nehmen.

DMG Mori Seiki baut zurzeit ein neues Produktionswerk in Ulyanovsk und errichtet parallel ein Technologiezentrum in Moskau. Schwierig sieht auch die charttechnische Situation aus. Nach dem neuerlichen Absturz bis auf weniger als 18 Euro hängt der Titel völlig in der Luft. Eine tragfähige Unterstützungszone nähert sich erst bei rund 15 Euro. Knapp zehn Prozent darunter befindet sich dann bereits der Buchwert je Aktie. Nach der Berechnungsmethodik von boersengefluester.de erreicht das Eigenkapital zurzeit 13,70 Euro pro Anteilschein. Das Kurs-Gewinn-Verhältnis (KGV) auf Basis unserer Schätzungen für 2015 und 2016 liegt bei 11,9 bzw. 11,1. Da kann man im Prinzip nicht meckern, zumal die gesamte Marktkapitalisierung von zurzeit 1.404,5 Mio. Euro nicht einmal mehr 64 Prozent des Erlösziels für 2014 ausmacht. Anders ausgedrückt: Jeden Euro Umsatz, den DMG im laufenden Jahr erzielt, bewertet die Börse derzeit mit gerade einmal 64 Cent. Die Relation von Marktkapitalisierung plus Nettoverschuldung (Enterprise Value) zum 2014er-Betriebsergebnis (EBIT) beläuft sich auf rund sieben – auch damit ist DMG Mori Seiki spürbar günstiger als die meisten anderen Branchenvertreter.

Unterm Strich ergibt sich für Anleger dennoch eine unglückliche Situation: Anleger, die sich den Titel zu Jahresbeginn ins Depot gelegen haben, liegen mittlerweile mit fast einem Viertel hinten. Die absolute Schmerzgrenze ist für viele Investoren damit wohl schon sehr nahe gekommen. Ein konsequenter Stop-Loss wäre also durchaus nachvollziehbar. Bleibt die sehr moderate fundamentale Bewertung als Pluspunkt. Antizyklisch orientierte Investoren sollten demnach engagiert bleiben, beziehungsweise können sich die MDAX-Aktie auf die Beobachtungsliste nehmen.

...

DMG Mori

Kurs: 48,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DMG Mori | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 587800 | DE0005878003 | AG | 3.791,15 Mio € | 1950 | Halten | |

* * *

© boersengefluester.de | Redaktion

Knapp drei Jahre nach dem Börsengang von Datron ist es verdammt still geworden um den Anbieter von Fräsmaschinen. Dabei galt der Titel zwischenzeitlich als heißer Tipp in der Nebenwerteszene. Der Aktienkurs liegt mittlerweile um mehr als ein Drittel unter dem Ausgabekurs von 12,50 Euro und selbst das emissionsbegleitende Bankhaus Lampe konnte sich zuletzt nur noch zu einer Halten-Empfehlung durchringen. „Basierend auf unseren aktuellen Schätzungen ist die Aktie nicht günstig bewertet. Zudem hat die Gesellschaft nach dem IPO 2011 die Erwartungen zu oft verfehlt und muss nun erst mal das Vertrauen der Anleger zurück gewinnen“, so das Fazit der Wertpapierexperten in ihrer Studie von Ende November 2013. Damals kostete der Anteilschein 8,20 Euro – also nur unwesentlich mehr als jetzt.

Dennoch: Nach dem Kursabtrieb von 17 Prozent im Vorjahr, scheint sich die Notiz des Small Caps allmählich zu stabilisieren und hat zuletzt sogar vorsichtig die Nordrichtung eingeschlagen. Deutet sich hier eine Trendumkehr an? Die Neun-Monats-Zahlen der Gesellschaft aus dem hessischen Mühltal lagen eher unterhalb der Erwartungen. Bei einem Umsatzplus von 3,3 Prozent auf 24,7 Mio. Euro blieb das Ergebnis vor Zinsen und Steuern (EBIT) mit knapp 1,1 Mio. Euro um mehr als ein Viertel hinter dem entsprechenden Vorjahreswert zurück. Der Gewinn je Aktie fiel von 0,26 auf 0,19 Euro. Für das Gesamtjahr 2013 bleibt Arne Brüsch bei seiner Prognose, wonach bei einem „moderaten Umsatzwachstum“ mit einem Ergebnis unterhalb des 2012er-Werts von 2,1 Mio. Euro zu rechnen sei. Damit bestätigte er nochmals die zum Halbjahr 2013 erfolgte deutliche Herabsetzung der Jahresziele. Als Lichtblick machte Firmenlenker Brüsch jedoch die positive Resonanz auf der Leitmesse EMO im September in Hannover.

Momentan stellt sich aus Börsensicht die Lage wohl so dar: Den großformatigen CNC-Fräsmaschinen fehlte es zuletzt an Dynamik. Und der als Wachstumstreiber dienende Bereich Fräs- und Schleifmaschinen für den Dentalbereich ist immer noch nicht groß genug, um auch auf Konzernebene für den erhofften Schwung zu sorgen. Für das laufende Geschäftsjahr sind die Analysten der WGZ Bank allerdings zuversichtlich, dass sich die hohen Investitionen der vergangenen beiden Jahre auszahlen und zu einer verbesserten Ergebnisentwicklung führen. So kalkulieren die Experten für 2014 mit einem EBIT von 2,6 Mio. Euro – nach 1,8 Mio. Euro für 2013. Damit liegen sie ganz leicht oberhalb der Prognosen vom Bankhaus Lampe. Dem steht eine Marktkapitalisierung von gegenwärtig 31,5 Mio. Euro entgegen. Datron wäre also dem Faktor zwölf auf das für 2014 erwartete operative Ergebnis bewertet. Vergleiche mit anderen notierten Gesellschaften sind schwierig. Der MDAX-Konzern DMG Mori Seiki (ehemals Gildemeister) ist – gemessen am Umsatz – rund 60 mal so groß wie Datron. Der Micro Cap PA Power Automation aus dem schwäbischen Pleidelsheim ist zwar ebenfalls im Bereich Dentalfräsen unterwegs, bietet hier jedoch eher Automatisierungstechniken für bestehende Maschinen an.

Momentan stellt sich aus Börsensicht die Lage wohl so dar: Den großformatigen CNC-Fräsmaschinen fehlte es zuletzt an Dynamik. Und der als Wachstumstreiber dienende Bereich Fräs- und Schleifmaschinen für den Dentalbereich ist immer noch nicht groß genug, um auch auf Konzernebene für den erhofften Schwung zu sorgen. Für das laufende Geschäftsjahr sind die Analysten der WGZ Bank allerdings zuversichtlich, dass sich die hohen Investitionen der vergangenen beiden Jahre auszahlen und zu einer verbesserten Ergebnisentwicklung führen. So kalkulieren die Experten für 2014 mit einem EBIT von 2,6 Mio. Euro – nach 1,8 Mio. Euro für 2013. Damit liegen sie ganz leicht oberhalb der Prognosen vom Bankhaus Lampe. Dem steht eine Marktkapitalisierung von gegenwärtig 31,5 Mio. Euro entgegen. Datron wäre also dem Faktor zwölf auf das für 2014 erwartete operative Ergebnis bewertet. Vergleiche mit anderen notierten Gesellschaften sind schwierig. Der MDAX-Konzern DMG Mori Seiki (ehemals Gildemeister) ist – gemessen am Umsatz – rund 60 mal so groß wie Datron. Der Micro Cap PA Power Automation aus dem schwäbischen Pleidelsheim ist zwar ebenfalls im Bereich Dentalfräsen unterwegs, bietet hier jedoch eher Automatisierungstechniken für bestehende Maschinen an.

Das Eigenkapital von Datron betrug zum Halbjahr – Quartalsbilanzen legt die im Entry Standard gelistete Gesellschaft nicht vor – rund 18,1 Mio. Euro. Damit kommt das Unternehmen auf ein Kurs-Buchwert-Verhältnis von gut 1,7. Value-Anhänger werden hier vor Begeisterung bestimmt nicht in die Luft springen. Anlass zur Sorge bereitet diese Kennzahl allerdings auch nicht. Interessant wird, wie sich das Unternehmen hinsichtlich der Dividende verhalten wird. Für 2012 hatte Datron die Gewinnbeteiligung bereits von 0,20 auf 0,10 Euro je Aktie halbiert. Angesichts des zu erwartenden Ergebnisrückgangs scheint eine neuerliche Kürzung durchaus möglich – aber zwingend ist das nicht. Unabhängig davon: Für Renditejäger eignet sich das Papier ohnehin nicht. Letztlich dürfte der Dividendenvorschlag also eher symbolisch zu verstehen sein. Per saldo eignet sich der Titel für Anleger, die auf der Suche nach zurückgebliebenen Small Caps sind und sich dabei auch nicht vor vergleichsweise geringen Handelsumsätzen abschrecken lassen. Zunächst einmal kommt es darauf an, dass sich die Bodenbildung des Aktienkurses als nachhaltig erweist. Vorsichtige Anleger warten mit einem Einstieg daher noch ein wenig – Vertrauensaufbau dauert seine Zeit. Auf die Beobachtungsliste gehört der Titel aber auf jeden Fall schon einmal.

Das Eigenkapital von Datron betrug zum Halbjahr – Quartalsbilanzen legt die im Entry Standard gelistete Gesellschaft nicht vor – rund 18,1 Mio. Euro. Damit kommt das Unternehmen auf ein Kurs-Buchwert-Verhältnis von gut 1,7. Value-Anhänger werden hier vor Begeisterung bestimmt nicht in die Luft springen. Anlass zur Sorge bereitet diese Kennzahl allerdings auch nicht. Interessant wird, wie sich das Unternehmen hinsichtlich der Dividende verhalten wird. Für 2012 hatte Datron die Gewinnbeteiligung bereits von 0,20 auf 0,10 Euro je Aktie halbiert. Angesichts des zu erwartenden Ergebnisrückgangs scheint eine neuerliche Kürzung durchaus möglich – aber zwingend ist das nicht. Unabhängig davon: Für Renditejäger eignet sich das Papier ohnehin nicht. Letztlich dürfte der Dividendenvorschlag also eher symbolisch zu verstehen sein. Per saldo eignet sich der Titel für Anleger, die auf der Suche nach zurückgebliebenen Small Caps sind und sich dabei auch nicht vor vergleichsweise geringen Handelsumsätzen abschrecken lassen. Zunächst einmal kommt es darauf an, dass sich die Bodenbildung des Aktienkurses als nachhaltig erweist. Vorsichtige Anleger warten mit einem Einstieg daher noch ein wenig – Vertrauensaufbau dauert seine Zeit. Auf die Beobachtungsliste gehört der Titel aber auf jeden Fall schon einmal.

Foto: Datron AG...

Datron

Kurs: 7,40

Datron

Kurs: 7,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Datron | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0V9LA | DE000A0V9LA7 | AG | 29,60 Mio € | 13.04.2011 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

[sws_red_box box_size="585"]Mit einem DAX-Plus von 25 Prozent auf 9.552,16 Zähler war 2013 ein super Aktienjahr. Doch auch abseits der gewöhnlichen Auflistungen zum Jahreswechsel hat sich auf dem Kurszettel jede Menge getan. Boersengefluester.de hat nicht alltägliche Statistiken rund um Deutsche Aktien zusammengefasst.[/sws_red_box]...

© boersengefluester.de | Redaktion

So viel Rummel wie im September und Oktober gab es bei DMG Mori Seiki schon lange nicht mehr. Diverse Kapitalmaßnahmen, die die engere Verzahnung der japanischen Mori Seiki und der früheren Gildemeister untermauern sollten, die wichtige Branchenmesse EMO – und per 1. Oktober schließlich die Umfirmierung von Gildemeister in DMG Mori Seiki. An der Börse wurde die Meldungsflut sehr positiv aufgenommen: Von Ende August bis zum Oktober-Hoch kletterte die Notiz um 38 Prozent auf in der Spitze 23,25 Euro. Erst seit ein paar Tagen hat die Stimmung leicht gedreht, einige Investoren machen offenbar erst einmal Kasse. Dabei hat der Werkzeugmaschinenbauer mit seinem Neun-Monats-Bericht erneut ein Ausrufungszeichen gesetzt.

Bei einem Umsatzanstieg um 3,3 Prozent auf 1480,5 Mio. Euro kletterte der Gewinn vor Steuern um knapp zehn Prozent auf 79,8 Mio. Euro. Beim Jahresüberschuss legten die Bielefelder um 10,6 Prozent auf 55,1 Mio. Euro zu. Positiv: Im dritten Quartal gelang DMG Mori Seiki ein Plus von sechs Prozent beim Auftragseingang. Auf der alle zwei Jahre stattfindenden EMO in Hannover verkaufte der Konzern Produkte im Wert von 276,4 Mio. Euro. Zum Vergleich: 2011 setzte Gildemeister auf der EMO Waren im Wert von 207,6 Mio. Euro ab. Trotz dieses Erfolgs liegt der Auftragsbestand nach neun Monaten 2013 mit 1,617 Mrd. Euro aber immer noch um gut fünf Prozent hinter dem entsprechenden Vorjahreswert.

Für das Gesamtjahr zeigt sich Vorstandschef Rüdiger Kapitza dennoch zuversichtlicher als bislang. So rechnet er für 2013 nun mit Erlösen von über 2 Mrd. Euro und einem Nettogewinn von rund 90 Mio. Euro. Bislang lag die Messlatte für den Umsatz bei rund 2 Mrd. Euro. Beim Gewinn hatte der MDAX-Konzern etwa 82 Mio. Euro in Aussicht gestellt. Einen Tick zuversichtlicher ist auch die Prognose zur Dividende. Hieß es bislang lediglich, dass eine Gewinnausschüttung erneut geplant sei, so stellt Kapitza jetzt konkret eine „höhere Dividendenzahlung“ in Aussicht. Offen ist allerdings, ob sich diese Aussage auf die Dividendensumme oder auf die Dividende je Aktie bezieht. Der Unterschied ist nicht unbeträchtlich: Für 2012 schüttete DMG Mori Seiki insgesamt 20,427 Mio. Euro aus, bezogen auf die 58,363 Millionen dividendenberechtigten Aktien ergab sich daraus eine Dividende von 0,35 Euro pro Anteilschein. Mittlerweile ist das Kapital aber in 78.817.994 Anteilscheine unterteilt. Das heißt: Selbst um eine konstante Dividende je Aktie von 0,35 Euro auszukehren, müsste DMG Mori Seiki bereits 26,954 Mio. Euro aufwenden (dabei ist unterstellt, dass die Anzahl der eigenen, nicht dividendenberechtigten Aktien konstant bei 1,805 Millionen Stück geblieben ist.

Für das Gesamtjahr zeigt sich Vorstandschef Rüdiger Kapitza dennoch zuversichtlicher als bislang. So rechnet er für 2013 nun mit Erlösen von über 2 Mrd. Euro und einem Nettogewinn von rund 90 Mio. Euro. Bislang lag die Messlatte für den Umsatz bei rund 2 Mrd. Euro. Beim Gewinn hatte der MDAX-Konzern etwa 82 Mio. Euro in Aussicht gestellt. Einen Tick zuversichtlicher ist auch die Prognose zur Dividende. Hieß es bislang lediglich, dass eine Gewinnausschüttung erneut geplant sei, so stellt Kapitza jetzt konkret eine „höhere Dividendenzahlung“ in Aussicht. Offen ist allerdings, ob sich diese Aussage auf die Dividendensumme oder auf die Dividende je Aktie bezieht. Der Unterschied ist nicht unbeträchtlich: Für 2012 schüttete DMG Mori Seiki insgesamt 20,427 Mio. Euro aus, bezogen auf die 58,363 Millionen dividendenberechtigten Aktien ergab sich daraus eine Dividende von 0,35 Euro pro Anteilschein. Mittlerweile ist das Kapital aber in 78.817.994 Anteilscheine unterteilt. Das heißt: Selbst um eine konstante Dividende je Aktie von 0,35 Euro auszukehren, müsste DMG Mori Seiki bereits 26,954 Mio. Euro aufwenden (dabei ist unterstellt, dass die Anzahl der eigenen, nicht dividendenberechtigten Aktien konstant bei 1,805 Millionen Stück geblieben ist.

Gegenwärtig bringt DMG Mori Seiki rund 1.776,14 Mio. Euro auf die Waagschale. Dem steht per Ende September ein Eigenkapital von 1.112,9 Mio. Euro entgegen. Das ist eine moderate Relation. Bezogen auf den 2013er-Überschuss kommt der Titel hingegen auf ein mittlerweile doch recht hohes KGV von knapp 20. In den kommenden Jahren muss sich die Ertragskraft der Bielefelder also weiter erhöhen. Gegenwärtig liegen die Schätzungen für den Gewinn 2014 bei rund 114 Mio. Euro – was jedoch immer noch auf ein KGV von knapp 15 hinauslaufen würde. Wirklich günstig die Aktie nach der jüngsten Rally also nicht mehr. Die Analysten der DZ Bank raten daher zum Verkauf. Doch es gibt auch deutlich positivere Stimmen: Equinet empfiehlt den Titel mit Kursziel 26 Euro aufzustocken. Aus charttechnischer Sicht überzeugt das Papier durch seine enorme relative Stärke. Boersengefluester.de bleibt daher vorerst bei seiner Kaufen-Empfehlung, wenngleich die fundamentale Ampel bereits auf „Gelb“ umgesprungen ist. Mitentscheidend wird, ob sich der Konzern – wie erhofft – in Wachstumsmärkten wie Russland und China ausbreiten kann.

Gegenwärtig bringt DMG Mori Seiki rund 1.776,14 Mio. Euro auf die Waagschale. Dem steht per Ende September ein Eigenkapital von 1.112,9 Mio. Euro entgegen. Das ist eine moderate Relation. Bezogen auf den 2013er-Überschuss kommt der Titel hingegen auf ein mittlerweile doch recht hohes KGV von knapp 20. In den kommenden Jahren muss sich die Ertragskraft der Bielefelder also weiter erhöhen. Gegenwärtig liegen die Schätzungen für den Gewinn 2014 bei rund 114 Mio. Euro – was jedoch immer noch auf ein KGV von knapp 15 hinauslaufen würde. Wirklich günstig die Aktie nach der jüngsten Rally also nicht mehr. Die Analysten der DZ Bank raten daher zum Verkauf. Doch es gibt auch deutlich positivere Stimmen: Equinet empfiehlt den Titel mit Kursziel 26 Euro aufzustocken. Aus charttechnischer Sicht überzeugt das Papier durch seine enorme relative Stärke. Boersengefluester.de bleibt daher vorerst bei seiner Kaufen-Empfehlung, wenngleich die fundamentale Ampel bereits auf „Gelb“ umgesprungen ist. Mitentscheidend wird, ob sich der Konzern – wie erhofft – in Wachstumsmärkten wie Russland und China ausbreiten kann.

...

DMG Mori

Kurs: 48,10

DMG Mori

Kurs: 48,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DMG Mori | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 587800 | DE0005878003 | AG | 3.791,15 Mio € | 1950 | Halten | |

* * *

© boersengefluester.de | Redaktion

Eine sensationelle Performance hat der MDAX in den vergangenen Jahren hingelegt: Seit dem Tief vom März 2009 ist der Index um 260 Prozent geklettert. Damit hat er den DAX mit einem Plus von „nur“ 135 Prozent deutlich hinter sich gelassen. Den MDAX hat nicht einmal belastet, dass die Analysten die Gewinnschätzungen immer weiter gesenkt haben. So wurden die 2013er-Schätzungen in den vergangenen zwölf Monaten um 20,2 Prozent auf aktuell 731,4 Punkte gestutzt. Jene für 2014 sind zwar erst um 4,3 Prozent auf 997,8 Punkte zurückgegangen. Üblicherweise warten die Analysten aber sehr lange, bis sie die Erwartungen für das nächste Jahr nach unten schrauben. Deswegen dürfte bei den 2014er-Schätzungen auch längst noch nicht das letzte Wort gesprochen sein. Aufgrund der Rally beim MDAX ist das KGV für die kommenden zwölf Monate – auf diese Bewertung schauen vor allem institutionelle Investoren - auf 16,2 gestiegen. Dabei werden jetzt im September die Gewinnschätzungen für 2013 mit vier Monaten und jene für 2014 mit acht Monaten gewichtet. Die Bewertung für die mittelgroßen deutschen Unternehmen liegt damit weit über dem Niveau vom DAX (KGV: 11,9). Sollte die Liquiditätsschwemme der Notenbank jedoch anhalten, dürfte der MDAX weiter haussieren, zumal die Perspektiven für etliche Unternehmen hervorragend sind.

Eine der Lieblinge der Investoren war in den vergangenen Wochen die Gildemeister-Aktie. Sie ist die Nähe des Rekordhochs aus dem Jahr 2008 geklettert. Der Werkzeugmaschinenbauer hat zuletzt seine Beteiligung an dem japanischen Partner Mori Seiki von 5,5 Prozent auf 9,6 Prozent aufgestockt. Im August hatte Mori Seiki den Anteil an Gildemeister auf knapp 25 Prozent ausgebaut. Gildemeister hat bei der Kapitalerhöhung im September rund 210 Mio. Euro eingenommen. Mit dem Geld soll das geplante Wachstum in Russland finanziert werden. Durch die engere Zusammenarbeit wollen die beiden Partner ihre Profitabilität deutlich verbessern. „Unsere operative Marge liegt heute bei rund fünf Prozent, und diese wird in den nächsten drei bis fünf Jahren wohl auf annähernd zehn Prozent steigen“, sagte Mori-Seiki-Chef Masahiko Mori. Gildemeister-Chef Rüdiger Kapitza betonte, dass sich die Margen bereits in die richtige Richtung entwickeln würden. Dazu trägt vor allem bei, dass Vertrieb und Service schon zusammengelegt worden seien. „Nötig werden aber auch in den nächsten Jahren weitere Investitionen in die Strukturen und in die Ausbildung der Mitarbeiter“, sagte Kapitzka. Auf der Branchenmesse EMO hat Gildemeister gemeinsam mit dem Partner Aufträge von 276,4 Mio. Euro eingesammelt. Analysten prognostizieren, dass der Gewinn je Aktie 2013 bei Gildemeister nicht zuletzt wegen der Verwässerung durch die Kapitalerhöhung weitgehend stabil bleibt. Für 2014 gehen die Profis von einem Plus von rund 13 Prozent aus. Mit einem KGV von 14 ist das Papier damit nicht zu teuer.

Kräftig nach oben ging es in den vergangenen Monaten auch für die Aktie von Hochtief, nicht zuletzt weil die Tochter Leighton etliche Aufträge an Land gezogen hat. So wird Leighton für knapp 2 Mrd. Euro für Wynn Resorts eine Hotelanlage mit dem weltgrößten Spielcasino in Macao bauen. Das Projekt soll 2016 fertiggestellt werden. Hochtief hatte im zweiten Quartal einen Gewinn erwirtschaftet – vor einem Jahr stand noch ein Verlust zu Buche. Im diesjährigen Ergebnis waren Erlöse aus dem Verkauf von Unternehmensteilen und Kosten für den Umbau in Europa enthalten. Bereinigt um diese Effekte lag das Ergebnis über den Erwartungen. Für die Ergebnisverbesserung war vor allem Leighton verantwortlich. Erfreulich war zudem, dass die Verluste in Europa kleiner geworden sind. Vorstandschef Marcelino Fernandez baut das Europa-Geschäft um, um die Profitabilität zu verbessern. Das soll für jährliche Einsparungen von bis zu 60 Mio. Euro sorgen. Der Konzern, der mehrheitlich zum spanischen Baukonzern ACS gehört, bestätigte die Prognose für das Gesamtjahr. Demnach soll das operative Ergebnis vor Steuern bei 580 bis 660 Mio. Euro liegen. Analysten erwarten, dass sich der Umbau in Europa auszahlt. Der Gewinn je Aktie soll 2013 stark steigen und 2014 nochmal deutlich auf 3,75 Euro zulegt. Mit einem KGV von 16,7 ist der Zykliker damit nicht gerade günstig. Das Papier sollte dennoch die Klettertour fortsetzen, zumal wenn die Tochter Leighton gute Nachrichten liefert.

Kräftig nach oben ging es in den vergangenen Monaten auch für die Aktie von Hochtief, nicht zuletzt weil die Tochter Leighton etliche Aufträge an Land gezogen hat. So wird Leighton für knapp 2 Mrd. Euro für Wynn Resorts eine Hotelanlage mit dem weltgrößten Spielcasino in Macao bauen. Das Projekt soll 2016 fertiggestellt werden. Hochtief hatte im zweiten Quartal einen Gewinn erwirtschaftet – vor einem Jahr stand noch ein Verlust zu Buche. Im diesjährigen Ergebnis waren Erlöse aus dem Verkauf von Unternehmensteilen und Kosten für den Umbau in Europa enthalten. Bereinigt um diese Effekte lag das Ergebnis über den Erwartungen. Für die Ergebnisverbesserung war vor allem Leighton verantwortlich. Erfreulich war zudem, dass die Verluste in Europa kleiner geworden sind. Vorstandschef Marcelino Fernandez baut das Europa-Geschäft um, um die Profitabilität zu verbessern. Das soll für jährliche Einsparungen von bis zu 60 Mio. Euro sorgen. Der Konzern, der mehrheitlich zum spanischen Baukonzern ACS gehört, bestätigte die Prognose für das Gesamtjahr. Demnach soll das operative Ergebnis vor Steuern bei 580 bis 660 Mio. Euro liegen. Analysten erwarten, dass sich der Umbau in Europa auszahlt. Der Gewinn je Aktie soll 2013 stark steigen und 2014 nochmal deutlich auf 3,75 Euro zulegt. Mit einem KGV von 16,7 ist der Zykliker damit nicht gerade günstig. Das Papier sollte dennoch die Klettertour fortsetzen, zumal wenn die Tochter Leighton gute Nachrichten liefert.

Von der Stärke der deutschen Autoindustrie profitiert ElringKlinger. Die Aktie ist auf neue Rekordhochs gefahren, womit der Börsenwert auf 2 Mrd. Euro geklettert ist. Rückenwind erhält der Autozulieferer vor allem von der starken Geschäftsentwicklung in China und den USA. Im zweiten Quartal hat der Konzern trotz schwacher europäischer Pkw-Märkte den Umsatz um 6 Prozent auf 303 Mio. Euro gesteigert. Für Zuversicht bei Investoren sorgte zudem, dass der Auftragseingang um 11 Prozent geklettert ist. Gut läuft auch das Geschäft bei der Tochter Hug. ElringKlinger hatte den Abgasreinigungspezialisten vor zwei Jahren übernommen. Er profitiert von der guten Nachfrage nach Partikelfiltern für Dieselmotoren in den USA. Der Konzern will im Gesamtjahr den Umsatz organisch um 5 bis 7 Prozent auf annähernd 1,2 Mrd. Euro steigern. Der bereinigte operative Gewinn soll auf 150 bis 155 Mio. Euro vorankommen. Das wäre ein deutliches Plus gegenüber dem 2012er-Wert von 136 Mio. Euro. In den vergangenen Jahren haben Skeptiker wiederholt moniert, dass die guten Nachrichten in der Aktie eingepreist seien und das Papier hoch bewertet sei. Die Chancen stehen jedoch gut, dass der Gewinn je Aktie 2014 und in den Folgejahren weiter kräftig steigen wird. Die Aktie bleibt daher aussichtsreich.

Von der Stärke der deutschen Autoindustrie profitiert ElringKlinger. Die Aktie ist auf neue Rekordhochs gefahren, womit der Börsenwert auf 2 Mrd. Euro geklettert ist. Rückenwind erhält der Autozulieferer vor allem von der starken Geschäftsentwicklung in China und den USA. Im zweiten Quartal hat der Konzern trotz schwacher europäischer Pkw-Märkte den Umsatz um 6 Prozent auf 303 Mio. Euro gesteigert. Für Zuversicht bei Investoren sorgte zudem, dass der Auftragseingang um 11 Prozent geklettert ist. Gut läuft auch das Geschäft bei der Tochter Hug. ElringKlinger hatte den Abgasreinigungspezialisten vor zwei Jahren übernommen. Er profitiert von der guten Nachfrage nach Partikelfiltern für Dieselmotoren in den USA. Der Konzern will im Gesamtjahr den Umsatz organisch um 5 bis 7 Prozent auf annähernd 1,2 Mrd. Euro steigern. Der bereinigte operative Gewinn soll auf 150 bis 155 Mio. Euro vorankommen. Das wäre ein deutliches Plus gegenüber dem 2012er-Wert von 136 Mio. Euro. In den vergangenen Jahren haben Skeptiker wiederholt moniert, dass die guten Nachrichten in der Aktie eingepreist seien und das Papier hoch bewertet sei. Die Chancen stehen jedoch gut, dass der Gewinn je Aktie 2014 und in den Folgejahren weiter kräftig steigen wird. Die Aktie bleibt daher aussichtsreich.

Mit 2,3 Mrd. Euro ist der Börsenwert von Axel Springer etwas größer als der von ElringKlinger. Der Medienkonzern treibt weiter den Ausbau des Internetgeschäfts voran. Damit kann er die Schwäche bei heimischen Zeitungen und Magazinen weitgehend wettmachen. Im zweiten Quartal war daher der Umsatz ebenso wie der bereinigte operative Gewinn nur leicht gesunken. Ende Juli hat Vorstandschef Mathias Döpfner die inländischen Regionalzeitungen sowie die Programm- und Frauenzeitschriften für 920 Mio. Euro verkauft. Zuletzt hat Döpfner eine mögliche Übernahme der Scout-Gruppe abgeblasen. Sie bietet Portale wie für Autohandel oder Jobbörsen. Der Firmenlenker hatte wiederholt sein Interesse an Scout bekundet, nicht aber zu jedem Preis. Laut den Analystenschätzungen soll der Gewinn je Aktie im nächsten Jahr relativ stabil bleiben. Die Dividendenrendite von mehr als vier Prozent auf Basis der 2013er-Schätzungen kann sich aber durchaus sehen lassen. Anleger sollten bei der Aktie engagiert bleiben.

Mit 2,3 Mrd. Euro ist der Börsenwert von Axel Springer etwas größer als der von ElringKlinger. Der Medienkonzern treibt weiter den Ausbau des Internetgeschäfts voran. Damit kann er die Schwäche bei heimischen Zeitungen und Magazinen weitgehend wettmachen. Im zweiten Quartal war daher der Umsatz ebenso wie der bereinigte operative Gewinn nur leicht gesunken. Ende Juli hat Vorstandschef Mathias Döpfner die inländischen Regionalzeitungen sowie die Programm- und Frauenzeitschriften für 920 Mio. Euro verkauft. Zuletzt hat Döpfner eine mögliche Übernahme der Scout-Gruppe abgeblasen. Sie bietet Portale wie für Autohandel oder Jobbörsen. Der Firmenlenker hatte wiederholt sein Interesse an Scout bekundet, nicht aber zu jedem Preis. Laut den Analystenschätzungen soll der Gewinn je Aktie im nächsten Jahr relativ stabil bleiben. Die Dividendenrendite von mehr als vier Prozent auf Basis der 2013er-Schätzungen kann sich aber durchaus sehen lassen. Anleger sollten bei der Aktie engagiert bleiben.

Kräftigen Schub hatte in den vergangenen Jahren die Aktie von EADS. Sie notiert knapp unter dem Allzeithoch. Der Börsenwert liegt bei 36,1 Mrd. Euro. Der Konzern soll ab Anfang 2014 umfirmieren und den Namen der wichtigsten Tochter, Airbus, tragen. Im zweiten Quartal hatte die Tochter mehr als 70 Prozent des operativen Gewinns des Konzerns beigesteuert. Vorstandschef Thomas Enders will mit der Umfirmierung die Bedeutung des zivilen Flugzeuggeschäfts betonen. Der Firmenlenker bekräftigte die Prognose für das Gesamtjahr. Airbus möchte in diesem Jahr 600 bis 610 Verkehrsflugzeuge ausliefern. Der Gewinn je Aktie von EADS soll von 2,24 Euro auf 2,50 Euro steigen. Einmaleffekte wie die Kosten für die Beseitigung der Risse in den Flügelteilen das Passagierflugzeugs A380 sind allerdings herausgerechnet. Die Gewinnschätzungen der Analysten liegen bei rund 2,70 Euro je Aktie für 2013. Im nächsten Jahr sollen es rund 3,50 Euro werden. EADS kommt zugute, dass mittel- und langfristig der Markt für Passagier- und für Frachtflugzeuge deutlich wachsen sollte. Und wegen der hohen Spritpreise müssen die Fluggesellschaften in neue Maschinen investieren. Zuletzt hatte die Lufthansa deswegen 25 Airbus-Maschinen geordert.

Kräftigen Schub hatte in den vergangenen Jahren die Aktie von EADS. Sie notiert knapp unter dem Allzeithoch. Der Börsenwert liegt bei 36,1 Mrd. Euro. Der Konzern soll ab Anfang 2014 umfirmieren und den Namen der wichtigsten Tochter, Airbus, tragen. Im zweiten Quartal hatte die Tochter mehr als 70 Prozent des operativen Gewinns des Konzerns beigesteuert. Vorstandschef Thomas Enders will mit der Umfirmierung die Bedeutung des zivilen Flugzeuggeschäfts betonen. Der Firmenlenker bekräftigte die Prognose für das Gesamtjahr. Airbus möchte in diesem Jahr 600 bis 610 Verkehrsflugzeuge ausliefern. Der Gewinn je Aktie von EADS soll von 2,24 Euro auf 2,50 Euro steigen. Einmaleffekte wie die Kosten für die Beseitigung der Risse in den Flügelteilen das Passagierflugzeugs A380 sind allerdings herausgerechnet. Die Gewinnschätzungen der Analysten liegen bei rund 2,70 Euro je Aktie für 2013. Im nächsten Jahr sollen es rund 3,50 Euro werden. EADS kommt zugute, dass mittel- und langfristig der Markt für Passagier- und für Frachtflugzeuge deutlich wachsen sollte. Und wegen der hohen Spritpreise müssen die Fluggesellschaften in neue Maschinen investieren. Zuletzt hatte die Lufthansa deswegen 25 Airbus-Maschinen geordert.

Ein Highflyer im MDAX sollte auch die Aktie von Krones bleiben. Der Hersteller von Getränkeabfüllanlagen verspürt vor allem in den Schwellenländern eine starke Nachfrage. Finanzchef Christoph Klenk will im Gesamtjahr den Umsatz um vier Prozent steigern. Die operative Marge soll bei 5,8 bis 6 Prozent liegen. Zur Ergebnisverbesserung tragen auch Kostensenkungen bei. Klenk setzt neben der stärkeren Modulbauweise in der Produktion auch auf den Ausbau des Servicegeschäfts und Verbesserungen im Einkauf. Trotz der erwarteten kräftigen Gewinnsteigerung ist die Aktie mit einem KGV von 14,4 niedriger bewertet als der MDAX. Unserer Meinung nach wird sie zu Unrecht mit einem Abschlag gehandelt.

Ein Highflyer im MDAX sollte auch die Aktie von Krones bleiben. Der Hersteller von Getränkeabfüllanlagen verspürt vor allem in den Schwellenländern eine starke Nachfrage. Finanzchef Christoph Klenk will im Gesamtjahr den Umsatz um vier Prozent steigern. Die operative Marge soll bei 5,8 bis 6 Prozent liegen. Zur Ergebnisverbesserung tragen auch Kostensenkungen bei. Klenk setzt neben der stärkeren Modulbauweise in der Produktion auch auf den Ausbau des Servicegeschäfts und Verbesserungen im Einkauf. Trotz der erwarteten kräftigen Gewinnsteigerung ist die Aktie mit einem KGV von 14,4 niedriger bewertet als der MDAX. Unserer Meinung nach wird sie zu Unrecht mit einem Abschlag gehandelt.

Modefans werden bei Hugo Boss fündig. Dem Konzern kommt zugute, dass er einen immer größeren Teil seiner Umsätze in den konzerneigenen Filialen macht – im ersten Halbjahr waren es 52,2 Prozent der Konzernerlöse und damit erstmals mehr als die Hälfte. Vorstandschef Claus-Dietrich Lahrs kann damit die Schwäche im Großhandel mehr als wettmachen. Trotz der Probleme im Großhandelsgeschäft will der Firmenlenker im Gesamtjahr den Konzernerlös währungsbereinigt ebenso um einen hohen einstelligen Prozentsatz steigern wie das bereinigte operative Ergebnis. Zuletzt betrieb der Konzern 961 eigene Läden – ein Plus von 61 Filialen im Jahresvergleich. Analysten prognostizieren, dass sich das Gewinnwachstum im nächsten Jahr von rund 12 Prozent für 2013 auf circa 14 Prozent beschleunigen wird. Und die 2013er-Dividendenrendite von rund 3,6 Prozent ist ebenfalls nicht zu verachten.

Modefans werden bei Hugo Boss fündig. Dem Konzern kommt zugute, dass er einen immer größeren Teil seiner Umsätze in den konzerneigenen Filialen macht – im ersten Halbjahr waren es 52,2 Prozent der Konzernerlöse und damit erstmals mehr als die Hälfte. Vorstandschef Claus-Dietrich Lahrs kann damit die Schwäche im Großhandel mehr als wettmachen. Trotz der Probleme im Großhandelsgeschäft will der Firmenlenker im Gesamtjahr den Konzernerlös währungsbereinigt ebenso um einen hohen einstelligen Prozentsatz steigern wie das bereinigte operative Ergebnis. Zuletzt betrieb der Konzern 961 eigene Läden – ein Plus von 61 Filialen im Jahresvergleich. Analysten prognostizieren, dass sich das Gewinnwachstum im nächsten Jahr von rund 12 Prozent für 2013 auf circa 14 Prozent beschleunigen wird. Und die 2013er-Dividendenrendite von rund 3,6 Prozent ist ebenfalls nicht zu verachten.

[sws_blue_box box_size="550"] In den vergangenen Jahren hat der MDAX deutlich stärker zugelegt als der DAX. Daher ist die Bewertung spürbar höher als bei den deutschen Blue Chips. Der Index sollte dennoch weiter haussieren, sind doch die Perspektiven für Unternehmen wie EADS, ElringKlinger, Krones und Hugo Boss hervorragend.[/sws_blue_box]

Foto: EADS

Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research...

[sws_blue_box box_size="550"] In den vergangenen Jahren hat der MDAX deutlich stärker zugelegt als der DAX. Daher ist die Bewertung spürbar höher als bei den deutschen Blue Chips. Der Index sollte dennoch weiter haussieren, sind doch die Perspektiven für Unternehmen wie EADS, ElringKlinger, Krones und Hugo Boss hervorragend.[/sws_blue_box]

Foto: EADS

Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research...

DMG Mori

Kurs: 48,10

Hochtief

Kurs: 354,80

ElringKlinger

Kurs: 4,26

Axel Springer

Kurs: 0,00

Airbus

Kurs: 191,58

Krones

Kurs: 135,80

Hugo Boss

Kurs: 35,00

© boersengefluester.de | Redaktion

Nach der 111. Hauptversammlung am 17. Mai 2013 von Gildemeister war klar: Demnächst wird es den ersten MDAX-Titel mit japanisch klingendem Namen geben. Der Werkzeugmaschinenbauer Gildemeister firmiert künftig unter DMG Mori Seiki AG – wobei DMG für Deckel Maho Gildemeister steht und Mori Seiki der Name des langjährigen Kooperationspartners aus der japanischen Hafenstadt Nagoya ist. Gildemeister-Vorstandschef Rüdiger Kapitza sprach in diesem Zusammenhang von „wichtigen Meilensteinen“ und „einer zentrale Säule der Unternehmensstrategie“. Ziel der beiden Partner ist es, das weltweite Vertriebs- und Service-Netzwerks zu stärken und die Produktion auszuweiten. Zudem sollen Synergien durch die Zusammenarbeit im Bereich Forschung und Entwicklung gehoben werden.

Die Börsianer haben sich trotz der großen Worte zunächst einmal in Lauerstellung gebracht. In den vergangenen Wochen seit dem Aktionärstreffen hat sich die Notiz von Gildemeister kaum von der Stelle bewegt – aber auch an der Tokioter Börse ließ sich in der Zwischenzeit mit dem Anteilschein von Mori Seiko (JP3924800000) nicht wirklich Geld verdienen. Hintergrund der abwartenden Haltung waren vermutlich die umfangreichen Kapitalmaßnahmen, die mit der Umstrukturierung verbunden sind. Doch diese Kurssperre dürfte sich schon bald lösen. Anfang August hat zunächst Mori Seiki via Sachkapitalerhöhung rund 3,25 Millionen neue Gildemeister-Aktien zu einem Preis von 17,50 Euro gezeichnet. Bezahlt haben die Japaner in Form einer Beteiligung von 19 Prozent an ihrer US-Tochter in Davis sowie 44,1 Prozent an Magnescale aus dem japanischen Kanagawa. Die Sacheinlagen haben demnach einen Gegenwert von knapp 57 Mio. Euro. Vorteil der Transaktion: Gildemeister hat künftig Zugang zu der amerikanischen Fertigungsstätte für Werkzeugmaschinen sowie der attraktiven Magnescale-Vermessungstechnologie.

Ende August folgte dann die Barkapitalerhöhung, die sich an alle Aktionäre von Gildemeister richtete. Noch bis zum 12. September haben die Anleger die Möglichkeit, für je vier alte Papiere eine neue Gildemeister-Aktie zu 14,50 Euro zu kaufen. Insgesamt wird sich die Aktienzahl der Bielefelder durch diese Maßnahme um maximal 15.402.589 Stück auf bis zu 78.817.994 Anteilscheine erhöhen. Mori Seiki, derzeit noch mit etwa 24,19 Prozent bei Gildemeister engagiert, wird das Bezugsrecht voll ausüben. Laut Emissionsprospekt würde sich damit – zumindest theoretisch – zum 30. Juni 2013 ein Nettobuchwert des konsolidierten Vermögens von 13,63 Euro pro Aktie ergeben. Das entspricht etwa 80 Prozent des gegenwärtigen Kurses von 17 Euro. Reale Wertgegenstände und Aktienkurs bewegen sich bei Gildemeister also nicht weit voneinander entfernt. Andererseits ist das Unternehmen künftig mit rund 1,34 Mrd. Euro kapitalisiert, was etwa dem Wert von Firmen wie BayWa, Aareal Bank oder Gerresheimer entspricht. Zum Vergleich: Zum Zeitpunkt der Hauptversammlung betrug der Börsenwert von Gildemeister 1,06 Mrd. Euro.

Komplettiert wurde der Deal durch einen Ausbau des Engagements von Gildemeister bei Mori Seiki von 5,5 auf 9,6 Prozent. „Die Aufstockung unserer Anteile an Mori Seiki soll unsere erfolgreiche strategische Kooperation untermauern“, sagt Gildemeister-Chef Kapitza. Den Emissionserlös von immerhin rund 210 Mio. Euro aus der großen Kapitalerhöhung will Gildemeister zum in erster Linie für die Erschließung des russischen Markts verwenden. Darüber hinaus sollen bestehende Produktionswerke modernisiert werden. Die starke Fokussierung bei der Mittelverwendung auf den russischen Markt hat allerdings für Diskussionsstoff gesorgt, zumal Gildemeister bislang meist die gesamten BRIC-Staaten (Brasilien, Russland, China und Indien) als wichtige Wachstumsregion definiert hat.

Ende August folgte dann die Barkapitalerhöhung, die sich an alle Aktionäre von Gildemeister richtete. Noch bis zum 12. September haben die Anleger die Möglichkeit, für je vier alte Papiere eine neue Gildemeister-Aktie zu 14,50 Euro zu kaufen. Insgesamt wird sich die Aktienzahl der Bielefelder durch diese Maßnahme um maximal 15.402.589 Stück auf bis zu 78.817.994 Anteilscheine erhöhen. Mori Seiki, derzeit noch mit etwa 24,19 Prozent bei Gildemeister engagiert, wird das Bezugsrecht voll ausüben. Laut Emissionsprospekt würde sich damit – zumindest theoretisch – zum 30. Juni 2013 ein Nettobuchwert des konsolidierten Vermögens von 13,63 Euro pro Aktie ergeben. Das entspricht etwa 80 Prozent des gegenwärtigen Kurses von 17 Euro. Reale Wertgegenstände und Aktienkurs bewegen sich bei Gildemeister also nicht weit voneinander entfernt. Andererseits ist das Unternehmen künftig mit rund 1,34 Mrd. Euro kapitalisiert, was etwa dem Wert von Firmen wie BayWa, Aareal Bank oder Gerresheimer entspricht. Zum Vergleich: Zum Zeitpunkt der Hauptversammlung betrug der Börsenwert von Gildemeister 1,06 Mrd. Euro.

Komplettiert wurde der Deal durch einen Ausbau des Engagements von Gildemeister bei Mori Seiki von 5,5 auf 9,6 Prozent. „Die Aufstockung unserer Anteile an Mori Seiki soll unsere erfolgreiche strategische Kooperation untermauern“, sagt Gildemeister-Chef Kapitza. Den Emissionserlös von immerhin rund 210 Mio. Euro aus der großen Kapitalerhöhung will Gildemeister zum in erster Linie für die Erschließung des russischen Markts verwenden. Darüber hinaus sollen bestehende Produktionswerke modernisiert werden. Die starke Fokussierung bei der Mittelverwendung auf den russischen Markt hat allerdings für Diskussionsstoff gesorgt, zumal Gildemeister bislang meist die gesamten BRIC-Staaten (Brasilien, Russland, China und Indien) als wichtige Wachstumsregion definiert hat.

Für das laufende Jahr hat Gildemeister zuletzt einen konstanten Umsatz von rund 2 Mrd. Euro und einen ebenfalls kaum veränderten Nettogewinn von rund 82 Mio. Euro in Aussicht gestellt. Bezogen auf die neue Aktienzahl entspricht das einem Ergebnis pro Anteilschein von 1,04 Euro. Vor Durchführung aller Maßnahmen hätte das Ergebnis je Aktie bei 1,36 Euro gelegen. Der Verwässerungseffekt durch die Kapitalerhöhung ist also nicht zu unterschätzen. Selbst auf Basis der 2014er-Prognose kommt die Gildemeister-Aktie derzeit auf ein nicht gerade super günstiges Kurs-Gewinn-Verhältnis (KGV) von knapp 15. Andererseits bewegt sich Gildemeister damit immer noch leicht unterhalb des KGV von Hermle aus dem schwäbischen Gosheim. Rückenwind könnte der Aktienkurs aber von anderer Seite bekommen, denn vom 16. bis 21. September 2013 findet in Hannover EMO statt. Die Leitmesse für Werkzeugmaschinen dürfte das Interesse der Investoren auf die Branche lenken, zudem erhofft sich Gildemeister von dem Branchentreffen zusätzliche Geschäftsimpulse. Immerhin ist Gildemeister zusammen mit Mori Seiki der größte Aussteller.

Die Analysten der Deutschen Bank haben Gildemeister nach der Kapitalerhöhung von "Halten" auf "Kaufen" heraufgestuft und das Kursziel von 14 auf 20 Euro angehoben. Demnach hätte die noch ein Potenzial von rund 17 Prozent. Das klingt nicht übermäßig attraktiv. Anderseits müssen Kursziele auch nicht immer 30 Prozent und mehr vom aktuellen Kurs entfernt sein. Positiv ist auf jeden Fall zu werten, dass die umfangreichen Kapitalmaßnahmen in Kürze abgeschlossen sind und somit zumindest ein Unsicherheitsfaktor wegfällt. Und an den Namen DMG Mori Seiki AG werden sich die Investoren beim Blick auf die MDAX-Kursliste wohl bald auch gewöhnen. Vielleicht gibt es ja sogar einen Japan-Kick im MDAX. Wenngleich: Noch ist es nicht soweit. Zunächst gilt es die Eintragung ins Handelsregister abzuwarten.

Für das laufende Jahr hat Gildemeister zuletzt einen konstanten Umsatz von rund 2 Mrd. Euro und einen ebenfalls kaum veränderten Nettogewinn von rund 82 Mio. Euro in Aussicht gestellt. Bezogen auf die neue Aktienzahl entspricht das einem Ergebnis pro Anteilschein von 1,04 Euro. Vor Durchführung aller Maßnahmen hätte das Ergebnis je Aktie bei 1,36 Euro gelegen. Der Verwässerungseffekt durch die Kapitalerhöhung ist also nicht zu unterschätzen. Selbst auf Basis der 2014er-Prognose kommt die Gildemeister-Aktie derzeit auf ein nicht gerade super günstiges Kurs-Gewinn-Verhältnis (KGV) von knapp 15. Andererseits bewegt sich Gildemeister damit immer noch leicht unterhalb des KGV von Hermle aus dem schwäbischen Gosheim. Rückenwind könnte der Aktienkurs aber von anderer Seite bekommen, denn vom 16. bis 21. September 2013 findet in Hannover EMO statt. Die Leitmesse für Werkzeugmaschinen dürfte das Interesse der Investoren auf die Branche lenken, zudem erhofft sich Gildemeister von dem Branchentreffen zusätzliche Geschäftsimpulse. Immerhin ist Gildemeister zusammen mit Mori Seiki der größte Aussteller.

Die Analysten der Deutschen Bank haben Gildemeister nach der Kapitalerhöhung von "Halten" auf "Kaufen" heraufgestuft und das Kursziel von 14 auf 20 Euro angehoben. Demnach hätte die noch ein Potenzial von rund 17 Prozent. Das klingt nicht übermäßig attraktiv. Anderseits müssen Kursziele auch nicht immer 30 Prozent und mehr vom aktuellen Kurs entfernt sein. Positiv ist auf jeden Fall zu werten, dass die umfangreichen Kapitalmaßnahmen in Kürze abgeschlossen sind und somit zumindest ein Unsicherheitsfaktor wegfällt. Und an den Namen DMG Mori Seiki AG werden sich die Investoren beim Blick auf die MDAX-Kursliste wohl bald auch gewöhnen. Vielleicht gibt es ja sogar einen Japan-Kick im MDAX. Wenngleich: Noch ist es nicht soweit. Zunächst gilt es die Eintragung ins Handelsregister abzuwarten.

...

DMG Mori

Kurs: 48,10

DMG Mori

Kurs: 48,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DMG Mori | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 587800 | DE0005878003 | AG | 3.791,15 Mio € | 1950 | Halten | |

* * *