Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#KD8888

© boersengefluester.de | Redaktion

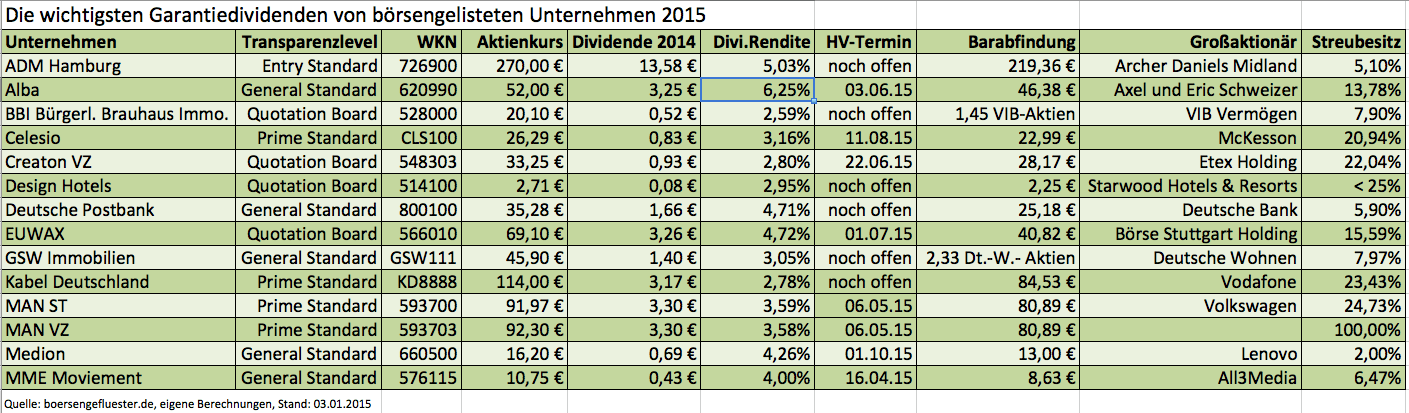

Zumindest hier sind sich die Experten einig: Dividenden bleiben auch 2015 eines der wichtigsten Argumente für ein Engagement in Aktien. Schließlich bieten Anleihen und Tagesgeldkonten kaum noch nennenswerte Verzinsungen – von hoch riskanten Mittelstandsanleihen oder den Bonds ausfallgefährdeter Länder abgesehen. Für gewiefte Investoren schon seit vielen Jahren ein besonders lukratives Thema sind sogenannte Garantiedividenden. Solche festgelegten Ausschüttungen gibt es dann, wenn zwischen zwei Unternehmen ein Beherrschungs- und Gewinnabführungsvertrag (BuG) abgeschlossen wird. Formale Voraussetzung ist, dass der Bieter mehr als 75 Prozent des Kapitals besitzt. Relevant für Privatanleger ist in dem BuG neben dem Barabfindungsangebot insbesondere die Höhe der jährlichen Ausgleichszahlung. Dieser Betrag wird während des Vertrags durch die beherrschende Firma garantiert, daher auch der Name Garantiedividende. Der Vertrag läuft in der Regel so lange, bis er gekündigt oder ein Rückzug von der Börse angestrebt wird.

Und hier lauert mittlerweile gleich die erste Gefahr. Dauerte der Schritt bis zum Börsenrückzug in der Vergangenheit in der Regel sehr lange, hat sich in den vergangenen Monaten eine Vielzahl von Unternehmen dazu entschlossen, die eigene Aktie einfach von der Börse zu nehmen – und zwar ohne ordentliche Abfindung wie bei einem Squeeze-out. Für Privatanleger sind solche Rückzüge extrem ärgerlich, da sie meist mit einem spürbaren Kursverlust verbunden sind. Beispiele für Delistings von „Garantiedividenden-Zahlern" sind Unternehmen wie die mittlerweile komplett von Siemens geschluckte IBS, Pixelpark, Cycos oder die Schlossgartenbau-AG. Gut möglich, dass weitere Gesellschaften folgen werden. Tendenzen dazu gibt es schon jetzt, wenn Unternehmen wie etwa Pulsion Medical Systems ihre Aktien aus geregelten Segmenten zurückziehen und nur noch über den Freiverkehr handeln lassen. Als börsenmüde gilt aber auch der Elektronikdistributor Medion. Zwar wird auch bei einem Delisting die vertraglich fixierte Dividende weiter gezahlt. Ein heftiger Malus ist die fehlende Fungibilität der Aktie aber dennoch.

Vorsichtige Anleger ziehen bei ihren Überlegungen daher besser das jeweilige Marktsegment, die Höhe des Streusitzes sowie das Handelsvolumen der jeweiligen Papiere in ihre Überlegungen mit ein. Zudem haben Veränderungen in der Aktionärsstruktur eine besondere Relevanz. Sollte sich beispielsweise die Deutsche Bank – wie kolportiert wird – tatsächlich von der Deutschen Postbank trennen, könnte auf diesem Weg auch die bislang von dem DAX-Konzern garantierte Dividende für die Anteilseigner der Postbank versiegen. Als Klassiker unter den Garantiedividendenzahlern gilt dagegen die zur Börse Stuttgart gehörende EUWAX. Hier erhalten die Anleger bereits seit 2008 eine auf 3,26 Euro je Aktie fixierte Zahlung. Aber auch „Neulinge" wie GSW Immobilien, Celesio oder Kabel Deutschland könnten sich zu verlässlichen Zahlern entwickeln. Wichtig: Auch Garantiedividenden werden ganz normal vom Kurs abgezogen. Eine tatsächliche Rendite stellt sich also erst dann ein, wenn die Notiz den Dividendenabschlag wieder aufholt. Ebenfalls gut zu wissen: In den entsprechenden Mitteilungen der einzelnen Unternehmen ist stets von einer Bruttodividende und einer Nettoausschüttung unter Berücksichtigung von Körperschaftsteuern und Solidaritätszuschlag die Rede. Maßgeblich für Anleger ist der jeweilige Nettobetrag.

Nicht unbedingt allgemein bekannt sein dürfte auch, dass Anleger – während der Dauer des BuG – nicht nur Anspruch auf die Garantiedividende haben, sondern ihre Anteile auch den Unternehmen zu dem festgelegten Abfindungspreis andienen können. Im Regelfall sind die aktuellen Aktienkurse zwar deutlich höher als der jeweilige Rücknahmekurs. Doch es gibt auch Ausnahmen: Bei dem Entsorgungsdienstleister Alba war es in den vergangenen Monaten schon einige Male so, dass die Notiz heftige Schwächephasen verzeichnete. In diesem Fall wirkt die garantierte Abfindung dann wie ein Airbag. Voraussetzung ist allerdings, dass die Muttergesellschaft nicht selbst in Zahlungsschwierigkeiten geraten ist. Dann hängt der Kurssturz der übernommenen Gesellschaft mit ziemlicher Sicherheit genau damit zusammen, dass sowohl das Dividendenversprechen als auch die Rückzahlungsvereinbarung eventuell nicht eingelöst werden können. Summa summarum sind Unternehmen mit garantierten Dividenden aber auch 2015 häufig Investments, die sich hinter vielen Anleihen nicht verstecken müssen.

Vorsichtige Anleger ziehen bei ihren Überlegungen daher besser das jeweilige Marktsegment, die Höhe des Streusitzes sowie das Handelsvolumen der jeweiligen Papiere in ihre Überlegungen mit ein. Zudem haben Veränderungen in der Aktionärsstruktur eine besondere Relevanz. Sollte sich beispielsweise die Deutsche Bank – wie kolportiert wird – tatsächlich von der Deutschen Postbank trennen, könnte auf diesem Weg auch die bislang von dem DAX-Konzern garantierte Dividende für die Anteilseigner der Postbank versiegen. Als Klassiker unter den Garantiedividendenzahlern gilt dagegen die zur Börse Stuttgart gehörende EUWAX. Hier erhalten die Anleger bereits seit 2008 eine auf 3,26 Euro je Aktie fixierte Zahlung. Aber auch „Neulinge" wie GSW Immobilien, Celesio oder Kabel Deutschland könnten sich zu verlässlichen Zahlern entwickeln. Wichtig: Auch Garantiedividenden werden ganz normal vom Kurs abgezogen. Eine tatsächliche Rendite stellt sich also erst dann ein, wenn die Notiz den Dividendenabschlag wieder aufholt. Ebenfalls gut zu wissen: In den entsprechenden Mitteilungen der einzelnen Unternehmen ist stets von einer Bruttodividende und einer Nettoausschüttung unter Berücksichtigung von Körperschaftsteuern und Solidaritätszuschlag die Rede. Maßgeblich für Anleger ist der jeweilige Nettobetrag.

Nicht unbedingt allgemein bekannt sein dürfte auch, dass Anleger – während der Dauer des BuG – nicht nur Anspruch auf die Garantiedividende haben, sondern ihre Anteile auch den Unternehmen zu dem festgelegten Abfindungspreis andienen können. Im Regelfall sind die aktuellen Aktienkurse zwar deutlich höher als der jeweilige Rücknahmekurs. Doch es gibt auch Ausnahmen: Bei dem Entsorgungsdienstleister Alba war es in den vergangenen Monaten schon einige Male so, dass die Notiz heftige Schwächephasen verzeichnete. In diesem Fall wirkt die garantierte Abfindung dann wie ein Airbag. Voraussetzung ist allerdings, dass die Muttergesellschaft nicht selbst in Zahlungsschwierigkeiten geraten ist. Dann hängt der Kurssturz der übernommenen Gesellschaft mit ziemlicher Sicherheit genau damit zusammen, dass sowohl das Dividendenversprechen als auch die Rückzahlungsvereinbarung eventuell nicht eingelöst werden können. Summa summarum sind Unternehmen mit garantierten Dividenden aber auch 2015 häufig Investments, die sich hinter vielen Anleihen nicht verstecken müssen.

[sws_green_box box_size="585"]Tipp von boersengefluester.de: Eine regelmäßig aktualisierte Übersicht mit den Garantiedividenden für 2015 finden Sie direkt unter diesem LINK.[/sws_green_box]

[sws_blue_box box_size="585"]Tipp von boersengefluester.de: Die entsprechende Tabelle mit den Garantiedividenden 2016 finden Sie unter diesem LINK.[/sws_blue_box]

Foto: SplitShire.com

...

[sws_green_box box_size="585"]Tipp von boersengefluester.de: Eine regelmäßig aktualisierte Übersicht mit den Garantiedividenden für 2015 finden Sie direkt unter diesem LINK.[/sws_green_box]

[sws_blue_box box_size="585"]Tipp von boersengefluester.de: Die entsprechende Tabelle mit den Garantiedividenden 2016 finden Sie unter diesem LINK.[/sws_blue_box]

Foto: SplitShire.com

...

GSW Immobilien

Kurs: 71,00

[sws_green_box box_size="585"]Tipp von boersengefluester.de: Eine regelmäßig aktualisierte Übersicht mit den Garantiedividenden für 2015 finden Sie direkt unter diesem LINK.[/sws_green_box]

[sws_blue_box box_size="585"]Tipp von boersengefluester.de: Die entsprechende Tabelle mit den Garantiedividenden 2016 finden Sie unter diesem LINK.[/sws_blue_box]

Foto: SplitShire.com

...

[sws_green_box box_size="585"]Tipp von boersengefluester.de: Eine regelmäßig aktualisierte Übersicht mit den Garantiedividenden für 2015 finden Sie direkt unter diesem LINK.[/sws_green_box]

[sws_blue_box box_size="585"]Tipp von boersengefluester.de: Die entsprechende Tabelle mit den Garantiedividenden 2016 finden Sie unter diesem LINK.[/sws_blue_box]

Foto: SplitShire.com

...

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Von manch heißer Übernahmeschlacht bleibt am Ende nur ein Wortungetüm übrig – der Beherrschungs- und Gewinnabführungsvertrag. Für Privatanleger, die auf der Suche nach attraktiven Dividenden-Aktien mit Pfiff sind, ist dieses Vertragswerk jedoch eine Fundgrube. Der Zauberinhalt heißt Garantiedividende.

Boersengefluester.de gibt einen Überblick, bei welchen Unternehmen Investoren eine vertraglich festgelegte Gewinnbeteiligung mit hoher Rendite bekommen.[/sws_green_box]

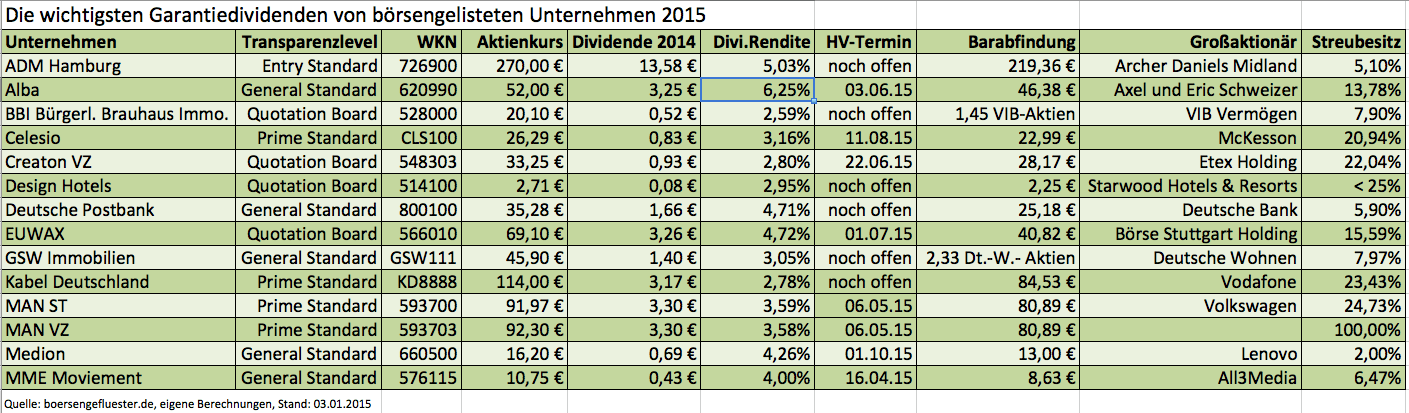

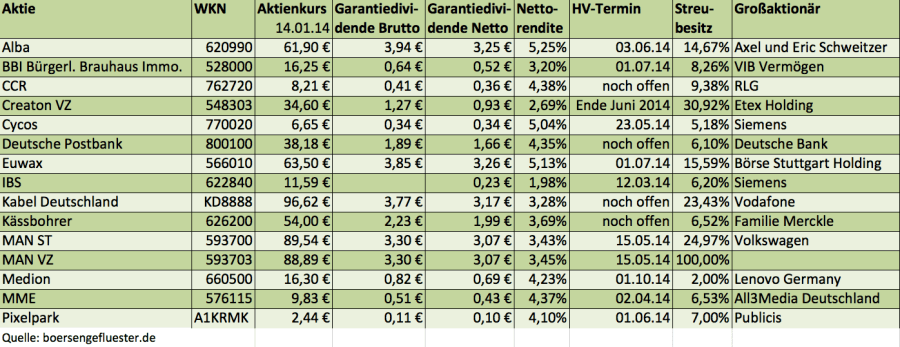

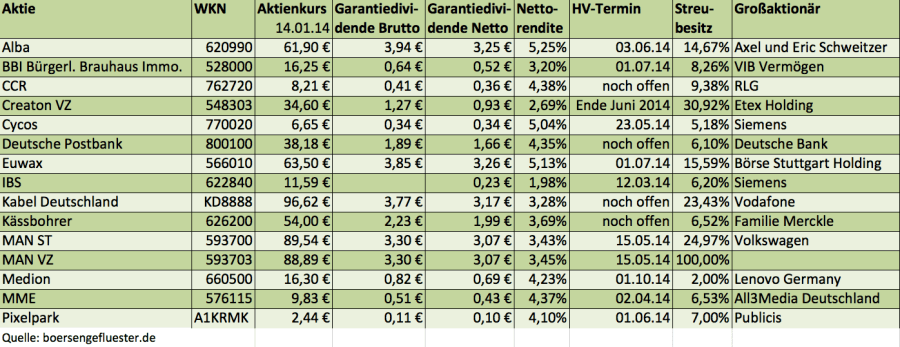

Besitzt ein Bieter mehr als 75 Prozent des Kapitals, kann er einen Beherrschungs- und Gewinnabführungsvertrag (BuG) abschließen. Das heißt: Die Tochter muss künftig ihre kompletten Erträge an die Mutter abtreten. Relevant für Privatanleger ist im BuG neben dem Barabfindungsangebot insbesondere die Höhe der jährlichen Ausgleichszahlung. Dieser Betrag wird während des Vertrags durch die beherrschende Firma garantiert, daher auch der Name Garantiedividende. Der Vertrag läuft in der Regel so lange, bis er gekündigt oder ein Rückzug von der Börse angestrebt wird. Mitunter kann solch ein Squeeze-out zwar vergleichsweise rasch umgesetzt werden. Meist dauert es bis zu diesem Schritt jedoch sehr lange. In dieser Zeit bieten Garantiedividenden attraktive Verzinsungen, die häufig über dem derzeit liegenden Mittelwert liegen.

Boersengefluester.de covert derzeit rund 600 Unternehmen mit Hauptnotiz in Deutschland. Von dieser Grundgesamtheit DataSelect dürften rund 350 eine Dividende für 2013 zahlen. Die durchschnittliche Rendite bei diesen Aktien beträgt knapp 2,7 Prozent. Zieht man alle 600 Firmen als Rechenbasis heran, verringert sich die Durchschnittsverzinsung gar auf weniger als 1,6 Prozent. Ebenfalls interessant: Die Rendite der 30 DAX-Unternehmen beträgt im Mittel mittlerweile nur noch rund 2,55 Prozent, im MDAX ist sie gar unter die Marke von zwei Prozent gerutscht. Vor diesem Hintergrund sind Unternehmen mit Garantiedividenden interessante Investmentalternativen – oftmals bewegt sich die Rendite hier nämlich deutlich oberhalb der Marke von vier Prozent. Wichtig: In den entsprechenden Mitteilungen ist stets von einer Bruttodividende und einer Nettoausschüttung unter Berücksichtigung von Körperschaftsteuern und Solidaritätszuschlag die Rede. Maßgeblich für Anleger ist der jeweilige Nettobetrag.

Jüngster Zugang in die Liga der Firmen mit einer garantierten Dividende ist Kabel Deutschland. Genau genommen bedarf der Beherrschungs- und Gewinnabführungsvertrag sogar noch der Zustimmung der außerordentlichen Hauptversammlung am 13. Februar 2014 in München. Übernehmer Vodafone hält mittlerweile 76,57 Prozent der Anteile an Kabel Deutschland und bietet den noch verbliebenen freien Aktionären eine feste Dividende von 3,17 Euro. Daraus ergibt sich eine Rendite von gut drei Prozent. Das ist zwar nicht unbedingt spitze, dafür ist der Handel mit den Aktien von Kabel Deutschland noch ausreichend liquide. Der gegenwärtige Kurs von 96 Euro liegt spürbar über der Barabfindung von 84,53 Euro. Die Investoren spekulieren hier also noch auf eine Aufstockung im Falle eines Squeeze-outs.

Keine Probleme bei der Ausführung der Wertpapierorder wird es auch bei den im MDAX notierten Stämmen von MAN geben. Großaktionär Volkswagen garantiert eine jährliche Dividende von 3,07 Euro, was für eine Rendite nördlich von drei Prozent reicht. Mit dem gleichen Betrag werden auch die Vorzüge von MAN bedient. Da beide Gattungen sehr eng im Kurs beieinander liegen, bietet sich die marktbreitere Stammaktie an.

Jüngster Zugang in die Liga der Firmen mit einer garantierten Dividende ist Kabel Deutschland. Genau genommen bedarf der Beherrschungs- und Gewinnabführungsvertrag sogar noch der Zustimmung der außerordentlichen Hauptversammlung am 13. Februar 2014 in München. Übernehmer Vodafone hält mittlerweile 76,57 Prozent der Anteile an Kabel Deutschland und bietet den noch verbliebenen freien Aktionären eine feste Dividende von 3,17 Euro. Daraus ergibt sich eine Rendite von gut drei Prozent. Das ist zwar nicht unbedingt spitze, dafür ist der Handel mit den Aktien von Kabel Deutschland noch ausreichend liquide. Der gegenwärtige Kurs von 96 Euro liegt spürbar über der Barabfindung von 84,53 Euro. Die Investoren spekulieren hier also noch auf eine Aufstockung im Falle eines Squeeze-outs.

Keine Probleme bei der Ausführung der Wertpapierorder wird es auch bei den im MDAX notierten Stämmen von MAN geben. Großaktionär Volkswagen garantiert eine jährliche Dividende von 3,07 Euro, was für eine Rendite nördlich von drei Prozent reicht. Mit dem gleichen Betrag werden auch die Vorzüge von MAN bedient. Da beide Gattungen sehr eng im Kurs beieinander liegen, bietet sich die marktbreitere Stammaktie an.

Bereits seit 2009 bietet die Börse Stuttgart den Anlegern ihrer Handelstochter Euwax eine jährliche Ausgleichszahlung von netto 3,85 Euro je Aktie. Bezogen auf den gegenwärtigen Kurs entspricht das einer Rendite von immerhin fünf Prozent. Um bei einer Anleihe eine entsprechende Verzinsung zu erhalten, müssen Investoren schon relativ tief graben. Gut zu wissen: Seit der erstmaligen Ausschüttung der Garantiedividende hat die Notiz den fälligen Dividendenabschlag stets wieder aufgeholt, so dass die Anleger auch unterm Strich ein gutes Geschäft gemacht haben. Die Liquidität des Nebenwerts ist trotz des Streubesitzes von nur knapp 16 Prozent passabel. Insbesondere an der Heimatbörse Stuttgart findet ein regelmäßiger Handel statt. Die nächste Hauptversammlung findet am 1. Juli 2014 statt. Anzeichen, dass die Börse Stuttgart ein Squeeze-out anstrebt, sind momentan nicht zu erkennen. Damit ist das Papier fast schon so etwas wie ein Klassiker unter den Garantiezahlern.

Bereits seit 2009 bietet die Börse Stuttgart den Anlegern ihrer Handelstochter Euwax eine jährliche Ausgleichszahlung von netto 3,85 Euro je Aktie. Bezogen auf den gegenwärtigen Kurs entspricht das einer Rendite von immerhin fünf Prozent. Um bei einer Anleihe eine entsprechende Verzinsung zu erhalten, müssen Investoren schon relativ tief graben. Gut zu wissen: Seit der erstmaligen Ausschüttung der Garantiedividende hat die Notiz den fälligen Dividendenabschlag stets wieder aufgeholt, so dass die Anleger auch unterm Strich ein gutes Geschäft gemacht haben. Die Liquidität des Nebenwerts ist trotz des Streubesitzes von nur knapp 16 Prozent passabel. Insbesondere an der Heimatbörse Stuttgart findet ein regelmäßiger Handel statt. Die nächste Hauptversammlung findet am 1. Juli 2014 statt. Anzeichen, dass die Börse Stuttgart ein Squeeze-out anstrebt, sind momentan nicht zu erkennen. Damit ist das Papier fast schon so etwas wie ein Klassiker unter den Garantiezahlern.

Überdurchschnittlich attraktiv ist auch die Netto-Ausgleichszahlung von 3,25 Euro bei Alba. Das Unternehmen war seit dem Börsengang Mitte 1998 auf dem Kurszettel als Interseroh bekannt. Um die Integration mit den Geschäften des Berliner Großaktionärs Alba Group auch nach außen sichtbar zu dokumentieren, wurden die Kölner Anfang Juli 2012 in Alba umfirmiert. Ein Börsenrückzug ist dem Vernehmen nach kein Thema, so dass Anleger wohl noch eine ganze Weile auf die Ausschüttung vertrauen dürfen. Der Aktienkurs bewegt sich seit vielen Monaten erratisch zwischen 60 und 64 Euro. Wirtschaftlich könnte es besser laufen bei dem Recyclingdienstleister. Für 2013 rechnet Alba mit einem Umsatzrückgang und einem deutlich rückläufigen Gewinn vor Steuern.

Bereits seit dem Geschäftsjahr 2007/08 besteht zwischen der Medienfirma MME Moviement und dem britischen TV-Produzenten All3Media ein Beherrschungs- und Gewinnabführungsvertrag. Damals wurden ein Abfindungsangebot in Höhe von 7,00 Euro sowie eine Brutto-Garantiedividende über 0,51 Euro je Aktie (0,43 Euro Netto) festgelegt – und seit dem auch gezahlt. Ende 2011 hat das Landgericht Berlin auf Antrag von Aktionären die Beträge in einem Spruchstellenverfahren auf 8,63 Euro bzw. 0,69 Euro (Brutto) neu festgesetzt. Gegen diese Entscheidung haben sowohl die der Permira-Gruppe zurechenbare All3Media Deutschland GmbH, aber auch einige Kläger, beim Kammergericht Berlin Beschwerde eingelegt. Eine Entscheidung steht noch aus und kann sich dem Vernehmen nach noch über Jahre hinziehen. Bis zur Klärung gilt die ursprüngliche Garantiedividende von 0,43 Euro. Im vergangenen Geschäftsjahr kam MME bei Erlösen von 113,2 Mio. Euro auf einen nahezu unveränderten Gewinn von 4,3 Mio. Euro. Für das laufende Jahr rechnet das Unternehmen allerdings mit rückläufigen Ergebnissen. Der Streubesitz beträgt nur 6,47 Prozent. Dementsprechend niedrig ist das Handelsvolumen. Wer den Titel im Depot hat, kann jedoch engagiert bleiben.

Überdurchschnittlich attraktiv ist auch die Netto-Ausgleichszahlung von 3,25 Euro bei Alba. Das Unternehmen war seit dem Börsengang Mitte 1998 auf dem Kurszettel als Interseroh bekannt. Um die Integration mit den Geschäften des Berliner Großaktionärs Alba Group auch nach außen sichtbar zu dokumentieren, wurden die Kölner Anfang Juli 2012 in Alba umfirmiert. Ein Börsenrückzug ist dem Vernehmen nach kein Thema, so dass Anleger wohl noch eine ganze Weile auf die Ausschüttung vertrauen dürfen. Der Aktienkurs bewegt sich seit vielen Monaten erratisch zwischen 60 und 64 Euro. Wirtschaftlich könnte es besser laufen bei dem Recyclingdienstleister. Für 2013 rechnet Alba mit einem Umsatzrückgang und einem deutlich rückläufigen Gewinn vor Steuern.

Bereits seit dem Geschäftsjahr 2007/08 besteht zwischen der Medienfirma MME Moviement und dem britischen TV-Produzenten All3Media ein Beherrschungs- und Gewinnabführungsvertrag. Damals wurden ein Abfindungsangebot in Höhe von 7,00 Euro sowie eine Brutto-Garantiedividende über 0,51 Euro je Aktie (0,43 Euro Netto) festgelegt – und seit dem auch gezahlt. Ende 2011 hat das Landgericht Berlin auf Antrag von Aktionären die Beträge in einem Spruchstellenverfahren auf 8,63 Euro bzw. 0,69 Euro (Brutto) neu festgesetzt. Gegen diese Entscheidung haben sowohl die der Permira-Gruppe zurechenbare All3Media Deutschland GmbH, aber auch einige Kläger, beim Kammergericht Berlin Beschwerde eingelegt. Eine Entscheidung steht noch aus und kann sich dem Vernehmen nach noch über Jahre hinziehen. Bis zur Klärung gilt die ursprüngliche Garantiedividende von 0,43 Euro. Im vergangenen Geschäftsjahr kam MME bei Erlösen von 113,2 Mio. Euro auf einen nahezu unveränderten Gewinn von 4,3 Mio. Euro. Für das laufende Jahr rechnet das Unternehmen allerdings mit rückläufigen Ergebnissen. Der Streubesitz beträgt nur 6,47 Prozent. Dementsprechend niedrig ist das Handelsvolumen. Wer den Titel im Depot hat, kann jedoch engagiert bleiben.

Vergleichsweise neu in der Riege der Ausschüttungsgaranten ist die Deutsche Postbank. Das zu fast 94 Prozent der Deutschen Bank gehörende Institut hat auf der 2012er-Hauptversammlung einem Abfindungsangebot von 25,18 Euro sowie einer jährlichen Ausgleichszahlung von brutto 1,89 Euro zugestimmt. Nach Abzug der Steuern bei dem früheren DAX-Unternehmen bleibt eine Nettodividende von 1,66 Euro pro Aktie. Daraus ergibt sich eine attraktive Rendite von zurzeit gut vier Prozent. Da der Börsenhandel noch vergleichsweise gut funktioniert, hat der Titel unter dem Dividendenaspekt durchaus Investmentqualität.

Nur den wenigsten Anlegern dürfte bewusst sein, dass auch der frühere Neuer-Markt-Wert Pixelpark ein interessantes Papier aus der Ecke der Garantiedividenden ist. Die früher mal zu Bertelsmann gehörende Digitalagentur befindet sich seit einiger Zeit unter dem Dach des französischen Werberiesen Publicis. Zuletzt wurden im Rahmen einer Sachkapitalerhöhung die Anteile der PWW – unter dieser Marke sind die deutschen Publicis-Standorte gebündelt – sowie die Mediaagentur Zenithmedia in Pixelpark eingebracht. Durch diese Transaktion erhöhte sich die Aktienanzahl der Berliner um immerhin 230 Prozent auf 59.047.758 Stück. Damit kommt die Gesellschaft jetzt auf einen Börsenwert von 148 Mio. Euro – bei einem Streubesitz von rund sieben Prozent. Den freien Anteilseignern steht laut Vertrag eine garantierte Dividende von 0,10 Euro pro Anteilschein zu. Das ergibt eine nicht zu verachtende Rendite von vier Prozent. Die nächste Hauptversammlung findet im Juni 2014 statt.

Gleich zwei Small-Cap-Unternehmen haben den DAX-Konzern Siemens als Großaktionär: Cycos und der Softwareanbieter IBS. Interessant unter Dividendenaspekten ist allerdings nur Cycos. Die Gesellschaft bietet Systeme an, die die Kommunikationskanäle aus Telekommunikation und IT miteinander verbindet. Das Unternehmen ging im Frühjahr 2000 an den Neuen Markt – also kurz nach dem Höhepunkt der New-Economy-Euphorie. Bereits 2003 erfolgte jedoch die Übernahme durch Siemens. Wichtig für Anleger: Zuletzt wurde die ursprünglich auf 0,34 Euro festgelegte jährliche Ausgleichszahlung aufgrund eines richterlichen Beschlusses auf brutto 0,39 Euro erhöht. Daraus ergibt sich eine Verzinsung von beinahe sechs Prozent. Bei der Cycos-Dividende handelt es sich aber nicht nur um eine garantierte Zahlung, sie ist darüber hinaus auch noch steuerfrei (weitere Infos zu diesem Aspekt finden Sie HIER). Das macht den Titel doppelt attraktiv.

Deutlich seltener wechseln Anteilscheine vom Dachziegelhersteller Creaton, dem Pistenbullyanbieter Kässbohrer oder dem Rücknahmespezialisten CCR Logistics Systems den Besitzer. Auch bei der zu VIB Vermögen gehörenden BBI Bürgerliches Brauhaus Immobilien ist der Börsenhandel wenig liquide. Engagements drängen sich daher nicht auf. Bei Kässbohrer scheint sich zudem der endgültige Abscheid von der Börse zu nähern. Zumindest lässt die zuletzt starke Kursenwicklung diesen Schluss zu. Die Handelsumsätze sind allerdings minimal.

Vergleichsweise neu in der Riege der Ausschüttungsgaranten ist die Deutsche Postbank. Das zu fast 94 Prozent der Deutschen Bank gehörende Institut hat auf der 2012er-Hauptversammlung einem Abfindungsangebot von 25,18 Euro sowie einer jährlichen Ausgleichszahlung von brutto 1,89 Euro zugestimmt. Nach Abzug der Steuern bei dem früheren DAX-Unternehmen bleibt eine Nettodividende von 1,66 Euro pro Aktie. Daraus ergibt sich eine attraktive Rendite von zurzeit gut vier Prozent. Da der Börsenhandel noch vergleichsweise gut funktioniert, hat der Titel unter dem Dividendenaspekt durchaus Investmentqualität.

Nur den wenigsten Anlegern dürfte bewusst sein, dass auch der frühere Neuer-Markt-Wert Pixelpark ein interessantes Papier aus der Ecke der Garantiedividenden ist. Die früher mal zu Bertelsmann gehörende Digitalagentur befindet sich seit einiger Zeit unter dem Dach des französischen Werberiesen Publicis. Zuletzt wurden im Rahmen einer Sachkapitalerhöhung die Anteile der PWW – unter dieser Marke sind die deutschen Publicis-Standorte gebündelt – sowie die Mediaagentur Zenithmedia in Pixelpark eingebracht. Durch diese Transaktion erhöhte sich die Aktienanzahl der Berliner um immerhin 230 Prozent auf 59.047.758 Stück. Damit kommt die Gesellschaft jetzt auf einen Börsenwert von 148 Mio. Euro – bei einem Streubesitz von rund sieben Prozent. Den freien Anteilseignern steht laut Vertrag eine garantierte Dividende von 0,10 Euro pro Anteilschein zu. Das ergibt eine nicht zu verachtende Rendite von vier Prozent. Die nächste Hauptversammlung findet im Juni 2014 statt.

Gleich zwei Small-Cap-Unternehmen haben den DAX-Konzern Siemens als Großaktionär: Cycos und der Softwareanbieter IBS. Interessant unter Dividendenaspekten ist allerdings nur Cycos. Die Gesellschaft bietet Systeme an, die die Kommunikationskanäle aus Telekommunikation und IT miteinander verbindet. Das Unternehmen ging im Frühjahr 2000 an den Neuen Markt – also kurz nach dem Höhepunkt der New-Economy-Euphorie. Bereits 2003 erfolgte jedoch die Übernahme durch Siemens. Wichtig für Anleger: Zuletzt wurde die ursprünglich auf 0,34 Euro festgelegte jährliche Ausgleichszahlung aufgrund eines richterlichen Beschlusses auf brutto 0,39 Euro erhöht. Daraus ergibt sich eine Verzinsung von beinahe sechs Prozent. Bei der Cycos-Dividende handelt es sich aber nicht nur um eine garantierte Zahlung, sie ist darüber hinaus auch noch steuerfrei (weitere Infos zu diesem Aspekt finden Sie HIER). Das macht den Titel doppelt attraktiv.

Deutlich seltener wechseln Anteilscheine vom Dachziegelhersteller Creaton, dem Pistenbullyanbieter Kässbohrer oder dem Rücknahmespezialisten CCR Logistics Systems den Besitzer. Auch bei der zu VIB Vermögen gehörenden BBI Bürgerliches Brauhaus Immobilien ist der Börsenhandel wenig liquide. Engagements drängen sich daher nicht auf. Bei Kässbohrer scheint sich zudem der endgültige Abscheid von der Börse zu nähern. Zumindest lässt die zuletzt starke Kursenwicklung diesen Schluss zu. Die Handelsumsätze sind allerdings minimal.

Etwas besser sieht es bei dem ehemaligen MDAX-Unternehmen Medion aus. Die Aktionäre des Elektronikanbieters erhielten Anfang 2012 vom chinesischen Computerhersteller Lenovo eine Übernahmeofferte zu 13 Euro je Aktie. Mittlerweile kostet das Papier gut 25 Prozent mehr. Nach letzten Mitteilungen befinden sich aber nur noch zwei Prozent der Aktien im freien Umlauf. Das Thema Investor Relations wird bei Medion derzeit nur noch auf kleinster Stufe gefahren. Unterm Strich ist der Titel damit wohl eher eine Squeeze-out-Spekulation als ein dauerhaft attraktiver Dividendenzahler.

Etwas besser sieht es bei dem ehemaligen MDAX-Unternehmen Medion aus. Die Aktionäre des Elektronikanbieters erhielten Anfang 2012 vom chinesischen Computerhersteller Lenovo eine Übernahmeofferte zu 13 Euro je Aktie. Mittlerweile kostet das Papier gut 25 Prozent mehr. Nach letzten Mitteilungen befinden sich aber nur noch zwei Prozent der Aktien im freien Umlauf. Das Thema Investor Relations wird bei Medion derzeit nur noch auf kleinster Stufe gefahren. Unterm Strich ist der Titel damit wohl eher eine Squeeze-out-Spekulation als ein dauerhaft attraktiver Dividendenzahler.

Ein besonderer Fall in Sachen Garantiedividende ist Audi. Schon 1971 hat Volkswagen einen Beherrschungs- und Gewinnabführungsvertrag mit dem Automobilhersteller geschlossen. Was kaum einer weiß: Seither erhalten die Audi-Aktionäre jedes Jahr eine Ausgleichszahlung, die exakt der Dividende der VW-Stammaktie entspricht. Von einem Renditerenner sind die Ingolstädter aber weit entfernt. Auf Basis der erwarteten 2013er-Dividende von 3,50 Euro beträgt die Verzinsung mickrige 0,6 Prozent. Angesichts der langen Zugehörigkeit zum VW-Konzern und einem Streubesitz von nur noch 0,54 Prozent gebührt der Audi-Aktie aber ein anderer Titel: Sie gilt als Mutter aller Squeeze-out-Spekulationen. Das ist doch auch mal was.

Ein besonderer Fall in Sachen Garantiedividende ist Audi. Schon 1971 hat Volkswagen einen Beherrschungs- und Gewinnabführungsvertrag mit dem Automobilhersteller geschlossen. Was kaum einer weiß: Seither erhalten die Audi-Aktionäre jedes Jahr eine Ausgleichszahlung, die exakt der Dividende der VW-Stammaktie entspricht. Von einem Renditerenner sind die Ingolstädter aber weit entfernt. Auf Basis der erwarteten 2013er-Dividende von 3,50 Euro beträgt die Verzinsung mickrige 0,6 Prozent. Angesichts der langen Zugehörigkeit zum VW-Konzern und einem Streubesitz von nur noch 0,54 Prozent gebührt der Audi-Aktie aber ein anderer Titel: Sie gilt als Mutter aller Squeeze-out-Spekulationen. Das ist doch auch mal was.

...

...

Jüngster Zugang in die Liga der Firmen mit einer garantierten Dividende ist Kabel Deutschland. Genau genommen bedarf der Beherrschungs- und Gewinnabführungsvertrag sogar noch der Zustimmung der außerordentlichen Hauptversammlung am 13. Februar 2014 in München. Übernehmer Vodafone hält mittlerweile 76,57 Prozent der Anteile an Kabel Deutschland und bietet den noch verbliebenen freien Aktionären eine feste Dividende von 3,17 Euro. Daraus ergibt sich eine Rendite von gut drei Prozent. Das ist zwar nicht unbedingt spitze, dafür ist der Handel mit den Aktien von Kabel Deutschland noch ausreichend liquide. Der gegenwärtige Kurs von 96 Euro liegt spürbar über der Barabfindung von 84,53 Euro. Die Investoren spekulieren hier also noch auf eine Aufstockung im Falle eines Squeeze-outs.

Keine Probleme bei der Ausführung der Wertpapierorder wird es auch bei den im MDAX notierten Stämmen von MAN geben. Großaktionär Volkswagen garantiert eine jährliche Dividende von 3,07 Euro, was für eine Rendite nördlich von drei Prozent reicht. Mit dem gleichen Betrag werden auch die Vorzüge von MAN bedient. Da beide Gattungen sehr eng im Kurs beieinander liegen, bietet sich die marktbreitere Stammaktie an.

Jüngster Zugang in die Liga der Firmen mit einer garantierten Dividende ist Kabel Deutschland. Genau genommen bedarf der Beherrschungs- und Gewinnabführungsvertrag sogar noch der Zustimmung der außerordentlichen Hauptversammlung am 13. Februar 2014 in München. Übernehmer Vodafone hält mittlerweile 76,57 Prozent der Anteile an Kabel Deutschland und bietet den noch verbliebenen freien Aktionären eine feste Dividende von 3,17 Euro. Daraus ergibt sich eine Rendite von gut drei Prozent. Das ist zwar nicht unbedingt spitze, dafür ist der Handel mit den Aktien von Kabel Deutschland noch ausreichend liquide. Der gegenwärtige Kurs von 96 Euro liegt spürbar über der Barabfindung von 84,53 Euro. Die Investoren spekulieren hier also noch auf eine Aufstockung im Falle eines Squeeze-outs.

Keine Probleme bei der Ausführung der Wertpapierorder wird es auch bei den im MDAX notierten Stämmen von MAN geben. Großaktionär Volkswagen garantiert eine jährliche Dividende von 3,07 Euro, was für eine Rendite nördlich von drei Prozent reicht. Mit dem gleichen Betrag werden auch die Vorzüge von MAN bedient. Da beide Gattungen sehr eng im Kurs beieinander liegen, bietet sich die marktbreitere Stammaktie an.

MAN ST

Kurs: 0,00

EUWAX

Kurs: 48,80

Alba

Kurs: 7,00

BBI Immobilien

Kurs: 15,30

Medion

Kurs: 14,60

Audi

Kurs: 0,00

© boersengefluester.de | Redaktion

[sws_red_box box_size="585"]Mit einem DAX-Plus von 25 Prozent auf 9.552,16 Zähler war 2013 ein super Aktienjahr. Doch auch abseits der gewöhnlichen Auflistungen zum Jahreswechsel hat sich auf dem Kurszettel jede Menge getan. Boersengefluester.de hat nicht alltägliche Statistiken rund um Deutsche Aktien zusammengefasst.[/sws_red_box]...

© boersengefluester.de | Redaktion

[sws_blue_box box_size="585"]Der MDAX ist auf der Überholspur. Seit Jahresanfang hat der Index der mittelgroßen deutschen Unternehmen um 36 Prozent zugelegt. Seit Anfang 2000 hat sich das Barometer damit fast vervierfacht. Damit hat es den DAX, der in dem Zeitraum um lediglich 33 Prozent zugelegt hat, bei Weitem abgehängt. Wir haben geschaut, welche Unternehmen aus dem MDAX die Rally in den vergangenen Monaten angeführt und welche Firmen das größte Gewicht in dem Index haben. Denn vor allem von ihnen hängt es ab, ob die Hausse weitergeht. Zuletzt haben vor allem die Zykliker wie der Autozulieferer Leoni und der Chemikalienhändler Brenntag den Index angeschoben. Die Aktien haben von dem zwischenzeitlichen Anstieg der Konjunkturindikatoren der Euro-Zone profitiert. Im Fokus der Aktionäre standen zudem die Medienfirmen ProSiebenSat.1 und Sky Deutschland.[/sws_blue_box]

Party bei Besitzern von MDAX-Aktien: Allein seit Jahresanfang hat der Index um 36 Prozent zugelegt. Da die Geldschwemme der Notenbanken anhalten dürfte, könnte die Hausse noch eine Weile weitergehen. Analysten prognostizieren, dass die MDAX-Unternehmen 2014 ihren Gewinn um 40 Prozent auf 1057 Indexpunkte steigern werden. Das läge deutlich über dem bisherigen 2012er-Rekord von 866 Punkten. Das 2014er-KGV für den Index liegt mit 15,3 allerdings deutlich über dem Schnitt der Jahre seit 1988 von 13,9. Angeführt wurde die Rally in den vergangenen zwölf Monaten von Leoni, Dürr und EADS. Die Aktien haben in dem Zeitraum um jeweils mehr als 100 Prozent zugelegt.

Spitzenreiter mit 118,5 Prozent ist Leoni. Dabei war die Aktie des Herstellers von Drähten, Kabeln und Bordnetzsystemen nach der Vorlage der Neun-Monats-Zahlen kurzfristig unter Druck gekommen, weil im dritten Quartal der operative Gewinn um mehr als 30 Prozent auf 36,5 Mio. Euro eingebrochen war. Um das Jahresziel von 170 Mio. Euro (2012: 225 Mio. Euro) zu erreichen, müssen im vierten Quartal 55 Mio. Euro erwirtschaftet werden. Finanzchef Dieter Bellé gab sich dennoch zuversichtlich, dass das Ergebnisziel erreicht werden wird, zumal die Restrukturierungsaufwendungen der vergangenen Quartale das Ergebnis im vierten Quartal kaum mehr belasten sollen. Investoren setzen zudem darauf, dass sich das Geschäft bei dem Autozulieferer nach dem Übergangsjahr 2013 spürbar beleben wird. Rückenwind bekommt der Konzern vor allem von der Bordnetzspare, die Kabelsysteme für Autos herstellt. So kurbelt die steigende Anzahl von Hybridfahrzeugen das Geschäft bei Leoni an. Grund: Bei diesen Antrieben werden wesentlich mehr Kabel eingebaut als bei konventionellen Antrieben. Laut Schätzungen der Analysten soll der operative Gewinn im nächsten Jahr auf 228 Mio. Euro klettern. Der Aktienkurs eilt von Rekord zu Rekord. Das KGV liegt bei 12,3.

Mit einem Kursplus von 110 Prozent belegt Dürr den zweiten Platz. Der Anlagen- und Maschinenbauer profitiert von der guten Nachfrage aus der Autoindustrie. Der Konzern hat für das vierte Quartal einen deutlichen Anstieg des Auftragseingangs in Aussicht gestellt. Vorstandschef Ralf Dieter will im Gesamtjahr Umsätze von 2,4 bis 2,6 Mrd. Euro erreichen. „Wir sind sehr zuversichtlich, mit dem Schlussspurt im vierten Quartal unsere Jahresziele erreichen zu können. Die Projektanfragen der Automobilindustrie sind weiterhin auf einem guten Niveau“, sagte Dieter. Der Konzern hat in den vergangenen Quartalen seine Kapazitäten deutlich ausgeweitet, unter anderem durch Werke und Produktionsflächen in China, Mexiko und Polen. Das 2014er-KGV von 16,7 zeigt, wie hoch die Erwartungen der Investoren inzwischen sind.

Mit einem Kursplus von 110 Prozent belegt Dürr den zweiten Platz. Der Anlagen- und Maschinenbauer profitiert von der guten Nachfrage aus der Autoindustrie. Der Konzern hat für das vierte Quartal einen deutlichen Anstieg des Auftragseingangs in Aussicht gestellt. Vorstandschef Ralf Dieter will im Gesamtjahr Umsätze von 2,4 bis 2,6 Mrd. Euro erreichen. „Wir sind sehr zuversichtlich, mit dem Schlussspurt im vierten Quartal unsere Jahresziele erreichen zu können. Die Projektanfragen der Automobilindustrie sind weiterhin auf einem guten Niveau“, sagte Dieter. Der Konzern hat in den vergangenen Quartalen seine Kapazitäten deutlich ausgeweitet, unter anderem durch Werke und Produktionsflächen in China, Mexiko und Polen. Das 2014er-KGV von 16,7 zeigt, wie hoch die Erwartungen der Investoren inzwischen sind.

Ebenso stark wie das Papier von Dürr hat auch das von EADS zugelegt. Mit einem Börsenwert des Free Floats von 11,2 Mrd. Euro und einer Gewichtung von elf Prozent ist EADS der mit Abstand schwerste Wert in dem Index. Das prächtige Geschäft bei der Tochter Airbus haben dem Konzern zuletzt starke Zuwächse bei Umsatz und Gewinn beschert. EADS-Chef Thomas Enders will im Gesamtjahr mehr als 1200 Flugzeugbestellungen eintüten. Die Zahl der Auslieferungen soll bis zu 620 Flieger erreichen. Enders will die Konzernmutter EADS künftig in Airbus umbenennen und auch die Struktur des Konzerns verändern. Auf der Dubai Air Show im November hat der Konzern Aufträge im Wert von mehr als 40 Mrd. Dollar erhalten. Beim Umbau des schwächelnden Rüstungsgeschäfts soll es laut Spekulationen zu einem kräftigen Personalabbau kommen. Die Pläne will Enders am 9. Dezember vorstellen.

Ebenso stark wie das Papier von Dürr hat auch das von EADS zugelegt. Mit einem Börsenwert des Free Floats von 11,2 Mrd. Euro und einer Gewichtung von elf Prozent ist EADS der mit Abstand schwerste Wert in dem Index. Das prächtige Geschäft bei der Tochter Airbus haben dem Konzern zuletzt starke Zuwächse bei Umsatz und Gewinn beschert. EADS-Chef Thomas Enders will im Gesamtjahr mehr als 1200 Flugzeugbestellungen eintüten. Die Zahl der Auslieferungen soll bis zu 620 Flieger erreichen. Enders will die Konzernmutter EADS künftig in Airbus umbenennen und auch die Struktur des Konzerns verändern. Auf der Dubai Air Show im November hat der Konzern Aufträge im Wert von mehr als 40 Mrd. Dollar erhalten. Beim Umbau des schwächelnden Rüstungsgeschäfts soll es laut Spekulationen zu einem kräftigen Personalabbau kommen. Die Pläne will Enders am 9. Dezember vorstellen.

Einer der Highflyer war zudem auch die Aktie von Sky Deutschland, die um 90 Prozent geklettert ist. Der Bezahlsender hat im dritten Quartal die Zahl der Kunden um 76.000 auf 3,529 Mio. gesteigert. Der operative Gewinn stieg kräftig. Vorstandschef Brian Sullivan will im Gesamtjahr einen operativen Gewinn erwirtschaften – das wäre das erste Mal in der Firmengeschichte. Etliche Analysten erwarten, dass das Unternehmen im nächsten Jahr auch unter dem Strich einen kleinen Gewinn erwirtschaften könnte. Der Konsens geht zwar noch von einem Verlust von rund 25 Mio. Euro aus. Das wäre allerdings eine erhebliche Verbesserung gegenüber dem für 2013 erwarteten Wert von knapp 120 Mio. Euro.

Einer der Highflyer war zudem auch die Aktie von Sky Deutschland, die um 90 Prozent geklettert ist. Der Bezahlsender hat im dritten Quartal die Zahl der Kunden um 76.000 auf 3,529 Mio. gesteigert. Der operative Gewinn stieg kräftig. Vorstandschef Brian Sullivan will im Gesamtjahr einen operativen Gewinn erwirtschaften – das wäre das erste Mal in der Firmengeschichte. Etliche Analysten erwarten, dass das Unternehmen im nächsten Jahr auch unter dem Strich einen kleinen Gewinn erwirtschaften könnte. Der Konsens geht zwar noch von einem Verlust von rund 25 Mio. Euro aus. Das wäre allerdings eine erhebliche Verbesserung gegenüber dem für 2013 erwarteten Wert von knapp 120 Mio. Euro.

Bei den MDAX-Schwergewichten stechen der Chemikalienhändler Brenntag, der Maschinen- und Anlagenbauer GEA und Metro hervor. ProSiebenSat.1 meldete zuletzt starke Zahlen. Hingegen rauschte die Südzucker-Aktie noch weiter nach unten. Brenntag hat zuletzt wegen der ausgebliebenen Geschäftsbelebung und der Euro-Stärke das Gewinnziel leicht reduziert. Nun soll das bereinigte operative Ergebnis 710 bis 725 Mio. Euro erreichen. Das läge allerdings leicht über dem 2012er-Rekord von 706,6 Mio. Euro. Wegen Zukäufen war das Geschäft in Nordamerika zuletzt gewachsen. Die Lateinamerika-Aktivitäten sollen nach dem Managementwechsel im Jahr 2014 auf den Wachstumskurs zurückkehren.

Bei den MDAX-Schwergewichten stechen der Chemikalienhändler Brenntag, der Maschinen- und Anlagenbauer GEA und Metro hervor. ProSiebenSat.1 meldete zuletzt starke Zahlen. Hingegen rauschte die Südzucker-Aktie noch weiter nach unten. Brenntag hat zuletzt wegen der ausgebliebenen Geschäftsbelebung und der Euro-Stärke das Gewinnziel leicht reduziert. Nun soll das bereinigte operative Ergebnis 710 bis 725 Mio. Euro erreichen. Das läge allerdings leicht über dem 2012er-Rekord von 706,6 Mio. Euro. Wegen Zukäufen war das Geschäft in Nordamerika zuletzt gewachsen. Die Lateinamerika-Aktivitäten sollen nach dem Managementwechsel im Jahr 2014 auf den Wachstumskurs zurückkehren.

Wegen des starken Euro hat zuletzt auch GEA die Umsatz- und Gewinnprognose eingeschränkt. So erwartet der Konzern für das Gesamtjahr statt eines „moderaten Umsatzwachstums“ nur noch ein „moderates organisches Umsatzwachstum.“ Die Aktie hat dennoch weiter haussiert, weil das Geschäft mit Maschinen zur Lebensmittelverarbeitung besser läuft als erwartet. Nach der Restrukturierung der Sparte soll sie 2013 eine schwarze Null erreichen. Zuversichtlich stimmt Vorstandschef Jürg Oleas zudem das konzernweit gut gefüllte Auftragsbuch.

Wegen des starken Euro hat zuletzt auch GEA die Umsatz- und Gewinnprognose eingeschränkt. So erwartet der Konzern für das Gesamtjahr statt eines „moderaten Umsatzwachstums“ nur noch ein „moderates organisches Umsatzwachstum.“ Die Aktie hat dennoch weiter haussiert, weil das Geschäft mit Maschinen zur Lebensmittelverarbeitung besser läuft als erwartet. Nach der Restrukturierung der Sparte soll sie 2013 eine schwarze Null erreichen. Zuversichtlich stimmt Vorstandschef Jürg Oleas zudem das konzernweit gut gefüllte Auftragsbuch.

Eindrucksvoll zurückgemeldet hat sich auch die Metro-Aktie. Nach einem Kursplus von 66 Prozent für die vergangenen zwölf Monate rangiert sie mit einem Indexgewicht von 4,2 Prozent auf Rang vier im MDAX. Gemessen am Handelsvolumen von 7,7 Mrd. Euro auf Xetra ist sie sogar mit weitem Abstand Spitzenreiter. Der Handelskonzern hat das Rumpfgeschäftsjahr 2013, das im September endete, mit einem Umsatzrückgang um 2,2 Prozent auf 46,3 Mrd. Euro abgeschlossen. Das bereinigte operative Ergebnis soll allerdings über dem Vorjahreswert von 706 Mio. Euro liegen. Die endgültigen Zahlen präsentiert der Konzern am 12. Dezember. Weil den Großmärkten Metro Cash & Carry auf vergleichbarer Fläche der Turnaround gelungen war und Media-Saturn auf dieser Basis ein deutliches Umsatzplus erreicht hatte, waren Investoren zufrieden. Dem Konzern kommt vor allem die Stärke auf dem Heimatmarkt zugute. Der Konzern denkt zudem darüber nach, einen Minderheitsanteil seiner russischen Großmärkte an die Börse zu bringen. Mit dem Geld könnte Metro verstärkt in den dortigen Markt investieren.

Eindrucksvoll zurückgemeldet hat sich auch die Metro-Aktie. Nach einem Kursplus von 66 Prozent für die vergangenen zwölf Monate rangiert sie mit einem Indexgewicht von 4,2 Prozent auf Rang vier im MDAX. Gemessen am Handelsvolumen von 7,7 Mrd. Euro auf Xetra ist sie sogar mit weitem Abstand Spitzenreiter. Der Handelskonzern hat das Rumpfgeschäftsjahr 2013, das im September endete, mit einem Umsatzrückgang um 2,2 Prozent auf 46,3 Mrd. Euro abgeschlossen. Das bereinigte operative Ergebnis soll allerdings über dem Vorjahreswert von 706 Mio. Euro liegen. Die endgültigen Zahlen präsentiert der Konzern am 12. Dezember. Weil den Großmärkten Metro Cash & Carry auf vergleichbarer Fläche der Turnaround gelungen war und Media-Saturn auf dieser Basis ein deutliches Umsatzplus erreicht hatte, waren Investoren zufrieden. Dem Konzern kommt vor allem die Stärke auf dem Heimatmarkt zugute. Der Konzern denkt zudem darüber nach, einen Minderheitsanteil seiner russischen Großmärkte an die Börse zu bringen. Mit dem Geld könnte Metro verstärkt in den dortigen Markt investieren.

Bei den Unternehmen mit dem stärksten Handelsvolumen rangiert ProSiebenSat.1 auf Platz drei hinter dem an Vodafone verkauften Kabelnetzbetreiber Kabel Deutschland. Die Sendergruppe profitierte zuletzt von dem starken TV-Geschäft und dem hohen Wachstum bei neuen Geschäftsfeldern. Vorstandschef Thomas Ebeling will im Gesamtjahr den Umsatz im mittleren bis hohen einstelligen Prozentbereich steigern. Das operative Ergebnis soll einen neuen Rekord erreichen. Im Geschäft im Internet will Ebeling bis 2018 eine Mrd. Euro mehr Umsatz machen im Vergleich zu 2012. Derweil nutzen die Großaktionäre KKR und Permira die Rally, um ihren Anteil weiter kräftig zu reduzieren. Zuletzt ist er von 33 auf 17 Prozent gesunken.

Bei den Unternehmen mit dem stärksten Handelsvolumen rangiert ProSiebenSat.1 auf Platz drei hinter dem an Vodafone verkauften Kabelnetzbetreiber Kabel Deutschland. Die Sendergruppe profitierte zuletzt von dem starken TV-Geschäft und dem hohen Wachstum bei neuen Geschäftsfeldern. Vorstandschef Thomas Ebeling will im Gesamtjahr den Umsatz im mittleren bis hohen einstelligen Prozentbereich steigern. Das operative Ergebnis soll einen neuen Rekord erreichen. Im Geschäft im Internet will Ebeling bis 2018 eine Mrd. Euro mehr Umsatz machen im Vergleich zu 2012. Derweil nutzen die Großaktionäre KKR und Permira die Rally, um ihren Anteil weiter kräftig zu reduzieren. Zuletzt ist er von 33 auf 17 Prozent gesunken.

Während viele MDAX-Werte haussieren ist Südzucker mit einem Kurseinbruch von 35 Prozent für die vergangenen zwölf Monate auf den letzten Platz abgestürzt. Der Zuckerhersteller hat die Prognose für das laufende Geschäftsjahr viel stärker gesenkt als Analysten erwartet hatten. Wegen der trüben Perspektiven könnte die Aktie unter Druck bleiben. Die meisten Analysten stehen dem Titel derzeit eher skeptisch gegenüber.

Während viele MDAX-Werte haussieren ist Südzucker mit einem Kurseinbruch von 35 Prozent für die vergangenen zwölf Monate auf den letzten Platz abgestürzt. Der Zuckerhersteller hat die Prognose für das laufende Geschäftsjahr viel stärker gesenkt als Analysten erwartet hatten. Wegen der trüben Perspektiven könnte die Aktie unter Druck bleiben. Die meisten Analysten stehen dem Titel derzeit eher skeptisch gegenüber.

Der MDAX dürfte hingegen weiter haussieren. Allerdings wird die Luft für den Index zunehmend dünner, zumal das KGV deutlich höher liegt als das des DAX von 12,5. In normalen Börsenzeiten handeln MDAX-Werte mit einem Abschlag bei der Bewertung, ist doch das Handelsvolumen bei mittelgroßen Unternehmen viel kleiner als bei DAX-Firmen.

Foto: Dürr AG

[sws_blue_box box_size="585"]Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research[/sws_blue_box]...

Der MDAX dürfte hingegen weiter haussieren. Allerdings wird die Luft für den Index zunehmend dünner, zumal das KGV deutlich höher liegt als das des DAX von 12,5. In normalen Börsenzeiten handeln MDAX-Werte mit einem Abschlag bei der Bewertung, ist doch das Handelsvolumen bei mittelgroßen Unternehmen viel kleiner als bei DAX-Firmen.

Foto: Dürr AG

[sws_blue_box box_size="585"]Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research[/sws_blue_box]...

Leoni

Kurs: 2,83

Dürr

Kurs: 24,45

Airbus

Kurs: 183,80

Sky Deutschland

Kurs: 0,00

Brenntag

Kurs: 52,30

GEA Group

Kurs: 65,90

Metro (Alt ST)

Kurs: 0,00

ProSiebenSat.1 Media

Kurs: 4,70

Südzucker

Kurs: 10,13

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Nachdem europäische Telekom-Papiere in den vergangenen Jahren lediglich seitwärts tendiert und damit dem Gesamtmarkt weit hinterhergehinkt haben, hat sich der Branchenindex seit Juni kräftig erholt. Grund ist die zunehmende Konsolidierung in dem Sektor, wodurch der Preisdruck ein wenig abnimmt. Für zusätzlichen Rückenwind sorgt die Konjunkturerholung auf dem Heimatkontinent. Aber auch das Engagement in neuen Bereichen wie etwa Musikdienste sorgt für neue Fantasie. Die Kurse von T-Aktie und Co. sollten weiter klettern, zumal der Sektor deutlich günstiger bewertet ist als etliche andere aus dem Stoxx Europe 600 Index.[/sws_green_box]

Beeindruckendes Comeback der Telekom-Aktien: Seit dem Tief vom Juni hat der Stoxx Europe 600 Telecommunications Index, der 23 Unternehmen enthält, um mehr als 25 Prozent zugelegt. Investoren setzen darauf, dass die Konsolidierung in der Branche weitergehen wird. Denn wenn es weniger Anbieter gibt, machen die verbliebenen Konkurrenten höhere Gewinne. Noch ist das Umfeld allerdings schwierig. Konzerne wie Orange (ehemals France Télécom), Vodafone und die Deutsche Telekom wehren sich zum Beispiel gegen die Bestrebungen von EU-Kommissarin Neelie Kroes, bis 2016 die Roaminggebühren für Mobilfunkgespräche im Ausland abzuschaffen. „Unser Hauptproblem in Europa ist, dass wir kein Wachstum haben“, sagte Orange-Chef Stephane Richard zuletzt. „Europa muss sich mit dem Gedanken anfreunden, dass die Preise für Dienstleistungen, für neue Technologie, für mobiles Breitband und für Glasfaseranschlüsse ein wenig steigen werden.“

Die Branche reagiert auf das schwierige Umfeld. So baut der spanische Konzern Telefónica den Anteil an dem Wettbewerber Telecom Italia aus. Er leidet unter dem Gewinnrückgang auf dem Heimatmarkt und hat Nettoschulden von 28,8 Mrd. Euro. Die Spanier stocken dazu für 831 Mio. Euro den Anteil an dem Investmentvehikel Telco SpA, der einen 22,4 Prozent an der Telecom Italia hält, von 46 Prozent auf 70 Prozent auf. Der Anteil der anderen Partner – des Versicherers Assicurazioni Generali und der Banken Intesa Sanpaolo und Mediobanca sinkt entsprechend. Nachdem Telecom-Italia-Chef Franco Bernabe Anfang Oktober im Streit mit den Großaktionären wie Telefónica zurückgetreten ist, wächst nun die Wahrscheinlichkeit, dass die börsennotierte Brasilien-Tochter Tim Participacoes (TIM) verkauft wird. Sie ist der zweitgrößte Mobilfunkanbieter auf dem dortigen Markt hinter der Telefónica-Tochter, die unter dem Namen Vivo aktiv ist.

Die Ratingagentur Moody’s hatte zuletzt das Rating für Telecom Italia auf Ramschniveau abgestuft. Die Analysten warnten, der Konzern werde es schwer haben, die 2013er-Prognose zu erreichen, da die italienische Wirtschaft schwach und der Druck durch die Regulierung und von Wettbewerbern hoch sei. Analysten spekulieren, dass Telefónica selbst Interesse an einem Kauf von TIM hat. Falls die Kartellbehörde einem Verkauf an Telefónica oder an einen anderen Wettbewerber zustimmt, würde die Zahl der Anbieter im Handymarkt von vier auf drei sinken.

Anfang Oktober hatte ein großer Deal in Brasilien für Aufsehen gesorgt. So schließt sich die größte Telekomfirma das Landes, Oi SA mit Portugal Telecom zusammen. Dadurch entsteht ein transatlantischer Anbieter mit 100 Mio. Kunden, der besser mit Wettbewerbern wie Telefónica und dem mexikanischen Riesen América Móvil konkurrieren kann. Das fusionierte Unternehmen mit Sitz in Brasilien hätte einen Jahresumsatz von umgerechnet rund 12,5 Mrd. Euro. Die bisherigen Aktionäre von Portugal Telecom werden einen Anteil von 38 Prozent daran halten.

Derweil übernimmt die Telefónica-Tochter Telefónica Deutschland für 8,55 Mrd. Euro die hiesige Tochter E-Plus der niederländischen Firma KPN. Falls die EU die Genehmigung für den Deal erteilt, schrumpft die Zahl der Wettbewerber hierzulande von vier auf drei. Mit 42,7 Mio. Kunden läge dann Telefónica Deutschland klar vor der Deutschen Telekom (36,6 Mio.) und Vodafone (33,9 Mio.). „Alle Augen sind auf den E-Plus-Deal gerichtet“, sagte Rajeev Chand, Analyst bei der Investmentbank Rutberg in San Francisco. „Wenn die EU die Übernahme genehmigt, könnte eine europaweite Übernahmewelle einsetzen, wobei die Zahl der Anbieter von vier auf drei sinkt.“ Mit Interesse blicken die Börsianer aber auch Richtung Mexiko. Denn dort hat der Milliardär Carlos Slim und Großaktionär von America Movil seine Übernahmepläne für die niederländische KPN überraschend ad acta gelegt. Gescheitert ist der Deal an dem Eingreifen der KPN-Stiftung, die die Unabhängigkeit des Unternehmens gefährdet sah. Spekuliert wird in Branchenkreisen, was America Movil mit dem 30-Prozent-Paket passiert, welches die Mexikaner bereits an KPN besitzen. Über dieses Engagement hatte Slim indirekt auch Einfluss auf den geplanten Zusammenschluss von Telefónica Deutschland und E-Plus genommen und eine Nachbesserung des Angebots durchgesetzt. Die Aktie des TecDAX-Konzerns Telefónica Deutschland bleibt aussichtsreich.

Eine weitere Akquisition hierzulande schreitet wie geplant voran. So hat die EU Vodafone die Übernahme von Deutschlands größtem Kabelnetzbetreiber Kabel Deutschland genehmigt. Der Anteil der Briten lag zuletzt bei 76,57 Prozent. Wer den Titel noch im Depot hat, kann engagiert bleiben. Große Kursfantasie besteht kurzfristig zwar nicht mehr, aber mit Blick auf einige Monate kann sich das Blatt durchaus wenden. Vielleicht kaufen die Briten ja doch noch Stücke über die Börse zu. Im September hatte Vodafone für 130 Mrd. Dollar einen 45-Prozent-Anteil an dem größten US-Mobilfunkprovider Verizon Wireless für 130 Mrd. Dollar an den bisherigen Partner Verizon Communications veräußert. Nach der Rückzahlung von Schulden und einer Sonderausschüttung verfügen die Engländer über eine Menge Geld, um auf Akquisitionstour zu gehen. Experten gehen davon aus, dass Vodafone dabei vor allem in Europa Ausschau nach Festnetzbetreibern hält. Mit Paketangeboten aus Mobilfunk, Festnetz, Internet und Fernsehen dürfte der Konzern versuchen, höhere Preise durchzusetzen.

Eine weitere Akquisition hierzulande schreitet wie geplant voran. So hat die EU Vodafone die Übernahme von Deutschlands größtem Kabelnetzbetreiber Kabel Deutschland genehmigt. Der Anteil der Briten lag zuletzt bei 76,57 Prozent. Wer den Titel noch im Depot hat, kann engagiert bleiben. Große Kursfantasie besteht kurzfristig zwar nicht mehr, aber mit Blick auf einige Monate kann sich das Blatt durchaus wenden. Vielleicht kaufen die Briten ja doch noch Stücke über die Börse zu. Im September hatte Vodafone für 130 Mrd. Dollar einen 45-Prozent-Anteil an dem größten US-Mobilfunkprovider Verizon Wireless für 130 Mrd. Dollar an den bisherigen Partner Verizon Communications veräußert. Nach der Rückzahlung von Schulden und einer Sonderausschüttung verfügen die Engländer über eine Menge Geld, um auf Akquisitionstour zu gehen. Experten gehen davon aus, dass Vodafone dabei vor allem in Europa Ausschau nach Festnetzbetreibern hält. Mit Paketangeboten aus Mobilfunk, Festnetz, Internet und Fernsehen dürfte der Konzern versuchen, höhere Preise durchzusetzen.

Mit einem Gewicht von rund 15 Prozent ist Telefónica der zweitschwerste Wert in dem Branchenindex hinter Vodafone mit rund 30 Prozent. Die Plätze drei und vier belegen die englische Firma BT Group und die Deutsche Telekom mit jeweils etwas mehr als 10 Prozent. Die Deutsche Telekom hat zuletzt ebenfalls mit guten Nachrichten auf sich aufmerksam gemacht. So hatte sich das Geschäft im zweiten Quartal merklich belebt, nicht nur bei der Tochter T-Mobil US. Sie hat den US-Regionalanbieter Metro PCS gekauft und konsolidiert ihn seit Mai. Nun will der viertgrößte Anbieter in den USA mit einem neuen Angebot den Markt aufmischen: So sind Kunden künftig in über 100 Ländern von den Roaminggebühren für mobiles Internet und SMS befreit. Die geplante starke Neukundengewinnung bei der Tochter drückt allerdings auf das Ergebnis der Mutter. So soll der bereinigte operative Gewinn im laufenden Jahr um 500 Mio. Euro auf 17,5 Mrd. Euro zurückgehen.

Mit einem Gewicht von rund 15 Prozent ist Telefónica der zweitschwerste Wert in dem Branchenindex hinter Vodafone mit rund 30 Prozent. Die Plätze drei und vier belegen die englische Firma BT Group und die Deutsche Telekom mit jeweils etwas mehr als 10 Prozent. Die Deutsche Telekom hat zuletzt ebenfalls mit guten Nachrichten auf sich aufmerksam gemacht. So hatte sich das Geschäft im zweiten Quartal merklich belebt, nicht nur bei der Tochter T-Mobil US. Sie hat den US-Regionalanbieter Metro PCS gekauft und konsolidiert ihn seit Mai. Nun will der viertgrößte Anbieter in den USA mit einem neuen Angebot den Markt aufmischen: So sind Kunden künftig in über 100 Ländern von den Roaminggebühren für mobiles Internet und SMS befreit. Die geplante starke Neukundengewinnung bei der Tochter drückt allerdings auf das Ergebnis der Mutter. So soll der bereinigte operative Gewinn im laufenden Jahr um 500 Mio. Euro auf 17,5 Mrd. Euro zurückgehen.

Heiß diskutiert werden in Finanzkreisen derzeit aber auch die Aktivitäten der großen Telcos im Bereich der Musikdienste. Getreu dem Motto: Besser spät als nie. So hat sich Telefónica mit Napster verbündet und setzt auf eine globale Kooperation mit dem Streaming-Dienstleister. Bislang war Telefónica mit dem eigenen Musikdienst Sonora unterwegs. Da will die Deutsche Telekom nicht hinten anstehen und verhandelt laut einem Bericht des Manager-Magazins angeblich über einen Einstieg beim Branchenriesen Spotify aus Schweden.

Die Aktien der europäischen Telekomfirmen dürften weiter klettern, zumal die Branche mit einem 2014er-KGV von 13,2 deutlich niedriger bewertet ist als etliche andere Sektoren aus dem Stoxx 600. Anleger, die statt auf Einzelwerte lieber auf ETFs setzen, können sich den iShares Stoxx Europe 600 Telecommunications (ISIN: DE000A0H08R2) anschauen. Er ist üblicherweise der auf Xetra mit weitem Abstand meistgehandelte ETF auf den Sektor. Als Alternative bietet sich der db x-trackers-ETF der Deutschen Bank auf den Index an (LU0292104030).

Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research

Foto: Spotify

...

Heiß diskutiert werden in Finanzkreisen derzeit aber auch die Aktivitäten der großen Telcos im Bereich der Musikdienste. Getreu dem Motto: Besser spät als nie. So hat sich Telefónica mit Napster verbündet und setzt auf eine globale Kooperation mit dem Streaming-Dienstleister. Bislang war Telefónica mit dem eigenen Musikdienst Sonora unterwegs. Da will die Deutsche Telekom nicht hinten anstehen und verhandelt laut einem Bericht des Manager-Magazins angeblich über einen Einstieg beim Branchenriesen Spotify aus Schweden.

Die Aktien der europäischen Telekomfirmen dürften weiter klettern, zumal die Branche mit einem 2014er-KGV von 13,2 deutlich niedriger bewertet ist als etliche andere Sektoren aus dem Stoxx 600. Anleger, die statt auf Einzelwerte lieber auf ETFs setzen, können sich den iShares Stoxx Europe 600 Telecommunications (ISIN: DE000A0H08R2) anschauen. Er ist üblicherweise der auf Xetra mit weitem Abstand meistgehandelte ETF auf den Sektor. Als Alternative bietet sich der db x-trackers-ETF der Deutschen Bank auf den Index an (LU0292104030).

Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research

Foto: Spotify

...

Telefónica Deutschland

Kurs: 2,15

Kabel Deutschland

Kurs: 93,50

Deutsche Telekom

Kurs: 34,09

© boersengefluester.de | Redaktion

[sws_green_box box_size="550"]Die Erholung der Konjunktur in Europa beflügelt die Aktien von Unternehmen wie der Deutschen Telekom, die einen wichtigen Teil des Geschäfts in der Heimatregion machen. Für eine deutlich bessere Stimmung für das Papier haben zudem die Halbjahreszahlen gesorgt. Im zweiten Quartal hatte der Konzern die Trendwende beim Umsatz geschafft und erstmals auch eine erfreuliche Entwicklung bei der US-Tochter T-Mobile USA gemeldet. Die Konsolidierung in Europa dürfte zudem dazu führen, dass der Preisdruck nicht mehr ganz so stark ist.[/sws_green_box]

Der scheidende Telekom-Chef Rene Obermann, der ab Januar 2014 zum niederländischen Kabelbetreiber Ziggo wechselt, dürfte es mit großer Genugtuung sehen, dass die T-Aktie auf das höchste Niveau seit Mai 2011 geklettert ist. Das Papier profitiert von der Konjunkturerholung in Europa. 2012 kamen 36,8 Prozent der Konzernerlöse aus Deutschland und weitere 23,6 Prozent aus der Sparte Europa, vor allem aus Griechenland, Ungarn, Holland und Polen. Die Analysten der UBS hatten Anfang September Aktien aus Europa auf „Übergewichten“ heraufgestuft und geschrieben, dass vor allem Unternehmen mit Schwerpunkt auf dem heimischen Markt im Fokus stehen dürften. Als einer ihrer Favoriten in Deutschland empfohlen die UBS-Analysten die Aktie der Deutschen Telekom.

Für einen nachhaltigen Stimmungsumschwung bei dem Papier hatte Obermann bei der Vorlage der Halbjahreszahlen Anfang August gesorgt. Im zweiten Quartal war der Konzern nach jahrelangen Rückgängen auf den Wachstumskurs zurückgekehrt. So war der Umsatz um 5,4 Prozent auf 15,16 Mrd. Euro gestiegen. Dazu trug nicht zuletzt die Übernahme des US-Regionalanbieters Metro PCS bei, der für zwei Monate konsolidiert worden war. Im zweiten Quartal hatte die Tochter T-Mobile USA 688.000 neue Vertragskunden gewonnen, nicht zuletzt, weil sie seit April als letzter der großen Anbieter das iPhone von Apple verkauft. „Wir freuen uns sehr, dass wir im USA-Geschäft nach 16 aufeinanderfolgenden Quartalen mit Vertragskundenverlusten im zweiten Quartal eine Trendwende erreicht haben, sagte Finanzvorstand Tim Höttges. Er wird im Januar zum Vorstandschef der Telekom aufsteigen. Obermann bremste jedoch die Euphorie: Weder für den Konzern noch für die Branche in Europa stünden goldene Zeiten an: „Der Wettbewerb wird sehr hart bleiben. Wir hatten ein paar gute Monate, sollten die Kirche aber im Dorf lassen.“ Die Nettoschulden waren auf 41,4 Mrd. Euro geklettert.

Für das Gesamtjahr hat Obermann einen bereinigten operativen Gewinn von 17,5 Mrd. Euro in Aussicht gestellt. Das ist ein Rückgang um 500 Mio. Euro gegenüber dem Vorjahr. Hauptgrund ist, dass T-Mobile USA im Gesamtjahr ein bis 1,2 Mio. Vertragskunden gewinnen will. Das drückt auf die Profitabilität. Die Prognose für den Cashflow senkte der Firmenlenker daher von fünf auf 4,5 Mrd. Euro.Anfang September kündigte der Konzern massive Investitionen in das Glasfasernetz an. So sollen 2016 rund 24 Mio. Haushalte und Firmen Zugang zu Glasfasernetzen haben. 2012 waren es erst 12 Mio.. Die Investitionen sollen dabei von 3,4 Mrd. für 2013 auf 4,1 Mrd. im Jahr 2014 steigen.

Etliche Investoren hoffen, dass mit der laufenden Konsolidierung in der Branche in Europa der Preisdruck ein wenig nachlässt. So hat Vodafone von der EU die Genehmigung für den Kauf des größten deutschen Kabelnetzbetreibers Kabel Deutschland bekommen. Laut Kabel Deutschland soll der Deal am 14. Oktober abgeschlossen werden. Zudem hat Telefónica Deutschland, eine Tochter der spanischen Telefónica angekündigt, den Wettbewerber E-Plus zu kaufen. Die kartellrechtliche Kontrolle durch die EU-Kommission dürfte zwar einige Monate dauern. Sollte Telefónica Deutschland jedoch die Genehmigung bekommen, würde der Mobilfunkmarkt in Deutschland von vier auf lediglich drei Anbieter schrumpfen. Dabei hätte Telefónica Deutschland mit rund 42,7 Mio. mehr Kunden als die Deutsche Telekom (36,6 Mio.) und Vodafone (33,9 Mio.) hierzulande. Damit könnte der starke Wettbewerbsdruck wenigstens ein bisschen nachlassen.

Für das Gesamtjahr hat Obermann einen bereinigten operativen Gewinn von 17,5 Mrd. Euro in Aussicht gestellt. Das ist ein Rückgang um 500 Mio. Euro gegenüber dem Vorjahr. Hauptgrund ist, dass T-Mobile USA im Gesamtjahr ein bis 1,2 Mio. Vertragskunden gewinnen will. Das drückt auf die Profitabilität. Die Prognose für den Cashflow senkte der Firmenlenker daher von fünf auf 4,5 Mrd. Euro.Anfang September kündigte der Konzern massive Investitionen in das Glasfasernetz an. So sollen 2016 rund 24 Mio. Haushalte und Firmen Zugang zu Glasfasernetzen haben. 2012 waren es erst 12 Mio.. Die Investitionen sollen dabei von 3,4 Mrd. für 2013 auf 4,1 Mrd. im Jahr 2014 steigen.

Etliche Investoren hoffen, dass mit der laufenden Konsolidierung in der Branche in Europa der Preisdruck ein wenig nachlässt. So hat Vodafone von der EU die Genehmigung für den Kauf des größten deutschen Kabelnetzbetreibers Kabel Deutschland bekommen. Laut Kabel Deutschland soll der Deal am 14. Oktober abgeschlossen werden. Zudem hat Telefónica Deutschland, eine Tochter der spanischen Telefónica angekündigt, den Wettbewerber E-Plus zu kaufen. Die kartellrechtliche Kontrolle durch die EU-Kommission dürfte zwar einige Monate dauern. Sollte Telefónica Deutschland jedoch die Genehmigung bekommen, würde der Mobilfunkmarkt in Deutschland von vier auf lediglich drei Anbieter schrumpfen. Dabei hätte Telefónica Deutschland mit rund 42,7 Mio. mehr Kunden als die Deutsche Telekom (36,6 Mio.) und Vodafone (33,9 Mio.) hierzulande. Damit könnte der starke Wettbewerbsdruck wenigstens ein bisschen nachlassen.

Derweil verhandelt die Deutsche Telekom mit vier Finanzinvestoren über den Verkauf eines 30-Prozent-Anteils an der Scout-Gruppe, wobei die ganze Gruppe angeblich mit 1,6 bis zwei Mrd. Euro bewertet wird. Scout bietet beispielsweise Portale für Autos, Immobilien und Jobs. Laut Gerüchten will die Telekom bis Ende Oktober über den Scout-Verkauf entscheiden.

Die sich allmählich aufhellenden Gewinnperspektiven spiegeln sich noch nicht in den Schätzungen der Analysten wider. Vielmehr sind die Schätzungen für den 2014er-Gewinn je Aktie in den vergangenen drei Monaten von 0,72 Euro auf 0,71 Euro gesunken. Mit einem KGV von rund 15 ist die Aktie zwar relativ hoch bewertet – zumal im Vergleich zum DAX, dessen KGV bei 11,6 liegt. Dennoch sollte sich das Telekom-Papier weiter erholen, zumal wenn sich die Konjunkturdaten für Europa verbessern und Obermann am 7. November letztmalig gute Ergebnisse vorlegt. Die Dividendenrendite von 4,6 Prozent für 2013 kann sich ebenfalls sehen lassen.

Derweil verhandelt die Deutsche Telekom mit vier Finanzinvestoren über den Verkauf eines 30-Prozent-Anteils an der Scout-Gruppe, wobei die ganze Gruppe angeblich mit 1,6 bis zwei Mrd. Euro bewertet wird. Scout bietet beispielsweise Portale für Autos, Immobilien und Jobs. Laut Gerüchten will die Telekom bis Ende Oktober über den Scout-Verkauf entscheiden.

Die sich allmählich aufhellenden Gewinnperspektiven spiegeln sich noch nicht in den Schätzungen der Analysten wider. Vielmehr sind die Schätzungen für den 2014er-Gewinn je Aktie in den vergangenen drei Monaten von 0,72 Euro auf 0,71 Euro gesunken. Mit einem KGV von rund 15 ist die Aktie zwar relativ hoch bewertet – zumal im Vergleich zum DAX, dessen KGV bei 11,6 liegt. Dennoch sollte sich das Telekom-Papier weiter erholen, zumal wenn sich die Konjunkturdaten für Europa verbessern und Obermann am 7. November letztmalig gute Ergebnisse vorlegt. Die Dividendenrendite von 4,6 Prozent für 2013 kann sich ebenfalls sehen lassen.

Foto: Deutsche Telekom AG

Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research...

Deutsche Telekom

Kurs: 34,09

Deutsche Telekom

Kurs: 34,09

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Telekom | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555750 | DE0005557508 | AG | 167.217,93 Mio € | 18.11.1996 | Kaufen | |

* * *

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„Estimates miss earnings, not vice versa.“

Börsenweisheit

* * *

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL