Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#A1EWWW

© boersengefluester.de | Redaktion

Kaum hatten die Analysten die Puma-Aktie einhellig in ihr Herz geschlossen und Kursziele von bis zu 600 Euro ausgerufen, gibt es gleich den ersten Dämpfer. Auf die Vorlage des Halbjahresberichts folgte – an einem an sich sehr festen Börsentag – ein Rücksetzer von zehn Prozent auf im Tief 425 Euro. Auf diesem Niveau bringt der Sportartikelhersteller rund 6,4 Mrd. Euro auf die Börsenwaage – verglichen mit einer Marktkapitalisierung von 38,9 Mrd. Euro von adidas. Woran störten sich die Investoren? Vermutlich ist es die Tatsache, dass CEO Bjørn Gulden zwar die Umsatzerwartung für das Gesamtjahr auf einen Zuwachs von 12 bis 14 Prozent (bislang: 10 bis 12 Prozent) heraufschraubte, den Korridor für das zu erwartende Ergebnis vor Zinsen und Steuern (EBIT) aber in einer Spanne zwischen 310 und 330 Mio. Euro ließ. Zudem sprach Gulden von einem „unsicheren Geschäftsumfeld, volatiler Wechselkurse und einem schwierigen globalen Handelsumfeld“. Außerdem wies er auf die veränderte Konsumentennachfrage bei Schuhen – mit einem Umsatzanteil von ziemlich genau 50 Prozent der wichtigste Treiber von Puma – hin.

Angesichts der vielen Herausforderungen, auf die Gulden zudem regelmäßig hinweist, liegen die Eckdaten für das erste Halbjahr gut im Rahmen der Analystenerwartungen. Demnach kam der kürzlich in den MDAX beförderte Konzern auf ein Umsatzplus von knapp 10,5 Prozent auf 2.180,3 Mio. Euro. Das EBIT kletterte um 49,5 Prozent auf 169,8 Mio. Euro. Die Hälfte des Ergebnisziels für das Gesamtjahr hat Puma also bereits eingefahren. Der Gewinn je Aktie zog von 4,79 auf 6,59 Euro an. Hier kalkuliert boersengefluester.de für 2018 mit einem Anstieg auf etwas mehr als 14 Euro. Per saldo liegt Puma für uns also Souverän im Plan. Zu beachten ist außerdem, dass die Gesellschaft aus Herzogenaurach erst mit dem Q1-Bericht ihre EBIT-Prognose angehoben hatte und CEO Gulden die Messlatte wohl nicht ohne Not zu hoch legen will. Schließlich geht es darum, mit den Jahreszahlen noch ein As im Ärmel zu haben. Immerhin hat sich die Aktionärsstruktur nach dem weitgehenden Ausstieg der französischen Kering-Gruppe radikal verändert. Mittlerweile macht der Streubesitzanteil rund 55 Prozent aus – bis zum Frühjahr 2018 entfielen allein 86 Prozent auf Kering (siehe dazu auch den Beitrag von boersengefluester.de HIER).

Die Gretchenfrage bleibt indes, wie es mit dem Kurs der Puma-Aktie in den kommenden Quartalen weitergehen wird. Eine Glaskugel haben auch wir nicht, aber grundsätzlich gefällt uns das Papier weiterhin sehr gut. Charttechnisch hat sich die Region deutlich oberhalb von von 500 Euro bislang zwar als zu ambitioniert erwiesen, perspektivisch sollte Puma aber locker in solche Größenordnungen hereinwachsen. Laut der aktuellen Mittelfristplanung steht bis 2022 ein jährliches Umsatzwachstum von im Schnitt zehn Prozent auf der Agenda. Zudem will die Gesellschaft spätestens bis 2022 auf eine EBIT-Marge von zehn Prozent kommen. Angenommen, die Entwicklung verläuft linear, würde Puma im Jahr 2022 auf ein Betriebsergebnis von rund 666 Mio. Euro zusteuern. Das relativiert die aktuelle Marktkapitalisierung doch enorm.

Zur weiteren Einordnung: Konkurrent adidas schaffte 2017 ein EBIT von gut 2 Mrd. Euro. Da auch die Marke mit den drei Streifen weiter wachsen wird, verschieben sich die Gewichte zwischen den beiden deutschen Sportmarken nicht grundsätzlich. Dennoch halten wir Puma weiterhin für die etwas pfiffigere Wahl bei der Aktie. Schade fanden wir nur, dass Puma die jüngste Investor Relations-Offensive – neben der deutlich forscheren Dividendenpolitik – nicht auch noch mit einem Aktiensplit verfeinerte.

Die Gretchenfrage bleibt indes, wie es mit dem Kurs der Puma-Aktie in den kommenden Quartalen weitergehen wird. Eine Glaskugel haben auch wir nicht, aber grundsätzlich gefällt uns das Papier weiterhin sehr gut. Charttechnisch hat sich die Region deutlich oberhalb von von 500 Euro bislang zwar als zu ambitioniert erwiesen, perspektivisch sollte Puma aber locker in solche Größenordnungen hereinwachsen. Laut der aktuellen Mittelfristplanung steht bis 2022 ein jährliches Umsatzwachstum von im Schnitt zehn Prozent auf der Agenda. Zudem will die Gesellschaft spätestens bis 2022 auf eine EBIT-Marge von zehn Prozent kommen. Angenommen, die Entwicklung verläuft linear, würde Puma im Jahr 2022 auf ein Betriebsergebnis von rund 666 Mio. Euro zusteuern. Das relativiert die aktuelle Marktkapitalisierung doch enorm.

Zur weiteren Einordnung: Konkurrent adidas schaffte 2017 ein EBIT von gut 2 Mrd. Euro. Da auch die Marke mit den drei Streifen weiter wachsen wird, verschieben sich die Gewichte zwischen den beiden deutschen Sportmarken nicht grundsätzlich. Dennoch halten wir Puma weiterhin für die etwas pfiffigere Wahl bei der Aktie. Schade fanden wir nur, dass Puma die jüngste Investor Relations-Offensive – neben der deutlich forscheren Dividendenpolitik – nicht auch noch mit einem Aktiensplit verfeinerte.

Puma

Kurs: 23,76

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Puma | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 696960 | DE0006969603 | SE | 3.516,67 Mio € | 25.07.1986 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 5.234,40 | 6.805,40 | 8.465,10 | 8.601,70 | 8.817,20 | 7.296,20 | 7.110,00 | |

| EBITDA1,2 | 503,00 | 862,80 | 999,30 | 967,10 | 970,70 | 117,90 | 360,00 | |

| EBITDA-margin %3 | 9,61 | 12,68 | 11,81 | 11,24 | 11,01 | 1,62 | 5,06 | |

| EBIT1,4 | 209,20 | 557,10 | 640,60 | 621,60 | 622,00 | -357,20 | -115,00 | |

| EBIT-margin %5 | 4,00 | 8,19 | 7,57 | 7,23 | 7,05 | -4,90 | -1,62 | |

| Net profit1 | 123,10 | 376,80 | 353,50 | 360,60 | 342,30 | -615,20 | -355,00 | |

| Net-margin %6 | 2,35 | 5,54 | 4,18 | 4,19 | 3,88 | -8,43 | -4,99 | |

| Cashflow1,7 | 510,80 | 609,90 | 575,60 | 834,90 | 694,80 | -319,30 | 85,00 | |

| Earnings per share8 | 0,53 | 2,07 | 2,36 | 2,02 | 1,89 | -4,38 | -2,40 | |

| Dividend per share8 | 0,16 | 0,72 | 0,82 | 0,82 | 0,61 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Puma SE (Selena Gomez)

...

© boersengefluester.de | Redaktion

Sportlich, sportlich: Auf 40,40 Mrd. Euro türmt sich nach der jüngsten Prognoseanhebung der Börsenwert von Adidas – das ist so viel wie nie zuvor und liegt etwa auf Augenhöhe mit DAX-Konzernen wie Continental, Deutsche Post oder Fresenius. Aussagekräftiger ist allerdings vermutlich ein Blick auf Nike, der US-Konkurrent bringt mit 81,68 Mrd. Euro nämlich noch immer mehr als doppelt so viel auf die Waagschale. Der deutsche Wettbewerber Puma spielt mit einer Marktkapitalisierung von knapp 5,10 Mrd. Euro ohnehin in einer anderen Liga. Nun ist Größe an sich noch kein Kriterium für die Perspektiven einer Aktie. Wie sieht es also mit der Bewertung der Adidas-Aktie im Branchenvergleich aus? Ist der DAX-Titel auf All-Time-High komplett abgehoben oder spiegelt sich in der Kursrally einfach nur die – zweifelsohne – grandiose operative Entwicklung wider? Boersengefluester.de macht den Quick-Check.

Für 2017 kalkuliert Adidas-CEO Kasper Rorsted nun mit einem (um Währungseffekte bereinigten) Umsatzplus von 17 bis 19 Prozent (zuvor 12 bis 14 Prozent) – bezogen auf die 2016er-Erlöse von 18,48 Mrd. Euro aus fortgesetzten Aktivitäten. Demnach sollte für das laufende Jahr ein Umsatz von knapp 22 Mrd. Euro realistisch sein. Den dabei zu erwartenden Gewinn nach Steuern siedelt Rorsted jetzt in einem Korridor von 1,36 bis 1,39 Mrd. Euro an, was deutlich über den bisherigen Prognosen des Managements liegt. Kein Wunder also, dass die Investoren den neuen Ausblick mit einem Kursplus von neun Prozent auf 193 Euro honorierten. Allerdings: Bezogen auf die Zahlen für 2017 kommt Adidas auf ein Kurs-Gewinn-Verhältnis (KGV) von beinahe 30. Das muss man als Anleger schon mögen. Und selbst auf Basis der Prognosen für 2018 und 2019 reduziert sich das KGV gerade einmal auf 25 beziehungsweise knapp 22. Das Shiller-KGV (von boersengefluester.de berechnet aus dem Durchschnitts-Gewinn der vergangenen zehn Jahre) türmt sich auf stattliche 55. Andererseits bewegt sich auch die Bewertung von Nike in ähnlichen Regionen.

Letztlich drückt sich hier der Umstand aus, dass vermutlich noch nie so viele Menschen auf der Erde wie heute in Turnschuhen rumlaufen und auch sonstiges Sportequipment längst zum Standarddress auf der Straße gehört. Zudem revolutionieren und individualisieren die Anbieter ihre Produktion durch 3D-Druckverfahren. Beim Verkleben von Sohle und Schuh kommen außerdem High-tech-Lasergeräte wie die von LPKF Laser & Electronics zum Einsatz. Gründe gibt es also schon, warum die Adidas-Aktie auf Rekordhoch notiert – obwohl der DAX auf ein Drei-Monats-Tief zurückgefallen ist. Wie nachhaltig das jetzt erreichte Kursniveau ist, lässt sich allerdings kaum valide vorhersagen. Einzelne Analysten wie die von Goldman Sachs halten Notierungen bis hin zu 225 Euro für realistisch. Klingt super, sind allerdings auch „nur“ noch knapp 17 Prozent Wegstrecke. Und natürlich gibt es auch wesentlich skeptischere Kursziele. Hauck & Aufhäuser etwa nennt gerade einmal 121 Euro als faires Niveau.

Die Vorsicht hat ihre Gründe: Gegenwärtig wird die Adidas-Aktie mit dem 6,4fachen des Buchwerts gehandelt, die Dividendenrendite ist mit rund einem Prozent ziemlich mickrig – und über das faire KGV lässt sich trefflich streiten. Value-Anleger machen daher wohl besser einen Bogen um die Adidas-Aktie. Wer hingegen auf gute Nachrichten und Relative Stärke setzt, wird das Papier mit den drei Streifen weiterhin mögen. Für boersengefluester.de ist der Titel maximal eine Halten-Position. Vermutlich ist es nicht einmal verkehrt, auf dem jetzigen Niveau Kasse zu machen – zumindest mit einem Teil des Bestands.

Letztlich drückt sich hier der Umstand aus, dass vermutlich noch nie so viele Menschen auf der Erde wie heute in Turnschuhen rumlaufen und auch sonstiges Sportequipment längst zum Standarddress auf der Straße gehört. Zudem revolutionieren und individualisieren die Anbieter ihre Produktion durch 3D-Druckverfahren. Beim Verkleben von Sohle und Schuh kommen außerdem High-tech-Lasergeräte wie die von LPKF Laser & Electronics zum Einsatz. Gründe gibt es also schon, warum die Adidas-Aktie auf Rekordhoch notiert – obwohl der DAX auf ein Drei-Monats-Tief zurückgefallen ist. Wie nachhaltig das jetzt erreichte Kursniveau ist, lässt sich allerdings kaum valide vorhersagen. Einzelne Analysten wie die von Goldman Sachs halten Notierungen bis hin zu 225 Euro für realistisch. Klingt super, sind allerdings auch „nur“ noch knapp 17 Prozent Wegstrecke. Und natürlich gibt es auch wesentlich skeptischere Kursziele. Hauck & Aufhäuser etwa nennt gerade einmal 121 Euro als faires Niveau.

Die Vorsicht hat ihre Gründe: Gegenwärtig wird die Adidas-Aktie mit dem 6,4fachen des Buchwerts gehandelt, die Dividendenrendite ist mit rund einem Prozent ziemlich mickrig – und über das faire KGV lässt sich trefflich streiten. Value-Anleger machen daher wohl besser einen Bogen um die Adidas-Aktie. Wer hingegen auf gute Nachrichten und Relative Stärke setzt, wird das Papier mit den drei Streifen weiterhin mögen. Für boersengefluester.de ist der Titel maximal eine Halten-Position. Vermutlich ist es nicht einmal verkehrt, auf dem jetzigen Niveau Kasse zu machen – zumindest mit einem Teil des Bestands.

Adidas

Kurs: 158,20

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Adidas | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1EWWW | DE000A1EWWW0 | AG | 28.476,00 Mio € | 17.11.1995 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 19.844,00 | 21.234,00 | 22.511,00 | 21.427,00 | 23.683,00 | 24.811,00 | 0,00 | |

| EBITDA1,2 | 2.079,00 | 3.066,00 | 1.874,00 | 1.358,00 | 2.465,00 | 3.150,00 | 0,00 | |

| EBITDA-margin %3 | 10,48 | 14,44 | 8,33 | 6,34 | 10,41 | 12,70 | 0,00 | |

| EBIT1,4 | 751,00 | 1.986,00 | 669,00 | 268,00 | 1.337,00 | 2.000,00 | 0,00 | |

| EBIT-margin %5 | 3,79 | 9,35 | 2,97 | 1,25 | 5,65 | 8,06 | 0,00 | |

| Net profit1 | 751,00 | 2.158,00 | 638,00 | -14,00 | 832,00 | 1.130,00 | 0,00 | |

| Net-margin %6 | 3,79 | 10,16 | 2,83 | -0,07 | 3,51 | 4,55 | 0,00 | |

| Cashflow1,7 | 1.486,00 | 3.192,00 | -543,00 | 2.630,00 | 2.910,00 | 0,00 | 0,00 | |

| Earnings per share8 | 2,15 | 7,47 | 1,25 | -0,42 | 4,24 | 6,25 | 7,10 | |

| Dividend per share8 | 3,00 | 3,30 | 0,70 | 0,70 | 2,00 | 2,50 | 2,70 | |

Quelle: boersengefluester.de and company details

Foto: adidas...

© boersengefluester.de | Redaktion

Natürlich war die adidas-Aktie 2016 der Abräumer unter den bekannten Sportartiklern. Da konnte kein anders Papier mithalten: Weder Puma noch Asics – und schon gar nicht Nike oder Under Armour aus den USA. Dennoch findet boersengefluester.de es bemerkenswert, welche Fortschritte insbesondere Puma in den vergangenen Quartalen gemacht hat. Nachdem die Turnschuhe, Trikots und sonstigen Bekleidungsstücke des SDAX-Unternehmens zwischenzeitlich völlig aus der Mode zu geraten schienen, hat sich das Blatt deutlich gewendet – auch Dank coolen Markenbotschaftern wie der Sängerin Rihanna oder dem Model Cara Delevingne. Keinen nachhaltigen Schaden hat auch die Panne bei der Fußball-EM in Frankreich hinterlassen, als mehrere Trikots der Schweizer Nationalmannschaft gerissen waren. Längst stehen wieder die Ausrüsterverträge mit Mannschaften wie Borussia Dortmund oder Arsenal London im Vordergrund des medialen Interesses.

Nicht nur das. „Immer mehr Konsumenten kaufen unsere Produkte zum vollen Preis, wodurch die Zufriedenheit unserer Handelspartner steigt. Unsere Aufgabe ist es jetzt, dieses Momentum zu nutzen, um noch mehr relevante Puma-Produkteauf den Verkaufsflächen anzubieten“, sagt CEO Bjørn Gulden. Zahlentechnisch befindet sich das Unternehmen aus Herzogenaurach weitgehend auf Kurs. Für das Gesamtjahr 2016 rechnet Gulden mit einem operativen Ergebnis in der oberen Hälfte des Korridors von 115 bis 125 Mio. Euro. Das ist freilich nur ein weiterer Schritt auf dem Weg in ganz andere Ertragsregionen. Für 2017 liegt die Erwartungshaltung der Analysten an das Ergebnis vor Zinsen und Steuern (EBIT) bereits bei knapp 175 Mio. Euro, für 2018 kalkulieren die Experten mit einem EBIT deutlich oberhalb von 200 Mio. Euro. Angesichts dieser Entwicklung stellt sich auch für den langjährigen französischen Großaktionär Kering – zu der Gruppe gehören unter anderem auch Marken wie Gucci, Brioni, Saint Laurent, MCQ oder die mit Puma am ehesten vergleichbare Skater- und Snow-Firma Volcom – die Frage, wann der perfekte Zeitpunkt für den Ausstieg ist. Spekulationen in die Richtung sind freilich schon relativ betagt. Aber auch die Variante um einen möglichen Börsenrückzug – im Streubesitz befinden sich schließlich nur 14 Prozent der Aktien – ist bislang reine Theorie.

Unter Bewertungsgesichtspunkten liegen Puma und adidas zurzeit ungefähr auf Augenhöhe – zumindest wenn man die Relation von Enterprise Value (Marktkapitalisierung plus Netto-Finanzverbindlichkeiten) zu dem für 2017 zu erwartenden EBIT als Maßstab heranzieht. Dennoch: Knackiger findet boersengefluester.de zurzeit die Investmentstory von Puma.

Foto: PUMA SE

...

Puma

Kurs: 23,76

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 5.234,40 | 6.805,40 | 8.465,10 | 8.601,70 | 8.817,20 | 7.296,20 | 7.110,00 | |

| EBITDA1,2 | 503,00 | 862,80 | 999,30 | 967,10 | 970,70 | 117,90 | 360,00 | |

| EBITDA-margin %3 | 9,61 | 12,68 | 11,81 | 11,24 | 11,01 | 1,62 | 5,06 | |

| EBIT1,4 | 209,20 | 557,10 | 640,60 | 621,60 | 622,00 | -357,20 | -115,00 | |

| EBIT-margin %5 | 4,00 | 8,19 | 7,57 | 7,23 | 7,05 | -4,90 | -1,62 | |

| Net profit1 | 123,10 | 376,80 | 353,50 | 360,60 | 342,30 | -615,20 | -355,00 | |

| Net-margin %6 | 2,35 | 5,54 | 4,18 | 4,19 | 3,88 | -8,43 | -4,99 | |

| Cashflow1,7 | 510,80 | 609,90 | 575,60 | 834,90 | 694,80 | -319,30 | 85,00 | |

| Earnings per share8 | 0,53 | 2,07 | 2,36 | 2,02 | 1,89 | -4,38 | -2,40 | |

| Dividend per share8 | 0,16 | 0,72 | 0,82 | 0,82 | 0,61 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Puma | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 696960 | DE0006969603 | SE | 3.516,67 Mio € | 25.07.1986 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Adidas | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1EWWW | DE000A1EWWW0 | AG | 28.476,00 Mio € | 17.11.1995 | Halten | |

* * *

© boersengefluester.de | Redaktion

So viel vorweg: Wir finden adidas sehr cool – viel lässiger als Nike, Puma oder auch New Balance. Wir fanden es klasse, dass die Rapper von RUN DMC in den 80er mit adidas Superstars rumliefen. Der adidas-Aufkleber auf der Gitarre von Oasis-Gitarrist Noel Gallagher war sowieso der Hit. Und Fußball ohne Trikots mit drei Streifen ist auch kaum vorstellbar. Allerdings: Was die Bewertung der adidas-Aktie angeht, hat boersengefluester.de längst kein gutes Gefühl mehr. In den vergangenen zwölf Monaten hat der Anteilschein des DAX-Konzerns nun um fast 90 Prozent an Wert gewonnen. Derart steil zog es keinen anderen Titel aus dem Blue-Chip-Index in die Höhe. Auf den Plätzen zwei und drei folgen Infineon mit einem Plus von 26 Prozent und der Immobilientitel Vonovia mit plus 21 Prozent. Dabei ist die Kursrally ein Abbild der enormen operativen Fortschritte nach dem doch ziemlich enttäuschenden 2014er-Abschluss. Außerdem gilt die alte Börsenweisheit: Die Hausse nährt die Hausse. Ausgeprägte Schwächephasen gibt es bei der adidas-Aktie schon seit einer gefühlten Ewigkeit nicht mehr. Quasi täglich markiert der Titel All-Time-Highs – die aktuelle Rekordmarke liegt bei 136,85 Euro. Auf diesem Niveau bringt das Unternehmen mit Sitz in Herzogenaurach stattliche 28,631 Mrd. Euro auf die Waagschale.

Damit fällt adidas in eine Kategorie mit Firmen wie Audi oder dem Pharmahersteller Merck KGaA. Der große US-Rivale Nike kommt auf eine Marktkapitalisierung von umgerechnet gut 90,33 Mrd. Euro. Herausforderer Under Amour liegt mit einem Börsenwert von 6,95 Mrd. Euro weit dahinter. Noch ein Klasse darunter bewegt sich Puma mit einer Kapitalisierung von 3,28 Mrd. Euro. Das eigentlich krasse sind jedoch die Bewertungsrelationen, in den sich adidas mittlerweile bewegt. Inklusive der Nettofinanzverbindlichkeiten von 809 Mio. Euro türmt sich der Unternehmenswert (Enterprise Value) auf 29,44 Mrd. Euro. Dem steht ein von boersengefluester.de für 2016 prognostiziertes Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von rund 1,76 Mrd. Euro entgegen. Die Relation EV zu EBITDA beträgt also etwa 16,7. Isoliert gesehen ist das extrem hoch, allerdings kommt Nike auf fast exakt die gleiche Größenordnung. Mit Blick auf das Verhältnis von Enterprise Value (EV) zu den für 2016 zu erwartenden Umsatzerlösen kann adidas sogar deutlich punkten. Während bei den Deutschen jeder Euro Umsatz mit etwa 1,50 Euro bewertet wird, kommt Nike auf ungewöhnlich hohe 2,70 Dollar für jeden Dollar Erlös.

Solche Faktoren – kombiniert mit den guten Wachstumsperspektiven – waren es wohl auch, die die Experten von Goldman Sachs veranlasst haben, weiterhin eine Kaufen-Empfehlung für die Aktie von adidas abzugeben. Trotzdem: Für boersengefluester.de geht die enorme Wertschätzung dann doch zu weit. Mittlerweile wird die adidas-Aktie mit dem 5,3fachen des Buchwerts gehandelt. Der Zehn-Jahres-Durchschnittswert liegt hier bei deutlich unter drei. Und das „normale“ KGV – also Aktienkurs im Verhältnis zu dem für 2017 erwarteten Ergebnis je Aktie – ist mit 27,5 auf einem Niveau, welches im DAX sonst nur Beiersdorf und Merck zugestanden wird. Schwer zu sagen, wie weit die Investoren den Aktienkurs von adidas noch treiben werden. Rein fundamental überwiegen für boersengefluester.de jedoch deutlich die Risikofaktoren – da kann die Marke mit den drei Streifen noch so lässig sein.

Solche Faktoren – kombiniert mit den guten Wachstumsperspektiven – waren es wohl auch, die die Experten von Goldman Sachs veranlasst haben, weiterhin eine Kaufen-Empfehlung für die Aktie von adidas abzugeben. Trotzdem: Für boersengefluester.de geht die enorme Wertschätzung dann doch zu weit. Mittlerweile wird die adidas-Aktie mit dem 5,3fachen des Buchwerts gehandelt. Der Zehn-Jahres-Durchschnittswert liegt hier bei deutlich unter drei. Und das „normale“ KGV – also Aktienkurs im Verhältnis zu dem für 2017 erwarteten Ergebnis je Aktie – ist mit 27,5 auf einem Niveau, welches im DAX sonst nur Beiersdorf und Merck zugestanden wird. Schwer zu sagen, wie weit die Investoren den Aktienkurs von adidas noch treiben werden. Rein fundamental überwiegen für boersengefluester.de jedoch deutlich die Risikofaktoren – da kann die Marke mit den drei Streifen noch so lässig sein.

Adidas

Kurs: 158,20

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Adidas | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1EWWW | DE000A1EWWW0 | AG | 28.476,00 Mio € | 17.11.1995 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 19.844,00 | 21.234,00 | 22.511,00 | 21.427,00 | 23.683,00 | 24.811,00 | 0,00 | |

| EBITDA1,2 | 2.079,00 | 3.066,00 | 1.874,00 | 1.358,00 | 2.465,00 | 3.150,00 | 0,00 | |

| EBITDA-margin %3 | 10,48 | 14,44 | 8,33 | 6,34 | 10,41 | 12,70 | 0,00 | |

| EBIT1,4 | 751,00 | 1.986,00 | 669,00 | 268,00 | 1.337,00 | 2.000,00 | 0,00 | |

| EBIT-margin %5 | 3,79 | 9,35 | 2,97 | 1,25 | 5,65 | 8,06 | 0,00 | |

| Net profit1 | 751,00 | 2.158,00 | 638,00 | -14,00 | 832,00 | 1.130,00 | 0,00 | |

| Net-margin %6 | 3,79 | 10,16 | 2,83 | -0,07 | 3,51 | 4,55 | 0,00 | |

| Cashflow1,7 | 1.486,00 | 3.192,00 | -543,00 | 2.630,00 | 2.910,00 | 0,00 | 0,00 | |

| Earnings per share8 | 2,15 | 7,47 | 1,25 | -0,42 | 4,24 | 6,25 | 7,10 | |

| Dividend per share8 | 3,00 | 3,30 | 0,70 | 0,70 | 2,00 | 2,50 | 2,70 | |

Quelle: boersengefluester.de and company details

Foto: adidas AG...

© boersengefluester.de | Redaktion

Alles immer eine Frage der Erwartungshaltung an der Börse. Bei Puma hatten sich die Investoren jedenfalls keine großen Hoffnungen gemacht. Umso erfreuter waren sie dann, dass der Sportartikelhersteller – trotz erheblicher Belastungen von der Währungsseite – im ersten Halbjahr 2015 immer noch auf ein Ergebnis vor Zinsen und Steuern (EBIT) von 44,3 Mio. Euro kam. Damit liegt das Betriebsergebnis zwar um fast 38 Prozent unter Vorjahresniveau, es hätte aber auch schlimmer kommen können. Ein positives Signal ist zudem, dass die währungsbereinigten Erlöse um 5,9 Prozent auf gut 1.594 Mio. Euro kletterten. Unterm Strich blieb für die Herzogenauracher nach sechs Monaten 2015 ein Ergebnis je Aktie von 1,44 Euro (Vorjahr: 2,66 Euro) stehen, wobei das zweite Quartal mit einem Verlust je Anteilschein von 0,22 Euro belastete. Eine rasche Wende ist hier nicht zu erwarten. „Trotz des anhaltenden Margendrucks haben wir uns dazu entschieden, weiterhin in unser Marketing, unsere IT-Infrastruktur und die Modernisierung unserer eigenen Einzelhandelsgeschäfte zu investieren“, sagt Vorstandschef Bjørn Gulden. Dennoch bestätigte der Manager die bisherige Prognose, wonach im Gesamtjahr mit einem EBIT zwischen 80 und 100 Mio. Euro zu rechnen sei. Zur Einordnung: 2014 kam Puma auf ein Betriebsergebnis von 128 Mio. Euro.

Lohnt es sich derzeit bei Puma einzusteigen? Verglichen mit den großen Rivalen Adidas und Nike ist der SDAX-Titel nicht sonderlich günstig. Die Marktkapitalisierung beträgt zurzeit 2.470,5 Mio. Euro. Abzüglich des Nettofinanzguthabens von 290 Mio. Euro ergibt sich daraus ein Enterprise Value (EV) von knapp 2.181 Mio. Euro. Um die Einstufung der Puma-Aktie besser zu greifen, sollten Anleger mindestens bis 2016 vorausblicken – besser noch bis 2017. Für 2017 liegt die Erwartung der Analysten an das EBIT bei etwa 165 Mio. Euro. Demnach käme Puma bei der Relation EV/EBIT auf ein Multiple von rund 13. Beim DAX-Konzern Adidas ist diese Kennzahl im Bereich um 12,5 anzusiedeln – also sehr dicht bei Puma. Das US-Unternehmen Nike kommt dagegen auf ein Multiple von fast 16. Demnach wären die Aktien der beiden deutschen Hersteller attraktiver. Pluspunkte gegenüber Adidas sammelt Puma vor allem beim Kurs-Buchwert-Verhältnis. So wird die Marke mit der Raubkatze mit einem Faktor von gut 1,5 auf das Eigenkapital gehandelt. Bei Adidas beträgt das KBV dagegen mehr als 2,5.

Relativ still ist es momentan dagegen in Sachen Übernahmespekulation. In der Vergangenheit tauchten immer wieder Gerüchte auf, wonach der französische Großaktionär Kering sein 86-Prozent-Paket angeblich verkaufen will und es so zu einem Übernahmeangebot für die freien Aktionäre kommen könnte. Bislang hat sich derartiges Getuschel aber als haltlos erwiesen. Randnotiz: Gut 17,5 Mio. Euro Börsenwert von Puma sind derweil Borussia Dortmund zuzuschreiben – so viel ist nämlich das Fünf-Prozent-Paket am BVB zurzeit wert. Bezogen auf die gesamte Marktkapitalisierung von Puma macht das aber gerade einmal 0,7 Prozent aus. Für Fans der Charttechnik bieten Adidas und Puma komplett unterschiedliche Bilder, wobei Puma kurzfristig sicher dynamischer aussieht. Das dürfte Firmenlenker Gulden wiederum erfreuen. Sein Ziel ist es schließlich, Puma zur „schnellsten Sportmarke der Welt“ zu machen – was immer das auch heißen mag. Mutige Anleger setzen darauf, dass die Puma-Notiz neuen Drang verspürt, an die Marke von 200 Euro zurückzukehren. So viel kostete die Aktie vor fast genau drei Monaten.

Lohnt es sich derzeit bei Puma einzusteigen? Verglichen mit den großen Rivalen Adidas und Nike ist der SDAX-Titel nicht sonderlich günstig. Die Marktkapitalisierung beträgt zurzeit 2.470,5 Mio. Euro. Abzüglich des Nettofinanzguthabens von 290 Mio. Euro ergibt sich daraus ein Enterprise Value (EV) von knapp 2.181 Mio. Euro. Um die Einstufung der Puma-Aktie besser zu greifen, sollten Anleger mindestens bis 2016 vorausblicken – besser noch bis 2017. Für 2017 liegt die Erwartung der Analysten an das EBIT bei etwa 165 Mio. Euro. Demnach käme Puma bei der Relation EV/EBIT auf ein Multiple von rund 13. Beim DAX-Konzern Adidas ist diese Kennzahl im Bereich um 12,5 anzusiedeln – also sehr dicht bei Puma. Das US-Unternehmen Nike kommt dagegen auf ein Multiple von fast 16. Demnach wären die Aktien der beiden deutschen Hersteller attraktiver. Pluspunkte gegenüber Adidas sammelt Puma vor allem beim Kurs-Buchwert-Verhältnis. So wird die Marke mit der Raubkatze mit einem Faktor von gut 1,5 auf das Eigenkapital gehandelt. Bei Adidas beträgt das KBV dagegen mehr als 2,5.

Relativ still ist es momentan dagegen in Sachen Übernahmespekulation. In der Vergangenheit tauchten immer wieder Gerüchte auf, wonach der französische Großaktionär Kering sein 86-Prozent-Paket angeblich verkaufen will und es so zu einem Übernahmeangebot für die freien Aktionäre kommen könnte. Bislang hat sich derartiges Getuschel aber als haltlos erwiesen. Randnotiz: Gut 17,5 Mio. Euro Börsenwert von Puma sind derweil Borussia Dortmund zuzuschreiben – so viel ist nämlich das Fünf-Prozent-Paket am BVB zurzeit wert. Bezogen auf die gesamte Marktkapitalisierung von Puma macht das aber gerade einmal 0,7 Prozent aus. Für Fans der Charttechnik bieten Adidas und Puma komplett unterschiedliche Bilder, wobei Puma kurzfristig sicher dynamischer aussieht. Das dürfte Firmenlenker Gulden wiederum erfreuen. Sein Ziel ist es schließlich, Puma zur „schnellsten Sportmarke der Welt“ zu machen – was immer das auch heißen mag. Mutige Anleger setzen darauf, dass die Puma-Notiz neuen Drang verspürt, an die Marke von 200 Euro zurückzukehren. So viel kostete die Aktie vor fast genau drei Monaten.

Foto: Puma SE

[sws_yellow_box box_size="585"]Neu auf boersengefluester.de: Unser exklusiver Terminkalender für alle anstehenden Quartalszahlen und Bilanzkonferenzen? Einfach HIER klicken.[/sws_yellow_box]...

Puma

Kurs: 23,76

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 5.234,40 | 6.805,40 | 8.465,10 | 8.601,70 | 8.817,20 | 7.296,20 | 7.110,00 | |

| EBITDA1,2 | 503,00 | 862,80 | 999,30 | 967,10 | 970,70 | 117,90 | 360,00 | |

| EBITDA-margin %3 | 9,61 | 12,68 | 11,81 | 11,24 | 11,01 | 1,62 | 5,06 | |

| EBIT1,4 | 209,20 | 557,10 | 640,60 | 621,60 | 622,00 | -357,20 | -115,00 | |

| EBIT-margin %5 | 4,00 | 8,19 | 7,57 | 7,23 | 7,05 | -4,90 | -1,62 | |

| Net profit1 | 123,10 | 376,80 | 353,50 | 360,60 | 342,30 | -615,20 | -355,00 | |

| Net-margin %6 | 2,35 | 5,54 | 4,18 | 4,19 | 3,88 | -8,43 | -4,99 | |

| Cashflow1,7 | 510,80 | 609,90 | 575,60 | 834,90 | 694,80 | -319,30 | 85,00 | |

| Earnings per share8 | 0,53 | 2,07 | 2,36 | 2,02 | 1,89 | -4,38 | -2,40 | |

| Dividend per share8 | 0,16 | 0,72 | 0,82 | 0,82 | 0,61 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Puma | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 696960 | DE0006969603 | SE | 3.516,67 Mio € | 25.07.1986 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Adidas | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1EWWW | DE000A1EWWW0 | AG | 28.476,00 Mio € | 17.11.1995 | Halten | |

* * *

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Die Finanzmärkte leben zum Glück nicht allein von den populären Themen. Boersengefluester.de hat sich daher auch abseits der großen Pfade umgeschaut und Auswertungen gemacht, die das Gesamtbild des Börsenjahres 2014 abrunden: Hits und Flops, Aufreger und Ärgernisse, aber auch skurrile Dinge, die uns aufgefallen sind. All das haben wir mit nutzwertigen Tabellen und Übersichten gepaart.[/sws_green_box]

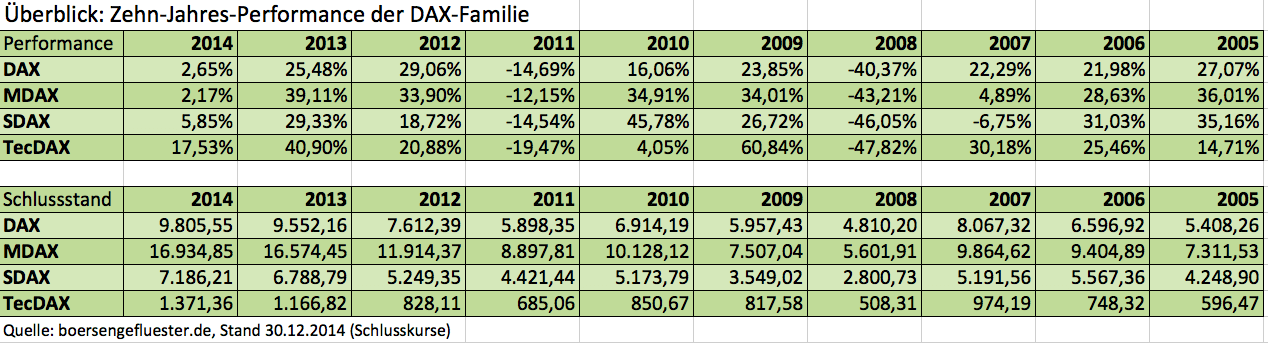

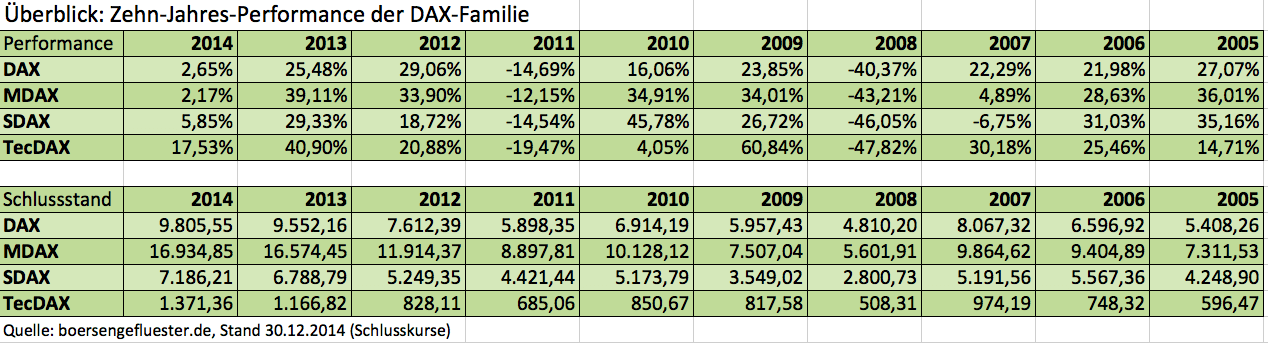

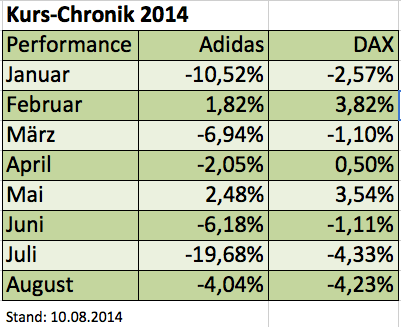

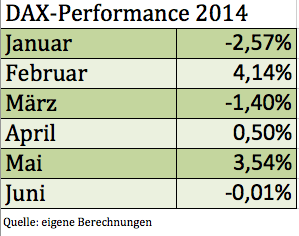

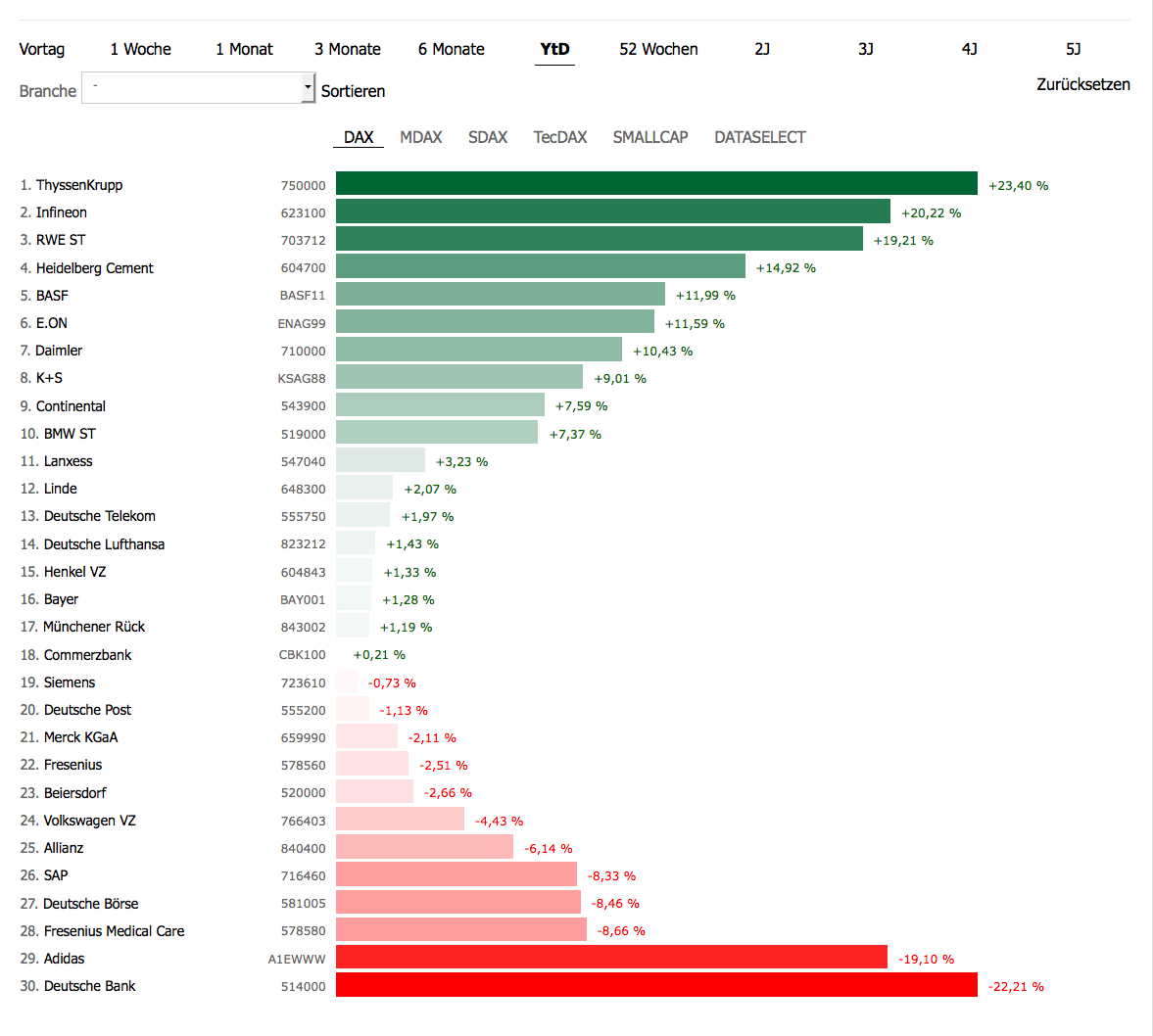

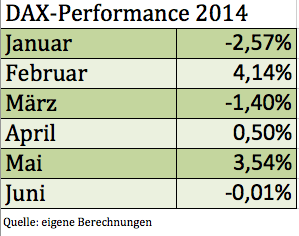

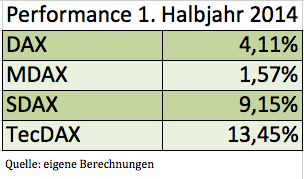

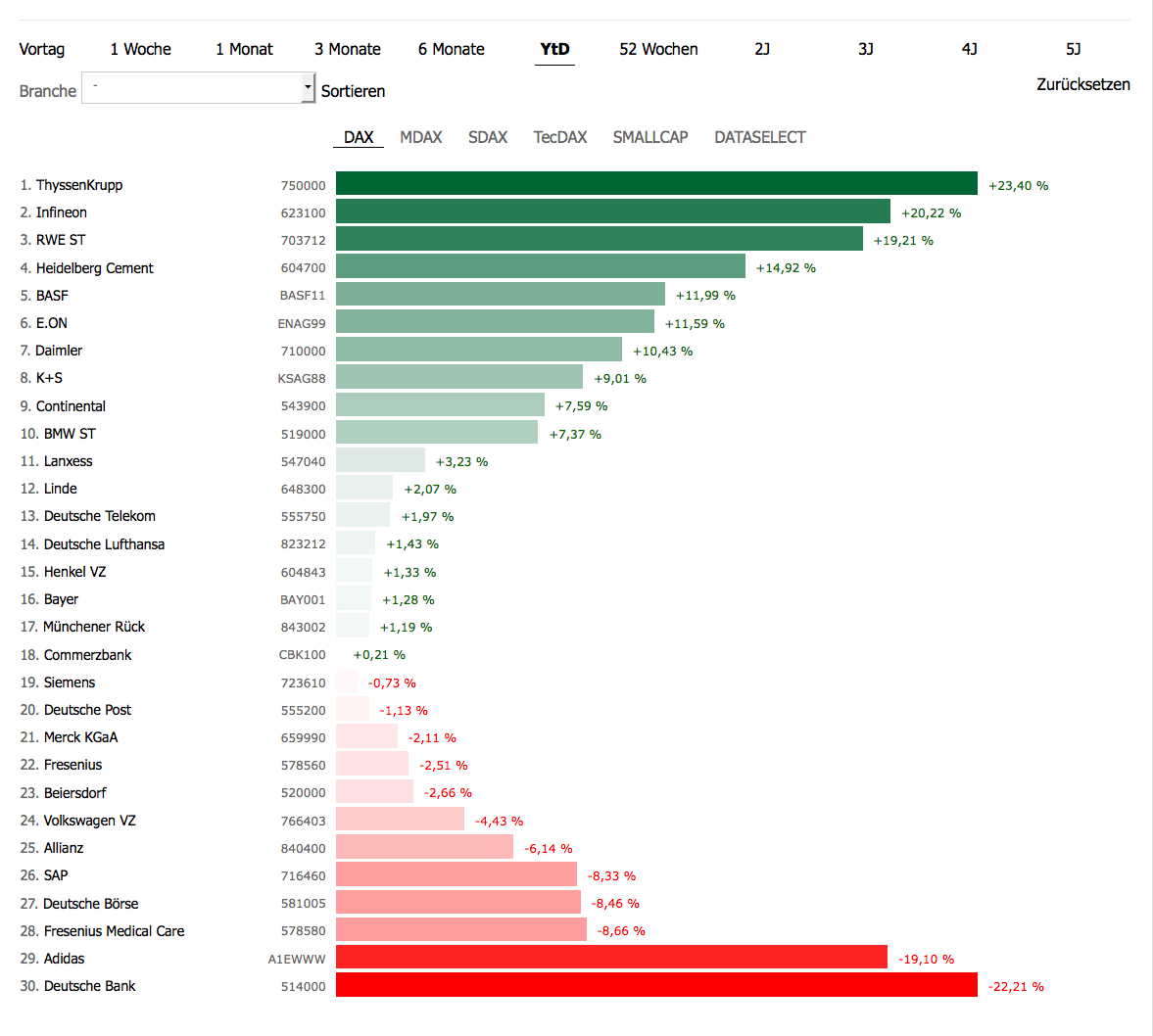

Keine Frage: Die Lieblingszahl der heimischen Börsianer war in den vergangenen Monaten die „10.000". Dabei schaffte es der DAX 2014 an gerade einmal sieben Handelstagen, sich (auf Schlusskursbasis) oberhalb der scheinbar so wichtigen Marke zu halten. Den höchsten Stand markierte der Blue-Chip-Index dabei im Tagesverlauf des 5. Dezember 2014, als der DAX bis auf 10.093,03 Punkte sprintete. Am Ende blieb für den DAX eine Kursveränderung von 2,65 Prozent auf 9.805,55 Zähler stehen. Die gute Nachricht: Damit hat der DAX zum dritten Mal in Folge ein positives Jahresergebnis hingelegt. Allerdings blieb die Entwicklung spürbar hinter der Performance der Jahre 2012 und 2013 zurück. Größter Kurstreiber blieb auch 2014 die lockere Geldpolitik der Notenbanken. Allerdings wächst die Furcht der Investoren vor den langfristigen Folgen bzw. einem Auslaufen der massiven Anleihenkäufe. Zudem ist das konjunkturelle Umfeld längst nicht so robust, wie es die Indexstände der meisten Weltbörsen vermuten lassen. Die ungewissen Folgen der Entwicklung in Russland, der Preisrutsch für Öl, extreme Gruppierungen wie der Islamische Staat oder tödliche Krankheiten wie der Ebola-Virus ziehen auch die Investoren in ihren Bann. Auffällig ist, dass der TecDAX auch 2014 die anderen heimischen Indizes ausgestochen hat – diesmal sogar mit einem deutlichen Vorsprung vor dem SDAX, während DAX und MDAX relativ eng beieinander liegen.

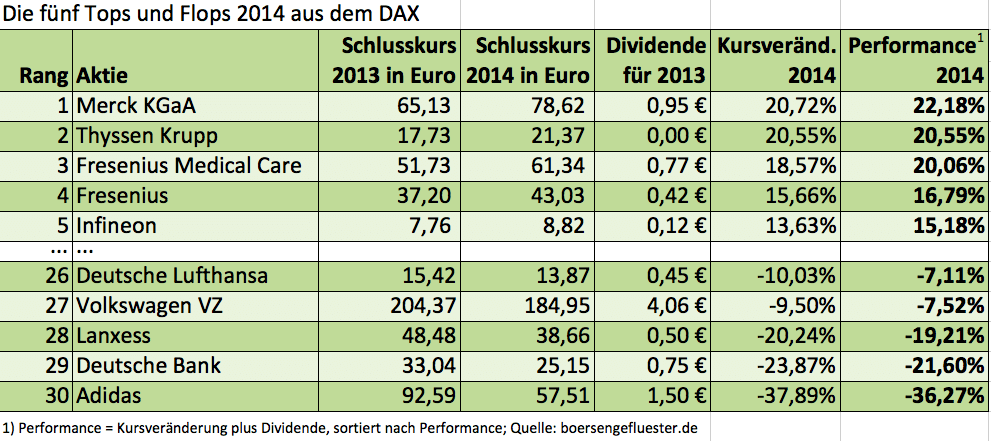

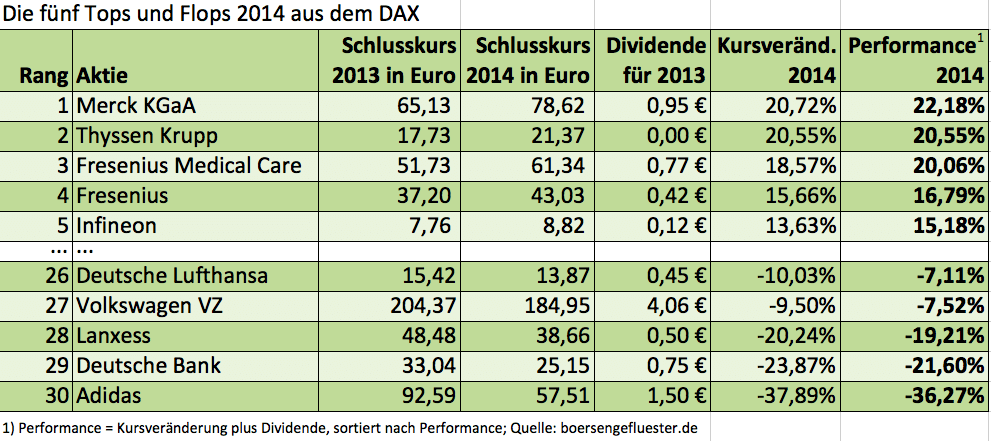

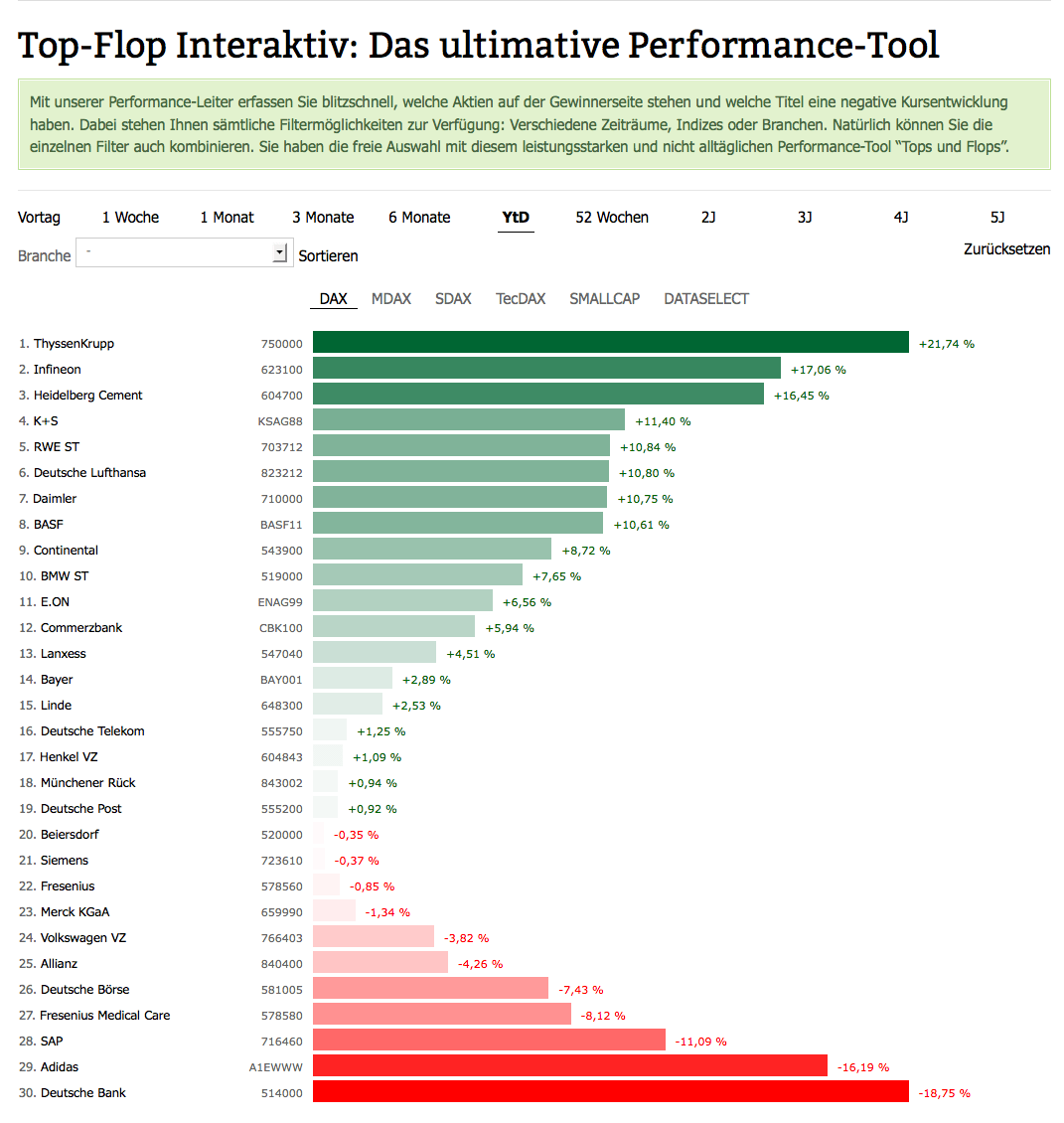

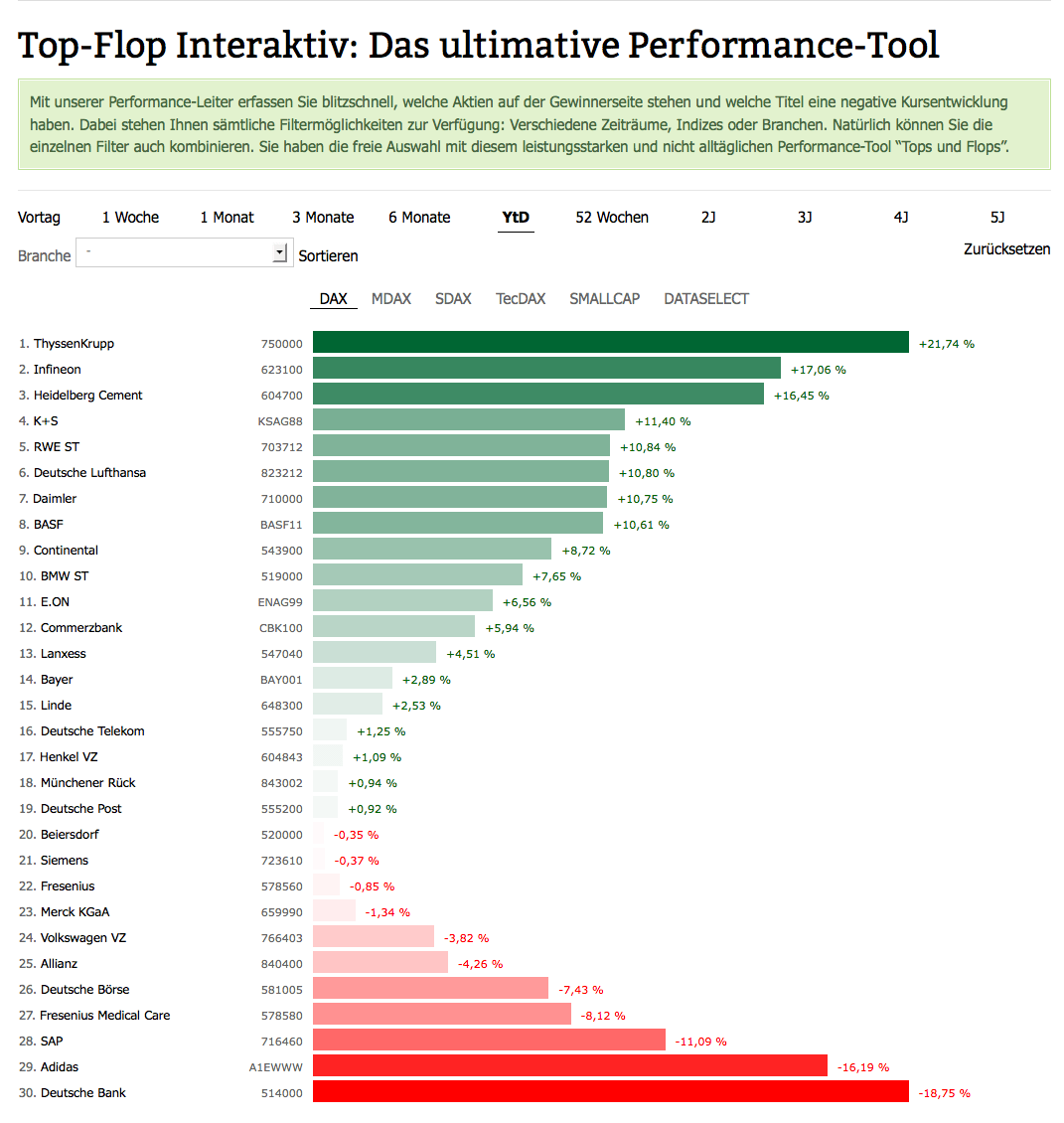

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

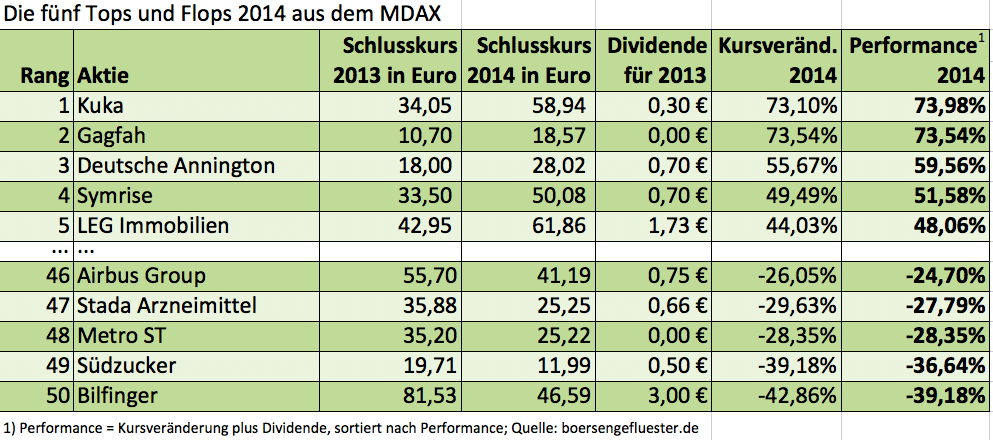

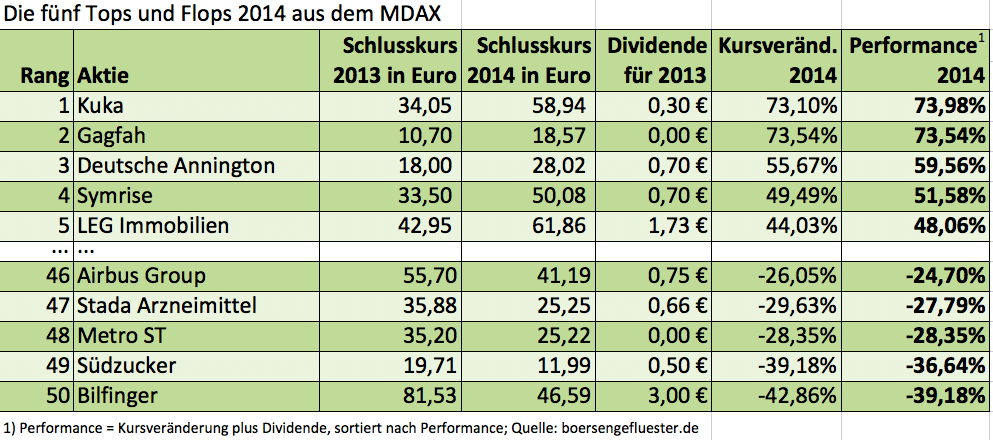

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

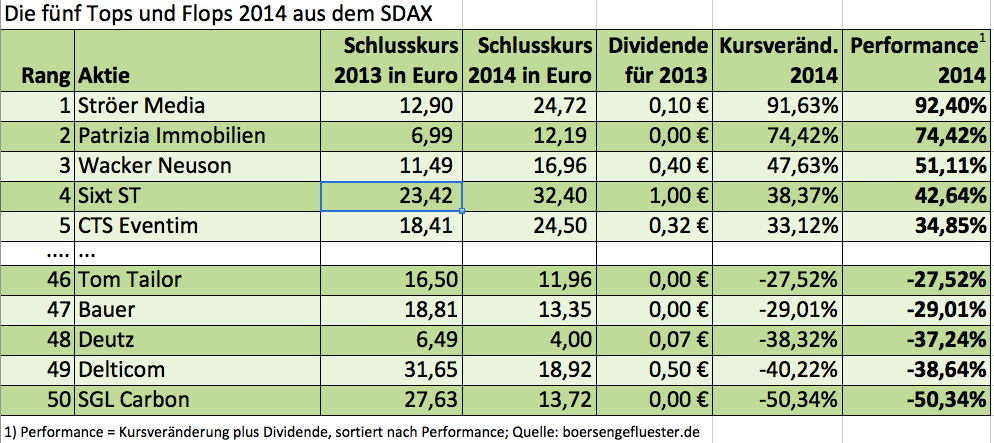

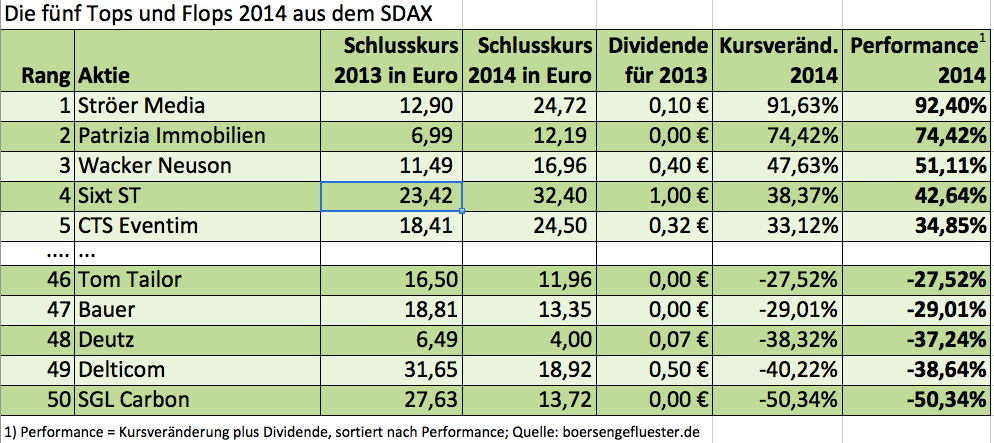

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

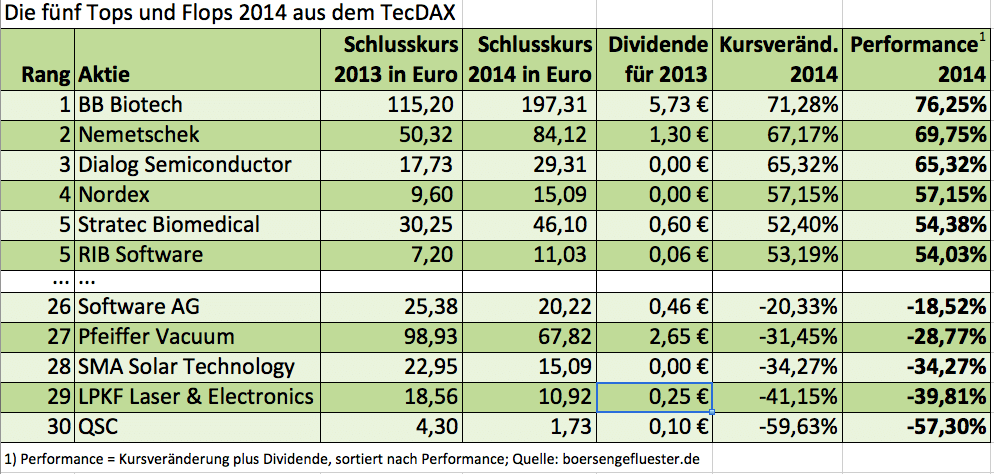

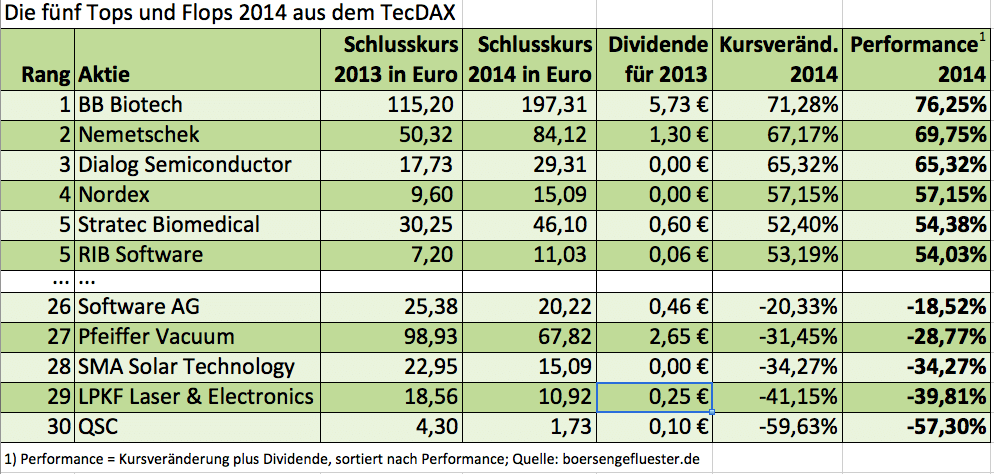

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

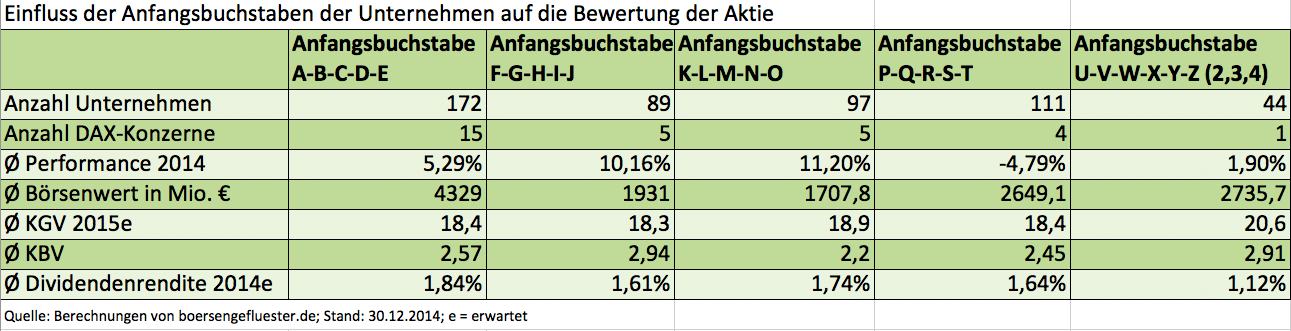

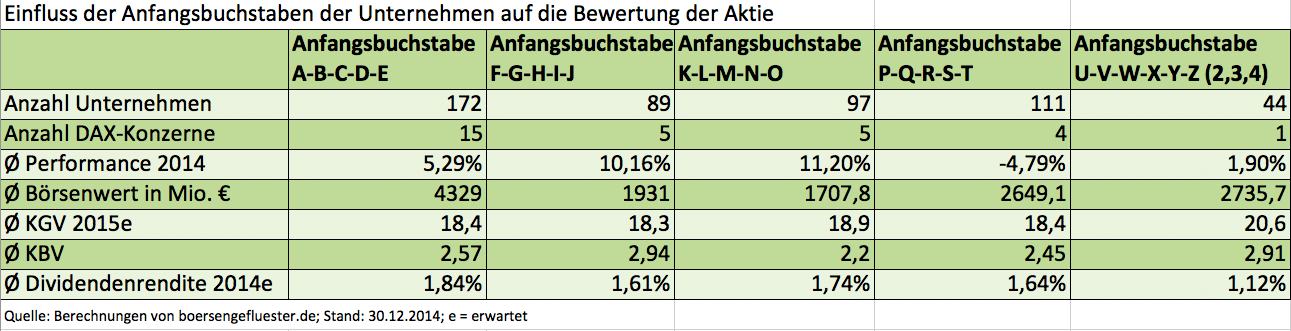

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

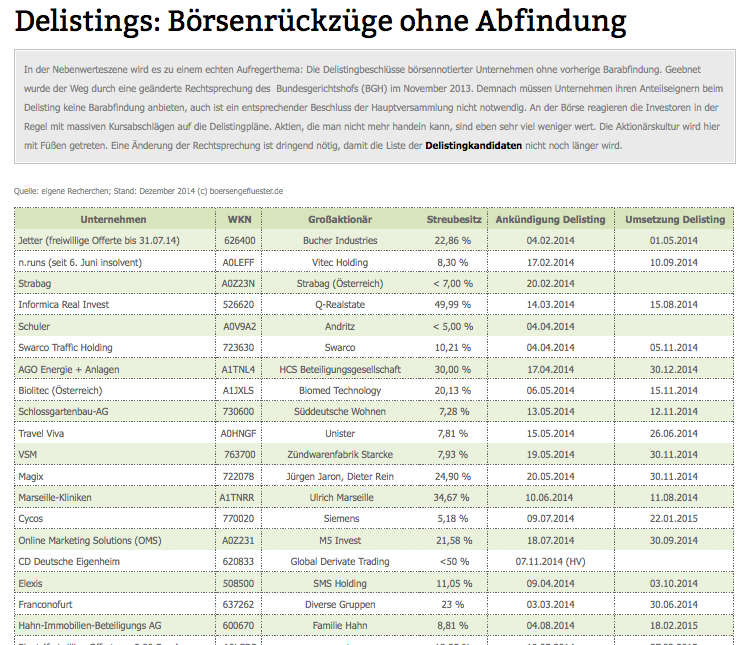

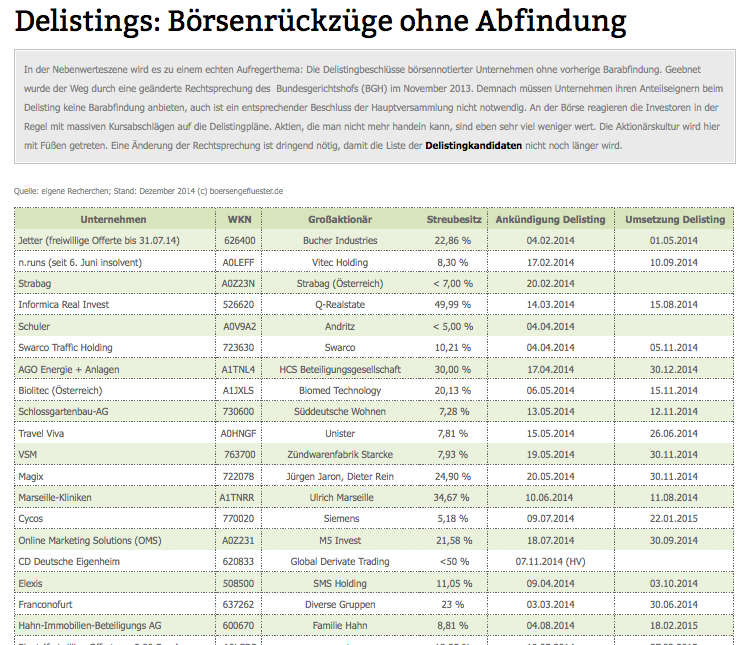

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

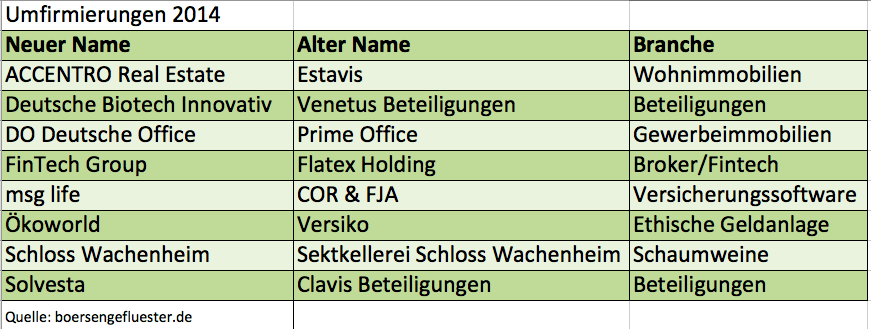

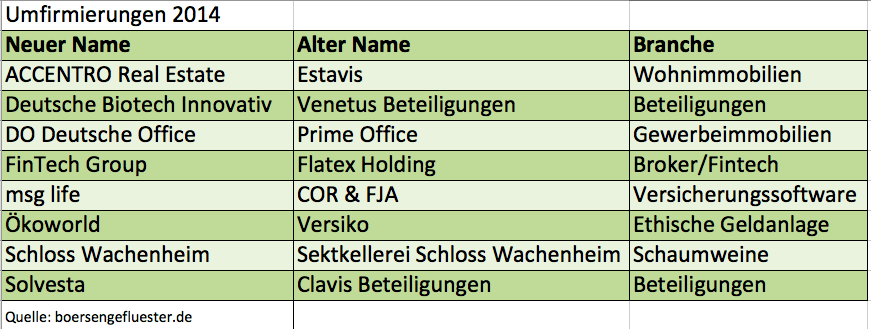

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Ströer

Kurs: 34,60

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

© boersengefluester.de | Redaktion

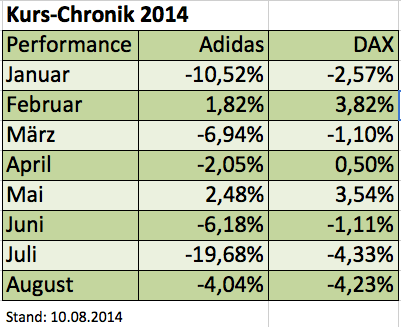

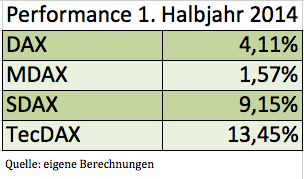

In diesem Fall kann man getrost von einem Crash sprechen. Um immerhin 37 Prozent hat es die Adidas-Aktie im laufenden Jahr bereits zusammengefaltet – und da ist die im Mai 2014 gezahlte Dividende von 1,50 Euro sogar schon zugunsten des DAX-Konzerns einberechnet. Wirklich absehbar war der Kursrutsch nicht. Zwar waren wesentliche Probleme wie die Golfsparte und das Russlandgeschäft bereits adressiert, immerhin gab der Sportartikelkonzern wegen genau dieser Aspekte schon Mitte September 2013 eine Gewinnwarnung heraus. Doch die Anleger blieben damals erstaunlich cool und ließen die Notiz kaum unter die Marke von 80 Euro fallen. Am 2. Januar 2014 erreichte der Titel mit 93,22 Euro sogar ein neues Rekordhoch. Und tatsächlich schien es so, als ob Adidas mit einem blauen Auge davongekommen wäre. Anfang März berichtete Vorstandschef Herbert Hainer über einen starken Schlussspurt: „Wir haben das Jahr 2013 mit einem hervorragenden vierten Quartal abgeschlossen.” Doch zu dem Zeitpunkt befand sich der Aktienkurs von Adidas längst im Korrekturmodus. Insbesondere der Januar und der März waren sehr schwache Monate für den Titel. Der Kurs verlor nicht nur deutlich stärker an Wert als der DAX, sondern büßte in diesen beiden Monaten auch mehr Terrain ein als der große Konkurrent Nike. Die Nike-Aktie ging im Januar 2014 um 7,5 Prozent in die Knie, im März um 5,7 Prozent. Per saldo steht der Anteilschein der US-Company (in Dollar) zurzeit aber in etwa da, wo er das Jahr startete. Davon können Adidas-Anleger nach dem Debakel um die jüngste Gewinnwarnung von Ende Juli nur träumen.

So bitter die Performance für bereits engagierte Investoren ist. Ein Kursrutsch dieses Ausmaßes, zieht das Interesse der anderen Börsianer auf sich. Plötzlich rangiert Adidas – früher ein eher gemächlicher DAX-Vertreter – weit oben in den einschlägigen Ranglisten der meistgesuchten Aktien. „Lohnt sich hier bereits der Einstieg oder soll man besser noch abwarten?“, fragen sich viele Anleger. Boersengefluester.de hat sich die wichtigsten Kennzahlen und Einschätzungen der Adidas-Aktie angeschaut. Vorweg: Die Analysten nehmen mehrheitlich eine neutrale Stellung ein und siedeln den fairen Wert im Bereich um gut 60 Euro an. Doch die Spanne für die Kursziele ist enorm und reicht von 50 bis 78 Euro. Das hilft nur bedingt weiter.

So bitter die Performance für bereits engagierte Investoren ist. Ein Kursrutsch dieses Ausmaßes, zieht das Interesse der anderen Börsianer auf sich. Plötzlich rangiert Adidas – früher ein eher gemächlicher DAX-Vertreter – weit oben in den einschlägigen Ranglisten der meistgesuchten Aktien. „Lohnt sich hier bereits der Einstieg oder soll man besser noch abwarten?“, fragen sich viele Anleger. Boersengefluester.de hat sich die wichtigsten Kennzahlen und Einschätzungen der Adidas-Aktie angeschaut. Vorweg: Die Analysten nehmen mehrheitlich eine neutrale Stellung ein und siedeln den fairen Wert im Bereich um gut 60 Euro an. Doch die Spanne für die Kursziele ist enorm und reicht von 50 bis 78 Euro. Das hilft nur bedingt weiter.

Aufschlussreicher ist ein Blick auf die langfristige Bewertung des Adidas-Konzerns an der Börse, wie ein Blick in unsere umfangreiche Datenbank zeigt. Eine unter Finanzexperten beliebte Kennzahl ist die Relation vom Enterprise Value (EV) zum EBITDA. Klingt zunächst einmal kompliziert, ist es aber gar nicht. Der EV entspricht dem Börsenwert des Unternehmens zuzüglich Finanzschulden minus der Finanzguthaben. Der EV sagt letztlich aus, was ein Investor zahlen müsste, wenn der die Gesellschaft frei von Nettoschulden kaufen wollte. Das EBITDA entspricht dem Ergebnis vor Zinsen, Steuern und Abschreibungen. Momentan beträgt das Verhältnis vom EV zum EBITDA – auf Basis unserer EBITDA-Schätzungen für das laufende Jahr – rund 10,1. Zur Einordnung: Für die vergangenen zehn Jahre ergibt sich hier ein Mittelwert von 11,2. Demnach wäre die Adidas-Aktie mittlerweile als günstiger zu haben als im langfristigen Schnitt. Ende 2013 erreichte das Verhältnis von Enterprise Value zu EBITDA einen eher ambitionierten Faktor von 12,5. Das ausnehmend schlechte Jahr 2009 einmal ausgeklammert, erreichte die Kennzahl lediglich Ende 2007 mit 12,7 einen ähnlich hohen Wert wie 2013. Auch damals folgte übrigens ein Absturz der Adidas-Aktie.

Wer sich lieber auf das gute alte Kurs-Gewinn-Verhältnis (KGV) stützen mag, wird sehen, dass die Adidas-Aktie in dieser Disziplin noch immer zu den teuersten DAX-Werten zählt. Auf Grundlage der Ergebnisschätzungen von boersengefluester.de kommt der Titel für 2014 auf ein recht sportives KGV von 19,3. Auf 2015er-Basis ermäßigt es sich gerade einmal auf 17,8 – und auch mit Blick auf 2016 geht das Multiple nur auf 16,3 zurück. Immerhin: Der von uns um Ausreißer bereinigte langjährige Mittelwert für das Adidas-KGV liegt bei ebenfalls hohen 18,3. Wirklich günstig war der Titel an der Börse also fast nie. Lediglich Ende 2008, als die Notiz im Zuge der Finanzkrise zeitweilig auf weniger als 25 Euro rutschte, gab es Adidas im Angebot. Doch damals war auch das nur schwer zu erkennen. Immerhin hatten die meisten Investoren ganz andere Sorgen.

Die aktuelle Botschaft lautet aber auch hier: Nach dem jüngsten Kursrutsch hat sich der DAX-Titel auf langjährigen Mittelwerten eingependelt. Eine Überbewertung ist also nicht mehr zu erkennen. Damit sieht der Titel schon wieder deutlich attraktiver aus. Dennoch ist der Absturz damit nicht unbedingt ausgestanden. Aus charttechnischer Sicht droht neue Gefahr, sollte die Unterstützungsmarke von 55 Euro signifikant durchbrochen werden. Die kommenden Wochen werden also richtungsweisend für Adidas. Boersengefluester.de stuft den Titel aber schon jetzt von Verkaufen auf Halten herauf.

Aufschlussreicher ist ein Blick auf die langfristige Bewertung des Adidas-Konzerns an der Börse, wie ein Blick in unsere umfangreiche Datenbank zeigt. Eine unter Finanzexperten beliebte Kennzahl ist die Relation vom Enterprise Value (EV) zum EBITDA. Klingt zunächst einmal kompliziert, ist es aber gar nicht. Der EV entspricht dem Börsenwert des Unternehmens zuzüglich Finanzschulden minus der Finanzguthaben. Der EV sagt letztlich aus, was ein Investor zahlen müsste, wenn der die Gesellschaft frei von Nettoschulden kaufen wollte. Das EBITDA entspricht dem Ergebnis vor Zinsen, Steuern und Abschreibungen. Momentan beträgt das Verhältnis vom EV zum EBITDA – auf Basis unserer EBITDA-Schätzungen für das laufende Jahr – rund 10,1. Zur Einordnung: Für die vergangenen zehn Jahre ergibt sich hier ein Mittelwert von 11,2. Demnach wäre die Adidas-Aktie mittlerweile als günstiger zu haben als im langfristigen Schnitt. Ende 2013 erreichte das Verhältnis von Enterprise Value zu EBITDA einen eher ambitionierten Faktor von 12,5. Das ausnehmend schlechte Jahr 2009 einmal ausgeklammert, erreichte die Kennzahl lediglich Ende 2007 mit 12,7 einen ähnlich hohen Wert wie 2013. Auch damals folgte übrigens ein Absturz der Adidas-Aktie.

Wer sich lieber auf das gute alte Kurs-Gewinn-Verhältnis (KGV) stützen mag, wird sehen, dass die Adidas-Aktie in dieser Disziplin noch immer zu den teuersten DAX-Werten zählt. Auf Grundlage der Ergebnisschätzungen von boersengefluester.de kommt der Titel für 2014 auf ein recht sportives KGV von 19,3. Auf 2015er-Basis ermäßigt es sich gerade einmal auf 17,8 – und auch mit Blick auf 2016 geht das Multiple nur auf 16,3 zurück. Immerhin: Der von uns um Ausreißer bereinigte langjährige Mittelwert für das Adidas-KGV liegt bei ebenfalls hohen 18,3. Wirklich günstig war der Titel an der Börse also fast nie. Lediglich Ende 2008, als die Notiz im Zuge der Finanzkrise zeitweilig auf weniger als 25 Euro rutschte, gab es Adidas im Angebot. Doch damals war auch das nur schwer zu erkennen. Immerhin hatten die meisten Investoren ganz andere Sorgen.

Die aktuelle Botschaft lautet aber auch hier: Nach dem jüngsten Kursrutsch hat sich der DAX-Titel auf langjährigen Mittelwerten eingependelt. Eine Überbewertung ist also nicht mehr zu erkennen. Damit sieht der Titel schon wieder deutlich attraktiver aus. Dennoch ist der Absturz damit nicht unbedingt ausgestanden. Aus charttechnischer Sicht droht neue Gefahr, sollte die Unterstützungsmarke von 55 Euro signifikant durchbrochen werden. Die kommenden Wochen werden also richtungsweisend für Adidas. Boersengefluester.de stuft den Titel aber schon jetzt von Verkaufen auf Halten herauf.

Foto: adidas AG...

So bitter die Performance für bereits engagierte Investoren ist. Ein Kursrutsch dieses Ausmaßes, zieht das Interesse der anderen Börsianer auf sich. Plötzlich rangiert Adidas – früher ein eher gemächlicher DAX-Vertreter – weit oben in den einschlägigen Ranglisten der meistgesuchten Aktien. „Lohnt sich hier bereits der Einstieg oder soll man besser noch abwarten?“, fragen sich viele Anleger. Boersengefluester.de hat sich die wichtigsten Kennzahlen und Einschätzungen der Adidas-Aktie angeschaut. Vorweg: Die Analysten nehmen mehrheitlich eine neutrale Stellung ein und siedeln den fairen Wert im Bereich um gut 60 Euro an. Doch die Spanne für die Kursziele ist enorm und reicht von 50 bis 78 Euro. Das hilft nur bedingt weiter.

So bitter die Performance für bereits engagierte Investoren ist. Ein Kursrutsch dieses Ausmaßes, zieht das Interesse der anderen Börsianer auf sich. Plötzlich rangiert Adidas – früher ein eher gemächlicher DAX-Vertreter – weit oben in den einschlägigen Ranglisten der meistgesuchten Aktien. „Lohnt sich hier bereits der Einstieg oder soll man besser noch abwarten?“, fragen sich viele Anleger. Boersengefluester.de hat sich die wichtigsten Kennzahlen und Einschätzungen der Adidas-Aktie angeschaut. Vorweg: Die Analysten nehmen mehrheitlich eine neutrale Stellung ein und siedeln den fairen Wert im Bereich um gut 60 Euro an. Doch die Spanne für die Kursziele ist enorm und reicht von 50 bis 78 Euro. Das hilft nur bedingt weiter.

Adidas

Kurs: 158,20

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Adidas | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1EWWW | DE000A1EWWW0 | AG | 28.476,00 Mio € | 17.11.1995 | Halten | |

* * *

© boersengefluester.de | Redaktion

Unmittelbar nach dem Finale der Fußball-Weltmeisterschaft dachten einige Börsianer wohl, der Adidas-Konzern beschäftige sich fast ausschließlich mit dem Verkauf von Vier-Sterne-Trikots der deutschen Nationalmannschaft und wähnten ein Comeback der Adidas-Aktie herbei. Falsch gedacht: Der Sportartikelkonzern muss eingestehen, dass er gleich an einer ganzen Reihe von Fronten mit erheblichen Schwierigkeiten kämpft: Das Russland-Geschäft sowie der Golfsport-Sektor scheinen dem DAX-Unternehmen jedoch die größten Sorgen zu bereiten. Hinzu kommen die bekannten Währungsproblematiken durch den starken Euro. Um nicht tatenlos zuzusehen, hat sich das Management nun zusammengesetzt und ein Maßnahmenpaket verabschiedet: Restrukturierung des Golf-Geschäfts, weniger Neueröffnungen in Russland und ein effektiveres Marketing in den reiferen Märkten.

Wie fast immer bei Fitnessprojekten, hat das auch bei Adidas zunächst einmal negativen Einfluss auf die Zahlen für 2014 – und auch für 2015. Demnach rechnet Vorstandschef Herbert Hainer für das laufende Jahr nur noch mit einem (währungsbereinigten) Umsatzanstieg im mittleren bis hohen einstelligen Bereich sowie einem Gewinn von rund 650 Mio. Euro. Das entspräche einem Ergebnis je Aktie von etwa 3,10 Euro. Boersengefluester.de war bislang von einem Gewinn je Anteilschein von mehr als 4 Euro ausgegangen. Die offizielle Adidas-Guidance für den gesamten Gewinn lag bislang bei 830 bis 930 Mio. Euro. An der Börse kommen diese Neuigkeiten gar nicht gut an. Die Notiz sackt mit knapp 62 Euro auf den tiefsten Stand seit rund zwei Jahren. Das Kursminus von zwölf Prozent entspricht einem Verlust an Marktkapitalisierung von immerhin 1,8 Mrd. Euro – die Bestrafung fällt also ziemlich heftig aus.

Kein Wunder: Auch wenn die Adidas-Aktie seit Jahresbeginn bereits um rund ein Drittel an Wert verloren hat, ist der Titel noch längst kein Schnäppchen. Die gesamte Marktkapitalisierung von derzeit 12,93 Mrd. Euro ist zwar deutlich niedriger als der zu erwartende Umsatz von etwa 15,50 Mrd. Euro. Das KGV auf Basis der 2015er-Gewinnschätzungen von boersengefluester.de liegt jedoch immer noch bei knapp 18. Das Kurs-Buchwert-Verhältnis beträgt nach dem jüngsten Kursrutsch etwa 2,44. Etliche Analysten haben Adidas noch immer mit Kurszielen von 80 bis 90 Euro versehen. Das dürfte kaum der Realität entsprechen. Wir gehen daher von zahlreichen Abstufungen aus. Charttechnisch sind die bislang betrachteten Unterstützungszonen wie weiche Butter durchschnitten worden. Möglicherweise bietet die Marke von 60 Euro einen gewissen Halt. Das werden die kommenden Tage zeigen. Aber auch die zuletzt von boersengefluester.de bevorzugte Puma-Aktie leidet unter dem schwachen Ausblick von Adidas und ist unter die Marke von 200 Euro abgetaucht. Dennoch bleiben wir bei der Raubkatze vorerst bei unserer positiven Einstufung.

Wie fast immer bei Fitnessprojekten, hat das auch bei Adidas zunächst einmal negativen Einfluss auf die Zahlen für 2014 – und auch für 2015. Demnach rechnet Vorstandschef Herbert Hainer für das laufende Jahr nur noch mit einem (währungsbereinigten) Umsatzanstieg im mittleren bis hohen einstelligen Bereich sowie einem Gewinn von rund 650 Mio. Euro. Das entspräche einem Ergebnis je Aktie von etwa 3,10 Euro. Boersengefluester.de war bislang von einem Gewinn je Anteilschein von mehr als 4 Euro ausgegangen. Die offizielle Adidas-Guidance für den gesamten Gewinn lag bislang bei 830 bis 930 Mio. Euro. An der Börse kommen diese Neuigkeiten gar nicht gut an. Die Notiz sackt mit knapp 62 Euro auf den tiefsten Stand seit rund zwei Jahren. Das Kursminus von zwölf Prozent entspricht einem Verlust an Marktkapitalisierung von immerhin 1,8 Mrd. Euro – die Bestrafung fällt also ziemlich heftig aus.

Kein Wunder: Auch wenn die Adidas-Aktie seit Jahresbeginn bereits um rund ein Drittel an Wert verloren hat, ist der Titel noch längst kein Schnäppchen. Die gesamte Marktkapitalisierung von derzeit 12,93 Mrd. Euro ist zwar deutlich niedriger als der zu erwartende Umsatz von etwa 15,50 Mrd. Euro. Das KGV auf Basis der 2015er-Gewinnschätzungen von boersengefluester.de liegt jedoch immer noch bei knapp 18. Das Kurs-Buchwert-Verhältnis beträgt nach dem jüngsten Kursrutsch etwa 2,44. Etliche Analysten haben Adidas noch immer mit Kurszielen von 80 bis 90 Euro versehen. Das dürfte kaum der Realität entsprechen. Wir gehen daher von zahlreichen Abstufungen aus. Charttechnisch sind die bislang betrachteten Unterstützungszonen wie weiche Butter durchschnitten worden. Möglicherweise bietet die Marke von 60 Euro einen gewissen Halt. Das werden die kommenden Tage zeigen. Aber auch die zuletzt von boersengefluester.de bevorzugte Puma-Aktie leidet unter dem schwachen Ausblick von Adidas und ist unter die Marke von 200 Euro abgetaucht. Dennoch bleiben wir bei der Raubkatze vorerst bei unserer positiven Einstufung.

...

Adidas

Kurs: 158,20

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Adidas | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1EWWW | DE000A1EWWW0 | AG | 28.476,00 Mio € | 17.11.1995 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Puma | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 696960 | DE0006969603 | SE | 3.516,67 Mio € | 25.07.1986 | Halten | |

* * *

© boersengefluester.de | Redaktion