Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#578560

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Die Finanzmärkte leben zum Glück nicht allein von den populären Themen. Boersengefluester.de hat sich daher auch abseits der großen Pfade umgeschaut und Auswertungen gemacht, die das Gesamtbild des Börsenjahres 2014 abrunden: Hits und Flops, Aufreger und Ärgernisse, aber auch skurrile Dinge, die uns aufgefallen sind. All das haben wir mit nutzwertigen Tabellen und Übersichten gepaart.[/sws_green_box]

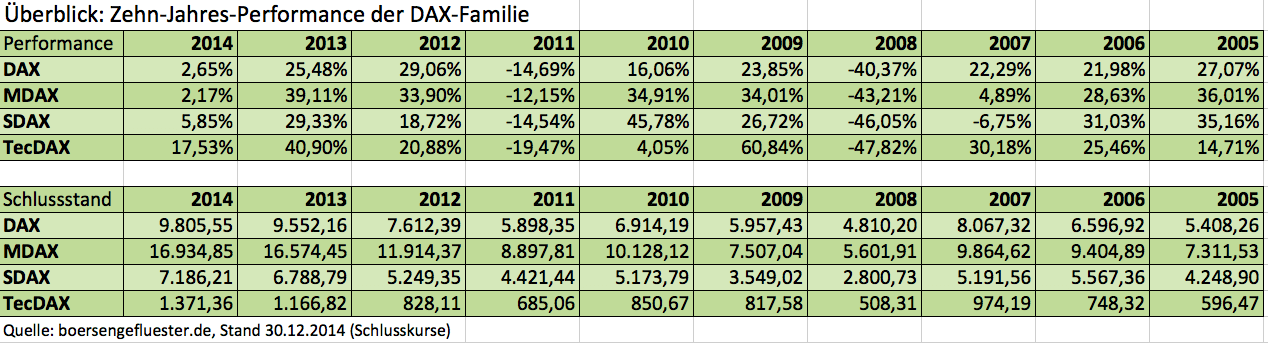

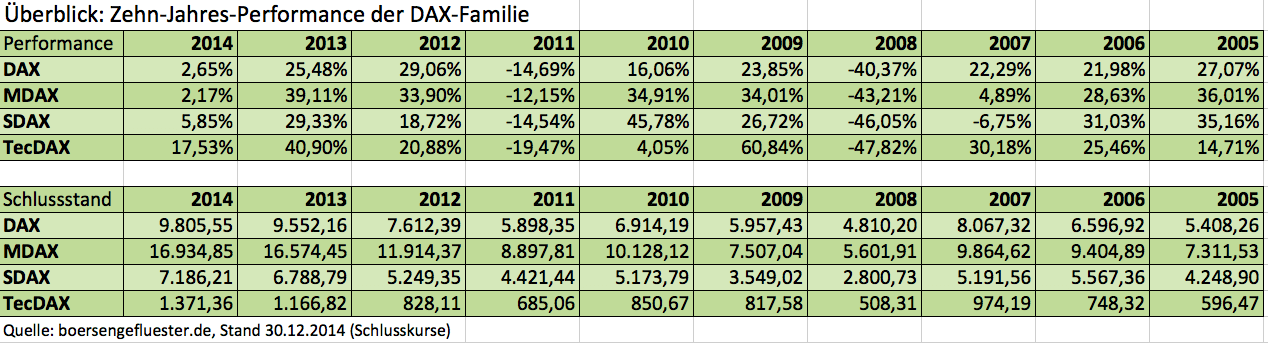

Keine Frage: Die Lieblingszahl der heimischen Börsianer war in den vergangenen Monaten die „10.000". Dabei schaffte es der DAX 2014 an gerade einmal sieben Handelstagen, sich (auf Schlusskursbasis) oberhalb der scheinbar so wichtigen Marke zu halten. Den höchsten Stand markierte der Blue-Chip-Index dabei im Tagesverlauf des 5. Dezember 2014, als der DAX bis auf 10.093,03 Punkte sprintete. Am Ende blieb für den DAX eine Kursveränderung von 2,65 Prozent auf 9.805,55 Zähler stehen. Die gute Nachricht: Damit hat der DAX zum dritten Mal in Folge ein positives Jahresergebnis hingelegt. Allerdings blieb die Entwicklung spürbar hinter der Performance der Jahre 2012 und 2013 zurück. Größter Kurstreiber blieb auch 2014 die lockere Geldpolitik der Notenbanken. Allerdings wächst die Furcht der Investoren vor den langfristigen Folgen bzw. einem Auslaufen der massiven Anleihenkäufe. Zudem ist das konjunkturelle Umfeld längst nicht so robust, wie es die Indexstände der meisten Weltbörsen vermuten lassen. Die ungewissen Folgen der Entwicklung in Russland, der Preisrutsch für Öl, extreme Gruppierungen wie der Islamische Staat oder tödliche Krankheiten wie der Ebola-Virus ziehen auch die Investoren in ihren Bann. Auffällig ist, dass der TecDAX auch 2014 die anderen heimischen Indizes ausgestochen hat – diesmal sogar mit einem deutlichen Vorsprung vor dem SDAX, während DAX und MDAX relativ eng beieinander liegen.

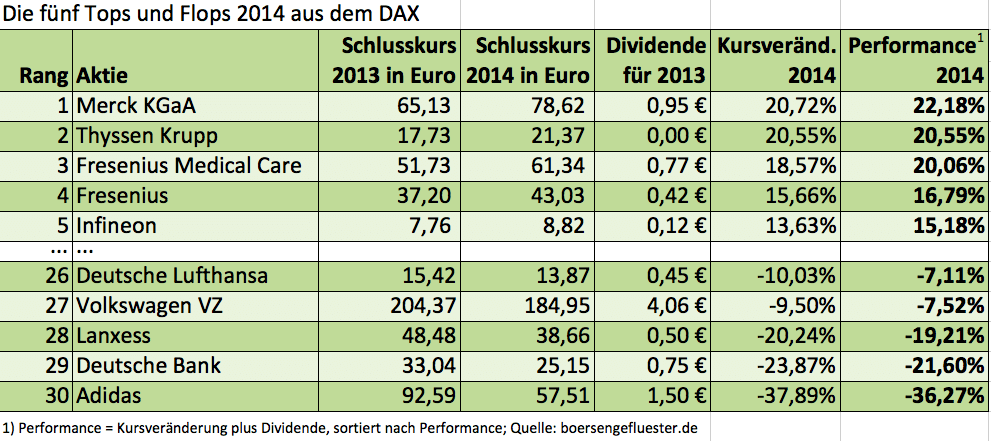

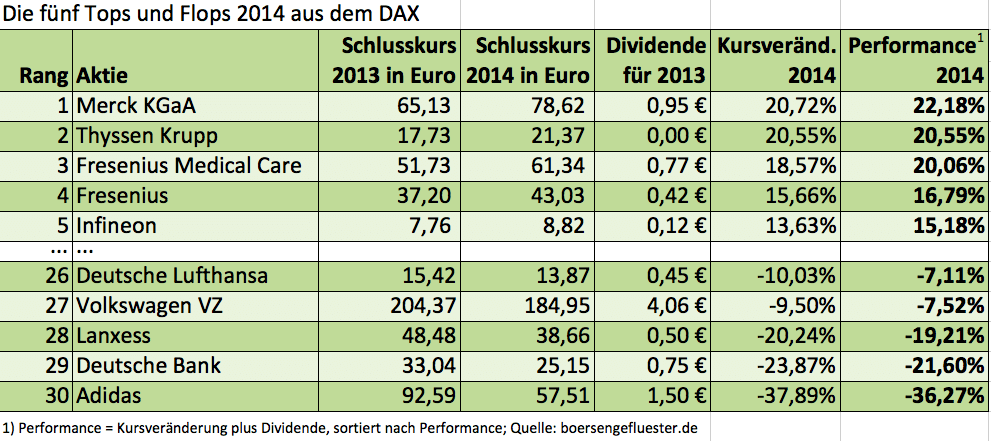

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

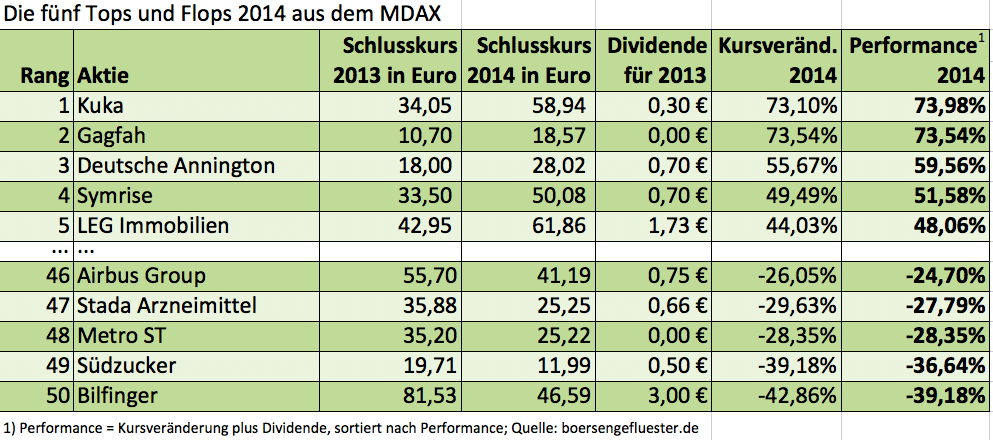

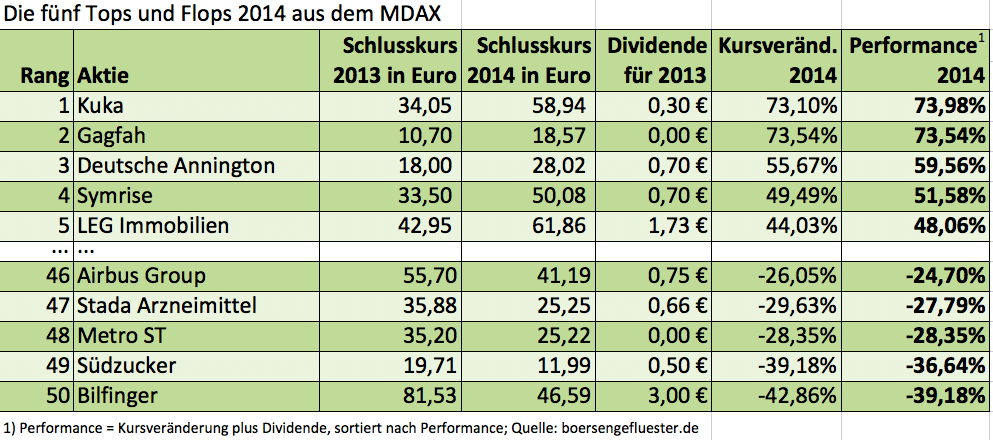

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

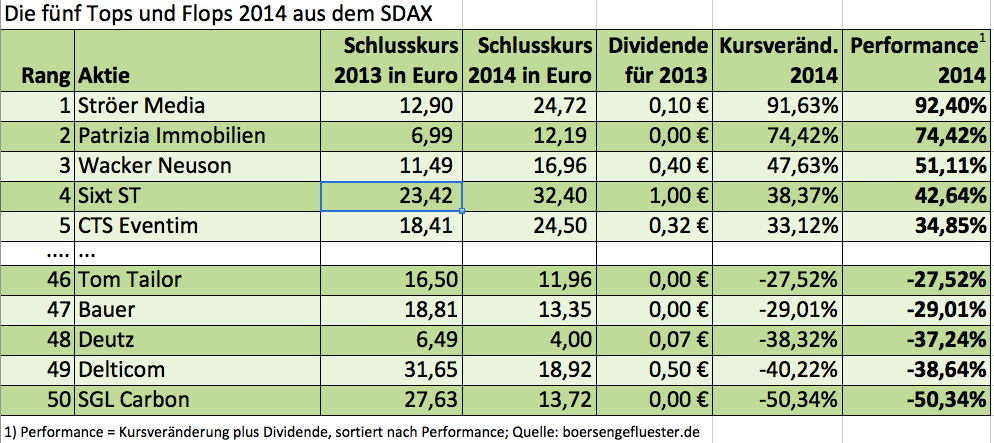

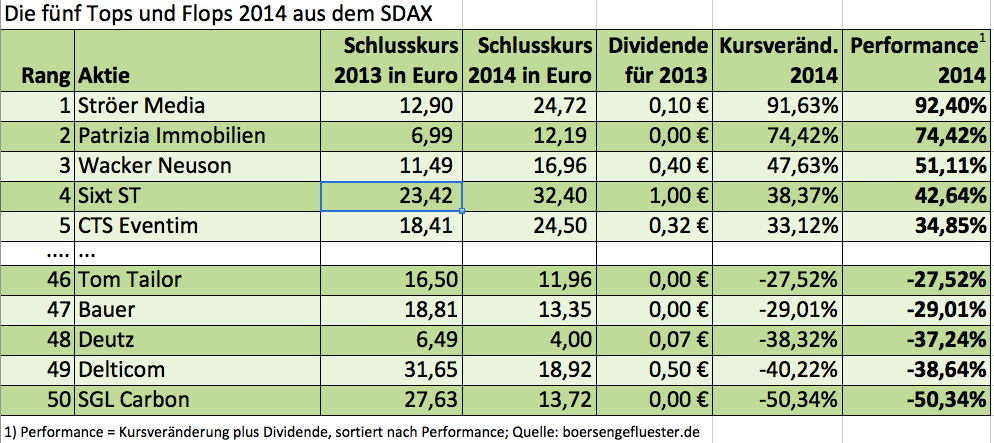

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

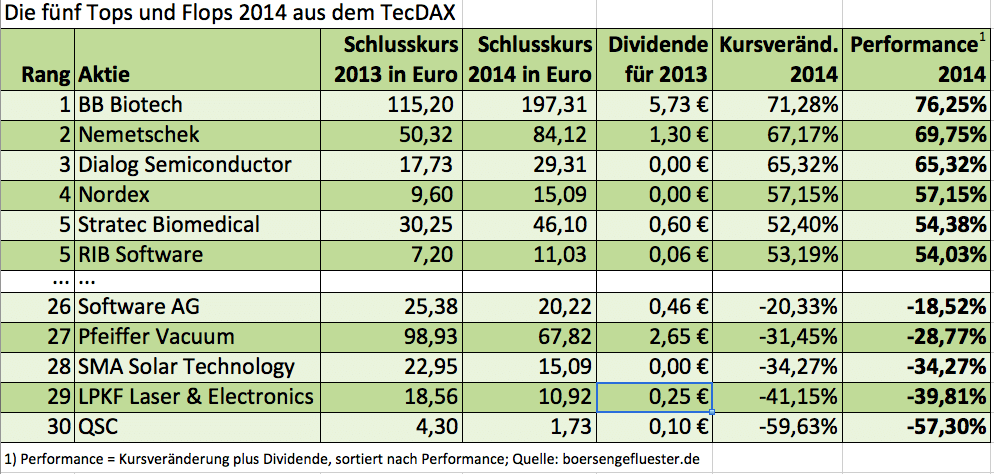

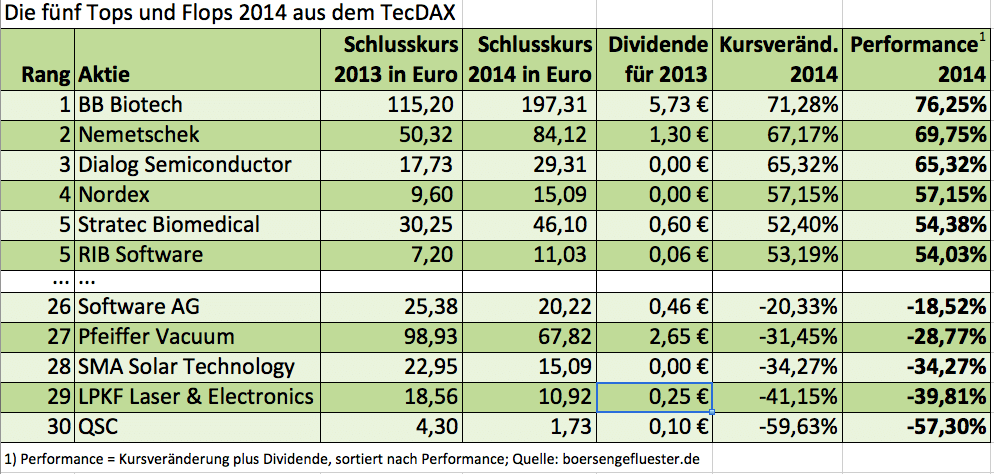

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

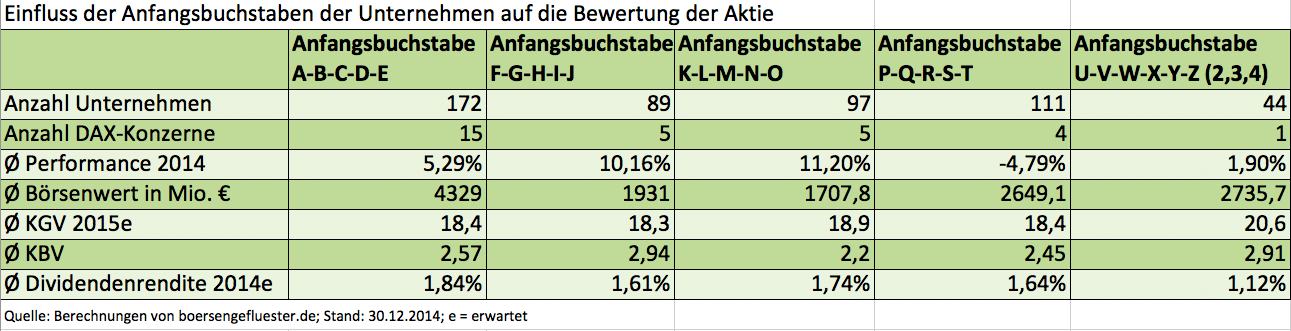

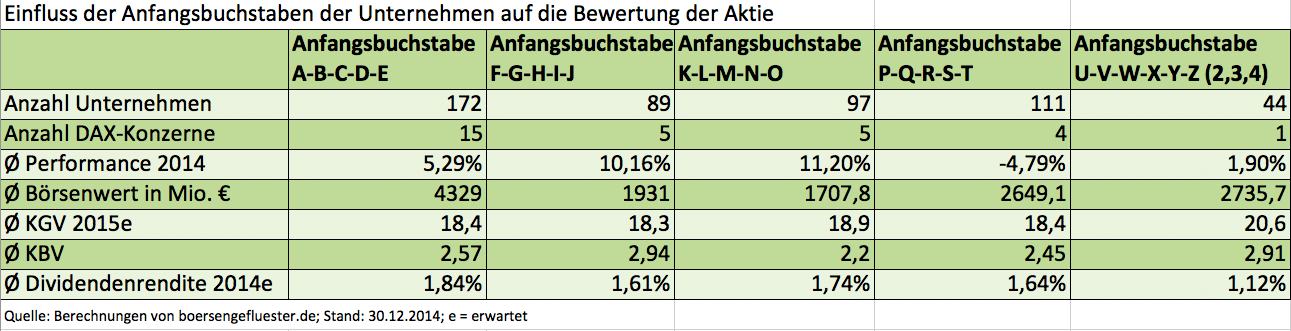

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

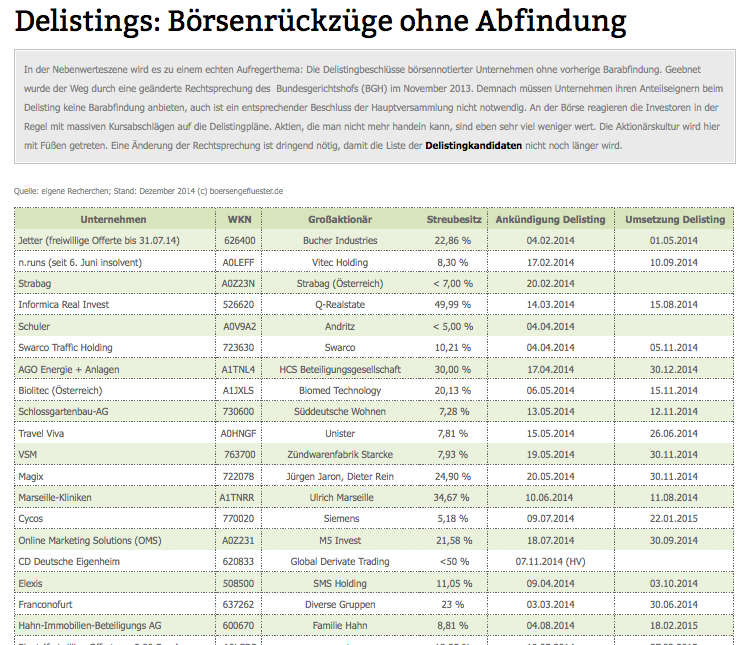

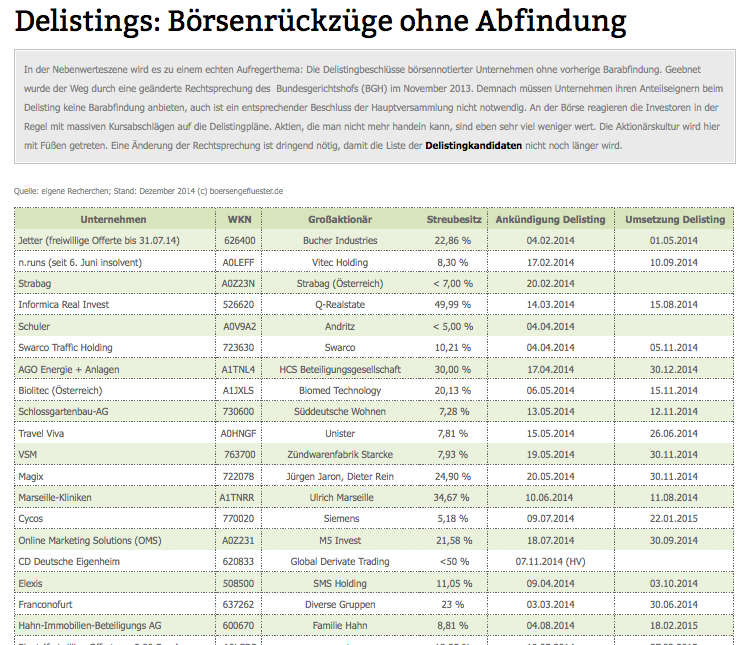

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

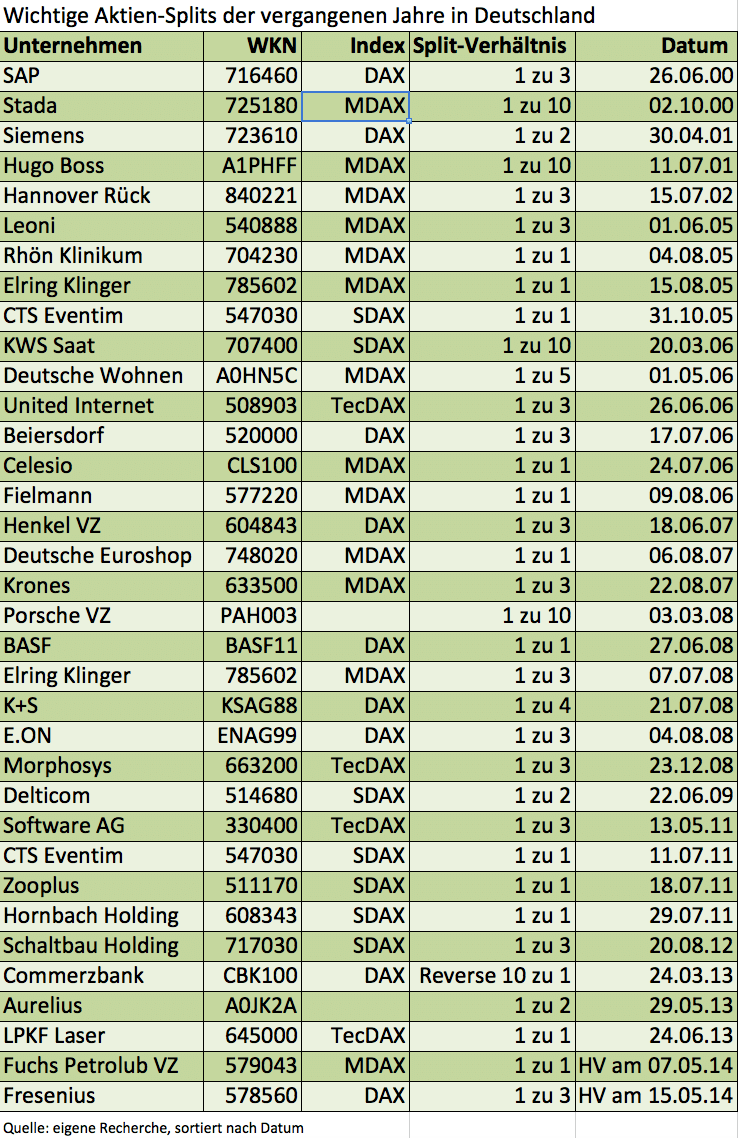

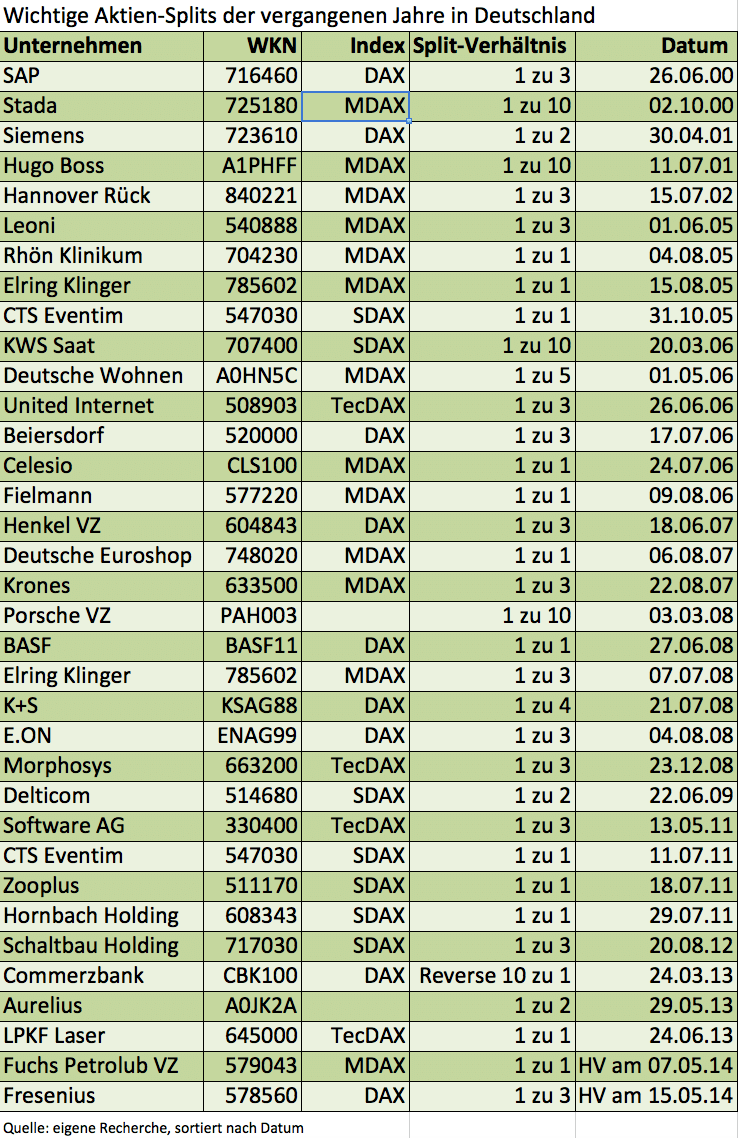

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

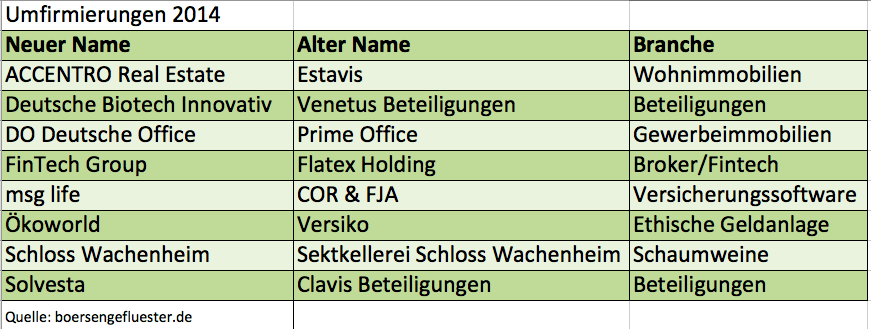

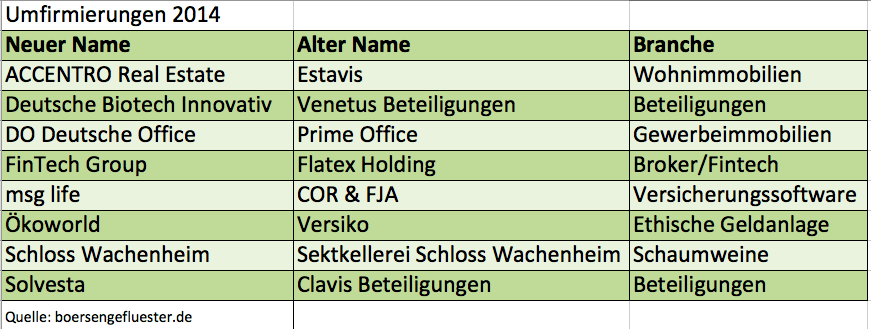

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Ströer

Kurs: 34,60

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

© boersengefluester.de | Redaktion

Eher bittere Medizin sind die Pläne von Rhön-Klinikum zur Verwendung des Milliardenerlöses aus dem Verkauf eines Großteils des Krankenhausportfolios an die Fresenius-Tochter Helios. Zur Hauptversammlung (HV) am 12. Juni 2014 will der MDAX-Konzern – neben einer unveränderten Dividende von 0,25 Euro pro Aktie – einen Aktienrückkauf im Volumen von bis zu 1,67 Mrd. Euro in die Wege leiten. Soweit alles in Ordnung. Komplett anders waren allerdings die Erwartungen hinsichtlich des nun gewählten Rückkaufpreises. Immerhin hatte der frühere Firmenchef und Großaktionär Eugen Münch in einem Interview selbst einen Betrag von 28 Euro pro Aktie ins Spiel gebracht. Nun nennt Rhön-Klinikum allerdings gerade einmal 23,54 Euro als Untergrenze für das Rückkaufangebot. Nach oben darf die Offerte den Referenzpreis um maximal sieben Prozent überschreiten – das wären 25,188 Euro. Der endgültige Preis wird mit der Beschlussfassung des Angebots festgelegt.

Insgesamt will das Unternehmen bis zu 70.941.921 Aktien zurückkaufen und anschließend einziehen. Dadurch würde sich die Gesamtzahl der Anteilscheine von derzeit 138.232.000 auf 67.290.079 Stück verringern. Formale Voraussetzung ist allerdings, dass das – nach Auffassung von Rhön-Klinikum mit einfacher Mehrheit zu fassende – Vorhaben überhaupt ins Handelsregister eingetragen und nicht vorher durch Klagen entscheidend torpediert wird. Immerhin weist die Gesellschaft in der HV-Einladung explizit auf diesen Punkt hin: „Die Eintragung in das Handelsregister kann sich im Falle von Klagen gegen den Kapitalherabsetzungsbeschluss verzögern oder gänzlich unterbleiben.“

Plan B sieht dann vor, dass – neben den 0,25 Euro – eine weitere Dividende von 12,08 Euro je Aktie ausgeschüttet wird. Insgesamt wären das ebenfalls 1,67 Mrd. Euro. In Kraft treten würde diese Variante, wenn sich die Aktionäre auf der Hauptversammlung entweder nicht mehrheitlich für den Herabsetzungsbeschluss entscheiden (eher unwahrscheinlich), der Gesellschaft keine Aktien angedient werden (unwahrscheinlich) oder aber die Eintragung des Beschlusses ins Handelsregister aufgrund von Aktionärsklagen nicht innerhalb der Durchführungsfrist bis Ende 2014 durchgeführt werden kann (vorstellbar).

Enttäuschend ist zudem, dass der MDAX-Konzern im frisch vorgelegten Geschäftsbericht nicht näher auf die Ausschüttungspläne eingeht. In dem Zahlenwerk finden sich im Wesentlichen nur die formalen Aspekte der Rückkaufs wieder. Vorstandschef Martin Siebert bleibt mit seinen Worten an die Aktionäre sehr allgemein: „Über die geplante Auskehrung der nicht unmittelbar betriebsnotwendigen Finanzmittel partizipieren sie an der in der Transaktion realisierten überproportionalen Wertsteigerung des Unternehmens. Zugleich bietet sich die Möglichkeit, auch weiterhin an der gewiss spannenden künftigen Entwicklung unseres Unternehmens teilzuhaben.“ Letztlich eröffnet der Rückkaufplan in erster Linie ausstiegswilligen Großaktionären einen kursschonenden Verkauf ihrer Anteile. Wer auf einen satten Aufschlag bei Rückkaufpreis spekuliert hat, schaut hingegen in die Röhre. Per saldo ist ein Großteil der Spekulation aus der Rhön-Klinikum-Aktie damit raus.

Nun richtet sich der Blick auf das verbliebene operative Geschäft. Für 2015, dem ersten kompletten Geschäftsjahr in der neuen Konstellation, peilt Firmenlenker Siebert bei Erlösen von 1,06 bis 1,2 Mrd. Euro ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zwischen 145 und 155 Mio. Euro an. Bezogen auf die aktuelle Marktkapitalisierung von 3,226 Mrd. Euro wird das Papier also etwa mit dem 22fachen des erwarteteten operativen Ergebnisses gehandelt. Das ist nicht gerade wenig. Allerdings besitzt auch die neue Rhön-Klinikum einen Schuss Übernahmefantasie. Der Titel ist zurzeit eine Halten-Position.

Plan B sieht dann vor, dass – neben den 0,25 Euro – eine weitere Dividende von 12,08 Euro je Aktie ausgeschüttet wird. Insgesamt wären das ebenfalls 1,67 Mrd. Euro. In Kraft treten würde diese Variante, wenn sich die Aktionäre auf der Hauptversammlung entweder nicht mehrheitlich für den Herabsetzungsbeschluss entscheiden (eher unwahrscheinlich), der Gesellschaft keine Aktien angedient werden (unwahrscheinlich) oder aber die Eintragung des Beschlusses ins Handelsregister aufgrund von Aktionärsklagen nicht innerhalb der Durchführungsfrist bis Ende 2014 durchgeführt werden kann (vorstellbar).

Enttäuschend ist zudem, dass der MDAX-Konzern im frisch vorgelegten Geschäftsbericht nicht näher auf die Ausschüttungspläne eingeht. In dem Zahlenwerk finden sich im Wesentlichen nur die formalen Aspekte der Rückkaufs wieder. Vorstandschef Martin Siebert bleibt mit seinen Worten an die Aktionäre sehr allgemein: „Über die geplante Auskehrung der nicht unmittelbar betriebsnotwendigen Finanzmittel partizipieren sie an der in der Transaktion realisierten überproportionalen Wertsteigerung des Unternehmens. Zugleich bietet sich die Möglichkeit, auch weiterhin an der gewiss spannenden künftigen Entwicklung unseres Unternehmens teilzuhaben.“ Letztlich eröffnet der Rückkaufplan in erster Linie ausstiegswilligen Großaktionären einen kursschonenden Verkauf ihrer Anteile. Wer auf einen satten Aufschlag bei Rückkaufpreis spekuliert hat, schaut hingegen in die Röhre. Per saldo ist ein Großteil der Spekulation aus der Rhön-Klinikum-Aktie damit raus.

Nun richtet sich der Blick auf das verbliebene operative Geschäft. Für 2015, dem ersten kompletten Geschäftsjahr in der neuen Konstellation, peilt Firmenlenker Siebert bei Erlösen von 1,06 bis 1,2 Mrd. Euro ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zwischen 145 und 155 Mio. Euro an. Bezogen auf die aktuelle Marktkapitalisierung von 3,226 Mrd. Euro wird das Papier also etwa mit dem 22fachen des erwarteteten operativen Ergebnisses gehandelt. Das ist nicht gerade wenig. Allerdings besitzt auch die neue Rhön-Klinikum einen Schuss Übernahmefantasie. Der Titel ist zurzeit eine Halten-Position.

...

Rhön-Klinikum

Kurs: 13,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Rhön-Klinikum | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 704230 | DE0007042301 | AG | 870,51 Mio € | 19.06.1991 | Halten | |

* * *

© boersengefluester.de | Redaktion

[sws_blue_box box_size="585"]Eine beeindruckende Performance hat die Aktie von Fresenius in den vergangenen Jahren hingelegt. Seit Anfang 2000 ist sie um 350 Prozent geklettert und hat damit den DAX meilenweit hinter sich gelassen. Wer sich die Geschäftsentwicklung für diesen Zeitraum anschaut, kann die Hausse der Aktie gut nachvollziehen. Vorstandschef Ulf Schneider hat allerdings für 2014 eine vorsichtige Prognose abgegeben, nicht zuletzt weil die Tochter Fresenius Medical Care einen Schwächeanfall hat. Die Analysten sind jedoch bei Weitem nicht so skeptisch wie Schneider. Dass die Sorgen der Investoren zunehmend schwinden, darauf deutet die deutliche Erholung der DAX-Aktie hin.[/sws_blue_box]

Einen kräftigen Kursrückschlag verbuchte die Aktie von Fresenius Ende Februar: Vorstandschef Ulf Schneider hatte für 2014 zwar ein währungsbereinigtes Umsatzplus von zwölf bis 15 Prozent gegenüber dem 2013er-Rekord von 20,3 Mrd. Euro vorhergesagt. Dazu trägt nicht zuletzt die Übernahme von 40 Kliniken und 13 medizinischen Versorgungszentren von Rhön-Klinikum bei. Beim Gewinn geht der Fresenius-Chef jedoch nur von einem währungsbereinigten Plus von zwei bis fünf Prozent aus. Die Integrationskosten, wie für die Krankenhäuser von Rhön-Klinikum und den US-Transfusionsspezialisten Fenwal, waren dabei sogar herausgerechnet worden. Von der Prognose waren Investoren herb enttäuscht.

Verantwortlich für die schwache Prognose ist vor allem ein Sorgenkind von Fresenius: die Tochter Fresenius Medical Care (FMC), an der Fresenius einen Anteil von 30,5 Prozent hält. Sie steuerte im vergangenen Jahr 2,26 Mrd. Dollar (1,7 Mrd. Euro) zum operativen Gewinn des Konzerns bei und ist damit der mit weitem Abstand wichtigste Ergebnislieferant von Fresenius. FMC leidet deutlich unter den Kürzungen für Dialyseleistungen in den USA. FMC hat daher überraschend für 2014 den zweiten Gewinnrückgang in Folge prognostiziert, woraufhin der Anteilschein kräftig an Wert verloren hat. Vorstandschef Rice Powell treibt deshalb die Kostensenkungen weiter voran und will 2014 Einsparungen von bis zu 60 Mio. Dollar verbuchen, indem unprofitable Kliniken geschlossen werden. Diese Einsparungen sind in der Prognose allerdings nicht enthalten, zumal die Einsparmaßnahmen erst einmal Kosten verursachen.

Die Lage bei der Fresenius-Tochter Kabi, die Infusionstherapien und Generika vertreibt, und 2013 einen operativen Gewinn von 926 Mio. Euro erwirtschaftet hat, hellt sich hingegen auf. Der zweitwichtigste Gewinnlieferant des Konzerns hatte 2013 Preiskürzungen in China zu spüren bekommen. Das Land ist neben den USA der zweitwichtigste Markt für die Sparte. „In China sehen wir bei Kabi durch die jüngsten Preiskürzungen zwar noch eine geringe Belastung“, sagte Schneider zuletzt. Die Nachfrage sei aber weiterhin stark. „Wir rechnen daher bei Kabi in China im laufenden Jahr mit einer Rückkehr zu zweistelligen Wachstumsraten beim Umsatz.“ Wie sehr die Sparte in diesem Jahr den Umsatz in den USA wird steigern können, hängt nicht zuletzt davon ab, ob US-Anbieter von Infusionstherapien weiter Qualitätsprobleme haben.

Große Erwartungen hat Schneider an die neu erworbenen Krankenhäuser von Rhön-Klinikum. In der neuen Einheit sollen sie künftig mehr Gewinn abwerfen als bei dem bisherigen Besitzer. „Die neuen Kliniken sind leistungsfähig und haben bei Helios beste Perspektiven, sich medizinisch und wirtschaftlich weiterzuentwickeln“, sagte Schneider. Er erwartet, dass die erworbenen Krankenhäuser 2014 einen positiven Beitrag zum Ergebnis von Fresenius liefern werden. Die Integrationskosten sind dabei allerdings herausgerechnet. Von Schneiders vorsichtigem 2014er-Ausblick inklusive aller Einmaleffekte und Herausrechnungen lassen sich die Analysten aber nicht verunsichern. Schneider hat ein währungsbereinigtes Gewinnplus von zwei bis fünf Prozent gegenüber dem bereinigten 2013er-Rekord von 1,05 Mrd. Euro vorhergesagt. Fresenius hatte damit erstmals die Marke von einer Mrd. Euro übersprungen. Analysten prognostizieren 1,13 Mrd. Euro für 2014 – das ist ein Plus von 7,8 Prozent. Die Zahlen zeigen, dass die Finanzprofis zuversichtlich sind.

Die Lage bei der Fresenius-Tochter Kabi, die Infusionstherapien und Generika vertreibt, und 2013 einen operativen Gewinn von 926 Mio. Euro erwirtschaftet hat, hellt sich hingegen auf. Der zweitwichtigste Gewinnlieferant des Konzerns hatte 2013 Preiskürzungen in China zu spüren bekommen. Das Land ist neben den USA der zweitwichtigste Markt für die Sparte. „In China sehen wir bei Kabi durch die jüngsten Preiskürzungen zwar noch eine geringe Belastung“, sagte Schneider zuletzt. Die Nachfrage sei aber weiterhin stark. „Wir rechnen daher bei Kabi in China im laufenden Jahr mit einer Rückkehr zu zweistelligen Wachstumsraten beim Umsatz.“ Wie sehr die Sparte in diesem Jahr den Umsatz in den USA wird steigern können, hängt nicht zuletzt davon ab, ob US-Anbieter von Infusionstherapien weiter Qualitätsprobleme haben.

Große Erwartungen hat Schneider an die neu erworbenen Krankenhäuser von Rhön-Klinikum. In der neuen Einheit sollen sie künftig mehr Gewinn abwerfen als bei dem bisherigen Besitzer. „Die neuen Kliniken sind leistungsfähig und haben bei Helios beste Perspektiven, sich medizinisch und wirtschaftlich weiterzuentwickeln“, sagte Schneider. Er erwartet, dass die erworbenen Krankenhäuser 2014 einen positiven Beitrag zum Ergebnis von Fresenius liefern werden. Die Integrationskosten sind dabei allerdings herausgerechnet. Von Schneiders vorsichtigem 2014er-Ausblick inklusive aller Einmaleffekte und Herausrechnungen lassen sich die Analysten aber nicht verunsichern. Schneider hat ein währungsbereinigtes Gewinnplus von zwei bis fünf Prozent gegenüber dem bereinigten 2013er-Rekord von 1,05 Mrd. Euro vorhergesagt. Fresenius hatte damit erstmals die Marke von einer Mrd. Euro übersprungen. Analysten prognostizieren 1,13 Mrd. Euro für 2014 – das ist ein Plus von 7,8 Prozent. Die Zahlen zeigen, dass die Finanzprofis zuversichtlich sind.

Investoren haben daher in den vergangenen Wochen wieder Mut gefasst, zumal Schneider einen Aktiensplit angekündigt hat. Die Hauptversammlung am 16. Mai soll beschließen, dass die Aktie im Verhältnis eins zu drei gesplittet wird. „Der geplante Aktiensplit untermauert unser Vertrauen in die hervorragenden langfristigen Wachstumsperspektiven von Fresenius“, sagte Schneider. Wer sich die Geschäftsentwicklung der vergangenen zehn Jahre anschaut, kann nur zufrieden sein. Der Umsatz hat sich gegenüber dem 2003er-Wert von 7,1 Mrd. Euro auf zuletzt 20,3 Mrd. annähernd verdreifacht. Der Gewinn ist in dem Zeitraum von 115 Mio. auf 1,05 Mrd. Euro hochgeschossen. Anleger partizipieren an der hervorragenden Geschäftsentwicklung, steigt doch die Dividende das 21. Jahr in Folge. Für 2013 legt sie von 1,10 Euro auf 1,25 Euro je Aktie zu. Die Fresenius-Aktie ist mit einem 2014er-KGV von 17 zwar nicht billig. Die hohe Profitabilität und die guten Gewinnperspektiven sprechen aber für das Papier.

Investoren haben daher in den vergangenen Wochen wieder Mut gefasst, zumal Schneider einen Aktiensplit angekündigt hat. Die Hauptversammlung am 16. Mai soll beschließen, dass die Aktie im Verhältnis eins zu drei gesplittet wird. „Der geplante Aktiensplit untermauert unser Vertrauen in die hervorragenden langfristigen Wachstumsperspektiven von Fresenius“, sagte Schneider. Wer sich die Geschäftsentwicklung der vergangenen zehn Jahre anschaut, kann nur zufrieden sein. Der Umsatz hat sich gegenüber dem 2003er-Wert von 7,1 Mrd. Euro auf zuletzt 20,3 Mrd. annähernd verdreifacht. Der Gewinn ist in dem Zeitraum von 115 Mio. auf 1,05 Mrd. Euro hochgeschossen. Anleger partizipieren an der hervorragenden Geschäftsentwicklung, steigt doch die Dividende das 21. Jahr in Folge. Für 2013 legt sie von 1,10 Euro auf 1,25 Euro je Aktie zu. Die Fresenius-Aktie ist mit einem 2014er-KGV von 17 zwar nicht billig. Die hohe Profitabilität und die guten Gewinnperspektiven sprechen aber für das Papier.

Foto: Fresenius SE

[sws_grey_box box_size="585"]Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research[/sws_grey_box]...

Fresenius Medical Care

Kurs: 39,45

Fresenius

Kurs: 50,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Fresenius | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 578560 | DE0005785604 | SE & Co. KGaA | 28.668,78 Mio € | 18.12.1986 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Fresenius Medical Care | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 578580 | DE0005785802 | AG | 11.575,16 Mio € | 02.10.1996 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Zu Neuer-Markt-Zeiten waren die Anleger geradezu verrückt nach Aktien-Splits. Doch mit dem Platzen der New-Economy-Blase wurde dieses Instrument zur Kurspflege immer spärlicher von den Unternehmen eingesetzt. Kein Wunder: Schließlich gehorchten die Aktienkurse von 2000 bis Anfang 2003 von allein den Gesetzen der Schwerkraft und kaum ein Unternehmen hatte die Sorge, dass die Aktionäre einen Bogen um ihren Titel machten, weil der Aktienkurs optisch zu hoch war. Für den damaligen Porsche-Chef Wendelin Wiedeking waren Aktienkurse von bis zu 1570 Euro im Jahr 2007 sogar ein Ausdruck für die Exklusivität des Unternehmens – Anfang 2008 gab es dann allerdings ein Umdenken in Zuffenhausen. Auch E.ON waren Aktienkurse klar nördlich von 100 Euro im Jahr 2008 Anlass genug, die Notiz künstlich in niedrigere Regionen zu drücken und Berichtigungsaktien auszugeben. Aus heutiger Sicht ein Luxusproblem für den Stromversorger.

Etwas flapsig wird in diesem Zusammenhang häufig von Gratisaktien gesprochen. Dabei gibt es nichts umsonst. Bilanziell gesehen wird durch die Umwandlung von Rücklagen in gezeichnetes Kapital die Aktienstückzahl erhöht – meist um den Faktor zwei bis drei. Der Wert des Unternehmens bleibt davon unberührt – also findet das Korrektiv über einen halbierten Aktienkurs statt. Letztlich ist es ein reiner Psychoeffekt nach dem Motto: Mit zwei 50-Euro-Scheinen in der Tasche fühlt man sich besser als mit einer 100-Euro-Note. Boersengefluester.de hat die wichtigsten Aktiensplits der vergangenen Jahre für Sie zusammengefasst. Aktueller Anlass: Der DAX-Konzern Fresenius will seinen Anteilseigner auf der Hauptversammlung am 16. Mai 2014 einen Aktiensplit im Verhältnis 1:3 vorschlagen. Dadurch würde sich der gegenwärtige Aktienkurs von 108 Euro rechnerisch auf 36 Euro verringern. Dafür hätten Anleger künftig die dreifache Menge an Fresenius-Aktien in ihrem Depot. „Wir wollen den Handel in unserer Aktie fördern und sie für breite Anlegerkreise noch attraktiver machen“, sagt Ulf M. Schneider, Vorstandsvorsitzender von Fresenius. Die gleichen Ziele verfolgt auch das MDAX-Unternehmen Fuchs Petrolub. Zum Aktionärstreffen am 7. Mai 2014 hat der Vorstand die Ausgabe von Berichtigungsaktien im Verhältnis 1:1 auf die Tagesordnung gesetzt. Einen Termin für die Umsetzung gibt es noch nicht.

Dabei zählt der Anteilschein des Schmierstoffherstellers mit einem Kurs von gut 70 Euro gar nicht mal unbedingt zu den optisch teuersten Werten. Die Top 5 in Deutschland mit den absolut höchsten Kursen sind derzeit Audi (Kurs: 629 Euro), der Pumpenhersteller KSB (Kurs Stammaktie: 468 Euro), der Kunststoffverarbeiter Simona (Kurs: 316 Euro), das SDAX-Unternehmen KWS Saat (Kurs: 259 Euro) sowie der im MDAX notierte Profiküchenausstatter Rational (Kurs: 233 Euro). Insbesondere für Rational könnte ein Aktiensplit nach Auffassung von Indexexperten ein sinnvoller Schritt sein, schließlich sind die Handelsumsätze in dem Papier – gemessen am gesamten Börsenwert – eher bescheiden und damit eine potenzielle Gefährdung für den Verbleib im MDAX. Noch hat sich Rational aber nicht zu einem Aktiensplit hinreißen lassen. Der durchschnittliche Aktienkurs von den 600 Titeln aus unserem Aktienuniversum DataSelect beträgt derzeit übrigens 25,80 Euro.

Wichtig für Anleger: Die absolute Höhe des Aktienkurses sagt noch lange nichts über die Bewertung aus. Eine Aktie für 100 Euro kann deutlich günstiger sein als ein Penny Stock für wenige Cent. Andererseits spielt die Psyche durchaus eine Rolle bei der Aktienauswahl. Daher ist es auch verständlich, dass die Börsianer positiv auf die Split-Pläne von Fuchs Petrolub und Fresenius reagiert haben – auch wenn es sich lediglich um Kurskosmetik handelt und sich an der wirklichen Bewertung der Papiere nichts ändert.

Dabei zählt der Anteilschein des Schmierstoffherstellers mit einem Kurs von gut 70 Euro gar nicht mal unbedingt zu den optisch teuersten Werten. Die Top 5 in Deutschland mit den absolut höchsten Kursen sind derzeit Audi (Kurs: 629 Euro), der Pumpenhersteller KSB (Kurs Stammaktie: 468 Euro), der Kunststoffverarbeiter Simona (Kurs: 316 Euro), das SDAX-Unternehmen KWS Saat (Kurs: 259 Euro) sowie der im MDAX notierte Profiküchenausstatter Rational (Kurs: 233 Euro). Insbesondere für Rational könnte ein Aktiensplit nach Auffassung von Indexexperten ein sinnvoller Schritt sein, schließlich sind die Handelsumsätze in dem Papier – gemessen am gesamten Börsenwert – eher bescheiden und damit eine potenzielle Gefährdung für den Verbleib im MDAX. Noch hat sich Rational aber nicht zu einem Aktiensplit hinreißen lassen. Der durchschnittliche Aktienkurs von den 600 Titeln aus unserem Aktienuniversum DataSelect beträgt derzeit übrigens 25,80 Euro.

Wichtig für Anleger: Die absolute Höhe des Aktienkurses sagt noch lange nichts über die Bewertung aus. Eine Aktie für 100 Euro kann deutlich günstiger sein als ein Penny Stock für wenige Cent. Andererseits spielt die Psyche durchaus eine Rolle bei der Aktienauswahl. Daher ist es auch verständlich, dass die Börsianer positiv auf die Split-Pläne von Fuchs Petrolub und Fresenius reagiert haben – auch wenn es sich lediglich um Kurskosmetik handelt und sich an der wirklichen Bewertung der Papiere nichts ändert.

[sws_blue_box box_size="585"] Kennen Sie schon unseren Aktiensplit-Monitor? Hier aktualisieren wir laufend die wichtigsten Splits der vergangenen Jahre. HIER klicken.[/sws_blue_box]...

[sws_blue_box box_size="585"] Kennen Sie schon unseren Aktiensplit-Monitor? Hier aktualisieren wir laufend die wichtigsten Splits der vergangenen Jahre. HIER klicken.[/sws_blue_box]...

Fresenius

Kurs: 50,90

[sws_blue_box box_size="585"] Kennen Sie schon unseren Aktiensplit-Monitor? Hier aktualisieren wir laufend die wichtigsten Splits der vergangenen Jahre. HIER klicken.[/sws_blue_box]...

[sws_blue_box box_size="585"] Kennen Sie schon unseren Aktiensplit-Monitor? Hier aktualisieren wir laufend die wichtigsten Splits der vergangenen Jahre. HIER klicken.[/sws_blue_box]...

© boersengefluester.de | Redaktion

Solche Zahlen wird es bei Rhön-Klinikum wohl nicht mehr geben. Bei Umsätzen von 3,014 Mrd. Euro sprang ein Gewinn von 90 Mio. Euro heraus. Das entspricht zwar einem Ergebnisrückgang von knapp 2,2 Prozent. Allerdings gab es zuletzt Spekulationen, wonach das alles beherrschende Thema – der Verkauf eines Großteils der Kliniken an Fresenius – noch mehr auf das Tagesgeschäft gedrückt habe. „Angesichts der herausfordernden Rahmenbedingungen durch die Bewältigung der Transaktion ist das erzielte Ergebnis insgesamt zufriedenstellend", sagt Martin Siebert, Vorstandsvorsitzender von Rhön-Klinikum. Erwartungsgemäß noch keine Neuigkeiten gibt es hinsichtlich der Verwendung des Verkaufserlöses von rund 3 Mrd. Euro. Klar ist nur, dass der MDAX-Konzern darauf hinarbeitet, dass bereits auf der Hauptversammlung am 12. Juni 2014 ein entsprechender Beschluss gefasst werden kann. Nach letzten Informationen sollen vom Gesamtbetrag bis zu 1,9 Mrd. Euro zurück an die Aktionäre fließen. Von dem Rest könnte Rhön-Klinikum die bestehenden Finanzverbindlichkeiten von 872 Mio. Euro (per 30. September 2013) komplett ablösen und darüber hinaus noch zwischen 200 und 400 Mio. Euro für Investitionen reservieren.

Offen ist, wie die Gesellschaft aus Bad Neustadt an der Saale mit dem Löwenanteil verfahren wird. Zuletzt war die Rede davon, dass ein Aktienrückkauf die favorisierte Variante ist. Denkbar ist aber auch eine Kombination mit einer Barausschüttung. Ein Aktienrückkauf dürfte dabei aber kaum in Form eines „normalen“ Erwerbs über Xetra vonstatten gehen. Boersengefluester.de rechnet damit, dass Rhön-Klinikum sich mit einer zeitlich befristeten und mengenmäßig limitierten Offerte an die Aktionäre wenden wird. Großaktionär und Aufsichtsratschef Eugen Münch hatte bereits vor einiger Zeit einen Betrag von 28 Euro ins Spiel gebracht. Für die Anteilseigner hätte dieses Verfahren durchaus Vorteile, immerhin würde das Unternehmen auf diese Weise die auf eine Dividende fällige Abgeltungsteuer umschiffen.

Profitieren würden bei dieser Variante auch Investoren, die nicht auf die Offerte eingehen. Grund: In der Regel folgt der Aktienkurs der Höhe solcher Gebote. Keine Aussage gibt es bislang dazu, was mit den eingezogenen Anteilscheinen passieren soll. Zur Auswahl stehen die Einziehung oder der spätere Einsatz als Akquisitionswährung. Sinnvoll wäre aber wohl nur die Vernichtung der Aktien, so dass der Gesamtkuchen später auf weniger Stücke verteilt werden muss. Unabhängig davon hat natürlich auch eine Cashdividende ihre Reize für Anleger. Zwar wird die Aktie am Tag der Auszahlung mit Dividendenabschlag gehandelt. Aber häufig steigen Investoren in den Tagen und Wochen vor der Ausschüttung in dividendenstarke Werte ein und sorgen so indirekt für steigende Kurse.

Als durchaus charmant könnte sich aber auch die „neue“ Rhön-Klinikum erweisen. Für 2015 rechnet die Gesellschaft mit Erlösen in einer Bandbreite von 1,06 bis 1,12 Mrd. Euro und mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zwischen 145 und 155 Mio. Euro. Zur Einordnung: 2013 kam Rhön-Klinikum auf ein EBITDA von 275 Mio. Euro. „Für die Rhön-Klinikum AG beginnt nun eine neue Zeitrechnung. Mit zehn Kliniken an fünf Standorten und rund 15.000 Mitarbeitern werden wir uns auf den Ausbau unserer wissenschaftsmedizinisch orientierten Kompetenzen konzentrieren und bleiben einer der großen Klinikbetreiber in Deutschland“, betont der Vorstandsvorsitzende Siebert. Dem steht momentan eine Marktkapitalisierung von rund 3,2 Mrd. Euro entgegen. Für boersengefluester.de bleibt das Papier eine clevere Investmentidee. das sehen auch die Analysten der Berenberg Bank so – sie empfehlen den Titel mit Kursziel 26,50 Euro zu kaufen.

Profitieren würden bei dieser Variante auch Investoren, die nicht auf die Offerte eingehen. Grund: In der Regel folgt der Aktienkurs der Höhe solcher Gebote. Keine Aussage gibt es bislang dazu, was mit den eingezogenen Anteilscheinen passieren soll. Zur Auswahl stehen die Einziehung oder der spätere Einsatz als Akquisitionswährung. Sinnvoll wäre aber wohl nur die Vernichtung der Aktien, so dass der Gesamtkuchen später auf weniger Stücke verteilt werden muss. Unabhängig davon hat natürlich auch eine Cashdividende ihre Reize für Anleger. Zwar wird die Aktie am Tag der Auszahlung mit Dividendenabschlag gehandelt. Aber häufig steigen Investoren in den Tagen und Wochen vor der Ausschüttung in dividendenstarke Werte ein und sorgen so indirekt für steigende Kurse.

Als durchaus charmant könnte sich aber auch die „neue“ Rhön-Klinikum erweisen. Für 2015 rechnet die Gesellschaft mit Erlösen in einer Bandbreite von 1,06 bis 1,12 Mrd. Euro und mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zwischen 145 und 155 Mio. Euro. Zur Einordnung: 2013 kam Rhön-Klinikum auf ein EBITDA von 275 Mio. Euro. „Für die Rhön-Klinikum AG beginnt nun eine neue Zeitrechnung. Mit zehn Kliniken an fünf Standorten und rund 15.000 Mitarbeitern werden wir uns auf den Ausbau unserer wissenschaftsmedizinisch orientierten Kompetenzen konzentrieren und bleiben einer der großen Klinikbetreiber in Deutschland“, betont der Vorstandsvorsitzende Siebert. Dem steht momentan eine Marktkapitalisierung von rund 3,2 Mrd. Euro entgegen. Für boersengefluester.de bleibt das Papier eine clevere Investmentidee. das sehen auch die Analysten der Berenberg Bank so – sie empfehlen den Titel mit Kursziel 26,50 Euro zu kaufen.

...

Rhön-Klinikum

Kurs: 13,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Rhön-Klinikum | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 704230 | DE0007042301 | AG | 870,51 Mio € | 19.06.1991 | Halten | |

* * *

© boersengefluester.de | Redaktion

So eigentümlich wie der Chart von Rhön-Klinikum sehen wohl nur wenige Kursverläufe aus. Und wäre die Übernahmeofferte von Fresenius im Mai 2012 zu 22,50 Euro je Rhön-Aktie damals durchgegangen, würde sich wohl auch ein ganz anderes Bild ergeben – vermutlich das eines typischen Squeeze-out-Kandidaten. Nun: Die Gesundheitswelt ist sehr kompliziert und wird von vielen Interessengruppen geprägt. Umso bemerkenswerter ist die Tatsache, dass Rhön-Klinikum und Fresenius mit dem Verkauf wesentlicher Teile des Krankenhaus-Portfolios an den DAX-Konzern letztlich doch einen Weg gefunden haben, mit dem sich alle Beteiligten arrangieren können – auch wenn es ein kurvenreicher Weg bis dahin war. Kurios: Mittlerweile hat die Notiz der Rhön-Klinikum nahezu exakt das Kursniveau erreicht, zu dem Fresenius sich ursprünglich den MDAX-Konzern einverleiben wollte.

Trotz der Kursrally bietet die Aktie von Rhön-Klinikum aber noch immer eine attraktive Investmentstory. Die Prüfungen der Kartellwächter sollten schon bald abgeschlossen sein. Damit wird demnächst die Frage in den Mittelpunkt rücken, was genau mit dem Geld aus dem Klinikverkauf geschehen wird. Immerhin geht es um rund 3,07 Mrd. Euro – das entspricht gut 22 Euro je Rhön-Aktie. Eine verbindliche Entscheidung soll auf der Hauptversammlung am 12. Juni 2014 getroffen werden. Ursprünglich hatte die Gesellschaft signalisiert, bis zu 1,9 Mrd. Euro – entsprechend 13,80 Euro – als Sonderdividende an die Aktionäre weiterzureichen. Erwogen wurde von Anfang an aber auch eine Kombination mit einem Aktienrückkaufprogramm. Insbesondere Rhön-Klinikum-Gründer Eugen Münch macht sich aus steuerlichen Gründen jedoch für eine Einziehung von Aktien stark. Boersengefluester.de kalkuliert vorerst mit einer Extradividende für 2013 von 6,50 Euro pro Anteilschein.

Per 30. September 2013 hatte das Unternehmen aus Bad Neustadt an der Saale Finanzverbindlichkeiten von 845 Mio. Euro in der Bilanz stehen (ohne „zur Veräußerung gehaltener Schulden“). Dieser Betrag könnte mit der Überweisung von Fresenius auf einen Schlag getilgt werden. Zudem schwebt Münch vor, rund 400 Mio. Euro für Investitionen zu reservieren. Mit den verbleibenden gut 1,8 Mrd. Euro könnte man beim gegenwärtigen Kurs rund 58 Prozent aller Rhön-Aktien zurückerwerben. Annehmen würden die Anteilseigner so eine Offerte aber nur bei einer lukrativen Prämie auf den aktuellen Kurs. Schwer vorstellbar, dass Rhön bei einem Gebot von 22 Euro auf sonderlich großes Interesse seitens der Investoren stoßen würde.

Trotz der Kursrally bietet die Aktie von Rhön-Klinikum aber noch immer eine attraktive Investmentstory. Die Prüfungen der Kartellwächter sollten schon bald abgeschlossen sein. Damit wird demnächst die Frage in den Mittelpunkt rücken, was genau mit dem Geld aus dem Klinikverkauf geschehen wird. Immerhin geht es um rund 3,07 Mrd. Euro – das entspricht gut 22 Euro je Rhön-Aktie. Eine verbindliche Entscheidung soll auf der Hauptversammlung am 12. Juni 2014 getroffen werden. Ursprünglich hatte die Gesellschaft signalisiert, bis zu 1,9 Mrd. Euro – entsprechend 13,80 Euro – als Sonderdividende an die Aktionäre weiterzureichen. Erwogen wurde von Anfang an aber auch eine Kombination mit einem Aktienrückkaufprogramm. Insbesondere Rhön-Klinikum-Gründer Eugen Münch macht sich aus steuerlichen Gründen jedoch für eine Einziehung von Aktien stark. Boersengefluester.de kalkuliert vorerst mit einer Extradividende für 2013 von 6,50 Euro pro Anteilschein.

Per 30. September 2013 hatte das Unternehmen aus Bad Neustadt an der Saale Finanzverbindlichkeiten von 845 Mio. Euro in der Bilanz stehen (ohne „zur Veräußerung gehaltener Schulden“). Dieser Betrag könnte mit der Überweisung von Fresenius auf einen Schlag getilgt werden. Zudem schwebt Münch vor, rund 400 Mio. Euro für Investitionen zu reservieren. Mit den verbleibenden gut 1,8 Mrd. Euro könnte man beim gegenwärtigen Kurs rund 58 Prozent aller Rhön-Aktien zurückerwerben. Annehmen würden die Anteilseigner so eine Offerte aber nur bei einer lukrativen Prämie auf den aktuellen Kurs. Schwer vorstellbar, dass Rhön bei einem Gebot von 22 Euro auf sonderlich großes Interesse seitens der Investoren stoßen würde.

Darüber hinaus hat aber auch die künftige Rhön-Klinikum „light“ mit ihren zehn Kliniken an fünf Standorten im Campus-Konzept ihre Reize. Insgesamt sollen sich die Umsätze hieraus im Bereich um 1 Mrd. Euro bewegen. Firmenchef Martin Siebert rechnet in den kommenden Jahren mit organischen Erlöszuwächsen aus dem verbliebenen Geschäft von jeweils 3,5 bis 4,5 Prozent. Bis 2015 soll die operative Marge (EBITDA/Umsatz) in den Bereich bis 14 Prozent vorstoßen. Zur Einordnung: In den vergangenen fünf Jahren lag die Relation von Gewinn vor Zinsen, Steuern und Abschreibungen zu den Erlösen im Schnitt bei gut zwölf Prozent. Die Analysten von Jefferies gehen davon aus, dass die neue Rhöhn-Klinkum ihre Gewinne um jährlich 20 Prozent steigern könne und haben das Kursziel für den Titel von 18 auf 25,80 Euro heraufgesetzt. Ihrer Meinung nach handelt es sich bei der künftigen Rhön-Klinikum um einen „Rohdiamanten“.

Boersengefluester.de rechnet ebenfalls damit, dass sich das Interesse an dem MDAX-Wert mit der nahenden Konkretisierung der Pläne für die Sonderausschüttung nochmals erhöhen wird. Darüber hinaus schlägt die Gesellschaft ein neues Kapitel in der Firmengeschichte auf. Dieser Aspekt wird von vielen Investoren derzeit wohl noch klar unterschätzt. Unterm Strich bekommen Anleger bei Rhön-Klinikum derzeit also Kurstreiber im Doppelpack.

Darüber hinaus hat aber auch die künftige Rhön-Klinikum „light“ mit ihren zehn Kliniken an fünf Standorten im Campus-Konzept ihre Reize. Insgesamt sollen sich die Umsätze hieraus im Bereich um 1 Mrd. Euro bewegen. Firmenchef Martin Siebert rechnet in den kommenden Jahren mit organischen Erlöszuwächsen aus dem verbliebenen Geschäft von jeweils 3,5 bis 4,5 Prozent. Bis 2015 soll die operative Marge (EBITDA/Umsatz) in den Bereich bis 14 Prozent vorstoßen. Zur Einordnung: In den vergangenen fünf Jahren lag die Relation von Gewinn vor Zinsen, Steuern und Abschreibungen zu den Erlösen im Schnitt bei gut zwölf Prozent. Die Analysten von Jefferies gehen davon aus, dass die neue Rhöhn-Klinkum ihre Gewinne um jährlich 20 Prozent steigern könne und haben das Kursziel für den Titel von 18 auf 25,80 Euro heraufgesetzt. Ihrer Meinung nach handelt es sich bei der künftigen Rhön-Klinikum um einen „Rohdiamanten“.

Boersengefluester.de rechnet ebenfalls damit, dass sich das Interesse an dem MDAX-Wert mit der nahenden Konkretisierung der Pläne für die Sonderausschüttung nochmals erhöhen wird. Darüber hinaus schlägt die Gesellschaft ein neues Kapitel in der Firmengeschichte auf. Dieser Aspekt wird von vielen Investoren derzeit wohl noch klar unterschätzt. Unterm Strich bekommen Anleger bei Rhön-Klinikum derzeit also Kurstreiber im Doppelpack.

...

Rhön-Klinikum

Kurs: 13,00

Rhön-Klinikum

Kurs: 13,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Rhön-Klinikum | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 704230 | DE0007042301 | AG | 870,51 Mio € | 19.06.1991 | Halten | |

* * *

© boersengefluester.de | Redaktion

[sws_blue_box box_size="550"]Mit einem Kursplus von knapp 140 Prozent seit der Einführung Anfang 2010 hat sich der DAXplus Family 30 Index ein wenig schlechter entwickelt als der DAX. Gebremst wurde der Index für Familienfirmen in den vergangenen Monaten vor allem von dem Kursrückschlag bei SAP. Hingegen entwickelten sich die Papiere von Henkel und etlichen mittelgroßen Unternehmen wie United Internet, Krones und ElringKlinger hervorragend.[/sws_blue_box]

In der Nähe des 52-Wochen-Tiefs rangiert die SAP-Aktie: Denn Investoren befürchten, dass der Konzern am 21. Oktober schwache Quartalszahlen abliefert. So hatten sich die Analysten der Deutschen Bank zuletzt skeptisch über die Erreichbarkeit der Jahresziele gezeigt. Die Profis rechnen für das dritte Quartal mit Lizenzerlösen von lediglich 982 Mio. Euro. Der Konsens liege hingegen noch bei 996 Mio. Euro. Um die 2013er-Ziele zu erreichen, müsse SAP die Lizenzerlöse im vierten Quartal organisch um sechs Prozent steigern. Zudem haben Investoren Sorge, dass das US-Geschäft unter Druck war. Im zweiten Quartal war es zwar nach kräftig gewachsen. Die Konjunkturabschwächung könnte jedoch dazu führen, dass die Unternehmen bei den IT-Investitionen auf die Bremse treten. Die Kursschwäche bei SAP ist der Hauptgrund für die Underperformance des DAXplus Family 30 Index gegenüber dem DAX. Denn SAP hat einen Börsenwert von 65,5 Mrd. Euro. Die Firmengründer Hasso Plattner, Dietmar Hopp und Klaus Tschira besitzen insgesamt 22,6 Prozent der Aktien. Inklusive der Anteilscheine, die der Konzern selbst hält, sind nur knapp 75 Prozent der Papiere im Streubesitz. Der Börsenwert der frei handelbaren Aktien liegt bei rund 48,8 Mrd. Euro. Erfreulicherweise ist der Anteil eines Unternehmens in dem Index aber auf zehn Prozent beschränkt, sonst würde SAP das Barometer deutlich mehr belasten.

Neben SAP sind mit Fresenius, ThyssenKrupp und Henkel noch drei weitere DAX-Firmen in dem Index für Familienfirmen enthalten, allerdings ist ihr Börsenwert gemessen am Free float deutlich kleiner. Die Fresenius-Aktie ist seit dem Rekordhoch vom Juli unter Druck. Investoren haben Sorge, dass die Schwäche bei der Dialyse-Tochter Fresenius Medical Care weiter auf den Gewinn der Mutter drücken wird. Bei Fresenius laufen das Generika-Geschäft und das mit den Krankenhäusern jedoch erfreulich. Vorstandschef Ulf Schneider ist zudem im Kampf um Rhön-Klinikum zuletzt ein Überraschungscoup gelungen. Er hat für gut 3 Mrd. Euro 43 Kliniken und 15 medizinische Versorgungszentren von Rhön gekauft. Damit wird die Tochter Helios zum Krankenhaus-Giganten mit einem Umsatz von 5,5 Mrd. Euro. Die Aktie von Fresenius war zuletzt auch deshalb kaum gefragt, weil Investoren wegen der Konjunkturerholung in Europa vor allem auf Zykliker wie die Autobauer gesetzt haben. Mittelfristig dürfte das Papier jedoch neue Rekorde markieren. Denn der Gesundheitskonzern sollte den Gewinn in den nächsten Jahren weiter kräftig steigern. Mit einem 2014er-KGV von 14 ist die Fresenius-Aktie nicht zu teuer.

Neben SAP sind mit Fresenius, ThyssenKrupp und Henkel noch drei weitere DAX-Firmen in dem Index für Familienfirmen enthalten, allerdings ist ihr Börsenwert gemessen am Free float deutlich kleiner. Die Fresenius-Aktie ist seit dem Rekordhoch vom Juli unter Druck. Investoren haben Sorge, dass die Schwäche bei der Dialyse-Tochter Fresenius Medical Care weiter auf den Gewinn der Mutter drücken wird. Bei Fresenius laufen das Generika-Geschäft und das mit den Krankenhäusern jedoch erfreulich. Vorstandschef Ulf Schneider ist zudem im Kampf um Rhön-Klinikum zuletzt ein Überraschungscoup gelungen. Er hat für gut 3 Mrd. Euro 43 Kliniken und 15 medizinische Versorgungszentren von Rhön gekauft. Damit wird die Tochter Helios zum Krankenhaus-Giganten mit einem Umsatz von 5,5 Mrd. Euro. Die Aktie von Fresenius war zuletzt auch deshalb kaum gefragt, weil Investoren wegen der Konjunkturerholung in Europa vor allem auf Zykliker wie die Autobauer gesetzt haben. Mittelfristig dürfte das Papier jedoch neue Rekorde markieren. Denn der Gesundheitskonzern sollte den Gewinn in den nächsten Jahren weiter kräftig steigern. Mit einem 2014er-KGV von 14 ist die Fresenius-Aktie nicht zu teuer.

Bei dem Konsumgüterhersteller Henkel floriert das Geschäft ebenfalls. Der Konzern ist der größte Klebstoffhersteller der Welt. Die Kleber von Henkel werden in der Auto-, Bau- und Verpackungsindustrie oder in Smartphones eingesetzt. Die Wasch- und Reinigungsmittel des Unternehmens sind ebenfalls gefragt. Im Kosmetikbereich sollte die Einführung zahlreicher neuer Produkte das Geschäft beflügeln. Finanzvorstands Carsten Knobel hält Ausschau nach Zukäufen für alle drei Bereiche. Vorstandschef Kasper Rorsted erwartet allerdings, dass die Konjunkturschwäche in Europa noch vier Jahre anhalten könnte. Der Konzern erzielt rund ein Drittel seines Umsatzes in Westeuropa. Angesichts der guten Geschäftsperspektiven sollte die Aktie langfristig weiter haussieren.

Bei dem Konsumgüterhersteller Henkel floriert das Geschäft ebenfalls. Der Konzern ist der größte Klebstoffhersteller der Welt. Die Kleber von Henkel werden in der Auto-, Bau- und Verpackungsindustrie oder in Smartphones eingesetzt. Die Wasch- und Reinigungsmittel des Unternehmens sind ebenfalls gefragt. Im Kosmetikbereich sollte die Einführung zahlreicher neuer Produkte das Geschäft beflügeln. Finanzvorstands Carsten Knobel hält Ausschau nach Zukäufen für alle drei Bereiche. Vorstandschef Kasper Rorsted erwartet allerdings, dass die Konjunkturschwäche in Europa noch vier Jahre anhalten könnte. Der Konzern erzielt rund ein Drittel seines Umsatzes in Westeuropa. Angesichts der guten Geschäftsperspektiven sollte die Aktie langfristig weiter haussieren.

Neben den Papieren von Fresenius und Henkel sind auch die von mittelgroßen Firmen wie United Internet aussichtsreich, zeigen doch Unternehmenschefs wie Rolf Dommermuth, der über seine Beteiligungsgesellschaft 41,2 Prozent der United-Internet-Aktien hält, eindrucksvoll, was es heißt, sich trotz der Börsennotierung auf die langfristigen Perspektiven des Unternehmens zu konzentrieren. So rückte er zuletzt statt des Geschäfts mit Webseiten-Bausätzen das mit Internetadressen (Domains) in den Mittelpunkt. In den kommenden Jahren werden Millionen von Internetseiten mit 700 neuen Endungen wie .hotel, .shop oder .immo eröffnet werden. Bis Jahresende will Dommermuth fünf Millionen Vorregistrierungen erreichen. Zuletzt hat der Firmenlenker den Anteil an dem Domain-Vermarkter Sedo auf 96 Prozent aufgestockt. Nun folgt der Squeeze-out der verbliebenen Aktionäre. Das Webhosting-Geschäft in Europa baut United Internet durch den Kauf des spanischen Konkurrenten Arsys für bis zu 140 Mio. Euro aus. Arsys kommt auf einen Jahresumsatz von rund 40 Mio. Euro. Wegen der erwarteten starken Gewinnsteigerungen bei United Internet bietet das 2014er-KGV von 20,6 noch deutlich Luft nach oben.

Neben den Papieren von Fresenius und Henkel sind auch die von mittelgroßen Firmen wie United Internet aussichtsreich, zeigen doch Unternehmenschefs wie Rolf Dommermuth, der über seine Beteiligungsgesellschaft 41,2 Prozent der United-Internet-Aktien hält, eindrucksvoll, was es heißt, sich trotz der Börsennotierung auf die langfristigen Perspektiven des Unternehmens zu konzentrieren. So rückte er zuletzt statt des Geschäfts mit Webseiten-Bausätzen das mit Internetadressen (Domains) in den Mittelpunkt. In den kommenden Jahren werden Millionen von Internetseiten mit 700 neuen Endungen wie .hotel, .shop oder .immo eröffnet werden. Bis Jahresende will Dommermuth fünf Millionen Vorregistrierungen erreichen. Zuletzt hat der Firmenlenker den Anteil an dem Domain-Vermarkter Sedo auf 96 Prozent aufgestockt. Nun folgt der Squeeze-out der verbliebenen Aktionäre. Das Webhosting-Geschäft in Europa baut United Internet durch den Kauf des spanischen Konkurrenten Arsys für bis zu 140 Mio. Euro aus. Arsys kommt auf einen Jahresumsatz von rund 40 Mio. Euro. Wegen der erwarteten starken Gewinnsteigerungen bei United Internet bietet das 2014er-KGV von 20,6 noch deutlich Luft nach oben.

Paradebeispiele erfolgreicher Familienunternehmen sind auch der Hersteller von Getränkeabfüllanlagen Krones, an dem die Familie Kronseder knapp 52 Prozent der Anteile hält und der Autozulieferer ElringKlinger. Krones profitiert nicht nur von der starken Nachfrage aus den Schwellenländern. Die global aufgestellten Kunden des Unternehmens investieren trotz des schwachen Umfelds auch in Westeuropa. Finanzchef Christoph Klenk hat für das Gesamtjahr eine Marge gemessen am Gewinn vor Steuern von 5,8 bis sechs Prozent in Aussicht gestellt. Zuversichtlich stimmt ihn nicht zuletzt die hohe Auslastung. Für die Analysten der Berenberg Bank ist die Krones-Aktie derzeit eine Halten-Position.

Paradebeispiele erfolgreicher Familienunternehmen sind auch der Hersteller von Getränkeabfüllanlagen Krones, an dem die Familie Kronseder knapp 52 Prozent der Anteile hält und der Autozulieferer ElringKlinger. Krones profitiert nicht nur von der starken Nachfrage aus den Schwellenländern. Die global aufgestellten Kunden des Unternehmens investieren trotz des schwachen Umfelds auch in Westeuropa. Finanzchef Christoph Klenk hat für das Gesamtjahr eine Marge gemessen am Gewinn vor Steuern von 5,8 bis sechs Prozent in Aussicht gestellt. Zuversichtlich stimmt ihn nicht zuletzt die hohe Auslastung. Für die Analysten der Berenberg Bank ist die Krones-Aktie derzeit eine Halten-Position.

Der Autozulieferer ElringKlinger verspürt vor allem Rückenwind aus Asien und Australien. Zudem trotzt der Konzern, der vor allem für seine Zylinderkopfdichtungen bekannt ist, der Autoflaute in Europa. Die Integration des Abgasreinigungsspezialisten Hug kommt gut voran. Hug hatte zuletzt gemeldet, dass er fast 400 Fahrzeuge der amerikanischen Post mit Dieselpartikelfiltern ausrüsten werde. Die Tochter Hug soll 2013 den Turnaround schaffen und einen operativen Gewinn von mehr als sieben Mio. Euro erwirtschaften. ElringKlinger selbst peilt einen bereinigten operativen Gewinn von 150 bis 155 Mio. Euro an. Das wäre ein deutliches Plus gegenüber dem Vorjahreswert von 136 Mio. Euro.

Der Autozulieferer ElringKlinger verspürt vor allem Rückenwind aus Asien und Australien. Zudem trotzt der Konzern, der vor allem für seine Zylinderkopfdichtungen bekannt ist, der Autoflaute in Europa. Die Integration des Abgasreinigungsspezialisten Hug kommt gut voran. Hug hatte zuletzt gemeldet, dass er fast 400 Fahrzeuge der amerikanischen Post mit Dieselpartikelfiltern ausrüsten werde. Die Tochter Hug soll 2013 den Turnaround schaffen und einen operativen Gewinn von mehr als sieben Mio. Euro erwirtschaften. ElringKlinger selbst peilt einen bereinigten operativen Gewinn von 150 bis 155 Mio. Euro an. Das wäre ein deutliches Plus gegenüber dem Vorjahreswert von 136 Mio. Euro.

Foto: SAP AG

Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research...

Foto: SAP AG

Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research...

SAP

Kurs: 170,96

Fresenius

Kurs: 50,90

Henkel VZ

Kurs: 83,18

United Internet

Kurs: 28,00

Krones

Kurs: 133,00

ElringKlinger

Kurs: 4,37

© boersengefluester.de | Redaktion

Bemerkenswerte Wende im Übernahmepoker um Rhön-Klinikum: Kurz nachdem der Medizintechnikkonzen B. Braun sich vom Kartellamt eine Aufstockung seines Anteils von gut fünf auf 25 Prozent oder mehr genehmigen lassen wollte, hat Rhön-Klinikum einen Big Deal mit der zum DAX-Konzern Fresenius gehörenden Helios Kliniken GmbH gemacht. Demnach verkauft Rhön-Klinikum an Helios 43 Krankenhäuser, Versorgungszentren und damit verbundene Beteiligungen für 3,07 Mrd. Euro. Zum Vergleich: Der gesamte Börsenwert des MDAX-Konzerns betrug zuletzt „nur“ rund 2,41 Mrd. Euro. Sollte das Vorhaben von den Wettbewerbshütern abgesegnet werden, verfügt Rhön-Klinikum anschließend noch über einen Umsatz von rund 1 Mrd. Euro und Versorgungseinrichtungen mit etwa 5300 Betten. 2012 kam das Unternehmen auf Erlöse von 2,86 Mrd. Euro.

Der Clou für die Anteilseigner von Rhön-Klinikum: Auf der vermutlich im Juni 2014 stattfindenden Hauptversammlung soll ein Teil des Verkaufserlöses – vermutlich bis zu 1,9 Mrd. Euro – in Form einer Sonderdividende ausgeschüttet werden. Das entspricht einer Extrazahlung von bis zu 13,80 Euro pro Aktie. Vor Bekanntgabe des Plans notierte der Anteilschein bei 17,46 Euro. Die Rendite würde also fast 80 Prozent betragen. Damit keine falschen Erwartungen geweckt werden: Am Tag der Auszahlung wird die Dividende vom Kurs abgezogen. Es handelt sich also nicht um ein sicheres Geschäft, um an einem Tag 80 Prozent Rendite zu kassieren. Einen Teil der Einnahmen möchte Rhön-Klinikum womöglich für ein Aktienrückkaufprogramm verwenden. Zudem sollen Verbindlichkeiten abgebaut werden. Zum Halbjahr 2013 war das Unternehmen aus Bad Neustadt an der Saale mit gut 1 Mrd. Euro verschuldet.

Der Clou für die Anteilseigner von Rhön-Klinikum: Auf der vermutlich im Juni 2014 stattfindenden Hauptversammlung soll ein Teil des Verkaufserlöses – vermutlich bis zu 1,9 Mrd. Euro – in Form einer Sonderdividende ausgeschüttet werden. Das entspricht einer Extrazahlung von bis zu 13,80 Euro pro Aktie. Vor Bekanntgabe des Plans notierte der Anteilschein bei 17,46 Euro. Die Rendite würde also fast 80 Prozent betragen. Damit keine falschen Erwartungen geweckt werden: Am Tag der Auszahlung wird die Dividende vom Kurs abgezogen. Es handelt sich also nicht um ein sicheres Geschäft, um an einem Tag 80 Prozent Rendite zu kassieren. Einen Teil der Einnahmen möchte Rhön-Klinikum womöglich für ein Aktienrückkaufprogramm verwenden. Zudem sollen Verbindlichkeiten abgebaut werden. Zum Halbjahr 2013 war das Unternehmen aus Bad Neustadt an der Saale mit gut 1 Mrd. Euro verschuldet.