Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#620440

© boersengefluester.de | Redaktion

Vor knapp drei Jahren drehten die Investoren bei KUKA plötzlich durch. Die Spekulation auf einen Squeeze-out durch den chinesischen Großaktionär Midea ließ die Notiz innerhalb weniger Monate von 100 auf fast 260 Euro in die Höhe schnellen. In der Spitze brachte es der Hersteller von Robotersystemen und Fertigungsmaschinen auf einen Börsenwert von 10,25 Mrd. Euro, was – trotz der guten Marktposition von KUKA – ziemlich irre ist. Folglich haben sich alle Investoren, die damals mitgemischt haben und dabeigeblieben sind, eine blutige Nase geholt. Der Haushaltsgerätehersteller Midea hält noch immer 94,55 Prozent an KUKA, macht aber – wie damals auch offiziell kommuniziert – weiter keine Anstalten für eine Strukturmaßnahme bezüglich der Börsennotiz. Da sich zudem auch die wirtschaftlichen Rahmenbedingungen schon vor Corona deutlich eingetrübt hatten, kam die Notiz des ehemaligen MDAX-Unternehmens empfindlich zurück.

[sws_blue_box box_size="640"]Einmal ausgezeichnet ist gut. Dreizehnmal ist Qualität. Jetzt die Vermögensverwaltung der MERKUR PRIVATBANK testen und zusätzlich 1,50 % Zinsen p,a. sichern.[/sws_blue_box]

Zwischenzeitlich kostete eine KUKA-Aktie weniger als 25 Euro. Im Zuge des allgemeinen Kursaufschwungs gewannen zuletzt zwar auch die Augsburger wieder deutlich an Terrain. Mit knapp 39 Euro notiert der Anteilschein aber immer noch signifikant unterhalb der 115 Euro-Offerte von vor vier Jahren. Keine Frage: Der globale Wirtschaftseinbruch durch Corona trifft KUKA mit voller Wucht, immerhin kommen wichtige Kunden aus schwer gebeutelten Branchen wie etwa dem Automobil- und dem Elektronikbereich. Zum Halbjahr liegt der Konzernumsatz so mit 1,17 Mrd. Euro um fast ein Viertel hinter dem entsprechenden Vorjahreswert zurück. Das Ergebnis vor Zinsen und Steuern (EBIT) drehte von plus 45,9 Mio. Euro auf minus 78,1 Mio. Euro. Sparen ist also angesagt. Eine konkrete Prognose für das Gesamtjahr wagt der Vorstand noch nicht, er rechnet jedoch mit einem negativen Betriebsergebnis. Schön ist was anderes. Andererseits dürfte auch KUKA mittelfristig wieder sehr viel bessere Zahlen zeigen. Immerhin werden Robotik- und Automatisierungslösungen – auch wegen Corona – eher noch wichtiger werden.

Gemessen daran erscheint der aktuelle Börsenwert von 1,55 Mrd. Euro übertrieben niedrig, zumal bereits das auf die Anteilseigner entfallende Eigenkapital rund 1 Mrd. Euro ausmacht. Jedenfalls sollte es perspektivisch eine sehr viele clevere Idee sein, sich ein paar KUKA-Aktie zu Kursen von weniger als 40 Euro ins Depot zu legen, als wieder dann auf den Zug aufzuspringen, wenn der Titel wieder eine Fahnenstange ausbildet. Und wer es noch nicht weiß: In einem Prager Krankenhaus werden sogar Corona-Tests mit Hilfe von KUKA-Technik automatisiert. Bis zu 700 Proben kann der KUKA-Roboter im Corona-Einsatz pro Tag pipettieren. Vielleicht setzen künftig ja noch mehr Analysezentren auf diese Form der Arbeitserleichterung.

Gemessen daran erscheint der aktuelle Börsenwert von 1,55 Mrd. Euro übertrieben niedrig, zumal bereits das auf die Anteilseigner entfallende Eigenkapital rund 1 Mrd. Euro ausmacht. Jedenfalls sollte es perspektivisch eine sehr viele clevere Idee sein, sich ein paar KUKA-Aktie zu Kursen von weniger als 40 Euro ins Depot zu legen, als wieder dann auf den Zug aufzuspringen, wenn der Titel wieder eine Fahnenstange ausbildet. Und wer es noch nicht weiß: In einem Prager Krankenhaus werden sogar Corona-Tests mit Hilfe von KUKA-Technik automatisiert. Bis zu 700 Proben kann der KUKA-Roboter im Corona-Einsatz pro Tag pipettieren. Vielleicht setzen künftig ja noch mehr Analysezentren auf diese Form der Arbeitserleichterung.

KUKA

Kurs: 84,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| KUKA | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 620440 | DE0006204407 | AG | 3.341,14 Mio € | 1948 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 2.573,50 | 3.286,20 | 3.640,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 33,20 | 2.020,00 | 2,53 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 1,29 | 61,47 | 0,07 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -113,20 | 61,80 | 110,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -4,40 | 1,88 | 3,02 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -94,60 | 49,40 | 78,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -3,68 | 1,50 | 2,14 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 77,40 | 208,00 | 155,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -2,59 | 0,98 | 1,95 | 1,70 | 2,10 | 0,00 | 0,00 | |

| Dividend per share8 | 0,11 | 0,11 | 0,11 | 0,11 | 0,11 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Offenbar war doch eine gehörige Portion Wahnsinn im Spiel, als der Aktienkurs von KUKA im Oktober 2017 in der Spitze bis auf fast 258 Euro in die Höhe schoss. Jedenfalls kostet der Anteilscheins des zu 94,55 Prozent der chinesischen Midea Group zurechenbaren Anbieters von Robotersystemen und Fertigungsmaschinen mittlerweile nur noch gut 90 Euro. Operativ hat sich bei KUKA – wie sollte es auch anders sein – nicht fürchterlich viel verändert. Die Börsennotiz des früheren MDAX-Konzerns besteht weiter, die Aktivitäten in China werden intensiviert und die Zahlen für das erste Halbjahr 2018 liegen „in line“, auch wenn sie rückläufig sind. Die Prognose für das Gesamtjahr hat das Management jedenfalls bestätigt. Demnach rechnet KUKA weiterhin mit Erlösen von mehr als 3,5 Mrd. Euro und einer operativen Marge – vor Abzug von diversen Sonderposten im Volumen von 40 Mio. Euro – von rund 5,5 Prozent. Demnach dürfte die Gesellschaft auf ein bereinigtes Betriebsergebnis von gut 195 Mio. Euro zusteuern. Zur Einordnung: Dem steht zurzeit eine Marktkapitalisierung von 3,60 Mrd. Euro entgegen.

[sws_blue_box box_size="640"]Anzeige: Sie entscheiden: 0,5% oder 2,0% p.a. für 6 Monate Festgeld? Jetzt informieren.[/sws_blue_box]

So gesehen haben sich lediglich die Investoren, die vor einigen Monaten auf eine finale Offerte durch die Midea Group oder was auch immer gesetzt haben, eine blutige Nase zugezogen. Umgekehrt müsste die KUKA-Aktie auf dem jetzigen Niveau dann erst Recht eine Überlegung wert sein, immerhin notiert der Titel mit einem Discount von etwas mehr als 20 Prozent auf die damals als fair und angemessenen angesehene Abfindungsofferte. Dabei bedarf es zwar noch immer einer guten Portion Zuversicht, denn auch ein jetziges Kurs-Buchwert-Verhältnis (KBV) von etwas mehr als vier und ein KGV im Bereich um 25 sind ambitioniert – aber eben auch unglaublich weit von den Mondpreisen vom Oktober 2017 entfernt. Zudem zeigt der damalige Angebotspreis von 115 Euro, in welchen Regionen die KUKA-Aktie eigentlich zuhause sein sollte. Für Anleger mit Weitblick ist die jetzige Kursregion also ein interessantes Einstiegsniveau.

Der Börsenwert des Streubesitzes beträgt gegenwärtig rund 196 Mio. Euro – das entspricht der gesamten Größenordnung von so unterschiedlichen Unternehmen wie Leifheit, paragon oder Nanogate. Ob man das als klein oder ausreichend groß einstuft, hängt wohl ganz von der persönlichen Einstellung ab. Ganz ohne Limit scheint es – nach den Erfahrungen der vergangenen Monate – aber dann besser doch nicht zu gehen. Unsere Einschätzung: Momentan ist das Papier von KUKA sehr viel eher was für Value-Anleger als für Glücksritter.

KUKA

Kurs: 84,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| KUKA | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 620440 | DE0006204407 | AG | 3.341,14 Mio € | 1948 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 2.573,50 | 3.286,20 | 3.640,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 33,20 | 2.020,00 | 2,53 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 1,29 | 61,47 | 0,07 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -113,20 | 61,80 | 110,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -4,40 | 1,88 | 3,02 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -94,60 | 49,40 | 78,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -3,68 | 1,50 | 2,14 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 77,40 | 208,00 | 155,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -2,59 | 0,98 | 1,95 | 1,70 | 2,10 | 0,00 | 0,00 | |

| Dividend per share8 | 0,11 | 0,11 | 0,11 | 0,11 | 0,11 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: KUKA Aktiengesellschaft

...

© boersengefluester.de | Redaktion

Als der chinesische Haushaltsgerätehersteller Midea Mitte 2016 eine Übernahmeofferte für die damals noch im MDAX gelistete KUKA lancierte, war die Aufregung zunächst groß. Letztlich ging der Deal dann aber doch vergleichsweise zügig über die Bühne. Kein Wunder: Der Angebotspreis von 115 Euro je Aktie bot eine attraktive Prämie auf die damalige Notiz, dementsprechend hoch war die Annahmequote. Mittlerweile hält die Midea Group offiziell 94,55 Prozent an KUKA. Dabei sicherten die Chinesen dem Anbieter von Robotersystemen und Fertigungsmaschinen größtmögliche Unabhängigkeit zu. Einen Börsenrückzug via Squeeze-out oder Delisting werde es nicht geben, versicherte Midea in den Angebotsunterlagen. Selbst ein Beherrschungsvertrag mit Garantiedividende bzw. Abfindungspreis sei kein Thema. So stuften Vorstand und Aufsichtsrat von KUKA den Gebotspreis von 115 Euro als „fair und angemessen“ ein – aus heutiger Investorensicht eine dramatische Fehleinschätzung.

Seit rund zwei Monaten geht der Aktienkurs von KUKA nämlich ab wie eine Rakete und ist auf ein All-Time-High von 257,80 Euro geschossen. Das entspricht einem Börsenwert von gut 10,25 Mrd. Euro. Bei einem für 2017 von boersengefluester.de erwarteten Ergebnis vor Zinsen und Steuern (EBIT) von gut 180 Mio. Euro und einem Eigenkapital von zuletzt 867 Mio. Euro ein astronomisch hoher Wert. Was reitet die Investoren derzeit also, so vehement KUKA-Aktien einzusammeln? Naheliegende Vermutung ist natürlich, dass Midea es sich in Sachen Börsenrückzug doch anders überlegt und derzeit alles, was irgendwie geht, über den Markt einsammelt. Zwar treibt der Aktienkurs im Prinzip die gesamte Marktkapitalisierung des KUKA-Konzerns in die Höhe, andererseits hat sich Midea ja bereits den Löwenanteil zu 115 Euro gesichert – was einer Bewertung von 4,57 Mrd. Euro entspricht. Offiziell befinden sich damit nur noch knapp 2,2 Millionen KUKA-Aktien im Umlauf. Getreu dem Motto: Die letzten Stücke sind immer die teuersten.

Allerdings stellt sich die Frage, was Midea genau davon hätte, bei KUKA nun doch eine andere Politik zu verfolgen? Nun: Alles Spekulation, aber vielleicht gibt es demnächst ja Antworten. Fakt ist, dass die Börse einmal mehr gezeigt hat, zu welcher Eigendynamik sie fähig ist. Aus operativer Sicht hat sich der Wert des Augsburger Unternehmens innerhalb von zwölf Monaten jedenfalls nie und nimmer um 5 bis 6 Mrd. Euro erhöht. Gelackmeiert sind nun alle Investoren, die damals ihre Stücke für 115 Euro „verschenkt“ haben. Andererseits: Erst die hohe Annahmequote schaffte den Nährboden für den jetzigen Kurswahnsinn. Anleger, die jetzt noch mitmischen wollen, spielen unserer Meinung nach aber mit dem Feuer.

Seit rund zwei Monaten geht der Aktienkurs von KUKA nämlich ab wie eine Rakete und ist auf ein All-Time-High von 257,80 Euro geschossen. Das entspricht einem Börsenwert von gut 10,25 Mrd. Euro. Bei einem für 2017 von boersengefluester.de erwarteten Ergebnis vor Zinsen und Steuern (EBIT) von gut 180 Mio. Euro und einem Eigenkapital von zuletzt 867 Mio. Euro ein astronomisch hoher Wert. Was reitet die Investoren derzeit also, so vehement KUKA-Aktien einzusammeln? Naheliegende Vermutung ist natürlich, dass Midea es sich in Sachen Börsenrückzug doch anders überlegt und derzeit alles, was irgendwie geht, über den Markt einsammelt. Zwar treibt der Aktienkurs im Prinzip die gesamte Marktkapitalisierung des KUKA-Konzerns in die Höhe, andererseits hat sich Midea ja bereits den Löwenanteil zu 115 Euro gesichert – was einer Bewertung von 4,57 Mrd. Euro entspricht. Offiziell befinden sich damit nur noch knapp 2,2 Millionen KUKA-Aktien im Umlauf. Getreu dem Motto: Die letzten Stücke sind immer die teuersten.

Allerdings stellt sich die Frage, was Midea genau davon hätte, bei KUKA nun doch eine andere Politik zu verfolgen? Nun: Alles Spekulation, aber vielleicht gibt es demnächst ja Antworten. Fakt ist, dass die Börse einmal mehr gezeigt hat, zu welcher Eigendynamik sie fähig ist. Aus operativer Sicht hat sich der Wert des Augsburger Unternehmens innerhalb von zwölf Monaten jedenfalls nie und nimmer um 5 bis 6 Mrd. Euro erhöht. Gelackmeiert sind nun alle Investoren, die damals ihre Stücke für 115 Euro „verschenkt“ haben. Andererseits: Erst die hohe Annahmequote schaffte den Nährboden für den jetzigen Kurswahnsinn. Anleger, die jetzt noch mitmischen wollen, spielen unserer Meinung nach aber mit dem Feuer.

KUKA

Kurs: 84,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| KUKA | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 620440 | DE0006204407 | AG | 3.341,14 Mio € | 1948 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 2.573,50 | 3.286,20 | 3.640,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 33,20 | 2.020,00 | 2,53 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 1,29 | 61,47 | 0,07 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -113,20 | 61,80 | 110,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -4,40 | 1,88 | 3,02 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -94,60 | 49,40 | 78,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -3,68 | 1,50 | 2,14 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 77,40 | 208,00 | 155,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -2,59 | 0,98 | 1,95 | 1,70 | 2,10 | 0,00 | 0,00 | |

| Dividend per share8 | 0,11 | 0,11 | 0,11 | 0,11 | 0,11 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Die Finanzmärkte leben zum Glück nicht allein von den populären Themen. Boersengefluester.de hat sich daher auch abseits der großen Pfade umgeschaut und Auswertungen gemacht, die das Gesamtbild des Börsenjahres 2014 abrunden: Hits und Flops, Aufreger und Ärgernisse, aber auch skurrile Dinge, die uns aufgefallen sind. All das haben wir mit nutzwertigen Tabellen und Übersichten gepaart.[/sws_green_box]

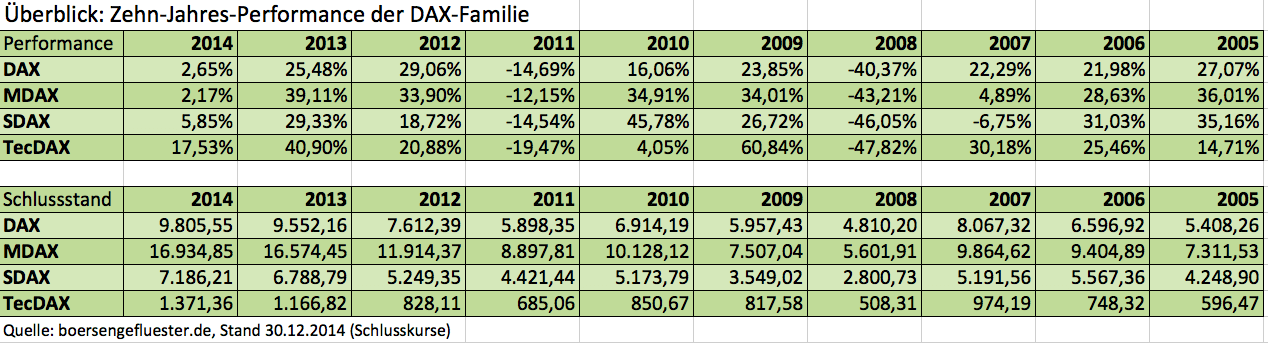

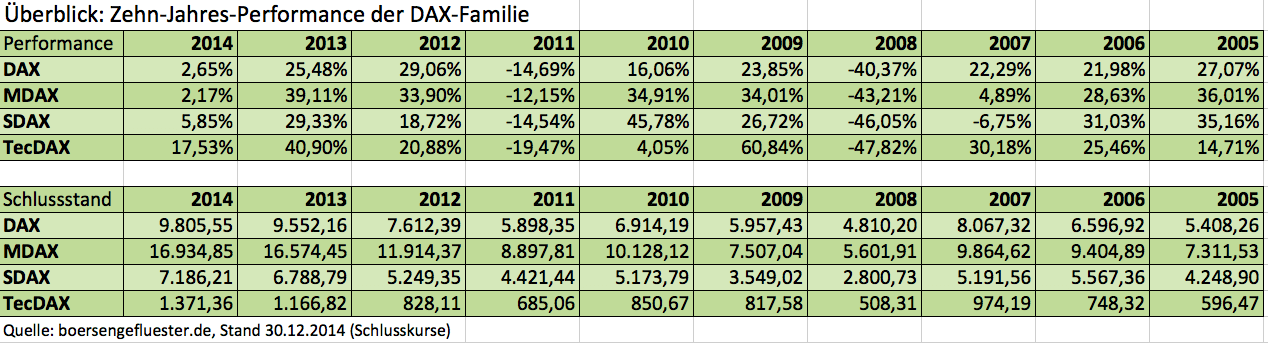

Keine Frage: Die Lieblingszahl der heimischen Börsianer war in den vergangenen Monaten die „10.000". Dabei schaffte es der DAX 2014 an gerade einmal sieben Handelstagen, sich (auf Schlusskursbasis) oberhalb der scheinbar so wichtigen Marke zu halten. Den höchsten Stand markierte der Blue-Chip-Index dabei im Tagesverlauf des 5. Dezember 2014, als der DAX bis auf 10.093,03 Punkte sprintete. Am Ende blieb für den DAX eine Kursveränderung von 2,65 Prozent auf 9.805,55 Zähler stehen. Die gute Nachricht: Damit hat der DAX zum dritten Mal in Folge ein positives Jahresergebnis hingelegt. Allerdings blieb die Entwicklung spürbar hinter der Performance der Jahre 2012 und 2013 zurück. Größter Kurstreiber blieb auch 2014 die lockere Geldpolitik der Notenbanken. Allerdings wächst die Furcht der Investoren vor den langfristigen Folgen bzw. einem Auslaufen der massiven Anleihenkäufe. Zudem ist das konjunkturelle Umfeld längst nicht so robust, wie es die Indexstände der meisten Weltbörsen vermuten lassen. Die ungewissen Folgen der Entwicklung in Russland, der Preisrutsch für Öl, extreme Gruppierungen wie der Islamische Staat oder tödliche Krankheiten wie der Ebola-Virus ziehen auch die Investoren in ihren Bann. Auffällig ist, dass der TecDAX auch 2014 die anderen heimischen Indizes ausgestochen hat – diesmal sogar mit einem deutlichen Vorsprung vor dem SDAX, während DAX und MDAX relativ eng beieinander liegen.

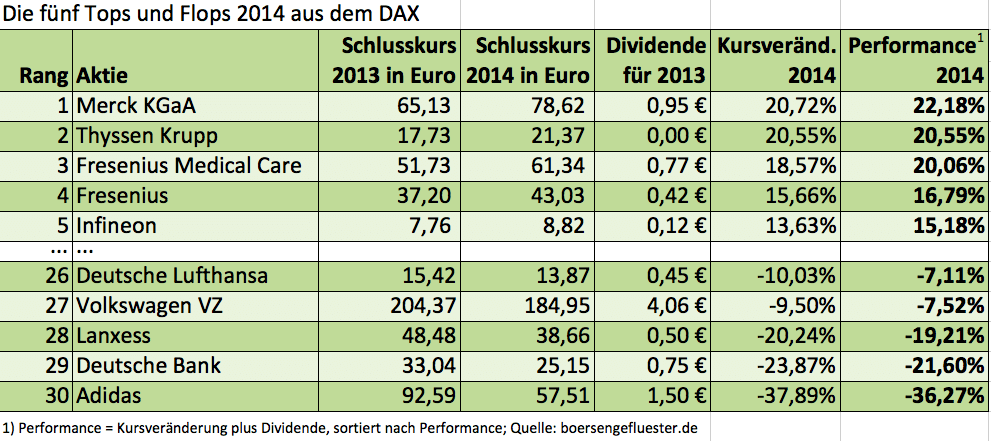

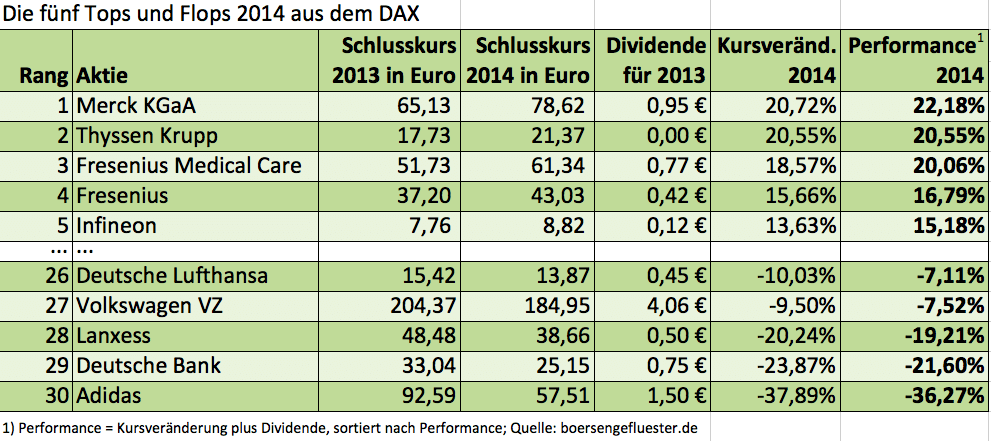

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

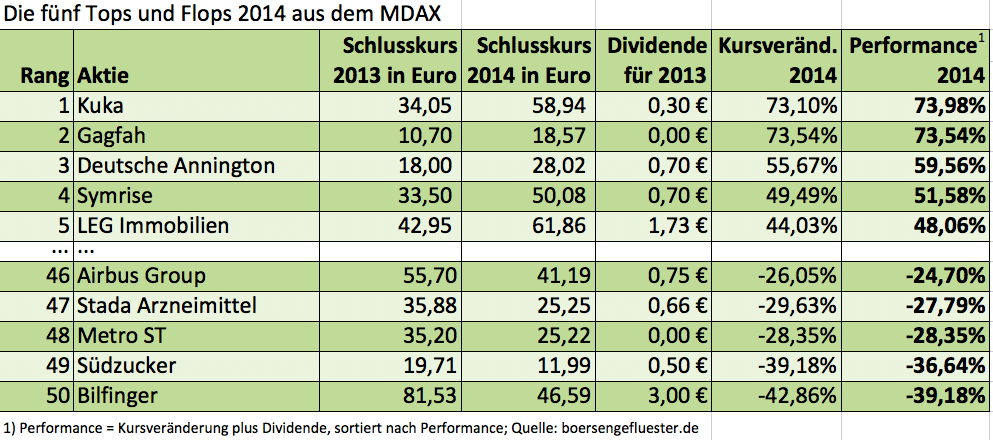

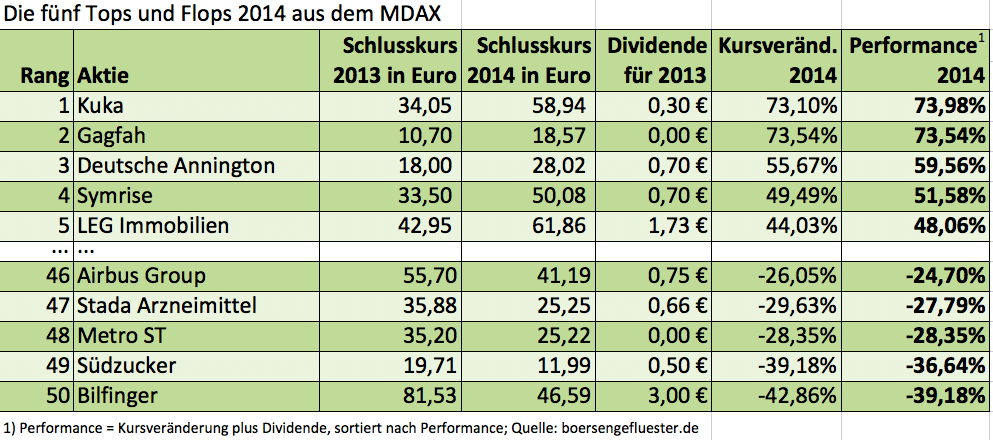

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

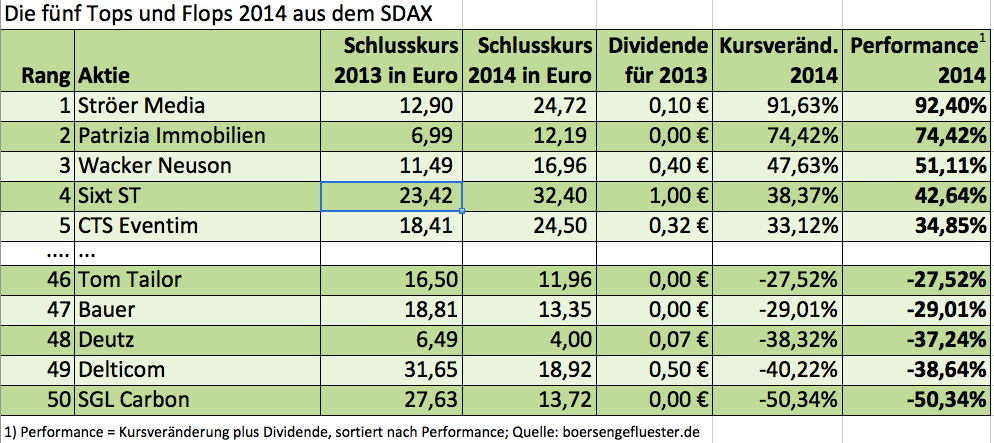

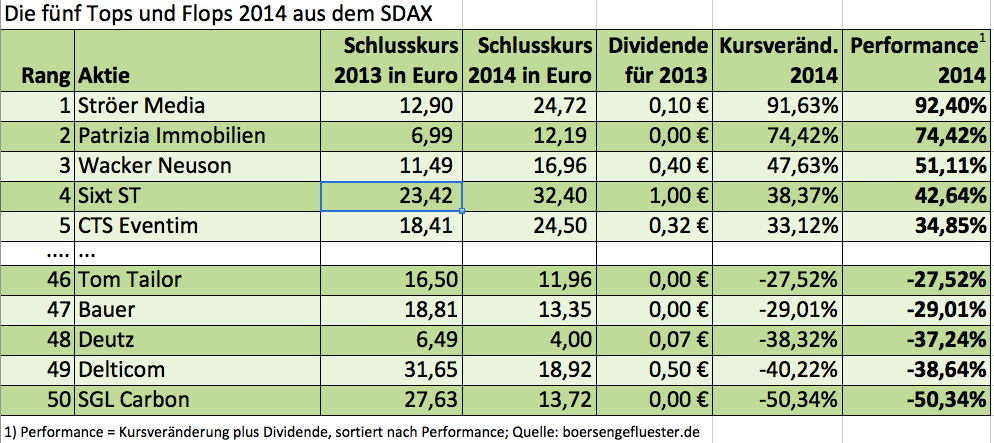

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

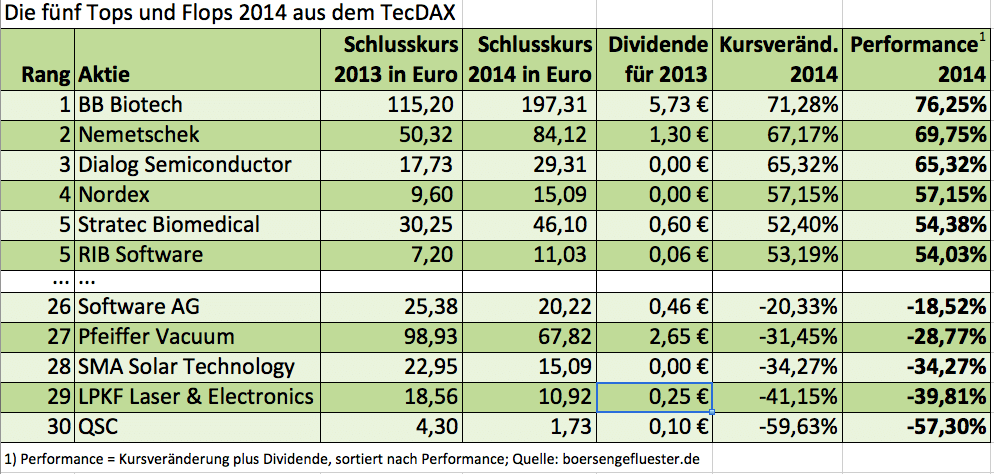

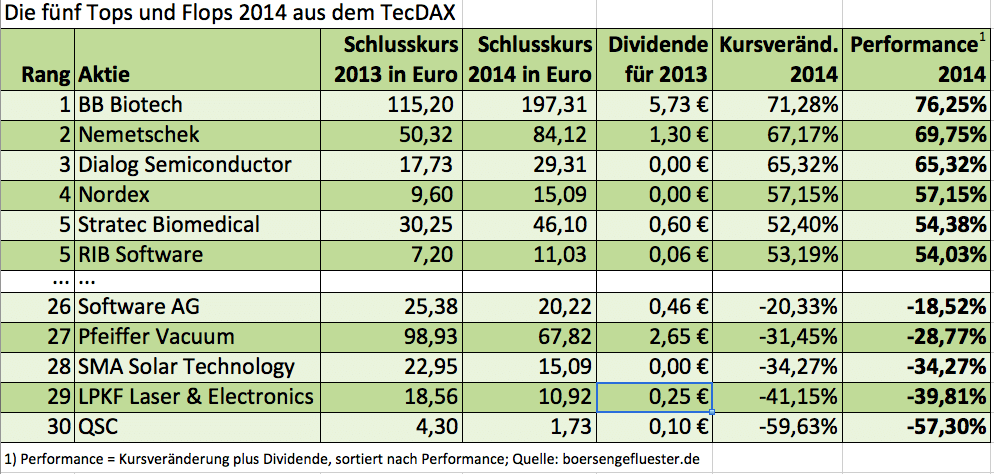

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

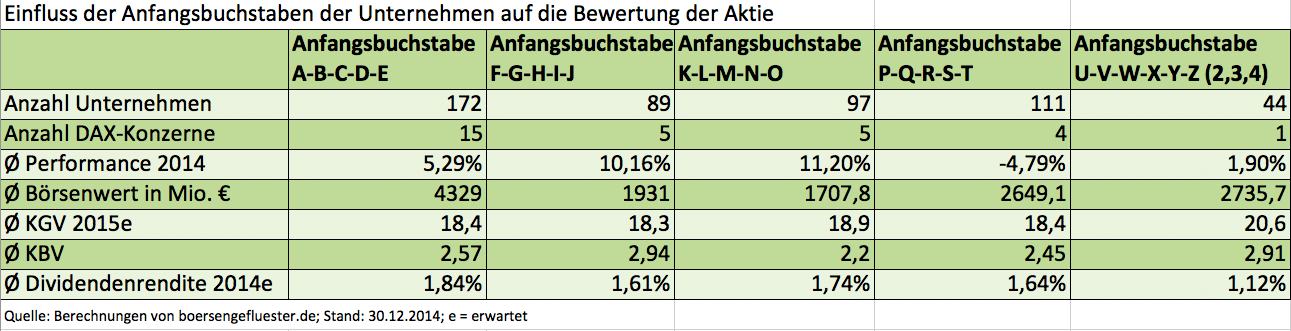

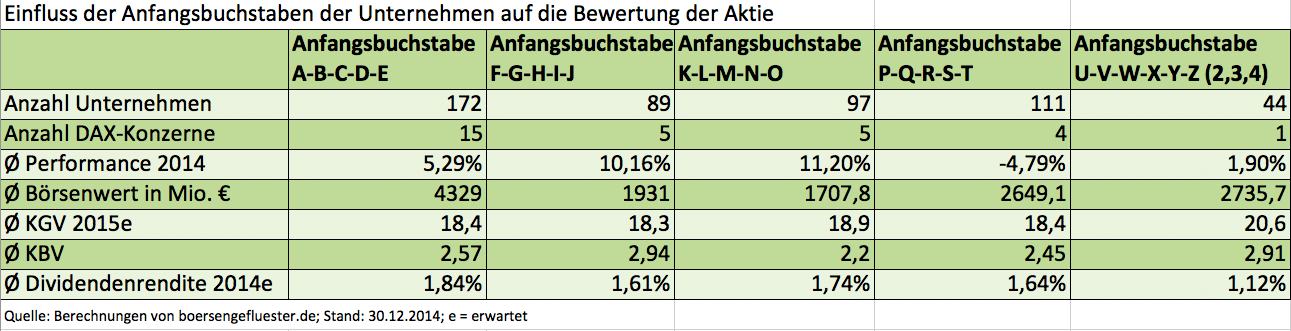

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

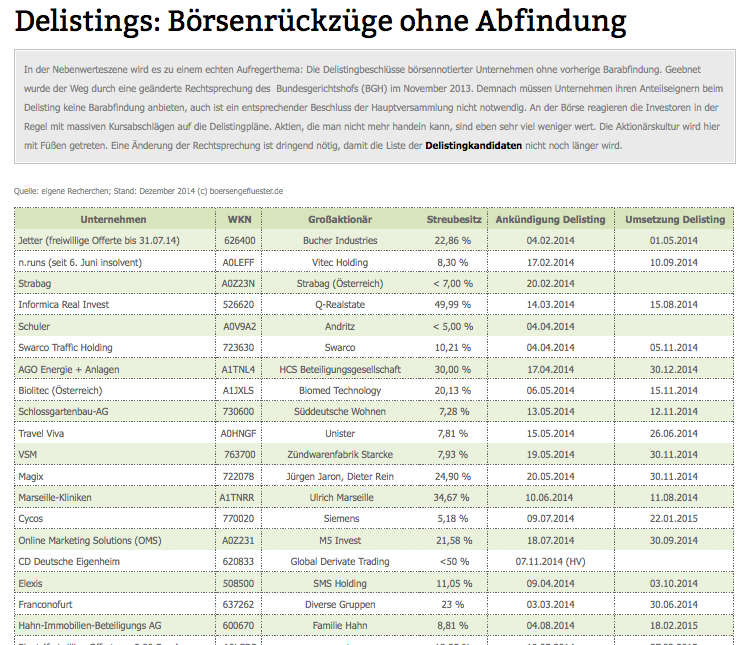

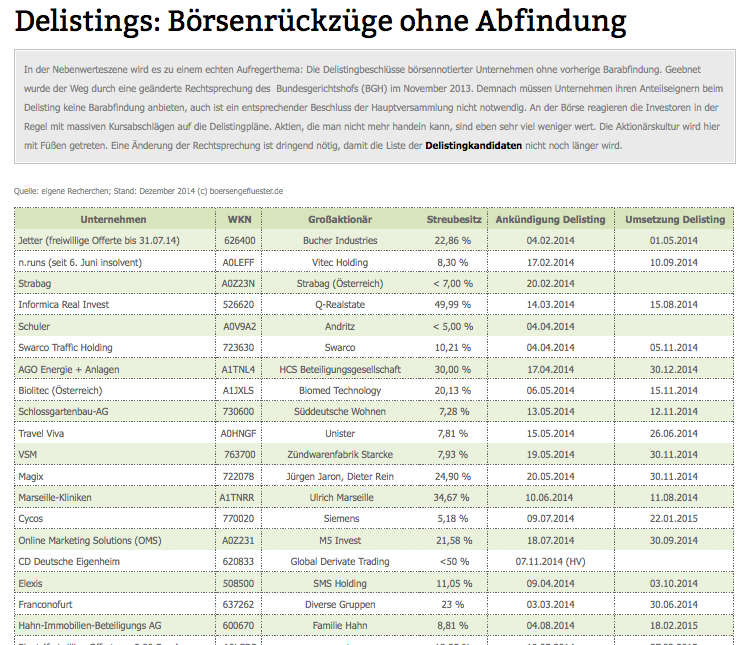

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

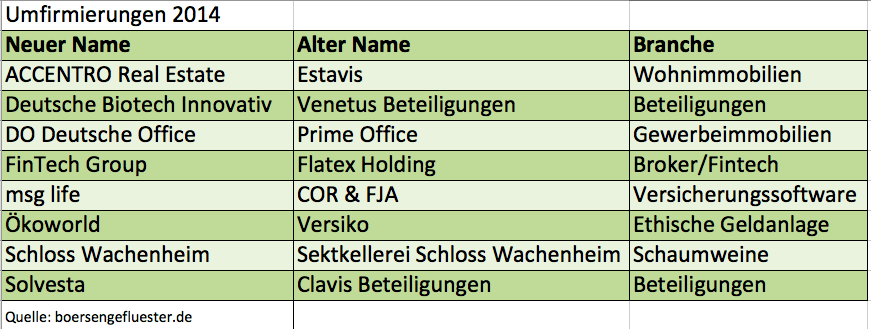

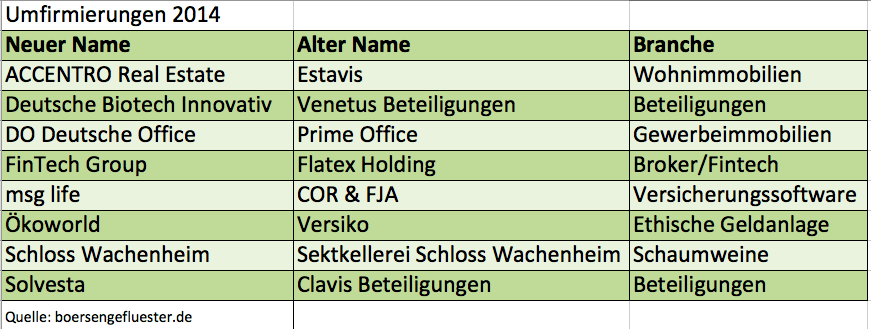

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Ströer

Kurs: 34,60

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

© boersengefluester.de | Redaktion

[sws_blue_box box_size="585"]Nach monatelangem Leerlauf ist der Kurs der Kuka-Aktie Anfang Januar in Schwung gekommen. Der Roboter- und Anlagenbauer hat angekündigt, eine Hochzinsanleihe vorzeitig abzulösen, was zu deutlichen Entlastungen bei den Zinszahlungen führen wird. Die Nachricht ist Anlegern sehr willkommen, bläst dem Konzern operativ der Wind ins Gesicht.[/sws_blue_box]

Am 12. Februar wird Kuka die Zahlen für das abgelaufene Jahr präsentieren: Zuletzt Vorstandschef Till Reuter hat einen leichten Anstieg des Umsatzes auf rund 1,8 Mrd. Euro in Aussicht gestellt. Zu dem Erlösplus tragen vor allem die Übernahmen des Anlagenbaugeschäfts des US-Schweißtechnikspezialisten und Automobilzulieferers Utica Enterprises sowie des rumänischen Unternehmens CMA Technology bei. Die operative Marge, gemessen am Gewinn vor Zinsen und Steuern im Verhältnis zum Umsatz, soll bei Kuka „rund 6,5 Prozent erreichen.“ Sie läge damit leicht über dem 2012er-Wert. Die Nachfrage für die Roboter der Augsburger Firma kam zuletzt vor allem aus Asien sowie aus Nord- und Südamerika. Hingegen schwächelte das Geschäft in Europa.

Für die Ergebnisverbesserung ist vor allem der Geschäftsbereich Systems verantwortlich. Er stellt Roboter für Anwendungen wie Schweißen, Kleben, Dichten, Montieren oder Testen her. Die Produkte werden hauptsächlich in der Autoindustrie, aber auch in der Luftfahrt oder anderen Industriezweigen verwendet. Der Bereich hatte die operative Marge in den ersten drei Quartalen 2013 von 4,6 Prozent auf 5,6 Prozent verbessert – ein neuer Rekord. Mit einem Ergebnis von 43,6 Mio. Euro liegt der Bereich jedoch weiterhin deutlich unter der Ausbeute des zweiten Unternehmensbereichs, Robotics. Diese Roboter kommen im Lager, in der Herstellung, im Versand, zum Be- und Entladen, zum Handhaben oder zum direkten Bearbeiten des Werkstücks zum Einsatz. Die Abnehmer stammen dabei aus der Autoindustrie ebenso wie aus der Nahrungsmittel-, der Kunststoff- oder der Metallindustrie.

Wenngleich sich das Wachstum bei Kuka 2013 deutlich abgeschwächt hat, zeigt ein Blick auf die vergangenen Jahre, wie prächtig sich das Geschäft der Augsburger entwickelt hat. 2008 hatten sie bei Umsätzen von 1,27 Mrd. Euro eine Marge von lediglich 4,1 Prozent erwirtschaftet. Der Konzern, der für seine Knickarmroboter bekannt ist, hat stark von der guten Nachfrage aus der Autoindustrie profitiert. Der Sektor steuerte zuletzt 70 Prozent der Konzernerlöse von Kuka bei. Dem Unternehmen kam vor allem der Erfolg der hiesigen Autoproduzenten zugute. Jedes zweite in Westeuropa neu zugelassene Auto stammt von einem deutschen Hersteller. In China liegt der Anteil der deutschen Hersteller mit 22 Prozent ebenfalls auf einem hohen Niveau.

Für die Ergebnisverbesserung ist vor allem der Geschäftsbereich Systems verantwortlich. Er stellt Roboter für Anwendungen wie Schweißen, Kleben, Dichten, Montieren oder Testen her. Die Produkte werden hauptsächlich in der Autoindustrie, aber auch in der Luftfahrt oder anderen Industriezweigen verwendet. Der Bereich hatte die operative Marge in den ersten drei Quartalen 2013 von 4,6 Prozent auf 5,6 Prozent verbessert – ein neuer Rekord. Mit einem Ergebnis von 43,6 Mio. Euro liegt der Bereich jedoch weiterhin deutlich unter der Ausbeute des zweiten Unternehmensbereichs, Robotics. Diese Roboter kommen im Lager, in der Herstellung, im Versand, zum Be- und Entladen, zum Handhaben oder zum direkten Bearbeiten des Werkstücks zum Einsatz. Die Abnehmer stammen dabei aus der Autoindustrie ebenso wie aus der Nahrungsmittel-, der Kunststoff- oder der Metallindustrie.

Wenngleich sich das Wachstum bei Kuka 2013 deutlich abgeschwächt hat, zeigt ein Blick auf die vergangenen Jahre, wie prächtig sich das Geschäft der Augsburger entwickelt hat. 2008 hatten sie bei Umsätzen von 1,27 Mrd. Euro eine Marge von lediglich 4,1 Prozent erwirtschaftet. Der Konzern, der für seine Knickarmroboter bekannt ist, hat stark von der guten Nachfrage aus der Autoindustrie profitiert. Der Sektor steuerte zuletzt 70 Prozent der Konzernerlöse von Kuka bei. Dem Unternehmen kam vor allem der Erfolg der hiesigen Autoproduzenten zugute. Jedes zweite in Westeuropa neu zugelassene Auto stammt von einem deutschen Hersteller. In China liegt der Anteil der deutschen Hersteller mit 22 Prozent ebenfalls auf einem hohen Niveau.

Reuter will die Abhängigkeit vom Autosektor allerdings verringern und baut das Geschäft mit anderen Industriezweigen allmählich aus. Im September hat Kuka dazu eine Kooperation mit Siemens angekündigt. Im Mittelpunkt steht die Integration von Kuka-Robotern mit Siemens-Lösungen zur Steuerung von Werkzeugmaschinen. Im Dezember hat der Kuka-Chef zudem angekündigt, einen 51-Prozent-Anteil an dem deutschen Hersteller von Automationsanlagen Reis Robotics übernehmen zu wollen. Reis hatte zuletzt einen Jahresumsatz von rund 150 Mio. Euro. Mittelfristig soll der Anteil des Geschäfts außerhalb des Autosektors bei Kuka auf 50 Prozent ausgebaut werden.

Großes Potenzial erkennt Reuter weiterhin in den Emerging Markets. Mitte Dezember hat er ein Werk in Shanghai eröffnet und dabei gleich zwei Großaufträge gemeldet. Der Umsatz in China soll in drei bis fünf Jahren von zuletzt 250 Euro auf 600 Mio. Euro gesteigert werden. Dann soll China ein Drittel der Konzernerlöse beisteuern. Aktuell sind es knapp 20 Prozent. Reuter erwartet, dass in den nächsten Jahren verstärkt die lokalen Hersteller die Autoproduktion automatisieren werden, weil sie in dem Bereich den westlichen Konkurrenten deutlich hinterherhinken würden. Und die steigenden Löhne in China würden den Druck zu automatisieren noch erhöhen.

Kuka bekommt jedoch zusehends Gegenwind, vor allem vom schwachen Yen. Nachdem der Yen in den vergangenen zwölf Monaten um 16 Prozent gegenüber dem Euro abgewertet hat, sind die japanischen Konkurrenten wesentlich wettbewerbsfähiger. „Da wird es für uns schon schwierig, unsere Zielmarge beim Kunden auch durchzusetzen“, sagte Finanzvorstand Peter Mohnen zuletzt. Mohnen erwartet, dass die operative Marge in der Sparte Robotics 2014 von leicht über zehn Prozent auf rund 9,5 Prozent weiter sinken wird. Weil sich die Profitabilität in der Sparte Systems künftig auch gut entwickeln soll, werde trotz der höheren Ausgaben für Forschung und Entwicklung die operative Marge auf Konzernebene bei rund 6,5 Prozent stabil bleiben. Umso erfreulicher ist es für Investoren, dass der Finanzchef die Zinsbelastungen deutlich drücken wird. Mohnen will 2014 eine Hochzinsanleihe vorzeitig ablösen. „Wir sprechen hier von 15 Mio. Euro Zinsen im Jahr, die von dem Zeitpunkt an nicht mehr anfallen werden.“

Ob die MDAX-Aktie in den nächsten Monaten nachhaltig nach oben tendiert, bleibt dennoch fraglich – zumal sie mit einem KGV von gut 15 auf Basis für Prognosen für 2015 nicht gerade billig ist. Zudem rechnen Analysten mit einem weiterhin verhaltenen Wachstum bei Kuka. So soll der Umsatz 2014 um vier Prozent auf 1,9 Mrd. Euro steigen. Nicht zuletzt wegen der sinkenden Zinsbelastungen soll der Gewinn je Aktie um zehn Prozent auf 2,05 Euro klettern. Außerdem sollten Anleger die Konjunkturdaten, vor allem aus China und den USA im Auge behalten. Wenn sich die Erwartungen an ein anhaltend hohes Wachstum in China und sogar eine Beschleunigung des Wachstums in den USA als zu optimistisch herausstellen, dürfte das die Kuka-Notiz belasten.

Reuter will die Abhängigkeit vom Autosektor allerdings verringern und baut das Geschäft mit anderen Industriezweigen allmählich aus. Im September hat Kuka dazu eine Kooperation mit Siemens angekündigt. Im Mittelpunkt steht die Integration von Kuka-Robotern mit Siemens-Lösungen zur Steuerung von Werkzeugmaschinen. Im Dezember hat der Kuka-Chef zudem angekündigt, einen 51-Prozent-Anteil an dem deutschen Hersteller von Automationsanlagen Reis Robotics übernehmen zu wollen. Reis hatte zuletzt einen Jahresumsatz von rund 150 Mio. Euro. Mittelfristig soll der Anteil des Geschäfts außerhalb des Autosektors bei Kuka auf 50 Prozent ausgebaut werden.

Großes Potenzial erkennt Reuter weiterhin in den Emerging Markets. Mitte Dezember hat er ein Werk in Shanghai eröffnet und dabei gleich zwei Großaufträge gemeldet. Der Umsatz in China soll in drei bis fünf Jahren von zuletzt 250 Euro auf 600 Mio. Euro gesteigert werden. Dann soll China ein Drittel der Konzernerlöse beisteuern. Aktuell sind es knapp 20 Prozent. Reuter erwartet, dass in den nächsten Jahren verstärkt die lokalen Hersteller die Autoproduktion automatisieren werden, weil sie in dem Bereich den westlichen Konkurrenten deutlich hinterherhinken würden. Und die steigenden Löhne in China würden den Druck zu automatisieren noch erhöhen.

Kuka bekommt jedoch zusehends Gegenwind, vor allem vom schwachen Yen. Nachdem der Yen in den vergangenen zwölf Monaten um 16 Prozent gegenüber dem Euro abgewertet hat, sind die japanischen Konkurrenten wesentlich wettbewerbsfähiger. „Da wird es für uns schon schwierig, unsere Zielmarge beim Kunden auch durchzusetzen“, sagte Finanzvorstand Peter Mohnen zuletzt. Mohnen erwartet, dass die operative Marge in der Sparte Robotics 2014 von leicht über zehn Prozent auf rund 9,5 Prozent weiter sinken wird. Weil sich die Profitabilität in der Sparte Systems künftig auch gut entwickeln soll, werde trotz der höheren Ausgaben für Forschung und Entwicklung die operative Marge auf Konzernebene bei rund 6,5 Prozent stabil bleiben. Umso erfreulicher ist es für Investoren, dass der Finanzchef die Zinsbelastungen deutlich drücken wird. Mohnen will 2014 eine Hochzinsanleihe vorzeitig ablösen. „Wir sprechen hier von 15 Mio. Euro Zinsen im Jahr, die von dem Zeitpunkt an nicht mehr anfallen werden.“

Ob die MDAX-Aktie in den nächsten Monaten nachhaltig nach oben tendiert, bleibt dennoch fraglich – zumal sie mit einem KGV von gut 15 auf Basis für Prognosen für 2015 nicht gerade billig ist. Zudem rechnen Analysten mit einem weiterhin verhaltenen Wachstum bei Kuka. So soll der Umsatz 2014 um vier Prozent auf 1,9 Mrd. Euro steigen. Nicht zuletzt wegen der sinkenden Zinsbelastungen soll der Gewinn je Aktie um zehn Prozent auf 2,05 Euro klettern. Außerdem sollten Anleger die Konjunkturdaten, vor allem aus China und den USA im Auge behalten. Wenn sich die Erwartungen an ein anhaltend hohes Wachstum in China und sogar eine Beschleunigung des Wachstums in den USA als zu optimistisch herausstellen, dürfte das die Kuka-Notiz belasten.

Bild: www.kuka.com

[sws_blue_box box_size="585"]Dieser Beitrag stammt von Egmond Haidt. Er schreibt für die Kollegen der boersengefluester.de-Partnerseite Feingold Research[/sws_blue_box]...

KUKA

Kurs: 84,00

KUKA

Kurs: 84,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| KUKA | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 620440 | DE0006204407 | AG | 3.341,14 Mio € | 1948 | - | |

* * *

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„Never piss against the wind.“

Unbekannt

* * *

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL