Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#A0NFN3

© boersengefluester.de | Redaktion

Für dividendenorientierte Anleger, die sich im Bereich Biotechnologie engagieren wollen, bleibt die Aktie von BB Biotech eine prima Option. Das gilt umso mehr, weil sich das Chartbild – nach zuvor vielen schwachen Jahren – seit nun rund neun Monaten nachhaltig aufhellt. Zur Hauptversammlung am 19. März 2026 schlägt die Beteiligungsgesellschaft nun eine von 1,80 auf 2,25 Schweizer Franken (CHF) heraufgesetzte Dividende vor. Umgerechnet entspricht das einer Dividende von rund 2,42 Euro je Aktie. Bezogen auf den aktuellen Kurs von 53,10 Euro kommt das einer Rendite von gut 4,5 Prozent gleich. Damit gehört der Anteilschein zu den Top 50 aus unserer gesamten Aktiendatenbank, die gut 600 Titel umfasst. „Der Vorschlag steht im Einklang mit der 2013 eingeführten Dividendenpolitik und reflektiert den disziplinierten Ansatz von BB Biotech, eine ausgewogene Balance zwischen Ausschüttungen an die Aktionäre und Reinvestitionen in langfristige Wachstumschancen im Biotechnologiesektor zu gewährleisten“, heißt es. ...

© boersengefluester.de | Redaktion

BB Biotech bleibt auch im laufenden Jahr einen der Top-Dividendenwerte. Grund: Die Schweizer Beteiligungsgesellschaft mit Fokus auf Biotechwerte will für 2016 eine Dividende von 2,75 Schweizer Franken (CHF) pro Anteilschein auskehren. Das sind zwar ...

© boersengefluester.de | Redaktion

Wie Börse so ist: Als der Aktienkurs von BB Biotech im Herbst 2014 seine volle Kraft entfaltete und beinahe täglich auf historische Höchststände kletterte, gehörte der Titel zu dem am meisten diskutierten Werten. Höhepunkt war die Mitte März 2015 erreichte Rekordmarke von 338,90 Euro. Anschließend setzte dann zwar eine Konsolidierungsphase zwischen 260 und 300 Euro ein, doch der guten Stimmung tat das zunächst noch keinen Abbruch. Mittlerweile hat sich das Blatt jedoch komplett gedreht. Amerikanische Biotechunternehmen, der Taktgeber für die Notiz der Schweizer, haben massiv an Terrain eingebüßt und liegen bewertungstechnisch nun häufig unter ihren Pendants aus dem klassischen Pharmasektor – eine Folge der engen Spezialisierung der meisten Biotechfirmen. Dabei hat sich die medizinische Welt in den vergangenen zwölf Monaten nicht grundlegend geändert. Höchste Zeit also, sich mal wieder mit dem Anteilschein von BB Biotech zu beschäftigen. Schließlich gilt das Investmentteam der Schweizer als super professionell mit einem guten Riecher für die neuesten Entwicklungen im Biotechbereich. Die fünf wichtigsten Portfoliopositionen sind Topkonzerne wie Celgene, Incyte, Ionis Pharma, Actelion und Gilead. Dazu gibt es jede Menge Hoffnungsträger, deren Namen nur Insidern etwas sagen. Meist geht es jedoch um die Bekämpfung von Krebs, seltenen Krankheiten oder Infektionen. Neu ins Portfolio kamen zuletzt Cidara Therapeutics und Sage Therapeutics.

Interessant für Privatanleger ist BB Biotech schon allein unter Dividendenaspekten. Für 2015 schlägt die ehemalige TecDAX-Gesellschaft eine von 11,60 auf 14,50 Schweizer Franken je Aktie erhöhte Ausschüttung vor. Umgerechnet entspricht das derzeit einer Gewinnbeteiligung von rund 13,10 Euro pro Anteilschein. Bezogen auf den aktuellen Kurs von 193,30 Euro sind das immerhin 6,8 Prozent. Die Hauptversammlung findet bereits am 17. März 2016 statt. Am 21. März wird das Papier „ex Dividende“ gehandelt. Zahltag ist der 23. März 2016. Papiere mit einer ähnlich hohen Rendite muss man – auch im derzeitigen Marktumfeld – mit der Lupe suchen. Interessant: Dem Vernehmen nach sind knapp 80 Prozent der Dividende zunächst "steuerfrei", da sie aus Kapitaleinlagereserven stammen. Der restliche Teil dürfte beim heimischen Investor normal – also mit einem Abschlagsatz von 26,375 Prozent – besteuert werden (siehe hierzu auch unser Dividenden-FAQ). Dabei wird die Aktie von BB Biotech mit einem Abschlag von etwa zehn Prozent auf den Substanzwert von derzeit 216,30 Euro gehandelt. Den Geschäftsbericht für 2016 legt die Gesellschaft am 19. Februar 2016 vor. Allerdings sind die wesentlichen Eckdaten bereits bekannt. Beinahe in Vergessenheit geraten ist zudem die Absicht, einen Aktiensplit im Verhältnis 1:5 durchzuführen. Dadurch würde sich die Zahl der umlaufenden Aktien von 11,85 Millionen auf 59,25 Millionen Stück erhöhen – entsprechend müsste dann der Kurs von gegenwärtig 193,30 auf 38,66 Euro fallen. An der Vermögensposition des Investors würde sich zwar nichts ändern, aber im Normalfall lotst der „Psychotrick“ Aktiensplit neue Investoren hin zu dem vermeintlich günstiger gwordenen Titel. Summa summarum hält boersengefluester.de das aktuelle Niveau bei BB Biotech jedenfalls für eine sehr interessante Einstiegsgelegenheit.

Interessant für Privatanleger ist BB Biotech schon allein unter Dividendenaspekten. Für 2015 schlägt die ehemalige TecDAX-Gesellschaft eine von 11,60 auf 14,50 Schweizer Franken je Aktie erhöhte Ausschüttung vor. Umgerechnet entspricht das derzeit einer Gewinnbeteiligung von rund 13,10 Euro pro Anteilschein. Bezogen auf den aktuellen Kurs von 193,30 Euro sind das immerhin 6,8 Prozent. Die Hauptversammlung findet bereits am 17. März 2016 statt. Am 21. März wird das Papier „ex Dividende“ gehandelt. Zahltag ist der 23. März 2016. Papiere mit einer ähnlich hohen Rendite muss man – auch im derzeitigen Marktumfeld – mit der Lupe suchen. Interessant: Dem Vernehmen nach sind knapp 80 Prozent der Dividende zunächst "steuerfrei", da sie aus Kapitaleinlagereserven stammen. Der restliche Teil dürfte beim heimischen Investor normal – also mit einem Abschlagsatz von 26,375 Prozent – besteuert werden (siehe hierzu auch unser Dividenden-FAQ). Dabei wird die Aktie von BB Biotech mit einem Abschlag von etwa zehn Prozent auf den Substanzwert von derzeit 216,30 Euro gehandelt. Den Geschäftsbericht für 2016 legt die Gesellschaft am 19. Februar 2016 vor. Allerdings sind die wesentlichen Eckdaten bereits bekannt. Beinahe in Vergessenheit geraten ist zudem die Absicht, einen Aktiensplit im Verhältnis 1:5 durchzuführen. Dadurch würde sich die Zahl der umlaufenden Aktien von 11,85 Millionen auf 59,25 Millionen Stück erhöhen – entsprechend müsste dann der Kurs von gegenwärtig 193,30 auf 38,66 Euro fallen. An der Vermögensposition des Investors würde sich zwar nichts ändern, aber im Normalfall lotst der „Psychotrick“ Aktiensplit neue Investoren hin zu dem vermeintlich günstiger gwordenen Titel. Summa summarum hält boersengefluester.de das aktuelle Niveau bei BB Biotech jedenfalls für eine sehr interessante Einstiegsgelegenheit.

[sws_blue_box box_size="585"]Extratipp von boersengefluester.de: Eine aktuelle Studie (englischsprachig) von Edison Research zu BB Biotech können Sie HIER kostenlos herunterladen.[/sws_blue_box]

...

BB Biotech

Kurs: 51,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BB Biotech | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0NFN3 | CH0038389992 | AG | 2.853,10 Mio € | 10.12.1997 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

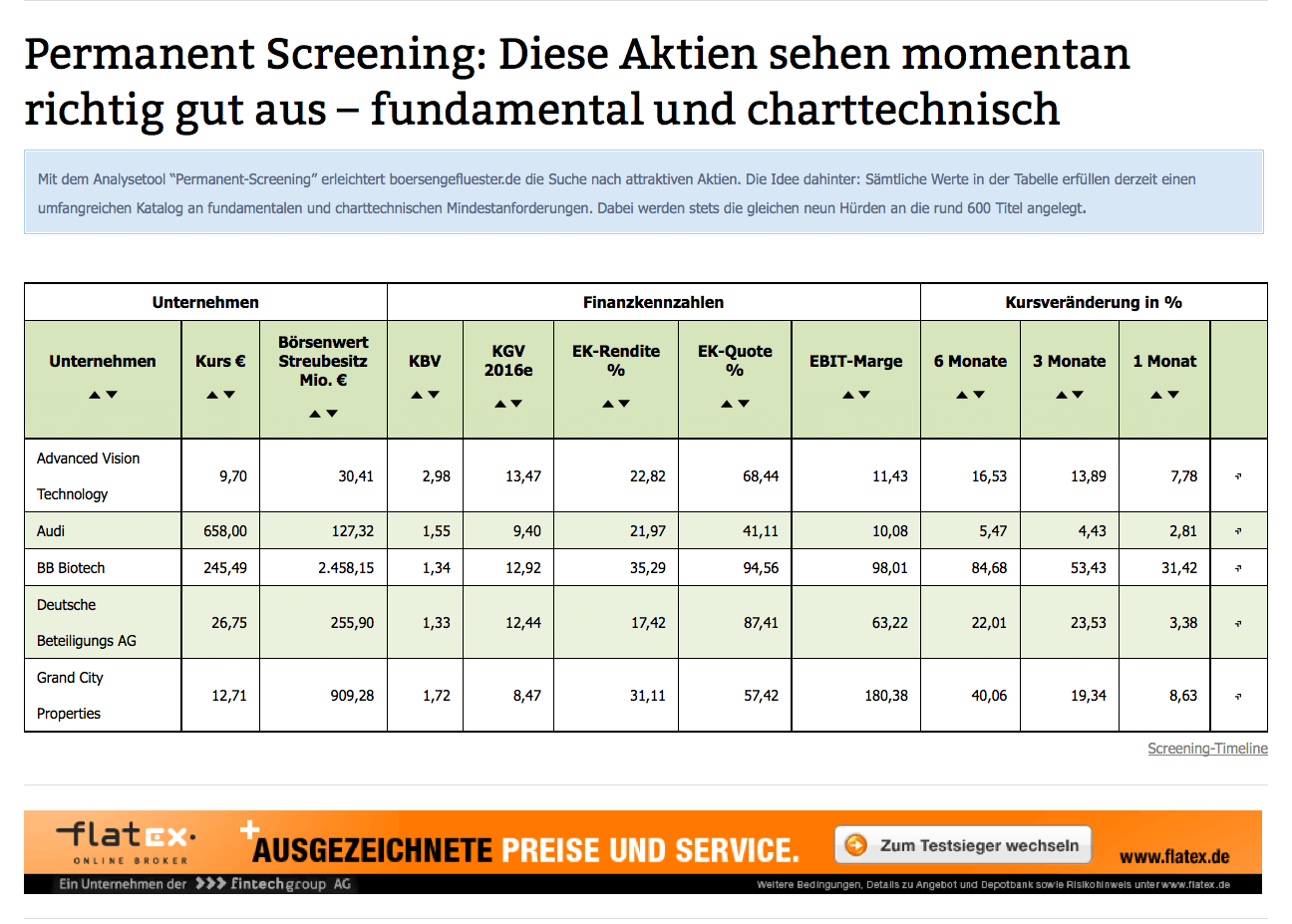

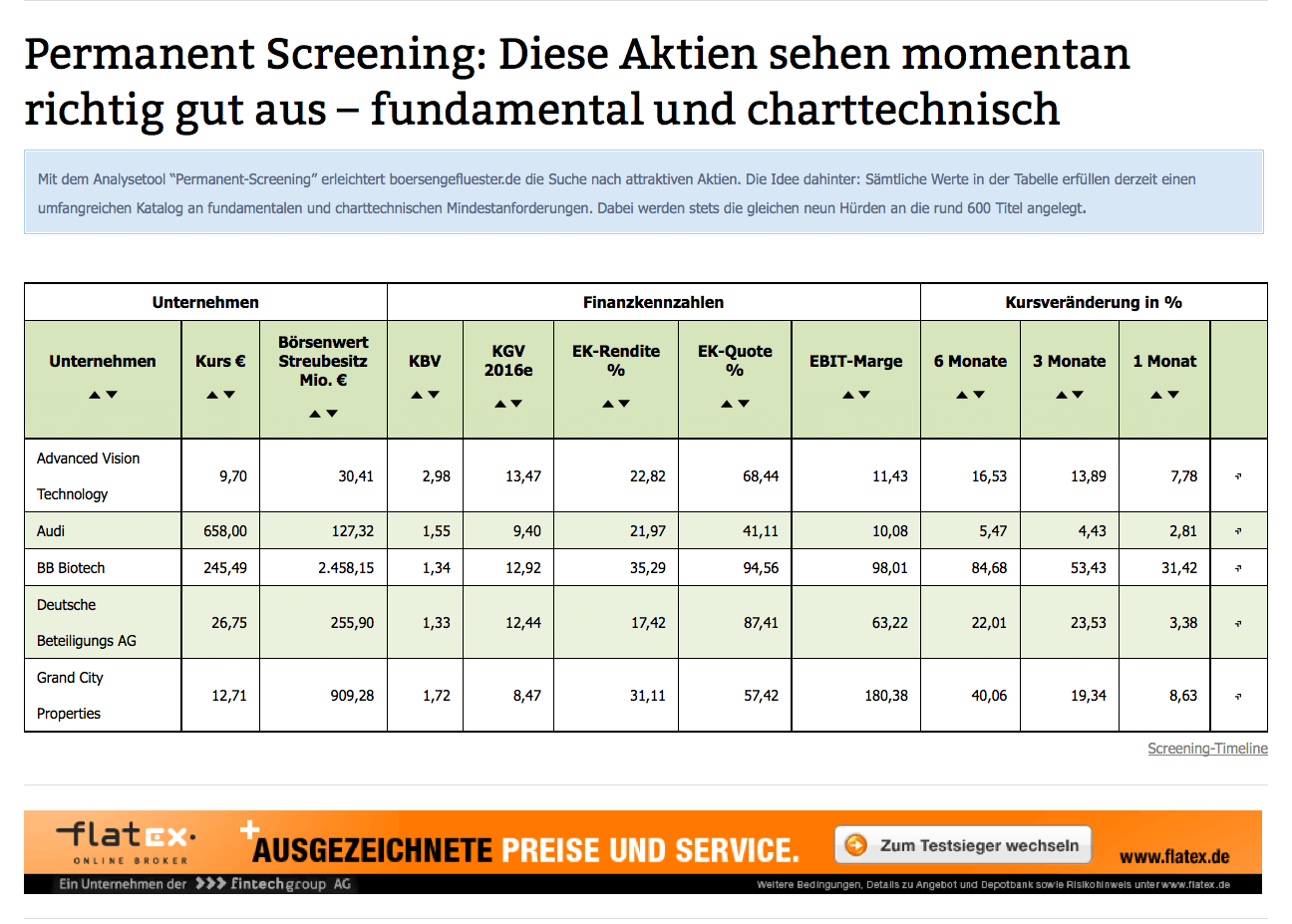

Ein wenig in den Hintergrund geraten ist in den vergangenen Wochen unser „Permanent Aktien Screening”.Trotz der guten Börsenverfassung befinden sich zurzeit nämlich gerade einmal fünf Titel auf der Auswahlliste: Advanced Vision Technology, Audi, BB Biotech, Deutsche Beteiligungs AG und Grand City Properties. Hinzu kommt, dass dieses Quartett zwei Beteiligungsgesellschaften und ein Immobilienunternehmen enthält. Bei diesen Unternehmen gelten zumindest in der Bilanzanalyse eigene Gesetzmäßigkeiten, die wir bei diesem Screening aber außen vor lassen. Grundsätzlich gilt: Eine Chance, in diese Tabelle zu kommen, haben nur Unternehmen, die eine Vielzahl von – immer den gleichen – Kriterien erfüllen. Offenbar keine ganz einfache Anforderung, wenngleich jedes Kriterium für sich gar nicht mal so schwierig aussieht.

[sws_green_box box_size="585"]Kriterien für das Permanent-Aktien-Screening von boersengefluester.de:

Börsenwert des Streubesitzes muss mehr als 10 Mio. Euro betragen.

+ Das KGV auf Basis unserer Ergebnisschätzungen für 2016 darf maximal 15 sein.

+ Die aktuelle Eigenkapitalquote muss mindestens 25 Prozent erreichen.

+ Die EBIT-Marge des Unternehmens soll bei über 10 Prozent liegen.

+ Die Eigenkapitalrendite soll mindestens 15 Prozent betragen.

+ Das Kurs-Kurs-Buchwert-Verhältnis (KBV) darf maximal 3,0 sein.

+ Positive Kursentwicklung in den vergangenen sechs Monaten.

+ Positive Kursentwicklung in den vergangenen drei Monaten.

+ Positive Kursentwicklung im vergangenen Monat.[/sws_green_box]

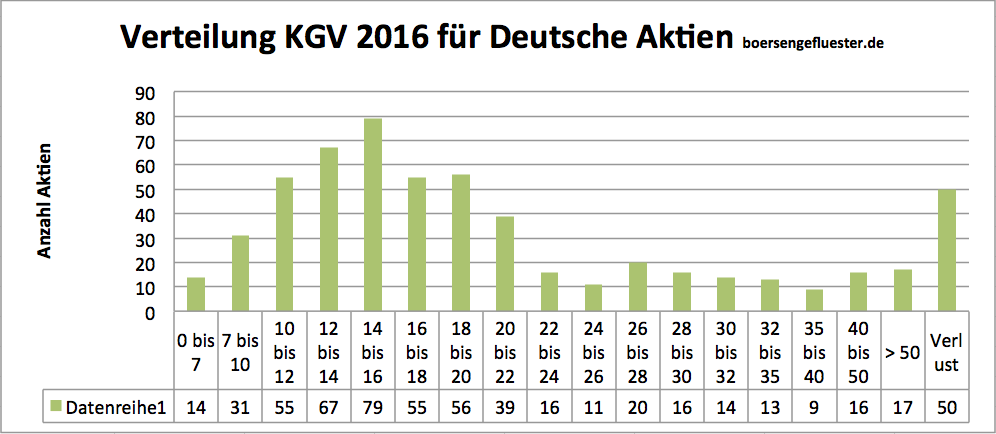

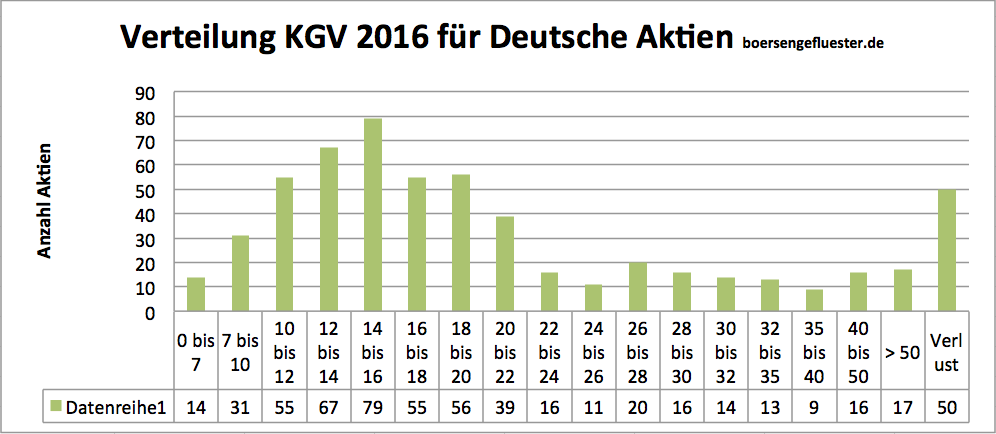

Für eine der größten Einschränkungen sorgt mittlerweile die Forderung nach einem KGV von maximal 15. Von den zurzeit 578 Aktien aus unserem Coverage-Universum DataSelect haben momentan nur noch 212 Titel ein KGV von weniger als 15. Das entspricht einer Quote von knapp 37 Prozent – dabei zieht boersengefluester.de seit Jahresbeginn für die Berechnung des KGV bereits die von uns selbst erstellten Ergebnisschätzungen für 2016 heran. Auf Basis unserer Prognosen für 2015 ist die Quote sogar noch etwas niedriger. Auch das ein Indiz, dass die meisten der heimischen Aktien längst nicht mehr besonders günstig sind – zumindest unter dem isolierten Kriterium KGV. Das zeigt auch ein Blick auf die Verteilung der Kurs-Gewinn-Verhältnisse für die von uns analysierten Titel. Einstellige KGVs sind längst die Ausnahme. Mehr als 100 Papiere werden mittlerweile sogar mit KGVs zwischen 20 und 30 gehandelt.

Das kleinere Problem sind momentan dagegen die Performancehürden. Immerhin 265 Aktien haben auf Sechs-Monats-Sicht eine positive Wertentwicklung, auf Drei-Monats-Perspektive sind es 395 Titel. Auf 1-Monats-Sicht kommen 391 Titel auf ein Kursplus. Die Schnittmenge der Gesellschaften, die sowohl auf Sicht von sechs Monaten, drei Monaten und vier Wochen eine positive Entwicklung vorweisen können, beträgt immerhin 224 Aktien. Noch im Herbst 2014 scheiterten viele der potenziellen Kandidaten für einen Platz in der Endauswahl des Permanent-Aktien-Screenings an eben den Performancekriterien. Nun hat sich das Blatt gedreht: Das Chartbild der meisten Papiere zeigt nach oben, dafür haben sich die Bewertungen überdurchschnittlich deutlich erhöht. Würde man den Anforderungskatalog dieses Screenings auf die drei Performancezeiträume (sechs, drei und einen Monat) sowie auf ein KGV von maximal 15 reduzieren, schrumpft das Teilnehmerfeld bereits auf 67 Titel zusammen.

Das kleinere Problem sind momentan dagegen die Performancehürden. Immerhin 265 Aktien haben auf Sechs-Monats-Sicht eine positive Wertentwicklung, auf Drei-Monats-Perspektive sind es 395 Titel. Auf 1-Monats-Sicht kommen 391 Titel auf ein Kursplus. Die Schnittmenge der Gesellschaften, die sowohl auf Sicht von sechs Monaten, drei Monaten und vier Wochen eine positive Entwicklung vorweisen können, beträgt immerhin 224 Aktien. Noch im Herbst 2014 scheiterten viele der potenziellen Kandidaten für einen Platz in der Endauswahl des Permanent-Aktien-Screenings an eben den Performancekriterien. Nun hat sich das Blatt gedreht: Das Chartbild der meisten Papiere zeigt nach oben, dafür haben sich die Bewertungen überdurchschnittlich deutlich erhöht. Würde man den Anforderungskatalog dieses Screenings auf die drei Performancezeiträume (sechs, drei und einen Monat) sowie auf ein KGV von maximal 15 reduzieren, schrumpft das Teilnehmerfeld bereits auf 67 Titel zusammen.

Haben wir also die Kriterien zu eng angelegt? Wir glauben nein. Ursprüngliche Absicht des Permanent-Aktien-Screenings war es, relativ günstig bewertete Alleskönner mit ansprechenden Bilanzen und einem positiven Chartbild zu lokalisieren. Wenn wir nun das maximal zulässige KGV auf beispielsweise 20 erhöhen würden, würde sich zwar die Zahl der Titel auf der Auswahlliste leicht erhöhen. Andererseits kollidiert das mit dem Grundgedanken dieses Screenings. Zwar verschieben sich die als fair anzusehenden Bewertungsrelationen im Zeitablauf und hängen mit anderen Parametern wie dem allgemeinen Zinsniveau oder dem Wachstumstempo der Unternehmen eng zusammen. Ein KGV von knapp 20 halten wir aber – zumindest in der Pauschalbetrachtung eines Screenings – für eher ambitioniert. Zumindest für dieses Analyseverfahren von boersengefluester.de heißt es daher: ruhig bleiben und auf günstige Gelegenheiten warten. Außerdem: Ganz leer ist die Liste ja ohnehin nicht. Und in den kommenden Monaten, wenn die Unternehmen ihre Bilanzen für 2014 vorlegen, können ganz neue Gesellschaften auf die Liste drängen. Schließlich beziehen sich die Kriterien EBIT-Marge und Eigenkapitalrendite dann auf die Abschlüsse für 2014. Findige Investoren werfen also einen regelmäßigen Blick auf unser „Permanent Aktien Screening”.

[sws_red_box box_size="585"] Wenn Sie direkt zu dem Screeningverfahren kommen wollen, brauchen Sie einfach nur diesen LINK anklicken.[/sws_red_box]

Haben wir also die Kriterien zu eng angelegt? Wir glauben nein. Ursprüngliche Absicht des Permanent-Aktien-Screenings war es, relativ günstig bewertete Alleskönner mit ansprechenden Bilanzen und einem positiven Chartbild zu lokalisieren. Wenn wir nun das maximal zulässige KGV auf beispielsweise 20 erhöhen würden, würde sich zwar die Zahl der Titel auf der Auswahlliste leicht erhöhen. Andererseits kollidiert das mit dem Grundgedanken dieses Screenings. Zwar verschieben sich die als fair anzusehenden Bewertungsrelationen im Zeitablauf und hängen mit anderen Parametern wie dem allgemeinen Zinsniveau oder dem Wachstumstempo der Unternehmen eng zusammen. Ein KGV von knapp 20 halten wir aber – zumindest in der Pauschalbetrachtung eines Screenings – für eher ambitioniert. Zumindest für dieses Analyseverfahren von boersengefluester.de heißt es daher: ruhig bleiben und auf günstige Gelegenheiten warten. Außerdem: Ganz leer ist die Liste ja ohnehin nicht. Und in den kommenden Monaten, wenn die Unternehmen ihre Bilanzen für 2014 vorlegen, können ganz neue Gesellschaften auf die Liste drängen. Schließlich beziehen sich die Kriterien EBIT-Marge und Eigenkapitalrendite dann auf die Abschlüsse für 2014. Findige Investoren werfen also einen regelmäßigen Blick auf unser „Permanent Aktien Screening”.

[sws_red_box box_size="585"] Wenn Sie direkt zu dem Screeningverfahren kommen wollen, brauchen Sie einfach nur diesen LINK anklicken.[/sws_red_box]

...

...

Das kleinere Problem sind momentan dagegen die Performancehürden. Immerhin 265 Aktien haben auf Sechs-Monats-Sicht eine positive Wertentwicklung, auf Drei-Monats-Perspektive sind es 395 Titel. Auf 1-Monats-Sicht kommen 391 Titel auf ein Kursplus. Die Schnittmenge der Gesellschaften, die sowohl auf Sicht von sechs Monaten, drei Monaten und vier Wochen eine positive Entwicklung vorweisen können, beträgt immerhin 224 Aktien. Noch im Herbst 2014 scheiterten viele der potenziellen Kandidaten für einen Platz in der Endauswahl des Permanent-Aktien-Screenings an eben den Performancekriterien. Nun hat sich das Blatt gedreht: Das Chartbild der meisten Papiere zeigt nach oben, dafür haben sich die Bewertungen überdurchschnittlich deutlich erhöht. Würde man den Anforderungskatalog dieses Screenings auf die drei Performancezeiträume (sechs, drei und einen Monat) sowie auf ein KGV von maximal 15 reduzieren, schrumpft das Teilnehmerfeld bereits auf 67 Titel zusammen.

Das kleinere Problem sind momentan dagegen die Performancehürden. Immerhin 265 Aktien haben auf Sechs-Monats-Sicht eine positive Wertentwicklung, auf Drei-Monats-Perspektive sind es 395 Titel. Auf 1-Monats-Sicht kommen 391 Titel auf ein Kursplus. Die Schnittmenge der Gesellschaften, die sowohl auf Sicht von sechs Monaten, drei Monaten und vier Wochen eine positive Entwicklung vorweisen können, beträgt immerhin 224 Aktien. Noch im Herbst 2014 scheiterten viele der potenziellen Kandidaten für einen Platz in der Endauswahl des Permanent-Aktien-Screenings an eben den Performancekriterien. Nun hat sich das Blatt gedreht: Das Chartbild der meisten Papiere zeigt nach oben, dafür haben sich die Bewertungen überdurchschnittlich deutlich erhöht. Würde man den Anforderungskatalog dieses Screenings auf die drei Performancezeiträume (sechs, drei und einen Monat) sowie auf ein KGV von maximal 15 reduzieren, schrumpft das Teilnehmerfeld bereits auf 67 Titel zusammen.

Grand City Properties

Kurs: 11,12

...

...

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Die Finanzmärkte leben zum Glück nicht allein von den populären Themen. Boersengefluester.de hat sich daher auch abseits der großen Pfade umgeschaut und Auswertungen gemacht, die das Gesamtbild des Börsenjahres 2014 abrunden: Hits und Flops, Aufreger und Ärgernisse, aber auch skurrile Dinge, die uns aufgefallen sind. All das haben wir mit nutzwertigen Tabellen und Übersichten gepaart.[/sws_green_box]

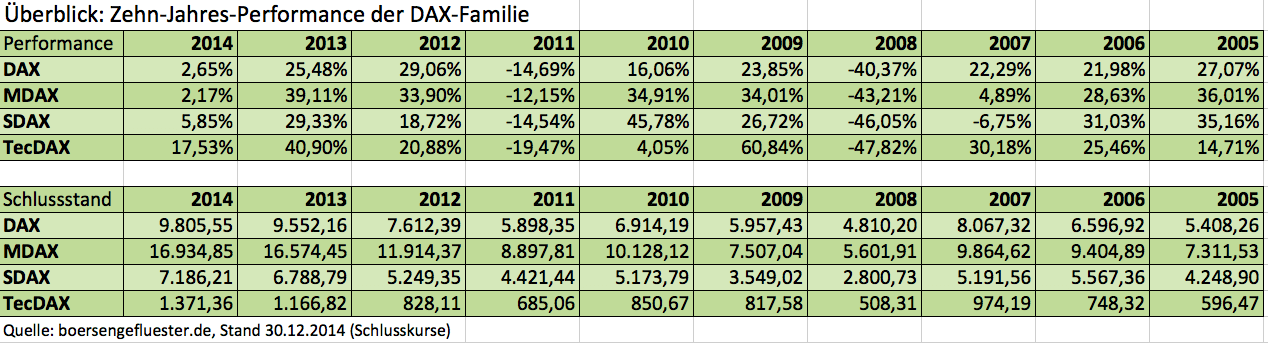

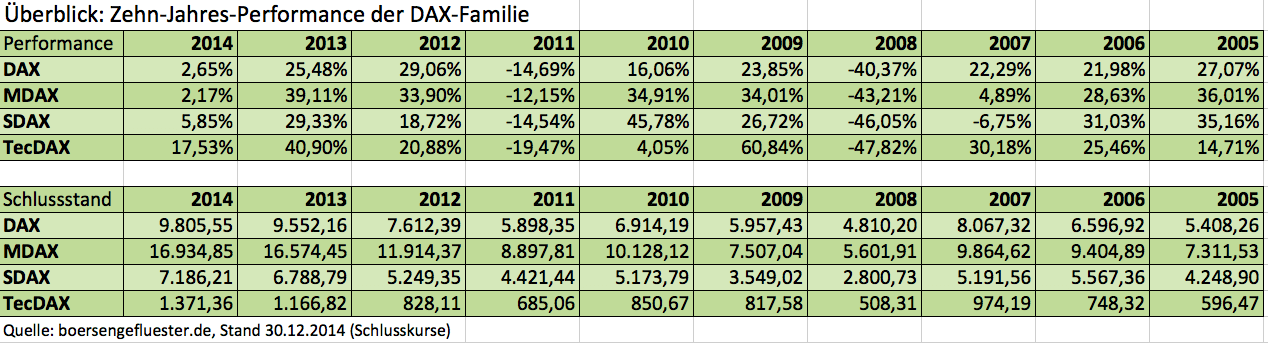

Keine Frage: Die Lieblingszahl der heimischen Börsianer war in den vergangenen Monaten die „10.000". Dabei schaffte es der DAX 2014 an gerade einmal sieben Handelstagen, sich (auf Schlusskursbasis) oberhalb der scheinbar so wichtigen Marke zu halten. Den höchsten Stand markierte der Blue-Chip-Index dabei im Tagesverlauf des 5. Dezember 2014, als der DAX bis auf 10.093,03 Punkte sprintete. Am Ende blieb für den DAX eine Kursveränderung von 2,65 Prozent auf 9.805,55 Zähler stehen. Die gute Nachricht: Damit hat der DAX zum dritten Mal in Folge ein positives Jahresergebnis hingelegt. Allerdings blieb die Entwicklung spürbar hinter der Performance der Jahre 2012 und 2013 zurück. Größter Kurstreiber blieb auch 2014 die lockere Geldpolitik der Notenbanken. Allerdings wächst die Furcht der Investoren vor den langfristigen Folgen bzw. einem Auslaufen der massiven Anleihenkäufe. Zudem ist das konjunkturelle Umfeld längst nicht so robust, wie es die Indexstände der meisten Weltbörsen vermuten lassen. Die ungewissen Folgen der Entwicklung in Russland, der Preisrutsch für Öl, extreme Gruppierungen wie der Islamische Staat oder tödliche Krankheiten wie der Ebola-Virus ziehen auch die Investoren in ihren Bann. Auffällig ist, dass der TecDAX auch 2014 die anderen heimischen Indizes ausgestochen hat – diesmal sogar mit einem deutlichen Vorsprung vor dem SDAX, während DAX und MDAX relativ eng beieinander liegen.

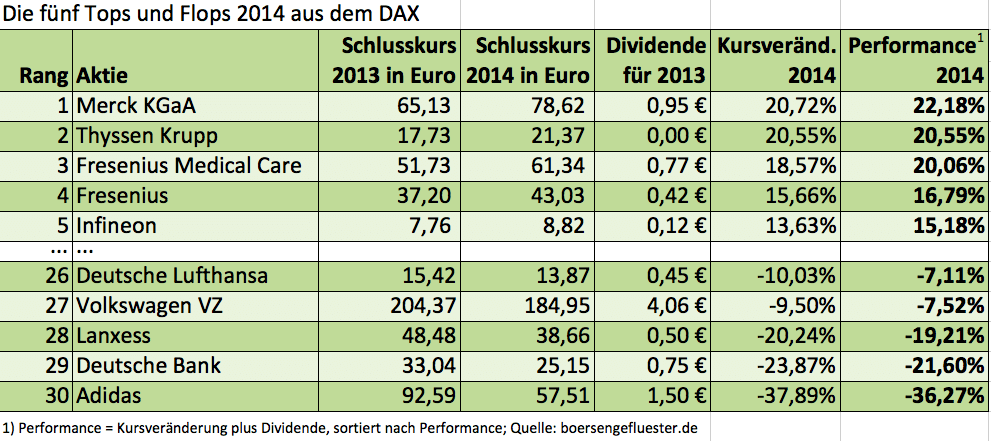

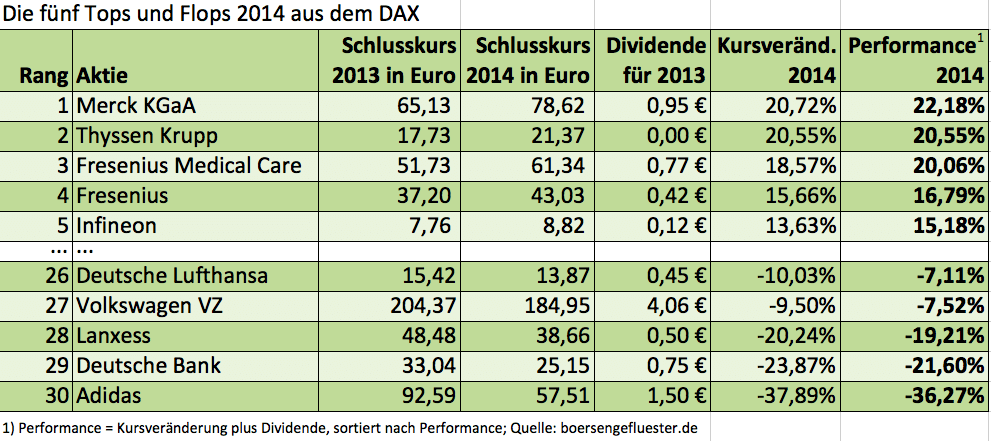

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

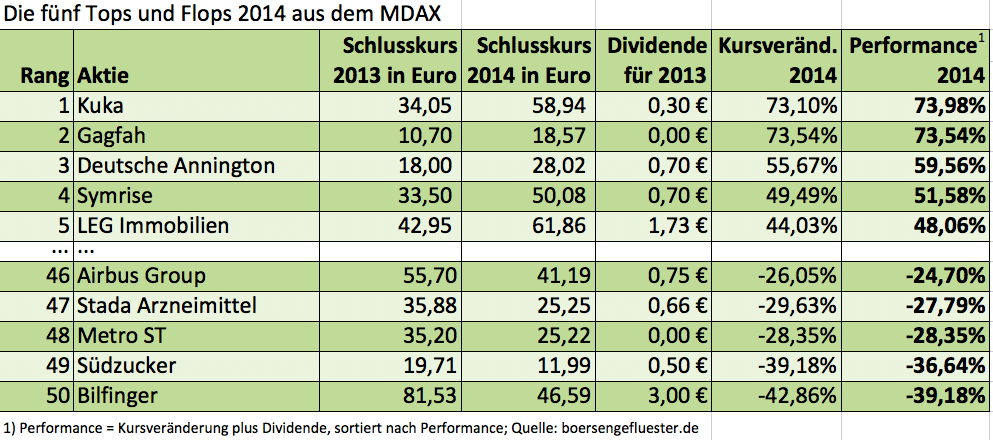

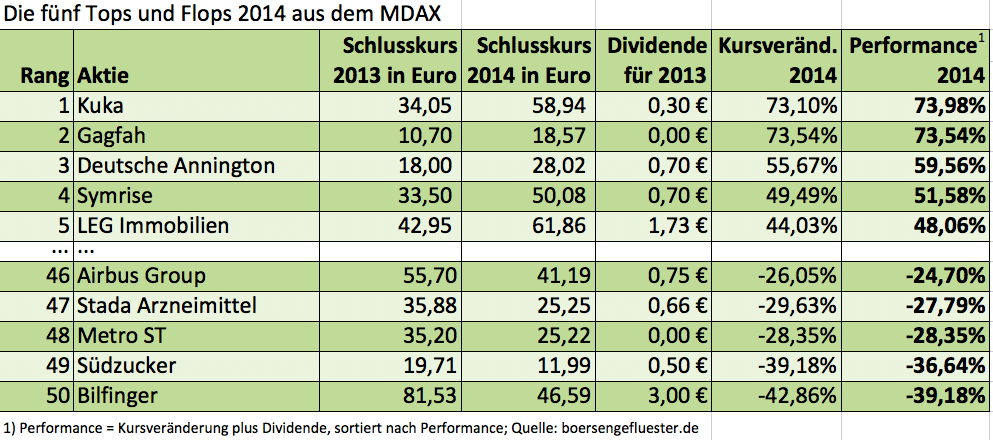

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

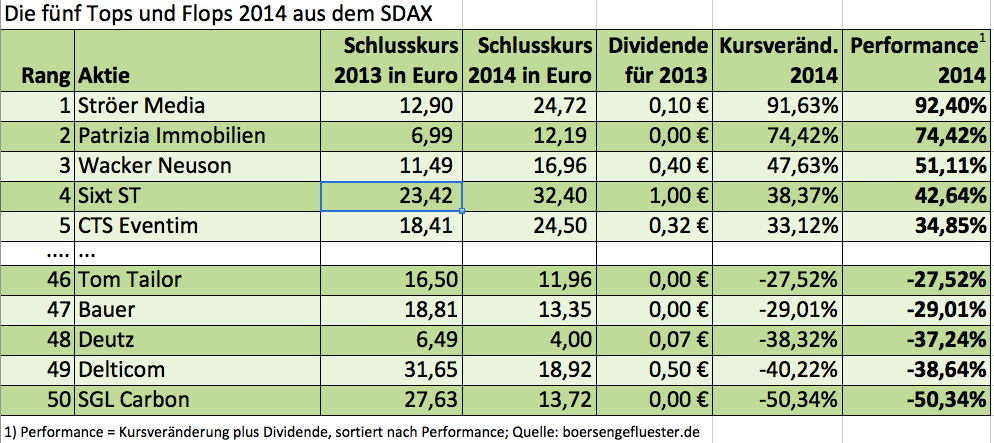

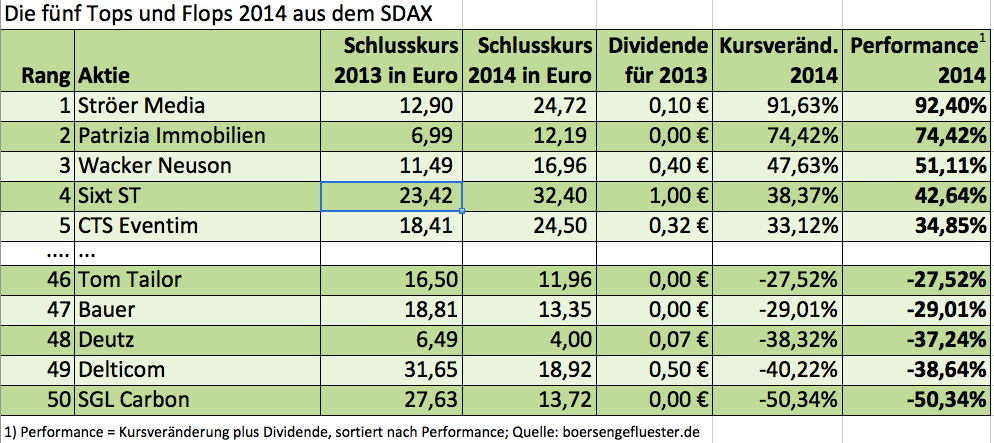

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

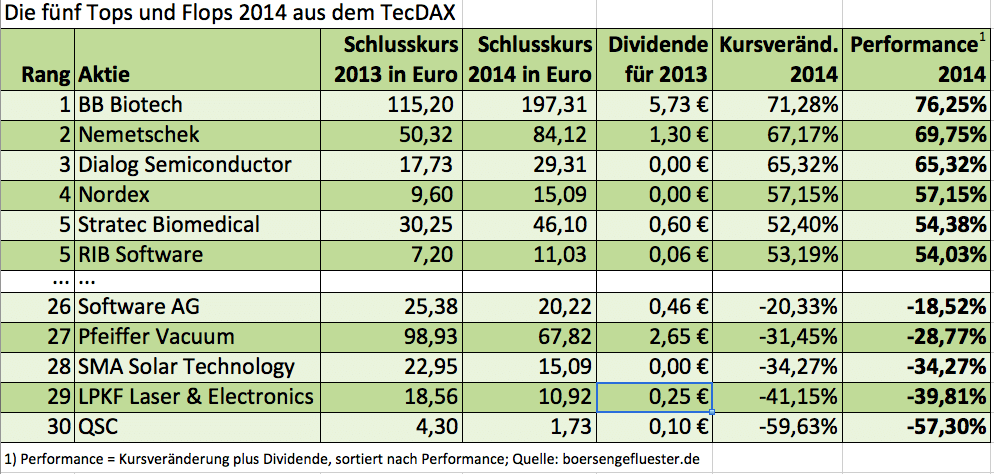

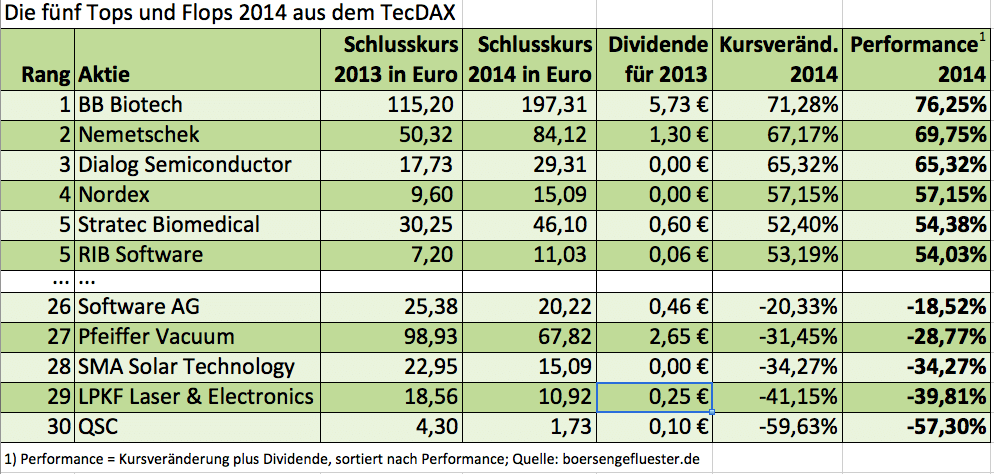

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

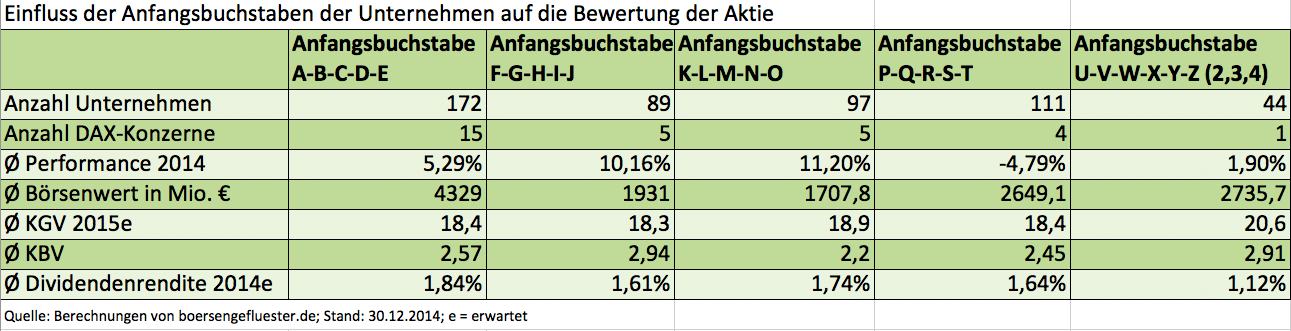

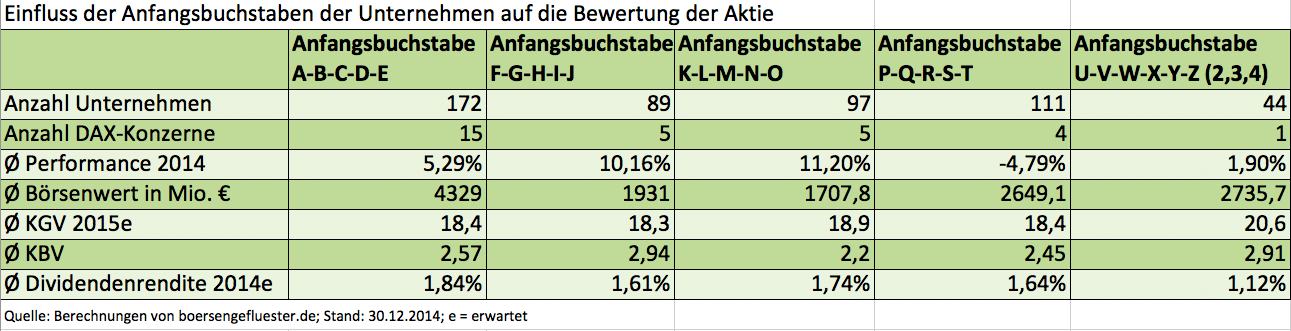

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

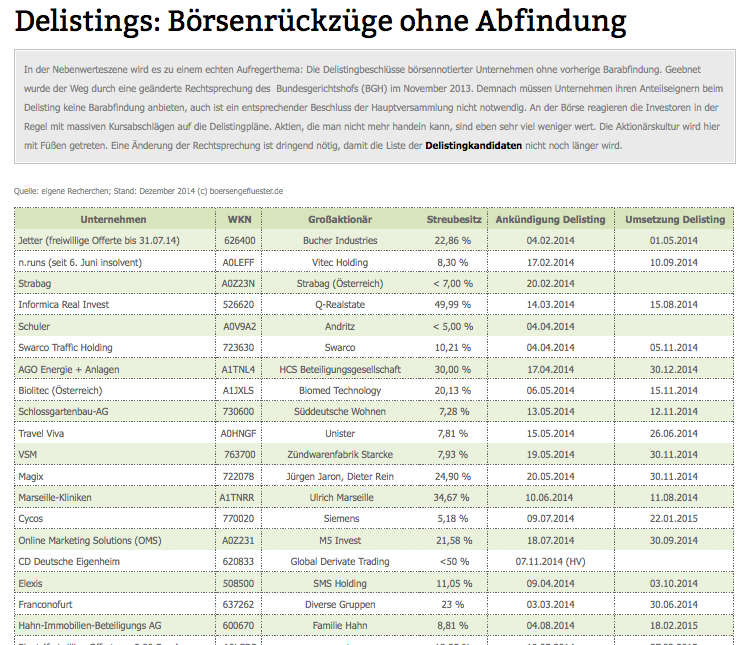

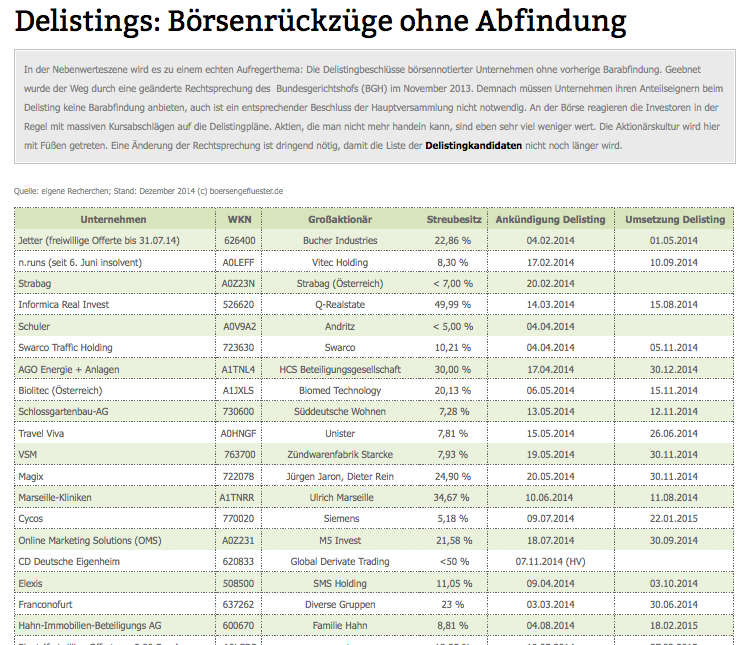

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

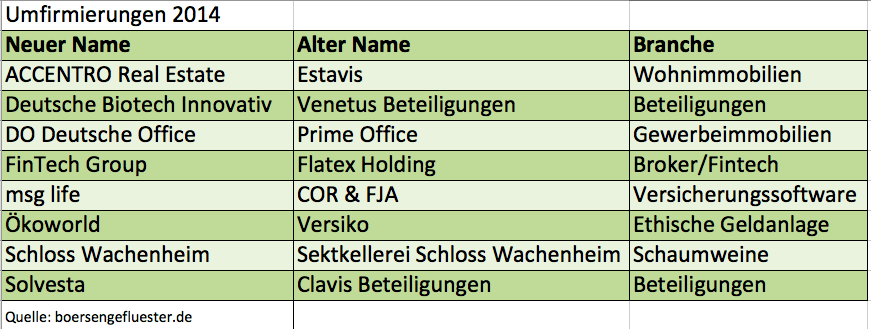

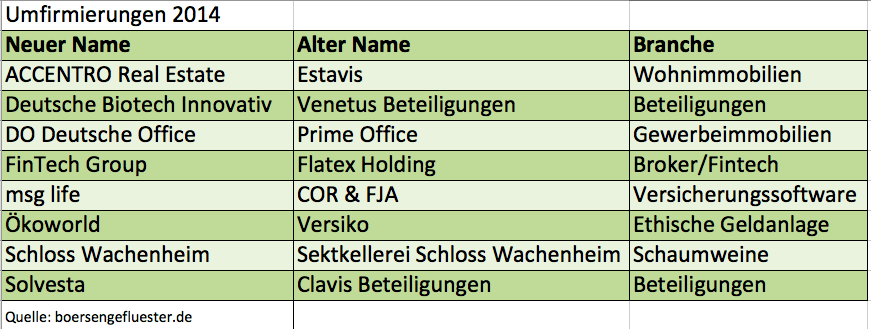

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Ströer

Kurs: 34,60

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

© boersengefluester.de | Redaktion

Mit bis zu knapp zwei Prozent Kursgewinn gehörte die BB-Biotech-Aktie am 21. Juli 2014 zu den Top-Performern im TecDAX. Auslöser für die Kursrally des schweizerischen Schwergewichtes im deutschen Technologieindex war eine Studie vom Research-Haus Edison. Die Analystin Sarah Godfrey und Andrew Mitchell bewerten den aktuellen Kurs bei gut 128 Euro als günstig. Denn nach der jüngsten Kurskorrektur hat die Aktie einen Abschlag von 20 Prozent zu ihrem Substanzwert (Net Asset Value = NAV). Dieser Discount ist zwar für die Schweizer nichts Ungewöhnliches, doch fällt auf, dass vergleichbare Unternehmen im Durchschnitt nur gut acht Prozent weniger kosten als ihr NAV. Auch sonst ist die Aktie mit einem Kurs-Gewinn-Verhältnis (KGV) von gut acht und einer Dividendenrendite von mehr als vier Prozent attraktiv bewertet. Grund für den Optimismus ist auch, dass inzwischen der Ausstieg eines Großaktionärs beendet ist. Er hatte in der ersten Jahreshälfte 2014 laufend Anteile abgegeben. „Der Großteil davon befindet sich nun in den Händen einer neuen und breiteren Aktionärsbasis“, meldete der Vorstand im Halbjahresbericht.

BB Biotech ist keine Aktie im klassischen Sinn, sondern eine Beteiligungsgesellschaft mit Fonds-Charakter. Mit einem verwalteten Vermögen (Asset under Management) von 2,3 Mrd. Schweizer Franken gehören die Schaffhausener zu den bedeutendsten Anlegern in diesem Bereich weltweit. Die größten der etwa 30 Positionen sind die börsennotierten Firmen Celgene, Actelion, Isis Pharmaceuticals, Gilead, Incyte und Vertex. Zu einem echten Schnäppchenpreis erhalten Anleger hier einen günstigen Einstieg in ein gut diversifiziertes Portfolio von Biotech-Aktien. Dass die Schweizer damit ein glückliches Händchen bewiesen haben, zeigt die Kurs-Performance. Verdreifacht hat sich der Wert in den vergangenen zweieinhalb Jahren. Völlig zu Unrecht schwächelt die Aktie seit Ende Februar deutlich mehr als die internationalen Wettbewerber im NASDAQ-Biotech-Index. Denn die Gesellschaft expandiert dynamisch und profitabel. Ziel ist es, durch Investitionen in innovative Biotech-Firmen ein langfristiges Wachstum im zweistelligen Prozentbereich zu erzielen. Idealerweise beteiligt sich BB Biotech an solchen Firmen, die das Potenzial haben, mit Sicht auf vier Jahre, den Umsatz zu verdoppeln.

Der Vorteil von einem Engagement in BB-Biotech-Aktien zur Direktanlage ist die Erfahrung des Managements. Sie können besser als die meisten privaten Anleger beurteilen, ob Aktien fair bewertet sind. So wird das Portfolio permanent an die Kursentwicklungen der einzelnen Titel angepasst. Die Halbjahreszahlen von BB Biotech geben allerdings wenig Aufschluss über die operative Geschäftsentwicklung der einzelnen Unternehmen. Als Beteiligungsgesellschaft schlagen ausschließlich die Aktienkurse zu Buche. Seit Jahresanfang stieg BB Biotechs Innerer Wert (NAV) um 13,7 Prozent (in Euro). Die Aktie zeigte einen Wertzuwachs um 17,5 Prozent (inklusive der Bardividende von 7,00 Franken je Aktie). Daraus resultiert für das erste Halbjahr ein Nettogewinn von 261,1 Mio. Franken – verglichen mit 492,7 Mio. Franken für die entsprechende Periode im Vorjahr, in der die Aktienkurse deutlich stärker zugelegt hatten. Auch die Investmentbank Equinet empfielt, die BB-Biotech-Aktie zu kaufen. Nach dem Halbjahresbericht hat Analystin Marietta Miemietz ihr Kursziel von 156 auf 164 Euro angehoben. Immerhin ein Potenzial von mehr als einem Viertel. Auch das Urteil von boersengefluester.de lautet: Kaufen.

BB Biotech ist keine Aktie im klassischen Sinn, sondern eine Beteiligungsgesellschaft mit Fonds-Charakter. Mit einem verwalteten Vermögen (Asset under Management) von 2,3 Mrd. Schweizer Franken gehören die Schaffhausener zu den bedeutendsten Anlegern in diesem Bereich weltweit. Die größten der etwa 30 Positionen sind die börsennotierten Firmen Celgene, Actelion, Isis Pharmaceuticals, Gilead, Incyte und Vertex. Zu einem echten Schnäppchenpreis erhalten Anleger hier einen günstigen Einstieg in ein gut diversifiziertes Portfolio von Biotech-Aktien. Dass die Schweizer damit ein glückliches Händchen bewiesen haben, zeigt die Kurs-Performance. Verdreifacht hat sich der Wert in den vergangenen zweieinhalb Jahren. Völlig zu Unrecht schwächelt die Aktie seit Ende Februar deutlich mehr als die internationalen Wettbewerber im NASDAQ-Biotech-Index. Denn die Gesellschaft expandiert dynamisch und profitabel. Ziel ist es, durch Investitionen in innovative Biotech-Firmen ein langfristiges Wachstum im zweistelligen Prozentbereich zu erzielen. Idealerweise beteiligt sich BB Biotech an solchen Firmen, die das Potenzial haben, mit Sicht auf vier Jahre, den Umsatz zu verdoppeln.

Der Vorteil von einem Engagement in BB-Biotech-Aktien zur Direktanlage ist die Erfahrung des Managements. Sie können besser als die meisten privaten Anleger beurteilen, ob Aktien fair bewertet sind. So wird das Portfolio permanent an die Kursentwicklungen der einzelnen Titel angepasst. Die Halbjahreszahlen von BB Biotech geben allerdings wenig Aufschluss über die operative Geschäftsentwicklung der einzelnen Unternehmen. Als Beteiligungsgesellschaft schlagen ausschließlich die Aktienkurse zu Buche. Seit Jahresanfang stieg BB Biotechs Innerer Wert (NAV) um 13,7 Prozent (in Euro). Die Aktie zeigte einen Wertzuwachs um 17,5 Prozent (inklusive der Bardividende von 7,00 Franken je Aktie). Daraus resultiert für das erste Halbjahr ein Nettogewinn von 261,1 Mio. Franken – verglichen mit 492,7 Mio. Franken für die entsprechende Periode im Vorjahr, in der die Aktienkurse deutlich stärker zugelegt hatten. Auch die Investmentbank Equinet empfielt, die BB-Biotech-Aktie zu kaufen. Nach dem Halbjahresbericht hat Analystin Marietta Miemietz ihr Kursziel von 156 auf 164 Euro angehoben. Immerhin ein Potenzial von mehr als einem Viertel. Auch das Urteil von boersengefluester.de lautet: Kaufen.

...

BB Biotech

Kurs: 51,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BB Biotech | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0NFN3 | CH0038389992 | AG | 2.853,10 Mio € | 10.12.1997 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Bald ist es wieder soweit: Am 5. März 2014 tagt der Arbeitskreis Aktienindizes und entscheidet über mögliche Änderungen bei den heimischen Auswahlbarometern. Regulär stehen MDAX, SDAX und TecDAX auf der Tagesordnung. Beim DAX käme es allerdings nur dann zu einer Änderung, wenn die Fast Exit/Fast Enrtry-Bestimmungen greifen würden. Da sich aber kein Unternehmen derart dringend für eine Beförderung in die erste Börsenliga empfiehlt, wird es nach Auffassung der Experten von Close Brothers Seydler aus Frankfurt zu keinen Veränderungen kommen.

Im MDAX hängt alles davon ab, wie sich der Streubesitz von Celesio entwickeln wird. Nach dem Übernahmeangebot durch das amerikanische Healthcare-Unternehmen McKesson befinden sich zurzeit nur noch 22,41 Prozent der Anteile des Pharmagroßhändlers im Streubesitz. Sollte Celesio durch weitere Aktienkäufe von McKesson beim Freefloat unter die Marke von zehn Prozent rutschen, wäre der Indexplatz futsch – so verlangen es die Regeln. Dann stände der Gabelstaplerhersteller Kion Group als erster Nachrücker parat. Noch ist das allerdings Zukunftsmusik.

Im SDAX ist nach Auffassung von Close Brothers Seydler die Hornbach Holding ein Wackelkandidat. Der Baumarktkonzern belegt mit seinen Vorzugsaktien derzeit die Ränge 70/113. Gemäß der 110/110-Regel kann ein Unternehmen aus dem Small-Cap-Index genommen werden, wenn es beim Umsatzrang oder dem Börsenkapitalisierungsrang einen Platz größer als 110 einnimmt. Gute Chancen auf eine SDAX-Platzierung besitzt Surteco. Der Zulieferer für die Möbelindustrie hat im Zuge einer Kapitalerhöhung zur Finanzierung der Süddekor-Übernahme zuletzt den Streubesitz auf 22,60 Prozent auf 45,35 Prozent vergrößert – dementsprechend ist sein Gewicht bei der Berechnung der Kapitalisierungsränge gestiegen. Surteco schielt bereits seit vielen Jahren auf den SDAX – gereicht hat es für eine Rückkehr in das Nebenwertebarometer bislang freilich nicht. Boersengefluester.de hatte frühzeitig auf die Entwicklung aufmerksam gemacht (HIER). Zum erweiterten Kreis der SDAX-Kandidaten zählt außerdem der Solarparkbetreiber Capital Stage. Die Hamburger hatten im Oktober 2013 zuletzt ihr Kapital erhöht und belegen derzeit die Ränge 99/103 in der Börsenstatistik. Interessant in diesem Zusammenhang ist, dass Capital Stage nun erneut den Kapitalmarkt anzapft und im Rahmen einer Privatplatzierung knapp 4,7 Millionen neue Aktien ausgibt. Demnach gäbe es künftig insgesamt 72.439.406 Anteilscheine von Capital Stage.

Im SDAX ist nach Auffassung von Close Brothers Seydler die Hornbach Holding ein Wackelkandidat. Der Baumarktkonzern belegt mit seinen Vorzugsaktien derzeit die Ränge 70/113. Gemäß der 110/110-Regel kann ein Unternehmen aus dem Small-Cap-Index genommen werden, wenn es beim Umsatzrang oder dem Börsenkapitalisierungsrang einen Platz größer als 110 einnimmt. Gute Chancen auf eine SDAX-Platzierung besitzt Surteco. Der Zulieferer für die Möbelindustrie hat im Zuge einer Kapitalerhöhung zur Finanzierung der Süddekor-Übernahme zuletzt den Streubesitz auf 22,60 Prozent auf 45,35 Prozent vergrößert – dementsprechend ist sein Gewicht bei der Berechnung der Kapitalisierungsränge gestiegen. Surteco schielt bereits seit vielen Jahren auf den SDAX – gereicht hat es für eine Rückkehr in das Nebenwertebarometer bislang freilich nicht. Boersengefluester.de hatte frühzeitig auf die Entwicklung aufmerksam gemacht (HIER). Zum erweiterten Kreis der SDAX-Kandidaten zählt außerdem der Solarparkbetreiber Capital Stage. Die Hamburger hatten im Oktober 2013 zuletzt ihr Kapital erhöht und belegen derzeit die Ränge 99/103 in der Börsenstatistik. Interessant in diesem Zusammenhang ist, dass Capital Stage nun erneut den Kapitalmarkt anzapft und im Rahmen einer Privatplatzierung knapp 4,7 Millionen neue Aktien ausgibt. Demnach gäbe es künftig insgesamt 72.439.406 Anteilscheine von Capital Stage.

Im TecDAX kommt es wieder einmal auf das Feingefühl der Deutsche Börse AG an. Der Schweizer Biotechfonds BB Biotech gehört mit einer Kapitalisierung von 1,75 Mrd. Euro zwar zu den Schwergewichten – und sicherlich auch zu den Aushängeschildern – im TecDAX. Ausländische Gesellschaften erhalten allerdings nur dann einen Platz in einem der Auswahlindizes, wenn mindestens ein Drittel des gesamten Börsenhandels über Frankfurt und Xetra abgewickelt wird. Dieser Umstand wurde BB Biotech Mitte 2012 schon einmal zum Verhängnis. Bereits drei Monate später gelang den Schweizern allerdings die Rückkehr in den TecDAX. Eine höchst überflüssige Auszeit, wie viele Marktbeobachter damals urteilten. Sollte das Handelsvolumen von BB Biotech bei der neuesten Statistik erneut kurzfristig unter die 33-Prozent-Marke fallen, müssten die Schweizer erneut weichen. Vorab lässt sich das aber schwer einschätzen. Mit einer Herausnahme von BB Biotech würden sich die Indexhüter aber keinen Gefallen tun.

Im TecDAX kommt es wieder einmal auf das Feingefühl der Deutsche Börse AG an. Der Schweizer Biotechfonds BB Biotech gehört mit einer Kapitalisierung von 1,75 Mrd. Euro zwar zu den Schwergewichten – und sicherlich auch zu den Aushängeschildern – im TecDAX. Ausländische Gesellschaften erhalten allerdings nur dann einen Platz in einem der Auswahlindizes, wenn mindestens ein Drittel des gesamten Börsenhandels über Frankfurt und Xetra abgewickelt wird. Dieser Umstand wurde BB Biotech Mitte 2012 schon einmal zum Verhängnis. Bereits drei Monate später gelang den Schweizern allerdings die Rückkehr in den TecDAX. Eine höchst überflüssige Auszeit, wie viele Marktbeobachter damals urteilten. Sollte das Handelsvolumen von BB Biotech bei der neuesten Statistik erneut kurzfristig unter die 33-Prozent-Marke fallen, müssten die Schweizer erneut weichen. Vorab lässt sich das aber schwer einschätzen. Mit einer Herausnahme von BB Biotech würden sich die Indexhüter aber keinen Gefallen tun.

Eher als Austauschkandidat kommt der Medizintechnikkonzern Stratec Biomedical in Frage. Ein potenzieller Aufsteiger für den TecDAX ist für Close Brothers Seydler die Aktie des Spezialmaschinenbauers Manz. Für Manz wäre der TecDAX bekanntes Terrain – immerhin war er von 2008 bis 2011 schon zweimal Mitglied in dem Techbarometer. Fazit von boersengefluester.de: Für Spannung ist gesorgt. Viel Bewegung ist im März aber offenbar nicht zu erwarten. Insbesondere bei Surteco könnte die Indexaufnahme jedoch für erhöhtes Investoreninteresse sorgen.

[sws_green_box box_size="585"]Haben wir Ihr Interesse geweckt? Unter diesem LINK finden Sie umfangreiche Informationen von boersengefluester.de zu den Indexregeln der Deutschen Börse[/sws_green_box]...

Eher als Austauschkandidat kommt der Medizintechnikkonzern Stratec Biomedical in Frage. Ein potenzieller Aufsteiger für den TecDAX ist für Close Brothers Seydler die Aktie des Spezialmaschinenbauers Manz. Für Manz wäre der TecDAX bekanntes Terrain – immerhin war er von 2008 bis 2011 schon zweimal Mitglied in dem Techbarometer. Fazit von boersengefluester.de: Für Spannung ist gesorgt. Viel Bewegung ist im März aber offenbar nicht zu erwarten. Insbesondere bei Surteco könnte die Indexaufnahme jedoch für erhöhtes Investoreninteresse sorgen.

[sws_green_box box_size="585"]Haben wir Ihr Interesse geweckt? Unter diesem LINK finden Sie umfangreiche Informationen von boersengefluester.de zu den Indexregeln der Deutschen Börse[/sws_green_box]...

McKesson Europe

Kurs: 24,40

Surteco Group

Kurs: 12,45

Manz

Kurs: 0,06

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Kaufen – aber was? Diese Frage dürften sich viele Privatanleger angesichts der Rekordkurse bei DAX & Co stellen. Wer sich nicht auf sein Bauchgefühl verlassen will, sollte seine potenziellen Investments auf die Probe stellen. Boersengefluester.de hat erneut ein Screening aus dem 615 Werte umfassenden Anlageuniversum DataSelect durchgeführt. Gegenüber der Analyse von Anfang September (zu dem Artikel kommen Sie HIER) haben wir die Kriterien bewusst nicht geändert. Dennoch hat sich die Zahl der Unternehmen, die den Parcours mit insgesamt neun Hürden gemeistert haben, spürbar erhöht – und zwar von drei auf neun. Ebenfalls bemerkenswert: Diesmal erstreckt sich die Spannbreite vom DAX-Konzern bis hin zum Small Cap. Beim vorigen Screening blieben ausschließlich Spezialwerte übrig.[/sws_green_box]

Zunächst einmal haben wir alle Unternehmen aussortiert, deren Streubesitz die Marke von 10 Mio. Euro unterschreitet. Damit sollten besonders marktenge Titel verbannt werden. Übrig blieben nach diesem Schnitt 431 Gesellschaften. Im zweiten Schritt haben wir alle Aktien rausgekegelt, deren Kurs-Gewinn-Verhältnis (KGV) höher als 15 liegt. Das klingt als Hürde nicht wirklich ambitioniert. Allerdings befinden wir uns hier auf der Suche nach Alleskönnern. Und: Ein Zehnkämpfer muss schließlich auch keine Weltrekordzeit über 100 Meter laufen, um aufs Treppchen zu kommen. Das Ergebnis überrascht trotzdem: Nach der KGV-Disziplin hat sich das Teilnehmerfeld nämlich auf 185 reduziert. Logischer Nebeneffekt: All diesen Firmen ist gemeinsam, dass sie nach Prognosen von boersengefluester.de im kommenden Jahr in der Gewinnzone agieren.

Bei den nächsten Runden drehte es sich um Kennzahlen aus Bilanz sowie Gewinn- und Verlustrechnung. Demnach sollte die Mindestanforderung an die Eigenkapitalquote – also dem Verhältnis von Eigenkapital zur Bilanzsumme – mindestens 25 Prozent betragen. Für 34 Unternehmen war das eine zu anspruchsvolle Bedingung, so dass noch 151 Gesellschaften übrig bleiben. Deutlich schärfer fiel die Rasur beim Kriterium der Rentabilität – bezogen auf den Gewinn vor Zinsen und Steuern (EBIT) im Verhältnis zum Umsatz – aus. Von den 151 Firmen, die noch im Rennen waren, kamen nur 57 auf eine operative Marge von mindestens zehn Prozent. Die Zahlen beziehen sich auf die Angaben aus dem jüngsten Geschäftsbericht – in der Regel also dem für das Jahr 2012.

Im folgenden Schritt ging es um die Verzinsung des eingesetzten Aktionärskapitals. Demnach sollte die Eigenkapitalrendite – verstanden als das Verhältnis von Jahresüberschuss zu Eigenkapital – mindestens 15 Prozent erreichen. Bestanden haben diese Prüfung nur 31 der 57 Kandidaten. Zur Einordnung: Der Mittelwert aller in der Gewinnzone arbeitenden Gesellschaften aus dem Universum von DataSelect beträgt rund 13,5 Prozent. In fester Beziehung zur Eigenkapitalrendite steht das bei Value-Anlegern beliebte Kurs-Buchwert-Verhältnis (KBV). Getrennt haben wir uns von allen Aktien, bei denen das KBV größer als 3,0 ist. Dadurch hat sich das Feld auf 24 Titel reduziert. Nutzwertige Infos zur Interpretation dieser Kennzahl finden Sie HIER.

Zuletzt ging es um die kursmäßige Fitness der Aktien. Papiere, die sich südwärts bewegen, hatten keine Chance in diesem Screening. Von den 24 Werten, die es bis hierher geschafft hatten, mussten neun weichen, weil sie auf Sechs-Monats-Sicht keine positive Performance vorzuweisen hatten. Aus der nun mit 15 Aktien bestückten Gruppe fielen anschließend zwei Werte heraus, da sie auf Drei-Monats-Sicht nicht mindestens positiv abgeschnitten hatten. Zuletzt ging es um den kurzen Zeitraum. Demnach war gefordert, dass der Aktienkurs selbst auf Ein-Monats-Sicht ein Pluszeichen vorweisen konnte. Immerhin neun Aktien haben die Prozedur überstanden. Genug der Knechterei: Innerhalb der Neuner-Gruppe wollten wir keine Abstufung mehr vornehmen, jedes Papier hat einen gewissen Charme. Wir stellen sie daher – mit abnehmendem Börsenwert – kurz einzeln vor.

Mit Abstand größter Wert von den Titeln, die das Screening überstanden haben ist BASF. Der Chemieriese hängt dem Gesamtmarkt 2013 bislang hinterher, bewegt sich dabei trotzdem auf hohem Niveau. Die Quartalszahlen veröffentlicht der DAX-Konzern am 25. Oktober. Angesichts der schleppenden Chemiekonjunktur sollten die Erwartungen aber nicht zu hoch angesetzt werden. Die Analysten der DZ Bank trauen dem Papier Kurse bis in den Bereich um 81 Euro zu. Das entspricht einem Potenzial von etwa zwölf Prozent. Klingt nicht übermäßig attraktiv. Verkehrt wäre so eine Performance auf Jahressicht aber auch nicht. Die BASF-Aktie hat sich besonders als Langfristinvestment einen guten Ruf erarbeitet. Die Dividendenrendite beträgt 3,6 Prozent – auf Basis einer stabilen Ausschüttung von 2,60 Euro pro Aktie für 2013.

Alle Kriterien gemeistert, hat auch der TecDAX-Wert BB Biotech. Dabei ist das Unternehmen streng genommen eine Beteiligungsgesellschaft mit Fonds-Charakter. Die größten Positionen der Schweizer sind Celgene, Actelion, Isis Pharmaceuticals, Gilead und Incyte. Mit BB Biotech erhalten Anleger einen vergleichsweise günstigen Einstieg in die besten Biotechwerte der Welt. Gemessen am inneren Wert von zuletzt 144 Euro wird der Anteilschein mit einem Abschlag von immerhin einem Viertel gehandelt. Die Analysten der Deutschen Bank haben das Kursziel zuletzt auf umgerechnet 133 Euro festgelegt und empfehlen den Titel zum Kauf.

Fast schon ein Klassiker für Anhänger von deutschen Nebenwerten ist die Aktie von Sixt. Nicht ganz überraschend, hat in unserem Screening die Vorzugsaktie des Autovermieters die Nase vor. Im Vergleich zu den marktbreiteren und im SDAX gelisteten Stämmen, punkten die Vorzüge insbesondere bei der Dividendenrendite. Angesichts des relativ großen Kursabstands von zurzeit 22 Prozent zwischen beiden Gattungen, scheinen die Vorzüge zurzeit aber auch sonst die cleverere Alternative. Die Neun-Monats-zahlen präsentiert Sixt am 19. November Bislang rechnet Vorstandschef Erich Sixt für 2013 mit einem Gewinn vor Steuern, der leicht unterhalb des Vorjahresniveaus von 118,6 Mio. Euro liegen soll.

Deutlich unbekannter ist die Aktie des Immobilienunternehmens Grand City Properties. Boersengefluester.de hatte den Titel zuletzt ausführlich vorgestellt. Sie finden den Bericht HIER. Die Gesellschaft mit Sitz in Luxemburg konzentriert sich auf Wohnungen in B-Lagen mit Schwerpunkt auf Nordrhein-Westfalen und Berlin. Dabei fährt der Vorstand einen scharfen Expansionskurs. So hat Grand City Properties bereits zwei Anleihen emittiert. Eine ebenfalls ausgegebene Wandelschuldverschreibung ist mittlerweile nahezu komplett in Aktien getauscht. Für risikobereite Investoren ist der Titel durchaus eine Überlegung wert. Der Börsenwert beträgt 530 Mio. Euro. Gut 44 Prozent davon befinden sich im Streubesitz. Zuletzt hat der Kurs die Marke von sechs Euro übersprungen. Analysten covern den Titel noch nicht.

Nachdem die BVB-Aktie lange Zeit als reines Fan-Papier bezeichnet wurde, hat sich der Anteilschein längst auch in die Herzen vieler Anleger geschossen. Die Borussen haben durch die sportlichen Erfolge enorm an wirtschaftlicher Schlagkraft gewonnen. Die Analysten empfehlen den Titel mit Kurszielen von 4,50 bis 5,00 Euro zum Kauf. Nach der Hauptversammlung am 25. November schütten die Dortmunder eine Dividende von 0,10 Euro pro Aktie aus. Daraus errechnet sich einen Rendite von knapp 2,7 Prozent. Das ist zwar nicht unbedingt spitze, zeugt aber trotzdem von einer erfolgreichen Arbeit. Entscheidend ist, ob der BVB sich nachhaltig in der europäischen Fußballelite etablieren kann und somit für einen dementsprechenden Geldfluss sorgt.

Indirekt eine Volkswagen-Tochter ist der Getriebespezialist Renk, schließlich befinden sich die Aktien der Augsburger zu 76 Prozent im Besitz von MAN. Der MDAX-Konzern gehört wiederum zu drei Vierteln dem Wolfsburger Automobilhersteller. Dem Aktienkurs von Renk fehlt es derzeit an Dynamik. Nüchtern betrachtet scheint der Titel mit einem KGV von rund 13, einer KBV von 2,3 und einer Dividendenrendite von 2,4 Prozent angemessen bewertet. Andererseits bietet Renk viel Substanz. Und möglicherweise bekommt das Unternehmen irgendwann einen neuen Großaktionär. Bislang hat sich VW zur Zukunft von Renk nicht explizit geäußert. Investoren von Renk brauchen also einen etwas längeren Anlagehorizont. Aber das Ausharren könnte sich lohnen.

Wie am Strich gezogen zieht es seit Anfang 2009 die Notiz von InnoTec TSS nach oben. Dabei rechnet die Holding mit Fokus auf Türsysteme und Bauspezialwerte für 2013 mit einem schwächeren Ergebnis als 2012. Allerdings ist der Vergleich durch einen Sondereffekt verzerrt. Der Börsenwert der Düsseldorfer beträgt rund 84 Mio. Euro, wovon sich etwa die Hälfte im Streubesitz befindet. Die Bilanzqualität von InnoTec TSS ist mittlerweile recht ordentlich – das war nicht immer so. Bis zum Jahr 2000 firmierte die Gesellschaft unter den Namen C.H.A. Holding. Unterm Strich bekommen Anleger bei InnoTec TSS einen günstig bewerteten Small Cap, dessen Kurs noch lange nicht ausgereizt scheint. Einzig die relativ mageren Handelsumsätze sind ein Kaufhemmnis.

Bei Haemato handelt es sich um die frühere Immobiliengesellschaft Windsor, die nach der Übernahme der Pharmaaktivitäten von MPH Mittelständische Pharmaholding, einen komplett neuen Kurs fährt. Das neue Geschäft lässt sich bislang gut an. Auch die Börsianer spenden viel Beifall. Die Analysten von GBC sehen den Anteilschein des Generikaanbieters erst bei Kursen um 5,60 Euro als fair bewertet an. Das entspricht einem Potenzial von 45 Prozent. Für das erste Jahr kalkuliert Haemato mit Erlösen von rund 200 Mio. Euro. Die Marktkapitalisierung beträgt momentan 80 Mio. Euro. Interessant dürfte der Anteilschein auch für Dividendenjäger sein, da Großaktionär MPH (70 Prozent) Interesse an hohen Ausschüttungen hat. Zudem ist der Titel auch unter KGV-Aspekten super günstig.

„Es geht doch!“, machte Masterflex-Vorstandschef Andreas Bastin im Halbjahresbericht Mut. Nach dem schwachen Jahresauftakt kamen die Erlöse im zweiten Jahresviertel um knapp 6,4 Prozent auf 14,63 Mio. Euro voran. Demnach weist der Anbieter von Spezialschläuchen und Verbindungssystemen zum Halbjahr Erlöse von knapp 29 Mio. Euro aus. Der Gewinn vor Steuern hing dabei allerdings mit 2,44 Mio. Euro noch um fast 27 Prozent hinter dem entsprechenden Vorjahreswert zurück. Als Gründe nennen die Gelsenkirchener die Vorlaufkosten der Internationalisierung sowie den gestiegenen Personalaufwand. Für das Gesamtjahr rechnet Masterflex mit einer „deutlichen Umsatzsteigerung. Das operatives Ergebnis soll dem Erlösplus dabei in einem „moderateren Tempo folgen“. Ziel ist es, dass die Relation von Gewinn vor Zinsen und Steuern (EBIT) zu den Umsätzen klar zweistellig bleibt. Zur Einordnung: 2012 kam Masterflex auf eine EBIT-Marge von 13,7 Prozent. Sobald die Belastungen aus der Expansion in Länder wie Brasilien, Russland, China oder Singapur komplett verdaut sind, dürfte Masterflex deutlich höhere Erträge zeigen. Die Analysten der WGZ Bank geben derzeit ein Kursziel von 6,70 Euro aus. Das entspräche einem möglichen Plus von rund 14 Prozent. Mit einer Kapitalisierung von 52 Mio. Euro – 61 Prozent davon sind dem Streubesitz zuzurechnen – ist Masterflex der börsenmäßig kleinste Titel aus der Neuner-Gruppe.

[sws_blue_box box_size="550"]Ihnen gefallen derartige Aktien-Screenings? Mit unserem Produkt DataSelect auf Excel-Basis haben Sie alle Kennzahlen für die eigene Aktien-Analyse. Klicken Sie hier.[/sws_blue_box]...

BASF

Kurs: 48,70

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BASF | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| BASF11 | DE000BASF111 | SE | 43.465,83 Mio € | 30.01.1952 | Halten | |

* * *

BB Biotech

Kurs: 51,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BB Biotech | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0NFN3 | CH0038389992 | AG | 2.853,10 Mio € | 10.12.1997 | Kaufen | |

* * *

Sixt VZ

Kurs: 54,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723133 | DE0007231334 | SE | 2.906,53 Mio € | 16.07.1997 | Kaufen | |

* * *

Grand City Properties

Kurs: 11,12

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Grand City Properties | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1JXCV | LU0775917882 | SA | 1.959,21 Mio € | 29.05.2012 | Halten | |

* * *

Borussia Dortmund

Kurs: 3,15

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Borussia Dortmund | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549309 | DE0005493092 | GmbH & Co. KGaA | 347,20 Mio € | 30.10.2000 | Kaufen | |

* * *

InnoTec TSS

Kurs: 8,15

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| InnoTec TSS | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540510 | DE0005405104 | AG | 78,00 Mio € | 14.08.1990 | Halten | |

* * *

Masterflex

Kurs: 13,85

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Masterflex | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549293 | DE0005492938 | SE | 135,07 Mio € | 16.06.2000 | Kaufen | |

* * *

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„False breaks are followed by fast moves.“

Börsenweisheit

* * *

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL