Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#513010

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Die Finanzmärkte leben zum Glück nicht allein von den populären Themen. Boersengefluester.de hat sich daher auch abseits der großen Pfade umgeschaut und Auswertungen gemacht, die das Gesamtbild des Börsenjahres 2014 abrunden: Hits und Flops, Aufreger und Ärgernisse, aber auch skurrile Dinge, die uns aufgefallen sind. All das haben wir mit nutzwertigen Tabellen und Übersichten gepaart.[/sws_green_box]

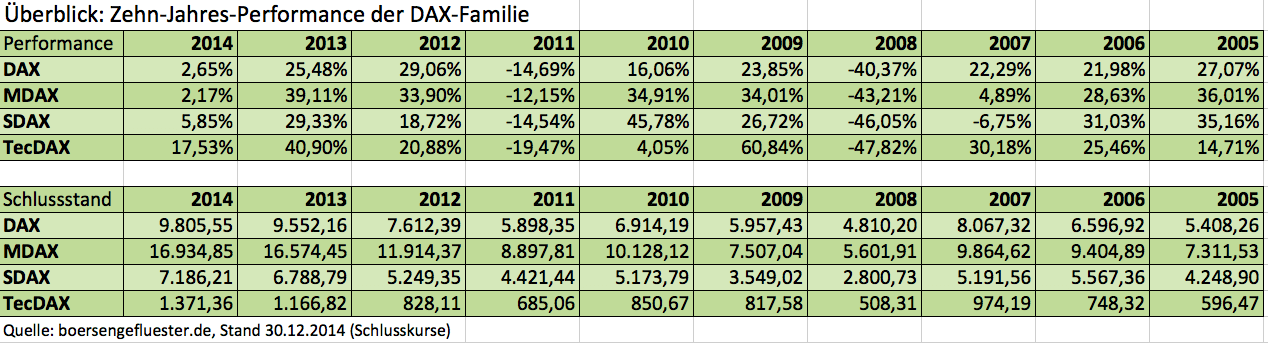

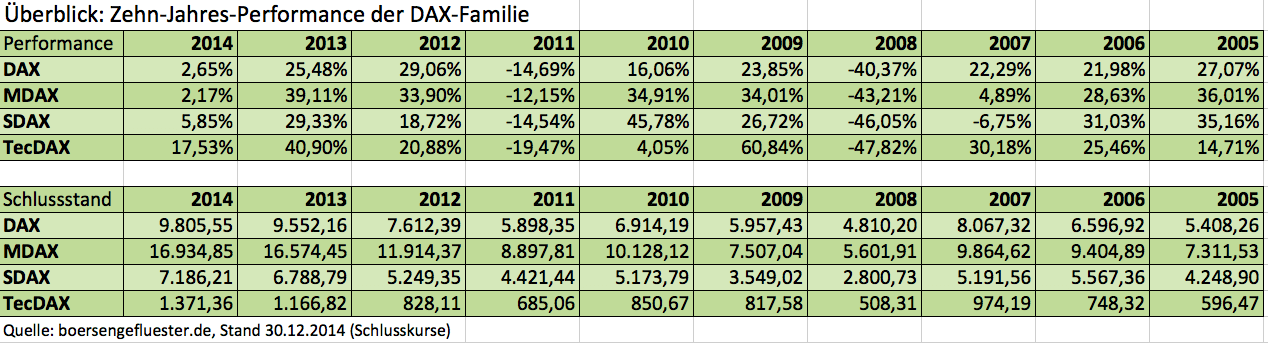

Keine Frage: Die Lieblingszahl der heimischen Börsianer war in den vergangenen Monaten die „10.000". Dabei schaffte es der DAX 2014 an gerade einmal sieben Handelstagen, sich (auf Schlusskursbasis) oberhalb der scheinbar so wichtigen Marke zu halten. Den höchsten Stand markierte der Blue-Chip-Index dabei im Tagesverlauf des 5. Dezember 2014, als der DAX bis auf 10.093,03 Punkte sprintete. Am Ende blieb für den DAX eine Kursveränderung von 2,65 Prozent auf 9.805,55 Zähler stehen. Die gute Nachricht: Damit hat der DAX zum dritten Mal in Folge ein positives Jahresergebnis hingelegt. Allerdings blieb die Entwicklung spürbar hinter der Performance der Jahre 2012 und 2013 zurück. Größter Kurstreiber blieb auch 2014 die lockere Geldpolitik der Notenbanken. Allerdings wächst die Furcht der Investoren vor den langfristigen Folgen bzw. einem Auslaufen der massiven Anleihenkäufe. Zudem ist das konjunkturelle Umfeld längst nicht so robust, wie es die Indexstände der meisten Weltbörsen vermuten lassen. Die ungewissen Folgen der Entwicklung in Russland, der Preisrutsch für Öl, extreme Gruppierungen wie der Islamische Staat oder tödliche Krankheiten wie der Ebola-Virus ziehen auch die Investoren in ihren Bann. Auffällig ist, dass der TecDAX auch 2014 die anderen heimischen Indizes ausgestochen hat – diesmal sogar mit einem deutlichen Vorsprung vor dem SDAX, während DAX und MDAX relativ eng beieinander liegen.

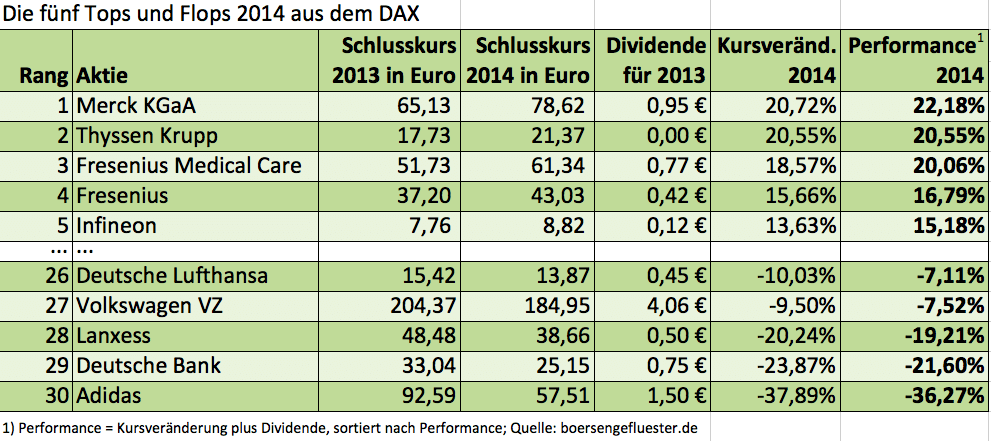

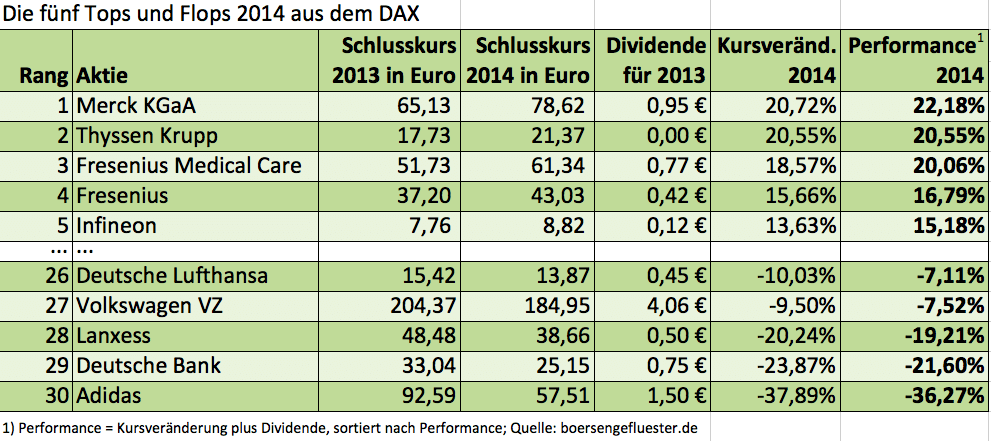

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

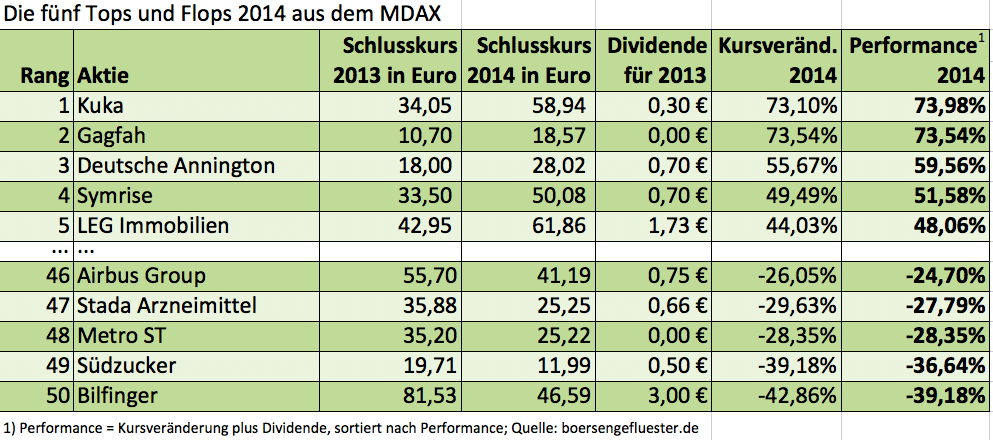

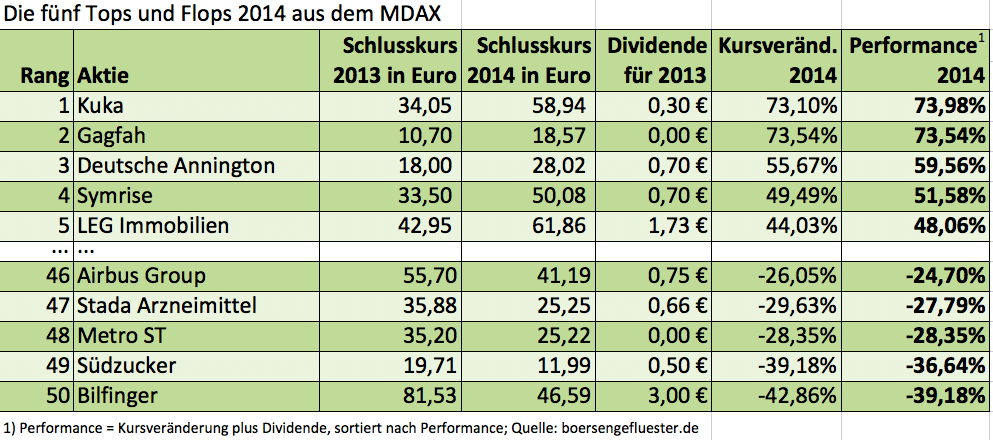

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

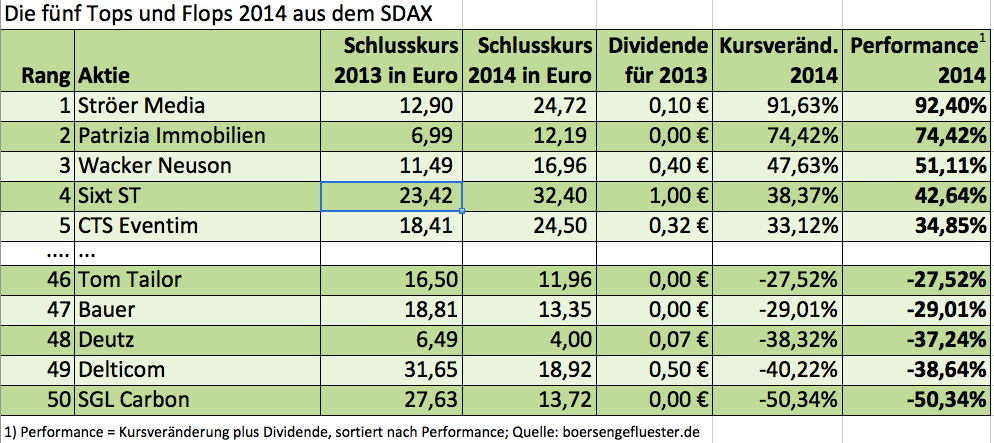

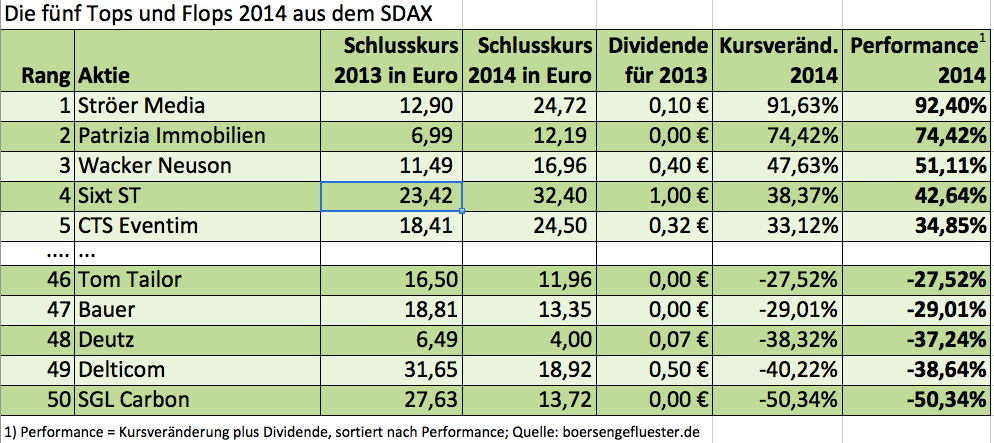

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

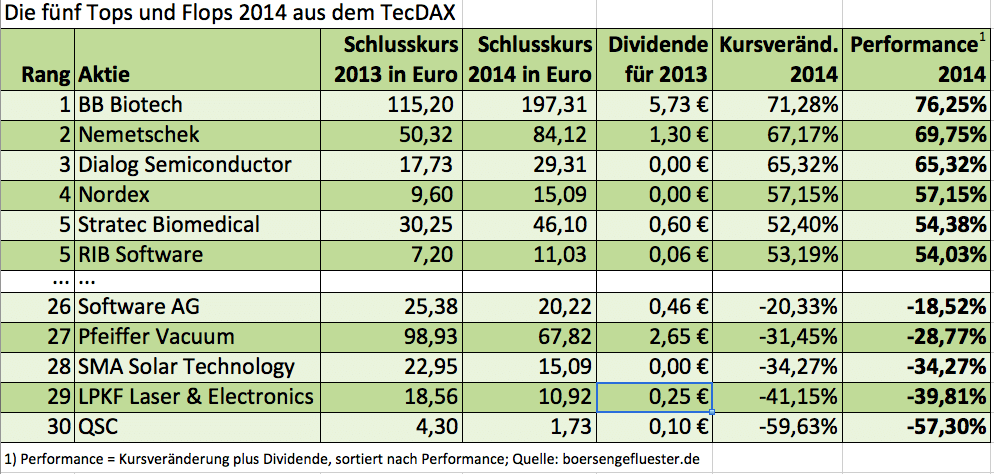

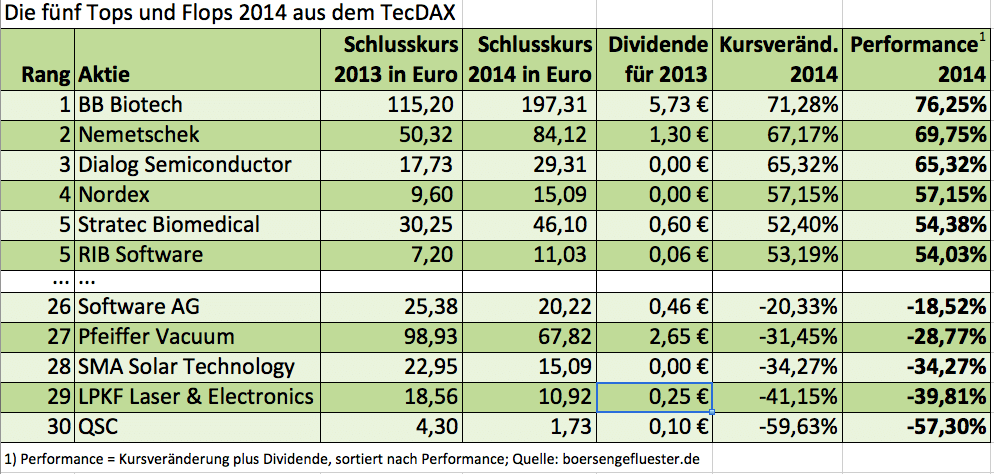

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

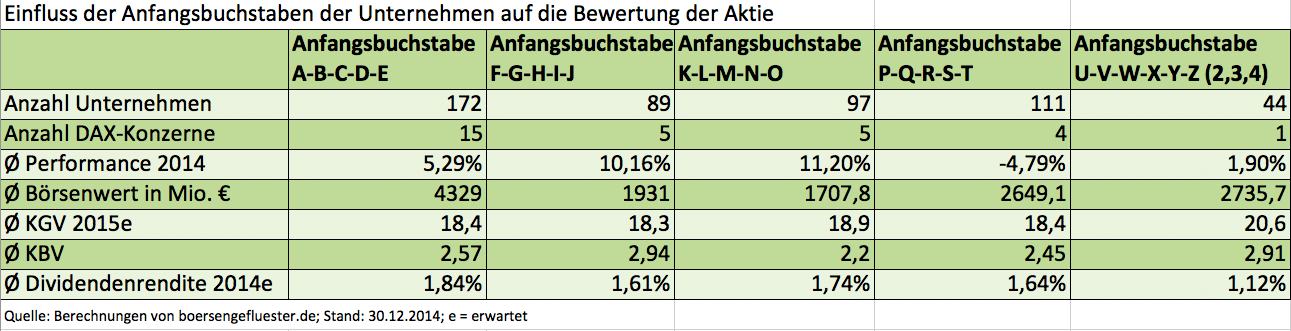

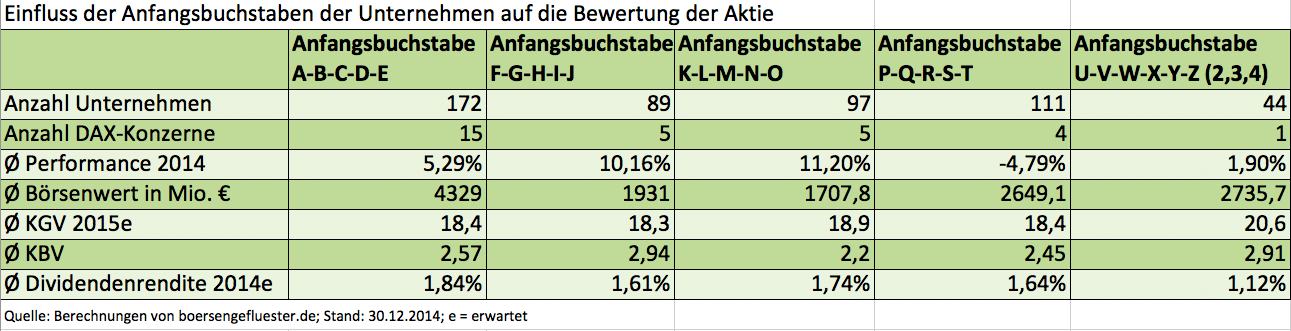

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

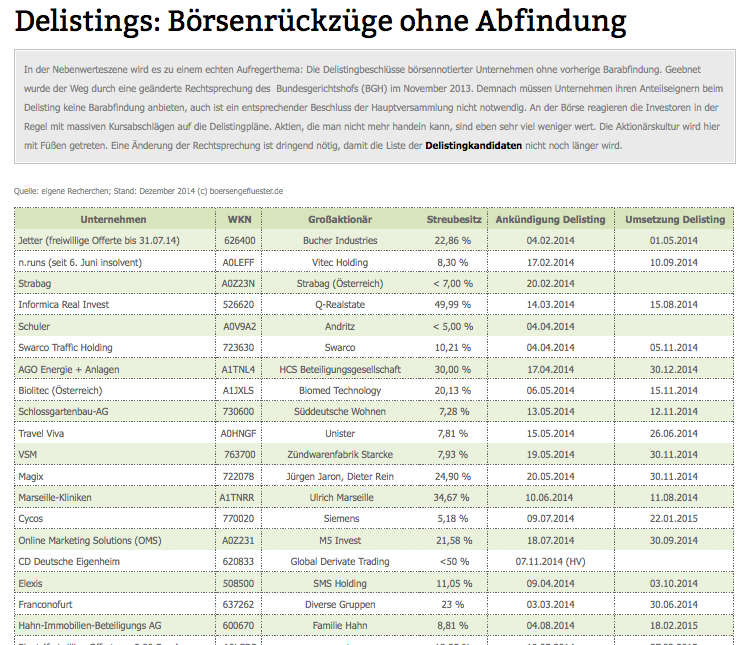

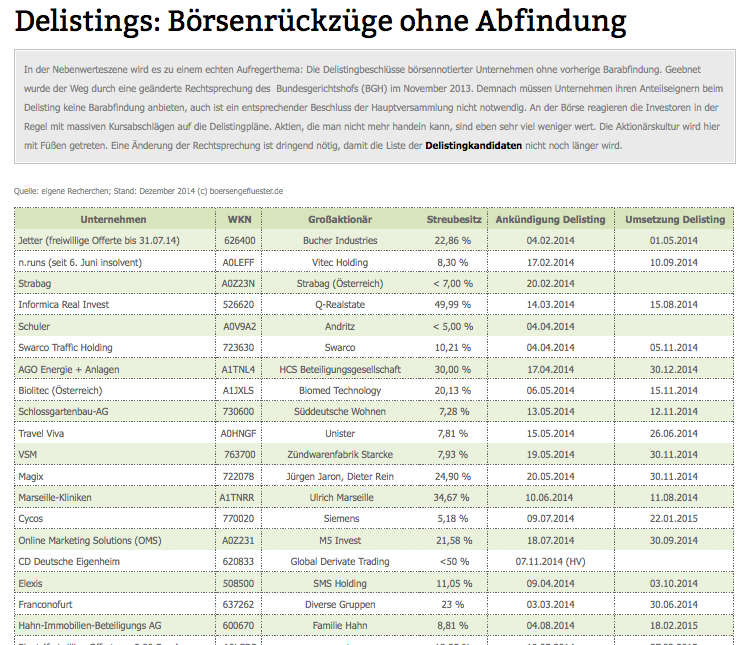

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

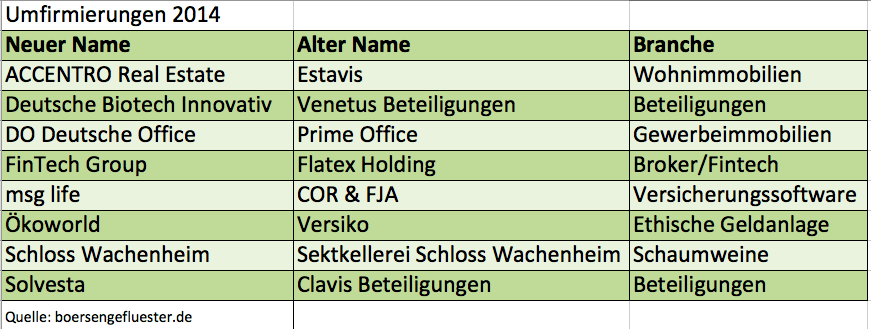

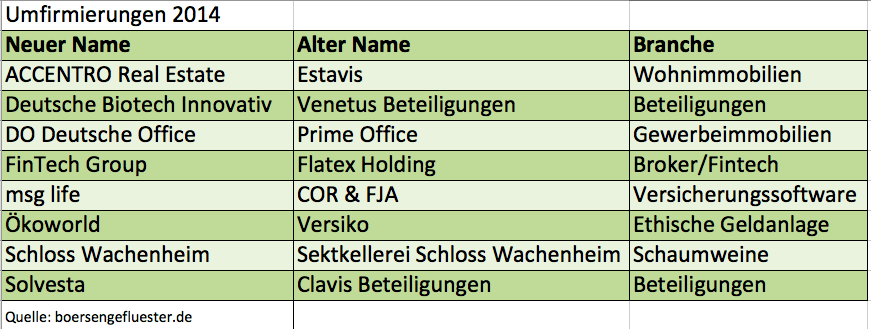

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Ströer

Kurs: 34,60

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

© boersengefluester.de | Redaktion

Überhaupt „not amused“ reagierten die Börsianer auf die vorläufigen Zahlen zum Geschäftsjahr 2013/14 von B+S Banksysteme. Im Tief sackte die Notiz des Anbieters von Bankensoftware um mehr als 15 Prozent auf 1,24 Euro Richtung Süden. Schließlich lag der Nettogewinn mit 0,35 Mio. Euro nur unwesentlich oberhalb des Sechs-Monats-Ergebnisses. Da hatten sich die Investoren mehr erwartet. Allerdings: Ein wesentlicher Teil des Geschäfts von B+S Banksysteme lässt sich nicht immer mit den Stichtagen der quartalsorientierten Börsianer in Einklang bringen. Dem Vernehmen nach soll der Grund für das schwache Abschneiden des zweiten Halbjahres jedenfalls nicht in einer grundsätzlichen Verschlechterung der Auftragslage liegen. Dafür spricht, dass Vorstand Wilhelm Berger für das laufende Geschäftsjahr von Nachholeffekten für den Umsatz spricht und auf die „wesentlich verbesserte Kostensituation“ verweist.

Beinahe aber noch mehr als das aktuelle operative Geschäft, stehen derzeit die vielen Stimmrechtsmitteilungen bei B+S im Fokus der Anleger. Auslöser des Interesses war zuletzt die Nachricht, dass die Schweizer Centralway AG ihren Stimmrechtsanteil von rund drei Prozent auf mehr als 27 Prozent aufgestockt hat. Als Verkäufer kam eigentlich nur COR &FJA in Frage, eine offizielle Verlautbarung der Schwaben gibt es bislang aber immer noch nicht. Immerhin: Gegenüber boersengefluester.de bestätigte eine Sprecherin von B+S nun, dass COR &FJA sich von ihren Anteilen (24,13 Prozent) getrennt habe. In Finanzkreisen wurde schon länger mit diesem Schritt gerechnet, schließlich wollen sich die Schwaben auf ihre Kernkompetenz, Software für Lebensversicherungen, konzentrieren. Da passt B+S nicht ins Schema. An der Börse hauchte die Aufstockung von Centralway, eine auf Banking- und Finanztechnologie spezialisierte Beteiligungsgesellschaft, dem Kurs von B+S einen gehörigen Zug Kursfantasie ein. Schließlich zählen die Schweizer, vor allem durch ihre Banking-App „Centralway Numbrs“, zu den jungen Wilden der Branche – zusammengefasst werden die neuen Geschäftsmodelle unter dem Begriff FinTech. Boersengefluester.de hatte über den – auch bei Investoren angesagten – Trend bereits mehrfach berichtet (unter anderem HIER).

Bemerkenswert ist darüber hinaus ein ganz aktueller außerbörslicher Aktienkauf von gut 74.000 B+S-Aktien durch B+S-Chef Berger. Offen ist, von wem die Stücke stammen. Dem Vernehmen nach sollen sie jedoch nicht von COR&FJA stammen. Unabhängig davon: Die Transaktion ist ein starkes Signal von Berger nach dem Motto: „Die vorgelegten Zahlen sind so schlecht nicht – und außerdem steht das Unternehmen vor einer guten Zukunft.“ Auf einer früheren Investorenveranstaltung in Hamburg hatte der Manager als Ziel für die nächsten Jahre genannt, dass sich EBIT und EBITDA annähern sollen. Potenzial ist also vorhanden: Im abgelaufenen Geschäftsjahr klaffte eine Lücke von immerhin 0,59 Mio. Euro – das sind fast 10 Cent je Aktie – zwischen beiden Größen. Dabei kam die aus der Fusion mit dem früheren Neuer-Markt-Titel Data Design hervorgegangene Gruppe 2013/14 auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen von 1,027 Mio. Euro.

Auch wenn B+S mit ihrem Bericht die Erwartungen verfehlt hat. Auf Basis des aktuellen Kurses von 1,40 Euro kommt die Gesellschaft auf eine Kapitalisierung von gerade einmal 8,7 Mio. Euro. Dem steht ein – auch bewertungsbedingt erhöhtes – Eigenkapital von immerhin 7,855 Mio. Euro entgegen. Boersengefluester.de nutzt die Enttäuschung über den vorläufigen Bericht für 2013/14 und stuft den Micro Cap von Halten auf Kaufen herauf. Aber Achtung: Der Titel super markteng. Ohne Limits geht nichts. Verkäufe gestalten sich mitunter als zähes Unterfangen. Dafür erwerben Anleger einen interessanten indirekten Profiteur der FinTech-Welle.

Bemerkenswert ist darüber hinaus ein ganz aktueller außerbörslicher Aktienkauf von gut 74.000 B+S-Aktien durch B+S-Chef Berger. Offen ist, von wem die Stücke stammen. Dem Vernehmen nach sollen sie jedoch nicht von COR&FJA stammen. Unabhängig davon: Die Transaktion ist ein starkes Signal von Berger nach dem Motto: „Die vorgelegten Zahlen sind so schlecht nicht – und außerdem steht das Unternehmen vor einer guten Zukunft.“ Auf einer früheren Investorenveranstaltung in Hamburg hatte der Manager als Ziel für die nächsten Jahre genannt, dass sich EBIT und EBITDA annähern sollen. Potenzial ist also vorhanden: Im abgelaufenen Geschäftsjahr klaffte eine Lücke von immerhin 0,59 Mio. Euro – das sind fast 10 Cent je Aktie – zwischen beiden Größen. Dabei kam die aus der Fusion mit dem früheren Neuer-Markt-Titel Data Design hervorgegangene Gruppe 2013/14 auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen von 1,027 Mio. Euro.

Auch wenn B+S mit ihrem Bericht die Erwartungen verfehlt hat. Auf Basis des aktuellen Kurses von 1,40 Euro kommt die Gesellschaft auf eine Kapitalisierung von gerade einmal 8,7 Mio. Euro. Dem steht ein – auch bewertungsbedingt erhöhtes – Eigenkapital von immerhin 7,855 Mio. Euro entgegen. Boersengefluester.de nutzt die Enttäuschung über den vorläufigen Bericht für 2013/14 und stuft den Micro Cap von Halten auf Kaufen herauf. Aber Achtung: Der Titel super markteng. Ohne Limits geht nichts. Verkäufe gestalten sich mitunter als zähes Unterfangen. Dafür erwerben Anleger einen interessanten indirekten Profiteur der FinTech-Welle.

...

B+S Banksysteme

Kurs: 2,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| B+S Banksysteme | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 126215 | DE0001262152 | AG | 12,42 Mio € | 09.11.1998 | Halten | |

* * *

© boersengefluester.de | Redaktion

Rückschlag in der Turnaround-Spekulation bei COR & FJA. Entgegen den bisherigen Erwartungen wird das Unternehmen für 2013 nun doch kein ausgeglichenes Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) präsentieren, sondern mit rund 1,6 Mio. Euro in den Miesen abschließen. Gründe für die Zielkorrektur nannte die Gesellschaft aus Leinfelden-Echterdingen allerdings nicht. Erst Ende April hatte COR & FJA die Bilanzvorlage um eine „kurze Frist“ auf den 15. Mai 2014 verschoben. Damals führte der Vorstand unter anderem den kürzlich abgeschlossenen Verkauf der COR & FJA Banking Solutions-Anteile an die Sopra Banking Software aus Frankreich als Auslöser an.

Überhaupt ist bei COR & FJA derzeit viel in Bewegung, um endlich wieder die nötige Fitness zu erlangen. Mitte März wurde die Beteiligung (41,3 Prozent) an der Beratungsgesellschaft Plenum verkauft. Noch im Portfolio befindet sich das Paket (24,1 Prozent) an B+S Banksysteme. Aber auch hier rechnen Firmenkenner auf absehbare Zeit mit einer Trennung, schließlich lautet die klare Ansage: Konzentration aufs Kerngeschäft – und das ist bei COR & FJA Standardsoftware für Lebensversicherungen. Veränderungen gibt es zudem auf der Führungsebene: Der bisherige Vorstandsvorsitzende Christian Hofer soll den bislang von Elmar Helten besetzten Platz als Aufsichtsratschef einnehmen; Helten dem Kontrollgremium komplett den Rücken zuwenden. Ab 1. Juli 2014 wird der Vorstand von Rolf Zielke geführt. Der Vertriebsprofi gehört bereits seit 2009 dem Vorstand an. Im Unternehmen (FJA) ist er seit Ende 2003. An seiner Seite bleibt der IT-Experte Bernd Achter, der seit Januar 2014 im Vorstand von COR & FJA sitzt und künftig auch das Finanzressort verantwortet. Letztlich wird der Vorstand von drei auf zwei Personen verkleinert – sicher nicht die schlechteste Lösung.

Besonderes Augenmerk werden die Anleger bei der Bilanzvorlage – neben der unerwarteten neuerlichen Ergebnisrevision für 2013 – auf den Ausblick legen. Bislang hatten die Schwaben Erlöse von rund 100 Mio. Euro sowie ein EBITDA von etwa 11 Mio. Euro in Aussicht gestellt. Damit korrespondiert ein Börsenwert von momentan 52 Mio. Euro. Per saldo lässt sich an diesen Relationen nicht wirklich was aussetzen, zumal auch das Kurs-Buchwert-Verhältnis von knapp 1,4 attraktiv erscheint. Allerdings muss COR & FJA 2014 definitiv liefern und nicht bloß wieder als Meister in Sachen Ankündigungen abschließen. Die neuerliche Gewinnanpassung würde jedenfalls in dieses alte Verhaltensmuster passen. Risikobereite Investoren können aber weiter darauf setzen, dass der Titel 2014 endlich den Dreh schafft.

Besonderes Augenmerk werden die Anleger bei der Bilanzvorlage – neben der unerwarteten neuerlichen Ergebnisrevision für 2013 – auf den Ausblick legen. Bislang hatten die Schwaben Erlöse von rund 100 Mio. Euro sowie ein EBITDA von etwa 11 Mio. Euro in Aussicht gestellt. Damit korrespondiert ein Börsenwert von momentan 52 Mio. Euro. Per saldo lässt sich an diesen Relationen nicht wirklich was aussetzen, zumal auch das Kurs-Buchwert-Verhältnis von knapp 1,4 attraktiv erscheint. Allerdings muss COR & FJA 2014 definitiv liefern und nicht bloß wieder als Meister in Sachen Ankündigungen abschließen. Die neuerliche Gewinnanpassung würde jedenfalls in dieses alte Verhaltensmuster passen. Risikobereite Investoren können aber weiter darauf setzen, dass der Titel 2014 endlich den Dreh schafft.

...

msg life

Kurs: 3,82

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| msg life | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 513010 | DE0005130108 | AG | 163,51 Mio € | 21.02.2000 | Halten | |

* * *

© boersengefluester.de | Redaktion

An der Aktie von Cor & FJA ist die allgemeine Börsenhausse der vergangenen Jahre komplett vorbeigegangen. Schlimmer noch: Seit Anfang 2010 verlor der Softwaretitel um rund 40 Prozent an Wert. Gegenwärtig beträgt die Marktkapitalisierung des früheren TecDAX-Titels nur noch gut 49 Mio. Euro. Nahezu kein Jahr, in dem die Gesellschaft aus Leinfelden-Echterdingen nicht die Erwartungen verfehlte. Allein 2013 musste Vorstandschef Christian Hofer die Messlatte zweimal tiefer hängen. Zudem platzte im Oktober der Verkauf der Anteile an dem Frankfurter Beratungsunternehmen Plenum an die Beteiligungsgesellschaft ConQor aus der Schweiz. Dennoch hat sich die Stimmung für den Small Cap von Cor & FJA zuletzt merklich aufgehellt.

Kurz vor Weihnachten meldete Cor & FJA einen Großauftrag im Volumen von mehr als 40 Mio. Euro. Als Subunternehmen des US-Konzerns IBM wird das Unternehmen für den Versicherungsanbieter AXA Deutschland eine neue Softwareplattform implementieren. Finanzielle Details zu dem Auftrag nannten die Schwaben nicht. Insgesamt verteilt sich die Order auf fünf Jahre. Gemessen am Börsenwert von Cor & FJA ist die Kooperation mit IBM aber ein dicker Fisch. Zudem passt der Auftrag in die Strategie, sich künftig auf Standardsoftware für Lebensversicherungen zu konzentrieren. Das Geschäft mit Lösungen für den Bereich Sachversicherungen wird nicht mehr forciert. Den Bankenbereich – bis auf Plenum – hatte Cor & FJA im November 2013 an die französische Sopra Banking Software veräußert. Spekuliert wird in der Nebenwerteszene, was Cor & FJA mit seinem Paket an dem auf Bankensoftware spezialisierten Unternehmen B+S Banksysteme machen wird. Letztlich wäre ein Verkauf nur konsequent. Gegenwärtig haben die 21,78 Prozent an B+S einen Wert von ungefähr 1,8 Mio. Euro.

Die Zahlen von Cor & FJA sehen derweil noch immer gruselig aus. Nach neun Monaten 2013 kam die Gesellschaft bei Erlösen von gut 95 Mio. Euro auf einen Nettoverlust von 10,7 Mio. Euro, was einem Ergebnis je Aktie von minus 0,25 Euro entspricht. Vor Abzug von Zinsen, Steuern, Abschreibungen auf Sachanlagen und Abschreibungen auf immaterielle Vermögensgegenstände (EBITDA) rechnet der Vorstand für 2013 momentan nur mit einem ausgeglichenen Ergebnis. Zuvor galt ein EBITDA von 3 Mio. Euro als machbar. Hoffnung macht der Ausblick: Nach dem „Übergangsjahr 2013“ rechnet Firmenlenker Hofer ab 2014 mit einer „gesunden wirtschaftliche Entwicklung“. Vor einer konkreten Prognose scheut sich der Manager aber noch.

Die Zahlen von Cor & FJA sehen derweil noch immer gruselig aus. Nach neun Monaten 2013 kam die Gesellschaft bei Erlösen von gut 95 Mio. Euro auf einen Nettoverlust von 10,7 Mio. Euro, was einem Ergebnis je Aktie von minus 0,25 Euro entspricht. Vor Abzug von Zinsen, Steuern, Abschreibungen auf Sachanlagen und Abschreibungen auf immaterielle Vermögensgegenstände (EBITDA) rechnet der Vorstand für 2013 momentan nur mit einem ausgeglichenen Ergebnis. Zuvor galt ein EBITDA von 3 Mio. Euro als machbar. Hoffnung macht der Ausblick: Nach dem „Übergangsjahr 2013“ rechnet Firmenlenker Hofer ab 2014 mit einer „gesunden wirtschaftliche Entwicklung“. Vor einer konkreten Prognose scheut sich der Manager aber noch.

Auf dem jetzigen Niveau wird der Spezialwert etwa mit dem Faktor 1,3 auf den Buchwert gehandelt. Das scheint relativ moderat. Angesichts der Verlustserie in den vergangenen Jahren ist das Eigenkapital von Cor & FJA jedoch regelmäßig geschmolzen. Seit Ende 2010 um mehr als 45 Prozent. Der Blick auf den vermeintlich günstigen Buchwert-Aspekt führte daher regelmäßig zu Trugschlüssen. Spürbar nachgelassen hat auch die Bilanzqualität. Inklusive der Pensionsrückstellungen schiebt das Unternehmen Finanzverbindlichkeiten von fast 31,5 Mio. Euro vor sich her – bei liquiden Mitteln von 12,6 Mio. Euro. Nun kommt es darauf an, dass die Firma 2014 unterm Strich schwarze Zahlen schreiben wird. Zuletzt hat sich der Spezialwert bereits signifikant aus dem Penny-Stock-Terrain verabschiedet. Noch hat das Papier kaum jemand auf dem Radar. Für risikobereite Investoren könnte sich hier also eine schöne Chance auftun.

Auf dem jetzigen Niveau wird der Spezialwert etwa mit dem Faktor 1,3 auf den Buchwert gehandelt. Das scheint relativ moderat. Angesichts der Verlustserie in den vergangenen Jahren ist das Eigenkapital von Cor & FJA jedoch regelmäßig geschmolzen. Seit Ende 2010 um mehr als 45 Prozent. Der Blick auf den vermeintlich günstigen Buchwert-Aspekt führte daher regelmäßig zu Trugschlüssen. Spürbar nachgelassen hat auch die Bilanzqualität. Inklusive der Pensionsrückstellungen schiebt das Unternehmen Finanzverbindlichkeiten von fast 31,5 Mio. Euro vor sich her – bei liquiden Mitteln von 12,6 Mio. Euro. Nun kommt es darauf an, dass die Firma 2014 unterm Strich schwarze Zahlen schreiben wird. Zuletzt hat sich der Spezialwert bereits signifikant aus dem Penny-Stock-Terrain verabschiedet. Noch hat das Papier kaum jemand auf dem Radar. Für risikobereite Investoren könnte sich hier also eine schöne Chance auftun.

...

msg life

Kurs: 3,82

msg life

Kurs: 3,82

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| msg life | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 513010 | DE0005130108 | AG | 163,51 Mio € | 21.02.2000 | Halten | |

* * *

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„False breaks are followed by fast moves.“

Börsenweisheit

* * *

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL