Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#508903

© boersengefluester.de | Redaktion

[sws_blue_box box_size="585"]Die Aktie von United Internet haussiert. Vorstandschef Ralph Dommermuth beschleunigt das organische Wachstum des Internetdienstleisters mit Akquisitionen. Kaum ist die letzte abgeschlossen, könnte schon die nächste anstehen. Nur der geringe Free Float verhindert einen Aufstieg der TecDAX-Firma in den DAX.[/sws_blue_box]

Auf Rekordhoch ist der Aktienkurs von United Internet (UI) geklettert: Den jüngsten Schub erhielt er, als die Analysten von Goldman Sachs kürzlich das Kursziel von 49 Euro auf 54 Euro erhöht haben. Als Grund hierfür führten die Analysten an, dass viele Investoren das Wachstum des Internetdienstleisters noch immer unterschätzen würden. Der Konzern, der für seine Marken wie 1&1, GMX oder WEB.de bekannt ist, sei hervorragend aufgestellt, um im Breitband- und Mobilfunkbereich weiter kräftig zu expandieren. Zudem werde United Internet von der Übernahme des zweitgrößten Glasfasernetzbetreibers Deutschlands, Versatel, profitieren.

United Internet hat die Übernahme des Anteils von 74,9 Prozent an Versatel zum 1. Oktober abgeschlossen. UI-Chef Ralph Dommermuth hat große Erwartungen an den Deal. Durch den Bezug von Vorleistungen von Versatel will UI ab dem Jahr 2019 jährlich 55 Mio. Euro pro Jahr sparen. Entsprechend investiert Dommermuth insgesamt 145 Mio. in den Ausbau der DSL-Infrastruktur. Die Übernahme von Versatel sorgt dafür, dass die ohnehin hohe operative Marge von UI weiter steigt. Für 2014 hat Dommermuth einen Umsatzanstieg um zehn Prozent auf mehr als 2,9 Mrd. Euro in Aussicht gestellt. Dabei soll ein Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) von 520 Mio. Euro erwirtschaftet werden. Das Plus von fast 30 Prozent ist darauf zurückzuführen, dass die Anlaufverluste für neue Geschäftsfelder (MyWebsite, De-Mail) deutlich geringer ausfallen sollen als im Vorjahr. United Internet investiert in die neuen Geschäftsfelder, um das Wachstum bei United Internet weiter anzukurbeln. Im Vordergrund stehen die rechtsverbindlichen De-Mail-Dienste ebenso wie das Geschäft mit Top-Level-Domains.

Das Domains-Thema ergibt sich aus der Möglichkeit, in den kommenden Jahren Internetseiten mit 700 neuen Endungen wie .hotel, .immo, .berlin, oder .shop zu eröffnen. Zudem werde Versatel bei einem Umsatz von rund 130 Mio. Euro ein EBITDA von 40 Mio. Euro beisteuern. Weil die operative Marge der neuen Tochter deutlich höher ist als die der Mutter, würde die operative Marge des Konzerns auf 18,5 Prozent steigen – nach 15,3 Prozent für 2013. Damit entfernt sich der Internetdienstleister weiter von der durchschnittlichen Profitabilität der HDAX-Firmen, die aktuell bei 13,6 Prozent liegt. Der HDAX setzt sich zusammen aus DAX, MDAX und TecDAX. 2014 will Dommermuth einen Gewinn je Aktie zwischen 1,40 und 1,50 Euro erwirtschaften. Das wäre ein kräftiger Anstieg gegenüber dem Vorjahreswert von 1,07 Euro. Investoren können sich daher auf eine höhere Dividende freuen. „Angesichts der bereits jetzt erreichten Ergebnissteigerung dürfen die Aktionäre natürlich auch eine Anhebung der Dividende erwarten", sagte der Firmenlenker nach der Vorlage der Neun-Monats-Zahlen. Boersengefluester.de hält ein Dividendenplus von 0,40 auf 0,60 Euro je Anteilschein für realistisch. Zum Renditehit wird der Titel zwar dadurch nicht. Es rundet das positive Bild jedoch ab. Das komplette Zahlenwerk will der TecDAX-Konzern am 26. März präsentieren.

Kaum ist die Akquisition von Versatel in trockenen Tüchern, arbeitet Dommermuth offensichtlich schon an einem neuen Deal. Laut einem Bericht des „Manager Magazin" verhandelt UI mit der Kölner Telekomfirma QSC über den Kauf ihres DSL-Netzes. Käme die Transaktion zustande, würde UI sein Netz an superschnellen Datenautobahnen ausbauen und sich damit stärker auf Geschäftskunden fokussieren. „In einigen Jahren wird es wegen des zunehmenden Datenhungers keine Firma mehr ohne direkten Glasfaseranschluss geben – darum investieren wir in eine moderne Glasfaser-Infrastruktur", sagte Dommermuth Mitte November zum Versatel-Komplettkauf.

Abgesehen von den Übernahmen überzeugt auch das organische Wachstum von UI. Zwei Drittel der Erlöse erzielt der Konzern im Bereich „Access", also mit mobilfunkbasierten Internetprodukten und DSL-Angeboten. Den Rest steuert der Bereich „Applications" hinzu, der für Privatkunden und gewerbliche Nutzer Lösungen wie für Webhosting, Cloud-Lösungen oder E-Mail-Dienste anbietet. Im Gesamtjahr will der Konzern rund 900.000 neue Kundenverträge abschließen. Nach drei Quartalen hatte der Konzern bereits 660.000 geschafft, weshalb die Firma gut unterwegs war, um das Jahresziel zu erreichen. UI-Aktionäre dürften inzwischen auch die Geschäftsentwicklung bei Rocket Internet etwas näher verfolgen. Mitte August hat UI für 435 Mio. Euro einen Anteil von 10,7 Prozent an der Berliner Startup-Schmiede gekauft. Dommermuth will damit die Zusammenarbeit mit Oliver Samwer, dem Mitgründer und Vorstandschef von Rocket Internet verstärken.

Der Kursaufschwung bei der UI-Aktie dürfte weitergehen. Zwar ist der Börsenwert mit 7,9 Mrd. Euro größer als der von „kleinen" DAX-Firmen wie Deutsche Lufthansa, K+S oder Lanxess. Da Dommermuth aber einen Anteil von 40 Prozent hält, ist der Free Float zu gering für einen DAX-Aufstieg. Mit einem 2015er-KGV von 20,6 bietet die Aktie angesichts der hervorragenden Wachstumsperspektiven weiteres Potenzial. Zumal die operative Marge in diesem Jahr laut den Schätzungen der Analysten nicht zuletzt dank der Versatel-Übernahme auf mehr als 20 Prozent klettern soll.

Kaum ist die Akquisition von Versatel in trockenen Tüchern, arbeitet Dommermuth offensichtlich schon an einem neuen Deal. Laut einem Bericht des „Manager Magazin" verhandelt UI mit der Kölner Telekomfirma QSC über den Kauf ihres DSL-Netzes. Käme die Transaktion zustande, würde UI sein Netz an superschnellen Datenautobahnen ausbauen und sich damit stärker auf Geschäftskunden fokussieren. „In einigen Jahren wird es wegen des zunehmenden Datenhungers keine Firma mehr ohne direkten Glasfaseranschluss geben – darum investieren wir in eine moderne Glasfaser-Infrastruktur", sagte Dommermuth Mitte November zum Versatel-Komplettkauf.

Abgesehen von den Übernahmen überzeugt auch das organische Wachstum von UI. Zwei Drittel der Erlöse erzielt der Konzern im Bereich „Access", also mit mobilfunkbasierten Internetprodukten und DSL-Angeboten. Den Rest steuert der Bereich „Applications" hinzu, der für Privatkunden und gewerbliche Nutzer Lösungen wie für Webhosting, Cloud-Lösungen oder E-Mail-Dienste anbietet. Im Gesamtjahr will der Konzern rund 900.000 neue Kundenverträge abschließen. Nach drei Quartalen hatte der Konzern bereits 660.000 geschafft, weshalb die Firma gut unterwegs war, um das Jahresziel zu erreichen. UI-Aktionäre dürften inzwischen auch die Geschäftsentwicklung bei Rocket Internet etwas näher verfolgen. Mitte August hat UI für 435 Mio. Euro einen Anteil von 10,7 Prozent an der Berliner Startup-Schmiede gekauft. Dommermuth will damit die Zusammenarbeit mit Oliver Samwer, dem Mitgründer und Vorstandschef von Rocket Internet verstärken.

Der Kursaufschwung bei der UI-Aktie dürfte weitergehen. Zwar ist der Börsenwert mit 7,9 Mrd. Euro größer als der von „kleinen" DAX-Firmen wie Deutsche Lufthansa, K+S oder Lanxess. Da Dommermuth aber einen Anteil von 40 Prozent hält, ist der Free Float zu gering für einen DAX-Aufstieg. Mit einem 2015er-KGV von 20,6 bietet die Aktie angesichts der hervorragenden Wachstumsperspektiven weiteres Potenzial. Zumal die operative Marge in diesem Jahr laut den Schätzungen der Analysten nicht zuletzt dank der Versatel-Übernahme auf mehr als 20 Prozent klettern soll.

United Internet

Kurs: 28,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| United Internet | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 508903 | DE0005089031 | AG | 5.376,00 Mio € | 23.03.1998 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 5.367,25 | 5.646,18 | 5.915,06 | 6.213,22 | 6.329,19 | 6.400,00 | 0,00 | |

| EBITDA1,2 | 1.048,90 | 1.303,74 | 1.262,53 | 1.178,02 | 1.294,00 | 1.350,00 | 0,00 | |

| EBITDA-margin %3 | 19,54 | 23,09 | 21,34 | 18,96 | 20,45 | 21,09 | 0,00 | |

| EBIT1,4 | 574,86 | 829,86 | 781,41 | 753,96 | 638,71 | 540,00 | 0,00 | |

| EBIT-margin %5 | 10,71 | 14,70 | 13,21 | 12,14 | 10,09 | 8,44 | 0,00 | |

| Net profit1 | 368,76 | 523,15 | 464,74 | 362,24 | 58,30 | 8,50 | 0,00 | |

| Net-margin %6 | 6,87 | 9,27 | 7,86 | 5,83 | 0,92 | 0,13 | 0,00 | |

| Cashflow1,7 | 954,10 | 987,79 | 991,82 | 1.018,03 | 954,12 | 910,00 | 0,00 | |

| Earnings per share8 | 1,54 | 2,22 | 1,96 | 1,33 | -0,28 | 0,05 | 1,10 | |

| Dividend per share8 | 0,50 | 0,50 | 0,50 | 0,50 | 1,90 | 0,20 | 0,50 | |

Quelle: boersengefluester.de and company details

[sws_grey_box box_size="585"]Dieser Beitrag stammt von Egmond Haidt, der für die boersengefluester.de-Partnerseite Feingold Research schreibt.[/sws_grey_box]

Foto: picjumbo...

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Die Finanzmärkte leben zum Glück nicht allein von den populären Themen. Boersengefluester.de hat sich daher auch abseits der großen Pfade umgeschaut und Auswertungen gemacht, die das Gesamtbild des Börsenjahres 2014 abrunden: Hits und Flops, Aufreger und Ärgernisse, aber auch skurrile Dinge, die uns aufgefallen sind. All das haben wir mit nutzwertigen Tabellen und Übersichten gepaart.[/sws_green_box]

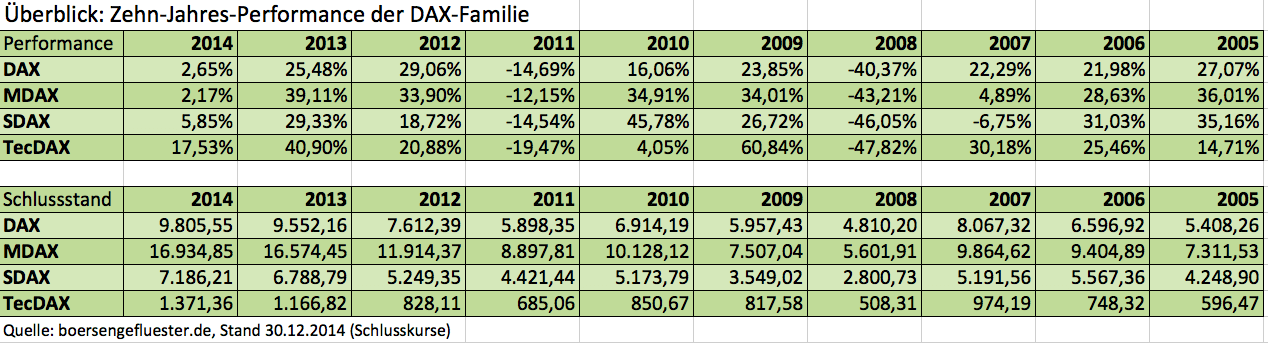

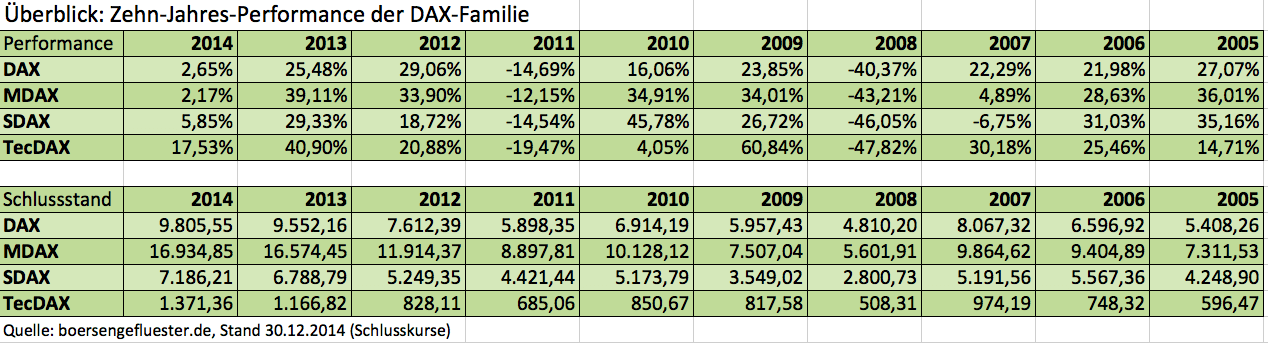

Keine Frage: Die Lieblingszahl der heimischen Börsianer war in den vergangenen Monaten die „10.000". Dabei schaffte es der DAX 2014 an gerade einmal sieben Handelstagen, sich (auf Schlusskursbasis) oberhalb der scheinbar so wichtigen Marke zu halten. Den höchsten Stand markierte der Blue-Chip-Index dabei im Tagesverlauf des 5. Dezember 2014, als der DAX bis auf 10.093,03 Punkte sprintete. Am Ende blieb für den DAX eine Kursveränderung von 2,65 Prozent auf 9.805,55 Zähler stehen. Die gute Nachricht: Damit hat der DAX zum dritten Mal in Folge ein positives Jahresergebnis hingelegt. Allerdings blieb die Entwicklung spürbar hinter der Performance der Jahre 2012 und 2013 zurück. Größter Kurstreiber blieb auch 2014 die lockere Geldpolitik der Notenbanken. Allerdings wächst die Furcht der Investoren vor den langfristigen Folgen bzw. einem Auslaufen der massiven Anleihenkäufe. Zudem ist das konjunkturelle Umfeld längst nicht so robust, wie es die Indexstände der meisten Weltbörsen vermuten lassen. Die ungewissen Folgen der Entwicklung in Russland, der Preisrutsch für Öl, extreme Gruppierungen wie der Islamische Staat oder tödliche Krankheiten wie der Ebola-Virus ziehen auch die Investoren in ihren Bann. Auffällig ist, dass der TecDAX auch 2014 die anderen heimischen Indizes ausgestochen hat – diesmal sogar mit einem deutlichen Vorsprung vor dem SDAX, während DAX und MDAX relativ eng beieinander liegen.

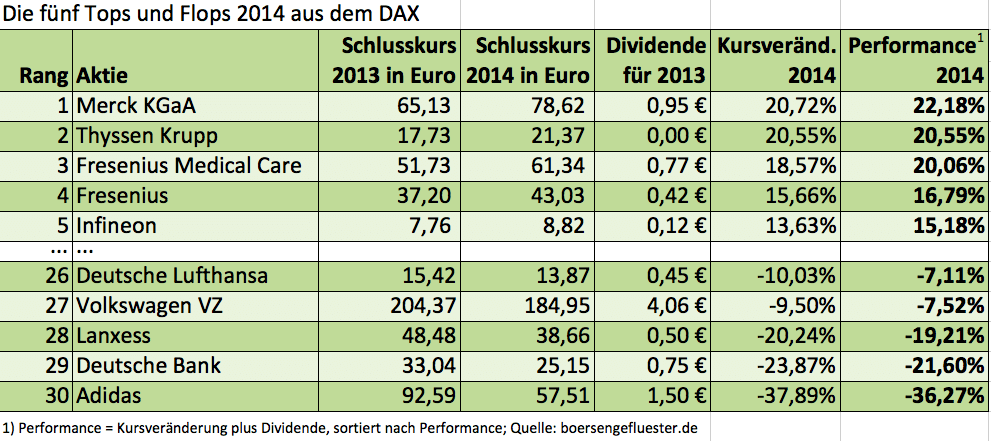

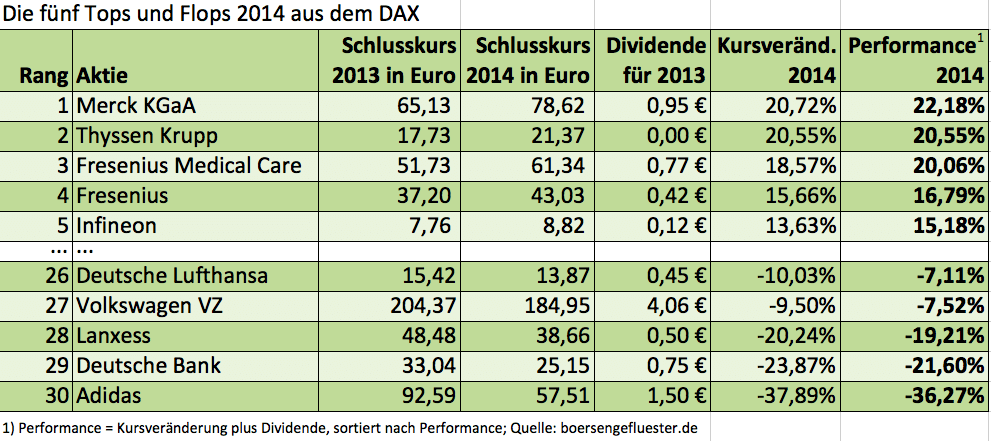

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

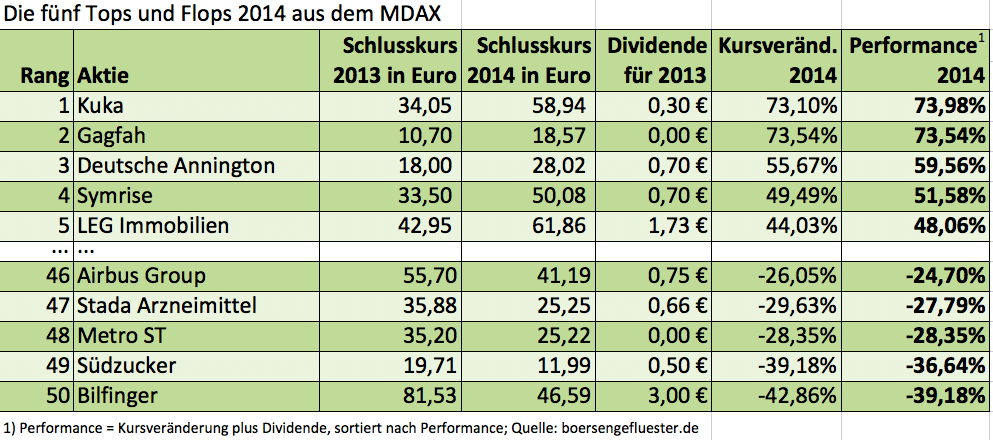

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

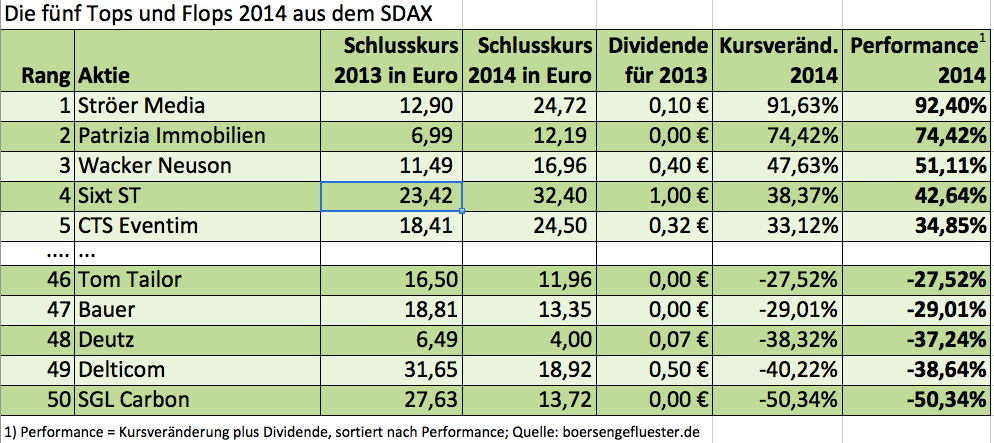

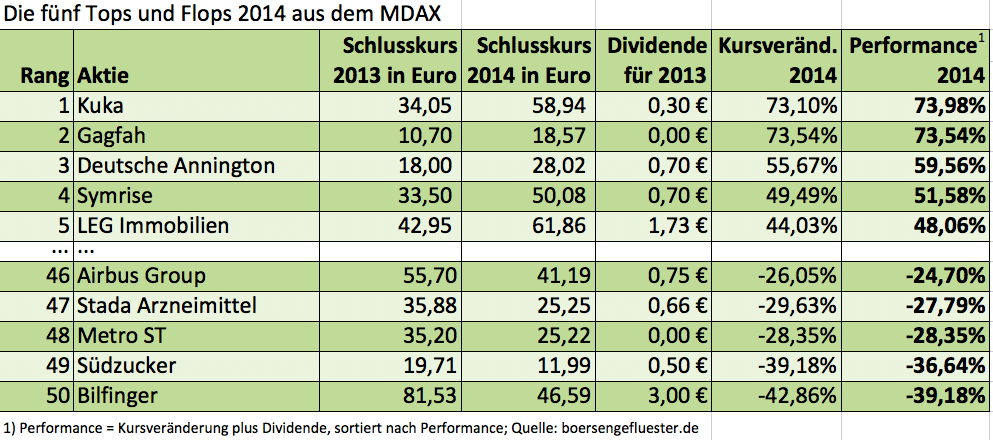

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

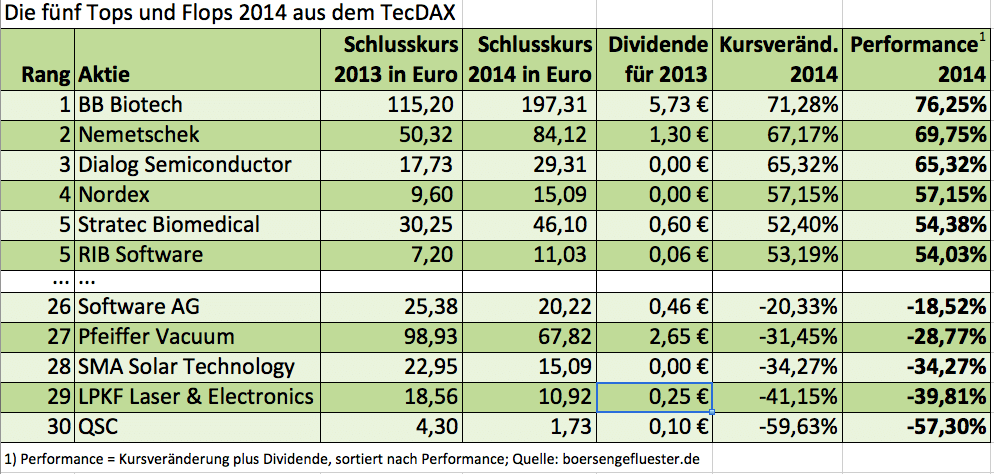

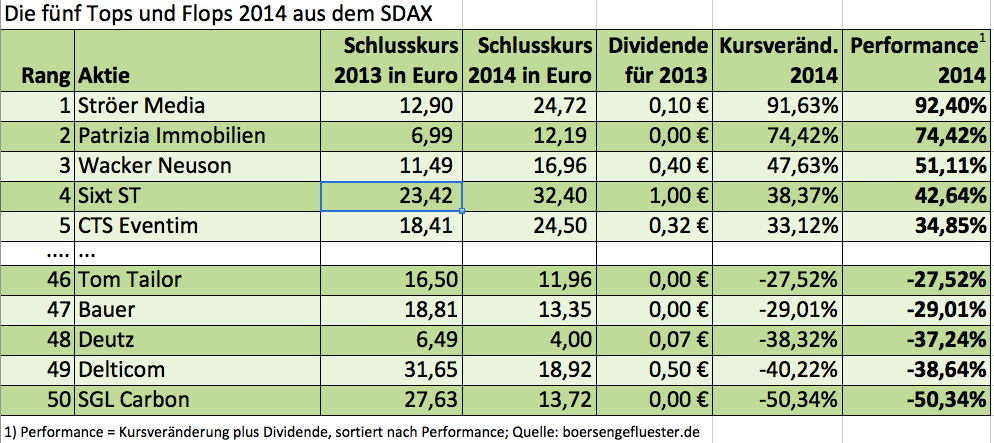

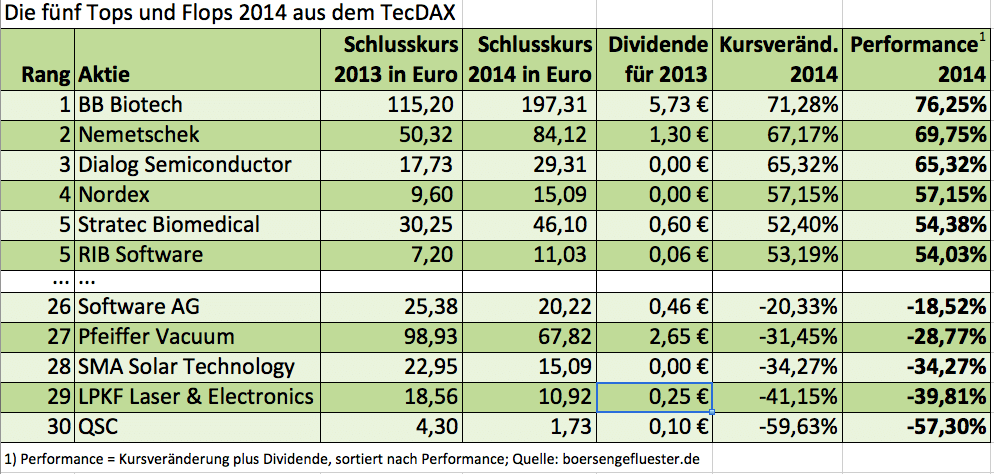

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

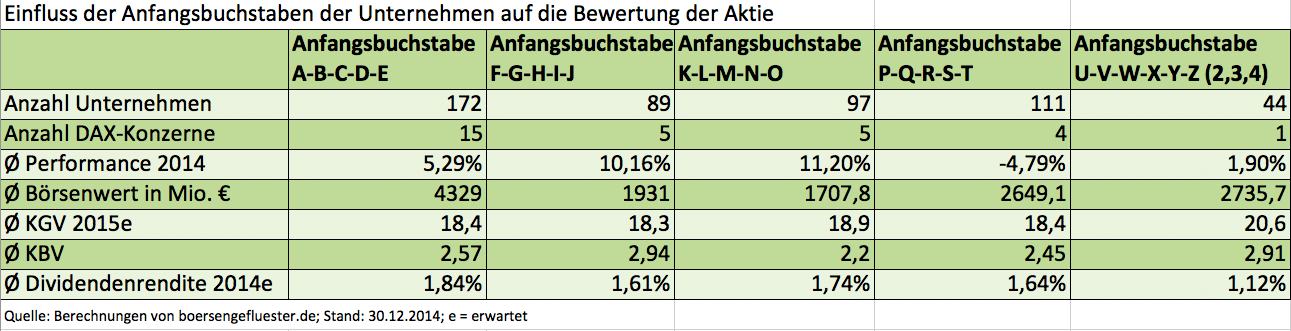

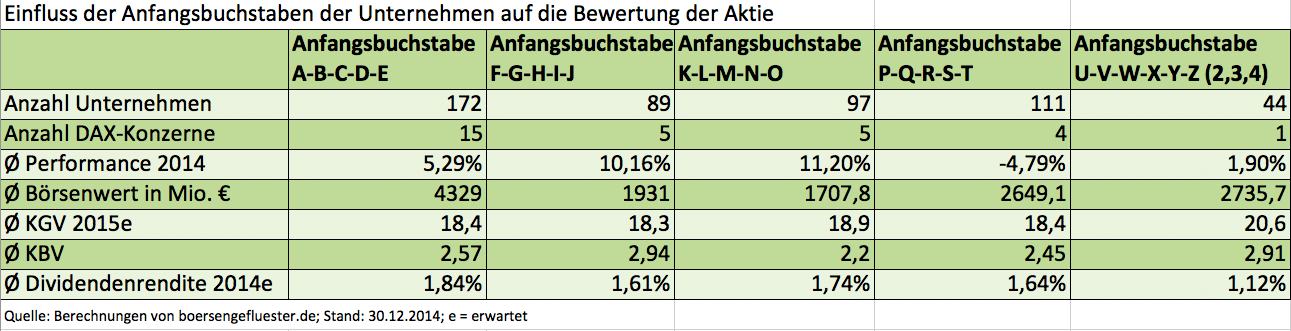

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

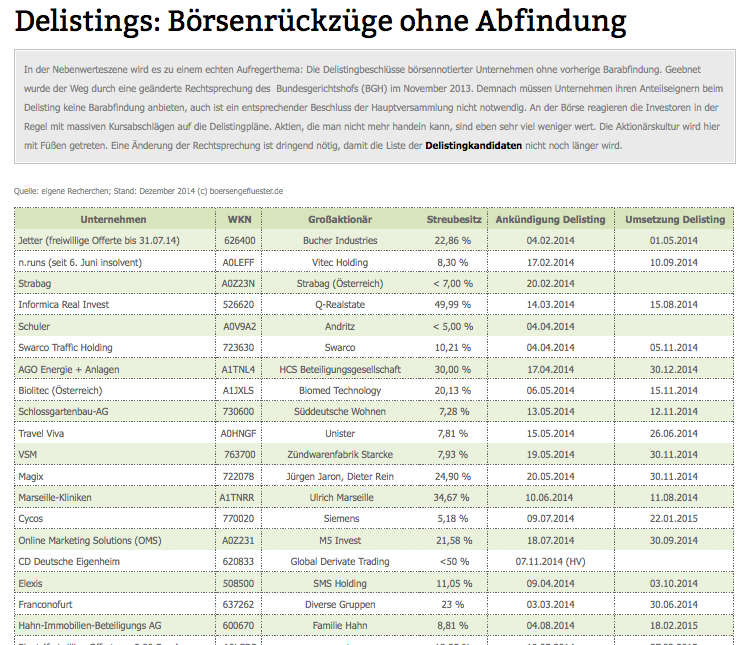

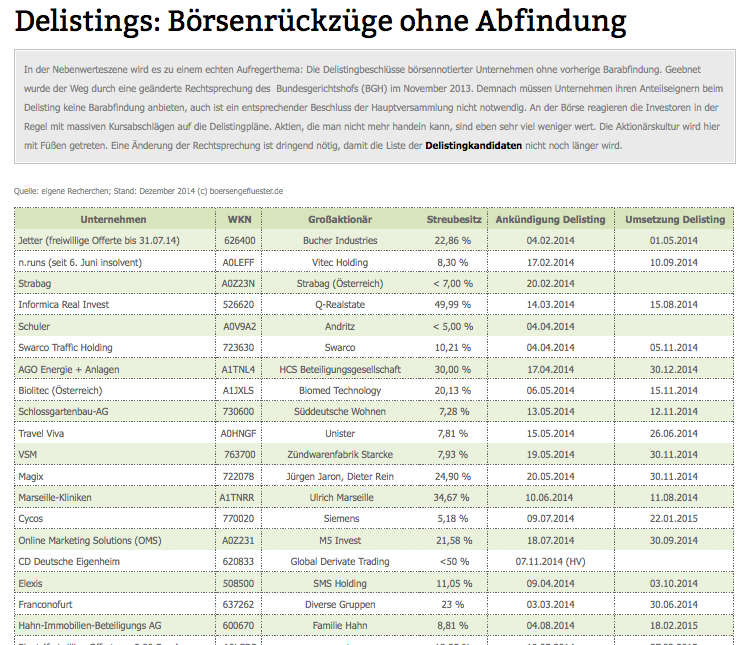

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

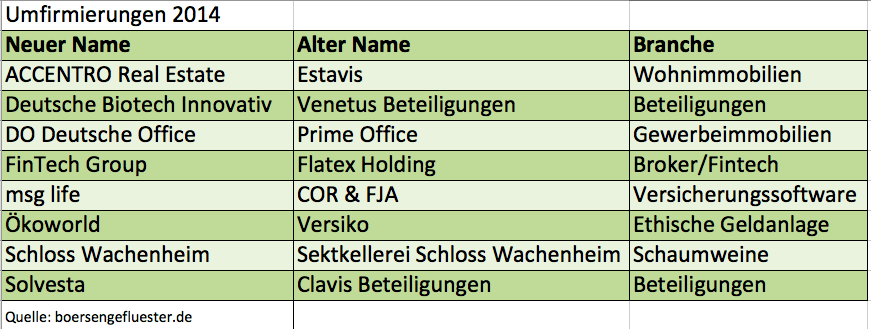

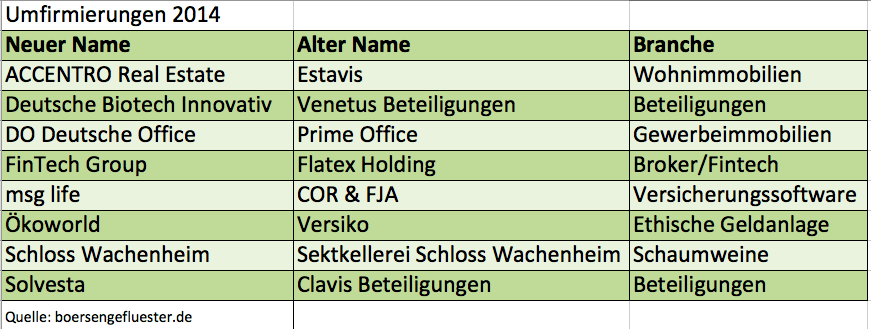

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Ströer

Kurs: 34,60

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

© boersengefluester.de | Redaktion

Vor fast genau einem Jahr war die Welt für QSC-Aktionäre noch in Ordnung – zumindest sofern sie nicht schon zu Neuer-Markt-Zeiten eingestiegen waren. Am 22. Oktober 2013 schoss die Notiz des TecDAX-Konzerns sogar über die Marke von 5 Euro. Ein Meilenstein. QSC (Quality Service Communications) war bei Anlegern zu der Zeit einfach angesagt. Kaum ein Tag, in dem die einschlägigen Börsenmedien nicht über den Titel berichteten. Zwölf Monate später herrscht Tristesse. Mittlerweile kostet die QSC-Aktie nur noch 1,89 Euro. Kein anderer TecDAX-Titel hat in dem selben Zeitraum prozentual auch nur annähernd so krass an Wert verloren – nicht einmal Abstürzler wie der Wechselrichterhersteller SMA Solar Technology. Die Marktkapitalisierung von QSC schmolz von 634 Mio. Euro auf 236 Mio. Euro, verglichen mit einem Eigenkapital von zuletzt 177 Mio. Euro.

Zum Halbjahr mussten die Kölner eingestehen, dass ausgerechnet die normalerweise rentablen Beratungsdienstleistungen sowie der Verkauf von hochwertigen Cloud- und Internet-Lösungen im zweiten Quartal nicht die gewünschte Entwicklung nahmen. Folglich senkte QSC die Prognose für 2014 und rechnet nun nur noch mit einem Umsatz von 450 Mio. Euro sowie einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von rund 60 Mio. Euro. Zuvor hatte Vorstandschef Jürgen Hermann noch Erlöse in einer Spanne von 450 bis 470 Mio. Euro sowie ein EBITDA von 60 bis 70 Mio. Euro in Aussicht gestellt. Damit nicht genug: Skeptiker vermuten, dass es wohl nicht bis zur offiziellen Vorlage des Q3-Berichts am 10. November dauern wird, bis Hermann auch den gesenkten Ausblick nochmals nach unten anpassen muss. Schon jetzt kalkulieren die Analysten damit, dass QSC im laufenden Jahr vermutlich nur auf ein EBITDA zwischen 52 und 59 Mio. Euro kommen wird. Das hätte Folgen. Sollte der TecDAX-Konzern die Erwartungen tatsächlich nochmals stutzen, dürfte das Unternehmen vermutlich auch unterm Strich in die Verlustzone rutschen.

Schon jetzt kauft kaum ein Börsianer der Gesellschaft wirklich ab, dass die Dividende für 2014 mindestens 0,10 Euro je Aktie betragen wird. Sollte QSC die Dividende tatsächlich konstant halten, käme das Papier derzeit auf eine Rendite von mehr als fünf Prozent. Zumindest auf dem Papier wäre das ein sehr starkes Argument für den Titel. An dieser Stelle ein Hinweis in eigener Sache: boersengefluester.de rechnet zurzeit in der Datenbank noch mit einer Dividende von 0,10 Euro je Aktie für 2014. Andererseits lässt sich vor dem Hintergrund der schwachen Geschäftsentwicklung ohnehin trefflich darüber streiten, ob eine Ausschüttung von gut 12 Mio. Euro tatsächlich erforderlich ist. Wie eine gute Equity-Story im Telekombereich auch ohne Bardividende funktionieren kann, zeigt seit geraumer Zeit Ecotel. Dabei sind die Düsseldorfer mittlerweile ähnlich bewertet wie QSC: Das Verhältnis von Börsenwert plus Nettofinanzverbindlichkeiten (Enterprise Value) zu dem für 2014 erwarteten EBITDA ist bei dem Small Cap in einer Range von 4,9 bis 5,7 anzusiedeln. Bei QSC ergibt sich hier ein Multiple von 4,9 – auf Basis der EBITDA-Prognose von 60 Mio. Euro.

Wichtiger für die nachhaltige Kursentwicklung der QSC-Aktie dürften jedoch die gegenwärtig zu beobachtenden Verschiebungen in der Telekombranche sein. Dabei richten sich die Blicke der Börsianer insbesondere auf den TecDAX-Konzern United Internet, der durch den Komplettkauf des früher selbst börsennotierten Glasfasernetzbetreibers Versatel seine Position als zweitgrößter deutscher DSL-Anbieter nach der Deutschen Telekom deutlich gestärkt hat. Damit macht UI-Firmenchef Ralph Dommermuth nicht nur dem Platzhirschen aus Bonn zunehmend Konkurrenz. Auch QSC dürfte die neue Konstellation im Geschäft mit den Kunden aus dem Mittelstand negativ zu spüren bekommen. Denkbar ist allerdings auch, dass sogar QSC ins Visier von United Internet (UI) geraten könnte. Immerhin kündigte Dommermuth kürzlich in einem Interview mit dem Manager Magazin an, dass es „weitere Chancen geben wird, kleinere Anbieter zu übernehmen“. Für boersengefluester.de ist die Konstellation United Internet/ Versatel/QSC gut vorstellbar – insbesondere auf dem deutlich ermäßigten Kursniveau der QSC-Aktie. Allerdings: Sollte QSC – wie spekuliert wird – seine Gewinnziele für 2014 nochmals tiefer hängen müssen, würde das der Notiz wohl noch einmal kräftig zusetzen. Die Zeit spielt also eher für Dommermuth.

Per saldo also eine ganz schwierige Gemengelage für Investoren: Die günstige fundamentale Bewertung und die hohe Dividendenrendite sind momentan mit großen Fragezeichen zu versehen. Und die jüngsten Verschiebungen in der Telekombranche sind zunächst einmal negativ für QSC. Doch der Knoten kann sich auch auflösen und für die QSC-Aktie eine klare Trendwende nach oben einleiten. Normalerweise ist boersengefluester.de kein großer Fan von wachsweichen Empfehlungen. In diesem Fall scheint es aber in der Tat die beste Option, sich bei QSC auf die Lauer zu legen – aber noch nicht zuzuschlagen. Wir verfolgen den Titel genau weiter und geben das Signal, wann unserer Meinung nach das Signal für den Einstieg ertönt.

Schon jetzt kauft kaum ein Börsianer der Gesellschaft wirklich ab, dass die Dividende für 2014 mindestens 0,10 Euro je Aktie betragen wird. Sollte QSC die Dividende tatsächlich konstant halten, käme das Papier derzeit auf eine Rendite von mehr als fünf Prozent. Zumindest auf dem Papier wäre das ein sehr starkes Argument für den Titel. An dieser Stelle ein Hinweis in eigener Sache: boersengefluester.de rechnet zurzeit in der Datenbank noch mit einer Dividende von 0,10 Euro je Aktie für 2014. Andererseits lässt sich vor dem Hintergrund der schwachen Geschäftsentwicklung ohnehin trefflich darüber streiten, ob eine Ausschüttung von gut 12 Mio. Euro tatsächlich erforderlich ist. Wie eine gute Equity-Story im Telekombereich auch ohne Bardividende funktionieren kann, zeigt seit geraumer Zeit Ecotel. Dabei sind die Düsseldorfer mittlerweile ähnlich bewertet wie QSC: Das Verhältnis von Börsenwert plus Nettofinanzverbindlichkeiten (Enterprise Value) zu dem für 2014 erwarteten EBITDA ist bei dem Small Cap in einer Range von 4,9 bis 5,7 anzusiedeln. Bei QSC ergibt sich hier ein Multiple von 4,9 – auf Basis der EBITDA-Prognose von 60 Mio. Euro.

Wichtiger für die nachhaltige Kursentwicklung der QSC-Aktie dürften jedoch die gegenwärtig zu beobachtenden Verschiebungen in der Telekombranche sein. Dabei richten sich die Blicke der Börsianer insbesondere auf den TecDAX-Konzern United Internet, der durch den Komplettkauf des früher selbst börsennotierten Glasfasernetzbetreibers Versatel seine Position als zweitgrößter deutscher DSL-Anbieter nach der Deutschen Telekom deutlich gestärkt hat. Damit macht UI-Firmenchef Ralph Dommermuth nicht nur dem Platzhirschen aus Bonn zunehmend Konkurrenz. Auch QSC dürfte die neue Konstellation im Geschäft mit den Kunden aus dem Mittelstand negativ zu spüren bekommen. Denkbar ist allerdings auch, dass sogar QSC ins Visier von United Internet (UI) geraten könnte. Immerhin kündigte Dommermuth kürzlich in einem Interview mit dem Manager Magazin an, dass es „weitere Chancen geben wird, kleinere Anbieter zu übernehmen“. Für boersengefluester.de ist die Konstellation United Internet/ Versatel/QSC gut vorstellbar – insbesondere auf dem deutlich ermäßigten Kursniveau der QSC-Aktie. Allerdings: Sollte QSC – wie spekuliert wird – seine Gewinnziele für 2014 nochmals tiefer hängen müssen, würde das der Notiz wohl noch einmal kräftig zusetzen. Die Zeit spielt also eher für Dommermuth.

Per saldo also eine ganz schwierige Gemengelage für Investoren: Die günstige fundamentale Bewertung und die hohe Dividendenrendite sind momentan mit großen Fragezeichen zu versehen. Und die jüngsten Verschiebungen in der Telekombranche sind zunächst einmal negativ für QSC. Doch der Knoten kann sich auch auflösen und für die QSC-Aktie eine klare Trendwende nach oben einleiten. Normalerweise ist boersengefluester.de kein großer Fan von wachsweichen Empfehlungen. In diesem Fall scheint es aber in der Tat die beste Option, sich bei QSC auf die Lauer zu legen – aber noch nicht zuzuschlagen. Wir verfolgen den Titel genau weiter und geben das Signal, wann unserer Meinung nach das Signal für den Einstieg ertönt.

Foto: QSC AG...

q.beyond

Kurs: 0,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| q.beyond | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 513700 | DE0005137004 | AG | 99,91 Mio € | 19.04.2000 | Halten | |

* * *

© boersengefluester.de | Redaktion

Schock für Freenet-Aktionäre. Nachdem der Anteilschein des Mobilfunk-Unternehmens bereits seit vier Wochen schwächelt, haute es die Notiz am 28. Juli gleich um rund sieben Prozent weg. Damit war das Dividendenpapier der schwächste Titel im TecDAX. Hintergrund – so berichten institutionelle Anleger – soll die jüngste Studie von Citi Research sein. Deren Analysten kommen zu der Überzeugung, dass einzig Wettbewerber Drillisch von der Fusion zwischen den Netzwerkbetreibern Telefónica Deutschland und E-Plus profitieren wird. Als größter Serviceprovider hierzulande stemmt sich Freenet seit Jahren gegen alle Innovationen auf dem deutschen Mobilfunkmarkt. Dabei waren sie die Pioniere.

Unter dem früheren Namen Mobilcom war das Unternehmen die erste Neuemission im skandalträchtigen Neuen Markt. Der damalige Firmenlenker Gerhard Schmid hatte versucht, den deutschen Markt für Telefon- und Internetdienstleistungen aufzumischen. Am Größenwahn – der Ersteigerung einer UMTS-Lizenz für 8,4 Mrd. Euro – sind seine Träume und beinah auch das Unternehmen 2003 zerbrochen. Sein Nachfolger Thorsten Grenz konnte gerade noch die Pleite verhindern. Der nüchterne Manager scheiterte dann aber an den hochfliegenden Internetvisionen von Eckhard Spoerr.

Bereits 2006 haben die Brüder Paschalis und Vlasios Choulidis, gleichberechtigte Vorstände bei den deutlich kleineren Mobilfunk-Serviceprovider Drillisch, erkannt, dass man aus Mobilcom mehr machen kann und sich an dem Wettbewerber maßgeblich beteiligt. Ihre nüchterne Vorstellung war es, den Internetbereich der Tochter Freenet, an dem Mobilcom mit rund 70 Prozent beteiligt war, zu verkaufen und gemeinsam das Mobilfunkgeschäft unter dem Dach von Mobilcom – aufgrund der immensen Verlustvorträge steuerfrei – voranzubringen. Doch der smarte Spoerr wollte davon nichts wissen. Stattdessen verhedderte er sich in einem langjährigen Fusionsprozess zwischen Mobilcom und Freenet. Mit dem Erfolg, dass das fusionierte Unternehmen, dass nun nach der von Spoerr geführten Firma Freenet hieß, das Internetgeschäft an United Internet verkaufen musste. Wie die Choulidis-Brüder Jahre vorher prognostiziert hatten, war der Preis inzwischen auf einen Bruchteil des ursprünglichen Werts zusammengeschrumpft.

Bereits 2006 haben die Brüder Paschalis und Vlasios Choulidis, gleichberechtigte Vorstände bei den deutlich kleineren Mobilfunk-Serviceprovider Drillisch, erkannt, dass man aus Mobilcom mehr machen kann und sich an dem Wettbewerber maßgeblich beteiligt. Ihre nüchterne Vorstellung war es, den Internetbereich der Tochter Freenet, an dem Mobilcom mit rund 70 Prozent beteiligt war, zu verkaufen und gemeinsam das Mobilfunkgeschäft unter dem Dach von Mobilcom – aufgrund der immensen Verlustvorträge steuerfrei – voranzubringen. Doch der smarte Spoerr wollte davon nichts wissen. Stattdessen verhedderte er sich in einem langjährigen Fusionsprozess zwischen Mobilcom und Freenet. Mit dem Erfolg, dass das fusionierte Unternehmen, dass nun nach der von Spoerr geführten Firma Freenet hieß, das Internetgeschäft an United Internet verkaufen musste. Wie die Choulidis-Brüder Jahre vorher prognostiziert hatten, war der Preis inzwischen auf einen Bruchteil des ursprünglichen Werts zusammengeschrumpft.

2009 übernahm Christoph Vilanek bei Freenet das Ruder. Er konsolidierte das Geschäft und machte Freenet zu einer Dividendenperle auf dem heimischen Kurszettel. Doch Wachstumsimpulse kamen von ihm nicht. Als Drillisch 2010 begann, sich vom Serviceprovider zum virtuellen Netzbetreiber (MVNO= Mobile Virtual Network Operator) zu entwickeln, schaute Vilanek selbstzufrieden zu und ruhte sich auf seinen Lorbeeren aus. Die beiden Gastarbeiter-Söhne Choulidis aus dem hessischen Maintal bei Hanau wurden nur belächelt. Nun haben sie allen gezeigt, wer den deutschen Mobilfunk-Markt beherrscht. Um eine zu große Marktmacht zu vermeiden, stand die Übernahme von E-Plus durch Telefónica Deutschland (O2) unter dem Vorbehalt, dass das neue Unternehmen Wettbewerbern Zugang zu ihren Netzen gewähren muss. Diese Kapazitäten hat sich Drillisch unter den Nagel gerissen. 20 bis 30 Prozent des gesamten ehemaligen O2/E-Plus-Netzes wollen die Maintaler künftig vermarkten. Das ist ein riesiger Schluck aus der Pulle.

Wettbewerber Freenet und United Internet schauen dabei in die Röhre. Das zumindest ist die Meinung von Citi-Research. Die Folge: Drillisch gewinnt am 28. Juli um 0,4 Prozent an Wert, United Internet verliert 1,7 Prozent, und Freenet stürzt um knapp 7 Prozent ab. „Ich gehe davon aus, dass die institutionellen Investoren sich im Nachgang zu dem O2/E-Plus-Drillisch-Deal neu positionieren, teilweise unterstützt von den Analystenbeurteilungen“, sagt Kai Holtmann, bei Freenet verantwortlich für Investor Relations. Auch wenn Drillisch die bessere Aktie ist, so gibt es für Dividendenrendite-Jäger keinen Grund, sich auf diesem niedrigen Niveau von der Freenet-Aktie zu trennen. Drillisch ist dagegen ein klarer Kauf. Die Citi-Analysten sehen den fairen Wert für Freenet bei 20,50 Euro – und für Drillisch bei 42,00 Euro.

2009 übernahm Christoph Vilanek bei Freenet das Ruder. Er konsolidierte das Geschäft und machte Freenet zu einer Dividendenperle auf dem heimischen Kurszettel. Doch Wachstumsimpulse kamen von ihm nicht. Als Drillisch 2010 begann, sich vom Serviceprovider zum virtuellen Netzbetreiber (MVNO= Mobile Virtual Network Operator) zu entwickeln, schaute Vilanek selbstzufrieden zu und ruhte sich auf seinen Lorbeeren aus. Die beiden Gastarbeiter-Söhne Choulidis aus dem hessischen Maintal bei Hanau wurden nur belächelt. Nun haben sie allen gezeigt, wer den deutschen Mobilfunk-Markt beherrscht. Um eine zu große Marktmacht zu vermeiden, stand die Übernahme von E-Plus durch Telefónica Deutschland (O2) unter dem Vorbehalt, dass das neue Unternehmen Wettbewerbern Zugang zu ihren Netzen gewähren muss. Diese Kapazitäten hat sich Drillisch unter den Nagel gerissen. 20 bis 30 Prozent des gesamten ehemaligen O2/E-Plus-Netzes wollen die Maintaler künftig vermarkten. Das ist ein riesiger Schluck aus der Pulle.

Wettbewerber Freenet und United Internet schauen dabei in die Röhre. Das zumindest ist die Meinung von Citi-Research. Die Folge: Drillisch gewinnt am 28. Juli um 0,4 Prozent an Wert, United Internet verliert 1,7 Prozent, und Freenet stürzt um knapp 7 Prozent ab. „Ich gehe davon aus, dass die institutionellen Investoren sich im Nachgang zu dem O2/E-Plus-Drillisch-Deal neu positionieren, teilweise unterstützt von den Analystenbeurteilungen“, sagt Kai Holtmann, bei Freenet verantwortlich für Investor Relations. Auch wenn Drillisch die bessere Aktie ist, so gibt es für Dividendenrendite-Jäger keinen Grund, sich auf diesem niedrigen Niveau von der Freenet-Aktie zu trennen. Drillisch ist dagegen ein klarer Kauf. Die Citi-Analysten sehen den fairen Wert für Freenet bei 20,50 Euro – und für Drillisch bei 42,00 Euro.

...

Freenet

Kurs: 27,68

1&1

Kurs: 24,20

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Freenet | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0Z2ZZ | DE000A0Z2ZZ5 | AG | 3.291,17 Mio € | 05.03.2007 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| 1&1 | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 554550 | DE0005545503 | AG | 4.277,71 Mio € | 22.04.1998 | Halten | |

* * *

© boersengefluester.de | Redaktion

Endlich Fahrt aufgenommen hat die Notiz von MAX21. Zeit wurde es: Seit nahezu Anfang 2012 bewegte sich der Kurs der Beteiligungsgesellschaft in einer engen Spanne zwischen 1,80 und 2,10 Euro. Zentrale Investments der Firma aus dem hessischen Weiterstadt sind Pawisda Systems und LSE Leading Security Experts. Mit diesen beiden Unternehmen ist MAX21 in zwei wachstumsstarken Bereichen aktiv: Digitale Post und Mail-Management (Pawisda) sowie Digitale Identität (LSE). Der jüngste Kursanstieg der MAX21-Aktie dürfte unter anderem damit zusammenhängen, dass sich die Deutsche Post mit ihrem E-Postbrief nun offenbar doch für eine DE-Mail-Zertifizierung öffnet.

Experten sind sich sicher, dass das der Startschuss für den Massenerfolg werden könnte. „Was da gerade läuft, hat auf den Markt insgesamt und insbesondere auch auf uns und unsere Entwicklung eine enorm positive Wirkung“, sagt Max21-Vorstand Oliver Michel im Gespräch mit boersengefluester.de. Die Max21-Beteiligung Pawisda bietet Systeme an, mit denen Firmenkunden ihre traditionelle Postbearbeitung ins digitale Zeitalter überführen können. Das reicht von der Versendung von Sammel-Briefen bis hin zur Hybridpost, die elektronisch gesammelt und empfängernah ausgedruckt wird, um sie dann kuvertiert und frankiert an den Empfänger zu leiten. Zentraler Baustein ist dabei die von Pawisda für die Deutsche Post entwickelte E-Postbusiness Box, die den Anschluss des Schriftverkehrs von Unternehmen in die digitale Welt ermöglicht. „So wie heute jeder Mittelständler seinen eigenen Web-Auftritt hat, wird er in drei bis fünf Jahren auch seine digitale Poststelle in Form der E-Postbusiness Box nutzen", ist sich Pawisda-Geschäftsführer Oliver Kremers sicher.

Mit Freude dürften die Investoren aber auch registrieren, dass die Zeiten der regelmäßigen Kapitalerhöhungen nun offenbar der Vergangenheit angehören. Seit dem Börsengang Ende 2006 hatte Max21 regelmäßig neue Aktien verkauft, um die Weiterentwicklung der Portfoliogesellschaften voranzutreiben. Zwar hielt sich die Verwässerung stets in Grenzen. Aber in der Nebenwerteszene hatte Max21 den zweifelhaften Ruf eines chronischen Wiederholungstäters – zumindest was Kapitalerhöhungen anging. „Auf dem diesjährigen Eigenkapitalforum in Frankfurt war ich das erste Mal ohne Aktien im Säckel unterwegs, die im Rahmen einer Kapitalerhöhung platziert werden mussten. Das ist ein tolles Gefühl“, sagt Max21-Chef Michel. Dem Vernehmen nach dürften im kommenden Jahr alle Gesellschaften aus der Gruppe schwarze Zahlen schreiben. Vor diesem Hintergrund scheint die Gesellschaft nun ausreichend finanziert. Lediglich für den Fall, dass MAX21 seine Beteiligungsquote an Pawisda von derzeit 43,3 Prozent signifikant aufstocken wollte, müsste das Unternehmen wohl nochmals den Kapitalmarkt anzapfen.

Den Streubesitz gibt MAX21 derzeit offiziell mit 87,35 Prozent an. Tatsächlich scheint es sich aber im Wesentlichen um einen überschaubaren Investorenkreis zu handeln. Kein Wunder bei einer gesamten Kapitalisierung von weniger als 11 Mio. Euro. Wie aus Finanzkreisen zu hören ist, soll es sich beim Aktionariat von MAX21 jedoch um eine gute Mischung von institutionellen Investoren und Privatanlegern handeln. Super liquide ist der Börsenhandel bei einem Micro Cap wie MAX21 aber natürlich nicht. Ohne Limit sollten Anleger hier nie agieren. Dafür bekommen sie im Gegenzug die Teilhabe an einer zukunftsträchtigen Investmentstory. Denn auch die andere wichtige MAX21-Beteiligung, LSE Leading Security Experts, könnte sich auf lange Sicht zu einer Top-Geschichte entwickeln. Kurzfristig scheint sich der Fokus der Investoren aber mehr auf die Entwicklung bei Pawisda zu richten. Andere Unternehmen, die von der sicheren digitalen Post profitieren, sind United Internet (1&1, GMX), die Deutsche Telekom und Francotyp-Postalia über ihre 75-Prozent-Tochter Mentana-Claimsoft. Das Trio setzt auf die DE-Mail. Spannend dürfte insbesondere werden, wie die früheren Staatsbetriebe Deutsche Telekom und Deutsche Post künftig miteinander umgehen werden. Immerhin verbinden die beiden DAX-Konzerne millionenschwere IT-Dienstleistungsverträge.

...

© boersengefluester.de | Redaktion

[sws_blue_box box_size="550"]Mit einem Kursplus von knapp 140 Prozent seit der Einführung Anfang 2010 hat sich der DAXplus Family 30 Index ein wenig schlechter entwickelt als der DAX. Gebremst wurde der Index für Familienfirmen in den vergangenen Monaten vor allem von dem Kursrückschlag bei SAP. Hingegen entwickelten sich die Papiere von Henkel und etlichen mittelgroßen Unternehmen wie United Internet, Krones und ElringKlinger hervorragend.[/sws_blue_box]

In der Nähe des 52-Wochen-Tiefs rangiert die SAP-Aktie: Denn Investoren befürchten, dass der Konzern am 21. Oktober schwache Quartalszahlen abliefert. So hatten sich die Analysten der Deutschen Bank zuletzt skeptisch über die Erreichbarkeit der Jahresziele gezeigt. Die Profis rechnen für das dritte Quartal mit Lizenzerlösen von lediglich 982 Mio. Euro. Der Konsens liege hingegen noch bei 996 Mio. Euro. Um die 2013er-Ziele zu erreichen, müsse SAP die Lizenzerlöse im vierten Quartal organisch um sechs Prozent steigern. Zudem haben Investoren Sorge, dass das US-Geschäft unter Druck war. Im zweiten Quartal war es zwar nach kräftig gewachsen. Die Konjunkturabschwächung könnte jedoch dazu führen, dass die Unternehmen bei den IT-Investitionen auf die Bremse treten. Die Kursschwäche bei SAP ist der Hauptgrund für die Underperformance des DAXplus Family 30 Index gegenüber dem DAX. Denn SAP hat einen Börsenwert von 65,5 Mrd. Euro. Die Firmengründer Hasso Plattner, Dietmar Hopp und Klaus Tschira besitzen insgesamt 22,6 Prozent der Aktien. Inklusive der Anteilscheine, die der Konzern selbst hält, sind nur knapp 75 Prozent der Papiere im Streubesitz. Der Börsenwert der frei handelbaren Aktien liegt bei rund 48,8 Mrd. Euro. Erfreulicherweise ist der Anteil eines Unternehmens in dem Index aber auf zehn Prozent beschränkt, sonst würde SAP das Barometer deutlich mehr belasten.

Neben SAP sind mit Fresenius, ThyssenKrupp und Henkel noch drei weitere DAX-Firmen in dem Index für Familienfirmen enthalten, allerdings ist ihr Börsenwert gemessen am Free float deutlich kleiner. Die Fresenius-Aktie ist seit dem Rekordhoch vom Juli unter Druck. Investoren haben Sorge, dass die Schwäche bei der Dialyse-Tochter Fresenius Medical Care weiter auf den Gewinn der Mutter drücken wird. Bei Fresenius laufen das Generika-Geschäft und das mit den Krankenhäusern jedoch erfreulich. Vorstandschef Ulf Schneider ist zudem im Kampf um Rhön-Klinikum zuletzt ein Überraschungscoup gelungen. Er hat für gut 3 Mrd. Euro 43 Kliniken und 15 medizinische Versorgungszentren von Rhön gekauft. Damit wird die Tochter Helios zum Krankenhaus-Giganten mit einem Umsatz von 5,5 Mrd. Euro. Die Aktie von Fresenius war zuletzt auch deshalb kaum gefragt, weil Investoren wegen der Konjunkturerholung in Europa vor allem auf Zykliker wie die Autobauer gesetzt haben. Mittelfristig dürfte das Papier jedoch neue Rekorde markieren. Denn der Gesundheitskonzern sollte den Gewinn in den nächsten Jahren weiter kräftig steigern. Mit einem 2014er-KGV von 14 ist die Fresenius-Aktie nicht zu teuer.

Neben SAP sind mit Fresenius, ThyssenKrupp und Henkel noch drei weitere DAX-Firmen in dem Index für Familienfirmen enthalten, allerdings ist ihr Börsenwert gemessen am Free float deutlich kleiner. Die Fresenius-Aktie ist seit dem Rekordhoch vom Juli unter Druck. Investoren haben Sorge, dass die Schwäche bei der Dialyse-Tochter Fresenius Medical Care weiter auf den Gewinn der Mutter drücken wird. Bei Fresenius laufen das Generika-Geschäft und das mit den Krankenhäusern jedoch erfreulich. Vorstandschef Ulf Schneider ist zudem im Kampf um Rhön-Klinikum zuletzt ein Überraschungscoup gelungen. Er hat für gut 3 Mrd. Euro 43 Kliniken und 15 medizinische Versorgungszentren von Rhön gekauft. Damit wird die Tochter Helios zum Krankenhaus-Giganten mit einem Umsatz von 5,5 Mrd. Euro. Die Aktie von Fresenius war zuletzt auch deshalb kaum gefragt, weil Investoren wegen der Konjunkturerholung in Europa vor allem auf Zykliker wie die Autobauer gesetzt haben. Mittelfristig dürfte das Papier jedoch neue Rekorde markieren. Denn der Gesundheitskonzern sollte den Gewinn in den nächsten Jahren weiter kräftig steigern. Mit einem 2014er-KGV von 14 ist die Fresenius-Aktie nicht zu teuer.

Bei dem Konsumgüterhersteller Henkel floriert das Geschäft ebenfalls. Der Konzern ist der größte Klebstoffhersteller der Welt. Die Kleber von Henkel werden in der Auto-, Bau- und Verpackungsindustrie oder in Smartphones eingesetzt. Die Wasch- und Reinigungsmittel des Unternehmens sind ebenfalls gefragt. Im Kosmetikbereich sollte die Einführung zahlreicher neuer Produkte das Geschäft beflügeln. Finanzvorstands Carsten Knobel hält Ausschau nach Zukäufen für alle drei Bereiche. Vorstandschef Kasper Rorsted erwartet allerdings, dass die Konjunkturschwäche in Europa noch vier Jahre anhalten könnte. Der Konzern erzielt rund ein Drittel seines Umsatzes in Westeuropa. Angesichts der guten Geschäftsperspektiven sollte die Aktie langfristig weiter haussieren.

Bei dem Konsumgüterhersteller Henkel floriert das Geschäft ebenfalls. Der Konzern ist der größte Klebstoffhersteller der Welt. Die Kleber von Henkel werden in der Auto-, Bau- und Verpackungsindustrie oder in Smartphones eingesetzt. Die Wasch- und Reinigungsmittel des Unternehmens sind ebenfalls gefragt. Im Kosmetikbereich sollte die Einführung zahlreicher neuer Produkte das Geschäft beflügeln. Finanzvorstands Carsten Knobel hält Ausschau nach Zukäufen für alle drei Bereiche. Vorstandschef Kasper Rorsted erwartet allerdings, dass die Konjunkturschwäche in Europa noch vier Jahre anhalten könnte. Der Konzern erzielt rund ein Drittel seines Umsatzes in Westeuropa. Angesichts der guten Geschäftsperspektiven sollte die Aktie langfristig weiter haussieren.

Neben den Papieren von Fresenius und Henkel sind auch die von mittelgroßen Firmen wie United Internet aussichtsreich, zeigen doch Unternehmenschefs wie Rolf Dommermuth, der über seine Beteiligungsgesellschaft 41,2 Prozent der United-Internet-Aktien hält, eindrucksvoll, was es heißt, sich trotz der Börsennotierung auf die langfristigen Perspektiven des Unternehmens zu konzentrieren. So rückte er zuletzt statt des Geschäfts mit Webseiten-Bausätzen das mit Internetadressen (Domains) in den Mittelpunkt. In den kommenden Jahren werden Millionen von Internetseiten mit 700 neuen Endungen wie .hotel, .shop oder .immo eröffnet werden. Bis Jahresende will Dommermuth fünf Millionen Vorregistrierungen erreichen. Zuletzt hat der Firmenlenker den Anteil an dem Domain-Vermarkter Sedo auf 96 Prozent aufgestockt. Nun folgt der Squeeze-out der verbliebenen Aktionäre. Das Webhosting-Geschäft in Europa baut United Internet durch den Kauf des spanischen Konkurrenten Arsys für bis zu 140 Mio. Euro aus. Arsys kommt auf einen Jahresumsatz von rund 40 Mio. Euro. Wegen der erwarteten starken Gewinnsteigerungen bei United Internet bietet das 2014er-KGV von 20,6 noch deutlich Luft nach oben.

Neben den Papieren von Fresenius und Henkel sind auch die von mittelgroßen Firmen wie United Internet aussichtsreich, zeigen doch Unternehmenschefs wie Rolf Dommermuth, der über seine Beteiligungsgesellschaft 41,2 Prozent der United-Internet-Aktien hält, eindrucksvoll, was es heißt, sich trotz der Börsennotierung auf die langfristigen Perspektiven des Unternehmens zu konzentrieren. So rückte er zuletzt statt des Geschäfts mit Webseiten-Bausätzen das mit Internetadressen (Domains) in den Mittelpunkt. In den kommenden Jahren werden Millionen von Internetseiten mit 700 neuen Endungen wie .hotel, .shop oder .immo eröffnet werden. Bis Jahresende will Dommermuth fünf Millionen Vorregistrierungen erreichen. Zuletzt hat der Firmenlenker den Anteil an dem Domain-Vermarkter Sedo auf 96 Prozent aufgestockt. Nun folgt der Squeeze-out der verbliebenen Aktionäre. Das Webhosting-Geschäft in Europa baut United Internet durch den Kauf des spanischen Konkurrenten Arsys für bis zu 140 Mio. Euro aus. Arsys kommt auf einen Jahresumsatz von rund 40 Mio. Euro. Wegen der erwarteten starken Gewinnsteigerungen bei United Internet bietet das 2014er-KGV von 20,6 noch deutlich Luft nach oben.

Paradebeispiele erfolgreicher Familienunternehmen sind auch der Hersteller von Getränkeabfüllanlagen Krones, an dem die Familie Kronseder knapp 52 Prozent der Anteile hält und der Autozulieferer ElringKlinger. Krones profitiert nicht nur von der starken Nachfrage aus den Schwellenländern. Die global aufgestellten Kunden des Unternehmens investieren trotz des schwachen Umfelds auch in Westeuropa. Finanzchef Christoph Klenk hat für das Gesamtjahr eine Marge gemessen am Gewinn vor Steuern von 5,8 bis sechs Prozent in Aussicht gestellt. Zuversichtlich stimmt ihn nicht zuletzt die hohe Auslastung. Für die Analysten der Berenberg Bank ist die Krones-Aktie derzeit eine Halten-Position.

Paradebeispiele erfolgreicher Familienunternehmen sind auch der Hersteller von Getränkeabfüllanlagen Krones, an dem die Familie Kronseder knapp 52 Prozent der Anteile hält und der Autozulieferer ElringKlinger. Krones profitiert nicht nur von der starken Nachfrage aus den Schwellenländern. Die global aufgestellten Kunden des Unternehmens investieren trotz des schwachen Umfelds auch in Westeuropa. Finanzchef Christoph Klenk hat für das Gesamtjahr eine Marge gemessen am Gewinn vor Steuern von 5,8 bis sechs Prozent in Aussicht gestellt. Zuversichtlich stimmt ihn nicht zuletzt die hohe Auslastung. Für die Analysten der Berenberg Bank ist die Krones-Aktie derzeit eine Halten-Position.

Der Autozulieferer ElringKlinger verspürt vor allem Rückenwind aus Asien und Australien. Zudem trotzt der Konzern, der vor allem für seine Zylinderkopfdichtungen bekannt ist, der Autoflaute in Europa. Die Integration des Abgasreinigungsspezialisten Hug kommt gut voran. Hug hatte zuletzt gemeldet, dass er fast 400 Fahrzeuge der amerikanischen Post mit Dieselpartikelfiltern ausrüsten werde. Die Tochter Hug soll 2013 den Turnaround schaffen und einen operativen Gewinn von mehr als sieben Mio. Euro erwirtschaften. ElringKlinger selbst peilt einen bereinigten operativen Gewinn von 150 bis 155 Mio. Euro an. Das wäre ein deutliches Plus gegenüber dem Vorjahreswert von 136 Mio. Euro.

Der Autozulieferer ElringKlinger verspürt vor allem Rückenwind aus Asien und Australien. Zudem trotzt der Konzern, der vor allem für seine Zylinderkopfdichtungen bekannt ist, der Autoflaute in Europa. Die Integration des Abgasreinigungsspezialisten Hug kommt gut voran. Hug hatte zuletzt gemeldet, dass er fast 400 Fahrzeuge der amerikanischen Post mit Dieselpartikelfiltern ausrüsten werde. Die Tochter Hug soll 2013 den Turnaround schaffen und einen operativen Gewinn von mehr als sieben Mio. Euro erwirtschaften. ElringKlinger selbst peilt einen bereinigten operativen Gewinn von 150 bis 155 Mio. Euro an. Das wäre ein deutliches Plus gegenüber dem Vorjahreswert von 136 Mio. Euro.

Foto: SAP AG

Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research...

Foto: SAP AG

Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research...

SAP

Kurs: 170,96

Fresenius

Kurs: 50,90

Henkel VZ

Kurs: 83,18

United Internet

Kurs: 28,00

Krones

Kurs: 133,00

ElringKlinger

Kurs: 4,37

© boersengefluester.de | Redaktion

Preisfrage: Was haben United Internet, Hugo Boss, Rational, Delticom und CTS Eventim gemeinsam? Auf den ersten Blick ist es wohl nur die Tatsache, dass sie alle in einem Auswahlindex (MDAX, SDAX oder TecDAX) der Deutschen Börse vertreten sind und bei Investoren einen tadellosen Ruf genießen. Auffällig ist aber noch ein ganz anderer Punkt: Mit einem durchschnittlichen Kurs-Buchwert-Verhältnis (KBV) vonfast 18 wirbelt das Quintett die herkömmlichen Bewertungsrelationen gehörig durcheinander. Aber wie kommt es, dass ausgerechnet der Internetdienstleister United Internet (KBV: 31,3), Hugo Boss (KBV: 16,2), der Küchenausrüster Rational (KBV: 15,4), der Online-Reifenhändler Delticom (KBV: 17,3) und der Konzertticketspezialist CTS Eventim (KBV: 9,4) dermaßen stark von der Norm abweichen? Zum Vergleich: Nach Berechnungen von boersengefluester.de liegt das durchschnittliche Kurs-Buchwert-Verhältnis der 160 Unternehmen aus der DAX-Familie bei rund 3,3.

Die meisten Anleger haben vermutlich im Hinterkopf, dass ein Blick auf den Buchwert besonders dann lohnt, wenn das KBV kleiner als eins ist. Laut der Datenbank von boersengefluester.de notieren derzeit rund 130 heimische Aktien unterhalb ihres Buchwerts. Gemessen an der Gesamtzahl entspricht das einer Quote von rgut 20 Prozent. Etliche Papiere haben sich sogar meilenweit von ihrem Buchwert entfernt und kommen auf Abschläge von 50 bis 90 Prozent. Und trotzdem liegen sie wie Blei in den Regalen. Wer käme schon auf den Gedanken, sich die Aktien von schwer kriselnden Unternehmen wie 3W Power oder Solarworld nur aufgrund ihres Buchwerts ins Depot zu legen? Aber auch Stromversorger, Stahlwerte und Banken werden regelmäßig mit einem Abschlag auf das Eigenkapital gehandelt. Hinzu kommt eine große Gruppe von chronisch „fußkranken“ Gesellschaften. Offensichtlich taugt das KBV als alleiniges Anlagekriterium nur sehr bedingt. Schon gar nicht, wenn bei dem Kriterium der Substanzaspekt im Vordergrund steht. Vielmehr drängt sich der Eindruck auf, dass besonders niedrige KBVs gar auf ein höheres Insolvenzrisiko hindeuten.

Wie zieht man als Privatanleger also die richtigen Schlüsse aus dem Buchwert-Kriterium? Zunächst einmal können in den Buchwert – im wesentlichen handelt es sich hierbei um das ausgewiesene Eigenkapital, bereinigt um Anteile Dritter – nur Posten einfließen, die vorher auch bilanziell berücksichtigt worden sind. Damit bleiben wichtige immaterielle Posten wie etwa Patente, der Markenname oder das Humankapital in Form besonders gut ausgebildeter Angestellter außen vor. Laut einer von Millward Brown veröffentlichen Studie kommt Hugo Boss 2013 auf einen Markenwert von 3,52 Mrd. Dollar. Das sind umgerechnet etwa 2,64 Mrd. Euro. Zur Einordnung: Der gesamte Börsenwert des Modeunternehmens beträgt zurzeit knapp 6,86 Mrd. Euro. Bei Rational hingegen honorieren die Investoren den Marktanteil von ansehnlichen 54 Prozent. Diese dominante Stellung erlaubte es der in Landsberg am Lech ansässigen Firma, mit einer traumhaften operativen Marge von zuletzt 28 Prozent zu agieren. Bei United Internet würde der reine Buchwert wohl ebenfalls nur ein sehr lückenhaftes Abbild des gesamten Unternehmenswerts skizzieren. Gemessen an der Marktkapitalisierung von rund 5,51 Mrd. Euro verfügt der TecDAX-Konzern beispielsweise über ein Sachanlagevermögen von lediglich 113 Mio. Euro. Zudem ist United Internet in der Lage, mit vergleichsweise wenig Eigenkapital ein sehr großes, und zudem noch enorm profitables, Rad zu drehen.

Offensichtlich besteht eine enge Korrelation zwischen der „Substanzkennzahl“ Kurs-Buchwert-Verhältnis und der Profitabilität der einzelnen Unternehmen. So kommen United Internet, Hugo Boss, Rational, Delticom und CTS Eventim auf eine Eigenkapitalrendite von durchschnittlich immerhin 41,5 Prozent. Zum Vergleich: Die Relation von Jahresüberschuss zum ausgewiesenen Eigenkapital beträgt gemäß der Datenbank von boersengefluester.de bei der Gesamtheit der profitabel arbeitenden deutschen Unternehmen zurzeit „nur“ rund 13,5 Prozent. Auffällig ist, dass KBV-Spitzenreiter United Internet auch bei der Eigenkapitalrendite mit rund 55 Prozent ganz vorn zu finden ist. Und so überrascht es wohl kaum, dass die fünf Aktien aus der deutschen Indexlandschaft mit dem höchsten Kurs-Buchwert-Verhältnis auch gemessen am Kurs-Gewinn-Verhältnis (KGV) recht stattlich bewertet sind. So kommt das Quintett immerhin auf ein KGV von fast 20. Das mag im Einzelfall in der Tat zu hoch sein, wichtig an dieser Stelle ist jedoch, das Zusammenspiel von Buchwert und Rentabilität zu erkennen.

Fazit für Privatanleger: Natürlich hat das KBV weiterhin seine Berechtigung, und insbesondere im DAX hat sich der Buchwert in Krisenzeiten als guter Indikator für eine mögliche Trendwende nach oben erwiesen. Anleger, die auf der Suche nach günstigen „Buchwert-Aktien“ sind, sollten ihr Raster aber nicht eindimensional auf „kleiner 1“ stellen. Vielmehr gilt es Papiere auszumachen, bei denen eine hohe Eigenkapitalrendite mit einem vergleichsweise niedrigen KBV einhergeht. Dabei kann das KBV durchaus Werte im Bereich um zwei oder sogar darüber annehmen. Kritisch wird es allerdings, wenn Firmen trotz hohen KBVs nur unterdurchschnittliche Rendite erzielen und gleichzeitig auch noch die Dividenden reduzieren.

[sws_blue_box box_size="585"]Nutzwertige Informationen zum richtigen Umgang mit dem KGV finden Sie HIER

Die wichtigsten Antworten zu Fragen rund um das Thema Dividenden erhalten Sie HIER

Noch ein Tipp: Mit unserer Excel-basierten Datenbank DataSelect können Sie solche Unternehmen ganz leicht herausfiltern und nach verschiedensten Kriterien sortieren. HIER kommen Sie zu dem Tool.[/sws_blue_box]...

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„Good times never seemed so good.“ (Sweet Caroline)

Neil Diamond

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL