Key Market Indicators:

More than 50 unique tools

What matters today?

Today

03. Feb, 34th day of the year, 331 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#547030

© boersengefluester.de | Redaktion

Das Timing hätte eigentlich schlechter kaum sein können. Als die Aktie von CTS Eventim am 1. Februar 2000 zu 21,50 Euro – das entsprach einer Marktkapitalisierung von 258 Mio. Euro – am Neuen Markt platziert wurde, notierten die Börsen nahezu auf dem Hochpunkt. Zwar ging es bis Juni 2000 in der Spitze noch bis 30,75 Euro herauf mit dem Anteilschein des Spezialisten für Konzerttickets. Doch dann traf die New-Economy-Krise auch CTS Eventim – und zwar mit voller Wucht. Bis Februar 2003 knickte die Notiz im Tief auf 1,85 Euro ein. Bereinigt um die beiden 1:1-Aktiensplits von 2005 und 2011 entspricht das einem Kurs von 0,463 Euro. Kaum vorstellbar aus heutiger Sicht, denn für 2014 hat CTS Eventim jetzt eine knackige Dividendenerhöhung von 0,32 auf 0,40 Euro je Anteilschein angekündigt. Die Hauptversammlung findet am 7. Mai 2015 statt. Für die wenigen Anleger, die zum Tiefpunkt eingestiegen sind und bis heute durchgehalten haben, bedeutet der Vorschlag eine Dividendenrendite von atemberaubenden 86,4 Prozent. Doch es kommt noch besser: Inklusive aller Dividendenzahlungen beläuft sich die Performance der CTS-Aktie seitdem auf 6.552 Prozent. Parallel ist die Marktkapitalisierung auf 2.786,88 Mio. Euro gestiegen. Es gibt wohl nur wenige Aktien aus Neuer-Markt-Zeiten, die sich derart rasant entwickelt haben. Nicht ohne Grund: Seit 2000 sind die Erlöse von CTS von 66,26 auf 690,30 Mio. Euro explodiert. Wie kein anderer Unternehmer aus der Branche hat Firmenlenker Klaus-Peter Schulenberg auf die wachsende Bedeutung des Internets für den Vertrieb von Konzerttickets gesetzt. Mittlerweile führt in der Musikbranche kaum ein Weg an CTS vorbei. Das hat zuletzt sogar die Kartellwächter auf den Plan gerufen.

An der Börse haben die Ermittlungen jedoch nur für ein kurzes Zucken nach unten gesorgt. Längst hat der Anteilschein wieder die angestammte Nordrichtung aufgenommen. Nächstes Highlight: Zum 1. April 2015 rückt die CTS-Aktie für TUI in den MDAX auf – fast genau elf Jahre nach der Aufnahme in den SDAX. Einen zusätzlichen Schub wird der Titel dadurch zwar kaum bekommen. Doch schaden kann die Beförderung auch nicht. Verwehrt bleibt dem MDAX-Aufsteiger dagegen eine vordere Platzierung in den aktuellen Dividendencharts. Trotz der kräftigen Erhöhung kommt das Papier gegenwärtig nur auf eine Rendite von 1,38 Prozent. Und auch das Kurs-Gewinn-Verhältnis (KGV) von knapp 26 sowie ein Kurs-Buchwert-Multiple von fast 11,5 sind nicht unbedingt jedermanns Sache. Summa summarum ist der Titel eine super starke Trendaktie – zu allerdings stattlichen Preisen. Ebenfalls interessant: Mit CTS Eventim stürmt bereits der zweite frühere Neuer-Markt-Titel in Folge in den MDAX. Im Februar 2015 ersetzte der Automobilzulieferer Bertrandt die Immobilienaktie Gagfah – und Bertrandt gehörte im März 1997 sogar zu den Gründungsmitgliedern im Neuen Markt. War also nicht alles schlecht, was damals an die Börse kam.

An der Börse haben die Ermittlungen jedoch nur für ein kurzes Zucken nach unten gesorgt. Längst hat der Anteilschein wieder die angestammte Nordrichtung aufgenommen. Nächstes Highlight: Zum 1. April 2015 rückt die CTS-Aktie für TUI in den MDAX auf – fast genau elf Jahre nach der Aufnahme in den SDAX. Einen zusätzlichen Schub wird der Titel dadurch zwar kaum bekommen. Doch schaden kann die Beförderung auch nicht. Verwehrt bleibt dem MDAX-Aufsteiger dagegen eine vordere Platzierung in den aktuellen Dividendencharts. Trotz der kräftigen Erhöhung kommt das Papier gegenwärtig nur auf eine Rendite von 1,38 Prozent. Und auch das Kurs-Gewinn-Verhältnis (KGV) von knapp 26 sowie ein Kurs-Buchwert-Multiple von fast 11,5 sind nicht unbedingt jedermanns Sache. Summa summarum ist der Titel eine super starke Trendaktie – zu allerdings stattlichen Preisen. Ebenfalls interessant: Mit CTS Eventim stürmt bereits der zweite frühere Neuer-Markt-Titel in Folge in den MDAX. Im Februar 2015 ersetzte der Automobilzulieferer Bertrandt die Immobilienaktie Gagfah – und Bertrandt gehörte im März 1997 sogar zu den Gründungsmitgliedern im Neuen Markt. War also nicht alles schlecht, was damals an die Börse kam.

Foto: Splitshire

[sws_blue_box box_size="585"] Kennen Sie schon unsere Übersicht mit den Dividenden der MDAX-Werte von 2005 bis 2014? Sehr nützlich und ohne viel Schnickschnack. Einfach HIER klicken. Hat boersengefluester.de übrigens auch für den DAX, den SDAX und den TecDAX im Programm.[/sws_blue_box]

[jwl-utmce-widget id=87961]...

CTS Eventim

Kurs: 70,85

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| CTS Eventim | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 547030 | DE0005470306 | AG & Co. KGaA | 6.811,20 Mio € | 01.02.2000 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 256,84 | 407,82 | 1.925,80 | 2.358,55 | 2.808,58 | 2.770,00 | 0,00 | |

| EBITDA1,2 | -7,12 | 203,08 | 379,54 | 493,96 | 533,96 | 480,00 | 0,00 | |

| EBITDA-margin %3 | -2,77 | 49,80 | 19,71 | 20,94 | 19,01 | 17,33 | 0,00 | |

| EBIT1,4 | -62,93 | 147,58 | 318,96 | 402,32 | 440,49 | 390,00 | 0,00 | |

| EBIT-margin %5 | -24,50 | 36,19 | 16,56 | 17,06 | 15,68 | 14,08 | 0,00 | |

| Net profit1 | -88,07 | 93,27 | 253,78 | 273,52 | 350,56 | 280,00 | 0,00 | |

| Net-margin %6 | -34,29 | 22,87 | 13,18 | 11,60 | 12,48 | 10,11 | 0,00 | |

| Cashflow1,7 | -125,68 | 502,74 | 179,03 | 630,12 | 506,42 | 485,00 | 0,00 | |

| Earnings per share8 | -0,86 | 0,92 | 2,12 | 2,86 | 3,32 | 2,90 | 3,20 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 1,43 | 1,66 | 1,70 | 1,75 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bertrandt | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 523280 | DE0005232805 | AG | 194,95 Mio € | 10.03.1997 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Die Finanzmärkte leben zum Glück nicht allein von den populären Themen. Boersengefluester.de hat sich daher auch abseits der großen Pfade umgeschaut und Auswertungen gemacht, die das Gesamtbild des Börsenjahres 2014 abrunden: Hits und Flops, Aufreger und Ärgernisse, aber auch skurrile Dinge, die uns aufgefallen sind. All das haben wir mit nutzwertigen Tabellen und Übersichten gepaart.[/sws_green_box]

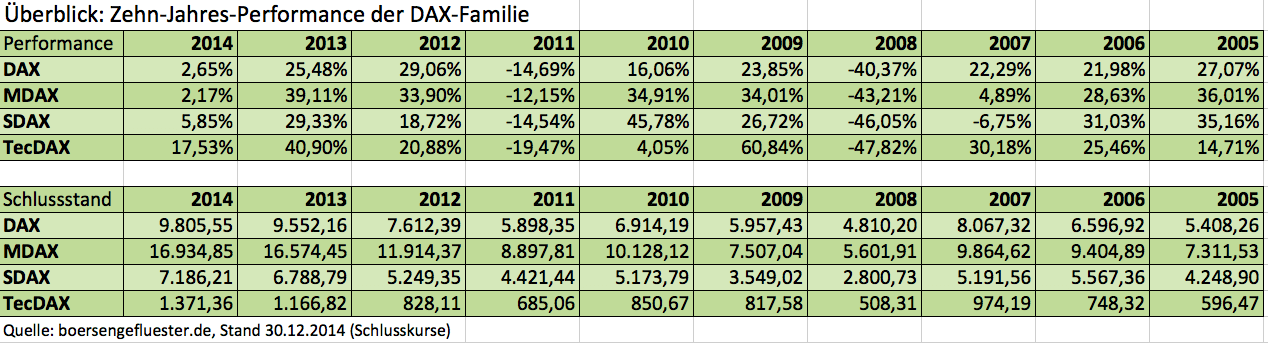

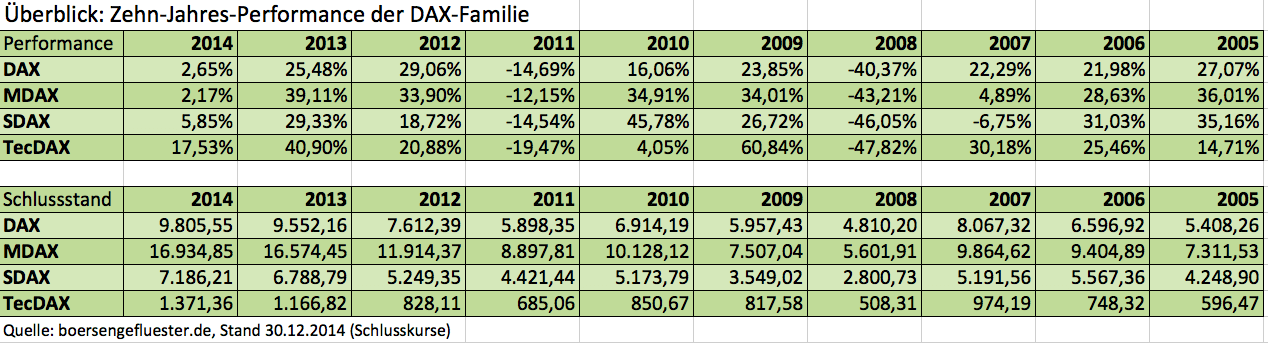

Keine Frage: Die Lieblingszahl der heimischen Börsianer war in den vergangenen Monaten die „10.000". Dabei schaffte es der DAX 2014 an gerade einmal sieben Handelstagen, sich (auf Schlusskursbasis) oberhalb der scheinbar so wichtigen Marke zu halten. Den höchsten Stand markierte der Blue-Chip-Index dabei im Tagesverlauf des 5. Dezember 2014, als der DAX bis auf 10.093,03 Punkte sprintete. Am Ende blieb für den DAX eine Kursveränderung von 2,65 Prozent auf 9.805,55 Zähler stehen. Die gute Nachricht: Damit hat der DAX zum dritten Mal in Folge ein positives Jahresergebnis hingelegt. Allerdings blieb die Entwicklung spürbar hinter der Performance der Jahre 2012 und 2013 zurück. Größter Kurstreiber blieb auch 2014 die lockere Geldpolitik der Notenbanken. Allerdings wächst die Furcht der Investoren vor den langfristigen Folgen bzw. einem Auslaufen der massiven Anleihenkäufe. Zudem ist das konjunkturelle Umfeld längst nicht so robust, wie es die Indexstände der meisten Weltbörsen vermuten lassen. Die ungewissen Folgen der Entwicklung in Russland, der Preisrutsch für Öl, extreme Gruppierungen wie der Islamische Staat oder tödliche Krankheiten wie der Ebola-Virus ziehen auch die Investoren in ihren Bann. Auffällig ist, dass der TecDAX auch 2014 die anderen heimischen Indizes ausgestochen hat – diesmal sogar mit einem deutlichen Vorsprung vor dem SDAX, während DAX und MDAX relativ eng beieinander liegen.

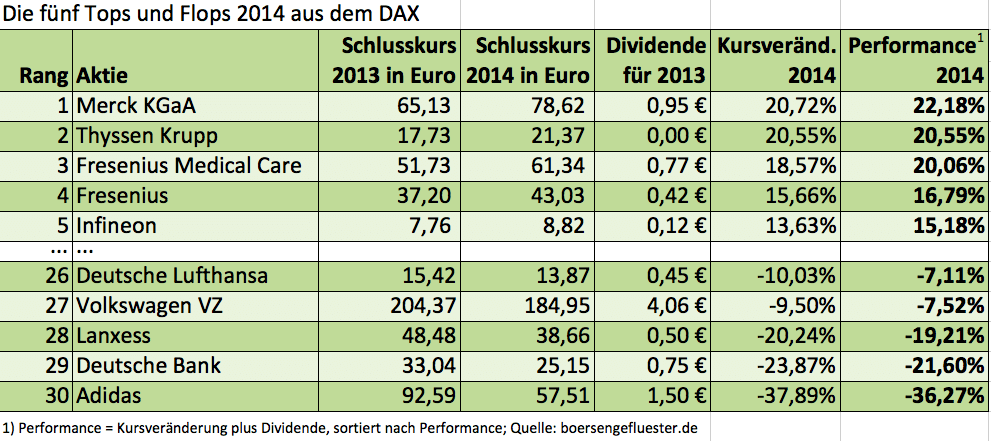

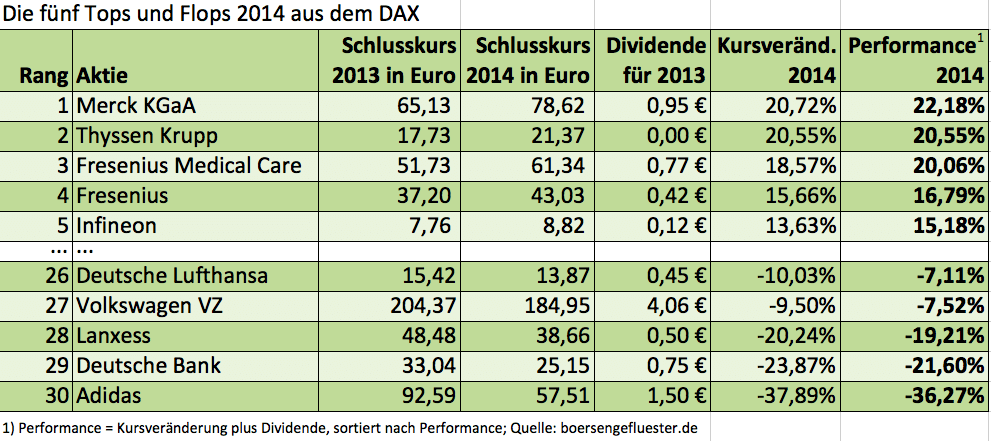

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

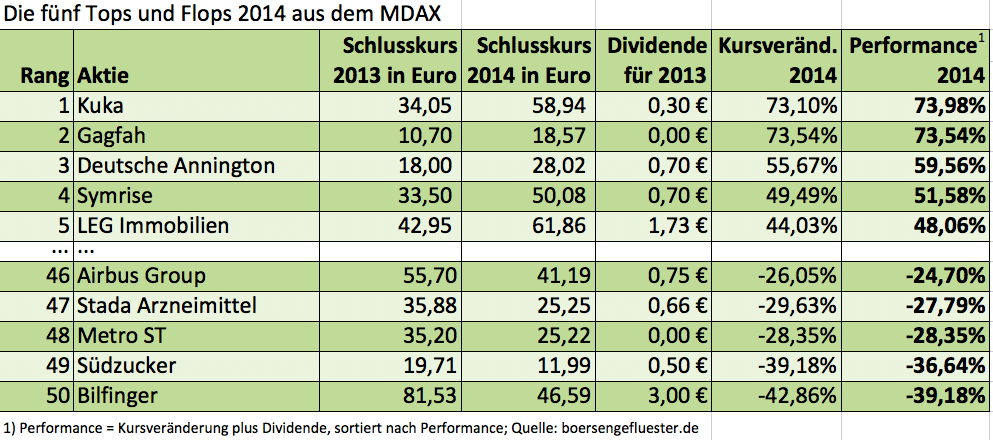

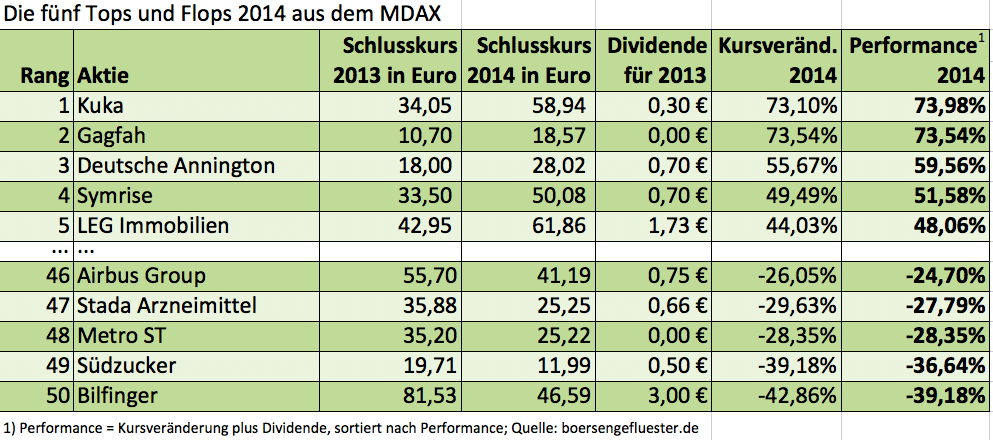

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

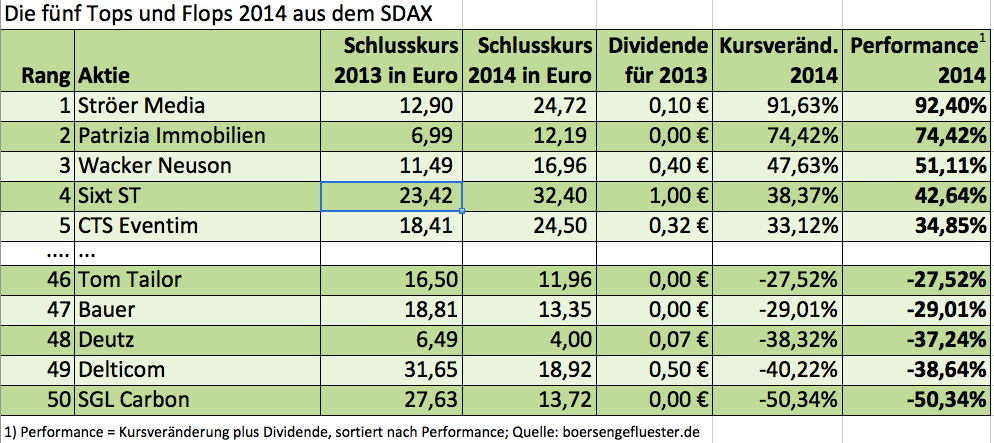

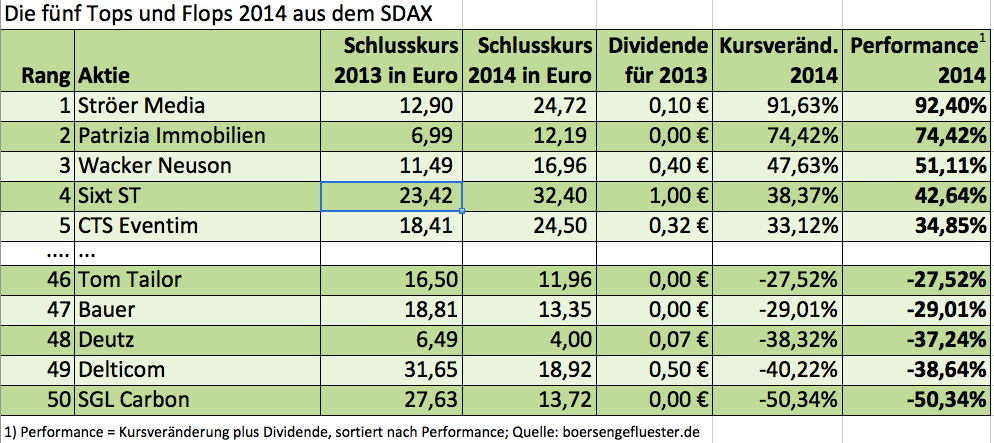

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

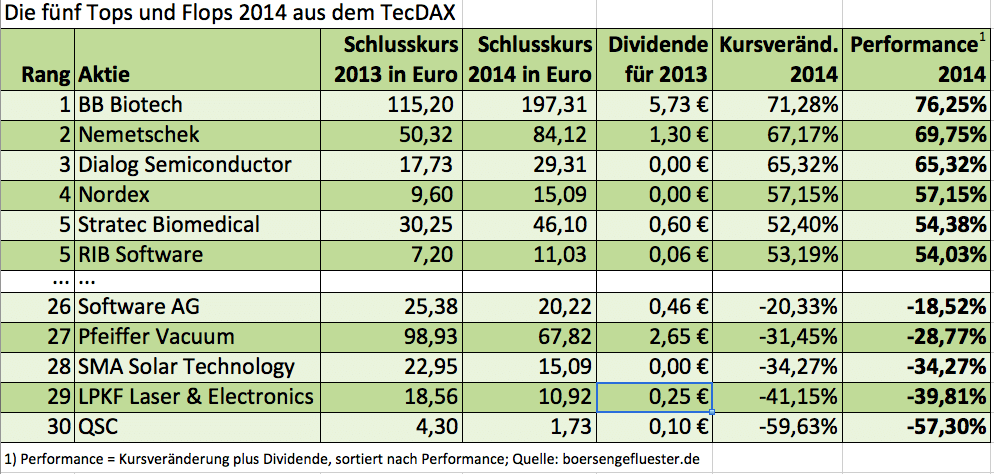

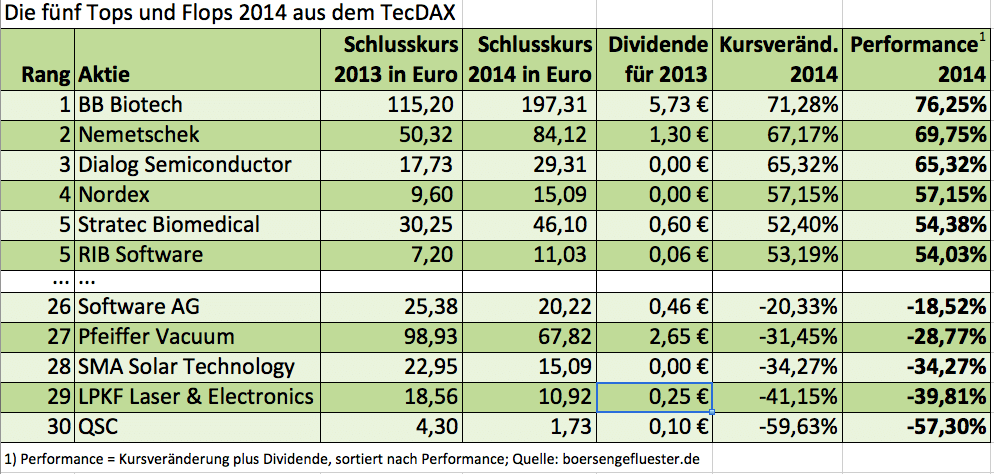

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

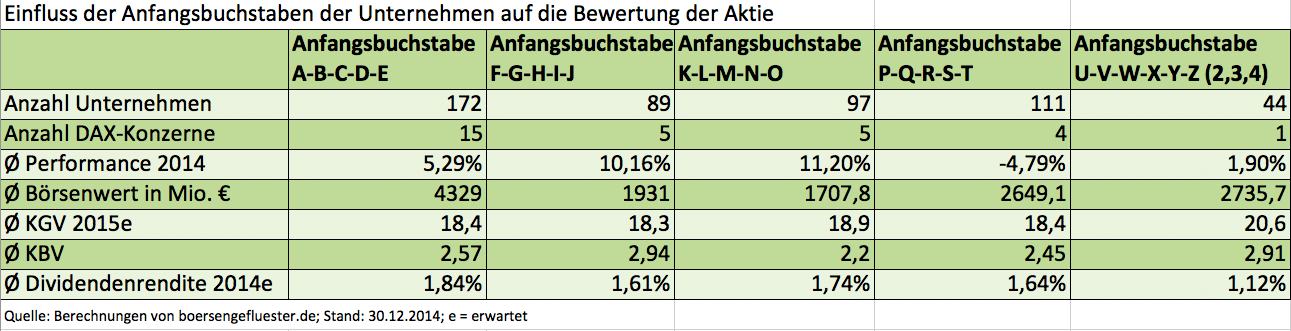

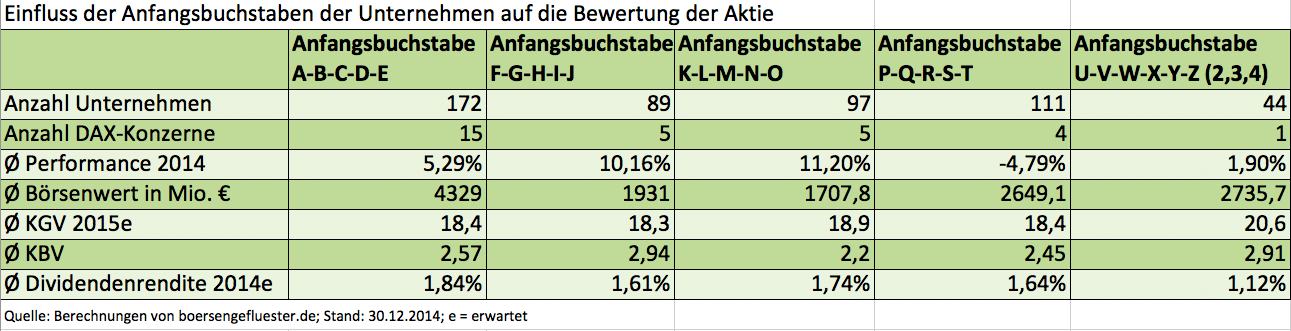

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

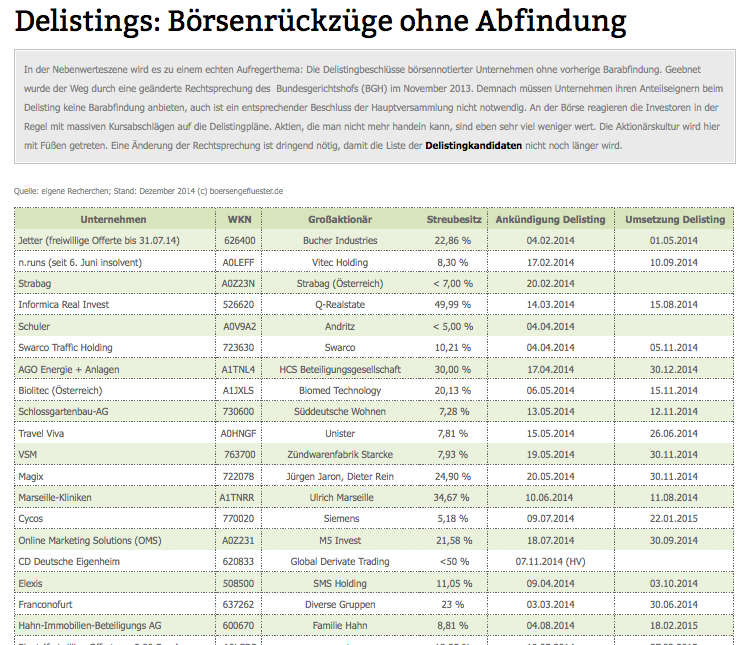

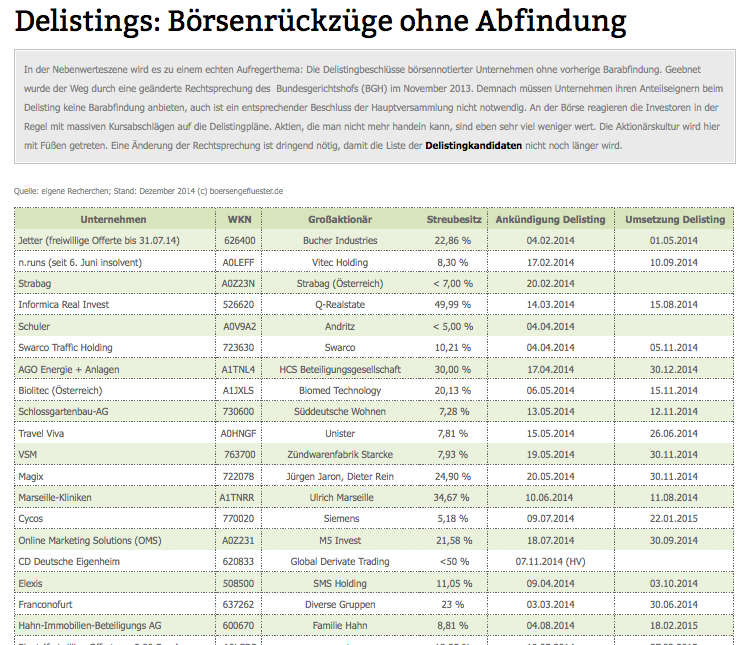

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

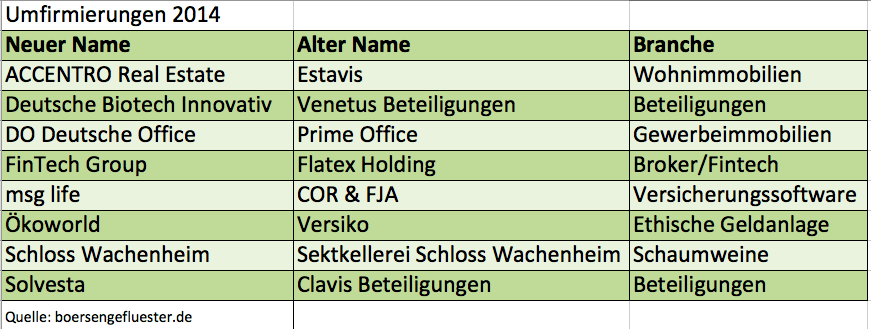

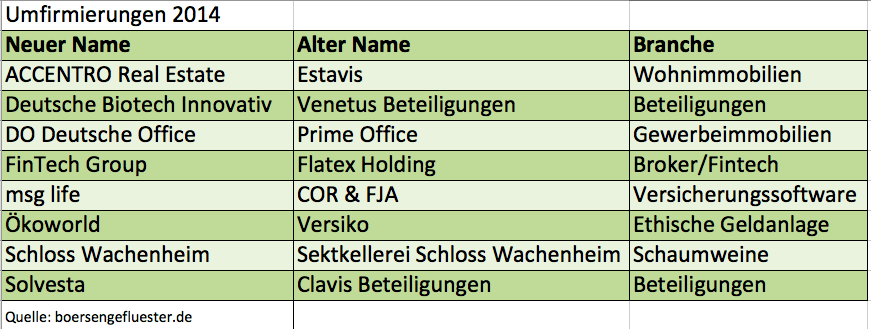

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Ströer

Kurs: 33,90

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

© boersengefluester.de | Redaktion

Irgendwie sieht es so aus, als hätte die Aktie von Deag (Deutsche Entertainment AG) ihr Pulver für 2014 bereits in der ersten Jahreshälfte verschossen. Immerhin zog die Notiz des Konzertveranstalters im ersten Quartal des laufenden Jahres um fast ein Drittel an. Auch die Performance des zweiten Quartals konnte sich mit einem Plus von 14,5 Prozent – hier ist die Ende Juni erfolgte Dividendenzahlung von 0,12 Euro bereits enthalten – sehen lassen. Zudem fand in diesem Zeitraum die jüngste Kapitalerhöhung im Volumen von 13 Mio. Euro statt. Lediglich das laufende Quartal fällt mit einem Kursminus von zurzeit fünf Prozent ein wenig aus dem Rahmen. Wirklich zur Schwäche neigt die Notiz allerdings auch nicht. Die Konsolidierung bewegt sich auf konstant hohem Niveau.

Außerdem: Das direkte Performanceduell mit dem im SDAX notierten Wettbewerber CTS Eventim hat Deag bislang klar für sich entschieden. Die Deag-Aktie legte im laufenden Jahr bislang insgesamt um knapp 45 Prozent zu. Bei CTS stehen „erst" knapp 19 Prozent zu Buche – jeweils inklusive Dividendenzahlung gerechnet. Bei der Marktkapitalisierung spielen beide Firmen allerdings in komplett unterschiedlichen Ligen. CTS bringt 2,05 Mrd. Euro auf die Waagschale. Deag kommt auf einen Börsenwert von gerade einmal 95 Mio. Euro. Der Small-Cap-Status bereitet der Attraktivität der Deag-Aktie jedoch keinen Abbruch. Im Gegenteil: In den vergangenen Monaten haben sich etliche namhafte institutionelle Adressen bei Deag engagiert, während der Investor Bernd Förtsch seinen indirekten Einfluss reduziert hat. Insgesamt ist die geänderte Mischung im Aktionärskreis eine gute Entwicklung. Gegenwärtig dürfte sich der Streubesitz auf rund 48 Prozent belaufen.

Komplett im Rahmen der Erwartungen lagen die Halbjahreszahlen der Berliner. Bei einem Erlösplus von 1,1 Prozent auf 96,66 Mio. Euro lag das Ergebnis vor Zinsen und Steuern (EBIT) mit 5,15 Mio. Euro knapp unterhalb des entsprechenden Vorjahreswerts von 5,23 Mio. Euro. Davon stammten 3,67 Mio. Euro EBIT aus dem zweiten Quartal. „Deag hat eine solide Entwicklung im ersten Halbjahr gezeigt, die weitgehend im Einklang mit unseren Erwartungen liegt“, kommentiert Harald Heider, Analyst der DZ Bank, den Zwischenbericht. Ohnehin richten sich die Augen auf die zweite Jahreshälfte – insbesondere das vierte Quartal. Dann stehen wichtige Tourneen von Musikern wie Andrea Bocelli, David Garrett, Lenny Kravitz, Lady Gaga, Udo Jürgens, Metallica oder Neil Young auf dem Programm.

Die Experten von Hauck & Aufhäuser gehen davon aus, dass Deag am Jahresende auf ein EBIT von annähernd 13 Mio. Euro kommen kann – bei einem Nettogewinn von 5 Mio. Euro. Demnach wäre das Unternehmen mit dem Faktor 7,5 des für 2014 erwarteten Betriebsergebnisses bewertet. Das ist eine durchaus moderate Relation, zumal CTS hier auf ein Multiple von deutlich über 15 kommt. Der eigentliche Hebel für die Notiz von Deag ist allerdings die Forcierung der eigenen Ticketing-Aktivitäten. Über die Beteiligung an Ticketmaster Deutschland, aber insbesondere auch über den Aufbau einer eigenen Verkaufsplattform. Angesichts der gesellschaftsrechtlichen Verflechtungen mit Ticketmaster Deutschland handelt es sich jedoch um ein sensibles Thema. Vermutlich deshalb spricht Deag-Gründer und Vorstandschef Peter Schwenkow im Vorwort des Zwischenberichts nur von der Strategie, das „digitale Vertriebsgeschäft zu intensivieren“. Die nötigen finanziellen Mittel für den Aufbau solch einer Plattform hat Deag, schließlich wurde lediglich ein Teil des Emissionserlöses aus der Kapitalerhöhung für den mehrheitlichen Einstieg beim britischen Konzertveranstalter Kilimanjaro Live ausgegeben. Für anhaltende Kursfantasie ist also gesorgt.

In der Bilanz zeigen sich Auswirkungen der jüngsten Finanzierungsrunde bereits jetzt ganz deutlich. Das um die Anteile Dritter bereinigte Eigenkapital stieg seit Jahresbeginn von 26,1 auf 40,2 Mio. Euro. Dementsprechend kletterte der (um die gestiegene Aktienzahl bereinigte) Buchwert je Aktie von 1,80 auf 2,36 Euro. Das von boersengefluester.de ermittelte Kurs-Buchwert-Verhältnis (KBV) von Deag liegt damit bei etwa 2,47. Auch hier wieder der Vergleich: CTS Eventim wird mit einem KBV von beinahe zehn gehandelt. Die Analysten haben derweil ihre Kursziele für die Deag-Aktie bestätigt: Die DZ Bank bleibt bei 7,50 Euro. Wesentlich forscher sind die Experten von Hauck & Aufhäuser. Sie sehen den Titel erst bei Kursen um 10,50 Euro als fair bewertet an. So oder so: Die Deag-Aktie ist günstig bewertet und verfügt über stattliches Kurspotenzial. Die aktuelle Konsolidierungsphase sehen wir daher vergleichsweise gelassen und bestätigen unsere Kaufen-Empfehlung.

Foto: Shutterstock...

© boersengefluester.de | Redaktion

Nun kommen die harten Jungs zu Deag. Fürchten müssen sich Privatanleger aber nicht. Im Gegenteil: Der Konzertveranstalter Deag steigt mit 51 Prozent bei Kilimanjaro Live ein. Die Briten veranstalten schwerpunktmäßig Festivals, auf denen Gruppen wie Metallica oder Iron Maiden die Zugpferde sind. Aber auch Reggae-Veteranen wie UB40 oder der Schmusesänger Andrea Bocelli touren für „Kililive“ auf der Insel. Rund 4 Mio. Euro bezahlt Deag in der Basisversion für das Unternehmen. Wenn sich die Geschäfte wie erhofft entwickeln, könnten etwa 2 Mio. Euro an Prämien oben drauf kommen. In nackten Zahlen erhalten die Berliner als Gegenwert rund 17 bis 18 Mio. Euro Umsatz sowie ein Ergebnis vor Zinsen und Steuern (EBIT) von etwa 1 Mio. Euro. Diese Renditeausbeute entspricht etwa der des Rock/Pop-Geschäfts in Deutschland. „Wir sind der Meinung, dass wir günstig gekauft haben“, betont Deag-Vorstandschef Peter L. H. Schwenkow auf der extra einberufenen Telefonkonferenz.

Ohnehin ist Firmengründer Schwenkow die Freude über den gelungenen Coup anzumerken: „Das ist der wichtigste Deal, seit wir Sony bei der Deag Classics AG an Bord genommen haben.“ Um Peanuts geht es hier also nicht, mittlerweile liegt das Sony-Abkommen immerhin fast vier Jahre zurück. Zur Finanzierung will Deag eine Barkapitalerhöhung durchführen. Voraussichtlich zwischen dem 12. und 26. Mai 2014 sollen bis zu 2.725.453 neue Aktien zu jeweils 4,90 Euro platziert werden. Das entspricht einem Emissionserlös von brutto immerhin gut 13 Mio. Euro. Die Anteilseigner erhalten ein Bezugsrecht im Verhältnis 5:1. Das heißt: Für je fünf alte Papiere können sie eine junge Aktie zum Preis von 4,90 Euro beziehen. Auf Basis des aktuellen Deag-Kurses von 5,70 Euro, hätte ein Bezugsrecht demnach einen Wert von 0,13 Euro. Formel: (Kurs alte Aktie – Bezugskurs junge Aktie) : (Bezugsverhältnis + 1). Wichtig: Auch die neuen Papiere sind voll dividendenberechtigt – werden also nach der Hauptversammlung am 26. Juni 2014 mit jeweils 12 Cent bedient. Zurzeit beträgt die Rendite damit 2,1 Prozent. Für 2014 will Deag die Dividende dann erneut erhöhen.

Offenbar steht Kilimanjaro nicht allein auf der Wunschliste. „Es gibt noch ein weiteres Target“, verrät Schwenkow. Details sind ihm allerdings nicht zu entlocken. Bereits vor einigen Monaten hatte Deag mit einem mittelfristigen Umsatzziel von 250 Mio. Euro für Aufmerksamkeit an der Börse gesorgt. Zur Einordnung: 2013 erlöste die Gesellschaft 165,5 Mio. Euro. 35 bis 40 Mio. Euro der Lücke sollen durch externes Wachstum geschlossen werden. Kilimanjaro wäre demnach nur ein erster – wenn auch größerer – Schritt. Darüber hinaus will Finanzvorstand Christian Diekmann in das Thema Vertrieb investieren. Eine zentrale Rolle kommt dabei dem Aufbau eines eigenen Ticketing-Systems zu. Zurzeit setzt Deag die Konzertkarten bevorzugt über Ticketmaster Deutschland – die Berliner sind an der Gesellschaft beteiligt – ab. Weitere Kontingente gehen aber auch an Adressen wie den SDAX-Konzern CTS Eventim. Die Botschaft von Diekmann ist eindeutig: „Wir wollen die attraktiven Margen des Ticketing in unsere Wertschöpfungskette integrieren.“ Last but not least möchte Deag mit den Emissionserlösen aber auch das organische Wachstum finanzieren.

Boersengefluester.de geht davon aus, dass Deag die Kapitalerhöhung sicher untergebracht bekommt. Dem Vernehmen nach konnten bei den jüngsten Umplatzierungen – etwa von Heliad Equity Partners – nicht alle institutionellen Investoren wunschgemäß bedient werden. Auch vor diesem Hintergrund ist die Aussage von Deag-Finanzchef Diekmann zu sehen, wonach das Volumen der Kapitalerhöhung nicht nur gemessen am Mittelbedarf, sondern auch mit Blick auf die Nachfrage des Kapitalmarkts „genau richtig“ dosiert ist. Wir empfehlen die Aktie weiterhin zum Kauf. Wer den Titel bereits im Depot hat, sollte auch – sofern aus Gründen der Gewichtung im Depot nichts dagegen spricht – die jungen Aktien zeichnen.

...

© boersengefluester.de | Redaktion

Preisfrage: Was haben United Internet, Hugo Boss, Rational, Delticom und CTS Eventim gemeinsam? Auf den ersten Blick ist es wohl nur die Tatsache, dass sie alle in einem Auswahlindex (MDAX, SDAX oder TecDAX) der Deutschen Börse vertreten sind und bei Investoren einen tadellosen Ruf genießen. Auffällig ist aber noch ein ganz anderer Punkt: Mit einem durchschnittlichen Kurs-Buchwert-Verhältnis (KBV) vonfast 18 wirbelt das Quintett die herkömmlichen Bewertungsrelationen gehörig durcheinander. Aber wie kommt es, dass ausgerechnet der Internetdienstleister United Internet (KBV: 31,3), Hugo Boss (KBV: 16,2), der Küchenausrüster Rational (KBV: 15,4), der Online-Reifenhändler Delticom (KBV: 17,3) und der Konzertticketspezialist CTS Eventim (KBV: 9,4) dermaßen stark von der Norm abweichen? Zum Vergleich: Nach Berechnungen von boersengefluester.de liegt das durchschnittliche Kurs-Buchwert-Verhältnis der 160 Unternehmen aus der DAX-Familie bei rund 3,3.

Die meisten Anleger haben vermutlich im Hinterkopf, dass ein Blick auf den Buchwert besonders dann lohnt, wenn das KBV kleiner als eins ist. Laut der Datenbank von boersengefluester.de notieren derzeit rund 130 heimische Aktien unterhalb ihres Buchwerts. Gemessen an der Gesamtzahl entspricht das einer Quote von rgut 20 Prozent. Etliche Papiere haben sich sogar meilenweit von ihrem Buchwert entfernt und kommen auf Abschläge von 50 bis 90 Prozent. Und trotzdem liegen sie wie Blei in den Regalen. Wer käme schon auf den Gedanken, sich die Aktien von schwer kriselnden Unternehmen wie 3W Power oder Solarworld nur aufgrund ihres Buchwerts ins Depot zu legen? Aber auch Stromversorger, Stahlwerte und Banken werden regelmäßig mit einem Abschlag auf das Eigenkapital gehandelt. Hinzu kommt eine große Gruppe von chronisch „fußkranken“ Gesellschaften. Offensichtlich taugt das KBV als alleiniges Anlagekriterium nur sehr bedingt. Schon gar nicht, wenn bei dem Kriterium der Substanzaspekt im Vordergrund steht. Vielmehr drängt sich der Eindruck auf, dass besonders niedrige KBVs gar auf ein höheres Insolvenzrisiko hindeuten.

Wie zieht man als Privatanleger also die richtigen Schlüsse aus dem Buchwert-Kriterium? Zunächst einmal können in den Buchwert – im wesentlichen handelt es sich hierbei um das ausgewiesene Eigenkapital, bereinigt um Anteile Dritter – nur Posten einfließen, die vorher auch bilanziell berücksichtigt worden sind. Damit bleiben wichtige immaterielle Posten wie etwa Patente, der Markenname oder das Humankapital in Form besonders gut ausgebildeter Angestellter außen vor. Laut einer von Millward Brown veröffentlichen Studie kommt Hugo Boss 2013 auf einen Markenwert von 3,52 Mrd. Dollar. Das sind umgerechnet etwa 2,64 Mrd. Euro. Zur Einordnung: Der gesamte Börsenwert des Modeunternehmens beträgt zurzeit knapp 6,86 Mrd. Euro. Bei Rational hingegen honorieren die Investoren den Marktanteil von ansehnlichen 54 Prozent. Diese dominante Stellung erlaubte es der in Landsberg am Lech ansässigen Firma, mit einer traumhaften operativen Marge von zuletzt 28 Prozent zu agieren. Bei United Internet würde der reine Buchwert wohl ebenfalls nur ein sehr lückenhaftes Abbild des gesamten Unternehmenswerts skizzieren. Gemessen an der Marktkapitalisierung von rund 5,51 Mrd. Euro verfügt der TecDAX-Konzern beispielsweise über ein Sachanlagevermögen von lediglich 113 Mio. Euro. Zudem ist United Internet in der Lage, mit vergleichsweise wenig Eigenkapital ein sehr großes, und zudem noch enorm profitables, Rad zu drehen.

Offensichtlich besteht eine enge Korrelation zwischen der „Substanzkennzahl“ Kurs-Buchwert-Verhältnis und der Profitabilität der einzelnen Unternehmen. So kommen United Internet, Hugo Boss, Rational, Delticom und CTS Eventim auf eine Eigenkapitalrendite von durchschnittlich immerhin 41,5 Prozent. Zum Vergleich: Die Relation von Jahresüberschuss zum ausgewiesenen Eigenkapital beträgt gemäß der Datenbank von boersengefluester.de bei der Gesamtheit der profitabel arbeitenden deutschen Unternehmen zurzeit „nur“ rund 13,5 Prozent. Auffällig ist, dass KBV-Spitzenreiter United Internet auch bei der Eigenkapitalrendite mit rund 55 Prozent ganz vorn zu finden ist. Und so überrascht es wohl kaum, dass die fünf Aktien aus der deutschen Indexlandschaft mit dem höchsten Kurs-Buchwert-Verhältnis auch gemessen am Kurs-Gewinn-Verhältnis (KGV) recht stattlich bewertet sind. So kommt das Quintett immerhin auf ein KGV von fast 20. Das mag im Einzelfall in der Tat zu hoch sein, wichtig an dieser Stelle ist jedoch, das Zusammenspiel von Buchwert und Rentabilität zu erkennen.

Fazit für Privatanleger: Natürlich hat das KBV weiterhin seine Berechtigung, und insbesondere im DAX hat sich der Buchwert in Krisenzeiten als guter Indikator für eine mögliche Trendwende nach oben erwiesen. Anleger, die auf der Suche nach günstigen „Buchwert-Aktien“ sind, sollten ihr Raster aber nicht eindimensional auf „kleiner 1“ stellen. Vielmehr gilt es Papiere auszumachen, bei denen eine hohe Eigenkapitalrendite mit einem vergleichsweise niedrigen KBV einhergeht. Dabei kann das KBV durchaus Werte im Bereich um zwei oder sogar darüber annehmen. Kritisch wird es allerdings, wenn Firmen trotz hohen KBVs nur unterdurchschnittliche Rendite erzielen und gleichzeitig auch noch die Dividenden reduzieren.

[sws_blue_box box_size="585"]Nutzwertige Informationen zum richtigen Umgang mit dem KGV finden Sie HIER

Die wichtigsten Antworten zu Fragen rund um das Thema Dividenden erhalten Sie HIER

Noch ein Tipp: Mit unserer Excel-basierten Datenbank DataSelect können Sie solche Unternehmen ganz leicht herausfiltern und nach verschiedensten Kriterien sortieren. HIER kommen Sie zu dem Tool.[/sws_blue_box]...

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„If you can’t measure it, you can’t manage it.“

Peter F. Drucker

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL