Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#590900

© boersengefluester.de | Redaktion

Zur Spitzengruppe im MDAX zählt im laufenden Jahr die Aktie des Industriedienstleisters Bilfinger. Die Ziele für 2024 hat das Unternehmen gut erreicht und auch der Ausblick für das laufende Jahr verspricht weiteres Wachstum. So rechnet CEO Thomas Schulz für 2025 mit Umsätzen von 5.100 bis 5.700 Mio. Euro (Vorjahr: 5.037,5 Mio. Euro) sowie einer operativen Marge auf EBITA-Basis zwischen 5,2 und 5,8 Prozent (Vorjahr: 5,2 Prozent). Mittelfristig sollte die EBITA-Rendite auf 6,0 bis 7,0 Prozent klettern. Stattliches Wachstum verspricht sich die Gesellschaft unter anderem aus den USA, aber auch ein Wiederaufbau der Ukraine dürfte Bilfinger ins Orderbuch spielen. Interessant für Privatanleger ist der Titel insbesondere wegen seiner weit überdurchschnittlichen Dividendenrendite von rund 4 Prozent. So steht zur Hauptversammlung am 14. Mai 2025 eine um 0,60 Euro auf 2,40 Euro heraufgesetzte Dividende auf der Agenda. Einziger Malus: Die Kursziele der meisten Analysten rücken zunehmend in Sichtweite. ...

© boersengefluester.de | Redaktion

Vielleicht ist es nicht die schlechteste Strategie, sich schon jetzt ein wenig mit der HV-Saison 2022 und den potenziellen Rendite-Hits zu beschäftigen. Noch gibt es die Bilfinger-Aktie nämlich zu Kursen unter 30 Euro zu kaufen. Dabei dürfte der im SDAX gelistete Titel des Industriedienstleisters der Wert mit der höchsten Dividendenrendite überhaupt aus dem heimischen Index-Universum werden. Grund: Im Zuge des Weiterverkaufs der ehemals zu Bilfinger gehörenden Facility-Management-Gesellschaft Apleona vom schwedischen Finanzinvestor EQT an die französische Private Equity-Company PAI Partners flossen Bilfinger zuletzt rund 450 Mio. Euro zu. Dieses Geld wollen die Mannheimer zum einen in Form einer Sonderdividende von 3,75 Euro je Aktie – entsprechend einer Summe von rund 151 Mio. Euro – ausschütten. Die Hauptversammlung (HV) findet am 11. Mai 2022 statt. Wohlgemerkt: Zuzüglich zur Basisdividende von derzeit 1,00 Euro pro Anteilschein. ...

© boersengefluester.de | Redaktion

[sws_blue_box box_size="585"]Der Bau- und Dienstleistungskonzern Bilfinger steht vor einer Zerschlagung. Vorstandschef Per Utnegaard denkt inzwischen selbst über den Verkauf des Tafelsilbers nach. Ist das der erhoffte Befreiungsschlag, oder droht bei der MDAX-Aktie der Boden herauszufallen?[/sws_blue_box]

Kleine Erleichterung bei den Aktionären von Bilfinger: Wegen des Einbruchs im Kraftwerksgeschäft hat Bilfinger Berger für 2015 zwar einen Rekordverlust von 489 Mio. Euro ausgewiesen. Das Minus war aber nicht ganz groß, wie der Konzern vorhergesagt hatte, weshalb sich das Papier nach der Vorlage der vorläufigen Ergebnisse für 2015 etwas erholt hat. Einen Ausblick auf das laufende Jahr will der Vorstandschef Per Utnegaard allerdings erst bei der Präsentation der Bilanz am 16. März abgeben. „Auch wenn wir im vergangenen Jahr bereits einige wichtige Themen voranbringen konnten, liegt ein anspruchsvolles Jahr 2016 vor uns“, erklärte Utnegaard. Er werde die strategische Neuausrichtung des Konzerns weiter vorantreiben.

Die Frage ist nur, ob Investoren die Neuausrichtung gut finden werden. Das Geschäft mit Wassertechnologie wird für rund 200 Mio. Euro an eine chinesische Firma veräußert. Das Geschäft mit Kraftwerkstechnik, das sich auf den Bau und die Sanierung von Kraftwerken und Rohrleitungen fokussiert, steht zum Verkauf. Erst im Januar hatte Utnegaard Investoren zudem mit der Ankündigung überrascht, dass der Verkauf der Sparte Bau- und Immobilienmanagement, genannt Building and Facility, „ergebnisoffen“ geprüft werde. Bei einem Verkauf wäre Utnegaard’s ursprünglicher Plan, sich auf die zwei Sparten Bau- und Immobilienmanagement, sowie Industriedienste zu fokussieren, hinfällig. Aus den ehemals vier Geschäftsbereichen bliebe damit nur einer übrig. Die Konkurrenten Strabag und Wisag dürften als potenzielle Käufer allerdings ausscheiden, weil sie nach Bilfinger die Nummer zwei und drei am Markt für Gebäudedienstleistungen in Deutschland sind. Daher könnte es kartellrechtliche Probleme geben.

Bei einem Verkauf des Bereichs Building and Facility würde sich Bilfinger aber von einer Sparte trennen, die rund die Hälfte des Konzernumsatzes ausmacht und ein wichtiger Gewinnlieferant ist. Etliche Investoren sprechen daher von einer Zerschlagung des Konzerns. Sie vermuten, dass hinter dem geplanten Deal der schwedische Finanzinvestor Cevian steckt, der 25,6 Prozent der Anteile an Bilfinger hält. Nachdem der aktuelle Wert des Bilfinger-Pakets von Cevian wesentlich niedriger ist als die Einstiegspreise der Schweden, sollen sie angeblich auf einen Verkauf der Sparte Bau- und Immobilienmanagement drängen, denn so gäbe es am Schnellsten einen Mittelzufluss. Die Geschäftsentwicklung im bei Bilfinger verbleibenden Bereich Industriedienstleistungen ist aber nicht gerade erfreulich. Die Sparte leidet vor allem unter dem schwachen Branchenumfeld im Öl- und Gassektor. Gleichzeitig ist die Investitionsbereitschaft in der chemischen Industrie um im Bereich Energie schwach. Im Jahr 2015 hatte die Sparte Industrial daher beim bereinigten Gewinn vor Zinsen, Steuern und Abschreibungen auf den Firmenwert (EBITDA) einen Einbruch auf ein Drittel auf nur mehr 128 Mio. Euro verbucht. Das entspricht einer Marge von lediglich 3,5 Prozent. Wie will man damit einen Börsenwert von 1,7 Mrd. Euro rechtfertigen? Selbst wenn der Spartengewinn auf 200 Mio. Euro nach oben schießen würde – was angesichts der obigen Faktoren äußerst unwahrscheinlich ist – wäre Bilfinger damit mit dem 8,5 fachen des operativen Gewinns bewertet. Das ist ein sehr hoher Wert.

Und wie sieht es mit Block auf das Kurs-Buchwert-Verhältnis (KBV) aus? Gemessen an einem Börsenwert von 1,7 Mrd. Euro und einem Eigenkapital von 1,44 Mrd. Euro liegt das KBV bei 1,25. Der langjährige Schnitt beträgt zwar gut 1,45. Allerdings ist eine deutlich niedrigere Bewertung als früher mehr als gerechtfertigt, waren der operative Gewinn sowie die operative Marge in der Vergangenheit bei Bilfinger spürbar höher als derzeit und als sie auf absehbare Zeit sein dürften. Bei der Profitabilität geht es bei Bilfinger seit einigen Jahren nämlich nur in eine Richtung: nach unten. Woher die Trendwende kommen sollte, ist derzeit nicht absehbar. Umso turbulenter dürfte die Hauptversammlung am 11. Mai 2016 in Mannheim werden. Die Kurserholung sollte also nur von kurzer Dauer sein. Bei der Präsentation der Bilanz am 16. März dürfte Utnegaard nur einen verhaltenen Ausblick abgeben. Ein möglicher Verkauf der Sparte Bau- und Immobilienmanagement könnte zwar kurzfristig kräftig Geld in die Kasse spülen. Wenn es an die Aktionäre ausgekehrt würde, dürften sich Investoren aber auf die schwache Profitabilität im Bereich Industriedienste fokussieren und den Verkaufsknopf drücken, nach dem Motto: Auf einem schwachen Bein kann man nicht stehen.

Bei einem Verkauf des Bereichs Building and Facility würde sich Bilfinger aber von einer Sparte trennen, die rund die Hälfte des Konzernumsatzes ausmacht und ein wichtiger Gewinnlieferant ist. Etliche Investoren sprechen daher von einer Zerschlagung des Konzerns. Sie vermuten, dass hinter dem geplanten Deal der schwedische Finanzinvestor Cevian steckt, der 25,6 Prozent der Anteile an Bilfinger hält. Nachdem der aktuelle Wert des Bilfinger-Pakets von Cevian wesentlich niedriger ist als die Einstiegspreise der Schweden, sollen sie angeblich auf einen Verkauf der Sparte Bau- und Immobilienmanagement drängen, denn so gäbe es am Schnellsten einen Mittelzufluss. Die Geschäftsentwicklung im bei Bilfinger verbleibenden Bereich Industriedienstleistungen ist aber nicht gerade erfreulich. Die Sparte leidet vor allem unter dem schwachen Branchenumfeld im Öl- und Gassektor. Gleichzeitig ist die Investitionsbereitschaft in der chemischen Industrie um im Bereich Energie schwach. Im Jahr 2015 hatte die Sparte Industrial daher beim bereinigten Gewinn vor Zinsen, Steuern und Abschreibungen auf den Firmenwert (EBITDA) einen Einbruch auf ein Drittel auf nur mehr 128 Mio. Euro verbucht. Das entspricht einer Marge von lediglich 3,5 Prozent. Wie will man damit einen Börsenwert von 1,7 Mrd. Euro rechtfertigen? Selbst wenn der Spartengewinn auf 200 Mio. Euro nach oben schießen würde – was angesichts der obigen Faktoren äußerst unwahrscheinlich ist – wäre Bilfinger damit mit dem 8,5 fachen des operativen Gewinns bewertet. Das ist ein sehr hoher Wert.

Und wie sieht es mit Block auf das Kurs-Buchwert-Verhältnis (KBV) aus? Gemessen an einem Börsenwert von 1,7 Mrd. Euro und einem Eigenkapital von 1,44 Mrd. Euro liegt das KBV bei 1,25. Der langjährige Schnitt beträgt zwar gut 1,45. Allerdings ist eine deutlich niedrigere Bewertung als früher mehr als gerechtfertigt, waren der operative Gewinn sowie die operative Marge in der Vergangenheit bei Bilfinger spürbar höher als derzeit und als sie auf absehbare Zeit sein dürften. Bei der Profitabilität geht es bei Bilfinger seit einigen Jahren nämlich nur in eine Richtung: nach unten. Woher die Trendwende kommen sollte, ist derzeit nicht absehbar. Umso turbulenter dürfte die Hauptversammlung am 11. Mai 2016 in Mannheim werden. Die Kurserholung sollte also nur von kurzer Dauer sein. Bei der Präsentation der Bilanz am 16. März dürfte Utnegaard nur einen verhaltenen Ausblick abgeben. Ein möglicher Verkauf der Sparte Bau- und Immobilienmanagement könnte zwar kurzfristig kräftig Geld in die Kasse spülen. Wenn es an die Aktionäre ausgekehrt würde, dürften sich Investoren aber auf die schwache Profitabilität im Bereich Industriedienste fokussieren und den Verkaufsknopf drücken, nach dem Motto: Auf einem schwachen Bein kann man nicht stehen.

Foto: Bilfinger SE

[sws_grey_box box_size="585"]Dieser Beitrag stammt von Egmond Haidt, der für die boersengefluester.de-Partnerseite Feingold Research schreibt.[/sws_grey_box]...

Bilfinger

Kurs: 119,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bilfinger | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 590900 | DE0005909006 | SE | 4.478,92 Mio € | 01.01.1970 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Mit ein wenig Glück kommen die Aktionäre von Bilfinger im laufenden Jahr doch noch mit einem blauen Auge davon. Nach einem ganz üblen zweiten Quartal hat sich die Notiz des MDAX-Konzerns in den vergangenen Wochen nämlich berappelt und zieht Richtung 40 Euro. Sollte der Titel diese Marke signifikant überwinden, werden sich vermutlich auch wieder die Charttechniker zu Wort melden und über widerstandsfreies Terrain berichten. Fundamental ist das Papier schon deutlich schwieriger zu greifen. Immerhin befindet sich die Gesellschaft nach den katastrophalen Gewinnwarnungen und Veränderungen auf Vorstandsebene mitten in der Umstrukturierung. Von den Aktivitäten im Energie- und Kraftwerksbereich wird sich Bilfinger trennen – der Verkaufsprozess ist längst eingeleitet. Aus dem früheren Bauunternehmen wird ein „Engineering- und Servicekonzern“. Soll heißen: Der Fokus von Bilfinger richtet sich – neben dem Immobilienbereich – auf die Errichtung und Instandhaltung von Industrieanlagen aus den Sektoren Öl und Gas, Chemie, Nahrungsmittel, Energie und Strom. „Wir werden unsere Profitabilität steigern, die Komplexität im Konzern reduzieren, Prozesse vereinfachen und die Kosten in allen Bereichen senken,“ sagt der neue Vorstandschef Per H. Utnegaard. Vor allen Dingen die schwache Performance im Petrobereich macht Bilfinger jedoch erheblich zu schaffen und führte zu enttäuschenden Halbjahreszahlen. Hinzu kommen jede Menge Sondereffekte, so dass 2015 unterm Strich mit einem deutlich negativen Konzernergebnis zu rechnen ist.

Offen ist, ob die Mannheimer für 2015 eine Dividende zahlen werden, nachdem die Ausschüttung für das Vorjahr überraschend moderat von 3 auf 2 Euro gekürzt wurde. Vorsichtige Investoren stellen sich aber besser auf eine Nullrunde ein – so werden unangenehme Überraschungen vermieden. Punkten kann der Titel dafür unter Kurs-Buchwert-Aspekten. Trotz des spürbar geschmolzenen Eigenkapitals von zum Halbjahr rund 1,5 Mrd. Euro wird das Papier momentan mit einem Aufschlag von nur gut 20 Prozent auf den Buchwert gehandelt. Der langjährige Schnitt beträgt mehr als 45 Prozent. Die Kursziele der Analysten reichen derzeit von 27 Euro (Bank of America) bsi hin zu 60 Euro (Commerzbank). Im Durchschnitt errechnet sich aus den Prognosen der Experten ein fairer Wert von knapp 36,50 Euro für die Bilfinger-Aktie. Damit wäre das Papier momentan sogar leicht überbewertet. Aber was sagt ein durchschnittliches Kursziel schon aus? Letztlich geht es um die Frage, ob Firmenchef Utnegaard den Laden wieder auf Vordermann kriegt. Auf die Schnelle lässt sich so eine Aufgabe nicht umsetzen. Die Perspektive für die Bewertung der Aktie sollte daher besser auf 2017 gerichtet sein. Und sieht das Papier mit einem 2017er-KGV von weniger als 13 ganz passabel aus. Indirekt ist die Bilfinger-Aktie zudem so etwas wie eine Wette auf eine nachhaltige Erholung des Ölpreises. Fantasie besteht zudem durch den geplanten Abbau der Sanktionen gegen den Iran. ganz kurzfristig ruhen die Hoffnungen der Investoren jedoch auf positive Signal vom Capital Markets Day am 15. Oktober in Mannheim.

Offen ist, ob die Mannheimer für 2015 eine Dividende zahlen werden, nachdem die Ausschüttung für das Vorjahr überraschend moderat von 3 auf 2 Euro gekürzt wurde. Vorsichtige Investoren stellen sich aber besser auf eine Nullrunde ein – so werden unangenehme Überraschungen vermieden. Punkten kann der Titel dafür unter Kurs-Buchwert-Aspekten. Trotz des spürbar geschmolzenen Eigenkapitals von zum Halbjahr rund 1,5 Mrd. Euro wird das Papier momentan mit einem Aufschlag von nur gut 20 Prozent auf den Buchwert gehandelt. Der langjährige Schnitt beträgt mehr als 45 Prozent. Die Kursziele der Analysten reichen derzeit von 27 Euro (Bank of America) bsi hin zu 60 Euro (Commerzbank). Im Durchschnitt errechnet sich aus den Prognosen der Experten ein fairer Wert von knapp 36,50 Euro für die Bilfinger-Aktie. Damit wäre das Papier momentan sogar leicht überbewertet. Aber was sagt ein durchschnittliches Kursziel schon aus? Letztlich geht es um die Frage, ob Firmenchef Utnegaard den Laden wieder auf Vordermann kriegt. Auf die Schnelle lässt sich so eine Aufgabe nicht umsetzen. Die Perspektive für die Bewertung der Aktie sollte daher besser auf 2017 gerichtet sein. Und sieht das Papier mit einem 2017er-KGV von weniger als 13 ganz passabel aus. Indirekt ist die Bilfinger-Aktie zudem so etwas wie eine Wette auf eine nachhaltige Erholung des Ölpreises. Fantasie besteht zudem durch den geplanten Abbau der Sanktionen gegen den Iran. ganz kurzfristig ruhen die Hoffnungen der Investoren jedoch auf positive Signal vom Capital Markets Day am 15. Oktober in Mannheim.

Foto: Bilfinger SE (Gasverflüssigung: Rettungsteam simuliert die Bergung eines Bewusstlosen)...

Bilfinger

Kurs: 119,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bilfinger | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 590900 | DE0005909006 | SE | 4.478,92 Mio € | 01.01.1970 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Die Finanzmärkte leben zum Glück nicht allein von den populären Themen. Boersengefluester.de hat sich daher auch abseits der großen Pfade umgeschaut und Auswertungen gemacht, die das Gesamtbild des Börsenjahres 2014 abrunden: Hits und Flops, Aufreger und Ärgernisse, aber auch skurrile Dinge, die uns aufgefallen sind. All das haben wir mit nutzwertigen Tabellen und Übersichten gepaart.[/sws_green_box]

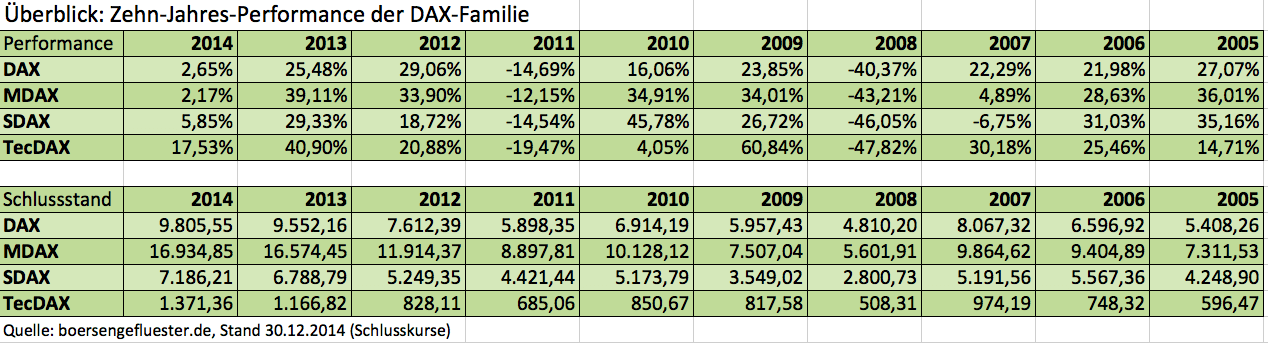

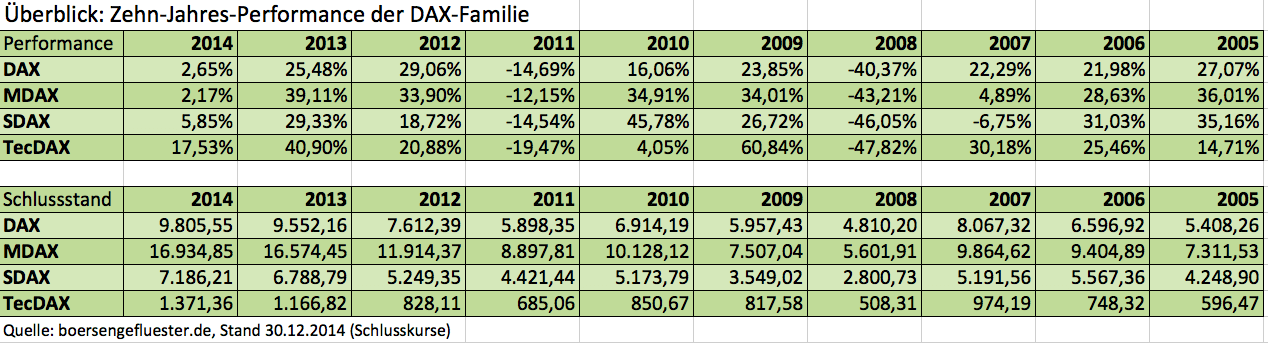

Keine Frage: Die Lieblingszahl der heimischen Börsianer war in den vergangenen Monaten die „10.000". Dabei schaffte es der DAX 2014 an gerade einmal sieben Handelstagen, sich (auf Schlusskursbasis) oberhalb der scheinbar so wichtigen Marke zu halten. Den höchsten Stand markierte der Blue-Chip-Index dabei im Tagesverlauf des 5. Dezember 2014, als der DAX bis auf 10.093,03 Punkte sprintete. Am Ende blieb für den DAX eine Kursveränderung von 2,65 Prozent auf 9.805,55 Zähler stehen. Die gute Nachricht: Damit hat der DAX zum dritten Mal in Folge ein positives Jahresergebnis hingelegt. Allerdings blieb die Entwicklung spürbar hinter der Performance der Jahre 2012 und 2013 zurück. Größter Kurstreiber blieb auch 2014 die lockere Geldpolitik der Notenbanken. Allerdings wächst die Furcht der Investoren vor den langfristigen Folgen bzw. einem Auslaufen der massiven Anleihenkäufe. Zudem ist das konjunkturelle Umfeld längst nicht so robust, wie es die Indexstände der meisten Weltbörsen vermuten lassen. Die ungewissen Folgen der Entwicklung in Russland, der Preisrutsch für Öl, extreme Gruppierungen wie der Islamische Staat oder tödliche Krankheiten wie der Ebola-Virus ziehen auch die Investoren in ihren Bann. Auffällig ist, dass der TecDAX auch 2014 die anderen heimischen Indizes ausgestochen hat – diesmal sogar mit einem deutlichen Vorsprung vor dem SDAX, während DAX und MDAX relativ eng beieinander liegen.

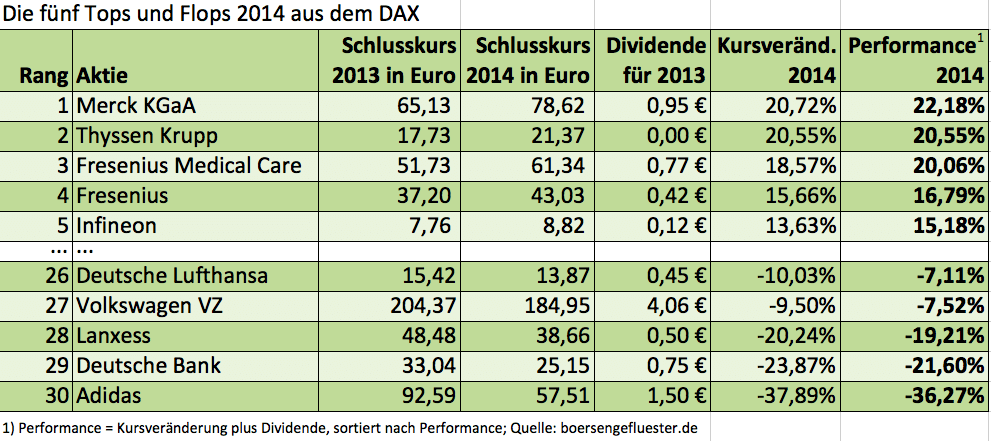

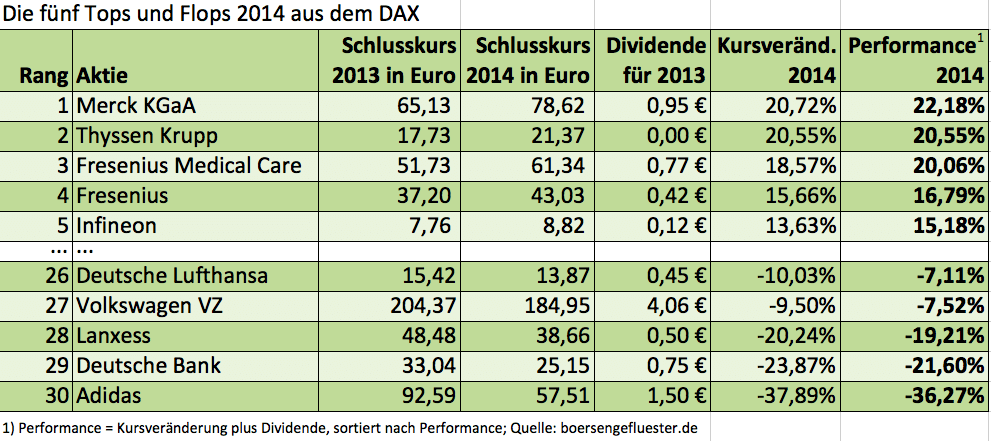

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

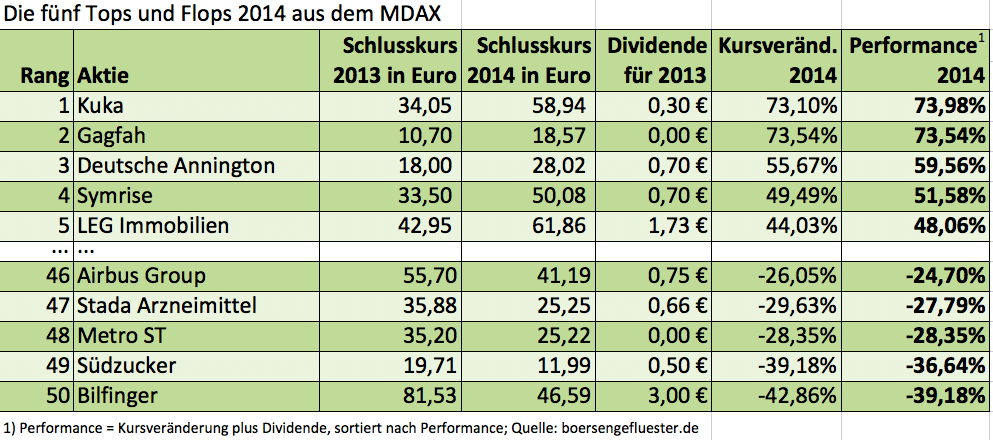

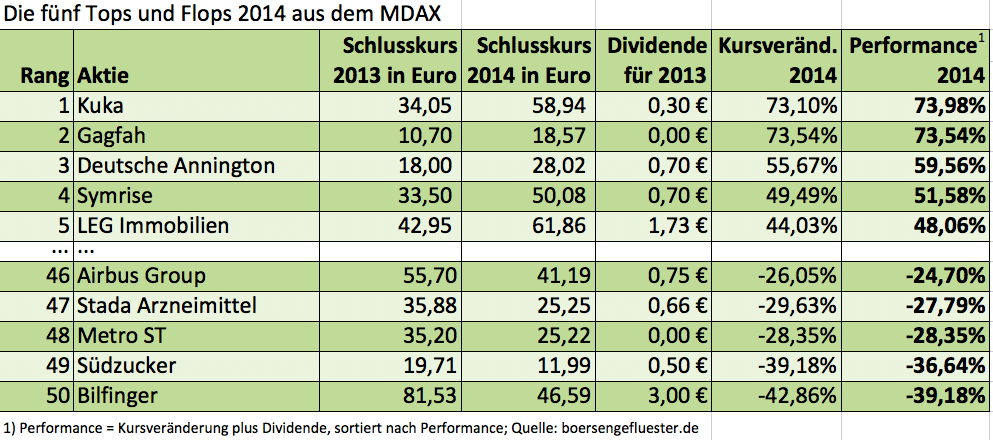

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

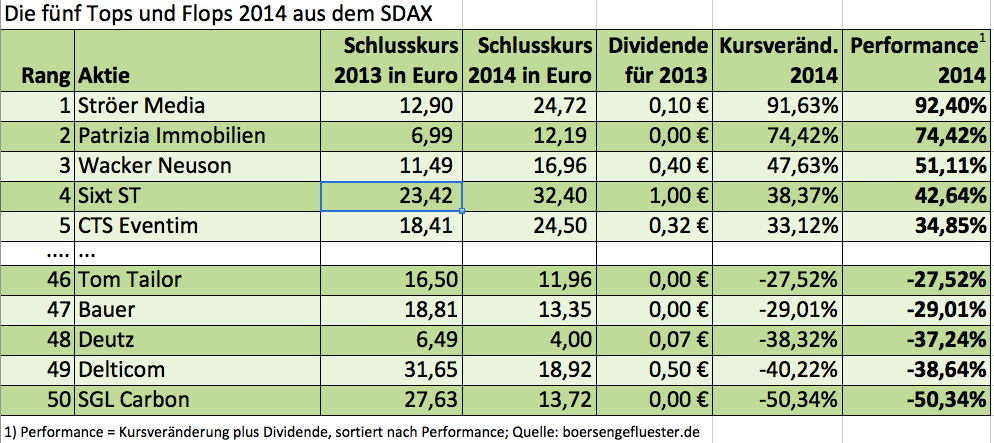

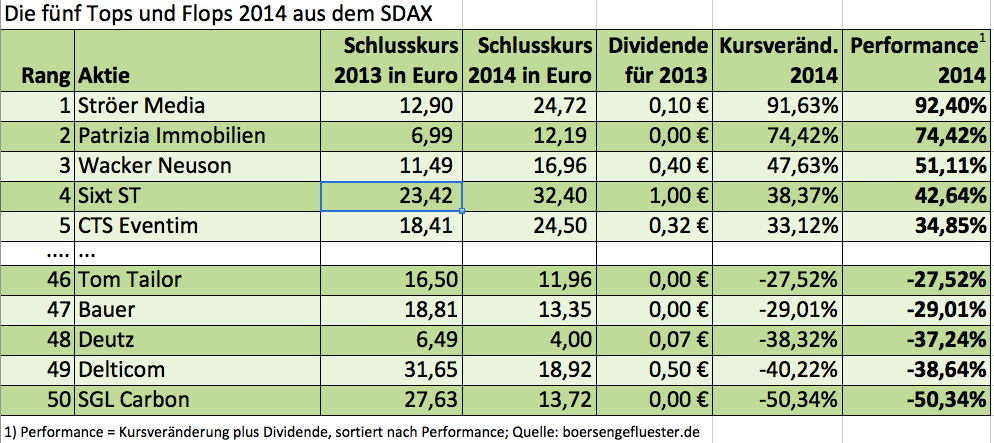

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

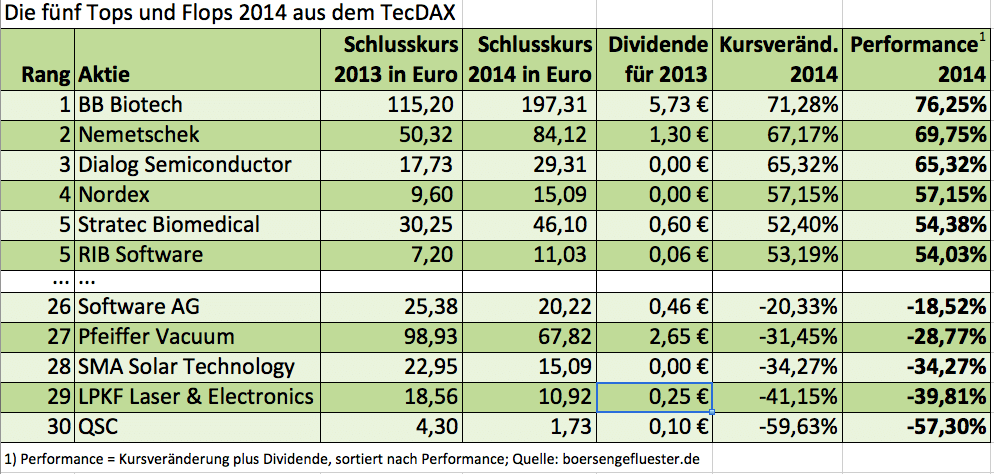

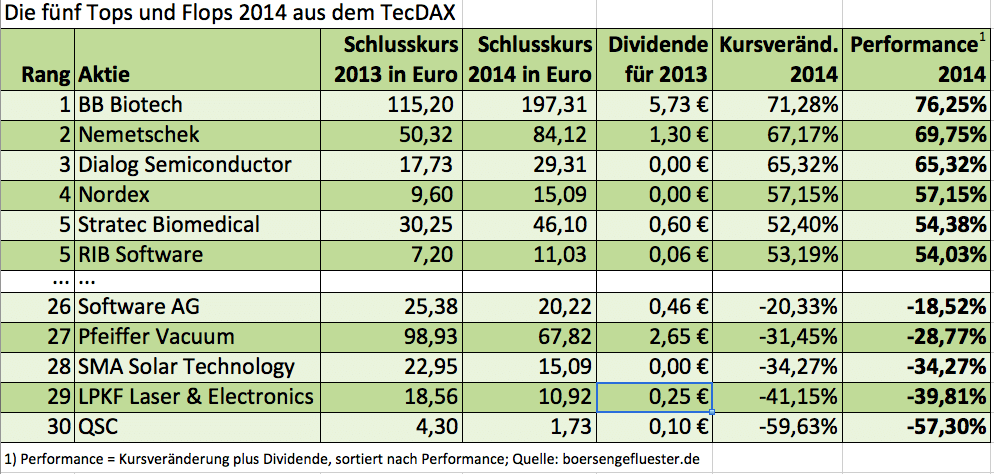

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

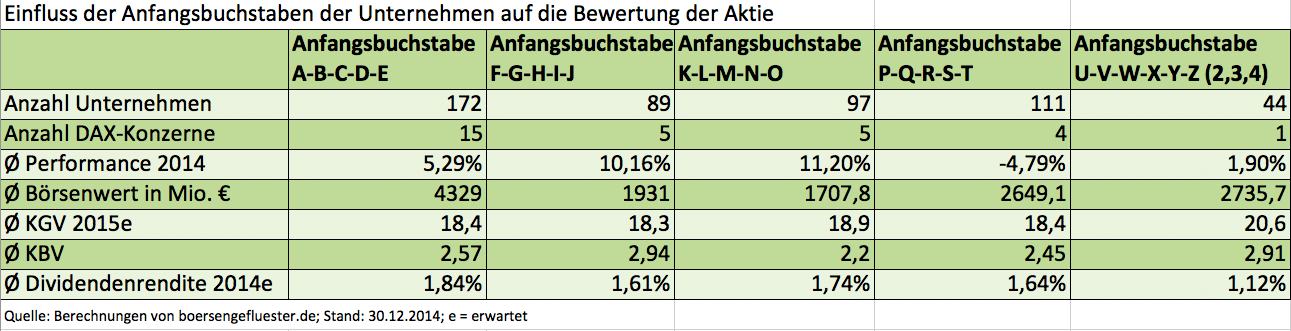

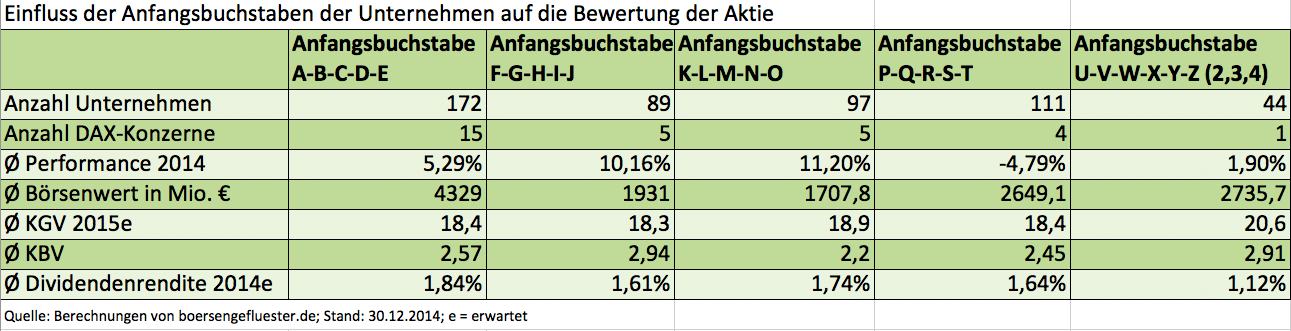

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

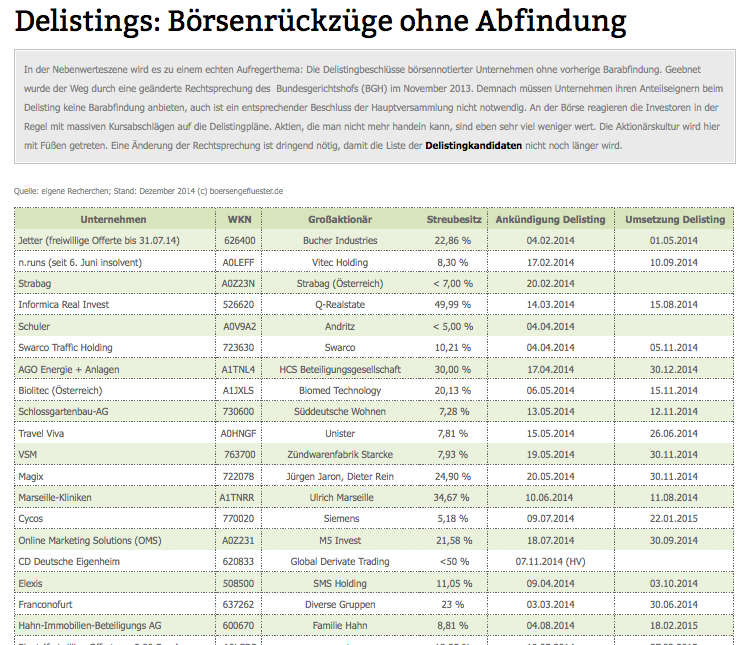

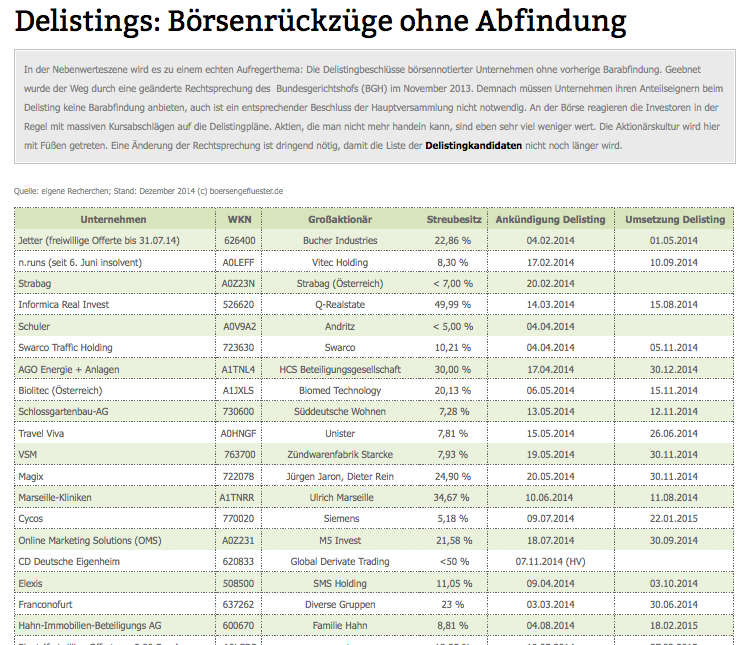

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

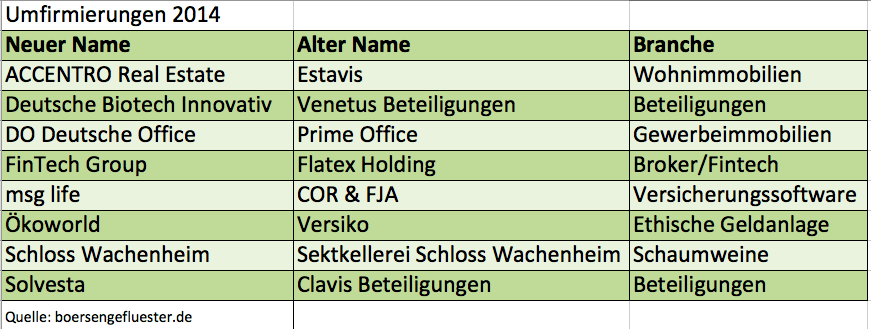

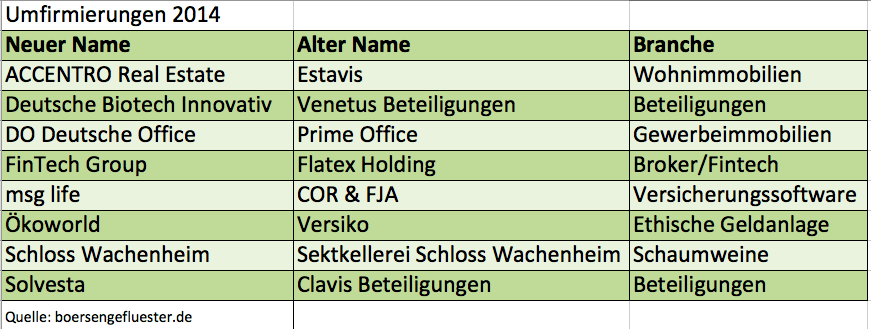

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Ströer

Kurs: 34,60

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

© boersengefluester.de | Redaktion

Überdurchschnittlich viel war zuletzt über die Aktie von MBB Industries in der Finanzpresse zu lesen. Mal in ausführlicher Form, mal etwas knapper gehalten – in der Regel aber mit einem positiven Tenor. Hintergrund der Berichterstattung: Christof Nesemeier, Vorstandschef und Mitgründer der Beteiligungsgesellschaft, war auf Roadshow in Frankfurt. Im Gepäck hatte er die bereits Anfang März vorgestellten vorläufigen Zahlen für 2013 sowie eine knackige Story, die nach dem jüngsten Investitionsjahr, auf dem Parkett wieder zünden sollte. Die Berliner haben sechs Unternehmen im Portfolio – die meisten davon gehören ihnen zu 100 Prozent. Minderheitsengagements kommen für Nesemeier nicht in Frage.

Am bekanntesten unter Börsianern ist die 76,1prozentige Beteiligung an Delignit. Der auf jede MBB-Aktie durchgerechnete Börsenwert beträgt derzeit etwa 3,05 Euro, deckt die Notiz von MBB momentan also zu gut 13 Prozent ab. Der Holzverarbeiter hat sich in den vergangenen Jahren prima entwickelt und adressiert mit der Ende 2013 getätigten Akquisition DHK Automotive nun verstärkt auch den PKW-Bereich – etwa im Bereich Kofferraumabdeckungen. Neben dem klassischen Geschäft mit Böden und Wandverkleidungen für die Laderäume von Transportern setzt Delignit mit ihrem gleichnamigen – auf Buchenholz basierendem Werkstoff – aber auch auf Anwendungen im Bahnbereich oder dem Sicherheitssektor in Form von schusssicheren Unterbodenplatten und Fensterrahmen. Aber selbst im Klavier- und Flügelbau kommt Delignit zum Einsatz. Mitbewerber im Bereich Bodenplatten und Wandverkleidungen für leichte Nutzfahrzeuge, Anhänger und Waggons ist die ebenfalls börsennotierte Westag & Getalit. Für 2014 rechnet sich Delignit-Vorstand Markus Büscher einen Erlösanstieg von 35,3 auf mehr als 40 Mio. Euro aus.

Eigentlicher Treiber für den steilen Anstieg des Aktienkurses der MBB-Aktie von 6 Euro Anfang 2012 auf 21 Euro Ende 2013 war jedoch der im Frühjahr 2012 erfolgte Kauf der MBB Fertigungstechnik (damals Claas Fertigungstechnik GmbH) von dem Landmaschinenhersteller Claas aus dem ostwestfälischen Harsewinkel. Bezahlt hat MBB für den Hersteller von Autoteilen wie Nockenwellen, Fahrwerken oder Lenksäulen damals nur 13,2 Mio. Euro. „Das war ein lucky buy“, sagt MBB-Vorstand Nesemeier. Zuletzt hat das Unternehmen in den Aufbau eines Standorts in China investiert. Viel Geld in die Hand genommen hat MBB Industries auch bei der Tochter Hanke Tissue. Für den in Polen ansässigen Hersteller von Servietten, Küchenrollen und Taschentüchern wurde eine neue Papiermaschine für 10 Mio. Euro angeschafft. Entsprechend groß sind die Erwartungen, dass sich der Kapazitätsausbau nun auszahlt. Unterschätzt wird in Finanzkreisen vermutlich die Bedeutung der 80-Prozent-Beteiligung DTS Systeme. „Das Unternehmen ist so eine Art kleine Bechtle oder Cancom“, erklärt Nesemeier. Die Herforder haben ihre Wurzeln als klassischer Systemintegrator, fokussieren sich aber zunehmend auf angesagte Cloudthemen und der damit verbundenen Datensicherheit. DTS dürfte 2013 einen Umsatz von gut 34 Mio. Euro erzielt haben.

Eigentlicher Treiber für den steilen Anstieg des Aktienkurses der MBB-Aktie von 6 Euro Anfang 2012 auf 21 Euro Ende 2013 war jedoch der im Frühjahr 2012 erfolgte Kauf der MBB Fertigungstechnik (damals Claas Fertigungstechnik GmbH) von dem Landmaschinenhersteller Claas aus dem ostwestfälischen Harsewinkel. Bezahlt hat MBB für den Hersteller von Autoteilen wie Nockenwellen, Fahrwerken oder Lenksäulen damals nur 13,2 Mio. Euro. „Das war ein lucky buy“, sagt MBB-Vorstand Nesemeier. Zuletzt hat das Unternehmen in den Aufbau eines Standorts in China investiert. Viel Geld in die Hand genommen hat MBB Industries auch bei der Tochter Hanke Tissue. Für den in Polen ansässigen Hersteller von Servietten, Küchenrollen und Taschentüchern wurde eine neue Papiermaschine für 10 Mio. Euro angeschafft. Entsprechend groß sind die Erwartungen, dass sich der Kapazitätsausbau nun auszahlt. Unterschätzt wird in Finanzkreisen vermutlich die Bedeutung der 80-Prozent-Beteiligung DTS Systeme. „Das Unternehmen ist so eine Art kleine Bechtle oder Cancom“, erklärt Nesemeier. Die Herforder haben ihre Wurzeln als klassischer Systemintegrator, fokussieren sich aber zunehmend auf angesagte Cloudthemen und der damit verbundenen Datensicherheit. DTS dürfte 2013 einen Umsatz von gut 34 Mio. Euro erzielt haben.

Neben dem Beteiligungsportfolio verfügt MBB Industries aber noch über einen anderen Schatz – und zwar liquide Mittel und Wertpapiere in Höhe von fast 55 Mio. Euro. Auch nach Abzug der Finanzschulden bleibt ein Nettopolster von 23,8 Mio. Euro übrig – entsprechend 3,60 Euro je MBB-Aktie. Im Depot der Berliner befinden sich unter anderem 55 Kilogramm Gold sowie Aktien von Firmen wie Nestlé, Unilever, Bilfinger oder dem norwegischen Lachszüchter Marine Harvest. An dem 2013er-Gewinn von 2,09 Euro je Anteilschein werden die Aktionäre von MBB in Form einer von 0,50 auf 0,55 Euro erhöhten Dividende beteiligt. Damit bringt es der Small Cap auf eine Rendite von 2,4 Prozent. Das liegt unter dem Niveau manch anderer Beteiligungsgesellschaft. Firmenlenker Nesemeier betont jedoch: „Uns ist an einer kontinuierlichen und verlässlichen Dividendenpolitik gelegen. Große Sprünge wird es bei uns kaum geben.“ Die Hauptversammlung findet am 30. Juni 2014 statt. Investoren, die angesichts des hohen Finanzmittelbestands auf eine Sonderausschüttung hoffen, sind damit auf dem falschen Dampfer. Vielmehr wird MBB weiter in den Erwerb neuer Firmen investieren und das organische Wachstum vorantreiben.

Mit einem konkreten Ergebnisausblick hält sich der Manager noch zurück. Immerhin: Der Umsatz soll 2014 die Marke von 250 Mio. Euro überschreiten. Das Ergebnis sollte dabei nach Schätzungen von boersengefluester.de leicht vorankommen. Kapitalisiert ist die im Prime Standard gelistete Gesellschaft mit 150,5 Mio. Euro, bei einem Streubesitz von rund 26 Prozent. Perspektivisch sieht Nesemeier das Papier damit sogar als potenziellen SDAX-Kandidaten, zumal sich die Handelsumsätze im Vorjahr deutlich belebt haben. Boersengefluester.de bleibt bei der Kaufen-Empfehlung für die MBB-Aktie. Der Titel eignet sich gut für langfristig orientierte Investoren mit Bereitschaft zum Risiko.

Und für Anleger, die sich vielleicht schon die ganze Zeit gefragt haben, wofür das Kürzel MBB steht. Hier die Auflösung: Namensgeberin ist die 1997 von der Daimler-Benz Aerospace AG übernommene MBB Gelma Industrieelektronik GmbH, eine frühere Tochter von Messerschmitt-Bölkow-Blohm (MBB). Bei diesem Deal hatten Nesemeier und sein heute im Aufsichtsrat sitzender Partner Gert-Maria Freimuth übrigens auch ein glückliches Händchen.

Neben dem Beteiligungsportfolio verfügt MBB Industries aber noch über einen anderen Schatz – und zwar liquide Mittel und Wertpapiere in Höhe von fast 55 Mio. Euro. Auch nach Abzug der Finanzschulden bleibt ein Nettopolster von 23,8 Mio. Euro übrig – entsprechend 3,60 Euro je MBB-Aktie. Im Depot der Berliner befinden sich unter anderem 55 Kilogramm Gold sowie Aktien von Firmen wie Nestlé, Unilever, Bilfinger oder dem norwegischen Lachszüchter Marine Harvest. An dem 2013er-Gewinn von 2,09 Euro je Anteilschein werden die Aktionäre von MBB in Form einer von 0,50 auf 0,55 Euro erhöhten Dividende beteiligt. Damit bringt es der Small Cap auf eine Rendite von 2,4 Prozent. Das liegt unter dem Niveau manch anderer Beteiligungsgesellschaft. Firmenlenker Nesemeier betont jedoch: „Uns ist an einer kontinuierlichen und verlässlichen Dividendenpolitik gelegen. Große Sprünge wird es bei uns kaum geben.“ Die Hauptversammlung findet am 30. Juni 2014 statt. Investoren, die angesichts des hohen Finanzmittelbestands auf eine Sonderausschüttung hoffen, sind damit auf dem falschen Dampfer. Vielmehr wird MBB weiter in den Erwerb neuer Firmen investieren und das organische Wachstum vorantreiben.

Mit einem konkreten Ergebnisausblick hält sich der Manager noch zurück. Immerhin: Der Umsatz soll 2014 die Marke von 250 Mio. Euro überschreiten. Das Ergebnis sollte dabei nach Schätzungen von boersengefluester.de leicht vorankommen. Kapitalisiert ist die im Prime Standard gelistete Gesellschaft mit 150,5 Mio. Euro, bei einem Streubesitz von rund 26 Prozent. Perspektivisch sieht Nesemeier das Papier damit sogar als potenziellen SDAX-Kandidaten, zumal sich die Handelsumsätze im Vorjahr deutlich belebt haben. Boersengefluester.de bleibt bei der Kaufen-Empfehlung für die MBB-Aktie. Der Titel eignet sich gut für langfristig orientierte Investoren mit Bereitschaft zum Risiko.

Und für Anleger, die sich vielleicht schon die ganze Zeit gefragt haben, wofür das Kürzel MBB steht. Hier die Auflösung: Namensgeberin ist die 1997 von der Daimler-Benz Aerospace AG übernommene MBB Gelma Industrieelektronik GmbH, eine frühere Tochter von Messerschmitt-Bölkow-Blohm (MBB). Bei diesem Deal hatten Nesemeier und sein heute im Aufsichtsrat sitzender Partner Gert-Maria Freimuth übrigens auch ein glückliches Händchen.

...

Delignit

Kurs: 2,66

MBB

Kurs: 204,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MBB | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0ETBQ | DE000A0ETBQ4 | SE | 1.108,98 Mio € | 23.06.2008 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Sie sind auf der Suche nach einer günstig bewerteten Aktie mit attraktiver Dividendenrendite, scheuen sich aber vor marktengen Nebenwerten? Und zu weit davongelaufen sollte der Titel möglichst auch nicht sein. Dann sollten Sie einen Blick auf die Aktie des Baukonzerns Bilfinger werfen. Seit Jahresbeginn hat der MDAX-Titel „erst“ um knapp elf Prozent an Wert gewonnen. Anleger, die zusätzlich noch die für 2012 gezahlte Dividende von 3,00 Euro kassiert haben, liegen zwar freilich bereits um 15 Prozent vorn. Ausgeschöpft ist das Potenzial des Papiers damit aber wohl kaum.

Die Analysten vom Bankhaus Lampe sehen die Bilfinger-Aktie erst bei Kursen um 93 Euro als fair bewertet an. Die Bank of America billigt dem Papier gar einen Wert von 94 Euro zu. Zurückhaltender äußern sich die Experten der Deutschen Bank (Kursziel: 77 Euro) und von Credit Suisse (Kursziel: 74,30 Euro). Dick im Kalender anstreichen, sollten Investoren sich den 12. November. Dann stehen die Neun-Monats-Zahlen der Mannheimer an. Obwohl Bilfinger zum Halbjahr bei den wesentlichen Ergebniskennzahlen noch hinter dem Vorjahreswert lag, zeigte sich der Vorstand zuletzt für die zweite Jahreshälfte zuversichtlich. Demnach soll die Gesamtleistung 2013 um 100 Mio. Euro auf rund 8,7 Mrd. Euro klettern. Das bereinigte Konzernergebnis von im Vorjahr 231 Mio. Euro will der Baukonzern ebenfalls übertreffen.

Attraktive Dividenden haben bei Bilfinger beinahe schon Tradition. Als Richtschnur gibt der Konzern eine Ausschüttungsquote von 50 Prozent – bezogen auf das um Sondereffekte bereinigte Konzernergebnis – an. Selbst für den Fall, dass Bilfinger die Dividende für 2013 leicht auf 2,85 Euro pro Aktie kürzen sollte, ergibt sich aber noch immer eine attraktive Rendite von etwa 3,5 Prozent.

Punkten kann das MDAX-Unternehmen auch bei den anderen Bewertungskriterien: Das KGV von gut 13 liegt unterhalb des Indexschnitts und das Kurs-Buchwert-Verhältnis von 2,0 ist ebenfalls akzeptabel. Der gesamte Börsenwert von 3,68 Mrd. Euro macht nur etwa 44 Prozent der zuletzt erzielten Umsatzerlöse aus. Aus charttechnischer Sicht hat sich die Lage zuletzt ein wenig aufgehellt. Wichtig wäre es nun, wenn das bisherige Hoch von rund 82,50 Euro endlich signifikant überschritten würde. Im März und im Mai scheiterte das Papier noch an dieser Marke. Nun kommt es drauf an: Bei der Suche nach Aktien mit einem gewissen Nachholpotenzial, dürften Investoren wohl kaum an der Bilfinger-Aktie vorbeikommen. Wobei der Begriff Nachholpotenzial in diesem Fall richtig eingeordnet werden muss. Der MDAX-Titel notiert in der Nähe seiner Rekordstände. Ihm fehlt momentan lediglich die Power, die Klettertour dynamisch fortzusetzen. Doch das kann sich schnell ändern. Gute Q3-Zahlen, und die Kursziele vom Bankhaus Lampe und der Bank of America sollten deutlich näher rücken.

Punkten kann das MDAX-Unternehmen auch bei den anderen Bewertungskriterien: Das KGV von gut 13 liegt unterhalb des Indexschnitts und das Kurs-Buchwert-Verhältnis von 2,0 ist ebenfalls akzeptabel. Der gesamte Börsenwert von 3,68 Mrd. Euro macht nur etwa 44 Prozent der zuletzt erzielten Umsatzerlöse aus. Aus charttechnischer Sicht hat sich die Lage zuletzt ein wenig aufgehellt. Wichtig wäre es nun, wenn das bisherige Hoch von rund 82,50 Euro endlich signifikant überschritten würde. Im März und im Mai scheiterte das Papier noch an dieser Marke. Nun kommt es drauf an: Bei der Suche nach Aktien mit einem gewissen Nachholpotenzial, dürften Investoren wohl kaum an der Bilfinger-Aktie vorbeikommen. Wobei der Begriff Nachholpotenzial in diesem Fall richtig eingeordnet werden muss. Der MDAX-Titel notiert in der Nähe seiner Rekordstände. Ihm fehlt momentan lediglich die Power, die Klettertour dynamisch fortzusetzen. Doch das kann sich schnell ändern. Gute Q3-Zahlen, und die Kursziele vom Bankhaus Lampe und der Bank of America sollten deutlich näher rücken.

Foto: Bilfinger AG...

Bilfinger

Kurs: 119,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bilfinger | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 590900 | DE0005909006 | SE | 4.478,92 Mio € | 01.01.1970 | Kaufen | |

* * *

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„You can't make a good deal with a bad person.“

Warren Buffett

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL