Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#724142

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Die Finanzmärkte leben zum Glück nicht allein von den populären Themen. Boersengefluester.de hat sich daher auch abseits der großen Pfade umgeschaut und Auswertungen gemacht, die das Gesamtbild des Börsenjahres 2014 abrunden: Hits und Flops, Aufreger und Ärgernisse, aber auch skurrile Dinge, die uns aufgefallen sind. All das haben wir mit nutzwertigen Tabellen und Übersichten gepaart.[/sws_green_box]

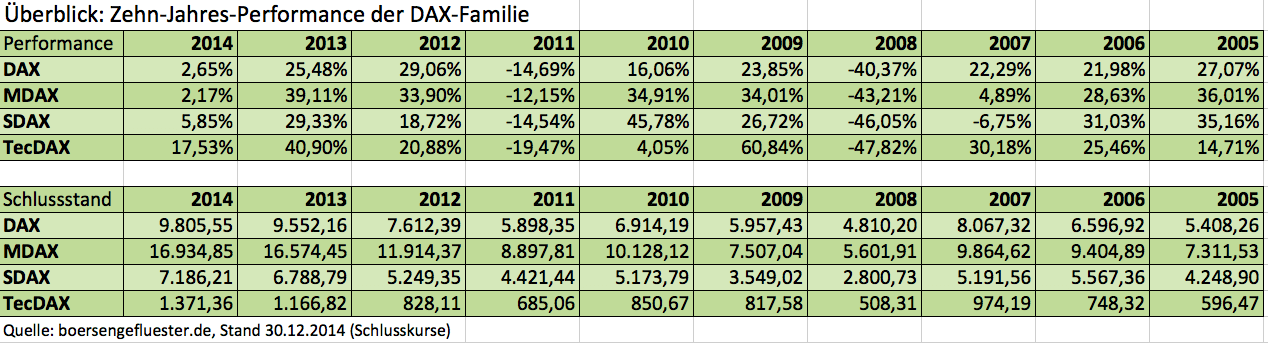

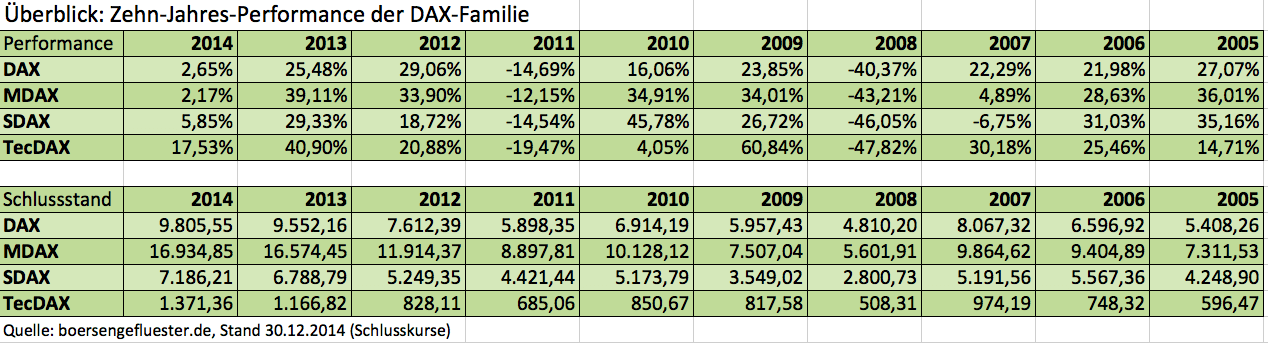

Keine Frage: Die Lieblingszahl der heimischen Börsianer war in den vergangenen Monaten die „10.000". Dabei schaffte es der DAX 2014 an gerade einmal sieben Handelstagen, sich (auf Schlusskursbasis) oberhalb der scheinbar so wichtigen Marke zu halten. Den höchsten Stand markierte der Blue-Chip-Index dabei im Tagesverlauf des 5. Dezember 2014, als der DAX bis auf 10.093,03 Punkte sprintete. Am Ende blieb für den DAX eine Kursveränderung von 2,65 Prozent auf 9.805,55 Zähler stehen. Die gute Nachricht: Damit hat der DAX zum dritten Mal in Folge ein positives Jahresergebnis hingelegt. Allerdings blieb die Entwicklung spürbar hinter der Performance der Jahre 2012 und 2013 zurück. Größter Kurstreiber blieb auch 2014 die lockere Geldpolitik der Notenbanken. Allerdings wächst die Furcht der Investoren vor den langfristigen Folgen bzw. einem Auslaufen der massiven Anleihenkäufe. Zudem ist das konjunkturelle Umfeld längst nicht so robust, wie es die Indexstände der meisten Weltbörsen vermuten lassen. Die ungewissen Folgen der Entwicklung in Russland, der Preisrutsch für Öl, extreme Gruppierungen wie der Islamische Staat oder tödliche Krankheiten wie der Ebola-Virus ziehen auch die Investoren in ihren Bann. Auffällig ist, dass der TecDAX auch 2014 die anderen heimischen Indizes ausgestochen hat – diesmal sogar mit einem deutlichen Vorsprung vor dem SDAX, während DAX und MDAX relativ eng beieinander liegen.

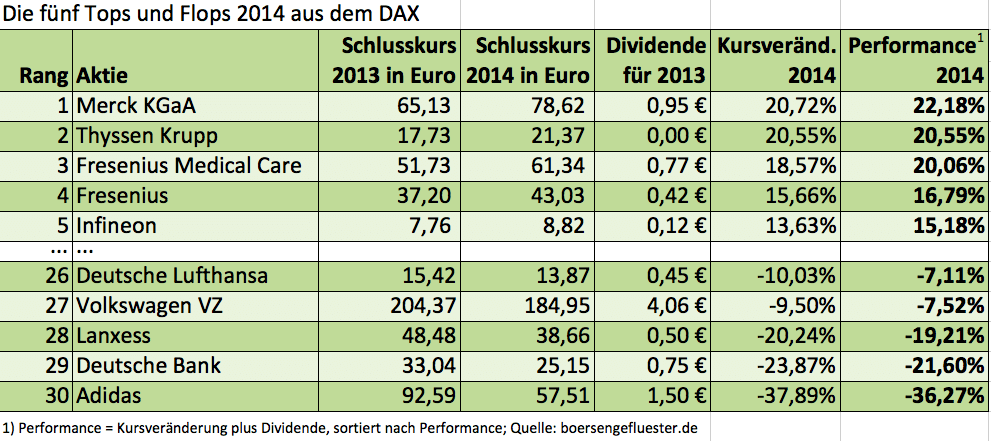

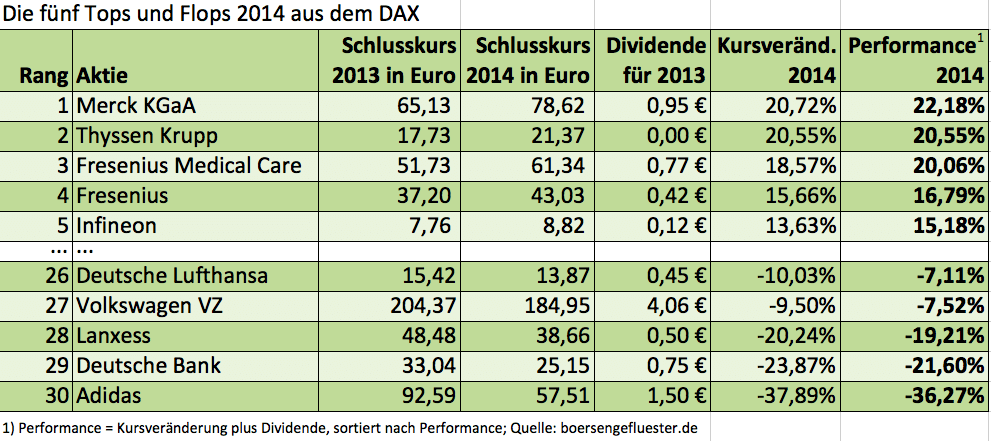

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

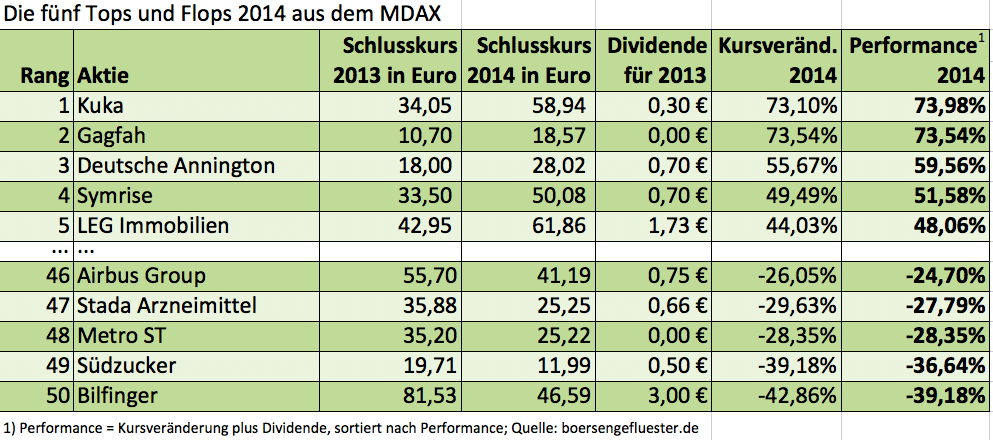

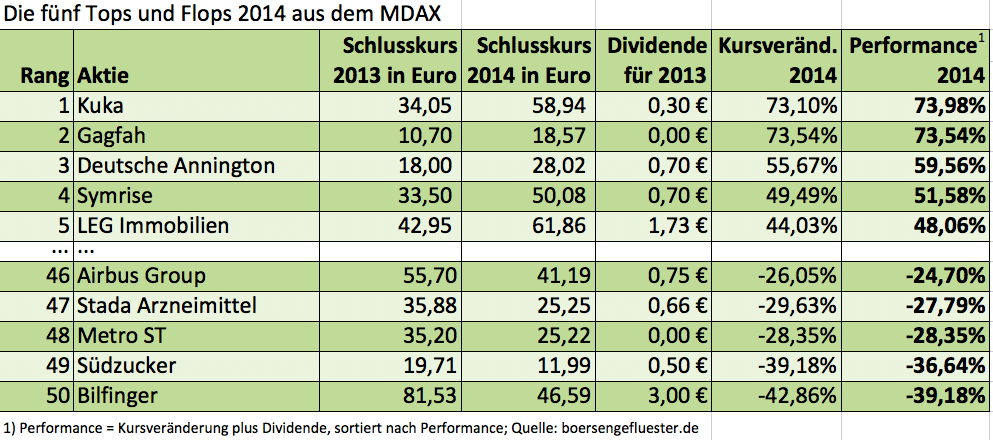

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

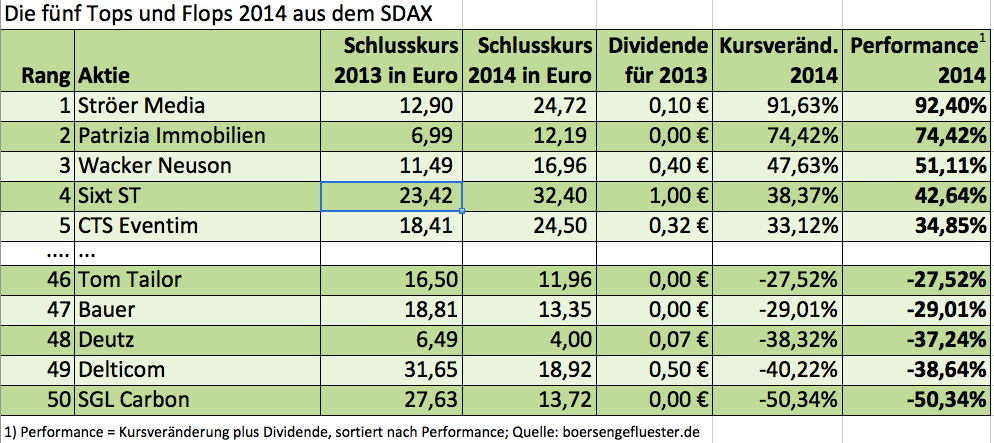

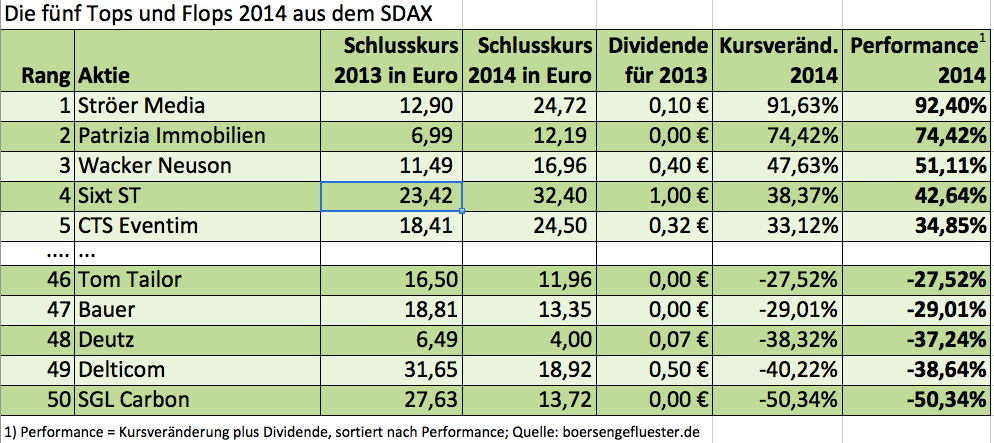

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

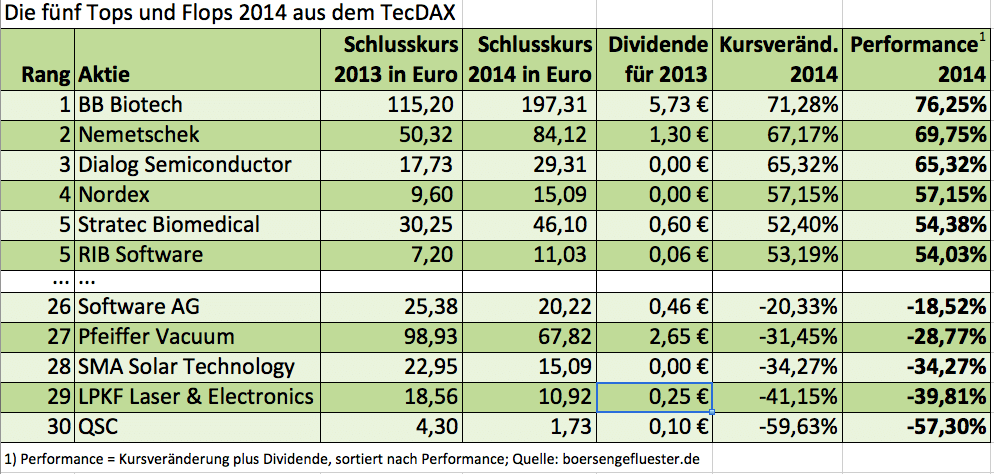

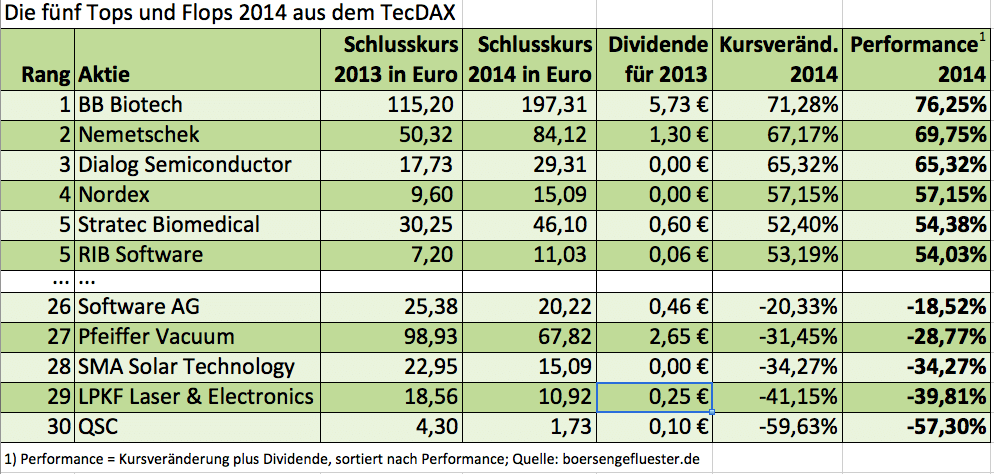

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

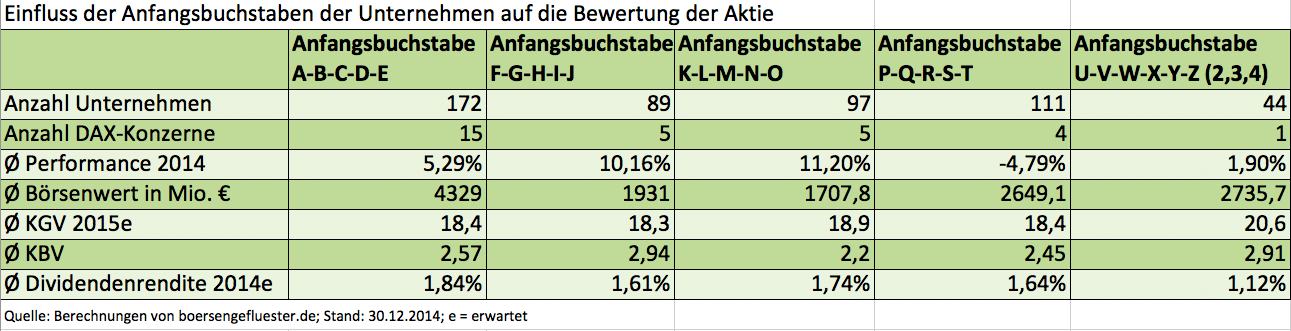

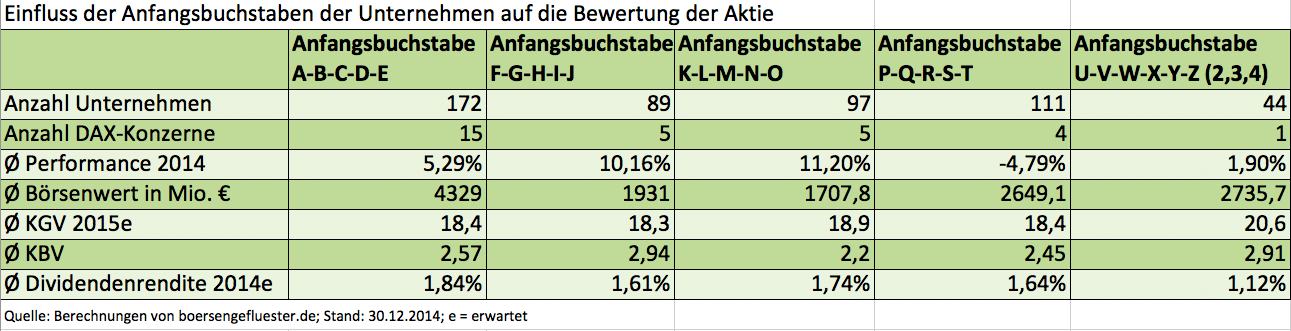

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

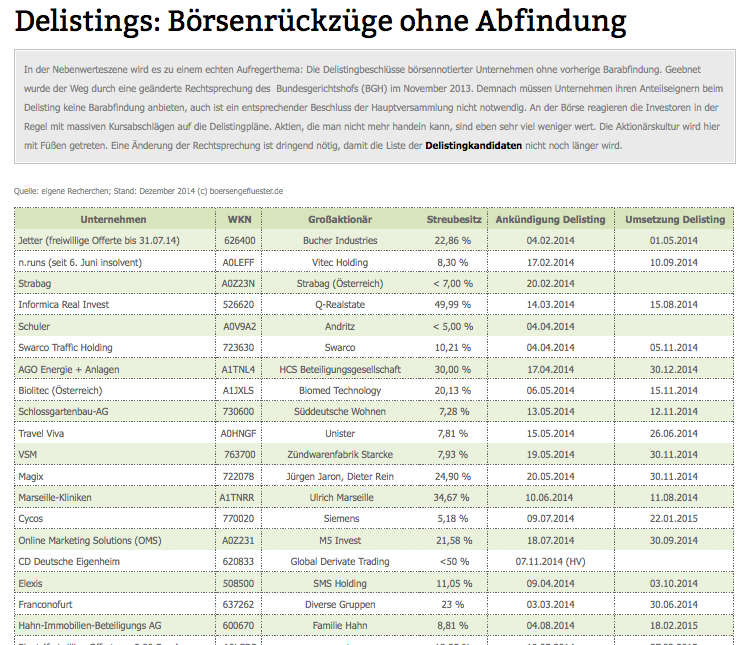

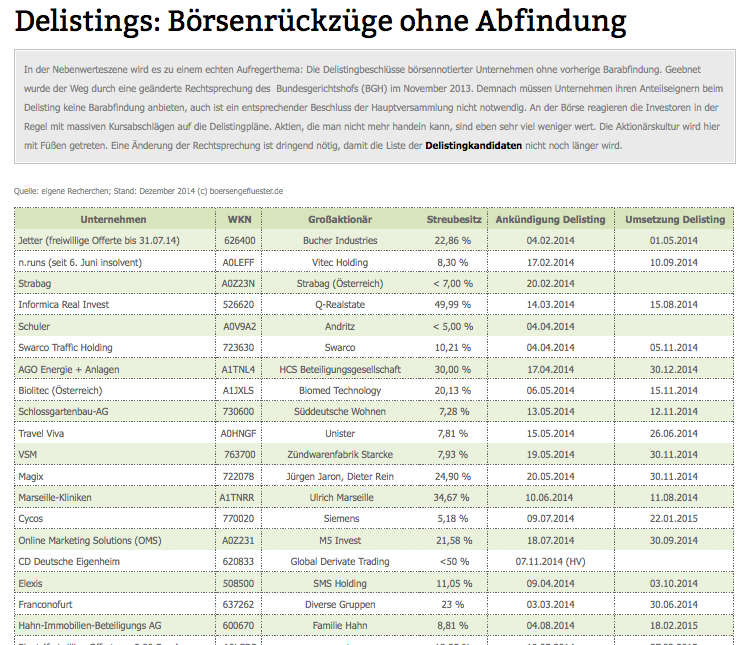

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

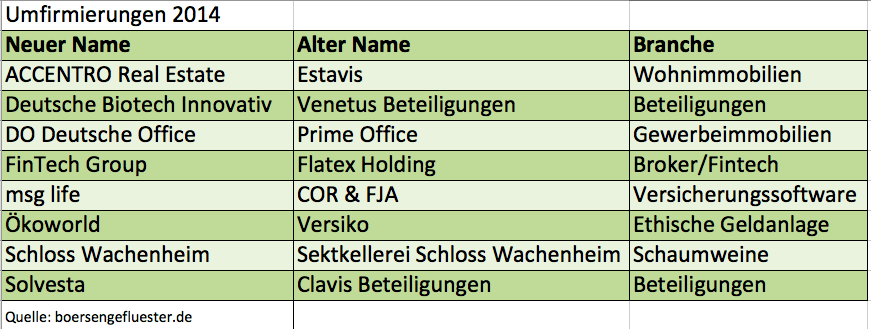

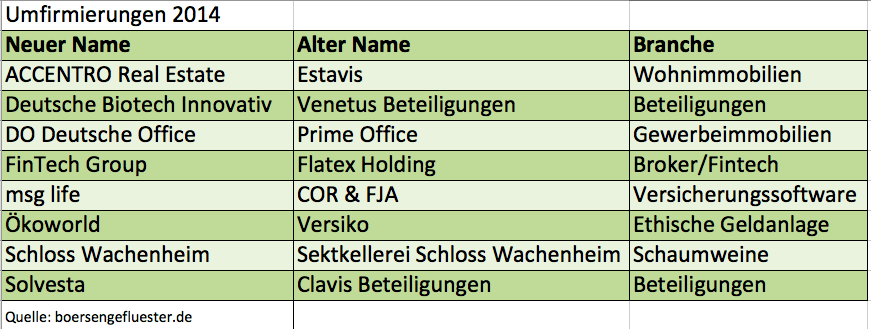

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Sieht die Entwicklung bei den Einzelindizes – vom TecDAX abgesehen – gar nicht mal so spektakulär aus, zeigt sich beim Blick auf die Einzelwerte naturgemäß viel mehr Bewegung. So werden Aktionäre von ThyssenKrupp, Merck KGaA oder Fresenius Medical Care das Börsenjahr ganz anders beurteilen als Anteilseigner von Adidas, Deutsche Bank oder Lanxess. Überhaupt zeigt sich ein diffuses Bild bei den Hits und Flops des DAX: Einerseits fällt die starke Präsenz der Pharmabranche im oberen Tabellenbereich auf. Andererseits hat mit ThyssenKrupp ausgerechnet der wohl konjunkturanfälligste Titel aus dem Index beinahe das Rennen gemacht und wurde quasi erst auf der Zielgeraden von Merck überholt. Ganz unten verschreckte Adidas mit einer kräftigen Gewinnwarnung und dem problematischen Engagement in Russland die Investoren. Bei der Deutschen Bank gab es die große Kapitalerhöhung, die die Performance ein wenig verzerrt. Dennoch bleibt es dabei, dass das Frankfurter Finanzhaus extrem mit sich selbst beschäftigt ist.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Im MDAX gaben 2014 die Immobilienwerte den Ton an. Mit Gagfah, Deutsche Annington, LEG Immobilien und Deutsche Wohnen sind gleich vier Branchenvertreter unter den Top 10. Beim Roboterspezialisten Kuka kamen der Kauf von Swisslog sowie der Einstieg des Maschinenbauunternehmens Voith gut an. Die rote Laterne hält der Baukonzern Bilfinger. Nach mehreren Gewinnwarnungen musste Vorstandschef Roland Koch im August den Hut nehmen. Bei Südzucker schlagen die Änderungen der Zuckermarktverordnung voll ins Kontor. Um Stada Arzneimittel haben die Anleger aufgrund des Russland-Engagements einen Bogen gemacht.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Einen deutlichen Sieger gab es im SDAX. Der Werbemittelspezialist Ströer Media brachte es auf eine starke Performance von 92 Prozent. Die Dividende von 0,10 Euro je Aktie hat hierbei nur einen minimalen Beitrag geleistet. Viel mehr hat die Börsianer der Transformationsprozess hin zu digitalen Werbeträgern und Analysesystemen überzeugt. Überhaupt ist es bemerkenswert, dass die klassischen Dividendenhits bei der Performance 2014 eher im Mittelfeld dümpeln. Daran ändern auch Ausnahmen wie der Autovermieter Sixt nichts. Mit SGL Carbon, Delticom und Deutz mussten drei Titel aus dem Small-Cap-Index sogar extrem schmerzhafte Kursverluste hinnehmen.

Ströer

Kurs: 34,60

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Aus dem Kreis der TecDAX-Mitglieder sorgten mit BB Biotech, Nemetschek und Dialog Semiconductor zwei Klassiker für die mit Abstand beste Performance. Zu den Top-Titeln zählte aber auch der Windkraftanlagenhersteller Nordex. Und auch hier haben sich die Investoren wohl mehr von den zahlreichen Großaufträgen anstecken lassen, als von der Perspektive, dass die Rostocker sich womöglich in den Kreis der Dividendenzahler eingruppieren wollen. Bitter ist der Kursabsturz von LPKF Laser. Der Spezialmaschinenbauer musste seine Ziele für 2014 deutlich kürzen. Übertroffen wurde das Kursdebakel nur durch QSC. Immerhin ranken sich um den Telecomkonzern mittlerweile Übernahmegerüchte durch United Internet.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bei den Small Caps sind die Kursavancen der Spitzengruppe Richtung Norden naturgemäß wesentlich höher. Immerhin sieben Papiere brachten es auf eine Performance von mehr als 100 Prozent – allesamt ohne Unterstützung von der Dividendenseite. Bei Design Hotels sorgte ein Übernahmeangebot durch den US-Konzern Starwood Hotels & Resorts Worldwide für den Kursturbo. Mittlerweile haben die Amerikaner einen Beherrschungsvertrag mit einer Barabfindung über 2,25 Euro bzw. einer Garantiedividende von 0,10 Euro je Anteilschein vorgelegt. Bei dem IT-Spezialisten Transtec gab es ebenfalls ein Übernahmeangebot. Boersengefluester.de hatte die Story damals ausführlich vorgestellt (HIER). Ansonsten gilt auch bei den Small Caps: Auffällig viele Immobilienwerte, Pharmatitel und Aktien aus dem Dunstkreis des Fintech-Sektors finden sich in der Spitzengruppe. Am anderen Ende der Performance-Leiter sieht es dafür tiefrot aus. Hier finden sich Totalausfälle wie MIFA Fahrradwerke oder Hansa Group – aber auch etliche Papiere von chinesischen Unternehmen. Insbesondere die China-Aktien mutierten 2014 vielfach zu Skandalnudeln. Boersengefluester.de ist sehr gespannt, ob es den chinesischen Firmenlenkern ernsthaft daran gelegen ist, verloren gegangenes Vertrauen wieder herzustellen.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Bemerkenswert fanden wir eine vor nicht allzu langer Zeit erschienene Studie, wonach die Aktien von Unternehmen, deren Anfangsbuchstabe relativ weit vorn im Alphabet zu finden ist, sich im Schnitt besser entwickeln als Papiere von Firmen, deren Name eher hinten im Alphabet angesiedelt ist (zu dem Beitrag auf boersengefluester.de kommen Sie HIER). Die US-Forscher begründeten dies unter anderem damit, dass Anleger den am Anfang auftauchenden Titeln bei den Kurslisten aus Indizes etc. eine höhere Aufmerksamkeit widmen. Boersengefluester.de hatte Anfang Dezember bereits die Probe aufs Exempel für Aktien von deutschen Unternehmen gemacht. Fazit: Signifikante Bewertungsunterschiede sind hierzulande nicht festzustellen. Dennoch ist es bemerkenswert, dass es zumindest bei der Kursentwicklung durchaus Unterschiede gibt. Weil uns die Studie so gut gefallen hat, haben wir die wesentlichen Kennzahlen für deutsche Aktien nun noch einmal nachgerechnet – ein exklusiver Service von boersengefluester.de.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Deutlich ernster und ein wirkliches Ärgernis ist die Welle an Delistings von der Deutschen Börse, ohne dass die Anleger mit einer ordentlichen Abfindung entschädigt werden. Immerhin 36 Gesellschaften haben den Schritt 2014 angekündigt und vielfach auch bereits umgesetzt. Hintergrund der Entwicklung ist eine geänderte Rechtsprechung. Zwar erschweren erste Regionalbörsen bereits die Rückzugspläne börsenmüder Unternehmen. Dennoch ist zu befürchten, dass der Trend uns auch im laufenden Jahr begleiten wird. Ein Indiz: Mit CCR Logistics Systems hat kurz vor Jahresende eine weitere Gesellschaft ihr Delisting angekündigt. Boersengefluester.de hatte mehrfach über das Thema berichtet und auch eine Liste mit potenziellen Abschiedskandidaten erstellt (HIER). Zudem aktualisieren wir regelmäßig unsere Gesamtübersicht. Direkt zu der Tabelle kommen Sie über diesen LINK.

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

Lange Zeit waren sie fast von der Bildfläche verschwunden – doch mit den anhaltend steigenden Aktienkursen erlebten sie 2014 ein Comeback: Die Rede ist von Aktien-Splits. Aus der DAX-Familie setzten 2014 CTS Eventim (Verhältnis 1:1), Fuchs Petrolub (1:1), Merck KGaA (1:1), Brenntag (1:3), Fresenius (1:3) und Fielmann (1:1) auf die Kurskosmetik. Tipp: Eine Gesamtübersicht der wichtigsten Aktiensplits seit 2000 finden Sie auf boersengefluester.de unter diesem LINK.

Alter Wein in neuen Schläuchen? Nicht immer, bei manchen Gesellschaften war der Namenswechsel auch mit einer geschäftlichen Veränderung verbunden. Sei es drum, bei diesen Gesellschaften mussten sich Aktionäre 2014 an einen neuen Namen gewöhnen:

...

...

© boersengefluester.de | Redaktion

Das ist mal wieder eine absolut verrückte Geschichte aus dem heimischen Small-Cap-Sektor. Jahrelang dümpelte die Aktie von Transtec, einem Spezialisten für IT-Ausstattung aus Tübingen, unterhalb der Wahrnehmungsschwelle herum. In den vergangenen zehn Jahren erzielte Transtec nur drei Mal ein positives Betriebsergebnis. Seit 2004 türmen sich die operativen Verluste auf gut 15 Mio. Euro – bei einem Umsatz von zuletzt 42,6 Mio. Euro. Eine knackige Investmentstory sieht anders aus, zumal der Börsenwert des Unternehmens im Tief bis auf mickrige 2,5 Mio. Euro schmolz. Mitte 2013 zuckte die Notiz der Transtec-Aktie endlich einmal nach oben. Damals kündigte die Gesellschaft einen Immobilienverkauf im Volumen von rund 3 Mio. Euro an, doch der Aufschwung erwies sich als nicht nachhaltig. Grund: Alleinvorstand Hans-Jürgen Bahde enttäuschte wenig später mit einer Gewinnwarnung die zuvor gestiegenen Erwartungen. Im Tief fiel die Notiz bis auf rund 0,60 Euro zurück.

Anfang 2014 überschlugen sich dann die Ereignisse – und zwar in Form eines Übernahmeangebots durch AC Cluster GmbH & Co. KG. Die Investmentgesellschaft – hinter der die Hamburger Beteiligungsgesellschaft Adiuva Capital steht – bot von Anfang März bis Mitte April 0,70 Euro je Transtec-Aktie. Eine willkommene Chance für den bisherigen Großaktionär, die dem Transtec-Firmengründer Bernhard Bruscha zurechenbare TL Investment GmbH. Bruscha hatte Transtec 1998 an den Neuen Markt geführt, wechselte 2002 jedoch in den Aufsichtsrat von Transtec. Dem Vernehmen nach hatte Bruscha dem Transtec-Vorstand bereits vor längerer Zeit signalisiert, dass TL seinen Anteil von zuletzt immerhin 78,62 Prozent gern reduzieren wolle.

Der Deal: Knapp 70 Prozent seiner Transtec-Aktien hat Bruscha für 0,60 Euro das Stück an AC Cluster verkauft. Für die restlichen Anteilscheine wurde eine Stillhaltevereinbarung plus Vorkaufsrecht für die Hamburger abgeschlossen. Die Lock-up-Frist läuft bis Ende 2017. AC Cluster bezeichnet sich selbst als langfristigen Investor und will mit zusätzlichen Mitteln das Geschäft von Transtec wieder in Schwung bringen. So hat die Gesellschaft Transtec zwei Darlehen über je 1,5 Mio. Euro gewährt. Eine grundsätzliche Änderung der Geschäftspolitik ist nicht geplant – ebenso wenig steht die Börsennotiz zur Debatte. Transtec ist also kein Squeeze-out-Kandidat. Angesichts des vorerst bei Bruscha verbleibenden Aktienanteils ist ein Rückzug vom Kapitalmarkt aber ohnehin kein Thema. Theoretisch denkbar wäre lediglich ein kaltes Delisting, wie es zurzeit Magix oder Marseille-Kliniken exerzieren. Allerdings haben sich die neuen Eigentümer explizit für eine Fortführung des Listings ausgesprochen – auch mit Blick auf künftige Finanzierungsmaßnahmen. Zumindest in diesem Punkt sollten sich die Anleger also keine Sorgen machen müssen.

In dem Bewertungsgutachten gehen die Wirtschaftsprüfer für die kommenden Jahre von massiven Ergebnissteigerungen aus. 2018 soll das Ergebnis vor Zinsen und Steuern (EBIT) mit 1,13 Mio. Euro erstmals deutlich über der Millionen-Euro-Marke liegen. Für 2014 und 2015 kalkulieren die Experten mit 0,29 Mio. bzw. 0,35 Mio. Euro EBIT. Interessant: Trotz der Verlustvorträge von Transtec unterstellen die Gutachter eine volle Steuerbelastung, so dass unterm Strich entsprechend niedrigere Gewinne stehen. Grund: Durch die Übernahme würden die Verlustvorträge der Tübinger komplett untergehen. Als vergleichbare Unternehmen, wenn sie auch in einer komplett anderen Liga spielen, wurden die TecDAX-Konzerne Bechtle und Cancom sowie die italienischen Hardwareanbieter Eurotech (WKN: A0HL7K) sowie Esprinet (WKN: A0EQ3J) ausgewählt. Als Endergebis ihrer Berechnungen kommen die Gutachter auf einen per Ende 2013 abdiskontierten Firmenwert von gerade einmal 2,62 Mio. Euro – entsprechend 0,70 Euro je Aktie.

Auf wirklich große Resonanz stieß AC Cluster mit der Offerte bei den freien Aktionären jedoch nicht. Zum Ende der erweiterten Annahmefrist am 2. Mai 2014 wurden 70.693 Transtec-Aktien angedient. Das entspricht gerade einmal knapp 1,88 Prozent der ausstehenden Papiere. Allerdings: Bezogen auf den tatsächlichen Streubesitz lag die Annahmequote bei 11,15 Prozent. Wohl dem, der nicht auf das Angebot eingegangen ist: Im Juni explodierte die Notiz von Transtec um erstaunliche 160 Prozent auf 2,91 Euro in der Spitze. Das kommt einer Marktkapitalisierung von fast 11 Mio. Euro gleich.

Schwupps: Haben sich die Gutachter in ihrer Bewertung einfach nur geirrt oder spielt die Börse gerade verrückt? Die Wahrheit liegt vermutlich irgendwo in der Mitte. Einmal mehr drängt sich aber der Eindruck auf, dass die Kleinaktionäre zu einem Dumpingpreis aus der Firma gelockt werden sollten. Gegen diese Vermutung spricht zwar, dass Firmengründer Bruscha den wesentlichen Teil seiner Papiere sogar zu 0,60 Euro pro Stück abgegeben hat. Andererseits sind die noch bei ihm verbliebenen Titel momentan mehr wert als sein komplettes Aktienpaket vor der Übernahme. Das muss man auch erst einmal schaffen. Einen Riesenschnitt hat auf jeden Fall die Hamburger Beteiligungsgesellschaft Adiuva Capital gemacht. Entsprechend spannend könnte nun die Hauptversammlung von Transtec am 9. Juli werden. Die jüngste Kursrally wird mit Sicherheit ein Thema in Tübingen sein.

Der Deal: Knapp 70 Prozent seiner Transtec-Aktien hat Bruscha für 0,60 Euro das Stück an AC Cluster verkauft. Für die restlichen Anteilscheine wurde eine Stillhaltevereinbarung plus Vorkaufsrecht für die Hamburger abgeschlossen. Die Lock-up-Frist läuft bis Ende 2017. AC Cluster bezeichnet sich selbst als langfristigen Investor und will mit zusätzlichen Mitteln das Geschäft von Transtec wieder in Schwung bringen. So hat die Gesellschaft Transtec zwei Darlehen über je 1,5 Mio. Euro gewährt. Eine grundsätzliche Änderung der Geschäftspolitik ist nicht geplant – ebenso wenig steht die Börsennotiz zur Debatte. Transtec ist also kein Squeeze-out-Kandidat. Angesichts des vorerst bei Bruscha verbleibenden Aktienanteils ist ein Rückzug vom Kapitalmarkt aber ohnehin kein Thema. Theoretisch denkbar wäre lediglich ein kaltes Delisting, wie es zurzeit Magix oder Marseille-Kliniken exerzieren. Allerdings haben sich die neuen Eigentümer explizit für eine Fortführung des Listings ausgesprochen – auch mit Blick auf künftige Finanzierungsmaßnahmen. Zumindest in diesem Punkt sollten sich die Anleger also keine Sorgen machen müssen.

In dem Bewertungsgutachten gehen die Wirtschaftsprüfer für die kommenden Jahre von massiven Ergebnissteigerungen aus. 2018 soll das Ergebnis vor Zinsen und Steuern (EBIT) mit 1,13 Mio. Euro erstmals deutlich über der Millionen-Euro-Marke liegen. Für 2014 und 2015 kalkulieren die Experten mit 0,29 Mio. bzw. 0,35 Mio. Euro EBIT. Interessant: Trotz der Verlustvorträge von Transtec unterstellen die Gutachter eine volle Steuerbelastung, so dass unterm Strich entsprechend niedrigere Gewinne stehen. Grund: Durch die Übernahme würden die Verlustvorträge der Tübinger komplett untergehen. Als vergleichbare Unternehmen, wenn sie auch in einer komplett anderen Liga spielen, wurden die TecDAX-Konzerne Bechtle und Cancom sowie die italienischen Hardwareanbieter Eurotech (WKN: A0HL7K) sowie Esprinet (WKN: A0EQ3J) ausgewählt. Als Endergebis ihrer Berechnungen kommen die Gutachter auf einen per Ende 2013 abdiskontierten Firmenwert von gerade einmal 2,62 Mio. Euro – entsprechend 0,70 Euro je Aktie.

Auf wirklich große Resonanz stieß AC Cluster mit der Offerte bei den freien Aktionären jedoch nicht. Zum Ende der erweiterten Annahmefrist am 2. Mai 2014 wurden 70.693 Transtec-Aktien angedient. Das entspricht gerade einmal knapp 1,88 Prozent der ausstehenden Papiere. Allerdings: Bezogen auf den tatsächlichen Streubesitz lag die Annahmequote bei 11,15 Prozent. Wohl dem, der nicht auf das Angebot eingegangen ist: Im Juni explodierte die Notiz von Transtec um erstaunliche 160 Prozent auf 2,91 Euro in der Spitze. Das kommt einer Marktkapitalisierung von fast 11 Mio. Euro gleich.

Schwupps: Haben sich die Gutachter in ihrer Bewertung einfach nur geirrt oder spielt die Börse gerade verrückt? Die Wahrheit liegt vermutlich irgendwo in der Mitte. Einmal mehr drängt sich aber der Eindruck auf, dass die Kleinaktionäre zu einem Dumpingpreis aus der Firma gelockt werden sollten. Gegen diese Vermutung spricht zwar, dass Firmengründer Bruscha den wesentlichen Teil seiner Papiere sogar zu 0,60 Euro pro Stück abgegeben hat. Andererseits sind die noch bei ihm verbliebenen Titel momentan mehr wert als sein komplettes Aktienpaket vor der Übernahme. Das muss man auch erst einmal schaffen. Einen Riesenschnitt hat auf jeden Fall die Hamburger Beteiligungsgesellschaft Adiuva Capital gemacht. Entsprechend spannend könnte nun die Hauptversammlung von Transtec am 9. Juli werden. Die jüngste Kursrally wird mit Sicherheit ein Thema in Tübingen sein.

Foto: Transtec AG...

Transtec

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Transtec | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 724142 | DE0007241424 | AG | 0,00 Mio € | 03.04.1998 | Verkaufen | |

* * *

© boersengefluester.de | Redaktion

Zum Schluss war es ein ganz knappes Ding. Doch genau drei Aktien schafften es, im ersten Halbjahr 2013 einen Kurszuwachs von mindestens 100 Prozent hinzulegen. Dabei fiel die Gesamtbilanz im deutschen Nebenwertebereich durchwachsen aus. 464 Small-Cap-Aktien gehören zum Analyseuniversum von boersengefluester.de. 257 von ihnen – das sind 55 Prozent – bescherten ihren Anlegern in den ersten sechs Monaten eine positive Performance. Mit den anderen Papieren mussten die Investoren Verluste hinnehmen. Die durchschnittliche Gesamtperformance von Plus 4,6 Prozent scheint ein relativ gemächliches Börsenhalbjahr anzuzeigen. Doch die Einzelbewegungen haben es in sich: Bei 21 Spezialwerten durften sich die Anleger über ein Kursplus von mehr als 50 Prozent freuen. Immerhin 55 Titel legten nur um mindestens 30 Prozent zu. Auf der anderen Seite der Skala sorgten allerdings auch 17 Papiere für einen Verlust von mehr als 50 Prozent. Etlichen dieser Firmen steht das Wasser bis zum Hals. So mussten im ersten Halbjahr immerhin neun Unternehmen eingestehen, dass die momentanen Verluste mehr als die Hälfte des Grundkapitals übersteigen.

Der Masse geht es allerdings ganz ordentlich: Für das laufende Jahr rechnet boersengefluester.de damit, dass 82 Prozent der Small-Cap-Firmen Gewinne schreibt. Das durchschnittliche Kurs-Gewinn-Verhältnis (KGV) aus Basis der Schätzungen für 2014 mutet mit 16,3 bereits recht hoch an. Doch auch hier gibt es eine enorme Spannbreite: 17 Prozent der Gesellschaften werden noch mit einem einstelligen KGV gehandelt. Bei immerhin rund 30 Prozent ist das KGV kleiner als zwölf. Bei den Performancesiegern lässt sich keine klare Linie zwischen Technologie und klassischen Branchen ziehen. Von den 30 Unternehmen mit der besten Performance stammen 17 aus traditionellen Sektoren, der Rest zählt eher zur „New-Economy“.

Hier die Hits und Flops des ersten Halbjahrs 2013 aus dem Small-Cap Sektor:

Platz 1: IT Competence Group Kursplus seit Jahresbeginn: 402,8 Prozent

Der Top-Scorer der ersten sechs Monate ist ein echter Börsenwinzling. Gerade einmal 2,35 Mio. Euro misst die Marktkapitalisierung der IT-Dienstleistungsgruppe mit Niederlassung in Ludwigsburg, aber rechtlichem Sitz in den Niederlanden. Der ungewöhnliche Kursschub bei der IT Competence Group setzte bereits Ende Januar 2013 ein und dauerte bis Anfang März. Seitdem konsolidiert der Kurs. Auslöser der Rally war die Aussicht auf eine deutliche Ergebnisverbesserung für 2012, nachdem das Vorjahr aufgrund der schwierigen Situation bei einigen Töchtern mit Verlusten von 2 Mio. Euro an den Nerven zerrte. Vorstand der IT Competence Group ist Robert Kaess, den Small-Cap-Kenner vielleicht noch aus seiner Zeit bei der Catalis Group kennen. Zum Führungspersonal gehört Kaess auch bei der Navigator Equity Solution. Die Beteiligungsgesellschaft hält knapp 76 Prozent der Anteile an der IT Competence Group. Dementsprechend gering sind die regelmäßigen Börsenumsätze in dem Micro Cap. Für 2013 rechnet Kaess bei einem Umsatzwachstum von knapp 17 Mio. Euro auf 18 bis 20 Mio. Euro mit einem Gewinn vor Zinsen, Steuern und Abschreibungen von mehr als 0,6 Mio. Euro. Klingt alles ganz knackig und bei Firmenpräsentationen hat das Management zuletzt auch stets einen guten Eindruck hinterlassen. Der Bonsai-Börsenwert in Kombination mit dem niedrigen Streubesitz sind jedoch schlagende Argumente gegen ein Investment.

Platz 2: Bavaria Industriekapital Kursplus seit Jahresbeginn: 110,1 Prozent

Die 2003 gegründete Bavaria Industriekapital war ursprünglich auf die Sanierung von maroden Unternehmen spezialisiert und galt unter Börsianern als so etwas wie die „kleine Arques“. Für Akquisitionsobjekte zahlte die an der Theresienwiese in München sitzende Firma anfangs ebenfalls meist nur symbolische Kaufpreise – auch mangels Masse an eigenen Mitteln. Mittlerweile konzentriert sich Bavaria auf Firmen aus der verarbeitenden Industrie oder industriellen Dienstleistungen mit einem Umsatz ab 50 Mio. Euro. Zuletzt gehörten neun Unternehmen zum Konsolidierungskreis, wobei im Februar 2013 die bis dahin wichtigste Beteiligung – der Motorenzulieferer Kienle+Spiess (K+S) – verkauft wurde. „Wir haben uns lange überlegt, ob wir verkaufen oder regelmäßig weiter Dividenden beziehen sollten“, sagt Bavaria-Vorstandssprecher Raimar Scholz. K+S erlöste 2012 rund 200 Mio. Euro und kam dabei auf eine Umsatzrendite von mehr als sechs Prozent. Hauptgründe für die Trennung waren schließlich die geringe Wachstumsdynamik von K+S sowie das hohe Klumpenrisiko. Mit Spannung erwarten Investoren nun, wie Bavaria den Verkaufserlös einsetzt. Das Management ließ bereits durchblicken, dass künftig in begrenztem Umfang sogar Investments in börsennotierten Unternehmen denkbar seien. Das wäre ein Novum für die Münchner. An der Börse bringt es „Baikap“ auf eine Kapitalisierung von 156 Mio. Euro. Allerdings beträgt der Streubesitz nur 15,8 Prozent. Die Gesellschaft befindet sich weitgehend in Familienbesitz. Super liquide ist der Handel in dem Small Cap damit nicht. Auslöser des steilen Kursanstiegs seit Jahresbeginn ist in erster Linie der Verkauf von Kienle+Spiess. Positiv wirkt aber auch die angekündigte Fortsetzung des Aktienrückkaufprogramms. So will das Management bis Jahresende rund 420.000 eigene Anteile erwerben. Unterm Strich bleibt Bavaria Industriekapital eine interessante Anlage aus dem Small-Cap-Sektor. Für eine besonders offene Kommunikation gegenüber den Investoren sind die Münchner allerdings nicht gerade bekannt.

Platz 3: Transtec Kursplus seit Jahresbeginn: 100,0 Prozent

Auf der Sonnenseite standen die Aktionäre von Transtec in den vergangenen Jahren wahrlich nicht. Kein Wunder: Der Entwickler von IT-Systemen agiert chronisch in der Verlustzone. Das Eigenkapital schmolz von 2002 bis 2012 von 25 Mio. auf zuletzt nur noch 3,4 Mio. Euro. Trotz der jüngsten Kursverdopplung erreicht der Börsenwert gerade einmal 4,2 Mio. Euro. Für das laufende Jahr rechnet der Vorstand bei steigenden Erlösen mit einem „deutlich verbesserten Jahresergebnis“. Zur Einordnung: 2012 schlossen die Tübinger mit einem Fehlbetrag von rund 1 Mio. Euro ab. Die Fantasie der Micro-Cap-Investoren beflügelte allerdings weniger dieser Ausblick, sondern vielmehr ein Immobiliendeal. So hat Transtec Anfang Juni die bestehenden Leasingabkommen für das Betriebsgrundstück in Mietverträge gewandelt. Zudem hat die Gesellschaft ihre auf fremden Boden errichteten Gebäude an eine Tübinger Gesellschaft verkauft. Durch dieses Abkommen soll sich das 2013er-Ergebnis um immerhin 3 Mio. Euro verbessern. Die jährlichen Einsparungen beziffert das Management auf bis zu 100.000 Euro. Seit Bekanntgabe des Vertrags schwankt der Aktienkurs heftig zwischen 0,90 und 1,20 Euro. Wirkliche Investmentqualität hat der Titel aufgrund der sehr geringen Kapitalisierung nicht.

Platz 3: Transtec Kursplus seit Jahresbeginn: 100,0 Prozent

Auf der Sonnenseite standen die Aktionäre von Transtec in den vergangenen Jahren wahrlich nicht. Kein Wunder: Der Entwickler von IT-Systemen agiert chronisch in der Verlustzone. Das Eigenkapital schmolz von 2002 bis 2012 von 25 Mio. auf zuletzt nur noch 3,4 Mio. Euro. Trotz der jüngsten Kursverdopplung erreicht der Börsenwert gerade einmal 4,2 Mio. Euro. Für das laufende Jahr rechnet der Vorstand bei steigenden Erlösen mit einem „deutlich verbesserten Jahresergebnis“. Zur Einordnung: 2012 schlossen die Tübinger mit einem Fehlbetrag von rund 1 Mio. Euro ab. Die Fantasie der Micro-Cap-Investoren beflügelte allerdings weniger dieser Ausblick, sondern vielmehr ein Immobiliendeal. So hat Transtec Anfang Juni die bestehenden Leasingabkommen für das Betriebsgrundstück in Mietverträge gewandelt. Zudem hat die Gesellschaft ihre auf fremden Boden errichteten Gebäude an eine Tübinger Gesellschaft verkauft. Durch dieses Abkommen soll sich das 2013er-Ergebnis um immerhin 3 Mio. Euro verbessern. Die jährlichen Einsparungen beziffert das Management auf bis zu 100.000 Euro. Seit Bekanntgabe des Vertrags schwankt der Aktienkurs heftig zwischen 0,90 und 1,20 Euro. Wirkliche Investmentqualität hat der Titel aufgrund der sehr geringen Kapitalisierung nicht.

Platz 4: Medisana Kursplus seit Jahresbeginn: 95,2 Prozent

Gleich zwei Kapitalerhöhungen im Gesamtumfang von 2,46 Millionen neuen Aktien sowie die Platzierung der 630.000 eigenen Anteilscheine bei Investoren hatte sich Medisana zuletzt vorgenommen. Der erste Teil der Maßnahme ist mit einem Erlös von 3,4 Mio. Euro mittlerweile abgeschlossen. Den Rest will der Hersteller von Blutdruckmessgeräten, Massageequipment und anderen elektronischen Apparaten zur Selbsttherapie nun in einem zweiten Schritt einspielen. Insgesamt hat sich das Unternehmen einen Erlös von 6,7 Mio. Euro zum Ziel gesetzt. Für das Unternehmen steht viel auf dem Spiel, denn der Markt für elektronische Gesundheitsprodukte befindet sich im Wandel. Internet und Smart Phones eröffnen ganz neue Märkte – etwa im Bereich der Messgeräte für Blutzucker, Blutdruck, Puls oder Temperatur. „Mit der strategischen Expansion in Richtung Sport und Fitness wollen wir unsere Kundenbasis erweitern“, sagt Vorstandschef Ralf Lindner – selbst größter Aktionär von Medisana.

Sollten die jüngsten Investitionen in neue Produkte tatsächlich fruchten, rechnet Lindner für 2013 bis 2015 mit Erlöszuwächsen von jeweils zehn Prozent. Demnach könnte Medisana im laufenden Jahr auf einen Umsatz von rund 46 Mio. Euro kommen. Dem steht gegenwärtig ein Börsenwert von 17 Mio. Euro entgegen. Susanne Schwartze, Analystin bei Warburg Research, hat die Medisana-Aktie kürzlich bereits von „Halten“ auf „Kaufen“ heraufgestuft und das Kursziel massiv von 2,00 auf 3,20 Euro geschraubt. Der Small Cap hat demnach also noch eine Menge Potenzial. Klar sollte aber auch sein: Der Titel ist eine heiße Spekulation. Wenn das Unternehmen die erhofften Zahlen zum dritten und vierten Quartal nicht bringt, wird der Kurs gehörig unter Druck kommen. Derzeit spielen die Börsianer aber zuversichtlich die Turnaroundkarte.

Platz 4: Medisana Kursplus seit Jahresbeginn: 95,2 Prozent

Gleich zwei Kapitalerhöhungen im Gesamtumfang von 2,46 Millionen neuen Aktien sowie die Platzierung der 630.000 eigenen Anteilscheine bei Investoren hatte sich Medisana zuletzt vorgenommen. Der erste Teil der Maßnahme ist mit einem Erlös von 3,4 Mio. Euro mittlerweile abgeschlossen. Den Rest will der Hersteller von Blutdruckmessgeräten, Massageequipment und anderen elektronischen Apparaten zur Selbsttherapie nun in einem zweiten Schritt einspielen. Insgesamt hat sich das Unternehmen einen Erlös von 6,7 Mio. Euro zum Ziel gesetzt. Für das Unternehmen steht viel auf dem Spiel, denn der Markt für elektronische Gesundheitsprodukte befindet sich im Wandel. Internet und Smart Phones eröffnen ganz neue Märkte – etwa im Bereich der Messgeräte für Blutzucker, Blutdruck, Puls oder Temperatur. „Mit der strategischen Expansion in Richtung Sport und Fitness wollen wir unsere Kundenbasis erweitern“, sagt Vorstandschef Ralf Lindner – selbst größter Aktionär von Medisana.

Sollten die jüngsten Investitionen in neue Produkte tatsächlich fruchten, rechnet Lindner für 2013 bis 2015 mit Erlöszuwächsen von jeweils zehn Prozent. Demnach könnte Medisana im laufenden Jahr auf einen Umsatz von rund 46 Mio. Euro kommen. Dem steht gegenwärtig ein Börsenwert von 17 Mio. Euro entgegen. Susanne Schwartze, Analystin bei Warburg Research, hat die Medisana-Aktie kürzlich bereits von „Halten“ auf „Kaufen“ heraufgestuft und das Kursziel massiv von 2,00 auf 3,20 Euro geschraubt. Der Small Cap hat demnach also noch eine Menge Potenzial. Klar sollte aber auch sein: Der Titel ist eine heiße Spekulation. Wenn das Unternehmen die erhofften Zahlen zum dritten und vierten Quartal nicht bringt, wird der Kurs gehörig unter Druck kommen. Derzeit spielen die Börsianer aber zuversichtlich die Turnaroundkarte.

Platz 5: KPS Kursplus seit Jahresbeginn: 93,2 Prozent

Ein ganz starkes erstes Halbjahr hat KPS aufs Parkett gelegt. Der Aktienkurs des Beratungsunternehmens hat sich beinahe kontinuierlich über das ganze Jahr gen Norden entwickelt. Anfang Juni kam dann ein neuerlicher Kursschub, der die Notiz beinahe an die Marke von 3 Euro heranführte. Hier siedeln auch die Analysten von GBC aus Augsburg das Kursziel momentan an. Zuletzt schaffte es KPS, den Umsatz um 23,5 Prozent auf 62 Mio. Euro zu hieven. Dabei erzielt die Gesellschaft aus Unterföhring einen Gewinn von knapp 8,2 Mio. Euro. Bemerkenswert: Zum Halbjahr des laufenden Geschäftsjahrs 2012/13 (endet am 30. September) kamen die Erlöse aufgrund von Großprojekten nochmal um 43 Prozent auf mehr als 42 Mio. Euro voran. Insgesamt rechnet der Vorstand für das Gesamtjahr bei 80 Mio. Euro Umsatz mit einem Gewinn vor Zinsen und Steuern (EBIT) von 9,5 bis 10,5 Mio. Euro. Dem steht ein Börsenwert von 94 Mio. Euro entgegen. Abgesehen vom hohen Kurs-Buchwert-Verhältnis von mehr als neun ist der Titel nicht zu teuer und spricht sogar Dividendenfans an. Die Kursrally des ersten Halbjahres könnte sich also fortsetzen – wenngleich auch mit deutlich gemäßigterem Tempo.

Platz 5: KPS Kursplus seit Jahresbeginn: 93,2 Prozent

Ein ganz starkes erstes Halbjahr hat KPS aufs Parkett gelegt. Der Aktienkurs des Beratungsunternehmens hat sich beinahe kontinuierlich über das ganze Jahr gen Norden entwickelt. Anfang Juni kam dann ein neuerlicher Kursschub, der die Notiz beinahe an die Marke von 3 Euro heranführte. Hier siedeln auch die Analysten von GBC aus Augsburg das Kursziel momentan an. Zuletzt schaffte es KPS, den Umsatz um 23,5 Prozent auf 62 Mio. Euro zu hieven. Dabei erzielt die Gesellschaft aus Unterföhring einen Gewinn von knapp 8,2 Mio. Euro. Bemerkenswert: Zum Halbjahr des laufenden Geschäftsjahrs 2012/13 (endet am 30. September) kamen die Erlöse aufgrund von Großprojekten nochmal um 43 Prozent auf mehr als 42 Mio. Euro voran. Insgesamt rechnet der Vorstand für das Gesamtjahr bei 80 Mio. Euro Umsatz mit einem Gewinn vor Zinsen und Steuern (EBIT) von 9,5 bis 10,5 Mio. Euro. Dem steht ein Börsenwert von 94 Mio. Euro entgegen. Abgesehen vom hohen Kurs-Buchwert-Verhältnis von mehr als neun ist der Titel nicht zu teuer und spricht sogar Dividendenfans an. Die Kursrally des ersten Halbjahres könnte sich also fortsetzen – wenngleich auch mit deutlich gemäßigterem Tempo.

Verlierer des ersten Halbjahrs

Platz 1: Agennix Kursverlust seit Jahresbeginn: 91,4 Prozent

Es bleibt dabei: Agennix bringt den Anlegern kein Glück. Auch der erhoffte Neustart nach der Pleite als GPC Biotech verlief erfolglos. Die Produkte der Biotechfirma liefern einfach nicht die gewünschten Resultate. Als bittere Konsequenz wird die Gesellschaft nun abgewickelt. Die nach letzten Informationen noch vorhandenen Barmittel von 2,1 Mio. Euro dürften bald ebenfalls aufgezehrt sein. Damit steht nicht einmal genügend Geld zur Verfügung, um die Liquidation der Münchner vernünftig über die Bühne zu bringen. Der Aktienkurs von 0,03 Euro spricht Bände. Nur Hasardeure sind hier noch engagiert.

Verlierer des ersten Halbjahrs

Platz 1: Agennix Kursverlust seit Jahresbeginn: 91,4 Prozent

Es bleibt dabei: Agennix bringt den Anlegern kein Glück. Auch der erhoffte Neustart nach der Pleite als GPC Biotech verlief erfolglos. Die Produkte der Biotechfirma liefern einfach nicht die gewünschten Resultate. Als bittere Konsequenz wird die Gesellschaft nun abgewickelt. Die nach letzten Informationen noch vorhandenen Barmittel von 2,1 Mio. Euro dürften bald ebenfalls aufgezehrt sein. Damit steht nicht einmal genügend Geld zur Verfügung, um die Liquidation der Münchner vernünftig über die Bühne zu bringen. Der Aktienkurs von 0,03 Euro spricht Bände. Nur Hasardeure sind hier noch engagiert.

Platz 2: IVG Immobilien Kursverlust seit Jahresbeginn: 87,9 Prozent

Der reinste Horror ist auch die Kursentwicklung von IVG Immobilien. Die Gesellschaft sitzt auf einem massiven Schuldenberg von 4,2 Mrd. Euro und muss ihre Bilanzen komplett in Ordnung bringen. Zurzeit laufen die Gespräche mit den Kreditgebern. Die Hauptversammlung wurde auf den 30. August 2013 verschoben. Mittlerweile musste der ehemalige MDAX-Konzern sogar den SDAX verlassen. Ob die Bonner den Dreh schaffen, ist zum gegenwärtigen Zeitpunkt kaum zu sagen. Nach dem heftigen Abwärtsschub ist der Titel vermutlich ein gefundenes Fressen für Zocker.

Platz 2: IVG Immobilien Kursverlust seit Jahresbeginn: 87,9 Prozent

Der reinste Horror ist auch die Kursentwicklung von IVG Immobilien. Die Gesellschaft sitzt auf einem massiven Schuldenberg von 4,2 Mrd. Euro und muss ihre Bilanzen komplett in Ordnung bringen. Zurzeit laufen die Gespräche mit den Kreditgebern. Die Hauptversammlung wurde auf den 30. August 2013 verschoben. Mittlerweile musste der ehemalige MDAX-Konzern sogar den SDAX verlassen. Ob die Bonner den Dreh schaffen, ist zum gegenwärtigen Zeitpunkt kaum zu sagen. Nach dem heftigen Abwärtsschub ist der Titel vermutlich ein gefundenes Fressen für Zocker.

Platz 3: Centrosolar Group Kursverlust seit Jahresbeginn: 76,9 Prozent

Das komplette Hardcore-Programm einer Sanierung müssen die Anteilseigner und Anleihengläubiger der Photovoltaikfirma Centrosolar Group durchmachen: Verlustanzeige, Kapitalherabsetzung und anschließende –erhöhung. Die Umsetzung der Bilanzsanierung ist für das zweite Halbjahr angesetzt. Der Börsenwert beträgt nur noch knapp 4,5 Mio. Euro. „Sunshine is our business“, lautet das Geschäftsmotto der Münchner. Davon ist momentan wenig zu spüren.

...

Platz 3: Centrosolar Group Kursverlust seit Jahresbeginn: 76,9 Prozent

Das komplette Hardcore-Programm einer Sanierung müssen die Anteilseigner und Anleihengläubiger der Photovoltaikfirma Centrosolar Group durchmachen: Verlustanzeige, Kapitalherabsetzung und anschließende –erhöhung. Die Umsetzung der Bilanzsanierung ist für das zweite Halbjahr angesetzt. Der Börsenwert beträgt nur noch knapp 4,5 Mio. Euro. „Sunshine is our business“, lautet das Geschäftsmotto der Münchner. Davon ist momentan wenig zu spüren.

...

Bavaria Industries Group

Kurs: 94,50

Transtec

Kurs: 0,00

Medisana

Kurs: 0,00

KPS

Kurs: 0,39

Agennix

Kurs: 0,00

IVG Immobilien

Kurs: 0,00

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„Estimates miss earnings, not vice versa.“

Börsenweisheit

* * *

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL