Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#A1TNUT

© boersengefluester.de | Redaktion

Sichtlich schwer tut sich der Aktienkurs der Deutschen Beteiligungs AG – kurz DBAG – mit der Marke von 40 Euro. Dabei waren die jüngsten Meldungen der DBAG allesamt so gut, dass boersengefluester.de eigentlich von einem zügigen Marsch Richtung All-Time-High bei etwas mehr als 52 Euro vom Januar 2018 ausgegangen war. Knapp darunter befindet sich auch das Kursziel der Analysten von SRC Research, die dem ehemaligen SDAX-Titel ein Potenzial bis 50 Euro zutrauen. Interessant ist die Aktie aus Privatanlegersicht, insbesondere unter Dividendenaspekten: Zur nächsten Hauptversammlung (HV) am 17. Februar 2022 schüttet die Beteiligungsgesellschaft mit angeschlossener Fondsberatung 1,60 Euro je Anteilschein aus und kehrt so zur traditionell üppigen Dividendenpolitik zurück. Bezogen auf die aktuelle Notiz von knapp 39 Euro bringt es die Aktie damit auf eine Rendite von immerhin rund vier Prozent. Kein so schlechter Einstieg in die ab April dann richtig losgehende HV-Saison 2022. ...

© boersengefluester.de | Redaktion

Top-Infos für deutsche Aktien – so lautet seit jeher der Slogan von boersengefluester.de. Doch wieviel Titel gibt es eigentlich, die den Namen „Deutsche“ in irgendeiner Form auch im Firmennamen tragen? Wir haben unsere Datenbank durchforstet und sind allein aus dieser 560 Aktien umfassenden Grundgesamtheit auf 25 Gesellschaften mit einem addierten Börsenwert von 186,5 Mrd. Euro gekommen. Davon entfallen freilich allein knapp 157 Mrd. Euro auf die fünf Schwergewichte Deutsche Telekom, Deutsche Post, Deutsche Börse, Deutsche Bank und Deutsche Wohnen. Die drei kleinsten Vertreter sind der Absatzfinanzierer DF Deutsche Forfait, die Private Equity-Firma Deutsche Cannabis und die DEWB (Deutsche Effecten- und Wechsel-Beteiligungsgesellschaft). Ebenfalls bemerkenswert: Von den zehn „Deutschland-Aktien“ mit der besten Performance im laufenden Jahr sind immerhin sechs dem Immobiliensektor zuzurechnen.

Konkret sind das Deutsche Real Estate, Deutsche Industrie REIT, Deutsche Wohnen, DEFAMA Deutsche Fachmarkt, DEMIRE (Deutsche Mittelstand Real Estate) sowie Deutsche Konsum REIT. Bitter: Zu der Gruppe der fünf Titel mit der schlechtesten Kursentwicklung seit Jahresbeginn 2018 gehören die drei DAX-Aktien Deutsche Bank, Deutsche Lufthansa und Deutsche Post. Dabei sind die Abschläge mit minus 50 Prozent bei der Deutschen Bank und minus 38 Prozent bei der Lufthansa sogar ziemlich happig.

[sws_yellow_box box_size="610"]Exklusiv von boersengefluester.de: Das Top-Ranking der deutschen Börsenstädte[/sws_yellow_box]

Regional gesehen ist Bonn die Börsenhauptstadt der Deutschland-Aktien, immerhin haben die Schwergewichte Deutsche Telekom und die Deutsche Post hier ihren Hauptsitz. Auf Rang zwei folgt Frankfurt mit Deutsche Börse, Deutsche Bank, DWS Group (Deutsche Gesellschaft für Wertpapiersparen), der Deutschen Beteiligungs AG (DBAG) sowie dem Börsenneuling DFV Deutsche Familienversicherung.

Natürlich gehört nicht überall, wo Deutschland im Namen auftaucht, der Bund auch zum Aktionärskreis. Gleichwohl ist der öffentliche Einfluss nicht zu unterschätzen. So hält der Staat 14,5 Prozent an der Deutschen Telekom, bei der Deutschen Post ist der Bund mittelbar über die KfW Bankengruppe mit 20,6 Prozent engagiert. Und losgelöst von dieser Auswertung hält die Bundesrepublik Deutschland noch immer mehr als 15 Prozent der Aktien der Commerzbank. Ebenfalls aus der Zeit der Finanzkrise datiert die Beteiligung von 20 Prozent der Bundes an der Deutsche Pfandbriefbank – ausgeübt über den Finanzmarktstabilisierungsfonds FMS.

Bei Volkswagen hat der Staat mittelbar über das Land Niedersachsen mit 11,8 Prozent seine Finger im Spiel. Im Fall von Airbus ist der Bund über die Gesellschaft zur Beteiligungsverwaltung (Kurz: GZBV) mit 11 Prozent im Boot. Der im MDAX enthaltene Flughafenbetreiber Fraport zählt mit einem Anteil von 31,31 das Land Hessen zu seinen Kernaktionären. Bei dem Versorger EnBW wiederum ist das Land Baden-Württemberg über die Neckarpri-Beteiligungsgesellschaft mit 46,75 Prozent engagiert. Maßgebliche Einzelaktionäre des DAX-Konzerns RWE wiederum sind mit jeweils rund 5 Prozent die RW Holding, in der Kommunen ihre Anteile gebündelt haben, und die KEB Holding, hinter der die Stadt Dortmund steht.

Und damit auch dieser kleine Abriss aus der Datenbank von boersengefluester.de noch eine gehörige Portion Nutzwert bekommt, liefern wir Ihnen abschließend – in alphabetischer Reihenfolge – unsere „Investor-Informationen“ mit den wichtigsten Kennzahlen zu allen 25 Aktien, die den Zusatz Deutschland im Namen führen. Auch hier gilt also: Top-Infos für deutsche Aktien.

...

Bei Volkswagen hat der Staat mittelbar über das Land Niedersachsen mit 11,8 Prozent seine Finger im Spiel. Im Fall von Airbus ist der Bund über die Gesellschaft zur Beteiligungsverwaltung (Kurz: GZBV) mit 11 Prozent im Boot. Der im MDAX enthaltene Flughafenbetreiber Fraport zählt mit einem Anteil von 31,31 das Land Hessen zu seinen Kernaktionären. Bei dem Versorger EnBW wiederum ist das Land Baden-Württemberg über die Neckarpri-Beteiligungsgesellschaft mit 46,75 Prozent engagiert. Maßgebliche Einzelaktionäre des DAX-Konzerns RWE wiederum sind mit jeweils rund 5 Prozent die RW Holding, in der Kommunen ihre Anteile gebündelt haben, und die KEB Holding, hinter der die Stadt Dortmund steht.

Und damit auch dieser kleine Abriss aus der Datenbank von boersengefluester.de noch eine gehörige Portion Nutzwert bekommt, liefern wir Ihnen abschließend – in alphabetischer Reihenfolge – unsere „Investor-Informationen“ mit den wichtigsten Kennzahlen zu allen 25 Aktien, die den Zusatz Deutschland im Namen führen. Auch hier gilt also: Top-Infos für deutsche Aktien.

...

Deutsche Pfandbriefbank

Kurs: 3,59

© boersengefluester.de | Redaktion

Schlagzeilen wie „Die besten Aktien für 2017“ haben – gespickt mit den üblichen Indexprognosen für das neue Jahr – momentan Hochkonjunktur. Dabei handelt es sich meist um Kaffeesatzleserei, dessen Haltbarkeitsende oft schon zur Vorlage der Q4-Zahlen in wenigen Wochen erreicht ist. Gleichwohl ist der Jahreswechsel natürlich eine Zeit, in der sich viele Anleger Gedanken um die richtige Aktienauswahl machen. Ganz ehrlich: Wir wissen auch nicht, was das neue Börsenjahr bringen wird. Am liebsten wäre uns ein eher langweiliger Seitwärtstrend. In solchen Phasen haben Stock-Picker nämlich die besten Karten. Steigt alles, ist das zwar irgendwie schön – es benötigt aber keine besonderen Fähigkeiten bei der Einzeltitelauswahl. Einfach nur den Index nachbilden, ist dann meist die beste Entscheidung. Fällt dagegen alles, kann man das zwar auch über entsprechende Short-Zertifikate nachbilden. Nervig ist jedoch, dass dann selbst Unternehmen mit attraktiven Entwicklungen und Kennzahlen mit nach unten gerissen werden. Und da boersengefluester.de sich eher auf Einzeltitel – also Stock-picking – fokussiert, sind anhaltende Baissephasen kein gutes Szenario.

Nun: Börse ist zwar kein Wunschkonzert, aber für Anleger, die auf ganz klassische Kennzahlen vertrauen, haben wir ein kleines Screening in unserer Datenbank durchgeführt. Ziel war es, aus dem Universum der mittleren und größeren Unternehmen Aktien mit einem vernünftigen Chance-Risiko-Verhältnis herauszufiltern. Basis dafür waren alle Gesellschaften aus dem Prime Standard mit einem Börsenwert des Streubesitzes von mindestens 100 Mio. Euro. Zudem sollte das Kurs-Gewinn-Verhältnis (KGV) auf Basis unserer Ergebnisschätzungen für 2017 maximal 15 betragen. Bei der Dividendenrendite hat boersengefluester.de eine Mindestanforderung von drei Prozent gesetzt. Zudem sollte das Kurs-Buchwert-Verhältnis (KBV) bei höchstens 2,0 liegen. Eine Prise Charttechnik gab es auch noch. Und zwar sollte die Aktie in den vergangenen sechs Monaten zumindest eine positive Entwicklung aufweisen. Außerdem haben wir Papiere herausgekickt, deren Abstand zur 200-Tage-Durchschnittslinie mehr als 15 Prozent beträgt – und zwar in beide Richtungen.

Keine der Einzeldisziplinen ist eine unlösbare Aufgabe, in Summe sind aber gerade einmal neun Aktien übrig geblieben, die sämtliche Hürden gemeistert haben: Allianz, BMW Vorzüge, Daimler, Deutsche Beteiligungs-AG, Metro Vorzüge, Münchener Rück, der Möbelzulieferer Surteco, der Versicherungskonzern Talanx sowie das Finanzkonglomerat Wüstenrot & Württembergische (W&W). Nicht alle Titel stehen bei uns auf „Kaufen“, als Ideengeber für mögliche Neuinvestments taugt die Liste unserer Meinung nach aber allemal.

Foto: pixabay

...

Allianz

Kurs: 382,20

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Allianz | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 840400 | DE0008404005 | SE | 145.396,10 Mio € | - | Kaufen | |

* * *

BMW VZ

Kurs: 88,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BMW VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 519003 | DE0005190037 | AG | 57.106,55 Mio € | 25.08.1989 | Halten | |

* * *

Mercedes-Benz Group

Kurs: 59,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mercedes-Benz Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 710000 | DE0007100000 | AG | 56.811,32 Mio € | 17.11.1998 | Halten | |

* * *

Deutsche Beteiligungs AG

Kurs: 25,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Beteiligungs AG | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1TNUT | DE000A1TNUT7 | AG | 472,01 Mio € | 19.12.1985 | Kaufen | |

* * *

Metro VZ (Alt)

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro VZ (Alt) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO2 | DE0007257537 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

Münchener Rück

Kurs: 555,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Münchener Rück | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 843002 | DE0008430026 | AG | 72.586,40 Mio € | 20.01.1948 | Halten | |

* * *

Surteco Group

Kurs: 12,45

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517690 | DE0005176903 | SE | 193,05 Mio € | 02.11.1999 | Halten | |

* * *

Talanx

Kurs: 107,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Talanx | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| TLX100 | DE000TLX1005 | AG | 27.630,50 Mio € | 02.10.2012 | Halten | |

* * *

Wüstenrot & Württembergische

Kurs: 16,56

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Wüstenrot & Württembergische | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 805100 | DE0008051004 | AG | 1.552,50 Mio € | 09.09.1999 | Halten | |

* * *

© boersengefluester.de | Redaktion

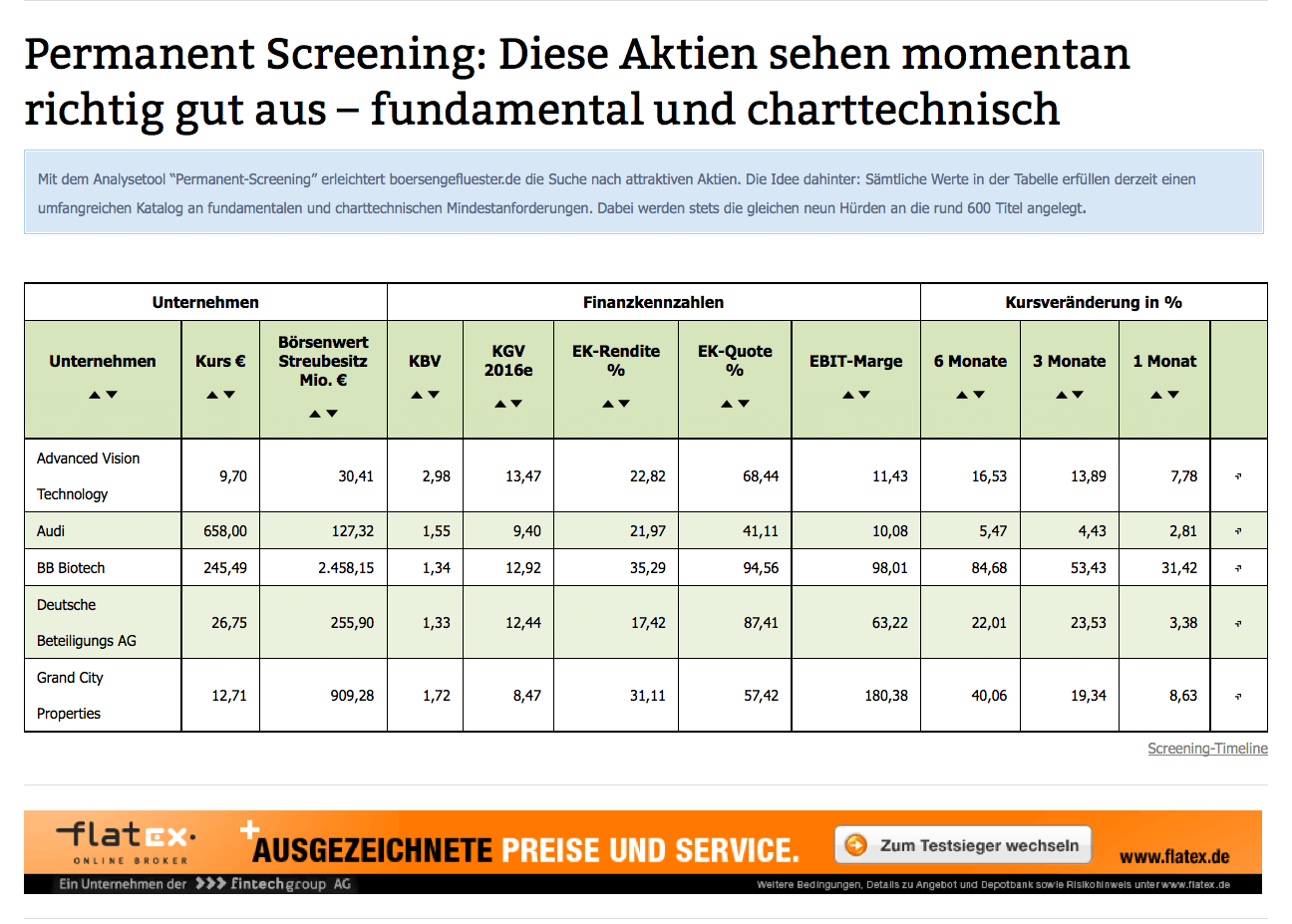

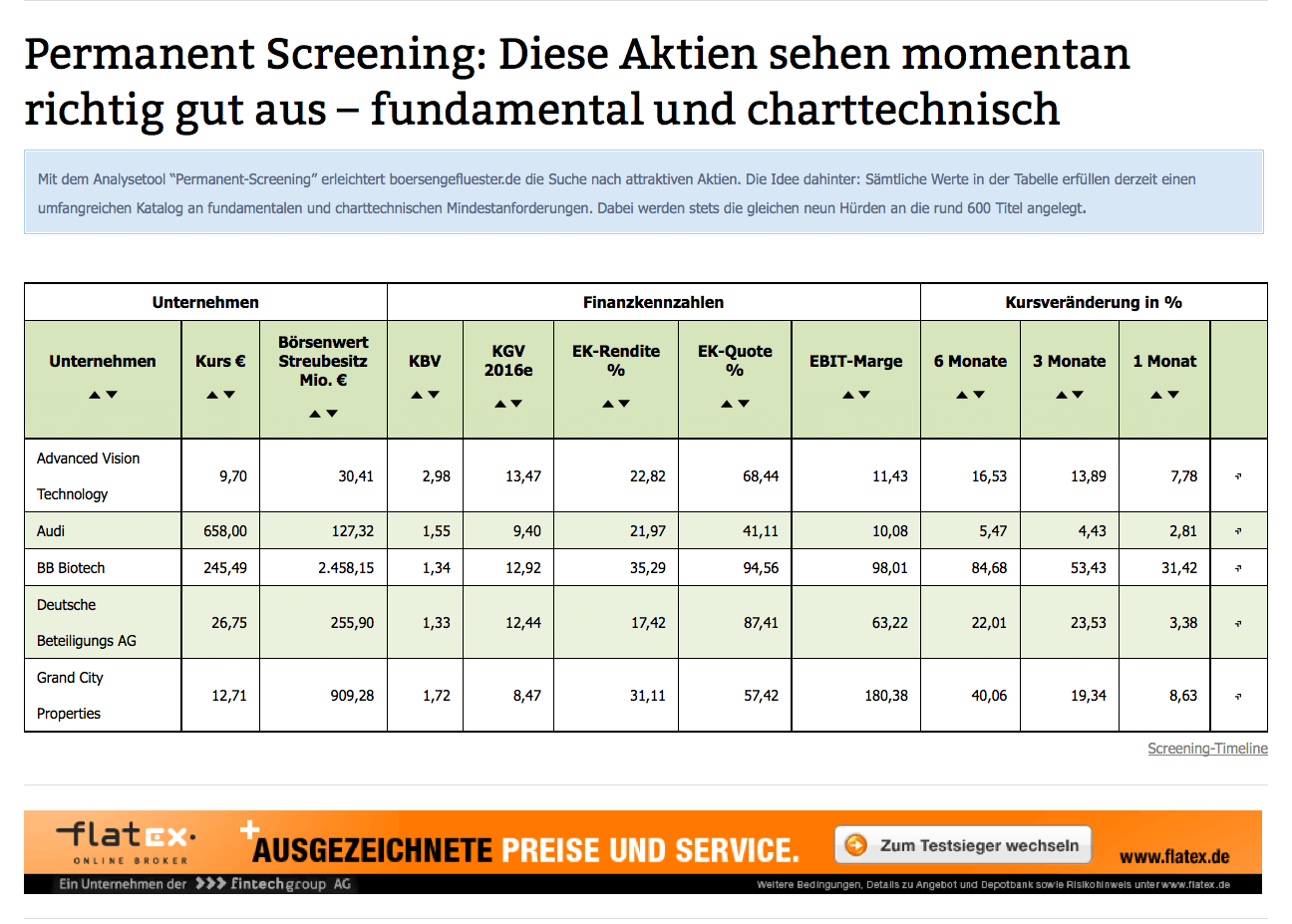

Ein wenig in den Hintergrund geraten ist in den vergangenen Wochen unser „Permanent Aktien Screening”.Trotz der guten Börsenverfassung befinden sich zurzeit nämlich gerade einmal fünf Titel auf der Auswahlliste: Advanced Vision Technology, Audi, BB Biotech, Deutsche Beteiligungs AG und Grand City Properties. Hinzu kommt, dass dieses Quartett zwei Beteiligungsgesellschaften und ein Immobilienunternehmen enthält. Bei diesen Unternehmen gelten zumindest in der Bilanzanalyse eigene Gesetzmäßigkeiten, die wir bei diesem Screening aber außen vor lassen. Grundsätzlich gilt: Eine Chance, in diese Tabelle zu kommen, haben nur Unternehmen, die eine Vielzahl von – immer den gleichen – Kriterien erfüllen. Offenbar keine ganz einfache Anforderung, wenngleich jedes Kriterium für sich gar nicht mal so schwierig aussieht.

[sws_green_box box_size="585"]Kriterien für das Permanent-Aktien-Screening von boersengefluester.de:

Börsenwert des Streubesitzes muss mehr als 10 Mio. Euro betragen.

+ Das KGV auf Basis unserer Ergebnisschätzungen für 2016 darf maximal 15 sein.

+ Die aktuelle Eigenkapitalquote muss mindestens 25 Prozent erreichen.

+ Die EBIT-Marge des Unternehmens soll bei über 10 Prozent liegen.

+ Die Eigenkapitalrendite soll mindestens 15 Prozent betragen.

+ Das Kurs-Kurs-Buchwert-Verhältnis (KBV) darf maximal 3,0 sein.

+ Positive Kursentwicklung in den vergangenen sechs Monaten.

+ Positive Kursentwicklung in den vergangenen drei Monaten.

+ Positive Kursentwicklung im vergangenen Monat.[/sws_green_box]

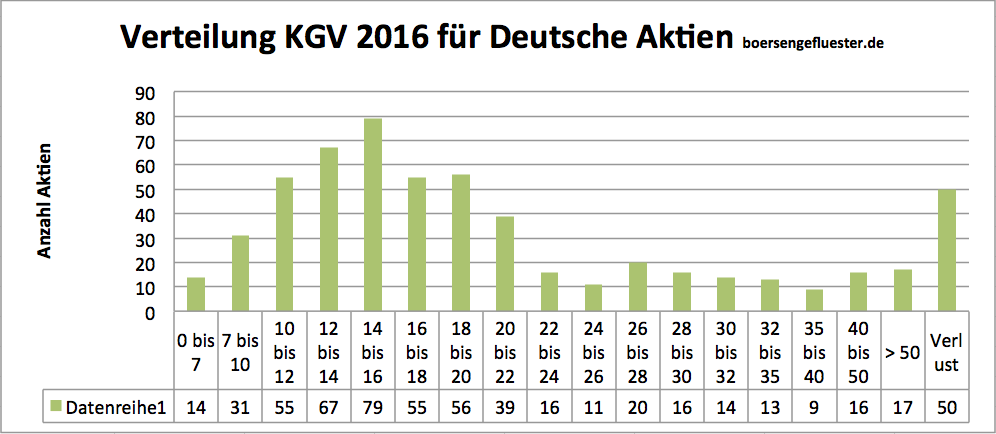

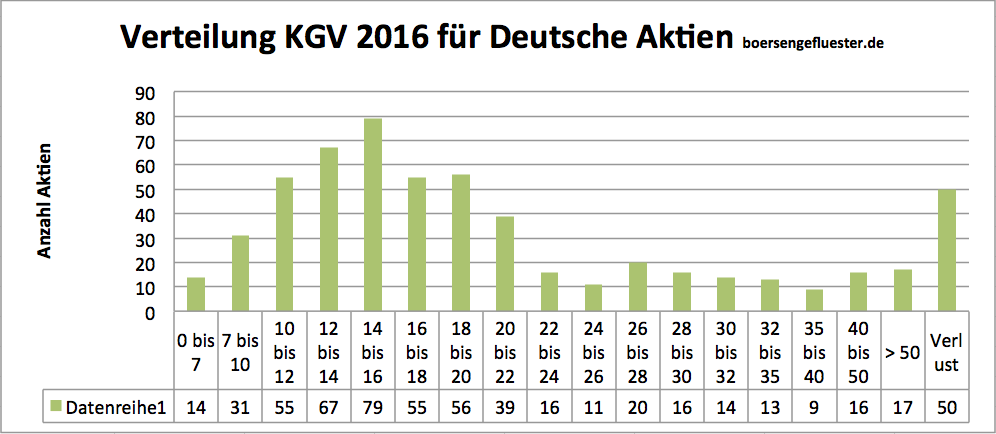

Für eine der größten Einschränkungen sorgt mittlerweile die Forderung nach einem KGV von maximal 15. Von den zurzeit 578 Aktien aus unserem Coverage-Universum DataSelect haben momentan nur noch 212 Titel ein KGV von weniger als 15. Das entspricht einer Quote von knapp 37 Prozent – dabei zieht boersengefluester.de seit Jahresbeginn für die Berechnung des KGV bereits die von uns selbst erstellten Ergebnisschätzungen für 2016 heran. Auf Basis unserer Prognosen für 2015 ist die Quote sogar noch etwas niedriger. Auch das ein Indiz, dass die meisten der heimischen Aktien längst nicht mehr besonders günstig sind – zumindest unter dem isolierten Kriterium KGV. Das zeigt auch ein Blick auf die Verteilung der Kurs-Gewinn-Verhältnisse für die von uns analysierten Titel. Einstellige KGVs sind längst die Ausnahme. Mehr als 100 Papiere werden mittlerweile sogar mit KGVs zwischen 20 und 30 gehandelt.

Das kleinere Problem sind momentan dagegen die Performancehürden. Immerhin 265 Aktien haben auf Sechs-Monats-Sicht eine positive Wertentwicklung, auf Drei-Monats-Perspektive sind es 395 Titel. Auf 1-Monats-Sicht kommen 391 Titel auf ein Kursplus. Die Schnittmenge der Gesellschaften, die sowohl auf Sicht von sechs Monaten, drei Monaten und vier Wochen eine positive Entwicklung vorweisen können, beträgt immerhin 224 Aktien. Noch im Herbst 2014 scheiterten viele der potenziellen Kandidaten für einen Platz in der Endauswahl des Permanent-Aktien-Screenings an eben den Performancekriterien. Nun hat sich das Blatt gedreht: Das Chartbild der meisten Papiere zeigt nach oben, dafür haben sich die Bewertungen überdurchschnittlich deutlich erhöht. Würde man den Anforderungskatalog dieses Screenings auf die drei Performancezeiträume (sechs, drei und einen Monat) sowie auf ein KGV von maximal 15 reduzieren, schrumpft das Teilnehmerfeld bereits auf 67 Titel zusammen.

Das kleinere Problem sind momentan dagegen die Performancehürden. Immerhin 265 Aktien haben auf Sechs-Monats-Sicht eine positive Wertentwicklung, auf Drei-Monats-Perspektive sind es 395 Titel. Auf 1-Monats-Sicht kommen 391 Titel auf ein Kursplus. Die Schnittmenge der Gesellschaften, die sowohl auf Sicht von sechs Monaten, drei Monaten und vier Wochen eine positive Entwicklung vorweisen können, beträgt immerhin 224 Aktien. Noch im Herbst 2014 scheiterten viele der potenziellen Kandidaten für einen Platz in der Endauswahl des Permanent-Aktien-Screenings an eben den Performancekriterien. Nun hat sich das Blatt gedreht: Das Chartbild der meisten Papiere zeigt nach oben, dafür haben sich die Bewertungen überdurchschnittlich deutlich erhöht. Würde man den Anforderungskatalog dieses Screenings auf die drei Performancezeiträume (sechs, drei und einen Monat) sowie auf ein KGV von maximal 15 reduzieren, schrumpft das Teilnehmerfeld bereits auf 67 Titel zusammen.

Haben wir also die Kriterien zu eng angelegt? Wir glauben nein. Ursprüngliche Absicht des Permanent-Aktien-Screenings war es, relativ günstig bewertete Alleskönner mit ansprechenden Bilanzen und einem positiven Chartbild zu lokalisieren. Wenn wir nun das maximal zulässige KGV auf beispielsweise 20 erhöhen würden, würde sich zwar die Zahl der Titel auf der Auswahlliste leicht erhöhen. Andererseits kollidiert das mit dem Grundgedanken dieses Screenings. Zwar verschieben sich die als fair anzusehenden Bewertungsrelationen im Zeitablauf und hängen mit anderen Parametern wie dem allgemeinen Zinsniveau oder dem Wachstumstempo der Unternehmen eng zusammen. Ein KGV von knapp 20 halten wir aber – zumindest in der Pauschalbetrachtung eines Screenings – für eher ambitioniert. Zumindest für dieses Analyseverfahren von boersengefluester.de heißt es daher: ruhig bleiben und auf günstige Gelegenheiten warten. Außerdem: Ganz leer ist die Liste ja ohnehin nicht. Und in den kommenden Monaten, wenn die Unternehmen ihre Bilanzen für 2014 vorlegen, können ganz neue Gesellschaften auf die Liste drängen. Schließlich beziehen sich die Kriterien EBIT-Marge und Eigenkapitalrendite dann auf die Abschlüsse für 2014. Findige Investoren werfen also einen regelmäßigen Blick auf unser „Permanent Aktien Screening”.

[sws_red_box box_size="585"] Wenn Sie direkt zu dem Screeningverfahren kommen wollen, brauchen Sie einfach nur diesen LINK anklicken.[/sws_red_box]

Haben wir also die Kriterien zu eng angelegt? Wir glauben nein. Ursprüngliche Absicht des Permanent-Aktien-Screenings war es, relativ günstig bewertete Alleskönner mit ansprechenden Bilanzen und einem positiven Chartbild zu lokalisieren. Wenn wir nun das maximal zulässige KGV auf beispielsweise 20 erhöhen würden, würde sich zwar die Zahl der Titel auf der Auswahlliste leicht erhöhen. Andererseits kollidiert das mit dem Grundgedanken dieses Screenings. Zwar verschieben sich die als fair anzusehenden Bewertungsrelationen im Zeitablauf und hängen mit anderen Parametern wie dem allgemeinen Zinsniveau oder dem Wachstumstempo der Unternehmen eng zusammen. Ein KGV von knapp 20 halten wir aber – zumindest in der Pauschalbetrachtung eines Screenings – für eher ambitioniert. Zumindest für dieses Analyseverfahren von boersengefluester.de heißt es daher: ruhig bleiben und auf günstige Gelegenheiten warten. Außerdem: Ganz leer ist die Liste ja ohnehin nicht. Und in den kommenden Monaten, wenn die Unternehmen ihre Bilanzen für 2014 vorlegen, können ganz neue Gesellschaften auf die Liste drängen. Schließlich beziehen sich die Kriterien EBIT-Marge und Eigenkapitalrendite dann auf die Abschlüsse für 2014. Findige Investoren werfen also einen regelmäßigen Blick auf unser „Permanent Aktien Screening”.

[sws_red_box box_size="585"] Wenn Sie direkt zu dem Screeningverfahren kommen wollen, brauchen Sie einfach nur diesen LINK anklicken.[/sws_red_box]

...

...

Das kleinere Problem sind momentan dagegen die Performancehürden. Immerhin 265 Aktien haben auf Sechs-Monats-Sicht eine positive Wertentwicklung, auf Drei-Monats-Perspektive sind es 395 Titel. Auf 1-Monats-Sicht kommen 391 Titel auf ein Kursplus. Die Schnittmenge der Gesellschaften, die sowohl auf Sicht von sechs Monaten, drei Monaten und vier Wochen eine positive Entwicklung vorweisen können, beträgt immerhin 224 Aktien. Noch im Herbst 2014 scheiterten viele der potenziellen Kandidaten für einen Platz in der Endauswahl des Permanent-Aktien-Screenings an eben den Performancekriterien. Nun hat sich das Blatt gedreht: Das Chartbild der meisten Papiere zeigt nach oben, dafür haben sich die Bewertungen überdurchschnittlich deutlich erhöht. Würde man den Anforderungskatalog dieses Screenings auf die drei Performancezeiträume (sechs, drei und einen Monat) sowie auf ein KGV von maximal 15 reduzieren, schrumpft das Teilnehmerfeld bereits auf 67 Titel zusammen.

Das kleinere Problem sind momentan dagegen die Performancehürden. Immerhin 265 Aktien haben auf Sechs-Monats-Sicht eine positive Wertentwicklung, auf Drei-Monats-Perspektive sind es 395 Titel. Auf 1-Monats-Sicht kommen 391 Titel auf ein Kursplus. Die Schnittmenge der Gesellschaften, die sowohl auf Sicht von sechs Monaten, drei Monaten und vier Wochen eine positive Entwicklung vorweisen können, beträgt immerhin 224 Aktien. Noch im Herbst 2014 scheiterten viele der potenziellen Kandidaten für einen Platz in der Endauswahl des Permanent-Aktien-Screenings an eben den Performancekriterien. Nun hat sich das Blatt gedreht: Das Chartbild der meisten Papiere zeigt nach oben, dafür haben sich die Bewertungen überdurchschnittlich deutlich erhöht. Würde man den Anforderungskatalog dieses Screenings auf die drei Performancezeiträume (sechs, drei und einen Monat) sowie auf ein KGV von maximal 15 reduzieren, schrumpft das Teilnehmerfeld bereits auf 67 Titel zusammen.

Grand City Properties

Kurs: 11,12

...

...

© boersengefluester.de | Redaktion

Neulich fragte mich ein Leser von boersengefluester.de: „Nach welchem System suchen Sie eigentlich interessante Aktien aus, Herr Kruse?“ Gute Frage, eine Patentlösung habe ich nämlich nicht – gibt es wohl auch nicht. Aber fast immer verwende ich eine Vielzahl von Filtern, um am Ende auf eine überschaubare Gruppe von Einzelwerten zu kommen, die es lohnt, sich mal wieder näher anzuschauen. Dabei macht es selbstverständlich einen gewaltigen Unterschied, ob man auf der Suche nach Turnaroundwerten, KGV-Wundern, Penny Stocks oder sonst welchen Spezialgruppen ist. In der Regel suche ich jedoch nach eher soliden Unternehmen, deren Aktienkurse noch nicht davon gelaufen sind. Die fundamentalen Kriterien lege ich im Einzelfall dabei gar nicht mal oder so eng an. Muss man meiner Meinung nach auch gar nicht unbedingt: Durch die Vielzahl von Anforderungen, die die Aktien erfüllen sollen, ergibt sich eine strenge Selektion meist von ganz allein. Basis aller Analysen ist dabei stets die gut 600 Aktien umfassende Kennzahlendatenbank DataSelect auf Excel-Basis von boersengefluester.de.

Ein typisches Screening könnte momentan etwa so laufen: Um eine Grundordnung zu schaffen, sortiere ich alle Aktien mit einem Börsenwert von weniger als 10 Mio. Euro aus. Außerdem schneide ich sämtliche Werte mit einer Kapitalisierung von mehr als 1 Mrd. Euro ab. Nicht weil ich etwas gegen DAX-Werte oder Micro Caps habe, sondern um das Ergebnis ein wenig überraschender zu halten. BASF, Linde oder Allianz sind tolle Unternehmen und super Aktien, stehen aber nicht im Fokus von boersengefluester.de. Hier geht es eher um Small- und Mid Caps. Sehr schwierig in der Investmentumsetzung sind Miniwerte. Daher auch hier der Schnitt.

Sehr frühzeitig „trenne“ ich mich beim Screening meistens auch von momentan super angesagten Aktien – um erst gar nicht in die Versuchung zu kommen, noch auf einen längst mit hoher Geschwindigkeit fahrenden Zug aufspringen zu müssen. Umsetzen lässt sich das etwa dadurch, indem man alle Titel mit einem Abstand von mehr als 20 Prozent zur 200-Tage-Linie im Chart ausklinkt. Auch eine 52-Wochen-Performance von mehr als 50 Prozent deutet nicht gerade auf einen Titel mit Nachholpotenzial. Aber bitte nicht pauschalisieren: Die Prozentangaben sind eine Momentaufnahme. Viel hängt von der Börsenphase ab. Für die aktuelle Situation scheinen sie mir aber zielführend. Anschließend geht es dann „endlich“ ran an die fundamentalen Kriterien.

Trotz der aktuellen Minizinsen und entsprechend großen Verlockungen für die Finanzvorstände, den Gewinn durch Fremdkapitaleinsatz zu hebeln: An dieser Stelle oute ich mich gern als Fan von Unternehmen, die mehr Geld und Wertpapiere auf der hohen Kante haben als sie an Bank- und Anleihenverbindlichkeiten besitzen. Super groß ist die Anzahl der Unternehmen allerdings nicht, die über ein Nettofinanzguthaben verfügen – sie liegt bei nur etwa einem Drittel der von mir betrachteten Werte. Entsprechend viele Aktien müssen an dieser Stelle den Saal verlassen. Zum Standardrepertoire gehört anschließend der Blick auf den Buchwert – beziehungsweise das Kurs-Buchwert-Verhältnis (KBV). Natürlich gibt es großartige Unternehmen mit einem zweistelligen KBV – echte Allroundtalente sind das meistens jedoch nicht. Daher setze ich die Obergrenze für das KBV bei rund drei an. Ein Tipp: Die weit verbreitete Meinung, dass eine Aktie erst dann für Value-Anleger interessant wird, wenn sie unter Buchwert notiert, lässt sich kaum halten. Letztlich hängt die faire Höhe des KBVs mit anderen Parametern wie zum Beispiel der Eigenkapitalrendite zusammen. Es gilt: Je größer die Eigenkapitalrendite (Jahresüberschuss in Relation zum Eigenkapital), desto höher darf auch das KBV sein.

Auf den Klassiker Kurs-Gewinn-Verhältnis (KGV) verzichte auch ich beim Screening nicht. Allerdings in einer eher laschen Ausprägung. Meist schneide ich nur die oberen und unteren Höchstwerte ab. Ein KGV von mehr als 20 birgt in der aktuell doch fortgeschrittenen Börsenhausse vermutlich eine überdurchschnittliche Anfälligkeit für Kurskorrekturen. Andererseits traue ich den KGV-Billigheimern auch nicht immer über den Weg. Häufig erweisen sich die Gewinnschätzungen doch als zu ambitioniert. Konsequenz: Für Aktien, die mit weniger als dem Fünffachen des Jahresgewinns bewertet sind, läuten jetzt die Schlussglocken.

Von überragender Bedeutung ist für die meisten Privatanleger die Dividendenrendite – auch für die Leser von boersengefluester.de. Das hat eine Umfrage des Marktforschungsinstituts Investment Trends kürzlich erst wieder bestätigt. Zugegeben: So ganz kann ich diesen hohen Stellenwert nicht immer nachvollziehen. Mir gefallen Aktienrückkäufe eigentlich viel besser. Aber darum geht es an dieser Stelle nicht. Hohe und vor allen Dingen nachhaltige Dividendenausschüttungen sind in der Regel nämlich auch ein Spiegelbild des wirtschaftlichen Erfolgs. Als Kriterium für ein Screening-Verfahren eignet sich die Dividende damit ganz vorzüglich. Dabei kombiniere ich verschiedene Aspekte: Zunächst einmal soll die Dividendenrendite – momentan auf boersengefluester.de noch auf Basis der Ausschüttungen für 2013 berechnet – bei mindestens 2,5 Prozent liegen. Das klingt nicht super ambitioniert. Gemessen an den Zinssätzen für Anleihen oder Festgeldern aber auch nicht verkehrt. Um keine bösen Überraschungen zu erleben, soll die Dividende für 2014 zudem mindestens so hoch sein wie für 2013. Tradition kann nicht schaden: Daher kommen nur Unternehmen in Betracht, die bereits seit fünf Jahren kontinuierlich Dividende zahlen.

Damit wäre ich dann auch fast schon fertig. Aber eben nur beinahe. In jüngster Zeit hat sich nämlich ein kleines Ungeheuer im Small-Cap-Sektor eingenistet: und zwar in Form von Delistings ohne vorherige ordentliche Abfindung an die freien Aktionäre. Geebnet wurde dieses unschöne Phänomen Ende 2013 durch eine zweifelhafte richterliche Entscheidung. Auffällig: Die meisten Firmen, die sich bislang für ein Delisting entscheiden, haben einen dominanten Großaktionär und verfügen über relativ gesunde Bilanzen – sind also nicht zwingend auf die Börse als Finanzierungsinstrument angewiesen. Zu den Gemeinsamkeiten der Börsenflüchtlinge gehört häufig auch eine unbefriedigende Kursentwicklung. Ist der Delistingbeschluss erst einmal gefasst, rauschen die Kurse meist schnell nach unten. Natürlich habe ich meine persönlichen Kandidaten für ein Delisting. Um den Aspekt in einem Screening zu berücksichtigen, setze ich die Mindestanforderung an die Höhe des Streubesitzes bei 30 Prozent an. Das ist zwar kein perfekter Schutzwall vor unliebsamen Überraschungen. Meist haben sich zuletzt jedoch Firmen mit einem geringeren Free Float für den Rückzug ausgesprochen. Natürlich könnte man es sich einfach machen und nur Unternehmen aus dem streng regulierten Prime Standard auswählen. Doch dann würden einfach zu viele gute Aktien „unschuldig“ ausgesiebt.

Nun wird es spannend. Wie viele Aktien erfüllen momentan eigentlich diese Vielzahl an Anforderungen? Ich habe die Berechnung anhand der Excel-Datenbank DataSelect durchgeführt und war selbst überrascht vom Ergebnis. Immerhin sieben Titel meistern sämtliche Hürden. Die Modeschmuckkette Bijou Brigitte, die Private-Equity-Gesellschaft Deutsche Beteiligungs AG (kurz DBAG), der Online-Investor-Relations-Spezialist EQS Group, Fortec Elektronik aus Landsberg am Lech, der Spezialmaschinenhersteller Mühlbauer, die Werbeagentur Syzygy und der Bauzulieferer Westag & Getalit. Nicht alle Titel stehen derzeit bei boersengefluester.de auf Kaufen – aber das ist auch viel Geschmackssache. Letztlich handelt es sich aber um eine Gruppe von Unternehmen der Extraklasse. Auch wenn es beispielsweise bei Bijou Brigitte schon länger nicht mehr so läuft wie gedacht. Bilanztechnisch spielen die Hamburger weit oben mit. Zudem ist dieses Screening als Anregung gedacht. Die Gewichte und Kriterien sind variabel und hängen an der individuellen Risikoneigung und anderen Zielvorgaben. Aber Sie sehen: So lässt sich aus einer Liste von rund 600 Aktien eine überschaubare Auswahl von potenziellen Investments machen.

[sws_red_box box_size="630"]Sie haben Interesse an unserer Kennzahlendatenbank DataSelect auf Excel-Basis? Hier finden Sie alle wichtigen Informationen zu unserem Premium-Produkt. Einfach DATASELECT anklicken.[/sws_red_box]

[sws_red_box box_size="630"]Natürlich freuen wir uns auch über Ihr Feedback zu diesem Text. War er hilfreich für Sie? Gehen Sie ähnlich vor bei der Aktienauswahl oder auf welche Kennzahlen achten Sie besonders? Schicken Sie uns eine Mail an [email protected] oder diskutieren Sie mit uns auf Facebook[/sws_red_box]

Zur besseren Übersicht finden Sie hier unsere aktuelle Einschätzung sowie die wichtigsten Investoren-Infos für die sieben Akien in alphabetischer Reihenfolge:

...

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bijou Brigitte | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522950 | DE0005229504 | AG | 373,41 Mio € | 27.05.1988 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Beteiligungs AG | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1TNUT | DE000A1TNUT7 | AG | 472,01 Mio € | 19.12.1985 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| EQS Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549416 | DE0005494165 | AG | 394,95 Mio € | 08.06.2006 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Fortec Elektronik | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 577410 | DE0005774103 | AG | 44,04 Mio € | 07.05.1990 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mühlbauer Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 662720 | DE0006627201 | AG | 529,06 Mio € | 10.07.1998 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Syzygy | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 510480 | DE0005104806 | AG | 19,85 Mio € | 06.10.2000 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Westag VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 777523 | DE0007775231 | AG | 139,40 Mio € | 17.10.1989 | Halten | |

* * *

© boersengefluester.de | Redaktion

Überraschende Entwicklung bei der Homag Group: Der MDAX-Konzern Dürr hat sich die Mehrheit bei dem Hersteller von Holzbearbeitungsmaschinen aus Schopfloch gesichert und richtet sich mit einer Übernahmeofferte zu 26,35 Euro an die freien Aktionäre. Dabei verfügt Homag über einen vergleichsweise komplizierten Aktionärskreis, der sich nicht immer wirklich grün ist. Im Wesentlichen stehen sich die im SDAX gelistete Deutsche Beteiligungs AG (DBAG) und von ihr verwaltete Fonds mit einem Anteil von 39,5 Prozent sowie die Familie Schuler plus die Klessmann Stiftung gegenüber, die in einem Aktienpool 25,1 Prozent an der Homag Group auf sich vereinten.

Der Deal: Die DBAG steigt komplett bei Homag aus. Schuler und Klessmann verkaufen drei Prozent ihrer Aktien an Dürr. Zwei weitere Anteilseigner, die zusammen auf elf Prozent der Stimmen kommen, treten ihre Stücke ebenfalls an den Automobilzulieferer aus Bietigheim-Bissingen ab. Als Kaufpreis für die 53,7 Prozent an Homag muss Dürr 219 Mio. Euro berappen. Bezahlt wird aus eigenen Finanzmitteln. Dürr-Aktionäre brauchen also keine Kapitalerhöhung zu fürchten. „Die Akquisition soll das Portfolio von Dürr im Maschinen- und Anlagenbau ergänzen und neue Wachstumsmöglichkeiten erschließen“, heißt es offiziell. Trotzdem kommen die Übernahmepläne momentan nicht so gut an bei den Dürr-Aktionären. Zwischenzeitlich rutschte Notiz sogar unter 60-Euro-Marke.

Auf dem Papier hatte wohl kein Börsianer die neue Konstellation. Dabei sind die Entfernungen zwischen den Parteien – zumindest räumlich – überschaubar: Schopfloch und Bietigheim-Bissingen liegen keine 100 Kilometer auseinander – beinahe auf halber Strecke befindet sich Stuttgart. Bei den zwei Investoren dürfte es sich um die der LBBW zurechenbare Baden-Württembergische Investmentgesellschaft mbH sowie um die Baden-Württembergische Versorgungsanstalt für Ärzte, Zahnärzte und Tierärzte handeln. Ein schwäbischer Schulterschluss also – lediglich die DBAG mit Sitz im Zentrum von Frankfurt tanzt aus der Reihe.

Wichtige Botschaft: Dürr strebt weder ein Squeeze-out noch ein Delisting der Homag-Aktie an. Anleger, die den Titel im Depot haben, müssen vorerst nichts tun. Ohnehin müssen erst einmal die Kartellbehörden zustimmen. Zudem scheint der Angebotspreis nicht übermäßig attraktiv. Die Analysten von Hauck & Aufhäuser hatten das Kursziel für Homag zuletzt bei 29 Euro angesiedelt. Bis dahin besitzt der Titel zwar nur noch ein Potenzial von knapp sieben Prozent. Trotzdem: Das 2016er-KGV auf Basis der Gewinnschätzungen von boersengefluester.de ist mit knapp zwölf noch immer moderat. Kurzfristig sieht die Notiz allerdings heißgelaufen aus, so dass sich Neuinvestments momentan nicht unbedingt anbieten. Ohnehin hat der Wert eine traumhafte Performance hinter sich. Vor fünf Jahren kostete die Homag-Aktie gerade einmal 8 Euro. Anfang 2014 wurde der Titel für 19 Euro gehandelt.

Maßgeblichen Einfluss hat der Homag-Deal auf die Zahlen der DBAG. Direkt hielt die Beteiligungsgesellschaft 3,15 Millionen Homag-Aktien. Bei einem Verkaufspreis von 26 Euro pro Stück ergibt sich ein Mittelzufluss von brutto 82 Mio. Euro – dem stehen Anschaffungskosten von 27,5 Mio. Euro gegenüber. Abzüglich der Transaktionskosten und erfolgsbezogener Vergütungen ergibt sich ein Veräußerungsgewinn von rund 47,9 Mio. Euro. Kein Wunder, dass der DBAG-Vorstand bereits jetzt von einer Sonderdividende für das Geschäftsjahr 2013/14 (per Ende Oktober) spricht. Bis dahin ist es allerdings noch eine Weile hin. Die Hauptversammlung findet am 24. März 2015 statt.

Einen konkreten Dividendenvorschlag will Firmenlenker Torsten Grede erst zum Abschluss des Geschäftsjahres präsentieren. Zum gegenwärtigen Zeitpunkt lässt sich über die Höhe also nur spekulieren. Boersengefluester.de hält einen Bonus im Bereich um 2 Euro für durchaus realistisch. Überhaupt macht die DBAG-Aktie einen prima Eindruck. Charttechnisch gilt es nun, die Marke von 22 Euro signifikant nach oben zu durchbrechen. Dann wäre der Weg vorerst frei.

Wichtige Botschaft: Dürr strebt weder ein Squeeze-out noch ein Delisting der Homag-Aktie an. Anleger, die den Titel im Depot haben, müssen vorerst nichts tun. Ohnehin müssen erst einmal die Kartellbehörden zustimmen. Zudem scheint der Angebotspreis nicht übermäßig attraktiv. Die Analysten von Hauck & Aufhäuser hatten das Kursziel für Homag zuletzt bei 29 Euro angesiedelt. Bis dahin besitzt der Titel zwar nur noch ein Potenzial von knapp sieben Prozent. Trotzdem: Das 2016er-KGV auf Basis der Gewinnschätzungen von boersengefluester.de ist mit knapp zwölf noch immer moderat. Kurzfristig sieht die Notiz allerdings heißgelaufen aus, so dass sich Neuinvestments momentan nicht unbedingt anbieten. Ohnehin hat der Wert eine traumhafte Performance hinter sich. Vor fünf Jahren kostete die Homag-Aktie gerade einmal 8 Euro. Anfang 2014 wurde der Titel für 19 Euro gehandelt.

Maßgeblichen Einfluss hat der Homag-Deal auf die Zahlen der DBAG. Direkt hielt die Beteiligungsgesellschaft 3,15 Millionen Homag-Aktien. Bei einem Verkaufspreis von 26 Euro pro Stück ergibt sich ein Mittelzufluss von brutto 82 Mio. Euro – dem stehen Anschaffungskosten von 27,5 Mio. Euro gegenüber. Abzüglich der Transaktionskosten und erfolgsbezogener Vergütungen ergibt sich ein Veräußerungsgewinn von rund 47,9 Mio. Euro. Kein Wunder, dass der DBAG-Vorstand bereits jetzt von einer Sonderdividende für das Geschäftsjahr 2013/14 (per Ende Oktober) spricht. Bis dahin ist es allerdings noch eine Weile hin. Die Hauptversammlung findet am 24. März 2015 statt.

Einen konkreten Dividendenvorschlag will Firmenlenker Torsten Grede erst zum Abschluss des Geschäftsjahres präsentieren. Zum gegenwärtigen Zeitpunkt lässt sich über die Höhe also nur spekulieren. Boersengefluester.de hält einen Bonus im Bereich um 2 Euro für durchaus realistisch. Überhaupt macht die DBAG-Aktie einen prima Eindruck. Charttechnisch gilt es nun, die Marke von 22 Euro signifikant nach oben zu durchbrechen. Dann wäre der Weg vorerst frei.

...

Deutsche Beteiligungs AG

Kurs: 25,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Beteiligungs AG | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1TNUT | DE000A1TNUT7 | AG | 472,01 Mio € | 19.12.1985 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Homag Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 529720 | DE0005297204 | AG | 407,89 Mio € | 13.07.2007 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Dürr | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 556520 | DE0005565204 | AG | 1.691,99 Mio € | 01.04.1990 | Halten | |

* * *

© boersengefluester.de | Redaktion

Anleger, die sich Aktien von Beteiligungsgesellschaften ins Depot legen wollen, haben die freie Auswahl. Boersengefluester.de covert fast 30 Unternehmen aus dem Genre. Dabei reicht die Marktkapitalisierung von mehr als 800 Mio. Euro bei Aurelius über SDAX-Werte wie Indus Holding, Deutsche Beteiligungs AG oder Gesco Holding bis hin zu Gesellschaften vom Schlag Blue Cap oder H.P.I. Holding mit wenigen Mio. Euro Börsenwert. Auch die Investmentansätze könnten unterschiedlicher kaum sein: Manche Gesellschaften konzentrieren sich ausschließlich auf gesunde Mittelständler, andere wählen bewusst Restrukturierungsfälle....

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„You can't make a good deal with a bad person.“

Warren Buffett

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL