Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#550135

© boersengefluester.de | Redaktion

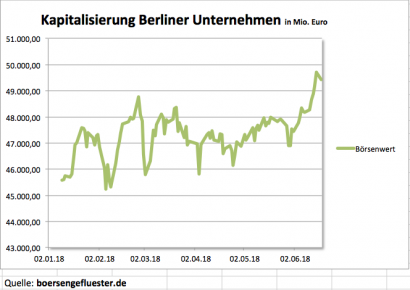

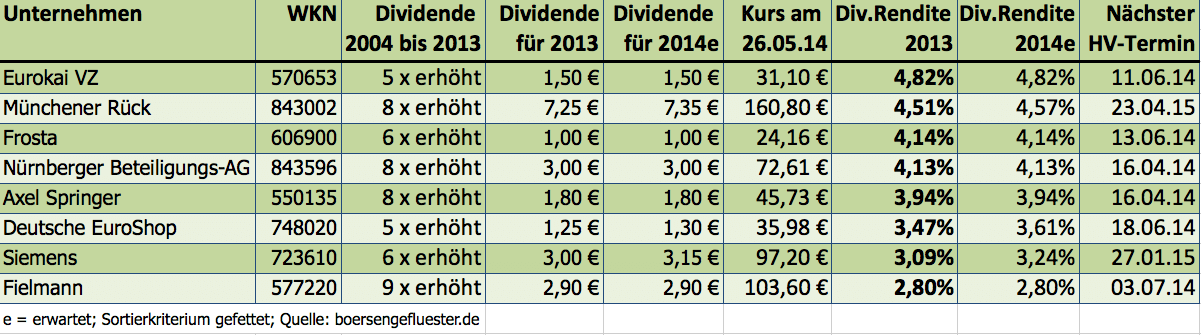

Daran muss man sich auch erst einmal gewöhnen: Mit Index-Aufsteiger Delivery Hero hat das in der öffentlichen Wahrnehmung eher für seine Start up-Kultur bekannte Berlin nun bereits sein viertes MDAX-Unternehmen beheimatet. Lediglich Düsseldorf (7 Firmen), München (6) und Hamburg (5) haben eine höhere MDAX-Dichte. Mindestens ebenso bemerkenswert ist, dass das wohl traditionsreichste Berliner Unternehmen, Axel Springer, mit einer Marktkapitalisierung von zurzeit 6.738 Mio. Euro gerade einmal den dritten Platz im Berlin-Ranking einnimmt. Wer hätte das gedacht? Die Essens-Lieferplattform Delivery Hero bringt mit 7.769 Mio. Euro als Zweitplatzierter sogar gut 1 Milliarde mehr auf die Börsenwaagschale als das Verlagshaus um Marken wie BILD, Die Welt oder auch finanzen.net. Unangefochtene Nummer 1 mit einer Kapitalisierung von 11.410 Mio. Euro bleibt jedoch das Modeversandhaus Zalando. Auf den Plätzen vier und fünf folgen die von der Deutschen Wohnen AG kontrollierte GSW Immobilien sowie die Beteiligungsgesellschaft Rocket Internet.

Bemerkenswert findet boersengefluester.de außerdem, dass Berlin dank des jüngstes Börsenneuzugangs Home24 – der Möbelhändler hat einen Wert von 736 Mio. Euro – erstmals überhaupt in Summe auf eine Marktkapitalisierung von 50 Mrd. Euro zusteuert. Nach Berechnungen von boersengefluester.de ist Berlin damit zwar „nur“ halb so gewichtig wie Frankfurt, Düsseldorf oder Leverkusen. Andererseits haben mittlerweile 54 der insgesamt knapp 540 von uns regelmäßig betrachteten Unternehmen ihren Sitz in Berlin. Zumindest in dieser Kategorie ist lediglich München (79 Firmen) prominenter vertreten.

Bemerkenswert findet boersengefluester.de außerdem, dass Berlin dank des jüngstes Börsenneuzugangs Home24 – der Möbelhändler hat einen Wert von 736 Mio. Euro – erstmals überhaupt in Summe auf eine Marktkapitalisierung von 50 Mrd. Euro zusteuert. Nach Berechnungen von boersengefluester.de ist Berlin damit zwar „nur“ halb so gewichtig wie Frankfurt, Düsseldorf oder Leverkusen. Andererseits haben mittlerweile 54 der insgesamt knapp 540 von uns regelmäßig betrachteten Unternehmen ihren Sitz in Berlin. Zumindest in dieser Kategorie ist lediglich München (79 Firmen) prominenter vertreten.

Die beste Performance unter den Berliner Aktien liefern im laufenden Jahr bislang die Handelsplattform Tradegate, die Pharma-Beteiligungsgesellschaft MPH Health Care und die Immobiliengesellschaft Accentro Real Estate. Flops 2018 sind dagegen bislang die drei Biotechtitel Mologen, Elanix Biotechologies und Epigenomics. Da sich die Ausreißer nach oben und nach unten etwa die Waage halten, bleibt unterm Strich für die Berliner Unternehmen nur eine knapp negative Performance von minus 0,5 Prozent im laufenden Jahr. Insgesamt sehen wir die wachsende Bedeutung von Berlin als Börsenstadt aber sehr positiv – zumal sie auf einem unerwartet breiten Fundament steht. Traditionelle Immobiliengesellschaften wie TLG Immobilien, Fintechs wie Hypoport sowie neue Geschäftsmodelle à la HelloFresh, Staramba oder German Startups Group bilden einen interessanten Mix. Und on top kommen schließlich Titel wie MBB, IVU Traffic, Eckert & Ziegler oder die Deutsche Grundstücksautionen, die allesamt fast schon zu den Klassikern auf boersengefluester.de zählen.

...

Die beste Performance unter den Berliner Aktien liefern im laufenden Jahr bislang die Handelsplattform Tradegate, die Pharma-Beteiligungsgesellschaft MPH Health Care und die Immobiliengesellschaft Accentro Real Estate. Flops 2018 sind dagegen bislang die drei Biotechtitel Mologen, Elanix Biotechologies und Epigenomics. Da sich die Ausreißer nach oben und nach unten etwa die Waage halten, bleibt unterm Strich für die Berliner Unternehmen nur eine knapp negative Performance von minus 0,5 Prozent im laufenden Jahr. Insgesamt sehen wir die wachsende Bedeutung von Berlin als Börsenstadt aber sehr positiv – zumal sie auf einem unerwartet breiten Fundament steht. Traditionelle Immobiliengesellschaften wie TLG Immobilien, Fintechs wie Hypoport sowie neue Geschäftsmodelle à la HelloFresh, Staramba oder German Startups Group bilden einen interessanten Mix. Und on top kommen schließlich Titel wie MBB, IVU Traffic, Eckert & Ziegler oder die Deutsche Grundstücksautionen, die allesamt fast schon zu den Klassikern auf boersengefluester.de zählen.

...

Bemerkenswert findet boersengefluester.de außerdem, dass Berlin dank des jüngstes Börsenneuzugangs Home24 – der Möbelhändler hat einen Wert von 736 Mio. Euro – erstmals überhaupt in Summe auf eine Marktkapitalisierung von 50 Mrd. Euro zusteuert. Nach Berechnungen von boersengefluester.de ist Berlin damit zwar „nur“ halb so gewichtig wie Frankfurt, Düsseldorf oder Leverkusen. Andererseits haben mittlerweile 54 der insgesamt knapp 540 von uns regelmäßig betrachteten Unternehmen ihren Sitz in Berlin. Zumindest in dieser Kategorie ist lediglich München (79 Firmen) prominenter vertreten.

Bemerkenswert findet boersengefluester.de außerdem, dass Berlin dank des jüngstes Börsenneuzugangs Home24 – der Möbelhändler hat einen Wert von 736 Mio. Euro – erstmals überhaupt in Summe auf eine Marktkapitalisierung von 50 Mrd. Euro zusteuert. Nach Berechnungen von boersengefluester.de ist Berlin damit zwar „nur“ halb so gewichtig wie Frankfurt, Düsseldorf oder Leverkusen. Andererseits haben mittlerweile 54 der insgesamt knapp 540 von uns regelmäßig betrachteten Unternehmen ihren Sitz in Berlin. Zumindest in dieser Kategorie ist lediglich München (79 Firmen) prominenter vertreten.

Accentro Real Estate

Kurs: 50,00

© boersengefluester.de | Redaktion

Da müsste eigentlich für jeden was dabei sein: Boersengefluester.de hat seine Datenbank nach Aktien aus dem Prime Standard mit überdurchschnittlich hoher Dividendenrendite durchforstet. Ziel war es, jeweils einen passenden Titel aus DAX, MDAX, SDAX und TecDAX herauszufiltern – dieses Quartett haben wir dann um zwei Small Caps ergänzt. Dabei hat boersengefluester.de die Mindestanforderung an die Dividendenrendite bei immerhin 3,5 Prozent angelegt. Wichtig zu wissen ist dabei, dass sich diese Kennzahl auf die von uns für 2014 erwartete Gewinnbeteiligung bezieht. Es handelt sich also um eine Schätzgröße, denn die meisten Unternehmen werden ihren Dividendenvorschlag erst mit Vorlage der Ergebniszahlen für 2014 in den kommenden Monaten vorlegen. Zudem sollte die Hauptversammlung (HV) für die gewählte Auswahl bis spätestens Ende Mai 2015 stattfinden. Dividenden, die erst im Juli oder gar August 2015 ausgeschüttet werden, erschienen uns doch zu weit entfernt.

Um Titel mit einem wenig charmanten Chartbild auszuklammern, haben wir alle Unternehmen mit negativer Kursentwicklung auf Sicht von 52 Wochen sowie auf Drei-Monats-Perspektive entfernt. Zu heiß gelaufen sollten die Werte aber auch nicht sein, daher mussten alle Aktien weichen, deren Kurs sich zurzeit um mehr als 15 Prozent oberhalb der 200-Tage-Durchschnittslinie befindet. Bei den Nebenwerten haben wir die Minimalforderung für den im Streubesitz befindlichen Börsenwert auf 50 Mio. Euro festgelegt. Anschließend haben wir aus den verbliebenen 16 Werten (Adler Modemärkte, Allianz, Alstria Office REIT, Amadeus Fire, Axel Springer, Cenit, Comdirect Bank, Deutsche Telekom, Drillisch, Freenet, Hamborner REIT, Hannover Rück, Leifheit, Münchener Rück, MVV Energie und Syzygy) sechs Titel subjektiv ausgewählt, die uns besonders gut gefallen und auch einen ausgewogenen Branchenmix repräsentieren.

1. DAX: Allianz

Der Versicherungskonzern hat in den vergangenen 15 Jahren neun Mal die Dividende erhöht, vier Mal blieb sie konstant, lediglich für 2008 senkten die Münchner im Zuge der Finanzkrise ihre Ausschüttung. Ab dem Geschäftsjahr 2014 will die Allianz rund die Hälfte ihres Überschusses an die Aktionäre ausschütten – bislang lag die Quote bei 40. Dementsprechend rechnet boersengefluester.de für 2015 mit einer Erhöhung der Dividende von 5,30 auf 6,50 Euro pro Anteilschein. Bezogen auf den aktuellen Kurs von 137,35 Euro brächte es das Papier damit auf eine Rendite von 5,1 Prozent. Zum Vergleich: Der DAX-Schnitt liegt momentan bei 2,5 Prozent. Als Langfristinvestment kann man mit der Allianz-Aktie wohl nicht allzu viel verkehrt machen.

2. MDAX: Axel Springer

Zurück an die Marke von 50 Euro hat sich der Aktienkurs von Axel Springer vorgetastet. Charttechniker warten nun ab, ob der MDAX-Titel in der Lage ist, diese wichtige Marke signifikant zu überschreiten. Hinsichtlich der Dividenden für 2014 hat sich das internetaffine Verlagshaus noch nicht konkret geäußert. Im jüngsten Zwischenbericht heißt es lediglich: „Axel Springer strebt unter der Voraussetzung einer weiterhin soliden Ertragslage eine Dividendenpolitik mit leicht steigenden Ausschüttungen an, die gleichzeitig die Finanzierung von Wachstum ermöglicht." Dennoch: Wem herkömmliche Internettitel zu teuer sind, findet in Axel Springer eine günstige Alternative, die auch noch renditestark ist. Selbst wenn die Berliner die Ausschüttung für 2014 bei 1,80 Euro je Anteilschein belassen, ergäbe sich eine Verzinsung von 3,8 Prozent. Das liegt deutlich oberhalb des MDAX-Mittelwerts von rund 2,7 Prozent.

3. SDAX: Comdirect Bank

Zugegeben: Die ganz großen Sprünge hat der Aktienkurs der Comdirect Bank in den vergangenen fünf Jahren nicht mehr gemacht. Auch steht das Papier sehr viel weniger im Fokus der Anleger als die Muttergesellschaft Commerzbank, die 81,13 Prozent der Anteile an dem Discountbroker hält. Dafür aber zahlt die Comdirect regelmäßig sehr anständige Dividenden. Grund: Die Finanzierung des Wachstums kann die Comdirect aus dem vorhandenen Eigenkapital stemmen, so dass der Großteil des Gewinns ausgeschüttet wird – ganz im Sinne der DAX-Mutter. Anleger, die auf der Suche nach einem vergleichsweise risikoarmen Papier aus dem SDAX mit hoher Dividende sind, liegen bei der Comdirect richtig. Interessant wird, wie sich das Institut in den kommenden Jahren auf neue Trends wie zum Beispiel Social Trading einstellen wird.

4. TecDAX: Drillisch

Ein Klassiker unter den Dividenden-Hits aus dem TecDAX sind die Anteilscheine von Drillisch. Der netzunabhängige Telekomanbieter aus Maintal in der Nähe von Frankfurt hat sich frühzeitig auf eine verlässliche Ausschüttungspolitik verständigt. Im Neun-Monats-Bericht heißt es: „Im Sinne einer auf Nachhaltigkeit ausgelegten Unternehmenspolitik wird für die Geschäftsjahre 2014 und 2015 eine Dividende in mindestens derselben Höhe angestrebt, die für das Geschäftsjahr 2013 bezahlt worden ist (1,60 Euro je Aktie). Damit möchte Drillisch ihre Aktionärinnen und Aktionäre an der positiven Entwicklung des Geschäfts langfristig beteiligen." Seit rund einem halben Jahr hängt die Notiz von Drillisch zwar in einem Seitwärtstrend fest. Spätestens mit nahender HV sollte der Kurs jedoch weiter anziehen. Allerdings: Einen konkreten Termin für 2015 hat die Gesellschaft noch nicht genannt. Im Vorjahr fand das Aktionärstreffen am 21. Mai statt. Wir gehen davon aus, dass auch die nächste Hauptversammlung Mitte bis Ende Mai stattfinden wird.

5. Small Cap: Leifheit

Es gibt wohl kaum einen Haushalt in Deutschland, in dem nicht mindestens ein Produkt von Leifheit zu finden ist: von der Plastikdose, über Wischmob und Bügelbrett bis hin zur Personenwaage der Marke Soehnle. Dennoch gilt die Leifheit-Aktie immer noch ein wenig als Geheimtipp. Mit ein Grund dafür ist, dass sich nur ein gutes Viertel der Anteile im Streubesitz befinden. Und der bestehende Aktionärskreis ist eher langfristig ausgerichtet. Getradet wird mit Leifheit-Aktien eher selten. Super liquide ist der Titel damit nicht, aber für normale Odergrößen von Privatanlegern reicht das Handelsvolumen völlig aus. Unter ihrem neuen Vorstand Thomas Radke hat Leifheit gleich ein prima Jahr hingelegt. Offenbar harmoniert das Team um CEO Radke und Finanzvorstand Claus-O. Zacharias. Die Analysten vom Bankhaus Lampe geben ein Kursziel von 50 Euro für die Leifheit-Aktie aus. Demnach ist das Potenzial relativ überschaubar. Doch allein unter Dividendenaspekten dürfte sich ein Investment noch lohnen. Sollte das Unternehmen die Dividende bei 1,65 Euro je Anteilschein belassen, käme der Small Cap bereits auf eine Rendite von 3,7 Prozent. Möglicherweise gibt es aber auch spürbar mehr. Bankhaus-Lampe-Analyst Christoph Schlienkamp traut Leifheit für 2014 eine Dividendenerhöhung auf 1,95 Euro zu.

6. Small Cap: Syzygy

Hinter der Gesellschaft mit dem schwer aussprechbaren Namen Syzygy (er ist aus der Astronomie entlehnt) verbirgt sich eine Digitalmarketing-Agentur aus dem hessischen Bad Homburg. Die Gesellschaft hat eine piekfeine Bilanz, zahlt traditionell attraktive Dividenden und empfiehlt sich somit auch für Langfristanleger, die ein Investment aus dem Techsektor suchen – an dieser Stelle quasi als Gegenpol zu Leifheit vorgestellt. Mit rund 30 Prozent ist der britische Werberiese WPP bei Syzygy engagiert. Syzygy hatte zuletzt die Gewinnprognose für 2014 in kleinen Schritten angehoben, so dass eine Dividendenausschüttung in Höhe des Vorjahresbetrags von 0,28 Euro die Untergrenze darstellen sollte. Auf dieser Basis stünde der Small Cap für eine Rendite von knapp 4,8 Prozent. Ein Schnäppchen unter KGV-Gesichtspunkten ist der Titel nicht mehr. Dafür kaufen Anleger aber Qualität in ihr Depot.

Foto: kaboompics...

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Allianz | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 840400 | DE0008404005 | SE | 145.396,10 Mio € | - | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Axel Springer | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 550135 | DE0005501357 | SE | 7.121,09 Mio € | 08.11.1985 | Halten | |

* * *

comdirect bank

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| comdirect bank | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 542800 | DE0005428007 | AG | 1.957,32 Mio € | 05.06.2000 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| 1&1 | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 554550 | DE0005545503 | AG | 4.277,71 Mio € | 22.04.1998 | Halten | |

* * *

Leifheit

Kurs: 15,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Leifheit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 646450 | DE0006464506 | AG | 137,55 Mio € | 03.10.1984 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Syzygy | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 510480 | DE0005104806 | AG | 19,85 Mio € | 06.10.2000 | Halten | |

* * *

© boersengefluester.de | Redaktion

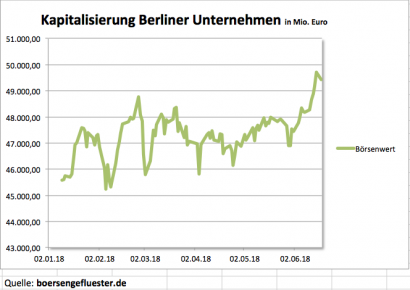

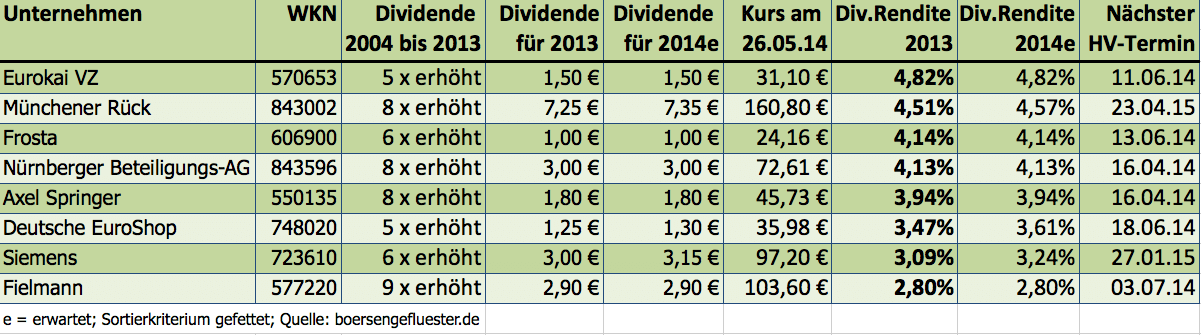

[sws_green_box box_size="585"] Solche Ausschussquoten sind eher selten: Ganze acht Aktien haben unser exklusives Dividendenscreening gemeistert – von immerhin 600 Unternehmen. Doch wer sich Aktien in erster Linie unter Dividendenaspekten kauft, sollte harte Kriterien anlegen. Schließlich sollen die Titel im Idealfall mehrere Jahre im Depot bleiben und nicht nur einen HV-Frühling überleben. Dementsprechend akribisch hat boersengefluester.de seine Datenbank nach attraktiven Aktien ausgewertet. [/sws_green_box]

Zunächst einmal mussten die Gesellschaften in den vergangenen zehn Jahren (von 2013 bis 2004) regelmäßig Dividenden gezahlt haben. Nullrunden waren also tabu. Damit nicht genug. Bereits eine einzige Kürzung führte zum Ausschluss. Zudem verlangten wir von unseren Dividendenstars, dass die Ausschüttung in den vergangenen zehn Jahren mindestens fünf Mal erhöht wurde. Die ganze Rechenakrobatik ist schön und gut, doch was nutzt sie einem, wenn niedrig verzinste Aktien die Gruppe dominieren. Daher haben wir für die Dividendenrendite bei 2,5 Prozent eine Untergrenze gezogen – für 2013 und für 2014, wobei einige Unternehmen ihre Auszahlung bereits kürzlich vorgenommen haben. Doch das bereitet der langfristigen Attraktivität dieser Titel keinen Schaden.

Bewusst keine Mindestanforderung hat boersengefluester.de an die Marktkapitalisierung gesetzt, denn häufig bieten kleinere Unternehmen sehr attraktive Gewinnbeteiligungen. Umso überraschender war das Ergebnis: Von den acht Titeln, die sämtliche Hürden gemeistert haben, stammen zwei aus dem DAX, drei aus dem MDAX und zwei aus dem Small-Cap-Bereich – eine perfekte Mischung. Zumal sämtliche Papiere auch unter anderen Bewertungsaspekten eine gute Figur machen und darüber hinaus sehr ansehnliche Chartbilder besitzen. Ihren Dividendenabschlag nach der Hauptversammlung haben die Titel in dem meisten Fällen im Jahresverlauf jedenfalls mindestens wieder aufgeholt (weitere Infos zu dem Thema Dividendenabschlag finden Sie HIER.)

Im DAX-Bereich hätten viele Anleger wohl ohnehin auf die Aktie der Münchener Rück getippt. Immerhin gilt der Rückversicherer als „Mr. Zuverlässig“, wenn es um attraktive Dividenden geht. In acht der vergangenen zehn Jahre haben die Münchner ihre Ausschüttung erhöht. Und mit derzeit 4,5 Prozent bietet der Titel eine Rendite, die man sonst lange suchen muss. Da hinkt die Siemens-Aktie zwar ein wenig hinterher. Doch auch der Technologiekonzern hat in den sechs von zehn Jahren die Ausschüttung erhöht. Noch tut sich die Notiz schwer mit der 100-Euro-Barriere. Doch in einem freundlichen Gesamtmarkt sollte die Psychomarke bald fallen.

Im MDAX liefern der Verlagskonzern Axel Springer, Fielmann und Deutsche Euroshop den besten Eindruck. Der Brillenfilialist hat mit neun Dividendenerhöhungen in zehn Jahren sogar eine einzigartige Position inne. Die nächste Hauptversammlung findet am 3. Juli 2014 statt. Mit „nur“ 2,8 Prozent bieten die Hamburger allerdings die niedrigste Rendite von allen Papieren aus der boersengefluester.de-Auswahlliste. Hauptgrund: Die Aktie befindet sich seit Jahren in einem derart steilen Aufwärtstrend, so dass die Renditen – bezogen auf den aktuellen Kurs – fast zwangsläufig keine Spitzenwerte einnehmen können. Allein seit Jahresbeginn hat die Fielmann-Aktien schon wieder rund 22 Prozent an Wert gewonnen. Ebenfalls noch im laufenden Jahr findet die Hauptversammlung der auf Einkaufscenter spezialisierten Deutschen EuroShop statt. Die Rendite kann sich mit 3,6 Prozent sehen lassen – genauso wie der tolle Chart. Bei Axel Springer haben die Investoren ihre 2013er-Dividende bereits überwiesen bekommen – dementsprechend wurde der Titel Mitte April „exD“ gehandelt. Zwar zählt die Verlagsbranche zu den herausforderndsten Sektoren überhaupt. Doch kein Unternehmen geht den digitalen Weg so konsequent wie Springer.

Echte Spezialitäten sind dagegen der Container-Terminalbetreiber Eurokai aus Hamburg, die Nürnberger Beteiligungs-AG und der Tiefkühlspezialist Frosta. Die Frosta-Aktie befindet sich seit einigen Monaten in einem steilen Aufwärtstrend. Auslöser für den jüngsten Schub waren die unerwartet guten Zahlen für 2013. Beim Blick auf den Chart werden einige Investoren vermutlich erschrecken. Andererseits wird der Titel mit einem KGV von nur rund zwölf auf Basis der Gewinnschätzungen von boersengefluester.de gehandelt. Die Dividendenrendite beläuft sich auf mehr als vier Prozent. Denkbar ist hier allerdings, dass sich die Notiz nach der Hauptversammlung Mitte Juni zunächst einmal ein wenig abkühlt. Beinahe schon ein Klassiker aus dem Small-Cap-Segment ist Eurokai. Die Analysten von Hauck & Aufhäuser billigen der Vorzugsaktie derzeit ein Kursziel von 36 Euro zu. Langfristig orientierte Anleger sind hier genau richtig. Gleiches gilt für den Anteilschein der Nürnberger Versicherungsgruppe. Spektakuläre Kursenwicklungen sind hier eher die Ausnahme, wenngleich auch dieser Titel zeitweise sehr stark performen kann. Dennoch: Der Börsenhandel ist eher überschaubar – eine klassische Dividenden-Aktie zum Vererben.

Echte Spezialitäten sind dagegen der Container-Terminalbetreiber Eurokai aus Hamburg, die Nürnberger Beteiligungs-AG und der Tiefkühlspezialist Frosta. Die Frosta-Aktie befindet sich seit einigen Monaten in einem steilen Aufwärtstrend. Auslöser für den jüngsten Schub waren die unerwartet guten Zahlen für 2013. Beim Blick auf den Chart werden einige Investoren vermutlich erschrecken. Andererseits wird der Titel mit einem KGV von nur rund zwölf auf Basis der Gewinnschätzungen von boersengefluester.de gehandelt. Die Dividendenrendite beläuft sich auf mehr als vier Prozent. Denkbar ist hier allerdings, dass sich die Notiz nach der Hauptversammlung Mitte Juni zunächst einmal ein wenig abkühlt. Beinahe schon ein Klassiker aus dem Small-Cap-Segment ist Eurokai. Die Analysten von Hauck & Aufhäuser billigen der Vorzugsaktie derzeit ein Kursziel von 36 Euro zu. Langfristig orientierte Anleger sind hier genau richtig. Gleiches gilt für den Anteilschein der Nürnberger Versicherungsgruppe. Spektakuläre Kursenwicklungen sind hier eher die Ausnahme, wenngleich auch dieser Titel zeitweise sehr stark performen kann. Dennoch: Der Börsenhandel ist eher überschaubar – eine klassische Dividenden-Aktie zum Vererben.

...

...

Deutsche EuroShop

Kurs: 20,90

...

...

© boersengefluester.de | Redaktion

Strohfeuer oder heißer Geheimtipp für 2014? Nach dem desaströsen Neun-Monats-Bericht sah es noch so aus, als ob bei YOC bald die Lichter ausgehen würden. Die Geschäfte des Mobile-Werbevermarkters liefen schlechter als gedacht und der drängende Finanzbedarf schien dem Unternehmen die Luft abzuschnüren. Der seit Oktober 2013 wieder an der Vorstandsspitze agierende Dirk Kraus machte dennoch in Optimismus – was blieb ihm auch übrig? „Wir alle sind uns der schwierigen Situation bewusst, sind aber entschlossen, die Unternehmensentwicklung signifikant nach vorne zu treiben“, rief er seinen Aktionären zu. An der Börse hielt sich die Begeisterung über die Rückkehr des umstrittenen Firmengründers lange Zeit freilich in Grenzen. Zwar sahen einige Firmenkenner in Kraus den richtigen Mann für die Rettung von YOC. In der Regel überwog jedoch die Skepsis. Nicht wenige Experten wollten sogar keinen Pfifferling mehr auf YOC setzen. Boersengefluester.de hatte in den vergangenen Monaten regelmäßig über die Entwicklung der Berliner berichtet.

Nachdem der Aktienkurs von YOC Mitte Dezember bis auf 67 Cent abgerutscht war, drehte jedoch die Stimmung und seit kurzem wird der Micro Cap wieder als heißer Tipp gehandelt. Dem Vernehmen nach sollen gute Nachrichten ins Haus stehen. Über Details wird allerdings nicht geredet. Bislang hat sich die Notiz bereits bis auf 1,90 Euro vorgearbeitet. Aber auch auf diesem Niveau beträgt der Börsenwert gerade einmal 5,4 Mio. Euro – davon sind 71 Prozent dem Streubesitz zuzurechnen. Klar ist: Bei solch einer niedrigen Kapitalisierung lassen sich durch entsprechende Gerüchte die Kurse leicht beeinflussen. Letztlich wäre ein nachhaltiger Kursaufschwung nur gerechtfertigt, wenn YOC die angespannte Finanzlage in den Griff bekommt und sich zusätzlich noch die Auftragslage beleben würde. Immerhin: Zuletzt gab es bereits zwei erste Meldungen in diese Richtung. So konnte YOC börsennews.de aus der Leipziger Unister-Gruppe und Austrian Airlines als Kunden gewinnen.

Die kommenden Wochen werden also extrem interessant bei YOC. Bislang hatten wir das Papier auf „Verkaufen“ stehen. Sollte sich die Nachrichtenlage aufhellen, könnte sich die jüngste Hoffnungsrally aber noch ein ganzes Stück fortsetzen. Wir stufen das Papier auf „Kaufen“ (Aktualisiert) herauf. Das Risiko ist allerdings extrem hoch. Zum 30. September 2013 betrug das Eigenkapital negative 3,96 Mio. Euro. Angesichts der angespannten Liquiditätssituation stufte das Unternehmen den Fortbestand des Unternehmens zuletzt sogar als gefährdet ein. Kurios: Vor nur rund drei Jahren rankten sich noch Übernahmegerüchte – angeblich durch Axel Springer – um YOC. Dem Vernehmen nach bot der Medienkonzern 44 Euro pro YOC-Aktie. Damals soll Kraus die Offerte jedoch als zu niedrig eingestuft haben und ließ Springer abblitzen. Diese Poker-Partie nehmen ihm jetzt noch einige Börsianer übel. Heute wären die meisten Anleger wohl sehr froh, wenn die YOC-Aktie mal wieder 4 Euro kosten würde.

Die kommenden Wochen werden also extrem interessant bei YOC. Bislang hatten wir das Papier auf „Verkaufen“ stehen. Sollte sich die Nachrichtenlage aufhellen, könnte sich die jüngste Hoffnungsrally aber noch ein ganzes Stück fortsetzen. Wir stufen das Papier auf „Kaufen“ (Aktualisiert) herauf. Das Risiko ist allerdings extrem hoch. Zum 30. September 2013 betrug das Eigenkapital negative 3,96 Mio. Euro. Angesichts der angespannten Liquiditätssituation stufte das Unternehmen den Fortbestand des Unternehmens zuletzt sogar als gefährdet ein. Kurios: Vor nur rund drei Jahren rankten sich noch Übernahmegerüchte – angeblich durch Axel Springer – um YOC. Dem Vernehmen nach bot der Medienkonzern 44 Euro pro YOC-Aktie. Damals soll Kraus die Offerte jedoch als zu niedrig eingestuft haben und ließ Springer abblitzen. Diese Poker-Partie nehmen ihm jetzt noch einige Börsianer übel. Heute wären die meisten Anleger wohl sehr froh, wenn die YOC-Aktie mal wieder 4 Euro kosten würde.

...

YOC

Kurs: 6,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| YOC | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 593273 | DE0005932735 | AG | 23,99 Mio € | 30.04.2009 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Oliver Borrmann wirkt ganz entspannt. „Das erste Mal seit der Gründung haben wir ein echtes Wohlfühlportfolio“, sagt der Vorstandsvorsitzender und Gründer der Venture-Capital-Gesellschaft bmp media investors beim Hintergrundgespräch mit boersengefluester.de in einem Bistro auf dem Frankfurter Opernplatz. Zwar hat das Unternehmen bereits im Frühjahr 2011 die Fokussierung auf die Bereiche Digital Media und Marketing Services eingeleitet. Doch die Spuren aus der Vergangenheit, als bmp eher ein Gemischtwarenladen war, holten die Gesellschaft immer wieder ein – meist in Form von Revotar Biopharmaceuticals. Die Biotechnologie-Firma galt lange Zeit als Aspirant für einen Börsengang und hatte ein entsprechendes Gewicht im bmp-Portfolio. Doch die Rückschläge wurden immer heftiger, Anfang 2013 musste Revotar schließlich Insolvenz anmelden. Das Engagement an der Brandenburger Revotar hatte bmp allerdings bereits im dritten Quartal 2012 komplett wertberichtigt.

Internetfreaks werden angesichts von Beteiligungen an Firmen wie Self Loading Content (dailyme.tv), Castaclip, der digitalen Universitätsplattform iversity oder Brand Eins Medien (35,6 Prozent Anteil) mit der Zunge schnalzen. Ebenfalls bemerkenswert: Zwölf der gegenwärtig 18 Portfoliofirmen sind noch nicht länger als 1,5 Jahre im Portfolio von bmp. Dennoch kommt die Neuausrichtung von bmp media investors bislang nur zögerlich an der Börse an. Beim gegenwärtigen Aktienkurs von 0,65 Euro erreicht das Unternehmen eine Kapitalisierung von mickrigen 12,1 Mio. Euro. Das ist genauso viel wie vor zwei Jahren und liegt um rund ein Viertel unter dem zum Halbjahr 2013 ausgewiesenen Eigenkapital. Dabei arbeitet bmp mit einer nicht alltäglichen Eigenkapitalquote von mehr als 99 Prozent. Als Spaßbremse entpuppten sich allerdings die Mitte August vorgelegten Sechs-Monats-Zahlen. Statt des erhofften Gewinns, bekamen die Anleger nämlich ein Minus von fast 470.000 Euro serviert. Zwar lassen sich solche Entwicklungen bei einer Beteiligungsfirma nie ausschließen, doch für das Börsenimage von bmp war der Report nicht gerade zuträglich. „Wir erzählen die Geschichte ´Wir rocken die Welt` , kommen dann zum Halbjahr aber mit einen Verlust. Das passt schwer zusammen“, weiß auch Borrmann.

Allein mit 640.000 Euro hatte dabei der Kursabschwung der polnischen Beteiligung K2 Internet negativ zu Buche geschlagen. Zudem erlitt das Engagement bei Heliocentris Energy Solutions Ende Juni einen Schwächeanfall. An dem Spezialisten für Stromversorgungsaggregate, wie sie etwa Telekomkonzerne für Mobilfunkmasten benötigen, ist bmp bereits seit einer Ewigkeit investiert. „Offiziell“ zählt Heliocentris gar nicht mehr als zum Portfolio und findet sich nur noch versteckt in der Bilanz. Die schätzungsweise noch knapp 500.000 Anteilscheine stehen aber für immerhin rund ein Viertel des Börsenwerts von bmp. Es ist jedoch kein Geheimnis, dass die Berliner hier allmählich den Komplettausstieg – wenn auch nicht über das Parkett – suchen. Umso gespannter dürfen Aktionäre auf den für Ende November avisierten Bericht zum dritten Quartal sein. Grund: Im Berichtszeitraum hat die Notiz von K2 Internet an der Warschauer Börse um fast 70 Prozent zugelegt. Heruntergerechnet auf den bmp-Anteil entspricht das einem Plus von mehr als 450.000 Euro. Andererseits dürfte die weiter leicht rückläufige Notiz von Heliocentris etwa 250.000 Euro gekostet haben.

Spekulieren lässt sich nur über den Effekt aus dem Ende August erfolgten Verkauf von mbr targeting an das SDAX-Unternehmen Ströer Media. Zwar besaß bmp nur einen kleinen Teil an dem auf die Optimierung von Werbekampagnen spezialisierten Unternehmen. Wie in Börsenkreisen gemunkelt wird, soll der Deal aber für einen bemerkenswerten Preis über die Bühne gegangen sein. Per saldo sollte der zum Halbjahr ausgewiesene Net Asset Value (NAV) – also der Substanzwert – von bmp per Ende September die Marke von 0,90 Euro überschritten haben, nachdem er zuletzt bei 0,88 Euro pro Aktie lag. „Unser Ziel ist es, den NAV bis zum Jahresende 2013 auf mehr als 1 Euro pro Aktie zu erhöhen“, sagt Firmenchef Borrmann.

Mit ein wenig Fortune könnte der Wert des Portfolios aber auch ganz andere Regionen erklimmen. „Wir haben die Chance, dass 2014 ein echtes Erntejahr für uns wird“, lässt Borrmann durchblicken. Neben dem Klassiker Brand Eins haben zahlreiche Beteiligungen ein „Vervielfachungspotenzial“. Die überwiegend werbefinanzierte TV-App dailyme.tv bringt Spielfilme und Fernsehserien auf das Smartphone und könnte bis Ende 2014 gut 1 Million Nutzer haben. Zuletzt waren es rund 500.000 regelmäßige User. Interessant sollte der Dienst für unabhängige Anbieter wie die Deutsche Telekom oder den Verlagsriesen Axel Springer sein. Bei einem unterstellten Preis von 20 Euro pro Nutzer und einem gegenwärtigen Anteil von fast 44 Prozent, könnte es die bmp-Beteiligung dann auf einen Wert von rund 9 Mio. Euro bringen – möglicherweise auch deutlich mehr.

Nicht minder heiß ist der Videopublisher castaclip, an dem bmp zurzeit knapp 28,5 Prozent hält. Experten rechnen 2014 mit einem Umsatzsprung auf mehr als 10 Mio. Euro. Für das laufende Jahr stehen knapp 4 Mio. Euro in der Planung. Zu den spannendsten Projekten zählt iversity. Hier ist bmp gegenwärtig mit gut einem Viertel engagiert. Die digitale Universität geht gerade mit einem enormen Medienecho an den Start. „Das kann ein echter Game Changer für uns werden“, sagt Borrmann. Vorbild ist hier das amerikanische E-Learning-Internehmen Coursera. Ob iversity tatsächlich einschlägt wie eine Bombe, lässt sich derzeit noch nicht sagen. Fakt ist jedoch: Die Netzgemeinde sieht im Bildungsbereich ein extremes Wachstumspotenzial.

Mit der Ausrichtung auf digitale Medienangebote ist bmp derzeit wohl am ehesten mit Unternehmen wie Tomorrow Focus, (Börsenwert: 225 Mio. Euro) oder Springer (Börsenwert 4,18 Mrd. Euro) vergleichbar – selbst wenn beide in anderen Ligen unterwegs sind. Das Berliner Verlagshaus investiert enorme Summen in Unternehmen, die teilweise große Ähnlichkeit mit Firmen aus dem bmp-Portfolio haben. Jüngster Deal des MDAX-Konzerns: Anfang Oktober ist Springer mit 50,1 Prozent bei Runtastic, der führenden Sport-App, eingestiegen. Runtastic hat immerhin 19 Millionen Nutzer – für Springer eine lukrative Adressliste. An der Börse stößt der Verlagsriese mit seiner Digitalisierungsstrategie auf Begeisterung bei den Investoren. Beinahe unverständlich, dass die Anleger bmp media investors derart komplett links liegen lassen. Aber das kann sich rasch ändern. Für mutige Anleger ist die bmp-Aktie also die Eintrittskarte in die angesagtesten Medienthemen der Zukunft.

Nicht wirklich einladend ist allerdings der selbst für einen Small Cap geringe Kapitalisierung, auch wenn sich 66,9 Prozent davon im Streubesitz befinden. Dabei hat Borrmann klare Vorstellungen, wohin die Reise gehen soll: Bis Ende 2015 soll bmp media investors einen Börsenwert – interpretiert als Eigenkapital – von 100 Mio. Euro erreichen. Die Rechnung: Um 15 bis 25 Mio. Euro dürfte das Eigenkapital über Gewinne aus dem operativen Geschäft steigen. 16,5 Mio. Euro stehen bereits in den Büchern. Der Rest soll via Kapitalerhöhungen und Übernahmen hereinkommen. Das ist eine sportliche Rechnung, wie auch Borrmann einräumt. Doch im Venture-Capital-Geschäft kann es mitunter schnell gehen. Klar ist dabei auch: Mit zunehmender Größe wird auch das Interesse der Börsianer an bmp zurückkehren.

...

© boersengefluester.de | Redaktion

Eine sensationelle Performance hat der MDAX in den vergangenen Jahren hingelegt: Seit dem Tief vom März 2009 ist der Index um 260 Prozent geklettert. Damit hat er den DAX mit einem Plus von „nur“ 135 Prozent deutlich hinter sich gelassen. Den MDAX hat nicht einmal belastet, dass die Analysten die Gewinnschätzungen immer weiter gesenkt haben. So wurden die 2013er-Schätzungen in den vergangenen zwölf Monaten um 20,2 Prozent auf aktuell 731,4 Punkte gestutzt. Jene für 2014 sind zwar erst um 4,3 Prozent auf 997,8 Punkte zurückgegangen. Üblicherweise warten die Analysten aber sehr lange, bis sie die Erwartungen für das nächste Jahr nach unten schrauben. Deswegen dürfte bei den 2014er-Schätzungen auch längst noch nicht das letzte Wort gesprochen sein. Aufgrund der Rally beim MDAX ist das KGV für die kommenden zwölf Monate – auf diese Bewertung schauen vor allem institutionelle Investoren - auf 16,2 gestiegen. Dabei werden jetzt im September die Gewinnschätzungen für 2013 mit vier Monaten und jene für 2014 mit acht Monaten gewichtet. Die Bewertung für die mittelgroßen deutschen Unternehmen liegt damit weit über dem Niveau vom DAX (KGV: 11,9). Sollte die Liquiditätsschwemme der Notenbank jedoch anhalten, dürfte der MDAX weiter haussieren, zumal die Perspektiven für etliche Unternehmen hervorragend sind.

Eine der Lieblinge der Investoren war in den vergangenen Wochen die Gildemeister-Aktie. Sie ist die Nähe des Rekordhochs aus dem Jahr 2008 geklettert. Der Werkzeugmaschinenbauer hat zuletzt seine Beteiligung an dem japanischen Partner Mori Seiki von 5,5 Prozent auf 9,6 Prozent aufgestockt. Im August hatte Mori Seiki den Anteil an Gildemeister auf knapp 25 Prozent ausgebaut. Gildemeister hat bei der Kapitalerhöhung im September rund 210 Mio. Euro eingenommen. Mit dem Geld soll das geplante Wachstum in Russland finanziert werden. Durch die engere Zusammenarbeit wollen die beiden Partner ihre Profitabilität deutlich verbessern. „Unsere operative Marge liegt heute bei rund fünf Prozent, und diese wird in den nächsten drei bis fünf Jahren wohl auf annähernd zehn Prozent steigen“, sagte Mori-Seiki-Chef Masahiko Mori. Gildemeister-Chef Rüdiger Kapitza betonte, dass sich die Margen bereits in die richtige Richtung entwickeln würden. Dazu trägt vor allem bei, dass Vertrieb und Service schon zusammengelegt worden seien. „Nötig werden aber auch in den nächsten Jahren weitere Investitionen in die Strukturen und in die Ausbildung der Mitarbeiter“, sagte Kapitzka. Auf der Branchenmesse EMO hat Gildemeister gemeinsam mit dem Partner Aufträge von 276,4 Mio. Euro eingesammelt. Analysten prognostizieren, dass der Gewinn je Aktie 2013 bei Gildemeister nicht zuletzt wegen der Verwässerung durch die Kapitalerhöhung weitgehend stabil bleibt. Für 2014 gehen die Profis von einem Plus von rund 13 Prozent aus. Mit einem KGV von 14 ist das Papier damit nicht zu teuer.

Kräftig nach oben ging es in den vergangenen Monaten auch für die Aktie von Hochtief, nicht zuletzt weil die Tochter Leighton etliche Aufträge an Land gezogen hat. So wird Leighton für knapp 2 Mrd. Euro für Wynn Resorts eine Hotelanlage mit dem weltgrößten Spielcasino in Macao bauen. Das Projekt soll 2016 fertiggestellt werden. Hochtief hatte im zweiten Quartal einen Gewinn erwirtschaftet – vor einem Jahr stand noch ein Verlust zu Buche. Im diesjährigen Ergebnis waren Erlöse aus dem Verkauf von Unternehmensteilen und Kosten für den Umbau in Europa enthalten. Bereinigt um diese Effekte lag das Ergebnis über den Erwartungen. Für die Ergebnisverbesserung war vor allem Leighton verantwortlich. Erfreulich war zudem, dass die Verluste in Europa kleiner geworden sind. Vorstandschef Marcelino Fernandez baut das Europa-Geschäft um, um die Profitabilität zu verbessern. Das soll für jährliche Einsparungen von bis zu 60 Mio. Euro sorgen. Der Konzern, der mehrheitlich zum spanischen Baukonzern ACS gehört, bestätigte die Prognose für das Gesamtjahr. Demnach soll das operative Ergebnis vor Steuern bei 580 bis 660 Mio. Euro liegen. Analysten erwarten, dass sich der Umbau in Europa auszahlt. Der Gewinn je Aktie soll 2013 stark steigen und 2014 nochmal deutlich auf 3,75 Euro zulegt. Mit einem KGV von 16,7 ist der Zykliker damit nicht gerade günstig. Das Papier sollte dennoch die Klettertour fortsetzen, zumal wenn die Tochter Leighton gute Nachrichten liefert.

Kräftig nach oben ging es in den vergangenen Monaten auch für die Aktie von Hochtief, nicht zuletzt weil die Tochter Leighton etliche Aufträge an Land gezogen hat. So wird Leighton für knapp 2 Mrd. Euro für Wynn Resorts eine Hotelanlage mit dem weltgrößten Spielcasino in Macao bauen. Das Projekt soll 2016 fertiggestellt werden. Hochtief hatte im zweiten Quartal einen Gewinn erwirtschaftet – vor einem Jahr stand noch ein Verlust zu Buche. Im diesjährigen Ergebnis waren Erlöse aus dem Verkauf von Unternehmensteilen und Kosten für den Umbau in Europa enthalten. Bereinigt um diese Effekte lag das Ergebnis über den Erwartungen. Für die Ergebnisverbesserung war vor allem Leighton verantwortlich. Erfreulich war zudem, dass die Verluste in Europa kleiner geworden sind. Vorstandschef Marcelino Fernandez baut das Europa-Geschäft um, um die Profitabilität zu verbessern. Das soll für jährliche Einsparungen von bis zu 60 Mio. Euro sorgen. Der Konzern, der mehrheitlich zum spanischen Baukonzern ACS gehört, bestätigte die Prognose für das Gesamtjahr. Demnach soll das operative Ergebnis vor Steuern bei 580 bis 660 Mio. Euro liegen. Analysten erwarten, dass sich der Umbau in Europa auszahlt. Der Gewinn je Aktie soll 2013 stark steigen und 2014 nochmal deutlich auf 3,75 Euro zulegt. Mit einem KGV von 16,7 ist der Zykliker damit nicht gerade günstig. Das Papier sollte dennoch die Klettertour fortsetzen, zumal wenn die Tochter Leighton gute Nachrichten liefert.

Von der Stärke der deutschen Autoindustrie profitiert ElringKlinger. Die Aktie ist auf neue Rekordhochs gefahren, womit der Börsenwert auf 2 Mrd. Euro geklettert ist. Rückenwind erhält der Autozulieferer vor allem von der starken Geschäftsentwicklung in China und den USA. Im zweiten Quartal hat der Konzern trotz schwacher europäischer Pkw-Märkte den Umsatz um 6 Prozent auf 303 Mio. Euro gesteigert. Für Zuversicht bei Investoren sorgte zudem, dass der Auftragseingang um 11 Prozent geklettert ist. Gut läuft auch das Geschäft bei der Tochter Hug. ElringKlinger hatte den Abgasreinigungspezialisten vor zwei Jahren übernommen. Er profitiert von der guten Nachfrage nach Partikelfiltern für Dieselmotoren in den USA. Der Konzern will im Gesamtjahr den Umsatz organisch um 5 bis 7 Prozent auf annähernd 1,2 Mrd. Euro steigern. Der bereinigte operative Gewinn soll auf 150 bis 155 Mio. Euro vorankommen. Das wäre ein deutliches Plus gegenüber dem 2012er-Wert von 136 Mio. Euro. In den vergangenen Jahren haben Skeptiker wiederholt moniert, dass die guten Nachrichten in der Aktie eingepreist seien und das Papier hoch bewertet sei. Die Chancen stehen jedoch gut, dass der Gewinn je Aktie 2014 und in den Folgejahren weiter kräftig steigen wird. Die Aktie bleibt daher aussichtsreich.

Von der Stärke der deutschen Autoindustrie profitiert ElringKlinger. Die Aktie ist auf neue Rekordhochs gefahren, womit der Börsenwert auf 2 Mrd. Euro geklettert ist. Rückenwind erhält der Autozulieferer vor allem von der starken Geschäftsentwicklung in China und den USA. Im zweiten Quartal hat der Konzern trotz schwacher europäischer Pkw-Märkte den Umsatz um 6 Prozent auf 303 Mio. Euro gesteigert. Für Zuversicht bei Investoren sorgte zudem, dass der Auftragseingang um 11 Prozent geklettert ist. Gut läuft auch das Geschäft bei der Tochter Hug. ElringKlinger hatte den Abgasreinigungspezialisten vor zwei Jahren übernommen. Er profitiert von der guten Nachfrage nach Partikelfiltern für Dieselmotoren in den USA. Der Konzern will im Gesamtjahr den Umsatz organisch um 5 bis 7 Prozent auf annähernd 1,2 Mrd. Euro steigern. Der bereinigte operative Gewinn soll auf 150 bis 155 Mio. Euro vorankommen. Das wäre ein deutliches Plus gegenüber dem 2012er-Wert von 136 Mio. Euro. In den vergangenen Jahren haben Skeptiker wiederholt moniert, dass die guten Nachrichten in der Aktie eingepreist seien und das Papier hoch bewertet sei. Die Chancen stehen jedoch gut, dass der Gewinn je Aktie 2014 und in den Folgejahren weiter kräftig steigen wird. Die Aktie bleibt daher aussichtsreich.

Mit 2,3 Mrd. Euro ist der Börsenwert von Axel Springer etwas größer als der von ElringKlinger. Der Medienkonzern treibt weiter den Ausbau des Internetgeschäfts voran. Damit kann er die Schwäche bei heimischen Zeitungen und Magazinen weitgehend wettmachen. Im zweiten Quartal war daher der Umsatz ebenso wie der bereinigte operative Gewinn nur leicht gesunken. Ende Juli hat Vorstandschef Mathias Döpfner die inländischen Regionalzeitungen sowie die Programm- und Frauenzeitschriften für 920 Mio. Euro verkauft. Zuletzt hat Döpfner eine mögliche Übernahme der Scout-Gruppe abgeblasen. Sie bietet Portale wie für Autohandel oder Jobbörsen. Der Firmenlenker hatte wiederholt sein Interesse an Scout bekundet, nicht aber zu jedem Preis. Laut den Analystenschätzungen soll der Gewinn je Aktie im nächsten Jahr relativ stabil bleiben. Die Dividendenrendite von mehr als vier Prozent auf Basis der 2013er-Schätzungen kann sich aber durchaus sehen lassen. Anleger sollten bei der Aktie engagiert bleiben.

Mit 2,3 Mrd. Euro ist der Börsenwert von Axel Springer etwas größer als der von ElringKlinger. Der Medienkonzern treibt weiter den Ausbau des Internetgeschäfts voran. Damit kann er die Schwäche bei heimischen Zeitungen und Magazinen weitgehend wettmachen. Im zweiten Quartal war daher der Umsatz ebenso wie der bereinigte operative Gewinn nur leicht gesunken. Ende Juli hat Vorstandschef Mathias Döpfner die inländischen Regionalzeitungen sowie die Programm- und Frauenzeitschriften für 920 Mio. Euro verkauft. Zuletzt hat Döpfner eine mögliche Übernahme der Scout-Gruppe abgeblasen. Sie bietet Portale wie für Autohandel oder Jobbörsen. Der Firmenlenker hatte wiederholt sein Interesse an Scout bekundet, nicht aber zu jedem Preis. Laut den Analystenschätzungen soll der Gewinn je Aktie im nächsten Jahr relativ stabil bleiben. Die Dividendenrendite von mehr als vier Prozent auf Basis der 2013er-Schätzungen kann sich aber durchaus sehen lassen. Anleger sollten bei der Aktie engagiert bleiben.

Kräftigen Schub hatte in den vergangenen Jahren die Aktie von EADS. Sie notiert knapp unter dem Allzeithoch. Der Börsenwert liegt bei 36,1 Mrd. Euro. Der Konzern soll ab Anfang 2014 umfirmieren und den Namen der wichtigsten Tochter, Airbus, tragen. Im zweiten Quartal hatte die Tochter mehr als 70 Prozent des operativen Gewinns des Konzerns beigesteuert. Vorstandschef Thomas Enders will mit der Umfirmierung die Bedeutung des zivilen Flugzeuggeschäfts betonen. Der Firmenlenker bekräftigte die Prognose für das Gesamtjahr. Airbus möchte in diesem Jahr 600 bis 610 Verkehrsflugzeuge ausliefern. Der Gewinn je Aktie von EADS soll von 2,24 Euro auf 2,50 Euro steigen. Einmaleffekte wie die Kosten für die Beseitigung der Risse in den Flügelteilen das Passagierflugzeugs A380 sind allerdings herausgerechnet. Die Gewinnschätzungen der Analysten liegen bei rund 2,70 Euro je Aktie für 2013. Im nächsten Jahr sollen es rund 3,50 Euro werden. EADS kommt zugute, dass mittel- und langfristig der Markt für Passagier- und für Frachtflugzeuge deutlich wachsen sollte. Und wegen der hohen Spritpreise müssen die Fluggesellschaften in neue Maschinen investieren. Zuletzt hatte die Lufthansa deswegen 25 Airbus-Maschinen geordert.

Kräftigen Schub hatte in den vergangenen Jahren die Aktie von EADS. Sie notiert knapp unter dem Allzeithoch. Der Börsenwert liegt bei 36,1 Mrd. Euro. Der Konzern soll ab Anfang 2014 umfirmieren und den Namen der wichtigsten Tochter, Airbus, tragen. Im zweiten Quartal hatte die Tochter mehr als 70 Prozent des operativen Gewinns des Konzerns beigesteuert. Vorstandschef Thomas Enders will mit der Umfirmierung die Bedeutung des zivilen Flugzeuggeschäfts betonen. Der Firmenlenker bekräftigte die Prognose für das Gesamtjahr. Airbus möchte in diesem Jahr 600 bis 610 Verkehrsflugzeuge ausliefern. Der Gewinn je Aktie von EADS soll von 2,24 Euro auf 2,50 Euro steigen. Einmaleffekte wie die Kosten für die Beseitigung der Risse in den Flügelteilen das Passagierflugzeugs A380 sind allerdings herausgerechnet. Die Gewinnschätzungen der Analysten liegen bei rund 2,70 Euro je Aktie für 2013. Im nächsten Jahr sollen es rund 3,50 Euro werden. EADS kommt zugute, dass mittel- und langfristig der Markt für Passagier- und für Frachtflugzeuge deutlich wachsen sollte. Und wegen der hohen Spritpreise müssen die Fluggesellschaften in neue Maschinen investieren. Zuletzt hatte die Lufthansa deswegen 25 Airbus-Maschinen geordert.

Ein Highflyer im MDAX sollte auch die Aktie von Krones bleiben. Der Hersteller von Getränkeabfüllanlagen verspürt vor allem in den Schwellenländern eine starke Nachfrage. Finanzchef Christoph Klenk will im Gesamtjahr den Umsatz um vier Prozent steigern. Die operative Marge soll bei 5,8 bis 6 Prozent liegen. Zur Ergebnisverbesserung tragen auch Kostensenkungen bei. Klenk setzt neben der stärkeren Modulbauweise in der Produktion auch auf den Ausbau des Servicegeschäfts und Verbesserungen im Einkauf. Trotz der erwarteten kräftigen Gewinnsteigerung ist die Aktie mit einem KGV von 14,4 niedriger bewertet als der MDAX. Unserer Meinung nach wird sie zu Unrecht mit einem Abschlag gehandelt.

Ein Highflyer im MDAX sollte auch die Aktie von Krones bleiben. Der Hersteller von Getränkeabfüllanlagen verspürt vor allem in den Schwellenländern eine starke Nachfrage. Finanzchef Christoph Klenk will im Gesamtjahr den Umsatz um vier Prozent steigern. Die operative Marge soll bei 5,8 bis 6 Prozent liegen. Zur Ergebnisverbesserung tragen auch Kostensenkungen bei. Klenk setzt neben der stärkeren Modulbauweise in der Produktion auch auf den Ausbau des Servicegeschäfts und Verbesserungen im Einkauf. Trotz der erwarteten kräftigen Gewinnsteigerung ist die Aktie mit einem KGV von 14,4 niedriger bewertet als der MDAX. Unserer Meinung nach wird sie zu Unrecht mit einem Abschlag gehandelt.

Modefans werden bei Hugo Boss fündig. Dem Konzern kommt zugute, dass er einen immer größeren Teil seiner Umsätze in den konzerneigenen Filialen macht – im ersten Halbjahr waren es 52,2 Prozent der Konzernerlöse und damit erstmals mehr als die Hälfte. Vorstandschef Claus-Dietrich Lahrs kann damit die Schwäche im Großhandel mehr als wettmachen. Trotz der Probleme im Großhandelsgeschäft will der Firmenlenker im Gesamtjahr den Konzernerlös währungsbereinigt ebenso um einen hohen einstelligen Prozentsatz steigern wie das bereinigte operative Ergebnis. Zuletzt betrieb der Konzern 961 eigene Läden – ein Plus von 61 Filialen im Jahresvergleich. Analysten prognostizieren, dass sich das Gewinnwachstum im nächsten Jahr von rund 12 Prozent für 2013 auf circa 14 Prozent beschleunigen wird. Und die 2013er-Dividendenrendite von rund 3,6 Prozent ist ebenfalls nicht zu verachten.

Modefans werden bei Hugo Boss fündig. Dem Konzern kommt zugute, dass er einen immer größeren Teil seiner Umsätze in den konzerneigenen Filialen macht – im ersten Halbjahr waren es 52,2 Prozent der Konzernerlöse und damit erstmals mehr als die Hälfte. Vorstandschef Claus-Dietrich Lahrs kann damit die Schwäche im Großhandel mehr als wettmachen. Trotz der Probleme im Großhandelsgeschäft will der Firmenlenker im Gesamtjahr den Konzernerlös währungsbereinigt ebenso um einen hohen einstelligen Prozentsatz steigern wie das bereinigte operative Ergebnis. Zuletzt betrieb der Konzern 961 eigene Läden – ein Plus von 61 Filialen im Jahresvergleich. Analysten prognostizieren, dass sich das Gewinnwachstum im nächsten Jahr von rund 12 Prozent für 2013 auf circa 14 Prozent beschleunigen wird. Und die 2013er-Dividendenrendite von rund 3,6 Prozent ist ebenfalls nicht zu verachten.

[sws_blue_box box_size="550"] In den vergangenen Jahren hat der MDAX deutlich stärker zugelegt als der DAX. Daher ist die Bewertung spürbar höher als bei den deutschen Blue Chips. Der Index sollte dennoch weiter haussieren, sind doch die Perspektiven für Unternehmen wie EADS, ElringKlinger, Krones und Hugo Boss hervorragend.[/sws_blue_box]

Foto: EADS

Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research...

[sws_blue_box box_size="550"] In den vergangenen Jahren hat der MDAX deutlich stärker zugelegt als der DAX. Daher ist die Bewertung spürbar höher als bei den deutschen Blue Chips. Der Index sollte dennoch weiter haussieren, sind doch die Perspektiven für Unternehmen wie EADS, ElringKlinger, Krones und Hugo Boss hervorragend.[/sws_blue_box]

Foto: EADS

Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research...

DMG Mori

Kurs: 48,40

Hochtief

Kurs: 412,60

ElringKlinger

Kurs: 4,37

Axel Springer

Kurs: 0,00

Airbus

Kurs: 183,80

Krones

Kurs: 133,00

Hugo Boss

Kurs: 37,38

© boersengefluester.de | Redaktion

Nach mehr als 1,5 Jahren Stillstand beim Aktienkurs, sendet das Verlagshaus Axel Springer nun deutliche Signale. Für einen Verkaufspreis von 920 Mio. Euro trennt sich der MDAX-Konzern von seinen Regionalzeitungen, den Frauenzeitschriften sowie den TV-Programmblättern. Für die Medienbranche ist dieser Schritt eine Sensation. Immerhin geht es um Titel wie HÖRZU, TV Digital, Berliner Morgenpost, Hamburger Abendblatt oder BILD der Frau. Käufer ist die Funke Mediengruppe, wohl besser bekannt unter dem früheren Namen WAZ Mediengruppe. Die zum Verkauf stehenden Blätter trugen zuletzt 512 Mio. Euro zum Umsatz von Springer bei. Das entspricht etwa 15 Prozent der Konzernerlöse. Eine Kröte musste Springer aber schlucken: Nur 660 Mio. Euro des Gesamtvolumens werden mit Vollzug der Transaktion fällig. Für die restlichen 260 Mio. Euro gewährt Springer dem Käufer ein mehrjähriges Darlehen.

Springer will sich künftig noch stärker auf seine Kernmarken BILD, Die WELT und den Ausbau des Onlinegeschäfts sowie digitaler Vermarktungsplattformen konzentrieren. Springer-Vorstandschef Mathias Döpfner kommentiert den Deal folgendermaßen: „Die Axel Springer AG wird den eingeschlagenen Weg zum führenden digitalen Medienunternehmen konsequent weitergehen.“ An der Börse kommt die Strategie bestens an. Die Notiz zieht um elf Prozent auf rund 38 Euro an. Noch steht der Verkauf allerdings unter dem Vorbehalt der Kartellwächter. Mit einer Freigabe recht das Unternehmen nicht vor Jahresende 2013.

Spekuliert wird nun an der Börse, was Springer mit dem Millionenzufluss anstellen wird. Immerhin gilt es eine enorme inhaltliche Lücke zu schließen. Blätter wie HÖRZU zählten lange Zeit zu den Klassikern des Unternehmens. Zuletzt hatten sich Gerüchte verstärkt, wonach Springer die Telekom-Onlinetochter Scout24 kaufen könnte. Für einen 30prozentigen Anteil soll die Deutsche Telekom angeblich rund 1,5 Mrd. Euro aufgerufen haben. Eine stolze Summe, die sich aber mit dem jetzigen Verkauf wesentlich komfortabler stemmen ließe. Interessant: Sollte der Deal nicht zustanden kommen, liebäugelt die Telekom angeblich mit einem Börsengang ihrer begehrten Tochter Scout24.

Springer will sich künftig noch stärker auf seine Kernmarken BILD, Die WELT und den Ausbau des Onlinegeschäfts sowie digitaler Vermarktungsplattformen konzentrieren. Springer-Vorstandschef Mathias Döpfner kommentiert den Deal folgendermaßen: „Die Axel Springer AG wird den eingeschlagenen Weg zum führenden digitalen Medienunternehmen konsequent weitergehen.“ An der Börse kommt die Strategie bestens an. Die Notiz zieht um elf Prozent auf rund 38 Euro an. Noch steht der Verkauf allerdings unter dem Vorbehalt der Kartellwächter. Mit einer Freigabe recht das Unternehmen nicht vor Jahresende 2013.

Spekuliert wird nun an der Börse, was Springer mit dem Millionenzufluss anstellen wird. Immerhin gilt es eine enorme inhaltliche Lücke zu schließen. Blätter wie HÖRZU zählten lange Zeit zu den Klassikern des Unternehmens. Zuletzt hatten sich Gerüchte verstärkt, wonach Springer die Telekom-Onlinetochter Scout24 kaufen könnte. Für einen 30prozentigen Anteil soll die Deutsche Telekom angeblich rund 1,5 Mrd. Euro aufgerufen haben. Eine stolze Summe, die sich aber mit dem jetzigen Verkauf wesentlich komfortabler stemmen ließe. Interessant: Sollte der Deal nicht zustanden kommen, liebäugelt die Telekom angeblich mit einem Börsengang ihrer begehrten Tochter Scout24.

Auch losgelöst von den aktuellen Ereignissen hat der Titel seine Qualitäten. Das Kurs-Gewinn-Verhältnis von rund 13 scheint angesichts der wachstumsperspektiven nicht zu hoch gegriffen. Zudem entspricht der Börsenwert nur etwa den zuletzt erzielten Umsatzerlösen. Gemessen an den für HÖRZU und Co. Bezahlten Preisen, ist das ein ziemlicher Discount. Das Kurs-Buchwert-Verhältnis von etwa zwei ist im internationalen Vergleich ebenfalls nicht zu hoch. Am 7. August wird Springer seine Halbjahresbilanz vorlegen.

Auch losgelöst von den aktuellen Ereignissen hat der Titel seine Qualitäten. Das Kurs-Gewinn-Verhältnis von rund 13 scheint angesichts der wachstumsperspektiven nicht zu hoch gegriffen. Zudem entspricht der Börsenwert nur etwa den zuletzt erzielten Umsatzerlösen. Gemessen an den für HÖRZU und Co. Bezahlten Preisen, ist das ein ziemlicher Discount. Das Kurs-Buchwert-Verhältnis von etwa zwei ist im internationalen Vergleich ebenfalls nicht zu hoch. Am 7. August wird Springer seine Halbjahresbilanz vorlegen.

...

Axel Springer

Kurs: 0,00

Deutsche Telekom

Kurs: 34,09

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Axel Springer | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 550135 | DE0005501357 | SE | 7.121,09 Mio € | 08.11.1985 | Halten | |

* * *

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„You can't make a good deal with a bad person.“

Warren Buffett

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL