Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#517690

© boersengefluester.de | Redaktion

Den kurzen Ausflug unter die 200-Tage-Durchschnittslinie vom Februar hat der Aktienkurs von Surteco schnell wieder ausgebügelt und notiert momentan leicht oberhalb des Pflichtangebots von 16,96 Euro von Banasino Investments vom Jahresende 2024. Nun: Sorgen bereitet vielen Investoren offensichtlich die schwache Konjunktur, unter der der Anbieter von Kantenbändern sowie Spezialfolien für die Möbel- und Holzindustrie arg zu leiden hat. Insbesondere in Asien gingen die Geschäfte zuletzt spürbar zurück. Mit den jetzt vorgelegten Eckdaten für das abgelaufene Geschäftsjahr zeigt Surteco aber, dass die Gesellschaft ihre Kosten im Griff hat. ...

© boersengefluester.de | Redaktion

Seit nun fast drei Jahren ist Surteco ein Beleg dafür, dass eine vermeintlich günstige fundamentale Bewertung nicht zwingend auch zu einer positiven Performance der Aktie führen muss. Tatsächlich hat der Anteilschein des Anbieters von Kantenbändern sowie Spezialfolien für die Möbel- und Holzindustrie von dem Ende 2021 erreichten Hoch um rund 60 Prozent an Wert verloren. Krass für ein grundsätzlich solides Unternehmen, das vor zehn Jahren sogar noch zum Kreis der SDAX-Mitglieder zählte. Doch die vielen operativen Umstrukturierungen sowie das grundsätzlich schwierige Marktsegment Möbelindustrie, das durch die Immobilienkrise nochmals einen Dämpfer bekommen hat, haben viele Investoren mürbe gemacht. Zudem hatte Surteco nach einem zusätzlich durch belastende Sondereffekte geprägten Geschäftsjahr 2023 auch noch die Dividende gestrichen. ...

© boersengefluester.de | Redaktion

So sieht eine perfekte V-förmige Erholung im Aktien-Chart aus: Nur wenige Wochen nach dem – zumindest für Surteco-Verhältnisse – scharfen Kursrückgang von 37 auf 31 Euro, hat die Notiz des Anbieters von Kantenbändern sowie Spezialfolien für die Möbel- und Holzindustrie ihr bis dahin erreichtes Ursprungsniveau schon wieder zurückerobert. Fundamental gab es für den Absacker ohnehin keinen Grund, wie die jetzt vorgelegten Zahlen für die ersten neun Monate 2021 zeigen. Trotz der anhaltend hohen Belastungen von der Rohstoffseite, zeigt Surteco nämlich so starke Zahlen wie nie zuvor in der Firmenhistorie. So steht nach Ablauf der ersten drei Quartale 2021 ein Ergebnis vor Zinsen und Steuern (EBIT) von 59,10 Mio. Euro zu Buche – nach 28,78 Mio. Euro in der entsprechenden Vorjahresperiode. Das Ergebnis je Aktie kletterte von 1,20 auf 2,54 Euro. ...

© boersengefluester.de | Redaktion

Das muss man auch erstmal so hinbekommen: Trotz eines Kursanstiegs von mittlerweile mehr als 50 Prozent in den vergangenen 52 Wochen, überzeugt die Aktie von Surteco noch immer bei nahezu allen einschlägigen Bewertungskennzahlen. Schließlich gibt es nicht so fürchterlich viele Papiere mit einem Kurs-Gewinn-Verhältnis (KGV) von etwas mehr als elf, einer Dividendenrendite von demnächst vermutlich knapp drei Prozent und einem Aufschlag zum Buchwert von gerade einmal einem Viertel – schon gar nicht in dieser Kombination. Und dabei handelt es sich nicht um einen eher unbekannten Small Cap mit Mini-Börsenwert, sondern um einen ehemaligen SDAX-Titel mit einer Marktkapitalisierung von zurzeit 473 Mio. Euro. Besonders ansprechend: Die Kursentwicklung des Anbieters von Kantenbändern und Spezialfolien verläuft alles andere als hektisch. Von zwischenzeitlichen Rücksetzern bleibt zwar auch die Surteco-Aktie nicht verschont, meist handelt es sich aber eher moderate Konsolidierungsphasen. Anderseits vollzieht sich auch die Aufwärtsbewegung in Schritten, die nicht für die täglichen Hit-und-Flop-Listen reichen. ...

© boersengefluester.de | Redaktion

Bestimmt gibt es prickelndere Präsentationen als die von Surteco. Dafür geht es bei dem Anbieter von Kantenbändern und Spezialfolien schon zu lange um immer wiederkehrende Themen wie die Umstrukturierung oder den Einfluss von Rohstoffpreisen und Währungen auf die einzelnen Geschäftsbereiche. Das macht die Aktie aber nicht gleich uninteressant. Im Gegenteil: Während viele Titel längst in utopische Bewertungsdimensionen geschlüpft sind, bekommen Anleger bei Surteco noch eine ganze Menge Aktie fürs Geld. Schließlich gibt es nicht so viele grundsätzlich profitabel arbeitende Unternehmen, die gerade einmal zum Buchwert gehandelt werden und bei denen jeder Euro Umsatz nur mit rund 60 Cent bewertet wird. Dabei kommt Surteco momentan besser durch die von Corona geprägte Situation, als es zu erwarten war. Platt ausgedrückt ist das der Börse vermutlich nur deshalb ein Stück entgangen, weil sich die meisten Anleger auf offensichtliche Corona-Profiteure wie Home24, Westwing oder auch die Hornbach Holding gestürzt haben.

[sws_blue_box box_size="640"]Kennen Sie schon das neue Shortseller-Tool RegSHO von boersengefluester.de zur Messung von Leerverkaufsaktivitäten bei deutschen Aktien? Ein Besuch lohnt sich unbedingt![/sws_blue_box]

So werden die Produkte von Surteco aus Buttenwiesen zu einem wesentlichen Teil von der Möbelindustrie nachgefragt und auch in Baumärkten angeboten. So gesehen unterschiedet sich die aktuell fragile weltwirtschaftliche Situation dann eben doch von frühen Krisen. Immerhin investieren eine Menge Leute ihr – sonst etwa für Urlaubsreisen draufgegangenes Budget – in die eigenen vier Wände. Damit hier erst gar kein falscher Eindruck entsteht: Auch Surteco leidet unter der aktuellen Situation, insbesondere das zweite Quartal war schwach. Doch bereits der Neun-Monats-Bericht zeigt, dass sich die Gesellschaft vor allem auf der Ergebnisseite wacker schlägt. So bewegt sich das Ergebnis vor Zinsen und Steuern (EBIT) mit knapp 28,80 Mio. Euro nur noch um neun Prozent unter dem entsprechenden Vorjahreswert. Zum Halbjahr lag das Delta noch bei fast 29 Prozent und man musste eher den Eindruck haben, dass sich die Lage noch weiter verschärft.

Foto: Isaac Quesada auf Unsplash

...

Surteco Group

Kurs: 12,45

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-margin %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-margin %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Net profit1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Net-margin %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Earnings per share8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividend per share8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de and company details

„Wir sind auf gutem Weg“, sagte CEO Wolfgang Moyses auf der jüngsten Videokonferenz. Und da die bislang umgesetzten organisatorischen Veränderungen und sonstigen Optimierungen spürbar Wirkung zeigen, greift Moyses noch ein Bild auf: „Wir segeln mit weniger Ballast auf dem Schiff.“ Klares Ziel bleibt es, Surteco bis 2023 auf ein EBIT zwischen 55 und 65 Mio. Euro zu hieven. Ursprünglicher Ausblick für 2020 war ein Betriebsergebnis in einer Bandbreite von 40 bis 45 Mio. Euro. Vermutlich werden es nun rund 10 Mio. Euro weniger werden. Das ist an der Börse aber längst eingepreist und die Investoren blicken weiter nach vorn. Sollten die Mittelfristprognosen erreicht werden, müsste das für einen Überschuss von etwa 35 bis 38 Mio. Euro reichen. Angesichts eines Börsenwerts von derzeit 370 Mio. Euro, entspräche das einem KGV von nur etwa zehn für die frühere SDAX-Aktie.

Zudem setzen wir darauf, dass Surteco nach der Nullrunde für 2019 die Dividendenzahlung zumindest wieder aufnimmt, wenn auch noch längst nicht auf dem früheren Niveau von 0,80 Euro je Anteilschein. Insgesamt ist der Titel aber durchaus ein Investment wert. Die Kursziele der Analysten reichen bis in den Bereich um 29 Euro. Ausreichend Potenzial ist bei einem aktuellen Kurs von knapp 24 Euro also vorhanden.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517690 | DE0005176903 | SE | 193,05 Mio € | 02.11.1999 | Halten | |

* * *

© boersengefluester.de | Redaktion

Wer sich nur den Chart der Surteco-Aktie anschaut, müsste meinen, dass es Anfang April eine Übernahmeofferte zu 20 Euro gegeben habe. Immerhin klebte die Notiz des Anbieters von Spezialfolien und Kantenbändern für rund 3,5 Monate geradezu an dieser Marke. Tatsächlich hat sich am Aktionariat von Surteco aber nichts Wesentliches geändert: Neben den Familiengesellschaftern halten insbesondere der österreichische Fußbodenhersteller Kaindl sowie der Kantenspezialist Ostermann maßgebliche Positionen. Der Streubesitz des ehemaligen SDAX-Unternehmen beträgt nur etwa 20,6 Prozent – bei einem gesamten Börsenwert von zurzeit 352 Mio. Euro. Ergebnistechnisch kommt die Gesellschaft schon seit Jahren nicht mehr auf einen stabilen Aufwärtstrend.

Zu einem maßgeblichen Teil liegt das an den allgemein schwierigen Rahmenbedingungen in der Möbelindustrie als eine wichtige Abnehmergruppe. Immer wieder gab es bei Surteco allerdings auch Umstrukturierungsmaßnahmen, die am Profit zehrten. Insofern sind die negativen Begleiterscheinungen durch Corona quasi entschuldigt, weil das Unternehmen dafür nun wirklich nichts kann. Entsprechend ist das im zweiten Quartal 2020 erzielte Ergebnis vor Zinsen und Steuern (EBIT) von gerade einmal 1,87 Mio. Euro noch beinahe ein Erfolg. CEO Wolfgang Moyses sagt auf der Webkonferenz zur Präsentation des Halbjahresberichts denn auch, dass Surteco „ganz ordentlich“ durch das erste Halbjahr gekommen sei. Per saldo blieb nach Ablauf der ersten beiden Quartale 2020 ein EBIT von knapp 14,41 Mio. Euro stehen – verglichen mit 20,23 Mio. Euro in der entsprechenden Vorjahresperiode. Zu leiden hatte das in Buttenwiesen nördlich von Augsburg ansässige Unternehmen insbesondere unter den im zweiten Quartal um mehr als ein Viertel eingeknickten Umsatzerlösen, wohingegen die im Zuge der Krise ebenfalls deutliche rückläufigen Preis für wichtige Einsatzstoffe wie Zell- und Kunststoffe entlasteten.

Mit zunehmender konjunktureller Erholung klettern freilich bereits auch wieder die Preise für diese Waren, so dass hier nicht von einem dauerhaften Effekt auszugehen ist. Summa summarum geht Vorstandschef Moyses aber davon aus, dass das zweite Halbjahr besser werden wird, als die ersten sechs Monate. Nichts geändert hat sich jedoch an seiner Einschätzung, dass Umsatz und operatives Ergebnis für das Gesamtjahr erheblich unter den ursprünglichen Zielen liegen werden. Diese sahen Erlöse in einer Bandbreite zwischen 675 und 700 Mio. Euro sowie eine EBIT von 40 bis 45 Mio. Euro vor. Zur besseren Einordnung: Das 2019er-Zahlenwerk von Surteco war durch Sonderabschreibungen und andere außerordentliche Belastungen um 19,4 Mio. Euro getrübt. Mit Blick auf den Aktienkurs ist zumindest erwähnenswert, dass der Titel momentan gerade einmal zum Buchwert gehandelt wird, was durchaus Halt geben sollte.

[sws_blue_box box_size="640"]Einmal ausgezeichnet ist gut. Dreizehnmal ist Qualität. Jetzt die Vermögensverwaltung der MERKUR PRIVATBANK testen und zusätzlich 1,50 % Zinsen p,a. sichern.[/sws_blue_box]

Dafür müssen die Investoren sich zur nächsten Hauptversammlung am 2. Oktober 2020 mit einer Nullrunde bei der Dividende begnügen – vermutlich der ersten überhaupt in der langjährigen Börsenhistorie von Surteco (ehemals Bausch). Nun ist boersengefluester.de nicht unbedingt ein Fan davon, die aktuelle Aktienbewertung auf übermäßig weit in der Zukunft liegende Prognosen abzustellen. Bemerkenswert ist trotzdem, dass CEO Wolfgang Moyses jetzt noch einmal explizit die EBIT-Ziele von 55 bis 65 Mio. Euro bis zum Jahr 2023 bekräftigte: „Das trauen wir uns nach wie vor zu.“ Unter normalen Umständen musste ein operatives Ergebnis in dieser Größenordnung für einen Überschuss von etwa 35 bis 38 Mio. Euro bzw. einem Ergebnis je Aktie von etwa 2,35 Euro gut sein.

Entsprechend käme der Titel damit auf ein Langfrist-KGV von rund zehn. Inklusive der dann hoffentlich längst wieder aufgenommenen Dividendenzahlung sowie dem niedrigen Kurs-Buchwert-Verhältnis ergibt das ein doch recht attraktives Gesamtpaket. Dabei weiß das Management nur zu gut, dass Surteco nun endlich auch nachhaltig liefern muss. „Underpromise und Overdeliver muss unser Motto sein. Wir kommunizieren nur, was relativ sicher ist“, sagt Moyses mit Blick auf die früheren Zielverfehlungen. Fairerweise sei an dieser Stelle gesagt, dass der ehemalige Simona-Vorstand erst seit Oktober 2019 an der Spitze von Surteco steht.

Mit zunehmender konjunktureller Erholung klettern freilich bereits auch wieder die Preise für diese Waren, so dass hier nicht von einem dauerhaften Effekt auszugehen ist. Summa summarum geht Vorstandschef Moyses aber davon aus, dass das zweite Halbjahr besser werden wird, als die ersten sechs Monate. Nichts geändert hat sich jedoch an seiner Einschätzung, dass Umsatz und operatives Ergebnis für das Gesamtjahr erheblich unter den ursprünglichen Zielen liegen werden. Diese sahen Erlöse in einer Bandbreite zwischen 675 und 700 Mio. Euro sowie eine EBIT von 40 bis 45 Mio. Euro vor. Zur besseren Einordnung: Das 2019er-Zahlenwerk von Surteco war durch Sonderabschreibungen und andere außerordentliche Belastungen um 19,4 Mio. Euro getrübt. Mit Blick auf den Aktienkurs ist zumindest erwähnenswert, dass der Titel momentan gerade einmal zum Buchwert gehandelt wird, was durchaus Halt geben sollte.

[sws_blue_box box_size="640"]Einmal ausgezeichnet ist gut. Dreizehnmal ist Qualität. Jetzt die Vermögensverwaltung der MERKUR PRIVATBANK testen und zusätzlich 1,50 % Zinsen p,a. sichern.[/sws_blue_box]

Dafür müssen die Investoren sich zur nächsten Hauptversammlung am 2. Oktober 2020 mit einer Nullrunde bei der Dividende begnügen – vermutlich der ersten überhaupt in der langjährigen Börsenhistorie von Surteco (ehemals Bausch). Nun ist boersengefluester.de nicht unbedingt ein Fan davon, die aktuelle Aktienbewertung auf übermäßig weit in der Zukunft liegende Prognosen abzustellen. Bemerkenswert ist trotzdem, dass CEO Wolfgang Moyses jetzt noch einmal explizit die EBIT-Ziele von 55 bis 65 Mio. Euro bis zum Jahr 2023 bekräftigte: „Das trauen wir uns nach wie vor zu.“ Unter normalen Umständen musste ein operatives Ergebnis in dieser Größenordnung für einen Überschuss von etwa 35 bis 38 Mio. Euro bzw. einem Ergebnis je Aktie von etwa 2,35 Euro gut sein.

Entsprechend käme der Titel damit auf ein Langfrist-KGV von rund zehn. Inklusive der dann hoffentlich längst wieder aufgenommenen Dividendenzahlung sowie dem niedrigen Kurs-Buchwert-Verhältnis ergibt das ein doch recht attraktives Gesamtpaket. Dabei weiß das Management nur zu gut, dass Surteco nun endlich auch nachhaltig liefern muss. „Underpromise und Overdeliver muss unser Motto sein. Wir kommunizieren nur, was relativ sicher ist“, sagt Moyses mit Blick auf die früheren Zielverfehlungen. Fairerweise sei an dieser Stelle gesagt, dass der ehemalige Simona-Vorstand erst seit Oktober 2019 an der Spitze von Surteco steht.

Surteco Group

Kurs: 12,45

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517690 | DE0005176903 | SE | 193,05 Mio € | 02.11.1999 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-margin %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-margin %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Net profit1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Net-margin %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Earnings per share8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividend per share8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Bei der Roadshow von Surteco-Vorstand Wolfgang Moyses Ende Januar 2020 in Frankfurt musste boersengefluester.de leider passen – klappte zeitlich einfach nicht. Dabei hätten wir den seit vergangenen Oktober an der Spitze des Möbelzulieferers agierenden Manager gern getroffen. Immerhin war Moyses zuvor fast 20 Jahre Vorstand bei dem börsennotierten Kunststoffspezialisten Simona, einem piekfeinen Unternehmen – allerdings mit Investor Relations-Aktivitäten auf Sparflamme. Umso gespannter ist boersengefleuster.de, wie sich Moyses bei Surteco – was die Kommunikation mit dem Kapitalmarkt angeht – positionieren wird. Die Ausgangslage ist tricky: Nach einer Kette von Umstrukturierungen, personellen Veränderungen und immer wieder auch enttäuschenden Zahlen, ist das Interesse der Börsianer an dem Anbieter von Spezialfolien und Kantenbändern merklich abgeflaut. Andererseits hält sich die Notiz der Surteco-Aktie momentan erstaunlich stabil.

Zugegeben: Der Spezialwert hatte seine Schwächeperiode bereits, als die meisten anderen Aktien im vergangenen Jahr nur den Weg nach oben kannten. Die negativen Fakten liegen im Wesentlichen bereits auf dem Tisch: Surteco wird nochmal massiv restrukturieren und kalkuliert dafür 15 bis 20 Mio. Euro an Sonderbelastungen ein, die das 2019er-Ergebnis entsprechend drücken werden. Dabei lag die ursprüngliche Messlatte für das Ergebnis vor Zinsen und Steuern (EBIT) in einer Bandbreite von 38 bis 40 Mio. Euro, was etwa dem Niveau von 2016 entspricht. Ohnehin schwanken die Resultate von Surteco sehr stark, was nicht gerade ein Pluspunkt aus Investorensicht ist. Höchste Zeit also, dass hier mehr Kontinuität reinkommt. Dabei ist das Unternehmen aus dem nördlich von Ausgburg gelegenen Buttenwiesen an der Börse nicht sonderlich anspruchsvoll bewertet.

Die Marktkapitalisierung beträgt rund 350 Mio. Euro, unter Berücksichtigung der Netto-Finanzschulden ergibt sich ein Unternehmenswert von etwa 540 Mio. Euro. Das entspricht dem gut siebenfachen des durchschnittlichen Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) der vergangenen fünf Jahre. Zudem notiert die Surteco-Aktie momentan gerade einmal auf Höhe des Buchwerts. Mittelfristig peilt CEO Moyses ein operatives Ergebnis (EBIT) in einer Spanne von 55 bis 65 Mio. Euro an, was signifikant oberhalb der zuletzt ausgewiesenen Resultate liegt. Für Ergebnisfantasie ist also durchaus gesorgt. Kurzfristig werden viele Anleger wohl eher darauf schauen, ob die Sonderaufwendungen sich auch entsprechend in einer nochmals gekürzten Dividende widerspiegeln. Nun: Ein gewichtiges Wort haben hier wohl auch die Pool- und Familienaktionäre mitzureden, auf die immerhin 58,5 Prozent der Stimmen entfallen.

Dem Streubesitz sind bei dem ehemaligen SDAX-Unternehmen weniger als ein Viertel zuzurechnen. Die Kursziele der Analysten gehen derweil weit auseinander und reichen von 22,50 Euro (Hauck & Aufhäuser) bis 33,50 Euro (Sphene Capital). Eine riesen Hilfe für Privatanleger sind die Studien damit leider nicht. Nun: Sollte der neue Vorstand seinen Ergebniszielen tatsächlich näher kommen, müsste die Surteco-Aktie im Normalfall deutlich höher notieren. Konkret sollten 60 Mio. Euro EBIT für einen Gewinn nach Steuern von gut 38 Mio. Euro reichen, was wiederum einem Ergebnis je Aktie von rund 2,50 Euro entspricht. Unterstellt man ein faires KGV zwischen 12 und 15, sollte das mittelfristige Kurspotenzial (drei bis fünf Jahre) tatsächlich Richtung 35 Euro gehen.

Zuvor gilt es allerdings noch einige schlechte Nachrichten zu verdauen. Die Jahreszahlen für 2019 werden jedenfalls keine leichte Kost. Und an einen durchweg optimistischen Ausblick für 2020 wagen wir momentan auch nicht gerade zu glauben.

Die Marktkapitalisierung beträgt rund 350 Mio. Euro, unter Berücksichtigung der Netto-Finanzschulden ergibt sich ein Unternehmenswert von etwa 540 Mio. Euro. Das entspricht dem gut siebenfachen des durchschnittlichen Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) der vergangenen fünf Jahre. Zudem notiert die Surteco-Aktie momentan gerade einmal auf Höhe des Buchwerts. Mittelfristig peilt CEO Moyses ein operatives Ergebnis (EBIT) in einer Spanne von 55 bis 65 Mio. Euro an, was signifikant oberhalb der zuletzt ausgewiesenen Resultate liegt. Für Ergebnisfantasie ist also durchaus gesorgt. Kurzfristig werden viele Anleger wohl eher darauf schauen, ob die Sonderaufwendungen sich auch entsprechend in einer nochmals gekürzten Dividende widerspiegeln. Nun: Ein gewichtiges Wort haben hier wohl auch die Pool- und Familienaktionäre mitzureden, auf die immerhin 58,5 Prozent der Stimmen entfallen.

Dem Streubesitz sind bei dem ehemaligen SDAX-Unternehmen weniger als ein Viertel zuzurechnen. Die Kursziele der Analysten gehen derweil weit auseinander und reichen von 22,50 Euro (Hauck & Aufhäuser) bis 33,50 Euro (Sphene Capital). Eine riesen Hilfe für Privatanleger sind die Studien damit leider nicht. Nun: Sollte der neue Vorstand seinen Ergebniszielen tatsächlich näher kommen, müsste die Surteco-Aktie im Normalfall deutlich höher notieren. Konkret sollten 60 Mio. Euro EBIT für einen Gewinn nach Steuern von gut 38 Mio. Euro reichen, was wiederum einem Ergebnis je Aktie von rund 2,50 Euro entspricht. Unterstellt man ein faires KGV zwischen 12 und 15, sollte das mittelfristige Kurspotenzial (drei bis fünf Jahre) tatsächlich Richtung 35 Euro gehen.

Zuvor gilt es allerdings noch einige schlechte Nachrichten zu verdauen. Die Jahreszahlen für 2019 werden jedenfalls keine leichte Kost. Und an einen durchweg optimistischen Ausblick für 2020 wagen wir momentan auch nicht gerade zu glauben.

Foto:

...

Surteco Group

Kurs: 12,45

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-margin %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-margin %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Net profit1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Net-margin %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Earnings per share8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividend per share8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517690 | DE0005176903 | SE | 193,05 Mio € | 02.11.1999 | Halten | |

* * *

© boersengefluester.de | Redaktion

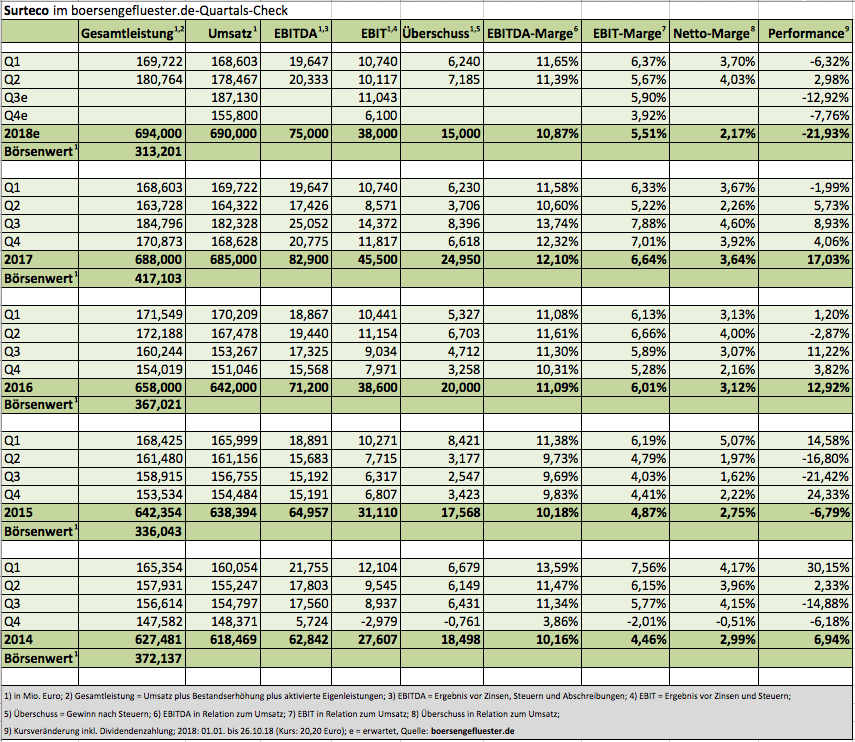

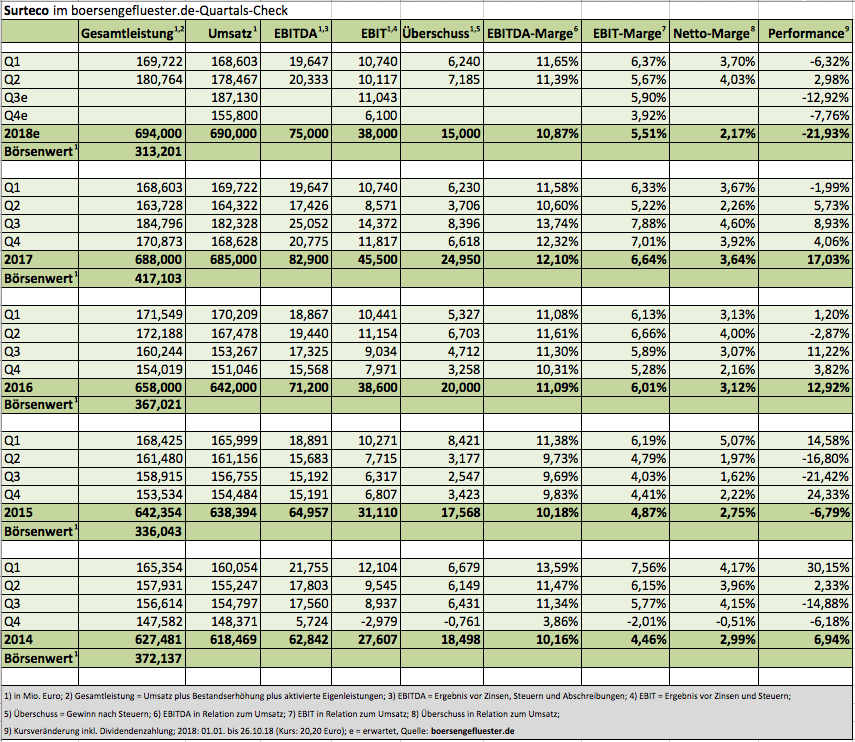

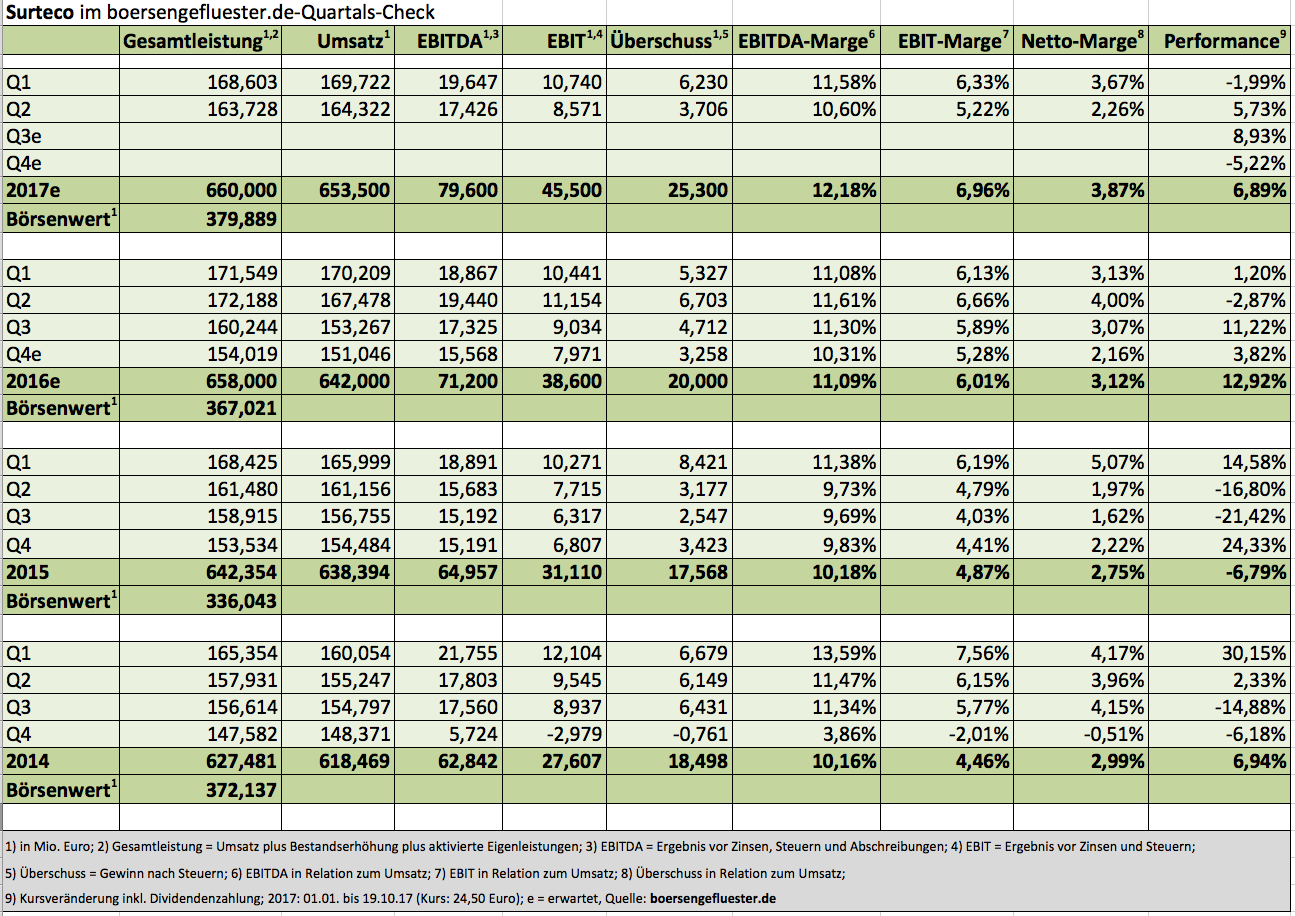

Ein hohes Toleranzniveau verlangt der Oberflächenspezialist Surteco seinen Aktionären 2018 ab. Umfangreiche organisatorische Umstrukturierungen und eine kurz vor Veröffentlichung des Halbjahresberichts 2018 ausgesprochene Gewinnwarnung sorgten ohnehin schon für maue Stimmung an der Börse. Nun setzt Surteco noch einen drauf und korrigiert erneut die Prognosen für Umsatz sowie Ergebnis vor Zinsen und Steuern (EBIT) – und zwar nicht zu knapp: Angesichts einer schwächelnden Nachfrage Europa, bewegt sich das neue Erlösziel nun in einer Bandbreite von 685 bis 695 Mio. Euro – nachdem Surteco-CEO Herbert Müller das Erreichen der ursprünglichen Umsatzprognose zwischen 725 und 750 im Juli als lediglich „unsicher“ eingestuft hatte. Noch radikaler faltet Müller die Vorschau für das Betriebsergebnis zusammen und stellt nun nur noch einen Korridor von 37 bis 39 Mio. Euro in Aussicht. Zur Einordnung: Ins Jahr gestartet war Surteco mit einem EBIT-Ausblick von 49 bis 53 Mio. Euro, musste diese Einschätzung im Sommer aber auf eine Größenordnung von „leicht bis deutlich unter 49 Mio. Euro“ revidieren.

...

...

Surteco Group

Kurs: 12,45

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-margin %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-margin %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Net profit1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Net-margin %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Earnings per share8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividend per share8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de and company details

Damit nicht genug: „Vor dem Hintergrund dieser erneut verschärften Rahmenbedingungen, die sich voraussichtlich auch auf das nächste Geschäftsjahr auswirken werden, startet die Gesellschaft ein Optimierungsprogramm. Darin sind die Anpassungen der Prozesse und Strukturen an die marktbedingten Veränderungen für den Konzern vorgesehen“, heißt es offiziell. Konkret werden für dieses neuerliche Maßnahmenpaket rund 7 Mio. Euro eingeplant, die das Jahresergebnis zusätzlich belasten werden. Mit anderen Worten: Der ausgewiesene Überschuss wird nochmals deutlich niedriger ausfallen. Boersengefluester.de kalkuliert zurzeit mit einem Nettogewinn von rund 15 Mio. Euro für 2018 – nach gut 26 Mio. Euro im Jahr zuvor. Die Familienaktionäre – auf sie entfallen immerhin 55 Prozent der Stimmen – werden not amused sein, zumal sich angesichts der zu erwartenden Kostensenkungsrunden auch Dividendenspielraum merklich einengt. Unserer Meinung nach sollten sich Anleger locker auf eine Halbierung der Vorjahresausschüttung von 0,80 Euro pro Anteilschein einstellen, womit die Surteco-Aktie auch viel von ihrem Charme als Dividendenwert einbüßen würde.

Fundamental ist der frühere SDAX-Titel zwar vergleichsweise günstig, schließlich ist das Kurs-Buchwert-Verhältnis (KBV) mittlerweile kleiner als eins. Aber so lange das wirtschaftliche Umfeld für Surteco so schwierig bleibt, gibt es kaum einen Grund, hier investiert zu bleiben. Die Schmerzgrenze ist einfach erreicht nach der neuerlichen Gewinnwarnung. Wir rücken daher von unserer früheren Halten-Einschätzung ab.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517690 | DE0005176903 | SE | 193,05 Mio € | 02.11.1999 | Halten | |

* * *

...

...

© boersengefluester.de | Redaktion

Für Dr. Herbert Müller, den Vorstandsvorsitzenden von Surteco, ist es ein „Kulturwandel erster Güte“ und die „größte Veränderung der letzten Jahre“. Gemeint ist die Anfang Dezember – beinahe ein wenig beiläufig – kommunizierte Anpassung der Organisationsstrukturen. Demnach sollen die bislang getrennt geführten Unternehmen BauschLinnemann (Folien und Kanten), Döllken-Kunststoffverarbeitung (Kunststoffkanten) und Surteco Decor (Oberflächenveredelung) künftig einheitlich unter der Einheit „Surteco“ auftreten. Soll heißen: Egal, ob Produkte aus Kunststoff oder Papier – künftig ist alles Surteco. Die Dauer des gesamten Umbauprozesses veranschlagt Müller auf rund zwei Jahre, wobei bereits 2019 die ersten Früchte geerntet werden sollen. Auf konkrete Zahlen möchte sich der Surteco-CEO noch nicht festlegen, er verspricht sich aber signifikante Effekte von der Umstrukturierung: „Für ein paar Milliönchen Umsatz würden wir das nicht machen.“ Eingebettet ist die Neuaufstellung in die Wachstumsstrategie „Surteco 2025+“.

Demnach soll das Unternehmen organisatorisch so aufgestellt sein, um die sich bietenden Wachstumschancen aus dem eigenen Geschäft möglichst umfassend abzuschöpfen. Zweiter Punkt ist die Stärkung der Innovationskraft, etwa wenn es darum geht, Oberflächen mit neuen Funktionalitäten zu entwickeln. Drittens wird Surteco auch künftig Gelegenheiten nutzen, um via Zukäufe das Expansionstempo zu beschleunigen. Die beiden jüngsten Akquisitionen, Probos und Nenplus, werden also nicht die letzten Verstärkungen gewesen sein, selbst wenn kurzfristig nichts auf der Agenda steht. „Wir wollen zukaufen – und können es uns auch leisten“, betont Müller. Zu den Zahlen für 2017 möchte der Firmenchef noch nichts sagen, demnach haben die zuletzt getätigten Aussagen weiter Gültigkeit, wonach für das abgelaufene Jahr mit einem Ergebnis vor Zinsen und Steuern (EBIT) zwischen 42 und 46 Mio. Euro zu rechnen ist. Vor Abzug der Abschreibungen könnte nach Auffassung von boersengefluester.de so ein operatives Ergebnis (EBITDA) von knapp 83 Mio. Euro übrig geblieben sein.

Dem EBITDA steht eine Marktkapitalisierung von gut 405 Mio. Euro gegenüber – bei einer Netto-Finanzverschuldung von aktuell rund 210 Mio. Euro. Die Relation von Enterprise Value (Marktkapitalisierung plus Netto-Finanzverschuldung) zu dem für 2017 zu erwartenden Ergebnis vor Zinsen, Steuern und Abschreibungen beträgt also knapp 7,5. Das ist ein Faktor, der noch Raum nach oben lässt. Differenzierter sieht die Bewertung der Surteco-Aktie unter dem Aspekt Kurs-Buchwert-Verhältnis (KBV) aus: Die „normale“ Relation von Börsenwert zu Eigenkapital beträgt ansprechende 1,2. Verrechnet man allerdings den gesamten, in der Bilanz ausgewiesenen, Firmenwert von gut 162 Mio. Euro mit dem Eigenkapital, würde sich das KBV auf eher durchschnittliche 2,4 erhöhen. Pluspunkt für den ehemaligen SDAX-Wert bleibt die Dividendenrendite von vermutlich fast 3,3 Prozent. Dabei unterstellt boersengefluester.de eine Anhebung der Ausschüttung um 5 Cent je Aktie, nachdem Surteco zuvor zwei Jahre hintereinander jeweils 0,80 Euro pro Anteilschein ausgekehrt hat.

Wesentliche Wettbewerber von Surteco sind die – nicht börsennotierten– Schattdecor aus Thansau in der Nähe von Rosenheim oder auch Interprint aus Arnsberg, Impress Surfaces mit Sitz in Aschaffenburg sowie die Rehau AG aus dem bayerischen Rehau. Aus Börsensicht bietet sich vermutlich am ehesten ein Vergleich mit der seit Ende September 2017 an der Mailander Börse notierten Neodecortech an. Neodecortech soll laut Analystenschätzungen 2017 auf ein EBITDA von gut 17 Mio. Euro kommen – bei einem Enterprise Value von annähernd 100 Mio. Euro. Demnach wäre Neodecortech sogar noch etwas günstiger als Surteco, allerdings wird das Papier hierzulande gar nicht gehandelt. Insgesamt halten wir das Mitte November von den Equinet-Analysten genannte Kursziel von 30 Euro für eine realistische Marke und bleiben daher bei unserer Kaufen-Einschätzung für die Surteco-Aktie.

Dem EBITDA steht eine Marktkapitalisierung von gut 405 Mio. Euro gegenüber – bei einer Netto-Finanzverschuldung von aktuell rund 210 Mio. Euro. Die Relation von Enterprise Value (Marktkapitalisierung plus Netto-Finanzverschuldung) zu dem für 2017 zu erwartenden Ergebnis vor Zinsen, Steuern und Abschreibungen beträgt also knapp 7,5. Das ist ein Faktor, der noch Raum nach oben lässt. Differenzierter sieht die Bewertung der Surteco-Aktie unter dem Aspekt Kurs-Buchwert-Verhältnis (KBV) aus: Die „normale“ Relation von Börsenwert zu Eigenkapital beträgt ansprechende 1,2. Verrechnet man allerdings den gesamten, in der Bilanz ausgewiesenen, Firmenwert von gut 162 Mio. Euro mit dem Eigenkapital, würde sich das KBV auf eher durchschnittliche 2,4 erhöhen. Pluspunkt für den ehemaligen SDAX-Wert bleibt die Dividendenrendite von vermutlich fast 3,3 Prozent. Dabei unterstellt boersengefluester.de eine Anhebung der Ausschüttung um 5 Cent je Aktie, nachdem Surteco zuvor zwei Jahre hintereinander jeweils 0,80 Euro pro Anteilschein ausgekehrt hat.

Wesentliche Wettbewerber von Surteco sind die – nicht börsennotierten– Schattdecor aus Thansau in der Nähe von Rosenheim oder auch Interprint aus Arnsberg, Impress Surfaces mit Sitz in Aschaffenburg sowie die Rehau AG aus dem bayerischen Rehau. Aus Börsensicht bietet sich vermutlich am ehesten ein Vergleich mit der seit Ende September 2017 an der Mailander Börse notierten Neodecortech an. Neodecortech soll laut Analystenschätzungen 2017 auf ein EBITDA von gut 17 Mio. Euro kommen – bei einem Enterprise Value von annähernd 100 Mio. Euro. Demnach wäre Neodecortech sogar noch etwas günstiger als Surteco, allerdings wird das Papier hierzulande gar nicht gehandelt. Insgesamt halten wir das Mitte November von den Equinet-Analysten genannte Kursziel von 30 Euro für eine realistische Marke und bleiben daher bei unserer Kaufen-Einschätzung für die Surteco-Aktie.

[sws_blue_box box_size="640"]

[sws_blue_box box_size="640"] Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay...

Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay...

Surteco Group

Kurs: 12,45

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517690 | DE0005176903 | SE | 193,05 Mio € | 02.11.1999 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-margin %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-margin %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Net profit1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Net-margin %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Earnings per share8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividend per share8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de and company details

[sws_blue_box box_size="640"]

[sws_blue_box box_size="640"] Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay...

Kennen Sie schon unseren wöchentlichen Newsletters BGFL Weekly? Das Angebot ist kostenlos und präsentiert die Highlights von boersengefluester.de (BGFL) sowie andere nützliche Links. Der Erscheinungstag ist immer freitags. Wer Interesse hat und noch nicht registriert ist, kann das sehr gern unter diesem LINK tun. Wir freuen uns auf Sie![/sws_blue_box]

Foto: Pixabay...

© boersengefluester.de | Redaktion

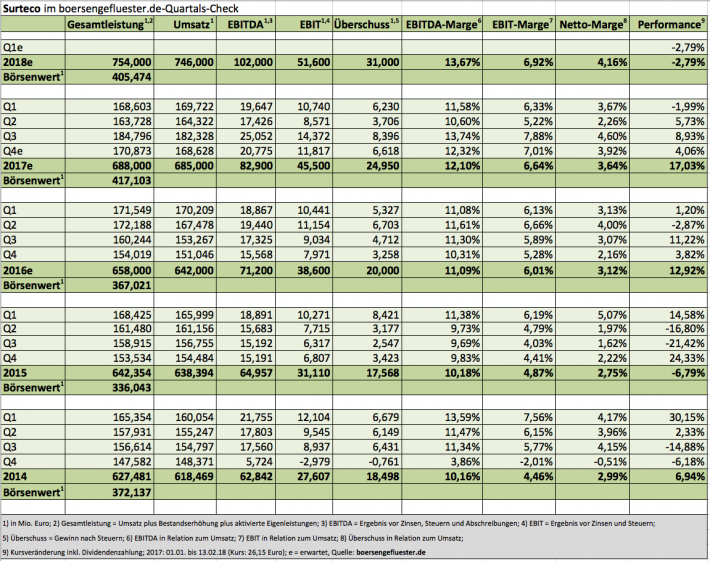

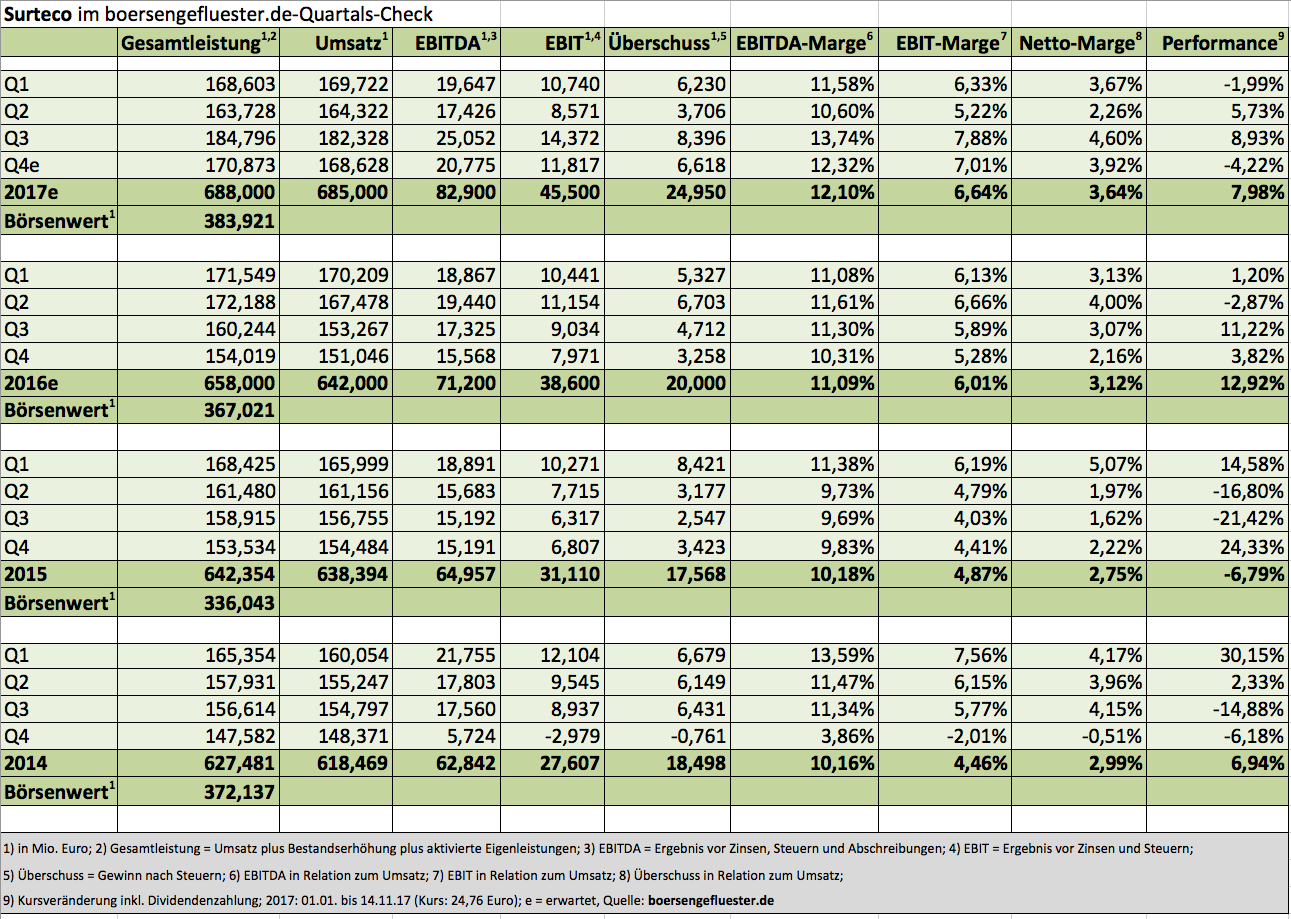

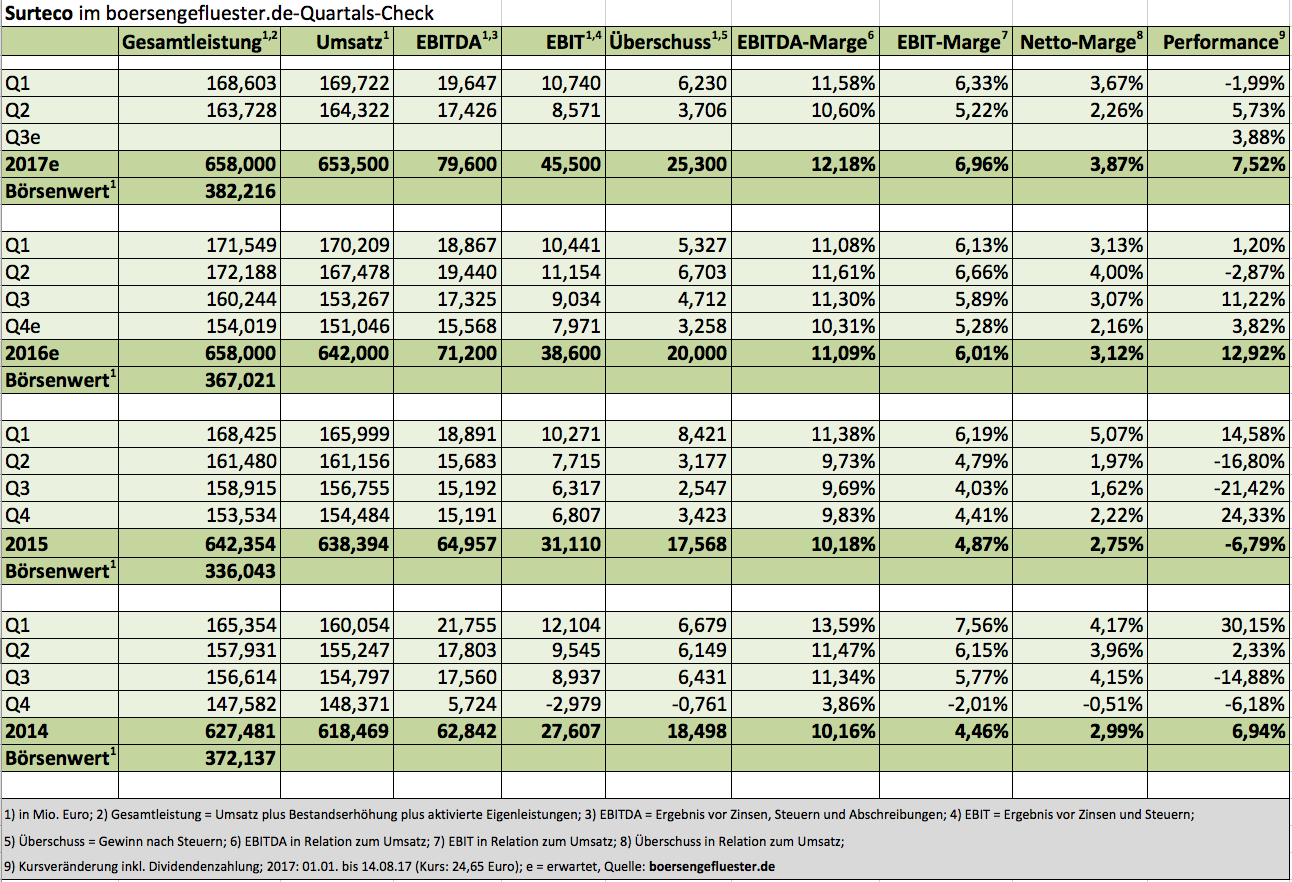

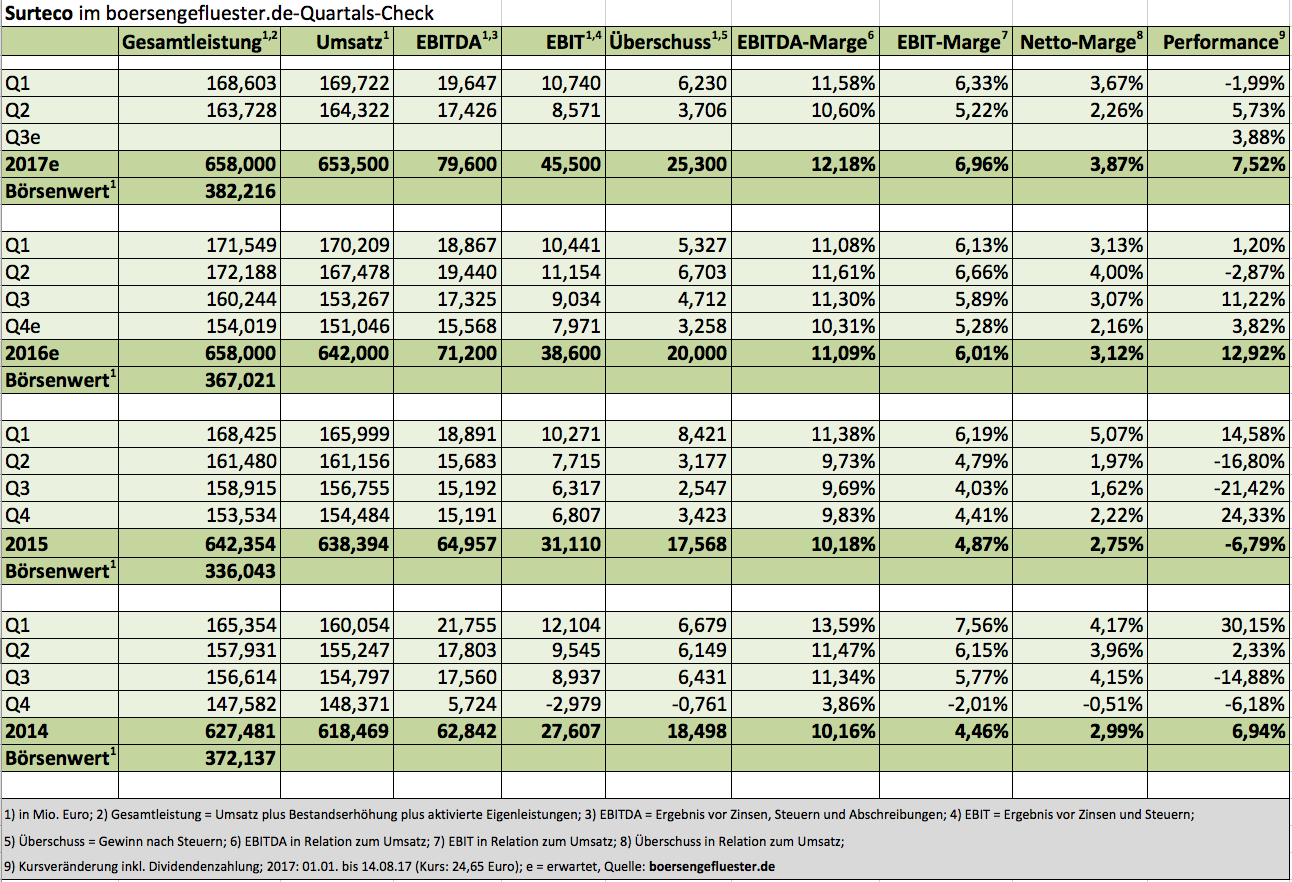

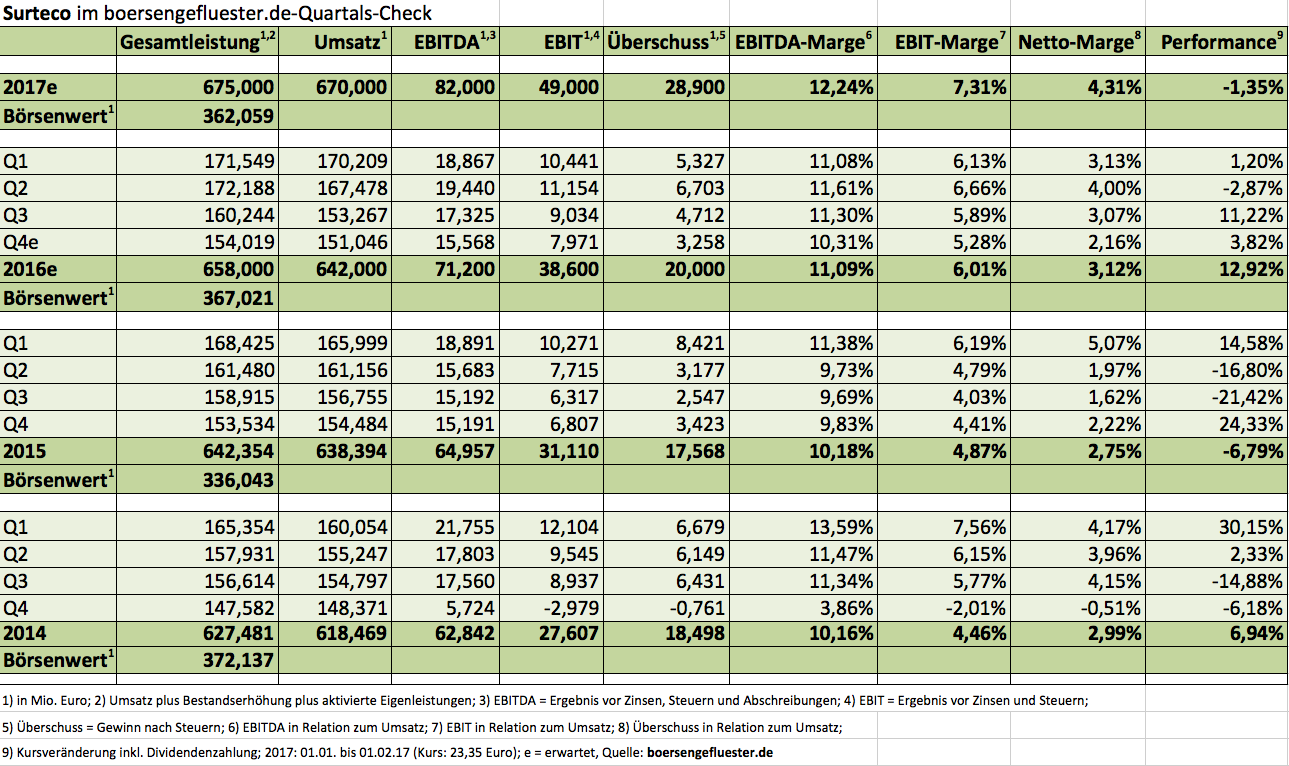

Erleichterung bei den Aktionären von Surteco. Nachdem der Möbelzulieferer im bisherigen Jahresverlauf – vor allen Dingen im zweiten Quartal 2017 – eher verhalten unterwegs war, sehen die Zahlen zum dritten Quartal 2017 schon deutlich besser aus. Zwar geht ein wesentlicher Teil des Umsatzzuwachses von knapp 19 Prozent auf 182,33 Mio. Euro auf das Konto der im vergangenen Sommer für 99 Mio. Euro zugekauften portugiesischen Probos-Gruppe sowie den Ende 2016 akquirierten britischen Kunststoffprofilspezialisten Nenplas. Aber auch organisch kam Surteco voran. So hat die Geschäftseinheit Papier den Abwärtstrend zuletzt gedreht, im Bereich Kunststoff läuft es für Surteco ohnehin recht gut. Eine gewisse Entlastung, wenngleich sie stark mit dem in diesem Jahr günstigeren Produktmix zusammenhängt, gab es von der Rohstoffseite. Für Entwarnung besteht hier jedoch kein Anlass, wie das Management betont. Nun: Ein Blick auf die Charts von Chemiekonzernen wie Lanxess, Covestro oder BASF reicht, um zu erkennen, dass sich mit Einsatzstoffen, wie sie Surteco braucht, zurzeit gutes Geld verdienen lässt. Was vorteilhaft für Covestro ist, ist freilich eine Belastung für die Gesellschaft aus Buttenwiesen-Pfaffenhofen.

[jwl-utmce-widget id=107972]

Aus diesem Grund muss Surteco in Sachen Effizienzsteigerung auch weiterhin auf der Hut sein. Immerhin: Die Zukäufe Probos und Nenplas wirken sich positiv auf die Rentabilität der Gruppe aus. Zudem optimiert das Management weiterhin die Finanzierungsstruktur (siehe dazu auch den Beitrag von boersengefluester.de HIER). An den Zielen für 2017 hält Herbert Müller, der Vorstandsvorsitzende von Surteco fest. Demnach ist bei „erheblich“ steigenden Umsätzen mit einem Ergebnis vor Zinsen und Steuern (EBIT) zwischen 42 und 46 Mio. Euro zu rechnen. Boersengefluester.de geht nach den jüngsten Zahlen davon aus, dass der ehemalige SDAX-Konzern mindestens den oberen Bereich touchieren wird. Das wiederum sollte sich positiv auf den Aktienkurs auswirken. Immerhin gehört der Titel in die vergleichsweise kleine Gruppe von heimischen Unternehmen, deren Anteilschein aus fundamentaler Sicht durchweg moderat bewertet ist. Interessant ist die Surteco-Aktie dabei insbesondere für dividendenorientierte Anleger. Sollte Surteco für 2017 eine unveränderte Dividende von 0,80 Euro vorschlagen – wovon mindestens auszugehen ist, boersengefluester.de spekuliert insgeheim sogar auf eine leichte Anhebung – käme das Papier auf einen Dividendenrendite von rund 3,2 Prozent.

Surteco Group

Kurs: 12,45

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517690 | DE0005176903 | SE | 193,05 Mio € | 02.11.1999 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-margin %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-margin %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Net profit1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Net-margin %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Earnings per share8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividend per share8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay

...

© boersengefluester.de | Redaktion

Wenn Surteco am 14. November 2017 die Zahlen für das dritte Quartal vorlegt, werden die Investoren ein gutes Stück schlauer sein, wohin die Reise geht. Schließlich lieferte bereits der Halbjahresbericht des Möbelzulieferers ein gemischtes Bild (siehe dazu auch den Beitrag von boersengefluester.de HIER) – dementsprechend steht auch der Chart ein wenig auf der Kippe. Zwar bestätigte der Vorstandsvorsitzende Herbert Müller damals die Ziele für das Gesamtjahr, wonach das Ergebnis vor Zinsen und Steuern (EBIT) in einer Bandbreite von 42 bis 46 Mio. Euro ankommen soll. Doch um die Erwartungen der Investoren nicht zu enttäuschen, muss Surteco sich noch strecken. Immerhin erreichte das Betriebsergebnis bis Ende Juni 2017 erst 19,31 Mio. Euro – und die zweite Hälfte des Jahres ist für gewöhnlich nicht gerade die stärkere Jahreszeit des Unternehmens aus Buttenwiesen-Pfaffenhofen.

Dafür ist der ehemalige SDAX-Titel allerdings mit einem Bewertungs-Airbag ausgestattet: Die Kombination aus einem KGV von knapp 14, einer Dividendenrendite von mehr als drei Prozent, einem Kurs-Buchwert-Verhältnis von 1,2 und einem Aktienkurs dicht oberhalb der 200-Tages-Linie gibt es auf dem heimischen Kurszettel in dieser Form nämlich nicht noch einmal – und das alles bei einer Eigenkapitalquote von fast 50 Prozent und einem Kurs-Umsatz-Verhältnis von gerade einmal 0,6. Kein Wunder, dass die Surteco-Aktie zu den Value-Favoriten von boersengefluester.de zählt. Zwar hinkt die Performance des Anteilscheins deutlich hinter der Entwicklung des SDAX hinterher, dafür gehen Anleger mit dem Investment aber auch nur ein gebremstes Risiko ein.

Für ein Ausrufezeichen sorgte das Unternehmen zuletzt mit der Platzierung eines Schuldscheindarlehens bei verschiedenen Investoren im Volumen 200 Mio. Euro – doppelt so viel wie ursprünglich avisiert. „Damit konnten wir das aktuell niedrige Zinsniveau nutzen und uns langfristig günstige Finanzierungskonditionen mit sehr attraktiven Rahmenbedingungen sichern“, sagt Finanzvorstand Andreas Riedl. Eingesetzt werden sollen die Mittel für die im Sommer für 99 Mio. Euro zugekaufte portugiesischen Probos-Gruppe sowie zur Tilgung des noch offenen Restbetrags aus einer Unternehmensanleihe von 2007, die damals in Form eines US-Privat-Placements emittiert wurde. Ein wenig offensiver könnten freilich die Investor-Relations-Aktivitäten von Surteco sein. Auf Roadshow sieht man die im Prime Standard notierte Gesellschaft nicht so fürchterlich häufig. Nun: Zumindest am 28. November 2017 auf dem Eigenkapitalforum in Frankfurt wird der Surteco-Vorstand über die aktuelle Entwicklung und den weieteren Ausblick für 2017 berichten.

Dafür ist der ehemalige SDAX-Titel allerdings mit einem Bewertungs-Airbag ausgestattet: Die Kombination aus einem KGV von knapp 14, einer Dividendenrendite von mehr als drei Prozent, einem Kurs-Buchwert-Verhältnis von 1,2 und einem Aktienkurs dicht oberhalb der 200-Tages-Linie gibt es auf dem heimischen Kurszettel in dieser Form nämlich nicht noch einmal – und das alles bei einer Eigenkapitalquote von fast 50 Prozent und einem Kurs-Umsatz-Verhältnis von gerade einmal 0,6. Kein Wunder, dass die Surteco-Aktie zu den Value-Favoriten von boersengefluester.de zählt. Zwar hinkt die Performance des Anteilscheins deutlich hinter der Entwicklung des SDAX hinterher, dafür gehen Anleger mit dem Investment aber auch nur ein gebremstes Risiko ein.

Für ein Ausrufezeichen sorgte das Unternehmen zuletzt mit der Platzierung eines Schuldscheindarlehens bei verschiedenen Investoren im Volumen 200 Mio. Euro – doppelt so viel wie ursprünglich avisiert. „Damit konnten wir das aktuell niedrige Zinsniveau nutzen und uns langfristig günstige Finanzierungskonditionen mit sehr attraktiven Rahmenbedingungen sichern“, sagt Finanzvorstand Andreas Riedl. Eingesetzt werden sollen die Mittel für die im Sommer für 99 Mio. Euro zugekaufte portugiesischen Probos-Gruppe sowie zur Tilgung des noch offenen Restbetrags aus einer Unternehmensanleihe von 2007, die damals in Form eines US-Privat-Placements emittiert wurde. Ein wenig offensiver könnten freilich die Investor-Relations-Aktivitäten von Surteco sein. Auf Roadshow sieht man die im Prime Standard notierte Gesellschaft nicht so fürchterlich häufig. Nun: Zumindest am 28. November 2017 auf dem Eigenkapitalforum in Frankfurt wird der Surteco-Vorstand über die aktuelle Entwicklung und den weieteren Ausblick für 2017 berichten.

Surteco Group

Kurs: 12,45

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517690 | DE0005176903 | SE | 193,05 Mio € | 02.11.1999 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-margin %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-margin %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Net profit1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Net-margin %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Earnings per share8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividend per share8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay

...

© boersengefluester.de | Redaktion

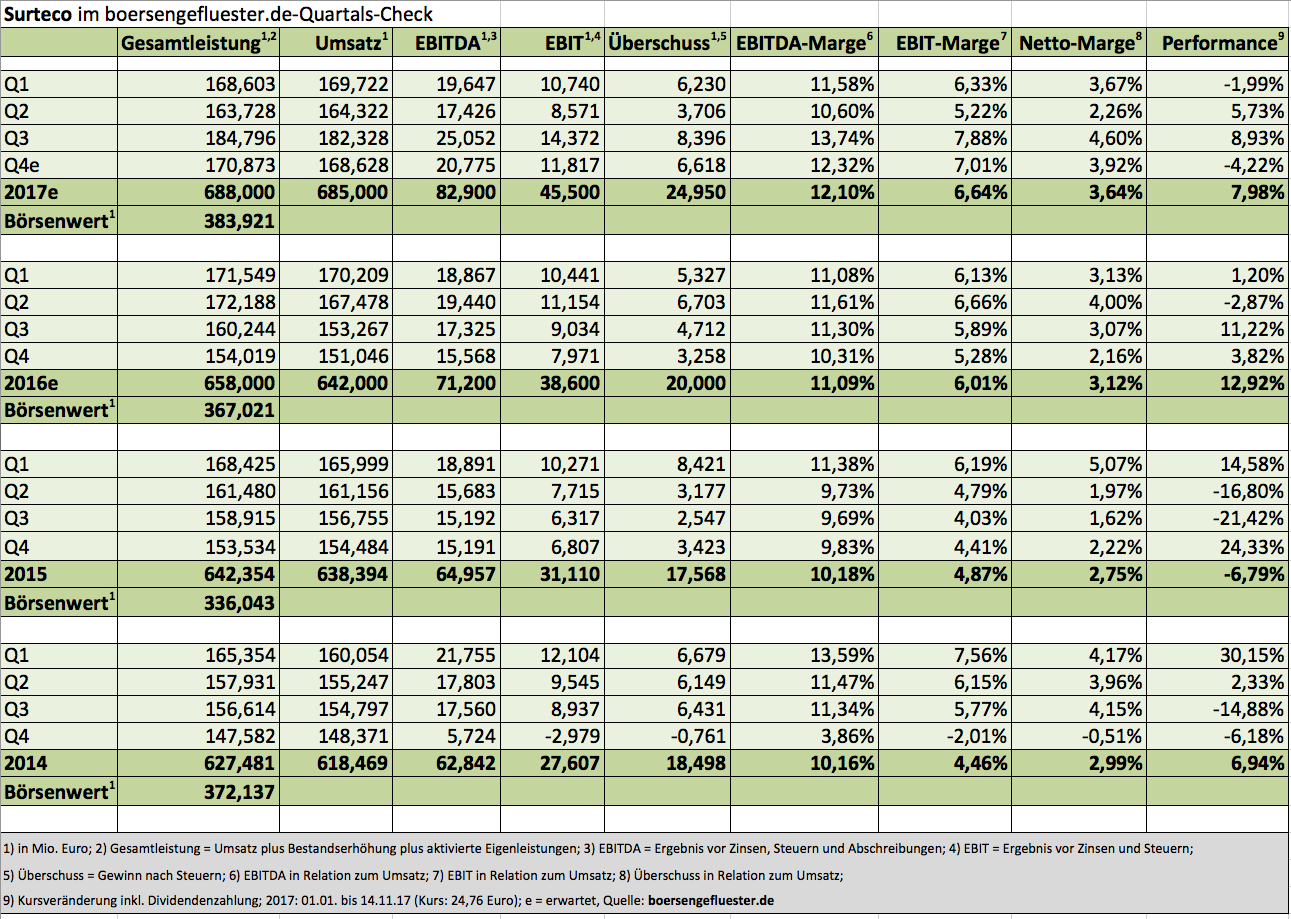

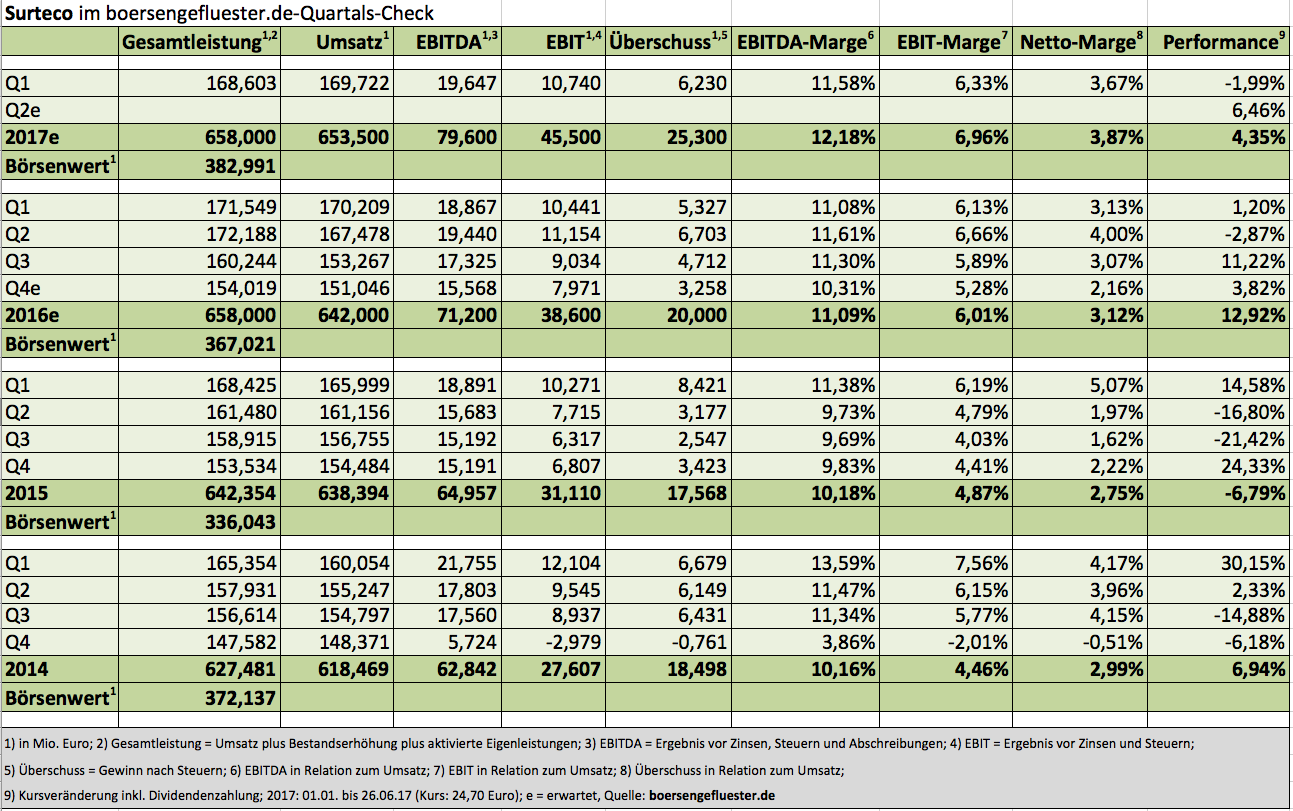

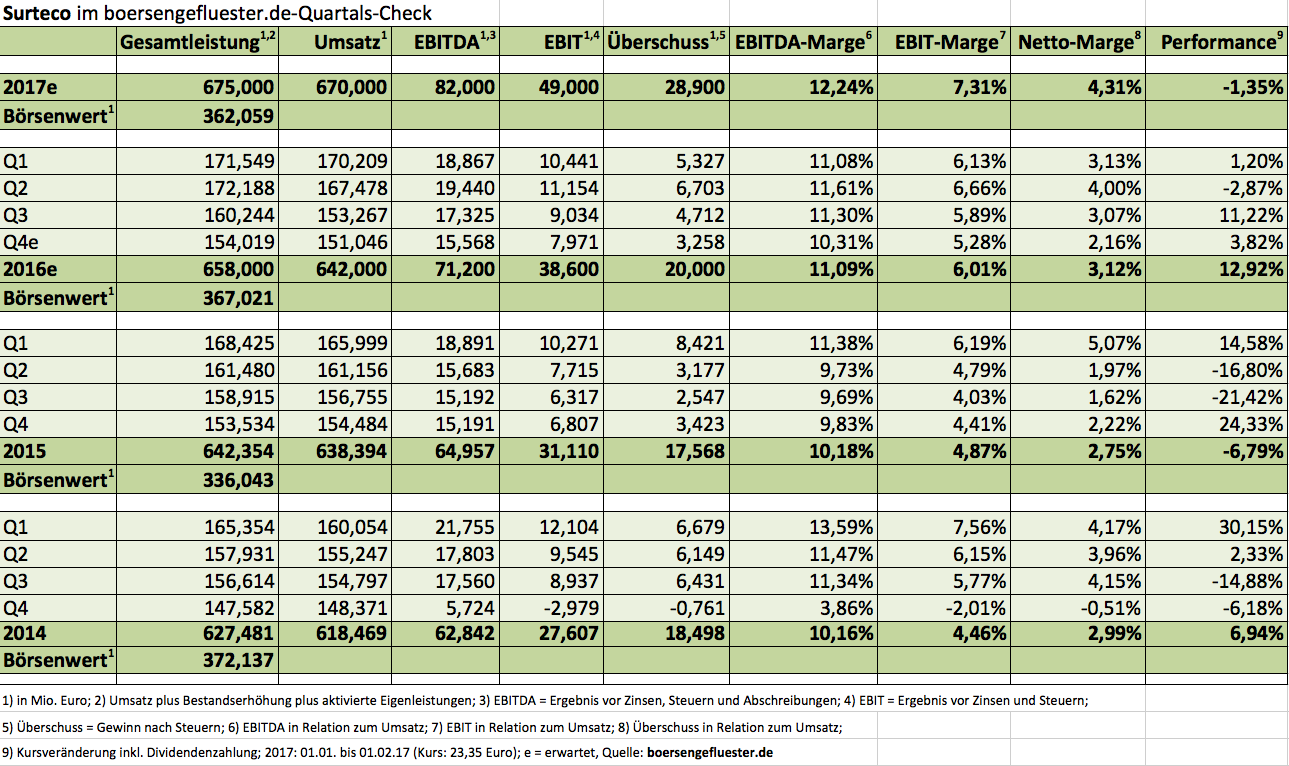

Mit der Übernahme des britischen Kunststoffprofilherstellers Nenplas und der portugiesischen Probos-Gruppe – einem Anbieter von Kunststoffkantenbändern – sorgte Surteco zuletzt für Schlagzeilen in der Branche. Die Botschaft des Zulieferers für die Möbel- und Holzwerkstoffindustrie war eindeutig: Die 2013 erfolgte Akquisition von Süddekor (inklusive Werksverlagerung) ist vollständig integriert, Zeit für neue Wachstumsbeschleuniger. Dabei spielt die Musik – zumindest was die Perspektiven angeht – zurzeit eher im Kunststoffbereich und weniger im Papiersektor. Das zeigt sich auch in den jetzt vorgelegten Halbjahreszahlen. Während die Erlöse in der Geschäftseinheit Papier um 10,1 Prozent auf 188,51 Mio. Euro zurückfielen, kam der Kunststoffsektor – auch konsolidierungsbedingt – auf ein Plus von 13,4 Prozent auf 145,89 Mio. Euro. Als Grund für die Umsatzschwäche im Papierbereich nennt Surteco die Einstellung margenschwacher Aktivitäten und vorgezogene Bestellungen im Vorjahr. Dennoch nimmt der Surteco-Vorstandsvorsitzende Herbert Müller kein Blatt vor den Mund: „Während die Kunststoffsparte die Erwartungen im ersten Halbjahr erfüllt hat, sind wir mit der Entwicklung im Papiersegment nicht zufrieden.“

Beim Blick auf das Ergebnis vor Zinsen und Steuern (EBIT) hat dagegen der Papierbereich die Nase vorn. Enorme Preissteigerungen für Rohstoffe im Kunststoffbereich sowie die höheren Personalkosten infolge des Nenplas-Deals sorgten dafür, dass das EBIT in der Kunststoffsparte um 7,7 Prozent auf 11,18 Mio. Euro zurückfiel, während die Papiereinheit ein mit 13,00 Mio. Euro um 3,6 Prozent verbessertes Betriebsergebnis beisteuerte. Für das Gesamtjahr geht Müller weiterhin davon aus, dass die Papiersparte – trotz deutlich rückläufiger Umsätze – einen leichten EBIT-Anstieg hinbekommt. In der Kunststoffeinheit will Surteco spürbar aufholen, so dass am Jahresende auch beim EBIT eine „erhebliche Verbesserung“ steht. Insgesamt bleibt Müller bei seinen bisherigen Prognosen, wonach für den Konzern 2017 mit einem EBIT zwischen 42 und 46 Mio. Euro zu rechnen ist. Zur Einordnung: Auf dem Börsenparkett herrscht momentan die Meinung vor, dass Surteco hier eher den oberen Bereich touchiert. Dafür muss die im Prime Standard notierte Gesellschaft aber noch einen Zacken zulegen, schließlich erreichte das EBIT zum Ende des ersten Halbjahrs 2017 „erst“ knapp 21,60 Mio. Euro.

Beim Blick auf das Ergebnis vor Zinsen und Steuern (EBIT) hat dagegen der Papierbereich die Nase vorn. Enorme Preissteigerungen für Rohstoffe im Kunststoffbereich sowie die höheren Personalkosten infolge des Nenplas-Deals sorgten dafür, dass das EBIT in der Kunststoffsparte um 7,7 Prozent auf 11,18 Mio. Euro zurückfiel, während die Papiereinheit ein mit 13,00 Mio. Euro um 3,6 Prozent verbessertes Betriebsergebnis beisteuerte. Für das Gesamtjahr geht Müller weiterhin davon aus, dass die Papiersparte – trotz deutlich rückläufiger Umsätze – einen leichten EBIT-Anstieg hinbekommt. In der Kunststoffeinheit will Surteco spürbar aufholen, so dass am Jahresende auch beim EBIT eine „erhebliche Verbesserung“ steht. Insgesamt bleibt Müller bei seinen bisherigen Prognosen, wonach für den Konzern 2017 mit einem EBIT zwischen 42 und 46 Mio. Euro zu rechnen ist. Zur Einordnung: Auf dem Börsenparkett herrscht momentan die Meinung vor, dass Surteco hier eher den oberen Bereich touchiert. Dafür muss die im Prime Standard notierte Gesellschaft aber noch einen Zacken zulegen, schließlich erreichte das EBIT zum Ende des ersten Halbjahrs 2017 „erst“ knapp 21,60 Mio. Euro.

Ansonsten bleibt boersengefluester.de bei seiner positiven Einschätzung für den ehemaligen SDAX-Titel. Beim gegenwärtigen Kurs von 24,65 Euro bringt es Surteco auf eine Marktkapitalisierung von 382,2 Mio. Euro – bei Netto-Finanzverbindlichkeiten von 114,4 Mio. Euro. Beide Größen addiert ergeben einen Unternehmenswert (Enterprise Value) von 496,6 Mio. Euro, bezogen auf das für 2017 zu erwartende Betriebsergebnis ist das relativ geerdet. Ein Pluspunkt ist außerdem das niedrige Kurs-Buchwert-Verhältnis (KBV) von rund 1,2. Und mit ein wenig Fortune erhöht Surteco im kommenden Jahr sogar leicht die Dividende, so dass der Titel auf eine Rendite nördlich von drei Prozent kommt. Summa summarum bietet Surteco attraktive fundamentale Kennzahlen. Allerdings muss die Gesellschaft aus Buttenwiesen-Pfaffenhofen nun aber auch zeigen, dass sie den Ergebnisswing in der Papiersparte in der zweiten Jahreshälfte tatsächlich auch so hinbekommt. Eine positive Überraschung war der jetzt vorgelegte Halbjahresbericht nämlich nicht gerade.

Ansonsten bleibt boersengefluester.de bei seiner positiven Einschätzung für den ehemaligen SDAX-Titel. Beim gegenwärtigen Kurs von 24,65 Euro bringt es Surteco auf eine Marktkapitalisierung von 382,2 Mio. Euro – bei Netto-Finanzverbindlichkeiten von 114,4 Mio. Euro. Beide Größen addiert ergeben einen Unternehmenswert (Enterprise Value) von 496,6 Mio. Euro, bezogen auf das für 2017 zu erwartende Betriebsergebnis ist das relativ geerdet. Ein Pluspunkt ist außerdem das niedrige Kurs-Buchwert-Verhältnis (KBV) von rund 1,2. Und mit ein wenig Fortune erhöht Surteco im kommenden Jahr sogar leicht die Dividende, so dass der Titel auf eine Rendite nördlich von drei Prozent kommt. Summa summarum bietet Surteco attraktive fundamentale Kennzahlen. Allerdings muss die Gesellschaft aus Buttenwiesen-Pfaffenhofen nun aber auch zeigen, dass sie den Ergebnisswing in der Papiersparte in der zweiten Jahreshälfte tatsächlich auch so hinbekommt. Eine positive Überraschung war der jetzt vorgelegte Halbjahresbericht nämlich nicht gerade.

Beim Blick auf das Ergebnis vor Zinsen und Steuern (EBIT) hat dagegen der Papierbereich die Nase vorn. Enorme Preissteigerungen für Rohstoffe im Kunststoffbereich sowie die höheren Personalkosten infolge des Nenplas-Deals sorgten dafür, dass das EBIT in der Kunststoffsparte um 7,7 Prozent auf 11,18 Mio. Euro zurückfiel, während die Papiereinheit ein mit 13,00 Mio. Euro um 3,6 Prozent verbessertes Betriebsergebnis beisteuerte. Für das Gesamtjahr geht Müller weiterhin davon aus, dass die Papiersparte – trotz deutlich rückläufiger Umsätze – einen leichten EBIT-Anstieg hinbekommt. In der Kunststoffeinheit will Surteco spürbar aufholen, so dass am Jahresende auch beim EBIT eine „erhebliche Verbesserung“ steht. Insgesamt bleibt Müller bei seinen bisherigen Prognosen, wonach für den Konzern 2017 mit einem EBIT zwischen 42 und 46 Mio. Euro zu rechnen ist. Zur Einordnung: Auf dem Börsenparkett herrscht momentan die Meinung vor, dass Surteco hier eher den oberen Bereich touchiert. Dafür muss die im Prime Standard notierte Gesellschaft aber noch einen Zacken zulegen, schließlich erreichte das EBIT zum Ende des ersten Halbjahrs 2017 „erst“ knapp 21,60 Mio. Euro.

Beim Blick auf das Ergebnis vor Zinsen und Steuern (EBIT) hat dagegen der Papierbereich die Nase vorn. Enorme Preissteigerungen für Rohstoffe im Kunststoffbereich sowie die höheren Personalkosten infolge des Nenplas-Deals sorgten dafür, dass das EBIT in der Kunststoffsparte um 7,7 Prozent auf 11,18 Mio. Euro zurückfiel, während die Papiereinheit ein mit 13,00 Mio. Euro um 3,6 Prozent verbessertes Betriebsergebnis beisteuerte. Für das Gesamtjahr geht Müller weiterhin davon aus, dass die Papiersparte – trotz deutlich rückläufiger Umsätze – einen leichten EBIT-Anstieg hinbekommt. In der Kunststoffeinheit will Surteco spürbar aufholen, so dass am Jahresende auch beim EBIT eine „erhebliche Verbesserung“ steht. Insgesamt bleibt Müller bei seinen bisherigen Prognosen, wonach für den Konzern 2017 mit einem EBIT zwischen 42 und 46 Mio. Euro zu rechnen ist. Zur Einordnung: Auf dem Börsenparkett herrscht momentan die Meinung vor, dass Surteco hier eher den oberen Bereich touchiert. Dafür muss die im Prime Standard notierte Gesellschaft aber noch einen Zacken zulegen, schließlich erreichte das EBIT zum Ende des ersten Halbjahrs 2017 „erst“ knapp 21,60 Mio. Euro.

Surteco Group

Kurs: 12,45

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517690 | DE0005176903 | SE | 193,05 Mio € | 02.11.1999 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-margin %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-margin %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Net profit1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Net-margin %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Earnings per share8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividend per share8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Mit der zweiten Akquisition innerhalb von sechs Monaten setzt Surteco ein Ausrufezeichen. Nachdem der Zulieferer für die Möbel- und Holzwerkstoffindustrie sich bereits Ende 2016 durch die mehrheitliche Übernahme der britischen Nenplas verstärkte, übernimmt Surteco nun die portugiesische Probos-Gruppe – einen Hersteller von Kunststoffkantenbändern. Innerhalb des Surteco-Konzerns ist der Kunststoffbereich mit einem Umsatzanteil von zuletzt rund 40 Prozent etwas kleiner als der Papiersektor, dafür besitzt er jedoch mehr Wachstumsdynamik und ist auch renditestärker. Der Kaufpreis für Probos beträgt 99 Mio. Euro – und ist damit mehr als vier Mal so hoch wie der für Nenplas. Allerdings sind die Südeuropäer mit Erlösen von 66,5 Mio. Euro auch ungleich größer als die Briten. Finanziert wird der Deal über Fremdmittel, eine Kapitalerhöhung ist demnach nicht geplant. „Der Erwerb von Probos ist für uns ein weiterer Meilenstein. Das Unternehmen ist nicht nur hochprofitabel und wachstumsstark, sondern öffnet uns mit seiner etablierten Marktpräsenz in Süd- und Mittelamerika große Potenziale in Märkten, in denen wir bislang kaum präsent waren“, sagt Herbert Müller, der Vorstandsvorsitzende von Surteco.

Weitere Infos dürfte der Manager bereits auf der Hauptversammlung am 29. Juni 2017 in München nachlegen. Interessant dürften insbesondere die Ausführungen zur Höhe des Kaufpreises werden, immerhin legt Surteco für Probos – ein „kerngesundes Unternehmen“, wie es heißt – das Neunfache des im vergangenen Jahr erzielten Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) auf den Tisch. Zum Vergleich: Surteco selbst wird an der Börse bei dieser Kennzahl nur mit dem Faktor 5,0 bewertet. Gewisse Abweichung können zwar aus der Rechnungslegung resultieren, Surteco bilanziert nach den internationalen Vorschriften IFRS, bei Probos wird nach portugiesischen Vorschriften abgerechnet. Grundsätzlich spiegelt sich nach Auffassung von boersengefluester.de hier aber auch die zu niedrigere Bewertung der Surteco-Aktie wider. Immerhin haben wir nicht den Eindruck, dass CEO Müller – der bei Surteco für die strategische Geschäftseinheit Kunststoff verantwortlich ist – für unangemessen teure Einkaufstouren zu haben ist. Gleichwohl machte der Manager beim jüngsten Gespräch mit boersengefluester.de (HIER) unmissverständlich deutlich, dass Surteco nach der erfolgreichen Integration von Süddekor wieder auf Expansionsmodus umgeschaltet hat.

An der Börse war das bislang nur zaghaft rübergekommen. Letztlich hat es der ehemalige SDAX-Titel im laufenden Jahr noch nicht geschafft, den Seitwärtstrend gegen eine nachhaltige Aufwärtsbewegung zu tauschen. Dabei liefert die Aktie viele gute Argumente auf der Bewertungsseite und ist auch für dividendenorientierte Anleger überdurchschnittlich interessant. Auf jeden Fall müssen demnächst die offiziellen Prognosen für 2017 – sie sehen ein leichtes Umsatzwachstum sowie ein EBIT zwischen 42 und 46 Mio. Euro – überarbeitet werden. Boersengefluester.de bestätigt jedenfalls die Kaufen-Einschätzung für den Spezialwert.

An der Börse war das bislang nur zaghaft rübergekommen. Letztlich hat es der ehemalige SDAX-Titel im laufenden Jahr noch nicht geschafft, den Seitwärtstrend gegen eine nachhaltige Aufwärtsbewegung zu tauschen. Dabei liefert die Aktie viele gute Argumente auf der Bewertungsseite und ist auch für dividendenorientierte Anleger überdurchschnittlich interessant. Auf jeden Fall müssen demnächst die offiziellen Prognosen für 2017 – sie sehen ein leichtes Umsatzwachstum sowie ein EBIT zwischen 42 und 46 Mio. Euro – überarbeitet werden. Boersengefluester.de bestätigt jedenfalls die Kaufen-Einschätzung für den Spezialwert.

...

...

Surteco Group

Kurs: 12,45

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517690 | DE0005176903 | SE | 193,05 Mio € | 02.11.1999 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-margin %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-margin %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Net profit1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Net-margin %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Earnings per share8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividend per share8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de and company details

Foto: pixabay

...

...

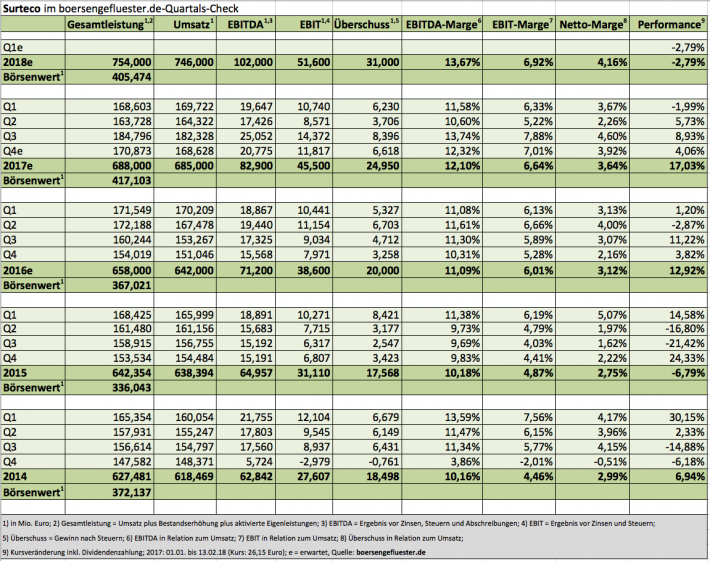

© boersengefluester.de | Redaktion

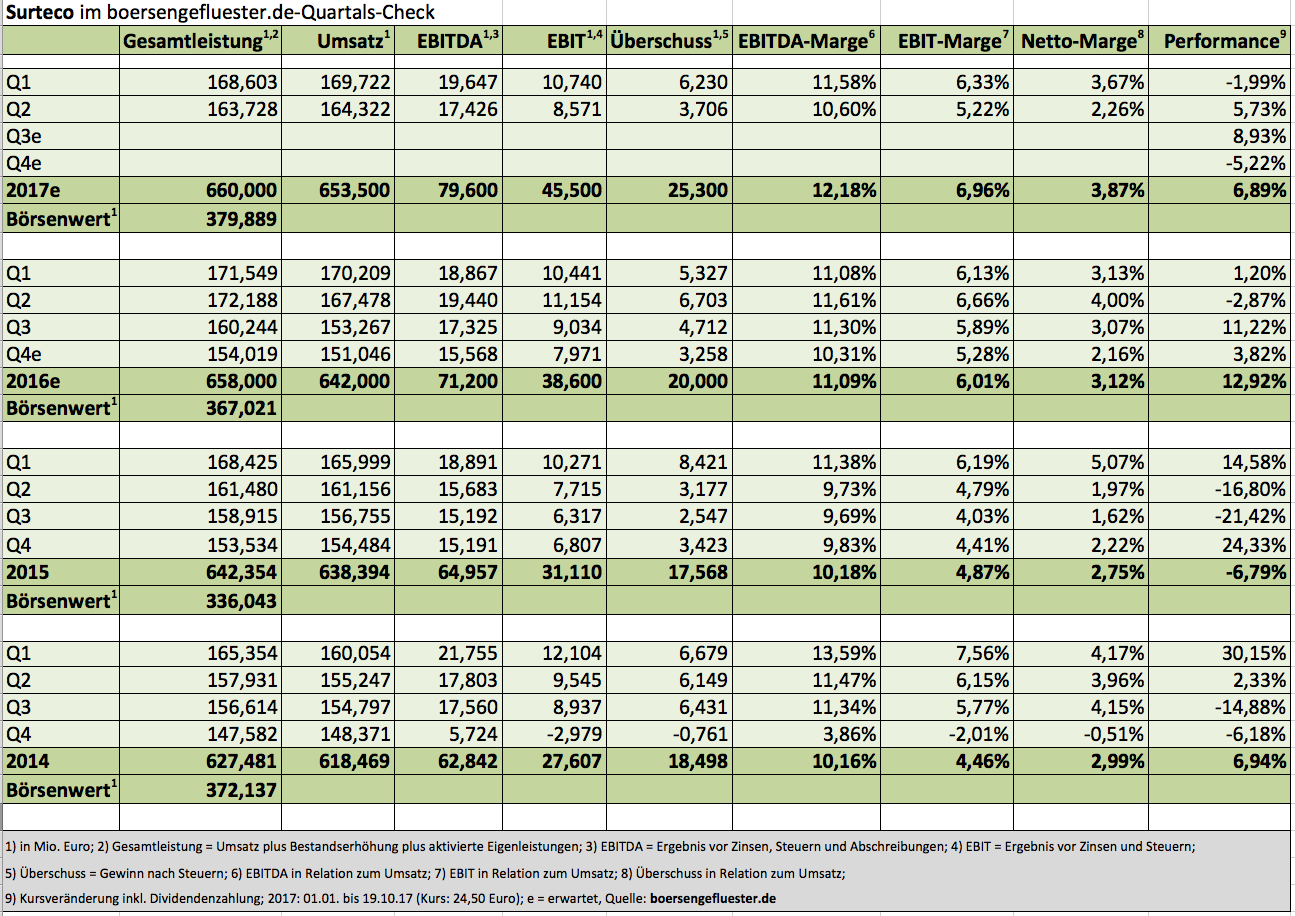

Um es gleich vorweg zu sagen: Surteco hat nichts mit Elektromobilität, Lieferdiensten, BigData oder FinTech zu. Das Unternehmen stellt Kantenbänder, Folien, Dekordrucke und Trennpapiere her – allesamt Produkte, wie sie vorzugsweise in der Möbelindustrie eingesetzt werden. So steht Surteco seit 2001 für SURface TEchnology COrporation (Oberflächentechnolgie). Das ist kein Geschäft mit riesigen Wachstumsraten, zudem herrscht im Markt ein nicht zu unterschätzender Preisdruck, gepaart mit einer hohen Abhängigkeit von den Kosten für die eingesetzten Rohstoffe. Kein Wunder, dass die Surteco-Aktie nicht zu den Highflyern auf dem heimischen Kurszettel wie MBB, Vectron Systems oder NorCom Information technology gehört. Dafür hat der ehemalige SDAX-Titel allerdings auch andere Qualitäten, die den meisten Werten aus den angesagten Branchen vielfach abhanden gekommen sind: Bei Surteco bekommen die Anleger nämlich einen solide bewerteten Small Cap mit ansehnlicher Dividendenrendite von etwas mehr als drei Prozent und einem nicht heißgelaufenen Chart.

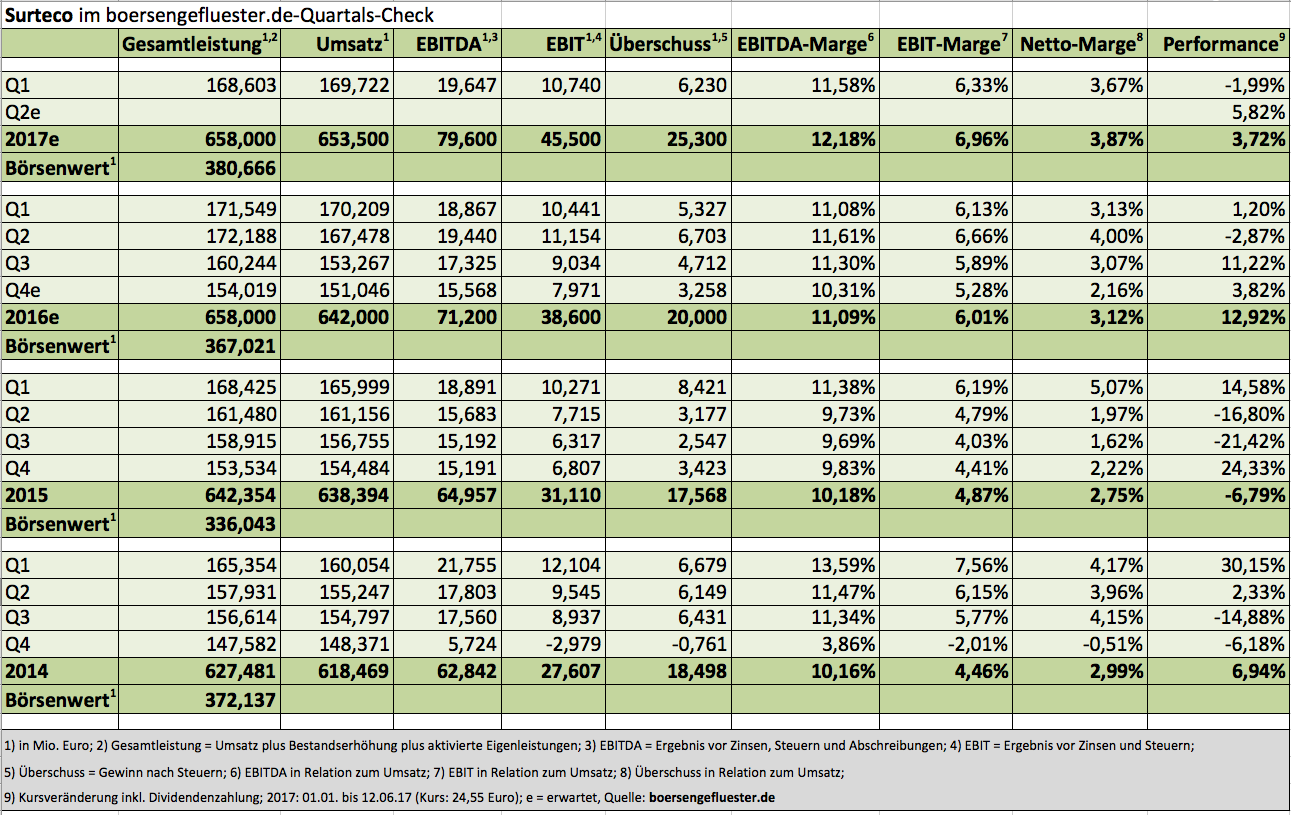

Die diesjährige Hauptversammlung findet am 29. Juni statt, dividendenorientierte Anleger haben also noch genügend Zeit, sich zu engagieren. Auf der Agenda steht – wie im Vorjahr – eine Ausschüttung von 0,80 Euro je Aktie. Insgesamt kehrt Surteco rund 12,40 Mio. Euro an die Anteilseigner aus. Boersengefluester.de hatte den Titel zuletzt Anfang Februar 2017 vorgestellt – zu dem Beitrag kommen Sie HIER. Die wesentlichen Aussagen von Herbert Müller, dem Vorstandsvorsitzenden von Surteco, gelten nach wie vor. Und auch mit den Zahlen zum ersten Quartal 2017 liegt das Unternehmen aus Buttenwiesen-Pfaffenhofen im Rahmen der Erwartungen: Bei einem ganz leichten Erlösrückgang auf 169,72 Mio. Euro kam das Ergebnis vor Zinsen und Steuern (EBIT) von 10,44 auf 10,74 Mio. Euro voran. Gedrückt auf den Ertrag hat insbesondere die bilanzielle Berücksichtigung der Ende 2016 zu 85 Prozent erworbenen britischen Nenplas-Gruppe. Ohne die Kaufpreisallokation wäre das Betriebsergebnis vermutlich ein gutes Stück besser ausgefallen. Aber auch die ungünstigen Rohstoffpreise, die nur mit Verzögerung an die Kunden weitergegeben werden können, bremsten den Gewinn.

Gleichwohl bleibt CEO Müller bei seiner Prognose, wonach für 2017 mit einem EBIT zwischen 42 und 46 Mio. Euro zu rechnen ist. Dem steht ein Unternehmenswert (Marktkapitalisierung plus Netto-Finanzverschuldung) von rund 507 Mio. Euro entgegen. Gegen so eine Relation lässt sich nichts sagen. Zudem gibt es nicht so fürchterlich viele Titel, die – so wie Surteco es tut – nachhaltig profitabel arbeiten und trotzdem nur leicht oberhalb des Buchwerts notieren. Kein Wunder, dass die Analysten der Berenberg Bank ein Kursziel von 32 Euro ausgeben, was einem Potenzial von immerhin rund 30 Prozent entspricht. Ein wenig auf die Stimmung gedrückt hat zuletzt allerdings, dass Allianz Global Investors seinen Anteil von ursprünglich 4,39 Prozent unter die Marke von drei Prozent reduziert hat. Losgelöst davon: Boersengefluester.de bleibt bei seiner Einschätzung, dass die Surteco-Aktie spürbar unterbewertet ist, was sich gerade in unruhigeren Börsenzeiten als Vorteil herausstellen sollte.

Gleichwohl bleibt CEO Müller bei seiner Prognose, wonach für 2017 mit einem EBIT zwischen 42 und 46 Mio. Euro zu rechnen ist. Dem steht ein Unternehmenswert (Marktkapitalisierung plus Netto-Finanzverschuldung) von rund 507 Mio. Euro entgegen. Gegen so eine Relation lässt sich nichts sagen. Zudem gibt es nicht so fürchterlich viele Titel, die – so wie Surteco es tut – nachhaltig profitabel arbeiten und trotzdem nur leicht oberhalb des Buchwerts notieren. Kein Wunder, dass die Analysten der Berenberg Bank ein Kursziel von 32 Euro ausgeben, was einem Potenzial von immerhin rund 30 Prozent entspricht. Ein wenig auf die Stimmung gedrückt hat zuletzt allerdings, dass Allianz Global Investors seinen Anteil von ursprünglich 4,39 Prozent unter die Marke von drei Prozent reduziert hat. Losgelöst davon: Boersengefluester.de bleibt bei seiner Einschätzung, dass die Surteco-Aktie spürbar unterbewertet ist, was sich gerade in unruhigeren Börsenzeiten als Vorteil herausstellen sollte.

Surteco Group

Kurs: 12,45

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517690 | DE0005176903 | SE | 193,05 Mio € | 02.11.1999 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 626,99 | 757,06 | 747,70 | 835,09 | 856,59 | 815,00 | 0,00 | |

| EBITDA1,2 | 88,32 | 114,76 | 84,18 | 66,57 | 94,39 | 75,00 | 0,00 | |

| EBITDA-margin %3 | 14,09 | 15,16 | 11,26 | 7,97 | 11,02 | 9,20 | 0,00 | |

| EBIT1,4 | 46,15 | 72,52 | 40,18 | 8,12 | 34,53 | 13,00 | 0,00 | |

| EBIT-margin %5 | 7,36 | 9,58 | 5,37 | 0,97 | 4,03 | 1,60 | 0,00 | |

| Net profit1 | 33,77 | 47,81 | 25,23 | -2,42 | 7,86 | -10,50 | 0,00 | |

| Net-margin %6 | 5,39 | 6,32 | 3,37 | -0,29 | 0,92 | -1,29 | 0,00 | |

| Cashflow1,7 | 82,66 | 43,75 | 69,14 | 100,58 | 64,92 | 67,00 | 0,00 | |

| Earnings per share8 | 2,17 | 3,08 | 1,63 | -0,79 | 0,54 | -0,65 | 0,52 | |

| Dividend per share8 | 0,80 | 1,00 | 0,70 | 0,00 | 0,30 | 0,00 | 0,25 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

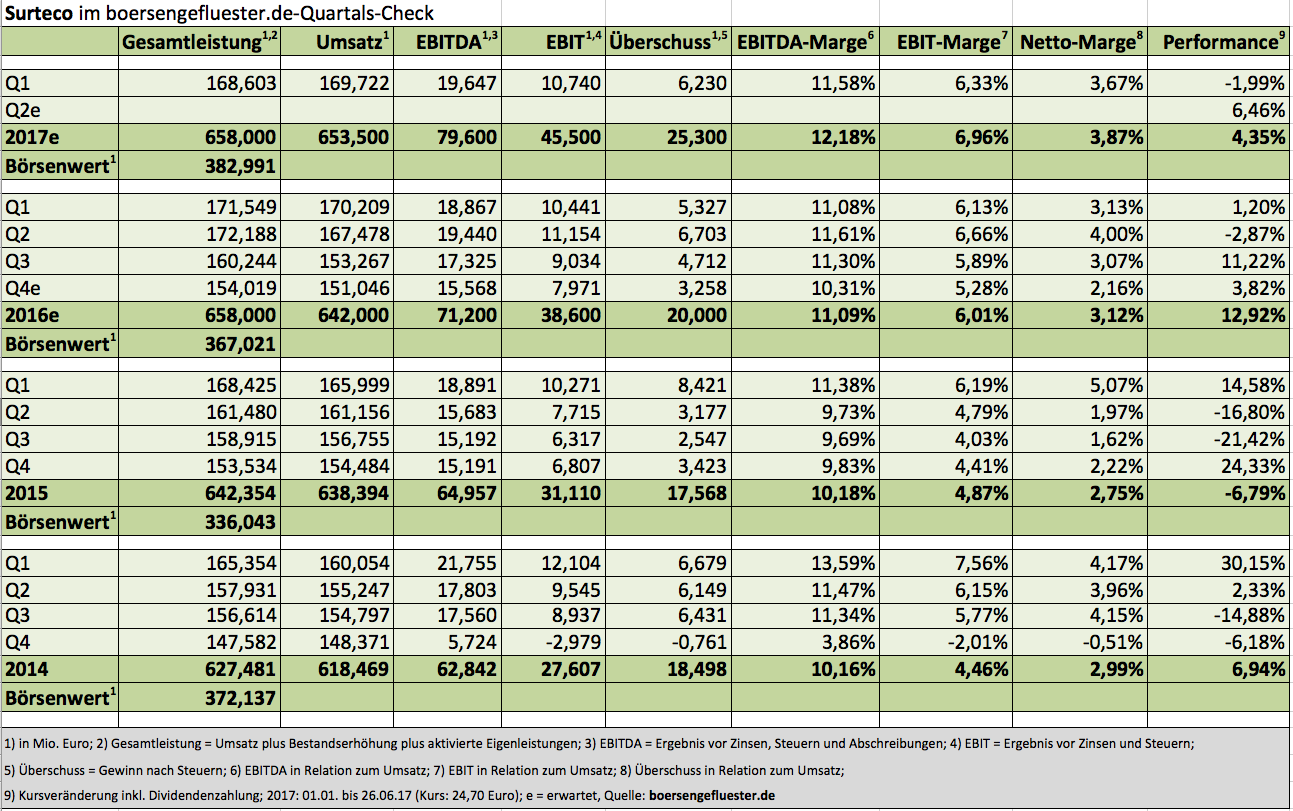

© boersengefluester.de | Redaktion

Wachstum, Value und Dividende: Surteco erfüllt gleich drei Anlegerwünsche auf einmal – und trotzdem fuhr der Aktienkurs des Zulieferers für die Möbelindustrie lange Zeit einen Zick-Zack-Kurs. Maßgeblicher Grund dafür waren die unerwartet hohen Folgekosten der 2013 erworbenen Anteile an den Süddekor-Gesellschaften. Doch mittlerweile ist die Integration von Süddekor – inklusive Verlagerung der Fertigung ins Surteco-Stammwerk nach Buttenwiesen – abgeschlossen. 2016 dürften zwar nochmals gut 2,5 Mio. Euro dafür an Belastungen zu schultern sein, nach mehr als 11 Mio. Euro im Jahr zuvor. Das war es dann aber auch. Beinahe wie um ein Zeichen zu setzen, dass jetzt ein neues Kapitel aufgeschlagen werden kann, hat Surteco Anfang Dezember 2016 die nächste Übernahme unter Dach und Fach gebraucht: Für umgerechnet gut 27 Mio. Euro hat sich Surteco mit 85 Prozent bei der britischen Nenplas-Gruppe eingekauft. „Wir kennen das Geschäft von Nenplas schon seit sechs Jahren“, sagt Herbert Müller, der Vorstandsvorsitzende von Surteco im Hintergrundgespräch mit boersengefluester.de. Die Briten arbeiten mit einer bemerkenswerten EBITA-Marge von fast 23 Prozent und kamen im vergangenen Geschäftsjahr auf Erlöse von umgerechnet 19,5 Mio. Euro.

Gemessen an dem für 2016 zu erwartenden Surteco-Konzernumsatz von gut 650 Mio. Euro ist Nenplas zwar eine eher kleine Akquisition. Doch die enorme Margenstärke des Neuzugangs soll sich positiv auswirken. Surteco selbst hat sich – nach Abschluss der Süddekor-Umstrukturierungen – zunächst einmal eine EBITDA-Rendite von 12,5 Prozent zum Ziel gesetzt. Dieser Wert soll dann in jährlichen Schritten von 0,5 Prozentpunkten bis auf 15 Prozent steigen – klassisches Langfristziel also. In diese Kategorie gehören auch die Überlegungen, sich gegebenenfalls auch anderen Branchen – etwa aus dem Transportsektor – zu öffnen. Kostprobe: Schon jetzt ist die vor rund zehn Jahren erworbene schwedische Firma Gislaved Folie im Bereich flammhemmende Wandverkleidungen für Kabinen von Kreuzfahrtschiffen aktiv. „Wir müssen nach links und rechts schauen“, sagt CEO Müller, der in Investorenkreisen einen erstklassigen Ruf besetzt.

Gemessen an dem für 2016 zu erwartenden Surteco-Konzernumsatz von gut 650 Mio. Euro ist Nenplas zwar eine eher kleine Akquisition. Doch die enorme Margenstärke des Neuzugangs soll sich positiv auswirken. Surteco selbst hat sich – nach Abschluss der Süddekor-Umstrukturierungen – zunächst einmal eine EBITDA-Rendite von 12,5 Prozent zum Ziel gesetzt. Dieser Wert soll dann in jährlichen Schritten von 0,5 Prozentpunkten bis auf 15 Prozent steigen – klassisches Langfristziel also. In diese Kategorie gehören auch die Überlegungen, sich gegebenenfalls auch anderen Branchen – etwa aus dem Transportsektor – zu öffnen. Kostprobe: Schon jetzt ist die vor rund zehn Jahren erworbene schwedische Firma Gislaved Folie im Bereich flammhemmende Wandverkleidungen für Kabinen von Kreuzfahrtschiffen aktiv. „Wir müssen nach links und rechts schauen“, sagt CEO Müller, der in Investorenkreisen einen erstklassigen Ruf besetzt.

Gleichzeitig steht auch eine weitere Intensivierung der in den vergangenen Jahren vielleicht etwas zu kurz geratenen Kommunikation mit der Finanzgemeinde auf der Agenda. Eher nachteilig ist dabei allerdings, dass es keine echte Peer-Group auf dem Kurszettel gibt. In eine Schublade mit Bauzulieferern wie Steico oder Westag & Getalit passt Surteco jedenfalls genauso wenig wie in eine Reihe mit dem Holzverarbeiter Delignit. Und an die Börsennotiz von Hornschuch – bekannt für die d-c-fix-Folie – erinnern sich wohl nur noch Spezialwertehistoriker. Wesentlich dichter an der Jetztzeit liegt da schon die Zugehörigkeit zum SDAX von 2014 bis 2015. Über viele Jahre war der SDAX erklärtes Ziel des Managements. Und als es im Zuge der Süddekor-Übernahme dann endlich klappte, spielte der Aktienkurskurs nicht mit und nach nur 15 Monaten – exakt am 22. Juni 2015 – musste das Unternehmen den Small-Cap-Index schon wieder verlassen. Gegenwärtig sieht Müller dieses Thema entspannt: „Der SDAX bleibt ein Target, aber nicht mit der höchsten Priorität.“ Und auf einen Ruf als Fahrstuhl-Aktie legt der Manager keinen Wert. Da wird er auf einer Linie mit den Großaktionären aus dem Kreis der Familien Linnemann, Schlautmann sowie Bausch/Ahrenkiel/Schürfeld sein. Und auch dem bei Surteco engagierte Holzvermarkter Klöpfer werden keine Verkaufsabsichten nachgesagt.

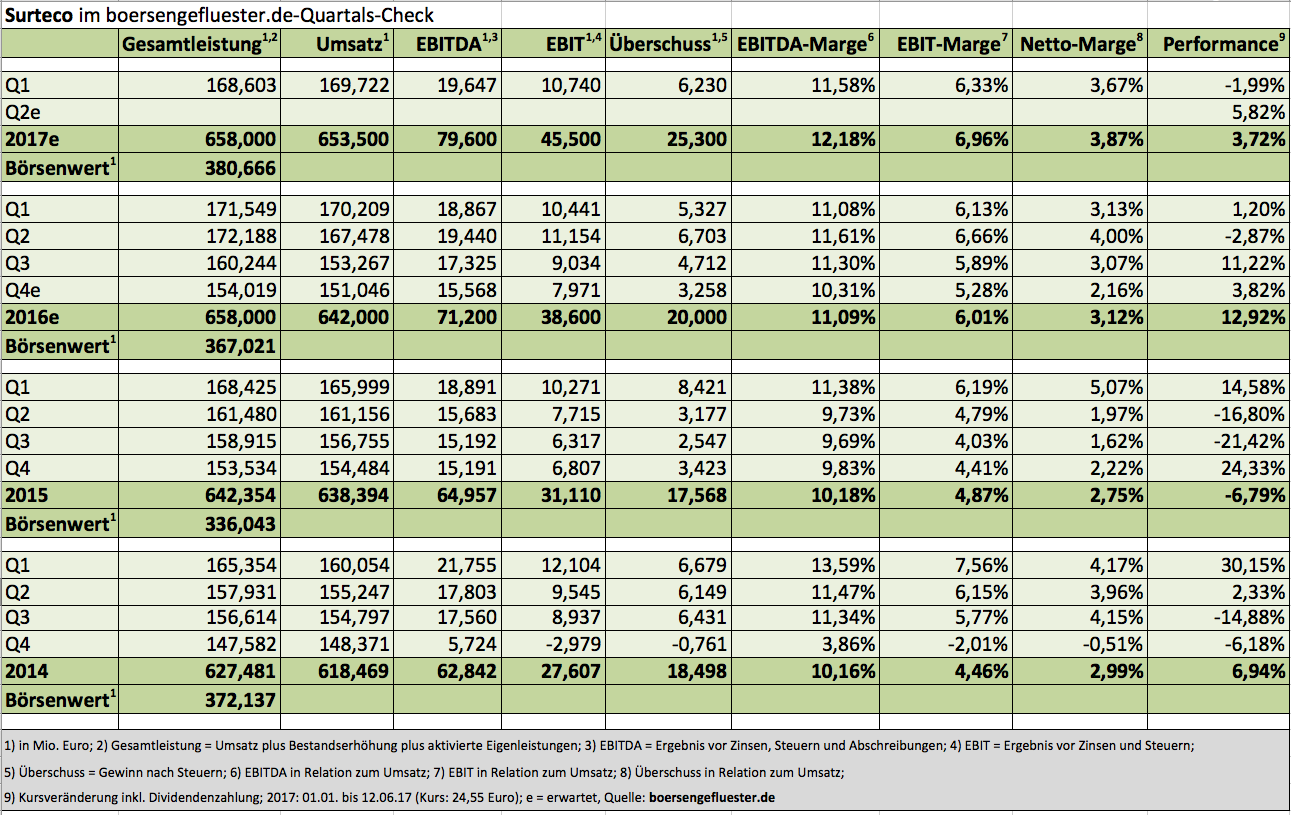

Neue Aussagen zum Ergebnis für 2016, der Dividende oder gar zum Ausblick für 2017 lässt sich Müller derweil noch nicht entlocken und so gilt die bisherige Aussage, dass das 2016er-EBIT eher unteren Bereich der kommunizierten Spanne von 38 bis 40 Mio. Euro liegen wird – nach 31 Mio. Euro im Jahr zuvor. Bei der Dividende tippt boersengefluester.de auf eine kleine Erhöhung auf 0,85 Euro je Aktie, was den Titel auf eine Rendite von immerhin 3,6 Prozent befördert. Die Kursziele der Analysten von Hauck & Aufhäuser (26,50 Euro), Equinet (27,00 Euro) und BHF Bank (28,40 Euro) liegen alle recht dicht zusammen. Nur die Berenberg Bank prescht mit 32 Euro deutlich forscher voran. So oder so: Beim gegenwärtigen Kurs von 23,35 Euro halten alle Experten die Aktie für zu niedrig bewertet. Für Langfristanleger bleibt der Titel also eine attraktive Option.

Gleichzeitig steht auch eine weitere Intensivierung der in den vergangenen Jahren vielleicht etwas zu kurz geratenen Kommunikation mit der Finanzgemeinde auf der Agenda. Eher nachteilig ist dabei allerdings, dass es keine echte Peer-Group auf dem Kurszettel gibt. In eine Schublade mit Bauzulieferern wie Steico oder Westag & Getalit passt Surteco jedenfalls genauso wenig wie in eine Reihe mit dem Holzverarbeiter Delignit. Und an die Börsennotiz von Hornschuch – bekannt für die d-c-fix-Folie – erinnern sich wohl nur noch Spezialwertehistoriker. Wesentlich dichter an der Jetztzeit liegt da schon die Zugehörigkeit zum SDAX von 2014 bis 2015. Über viele Jahre war der SDAX erklärtes Ziel des Managements. Und als es im Zuge der Süddekor-Übernahme dann endlich klappte, spielte der Aktienkurskurs nicht mit und nach nur 15 Monaten – exakt am 22. Juni 2015 – musste das Unternehmen den Small-Cap-Index schon wieder verlassen. Gegenwärtig sieht Müller dieses Thema entspannt: „Der SDAX bleibt ein Target, aber nicht mit der höchsten Priorität.“ Und auf einen Ruf als Fahrstuhl-Aktie legt der Manager keinen Wert. Da wird er auf einer Linie mit den Großaktionären aus dem Kreis der Familien Linnemann, Schlautmann sowie Bausch/Ahrenkiel/Schürfeld sein. Und auch dem bei Surteco engagierte Holzvermarkter Klöpfer werden keine Verkaufsabsichten nachgesagt.

Neue Aussagen zum Ergebnis für 2016, der Dividende oder gar zum Ausblick für 2017 lässt sich Müller derweil noch nicht entlocken und so gilt die bisherige Aussage, dass das 2016er-EBIT eher unteren Bereich der kommunizierten Spanne von 38 bis 40 Mio. Euro liegen wird – nach 31 Mio. Euro im Jahr zuvor. Bei der Dividende tippt boersengefluester.de auf eine kleine Erhöhung auf 0,85 Euro je Aktie, was den Titel auf eine Rendite von immerhin 3,6 Prozent befördert. Die Kursziele der Analysten von Hauck & Aufhäuser (26,50 Euro), Equinet (27,00 Euro) und BHF Bank (28,40 Euro) liegen alle recht dicht zusammen. Nur die Berenberg Bank prescht mit 32 Euro deutlich forscher voran. So oder so: Beim gegenwärtigen Kurs von 23,35 Euro halten alle Experten die Aktie für zu niedrig bewertet. Für Langfristanleger bleibt der Titel also eine attraktive Option.