Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#725753

© boersengefluester.de | Redaktion

Keine Sorge: Wir wollen hier nicht noch einmal en détail die schlechten Zahlen von Ceconomy durchkauen. Dazu gab es in der Presse schließlich genug zu lesen – etwa HIER auf faz.net. Und natürlich ist der Dividendenausfall für das Geschäftsjahr 2017/18 (30. September) alles andere als schön. Gemessen am Jahresverlust von rund 75 Prozent auf die Stamm- und 60 Prozent auf die Vorzugsaktien ist die angekündigte Nullrunde allerdings nur ein zusätzlicher Klecks im trüben Kursbild. Aber wie läuft das eigentlich grundsätzlich mit der Dividende bei der aus der früheren Metro herausgelösten Einheit um Saturn und Media Markt? Schließlich gibt es bei Unternehmen mit zwei Aktiengattungen die unterschiedlichsten Regelungen. Zunächst einmal auffällig ist, dass die stimmrechtslosen Vorzüge bei Ceconomy gerade einmal 0,75 Prozent aller im Umlauf befindlichen Anteilscheine ausmachen.

[sws_yellow_box box_size="610"] Top & Flop-Auswertungen für 550 deutsche Aktien: Exklusiv für die wichtigsten Bewertungskennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Ähnlich gering ist die Quote gemäß der Datenbank von boersengefluester.de nur bei BMW (8,3 Prozent), MAN (4,1 Prozent) und RWE (6,3 Prozent), wobei der Stromversorger eine Gleichschaltung der Vorzüge mit den Stämmen auf die Agenda der nächsten Hauptversammlung (HV) setzen will. Die Tatsache, dass es überhaupt zwei verschiedene Aktienformen in solch schrägen Mengenkonstellation gibt, liegt im Regelfall daran, dass die Vorzüge ursprünglich als Belegschaftsaktien emittierten wurden. Und die Loslösung des Stimmrechts hatte auch einen banal klingenden Vorteil: Nämlich, dass die Hallenkapazität für die HV nicht auf Stadiongröße ausgeweitet werden musste. Aber das nur am Rande.

Interessanter aus Anlegersicht ist, dass das fehlende Stimmrecht in der Regel mit einem Vorteil bei der Dividende kompensiert wird. Diesen Bonus werten die Investoren normalerweise zwar längst nicht so hoch wie das Stimmrecht, sonst würden die Kurse beider Gattungen sehr viel dichter zusammenliegen. Bei Sixt etwa beträgt der Abstand zurzeit rund 40 Prozent. Aber zurück zu Cenonomy: Standardmäßig liegt die Dividende auf die Vorzüge um 0,06 Euro oberhalb der Ausschüttung auf die Stammaktie. Für 2017/18 gehen nach der Hauptversammlung am 13. Februar 2019 jedoch beide Gattungen leer aus. Grund: Der für die Dividende maßgebliche Bilanzgewinn der AG liegt mit minus 59 Mio. Euro tief im roten Terrain.

Die Besonderheit ist jedoch, dass es laut Satzung auf die Vorzüge eine nachzuzahlende Dividende von jeweils 0,17 Euro aus dem Bilanzgewinn gibt. Das entspricht – bezogen auf alle knapp 2,7 Millionen existierenden Vorzüge – einer Summe von derzeit rund 455.000 Euro. Sofern Ceconomy in den kommenden Jahren wieder ein entsprechendes Gewinnpolster aufbauen sollte, haben die Vorzugsaktionäre also ein Nachschussrecht. Dabei gilt die Regel, dass Dividenden zunächst einmal für die am weitesten zurückliegenden Jahre mit Nullrunden nachgeholt werden. Erst wenn sämtliche noch offenen Dividendenansprüche der Vorzugsaktionäre aus früheren Jahren aus dem zur Verfügung stehenden Bilanzgewinn getilgt sind, kommt eine Dividende für das jüngst abgelaufene Geschäftsjahr überhaupt in Frage.

Interessanter aus Anlegersicht ist, dass das fehlende Stimmrecht in der Regel mit einem Vorteil bei der Dividende kompensiert wird. Diesen Bonus werten die Investoren normalerweise zwar längst nicht so hoch wie das Stimmrecht, sonst würden die Kurse beider Gattungen sehr viel dichter zusammenliegen. Bei Sixt etwa beträgt der Abstand zurzeit rund 40 Prozent. Aber zurück zu Cenonomy: Standardmäßig liegt die Dividende auf die Vorzüge um 0,06 Euro oberhalb der Ausschüttung auf die Stammaktie. Für 2017/18 gehen nach der Hauptversammlung am 13. Februar 2019 jedoch beide Gattungen leer aus. Grund: Der für die Dividende maßgebliche Bilanzgewinn der AG liegt mit minus 59 Mio. Euro tief im roten Terrain.

Die Besonderheit ist jedoch, dass es laut Satzung auf die Vorzüge eine nachzuzahlende Dividende von jeweils 0,17 Euro aus dem Bilanzgewinn gibt. Das entspricht – bezogen auf alle knapp 2,7 Millionen existierenden Vorzüge – einer Summe von derzeit rund 455.000 Euro. Sofern Ceconomy in den kommenden Jahren wieder ein entsprechendes Gewinnpolster aufbauen sollte, haben die Vorzugsaktionäre also ein Nachschussrecht. Dabei gilt die Regel, dass Dividenden zunächst einmal für die am weitesten zurückliegenden Jahre mit Nullrunden nachgeholt werden. Erst wenn sämtliche noch offenen Dividendenansprüche der Vorzugsaktionäre aus früheren Jahren aus dem zur Verfügung stehenden Bilanzgewinn getilgt sind, kommt eine Dividende für das jüngst abgelaufene Geschäftsjahr überhaupt in Frage.

Nun lässt sich aus den Prognosen für das Konzernergebnis nur sehr bedingt die Entwicklung der AG ableiten und es würde boersengefluester.de nicht komplett wundern, wenn die SDAX-Gesellschaft auch im kommenden Jahr die Dividende streicht. Sollte Ceconomy jedoch den Dreh hinbekommen, werden die Vorzüge ganz schnell zum Renditehit. Zum einen ist die nachzuholende Ausschüttungssumme auf die Vorzüge von rund 455.000 Euro bereits ab einem überschaubaren Bilanzgewinn möglich. Und sollten die Düsseldorfer tatsächlich zwei Nullrunden hinlegen und für das Geschäftsjahr 2019/20 die Untergrenze von 0,17 Euro je Stammaktie auskehren, würde das bei den Vorzügen – inklusive Nachzahlung – zu einer Dividende von 0,57 Euro je Anteilschein (0,17 Euro + 0,17 Euro + 0,23 Euro) führen. Bis dahin fließt zwar noch eine Menge Wasser durch den Rhein. Doch auf die langfristige Beobachtungsliste gehören die Vorzüge von Ceconomy dann eben doch. Immer vorausgesetzt, dass Management findet einen Antwort auf die enormen operativen Herausforderungen im Handel mit Elektronikprodukten.

Nun lässt sich aus den Prognosen für das Konzernergebnis nur sehr bedingt die Entwicklung der AG ableiten und es würde boersengefluester.de nicht komplett wundern, wenn die SDAX-Gesellschaft auch im kommenden Jahr die Dividende streicht. Sollte Ceconomy jedoch den Dreh hinbekommen, werden die Vorzüge ganz schnell zum Renditehit. Zum einen ist die nachzuholende Ausschüttungssumme auf die Vorzüge von rund 455.000 Euro bereits ab einem überschaubaren Bilanzgewinn möglich. Und sollten die Düsseldorfer tatsächlich zwei Nullrunden hinlegen und für das Geschäftsjahr 2019/20 die Untergrenze von 0,17 Euro je Stammaktie auskehren, würde das bei den Vorzügen – inklusive Nachzahlung – zu einer Dividende von 0,57 Euro je Anteilschein (0,17 Euro + 0,17 Euro + 0,23 Euro) führen. Bis dahin fließt zwar noch eine Menge Wasser durch den Rhein. Doch auf die langfristige Beobachtungsliste gehören die Vorzüge von Ceconomy dann eben doch. Immer vorausgesetzt, dass Management findet einen Antwort auf die enormen operativen Herausforderungen im Handel mit Elektronikprodukten.

Metro (Alt ST)

Kurs: 0,00

Metro VZ (Alt)

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro (Alt ST) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO1 | DE0007257503 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 20.831,00 | 21.361,00 | 21.768,00 | 22.242,00 | 22.442,00 | 23.072,00 | 23.650,00 | |

| EBITDA1,2 | 991,00 | 947,00 | 866,00 | 814,00 | 916,00 | 942,00 | 0,00 | |

| EBITDA-margin %3 | 4,76 | 4,43 | 3,98 | 3,66 | 4,08 | 4,08 | 0,00 | |

| EBIT1,4 | -80,00 | 326,00 | 105,00 | -21,00 | 254,00 | 241,00 | 500,00 | |

| EBIT-margin %5 | -0,38 | 1,53 | 0,48 | -0,09 | 1,13 | 1,05 | 2,11 | |

| Net profit1 | -211,00 | 256,00 | 130,00 | -37,00 | 77,00 | -34,00 | 0,00 | |

| Net-margin %6 | -1,01 | 1,20 | 0,60 | -0,17 | 0,34 | -0,15 | 0,00 | |

| Cashflow1,7 | 1.166,00 | 450,00 | 450,00 | 1.004,00 | 838,00 | 1.050,00 | 0,00 | |

| Earnings per share8 | -0,66 | 0,65 | 0,31 | -0,08 | 0,16 | -0,07 | 0,25 | |

| Dividend per share8 | 0,00 | 0,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,07 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Schlagzeilen wie „Die besten Aktien für 2017“ haben – gespickt mit den üblichen Indexprognosen für das neue Jahr – momentan Hochkonjunktur. Dabei handelt es sich meist um Kaffeesatzleserei, dessen Haltbarkeitsende oft schon zur Vorlage der Q4-Zahlen in wenigen Wochen erreicht ist. Gleichwohl ist der Jahreswechsel natürlich eine Zeit, in der sich viele Anleger Gedanken um die richtige Aktienauswahl machen. Ganz ehrlich: Wir wissen auch nicht, was das neue Börsenjahr bringen wird. Am liebsten wäre uns ein eher langweiliger Seitwärtstrend. In solchen Phasen haben Stock-Picker nämlich die besten Karten. Steigt alles, ist das zwar irgendwie schön – es benötigt aber keine besonderen Fähigkeiten bei der Einzeltitelauswahl. Einfach nur den Index nachbilden, ist dann meist die beste Entscheidung. Fällt dagegen alles, kann man das zwar auch über entsprechende Short-Zertifikate nachbilden. Nervig ist jedoch, dass dann selbst Unternehmen mit attraktiven Entwicklungen und Kennzahlen mit nach unten gerissen werden. Und da boersengefluester.de sich eher auf Einzeltitel – also Stock-picking – fokussiert, sind anhaltende Baissephasen kein gutes Szenario.

Nun: Börse ist zwar kein Wunschkonzert, aber für Anleger, die auf ganz klassische Kennzahlen vertrauen, haben wir ein kleines Screening in unserer Datenbank durchgeführt. Ziel war es, aus dem Universum der mittleren und größeren Unternehmen Aktien mit einem vernünftigen Chance-Risiko-Verhältnis herauszufiltern. Basis dafür waren alle Gesellschaften aus dem Prime Standard mit einem Börsenwert des Streubesitzes von mindestens 100 Mio. Euro. Zudem sollte das Kurs-Gewinn-Verhältnis (KGV) auf Basis unserer Ergebnisschätzungen für 2017 maximal 15 betragen. Bei der Dividendenrendite hat boersengefluester.de eine Mindestanforderung von drei Prozent gesetzt. Zudem sollte das Kurs-Buchwert-Verhältnis (KBV) bei höchstens 2,0 liegen. Eine Prise Charttechnik gab es auch noch. Und zwar sollte die Aktie in den vergangenen sechs Monaten zumindest eine positive Entwicklung aufweisen. Außerdem haben wir Papiere herausgekickt, deren Abstand zur 200-Tage-Durchschnittslinie mehr als 15 Prozent beträgt – und zwar in beide Richtungen.

Keine der Einzeldisziplinen ist eine unlösbare Aufgabe, in Summe sind aber gerade einmal neun Aktien übrig geblieben, die sämtliche Hürden gemeistert haben: Allianz, BMW Vorzüge, Daimler, Deutsche Beteiligungs-AG, Metro Vorzüge, Münchener Rück, der Möbelzulieferer Surteco, der Versicherungskonzern Talanx sowie das Finanzkonglomerat Wüstenrot & Württembergische (W&W). Nicht alle Titel stehen bei uns auf „Kaufen“, als Ideengeber für mögliche Neuinvestments taugt die Liste unserer Meinung nach aber allemal.

Foto: pixabay

...

Allianz

Kurs: 382,20

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Allianz | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 840400 | DE0008404005 | SE | 145.396,10 Mio € | - | Kaufen | |

* * *

BMW VZ

Kurs: 88,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BMW VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 519003 | DE0005190037 | AG | 57.106,55 Mio € | 25.08.1989 | Halten | |

* * *

Mercedes-Benz Group

Kurs: 59,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mercedes-Benz Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 710000 | DE0007100000 | AG | 56.811,32 Mio € | 17.11.1998 | Halten | |

* * *

Deutsche Beteiligungs AG

Kurs: 25,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Beteiligungs AG | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1TNUT | DE000A1TNUT7 | AG | 472,01 Mio € | 19.12.1985 | Kaufen | |

* * *

Metro VZ (Alt)

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro VZ (Alt) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO2 | DE0007257537 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

Münchener Rück

Kurs: 555,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Münchener Rück | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 843002 | DE0008430026 | AG | 72.586,40 Mio € | 20.01.1948 | Halten | |

* * *

Surteco Group

Kurs: 12,45

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517690 | DE0005176903 | SE | 193,05 Mio € | 02.11.1999 | Halten | |

* * *

Talanx

Kurs: 107,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Talanx | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| TLX100 | DE000TLX1005 | AG | 27.630,50 Mio € | 02.10.2012 | Halten | |

* * *

Wüstenrot & Württembergische

Kurs: 16,56

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Wüstenrot & Württembergische | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 805100 | DE0008051004 | AG | 1.552,50 Mio € | 09.09.1999 | Halten | |

* * *

© boersengefluester.de | Redaktion

[sws_blue_box box_size="640"]Im Gegensatz zur Hausse beim MDAX tendiert die Metro-Aktie seit Jahren in Summe nur seitwärts. Vorstandschef Olaf Koch will das Geschäft durch eine Aufspaltung des Konzerns in Schwung bringen. Kann das gelingen, und wie geht es mit der Aktie weiter?[/sws_blue_box]

Mit einem kräftigen Rückschlag reagierte der Kurs der Metro-Aktie auf die Quartalszahlen: Im dritten Viertel der Berichtsperiode 2015/16, das im Juni endete, war der Umsatz des Konzerns um 2,7 Prozent auf 13,59 Mrd. Euro gesunken. Verantwortlich hierfür waren allerdings ausschließlich Währungseffekte – vor allem der Rückgang des russischen Rubel. Währungsbereinigt war der Erlös leicht gestiegen um 0,4 Prozent. Wenig begeistert zeigten sich Investoren hingegen von der Profitabilität. „Vor Sonderfaktoren“ war der Gewinn vor Zinsen und Steuern (EBIT) um 56 Mio. Euro auf 154 Mio. Euro gesunken. 25 Mio. davon waren auf Währungseffekte zurückzuführen. Weitere Belastungsfaktoren Restrukturierungsaufwendungen bei der Großhandelstochter Metro Cash & Carry, dem mit weitem Abstand größten Umsatz- und Gewinnlieferanten von Metro, sowie die gestiegenen Verluste bei der Elektronik-Tochter Media-Saturn. Sie litt zuletzt unter den sinkenden Preisen für TV-Geräte, höheren Technikkosten für den Internetauftritt und Aufwendungen für die Eröffnung eines Kunden-Clubs. Immerhin steigen ihre Internetumsätze kräftig. Warum die Restrukturierung bei Metro Cash & Carry allerdings offiziell als „Sonderfaktor“ bezeichnet wird, bleibt das Geheimnis von Vorstandschef Olaf Koch, gibt es doch ähnliche Restrukturierungen ständig. Sie gehören ebenso zum Tagesgeschäft von Metro, wie das Öffnen der Läden an Werktagen. Inklusive der „Sonderfaktoren“ stand ein operativer Verlust von 36 Mio. Euro zu Buche.

Angesichts des kaum vorhandenen Wachstums setzt Koch umso mehr auf die Aufspaltung des Konzerns, die bis Mitte 2017 vollzogen werden soll. Den Plänen nach sollen dann zwei, unabhängige börsennotierte Firmen entstehen – mit Metro Cash & Carry und der Einzelhandelstochter Real auf der einen, sowie Media-Saturn auf der anderen Seite. Koch setzt darauf, dass die Töchter getrennt ihr Potenzial besser ausschöpfen können. Das ist dringend notwendig, ist das Wachstum doch mehr als überschaubar. Der Konzernlenker will dabei den Lebensmittelspezialisten führen, während Media-Saturn-Chef Pieter Haas die Unterhaltungselektronik leiten wird. Der Aufspaltung muss die Hauptversammlung am 17. Februar 2017 zustimmen. Nähere Details zur Aufspaltung wird Koch am 8. und 9. September 2016 präsentieren. Koch geht davon aus, dass beide Töchter künftig einen Platz im MDAX haben werden – genau wie die Metro-Aktie heute. Er bekräftigte zudem die Prognose für das laufende Geschäftsjahr. Dabei sollen Umsatz und das bereinigte EBIT (Vorjahr 1,15 Mrd. Euro) auf währungsbereinigter Basis leicht steigen.

Derweil baut Koch den Konzern weiter um und durch Übernahmen aus, gerade das Geschäft mit der Belieferung von Restaurants und Hotels. Zuletzt hat der Manager es mit dem Kauf des französischen Lebensmittellieferanten Pro à Pro gestärkt. Der Deal soll im ersten Quartal 2016/17 abgeschlossen werden. Die Franzosen beliefern vor allem Großkunden in der Betriebsgastronomie, sowie Kantinen von Schulen oder Krankenhäusern und erwirtschaften einen Jahresumsatz von 670 Mio. Euro. Koch setzt große Hoffnungen auf Kunden aus der Gastronomie oder dem Hotelgewerbe und hatte bereits die Lieferanten Classic Fine Foods und Rungis Express gekauft. Classic Fine Foods ist ein Premium-Lebensmittel-Lieferant mit Sitz in Singapur und einem Jahresumsatz von umgerechnet rund 190 Mio. Euro. Rungis ist ein Premium-Lebensmittel-Lieferant aus Deutschland mit einem Erlös von rund 140 Mio. Euro. Durch die drei Transaktionen hat Metro einen Umsatz von rund 1 Mrd. Euro hinzugekauft.

Angesichts des kaum vorhandenen Wachstums setzt Koch umso mehr auf die Aufspaltung des Konzerns, die bis Mitte 2017 vollzogen werden soll. Den Plänen nach sollen dann zwei, unabhängige börsennotierte Firmen entstehen – mit Metro Cash & Carry und der Einzelhandelstochter Real auf der einen, sowie Media-Saturn auf der anderen Seite. Koch setzt darauf, dass die Töchter getrennt ihr Potenzial besser ausschöpfen können. Das ist dringend notwendig, ist das Wachstum doch mehr als überschaubar. Der Konzernlenker will dabei den Lebensmittelspezialisten führen, während Media-Saturn-Chef Pieter Haas die Unterhaltungselektronik leiten wird. Der Aufspaltung muss die Hauptversammlung am 17. Februar 2017 zustimmen. Nähere Details zur Aufspaltung wird Koch am 8. und 9. September 2016 präsentieren. Koch geht davon aus, dass beide Töchter künftig einen Platz im MDAX haben werden – genau wie die Metro-Aktie heute. Er bekräftigte zudem die Prognose für das laufende Geschäftsjahr. Dabei sollen Umsatz und das bereinigte EBIT (Vorjahr 1,15 Mrd. Euro) auf währungsbereinigter Basis leicht steigen.

Derweil baut Koch den Konzern weiter um und durch Übernahmen aus, gerade das Geschäft mit der Belieferung von Restaurants und Hotels. Zuletzt hat der Manager es mit dem Kauf des französischen Lebensmittellieferanten Pro à Pro gestärkt. Der Deal soll im ersten Quartal 2016/17 abgeschlossen werden. Die Franzosen beliefern vor allem Großkunden in der Betriebsgastronomie, sowie Kantinen von Schulen oder Krankenhäusern und erwirtschaften einen Jahresumsatz von 670 Mio. Euro. Koch setzt große Hoffnungen auf Kunden aus der Gastronomie oder dem Hotelgewerbe und hatte bereits die Lieferanten Classic Fine Foods und Rungis Express gekauft. Classic Fine Foods ist ein Premium-Lebensmittel-Lieferant mit Sitz in Singapur und einem Jahresumsatz von umgerechnet rund 190 Mio. Euro. Rungis ist ein Premium-Lebensmittel-Lieferant aus Deutschland mit einem Erlös von rund 140 Mio. Euro. Durch die drei Transaktionen hat Metro einen Umsatz von rund 1 Mrd. Euro hinzugekauft.

Angesichts eines Neun-Monats-Umsatzes im Bereich Metro Cash & Carry, zu dem auch das Belieferungsgeschäft gehört, von 21,6 Mrd. Euro sind die Zukäufe allerdings überschaubar. Die Tochter Media-Saturn wurde zuletzt durch den Kauf des Reparaturdienstleisters RTS gestärkt. Koch glaubt, dass durch zunehmend komplexere Technologien Beratung zunehmend wichtiger werde für Kunden. Positiv ist die von 5,1 Mrd. auf 3,1 Mrd. Euro gesunkene Nettoverschuldung, nachdem Metro im vergangenen Jahr die Warenhauskette Kaufhof an den kanadischen Wettbewerber Hudson’s Bay verkauft hatte und im ersten Quartal 2015/16 Metro Cash & Carry Vietnam veräußert hat. Durch die deutlich niedrigeren Nettoschulden sinkt die Zinsbelastung spürbar.

Analysten prognostizieren für das laufende Fiskaljahr eine operative Gewinnmarge von 2,5 Prozent und für das nächste von 2,6 Prozent. Auf dieser Basis scheint die Aktie mit einem 2017er-KGV von 13 nicht gerade niedrig bewertet, zumal die Unternehmen aus dem HDAX im Schnitt eine operative Marge von 9,2 Prozent haben. Der HDAX umfasst die 110 Unternehmen aus DAX, MDAX und TecDAX. Hingegen kommt der deutlich größere französische Einzelhandelsriese Carrefour auf eine operative Marge von rund 3,3 Prozent, wobei das KGV mit zwölf niedriger als bei Metro ist. Vor dem Hintergrund dürfte das Papier erst einmal seitwärts laufen. Die nächsten Kursimpulse dürfte Koch am 8. September liefern.

Angesichts eines Neun-Monats-Umsatzes im Bereich Metro Cash & Carry, zu dem auch das Belieferungsgeschäft gehört, von 21,6 Mrd. Euro sind die Zukäufe allerdings überschaubar. Die Tochter Media-Saturn wurde zuletzt durch den Kauf des Reparaturdienstleisters RTS gestärkt. Koch glaubt, dass durch zunehmend komplexere Technologien Beratung zunehmend wichtiger werde für Kunden. Positiv ist die von 5,1 Mrd. auf 3,1 Mrd. Euro gesunkene Nettoverschuldung, nachdem Metro im vergangenen Jahr die Warenhauskette Kaufhof an den kanadischen Wettbewerber Hudson’s Bay verkauft hatte und im ersten Quartal 2015/16 Metro Cash & Carry Vietnam veräußert hat. Durch die deutlich niedrigeren Nettoschulden sinkt die Zinsbelastung spürbar.

Analysten prognostizieren für das laufende Fiskaljahr eine operative Gewinnmarge von 2,5 Prozent und für das nächste von 2,6 Prozent. Auf dieser Basis scheint die Aktie mit einem 2017er-KGV von 13 nicht gerade niedrig bewertet, zumal die Unternehmen aus dem HDAX im Schnitt eine operative Marge von 9,2 Prozent haben. Der HDAX umfasst die 110 Unternehmen aus DAX, MDAX und TecDAX. Hingegen kommt der deutlich größere französische Einzelhandelsriese Carrefour auf eine operative Marge von rund 3,3 Prozent, wobei das KGV mit zwölf niedriger als bei Metro ist. Vor dem Hintergrund dürfte das Papier erst einmal seitwärts laufen. Die nächsten Kursimpulse dürfte Koch am 8. September liefern.

[sws_grey_box box_size="585"]Dieser Beitrag stammt von Egmond Haidt, der regelmäßig auch für das Investmentportal Feingold Research schreibt.[/sws_grey_box]

Foto: Metro Group AG...

Metro (Alt ST)

Kurs: 0,00

Metro (Alt ST)

Kurs: 0,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 20.831,00 | 21.361,00 | 21.768,00 | 22.242,00 | 22.442,00 | 23.072,00 | 23.650,00 | |

| EBITDA1,2 | 991,00 | 947,00 | 866,00 | 814,00 | 916,00 | 942,00 | 0,00 | |

| EBITDA-margin %3 | 4,76 | 4,43 | 3,98 | 3,66 | 4,08 | 4,08 | 0,00 | |

| EBIT1,4 | -80,00 | 326,00 | 105,00 | -21,00 | 254,00 | 241,00 | 500,00 | |

| EBIT-margin %5 | -0,38 | 1,53 | 0,48 | -0,09 | 1,13 | 1,05 | 2,11 | |

| Net profit1 | -211,00 | 256,00 | 130,00 | -37,00 | 77,00 | -34,00 | 0,00 | |

| Net-margin %6 | -1,01 | 1,20 | 0,60 | -0,17 | 0,34 | -0,15 | 0,00 | |

| Cashflow1,7 | 1.166,00 | 450,00 | 450,00 | 1.004,00 | 838,00 | 1.050,00 | 0,00 | |

| Earnings per share8 | -0,66 | 0,65 | 0,31 | -0,08 | 0,16 | -0,07 | 0,25 | |

| Dividend per share8 | 0,00 | 0,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,07 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro (Alt ST) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO1 | DE0007257503 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro VZ (Alt) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO2 | DE0007257537 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

© boersengefluester.de | Redaktion

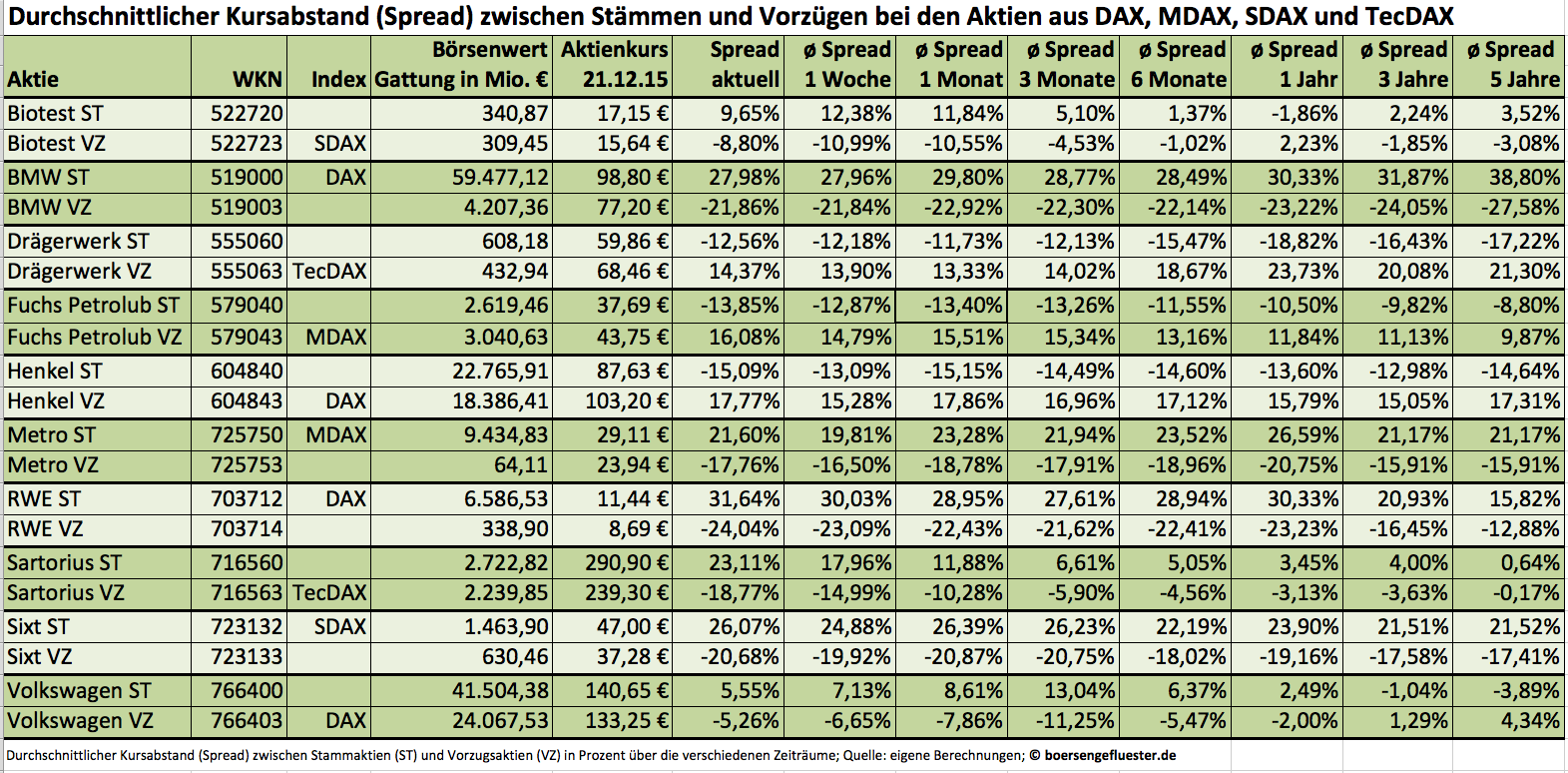

Normalerweise gehen die Stämme und Vorzüge von Volkswagen nie großartig auf Distanz. Meist beläuft sich der Kursabstand (Spread) zwischen beiden Gattungen auf nur wenige Prozentpunkte. Mitunter waren die stimmrechtslosen Vorzüge Vorzüge sogar genauso teuer wie die mit einem Stimmrecht ausgestatteten Stämme. Doch mit dem Abgasskandal geriet auch diese Beziehung aus den Fugen. Anfang November rutschten die im DAX enthaltenen Vorzüge im Tief um rund 20 Prozent unter den Kurs der Stämme. Demnach litten die breit gestreuten Vorzüge deutlich stärker unter den Mogeleien als die weitgehend in den Händen der Porsche Automobil Holding, dem Land Niedersachsen und der Qatar Holding befindlichen Stämme. Die Begründung dürfte relativ klar sein: Während die großen institutionellen Investoren ihre Vorzugsaktien panisch auf den Markt warfen, agierten die Großaktionäre besonnener – Porsche stockte seinen Anteil an Stämmen sogar etwas auf. Dementsprechend unterschiedlich ausgeprägt war der Abgabedruck auf die beiden VW-Gattungen. Mittlerweile haben sich die Relationen – wenngleich auf noch immer auf deutlich ermäßigten Niveau – wieder angenähert. Die Vorzüge kosten zurzeit um 5,3 Prozent weniger als die Stämme.

Zwar ist es kein Gesetz, dass die Abstände zwischen Stämmen und Vorzügen mehr oder weniger gleich sein müssen. Doch häufig pendeln sich die Notierungen nach größeren Ausschlägen wieder auf „Normalmaß“ ein. Gerade für Privatanleger ergeben sich dadurch mitunter gute Tradingmöglichkeiten. Aber auch für längerfristig orientierte Dividendenfans lohnt der Blick auf Aktien mit zwei Gattungen. Den Verzicht auf das Stimmrecht versüßen die Unternehmen im Normalfall mit einem Aufschlag bei der Dividende. Und wenn es keine Übernahmefantasie gibt, bieten die Vorzüge unter Renditeaspekten teilweise attraktive Vorteile. Boersengefluester.de hat daher die Unternehmen mit Stämmen und Vorzügen aus DAX, MDAX, SDAX und TecDAX untersucht und die Spreads zwischen den Gattungen auf verschiedenen Zeitachsen berechnet – von ganz langfristig bis auf Tagesbasis. Zurzeit haben zehn Unternehmen aus der DAX-Familie zwei Gattungen im Umlauf: Bis vor kurzem waren es noch elf, doch MAN musste mit der jüngsten Indexüberprüfung seinen MDAX-Platz ersatzlos räumen. Den auffälligsten Spread zwischen Stämmen und Vorzügen gibt es derzeit beim Medizintechnikkonzern Sartorius. Seit einigen Wochen preschen die – mit einem Streubesitz von nur rund drei Prozent – allerdings sehr marktengen Stämme noch stärker voran als die ohnehin schon gut laufenden Vorzüge, die gleichzeitig auch im TecDAX enthalten sind. Auf dem aktuellen Niveau haben die Vorzugsaktien die von den Analysten genannten Kursziele, zwischen 200 und 230 Euro allerdings schon wieder hinter sich gelassen. Neuengagements bieten sich da nicht unbedingt an. Und wenn: dann kommen derzeit eher die Vorzüge in Betracht.

Zwar ist es kein Gesetz, dass die Abstände zwischen Stämmen und Vorzügen mehr oder weniger gleich sein müssen. Doch häufig pendeln sich die Notierungen nach größeren Ausschlägen wieder auf „Normalmaß“ ein. Gerade für Privatanleger ergeben sich dadurch mitunter gute Tradingmöglichkeiten. Aber auch für längerfristig orientierte Dividendenfans lohnt der Blick auf Aktien mit zwei Gattungen. Den Verzicht auf das Stimmrecht versüßen die Unternehmen im Normalfall mit einem Aufschlag bei der Dividende. Und wenn es keine Übernahmefantasie gibt, bieten die Vorzüge unter Renditeaspekten teilweise attraktive Vorteile. Boersengefluester.de hat daher die Unternehmen mit Stämmen und Vorzügen aus DAX, MDAX, SDAX und TecDAX untersucht und die Spreads zwischen den Gattungen auf verschiedenen Zeitachsen berechnet – von ganz langfristig bis auf Tagesbasis. Zurzeit haben zehn Unternehmen aus der DAX-Familie zwei Gattungen im Umlauf: Bis vor kurzem waren es noch elf, doch MAN musste mit der jüngsten Indexüberprüfung seinen MDAX-Platz ersatzlos räumen. Den auffälligsten Spread zwischen Stämmen und Vorzügen gibt es derzeit beim Medizintechnikkonzern Sartorius. Seit einigen Wochen preschen die – mit einem Streubesitz von nur rund drei Prozent – allerdings sehr marktengen Stämme noch stärker voran als die ohnehin schon gut laufenden Vorzüge, die gleichzeitig auch im TecDAX enthalten sind. Auf dem aktuellen Niveau haben die Vorzugsaktien die von den Analysten genannten Kursziele, zwischen 200 und 230 Euro allerdings schon wieder hinter sich gelassen. Neuengagements bieten sich da nicht unbedingt an. Und wenn: dann kommen derzeit eher die Vorzüge in Betracht.

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Foto: picjumbo.com

...

Volkswagen VZ

Kurs: 101,20

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Biotest VZ

Kurs: 31,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Biotest ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522720 | DE0005227201 | AG | 1.361,26 Mio € | 31.05.1996 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Biotest VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522723 | DE0005227235 | AG | 1.361,26 Mio € | 14.10.1987 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BMW ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 519000 | DE0005190003 | AG | 57.106,55 Mio € | 01.05.1948 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BMW VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 519003 | DE0005190037 | AG | 57.106,55 Mio € | 25.08.1989 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555060 | DE0005550602 | AG & Co. KGaA | 1.538,66 Mio € | 21.06.2010 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555063 | DE0005550636 | AG & Co. KGaA | 1.538,66 Mio € | 04.09.1979 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Henkel ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 604840 | DE0006048408 | AG & Co. KGaA | 34.758,92 Mio € | 02.07.1996 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Henkel VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 604843 | DE0006048432 | AG & Co. KGaA | 34.758,92 Mio € | 11.10.1985 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro (Alt ST) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO1 | DE0007257503 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro VZ (Alt) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO2 | DE0007257537 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| RWE | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 703712 | DE0007037129 | AG | 40.569,10 Mio € | 01.05.1948 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| RWE VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 703714 | DE0007037145 | 13.215,17 Mio € | 02.11.1955 | Halten | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sartorius ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 716560 | DE0007165607 | AG | 16.162,85 Mio € | 10.07.1990 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sartorius VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 716563 | DE0007165631 | AG | 16.162,85 Mio € | 10.07.1990 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723132 | DE0007231326 | SE | 2.906,53 Mio € | 07.08.1986 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723133 | DE0007231334 | SE | 2.906,53 Mio € | 16.07.1997 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Volkswagen ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 766400 | DE0007664005 | AG | 50.908,14 Mio € | 07.04.1961 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Volkswagen VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 766403 | DE0007664039 | AG | 50.908,14 Mio € | 06.10.1986 | Halten | |

* * *

© boersengefluester.de | Redaktion

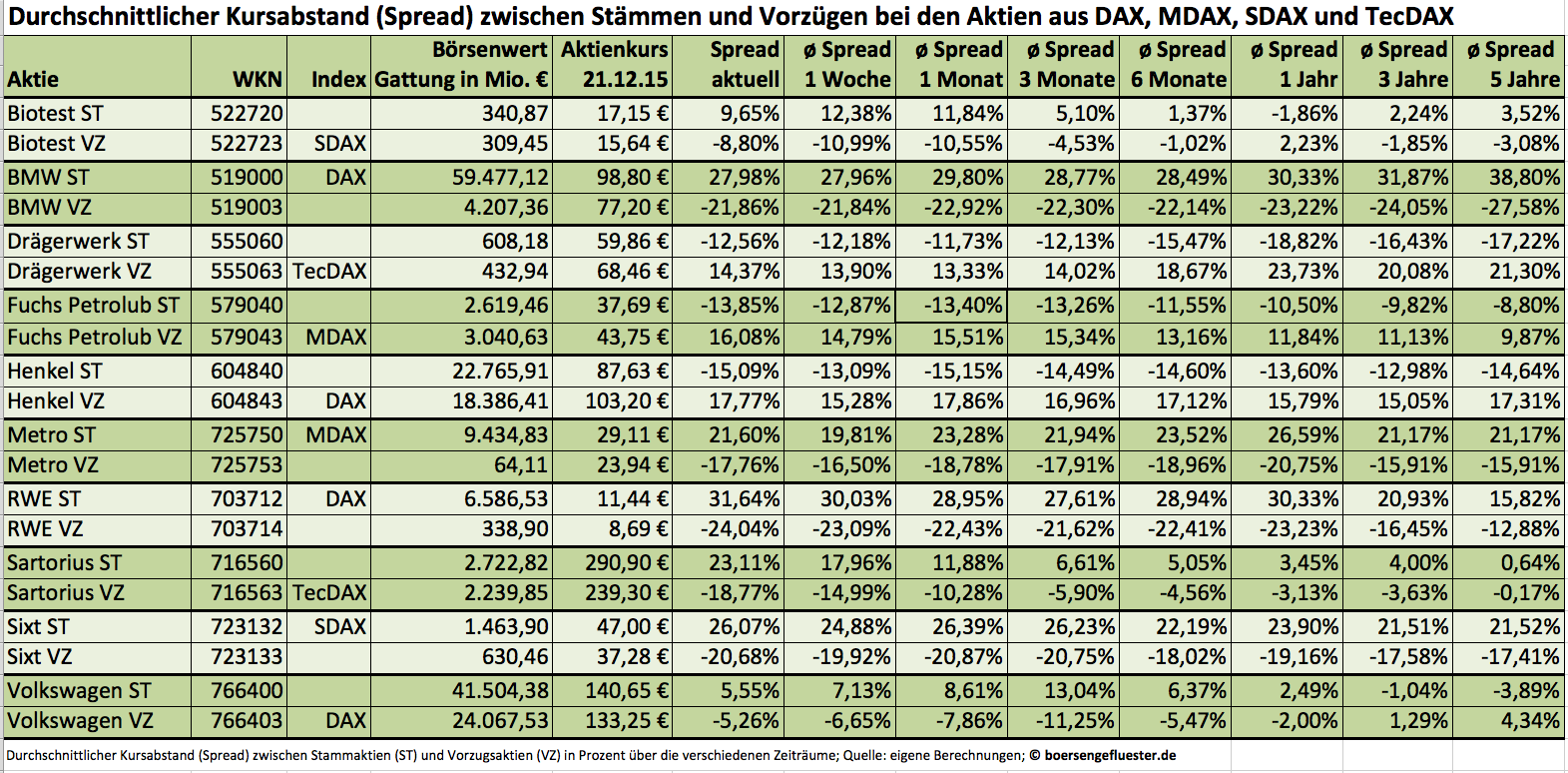

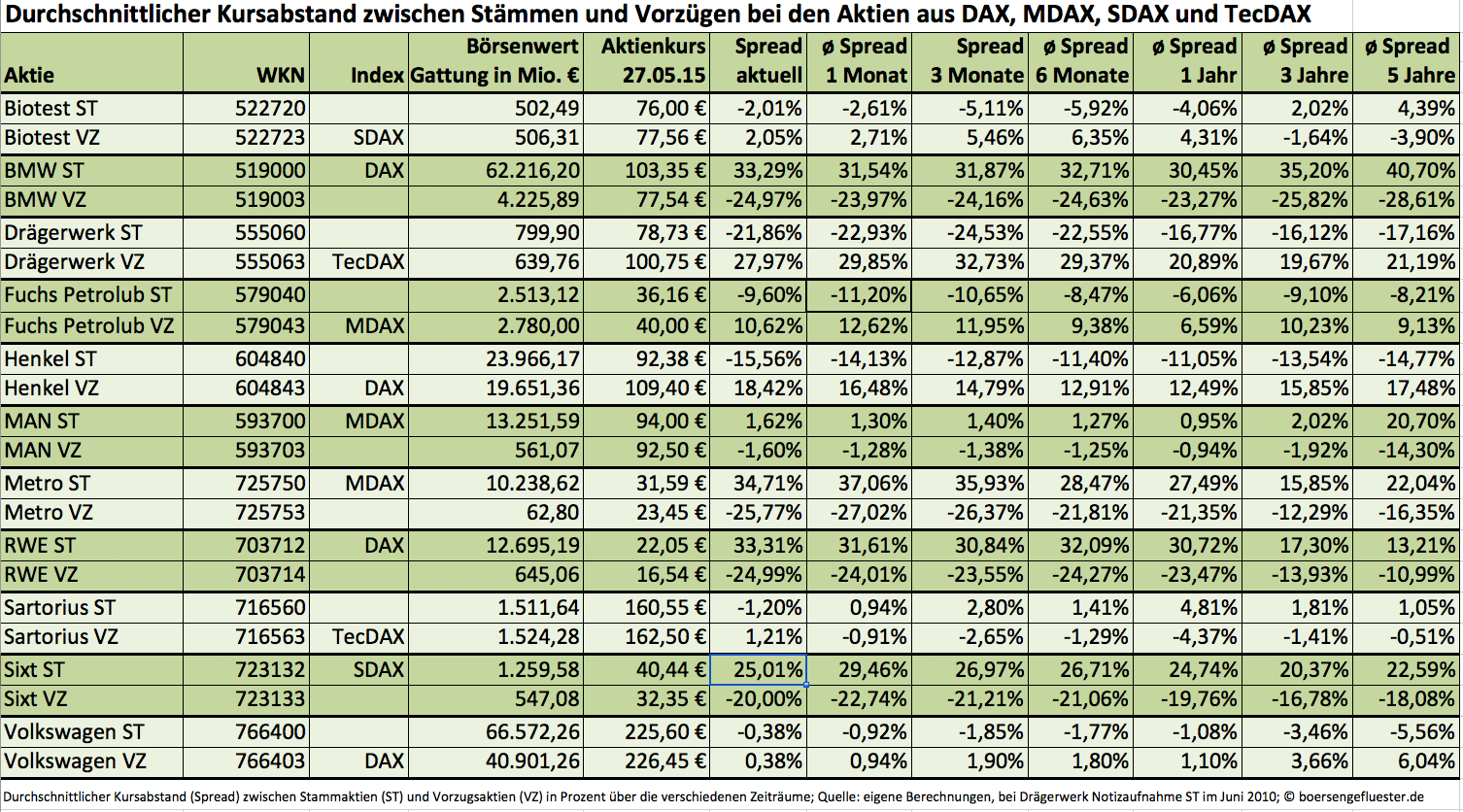

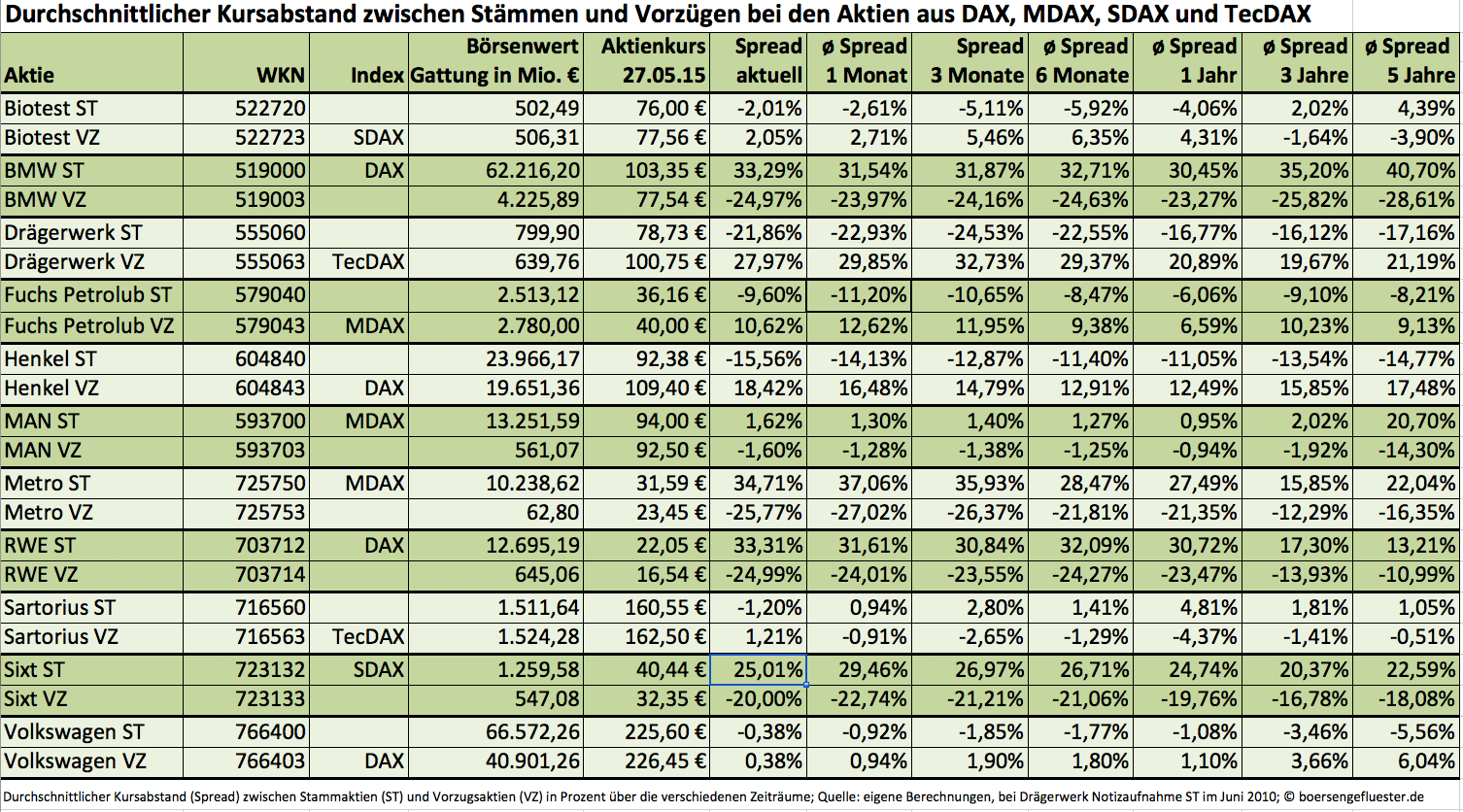

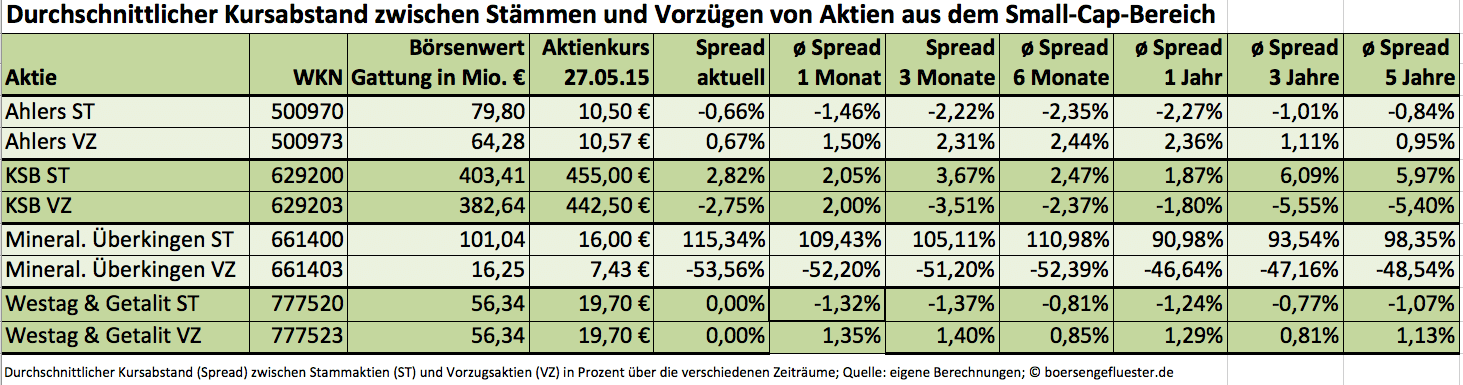

Normalerweise mögen internationale Investoren keine Vorzugsaktien. Schließlich verwehrt diese Gattung ihnen das Stimmrecht, was bei Übernahmen ein entscheidender Nachteil ist. Der eigentliche Vorzug, ein kleiner Aufschlag bei der Dividende, kann diesen Malus im Normalfall nicht aufwiegen. Dennoch: Innerhalb von DAX, MDAX, SDAX und TecDAX gibt es immerhin elf Unternehmen, die sowohl Stammaktien (mit Stimmrecht) als auch Vorzüge im Umlauf haben. Für clevere Privatanleger bieten sich hier mitunter interessante Investmentchancen, denn nicht immer laufen beide Aktiengattungen komplett synchron. Auch ein Blick auf die Dividendenrendite lohnt sich im Einzelfall. Allerdings: 2015 steht hier nur noch die Hauptversammlung von Sixt am 24. Juni an, alle anderen Gesellschaften aus der DAX-Familie mit Stämmen und Vorzügen haben bereits ausgeschüttet. Dennoch: Boersengefluester.de hat eine umfangreiche Performanceanalyse erstellt und die durchschnittlichen Kursabstände für die Titel aus DAX, MDAX, SDAX, TecDAX sowie für Small Caps mit Stämmen und Vorzügen erstellt. Berechnet haben wir die gegenwärtigen Spreads für sieben verschiedene Zeiträume: vom aktuellen Abstand, über die monatsweise Betrachtung, bis hin zum Fünf-Jahres-Rhythmus.

Bemerkenswert sind zunächst einmal die teilweise enormen Unterschiede bei den Kursabständen zwischen beiden Gattungen. Bei BMW, Metro und RWE sind die Stämme um jeweils knapp 30 Prozent teurer als Vorzugsaktien. Hauptgrund: Bei diesem Trio machen die Vorzüge nur einen Bruchteil des Gesamtkapitals aus und waren in erster Linie als Anreizinstrument für Mitarbeiter gedacht. Interessant: Manche Unternehmen wählten den Weg der stimmrechtslosen Vorzüge für die Belegschaftsaktien unter anderem, um die Hallenkapazität für die Hauptversammlung nicht auf Stadiongröße ausweiten zu müssen. Bei dem Medizintechnikkonzern Drägerwerk und bei dem Autovermieter Sixt macht die Differenz zwischen beiden Gattungen mehr als 20 Prozent aus. Teilweise sind aber auch fast gar keine Unterschiede zwischen den Aktienpaaren festzustellen – etwa bei Biotest, MAN, Sartorius und Volkswagen. Außerdem gibt es den Fall, dass die Vorzüge sogar spürbar mehr kosten als die mit Stimmrecht ausgestatteten Stämme. Dieses Phänomen trifft derzeit insbesondere auf Drägerwerk, Fuchs Petrolub sowie Henkel zu und hängt mit der Eigentümerstruktur – und der sich daraus ergebenden Handelsliquidität – zusammen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

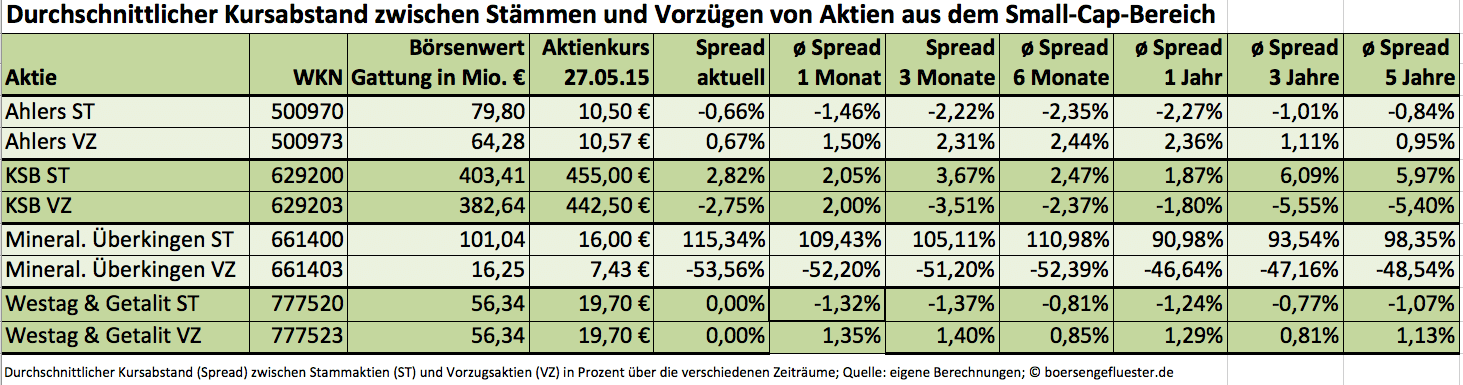

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Apropos Getränkehersteller: Eine interessante Sondersituation gibt es zurzeit bei Berentzen. Die Gesellschaft plant nämlich ihre Vorzüge in Stammaktien umzuwandeln. Bislang waren nur die 4,8 Millionen Vorzüge an der Börse notiert. Die Stämme – sie befinden sich zu rund 75 Prozent im Besitz der Beteiligungsgesellschaft Aurelius – wurden nicht gehandelt. Auf dem Kapitalmarkt kommen die Pläne gut an, die Berentzen-Aktie ist endlich aus ihrer Starre erwacht. Einen konkreten Zeitplan für die Transaktion gibt es allerdings noch nicht. Zunächst muss eine außerordentliche Hauptversammlung einberufen werden. Parallel müssen auch die Vorzugsaktionäre ihre Zustimmung geben. An der Umsetzung dürfte es jedoch keine Zweifel geben. Wirklich beliebt sind Vorzüge an der Börse eben doch nicht.

Foto: kaboompics.com

[jwl-utmce-widget id=87961]...

Apropos Getränkehersteller: Eine interessante Sondersituation gibt es zurzeit bei Berentzen. Die Gesellschaft plant nämlich ihre Vorzüge in Stammaktien umzuwandeln. Bislang waren nur die 4,8 Millionen Vorzüge an der Börse notiert. Die Stämme – sie befinden sich zu rund 75 Prozent im Besitz der Beteiligungsgesellschaft Aurelius – wurden nicht gehandelt. Auf dem Kapitalmarkt kommen die Pläne gut an, die Berentzen-Aktie ist endlich aus ihrer Starre erwacht. Einen konkreten Zeitplan für die Transaktion gibt es allerdings noch nicht. Zunächst muss eine außerordentliche Hauptversammlung einberufen werden. Parallel müssen auch die Vorzugsaktionäre ihre Zustimmung geben. An der Umsetzung dürfte es jedoch keine Zweifel geben. Wirklich beliebt sind Vorzüge an der Börse eben doch nicht.

Foto: kaboompics.com

[jwl-utmce-widget id=87961]...

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

KSB ST

Kurs: 1.150,00

© boersengefluester.de | Redaktion

Wochen- oder sogar Monatscharts werden nur sehr selten beachtet, viele Investoren konzentrieren sich eher auf das hektische Hin und Her im Stunden- und Tagesbereich. Dabei lohnt es sich immer wieder, das große Gesamtbild zu betrachten, um den Überblick nicht zu verlieren. Oft zeigen gerade die Kursbilder der vergangenen Jahre, wann es vorteilhaft ist, neue Positionen zu eröffnen oder über Gewinnmitnahmen nachzudenken. Ein gutes Beispiel liefert die Metro-Aktie. Während auf der Oberseite keine klaren Wendemarken vorliegen, lockte das MDAX-Mitglied ab Kursen von weniger als 20 Euro in den vergangenen rund 20 Jahren immer viele Käufer für eine zügige Erholungsbewegung an. Am Ende der Baisse 2002/03 wurde die Schwelle kurz unterboten, auch der Crash von 2008/09 drehte nahezu exakt an der runden Marke. Ende 2012/Anfang 2013 griffen Anleger ebenfalls mehrfach im Bereich um 20 Euro zu.

Mit Kursen von aktuell gut 27 Euro haben sich die Papiere des Handelskonzerns wieder ein wenig von der langfristig richtungsweisenden Unterstützung entfernt. Ob die weitere Reise nach oben gehen wird, dürfte sich schon in den kommenden Tagen entscheiden. Seit Mitte 2013 kam es auf dem derzeitigen Kursniveau wiederholt zu markanten Umkehrbewegungen, zudem verläuft hier auch die fallende 200-Tage-Linie. Eine explosive Mischung und zugleich eine hohe Hürde für die Aktie. Knapp darüber lauert um 29,50 Euro die Oberkante eines seit Ende 2013 bestehenden Abwärtskanals. Erst wenn auch diese Verkaufszone überwunden ist, erscheint der Weg bis zum Hoch bei 33 Euro frei. Der aktuell recht weite Abstand zur 21-Tage-Linie deutet eher auf eine Korrektur und damit mögliche Rückkehrbewegung bis 23 Euro oder sogar 20 Euro. Zwischenfazit: Aus technischer Sicht bietet die Aktie viel Spannung und lockt mit einem attraktiven Chance-Risiko-Verhältnis an der langfristigen Unterstützung, falls die Aktie wieder den Rückwärtsgang einlegen sollte.

Fundamental sieht die Ausgangslage kaum anders aus. Die vollständigen Zahlen zur Geschäftsentwicklung im ersten Quartal des laufenden Geschäftsjahres werden am 10. Februar erwartet. Einen Vorgeschmack lieferten die Düsseldorfer bereits vor wenigen Tagen mit ersten Eckdaten: Im Zeitraum von Oktober bis Dezember kletterte der flächenbereinigte Konzernumsatz um 2,1 Prozent. Zum Wachstum steuerten alle Bereiche außer Kaufhof bei, wo sich das milde Winterwetter negativ auswirkte. Insgesamt äußerte sich der Vorstand zum Weihnachtsgeschäft recht zuversichtlich, der große Bereich Metro Cash & Carry entwickelte sich mit einem flächenbereinigten Erlösplus von 1,4 Prozent sogar das sechste Quartal in Folge positiv. Allerdings sollten die Zahlen mit Vorsicht genossen werden. Durch die laufende strategische Neuausrichtung und Änderung in der Konzernstruktur sowie Umstellung der Rechnungsperiode lassen sich die Zahlen nur schwer vergleichen.

Zünglein an der Waage ist das Engagement in Russland. Metro erklärte Mitte Dezember, dass sich das operative Geschäft noch gut entwickelt. Wegen der massiven Rubel-Abwertung dürfte es hier aber zu hohen vorgezogenen Käufen der Konsumenten gekommen sein. Die guten Zahlen werden sich daher wohl nicht als nachhaltig herausstellen, hier ist eher mit einem Abschwung in den nächsten Semestern zu rechnen. Russland war zuletzt mit einem Umsatz von 5,8 Mrd. Euro Metros wichtigster Auslandsmarkt und steht für rund neun Prozent des Gesamtumsatzes. Auch die Rendite fällt hier überdurchschnittlich aus. Cash & Carry Russland dürfte eine EBIT-Marge von elf Prozent erreichen und mit einem Anteil am Konzern-EBIT (Gewinn vor Zinsen und Steuern) von 27 Prozent die mit Abstand profitabelste Säule im Konzern sein.

Der klare Fokus auf eine Verbesserung der finanziellen Lage mit Schuldenabbau und Restrukturierung des Portfolios sind zweifellos positiv einzuordnen und könnten dem Aktienkurs Auftrieb verleihen, wenn sich dies auch deutlich in den Zahlen niederschlägt. Dem steht das hohe Engagement in Russland gegenüber. Ein möglicher Börsengang der Sparte ist derzeit kein Thema und fällt somit als Katalysator wie zuletzt 2013 weg. Wer sich dennoch für die Aktie interessiert, sollte daher auch immer die politische Entwicklung und den Verlauf des Rubels beachten.

Fundamental sieht die Ausgangslage kaum anders aus. Die vollständigen Zahlen zur Geschäftsentwicklung im ersten Quartal des laufenden Geschäftsjahres werden am 10. Februar erwartet. Einen Vorgeschmack lieferten die Düsseldorfer bereits vor wenigen Tagen mit ersten Eckdaten: Im Zeitraum von Oktober bis Dezember kletterte der flächenbereinigte Konzernumsatz um 2,1 Prozent. Zum Wachstum steuerten alle Bereiche außer Kaufhof bei, wo sich das milde Winterwetter negativ auswirkte. Insgesamt äußerte sich der Vorstand zum Weihnachtsgeschäft recht zuversichtlich, der große Bereich Metro Cash & Carry entwickelte sich mit einem flächenbereinigten Erlösplus von 1,4 Prozent sogar das sechste Quartal in Folge positiv. Allerdings sollten die Zahlen mit Vorsicht genossen werden. Durch die laufende strategische Neuausrichtung und Änderung in der Konzernstruktur sowie Umstellung der Rechnungsperiode lassen sich die Zahlen nur schwer vergleichen.

Zünglein an der Waage ist das Engagement in Russland. Metro erklärte Mitte Dezember, dass sich das operative Geschäft noch gut entwickelt. Wegen der massiven Rubel-Abwertung dürfte es hier aber zu hohen vorgezogenen Käufen der Konsumenten gekommen sein. Die guten Zahlen werden sich daher wohl nicht als nachhaltig herausstellen, hier ist eher mit einem Abschwung in den nächsten Semestern zu rechnen. Russland war zuletzt mit einem Umsatz von 5,8 Mrd. Euro Metros wichtigster Auslandsmarkt und steht für rund neun Prozent des Gesamtumsatzes. Auch die Rendite fällt hier überdurchschnittlich aus. Cash & Carry Russland dürfte eine EBIT-Marge von elf Prozent erreichen und mit einem Anteil am Konzern-EBIT (Gewinn vor Zinsen und Steuern) von 27 Prozent die mit Abstand profitabelste Säule im Konzern sein.

Der klare Fokus auf eine Verbesserung der finanziellen Lage mit Schuldenabbau und Restrukturierung des Portfolios sind zweifellos positiv einzuordnen und könnten dem Aktienkurs Auftrieb verleihen, wenn sich dies auch deutlich in den Zahlen niederschlägt. Dem steht das hohe Engagement in Russland gegenüber. Ein möglicher Börsengang der Sparte ist derzeit kein Thema und fällt somit als Katalysator wie zuletzt 2013 weg. Wer sich dennoch für die Aktie interessiert, sollte daher auch immer die politische Entwicklung und den Verlauf des Rubels beachten.

Punkten kann die Aktie hingegen bei Dividendenfans. Bis zur Hauptversammlung am 20. Februar sollte die hohe Verzinsung den Kurs stützen. Nach der Nullrunde im Vorjahr überweisen die Düsseldorfer 0,90 Euro je Aktie, dies ergibt eine Rendite von 3,3 Prozent. Zur Einordnung: Der Durchschnitt für den MDAX liegt nur knapp über zwei Prozent. Anleger, denen hingegen ihr Stimmrecht nicht so wichtig ist und die lieber eine hohe Dividendenrendite kassieren möchten, sollten sich die – allerdings wesentlich marktengeren – Vorzugsaktien von Metro anschauen. Für 2013/14 zahlt Metro 1,13 Euro je Aktie, was einer Verzinsung von stolzen 4,8 Prozent entspricht. Zudem weisen die Vorzüge eine bessere Charttechnik auf.

Punkten kann die Aktie hingegen bei Dividendenfans. Bis zur Hauptversammlung am 20. Februar sollte die hohe Verzinsung den Kurs stützen. Nach der Nullrunde im Vorjahr überweisen die Düsseldorfer 0,90 Euro je Aktie, dies ergibt eine Rendite von 3,3 Prozent. Zur Einordnung: Der Durchschnitt für den MDAX liegt nur knapp über zwei Prozent. Anleger, denen hingegen ihr Stimmrecht nicht so wichtig ist und die lieber eine hohe Dividendenrendite kassieren möchten, sollten sich die – allerdings wesentlich marktengeren – Vorzugsaktien von Metro anschauen. Für 2013/14 zahlt Metro 1,13 Euro je Aktie, was einer Verzinsung von stolzen 4,8 Prozent entspricht. Zudem weisen die Vorzüge eine bessere Charttechnik auf.

Metro (Alt ST)

Kurs: 0,00

Metro VZ (Alt)

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro (Alt ST) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO1 | DE0007257503 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro VZ (Alt) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO2 | DE0007257537 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 20.831,00 | 21.361,00 | 21.768,00 | 22.242,00 | 22.442,00 | 23.072,00 | 23.650,00 | |

| EBITDA1,2 | 991,00 | 947,00 | 866,00 | 814,00 | 916,00 | 942,00 | 0,00 | |

| EBITDA-margin %3 | 4,76 | 4,43 | 3,98 | 3,66 | 4,08 | 4,08 | 0,00 | |

| EBIT1,4 | -80,00 | 326,00 | 105,00 | -21,00 | 254,00 | 241,00 | 500,00 | |

| EBIT-margin %5 | -0,38 | 1,53 | 0,48 | -0,09 | 1,13 | 1,05 | 2,11 | |

| Net profit1 | -211,00 | 256,00 | 130,00 | -37,00 | 77,00 | -34,00 | 0,00 | |

| Net-margin %6 | -1,01 | 1,20 | 0,60 | -0,17 | 0,34 | -0,15 | 0,00 | |

| Cashflow1,7 | 1.166,00 | 450,00 | 450,00 | 1.004,00 | 838,00 | 1.050,00 | 0,00 | |

| Earnings per share8 | -0,66 | 0,65 | 0,31 | -0,08 | 0,16 | -0,07 | 0,25 | |

| Dividend per share8 | 0,00 | 0,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,07 | |

Quelle: boersengefluester.de and company details

[sws_grey_box box_size="585"]Dieser Beitrag stammt von Franz-Georg Wenner, der für die boersengefluester.de-Partnerseite Feingold Research schreibt.[/sws_grey_box]

Foto: Metro Group...

© boersengefluester.de | Redaktion

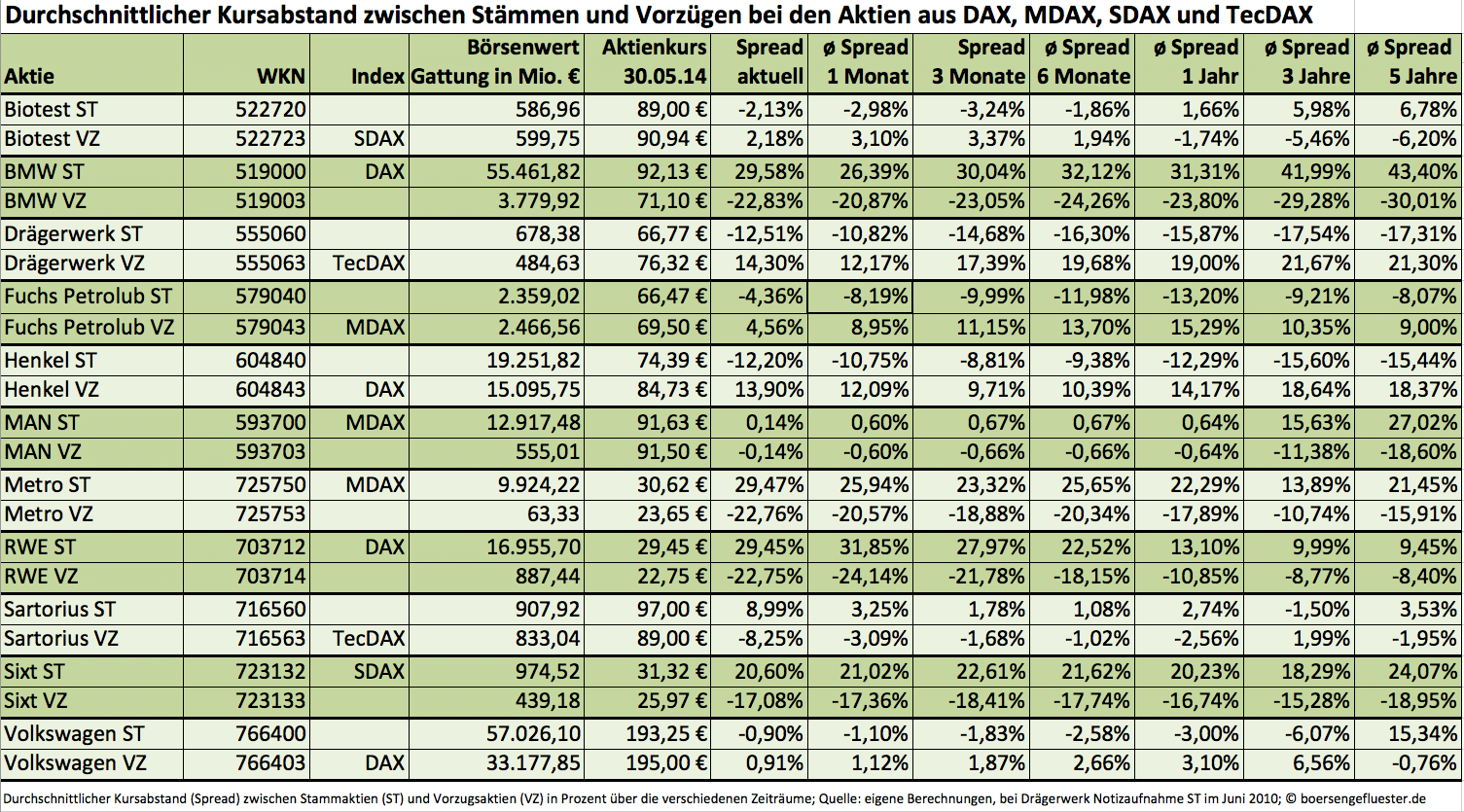

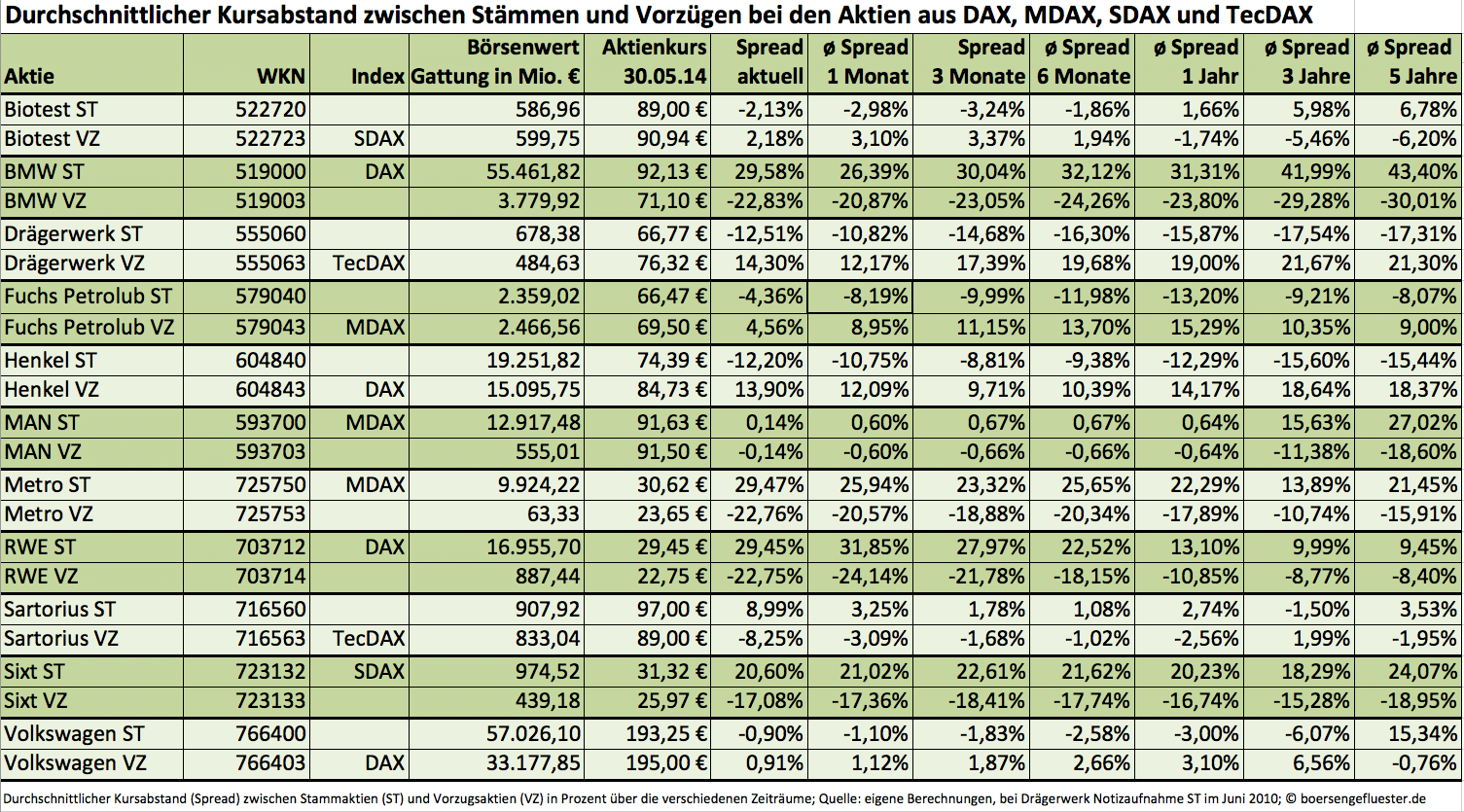

Meistens ist die Sache klar. Wenn Anleger die Wahl zwischen Stämmen und Vorzügen haben, werden sie sich für die liquidere Variante entscheiden – egal ob sie mit Stimmrecht ausgestattet ist oder kein Mitspracherecht bietet, dafür aber einen Vorzug bei der Dividende. Innerhalb der DAX-Familie (DAX, MDAX, SDAX und TecDAX) haben immerhin elf Unternehmen zwei Aktiengattungen im Umlauf. Vor einem Jahr waren es noch zwölf Firmen, doch der Dialysekonzern Fresenius Medical Care hat seine – bei internationalen Investoren eher unbeliebten – Vorzugsaktien mittlerweile in Stämme umgewandelt. Ähnlich ProSiebenSat.1: Auch hier gibt es seit August 2013 nur noch Stammaktien. Allerdings waren früher lediglich die Vorzüge des TV-Konzerns börsennotiert.

Für clevere Privatanleger bieten Unternehmen mit zwei Aktiengattungen regelmäßig interessante Investmentchancen. Teilweise locken Vorzugsaktien mit attraktiven Renditevorteilen bei der Dividende, was gerade zur Hauptversammlungszeit ein stichhaltiges Argument sein kann. Losgelöst davon bieten sich immer wieder Tradinggelegenheiten, denn nicht immer laufen beide Aktiengattungen komplett synchron. Boersengefluester.de hat eine umfangreiche Performanceanalyse erstellt und die durchschnittlichen Kursabstände für die Titel aus DAX, MDAX, SDAX und TecDAX mit Sicht auf sieben verschiedene Zeiträume ermittelt – vom aktuellen Spread, über die monatsweise Betrachtung, bis hin zum Jahresrhythmus.

Auffällig sind zunächst einmal die teilweise enormen Unterschiede bei den Kursabständen zwischen beiden Gattungen. Bei BMW, Metro und RWE sind die Stämme um jeweils knapp 30 Prozent teurer als Vorzugsaktien. Hauptgrund: Bei diesem Trio machen die Vorzüge nur einen Bruchteil des Gesamtkapitals aus und waren in erster Linie als Anreizinstrument für Mitarbeiter gedacht. Was kaum bekannt ist: Manche Unternehmen wählten den Weg der stimmrechtslosen Vorzüge für die Belegschaftsaktien auch, um die Hallengröße für die Hauptversammlung nicht auf Stadiongröße ausweiten zu müssen. Mitunter sind aber auch fast gar keine Kursunterschiede zwischen den Aktienpaaren festzustellen – etwa bei Biotest, MAN und Volkswagen. Außerdem gibt es den Fall, dass die Vorzüge sogar mehr kosten als die mit Stimmrecht ausgestatteten Stämme. Dieses Phänomen trifft derzeit insbesondere auf den Medizintechnikkonzern Drägerwerk sowie Henkel zu und hängt mit der Eigentümerstruktur – und der sich daraus ergebenden Handelsliquidität – zusammen.

Angesichts der zuletzt eher festen Gesamtmärkte ist kaum verwunderlich, dass bei den bekannten Blue Chips und Mid Caps die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Hier heißt die Devise für Anleger: Sollte sich der Spread deutlich vergrößern, lohnt ein Blick auf die jeweils nicht im Index vertretene Gattung. Zumindest auf die Watchlist gehört unter diesem Gesichtspunkt schon mal die Metro-Vorzugsaktie. Momentan wird das Papier mit einem Abschlag von 22,76 Prozent auf die Stämme des Handelsunternehmens gehandelt. In den vergangenen drei Monaten lag diese Spannbreite im Schnitt bei nur 18,88 Prozent – auf Jahressicht bei 17,89 Prozent. Wem die Metro-Vorzüge zu exotisch sind, kann aber auch auf die Stämme setzen. Nach längerer Talfahrt scheint sich hier eine Trendwende nach oben auszubilden.

Das gegenteilige Bild liefert Fuchs Petrolub. Bei dem Schmierstoffhersteller sind die Vorzüge im MDAX enthalten. Die Stämme befinden sich mehrheitlich in Familienbesitz – und werden daher weniger rege gehandelt. Zuletzt hatte Fuchs ein größeres Aktienrückkaufprogramm über jeweils 740.000 Stämme und Vorzüge abgeschlossen. Mit Wirkung zum 5. Juni steht nun die Ausgabe von Berichtigungsaktien im Verhältnis 1:1 an. Von Teil 1 der Kapitalmaßnahmen hatten zuletzt die Stämme spürbar mehr profitiert, so dass der Kursabstand zwischen beiden Gattungen auf nur noch 4,56 Prozent geschmolzen ist. Üblich waren in der Vergangenheit eher Differenzen im zweistelligen Prozentbereich. Rein unter diesen Aspekt haben die Vorzüge von Fuchs Petrolub nun ein gewisses Nachholpotenzial.