Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#723133

© boersengefluester.de | Redaktion

Eigentlich gilt Sixt als ein Vorzeigeunternehmen auf dem heimischen Kurszettel. Das ist auch richtig so, doch die operativen Ergebnisse und auch der Aktienkurs des Autovermieters schwanken stärker, als es den Investoren lieb sein kann. Insbesondere die ungewisse Restwertentwicklung der Fahrzeugflotte ist ein wichtiges Thema. Vor dem Hintergrund des schwierigen Umfelds hat Sixt im August seine Ergebnisprognose für 2024 nochmals angepasst und rechnet nun mit einem Gewinn vor Steuern zwischen 340 und 390 Mio. Euro. Ursprünglich lag die avisierte Bandbreite bei 400 bis 520 Mio. Euro. Bei Kursen von knapp 53 Euro für die Vorzugsaktien und gut 63 Euro für die liquideren und im SDAX enthaltenen Stammaktien können Anleger aber wohl nicht viel falsch machen. ...

© boersengefluester.de | Redaktion

Da braucht es keine großen Worte mehr: Dass boersengefluester.de ein großer Fan der Sixt-Aktie ist und wir den Autovermieter – auch losgelöst von den regelmäßig überzeugenden Quartalszahlen – für einen der großen Gewinner der sich wandelnden Anforderungen an das Thema Mobilität halten, haben wir schon mehrfach geschrieben. Und auch, wenn es eine dicke Überraschung ist, dass der SDAX-Konzern nach neun Monaten 2017 mit einem Gewinn vor Steuern von etwas mehr als 220 Mio. Euro bereits mehr verdient hat, als im gesamten Vorjahr mit 218 Mio. Euro. Rein aus der Börsenbrille betrachtet, stellt sich trotzdem stets die Frage: Wie profitiert man am besten von der aktuellen Entwicklung? Für Langfristanleger ist die Antwort vermutlich recht simpel: Stammaktien kaufen und liegen lassen im Depot. Zwar kennt auch die Sixt-Aktie mitunter heftige Korrekturphasen, unterm Strich hat sich der Titel aber als 1a-Investment erwiesen.

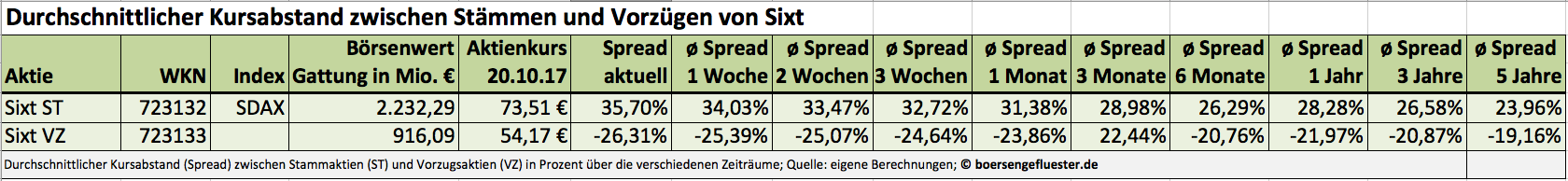

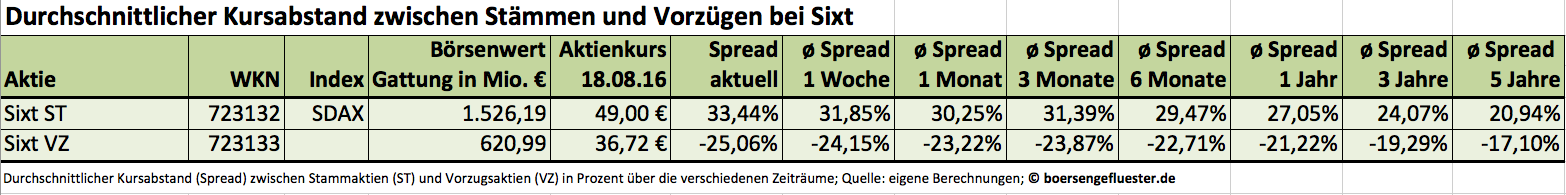

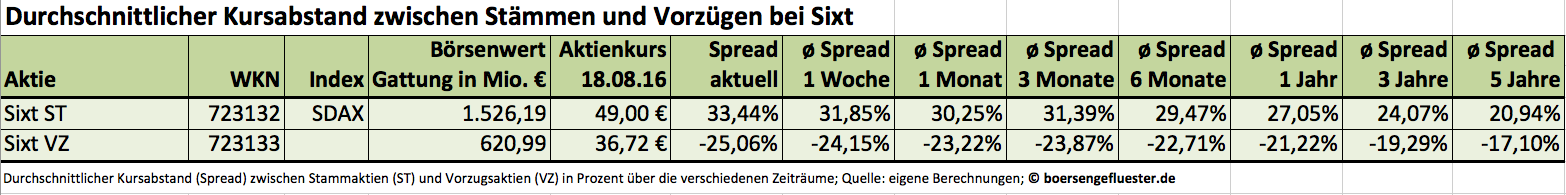

Nicht minder clever dürfte es jedoch sein, sich einmal den Kursabstand zwischen den im SDAX enthaltenen Stammaktien, sowie den stimmrechtslosen Vorzugsaktien genauer anzuschauen. Momentan ist der Spread – so heißt die Kursdifferenz im Börsensprech – nämlich auf 35,7 Prozent gewachsen. Das liegt weit über dem Durchschnitt der vergangenen Monaten, und auch Jahre. Lediglich im November 2016 gab es eine kurze Phase, in der der Abstand auf Größenordnungen von 36 bis 38 Prozent gewachsen ist. Nun: Offenbar bevorzugen die meisten Investoren in der jetzigen Marktphase die liquideren Stammaktien – es gibt ungefähr 1,8 Mal so viele Stämme wie Vorzüge. Zudem hat Firmenlenker Erich Sixt in der Vergangenheit mehrfach betont, dass es keine Umwandlungsfantasie zwischen den Gattungen gibt.

Nicht minder clever dürfte es jedoch sein, sich einmal den Kursabstand zwischen den im SDAX enthaltenen Stammaktien, sowie den stimmrechtslosen Vorzugsaktien genauer anzuschauen. Momentan ist der Spread – so heißt die Kursdifferenz im Börsensprech – nämlich auf 35,7 Prozent gewachsen. Das liegt weit über dem Durchschnitt der vergangenen Monaten, und auch Jahre. Lediglich im November 2016 gab es eine kurze Phase, in der der Abstand auf Größenordnungen von 36 bis 38 Prozent gewachsen ist. Nun: Offenbar bevorzugen die meisten Investoren in der jetzigen Marktphase die liquideren Stammaktien – es gibt ungefähr 1,8 Mal so viele Stämme wie Vorzüge. Zudem hat Firmenlenker Erich Sixt in der Vergangenheit mehrfach betont, dass es keine Umwandlungsfantasie zwischen den Gattungen gibt.

Ein direkter Vorteil der Vorzugsaktie ist allerdings die um 2 Cent höhere Dividende. Je nach Kurshöhe ergibt sich hieraus ein mitunter stattlicher Renditevorteil. Auf Basis der von boersengefluester.de für 2017 erwarteten Ausschüttung von 1,70 beziehungsweise 1,72 Euro je Anteilschein, kommen die Stämme derzeit auf eine Rendite von 2,3 Prozent, während die Vorzüge immerhin fast 3,2 Prozent abwerfen. On top kommt die Spekulation, dass sich die Kursabstände beider Gattungen wieder auf ein „Normalmaß“, in diesem Fall sind das weniger als 30 Prozent Differenz, annähern. Das kann freilich über verschiedene Wege passieren: Boersengefluester.de unterstellt, dass es am wahrscheinlichsten ist, dass die Vorzüge – insbesondere mit nahendem Dividendentermin – stärker an Wert gewinnen, als die Stammaktien. So gesehen sind die Vorzüge in der jetzigen Konstellation vermutlich die bessere Wahl – insbesondere für Privatanleger, die keine riesigen Stückzahlen bewegen. Auf All-Time-High notieren übrigens sowohl die Sämme, als auch die Vorzüge.

Ein direkter Vorteil der Vorzugsaktie ist allerdings die um 2 Cent höhere Dividende. Je nach Kurshöhe ergibt sich hieraus ein mitunter stattlicher Renditevorteil. Auf Basis der von boersengefluester.de für 2017 erwarteten Ausschüttung von 1,70 beziehungsweise 1,72 Euro je Anteilschein, kommen die Stämme derzeit auf eine Rendite von 2,3 Prozent, während die Vorzüge immerhin fast 3,2 Prozent abwerfen. On top kommt die Spekulation, dass sich die Kursabstände beider Gattungen wieder auf ein „Normalmaß“, in diesem Fall sind das weniger als 30 Prozent Differenz, annähern. Das kann freilich über verschiedene Wege passieren: Boersengefluester.de unterstellt, dass es am wahrscheinlichsten ist, dass die Vorzüge – insbesondere mit nahendem Dividendentermin – stärker an Wert gewinnen, als die Stammaktien. So gesehen sind die Vorzüge in der jetzigen Konstellation vermutlich die bessere Wahl – insbesondere für Privatanleger, die keine riesigen Stückzahlen bewegen. Auf All-Time-High notieren übrigens sowohl die Sämme, als auch die Vorzüge.

Sixt ST

Kurs: 65,80

Ein direkter Vorteil der Vorzugsaktie ist allerdings die um 2 Cent höhere Dividende. Je nach Kurshöhe ergibt sich hieraus ein mitunter stattlicher Renditevorteil. Auf Basis der von boersengefluester.de für 2017 erwarteten Ausschüttung von 1,70 beziehungsweise 1,72 Euro je Anteilschein, kommen die Stämme derzeit auf eine Rendite von 2,3 Prozent, während die Vorzüge immerhin fast 3,2 Prozent abwerfen. On top kommt die Spekulation, dass sich die Kursabstände beider Gattungen wieder auf ein „Normalmaß“, in diesem Fall sind das weniger als 30 Prozent Differenz, annähern. Das kann freilich über verschiedene Wege passieren: Boersengefluester.de unterstellt, dass es am wahrscheinlichsten ist, dass die Vorzüge – insbesondere mit nahendem Dividendentermin – stärker an Wert gewinnen, als die Stammaktien. So gesehen sind die Vorzüge in der jetzigen Konstellation vermutlich die bessere Wahl – insbesondere für Privatanleger, die keine riesigen Stückzahlen bewegen. Auf All-Time-High notieren übrigens sowohl die Sämme, als auch die Vorzüge.

Ein direkter Vorteil der Vorzugsaktie ist allerdings die um 2 Cent höhere Dividende. Je nach Kurshöhe ergibt sich hieraus ein mitunter stattlicher Renditevorteil. Auf Basis der von boersengefluester.de für 2017 erwarteten Ausschüttung von 1,70 beziehungsweise 1,72 Euro je Anteilschein, kommen die Stämme derzeit auf eine Rendite von 2,3 Prozent, während die Vorzüge immerhin fast 3,2 Prozent abwerfen. On top kommt die Spekulation, dass sich die Kursabstände beider Gattungen wieder auf ein „Normalmaß“, in diesem Fall sind das weniger als 30 Prozent Differenz, annähern. Das kann freilich über verschiedene Wege passieren: Boersengefluester.de unterstellt, dass es am wahrscheinlichsten ist, dass die Vorzüge – insbesondere mit nahendem Dividendentermin – stärker an Wert gewinnen, als die Stammaktien. So gesehen sind die Vorzüge in der jetzigen Konstellation vermutlich die bessere Wahl – insbesondere für Privatanleger, die keine riesigen Stückzahlen bewegen. Auf All-Time-High notieren übrigens sowohl die Sämme, als auch die Vorzüge.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723132 | DE0007231326 | SE | 2.906,53 Mio € | 07.08.1986 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723133 | DE0007231334 | SE | 2.906,53 Mio € | 16.07.1997 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.532,09 | 2.282,45 | 3.066,18 | 3.620,51 | 4.002,17 | 4.280,00 | 0,00 | |

| EBITDA1,2 | 82,50 | 572,60 | 699,40 | 649,70 | 560,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 5,39 | 25,09 | 22,81 | 17,95 | 13,99 | 0,00 | 0,00 | |

| EBIT1,4 | -48,71 | 479,18 | 588,79 | 573,20 | 482,70 | 0,00 | 0,00 | |

| EBIT-margin %5 | -3,18 | 20,99 | 19,20 | 15,83 | 12,06 | 0,00 | 0,00 | |

| Net profit1 | 1,97 | 313,15 | 385,71 | 335,14 | 243,91 | 295,00 | 0,00 | |

| Net-margin %6 | 0,13 | 13,72 | 12,58 | 9,26 | 6,09 | 6,89 | 0,00 | |

| Cashflow1,7 | 669,28 | 79,11 | -201,58 | -90,07 | 1.079,85 | 0,00 | 0,00 | |

| Earnings per share8 | -0,68 | 6,68 | 8,23 | 7,15 | 5,21 | 6,30 | 6,80 | |

| Dividend per share8 | 0,05 | 3,72 | 6,13 | 3,92 | 2,72 | 3,52 | 3,82 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

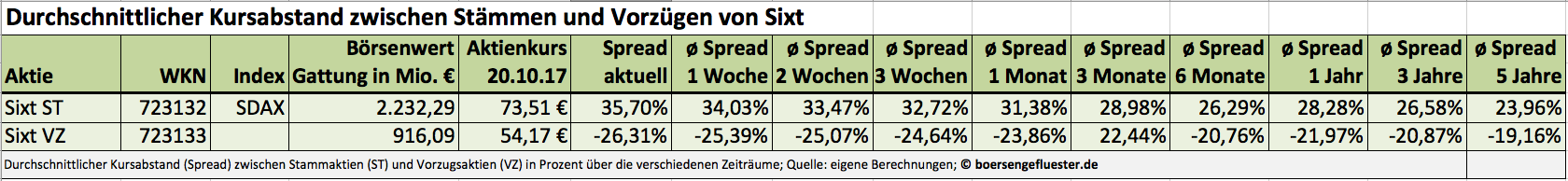

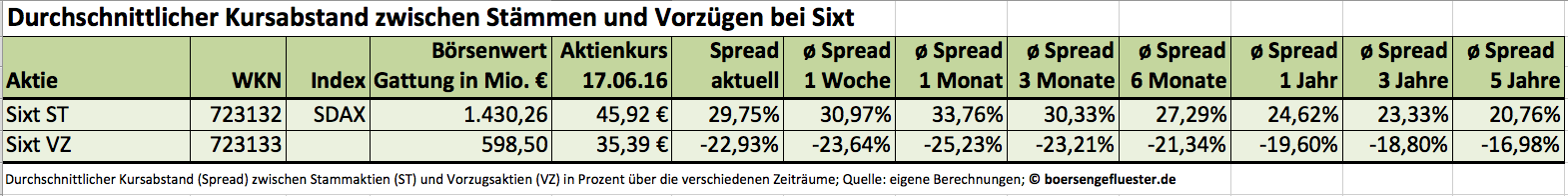

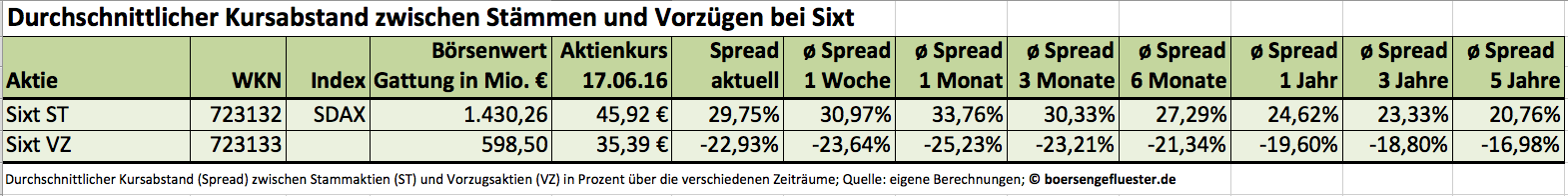

Kurz vor der Hauptversammlung (HV) am 30. Juni 2017 lohnt sich ein genauer Blick auf die Aktien des Autovermieters Sixt – immerhin gibt es zwei Gattungen davon: Die im SDAX enthaltenen Stammaktien und die etwas weniger liquiden Vorzüge. Formal trennt beide Papiere das fehlende Stimmrecht der Vorzugsaktien, wofür es zum Ausgleich eine um 2 Cent höhere Dividende gibt. Normalerweise macht diese Differenz nicht viel aus. Doch bei den bei den für gewöhnlich zu beobachtenden Kursabständen zwischen Sixt-Stämmen und Sixt-Vorzügen ergeben sich zum Teil bemerkenswerte Unterschiede bei der Dividendenrendite. Auffällig ist nun, dass die Vorzüge in den vergangenen Wochen eine spürbar bessere Performance hingelegt haben als die Stämme und mit 44,175 Euro sogar ein neues All-Time-High erreicht haben. Die logische Erklärung dafür ist, dass Anleger im Zuge der nahenden HV stärker auf die Vorzüge eingeschwenkt sind. Eine Umtauschfantasie von Vorzügen in Stämme gibt es – zumindest wenn die früheren Aussagen von CEO Erich Sixt diesbezüglich noch gelten – nämlich nicht. Was heißt das nun für Anleger? Beim gegenwärtigen Kurs bringen es die Stammaktien auf eine Rendite von 3,05 Prozent, die Vorzüge erreichen 3,80 Prozent.

Für langfristig orientierte Investoren – bei Sixt sicher nicht die schlechteste Vorgehensweise – sind die Vorzüge damit weiterhin erste Wahl. Eher tradingorientierte Börsianer können in den kommenden Wochen dagegen darauf setzen, dass sich der Spread zwischen Stämme und Vorzügen wieder vergrößert. Mit anderen Worten: Die Stämme die bessere Performance aufweisen werden. Historisch gesehen ist der Kursabstand zwischen beiden Aktiengattungen mit rund 23 Prozent zurzeit nämlich eher gering. Vor rund einem Jahr betrug die Differenz in der Regel rund 30 Prozent – zwischenzeitlich türmte sich der Abstand sogar auf 35 Prozent.

Für langfristig orientierte Investoren – bei Sixt sicher nicht die schlechteste Vorgehensweise – sind die Vorzüge damit weiterhin erste Wahl. Eher tradingorientierte Börsianer können in den kommenden Wochen dagegen darauf setzen, dass sich der Spread zwischen Stämme und Vorzügen wieder vergrößert. Mit anderen Worten: Die Stämme die bessere Performance aufweisen werden. Historisch gesehen ist der Kursabstand zwischen beiden Aktiengattungen mit rund 23 Prozent zurzeit nämlich eher gering. Vor rund einem Jahr betrug die Differenz in der Regel rund 30 Prozent – zwischenzeitlich türmte sich der Abstand sogar auf 35 Prozent.

Eine gute Variante für dividendenaffine Anleger sind freilich auch die Aktien der ebenfalls börsennotierten Sixt Leasing AG. Die HV der Leasing-Tochter findet am 29. Juni 2017 statt – auf der Agenda steht eine Ausschüttung von 0,48 Euro für 2016, was beim gegenwärtigen Kurs von knapp 19 Euro auf eine Rendite von 2,5 Prozent hinausläuft. Das sieht zunächst einmal weniger sexy aus als die Muttergesellschaft. Doch Sixt Leasing will künftig 30 bis 60 Prozent – der bisherige Korridor erstreckte sich von 30 bis 40 Prozent – des Überschusses an die Aktionäre ausgekehrt werden. Und bezogen auf die zu erwartende Geschäftsentwicklung für 2017 müsste die Aktie von Sixt Leasing künftig auch in den Bereich nördlich von drei Prozent Dividendenrendite (bei als konstant angenommenen Aktienkursen) vorstoßen – dabei ist der Small Cap wesentlich moderater bewertet als die Anteilscheine von Sixt – egal ob Stämme oder Vorzüge.

Eine gute Variante für dividendenaffine Anleger sind freilich auch die Aktien der ebenfalls börsennotierten Sixt Leasing AG. Die HV der Leasing-Tochter findet am 29. Juni 2017 statt – auf der Agenda steht eine Ausschüttung von 0,48 Euro für 2016, was beim gegenwärtigen Kurs von knapp 19 Euro auf eine Rendite von 2,5 Prozent hinausläuft. Das sieht zunächst einmal weniger sexy aus als die Muttergesellschaft. Doch Sixt Leasing will künftig 30 bis 60 Prozent – der bisherige Korridor erstreckte sich von 30 bis 40 Prozent – des Überschusses an die Aktionäre ausgekehrt werden. Und bezogen auf die zu erwartende Geschäftsentwicklung für 2017 müsste die Aktie von Sixt Leasing künftig auch in den Bereich nördlich von drei Prozent Dividendenrendite (bei als konstant angenommenen Aktienkursen) vorstoßen – dabei ist der Small Cap wesentlich moderater bewertet als die Anteilscheine von Sixt – egal ob Stämme oder Vorzüge.

...

Für langfristig orientierte Investoren – bei Sixt sicher nicht die schlechteste Vorgehensweise – sind die Vorzüge damit weiterhin erste Wahl. Eher tradingorientierte Börsianer können in den kommenden Wochen dagegen darauf setzen, dass sich der Spread zwischen Stämme und Vorzügen wieder vergrößert. Mit anderen Worten: Die Stämme die bessere Performance aufweisen werden. Historisch gesehen ist der Kursabstand zwischen beiden Aktiengattungen mit rund 23 Prozent zurzeit nämlich eher gering. Vor rund einem Jahr betrug die Differenz in der Regel rund 30 Prozent – zwischenzeitlich türmte sich der Abstand sogar auf 35 Prozent.

Für langfristig orientierte Investoren – bei Sixt sicher nicht die schlechteste Vorgehensweise – sind die Vorzüge damit weiterhin erste Wahl. Eher tradingorientierte Börsianer können in den kommenden Wochen dagegen darauf setzen, dass sich der Spread zwischen Stämme und Vorzügen wieder vergrößert. Mit anderen Worten: Die Stämme die bessere Performance aufweisen werden. Historisch gesehen ist der Kursabstand zwischen beiden Aktiengattungen mit rund 23 Prozent zurzeit nämlich eher gering. Vor rund einem Jahr betrug die Differenz in der Regel rund 30 Prozent – zwischenzeitlich türmte sich der Abstand sogar auf 35 Prozent.

Sixt ST

Kurs: 65,80

Allane

Kurs: 10,20

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723132 | DE0007231326 | SE | 2.906,53 Mio € | 07.08.1986 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723133 | DE0007231334 | SE | 2.906,53 Mio € | 16.07.1997 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Allane | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0DPRE | DE000A0DPRE6 | SE | 210,24 Mio € | 07.05.2015 | - | |

* * *

© boersengefluester.de | Redaktion

Noch hat es die Aktie von Sixt Leasing nicht so richtig geschafft, sich einen ähnlich guten Namen am Kapitalmarkt zu machen wie die Muttergesellschaft Sixt – der SDAX-Konzern hält 41,9 Prozent der Aktien an der Leasingtochter. Den höchsten jemals erreichten Kurs (All-Time-High) von 23,43 Euro gab es bereits wenige Tage nach der Erstnotiz am 7. Mai 2016. Das Gastspiel im SDAX dauerte gerade einmal ein halbes Jahr und endete im März 2016. Dabei hat Sixt Leasing bislang durchweg ansehnliche Ergebnisse vorgelegt, so wie man es von Sixt gewohnt ist. Immerhin: Mit der Vorlage des Geschäftsberichts und den in Teilen optimistischer formulierten Zielen für 2017, ist der Aktienkurs zu neuem Leben erweckt. Insbesondere die Ausweitung der Bandbreite des Gewinnanteils, den Sixt Leasing für die Ausschüttung von Dividenden verwenden will, zeigt positive Wirkung an der Börse. Demnach sollen künftig 30 bis 60 Prozent – der bisherige Korridor erstreckte sich von 30 bis 40 Prozent – des Überschusses an die Aktionäre ausgekehrt werden.

Für 2016 will Sixt Leasing eine Dividende von 0,48 Euro (Vorjahr: 0,40 Euro) je Anteilschein zahlen – bei einem Ergebnis je Aktie von 1,19 Euro. Die Ausschüttungsquote beträgt also rund 40 Prozent. Hauptversammlung ist am 29. Juni 2017. Beim gegenwärtigen Aktienkurs von 19,40 Euro bedeutet die Dividende eine Rendite von knapp 2,5 Prozent. Zum Vergleich: Auf die Stammaktie von Sixt gibt es für 2016 jeweils 1,65 Euro, was auf eine Verzinsung von gut 3,3 Prozent hinausläuft. So gesehen wäre die Mitte also attraktiver. Doch das Blatt kann sich wenden: Für das laufende Jahr stellt der Vorstand von Sixt Leasing einen Zuwachs des Ergebnisses vor Steuern im „hohen einstelligen Prozentbereich“ in Aussicht. Bei einer als vergleichsweise stabil angenommenen Steuerquote müsste der Überschuss im laufenden Jahr also auf eine Größenordnung von etwa 26 Mio. Euro zusteuern. Sollte Sixt Leasing davon die Hälfte auskehren, entspräche das bereits einer Dividende von 0,63 Euro je Aktie. Damit wiederum käme der Titel beim jetzigen Kurs auf eine ansprechende Rendite von 3,2 Prozent. Mit anderen Worten: Hier scheint sich eine ansprechende Dividendenstory zu entwickeln. Und da auch die anderen Bewertungskennzahlen im grünen Bereich liegen, ist die Aktie von Sixt Leasing für boersengefluester.de eine attraktive Option. Die bisherigen Kursziele der Analysten liegen zwischen 23 und 26 Euro.

Für 2016 will Sixt Leasing eine Dividende von 0,48 Euro (Vorjahr: 0,40 Euro) je Anteilschein zahlen – bei einem Ergebnis je Aktie von 1,19 Euro. Die Ausschüttungsquote beträgt also rund 40 Prozent. Hauptversammlung ist am 29. Juni 2017. Beim gegenwärtigen Aktienkurs von 19,40 Euro bedeutet die Dividende eine Rendite von knapp 2,5 Prozent. Zum Vergleich: Auf die Stammaktie von Sixt gibt es für 2016 jeweils 1,65 Euro, was auf eine Verzinsung von gut 3,3 Prozent hinausläuft. So gesehen wäre die Mitte also attraktiver. Doch das Blatt kann sich wenden: Für das laufende Jahr stellt der Vorstand von Sixt Leasing einen Zuwachs des Ergebnisses vor Steuern im „hohen einstelligen Prozentbereich“ in Aussicht. Bei einer als vergleichsweise stabil angenommenen Steuerquote müsste der Überschuss im laufenden Jahr also auf eine Größenordnung von etwa 26 Mio. Euro zusteuern. Sollte Sixt Leasing davon die Hälfte auskehren, entspräche das bereits einer Dividende von 0,63 Euro je Aktie. Damit wiederum käme der Titel beim jetzigen Kurs auf eine ansprechende Rendite von 3,2 Prozent. Mit anderen Worten: Hier scheint sich eine ansprechende Dividendenstory zu entwickeln. Und da auch die anderen Bewertungskennzahlen im grünen Bereich liegen, ist die Aktie von Sixt Leasing für boersengefluester.de eine attraktive Option. Die bisherigen Kursziele der Analysten liegen zwischen 23 und 26 Euro.

...

Allane

Kurs: 10,20

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 747,72 | 740,45 | 571,12 | 619,24 | 747,28 | 780,00 | 0,00 | |

| EBITDA1,2 | 211,42 | 184,01 | 185,10 | 221,01 | 321,97 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 28,28 | 24,85 | 32,41 | 35,69 | 43,09 | 0,00 | 0,00 | |

| EBIT1,4 | 20,19 | 12,99 | 17,03 | 28,62 | -2,32 | 0,00 | 0,00 | |

| EBIT-margin %5 | 2,70 | 1,75 | 2,98 | 4,62 | -0,31 | 0,00 | 0,00 | |

| Net profit1 | 2,17 | 5,84 | 9,02 | 8,85 | -39,21 | 20,00 | 0,00 | |

| Net-margin %6 | 0,29 | 0,79 | 1,58 | 1,43 | -5,25 | 2,56 | 0,00 | |

| Cashflow1,7 | 41,10 | 157,91 | 14,13 | -338,06 | -772,96 | 0,00 | 0,00 | |

| Earnings per share8 | 0,11 | 0,28 | 0,44 | 0,43 | -1,90 | 0,80 | 0,75 | |

| Dividend per share8 | 0,02 | 0,06 | 0,09 | 0,09 | 0,00 | 0,09 | 0,09 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Allane | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0DPRE | DE000A0DPRE6 | SE | 210,24 Mio € | 07.05.2015 | - | |

* * *

© boersengefluester.de | Redaktion

Für immerhin 50 Mio. Euro hat Sixt in den vergangenen Monaten eigene Aktien gekauft. Einen Verwendungszweck für die 779.720 Stamm- und 335.208 Vorzugsaktien hat der Autovermieter auch schon: Die Anteile werden schlicht und ergreifend eingezogen und vernichtet. Das ist positiv für Anleger, denn durch diese Maßnahme verringert sich die Gesamtgröße des Kuchens, auf den der Gesamtgewinn aufgeteilt werden muss um gut 2,3 Prozent. Mit anderen Worten: Das Ergebnis je Aktie erhöht sich zunächst einmal leicht. Das führt – konstante Aktienkurse unterstellt – zu einem entsprechend niedrigeren Kurs-Gewinn-Verhältnis (KGV), was dann wiederum neues Kurspotenzial freisetzt. Nun mag dieser Effekt bei dem Rückkaufprogramm des SDAX-Unternehmens nicht übermäßig ausgeprägt sein. Doch in Kombination mit den stattlichen Dividendenausschüttungen und den regelmäßig starken Geschäftsergebnissen ergibt sich eine Erfolgskombination, die an der Börse super gut ankommt.

Dabei schielt das Familienunternehmen nicht auf die Maximierung von Quartalsergebnissen, sondern investiert immer wieder in neue Wachstumsfelder. Schwerpunkte momentan sind die Optimierung des Stationsnetzes in den USA und Westeuropa sowie der internationale Ausbau des Carsharing-Projekts DriveNow. In Deutschland läuft das neuartige Mietverfahren – es handelt sich um ein 50-50-Joint-Venture mit dem DAX-Konzern BMW – zurzeit in Berlin, Köln, Düsseldorf, Hamburg und München. Auf europäischer Ebene gibt es DriveNow in London, Brüssel, Kopenhagen, Stockholm und Wien. Per Ende Juni 2016 waren mehr als 650.000 Kunden bei DriveNow registriert. Die Analysten von Hauck & Aufhäuser gehen davon aus, dass Drive Now im kommenden Jahr die Verlustzone verlässt und 2018 Umsätze von gut 100 Mio. Euro erzielen wird. Vor diesem Hintergrund können sich die Halbjahreszahlen von Sixt einmal sehen lassen. Bei einem Erlösplus von 14,6 Prozent auf 1.1148,46 Mio. Euro kam das Ergebnis vor Steuern um 9,5 Prozent auf 81,91 Mio. Euro voran. Das Ergebnis je Aktie stieg von 1,00 auf 1,04 Euro.

„Sixt wächst im Ausland weiterhin deutlich stärker als die Autovermietbranche insgesamt und gewinnt damit kontinuierlich Marktanteile. Obwohl die Rahmenbedingungen für den Reise- und Touristikverkehr in Europa schwieriger geworden sind, sind wir auch für den weiteren Jahresverlauf zuversichtlich und gehen davon aus, unsere wirtschaftlichen Ziele für 2016 zu erreichen", sagt der Vorstandsvorsitzende Erich Sixt und bestätigt gleichzeitig die Prognosen für 2016. Demnach ist mit einer leichten Erhöhung des operativen Konzernumsatzes sowie einem „stabilen bis leicht steigenden“ Ergebnis vor Steuern zu rechnen. Also liegt die offizielle Messlatte für 2016 bei mindestens 185 Mio. Euro. Die Analysten der Berenberg Bank halten das für Understatement und rechnen in ihrer jüngsten Studie mit einem Bruttogewinn von 213 Mio. Euro. Für 2017 halten sie dann gar einen Anstieg auf 242 Mio. Euro für realistisch. Ihr Kursziel für die Stammaktie: 59,50 Euro. Demnach hätte die im SDAX vertretene Gattung noch ein Potenzial von rund 21 Prozent.

„Sixt wächst im Ausland weiterhin deutlich stärker als die Autovermietbranche insgesamt und gewinnt damit kontinuierlich Marktanteile. Obwohl die Rahmenbedingungen für den Reise- und Touristikverkehr in Europa schwieriger geworden sind, sind wir auch für den weiteren Jahresverlauf zuversichtlich und gehen davon aus, unsere wirtschaftlichen Ziele für 2016 zu erreichen", sagt der Vorstandsvorsitzende Erich Sixt und bestätigt gleichzeitig die Prognosen für 2016. Demnach ist mit einer leichten Erhöhung des operativen Konzernumsatzes sowie einem „stabilen bis leicht steigenden“ Ergebnis vor Steuern zu rechnen. Also liegt die offizielle Messlatte für 2016 bei mindestens 185 Mio. Euro. Die Analysten der Berenberg Bank halten das für Understatement und rechnen in ihrer jüngsten Studie mit einem Bruttogewinn von 213 Mio. Euro. Für 2017 halten sie dann gar einen Anstieg auf 242 Mio. Euro für realistisch. Ihr Kursziel für die Stammaktie: 59,50 Euro. Demnach hätte die im SDAX vertretene Gattung noch ein Potenzial von rund 21 Prozent.

Eine Überlegung wert aus Anlegersicht sind aber auch die weniger liquiden Vorzugsaktien. Zwar gibt es bei der Gesellschaft mit Sitz in Pullach bei München keine Umwandlungsfantasie. Doch der jetzige Kursabstand von 33,4 Prozent zwischen beiden Gattungen ist eher hoch. Gerade für Investoren, die auf eine möglichst attraktive Dividendenrendite setzen, kann das ein schlagendes Argument sein. Letztlich stehen bei boersengefluester.de aber beide Papiere auf „Kaufen“ – ist halt irgendwie auch eine Geschmacksfrage. Vor allen Dingen die deutlich höheren Handelsvolumina bei den Stämmen sind natürlich ein nicht zu verachtender Vorteil.

Eine Überlegung wert aus Anlegersicht sind aber auch die weniger liquiden Vorzugsaktien. Zwar gibt es bei der Gesellschaft mit Sitz in Pullach bei München keine Umwandlungsfantasie. Doch der jetzige Kursabstand von 33,4 Prozent zwischen beiden Gattungen ist eher hoch. Gerade für Investoren, die auf eine möglichst attraktive Dividendenrendite setzen, kann das ein schlagendes Argument sein. Letztlich stehen bei boersengefluester.de aber beide Papiere auf „Kaufen“ – ist halt irgendwie auch eine Geschmacksfrage. Vor allen Dingen die deutlich höheren Handelsvolumina bei den Stämmen sind natürlich ein nicht zu verachtender Vorteil.

Foto: Sixt-Niederlassung in Rostock...

Sixt ST

Kurs: 65,80

Eine Überlegung wert aus Anlegersicht sind aber auch die weniger liquiden Vorzugsaktien. Zwar gibt es bei der Gesellschaft mit Sitz in Pullach bei München keine Umwandlungsfantasie. Doch der jetzige Kursabstand von 33,4 Prozent zwischen beiden Gattungen ist eher hoch. Gerade für Investoren, die auf eine möglichst attraktive Dividendenrendite setzen, kann das ein schlagendes Argument sein. Letztlich stehen bei boersengefluester.de aber beide Papiere auf „Kaufen“ – ist halt irgendwie auch eine Geschmacksfrage. Vor allen Dingen die deutlich höheren Handelsvolumina bei den Stämmen sind natürlich ein nicht zu verachtender Vorteil.

Eine Überlegung wert aus Anlegersicht sind aber auch die weniger liquiden Vorzugsaktien. Zwar gibt es bei der Gesellschaft mit Sitz in Pullach bei München keine Umwandlungsfantasie. Doch der jetzige Kursabstand von 33,4 Prozent zwischen beiden Gattungen ist eher hoch. Gerade für Investoren, die auf eine möglichst attraktive Dividendenrendite setzen, kann das ein schlagendes Argument sein. Letztlich stehen bei boersengefluester.de aber beide Papiere auf „Kaufen“ – ist halt irgendwie auch eine Geschmacksfrage. Vor allen Dingen die deutlich höheren Handelsvolumina bei den Stämmen sind natürlich ein nicht zu verachtender Vorteil.

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.532,09 | 2.282,45 | 3.066,18 | 3.620,51 | 4.002,17 | 4.280,00 | 0,00 | |

| EBITDA1,2 | 82,50 | 572,60 | 699,40 | 649,70 | 560,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 5,39 | 25,09 | 22,81 | 17,95 | 13,99 | 0,00 | 0,00 | |

| EBIT1,4 | -48,71 | 479,18 | 588,79 | 573,20 | 482,70 | 0,00 | 0,00 | |

| EBIT-margin %5 | -3,18 | 20,99 | 19,20 | 15,83 | 12,06 | 0,00 | 0,00 | |

| Net profit1 | 1,97 | 313,15 | 385,71 | 335,14 | 243,91 | 295,00 | 0,00 | |

| Net-margin %6 | 0,13 | 13,72 | 12,58 | 9,26 | 6,09 | 6,89 | 0,00 | |

| Cashflow1,7 | 669,28 | 79,11 | -201,58 | -90,07 | 1.079,85 | 0,00 | 0,00 | |

| Earnings per share8 | -0,73 | 6,66 | 8,21 | 7,17 | 5,19 | 6,30 | 6,80 | |

| Dividend per share8 | 0,00 | 3,70 | 6,11 | 3,90 | 2,70 | 3,50 | 3,80 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723132 | DE0007231326 | SE | 2.906,53 Mio € | 07.08.1986 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723133 | DE0007231334 | SE | 2.906,53 Mio € | 16.07.1997 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Es gibt Aktien, die sind irgendwie immer ein Kauf. In diese Kategorie fallen – zumindest nach Auffassung von boersengefluester.de – die Anteilscheine von Sixt. Dabei gibt es durchaus Phasen, in denen die Notiz des Autovermieters heftig durchgereicht wird. So schmierte der Kurs der Stammaktie zwischen 1999 und 2001 von 35 Euro bis auf mickrige 3 Euro ab. Und während der Finanzkrise von 2007 bis 2009 ging es von 24 Euro bis auf 4,50 Euro Richtung Süden. Auch 2014 und 2015 gab es immer wieder deftige Rücksetzer. Keine Frage: In solchen Phasen fällt es schwer, als Aktionär cool zu bleiben oder vielleicht sogar über Neuengagements nachzudenken. Doch der Langfristchart von des SDAX-Unternehmen spricht eine eindeutige Sprache: Von allen Einbrüchen hat sich die Sixt-Aktie stets erholt und den Trend nach oben wieder eingeschlagen. Untermauert wurde diese Entwicklung von regelmäßig sehr starken Zahlen zu Umsatz und Gewinn – sowie einer gerade in den vergangenen Jahren sehr offensiven Dividendenpolitik. So schüttete Sixt für 2010 bis 2015 insgesamt 298,5 Mio. Euro an Dividenden aus. Das entspricht einer Quote von mehr als 50 Prozent des in dieser Zeit aufgelaufenen Konzernüberschusses. Auf Dauer ist diese Relation zwar vermutlich nicht zu halten und dürfte perspektivisch eher auf rund ein Drittel zurückgehen. Mit Blick auf die aktuellen Bilanzrelationen – die Eigenkapitalquote beträgt gut 26 Prozent – ist die Gesellschaft aber noch immer sehr komfortabel aufgestellt.

Dennoch: Verlassen sollten sich die Aktionäre nicht unbedingt darauf, dass die Gesellschaft aus Pullach bei München auch zur nächsten Hauptversammlung im Frühjahr 2017 wieder einen ähnlich fürstlichen Bonus auf die Sockeldividende packt wie zuletzt. So gab es für 2015 auf jede Stammaktie neben einer „normalen“ Dividende von 0,90 Euro noch einen Zuschlag von 0,60 Euro. Gegenwärtig kalkuliert boersengefluester.de für 2016 mit einer gesamten Dividende von 1,10 Euro pro Anteilschein. Letztlich ist es gegenwärtig aber ohnehin viel zu früh, um sich darüber großartige Gedanken zu machen. Die jüngste Hauptversammlung war schließlich erst Anfang Juni 2016. Interessanter ist aus kurzfristiger Perspektive schon, ob man sich für die Stamm- oder die Vorzugsaktie entscheidet. Keine Frage: Für die Masse der Investoren ist die im SDAX enthaltene Sixt-Stammaktie erste Wahl – schon allein aufgrund der höheren Handelsliquidität. Mitunter ist aber auch die ohne Stimmrecht ausgestattete Vorzugsaktie einen Blick wert – nicht nur wegen des um 2 Cent höheren Dividendenanspruchs. Vielmehr geht es um den prozentualen Kursabstand zwischen beiden Gattungen, im Börsendeutsch Spread genannt.

Dennoch: Verlassen sollten sich die Aktionäre nicht unbedingt darauf, dass die Gesellschaft aus Pullach bei München auch zur nächsten Hauptversammlung im Frühjahr 2017 wieder einen ähnlich fürstlichen Bonus auf die Sockeldividende packt wie zuletzt. So gab es für 2015 auf jede Stammaktie neben einer „normalen“ Dividende von 0,90 Euro noch einen Zuschlag von 0,60 Euro. Gegenwärtig kalkuliert boersengefluester.de für 2016 mit einer gesamten Dividende von 1,10 Euro pro Anteilschein. Letztlich ist es gegenwärtig aber ohnehin viel zu früh, um sich darüber großartige Gedanken zu machen. Die jüngste Hauptversammlung war schließlich erst Anfang Juni 2016. Interessanter ist aus kurzfristiger Perspektive schon, ob man sich für die Stamm- oder die Vorzugsaktie entscheidet. Keine Frage: Für die Masse der Investoren ist die im SDAX enthaltene Sixt-Stammaktie erste Wahl – schon allein aufgrund der höheren Handelsliquidität. Mitunter ist aber auch die ohne Stimmrecht ausgestattete Vorzugsaktie einen Blick wert – nicht nur wegen des um 2 Cent höheren Dividendenanspruchs. Vielmehr geht es um den prozentualen Kursabstand zwischen beiden Gattungen, im Börsendeutsch Spread genannt.

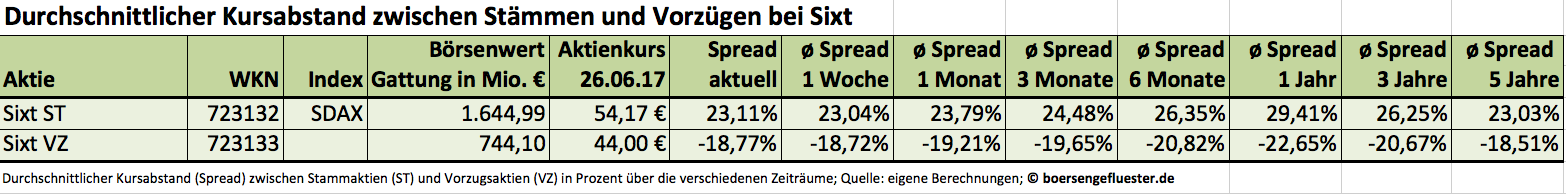

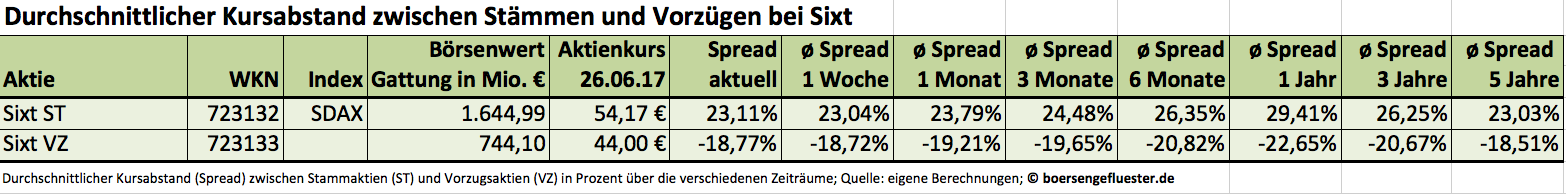

Auf die lange Sicht waren die stimmberechtigten Stämme meist zwischen 20 und 25 Prozent teurer als die Vorzüge. Diese Differenz hatte sich in den vergangenen Monaten in der Spitze allerdings bis auf knapp 36 Prozent vergrößert. Mit anderen Worten: Die Stämme waren den Vorzügen ungewöhnlich weit davongeeilt. Mittlerweile hat sich der Spread – insbesondere durch den deutlichen Rücksetzer der Stämme – aber wieder halbwegs normalisiert. Ganz kurzfristig mag es zwar so sein, dass die Vorzüge noch etwas Aufholpotenzial gegenüber den Stämmen haben. Grundsätzlich sieht boersengefluester.de momentan aber keinen schlagenden Vorteil für die Vorzüge. Und auf eine Gleichschaltung beider Aktiengattungen brauchen Anleger bei Sixt ohnehin nicht zu spekulieren. Firmenchef Erich Sixt hat mehrfach betont, dass stimmrechtslose Vorzüge ein wichtiges Instrument zu Finanzierung von Familienunternehmen sind.

Auf die lange Sicht waren die stimmberechtigten Stämme meist zwischen 20 und 25 Prozent teurer als die Vorzüge. Diese Differenz hatte sich in den vergangenen Monaten in der Spitze allerdings bis auf knapp 36 Prozent vergrößert. Mit anderen Worten: Die Stämme waren den Vorzügen ungewöhnlich weit davongeeilt. Mittlerweile hat sich der Spread – insbesondere durch den deutlichen Rücksetzer der Stämme – aber wieder halbwegs normalisiert. Ganz kurzfristig mag es zwar so sein, dass die Vorzüge noch etwas Aufholpotenzial gegenüber den Stämmen haben. Grundsätzlich sieht boersengefluester.de momentan aber keinen schlagenden Vorteil für die Vorzüge. Und auf eine Gleichschaltung beider Aktiengattungen brauchen Anleger bei Sixt ohnehin nicht zu spekulieren. Firmenchef Erich Sixt hat mehrfach betont, dass stimmrechtslose Vorzüge ein wichtiges Instrument zu Finanzierung von Familienunternehmen sind.

...

Sixt ST

Kurs: 65,80

Auf die lange Sicht waren die stimmberechtigten Stämme meist zwischen 20 und 25 Prozent teurer als die Vorzüge. Diese Differenz hatte sich in den vergangenen Monaten in der Spitze allerdings bis auf knapp 36 Prozent vergrößert. Mit anderen Worten: Die Stämme waren den Vorzügen ungewöhnlich weit davongeeilt. Mittlerweile hat sich der Spread – insbesondere durch den deutlichen Rücksetzer der Stämme – aber wieder halbwegs normalisiert. Ganz kurzfristig mag es zwar so sein, dass die Vorzüge noch etwas Aufholpotenzial gegenüber den Stämmen haben. Grundsätzlich sieht boersengefluester.de momentan aber keinen schlagenden Vorteil für die Vorzüge. Und auf eine Gleichschaltung beider Aktiengattungen brauchen Anleger bei Sixt ohnehin nicht zu spekulieren. Firmenchef Erich Sixt hat mehrfach betont, dass stimmrechtslose Vorzüge ein wichtiges Instrument zu Finanzierung von Familienunternehmen sind.

Auf die lange Sicht waren die stimmberechtigten Stämme meist zwischen 20 und 25 Prozent teurer als die Vorzüge. Diese Differenz hatte sich in den vergangenen Monaten in der Spitze allerdings bis auf knapp 36 Prozent vergrößert. Mit anderen Worten: Die Stämme waren den Vorzügen ungewöhnlich weit davongeeilt. Mittlerweile hat sich der Spread – insbesondere durch den deutlichen Rücksetzer der Stämme – aber wieder halbwegs normalisiert. Ganz kurzfristig mag es zwar so sein, dass die Vorzüge noch etwas Aufholpotenzial gegenüber den Stämmen haben. Grundsätzlich sieht boersengefluester.de momentan aber keinen schlagenden Vorteil für die Vorzüge. Und auf eine Gleichschaltung beider Aktiengattungen brauchen Anleger bei Sixt ohnehin nicht zu spekulieren. Firmenchef Erich Sixt hat mehrfach betont, dass stimmrechtslose Vorzüge ein wichtiges Instrument zu Finanzierung von Familienunternehmen sind.

Sixt ST

Kurs: 65,80

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.532,09 | 2.282,45 | 3.066,18 | 3.620,51 | 4.002,17 | 4.280,00 | 0,00 | |

| EBITDA1,2 | 82,50 | 572,60 | 699,40 | 649,70 | 560,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 5,39 | 25,09 | 22,81 | 17,95 | 13,99 | 0,00 | 0,00 | |

| EBIT1,4 | -48,71 | 479,18 | 588,79 | 573,20 | 482,70 | 0,00 | 0,00 | |

| EBIT-margin %5 | -3,18 | 20,99 | 19,20 | 15,83 | 12,06 | 0,00 | 0,00 | |

| Net profit1 | 1,97 | 313,15 | 385,71 | 335,14 | 243,91 | 295,00 | 0,00 | |

| Net-margin %6 | 0,13 | 13,72 | 12,58 | 9,26 | 6,09 | 6,89 | 0,00 | |

| Cashflow1,7 | 669,28 | 79,11 | -201,58 | -90,07 | 1.079,85 | 0,00 | 0,00 | |

| Earnings per share8 | -0,73 | 6,66 | 8,21 | 7,17 | 5,19 | 6,30 | 6,80 | |

| Dividend per share8 | 0,00 | 3,70 | 6,11 | 3,90 | 2,70 | 3,50 | 3,80 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723132 | DE0007231326 | SE | 2.906,53 Mio € | 07.08.1986 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723133 | DE0007231334 | SE | 2.906,53 Mio € | 16.07.1997 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

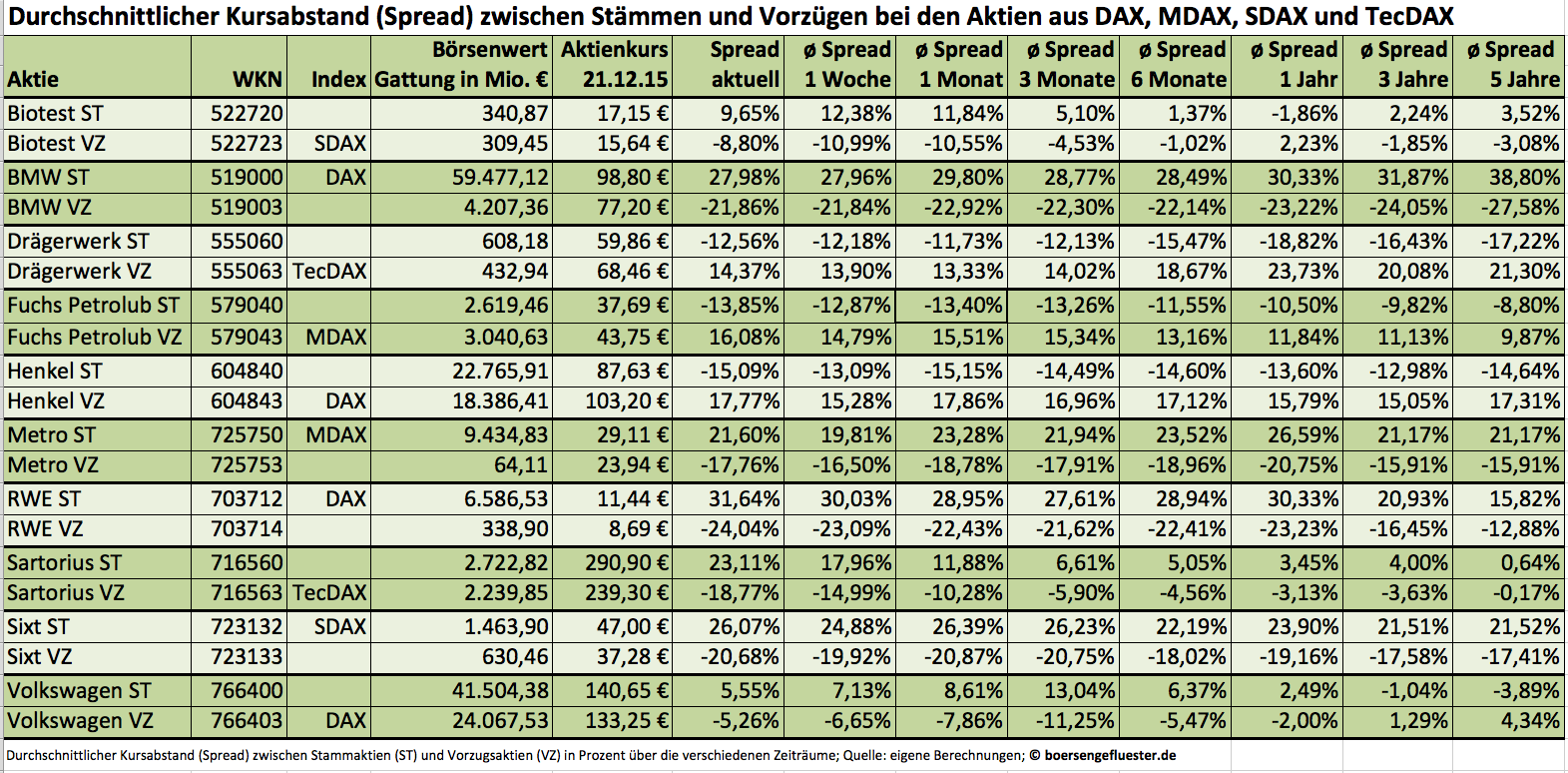

Normalerweise gehen die Stämme und Vorzüge von Volkswagen nie großartig auf Distanz. Meist beläuft sich der Kursabstand (Spread) zwischen beiden Gattungen auf nur wenige Prozentpunkte. Mitunter waren die stimmrechtslosen Vorzüge Vorzüge sogar genauso teuer wie die mit einem Stimmrecht ausgestatteten Stämme. Doch mit dem Abgasskandal geriet auch diese Beziehung aus den Fugen. Anfang November rutschten die im DAX enthaltenen Vorzüge im Tief um rund 20 Prozent unter den Kurs der Stämme. Demnach litten die breit gestreuten Vorzüge deutlich stärker unter den Mogeleien als die weitgehend in den Händen der Porsche Automobil Holding, dem Land Niedersachsen und der Qatar Holding befindlichen Stämme. Die Begründung dürfte relativ klar sein: Während die großen institutionellen Investoren ihre Vorzugsaktien panisch auf den Markt warfen, agierten die Großaktionäre besonnener – Porsche stockte seinen Anteil an Stämmen sogar etwas auf. Dementsprechend unterschiedlich ausgeprägt war der Abgabedruck auf die beiden VW-Gattungen. Mittlerweile haben sich die Relationen – wenngleich auf noch immer auf deutlich ermäßigten Niveau – wieder angenähert. Die Vorzüge kosten zurzeit um 5,3 Prozent weniger als die Stämme.

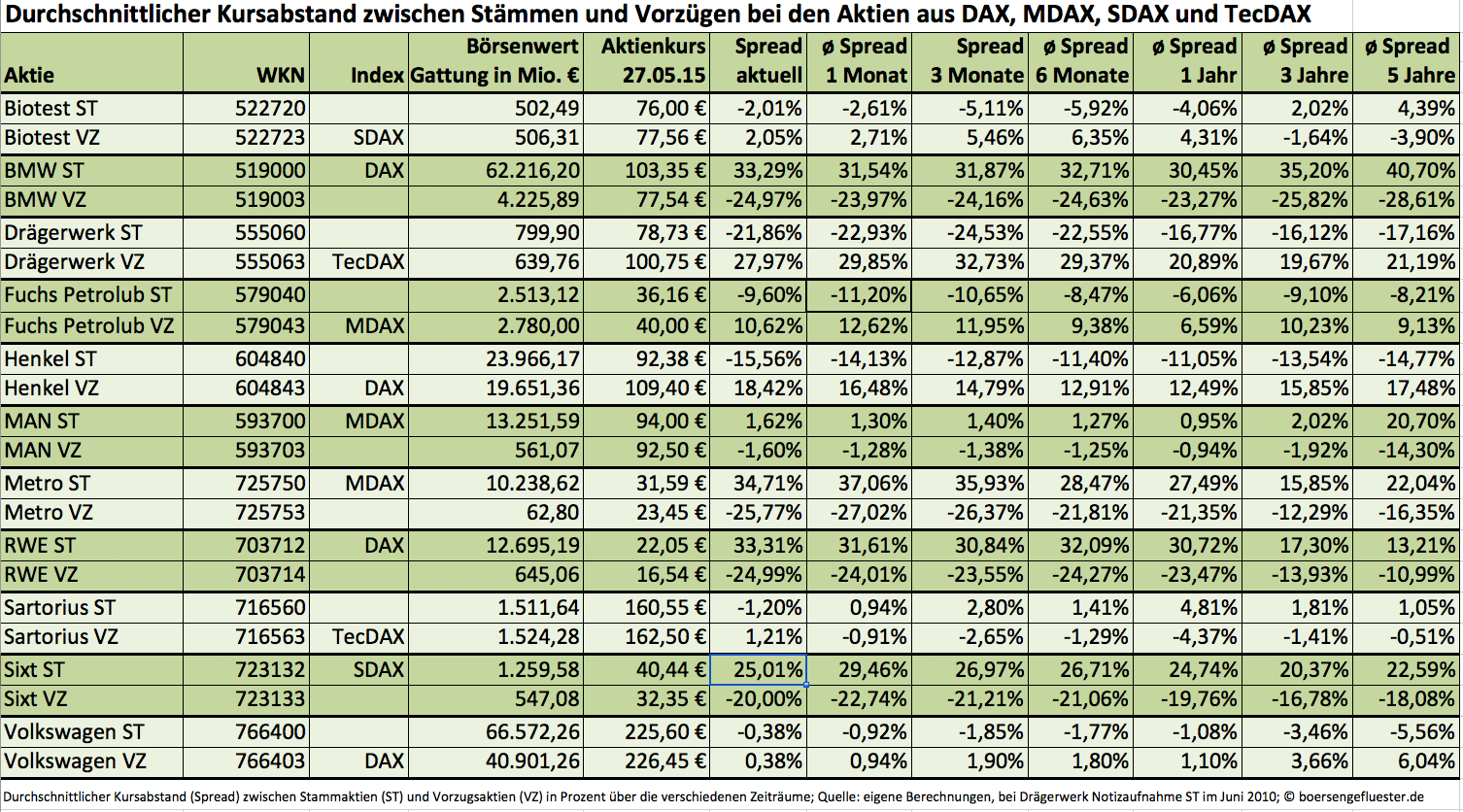

Zwar ist es kein Gesetz, dass die Abstände zwischen Stämmen und Vorzügen mehr oder weniger gleich sein müssen. Doch häufig pendeln sich die Notierungen nach größeren Ausschlägen wieder auf „Normalmaß“ ein. Gerade für Privatanleger ergeben sich dadurch mitunter gute Tradingmöglichkeiten. Aber auch für längerfristig orientierte Dividendenfans lohnt der Blick auf Aktien mit zwei Gattungen. Den Verzicht auf das Stimmrecht versüßen die Unternehmen im Normalfall mit einem Aufschlag bei der Dividende. Und wenn es keine Übernahmefantasie gibt, bieten die Vorzüge unter Renditeaspekten teilweise attraktive Vorteile. Boersengefluester.de hat daher die Unternehmen mit Stämmen und Vorzügen aus DAX, MDAX, SDAX und TecDAX untersucht und die Spreads zwischen den Gattungen auf verschiedenen Zeitachsen berechnet – von ganz langfristig bis auf Tagesbasis. Zurzeit haben zehn Unternehmen aus der DAX-Familie zwei Gattungen im Umlauf: Bis vor kurzem waren es noch elf, doch MAN musste mit der jüngsten Indexüberprüfung seinen MDAX-Platz ersatzlos räumen. Den auffälligsten Spread zwischen Stämmen und Vorzügen gibt es derzeit beim Medizintechnikkonzern Sartorius. Seit einigen Wochen preschen die – mit einem Streubesitz von nur rund drei Prozent – allerdings sehr marktengen Stämme noch stärker voran als die ohnehin schon gut laufenden Vorzüge, die gleichzeitig auch im TecDAX enthalten sind. Auf dem aktuellen Niveau haben die Vorzugsaktien die von den Analysten genannten Kursziele, zwischen 200 und 230 Euro allerdings schon wieder hinter sich gelassen. Neuengagements bieten sich da nicht unbedingt an. Und wenn: dann kommen derzeit eher die Vorzüge in Betracht.

Zwar ist es kein Gesetz, dass die Abstände zwischen Stämmen und Vorzügen mehr oder weniger gleich sein müssen. Doch häufig pendeln sich die Notierungen nach größeren Ausschlägen wieder auf „Normalmaß“ ein. Gerade für Privatanleger ergeben sich dadurch mitunter gute Tradingmöglichkeiten. Aber auch für längerfristig orientierte Dividendenfans lohnt der Blick auf Aktien mit zwei Gattungen. Den Verzicht auf das Stimmrecht versüßen die Unternehmen im Normalfall mit einem Aufschlag bei der Dividende. Und wenn es keine Übernahmefantasie gibt, bieten die Vorzüge unter Renditeaspekten teilweise attraktive Vorteile. Boersengefluester.de hat daher die Unternehmen mit Stämmen und Vorzügen aus DAX, MDAX, SDAX und TecDAX untersucht und die Spreads zwischen den Gattungen auf verschiedenen Zeitachsen berechnet – von ganz langfristig bis auf Tagesbasis. Zurzeit haben zehn Unternehmen aus der DAX-Familie zwei Gattungen im Umlauf: Bis vor kurzem waren es noch elf, doch MAN musste mit der jüngsten Indexüberprüfung seinen MDAX-Platz ersatzlos räumen. Den auffälligsten Spread zwischen Stämmen und Vorzügen gibt es derzeit beim Medizintechnikkonzern Sartorius. Seit einigen Wochen preschen die – mit einem Streubesitz von nur rund drei Prozent – allerdings sehr marktengen Stämme noch stärker voran als die ohnehin schon gut laufenden Vorzüge, die gleichzeitig auch im TecDAX enthalten sind. Auf dem aktuellen Niveau haben die Vorzugsaktien die von den Analysten genannten Kursziele, zwischen 200 und 230 Euro allerdings schon wieder hinter sich gelassen. Neuengagements bieten sich da nicht unbedingt an. Und wenn: dann kommen derzeit eher die Vorzüge in Betracht.

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Foto: picjumbo.com

...

Volkswagen VZ

Kurs: 101,20

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Biotest VZ

Kurs: 31,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Biotest ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522720 | DE0005227201 | AG | 1.361,26 Mio € | 31.05.1996 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Biotest VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522723 | DE0005227235 | AG | 1.361,26 Mio € | 14.10.1987 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BMW ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 519000 | DE0005190003 | AG | 57.106,55 Mio € | 01.05.1948 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BMW VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 519003 | DE0005190037 | AG | 57.106,55 Mio € | 25.08.1989 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555060 | DE0005550602 | AG & Co. KGaA | 1.538,66 Mio € | 21.06.2010 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555063 | DE0005550636 | AG & Co. KGaA | 1.538,66 Mio € | 04.09.1979 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Henkel ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 604840 | DE0006048408 | AG & Co. KGaA | 34.758,92 Mio € | 02.07.1996 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Henkel VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 604843 | DE0006048432 | AG & Co. KGaA | 34.758,92 Mio € | 11.10.1985 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro (Alt ST) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO1 | DE0007257503 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro VZ (Alt) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO2 | DE0007257537 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| RWE | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 703712 | DE0007037129 | AG | 40.569,10 Mio € | 01.05.1948 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| RWE VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 703714 | DE0007037145 | 13.215,17 Mio € | 02.11.1955 | Halten | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sartorius ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 716560 | DE0007165607 | AG | 16.162,85 Mio € | 10.07.1990 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sartorius VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 716563 | DE0007165631 | AG | 16.162,85 Mio € | 10.07.1990 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723132 | DE0007231326 | SE | 2.906,53 Mio € | 07.08.1986 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723133 | DE0007231334 | SE | 2.906,53 Mio € | 16.07.1997 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Volkswagen ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 766400 | DE0007664005 | AG | 50.908,14 Mio € | 07.04.1961 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Volkswagen VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 766403 | DE0007664039 | AG | 50.908,14 Mio € | 06.10.1986 | Halten | |

* * *

© boersengefluester.de | Redaktion

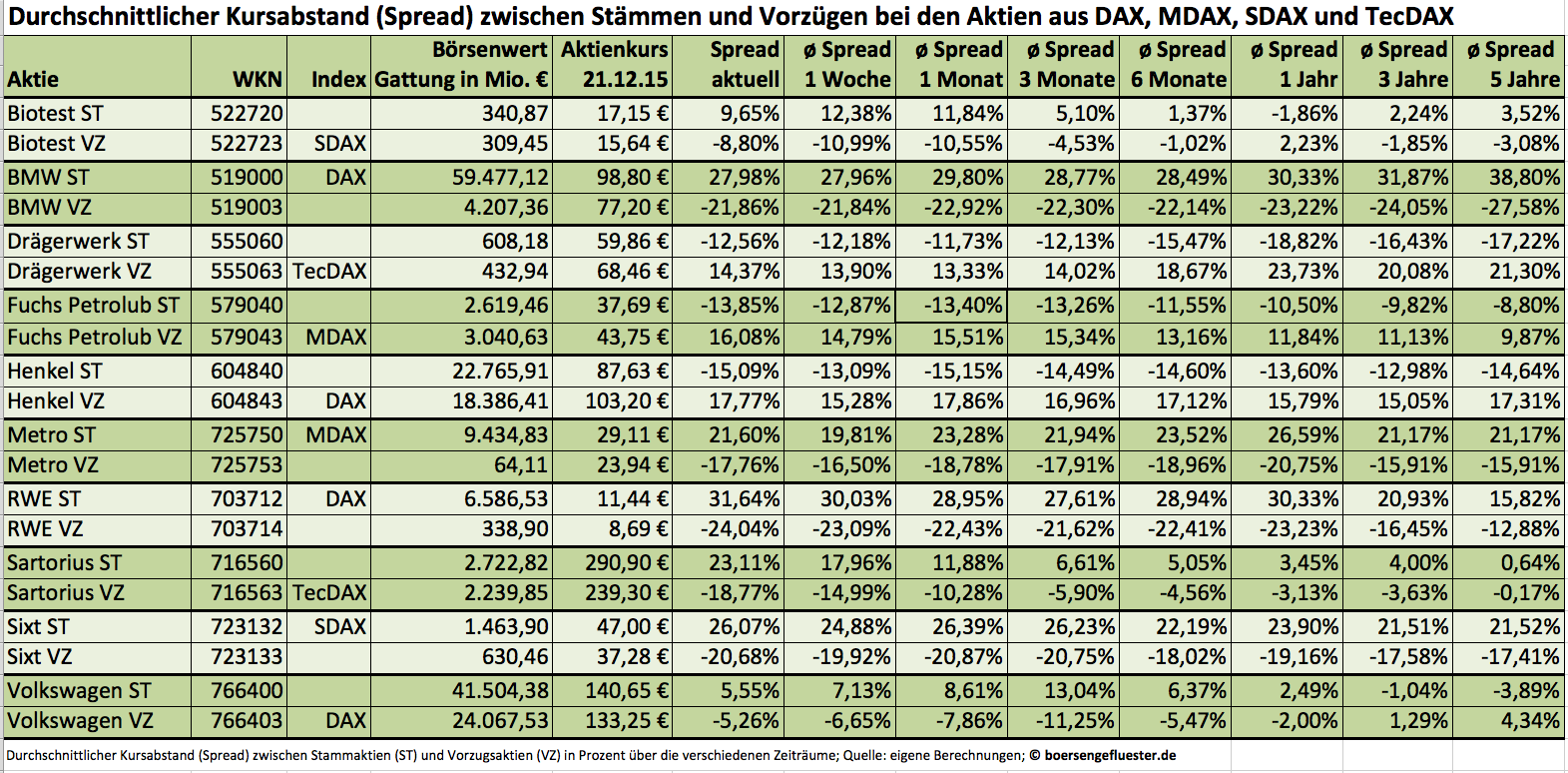

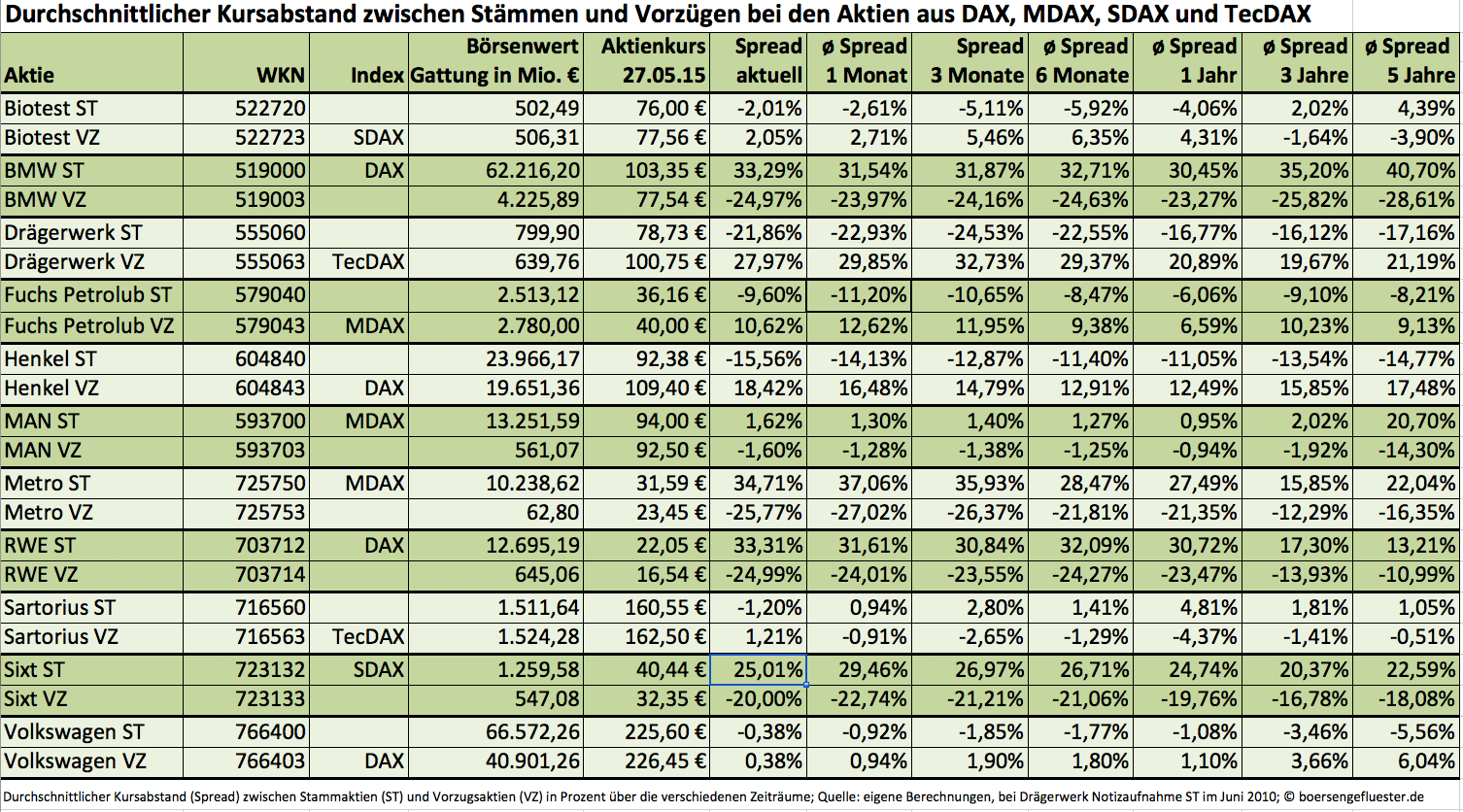

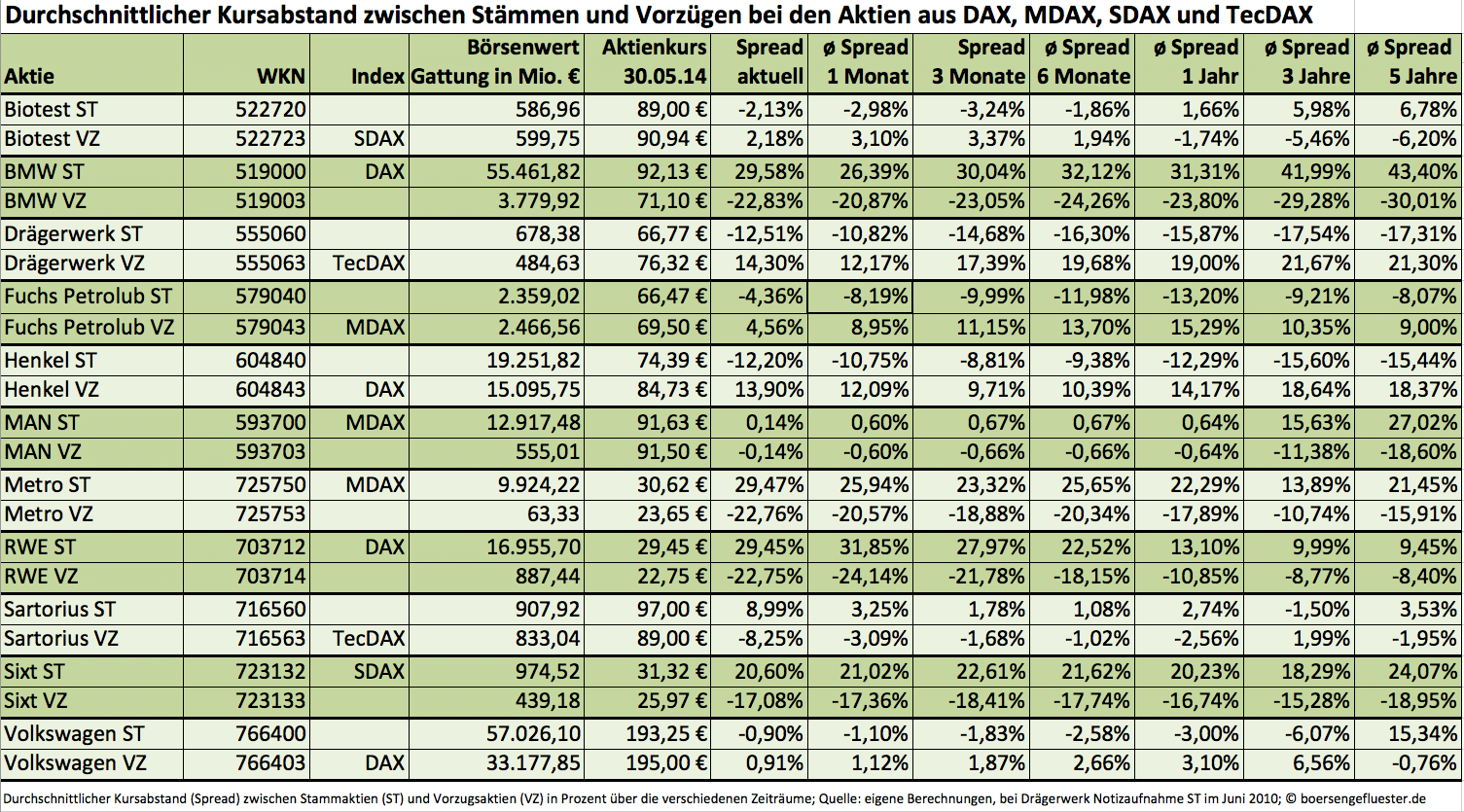

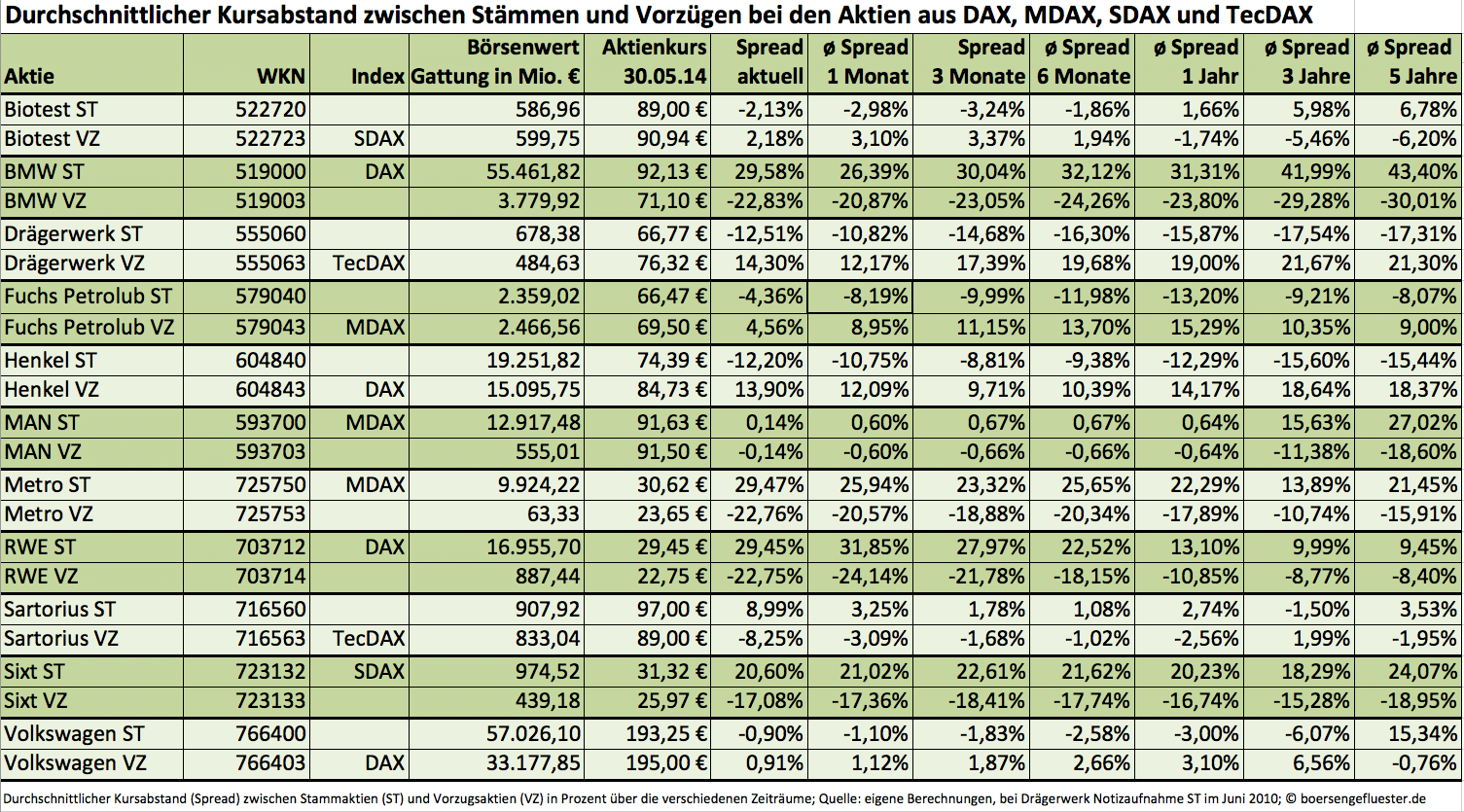

Normalerweise mögen internationale Investoren keine Vorzugsaktien. Schließlich verwehrt diese Gattung ihnen das Stimmrecht, was bei Übernahmen ein entscheidender Nachteil ist. Der eigentliche Vorzug, ein kleiner Aufschlag bei der Dividende, kann diesen Malus im Normalfall nicht aufwiegen. Dennoch: Innerhalb von DAX, MDAX, SDAX und TecDAX gibt es immerhin elf Unternehmen, die sowohl Stammaktien (mit Stimmrecht) als auch Vorzüge im Umlauf haben. Für clevere Privatanleger bieten sich hier mitunter interessante Investmentchancen, denn nicht immer laufen beide Aktiengattungen komplett synchron. Auch ein Blick auf die Dividendenrendite lohnt sich im Einzelfall. Allerdings: 2015 steht hier nur noch die Hauptversammlung von Sixt am 24. Juni an, alle anderen Gesellschaften aus der DAX-Familie mit Stämmen und Vorzügen haben bereits ausgeschüttet. Dennoch: Boersengefluester.de hat eine umfangreiche Performanceanalyse erstellt und die durchschnittlichen Kursabstände für die Titel aus DAX, MDAX, SDAX, TecDAX sowie für Small Caps mit Stämmen und Vorzügen erstellt. Berechnet haben wir die gegenwärtigen Spreads für sieben verschiedene Zeiträume: vom aktuellen Abstand, über die monatsweise Betrachtung, bis hin zum Fünf-Jahres-Rhythmus.

Bemerkenswert sind zunächst einmal die teilweise enormen Unterschiede bei den Kursabständen zwischen beiden Gattungen. Bei BMW, Metro und RWE sind die Stämme um jeweils knapp 30 Prozent teurer als Vorzugsaktien. Hauptgrund: Bei diesem Trio machen die Vorzüge nur einen Bruchteil des Gesamtkapitals aus und waren in erster Linie als Anreizinstrument für Mitarbeiter gedacht. Interessant: Manche Unternehmen wählten den Weg der stimmrechtslosen Vorzüge für die Belegschaftsaktien unter anderem, um die Hallenkapazität für die Hauptversammlung nicht auf Stadiongröße ausweiten zu müssen. Bei dem Medizintechnikkonzern Drägerwerk und bei dem Autovermieter Sixt macht die Differenz zwischen beiden Gattungen mehr als 20 Prozent aus. Teilweise sind aber auch fast gar keine Unterschiede zwischen den Aktienpaaren festzustellen – etwa bei Biotest, MAN, Sartorius und Volkswagen. Außerdem gibt es den Fall, dass die Vorzüge sogar spürbar mehr kosten als die mit Stimmrecht ausgestatteten Stämme. Dieses Phänomen trifft derzeit insbesondere auf Drägerwerk, Fuchs Petrolub sowie Henkel zu und hängt mit der Eigentümerstruktur – und der sich daraus ergebenden Handelsliquidität – zusammen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

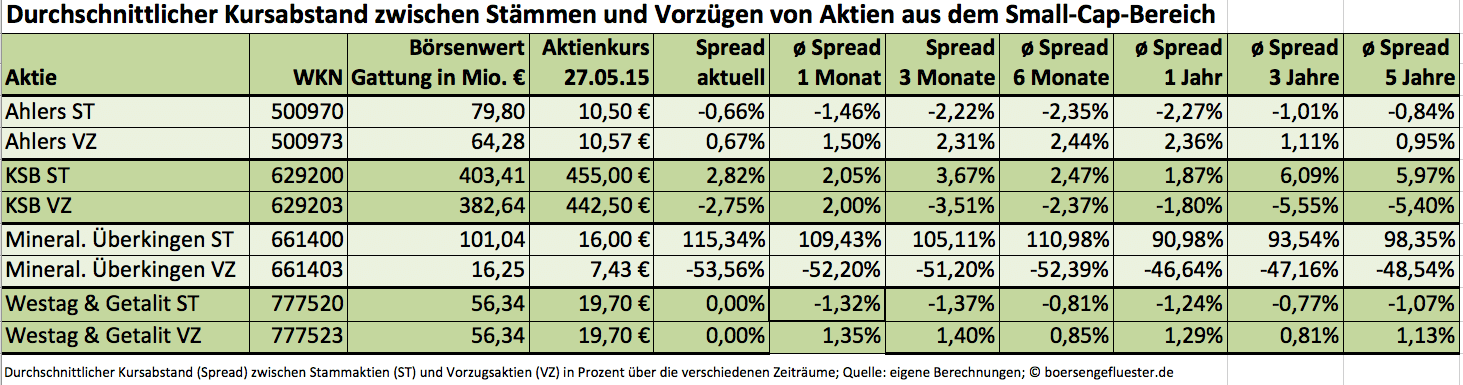

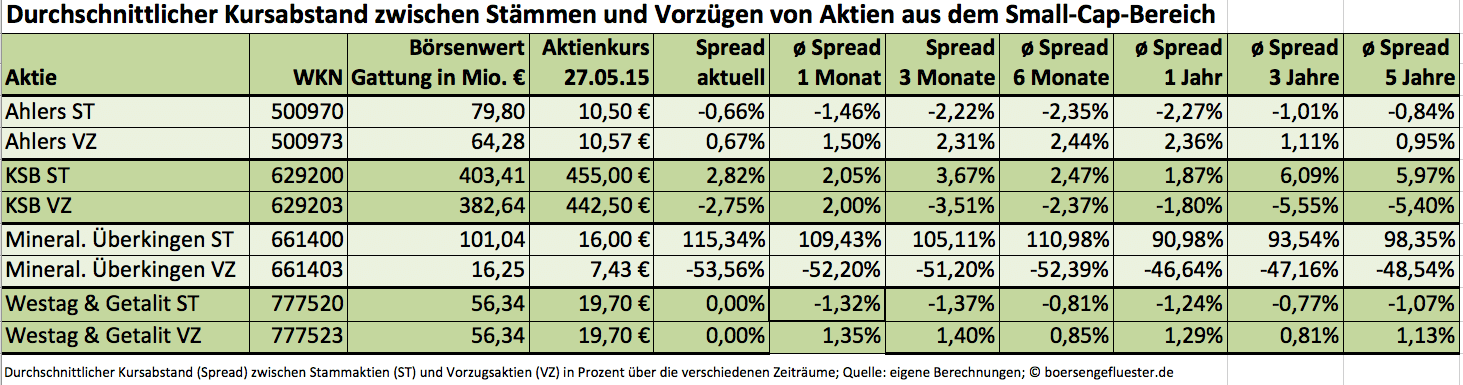

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Apropos Getränkehersteller: Eine interessante Sondersituation gibt es zurzeit bei Berentzen. Die Gesellschaft plant nämlich ihre Vorzüge in Stammaktien umzuwandeln. Bislang waren nur die 4,8 Millionen Vorzüge an der Börse notiert. Die Stämme – sie befinden sich zu rund 75 Prozent im Besitz der Beteiligungsgesellschaft Aurelius – wurden nicht gehandelt. Auf dem Kapitalmarkt kommen die Pläne gut an, die Berentzen-Aktie ist endlich aus ihrer Starre erwacht. Einen konkreten Zeitplan für die Transaktion gibt es allerdings noch nicht. Zunächst muss eine außerordentliche Hauptversammlung einberufen werden. Parallel müssen auch die Vorzugsaktionäre ihre Zustimmung geben. An der Umsetzung dürfte es jedoch keine Zweifel geben. Wirklich beliebt sind Vorzüge an der Börse eben doch nicht.

Foto: kaboompics.com

[jwl-utmce-widget id=87961]...

Apropos Getränkehersteller: Eine interessante Sondersituation gibt es zurzeit bei Berentzen. Die Gesellschaft plant nämlich ihre Vorzüge in Stammaktien umzuwandeln. Bislang waren nur die 4,8 Millionen Vorzüge an der Börse notiert. Die Stämme – sie befinden sich zu rund 75 Prozent im Besitz der Beteiligungsgesellschaft Aurelius – wurden nicht gehandelt. Auf dem Kapitalmarkt kommen die Pläne gut an, die Berentzen-Aktie ist endlich aus ihrer Starre erwacht. Einen konkreten Zeitplan für die Transaktion gibt es allerdings noch nicht. Zunächst muss eine außerordentliche Hauptversammlung einberufen werden. Parallel müssen auch die Vorzugsaktionäre ihre Zustimmung geben. An der Umsetzung dürfte es jedoch keine Zweifel geben. Wirklich beliebt sind Vorzüge an der Börse eben doch nicht.

Foto: kaboompics.com

[jwl-utmce-widget id=87961]...

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

KSB ST

Kurs: 1.150,00

© boersengefluester.de | Redaktion

Meistens ist die Sache klar. Wenn Anleger die Wahl zwischen Stämmen und Vorzügen haben, werden sie sich für die liquidere Variante entscheiden – egal ob sie mit Stimmrecht ausgestattet ist oder kein Mitspracherecht bietet, dafür aber einen Vorzug bei der Dividende. Innerhalb der DAX-Familie (DAX, MDAX, SDAX und TecDAX) haben immerhin elf Unternehmen zwei Aktiengattungen im Umlauf. Vor einem Jahr waren es noch zwölf Firmen, doch der Dialysekonzern Fresenius Medical Care hat seine – bei internationalen Investoren eher unbeliebten – Vorzugsaktien mittlerweile in Stämme umgewandelt. Ähnlich ProSiebenSat.1: Auch hier gibt es seit August 2013 nur noch Stammaktien. Allerdings waren früher lediglich die Vorzüge des TV-Konzerns börsennotiert.

Für clevere Privatanleger bieten Unternehmen mit zwei Aktiengattungen regelmäßig interessante Investmentchancen. Teilweise locken Vorzugsaktien mit attraktiven Renditevorteilen bei der Dividende, was gerade zur Hauptversammlungszeit ein stichhaltiges Argument sein kann. Losgelöst davon bieten sich immer wieder Tradinggelegenheiten, denn nicht immer laufen beide Aktiengattungen komplett synchron. Boersengefluester.de hat eine umfangreiche Performanceanalyse erstellt und die durchschnittlichen Kursabstände für die Titel aus DAX, MDAX, SDAX und TecDAX mit Sicht auf sieben verschiedene Zeiträume ermittelt – vom aktuellen Spread, über die monatsweise Betrachtung, bis hin zum Jahresrhythmus.