Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#520163

© boersengefluester.de | Redaktion

Um alte Vorurteile möglichst schnell aus den Köpfen der Investoren zu kriegen, platziert Berentzen-Vorstandschef Frank Schübel auf der Small Cap-Konferenz der DVFA zwei zentrale Aussagen gleich an den Anfang seiner Präsentation: „Wir sind kein Sanierungsfall, sondern ein gesundes Getränkeunternehmen. Apfelkorn trägt gerade einmal drei Prozent zum Umsatz bei.” Und beim Blick auf den Chart erinnert auch nichts mehr an die frühere Tristesse. In den vergangenen fünf Monaten hat der Small Cap mal eben um 100 Prozent an Wert gewonnen und erstmals seit 1999 wieder die Marke von 8 Euro übersprungen. Allein an der für Ende September 2015 geplanten Umwandlung der Vorzugsaktien in dann ebenfalls börsennotierte Stämme kann das nicht liegen – auch wenn die Ankündigung so etwas wie die Initialzündung für das Kursfeuerwerk war. Richtig ist: Nach den vielen Umstrukturierungen der Vergangenheit und zu ambitionierten Plänen für die Auslandsexpansion, scheint Berentzen nun die richtige Mischung aus Wachstum und Effizienzsteigerung gefunden zu haben.

Der wohl interessanteste Teil der neuen Investmentstory von Berentzen ist die vor einem Jahr übernommene TMP Technic-Marketing-Products aus Linz in Österreich. Die Gesellschaft stellt unter dem Namen Citrocasa Saftpressen für Gastronomie und Handel her. Das klingt zunächst einmal gar nicht so aufregend, doch das Wachstum ist rasant, zumal spezielle PET-Leerflaschen sowie besonders safthaltige frische Orangen ebenfalls zum Programm gehören. „Die Orangen sind der Umsatzturbo”, sagt Schübel. Aber auch die Flaschen verkauft das Unternehmen mit einer ausgezeichneten Marge. Der Verkaufspreis für eine Saftpresse liegt im Schnitt bei etwa 6.000 Euro. Nach acht bis zehn Monaten hat sich die Investition in der Regel amortisiert. Im ersten Halbjahr 2015 stieg die Zahl der verkauften Maschinen um mehr als ein Viertel. Die Analysten von Hauck & Aufhäuser halten es für möglich, dass im Jahr 2017 mehr als 2.700 Citrocasa-Saftpressen verkauft werden, zumal demnächst eine kleinere Maschine die Angebotspalette erweitern soll. 2014 lag der Absatz bei rund 1.600 Pressen.

Völlig ungewohnt für Berentzen-Verhältnisse ist außerdem, dass die Gesellschaft im ersten Halbjahr 2015 ein positives Ergebnis vor Zinsen und Steuern (EBIT) von 2,5 Mio. Euro erzielt hat – quasi ohne positive Sondereffekte. Hauck & Aufhäuser erwartet, dass das Betriebsergebnis bis zum Jahresende auf 8,2 Mio. Euro klettern könnte. Dem steht – unter der Annahme, dass Stämme und Vorzüge gegenwärtig den selben Preis hätten – eine Marktkapitalisierung von gut 77 Mio. Euro entgegen. Eine moderate Bewertung, die trotz der super Performance noch immer Raum nach oben lässt. Ebenfalls interessant: Die ganz überwiegend aus der Ende 2012 emittierten Anleihe stammenden Finanzverbindlichkeiten und die liquiden Mittel von knapp 54 Mio. Euro neutralisieren sich weitgehend, so dass sich der Unternehmenswert auch unter Beachtung der Finanzierungsseite nicht wesentlich verändert. Großaktionär bei Berentzen ist seit vielen Jahren die Beteiligungsgesellschaft Aurelius. Gerüchte, wonach die Gleichschaltung von Stämmen und Vorzügen die Vorboten eines Ausstiegs der Münchner sind, halten sich hartnäckig. Konkrete Anzeichen für einen Exit gibt es freilich nicht. Ins operative Geschäft mischt sich Aurelius – abgesehen vom Einfluss über den Aufsichtsrat – dem Vernehmen nach ohnehin nicht ein. „Der Haupaktionär ist sehr entspannt momentan”, sagt Berentzen-CEO Schübel. Nicht ganz auszuschließen ist allerdings auch, dass mit der Aktienumwandlung die Weichen für Kapitalmaßnahmen gestellt werden. Zumindest mit Blick auf den Kurs scheint der Zeitpunkt günstig. Und die im Oktober 2017 auslaufende 6,5-Prozent-Anleihe im Volumen von 50 Mio. Euro wird Berentzen so mit Sicherheit auch nicht wieder auflegen. Realistischer scheint ein neuer Bond im Volumen von 20 bis 25 Mio. Euro. Fazit: Berentzen liefert momentan eine knackige Aktienstory, die in dieser Form noch längst nicht bei allen Investoren angekommen ist. Hauck & Aufhäuser nennt ein Kursziel von 12 Euro als fairen Wert.

Völlig ungewohnt für Berentzen-Verhältnisse ist außerdem, dass die Gesellschaft im ersten Halbjahr 2015 ein positives Ergebnis vor Zinsen und Steuern (EBIT) von 2,5 Mio. Euro erzielt hat – quasi ohne positive Sondereffekte. Hauck & Aufhäuser erwartet, dass das Betriebsergebnis bis zum Jahresende auf 8,2 Mio. Euro klettern könnte. Dem steht – unter der Annahme, dass Stämme und Vorzüge gegenwärtig den selben Preis hätten – eine Marktkapitalisierung von gut 77 Mio. Euro entgegen. Eine moderate Bewertung, die trotz der super Performance noch immer Raum nach oben lässt. Ebenfalls interessant: Die ganz überwiegend aus der Ende 2012 emittierten Anleihe stammenden Finanzverbindlichkeiten und die liquiden Mittel von knapp 54 Mio. Euro neutralisieren sich weitgehend, so dass sich der Unternehmenswert auch unter Beachtung der Finanzierungsseite nicht wesentlich verändert. Großaktionär bei Berentzen ist seit vielen Jahren die Beteiligungsgesellschaft Aurelius. Gerüchte, wonach die Gleichschaltung von Stämmen und Vorzügen die Vorboten eines Ausstiegs der Münchner sind, halten sich hartnäckig. Konkrete Anzeichen für einen Exit gibt es freilich nicht. Ins operative Geschäft mischt sich Aurelius – abgesehen vom Einfluss über den Aufsichtsrat – dem Vernehmen nach ohnehin nicht ein. „Der Haupaktionär ist sehr entspannt momentan”, sagt Berentzen-CEO Schübel. Nicht ganz auszuschließen ist allerdings auch, dass mit der Aktienumwandlung die Weichen für Kapitalmaßnahmen gestellt werden. Zumindest mit Blick auf den Kurs scheint der Zeitpunkt günstig. Und die im Oktober 2017 auslaufende 6,5-Prozent-Anleihe im Volumen von 50 Mio. Euro wird Berentzen so mit Sicherheit auch nicht wieder auflegen. Realistischer scheint ein neuer Bond im Volumen von 20 bis 25 Mio. Euro. Fazit: Berentzen liefert momentan eine knackige Aktienstory, die in dieser Form noch längst nicht bei allen Investoren angekommen ist. Hauck & Aufhäuser nennt ein Kursziel von 12 Euro als fairen Wert.

Berentzen-Gruppe

Kurs: 3,57

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Berentzen-Gruppe | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 520160 | DE0005201602 | AG | 34,27 Mio € | 14.07.1994 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 154,59 | 146,11 | 174,22 | 185,65 | 181,94 | 162,90 | 0,00 | |

| EBITDA1,2 | 14,13 | 15,30 | 16,70 | 16,00 | 19,31 | 17,10 | 0,00 | |

| EBITDA-margin %3 | 9,14 | 10,47 | 9,59 | 8,62 | 10,61 | 10,50 | 0,00 | |

| EBIT1,4 | 5,21 | 6,65 | 8,30 | 7,71 | 10,55 | 8,50 | 0,00 | |

| EBIT-margin %5 | 3,37 | 4,55 | 4,76 | 4,15 | 5,80 | 5,22 | 0,00 | |

| Net profit1 | 1,23 | 3,66 | 2,10 | 0,87 | -1,25 | 1,20 | 0,00 | |

| Net-margin %6 | 0,80 | 2,51 | 1,21 | 0,47 | -0,69 | 0,74 | 0,00 | |

| Cashflow1,7 | 13,63 | 11,62 | 4,91 | -3,06 | 7,17 | 9,30 | 0,00 | |

| Earnings per share8 | 0,13 | 0,39 | 0,22 | 0,09 | -0,13 | 0,13 | 0,26 | |

| Dividend per share8 | 0,13 | 0,22 | 0,22 | 0,09 | 0,11 | 0,11 | 0,13 | |

Quelle: boersengefluester.de and company details

Foto: Splitshire.com...

© boersengefluester.de | Redaktion

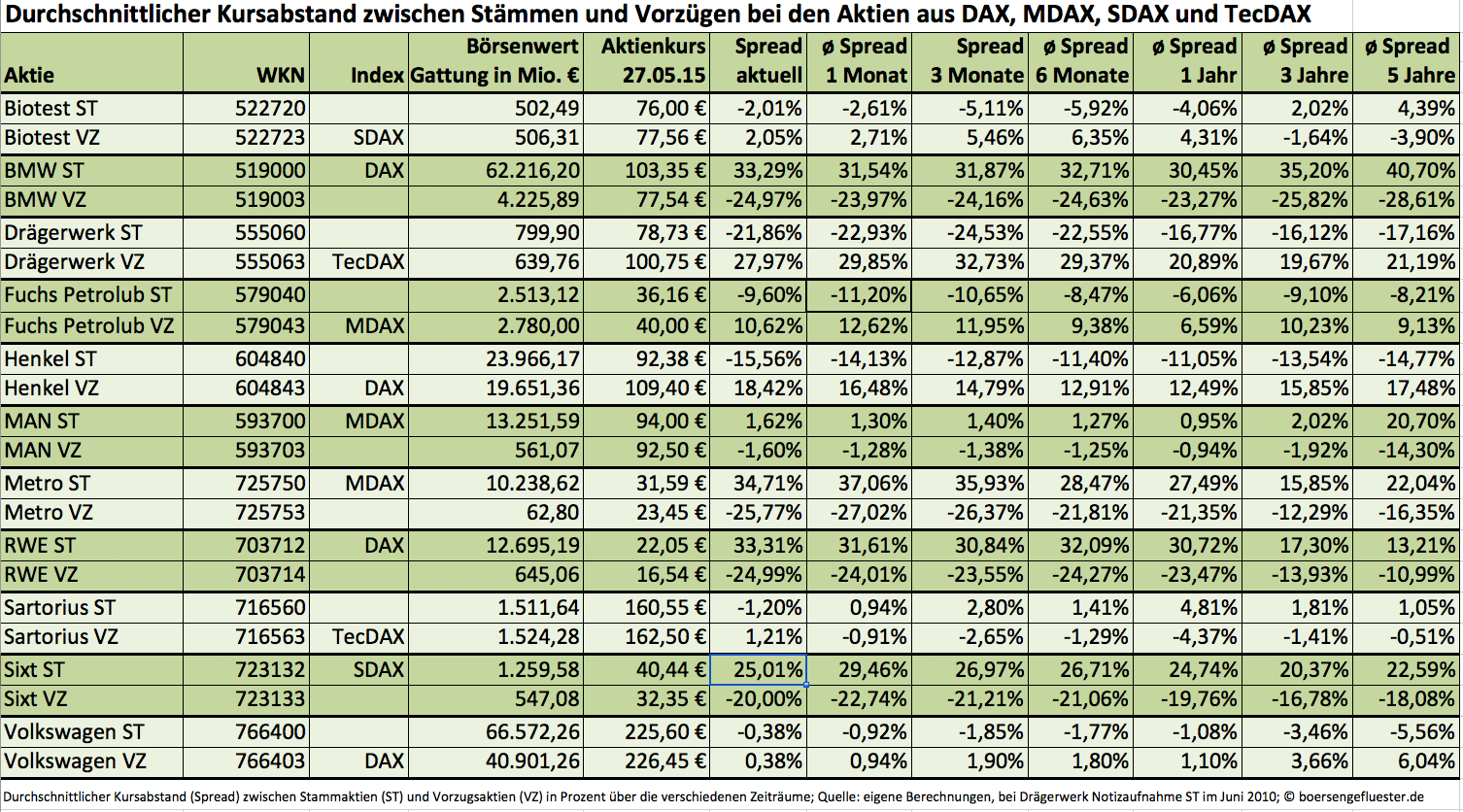

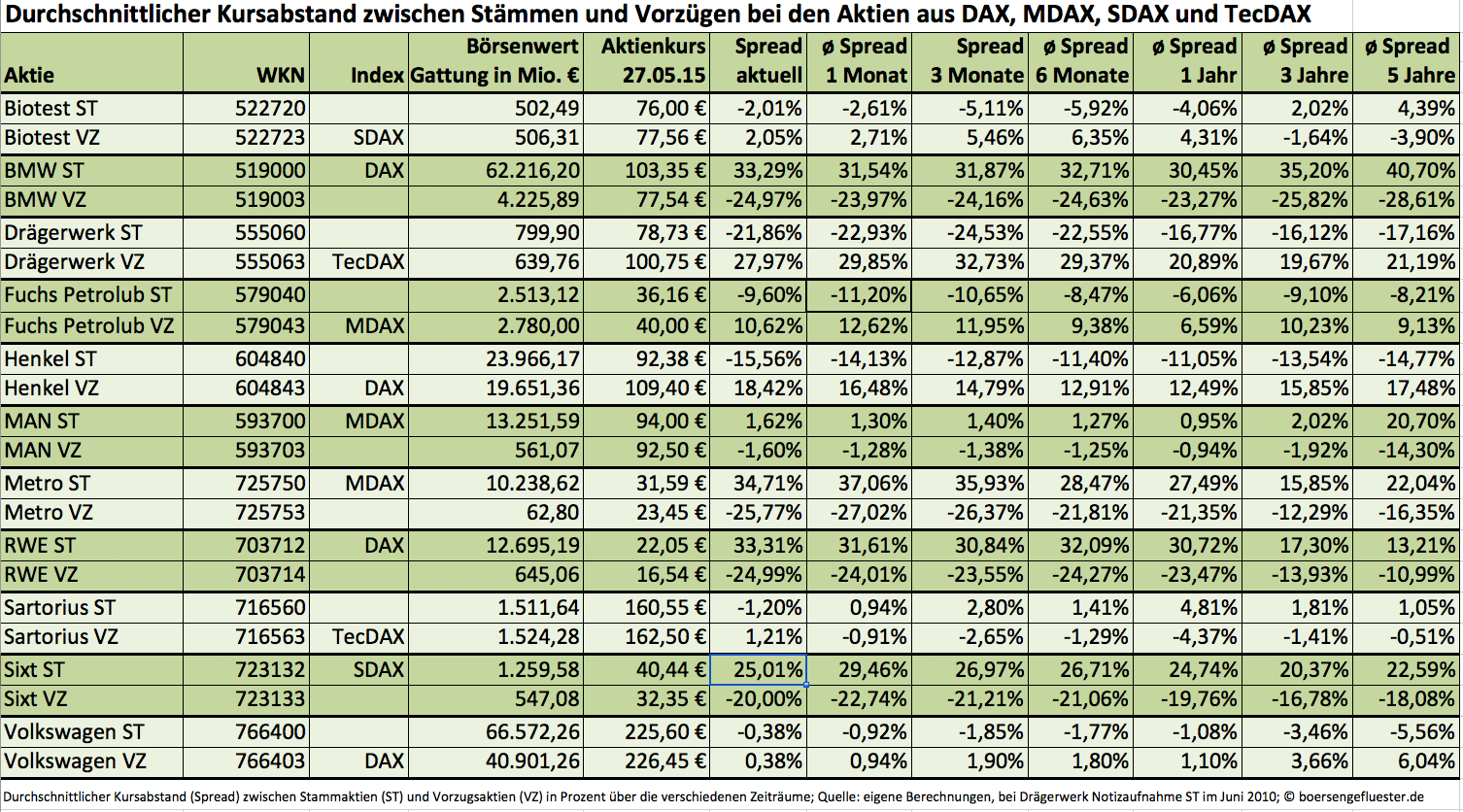

Normalerweise mögen internationale Investoren keine Vorzugsaktien. Schließlich verwehrt diese Gattung ihnen das Stimmrecht, was bei Übernahmen ein entscheidender Nachteil ist. Der eigentliche Vorzug, ein kleiner Aufschlag bei der Dividende, kann diesen Malus im Normalfall nicht aufwiegen. Dennoch: Innerhalb von DAX, MDAX, SDAX und TecDAX gibt es immerhin elf Unternehmen, die sowohl Stammaktien (mit Stimmrecht) als auch Vorzüge im Umlauf haben. Für clevere Privatanleger bieten sich hier mitunter interessante Investmentchancen, denn nicht immer laufen beide Aktiengattungen komplett synchron. Auch ein Blick auf die Dividendenrendite lohnt sich im Einzelfall. Allerdings: 2015 steht hier nur noch die Hauptversammlung von Sixt am 24. Juni an, alle anderen Gesellschaften aus der DAX-Familie mit Stämmen und Vorzügen haben bereits ausgeschüttet. Dennoch: Boersengefluester.de hat eine umfangreiche Performanceanalyse erstellt und die durchschnittlichen Kursabstände für die Titel aus DAX, MDAX, SDAX, TecDAX sowie für Small Caps mit Stämmen und Vorzügen erstellt. Berechnet haben wir die gegenwärtigen Spreads für sieben verschiedene Zeiträume: vom aktuellen Abstand, über die monatsweise Betrachtung, bis hin zum Fünf-Jahres-Rhythmus.

Bemerkenswert sind zunächst einmal die teilweise enormen Unterschiede bei den Kursabständen zwischen beiden Gattungen. Bei BMW, Metro und RWE sind die Stämme um jeweils knapp 30 Prozent teurer als Vorzugsaktien. Hauptgrund: Bei diesem Trio machen die Vorzüge nur einen Bruchteil des Gesamtkapitals aus und waren in erster Linie als Anreizinstrument für Mitarbeiter gedacht. Interessant: Manche Unternehmen wählten den Weg der stimmrechtslosen Vorzüge für die Belegschaftsaktien unter anderem, um die Hallenkapazität für die Hauptversammlung nicht auf Stadiongröße ausweiten zu müssen. Bei dem Medizintechnikkonzern Drägerwerk und bei dem Autovermieter Sixt macht die Differenz zwischen beiden Gattungen mehr als 20 Prozent aus. Teilweise sind aber auch fast gar keine Unterschiede zwischen den Aktienpaaren festzustellen – etwa bei Biotest, MAN, Sartorius und Volkswagen. Außerdem gibt es den Fall, dass die Vorzüge sogar spürbar mehr kosten als die mit Stimmrecht ausgestatteten Stämme. Dieses Phänomen trifft derzeit insbesondere auf Drägerwerk, Fuchs Petrolub sowie Henkel zu und hängt mit der Eigentümerstruktur – und der sich daraus ergebenden Handelsliquidität – zusammen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

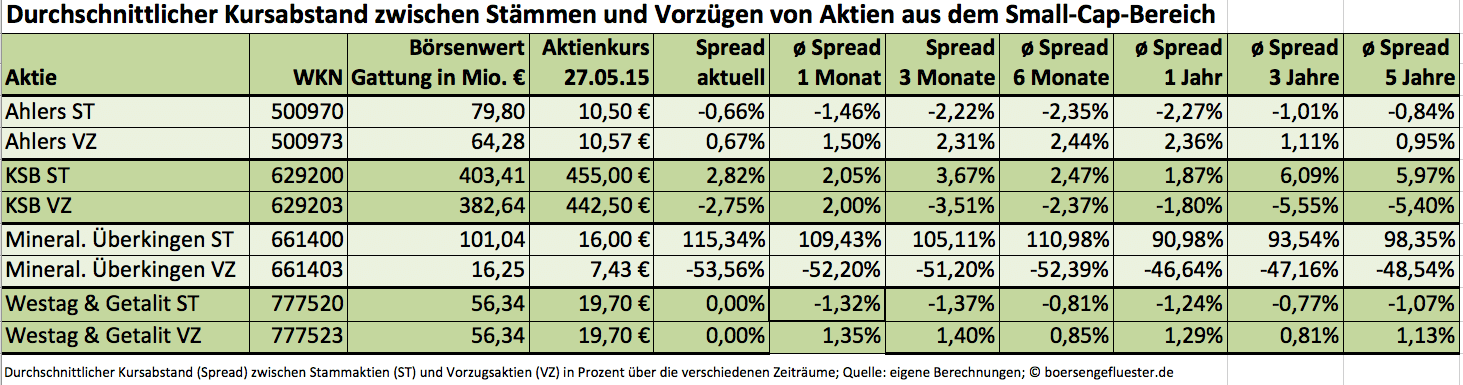

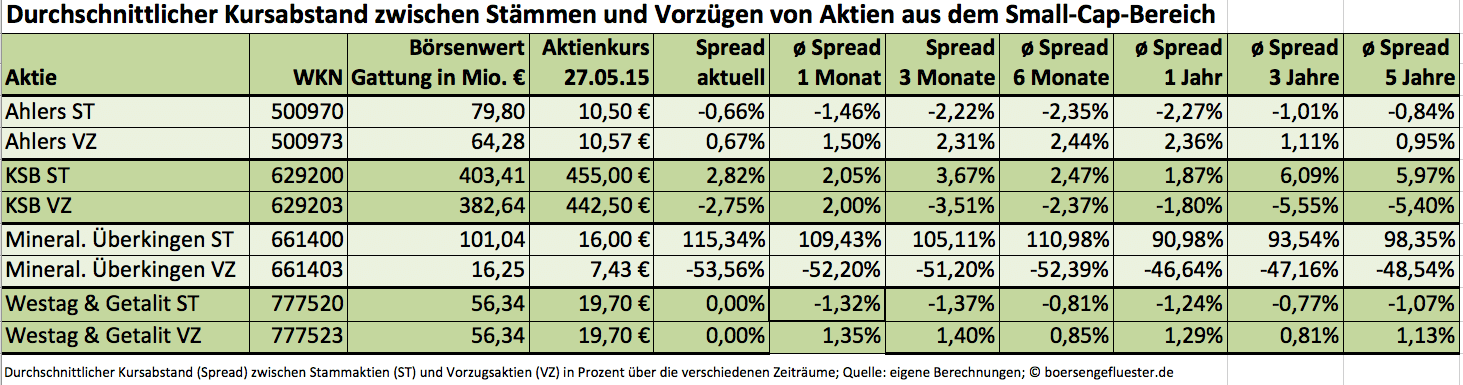

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Apropos Getränkehersteller: Eine interessante Sondersituation gibt es zurzeit bei Berentzen. Die Gesellschaft plant nämlich ihre Vorzüge in Stammaktien umzuwandeln. Bislang waren nur die 4,8 Millionen Vorzüge an der Börse notiert. Die Stämme – sie befinden sich zu rund 75 Prozent im Besitz der Beteiligungsgesellschaft Aurelius – wurden nicht gehandelt. Auf dem Kapitalmarkt kommen die Pläne gut an, die Berentzen-Aktie ist endlich aus ihrer Starre erwacht. Einen konkreten Zeitplan für die Transaktion gibt es allerdings noch nicht. Zunächst muss eine außerordentliche Hauptversammlung einberufen werden. Parallel müssen auch die Vorzugsaktionäre ihre Zustimmung geben. An der Umsetzung dürfte es jedoch keine Zweifel geben. Wirklich beliebt sind Vorzüge an der Börse eben doch nicht.

Foto: kaboompics.com

[jwl-utmce-widget id=87961]...

Apropos Getränkehersteller: Eine interessante Sondersituation gibt es zurzeit bei Berentzen. Die Gesellschaft plant nämlich ihre Vorzüge in Stammaktien umzuwandeln. Bislang waren nur die 4,8 Millionen Vorzüge an der Börse notiert. Die Stämme – sie befinden sich zu rund 75 Prozent im Besitz der Beteiligungsgesellschaft Aurelius – wurden nicht gehandelt. Auf dem Kapitalmarkt kommen die Pläne gut an, die Berentzen-Aktie ist endlich aus ihrer Starre erwacht. Einen konkreten Zeitplan für die Transaktion gibt es allerdings noch nicht. Zunächst muss eine außerordentliche Hauptversammlung einberufen werden. Parallel müssen auch die Vorzugsaktionäre ihre Zustimmung geben. An der Umsetzung dürfte es jedoch keine Zweifel geben. Wirklich beliebt sind Vorzüge an der Börse eben doch nicht.

Foto: kaboompics.com

[jwl-utmce-widget id=87961]...

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

KSB ST

Kurs: 1.150,00

© boersengefluester.de | Redaktion

Für die Aktionäre von Aurelius lief es 2014 bislang noch nicht richtig rund. Selbst inklusive der Dividendenzahlung von 1,05 Euro pro Anteilschein nach der Hauptversammlung am 21. Mai 2014 liegt der Kurs um sechs Prozent niedriger als zu Jahresbeginn. Dabei hat die Beteiligungsgesellschaft regelmäßig gute Ergebnisse geliefert. Zuletzt konnte aber selbst eine 54 Seiten umfassende Basisstudie der Berenberg Bank mit einem von 30 auf 39,50 Euro erhöhten Kursziel und Kaufen-Einschätzung nicht für nachhaltige Impulse sorgen.

Zur besseren Orientierung für viele Investoren veröffentlicht Aurelius nun erstmals auch den Net Asset Value (NAV) ihrer einzelnen Beteiligungen. Demnach kommen die Münchner auf einen Substanzwert von derzeit 1.067,6 Mio. Euro. Das entspricht einem NAV je Aktie von 33,70 Euro. Zum Vergleich: Gehandelt wird die Aurelius-Aktie momentan zu 26,68 Euro – also mit einem Abschlag von gut 20 Prozent auf den NAV. Solch eine Differenz ist allerdings nicht komplett ungewöhnlich. Anleger sollten also nicht darauf setzen, dass die Aurelius-Notiz diesen Discount aus dem Stand aufholt. Mittelfristig sollte die Annäherung an den NAV allerdings schon das Ziel sein.

Wichtigste Assets von Aurelius sind der Kühlgerätehersteller Secorp (ehemals Danfoss Household Compressors) mit einem NAV von 7,71 Euro je Aurelius-Aktie, die britischen Chemieaktivitäten (NAV: 4,66 Euro je Aurelius-Aktie) sowie der IT-Spezialist Getronis (NAV: 3,49 Euro je Aurelius-Aktie). Vergleichsweise klein sind dagegen die Beteiligungen an den börsennotierten Gesellschaften Hanseyachts (NAV: 1,19 Euro je Aurelius-Aktie) und dem Schnapsbrenner Berentzen (NAV: 0,93 Euro je Aurelius-Aktie). Der Werbevermarkter Publicitas, dessen Kauf gerade abgeschlossen wurde, ist mit 0,25 Euro je Aurelius-Aktie angesetzt. Innerhalb des Beteiligungssektors bleibt die Aurelius-Aktie ein Basisinvestment. Allerdings haben in den vergangenen Monaten etliche kleinere Vertreter aus dem Sektor gezeigt, dass sie ebenfalls über interessante Geschäftsmodelle mit werthaltigen Engagements verfügen. Der Wettbewerb um die Gunst der Investoren steigt also auch innerhalb der Aktien aus der Beteiligungsbranche.

Foto: HanseYachts AG

...

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| HanseYachts | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0KF6M | DE000A0KF6M8 | AG | 16,01 Mio € | 09.03.2007 | Halten | |

* * *

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„Give value. Give value. Give value. And then ask for the business.“

Gary Vaynerchuk

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL