Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#766400

© boersengefluester.de | Redaktion

Zugegeben: Die Liste von Klagen deutscher Aktionäre auf Schadensersatz wegen Kursverlusten ist lang – und wenig erfolgreich. Denn so gut wie nie gelang es bisher, mit Hilfe einer Klage oder eine Schiedsgerichtsverfahrens Geld zurück zu bekommen. Stattdessen verursachten Klagen häufig nur zusätzliche Kosten für Aktionäre. Im Fall der Abgasaffäre (Dieselgate) bei Volkswagen sieht die Sache aber grundlegend anders aus. Hier stehen die Chancen sehr gut, Schadensersatz zu bekommen. So gut, dass jetzt mit Hilfe der Interessengemeinschaft Widerruf (www.widerruf.info/vw) erstmals eine Klage ohne Kostenrisiko möglich ist – zumindest dann, wenn einige Voraussetzungen erfüllt sind und Anleger sich beeilen.

...

© boersengefluester.de | Redaktion

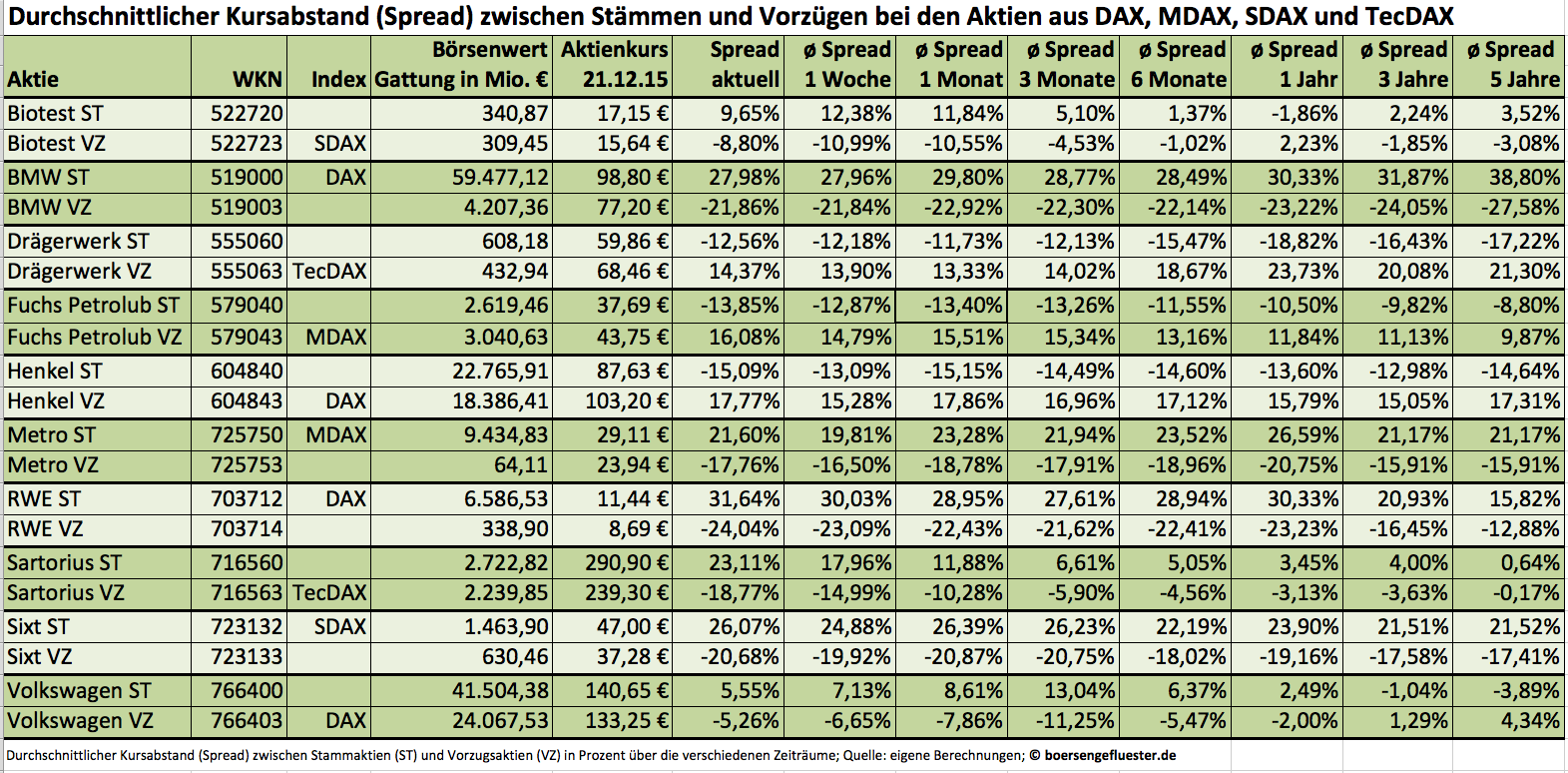

Normalerweise gehen die Stämme und Vorzüge von Volkswagen nie großartig auf Distanz. Meist beläuft sich der Kursabstand (Spread) zwischen beiden Gattungen auf nur wenige Prozentpunkte. Mitunter waren die stimmrechtslosen Vorzüge Vorzüge sogar genauso teuer wie die mit einem Stimmrecht ausgestatteten Stämme. Doch mit dem Abgasskandal geriet auch diese Beziehung aus den Fugen. Anfang November rutschten die im DAX enthaltenen Vorzüge im Tief um rund 20 Prozent unter den Kurs der Stämme. Demnach litten die breit gestreuten Vorzüge deutlich stärker unter den Mogeleien als die weitgehend in den Händen der Porsche Automobil Holding, dem Land Niedersachsen und der Qatar Holding befindlichen Stämme. Die Begründung dürfte relativ klar sein: Während die großen institutionellen Investoren ihre Vorzugsaktien panisch auf den Markt warfen, agierten die Großaktionäre besonnener – Porsche stockte seinen Anteil an Stämmen sogar etwas auf. Dementsprechend unterschiedlich ausgeprägt war der Abgabedruck auf die beiden VW-Gattungen. Mittlerweile haben sich die Relationen – wenngleich auf noch immer auf deutlich ermäßigten Niveau – wieder angenähert. Die Vorzüge kosten zurzeit um 5,3 Prozent weniger als die Stämme.

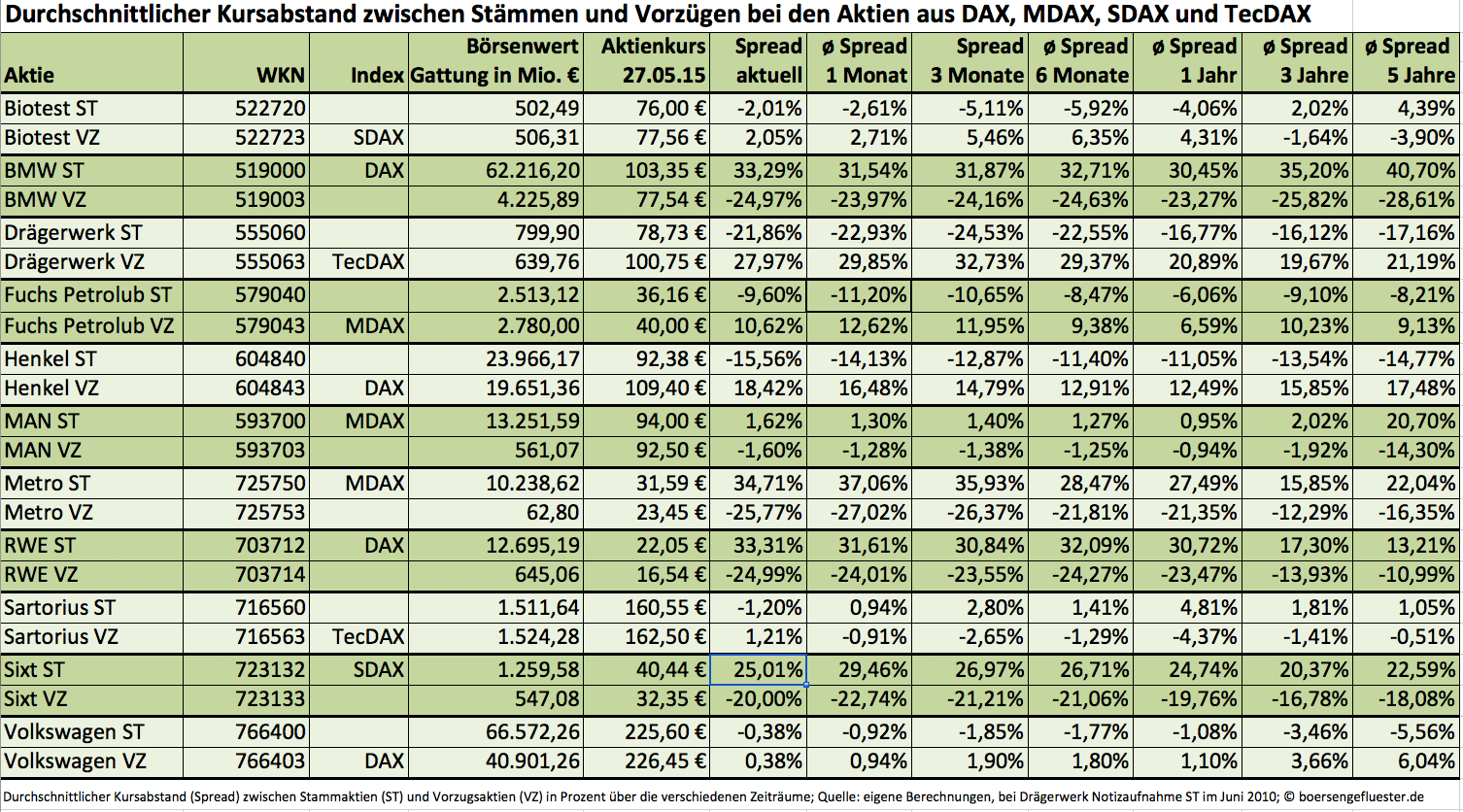

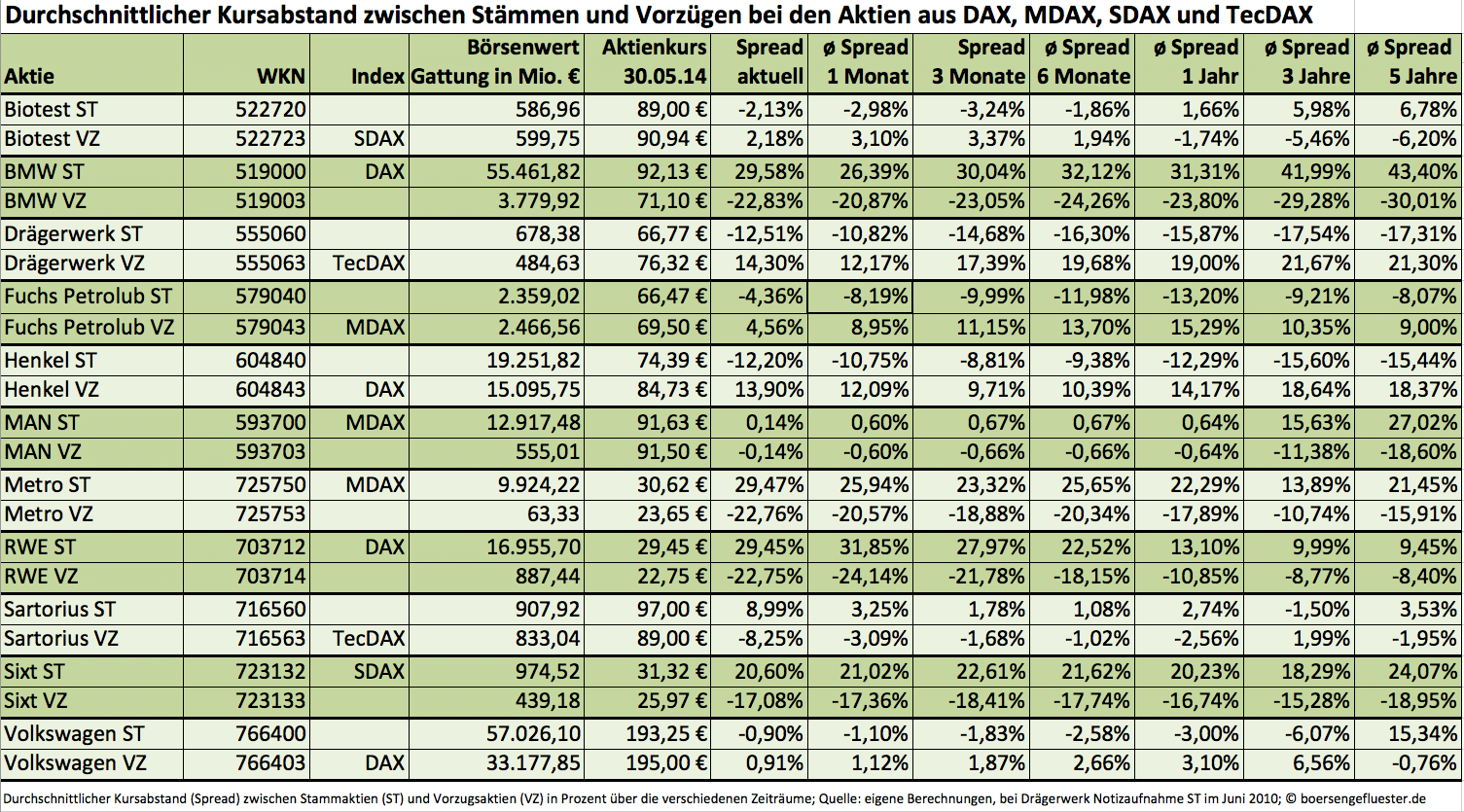

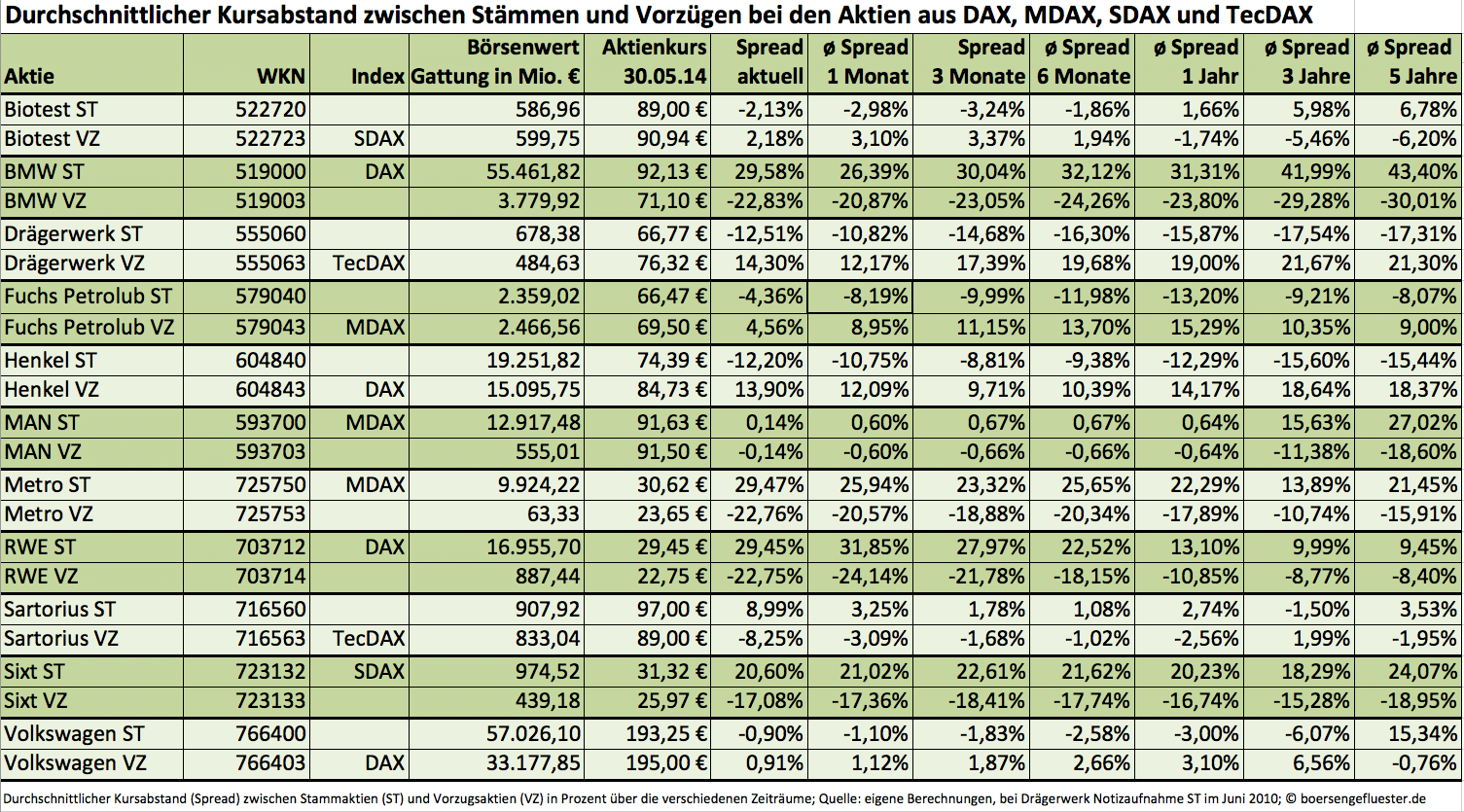

Zwar ist es kein Gesetz, dass die Abstände zwischen Stämmen und Vorzügen mehr oder weniger gleich sein müssen. Doch häufig pendeln sich die Notierungen nach größeren Ausschlägen wieder auf „Normalmaß“ ein. Gerade für Privatanleger ergeben sich dadurch mitunter gute Tradingmöglichkeiten. Aber auch für längerfristig orientierte Dividendenfans lohnt der Blick auf Aktien mit zwei Gattungen. Den Verzicht auf das Stimmrecht versüßen die Unternehmen im Normalfall mit einem Aufschlag bei der Dividende. Und wenn es keine Übernahmefantasie gibt, bieten die Vorzüge unter Renditeaspekten teilweise attraktive Vorteile. Boersengefluester.de hat daher die Unternehmen mit Stämmen und Vorzügen aus DAX, MDAX, SDAX und TecDAX untersucht und die Spreads zwischen den Gattungen auf verschiedenen Zeitachsen berechnet – von ganz langfristig bis auf Tagesbasis. Zurzeit haben zehn Unternehmen aus der DAX-Familie zwei Gattungen im Umlauf: Bis vor kurzem waren es noch elf, doch MAN musste mit der jüngsten Indexüberprüfung seinen MDAX-Platz ersatzlos räumen. Den auffälligsten Spread zwischen Stämmen und Vorzügen gibt es derzeit beim Medizintechnikkonzern Sartorius. Seit einigen Wochen preschen die – mit einem Streubesitz von nur rund drei Prozent – allerdings sehr marktengen Stämme noch stärker voran als die ohnehin schon gut laufenden Vorzüge, die gleichzeitig auch im TecDAX enthalten sind. Auf dem aktuellen Niveau haben die Vorzugsaktien die von den Analysten genannten Kursziele, zwischen 200 und 230 Euro allerdings schon wieder hinter sich gelassen. Neuengagements bieten sich da nicht unbedingt an. Und wenn: dann kommen derzeit eher die Vorzüge in Betracht.

Zwar ist es kein Gesetz, dass die Abstände zwischen Stämmen und Vorzügen mehr oder weniger gleich sein müssen. Doch häufig pendeln sich die Notierungen nach größeren Ausschlägen wieder auf „Normalmaß“ ein. Gerade für Privatanleger ergeben sich dadurch mitunter gute Tradingmöglichkeiten. Aber auch für längerfristig orientierte Dividendenfans lohnt der Blick auf Aktien mit zwei Gattungen. Den Verzicht auf das Stimmrecht versüßen die Unternehmen im Normalfall mit einem Aufschlag bei der Dividende. Und wenn es keine Übernahmefantasie gibt, bieten die Vorzüge unter Renditeaspekten teilweise attraktive Vorteile. Boersengefluester.de hat daher die Unternehmen mit Stämmen und Vorzügen aus DAX, MDAX, SDAX und TecDAX untersucht und die Spreads zwischen den Gattungen auf verschiedenen Zeitachsen berechnet – von ganz langfristig bis auf Tagesbasis. Zurzeit haben zehn Unternehmen aus der DAX-Familie zwei Gattungen im Umlauf: Bis vor kurzem waren es noch elf, doch MAN musste mit der jüngsten Indexüberprüfung seinen MDAX-Platz ersatzlos räumen. Den auffälligsten Spread zwischen Stämmen und Vorzügen gibt es derzeit beim Medizintechnikkonzern Sartorius. Seit einigen Wochen preschen die – mit einem Streubesitz von nur rund drei Prozent – allerdings sehr marktengen Stämme noch stärker voran als die ohnehin schon gut laufenden Vorzüge, die gleichzeitig auch im TecDAX enthalten sind. Auf dem aktuellen Niveau haben die Vorzugsaktien die von den Analysten genannten Kursziele, zwischen 200 und 230 Euro allerdings schon wieder hinter sich gelassen. Neuengagements bieten sich da nicht unbedingt an. Und wenn: dann kommen derzeit eher die Vorzüge in Betracht.

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Foto: picjumbo.com

...

Volkswagen VZ

Kurs: 101,20

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Beim Autovermieter Sixt halten sich die Abstände zwar halbwegs in normalen Bahnen. Ein wenig vorausgefahren sind die Stämme allerdings schon. Anleger, die auf eine möglichst hohe Dividendenrendite setzen, sollten daher die Vorzüge in Betracht ziehen. Gut möglich, dass die nicht im SDAX enthaltene Gattung insbesondere im Frühjahr – mit nahender Hauptversammlung – wieder stärker ins Rampenlicht rückt. Bei der Pharmagesellschaft Biotest hatten die Anleger beider Gattungen im laufenden Jahr wenig Grund zur Freude. Enttäuschende Studienergebnisse sorgten für fallende Kurse – lange Zeit im Gleichschritt. Auffällig ist jedoch, dass sich die nicht im SDAX enthaltenden Stämme zuletzt wieder deutlich stärker erholt haben. Entweder setzen Investoren hier auf eine anhaltende relative Stärke der Stämme. Gleichzeitig wäre aber auch eine Reduzierung des Spreads durch die Vorzüge eine Spekulation wert. Zu den Enttäuschungen zählte im laufenden Jahr auch der Medizintechnikanbieter Drägerwerk, der seine Margenziele mächtig eindampfen musste. Unter Langfristgesichtspunkten wird die im TecDAX enthaltene Vorzugsaktie momentan aber mit einem vergleichsweise niedrigen Aufschlag zu den zu gut 71 Prozent in Familienhand befindlichen Stämmen gehandelt. Das macht den Titel zumindest haltenswert. Bei Henkel sehen wir den Aufschlag der im DAX enthaltenen Vorzüge aktuell als ein wenig überdimensioniert an. Kurzfristig könnten die Henkel-Stämme daher ein wenig Boden gut machen.

Biotest VZ

Kurs: 31,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Biotest ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522720 | DE0005227201 | AG | 1.361,26 Mio € | 31.05.1996 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Biotest VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522723 | DE0005227235 | AG | 1.361,26 Mio € | 14.10.1987 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BMW ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 519000 | DE0005190003 | AG | 57.106,55 Mio € | 01.05.1948 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BMW VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 519003 | DE0005190037 | AG | 57.106,55 Mio € | 25.08.1989 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555060 | DE0005550602 | AG & Co. KGaA | 1.538,66 Mio € | 21.06.2010 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555063 | DE0005550636 | AG & Co. KGaA | 1.538,66 Mio € | 04.09.1979 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Henkel ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 604840 | DE0006048408 | AG & Co. KGaA | 34.758,92 Mio € | 02.07.1996 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Henkel VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 604843 | DE0006048432 | AG & Co. KGaA | 34.758,92 Mio € | 11.10.1985 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro (Alt ST) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO1 | DE0007257503 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro VZ (Alt) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO2 | DE0007257537 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| RWE | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 703712 | DE0007037129 | AG | 40.569,10 Mio € | 01.05.1948 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| RWE VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 703714 | DE0007037145 | 13.215,17 Mio € | 02.11.1955 | Halten | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sartorius ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 716560 | DE0007165607 | AG | 16.162,85 Mio € | 10.07.1990 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sartorius VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 716563 | DE0007165631 | AG | 16.162,85 Mio € | 10.07.1990 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723132 | DE0007231326 | SE | 2.906,53 Mio € | 07.08.1986 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723133 | DE0007231334 | SE | 2.906,53 Mio € | 16.07.1997 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Volkswagen ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 766400 | DE0007664005 | AG | 50.908,14 Mio € | 07.04.1961 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Volkswagen VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 766403 | DE0007664039 | AG | 50.908,14 Mio € | 06.10.1986 | Halten | |

* * *

© boersengefluester.de | Redaktion

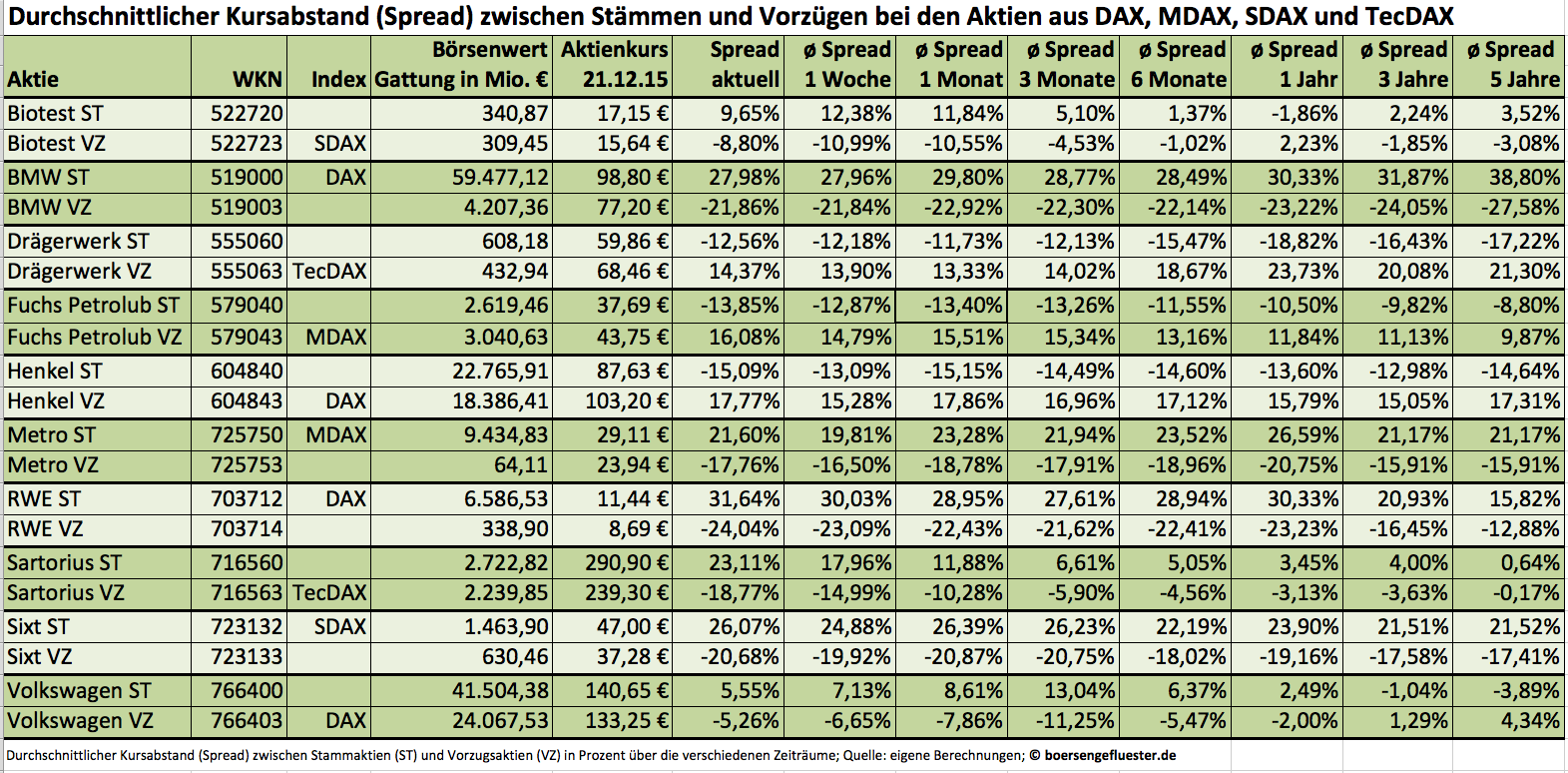

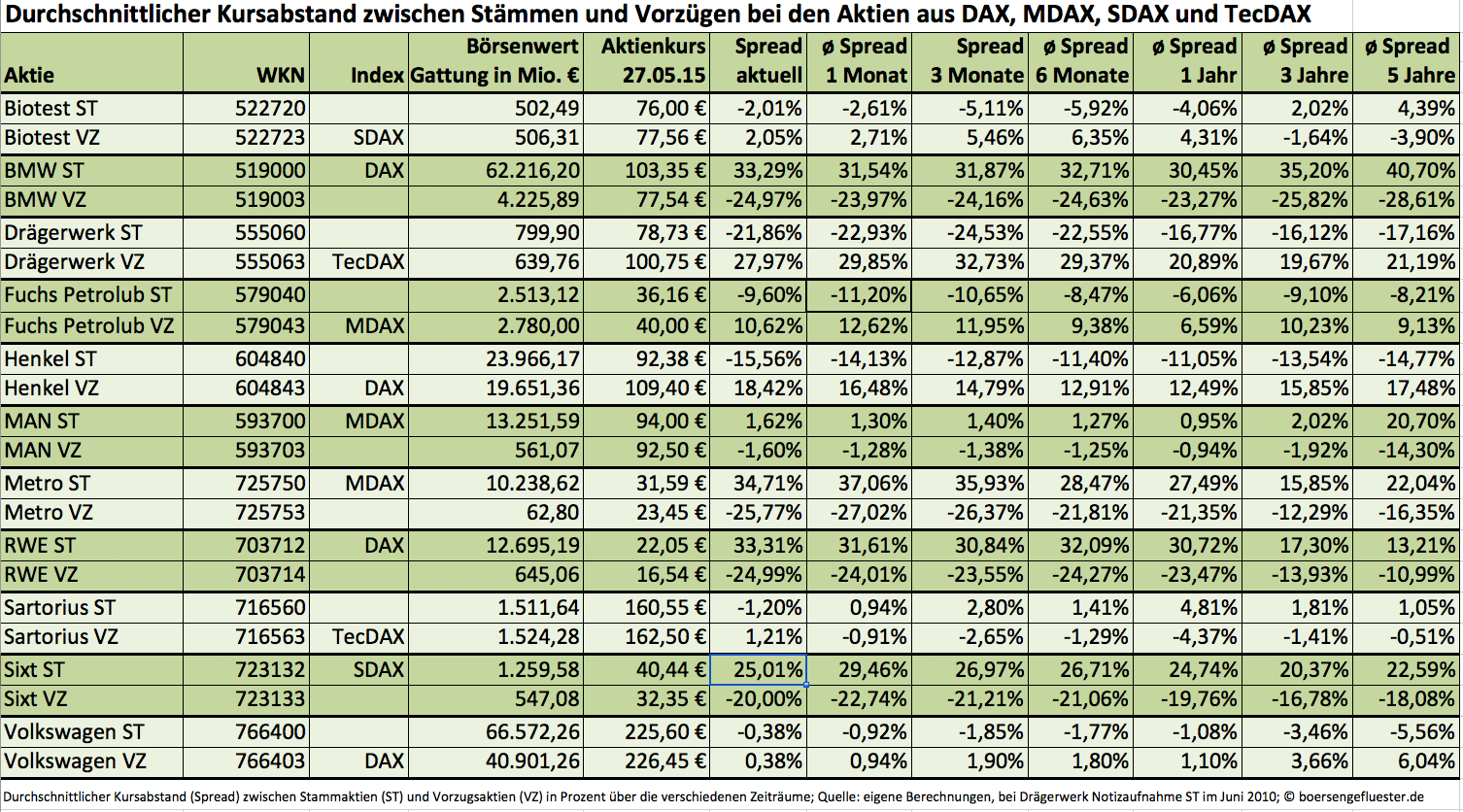

Normalerweise mögen internationale Investoren keine Vorzugsaktien. Schließlich verwehrt diese Gattung ihnen das Stimmrecht, was bei Übernahmen ein entscheidender Nachteil ist. Der eigentliche Vorzug, ein kleiner Aufschlag bei der Dividende, kann diesen Malus im Normalfall nicht aufwiegen. Dennoch: Innerhalb von DAX, MDAX, SDAX und TecDAX gibt es immerhin elf Unternehmen, die sowohl Stammaktien (mit Stimmrecht) als auch Vorzüge im Umlauf haben. Für clevere Privatanleger bieten sich hier mitunter interessante Investmentchancen, denn nicht immer laufen beide Aktiengattungen komplett synchron. Auch ein Blick auf die Dividendenrendite lohnt sich im Einzelfall. Allerdings: 2015 steht hier nur noch die Hauptversammlung von Sixt am 24. Juni an, alle anderen Gesellschaften aus der DAX-Familie mit Stämmen und Vorzügen haben bereits ausgeschüttet. Dennoch: Boersengefluester.de hat eine umfangreiche Performanceanalyse erstellt und die durchschnittlichen Kursabstände für die Titel aus DAX, MDAX, SDAX, TecDAX sowie für Small Caps mit Stämmen und Vorzügen erstellt. Berechnet haben wir die gegenwärtigen Spreads für sieben verschiedene Zeiträume: vom aktuellen Abstand, über die monatsweise Betrachtung, bis hin zum Fünf-Jahres-Rhythmus.

Bemerkenswert sind zunächst einmal die teilweise enormen Unterschiede bei den Kursabständen zwischen beiden Gattungen. Bei BMW, Metro und RWE sind die Stämme um jeweils knapp 30 Prozent teurer als Vorzugsaktien. Hauptgrund: Bei diesem Trio machen die Vorzüge nur einen Bruchteil des Gesamtkapitals aus und waren in erster Linie als Anreizinstrument für Mitarbeiter gedacht. Interessant: Manche Unternehmen wählten den Weg der stimmrechtslosen Vorzüge für die Belegschaftsaktien unter anderem, um die Hallenkapazität für die Hauptversammlung nicht auf Stadiongröße ausweiten zu müssen. Bei dem Medizintechnikkonzern Drägerwerk und bei dem Autovermieter Sixt macht die Differenz zwischen beiden Gattungen mehr als 20 Prozent aus. Teilweise sind aber auch fast gar keine Unterschiede zwischen den Aktienpaaren festzustellen – etwa bei Biotest, MAN, Sartorius und Volkswagen. Außerdem gibt es den Fall, dass die Vorzüge sogar spürbar mehr kosten als die mit Stimmrecht ausgestatteten Stämme. Dieses Phänomen trifft derzeit insbesondere auf Drägerwerk, Fuchs Petrolub sowie Henkel zu und hängt mit der Eigentümerstruktur – und der sich daraus ergebenden Handelsliquidität – zusammen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

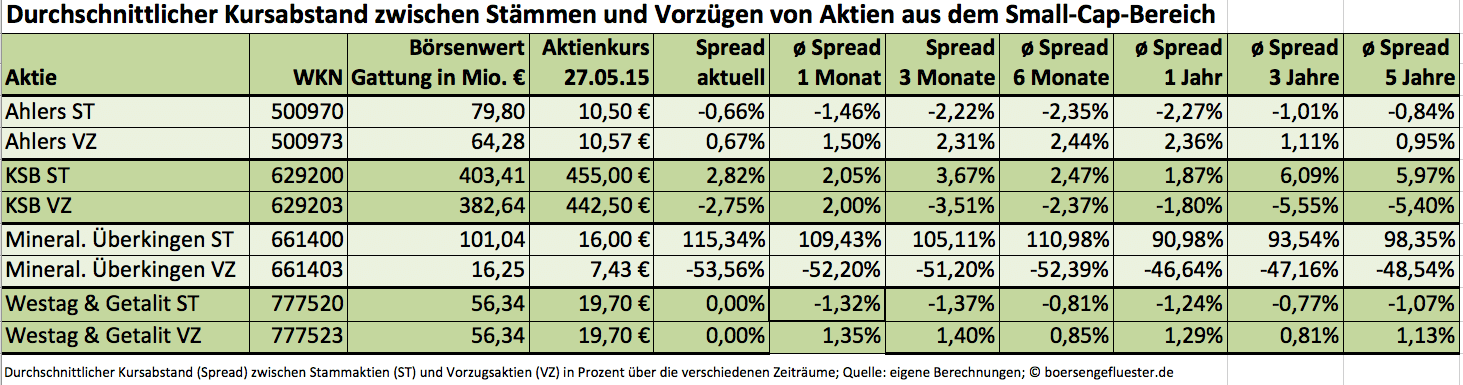

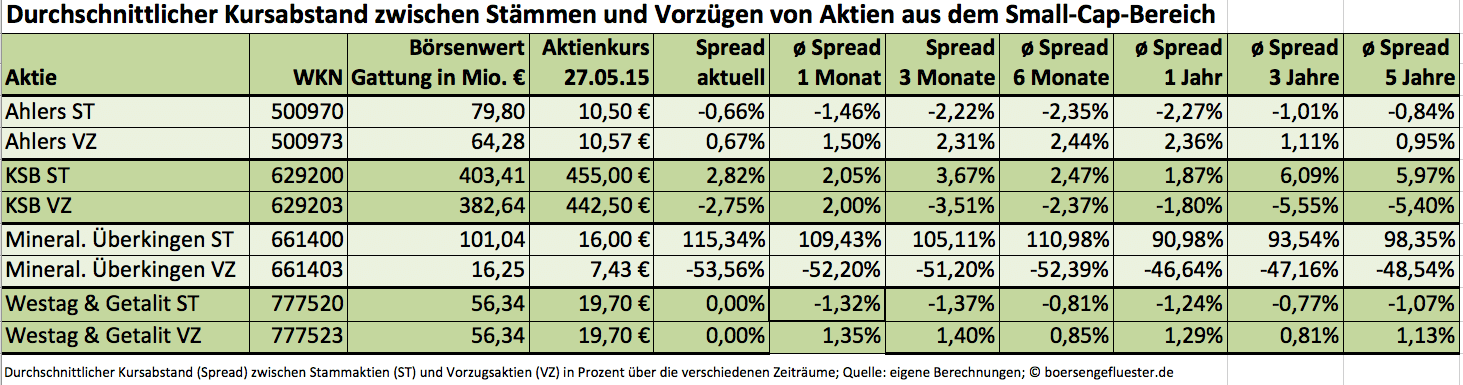

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Apropos Getränkehersteller: Eine interessante Sondersituation gibt es zurzeit bei Berentzen. Die Gesellschaft plant nämlich ihre Vorzüge in Stammaktien umzuwandeln. Bislang waren nur die 4,8 Millionen Vorzüge an der Börse notiert. Die Stämme – sie befinden sich zu rund 75 Prozent im Besitz der Beteiligungsgesellschaft Aurelius – wurden nicht gehandelt. Auf dem Kapitalmarkt kommen die Pläne gut an, die Berentzen-Aktie ist endlich aus ihrer Starre erwacht. Einen konkreten Zeitplan für die Transaktion gibt es allerdings noch nicht. Zunächst muss eine außerordentliche Hauptversammlung einberufen werden. Parallel müssen auch die Vorzugsaktionäre ihre Zustimmung geben. An der Umsetzung dürfte es jedoch keine Zweifel geben. Wirklich beliebt sind Vorzüge an der Börse eben doch nicht.

Foto: kaboompics.com

[jwl-utmce-widget id=87961]...

Apropos Getränkehersteller: Eine interessante Sondersituation gibt es zurzeit bei Berentzen. Die Gesellschaft plant nämlich ihre Vorzüge in Stammaktien umzuwandeln. Bislang waren nur die 4,8 Millionen Vorzüge an der Börse notiert. Die Stämme – sie befinden sich zu rund 75 Prozent im Besitz der Beteiligungsgesellschaft Aurelius – wurden nicht gehandelt. Auf dem Kapitalmarkt kommen die Pläne gut an, die Berentzen-Aktie ist endlich aus ihrer Starre erwacht. Einen konkreten Zeitplan für die Transaktion gibt es allerdings noch nicht. Zunächst muss eine außerordentliche Hauptversammlung einberufen werden. Parallel müssen auch die Vorzugsaktionäre ihre Zustimmung geben. An der Umsetzung dürfte es jedoch keine Zweifel geben. Wirklich beliebt sind Vorzüge an der Börse eben doch nicht.

Foto: kaboompics.com

[jwl-utmce-widget id=87961]...

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

KSB ST

Kurs: 1.150,00

© boersengefluester.de | Redaktion

Gerade einmal 24 Seiten umfasst die aktuelle Zwischenmitteilung von Porsche. Abzüglich Umschlagseiten und leerer Blätter bleiben 16 Seiten für die Abhandlung des aktuellen Geschäftsverlaufs. Sage und schreibe sechs Seiten davon entfallen auf die juristischen Streitigkeiten, mit denen sich das Unternehmen weiter herumschlagen muss. Hintergrund sind noch immer die Ungereimtheiten im Zuge des geplatzten Übernahmeversuchs von Volkswagen durch Porsche unter der Ägide des damaligen Porsche-Chefs Wendelin Wiedeking. Ob es sich bei den Klagen um Zeitbomben oder unbegründete Rechtsmanöver handelt, lässt sich kaum beurteilen. Auf jeden Fall sind die Gerichtsverfahren der Hauptgrund für den enormen Sicherheitsabschlag, mit dem die Börsianer die Porsche-Aktie fast schon serienmäßig ausstatten.

Dabei ließe sich der faire Wert der Porsche-Aktie so schön herleiten. Hinter dem klingenden Namen Porsche Automobil Holding SE verbergen sich nämlich in erster Linie zwei Dinge: mehr als die Hälfte aller VW-Stammaktien sowie eine Nettoliquidität von momentan 2.493 Mio. Euro. Durchgerechnet auf jede einzelne Porsche-Aktie entspricht das einem Wert von derzeit 91,65 Euro. Tatsächlich werden die Anteilscheine von Porsche derzeit zu nur 65,70 Euro gehandelt. Der Sicherheitsabschlag beträgt also gut 28 Prozent, beziehungsweise beinahe 8 Mrd. Euro. De facto wird es deutlich weniger sein, denn ein Teil des Discounts hängt mit dem fehlenden Stimmrecht und der besonderen Börsenkonstruktion von Porsche zusammen. Die Stammaktien sind schließlich gar nicht gelistet. Zudem würde eine Auflösung der Gesellschaft ebenfalls ehebliche Mittel verschlingen. Losgelöst davon halten wir den aktuellen Sicherheitsabschlag für zu groß.

Keine großartigen Neuigkeiten gibt es derweil hinsichtlich der geplanten Investitionen in Beteiligungen an Unternehmen entlang der automobilen Wertschöpfungskette. Anfang September hatte sich Porsche für umgerechnet 41 Mio. Euro mit etwa zehn Prozent bei dem US-Unternehmen INRIX – einem Spezialisten für Echtzeitverkehrsinformationen – eingekauft. Seitdem gab es keine neuen Abschlüsse. Verglichen mit dem Tempo der eigenen Sportwagen arbeitet die Deal-Abteilung also eher in Zeitlupe. Angesichts der prall gefüllten Kassen haben sich die Börsianer jedenfalls deutlich mehr Aktivitäten versprochen. Andererseits ist der relative Stillstand sicher auch ein Indiz für heiß gelaufene Preise bei den Themen Konnektivität und Mobilität. Diese Botschaft sollten Anleger mitnehmen, die sich bei entsprechenden High-Tech-Aktien engagieren vollen. An klassischen Automobilzulieferern scheint Porsche kein gesteigertes Interesse zu haben.

Die mittlerweile knapp 29 Prozent umfassende Porsche-AG-Beteiligung an dem SDAX-Konzern Bertrandt wird in den Konzernabschluss von VW einbezogen. Für boersengefluester.de bleibt die Porsche-Aktie eine clevere Alternative, um mit gebremstem Risiko bei Volkswagen an Bord zu sein. Gemessen an den historisch üblichen Kursabschlägen sind die Investoren bei Porsche derzeit besonders vorsichtig. Das kann eine gute Chance für Neuanleger sein. Die Fußfesseln in Form der Investoren-Klagen bleiben aber wohl noch eine ganze Weile angelegt. Selbst wenn das Unternehmen im Zwischenbericht betont: „Die Porsche SE hält sämtliche in den Verfahren erhobenen Vorwürfe für unbegründet."

Keine großartigen Neuigkeiten gibt es derweil hinsichtlich der geplanten Investitionen in Beteiligungen an Unternehmen entlang der automobilen Wertschöpfungskette. Anfang September hatte sich Porsche für umgerechnet 41 Mio. Euro mit etwa zehn Prozent bei dem US-Unternehmen INRIX – einem Spezialisten für Echtzeitverkehrsinformationen – eingekauft. Seitdem gab es keine neuen Abschlüsse. Verglichen mit dem Tempo der eigenen Sportwagen arbeitet die Deal-Abteilung also eher in Zeitlupe. Angesichts der prall gefüllten Kassen haben sich die Börsianer jedenfalls deutlich mehr Aktivitäten versprochen. Andererseits ist der relative Stillstand sicher auch ein Indiz für heiß gelaufene Preise bei den Themen Konnektivität und Mobilität. Diese Botschaft sollten Anleger mitnehmen, die sich bei entsprechenden High-Tech-Aktien engagieren vollen. An klassischen Automobilzulieferern scheint Porsche kein gesteigertes Interesse zu haben.

Die mittlerweile knapp 29 Prozent umfassende Porsche-AG-Beteiligung an dem SDAX-Konzern Bertrandt wird in den Konzernabschluss von VW einbezogen. Für boersengefluester.de bleibt die Porsche-Aktie eine clevere Alternative, um mit gebremstem Risiko bei Volkswagen an Bord zu sein. Gemessen an den historisch üblichen Kursabschlägen sind die Investoren bei Porsche derzeit besonders vorsichtig. Das kann eine gute Chance für Neuanleger sein. Die Fußfesseln in Form der Investoren-Klagen bleiben aber wohl noch eine ganze Weile angelegt. Selbst wenn das Unternehmen im Zwischenbericht betont: „Die Porsche SE hält sämtliche in den Verfahren erhobenen Vorwürfe für unbegründet."

...

Porsche Auto. Hold. VZ

Kurs: 36,03

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Porsche Auto. Hold. VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| PAH003 | DE000PAH0038 | SE | 11.034,19 Mio € | 02.05.1984 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Volkswagen VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 766403 | DE0007664039 | AG | 50.908,14 Mio € | 06.10.1986 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Volkswagen ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 766400 | DE0007664005 | AG | 50.908,14 Mio € | 07.04.1961 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bertrandt | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 523280 | DE0005232805 | AG | 195,16 Mio € | 10.03.1997 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

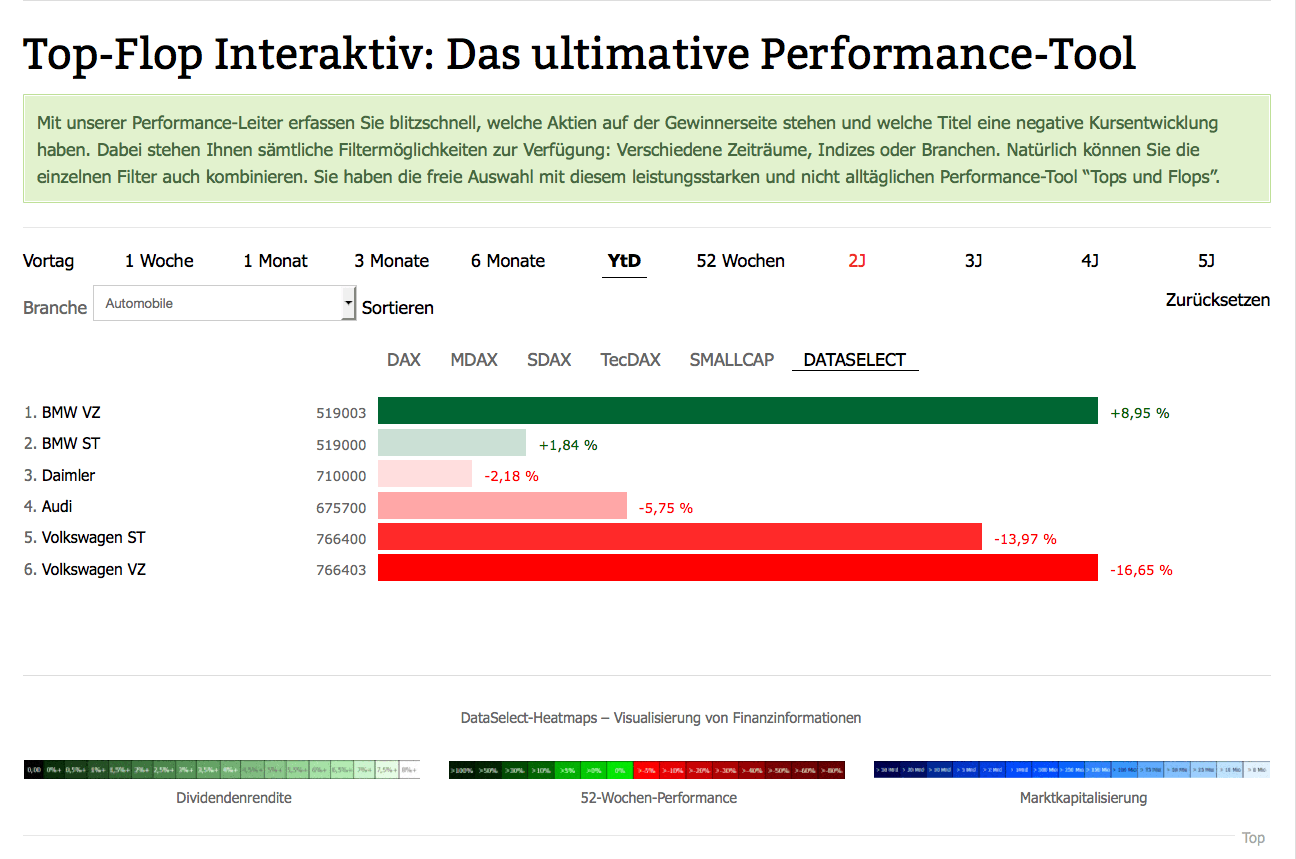

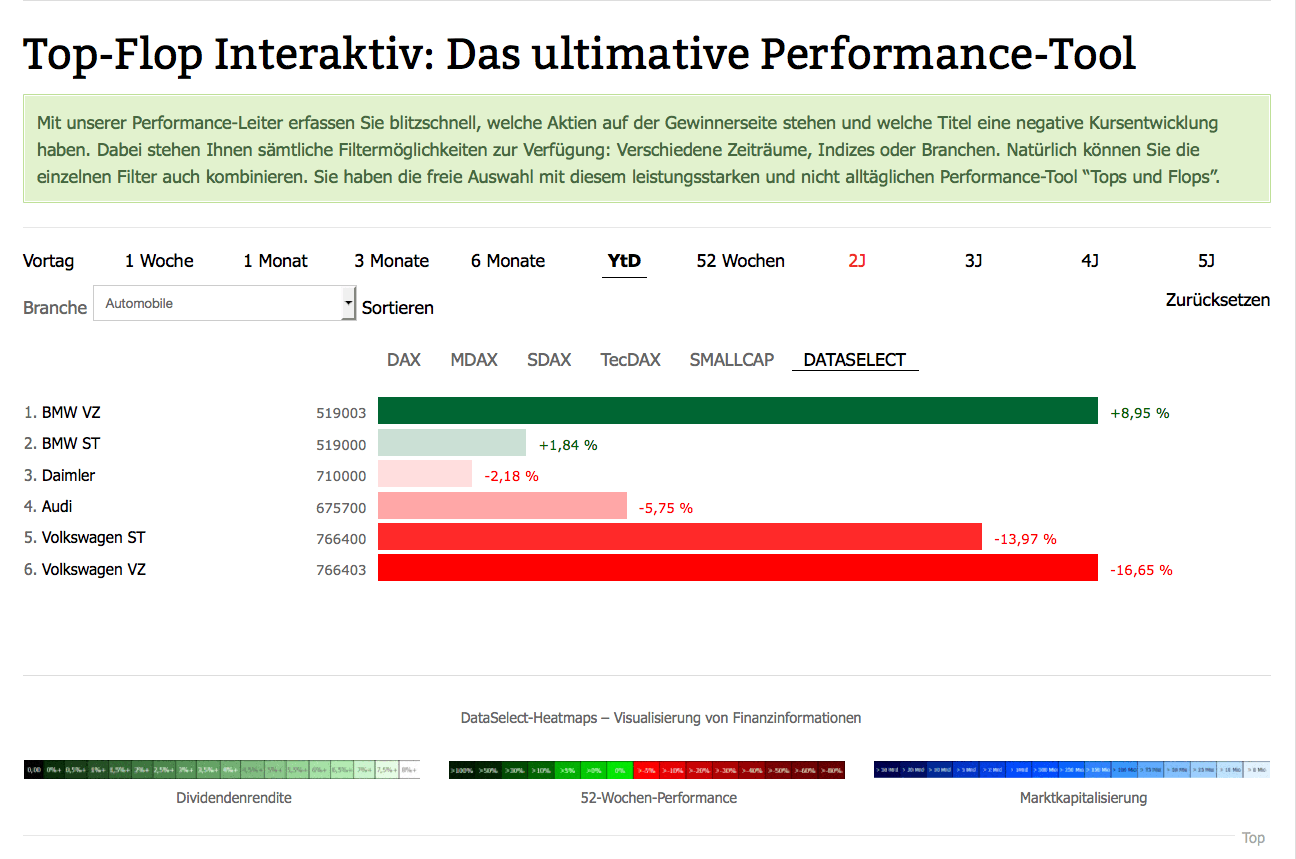

Man kann es drehen und wenden, wie man will: Mit der Volkswagen-Aktie ist im laufenden Jahr kein Staat zu machen. Anleger, die Ende 2013 bei dem DAX-Wert eingestiegen sind, sitzen zurzeit auf einem Minus von 16 Prozent. Selbst inklusive der Dividendenzahlung ergibt sich noch immer ein Kursverlust von 14 Prozent. Zum Vergleich: BMW-Anleger liegen momentan mit fünf Prozent vorn, Daimler-Investoren haben einen Wertzuwachs von 1,5 Prozent. Größter Leidtragender dieser Entwicklung ist die Porsche SE, denn ihr gehören 50,7 Prozent der Stammaktien von Volkswagen – entsprechend 31,5 Prozent des gesamten Kapitals (Stämme und Vorzüge) der Wolfsburger. Beim aktuellen Kurs der VW-Stämme von 169,80 Euro steht das Paket für einen Gegenwert von fast 25,404 Mrd. Euro oder 82,95 Euro je Porsche-Aktie.

Und an diesem Punkt sollten die Bleistifte gespitzt werden, schließlich kosten die Vorzüge von Porsche gerade einmal 65,48 Euro. Das entspricht einem Abschlag von immerhin 21 Prozent. Nach Berechnungen von boersengefluester.de lag der durchschnittliche Discount in den vergangenen 52 Wochen bei 17,9 Prozent. Die Spannweite der Differenz erstreckt sich in diesem Zeitraum von 24 Prozent bis 14 Prozent. Mit anderen Worten: Zurzeit wird die Porsche-Aktie mit einem vergleichsweise hohen Discount auf den Wert des VW-Stammaktien-Pakets gehandelt. Das spricht dafür, dass sich hier kurzfristig eine Arbitragemöglichkeit ergeben könnte.

Doch warum wird die Porsche-Aktie überhaupt mit so einem üppigen Malus versehen? Gründe gibt es viele: Zunächst einmal verbriefen die Vorzüge kein Stimmrecht, mit dem Investoren Einfluss nehmen könnten in das verworrene Machtgefüge der Familienclans Porsche und Piëch. Zudem lasten etliche schwebende Gerichtsverfahren – vorwiegend mit einflussreichen und klagewütigen US-Investoren – auf der Aktie. Hintergrund sind noch immer die Ungereimtheiten im Zuge des geplatzten Übernahmeversuchs von VW durch Porsche unter der Ägide des damaligen Porsche-Chefs Wendelin Wiedeking. Zwar gab es in letzter Zeit eher positive richterliche Entscheidungen für die Gesellschaft aus Stuttgart. Prinzipiell sind die Verfahren aber eine Art tickende Zeitbombe. Kein Wunder, dass die Börsianer einen signifikanten Sicherheitsabschlag für Vergleichszahlungen einkalkulieren. Wann unter dieses Kapitel endlich ein Schlussstrich gezogen wird, ist ohnehin kaum zu sagen.

Nicht wirklich überzeugend kommt bislang die Umsetzung der angekündigten Investitionen in Beteiligungen an Unternehmen entlang der automobilen Wertschöpfungskette rüber. Nach offizieller Lesart reicht der Anlagefokus von „Basistechnologien zur Unterstützung des Entwicklungs- und Produktionsprozesses bis hin zu fahrzeug- und mobilitätsbezogenen Dienstleistungen“. Dafür hat Porsche eine Nettoliquidität von üppigen 2,543 Mrd. Euro auf der hohen Kante. Bislang schlummert das Geld allerdings überwiegend auf niedrig verzinslichen Termingeldkonten. Immerhin: Mitte September gab Porsche bekannt, sich für rund 55 Mio. Dollar – umgerechnet gut 43 Mio. Euro – an Inrix beteiligt zu haben. Die US-Company bezeichnet sich als führender Anbieter von Echtzeitverkehrsinformationen und befindet sich im Besitz von Risikokapitalgesellschaften wie Bain Capital Ventures, Venrock Associates oder August Capital. Weitere Anteile sind dem Management zuzurechnen. Inrix ist nicht börsennotiert. Grundsätzlich klingt das Investment interessant, gemessen an die Kapitalausstattung von Porsche ist Inrix jedoch ein eher kleiner Fisch. Und so warten die Börsianer gespannt auf den Big Deal. Immerhin wies Philipp von Hagen, Vorstand für das Beteiligungsmanagement bei Porsche darauf hin, dass die Porsche SE "weitere Beteiligungen rund um die Themen Konnektivität und Mobilität prüft“. Demnach scheinen Engagements bei klassischen Automobilzulieferern – seien ihre Produkte auch noch so high-techig – nicht auf der Agenda zu stehen.

Fazit boersengefluester.de: Kurstreiber Nummer Eins für Porsche bleibt naturgemäß die VW-Stammaktie – und hier hakt es momentan. Dabei zählt der Titel fundamental zu den günstigsten Branchenvertretern. Aber selbst wenn die VW-Aktie auch in den kommenden Monaten nicht recht in die Gänge kommen sollte. Das Rückschlagspotenzial sollte ebenfalls eng begrenzt sein. Und gemessen daran wirkt der Abschlag der Porsche-Aktie zurzeit übertrieben groß. Zudem besteht die Hoffnung, dass sich Porsche in den kommenden Monaten endlich auch als attraktive Beteiligungsgesellschaft in den Köpfen der Investoren positioniert. Noch gilt der Titel bei vielen Anlegern als reines Kursvehikel von VW. Und nicht wenige Börsianer vermuten wohl sogar noch, dass die Aktie in erster Linie durch den Verkauf von 911ern oder Cayennes angetrieben wird.

Nicht wirklich überzeugend kommt bislang die Umsetzung der angekündigten Investitionen in Beteiligungen an Unternehmen entlang der automobilen Wertschöpfungskette rüber. Nach offizieller Lesart reicht der Anlagefokus von „Basistechnologien zur Unterstützung des Entwicklungs- und Produktionsprozesses bis hin zu fahrzeug- und mobilitätsbezogenen Dienstleistungen“. Dafür hat Porsche eine Nettoliquidität von üppigen 2,543 Mrd. Euro auf der hohen Kante. Bislang schlummert das Geld allerdings überwiegend auf niedrig verzinslichen Termingeldkonten. Immerhin: Mitte September gab Porsche bekannt, sich für rund 55 Mio. Dollar – umgerechnet gut 43 Mio. Euro – an Inrix beteiligt zu haben. Die US-Company bezeichnet sich als führender Anbieter von Echtzeitverkehrsinformationen und befindet sich im Besitz von Risikokapitalgesellschaften wie Bain Capital Ventures, Venrock Associates oder August Capital. Weitere Anteile sind dem Management zuzurechnen. Inrix ist nicht börsennotiert. Grundsätzlich klingt das Investment interessant, gemessen an die Kapitalausstattung von Porsche ist Inrix jedoch ein eher kleiner Fisch. Und so warten die Börsianer gespannt auf den Big Deal. Immerhin wies Philipp von Hagen, Vorstand für das Beteiligungsmanagement bei Porsche darauf hin, dass die Porsche SE "weitere Beteiligungen rund um die Themen Konnektivität und Mobilität prüft“. Demnach scheinen Engagements bei klassischen Automobilzulieferern – seien ihre Produkte auch noch so high-techig – nicht auf der Agenda zu stehen.

Fazit boersengefluester.de: Kurstreiber Nummer Eins für Porsche bleibt naturgemäß die VW-Stammaktie – und hier hakt es momentan. Dabei zählt der Titel fundamental zu den günstigsten Branchenvertretern. Aber selbst wenn die VW-Aktie auch in den kommenden Monaten nicht recht in die Gänge kommen sollte. Das Rückschlagspotenzial sollte ebenfalls eng begrenzt sein. Und gemessen daran wirkt der Abschlag der Porsche-Aktie zurzeit übertrieben groß. Zudem besteht die Hoffnung, dass sich Porsche in den kommenden Monaten endlich auch als attraktive Beteiligungsgesellschaft in den Köpfen der Investoren positioniert. Noch gilt der Titel bei vielen Anlegern als reines Kursvehikel von VW. Und nicht wenige Börsianer vermuten wohl sogar noch, dass die Aktie in erster Linie durch den Verkauf von 911ern oder Cayennes angetrieben wird.

[sws_red_box box_size="585"]Tipp von boersengefluester.de: Sie wollen schnelle Performancevergleiche innerhalb von Indizes oder Branchen durchführen? Dann sollten Sie unser selbst entwickeltes Tool "Top-Flop Interaktiv" testen. Hier bekommen Sie alle wichtigen Informationen – schnell und super nutzwertig. Einfach diesen LINK anklicken.[/sws_red_box]

...

...

Porsche Auto. Hold. VZ

Kurs: 36,03

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Porsche Auto. Hold. VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| PAH003 | DE000PAH0038 | SE | 11.034,19 Mio € | 02.05.1984 | Kaufen | |

* * *

...

...

© boersengefluester.de | Redaktion

Meistens ist die Sache klar. Wenn Anleger die Wahl zwischen Stämmen und Vorzügen haben, werden sie sich für die liquidere Variante entscheiden – egal ob sie mit Stimmrecht ausgestattet ist oder kein Mitspracherecht bietet, dafür aber einen Vorzug bei der Dividende. Innerhalb der DAX-Familie (DAX, MDAX, SDAX und TecDAX) haben immerhin elf Unternehmen zwei Aktiengattungen im Umlauf. Vor einem Jahr waren es noch zwölf Firmen, doch der Dialysekonzern Fresenius Medical Care hat seine – bei internationalen Investoren eher unbeliebten – Vorzugsaktien mittlerweile in Stämme umgewandelt. Ähnlich ProSiebenSat.1: Auch hier gibt es seit August 2013 nur noch Stammaktien. Allerdings waren früher lediglich die Vorzüge des TV-Konzerns börsennotiert.

Für clevere Privatanleger bieten Unternehmen mit zwei Aktiengattungen regelmäßig interessante Investmentchancen. Teilweise locken Vorzugsaktien mit attraktiven Renditevorteilen bei der Dividende, was gerade zur Hauptversammlungszeit ein stichhaltiges Argument sein kann. Losgelöst davon bieten sich immer wieder Tradinggelegenheiten, denn nicht immer laufen beide Aktiengattungen komplett synchron. Boersengefluester.de hat eine umfangreiche Performanceanalyse erstellt und die durchschnittlichen Kursabstände für die Titel aus DAX, MDAX, SDAX und TecDAX mit Sicht auf sieben verschiedene Zeiträume ermittelt – vom aktuellen Spread, über die monatsweise Betrachtung, bis hin zum Jahresrhythmus.

Auffällig sind zunächst einmal die teilweise enormen Unterschiede bei den Kursabständen zwischen beiden Gattungen. Bei BMW, Metro und RWE sind die Stämme um jeweils knapp 30 Prozent teurer als Vorzugsaktien. Hauptgrund: Bei diesem Trio machen die Vorzüge nur einen Bruchteil des Gesamtkapitals aus und waren in erster Linie als Anreizinstrument für Mitarbeiter gedacht. Was kaum bekannt ist: Manche Unternehmen wählten den Weg der stimmrechtslosen Vorzüge für die Belegschaftsaktien auch, um die Hallengröße für die Hauptversammlung nicht auf Stadiongröße ausweiten zu müssen. Mitunter sind aber auch fast gar keine Kursunterschiede zwischen den Aktienpaaren festzustellen – etwa bei Biotest, MAN und Volkswagen. Außerdem gibt es den Fall, dass die Vorzüge sogar mehr kosten als die mit Stimmrecht ausgestatteten Stämme. Dieses Phänomen trifft derzeit insbesondere auf den Medizintechnikkonzern Drägerwerk sowie Henkel zu und hängt mit der Eigentümerstruktur – und der sich daraus ergebenden Handelsliquidität – zusammen.

Angesichts der zuletzt eher festen Gesamtmärkte ist kaum verwunderlich, dass bei den bekannten Blue Chips und Mid Caps die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Hier heißt die Devise für Anleger: Sollte sich der Spread deutlich vergrößern, lohnt ein Blick auf die jeweils nicht im Index vertretene Gattung. Zumindest auf die Watchlist gehört unter diesem Gesichtspunkt schon mal die Metro-Vorzugsaktie. Momentan wird das Papier mit einem Abschlag von 22,76 Prozent auf die Stämme des Handelsunternehmens gehandelt. In den vergangenen drei Monaten lag diese Spannbreite im Schnitt bei nur 18,88 Prozent – auf Jahressicht bei 17,89 Prozent. Wem die Metro-Vorzüge zu exotisch sind, kann aber auch auf die Stämme setzen. Nach längerer Talfahrt scheint sich hier eine Trendwende nach oben auszubilden.

Das gegenteilige Bild liefert Fuchs Petrolub. Bei dem Schmierstoffhersteller sind die Vorzüge im MDAX enthalten. Die Stämme befinden sich mehrheitlich in Familienbesitz – und werden daher weniger rege gehandelt. Zuletzt hatte Fuchs ein größeres Aktienrückkaufprogramm über jeweils 740.000 Stämme und Vorzüge abgeschlossen. Mit Wirkung zum 5. Juni steht nun die Ausgabe von Berichtigungsaktien im Verhältnis 1:1 an. Von Teil 1 der Kapitalmaßnahmen hatten zuletzt die Stämme spürbar mehr profitiert, so dass der Kursabstand zwischen beiden Gattungen auf nur noch 4,56 Prozent geschmolzen ist. Üblich waren in der Vergangenheit eher Differenzen im zweistelligen Prozentbereich. Rein unter diesen Aspekt haben die Vorzüge von Fuchs Petrolub nun ein gewisses Nachholpotenzial.

Beinahe noch krasser ist die jüngste Entwicklung bei dem Medizintechnikanbieter Sartorius. Hier verzeichneten die Stämme zuletzt eine deutlich bessere Performance als die im TecDAX enthaltenen Vorzüge und haben den Kursabstand auf 8,25 Prozent schwellen lassen. Normal sind – je nach Betrachtungszeitraum – eher Werte zwischen einem und drei Prozent. Nun kommt es drauf an: Können die Vorzüge die Lücke wieder verringern oder folgen die Stämme den Vorzügen kurzfristig Richtung Süden. Auf diese Weise könnte die Differenz schließlich auch wieder auf Normalmaß gestutzt werden. So ganz klar ist es an der Börse aber eben nicht immer. Sonst wäre es mit dem Geldverdienen auch viel zu einfach.

Das gegenteilige Bild liefert Fuchs Petrolub. Bei dem Schmierstoffhersteller sind die Vorzüge im MDAX enthalten. Die Stämme befinden sich mehrheitlich in Familienbesitz – und werden daher weniger rege gehandelt. Zuletzt hatte Fuchs ein größeres Aktienrückkaufprogramm über jeweils 740.000 Stämme und Vorzüge abgeschlossen. Mit Wirkung zum 5. Juni steht nun die Ausgabe von Berichtigungsaktien im Verhältnis 1:1 an. Von Teil 1 der Kapitalmaßnahmen hatten zuletzt die Stämme spürbar mehr profitiert, so dass der Kursabstand zwischen beiden Gattungen auf nur noch 4,56 Prozent geschmolzen ist. Üblich waren in der Vergangenheit eher Differenzen im zweistelligen Prozentbereich. Rein unter diesen Aspekt haben die Vorzüge von Fuchs Petrolub nun ein gewisses Nachholpotenzial.

Beinahe noch krasser ist die jüngste Entwicklung bei dem Medizintechnikanbieter Sartorius. Hier verzeichneten die Stämme zuletzt eine deutlich bessere Performance als die im TecDAX enthaltenen Vorzüge und haben den Kursabstand auf 8,25 Prozent schwellen lassen. Normal sind – je nach Betrachtungszeitraum – eher Werte zwischen einem und drei Prozent. Nun kommt es drauf an: Können die Vorzüge die Lücke wieder verringern oder folgen die Stämme den Vorzügen kurzfristig Richtung Süden. Auf diese Weise könnte die Differenz schließlich auch wieder auf Normalmaß gestutzt werden. So ganz klar ist es an der Börse aber eben nicht immer. Sonst wäre es mit dem Geldverdienen auch viel zu einfach.

[sws_green_box box_size="585"] Die Tabelle mit den Spreads für die Indexaktien finden Sie auch unter diesem LINK. [/sws_green_box]...

[sws_green_box box_size="585"] Die Tabelle mit den Spreads für die Indexaktien finden Sie auch unter diesem LINK. [/sws_green_box]...

Metro (Alt ST)

Kurs: 0,00

[sws_green_box box_size="585"] Die Tabelle mit den Spreads für die Indexaktien finden Sie auch unter diesem LINK. [/sws_green_box]...

[sws_green_box box_size="585"] Die Tabelle mit den Spreads für die Indexaktien finden Sie auch unter diesem LINK. [/sws_green_box]...

© boersengefluester.de | Redaktion

Spätestens bei 80 Euro war die Notiz der Porsche-Vorzüge in den vergangenen Monaten stets gedeckelt. Doch die Chancen stehen gut, dass sich die etwas andere Auto-Aktie nun über diese Begrenzungsmarke hinwegsetzt. Kurstreiber sind die abgewiesenen Klagen von Hedgefonds vor dem Stuttgarter Landgericht sowie die zuletzt wieder erstarkte Stammaktie von Volkswagen. Vor allen Dingen die juristischen Streitigkeiten aus den Zeiten des gescheiterten VW-Übernahmecoups von Porsche waren lange Zeit ein Bremsklotz. Investoren, die vor etlichen Jahren auf fallende VW-Kurse spekulierten, fühlten sich von den Zuffenhausenern damals falsch informiert, verloren viel Geld und pochen seitdem auf Schadenersatz. Angesichts der kürzlich abgeschmetterten Klagen spricht Porsche von einem „wichtigen Etappensieg“ – doch komplett vom Tisch ist das leidige Klagethema damit noch nicht. Weitere Verfahren sind anhängig. Immerhin: „Wir sehen eine höhere Wahrscheinlichkeit, dass Porsche auch diese Fälle gewinnt“, betonten zuletzt die Analysten der Berenberg Bank und erhöhten ihr Kursziel von 100 auf 104 Euro.

Nach den vielen Umstrukturierungen innerhalb des VW-Konzerns, erwerben Anleger mit der Porsche-Aktie in erster Linie eine Beteiligung von 50,7 Prozent der Stammaktien von Volkswagen und nicht mehr einen direkten Anteil an der Sportwagenschmiede. Auf Basis eines VW-Kurses von 190,20 Euro entspricht das VW-Paket einem Gegenwert von 28,456 Mrd. Euro – oder 92,92 Euro je Porsche-Aktie. Auf der Habenseite steht zudem eine Nettoliquidität von immerhin 2,60 Mrd. Euro, was annähernd 8,50 Euro je Porsche-Anteilschein ausmacht. Allein aus diesem Blickwinkel käme das Papier auf einen Substanzwert von mehr als 101 Euro, würde zurzeit also mit einem Discount von 21,8 Prozent auf den aktuellen Kurs gehandelt.

Börsianer warten nun gebannt darauf, was Porsche mit der Schatztruhe anfangen wird. „Den überwiegenden Teil der uns zur Verfügung stehenden Nettoliquidität von 2,6 Milliarden Euro wollen wir in Beteiligungen entlang der automobilen Wertschöpfungskette investieren“, sagte Porsche-Vorstandsvorsitzender Martin Winterkorn, der auch auf dem Chefsessel des VW-Konzerns sitzt, kürzlich zur Bilanzvorlage. Doch geeignete Kandidaten zu finden, ist schwieriger als gedacht. „Im vergangenen Jahr haben wir mehr als zwei Dutzend Unternehmen genauer unter die Lupe genommen – und es waren interessante Kandidaten dabei. Unterschiedliche Detailthemen standen einem Investment jedoch im Wege“, verrät Winterkorn.

Als eine Art natürlicher Übernahmekandidat galt lange Zeit der im SDAX gelistete Ingenieursdienstleister Bertrandt, an dem der Sportwagenbauer mit 25,01 Prozent beteiligt war – mittlerweile sind die Stimmen allerdings dem VW-Konzern zuzurechnen. Um ein Gefühl für die Größenordnung zu bekommen: Die gesamte Marktkapitalisierung von Bertrandt beträgt 1.092 Mrd. Euro. Ein im MDAX notierter Automobilzulieferer wie ElringKlinger bringt zurzeit 1.810 Mrd. Euro auf die Börsenwaagschale. Letztlich stehen Porsche also gewaltige Mittel zur Verfügung. Noch schlummert das Geld jedoch niedrig verzinst auf den hauseigenen Konten. An Zinsen und ähnlichen Erträgen weist Porsche für 2013 gerade einmal 11 Mio. Euro aus. Nach der VW-Hauptversammlung am 13. Mai 2014 kassiert Porsche für seine VW-Stämme (brutto) gut 598 Mio. Euro an Dividenden.

Am 27. Mai 2014 findet dann das Aktionärstreffen von Porsche statt. Insgesamt reicht das Unternehmen 614,644 Mio. Euro an seine Anteilseigner weiter. 306,862 Mio. Euro bekommen davon die Stammaktionäre (Familien Porsche und Piëch), den Inhabern der stimmrechtslosen Vorzüge stehen 307,781 Mio. Euro zu. Das entspricht einer Dividende je Aktie von 2,01 Euro. Bezogen auf den aktuellen Kurs steht das für eine Rendite von 2,53 Prozent. Verglichen mit BMW ST (2,88 Prozent), Daimler (3,40 Prozent) und Volkswagen VZ (2,09 Prozent) ist das leicht unterdurchschnittlich. Aber Porsche ist ja auch keine normale Autoaktie mehr, sondern eine Beteiligungsgesellschaft. Und die mögen Börsianer in der Regel nicht übermäßig, versehen sie daher mit einem Holdingabschlag. Hinzu kommt bei Porsche, dass Anleger im Prinzip nichts zu sagen haben und die Clans von Porsche und Piëch die Strippen ziehen. Dennoch: Sollte die Stammaktie von Volkwagen die psychologisch wichtige 200-Euro-Marke hinter sich lassen und Porsche bei seinen Beteiligungsplänen vorankommen, ist der Titel – angesichts der verringerten rechtlichen Risiken – eine attraktive Option für Privatanleger. Kurse von 100 Euro scheinen auf mittlere Sicht ein realistisches Szenario. Gegenwärtig dürfte der Sicherheitsabstand zum Substanzwert damit zu üppig bemessen sein.

Börsianer warten nun gebannt darauf, was Porsche mit der Schatztruhe anfangen wird. „Den überwiegenden Teil der uns zur Verfügung stehenden Nettoliquidität von 2,6 Milliarden Euro wollen wir in Beteiligungen entlang der automobilen Wertschöpfungskette investieren“, sagte Porsche-Vorstandsvorsitzender Martin Winterkorn, der auch auf dem Chefsessel des VW-Konzerns sitzt, kürzlich zur Bilanzvorlage. Doch geeignete Kandidaten zu finden, ist schwieriger als gedacht. „Im vergangenen Jahr haben wir mehr als zwei Dutzend Unternehmen genauer unter die Lupe genommen – und es waren interessante Kandidaten dabei. Unterschiedliche Detailthemen standen einem Investment jedoch im Wege“, verrät Winterkorn.

Als eine Art natürlicher Übernahmekandidat galt lange Zeit der im SDAX gelistete Ingenieursdienstleister Bertrandt, an dem der Sportwagenbauer mit 25,01 Prozent beteiligt war – mittlerweile sind die Stimmen allerdings dem VW-Konzern zuzurechnen. Um ein Gefühl für die Größenordnung zu bekommen: Die gesamte Marktkapitalisierung von Bertrandt beträgt 1.092 Mrd. Euro. Ein im MDAX notierter Automobilzulieferer wie ElringKlinger bringt zurzeit 1.810 Mrd. Euro auf die Börsenwaagschale. Letztlich stehen Porsche also gewaltige Mittel zur Verfügung. Noch schlummert das Geld jedoch niedrig verzinst auf den hauseigenen Konten. An Zinsen und ähnlichen Erträgen weist Porsche für 2013 gerade einmal 11 Mio. Euro aus. Nach der VW-Hauptversammlung am 13. Mai 2014 kassiert Porsche für seine VW-Stämme (brutto) gut 598 Mio. Euro an Dividenden.

Am 27. Mai 2014 findet dann das Aktionärstreffen von Porsche statt. Insgesamt reicht das Unternehmen 614,644 Mio. Euro an seine Anteilseigner weiter. 306,862 Mio. Euro bekommen davon die Stammaktionäre (Familien Porsche und Piëch), den Inhabern der stimmrechtslosen Vorzüge stehen 307,781 Mio. Euro zu. Das entspricht einer Dividende je Aktie von 2,01 Euro. Bezogen auf den aktuellen Kurs steht das für eine Rendite von 2,53 Prozent. Verglichen mit BMW ST (2,88 Prozent), Daimler (3,40 Prozent) und Volkswagen VZ (2,09 Prozent) ist das leicht unterdurchschnittlich. Aber Porsche ist ja auch keine normale Autoaktie mehr, sondern eine Beteiligungsgesellschaft. Und die mögen Börsianer in der Regel nicht übermäßig, versehen sie daher mit einem Holdingabschlag. Hinzu kommt bei Porsche, dass Anleger im Prinzip nichts zu sagen haben und die Clans von Porsche und Piëch die Strippen ziehen. Dennoch: Sollte die Stammaktie von Volkwagen die psychologisch wichtige 200-Euro-Marke hinter sich lassen und Porsche bei seinen Beteiligungsplänen vorankommen, ist der Titel – angesichts der verringerten rechtlichen Risiken – eine attraktive Option für Privatanleger. Kurse von 100 Euro scheinen auf mittlere Sicht ein realistisches Szenario. Gegenwärtig dürfte der Sicherheitsabstand zum Substanzwert damit zu üppig bemessen sein.

...

Porsche Auto. Hold. VZ

Kurs: 36,03

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Porsche Auto. Hold. VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| PAH003 | DE000PAH0038 | SE | 11.034,19 Mio € | 02.05.1984 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

So eine Neuemission würden die Anleger auch gern mal wieder in Deutschland sehen. Zu 13 Dollar emittiert, schoss die Aktie von Voxeljet am 18. Oktober 2013 – dem ersten Handelstag an der US-Computerbörse Nasdaq – aus dem Stand auf 28,80 Dollar. Kurios: Der Ausgabepreis wurde zuvor am unteren Ende der Spanne von 13 bis 15 Dollar angesetzt. Bemerkenswert ist zudem, dass der Hersteller von industrietauglichen 3D-Druckern aus dem bayerischen Friedberg stammt, rund 10 Kilometer von Augsburg entfernt. Ein Börsengang in der Heimat kam für das Unternehmen aber offenbar nicht in Frage, schließlich stammen alle wichtigen Vergleichsfirmen an der Börse aus den Vereinigten Staaten. Angesichts des furiosen Starts, ist das Kalkül von Vorstandschef Ingo Ederer und Finanzvorstand Rudolf Franz voll aufgegangen.

Voxeljet hat 6,5 Millionen American Depositary Shares (ADS) platziert – gut 85 Prozent davon stammten aus einer Kapitalerhöhung. 900.000 Stücke kamen von den Altgesellschaftern. ADS sind Hinterlegungsscheine, die bei Börsengängen von ausländischen Firmen in den Vereinigten Staaten regelmäßig zum Einsatz kommen. Von daher also nichts Ungewöhnliches. Bei Voxeljet entsprechen fünf ADS einer Originalaktie. Insgesamt ist das Kapital der Friedberger in 3.120.000 Originalaktien eingeteilt – dementsprechend würde es 15.600.000 ADS geben. Beim gegenwärtigen Kurs von 22,40 Euro kommt die Gesellschaft also auf eine Marktkapitalisierung von 349,44 Mio. Euro. Das ist nur geringfügig weniger, als etwa der TecDAX-Konzern LPKF Laser & Electronics auf die Waagschale bringt. Wichtig für deutsche Anleger: Voxeljet-ADS (ISIN: US92912L1070, WKN: A1W556) sind auch in Stuttgart, München und Berlin handelbar.

Was bekommt der Ivestor bei Voxeljet als Gegenwert? Zunächst einmal ein Unternehmen, welches 2012 den Umsatz um 20 Prozent auf 8,71 Mio. Euro Umsatz gesteigert hat. Die operative Marge erreichte dabei knapp 7,8 Prozent. Vor Abzug von Zinsen und Steuern blieb 2012 ein Gewinn (EBIT) von 0,673 Mio. Euro hängen. Unterm Strich kam Voxeljet auf einen Überschuss von 0,212 Mio. Euro. Zum Halbjahr 2013 stellte sich das Bild folgendermaßen dar: Bei Umsätzen von 4,48 Mio. Euro fiel ein operativer Verlust von 0,35 Mio. Euro an. Der Auftragsbestand betrug 4,4 Mio. Euro und steht für sechs 3D-Drucker, wovon der Großteil noch im laufenden Jahr ausgeliefert werden soll. Die wichtigsten Quartale für das Druckergeschäft sind das zweite und das vierte. Das Eigenkapital betrug per Ende Juni 2013 gut 0,84 Mio. Euro.

Die Eigenkapitalquote lag bei bescheidenen 6,4 Prozent. Selbst unter Einklammerung des Nettozuflusses aus dem Börsengang von umgerechnet vermutlich rund 48 Mio. Euro, würde Voxeljet zurzeit etwa mit dem knapp Siebenfachen des Buchwerts gehandelt. Schätzungen für Umsatz und Ergebnis liegen nicht vor. Angenommen, Voxeljet würde 2013 Erlöse von 12 Mio. Euro erzielen, ergäbe sich Kurs-Umsatz-Verhältnis von etwa 29. Das ist eine ziemlich abenteuerliche Relation. Berechnungen zur Höhe des KGV lassen Anleger vorerst besser ganz sein.

Zu den Kunden von Voxeljet zählen Automobilhersteller wie BMW, Daimler, Volkswagen und Porsche. Aber auch die in Feldkirchen bei München sitzende Alphaform verwendet Geräte von Voxeljet. Kleinere Drucker aus der zurzeit noch fünf Typen umfassenden Produktpalette werden im Bildungsbereich eingesetzt, etwa in der Universität der Hansestadt Rostock. Für mediale Aufmerksamkeit sorgt die Verwendung von 3D-Druckern in der Filmindustrie. So wurden mit Hilfe von Voxeljet-Anlagen drei der legendären Aston Martin DB5-Modelle aus den 60er-Jahren für den James Bond-Streifen „Skyfall“ gebaut, die bei Stunt-Szenen als „Double“ eingesetzt wurden. Im vierten Quartal 2013 soll das Angebot durch eine sechste Produktreihe abgerundet werden. Die Preise für Voxeljet-Drucker reichen von 125.000 Euro für die Baureihe VX 200 bis hin zu 1,6 Mio. Euro für das Flaggschiff VX 4000 mit einem Bauvolumen von 4 x 2 x 1 Meter. Nach Angaben von Voxeljet ist dieses Gerät mehr als sechsmal voluminöser als der nächst größte auf dem Markt erhältliche 3D-Drucker. Ebenfalls bemerkenswert ist, dass selbst der US-Konzern 3D Systems auf der Kundenliste von Voxeljet steht.

Auch unabhängig davon, lohnt ein Blick auf die börsennotierte Konkurrenz. Der US-Anbieter Stratasys rechnet für 2013 mit Erlösen von 455 bis 480 Mio. Dollar und kommt dabei auf eine Marktkapitalisierung von 5,36 Mrd. Dollar. Anders ausgedrückt: Jeder Dollar Umsatz mit etwa 11,50 Dollar bewertet. Für den auf 3D-Desktop-Drucker spezialisierten Anbieter MakerBot hat Stratasys im August 2013 rund 403 Mio. Dollar auf den Tisch gelegt – beim Erreichen bestimmter Ziele kommen 200 Mio. Dollar hinzu. MakerBot kalkuliert für 2013 mit Erlösen von 75 Mio. Dollar. Das Kurs-Umsatz-Verhältnis (KUV) beträgt also bis zu acht. Das US-Unternehmen 3D Systems wiederum bringt es gegenwärtig auf einen Börsenwert von 5,77 Mrd. Dollar und erwartet für 2013 Umsätze in einer Range von 485 bis 510 Mio. Dollar. Damit bewegt sich das KUV in gleicher Höhe wie bei Stratasys. Produktmäßig orientiert sich 3D Systems jedoch stärker an Endanwender. Direkt vergleichbar mit Voxeljet ist die Gesellschaft also nicht. Mit dem MaketBot-Deal dürfte 3D Systems zudem die Konkurrenz von Stratasys stärker zu spüren bekommen. Bislang adressiert Stratasys mit seinen professionellen Druckern Branchen wie Automobil, Luftfahrt, Verteidigung oder auch Medizin.

Verglichen mit Firmen wie Stratasys ist Voxeljet also noch ein Winzling, auch wenn sich die Gesellschaft auf der eigenen Homepage als "ein fein führender Hersteller industrietauglicher 3D-Drucksysteme" bezeicnet. Offenbar trauen die Wall-Street-Banker den Friedbergern jedoch ein knackiges Wachstum zu. Um aber auf ein KUV von rund elf, wie es Stratasys und 3D Systems auf Basis der Erwartungen für 2013 haben, zu kommen, müsste Voxeljet bei der gegenwärtigen Kapitalisierung Erlöse von rund 28 Mio. Euro erreichen. Davon ist das Unternehmen weit entfernt. Technisch mag Voxeljet zwar vorn liegen, doch der Bewertungsaufschlag ist einfach überzogen.

Auch unabhängig davon, lohnt ein Blick auf die börsennotierte Konkurrenz. Der US-Anbieter Stratasys rechnet für 2013 mit Erlösen von 455 bis 480 Mio. Dollar und kommt dabei auf eine Marktkapitalisierung von 5,36 Mrd. Dollar. Anders ausgedrückt: Jeder Dollar Umsatz mit etwa 11,50 Dollar bewertet. Für den auf 3D-Desktop-Drucker spezialisierten Anbieter MakerBot hat Stratasys im August 2013 rund 403 Mio. Dollar auf den Tisch gelegt – beim Erreichen bestimmter Ziele kommen 200 Mio. Dollar hinzu. MakerBot kalkuliert für 2013 mit Erlösen von 75 Mio. Dollar. Das Kurs-Umsatz-Verhältnis (KUV) beträgt also bis zu acht. Das US-Unternehmen 3D Systems wiederum bringt es gegenwärtig auf einen Börsenwert von 5,77 Mrd. Dollar und erwartet für 2013 Umsätze in einer Range von 485 bis 510 Mio. Dollar. Damit bewegt sich das KUV in gleicher Höhe wie bei Stratasys. Produktmäßig orientiert sich 3D Systems jedoch stärker an Endanwender. Direkt vergleichbar mit Voxeljet ist die Gesellschaft also nicht. Mit dem MaketBot-Deal dürfte 3D Systems zudem die Konkurrenz von Stratasys stärker zu spüren bekommen. Bislang adressiert Stratasys mit seinen professionellen Druckern Branchen wie Automobil, Luftfahrt, Verteidigung oder auch Medizin.

Verglichen mit Firmen wie Stratasys ist Voxeljet also noch ein Winzling, auch wenn sich die Gesellschaft auf der eigenen Homepage als "ein fein führender Hersteller industrietauglicher 3D-Drucksysteme" bezeicnet. Offenbar trauen die Wall-Street-Banker den Friedbergern jedoch ein knackiges Wachstum zu. Um aber auf ein KUV von rund elf, wie es Stratasys und 3D Systems auf Basis der Erwartungen für 2013 haben, zu kommen, müsste Voxeljet bei der gegenwärtigen Kapitalisierung Erlöse von rund 28 Mio. Euro erreichen. Davon ist das Unternehmen weit entfernt. Technisch mag Voxeljet zwar vorn liegen, doch der Bewertungsaufschlag ist einfach überzogen.

Trotz aller Zukunftsfantasie um mögliche Einsatzchancen für 3D-Drucker und der Gier nach neuen Namen auf dem Kurszettel, sollten Investoren nicht vergessen, dass es sich bei den Anbietern in erster Linie um Spezialmaschinenbauer handelt. Diese hatten an der Börse gegenüber „normalen“ Maschinenbauern zwar schon immer Premiumpreise. Doch derart eklatant sind die Abstände für gewöhnlich nicht. Hersteller von CNC-Präzisionswerkzeugmaschinen, mit denen ebenfalls Teile aus einem Rohstoff – in diesem Fall Metall, und kein Pulver – gefertigt werden, blicken wohl ohnehin mit großen Augen auf die Kollegen aus der 3D-Druckbranche.

[sws_green_box box_size="585"]Fazit: Auch boersengefluester.de ist super gespannt, wie sich die Aktie von Voxeljet entwickeln wird. Nach herkömmlichen Maßstäben ist der Titel völlig überbewertet. Das muss allerdings kein Hindernisgrund für noch höhere Kurse sein. Das hat der Neue Markt zur Jahrtausendwende eindrucksvoll gezeigt. Viel übrig geblieben, ist von den meisten Aktiennotierungen allerdings nicht. Vermutlich muss sich jeder Anleger selbst überlegen, ob er das Risiko mit einem Trendwert wie Voxeljet eingehen will. Schade bleibt es trotzdem, dass Voxeljet nicht den Börsenplatz Frankfurt beim IPO angesteuert hat.[/sws_green_box]

Foto: Voxeljet AG...

Trotz aller Zukunftsfantasie um mögliche Einsatzchancen für 3D-Drucker und der Gier nach neuen Namen auf dem Kurszettel, sollten Investoren nicht vergessen, dass es sich bei den Anbietern in erster Linie um Spezialmaschinenbauer handelt. Diese hatten an der Börse gegenüber „normalen“ Maschinenbauern zwar schon immer Premiumpreise. Doch derart eklatant sind die Abstände für gewöhnlich nicht. Hersteller von CNC-Präzisionswerkzeugmaschinen, mit denen ebenfalls Teile aus einem Rohstoff – in diesem Fall Metall, und kein Pulver – gefertigt werden, blicken wohl ohnehin mit großen Augen auf die Kollegen aus der 3D-Druckbranche.

[sws_green_box box_size="585"]Fazit: Auch boersengefluester.de ist super gespannt, wie sich die Aktie von Voxeljet entwickeln wird. Nach herkömmlichen Maßstäben ist der Titel völlig überbewertet. Das muss allerdings kein Hindernisgrund für noch höhere Kurse sein. Das hat der Neue Markt zur Jahrtausendwende eindrucksvoll gezeigt. Viel übrig geblieben, ist von den meisten Aktiennotierungen allerdings nicht. Vermutlich muss sich jeder Anleger selbst überlegen, ob er das Risiko mit einem Trendwert wie Voxeljet eingehen will. Schade bleibt es trotzdem, dass Voxeljet nicht den Börsenplatz Frankfurt beim IPO angesteuert hat.[/sws_green_box]

Foto: Voxeljet AG...

Alphaform

Kurs: 0,00

Voxeljet

Kurs: 0,50

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„Give value. Give value. Give value. And then ask for the business.“

Gary Vaynerchuk

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact