Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Einen neuen Anlauf Richtung Jahreshoch bei rund 14,50 Euro nimmt der Kurs des IT-Dienstleisters Adesso. Schützenhilfe dabei liefert der nach oben korrigierte Ausblick der Dortmunder: Statt eines Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) von 8,5 bis 9,0 Mio. Euro kalkuliert Finanzvorstand Christoph Junge nun mit einem EBITDA zwischen 9,4 und 9,8 Mio. Euro. Damit toppt er auch die Erwartungen der Analysten deutlich. Fundamental ist die Aktie noch immer sehr moderat bewertet. Die Marktkapitalisierung beträgt rund 81 Mio. Euro. Bezogen auf das von boersengefluester.de für 2014 erwartete Ergebnis vor Zinsen und Steuern (EBIT) von 8,2 Mio. Euro kommt der Titel damit auf ein EBIT-Multiple von nur rund zehn. Berücksichtigt man zusätzlich die zum Ende des dritten Quartals ausgewiesene Nettoliquidität von gut 10 Mio. Euro, sinkt der Faktor auf weniger als neun. Am ehesten vergleichbare Aktien aus dem heimischen Nebenwertesektor dürften Unternehmen wie GFT Technologies oder msg life sein. Ende März legt Adesso das komplette Zahlenwerk für 2014 vor. Neben dem Nettogewinn und dem Ausblick auf das laufende Jahr, wird sich das Augenmerk der Investoren dann auch auf die Höhe der Dividende richten. Für 2013 hatte Adesso die Ausschüttung von 0,18 auf 0,21 Euro pro Anteilschein erhöht. Für 2014 rechnen wir mit einer weiteren Anhebung auf 0,24 Euro. Selbst damit käme der Small Cap allerdings erst auf eine Rendite von 1,7 Prozent. Unter diesem Blickwinkel wäre eine kräftigere Anpassung des Dividendensatzes auf jeden Fall wünschenswert....

© boersengefluester.de | Redaktion

Das ist mal eine kecke Ansage an die traditionellen Finanzinstitute. „Finanzentscheidungen trifft man heute überall und jederzeit. Ob auf dem höchsten Berg oder am Strand. Die Bank von heute passt in jede Hosentasche", sagt Holger Hohrein, Vorstand der Comdirect Bank. Mit den Zahlen für 2014 hat der zu 81,27 Prozent im Besitz der Commerzbank befindliche Discountbroker die Erwartungen jedenfalls klar geschlagen. Statt des in Aussicht gestellten Gewinns vor Steuern von 75 Mio. Euro kam das SDAX-Unternehmen auf einen Bruttoprofit von 82,62 Mio. Euro. Das Ergebnis je Aktie zog – auch bedingt durch einen Sondereffekt – von 0,43 auf 0,47 Euro an. Zur Hauptversammlung (HV) am 7. Mai 2015 in Hamburg will das Unternehmen eine um 4 Cent auf 0,40 Euro pro Anteilschein erhöhte Dividende vorschlagen. Damit käme das Papier auf eine Rendite von immerhin knapp 4,6 Prozent. Zur Einordnung: Die nach der Übernahme durch BNP Paribas kurz vor dem Squeeze-out stehende DAB Bank bringt es auf eine Rendite von knapp 3,5 Prozent – zumindest auf Basis der Schätzung von boersengefluester.de und unter der Voraussetzung, dass der Titel bei der nächsten HV Ende Mai überhaupt noch börsennotiert ist. Derweil hat sich die Notiz der Comdirect-Aktie bis auf 8,70 Euro vorgeschoben. Ein Blick auf den Langfristchart zeigt, dass in Regionen nördlich von 8,50 Euro meist eine Trendumkehr nach unten einsetzte. Dieses Szenario dürfen Investoren auch 2015 nicht ausblenden. Allerdings gehen wir davon aus, dass die attraktive Dividendenankündigung in den kommenden Wochen noch weitere Investoren anlocken wird. Letztlich hat Firmenlenker Hohrein ganz einfache, aber umso schlagkräftigere Argumente auf seiner Seite. „Das Geschäft bei Comdirect läuft: Wir wachsen, wir sind profitabel, und wir denken Bank neu", betont der Manager. Wir bekräftigen daher unsere Kaufen-Empfehlung für den Titel....

© boersengefluester.de | Redaktion

SMA Solar Technology kommt einfach nicht aus dem Tal der Tränen heraus. Nachdem der Vorstand des Wechselrichterherstellers bereits Anfang Dezember die Umsatz- und Ergebnisprognosen für 2014 massiv nach unten korrigieren musste, stellt der TecDAX-Ko...

© boersengefluester.de | Redaktion

Schon mehrfach hatte boersengefluester.de auf die Aktie von Vectron Systems hingewiesen. Der Kassenhersteller hatte in den vergangenen Jahren viel Geld in die Entwicklung einer günstigeren Zweitmarke sowie den Aufbau der digitalen Marketingplattform Bonvito (Rabattaktionen etc.) investiert. Diese Projekte beginnen sich nun allmählich auszuzahlen, auch wenn sich das im Aktienkurs bislang kaum gespiegelt hat. Die Notiz von Vectron hängt seit Monaten zwischen 10 und 11 Euro fest. Nun haben die Münsteraner einen – zumindest für uns – überraschenden Deal eingefädelt: Demnach will der türkische Kassenhersteller Profilo die Software aus der Vectron-Zweitmarke Duratec für seine Touchscreenkassen einsetzen. „Mit ersten Umsatzauswirkungen wird im zweiten Halbjahr 2015 gerechnet", heißt es offiziell. Exakte Mengenvereinbarungen gibt es zwar nicht, dennoch rechnet Vectron mit „erheblichen Umsätzen" in den kommenden Jahren. Zudem geht der Vorstand davon aus, „künftig weitere Kooperationen mit Kassenanbietern weltweit abschließen zu können und das Geschäftsmodell dadurch deutlich auszuweiten." Noch klingt das alles wenig greifbar, weshalb wir unsere Ergebnisschätzungen vorerst auch nicht antasten.

Trotzdem: Eine gute Botschaft sind die Neuigkeiten allemal. Boersengefluester.de bekräftigt daher die Kaufen-Empfehlung für die Vectron-Aktie. Der Small Cap ist moderat bewertet. Die Bilanzen sind sehr solide. Zudem bietet das Papier eine ansehnliche Dividendenrendite von knapp drei Prozent. Insgesamt eignet sich das Papier damit auch für eher konservative Investoren, die ein wenig Zeit mitbringen. Warburg Research hat das Kursziel für die Vectron-Aktie zuletzt bei 14 Euro angesiedelt. Das halten wir für eine vernünftige Hausnummer. Klar ist schon jetzt: 2015 wird ein enorm wichtiges Jahr für Vectron. Die Zeichen stehen jedoch gut, dass der Vectron-Aktie endlich ein nachhaltiger Ausbruch nach oben gelingt.

Vectron Systems

Kurs: 13,15

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Vectron Systems | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0KEXC | DE000A0KEXC7 | AG | 116,54 Mio € | 23.03.2007 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 27,77 | 38,23 | 25,22 | 37,02 | 27,99 | 0,00 | 0,00 | |

| EBITDA1,2 | -2,19 | 4,71 | -3,86 | 3,72 | -3,36 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -7,89 | 12,32 | -15,31 | 10,05 | -12,00 | 15,62 | 0,00 | |

| EBIT1,4 | -2,58 | 3,12 | -5,36 | 0,00 | -4,62 | 0,00 | 0,00 | |

| EBIT-margin %5 | -9,29 | 8,16 | -21,25 | 0,00 | -16,51 | 10,29 | 0,00 | |

| Net profit1 | -2,07 | 2,44 | -5,27 | -0,78 | -5,43 | 0,00 | 0,00 | |

| Net-margin %6 | -7,45 | 6,38 | -20,90 | -2,11 | -19,40 | 6,67 | 0,00 | |

| Cashflow1,7 | -3,77 | 10,18 | -2,05 | 7,20 | -4,17 | 0,00 | 0,00 | |

| Earnings per share8 | -0,26 | 0,30 | -0,65 | -0,10 | -0,61 | 0,20 | 0,36 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

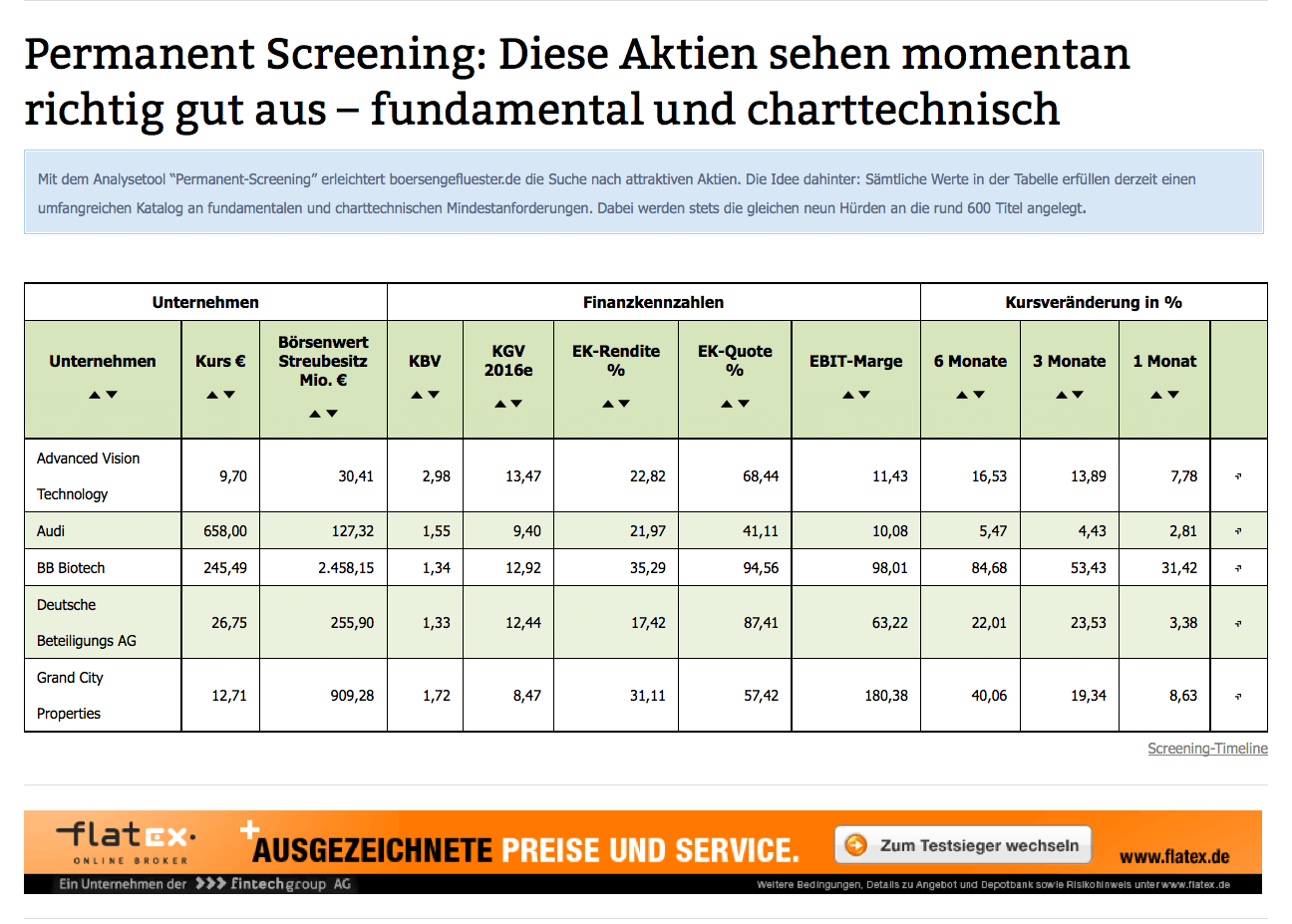

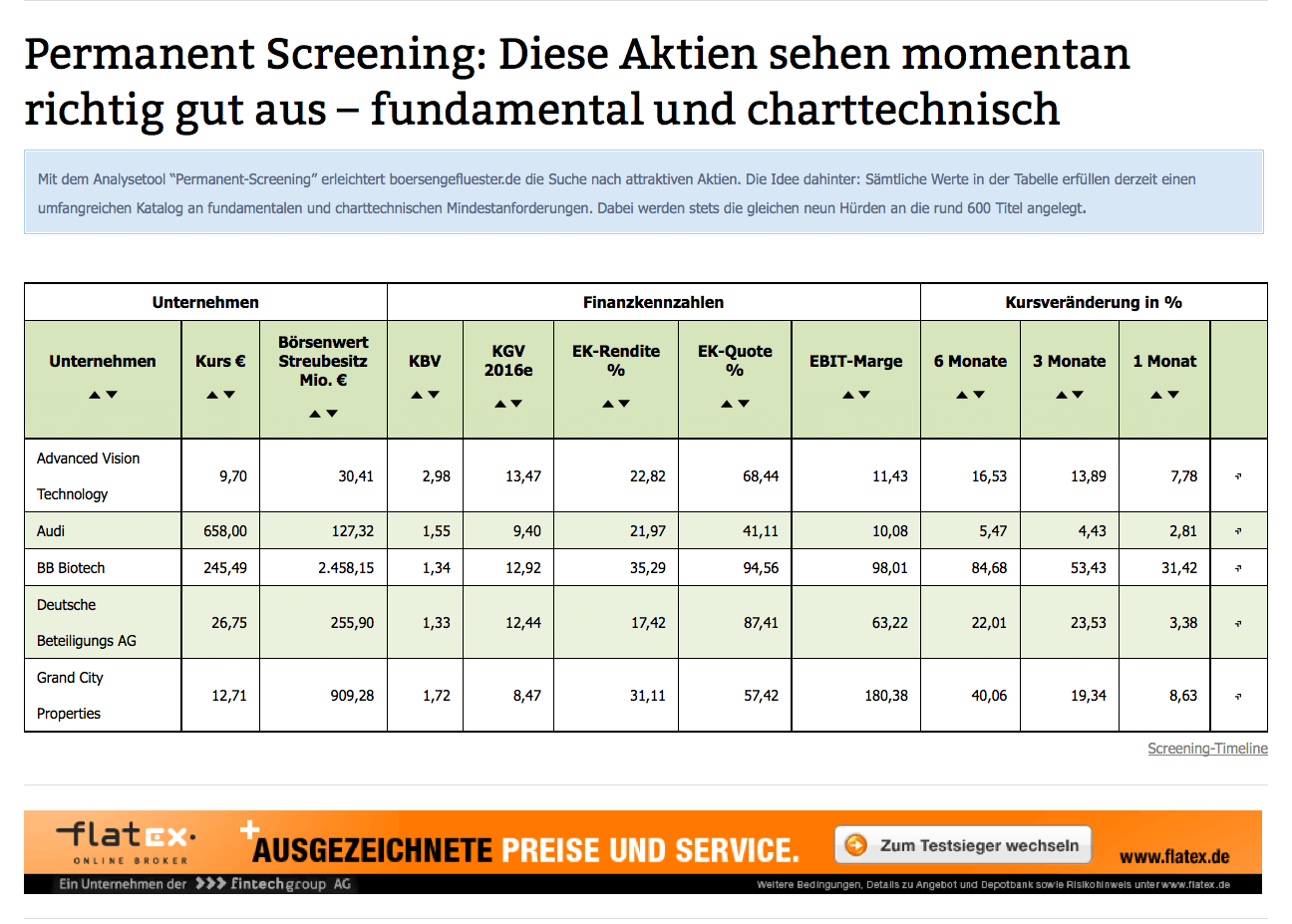

Ein wenig in den Hintergrund geraten ist in den vergangenen Wochen unser „Permanent Aktien Screening”.Trotz der guten Börsenverfassung befinden sich zurzeit nämlich gerade einmal fünf Titel auf der Auswahlliste: Advanced Vision Technology, Audi, BB Biotech, Deutsche Beteiligungs AG und Grand City Properties. Hinzu kommt, dass dieses Quartett zwei Beteiligungsgesellschaften und ein Immobilienunternehmen enthält. Bei diesen Unternehmen gelten zumindest in der Bilanzanalyse eigene Gesetzmäßigkeiten, die wir bei diesem Screening aber außen vor lassen. Grundsätzlich gilt: Eine Chance, in diese Tabelle zu kommen, haben nur Unternehmen, die eine Vielzahl von – immer den gleichen – Kriterien erfüllen. Offenbar keine ganz einfache Anforderung, wenngleich jedes Kriterium für sich gar nicht mal so schwierig aussieht.

[sws_green_box box_size="585"]Kriterien für das Permanent-Aktien-Screening von boersengefluester.de:

Börsenwert des Streubesitzes muss mehr als 10 Mio. Euro betragen.

+ Das KGV auf Basis unserer Ergebnisschätzungen für 2016 darf maximal 15 sein.

+ Die aktuelle Eigenkapitalquote muss mindestens 25 Prozent erreichen.

+ Die EBIT-Marge des Unternehmens soll bei über 10 Prozent liegen.

+ Die Eigenkapitalrendite soll mindestens 15 Prozent betragen.

+ Das Kurs-Kurs-Buchwert-Verhältnis (KBV) darf maximal 3,0 sein.

+ Positive Kursentwicklung in den vergangenen sechs Monaten.

+ Positive Kursentwicklung in den vergangenen drei Monaten.

+ Positive Kursentwicklung im vergangenen Monat.[/sws_green_box]

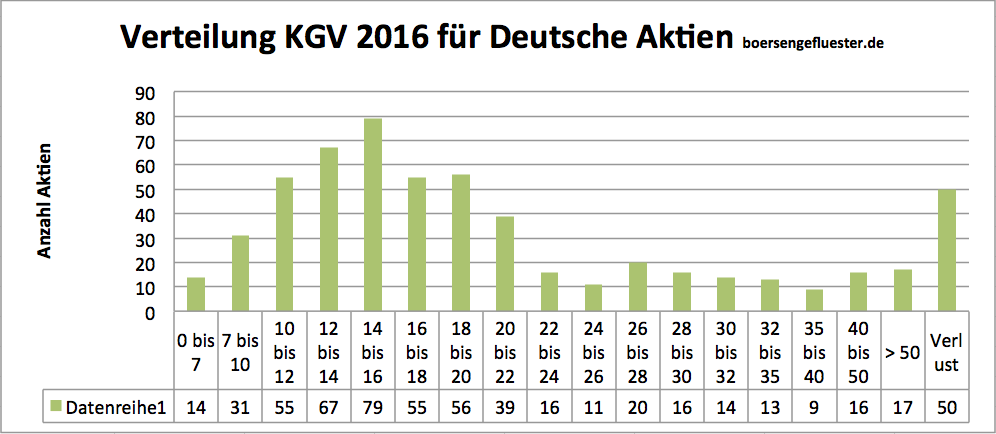

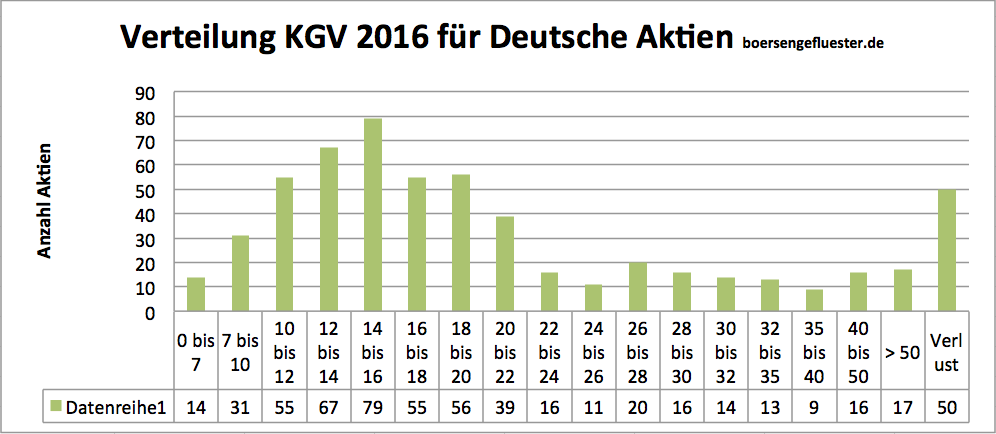

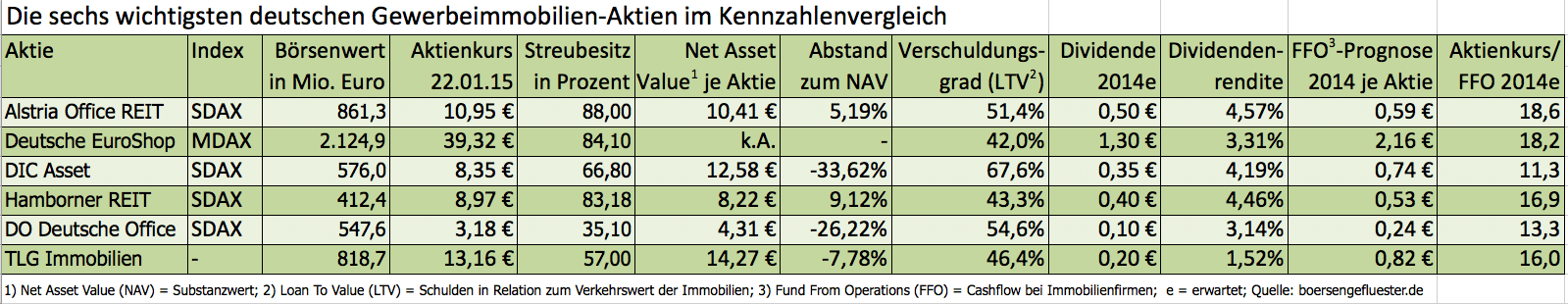

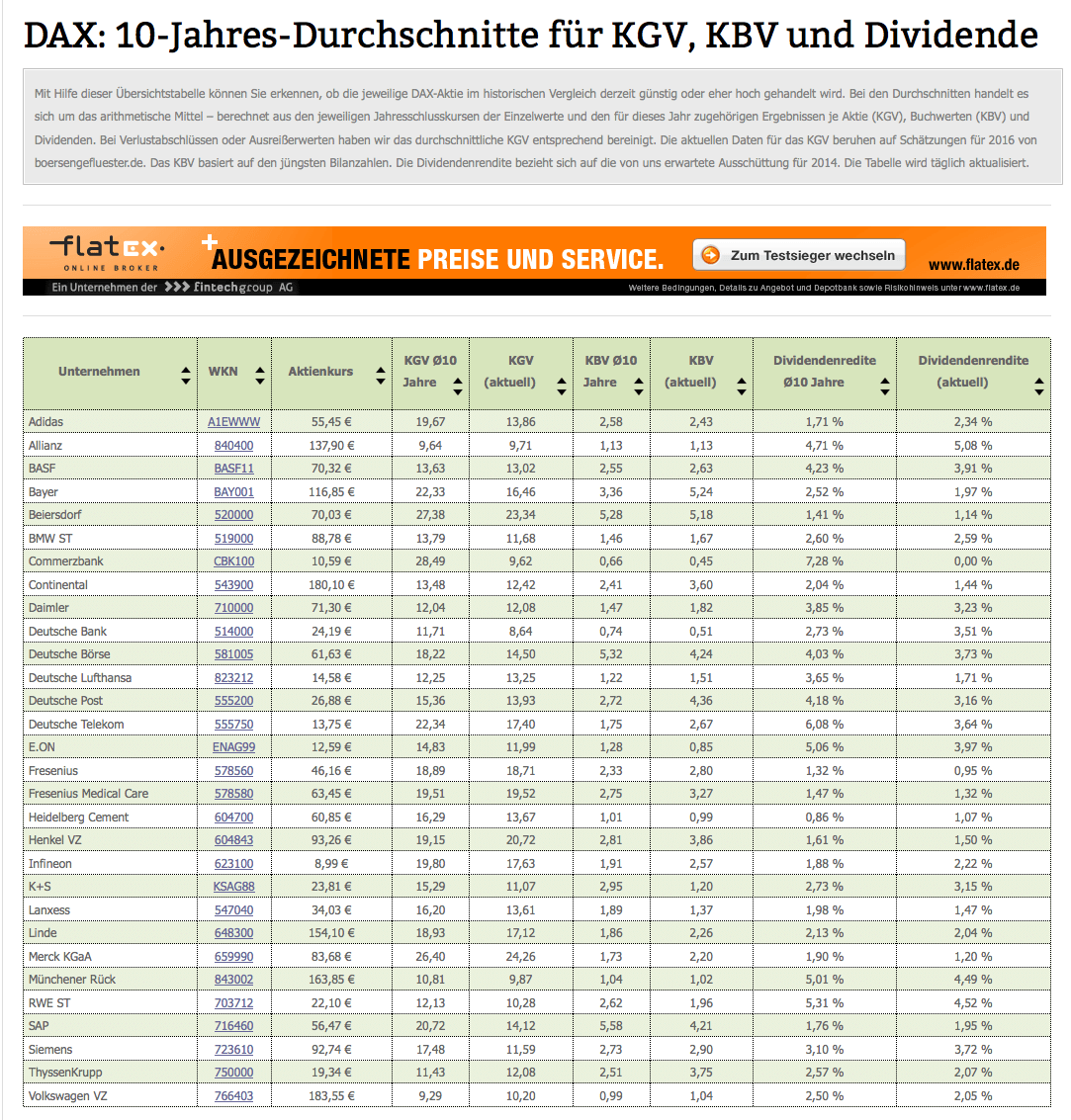

Für eine der größten Einschränkungen sorgt mittlerweile die Forderung nach einem KGV von maximal 15. Von den zurzeit 578 Aktien aus unserem Coverage-Universum DataSelect haben momentan nur noch 212 Titel ein KGV von weniger als 15. Das entspricht einer Quote von knapp 37 Prozent – dabei zieht boersengefluester.de seit Jahresbeginn für die Berechnung des KGV bereits die von uns selbst erstellten Ergebnisschätzungen für 2016 heran. Auf Basis unserer Prognosen für 2015 ist die Quote sogar noch etwas niedriger. Auch das ein Indiz, dass die meisten der heimischen Aktien längst nicht mehr besonders günstig sind – zumindest unter dem isolierten Kriterium KGV. Das zeigt auch ein Blick auf die Verteilung der Kurs-Gewinn-Verhältnisse für die von uns analysierten Titel. Einstellige KGVs sind längst die Ausnahme. Mehr als 100 Papiere werden mittlerweile sogar mit KGVs zwischen 20 und 30 gehandelt.

Das kleinere Problem sind momentan dagegen die Performancehürden. Immerhin 265 Aktien haben auf Sechs-Monats-Sicht eine positive Wertentwicklung, auf Drei-Monats-Perspektive sind es 395 Titel. Auf 1-Monats-Sicht kommen 391 Titel auf ein Kursplus. Die Schnittmenge der Gesellschaften, die sowohl auf Sicht von sechs Monaten, drei Monaten und vier Wochen eine positive Entwicklung vorweisen können, beträgt immerhin 224 Aktien. Noch im Herbst 2014 scheiterten viele der potenziellen Kandidaten für einen Platz in der Endauswahl des Permanent-Aktien-Screenings an eben den Performancekriterien. Nun hat sich das Blatt gedreht: Das Chartbild der meisten Papiere zeigt nach oben, dafür haben sich die Bewertungen überdurchschnittlich deutlich erhöht. Würde man den Anforderungskatalog dieses Screenings auf die drei Performancezeiträume (sechs, drei und einen Monat) sowie auf ein KGV von maximal 15 reduzieren, schrumpft das Teilnehmerfeld bereits auf 67 Titel zusammen.

Das kleinere Problem sind momentan dagegen die Performancehürden. Immerhin 265 Aktien haben auf Sechs-Monats-Sicht eine positive Wertentwicklung, auf Drei-Monats-Perspektive sind es 395 Titel. Auf 1-Monats-Sicht kommen 391 Titel auf ein Kursplus. Die Schnittmenge der Gesellschaften, die sowohl auf Sicht von sechs Monaten, drei Monaten und vier Wochen eine positive Entwicklung vorweisen können, beträgt immerhin 224 Aktien. Noch im Herbst 2014 scheiterten viele der potenziellen Kandidaten für einen Platz in der Endauswahl des Permanent-Aktien-Screenings an eben den Performancekriterien. Nun hat sich das Blatt gedreht: Das Chartbild der meisten Papiere zeigt nach oben, dafür haben sich die Bewertungen überdurchschnittlich deutlich erhöht. Würde man den Anforderungskatalog dieses Screenings auf die drei Performancezeiträume (sechs, drei und einen Monat) sowie auf ein KGV von maximal 15 reduzieren, schrumpft das Teilnehmerfeld bereits auf 67 Titel zusammen.

Haben wir also die Kriterien zu eng angelegt? Wir glauben nein. Ursprüngliche Absicht des Permanent-Aktien-Screenings war es, relativ günstig bewertete Alleskönner mit ansprechenden Bilanzen und einem positiven Chartbild zu lokalisieren. Wenn wir nun das maximal zulässige KGV auf beispielsweise 20 erhöhen würden, würde sich zwar die Zahl der Titel auf der Auswahlliste leicht erhöhen. Andererseits kollidiert das mit dem Grundgedanken dieses Screenings. Zwar verschieben sich die als fair anzusehenden Bewertungsrelationen im Zeitablauf und hängen mit anderen Parametern wie dem allgemeinen Zinsniveau oder dem Wachstumstempo der Unternehmen eng zusammen. Ein KGV von knapp 20 halten wir aber – zumindest in der Pauschalbetrachtung eines Screenings – für eher ambitioniert. Zumindest für dieses Analyseverfahren von boersengefluester.de heißt es daher: ruhig bleiben und auf günstige Gelegenheiten warten. Außerdem: Ganz leer ist die Liste ja ohnehin nicht. Und in den kommenden Monaten, wenn die Unternehmen ihre Bilanzen für 2014 vorlegen, können ganz neue Gesellschaften auf die Liste drängen. Schließlich beziehen sich die Kriterien EBIT-Marge und Eigenkapitalrendite dann auf die Abschlüsse für 2014. Findige Investoren werfen also einen regelmäßigen Blick auf unser „Permanent Aktien Screening”.

[sws_red_box box_size="585"] Wenn Sie direkt zu dem Screeningverfahren kommen wollen, brauchen Sie einfach nur diesen LINK anklicken.[/sws_red_box]

Haben wir also die Kriterien zu eng angelegt? Wir glauben nein. Ursprüngliche Absicht des Permanent-Aktien-Screenings war es, relativ günstig bewertete Alleskönner mit ansprechenden Bilanzen und einem positiven Chartbild zu lokalisieren. Wenn wir nun das maximal zulässige KGV auf beispielsweise 20 erhöhen würden, würde sich zwar die Zahl der Titel auf der Auswahlliste leicht erhöhen. Andererseits kollidiert das mit dem Grundgedanken dieses Screenings. Zwar verschieben sich die als fair anzusehenden Bewertungsrelationen im Zeitablauf und hängen mit anderen Parametern wie dem allgemeinen Zinsniveau oder dem Wachstumstempo der Unternehmen eng zusammen. Ein KGV von knapp 20 halten wir aber – zumindest in der Pauschalbetrachtung eines Screenings – für eher ambitioniert. Zumindest für dieses Analyseverfahren von boersengefluester.de heißt es daher: ruhig bleiben und auf günstige Gelegenheiten warten. Außerdem: Ganz leer ist die Liste ja ohnehin nicht. Und in den kommenden Monaten, wenn die Unternehmen ihre Bilanzen für 2014 vorlegen, können ganz neue Gesellschaften auf die Liste drängen. Schließlich beziehen sich die Kriterien EBIT-Marge und Eigenkapitalrendite dann auf die Abschlüsse für 2014. Findige Investoren werfen also einen regelmäßigen Blick auf unser „Permanent Aktien Screening”.

[sws_red_box box_size="585"] Wenn Sie direkt zu dem Screeningverfahren kommen wollen, brauchen Sie einfach nur diesen LINK anklicken.[/sws_red_box]

...

...

Das kleinere Problem sind momentan dagegen die Performancehürden. Immerhin 265 Aktien haben auf Sechs-Monats-Sicht eine positive Wertentwicklung, auf Drei-Monats-Perspektive sind es 395 Titel. Auf 1-Monats-Sicht kommen 391 Titel auf ein Kursplus. Die Schnittmenge der Gesellschaften, die sowohl auf Sicht von sechs Monaten, drei Monaten und vier Wochen eine positive Entwicklung vorweisen können, beträgt immerhin 224 Aktien. Noch im Herbst 2014 scheiterten viele der potenziellen Kandidaten für einen Platz in der Endauswahl des Permanent-Aktien-Screenings an eben den Performancekriterien. Nun hat sich das Blatt gedreht: Das Chartbild der meisten Papiere zeigt nach oben, dafür haben sich die Bewertungen überdurchschnittlich deutlich erhöht. Würde man den Anforderungskatalog dieses Screenings auf die drei Performancezeiträume (sechs, drei und einen Monat) sowie auf ein KGV von maximal 15 reduzieren, schrumpft das Teilnehmerfeld bereits auf 67 Titel zusammen.

Das kleinere Problem sind momentan dagegen die Performancehürden. Immerhin 265 Aktien haben auf Sechs-Monats-Sicht eine positive Wertentwicklung, auf Drei-Monats-Perspektive sind es 395 Titel. Auf 1-Monats-Sicht kommen 391 Titel auf ein Kursplus. Die Schnittmenge der Gesellschaften, die sowohl auf Sicht von sechs Monaten, drei Monaten und vier Wochen eine positive Entwicklung vorweisen können, beträgt immerhin 224 Aktien. Noch im Herbst 2014 scheiterten viele der potenziellen Kandidaten für einen Platz in der Endauswahl des Permanent-Aktien-Screenings an eben den Performancekriterien. Nun hat sich das Blatt gedreht: Das Chartbild der meisten Papiere zeigt nach oben, dafür haben sich die Bewertungen überdurchschnittlich deutlich erhöht. Würde man den Anforderungskatalog dieses Screenings auf die drei Performancezeiträume (sechs, drei und einen Monat) sowie auf ein KGV von maximal 15 reduzieren, schrumpft das Teilnehmerfeld bereits auf 67 Titel zusammen.

Grand City Properties

Kurs: 11,12

...

...

© boersengefluester.de | Redaktion

Auf diese Nachricht haben die Anleger von SKW Stahl-Metallurgie in den vergangenen Tagen spekuliert. Jetzt ist es amtlich: Der von hohen Sonderabschreibungen geplagte Stahlzulieferer hat eine Einigung mit den finanzierenden Banken erreicht. Gemeinsam mit der Commerzbank und der Norddeutsche Landesbank Girozentrale hat der frühere SDAX-Konzern einen Konsortialkredit über 86 Mio. Euro und einer Laufzeit von drei Jahren ausgehandelt. Damit ist SKW in der Lage, den bereits im März 2015 fälligen Teil von 18 Mio. Euro eines Schuldscheindarlehens im Gesamtumfang von 45 Mio. Euro zu bedienen. Wie nicht anders zu erwarten war, prüft Vorstandschef Kay Michel aber auch weitere Finanzierungsmöglichkeiten. Offiziell drückt sich der seit April 2014 als CEO agierende Michel so aus: „Die durch die Konsortialfinanzierung erreichte Stabilisierung unserer Finanzierungssituation eröffnet uns die angestrebten Freiräume für die weitere Entwicklung des Konzerns und damit verbundene mögliche Kapitalmaßnahmen." De facto müssen sich die Anleger also auf eine Barkapitalerhöhung einstellen. Eine hoch verzinsliche Mittelstandsanleihe dürfte kaum zur Debatte stehen.

Denkbar wäre allenfalls noch eine flankierende Wandelschuldverschreibung. Das zurzeit vorhandene genehmigte Kapital bietet einen Ermächtigungsrahmen zur Ausgabe von bis zu 3,272 Millionen Aktien. Die nächste Hauptversammlung findet am 9. Juni 2015 statt. Einen klassischen Großaktionär, der so eine Kapitalerhöhung mitträgt und gegebenenfalls einen Überbezug signalisiert, hat SKW allerdings nicht. Offiziell beträgt der Streubesitz 100 Prozent. Bekannte Aktienadressen wie die Sparkasse Bieberach (unter anderem bei Biotest engagiert) oder die Baden-Württembergische Versorgungsanstalt für Ärzte, Zahnärzte und Tierärzte halten jeweils zwischen drei und knapp sechs Prozent. Letztlich geht es also darum, einen breiten Anlegerkreis von den Turnaroundperspektiven bei SKW zu überzeugen. Der aktuelle Börsenwert von gerade einmal 32 Mio. Euro bietet jedenfalls eine Menge Potenzial nach oben. Fazit: heiße Aktie mit Potenzial zum Kursverdoppler – aber eben auch entsprechenden Risiken.

Denkbar wäre allenfalls noch eine flankierende Wandelschuldverschreibung. Das zurzeit vorhandene genehmigte Kapital bietet einen Ermächtigungsrahmen zur Ausgabe von bis zu 3,272 Millionen Aktien. Die nächste Hauptversammlung findet am 9. Juni 2015 statt. Einen klassischen Großaktionär, der so eine Kapitalerhöhung mitträgt und gegebenenfalls einen Überbezug signalisiert, hat SKW allerdings nicht. Offiziell beträgt der Streubesitz 100 Prozent. Bekannte Aktienadressen wie die Sparkasse Bieberach (unter anderem bei Biotest engagiert) oder die Baden-Württembergische Versorgungsanstalt für Ärzte, Zahnärzte und Tierärzte halten jeweils zwischen drei und knapp sechs Prozent. Letztlich geht es also darum, einen breiten Anlegerkreis von den Turnaroundperspektiven bei SKW zu überzeugen. Der aktuelle Börsenwert von gerade einmal 32 Mio. Euro bietet jedenfalls eine Menge Potenzial nach oben. Fazit: heiße Aktie mit Potenzial zum Kursverdoppler – aber eben auch entsprechenden Risiken.

...

SKW Metallurgie

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| SKW Metallurgie | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| SKWM02 | DE000SKWM021 | 1,88 Mio € | 01.12.2006 | Verkaufen | ||

* * *

© boersengefluester.de | Redaktion

Zugegeben: Das eigentlich von uns vermutete Abfindungsangebot durch den Großaktionär Giesecke & Devrient (Anteil: 79,86 Prozent) ist bislang ausgeblieben. Und kursmäßig konnte die Aktie von Secunet Security Networks in den vergangenen 52 Wochen auch sonst nichts reißen. Doch wir bleiben dabei: Der Anteilschein des auf IT-Sicherheitsanwendungen für Behörden und Unternehmen spezialisierten Unternehmens bleibt ein qualitativ hochwertiger Small Cap. Neue Kursimpulse erhofft sich boersengefluester.de von den gerade vorgelegten ersten Zahlen für 2014. Immerhin fielen sie – dank eines starkes Abschlussquartals – noch ein wenig besser aus als von uns vermutet. Demnach kamen die Essener bei Erlösen von 82,2 Mio. Euro (Vorjahr: 63,9 Mio. Euro) auf ein Ergebnis vor Zinsen und Steuern (EBIT) von 6,6 Mio. Euro. Angekündigt hatte Vorstandschef Rainer Baumgart eine „deutliche Steigerung" von Umsatz und EBIT. Dabei sollten die Ergebnisse das Niveau aus dem ohnehin guten Jahr 2012 noch übertreffen. Zur Einordnung: Damals kam Secunet auf ein Betriebsergebnis von 5,69 Mio. Euro. „Mit unserem stetig erweiterten Lösungsportfolio im Bereich der Cyber Security und der langjährigen Erfahrung bei komplexen Projekten verfügen wir über ein robustes, an den zunehmenden Sicherheitsbedürfnissen der Kunden orientiertes Geschäftsmodell", sagt Firmenlenker Baumgart.

Kapitalisiert ist die im streng regulierten Prime Standard gelistete Aktie mit knapp 125 Mio. Euro. Die Gesellschaft ist frei von Bankverbindlichkeiten. Saldiert man die Pensionsverpflichtungen mit den liquiden Mitteln und setzte diese auf den Börsenwert, ergibt sich ein Enterprise Value (EV) von rund 110 Mio. Euro. Das entspricht dem 16,7fachen des für 2014 ausgewiesenen Betriebsergebnisses – noch immer keine ganz niedrige Relation. Wir gehen jedoch davon aus, dass – auch bedingt durch die weltweiten politischen Spannungen – der Bereich IT-Sicherheit noch weiter an Bedeutung gewinnen wird. Secunet bedient Themen wie Biometrie, Cloud-Sicherheit, Compliance, Grenzkontrollen oder Mobile Security. Keine sonderlich hohen Ansprüche sollten Anleger jedoch an die Dividendenrendite stellen. Selbst wenn das Unternehmen die Vorjahresausschüttung von 0,15 auf 0,17 Euro pro Anteilschein erhöhen sollte, ergäbe sich gerade einmal eine Rendite von 0,9 Prozent.

Nach insgesamt und 14 Monaten im Seitwärtstrend sollte der Titel nun wieder Nordkurs einschlagen. Angesichts des Streubesitzes von gerade einmal 10,38 Prozent muss der Depotanteil aber entsprechend moderat angesetzt werden. Die Spekulation um eine mögliche Abfindung durch Giesecke & Devrient ist derzeit hingegen etwas verflogen. Der Banknotendrucker fährt momentan einen harten Sanierungskurs und schreibt tiefrote Zahlen. Eine Offerte an den Streubesitz von Secunet passt da kaum ins Bild.

Kapitalisiert ist die im streng regulierten Prime Standard gelistete Aktie mit knapp 125 Mio. Euro. Die Gesellschaft ist frei von Bankverbindlichkeiten. Saldiert man die Pensionsverpflichtungen mit den liquiden Mitteln und setzte diese auf den Börsenwert, ergibt sich ein Enterprise Value (EV) von rund 110 Mio. Euro. Das entspricht dem 16,7fachen des für 2014 ausgewiesenen Betriebsergebnisses – noch immer keine ganz niedrige Relation. Wir gehen jedoch davon aus, dass – auch bedingt durch die weltweiten politischen Spannungen – der Bereich IT-Sicherheit noch weiter an Bedeutung gewinnen wird. Secunet bedient Themen wie Biometrie, Cloud-Sicherheit, Compliance, Grenzkontrollen oder Mobile Security. Keine sonderlich hohen Ansprüche sollten Anleger jedoch an die Dividendenrendite stellen. Selbst wenn das Unternehmen die Vorjahresausschüttung von 0,15 auf 0,17 Euro pro Anteilschein erhöhen sollte, ergäbe sich gerade einmal eine Rendite von 0,9 Prozent.

Nach insgesamt und 14 Monaten im Seitwärtstrend sollte der Titel nun wieder Nordkurs einschlagen. Angesichts des Streubesitzes von gerade einmal 10,38 Prozent muss der Depotanteil aber entsprechend moderat angesetzt werden. Die Spekulation um eine mögliche Abfindung durch Giesecke & Devrient ist derzeit hingegen etwas verflogen. Der Banknotendrucker fährt momentan einen harten Sanierungskurs und schreibt tiefrote Zahlen. Eine Offerte an den Streubesitz von Secunet passt da kaum ins Bild.

secunet Security Networks

Kurs: 189,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| secunet Security Networks | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 727650 | DE0007276503 | AG | 1.233,70 Mio € | 09.11.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 285,59 | 337,62 | 347,22 | 393,69 | 406,38 | 458,00 | 485,00 | |

| EBITDA1,2 | 59,70 | 73,81 | 61,88 | 60,44 | 60,31 | 74,90 | 80,00 | |

| EBITDA-margin %3 | 20,90 | 21,86 | 17,82 | 15,35 | 14,84 | 16,35 | 16,50 | |

| EBIT1,4 | 51,64 | 63,88 | 47,01 | 42,98 | 42,52 | 51,70 | 56,00 | |

| EBIT-margin %5 | 18,08 | 18,92 | 13,54 | 10,92 | 10,46 | 11,29 | 11,55 | |

| Net profit1 | 34,98 | 42,90 | 31,29 | 29,00 | 27,94 | 39,00 | 43,00 | |

| Net-margin %6 | 12,25 | 12,71 | 9,01 | 7,37 | 6,88 | 8,52 | 8,87 | |

| Cashflow1,7 | 56,38 | 53,74 | -3,96 | 51,88 | 60,98 | 58,50 | 0,00 | |

| Earnings per share8 | 5,43 | 6,66 | 4,84 | 4,51 | 4,32 | 6,00 | 6,60 | |

| Dividend per share8 | 2,54 | 5,38 | 2,86 | 2,36 | 2,73 | 2,90 | 3,00 | |

Quelle: boersengefluester.de and company details

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

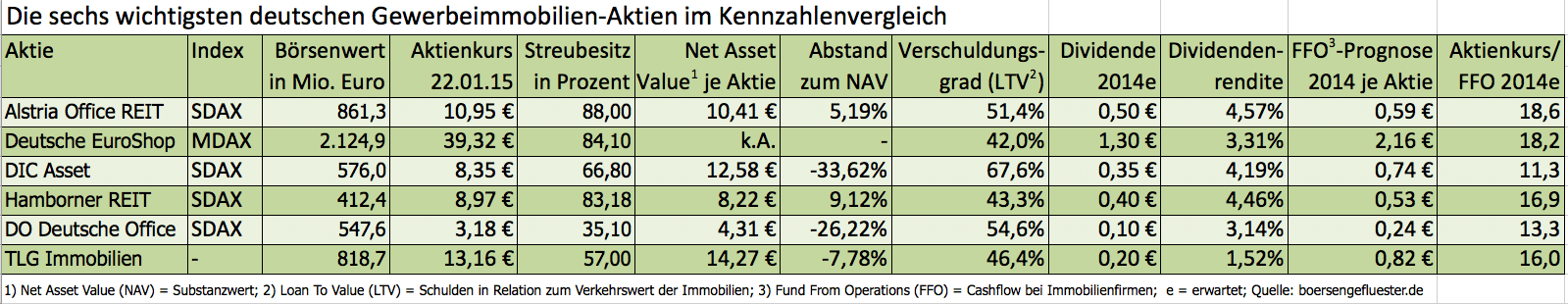

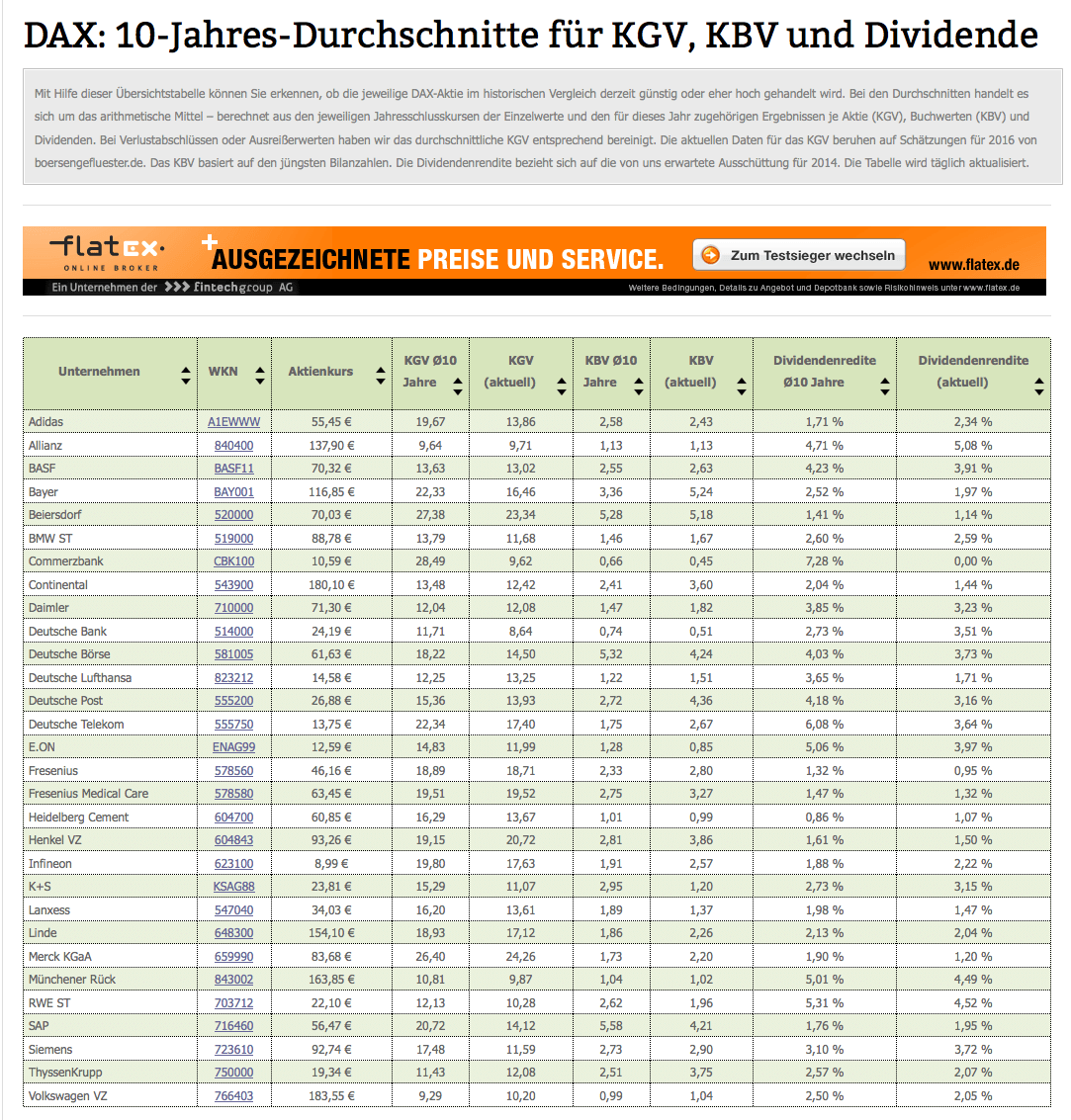

Keine andere Branche ist so prominent auf dem heimischen Kurszettel vertreten wie der Immobiliensektor. Immerhin 37 Unternehmen gehören allein zum Coverage-Universum DataSelect von boersengefluester.de. 20 davon zählen zum Bereich Wohnimmobilien, der Rest fällt in den Bereich Gewerbeimmobilien. Soweit die grobe Trennung. In der Praxis geht die Unterscheidung noch tiefer: Büroräume, Logistikhallen, Einzelhandelsflächen und so weiter. Aus Anlegersicht waren in der jüngeren Vergangenheit jedoch meist die Aktien von Wohnimmobiliengesellschaften die besseren Investments. Nicht zuletzt, weil es in der Branche spektakuläre Zusammenschlüsse wie Deutsche Wohnen/GSW Immobilien oder zuletzt Deutsche Annington und Gagfah. Aber auch im Small-Cap-Sektor tat sich einiges wie zum Beispiel die Übernahme von Accentro Real Estate (ehemals Estavis) durch Adler Real Estate.

„Der Gewerbeimmobilienmarkt hängt noch in der Warteschleife. Aber die Konsolidierung wird auch hier kommen", sagt Ulrich Höller, Vorstandschef von DIC Asset beim Hintergrundgespräch im MainPalais in Frankfurt. DIC Asset ist eigentlich ein Bestandshalter von Büro- und Einzelhandelsobjekten. Das Großprojekt MainTor in der Frankfurter Innenstadt macht die Gesellschaft seit geraumer Zeit aber auch zum Projektierer. In den Augen vieler internationaler Investoren kommen solche Verquickungen offenbar nicht gut an, zumal es den heimischen Unternehmen ohnehin an Größe fehlt. „Die Wohnungsgesellschaften sind das Vorbild", sagt Höller. „Der Anleger sucht Stabilität. Da ist die Projektentwicklung eher störend." Angesichts des seit Jahren dauernden Booms bei Wohnimmobilien haben sich die Aktienkurse der meisten Wohnunternehmen allerdings schon weit von ihren Substanzwerten – Börsianer verwenden hierfür auch den Begriff „Net Asset Value" (NAV) – entfernt. Bei den sechs Wohnspezialisten aus MDAX und SDAX ergeben sich nach Berechnungen von boersengefluester.de (NAV per 30. September 2014) etwa folgende Abstände:

[sws_blue_box box_size="585"]Deutsche Wohnen

(NAV je Aktie: 14,34 €, Kurs: 22,29 €, Abstand NAV: 55 %)

Gagfah

(NAV je Aktie: 13,92 €, Kurs: 19,49 €, Abstand NAV: 40 %)

LEG Immobilien

(NAV je Aktie: 48,85 €, Kurs: 66,34 €, Abstand NAV: 36 %)

Patrizia Immobilien

(NAV je Aktie: 5,25 €, Kurs: 14,44 €, Abstand NAV: 175 %)

TAG Immobilien

(NAV je Aktie: 10,16 €, Kurs: 10,83 €, Abstand NAV: 7 %)

Deutsche Annington

(NAV je Aktie: 21,21 €, Kurs: 30,19 €, Abstand NAV: 42 %)[/sws_blue_box]

Angesichts solcher Relationen glauben mittlerweile viele Experten, dass der Wohnungssektor grundsätzlich zwar interessant, allmählich aber ausgereizt sei. Aufhorchen ließen Ende des Jahres 2014 bereits die Verkaufsaktivitäten von TAG Immobilien im Berliner Raum. Anleger, die sich jetzt noch in Immobilienwerten engagieren möchten, sollten daher einen Blick auf den Gewerbebereich werfen. Zwar bleibt der Markt in weiten Teilen schwierig, mitunter gibt es sogar hohe Leerstände, dafür sind die meisten Aktien aber deutlich günstiger zu haben. Um eine bessere Orientierung zu geben, hat boersengefluester.de die wesentlichen Kennzahlen der sechs wichtigsten börsennotierten Gewerbeimmobilien-Unternehmen aus Deutschland gegenübergestellt. Auffällig ist zunächst die vergleichsweise niedrige Marktkapitalisierung der Unternehmen – von der auf Shoppingcenter spezialisierten Deutschen Euroshop einmal abgesehen. Da bei internationalen Investoren die Wahrnehmungsschwelle häufig erst bei 1 Milliarde Euro beginnt, würde einen Zusammenschluss schon allein aus diesem Blickwinkel Sinn ergeben.

Neben der möglichen Übernahmefantasie sind die Titel für Privatanleger aber auch wegen der meist überdurchschnittlichen Dividendenrenditen zwischen 3,0 und 4,5 Prozent interessant. Zudem richten die Anlageexperten ihre Anlageentscheidungen nach der Finanzierungsstruktur aus. Einfache Daumenregel: Je höher der Anteil der auf Pump gekauften Anteile am Verkehrswert der Immobilien ist, desto größer der Bewertungsabschlag. Daher will auch DIC-Vorstand Höller diese Quote möglichst schnell auf rund 60 Prozent drücken. Damit würde DIC zwar noch immer über dem Schnitt liegen. Doch ein Abschlag von rund einem Drittel auf den Substanzwert wäre dann nicht mehr zu rechtfertigen.

Neben der möglichen Übernahmefantasie sind die Titel für Privatanleger aber auch wegen der meist überdurchschnittlichen Dividendenrenditen zwischen 3,0 und 4,5 Prozent interessant. Zudem richten die Anlageexperten ihre Anlageentscheidungen nach der Finanzierungsstruktur aus. Einfache Daumenregel: Je höher der Anteil der auf Pump gekauften Anteile am Verkehrswert der Immobilien ist, desto größer der Bewertungsabschlag. Daher will auch DIC-Vorstand Höller diese Quote möglichst schnell auf rund 60 Prozent drücken. Damit würde DIC zwar noch immer über dem Schnitt liegen. Doch ein Abschlag von rund einem Drittel auf den Substanzwert wäre dann nicht mehr zu rechtfertigen.

[jwl-utmce-widget id=87961]

Foto: DIC Asset AG

...

Branicks Group

Kurs: 1,88

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Alstria Office | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LD2U | DE000A0LD2U1 | AG | 1.035,66 Mio € | 03.04.2007 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche EuroShop | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 748020 | DE0007480204 | AG | 1.583,05 Mio € | 02.01.2001 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Branicks Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3XX | DE000A1X3XX4 | AG | 157,44 Mio € | 08.05.2006 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DO Deutsche Office | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| PRME02 | DE000PRME020 | 0,00 Mio € | 01.07.2011 | Verkaufen | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| TLG Immobilien | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12B8Z | DE000A12B8Z4 | AG | 1.483,41 Mio € | 24.10.2014 | ||

* * *

© boersengefluester.de | Redaktion

Viele Fakten liegen noch gar nicht auf dem Tisch. Fest steht bislang nur, dass der japanische Großaktionär DMG Mori Seiki Company den freien Aktionären des MDAX-Unternehmens DMG Mori Seiki ein Übernahmeangebot zu 27,50 Euro je Anteilschein unterbreiten will. Damit bewegt sich die Notiz auf Rekordhoch und bewertet den Werkzeugmaschinenhersteller mit 2.167,50 Mio. Euro. Das entspricht etwa dem für 2014 avisierten Umsatzziel von gut 2,2 Mrd. Euro. Mit Blick auf das angekündigte Ergebnis vor Zinsen und Steuern (EBIT) von 175 Mio. Euro für das abgelaufene Jahr ergibt sich ein Multiple von 12,4. Verglichen mit den zuletzt von den Analysten genannten Kurszielen, die zwischen 25 und 28 Euro lagen, sieht die Offerte damit auf den ersten Blick fair aus. Immerhin haben die Bielefelder ein stattliches Engagement in Russland vorzuweisen, und das sorgte an der Börse zuletzt für Sorgenfalten. Auch hat der Vorstand der ehemals unter Gildemeister firmierenden Gesellschaft bereits angedeutet, dass er den Angebotspreis als „angemessen" erachtet. Nach den jüngsten Kapitalerhöhungen kamen die Japaner zuletzt auf einen Anteil von 24,33 Prozent. Umgekehrt sind die Deutschen mit knapp zehn Prozent bei den Japanern engagiert.

Komplett überraschend kommt die Offerte nicht unbedingt, lediglich der Zeitpunkt überrascht. Bislang hieß es, dass ein Zusammenschluss in rund fünf Jahren ein Thema werde könne. Zwar hieß es im Neun-Monats-Bericht des MDAX-Konzerns: „Die Kooperation mit der dmg mori seiki company limited wird weiter intensiviert." Ein bevorstehendes Übernahmeangebot konnten aber wohl nur Hellseher aus dieser Aussage ableiten. Was sollten Anleger jetzt tun? „Wir glauben, dass der Angebotspreis den Aktienkurs nach unten absichert. Vor der tatsächlichen Annahme der Offerte würden wir jedoch die Vorlage der Zahlen für 2014 abwarten", sagen die Analysten von Oddo Seydler (ehemals Close Brothers Seydler). Ihre Handlungsempfehlung lautet daher: Halten. Zu dem gleichen Schluss kommen die Experten von Hauck & Aufhäuser.

Da es sich um eine freundliche Offerte handelt, ist nicht zu erwarten, dass sich ein Dritter einklinkt. Auch besteht keine unmittelbare Notwendigkeit für die Japaner, das Angebot aufzustocken. Zwar werden die genauen Details erst in den kommenden Tagen und Wochen mitgeteilt – die Infos gibt es dann unter der Internetadresse www.onebrandfortheworld.de. An eine Mindestannahmequote dürfte der Vorstoß aber kaum gekoppelt sein. Je nach Resonanz der freien Investoren könnte allerdings der MDAX-Platz von DMG Mori Seiki in Gefahr geraten. Dafür müsste der Streubesitz aber schon auf rund 30 Prozent sinken – und danach sieht es derzeit nicht unbedingt aus. Sollte der Free Float unter die Marke von zehn Prozent rutschen, würde die Deutsche Börse den Titel sogar ganz aus der Indexfamilie verbannen. Gegenwärtig ist all das Spekulation: Auch ein Beherrschungsvertrag mit Barabfindung oder Garantiedividende, der ab einer Quote von 75 Prozent möglich ist, ist momentan Zukunftsmusik. Zudem scheint es perspektivisch ohnehin auf einen „merger of equals" – also einen Zusammenschluss unter Gleichen – hinauszulaufen. Schwer abzuschätzen, welche aktienrechtlichen Folgen das haben wird. Fazit von boersengefluester.de: Wer den Titel im Depot hat, braucht vorerst nichts zu tun. Neu auf den Zug aufspringen, sollten Anleger allerdings auch nicht.

Komplett überraschend kommt die Offerte nicht unbedingt, lediglich der Zeitpunkt überrascht. Bislang hieß es, dass ein Zusammenschluss in rund fünf Jahren ein Thema werde könne. Zwar hieß es im Neun-Monats-Bericht des MDAX-Konzerns: „Die Kooperation mit der dmg mori seiki company limited wird weiter intensiviert." Ein bevorstehendes Übernahmeangebot konnten aber wohl nur Hellseher aus dieser Aussage ableiten. Was sollten Anleger jetzt tun? „Wir glauben, dass der Angebotspreis den Aktienkurs nach unten absichert. Vor der tatsächlichen Annahme der Offerte würden wir jedoch die Vorlage der Zahlen für 2014 abwarten", sagen die Analysten von Oddo Seydler (ehemals Close Brothers Seydler). Ihre Handlungsempfehlung lautet daher: Halten. Zu dem gleichen Schluss kommen die Experten von Hauck & Aufhäuser.

Da es sich um eine freundliche Offerte handelt, ist nicht zu erwarten, dass sich ein Dritter einklinkt. Auch besteht keine unmittelbare Notwendigkeit für die Japaner, das Angebot aufzustocken. Zwar werden die genauen Details erst in den kommenden Tagen und Wochen mitgeteilt – die Infos gibt es dann unter der Internetadresse www.onebrandfortheworld.de. An eine Mindestannahmequote dürfte der Vorstoß aber kaum gekoppelt sein. Je nach Resonanz der freien Investoren könnte allerdings der MDAX-Platz von DMG Mori Seiki in Gefahr geraten. Dafür müsste der Streubesitz aber schon auf rund 30 Prozent sinken – und danach sieht es derzeit nicht unbedingt aus. Sollte der Free Float unter die Marke von zehn Prozent rutschen, würde die Deutsche Börse den Titel sogar ganz aus der Indexfamilie verbannen. Gegenwärtig ist all das Spekulation: Auch ein Beherrschungsvertrag mit Barabfindung oder Garantiedividende, der ab einer Quote von 75 Prozent möglich ist, ist momentan Zukunftsmusik. Zudem scheint es perspektivisch ohnehin auf einen „merger of equals" – also einen Zusammenschluss unter Gleichen – hinauszulaufen. Schwer abzuschätzen, welche aktienrechtlichen Folgen das haben wird. Fazit von boersengefluester.de: Wer den Titel im Depot hat, braucht vorerst nichts zu tun. Neu auf den Zug aufspringen, sollten Anleger allerdings auch nicht.

DMG Mori

Kurs: 48,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DMG Mori | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 587800 | DE0005878003 | AG | 3.814,79 Mio € | 1950 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.831,29 | 2.052,92 | 2.365,67 | 2.498,57 | 2.228,34 | 2.260,00 | 0,00 | |

| EBITDA1,2 | 156,74 | 190,81 | 297,80 | 300,46 | 325,98 | 237,00 | 0,00 | |

| EBITDA-margin %3 | 8,56 | 9,30 | 12,59 | 12,03 | 14,63 | 10,49 | 0,00 | |

| EBIT1,4 | 81,71 | 123,77 | 216,51 | 220,01 | 245,43 | 156,00 | 0,00 | |

| EBIT-margin %5 | 4,46 | 6,03 | 9,15 | 8,81 | 11,01 | 6,90 | 0,00 | |

| Net profit1 | 52,11 | 85,57 | 153,35 | 163,22 | 87,49 | 103,00 | 0,00 | |

| Net-margin %6 | 2,85 | 4,17 | 6,48 | 6,53 | 3,93 | 4,56 | 0,00 | |

| Cashflow1,7 | 67,28 | 244,93 | 276,79 | 190,48 | 171,97 | 185,00 | 0,00 | |

| Earnings per share8 | 0,66 | 1,07 | 1,84 | 1,95 | 0,99 | 1,30 | 1,54 | |

| Dividend per share8 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | 1,03 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Wochen- oder sogar Monatscharts werden nur sehr selten beachtet, viele Investoren konzentrieren sich eher auf das hektische Hin und Her im Stunden- und Tagesbereich. Dabei lohnt es sich immer wieder, das große Gesamtbild zu betrachten, um den Überblick nicht zu verlieren. Oft zeigen gerade die Kursbilder der vergangenen Jahre, wann es vorteilhaft ist, neue Positionen zu eröffnen oder über Gewinnmitnahmen nachzudenken. Ein gutes Beispiel liefert die Metro-Aktie. Während auf der Oberseite keine klaren Wendemarken vorliegen, lockte das MDAX-Mitglied ab Kursen von weniger als 20 Euro in den vergangenen rund 20 Jahren immer viele Käufer für eine zügige Erholungsbewegung an. Am Ende der Baisse 2002/03 wurde die Schwelle kurz unterboten, auch der Crash von 2008/09 drehte nahezu exakt an der runden Marke. Ende 2012/Anfang 2013 griffen Anleger ebenfalls mehrfach im Bereich um 20 Euro zu.

Mit Kursen von aktuell gut 27 Euro haben sich die Papiere des Handelskonzerns wieder ein wenig von der langfristig richtungsweisenden Unterstützung entfernt. Ob die weitere Reise nach oben gehen wird, dürfte sich schon in den kommenden Tagen entscheiden. Seit Mitte 2013 kam es auf dem derzeitigen Kursniveau wiederholt zu markanten Umkehrbewegungen, zudem verläuft hier auch die fallende 200-Tage-Linie. Eine explosive Mischung und zugleich eine hohe Hürde für die Aktie. Knapp darüber lauert um 29,50 Euro die Oberkante eines seit Ende 2013 bestehenden Abwärtskanals. Erst wenn auch diese Verkaufszone überwunden ist, erscheint der Weg bis zum Hoch bei 33 Euro frei. Der aktuell recht weite Abstand zur 21-Tage-Linie deutet eher auf eine Korrektur und damit mögliche Rückkehrbewegung bis 23 Euro oder sogar 20 Euro. Zwischenfazit: Aus technischer Sicht bietet die Aktie viel Spannung und lockt mit einem attraktiven Chance-Risiko-Verhältnis an der langfristigen Unterstützung, falls die Aktie wieder den Rückwärtsgang einlegen sollte.

Fundamental sieht die Ausgangslage kaum anders aus. Die vollständigen Zahlen zur Geschäftsentwicklung im ersten Quartal des laufenden Geschäftsjahres werden am 10. Februar erwartet. Einen Vorgeschmack lieferten die Düsseldorfer bereits vor wenigen Tagen mit ersten Eckdaten: Im Zeitraum von Oktober bis Dezember kletterte der flächenbereinigte Konzernumsatz um 2,1 Prozent. Zum Wachstum steuerten alle Bereiche außer Kaufhof bei, wo sich das milde Winterwetter negativ auswirkte. Insgesamt äußerte sich der Vorstand zum Weihnachtsgeschäft recht zuversichtlich, der große Bereich Metro Cash & Carry entwickelte sich mit einem flächenbereinigten Erlösplus von 1,4 Prozent sogar das sechste Quartal in Folge positiv. Allerdings sollten die Zahlen mit Vorsicht genossen werden. Durch die laufende strategische Neuausrichtung und Änderung in der Konzernstruktur sowie Umstellung der Rechnungsperiode lassen sich die Zahlen nur schwer vergleichen.

Zünglein an der Waage ist das Engagement in Russland. Metro erklärte Mitte Dezember, dass sich das operative Geschäft noch gut entwickelt. Wegen der massiven Rubel-Abwertung dürfte es hier aber zu hohen vorgezogenen Käufen der Konsumenten gekommen sein. Die guten Zahlen werden sich daher wohl nicht als nachhaltig herausstellen, hier ist eher mit einem Abschwung in den nächsten Semestern zu rechnen. Russland war zuletzt mit einem Umsatz von 5,8 Mrd. Euro Metros wichtigster Auslandsmarkt und steht für rund neun Prozent des Gesamtumsatzes. Auch die Rendite fällt hier überdurchschnittlich aus. Cash & Carry Russland dürfte eine EBIT-Marge von elf Prozent erreichen und mit einem Anteil am Konzern-EBIT (Gewinn vor Zinsen und Steuern) von 27 Prozent die mit Abstand profitabelste Säule im Konzern sein.

Der klare Fokus auf eine Verbesserung der finanziellen Lage mit Schuldenabbau und Restrukturierung des Portfolios sind zweifellos positiv einzuordnen und könnten dem Aktienkurs Auftrieb verleihen, wenn sich dies auch deutlich in den Zahlen niederschlägt. Dem steht das hohe Engagement in Russland gegenüber. Ein möglicher Börsengang der Sparte ist derzeit kein Thema und fällt somit als Katalysator wie zuletzt 2013 weg. Wer sich dennoch für die Aktie interessiert, sollte daher auch immer die politische Entwicklung und den Verlauf des Rubels beachten.

Fundamental sieht die Ausgangslage kaum anders aus. Die vollständigen Zahlen zur Geschäftsentwicklung im ersten Quartal des laufenden Geschäftsjahres werden am 10. Februar erwartet. Einen Vorgeschmack lieferten die Düsseldorfer bereits vor wenigen Tagen mit ersten Eckdaten: Im Zeitraum von Oktober bis Dezember kletterte der flächenbereinigte Konzernumsatz um 2,1 Prozent. Zum Wachstum steuerten alle Bereiche außer Kaufhof bei, wo sich das milde Winterwetter negativ auswirkte. Insgesamt äußerte sich der Vorstand zum Weihnachtsgeschäft recht zuversichtlich, der große Bereich Metro Cash & Carry entwickelte sich mit einem flächenbereinigten Erlösplus von 1,4 Prozent sogar das sechste Quartal in Folge positiv. Allerdings sollten die Zahlen mit Vorsicht genossen werden. Durch die laufende strategische Neuausrichtung und Änderung in der Konzernstruktur sowie Umstellung der Rechnungsperiode lassen sich die Zahlen nur schwer vergleichen.

Zünglein an der Waage ist das Engagement in Russland. Metro erklärte Mitte Dezember, dass sich das operative Geschäft noch gut entwickelt. Wegen der massiven Rubel-Abwertung dürfte es hier aber zu hohen vorgezogenen Käufen der Konsumenten gekommen sein. Die guten Zahlen werden sich daher wohl nicht als nachhaltig herausstellen, hier ist eher mit einem Abschwung in den nächsten Semestern zu rechnen. Russland war zuletzt mit einem Umsatz von 5,8 Mrd. Euro Metros wichtigster Auslandsmarkt und steht für rund neun Prozent des Gesamtumsatzes. Auch die Rendite fällt hier überdurchschnittlich aus. Cash & Carry Russland dürfte eine EBIT-Marge von elf Prozent erreichen und mit einem Anteil am Konzern-EBIT (Gewinn vor Zinsen und Steuern) von 27 Prozent die mit Abstand profitabelste Säule im Konzern sein.

Der klare Fokus auf eine Verbesserung der finanziellen Lage mit Schuldenabbau und Restrukturierung des Portfolios sind zweifellos positiv einzuordnen und könnten dem Aktienkurs Auftrieb verleihen, wenn sich dies auch deutlich in den Zahlen niederschlägt. Dem steht das hohe Engagement in Russland gegenüber. Ein möglicher Börsengang der Sparte ist derzeit kein Thema und fällt somit als Katalysator wie zuletzt 2013 weg. Wer sich dennoch für die Aktie interessiert, sollte daher auch immer die politische Entwicklung und den Verlauf des Rubels beachten.

Punkten kann die Aktie hingegen bei Dividendenfans. Bis zur Hauptversammlung am 20. Februar sollte die hohe Verzinsung den Kurs stützen. Nach der Nullrunde im Vorjahr überweisen die Düsseldorfer 0,90 Euro je Aktie, dies ergibt eine Rendite von 3,3 Prozent. Zur Einordnung: Der Durchschnitt für den MDAX liegt nur knapp über zwei Prozent. Anleger, denen hingegen ihr Stimmrecht nicht so wichtig ist und die lieber eine hohe Dividendenrendite kassieren möchten, sollten sich die – allerdings wesentlich marktengeren – Vorzugsaktien von Metro anschauen. Für 2013/14 zahlt Metro 1,13 Euro je Aktie, was einer Verzinsung von stolzen 4,8 Prozent entspricht. Zudem weisen die Vorzüge eine bessere Charttechnik auf.

Punkten kann die Aktie hingegen bei Dividendenfans. Bis zur Hauptversammlung am 20. Februar sollte die hohe Verzinsung den Kurs stützen. Nach der Nullrunde im Vorjahr überweisen die Düsseldorfer 0,90 Euro je Aktie, dies ergibt eine Rendite von 3,3 Prozent. Zur Einordnung: Der Durchschnitt für den MDAX liegt nur knapp über zwei Prozent. Anleger, denen hingegen ihr Stimmrecht nicht so wichtig ist und die lieber eine hohe Dividendenrendite kassieren möchten, sollten sich die – allerdings wesentlich marktengeren – Vorzugsaktien von Metro anschauen. Für 2013/14 zahlt Metro 1,13 Euro je Aktie, was einer Verzinsung von stolzen 4,8 Prozent entspricht. Zudem weisen die Vorzüge eine bessere Charttechnik auf.

Metro (Alt ST)

Kurs: 0,00

Metro VZ (Alt)

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro (Alt ST) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO1 | DE0007257503 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Metro VZ (Alt) | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| METRO2 | DE0007257537 | 0,00 Mio € | 25.07.1996 | Halten | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 20.831,00 | 21.361,00 | 21.768,00 | 22.242,00 | 22.442,00 | 23.072,00 | 23.650,00 | |

| EBITDA1,2 | 991,00 | 947,00 | 866,00 | 814,00 | 916,00 | 942,00 | 0,00 | |

| EBITDA-margin %3 | 4,76 | 4,43 | 3,98 | 3,66 | 4,08 | 4,08 | 0,00 | |

| EBIT1,4 | -80,00 | 326,00 | 105,00 | -21,00 | 254,00 | 241,00 | 500,00 | |

| EBIT-margin %5 | -0,38 | 1,53 | 0,48 | -0,09 | 1,13 | 1,05 | 2,11 | |

| Net profit1 | -211,00 | 256,00 | 130,00 | -37,00 | 77,00 | -34,00 | 0,00 | |

| Net-margin %6 | -1,01 | 1,20 | 0,60 | -0,17 | 0,34 | -0,15 | 0,00 | |

| Cashflow1,7 | 1.166,00 | 450,00 | 450,00 | 1.004,00 | 838,00 | 1.050,00 | 0,00 | |

| Earnings per share8 | -0,66 | 0,65 | 0,31 | -0,08 | 0,16 | -0,07 | 0,25 | |

| Dividend per share8 | 0,00 | 0,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,07 | |

Quelle: boersengefluester.de and company details

[sws_grey_box box_size="585"]Dieser Beitrag stammt von Franz-Georg Wenner, der für die boersengefluester.de-Partnerseite Feingold Research schreibt.[/sws_grey_box]

Foto: Metro Group...

© boersengefluester.de | Redaktion

Einen Fehlstart ins laufende Jahr legte der Aktienkurs von Delignit hin. Seit Anfang Januar verlor der Anteilschein des Zulieferers für die Automobil-, Bahn- und Luftfahrtindustrie um rund 15 Prozent an Wert. Das ist zwar noch kein Beinbruch. Doch gemessen an dem im Juni 2014 erreichten 52-Wochen-Hoch bei 4,65 Euro türmt sich das Minus nun bereits auf 28 Prozent. Boersengefluester.de hatte das mehrheitlich zur Beteiligungsgesellschaft MBB Industries gehörende Unternehmen stets positiv eingestuft – und wir bleiben auch jetzt bei der Einschätzung. Aus charttechnischer Sicht nähert sich bei 3 Euro eine tragfähige Unterstützungszone. Zudem liefert das Papier auch fundamental ein gutes Bild ab. Vorläufige Zahlen für 2014 sind wohl frühestens Ende Februar zu erwarten. Wir gehen jedoch davon aus, dass der Spezialist für Holzwerkstoffe sein konservativ anmutendes Umsatzziel von mehr als 40 Mio. Euro locker erreicht hat. Immerhin erzielte die in Blomberg in der Nähe von Detmold angesiedelte Gesellschaft bereits zum Halbjahr Erlöse von 22,7 Mio. Euro. In einer Präsentation von MBB auf dem Frankfurter Eigenkapitalforum im vergangenen November wird die 2014er-Umsatzerwartung für Delignit sogar mit rund 43 Mio. Euro angegeben. Der Gewinn kam per Ende Juni von 0,63 auf 0,78 Mio. Euro voran. Allerdings betonte Delignit im Zwischenbericht: „Im zweiten Halbjahr des Geschäftsjahres 2014 werden weiter intensivierte Bemühungen in der Produktentwicklung und die vermeldeten Neuaufträge zu nicht unerheblichen Anstrengungen in der Organisation führen." Boersengefluester.de kalkuliert derzeit für 2014 mit einem Überschuss von rund 1,85 Mio. Euro. Auf Basis unserer Ergebnisprognosen für 2016 kommt der Small Cap auf ein Kurs-Gewinn-Verhältnis von gerade einmal 12,4. Wir gehen daher davon aus, dass Delignit den Fehlstart ins neue Jahr bald wieder wettmachen kann....

© boersengefluester.de | Redaktion

Börsianer sind schon irgendwie verrückt. Als der Aktienkurs von Lotto24 Mitte 2013 bei rund 5 Euro stand, war der Vermittler von Lottospielen via Internet ein ziemlich angesagtes Investment. Mittlerweile haben sich die Emotionen merklich abgekühlt, der Small Cap dümpelt zwischen 2,50 und 3,00 Euro herum. Längst haben die Investoren begriffen, dass der Aufbau des Internetgeschäfts zunächst einmal sehr viel Geld kostet und viel Zeit in Anspruch nimmt. Gemessen an herkömmlichen Maßstäben sehen auch die vorläufigen Zahlen für 2014 noch sehr gewöhnungsbedürftig aus. Bei Erlösen von rund 8 Mio. Euro fiel ein Verlust von knapp 16 Mio. Euro an. Das ist ein Tick mehr als boersengefluester.de erwartet hatte. Im laufenden Jahr wollen die Hamburger an den zuletzt hohen Akquisitionskosten je Neukunde von etwa 45 Euro drehen – zweifelsfrei eine Gradwanderung. Bei zu wenig Marketing könnte die Wirkung verpuffen, zu viel Werbeaufwand hingegen ökonomisch unklug sein.

„Lotto24 wird auch weiterhin nachhaltig in den Ausbau von Geschäfts- und Marktanteilen investieren und gleichzeitig das Ergebnis strategisch stärker gewichten", gibt Vorstandschefin Petra von Strombeck die Richtung vor. Immerhin: Die Erlaubnis, überhaupt für das eigene Produkt werben zu dürfen, wurde jetzt um zwei Jahre verlängert. Finanziell steht Lotto24 nach der jüngsten Kapitalerhöhung vom Oktober 2014, die brutto knapp 6 Mio. Euro in die Kassen spülte, halbwegs passabel da. Allerdings gehen wir davon aus, dass die Investoren wohl auch 2015 angezapft werden. Die liquiden Mittel vor Durchführung der Finanzierungsrunde betrugen etwa 7,8 Mio. Euro. Das Eigenkapital dürfte nach unseren Berechnungen zum Jahresende 2014 bei etwa 27 Mio. Euro gelegen haben. Für 2015 kalkulieren wir derzeit mit einem Verlust von rund 12 Mio. Euro, der entsprechend am Eigenkapital zehren wird. Zur Einordnung: Die Marktkapitalisierung beträgt momentan annähernd 60 Mio. Euro. Daran zeigt sich schon: So ganz abwegig ist die zurückhaltende Einstellung der Anleger nicht unbedingt. Das von 6,70 auf 4,50 Euro gesenkte Kursziel von Warburg Research wirkt jedenfalls noch immer ziemlich sportlich. Per saldo ist das Papier für uns eine Halten-Position. Immerhin gibt die laufende Bodenbildung Anlass zur Hoffnung.

...

© boersengefluester.de | Redaktion

Ende 2014 hatte sich Matthias Kröner, Vorstand der Fidor Bank, noch mit einer ungewöhnlichen Erklärung an seine Investoren gerichtet: „Wenn man sich den Jahresverlauf der Fidor-Aktie 2014 ansieht, kann man feststellen, dass weder signifikanter Handel noch außerordentliche Reaktionen im Kurs zu beobachten sind - trotz teilweise wirklich strategisch relevanter Meldungen. Im Interesse aller Aktionäre sind wir angehalten zu prüfen, wie es zukünftig zu einer stärkeren Korrelation zwischen strategischer Unternehmensentwicklung und Unternehmensbewertung kommen kann." Nun hat das Management der „Web 2.0-Bank" eine Entscheidung getroffen – und zwar gegen die Börsennotiz. Die im Entry Standard gelistete Aktie der Fidor Bank steht damit vor einem Delisting. Immerhin will die Gesellschaft die freien Anleger nicht im Regen stehen lassen und bietet ein Abfindungsangebot an. Über die Höhe der Offerte macht die Fidor Bank allerdings noch keine Angaben.

„Die Hoffnungen in die Börsennotiz haben sich nicht erfüllt. Ziel war es, dass unsere Kunden und Nutzer neben der Partizipation in der Community auch die Möglichkeit haben, am Kapital der Gesellschaft teilzuhaben", sagt Kröner. Für boersengefluester.de kommt die Entscheidung überraschend. Wir hatten eher darauf gesetzt, dass sich die Münchner nicht nur als „communityverliebte" Mitmachbank ihren Kunden gegenüber präsentiert, sondern auch das Thema Investor Relations endlich konsequent angeht. Immerhin bewegt sich die Fidor Bank mit ihren Tochtergesellschaften im „Fintech-Umfeld" – und das kommt bei den Investoren sehr wohl an. Kröner selbst spricht von „hervorragenden Marktopportunitäten". Keine Frage: Unternehmen wie die FinTech Group oder die zum gleichen Stall gehörende FinLab (siehe den Beitrag dazu HIER) haben es zuletzt wesentlich besser verstanden, die Börsianer auf ihre Seite zu ziehen.

Wie geht es nun weiter? Bei der jüngsten Kapitalerhöhung im Dezember 2014 hat das Unternehmen neue Geldgeber zu 8,25 Euro pro Aktie an Bord genommen. Die aktuelle Notiz des Small Caps liegt bei 7,55 Euro. Boersengefluester.de hält die Bewertung der Fidor Bank – verglichen mit anderen Unternehmen aus dem Sektor – für relativ moderat. Ein Angebot an die Streubesitzaktionäre sollte unserer Meinung nach als Untergrenze mindestens eine „8" vor dem Komma haben. Zudem werden die jetzigen Anleger in einer entscheidenden Phase vom Unternehmen abgekapselt. Dem Vernehmen nach befindet sich die Fidor Bank zurzeit „in fortgeschrittenen Gesprächen mit einer Reihe von möglichen Investoren". Es wäre kein feiner Schachzug, das Kapital der Fidor Bank jetzt „signifikant zu stärken" und den Free Float – nach eigenen Angaben beträgt er immerhin 27,10 Prozent – vorher via Delisting rauszukegeln. Fehlt nur noch, dass die Gesellschaft in drei oder vier Jahren einen Neustart an der Börse wagen will; zu dann natürlich ganz anderen Konditionen. Keine Frage: Von dieser Aktie hatte sich boersengefluester.de wesentlich mehr versprochen. Das Potenzial war vorhanden. Nachhaltig gezündet hatte der Titel freilich noch nicht. Die Entscheidung für das Delisting ist unserer Meinung nach aber trotzdem die schlechteste Lösung.

Wie geht es nun weiter? Bei der jüngsten Kapitalerhöhung im Dezember 2014 hat das Unternehmen neue Geldgeber zu 8,25 Euro pro Aktie an Bord genommen. Die aktuelle Notiz des Small Caps liegt bei 7,55 Euro. Boersengefluester.de hält die Bewertung der Fidor Bank – verglichen mit anderen Unternehmen aus dem Sektor – für relativ moderat. Ein Angebot an die Streubesitzaktionäre sollte unserer Meinung nach als Untergrenze mindestens eine „8" vor dem Komma haben. Zudem werden die jetzigen Anleger in einer entscheidenden Phase vom Unternehmen abgekapselt. Dem Vernehmen nach befindet sich die Fidor Bank zurzeit „in fortgeschrittenen Gesprächen mit einer Reihe von möglichen Investoren". Es wäre kein feiner Schachzug, das Kapital der Fidor Bank jetzt „signifikant zu stärken" und den Free Float – nach eigenen Angaben beträgt er immerhin 27,10 Prozent – vorher via Delisting rauszukegeln. Fehlt nur noch, dass die Gesellschaft in drei oder vier Jahren einen Neustart an der Börse wagen will; zu dann natürlich ganz anderen Konditionen. Keine Frage: Von dieser Aktie hatte sich boersengefluester.de wesentlich mehr versprochen. Das Potenzial war vorhanden. Nachhaltig gezündet hatte der Titel freilich noch nicht. Die Entscheidung für das Delisting ist unserer Meinung nach aber trotzdem die schlechteste Lösung.

[sws_green_box box_size="585"]Tipp von boersengefluester.de: Sie wollen wissen, welche Firmen sonst noch ein Delisting angekündigt oder bereits umgesetzt haben, dann schauen Sie sich unsere Gesamtübersicht "Delisting" an. Einfach HIER klicken.[/sws_green_box]

[sws_red_box box_size="585"]Außerdem hat die Fidor Bank ein umfangreiches FAQ zu den eigenen Delistingplänen erstellt. Sie finden die Fragen und Antworten unter diesem LINK.[/sws_red_box]

Foto: Viktor Hanacek via picjumbo...

Fidor Bank

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Fidor Bank | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0MKYF | DE000A0MKYF1 | 0,00 Mio € | 01.01.1970 | Halten | ||

* * *

© boersengefluester.de | Redaktion

[sws_red_box box_size="585"]An dieser Stelle kommentieren wir aktuelle Meldungen über in Deutschland gelistete chinesische Aktien oder weisen auf interessante Kursentwicklungen hin. Die Auswahl erfolgt rein subjektiv und hat keinen Anspruch auf Vollständigkeit.[/sws_red_box]

Im vergangenen Jahr haben die Anleger den in Deutschland gelisteten China-Aktien den Rücken gekehrt. Regelrecht weggebrochen sind die Kurse der Red-Stocks. Auslöser waren windige Bilanzierungen, Betrugsvorwürfe und vor allem untergetauchte Firmenchefs. Als ob das alles noch nicht genug war, muss nun um den Fortbestand des gesamten Börsensegments gebangt werden. Aufsichtsräte und Finanzvorstände haben zunehmend die Nase voll von den Unternehmenspatriarchen. Die Notierungen der Dividendentitel sacken weiter ab.

Mitte Oktober, ein Monat nach dem zeitweiligen und bisher ungeklärtem Verschwinden des Ultrasonic-Chefs mit der Firmenkasse, meinte boersengefluester.de, der Tiefpunkt der China-Aktien-Krise sei erreicht, „Mutige setzen jetzt auf Tintbright und VanCamel", rieten wir risikobewussten Anlegern (siehe HIER). Doch die Erholung war nur von kurzer Dauer. Nachdem die emissionsbegleitende BankM Sicherungsmaßnahmen für die Aktionäre von ihren Schützlingen verlangte (siehe HIER), reagierten diese wie bockige Kinder. Zum Eigenkapitalforum in Frankfurt, dem wichtigsten Event für börsennotierte Small Caps in Deutschland, erschienen sie nicht. Das allein sorgte schon für Verwirrung. Offensichtlich sind die Bemühungen der BankM nun endgültig gescheitert. Vor wenigen Tagen stellte das Frankfurter Finanzhaus das Research für das Textilunternehmen Tintbright sowie die Klamottenfirma VanCamel ein. Offensichtlich haben inzwischen auch die Aufseher und Manager das Vertrauen in die Firmenpatriarchen verloren.

Am 16. Januar verkündete der Finanzvorstand von Tintbright , Ang Chung, dass er sein Amt niederlegen wird. Das ist besonders bedauerlich, denn Chung ist einer der wenigen Finanzvorstände hier gelisteter Red Stocks, der dem Unternehmen dauerhaft zur Verfügung stand. Bei den meisten anderen China-Firmen gehört der Finanzchef eher zum weiteren Kreis der Berater und fliegt nicht selten nur zur Erstellung der Abschlüsse und für Roadshows aus Singapur, Hong Kong oder Malaysia ein. Chung dagegen wohnte am Firmensitz und arbeitete Vollzeit für Tintbright. Auch Aufsichtsratschef Johannes Mauser hat das Handtuch geschmissen. Das wundert nicht, hat er doch in gleicher Position bei Ultrasonic genügend zu tun. Boersengefluester.de hatte Mauser in der Vergangenheit wegen seiner Amtsführung bei dem chinesischen Schuhhersteller scharf kritisiert. Das nehmen wir nun zurück, denn Mauser kümmert sich mit großem Engagement um die Aufklärung der dubiosen Machenschaften bei Ultrasonic. Da hat er wohl keine große Lust auf neue Querelen. Auch sein chinesischer Kollege im Aufsichtsrat, Qing Zhang, nimmt seinen Hut. Übrig im Kontrollgremium bleibt einzig Jiong Bian, der bei Kinghereo Finanzvorstand war und dieses Amt nun beim – im Entry Standard notierten – Blumenverkäufer China Flowers ausübt.

Im Mai vergangenen Jahres hatten wir das Tintbright-Management im Unternehmen in China getroffen. Wir hatten einen sehr guten Eindruck. Über Monate war Tintbright unser Top-Pick unter den China-Aktien. Ein solides Geschäft mit profitablem Wachstum, das die Prognosen des Managements deutlich übertraf. Das Kurs-Gewinn-Verhältnis lag zwischen eins und zwei und die Dividendenrendite war zweistellig. Umso überraschter sind wir von der aktuellen Entwicklung. Nun steht zu befürchten, dass die Dividende ausfällt, denn die Chinesen haben offensichtlich kein Interesse mehr an ihrer Börsennotiz. Damit könnte mittelfristig auch ein Delisting drohen. Die Kursentwicklung – eine Halbierung seit der ersten Notiz vor ziemlich genau einem Jahr und eine Drittelung seit dem Hoch im Juli 2014 – sprechen eine deutliche Sprache.

Im Mai vergangenen Jahres hatten wir das Tintbright-Management im Unternehmen in China getroffen. Wir hatten einen sehr guten Eindruck. Über Monate war Tintbright unser Top-Pick unter den China-Aktien. Ein solides Geschäft mit profitablem Wachstum, das die Prognosen des Managements deutlich übertraf. Das Kurs-Gewinn-Verhältnis lag zwischen eins und zwei und die Dividendenrendite war zweistellig. Umso überraschter sind wir von der aktuellen Entwicklung. Nun steht zu befürchten, dass die Dividende ausfällt, denn die Chinesen haben offensichtlich kein Interesse mehr an ihrer Börsennotiz. Damit könnte mittelfristig auch ein Delisting drohen. Die Kursentwicklung – eine Halbierung seit der ersten Notiz vor ziemlich genau einem Jahr und eine Drittelung seit dem Hoch im Juli 2014 – sprechen eine deutliche Sprache.

Noch härter getroffen hat es die Aktionäre von VanCamel. Im vergangenen Jahr hat der Kurs um rund 50 Prozent an Wert eingebüßt, um sich in nur zwei Tagen noch einmal zu halbieren. Auch hier ist der deutsche Aufsichtsrat Jörn Stobbe zurückgetreten. Die Aussichten für die Aktionäre sind ähnlich trübe wie bei Tintbright, obwohl das operative Geschäft recht ordentlich läuft. In den vergangenen Monaten waren uns bereits erste Zweifel an der Sinnhaftigkeit einer deutschen Börsennotiz entstanden. Die Firma sitzt auf einem riesigen Berg von Cash – zum 30. September immerhin gut 100 Mio. Euro. Das sind satte 7 Euro je Aktie oder mehr als das Achtfache des aktuellen Kurses. Wie bei Tintbright ist zu erwarten, dass die Dividendenzahlungen eingestellt werden und auch die Börsennotiz nicht von Dauer sein dürfte.

Kurzfristig sollten sich die Aktienkurse von Tintbright und Vancamel wieder etwas erholen – eine Trading-Chance für ganz Abgebrühte. Langfristige Value-Investoren machen einen großen Bogen um diese beiden Titel.

Kurzfristig sollten sich die Aktienkurse von Tintbright und Vancamel wieder etwas erholen – eine Trading-Chance für ganz Abgebrühte. Langfristige Value-Investoren machen einen großen Bogen um diese beiden Titel.

[sws_yellow_box box_size="585"]Umfassende und regelmäßige Informationen zu allen Aktien von chinesischen Unternehmen aus dem Prime Standard sowie eine exklusive Scoring-Tabelle finden Sie auf unserem Portal „Chinageflüster“. Einfach HIER anklicken[/sws_yellow_box]

Bild: Karl-Heinz Geiger...

Tintbright

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Tintbright | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1PG7W | DE000A1PG7W8 | 0,00 Mio € | 27.01.2014 | Beobachten | ||

* * *

VanCamel

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| VanCamel | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1RFMM | DE000A1RFMM9 | 0,00 Mio € | 11.10.2013 | Beobachten | ||

* * *

© boersengefluester.de | Redaktion

Bemerkenswerte Kursrally bei der Aktie von FinLab: Um immerhin 23 Prozent verteuerte sich der Anteilschein der zum Einflussbereich des Unternehmers Bernd Förtsch gehörenden Beteiligungsgesellschaft – vielen Anlegern dürfte das Papier besser unter dem früheren Namen Altira Group bekannt sein. Grund: FinLab gab bekannt, womit nach den Beschlüssen der Hauptversammlung von Ende 2014 ohnehin zu rechnen war. Die Frankfurter ändern ihre strategische Ausrichtung auf die Entwicklung und Finanzierung deutscher Fintech-Start-ups. „Aktuell besteht die einmalige Chance, von den innovativen Veränderungen der Finanzmärkte und vor allem von den Veränderungen der Finanzdienstleistungsprodukte und deren Vertriebswege zu profitieren", sagt FinLab-Vorstandsmitglied Stefan Schütze. Beeindruckt hat die Investoren aber wohl auch die Aussage, dass die Company mit knapp 35 Mio. Euro – zurzeit überwiegend in Cash und Aktien – an den Start geht, schließlich entspricht das einem Betrag von gut 7,70 Euro pro Anteilschein. Noch enthält die neu gestaltete Webseite www.finlab.de allerdings nicht sonderlich viele Informationen. „Coming soon", heißt es etwa zum aktuellen Portfolio von FinLab.

Laut dem Halbjahresbericht 2014 von Altira besteht das wesentliche Asset der Gesellschaft in einer Beteiligung von 47 Prozent an Heliad Equity Partners – gegenwärtiger Wert 19,7 Mio. Euro. Heruntergerechnet auf die einzelne Aktie sind das 4,34 Euro – verglichen mit einem aktuellen FinLab-Kurs von 5,10 Euro. Allerdings ist Heliad ein Gemischtwarenladen. Die Gesellschaft ist zwar mit 18,64 Prozent an der FinTech Group (Flatex, CeFDex, Aktionärsbank, XCOM) beteiligt. Hinzu kommen aber auch Engagements am Konzertveranstalter DEAG Deutsche Entertainment, der Beteiligungsgesellschaft MAX 21, dem IT-Anbieter Seven Principles oder dem Online-Tierbedarfshändler ePetWorld. Als reinrassiges Fintech-Investment lässt sich aus diesem Portfolio nur die FinTech Group bezeichnen. Das Heliad-Paket an der in Kulmbach beheimateten FinTech-Gruppe hat zurzeit einen Wert von 25,8 Mio. Euro. Durchgerechnet auf die einzelne FinLab-Aktie ergibt sich ein Betrag von 2,67 Euro. Mit anderen Worten: Gut die Hälfte des Aktienkurses von FinLab wird durch die Beteiligung an der FinTech-Group abgebildet. Die Differenz zu den 4,34 Euro entfällt auf indirekte Beteiligungen à la DEAG oder ePetWorld.

Zum jetzigen Zeitpunkt schwierig nachzuvollziehen ist, wie sich die anderen Mittel zusammensetzen. Immerhin ist von knapp 35 Mio. Euro die Rede – und auf Heliad entfallen „nur" 19,7 Mio. Euro. Laut Halbjahresbericht von Altira stehen in der Bilanz 3,3 Mio. Euro Bankguthaben und 1,2 Mio. Euro an sonstigen Wertpapieren. Der Rest sind im Wesentlichen Anteile und Ausleihungen an verbundenen Unternehmen. Anlegern sollte klar sein: Noch handelt es sich um ein enges Geflecht aus Beteiligungen des Förtsch-Umfelds. Wenn alles in die gewünschte Richtung läuft, bietet das zwar Chancen; die Klumpenrisiken sind andererseits enorm. Eine Bewährungsprobe gab es etwa am Tag der Entscheidung der Schweizerischen Nationalbank (SNB), den Franken-Kurs vom Euro zu lösen. Dem Vernehmen nach hat die FinTech Group die Turbulenzen gemeistert. „Neben deutlichen Steigerungen im Handelsvolumen, was für die CeFDeX sogar positiv ist, geht die FinTech Group AG gestärkt aus diesem historischen Handelsereignis. Wir konnten beweisen, wie ein professionell geführtes Unternehmen mit heftigen Börsen- und Informationssituationen umgeht und sind stolz, diesen Tag positiv beendet zu haben", sagt Frank Niehage, Vorstandschef der FinTech Group.

Dennoch: Nun kommt es für FinLab drauf an, möglichst schnell attraktive Investments aus dem Fintechsektor zu lokalisieren und auch einzugehen. Die Vorgaben sind ambitioniert. Firmenlenker Schütze spricht davon, das Unternehmen „schnell als einen der führenden Investoren in diesem Sektor zu positionieren". Konkurrenz gibt es jede Menge, auch von prominenter Seite. Die Commerzbank etwa gründete im Frühjahr 2014 die Main Incubator, eine Brutstätte für Finanztechnologie-Startups. Boersengefluester.de ist darüber hinaus gespannt, ob sich FinLab durch einen größeren Streubesitz möglicherweise selbst stärker dem Kapitalmarkt öffnen wird. In der jetzigen Konstellation ist das Papier nämlich fürchterlich markteng und kommt nur für sehr erfahrene Nebenwerteanleger in Betracht. Doch die Entwicklung geht in die richtige Richtung. Bis vor wenigen Monaten stand für den Small Cap sogar noch ein Delisting auf der Agenda. Davon ist seit der jüngsten Hauptversammlung keine Rede mehr. Und mit der Strategieänderung hat Großaktionär Förtsch aus der an der Börse wenig beliebten Beteiligungsgesellschaft Altira eine knackige Investmentstory rund um das Thema Fintech geformt.

Zum jetzigen Zeitpunkt schwierig nachzuvollziehen ist, wie sich die anderen Mittel zusammensetzen. Immerhin ist von knapp 35 Mio. Euro die Rede – und auf Heliad entfallen „nur" 19,7 Mio. Euro. Laut Halbjahresbericht von Altira stehen in der Bilanz 3,3 Mio. Euro Bankguthaben und 1,2 Mio. Euro an sonstigen Wertpapieren. Der Rest sind im Wesentlichen Anteile und Ausleihungen an verbundenen Unternehmen. Anlegern sollte klar sein: Noch handelt es sich um ein enges Geflecht aus Beteiligungen des Förtsch-Umfelds. Wenn alles in die gewünschte Richtung läuft, bietet das zwar Chancen; die Klumpenrisiken sind andererseits enorm. Eine Bewährungsprobe gab es etwa am Tag der Entscheidung der Schweizerischen Nationalbank (SNB), den Franken-Kurs vom Euro zu lösen. Dem Vernehmen nach hat die FinTech Group die Turbulenzen gemeistert. „Neben deutlichen Steigerungen im Handelsvolumen, was für die CeFDeX sogar positiv ist, geht die FinTech Group AG gestärkt aus diesem historischen Handelsereignis. Wir konnten beweisen, wie ein professionell geführtes Unternehmen mit heftigen Börsen- und Informationssituationen umgeht und sind stolz, diesen Tag positiv beendet zu haben", sagt Frank Niehage, Vorstandschef der FinTech Group.

Dennoch: Nun kommt es für FinLab drauf an, möglichst schnell attraktive Investments aus dem Fintechsektor zu lokalisieren und auch einzugehen. Die Vorgaben sind ambitioniert. Firmenlenker Schütze spricht davon, das Unternehmen „schnell als einen der führenden Investoren in diesem Sektor zu positionieren". Konkurrenz gibt es jede Menge, auch von prominenter Seite. Die Commerzbank etwa gründete im Frühjahr 2014 die Main Incubator, eine Brutstätte für Finanztechnologie-Startups. Boersengefluester.de ist darüber hinaus gespannt, ob sich FinLab durch einen größeren Streubesitz möglicherweise selbst stärker dem Kapitalmarkt öffnen wird. In der jetzigen Konstellation ist das Papier nämlich fürchterlich markteng und kommt nur für sehr erfahrene Nebenwerteanleger in Betracht. Doch die Entwicklung geht in die richtige Richtung. Bis vor wenigen Monaten stand für den Small Cap sogar noch ein Delisting auf der Agenda. Davon ist seit der jüngsten Hauptversammlung keine Rede mehr. Und mit der Strategieänderung hat Großaktionär Förtsch aus der an der Börse wenig beliebten Beteiligungsgesellschaft Altira eine knackige Investmentstory rund um das Thema Fintech geformt.

...

Heliad

Kurs: 13,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 121806 | DE0001218063 | AG | 117,15 Mio € | 07.02.2007 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad Equity Partners | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0L1NN | DE000A0L1NN5 | GmbH & Co. KGaA | 52,51 Mio € | 12.11.2004 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Commerzbank | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| CBK100 | DE000CBK1001 | AG | 39.067,74 Mio € | 05.11.1958 | Halten | |

* * *

© boersengefluester.de | Redaktion

[sws_red_box box_size="585"]An dieser Stelle kommentieren wir aktuelle Meldungen über in Deutschland gelistete chinesische Aktien oder weisen auf interessante Kursentwicklungen hin. Die Auswahl erfolgt rein subjektiv und hat keinen Anspruch auf Vollständigkeit.[/sws_red_box]