Key Market Indicators:

More than 50 unique tools

What matters today?

Today

11. Mar, 70th day of the year, 295 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#931340

© boersengefluester.de | Redaktion

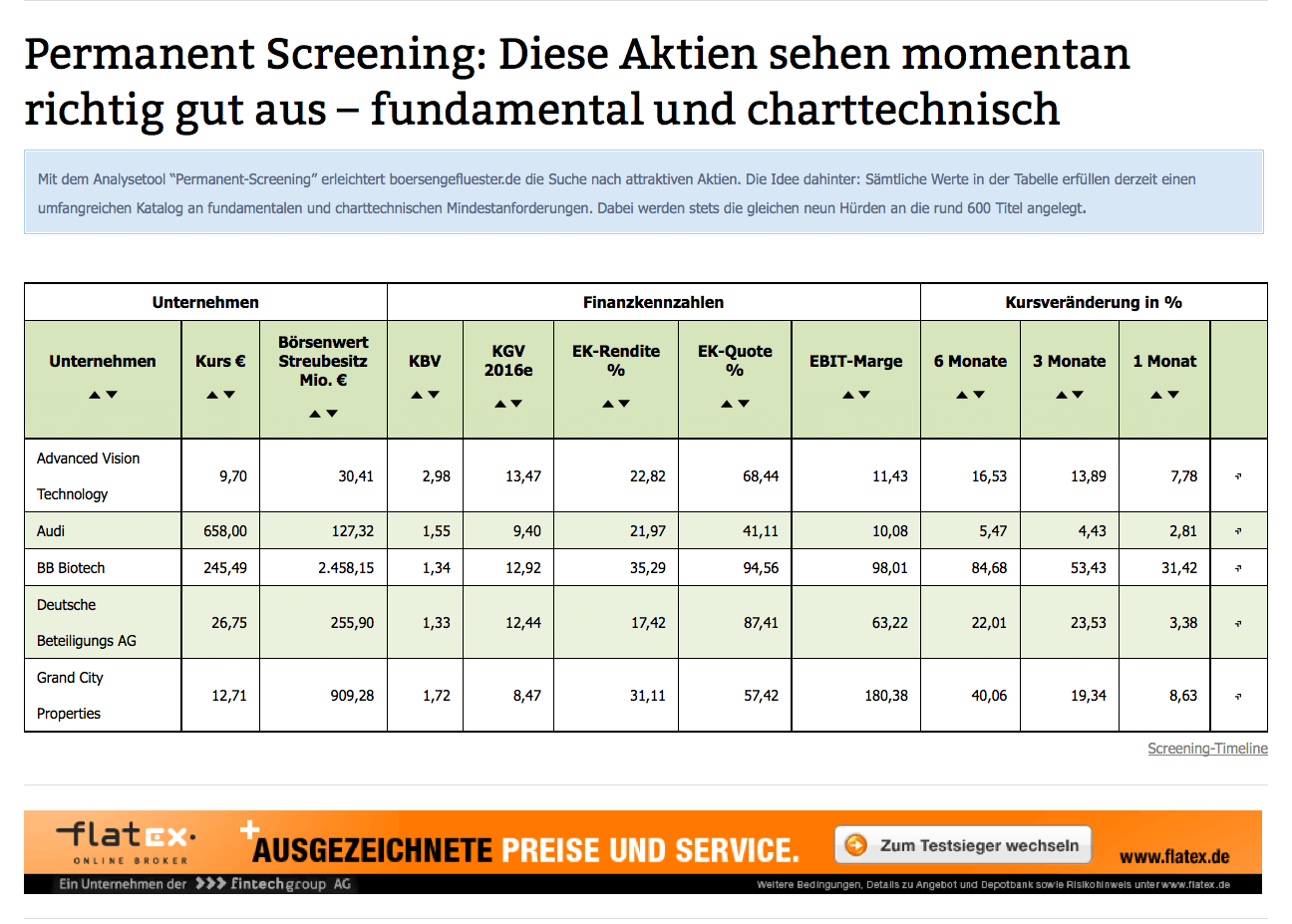

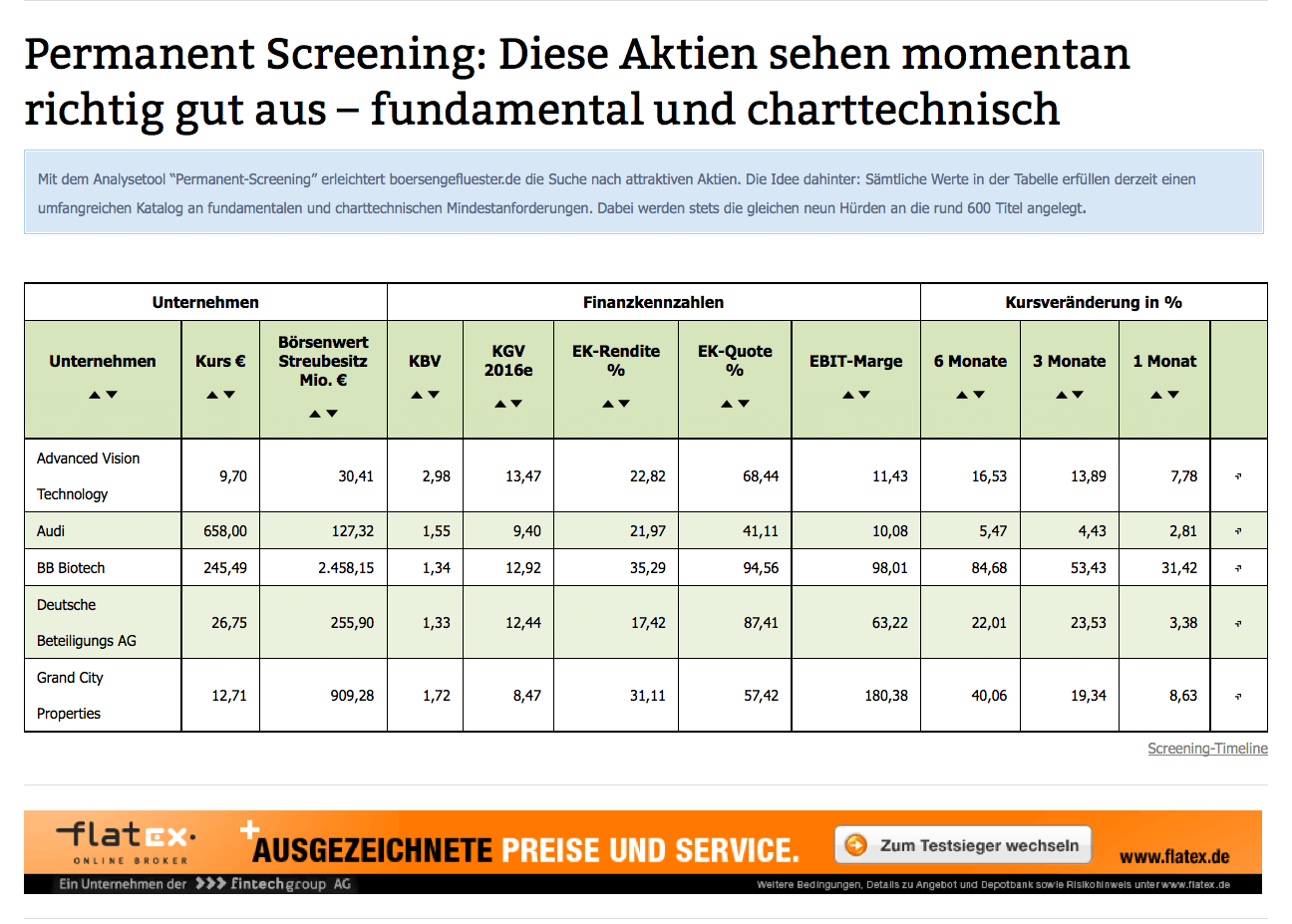

Ein wenig in den Hintergrund geraten ist in den vergangenen Wochen unser „Permanent Aktien Screening”.Trotz der guten Börsenverfassung befinden sich zurzeit nämlich gerade einmal fünf Titel auf der Auswahlliste: Advanced Vision Technology, Audi, BB Biotech, Deutsche Beteiligungs AG und Grand City Properties. Hinzu kommt, dass dieses Quartett zwei Beteiligungsgesellschaften und ein Immobilienunternehmen enthält. Bei diesen Unternehmen gelten zumindest in der Bilanzanalyse eigene Gesetzmäßigkeiten, die wir bei diesem Screening aber außen vor lassen. Grundsätzlich gilt: Eine Chance, in diese Tabelle zu kommen, haben nur Unternehmen, die eine Vielzahl von – immer den gleichen – Kriterien erfüllen. Offenbar keine ganz einfache Anforderung, wenngleich jedes Kriterium für sich gar nicht mal so schwierig aussieht.

[sws_green_box box_size="585"]Kriterien für das Permanent-Aktien-Screening von boersengefluester.de:

Börsenwert des Streubesitzes muss mehr als 10 Mio. Euro betragen.

+ Das KGV auf Basis unserer Ergebnisschätzungen für 2016 darf maximal 15 sein.

+ Die aktuelle Eigenkapitalquote muss mindestens 25 Prozent erreichen.

+ Die EBIT-Marge des Unternehmens soll bei über 10 Prozent liegen.

+ Die Eigenkapitalrendite soll mindestens 15 Prozent betragen.

+ Das Kurs-Kurs-Buchwert-Verhältnis (KBV) darf maximal 3,0 sein.

+ Positive Kursentwicklung in den vergangenen sechs Monaten.

+ Positive Kursentwicklung in den vergangenen drei Monaten.

+ Positive Kursentwicklung im vergangenen Monat.[/sws_green_box]

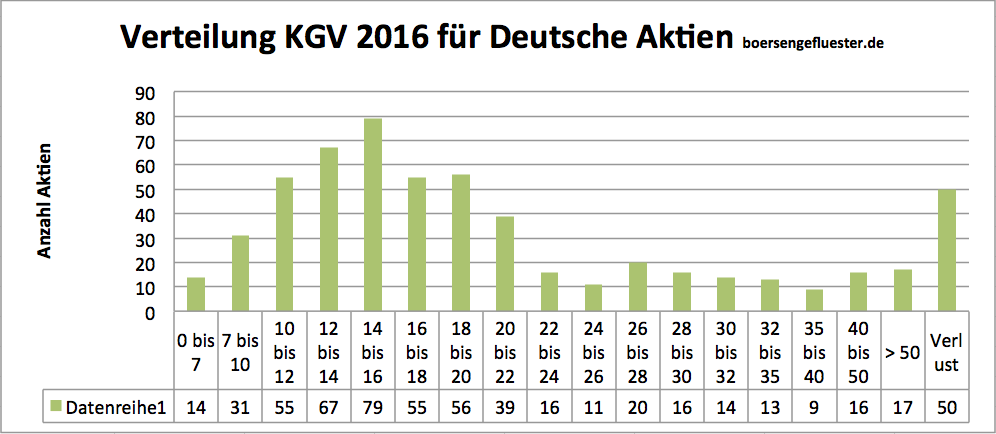

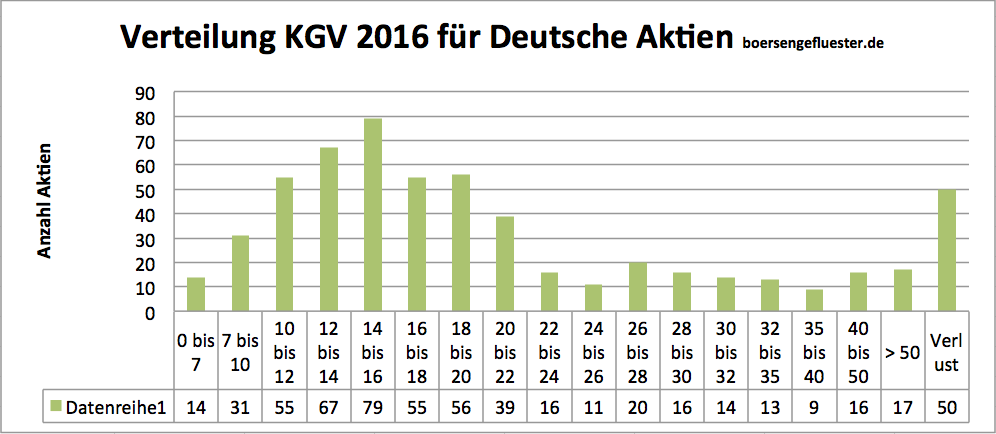

Für eine der größten Einschränkungen sorgt mittlerweile die Forderung nach einem KGV von maximal 15. Von den zurzeit 578 Aktien aus unserem Coverage-Universum DataSelect haben momentan nur noch 212 Titel ein KGV von weniger als 15. Das entspricht einer Quote von knapp 37 Prozent – dabei zieht boersengefluester.de seit Jahresbeginn für die Berechnung des KGV bereits die von uns selbst erstellten Ergebnisschätzungen für 2016 heran. Auf Basis unserer Prognosen für 2015 ist die Quote sogar noch etwas niedriger. Auch das ein Indiz, dass die meisten der heimischen Aktien längst nicht mehr besonders günstig sind – zumindest unter dem isolierten Kriterium KGV. Das zeigt auch ein Blick auf die Verteilung der Kurs-Gewinn-Verhältnisse für die von uns analysierten Titel. Einstellige KGVs sind längst die Ausnahme. Mehr als 100 Papiere werden mittlerweile sogar mit KGVs zwischen 20 und 30 gehandelt.

Das kleinere Problem sind momentan dagegen die Performancehürden. Immerhin 265 Aktien haben auf Sechs-Monats-Sicht eine positive Wertentwicklung, auf Drei-Monats-Perspektive sind es 395 Titel. Auf 1-Monats-Sicht kommen 391 Titel auf ein Kursplus. Die Schnittmenge der Gesellschaften, die sowohl auf Sicht von sechs Monaten, drei Monaten und vier Wochen eine positive Entwicklung vorweisen können, beträgt immerhin 224 Aktien. Noch im Herbst 2014 scheiterten viele der potenziellen Kandidaten für einen Platz in der Endauswahl des Permanent-Aktien-Screenings an eben den Performancekriterien. Nun hat sich das Blatt gedreht: Das Chartbild der meisten Papiere zeigt nach oben, dafür haben sich die Bewertungen überdurchschnittlich deutlich erhöht. Würde man den Anforderungskatalog dieses Screenings auf die drei Performancezeiträume (sechs, drei und einen Monat) sowie auf ein KGV von maximal 15 reduzieren, schrumpft das Teilnehmerfeld bereits auf 67 Titel zusammen.

Das kleinere Problem sind momentan dagegen die Performancehürden. Immerhin 265 Aktien haben auf Sechs-Monats-Sicht eine positive Wertentwicklung, auf Drei-Monats-Perspektive sind es 395 Titel. Auf 1-Monats-Sicht kommen 391 Titel auf ein Kursplus. Die Schnittmenge der Gesellschaften, die sowohl auf Sicht von sechs Monaten, drei Monaten und vier Wochen eine positive Entwicklung vorweisen können, beträgt immerhin 224 Aktien. Noch im Herbst 2014 scheiterten viele der potenziellen Kandidaten für einen Platz in der Endauswahl des Permanent-Aktien-Screenings an eben den Performancekriterien. Nun hat sich das Blatt gedreht: Das Chartbild der meisten Papiere zeigt nach oben, dafür haben sich die Bewertungen überdurchschnittlich deutlich erhöht. Würde man den Anforderungskatalog dieses Screenings auf die drei Performancezeiträume (sechs, drei und einen Monat) sowie auf ein KGV von maximal 15 reduzieren, schrumpft das Teilnehmerfeld bereits auf 67 Titel zusammen.

Haben wir also die Kriterien zu eng angelegt? Wir glauben nein. Ursprüngliche Absicht des Permanent-Aktien-Screenings war es, relativ günstig bewertete Alleskönner mit ansprechenden Bilanzen und einem positiven Chartbild zu lokalisieren. Wenn wir nun das maximal zulässige KGV auf beispielsweise 20 erhöhen würden, würde sich zwar die Zahl der Titel auf der Auswahlliste leicht erhöhen. Andererseits kollidiert das mit dem Grundgedanken dieses Screenings. Zwar verschieben sich die als fair anzusehenden Bewertungsrelationen im Zeitablauf und hängen mit anderen Parametern wie dem allgemeinen Zinsniveau oder dem Wachstumstempo der Unternehmen eng zusammen. Ein KGV von knapp 20 halten wir aber – zumindest in der Pauschalbetrachtung eines Screenings – für eher ambitioniert. Zumindest für dieses Analyseverfahren von boersengefluester.de heißt es daher: ruhig bleiben und auf günstige Gelegenheiten warten. Außerdem: Ganz leer ist die Liste ja ohnehin nicht. Und in den kommenden Monaten, wenn die Unternehmen ihre Bilanzen für 2014 vorlegen, können ganz neue Gesellschaften auf die Liste drängen. Schließlich beziehen sich die Kriterien EBIT-Marge und Eigenkapitalrendite dann auf die Abschlüsse für 2014. Findige Investoren werfen also einen regelmäßigen Blick auf unser „Permanent Aktien Screening”.

[sws_red_box box_size="585"] Wenn Sie direkt zu dem Screeningverfahren kommen wollen, brauchen Sie einfach nur diesen LINK anklicken.[/sws_red_box]

Haben wir also die Kriterien zu eng angelegt? Wir glauben nein. Ursprüngliche Absicht des Permanent-Aktien-Screenings war es, relativ günstig bewertete Alleskönner mit ansprechenden Bilanzen und einem positiven Chartbild zu lokalisieren. Wenn wir nun das maximal zulässige KGV auf beispielsweise 20 erhöhen würden, würde sich zwar die Zahl der Titel auf der Auswahlliste leicht erhöhen. Andererseits kollidiert das mit dem Grundgedanken dieses Screenings. Zwar verschieben sich die als fair anzusehenden Bewertungsrelationen im Zeitablauf und hängen mit anderen Parametern wie dem allgemeinen Zinsniveau oder dem Wachstumstempo der Unternehmen eng zusammen. Ein KGV von knapp 20 halten wir aber – zumindest in der Pauschalbetrachtung eines Screenings – für eher ambitioniert. Zumindest für dieses Analyseverfahren von boersengefluester.de heißt es daher: ruhig bleiben und auf günstige Gelegenheiten warten. Außerdem: Ganz leer ist die Liste ja ohnehin nicht. Und in den kommenden Monaten, wenn die Unternehmen ihre Bilanzen für 2014 vorlegen, können ganz neue Gesellschaften auf die Liste drängen. Schließlich beziehen sich die Kriterien EBIT-Marge und Eigenkapitalrendite dann auf die Abschlüsse für 2014. Findige Investoren werfen also einen regelmäßigen Blick auf unser „Permanent Aktien Screening”.

[sws_red_box box_size="585"] Wenn Sie direkt zu dem Screeningverfahren kommen wollen, brauchen Sie einfach nur diesen LINK anklicken.[/sws_red_box]

...

...

Das kleinere Problem sind momentan dagegen die Performancehürden. Immerhin 265 Aktien haben auf Sechs-Monats-Sicht eine positive Wertentwicklung, auf Drei-Monats-Perspektive sind es 395 Titel. Auf 1-Monats-Sicht kommen 391 Titel auf ein Kursplus. Die Schnittmenge der Gesellschaften, die sowohl auf Sicht von sechs Monaten, drei Monaten und vier Wochen eine positive Entwicklung vorweisen können, beträgt immerhin 224 Aktien. Noch im Herbst 2014 scheiterten viele der potenziellen Kandidaten für einen Platz in der Endauswahl des Permanent-Aktien-Screenings an eben den Performancekriterien. Nun hat sich das Blatt gedreht: Das Chartbild der meisten Papiere zeigt nach oben, dafür haben sich die Bewertungen überdurchschnittlich deutlich erhöht. Würde man den Anforderungskatalog dieses Screenings auf die drei Performancezeiträume (sechs, drei und einen Monat) sowie auf ein KGV von maximal 15 reduzieren, schrumpft das Teilnehmerfeld bereits auf 67 Titel zusammen.

Das kleinere Problem sind momentan dagegen die Performancehürden. Immerhin 265 Aktien haben auf Sechs-Monats-Sicht eine positive Wertentwicklung, auf Drei-Monats-Perspektive sind es 395 Titel. Auf 1-Monats-Sicht kommen 391 Titel auf ein Kursplus. Die Schnittmenge der Gesellschaften, die sowohl auf Sicht von sechs Monaten, drei Monaten und vier Wochen eine positive Entwicklung vorweisen können, beträgt immerhin 224 Aktien. Noch im Herbst 2014 scheiterten viele der potenziellen Kandidaten für einen Platz in der Endauswahl des Permanent-Aktien-Screenings an eben den Performancekriterien. Nun hat sich das Blatt gedreht: Das Chartbild der meisten Papiere zeigt nach oben, dafür haben sich die Bewertungen überdurchschnittlich deutlich erhöht. Würde man den Anforderungskatalog dieses Screenings auf die drei Performancezeiträume (sechs, drei und einen Monat) sowie auf ein KGV von maximal 15 reduzieren, schrumpft das Teilnehmerfeld bereits auf 67 Titel zusammen.

Grand City Properties

Kurs: 9,91

...

...

© boersengefluester.de | Redaktion

Ansprechende Zahlen hat Advanced Vision Technology (AVT) für 2013 vorgelegt. Bei einem Umsatzplus von gut fünf Prozent auf 50,5 Mio. Dollar kletterte das Ergebnis vor Zinsen und Steuern (EBIT) um knapp neun Prozent auf 5,8 Mio. Dollar. Die in Israel beheimatete Firma mit Börsennotiz in Frankfurt hat sich auf Kontrollsysteme im Druckbereich spezialisiert. Typische Einsatzgebiete sind Farb- und Qualitätsprüfungen von Etiketten oder Verpackungen. Am ehesten vergleichbar ist das Papier mit Titeln wie Isra Vision, Viscom oder Nanofocus.

Die Bilanz von AVT ist tadellos: Die Eigenkapitalquote beträgt rund 65 Prozent. Zudem stehen etwa 10 Mio. Dollar an Netto-Cash in den Büchern – bei einem Eigenkapital von 33,1 Mio. Dollar. So viel Geld braucht AVT für das Stammgeschäft gar nicht, zumal der Cashflow genügend Mittel zur Finanzierung des Wachstums abwirft. Daher wird AVT für 2013 eine Sonderausschüttung von 1,00 Dollar pro Aktie – umgerechnet etwa 0,72 Euro – vornehmen. Das entspricht einer Rendite von immerhin knapp acht Prozent. Berechtigt sind Anleger, die den Titel am 17. März 2014 im Depot haben. Die Auszahlung erfolgt dann am 21. März. Anleger dürften auch künftig von attraktiven Dividenden profitieren. So betont die Gesellschaft: „Im Rahmen der strategischen Planung prüft das Unternehmen verschiedene Optionen zur Verwendung der überschüssigen Barmittel, die weiter anwachsen könnten. Dies schließt die Ausschüttung weiterer Dividenden und/oder einen Aktienrückkauf ein.“

Losgelöst davon ist aber auch die Bewertung der Gesellschaft relativ moderat. Die Marktkapitalisierung beträgt knapp 57 Mio. Euro. Zur Einordnung: Für 2014 rechnet der Vorstand bei Erlösen von 53 bis 55 Mio. Dollar mit einem EBIT zwischen 5,5 und 5,8 Mio. Dollar. Damit wird der Small Cap – umgerechnet in Euro – etwa mit einem Faktor von 13,5 auf das für 2014 erwartete Betriebsergebnis bewertet. Einziger Haken: Die guten Zahlen haben die Notiz bereits mächtig angeschoben. Für den Februar steht nun ein Kursplus von 25 Prozent zu Buche. Rein charttechnisch ist der Titel überkauft. Rein fundamental hat das Papier aber noch Luft nach oben – boersengefluester.de bleibt daher bei seiner Einschätzung „Kaufen“ für den ehemaligen Neuer-Markt-Titel.

Losgelöst davon ist aber auch die Bewertung der Gesellschaft relativ moderat. Die Marktkapitalisierung beträgt knapp 57 Mio. Euro. Zur Einordnung: Für 2014 rechnet der Vorstand bei Erlösen von 53 bis 55 Mio. Dollar mit einem EBIT zwischen 5,5 und 5,8 Mio. Dollar. Damit wird der Small Cap – umgerechnet in Euro – etwa mit einem Faktor von 13,5 auf das für 2014 erwartete Betriebsergebnis bewertet. Einziger Haken: Die guten Zahlen haben die Notiz bereits mächtig angeschoben. Für den Februar steht nun ein Kursplus von 25 Prozent zu Buche. Rein charttechnisch ist der Titel überkauft. Rein fundamental hat das Papier aber noch Luft nach oben – boersengefluester.de bleibt daher bei seiner Einschätzung „Kaufen“ für den ehemaligen Neuer-Markt-Titel.

...

AVT Advanced Vision Technology

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| AVT Advanced Vision Technology | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 931340 | IL0010837248 | 0,00 Mio € | 28.02.2000 | Halten | ||

* * *

© boersengefluester.de | Redaktion

Lautes IR-Getöse, eine möglichst große Zahl an ad-hoc-Mitteilungen und die Teilnahme an gefühlt jeder Investorenveranstaltung sind nicht jedermanns Sache. Viele Firmen agieren lieber im Verborgenen. Das muss nicht unbedingt schlecht für Anleger sein. Boersengefluster.de stellt drei Werte vor, die kaum jemand auf dem Radar hat.

Anfang Mai feierte Simona (WKN: 723940) 23jähriges Börsenjubiläum. Wirklich angekommen ist die Firma aus dem etwa 80 Kilometer von Wiesbaden entfernten Kirn auf dem Parkett aber noch immer nicht. Die insgesamt 600.000 Stammaktien stehen für einen Grundkapital von 15 Mio. Euro. Erfahrene Börsianer merken sofort: Hier sind noch Spuren der 50-DM-Nennwert-Aktie vorhanden. Etwas antiquiert klingt auch der Hinweis im Investor-Relations-Bereich des Internetauftritts, wonach es sich bei dem Wertpapier um eine „Inlandsaktie“ handelt. Dabei verfügt der Hersteller von Kunststoffprodukten über eine piekfeine Homepage, die Aktionären alle wichtigen Informationen bietet. Da kann sich manch Softwarefirma eine Scheibe von abschneiden. Nur rund elf Prozent der Aktien befinden sich im freien Umlauf.

Zu den Anteilseignern zählen unter anderem die auch bei Biotest engagierte Kreissparkasse Biberach (15%) sowie die dem Drogisten Dirk Rossman zurechenbare Rossmann Beteiligungs GmbH (10,1%). Enttäuschend ist die Kursentwicklung: Per saldo kommt der Aktienkurs von Simona seit fast sechs Jahren nicht mehr recht vom Fleck. Am optisch vergleichsweise hohen Aktienkurs von 315 Euro kann es eigentlich nicht liegen. Auch die Bewertung ist akzeptabel. Der Kapitalisierung von 189 Mio. Euro steht ein für 2013 erwarteter Umsatz von 280 bis 290 Mio. Euro entgegen. Der Discount auf den Buchwert beträgt sieben Prozent – auch das ist eine faire Relation. Sorge bereitet Investoren die zurzeit unbefriedigende Geschäftsentwicklung. Nachdem das Ergebnis vor Zinsen und Steuern (EBIT) 2012 um 30 Prozent einknickte, verlief auch der Jahresstart 2013 holprig. Nun will der Vorstand investieren, um Wachstumsimpulse aus den Schwellenländern zu bekommen. Zur Hauptversammlung am 7. Juni wird Simona eine von 9,50 auf 7,50 Euro reduzierte Dividende vorschlagen, was, bezogen auf den aktuellen Kurs, einer Rendite von 2,4 Prozent gleichkommt. Im Nebenwertesektor gibt es zwar deutlich höhere Verzinsungen. Dafür hat die Simona-Aktie den Dividendenabschlag in den vergangenen vier Jahren stets wieder aufgeholt, so dass der Titel beinahe so etwas wie ein Anleihenersatz – mit freilich höheren Kursschwankungen – ist.

Längst aus dem Blickfeld der meisten heimischen Anleger verschwunden ist Vizrt (WKN: 926501). Das vor knapp 20 Jahren gegründete Unternehmen zählte – damals noch unter der Vorgängergesellschaft RT Set – gemeinsam mit Orad oder Advanced Vision Technology zu den israelischen Vertretern des Neuen Markts. Das ist längst Geschichte: Seit vielen Jahren hat der 3D-Softwarespezialist seinen Hauptsitz im norwegischen Bergen. Die Notiz im Frankfurter Börsensegment Prime Standard hat das Unternehmen 2009 aus Kostengründen gekappt, seitdem wird Vizrt in Deutschland nur noch im Freiverkehr gehandelt. Die Hauptnotiz läuft über Oslo. Für Anleger, die sich seit Neuer-Markt-Zeiten noch mit Vizrt beschäftigen, war der Börsenabschied aus Deutschland sicherlich keine gute Nachricht. Aber auch wirtschaftlich nicht lief nicht immer alles rund bei dem Mediendienstleister. Für 2012 musste Vizrt einen Umsatzrückgang von knapp drei Prozent auf 122 Mio. Dollar verkraften. Noch heftiger ging es beim Gewinn zur Sache. Unterm Strich sackte das Ergebnis um 70 Prozent auf 4,6 Mio. Dollar zusammen.

Doch es gibt auch positive Aspekte: Mittel- bis langfristig will das Unternehmen an das früher kommunizierte Wachstumsziel von 13 Prozent für die Erlöse zurückkehren. „Für 2013 rechnen wir allerdings erst noch mit einem Umsatzwachstum im mittleren bis hohen einstelligen Prozentbereich“, sagt Vorstandschef Martin Burkhalter. Hervorzuheben ist die saubere Bilanz von Vizrt. Die Eigenkapitalquote beträgt mehr als 75 Prozent. Bankschulden sind keine vorhanden. Die Nettocashposition beträgt umgerechnet gut 60 Mio. Euro und deckt den Börsenwert von 158 Mio. Euro zu 38 Prozent ab. Nachdem eine reguläre Dividende von umgerechnet knapp 0,09 Euro pro Aktie bereits Anfang Mai auf den Aktionärskonten eingegangen ist, steht demnächst eine Bonusauszahlung von umgerechnet 0,22 Euro pro Anteilschein an. Hier müssen aber noch gesetzliche Fristen abgewartet werden. Womöglich gelingt der Vizrt-Aktie ja doch noch ein Comeback – auch bei deutschen Anlegern.

Schon jetzt eine echte Kursrakete ist der Anteilschein von Bien-Zenker (WKN: 522810). Innerhalb der vergangenen zwölf Monate hat der Small Cap um rund 80 Prozent an Wert gewonnen. Rund 89 Prozent der Anteilscheine des Anbieters von Ein- und Zweifamilienhäusern befinden sich im Besitz der österreichischen ELK Fertighaus AG. Gerüchte über einen Börsenabschied von Bien-Zenker gibt es daher immer wieder. Ob ELK seit einiger Zeit weitere Stücke von Bien-Zenker aufsammelt ist schwer zu beurteilen, denn auch rein fundamental gibt es gute Gründe, dass sich Investoren mit dem Papier eindecken. Nach fünf Nullrunden in Folge schüttet die Firma aus Schlüchtern in der Nähe von Fulda für 2012 wieder eine Dividende aus. Die vorgeschlagenen 0,60 Euro entsprechen einer Rendite von immerhin 4,8 Prozent. Die Hauptversammlung findet am 5. Juli in Frankfurt statt. Nachdem die Erlöse bereits 2012 kräftig zugelegt hatten, rechnet der Vorstand für das laufende Jahr mit Umsätzen von rund 152 Mio. Euro und einem Gewinn nach Steuern im Bereich um gut 3 Mio. Euro. Das entspräche einem Ergebnis je Aktie von mindestens 1,25 Euro. Bezogen auf den aktuellen Aktienkurs von 12 Euro ergibt sich damit ein KGV von knapp zehn. Zu teuer ist die Bien-Aktie trotz der Kursrally also keinesfalls. Und dabei ist das Papier von der Nebenwerteszene noch gar nicht mal entdeckt worden.

Schon jetzt eine echte Kursrakete ist der Anteilschein von Bien-Zenker (WKN: 522810). Innerhalb der vergangenen zwölf Monate hat der Small Cap um rund 80 Prozent an Wert gewonnen. Rund 89 Prozent der Anteilscheine des Anbieters von Ein- und Zweifamilienhäusern befinden sich im Besitz der österreichischen ELK Fertighaus AG. Gerüchte über einen Börsenabschied von Bien-Zenker gibt es daher immer wieder. Ob ELK seit einiger Zeit weitere Stücke von Bien-Zenker aufsammelt ist schwer zu beurteilen, denn auch rein fundamental gibt es gute Gründe, dass sich Investoren mit dem Papier eindecken. Nach fünf Nullrunden in Folge schüttet die Firma aus Schlüchtern in der Nähe von Fulda für 2012 wieder eine Dividende aus. Die vorgeschlagenen 0,60 Euro entsprechen einer Rendite von immerhin 4,8 Prozent. Die Hauptversammlung findet am 5. Juli in Frankfurt statt. Nachdem die Erlöse bereits 2012 kräftig zugelegt hatten, rechnet der Vorstand für das laufende Jahr mit Umsätzen von rund 152 Mio. Euro und einem Gewinn nach Steuern im Bereich um gut 3 Mio. Euro. Das entspräche einem Ergebnis je Aktie von mindestens 1,25 Euro. Bezogen auf den aktuellen Aktienkurs von 12 Euro ergibt sich damit ein KGV von knapp zehn. Zu teuer ist die Bien-Aktie trotz der Kursrally also keinesfalls. Und dabei ist das Papier von der Nebenwerteszene noch gar nicht mal entdeckt worden.

...

...

Vizrt

Kurs: 0,00

Bien-Zenker

Kurs: 0,00

© boersengefluester.de | Redaktion

Verbrecher haben kaum eine Chance. Dank hochauflösender Videokameras lassen sich heutzutage auch kleinste Details heranzoomen. Das hat die rasche Aufklärung des Bombenattentats in Boston erneut unter Beweis. Doch es geht nicht nur um Überwachungskameras in Bahnhöfen oder an Tankstellen. Längst haben optische Prüfsysteme mit Spezialkameras die industrielle Fertigung revolutioniert. Kaum ein Produktionsprozess, der nicht von Roboteraugen überwacht wird. Hier haben Fehler keine Chance. Bei den Investoren stehen die Hersteller solcher Mess- und Prüftechniken extrem hoch im Kurs. Boersengefluester.de stellt die wichtigsten Player vor und sagt, wie sich die einzelnen Firmen unterscheiden.

Zu einer echten Erfolgsstory an der Börse hat sich Isra Vison (WKN: 548810) gemausert. Für Vorstandschef Enis Ersü offenbar keine große Überraschung. „Kaum eine Branche ist so faszinierend und hat sich in den letzten zwei Jahrzehnten so dynamisch entwickelt wie die industrielle Bildverarbeitung“, betont Firmengründer Ersü. Das Wachstum spiegelt sich auch in der Börsenbewertung wider. Tummelten sich die Darmstädter vor fünf Jahren mit einer Kapitalisierung von 55 Mio. Euro noch eher in der unteren Liga, hat sich der Börsenwert mittlerweile auf gut 150 Mio. Euro erhöht. Perspektivisch gilt das Unternehmen mittlerweile als TecDAX-Kandidat. Knapp drei Viertel des Umsatzes von zuletzt 84 Mio. Euro stammen aus dem Bereich Oberflächeninspektion (Surface Vision). Wichtigste Abnehmerbranchen für die Qualitätsprüfanlagen von Isra Vision sind Glas, Papier, Druck, Kunststoff und Metall – in geringfügigem Umfang auch die Solarindustrie. Mit dem zweiten Bereich Industrial Surface adressiert Isra Vision beinahe ausschließlich den Automobilsektor. Wirklich günstig ist die Aktie nach der starken Performance allerdings nicht mehr. Die aktuelle Kapitalisierung bedeutet einen Aufschlag von 65 Prozent auf den für das laufende Jahr erwarteten Umsatz von rund 92 Mio. Euro. Selbst das optimistische Kursziel der Matelan-Analysten von 38,50 Euro ist bereits in greifbare Nähe gerückt. Dennoch: Gemessen am Kurs-Gewinn-Verhältnis (KGV) von 12,0 ist die Isra-Aktie zumindest eine gute Halten-Position. Positiv aufgenommen am Markt wurde die kürzlich erfolgte Übernahme der GP Solar GmbH aus Konstanz, zumal sie sich nicht negativ auf das Ergebnis des laufenden Jahres auswirken soll. Insgesamt stärkt Isra mit dem Zukauf erneut seine Position im Bereich der Qualitätskontrolle für die Photovoltaikproduktion. Und die Vorzeichen bleiben offenbar positiv. „Wir erwarten weiterhin einen positiven Nachrichtenfluss“, sagen die Experten von Close Brothers Seydler.

In ganz anderen KGV-Regionen spielt das US-Unternehmen Cognex (WKN: 878090), mit dem Isra in Konkurrenz steht. Der globale Marktführer für Vision-Systeme und Oberflächeninspektionsanlagen wird mit dem 26fachen der für 2014 erwarteten Erträge gehandelt. Traditionell ist der Halbleitersektor der wichtigste Markt für Cognex. Branchen wie Pharma, Auto, Gesundheit, Verpackung und Luftfahrt gewinnen jedoch an Bedeutung. Im vergangenen Jahr erzielte die Nasdaq-Company aus Erlösen von umgerechnet 250 Mio. Euro einen beeindruckenden Nettogewinn von 52 Mio. Euro. Dennoch: Der aktuelle Börsenwert von knapp 1,5 Mrd. Euro scheint ziemlich ambitioniert. Relative-Stärke-Anleger dürfte ihre Freude an der Cognex-Aktie haben. Value-orientierte Investoren machen auf dem aktuellen Niveau besser einen Bogen um den Titel.

Überschneidungen mit Isra Vision gibt es auch bei AVT Advanced Vision Technology (WKN: 931340). Die in Israel beheimatete Firma mit Börsennotiz in Frankfurt hat sich auf Kontrollsysteme im Druckbereich spezialisiert. Typische Einsatzgebiete sind Farb- und Qualitätsprüfungen von Etiketten oder Verpackungen. Mit einem 2012er-Umsatz von umgerechnet knapp 37 Mio. Euro ist AVT allerdings deutlich kleiner als Isra Vision. Verstecken muss sich AVT vor den Investoren aber keineswegs. Für das laufende Jahr kündigt der AVT-Vorstand Erlöse von umgerechnet rund 35,5 Mio. und einen Gewinn vor Steuern von gut 4 Mio. Euro an. Gemessen daran präsentiert sich der Börsenwert mit 40 Mio. Euro erfreulich moderat. Extrem zuversichtlich für die AVT-Aktie sind die Analysten von Matelan Research. Sie halten das Papier erst bei einem Kurs von 10,80 Euro für fair bewertet. Folgerichtig lautet ihr Urteil: Strong buy. Interessant geworden ist der Anteilschein auch unter Dividendenaspekten. Für 2012 haben die Israelis erstmals eine Dividende von 0,45 US-Dollar pro Anteilschein ausgekehrt. Das entsprach mehr annähernd sechs Prozent Rendite. Auch künftig will das Management ähnlich agieren. Bis zu 50 Prozent des Gewinns sollen ausgeschüttet werden. Aufgrund einer höheren Steuerquote fiel das Ergebnis je Aktie im ersten Jahresviertel 2013 um knapp 16 Prozent auf 0,16 Dollar pro Aktie unter den entsprechenden Vorjahreszeitraum. Der Gewinn vor Zinsen und Steuern (EBIT) kam hingegen um 19 Prozent auf 1,4 Mio. Dollar voran. Der Titel ist zumindest eine Spekulation wer, zumal sich der Aktienkurs nach dem steilen Anstieg vom Februar wieder ein wenig beruhigt an.

Inspektionssysteme für elektronische Baugruppen im Automobil- und Luftfahrtbereich sind hingegen das Spezialgebiet von Viscom (WKN: 784686). Mit einem Anteil von fast 72 Prozent dominieren Serienprodukte. Der Rest entfällt auf optische und röntgentechnische Sondersysteme sowie Servicedienstleistungen. Den Umsatz wollen die Hannoveraner im laufenden Jahr um zehn Prozent auf rund 55 Mio. Euro hieven. Abstriche wird es wohl bei der EBIT-Marge geben. Nachdem die operative Rendite 2012 bei 18,4 Prozent lag, rechnet der Vorstand für das laufende Jahr mit einer Bandbreite von 13 bis 17 Prozent. Nachdem Aktie lange Zeit einen super Lauf hatte, sorgten die Zahlen zum ersten Quartal für einen Dämpfer. Bei um 23 Prozent rückläufigen Erlösen brach das operative Ergebnis um 70 Prozent ein. Gründe waren der enorme Konkurrenzdruck durch Billiganbieter sowie ein schwaches Europageschäft. Dank der Wachstumsimpulse aus dem asiatischen Raum rechnet der Vorstand im Jahresverlauf mit einer Belebung. Für die Viscom-Aktie spricht aber auch die attraktive Bewertung. Die Eigenkapitalquote per Ende März 2013 beträgt stattliche 88 Prozent. Mehr als ein Drittel des Börsenwerts von 83 Mio. Euro sind durch Liquide Mittel und Wertpapiere unterlegt – nach Abzug der Finanzverbindlichkeiten wohlgemerkt. Nicht alltäglich ist auch die Dividendenrendite von 6,5 Prozent, obwohl Viscom die Gewinnbeteiligung für 2012 von 0,75 auf 0,60 Euro je Aktie gesenkt hat.

In ganz anderen KGV-Regionen spielt das US-Unternehmen Cognex (WKN: 878090), mit dem Isra in Konkurrenz steht. Der globale Marktführer für Vision-Systeme und Oberflächeninspektionsanlagen wird mit dem 26fachen der für 2014 erwarteten Erträge gehandelt. Traditionell ist der Halbleitersektor der wichtigste Markt für Cognex. Branchen wie Pharma, Auto, Gesundheit, Verpackung und Luftfahrt gewinnen jedoch an Bedeutung. Im vergangenen Jahr erzielte die Nasdaq-Company aus Erlösen von umgerechnet 250 Mio. Euro einen beeindruckenden Nettogewinn von 52 Mio. Euro. Dennoch: Der aktuelle Börsenwert von knapp 1,5 Mrd. Euro scheint ziemlich ambitioniert. Relative-Stärke-Anleger dürfte ihre Freude an der Cognex-Aktie haben. Value-orientierte Investoren machen auf dem aktuellen Niveau besser einen Bogen um den Titel.

Überschneidungen mit Isra Vision gibt es auch bei AVT Advanced Vision Technology (WKN: 931340). Die in Israel beheimatete Firma mit Börsennotiz in Frankfurt hat sich auf Kontrollsysteme im Druckbereich spezialisiert. Typische Einsatzgebiete sind Farb- und Qualitätsprüfungen von Etiketten oder Verpackungen. Mit einem 2012er-Umsatz von umgerechnet knapp 37 Mio. Euro ist AVT allerdings deutlich kleiner als Isra Vision. Verstecken muss sich AVT vor den Investoren aber keineswegs. Für das laufende Jahr kündigt der AVT-Vorstand Erlöse von umgerechnet rund 35,5 Mio. und einen Gewinn vor Steuern von gut 4 Mio. Euro an. Gemessen daran präsentiert sich der Börsenwert mit 40 Mio. Euro erfreulich moderat. Extrem zuversichtlich für die AVT-Aktie sind die Analysten von Matelan Research. Sie halten das Papier erst bei einem Kurs von 10,80 Euro für fair bewertet. Folgerichtig lautet ihr Urteil: Strong buy. Interessant geworden ist der Anteilschein auch unter Dividendenaspekten. Für 2012 haben die Israelis erstmals eine Dividende von 0,45 US-Dollar pro Anteilschein ausgekehrt. Das entsprach mehr annähernd sechs Prozent Rendite. Auch künftig will das Management ähnlich agieren. Bis zu 50 Prozent des Gewinns sollen ausgeschüttet werden. Aufgrund einer höheren Steuerquote fiel das Ergebnis je Aktie im ersten Jahresviertel 2013 um knapp 16 Prozent auf 0,16 Dollar pro Aktie unter den entsprechenden Vorjahreszeitraum. Der Gewinn vor Zinsen und Steuern (EBIT) kam hingegen um 19 Prozent auf 1,4 Mio. Dollar voran. Der Titel ist zumindest eine Spekulation wer, zumal sich der Aktienkurs nach dem steilen Anstieg vom Februar wieder ein wenig beruhigt an.

Inspektionssysteme für elektronische Baugruppen im Automobil- und Luftfahrtbereich sind hingegen das Spezialgebiet von Viscom (WKN: 784686). Mit einem Anteil von fast 72 Prozent dominieren Serienprodukte. Der Rest entfällt auf optische und röntgentechnische Sondersysteme sowie Servicedienstleistungen. Den Umsatz wollen die Hannoveraner im laufenden Jahr um zehn Prozent auf rund 55 Mio. Euro hieven. Abstriche wird es wohl bei der EBIT-Marge geben. Nachdem die operative Rendite 2012 bei 18,4 Prozent lag, rechnet der Vorstand für das laufende Jahr mit einer Bandbreite von 13 bis 17 Prozent. Nachdem Aktie lange Zeit einen super Lauf hatte, sorgten die Zahlen zum ersten Quartal für einen Dämpfer. Bei um 23 Prozent rückläufigen Erlösen brach das operative Ergebnis um 70 Prozent ein. Gründe waren der enorme Konkurrenzdruck durch Billiganbieter sowie ein schwaches Europageschäft. Dank der Wachstumsimpulse aus dem asiatischen Raum rechnet der Vorstand im Jahresverlauf mit einer Belebung. Für die Viscom-Aktie spricht aber auch die attraktive Bewertung. Die Eigenkapitalquote per Ende März 2013 beträgt stattliche 88 Prozent. Mehr als ein Drittel des Börsenwerts von 83 Mio. Euro sind durch Liquide Mittel und Wertpapiere unterlegt – nach Abzug der Finanzverbindlichkeiten wohlgemerkt. Nicht alltäglich ist auch die Dividendenrendite von 6,5 Prozent, obwohl Viscom die Gewinnbeteiligung für 2012 von 0,75 auf 0,60 Euro je Aktie gesenkt hat.

Vergleichsweise winzig sieht dagegen Nanofocus (WKN: 540066) aus. Die Oberhausener bringen gerade einmal knapp 7 Mio. Euro auf die Börsenwaagschale. Aber auch unabhängig von diesem Malus, drängt sich der Hersteller industrieller 3-D-Messtechnik nicht gerade als Investment auf. Unterm Strich hat das Unternehmen in den vergangenen Jahren eher enttäuschende Zahlen vorgelegt. Für 2013 rechnet der Vorstand nun mit einem Umsatzanstieg um zwölf Prozent auf 10 Mio. Euro und einer operativen Marge zwischen drei und fünf Prozent. Wichtig wird, ob der Einstieg in den Bereich Medizintechnik endlich die erhofften Erfolge zeigt. Eingesetzt werden die Qualitätskontrollsysteme von Nanofocus hauptsächlich in der Automobilbranche. Die Basistechnologie stammt häufig von Siemens. Den Geschäftsbericht will Nanofocus Ende Mai veröffentlichen. Die Analysten von Independent Research haben zuletzt ihre Gewinnprognosen für Nanofocus deutlich reduziert, gleichwohl halten sie an ihrer Kauf-Empfehlung mit Kursziel 3,90 Euro fest. Das entspricht einem stattlichen Aufschlag von 80 Prozent. Boersengefluester.de rät dennoch von einem Einstieg ab.

...

Vergleichsweise winzig sieht dagegen Nanofocus (WKN: 540066) aus. Die Oberhausener bringen gerade einmal knapp 7 Mio. Euro auf die Börsenwaagschale. Aber auch unabhängig von diesem Malus, drängt sich der Hersteller industrieller 3-D-Messtechnik nicht gerade als Investment auf. Unterm Strich hat das Unternehmen in den vergangenen Jahren eher enttäuschende Zahlen vorgelegt. Für 2013 rechnet der Vorstand nun mit einem Umsatzanstieg um zwölf Prozent auf 10 Mio. Euro und einer operativen Marge zwischen drei und fünf Prozent. Wichtig wird, ob der Einstieg in den Bereich Medizintechnik endlich die erhofften Erfolge zeigt. Eingesetzt werden die Qualitätskontrollsysteme von Nanofocus hauptsächlich in der Automobilbranche. Die Basistechnologie stammt häufig von Siemens. Den Geschäftsbericht will Nanofocus Ende Mai veröffentlichen. Die Analysten von Independent Research haben zuletzt ihre Gewinnprognosen für Nanofocus deutlich reduziert, gleichwohl halten sie an ihrer Kauf-Empfehlung mit Kursziel 3,90 Euro fest. Das entspricht einem stattlichen Aufschlag von 80 Prozent. Boersengefluester.de rät dennoch von einem Einstieg ab.

...

Isra Vision

Kurs: 0,00

Viscom

Kurs: 4,02

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„Don't panic.“

Douglas Adams

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL