Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

So richtig gesund sieht der Aktien-Chart von Mediclin nicht unbedingt aus – noch nicht. Im vergangenen Jahr verlor der Anteilschein um rund 19 Prozent an Wert. Die Handelsumsätze sind aufgrund des geringen Streubesitzes von 12,27 Prozent relativ überschaubar: Mehrheitsgesellschafter der Offenburger sind die – auch bei Rhön-Klinikum engagierten – Asklepios Kliniken (52,73 Prozent) sowie die Ergo Versicherungsgruppe (35 Prozent). Die Marktkapitalisierung des Krankenhausbetreibers beträgt zurzeit knapp 176 Mio. Euro. Langjährige Börsianer kennen den Titel vermutlich besser aus den Jahren 2001 bis 2003, als Mediclin sogar dem SDAX angehörte. Die nun vorgelegten Zahlen für 2014 lassen jedoch aufhorchen. Dem Vernehmen nach kommt das Unternehmen für 2014 auf einen Umsatz von 538 Mio. Euro. Beim Betriebsergebnis stellt Vorstandschef Volker Feldkamp 15,5 Mio. Euro in Aussicht – also signifikant mehr als die zuletzt avisierten 10 bis 12 Mio. Euro. Ins Jahr gestartet war Feldkamp, der von 2010 bis 2013 zum Vorstand von Rhön-Klinikum gehörte, sogar mit einer EBIT-Prognose von nur 4 bis 6 Mio. Euro.

Nach zwei Verlustjahren hat Mediclin damit einen eindrucksvollen Turnaround hingelegt. Dennoch bewegt sich der Aktienkurs zurzeit auf dem selben Niveau wie vor drei Jahren. Dabei ist die Bewertung vergleichsweise moderat. Zurzeit wird Mediclin mit dem 11,4fachen des 2014er-Ergebnisses vor Abzug von Zinsen und Steuern gehandelt. Zum Vergleich: In den fünf Jahren vor Ausbruch des Übernahmekampfes um Rhön-Klinikum wurde der MDAX-Titel im Schnitt etwa mit dem Faktor 11,7 auf das jeweilige EBIT gehandelt. 2013 hatte sich dieser Faktor für die Aktie von Rhön-Klinikum dann auf knapp 19 erhöht. Wird also höchste Zeit, dass sich die Verfassung des Mediclin-Charts wieder bessert, zumal das Papier mit einem Aufschlag von gerade einmal 13 Prozent auf den Buchwert gehandelt wird. Für Small-Cap-Anleger mit einem entsprechenden Anlagehorizont könnte sich hier eine gute Gelegenheit ergeben.

Nach zwei Verlustjahren hat Mediclin damit einen eindrucksvollen Turnaround hingelegt. Dennoch bewegt sich der Aktienkurs zurzeit auf dem selben Niveau wie vor drei Jahren. Dabei ist die Bewertung vergleichsweise moderat. Zurzeit wird Mediclin mit dem 11,4fachen des 2014er-Ergebnisses vor Abzug von Zinsen und Steuern gehandelt. Zum Vergleich: In den fünf Jahren vor Ausbruch des Übernahmekampfes um Rhön-Klinikum wurde der MDAX-Titel im Schnitt etwa mit dem Faktor 11,7 auf das jeweilige EBIT gehandelt. 2013 hatte sich dieser Faktor für die Aktie von Rhön-Klinikum dann auf knapp 19 erhöht. Wird also höchste Zeit, dass sich die Verfassung des Mediclin-Charts wieder bessert, zumal das Papier mit einem Aufschlag von gerade einmal 13 Prozent auf den Buchwert gehandelt wird. Für Small-Cap-Anleger mit einem entsprechenden Anlagehorizont könnte sich hier eine gute Gelegenheit ergeben.

Mediclin

Kurs: 3,96

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mediclin | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 659510 | DE0006595101 | AG | 188,10 Mio € | 06.12.2000 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 659,86 | 673,14 | 704,70 | 730,07 | 748,75 | 778,00 | 0,00 | |

| EBITDA1,2 | 77,50 | 85,22 | 90,92 | 98,73 | 103,77 | 115,00 | 0,00 | |

| EBITDA-margin %3 | 11,75 | 12,66 | 12,90 | 13,52 | 13,86 | 14,78 | 0,00 | |

| EBIT1,4 | 0,15 | 11,56 | 19,52 | 12,72 | 53,49 | 63,00 | 0,00 | |

| EBIT-margin %5 | 0,02 | 1,72 | 2,77 | 1,74 | 7,14 | 8,10 | 0,00 | |

| Net profit1 | -0,04 | 1,49 | 9,72 | -10,72 | 24,91 | 35,00 | 0,00 | |

| Net-margin %6 | -0,01 | 0,22 | 1,38 | -1,47 | 3,33 | 4,50 | 0,00 | |

| Cashflow1,7 | 118,69 | 81,97 | 34,64 | 78,00 | 50,57 | 74,00 | 0,00 | |

| Earnings per share8 | -0,19 | 0,03 | 0,20 | -0,23 | 0,52 | 0,74 | 0,65 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,04 | 0,04 | 0,04 | |

Quelle: boersengefluester.de and company details

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

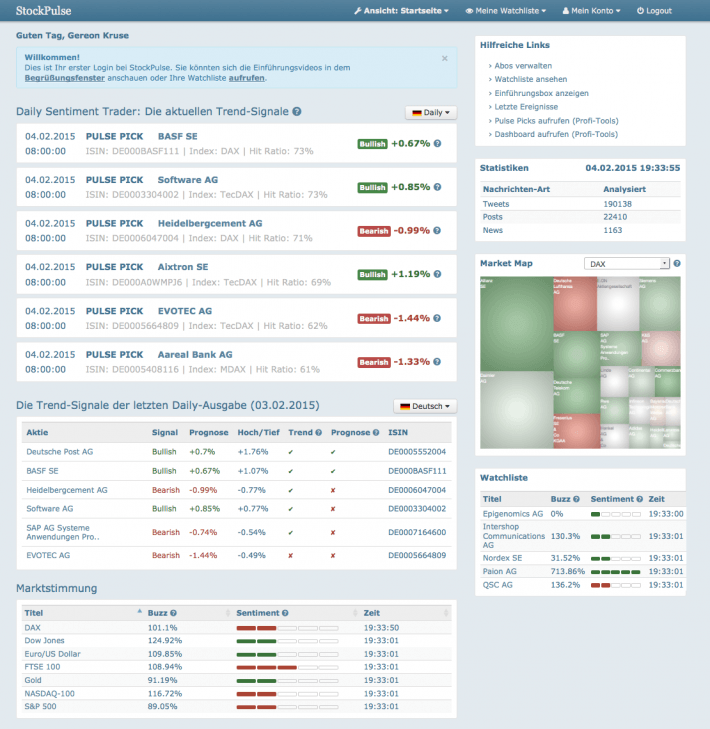

Zugegeben, man muss sich schon ein wenig reinfuchsen. Aber cool ist sie dann schon, die Plattform des auf Sentiment-Analysen spezialisierten FinTech-Unternehmens StockPulse: Jede Menge Tools und Visualisierungstechniken von Stimmungsbildern zu Aktien, Indizes, Währungen oder Rohstoffen, die nicht gerade alltäglich sind. Boersengefluester.de sprach bereits Ende 2014 mit Firmengründer Jonas Krauß (zu dem Interview kommen Sie HIER) darüber, wie die Kölner bei der täglichen Auswertung hunderttausender von Tweets, Forenbeiträgen und Nachrichten vorgehen und welche Anlagestrategien sich daraus ableiten lassen. Das Thema ist hoch aktuell, immerhin wächst die Bedeutung von Social Trading unter Privatanlegern rasant. Viele dieser Anleger tauschen sich ohnehin regelmäßig über Facebook oder Twitter aus. Als Anlagestil dominiert dabei in der Regel noch die Chartanalyse. Doch was liegt näher, als die Welten miteinander zu verknüpfen?

„Sentiments in Kombination mit klassischer technischer Analyse verbindet optimal einen antizyklischen und einen prozyklischen Handelsansatz. Das zahlt sich gerade in der aktuellen Phase aus", sagt der Vermögensverwalter Stefan Riße. Mit seinem auf Stimmungsindikatoren basierten Traderprofil HPMStefanRisse demonstiert der bekannte Börsianer zurzeit auf der Social-Trading-Plattform ayondo, wie gut so ein System funktionieren kann. Damit nicht genug: Längst beschäftigt sich auch die Wissenschaft mit dem Stimmungsbild der Anleger in den sozialen Netzwerken. Neuere Untersuchungen zeigen, dass die Kommunikation via Twitter, StockTwits, wallstreet:online oder finanzen.net nicht nur eine Folge der Kursbewegungen an den Börsen ist, sondern dass sich mit Hilfe der Auswertung von Blogs, Foren und Twitter wiederum selbst Prognosen erstellen lassen – wenn auch nur für den sehr kurzfristigen Anlagehorizont. „Wichtigste Voraussetzung ist natürlich, das der gewaltige Datenschatz, der in den sozialen Medien zu finden ist, auch richtig ausgewertet wird", sagt Krauß. Und eben dafür hat StockPulse ein ausgeklügeltes System entwickelt.

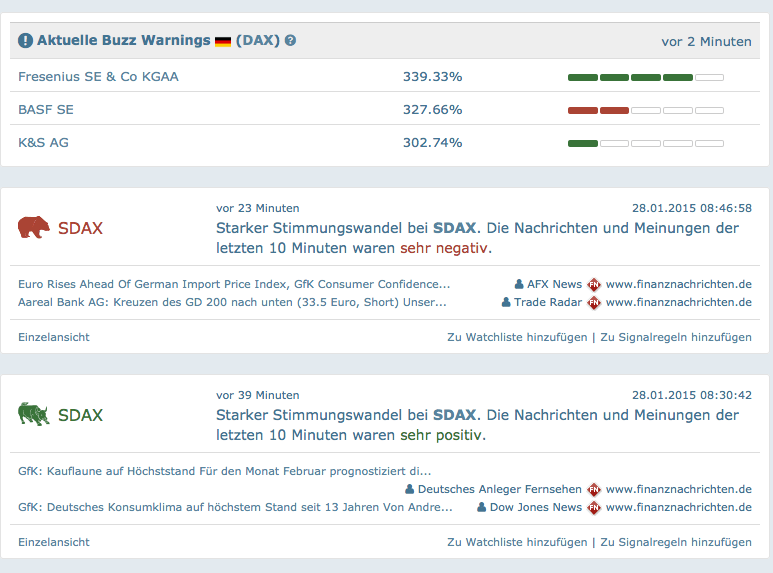

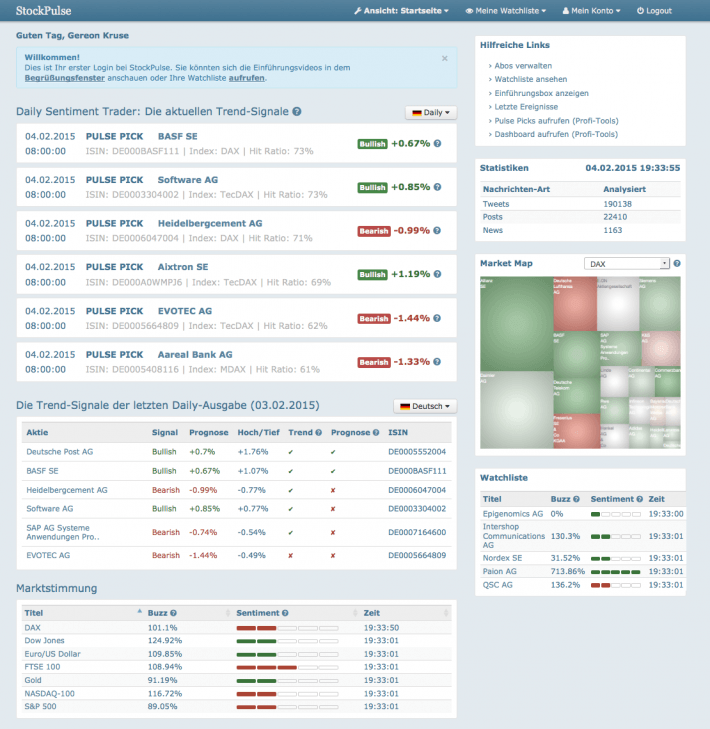

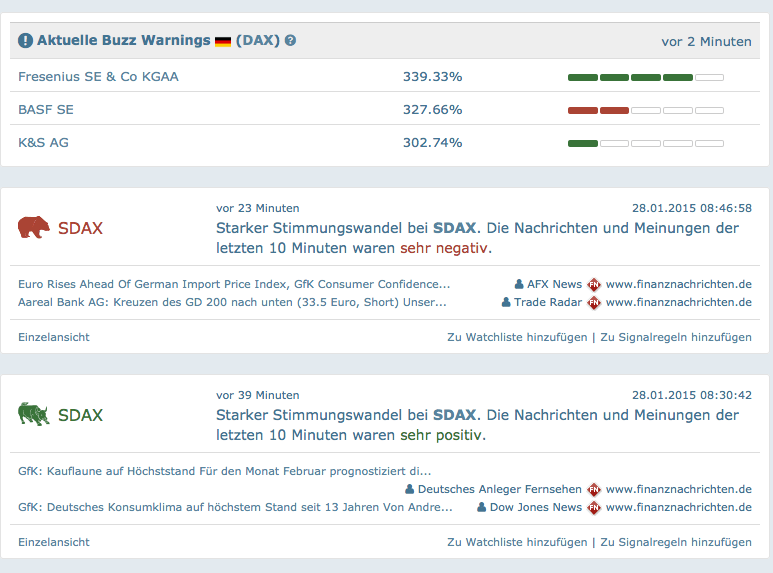

Wer sich bei StockPulse einloggt, bekommt auf der Startseite zunächst eine Übersicht der wichtigsten aktuellen Trendsignale – hier heißen sie „Pulse Picks" – versehen mit der Stimmungsausrichtung (Bullish/Bearish) und dem Kursziel. Dazu gibt es einen kurzen Rückblick über die Trefferquote der Signale vom Vortag sowie Sentiment-Einschätzungen zu den wichtigsten Indizes und Märkten. Wer wissen will, über welche Titel zurzeit ungewöhnlich intensiv in den Foren diskutiert wird, erfährt dies über sogenannte „Buzz Warnings". In Sachen Visualisierung setzt StockPulse (genau wie boersengefluester.de) auf Heatmaps. Einziger Unterschied: Während wir die farblich abgestuften Kachelwände zur Darstellung von Kennzahlen wie dem Kurs-Gewinn-Verhältnis (KGV), der Dividendenrendite oder den prozentualen Abstand zur 200-Tage-Linie nutzen, dreht sich bei StockPulse alles um das aktuelle Sentiment der in den jeweiligen Indizes enthaltenen Aktien. Das heißt: Welche Titel werden gerade besonders heiß besprochen und ist die Stimmung eher positiv oder negativ.

Wer sich bei StockPulse einloggt, bekommt auf der Startseite zunächst eine Übersicht der wichtigsten aktuellen Trendsignale – hier heißen sie „Pulse Picks" – versehen mit der Stimmungsausrichtung (Bullish/Bearish) und dem Kursziel. Dazu gibt es einen kurzen Rückblick über die Trefferquote der Signale vom Vortag sowie Sentiment-Einschätzungen zu den wichtigsten Indizes und Märkten. Wer wissen will, über welche Titel zurzeit ungewöhnlich intensiv in den Foren diskutiert wird, erfährt dies über sogenannte „Buzz Warnings". In Sachen Visualisierung setzt StockPulse (genau wie boersengefluester.de) auf Heatmaps. Einziger Unterschied: Während wir die farblich abgestuften Kachelwände zur Darstellung von Kennzahlen wie dem Kurs-Gewinn-Verhältnis (KGV), der Dividendenrendite oder den prozentualen Abstand zur 200-Tage-Linie nutzen, dreht sich bei StockPulse alles um das aktuelle Sentiment der in den jeweiligen Indizes enthaltenen Aktien. Das heißt: Welche Titel werden gerade besonders heiß besprochen und ist die Stimmung eher positiv oder negativ.

Für den täglichen Überblick leistet die Startseite gute Arbeit, auch wenn bestimmt nicht alle Signale für die Umsetzung von Investments in Frage kommen. Wer die Homepage täglich besucht, wird die aktuellen Pulse Picks im Regelfall vermutlich eher überfliegen und nicht regelmäßig als Handelssignal sehen. Dafür liefert die unkommentierte Darstellung dann doch noch zu wenig Handlungsimpuls. Das ist aber nicht weiter tragisch, denn einen Informationsgehalt haben die Ranglisten allemal – und wenn sie nur zum Nachdenken anregen. Manchmal fragt man sich eben doch, warum ausgerechnet heute so intensiv über Aixtron oder HeidelbergCement diskutiert wird? Und warum die Stimmung für die Aktie der Software AG in den Netzwerken auf einmal so gut ist, obwohl die vorgelegten Zahlen doch gar nicht so positiv aussahen?

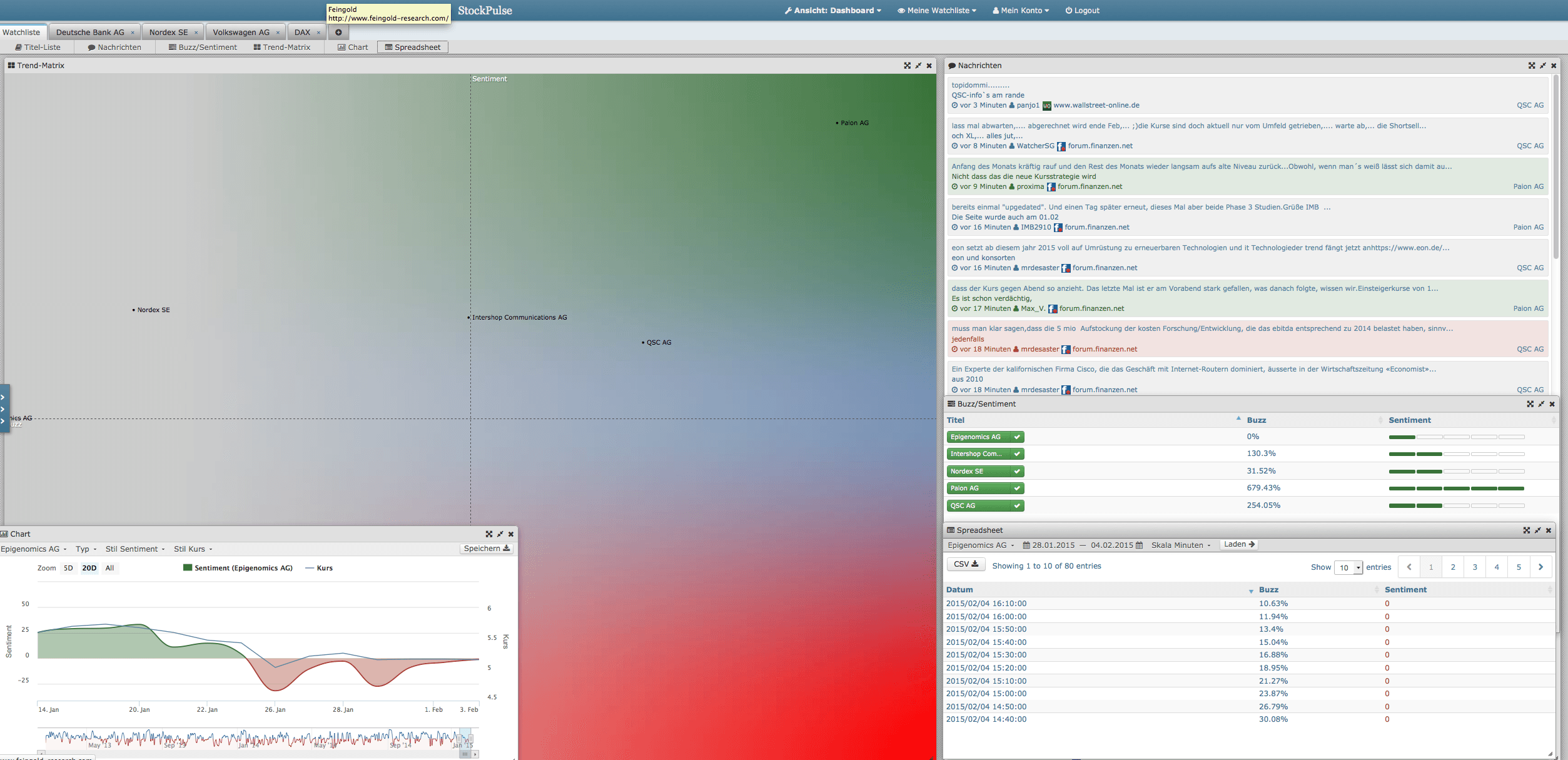

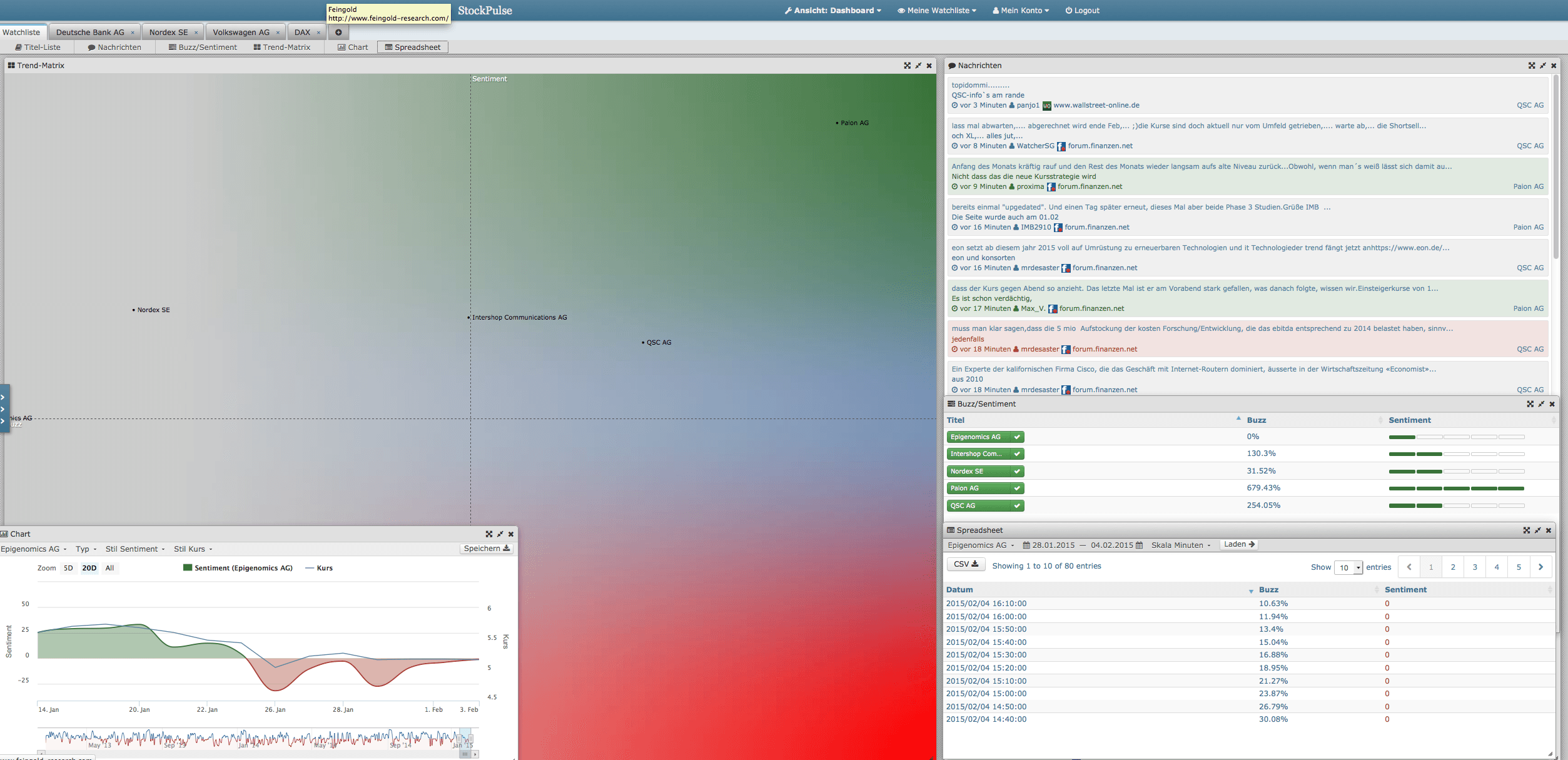

Herzstück von StockPulse ist das frei konfigurierbare „Dashboard". Hier können sich Anleger eigene Beobachtungslisten anlegen und diese mit Sentiment-Indikatoren und diversen Chartdarstellungen versehen oder in Matrixform darstellen. Allerdings: Ganz ohne Fachkenntnis lässt sich dieser Bereich nicht umfänglich nutzen. Ebenfalls eine prima Hilfe ist der „Analyzer", mit dem sich Money-Management-Parameter zur Umsetzung einer Vielzahl auswählbarer Handelsstrategien einstellen lassen. Sehr nützlich für die Ergänzung selbst entwickelter Analyseverfahren: Die historischen Daten lassen sich allesamt im Excel-Format exportieren.

Für den täglichen Überblick leistet die Startseite gute Arbeit, auch wenn bestimmt nicht alle Signale für die Umsetzung von Investments in Frage kommen. Wer die Homepage täglich besucht, wird die aktuellen Pulse Picks im Regelfall vermutlich eher überfliegen und nicht regelmäßig als Handelssignal sehen. Dafür liefert die unkommentierte Darstellung dann doch noch zu wenig Handlungsimpuls. Das ist aber nicht weiter tragisch, denn einen Informationsgehalt haben die Ranglisten allemal – und wenn sie nur zum Nachdenken anregen. Manchmal fragt man sich eben doch, warum ausgerechnet heute so intensiv über Aixtron oder HeidelbergCement diskutiert wird? Und warum die Stimmung für die Aktie der Software AG in den Netzwerken auf einmal so gut ist, obwohl die vorgelegten Zahlen doch gar nicht so positiv aussahen?

Herzstück von StockPulse ist das frei konfigurierbare „Dashboard". Hier können sich Anleger eigene Beobachtungslisten anlegen und diese mit Sentiment-Indikatoren und diversen Chartdarstellungen versehen oder in Matrixform darstellen. Allerdings: Ganz ohne Fachkenntnis lässt sich dieser Bereich nicht umfänglich nutzen. Ebenfalls eine prima Hilfe ist der „Analyzer", mit dem sich Money-Management-Parameter zur Umsetzung einer Vielzahl auswählbarer Handelsstrategien einstellen lassen. Sehr nützlich für die Ergänzung selbst entwickelter Analyseverfahren: Die historischen Daten lassen sich allesamt im Excel-Format exportieren.

Bleibt die Frage, wie Privatanleger Zugang zum Analysematerial von StockPulse bekommen. Klassische Abo-Modelle, gestaffelt je nach Datenuniversum, bieten die Kölner nicht mehr an. Ihr Fokus liegt nun auf Partnerschaften mit anderen Finanzanbietern, die die Tools von StockPulse dann wiederum ihren Kunden kostenlos zur Verfügung stellen. Der Gegenwert ist beträchtlich. Früher lag die Preisstaffel zwischen 29,90 und 59,90 Euro pro Monat, wer die Rohdaten über eine Schnittstelle (API) beziehen und weiter auswerten wollte, musste sogar 300 Euro oder mehr pro Monat zahlen. Nun gibt es smartere Lösungen für interessierte Trader. „In Kürze startet ayondo eine Kooperation mit StockPulse. So ist geplant, Premiumkunden von ayondo CFD- und Social Trading und Trading Services den kostenfreien Zugang zu umfangreichen Stimmungsindikatoren und Signalen zu ermöglichen", sagt ayondo-Geschäftsführerin Sarah Brylewski. Ein kluger Schachzug, denn den besten Werbeträger für ein sentimentgetriebenes Depot hat Brylewski ja bereits an Bord – Stefan Risse mit seinem Tradingprofil HPMStefanRisse.

Foto: picjumbo.com...

Bleibt die Frage, wie Privatanleger Zugang zum Analysematerial von StockPulse bekommen. Klassische Abo-Modelle, gestaffelt je nach Datenuniversum, bieten die Kölner nicht mehr an. Ihr Fokus liegt nun auf Partnerschaften mit anderen Finanzanbietern, die die Tools von StockPulse dann wiederum ihren Kunden kostenlos zur Verfügung stellen. Der Gegenwert ist beträchtlich. Früher lag die Preisstaffel zwischen 29,90 und 59,90 Euro pro Monat, wer die Rohdaten über eine Schnittstelle (API) beziehen und weiter auswerten wollte, musste sogar 300 Euro oder mehr pro Monat zahlen. Nun gibt es smartere Lösungen für interessierte Trader. „In Kürze startet ayondo eine Kooperation mit StockPulse. So ist geplant, Premiumkunden von ayondo CFD- und Social Trading und Trading Services den kostenfreien Zugang zu umfangreichen Stimmungsindikatoren und Signalen zu ermöglichen", sagt ayondo-Geschäftsführerin Sarah Brylewski. Ein kluger Schachzug, denn den besten Werbeträger für ein sentimentgetriebenes Depot hat Brylewski ja bereits an Bord – Stefan Risse mit seinem Tradingprofil HPMStefanRisse.

Foto: picjumbo.com...

Wer sich bei StockPulse einloggt, bekommt auf der Startseite zunächst eine Übersicht der wichtigsten aktuellen Trendsignale – hier heißen sie „Pulse Picks" – versehen mit der Stimmungsausrichtung (Bullish/Bearish) und dem Kursziel. Dazu gibt es einen kurzen Rückblick über die Trefferquote der Signale vom Vortag sowie Sentiment-Einschätzungen zu den wichtigsten Indizes und Märkten. Wer wissen will, über welche Titel zurzeit ungewöhnlich intensiv in den Foren diskutiert wird, erfährt dies über sogenannte „Buzz Warnings". In Sachen Visualisierung setzt StockPulse (genau wie boersengefluester.de) auf Heatmaps. Einziger Unterschied: Während wir die farblich abgestuften Kachelwände zur Darstellung von Kennzahlen wie dem Kurs-Gewinn-Verhältnis (KGV), der Dividendenrendite oder den prozentualen Abstand zur 200-Tage-Linie nutzen, dreht sich bei StockPulse alles um das aktuelle Sentiment der in den jeweiligen Indizes enthaltenen Aktien. Das heißt: Welche Titel werden gerade besonders heiß besprochen und ist die Stimmung eher positiv oder negativ.

Wer sich bei StockPulse einloggt, bekommt auf der Startseite zunächst eine Übersicht der wichtigsten aktuellen Trendsignale – hier heißen sie „Pulse Picks" – versehen mit der Stimmungsausrichtung (Bullish/Bearish) und dem Kursziel. Dazu gibt es einen kurzen Rückblick über die Trefferquote der Signale vom Vortag sowie Sentiment-Einschätzungen zu den wichtigsten Indizes und Märkten. Wer wissen will, über welche Titel zurzeit ungewöhnlich intensiv in den Foren diskutiert wird, erfährt dies über sogenannte „Buzz Warnings". In Sachen Visualisierung setzt StockPulse (genau wie boersengefluester.de) auf Heatmaps. Einziger Unterschied: Während wir die farblich abgestuften Kachelwände zur Darstellung von Kennzahlen wie dem Kurs-Gewinn-Verhältnis (KGV), der Dividendenrendite oder den prozentualen Abstand zur 200-Tage-Linie nutzen, dreht sich bei StockPulse alles um das aktuelle Sentiment der in den jeweiligen Indizes enthaltenen Aktien. Das heißt: Welche Titel werden gerade besonders heiß besprochen und ist die Stimmung eher positiv oder negativ.

Für den täglichen Überblick leistet die Startseite gute Arbeit, auch wenn bestimmt nicht alle Signale für die Umsetzung von Investments in Frage kommen. Wer die Homepage täglich besucht, wird die aktuellen Pulse Picks im Regelfall vermutlich eher überfliegen und nicht regelmäßig als Handelssignal sehen. Dafür liefert die unkommentierte Darstellung dann doch noch zu wenig Handlungsimpuls. Das ist aber nicht weiter tragisch, denn einen Informationsgehalt haben die Ranglisten allemal – und wenn sie nur zum Nachdenken anregen. Manchmal fragt man sich eben doch, warum ausgerechnet heute so intensiv über Aixtron oder HeidelbergCement diskutiert wird? Und warum die Stimmung für die Aktie der Software AG in den Netzwerken auf einmal so gut ist, obwohl die vorgelegten Zahlen doch gar nicht so positiv aussahen?

Herzstück von StockPulse ist das frei konfigurierbare „Dashboard". Hier können sich Anleger eigene Beobachtungslisten anlegen und diese mit Sentiment-Indikatoren und diversen Chartdarstellungen versehen oder in Matrixform darstellen. Allerdings: Ganz ohne Fachkenntnis lässt sich dieser Bereich nicht umfänglich nutzen. Ebenfalls eine prima Hilfe ist der „Analyzer", mit dem sich Money-Management-Parameter zur Umsetzung einer Vielzahl auswählbarer Handelsstrategien einstellen lassen. Sehr nützlich für die Ergänzung selbst entwickelter Analyseverfahren: Die historischen Daten lassen sich allesamt im Excel-Format exportieren.

Für den täglichen Überblick leistet die Startseite gute Arbeit, auch wenn bestimmt nicht alle Signale für die Umsetzung von Investments in Frage kommen. Wer die Homepage täglich besucht, wird die aktuellen Pulse Picks im Regelfall vermutlich eher überfliegen und nicht regelmäßig als Handelssignal sehen. Dafür liefert die unkommentierte Darstellung dann doch noch zu wenig Handlungsimpuls. Das ist aber nicht weiter tragisch, denn einen Informationsgehalt haben die Ranglisten allemal – und wenn sie nur zum Nachdenken anregen. Manchmal fragt man sich eben doch, warum ausgerechnet heute so intensiv über Aixtron oder HeidelbergCement diskutiert wird? Und warum die Stimmung für die Aktie der Software AG in den Netzwerken auf einmal so gut ist, obwohl die vorgelegten Zahlen doch gar nicht so positiv aussahen?

Herzstück von StockPulse ist das frei konfigurierbare „Dashboard". Hier können sich Anleger eigene Beobachtungslisten anlegen und diese mit Sentiment-Indikatoren und diversen Chartdarstellungen versehen oder in Matrixform darstellen. Allerdings: Ganz ohne Fachkenntnis lässt sich dieser Bereich nicht umfänglich nutzen. Ebenfalls eine prima Hilfe ist der „Analyzer", mit dem sich Money-Management-Parameter zur Umsetzung einer Vielzahl auswählbarer Handelsstrategien einstellen lassen. Sehr nützlich für die Ergänzung selbst entwickelter Analyseverfahren: Die historischen Daten lassen sich allesamt im Excel-Format exportieren.

Bleibt die Frage, wie Privatanleger Zugang zum Analysematerial von StockPulse bekommen. Klassische Abo-Modelle, gestaffelt je nach Datenuniversum, bieten die Kölner nicht mehr an. Ihr Fokus liegt nun auf Partnerschaften mit anderen Finanzanbietern, die die Tools von StockPulse dann wiederum ihren Kunden kostenlos zur Verfügung stellen. Der Gegenwert ist beträchtlich. Früher lag die Preisstaffel zwischen 29,90 und 59,90 Euro pro Monat, wer die Rohdaten über eine Schnittstelle (API) beziehen und weiter auswerten wollte, musste sogar 300 Euro oder mehr pro Monat zahlen. Nun gibt es smartere Lösungen für interessierte Trader. „In Kürze startet ayondo eine Kooperation mit StockPulse. So ist geplant, Premiumkunden von ayondo CFD- und Social Trading und Trading Services den kostenfreien Zugang zu umfangreichen Stimmungsindikatoren und Signalen zu ermöglichen", sagt ayondo-Geschäftsführerin Sarah Brylewski. Ein kluger Schachzug, denn den besten Werbeträger für ein sentimentgetriebenes Depot hat Brylewski ja bereits an Bord – Stefan Risse mit seinem Tradingprofil HPMStefanRisse.

Foto: picjumbo.com...

Bleibt die Frage, wie Privatanleger Zugang zum Analysematerial von StockPulse bekommen. Klassische Abo-Modelle, gestaffelt je nach Datenuniversum, bieten die Kölner nicht mehr an. Ihr Fokus liegt nun auf Partnerschaften mit anderen Finanzanbietern, die die Tools von StockPulse dann wiederum ihren Kunden kostenlos zur Verfügung stellen. Der Gegenwert ist beträchtlich. Früher lag die Preisstaffel zwischen 29,90 und 59,90 Euro pro Monat, wer die Rohdaten über eine Schnittstelle (API) beziehen und weiter auswerten wollte, musste sogar 300 Euro oder mehr pro Monat zahlen. Nun gibt es smartere Lösungen für interessierte Trader. „In Kürze startet ayondo eine Kooperation mit StockPulse. So ist geplant, Premiumkunden von ayondo CFD- und Social Trading und Trading Services den kostenfreien Zugang zu umfangreichen Stimmungsindikatoren und Signalen zu ermöglichen", sagt ayondo-Geschäftsführerin Sarah Brylewski. Ein kluger Schachzug, denn den besten Werbeträger für ein sentimentgetriebenes Depot hat Brylewski ja bereits an Bord – Stefan Risse mit seinem Tradingprofil HPMStefanRisse.

Foto: picjumbo.com...

© boersengefluester.de | Redaktion

Nach drei Jahren mit Minidividenden bzw. sogar einer Nullrunde für 2012 könnte die Aktie von PEH Wertpapier in der anstehenden Hauptversammlungssaison wieder zu einem Renditehit werden. Grund: Der Vermögensverwalter und Anbieter von Anlageprodukten für institutionelle Investoren hat 2014 deutlich besser abgeschnitten als zu erwarten war. Immerhin kletterte der Gewinn nach Steuern von 0,87 Mio. auf annähernd 2,9 Mio. Euro. Damit haben die Frankfurter ein ganz starkes Abschlussquartal hingelegt, denn nach neun Monaten lag der Überschuss noch bei knapp 1,75 Mio. Euro. Das Ergebnis je Aktie zog im Gesamtjahr von 0,49 auf 1,68 Euro an. Zur möglichen Ausschüttung für 2014 machte PEH Wertpapier noch keine Angaben – auf der Homepage findet sich noch nicht einmal ein aktueller Finanzkalender. Doch boersengefluester.de geht davon aus, dass die Gesellschaft ihre Gewinnbeteiligung kräftig anheben wird. Zwischen 2006 und 2010 galt das Unternehmen als lukrativer Dividendenwert mit Ausschüttungen zwischen 1,00 und 2,00 Euro pro Anteilschein. 2010/11 kam es jedoch zu erheblichen Streitigkeiten im Aktionärskreis und auf Vorstandsebene um die strategische Ausrichtung der Gesellschaft. Unter anderem ging es darum, ob das Segment Privatkunden verkauft werden sollte. Als dann 2012 auch noch die PEH-Asset-Ansätze nicht den gewünschten Erfolg brachten, gab es eine umfangreiche Umstrukturierung.

Nun befindet sich das Unternehmen unter Vorstandschef und Großaktionär Martin Stürner, er hält 26,4 Prozent der Anteile, wieder auf Kurs. Nach einer gefühlten Ewigkeit im Seitwärtstrend ist der Aktienkurs von PEH Wertpapier zuletzt bereits deutlich angesprungen. Entweder waren einige Börsianer besonders gut informiert oder sie haben einfach nur drauf gesetzt, dass die PEH-Aktie – verglichen mit dem Papier des von boersengefluester.de mehrfach vorgestellten Fondsanbieters C-Quadrat – deutliches Nachholpotenzial besitzen müsste. PEH Wertpapier kommt zurzeit auf einen Börsenwert von knapp 41 Mio. Euro. Die in Wien ansässige C-Quadrat bringt 175 Mio. Euro auf die Waagschale und könnte selbst auf dem deutlich gestiegenen Kursniveau von gut 40 Euro auf eine Dividendenrendite von sieben Prozent kommen. Einen konkreten Ausschüttungsvorschlag haben aber auch die Österreicher noch nicht vorgelegt. Für PEH Wertpapier kalkulieren wir derzeit konservativ mit einer Dividendenerhöhung von 0,30 auf 0,80 Euro. Demnach käme das Papier auf eine Rendite von 3,6 Prozent. Die endgültigen Zahlen legt das Unternehmen erst am 27. April 2015 vor. Risikobereite Anleger können sich ein paar Stücke ins Depot legen und auf eine nochmalige positive Überraschung setzen.

Nun befindet sich das Unternehmen unter Vorstandschef und Großaktionär Martin Stürner, er hält 26,4 Prozent der Anteile, wieder auf Kurs. Nach einer gefühlten Ewigkeit im Seitwärtstrend ist der Aktienkurs von PEH Wertpapier zuletzt bereits deutlich angesprungen. Entweder waren einige Börsianer besonders gut informiert oder sie haben einfach nur drauf gesetzt, dass die PEH-Aktie – verglichen mit dem Papier des von boersengefluester.de mehrfach vorgestellten Fondsanbieters C-Quadrat – deutliches Nachholpotenzial besitzen müsste. PEH Wertpapier kommt zurzeit auf einen Börsenwert von knapp 41 Mio. Euro. Die in Wien ansässige C-Quadrat bringt 175 Mio. Euro auf die Waagschale und könnte selbst auf dem deutlich gestiegenen Kursniveau von gut 40 Euro auf eine Dividendenrendite von sieben Prozent kommen. Einen konkreten Ausschüttungsvorschlag haben aber auch die Österreicher noch nicht vorgelegt. Für PEH Wertpapier kalkulieren wir derzeit konservativ mit einer Dividendenerhöhung von 0,30 auf 0,80 Euro. Demnach käme das Papier auf eine Rendite von 3,6 Prozent. Die endgültigen Zahlen legt das Unternehmen erst am 27. April 2015 vor. Risikobereite Anleger können sich ein paar Stücke ins Depot legen und auf eine nochmalige positive Überraschung setzen.

[jwl-utmce-widget id=87961]...

PEH Wertpapier

Kurs: 30,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| PEH Wertpapier | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 620140 | DE0006201403 | AG | 54,41 Mio € | 13.11.1998 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 116,58 | 190,61 | 125,80 | 135,66 | 167,19 | 171,00 | 0,00 | |

| EBITDA1,2 | 9,56 | 13,07 | 11,36 | 10,12 | 11,63 | 12,00 | 0,00 | |

| EBITDA-margin %3 | 8,20 | 6,86 | 9,03 | 7,46 | 6,96 | 7,02 | 0,00 | |

| EBIT1,4 | 7,34 | 11,32 | 9,53 | 8,12 | 9,32 | 9,60 | 0,00 | |

| EBIT-margin %5 | 6,30 | 5,94 | 7,58 | 5,99 | 5,57 | 5,61 | 0,00 | |

| Net profit1 | 5,19 | 9,66 | 5,82 | 6,53 | 7,30 | 7,55 | 0,00 | |

| Net-margin %6 | 4,45 | 5,07 | 4,63 | 4,81 | 4,37 | 4,42 | 0,00 | |

| Cashflow1,7 | 7,71 | 10,86 | 13,55 | 3,79 | 9,07 | 9,80 | 0,00 | |

| Earnings per share8 | 1,46 | 3,72 | 1,38 | 2,16 | 2,49 | 2,56 | 2,61 | |

| Dividend per share8 | 1,00 | 1,50 | 1,80 | 1,90 | 2,00 | 2,00 | 2,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| C-Quadrat | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0HG3U | AT0000613005 | AG | 270,52 Mio € | 29.03.2006 | Halten | |

* * *

© boersengefluester.de | Redaktion

Unerwarteter Rückschlag für die Aktie von Rofin-Sinar. Angesichts der für den Lasertechnikhersteller unvorteilhaften Währungsentwicklungen muss das Unternehmen seine Erlösprognose für das Geschäftsjahr 2014/15 (30. September) von zuletzt 550 bis 570 Mio. Dollar auf eine Spanne zwischen 515 und 535 Mio. Dollar kürzen. Im Mittel entspräche das einem Wert von umgerechnet 458,5 Mio. Euro. Eine andere Tonalität legt das Unternehmen für den zu erwartenden Gewinn an. Hieß es bislang, dass für 2014/15 mit einem Ergebnis je Aktie von 1,60 Dollar zu rechnen sei, kündigt das Unternehmen nun eine Nettoumsatzrendite beim Mittelwert der Umsatzprognose von etwa sieben Prozent an. Das würde auf einen Gesamtgewinn von knapp 37 Mio. Dollar hinauslaufen. Beim Ergebnis je Aktie bezieht sich das Unternehmen regelmäßig auf die durchschnittliche im Umlauf befindliche Zahl – zuletzt waren das etwa 28,22 Millionen Stück. Insgesamt gibt es allerdings fast 33 Millionen Anteilscheine. Unabhängig davon: Selbst bezogen auf die kleinere Aktiengröße ergäbe sich nur noch ein Ergebnis je Aktie von rund 1,30 Dollar – umgerechnet etwa 1,13 Euro.

Kein Wunder, dass die zuletzt so prima gelaufene Rofin-Aktie um fast zwölf Prozent absackte. Dabei zeigte sich Vorstand Günther Braun an sich zufrieden mit dem Geschäft: „Wir haben ausgezeichnete Umsätze in der Automobil- und Solarindustrie sowie solide Umsätze in den Bereichen Maschinenbau, Elektronik und Medizingeräte erzielt. Lediglich der Absatz in der Halbleiterindustrie fiel schwächer aus." Erklärung für die heftigen Währungseinflüsse: Beinahe 70 Prozent der Erlöse erzielt Rofin-Sinar nicht in Dollar. Als an der Nasdaq notiertes Unternehmen, weist die ehemalige Abspaltung von Siemens ihr komplette Zahlenwerk allerdings in der US-Währung aus. Kapitalisiert ist die Gesellschaft zurzeit mit 693 Mio. Euro, was einem Aufschlag von etwa 50 Prozent auf den Buchwert entspricht. Für ein schuldenfreies Unternehmen wie Rofin-Sinar ist das nicht zu hoch. Eher sportlich ist allerdings das KGV mit rund 18. Dabei bezieht boersengefluester.de seine Prognosen für das Ergebnis je Aktie auf die Gesamtzahl von knapp 33 Millionen Stück. Dividenden erhalten die Anleger – trotz der tadellosen Bilanz – traditionell nicht. Auch dafür muss sich die Gesellschaft einen Tadel gefallen lassen. Vorsichtige Investoren ziehen bei dem Titel jetzt die Reißleine und sichern sich einen Teil der seit Mitte Oktober 2014 aufgelaufenen Kursgewinne.

Kein Wunder, dass die zuletzt so prima gelaufene Rofin-Aktie um fast zwölf Prozent absackte. Dabei zeigte sich Vorstand Günther Braun an sich zufrieden mit dem Geschäft: „Wir haben ausgezeichnete Umsätze in der Automobil- und Solarindustrie sowie solide Umsätze in den Bereichen Maschinenbau, Elektronik und Medizingeräte erzielt. Lediglich der Absatz in der Halbleiterindustrie fiel schwächer aus." Erklärung für die heftigen Währungseinflüsse: Beinahe 70 Prozent der Erlöse erzielt Rofin-Sinar nicht in Dollar. Als an der Nasdaq notiertes Unternehmen, weist die ehemalige Abspaltung von Siemens ihr komplette Zahlenwerk allerdings in der US-Währung aus. Kapitalisiert ist die Gesellschaft zurzeit mit 693 Mio. Euro, was einem Aufschlag von etwa 50 Prozent auf den Buchwert entspricht. Für ein schuldenfreies Unternehmen wie Rofin-Sinar ist das nicht zu hoch. Eher sportlich ist allerdings das KGV mit rund 18. Dabei bezieht boersengefluester.de seine Prognosen für das Ergebnis je Aktie auf die Gesamtzahl von knapp 33 Millionen Stück. Dividenden erhalten die Anleger – trotz der tadellosen Bilanz – traditionell nicht. Auch dafür muss sich die Gesellschaft einen Tadel gefallen lassen. Vorsichtige Investoren ziehen bei dem Titel jetzt die Reißleine und sichern sich einen Teil der seit Mitte Oktober 2014 aufgelaufenen Kursgewinne.

Rofin-Sinar

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Rofin-Sinar | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 902757 | US7750431022 | 0,00 Mio € | 02.07.2001 | Kaufen | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

Knapp vier Jahre nachdem der Aktienkurs von IFA Systems – ausgehend von einem Niveau um gut 10 Euro – zu einer heftigen Talfahrt ansetzte, die den Small Cap im Tief 2013 bis auf 3 Euro einknicken ließ, könnte es momentan besser kaum laufen. Allein im laufenden Jahr hat der Anteilschein des Software- und IT-Spezialisten für die Augenheilkunde um annähernd ein Viertel an Wert gewonnen und steht unmittelbar vor der Marke von 9 Euro. Die Analysten der BankM, die den Titel sehr intensiv covern, hatten erst Anfang Januar ihr Kursziel um 9,5 Prozent auf 9,60 Euro in die Höhe geschraubt. Damit hatten die Banker aus Frankfurt ein gutes Näschen, denn der nun von IFA Systems vorgelegte Ergebnisüberblick kann sich sehen lassen: Bei einem Erlösanstieg um rund fünf Prozent auf 8,16 Mio. Euro kam das Ergebnis vor Zinsen und Steuern (EBIT) um 39,3 Prozent auf 2,23 Mio. Euro voran. Damit hat die Gesellschaft aus Frechen in der Nähe von Köln die Erwartungen der BankM klar geschlagen, die zuletzt von einem Betriebsergebnis in Höhe von 1,9 Mio. Euro ausgegangen war.

Einen Volltreffer landete die BankM dagegen mit der von ihr prognostizierten Dividendenerhöhung von 0,09 auf 0,12 Euro je Aktie. Allerdings bringt es der Small Cap auch damit nur auf eine Rendite von gut 1,3 Prozent. Anleger, die sich jetzt neu engagieren wollen, müssen also darauf setzen, dass der Kursanstieg noch eine Weile anhält. Die Chancen dafür stehen sehr ordentlich: Nach der jüngsten Kapitalerhöhung bringt die Gesellschaft 24,7 Mio. Euro auf die Waagschale. Für das laufende Jahr kalkuliert IFA Systems mit einer weiteren Verbesserung des EBIT um zehn bis zwölf Prozent auf dann vermutlich rund 2,5 Mio. Euro. Demnach wird der Titel mit weniger als dem Zehnfachen des für 2015 erwarteten Betriebsergebnisses gehandelt. Angesichts der überdurchschnittlichen Profitabilität und der soliden Bilanz gibt es da nichts zu meckern. Boersengefluester.de geht daher davon aus, dass die IFA-Aktie noch genügend Luft hat, um bald auch die 10-Euro-Marke zu überwinden.

Einen Volltreffer landete die BankM dagegen mit der von ihr prognostizierten Dividendenerhöhung von 0,09 auf 0,12 Euro je Aktie. Allerdings bringt es der Small Cap auch damit nur auf eine Rendite von gut 1,3 Prozent. Anleger, die sich jetzt neu engagieren wollen, müssen also darauf setzen, dass der Kursanstieg noch eine Weile anhält. Die Chancen dafür stehen sehr ordentlich: Nach der jüngsten Kapitalerhöhung bringt die Gesellschaft 24,7 Mio. Euro auf die Waagschale. Für das laufende Jahr kalkuliert IFA Systems mit einer weiteren Verbesserung des EBIT um zehn bis zwölf Prozent auf dann vermutlich rund 2,5 Mio. Euro. Demnach wird der Titel mit weniger als dem Zehnfachen des für 2015 erwarteten Betriebsergebnisses gehandelt. Angesichts der überdurchschnittlichen Profitabilität und der soliden Bilanz gibt es da nichts zu meckern. Boersengefluester.de geht daher davon aus, dass die IFA-Aktie noch genügend Luft hat, um bald auch die 10-Euro-Marke zu überwinden.

Ifa Systems

Kurs: 2,30

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Ifa Systems | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 783078 | DE0007830788 | AG | 6,33 Mio € | 11.07.2005 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 7,30 | 7,89 | 6,42 | 5,88 | 6,78 | 0,00 | 0,00 | |

| EBITDA1,2 | 1,62 | 1,97 | 1,88 | 0,09 | 0,28 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 22,19 | 24,97 | 29,28 | 1,53 | 4,13 | 0,00 | 0,00 | |

| EBIT1,4 | 0,33 | 0,57 | 1,11 | -0,74 | -0,66 | 0,00 | 0,00 | |

| EBIT-margin %5 | 4,52 | 7,22 | 17,29 | -12,59 | -9,74 | 0,00 | 0,00 | |

| Net profit1 | 0,16 | 0,02 | 0,91 | -0,57 | -0,03 | 0,00 | 0,00 | |

| Net-margin %6 | 2,19 | 0,25 | 14,17 | -9,69 | -0,44 | 0,00 | 0,00 | |

| Cashflow1,7 | 1,86 | 1,53 | 1,68 | 0,03 | 0,90 | 0,00 | 0,00 | |

| Earnings per share8 | 0,06 | 0,01 | 0,33 | -0,21 | -0,01 | 0,04 | 0,09 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

Mit einem Kursplus von fast 70 Prozent auf zuletzt 1,90 Euro zählt die Aktie von Verbio im laufenden Jahr bislang zu den Top-Performern. Auf so eine Wertentwicklung mussten die Anteilseigner des Herstellers von Biokraftstoffen lange Zeit warten. Im Vorjahr verlor der Small Cap um rund 40 Prozent an Wert – obwohl die Gesellschaft ihre Prognose für das Geschäftsjahr 2013/14 (per 30. Juni) mehrfach nach oben angepasst hatte. Doch die Befürchtung der Anleger vor den gesetzlichen Rahmenbedingungen – insbesondere in Form der Klimaschutzquote – sorgten immer wieder für Abgabedruck bei dem Small Cap. Jetzt scheinen die Investoren deutlich entspannter nach vorn zu blicken. Grund: Die Geschäfte laufen besser als gedacht. Bereits Ende Januar hatte die Gesellschaft aus Zörbig in Sachsen-Anhalt daher die Prognosen für das laufende Geschäftsjahr deutlich angehoben. Demnach rechnet Verbio nun mit einem Ergebnis vor Zinsen und Steuern (EBIT) von 14 bis 22 Mio. Euro. Bislang lag die Spanne zwischen 3 und 13 Mio. Euro.

Damit nicht genug. Erstmals wendet sich die Gesellschaft jetzt mit einer möglichen Dividendenankündigung an die Öffentlichkeit. Bislang waren solche Aussagen nur ein Randthema auf der Hauptversammlung. Nun heißt es ganz offiziell: „Bei anhaltender Geschäftsentwicklung und Vorliegen sämtlicher gesetzlicher Voraussetzungen, wird die Zahlung einer Dividende für das Geschäftsjahr 2014/2015 in einer Bandbreite von 5 Cent/Aktie bis 10 Cent/Aktie für möglich gehalten." Das sieht auf den ersten Blick nicht sonderlich viel aus. Doch bezogen auf das gegenwärtige Kursniveau ergibt sich daraus eine Rendite zwischen 2,7 und 5,4 Prozent. Trotz aller Symbolkraft: Zum kurzfristigen Dividendenzock wird der Anteilschein damit nicht. Die nächste Hauptversammlung wird wohl erst im Januar 2016 stattfinden. Ein geschickter Schachzug des Vorstands war es dennoch, das Thema Dividende auf die Agenda zu nehmen. Kaum ein Aspekt wird von heimischen Anlegern so sehr wahrgenommen wie die Ausschüttung.

Interessant ist der Titel aber auch mit Blick auf die anderen Bewertungskennzahlen. Gegenwärtig beträgt die Marktkapitalisierung knapp 120 Mio. Euro. Hinzu kommen Netto-Finanzverbindlichkeiten von rund 20 Mio. Euro – das ergibt einen Enterprise Value (EV) von circa 140 Mio. Euro. Bezieht man diesen Wert auf die aktuelle EBIT-Spanne, ergeben sich Multiples zwischen 10,0 und 6,4. Vergleichswerte aus dem heimischen Small-Cap-Sektor sind schwierig. Für den defizitär arbeitenden Altspeisefettverarbeiter Petrotec läuft gerade ein Übernahmeangebot. Und auch die Südzucker-Tochter CropEnergies rechnet für das laufende Jahr mit einem EBIT von 0 bis minus 20 Mio. Euro. Angesichts solch enormer Spannbreiten bei den Prognosen ist aber schon klar, warum die Investoren ihre Probleme mit der Branche haben. Planungssicherheit sieht anders aus. Als klarer Gewinner geht Verbio auch in Sachen Kurs-Buchwert-Verhältnis (KBV) aus dem Rennen. Petrotec kommt auf ein KBV von gut 0,9. CropEnergies wird mit einem KBV von 0,8 gehandelt – bei Verbio erreicht diese Substanzkennzahl gerade einmal 0,61. Kurzfristig sieht der Titel zwar sehr heiß gelaufen aus. Doch ein signifikanter Sprung über die Marke von 2 Euro könnte sogar neue Kräfte freisetzen.

Interessant ist der Titel aber auch mit Blick auf die anderen Bewertungskennzahlen. Gegenwärtig beträgt die Marktkapitalisierung knapp 120 Mio. Euro. Hinzu kommen Netto-Finanzverbindlichkeiten von rund 20 Mio. Euro – das ergibt einen Enterprise Value (EV) von circa 140 Mio. Euro. Bezieht man diesen Wert auf die aktuelle EBIT-Spanne, ergeben sich Multiples zwischen 10,0 und 6,4. Vergleichswerte aus dem heimischen Small-Cap-Sektor sind schwierig. Für den defizitär arbeitenden Altspeisefettverarbeiter Petrotec läuft gerade ein Übernahmeangebot. Und auch die Südzucker-Tochter CropEnergies rechnet für das laufende Jahr mit einem EBIT von 0 bis minus 20 Mio. Euro. Angesichts solch enormer Spannbreiten bei den Prognosen ist aber schon klar, warum die Investoren ihre Probleme mit der Branche haben. Planungssicherheit sieht anders aus. Als klarer Gewinner geht Verbio auch in Sachen Kurs-Buchwert-Verhältnis (KBV) aus dem Rennen. Petrotec kommt auf ein KBV von gut 0,9. CropEnergies wird mit einem KBV von 0,8 gehandelt – bei Verbio erreicht diese Substanzkennzahl gerade einmal 0,61. Kurzfristig sieht der Titel zwar sehr heiß gelaufen aus. Doch ein signifikanter Sprung über die Marke von 2 Euro könnte sogar neue Kräfte freisetzen.

[jwl-utmce-widget id=87961]...

Verbio

Kurs: 27,40

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.026,04 | 1.812,48 | 1.968,28 | 1.658,03 | 1.579,83 | 1.790,00 | 0,00 | |

| EBITDA1,2 | 166,32 | 503,33 | 240,32 | 121,62 | 14,24 | 92,00 | 0,00 | |

| EBITDA-margin %3 | 16,21 | 27,77 | 12,21 | 7,34 | 0,90 | 5,14 | 0,00 | |

| EBIT1,4 | 136,63 | 462,02 | 198,75 | 69,59 | -118,18 | 29,00 | 0,00 | |

| EBIT-margin %5 | 13,32 | 25,49 | 10,10 | 4,20 | -7,48 | 1,62 | 0,00 | |

| Net profit1 | 93,55 | 315,83 | 132,16 | 20,15 | -137,95 | 14,00 | 0,00 | |

| Net-margin %6 | 9,12 | 17,43 | 6,71 | 1,22 | -8,73 | 0,78 | 0,00 | |

| Cashflow1,7 | 117,18 | 325,03 | 26,09 | 116,78 | 13,89 | 52,00 | 0,00 | |

| Earnings per share8 | 1,47 | 4,97 | 2,08 | 0,31 | -2,16 | 0,22 | 0,48 | |

| Dividend per share8 | 0,20 | 0,20 | 0,20 | 0,20 | 0,00 | 0,00 | 0,10 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Verbio | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JL9W | DE000A0JL9W6 | SE | 1.745,80 Mio € | 16.10.2006 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| CropEnergies | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LAUP | DE000A0LAUP1 | AG | 1.195,33 Mio € | 29.09.2006 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Petrotec | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| PET111 | DE000PET1111 | 0,00 Mio € | 06.11.2006 | Verkaufen | ||

* * *

© boersengefluester.de | Redaktion

Keine Sorge liebe Leser von boersengefluester.de: Wer sich für unsere „Börsengeflüster-News" anmeldet, wird bestimmt nicht täglich mit E-Mails von uns zugepflastert. Die wesentlichen Inhalte finden ohnehin auf unserer Homepage statt. Und für zusätzliche Newsletter mit fragwürdigen Inhalten wie einem „Aktien-Tipp des Tages" oder einer meist schon bekannten Börsenweisheit reichen unsere Kapazitäten nicht. Dennoch: Der News-Service bietet uns eine gute Gelegenheit, Sie ausführlicher auf Dinge hinzuweisen, die uns wirklich wichtig sind. Wie Sie bestimmt bemerkt haben, haben wir zum Beispiel seit ein paar Tagen unter unseren Artikeln einen „Spenden-Button" platziert. Um erst gar keine Missverständnisse aufkommen zu lassen: Wir wollen nicht um Geld betteln. Auch ist Spende das falsche Wort. Wir wollen einfach für unsere Arbeit bezahlt werden. Das halten wir für eine ganz legitime Sache – auch im Internet. Unsere Hoffnung ist, dass möglichst viele Leser diesem Aufruf folgen. Dann wäre es möglich, dass boersengefluester.de auch künftig eine Seite mit frei zugänglichen Inhalten bleibt. Das ist definitiv die von uns favorisierte Variante. Letztlich muss es einen Weg geben, um den beträchtlichen Arbeitsaufwand sowie die laufenden Kosten für Serverbetrieb etc. zu decken – wenn es gar nicht anders geht, eben über ein Bezahl-Modell.

Bereits jetzt bieten wir eine kostenpflichtige Excel-Datei mit allen wesentlichen Kennzahlen für die von uns gecoverten 580 Aktien ein. DataSelect wird täglich aktualisiert und enthält mehr als 55.000 Felder. Diese Datenbank ist die Basis all unserer Analysen und Screenings. Sämtliche Stammdaten und Schätzungen zu Ergebnis und Dividende werden von uns selbst gepflegt. Das Jahres-Abo kostet 139,95 Euro, die Sechs-Monats-Freischaltung ist für 79,95 Euro zu haben, und für den Drei-Monats-Zugang bezahlen Sie 49,95 Euro. Gut angelegtes Geld, wie wir meinen. Auch für Unternehmen, die treuen Kunden oder langjährigen Aktionären eine Anerkennung zukommen lassen wollen.

Sie zögern noch? Mit ein wenig Glück können Sie jetzt einen Drei-Monats-Testzugang für DataSelect gewinnen. Alles was Sie machen müssen, ist auf den folgenden Link von boersengefluester.de zu klicken.

[sws_green_box box_size="585"] Gewinnspiel von boersengefluester.de[/sws_green_box]

Hier erscheint eine Ihnen möglicherweise bekannt vorkommende Übersicht von uns. Allerdings haben wir wesentliche Informationen und auch die Achsenbeschriftung weggelassen. Was also haben wir auf dieser ungewöhnlichen Tabelle, die Sie so nur auf boersengefluster.de finden, abgebildet? Wenn Sie uns die Antwort an [email protected] mailen oder über unsere Facebook-Seite eine entsprechende Nachricht hinterlassen, nehmen Sie an der Verlosung der drei Freizugänge teil. Und: Der 250. Liker auf unserer Facebook-Seite bekommt ebenfalls einen Drei-Monats-Gratis-Zugang zu DataSelect.

Ach ja: Anleger, die sich für unseren Newsservice eingetragen haben, haben wir bereits ein wenig früher über die Verlosung von DataSelect-Testzugänge informiert. Lohnen soll es sich schließlich auch, wenn Sie uns Ihre Verbundenheit durch die Registrierung bei „Börsengeflüster-News" zeigen. Noch besteht jedoch die Möglichkeit, an dem Gewinnspiel teilzunehmen. Und das Angebot für unserer 250. Facebook-Liker gilt natürlich ebenfalls.

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

Das ist heftig: Um ein schlappes Drittel – von 300,47 Mio. Euro auf nur noch 202,59 Mio. Euro – hat sich das Eigenkapital von Heidelberger Druckmaschinen ermäßigt. In nur einem Quartal wohlgemerkt. Mit so einem Verfall, der weit über den Quartalsverlust von 53 Mio. Euro hinausgeht, hatte wohl niemand gerechnet. Mit ein Grund für den rapiden Schwund ist die erneute Verringerung des Abzinsungssatzes für die inländischen Pensionen von 3,5 auf 2,4 Prozent. Damit erreicht die Eigenkapitalquote des SDAX-Konzerns nur noch 8,98 Prozent – nach 13,25 Prozent im direkten Vorquartal. Der Buchwert je Aktie hat sich auf 0,79 Euro ermäßigt (in der Datenbank von boersengefluester.de sind die Zahlen bereits aktualisiert). Bei einem Aktienkurs von zurzeit 1,99 Euro sind die 0,79 Euro kein sonderlich attraktiver Gegenpart. Zum Vergleich: Konkurrent Koenig & Bauer wird derzeit mit einem Kurs-Buchwert-Verhältnis (KBV) von 0,84 gehandelt. Das Thema Kapitalerhöhung dürfte perspektivisch also wieder auf Heidelberger Druckmaschinen zukommen.

Überhaupt: Die 2013 noch so heiß gehandelte Turnaroundstory des Druckmaschinenherstellers zündet an der Börse nicht mehr so recht. 2014 verlor der Anteilschein um knapp 20 Prozent an Wert. Und nach dem überhaupt nicht gut aufgenommenem Bericht zum dritten Quartal, liegt der Titel im laufenden Jahr auch schon wieder knapp hinten. Dabei hatte sich die Notiz seit Mitte Januar – in Erwartung viel besserer Zahlen als jetzt vorgelegt – so kraftvoll nach oben bewegt. Zu schaffen macht dem Unternehmen insbesondere die Konjunkturabkühlung in China. Hinzu kommen Sonderaufwendungen für die Umstrukturierung des Konzerns. Summa summarum keine gute Gemengelage. Dennoch ist die Reaktion der Börse auf den Zwischenbericht mit einem Kursrückschlag von fast neun Prozent ein wenig übertrieben. Immerhin hat Vorstandschef Gerold Linzbach den Ausblick für das laufende Jahr gar nicht angetastet. Und auch die avisierte EBITDA-Marge von mindestens acht Prozent für 2015/16 (per Ende März) hat weiter Bestand.

Schwer abzuschätzen bleibt allerdings, was dann unterm Strich übrig bleiben wird. Ein deutlich einstelliges KGV, wie es auf vielen Finanzwebseiten angegeben wird, sehen wir aber jedenfalls nicht. Betont gelassen zeigen sich derweil die Analysten von Kepler Cheuvreux: Sie haben ihr Kursziel von 3,50 Euro bestätigt und empfehlen, die Aktie weiterhin zu kaufen. Boersengefluester.de bleibt vorerst bei einer Halten-Einstufung. Grundsätzlich bevorzugen wir aus dem Druckbereich die Aktie von Koenig & Bauer. Aber bei Kursen um 1,80 Euro kann man bei HeidelDruck nicht so viel verkehrt machen. Zumindest hat der Aktienkurs in dieser Region zuletzt häufig wieder nach oben gedreht.

Überhaupt: Die 2013 noch so heiß gehandelte Turnaroundstory des Druckmaschinenherstellers zündet an der Börse nicht mehr so recht. 2014 verlor der Anteilschein um knapp 20 Prozent an Wert. Und nach dem überhaupt nicht gut aufgenommenem Bericht zum dritten Quartal, liegt der Titel im laufenden Jahr auch schon wieder knapp hinten. Dabei hatte sich die Notiz seit Mitte Januar – in Erwartung viel besserer Zahlen als jetzt vorgelegt – so kraftvoll nach oben bewegt. Zu schaffen macht dem Unternehmen insbesondere die Konjunkturabkühlung in China. Hinzu kommen Sonderaufwendungen für die Umstrukturierung des Konzerns. Summa summarum keine gute Gemengelage. Dennoch ist die Reaktion der Börse auf den Zwischenbericht mit einem Kursrückschlag von fast neun Prozent ein wenig übertrieben. Immerhin hat Vorstandschef Gerold Linzbach den Ausblick für das laufende Jahr gar nicht angetastet. Und auch die avisierte EBITDA-Marge von mindestens acht Prozent für 2015/16 (per Ende März) hat weiter Bestand.

Schwer abzuschätzen bleibt allerdings, was dann unterm Strich übrig bleiben wird. Ein deutlich einstelliges KGV, wie es auf vielen Finanzwebseiten angegeben wird, sehen wir aber jedenfalls nicht. Betont gelassen zeigen sich derweil die Analysten von Kepler Cheuvreux: Sie haben ihr Kursziel von 3,50 Euro bestätigt und empfehlen, die Aktie weiterhin zu kaufen. Boersengefluester.de bleibt vorerst bei einer Halten-Einstufung. Grundsätzlich bevorzugen wir aus dem Druckbereich die Aktie von Koenig & Bauer. Aber bei Kursen um 1,80 Euro kann man bei HeidelDruck nicht so viel verkehrt machen. Zumindest hat der Aktienkurs in dieser Region zuletzt häufig wieder nach oben gedreht.

[jwl-utmce-widget id=87961]

...

Heidelberger Druckmaschinen

Kurs: 1,43

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heidelberger Druckmaschinen | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 731400 | DE0007314007 | AG | 436,62 Mio € | 08.12.1997 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.913,17 | 2.183,43 | 2.435,00 | 2.395,00 | 2.280,00 | 2.350,00 | 0,00 | |

| EBITDA1,2 | 94,47 | 160,16 | 209,00 | 168,00 | 137,00 | 155,00 | 0,00 | |

| EBITDA-margin %3 | 4,94 | 7,34 | 8,58 | 7,02 | 6,01 | 6,60 | 0,00 | |

| EBIT1,4 | 17,64 | 80,74 | 131,00 | 91,00 | 61,00 | 80,00 | 0,00 | |

| EBIT-margin %5 | 0,92 | 3,70 | 5,38 | 3,80 | 2,68 | 3,40 | 0,00 | |

| Net profit1 | -42,89 | 33,06 | 91,00 | 39,00 | 5,00 | 30,00 | 0,00 | |

| Net-margin %6 | -2,24 | 1,51 | 3,74 | 1,63 | 0,22 | 1,28 | 0,00 | |

| Cashflow1,7 | 0,06 | 51,27 | 33,00 | 90,00 | 113,00 | 105,00 | 0,00 | |

| Earnings per share8 | -0,14 | 0,11 | 0,30 | 0,13 | 0,02 | 0,10 | 0,12 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Koenig & Bauer | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 719350 | DE0007193500 | AG | 150,21 Mio € | 06.08.1985 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Ayad Abul-Ella, Vorstandsvorsitzender von Heliocentris Energy Solutions, hat seine Erlösprognose für 2014 tatsächlich eingelöst. Demnach steigerte der Anbieter von Energieversorgungslösungen für Mobilfunkstationen seinen Umsatz von 4,9 Mio. auf rund 19 Mio. Euro. Avisiert hatte Abul-Ella zwar eine Spanne von 19 bis 21 Mio. Euro. In der Nebenwerteszene galt der Ausblick aber stets als extrem ambitioniert, zumal die Berliner nach neun Monaten gerade einmal 10,9 Mio. Euro Erlöse vorzuweisen hatten. Zumindest vor diesem Hintergrund sind die nun vorgelegten 19 Mio. Euro also eher positiv zu sehen. „Vor allem unsere Erfolge in Myanmar, dem zurzeit weltweit am stärksten wachsenden Markt für Mobilfunkstationen, trugen zu dem rasanten Umsatzwachstum in 2014 bei und legen den Grundstein für weiteres starkes Wachstum in 2015", sagt Abul-Ella. Zum Ergebnis machte er noch keine Angaben. Die Analysten gehen bislang aber davon aus, dass die Gesellschaft einen Fehlbetrag von 10 bis 12 Mio. Euro produziert haben dürfte. Mit signifikant schwarzen Zahlen ist vermutlich nicht vor 2016 zu rechnen. Sollten die Prognosen der Experten zutreffen, könnte es dann allerdings richtig rocken.

Diese Perspektiven spiegeln sich allerdings auch in der Bewertung wider. Zurzeit bringt Heliocentris knapp 61,5 Mio. Euro auf die Waagschale. Die wichtigsten Aktionäre von Heliocentris sind Finanzinvestoren wie Ruffer, Alcazar, Conduit, bmp media investors sowie diverse Family Offices. Anlegern, die um den Anteilschein bislang einen Bogen gemacht haben, weil er im kaum regulierten Börsensegment Entry Standard gelistet ist, will Heliocentris künftig entgegenkommen. Noch im laufenden Jahr ist der Wechsel in den Frankfurter Prime Standard geplant. In Zeiten, wo viele Unternehmen eher den Weg eines Downgradings wählen, ist das ein gutes Signal. „Der Segmentwechsel soll die Attraktivität der Heliocentris-Aktie am Kapitalmarkt erhöhen und sie durch Erfüllung der höchsten Transparenz- und Publizitätsanforderungen stärker bei institutionellen und internationalen Investoren und Analysten positionieren", heißt es offiziell. In der jüngeren Vergangenheit hat (zumindest nach unserem Kenntnisstand) nur der Softwareanbieter SNP Schneider-Neureither die gleiche Marschroute wie Heliocentris eingeschlagen. Erste Konsequenz: Der Konzernabschluss für 2014 wird von HGB auf den internationalen Rechnungslegungsstandard IFRS umgestellt. Welche Effekte sich hieraus ergeben, lässt sich gegenwärtig allerdings noch nicht abschätzen.

Der Aktienkurs von Heliocentris hatte bereits vor einigen Tagen einen scharfen Zacken nach oben hingelegt. Nun gilt es, den Schub in eine nachhaltige Aufwärtsbewegung zu wandeln. Per saldo schwankte die Notiz von Heliocentris im vergangenen Jahr nämlich meist nur erratisch um die Marke von 5 Euro. Interessant wird auch, welche Zukunft das Geschäft mit Schulungsprodukten wie zum Beispiel Brennstoffzellensysteme bei Heliocentris haben wird. Dieser Bereich hat zwar die längste Tradition in der Firma. Mit Erlösen von zuletzt knapp 3 Mio. Euro wird die Bedeutung für das Gesamtunternehmen – gemessen an den zu erwartenden Umsatzsprüngen im Telekombereich – allerdings immer geringer. Losgelöst davon: Boersengefluester.de setzt weiter auf Heliocentris. Der Titel eignet sich aber nur für sehr risikobereite Anleger.

Diese Perspektiven spiegeln sich allerdings auch in der Bewertung wider. Zurzeit bringt Heliocentris knapp 61,5 Mio. Euro auf die Waagschale. Die wichtigsten Aktionäre von Heliocentris sind Finanzinvestoren wie Ruffer, Alcazar, Conduit, bmp media investors sowie diverse Family Offices. Anlegern, die um den Anteilschein bislang einen Bogen gemacht haben, weil er im kaum regulierten Börsensegment Entry Standard gelistet ist, will Heliocentris künftig entgegenkommen. Noch im laufenden Jahr ist der Wechsel in den Frankfurter Prime Standard geplant. In Zeiten, wo viele Unternehmen eher den Weg eines Downgradings wählen, ist das ein gutes Signal. „Der Segmentwechsel soll die Attraktivität der Heliocentris-Aktie am Kapitalmarkt erhöhen und sie durch Erfüllung der höchsten Transparenz- und Publizitätsanforderungen stärker bei institutionellen und internationalen Investoren und Analysten positionieren", heißt es offiziell. In der jüngeren Vergangenheit hat (zumindest nach unserem Kenntnisstand) nur der Softwareanbieter SNP Schneider-Neureither die gleiche Marschroute wie Heliocentris eingeschlagen. Erste Konsequenz: Der Konzernabschluss für 2014 wird von HGB auf den internationalen Rechnungslegungsstandard IFRS umgestellt. Welche Effekte sich hieraus ergeben, lässt sich gegenwärtig allerdings noch nicht abschätzen.

Der Aktienkurs von Heliocentris hatte bereits vor einigen Tagen einen scharfen Zacken nach oben hingelegt. Nun gilt es, den Schub in eine nachhaltige Aufwärtsbewegung zu wandeln. Per saldo schwankte die Notiz von Heliocentris im vergangenen Jahr nämlich meist nur erratisch um die Marke von 5 Euro. Interessant wird auch, welche Zukunft das Geschäft mit Schulungsprodukten wie zum Beispiel Brennstoffzellensysteme bei Heliocentris haben wird. Dieser Bereich hat zwar die längste Tradition in der Firma. Mit Erlösen von zuletzt knapp 3 Mio. Euro wird die Bedeutung für das Gesamtunternehmen – gemessen an den zu erwartenden Umsatzsprüngen im Telekombereich – allerdings immer geringer. Losgelöst davon: Boersengefluester.de setzt weiter auf Heliocentris. Der Titel eignet sich aber nur für sehr risikobereite Anleger.

Heliocentris Energy Solutions

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliocentris Energy Solutions | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1MMHE | DE000A1MMHE3 | 0,00 Mio € | 26.06.2006 | Verkaufen (Insolvenz) | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

Pünktlich zur HSBC SRI Conference in Frankfurt am Main hat Steico einen ersten Überblick zu den Zahlen des vergangenen Geschäftsjahrs vorgelegt. Ganz leicht wird es allerdings nicht, die Konferenzteilnehmer mit den Daten zu überzeugen. Bei einem Umsatzplus von 10,5 Prozent auf 174,7 Mio. Euro kam das Ergebnis vor Zinsen und Steuern (EBIT) nur um 4,3 Prozent auf rund 9,7 Mio. Euro voran. Angekündigt hatte der Hersteller von ökologischen Dämmstoffen zuletzt einen Erlöszuwachs im niedrigen zweistelligen Prozentbereich sowie eine EBIT-Steigerung von rund zehn Prozent gegenüber dem vergleichbaren Vorjahreswert. Demnach hat die Gesellschaft aus Feldkirchen bei München die Umsatzprognosen eingelöst, bei den Margen allerdings gepatzt. Um den eigenen Ausblick zu erfüllen, hätte Steico im Abschlussquartal ein EBIT von mindestens 1,33 Mio. Euro erzielen müssen. Geworden sind es allerdings nur 0,8 Mio. Euro. Und um die Erwartungen der Analysten zu treffen, wäre sogar ein Betriebsergebnis von mindestens 2,1 Mio. Euro in Q4 nötig gewesen. Letztlich hat das Abschlussquartal also deutlich weniger eingebracht als gedacht – trotz der vergleichsweise milden Temperaturen. Zur Einordnung: Die Analysten von Oddo Seydler hatten für das Gesamtjahr mit einem EBIT von rund 11 Mio. Euro gerechnet.

Steico weist weiterhin darauf hin, dass der Markt für Holzfaserdämmstoffe durch einen starken Preisdruck und den Kapazitätsaufbau der vergangenen Jahre belastet ist. Vor diesem Hintergrund wirkt es auf den ersten Blick irritierend, dass Steico zurzeit die größte Investitionsoffensive in der Firmengeschichte fährt. Ab Herbst 2015 soll die Furnierschichtholzfertigung in Polen anlaufen. Steico erwartet sich hiervon eine „Verbesserung der operativen Marge", ohne jedoch konkrete Größenordnungen zu nennen. Wenig greifbar fällt auch der erste Ausblick auf das laufende Jahr aus: Steico rechnet mit einer „erneuten Steigerung des Umsatzes und der Erträge". Vor genau einem Jahr hatte das Management wenigstens noch das Erlösziel ein wenig quantifiziert und ein Wachstum im „oberen einstelligen Prozentbereich" avisiert.

Das komplette Zahlenwerk inklusive Dividendenvorschlag für 2014 wird Steico Ende April vorlegen. Momentan geht boersengefluester.de von einer konstanten Ausschüttung von 0,12 Euro pro Anteilschein aus. Zum Renditehit wird der Small Cap damit jedoch nicht. Die Verzinsung beträgt gerade einmal 1,86 Prozent. Und bis zur Ausschüttung dauert es ohnehin noch eine Weile. Die Hauptversammlung findet am 25. Juni 2015 statt. Nachdem die Steico-Aktie einen vergleichsweise guten Jahresstart mit einem Plus von rund elf Prozent hingelegt hat, dürften die Anleger kurzfristig erst einmal auf die Bremse treten. Mit Sicht auf einige Monate hat der Small Cap allerdings gute Argumente im Köcher: Das 2016er-KGV auf Basis der Ergebnisschätzungen von boersengefluester.de beträgt gerade einmal 12,1. Zudem wird der Titel mit einem deutlichen Abschlag zum Buchwert von derzeit 7,93 Euro pro Aktie gehandelt. Positiv ist auch, dass die Effekte der neuen Produktionsanlagen nun allmählich sichtbar werden sollten. Wir bleiben daher bei unserer Einschätzung „Kaufen", auch wenn die 2014er-Zahlen unsere Erwartungen klar verfehlt haben.

Das komplette Zahlenwerk inklusive Dividendenvorschlag für 2014 wird Steico Ende April vorlegen. Momentan geht boersengefluester.de von einer konstanten Ausschüttung von 0,12 Euro pro Anteilschein aus. Zum Renditehit wird der Small Cap damit jedoch nicht. Die Verzinsung beträgt gerade einmal 1,86 Prozent. Und bis zur Ausschüttung dauert es ohnehin noch eine Weile. Die Hauptversammlung findet am 25. Juni 2015 statt. Nachdem die Steico-Aktie einen vergleichsweise guten Jahresstart mit einem Plus von rund elf Prozent hingelegt hat, dürften die Anleger kurzfristig erst einmal auf die Bremse treten. Mit Sicht auf einige Monate hat der Small Cap allerdings gute Argumente im Köcher: Das 2016er-KGV auf Basis der Ergebnisschätzungen von boersengefluester.de beträgt gerade einmal 12,1. Zudem wird der Titel mit einem deutlichen Abschlag zum Buchwert von derzeit 7,93 Euro pro Aktie gehandelt. Positiv ist auch, dass die Effekte der neuen Produktionsanlagen nun allmählich sichtbar werden sollten. Wir bleiben daher bei unserer Einschätzung „Kaufen", auch wenn die 2014er-Zahlen unsere Erwartungen klar verfehlt haben.

Steico

Kurs: 25,25

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 355,61 Mio € | 25.06.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 410,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 69,00 | 77,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 18,02 | 18,78 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 44,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 10,73 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 24,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 5,85 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 57,50 | |

| Earnings per share8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,65 | |

| Dividend per share8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de and company details

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

Was ist bloß mit der Aixtron-Aktie los? Allein seit Jahresbeginn stürzte die Notiz des TecDAX-Unternehmens um mehr als 30 Prozent in die Tiefe. Kein anderer Wert aus dem heimischen Indexuniversum brachte es auf eine derart schlechte Performance. Verglichen mit dem Ende September 2014 erreichten Zwischenhoch bei gut 12 Euro türmt sich der Verlust sogar auf rund 48 Prozent. Wie immer bei derart scharfen Abwärtsbewegungen, saugen die Börsianer alle negativen Nachrichten und Gerüchte auf. Einmal ist von massiven Short-Attacken durch JP Morgan die Rede, dann wiederum belasten negative Analystenkommentare. Der Spezialmaschinenbauer für die Halbleiterindustrie meldete sich Anfang Januar selbst nur einmal zu Wort, als er den Abbau von 60 Arbeitsplätzen bekannt gab. Das entspricht knapp acht Prozent der Gesamtbelegschaft. Das ist bitter für das Personal. Aber verglichen mit dem Schnitt von SMA Solar, der Wechselrichterhersteller trennt sich von jedem dritten Mitarbeiter, wirkt die Maßnahme noch vergleichsweise harmlos. Komplett verpufft sind Effekte des Großauftrags vom chinesischen LED-Hersteller Sanan Optoelectronics. Harte Fakten sind vermutlich erst am 24. Februar zu erwarten, wenn Aixtron die vorläufigen Zahlen für 2014 vorlegt. Die Erwartungshaltung ist nicht sonderlich ambitioniert. Zuletzt hatte Vorstandschef Martin Goetzeler Umsätze auf Vorjahresniveau und ein negatives Betriebsergebnis angekündigt. Die Erwartungen an das Ergebnis vor Zinsen und Steuern (EBIT) für 2014 schwanken enorm. Im Mittel rechnen die Analysten zurzeit mit einem Betriebsverlust von gut 27 Mio. Euro. Die düsterste Prognose sieht gar ein Minus von fast 56 Mio. Euro auf Aixtron zukommen.

Beim aktuellen Kurs von 6,29 Euro kommt Aixtron auf eine Marktkapitalisierung von 719 Mio. Euro. Auf der Habenseite steht, dass die in Herzogenrath nahe Aachen angesiedelte Gesellschaft frei von Bankschulden ist und liquide Mittel von rund 260 Mio. Euro auf der hohen Kante hat. Daraus ergibt sich ein Enterprise Value von zurzeit knapp 460 Mio. Euro. Zum Vergleich: Boersengefluester.de geht derzeit davon aus, dass Aixtron im Jahr 2016 auf ein Erlösniveau von rund 400 Mio. Euro zurückkehren kann – nach 185 Mio. Euro für 2014. Gegen diese Relation würde sich kaum etwas sagen lassen. Die Schwankungen bei dem TecDAX-Unternehmen sind jedoch enorm: 2010 kam Aixtron auf Umsätze von 783 Mio. Euro. Wer sich hier engagiert, braucht also starke Nerven. Der von boersengefluester.de ermittelte Buchwert je Aktie lag zum Ende des dritten Quartals bei 3,84 Euro pro Anteilschein. Da Aixtron rote Zahlen schreibt, schmilzt das Eigenkapital zurzeit aber noch. Um nicht in die Buchwert-Falle zu tappen, sollten Anleger diese Kennzahl also mit Vorsicht genießen.

Das 2016er-KGV siedeln wir zurzeit bei knapp 19 an. Auch das ist kein übermäßig attraktiver Wert. Ausgestanden muss die Kurstalfahrt bei Aixtron also nicht unbedingt sein. Allerdings wird man den Tiefpunkt wohl ohnehin nicht erwischen. Rückblickend wäre es auch relativ egal gewesen, ob man den Titel 2008 bereits zu 7 Euro ins Depot nahm oder erst bei 4 Euro. Bereits 2011 kostete der Anteilschein zwischenzeitlich mehr als 30 Euro. Wir gehen das Risiko ein und stufen die Aixtron-Aktie auf Kaufen herauf. Sollten die 2014er-Zahlen keine totale Katastrophe werden und der Ausblick halbwegs in die richtige Richtung zeigen, müsste das Papier eigentlich reif für eine Erholungsrally sein – unabhängig von der dann gerade aktuellen Verfassung des Gesamtmarkts.

Beim aktuellen Kurs von 6,29 Euro kommt Aixtron auf eine Marktkapitalisierung von 719 Mio. Euro. Auf der Habenseite steht, dass die in Herzogenrath nahe Aachen angesiedelte Gesellschaft frei von Bankschulden ist und liquide Mittel von rund 260 Mio. Euro auf der hohen Kante hat. Daraus ergibt sich ein Enterprise Value von zurzeit knapp 460 Mio. Euro. Zum Vergleich: Boersengefluester.de geht derzeit davon aus, dass Aixtron im Jahr 2016 auf ein Erlösniveau von rund 400 Mio. Euro zurückkehren kann – nach 185 Mio. Euro für 2014. Gegen diese Relation würde sich kaum etwas sagen lassen. Die Schwankungen bei dem TecDAX-Unternehmen sind jedoch enorm: 2010 kam Aixtron auf Umsätze von 783 Mio. Euro. Wer sich hier engagiert, braucht also starke Nerven. Der von boersengefluester.de ermittelte Buchwert je Aktie lag zum Ende des dritten Quartals bei 3,84 Euro pro Anteilschein. Da Aixtron rote Zahlen schreibt, schmilzt das Eigenkapital zurzeit aber noch. Um nicht in die Buchwert-Falle zu tappen, sollten Anleger diese Kennzahl also mit Vorsicht genießen.

Das 2016er-KGV siedeln wir zurzeit bei knapp 19 an. Auch das ist kein übermäßig attraktiver Wert. Ausgestanden muss die Kurstalfahrt bei Aixtron also nicht unbedingt sein. Allerdings wird man den Tiefpunkt wohl ohnehin nicht erwischen. Rückblickend wäre es auch relativ egal gewesen, ob man den Titel 2008 bereits zu 7 Euro ins Depot nahm oder erst bei 4 Euro. Bereits 2011 kostete der Anteilschein zwischenzeitlich mehr als 30 Euro. Wir gehen das Risiko ein und stufen die Aixtron-Aktie auf Kaufen herauf. Sollten die 2014er-Zahlen keine totale Katastrophe werden und der Ausblick halbwegs in die richtige Richtung zeigen, müsste das Papier eigentlich reif für eine Erholungsrally sein – unabhängig von der dann gerade aktuellen Verfassung des Gesamtmarkts.

Aixtron

Kurs: 27,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Aixtron | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0WMPJ | DE000A0WMPJ6 | SE | 3.131,39 Mio € | 30.06.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 269,25 | 428,95 | 463,17 | 629,88 | 633,16 | 556,55 | 520,00 | |

| EBITDA1,2 | 44,39 | 108,81 | 113,56 | 168,38 | 145,46 | 117,02 | 108,00 | |

| EBITDA-margin %3 | 16,49 | 25,37 | 24,52 | 26,73 | 22,97 | 21,03 | 20,77 | |

| EBIT1,4 | 34,84 | 98,98 | 104,70 | 156,77 | 131,23 | 100,29 | 91,00 | |

| EBIT-margin %5 | 12,94 | 23,08 | 22,61 | 24,89 | 20,73 | 18,02 | 17,50 | |

| Net profit1 | 34,47 | 94,84 | 100,47 | 145,19 | 106,25 | 85,25 | 78,00 | |

| Net-margin %6 | 12,80 | 22,11 | 21,69 | 23,05 | 16,78 | 15,32 | 15,00 | |

| Cashflow1,7 | -39,16 | -13,49 | 37,14 | -47,29 | 26,23 | 208,36 | 90,00 | |

| Earnings per share8 | 0,31 | 0,85 | 0,89 | 1,29 | 0,94 | 0,76 | 0,69 | |

| Dividend per share8 | 0,11 | 0,30 | 0,31 | 0,40 | 0,15 | 0,15 | 0,15 | |

Quelle: boersengefluester.de and company details

[jwl-utmce-widget id=87961]

Foto: Aixtron SE...

© boersengefluester.de | Redaktion

[sws_red_box box_size="585"]An dieser Stelle kommentieren wir aktuelle Meldungen über in Deutschland gelistete chinesische Aktien oder weisen auf interessante Kursentwicklungen hin. Die Auswahl erfolgt rein subjektiv und hat keinen Anspruch auf Vollständigkeit.[/sws_red_box]

Es gibt sie noch, die hierzulande gelisteten Chinesen, die mit ihren Aktionären offen und schnell kommunizieren. Vtion Wireless Technology ist eines der vorbildlichen Red-Stocks – wenn es um die Kapitalmarkt-Kommunikation geht. Im operativen Geschäft dagegen sieht es nach wie vor düster aus. So hat der Vermarkter von Mobilfunk-Sticks auch 2014 wieder die mehrfach reduzierte Geschäftsprognose verfehlt. Statt der im November erwarteten 48 Mio. Euro Umsatz sind bis zum Jahresende nur 46 Mio. Euro herausgekommen. Erfreulich bleibt, dass Vtion nach wie vor profitabel ist. Vor Steuern und dem erklecklichen positiven Finanzergebnis sind rund 7 Prozent hängen geblieben. Das entspricht einem Ebit von rund 3,2 Mio. Euro. Bedauerlich ist, dass dem Management nach mehreren Jahren des bröckelnden Geschäftes immer noch nichts eingefallen ist, um das reichlich vorhandene Geld (am 30. September 2014 immerhin knapp 130 Mio. Euro) sinnvoll zu investieren. Im laufenden Jahr wird sich das Geschäft weiter abschwächen. Zum Jahresende sollen 37 Mio. Euro Umsatz und eine Ebit-Marge von 6 Prozent erreicht werden. Wahrscheinlich ist auch diese Prognose wieder zu optimistisch.

Gespannt wartet die Financial Community auf die Jahreszahlen von Snowbird. Erst im Herbst vergangenen Jahres ist der Daunenverarbeiter an die Börse gekommen – mit relativ gutem Erfolg. Fast 10 Mio. Euro konnten von den neuen Aktionären eingesammelt werden. Das war zwar so viel, wie kein anderer Erbe Maos in den vergangen drei Jahren in Deutschland bekommen hat, doch für die ambitionierten Expansionspläne des Managements reicht es nicht. Daher soll ein Zweitlisting in Singapur für weiteren Geldregen sorgen. Wie uns ein Unternehmenssprecher sagte, sind die Zugangvoraussetzungen für bereits an anderen Börsen gelistete Unternehmen kürzlich in Singapur gelockert worden. Geplant ist das Listing für das zweite Halbjahr 2015. Obwohl die Pläne noch wenig konkret sind, hat sich das Unternehmen dafür entschieden, sie jetzt öffentlich zu machen. Keine gute Idee: Die Anleger befürchten offensichtlich eine Verwässerung ihrer Aktien und verkauften. Rund ein Viertel hat der Kurs in nur einer Woche eingebüßt.

...

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |