Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#A0L1NN

© boersengefluester.de | Redaktion

Große Erwartungen hat flatexDEGIRO an die kürzlich live gegangene App „flatex next“, mit der der Frankfurter Discountbroker flatex sich zusätzliche Anlegergruppen erschließen will. Auf immerhin 1 bis 2 Millionen zusätzliche Kunden veranschlagt die Gesellschaft das Potenzial dieser bewusst einfach aufgebauten Benutzervariante. Kein Wunder, dass der Launch von „flatex next“ auch bei der Präsentation von Finanzvorstand Muhamad Said Chahrour auf dem Eigenkapitalforum Mitte November eine zentrale Rolle gespielt hat. An der Börse kommt die Entwicklung derweil super an. Mit 57,30 Euro notiert die flatexDEGIRO-Aktie auf All-Time-High. Seit Jahresbeginn türmt sich der Kurszuwachs nun auf fast 135 Prozent, die Marktkapitalisierung des SDAX-Aspiranten liegt bei mittlerweile knapp 1,56 Mrd. Euro.

Ungefähr dieses Niveau halten die meisten Analysten zurzeit für eine angemessene Bewertung. Keine Frage: Mittelfristig dürfte die flatexDEGIRO-Aktie noch immer über stattliches Potenzial verfügen. Kurzfristig könnte aber eine andere – auf boersengefluester.de bereits mehrfach erwähnte Rechnung – womöglich sogar interessanter sein. Auch nach der größeren Umplatzierung aus dem vergangenen Sommer und weiteren 500.000 verkauften Aktien hält die Beteiligungsgesellschaft Heliad Equity Partners noch immer 5,24 Prozent an der neu aufgestellten flatexDEGIRO AG. Gegenwärtig würde dieses Paket für einen Wert von rund 81,5 Mio. Euro stehen. Zum Vergleich: Die gesamte Marktkapitalisierung von Heliad beträgt zurzeit „nur“ 69 Mio. Euro. Hinzu dürfte noch immer ein paar Restbestände an Magforce-Aktien kommen, und die haben sich zuletzt ja auch durchaus ansprechend entwickelt (HIER). Wer also mit Airbag in flatexDEGIRO investieren will, kann das zurzeit gut über Heliad tun. Doch Vorsicht: Der im Freiverkehrssegment Scale gelistete Titel ist weit weniger liquide als der Anteilschein von flatexDEGIRO.

Eine weitere abgeleitete Spekulation in dieser Gemengelage ist die auf Fintech-Investments spezialisierte Beteiligungsgsellschaft FinLab. Neben etlichen anderen Engagements an zum Teil hoch spannenden Gesellschaften wie Deposit Solutions, Authada oder den Kryptospezialisten der Iconic Holding sind FinLab auch 45,5 Prozent an Heliad Equity Partners zuzurechnen. Allein dieses Paket deckt den FinLab-Börsenwert momentan zu rund einem Drittel ab. Den gesamten Substanzwert (NAV) gibt FinLab per Ende September mit 29,80 Euro je Aktie an. Tendenziell dürfte der NAV seitdem eher gewachsen sein – und das bei einem Aktienkurs von zurzeit 18,10 Euro. Kein Wunder, dass die Analysten signifikantes Kurspotenzial bis nördlich von 30 Euro für die FinLab-Aktie sehen.

...

Heliad Equity Partners

Kurs: 4,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad Equity Partners | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0L1NN | DE000A0L1NN5 | GmbH & Co. KGaA | 52,51 Mio € | 12.11.2004 | Kaufen | |

* * *

flatexDEGIRO

Kurs: 30,82

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio € | 30.06.2009 | Kaufen | |

* * *

Heliad

Kurs: 13,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 121806 | DE0001218063 | AG | 117,15 Mio € | 07.02.2007 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

So verrückt ist Börse momentan: Erst knickt die Notiz von FinLab innerhalb von nicht einmal vier Wochen um rund 50 Prozent ein, um dann wenig später einen Spurt von 40 Prozent Richtig Norden anzusetzen. Viel gewonnen ist damit allerdings noch nicht, schließlich bewegt sich der Aktienkurs der auf Unternehmen aus dem Fintech-Umfeld spezialisierten Beteiligungsgesellschaft gerade einmal auf dem Niveau von Anfang 2017. Nach Auffassung der Analysten von Montega eine nicht alltägliche Chance: Nachdem FinLab seinen Geschäftsbericht 2019 mit einem von 16,92 auf 39,53 Mio. Euro stark verbesserten Jahresergebnis (IFRS) vorgelegt hat, haben die Nebenwerteexperten zwar ihr Kursziel von ehemals 30 auf nun 23 Euro den Realitäten der aktuellen Marktlage angepasst. Noch immer liegt das neue Montega-Kursziel aber um rund 75 Prozent über der aktuellen Notiz. Dabei haben die Analysten sogar einen markanten Abschlag zu dem offiziell von FinLab per Ende 2019 ausgewiesenen Substanzwert (NAV) von 27,12 Euro je Aktie vorgenommen....

© boersengefluester.de | Redaktion

Endlich geht wieder was mit der FinLab-Aktie. Schließlich ist es noch gar nicht so lange her, dass Präsentation der beiden Vorstände Juan Rodriguez und Stefan Schütze auf Kapitalmarktkonferenzen und sogar Meldungen aus dem Portfolio der Beteiligungsgesellschaft mit Fokus auf Fintech-Firmen nahezu wirkungslos am Kurs abperlten. Das wiederum war insofern frustrierend für Investoren und Management, weil die Frankfurter eine Menge an attraktivem Newsflow zu bieten hatten: So hat etwa die auf Identifizierungslösungen spezialisierte Beteiligung Authada die comdirect bank als neuen Kunden gewonnen. Zudem gab es Finanzierungsrunden oder andere interessante Neuigkeiten bei den FinLab-Engagements Iconic Holding, Cashlink, Nextmarkets, dem FinLab EOS VC Fund oder zuletzt bei der Berliner Kapilendo. Letztlich überstrahlte die wenig erbauliche Entwicklung bei Heliad Equity Partners – mit einem Anteil von 45,3 Prozent der gewichtigste Portfoliowert von FinLab – die an sich ansprechende operative Entwicklung.

Das hat sich mittlerweile insofern um 180 Grad gedreht, weil die entscheidende Beteiligung von Heliad, die flatex AG (ehemals FinTech Group), sich mit der amerikanischen Investmentbank Lazard zusammengetan hat, um alle Möglichkeiten zur Wertsteigerung auszuloten. So viel ist bereits durchgesickert: Das Interesse von Wettbewerbern und Private Equity-Gesellschaften an einer Übernahme soll enorm sein – nun werden die einzelnen Offerten sondiert. Auf der Herbstkonferenz in Frankfurt verriet flatex-IR-Chef Björn Lippe zwar keine ganz konkrete Wasserstandsmeldung. Dem Vernehmen nach läuft der Übernahmeprozess aber sehr gut und soll auf jeden Fall noch im laufenden Jahr abgeschlossen werden. Boersengefluester.de hatte mehrfach darüber berichtet (HIER).

Getuschelt wird in Finanzkreisen, dass eine Bewertung von bis zu 35 Euro für die flatex-Aktie herauskommen könnte. Auf diesem Niveau wäre das in den Bereichen Onlinebrokerage und Finanzdienstleistungen tätige Unternehmen mit knapp 685 Mio. Euro kapitalisiert. Bezogen auf das für 2019 zu erwartende Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) ist das durchaus eine Ansage. Andererseits läuft die europäische Expansion in den Niederlanden offenbar so gut an, dass die flatex AG nun kurzerhand ein Fünf-Jahres-Ziel von mehr als 125 Mio. Euro EBITDA – bei einem Umsatz von Untergrenze 250 Mio. Euro – veröffentlichte. Und CEO Frank Niehage verriet ABM FN-Dow Jones: „Wir hatten einen starken Start erwartet, aber nicht so stark. Es gibt uns die Gewissheit, dass wir die richtige Wahl getroffen haben, um in die Niederlande zu gehen.“ Nun: Derart knackige Prognosen schwächen die Verhandlungsposition der flatex AG sicher nicht und gehören wohl zum Pokerspiel dazu. Gleichwohl bleibt abzuwarten, ob der potenzielle Erwerber tatsächlich auch ein offizielles Angebot an die freien Aktionäre geben wird. Verpflichtend wäre das nicht, da die flatex AG im Freiverkehrssegment Scale gelistet ist.

Getuschelt wird in Finanzkreisen, dass eine Bewertung von bis zu 35 Euro für die flatex-Aktie herauskommen könnte. Auf diesem Niveau wäre das in den Bereichen Onlinebrokerage und Finanzdienstleistungen tätige Unternehmen mit knapp 685 Mio. Euro kapitalisiert. Bezogen auf das für 2019 zu erwartende Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) ist das durchaus eine Ansage. Andererseits läuft die europäische Expansion in den Niederlanden offenbar so gut an, dass die flatex AG nun kurzerhand ein Fünf-Jahres-Ziel von mehr als 125 Mio. Euro EBITDA – bei einem Umsatz von Untergrenze 250 Mio. Euro – veröffentlichte. Und CEO Frank Niehage verriet ABM FN-Dow Jones: „Wir hatten einen starken Start erwartet, aber nicht so stark. Es gibt uns die Gewissheit, dass wir die richtige Wahl getroffen haben, um in die Niederlande zu gehen.“ Nun: Derart knackige Prognosen schwächen die Verhandlungsposition der flatex AG sicher nicht und gehören wohl zum Pokerspiel dazu. Gleichwohl bleibt abzuwarten, ob der potenzielle Erwerber tatsächlich auch ein offizielles Angebot an die freien Aktionäre geben wird. Verpflichtend wäre das nicht, da die flatex AG im Freiverkehrssegment Scale gelistet ist.

Der Masterplan dürfte jedoch sein, die flatex-Aktie für ein paar Jahre offiziell delisten zu lassen und dann idealerweise als milliardenschweres – durch weitere Akquisitionen gestärktes – Unternehmen an den Kapitalmarkt zurückzuführen. Eine Größe, die sich CEO Niehage immer gewünscht hat. Die kommenden Wochen werden also extrem spannend. Der stramme Kursanstieg der flatex-Aktie bestätigt jedenfalls, dass hier einiges am Köcheln ist. Das wiederum wirkt sich positiv auf die FinLab-Aktie aus, denn durchgerechnet über Heliad hält FinLab etwa 4,47 Prozent an der flatex AG. Der Hebel ist enorm, denn beim aktuellen flatex-Kurs von 28,35 Euro entspricht das Paket einem Börsenwert von 24,80 Mio. Euro – beziehungsweise 4,73 Euro je FinLab-Aktie. Zum Vergleich: Per 30. Juni 2019 lag dieser Wert noch bei 17,04 Mio. Euro (entsprechend 3,25 Euro je FinLab-Aktie).

Der Masterplan dürfte jedoch sein, die flatex-Aktie für ein paar Jahre offiziell delisten zu lassen und dann idealerweise als milliardenschweres – durch weitere Akquisitionen gestärktes – Unternehmen an den Kapitalmarkt zurückzuführen. Eine Größe, die sich CEO Niehage immer gewünscht hat. Die kommenden Wochen werden also extrem spannend. Der stramme Kursanstieg der flatex-Aktie bestätigt jedenfalls, dass hier einiges am Köcheln ist. Das wiederum wirkt sich positiv auf die FinLab-Aktie aus, denn durchgerechnet über Heliad hält FinLab etwa 4,47 Prozent an der flatex AG. Der Hebel ist enorm, denn beim aktuellen flatex-Kurs von 28,35 Euro entspricht das Paket einem Börsenwert von 24,80 Mio. Euro – beziehungsweise 4,73 Euro je FinLab-Aktie. Zum Vergleich: Per 30. Juni 2019 lag dieser Wert noch bei 17,04 Mio. Euro (entsprechend 3,25 Euro je FinLab-Aktie).

Blicken Anleger direkt auf die Verbindung FinLab/Heliad, so ergeben sich folgende Zahlen: Zum Stichtag 30. Juni 2019 hatte die Heliad-Beteiligung von FinLab einen Wert von 16,14 Mio. Euro (entsprechend 3,25 Euro je FinLab-Aktie). Gegenwärtig hat sich diese Position bereits auf 3,96 Euro je FinLab-Aktie erhöht. Dementsprechend dürfte der gesamte eigene Substanzwert (NAV), den FinLab zum Halbjahr noch mit 20,21 Euro angegeben hat, bereits auf 21,09 Euro gestiegen sein. Bei einem aktuellen FinLab-Kurs von 17,55 Euro gibt es die FinLab-Aktie also zu einem Discount von fast 17 Prozent auf den NAV. Zudem weisen die Analysten von GBC darauf hin, dass FinLab bei einem Verkauf der flatex-Aktien über die Heliad-Tochter Heliad Management noch eine Performance-Gebühr von 20 Prozent bekommen würde, die sich ebenfalls ergebniserhöhend auswirken würde. Bei den 1,93 Millionen flatex-Aktien im Heliad-Bestand und einem Einstandskurs von 7,27 Euro je Aktie ergibt sich bei einem unterstellten Verkaufspreis von 30 Euro eine Performance-Fee von 8,77 Mio. Euro. Bei 35 Euro wären es gar 10,70 Mio. Euro.

So gesehen ist es nicht verwunderlich, dass die Analysten sehr viel höhere Kurse für die FinLab-Aktie für gerechtfertigt halten. Die Experten von Hauck & Aufhäuser setzen das faire Niveau bei 26,40 Euro an. GBC stuft das Papier gar mit Kursziel 29,50 Euro als kaufenswert ein (Download der Studie: HIER). Es muss also nicht immer die flatex-Aktie sein, selbst wenn diese – schon allein aufgrund der spürbar höheren Handelsumsätze – weiterhin als Direktinvestment eine attraktive Chance-Risiko-Relation vorzuweisen hat. Hier spekulieren wir weiterhin auf Kurse von mindestens 30 Euro. Ansonsten lohnt es sich, den Bleistift zu spitzen und die enge gesellschaftliche Verzahnung des Trios clever zu nutzen.

Foto:

...

Heliad

Kurs: 13,00

flatexDEGIRO

Kurs: 30,82

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 121806 | DE0001218063 | AG | 117,15 Mio € | 07.02.2007 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio € | 30.06.2009 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad Equity Partners | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0L1NN | DE000A0L1NN5 | GmbH & Co. KGaA | 52,51 Mio € | 12.11.2004 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Auf diese Meldung hat boersengefluester.de bereits eine ganze Weile spekuliert. Nun meldet die FinTech Group um CEO Frank Niehage tatsächlich Vollzug. Das US-Finanzhaus Morgan Stanley – schon eine geraume Zeit Partner von flatex bei der Emission von strukturierten Produkten – wird Aktionär der FinTech Group und zeichnet 700.000 Anteilscheine. Damit kommt Morgan Stanley auf einen Anteil von vier Prozent. Bewertet wurde jede Aktie bei der Transaktion mit 25,94 Euro – verglichen mit einem aktuellen Aktienkurs von etwa mehr als 30 Euro. Insgesamt fließen den Frankfurtern durch die Kapitalerhöhung brutto 18,158 Mio. Euro zu. Losgelöst von den Finanzströmen: Für die FinTech Group ist Morgan Stanley als neues Mitglied des Aktionärskreises definitiv ein Ritterschlag. Immerhin ist es noch gar nicht so lange her, dass die FinTech Group primär in Verbindung mit Großaktionär Bernd Förtsch gebracht wurde.

Die dem Kulmbacher Unternehmer zurechenbare GfBk Gesellschaft für Börsenkommunikation mbH wird nach der Kapitalerhöhung zwar immer noch knapp 29 Prozent der Anteile kontrollieren und darüber hinaus indirekt über Heliad beziehungsweise die FinLab AG weiteren Einfluss ausüben. Dem internationalen Börsenstanding kann der Einstieg von Morgan Stanley nur förderlich sein. Wer weiß: Vielleicht kommt Vorstandschef Niehage seinem Ziel, aus der FinTech Group eine „Milliarden-Dollar-Company“ zu formen, ja doch noch schneller als gedacht nahe. Zur Einordnung: Auf Basis der erhöhten Aktienstückzahl kommt die noch im Scale gelistete FinTech Group auf eine Marktkapitalisierung von 542 Mio. Euro – umgerechnet knapp 637 Mio. Dollar. Die Dollar-Milliarde würde die FinTech Group künftig bei einem Aktienkurs von umgerechnet etwa 48,50 Euro touchieren. Aktuelle Notiz: 30,05 Euro, was bereits einem All-Time-High entspricht. So gesehen lässt es die FinTech Group in den vergangenen Wochen richtig krachen, was die Investor-Relations-Seite angeht.

Bereits bei seiner Präsentation auf dem Eigenkapitalforum in Frankfurt hinterließ Muhamad Chahrour, Finanzvorstand der FinTech Group, einen 1a-Eindruck – da waren sich die Investoren weitgehend einig. Zusätzlich untermauerten die Frankfurter den steilen Kursanstieg mit einer ersten Prognose zu den Unternehmenszahlen für das kommende Jahr. Demnach rechnet die FinTech Group für 2018 mit Erlösen von rund 120 Mio. Euro sowie einem Überschuss von etwa 24 Mio. Euro – was auf ein Ergebnis je Aktie von mehr als 1,40 Euro hinauslaufen würde. „Bei flatex wollen wir nach dem Rekordjahr 2017 im kommenden Jahr wieder mindestens 30.000 Neukunden in Deutschland und Österreich gewinnen – dazu kommt aller Voraussicht in 2018 die Expansion in ein weiteres Land“, sagt CEO Frank Niehage. Gleichzeitig bestätigte das Management die Vorschau für 2017, wonach bei Umsätzen von mehr als 100 Mio. Euro mit einem Nettogewinn von Untergrenze 16,8 Mio. Euro zu rechnen ist. Die Analysten von Hauck & Aufhäuser haben ihr Kursziel für die FinTech Group-Aktie nach dem Morgan Stanley-Einstieg erneut heraufgesetzt – diesmal von 31,50 auf 37,50 Euro – und ihre Kaufen-Einschätzung bestätigt.

Bereits bei seiner Präsentation auf dem Eigenkapitalforum in Frankfurt hinterließ Muhamad Chahrour, Finanzvorstand der FinTech Group, einen 1a-Eindruck – da waren sich die Investoren weitgehend einig. Zusätzlich untermauerten die Frankfurter den steilen Kursanstieg mit einer ersten Prognose zu den Unternehmenszahlen für das kommende Jahr. Demnach rechnet die FinTech Group für 2018 mit Erlösen von rund 120 Mio. Euro sowie einem Überschuss von etwa 24 Mio. Euro – was auf ein Ergebnis je Aktie von mehr als 1,40 Euro hinauslaufen würde. „Bei flatex wollen wir nach dem Rekordjahr 2017 im kommenden Jahr wieder mindestens 30.000 Neukunden in Deutschland und Österreich gewinnen – dazu kommt aller Voraussicht in 2018 die Expansion in ein weiteres Land“, sagt CEO Frank Niehage. Gleichzeitig bestätigte das Management die Vorschau für 2017, wonach bei Umsätzen von mehr als 100 Mio. Euro mit einem Nettogewinn von Untergrenze 16,8 Mio. Euro zu rechnen ist. Die Analysten von Hauck & Aufhäuser haben ihr Kursziel für die FinTech Group-Aktie nach dem Morgan Stanley-Einstieg erneut heraufgesetzt – diesmal von 31,50 auf 37,50 Euro – und ihre Kaufen-Einschätzung bestätigt.

Für frische Kursfantasie sorgen auch die Aussagen von CFO Chahrour hinsichtlich Bitcoin & Co.: „Wir bereiten eine Neuprodukt-Offensive vor, die neue Wertpapierprodukte im Bereich Krypto-Assets sowie neue Kreditprodukte, wie den PolicenKredit umfassen wird. Letzterer wird auch einen wesentlichen Beitrag zum Wachstum des besicherten Kreditbuchs auf rund 350 Mio. Euro bis Ende 2018 leisten.“ Derweil wurden sämtliche Tagesordnungspunkte auf der außerordentlichen Hauptversammlung der Gesellschaft am 4. Dezember 2017 genehmigt – womit freilich auch zu rechnen war. Im Wesentlichen ging es um: Eine Satzungsänderung, die die operative Ausrichtung der Gesellschaft stärker betont. Eine deutliche Erhöhung des bedingten Kapitals – also dem zulässigen Rahmen für die Ausgabe von Wandel- und Optionsanleihen oder Genussrechten – sowie eine Anpassung des Optionsprogramms. Außerdem soll ein Gewinnabführungsvertrag zwischen der FinTech Group AG und der FinTech Group Finanz GmbH (ehemals XCOM) erfolgen. Angesichts des geplanten Upgrades in den Prime Standard hat die Aktie der FinTech Group mittlerweile gute Karten für einen Platz im SDAX. Für boersengefluester.de bleibt der Titel ein Basisinvestment in dem Segment.

Für frische Kursfantasie sorgen auch die Aussagen von CFO Chahrour hinsichtlich Bitcoin & Co.: „Wir bereiten eine Neuprodukt-Offensive vor, die neue Wertpapierprodukte im Bereich Krypto-Assets sowie neue Kreditprodukte, wie den PolicenKredit umfassen wird. Letzterer wird auch einen wesentlichen Beitrag zum Wachstum des besicherten Kreditbuchs auf rund 350 Mio. Euro bis Ende 2018 leisten.“ Derweil wurden sämtliche Tagesordnungspunkte auf der außerordentlichen Hauptversammlung der Gesellschaft am 4. Dezember 2017 genehmigt – womit freilich auch zu rechnen war. Im Wesentlichen ging es um: Eine Satzungsänderung, die die operative Ausrichtung der Gesellschaft stärker betont. Eine deutliche Erhöhung des bedingten Kapitals – also dem zulässigen Rahmen für die Ausgabe von Wandel- und Optionsanleihen oder Genussrechten – sowie eine Anpassung des Optionsprogramms. Außerdem soll ein Gewinnabführungsvertrag zwischen der FinTech Group AG und der FinTech Group Finanz GmbH (ehemals XCOM) erfolgen. Angesichts des geplanten Upgrades in den Prime Standard hat die Aktie der FinTech Group mittlerweile gute Karten für einen Platz im SDAX. Für boersengefluester.de bleibt der Titel ein Basisinvestment in dem Segment.

...

flatexDEGIRO

Kurs: 30,82

Heliad Equity Partners

Kurs: 4,50

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 261,49 | 417,58 | 406,96 | 390,73 | 480,02 | 559,80 | 602,00 | |

| EBITDA1,2 | 98,43 | 112,09 | 183,28 | 140,35 | 202,48 | 267,70 | 275,00 | |

| EBITDA-margin %3 | 37,64 | 26,84 | 45,04 | 35,92 | 42,18 | 47,82 | 45,68 | |

| EBIT1,4 | 73,79 | 80,26 | 151,28 | 104,35 | 156,69 | 221,60 | 227,00 | |

| EBIT-margin %5 | 28,22 | 19,22 | 37,17 | 26,71 | 32,64 | 39,59 | 37,71 | |

| Net profit1 | 49,92 | 51,55 | 106,19 | 71,86 | 111,54 | 160,40 | 175,00 | |

| Net-margin %6 | 19,09 | 12,35 | 26,09 | 18,39 | 23,24 | 28,65 | 29,07 | |

| Cashflow1,7 | 141,45 | 125,03 | 113,32 | 63,08 | 168,86 | 0,00 | 0,00 | |

| Earnings per share8 | 0,55 | 0,47 | 0,97 | 0,65 | 1,02 | 1,45 | 1,59 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,04 | 0,04 | 0,30 | 0,32 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio € | 30.06.2009 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Ungewöhnlich häufig wurde zuletzt über Heliad Equity Partners getuschelt. Zunächst tauchte der Name der Beteiligungsgesellschaft im Zusammenhang mit der jüngsten Kapitalerhöhung von Auden auf. Wenig später sorgten die Frankfurter mit ihrem Engagement bei dem auf Matratzen und anderem Schlafzimmerequipment spezialisierten E-Commerce-Anbieter bmp für Schlagzeilen. „Wir sehen bmp als ideales Vehikel, um Marktentwicklungen aktiv mitzugestalten“, sagte Heliad-CEO Thomas Hanke bei seiner Präsentation auf der DVFA-Frühjahrskonferenz. Trotz aller Vorbehalte, die es in der Spezialwerteszene gegen bmp gibt: Die Partnerschaft klingt zunächst einmal sinnvoll, zumal Heliad mit bettenriese – die Gesellschaft steht mit rund 3 Mio. Euro in den Büchern – bereits in dem Bereich aktiv ist. Nun die nächste Überraschung: Nur zwei Tage nach seinem Vortrag gibt das Unternehmen eine kleine Kapitalerhöhung um 363.500 Aktien zu je 5,50 Euro unter Ausschluss des Bezugsrechts bekannt.

Den Mittelzufluss von brutto knapp 2 Mio. Euro will Heliad in die „Ausweitung der Beteiligungsaktivitäten investieren“, wie es offiziell heißt. Gezeichnet werden die Aktien ausschließlich von der dem Unternehmer Bernd Förtsch zurechenbaren BF Holding GmbH. Indirekt hat Förtsch bei Heliad ohnehin maßgeblichen Einfluss. So hält die auf Investments aus dem FinTech-Sektor spezialisierte FinLab rund 47 Prozent an Heliad. Die FinLab AG wiederum dürfte zu knapp 50 Prozent der BF Holding gehören. Soweit ist das bekannt, die Kapitalerhöhung kommt für boersengefluester.de dennoch überraschend, zumal Heliad bei der Ausweitung des Portfolios ansonsten eher zurückhaltend agiert. „Vermutlich werden es 2017 eher zwei neue Investments als vier bis sechs“, sagt Hanke. Derweil haben insbesondere Abschreibungen auf den Wert der Engagements bei der FinTech Group sowie dem Konzertveranstalter DEAG den 2016er-Abschluss nach IFRS verhagelt und die Gesellschaft in die roten Zahlen gedrückt.

Eine Dividende gibt es dennoch, wenngleich sie von 0,20 auf 0,15 Euro je Aktie reduziert wird. Die Rendite erreicht rund 2,5 Prozent. Die Hauptversammlung findet am 22. Juni 2017 statt. Ziel von Heliad bleibt es, den Discount zum Substanzwert von gegenwärtig 8,92 Euro je Anteilschein auf etwa 20 Prozent zu reduzieren. Zurzeit macht die Lücke zwischen Kurs und NAV rund ein Drittel aus. Mutige Anleger setzen darauf, dass dieses Vorhaben gelingt. Zumindest der Aktienkurs der FinTech Group – Heliad sind 16,87 Prozent zuzurechnen – hat sich schon einmal deutlich nach oben bewegt. Mit ein Auslöser dürfte die rasante Präsentation von FinTech Group-CFO Muhamad Chahrour auf der DVFA-Frühjahrskonferenz gewesen ein. Zudem gab es einen ausführlichen Beitrag zur Aktie der Fintech Group in der WELT.

Den Mittelzufluss von brutto knapp 2 Mio. Euro will Heliad in die „Ausweitung der Beteiligungsaktivitäten investieren“, wie es offiziell heißt. Gezeichnet werden die Aktien ausschließlich von der dem Unternehmer Bernd Förtsch zurechenbaren BF Holding GmbH. Indirekt hat Förtsch bei Heliad ohnehin maßgeblichen Einfluss. So hält die auf Investments aus dem FinTech-Sektor spezialisierte FinLab rund 47 Prozent an Heliad. Die FinLab AG wiederum dürfte zu knapp 50 Prozent der BF Holding gehören. Soweit ist das bekannt, die Kapitalerhöhung kommt für boersengefluester.de dennoch überraschend, zumal Heliad bei der Ausweitung des Portfolios ansonsten eher zurückhaltend agiert. „Vermutlich werden es 2017 eher zwei neue Investments als vier bis sechs“, sagt Hanke. Derweil haben insbesondere Abschreibungen auf den Wert der Engagements bei der FinTech Group sowie dem Konzertveranstalter DEAG den 2016er-Abschluss nach IFRS verhagelt und die Gesellschaft in die roten Zahlen gedrückt.

Eine Dividende gibt es dennoch, wenngleich sie von 0,20 auf 0,15 Euro je Aktie reduziert wird. Die Rendite erreicht rund 2,5 Prozent. Die Hauptversammlung findet am 22. Juni 2017 statt. Ziel von Heliad bleibt es, den Discount zum Substanzwert von gegenwärtig 8,92 Euro je Anteilschein auf etwa 20 Prozent zu reduzieren. Zurzeit macht die Lücke zwischen Kurs und NAV rund ein Drittel aus. Mutige Anleger setzen darauf, dass dieses Vorhaben gelingt. Zumindest der Aktienkurs der FinTech Group – Heliad sind 16,87 Prozent zuzurechnen – hat sich schon einmal deutlich nach oben bewegt. Mit ein Auslöser dürfte die rasante Präsentation von FinTech Group-CFO Muhamad Chahrour auf der DVFA-Frühjahrskonferenz gewesen ein. Zudem gab es einen ausführlichen Beitrag zur Aktie der Fintech Group in der WELT.

Heliad Equity Partners

Kurs: 4,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad Equity Partners | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0L1NN | DE000A0L1NN5 | GmbH & Co. KGaA | 52,51 Mio € | 12.11.2004 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 26,24 | 0,95 | 9,16 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 57,74 | 17,22 | 0,90 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 220,05 | 1.812,63 | 9,83 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 57,74 | 17,22 | -79,86 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 220,05 | 1.812,63 | -871,83 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 57,28 | 17,04 | -78,56 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 218,29 | 1.793,68 | -857,64 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -2,43 | -8,10 | -5,05 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 5,80 | 1,67 | -7,00 | 0,28 | 0,40 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

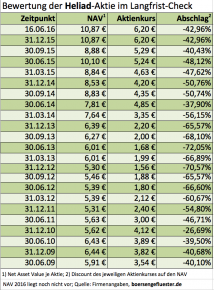

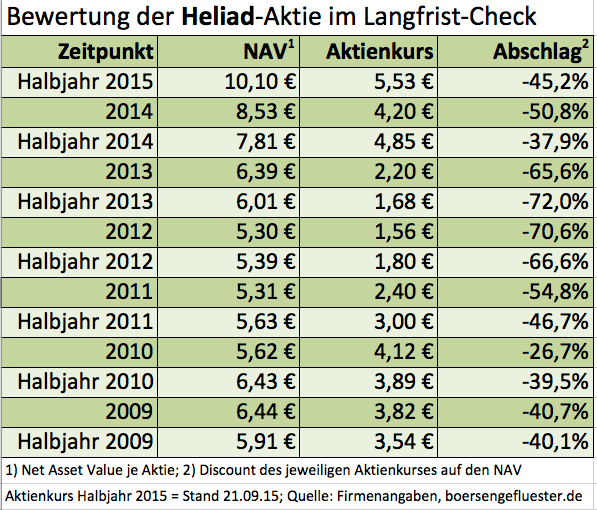

Thomas Hanke, der nach seinem Abstecher zur FinTech Group – wo er die Integration der XCOM vorantrieb – im April 2016 zurück zu Heliad Equity Partners kehrte, steht vor einer großen Herausforderung. Schließlich gibt es wohl keine andere Beteiligungsgesellschaft in Deutschland, die mit einem ähnlich großen Abschlag zum Substanzwert gehandelt wird. Auf Basis der Daten zum Jahresende 2015 türmt sich der Discount zum Net Asset Value (NAV) auf stattliche 43 Prozent. Erklärtes Ziel von Hanke ist es, diese Lücke zu verringern. Auf der Frühjahrskonferenz der DVFA sagte er plakativ: „10 Prozent Abschlag sind ok, aber keine 43 Prozent.“ Woran liegt es also, dass die Heliad-Aktie mit einem dermaßen großen Airbag gehandelt wird? Ein wichtiger Punkt war in der Vergangenheit stets die Verflechtung mit dem Beteiligungskreis des Kulmbacher Unternehmers Bernd Förtsch. Mit 47 Prozent größter Anteilseigner bei Heliad ist die auf Investments aus dem FinTech-Sektor spezialisierte FinLab, die wiederum von Förtsch maßgeblich kontrolliert wird.

Mit Abstand größtes Asset von Heliad ist das 16,11 Prozent-Paket an der FinTech Group. Allein dieser Depotposten steht für einen Betrag von 4,46 Euro je Heliad-Aktie. Zum Jahresende 2015 waren es sogar 6,20 Euro – doch der knapp 30-Prozent-Rutsch der FinTech Group-Aktie hinterlässt seine Spuren. Förtsch selbst hält über die GfBk Gesellschaft für Börsenkommunikation mbH gut 40 Prozent an der FinTech Group. Solche Verschachtelungen sind nicht jedermanns Sache. Hinzu kommt, dass Heliad für FinLab zwar ein solider Dividendenzahler ist und erzeugt auch sonst das nötige Grundrauschen. Letztlich ist die Aufstellung von Heliad aber auch nicht so stromlinienförmig, wie man es sich für einen reinrassigen FinTech-Investor vorstellt. Immerhin gehören zum Heliad-Portfolio noch 7,7 Prozent vom zuletzt eher glücklosen Konzertveranstalter DEAG Deutsche Entertainment, rund vier Prozent am Medizintechnikspezialisten Magforce sowie ein nicht näher beziffertes Engagement bei der IT-Beteiligungsgesellschaft MAX21. Diese Investments sind der Small-Cap-Szene allerdings allesamt bekannt und auch transparent einschätzbar.

Mit Abstand größtes Asset von Heliad ist das 16,11 Prozent-Paket an der FinTech Group. Allein dieser Depotposten steht für einen Betrag von 4,46 Euro je Heliad-Aktie. Zum Jahresende 2015 waren es sogar 6,20 Euro – doch der knapp 30-Prozent-Rutsch der FinTech Group-Aktie hinterlässt seine Spuren. Förtsch selbst hält über die GfBk Gesellschaft für Börsenkommunikation mbH gut 40 Prozent an der FinTech Group. Solche Verschachtelungen sind nicht jedermanns Sache. Hinzu kommt, dass Heliad für FinLab zwar ein solider Dividendenzahler ist und erzeugt auch sonst das nötige Grundrauschen. Letztlich ist die Aufstellung von Heliad aber auch nicht so stromlinienförmig, wie man es sich für einen reinrassigen FinTech-Investor vorstellt. Immerhin gehören zum Heliad-Portfolio noch 7,7 Prozent vom zuletzt eher glücklosen Konzertveranstalter DEAG Deutsche Entertainment, rund vier Prozent am Medizintechnikspezialisten Magforce sowie ein nicht näher beziffertes Engagement bei der IT-Beteiligungsgesellschaft MAX21. Diese Investments sind der Small-Cap-Szene allerdings allesamt bekannt und auch transparent einschätzbar.

Eher eine Blackbox sind dagegen die nichtbörsennotierten Beteiligungen von Heliad, auch wenn sie sich offenbar prima entwickelt haben. Kein Wunder, dass CEO Hanke das E-Commerce-Portfolio zuletzt ein wenig ins Licht rückte. So hat die von der Berliner Cubitabo GmbH, an der Heliad zum Jahresende 2015 mit 50,8 Prozent beteiligt war, die neue Matratzenmarke buddy auf den Markt gebracht. Dank eines Reißverschlusssystems handelt es sich hierbei quasi um Bettlaken und Matratze in einem. Bleibt allerdings abzuwarten, ob diese Kombination wirklich den Nerv der Kunden trifft. Zudem betreibt Cubitabo den Shop www.bettenriese.de. Nach Informationen von boersengefluester.de dürfte bettenriese im vergangenen Jahr rund 1,2 Mio. Euro Umsatz und vergleichbar hohe Verluste erzielt haben. Für das laufende Jahr peilt die Firma dem Vernehmen nach Erlöse von knapp 5 Mio. Euro an. „Die operativen Erfolge werden auf der Finanzseite durch eine siebenstellige Series-A Finanzierung eines strategischen Investors unterstützt. Cubitabo konnte wichtige Meilensteine abschließen, die als wegweisend für die Erreichung des Break-Even bei gleichzeitig starkem Wachstum gelten“ heißt es offiziell.

Nebenwertefans werden bei dem Geschäft vermutlich gleich an die bmp Holding aus Berlin denken, die sich über Firmen wie sleepz und Matratzen Union ebenfalls voll dem Thema widmet. Ein super interessanter Sektor, mit allerdings einer kaum überschaubaren Zahl an Marktbegleitern. Neben Platzhirschen wie die zur Otto-Gruppe gehörende schlafwelt.de, IKEA, matratzenshop24.de, das Dänische Bettenlager oder die Rocket Internet-Beteiligung home.24mit ihrer Eigenmarke Smood. Richtig Alarm in der Branche machen – neben wie Firmen wie sleepz – aber auch Aufsteiger wie das von Manuel Müller und Dennis Schmoltzi gegründete Frankfurter Unternehmen dormando.de.

Vom Schlafzimmer in die Küche geht es bei Heliad über die Beteiligung an www.springlane.de. In dem Onlineshop gibt es neben bekannten Marken wie WMF, Rösle oder Weber-Grills künftig verstärkt auch Eigenmarken. Weiter aufs Pedal drückt Heldiad zudem bei seinen Beteiligungen im Bereich Tierbedarf. So werden die Webseiten pets Premium, Hundeland und Katzenland sowie Leinentausch zwar eigenständig weiterentwickelt – neuerdings aber unter dem gemeinsamen Dach der Alphapet Ventures GmbH. Die Gesamtumsätze taxiert Heliad auf einen mittleren zweistelligen Millionenbetrag. Großer börsennotierter Wettbewerber ist hier der SDAX-Konzern Zooplus. Neu im Portfolio von Heliad ist die MUUME Group. Das Schweizer Unternehmen ist eine Mischung aus FinTech und E-Commerce und will den Einkauf im traditionellen Geschäft mit Hilfe des Smartphones attraktiver machen. Letztlich geht es um Themen wie Produktbeschreibungen, Bonuspunkte und den Bezahlvorgang. Aus Börsensicht ist MUUME in Teilen wohl am ehesten mit UMT United Mobility Technology vergleichbar.

Nach so viel digitalem Stoff werden viele Anleger vermutlich nach etwas Handfestem wie einer Dividende fragen. Und ja: Heliad zahlt – zur Hauptversammlung am 12. Juli 2016 steht eine Ausschüttung von 0,20 Euro auf der Agenda. Damit bringt es der Titel auf ein ansehnliche Rendite von 3,2 Prozent. Den Abstand zum NAV wird die Gewinnbeteiligung allerdings wohl eher nicht verringern. Vordergründig wirkungsvoller wären eine deutliche Kurserholung bei der FinTech Group, ein größerer Exit oder aber ein heißer neuer Kandidat fürs Portfolio. Um den Aktienkurs wirklich nachhaltig Richtung NAV zu bewegen, muss Hanke aber vermutlich noch weitere Register ziehen. Dazu gehört wohl auch eine schrittweise Lösung der Überkreuzverflechtungen im Konzernverbund.

Eher eine Blackbox sind dagegen die nichtbörsennotierten Beteiligungen von Heliad, auch wenn sie sich offenbar prima entwickelt haben. Kein Wunder, dass CEO Hanke das E-Commerce-Portfolio zuletzt ein wenig ins Licht rückte. So hat die von der Berliner Cubitabo GmbH, an der Heliad zum Jahresende 2015 mit 50,8 Prozent beteiligt war, die neue Matratzenmarke buddy auf den Markt gebracht. Dank eines Reißverschlusssystems handelt es sich hierbei quasi um Bettlaken und Matratze in einem. Bleibt allerdings abzuwarten, ob diese Kombination wirklich den Nerv der Kunden trifft. Zudem betreibt Cubitabo den Shop www.bettenriese.de. Nach Informationen von boersengefluester.de dürfte bettenriese im vergangenen Jahr rund 1,2 Mio. Euro Umsatz und vergleichbar hohe Verluste erzielt haben. Für das laufende Jahr peilt die Firma dem Vernehmen nach Erlöse von knapp 5 Mio. Euro an. „Die operativen Erfolge werden auf der Finanzseite durch eine siebenstellige Series-A Finanzierung eines strategischen Investors unterstützt. Cubitabo konnte wichtige Meilensteine abschließen, die als wegweisend für die Erreichung des Break-Even bei gleichzeitig starkem Wachstum gelten“ heißt es offiziell.

Nebenwertefans werden bei dem Geschäft vermutlich gleich an die bmp Holding aus Berlin denken, die sich über Firmen wie sleepz und Matratzen Union ebenfalls voll dem Thema widmet. Ein super interessanter Sektor, mit allerdings einer kaum überschaubaren Zahl an Marktbegleitern. Neben Platzhirschen wie die zur Otto-Gruppe gehörende schlafwelt.de, IKEA, matratzenshop24.de, das Dänische Bettenlager oder die Rocket Internet-Beteiligung home.24mit ihrer Eigenmarke Smood. Richtig Alarm in der Branche machen – neben wie Firmen wie sleepz – aber auch Aufsteiger wie das von Manuel Müller und Dennis Schmoltzi gegründete Frankfurter Unternehmen dormando.de.

Vom Schlafzimmer in die Küche geht es bei Heliad über die Beteiligung an www.springlane.de. In dem Onlineshop gibt es neben bekannten Marken wie WMF, Rösle oder Weber-Grills künftig verstärkt auch Eigenmarken. Weiter aufs Pedal drückt Heldiad zudem bei seinen Beteiligungen im Bereich Tierbedarf. So werden die Webseiten pets Premium, Hundeland und Katzenland sowie Leinentausch zwar eigenständig weiterentwickelt – neuerdings aber unter dem gemeinsamen Dach der Alphapet Ventures GmbH. Die Gesamtumsätze taxiert Heliad auf einen mittleren zweistelligen Millionenbetrag. Großer börsennotierter Wettbewerber ist hier der SDAX-Konzern Zooplus. Neu im Portfolio von Heliad ist die MUUME Group. Das Schweizer Unternehmen ist eine Mischung aus FinTech und E-Commerce und will den Einkauf im traditionellen Geschäft mit Hilfe des Smartphones attraktiver machen. Letztlich geht es um Themen wie Produktbeschreibungen, Bonuspunkte und den Bezahlvorgang. Aus Börsensicht ist MUUME in Teilen wohl am ehesten mit UMT United Mobility Technology vergleichbar.

Nach so viel digitalem Stoff werden viele Anleger vermutlich nach etwas Handfestem wie einer Dividende fragen. Und ja: Heliad zahlt – zur Hauptversammlung am 12. Juli 2016 steht eine Ausschüttung von 0,20 Euro auf der Agenda. Damit bringt es der Titel auf ein ansehnliche Rendite von 3,2 Prozent. Den Abstand zum NAV wird die Gewinnbeteiligung allerdings wohl eher nicht verringern. Vordergründig wirkungsvoller wären eine deutliche Kurserholung bei der FinTech Group, ein größerer Exit oder aber ein heißer neuer Kandidat fürs Portfolio. Um den Aktienkurs wirklich nachhaltig Richtung NAV zu bewegen, muss Hanke aber vermutlich noch weitere Register ziehen. Dazu gehört wohl auch eine schrittweise Lösung der Überkreuzverflechtungen im Konzernverbund.

Mit Abstand größtes Asset von Heliad ist das 16,11 Prozent-Paket an der FinTech Group. Allein dieser Depotposten steht für einen Betrag von 4,46 Euro je Heliad-Aktie. Zum Jahresende 2015 waren es sogar 6,20 Euro – doch der knapp 30-Prozent-Rutsch der FinTech Group-Aktie hinterlässt seine Spuren. Förtsch selbst hält über die GfBk Gesellschaft für Börsenkommunikation mbH gut 40 Prozent an der FinTech Group. Solche Verschachtelungen sind nicht jedermanns Sache. Hinzu kommt, dass Heliad für FinLab zwar ein solider Dividendenzahler ist und erzeugt auch sonst das nötige Grundrauschen. Letztlich ist die Aufstellung von Heliad aber auch nicht so stromlinienförmig, wie man es sich für einen reinrassigen FinTech-Investor vorstellt. Immerhin gehören zum Heliad-Portfolio noch 7,7 Prozent vom zuletzt eher glücklosen Konzertveranstalter DEAG Deutsche Entertainment, rund vier Prozent am Medizintechnikspezialisten Magforce sowie ein nicht näher beziffertes Engagement bei der IT-Beteiligungsgesellschaft MAX21. Diese Investments sind der Small-Cap-Szene allerdings allesamt bekannt und auch transparent einschätzbar.

Mit Abstand größtes Asset von Heliad ist das 16,11 Prozent-Paket an der FinTech Group. Allein dieser Depotposten steht für einen Betrag von 4,46 Euro je Heliad-Aktie. Zum Jahresende 2015 waren es sogar 6,20 Euro – doch der knapp 30-Prozent-Rutsch der FinTech Group-Aktie hinterlässt seine Spuren. Förtsch selbst hält über die GfBk Gesellschaft für Börsenkommunikation mbH gut 40 Prozent an der FinTech Group. Solche Verschachtelungen sind nicht jedermanns Sache. Hinzu kommt, dass Heliad für FinLab zwar ein solider Dividendenzahler ist und erzeugt auch sonst das nötige Grundrauschen. Letztlich ist die Aufstellung von Heliad aber auch nicht so stromlinienförmig, wie man es sich für einen reinrassigen FinTech-Investor vorstellt. Immerhin gehören zum Heliad-Portfolio noch 7,7 Prozent vom zuletzt eher glücklosen Konzertveranstalter DEAG Deutsche Entertainment, rund vier Prozent am Medizintechnikspezialisten Magforce sowie ein nicht näher beziffertes Engagement bei der IT-Beteiligungsgesellschaft MAX21. Diese Investments sind der Small-Cap-Szene allerdings allesamt bekannt und auch transparent einschätzbar.

Heliad Equity Partners

Kurs: 4,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad Equity Partners | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0L1NN | DE000A0L1NN5 | GmbH & Co. KGaA | 52,51 Mio € | 12.11.2004 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 26,24 | 0,95 | 9,16 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 57,74 | 17,22 | 0,90 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 220,05 | 1.812,63 | 9,83 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 57,74 | 17,22 | -79,86 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 220,05 | 1.812,63 | -871,83 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 57,28 | 17,04 | -78,56 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 218,29 | 1.793,68 | -857,64 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -2,43 | -8,10 | -5,05 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 5,80 | 1,67 | -7,00 | 0,28 | 0,40 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: picjumbo.com

...

© boersengefluester.de | Redaktion

Was für eine krasse Entwicklung: Im Sommer 2013 war die FinLab AG – damals noch unter dem in Börsenkreisen nicht gerade wohl klingenden Namen Altira unterwegs – fast reif für den Abschuss. Ein Delisting (immerhin mit Abfindungsangebot) galt als beschlossene Sache. Ende 2014 dann die Kehrtwende in Form der Umfirmierung und einer Neupositionierung als Beteiligungsgesellschaft mit Fokus auf Unternehmen aus dem FinTech-Sektor. Zu diesem Zeitpunkt interessierten sich – neben Großaktionär Bernd Förtsch – allerdings maximal ein paar Nebenwertefreaks für die Revitalisierung des Papiers. Dabei war die Aktie damals eine clevere Variante, um sich indirekt – dafür aber mit lukrativem Airbag – an der Aktie der FinTech Group zu beteiligen. Das Kalkül ist aufgegangen: Seit Anfang 2015 hat die Notiz der FinTech Group um etwa 100 Prozent zugelegt – mit dem Kurs von FinLab ging es in diesem Zeitraum dagegen um gut 135 Prozent nach oben. Längst ist aus dem Geheimtipp eine Aktie geworden, über die in der Finanzszene rege getuschelt wird. Im November präsentierte das FinLab-Management sogar vor großem Publikum auf dem Eigenkapitalforum in Frankfurt. Und vor wenigen Tagen fand in den Räumen von Hauck & Aufhäuser ein Pressegespräch mit FinLab-Vorstand Kai Panitzki statt. Soviel Öffentlichkeit gab es früher nicht. „Der FinTech-Sektor ist extrem in Bewegung. Wir wollen das Momentum nutzen und einer der führenden `Company Builder` werden“, sagt Panitzki.

Für Schlagzeilen sorgte zuletzt vor allem die zum FinLab-Portfolio gehörende Deposit Solutions. Schließlich hatte sich der PayPal-Mitgründer Peter Thiel mit 1 Mio. Euro an dem Hamburger Unternehmen beteiligt – ein Ritterschlag. Die Gesellschaft um Gründer Tim Sievers hat unter der Marke Zinspilot ein System entwickelt, mit dem Kunden – ohne jeweils entsprechende Kontoverbindungen eröffnen zu müssen – zwischen den besten Tages- und Festgeldangeboten von diversen Banken hoppen können. Interessant ist das System aber auch für Banken, wie dem zur FinTech Group gehörende Onlinebroker Flatex. Wichtigster Grund: Die auf den Kundenkonten deponierten Cashbestände produzieren derzeit auch bei Flatex Negativrenditen, denn je mehr Geld bei der als Vollbank im Hintergrund agierenden biw bank gebunkert wird, desto mehr Eigenkapital muss hinterlegt werden. Das kann eine ordentliche Belastung werden, da das Institut die Gelder nirgendwo zwischenparken kann, ohne dafür noch zahlen zu müssen. Um das Ärgernis mit den Negativzinsen zu kompensieren, sucht die FinTech Group übrigens so vehement den Einstieg in den Bereich Konsumentenkredite. Anderseits hilft auch die kürzlich gemeldete Kooperation von Flatex mit Zinspilot bei genau dieser Herausforderung. Für Flatex ist das System nämlich eine attraktive Möglichkeit, Einlagen an andere Institute auszulagern, ohne die Kunden dabei zu verlieren. Genau um diesen Effekt geht es, wenn FinTech Group-CEO Frank Niehage von einer „Verbesserung der Passivseite“ für die biw bank spricht. Summa summarum dürfte die 12,75-Prozent-Beteiligung an Deposit Solutions noch eine Menge Freude bereiten, auch wenn sich die Zinsstruktur mal wieder ändern wird. In Finanzkreisen gilt Zinspilot jedenfalls als pfiffiges Produkt.

Maßgeblich für die Richtung des Aktienkurses von FinLab bleibt zunächst aber das Engagement von rund 47 Prozent an der Beteiligungsgesellschaft Heliad Equity Solutions. Eigentlich passt die in den selben Räumlichkeiten wie FinLab sitzende Gesellschaft gar nicht so recht ins Portfolio von FinLab, denn neben dem 16,11-Prozent-Block an der FinTech Group hält Heliad auch 9,67 Prozent an dem Konzertveranstalter DEAG Deutsche Entertainment (Stand November 2014) sowie diverse nicht notierte Beteiligungen, wie zum Beispiel Onlineshops aus den Bereichen Haustiere, Matratzen oder Küchenzubehör. Mit dem Sammelbegriff FinTech gibt es da fürchterlich viele Überschneidungen, allerdings hat die Heliad-Beteiligung historische Gründe und sorgt zudem für einen stabilen Cashflow Richtung FinLab. Mittlerweile scheint jedoch der Entschluss gefasst, die Überkreuzpakete zu entflechten. „Generell spricht nichts dagegen, dass wir Richtung 25 Prozent bei Heliad kommen“, sagt Panitzki. Beim gegenwärtigen Abschlag der Heliad-Aktie zum Substanzwert (NAV = Net Asset Value) von deutlich mehr als einem Drittel sei das jedoch noch kein Thema. Losgelöst davon kommt hier aber ein Spagat auf FinLab zu: Manch Investor wird sich mit neuen Engagements eventuell schwer tun, wenn er weiß, dass der Großaktionär bei steigenden Kursen tendenziell abgabebereit ist. Um den eigenen Aktienkurs nicht zu gefährden, muss das Management in Sachen Exitstrategie also sehr überlegt vorgehen. Durchgerechnet hat das Paket an Heliad einen Wert von 25 Mio. Euro – oder 5,50 Euro je FinLab-Aktie. Immerhin rund die Hälfte des Aktienkurses von FinLab wird gegenwärtig also durch Heliad bestimmt. Und die Marktkapitalisierung von Heliad wiederum ist zu fast 92 Prozent durch die Aktien an der FinTech-Group abgedeckt.

Maßgeblich für die Richtung des Aktienkurses von FinLab bleibt zunächst aber das Engagement von rund 47 Prozent an der Beteiligungsgesellschaft Heliad Equity Solutions. Eigentlich passt die in den selben Räumlichkeiten wie FinLab sitzende Gesellschaft gar nicht so recht ins Portfolio von FinLab, denn neben dem 16,11-Prozent-Block an der FinTech Group hält Heliad auch 9,67 Prozent an dem Konzertveranstalter DEAG Deutsche Entertainment (Stand November 2014) sowie diverse nicht notierte Beteiligungen, wie zum Beispiel Onlineshops aus den Bereichen Haustiere, Matratzen oder Küchenzubehör. Mit dem Sammelbegriff FinTech gibt es da fürchterlich viele Überschneidungen, allerdings hat die Heliad-Beteiligung historische Gründe und sorgt zudem für einen stabilen Cashflow Richtung FinLab. Mittlerweile scheint jedoch der Entschluss gefasst, die Überkreuzpakete zu entflechten. „Generell spricht nichts dagegen, dass wir Richtung 25 Prozent bei Heliad kommen“, sagt Panitzki. Beim gegenwärtigen Abschlag der Heliad-Aktie zum Substanzwert (NAV = Net Asset Value) von deutlich mehr als einem Drittel sei das jedoch noch kein Thema. Losgelöst davon kommt hier aber ein Spagat auf FinLab zu: Manch Investor wird sich mit neuen Engagements eventuell schwer tun, wenn er weiß, dass der Großaktionär bei steigenden Kursen tendenziell abgabebereit ist. Um den eigenen Aktienkurs nicht zu gefährden, muss das Management in Sachen Exitstrategie also sehr überlegt vorgehen. Durchgerechnet hat das Paket an Heliad einen Wert von 25 Mio. Euro – oder 5,50 Euro je FinLab-Aktie. Immerhin rund die Hälfte des Aktienkurses von FinLab wird gegenwärtig also durch Heliad bestimmt. Und die Marktkapitalisierung von Heliad wiederum ist zu fast 92 Prozent durch die Aktien an der FinTech-Group abgedeckt.

Was also tun aus Investorensicht? Wer an die Story der FinTech Group glaubt, kann sich hier weiter direkt engagieren. Pluspunkt ist unter anderem die vergleichsweise hohe Liquidität der Aktie. Für Heliad wiederum spricht, dass die Börse derzeit fast ausschließlich den Wert des Pakets an der FinTech Group berücksichtigt. Dabei musste Heliad insbesondere bei der DEAG Deutsche Entertainment bluten. Zwar sind die Frankfurter längst nicht mehr so umfangreich an dem Konzertveranstalter beteiligt wie noch vor ein paar Jahren. In den vergangenen zwölf Monaten hat das Engagement jedoch von 1,33 Euro auf 0,52 Euro je Heliad-Aktie an Wert verloren. Gut für Privatanleger ist, dass Heliad (zumindest für 2014) Dividenden zahlt und bei einer unveränderten Ausschüttung von 0,15 Euro je Anteilschein für 2015 auf eine erkleckliche Rendite von 2,7 Prozent kommen würde. Negativ bei Heliad ist, dass Großaktionär FinLab tendenziell verkaufsbereit ist. Bleibt die Aktie von FinLab: Das aktuelle Niveau von 10,70 Euro entspricht etwa dem NAV. Dementsprechend müssen Anleger – neben einer guten Performance von Heliad und FinTech Group – mittlerweile verstärkt darauf setzen, dass die neuen Beteiligungen wie Deposit Solutions, die Finanzierungsplattform Venturate oder auch das auf Trader zugeschnittene E-Learning-Angebot Nextmarkets sich positiv entwickeln und FinLab weitere attraktive Investments findet. Eine Einkaufsoffensive ist gleichwohl nicht angesagt. Panitzki spricht eher von einer "homöopathischen Entwicklung". Sieben bis zehn Firmen soll das Portfolio mittelfristig (in 1 bis 3 Jahren) umfassen. Die Chancen auf attraktive und mit Bedacht ausgewählte Investments sind also vorhanden, selbst wenn die einseitige Ausrichtung auf das Modethema FinTech natürlich auch Risiken in sich birgt. Vor einigen Jahren galt an der Börse zum Beispiel Nanotechnologie als heiße Wette, und über die Beteiligungsgesellschaft Nanostart hatte Großaktionär Förtsch ein entsprechendes Vehikel auf dem Kurszettel. Von Nanotech spricht heute kaum noch jemand in der Finanzbranche und auch Nanostart soll demnächst unter neuem Namen als Immobiliengesellschaft an der Börse reüssieren.

Was also tun aus Investorensicht? Wer an die Story der FinTech Group glaubt, kann sich hier weiter direkt engagieren. Pluspunkt ist unter anderem die vergleichsweise hohe Liquidität der Aktie. Für Heliad wiederum spricht, dass die Börse derzeit fast ausschließlich den Wert des Pakets an der FinTech Group berücksichtigt. Dabei musste Heliad insbesondere bei der DEAG Deutsche Entertainment bluten. Zwar sind die Frankfurter längst nicht mehr so umfangreich an dem Konzertveranstalter beteiligt wie noch vor ein paar Jahren. In den vergangenen zwölf Monaten hat das Engagement jedoch von 1,33 Euro auf 0,52 Euro je Heliad-Aktie an Wert verloren. Gut für Privatanleger ist, dass Heliad (zumindest für 2014) Dividenden zahlt und bei einer unveränderten Ausschüttung von 0,15 Euro je Anteilschein für 2015 auf eine erkleckliche Rendite von 2,7 Prozent kommen würde. Negativ bei Heliad ist, dass Großaktionär FinLab tendenziell verkaufsbereit ist. Bleibt die Aktie von FinLab: Das aktuelle Niveau von 10,70 Euro entspricht etwa dem NAV. Dementsprechend müssen Anleger – neben einer guten Performance von Heliad und FinTech Group – mittlerweile verstärkt darauf setzen, dass die neuen Beteiligungen wie Deposit Solutions, die Finanzierungsplattform Venturate oder auch das auf Trader zugeschnittene E-Learning-Angebot Nextmarkets sich positiv entwickeln und FinLab weitere attraktive Investments findet. Eine Einkaufsoffensive ist gleichwohl nicht angesagt. Panitzki spricht eher von einer "homöopathischen Entwicklung". Sieben bis zehn Firmen soll das Portfolio mittelfristig (in 1 bis 3 Jahren) umfassen. Die Chancen auf attraktive und mit Bedacht ausgewählte Investments sind also vorhanden, selbst wenn die einseitige Ausrichtung auf das Modethema FinTech natürlich auch Risiken in sich birgt. Vor einigen Jahren galt an der Börse zum Beispiel Nanotechnologie als heiße Wette, und über die Beteiligungsgesellschaft Nanostart hatte Großaktionär Förtsch ein entsprechendes Vehikel auf dem Kurszettel. Von Nanotech spricht heute kaum noch jemand in der Finanzbranche und auch Nanostart soll demnächst unter neuem Namen als Immobiliengesellschaft an der Börse reüssieren.

...

Heliad

Kurs: 13,00

Heliad Equity Partners

Kurs: 4,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 121806 | DE0001218063 | AG | 117,15 Mio € | 07.02.2007 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad Equity Partners | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0L1NN | DE000A0L1NN5 | GmbH & Co. KGaA | 52,51 Mio € | 12.11.2004 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Einen Abschlag von 45 Prozent auf den Substanzwert gibt es normalerweise nicht alle Tage. Die Aktionäre der Beteiligungsgesellschaft Heliad Equity Partners müssen jedoch schon seit Jahren mit einem enormen Discount auf den Net Asset Value (NAV) leben. Als wesentlicher Grund für die Vorsichtshaltung der Börsianer gilt die Verschachtelung des Unternehmens mit den Engagements des Unternehmers Bernd Förtsch – sowohl über das Aktionariat als auch Teile der Portfoliogesellschaften. So richtig schlagend sind die Bedenken der Börsianer allerdings nicht – zumindest nicht in dem aktuellen Umfang. Schließlich werden andere Beteiligungsgesellschaften wie zum Beispiel Aurelius oder die – mit Blick auf die Marktkapitalisierung eher vergleichbare Sparta aus Hamburg – sogar mit einem Aufschlag auf den NAV gehandelt. Und selbst bei VC-Unternehmen, die nicht so eine hohe Popularität auf dem Parkett genießen, wie zum Beispiel bmp Holding aus Berlin, betrug der Abschlag zum Buchwert in den vergangenen Jahren meist nur rund ein Drittel.

Boersengefluester.de hat sich daher den Halbjahresbericht von Heliad Equity Partners genauer angeschaut. Wichtigstes Asset der Frankfurter sind die zurzeit 2.983.500 Aktien an der FinTech Group mit einem aktuellen Gegenwert von knapp 38,4 Mio. Euro. Das entspricht annähernd 73 Prozent der Marktkapitalisierung von Heliad. Zum Halbjahr hatte das Paket sogar noch einen Börsenwert von rund 47 Mio. Euro. Gemessen an den guten Perspektiven der FinTech Group dürfte der Rückschlag zwar nur von vorübergehender Natur sein. Allerdings muss man auch kein Hellseher sein, um in dem Paket an der FinTech-Group ein Klumpenrisiko zu erkennen – Kernbeteiligung hin oder her. Entsprechend gespannt ist boersengefluester.de, welche Strategie Heliad hier in den kommenden Quartalen fahren wird. Zweites wichtiges Asset ist die Beteiligung an dem Konzertveranstalter und Ticketingspezialisten DEAG Deutsche Entertainment aus Berlin. Hier hat Heliad seinen Anteil zum Halbjahr „noch einmal geringfügig reduziert”. Offizielle Stimmrechtsmitteilungen wurden aber nicht ausgelöst. Zum November 2014 hielt Heliad 9,67 Prozent – entsprechend 1,58 Millionen Aktien – an DEAG. In der Spitze waren es sogar mal mehr als 5,2 Millionen Papiere. Rein mit Blick auf die Performance ist DEAG derzeit allerdings das Sorgenkind im Portfolio. Per saldo dürfte die noch vorhandene DEAG-Position jedoch einen Gegenwert von gut 6 Mio. Euro haben.

Boersengefluester.de hat sich daher den Halbjahresbericht von Heliad Equity Partners genauer angeschaut. Wichtigstes Asset der Frankfurter sind die zurzeit 2.983.500 Aktien an der FinTech Group mit einem aktuellen Gegenwert von knapp 38,4 Mio. Euro. Das entspricht annähernd 73 Prozent der Marktkapitalisierung von Heliad. Zum Halbjahr hatte das Paket sogar noch einen Börsenwert von rund 47 Mio. Euro. Gemessen an den guten Perspektiven der FinTech Group dürfte der Rückschlag zwar nur von vorübergehender Natur sein. Allerdings muss man auch kein Hellseher sein, um in dem Paket an der FinTech-Group ein Klumpenrisiko zu erkennen – Kernbeteiligung hin oder her. Entsprechend gespannt ist boersengefluester.de, welche Strategie Heliad hier in den kommenden Quartalen fahren wird. Zweites wichtiges Asset ist die Beteiligung an dem Konzertveranstalter und Ticketingspezialisten DEAG Deutsche Entertainment aus Berlin. Hier hat Heliad seinen Anteil zum Halbjahr „noch einmal geringfügig reduziert”. Offizielle Stimmrechtsmitteilungen wurden aber nicht ausgelöst. Zum November 2014 hielt Heliad 9,67 Prozent – entsprechend 1,58 Millionen Aktien – an DEAG. In der Spitze waren es sogar mal mehr als 5,2 Millionen Papiere. Rein mit Blick auf die Performance ist DEAG derzeit allerdings das Sorgenkind im Portfolio. Per saldo dürfte die noch vorhandene DEAG-Position jedoch einen Gegenwert von gut 6 Mio. Euro haben.

Vollständig getrennt haben sich die Frankfurter jedoch von ihrem wenig glücklichen Engagement bei dem IT-Dienstleister Seven Principles (7P). Aufgestockt hat das Unternehmen dafür seine Investments in junge – nicht börsennotierte – Gesellschaften wie Cubitabo (www.Bettenriese.de), der auf Küchenutensilien fokussierten Plattform springlane.de sowie dem Zooplus-Pendant epetWorld (www.Hundeland.de und www.Katzenland.de). An der gesamten Bilanzsumme machen diese Beteiligungen zwar nur einen kleinen Teil aus. Uninteressant sind sie allerdings nicht, zumal bmp derzeit mit dem Thema E-Commerce für Matratzen und Schlafzimmerzubehör sogar einen kompletten Neustart an der Börse wagt. An liquiden Mitteln stehen derzeit knapp 13,3 Mio. Euro in der Bilanz, das entspricht einem Cash je Aktie von rund 1,40 Euro. Mit Blick auf das Gesamtpaket erscheint uns der Abschlag zum Net Asset Value (NAV) jedenfalls deutlich zu hoch. Selbst bei einem Discount von 30 Prozent sollte den Risiken ausreichend Rechnung getragen sein. Damit könnte die Heliad-Aktie locker in Kursregionen von rund 7 Euro vorrücken. Das wäre ein Potenzial von gut einem Viertel für risikobereite Investoren.

Vollständig getrennt haben sich die Frankfurter jedoch von ihrem wenig glücklichen Engagement bei dem IT-Dienstleister Seven Principles (7P). Aufgestockt hat das Unternehmen dafür seine Investments in junge – nicht börsennotierte – Gesellschaften wie Cubitabo (www.Bettenriese.de), der auf Küchenutensilien fokussierten Plattform springlane.de sowie dem Zooplus-Pendant epetWorld (www.Hundeland.de und www.Katzenland.de). An der gesamten Bilanzsumme machen diese Beteiligungen zwar nur einen kleinen Teil aus. Uninteressant sind sie allerdings nicht, zumal bmp derzeit mit dem Thema E-Commerce für Matratzen und Schlafzimmerzubehör sogar einen kompletten Neustart an der Börse wagt. An liquiden Mitteln stehen derzeit knapp 13,3 Mio. Euro in der Bilanz, das entspricht einem Cash je Aktie von rund 1,40 Euro. Mit Blick auf das Gesamtpaket erscheint uns der Abschlag zum Net Asset Value (NAV) jedenfalls deutlich zu hoch. Selbst bei einem Discount von 30 Prozent sollte den Risiken ausreichend Rechnung getragen sein. Damit könnte die Heliad-Aktie locker in Kursregionen von rund 7 Euro vorrücken. Das wäre ein Potenzial von gut einem Viertel für risikobereite Investoren.

Boersengefluester.de hat sich daher den Halbjahresbericht von Heliad Equity Partners genauer angeschaut. Wichtigstes Asset der Frankfurter sind die zurzeit 2.983.500 Aktien an der FinTech Group mit einem aktuellen Gegenwert von knapp 38,4 Mio. Euro. Das entspricht annähernd 73 Prozent der Marktkapitalisierung von Heliad. Zum Halbjahr hatte das Paket sogar noch einen Börsenwert von rund 47 Mio. Euro. Gemessen an den guten Perspektiven der FinTech Group dürfte der Rückschlag zwar nur von vorübergehender Natur sein. Allerdings muss man auch kein Hellseher sein, um in dem Paket an der FinTech-Group ein Klumpenrisiko zu erkennen – Kernbeteiligung hin oder her. Entsprechend gespannt ist boersengefluester.de, welche Strategie Heliad hier in den kommenden Quartalen fahren wird. Zweites wichtiges Asset ist die Beteiligung an dem Konzertveranstalter und Ticketingspezialisten DEAG Deutsche Entertainment aus Berlin. Hier hat Heliad seinen Anteil zum Halbjahr „noch einmal geringfügig reduziert”. Offizielle Stimmrechtsmitteilungen wurden aber nicht ausgelöst. Zum November 2014 hielt Heliad 9,67 Prozent – entsprechend 1,58 Millionen Aktien – an DEAG. In der Spitze waren es sogar mal mehr als 5,2 Millionen Papiere. Rein mit Blick auf die Performance ist DEAG derzeit allerdings das Sorgenkind im Portfolio. Per saldo dürfte die noch vorhandene DEAG-Position jedoch einen Gegenwert von gut 6 Mio. Euro haben.

Boersengefluester.de hat sich daher den Halbjahresbericht von Heliad Equity Partners genauer angeschaut. Wichtigstes Asset der Frankfurter sind die zurzeit 2.983.500 Aktien an der FinTech Group mit einem aktuellen Gegenwert von knapp 38,4 Mio. Euro. Das entspricht annähernd 73 Prozent der Marktkapitalisierung von Heliad. Zum Halbjahr hatte das Paket sogar noch einen Börsenwert von rund 47 Mio. Euro. Gemessen an den guten Perspektiven der FinTech Group dürfte der Rückschlag zwar nur von vorübergehender Natur sein. Allerdings muss man auch kein Hellseher sein, um in dem Paket an der FinTech-Group ein Klumpenrisiko zu erkennen – Kernbeteiligung hin oder her. Entsprechend gespannt ist boersengefluester.de, welche Strategie Heliad hier in den kommenden Quartalen fahren wird. Zweites wichtiges Asset ist die Beteiligung an dem Konzertveranstalter und Ticketingspezialisten DEAG Deutsche Entertainment aus Berlin. Hier hat Heliad seinen Anteil zum Halbjahr „noch einmal geringfügig reduziert”. Offizielle Stimmrechtsmitteilungen wurden aber nicht ausgelöst. Zum November 2014 hielt Heliad 9,67 Prozent – entsprechend 1,58 Millionen Aktien – an DEAG. In der Spitze waren es sogar mal mehr als 5,2 Millionen Papiere. Rein mit Blick auf die Performance ist DEAG derzeit allerdings das Sorgenkind im Portfolio. Per saldo dürfte die noch vorhandene DEAG-Position jedoch einen Gegenwert von gut 6 Mio. Euro haben.

Heliad Equity Partners

Kurs: 4,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad Equity Partners | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0L1NN | DE000A0L1NN5 | GmbH & Co. KGaA | 52,51 Mio € | 12.11.2004 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 26,24 | 0,95 | 9,16 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 57,74 | 17,22 | 0,90 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 220,05 | 1.812,63 | 9,83 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 57,74 | 17,22 | -79,86 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 220,05 | 1.812,63 | -871,83 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 57,28 | 17,04 | -78,56 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 218,29 | 1.793,68 | -857,64 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -2,43 | -8,10 | -5,05 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 5,80 | 1,67 | -7,00 | 0,28 | 0,40 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Splitshire.com...

© boersengefluester.de | Redaktion

Neuland betritt die Heliad Equity Partners GmbH & Co. KGaA: Erstmals seit der Notizaufnahme im November 2004 schüttet die Beteiligungsgesellschaft eine Dividende aus: 0,15 Euro je Aktie stehen auf der Tagesordnung für 2014. Bezogen auf den aktuellen Kurs von 5,45 Euro entspricht das einer Rendite von immerhin 2,75 Prozent. Die Hauptversammlung findet voraussichtlich am 14. Juli 2015 statt. Dem Vernehmen nach wollen sich die Frankfurter als regelmäßiger Dividendenzahler etablieren. Die Rede ist von einer „nachhaltigen Dividendenrendite von circa 3 Prozent". An der Börse kommt die Story gut an: Nachdem sich der Sprung über die 5-Euro-Marke im Februar 2015 als nicht dauerhaft erwiesen hat, ist den Frankfurtern nun ein signifikanter Ausbruch nach oben gelungen. Die beiden wichtigsten Assets von Heliad sind das 18,64-Prozent-Engagement an der FinTech Group mit einem Gegenwert von aktuell 34,98 Mio. Euro sowie der auf 9,67 Prozent geschmolzene Posten an dem Konzertveranstalter DEAG Deutsche Entertainment mit einem Wert von zurzeit 10,63 Mio. Euro.

Hinzu kommen nicht börsennotierte Beteiligungen an Unternehmen wie Cubitabo (bettenriese.de), ePetWorld (hundeland.de und katzenland.de), Springlane (Online-Shop für Küchenzubehör) oder dem Venture-Fonds Capnamic mit einem bilanziellen Wertansatz von 5,7 Mio. Euro. Insgesamt ergibt sich per 31. Dezember 2014 ein Substanzwert (NAV) von 8,53 Euro je Heliad-Aktie. Demnach wird der Small Cap gegenwärtig also mit einem Discount von rund 36 Prozent auf den Net Asset Value gehandelt. Mit ein Grund für den ungewöhnlich hohen Abschlag dürften die Verstrickungen zwischen den Beteiligungen aus dem Umfeld des Kulmbacher Investors Bernd Förtsch sein. Sowohl der Großaktionär von Heliad – die mittlerweile auf Engagements aus dem FinTech-Sektor spezialisierte FinLab AG (ehemals Altira) – als auch die FinTech Group als wichtigste Beteiligung gehören zum Einflussbereich von Förtsch. Grundsätzlich ist das nicht verwerflich, kann aber für Kettenreaktionen sorgen. Steigt der Kurs der FinTech Group, würde das den Wert der Aktien von Heliad und indirekt dann auch den der FinLab-Anteile (unter sonst gleichen Bedingungen) entsprechend erhöhen. Gleiches gilt allerdings auch, wenn sich die Notiz der FinTech-Group nicht so wie erhofft entwickeln sollte. Und bei einer Heliad-Gesamtkapitalisierung von 52,5 Mio. Euro ist die Beteiligung an der FinTech-Group im Gegenwert von fast 35 Mio. Euro schon ein ziemlicher Klumpen.

Dementsprechend hoch fallen die Sicherheitsabschläge der Börsianer aus. Schließlich handelt es sich um nicht übermäßig liquide Anteile. Hinzu kommen die Geldströme innerhalb des Verbunds. So hat Heliad der FinTech Group im März 2015 ein Darlehen über 10 Mio. Euro für den Erwerb der Mehrheitsanteile an der XCOM gewährt. Auch das ist formal völlig in Ordnung und wirtschaftlich nachvollziehbar, schafft aber auch Abhängigkeiten. Gegenwärtig passt die Story jedoch: FinTech-Group-Vorstand Frank Niehage scheint bei der Integration von XCOM gut voran zu kommen, und FinLab besetzt mit seinen Investments im FinTech-Sektor ein angesagtes Themenfeld. Anleger, die mit Airbag bei der FinTech Group einsteigen wollen, sind mit der Heliad-Aktie gut bedient. Dennoch bleiben wir dabei: Zu 100 Prozent rund ist die Konstruktion noch nicht. FinLab bezeichnet sich als Investor im FinTech-Bereich – ist über Heliad aber indirekt auch an Unternehmen wie dem Konzertveranstalter DEAG, einer Webseite für Matratzen und Lattenroste sowie an Online-Tierbedarfshändlern beteiligt. Ein direktes Engagement bei der FinTech Group – wie es naheliegend wäre – ist jedoch Fehlanzeige.

Dementsprechend hoch fallen die Sicherheitsabschläge der Börsianer aus. Schließlich handelt es sich um nicht übermäßig liquide Anteile. Hinzu kommen die Geldströme innerhalb des Verbunds. So hat Heliad der FinTech Group im März 2015 ein Darlehen über 10 Mio. Euro für den Erwerb der Mehrheitsanteile an der XCOM gewährt. Auch das ist formal völlig in Ordnung und wirtschaftlich nachvollziehbar, schafft aber auch Abhängigkeiten. Gegenwärtig passt die Story jedoch: FinTech-Group-Vorstand Frank Niehage scheint bei der Integration von XCOM gut voran zu kommen, und FinLab besetzt mit seinen Investments im FinTech-Sektor ein angesagtes Themenfeld. Anleger, die mit Airbag bei der FinTech Group einsteigen wollen, sind mit der Heliad-Aktie gut bedient. Dennoch bleiben wir dabei: Zu 100 Prozent rund ist die Konstruktion noch nicht. FinLab bezeichnet sich als Investor im FinTech-Bereich – ist über Heliad aber indirekt auch an Unternehmen wie dem Konzertveranstalter DEAG, einer Webseite für Matratzen und Lattenroste sowie an Online-Tierbedarfshändlern beteiligt. Ein direktes Engagement bei der FinTech Group – wie es naheliegend wäre – ist jedoch Fehlanzeige.

Foto: kaboompics.com

[jwl-utmce-widget id=87961]...

Heliad Equity Partners

Kurs: 4,50

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 26,24 | 0,95 | 9,16 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 57,74 | 17,22 | 0,90 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 220,05 | 1.812,63 | 9,83 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 57,74 | 17,22 | -79,86 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 220,05 | 1.812,63 | -871,83 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 57,28 | 17,04 | -78,56 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 218,29 | 1.793,68 | -857,64 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -2,43 | -8,10 | -5,05 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 5,80 | 1,67 | -7,00 | 0,28 | 0,40 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad Equity Partners | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0L1NN | DE000A0L1NN5 | GmbH & Co. KGaA | 52,51 Mio € | 12.11.2004 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 121806 | DE0001218063 | AG | 117,15 Mio € | 07.02.2007 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Bemerkenswerte Kursrally bei der Aktie von FinLab: Um immerhin 23 Prozent verteuerte sich der Anteilschein der zum Einflussbereich des Unternehmers Bernd Förtsch gehörenden Beteiligungsgesellschaft – vielen Anlegern dürfte das Papier besser unter dem früheren Namen Altira Group bekannt sein. Grund: FinLab gab bekannt, womit nach den Beschlüssen der Hauptversammlung von Ende 2014 ohnehin zu rechnen war. Die Frankfurter ändern ihre strategische Ausrichtung auf die Entwicklung und Finanzierung deutscher Fintech-Start-ups. „Aktuell besteht die einmalige Chance, von den innovativen Veränderungen der Finanzmärkte und vor allem von den Veränderungen der Finanzdienstleistungsprodukte und deren Vertriebswege zu profitieren", sagt FinLab-Vorstandsmitglied Stefan Schütze. Beeindruckt hat die Investoren aber wohl auch die Aussage, dass die Company mit knapp 35 Mio. Euro – zurzeit überwiegend in Cash und Aktien – an den Start geht, schließlich entspricht das einem Betrag von gut 7,70 Euro pro Anteilschein. Noch enthält die neu gestaltete Webseite www.finlab.de allerdings nicht sonderlich viele Informationen. „Coming soon", heißt es etwa zum aktuellen Portfolio von FinLab.

Laut dem Halbjahresbericht 2014 von Altira besteht das wesentliche Asset der Gesellschaft in einer Beteiligung von 47 Prozent an Heliad Equity Partners – gegenwärtiger Wert 19,7 Mio. Euro. Heruntergerechnet auf die einzelne Aktie sind das 4,34 Euro – verglichen mit einem aktuellen FinLab-Kurs von 5,10 Euro. Allerdings ist Heliad ein Gemischtwarenladen. Die Gesellschaft ist zwar mit 18,64 Prozent an der FinTech Group (Flatex, CeFDex, Aktionärsbank, XCOM) beteiligt. Hinzu kommen aber auch Engagements am Konzertveranstalter DEAG Deutsche Entertainment, der Beteiligungsgesellschaft MAX 21, dem IT-Anbieter Seven Principles oder dem Online-Tierbedarfshändler ePetWorld. Als reinrassiges Fintech-Investment lässt sich aus diesem Portfolio nur die FinTech Group bezeichnen. Das Heliad-Paket an der in Kulmbach beheimateten FinTech-Gruppe hat zurzeit einen Wert von 25,8 Mio. Euro. Durchgerechnet auf die einzelne FinLab-Aktie ergibt sich ein Betrag von 2,67 Euro. Mit anderen Worten: Gut die Hälfte des Aktienkurses von FinLab wird durch die Beteiligung an der FinTech-Group abgebildet. Die Differenz zu den 4,34 Euro entfällt auf indirekte Beteiligungen à la DEAG oder ePetWorld.

Zum jetzigen Zeitpunkt schwierig nachzuvollziehen ist, wie sich die anderen Mittel zusammensetzen. Immerhin ist von knapp 35 Mio. Euro die Rede – und auf Heliad entfallen „nur" 19,7 Mio. Euro. Laut Halbjahresbericht von Altira stehen in der Bilanz 3,3 Mio. Euro Bankguthaben und 1,2 Mio. Euro an sonstigen Wertpapieren. Der Rest sind im Wesentlichen Anteile und Ausleihungen an verbundenen Unternehmen. Anlegern sollte klar sein: Noch handelt es sich um ein enges Geflecht aus Beteiligungen des Förtsch-Umfelds. Wenn alles in die gewünschte Richtung läuft, bietet das zwar Chancen; die Klumpenrisiken sind andererseits enorm. Eine Bewährungsprobe gab es etwa am Tag der Entscheidung der Schweizerischen Nationalbank (SNB), den Franken-Kurs vom Euro zu lösen. Dem Vernehmen nach hat die FinTech Group die Turbulenzen gemeistert. „Neben deutlichen Steigerungen im Handelsvolumen, was für die CeFDeX sogar positiv ist, geht die FinTech Group AG gestärkt aus diesem historischen Handelsereignis. Wir konnten beweisen, wie ein professionell geführtes Unternehmen mit heftigen Börsen- und Informationssituationen umgeht und sind stolz, diesen Tag positiv beendet zu haben", sagt Frank Niehage, Vorstandschef der FinTech Group.