Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#121806

© boersengefluester.de | Redaktion

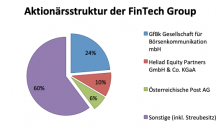

Ein vergleichsweise stabiler Chart selbst in wackligen Zeiten. Das ist doch schon mal was. Der zuletzt gute Newsflow von Heliad zeigt also Wirkung. Dabei hat der Titel sein Potenzial längst noch nicht ausgeschöpft. Zum Jahresende 2025 geben die Frankfurter den Substanzwert (NAV) ihrer Beteiligungen mit etwas mehr als 33 Euro je Aktie an. Das sind nochmals knapp 12 Prozent mehr als zum 30. September 2025. Der Discount zum aktuellen Aktienkurs von 15,40 Euro beträgt damit also noch immer deutlich mehr als 50 Prozent. Nun sind Bewertungsabschläge eher die Regel in der Venture-Capital-Szene. Für einen dermaßen großen Rabatt sieht boersengefluester.de aber keinen validen Grund. ...

© boersengefluester.de | Redaktion

steht schon allein aufgrund der Aktionärsstruktur – Ankerinvestor bei Heliad und auch flatexDEGIRO ist der Kulmbacher Medienunternehmer Bernd Förtsch – innerhalb des Heliad-Portfolios n. Grundsätzlich handelt es sich bei dem MDAX-Titel f...

© boersengefluester.de | Redaktion

Nach der MKK Münchner Kapitalmarkt Konferenz (MKK) hatte boersengefluester.de auf die spannende Gemengelage bei Heliad hingewiesen. Im Kern geht es darum, dass die Beteiligungsgesellschaft – neben ihrem Kerninvestment flatexDEGIRO – ein Engagement von zuletzt rund 1,7 Prozent an dem Fintech Raisin hält. Das insbesondere für ihr Produkt „Weltsparen“

bekannte Unternehmen gilt als IPO-Kandidat für das kommende Jahr und

könnte es dabei auf eine Bewertung zwischen 2 und 3 Mrd. Euro bringen.

Das wiederum würde bei Heliad im Falle eines Exits erhebliche stille

Reserven aufdecken. ...

© boersengefluester.de | Redaktion

Börsennotierte Beteiligungsgesellschaften, die sich im Venture Capital-Bereich bewegen, haben es unverändert schwer. Offenbar prallen da zwei Welten aufeinander, die nicht wirklich zusammenpassen scheinen. So wie der klassische Jahresüberschuss al...

© boersengefluester.de | Redaktion

Große Erwartungen hat flatexDEGIRO an die kürzlich live gegangene App „flatex next“, mit der der Frankfurter Discountbroker flatex sich zusätzliche Anlegergruppen erschließen will. Auf immerhin 1 bis 2 Millionen zusätzliche Kunden veranschlagt die Gesellschaft das Potenzial dieser bewusst einfach aufgebauten Benutzervariante. Kein Wunder, dass der Launch von „flatex next“ auch bei der Präsentation von Finanzvorstand Muhamad Said Chahrour auf dem Eigenkapitalforum Mitte November eine zentrale Rolle gespielt hat. An der Börse kommt die Entwicklung derweil super an. Mit 57,30 Euro notiert die flatexDEGIRO-Aktie auf All-Time-High. Seit Jahresbeginn türmt sich der Kurszuwachs nun auf fast 135 Prozent, die Marktkapitalisierung des SDAX-Aspiranten liegt bei mittlerweile knapp 1,56 Mrd. Euro.

Ungefähr dieses Niveau halten die meisten Analysten zurzeit für eine angemessene Bewertung. Keine Frage: Mittelfristig dürfte die flatexDEGIRO-Aktie noch immer über stattliches Potenzial verfügen. Kurzfristig könnte aber eine andere – auf boersengefluester.de bereits mehrfach erwähnte Rechnung – womöglich sogar interessanter sein. Auch nach der größeren Umplatzierung aus dem vergangenen Sommer und weiteren 500.000 verkauften Aktien hält die Beteiligungsgesellschaft Heliad Equity Partners noch immer 5,24 Prozent an der neu aufgestellten flatexDEGIRO AG. Gegenwärtig würde dieses Paket für einen Wert von rund 81,5 Mio. Euro stehen. Zum Vergleich: Die gesamte Marktkapitalisierung von Heliad beträgt zurzeit „nur“ 69 Mio. Euro. Hinzu dürfte noch immer ein paar Restbestände an Magforce-Aktien kommen, und die haben sich zuletzt ja auch durchaus ansprechend entwickelt (HIER). Wer also mit Airbag in flatexDEGIRO investieren will, kann das zurzeit gut über Heliad tun. Doch Vorsicht: Der im Freiverkehrssegment Scale gelistete Titel ist weit weniger liquide als der Anteilschein von flatexDEGIRO.

Eine weitere abgeleitete Spekulation in dieser Gemengelage ist die auf Fintech-Investments spezialisierte Beteiligungsgsellschaft FinLab. Neben etlichen anderen Engagements an zum Teil hoch spannenden Gesellschaften wie Deposit Solutions, Authada oder den Kryptospezialisten der Iconic Holding sind FinLab auch 45,5 Prozent an Heliad Equity Partners zuzurechnen. Allein dieses Paket deckt den FinLab-Börsenwert momentan zu rund einem Drittel ab. Den gesamten Substanzwert (NAV) gibt FinLab per Ende September mit 29,80 Euro je Aktie an. Tendenziell dürfte der NAV seitdem eher gewachsen sein – und das bei einem Aktienkurs von zurzeit 18,10 Euro. Kein Wunder, dass die Analysten signifikantes Kurspotenzial bis nördlich von 30 Euro für die FinLab-Aktie sehen.

...

Heliad Equity Partners

Kurs: 4,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad Equity Partners | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0L1NN | DE000A0L1NN5 | GmbH & Co. KGaA | 52,51 Mio € | 12.11.2004 | Kaufen | |

* * *

flatexDEGIRO

Kurs: 30,82

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio € | 30.06.2009 | Kaufen | |

* * *

Heliad

Kurs: 13,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 121806 | DE0001218063 | AG | 117,15 Mio € | 07.02.2007 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

So verrückt ist Börse momentan: Erst knickt die Notiz von FinLab innerhalb von nicht einmal vier Wochen um rund 50 Prozent ein, um dann wenig später einen Spurt von 40 Prozent Richtig Norden anzusetzen. Viel gewonnen ist damit allerdings noch nicht, schließlich bewegt sich der Aktienkurs der auf Unternehmen aus dem Fintech-Umfeld spezialisierten Beteiligungsgesellschaft gerade einmal auf dem Niveau von Anfang 2017. Nach Auffassung der Analysten von Montega eine nicht alltägliche Chance: Nachdem FinLab seinen Geschäftsbericht 2019 mit einem von 16,92 auf 39,53 Mio. Euro stark verbesserten Jahresergebnis (IFRS) vorgelegt hat, haben die Nebenwerteexperten zwar ihr Kursziel von ehemals 30 auf nun 23 Euro den Realitäten der aktuellen Marktlage angepasst. Noch immer liegt das neue Montega-Kursziel aber um rund 75 Prozent über der aktuellen Notiz. Dabei haben die Analysten sogar einen markanten Abschlag zu dem offiziell von FinLab per Ende 2019 ausgewiesenen Substanzwert (NAV) von 27,12 Euro je Aktie vorgenommen....

© boersengefluester.de | Redaktion

Endlich geht wieder was mit der FinLab-Aktie. Schließlich ist es noch gar nicht so lange her, dass Präsentation der beiden Vorstände Juan Rodriguez und Stefan Schütze auf Kapitalmarktkonferenzen und sogar Meldungen aus dem Portfolio der Beteiligungsgesellschaft mit Fokus auf Fintech-Firmen nahezu wirkungslos am Kurs abperlten. Das wiederum war insofern frustrierend für Investoren und Management, weil die Frankfurter eine Menge an attraktivem Newsflow zu bieten hatten: So hat etwa die auf Identifizierungslösungen spezialisierte Beteiligung Authada die comdirect bank als neuen Kunden gewonnen. Zudem gab es Finanzierungsrunden oder andere interessante Neuigkeiten bei den FinLab-Engagements Iconic Holding, Cashlink, Nextmarkets, dem FinLab EOS VC Fund oder zuletzt bei der Berliner Kapilendo. Letztlich überstrahlte die wenig erbauliche Entwicklung bei Heliad Equity Partners – mit einem Anteil von 45,3 Prozent der gewichtigste Portfoliowert von FinLab – die an sich ansprechende operative Entwicklung.

Das hat sich mittlerweile insofern um 180 Grad gedreht, weil die entscheidende Beteiligung von Heliad, die flatex AG (ehemals FinTech Group), sich mit der amerikanischen Investmentbank Lazard zusammengetan hat, um alle Möglichkeiten zur Wertsteigerung auszuloten. So viel ist bereits durchgesickert: Das Interesse von Wettbewerbern und Private Equity-Gesellschaften an einer Übernahme soll enorm sein – nun werden die einzelnen Offerten sondiert. Auf der Herbstkonferenz in Frankfurt verriet flatex-IR-Chef Björn Lippe zwar keine ganz konkrete Wasserstandsmeldung. Dem Vernehmen nach läuft der Übernahmeprozess aber sehr gut und soll auf jeden Fall noch im laufenden Jahr abgeschlossen werden. Boersengefluester.de hatte mehrfach darüber berichtet (HIER).

Getuschelt wird in Finanzkreisen, dass eine Bewertung von bis zu 35 Euro für die flatex-Aktie herauskommen könnte. Auf diesem Niveau wäre das in den Bereichen Onlinebrokerage und Finanzdienstleistungen tätige Unternehmen mit knapp 685 Mio. Euro kapitalisiert. Bezogen auf das für 2019 zu erwartende Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) ist das durchaus eine Ansage. Andererseits läuft die europäische Expansion in den Niederlanden offenbar so gut an, dass die flatex AG nun kurzerhand ein Fünf-Jahres-Ziel von mehr als 125 Mio. Euro EBITDA – bei einem Umsatz von Untergrenze 250 Mio. Euro – veröffentlichte. Und CEO Frank Niehage verriet ABM FN-Dow Jones: „Wir hatten einen starken Start erwartet, aber nicht so stark. Es gibt uns die Gewissheit, dass wir die richtige Wahl getroffen haben, um in die Niederlande zu gehen.“ Nun: Derart knackige Prognosen schwächen die Verhandlungsposition der flatex AG sicher nicht und gehören wohl zum Pokerspiel dazu. Gleichwohl bleibt abzuwarten, ob der potenzielle Erwerber tatsächlich auch ein offizielles Angebot an die freien Aktionäre geben wird. Verpflichtend wäre das nicht, da die flatex AG im Freiverkehrssegment Scale gelistet ist.

Getuschelt wird in Finanzkreisen, dass eine Bewertung von bis zu 35 Euro für die flatex-Aktie herauskommen könnte. Auf diesem Niveau wäre das in den Bereichen Onlinebrokerage und Finanzdienstleistungen tätige Unternehmen mit knapp 685 Mio. Euro kapitalisiert. Bezogen auf das für 2019 zu erwartende Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) ist das durchaus eine Ansage. Andererseits läuft die europäische Expansion in den Niederlanden offenbar so gut an, dass die flatex AG nun kurzerhand ein Fünf-Jahres-Ziel von mehr als 125 Mio. Euro EBITDA – bei einem Umsatz von Untergrenze 250 Mio. Euro – veröffentlichte. Und CEO Frank Niehage verriet ABM FN-Dow Jones: „Wir hatten einen starken Start erwartet, aber nicht so stark. Es gibt uns die Gewissheit, dass wir die richtige Wahl getroffen haben, um in die Niederlande zu gehen.“ Nun: Derart knackige Prognosen schwächen die Verhandlungsposition der flatex AG sicher nicht und gehören wohl zum Pokerspiel dazu. Gleichwohl bleibt abzuwarten, ob der potenzielle Erwerber tatsächlich auch ein offizielles Angebot an die freien Aktionäre geben wird. Verpflichtend wäre das nicht, da die flatex AG im Freiverkehrssegment Scale gelistet ist.

Der Masterplan dürfte jedoch sein, die flatex-Aktie für ein paar Jahre offiziell delisten zu lassen und dann idealerweise als milliardenschweres – durch weitere Akquisitionen gestärktes – Unternehmen an den Kapitalmarkt zurückzuführen. Eine Größe, die sich CEO Niehage immer gewünscht hat. Die kommenden Wochen werden also extrem spannend. Der stramme Kursanstieg der flatex-Aktie bestätigt jedenfalls, dass hier einiges am Köcheln ist. Das wiederum wirkt sich positiv auf die FinLab-Aktie aus, denn durchgerechnet über Heliad hält FinLab etwa 4,47 Prozent an der flatex AG. Der Hebel ist enorm, denn beim aktuellen flatex-Kurs von 28,35 Euro entspricht das Paket einem Börsenwert von 24,80 Mio. Euro – beziehungsweise 4,73 Euro je FinLab-Aktie. Zum Vergleich: Per 30. Juni 2019 lag dieser Wert noch bei 17,04 Mio. Euro (entsprechend 3,25 Euro je FinLab-Aktie).

Der Masterplan dürfte jedoch sein, die flatex-Aktie für ein paar Jahre offiziell delisten zu lassen und dann idealerweise als milliardenschweres – durch weitere Akquisitionen gestärktes – Unternehmen an den Kapitalmarkt zurückzuführen. Eine Größe, die sich CEO Niehage immer gewünscht hat. Die kommenden Wochen werden also extrem spannend. Der stramme Kursanstieg der flatex-Aktie bestätigt jedenfalls, dass hier einiges am Köcheln ist. Das wiederum wirkt sich positiv auf die FinLab-Aktie aus, denn durchgerechnet über Heliad hält FinLab etwa 4,47 Prozent an der flatex AG. Der Hebel ist enorm, denn beim aktuellen flatex-Kurs von 28,35 Euro entspricht das Paket einem Börsenwert von 24,80 Mio. Euro – beziehungsweise 4,73 Euro je FinLab-Aktie. Zum Vergleich: Per 30. Juni 2019 lag dieser Wert noch bei 17,04 Mio. Euro (entsprechend 3,25 Euro je FinLab-Aktie).

Blicken Anleger direkt auf die Verbindung FinLab/Heliad, so ergeben sich folgende Zahlen: Zum Stichtag 30. Juni 2019 hatte die Heliad-Beteiligung von FinLab einen Wert von 16,14 Mio. Euro (entsprechend 3,25 Euro je FinLab-Aktie). Gegenwärtig hat sich diese Position bereits auf 3,96 Euro je FinLab-Aktie erhöht. Dementsprechend dürfte der gesamte eigene Substanzwert (NAV), den FinLab zum Halbjahr noch mit 20,21 Euro angegeben hat, bereits auf 21,09 Euro gestiegen sein. Bei einem aktuellen FinLab-Kurs von 17,55 Euro gibt es die FinLab-Aktie also zu einem Discount von fast 17 Prozent auf den NAV. Zudem weisen die Analysten von GBC darauf hin, dass FinLab bei einem Verkauf der flatex-Aktien über die Heliad-Tochter Heliad Management noch eine Performance-Gebühr von 20 Prozent bekommen würde, die sich ebenfalls ergebniserhöhend auswirken würde. Bei den 1,93 Millionen flatex-Aktien im Heliad-Bestand und einem Einstandskurs von 7,27 Euro je Aktie ergibt sich bei einem unterstellten Verkaufspreis von 30 Euro eine Performance-Fee von 8,77 Mio. Euro. Bei 35 Euro wären es gar 10,70 Mio. Euro.

So gesehen ist es nicht verwunderlich, dass die Analysten sehr viel höhere Kurse für die FinLab-Aktie für gerechtfertigt halten. Die Experten von Hauck & Aufhäuser setzen das faire Niveau bei 26,40 Euro an. GBC stuft das Papier gar mit Kursziel 29,50 Euro als kaufenswert ein (Download der Studie: HIER). Es muss also nicht immer die flatex-Aktie sein, selbst wenn diese – schon allein aufgrund der spürbar höheren Handelsumsätze – weiterhin als Direktinvestment eine attraktive Chance-Risiko-Relation vorzuweisen hat. Hier spekulieren wir weiterhin auf Kurse von mindestens 30 Euro. Ansonsten lohnt es sich, den Bleistift zu spitzen und die enge gesellschaftliche Verzahnung des Trios clever zu nutzen.

Foto:

...

Heliad

Kurs: 13,00

flatexDEGIRO

Kurs: 30,82

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 121806 | DE0001218063 | AG | 117,15 Mio € | 07.02.2007 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio € | 30.06.2009 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad Equity Partners | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0L1NN | DE000A0L1NN5 | GmbH & Co. KGaA | 52,51 Mio € | 12.11.2004 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Häufig sind es die knapp gefassten Meldungen, die die meiste Schubkraft an der Börse haben. So auch bei der FinTech Group: Am 4. Juli 2019 um 17.44 Uhr meldete das künftig unter dem Namen flatex firmierende Unternehmen, dass – gemeinsam mit der amerikanischen Investmentbank Lazard, – Optionen bezüglich der zukünftigen Ausrichtung ausgelotet werden. „Diese Prüfung wird mögliche strategische Partnerschaften, einen möglichen (Teil-)Verkauf der Gesellschaft und die Gewinnung etwaiger neuer Investoren umfassen. Zu diesem Zweck wird die Gesellschaft Gespräche mit verschiedenen potentiellen Partnern und Interessenten aufnehmen“, heißt es offiziell. Der Nachrichtendienst Bloomberg griff die Meldung gleich auf und spekulierte, dass bei einem solchen Deal eine Bewertung von mehr als 30 Euro – also etwa 50 Prozent oberhalb der aktuellen Notiz – für die Aktie der FinTech Group aufgerufen werden könne.

[sws_blue_box box_size="640"]2 % Zinsen p.a. beim Kauf oder Übertrag von Fonds & ETF - Jetzt informieren[/sws_blue_box]

Diese Größenordnung wäre insofern keine Überraschung, weil nahezu alle Analysten den ihrer Meinung nach fairen Wert in Regionen nördlich von 30 Euro ansiedeln. Umso gespannter ist boersengefluester.de, welche Konstellation am Ende den höchsten Shareholder Value schafft. Bei unserem jüngsten Gespräch (HIER) mit Frank Niehage machte der CEO der FinTech Group jedenfalls keinen Hehl daraus, dass er mit der Kursentwicklung der Aktie komplett unzufrieden sei. Immerhin geht es den Frankfurtern – trotz der sicherlich wenig förderlichen gescheiterten Kooperation mit der Österreichischen Post – operativ so gut wie nie zuvor. So gesehen hätte man sich beinahe denken können, dass etwas im Busch ist.

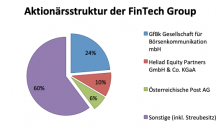

Dabei geht es um zwei Ebenen: Zum einen stellt sich die Frage, ob die Fokussierung auf die europäische Ausweitung der Discountbroker-Tochter flatex eine ausreichend tragfähige Börsenstory hergibt. Angesichts der vielen Umwälzungen und neuen Geschäftsmodelle im Finanzsektor muss dieser Punkt zumindest diskutiert werden – auch wenn die Frankfurter auf Investorenkonferenzen regelmäßig die Vorteilhaftigkeit ihres auf zwei Säulen (B2C und B2B) basierendem Geschäftsmodell hervorheben und das Programm „flatex goes europe“ mit Sicherheit noch erhebliches Potenzial besitzt. Zum anderen geht es um die Aktionärsstruktur. So ist flatex quasi der letzte unabhängig gebliebene Broker, was grundsätzlich ein Pluspunkt ist. Mit der dem Unternehmer Bernd Förtsch zurechenbaren GfBk Gesellschaft für Börsenkommunikation (23,65 Prozent), der Österreichischen Post (6,27 Prozent) sowie der ebenfalls mittelbar unter dem Einfluss von Förtsch stehenden Heliad Equity Partners (9,87 Prozent) hat die FinTech Group gleichwohl drei größere Aktionärsgruppen – mit freilich nicht unbedingt synchronen Interessen.

Dabei geht es um zwei Ebenen: Zum einen stellt sich die Frage, ob die Fokussierung auf die europäische Ausweitung der Discountbroker-Tochter flatex eine ausreichend tragfähige Börsenstory hergibt. Angesichts der vielen Umwälzungen und neuen Geschäftsmodelle im Finanzsektor muss dieser Punkt zumindest diskutiert werden – auch wenn die Frankfurter auf Investorenkonferenzen regelmäßig die Vorteilhaftigkeit ihres auf zwei Säulen (B2C und B2B) basierendem Geschäftsmodell hervorheben und das Programm „flatex goes europe“ mit Sicherheit noch erhebliches Potenzial besitzt. Zum anderen geht es um die Aktionärsstruktur. So ist flatex quasi der letzte unabhängig gebliebene Broker, was grundsätzlich ein Pluspunkt ist. Mit der dem Unternehmer Bernd Förtsch zurechenbaren GfBk Gesellschaft für Börsenkommunikation (23,65 Prozent), der Österreichischen Post (6,27 Prozent) sowie der ebenfalls mittelbar unter dem Einfluss von Förtsch stehenden Heliad Equity Partners (9,87 Prozent) hat die FinTech Group gleichwohl drei größere Aktionärsgruppen – mit freilich nicht unbedingt synchronen Interessen.

Die Post will grundsätzlich raus aus der Aktie, aber keinesfalls unterhalb ihres Einstandskurses von 28,50 Euro. Heliad befindet sich mitten in einer Phase der Neuausrichtung und ist für alle Optionen offen. Zusammen laufen die Fäden schließlich bei Ankeraktionär Bernd Förtsch. Aus heutiger Sicht ist es zwar nur schwer vorstellbar, dass sich der Kulmbacher von seinem Baby flatex trennt. Aber komplett ausklammern werden die Finanzprofis von Lazard wohl keine Option wollen. Am Ende kommt es auf das Gesamtpaket an. So beträgt der gesamte Börsenwert der FinTech Group zurzeit 404 Mio. Euro. Bei so einem Betrag fangen internationale Finanzkonzerne oder auch Private Equity-Firmen bestimmt nicht an zu zittern. Zudem ist die FinTech Group im Freiverkehrssegment Scale gelistet, so dass bei Verschiebungen oberhalb der Anteilsmarke von 30 Prozent keine Pflichtofferte an die Streubesitzaktionäre ausgelöst werden würde.

Die Post will grundsätzlich raus aus der Aktie, aber keinesfalls unterhalb ihres Einstandskurses von 28,50 Euro. Heliad befindet sich mitten in einer Phase der Neuausrichtung und ist für alle Optionen offen. Zusammen laufen die Fäden schließlich bei Ankeraktionär Bernd Förtsch. Aus heutiger Sicht ist es zwar nur schwer vorstellbar, dass sich der Kulmbacher von seinem Baby flatex trennt. Aber komplett ausklammern werden die Finanzprofis von Lazard wohl keine Option wollen. Am Ende kommt es auf das Gesamtpaket an. So beträgt der gesamte Börsenwert der FinTech Group zurzeit 404 Mio. Euro. Bei so einem Betrag fangen internationale Finanzkonzerne oder auch Private Equity-Firmen bestimmt nicht an zu zittern. Zudem ist die FinTech Group im Freiverkehrssegment Scale gelistet, so dass bei Verschiebungen oberhalb der Anteilsmarke von 30 Prozent keine Pflichtofferte an die Streubesitzaktionäre ausgelöst werden würde.

Indirekter Gewinner der aktuellen Gemengelage ist definitiv die Beteiligungsgesellschaft FinLab, die über ihr Engagement bei Heliad durchgerechnet rund sechs Prozent an der FinTech Group hält. Bei den aktuellen Kursen deckt allein das FinTech Group-Paket den Aktienkurs von FinLab zu einem Drittel ab. Firmenkenner taxieren den Potenzialwert von FinLab eher auf 30 bis 40 Euro als auf den zuletzt ausgewiesenen NAV (Net Asset Value) von 20,50 Euro je Aktie. Aktueller Aktienkurs: 13,75 Euro. Aus Anlegersicht bietet die jüngste Meldung der FinTech Group also jede Menge interessante Chancen. Folgerichtig bestätigen wir auch unsere Kaufen-Einschätzung für die Aktien der FinTech Group und FinLab.

Indirekter Gewinner der aktuellen Gemengelage ist definitiv die Beteiligungsgesellschaft FinLab, die über ihr Engagement bei Heliad durchgerechnet rund sechs Prozent an der FinTech Group hält. Bei den aktuellen Kursen deckt allein das FinTech Group-Paket den Aktienkurs von FinLab zu einem Drittel ab. Firmenkenner taxieren den Potenzialwert von FinLab eher auf 30 bis 40 Euro als auf den zuletzt ausgewiesenen NAV (Net Asset Value) von 20,50 Euro je Aktie. Aktueller Aktienkurs: 13,75 Euro. Aus Anlegersicht bietet die jüngste Meldung der FinTech Group also jede Menge interessante Chancen. Folgerichtig bestätigen wir auch unsere Kaufen-Einschätzung für die Aktien der FinTech Group und FinLab.

Foto: Pixabay

...

flatexDEGIRO

Kurs: 30,82

Dabei geht es um zwei Ebenen: Zum einen stellt sich die Frage, ob die Fokussierung auf die europäische Ausweitung der Discountbroker-Tochter flatex eine ausreichend tragfähige Börsenstory hergibt. Angesichts der vielen Umwälzungen und neuen Geschäftsmodelle im Finanzsektor muss dieser Punkt zumindest diskutiert werden – auch wenn die Frankfurter auf Investorenkonferenzen regelmäßig die Vorteilhaftigkeit ihres auf zwei Säulen (B2C und B2B) basierendem Geschäftsmodell hervorheben und das Programm „flatex goes europe“ mit Sicherheit noch erhebliches Potenzial besitzt. Zum anderen geht es um die Aktionärsstruktur. So ist flatex quasi der letzte unabhängig gebliebene Broker, was grundsätzlich ein Pluspunkt ist. Mit der dem Unternehmer Bernd Förtsch zurechenbaren GfBk Gesellschaft für Börsenkommunikation (23,65 Prozent), der Österreichischen Post (6,27 Prozent) sowie der ebenfalls mittelbar unter dem Einfluss von Förtsch stehenden Heliad Equity Partners (9,87 Prozent) hat die FinTech Group gleichwohl drei größere Aktionärsgruppen – mit freilich nicht unbedingt synchronen Interessen.

Dabei geht es um zwei Ebenen: Zum einen stellt sich die Frage, ob die Fokussierung auf die europäische Ausweitung der Discountbroker-Tochter flatex eine ausreichend tragfähige Börsenstory hergibt. Angesichts der vielen Umwälzungen und neuen Geschäftsmodelle im Finanzsektor muss dieser Punkt zumindest diskutiert werden – auch wenn die Frankfurter auf Investorenkonferenzen regelmäßig die Vorteilhaftigkeit ihres auf zwei Säulen (B2C und B2B) basierendem Geschäftsmodell hervorheben und das Programm „flatex goes europe“ mit Sicherheit noch erhebliches Potenzial besitzt. Zum anderen geht es um die Aktionärsstruktur. So ist flatex quasi der letzte unabhängig gebliebene Broker, was grundsätzlich ein Pluspunkt ist. Mit der dem Unternehmer Bernd Förtsch zurechenbaren GfBk Gesellschaft für Börsenkommunikation (23,65 Prozent), der Österreichischen Post (6,27 Prozent) sowie der ebenfalls mittelbar unter dem Einfluss von Förtsch stehenden Heliad Equity Partners (9,87 Prozent) hat die FinTech Group gleichwohl drei größere Aktionärsgruppen – mit freilich nicht unbedingt synchronen Interessen.

Heliad Equity Partners

Kurs: 4,50

Heliad

Kurs: 13,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 261,49 | 417,58 | 406,96 | 390,73 | 480,02 | 559,80 | 602,00 | |

| EBITDA1,2 | 98,43 | 112,09 | 183,28 | 140,35 | 202,48 | 267,70 | 275,00 | |

| EBITDA-margin %3 | 37,64 | 26,84 | 45,04 | 35,92 | 42,18 | 47,82 | 45,68 | |

| EBIT1,4 | 73,79 | 80,26 | 151,28 | 104,35 | 156,69 | 221,60 | 227,00 | |

| EBIT-margin %5 | 28,22 | 19,22 | 37,17 | 26,71 | 32,64 | 39,59 | 37,71 | |

| Net profit1 | 49,92 | 51,55 | 106,19 | 71,86 | 111,54 | 160,40 | 175,00 | |

| Net-margin %6 | 19,09 | 12,35 | 26,09 | 18,39 | 23,24 | 28,65 | 29,07 | |

| Cashflow1,7 | 141,45 | 125,03 | 113,32 | 63,08 | 168,86 | 0,00 | 0,00 | |

| Earnings per share8 | 0,55 | 0,47 | 0,97 | 0,65 | 1,02 | 1,45 | 1,59 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,04 | 0,04 | 0,30 | 0,32 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio € | 30.06.2009 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 121806 | DE0001218063 | AG | 117,15 Mio € | 07.02.2007 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Volles Haus garantiert: Am 25. und 26. Februar 2019 trifft sich auf dem Campus der Frankfurt School of Finance & Management die Krypto-Szene und diskutiert auf der Crypto Asset Conference über die neuesten Entwicklungen rund um Blockchains und Kryptowährungen. Mit dabei auch einige Unternehmen, über die boersengefluester.de in der Vergangenheit bereits mehrfach berichtet hat. So wird unter anderem der Leondrino-Kunde Leaf Systems seinen Gastronomie-Token LEAF vorstellen und erklären, welche Vorteile eine eigene Restaurantwährung für Kunden bietet. Zu den Sponsoren der Veranstaltung gehört unter anderem die Beteiligungsgesellschaft FinLab. Nicht ohne Grund: Zum einen ist die Crypto Asset Conference (CAC) quasi ein Heimspiel für die Frankfurter, zum anderen präsentieren mit dem Assetmanager Iconiq Lab und der Venture Capital-Plattform Cashlink zwei Unternehmen aus dem Portfolio von FinLab auf der CAC.

[sws_blue_box box_size="640"]Tipp: Alle Scale-Aktien auf einen Blick – mit wichtigen Terminen und Geschäftsberichts-Downloads[/sws_blue_box]

Nun will boersengefluester.de die Kursrelevanz der Vorträge nicht zu hoch aufhängen, einen näheren Blick lohnt die Aktie der im Handelssegment Scale notierten FinLab aber schon allein deshalb, weil die Kernbeteiligung Heliad Equity Partners (Anteil: 45,2 Prozent) kürzlich einen saftigen Rückgang des Substanzwerts (NAV) von 12,20 auf 6,99 Euro je Heliad-Aktie zum Jahresende 2018 eingestehen musste. „Grund für die sehr negativen Ergebnisse sind im Wesentlichen die Abschreibungen auf börsengelistete Beteiligungen und teilweise Wertberichtigungen bei nicht börsengelisteten gehaltenen Beteiligungen“, lautet die offizielle Begründung. Gleichwohl blieb der Kapitalmarkt cool. Schließlich war die Entwicklung abzusehen, weil insbesondere die wichtigste börsennotierte Beteiligung – das 10,5 Prozent-Paket an der FinTech Group – um fast 45 Prozent an Wert verlor. Doch den Tiefpunkt hat das Papier längst hinter sich gelassen. Seit Jahresbeginn 2019 hat der Aktienkurs der FinTech Group bereits wieder um rund ein Viertel Richtung Norden zugelegt. Heruntergebrochen auf die einzelne FinLab-Aktie entspricht allein das einem Zuwachs an NAV von 2,91 auf 3,65 Euro.

Firmenkenner taxieren den gesamten Substanzwert des FinLab-Portfolios zurzeit in einer Bandbreite zwischen 23 und 25 Euro je Aktie – nach vermutlich gut 20 Euro zum Jahresende 2018. Den größten Anteil daran dürfte freilich die gegenwärtig vermutlich rund 7,5 Prozent ausmachende Beteiligung an Deposit Solutions haben. Die vor allen Dingen durch ihre Banking-Plattformen Zinspilot und Savedo bekannte Gesellschaft führte im vergangenen Sommer eine Kapitalerhöhung auf Basis einer Bewertung von 500 Mio. Dollar (umgerechnet 441 Mio. Euro) durch. Mittlerweile hat sich Deposit Solutions weiterhin extrem positiv entwickelt und Experten halten es für denkbar, dass die Bewertung bald an der Marke von 1 Mrd. Dollar kratzt. Für diesen Fall würde die gesamte Marktkapitalisierung von FinLab zu mehr als 70 Prozent durch den Anteil an Deposit Solutions abgedeckt. Wirklich eingepreist hat das der Kapitalmarkt nach Auffassung von boersengefluester.de noch nicht. Hinzu kommt, dass auch die weniger im Rampenlicht stehenden Beteiligungen von FinLab gut laufen.

[sws_yellow_box box_size="590"]Kennen Sie schon unsere neue 3-Säulen-Strategie? Das exklusive Scoringmodell von BGFL.[/sws_yellow_box]

Jedenfalls haben wir den Eindruck, dass sich der Identifizierungsspezialist Authada, die Buchhaltungssoftware FastBill, das gecoachte Tradingportal Nextmarkets oder auch das Kreditportal Kapilendo allesamt in die richtige Richtung entwickeln. Die Analysten von Montega Research setzen den fairen Wert für die FinLab-Aktie gegenwärtig bei 30 Euro an. Das entspricht einem Potenzial von noch immer fast 70 Prozent. Für risikobereite Investoren bietet der Titel somit eine günstige Chance-Risiko-Relation. Kurz zusammengefasst: Solange sich insbesondere die Aktie der FinTech Group sowie der Unternehmenswert von Deposit Solutions gen Norden entwickeln, kann man mit FinLab eigentlich nicht viel verkehrt machen.

Firmenkenner taxieren den gesamten Substanzwert des FinLab-Portfolios zurzeit in einer Bandbreite zwischen 23 und 25 Euro je Aktie – nach vermutlich gut 20 Euro zum Jahresende 2018. Den größten Anteil daran dürfte freilich die gegenwärtig vermutlich rund 7,5 Prozent ausmachende Beteiligung an Deposit Solutions haben. Die vor allen Dingen durch ihre Banking-Plattformen Zinspilot und Savedo bekannte Gesellschaft führte im vergangenen Sommer eine Kapitalerhöhung auf Basis einer Bewertung von 500 Mio. Dollar (umgerechnet 441 Mio. Euro) durch. Mittlerweile hat sich Deposit Solutions weiterhin extrem positiv entwickelt und Experten halten es für denkbar, dass die Bewertung bald an der Marke von 1 Mrd. Dollar kratzt. Für diesen Fall würde die gesamte Marktkapitalisierung von FinLab zu mehr als 70 Prozent durch den Anteil an Deposit Solutions abgedeckt. Wirklich eingepreist hat das der Kapitalmarkt nach Auffassung von boersengefluester.de noch nicht. Hinzu kommt, dass auch die weniger im Rampenlicht stehenden Beteiligungen von FinLab gut laufen.

[sws_yellow_box box_size="590"]Kennen Sie schon unsere neue 3-Säulen-Strategie? Das exklusive Scoringmodell von BGFL.[/sws_yellow_box]

Jedenfalls haben wir den Eindruck, dass sich der Identifizierungsspezialist Authada, die Buchhaltungssoftware FastBill, das gecoachte Tradingportal Nextmarkets oder auch das Kreditportal Kapilendo allesamt in die richtige Richtung entwickeln. Die Analysten von Montega Research setzen den fairen Wert für die FinLab-Aktie gegenwärtig bei 30 Euro an. Das entspricht einem Potenzial von noch immer fast 70 Prozent. Für risikobereite Investoren bietet der Titel somit eine günstige Chance-Risiko-Relation. Kurz zusammengefasst: Solange sich insbesondere die Aktie der FinTech Group sowie der Unternehmenswert von Deposit Solutions gen Norden entwickeln, kann man mit FinLab eigentlich nicht viel verkehrt machen.

Foto: Pixabay

...

Heliad

Kurs: 13,00

flatexDEGIRO

Kurs: 30,82

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 121806 | DE0001218063 | AG | 117,15 Mio € | 07.02.2007 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Zunächst mal ist das unlogisch: Da jubelt auf der einen Seite die Fintech-Szene über die jüngste 100 Mio. Dollar-Finanzierungsrunde von Deposit Solutions, die die Bankingplattform mit den Marken Zinspilot und Savedo auf eine Gesamtbewertung von 500 Mio. Dollar (umgerechnet 441 Mio. Euro) hievt und damit in die Riege der wertvollsten europäischen Fintech-Unternehmen aufsteigt (HIER). Nur am Aktienkurs von FinLab scheint die Neuigkeit irgendwie abzuperlen. Jedenfalls zeigt die Notiz kaum eine Reaktion. Dabei ist die im Börsensegment Scale gelistete Investmentgesellschaft einer der größten indirekten Profiteure. Schließlich hat sich ihr Anteil an Deposit Solutions seit dem 12,75 Prozent-Einstieg für 3 Mio. Euro – entsprechend einer Gesamtbewertung von 23,5 Mio. Euro – im September 2015 um annähernd den Faktor 19 erhöht. Wichtig: Für FinLab handelt es sich nicht nur um Buchgewinne, denn die Gesellschaft hat im Rahmen der von den bekannten Investoren Vitruvian Partners und Kinnevik angeführten Transaktion Deposit-Solutions-Anteile im Wert von rund 10 Mio. Euro verkauft. Nach dem Deal hält FinLab noch 7,7 Prozent an Deposit Solutions, was – bei der aktuellen Bewertung – einer Größenordnung von knapp 34 Mio. Euro entspricht. Zum Vergleich: Vor der jüngsten Finanzierungsrunde stand das damals noch gut zwölf Prozent umfassende Paket dem Vernehmen nach mit knapp 29 Mio. Euro in den Büchern. Spekuliert wird in Finanzkreisen bereits, dass Deposit Solutions ab dem kommenden Jahr womöglich sogar selbst an die Börse gehen könnte. Das kürzlich erfolgte IPO der in Frankfurt beheimateten Finanzierungsplattform Creditshelf liefert jedenfalls die Blaupause.

[sws_blue_box box_size="640"]Anzeige: Sie entscheiden: 0,5% oder 2,0% p.a. für 6 Monate Festgeld? Jetzt informieren.[/sws_blue_box]

Doch zurück zur FinLab-Aktie: Stefan Schütze, einer der beiden Vorstände von FinLab, betont: „Der Mittelzufluss von 11,5 Millionen Dollar als auch die Neubewertung unseres verbleibenden Anteils an Deposit Solutions werden sowohl FinLab's NAV als auch das EBIT und das Ergebnis je Aktie in 2018 positiv beeinflussen. In Summe werden diese Faktoren mehr als wahrscheinlich dazu führen, dass das Geschäftsjahr 2018 zu einem der erfolgreichsten in der Geschichte von FinLab zählen wird.“ Zur Einordnung: Auf Basis der internationalen Bilanzvorschriften IFRS waren bislang 2016 und 2017 mit einem Überschuss von jeweils rund 14 Mio. Euro die beiden Top-Scorer. Entsprechend gespannt ist boersengefluester.de, wo die Frankfurter am Ende herauskommen. Valide schätzen lassen sich die Ergebnisse von Beteiligungsgesellschaften wie FinLab oder auch German Startups Group indes kaum.

Die Analysten von GBC haben dennoch bereits einmal überschlagen und kommen zu dem Schluss, dass sich der faire Wert (Net Asset Value) der FinLab-Aktie durch die Transaktion um gut zehn Prozent auf 33,75 Euro erhöht haben sollte. Es gibt freilich auch Stimmen, die einen NAV-Zuwachs von rund 15 Prozent für realistisch halten. Zum Vergleich: Zurzeit kostet die FinLab-Aktie 22,10 Euro, was einem Discount von gut einem Drittel auf den NAV entspricht. Nun sind derartige Abschläge nicht gänzlich ungewöhnlich – die wichtigste FinLab-Beteiligung Heliad Equity Partners kommt im Schnitt der vergangenen zwei Jahre auf einen Discount von knapp 29 Prozent. Doch im Fall von FinLab halten wir den Abschlag in dieser Dimension für nicht gerechtfertigt. Immerhin haben die Frankfurter zuletzt gute Nachrichten in Serie produziert. Das scheint übrigens auch so zu bleiben, denn Vorstand Stefan Schütze betont: „Auch unsere weiteren Portfoliounternehmen entwickeln sich sehr erfreulich, so dass wir auch hier noch mehr positive Nachrichten für den Rest des Jahres 2018 erwarten.“

Ebenfalls bei der Kaufen-Einschätzung – allerdings mit einem Kursziel von 28,90 Euro – bleiben die Analysten von Montega Research. „Momentan rechtfertigt bereits der Wert aus der Heliad und Deposit Solutions-Beteiligung nahezu die aktuelle Marktkapitalisierung. Die Potenziale aus den übrigen Beteiligungen erscheinen hierin noch nicht reflektiert“, lautet ihr Fazit. So gesehen wäre es nur logisch, wenn die FinLab-Aktie tatsächlich eine entsprechende Kursreaktion auf den Deposit Solutions-Deal zeigen würde.

Die Analysten von GBC haben dennoch bereits einmal überschlagen und kommen zu dem Schluss, dass sich der faire Wert (Net Asset Value) der FinLab-Aktie durch die Transaktion um gut zehn Prozent auf 33,75 Euro erhöht haben sollte. Es gibt freilich auch Stimmen, die einen NAV-Zuwachs von rund 15 Prozent für realistisch halten. Zum Vergleich: Zurzeit kostet die FinLab-Aktie 22,10 Euro, was einem Discount von gut einem Drittel auf den NAV entspricht. Nun sind derartige Abschläge nicht gänzlich ungewöhnlich – die wichtigste FinLab-Beteiligung Heliad Equity Partners kommt im Schnitt der vergangenen zwei Jahre auf einen Discount von knapp 29 Prozent. Doch im Fall von FinLab halten wir den Abschlag in dieser Dimension für nicht gerechtfertigt. Immerhin haben die Frankfurter zuletzt gute Nachrichten in Serie produziert. Das scheint übrigens auch so zu bleiben, denn Vorstand Stefan Schütze betont: „Auch unsere weiteren Portfoliounternehmen entwickeln sich sehr erfreulich, so dass wir auch hier noch mehr positive Nachrichten für den Rest des Jahres 2018 erwarten.“

Ebenfalls bei der Kaufen-Einschätzung – allerdings mit einem Kursziel von 28,90 Euro – bleiben die Analysten von Montega Research. „Momentan rechtfertigt bereits der Wert aus der Heliad und Deposit Solutions-Beteiligung nahezu die aktuelle Marktkapitalisierung. Die Potenziale aus den übrigen Beteiligungen erscheinen hierin noch nicht reflektiert“, lautet ihr Fazit. So gesehen wäre es nur logisch, wenn die FinLab-Aktie tatsächlich eine entsprechende Kursreaktion auf den Deposit Solutions-Deal zeigen würde.

Heliad

Kurs: 13,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 121806 | DE0001218063 | AG | 117,15 Mio € | 07.02.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1,54 | 4,87 | 1,93 | 5,60 | 6,66 | 0,00 | 0,00 | |

| EBITDA1,2 | 3,01 | 2,70 | 4,84 | 21,31 | 31,49 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 195,46 | 55,44 | 250,78 | 380,54 | 472,82 | 0,00 | 0,00 | |

| EBIT1,4 | 0,25 | -0,70 | 2,37 | 21,14 | 31,32 | 0,00 | 0,00 | |

| EBIT-margin %5 | 16,23 | -14,37 | 122,80 | 377,50 | 470,27 | 0,00 | 0,00 | |

| Net profit1 | 6,10 | -0,35 | 2,04 | 20,13 | 30,57 | 0,00 | 0,00 | |

| Net-margin %6 | 396,10 | -7,19 | 105,70 | 359,46 | 459,01 | 0,00 | 0,00 | |

| Cashflow1,7 | 2,26 | -0,35 | 2,07 | 0,72 | -2,02 | 0,00 | 0,00 | |

| Earnings per share8 | 1,11 | -0,06 | 0,38 | 3,21 | 3,63 | 1,19 | 1,27 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Auf eine Marktkapitalisierung von bis zu 110 Mio. Euro könnte die Online-Kreditplattform creditshelf kommen – vorausgesetzt, die jetzt kommunizierten IPO-Details für den Prime Standard lassen sich alle wie erhofft umsetzen. Mehr oder weniger garantiert werden die Börsenpläne der Frankfurter von Investor Rolf Elgeti, der über die Hevella Capital bereits vor dem Börsengang mit gut 46 Prozent bei creditshelf engagiert ist. Der in erster Linie für seine Immobiliengesellschaften Deutsche Konsum REIT-AG und Deutsche Industrie REIT-AG bekannte Elgeti, ist auch in der Start-up-Szene kein Unbekannter: Zu seinen prominenten Engagements zählen etwa der zuletzt abgestürzte Virtual Reality-Spezialist Staramba und die German Startups Group. Über eine sogenannte Back Stop-Vereinbarung hat sich Elgeti verpflichtet, für bis zu 15 Mio. Euro Aktien – das entspricht drei Viertel der via Kapitalerhöhung angebotenen Anteilscheine – zu zeichnen. Boersengefluester.de geht freilich nicht davon aus, dass Hevella Capital diese Zusage (in vollem Umfang) einlösen muss. Immerhin bietet creditshelf als Frankfurter Fintech-Unternehmen auch in der jetzt noch frühen Phase des Unternehmens eine knackige Investmentstory. Die 2017 erzielten Umsätze von 1,20 Mio. Euro und ein Ergebnis vor Zinsen und Steuern (EBIT) von minus 1,09 Mio. Euro sind kaum mehr als eine Momentaufnahme. Zudem wird es höchste Zeit, dass die Auswahl an heimischen Fintech-Titeln auf dem Kurszettel endlich größer wird: Neben etablierten Playern wie Wirecard,Hypoport oder FinTech Group gab es zuletzt nur die IPOs bzw. Notizaufnahmen von ayondo, niiio finance group oder Naga Group.

Ein indirekter Profiteur der Börsengangs von creditshelf ist derweil die auf das Fintech-Umfeld spezialisierte Beteiligungsgesellschaft FinLab. Immerhin haben die Frankfurter mit kapilendo eine vergleichbare Crowdfunding-Plattform in ihrem Portfolio (Anteil zuletzt: 19,1 Prozent). Zur Einordnung: Seit dem Start im Jahr 2015 wurden über die kapilendo-Plattform insgesamt 114 Kredite mit einem Gesamtvolumen von mehr als 30 Millionen Euro vermittelt. Bei creditshelf liefen in einem ähnlichen Zeitraum 127 Kredite mit einem Volumen von insgesamt von etwa 58 Mio. Euro durch die Bücher. Interessante Entwicklungen – was die Finanzierungseite angeht – gibt es zudem auch bei kapilendo: So hat die Axel Springer Media for Equity GmbH (gemeinsam mit dem Versorgungswerk der Zahnärztekammer Berlin) 6 Mio. Euro in kapilendo investiert. Unterstellt, dass creditshelf an der Börse etwa doppelt so viel wert sein könnte wie (die nicht gelistete) kapilendo, dann dürfte der Anteil von FinLab an kapilendo einen Wert von rund 11 Mio. Euro haben. Damit läge kapilendo im FinLab-Portfolio-Ranking zwar noch immer weit hinter den Engagements bei Heliad Equity Partners oder Deposit Solutions. Andererseits kann es bestimmt nicht schaden, wenn das creditshelf-IPO zusätzliche Aufmerksamkeit auf kapilendo abstrahlt. Wir sehen die Aktie von FinLab jedenfalls als indirekten Profiteur der Börsenambitionen von creditshelf.

[sws_blue_box box_size="640"]Weitere Infos zu creditshelf finden Sie auf der Webseite der faz: HIER.[/sws_blue_box]

Ein indirekter Profiteur der Börsengangs von creditshelf ist derweil die auf das Fintech-Umfeld spezialisierte Beteiligungsgesellschaft FinLab. Immerhin haben die Frankfurter mit kapilendo eine vergleichbare Crowdfunding-Plattform in ihrem Portfolio (Anteil zuletzt: 19,1 Prozent). Zur Einordnung: Seit dem Start im Jahr 2015 wurden über die kapilendo-Plattform insgesamt 114 Kredite mit einem Gesamtvolumen von mehr als 30 Millionen Euro vermittelt. Bei creditshelf liefen in einem ähnlichen Zeitraum 127 Kredite mit einem Volumen von insgesamt von etwa 58 Mio. Euro durch die Bücher. Interessante Entwicklungen – was die Finanzierungseite angeht – gibt es zudem auch bei kapilendo: So hat die Axel Springer Media for Equity GmbH (gemeinsam mit dem Versorgungswerk der Zahnärztekammer Berlin) 6 Mio. Euro in kapilendo investiert. Unterstellt, dass creditshelf an der Börse etwa doppelt so viel wert sein könnte wie (die nicht gelistete) kapilendo, dann dürfte der Anteil von FinLab an kapilendo einen Wert von rund 11 Mio. Euro haben. Damit läge kapilendo im FinLab-Portfolio-Ranking zwar noch immer weit hinter den Engagements bei Heliad Equity Partners oder Deposit Solutions. Andererseits kann es bestimmt nicht schaden, wenn das creditshelf-IPO zusätzliche Aufmerksamkeit auf kapilendo abstrahlt. Wir sehen die Aktie von FinLab jedenfalls als indirekten Profiteur der Börsenambitionen von creditshelf.

[sws_blue_box box_size="640"]Weitere Infos zu creditshelf finden Sie auf der Webseite der faz: HIER.[/sws_blue_box]

Heliad

Kurs: 13,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 121806 | DE0001218063 | AG | 117,15 Mio € | 07.02.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1,54 | 4,87 | 1,93 | 5,60 | 6,66 | 0,00 | 0,00 | |

| EBITDA1,2 | 3,01 | 2,70 | 4,84 | 21,31 | 31,49 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 195,46 | 55,44 | 250,78 | 380,54 | 472,82 | 0,00 | 0,00 | |

| EBIT1,4 | 0,25 | -0,70 | 2,37 | 21,14 | 31,32 | 0,00 | 0,00 | |

| EBIT-margin %5 | 16,23 | -14,37 | 122,80 | 377,50 | 470,27 | 0,00 | 0,00 | |

| Net profit1 | 6,10 | -0,35 | 2,04 | 20,13 | 30,57 | 0,00 | 0,00 | |

| Net-margin %6 | 396,10 | -7,19 | 105,70 | 359,46 | 459,01 | 0,00 | 0,00 | |

| Cashflow1,7 | 2,26 | -0,35 | 2,07 | 0,72 | -2,02 | 0,00 | 0,00 | |

| Earnings per share8 | 1,11 | -0,06 | 0,38 | 3,21 | 3,63 | 1,19 | 1,27 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Damit erst überhaupt kein Missverständnis aufkommt. Natürlich findet auch boersengefluester.de Aktien mit attraktiver Dividendenrendite sexy. Doch Dividenden sind längst nicht alles, zumal sie bei der Ausschüttung ohnehin vom Kurs abgezogen und dann auch noch versteuert werden. In der öffentlichen Wahrnehmung haben Dividenden für unseren Geschmack mittlerweile sogar einen deutlich zu hohen Stellenwert. Was haben sich etwa die Kommunen als Aktionäre von RWE über die Nullrunden für 2015 und 2016 mokiert, dabei aber völlig außer acht gelassen, dass die Anteilscheine des DAX-Konzerns in diesem Zeitraum um rund 60 Prozent an Wert verloren hat. Aber auch von Pressevertretern werden die Gewichte in der Berichterstattung nach der Bilanzvorlage häufig so gelegt, als ob eine um 5 oder 10 Cent erhöhte Dividende bedeutender sei, als ein absolutes Kursplus der Aktie von 5 oder 10 Euro. Dabei gibt es erstklassige Unternehmen, die seit Jahren überhaupt keine Dividende auskehren, obwohl sie profitabel arbeiten und die nötige Bilanzqualität für eine Gewinnausschüttung hätten. Viel lieber investieren diese Gesellschaften jedoch in das eigene Wachstum, stärken die Substanz und setzen unter Umständen auf alternative Formen der Aktionärsbeteiligung wie etwa Berichtigungsaktien oder Aktienrückkäufe.

Um solche Unternehmen ausfindig zu machen, hat boersengefluester.de ein eher ungewöhnliches Screening mit Hilfe unserer 545 Aktien umfassenden Datenbank gemacht. Ziel war es, Aktien von Firmen zu finden, die zwar keine Dividende ausschütten, ansonsten aber gut dastehen und auch eine positive Performance auf dem Börsenparkett zeigen. Zunächst einmal haben wir unsere Grundgesamtheit – bei boersengefluester.de nennen wir sie DataSelect – auf die Titel reduziert, bei denen es für die Jahre 2013 bis 2017 keine Dividende gab (beziehungsweise wohl nicht geben wird). Damit schrumpfte das potenzielle Portfolio auf 175 Aktien. Im nächsten Schritt hat boersengefluester.de nur die Unternehmen im Rennen gelassen, bei denen wir in unserer Datenbank für die Jahre 2015 bis 2018 durchgehend schwarze Zahlen beim Ergebnis je Aktie stehen haben. Diese Hürde haben gerade einmal 47 Papiere geschafft.

Um eher marktenge Papiere auszuklammern, haben wir die Mindestmaß an den gesamten Börsenwert auf Untergrenze 50 Mio. Euro gezurrt – und gleichzeitig noch einen Streubesitzanteil von mindestens 20 Prozent gefordert. Dadurch verringerte sich das Teilnehmerfeld von ursprünglich 545 auf nur noch 29 Titel. Anschließend haben wir weitere fundamentale Kriterien angelegt, etwa eine Eigenkapitalquote von mehr als 30 Prozent sowie ein Kurs-Gewinn-Verhältnis (auf Basis unserer selbst erstellten Ergebnisprognosen für 2019) von höchstens 25. Um kursmäßig lahme Aktien zu eliminieren, sollten die Titel auf Sicht von 52 Wochen, sechs und drei Monaten eine zumindest positive Performance zeigen. Zudem sollte sich der Aktienkurs oberhalb der charttechnisch wichtigen 200-Tage-Linie bewegen.

Soweit die Vorarbeit. Am Ende überwanden gerade einmal acht Aktien den Parcours: Der Werbevermarkter ad pepper media, der Vertreiber von digitalen Produkten CLIQ Digital, der Finanzdienstleister Ernst Russ, der Fintech-Investor FinLab, der Sensorspezialist m-u-t, der Lkw-Zulieferer und Schweißtechnikspezialist MS Industrie, der Immobilienmanager Patrizia Immobilien sowie der Halbleiterausrüster Süss MicroTec. Die meisten der Titel sind für regelmäßige Leser von boersengefluester.de „alte Bekannte“, daher verzichten wir an dieser Stelle auf eine ausführliche Vorstellung. Wichtiger ist uns hier die Botschaft, dass es sich bei der Auswahl nicht um ein klassisches Musterdepot handelt, in das Sie nun gleichgewichtet investieren sollen. Vielmehr wollten wir zeigen, dass Anleger bei einer einseitigen Ausrichtung ihres Portfolios mitunter interessante Aktien links liegen lassen. Am Ende zählt schließlich die Gesamtperformance einer Aktie – und die setzt sich aus Kursveränderung plus Dividende zusammen. Sofern der erste Part der Summe ausreichend groß ist, spielt der zweite Teil – zumindest auf der Ebene von ausgesuchten Einzelaktien – vielleicht eine wesentlich geringere Rolle als gemeinhin zu vermuten ist.

Foto: Pixabay

...

© boersengefluester.de | Redaktion

Auf diese Meldung hat boersengefluester.de bereits eine ganze Weile spekuliert. Nun meldet die FinTech Group um CEO Frank Niehage tatsächlich Vollzug. Das US-Finanzhaus Morgan Stanley – schon eine geraume Zeit Partner von flatex bei der Emission von strukturierten Produkten – wird Aktionär der FinTech Group und zeichnet 700.000 Anteilscheine. Damit kommt Morgan Stanley auf einen Anteil von vier Prozent. Bewertet wurde jede Aktie bei der Transaktion mit 25,94 Euro – verglichen mit einem aktuellen Aktienkurs von etwa mehr als 30 Euro. Insgesamt fließen den Frankfurtern durch die Kapitalerhöhung brutto 18,158 Mio. Euro zu. Losgelöst von den Finanzströmen: Für die FinTech Group ist Morgan Stanley als neues Mitglied des Aktionärskreises definitiv ein Ritterschlag. Immerhin ist es noch gar nicht so lange her, dass die FinTech Group primär in Verbindung mit Großaktionär Bernd Förtsch gebracht wurde.

Die dem Kulmbacher Unternehmer zurechenbare GfBk Gesellschaft für Börsenkommunikation mbH wird nach der Kapitalerhöhung zwar immer noch knapp 29 Prozent der Anteile kontrollieren und darüber hinaus indirekt über Heliad beziehungsweise die FinLab AG weiteren Einfluss ausüben. Dem internationalen Börsenstanding kann der Einstieg von Morgan Stanley nur förderlich sein. Wer weiß: Vielleicht kommt Vorstandschef Niehage seinem Ziel, aus der FinTech Group eine „Milliarden-Dollar-Company“ zu formen, ja doch noch schneller als gedacht nahe. Zur Einordnung: Auf Basis der erhöhten Aktienstückzahl kommt die noch im Scale gelistete FinTech Group auf eine Marktkapitalisierung von 542 Mio. Euro – umgerechnet knapp 637 Mio. Dollar. Die Dollar-Milliarde würde die FinTech Group künftig bei einem Aktienkurs von umgerechnet etwa 48,50 Euro touchieren. Aktuelle Notiz: 30,05 Euro, was bereits einem All-Time-High entspricht. So gesehen lässt es die FinTech Group in den vergangenen Wochen richtig krachen, was die Investor-Relations-Seite angeht.

Bereits bei seiner Präsentation auf dem Eigenkapitalforum in Frankfurt hinterließ Muhamad Chahrour, Finanzvorstand der FinTech Group, einen 1a-Eindruck – da waren sich die Investoren weitgehend einig. Zusätzlich untermauerten die Frankfurter den steilen Kursanstieg mit einer ersten Prognose zu den Unternehmenszahlen für das kommende Jahr. Demnach rechnet die FinTech Group für 2018 mit Erlösen von rund 120 Mio. Euro sowie einem Überschuss von etwa 24 Mio. Euro – was auf ein Ergebnis je Aktie von mehr als 1,40 Euro hinauslaufen würde. „Bei flatex wollen wir nach dem Rekordjahr 2017 im kommenden Jahr wieder mindestens 30.000 Neukunden in Deutschland und Österreich gewinnen – dazu kommt aller Voraussicht in 2018 die Expansion in ein weiteres Land“, sagt CEO Frank Niehage. Gleichzeitig bestätigte das Management die Vorschau für 2017, wonach bei Umsätzen von mehr als 100 Mio. Euro mit einem Nettogewinn von Untergrenze 16,8 Mio. Euro zu rechnen ist. Die Analysten von Hauck & Aufhäuser haben ihr Kursziel für die FinTech Group-Aktie nach dem Morgan Stanley-Einstieg erneut heraufgesetzt – diesmal von 31,50 auf 37,50 Euro – und ihre Kaufen-Einschätzung bestätigt.

Bereits bei seiner Präsentation auf dem Eigenkapitalforum in Frankfurt hinterließ Muhamad Chahrour, Finanzvorstand der FinTech Group, einen 1a-Eindruck – da waren sich die Investoren weitgehend einig. Zusätzlich untermauerten die Frankfurter den steilen Kursanstieg mit einer ersten Prognose zu den Unternehmenszahlen für das kommende Jahr. Demnach rechnet die FinTech Group für 2018 mit Erlösen von rund 120 Mio. Euro sowie einem Überschuss von etwa 24 Mio. Euro – was auf ein Ergebnis je Aktie von mehr als 1,40 Euro hinauslaufen würde. „Bei flatex wollen wir nach dem Rekordjahr 2017 im kommenden Jahr wieder mindestens 30.000 Neukunden in Deutschland und Österreich gewinnen – dazu kommt aller Voraussicht in 2018 die Expansion in ein weiteres Land“, sagt CEO Frank Niehage. Gleichzeitig bestätigte das Management die Vorschau für 2017, wonach bei Umsätzen von mehr als 100 Mio. Euro mit einem Nettogewinn von Untergrenze 16,8 Mio. Euro zu rechnen ist. Die Analysten von Hauck & Aufhäuser haben ihr Kursziel für die FinTech Group-Aktie nach dem Morgan Stanley-Einstieg erneut heraufgesetzt – diesmal von 31,50 auf 37,50 Euro – und ihre Kaufen-Einschätzung bestätigt.

Für frische Kursfantasie sorgen auch die Aussagen von CFO Chahrour hinsichtlich Bitcoin & Co.: „Wir bereiten eine Neuprodukt-Offensive vor, die neue Wertpapierprodukte im Bereich Krypto-Assets sowie neue Kreditprodukte, wie den PolicenKredit umfassen wird. Letzterer wird auch einen wesentlichen Beitrag zum Wachstum des besicherten Kreditbuchs auf rund 350 Mio. Euro bis Ende 2018 leisten.“ Derweil wurden sämtliche Tagesordnungspunkte auf der außerordentlichen Hauptversammlung der Gesellschaft am 4. Dezember 2017 genehmigt – womit freilich auch zu rechnen war. Im Wesentlichen ging es um: Eine Satzungsänderung, die die operative Ausrichtung der Gesellschaft stärker betont. Eine deutliche Erhöhung des bedingten Kapitals – also dem zulässigen Rahmen für die Ausgabe von Wandel- und Optionsanleihen oder Genussrechten – sowie eine Anpassung des Optionsprogramms. Außerdem soll ein Gewinnabführungsvertrag zwischen der FinTech Group AG und der FinTech Group Finanz GmbH (ehemals XCOM) erfolgen. Angesichts des geplanten Upgrades in den Prime Standard hat die Aktie der FinTech Group mittlerweile gute Karten für einen Platz im SDAX. Für boersengefluester.de bleibt der Titel ein Basisinvestment in dem Segment.

Für frische Kursfantasie sorgen auch die Aussagen von CFO Chahrour hinsichtlich Bitcoin & Co.: „Wir bereiten eine Neuprodukt-Offensive vor, die neue Wertpapierprodukte im Bereich Krypto-Assets sowie neue Kreditprodukte, wie den PolicenKredit umfassen wird. Letzterer wird auch einen wesentlichen Beitrag zum Wachstum des besicherten Kreditbuchs auf rund 350 Mio. Euro bis Ende 2018 leisten.“ Derweil wurden sämtliche Tagesordnungspunkte auf der außerordentlichen Hauptversammlung der Gesellschaft am 4. Dezember 2017 genehmigt – womit freilich auch zu rechnen war. Im Wesentlichen ging es um: Eine Satzungsänderung, die die operative Ausrichtung der Gesellschaft stärker betont. Eine deutliche Erhöhung des bedingten Kapitals – also dem zulässigen Rahmen für die Ausgabe von Wandel- und Optionsanleihen oder Genussrechten – sowie eine Anpassung des Optionsprogramms. Außerdem soll ein Gewinnabführungsvertrag zwischen der FinTech Group AG und der FinTech Group Finanz GmbH (ehemals XCOM) erfolgen. Angesichts des geplanten Upgrades in den Prime Standard hat die Aktie der FinTech Group mittlerweile gute Karten für einen Platz im SDAX. Für boersengefluester.de bleibt der Titel ein Basisinvestment in dem Segment.

...

flatexDEGIRO

Kurs: 30,82

Heliad Equity Partners

Kurs: 4,50

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 261,49 | 417,58 | 406,96 | 390,73 | 480,02 | 559,80 | 602,00 | |

| EBITDA1,2 | 98,43 | 112,09 | 183,28 | 140,35 | 202,48 | 267,70 | 275,00 | |

| EBITDA-margin %3 | 37,64 | 26,84 | 45,04 | 35,92 | 42,18 | 47,82 | 45,68 | |

| EBIT1,4 | 73,79 | 80,26 | 151,28 | 104,35 | 156,69 | 221,60 | 227,00 | |

| EBIT-margin %5 | 28,22 | 19,22 | 37,17 | 26,71 | 32,64 | 39,59 | 37,71 | |

| Net profit1 | 49,92 | 51,55 | 106,19 | 71,86 | 111,54 | 160,40 | 175,00 | |

| Net-margin %6 | 19,09 | 12,35 | 26,09 | 18,39 | 23,24 | 28,65 | 29,07 | |

| Cashflow1,7 | 141,45 | 125,03 | 113,32 | 63,08 | 168,86 | 0,00 | 0,00 | |

| Earnings per share8 | 0,55 | 0,47 | 0,97 | 0,65 | 1,02 | 1,45 | 1,59 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,04 | 0,04 | 0,30 | 0,32 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio € | 30.06.2009 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Tim Nuy, bei MyBucks unter anderem für die Finanzen verantwortlich, hat eine interessante Theorie: „Normalerweise dürfen wir mit unseren Zahlen nicht überraschen – weder positiv noch negativ. Andernfalls würde unser Scoring-Modell nämlich nicht präzise arbeiten.“ Noch im Oktober wird der Börsenneuling der FinTech-Szene zeigen, ob er mit seinen Ergebnissen zum Geschäftsjahr 2015/16 (30. Juni) den Nerv der Investoren trifft. Das Unternehmen mit rechtlichem Sitz in Luxemburg hat sich auf mobile Kleinkredite und andere Finanzdienstleistungen spezialisiert und agiert dabei ganz überwiegend im afrikanischen Raum: Botswana, Kenia, Malawi, Namibia, Südafrika, Swasiland, Uganda, Sambia und Simbabwe sind die bisherigen Kernmärkte. Ein wenig exotisch ist die Gesellschaft also schon, auch wenn sich die Investmentstory richtig knackig anhört. Nicht zuletzt durch die Zusammenarbeit mit der FinTech Group aus Frankfurt hat MyBucks auf dem heimischen Finanzplatz jedoch deutlich an Standing gewonnen. Zudem ist Tim Nuy sehr aktiv, was die Präsenz auf den einschlägigen Kapitalmarktkonferenzen angeht. „Wir nehmen unsere Börsennotiz in Deutschland sehr ernst und wollen hier nachhaltig Präsenz zeigen“, sagt Nuy im Gespräch mit boersengefluester.de.

Die Analysten von Hauck & Aufhäuser trauen der MyBucks-Aktie momentan Kurse von bis zu 22,50 Euro zu. Zumindest unter Spezialwertefans hat MyBucks dem im SDAX notierten Platzhirschen Ferratum beinahe den Rang abgelaufen – insbesondere nachdem die Finnen zuletzt mit einer wenig begeisternden Prognose für 2017 an die Öffentlichkeit traten. Dennoch: Zumindest gemessen an der Marktkapitalisierung ist Ferratum noch immer fast doppelt so groß wie MyBucks. Letztlich hängt bei Ferratum sehr viel davon ab, ob die Einführung der mobilen FerratumBank auf die erhoffte Resonanz bei den Kunden trifft. Auf Präsentationen gerät Jorma Jokela, Gründer und Vorstandsvorsitzender von Ferratum, jedenfalls regelmäßig ins Schwärmen, wenn er sein wichtigstes Projekt vorstellt. Ohnehin ist bemerkenswert, wie hoch Online-Kreditmarktplätze – aber auch Zinsvergleichsportale und ähnliche auf die Optimierung von Guthaben ausgerichtete Geschäftsmodelle – derzeit in der Gunst der Investoren stehen. So gehört Deposit Solutions, vielen Privatanlegern vermutlich durch die Ein-Konto-Lösung Zinspilot ein Begriff, zu den Aushängeschildern der auf Investments aus dem FinTech-Sektor fokussierten FinLab AG. Dem Vernehmen nach bringt es Deposit Solutions mittlerweile auf eine Unternehmensbewertung von über 100 Mio. Euro. Das ist mehr als viermal so viel wie beim Erstinvestment von FinLab im September des vergangenen Jahrs. Für FinLab-Vorstand Kai Panitzki ist das nicht verwunderlich, wie er kürzlich auf einer IR-Veranstaltung berichtete: „Der Clou an Deposit Solutions ist nicht in erster Linie das Geschäft mit Privatkunden, sondern der lukrative B2C-Bereich.“

Die Analysten von Hauck & Aufhäuser trauen der MyBucks-Aktie momentan Kurse von bis zu 22,50 Euro zu. Zumindest unter Spezialwertefans hat MyBucks dem im SDAX notierten Platzhirschen Ferratum beinahe den Rang abgelaufen – insbesondere nachdem die Finnen zuletzt mit einer wenig begeisternden Prognose für 2017 an die Öffentlichkeit traten. Dennoch: Zumindest gemessen an der Marktkapitalisierung ist Ferratum noch immer fast doppelt so groß wie MyBucks. Letztlich hängt bei Ferratum sehr viel davon ab, ob die Einführung der mobilen FerratumBank auf die erhoffte Resonanz bei den Kunden trifft. Auf Präsentationen gerät Jorma Jokela, Gründer und Vorstandsvorsitzender von Ferratum, jedenfalls regelmäßig ins Schwärmen, wenn er sein wichtigstes Projekt vorstellt. Ohnehin ist bemerkenswert, wie hoch Online-Kreditmarktplätze – aber auch Zinsvergleichsportale und ähnliche auf die Optimierung von Guthaben ausgerichtete Geschäftsmodelle – derzeit in der Gunst der Investoren stehen. So gehört Deposit Solutions, vielen Privatanlegern vermutlich durch die Ein-Konto-Lösung Zinspilot ein Begriff, zu den Aushängeschildern der auf Investments aus dem FinTech-Sektor fokussierten FinLab AG. Dem Vernehmen nach bringt es Deposit Solutions mittlerweile auf eine Unternehmensbewertung von über 100 Mio. Euro. Das ist mehr als viermal so viel wie beim Erstinvestment von FinLab im September des vergangenen Jahrs. Für FinLab-Vorstand Kai Panitzki ist das nicht verwunderlich, wie er kürzlich auf einer IR-Veranstaltung berichtete: „Der Clou an Deposit Solutions ist nicht in erster Linie das Geschäft mit Privatkunden, sondern der lukrative B2C-Bereich.“

Losgelöst davon hat FinLab mit der Finanzierungsplattform Kapilendo für heimische Unternehmen ein weiteres attraktives Asset aus dem Finanzierungsumfeld im Portfolio. Die Berliner sorgten im Frühjahr für Furore, als sie für den Fußballclub Hertha BSC innerhalb weniger Minuten 1 Mio. Euro einsammelten. Nicht ganz so öffentlichkeitswirksam, aber dafür in der Finanzgemeinde umso intensiver diskutiert, war derweil der Ende Februar 2016 erfolgte Einstieg von Seven Ventures – dem Risiko-Kapital-Ableger des DAX–Konzerns ProSiebenSat.1 Media – bei der Online-Kreditplattform auxmoney. Die Düsseldorfer haben im laufenden Jahr bereits Privatkredite im Volumen von mehr als 100 Mio. Euro ausgezahlt – ungefähr doppelt so viel wie im Jahr zuvor. Offenbar zahlt sich die Werbepower aus dem ProSiebenSat.1-Verbund aus. Mit Rocket Internet ebenfalls einen prominenten Geldgeber hat Lendico. Die Berliner haben einen Marktplatz für Privat- und Firmenkredite etabliert, der Kreditnehmer und Anleger zusammenführt – wohlgemerkt unter Ausschaltung der Bankfiliale. Letztlich handelt es sich um eine Art Airbnb für Geldgeschäfte. Die Bank wäre in diesem Fall der ausgemusterte Hotelier.

Ähnliche Wurzeln hat Smava, über die Jahre wandelte sich das in Berlin ansässige Unternehmen jedoch zu einem Vergleichsportal für Online-Kredite. Die wesentlichen Investoren sind Earlybird, Phenomen Ventures und Neuhaus Partners – allesamt allerdings nicht börsennotiert. Dafür haben die Smava-Gründer Alex Artopé und Eckart Vierkant mit dem Score-Kompass ein in den Medien viel beachtetes Modell etabliert, mit dem Kreditsuchende ihre eigene Bonität kostenlos online abfragen können. Wie der Algorithmus des Bewertungsmodells genau ermittelt wird, ist zwar geheim. Neben den üblichen finanziellen Angaben wie Gehalt, Vermögen oder sonstige Schulden fließen jedoch oftmals auch Dinge ein, mit denen man so nicht ohne weiteres rechnet: Das kann von der eigenen Wohngegend, über den Browserverlauf bis hin zu den gewählten Einstellungen bei den Kreditmodalitäten reichen.

Für Kreditsuchende – egal ob Privat oder Gewerblich – ist ein möglichst günstiger Scoring-Wert ganz entscheidend, schließlich hängen die Konditionen der Banken maßgeblich von Kreditwürdigkeit der einzelnen Kunden ab. Daran hat sich auch in Zeiten der Online-Marktplätze nichts geändert. Allerdings erfahren die Kunden von Smava direkt am Rechner, ob und zu welchen Zinssätzen sie ihren Kredit für ein neues Auto, die Wohnung oder sonstigen Anschaffungen bekommen. Und wenn Tim Nuy von MyBucks Recht behält, lässt sich heutzutage ziemlich exakt vorhersagen, wie es um die Bonität der Kunden bestellt ist. Noch ein ganz anderes Argument nennt Andreas Barthelmess, CCO von auxmoney: „Differenziertere Methoden der Bonitätsprüfung sind nicht nur fairer, sondern machen auch den Kreditmarkt deutlich größer.“ Eine gerade erschienene Studie von PricewaterhouseCoopers kommt nämlich zu dem Ergebnis, dass allein in Deutschland Kreditanfragen im Volumen von jährlich bis zu 66 Mrd. Euro aufgrund vermeintlich schlechter Bonität von den klassischen Kreditgebern – also den Banken – nicht bedient werden.

Losgelöst davon hat FinLab mit der Finanzierungsplattform Kapilendo für heimische Unternehmen ein weiteres attraktives Asset aus dem Finanzierungsumfeld im Portfolio. Die Berliner sorgten im Frühjahr für Furore, als sie für den Fußballclub Hertha BSC innerhalb weniger Minuten 1 Mio. Euro einsammelten. Nicht ganz so öffentlichkeitswirksam, aber dafür in der Finanzgemeinde umso intensiver diskutiert, war derweil der Ende Februar 2016 erfolgte Einstieg von Seven Ventures – dem Risiko-Kapital-Ableger des DAX–Konzerns ProSiebenSat.1 Media – bei der Online-Kreditplattform auxmoney. Die Düsseldorfer haben im laufenden Jahr bereits Privatkredite im Volumen von mehr als 100 Mio. Euro ausgezahlt – ungefähr doppelt so viel wie im Jahr zuvor. Offenbar zahlt sich die Werbepower aus dem ProSiebenSat.1-Verbund aus. Mit Rocket Internet ebenfalls einen prominenten Geldgeber hat Lendico. Die Berliner haben einen Marktplatz für Privat- und Firmenkredite etabliert, der Kreditnehmer und Anleger zusammenführt – wohlgemerkt unter Ausschaltung der Bankfiliale. Letztlich handelt es sich um eine Art Airbnb für Geldgeschäfte. Die Bank wäre in diesem Fall der ausgemusterte Hotelier.

Ähnliche Wurzeln hat Smava, über die Jahre wandelte sich das in Berlin ansässige Unternehmen jedoch zu einem Vergleichsportal für Online-Kredite. Die wesentlichen Investoren sind Earlybird, Phenomen Ventures und Neuhaus Partners – allesamt allerdings nicht börsennotiert. Dafür haben die Smava-Gründer Alex Artopé und Eckart Vierkant mit dem Score-Kompass ein in den Medien viel beachtetes Modell etabliert, mit dem Kreditsuchende ihre eigene Bonität kostenlos online abfragen können. Wie der Algorithmus des Bewertungsmodells genau ermittelt wird, ist zwar geheim. Neben den üblichen finanziellen Angaben wie Gehalt, Vermögen oder sonstige Schulden fließen jedoch oftmals auch Dinge ein, mit denen man so nicht ohne weiteres rechnet: Das kann von der eigenen Wohngegend, über den Browserverlauf bis hin zu den gewählten Einstellungen bei den Kreditmodalitäten reichen.

Für Kreditsuchende – egal ob Privat oder Gewerblich – ist ein möglichst günstiger Scoring-Wert ganz entscheidend, schließlich hängen die Konditionen der Banken maßgeblich von Kreditwürdigkeit der einzelnen Kunden ab. Daran hat sich auch in Zeiten der Online-Marktplätze nichts geändert. Allerdings erfahren die Kunden von Smava direkt am Rechner, ob und zu welchen Zinssätzen sie ihren Kredit für ein neues Auto, die Wohnung oder sonstigen Anschaffungen bekommen. Und wenn Tim Nuy von MyBucks Recht behält, lässt sich heutzutage ziemlich exakt vorhersagen, wie es um die Bonität der Kunden bestellt ist. Noch ein ganz anderes Argument nennt Andreas Barthelmess, CCO von auxmoney: „Differenziertere Methoden der Bonitätsprüfung sind nicht nur fairer, sondern machen auch den Kreditmarkt deutlich größer.“ Eine gerade erschienene Studie von PricewaterhouseCoopers kommt nämlich zu dem Ergebnis, dass allein in Deutschland Kreditanfragen im Volumen von jährlich bis zu 66 Mrd. Euro aufgrund vermeintlich schlechter Bonität von den klassischen Kreditgebern – also den Banken – nicht bedient werden.

...

MyBucks

Kurs: 0,00

Heliad

Kurs: 13,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MyBucks | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2AJLT | LU1404975507 | SA | 3,30 Mio € | 23.06.2016 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliad | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 121806 | DE0001218063 | AG | 117,15 Mio € | 07.02.2007 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Wer hierzulande in FinTech – also die angesagte Kombination aus Finanzen und Technologie – investieren will, hat mittlerweile jede Menge Auswahl: Beinahe schon ein Klassiker und mit weitem Abstand größtes Unternehmen ist der im TecDAX gelistete Payment-Anbieter WireCard. Gemessen an der Marktkapitalisierung folgen die beiden SDAX-Gesellschaften Hypoport und Ferratum. Das Pendant zu dem finnischen Mobile-Kreditspezialist Ferratum ist die seit Juni an der Börse notierte MyBucks. Allerdings ist das rechtlich in Luxemburg beheimatete Unternehmen regional fast ausschließlich auf Afrika ausgerichtet. Kooperationspartner von MyBucks ist neuerdings die FinTech Group, die über ihre Tochter biw bank als Kreditgeber für die Expansion von MyBucks aktiv ist. Wer es kleiner mag, kann auch über Engagements in Unternehmen wie Value Management Research (VMR) nachdenken oder gar einen Blick auf die mittlerweile auch in Frankfurt gelistete niiio finance group (ehemals Meridio Vermögensverwaltung) werfen. Zumindest indirekt in die FinTech-Ecke gehören aber auch Unternehmen wie die German Startups Group aus Berlin, die – wenn auch nur im kleinen Stil – an Firmen wie ayondo oder dem Zinsportal Savedo beteiligt ist. Etliche Nummern größer sind die FinTech-Engagements vom DAX-Konzern ProSiebenSat.1 Media, der sich über seine VC-Tochter Seven Ventures verstärkt dem Thema annimmt. Und natürlich kann man die FinTech-Karte theoretisch auch über Banken wie comdirect, Commerzbank oder Deutsche Bank spielen – aber das wäre dann irgendwie auch schon komisch. Eine aus Anlegersicht clevere Variante ist die Aktie von FinLab.

Die ehemals als Altira firmierende Gesellschaft hat sich vor geraumer Zeit neu erfunden und sorgt nun als Beteiligungsgesellschaft mit Fokus auf FinTech-Unternehmen für Furore. Auslöser der jüngsten Kursrally waren zwei neuerliche Finanzierungsrunden, bei denen jeweils der Paypal-Mitgründer Peter Thiel als Promi-Investor mit von der Partie war. Aushängeschild von FinLab ist die Deposit Solutions GmbH, die es mit ihren Lösungen zur Optimierung von Privatkundeneinlagen mittlerweile auf eine Unternehmensbewertung von mehr als 100 Mio. Euro bringt – 12,9 Prozent davon sind FinLab zuzurechnen. Privatanleger kennen vermutlich am ehesten die Ein-Konto-Lösung Zinspilot von Deposit Solutions.

Das eigentlich charmante aus Investorensicht ist jedoch, dass die Hamburger auch ein veritables B2B-Geschäft vorweisen können. Zu den Kunden zählt etwa der zum Konsolidierungskreis der FinTech Group gehörende Online-Broker Flatex. Und hier schließt sich der Kreis bereits, denn indirekt gehört auch die FinTech Group zum Einflussbereich von FinLab – beziehungsweise deren Großaktionären Bernd Förtsch (49 Prozent) und Christian Angermayer (31 Prozent). Grund: FinLab hält 47,04 Prozent an der Heliad Equity Partners GmbH und Co. KGaA, die wiederum knapp 17,75 Prozent an der FinTech Group kontrolliert. Durchgerechnet befindet sich damit ein Anteil von knapp 8,35 Prozent an der FinTech Group im Portfolio der FinLab AG, wobei dieses Paket die Marktkapitalisierung der FinLab AG zu immerhin 29,6 Prozent abdeckt. Neben den Zins-Experten von Deposit Solutions hat die FinLab AG aber noch einen weiteren Hoffnungsträger, an dem Peter Thiel ebenfalls Gefallen gefunden hat: Die von den ayondo-Gründern Manuel und Dominic Heyden ins Leben gerufene Trading-Coach-Plattform nextmarkets. Hier ist FinLab zurzeit mit einem Anteil von knapp 50 Prozent engagiert.

„Wir wollen bei jedem Unternehmen einen signifikanten Anteil – gern auch im höheren zweistelligen Prozentbereich“, sagt FinLab-Vorstand Kai Panitzki im Hintergrundgespräch mit boersengefluester.de. Zu den Portfoliogesellschaften von FinLab gehören außerdem noch die Finanzierungsplattform Kapilendeo – entstanden aus der Fusion der ehemaligen FinLab-Beteiligung Venturate mit dem Berliner FinTech-Startup Kapilendo. Vierte Position ist die aus Darmstadt stammende Authada GmbH, ein Anbieter von digitalen Identifikationsverfahren via Personalausweis. Gut möglich, dass die Frankfurter noch im laufenden Jahr weitere Engagements tätigen werden. Rund 5 Mio. Euro stehen dem Vernehmen nach für Verstärkungen zur Verfügung. „Damit sind wir gut unterwegs“, sagt Panitzki. „Ein durchschnittliches Ticket hat bei uns zwischen 0,5 und 3,0 Mio. Euro.“ Insgesamt will FinLab jedoch maximal zehn Investments parallel im Portfolio haben.