Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Feb, 33rd day of the year, 332 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#529720

© boersengefluester.de | Redaktion

Der ganz große Jackpot ist jetzt vielleicht nicht mehr dabei, dafür sind die Aktienkurse von Unternehmen wie Homag Group, DMG Mori oder GSW Immobilien einfach schon ein Stück zu gut gelaufen. Eine Option bleiben Titel mit eingebauter Garantiedividende für eher konservativ ausgerichtete Investoren aber allemal. Worum geht es konkret? Eine Reihe von Gesellschaften, die eine andere börsennotierte Firma übernommen haben und dabei die Schwelle von 75 Prozent überschreiten, regeln die weitere Zusammenarbeit in einem Beherrschungs- und Gewinnabführungsvertrag (BuG). Wichtig für Privatanleger sind hierbei insbesondere zwei Punkte: Zum einen verbriefen diese Verträge das Recht, dem Unternehmen die jeweilige Aktie zu einem vorher festgelegten Preis – de facto ist das meist jederzeit möglich – anzudienen. Meist ist der Tausch jedoch nicht sonderlich interessant, weil der aktuelle Kurs in der Regel über der Ausgleichszahlung liegt. Im umgekehrten Fall ergibt sich aber durchaus eine Airbag-Funktion....

© boersengefluester.de | Redaktion

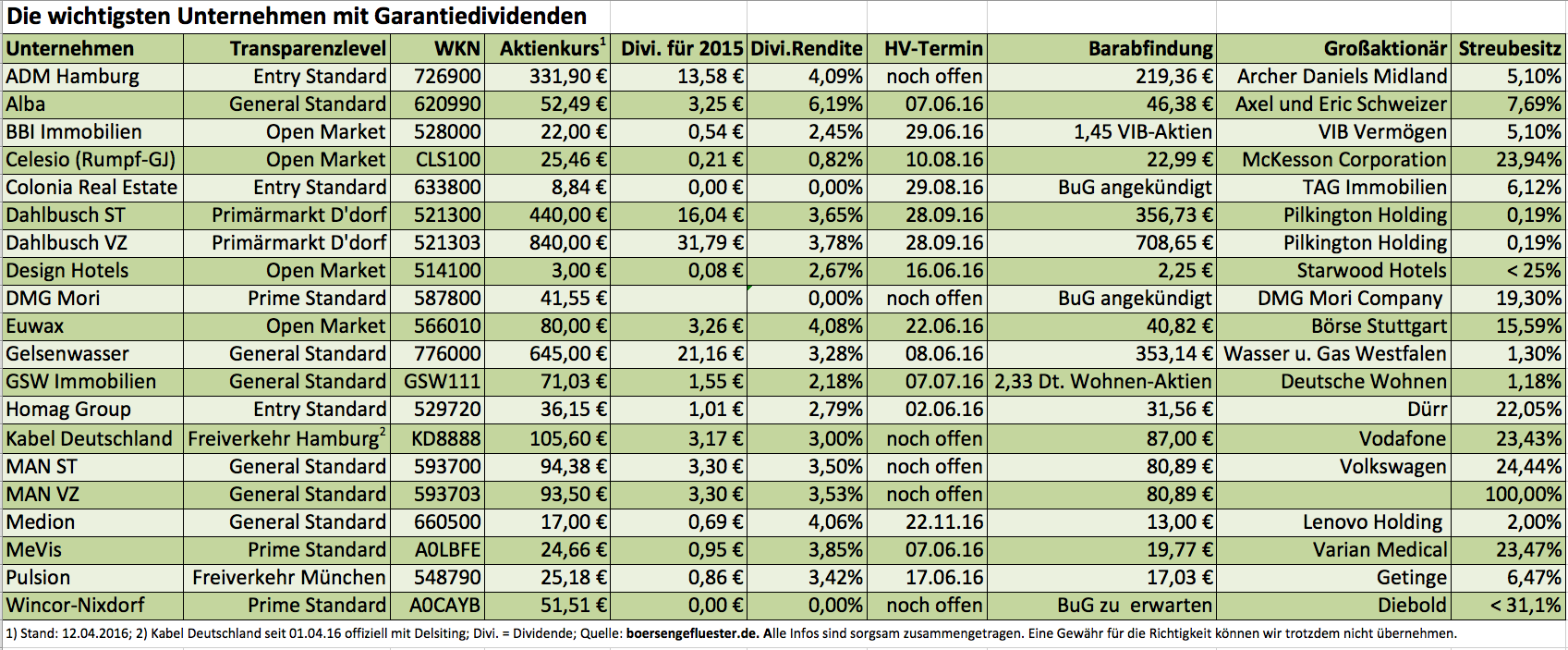

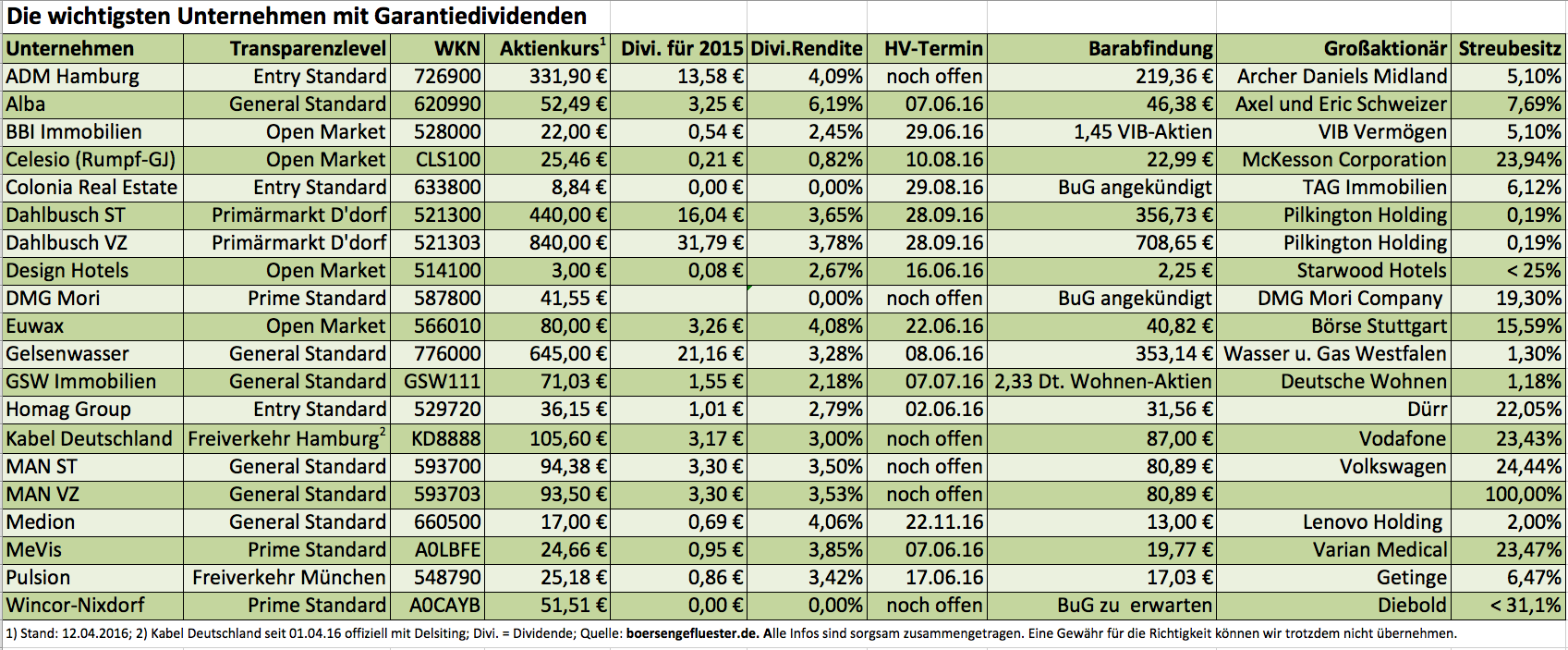

Das ist schon kurios: Die verlässlichsten Dividendenzahler sind manchmal ausgerechnet die Unternehmen, die streng genommen gar nichts mehr ausschütten. Wie kann das sein? Ganz einfach: Viele Gesellschaften, die eine andere börsennotierte Firma übernommen haben und dabei die Schwelle von 75 Prozent überschreiten, regeln die weitere Zusammenarbeit in einem sogenannten Beherrschungs- und Gewinnabführungsvertrag (BuG). Wichtig für Privatanleger sind hierbei insbesondere zwei Punkte: Zum einen verbriefen diese Schriftstücke das Recht, die jeweilige Aktie dem Unternehmen zu einem vorher festgelegten Preis – de facto ist das meist jederzeit möglich – anzudienen. Meist ist der Tausch jedoch nicht sonderlich interessant, weil der aktuelle Kurs in der Regel über der Ausgleichszahlung liegt. Allerdings hat es auch schon Fälle gegeben – etwa beim Recyclingspezialisten Alba – wo diese Vereinbarung sehr wohl ein wirksamer Schutz gegen einen weiteren Abfall der Notiz gewesen ist.

Bedeutender für Investoren ist die sogenannte Garantiedividende. Garantie deswegen, weil der Mehrheitsaktionär quasi für die Ausschüttung gerade steht und sie übernimmt – egal, ob die übernommene Firma vielleicht tief in die Verlustzone gerutscht ist und im Normalfall gar keine Dividende gezahlt hätte. Boersengefluester.de hat – wie in den vergangenen Jahren auch – eine Liste mit den wichtigsten Garantiedividenden zusammengestellt. Die Renditen können sich durchaus sehen lassen und liegen bei bekannten Unternehmen wie MAN oder EUWAX zwischen 3,5 und 4,0 Prozent. Bei etlichen Titeln kommt außerdem noch die Chance auf einen Schlussbonus hinzu, denn häufig handelt es sich um Squeeze-out-Kandidaten bzw. es laufen bereits Spruchstellenverfahren zu den jeweiligen Verträgen. Hier drängen unzufriedene Aktionäre auf eine gerichtlich festgesetzte Nachbesserung. Beim Thema Squeeze-out handelt es sich allerdings um ein zweischneidiges Schwert. So kann ein Beschluss zum vollständigen Börsenrückzug bei entsprechender Versüßung zwar für einen ordentlichen Kurssprung sorgen. Dafür endet aber auch die jährliche Auszahlung der Garantiedividende. Prominentes Beispiel für einen Squeeze-out war zuletzt die Deutsche Postbank, die sich gerade bei Renditejägern großer Beliebtheit erfreute. Andere Unternehmen wie MME Moviement oder Cycos, die quasi Dauergäste in den Garantieübersichten waren, haben sich via Delisting von der Börse gestohlen. So gesehen ist unerwartet viel Bewegung in die entsprechenden Tabellen von boersengefluester.de gekommen.

Bedeutender für Investoren ist die sogenannte Garantiedividende. Garantie deswegen, weil der Mehrheitsaktionär quasi für die Ausschüttung gerade steht und sie übernimmt – egal, ob die übernommene Firma vielleicht tief in die Verlustzone gerutscht ist und im Normalfall gar keine Dividende gezahlt hätte. Boersengefluester.de hat – wie in den vergangenen Jahren auch – eine Liste mit den wichtigsten Garantiedividenden zusammengestellt. Die Renditen können sich durchaus sehen lassen und liegen bei bekannten Unternehmen wie MAN oder EUWAX zwischen 3,5 und 4,0 Prozent. Bei etlichen Titeln kommt außerdem noch die Chance auf einen Schlussbonus hinzu, denn häufig handelt es sich um Squeeze-out-Kandidaten bzw. es laufen bereits Spruchstellenverfahren zu den jeweiligen Verträgen. Hier drängen unzufriedene Aktionäre auf eine gerichtlich festgesetzte Nachbesserung. Beim Thema Squeeze-out handelt es sich allerdings um ein zweischneidiges Schwert. So kann ein Beschluss zum vollständigen Börsenrückzug bei entsprechender Versüßung zwar für einen ordentlichen Kurssprung sorgen. Dafür endet aber auch die jährliche Auszahlung der Garantiedividende. Prominentes Beispiel für einen Squeeze-out war zuletzt die Deutsche Postbank, die sich gerade bei Renditejägern großer Beliebtheit erfreute. Andere Unternehmen wie MME Moviement oder Cycos, die quasi Dauergäste in den Garantieübersichten waren, haben sich via Delisting von der Börse gestohlen. So gesehen ist unerwartet viel Bewegung in die entsprechenden Tabellen von boersengefluester.de gekommen.

Eine einheitliche Antwort auf die Frage, wie lange Garantiedividenden eigentlich garantiert sind, gibt es derweil nicht. Mitunter laufen solche Vereinbarungen viele Jahre lang. Beim Finanzdienstleister EUWAX läuft festgelegte Zahlung bereits seit 2008. Aber auch MAN ist langfristig ausgerichtet. Der zum 1. Januar 2014 wirksam gewordene Deal zwischen Volkswagen und dem früheren MDAX-Konzern aus München hat eine Laufzeit von mindestens fünf Jahren und verlängert sich anschließend automatisch um ein weiteres Jahr, wenn er nicht mit einer Frist von sechs Monaten vor Ablauf gekündigt wird. Interessant wird, wie sich die potenziellen Neuzugänge in Sachen Garantiedividende – im Wesentlichen sind das DMG Mori, Wincor-Nixdorf und Colonia Real Estate – entwickeln werden. Noch gibt es hier keine konkreten Größenordnungen zur jährlichen Ausgleichszahlung. Die Großaktionäre haben jedoch zumindest schon einmal angekündigt, dass sie es auf einen BuG abgesehen haben. Wichtig für nahezu alle Garantiedividenden-Aktien: Die Zahl der noch im Streubesitz befindlichen Anteilscheine ist mitunter sehr niedrig. Entsprechend überschaubar sind die Handelsumsätze. Limits sind also Pflicht.

Eine einheitliche Antwort auf die Frage, wie lange Garantiedividenden eigentlich garantiert sind, gibt es derweil nicht. Mitunter laufen solche Vereinbarungen viele Jahre lang. Beim Finanzdienstleister EUWAX läuft festgelegte Zahlung bereits seit 2008. Aber auch MAN ist langfristig ausgerichtet. Der zum 1. Januar 2014 wirksam gewordene Deal zwischen Volkswagen und dem früheren MDAX-Konzern aus München hat eine Laufzeit von mindestens fünf Jahren und verlängert sich anschließend automatisch um ein weiteres Jahr, wenn er nicht mit einer Frist von sechs Monaten vor Ablauf gekündigt wird. Interessant wird, wie sich die potenziellen Neuzugänge in Sachen Garantiedividende – im Wesentlichen sind das DMG Mori, Wincor-Nixdorf und Colonia Real Estate – entwickeln werden. Noch gibt es hier keine konkreten Größenordnungen zur jährlichen Ausgleichszahlung. Die Großaktionäre haben jedoch zumindest schon einmal angekündigt, dass sie es auf einen BuG abgesehen haben. Wichtig für nahezu alle Garantiedividenden-Aktien: Die Zahl der noch im Streubesitz befindlichen Anteilscheine ist mitunter sehr niedrig. Entsprechend überschaubar sind die Handelsumsätze. Limits sind also Pflicht.

[sws_blue_box box_size="640"]Tipp I: Eine aktualiserte Version der Tabelle mit den Garantiedividenden für 2015 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp II: Nützliche Informationen zu Unternehmen mit Spruchverfahren bei Squeeze-outs und dem gesamten Delisting-Komplex finden Sie unter spruchverfahren.blogspot.de.[/sws_blue_box]

...

[sws_blue_box box_size="640"]Tipp I: Eine aktualiserte Version der Tabelle mit den Garantiedividenden für 2015 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp II: Nützliche Informationen zu Unternehmen mit Spruchverfahren bei Squeeze-outs und dem gesamten Delisting-Komplex finden Sie unter spruchverfahren.blogspot.de.[/sws_blue_box]

...

MAN ST

Kurs: 0,00

DMG Mori

Kurs: 48,10

[sws_blue_box box_size="640"]Tipp I: Eine aktualiserte Version der Tabelle mit den Garantiedividenden für 2015 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp II: Nützliche Informationen zu Unternehmen mit Spruchverfahren bei Squeeze-outs und dem gesamten Delisting-Komplex finden Sie unter spruchverfahren.blogspot.de.[/sws_blue_box]

...

[sws_blue_box box_size="640"]Tipp I: Eine aktualiserte Version der Tabelle mit den Garantiedividenden für 2015 gibt es auf boersengefluester.de unter diesem LINK.[/sws_blue_box]

[sws_blue_box box_size="640"]Tipp II: Nützliche Informationen zu Unternehmen mit Spruchverfahren bei Squeeze-outs und dem gesamten Delisting-Komplex finden Sie unter spruchverfahren.blogspot.de.[/sws_blue_box]

...

© boersengefluester.de | Redaktion

Eine attraktive Chance-Risiko-Kombination bietet die Aktie der Homag Group. Der Hersteller von Holzbearbeitungsmaschinen wurde im Herbst 2014 mehrheitlich von Dürr übernommen. Damaliger Preis: 26,35 Euro je Homag-Aktie. Zurzeit hält der MDAX-Konzern 52,9 Prozent an Homag. Hinzu kommen 25,05 Prozent aus dem Pool der Familie Schuler sowie der Klessmann-Stiftung. Ende März 2015 wurde auf einer außerordentlichen Hauptversammlung ein Beherrschungs- und Gewinnabführungsvertrag (BuG) mit Dürr abgeschlossen. Mitte Juli erfolgte der Wechsel vom streng regulierten Prime Standard in das untere Handelssegment Entry Standard. Wie häufig nach Übernahmen legte auch die Notiz von Homag eine Kunstpause im Bereich um 35 Euro ein. Zur Einordnung: Der Abfindungsbetrag aus dem BuG wurde auf 31,56 Euro festgesetzt. Die jährliche Garantiedividende beträgt 1,01 Euro pro Anteilschein. Zurzeit kostet die Homag-Aktie 35,81 Euro, was auf eine Dividendenrendite von gut 2,8 Prozent hinausläuft – so verkehrt ist das nicht. Außerdem ist das Papier von Homag – verglichen mit vielen anderen Garantiedividendenwerten – sehr liquide....

© boersengefluester.de | Redaktion

Die groben Eckpunkte des Ende November 2014 angekündigten Beherrschungs- und Gewinnabführungsvertrags (BuG) zwischen dem MDAX-Konzern Dürr und der Homag Group, einem Hersteller von Maschinen für die holzbearbeitende Industrie, stehen: Demnach wird Dürr den Homag-Aktionären für die Dauer des Vertrags wahlweise eine Barabfindung von 29,47 Euro pro Anteilschein oder aber eine garantierte Dividende von 1,09 Euro pro Homag-Aktie zahlen. Beim aktuellen Kurs von 33,20 Euro käme der Small Cap damit auf eine Rendite von knapp 3,3 Prozent. Noch sind die Beträge allerdings nicht endgültig. Je nach Entwicklung der Zinsen können sich Abweichungen ergeben. Ein niedrigerer Zinssatz zum Stichtag 5. März 2015 als die gegenwärtig angesetzten 1,75 Prozent würde sich positiv auf die Barabfindung und negativ auf die Dividende auswirken. Homag gibt dafür ein Beispiel: Sollte der Basiszinssatz etwa auf 1,25 Prozent sinken, reduziert sich die Netto-Dividende von 1,09 auf 1,01 Euro. Die Barabfindung hingegen würde von 29,47 auf 31,56 Euro je Anteilschein steigen.

Voraussetzung ist allerdings, dass auf der für den 5. März 2015 einberufenen außerordentlichen Hauptversammlung die entsprechenden Beschlüsse gefasst werden. Das dürfte jedoch Formsache sein. Dürr hält 77,9 Prozent der Homag-Stimmen. Trefflich streiten lässt sich stets darüber, ob die Höhe von Abfindung und Garantiedividende nun angemessen ist. Für boersengefluester.de liegen sie im Rahmen der Erwartungen. Homag kam im Juli 2007 zu einem Preis von 31 Euro an die Börse. Eine Liebesgeschichte war das IPO nicht, immerhin plagten die Anleger wenig später zu Zeiten der Finanzkrise ganz andere Sorgen. Bereits im März 2009 war der Nebenwert für weniger als 6 Euro zu haben. Erst Anfang 2012 setzte die fulminante Aufwärtsbewegung der Homag-Aktie ein – trotz Streitigkeiten zwischen den wichtigsten Aktionärsgruppen. Mit der Übernahme durch Dürr und dem BuG heißt es kursmäßig mittlerweile „Zurück auf Los" – nach fast acht Jahren.

Positiv ist, dass ein Squeeze-out oder gar Delisting nicht zur Debatte stehen. Zumindest das Delisting schloss das Unternehmen aus Schopfloch im Schwarzwald Mitte Dezember 2014 – trotz angekündigten Segmentwechsels vom Prime Standard in den nur wenig regulierten Entry Standard – aus. Ob langfristig vielleicht doch ein Börsenrückzug via Squeeze-out erfolgen wird, lässt sich gegenwärtig kaum seriös vorhersagen. Mitunter können solche Prozesse viele Jahre dauern. Und in der Renditeliste von Aktien mit fixierten Dividenden nimmt Homag künftig eine gute Mittelfeldposition ein. Willkommen also im Club der Garantiedividenden! Wer den Titel im Depot hat, sollte also ruhig investiert bleiben. Nach unten ist das Papier nun gut abgesichert. On top gibt es eine erkleckliche Ausschüttung plus die Langfristchance auf einen Nachschlag durch Dürr. Der MDAX-Titel wiederum scheint uns bewertungsmäßig mittlerweile weitgehend ausgereizt.

Voraussetzung ist allerdings, dass auf der für den 5. März 2015 einberufenen außerordentlichen Hauptversammlung die entsprechenden Beschlüsse gefasst werden. Das dürfte jedoch Formsache sein. Dürr hält 77,9 Prozent der Homag-Stimmen. Trefflich streiten lässt sich stets darüber, ob die Höhe von Abfindung und Garantiedividende nun angemessen ist. Für boersengefluester.de liegen sie im Rahmen der Erwartungen. Homag kam im Juli 2007 zu einem Preis von 31 Euro an die Börse. Eine Liebesgeschichte war das IPO nicht, immerhin plagten die Anleger wenig später zu Zeiten der Finanzkrise ganz andere Sorgen. Bereits im März 2009 war der Nebenwert für weniger als 6 Euro zu haben. Erst Anfang 2012 setzte die fulminante Aufwärtsbewegung der Homag-Aktie ein – trotz Streitigkeiten zwischen den wichtigsten Aktionärsgruppen. Mit der Übernahme durch Dürr und dem BuG heißt es kursmäßig mittlerweile „Zurück auf Los" – nach fast acht Jahren.

Positiv ist, dass ein Squeeze-out oder gar Delisting nicht zur Debatte stehen. Zumindest das Delisting schloss das Unternehmen aus Schopfloch im Schwarzwald Mitte Dezember 2014 – trotz angekündigten Segmentwechsels vom Prime Standard in den nur wenig regulierten Entry Standard – aus. Ob langfristig vielleicht doch ein Börsenrückzug via Squeeze-out erfolgen wird, lässt sich gegenwärtig kaum seriös vorhersagen. Mitunter können solche Prozesse viele Jahre dauern. Und in der Renditeliste von Aktien mit fixierten Dividenden nimmt Homag künftig eine gute Mittelfeldposition ein. Willkommen also im Club der Garantiedividenden! Wer den Titel im Depot hat, sollte also ruhig investiert bleiben. Nach unten ist das Papier nun gut abgesichert. On top gibt es eine erkleckliche Ausschüttung plus die Langfristchance auf einen Nachschlag durch Dürr. Der MDAX-Titel wiederum scheint uns bewertungsmäßig mittlerweile weitgehend ausgereizt.

[sws_red_box box_size="585"]Extratipp von boersengefluester.de: Sie interessieren sich für Aktien mit Garantiedividenden? Dann schauen Sie doch mal auf unsere Übersicht "Garantiedividenden für die HV-Saison 2015". Einfach HIER klicken.[/sws_red_box]...

Homag Group

Kurs: 26,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Homag Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 529720 | DE0005297204 | AG | 414,16 Mio € | 13.07.2007 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Dürr | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 556520 | DE0005565204 | AG | 1.557,05 Mio € | 01.04.1990 | Halten | |

* * *

© boersengefluester.de | Redaktion

Überraschende Entwicklung bei der Homag Group: Der MDAX-Konzern Dürr hat sich die Mehrheit bei dem Hersteller von Holzbearbeitungsmaschinen aus Schopfloch gesichert und richtet sich mit einer Übernahmeofferte zu 26,35 Euro an die freien Aktionäre. Dabei verfügt Homag über einen vergleichsweise komplizierten Aktionärskreis, der sich nicht immer wirklich grün ist. Im Wesentlichen stehen sich die im SDAX gelistete Deutsche Beteiligungs AG (DBAG) und von ihr verwaltete Fonds mit einem Anteil von 39,5 Prozent sowie die Familie Schuler plus die Klessmann Stiftung gegenüber, die in einem Aktienpool 25,1 Prozent an der Homag Group auf sich vereinten.

Der Deal: Die DBAG steigt komplett bei Homag aus. Schuler und Klessmann verkaufen drei Prozent ihrer Aktien an Dürr. Zwei weitere Anteilseigner, die zusammen auf elf Prozent der Stimmen kommen, treten ihre Stücke ebenfalls an den Automobilzulieferer aus Bietigheim-Bissingen ab. Als Kaufpreis für die 53,7 Prozent an Homag muss Dürr 219 Mio. Euro berappen. Bezahlt wird aus eigenen Finanzmitteln. Dürr-Aktionäre brauchen also keine Kapitalerhöhung zu fürchten. „Die Akquisition soll das Portfolio von Dürr im Maschinen- und Anlagenbau ergänzen und neue Wachstumsmöglichkeiten erschließen“, heißt es offiziell. Trotzdem kommen die Übernahmepläne momentan nicht so gut an bei den Dürr-Aktionären. Zwischenzeitlich rutschte Notiz sogar unter 60-Euro-Marke.

Auf dem Papier hatte wohl kein Börsianer die neue Konstellation. Dabei sind die Entfernungen zwischen den Parteien – zumindest räumlich – überschaubar: Schopfloch und Bietigheim-Bissingen liegen keine 100 Kilometer auseinander – beinahe auf halber Strecke befindet sich Stuttgart. Bei den zwei Investoren dürfte es sich um die der LBBW zurechenbare Baden-Württembergische Investmentgesellschaft mbH sowie um die Baden-Württembergische Versorgungsanstalt für Ärzte, Zahnärzte und Tierärzte handeln. Ein schwäbischer Schulterschluss also – lediglich die DBAG mit Sitz im Zentrum von Frankfurt tanzt aus der Reihe.

Wichtige Botschaft: Dürr strebt weder ein Squeeze-out noch ein Delisting der Homag-Aktie an. Anleger, die den Titel im Depot haben, müssen vorerst nichts tun. Ohnehin müssen erst einmal die Kartellbehörden zustimmen. Zudem scheint der Angebotspreis nicht übermäßig attraktiv. Die Analysten von Hauck & Aufhäuser hatten das Kursziel für Homag zuletzt bei 29 Euro angesiedelt. Bis dahin besitzt der Titel zwar nur noch ein Potenzial von knapp sieben Prozent. Trotzdem: Das 2016er-KGV auf Basis der Gewinnschätzungen von boersengefluester.de ist mit knapp zwölf noch immer moderat. Kurzfristig sieht die Notiz allerdings heißgelaufen aus, so dass sich Neuinvestments momentan nicht unbedingt anbieten. Ohnehin hat der Wert eine traumhafte Performance hinter sich. Vor fünf Jahren kostete die Homag-Aktie gerade einmal 8 Euro. Anfang 2014 wurde der Titel für 19 Euro gehandelt.

Maßgeblichen Einfluss hat der Homag-Deal auf die Zahlen der DBAG. Direkt hielt die Beteiligungsgesellschaft 3,15 Millionen Homag-Aktien. Bei einem Verkaufspreis von 26 Euro pro Stück ergibt sich ein Mittelzufluss von brutto 82 Mio. Euro – dem stehen Anschaffungskosten von 27,5 Mio. Euro gegenüber. Abzüglich der Transaktionskosten und erfolgsbezogener Vergütungen ergibt sich ein Veräußerungsgewinn von rund 47,9 Mio. Euro. Kein Wunder, dass der DBAG-Vorstand bereits jetzt von einer Sonderdividende für das Geschäftsjahr 2013/14 (per Ende Oktober) spricht. Bis dahin ist es allerdings noch eine Weile hin. Die Hauptversammlung findet am 24. März 2015 statt.

Einen konkreten Dividendenvorschlag will Firmenlenker Torsten Grede erst zum Abschluss des Geschäftsjahres präsentieren. Zum gegenwärtigen Zeitpunkt lässt sich über die Höhe also nur spekulieren. Boersengefluester.de hält einen Bonus im Bereich um 2 Euro für durchaus realistisch. Überhaupt macht die DBAG-Aktie einen prima Eindruck. Charttechnisch gilt es nun, die Marke von 22 Euro signifikant nach oben zu durchbrechen. Dann wäre der Weg vorerst frei.

Wichtige Botschaft: Dürr strebt weder ein Squeeze-out noch ein Delisting der Homag-Aktie an. Anleger, die den Titel im Depot haben, müssen vorerst nichts tun. Ohnehin müssen erst einmal die Kartellbehörden zustimmen. Zudem scheint der Angebotspreis nicht übermäßig attraktiv. Die Analysten von Hauck & Aufhäuser hatten das Kursziel für Homag zuletzt bei 29 Euro angesiedelt. Bis dahin besitzt der Titel zwar nur noch ein Potenzial von knapp sieben Prozent. Trotzdem: Das 2016er-KGV auf Basis der Gewinnschätzungen von boersengefluester.de ist mit knapp zwölf noch immer moderat. Kurzfristig sieht die Notiz allerdings heißgelaufen aus, so dass sich Neuinvestments momentan nicht unbedingt anbieten. Ohnehin hat der Wert eine traumhafte Performance hinter sich. Vor fünf Jahren kostete die Homag-Aktie gerade einmal 8 Euro. Anfang 2014 wurde der Titel für 19 Euro gehandelt.

Maßgeblichen Einfluss hat der Homag-Deal auf die Zahlen der DBAG. Direkt hielt die Beteiligungsgesellschaft 3,15 Millionen Homag-Aktien. Bei einem Verkaufspreis von 26 Euro pro Stück ergibt sich ein Mittelzufluss von brutto 82 Mio. Euro – dem stehen Anschaffungskosten von 27,5 Mio. Euro gegenüber. Abzüglich der Transaktionskosten und erfolgsbezogener Vergütungen ergibt sich ein Veräußerungsgewinn von rund 47,9 Mio. Euro. Kein Wunder, dass der DBAG-Vorstand bereits jetzt von einer Sonderdividende für das Geschäftsjahr 2013/14 (per Ende Oktober) spricht. Bis dahin ist es allerdings noch eine Weile hin. Die Hauptversammlung findet am 24. März 2015 statt.

Einen konkreten Dividendenvorschlag will Firmenlenker Torsten Grede erst zum Abschluss des Geschäftsjahres präsentieren. Zum gegenwärtigen Zeitpunkt lässt sich über die Höhe also nur spekulieren. Boersengefluester.de hält einen Bonus im Bereich um 2 Euro für durchaus realistisch. Überhaupt macht die DBAG-Aktie einen prima Eindruck. Charttechnisch gilt es nun, die Marke von 22 Euro signifikant nach oben zu durchbrechen. Dann wäre der Weg vorerst frei.

...

Deutsche Beteiligungs AG

Kurs: 25,55

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Beteiligungs AG | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1TNUT | DE000A1TNUT7 | AG | 480,47 Mio € | 19.12.1985 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Homag Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 529720 | DE0005297204 | AG | 414,16 Mio € | 13.07.2007 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Dürr | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 556520 | DE0005565204 | AG | 1.557,05 Mio € | 01.04.1990 | Halten | |

* * *

© boersengefluester.de | Redaktion

Nichts zu meckern dürften momentan eigentlich die Aktionäre von Homag haben. Seit Jahresbeginn hat sich der Kurs des Anbieters von Holzbearbeitungsmaschinen um mehr als ein Drittel verteuert. Auf 24-Monats-Sicht hat der Kurs um gut 55 Prozent auf mittlerweile 15,30 Euro zugelegt. Damit kommt das vor zwei Jahren noch im SDAX gelistete Unternehmen auf einen Börsenwert von fast 240 Mio. Euro. Und doch knistert es im Gebälk: Größter Anteilseigner ist die Deutsche Beteiligungs AG (DBAG). Das SDAX-Unternehmen hält 39,5 Prozent an Homag. Zweite wichtige Gruppe mit einem Anteil von 25,01 Prozent ist der Aktionärspool aus der Familie Schuler sowie der Klessmann Stiftung. Auf Hauptversammlungen fliegen die Giftpfeile nur so umher. Mit der kapitalmarktorientierten Beteiligungsgesellschaft DBAG, deren Vorstandssprecher Torsten Grede gleichzeitig auch Aufsichtsratsvorsitzender von Homag ist, und dem Firmengründer Schuler treffen bei der Gesellschaft aus Schopfloch im Schwarzwald offenbar zwei Welten aufeinander.

Immerhin: Auf der jüngsten Hauptversammlung gingen alle Tagesordnungspunkte durch, wenngleich für die Entlastung von Grede nur 68,75 der anwesenden Stimmen votierten. Die im Schuler-Lager umstrittene Schaffung eines neuen Kapitalrahmens von 3,992 Mio. Euro ging lediglich mit einer Mehrheit von 60,7 Prozent durch. Dabei warb Vorstandschef Markus Flik eindringlich für den Vorratsbeschluss: „Damit erhöht sich unser Handlungsspielraum. So können wir die Homag Group auf Wachstumskurs halten und schnell auf nicht planbare Ereignisse reagieren, ohne die nächste Hauptversammlung abwarten zu müssen.“ Zumindest die Analysten hat Flik voll auf seiner Seite, denn die Einschätzungen der Wertpapierexperten lauten ausnahmslos „Kaufen“ oder „Übergewichten“. Gute Argumente liefert dabei der jüngste Zwischenbericht.

Mit rund 249 Mio. Euro erreicht der Auftragsbestand derzeit den höchsten Wert seit Ende 2008. Dabei lag der Umsatz zum Halbjahr mit 372 Mio. Euro noch leicht hinter dem entsprechenden Vorjahreswert zurück. Beim Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) kam Homag auf 27,1 Mio. Euro und verfehlte die Vergleichsmarke um gut zwölf Prozent. „Verantwortlich sind dafür in erster Linie die Messekosten für die LIGNA, die nur alle zwei Jahre stattfindet“, erklärt Flik. Dafür profitierte das Unternehmen von einem deutlich verbesserten Finanzergebnis sowie einer niedrigeren Steuerquote. So lag der Nettogewinn mit knapp 4,3 Mio. Euro spürbar über dem Referenzwert von annähernd 3,0 Mio. Euro.

Für das Gesamtjahr 2013 rechnet Homag beim Umsatz mit einem Anstieg von 766 auf rund 800 Mio. Euro. Beim Jahresüberschuss kalkuliert Vorstandschef Flik mit einem Zuwachs von 18 Prozent auf rund 15 Mio. Euro. Das operative Ergebnis (EBITDA) dürfte rund 75 Mio. Euro erreichen – das entspricht einer Rendite von 9,4 Prozent. Bis 2017 will das Unternehmen hier auf eine Marge von zwölf Prozent kommen. Dann soll beim Erlös auch die Marke von 1 Mrd. Euro erreicht sein. Dementsprechend dürfte der momentan bereits bei 28 Prozent liegende Weltmarktanteil weiter steigen. Rein organisch wird das Expansionsziel aber kaum zu stemmen sein, so dass sich der Vorstand verstärkt mit dem Thema Akquisitionen beschäftigen dürfte. Die Schaffung des neuen Kapitalrahmens ist ebenfalls ein sicheres Indiz dafür – auch wenn kurzfristig offenbar keine Maßnahme ansteht. Grundsätzlich sollten Anleger aber vorbereitet sein.

Bleibt die Bewertung der Homag-Aktie: Auf dem gegenwärtigen Niveau wird das Unternehmen etwa mit dem Faktor 16 des für 2013 erwarteten Gewinns gehandelt. Wirklich günstig ist das nicht. Deutlich angenehmer sieht die Relation jedoch mit Blick auf die Ergebnisprognosen für 2014 aus. Auf dieser Basis ermäßigt sich das KGV auf weniger als zwölf. Der Aufschlag auf den Buchwert beträgt etwa 50 Prozent, was mit Blick auf die Renditekraft des Unternehmens noch im grünen Bereich liegt. Störende Unbekannte bleibt allerdings der schwelende Streit im Aktionärskreis. Mit steigender Notiz sollte aber auch hier endlich etwas mehr Ruhe einkehren. Die Analysten von Hauck & Aufhäuser sind jedenfalls ziemlich bullish für die Homag-Aktie. Sie haben in ihrer neuesten Studie das Kursziel für den Titel von 15 auf 20 Euro heraufgeschraubt.

Mit rund 249 Mio. Euro erreicht der Auftragsbestand derzeit den höchsten Wert seit Ende 2008. Dabei lag der Umsatz zum Halbjahr mit 372 Mio. Euro noch leicht hinter dem entsprechenden Vorjahreswert zurück. Beim Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) kam Homag auf 27,1 Mio. Euro und verfehlte die Vergleichsmarke um gut zwölf Prozent. „Verantwortlich sind dafür in erster Linie die Messekosten für die LIGNA, die nur alle zwei Jahre stattfindet“, erklärt Flik. Dafür profitierte das Unternehmen von einem deutlich verbesserten Finanzergebnis sowie einer niedrigeren Steuerquote. So lag der Nettogewinn mit knapp 4,3 Mio. Euro spürbar über dem Referenzwert von annähernd 3,0 Mio. Euro.

Für das Gesamtjahr 2013 rechnet Homag beim Umsatz mit einem Anstieg von 766 auf rund 800 Mio. Euro. Beim Jahresüberschuss kalkuliert Vorstandschef Flik mit einem Zuwachs von 18 Prozent auf rund 15 Mio. Euro. Das operative Ergebnis (EBITDA) dürfte rund 75 Mio. Euro erreichen – das entspricht einer Rendite von 9,4 Prozent. Bis 2017 will das Unternehmen hier auf eine Marge von zwölf Prozent kommen. Dann soll beim Erlös auch die Marke von 1 Mrd. Euro erreicht sein. Dementsprechend dürfte der momentan bereits bei 28 Prozent liegende Weltmarktanteil weiter steigen. Rein organisch wird das Expansionsziel aber kaum zu stemmen sein, so dass sich der Vorstand verstärkt mit dem Thema Akquisitionen beschäftigen dürfte. Die Schaffung des neuen Kapitalrahmens ist ebenfalls ein sicheres Indiz dafür – auch wenn kurzfristig offenbar keine Maßnahme ansteht. Grundsätzlich sollten Anleger aber vorbereitet sein.

Bleibt die Bewertung der Homag-Aktie: Auf dem gegenwärtigen Niveau wird das Unternehmen etwa mit dem Faktor 16 des für 2013 erwarteten Gewinns gehandelt. Wirklich günstig ist das nicht. Deutlich angenehmer sieht die Relation jedoch mit Blick auf die Ergebnisprognosen für 2014 aus. Auf dieser Basis ermäßigt sich das KGV auf weniger als zwölf. Der Aufschlag auf den Buchwert beträgt etwa 50 Prozent, was mit Blick auf die Renditekraft des Unternehmens noch im grünen Bereich liegt. Störende Unbekannte bleibt allerdings der schwelende Streit im Aktionärskreis. Mit steigender Notiz sollte aber auch hier endlich etwas mehr Ruhe einkehren. Die Analysten von Hauck & Aufhäuser sind jedenfalls ziemlich bullish für die Homag-Aktie. Sie haben in ihrer neuesten Studie das Kursziel für den Titel von 15 auf 20 Euro heraufgeschraubt.

Foto: Homag AG...

Homag Group

Kurs: 26,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Homag Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 529720 | DE0005297204 | AG | 414,16 Mio € | 13.07.2007 | ||

* * *

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„If you can’t measure it, you can’t manage it.“

Peter F. Drucker

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL