Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#A1X3XX

© boersengefluester.de | Redaktion

Ganz neu rechnen müssen die Investoren ab sofort bei der TTL Beteiligungs- und Grundbesitz-AG. Grund: Das Unternehmen, deren vordringlichste Strategie es bislang war, möglichst viele Stücke an der GEG German Estate Group zu erwerben, trennt sich von allen GEG-Anteilen und verkauft die Papiere – quasi innerhalb der Familie – an den im SDAX notierten Immobilienkonzern DIC Asset. Da auch die Private Equity-Company KKR (Kohlberg Kravis Roberts & Co) sich von ihren GEG-Anteilen trennt, wird DIC Asset neuer Alleingesellschafter der rasant wachsenden GEG. Ein Paukenschlag, mit dem wohl so kaum jemand gerechnet hat. Bewertet wird die nicht börsennotierte GEG bei dem Deal mit 225 Mio. Euro, was freilich unterhalb so mancher Analystenschätzung für den fairen Wert von GEG liegt. Durchgerechnet über die zwischengeschaltete TTL Real Estate GmbH ergibt für die gelistete TTL Beteiligungs- und Grundbesitz-AG ein Nettozufluss von rund 78 Mio. Euro. Dem steht eine Marktkapitalisierung von aktuell knapp 97 Mio. Euro, beziehungsweise 81 Mio. Euro vor Bekanntgabe des Deals entgegen.

[sws_blue_box box_size="640"]2 % Zinsen p.a. beim Kauf oder Übertrag von Fonds & ETF - Jetzt informieren[/sws_blue_box]

„Für 2019 zeichnet sich das erfolgreichste Jahr in der GEG-Unternehmensgeschichte ab und daher haben unser Partner KKR und wir die Entscheidung getroffen, die GEG zum Verkauf zu stellen“, sagt TTL-Vorstand Theo Reichert. Plausibel klingt diese Begründung freilich nur aus der Sicht eines Investors, der nach einer rasanten Kurssteigerung den Exit sucht. Allerdings machte TTL bislang auf uns eher den Eindruck eines Strategen, der nicht in erster Linie auf den Tageskurs schielt. „Die Zukunft der GEG als ein wichtiger Teil der börsennotierten DIC Asset AG schafft die bestmögliche Voraussetzung, den weit überdurchschnittlichen Track Record des Unternehmens fortzuführen, den ein exzellentes Team erreicht hat“, sagt Ulrich Höller Vorsitzender des Aufsichtsrats der GEG, selbst lange Vorstandschef von GEG und DIC Asset – und Aktionär von TTL. Angesichts der engen Verbindungen untereinander hat man sich also für die beste Lösung im Sinne der Familie entschlossen. Wäre interessant zu wissen, wie solche Pläne angekommen wären, hätte man sie bereits auf der TTL-Hauptversmmlung vor einem Monat am 10. Mai 2019 mit den freien Aktionären besprochen. So hat die ganze Aktion definitiv ein Geschmäckle.

Wie geht es nun weiter? Offiziell heißt es: „Die TTL AG wird ihre strategische Ausrichtung, als Beteiligungsholding Cashflow-starke Gewerbeimmobilienunternehmen zu begleiten und weiterzuentwickeln, konsequent weiterverfolgen. Derzeit prüft das Unternehmen verschiedene Investitionsmöglichkeiten.“ Diese Aussage lässt natürlich alle Optionen offen – bis hin zu einer möglichen Ausweitung des bislang durchgerechnet rund 1 Prozent ausmachenden Engagements bei der DIC Asset AG. Eine knackige Investmentstory ist derweil quasi Pflichtprogramm für TTL-Chef Reichert, denn in der Vergangenheit wurden eine Reihe von Investoren aus dem Umfeld der (nicht notierten) Deutsche Immobilien Chancen-Gruppe neue Aktionäre von TTL. Umso wichtiger das Ziel, aus TTL ein Vehikel mit einem möglichst liquiden Börsenhandel zu machen. Vorerst ist der Titel für boersengefluester.de nur noch eine Halten-Position.

Klar positiv ist die gesamte Transaktion derweil für DIC Asset. „Die GEG ergänzt unser Geschäftsmodell in hervorragender Weise und beschleunigt das geplante Wachstum im institutionellen Fondsgeschäft deutlich. Wir stärken unsere Investorenbasis erheblich und erweitern das Spektrum von Investmentprodukten für unsere Kunden“, sagt DIC Asset-CEO Sonja Wärntges. Dementsprechend haben die Frankfurter ihre 2019er-Prognose für den FFO (Funds From Operations = Cashflow aus dem Immobiliengeschäft) von 70 bis 72 Mio. Euro auf eine Spannweite von 88 bis 90 Mio. Euro heraufgesetzt. Das eröffnet indirekt zusätzliche Dividendenfantasie für den ohnehin schon renditestarken SDAX-Wert.

Wie geht es nun weiter? Offiziell heißt es: „Die TTL AG wird ihre strategische Ausrichtung, als Beteiligungsholding Cashflow-starke Gewerbeimmobilienunternehmen zu begleiten und weiterzuentwickeln, konsequent weiterverfolgen. Derzeit prüft das Unternehmen verschiedene Investitionsmöglichkeiten.“ Diese Aussage lässt natürlich alle Optionen offen – bis hin zu einer möglichen Ausweitung des bislang durchgerechnet rund 1 Prozent ausmachenden Engagements bei der DIC Asset AG. Eine knackige Investmentstory ist derweil quasi Pflichtprogramm für TTL-Chef Reichert, denn in der Vergangenheit wurden eine Reihe von Investoren aus dem Umfeld der (nicht notierten) Deutsche Immobilien Chancen-Gruppe neue Aktionäre von TTL. Umso wichtiger das Ziel, aus TTL ein Vehikel mit einem möglichst liquiden Börsenhandel zu machen. Vorerst ist der Titel für boersengefluester.de nur noch eine Halten-Position.

Klar positiv ist die gesamte Transaktion derweil für DIC Asset. „Die GEG ergänzt unser Geschäftsmodell in hervorragender Weise und beschleunigt das geplante Wachstum im institutionellen Fondsgeschäft deutlich. Wir stärken unsere Investorenbasis erheblich und erweitern das Spektrum von Investmentprodukten für unsere Kunden“, sagt DIC Asset-CEO Sonja Wärntges. Dementsprechend haben die Frankfurter ihre 2019er-Prognose für den FFO (Funds From Operations = Cashflow aus dem Immobiliengeschäft) von 70 bis 72 Mio. Euro auf eine Spannweite von 88 bis 90 Mio. Euro heraufgesetzt. Das eröffnet indirekt zusätzliche Dividendenfantasie für den ohnehin schon renditestarken SDAX-Wert.

...

TTL Beteil.- und Grundbesitz-AG

Kurs: 0,17

Branicks Group

Kurs: 1,88

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| TTL Beteil.- und Grundbesitz-AG | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 750100 | DE0007501009 | AG | 4,18 Mio € | 12.07.1999 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Branicks Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3XX | DE000A1X3XX4 | AG | 157,44 Mio € | 08.05.2006 | ||

* * *

© boersengefluester.de | Redaktion

Normalerweise finden die Hauptversammlungen von DIC Asset erst im Juli – also relativ spät in der Dividendensaison – statt. Für das kommende Jahr hat das im Bereich Gewerbeimmobilien tätige Unternehmen das Aktionärstreffen jedoch schon für den 27. März 2018 angesetzt. Damit rückt der Titel früher als sonst üblich ins Visier der dividendenorientierten Anleger, zumal DIC Asset aus dem Tausch der WCM-Anteile in Aktien von TLG Immobilien einen Extraertrag von rund 19 Mio. Euro erzielt hat und einen Großteil davon in Form einer Sonderdividende von mindestens 0,20 Euro je Aktie an die Investoren weiterreichen will. Da auch das ganz normale operative Geschäft – DIC Asset ist Bestandshalter von Gewerbeimmobilien und strukturiert darüber hinaus Spezialfonds für institutionelle Kunden – gut läuft, dürfte per saldo eine hoch attraktive Gesamtdividende herauskommen.

In den vergangenen sechs Jahren haben die Frankfurter im Schnitt 45 Prozent des operativen Ergebnisses aus der Immobilienbewirtschaftung – in der Branche FFO (Funds From Operations) genannt – als Dividende ausgekehrt, wobei die Extrempunkte zwischen 37 und 58 Prozent lagen. Für 2017 strebt die Vorstandsvorsitzende Sonja Wärntges einen FOO in einer Bandbreite von 59 bis 61 Mio. Euro an. Zur Einordnung: Nach neun Monaten 2017 kommt das SDAX-Unternehmen auf einen FFO von 48,1 Mio. Euro. Bezogen auf die 68.577.747 ausstehenden Aktien und den durchschnittlichen Dividendensatz sollte die Standarddividende für 2017 also bei rund 0,40 je Aktie liegen. Inklusive WCM-Bonus ergeben sich damit 0,60 Euro je Aktie – mit der Option auf einen Zacken extra. Beim aktuellen Kurs von 10,53 Euro käme der Titel somit auf eine Rendite von mindestens 5,7 Prozent. Das kann sich sehen lassen.

Relativ stabil bei 59,7 Prozent hält sich derweil die in Investorenkreisen ebenfalls stark beachtete Kennzahl Loan To Value (LTV). Freilich liegt DIC Asset bei der Relation von Finanzschulden zum Verkehrswert der Immobilien noch immer deutlich über der mittlerweile als Standard angesehen Größenordnung von maximal 50 Prozent. Die relativ hohe Verschuldung erklärt auch, warum die Aktie weiterhin mit einem kleinen Discount zum Buchwert gehandelt wird. Immerhin: Durch den neuen Kreditvertrag von Ende 2016 für die Refinanzierung des Portfolios haben sich die Zinsbelastungen und Tilgungsdienste spürbar verringert. Insgesamt bleibt DIC Asset ein attraktives Investment aus dem Bereich Immobilien – gerade für Dividendenfans.

Wer deutlich tiefer ins Segment der Spezialwerte eintauchen möchte, sollte einen Blick auf TTL Information Technology werfen. Boersengefluester.de hatte die Investmentstory der Beteiligungsgesellschaft bereits beleuchtet (Detail dazu gibt es etwa HIER). Jedenfalls profitiert TTL über ihr Engagement in DIC Asset von den ansprechenden Neuigkeiten aus dem DIC-Netzwerk.

Relativ stabil bei 59,7 Prozent hält sich derweil die in Investorenkreisen ebenfalls stark beachtete Kennzahl Loan To Value (LTV). Freilich liegt DIC Asset bei der Relation von Finanzschulden zum Verkehrswert der Immobilien noch immer deutlich über der mittlerweile als Standard angesehen Größenordnung von maximal 50 Prozent. Die relativ hohe Verschuldung erklärt auch, warum die Aktie weiterhin mit einem kleinen Discount zum Buchwert gehandelt wird. Immerhin: Durch den neuen Kreditvertrag von Ende 2016 für die Refinanzierung des Portfolios haben sich die Zinsbelastungen und Tilgungsdienste spürbar verringert. Insgesamt bleibt DIC Asset ein attraktives Investment aus dem Bereich Immobilien – gerade für Dividendenfans.

Wer deutlich tiefer ins Segment der Spezialwerte eintauchen möchte, sollte einen Blick auf TTL Information Technology werfen. Boersengefluester.de hatte die Investmentstory der Beteiligungsgesellschaft bereits beleuchtet (Detail dazu gibt es etwa HIER). Jedenfalls profitiert TTL über ihr Engagement in DIC Asset von den ansprechenden Neuigkeiten aus dem DIC-Netzwerk.

Branicks Group

Kurs: 1,88

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Branicks Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3XX | DE000A1X3XX4 | AG | 157,44 Mio € | 08.05.2006 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 321,10 | 91,22 | 152,54 | 164,63 | 150,22 | 136,00 | 0,00 | |

| EBITDA1,2 | 144,96 | 165,10 | 194,40 | 164,50 | 147,20 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 45,15 | 180,99 | 127,44 | 99,92 | 97,99 | 0,00 | 0,00 | |

| EBIT1,4 | 106,18 | 122,10 | 101,58 | 8,50 | -288,70 | 0,00 | 0,00 | |

| EBIT-margin %5 | 33,07 | 133,85 | 66,59 | 5,16 | -192,19 | 0,00 | 0,00 | |

| Net profit1 | 73,11 | 58,39 | 42,86 | -70,70 | -365,54 | 0,00 | 0,00 | |

| Net-margin %6 | 22,77 | 64,01 | 28,10 | -42,95 | -243,34 | 0,00 | 0,00 | |

| Cashflow1,7 | 67,43 | 43,40 | 158,86 | 97,05 | 54,84 | 42,00 | 0,00 | |

| Earnings per share8 | 0,88 | 0,71 | 0,38 | -0,79 | -3,36 | -1,90 | -0,06 | |

| Dividend per share8 | 0,70 | 0,75 | 0,75 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Fast schon ein wenig ehrfürchtig haben die heimischen FinTech-Vertreter stets Richtung London geschaut – dem Epizentrum der europäischen Finanzindustrie. Während sich die jungen Finanzrocker in Deutschland auf Berlin, Frankfurt, Hamburg, München oder auch den Kölner Raum verteilen, konzentriert sich auf der Insel alles auf London – mit entsprechender Brennstärke. Dabei haben Städte wie Frankfurt längst erkannt, dass sie mehr tun müssen, um als Standort für FinTech-Unternehmen an Attraktivität zu gewinnen. So hat die Deutsche Börse AG hat in Frankfurt-Bornheim das erste Fintech Hub eröffnet. Und auch die FinTech Group hat mit ihren neuen Büroräumen im Frankfurter Westhafen – etwas abseits, aber noch in Sichtweite der Türme von Deutsche Bank und Commerzbank – ein neues Kapitel in der Firmenhistorie gestartet. Hinzu kommen viele FinTechs wie der Social-Trading-Spezialist ayondo, die im Frankfurter Bahnhofsviertel aufgeschlagen haben.

Künftig könnte es noch voller werden in Frankfurt. Auf der Nachrichtenseite von Reuters stehen bereits Berichte, wonach sich „Frankfurt für die Invasion Londoner Banker rüstet“. Noch ist es für solche Prophezeiungen wohl ein wenig zu früh, doch eine gewisse Verschiebung der Gewichte ist durchaus zu erwarten. „Grundsätzlich bedauern wir die Entscheidung des britischen Volkes, die EU zu verlassen. Für Deutschland und gerade für den Finanzplatz Frankfurt bringt das aber auch Vorteile: Viele Londoner Finanzinstitute werden sich neu aufstellen müssen. In Kontinentaleuropa werden so neue Jobs geschaffen, wovon auch Frankfurt profitieren wird. Die FinTech Group AG erwartet dadurch eine steigende Nachfrage nach ihrer IT-Infrastruktur und Finanztechnologie“, sagt etwa Frank Niehage, CEO der FinTech Group. Demnach könnte das Unternehmen, in erster Linie bekannt durch seinen Online-Broker Flatex, durchaus zu den Gewinnern des Brexit gehören – wenn es so etwas überhaupt gibt.

Hoffnungen macht sich allerdings auch die Immobilienszene in der Mainmetropole. So sagt Ulrich Höller, ehemaliger CEO von DIC Asset und jetzt Vorstand der zum Konzernverbund gehörenden GEG German Estate Group: „Trotz aller negativen Begleiterscheinungen kann der deutsche Immobilienmarkt, insbesondere Frankfurt, zumindest mittelfristig mit neuen Impulsen rechnen. Zu erwarten ist, dass institutionelle Investoren verstärkt die vergleichsweise attraktiven Immobilienmärkte in Europa ins Visier nehmen, denn viele global tätige Unternehmen nutzen London als Europazentrale, oft sogar als einzigen Hub. Für diese Unternehmen wird eine Verlagerung in andere europäische Städte und gerade nach Frankfurt als Standort der EZB zunehmend interessant werden, um Nachteile etwa in regulatorischer oder steuerlicher Hinsicht zu vermeiden, die ein Sitz außerhalb der EU mit sich bringen könnte.

Eine Gewichtsverschiebung weg von London erhofft sich aber auch die deutsche Startup-Szene – traditionell stark verankert im hippen Berlin. „Wir rechnen sowohl mit der deutlichen Verringerung der Neuansiedlung von Startups in London zu Gunsten von Berlin als auch mit dem Zuzug erfolgreicher Londoner Startups. Das dürfte in besonderer Ausprägung für den besonders dynamischen Sektor der FinTechs zutreffen“, sagt Christoph Gerlinger, CEO der German Startups Group. Andererseits gibt es auch Unternehmen wie den TV-Schmuckhändler elumeo, die schon jetzt eingeräumt haben, dass der Brexit ihr Geschäft negativ beeinflussen wird, insbesondere durch die zu erwartende weitere Abwertung des Britischen Pfund. Grund: Das durch TV-Sender wie juwelo bekannte Unternehmen hat in England einen wichtigen Standort. Eher negativ ist das Brexit-Votum auch für Firmen mit starkem UK-Standbein wie zum Beispiel TUI. Vorsichtig sind die Investoren auch bei dem stark in England präsenten TecDAX-Titel GFT Technologies. Offen ist, was aus der geplanten Fusion von Deutsche Börse und London Stock Exchange (LSE) wird – auch wenn die Vorstände noch für Vertrauen werben.

„Die Leitungsgremien sind überzeugt, dass der Ausgang des Referendums keinen Einfluss auf die strategische Grundidee des Zusammenschlusses hat“, heißt es offiziell. So richtig glauben mag in Investorenkreisen an diese Worte allerdings kaum jemand. Und so sollten Anleger in den kommenden Wochen genau hinschauen, für welche Titel sie die Daumen heben oder senken. Chancen und Risiken liegen of dicht zusammen. Auf jeden Fall ist zu erwarten, dass etliche Unternehmen die vermeintlichen Folgen des Brexit als willkommene Ausrede für enttäuschende Geschäftszahlen anführen werden. Ein Phänomen, das Anleger wohl noch von den Anschlägen in New York vom 11. September 2001 im Hinterkopf haben.

Eine Gewichtsverschiebung weg von London erhofft sich aber auch die deutsche Startup-Szene – traditionell stark verankert im hippen Berlin. „Wir rechnen sowohl mit der deutlichen Verringerung der Neuansiedlung von Startups in London zu Gunsten von Berlin als auch mit dem Zuzug erfolgreicher Londoner Startups. Das dürfte in besonderer Ausprägung für den besonders dynamischen Sektor der FinTechs zutreffen“, sagt Christoph Gerlinger, CEO der German Startups Group. Andererseits gibt es auch Unternehmen wie den TV-Schmuckhändler elumeo, die schon jetzt eingeräumt haben, dass der Brexit ihr Geschäft negativ beeinflussen wird, insbesondere durch die zu erwartende weitere Abwertung des Britischen Pfund. Grund: Das durch TV-Sender wie juwelo bekannte Unternehmen hat in England einen wichtigen Standort. Eher negativ ist das Brexit-Votum auch für Firmen mit starkem UK-Standbein wie zum Beispiel TUI. Vorsichtig sind die Investoren auch bei dem stark in England präsenten TecDAX-Titel GFT Technologies. Offen ist, was aus der geplanten Fusion von Deutsche Börse und London Stock Exchange (LSE) wird – auch wenn die Vorstände noch für Vertrauen werben.

„Die Leitungsgremien sind überzeugt, dass der Ausgang des Referendums keinen Einfluss auf die strategische Grundidee des Zusammenschlusses hat“, heißt es offiziell. So richtig glauben mag in Investorenkreisen an diese Worte allerdings kaum jemand. Und so sollten Anleger in den kommenden Wochen genau hinschauen, für welche Titel sie die Daumen heben oder senken. Chancen und Risiken liegen of dicht zusammen. Auf jeden Fall ist zu erwarten, dass etliche Unternehmen die vermeintlichen Folgen des Brexit als willkommene Ausrede für enttäuschende Geschäftszahlen anführen werden. Ein Phänomen, das Anleger wohl noch von den Anschlägen in New York vom 11. September 2001 im Hinterkopf haben.

...

The Payments Group Holding

Kurs: 0,32

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Bank | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 514000 | DE0005140008 | AG | 57.880,99 Mio € | 10.05.1948 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Branicks Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3XX | DE000A1X3XX4 | AG | 157,44 Mio € | 08.05.2006 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| The Payments Group Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1MMEV | DE000A1MMEV4 | GmbH & Co. KGaA | 3,60 Mio € | 11.11.2015 | Beobachten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Börse | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 581005 | DE0005810055 | AG | 43.296,12 Mio € | 05.02.2001 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Elumeo | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A11Q05 | DE000A11Q059 | SE | 13,16 Mio € | 03.07.2015 | Verkaufen | |

* * *

© boersengefluester.de | Redaktion

Da können wir nur Bauklötze staunen: Vor nicht einmal 14 Tagen berichtete boersengefluester.de über die Perspektiven des Gewerbeimmobilienspezialisten DIC Asset – auch unter dem Aspekt der laufenden Konsolidierung in der Branche (zu dem Beitrag kommen Sie HIER). Auf dem traditionellen Treffen mit Frankfurter Wirtschaftsjournalisten sagte Ulrich Höller, bis Ende 2015 CEO von DIC Asset und nun Vorstand des zur Gruppe gehörenden Immobilieninvestors GEG German Estate Group, dass er froh sei, dass DIC Asset nicht in der ersten Welle des Übernahmeprozesses unter den Immobiliengesellschaften involviert gewesen sei. Ob die Gesellschaft hier künftig einen aktiven Part einnehmen wolle, ließ Höller, der bei DIC Asset nun in den Aufsichtsrat eingezogen ist, bei dem Januar-Gespräch in Frankfurt offen. Jetzt gibt es Fakten – und zwar in Form eines Engagements von 20,15 Prozent bei dem ebenfalls im SDAX gelisteten Gewerbeimmobilienentwickler WCM. Aktuell hat dieses Paket einen Wert von 71,5 Mio. Euro. Zur Einordnung: DIC Asset hat eine gesamte Kapitalisierung von 589 Mio. Euro. Bei WCM wiederum ist DIC Asset nun der mit Abstand größte Einzelaktionär. Die beiden Söhne von Investor Karl Ehlerding sind mit jeweils 5,4 Prozent beteiligt. 2,3 Prozent hält das Management um Stavros Efremidis (CEO) und Frank Roseen (CFO). Der Streubesitz lag zuvor bei 86,9 Prozent. Zwar gab es immer wieder Spekulationen, warum der Aktienkurs von WCM sich zuletzt ein einer so robusten Verfassung präsentiert habe. Letztlich stocherten die Börsianer aber im Nebel, denn es gab keine konkreten Anhaltspunkte für einen derart umfangreichen Stimmrechtsaufbau.

Offen ist gegenwärtig sogar, ob es sich um eine freundliche Annäherung handelt. Offiziell ist die Rede von einer Beteiligung an einem „attraktiven Gewerbeimmobilienportfolio“. Zudem heißt es bei DIC Asset: „Wir verfolgen auf diesem Weg auch das Ziel, weiterhin eine nachhaltige und stärkere Rolle im Gewerbeimmobiliensektor in Deutschland zu besetzen.“ In diese Aussagen lässt sich freilich alles Mögliche hereininterpretieren. Ein größer angelegter Einstieg bei WCM ist ohnehin eine knifflige Angelegenheit, die wohl überlegt sein muss. Immerhin gilt es die enormen steuerlichen Verlustvorträge nicht zu gefährden. Losgelöst davon: Der ehemalige Bilfinger-Manager Aydin Karaduman, erst seit Jahresanfang neuer Vorstandsvorsitzender von DIC Asset, setzt mit dem Deal ein unerwartet schnelles Ausrufezeichen. Da gerieten die parallel zu dem WCM-Deal gemeldeten vorläufigen Zahlen fast vollständig in den Hintergrund. Überraschungen gab es auch nicht. Der operative Cashflow (FFO = Funds From Operations) blieb 2015 mit rund 49 Mio. Euro innerhalb der avisierten Bandbreite von 48 bis 50 Mio. Euro. Boersengefluester.de bleibt damit bei der Kaufen-Einschätzung für die Aktie von DIC Asset. Insbesondere unter Dividendenaspekten hat die – allerdings immer noch mit einem recht hohen Fremdkapitalanteil agierende Gesellschaft – ihre markantesten Vorzüge. Zu einem Dividendenwert will sich auch WCM entwickeln. Vorerst dominiert jedoch die Fantasie um eine weitere Aufstockung durch DIC Asset. Aber das ist ja auch nicht die schlechteste Zutat für steigende Börsenkurse.

Offen ist gegenwärtig sogar, ob es sich um eine freundliche Annäherung handelt. Offiziell ist die Rede von einer Beteiligung an einem „attraktiven Gewerbeimmobilienportfolio“. Zudem heißt es bei DIC Asset: „Wir verfolgen auf diesem Weg auch das Ziel, weiterhin eine nachhaltige und stärkere Rolle im Gewerbeimmobiliensektor in Deutschland zu besetzen.“ In diese Aussagen lässt sich freilich alles Mögliche hereininterpretieren. Ein größer angelegter Einstieg bei WCM ist ohnehin eine knifflige Angelegenheit, die wohl überlegt sein muss. Immerhin gilt es die enormen steuerlichen Verlustvorträge nicht zu gefährden. Losgelöst davon: Der ehemalige Bilfinger-Manager Aydin Karaduman, erst seit Jahresanfang neuer Vorstandsvorsitzender von DIC Asset, setzt mit dem Deal ein unerwartet schnelles Ausrufezeichen. Da gerieten die parallel zu dem WCM-Deal gemeldeten vorläufigen Zahlen fast vollständig in den Hintergrund. Überraschungen gab es auch nicht. Der operative Cashflow (FFO = Funds From Operations) blieb 2015 mit rund 49 Mio. Euro innerhalb der avisierten Bandbreite von 48 bis 50 Mio. Euro. Boersengefluester.de bleibt damit bei der Kaufen-Einschätzung für die Aktie von DIC Asset. Insbesondere unter Dividendenaspekten hat die – allerdings immer noch mit einem recht hohen Fremdkapitalanteil agierende Gesellschaft – ihre markantesten Vorzüge. Zu einem Dividendenwert will sich auch WCM entwickeln. Vorerst dominiert jedoch die Fantasie um eine weitere Aufstockung durch DIC Asset. Aber das ist ja auch nicht die schlechteste Zutat für steigende Börsenkurse.

...

WCM

Kurs: 1,87

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| WCM | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3X3 | DE000A1X3X33 | AG | 281,40 Mio € | 01.05.1905 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Branicks Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3XX | DE000A1X3XX4 | AG | 157,44 Mio € | 08.05.2006 | ||

* * *

© boersengefluester.de | Redaktion

Alles eine Frage des Einstiegs: Wer Mitte Oktober 2014 bei DIC Asset zu Kursen um 6 Euro zugegriffen hat, kommt – inklusive Dividende – seitdem auf eine Performance von mittlerweile 50 Prozent. Damals begann die Spekulation, dass die Aktien von Wohnimmobilienunternehmen womöglich auf ihren Zenit zusteuern würden und es an der Zeit wäre, auf die bis dahin relativ zurückgebliebenen Anbieter von Gewerbeimmobilien zu setzen. Im Prinzip keine schlechte Investmentstrategie, denn tatsächlich hat der Konzentrationsprozess bei den Bestandshaltern und Entwicklern von Lagerhallen oder Büroräumen längst eingesetzt. So hat Alstria Office REIT die Deutsche Office übernommen und DEMIRE (Deutsche Mittelstand Real Estate) aus Frankfurt ist mit Fair Value REIT zusammengegangen. Außerdem sind neue Player wie WCM entstanden bzw. haben – wie bei TLG Immobilien aus Berlin oder publity aus Leipzig – den Gang an die Börse umgesetzt. Dennoch: Verglichen mit den heftigen Avancen im Wohnungssektor verläuft die Entwicklung im Gewerbebereich wesentlich softer. Und so ist es auch fast kein Wunder, dass die meisten Aktien aus dem Sektor in den vergangenen Monaten per saldo nicht mehr recht vom Fleck kamen.

Immerhin: Die Aktie von DIC Asset liegt auch auf Sicht von drei und sechs Monaten noch vorn. Wer Ende 2015 zugegriffen hat, kommt allerdings auf ein Minus von gut sieben Prozent im Depot. Boersengefluester.de ist jedoch zuversichtlich, dass der SDAX-Titel wieder an Terrain gewinnen wird. Vor Frankfurter Wirtschaftsjournalisten sagte der bis Ende 2015 noch als Vorstandsvorsitzender von DIC Asset agierende Ulrich Höller jedenfalls, dass die Gesellschaft „ein ausgezeichnetes Jahr” hinter sich habe. Neuer CEO von DIC Asset ist jetzt der ehemalige Bilfinger-Manager Aydin Karaduman. Höller wechselt in den Aufsichtsrat von DIC Asset und übernimmt als Hauptaufgabe den Vorsitz des Anfang 2015 gegründeten Immobilieninvestors GEG German Estate Group. Hinter GEG stehen mit zurzeit rund 75 Prozent die Deutsche Immobilien Chancen-Gruppe (DIC) sowie die Private-Equity-Gesellschaft KKR. Die Deutsche Immobilien Chancen-Gruppe wiederum hält rund ein Drittel der Anteile an der börsennotierten DIC Asset. Auf den Aktienkurs des SDAX-Titels werden die Aktivitäten der (nicht gelisteten) GEG also keinen Einfluss haben, auch wenn die Gesellschaft mit Projektvolumen ab 75 bis 80 Mio. Euro ein vergleichsweise großes Rad drehen wird.

Als Malus für die DIC-Aktie gilt in Investorenkreisen der noch immer relativ hohe Verschuldungsgrad. Zwar haben die Frankfurter die Relation vom Kreditvolumen zum Verkehrswert der Immobilien (Experten sprechen vom Loan to Value oder kurz LtV) zuletzt um vier Prozentpunkte auf rund 60 Prozent gedrückt und sind damit schneller als gedacht vorangekommen. Der von boersengefluester.de Sektorschnitt liegt allerdings im Bereich um knapp 50 Prozent. „Der Trend ist klar: Am Ende des Tages wollen die Investoren Werte von weniger als 50 Prozent sehen”, sagt Immobilienexperte Höller und verweist darauf, dass einige Gesellschaften im Ausland sogar mit Quoten von 30 bis 40 Prozent agieren. In Deutschland kann da zurzeit eigentlich nur Hamborner REIT mithalten. Dennoch: DIC Asset befindet sich auf dem richtigen Weg. Zudem hat die Gesellschaft längst kommuniziert, dass sie kein risikoreiches Entwicklungsgeschäft mehr machen wird – selbst wenn das Großprojekt „MainTor” mehr als zehn Jahre nach dem Erwerb des ehemaligen Degussa-Geländes zwischen Main-Ufer und Bankenviertel in Frankfurt nun allmählich in die letzte Runde geht und DIC Asset damit eine gewaltige Herausforderung gemeistert hat.

Mit Blick auf den Kapitalmarkt bleibt die große Aufgabe für Neuvorstand Karaduman damit, den Abstand des Aktienkurses zum Substanzwert – die Analysten siedeln den NAV für 2015 bei rund 13 Euro je Anteilschein an – weiter zu verringern. An Dividenden hat DIC Asset in den vergangenen fünf Jahren jeweils 0,35 Euro pro Anteilschein gezahlt. Allerdings hat sich die Aktienstückzahl von 2010 bis 2015 spürbar erhöht, so dass die Ausschüttungssumme in diesem Zeitraum von 16,0 Mio. Euro (für 2010) auf 24,0 Mio. Euro (für 2015) geklettert ist. Sollte DIC Asset für 2015 erneut 0,35 Euro je Aktie auskehren – und davon ist derzeit auszugehen – käme der SDAX-Titel auf eine Rendite von immerhin vier Prozent. Zum Vergleich: Im Mittel bringen es die von boersengefluester.de regelmäßig analysierten Aktien von Gewerbe-Immobilienunternehmen – sofern sie ausschütten – auf eine Rendite von rund 3,5 Prozent. In dieser Disziplin kann sich der Wert also gut sehen lassen. Per saldo scheint uns die Aktie von DIC Asset damit eine gute Langfristanlage zu sein. Und irgendwann wird die Gesellschaft vermutlich selbst Teil des Konsolidierungsprozesses werden. Ob als Käufer oder Übernahmeziel, muss sich allerdings erst noch zeigen.

Mit Blick auf den Kapitalmarkt bleibt die große Aufgabe für Neuvorstand Karaduman damit, den Abstand des Aktienkurses zum Substanzwert – die Analysten siedeln den NAV für 2015 bei rund 13 Euro je Anteilschein an – weiter zu verringern. An Dividenden hat DIC Asset in den vergangenen fünf Jahren jeweils 0,35 Euro pro Anteilschein gezahlt. Allerdings hat sich die Aktienstückzahl von 2010 bis 2015 spürbar erhöht, so dass die Ausschüttungssumme in diesem Zeitraum von 16,0 Mio. Euro (für 2010) auf 24,0 Mio. Euro (für 2015) geklettert ist. Sollte DIC Asset für 2015 erneut 0,35 Euro je Aktie auskehren – und davon ist derzeit auszugehen – käme der SDAX-Titel auf eine Rendite von immerhin vier Prozent. Zum Vergleich: Im Mittel bringen es die von boersengefluester.de regelmäßig analysierten Aktien von Gewerbe-Immobilienunternehmen – sofern sie ausschütten – auf eine Rendite von rund 3,5 Prozent. In dieser Disziplin kann sich der Wert also gut sehen lassen. Per saldo scheint uns die Aktie von DIC Asset damit eine gute Langfristanlage zu sein. Und irgendwann wird die Gesellschaft vermutlich selbst Teil des Konsolidierungsprozesses werden. Ob als Käufer oder Übernahmeziel, muss sich allerdings erst noch zeigen.

Foto: Deutsche Immobilien Chancen AG & Co. KGaA

...

Branicks Group

Kurs: 1,88

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Branicks Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3XX | DE000A1X3XX4 | AG | 157,44 Mio € | 08.05.2006 | ||

* * *

© boersengefluester.de | Redaktion

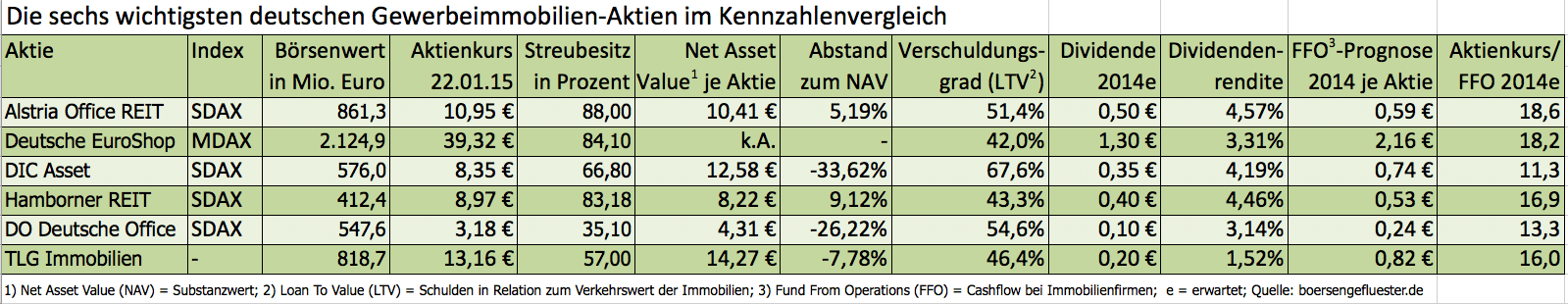

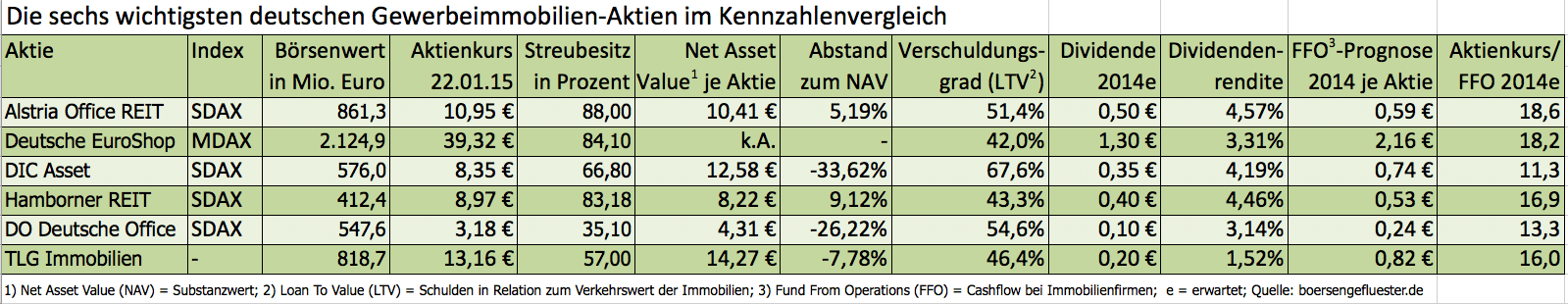

Keine andere Branche ist so prominent auf dem heimischen Kurszettel vertreten wie der Immobiliensektor. Immerhin 37 Unternehmen gehören allein zum Coverage-Universum DataSelect von boersengefluester.de. 20 davon zählen zum Bereich Wohnimmobilien, der Rest fällt in den Bereich Gewerbeimmobilien. Soweit die grobe Trennung. In der Praxis geht die Unterscheidung noch tiefer: Büroräume, Logistikhallen, Einzelhandelsflächen und so weiter. Aus Anlegersicht waren in der jüngeren Vergangenheit jedoch meist die Aktien von Wohnimmobiliengesellschaften die besseren Investments. Nicht zuletzt, weil es in der Branche spektakuläre Zusammenschlüsse wie Deutsche Wohnen/GSW Immobilien oder zuletzt Deutsche Annington und Gagfah. Aber auch im Small-Cap-Sektor tat sich einiges wie zum Beispiel die Übernahme von Accentro Real Estate (ehemals Estavis) durch Adler Real Estate.

„Der Gewerbeimmobilienmarkt hängt noch in der Warteschleife. Aber die Konsolidierung wird auch hier kommen", sagt Ulrich Höller, Vorstandschef von DIC Asset beim Hintergrundgespräch im MainPalais in Frankfurt. DIC Asset ist eigentlich ein Bestandshalter von Büro- und Einzelhandelsobjekten. Das Großprojekt MainTor in der Frankfurter Innenstadt macht die Gesellschaft seit geraumer Zeit aber auch zum Projektierer. In den Augen vieler internationaler Investoren kommen solche Verquickungen offenbar nicht gut an, zumal es den heimischen Unternehmen ohnehin an Größe fehlt. „Die Wohnungsgesellschaften sind das Vorbild", sagt Höller. „Der Anleger sucht Stabilität. Da ist die Projektentwicklung eher störend." Angesichts des seit Jahren dauernden Booms bei Wohnimmobilien haben sich die Aktienkurse der meisten Wohnunternehmen allerdings schon weit von ihren Substanzwerten – Börsianer verwenden hierfür auch den Begriff „Net Asset Value" (NAV) – entfernt. Bei den sechs Wohnspezialisten aus MDAX und SDAX ergeben sich nach Berechnungen von boersengefluester.de (NAV per 30. September 2014) etwa folgende Abstände:

[sws_blue_box box_size="585"]Deutsche Wohnen

(NAV je Aktie: 14,34 €, Kurs: 22,29 €, Abstand NAV: 55 %)

Gagfah

(NAV je Aktie: 13,92 €, Kurs: 19,49 €, Abstand NAV: 40 %)

LEG Immobilien

(NAV je Aktie: 48,85 €, Kurs: 66,34 €, Abstand NAV: 36 %)

Patrizia Immobilien

(NAV je Aktie: 5,25 €, Kurs: 14,44 €, Abstand NAV: 175 %)

TAG Immobilien

(NAV je Aktie: 10,16 €, Kurs: 10,83 €, Abstand NAV: 7 %)

Deutsche Annington

(NAV je Aktie: 21,21 €, Kurs: 30,19 €, Abstand NAV: 42 %)[/sws_blue_box]

Angesichts solcher Relationen glauben mittlerweile viele Experten, dass der Wohnungssektor grundsätzlich zwar interessant, allmählich aber ausgereizt sei. Aufhorchen ließen Ende des Jahres 2014 bereits die Verkaufsaktivitäten von TAG Immobilien im Berliner Raum. Anleger, die sich jetzt noch in Immobilienwerten engagieren möchten, sollten daher einen Blick auf den Gewerbebereich werfen. Zwar bleibt der Markt in weiten Teilen schwierig, mitunter gibt es sogar hohe Leerstände, dafür sind die meisten Aktien aber deutlich günstiger zu haben. Um eine bessere Orientierung zu geben, hat boersengefluester.de die wesentlichen Kennzahlen der sechs wichtigsten börsennotierten Gewerbeimmobilien-Unternehmen aus Deutschland gegenübergestellt. Auffällig ist zunächst die vergleichsweise niedrige Marktkapitalisierung der Unternehmen – von der auf Shoppingcenter spezialisierten Deutschen Euroshop einmal abgesehen. Da bei internationalen Investoren die Wahrnehmungsschwelle häufig erst bei 1 Milliarde Euro beginnt, würde einen Zusammenschluss schon allein aus diesem Blickwinkel Sinn ergeben.

Neben der möglichen Übernahmefantasie sind die Titel für Privatanleger aber auch wegen der meist überdurchschnittlichen Dividendenrenditen zwischen 3,0 und 4,5 Prozent interessant. Zudem richten die Anlageexperten ihre Anlageentscheidungen nach der Finanzierungsstruktur aus. Einfache Daumenregel: Je höher der Anteil der auf Pump gekauften Anteile am Verkehrswert der Immobilien ist, desto größer der Bewertungsabschlag. Daher will auch DIC-Vorstand Höller diese Quote möglichst schnell auf rund 60 Prozent drücken. Damit würde DIC zwar noch immer über dem Schnitt liegen. Doch ein Abschlag von rund einem Drittel auf den Substanzwert wäre dann nicht mehr zu rechtfertigen.

Neben der möglichen Übernahmefantasie sind die Titel für Privatanleger aber auch wegen der meist überdurchschnittlichen Dividendenrenditen zwischen 3,0 und 4,5 Prozent interessant. Zudem richten die Anlageexperten ihre Anlageentscheidungen nach der Finanzierungsstruktur aus. Einfache Daumenregel: Je höher der Anteil der auf Pump gekauften Anteile am Verkehrswert der Immobilien ist, desto größer der Bewertungsabschlag. Daher will auch DIC-Vorstand Höller diese Quote möglichst schnell auf rund 60 Prozent drücken. Damit würde DIC zwar noch immer über dem Schnitt liegen. Doch ein Abschlag von rund einem Drittel auf den Substanzwert wäre dann nicht mehr zu rechtfertigen.

[jwl-utmce-widget id=87961]

Foto: DIC Asset AG

...

Branicks Group

Kurs: 1,88

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Alstria Office | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LD2U | DE000A0LD2U1 | AG | 1.035,66 Mio € | 03.04.2007 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche EuroShop | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 748020 | DE0007480204 | AG | 1.583,05 Mio € | 02.01.2001 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Branicks Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3XX | DE000A1X3XX4 | AG | 157,44 Mio € | 08.05.2006 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DO Deutsche Office | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| PRME02 | DE000PRME020 | 0,00 Mio € | 01.07.2011 | Verkaufen | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| TLG Immobilien | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12B8Z | DE000A12B8Z4 | AG | 1.483,41 Mio € | 24.10.2014 | ||

* * *

© boersengefluester.de | Redaktion

Erst am 22. Januar hatte DIC Asset-Vorstandschef Ulrich Höller in einem Kreis von Frankfurter Wirtschaftsjournalisten erklärt, dass die Mitte Juli 2013 mit einem Kupon von 5,75 Prozent emittierte Anleihe eine günstige Variante zur Abrundung der gesamten Finanzierung des Immobilienkonzerns sei. Nun hat die SDAX-Gesellschaft diesen Bond (WKN: A1TNJ2) im Rahmen einer Privatplatzierung um 25 Mio. auf nun 100 Mio. Euro ausgeweitet. Die Erlöse will DIC Asset für die „weitere Refinanzierung bestehender Bankverbindlichkeiten auf Portfolio- und Immobilienebene sowie für allgemeine Unternehmenszwecke verwenden“.

Mit dem „MainTor-Quartier“ am Frankfurter Mainufer schultert DIC Asset derzeit als Co-Investor ein für die Firma nicht alltägliches Millionen-Projekt. Doch es geht plangemäß voran. Zuletzt konnte das auf dem Areal im Aufbau befindliche Büro-Hochhaus „MainTor Porta“ für 155 Mio. Euro an die zur Volksbanken-Gruppe gehörende Union Investment Real Estate verkauft werden. Mitte März dürfte DIC Asset die vorläufigen Zahlen für 2013 veröffentlichen. Firmenlenker Höller ließ bereits durchblicken, dass die Gesellschaft all ihre Prognosen treffen werde. Zurzeit wird das auf Gewerbeimmobilien fokussierte Unternehmen mit einem Abschlag von rund 45 Prozent auf den Substanzwert (NAV) gehandelt.

Grund für den überdurchschnittlichen Discount ist – neben dem Projektgeschäft – das vergleichsweise üppige Fremdkapital. Doch in diesem Punkt will DIC Asset smarter für Investoren werden. Bis 2016 soll die Relation von Verschuldung zum Verkehrswert der Immobilien auf 60 Prozent reduziert werden. Zum dritten Quartal 2013 wies DIC Asset einen Fremdfinanzierungsanteil (Loan-to-Value) von 67,6 Prozent aus. Langfristiges Ziel von Höller ist dann, dass sich NAV und Aktienkurs annähern. Noch sagen manche US-Investoren nämlich: „Tolle Company, maybe not the right financial structure.“ Boersengefluester.de bleibt schon jetzt bei der Kaufempfehlung für die DIC-Aktie.

Mit dem „MainTor-Quartier“ am Frankfurter Mainufer schultert DIC Asset derzeit als Co-Investor ein für die Firma nicht alltägliches Millionen-Projekt. Doch es geht plangemäß voran. Zuletzt konnte das auf dem Areal im Aufbau befindliche Büro-Hochhaus „MainTor Porta“ für 155 Mio. Euro an die zur Volksbanken-Gruppe gehörende Union Investment Real Estate verkauft werden. Mitte März dürfte DIC Asset die vorläufigen Zahlen für 2013 veröffentlichen. Firmenlenker Höller ließ bereits durchblicken, dass die Gesellschaft all ihre Prognosen treffen werde. Zurzeit wird das auf Gewerbeimmobilien fokussierte Unternehmen mit einem Abschlag von rund 45 Prozent auf den Substanzwert (NAV) gehandelt.

Grund für den überdurchschnittlichen Discount ist – neben dem Projektgeschäft – das vergleichsweise üppige Fremdkapital. Doch in diesem Punkt will DIC Asset smarter für Investoren werden. Bis 2016 soll die Relation von Verschuldung zum Verkehrswert der Immobilien auf 60 Prozent reduziert werden. Zum dritten Quartal 2013 wies DIC Asset einen Fremdfinanzierungsanteil (Loan-to-Value) von 67,6 Prozent aus. Langfristiges Ziel von Höller ist dann, dass sich NAV und Aktienkurs annähern. Noch sagen manche US-Investoren nämlich: „Tolle Company, maybe not the right financial structure.“ Boersengefluester.de bleibt schon jetzt bei der Kaufempfehlung für die DIC-Aktie.

Foto: www.maintor-frankfurt.de...

Branicks Group

Kurs: 1,88

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Branicks Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3XX | DE000A1X3XX4 | AG | 157,44 Mio € | 08.05.2006 | ||

* * *

© boersengefluester.de | Redaktion

Für die Aktionäre von DIC Asset war 2013 beinahe ein verschenktes Jahr. Von Januar bis November pendelte die Notiz des Gewerbeimmobilienspezialisten meist in einer vergleichsweise engen Spanne zwischen 7 und 8 Euro. Im November sorgte dann jedoch eine größere Kapitalerhöhung für einen spürbaren Kursabfall bis auf rund 6,30 Euro im Tief. Immerhin stieg die Aktienzahl durch die Ausgabe von 16,65 Millionen Anteilscheinen via Barkapitalerhöhung sowie um 6,21 Millionen Papiere via Sacheinlage durch Einbringung eines Immobilienportfolios (UNITE) im Wert von rund 481 Mio. Euro um die Hälfte an – eine stattliche Verwässerung. Mittlerweile befinden sich 68.577.747 Aktien des SDAX-Konzerns im Umlauf. Damit kommt das Unternehmen auf eine Marktkapitalisierung von 468 Mio. Euro – bei einem Streubesitz von 66,8 Prozent. Das ist ein guter Mittelwert innerhalb des Small-Cap-Barometers.

Erfreulich: In den vergangenen Wochen hat sich die Notiz von ihren Jahrestiefständen gelöst und gewinnt spürbar an relativer Stärke. Mittlerweile rückt sogar wieder die Marke von 7 Euro in Reichweite. Damit ist das Papier nach Einschätzung der Analysten aber noch längst nicht ausgereizt. Das Bankhaus Lampe siedelt den fairen Wert für die Aktie von DIC Asset momentan bei 9,10 Euro an – also um etwa ein Drittel oberhalb der aktuellen Notiz. Für den Titel spricht insbesondere der überdurchschnittlich hohe Abschlag von rund 45 Prozent zu dem vom Bankhaus Lampe ermittelten Substanzwert (Net Asset Value) von 12,63 Euro pro Aktie.

Aber auch unter Dividendenaspekten besitzt die Aktie ihren Charme. Für die vergangenen drei Geschäftsjahre hatte das Unternehmen jeweils 0,35 Euro pro Anteilschein ausgekehrt. Laut Wertpapierprospekt zur jüngsten Kapitalerhöhung plant der Vorstand der Gesellschaft auch „in Zukunft Dividenden in vergleichbarer Höhe pro Aktie vorzuschlagen“. Da die neuen Aktien für das Geschäftsjahr 2013 voll dividendenberechtigt sind, würde sich die Dividendensumme bei einer konstanten Gewinnbeteiligung von 0,35 Euro pro Aktie DIC Asset von 16 Mio. auf 24 Mio. Euro erhöhen. Spätestens zur Vorlage des Geschäftsberichts Mitte März 2014 dürften die Anleger wissen, mit welcher Ausschüttung sie rechnen dürfen. Auf Basis einer konstanten Dividende von 0,35 Euro würde die Rendite immerhin 5,1 Prozent betragen. Die Hauptversammlung findet allerdings erst am 2. Juli 2014 statt. Abgesehen von Alstria Office, Hamborner und Fair Value REIT bietet kaum eine Aktie aus dem Vergleichsuniversum eine ähnlich hohe Verzinsung.

Aber auch unter Dividendenaspekten besitzt die Aktie ihren Charme. Für die vergangenen drei Geschäftsjahre hatte das Unternehmen jeweils 0,35 Euro pro Anteilschein ausgekehrt. Laut Wertpapierprospekt zur jüngsten Kapitalerhöhung plant der Vorstand der Gesellschaft auch „in Zukunft Dividenden in vergleichbarer Höhe pro Aktie vorzuschlagen“. Da die neuen Aktien für das Geschäftsjahr 2013 voll dividendenberechtigt sind, würde sich die Dividendensumme bei einer konstanten Gewinnbeteiligung von 0,35 Euro pro Aktie DIC Asset von 16 Mio. auf 24 Mio. Euro erhöhen. Spätestens zur Vorlage des Geschäftsberichts Mitte März 2014 dürften die Anleger wissen, mit welcher Ausschüttung sie rechnen dürfen. Auf Basis einer konstanten Dividende von 0,35 Euro würde die Rendite immerhin 5,1 Prozent betragen. Die Hauptversammlung findet allerdings erst am 2. Juli 2014 statt. Abgesehen von Alstria Office, Hamborner und Fair Value REIT bietet kaum eine Aktie aus dem Vergleichsuniversum eine ähnlich hohe Verzinsung.

Noch offen sind die steuerlichen Details der Ausschüttung. Für 2012 waren knapp 0,17 Euro der Gesamtdividende „steuerfrei“ – unterlagen für Anleger, die nach Einführung der Abgeltungsteuer eingestiegen sind, also nur einer nachgelagerten Besteuerung. Weitere Infos zu diesem Aspekt finden Sie HIER. Unterm Strich bietet der SDAX-Titel derzeit eine ansprechende Chance-Risiko-Verteilung und zählt für boersengefluester.de mit zu den Überraschungskandidaten für 2014. Nach unten hat der Chart zuletzt gehalten, höchste Zeit also, dass der Titel zeigt, was er ich Richtung Norden drauf hat. 2011 kostete das Papier in der Spitze rund 10 Euro.

Noch offen sind die steuerlichen Details der Ausschüttung. Für 2012 waren knapp 0,17 Euro der Gesamtdividende „steuerfrei“ – unterlagen für Anleger, die nach Einführung der Abgeltungsteuer eingestiegen sind, also nur einer nachgelagerten Besteuerung. Weitere Infos zu diesem Aspekt finden Sie HIER. Unterm Strich bietet der SDAX-Titel derzeit eine ansprechende Chance-Risiko-Verteilung und zählt für boersengefluester.de mit zu den Überraschungskandidaten für 2014. Nach unten hat der Chart zuletzt gehalten, höchste Zeit also, dass der Titel zeigt, was er ich Richtung Norden drauf hat. 2011 kostete das Papier in der Spitze rund 10 Euro.

...

Branicks Group

Kurs: 1,88

Branicks Group

Kurs: 1,88

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Branicks Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3XX | DE000A1X3XX4 | AG | 157,44 Mio € | 08.05.2006 | ||

* * *

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„False breaks are followed by fast moves.“

Börsenweisheit

* * *

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL