Key Market Indicators:

More than 50 unique tools

What matters today?

Today

03. Feb, 34th day of the year, 331 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#785000

© boersengefluester.de | Redaktion

Am Ende ist aus der Uralt-Spekulation um einen Verkauf von Renk im Zuge der Neuordnung der Lkw-Sparte von Volkswagen ziemlich unspektakulär die Luft entwichen – zumindest vorerst. So verkaufte der langjährige Großaktionär MAN Ende 2018 seinen Renk-Anteil von 76 Prozent an die zur Konzernmutter gehörende Volkswagen Klassik GmbH und sorgte damit für den ersten Dämpfer. Zudem kochte das Thema Renk selbst unmittelbar vor dem Mitte März von VW erst einmal auf Eis gelegten Börsengang der Lkw-Sparte Traton nicht wirklich hoch. All das deutet darauf hin, dass der Antriebshersteller Renk im Portfolio des DAX-Konzerns bleibt und nicht an einen strategischen Investor oder eine Private Equity-Gesellschaft veräußert wird – mit entsprechender Prämie für die Aktionäre von Renk.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 589 deutsche Aktien: Exklusiv für die wichtigsten Kennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Nun: Zu 100 Prozent sicher kann man sich bei Volkswagen nie sein, zu viele überraschende Wendungen und Umschichtungen hat es bei den Wolfsburgern in der Vergangenheit gegeben. Zur Sicherheit sollten Anleger ihr Investment in Renk jetzt aber in erster Linie an den fundamentalen Rahmendaten festmachen und nicht so sehr die Übernahmekarte spielen. Übermäßig tragisch ist das allerdings nicht, denn im Grunde bleibt Renk ein Schmuckkästchen. Jedenfalls liegen die Zahlen für 2018 per saldo einen Tick über unseren Erwartungen, auch wenn es innerhalb der einzelnen Geschäftsbereiche durchaus kräftige Schwankungen nach oben und unten gab. So sank das Ergebnis im Bereich Spezialgetriebe trotz höherer Umsätze unerwartet heftig von 11 auf 5 Mio. Euro. Immerhin ist hier jedoch Besserung im laufenden Jahr zu erwarten. Dagegen schloss Renk bei den Fahrzeuggetrieben 2018 mit einem um 10 auf 37 Mio. Euro signifikant gestiegen Betriebsgewinn ab. In den Segmenten Gleitlager sowie Standardgetrieben mussten die Augsburger jeweils leicht rückläufige Ergebnisse hinnehmen. Zumindest bei den Standardgetrieben soll die Talsohle jedoch durchschritten sein.

Insgesamt kommt der Renk-Konzern 2018 auf kräftig gestiegene Erlöse von 502,22 Mio. Euro sowie ein weitgehend unverändertes operatives Ergebnis von 60,21 Mio. Euro. Dementsprechend bleibt die Dividende das sechste Jahr in Folge bei 2,20 Euro je Aktie, was momentan für eine Rendite von knapp 2,4 Prozent steht. Für das laufende Jahr stellt Vorstandssprecher Florian Hofbauer weitgehend konstante Größen für Umsatz und Ergebnis in Aussicht. Das hört sich jetzt nicht unbedingt super dynamisch an. Dafür bewegt sich die Gesellschaft aber seit Jahren auf einem eher hohen Gewinnniveau. Bankverbindlichkeiten sind bei Renk Fehlanzeige, dafür stehen liquide Mittel von fast 185,70 Mio. Euro auf der Aktivseite. Beim aktuellen Kurs von 93 Euro ergibt sich daraus – inklusive Pensionsrückstellungen – ein Unternehmenswert (Börsenwert minus Netto-Finanzguthaben) von etwas mehr als 481 Mio. Euro was etwa dem Sechsfachen des für 2019 von boersengefluester.de erwarteten Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) entspricht. Das stufen wir als recht moderaten Wert ein.

Wer auf der Suche nach einer schwankungsarmen Aktie mit guten Substanzkennzahlen ist, liegt bei Renk unserer Meinung nach weiter richtig. Freilich sollten Investoren auch längere Phasen ohne große Kursbewegung einkalkulieren. Aber wer weiß: Vielleicht kommt ja sogar noch einmal Bewegung in die Sache mit Volkswagen.

...

© boersengefluester.de | Redaktion

Es ist nur ein paar Tage her, als einmal mehr die Schlagzeile „VW treibt Börsengang der Lkw-Sparte voran“ zu lesen war. Konkret geht es darum, die – freilich immer noch notierte, aber mit einem Beherrschungsvertrag versehene – Tochter MAN sowie den Lastwagenbauer Scania gemeinsam aufs Parkett zu führen. Immer wenn solche Pläne in der großen Finanzwelt diskutiert werden, geht es in der Small-Cap-Szene unweigerlich auch um die Aktie von Renk. Grund: Das im Bereich Antriebstechnik (Spezialgetriebe, Kupplungen, Lager) für Industrie, Schiffe und Kettenfahrzeuge tätige Unternehmen befindet sich zu 76 Prozent im Besitz von MAN. Dem Vernehmen nach hatte der Volkswagen-Konzern bereits im vergangenen Sommer die US-Investmentbank Citi damit beauftragt, verschiedene Optionen für Renk auszuloten. Nach außen gedrungen ist bislang noch nichts. Die Chancen stehen aber gut, dass die Renk-Aktie auf die mittlere Sicht eher profitieren sollte. Immerhin gelten die Augsburger, trotz ihres an sich durchaus zyklischen Projektgeschäfts, als Perle innerhalb des Konzernverbunds. Eine eigenständige Lösung wäre also durchaus sinnvoll und würde Werte schaffen.

Dabei ist es nicht so, dass den Börsianern die Renk-Story komplett verborgen geblieben ist. Zwar legt der Anteilschein mitunter längere Konsolidierungsphasen ein. Grundsätzlich dominiert im Chart jedoch die Tendenz Richtung Norden. Aktuelle Marktkapitalisierung: Knapp 800 Mio. Euro. Dafür gibt es im Gegenzug eine piekfeine Bilanz mit erheblichen stillen Reserven sowie ordentliche operative Zahlen. Die Erlöse blieben 2017 – hauptsächlich wegen der schwächeren Entwicklung im Bereich Standardgetriebe – mit 469,4 Mio. Euro um 5,3 Prozent hinter dem entsprechenden Vorjahreswert zurück. Das operative Ergebnis knickte dabei um 10,5 Prozent auf 60,0 Mio. Euro ein, womit Renk auf eine operative Rendite von 12,8 Prozent (Vorjahr: 13,5 Prozent) kam. Insgesamt hatte boersengefluester.de jedoch ein stärkeres Minus erwartet. Allerdings fiel der Ergebnisrückgang bei den Standardgetrieben von 13 auf 8 Mio. Euro weniger drastisch aus, als zu befürchten war. In Kombination mit einem diesmal deutlich positiven Finanzergebnis – im Vorjahr belasteten Abschreibungen auf den Beteiligungsbuchwert einer chinesischen Tochter – sowie einer etwas günstigeren Steuerquote blieb unterm Strich ein weitgehend unveränderter Gewinn von annähernd 43 Mio. Euro stehen, was wiederum deutlich besser als gedacht ist.

Die Dividende für 2017 lässt Renk erwartungsgemäß unverändert bei 2,20 Euro pro Anteilschein, womit der Titel auf eine Rendite von brutto rund 1,9 Prozent kommt. Hauptversammlung ist am 27. April 2018. Natürlich gibt es eine Reihe von Spezialwerten mit höherer Rendite, ganz zu vernachlässigen ist die Ausschüttung aber auch nicht. Für das laufende Jahr stellt Vorstandssprecher Florian Hofbauer einen Umsatz leicht über dem Niveau des Vorjahrs in Aussicht. „Das operative Ergebnis sollte 2018 annähernd auf Höhe des Werts von 2017 liegen, die Rendite wird damit leicht zurückgehen, aber weiterhin zweistellig sein“, wie es heißt. Ein bisschen Wundertüte ist bei Renk aber schon allein deshalb dabei, weil Schiffsgetriebe und ähnliche Großprojekte sich meist nicht an die stichtagsbezogene Abrechnung der Börsianer halten. Im Normalfall kalkuliert das Management aber eher konservativ, so dass eine positive Überraschung durchaus möglich ist.

Jedenfalls gibt es keinen Grund, dass sich Renk zurzeit unter Wert verkaufen muss. So gesehen halten wir ein Kurs-Buchwert-Verhältnis (KBV) von knapp zwei bei Renk für eher moderat. Wer sich die Aktie ins Depot legt, sollte allerdings nicht unbedingt auf den schnellen Erfolg aus sein. Vielmehr handelt es sich um einen Titel, den man vermutlich bereits im Depot haben muss, wenn die entscheidenden News um die künftige Investorenstruktur bekannt werden. Ein Malus sind die überschaubaren Handelsumsätze.

...

© boersengefluester.de | Redaktion

Manche Storys gehen an der Börse erst nach einer gefühlten Ewigkeit auf: Renk ist so ein Fall. Schon seit Jahren wird darüber getuschelt, dass der Volkswagen-Konzern seine indirekte Beteiligung an Renk – der Getriebehersteller befindet sich zu 76 Prozent im Besitz der VW-Tochter MAN – veräußern könne. Passiert war lange Zeit nichts, bis kürzlich Meldungen auftauchten, wonach VW über die US-Investmentbank Citi tatsächlich verschiedene Optionen für Renk ausloten würde. Positiv: Wie boersengefluester.de aus gut informierten Kreisen hört, handelt es sich dabei nicht bloß um ein Gerücht. Folglich ist davon auszugehen, dass sich die üblichen Finanzinvestoren vom Schlage KKR oder BC Partners das Unternehmen zumindest anschauen. Immerhin bringen die Augsburger alle Voraussetzungen mit, die das Herz eines Private-Equity-Managers höher schlagen lassen: Eine piekfeine Bilanz mit erheblichen stillen Reserven sowie ordentliche operative Zahlen.

Das belegt einmal mehr der Halbjahresabschluss von Renk mit insgesamt einen Zacken besser, als zu vermutenden Resultaten. So ging das Ergebnis vor Zinsen und Steuern (EBIT) – bei ganz leicht rückläufigen Erlösen von 224,41 Mio. Euro – lediglich von 33,23 auf 29,91 Mio. Euro zurück. Zur Einordnung: Angesichts des allgemeinen Preisdrucks und der anhaltend schwierigen Lage im Bereich Standardgetriebe hatte der Renk-Vorstand die Anleger eigentlich auf eine „spürbare Minderung des operativen Ergebnisses“ eingestellt. So gesehen sieht das Minus zum Halbjahr von zehn Prozent vergleichsweise human aus. Allerdings hievten auch Sonstige betriebliche Erträge von 5,21 Mio. Euro (Vorjahr: 2,65 Mio. Euro) das Ergebnis zusätzlich in die Höhe. Den Ausblick hat Renk auf den ersten Blick nicht angetastet, sieht man einmal davon ab, dass nun ein „Umsatz auf Vorjahresniveau“ und nicht mehr ein „Umsatz annähernd auf dem Niveau von 2016“ erwartet wird. Für das operative Ergebnis bleibt es dagegen bei der zu erwartenden „spürbaren“ Minderung – zumindest im Wortlaut des Ausblicks im kompletten Zwischenbericht. Kurios: In der Kurzversion der Pressemitteilung heißt es dagegen: „Der anhaltende Preisdruck und ein veränderter Produktmix im Umsatz werden 2017 zu einem operativen Ergebnis leicht unterhalb des Niveaus von 2016 führen.“

Klingt nach zwei unterschiedlichen Einschätzungen. Hier geht es eher ums große Bild – und das passt bei Renk. Umso interessanter wird – sollte es tatsächlich zu einem Abfindungsangebot kommen – wie tatsächlich die Prämie ausfallen wird. Respektabel bewertet ist die Aktie schließlich schon jetzt. Trotzdem: Eine Spekulation ist die Renk-Aktie allemal wert. Kurse bis 130 Euro sind für boersengefluester.de jedenfalls gut vorstellbar.

...

© boersengefluester.de | Redaktion

Kommt immer auf den Blickwinkel an: Einerseits hängt die Notiz von Renk seit mittlerweile fast 1,5 Jahren in einem Korridor zwischen 92 und 106 fest. Andererseits hat der Anteilschein des Getriebe- und Gleitlagerherstellers das All-Time-High von 106,18 Euro (24. März 2015) damit quasi dauerhaft im Visier. Unter Investmentgesichtspunkten ist der Titel dabei gleich unter mehreren Aspekten interessant: Die übergeordnete Spekulation hängt mit der Aktionärsstruktur zusammen. 76 Prozent der Renk-Aktien sind dem Anlagenbauer und Lkw-Hersteller MAN zuzurechnen. Dessen Stammaktien wiederum befinden sich zu 75,56 Prozent in den Händen des Volkswagen-Konzerns. Sollte VW – etwa im Zuge der Belastungen aus dem Abgasskandal – die Konzernstruktur neu ordnen, wäre es zumindest eine Option, indirekt auch über Verkäufe von Beteiligungen wie Renk zu reden. Je nach gewählter Lösung könnte Renk dann – mit einem entsprechenden Angebot an die freien Aktionäre – entweder ganz von der Börse genommen werden oder aber mit einem höheren Streubesitz quasi einen Neustart auf dem Kurszettel hinlegen. Beide Varianten wären vorteilhaft für den jetzigen Streubesitz: Allerdings werden diese Szenarien schon seit Jahren unter Renk-Anlegern durchgespielt – nur passiert ist in Sachen MAN-Zerschlagung nichts. Dabei haben die VW-typischen Meldungen zu den Stimmrechtsverschiebungen mitunter halbe Romanlängen.

Einen guten Ruf in der Spezialwerteszene hat die Renk-Aktie aber auch wegen der soliden Bilanzqualität des Unternehmens. Zum Halbjahr 2016 machte das Eigenkapital mit 358,4 Mio. Euro knapp 52 Prozent der Bilanzsumme aus. Die Netto-Liquidität türmt sich dabei auf 218 Mio. Euro – was angesichts der hohen Kapitalintensität des Geschäfts ein wichtiger Vorteil für die Augsburger ist. Zur Einordnung: Die Marktkapitalisierung beträgt zurzeit 707 Mio. Euro. Das entspricht etwa dem 1,45fachen des 2015 erzielten Umsatzes und einem Multiplikator von knapp 17 auf den im Vorjahr ausgewiesenen Überschuss von 41,78 Mio. Euro. In die Kategorie Schnäppchen gehört die Renk-Aktie damit nicht zwar gerade, aber Qualität hat nun mal auch an der Börse ihren Preis. Zudem hat der Titel den Dividendenabschlag von (in den vergangenen beiden Jahren) 2,20 Euro zumindest wieder aufgeholt.

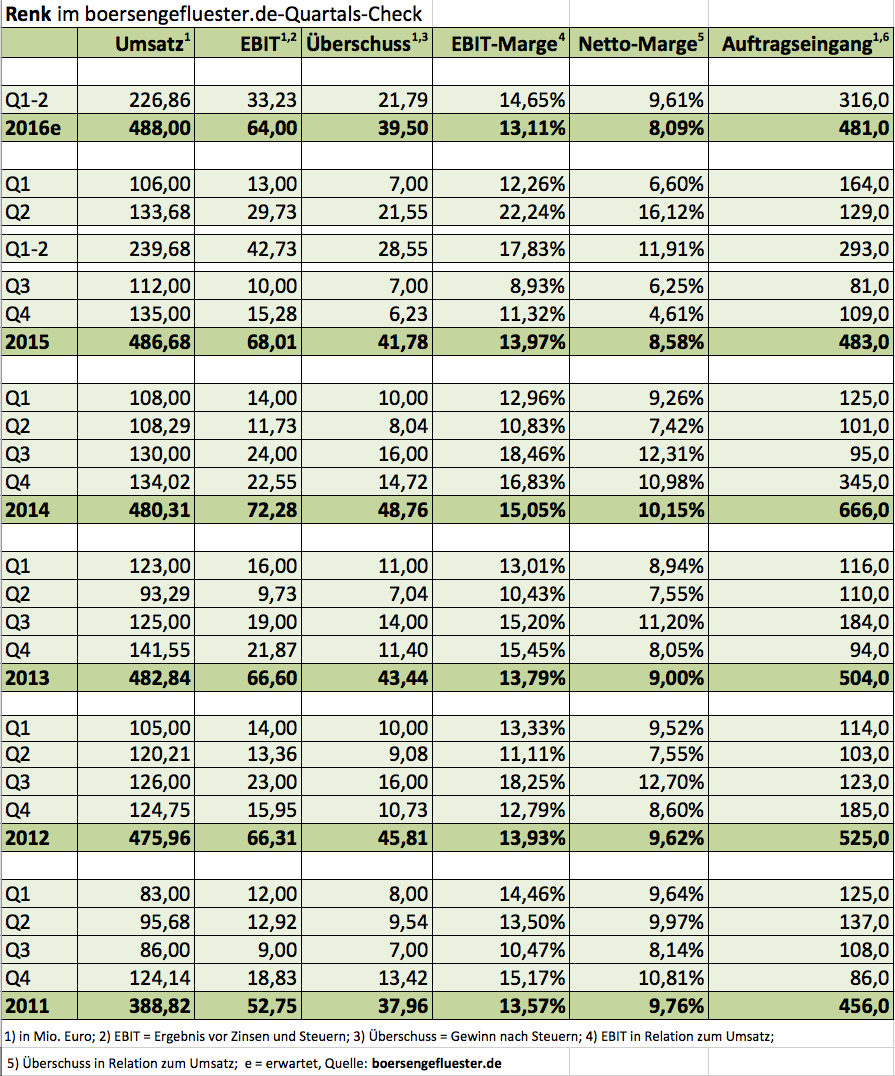

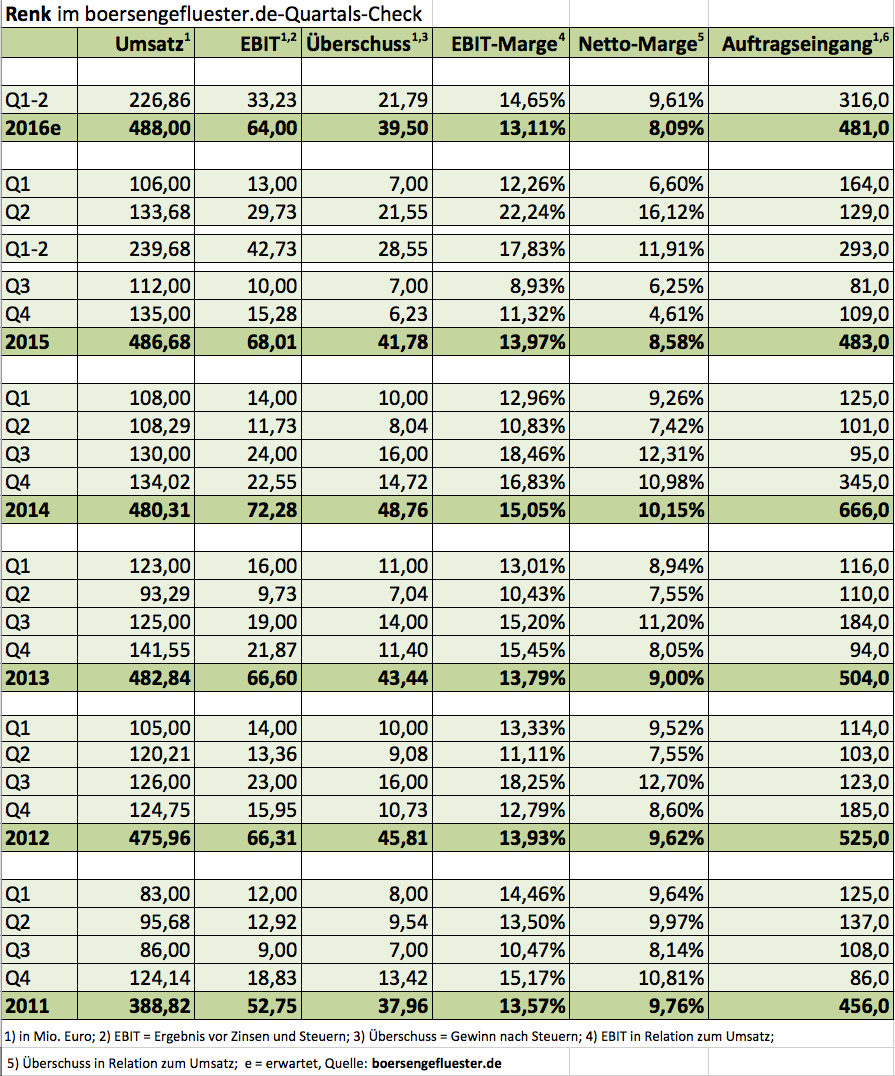

Wichtiger als der Blick in den Rückspiegel sind für die weitere Performance der Aktie jedoch die geschäftlichen Perspektiven. Auf Konzernebene musste Renk im ersten Halbjahr 2016 einen Rückgang der Erlöse von 5,3 Prozent auf 226,86 Mio. Euro hinnehmen. Das Ergebnis von Zinsen und Steuern kam gar um 22,2 Prozent auf 33,23 Mio. Euro zurück. Der Gewinn vor Steuern fiel von 41,38 auf 31,57 Mio. Euro. Das sieht zunächst einmal ernüchternd aus. Allerdings gab es im Vorjahr erhebliche Sondereffekte von netto rund 6 Mio. Euro, die die Vergleichsbasis erhöht haben. Zudem hat Renk im ersten Halbjahr 2016 eine Sonderabschreibung von 1,85 Mio. Euro auf den Wertansatz einer chinesischen Tochtergesellschaft vorgenommen, die das Finanzergebnis drückte. Per saldo hat Vorstandssprecher Florian Hofbauer die Prognosen für das Gesamtjahr 2016 bestätigt, wonach bei geringfügig steigenden Erlösen mit einem leichten Rückgang des operativen Ergebnisses zu rechnen sei. „Die Operative Rendite wird sich weiterhin im zweistelligen Bereich bewegen, jedoch das Niveau des Geschäftsjahres 2015 nicht mehr ganz erreichen“, heißt es. Als Gründe nennt Hofbauer die ungünstigen Entwicklungen auf wichtigen Absatzmärkten sowie die angespannte Wettbewerbssituation. Mit rückläufigen Renditen rechnet das Unternehmen insbesondere im wichtigen Bereich Fahrzeuggetriebe sowie im Segment Gleitlager.

Zwar stapelt Renk bei den Prognosen grundsätzlich eher tief. Doch für eine komplette Neueinschätzung fehlen boersengefluester.de derzeit die Anhaltspunkte, zumal auch der Auftragseingang auf Konzernebene sich eher auf Vorjahresniveau einpendeln soll. Demnach bleibt es für die Renk-Aktie bei einem KGV von etwa 17 sowie einer Dividendenrendite von gut zwei Prozent. Übermäßig viel Raum nach oben sehen wir kurzfristig daher nicht. Trotzdem bleibt der Titel unserer meinung nach ein gutes Langfristinvestment für Anleger, die keine großen Kursschwankungen mögen und auf verlässliche Dividenden setzen. Und vielleicht kommt ja doch noch einmal Bewegung in die MAN-Sache.

Foto: Renk AG (Montage eines Fregattengetriebes)...

Foto: Renk AG (Montage eines Fregattengetriebes)...

Foto: Renk AG (Montage eines Fregattengetriebes)...

Foto: Renk AG (Montage eines Fregattengetriebes)...

© boersengefluester.de | Redaktion

Vier Monate hat sich der Aktienkurs von Renk nun schon auf einem Hochplateau im Bereich um 100 Euro eingerichtet. Nach Vorlage des Halbjahresberichts haben sich Chancen aber eher erhöht, dass die Notiz neuen Schub nach oben entwickelt. Schließlich hat der Anbieter von Getrieben und Kupplungen einmal mehr starke Zahlen vorgelegt und den Ausblick optimistischer als bislang formuliert. Bei einem Erlösplus von knapp elf Prozent auf 239,68 Mio. Euro zog das operative Betriebsergebnis von 25,73 auf 42,73 Mio. Euro an. Unterm Strich blieb ein Überschuss von 18,04 Mio. Euro stehen – nach 28,55 Mio. Euro im entsprechenden Vorjahreszeitraum. Das Ergebnis je Aktie kletterte von 2,65 auf 4,20 Euro. Allerdings ist ein merklicher Teil der Zuwächse auf Sondereffekte zurückzuführen. Dem Vernehmen nach profitierte die MAN-Tochtergesellschaft (76 Prozent) von der „Neuordnung der Lieferbeziehung“ zu einem wichtigen Kunden aus dem Offshore-Windkraftbereich mit per saldo 6 Mio. Euro.

Zudem wirkte sich die Abrechnung „ertragreicher Aufträge“ positiv aus. Für das Gesamtjahr stellen die Augsburger bei leicht steigenden Umsätzen jetzt ein operatives Ergebnis von „über 60 Mio. Euro“ in Aussicht. Bislang avisierte der Vorstand ein Betriebsergebnis in der Größenordnung von 60 Mio. Euro“. Summa summarum dürfte 2015 ein Ergebnis je Aktie von deutlich über 7 Euro realistisch sein. Der optisch hohe Aktienkurs hat also eine großzügige Unterfütterung. Hinzu kommt, dass Renk eine Nettoliquidität von 161 Mio. Euro aufweist, die man – zumindest gedanklich – von den gegenwärtig 717,5 Mio. Euro Börsenwert abziehen kann. De facto handelt es sich aber nicht um reine Festgeldkonten. Schließlich handelt es sich muss die Renk um eine sehr kapitalintensives Geschäft. Beinahe ein Dauerthema für Renk-Aktionäre bleibt die mögliche Neuordnung im Aktionärskreis. Schließlich wird – mittlerweile wieder verstärkt – um eine Zerschlagung von MAN durch Großaktionär Volkswagen spekuliert. Gut möglich, dass in diesem Zusammenhang doch noch zu einem lukrativen Abfindungsangebot für Renk-Aktionäre kommt. Der Titel ist quasi eine Art Dauerempfehlung von boersengefluester.de. Ansprechende Bewertung, solide Bilanzen, ein konservatives Management und der Kick durch die Aktionärsstruktur sind eine perfekte Mischung für uns. Fazit: Ideale Aktie für Langfristanleger.

...

© boersengefluester.de | Redaktion

Während der Mutterkonzern MAN seine Ziele für 2014 nach unten anpassen musste, läuft es für die Tochter Renk – MAN hält 76 Prozent an dem Spezialisten für Antriebstechnologien – momentan wieder umso besser. MAN-Vorstandssprecher Georg Pachta-Reyhofen attestierte den Augsburgern im Vorwort des aktuellen Zwischenberichts sogar ein „sehr gutes Quartal“. Immerhin kommt Renk nach neun Monaten 2014 – bei nahezu unveränderten Erlösen von 347 Mio. Euro – nun auf ein operatives Ergebnis von 50 Mio. Euro. Zum Halbjahr lag der Gewinn vor Zinsen und Steuern (EBIT) erst bei 26 Mio. Euro. Für das Gesamtjahr zeigt sich Renk daher auch wieder zuversichtlicher als bislang. Zwar liegt das Umsatzziel weiterhin „leicht unter“ dem Vorjahreswert von 485 Mio. Euro. Beim EBIT geht das Management nun aber davon aus, die Schwelle von 60 Mio. Euro zu überschreiten. Zum Halbjahr hatte das Unternehmen, aufgrund von verschobenen Projekten, den Ausblick für das operative Ergebnis noch von zuvor 60 Mio. Euro auf eine Bandbreite von 50 bis 60 Mio. Euro gestutzt. Jetzt dürfen sich die Anleger über eine erneute Rolle – diesmal vorwärts – freuen. Zur Einordnung: 2013 kam Renk auf ein EBIT von 67 Mio. Euro, 2012 wies das Unternehmen ein Betriebsergebnis von 66 Mio. Euro aus. Damit schafft es Renk also vermutlich doch noch, an das hohe Ergebnisniveau der Vorjahre anzuknüpfen.

Bewertungstechnisch gibt es an dem – leider viel zu wenig beachteten Titel – kaum etwas auszusetzen. Die Marktkapitalisierung beträgt 553 Mio. Euro. Dem steht ein Eigenkapital von 314 Mio. Euro entgegen. Zudem verfügt Renk über eine Nettoliquidität von derzeit 159 Mio. Euro. Demnach wird das Unternehmen momentan gerade einmal mit dem 6,5fachen der Relation von Marktkapitalisierung abzüglich Nettoliquidität (Enterprise Value) zum EBIT für 2014 gehandelt. Das Kurs-Gewinn-Verhältnis beträgt auf Basis der Prognosen von boersengefluester.de für 2015 rund zwölf. Zugegeben: Mit Blick auf die eher spärliche Wachstumsdynamik beim Ergebnis sind Bewertungsabschläge bestimmt angebracht, aber nicht zwangsläufig in dem Ausmaß wie derzeit. Immerhin ist Renk ein Unternehmen von sehr hoher bilanzieller Qualität. Die Dividendenrendite ist mit 2,5 Prozent allerdings nur durchschnittlich. Und auf eine Erhöhung der Ausschüttung sollten Investoren nicht unbedingt spekulieren.

Per saldo bleibt das Papier eine gute Option für Langfristanleger. Ausgestattet bleibt Renk zudem mit einem guten Schuss Kursfantasie durch die Einbettung in den MAN-Konzern, der wiederum zu rund 75 Prozent dem DAX-Unternehmen Volkswagen gehört. Sollte VW den Anlagen- und Lkw-Bauer MAN eines Tages enger an sich binden, wäre es durchaus vorstellbar, dass Renk einen neuen Eigentümer findet – oder eben mit einem höheren Streubesitz an der Börse laufen gelassen wird. Zum Schaden der Renk-Aktionäre sollten diese Szenarien nicht unbedingt sein.

...

© boersengefluester.de | Redaktion

Wenn der Münchner MAN-Konzern Geschäftszahlen vorlegt, blicken Nebenwertekenner stets auch Richtung Augsburg. Denn dort sitzt der Getriebehersteller Renk, an dem der MDAX-Konzern 76 Prozent der Aktien hält. Keine große Überraschung, dass beide Unternehmen stets zeitgleich publizieren. Doch die Aufmerksamkeit der Investoren und Journalisten gilt regelmäßig nur den Quartals- und Jahresberichten von MAN. Zu Unrecht: Renk ist ein piekfeiner Small Cap mit toller Langfristperformance und – verglichen mit der MAN-Aktie – deutlich geringerer Volatilität.

Sehen lassen konnten sich auch wieder die Neun-Monats-Zahlen von Renk – wenngleich sie keine ganz große positive Überraschung beinhalteten. Konkret: Der Umsatz erreichte per Ende September 350 Mio. Euro. Gegenüber dem Vergleichswert von 2012 entspricht das einem Plus von rund drei Prozent. Beim Gewinn vor Zinsen und Steuern (EBIT) liegt das Unternehmen mit 47 Mio. Euro hingegen um drei Prozent hinter dem Vorjahresresultat. Unterm Strich verdiente Renk in den ersten drei Quartalen rund 33 Mio. Euro. Das Ergebnis je Aktie erreichte 4,80 Euro, verglichen mit 5,09 Euro nach neun Monaten 2012.

Bemerkenswert sind jedoch der Auftragsbestand von 703 Mio. Euro – ein Rekordwert in der Firmenhistorie – und die Nettoliquidität von mittlerweile immerhin 157 Mio. Euro. Bezogen auf die einzelne Aktie entspricht das einem Cash von 22,43 Euro und deckt den Kurs damit zu mehr als einem Viertel ab. Für das Gesamtjahr kalkuliert der Vorstand mit einem vergleichbaren Umsatz wie 2012. Damals erlöste die Gesellschaft rund 476 Mio. Euro. Dem steht eine Marktkapitalisierung von gegenwärtig 591,5 Mio. Euro entgegen. Beim EBIT rechnet Renk mit einem leichten Rückgang gegenüber dem 2012er-Wert von 66 Mio. Euro. Eine zweistellige Marge will der Spezialist für Antriebstechnik – vom Einsatz in großen Tankern bis hin zu Kettenfahrzeugen – aber dennoch erzielen.

Die Dividende bei Renk ist – anders als die mittlerweile zwischen VW und MAN ausgehandelte Garantiedividende von 3,07 Euro – noch nicht vertraglich geregelt. Für 2012 schütteten die Augsburger 2,00 Euro pro Anteilschein aus. Es spricht wohl nichts dagegen, dass Renk diesen Betrag auch für 2013 auskehren wird. Bezogen auf den gegenwärtigen Kurs entspricht das dann allerdings nur einer Rendite von knapp 2,4 Prozent. Ob Renk, die über MAN indirekt dem Volkswagen-Konzern zuzurechnen ist, irgendwann stärker an die Wolfsburger gekoppelt wird oder womöglich gar herausgelöst wird, ist derzeit kaum seriös zu beurteilen. Bekanntlich lässt sich VW kaum in die Karten schauen. In beiden Fällen dürfte die Renk-Aktie jedoch eher als Profiteur anzusehen sein. Bezogen auf die 2014er-Gewinnschätzung von boersengefluester.de kommt der Titel momentan auf ein KGV von knapp 14 und wird mit dem 2,1-fachen des Eigenkapitals bewertet.

Damit schafft es Renk weder in die KGV-, noch in die Dividenden- oder in die Buchwert-Hitlisten. Allerdings gibt es nicht so viele Papiere, die auf allen Ebenen – inklusive des Cash-Anteils und der Ertragsstärke – derart vernünftig bewertet sind wie Renk. Für konservative Anleger bietet sich das Papier also immer noch an. Einen spekulativen Kick bekommt der Titel durch die VW-Komponente. Im Streubesitz befinden sich momentan 21,14 Prozent der Aktien. Der Börsenhandel ist damit zwar nicht übermäßig liquide, für „normale“ Order von Privatanlegern aber in der Regel völlig ausreichend. Momentan konsolidiert der Kurs ein wenig. Doch Renk-Aktionäre kennen solche Phasen und wissen: Geduld ist für sie meist ein guter Ratgeber gewesen.

Foto: Renk AG

[sws_red_box box_size="585"]Kennen Sie schon unseren Dividenden-Kalender? Mit diesem exklusiven Analyse-Tool haben Sie ganz neue Möglichkeiten, den für Sie passenden Rendite-Hit unter mehr als 600 Deutschen Aktien ausfindig zu machen. Einfach HIER anklicken.[/sws_red_box]...

Bemerkenswert sind jedoch der Auftragsbestand von 703 Mio. Euro – ein Rekordwert in der Firmenhistorie – und die Nettoliquidität von mittlerweile immerhin 157 Mio. Euro. Bezogen auf die einzelne Aktie entspricht das einem Cash von 22,43 Euro und deckt den Kurs damit zu mehr als einem Viertel ab. Für das Gesamtjahr kalkuliert der Vorstand mit einem vergleichbaren Umsatz wie 2012. Damals erlöste die Gesellschaft rund 476 Mio. Euro. Dem steht eine Marktkapitalisierung von gegenwärtig 591,5 Mio. Euro entgegen. Beim EBIT rechnet Renk mit einem leichten Rückgang gegenüber dem 2012er-Wert von 66 Mio. Euro. Eine zweistellige Marge will der Spezialist für Antriebstechnik – vom Einsatz in großen Tankern bis hin zu Kettenfahrzeugen – aber dennoch erzielen.

Die Dividende bei Renk ist – anders als die mittlerweile zwischen VW und MAN ausgehandelte Garantiedividende von 3,07 Euro – noch nicht vertraglich geregelt. Für 2012 schütteten die Augsburger 2,00 Euro pro Anteilschein aus. Es spricht wohl nichts dagegen, dass Renk diesen Betrag auch für 2013 auskehren wird. Bezogen auf den gegenwärtigen Kurs entspricht das dann allerdings nur einer Rendite von knapp 2,4 Prozent. Ob Renk, die über MAN indirekt dem Volkswagen-Konzern zuzurechnen ist, irgendwann stärker an die Wolfsburger gekoppelt wird oder womöglich gar herausgelöst wird, ist derzeit kaum seriös zu beurteilen. Bekanntlich lässt sich VW kaum in die Karten schauen. In beiden Fällen dürfte die Renk-Aktie jedoch eher als Profiteur anzusehen sein. Bezogen auf die 2014er-Gewinnschätzung von boersengefluester.de kommt der Titel momentan auf ein KGV von knapp 14 und wird mit dem 2,1-fachen des Eigenkapitals bewertet.

Damit schafft es Renk weder in die KGV-, noch in die Dividenden- oder in die Buchwert-Hitlisten. Allerdings gibt es nicht so viele Papiere, die auf allen Ebenen – inklusive des Cash-Anteils und der Ertragsstärke – derart vernünftig bewertet sind wie Renk. Für konservative Anleger bietet sich das Papier also immer noch an. Einen spekulativen Kick bekommt der Titel durch die VW-Komponente. Im Streubesitz befinden sich momentan 21,14 Prozent der Aktien. Der Börsenhandel ist damit zwar nicht übermäßig liquide, für „normale“ Order von Privatanlegern aber in der Regel völlig ausreichend. Momentan konsolidiert der Kurs ein wenig. Doch Renk-Aktionäre kennen solche Phasen und wissen: Geduld ist für sie meist ein guter Ratgeber gewesen.

Foto: Renk AG

[sws_red_box box_size="585"]Kennen Sie schon unseren Dividenden-Kalender? Mit diesem exklusiven Analyse-Tool haben Sie ganz neue Möglichkeiten, den für Sie passenden Rendite-Hit unter mehr als 600 Deutschen Aktien ausfindig zu machen. Einfach HIER anklicken.[/sws_red_box]...

MAN ST

Kurs: 0,00

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Kaufen – aber was? Diese Frage dürften sich viele Privatanleger angesichts der Rekordkurse bei DAX & Co stellen. Wer sich nicht auf sein Bauchgefühl verlassen will, sollte seine potenziellen Investments auf die Probe stellen. Boersengefluester.de hat erneut ein Screening aus dem 615 Werte umfassenden Anlageuniversum DataSelect durchgeführt. Gegenüber der Analyse von Anfang September (zu dem Artikel kommen Sie HIER) haben wir die Kriterien bewusst nicht geändert. Dennoch hat sich die Zahl der Unternehmen, die den Parcours mit insgesamt neun Hürden gemeistert haben, spürbar erhöht – und zwar von drei auf neun. Ebenfalls bemerkenswert: Diesmal erstreckt sich die Spannbreite vom DAX-Konzern bis hin zum Small Cap. Beim vorigen Screening blieben ausschließlich Spezialwerte übrig.[/sws_green_box]

Zunächst einmal haben wir alle Unternehmen aussortiert, deren Streubesitz die Marke von 10 Mio. Euro unterschreitet. Damit sollten besonders marktenge Titel verbannt werden. Übrig blieben nach diesem Schnitt 431 Gesellschaften. Im zweiten Schritt haben wir alle Aktien rausgekegelt, deren Kurs-Gewinn-Verhältnis (KGV) höher als 15 liegt. Das klingt als Hürde nicht wirklich ambitioniert. Allerdings befinden wir uns hier auf der Suche nach Alleskönnern. Und: Ein Zehnkämpfer muss schließlich auch keine Weltrekordzeit über 100 Meter laufen, um aufs Treppchen zu kommen. Das Ergebnis überrascht trotzdem: Nach der KGV-Disziplin hat sich das Teilnehmerfeld nämlich auf 185 reduziert. Logischer Nebeneffekt: All diesen Firmen ist gemeinsam, dass sie nach Prognosen von boersengefluester.de im kommenden Jahr in der Gewinnzone agieren.

Bei den nächsten Runden drehte es sich um Kennzahlen aus Bilanz sowie Gewinn- und Verlustrechnung. Demnach sollte die Mindestanforderung an die Eigenkapitalquote – also dem Verhältnis von Eigenkapital zur Bilanzsumme – mindestens 25 Prozent betragen. Für 34 Unternehmen war das eine zu anspruchsvolle Bedingung, so dass noch 151 Gesellschaften übrig bleiben. Deutlich schärfer fiel die Rasur beim Kriterium der Rentabilität – bezogen auf den Gewinn vor Zinsen und Steuern (EBIT) im Verhältnis zum Umsatz – aus. Von den 151 Firmen, die noch im Rennen waren, kamen nur 57 auf eine operative Marge von mindestens zehn Prozent. Die Zahlen beziehen sich auf die Angaben aus dem jüngsten Geschäftsbericht – in der Regel also dem für das Jahr 2012.

Im folgenden Schritt ging es um die Verzinsung des eingesetzten Aktionärskapitals. Demnach sollte die Eigenkapitalrendite – verstanden als das Verhältnis von Jahresüberschuss zu Eigenkapital – mindestens 15 Prozent erreichen. Bestanden haben diese Prüfung nur 31 der 57 Kandidaten. Zur Einordnung: Der Mittelwert aller in der Gewinnzone arbeitenden Gesellschaften aus dem Universum von DataSelect beträgt rund 13,5 Prozent. In fester Beziehung zur Eigenkapitalrendite steht das bei Value-Anlegern beliebte Kurs-Buchwert-Verhältnis (KBV). Getrennt haben wir uns von allen Aktien, bei denen das KBV größer als 3,0 ist. Dadurch hat sich das Feld auf 24 Titel reduziert. Nutzwertige Infos zur Interpretation dieser Kennzahl finden Sie HIER.

Zuletzt ging es um die kursmäßige Fitness der Aktien. Papiere, die sich südwärts bewegen, hatten keine Chance in diesem Screening. Von den 24 Werten, die es bis hierher geschafft hatten, mussten neun weichen, weil sie auf Sechs-Monats-Sicht keine positive Performance vorzuweisen hatten. Aus der nun mit 15 Aktien bestückten Gruppe fielen anschließend zwei Werte heraus, da sie auf Drei-Monats-Sicht nicht mindestens positiv abgeschnitten hatten. Zuletzt ging es um den kurzen Zeitraum. Demnach war gefordert, dass der Aktienkurs selbst auf Ein-Monats-Sicht ein Pluszeichen vorweisen konnte. Immerhin neun Aktien haben die Prozedur überstanden. Genug der Knechterei: Innerhalb der Neuner-Gruppe wollten wir keine Abstufung mehr vornehmen, jedes Papier hat einen gewissen Charme. Wir stellen sie daher – mit abnehmendem Börsenwert – kurz einzeln vor.

Mit Abstand größter Wert von den Titeln, die das Screening überstanden haben ist BASF. Der Chemieriese hängt dem Gesamtmarkt 2013 bislang hinterher, bewegt sich dabei trotzdem auf hohem Niveau. Die Quartalszahlen veröffentlicht der DAX-Konzern am 25. Oktober. Angesichts der schleppenden Chemiekonjunktur sollten die Erwartungen aber nicht zu hoch angesetzt werden. Die Analysten der DZ Bank trauen dem Papier Kurse bis in den Bereich um 81 Euro zu. Das entspricht einem Potenzial von etwa zwölf Prozent. Klingt nicht übermäßig attraktiv. Verkehrt wäre so eine Performance auf Jahressicht aber auch nicht. Die BASF-Aktie hat sich besonders als Langfristinvestment einen guten Ruf erarbeitet. Die Dividendenrendite beträgt 3,6 Prozent – auf Basis einer stabilen Ausschüttung von 2,60 Euro pro Aktie für 2013.

Alle Kriterien gemeistert, hat auch der TecDAX-Wert BB Biotech. Dabei ist das Unternehmen streng genommen eine Beteiligungsgesellschaft mit Fonds-Charakter. Die größten Positionen der Schweizer sind Celgene, Actelion, Isis Pharmaceuticals, Gilead und Incyte. Mit BB Biotech erhalten Anleger einen vergleichsweise günstigen Einstieg in die besten Biotechwerte der Welt. Gemessen am inneren Wert von zuletzt 144 Euro wird der Anteilschein mit einem Abschlag von immerhin einem Viertel gehandelt. Die Analysten der Deutschen Bank haben das Kursziel zuletzt auf umgerechnet 133 Euro festgelegt und empfehlen den Titel zum Kauf.

Fast schon ein Klassiker für Anhänger von deutschen Nebenwerten ist die Aktie von Sixt. Nicht ganz überraschend, hat in unserem Screening die Vorzugsaktie des Autovermieters die Nase vor. Im Vergleich zu den marktbreiteren und im SDAX gelisteten Stämmen, punkten die Vorzüge insbesondere bei der Dividendenrendite. Angesichts des relativ großen Kursabstands von zurzeit 22 Prozent zwischen beiden Gattungen, scheinen die Vorzüge zurzeit aber auch sonst die cleverere Alternative. Die Neun-Monats-zahlen präsentiert Sixt am 19. November Bislang rechnet Vorstandschef Erich Sixt für 2013 mit einem Gewinn vor Steuern, der leicht unterhalb des Vorjahresniveaus von 118,6 Mio. Euro liegen soll.

Deutlich unbekannter ist die Aktie des Immobilienunternehmens Grand City Properties. Boersengefluester.de hatte den Titel zuletzt ausführlich vorgestellt. Sie finden den Bericht HIER. Die Gesellschaft mit Sitz in Luxemburg konzentriert sich auf Wohnungen in B-Lagen mit Schwerpunkt auf Nordrhein-Westfalen und Berlin. Dabei fährt der Vorstand einen scharfen Expansionskurs. So hat Grand City Properties bereits zwei Anleihen emittiert. Eine ebenfalls ausgegebene Wandelschuldverschreibung ist mittlerweile nahezu komplett in Aktien getauscht. Für risikobereite Investoren ist der Titel durchaus eine Überlegung wert. Der Börsenwert beträgt 530 Mio. Euro. Gut 44 Prozent davon befinden sich im Streubesitz. Zuletzt hat der Kurs die Marke von sechs Euro übersprungen. Analysten covern den Titel noch nicht.

Nachdem die BVB-Aktie lange Zeit als reines Fan-Papier bezeichnet wurde, hat sich der Anteilschein längst auch in die Herzen vieler Anleger geschossen. Die Borussen haben durch die sportlichen Erfolge enorm an wirtschaftlicher Schlagkraft gewonnen. Die Analysten empfehlen den Titel mit Kurszielen von 4,50 bis 5,00 Euro zum Kauf. Nach der Hauptversammlung am 25. November schütten die Dortmunder eine Dividende von 0,10 Euro pro Aktie aus. Daraus errechnet sich einen Rendite von knapp 2,7 Prozent. Das ist zwar nicht unbedingt spitze, zeugt aber trotzdem von einer erfolgreichen Arbeit. Entscheidend ist, ob der BVB sich nachhaltig in der europäischen Fußballelite etablieren kann und somit für einen dementsprechenden Geldfluss sorgt.

Indirekt eine Volkswagen-Tochter ist der Getriebespezialist Renk, schließlich befinden sich die Aktien der Augsburger zu 76 Prozent im Besitz von MAN. Der MDAX-Konzern gehört wiederum zu drei Vierteln dem Wolfsburger Automobilhersteller. Dem Aktienkurs von Renk fehlt es derzeit an Dynamik. Nüchtern betrachtet scheint der Titel mit einem KGV von rund 13, einer KBV von 2,3 und einer Dividendenrendite von 2,4 Prozent angemessen bewertet. Andererseits bietet Renk viel Substanz. Und möglicherweise bekommt das Unternehmen irgendwann einen neuen Großaktionär. Bislang hat sich VW zur Zukunft von Renk nicht explizit geäußert. Investoren von Renk brauchen also einen etwas längeren Anlagehorizont. Aber das Ausharren könnte sich lohnen.

Wie am Strich gezogen zieht es seit Anfang 2009 die Notiz von InnoTec TSS nach oben. Dabei rechnet die Holding mit Fokus auf Türsysteme und Bauspezialwerte für 2013 mit einem schwächeren Ergebnis als 2012. Allerdings ist der Vergleich durch einen Sondereffekt verzerrt. Der Börsenwert der Düsseldorfer beträgt rund 84 Mio. Euro, wovon sich etwa die Hälfte im Streubesitz befindet. Die Bilanzqualität von InnoTec TSS ist mittlerweile recht ordentlich – das war nicht immer so. Bis zum Jahr 2000 firmierte die Gesellschaft unter den Namen C.H.A. Holding. Unterm Strich bekommen Anleger bei InnoTec TSS einen günstig bewerteten Small Cap, dessen Kurs noch lange nicht ausgereizt scheint. Einzig die relativ mageren Handelsumsätze sind ein Kaufhemmnis.

Bei Haemato handelt es sich um die frühere Immobiliengesellschaft Windsor, die nach der Übernahme der Pharmaaktivitäten von MPH Mittelständische Pharmaholding, einen komplett neuen Kurs fährt. Das neue Geschäft lässt sich bislang gut an. Auch die Börsianer spenden viel Beifall. Die Analysten von GBC sehen den Anteilschein des Generikaanbieters erst bei Kursen um 5,60 Euro als fair bewertet an. Das entspricht einem Potenzial von 45 Prozent. Für das erste Jahr kalkuliert Haemato mit Erlösen von rund 200 Mio. Euro. Die Marktkapitalisierung beträgt momentan 80 Mio. Euro. Interessant dürfte der Anteilschein auch für Dividendenjäger sein, da Großaktionär MPH (70 Prozent) Interesse an hohen Ausschüttungen hat. Zudem ist der Titel auch unter KGV-Aspekten super günstig.

„Es geht doch!“, machte Masterflex-Vorstandschef Andreas Bastin im Halbjahresbericht Mut. Nach dem schwachen Jahresauftakt kamen die Erlöse im zweiten Jahresviertel um knapp 6,4 Prozent auf 14,63 Mio. Euro voran. Demnach weist der Anbieter von Spezialschläuchen und Verbindungssystemen zum Halbjahr Erlöse von knapp 29 Mio. Euro aus. Der Gewinn vor Steuern hing dabei allerdings mit 2,44 Mio. Euro noch um fast 27 Prozent hinter dem entsprechenden Vorjahreswert zurück. Als Gründe nennen die Gelsenkirchener die Vorlaufkosten der Internationalisierung sowie den gestiegenen Personalaufwand. Für das Gesamtjahr rechnet Masterflex mit einer „deutlichen Umsatzsteigerung. Das operatives Ergebnis soll dem Erlösplus dabei in einem „moderateren Tempo folgen“. Ziel ist es, dass die Relation von Gewinn vor Zinsen und Steuern (EBIT) zu den Umsätzen klar zweistellig bleibt. Zur Einordnung: 2012 kam Masterflex auf eine EBIT-Marge von 13,7 Prozent. Sobald die Belastungen aus der Expansion in Länder wie Brasilien, Russland, China oder Singapur komplett verdaut sind, dürfte Masterflex deutlich höhere Erträge zeigen. Die Analysten der WGZ Bank geben derzeit ein Kursziel von 6,70 Euro aus. Das entspräche einem möglichen Plus von rund 14 Prozent. Mit einer Kapitalisierung von 52 Mio. Euro – 61 Prozent davon sind dem Streubesitz zuzurechnen – ist Masterflex der börsenmäßig kleinste Titel aus der Neuner-Gruppe.

[sws_blue_box box_size="550"]Ihnen gefallen derartige Aktien-Screenings? Mit unserem Produkt DataSelect auf Excel-Basis haben Sie alle Kennzahlen für die eigene Aktien-Analyse. Klicken Sie hier.[/sws_blue_box]...

BASF

Kurs: 46,63

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BASF | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| BASF11 | DE000BASF111 | SE | 41.020,32 Mio € | 30.01.1952 | Halten | |

* * *

BB Biotech

Kurs: 51,20

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| BB Biotech | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0NFN3 | CH0038389992 | AG | 2.814,32 Mio € | 10.12.1997 | Kaufen | |

* * *

Sixt VZ

Kurs: 54,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723133 | DE0007231334 | SE | 2.896,99 Mio € | 16.07.1997 | Kaufen | |

* * *

Grand City Properties

Kurs: 9,36

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Grand City Properties | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1JXCV | LU0775917882 | SA | 1.664,98 Mio € | 29.05.2012 | Halten | |

* * *

Borussia Dortmund

Kurs: 3,28

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Borussia Dortmund | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549309 | DE0005493092 | GmbH & Co. KGaA | 359,89 Mio € | 30.10.2000 | Kaufen | |

* * *

InnoTec TSS

Kurs: 7,25

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| InnoTec TSS | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540510 | DE0005405104 | AG | 69,38 Mio € | 14.08.1990 | Halten | |

* * *

Masterflex

Kurs: 13,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Masterflex | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549293 | DE0005492938 | SE | 133,61 Mio € | 16.06.2000 | Kaufen | |

* * *

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„You can't make a good deal with a bad person.“

Warren Buffett

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL