Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

[sws_blue_box box_size="585"]Kurz vor der Hauptversammlung am 17. September sprach boersengefluester.de mit Thomas Schierack, dem Vorstandsvorsitzenden von Bastei Lübbe, über die jüngsten Zukäufe, die Digitalisierungsstrategie und Details zur Dividende.[/sws_blue_box]

Herr Schierack, Bastei Lübbe und die US-Firma Imperative Entertainment haben das Joint Venture „Bastei Inc.“ gegründet. Welche Ziele verfolgen Sie mit dieser Partnerschaft und wie wollen Sie sich im US-Markt behaupten?

Thomas Schierack: Wir arbeiten mit Imperative Entertainment schon seit einiger Zeit sehr gut und erfolgreich zusammen. Nun gehen wir den nächsten logischen Schritt dieser Kooperation. Das US-Medienunternehmen und seine handelnden Personen haben in den vergangenen Jahren eindrucksvoll gezeigt, wie man mit guten Stoffen im Mediengeschäft auf verschiedenen Ebenen Erfolg haben kann, unter anderem auch in Hollywood. Gemeinsam werden wir nun viel versprechende Stoffe entwickeln und in Englisch und anderen Sprachen bestmöglich auf allen Kanälen vermarkten.

In welcher Größenordnung werden Sie in dieses Joint Venture investieren und ab wann erwarten Sie daraus einen signifikanten positiven Ergebnisbeitrag?

Schierack: Unser Joint Venture ist partnerschaftlich angelegt, so dass Imperative und wir jeweils 50 Prozent halten. Wir sind überzeugt, dass wir genau den richtigen Partner gefunden haben, aber eine Prognose über Zeitpunkt und Höhe der Ergebnisbeiträge wäre in der jetzigen Phase nicht sinnvoll. Lassen Sie uns jetzt erst einmal gemeinsam mit diesem neuen viel versprechenden Unternehmen, das unser Portfolio wunderbar ergänzt, starten.

Neben dem US-Markt wollen Sie sich auch den chinesischen Markt mit einem Joint Venture erschließen. Wie weit sind Ihre Vorbereitungen in dieser Hinsicht gediehen? Wer kommt für Sie in China als Partner infrage und wann erwarten Sie den Startschuss der Zusammenarbeit?

Schierack: In China sind wir noch nicht ganz so weit. Es werden Gespräche mit verschiedenen Partnern aus dem Bereich Verlag und Plattformen geführt. Da die Gespräche noch laufen, können wir derzeit keine genauen Angaben machen. Wir gehen aber davon aus, dass das Joint Venture noch in diesem Geschäftsjahr, spätestens im ersten Quartal des nächsten Geschäftsjahres auch abgeschlossen wird.

Lassen Sie uns über das Digitalgeschäft sprechen: Nach den Mehrheitsbeteiligungen an dem Spieleentwickler Daedalic und der Publishing-Plattform BookRix hat Bastei Lübbe die E-Book-Plattform beam vollständig übernommen. Graben Sie mit der Investition in das E-Book-Geschäft dem klassischen Printbereich, von dem Bastei Lübbe noch abhängig ist, nicht selbst das Wasser ab?

Schierack: Im Gegenteil. Wir setzen auch in den nächsten Jahren und Jahrzehnten auf den klassischen, physischen Buchbereich. Im Grunde ist es aber so, dass sich die Nachfrage auf der Kundenseite analog zu allen anderen Bereichen des Lebens immer stärker in Richtung Digitalprodukte entwickelt. Auch im Buchbereich erwarten wir in den kommenden Jahren den Großteil des Wachstums im Digitalbereich. Daher bauen wir unser Digitalgeschäft Schritt für Schritt konsequent aus. Die Übernahme von beam-ebooks.de ist ein weiterer wichtiger Meilenstein bei der Umsetzung unserer Strategie. Die Plattform hat zurzeit 230.000 Titel im Angebot und verfügt bereits über rund 400.000 Kunden. Für Bastei Lübbe ist das Unternehmen in vielerlei Hinsicht attraktiv: Geschäftsführer Christoph Kaufmann hat mit beam-ebooks.de einen Shop aufgebaut, der sich an den Bedürfnissen seiner zahlenden Kunden, der Leser, orientiert und Qualität und Service bietet. Dies passt perfekt zur Geschäftsphilosophie der Bastei Lübbe AG.

Welche Synergien erwarten Sie aus der Integration von beam in den Bastei-Lübbe-Konzern und welche Maßnahmen planen Sie, um die Marke „beam“ bekannter zu machen?

Schierack: Eins ist klar: beam bleibt beam. Wir werden den Shop aber gemeinsam ganz gezielt weiter für den Leser optimieren, damit beam-ebooks.de der beste E-Book-Shop für Bücherfans bleibt. Zudem ist angedacht, auch unter der Marke beam, Streaming-Möglichkeiten anzubieten. Es soll hier für den Kunden eine digitale Serienwelt entstehen.

Die Investitionen ins Digitalgeschäft und in die Internationalisierung kosten erst einmal Geld und damit Marge. Stagnierende Gewinne werden an der Börse aber nicht gern gesehen. Haben Ihre Investoren genügend Geduld, um zu warten, bis die Früchte, die sie jetzt säen, auch reif sind?

Schierack: Unsere Investoren können schon jetzt sehen, wie sich die Arbeit und die Investitionen rechnen und Früchte tragen, die wir seit Jahren ins Digitalgeschäft stecken. Wir sind im Bereich der Neuen Medien einer der Marktführer in Deutschland. Was die Internationalisierung betrifft, nehmen wir ebenfalls eine Vorreiterrolle ein. Mit anderen Worten: Unsere Position ist durchaus komfortabel und unsere Investitionen zahlen sich bereits aus. Unter anderem dadurch, dass wir selbst in einer Phase wachsen, in der wir eben keinen Super-Bestseller wie einen neuen Dan-Brown-Roman im Programm haben. Im ersten Quartal 2014 lagen unser Umsatz mit 20,6 Mio. Euro und unser Ergebnis vor Zinsen und Steuern mit 0,5 Mio. Euro klar über den internen Planungen.

Am 17. September 2014 findet Ihre erste ordentliche Hauptversammlung seit dem Börsengang statt. Die Aktionäre sollen dabei über die Ausschüttung einer Dividende in Höhe von 0,28 Euro je Aktie beschließen. Vorab kam es zu Irritationen über die Frage der Versteuerung dieser Ausschüttung. Was war hier der Hintergrund und wie stellt sich die Sachlage tatsächlich dar?

Schierack: Es gab im Geschäftsbericht anders als in der Einladung zur Hauptversammlung eine unzutreffende Aussage über die Art der Dividende. Im Kern ging es um die Frage, ob die Dividende aus einem steuerlichen Einlagekonto ausgezahlt werden kann und damit ohne Abzug von Kapitalertragssteuern, Solidaritätszuschlag und eventuell Kirchensteuer weitergeleitet wird. Das ist nicht so und das haben wir per ad-hoc-Meldung klargestellt. An der Höhe unserer attraktiven Dividende ändert sich dadurch natürlich nichts.

Auf welche Dividendenpolitik können sich ihre Aktionäre in den kommenden Jahren einstellen?

Schierack: Wir verfolgen eine ganz klare Dividendenpolitik und wollen regelmäßig an unsere Investoren eine attraktive Gewinnbeteiligung ausschütten. Geplant ist, zwischen 40 bis 50 Prozent des jeweiligen dividendenfähigen Jahresergebnisses weiterzureichen. An dieser Zielmarke wollen wir uns auch in den nächsten Jahren orientieren.

Letzte Frage: Wann stehen die nächsten Akquisitionen an?

Schierack: Wir haben immer noch genügend Liquidität aus dem Börsengang und ich würde sagen, lassen Sie sich einfach überraschen.

...

Lassen Sie uns über das Digitalgeschäft sprechen: Nach den Mehrheitsbeteiligungen an dem Spieleentwickler Daedalic und der Publishing-Plattform BookRix hat Bastei Lübbe die E-Book-Plattform beam vollständig übernommen. Graben Sie mit der Investition in das E-Book-Geschäft dem klassischen Printbereich, von dem Bastei Lübbe noch abhängig ist, nicht selbst das Wasser ab?

Schierack: Im Gegenteil. Wir setzen auch in den nächsten Jahren und Jahrzehnten auf den klassischen, physischen Buchbereich. Im Grunde ist es aber so, dass sich die Nachfrage auf der Kundenseite analog zu allen anderen Bereichen des Lebens immer stärker in Richtung Digitalprodukte entwickelt. Auch im Buchbereich erwarten wir in den kommenden Jahren den Großteil des Wachstums im Digitalbereich. Daher bauen wir unser Digitalgeschäft Schritt für Schritt konsequent aus. Die Übernahme von beam-ebooks.de ist ein weiterer wichtiger Meilenstein bei der Umsetzung unserer Strategie. Die Plattform hat zurzeit 230.000 Titel im Angebot und verfügt bereits über rund 400.000 Kunden. Für Bastei Lübbe ist das Unternehmen in vielerlei Hinsicht attraktiv: Geschäftsführer Christoph Kaufmann hat mit beam-ebooks.de einen Shop aufgebaut, der sich an den Bedürfnissen seiner zahlenden Kunden, der Leser, orientiert und Qualität und Service bietet. Dies passt perfekt zur Geschäftsphilosophie der Bastei Lübbe AG.

Welche Synergien erwarten Sie aus der Integration von beam in den Bastei-Lübbe-Konzern und welche Maßnahmen planen Sie, um die Marke „beam“ bekannter zu machen?

Schierack: Eins ist klar: beam bleibt beam. Wir werden den Shop aber gemeinsam ganz gezielt weiter für den Leser optimieren, damit beam-ebooks.de der beste E-Book-Shop für Bücherfans bleibt. Zudem ist angedacht, auch unter der Marke beam, Streaming-Möglichkeiten anzubieten. Es soll hier für den Kunden eine digitale Serienwelt entstehen.

Die Investitionen ins Digitalgeschäft und in die Internationalisierung kosten erst einmal Geld und damit Marge. Stagnierende Gewinne werden an der Börse aber nicht gern gesehen. Haben Ihre Investoren genügend Geduld, um zu warten, bis die Früchte, die sie jetzt säen, auch reif sind?

Schierack: Unsere Investoren können schon jetzt sehen, wie sich die Arbeit und die Investitionen rechnen und Früchte tragen, die wir seit Jahren ins Digitalgeschäft stecken. Wir sind im Bereich der Neuen Medien einer der Marktführer in Deutschland. Was die Internationalisierung betrifft, nehmen wir ebenfalls eine Vorreiterrolle ein. Mit anderen Worten: Unsere Position ist durchaus komfortabel und unsere Investitionen zahlen sich bereits aus. Unter anderem dadurch, dass wir selbst in einer Phase wachsen, in der wir eben keinen Super-Bestseller wie einen neuen Dan-Brown-Roman im Programm haben. Im ersten Quartal 2014 lagen unser Umsatz mit 20,6 Mio. Euro und unser Ergebnis vor Zinsen und Steuern mit 0,5 Mio. Euro klar über den internen Planungen.

Am 17. September 2014 findet Ihre erste ordentliche Hauptversammlung seit dem Börsengang statt. Die Aktionäre sollen dabei über die Ausschüttung einer Dividende in Höhe von 0,28 Euro je Aktie beschließen. Vorab kam es zu Irritationen über die Frage der Versteuerung dieser Ausschüttung. Was war hier der Hintergrund und wie stellt sich die Sachlage tatsächlich dar?

Schierack: Es gab im Geschäftsbericht anders als in der Einladung zur Hauptversammlung eine unzutreffende Aussage über die Art der Dividende. Im Kern ging es um die Frage, ob die Dividende aus einem steuerlichen Einlagekonto ausgezahlt werden kann und damit ohne Abzug von Kapitalertragssteuern, Solidaritätszuschlag und eventuell Kirchensteuer weitergeleitet wird. Das ist nicht so und das haben wir per ad-hoc-Meldung klargestellt. An der Höhe unserer attraktiven Dividende ändert sich dadurch natürlich nichts.

Auf welche Dividendenpolitik können sich ihre Aktionäre in den kommenden Jahren einstellen?

Schierack: Wir verfolgen eine ganz klare Dividendenpolitik und wollen regelmäßig an unsere Investoren eine attraktive Gewinnbeteiligung ausschütten. Geplant ist, zwischen 40 bis 50 Prozent des jeweiligen dividendenfähigen Jahresergebnisses weiterzureichen. An dieser Zielmarke wollen wir uns auch in den nächsten Jahren orientieren.

Letzte Frage: Wann stehen die nächsten Akquisitionen an?

Schierack: Wir haben immer noch genügend Liquidität aus dem Börsengang und ich würde sagen, lassen Sie sich einfach überraschen.

...

Bastei Lübbe

Kurs: 6,94

© boersengefluester.de | Redaktion

Ein wahrlich bescheidenes Bild gibt die Aktie von SGL Carbon ab. Allein seit Jahresbeginn ist der Anteilschein des mit Wirkung zum 22. September vom MDAX in den SDAX degradierten Papiers um knapp 30 Prozent abgestürzt. Mittlerweile befindet sich die Notiz bereits an der Marke von 20 Euro. Eher charttechnisch orientierte Investoren mögen darauf hoffen, dass die in dieser Region befindliche Unterstützungszone erneut ihre Qualitäten unter Beweis stellt. Im Februar 2010 klappte das schon einmal. Bis Ende 2011 hatte sich die Notiz darauf hin sogar mehr als verdoppelt. Doch an solche Szenarien mag momentan wohl kaum jemand denken. Schadensbegrenzung steht vielmehr auf der Agenda.

Rein fundamental ist das Papier des Spezialisten für Carbonprodukte noch immer hoch bewertet. Die Marktkapitalisierung beträgt 1463 Mio. Euro. Das entspricht dem 2,7fachen des auf nur noch 538 Mio. Euro geschrumpften Eigenkapitals. Vor zwei Jahren waren die Bordmittel noch etwa doppelt so hoch. Die Nettofinanzverbindlichkeiten – inklusive Pensionsrückstellungen – türmten sich zum Halbjahr auf knapp 887 Mio. Euro und müssten theoretisch noch auf den Börsenwert oben drauf gerechnet werden, um den wahren Firmenwert (Enterprise Value) darzustellen. Dabei befindet sich das Unternehmen inmitten einer einschneidenden Umstrukturierung. „Um auf einen profitablen Wachstumskurs einschwenken zu können, genießt derzeit die Realisierung aller Einsparpotenziale bei uns oberste Priorität“, sagt Vorstandschef Jürgen Köhler. Angesichts vieler Sonderfaktoren – das Geschäft mit den Kunden aus der Luft- und Raumfahrt (Hitco) steht sogar zum Verkauf – sind transparente Rechnungen kaum möglich. Zum Halbjahr hatte SGL den Verlust zwar bereits deutlich verringert. Das Minus von 60 Mio. Euro sieht aber immer noch schaurig aus. Und möglicherweise drohen sogar weitere Abschreibungen im Zusammenhang mit der Trennung von Hitco.

Wesentlicher Auslöser für die Kursrally von 2011 war – nachdem sich auch Volkswagen bei den Wiesbadenern engagierte – damals die Spekulation auf eine Übernahmenschlacht. Die ist freilich ausgeblieben. Doch noch immer gilt die prominente Aktionärsstruktur als Kursstütze, zumindest theoretisch. Wer weiß, wo die Notiz bei 100 Prozent Streubesitz stehen würde. 15,72 Prozent hält BMW. 26,87 Prozent entfallen auf die Investmentgesellschaft SKion GmbH von Susanne Klatten, die auch den Vorsitz im Aufsichtsrat von SGL inne hat. Die Milliardärin hält gleichzeitig 12,6 Prozent der BMW-Stammaktien. 9,14 Prozent an SGL Carbon gehören dem Heidenheimer Mischkonzern Voith. Rund 38 Prozent sind dem Streubesitz zuzurechnen. Diese Konstellation lässt Raum für alle möglichen Spekulationen, vor allem sichert sie aber wohl das finanzielle Überleben. Zur Not werden die Großaktionäre bei Kapitalerhöhungen oder anderen Finanzierungsmaßnahmen mitziehen. Das sollten Anleger im Hinterkopf behalten, wenn es um die Einschätzung der SGL-Aktie geht. Boersengefluester.de hatte das Papier zuletzt dennoch auf „Verkaufen“ stehen – sicher nicht die falscheste Empfehlung. Auf dem aktuellen Niveau geht es fast schon um die Wurst.

Hält die frühere Unterstützung im Bereich um 20 Euro oder geht es weiter abwärts? Möglicherweise senden ja auch BMW, Klatten oder sogar VW ein Signal Richtung Börse. Derzeit wäre eine Auffrischung der früheren Übernahmefantasie wohl das Beste, was Privatanlegern passieren kann. Allerdings: Das ist Prinzip Hoffnung. Darauf mag sich nicht jedermann verlassen. Die Analysten der UBS befürchten einen Kursrückgang bis 15 Euro. Die Experten der Commerzbank und von der DZ-Bank sehen das Papier bei 20 Euro als fair bewertet an. Großartige Kursfantasie lässt sich aber auch daraus nicht ableiten. Immerhin: Möglicherwerweise ist das Schlimmste bald überstanden. Das wäre immerhin ein Hoffnungsschimmer.

Wesentlicher Auslöser für die Kursrally von 2011 war – nachdem sich auch Volkswagen bei den Wiesbadenern engagierte – damals die Spekulation auf eine Übernahmenschlacht. Die ist freilich ausgeblieben. Doch noch immer gilt die prominente Aktionärsstruktur als Kursstütze, zumindest theoretisch. Wer weiß, wo die Notiz bei 100 Prozent Streubesitz stehen würde. 15,72 Prozent hält BMW. 26,87 Prozent entfallen auf die Investmentgesellschaft SKion GmbH von Susanne Klatten, die auch den Vorsitz im Aufsichtsrat von SGL inne hat. Die Milliardärin hält gleichzeitig 12,6 Prozent der BMW-Stammaktien. 9,14 Prozent an SGL Carbon gehören dem Heidenheimer Mischkonzern Voith. Rund 38 Prozent sind dem Streubesitz zuzurechnen. Diese Konstellation lässt Raum für alle möglichen Spekulationen, vor allem sichert sie aber wohl das finanzielle Überleben. Zur Not werden die Großaktionäre bei Kapitalerhöhungen oder anderen Finanzierungsmaßnahmen mitziehen. Das sollten Anleger im Hinterkopf behalten, wenn es um die Einschätzung der SGL-Aktie geht. Boersengefluester.de hatte das Papier zuletzt dennoch auf „Verkaufen“ stehen – sicher nicht die falscheste Empfehlung. Auf dem aktuellen Niveau geht es fast schon um die Wurst.

Hält die frühere Unterstützung im Bereich um 20 Euro oder geht es weiter abwärts? Möglicherweise senden ja auch BMW, Klatten oder sogar VW ein Signal Richtung Börse. Derzeit wäre eine Auffrischung der früheren Übernahmefantasie wohl das Beste, was Privatanlegern passieren kann. Allerdings: Das ist Prinzip Hoffnung. Darauf mag sich nicht jedermann verlassen. Die Analysten der UBS befürchten einen Kursrückgang bis 15 Euro. Die Experten der Commerzbank und von der DZ-Bank sehen das Papier bei 20 Euro als fair bewertet an. Großartige Kursfantasie lässt sich aber auch daraus nicht ableiten. Immerhin: Möglicherwerweise ist das Schlimmste bald überstanden. Das wäre immerhin ein Hoffnungsschimmer.

Foto: SGL Group...

SGL Carbon

Kurs: 3,93

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| SGL Carbon | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723530 | DE0007235301 | SE | 480,19 Mio € | 07.04.1995 | Verkaufen | |

* * *

© boersengefluester.de | Redaktion

Mit den Details zur Fusion der deutschen TUI AG und der britischen Tochter TUI Travel macht der Reisekonzern nun Nägel mit Köpfen. Boersengefluester.de stellt die wichtigsten Fakten für deutsche TUI-Aktionäre im Überblick vor: Zunächst einmal wird sich die Zahl der umlaufenden Aktien deutlich erhöhen. Für jeden TUI-Travel-Anteilschein erhalten TUI-Travel-Anleger 0,399 neue TUI-Aktien. Demnach teilt sich das künftige Kapital zu 54 Prozent auf die bisherigen TUI-Aktionäre und zu 46 Prozent auf die Anteilseigner von TUI Travel auf. Die Marktkapitalisierung würde nach jetzigem Stand auf 6,5 Mrd. Euro steigen. Zur Einordnung: Momentan kommt die deutsche TUI auf einen Börsenwert von 3,17 Mrd. Euro. Voraussetzung für den Deal ist die Zustimmung auf einer außerordentlichen Hauptversammlung. Dieses Treffen findet voraussichtlich am 27. Oktober 2014 statt. Die Einladung dafür wird vermutlich am 19. September verschickt. Für das Geschäftsjahr 2013/14 sollen die bisherigen TUI-Aktionäre noch eine Schlussdividende von 0,33 Euro je Aktie erhalten. Auf Basis des gegenwärtigen Kurses entspricht das einer Rendite von rund drei Prozent. Die ordentliche Hauptversammlung dafür findet nach derzeitigem Stand am 10. Februar 2015 statt. Bei der künftigen Dividendenpolitik will sich die neu formierte Gruppe an der „derzeitigen progressiven Dividendenpolitik der TUI Travel“ orientieren.

Änderungen gibt es definitiv hinsichtlich der künftigen Börsenheimat. Die neu formierte Gruppe soll ihren Hauptbörsenplatz in London haben. Ziel ist eine Mitgliedschaft im Auswahlindex FTSE 100. Die Zulassung zum Prime Standard soll dagegen später widerrufen werden. Damit wird TUI zwangsläufig seinen MDAX-Platz räumen müssen. Wichtig: Gehandelt werden kann die TUI-Aktie aber auch künftig ganz normal in Deutschland – über den Frankfurter Open Markt (Freiverkehr). Wie sich dort die Handelsliquidität entwickeln wird, bleibt allerdings abzuwarten. Ohnehin sind sämtliche Angaben noch ohne Gewähr, denn es würde wohl an ein Wunder grenzen, sollte ein derart komplexer Prozess ohne Anfechtungsklagen über die Bühne gehen. TUI selbst spricht davon, dass derartige Verfahren „rund vier bis sieben Monate“ ab dem Tag der außerordentlichen Hauptversammlung der TUI AG in Anspruch nehmen können.

Foto: TUI AG...

© boersengefluester.de | Redaktion

Fast wie die Skyline von New York sieht der Chartverlauf von MLP seit Ende 2011 aus. Steilen Kursanstiegen bis auf Regionen um 6,50 bis 6,00 Euro folgten immer wieder ebenso imposante Abstürze, die aber meist im Bereich um 4,50 Euro gestoppt wurden. Und genau aus diesem Grund ist der Anteilschein des Finanzdienstleisters auch wieder einen Blick wert – zurzeit notiert der SDAX-Wert nämlich bei 4,53 Euro. Die jüngste Kursflaute kommt nicht von ungefähr. Mit dem Sechs-Monats-Bericht der Gesellschaft aus Wiesloch waren die Analysten nicht komplett zufrieden, trotz einer ohnehin gedämpften Erwartungshaltung. Wirklich positiv überrascht hat MLP sowieso schon lange nicht mehr – zu schwierig sind die Rahmenbedingungen für Versicherungen und sonstige Altersvorsorgeprodukte geworden. Die Prognose für das Gesamtjahr musste Vorstandschef Uwe Schroeder-Wildberg bereits nach unten korrigieren. Demnach rechnet er nun mit einem Ergebnis vor Zinsen und Steuern (EBIT) zwischen 50 und 65 Mio. Euro. Vom optimistischen Szenario mit einem EBIT von bis zu 75 Mio. Euro hat er sich bereits verabschiedet. Wirklich schlauer sind die Anleger aber vermutlich erst nach Abschluss des vierten Quartals. Traditionell entscheidet bei MLP die zweite Jahreshälfte. Von Anfang Januar bis Ende Juni erzielte das Unternehmen ein EBIT von lediglich 5,5 Mio. Euro. Der Neun-Monats-Bericht ist für den 13. November angesetzt.

Auf dem aktuellen Kursniveau kommt MLP auf einen Börsenwert von 489 Mio. Euro. Das entspricht nicht einmal mehr dem Zehnfachen des unteren EBIT-Ziels für 2014. Das Kurs-Buchwert-Verhältnis (KBV) auf Basis der Berechnungsmethode von boersengefluester.de liegt bei gut 1,4. Auch das KBV sieht also eher moderat aus – genauso wie das Kurs-Gewinn-Verhältnis (KGV) von 12,6. Bezogen auf die 2016er-Schätzung von boersengefluester.de sollte sich das KGV sogar auf rund elf verringern. Deutlich mehr dürften sich die meisten Anleger aber ohnehin für die Dividende interessieren. Im Vorjahr hatte MLP die Ausschüttung von 0,32 auf 0,16 Euro halbiert. Wir gehen derzeit für 2014 von einer konstanten Gewinnbeteiligung aus. Demnach käme der Titel auf eine Bruttorendite von 3,7 Prozent. Kleiner Appetitmacher: Die Konsensschätzung der Analysten für die 2014er-Dividende liegt derzeit bei 0,24 Euro. Um unangenehme Überraschungen zu vermeiden, kalkulieren wir hier jedoch lieber etwas vorsichtiger.

Per saldo gehört die MLP-Aktie damit auf jeden Fall auf die Beobachtungsliste. Wiederholt sich die Geschichte auch nur annähernd, wäre der aktuelle Kurs ein attraktives Einstiegsniveau. Umgekehrt scheint es spätestens bei 6 Euro ratsam, sich mit dem Thema Verkauf zu beschäftigen. Die beste Performance innerhalb des Jahres hatte MLP dabei meist im Auftaktquartal. Vermutlich hängt das mit der jährlich wiederkehrenden Spekulation auf ansehnliche Zahlen sowie einer entsprechend lukrativen Dividende zusammen. 2011 und 2012 war aber auch die Herbstzeit ein guter Einstiegszeitpunkt bei MLP. Anleger sollten also genau verfolgen, ob die MLP-Notiz bald wieder die Richtung wechselt und dann konsequent zugreifen.

Auf dem aktuellen Kursniveau kommt MLP auf einen Börsenwert von 489 Mio. Euro. Das entspricht nicht einmal mehr dem Zehnfachen des unteren EBIT-Ziels für 2014. Das Kurs-Buchwert-Verhältnis (KBV) auf Basis der Berechnungsmethode von boersengefluester.de liegt bei gut 1,4. Auch das KBV sieht also eher moderat aus – genauso wie das Kurs-Gewinn-Verhältnis (KGV) von 12,6. Bezogen auf die 2016er-Schätzung von boersengefluester.de sollte sich das KGV sogar auf rund elf verringern. Deutlich mehr dürften sich die meisten Anleger aber ohnehin für die Dividende interessieren. Im Vorjahr hatte MLP die Ausschüttung von 0,32 auf 0,16 Euro halbiert. Wir gehen derzeit für 2014 von einer konstanten Gewinnbeteiligung aus. Demnach käme der Titel auf eine Bruttorendite von 3,7 Prozent. Kleiner Appetitmacher: Die Konsensschätzung der Analysten für die 2014er-Dividende liegt derzeit bei 0,24 Euro. Um unangenehme Überraschungen zu vermeiden, kalkulieren wir hier jedoch lieber etwas vorsichtiger.

Per saldo gehört die MLP-Aktie damit auf jeden Fall auf die Beobachtungsliste. Wiederholt sich die Geschichte auch nur annähernd, wäre der aktuelle Kurs ein attraktives Einstiegsniveau. Umgekehrt scheint es spätestens bei 6 Euro ratsam, sich mit dem Thema Verkauf zu beschäftigen. Die beste Performance innerhalb des Jahres hatte MLP dabei meist im Auftaktquartal. Vermutlich hängt das mit der jährlich wiederkehrenden Spekulation auf ansehnliche Zahlen sowie einer entsprechend lukrativen Dividende zusammen. 2011 und 2012 war aber auch die Herbstzeit ein guter Einstiegszeitpunkt bei MLP. Anleger sollten also genau verfolgen, ob die MLP-Notiz bald wieder die Richtung wechselt und dann konsequent zugreifen.

...

MLP

Kurs: 7,29

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MLP | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 656990 | DE0006569908 | SE | 797,05 Mio € | 18.07.1990 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Zu 100 Prozent rund lief die Börsengeschichte von DO Deutsche Office – bis Anfang Juli 2014 hieß die Firma Prime Office – eigentlich noch nie. Das fing schon mit dem zwischenzeitlich ausgesetzten IPO im Sommer 2011 an, damals noch eingebettet in der steuersparenden Form eines REIT. Und auch nach der Verschmelzung auf die OCM German Real Estate Holding, einer Immobilientochter des US-Finanzinvestors Oaktree, wissen vermutlich viele Investoren nimmer noch nicht so recht mit dem Papier umzugehen. Dabei zog Vorstand Alexander von Cramm auf dem von SRC Research veranstalteten „Forum Financial & Real Estate 2014“ in Frankfurt eine positive Zwischenbilanz des Zusammenschlusses: „Wir haben die Integration schneller abgeschlossen als erwartet.“ Immerhin ist nach den umfassenden Kapitalmaßnahmen ein Player von stattlicher Größe entstanden: Das Immobilienvermögen beträgt stattliche 1,9 Mrd. Euro. Der Börsenwert liegt bei knapp 578 Mio. Euro. Zum Vergleich: Die auch im Gewerbeimmobiliensektor tätige ebenfalls im SDAX notierte Company DIC Asset kommt auf eine Marktkapitalisierung von 491 Mio. Euro.

Knackpunkt bei DO Deutsche Office ist der noch immer hohe Leerstand von zurzeit 19,4 Prozent. Hauptverantwortlich für die hohe Quote sind die beiden Frankfurter Objekte Westend-Ensemble und Kastor nahe dem Messegelände sowie der Düsseldorfer Seestern. Beim Westend-Ensemble (Titelbild) will DO Deutsche Office spätestens im vierten Quartal Auskunft über die weitere Verwendung geben. Diskutiert wird mit der Stadt dem Vernehmen nach sogar eine Umwidmung in eine Wohnanlage. Aber auch beim Seestern, wo früher die Zentrale von Vodafone untergebracht war, gibt es Fortschritte. Zuletzt haben sich bereits einige Zulieferer von Vodafone in dem Gebäude angesiedelt. Firmenlenker von Cramm spricht mit Blick auf die Besucherzahl potenzieller Mietinteressierten jedenfalls von einem „guten Momentum“. Sein Ziel für den Gesamtkonzern lässt jedenfalls hellhörig werden: „Innerhalb der kommenden vier Jahre könnte die Leerstandsquote auf zehn Prozent reduziert werden.“

Richtung Börse interpretiert heißt das: Größter Treiber für den Aktienkurs von DO Deutsche Office ist klar die Verringerung der Zahl leerstehender Büroräume, denn jeder Mietertrag sollte nahezu 1:1 in das Ergebnis fließen. Ein Selbstläufer ist das Ding jedoch nicht, da ist Firmenlenker von Cramm Realist genug. „Wir haben in Deutschland einen hart umkämpften Markt für Büroimmobilien.“ Von Mietsteigerungen wagt er gar nicht zu sprechen. Das spiegelt sich auch in der Bewertung wider. Der aktuelle Aktienkurs von 3,20 Euro entspricht einem Discount von gut einem Viertel auf den Net Asset Value (NAV) von 4,35 Euro per 30. Juni 2014. Zur Einordnung: Bei DIC Asset beträgt der Abschlag zum NAV sogar mehr als 40 Prozent. Allerdings weisen die Frankfurter mit 66,4 Prozent auch einen höheren Verschuldungsgrad auf als DO Deutsche Office. Bei der in Köln angesiedelten Gesellschaft beträgt die Relation vom Kreditvolumen zum Verkehrswert der Immobilien momentan 55 Prozent. „Unser Ziel ist es, in den nächsten zwei Jahren hier auf rund 50 Prozent zu kommen“, verrät DO-Chef von Cramm auf der top besuchten Immobilienkonferenz von SRC.

Die Aktie eignet sich für Anleger, die darauf setzen, dass es tatsächlich gelingt, den Leerstand signifikant zu reduzieren. Vor allen Dingen die Frankfurter Objekte stehen dabei im Fokus. Interessant könnte das Papier aber auch für Dividendenjäger werden. DO Deutsche Office hat es sich zum Ziel gesetzt, im laufenden Jahr einen Cashflow (FFO = Fund From Operations) von 44 bis 46 Mio. Euro zu erzielen. Davon sollen 40 bis 45 Prozent als Dividende ausgeschüttet werden. Das könnte auf eine Gewinnbeteiligung von rund 0,10 Euro je Aktie hinauslaufen, was beim gegenwärtigen Aktienkurs einer Rendite von immerhin 3,1 Prozent entspricht. Vielleicht wird es ja doch noch etwas mit einer veritablen Börsenstory bei dem SDAX-Konzern.

Richtung Börse interpretiert heißt das: Größter Treiber für den Aktienkurs von DO Deutsche Office ist klar die Verringerung der Zahl leerstehender Büroräume, denn jeder Mietertrag sollte nahezu 1:1 in das Ergebnis fließen. Ein Selbstläufer ist das Ding jedoch nicht, da ist Firmenlenker von Cramm Realist genug. „Wir haben in Deutschland einen hart umkämpften Markt für Büroimmobilien.“ Von Mietsteigerungen wagt er gar nicht zu sprechen. Das spiegelt sich auch in der Bewertung wider. Der aktuelle Aktienkurs von 3,20 Euro entspricht einem Discount von gut einem Viertel auf den Net Asset Value (NAV) von 4,35 Euro per 30. Juni 2014. Zur Einordnung: Bei DIC Asset beträgt der Abschlag zum NAV sogar mehr als 40 Prozent. Allerdings weisen die Frankfurter mit 66,4 Prozent auch einen höheren Verschuldungsgrad auf als DO Deutsche Office. Bei der in Köln angesiedelten Gesellschaft beträgt die Relation vom Kreditvolumen zum Verkehrswert der Immobilien momentan 55 Prozent. „Unser Ziel ist es, in den nächsten zwei Jahren hier auf rund 50 Prozent zu kommen“, verrät DO-Chef von Cramm auf der top besuchten Immobilienkonferenz von SRC.

Die Aktie eignet sich für Anleger, die darauf setzen, dass es tatsächlich gelingt, den Leerstand signifikant zu reduzieren. Vor allen Dingen die Frankfurter Objekte stehen dabei im Fokus. Interessant könnte das Papier aber auch für Dividendenjäger werden. DO Deutsche Office hat es sich zum Ziel gesetzt, im laufenden Jahr einen Cashflow (FFO = Fund From Operations) von 44 bis 46 Mio. Euro zu erzielen. Davon sollen 40 bis 45 Prozent als Dividende ausgeschüttet werden. Das könnte auf eine Gewinnbeteiligung von rund 0,10 Euro je Aktie hinauslaufen, was beim gegenwärtigen Aktienkurs einer Rendite von immerhin 3,1 Prozent entspricht. Vielleicht wird es ja doch noch etwas mit einer veritablen Börsenstory bei dem SDAX-Konzern.

[sws_green_box box_size="585"]Tipp von boersengefluester.de: Einen sehr lesenswerten Hintergrundartikel von der Zeitung "Die Welt" über die Vorgeschichte der Deutsche Office und die Verbindungen zur Deutschen Bank finden Sie unter diesem LINK. [/sws_green_box]...

DO Deutsche Office

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DO Deutsche Office | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| PRME02 | DE000PRME020 | 0,00 Mio € | 01.07.2011 | Verkaufen | ||

* * *

© boersengefluester.de | Redaktion

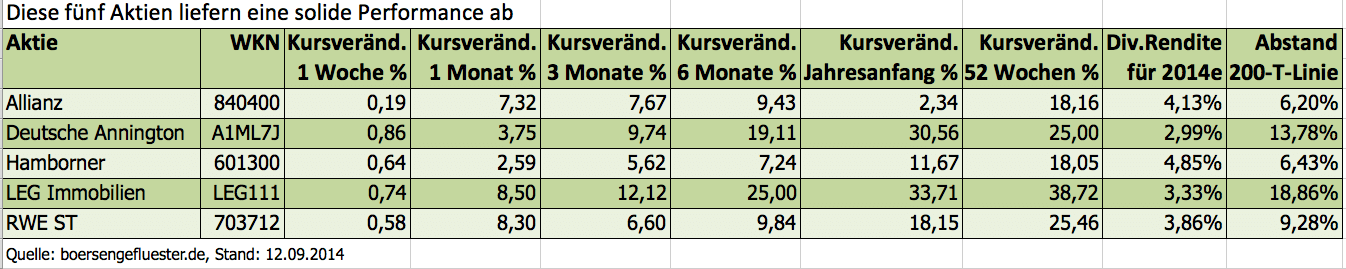

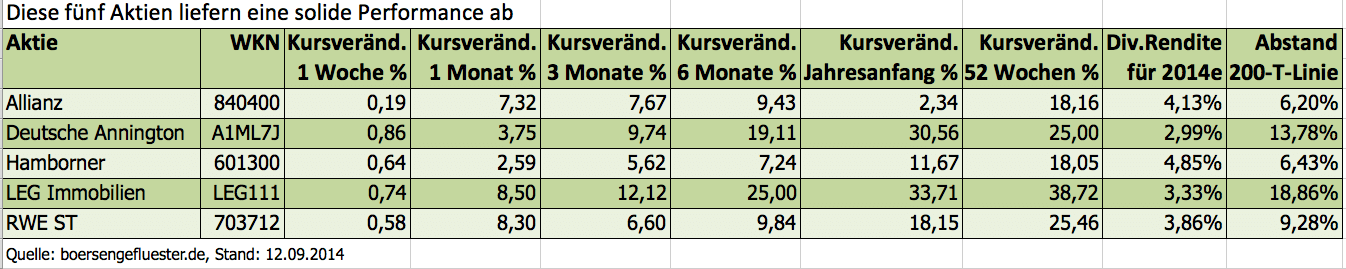

Normalerweise gilt boersengefluester.de eher als Anlaufstelle für Freunde des gepflegten Small Caps. Die großen Aktien aus DAX, MDAX und SDAX stehen bei uns nicht so sehr im Fokus. Dabei gibt es natürlich auch hier super interessante Werte. Und genau die wollten wir mit einem Screening ausfindig machen. Angesichts der doch eher wackligen Gesamtmärkte haben wir uns dabei auf Aktien fokussiert, die im laufenden Jahr fast keine Schwäche gezeigt haben. Konkret: In Frage gekommen sind ausschließlich Papiere, die momentan auf allen von uns betrachteten Zeitachsen eine positive Performance aufweisen. Als da wären: 1 Woche, 1 Monat, 3 Monate, 6 Monate, 12 Monate und seit Jahresanfang 2014. Wir waren selbst gespannt, wie viele der zurzeit 590 von uns analysierten Titel, diese Anforderung erfüllen. Immerhin 70 Stück sind es, die diesen Fitnessgrad aufweisen.

Um bereits zu stark Richtung Himmel stürmende Papiere auszufiltern, haben wir anschließend einen maximalen Abstand von 25 Prozent zur 200-Tage-Linie definiert. Das ist ohnehin großzügig bemessen. Man kann die Grenze sicher auch spürbar enger ziehen. Übrig blieben nach diesem Ausschlusskriterium 57 Aktien. Da wir den Fokus bei diesem Screening ja auf eher größere Papiere legen wollten, haben wir uns anschließend von sämtlichen Unternehmen mit einem Börsenwert von weniger als 250 Mio. Euro verabschiedet. Ein krasser Einschnitt, denn übrig blieben danach nur noch 23 Werte. Das war uns aber immer noch zu viel. Aus vielen E-Mails und Telefonaten mit unseren Lesern wissen wir, dass die Dividendenrendite eine ganz entscheiden Rolle bei der Aktienauswahl spielt. Daher haben wir – bereits bezogen auf die für 2014 anstehende Ausschüttung – eine Mindestrendite von 2,5 Prozent eingefordert. Und schwupps: Übrig blieb die handliche Zahl von fünf Unternehmen. Zwei DAX-Werte, eine MDAX-Gesellschaft plus zwei SDAX-Companys. Besonders auffällig ist, dass drei der fünf Titel aus dem Immobilienbereich stammen. Die anderen beiden kommen aus dem Versorgersektor bzw. der Finanzbranche.

Genug damit der Vorarbeit: Bei den fünf Titeln handelt es sich (mit absteigendem Börsenwert) um die Allianz, RWE, Deutsche Annington, LEG Immobilien und Hamborner REIT. Boersengefluester.de steht allen Aktien grundsätzlich positiv gegenüber. Letztlich ist vieles Geschmacksache und wir wollten hier in erster Linie als Ideengeber fungieren. Zudem hängen Neuengagements stets von der bisherigen Depotstruktur ab. Last but not least wollten wir zeigen, wie man sich auch als Privatanleger mit relativ einfachen Screeningverfahren aus einer großen Grundgesamtheit eine passende Auswahl zusammenstellen kann. Das funktioniert mit fast jedem Ansatz. Egal ob man Small Caps oder Blue Chips, Penny Stocks, KGV-Hits, Dividendenkönige oder Alleskönner sucht. Das passende Handwerkszeug liefert dabei stets unsere Excel-basierte Aktiendatenbank DataSelect. Die können Sie sich für einen – wie wir meinen sehr fairen Preis – regelmäßig auf boersengefluester.de herunterladen.

[sws_red_box box_size="585"]Extratipp: Zu der von boersengefluester.de selbst gepflegten und erstellten Investorendatenbank DataSelect für knapp 600 Aktien kommen Sie HIER.[/sws_red_box]

[sws_red_box box_size="585"]Extratipp: Zu der von boersengefluester.de selbst gepflegten und erstellten Investorendatenbank DataSelect für knapp 600 Aktien kommen Sie HIER.[/sws_red_box]

...

[sws_red_box box_size="585"]Extratipp: Zu der von boersengefluester.de selbst gepflegten und erstellten Investorendatenbank DataSelect für knapp 600 Aktien kommen Sie HIER.[/sws_red_box]

[sws_red_box box_size="585"]Extratipp: Zu der von boersengefluester.de selbst gepflegten und erstellten Investorendatenbank DataSelect für knapp 600 Aktien kommen Sie HIER.[/sws_red_box]

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Allianz | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 840400 | DE0008404005 | SE | 145.396,10 Mio € | - | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| RWE | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 703712 | DE0007037129 | AG | 40.569,10 Mio € | 01.05.1948 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Vonovia | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1ML7J | DE000A1ML7J1 | SE | 24.336,62 Mio € | 11.07.2013 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| LEG Immobilien | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| LEG111 | DE000LEG1110 | AG | 5.350,41 Mio € | 01.02.2013 | Halten | |

* * *

© boersengefluester.de | Redaktion

Immerhin 40 Seiten umfasst die von Hauck & Aufhäuser zur Aufnahme der Coverage verfasste Basisstudie „Wahre Liebe: Ein anderer Weg zum Sieg“ über die BVB-Aktie. Dabei gehen die Nebenwerteexperten gleich mal in die Vollen und geben ein Kursziel von 7,00 Euro für den SDAX-Titel aus. Verglichen mit der gegenwärtigen Notiz von 4,67 Euro entspricht das einem Potenzial von stattlichen 50 Prozent. Auf Basis ihrer Discounted-Cashflow-Analyse kommen die Analysten sogar auf einem fairen Wert von 8 Euro für den Anteilschein der Dortmunder. Zur Einordnung: Die Kursziele der anderen Researchhäuser liegen gegenwärtig bei 6 Euro (Close Brothers Seydler) und 5 Euro (Bankhaus Lampe). Edison Research von der Insel nennt traditionell keine Kursziele, gilt aber als maßgeblicher Treiber hinsichtlich deutlich gewachsener Kapitalmarktakzeptanz des BVB. Nun kommt mit Hauck & Aufhäuser ein weiteres namhaftes Researchhaus für die BVB-Aktie hinzu. Das ist auf jeden Fall positiv zu sehen. Die Analysten von Hauck & Aufhäuser hatten mit ihren forschen Kurszielen schon häufiger den richtigen Riecher – zuletzt insbesondere bei dem Softwareanbieter InVision sowie dem Konzertveranstalter Deag. Insbesondere mit InVision waren die Banker regelmäßig auf Roadshow und haben so verstärkt internationale Investoren mobilisiert.

Für die Experten von Hauck & Aufhäuser steht fest: „Während der Club aus sportlicher Sicht den Abstand zum FC Bayern München bereits nach und nach aufholt, hinkt die Bewertung an der Börse noch wesentlich hinterher.“ Als wesentliche Kennziffer verwenden die Banker dabei die Relation von Enterprise Value zum EBITDA. Vereinfacht ausgedrückt handelt es sich dabei um das Verhältnis von Marktkapitalisierung plus Nettofinanzverbindlichkeiten zum Ergebnis vor Zinsen, Steuern und Abschreibungen. Beim BVB errechnen die Experten (auf Basis der Zahlen für das Geschäftsjahr 2013/14) einen Faktor von 6,9, während die Bayern hier ein deutlich höheres Multiple von 16,3 für sich verbuchen können. Nach der jüngsten Kapitalerhöhung kommt Borussia Dortmund auf eine Marktkapitalisierung von 436 Mio. Euro. Sollte die Aktie tatsächlich auf die Marke von 7 Euro zusteuern, würde sich der Börsenwert auf 644 Mio. Euro erhöhen. Zur Bilanzpressekonferenz hatte Geschäftsführer Hans-Joachim Watzke davon gesprochen, dass er spätestens 2018 beim Umsatz die 300-Millionen-Euro-Schwelle (ohne Transfererlöse) nachhaltig überschreiten will. Demnach wäre der Club dann grob mit dem Doppelten der Umsatzerlöse für 2018 bewertet. Im vergangenen Geschäftsjahr kamen die Schwarz-Gelben auf – um Transfererlöse bereinigte – Umsätze von 256,2 Mio. Euro. Die Planungen von Watzke sind sicher ambitioniert, aber wohl auch nicht abgehoben. Ähnlich ist auch das Kursziel von Hauck & Aufhäuser einzuschätzen.

Dem Aktienkurs dürfte die Analystenstudie jedenfalls gut tun. Ein Selbstläufer ist der Titel nämlich auch nicht. Seit Anfang Juli hangelt sich die Notiz in einer Seitwärtsrange zwischen grob 5,00 und 4,50 Euro. Damit hat das Papier die Phase der beiden Kapitalerhöhungen per saldo zwar ganz anständig überstanden. Doch die Dynamik aus den vorangegangenen Quartalen ist abhanden gekommen. Vorbei ist die Phase, als der Kurs wesentlich durch die Spekulation auf den Einstieg potenter Investoren getrieben wurde. Auf der Finanzseite ist das Team mit Evonik Industries, Puma und Signal Iduna nun formiert. Jetzt muss der BVB liefern: Punkte auf dem Platz und Gewinne auf den Konten. Die Investoren werden ganz genau hinschauen. Einen Fanbonus gibt es an der Börse jedenfalls nicht.

Für die Experten von Hauck & Aufhäuser steht fest: „Während der Club aus sportlicher Sicht den Abstand zum FC Bayern München bereits nach und nach aufholt, hinkt die Bewertung an der Börse noch wesentlich hinterher.“ Als wesentliche Kennziffer verwenden die Banker dabei die Relation von Enterprise Value zum EBITDA. Vereinfacht ausgedrückt handelt es sich dabei um das Verhältnis von Marktkapitalisierung plus Nettofinanzverbindlichkeiten zum Ergebnis vor Zinsen, Steuern und Abschreibungen. Beim BVB errechnen die Experten (auf Basis der Zahlen für das Geschäftsjahr 2013/14) einen Faktor von 6,9, während die Bayern hier ein deutlich höheres Multiple von 16,3 für sich verbuchen können. Nach der jüngsten Kapitalerhöhung kommt Borussia Dortmund auf eine Marktkapitalisierung von 436 Mio. Euro. Sollte die Aktie tatsächlich auf die Marke von 7 Euro zusteuern, würde sich der Börsenwert auf 644 Mio. Euro erhöhen. Zur Bilanzpressekonferenz hatte Geschäftsführer Hans-Joachim Watzke davon gesprochen, dass er spätestens 2018 beim Umsatz die 300-Millionen-Euro-Schwelle (ohne Transfererlöse) nachhaltig überschreiten will. Demnach wäre der Club dann grob mit dem Doppelten der Umsatzerlöse für 2018 bewertet. Im vergangenen Geschäftsjahr kamen die Schwarz-Gelben auf – um Transfererlöse bereinigte – Umsätze von 256,2 Mio. Euro. Die Planungen von Watzke sind sicher ambitioniert, aber wohl auch nicht abgehoben. Ähnlich ist auch das Kursziel von Hauck & Aufhäuser einzuschätzen.

Dem Aktienkurs dürfte die Analystenstudie jedenfalls gut tun. Ein Selbstläufer ist der Titel nämlich auch nicht. Seit Anfang Juli hangelt sich die Notiz in einer Seitwärtsrange zwischen grob 5,00 und 4,50 Euro. Damit hat das Papier die Phase der beiden Kapitalerhöhungen per saldo zwar ganz anständig überstanden. Doch die Dynamik aus den vorangegangenen Quartalen ist abhanden gekommen. Vorbei ist die Phase, als der Kurs wesentlich durch die Spekulation auf den Einstieg potenter Investoren getrieben wurde. Auf der Finanzseite ist das Team mit Evonik Industries, Puma und Signal Iduna nun formiert. Jetzt muss der BVB liefern: Punkte auf dem Platz und Gewinne auf den Konten. Die Investoren werden ganz genau hinschauen. Einen Fanbonus gibt es an der Börse jedenfalls nicht.

[sws_yellow_box box_size="585"]Extratipp: Die Studien von Edison Research können Sie von boersengefluester.de aus direkt ansteuern – einfach diesen LINK anklicken.[/sws_yellow_box]...

Borussia Dortmund

Kurs: 3,15

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Borussia Dortmund | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549309 | DE0005493092 | GmbH & Co. KGaA | 347,20 Mio € | 30.10.2000 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Eigentlich war es ein Deal mit Ansage. Bereits im Halbjahresbericht richtete sich Martin Billhardt, Vorstandschef von PNE Wind, an seine Aktionäre: „Mit Interesse beobachten wir, dass sich neue unabhängige Energieversorger am Markt kapitalisieren. So haben in den vergangenen Monaten Greencoats, NRG Yield, Abengoa Yield und andere mehr als 2,0 Mrd. britische Pfund erhalten und in Erneuerbare-Energien-Projekte investiert. Daher prüfen auch wir, für bald zur Realisierung anstehende Projekte, den Aufbau eines eigenständigen IPP/Yieldco-Geschäfts mit Onshore-Windparks insbesondere in Deutschland.“ Letztlich will PNE mehrere Windpark-Projekte in einer neuen Gesellschaft bündeln und die Anteile daran dann in gut zwei Jahren an Investoren verkaufen – so der Plan. Lange Laufzeiten sind die Anleger bei PNE im Prinzip gewöhnt, doch der Umfang, der für die Gründung so einer Yield Company nötigen Kapitalerhöhung, kommt an der Börse gar nicht gut an.

Immerhin wollen die Cuxhavener die Anzahl der Aktien von derzeit rund 56,3 Millionen Stück auf bis zu 79,1 Millionen Papiere erhöhen – die Verwässerung für Anleger, die nicht an der Maßnahme teilnehmen, ist also enorm. Bezugsberechtigt für die bis zu 22,8 Millionen jungen Aktien sind sowohl die bisherigen Aktionäre als auch die Inhaber der Wandelschuldverschreibung von 2010/14 (WKN: A1EMCW). Demnach erhalten Aktionäre für je acht alte Papiere das Recht, drei neue Anteile zum Preis von je 2,40 Euro zu zeichnen. Den Inhabern der Convertibles stehen jeweils 45,45 Bezugsrechte pro Bond zu. Darüber hinaus will PNE eine neue Wandelanleihe im Gesamtvolumen von 25,575 Mio. Euro begeben. Das Gesamtpaket hat ein Volumen von brutto rund 80 Mio. Euro.

Beispiel: Ein Anleger, der 2.000 Aktien im Gesamtwert rund 5.000 Euro im Depot hat, kann seinen Bestand auf 2.750 Stück erhöhen. Dafür müsste er (ohne Gebühren) rund 1.800 Euro berappen. Die Bezugsfrist beginnt am 15. September und läuft bis zum 29. September. Zwar findet ein Handel für die Bezugsrechte statt. Auf Basis der aktuellen Aktienkurse hätte dieses jedoch einen Wert von gerade einmal 0,04 Euro. Die Zeit bis zum Start der Maßnahme ist knapp bemessen. Viel hängt davon ab, wie sich die Notiz in den kommenden Tagen entwickeln wird. Der aktuelle Rutsch bis fast an den Ausgabepreis, lässt den Erfolg des Vorhabens zumindest anzweifeln. Immerhin: Bei 2,50 Euro befindet sich eine solide charttechnische Unterstützung.

Derweil wirbt Firmenlenker Billhardt um Unterstützung für die Finanzspritze: „Wir wollen die Wettbewerbsposition der PNE Wind-Gruppe verbessern, indem wir eine neue Gruppe von Investoren erreichen, die ausschließlich an operativen Portfolien und nicht an einzelnen Projekten interessiert sind.“ Für PNE steht einiges auf dem Spiel: Vermutlich winken tatsächlich interessante Geschäfte, die sich eine Firma von der Größenordnung PNE kaum entgehen lassen darf. Andererseits ist der Umfang des Kapitalbedarfs für das neue Geschäftsfeld enorm. Das zeigt der Kursrutsch von im Tief 15,5 Prozent. Wer die Aktie im Depot hat, sollte zwar engagiert bleiben. Zukäufe drängen sich kurzfristig eher nicht auf. Und ob man an der Kapitalerhöhung teilnehmen sollte, muss jeder für sich entscheiden. In den vergangenen Jahren hat PNE die langfristigen Prognosen meist eingelöst. Der Aktienkurs befindet sich – trotz immer wieder guter Ansätze – dennoch seit mehr als einem Jahr per saldo in einer Seitwärtsrange.

Immerhin wollen die Cuxhavener die Anzahl der Aktien von derzeit rund 56,3 Millionen Stück auf bis zu 79,1 Millionen Papiere erhöhen – die Verwässerung für Anleger, die nicht an der Maßnahme teilnehmen, ist also enorm. Bezugsberechtigt für die bis zu 22,8 Millionen jungen Aktien sind sowohl die bisherigen Aktionäre als auch die Inhaber der Wandelschuldverschreibung von 2010/14 (WKN: A1EMCW). Demnach erhalten Aktionäre für je acht alte Papiere das Recht, drei neue Anteile zum Preis von je 2,40 Euro zu zeichnen. Den Inhabern der Convertibles stehen jeweils 45,45 Bezugsrechte pro Bond zu. Darüber hinaus will PNE eine neue Wandelanleihe im Gesamtvolumen von 25,575 Mio. Euro begeben. Das Gesamtpaket hat ein Volumen von brutto rund 80 Mio. Euro.

Beispiel: Ein Anleger, der 2.000 Aktien im Gesamtwert rund 5.000 Euro im Depot hat, kann seinen Bestand auf 2.750 Stück erhöhen. Dafür müsste er (ohne Gebühren) rund 1.800 Euro berappen. Die Bezugsfrist beginnt am 15. September und läuft bis zum 29. September. Zwar findet ein Handel für die Bezugsrechte statt. Auf Basis der aktuellen Aktienkurse hätte dieses jedoch einen Wert von gerade einmal 0,04 Euro. Die Zeit bis zum Start der Maßnahme ist knapp bemessen. Viel hängt davon ab, wie sich die Notiz in den kommenden Tagen entwickeln wird. Der aktuelle Rutsch bis fast an den Ausgabepreis, lässt den Erfolg des Vorhabens zumindest anzweifeln. Immerhin: Bei 2,50 Euro befindet sich eine solide charttechnische Unterstützung.

Derweil wirbt Firmenlenker Billhardt um Unterstützung für die Finanzspritze: „Wir wollen die Wettbewerbsposition der PNE Wind-Gruppe verbessern, indem wir eine neue Gruppe von Investoren erreichen, die ausschließlich an operativen Portfolien und nicht an einzelnen Projekten interessiert sind.“ Für PNE steht einiges auf dem Spiel: Vermutlich winken tatsächlich interessante Geschäfte, die sich eine Firma von der Größenordnung PNE kaum entgehen lassen darf. Andererseits ist der Umfang des Kapitalbedarfs für das neue Geschäftsfeld enorm. Das zeigt der Kursrutsch von im Tief 15,5 Prozent. Wer die Aktie im Depot hat, sollte zwar engagiert bleiben. Zukäufe drängen sich kurzfristig eher nicht auf. Und ob man an der Kapitalerhöhung teilnehmen sollte, muss jeder für sich entscheiden. In den vergangenen Jahren hat PNE die langfristigen Prognosen meist eingelöst. Der Aktienkurs befindet sich – trotz immer wieder guter Ansätze – dennoch seit mehr als einem Jahr per saldo in einer Seitwärtsrange.

...

PNE

Kurs: 8,74

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| PNE | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JBPG | DE000A0JBPG2 | AG | 669,51 Mio € | 15.12.1998 | Halten | |

* * *

© boersengefluester.de | Redaktion

Bleistift spitzen heißt es bei den Aktien von GSW Immobilien und Deutsche Wohnen. Die beiden Konzerne hatten sich im vergangenen Jahr zusammengeschlossen – mittlerweile regelt ein Beherrschungsvertrag die Rechte der noch außenstehenden Anteilseigner von GSW Immobilien. Demnach haben Investoren des Berliner Wohnungsunternehmens das Recht, je drei GSW-Aktien gegen sieben Papiere der MDAX-Gesellschaft Deutsche Wohnen zu tauschen. Formal endet die Frist für die Einreichung am 4. November 2014. Sie verlängert sich jedoch mit der Einleitung eines Spruchverfahrens, bei dem einzelne Aktionärsgruppen den Klageweg antreten und auf eine Nachbesserung der Offerte setzen. Angesichts der Erfahrungen bei ähnlichen Fällen, dürfte sich die Zeitspanne damit enorm nach hinten schieben. Mitunter vergehen Jahre, bis es bei solchen Verfahren zu einer Einigung kommt.

Wie sieht es nun aktuell aus? Zurzeit lohnt sich ein Kauf von GSW-Aktien mit der anschließenden Einreichung bei Deutsche Wohnen nicht. Letztlich würde das sogar – selbst unter Ausklammerung von Gebühren – auf ein kleines Minusgeschäft hinauslaufen. Auf die Beobachtungsliste gehört diese Arbitragemöglichkeit auf jeden Fall. Im vergangenen Monat lag der durchschnittliche Spread zwischen beiden Aktienpaaren bei rund einem Prozent. Ende August hätten Anleger zwischenzeitlich aber sogar eine Kursdifferenz von annähernd fünf Prozent einstreichen können. Interessant wird der Deal – vereinfacht ausgedrückt – immer dann, wenn sich der Kurs von Deutsche Wohnen relativ stärker entwickelt als das Papier von GSW. Anders ausgedrückt: Das Tauschabkommen ist eine kostenlose Absicherungsoption für den Fall, dass sich die GSW-Aktie deutlich schlechter entwickeln sollte als die von Deutsche Wohnen. Solche Konstellationen haben für gewiefte Anleger eigentlich immer Charme.

Darüber hinaus bietet die GSW-Aktie – auch auf dem aktuellen Niveau von 41,30 Euro – noch immer eine attraktive Dividendenrendite von brutto fast 3,4 Prozent. Schließlich bietet die in Frankfurt sitzende Deutsche Wohnen denjenigen Anlegern, die ihre Stücke behalten wollen ab dem kommenden Jahr eine jährliche Dividende von 1,40 Euro je Aktie – garantiert wohlgemerkt. Das schafft für Privatanleger eine vernünftige Planungsbasis. Zurzeit befinden sich knapp acht Prozent der insgesamt knapp 56,68 Millionen Aktien im Streubesitz. Mit früheren MDAX-Zeiten lässt sich das Handelsvolumen zwar nicht mehr vergleichen. Für den „normalen“ Privatanleger sind die Börsenumsätze in der Regel jedoch ausreichend. Unterm Strich ist der Titel also eine clevere Angelegenheit: Für Langfristanleger und – manchmal – auch für Trader, die rechnen können.

Wie sieht es nun aktuell aus? Zurzeit lohnt sich ein Kauf von GSW-Aktien mit der anschließenden Einreichung bei Deutsche Wohnen nicht. Letztlich würde das sogar – selbst unter Ausklammerung von Gebühren – auf ein kleines Minusgeschäft hinauslaufen. Auf die Beobachtungsliste gehört diese Arbitragemöglichkeit auf jeden Fall. Im vergangenen Monat lag der durchschnittliche Spread zwischen beiden Aktienpaaren bei rund einem Prozent. Ende August hätten Anleger zwischenzeitlich aber sogar eine Kursdifferenz von annähernd fünf Prozent einstreichen können. Interessant wird der Deal – vereinfacht ausgedrückt – immer dann, wenn sich der Kurs von Deutsche Wohnen relativ stärker entwickelt als das Papier von GSW. Anders ausgedrückt: Das Tauschabkommen ist eine kostenlose Absicherungsoption für den Fall, dass sich die GSW-Aktie deutlich schlechter entwickeln sollte als die von Deutsche Wohnen. Solche Konstellationen haben für gewiefte Anleger eigentlich immer Charme.

Darüber hinaus bietet die GSW-Aktie – auch auf dem aktuellen Niveau von 41,30 Euro – noch immer eine attraktive Dividendenrendite von brutto fast 3,4 Prozent. Schließlich bietet die in Frankfurt sitzende Deutsche Wohnen denjenigen Anlegern, die ihre Stücke behalten wollen ab dem kommenden Jahr eine jährliche Dividende von 1,40 Euro je Aktie – garantiert wohlgemerkt. Das schafft für Privatanleger eine vernünftige Planungsbasis. Zurzeit befinden sich knapp acht Prozent der insgesamt knapp 56,68 Millionen Aktien im Streubesitz. Mit früheren MDAX-Zeiten lässt sich das Handelsvolumen zwar nicht mehr vergleichen. Für den „normalen“ Privatanleger sind die Börsenumsätze in der Regel jedoch ausreichend. Unterm Strich ist der Titel also eine clevere Angelegenheit: Für Langfristanleger und – manchmal – auch für Trader, die rechnen können.

...

GSW Immobilien

Kurs: 71,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| GSW Immobilien | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| GSW111 | DE000GSW1111 | AG | 4.222,43 Mio € | 15.04.2011 | - | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Wohnen | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0HN5C | DE000A0HN5C6 | SE | 9.507,05 Mio € | 02.11.1999 | Halten | |

* * *

© boersengefluester.de | Redaktion

Einen erstklassigen Eindruck hinterließ Holger Pilgenröther, Finanzvorstand von VIB Vermögen, bei seiner Präsentation auf dem von SRC Research veranstalteten „Forum Financial & Real Estate 2014“ am 10. September im Frankfurter Hilton Hotel. Der Vortragsraum war zwar gerammelt voll. Trotzdem: Einer Reihe von Anlegern dürfte VIB Vermögen womöglich eher kein Begriff sein, auch wenn die Gesellschaft aus Neuburg an der Donau mittlerweile auf einen Börsenwert von rund 318 Mio. Euro kommt. Damit rangiert der Titel genau zwischen dem im SDAX notierten Gewerbeimmobilienspezialisten Hamborner REIT (373 Mio. Euro) und der forsch expandierenden Wohnungsgesellschaft Adler Real Estate (251 Mio. Euro). Gecovert wird VIB Vermögen derzeit von immerhin acht Analysten – allesamt sind positiv für den Titel gestimmt. Einziger Haken: Die Kursziele zwischen 14,50 und 15,70 Euro sind nicht all zu weit von der aktuellen Notiz von 14,12 Euro entfernt. Offenbar haben die Finanzexperten Hemmungen, den fairen Wert der VIB-Aktie deutlich oberhalb des Net Asset Values (NAV) von zurzeit 14,13 Euro je Aktie anzusiedeln. Immerhin handelt es sich bei VIB Vermögen um einen Bestandshalter von Gewerbeimmobilien – und da sind in Deutschland normalerweise Abschläge zum NAV auf der Tagesordnung.

Ganz unbegründet ist die vorsichtige Haltung sicher nicht. In den vergangenen fünf Jahren lag der Abschlag des VIB-Kurses zum Substanzwert im Schnitt bei rund einem Drittel. Doch mit der starken Performance – von Anfang 2012 bis heute hat der Titel um bemerkenswerte 110 Prozent an Wert gewonnen – haben sich die Relationen merklich verschoben. Für konservative Anleger hat das Papier dennoch gute Argumente: Boersengefluester.de geht davon aus, dass VIB auch für 2014 eine Dividende von 0,45 Euro je Aktie zahlen wird. Damit käme der Titel auf eine Rendite von brutto gut 3,1 Prozent. Vorteil: Die Ergebnisse der Gesellschaft lassen sich vergleichsweise gut prognostizieren – die Leerstandsquote bewegt sich mit rund 2,5 Prozent auf einem im Branchenvergleich sehr moderaten Niveau. Für Finanzchef Pilgenröther liegt hier auch ein wesentlicher Schlüssel des Erfolgs: „Am Ende wird das Geld schließlich über die Mieteinnahmen verdient.“ Ein solides Bild gibt zudem die Finanzierung der überwiegend an Logistiker, Industriebetriebe und Einzelhändler vermieteten Immobilien im süddeutschen Raum ab. VIB Vermögen setzt hier auf klassische Annuitätendarlehen.

„Damit haben wir nie ein Thema mit der Refinanzierung“, sagt Pilgenröther. Zudem steigert der im Zeitablauf wachsende Tilgungsanteil bei der Ratenzahlung den Substanzwert des Unternehmens. Die Eigenkapitalquote von zuletzt gut 37 Prozent liegt leicht über dem Durchschnitt der von boersengefluester.de analysierten Gewerbeimmobilienfirmen. Das Kreditvolumen entspricht zurzeit rund 57 Prozent des Verkehrswerts der Immobilien. „Das ist absolut in Ordnung bei einer Finanzierung über Annuitätendarlehen“, betont Pilgenröther. Im Börsenjargon heißt diese bei Immobilienwerten viel beachtete Kennzahl übrigens "Loan To Value" – oder kurz LTV.

Heimatbörse von VIB Vermögen ist das Münchner Spezialsegment m:access. In Frankfurt ist die Gesellschaft nur im Freiverkehr gelistet. Ein Platz im SDAX wäre VIB Vermögen in dieser Konstellation also verwehrt – trotz des respektablen Börsenwerts. Losgelöst davon würden aber wohl bereits die Handelsumsätze ein Ausschlusskriterium sein. Zwar befinden sich fast 78 Prozent der Stücke im Streubesitz. Gemessen daran ist die Liquidität des Titels jedoch eher gering. Wer das Papier einmal im Depot hat, gibt es scheinbar nicht so gern wieder her. Kein Wunder, bei der Langfristperformance des Small Caps. Mit an Bord sind übrigens auch die Spürnasen von der Kreissparkasse Biberach. Das Institut hält maßgebliche Beteiligungen an Firmen wie Biotest oder Simona. Keine schlechte Gesellschaft, in der sich VIB Vermögen hier befindet. Und am 23. und 24. September 2014 können sich weitere Investoren vom Know-how des Managements und den Qualitäten der VIB-Aktie überzeugen. Dann präsentiert Pilgenröther nämlich in München auf den wichtigen Konferenzen von Berenberg/Goldman Sachs sowie der Baader Bank.

...

© boersengefluester.de | Redaktion

Ist das der Durchbruch? Snowbird, das jüngste China-IPO stößt auf großes Interesse. Noch während der Unternehmenspräsentation des Daunenverarbeiters am 9. September im noblen Hotel Frankfurter Hof sagt Alexander Tietze, Managing Director bei der emissionsbegleitenden CM Equity AG: „Wir haben gerade mehrere siebenstellige Aktien-Orders aus Asien erhalten.“ In der Woche zuvor war Snowbird auf Roadshow in Asien. Der Gedanke dahinter: Deutsche Investoren brauchen Vorreiter für Engagements in chinesischen Unternehmen. Investoren aus Singapur, Hongkong, Shanghai und auch Malaysia kennen sich aus mit Firmen aus dem Reich der Mitte. Die Unternehmens-Story von Snowbird hat sie überzeugt.

Es scheint, als hätten die Verantwortlichen für diesen Börsengang endlich verstanden, was deutsche Investoren bei den vergangenen Debütanten aus China verunsichert hat. So wird die deutsche AG von Snowbird mit mehr als 1 Mio. Euro Geld ausgestattet sein, das auf deutschen Konten liegt. Kok Weng Lam, Finanzvorstand bei Snowbird, sagt: „Wir sind noch in der Diskussion über die endgültige Summe. Aber ein paar Hundert Tausend Euro sind zu wenig. Die sind schnell weg.“ Darüber hinaus ist es geplant, dass der Aufsichtsrat einen Online-Lesezugriff auf die Konten des Unternehmens bekommen wird. In der Vergangenheit gab es bei einigen chinesischen Unternehmen Ungereimtheiten bei tatsächlich zur Verfügung stehenden Barmitteln. Auch die Wirtschaftsprüfer verwenden inzwischen besonders viel Energie darauf, die Kontostände zweifelsfrei zu identifizieren.

Unternehmensgründer, Großaktionär und Vorstandschef Changzai Yan ist es wichtig zu betonen, dass die Pre-IPO-Investoren nicht darauf aus sind Kasse zu machen: „Ich selbst und mein Partner Siu Hung Choi halten zusammen etwa 67 Prozent der Aktien. Wir haben uns auf eine Lock-Up-Frist von 36 Monaten verpflichtet. Wir wollen am künftigen Erfolg der Firma teilhaben.“ Weitere Altaktionäre unterliegen einer Lock-Up von 12 Monaten.“ Zudem wird zum Börsengang keine einzige Aktie aus Altbeständen verkauft. Das gesamte Volumen – geplant sind bis zu 10 Mio. Aktien – stammt aus einer Kapitalerhöhung. Die Dividendentitel werden bis zum 24. September in einer Spanne von 5,50 bis 6,00 Euro zum Kauf angeboten. Am 24. September soll dann der endgültige Bezugspreis festgelegt und am 29. September mit dem Börsenhandel begonnen werden.

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Die Wachstumsgeschichte von Snowbird ist atemberaubend. Allein im vergangenen Jahr legte der Umsatz um die Hälfte auf 137 Mio. Euro und der Netto-Gewinn um ein Drittel auf gut 28 Mio. Euro zu. Rund die Hälfte der Erlöse wurde mit der Reinigung, Trocknung und Sortierung von Daunen erzielt. Die Verarbeitung zu Daunenbekleidung hatte einen Anteil von gut einem Drittel. 6 Prozent entfielen auf die Herstellung von Daunen-Betten und -Kissen. Weil der Absatz von Daunenprodukten stark saisonal beeinflusst ist, werden Zeiten mit geringerer Auslastung genutzt, um für andere Kunden daunenfreie Textilien zu nähen. Das trug ebenfalls zu etwa 6 Prozent zum Umsatz bei.

Der hohe Anteil an der Herstellung von Daunen rührt von der Inbetriebnahme einer neuen Daunenveredelungsanlage Ende vergangenen Jahres, die die Kapazität auf mehr als 4.000 Tonnen pro Jahr vervierfacht hat. Derzeit ist eine neue Schneiderei in Bau, die ihren Betrieb Ende dieses Jahres aufnehmen soll. Sie wird die Verarbeitungskapazität von derzeit knapp 2 Mio. Teilen auf gut 8 Mio. Teile voranbringen. Dann steht ein Umsatzsprung vor der Tür. Schon im ersten Halbjahr 2014 legten der Umsatz um 70 Prozent und das Ebit (Ergebnis vor Zinsen und Steuern) um gut 60 Prozent zu. Weil sich mit der Weiterverarbeitung der Daunen zu Jacken und Betten deutlich höhere Gewinn-Margen erzielen lassen, soll dieser Bereich ausgebaut werden. Das dürfte sich künftig in einer steigenden Profitabilität niederschlagen. Nach Angaben von Finanzvorstand Lam ist "die Nachfrage enorm". So besitzt in China erst ein Prozent der Bevölkerung ein Daunenbett, in Europa und Amerika sind es mehr als 80 Prozent. Auch die Preisunterschiede für Daunen sind erheblich. Während Spitzenqualitäten in Europa bis zu 800 Euro je Kilo kosten, erhält Snowbird in China im Durchschnitt für die Entendaunen umgerechnet 55 Euro und die Gänsedaunen 95 Euro je Kilo.

Die Unternehmensstory von Snowbird ist überzeugend. Die prognostizierten Wachstumsraten sind enorm. Das Kurs-Gewinn-Verhältnis (KGV) von 5,5 bis 6 auf Basis des für 2014 von CM Equity geschätzten Gewinns ist ambitioniert. So liegt – nach unseren Gewinnerwartungen – das durchschnittliche KGV der fünf chinesischen Unternehmen, die profitabel sind, alle Abschlüsse rechtzeitig vorgelegt haben und mehr als 160 Mio. Euro Umsatz in diesem Jahr erwarten (VanCamel, Firstextile, Ultrasonic, Powerland und Joyou), bei 4,2. Auch die geplante Kapitalerhöhung ist ein ordentlicher Schluck aus der Pulle, entspricht es doch fast der Summe, die die letzten zehn China-Emissionen in den vergangenen drei Jahren eingesammelt haben.

Was unterscheidet Snowbird von den vergangenen 13 nicht erfolgreichen „Red Stocks“ im Prime Standard?

...

© boersengefluester.de | Redaktion

[sws_red_box box_size="585"]An dieser Stelle kommentieren wir aktuelle Meldungen über in Deutschland gelistete chinesische Aktien oder weisen auf interessante Kursentwicklungen hin. Die Auswahl erfolgt rein subjektiv und hat keinen Anspruch auf Vollständigkeit.[/sws_red_box]

Eifrig waren die Analysten von BankM: Gleich drei neue Analysen haben sie in den vergangenen Tagen zu chinesischen Aktien herausgebracht. Der Schuhproduzent Ultrasonic ist in den vergangenen Jahren verlässlich profitabel gewachsen. Nun schwächelt er und sucht nach neuen Wachstumsmöglichkeiten. Das Unternehmen ist in drei Bereichen tätig: Produktion von Sohlen für andere Hersteller wie zum Beispiel das große chinesische Sportschuhunternehmen Antra, Herstellung von Sandalen sowie das jüngste Segment: „Urban Footware“ – Herrenschuhe für alle Anlässe. Am härtesten – mit minus elf Prozent hat es im ersten Halbjahr 2014 die Sohlen getroffen. Auch bei Sandalen ging der Umsatz zurück – hier um gut fünf Prozent. In diesen beiden Bereichen zeigt sich der harte Wettbewerbsdruck auf dem chinesischen Markt. Mit simplen Produkten ist aufgrund steigender Löhne sowie Sozial- und Umweltstandards kaum noch Geld zu verdienen. Dass Ultrasonic das Geldverdienen nicht verlernt hat, zeigt das Wachstum von 17 Prozent bei „Urban Footware“. Mit der eigenen Marke zogen die Umsätze in den ersten sechs Monaten sogar um gut 30 Prozent an.

Die Analysten Roger Becker und David Szabadvari vermuten, dass sich das Unternehmen verstärkt nach externen Wachstumschancen umsieht. Darüber hinaus schließen sie nicht aus, dass der Schuhsohlenbereich abgestoßen werden könnte. Positiver Nebeneffekt wäre, dass die gut ausgebildeten Mitarbeiter die deutlich profitableren Schuhe herstellen könnten. Ultrasonic tut sich derzeit nämlich ein wenig schwer, neue Arbeitskräfte zu finden. Aufgrund des hohen Cashflows und der immer noch starken Profitabilität empfehlen die Analysten die Ultrasonic-Aktie zum Kauf. Der faire Wert von 22,40 Euro dürfte ein wenig hoch gegriffen sein. Der Kaufempfehlung können wir uns aber anschließen. Wir wären schon zufrieden, wenn der Wert innerhalb der kommenden zwölf Monate wieder die Zone um 8 Euro erreicht.

Die vollständige Analyse von BankM zu Ultrasonic finden Sie HIER.

Die Analysten Roger Becker und David Szabadvari vermuten, dass sich das Unternehmen verstärkt nach externen Wachstumschancen umsieht. Darüber hinaus schließen sie nicht aus, dass der Schuhsohlenbereich abgestoßen werden könnte. Positiver Nebeneffekt wäre, dass die gut ausgebildeten Mitarbeiter die deutlich profitableren Schuhe herstellen könnten. Ultrasonic tut sich derzeit nämlich ein wenig schwer, neue Arbeitskräfte zu finden. Aufgrund des hohen Cashflows und der immer noch starken Profitabilität empfehlen die Analysten die Ultrasonic-Aktie zum Kauf. Der faire Wert von 22,40 Euro dürfte ein wenig hoch gegriffen sein. Der Kaufempfehlung können wir uns aber anschließen. Wir wären schon zufrieden, wenn der Wert innerhalb der kommenden zwölf Monate wieder die Zone um 8 Euro erreicht.

Die vollständige Analyse von BankM zu Ultrasonic finden Sie HIER.

...

Ultrasonic

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Ultrasonic | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1KREX | DE000A1KREX3 | 0,00 Mio € | 09.12.2011 | Halten | ||

* * *

© boersengefluester.de | Redaktion

Im Grunde war es ja klar – ein Erfolg ist es trotzdem. Borussia Dortmund hat seine mit viel Medienrummel begleitete „Kapitalerhöhung II/2014“ bis auf eine Rundungsdifferenz voll untergebracht. Das maximale Volumen von 24.554.804 neuen Aktien wurde zu 99,59 Prozent ausgeschöpft. Künftig wird das Kapital des Bundesligisten aus 92.000.000 Anteilscheinen bestehen – das sind gut 36 Prozent mehr als bislang. Die Marktkapitalisierung auf Basis der erhöhten Aktienzahl beträgt gegenwärtig 434,24 Mio. Euro. Zum Vergleich: Am ersten Handelstag der Schwarz-Gelben, Ende Oktober 2000, erreichte der Börsenwert knapp 196 Mio. Euro. Auch wenn der Aktienkurs trotz der tollen Performance der vergangenen drei Jahre noch immer weit vom Ausgabepreis von 11 Euro entfernt ist – nie war der BVB wertvoller als heute.

Insgesamt flossen den Dortmundern durch die zweite Finanzierungsrunde im laufenden Jahr brutto rund 114 Mio. Euro zu. Laut Wertpapierprospekt gehen davon etwa 3 Mio. Euro an Provisionen für Banken und Rechtsberatung ab. Interessant ist, dass „nur“ 39,26 Prozent der Aktien von den bisherigen Anteilseignern über die ihnen zustehenden Bezugsrechte gezeichnet wurden. BVB-Anleger hatten das Recht, für je elf bestehende Aktien vier neue zu einem Preis von je 4,66 Euro zu zeichnen. Boersengefluester.de hatte damit gerechnet, dass diese Quote ein wenig höher liegen wird. Letztlich ist das aber eine akademische Frage, denn mit Evonik Industries, Puma und Signal Iduna standen drei potente Abnehmer im Hintergrund.

Der Spezialchemiekonzern Evonik ist mit 14,78 Prozent ab sofort der größte Einzelaktionär bei den Dortmundern. Bislang waren dem MDAX-Konzern 6.120.011 Aktien – das entspricht einem Anteil von 9,06 Prozent zuzurechnen. Im Zuge der Kapitalerhöhung hat Evonik insgesamt 7.480.498 Aktien erworben. Dafür haben die Essener knapp 35 Mio. Euro auf den Tisch legen müssen. Rund 70 Prozent der von Evonik zugekauften Papiere stammen dabei aus der Zeichnungsverpflichtung, die sich auf bis zu 8.000.000 Stück erstreckt hätte. Interessant: Der bislang dominante Aktionär Bernd Geske hat sich nur in sehr geringem Umfang an der Kapitalmaßnahme beteiligt und somit möglichst viele Stücke dem Investorentrio übrig gelassen. Folgerichtig wurde sein Stimmrechtsanteil von 10,81 Prozent auf 8,21 Prozent verwässert. Der Versicherungskonzern Signal Iduna hält künftig 5,43 Prozent der Stimmen, Puma hat sich mit dem vereinbarten Maximalanteil von 5,0 Prozent engagiert. Offen ist, wie sich die Investmentgesellschaft Odey Asset Management – ihr waren bislang 4,73 Prozent der Papiere zuzurechnen – verhalten hat. Letztlich dürfte sich der Streubesitzanteil des BVB aber von bislang 68,81 Prozent auf rund 56 Prozent verringert haben. Damit hat boersengefluester.de mit seiner Hochrechnung vom 21. August einen Volltreffer gelandet (zu dem entsprechenden Beitrag kommen Sie HIER).

Wichtig ist ab jetzt aber nicht nur „aufm Parkett“, sondern vor allem „aufm Platz“. Die Phase der Kapitalerhöhung hat die BVB-Aktie ohne größere Blessuren überstanden. Das ist ein gutes Zeichen. Die bisherigen Höchstkurse von gut 5 Euro sind noch in Sichtweite. Weniger schön ist da die erneute Verletzung von Nationalspieler Marco Reus. Dafür haben die Dortmunder zuletzt mit dem Rückkauf des Mittelfeldspielers Shinji Kagawa einen wichtigen Treffer gelandet. In der Bundesliga wird nach der Länderspielunterbrechung der Spielbetrieb wieder aufgenommen. Und am 16. September beginnt die Champions-League-Saison mit dem Heimspiel gegen Arsenal London. Dort treffen die Nationalspieler dann auf ihre Weltmeisterkollegen Per Mertesacker, Mesut Özil und Lukas Podolski. Nicht zu vergessen, ist der in Diensten der Londoner kickende Ex-Borusse Thomas Rosicky. Für Spannung ist also gesorgt. Auf jeden Fall ist gut, dass der Ball wieder rollt. Dann lässt sich die BVB-Aktie nämlich irgendwie leichter beurteilen. So der so: Wir bleiben bei unserer Kaufen-Empfehlung für den Titel.

Der Spezialchemiekonzern Evonik ist mit 14,78 Prozent ab sofort der größte Einzelaktionär bei den Dortmundern. Bislang waren dem MDAX-Konzern 6.120.011 Aktien – das entspricht einem Anteil von 9,06 Prozent zuzurechnen. Im Zuge der Kapitalerhöhung hat Evonik insgesamt 7.480.498 Aktien erworben. Dafür haben die Essener knapp 35 Mio. Euro auf den Tisch legen müssen. Rund 70 Prozent der von Evonik zugekauften Papiere stammen dabei aus der Zeichnungsverpflichtung, die sich auf bis zu 8.000.000 Stück erstreckt hätte. Interessant: Der bislang dominante Aktionär Bernd Geske hat sich nur in sehr geringem Umfang an der Kapitalmaßnahme beteiligt und somit möglichst viele Stücke dem Investorentrio übrig gelassen. Folgerichtig wurde sein Stimmrechtsanteil von 10,81 Prozent auf 8,21 Prozent verwässert. Der Versicherungskonzern Signal Iduna hält künftig 5,43 Prozent der Stimmen, Puma hat sich mit dem vereinbarten Maximalanteil von 5,0 Prozent engagiert. Offen ist, wie sich die Investmentgesellschaft Odey Asset Management – ihr waren bislang 4,73 Prozent der Papiere zuzurechnen – verhalten hat. Letztlich dürfte sich der Streubesitzanteil des BVB aber von bislang 68,81 Prozent auf rund 56 Prozent verringert haben. Damit hat boersengefluester.de mit seiner Hochrechnung vom 21. August einen Volltreffer gelandet (zu dem entsprechenden Beitrag kommen Sie HIER).

Wichtig ist ab jetzt aber nicht nur „aufm Parkett“, sondern vor allem „aufm Platz“. Die Phase der Kapitalerhöhung hat die BVB-Aktie ohne größere Blessuren überstanden. Das ist ein gutes Zeichen. Die bisherigen Höchstkurse von gut 5 Euro sind noch in Sichtweite. Weniger schön ist da die erneute Verletzung von Nationalspieler Marco Reus. Dafür haben die Dortmunder zuletzt mit dem Rückkauf des Mittelfeldspielers Shinji Kagawa einen wichtigen Treffer gelandet. In der Bundesliga wird nach der Länderspielunterbrechung der Spielbetrieb wieder aufgenommen. Und am 16. September beginnt die Champions-League-Saison mit dem Heimspiel gegen Arsenal London. Dort treffen die Nationalspieler dann auf ihre Weltmeisterkollegen Per Mertesacker, Mesut Özil und Lukas Podolski. Nicht zu vergessen, ist der in Diensten der Londoner kickende Ex-Borusse Thomas Rosicky. Für Spannung ist also gesorgt. Auf jeden Fall ist gut, dass der Ball wieder rollt. Dann lässt sich die BVB-Aktie nämlich irgendwie leichter beurteilen. So der so: Wir bleiben bei unserer Kaufen-Empfehlung für den Titel.

...

Borussia Dortmund

Kurs: 3,15

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Borussia Dortmund | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549309 | DE0005493092 | GmbH & Co. KGaA | 347,20 Mio € | 30.10.2000 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Mit seiner radikalen Bereinigung von Firmenwerten hatte SKW-Stahl-Neuvorstand Kay Michel vor rund drei Wochen für ein Kursdebakel gesorgt. Die Notiz des Anbieters von Produkten zur Stahlproduktion knickte im Tief von 8,50 auf 3 Euro ein. Das entsprach einem Verlust von Marktkapitalisierung von rund 36 Mio. Euro. Verglichen mit der desaströsen Nachrichtenlage wäre sogar ein tieferer Absturz möglich gewesen. Immerhin präsentierte SKW zum Halbjahr einen Verlust von fast 83 Mio. Euro. Finanzierungsvereinbarungen mit den Banken wurden gerissen – zurzeit laufen entsprechende Verhandlungen mit den Geldgebern. Vermutlich wird SKW jedoch nicht um eine Kapitalerhöhung herumkommen. Das Eigenkapital schmolz zum Halbjahr von annähernd 106 Mio. Euro auf nur noch 24 Mio. Euro. Das entspricht einem Buchwert je Aktie von 3,68 Euro. Dabei stehen allerdings noch immer immaterielle Vermögenswerte von etwa 22 Mio. Euro auf der Aktivseite der Bilanz. Die Nettofinanzverbindlichkeiten belaufen sich auf rund 67 Mio. Euro. Das Bankhaus Lampe strich das Kursziel kurzerhand von 10 auf 2 Euro.