Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#620200

© boersengefluester.de | Redaktion

So hält das Management f

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 7.090,80 | 9.767,40 | 12.553,30 | 10.790,50 | 10.011,70 | 9.000,00 | 9.500,00 | |

| EBITDA1,2 | 176,00 | 1.261,60 | 1.617,80 | 677,00 | 445,20 | 376,00 | 550,00 | |

| EBITDA-margin %3 | 2,48 | 12,92 | 12,89 | 6,27 | 4,45 | 4,18 | 5,79 | |

| EBIT1,4 | -119,00 | 753,20 | 1.312,00 | 355,10 | -179,10 | 47,00 | 0,00 | |

| EBIT-margin %5 | -1,68 | 7,71 | 10,45 | 3,29 | -1,79 | 0,52 | 0,00 | |

| Net profit1 | -273,90 | 586,10 | 1.085,40 | 204,10 | -347,90 | -35,00 | 92,00 | |

| Net-margin %6 | -3,86 | 6,00 | 8,65 | 1,89 | -3,48 | -0,39 | 0,97 | |

| Cashflow1,7 | 18,30 | 329,40 | 596,50 | 892,00 | 408,40 | 530,00 | 0,00 | |

| Earnings per share8 | -5,13 | 10,74 | 20,00 | 3,70 | -6,51 | -0,58 | 1,50 | |

| Dividend per share8 | 0,00 | 0,75 | 1,00 | 0,45 | 0,20 | 0,00 | 0,50 | |

Quelle: boersengefluester.de and company details

Nun: Bislang stand der Aurubis-Anteil nicht öffentlich zur Diskussion. Letztl...

© boersengefluester.de | Redaktion

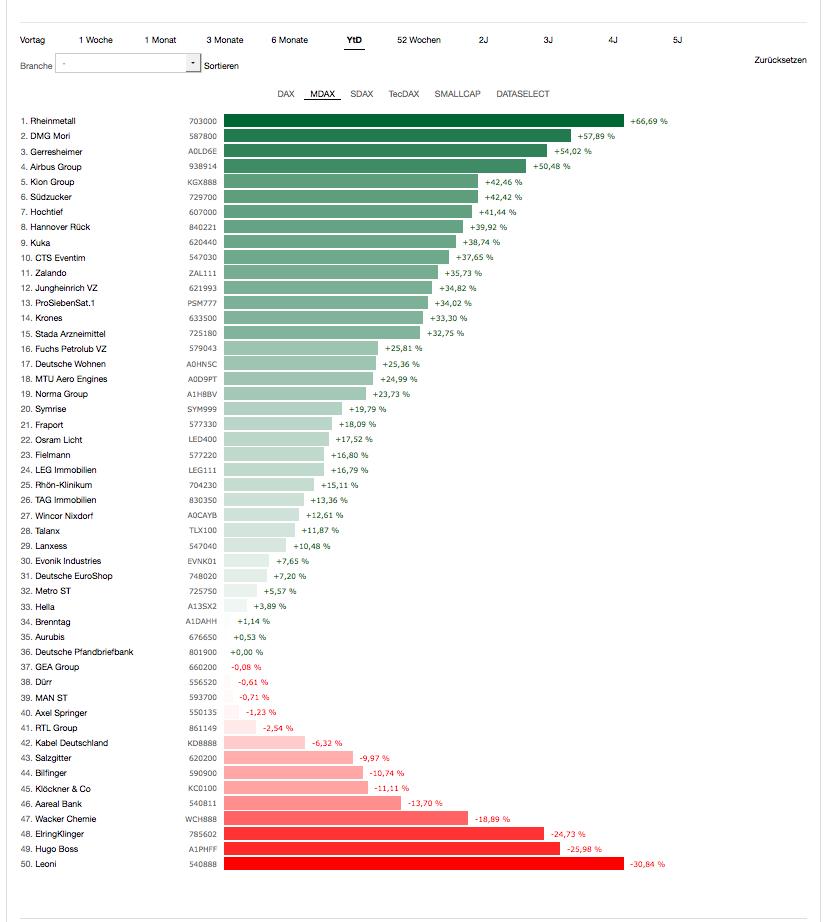

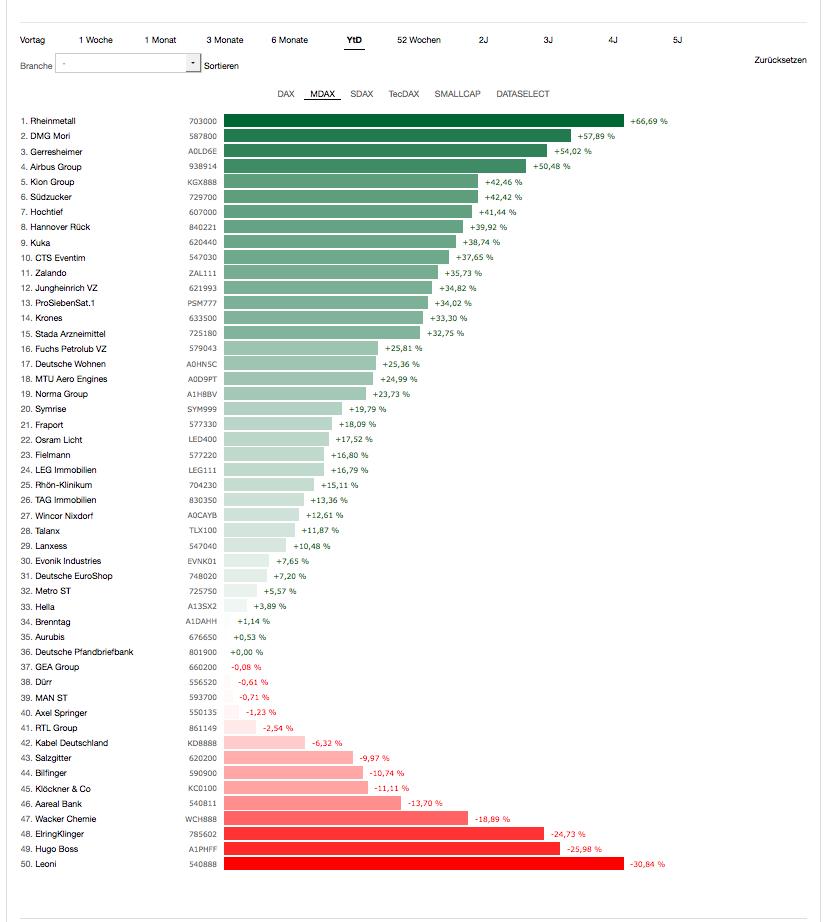

Mit einem Kursverlust seit Jahresbeginn von rund elf Prozent gehört die Salzgitter-Aktie mittlerweile zu den Kellerkindern des MDAX. Deutlich schlechter waren 2015 nur Papiere wie Leoni, Hugo Boss, ElringKlinger oder Wacker Chemie. Dabei sah es für den Hersteller von Flachstahlprodukten in den ersten sechs Monaten noch so gut aus. In der Spitze lag die Notiz um fast 55 Prozent vorn und kratzte beinahe an den 36 Euro. Schnell verpufft sind sogar die positiven Kursausschläge aus den vom Salzgitter-Vorstand Heinz Jörg Fuhrmann geäußerten Gedankenspielen hinsichtlich einer möglichen Fusion mit Aurubis. An der Kupferhütte hält Salzgitter 25 Prozent der Aktien. Dementsprechend „not amused” dürfte Fuhrmann über die jüngste Kursklatsche für die Aurubis-Aktie nach Vorlage des Geschäftsberichts für 2014/15 mit dem enttäuschenden Ausblick gewesen sein. Zeitweise ging es mit dem Papier um mehr als 20 Prozent bergab. Dabei wird Salzgitter nach der Aurubis-HV im Februar 2016 einen um 35 Prozent wertvolleren Dividenden-Scheck von brutto 15,2 Mio. Euro erhalten.

Losgelöst davon: Für kühle Rechner ist die Salzgitter-Aktie auf jeden Fall einen Blick wert. Das Aurubis-Paket hat einen Börsenwert von knapp 543 Mio. Euro. Das sind etwa 43 Prozent der gesamten Salzgitter-Marktkapitalisierung von zurzeit 1,256 Mrd. Euro. Isoliert betrachtet bringt Salzgitter damit gerade einmal 713 Mio. Euro auf die Waagschale. Und das bei einem Unternehmen mit rund 9 Mrd. Euro Umsatz. On top kämen allerdings Nettofinanzverbindlichkeiten (inklusive Pensionsrückstellungen) von 2,34 Mrd. Euro. Ohne Berücksichtigung der Pensionsverpflichtungen steht sogar eine positive Nettofinanzposition von 267 Mio. Euro in der Bilanz. Kaum abschätzbar ist allerdings die Entwicklung der Erträge. In den vergangenen zehn Jahren schwankten die Ergebnisse je Aktie zwischen minus 9,10 Euro und plus 26,50 Euro. Für 2016 rechnen die Experten der Berenberg Bank mit einem Ergebnis je Anteilschein von 1,60 Euro – nach 0,59 Euro für 2015. Demnach käme das Papier auf ein 2016er-KGV von relativ moderaten 13. Krasser ist allerdings der Abschlag zum Buchwert von derzeit mehr als 55 Prozent. Der von boersengefluester.de berechnete Zehn-Jahres-Mittelwert für das Kurs-Buchwert-Verhältnis (KBV) beträgt dagegen 0,86.

Keine Frage: Die Eigenkapitalrentabilität von Salzgitter ist eher lausig. Doch ein Discount von 55 Prozent scheint uns dann doch etwas zu hoch. Risikobereite Investoren mit einem Anlagehorizont von zwölf Monaten könnten bei der Salzgitter-Aktie also einen guten Schnitt machen. Ob der Tiefpunkt bereits erreicht ist, lässt sich freilich kaum sagen. Das aktuelle Niveau entspricht etwa den Kursen vom Sommer 2005. Charttechnik hilft hier nur bedingt weiter. Optimisten orientieren sich dagegen am Kursziel der Berenberg Bank: Immerhin 40 Euro rufen die Analysten als fairen Wert auf. HSBC ist mit gut 30 Euro dabei. Aber auch das entspräche noch einem Potenzial von 44 Prozent.

Losgelöst davon: Für kühle Rechner ist die Salzgitter-Aktie auf jeden Fall einen Blick wert. Das Aurubis-Paket hat einen Börsenwert von knapp 543 Mio. Euro. Das sind etwa 43 Prozent der gesamten Salzgitter-Marktkapitalisierung von zurzeit 1,256 Mrd. Euro. Isoliert betrachtet bringt Salzgitter damit gerade einmal 713 Mio. Euro auf die Waagschale. Und das bei einem Unternehmen mit rund 9 Mrd. Euro Umsatz. On top kämen allerdings Nettofinanzverbindlichkeiten (inklusive Pensionsrückstellungen) von 2,34 Mrd. Euro. Ohne Berücksichtigung der Pensionsverpflichtungen steht sogar eine positive Nettofinanzposition von 267 Mio. Euro in der Bilanz. Kaum abschätzbar ist allerdings die Entwicklung der Erträge. In den vergangenen zehn Jahren schwankten die Ergebnisse je Aktie zwischen minus 9,10 Euro und plus 26,50 Euro. Für 2016 rechnen die Experten der Berenberg Bank mit einem Ergebnis je Anteilschein von 1,60 Euro – nach 0,59 Euro für 2015. Demnach käme das Papier auf ein 2016er-KGV von relativ moderaten 13. Krasser ist allerdings der Abschlag zum Buchwert von derzeit mehr als 55 Prozent. Der von boersengefluester.de berechnete Zehn-Jahres-Mittelwert für das Kurs-Buchwert-Verhältnis (KBV) beträgt dagegen 0,86.

Keine Frage: Die Eigenkapitalrentabilität von Salzgitter ist eher lausig. Doch ein Discount von 55 Prozent scheint uns dann doch etwas zu hoch. Risikobereite Investoren mit einem Anlagehorizont von zwölf Monaten könnten bei der Salzgitter-Aktie also einen guten Schnitt machen. Ob der Tiefpunkt bereits erreicht ist, lässt sich freilich kaum sagen. Das aktuelle Niveau entspricht etwa den Kursen vom Sommer 2005. Charttechnik hilft hier nur bedingt weiter. Optimisten orientieren sich dagegen am Kursziel der Berenberg Bank: Immerhin 40 Euro rufen die Analysten als fairen Wert auf. HSBC ist mit gut 30 Euro dabei. Aber auch das entspräche noch einem Potenzial von 44 Prozent.

[sws_blue_box box_size="585"] Tipp: Clevere Anleger nutzen unser Performance-Tool "Top-Flop Interaktiv".[/sws_blue_box]

...

...

Aurubis

Kurs: 172,80

Salzgitter

Kurs: 54,55

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Salzgitter | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 620200 | DE0006202005 | AG | 3.278,29 Mio € | 02.06.1998 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Aurubis | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 676650 | DE0006766504 | AG | 7.768,52 Mio € | 07.07.1998 | Kaufen | |

* * *

...

...

© boersengefluester.de | Redaktion

Wie tief soll der Aktienkurs von SKW Stahl eigentlich noch fallen? Mit 9,10 Euro ist die Notiz des Stahlzulieferers mittlerweile auf den tiefsten Stand seit gut fünf Jahren gesackt. Allein seit Jahresbeginn hat das Papier um mehr als ein Viertel an Wert verloren und ist damit der mit Abstand schwächste heimische Stahlwert. Zum Vergleich: Die Notiz von ThyssenKrupp sprang seit Anfang Januar um 28 Prozent in die Höhe, Klöckner & Co verteuerten sich um sechs Prozent, bei Salzgitter gingen die Anleger mit plus minus Null aus dem Rennen. Klar: Die jüngsten Geschäftszahlen von SKW fielen allesamt enttäuschend aus. 2013 schrieb die Gesellschaft rote Zahlen und musste die Dividende streichen. Und auch im laufenden Jahr legte die Gesellschaft unter dem seit dem 1. April 2014 amtierenden Vorstand Kay Michel einen Fehlstart hin. Bei einem Erlösrückgang von gut vier Prozent fiel ein Fehlbetrag von 2,4 Mio. Euro an.

Eigentlicher Knackpunkt ist jedoch die Unsicherheit, wie es mit SKW weitergeht. „Derzeit wird der SKW Metallurgie Konzern seitens des Vorstands einer grundlegenden Überprüfung unterzogen. Einmaleffekte der zu erwartenden Effizienzsteigerungs- und Restrukturierungsmaßnahmen können das EBITDA jedoch kurzfristig negativ beeinflussen“, heißt es im jüngsten Zwischenbericht. Sollte Firmenlenker Michel ähnlich rigoros aufräumen wie zuletzt etwa der neue Vorstand des Bahntechnikkonzerns Vossloh, müssen sich die Investoren wohl nochmals warm anziehen. Allerdings: Im Kurs ist bereits sehr viel Pessimismus eingepreist und eine plausible Vorwärtsstrategie könnte ein positives Signal für die Börse sein.

Die momentane Hängepartie schadet der Aktie jedenfalls massiv und hat zu kuriosen Bewertungen geführt: So wird jeder Euro Umsatz nun mit gerade einmal 17 Cent bewertet. Trotz der fehlenden Marge ist das eine ungewöhnlich niedrige Relation. ThyssenKrupp kommt auf ein Kurs-Umsatz-Verhältnis (KUV) von 0,33, bei Salzgitter beträgt das KUV 0,21. Zudem wird der Anteilschein von SKW mit einem Abschlag von immerhin 35 Prozent auf den Buchwert von 14,11 Euro gehandelt. Aber Vorsicht: Anleger aufpassen, um nicht in die Buchwert-Falle zu tappen. Sollte es nämlich zu millionenschweren Abschreibungen kommen, würde das Eigenkapital entsprechend schmelzen. Immerhin: Die Bilanz von SKW sieht belastbar aus. Die Nettofinanzschulden von 66,5 Mio. Euro machen nur 64 Prozent des Eigenkapitals aus. Die meisten Unternehmen kommen auf einen deutlich höheren Verschuldungsgrad.

Die Halbjahreszahlen von SKW sind für den 14. August angesetzt. Gut möglich, dass sich die Gesellschaft aus Unterneukirchen im bayerischen Landkreis Altötting aber noch vorher an seine Aktionäre wendet. Vermutlich kommt die Notiz dann sogar nochmals unter Druck. Auf die mittlere und lange Sicht verfügt die Aktie des Herstellers von Fülldrähten, Pulvern und Granulaten für die Veredelung von Stahl jedoch über deutliches Aufwärtspotenzial. Also: Beobachten ist angesagt. Wer den Titel noch im Depot hat, sollte ihn auf dem aktuellen Niveau jedenfalls nicht mehr unbedingt verkaufen.

Die momentane Hängepartie schadet der Aktie jedenfalls massiv und hat zu kuriosen Bewertungen geführt: So wird jeder Euro Umsatz nun mit gerade einmal 17 Cent bewertet. Trotz der fehlenden Marge ist das eine ungewöhnlich niedrige Relation. ThyssenKrupp kommt auf ein Kurs-Umsatz-Verhältnis (KUV) von 0,33, bei Salzgitter beträgt das KUV 0,21. Zudem wird der Anteilschein von SKW mit einem Abschlag von immerhin 35 Prozent auf den Buchwert von 14,11 Euro gehandelt. Aber Vorsicht: Anleger aufpassen, um nicht in die Buchwert-Falle zu tappen. Sollte es nämlich zu millionenschweren Abschreibungen kommen, würde das Eigenkapital entsprechend schmelzen. Immerhin: Die Bilanz von SKW sieht belastbar aus. Die Nettofinanzschulden von 66,5 Mio. Euro machen nur 64 Prozent des Eigenkapitals aus. Die meisten Unternehmen kommen auf einen deutlich höheren Verschuldungsgrad.

Die Halbjahreszahlen von SKW sind für den 14. August angesetzt. Gut möglich, dass sich die Gesellschaft aus Unterneukirchen im bayerischen Landkreis Altötting aber noch vorher an seine Aktionäre wendet. Vermutlich kommt die Notiz dann sogar nochmals unter Druck. Auf die mittlere und lange Sicht verfügt die Aktie des Herstellers von Fülldrähten, Pulvern und Granulaten für die Veredelung von Stahl jedoch über deutliches Aufwärtspotenzial. Also: Beobachten ist angesagt. Wer den Titel noch im Depot hat, sollte ihn auf dem aktuellen Niveau jedenfalls nicht mehr unbedingt verkaufen.

Foto: SKW Stahl-Metallurgie Holding AG...

SKW Metallurgie

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| SKW Metallurgie | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| SKWM02 | DE000SKWM021 | 1,88 Mio € | 01.12.2006 | Verkaufen | ||

* * *

© boersengefluester.de | Redaktion

Vor wenigen Tagen war die Heraufstufung von Klöckner & Co durch die Analysten der Deutschen Bank noch ein Aufregerthema an der Börse. Immerhin konnte sich zunächst niemand erklären, warum die Aktie des Stahlhändlers plötzlich so gefragt war. Zwar sah es zunächst so aus, als ob die Notiz – trotz des von 10,50 auf 13,00 Euro erhöhten Kursziels – wieder abbröckeln würde. Doch mit Vorlage der Quartalszahlen hat der MDAX-Titel den Kursauftrieb wieder beschleunigt und sich sogar über die Marke von 12 Euro gewagt. Kein Wunder, dass unter den nicht gerade verwöhnten Anteilseignern neue Hoffnung keimt.

Dabei enthielt der Bericht zum Auftaktviertel 2014 keine großen Überraschungen. Bei einem um drei Prozent rückläufigen Umsatz kletterte das Ergebnis vor Zinsen und Steuern (EBIT) von 2 auf 23 Mio. Euro. Grund dafür waren in erster Linie deutlich niedrigere Abschreibungen. Das Ergebnis je Aktie drehte von minus 0,16 auf plus 0,03 Euro. „Mit unserem abgeschlossenen Restrukturierungsprogramm sowie den laufenden Optimierungsmaßnahmen haben wir den Turnaround geschafft. Entsprechend wollen wir auch für das Gesamtjahr ein positives Konzernergebnis erzielen und unsere Aktionäre daran mit einer Dividende teilhaben lassen", gibt der Vorstandsvorsitzende Gisbert Rühl als Marschroute für 2014 aus.

Per saldo dürfte 2014 zwar erst ein relativ niedriges positives Ergebnis je Aktie stehen bleiben, aber bereits für 2015 kalkulieren die Analysten derzeit im Schnitt mit einem Profit von rund 0,60 Euro je Anteilschein. Einzelne Adressen sind sogar deutlich zuversichtlicher. Das Team von Hauck & Aufhäuser etwa traut Klöckner für 2015 ein Ergebnis je Aktie (EpS) von 0,83 Euro zu. Für 2016 rechnen die Experten gar mit einem EpS von 1,15 Euro. Demnach käme das Papier auf ein 2016er-KGV von gerade einmal 10,5. Das Kursziel siedelt das Hamburger Analysehaus bei ambitionierten 15,60 Euro an. Aber auch unter Substanzaspekten kann der Titel punkten. So wird Klöckner nach Berechnungen von boersengefluester.de mit einem Abschlag von gut 15 Prozent auf den Buchwert gehandelt. Deutlich günstiger aus der Vergleichsgruppe ist hier nur Salzgitter. Der gerade ebenfalls hart am Turnaround arbeitende Stahlkonzern kommt auf ein Kurs-Buchwert-Verhältnis (KBV) von knapp 0,6.

Ihre helle Freude an der Klöckner-Aktie dürften insbesondere eher charttechnisch motivierte Börsianer haben. Sollte dem Titel der nachhaltige Ausbruch über die Marke von 12 Euro gelingen, wäre der Weg nach oben frei. Anfang 2012 und 2013 trat die Notiz an dieser Marke zwar jedes Mal den Rückzug an. Doch diesmal sehen die Fundamentaldaten deutlich besser aus. Insbesondere beim Zinsaufwand und den Abschreibungen müssen die Duisburger deutlich weniger Belastungen schultern. Entsprechend selbstbewusst gibt sich die Gesellschaft im Prognoseteil des aktuellen Zwischenberichts: „Selbst beim Ausbleiben der allgemein erwarteten Markterholung wieder ein positives Konzernergebnis erzielen.“ Boersengefluester.de traut der Klöckner-Aktie in den kommenden Monaten daher eine überdurchschnittliche Entwicklung im Vergleich zum MDAX zu. Allerdings ist das Risiko entsprechend hoch – aber das gilt für alle Stahlaktien. Schließlich gibt es nur wenige Branchen aus traditionellen Sektoren mit derart stark schwankenden Ergebnissen.

Per saldo dürfte 2014 zwar erst ein relativ niedriges positives Ergebnis je Aktie stehen bleiben, aber bereits für 2015 kalkulieren die Analysten derzeit im Schnitt mit einem Profit von rund 0,60 Euro je Anteilschein. Einzelne Adressen sind sogar deutlich zuversichtlicher. Das Team von Hauck & Aufhäuser etwa traut Klöckner für 2015 ein Ergebnis je Aktie (EpS) von 0,83 Euro zu. Für 2016 rechnen die Experten gar mit einem EpS von 1,15 Euro. Demnach käme das Papier auf ein 2016er-KGV von gerade einmal 10,5. Das Kursziel siedelt das Hamburger Analysehaus bei ambitionierten 15,60 Euro an. Aber auch unter Substanzaspekten kann der Titel punkten. So wird Klöckner nach Berechnungen von boersengefluester.de mit einem Abschlag von gut 15 Prozent auf den Buchwert gehandelt. Deutlich günstiger aus der Vergleichsgruppe ist hier nur Salzgitter. Der gerade ebenfalls hart am Turnaround arbeitende Stahlkonzern kommt auf ein Kurs-Buchwert-Verhältnis (KBV) von knapp 0,6.

Ihre helle Freude an der Klöckner-Aktie dürften insbesondere eher charttechnisch motivierte Börsianer haben. Sollte dem Titel der nachhaltige Ausbruch über die Marke von 12 Euro gelingen, wäre der Weg nach oben frei. Anfang 2012 und 2013 trat die Notiz an dieser Marke zwar jedes Mal den Rückzug an. Doch diesmal sehen die Fundamentaldaten deutlich besser aus. Insbesondere beim Zinsaufwand und den Abschreibungen müssen die Duisburger deutlich weniger Belastungen schultern. Entsprechend selbstbewusst gibt sich die Gesellschaft im Prognoseteil des aktuellen Zwischenberichts: „Selbst beim Ausbleiben der allgemein erwarteten Markterholung wieder ein positives Konzernergebnis erzielen.“ Boersengefluester.de traut der Klöckner-Aktie in den kommenden Monaten daher eine überdurchschnittliche Entwicklung im Vergleich zum MDAX zu. Allerdings ist das Risiko entsprechend hoch – aber das gilt für alle Stahlaktien. Schließlich gibt es nur wenige Branchen aus traditionellen Sektoren mit derart stark schwankenden Ergebnissen.

Foto: Klöckner & Co SE...

Klöckner & Co

Kurs: 11,02

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Klöckner & Co | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| KC0100 | DE000KC01000 | SE | 1.099,25 Mio € | 28.06.2006 | Halten | |

* * *

© boersengefluester.de | Redaktion

[sws_blue_box box_size="585"]Der weltgrößte Stahlkonzern ArcelorMittal prognostiziert für 2014 einen kräftigen Anstieg der weltweiten Nachfrage. Nicht nur angesichts der deutlichen Konjunkturabkühlung in China erscheint das Ziel aber ziemlich ambitioniert. In dem schwierigen Umfeld laufen die Aktien von ThyssenKrupp besser als die der Konkurrenten, weil der Konzern die Abhängigkeit vom klassischen Stahlgeschäft deutlich verringert hat.[/sws_blue_box]

Kräftig auf dem Weg nach oben ist die ThyssenKrupp-Aktie: Seit Jahresanfang hat sie um mehr als zehn Prozent zugelegt und damit den DAX deutlich abgehängt. Investoren honorieren, dass Deutschlands größter Stahlkonzern trotz des schwierigen Umfelds die Ergebnisse zuletzt deutlich verbessert hat. Der Konzern wandelt sich zum diversifizierten Industriekonzern und hat die Abhängigkeit vom klassischen Stahlgeschäft deutlich reduziert. So steuern die Industriegüter-Geschäfte einen Großteil des Gewinns von ThyssenKrupp bei. Die einzelnen Bereiche stellen beispielsweise Nocken- oder Kurbelwellen für Automotoren und Aufzüge her oder bauen Großanlagen. Im ersten Quartal der Berichtsperiode 2013/14, das im Dezember endete, haben die Industriegüter-Geschäfte den bereinigten operativen Gewinn auf insgesamt 412 Mio. Euro gesteigert. Damit haben sie die Schwäche der Werkstoff-Geschäfte, zu denen die Stahlsparten in Europa und Amerika ebenso wie das Handelsgeschäft gehören, wettgemacht. Investoren waren zudem zufrieden, dass das Stahlgeschäft in Amerika den bereinigten operativen Verlust auf nunmehr 17 Mio. Euro stark verringert hat. Nach dem Verkauf des Weiterverarbeitungswerks im US-Bundesstaat Alabama besteht die Sparte nur noch aus dem Werk in Brasilien.

Vorstandschef Heinrich Hiesinger ist zuversichtlich. Aufgrund von deutlichen Kostensenkungen will er im laufenden Geschäftsjahr den bereinigten operativen Gewinn des Konzerns von 600 Mio. auf eine Mrd. Euro steigern. Der Firmenlenker hat die Bundesregierung aufgefordert, an den Ökostrom-Rabatten für die Industrie festzuhalten, weil sonst die Belastungen für die Konzerne stark steigen würden. „ThyssenKrupp hat im vergangenen Jahr 85 Mio. Euro an Ökostrom-Umlage gezahlt. Wenn wir die volle EEG-Umlage zahlen müssten, würde dies eine Belastung von 350 Mio. für uns bedeuten.“ Der bereinigte Gewinn der Stahlsparte in Europa habe im vergangenen Jahr aber bei lediglich 143 Mio. Euro gelegen.

Die Fokussierung auf die Industriegüter-Geschäfte ist dringend notwendig, könnte doch das Umfeld im klassischen Stahlgeschäft unter Druck bleiben. Der Branchenprimus ArcelorMittal prognostiziert zwar, dass die weltweite Nachfrage 2014 um 3,5 Prozent bis vier Prozent steigen wird. Wachstumsmotoren sollen die Regionen China und USA sein. Der europäische Markt soll sich deutlich erholen. 2013 war die weltweite Produktion laut dem Branchenverband World Steel Association um 3,5 Prozent auf 1607 Mio. Tonnen geklettert. 48,5 Prozent davon stammten aus China. Im Februar ist die weltweite Produktion aber um lediglich 0,6 Prozent gestiegen. Wenn sich die Konjunktur in China weiter abkühlt, könnte das die Stahlnachfrage in den nächsten Quartalen erheblich dämpfen, zumal viele chinesische Stahlhersteller derzeit große Probleme haben, Kredite zu bekommen. Die Konjunktur in den USA war zuletzt auch deutlich schwächer als viele Volkswirte erwartet hatten.

Der Preisverfall und der Wettbewerbsdruck auf dem kriselnden europäischen Markt bedeuten ein anhaltend schwieriges Umfeld für Salzgitter, weshalb die Aktie zuletzt unter Druck war. Der europäische Branchenverband Eurofer ist der Überzeugung, dass die Kapazitäten des Sektors in der Region um ein Viertel zu groß sind. Deutschlands Nummer zwei ist deutlich abhängiger vom klassischen Stahlgeschäft als ThyssenKrupp, zumal Salzgitters Geschäftsbereich Röhren unter der schwachen Auftragslage in der Großrohrsparte leidet. Vorstandschef Jörg Fuhrmann treibt daher das Fitnessprogramm weiter voran, in dessen Rahmen 1500 Stellen abgebaut werden. Im Gesamtjahr will er ein Ergebnis vor Steuern „nahe Break Even“ erreichen. „Es ist nach wie vor ein schwieriges Umfeld“, sagte Finanzchef Burkhard Becker zuletzt. Immerhin verbessert sich die Lage bei der Tochter Peiner Träger zusehends. Sie stellt Langstahl für die Baubranche her und hat 2013 Abschreibungen in dreistelliger Millionenhöhe verursacht.

Die Fokussierung auf die Industriegüter-Geschäfte ist dringend notwendig, könnte doch das Umfeld im klassischen Stahlgeschäft unter Druck bleiben. Der Branchenprimus ArcelorMittal prognostiziert zwar, dass die weltweite Nachfrage 2014 um 3,5 Prozent bis vier Prozent steigen wird. Wachstumsmotoren sollen die Regionen China und USA sein. Der europäische Markt soll sich deutlich erholen. 2013 war die weltweite Produktion laut dem Branchenverband World Steel Association um 3,5 Prozent auf 1607 Mio. Tonnen geklettert. 48,5 Prozent davon stammten aus China. Im Februar ist die weltweite Produktion aber um lediglich 0,6 Prozent gestiegen. Wenn sich die Konjunktur in China weiter abkühlt, könnte das die Stahlnachfrage in den nächsten Quartalen erheblich dämpfen, zumal viele chinesische Stahlhersteller derzeit große Probleme haben, Kredite zu bekommen. Die Konjunktur in den USA war zuletzt auch deutlich schwächer als viele Volkswirte erwartet hatten.

Der Preisverfall und der Wettbewerbsdruck auf dem kriselnden europäischen Markt bedeuten ein anhaltend schwieriges Umfeld für Salzgitter, weshalb die Aktie zuletzt unter Druck war. Der europäische Branchenverband Eurofer ist der Überzeugung, dass die Kapazitäten des Sektors in der Region um ein Viertel zu groß sind. Deutschlands Nummer zwei ist deutlich abhängiger vom klassischen Stahlgeschäft als ThyssenKrupp, zumal Salzgitters Geschäftsbereich Röhren unter der schwachen Auftragslage in der Großrohrsparte leidet. Vorstandschef Jörg Fuhrmann treibt daher das Fitnessprogramm weiter voran, in dessen Rahmen 1500 Stellen abgebaut werden. Im Gesamtjahr will er ein Ergebnis vor Steuern „nahe Break Even“ erreichen. „Es ist nach wie vor ein schwieriges Umfeld“, sagte Finanzchef Burkhard Becker zuletzt. Immerhin verbessert sich die Lage bei der Tochter Peiner Träger zusehends. Sie stellt Langstahl für die Baubranche her und hat 2013 Abschreibungen in dreistelliger Millionenhöhe verursacht.

Der Stahlhändler Klöckner & Co. erntet derweil die Früchte des Umbaus. Trotz des deutlichen Umsatzrückgangs lag 2013 der operative Gewinn vor Restrukturierungsaufwendungen und dem Ertrag aus dem Verkauf einer Immobilie ungefähr auf Vorjahresniveau. Der Konzern hat rund 70 Standorte geschlossen oder verkauft und dabei 2200 Mitarbeiter abgebaut. Nach dem Abschluss des bisherigen Kostensenkungsprogramms soll das neue im laufenden Jahr einen Ergebnisbeitrag von 20 Mio. Euro bringen. Im Jahr 2015 soll der Wert auf 50 Mio. Euro anwachsen. Vorstandschef Gisbert Rühl hat zuletzt einen Anteil von 75 Prozent an dem Schweizer Stahlspezialisten Riedo Bau + Stahl gekauft. Er hatte 2013 einen Umsatz von 140 Mio. Euro erzielt. „Im laufenden Jahr wollen wir aus eigener Kraft – also auch bei Ausbleiben der allgemein erwarteten Markterholung – wieder ein positives Vorsteuerergebnis erzielen“, sagte Rühl. Derzeit prognostizieren die Analysten für Klöckner einen Gewinn vor Steuern von gut 40 Mio. Euro.

Der Stahlhändler Klöckner & Co. erntet derweil die Früchte des Umbaus. Trotz des deutlichen Umsatzrückgangs lag 2013 der operative Gewinn vor Restrukturierungsaufwendungen und dem Ertrag aus dem Verkauf einer Immobilie ungefähr auf Vorjahresniveau. Der Konzern hat rund 70 Standorte geschlossen oder verkauft und dabei 2200 Mitarbeiter abgebaut. Nach dem Abschluss des bisherigen Kostensenkungsprogramms soll das neue im laufenden Jahr einen Ergebnisbeitrag von 20 Mio. Euro bringen. Im Jahr 2015 soll der Wert auf 50 Mio. Euro anwachsen. Vorstandschef Gisbert Rühl hat zuletzt einen Anteil von 75 Prozent an dem Schweizer Stahlspezialisten Riedo Bau + Stahl gekauft. Er hatte 2013 einen Umsatz von 140 Mio. Euro erzielt. „Im laufenden Jahr wollen wir aus eigener Kraft – also auch bei Ausbleiben der allgemein erwarteten Markterholung – wieder ein positives Vorsteuerergebnis erzielen“, sagte Rühl. Derzeit prognostizieren die Analysten für Klöckner einen Gewinn vor Steuern von gut 40 Mio. Euro.

[sws_blue_box box_size="585"]Fazit: Der Stahlsektor in Europa steht weiter vor großen Herausforderungen. In dem Umfeld könnten Investoren weiter Unternehmen wie ThyssenKrupp bevorzugen, wenngleich die Aktie mit einem 2015er-KGV von 16 höher bewertet ist als die von Salzgitter.[/sws_blue_box]

Foto: Klöckner & Co SE

[sws_grey_box box_size="585"]Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research[/sws_grey_box]...

[sws_blue_box box_size="585"]Fazit: Der Stahlsektor in Europa steht weiter vor großen Herausforderungen. In dem Umfeld könnten Investoren weiter Unternehmen wie ThyssenKrupp bevorzugen, wenngleich die Aktie mit einem 2015er-KGV von 16 höher bewertet ist als die von Salzgitter.[/sws_blue_box]

Foto: Klöckner & Co SE

[sws_grey_box box_size="585"]Dieser Beitrag stammt von den Kollegen der boersengefluester.de-Partnerseite Feingold Research[/sws_grey_box]...

ThyssenKrupp

Kurs: 10,55

Salzgitter

Kurs: 54,55

Klöckner & Co

Kurs: 11,02

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Im Vergleich zu ThyssenKrupp kam Salzgitter in den vergangenen Jahren kräftiger unter die Räder. Jetzt befinden sich beide Aktien auf Erholungskurs, nachdem aus der Branche hoffnungsvolle Signale kamen. Beide Aktien locken mit Chancen, aber es gibt nur einen Favoriten.[/sws_green_box]

Auf Sicht von drei Jahren verzeichnen nur sechs der 50 MDAX-Werte eine negative Performance. Den letzten Platz belegt Wacker Chemie mit einem Minus von knapp 50 Prozent, gefolgt von Salzgitter, die aktuell um rund 38 Prozent tiefer stehen. Auch im laufenden Jahr dominiert die Farbe Rot, zurzeit notiert der Stahlkonzern um etwa 18 Prozent tiefer als zum Jahreswechsel – während der MDAX Rekorde in Serie abliefert. Nur unwesentlich besser entwickelte sich ThyssenKrupp. Auf drei Jahre gesehen liegen die Verluste bei 29 Prozent, im laufenden Jahr notiert die Aktie knapp in der Gewinnzone. Zumindest in den vergangenen Wochen war aber wieder eine verstärkte Nachfrage zu erkennen. Mehr als nur ein Strohfeuer?

Aus der Branche kamen zuletzt erste Anzeichen einer Belebung. Nach Einschätzung des britischen Marktforschungsinstituts MEPS zeichnet sich eine Erholung bei den Preisen und der Nachfrage im Stahlsektor ab. Der Sektor könnte demnach in diesem Jahr den Tiefpunkt des laufenden Zyklus hinter sich lassen und zumindest bis 2016 mit besseren Marktbedingungen rechnen. Grund für den verhaltenen Optimismus sind die überwiegend leeren Lager der Stahlverarbeiter, die langsam wieder aufgefüllt werden müssen.

Von Unternehmensseite äußerten sich bereits im Sommer der weltgrößte Stahlkonzern ArcelorMittel sowie später Klöckner & Co etwas zuversichtlicher. In dieser Woche legte Rio Tinto nach. Der Bergbaugigant steigerte im abgelaufenen Quartal seine Eisenerzproduktion auf ein noch nie dagewesen Niveau. Die Australier verzeichnen bereits seit Juli eine steigende Nachfrage aus China und haben zuletzt massiv ihre Kapazitäten erhöht. Mit Folgen für den Eisenerzpreis, der im dritten Quartal um zwölf Prozent auf 132 Dollar je Tonne stieg. Vor einem Jahr wechselte der Rohstoff noch für 112 Dollar den Besitzer.

Im Vergleich der relativen Performance seit Jahresbeginn zwischen ThyssenKrupp und Salzgitter zeigt sich vor allem ab dem Frühsommer eine deutliche Outperformance des DAX-Konzerns. Steigt die Linie im Chart an, entwickelte sich ThyssenKrupp relativ zur Salzgitter-Aktie besser, fällt der Trend, hat der MDAX-Wert die Nase vorn. Erst im August holte Salzgitter auf und scheint auch aktuell etwas stärker von der Erholung zu profitieren.

Der direkte Kursvergleich in den vergangenen beiden Jahren zeigt noch eine Besonderheit. 2012 bildete ThyssenKrupp bereits Mitte Juni ein Tief aus und startete eine deutliche Erholung. Salzgitter stand hingegen einen Monat länger unter Abgabedruck. Erst ab Mitte Juli griffen Anleger erneut zu und hievten die Aktie bis Anfang 2013 auf rund 41 Euro. Rund eine Woche später toppte ThyssenKrupp, auch bei der zweiten Erholung im Februar / März drehte die Salzgitter-Aktie rund zwei Wochen früher Richtung Süden. Den Tiefpunkt im April erreichte beide Werte gleichzeitig, bis Anfang Oktober hat das Muster vor allem wegen des erneuten Rücksetzers bei Salzgitter an Bedeutung verloren. Erst seit wenigen Tagen ist wieder eine höhere Korrelation festzustellen. Kurzfristig gilt somit: Sollte ein Wert einen Trendbruch oder Richtungsänderung zeigen, kann dieser Impuls relativ einfach überprüft werden.

Bei Thyssen sollten Anleger den Bereich um das Jahreshoch bei 19 / 19,30 Euro genau verfolgen. Mit einem neuen Bewegungshoch würde sich weiteres Potenzial bis mindestens 23 / 24 Euro eröffnen. Prallt die Aktie hingegen nach unten ab, ist erst wieder um 17 Euro mit stärkeren Käufen zu rechnen. Bei einem Rücksetzer unter den Abwärtstrend bei aktuell 16 Euro müsste die Aufwärtsbewegung seit Mitte September als Fehlausbruch eingestuft werden.

Der direkte Kursvergleich in den vergangenen beiden Jahren zeigt noch eine Besonderheit. 2012 bildete ThyssenKrupp bereits Mitte Juni ein Tief aus und startete eine deutliche Erholung. Salzgitter stand hingegen einen Monat länger unter Abgabedruck. Erst ab Mitte Juli griffen Anleger erneut zu und hievten die Aktie bis Anfang 2013 auf rund 41 Euro. Rund eine Woche später toppte ThyssenKrupp, auch bei der zweiten Erholung im Februar / März drehte die Salzgitter-Aktie rund zwei Wochen früher Richtung Süden. Den Tiefpunkt im April erreichte beide Werte gleichzeitig, bis Anfang Oktober hat das Muster vor allem wegen des erneuten Rücksetzers bei Salzgitter an Bedeutung verloren. Erst seit wenigen Tagen ist wieder eine höhere Korrelation festzustellen. Kurzfristig gilt somit: Sollte ein Wert einen Trendbruch oder Richtungsänderung zeigen, kann dieser Impuls relativ einfach überprüft werden.

Bei Thyssen sollten Anleger den Bereich um das Jahreshoch bei 19 / 19,30 Euro genau verfolgen. Mit einem neuen Bewegungshoch würde sich weiteres Potenzial bis mindestens 23 / 24 Euro eröffnen. Prallt die Aktie hingegen nach unten ab, ist erst wieder um 17 Euro mit stärkeren Käufen zu rechnen. Bei einem Rücksetzer unter den Abwärtstrend bei aktuell 16 Euro müsste die Aufwärtsbewegung seit Mitte September als Fehlausbruch eingestuft werden.

Für Salzgitter ist hingegen das Jahreshoch noch lange nicht in Reichweite. Der MDAX-Wert hat zunächst die Kombination aus langjährigen Abwärtstrend und einer schwachen horizontalen Hürde vor der Brust. Beide Barrieren verlaufen im Bereich 34 bis 35 Euro, Anfang kommenden Monats schneidet der Baissetrend den waagerechten Widerstand. Sollte der Ausbruch dennoch gelingen, lauert bis zum Jahreshoch bei rund 41 Euro eine weitere Hürden in Form eines waagerechten Widerstands bei 37,60 Euro. Fällt die Aktie hingegen unter 30 Euro per Tagesschluss zurück, kann die Erholungsbewegung zu den Akten gelegt werden.

Fazit:

Im direkten Chartvergleich hinterlässt aktuell ThyssenKrupp den besseren Eindruck. Bereits im September stieg die Aktie über den langfristigen Abwärtstrend, während diese Hürde auf Salzgitter noch wartet. Beide Aktien stehen aktuell vor wichtigen Hürden, wobei die DAX-Aktie im Erfolgsfall mehr Luft nach oben hat. Allerdings sollten grundsätzlich nur mutige Anleger einstiegen, denn sowohl die Charts als auch die fundamentalen Rahmenbedingungen sind alles andere als optimal. Im DAX und auch im MDAX gibt es genügend Aktien, die seit Monaten mit einer hohen relativen Stärke überzeugen und bei einer möglichen Jahresendrally gefragt bleiben. Zu nennen sind hier zum Beispiel Dürr, Leoni, EADS, Aareal Bank, Deutsche Post, Deutsche Telekom, Continental sowie BMW.

[sws_blue_box box_size="550"]Zum Autor: Diese Analyse stammt von meinem geschätzten Kollegen Franz-Georg Wenner, der die boersengefluester.de-Partnerseite chartanalysen-online.de betreibt. Dort finden Sie täglich interessante Kommentare und Analysen zu Aktien, Indizes und Rohstoffen aus rein charttechnischer Sicht. Besuchen Sie Ihn doch mal auf seiner Homepage![/sws_blue_box]

...

Für Salzgitter ist hingegen das Jahreshoch noch lange nicht in Reichweite. Der MDAX-Wert hat zunächst die Kombination aus langjährigen Abwärtstrend und einer schwachen horizontalen Hürde vor der Brust. Beide Barrieren verlaufen im Bereich 34 bis 35 Euro, Anfang kommenden Monats schneidet der Baissetrend den waagerechten Widerstand. Sollte der Ausbruch dennoch gelingen, lauert bis zum Jahreshoch bei rund 41 Euro eine weitere Hürden in Form eines waagerechten Widerstands bei 37,60 Euro. Fällt die Aktie hingegen unter 30 Euro per Tagesschluss zurück, kann die Erholungsbewegung zu den Akten gelegt werden.

Fazit:

Im direkten Chartvergleich hinterlässt aktuell ThyssenKrupp den besseren Eindruck. Bereits im September stieg die Aktie über den langfristigen Abwärtstrend, während diese Hürde auf Salzgitter noch wartet. Beide Aktien stehen aktuell vor wichtigen Hürden, wobei die DAX-Aktie im Erfolgsfall mehr Luft nach oben hat. Allerdings sollten grundsätzlich nur mutige Anleger einstiegen, denn sowohl die Charts als auch die fundamentalen Rahmenbedingungen sind alles andere als optimal. Im DAX und auch im MDAX gibt es genügend Aktien, die seit Monaten mit einer hohen relativen Stärke überzeugen und bei einer möglichen Jahresendrally gefragt bleiben. Zu nennen sind hier zum Beispiel Dürr, Leoni, EADS, Aareal Bank, Deutsche Post, Deutsche Telekom, Continental sowie BMW.

[sws_blue_box box_size="550"]Zum Autor: Diese Analyse stammt von meinem geschätzten Kollegen Franz-Georg Wenner, der die boersengefluester.de-Partnerseite chartanalysen-online.de betreibt. Dort finden Sie täglich interessante Kommentare und Analysen zu Aktien, Indizes und Rohstoffen aus rein charttechnischer Sicht. Besuchen Sie Ihn doch mal auf seiner Homepage![/sws_blue_box]

...

ThyssenKrupp

Kurs: 10,55

Salzgitter

Kurs: 54,55

© boersengefluester.de | Redaktion

Während die Aktien von Henkel, Beiersdorf, Adidas oder auch Bayer in diesem Jahr neue Rekordhochs markierten, fällt die Bilanz für ThyssenKrupp tiefrot aus – und zwar gleich doppelt. Nicht nur das Zahlenwerk der Essener war negativ, auch die Performance der Aktie ist wahrlich kein Kaufargument. Aktuell gibt es den Stahlkonzern für rund 15,50 Euro. Zur Einordnung: Wer bereits 1994 Anteile an dem Blue Chip hielt, hat bis heute – ohne Berücksichtigung der meist mageren Dividende – über die reine Kursperformance keinen Cent verdient. Doch es kommt noch schlimmer, sofern man den falschen Zeitpunkt zum Einstieg wählte. 2007, und somit unmittelbar vor der Immobilien- und Finanzkrise, stand der Wert am Zenit bei 46 Euro. Mitte 2011 scheiterte eine vielversprechende Erholung bei 35 Euro. Anleger, die damals eingestiegen sind und dem Wert bis heute die Treue halten, sitzen somit auf Buchverlusten von 55 bis 65 Prozent. Immerhin: Einige Branchenkollegen wie ArcelorMittal oder Salzgitter (WKN: 620200) schneiden im Performance-Ranking über die vergangenen sechs Jahre noch schlechter ab.

Aber es gibt Hoffnung. Nach dem erneuten Abverkauf im Frühjahr hat sich die Stimmung bei der Analystengilde spürbar verbessert. Lediglich die Experten der NordLB bekräftigen nach den jüngsten Zahlen ihre Verkaufsempfehlung und sehen den fairen Wert bei 13 Euro. Die Marktbeobachter der Deutschen Bank taxieren das Kursziel ähnlich wie Nomura auf 18 Euro. Jefferies sprach zuletzt eine Kaufempfehlung aus und siedelte das Kursziel bei 21 Euro an – rund 35 Prozent über dem aktuellen Niveau. Mutig, angesichts der zahlreichen Probleme, die dringend gelöst werden müssen. Aber genau darin lauert auch eine große Chance. Denn sollte Thyssen seine Hausaufgaben machen, steht die Aktie vor einer Neubewertung.

Zumindest die Bilanz für das zweite Quartal fiel eher durchwachsen aus. Dem rückläufigen Umsatz um elf Prozent im Jahresvergleich auf nur noch gut 9 Mrd. Euro steht immerhin eine Book-to-Bill Ratio von 1,06 gegenüber. Anders formuliert: Das Verhältnis von Auftragseingang zu Umsatz signalisiert künftiges organisches Wachstum. Alle fortgeführten Einheiten steuerten positiv zum bereinigten EBIT von 241 Mio. Euro bei, was zugleich auch leicht über den Konsensschätzungen lag. Sorgen bereitet die hohe Verschuldung von 5,3 Mrd. Euro bei einer schwachen Eigenkapitalquote von nur noch 9,5 Prozent. Ende vergangenen Jahres lag der Wert noch bei 11,4 Prozent. Damit schnellt das Verhältnis von Schulden zu Eigenkapital, auch Gearing genannt, auf 148 Prozent. Anfang des Jahres senkte die Ratingagentur Moody’s die Kreditwürdigkeit von Baa3 auf Ba1. Damit hat der DAX-Konzern kein Investmentgrade mehr – bei einem negativen Ausblick. Im Gegenzug dürfte die Refinanzierung nun teurer werden und zwingt das Unternehmen wahrscheinlich zu einer Kapitalerhöhung.

Zu Jahresbeginn wurden entsprechende Gerüchte noch dementiert, Mitte Mai hörte sich das schon anders an: „Wir können eine Kapitalerhöhung in den nächsten sechs bis neun Monaten nicht ausschließen.“ Sollten hier die Fakten und genauen Konditionen auf den Tisch kommen, brauchen Anleger gute Nerven. Hinter verschlossener Türe dürften die Verhandlungen jedenfalls sehr hitzig verlaufen. Denn mit der Alfried Krupp von Bohlen und Halbach-Stiftung (AKBH) sitzt ein mächtiger Großaktionär mit am Tisch, der gut 25 Prozent der Anteile hält und mit Sicherheit gegen eine Kapitalerhöhung stimmen wird, wenn die Sperrminorität in Gefahr geraten sollte. Da die Finanzdecke der Stiftung Gerüchten zufolge kaum ausreicht, um bei der Ausgabe neuer Aktien dabei zu sein, bleiben nur zwei Szenarien: Entweder fällt die Kapitalerhöhung sehr gering aus, oder Thyssen verliert seinen Übernahmeschutz – was wiederum den Kurs beflügeln könnte.

Unter rein fundamentalen Überlegungen kann die Aktie durchaus überzeugen. Auf Basis der konservativen Schätzungen von boersengefluester.de liegt das 2014er Kurs-Gewinn-Verhältnis bei knapp unter 14. Im Vergleich zum Zehn-Jahres-Durchschnitt von 15,4 erscheint die Aktie daher attraktiv. Auch das Kurs-Buchwert-Verhältnis mit aktuell knapp 2,4 weiß durchaus zu überzeugen. Die schlechte Nachricht: Von 1997 bis 2011 erhielten Anleger eine wenn auch nicht üppige Dividende. Angesichts des herausfordernden Umfelds wurde die Ausschüttung zuletzt aber gestrichen. Recht skeptisch äußerte sich auch der Wirtschaftsverband der europäischen Eisen- und Stahlindustrie, Eurofer, in seinem Ausblick 2013 / 2014. Schwierig sei vor allem die Situation auf dem Heimatmarkt und damit in der EU. Trotz Aufstockung von Vorräten ging die Stahlnachfrage im ersten Quartal nach unten. Bei zugleich robusten Importen aus Asien rechnet Eurofer mit rückläufigen Marktanteilen der europäischen Hersteller. Erst ab 2014 ist wieder mit einem moderaten Wachstum zu rechnen.

Bleibt zur abschließenden Beurteilung der Blick auf den Kursverlauf. Im kurz- bis mittelfristigen Chartbild auf Tagesbasis stoppte der Abverkauf im Frühjahr bereits bei gut 13 Euro und somit deutlich unter der langfristig entscheidenden Unterstützungszone zwischen 11,50 bis 12 Euro. Steigende Bewegungstiefs sind grundsätzlich positiv zu werten. Allerdings schafften es die Käufer noch nicht einmal, den Wert über die nächste horizontale Hürde und damit das 50 Prozent Fibonacci-Retracement der letzten Abwärtsbewegung um 15,60 Euro zu hieven. Aus Sicht der Markttiefe sollten eher tradingaffine Anleger die Kursmarken bei 14,70 auf der Unterseite und 16,30 Euro auf der Oberseite beachten. Im negativen Fall ist mit einer Korrektur von rund elf Prozent bis zum Jahrestief bei rund 13,10 Euro zu rechnen, während beim Ausbruch Richtung Norden der nächste Widerstand bereits bei rund 17,70 in Form des langfristigen Abwärtstrends lauert. Sollte dieser allerdings überwunden werden, könnte die Barriere um 19 Euro nur eine Zwischenstation hin zu Kursen oberhalb von 20 Euro sein. Aktuell ist das bearische Szenario wegen der angespannten Lage am Gesamtmarkt sowie dem unmittelbar bevorstehenden Verkaufssignal im trendfolgenden MACD aber zu favorisieren.

Unter rein fundamentalen Überlegungen kann die Aktie durchaus überzeugen. Auf Basis der konservativen Schätzungen von boersengefluester.de liegt das 2014er Kurs-Gewinn-Verhältnis bei knapp unter 14. Im Vergleich zum Zehn-Jahres-Durchschnitt von 15,4 erscheint die Aktie daher attraktiv. Auch das Kurs-Buchwert-Verhältnis mit aktuell knapp 2,4 weiß durchaus zu überzeugen. Die schlechte Nachricht: Von 1997 bis 2011 erhielten Anleger eine wenn auch nicht üppige Dividende. Angesichts des herausfordernden Umfelds wurde die Ausschüttung zuletzt aber gestrichen. Recht skeptisch äußerte sich auch der Wirtschaftsverband der europäischen Eisen- und Stahlindustrie, Eurofer, in seinem Ausblick 2013 / 2014. Schwierig sei vor allem die Situation auf dem Heimatmarkt und damit in der EU. Trotz Aufstockung von Vorräten ging die Stahlnachfrage im ersten Quartal nach unten. Bei zugleich robusten Importen aus Asien rechnet Eurofer mit rückläufigen Marktanteilen der europäischen Hersteller. Erst ab 2014 ist wieder mit einem moderaten Wachstum zu rechnen.

Bleibt zur abschließenden Beurteilung der Blick auf den Kursverlauf. Im kurz- bis mittelfristigen Chartbild auf Tagesbasis stoppte der Abverkauf im Frühjahr bereits bei gut 13 Euro und somit deutlich unter der langfristig entscheidenden Unterstützungszone zwischen 11,50 bis 12 Euro. Steigende Bewegungstiefs sind grundsätzlich positiv zu werten. Allerdings schafften es die Käufer noch nicht einmal, den Wert über die nächste horizontale Hürde und damit das 50 Prozent Fibonacci-Retracement der letzten Abwärtsbewegung um 15,60 Euro zu hieven. Aus Sicht der Markttiefe sollten eher tradingaffine Anleger die Kursmarken bei 14,70 auf der Unterseite und 16,30 Euro auf der Oberseite beachten. Im negativen Fall ist mit einer Korrektur von rund elf Prozent bis zum Jahrestief bei rund 13,10 Euro zu rechnen, während beim Ausbruch Richtung Norden der nächste Widerstand bereits bei rund 17,70 in Form des langfristigen Abwärtstrends lauert. Sollte dieser allerdings überwunden werden, könnte die Barriere um 19 Euro nur eine Zwischenstation hin zu Kursen oberhalb von 20 Euro sein. Aktuell ist das bearische Szenario wegen der angespannten Lage am Gesamtmarkt sowie dem unmittelbar bevorstehenden Verkaufssignal im trendfolgenden MACD aber zu favorisieren.

Langfristig betrachtet ist vorerst nicht mit klaren charttechnischen Signalen zu rechnen. Bei einer Rückeroberung des erwähnten langfristigen Abwärtstrends bei rund 17,70 Euro bietet sich ein erster Teileinstieg ein, der mit einem Wochenschluss über 19,60 Euro und damit einem neuen Bewegungshoch ausgebaut werden kann. Mittel- bis langfristige Long-Positionen sind mit einem Stopp unter dem Vorjahrestief um 11,20 Euro abzusichern. Hält die Marke nicht, könnten schnell einstellige Kurse aufgerufen werden. Die langfristigen charttechnischen Aussichten decken sich somit recht gut mit der durchwachsenen fundamentalen Situation.

Zum Autor: Diese Analyse stammt von Franz-Georg Wenner, der die boersengefluester.de-Partnerseite chartanalysen-online.de betreibt. Dort finden Sie täglich interessante Kommentare und Analysen zu Aktien, Indizes und Rohstoffen aus rein charttechnischer Sicht....

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 28.899,00 | 34.015,00 | 41.140,00 | 37.536,00 | 35.041,00 | 32.837,00 | 32.800,00 | |

| EBITDA1,2 | -1.080,00 | 1.416,00 | 3.248,00 | 1.679,00 | 895,00 | 1.448,00 | 0,00 | |

| EBITDA-margin %3 | -3,74 | 4,16 | 7,90 | 4,47 | 2,55 | 4,41 | 0,00 | |

| EBIT1,4 | -5.260,00 | 443,00 | 1.772,00 | -1.986,00 | -1.070,00 | 28,00 | 600,00 | |

| EBIT-margin %5 | -18,20 | 1,30 | 4,31 | -5,29 | -3,05 | 0,09 | 1,83 | |

| Net profit1 | -5.541,00 | -25,00 | 1.220,00 | -1.986,00 | -1.450,00 | 532,00 | -600,00 | |

| Net-margin %6 | -19,17 | -0,07 | 2,97 | -5,29 | -4,14 | 1,62 | -1,83 | |

| Cashflow1,7 | -3.326,00 | 92,00 | 617,00 | 2.064,00 | 1.353,00 | 1.684,00 | 0,00 | |

| Earnings per share8 | -8,91 | -0,18 | 1,82 | -3,33 | -2,42 | 0,75 | -0,95 | |

| Dividend per share8 | 0,00 | 0,00 | 0,15 | 0,15 | 0,15 | 0,15 | 0,15 | |

Quelle: boersengefluester.de and company details

Kurzfristig entscheidend ist aber der Nachrichtenfluss mit Blick auf den laufenden Verkaufsprozess der beiden Stahlwerke in Amerika. Spekulationen, dass der Deal fast in trockenen Tüchern sei, sorgten kürzlich für einen kleinen Kurssprung. Keine Frage: Sollte das Management hier einen Erfolg vermelden, dürfte die Aktie einen ordentlichen Satz nach oben machen. Vielleicht kommt es auch ganz anders und Thyssen bleibt im Rahmen einer Dreierlösung engagiert. Die brasilianische Wirtschaftszeitung "Valor Econômico" will erfahren haben, dass Thyssen rund 40 Prozent am Stahlwerk in Brasilien für 1,2 Mrd. Euro an den Stahlkonzern CSN sowie den Eisenerz-Giganten Vale abgeben könnte. Andere Quellen sprechen von einem Verkauf für 3,8 Mrd. Euro. Was fehlt sind Fakten, nachdem die Anlagen mit einem Gesamtaufwand von 12 Mrd. Euro errichtet wurden und zurzeit noch mit 3,4 Mrd. Euro in den Büchern stehen. Ein interessantes Detail lieferte der jüngste Quartalsbericht, in dem der Wert für Steel Americas um 683 Mio. Euro reduziert wurde. Eine krumme und zugleich sehr konkrete Zahl, die den Verdacht nährt, dass die Verhandlungen offenbar schon weit fortgeschritten sind.

Weit fortgeschritten ist Thyssen allerdings auch in der Disziplin, wenn es darum geht, einen schlechten Ruf zu haben. Auch in den vergangenen Tagen gab es wieder schlechte Presse. Als Beteiligter am Schienenkartell fordert die Deutsche Bahn von den ehemaligen Mitgliedern Schadensersatzforderungen von rund 850 Mio. Euro. Und der Gegenspieler ist nicht zu unterschätzen, denn ein Großteil der Zahlungen würde an den Bund fließen. Intern sieht es nicht besser aus. ThyssenKrupp-Chef Heinrich Hiesinger gilt eigentlich als zurückhaltender Manager. Ende 2012 platzte ihm dann aber doch der Kragen: "Es gab bisher ein Führungsverständnis, in dem Seilschaften und blinde Loyalität oft wichtiger waren als unternehmerischer Erfolg", sagte er. Solch markigen Worte hört man sehr selten, erst recht aus der Führungsriege von DAX-Konzernen.

ThyssenKrupp

Kurs: 10,55

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| ThyssenKrupp | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 750000 | DE0007500001 | AG | 6.564,60 Mio € | 25.03.1999 | Halten | |

* * *

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„False breaks are followed by fast moves.“

Börsenweisheit

* * *

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL