Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

[sws_green_box box_size="585"]Die meisten Privatanleger werden Stefan Riße von seinen zahlreichen TV-Auftritten, als Buchautor oder vielleicht sogar auch als Vermögensverwalter kennen. Seit gut zwei Jahren managed er schließlich den von der HPM aufgelegten Fonds „Riße Inflation Opportunities“. Nun setzt der Vollblutbörsianer erneut eine Duftmarke und hat sich dem Social-Trading-Netzwerk von ayondo angeschlossen. Interessierte Anleger können ihm dort mit zwei Trading-Ansätzen – RisseSpekulativ und HPMStefanRisse – folgen und damit seine Transaktionen ins eigene Depot holen. Boersengefluester.de sprach mit Riße über seinen Einstieg ins Social-Trading-Geschäft, Schwarmintelligenz, Krawatten und Börsenweisheiten.[/sws_green_box]

In den vergangenen Jahren ging es an den Börsen fast nur bergauf. Social Trading, als relativ junge Form der Geldanlage, ist demnach ein Kind der Hausse. Doch zurzeit dreht die Stimmung an den Märkten – ist das auch eine Bewährungsprobe für Social Trading?

Stefan Riße: Natürlich werden manche Anleger abspringen. Aber ich bin überzeugt davon, dass es im Social-Trading-Bereich viele Top-Trader geben wird, die sich mit ihren Strategien auch in einem Bärenmarkt erfolgreich behaupten. Und das könnte sogar für einen zusätzlichen Boom sorgen. Schließlich sind die meisten Strategien von klassischen Vermögensberatern eher auf Mainstream ausgelegt. Das gilt auch für die überwiegende Zahl der Finanzprodukte von den Banken. Social Trading bietet viel eher die Chance, auch in der Krise Geld an der Börse zu verdienen.

Aber besteht nicht gerade deshalb die Gefahr, dass Anleger wieder einmal zu sorglos werden – wenn Börsengewinne scheinbar immer möglich sind?

Ich kann schwer einschätzen, mit welcher Erwartungshaltung die „Follower“ an das Thema Social Trading herangehen. Dwird es bestimmt große Unterschiede geben. Aber natürlich funktioniert es eben nicht so simpel, dass man sich an die fünf besten Trader hängt und dann sicher sein kann, dass alles läuft. Niemand hat immer nur ein glückliches Händchen. Selbst Leute, die über Jahre erfolgreich waren, können an der Börse fürchterlich abstürzen. Grundsätzlich ist es so, dass der Follower die bislang ihm zugewiesene Aufgabe der Wertpapierauswahl auf andere Personen überträgt. Das befreit ihn jedoch nicht von der Pflicht zu schauen, für wie vertrauenswürdig er diese Person oder deren Strategie hält. Das ist allerdings keine Besonderheit des Social Trading, sondern trifft genau so auf jede anderen Form der Geldanlage zu.

Die meisten Signalgeber beim Social Trading sind Privatpersonen. Das macht die Einschätzung der Seriosität für Anleger nicht unbedingt einfacher.

Das ist richtig. Aus diesem Grund gehe ich auch davon aus, dass künftig mehr Vermögensberater mit entsprechend ausgefeilten und bewährten Handelsstrategien auf den Plattformen zu finden sein werden. Da sehe ich noch enormes Potenzial. Am Ende wird sich dadurch auch das Vertrauen der Trader in die Qualität der Signalgeber erhöhen.

Sie managen bereits über die HPM Hanseatische Portfolio Management GmbH den Fonds Riße Inflation Opportunities (WKN: A1JUWR). Was können Anleger vom Social-Trader Stefan Riße erwarten, was sie über den Fonds so nicht umsetzen können?

Ich habe zwei Profile bei ayondo: Zum einem gibt es einen diskretionären Ansatz RisseSpekulativ, wo ich mit mehr Risiko und auch kurzfristiger als bei meinem Mischfonds agiere. Der andere Ansatz HPMStefanRisse orientiert sich stärker an von uns ermittelten Stimmungsindikatoren. Unterm Strich ergeben sich für mich völlig neue Möglichkeiten bei der Umsetzung der einzelnen Strategien.

Wie kam es überhaupt, dass Sich dem Thema Social Trading so sehr angenommen haben?

Die heute 20jährigen, die mit Facebook, Youtube und iTunes groß geworden sind, werden ihr Geld – wenn sie einmal 40 sind – komplett anders anlegen, als wir es bislang kennen. Wer meint, dass diese Gruppe noch zu einem herkömmlichen Bankberater in der Filiale geht, irrt gewaltig. Das Thema Community ist für diese Generation wesentlich wichtiger also die Meinung eines einzelnen. Und Social Trading deckt genau das ab. Daher bin ich sicher, dass es sich um einen extrem zukunftsträchtigen Bereich handelt. Der muss sich sicher noch an einigen Stellen weiterentwickeln und professioneller werden – aber ich finde es einfach extrem reizvoll, frühzeitig dabei zu sein. Außerdem bringt das Social Trading ganz viele neue Talente hervor: Ohne Krawatte, losgelöst von klassischen Bankstrukturen oder Regulierungsvorschriften. An der Börse ist ja nicht unbedingt derjenige am erfolgreichsten, der die meisten Analysten hinter sich hat oder den besten Uni-Abschluss. Hier zählen mitunter ganz andere Dinge. Und gerade das hat mich an den Finanzmärkten schon immer so fasziniert. Ich finde es jedenfalls ultraspannend, wie sich nun auch die Finanzwelt durch das Internet verändert.

Klassischerweise soll die Geldanlage langfristig ausgerichtet sein. Viele Social-Investment-Ansätze im Netz sind dagegen eher auf kurzfristige Spekulationen ausgerichtet. Wird sich die Stoßrichtung hier ändern?

Da bin ich fest von überzeugt. Man kann über Social-Trading-Ansätze auch langfristige Strategien abbilden. Das wird auf jeden Fall stärker kommen. DasAusland macht es längst vor, und diesen Weg gehen wir bei ayondo ebenfalls.

Wie passen die von Plattformen immer wieder beschworene Schwarmintelligenz und überdurchschnittlicher Börsenerfolg zusammen? Oft liegt die Masse ja eben gerade nicht richtig mit ihren Einschätzungen zu einzelnen Aktien oder Indizes.

Vereinfacht gesprochen lautet mein Sentiment-Ansatz, dass es ab einer gewissen kritischen Masse sinnvoll ist, genau das Gegenteil zu machen. Doch die Welt ist nicht nur schwarz und weiß. Nehmen Sie die beiden wunderbaren Börsenweisheiten „The Trend is your friend“ und „Tue immer das Gegenteil von dem, was die Masse tut“. Was soll der Anleger nun machen? Letztlich kommt es auf das Timing an. Wenn der Trend beginnt, dann ist er natürlich mein „friend“. Es bringt schließlich nichts, sofort wieder auszusteigen, nur weil ein paar andere Anleger auch auf ein Papier aufmerksam werden. Ab einem bestimmten Punkt wird es dann aber kritisch. Nichts desto trotz, gibt es Versuche, das Thema Schwarmintelligenz zu messen, um zu zeigen, dass die Masse erfolgreicher ist als das Individuum. Entscheidend ist allerdings, dass man die individuellen Entscheidungen der Masse auswertet und daraus dann die Konklusio bildet. Wenn der Schwarm dagegen so entsteht, dass die meisten Leute einfach nur nachmachen, was ein paar Individuen tun, dann ist das kein intelligenter Schwarm mehr. Dann handelt es sich ganz einfach um Lemminge. Diese Unterscheidung muss man unbedingt berücksichtigen.

Ist Social Trading nur etwas für jüngere Leute oder spricht es auch ältere Anleger, die derzeit in der Regel das nötige Geld haben, an?

Natürlich können das auch ältere Anleger tun. Bislang zeigt jedoch die Erfahrung, dass die jüngere Generation dieser Form der Geldanlage aufgeschlossener gegenübersteht.

Es gibt mittlerweile eine ganze Reihe von Anbietern. Warum haben Sie sich für ayondo als Social-Trading-Plattform entschieden?

Zunächst einmal ist die Sicherheit des Geldes enorm wichtig. Und da gefällt mir ayondo markets durch die Teilnahme am britischen Entschädigungsmodell. Außerdem finde ich es gut, dass ich bei ayondo erst einmal Karriere machen muss, selbst wenn ich auf dem Papier bereits Vermögensberater bin. Ich starte ganz unten – als sogenannter Street Trader. Insgesamt gibt es fünf Karrierestufen, ich muss mich also gehörig anstrengen, um nach oben zu kommen. Volles Risiko hilft da allerdings überhaupt nicht weiter, da bestimmte Parameter eingehalten werden müssen. Mit Blick auf die Follower finde ich das ayondo-System da sehr intelligent gemacht.

...

© boersengefluester.de | Redaktion

Da gibt es gar kein Vertun: Die Perspektiven der Südzucker-Aktie haben wir in den vergangenen Monaten zu optimistisch eingeschätzt. Die von boersengefluester.de erwartete allmähliche Bodenbildung ist bislang ausgeblieben – obwohl der Anteilschein des MDAX-Konzerns mittlerweile mit einem Abschlag von 22,5 Prozent auf den Buchwert gehandelt wird. Das Negativszenario der meisten Analysten geht in Kurzform etwa so: Es wird noch Jahre dauern, bis die Gesellschaft die negativen Auswirkungen der geänderten Zuckermarktverordnung halbwegs kompensieren kann. Und für einen größeren Zukauf, auf den viele Marktteilnehmer schon seit einiger Zeit spekulieren, wird Südzucker vermutlich eine Kapitalerhöhung in Angriff nehmen müssen.

Immerhin: Die jetzt vorgelegten Zahlen zum zweiten Quartal des Geschäftsjahres 2014/15 fielen nicht ganz so schlimm aus wie befürchtet – auch wenn der Gewinneinbruch von fast 73 Prozent auf 51,4 Mio. Euro schon sehr heftig aussieht. Kalkuliert hatten die Börsianer allerdings mit einem Rückfall auf 42 bis 45 Mio. Euro. Die Quartalserlöse von 1,8 Mrd. Euro lagen hingegen genau im Rahmen der Erwartungen. Für das Gesamtjahr bleibt das Unternehmen bei seiner Vorschau, wonach bei einem Rückgang des Konzernerlöses auf rund 7 Mrd. Euro mit einem operativen Gewinneinbruch von 622 auf rund 200 Mio. Euro zu rechnen sei. Und dabei macht der Vorstand nun sogar eine Einschränkung und weist darauf hin, dass die Erreichung dieses Ziels „anspruchsvoller“ geworden ist.

Kurzfristig besteht also kaum Aussicht auf Besserung. „Das operative Konzernergebnis für das dritte Quartal des laufenden Geschäftsjahres 2014/15 wird deutlich unter dem Vorjahresniveau liegen. Im Segment Zucker werden ab dem dritten Quartal – mit Beginn des neuen Kampagnejahres – neue Kontrakte mit nochmals niedrigeren Quotenzuckererlösen wirksam. Das dritte Quartal ist darüber hinaus dadurch belastet, dass auch noch Bestände mit den hohen Herstellkosten aus der Kampagne 2013 bei dem nochmals sinkenden Preisniveau abgesetzt werden“, heißt es im aktuellen Zwischenbericht.

Die Analysten sind nahezu einhellig negativ für den MDAX-Wert gestimmt. Die meisten Kursziele bewegen sich zwischen 10 und 11 Euro. Positiv formuliert könnte man sagen, dass sich das Ende der Talfahrt allmählich nähern sollte. Immerhin ist der Aktienkurs mittlerweile auf das Niveau von Ende 2008 zurückgefallen. Rund 65 Prozent Kursverlust in 1,5 Jahren sprechen eine deutliche Sprache. Schließlich schreibt Südzucker noch immer schwarze Zahlen. Auch wenn unsere Einschätzung bislang falsch gewesen ist: Wir bleiben langfristig positiv für den Titel. Wer das Papier im Depot hat, sollte engagiert bleiben.

Immerhin: Die jetzt vorgelegten Zahlen zum zweiten Quartal des Geschäftsjahres 2014/15 fielen nicht ganz so schlimm aus wie befürchtet – auch wenn der Gewinneinbruch von fast 73 Prozent auf 51,4 Mio. Euro schon sehr heftig aussieht. Kalkuliert hatten die Börsianer allerdings mit einem Rückfall auf 42 bis 45 Mio. Euro. Die Quartalserlöse von 1,8 Mrd. Euro lagen hingegen genau im Rahmen der Erwartungen. Für das Gesamtjahr bleibt das Unternehmen bei seiner Vorschau, wonach bei einem Rückgang des Konzernerlöses auf rund 7 Mrd. Euro mit einem operativen Gewinneinbruch von 622 auf rund 200 Mio. Euro zu rechnen sei. Und dabei macht der Vorstand nun sogar eine Einschränkung und weist darauf hin, dass die Erreichung dieses Ziels „anspruchsvoller“ geworden ist.

Kurzfristig besteht also kaum Aussicht auf Besserung. „Das operative Konzernergebnis für das dritte Quartal des laufenden Geschäftsjahres 2014/15 wird deutlich unter dem Vorjahresniveau liegen. Im Segment Zucker werden ab dem dritten Quartal – mit Beginn des neuen Kampagnejahres – neue Kontrakte mit nochmals niedrigeren Quotenzuckererlösen wirksam. Das dritte Quartal ist darüber hinaus dadurch belastet, dass auch noch Bestände mit den hohen Herstellkosten aus der Kampagne 2013 bei dem nochmals sinkenden Preisniveau abgesetzt werden“, heißt es im aktuellen Zwischenbericht.

Die Analysten sind nahezu einhellig negativ für den MDAX-Wert gestimmt. Die meisten Kursziele bewegen sich zwischen 10 und 11 Euro. Positiv formuliert könnte man sagen, dass sich das Ende der Talfahrt allmählich nähern sollte. Immerhin ist der Aktienkurs mittlerweile auf das Niveau von Ende 2008 zurückgefallen. Rund 65 Prozent Kursverlust in 1,5 Jahren sprechen eine deutliche Sprache. Schließlich schreibt Südzucker noch immer schwarze Zahlen. Auch wenn unsere Einschätzung bislang falsch gewesen ist: Wir bleiben langfristig positiv für den Titel. Wer das Papier im Depot hat, sollte engagiert bleiben.

Foto: Südzucker AG...

Südzucker

Kurs: 10,13

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 729700 | DE0007297004 | AG | 2.068,38 Mio € | 01.05.1948 | Halten | |

* * *

© boersengefluester.de | Redaktion

Nächster Schritt getan: Der 3D-Druck-Dienstleister Alphaform hat seine jüngste Kapitalerhöhung abgeschlossen. Insgesamt wurden 1.334.877 neue Aktien platziert. Ursprünglich wollte die Gesellschaft aus Feldkirchen östlich von München allerdings bis zu 1.800.000 Aktien zu einem Preis von jeweils 2,75 Euro – also sehr dicht am aktuellen Aktienkurs – unterbringen. Der Bezugsverhältnis lautete 13:4. Für je 13 bestehende Anteilscheine hatten Anleger also die Gelegenheit, vier neue zu beziehen. Ein wichtiges Signal kam dabei von den beiden Ankerinvestoren LHUM Vermögensverwaltungs und Falk F. Strascheg, die ihre Bezugsrechte voll ausüben wollten. Damit waren bereits 562.761 junge Aktien mit einem Mittelzufluss von brutto knapp 1,55 Mio. Euro sicher untergebracht. Hinter der LHUM verbirgt sich Hans Langer, der genau wie Falk Strascheg im Aufsichtsrat von Alphaform sitzt. Klammert man die beiden Großaktionäre einmal aus, ergibt sich eine Bezugsquote für die restlichen Anteilseigner von rund 62,4 Prozent. Angesichts der zuletzt doch überaus labilen Börsenverfassung – der DAX verlor im Zeitraum der Bezugsfrist um immerhin sechs Prozent an Wert – kann sich diese Quote im Prinzip sehen lassen, auch wenn boersengefluester.de insgeheim mit einer etwas höheren Ausbeute gerechnet hatte. Schließlich wurden die nicht bezogenen Aktien im Rahmen einer Privatplatzierung auch noch institutionellen Anlegern und strategischen Investoren angeboten.

Nun: Statt des maximal zu erwartenden Mittelzuflusses von 4,95 Mio. Euro muss Alphaform jetzt mit rund 3,67 Mio. Euro auskommen. Damit lässt sich schon etwas bewegen. Eingesetzt werden sollen die Mittel zur weiteren Umsetzung des Strukturprogramms „Excellence“ (Optimierung von Vertrieb und Fertigung sowie die Verbesserung der Unternehmenskultur) sowie zur Finanzierung der weiteren Wachstumspläne. „Alphaform plant Rationalisierungs- und Ausbau-Investitionen in Gebäude und Maschinenpark an allen Standorten“, heißt es offiziell. Das Geld schafft Alphaform neue Freiräume. Zum Halbjahr erreichten die liquiden Mittel und Wertpapiere des Umlaufvermögens gerade einmal 1,4 Mio. Euro. Die Eigenkapitalquote erreichte 43,2 Prozent. Für das Gesamtjahr stellte Vorstandschef Hanns-Dieter Aberle zuletzt Erlöse von rund 30 Mio. Euro sowie einen Verlust von rund 1 Mio. Euro in Aussicht. In dem Minus sind die nochmals angefallenen Restrukturierungsaufwendungen von etwa 1 Mio. Euro allerdings schon berücksichtigt.

„2014 steht bei uns ganz klar im Zeichen der Restrukturierung. 2015 bezeichne ich dann als Skalierungsjahr. Die Neugestaltung der Prozesse und Strukturen werden wir fortsetzen, um so die Basis für das weitere Wachstum zu schaffen. Auch im kommenden Jahr fallen noch einige Restrukturierungsaufwendungen an. Sie werden jedoch weniger als 1 Mio. Euro betragen. Ich gehe davon aus, dass wir 2015 insgesamt wieder profitabel sein werden“, betonte Aberle zuletzt im Interview mit boersengefluester.de. Per saldo hat sich die Situation bei Alphaform in den vergangenen Monaten bereits signifikant verbessert. Wir sehen uns in der positiven Einschätzung für den Small Cap also bestätigt. Zaubern kann das Team um Firmenlenker Aberle aber natürlich auch nicht. Eine Sanierung wie sie bei Alphaform nötig war, braucht einfach ihre Zeit – und die müssen Investoren auch der Aktie geben.

Nun: Statt des maximal zu erwartenden Mittelzuflusses von 4,95 Mio. Euro muss Alphaform jetzt mit rund 3,67 Mio. Euro auskommen. Damit lässt sich schon etwas bewegen. Eingesetzt werden sollen die Mittel zur weiteren Umsetzung des Strukturprogramms „Excellence“ (Optimierung von Vertrieb und Fertigung sowie die Verbesserung der Unternehmenskultur) sowie zur Finanzierung der weiteren Wachstumspläne. „Alphaform plant Rationalisierungs- und Ausbau-Investitionen in Gebäude und Maschinenpark an allen Standorten“, heißt es offiziell. Das Geld schafft Alphaform neue Freiräume. Zum Halbjahr erreichten die liquiden Mittel und Wertpapiere des Umlaufvermögens gerade einmal 1,4 Mio. Euro. Die Eigenkapitalquote erreichte 43,2 Prozent. Für das Gesamtjahr stellte Vorstandschef Hanns-Dieter Aberle zuletzt Erlöse von rund 30 Mio. Euro sowie einen Verlust von rund 1 Mio. Euro in Aussicht. In dem Minus sind die nochmals angefallenen Restrukturierungsaufwendungen von etwa 1 Mio. Euro allerdings schon berücksichtigt.

„2014 steht bei uns ganz klar im Zeichen der Restrukturierung. 2015 bezeichne ich dann als Skalierungsjahr. Die Neugestaltung der Prozesse und Strukturen werden wir fortsetzen, um so die Basis für das weitere Wachstum zu schaffen. Auch im kommenden Jahr fallen noch einige Restrukturierungsaufwendungen an. Sie werden jedoch weniger als 1 Mio. Euro betragen. Ich gehe davon aus, dass wir 2015 insgesamt wieder profitabel sein werden“, betonte Aberle zuletzt im Interview mit boersengefluester.de. Per saldo hat sich die Situation bei Alphaform in den vergangenen Monaten bereits signifikant verbessert. Wir sehen uns in der positiven Einschätzung für den Small Cap also bestätigt. Zaubern kann das Team um Firmenlenker Aberle aber natürlich auch nicht. Eine Sanierung wie sie bei Alphaform nötig war, braucht einfach ihre Zeit – und die müssen Investoren auch der Aktie geben.

...

Alphaform

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Alphaform | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 548795 | DE0005487953 | 0,00 Mio € | 28.06.2000 | Verkaufen | ||

* * *

© boersengefluester.de | Redaktion

Verstehe einer die heimische Finanzpresse. Erst gibt es über Wochen scheinbar keine anderen Themen mehr als die Börsengänge von Zalando und Rocket Internet. Jede Kleinigkeit war wichtig genug, um damit nach ganz oben in die Schlagzeilen der Webseiten zu kommen. Kein Wunder, dass in den Köpfen der Anleger ein künstlicher Hype erzeugt wurde. Garniert wurde das selbst entfachte IPO-Fieber mit den üblichen Warnhinweisen von mehr oder weniger bekannten Experten – so steht man hinterher auf jeden Fall auf der richtigen Seite. Und dieses Absicherungsnetz hat sich nun also als Gold wert entpuppt. Schließlich lässt sich jetzt mit gutem Gewissen auf die beiden Börsenneulinge einprügeln. Vom Internetguru zur Luftnummer in nur drei Wochen – so schnell geht das in Deutschland. Wie sehen die Fakten aus? Gemessen am ersten Kurs haben sich bei beiden Unternehmen mittlerweile mehr als 3.100 Mio. Euro an Börsenwert in Luft aufgelöst. Das entspricht etwa der Marktkapitalisierung von Unternehmen wie TUI, Rhön-Klinikum oder Osram Licht. Der Milliarden-Aderlass verteilt sich dabei nahezu 50:50 auf Rocket Internet und den Modehändler Zalando.

Doch noch immer sind beide Gesellschaften echte Schwergewichte. Zalando kommt auf eine Marktkapitalisierung von 4,29 Mrd. Euro, bei einem Streubesitzanteil von rund 22 Prozent. Rocket Internet von den Samwers-Brüdern bringt 5,22 Mrd. Euro auf die Waagschale, der Free-Float-Faktor bei dem E-Commerce-Inkubator ist ähnlich hoch wie bei Zalando. Aus Internet-Sicht ist nur der TecDAX-Konzern United Internet mit einer Marktkapitalisierung von 6,66 Mrd. Euro größer. Das über zahlreiche digitale Geschäftsmodelle erfolgreiche Verlagshaus Axel Springer kommt auf einen Börsenwert von 4,43 Mrd. Euro. Ralph Dommermuth, Vorstand und Gründer von United Internet, gilt als besonnener Investor ohne große Attitüden. Kurz vor dem Börsengang von Rocket Internet hat sich United Internet für insgesamt 435 Mio. Euro mit 7,9 Prozent (nach Verwässerung durch das IPO) bei den Berlinern beteiligt. Gemessen an den aktuellen Aktienkursen liegt er damit nun leicht hinten. Die Höhe des Kaufpreises wird sich Dommermuth genau überlegt haben. Kaum jemand kennt den Markt so gut wie er. Zumindest das spricht dafür, dass langfristig orientierte Investoren sich die Rocket-Aktie durchaus einmal näher anschauen können.

Die Wut vieler Anleger richtet sich zurzeit aber auch in Richtung der emissionsbegleitenden Banken. Wenn es schon keine Börsenparty gibt, dann hatten die Investoren doch zumindest auf eine intensive Kurspflege zum Start gesetzt. Davon ist allerdings nichts zu spüren. Vermutlich greifen die Finanzhäuser aber doch korrigierend ein. Und dann muss man sich fragen, wo die Notierungen ohne Unterstützung derzeit stehen würden. Irritiert sind die Börsianer zudem, wie die vorbörslich gemeldeten Graumarktkurse so rasant absacken konnten. Immerhin wurde Rocket Internet noch wenige Tage vor dem IPO mit Kursen von deutlich über 60 Euro gehandelt– etwa doppelt so viel wie derzeit für eine Aktie verlangt wird. Bei Zalando sieht es nicht viel anders aus, hier wurden vorbörslich Kurse von bis zu 34 Euro aufgerufen. Klar ist: Die Aussicht auf schnelle und risikolose Gewinne hat eine Menge Investoren überhaupt erst zur Zeichnung bewogen. Eine wirklich stichhaltige Bewertung anhand der momentanen Finanzkennzahlen dürfte ohnehin fast ein Ding der Unmöglichkeit sein. Mit verantwortlich für das scheinbar fehlende Maß bei der vorbörslichen Preisfindung wird in Finanzkreisen das geltende Verbot von ungedeckten Leerverkäufen gemacht – vermutlich ein ganz wichtiger Aspekt.

Gemessen am Ausgabepreis hat die Zalando-Aktie nun um 18 Prozent an Wert eingebüßt. Bei Rocket Internet türmt sich das Minus auf 22 Prozent. Nach dem Chaos-Start scheint zumindest eine kräftige Gegenbewegung überfällig – bei beiden Titeln. Und wie schnell sich die Stimmung drehen kann, zeigt das Beispiel Facebook. Auch hier legte Firmengründer Mark Zuckerberg zunächst einmal einen klassischen Fehlstart hin und galt plötzlich als Buhmann, der mit seinen Kapuzenpullis eben doch nicht für die geschniegelte Finanzszene taugte. Längst hat er das Gegenteil bewiesen und viele Börsianer wären heute froh, wenn sie die anfängliche Schwächeperiode zum Einstieg genutzt hätten. Mitte Mai wurde die Facebook-Aktie zu 38 Dollar platziert und sackte anschließend bis auf 17,55 Dollar ab. Es dauerte mehr als ein Jahr, bis der Titel den Ausgabepreis erstmals wieder von oben sah. Zurzeit wird der Anteilschein Facebook für 77 Dollar gehandelt und gehört längst zu den Lieblingen der Wall Street. Wiederholen muss sich die Geschichte nicht. Doch der Stimmungswandel um 180 Grad bei den beiden deutschen Internet-IPOs scheint boersengefluester.de auch nicht der Weisheit letzter Schluss zu sein.

Foto: Rocket Internet AG...

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Rocket Internet | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12UKK | DE000A12UKK6 | SE | 1.971,95 Mio € | 02.10.2014 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Zalando | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| ZAL111 | DE000ZAL1111 | SE | 5.481,67 Mio € | 01.10.2014 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Wenige Tage nach dem „Analyst Day 2014“ hat der TecDAX-Konzern Wirecard seine EBITDA-Prognose für das laufende Jahr abermals angehoben. Demnach rechnet der Anbieter von White-Label-Lösungen für den elektronischen Zahlungsverkehr nun mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zwischen 170 und 177 Mio. Euro. Dabei hatte der Vorstand die EBITDA-Prognose erst im August auf eine Bandbreite zwischen 163 bis 175 Mio. Euro heraufgesetzt. Ins Jahr gestartet war Wirecard mit einer EBITDA-Vorausschau von 160 bis 175 Mio. Euro. Mit der Politik der Tippelschritte sorgt die Gesellschaft aus Ascheim bei München zwar für einen beständig guten Nachrichtenfluss. Letztlich sind die Abstände zwischen den einzelnen Zielmarken aber ziemlich gering. Am optimistischeren Ende hat sich Wirecard gerade einmal um 1,01 Prozent nach oben bewegt. Die Unterkante für das zur erwartende EBITDA liegt nun um 6,25 Prozent über der Ausgangsannahme. Die Analysten dürften sich durch die neuerliche Prognoseanhebung also kaum veranlasst sehen, ihre Rechenmodelle signifikant zu überarbeiten. Die meisten Experten gehen in ihren Studien ohnehin von einem operativen Ergebnis im oberen Bereich der zuletzt genannten Spanne aus. Und auch für die Folgejahre erwarten die Banker stattliche Ergebniszuwächse, schließlich gilt der Bereich Bezahllösungen als extrem zukunftsträchtiges Thema. Zur weiteren Einordnung: 2013 kam Wirecard bei Erlösen von 481,74 Mio. Euro auf ein EBITDA von 125,96 Mio. Euro. Unterm Strich blieben 82,73 Mio. als Nettogewinn hängen.

Dementsprechend ambitioniert sind auch die Kursziele der Analysten. Goldman Sachs zeigt sich mit einem fairen Wert von 48 Euro am bullischsten. Die meisten anderen Studien sind mit Kurszielen zwischen 36 und 40 Euro versehen. Aktuell kostet das Papier knapp 30 Euro. Mit Blick auf die Urteile der Finanzexperten ist also noch reichlich Luft nach oben vorhanden. Dennoch stockte die Notiz lange Zeit zwischen 27 und 30 Euro. Hauptgrund ist die schon jetzt stattliche Bewertung. Aktuell bringt die Gesellschaft 3.776 Mio. Euro auf die Waagschale. Selbst auf Basis der EBITDA-Schätzungen für 2016 würde Wirecard mit dem knapp 15fachen des Gewinns vor Zinsen, Steuern und Abschreibungen gehandelt. Mit Blick auf das klassische KGV – in diesem Fall Aktienkurs in Relation zu dem für 2016 erwarteten Jahresüberschuss – ergibt sich ein sportlicher Wert von fast 20. Kein Wunder, dass manch Investor hier durchaus Risiken erkennt.

Immerhin: Charttechnisch könnte sich die Lage durch eine schwungvolle Rückeroberung der 30-Euro-Marke wieder spürbar aufhellen. Wir von boersengefluester.de schauen zwar in erster Linie auf die fundamentalen Bewertungskennzahlen wie KGV, KBV, KUV oder Dividendenrendite – und die gefallen uns bei Wirecard nicht sonderlich gut. Das Gesamtbild aus fundamentalen und charttechnischen Aspekten liefert für uns derzeit jedoch eine Pattsituation. Das heißt: Wer den Titel im Depot hat, sollte momentan auf jeden Fall dabeibleiben.

Dementsprechend ambitioniert sind auch die Kursziele der Analysten. Goldman Sachs zeigt sich mit einem fairen Wert von 48 Euro am bullischsten. Die meisten anderen Studien sind mit Kurszielen zwischen 36 und 40 Euro versehen. Aktuell kostet das Papier knapp 30 Euro. Mit Blick auf die Urteile der Finanzexperten ist also noch reichlich Luft nach oben vorhanden. Dennoch stockte die Notiz lange Zeit zwischen 27 und 30 Euro. Hauptgrund ist die schon jetzt stattliche Bewertung. Aktuell bringt die Gesellschaft 3.776 Mio. Euro auf die Waagschale. Selbst auf Basis der EBITDA-Schätzungen für 2016 würde Wirecard mit dem knapp 15fachen des Gewinns vor Zinsen, Steuern und Abschreibungen gehandelt. Mit Blick auf das klassische KGV – in diesem Fall Aktienkurs in Relation zu dem für 2016 erwarteten Jahresüberschuss – ergibt sich ein sportlicher Wert von fast 20. Kein Wunder, dass manch Investor hier durchaus Risiken erkennt.

Immerhin: Charttechnisch könnte sich die Lage durch eine schwungvolle Rückeroberung der 30-Euro-Marke wieder spürbar aufhellen. Wir von boersengefluester.de schauen zwar in erster Linie auf die fundamentalen Bewertungskennzahlen wie KGV, KBV, KUV oder Dividendenrendite – und die gefallen uns bei Wirecard nicht sonderlich gut. Das Gesamtbild aus fundamentalen und charttechnischen Aspekten liefert für uns derzeit jedoch eine Pattsituation. Das heißt: Wer den Titel im Depot hat, sollte momentan auf jeden Fall dabeibleiben.

...

Wirecard

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Wirecard | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 747206 | DE0007472060 | AG | 49,30 Mio € | 25.10.2000 | - | |

* * *

© boersengefluester.de | Redaktion

Kräftig nach unten durchgereicht wurde zuletzt die Steico-Aktie. Allein in den vergangenen vier Wochen verlor der Anteilschein des Herstellers von ökologischen Dämmstoffen um elf Prozent an Wert. Damit ist der Small Cap auf das Niveau von November 2013 zurückgefallen. Eine kuriose Entwicklung, denn die zuletzt vorgelegten Zahlen hätten besser kaum ausfallen können. Und auch das Kursziel 8,50 Euro der Analysten von Close Brothers Seydler deutet auf ausreichend Potenzial hin. Immerhin wird der Anteilschein mittlerweile mit einem Abschlag von einem Viertel auf den von boersengefluester.de ermittelten Buchwert gehandelt. Bei der Relation Marktkapitalisierung zu Ergebnis vor Zinsen und Steuern (EBIT) – bezogen auf die Vorstandsprognose für 2014 – kommt das Unternehmen aus Feldkirchen bei München auf eine Relation von gerade einmal 7,35. Und selbst unter Berücksichtigung der Nettofinanzverbindlichkeiten von zuletzt 25,7 Mio. Euro bleibt dieser Faktor mit 9,87 knapp einstellig. Da gibt es kaum etwas auszusetzen.

Ein Risikofaktor sind allerdings die ambitionierten Erweiterungsinvestitionen im Volumen von insgesamt 60 Mio. Euro. So soll am knapp 100 Kilometer von Danzig entfernten polnischen Standort eine Produktionsanlage für Furnierschichtholz gebaut werden – das größte Einzelinvestment in der Geschichte von Steico. Ende 2015 soll die Maschine den Betrieb aufnehmen. Zweites Projekt ist die Errichtung einer weiteren Produktionsanlage für Holzfaser-Dämmstoffe im Nassverfahren. Für dieses Vorhaben nutzt Steico zu einem großen Teil bereits vorhandene Komponenten aus Ersatzbeständen und gebraucht gekauften Teilen. Sollte Steico mit seinen künftig deutlich erhöhten Kapazitäten voll in eine mögliche Auftragsflaute stoßen, hätte die Gesellschaft vermutlich ein Problem. Dennoch: Betriebswirtschaftlich sind die Investitionen eine sinnvolle Entscheidung, bieten sie schließlich auch deutliche Wachstumschancen.

Boersengefluester.de bleibt daher bei seiner bisherigen Einschätzung „Kaufen“. Für Ende Oktober 2014 sind die Neun-Monats-Zahlen angesetzt. Zu hoch sollte die Erwartungshaltung der Investoren hier nicht sein. Immerhin gab es durch den milden Winter erhebliche Vorzieheffekte. Zudem muss Steico gegen den Basiseffekt ankämpfen. Im dritten Quartal 2013 erzielte das Unternehmen bei Erlösen von 42,7 Mio. Euro ein EBIT von 4,6 Mio. Euro. Beides super gute Werte, die erst einmal getoppt werden müssen. Dennoch: Die aktuelle Skepsis der Börsianer halten wir für überzogen.

Ein Risikofaktor sind allerdings die ambitionierten Erweiterungsinvestitionen im Volumen von insgesamt 60 Mio. Euro. So soll am knapp 100 Kilometer von Danzig entfernten polnischen Standort eine Produktionsanlage für Furnierschichtholz gebaut werden – das größte Einzelinvestment in der Geschichte von Steico. Ende 2015 soll die Maschine den Betrieb aufnehmen. Zweites Projekt ist die Errichtung einer weiteren Produktionsanlage für Holzfaser-Dämmstoffe im Nassverfahren. Für dieses Vorhaben nutzt Steico zu einem großen Teil bereits vorhandene Komponenten aus Ersatzbeständen und gebraucht gekauften Teilen. Sollte Steico mit seinen künftig deutlich erhöhten Kapazitäten voll in eine mögliche Auftragsflaute stoßen, hätte die Gesellschaft vermutlich ein Problem. Dennoch: Betriebswirtschaftlich sind die Investitionen eine sinnvolle Entscheidung, bieten sie schließlich auch deutliche Wachstumschancen.

Boersengefluester.de bleibt daher bei seiner bisherigen Einschätzung „Kaufen“. Für Ende Oktober 2014 sind die Neun-Monats-Zahlen angesetzt. Zu hoch sollte die Erwartungshaltung der Investoren hier nicht sein. Immerhin gab es durch den milden Winter erhebliche Vorzieheffekte. Zudem muss Steico gegen den Basiseffekt ankämpfen. Im dritten Quartal 2013 erzielte das Unternehmen bei Erlösen von 42,7 Mio. Euro ein EBIT von 4,6 Mio. Euro. Beides super gute Werte, die erst einmal getoppt werden müssen. Dennoch: Die aktuelle Skepsis der Börsianer halten wir für überzogen.

...

Steico

Kurs: 25,25

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 355,61 Mio € | 25.06.2007 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Seit mittlerweile mehr als sieben Jahren ist m4e (made for entertainment) nun an der Börse notiert. Anfänglich noch als kleine „EM.TV“ gestartet, kam das Medienunternehmen mit Schwerpunkt Familienunterhaltung an der Börse aber nie so richtig an. Der Emissionskurs von 6,50 Euro war beinahe der Höchstkurs für den Small Cap. Kein Wunder: Wenige Monate nach dem Börsengang begannen der US-Immobiliencrash und als Folge davon die Banken- und Eurokrise auf dem Parkett zu wüten. Im Tief sackte die Notiz von m4e bis auf weniger als 2 Euro. Mittlerweile steht die Gesellschaft aus Höhenkirchen-Siegertsbrunn (nordöstlich von München) aber wieder deutlich gefestigter da und hat mit der Erfolgsserie Mia and me einen Kassenschlager im Programm. Sie Story dreht sich um ein Internatsmädchen, das mit Hilfe eines Armreifes in die magische Welt von Centopia wechseln kann. Dort geht es um eine böse Königin, Einhörner und Elfen. Genügend Stoff für eine umfangreiche Auswertung der TV-Serie: Spielzeug, Schulranzen, Magazine, Sammelbilder und und und. „Mia and me hat mittlerweile über 120 Lizenznehmer weltweit mit über 1.300 Produkten im Handel“, betont Vorstandschef Hans Ulrich Stoef im Halbjahresbericht.

Noch hat sich der Erfolg nicht nachhaltig im Aktienkurs niedergeschlagen, aber m4e scheint sich zumindest wieder intensiver dem Kapitalmarkt zu widmen. Bestes Zeichen: Mitte September nahmen die Analysten von Hauck & Aufhäuser die Coverage der m4e-Aktie mit einem Kursziel von 5,60 Euro auf. Angesichts des enormen Potenzials in der Vermarktung von Mia and me ist nach Auffassung der Experten eine Neubewertung der Aktie fällig. Zur finanziellen Unterstützung der Expansionsziele hat m4e zuletzt via Kapitalerhöhung brutto gut 1,3 Mio. Euro eingenommen. Insgesamt wurden 407.250 neue Anteilscheine zu je 3,27 Euro bei institutionellen Investoren platziert. Ein Bezugsrecht für Altaktionäre gab es nicht. Begleitet wurde die Transaktion – und da schließt sich der Kreis – von Hauck & Aufhäuser.

Im Halbjahresbericht sind die Effekte der Kapitalerhöhung stichtagsbedingt noch nicht zu sehen. Per Ende Juni 2014 erreichte das Eigenkapital 12,93 Mio. Euro – bei einer Bilanzsumme von 22,87 Mio. Euro. Die Erlöse zogen um gut 18 Prozent auf 9,51 Mio. Euro an. Das Ergebnis vor Zinsen und Steuern (EBIT) kletterte von 0,33 auf knapp 0,69 Mio. Euro. Unterm Strich blieb nach Abzug der Ergebnisanteile Dritter jedoch ein Fehlbetrag von 0,137 Mio. Euro stehen. Das entspricht einem Verlust je Aktie von 0,03 Euro. Einen konkreten Ausblick für 2014 gibt es nicht. Hauck & Aufhäuser geht jedoch davon aus, dass im laufenden Jahr bei Umsätzen von 20,4 Mio. Euro ein EBIT von 2,0 Mio. Euro hängen bleiben könnte. Den Nettogewinn setzen die Experten bei 0,4 Mio. Euro an. Für 2015 rechnet Analyst Leonhard Bayer dann mit Erlösen von 27,1 Mio. Euro, einem EBIT von 4,1 Mio. Euro und einem Überschuss von 1,2 Mio. Euro. Im Folgejahr könnte dann sogar ein Gewinn von 2,1 Mio. Euro hängen bleiben.

Dem steht gegenwärtig eine Marktkapitalisierung von 15,5 Mio. Euro gegenüber. Sonderlich ambitioniert ist die Bewertung damit nicht. Das gilt vor allem mit Blick auf das Kurs-Gewinn-Verhältnis. Abzüge in der B-Note bekommt der Titel für die geringen Handelsumsätze, was natürlich eine Folge des niedrigen Börsenwerts ist. Hier beißt sich die Katze in den Schwanz. Dennoch: In Frage kommt der Small Cap nur für sehr erfahrene und risikobereite Investoren. Erstzeichnern mag das ohnehin egal sein. Sie sind froh über jeden Euro, den sich der Kurs dem Ausgabepreis wieder nähert. Potenzial bis dahin ist noch reichlich vorhanden. Boersengefluester.de wird die Entwicklung weiter verfolgen. Eine heiße Wette aus dem Nebenwertesektor.

Im Halbjahresbericht sind die Effekte der Kapitalerhöhung stichtagsbedingt noch nicht zu sehen. Per Ende Juni 2014 erreichte das Eigenkapital 12,93 Mio. Euro – bei einer Bilanzsumme von 22,87 Mio. Euro. Die Erlöse zogen um gut 18 Prozent auf 9,51 Mio. Euro an. Das Ergebnis vor Zinsen und Steuern (EBIT) kletterte von 0,33 auf knapp 0,69 Mio. Euro. Unterm Strich blieb nach Abzug der Ergebnisanteile Dritter jedoch ein Fehlbetrag von 0,137 Mio. Euro stehen. Das entspricht einem Verlust je Aktie von 0,03 Euro. Einen konkreten Ausblick für 2014 gibt es nicht. Hauck & Aufhäuser geht jedoch davon aus, dass im laufenden Jahr bei Umsätzen von 20,4 Mio. Euro ein EBIT von 2,0 Mio. Euro hängen bleiben könnte. Den Nettogewinn setzen die Experten bei 0,4 Mio. Euro an. Für 2015 rechnet Analyst Leonhard Bayer dann mit Erlösen von 27,1 Mio. Euro, einem EBIT von 4,1 Mio. Euro und einem Überschuss von 1,2 Mio. Euro. Im Folgejahr könnte dann sogar ein Gewinn von 2,1 Mio. Euro hängen bleiben.

Dem steht gegenwärtig eine Marktkapitalisierung von 15,5 Mio. Euro gegenüber. Sonderlich ambitioniert ist die Bewertung damit nicht. Das gilt vor allem mit Blick auf das Kurs-Gewinn-Verhältnis. Abzüge in der B-Note bekommt der Titel für die geringen Handelsumsätze, was natürlich eine Folge des niedrigen Börsenwerts ist. Hier beißt sich die Katze in den Schwanz. Dennoch: In Frage kommt der Small Cap nur für sehr erfahrene und risikobereite Investoren. Erstzeichnern mag das ohnehin egal sein. Sie sind froh über jeden Euro, den sich der Kurs dem Ausgabepreis wieder nähert. Potenzial bis dahin ist noch reichlich vorhanden. Boersengefluester.de wird die Entwicklung weiter verfolgen. Eine heiße Wette aus dem Nebenwertesektor.

Foto: m4e AG, Lucky Punch GmbH...

m4e

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| m4e | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0MSEQ | DE000A0MSEQ3 | AG | 15,19 Mio € | 19.07.2007 | Halten | |

* * *

© boersengefluester.de | Redaktion

Was ist nur mit der KPS-Aktie los? Gemessen am Jahresschlusskurs von 2013 liegt der Anteilschein des Beratungsunternehmens zwar noch immer um mehr als zehn Prozent vorn. Investoren, die Anfang April 2014 bei Höchstkursen von 7,50 Euro eingestiegen sind, befinden sich mittlerweile allerdings bereits um rund ein Drittel hinten. Eine derart heftige Korrektur hat es für die performancegewöhnten Aktionäre lange nicht gegeben. Zugegeben: Die im August vorgelegten Neun-Monats-Zahlen der Unterföhringer waren bestimmt keine Offenbarung. Doch das allein kann kaum der Grund für die jüngste Kursschwäche sein, zumal KPS seit Mitte August regelmäßig eigene Aktien zurückkauft. Immerhin erwarb das Unternehmen in dieser Zeit knapp 38.000 Anteilscheine im Gegenwert von insgesamt fast 207.000 Euro zurück. Eigentlich hätte das die Notiz des Small Caps eher stützen müssen.

Zeitlich passt der Beginn des charttechnischen Richtungswechsels mit dem Einstieg von KPS bei dem Dortmunder E-Commerce-Beratungshaus Getit zusammen. Die Höhe des Kaufpreises für den Deal lässt sich nur näherungsweise ermitteln, da über die Höhe der Barkomponente Stillschweigen vereinbart wurde. Einher ging die Akquisition jedoch mit der Ausgabe von 1.268.476 jungen KPS-Aktien – die hatten Anfang Juli einen Gegenwert von rund 8,8 Mio. Euro. Als weitere Währung zur Begleichung des Kaufpreises dienten 118.910 eigene Aktien. Die Analysten von GBC aus Augsburg taxierten den Umsatz von Getit zum Zeitpunkt der Übernahme auf 13 bis 15 Mio. Euro – bei einer zweistelligen operativen Marge. Zum Vergleich: KPS hatte zur Vorlage des Q3-Berichts für das Geschäftsjahr 2013/14 (per Ende September) Erlöse von 108 Mio. Euro sowie ein Ergebnis vor Zinsen und Steuern (EBIT) von 15,5 Mio. Euro in Aussicht gestellt. Das entspricht einer EBIT-Marge von 14,4 Prozent. Einen Renditekiller hat sich KPS also scheinbar nicht eingekauft.

Mit ein Knackpunkt für die aktuelle Hängepartie des Aktienkurses ist vermutlich die spärliche Informationspolitik von KPS. Einen aktualisierten Ausblick für 2013/14 hat das Unternehmen bislang nicht präsentiert, obwohl Neuerwerb Getit mit zwei Monaten in die vergangene Wirtschaftsperiode eingeflossen ist. Die vorläufigen Zahlen für das Gesamtjahr sind erst für Januar 2015 angesetzt. Interessant wird dann vor allem, wie die Dividende ausfallen wird. Traditionell gilt KPS als ausschüttungsfreudige Gesellschaft. Kein Wunder, befinden sich doch die meisten Aktien in den Händen von Vorstand und Aufsichtsrat. Boersengefluester.de taxiert den aktuellen Streubesitz des im General Standard gelisteten Papiers auf nur knapp neun Prozent. Wichtig: Die im Zuge der Getit-Übernahme ausgegebenen neuen Aktien sind bereits mit Wirkung zum 1. Oktober 2013 gewinnberechtigt. Zudem wird KPS auch die im Rahmen der Transaktion weitergereichten eigenen Anteilscheine bedienen, so dass sich allein hieraus eine um gut vier Prozent höhere Dividendensumme ergibt – nur, um die Ausschüttung pro Aktie konstant zu halten. Trotzdem kalkuliert boersengefluester.de für das auf Prozessoptimierung und die Umsetzung von Transformationsprozessen in den Schwerpunktbranchen Handel und Konsumgüter spezialisierten Unternehmen mit einer leichten Anhebung von 0,22 auf 0,24 Euro je Aktie. Damit käme der Titel zurzeit auf eine Rendite von annähernd fünf Prozent. Da lässt sich das weit überdurchschnittliche Kurs-Buchwert-Verhältnis von mehr als neun schon ein wenig entspannter betrachten, zumal KPS eine weit überdurchschnittliche Eigenkapitalrendite vorweisen kann.

Fazit: Noch gibt es keine handfesten Gründe, dass die aktuelle Kursschwäche tatsächlich von nachhaltiger Natur ist. Die Bewertung der KPS-Aktie ist sicher anspruchsvoll, dafür zählt der Titel aber auch zu den qualitativ hochwertigen Papieren. Boersengefluester.de bleibt daher bei der Einschätzung „Kaufen“. Aus charttechnischer Sicht befindet sich der Small Cap in einer schwierigen Phase. Die nächste wirklich tragfähige Unterstützung ist erst im Bereich um 4 Euro auszumachen. Bis dahin sind es noch rund 20 Prozent nach unten – eine Menge Holz. Ein Test dieser Marke ist allerdings nicht zwingend notwendig. Anfang des Jahres hatte sich der Kurs schon einmal berappelt, und zwar bei rund 5 Euro. Und genau dort steht der Wert jetzt wieder.

Mit ein Knackpunkt für die aktuelle Hängepartie des Aktienkurses ist vermutlich die spärliche Informationspolitik von KPS. Einen aktualisierten Ausblick für 2013/14 hat das Unternehmen bislang nicht präsentiert, obwohl Neuerwerb Getit mit zwei Monaten in die vergangene Wirtschaftsperiode eingeflossen ist. Die vorläufigen Zahlen für das Gesamtjahr sind erst für Januar 2015 angesetzt. Interessant wird dann vor allem, wie die Dividende ausfallen wird. Traditionell gilt KPS als ausschüttungsfreudige Gesellschaft. Kein Wunder, befinden sich doch die meisten Aktien in den Händen von Vorstand und Aufsichtsrat. Boersengefluester.de taxiert den aktuellen Streubesitz des im General Standard gelisteten Papiers auf nur knapp neun Prozent. Wichtig: Die im Zuge der Getit-Übernahme ausgegebenen neuen Aktien sind bereits mit Wirkung zum 1. Oktober 2013 gewinnberechtigt. Zudem wird KPS auch die im Rahmen der Transaktion weitergereichten eigenen Anteilscheine bedienen, so dass sich allein hieraus eine um gut vier Prozent höhere Dividendensumme ergibt – nur, um die Ausschüttung pro Aktie konstant zu halten. Trotzdem kalkuliert boersengefluester.de für das auf Prozessoptimierung und die Umsetzung von Transformationsprozessen in den Schwerpunktbranchen Handel und Konsumgüter spezialisierten Unternehmen mit einer leichten Anhebung von 0,22 auf 0,24 Euro je Aktie. Damit käme der Titel zurzeit auf eine Rendite von annähernd fünf Prozent. Da lässt sich das weit überdurchschnittliche Kurs-Buchwert-Verhältnis von mehr als neun schon ein wenig entspannter betrachten, zumal KPS eine weit überdurchschnittliche Eigenkapitalrendite vorweisen kann.

Fazit: Noch gibt es keine handfesten Gründe, dass die aktuelle Kursschwäche tatsächlich von nachhaltiger Natur ist. Die Bewertung der KPS-Aktie ist sicher anspruchsvoll, dafür zählt der Titel aber auch zu den qualitativ hochwertigen Papieren. Boersengefluester.de bleibt daher bei der Einschätzung „Kaufen“. Aus charttechnischer Sicht befindet sich der Small Cap in einer schwierigen Phase. Die nächste wirklich tragfähige Unterstützung ist erst im Bereich um 4 Euro auszumachen. Bis dahin sind es noch rund 20 Prozent nach unten – eine Menge Holz. Ein Test dieser Marke ist allerdings nicht zwingend notwendig. Anfang des Jahres hatte sich der Kurs schon einmal berappelt, und zwar bei rund 5 Euro. Und genau dort steht der Wert jetzt wieder.

...

KPS

Kurs: 0,39

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| KPS | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1A6V4 | DE000A1A6V48 | AG | 15,97 Mio € | 14.07.1999 | Beobachten | |

* * *

© boersengefluester.de | Redaktion

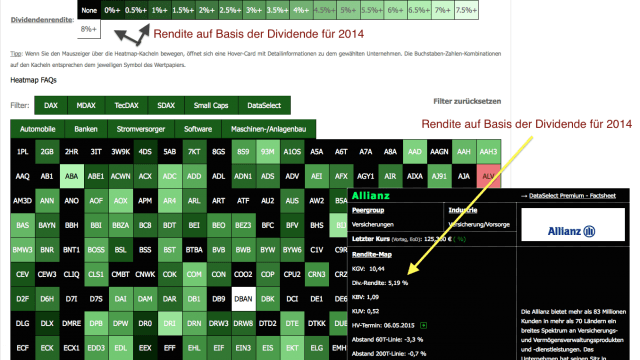

Zugegeben: Ganz vorbei ist die Dividendensaison 2014 noch nicht. Aber bei den bis Jahresende noch anstehenden 13 Hauptversammlungen (HV) sind laut der Datenbank von boersengefluester.de für gerade einmal drei Unternehmen Dividendenzahlungen zu erwarten: Borussia Dortmund, Conet Technologies und KWS Saat. Ein echter Renditeknaller ist nicht darunter. Grund genug für uns, die Dividendenrendite ab sofort für alle Unternehmen auf die kommende HV-Saison – hier werden die Gewinne für 2014 ausgezahlt – umzustellen. Das betrifft die von uns erstellten Profilseiten für die Einzelaktien, die Angaben in den verschiedenen Heatmaps, die kompakten „Fazitkästen“ unterhalb unserer täglichen Aktienberichte und natürlich unsere Excel-Datenbank DataSelect. Damit können Sie sich schon jetzt auf die kommende Dividendensaison einstellen.

[sws_green_box box_size="585"]Zu Ihrer Information haben wir daher die wichtigsten Fragen und Antworten zum Thema Dividenden noch einmal zusammengefasst:[/sws_green_box]

Wann muss ich eine Aktie kaufen, um die Dividende zu erhalten?

Normalerweise reicht es, wenn die Aktie am Tag der Hauptversammlung (HV) in Ihrem Depot eingebucht ist. Bei deutschen Unternehmen wird dann am Tag nach dem Aktionärstreffen die Dividende ausgezahlt. Die Aktie wird dann „ex Dividende“ – also mit Dividendenabzug gehandelt. Bei ausländischen Firmen besteht dieser zeitliche Zusammenhang in der Regel nicht. Zudem schütten ausländische Gesellschaften ihre Gewinnbeteiligungen häufig zweimal pro Jahr oder gar im Quartalsrhythmus aus. Auch müssen Sie hier gesonderte Fristen beachten, die genau beschreiben, an welchem Tag die Auszahlung erfolgt und wann Sie die Aktie im Depot haben müssen, um überhaupt dividendenberechtigt zu sein. Diese Informationen finden Sie auf den Internetseiten der jeweiligen Unternehmen im Bereich Investor Relations. Die Unterpunkte heißen meist „Dividends“, „Shareholder Information“ oder auch „AGM Information“.

Gibt es bestimmte Haltefristen nach der Hauptversammlung?

Ein verbreiteter Irrtum ist, dass man die Aktie ein gesamtes Jahr halten muss, um die volle Dividende zu kassieren. Das ist falsch: Theoretisch können Sie die Aktie am Tag der HV kaufen, am nächsten Tag die Dividende einstreichen und den Anteilschein dann sofort wieder veräußern. Keinesfalls bekommen Sie bspw. nur die halbe Dividende ausgezahlt, weil Sie den Titel nur sechs Monate im Depot hatten. Und natürlich müssen Sie in diesem Fall die Aktie nicht noch weitere sechs Monate halten, um den vollen Dividendenanspruch zu erwerben.

Ist die Dividende vergleichbar mit einer Zinszahlung auf dem Tagesgeldkonto?

Nein! Am Tag der Dividendenauszahlung wird die Aktie mit Dividendenabschlag gehandelt. Das heißt: Wenn ein Wert am Tag der HV 10,00 Euro kostet und die Gesellschaft eine Dividende von 0,50 Euro beschließt, fällt der Kurs mit der Ausschüttung – andere Marktfaktoren einmal ausgeklammert – auf 9,50 Euro. Unterm Strich ändert sich Ihr Vermögen durch die Dividendenzahlung nicht. Der Wert Ihres Depots nimmt um den Betrag ab, um den Ihr korrespondierendes Wertpapierkonto eine Gutschrift erhält. Streng genommen handelt es sich also um ein Nullsummenspiel. Vielen Börsenneulingen ist das nicht bewusst. Sie gehen davon aus, dass sie innerhalb eines Tages um die Höhe der Dividendenrendite reicher werden. Doch das ist ein Irrtum. Dividendenzahlungen sind NICHT mit normalem Zinseinnahmen auf einem Bankkonto vergleichbar. Der Dividendenabschlag kommt zustande, weil sich der Wert der Firma – ausgedrückt im Aktienkurs – genau um die Höhe der Überweisung an die Aktionäre verringert.

Werden von der Dividende noch Steuern abgezogen?

Ja. Der deutsche Fiskus zieht von der Dividende eines inländischen Unternehmens 25 Prozent Abgeltungsteuer und 5,5 Prozent Solidaritätszuschlag ein. Ohne Berücksichtigung von Kirchensteuern ergibt sich dann ein Abschlagssatz von 26,375 Prozent. Von einer Bruttodividende von bspw. 2,50 Euro pro Aktie kommen dann beim Aktionär nur 1,84 Euro je Anteilschein an. Bei einem Aktienkurs von 60 Euro beträgt die Bruttorendite in dem Beispielfall 4,17 Prozent, nach Abzug von Steuern bleiben 3,07 Prozent übrig. Zu beachten sind allerdings noch die Sparerpauschbeträge von 801 Euro für Ledige und 1602 Euro für Verheiratete.

Deutlich komplizierter ist die Rechnung bei Steuern, die von ausländischen Gesellschaften bezogen werden. Zwar gibt es im Zuge von Doppelbesteuerungsabkommen Erstattungsverfahren, doch in der Regel handelt es sich um sehr zeitaufwändige Verfahren mit ungewissem Ausgang (Italien, Spanien). Als vorbildlich in der Abwicklung gilt die Schweiz. Eine Liste mit den jeweiligen Quellensteuersätzen und deren Anrechenbarkeit können Sie im Internet auf der Seite des Bundeszentralamts für Steuern herunterladen. Sie finden das Dokument direkt unter diesem LINK:

Wie berechnet sich die Dividendenrendite?

Die Dividendenrendite in Prozent ergibt sich durch die Division der Dividende durch den aktuellen Aktienkurs – multipliziert mit dem Faktor 100.

Beispiel:

Aktienkurs: 60,00 Euro

Dividende: 2,50 Euro

Dividendenrendite = Dividende/Aktienkurs* 100 = (2,50/60,00)*100 = 4,17 %

Wichtig: Auf den im Jahr 2015 stattfindenden Hauptversammlungen wird über die Verwendung der im Jahr 2014 erzielten Gewinne entschieden. Maßgeblich für Anleger wird daher in der kommenden HV-Saison die 2014er-Dividendenrendite.

Was hat es mit sogenannten „steuerfreien Dividenden“ auf sich?

Manche Gesellschaften wie zum Beispiel die Deutsche Post, Mensch und Maschine oder Freenet schütten ihre Dividenden aus bestimmten Rücklagen aus und deklarieren die Gewinnbeteiligung als „steuerfrei“. Wirklich steuerfrei sind diese Ausschüttungen aber nur für Investoren, die das jeweilige Papier bereits vor 2009 – also vor Einführung der Abgeltungssteuer – im Depot haben. Für alle anderen Anleger setzt lediglich eine zeitliche Verschiebung der Besteuerung ein. Denn die „steuerfreien“ Dividenden werden über die Haltedauer kaufpreismindernd fortgeschrieben. Sobald ein Anleger seine Aktie dann verkaufen will, wird die Abgeltungssteuer fällig – und zwar auf die Differenz zwischen Verkaufspreis und ursprünglichem Kaufpreis, der um die erhaltenen Dividenden gekürzt wurde. Ein echtes Kaufargument ist die vermeintliche „Steuerfreiheit“ einer Dividende damit in der Regel nicht.

Welche Fristen gibt es bei Sonderausschüttungen zu beachten?

Immer wieder kommt es vor, dass Unternehmen Sonderausschüttungen vornehmen, da sie ihre Kapital- und Liquiditätsausstattung für überdimensioniert halten. Aus Gründen des Kapitalerhalts dürfen solche Rücklagen aber nicht einfach an die Aktionäre weitergereicht werden. Vorab notwendig für einen solchen Schritt ist eine Umwandlung in ausschüttungsfähige Mittel. Dies geschieht über eine ordentliche Kapitalherabsetzung, die zunächst von der Hauptversammlung genehmigt und anschließend ins Handelsregister eingetragen werden muss. Nach Beurkundung im Handelsregister gilt eine Sperrfrist von sechs Monaten. Diese dient dem Gläubigerschutz.

Angenommen, die ordentliche Hauptversammlung für eine solche Maßnahme fand an einem 15. Februar statt. Beschlossen wurde die Ausschüttung von 5,50 Euro je Aktie. Der Eintrag ins Handelsregister fand am 5. März statt. Die Dividende könnte dann theoretisch ab 5. September ausgezahlt werden. Sollte dieser Termin feststehen, reicht es im Normalfall aus, wenn der Anleger die Aktie am 4. September im Depot hat. Nicht von Bedeutung ist in diesem Fall das Datum der ordentlichen Hauptversammlung. Die jeweils relevanten Termine werden meist von den Unternehmen auf ihrer Homepage veröffentlicht.

Um den Aktionären einen bessere Planbarkeit für ihr Investment zu geben, ging das Businessnetzwerk Xing bei seiner Sonderausschüttung im Jahr 2012 einen etwas anderen Weg. Am 26. Mai 2011 wurde auf der Hauptversammlung die Ausschüttung einer Sonderdividende von 3,76 Euro pro Aktie beschlossen. Bereits ab dem 2. August 2011 wurde die Xing-Aktie dann „ex-Sonderausschüttung“ gehandelt. Das heißt: Jeder Investor, der am 1. August zu Börsenschluss im Besitz von Xing-Aktien war, bekam 3,76 Euro pro Aktie gutgeschrieben. Die tatsächliche Auszahlung erfolgte aber erst am 7. Februar 2012.

Wichtig! Auch im Fall einer Sonderausschüttung wird die Dividende vom Kurs abgezogen. Es ist also nicht so, dass man an einem Tag um etwa 30 oder 40 Prozent reicher wird. Im Gegenteil: Mitunter sacken die Aktienkurse solcher Unternehmen am Tag der Ausschüttung über ihren Dividendenabzug hinaus ab. Grund: Etliche Aktionäre haben das Papier eventuell nur wegen der Sonderdividende gekauft und veräußern es dann häufig zur gleichen Zeit. Auf diese Weise kann ein Kursdruck entstehen, der bei relativ marktengen Papieren in überdurchschnittlichen Verlusten mündet.

[sws_red_box box_size="585"]Extratipp von boersengefluester.de: Testen Sie unseren selbst entwickelten HV- und Dividendenkalender. Mit diesem Tool bekommen Sie nahezu jede Dividendeninfo für die von uns gecoverten Gesellschaften. Einfach HIER klicken.[/sws_red_box]...

[sws_green_box box_size="585"]Zu Ihrer Information haben wir daher die wichtigsten Fragen und Antworten zum Thema Dividenden noch einmal zusammengefasst:[/sws_green_box]

Wann muss ich eine Aktie kaufen, um die Dividende zu erhalten?

Normalerweise reicht es, wenn die Aktie am Tag der Hauptversammlung (HV) in Ihrem Depot eingebucht ist. Bei deutschen Unternehmen wird dann am Tag nach dem Aktionärstreffen die Dividende ausgezahlt. Die Aktie wird dann „ex Dividende“ – also mit Dividendenabzug gehandelt. Bei ausländischen Firmen besteht dieser zeitliche Zusammenhang in der Regel nicht. Zudem schütten ausländische Gesellschaften ihre Gewinnbeteiligungen häufig zweimal pro Jahr oder gar im Quartalsrhythmus aus. Auch müssen Sie hier gesonderte Fristen beachten, die genau beschreiben, an welchem Tag die Auszahlung erfolgt und wann Sie die Aktie im Depot haben müssen, um überhaupt dividendenberechtigt zu sein. Diese Informationen finden Sie auf den Internetseiten der jeweiligen Unternehmen im Bereich Investor Relations. Die Unterpunkte heißen meist „Dividends“, „Shareholder Information“ oder auch „AGM Information“.

Gibt es bestimmte Haltefristen nach der Hauptversammlung?

Ein verbreiteter Irrtum ist, dass man die Aktie ein gesamtes Jahr halten muss, um die volle Dividende zu kassieren. Das ist falsch: Theoretisch können Sie die Aktie am Tag der HV kaufen, am nächsten Tag die Dividende einstreichen und den Anteilschein dann sofort wieder veräußern. Keinesfalls bekommen Sie bspw. nur die halbe Dividende ausgezahlt, weil Sie den Titel nur sechs Monate im Depot hatten. Und natürlich müssen Sie in diesem Fall die Aktie nicht noch weitere sechs Monate halten, um den vollen Dividendenanspruch zu erwerben.

Ist die Dividende vergleichbar mit einer Zinszahlung auf dem Tagesgeldkonto?

Nein! Am Tag der Dividendenauszahlung wird die Aktie mit Dividendenabschlag gehandelt. Das heißt: Wenn ein Wert am Tag der HV 10,00 Euro kostet und die Gesellschaft eine Dividende von 0,50 Euro beschließt, fällt der Kurs mit der Ausschüttung – andere Marktfaktoren einmal ausgeklammert – auf 9,50 Euro. Unterm Strich ändert sich Ihr Vermögen durch die Dividendenzahlung nicht. Der Wert Ihres Depots nimmt um den Betrag ab, um den Ihr korrespondierendes Wertpapierkonto eine Gutschrift erhält. Streng genommen handelt es sich also um ein Nullsummenspiel. Vielen Börsenneulingen ist das nicht bewusst. Sie gehen davon aus, dass sie innerhalb eines Tages um die Höhe der Dividendenrendite reicher werden. Doch das ist ein Irrtum. Dividendenzahlungen sind NICHT mit normalem Zinseinnahmen auf einem Bankkonto vergleichbar. Der Dividendenabschlag kommt zustande, weil sich der Wert der Firma – ausgedrückt im Aktienkurs – genau um die Höhe der Überweisung an die Aktionäre verringert.

Werden von der Dividende noch Steuern abgezogen?

Ja. Der deutsche Fiskus zieht von der Dividende eines inländischen Unternehmens 25 Prozent Abgeltungsteuer und 5,5 Prozent Solidaritätszuschlag ein. Ohne Berücksichtigung von Kirchensteuern ergibt sich dann ein Abschlagssatz von 26,375 Prozent. Von einer Bruttodividende von bspw. 2,50 Euro pro Aktie kommen dann beim Aktionär nur 1,84 Euro je Anteilschein an. Bei einem Aktienkurs von 60 Euro beträgt die Bruttorendite in dem Beispielfall 4,17 Prozent, nach Abzug von Steuern bleiben 3,07 Prozent übrig. Zu beachten sind allerdings noch die Sparerpauschbeträge von 801 Euro für Ledige und 1602 Euro für Verheiratete.

Deutlich komplizierter ist die Rechnung bei Steuern, die von ausländischen Gesellschaften bezogen werden. Zwar gibt es im Zuge von Doppelbesteuerungsabkommen Erstattungsverfahren, doch in der Regel handelt es sich um sehr zeitaufwändige Verfahren mit ungewissem Ausgang (Italien, Spanien). Als vorbildlich in der Abwicklung gilt die Schweiz. Eine Liste mit den jeweiligen Quellensteuersätzen und deren Anrechenbarkeit können Sie im Internet auf der Seite des Bundeszentralamts für Steuern herunterladen. Sie finden das Dokument direkt unter diesem LINK:

Wie berechnet sich die Dividendenrendite?

Die Dividendenrendite in Prozent ergibt sich durch die Division der Dividende durch den aktuellen Aktienkurs – multipliziert mit dem Faktor 100.

Beispiel:

Aktienkurs: 60,00 Euro

Dividende: 2,50 Euro

Dividendenrendite = Dividende/Aktienkurs* 100 = (2,50/60,00)*100 = 4,17 %

Wichtig: Auf den im Jahr 2015 stattfindenden Hauptversammlungen wird über die Verwendung der im Jahr 2014 erzielten Gewinne entschieden. Maßgeblich für Anleger wird daher in der kommenden HV-Saison die 2014er-Dividendenrendite.

Was hat es mit sogenannten „steuerfreien Dividenden“ auf sich?

Manche Gesellschaften wie zum Beispiel die Deutsche Post, Mensch und Maschine oder Freenet schütten ihre Dividenden aus bestimmten Rücklagen aus und deklarieren die Gewinnbeteiligung als „steuerfrei“. Wirklich steuerfrei sind diese Ausschüttungen aber nur für Investoren, die das jeweilige Papier bereits vor 2009 – also vor Einführung der Abgeltungssteuer – im Depot haben. Für alle anderen Anleger setzt lediglich eine zeitliche Verschiebung der Besteuerung ein. Denn die „steuerfreien“ Dividenden werden über die Haltedauer kaufpreismindernd fortgeschrieben. Sobald ein Anleger seine Aktie dann verkaufen will, wird die Abgeltungssteuer fällig – und zwar auf die Differenz zwischen Verkaufspreis und ursprünglichem Kaufpreis, der um die erhaltenen Dividenden gekürzt wurde. Ein echtes Kaufargument ist die vermeintliche „Steuerfreiheit“ einer Dividende damit in der Regel nicht.

Welche Fristen gibt es bei Sonderausschüttungen zu beachten?

Immer wieder kommt es vor, dass Unternehmen Sonderausschüttungen vornehmen, da sie ihre Kapital- und Liquiditätsausstattung für überdimensioniert halten. Aus Gründen des Kapitalerhalts dürfen solche Rücklagen aber nicht einfach an die Aktionäre weitergereicht werden. Vorab notwendig für einen solchen Schritt ist eine Umwandlung in ausschüttungsfähige Mittel. Dies geschieht über eine ordentliche Kapitalherabsetzung, die zunächst von der Hauptversammlung genehmigt und anschließend ins Handelsregister eingetragen werden muss. Nach Beurkundung im Handelsregister gilt eine Sperrfrist von sechs Monaten. Diese dient dem Gläubigerschutz.

Angenommen, die ordentliche Hauptversammlung für eine solche Maßnahme fand an einem 15. Februar statt. Beschlossen wurde die Ausschüttung von 5,50 Euro je Aktie. Der Eintrag ins Handelsregister fand am 5. März statt. Die Dividende könnte dann theoretisch ab 5. September ausgezahlt werden. Sollte dieser Termin feststehen, reicht es im Normalfall aus, wenn der Anleger die Aktie am 4. September im Depot hat. Nicht von Bedeutung ist in diesem Fall das Datum der ordentlichen Hauptversammlung. Die jeweils relevanten Termine werden meist von den Unternehmen auf ihrer Homepage veröffentlicht.

Um den Aktionären einen bessere Planbarkeit für ihr Investment zu geben, ging das Businessnetzwerk Xing bei seiner Sonderausschüttung im Jahr 2012 einen etwas anderen Weg. Am 26. Mai 2011 wurde auf der Hauptversammlung die Ausschüttung einer Sonderdividende von 3,76 Euro pro Aktie beschlossen. Bereits ab dem 2. August 2011 wurde die Xing-Aktie dann „ex-Sonderausschüttung“ gehandelt. Das heißt: Jeder Investor, der am 1. August zu Börsenschluss im Besitz von Xing-Aktien war, bekam 3,76 Euro pro Aktie gutgeschrieben. Die tatsächliche Auszahlung erfolgte aber erst am 7. Februar 2012.

Wichtig! Auch im Fall einer Sonderausschüttung wird die Dividende vom Kurs abgezogen. Es ist also nicht so, dass man an einem Tag um etwa 30 oder 40 Prozent reicher wird. Im Gegenteil: Mitunter sacken die Aktienkurse solcher Unternehmen am Tag der Ausschüttung über ihren Dividendenabzug hinaus ab. Grund: Etliche Aktionäre haben das Papier eventuell nur wegen der Sonderdividende gekauft und veräußern es dann häufig zur gleichen Zeit. Auf diese Weise kann ein Kursdruck entstehen, der bei relativ marktengen Papieren in überdurchschnittlichen Verlusten mündet.

[sws_red_box box_size="585"]Extratipp von boersengefluester.de: Testen Sie unseren selbst entwickelten HV- und Dividendenkalender. Mit diesem Tool bekommen Sie nahezu jede Dividendeninfo für die von uns gecoverten Gesellschaften. Einfach HIER klicken.[/sws_red_box]...

[sws_green_box box_size="585"]Zu Ihrer Information haben wir daher die wichtigsten Fragen und Antworten zum Thema Dividenden noch einmal zusammengefasst:[/sws_green_box]

Wann muss ich eine Aktie kaufen, um die Dividende zu erhalten?

Normalerweise reicht es, wenn die Aktie am Tag der Hauptversammlung (HV) in Ihrem Depot eingebucht ist. Bei deutschen Unternehmen wird dann am Tag nach dem Aktionärstreffen die Dividende ausgezahlt. Die Aktie wird dann „ex Dividende“ – also mit Dividendenabzug gehandelt. Bei ausländischen Firmen besteht dieser zeitliche Zusammenhang in der Regel nicht. Zudem schütten ausländische Gesellschaften ihre Gewinnbeteiligungen häufig zweimal pro Jahr oder gar im Quartalsrhythmus aus. Auch müssen Sie hier gesonderte Fristen beachten, die genau beschreiben, an welchem Tag die Auszahlung erfolgt und wann Sie die Aktie im Depot haben müssen, um überhaupt dividendenberechtigt zu sein. Diese Informationen finden Sie auf den Internetseiten der jeweiligen Unternehmen im Bereich Investor Relations. Die Unterpunkte heißen meist „Dividends“, „Shareholder Information“ oder auch „AGM Information“.

Gibt es bestimmte Haltefristen nach der Hauptversammlung?

Ein verbreiteter Irrtum ist, dass man die Aktie ein gesamtes Jahr halten muss, um die volle Dividende zu kassieren. Das ist falsch: Theoretisch können Sie die Aktie am Tag der HV kaufen, am nächsten Tag die Dividende einstreichen und den Anteilschein dann sofort wieder veräußern. Keinesfalls bekommen Sie bspw. nur die halbe Dividende ausgezahlt, weil Sie den Titel nur sechs Monate im Depot hatten. Und natürlich müssen Sie in diesem Fall die Aktie nicht noch weitere sechs Monate halten, um den vollen Dividendenanspruch zu erwerben.

Ist die Dividende vergleichbar mit einer Zinszahlung auf dem Tagesgeldkonto?

Nein! Am Tag der Dividendenauszahlung wird die Aktie mit Dividendenabschlag gehandelt. Das heißt: Wenn ein Wert am Tag der HV 10,00 Euro kostet und die Gesellschaft eine Dividende von 0,50 Euro beschließt, fällt der Kurs mit der Ausschüttung – andere Marktfaktoren einmal ausgeklammert – auf 9,50 Euro. Unterm Strich ändert sich Ihr Vermögen durch die Dividendenzahlung nicht. Der Wert Ihres Depots nimmt um den Betrag ab, um den Ihr korrespondierendes Wertpapierkonto eine Gutschrift erhält. Streng genommen handelt es sich also um ein Nullsummenspiel. Vielen Börsenneulingen ist das nicht bewusst. Sie gehen davon aus, dass sie innerhalb eines Tages um die Höhe der Dividendenrendite reicher werden. Doch das ist ein Irrtum. Dividendenzahlungen sind NICHT mit normalem Zinseinnahmen auf einem Bankkonto vergleichbar. Der Dividendenabschlag kommt zustande, weil sich der Wert der Firma – ausgedrückt im Aktienkurs – genau um die Höhe der Überweisung an die Aktionäre verringert.

Werden von der Dividende noch Steuern abgezogen?

Ja. Der deutsche Fiskus zieht von der Dividende eines inländischen Unternehmens 25 Prozent Abgeltungsteuer und 5,5 Prozent Solidaritätszuschlag ein. Ohne Berücksichtigung von Kirchensteuern ergibt sich dann ein Abschlagssatz von 26,375 Prozent. Von einer Bruttodividende von bspw. 2,50 Euro pro Aktie kommen dann beim Aktionär nur 1,84 Euro je Anteilschein an. Bei einem Aktienkurs von 60 Euro beträgt die Bruttorendite in dem Beispielfall 4,17 Prozent, nach Abzug von Steuern bleiben 3,07 Prozent übrig. Zu beachten sind allerdings noch die Sparerpauschbeträge von 801 Euro für Ledige und 1602 Euro für Verheiratete.

Deutlich komplizierter ist die Rechnung bei Steuern, die von ausländischen Gesellschaften bezogen werden. Zwar gibt es im Zuge von Doppelbesteuerungsabkommen Erstattungsverfahren, doch in der Regel handelt es sich um sehr zeitaufwändige Verfahren mit ungewissem Ausgang (Italien, Spanien). Als vorbildlich in der Abwicklung gilt die Schweiz. Eine Liste mit den jeweiligen Quellensteuersätzen und deren Anrechenbarkeit können Sie im Internet auf der Seite des Bundeszentralamts für Steuern herunterladen. Sie finden das Dokument direkt unter diesem LINK:

Wie berechnet sich die Dividendenrendite?

Die Dividendenrendite in Prozent ergibt sich durch die Division der Dividende durch den aktuellen Aktienkurs – multipliziert mit dem Faktor 100.

Beispiel:

Aktienkurs: 60,00 Euro

Dividende: 2,50 Euro

Dividendenrendite = Dividende/Aktienkurs* 100 = (2,50/60,00)*100 = 4,17 %

Wichtig: Auf den im Jahr 2015 stattfindenden Hauptversammlungen wird über die Verwendung der im Jahr 2014 erzielten Gewinne entschieden. Maßgeblich für Anleger wird daher in der kommenden HV-Saison die 2014er-Dividendenrendite.

Was hat es mit sogenannten „steuerfreien Dividenden“ auf sich?

Manche Gesellschaften wie zum Beispiel die Deutsche Post, Mensch und Maschine oder Freenet schütten ihre Dividenden aus bestimmten Rücklagen aus und deklarieren die Gewinnbeteiligung als „steuerfrei“. Wirklich steuerfrei sind diese Ausschüttungen aber nur für Investoren, die das jeweilige Papier bereits vor 2009 – also vor Einführung der Abgeltungssteuer – im Depot haben. Für alle anderen Anleger setzt lediglich eine zeitliche Verschiebung der Besteuerung ein. Denn die „steuerfreien“ Dividenden werden über die Haltedauer kaufpreismindernd fortgeschrieben. Sobald ein Anleger seine Aktie dann verkaufen will, wird die Abgeltungssteuer fällig – und zwar auf die Differenz zwischen Verkaufspreis und ursprünglichem Kaufpreis, der um die erhaltenen Dividenden gekürzt wurde. Ein echtes Kaufargument ist die vermeintliche „Steuerfreiheit“ einer Dividende damit in der Regel nicht.

Welche Fristen gibt es bei Sonderausschüttungen zu beachten?

Immer wieder kommt es vor, dass Unternehmen Sonderausschüttungen vornehmen, da sie ihre Kapital- und Liquiditätsausstattung für überdimensioniert halten. Aus Gründen des Kapitalerhalts dürfen solche Rücklagen aber nicht einfach an die Aktionäre weitergereicht werden. Vorab notwendig für einen solchen Schritt ist eine Umwandlung in ausschüttungsfähige Mittel. Dies geschieht über eine ordentliche Kapitalherabsetzung, die zunächst von der Hauptversammlung genehmigt und anschließend ins Handelsregister eingetragen werden muss. Nach Beurkundung im Handelsregister gilt eine Sperrfrist von sechs Monaten. Diese dient dem Gläubigerschutz.

Angenommen, die ordentliche Hauptversammlung für eine solche Maßnahme fand an einem 15. Februar statt. Beschlossen wurde die Ausschüttung von 5,50 Euro je Aktie. Der Eintrag ins Handelsregister fand am 5. März statt. Die Dividende könnte dann theoretisch ab 5. September ausgezahlt werden. Sollte dieser Termin feststehen, reicht es im Normalfall aus, wenn der Anleger die Aktie am 4. September im Depot hat. Nicht von Bedeutung ist in diesem Fall das Datum der ordentlichen Hauptversammlung. Die jeweils relevanten Termine werden meist von den Unternehmen auf ihrer Homepage veröffentlicht.

Um den Aktionären einen bessere Planbarkeit für ihr Investment zu geben, ging das Businessnetzwerk Xing bei seiner Sonderausschüttung im Jahr 2012 einen etwas anderen Weg. Am 26. Mai 2011 wurde auf der Hauptversammlung die Ausschüttung einer Sonderdividende von 3,76 Euro pro Aktie beschlossen. Bereits ab dem 2. August 2011 wurde die Xing-Aktie dann „ex-Sonderausschüttung“ gehandelt. Das heißt: Jeder Investor, der am 1. August zu Börsenschluss im Besitz von Xing-Aktien war, bekam 3,76 Euro pro Aktie gutgeschrieben. Die tatsächliche Auszahlung erfolgte aber erst am 7. Februar 2012.

Wichtig! Auch im Fall einer Sonderausschüttung wird die Dividende vom Kurs abgezogen. Es ist also nicht so, dass man an einem Tag um etwa 30 oder 40 Prozent reicher wird. Im Gegenteil: Mitunter sacken die Aktienkurse solcher Unternehmen am Tag der Ausschüttung über ihren Dividendenabzug hinaus ab. Grund: Etliche Aktionäre haben das Papier eventuell nur wegen der Sonderdividende gekauft und veräußern es dann häufig zur gleichen Zeit. Auf diese Weise kann ein Kursdruck entstehen, der bei relativ marktengen Papieren in überdurchschnittlichen Verlusten mündet.

[sws_red_box box_size="585"]Extratipp von boersengefluester.de: Testen Sie unseren selbst entwickelten HV- und Dividendenkalender. Mit diesem Tool bekommen Sie nahezu jede Dividendeninfo für die von uns gecoverten Gesellschaften. Einfach HIER klicken.[/sws_red_box]...

[sws_green_box box_size="585"]Zu Ihrer Information haben wir daher die wichtigsten Fragen und Antworten zum Thema Dividenden noch einmal zusammengefasst:[/sws_green_box]

Wann muss ich eine Aktie kaufen, um die Dividende zu erhalten?

Normalerweise reicht es, wenn die Aktie am Tag der Hauptversammlung (HV) in Ihrem Depot eingebucht ist. Bei deutschen Unternehmen wird dann am Tag nach dem Aktionärstreffen die Dividende ausgezahlt. Die Aktie wird dann „ex Dividende“ – also mit Dividendenabzug gehandelt. Bei ausländischen Firmen besteht dieser zeitliche Zusammenhang in der Regel nicht. Zudem schütten ausländische Gesellschaften ihre Gewinnbeteiligungen häufig zweimal pro Jahr oder gar im Quartalsrhythmus aus. Auch müssen Sie hier gesonderte Fristen beachten, die genau beschreiben, an welchem Tag die Auszahlung erfolgt und wann Sie die Aktie im Depot haben müssen, um überhaupt dividendenberechtigt zu sein. Diese Informationen finden Sie auf den Internetseiten der jeweiligen Unternehmen im Bereich Investor Relations. Die Unterpunkte heißen meist „Dividends“, „Shareholder Information“ oder auch „AGM Information“.

Gibt es bestimmte Haltefristen nach der Hauptversammlung?

Ein verbreiteter Irrtum ist, dass man die Aktie ein gesamtes Jahr halten muss, um die volle Dividende zu kassieren. Das ist falsch: Theoretisch können Sie die Aktie am Tag der HV kaufen, am nächsten Tag die Dividende einstreichen und den Anteilschein dann sofort wieder veräußern. Keinesfalls bekommen Sie bspw. nur die halbe Dividende ausgezahlt, weil Sie den Titel nur sechs Monate im Depot hatten. Und natürlich müssen Sie in diesem Fall die Aktie nicht noch weitere sechs Monate halten, um den vollen Dividendenanspruch zu erwerben.

Ist die Dividende vergleichbar mit einer Zinszahlung auf dem Tagesgeldkonto?

Nein! Am Tag der Dividendenauszahlung wird die Aktie mit Dividendenabschlag gehandelt. Das heißt: Wenn ein Wert am Tag der HV 10,00 Euro kostet und die Gesellschaft eine Dividende von 0,50 Euro beschließt, fällt der Kurs mit der Ausschüttung – andere Marktfaktoren einmal ausgeklammert – auf 9,50 Euro. Unterm Strich ändert sich Ihr Vermögen durch die Dividendenzahlung nicht. Der Wert Ihres Depots nimmt um den Betrag ab, um den Ihr korrespondierendes Wertpapierkonto eine Gutschrift erhält. Streng genommen handelt es sich also um ein Nullsummenspiel. Vielen Börsenneulingen ist das nicht bewusst. Sie gehen davon aus, dass sie innerhalb eines Tages um die Höhe der Dividendenrendite reicher werden. Doch das ist ein Irrtum. Dividendenzahlungen sind NICHT mit normalem Zinseinnahmen auf einem Bankkonto vergleichbar. Der Dividendenabschlag kommt zustande, weil sich der Wert der Firma – ausgedrückt im Aktienkurs – genau um die Höhe der Überweisung an die Aktionäre verringert.

Werden von der Dividende noch Steuern abgezogen?

Ja. Der deutsche Fiskus zieht von der Dividende eines inländischen Unternehmens 25 Prozent Abgeltungsteuer und 5,5 Prozent Solidaritätszuschlag ein. Ohne Berücksichtigung von Kirchensteuern ergibt sich dann ein Abschlagssatz von 26,375 Prozent. Von einer Bruttodividende von bspw. 2,50 Euro pro Aktie kommen dann beim Aktionär nur 1,84 Euro je Anteilschein an. Bei einem Aktienkurs von 60 Euro beträgt die Bruttorendite in dem Beispielfall 4,17 Prozent, nach Abzug von Steuern bleiben 3,07 Prozent übrig. Zu beachten sind allerdings noch die Sparerpauschbeträge von 801 Euro für Ledige und 1602 Euro für Verheiratete.

Deutlich komplizierter ist die Rechnung bei Steuern, die von ausländischen Gesellschaften bezogen werden. Zwar gibt es im Zuge von Doppelbesteuerungsabkommen Erstattungsverfahren, doch in der Regel handelt es sich um sehr zeitaufwändige Verfahren mit ungewissem Ausgang (Italien, Spanien). Als vorbildlich in der Abwicklung gilt die Schweiz. Eine Liste mit den jeweiligen Quellensteuersätzen und deren Anrechenbarkeit können Sie im Internet auf der Seite des Bundeszentralamts für Steuern herunterladen. Sie finden das Dokument direkt unter diesem LINK:

Wie berechnet sich die Dividendenrendite?

Die Dividendenrendite in Prozent ergibt sich durch die Division der Dividende durch den aktuellen Aktienkurs – multipliziert mit dem Faktor 100.

Beispiel:

Aktienkurs: 60,00 Euro

Dividende: 2,50 Euro

Dividendenrendite = Dividende/Aktienkurs* 100 = (2,50/60,00)*100 = 4,17 %

Wichtig: Auf den im Jahr 2015 stattfindenden Hauptversammlungen wird über die Verwendung der im Jahr 2014 erzielten Gewinne entschieden. Maßgeblich für Anleger wird daher in der kommenden HV-Saison die 2014er-Dividendenrendite.

Was hat es mit sogenannten „steuerfreien Dividenden“ auf sich?

Manche Gesellschaften wie zum Beispiel die Deutsche Post, Mensch und Maschine oder Freenet schütten ihre Dividenden aus bestimmten Rücklagen aus und deklarieren die Gewinnbeteiligung als „steuerfrei“. Wirklich steuerfrei sind diese Ausschüttungen aber nur für Investoren, die das jeweilige Papier bereits vor 2009 – also vor Einführung der Abgeltungssteuer – im Depot haben. Für alle anderen Anleger setzt lediglich eine zeitliche Verschiebung der Besteuerung ein. Denn die „steuerfreien“ Dividenden werden über die Haltedauer kaufpreismindernd fortgeschrieben. Sobald ein Anleger seine Aktie dann verkaufen will, wird die Abgeltungssteuer fällig – und zwar auf die Differenz zwischen Verkaufspreis und ursprünglichem Kaufpreis, der um die erhaltenen Dividenden gekürzt wurde. Ein echtes Kaufargument ist die vermeintliche „Steuerfreiheit“ einer Dividende damit in der Regel nicht.

Welche Fristen gibt es bei Sonderausschüttungen zu beachten?