Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

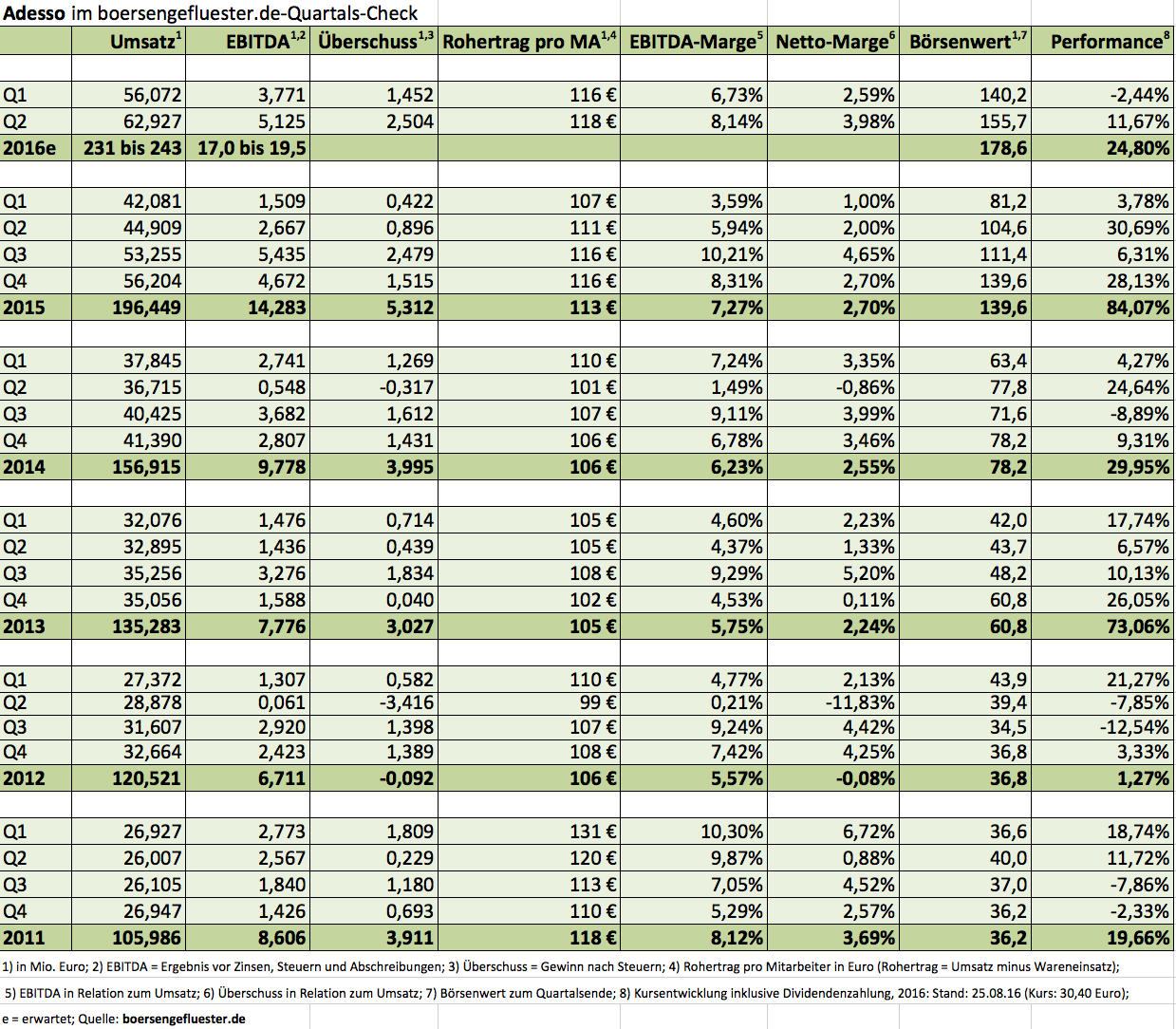

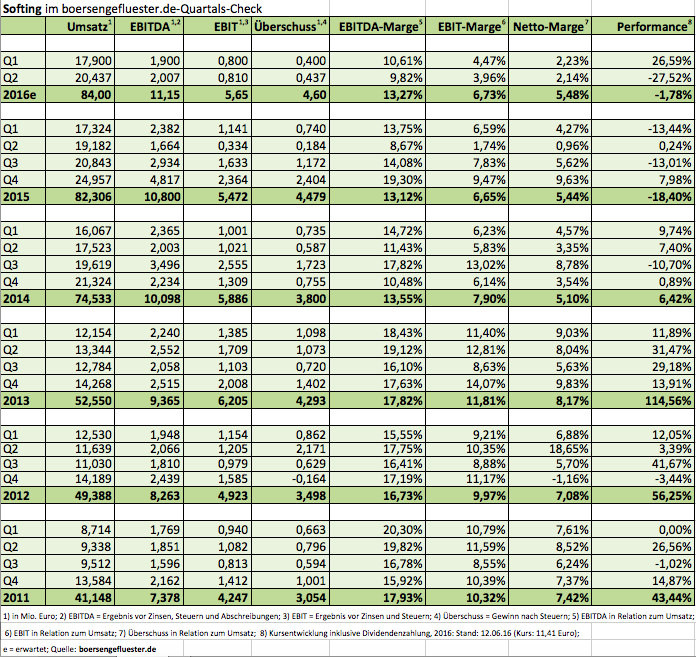

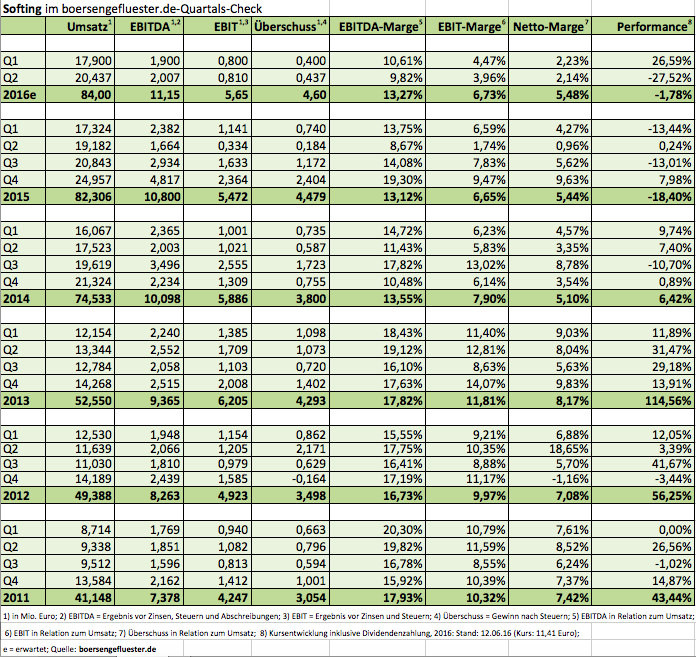

Eigentlich ist es nicht ganz fair, das All-Time-High der Adesso-Aktie von umgerechnet 266 Euro aus dem Jahr 2000 als Maßstab heranzuziehen. Schließlich entstand der IT-Servicespezialist in seiner jetzigen Form erst im Jahr 2007 durch die Fusion mit der damaligen BOV AG. Und es hat auch eine halbe Ewigkeit gedauert, bis die Börse auf die Erfolgsgeschichte Adesso aufmerksam geworden ist. Dafür genießt das Unternehmen jetzt einen umso besseren Ruf in Investorenkreisen. Und einen Aktienkurs von mehr als 30 Euro hat die Gesellschaft zuletzt im Jahr 2001 gesehen – streng genommen ist das also ein Rekordhoch für die Adesso AG. Die Zahlen sprechen für sich: Von 2007 bis 2015 steigerten die Dortmunder den Umsatz von 45,6 auf 196,4 Mio. Euro und kamen dabei auf eine durchschnittliche operative Rendite (auf EBITDA-Basis) von knapp acht Prozent. Auf etwa diesem Niveau bewegt sich Adesso auch im starken zweiten Quartal 2016. Dabei könnte das Unternehmen noch höhere Margen ausweisen, doch die weitere Internationalisierung des Geschäfts bringt auch Belastungen mit sich.

Verändert haben sich auch die Bilanzrelationen. Der Kauf von Smarthouse und die Übernahme der restlichen 49 Prozent an der Arithnea GmbH aus Neubiberg bei München haben dazu geführt, dass die Netto-Liquidität auf minus 28 Mio. Euro gesunken ist. Hier kam Adesso vor zwei Jahren noch auf ein Netto-Guthaben von 7,9 Mio. Euro. Angesichts der günstigeren Refinanzierungskonditionen drängt sich für CFO Christoph Junge ein höherer Fremdfinanzierungsgrad aber förmlich auf. Die wichtigsten Kunden von Adesso sind Versicherungen, Banken, Gesundheitsunternehmen oder auch Lotteriegesellschaften. Neu hinzugekommen als Kernbranche ist der Automobilbereich. Die Vorstandsprognose für den 2016er-Umsatz beläuft sich auf 231 bis 243 Mio. Euro – „mit Tendenz zum oberen Ende der Spanne“, wie es so schön heißt. Auch beim avisierten Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zwischen 17,0 und 19,5 Mio. Euro gibt es einen Zusatz, der den Investoren Freude bereitet. „Sollte es gelingen, die Produktumsätze im zweiten Halbjahr zu steigern, bestehen auch Chancen, die Prognose zu übertreffen“, heißt es im Zwischenbericht. Und es versteht sich beinahe von selbst, dass Adesso für 2017 von weiteren Steigerungen bei Umsatz und Ergebnis ausgeht. Im Schnitt kalkulieren die Analysten für das kommende Jahr mit einem EBITDA von mehr als 21 Mio. Euro.

Das hört sich alles nach einer ziemlich runden Story an, doch passt auch die Bewertung nach dem steilen Kursanstieg noch immer? Gegenwärtig bringt es die Gesellschaft auf eine Marktkapitalisierung von 178,5 Mio. Euro. Inklusive der Netto-Finanzverschuldung türmt sich der Unternehmenswert – im Börsensprech Enterprise Value oder kurz EV – auf 206,5 Mio. Euro. Demnach ergibt sich eine Relation von EV zu 2017er EBITDA von knapp zehn. Verglichen mit der Bewertung von msg life ist das zwar eher hoch, dafür liefert Adesso momentan aber die wesentlich knackigere Story und auch bessere Zahlen. Von einer Überhitzung ist der Titel unserer Meinung nach noch immer ein gutes Stück entfernt. Boersengefluester.de setzt daher weiterhin auf Adesso. Hier überzeugt uns einfach das Gesamtpaket. Ein Extralob gibt es von uns für den super informativen Investor-Relations-Bereich auf der Homepage. Es gibt nicht viele Gesellschaften, die derart detailliert und transparent über sämtliche Kennzahlen auf allen Zeitebenen berichten.

Das hört sich alles nach einer ziemlich runden Story an, doch passt auch die Bewertung nach dem steilen Kursanstieg noch immer? Gegenwärtig bringt es die Gesellschaft auf eine Marktkapitalisierung von 178,5 Mio. Euro. Inklusive der Netto-Finanzverschuldung türmt sich der Unternehmenswert – im Börsensprech Enterprise Value oder kurz EV – auf 206,5 Mio. Euro. Demnach ergibt sich eine Relation von EV zu 2017er EBITDA von knapp zehn. Verglichen mit der Bewertung von msg life ist das zwar eher hoch, dafür liefert Adesso momentan aber die wesentlich knackigere Story und auch bessere Zahlen. Von einer Überhitzung ist der Titel unserer Meinung nach noch immer ein gutes Stück entfernt. Boersengefluester.de setzt daher weiterhin auf Adesso. Hier überzeugt uns einfach das Gesamtpaket. Ein Extralob gibt es von uns für den super informativen Investor-Relations-Bereich auf der Homepage. Es gibt nicht viele Gesellschaften, die derart detailliert und transparent über sämtliche Kennzahlen auf allen Zeitebenen berichten.

Adesso

Kurs: 62,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Adesso | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0Z23Q | DE000A0Z23Q5 | SE | 407,36 Mio € | 21.06.2000 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 523,38 | 678,32 | 900,25 | 1.135,90 | 1.296,99 | 1.470,00 | 1.650,00 | |

| EBITDA1,2 | 60,41 | 102,42 | 92,91 | 80,03 | 98,35 | 123,60 | 140,00 | |

| EBITDA-margin %3 | 11,54 | 15,10 | 10,32 | 7,05 | 7,58 | 8,41 | 8,49 | |

| EBIT1,4 | 34,23 | 66,42 | 48,15 | 22,31 | 30,84 | 54,00 | 0,00 | |

| EBIT-margin %5 | 6,54 | 9,79 | 5,35 | 1,96 | 2,38 | 3,67 | 0,00 | |

| Net profit1 | 20,95 | 47,93 | 28,79 | 3,41 | 10,20 | 27,20 | 0,00 | |

| Net-margin %6 | 4,00 | 7,07 | 3,20 | 0,30 | 0,79 | 1,85 | 0,00 | |

| Cashflow1,7 | 64,96 | 47,91 | 36,07 | 76,86 | 110,56 | 52,00 | 0,00 | |

| Earnings per share8 | 3,39 | 7,63 | 4,40 | 0,49 | 1,25 | 4,13 | 5,20 | |

| Dividend per share8 | 0,52 | 0,60 | 0,65 | 0,70 | 0,75 | 0,78 | 0,85 | |

Quelle: boersengefluester.de and company details

Foto: shutterstock...

© boersengefluester.de | Redaktion

Merklich ruhiger ist es in den vergangenen Monaten um die Aktie von Funkwerk geworden. Dabei hat die Notiz den furiosen Anstieg von 2 Euro auf in der Spitze fast 5 Euro im Frühjahr 2016 beinahe wie aus dem Lehrbuch verarbeitet. Anfang August kam die Notiz des Spezialisten für Zugfunk, Informationssysteme für Reisende sowie Videoüberwachungsanlagen noch einmal bis auf 3,50 Euro zurück. Mittlerweile wird der Small Cap aber bereits wieder zu Kursen oberhalb von 4 Euro gehandelt. Im Prinzip ist das allein schon deshalb bemerkenswert, weil der Großaktionär und Finanzier Hörmann, ein Mischkonzern aus Kirchseeon östlich von München, Mitte 2014 ein Übernahmeangebot zu 2,55 Euro je Anteilschein an die Aktionäre von Funkwerk richtete und sich sogar ein Delisting als Option offen ließ. Von dieser Drohung ist mittlerweile nicht mehr die Rede – vermutlich wohl auch, weil Funkwerk nach der heftigen Umstrukturierung allmählich in der Spur zurück ist und sich der Aktienkurs so deutlich berappelt hat.

Zum Halbjahr musste die Gesellschaft aus Kölleda zwar nochmals einen Erlösrückgang von 9,1 Prozent auf 25,61 Mio. Euro hinnehmen. Das dazugehörige Betriebsergebnis von minus 489.000 Euro hat sich gegenüber dem entsprechenden Vorjahreswert von minus 2,53 Mio. Euro aber massiv verbessert. Dabei sind rote Zahlen zum Halbjahr bei Funkwerk die Regel. Für das Gesamtjahr bleibt Alleinvorstand Kerstin Schreiber bei ihrer Prognose, wonach bei Erlösen auf dem Niveau des Geschäftsjahres 2015 (rund 76 Mio. Euro) mit einem operativen Betriebsergebnis von mindestens 4 Mio. Euro zu rechnen sei – nach 4,8 Mio. Euro im Jahr zuvor. Boersengefluester.de geht davon aus, dass Funkwerk am Jahresende deutlich näher an den 4,8 Mio. als an den 4,0 Mio. Euro herauskommen wird. Funkwerk gilt als Profiteur des von der Deutschen Bahn angekündigten milliardenschweren Investitionsprogramms in mehr Service – noch läuft der Bereich Informationssysteme dem Vernehmen nach aber eher schleppend. Umso besser entwickelt sich zurzeit das Geschäft mit Zugfunksystemen. Viel Potenzial besitzen die von Funkwerk angebotenen Überwachungsanlagen, die zum Beispiel auch bei der EZB in Frankfurt installiert wurden. „Insbesondere die Auswertung und Aufbereitung der Daten durch softwarebasierte Netzwerke gewinnt an Bedeutung“ , heißt es im Zwischenbericht. Aktionäre von Mobotix wissen derzeit allerdings ein Lied davon zu singen, wie groß der Preiskampf im Videosektor ist. Per saldo sehen wir Funkwerk momentan relativ gut unterwegs.

Signifikante Sondereinflüsse wie 2015, als es zu einem positiven Steuereffekt von 8,5 Mio. Euro kam, wird es 2016 nicht geben. Mit Blick auf die für das laufende Jahr zu erwartenden Zahlen, sieht der aktuelle Börsenwert von knapp 34 Mio. Euro durchaus geerdet aus. Die große Frage ist allerdings, welches Ergebnispotenzial Funkwerk in den kommenden Jahren heben kann. Präsentationen mit einem langfristigen Ausblick oder gar ein fundiertes Research gibt es für den Small Cap schon seit Jahren nicht mehr. Die Hörmann Funkwerk Holding GmbH hält offiziell 77,6 Prozent der Aktien, der Rest wird dem Streubesitz zugerechnet. Da steht eine offensive Investor-Relations-Politik nicht besonders weit oben auf der Agenda. Wer den im Freiverkehr gelisteten Titel noch im Depot hat, kann nach Auffassung von boersengefluester.de engagiert bleiben. Mit ein wenig Fortune, setzt sich der jüngste Aufwärtstrend seit August weiter fort.

Foto: picjumbo.com...

© boersengefluester.de | Redaktion

Da hatte Fiona Orford-Williams ein richtig feines Näschen. „Wir erwarten, dass der Bewertungsabschlag der EQS Group auf vergleichbare Unternehmen durch die internationale Expansion abgebaut wird“, schrieb die Analystin von Edison in ihrer jüngsten Studie von Ende Juni 2016 (zum kostenlosen Download der Studie kommen Sie HIER). Tatsächlich hat die Notiz des Online-IR-Spezialisten in den vergangenen Wochen mächtig Fahrt aufgenommen und zwischenzeitlich ein All-Time-High bei 41 Euro erreicht. Wirkung zeigte insbesondere die Aufstockung des Anteils an ARIVA.DE von 25,44 Prozent auf 50 Prozent plus eine Aktie. Immerhin ging mit dem Schritt eine konsolidierungsbedingt höhere Prognose für 2016 einher. Demnach stellt Vorstandschef Achim Weick mittlerweile Erlöse zwischen 23,0 und 23,9 Mio. Euro sowie einen Anstieg des um Abschreibungen auf erworbene Kundenstämme und Akquisitionskosten für ARIVA.DE bereinigten Ergebnisses vor Zinsen und Steuern (EBIT) um 15 bis 20 Prozent auf 3,4 bis 3,6 Mio. Euro in Aussicht. Um die Ziele zu erreichen, müssen sich die Münchner aber noch ordentlich strecken. Zum Halbjahr standen erst Umsätze von 10,34 Mio. Euro (+14,9 Prozent) sowie ein bereinigtes EBIT von 942.000 Euro in den Büchern.

EQS stuft den EBIT-Rückgang von rund einem Viertel gegenüber dem vergleichbaren Vorjahreswert allerdings als „erwartungsgemäß“ ein. Innerhalb Deutschlands dürfte die EQS Group ab der zweiten Jahreshälfte verstärkt von der im Juli umgesetzten EU-Marktmissbrauchsverordnung mit den gesteigerten Publizitätspflichten auch für Freiverkehrswerte profitieren. Hierfür hat EQS den INSIDER MANAGER entwickelt. „In Deutschland nutzen bereits über 300 Emittenten das neue Workflow-Tool im EQS COCKPIT“, betont die Gesellschaft. Dennoch dürfte sich der Anteil des Auslandsumsatzes an den Konzernerlösen – zum Halbjahr betrug er 28 Prozent – weiter erhöhen. Erstaunlich ist für boersengefluester.de trotzdem, wie gut der Aktienkurs die expansionsbedingten Ergebnisbelastungen wegsteckt. Offenbar sind sich die Investoren ziemlich sicher, dass sich als die Investitionen lohnen und EQS auf eine neue Basis hieven. Kapitalisiert ist die Gesellschaft zurzeit mit 47,67 Mio. Euro. Auf diesem Niveau ist der Small Cap für boersengefluester.de eine gute Halten-Position.

EQS Group

Kurs: 39,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| EQS Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549416 | DE0005494165 | AG | 394,95 Mio € | 08.06.2006 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 37,64 | 50,22 | 61,43 | 66,70 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 4,76 | 1,74 | 4,57 | 2,10 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 12,65 | 3,47 | 7,44 | 3,15 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,16 | -5,40 | -3,58 | -6,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,43 | -10,75 | -5,83 | -9,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -0,83 | -6,63 | -3,33 | -7,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -2,21 | -13,20 | -5,42 | -10,50 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 5,79 | 2,04 | 5,43 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -0,12 | -0,81 | -0,34 | -0,70 | 0,46 | 1,07 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: splitshire.com...

© boersengefluester.de | Redaktion

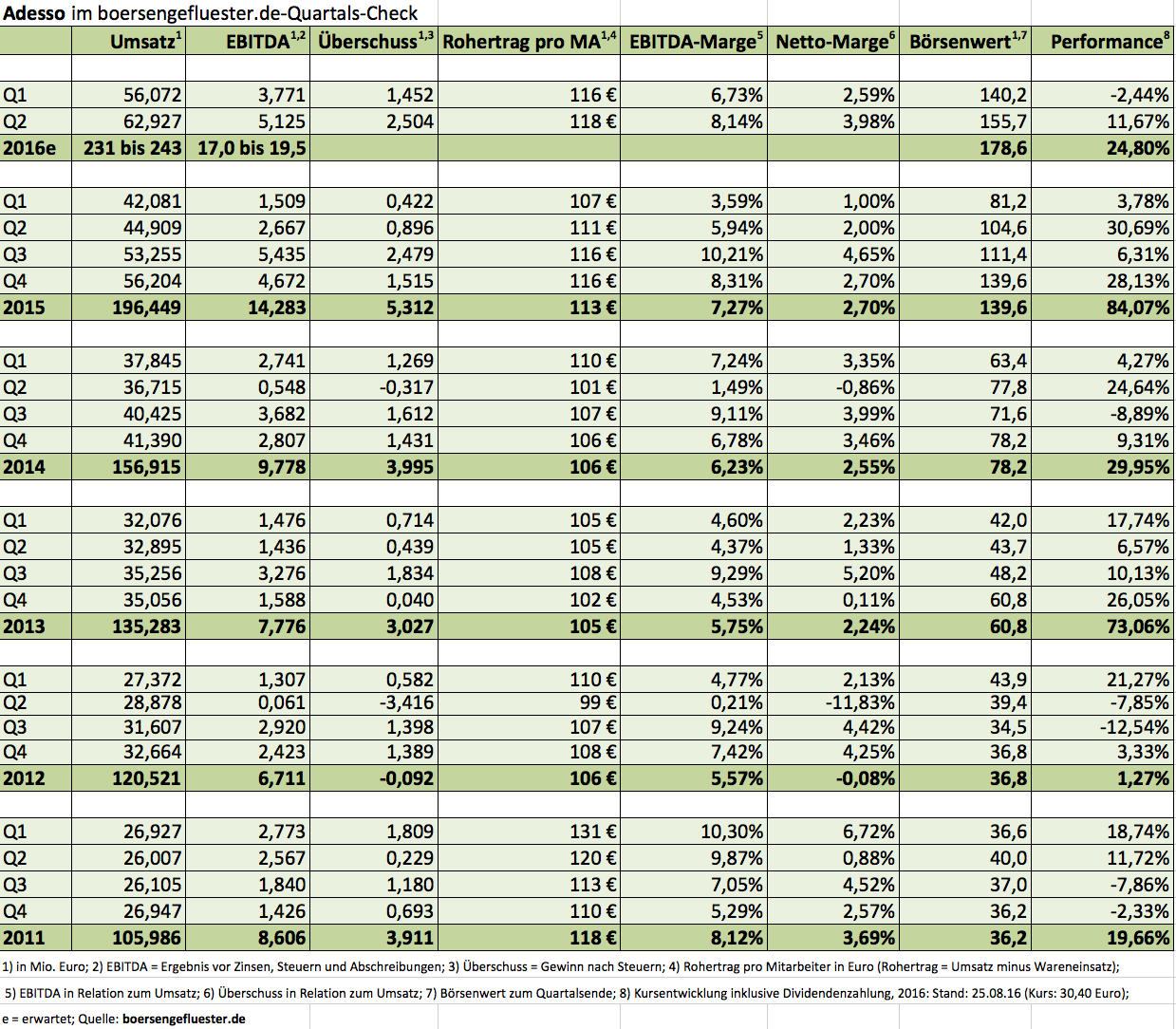

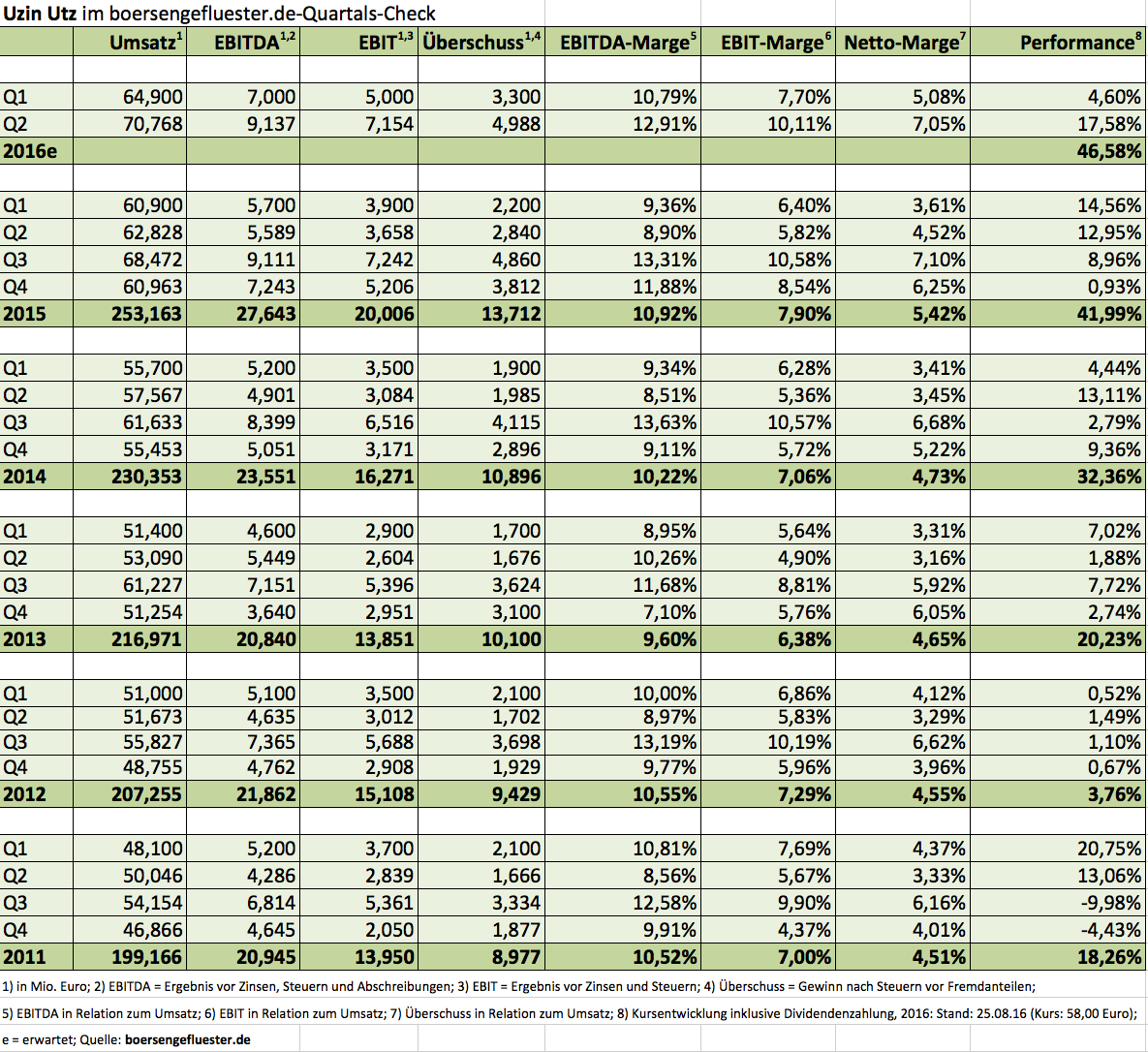

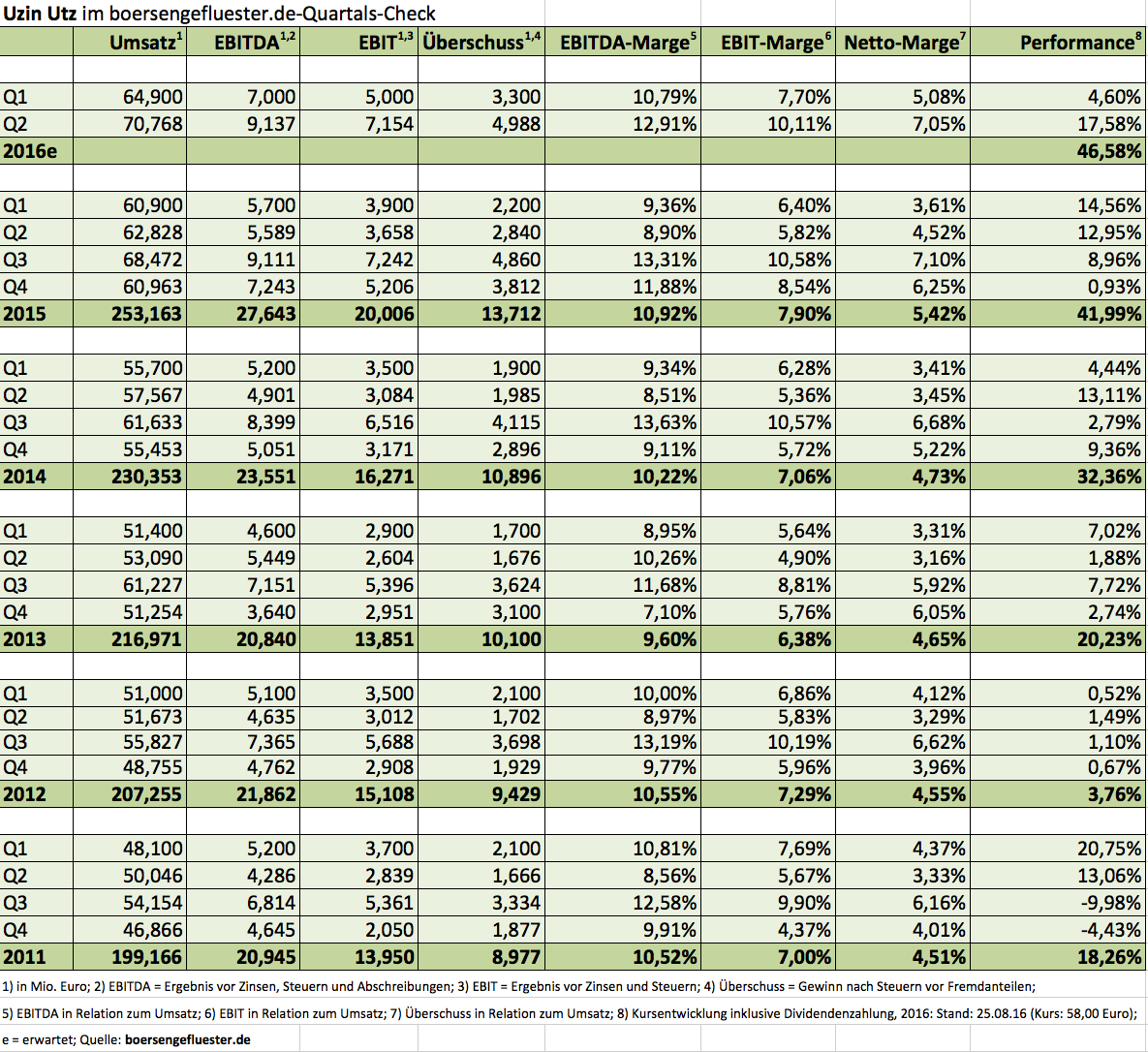

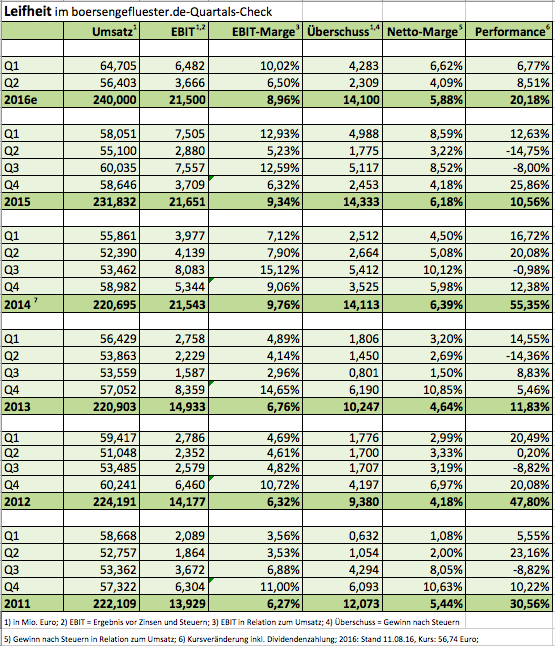

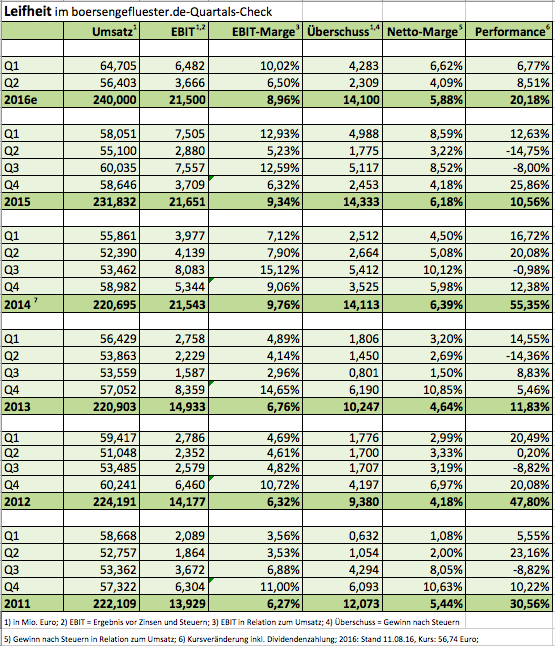

Wie entfesselt ist seit einigen Wochen die Notiz von Uzin Utz. Allein im August legte der Aktienkurs des Spezialisten für Fußbodenbeläge (Estrich, Grundierung, Spachtelmasse etc.) um 15,55 Prozent zu. Seit Jahresbeginn türmt sich das Plus – inklusive Dividendenzahlung – nun auf 48,30 Prozent. In der boersengefluester.de-Chronologie mit den aktuellen All-Time-Highs ist Uzin Utz zurzeit immer voran dabei. Das ist insofern bemerkenswert, weil der Bauzulieferer zwar schon immer zu den stillen Stars auf dem Parkett gehörte – die Performance normalerweise aber längst nicht so stürmisch vonstatten ging wie zuletzt. Keine Frage: Operativ könnte es bei der Familiengesellschaft kaum besser laufen als momentan. Die Kombination aus immer neuen Effizienzsteigerungen und dem anhaltend steigenden Auslandsanteil Richtung USA, BRIC-Länder und Rest-EU – 2015 erzielte Uzin Utz bereits 58,2 Prozent der Erlöse außerhalb Deutschlands – sorgt für ungeahnt dynamische Entwicklung.

Zum Halbjahr kamen die Ulmer auf einen Umsatzzuwachs von 9,66 Prozent auf 135,668 Mio. Euro. Das Betriebsergebnis zog dabei um 60,81 Prozent auf 12,154 Mio. Euro an. Angesichts solcher Sprünge weist der seit Jahresanfang in die Rolle des CEO gewechselte Thomas Müllerschön vorsichtshalber darauf hin, dass dieses Tempo im weiteren Jahresverlauf nicht beibehalten werden kann. Gleichwohl kündigt er ein Wachstum auf hohem Niveau an. „Wir sehen uns in einer sehr guten Position und unsere Wachstumsstrategie stimmt uns zuversichtlich, dass wir unsere anspruchsvollen Ziele erreichen“, heißt es offiziell. Das große Ziel: Bis zum Jahr 2019 soll der Umsatz ein Niveau von 400 Mio. Euro erreichen. Dabei geht das Management vor einem organischen Erlösplus von rund zehn Prozent pro Jahr aus. Sollte Uzin Utz diese Geschwindigkeit halten können, käme die Gesellschaft rein organisch bis 2019 auf ein Umsatzniveau von etwa 370 Mio. Euro. Das bedeutet: Ganz ohne Akquisitionen wird es wohl nicht gehen. Den regionalen Fokus legen die Ulmer zurzeit insbesondere auf die USA. Nach allem, was zu hören ist, kommt die Gesellschaft hier gut voran. Ein wichtiger Treiber ist die Anfang des Jahres erfolgte Verschmelzung der beiden US-Tochtergesellschaften.

Nach der Kursrally stellt sich für interessierte Anleger aber natürlich die Frage, ob sie bei dieser Aktie jetzt noch einsteigen sollen – oder besser auf einen Rücksetzer warten. Bewertungstechnisch bewegt sich der Small Cap nämlich bereits in anspruchsvollen Regionen. Auf dem aktuellen Kursniveau von 58,00 Euro beträgt die Marktkapitalisierung fast genau 292,5 Mio. Euro. Inklusive der Netto-Finanzverbindlichkeiten türmt sich der Unternehmenswert (Enterprise Value = EV) auf 339 Mio. Euro. Die Analysten von Montega gingen in ihrer jüngsten Studie nach den Q2-Zahlen davon aus, dass Uzin Utz bis 2018 auf ein Ergebnis vor Zinsen und Steuern (EBIT) von 32,9 Mio. Euro kommen kann. Demnach käme die Gesellschaft jetzt auf eine Relation von EV zu 2018er-EBIT von gut zehn. Für einen Bauzulieferer ist das recht sportlich. Allerdings gibt es nur wenige Unternehmen aus der Branche, die ein derart forsches Wachstum vorweisen können. Fakt ist aber auch, dass sich der Titel – insbesondere mit Blick auf Kurs-Buchwert-Verhältnis und Dividendenrendite – mittlerweile sehr deutlich von seinen langjährigen historischen Durchschnitten entfernt hat.

Keine Frage: Uzin Utz ist ein tolles Unternehmen und die Aktie ein grandioses Langfristinvestment. Es spricht aber auch einiges dafür, dass der Titel den wesentlichen Teil seines Kurspotenzials für 2016 bereits verfeuert hat. Hinzu kommt, dass der steile Anstieg zu einem gewissen Teil dem geringen Streubesitz von nur rund 19 Prozent geschuldet ist. Die Mehrheit an dem Unternehmen hält die Familie Utz. 26 Prozent entfallen über Polyshare auf Alberdingk Boley, einem Zulieferer von Uzin Utz. Die Experten von Montega gaben das Kursziel für den Titel von 53 auf 60 Euro heraufgesetzt, die Anlageempfehlung aber auf "Halten" reduziert.

Nach der Kursrally stellt sich für interessierte Anleger aber natürlich die Frage, ob sie bei dieser Aktie jetzt noch einsteigen sollen – oder besser auf einen Rücksetzer warten. Bewertungstechnisch bewegt sich der Small Cap nämlich bereits in anspruchsvollen Regionen. Auf dem aktuellen Kursniveau von 58,00 Euro beträgt die Marktkapitalisierung fast genau 292,5 Mio. Euro. Inklusive der Netto-Finanzverbindlichkeiten türmt sich der Unternehmenswert (Enterprise Value = EV) auf 339 Mio. Euro. Die Analysten von Montega gingen in ihrer jüngsten Studie nach den Q2-Zahlen davon aus, dass Uzin Utz bis 2018 auf ein Ergebnis vor Zinsen und Steuern (EBIT) von 32,9 Mio. Euro kommen kann. Demnach käme die Gesellschaft jetzt auf eine Relation von EV zu 2018er-EBIT von gut zehn. Für einen Bauzulieferer ist das recht sportlich. Allerdings gibt es nur wenige Unternehmen aus der Branche, die ein derart forsches Wachstum vorweisen können. Fakt ist aber auch, dass sich der Titel – insbesondere mit Blick auf Kurs-Buchwert-Verhältnis und Dividendenrendite – mittlerweile sehr deutlich von seinen langjährigen historischen Durchschnitten entfernt hat.

Keine Frage: Uzin Utz ist ein tolles Unternehmen und die Aktie ein grandioses Langfristinvestment. Es spricht aber auch einiges dafür, dass der Titel den wesentlichen Teil seines Kurspotenzials für 2016 bereits verfeuert hat. Hinzu kommt, dass der steile Anstieg zu einem gewissen Teil dem geringen Streubesitz von nur rund 19 Prozent geschuldet ist. Die Mehrheit an dem Unternehmen hält die Familie Utz. 26 Prozent entfallen über Polyshare auf Alberdingk Boley, einem Zulieferer von Uzin Utz. Die Experten von Montega gaben das Kursziel für den Titel von 53 auf 60 Euro heraufgesetzt, die Anlageempfehlung aber auf "Halten" reduziert.

Uzin Utz

Kurs: 79,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Uzin Utz | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 755150 | DE0007551509 | SE | 398,50 Mio € | 14.10.1997 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 383,59 | 440,13 | 487,13 | 479,34 | 476,03 | 505,10 | 525,00 | |

| EBITDA1,2 | 54,88 | 63,09 | 53,51 | 53,24 | 64,28 | 63,00 | 67,00 | |

| EBITDA-margin %3 | 14,31 | 14,33 | 10,99 | 11,11 | 13,50 | 12,47 | 12,76 | |

| EBIT1,4 | 40,11 | 47,51 | 36,34 | 34,51 | 42,82 | 40,40 | 45,50 | |

| EBIT-margin %5 | 10,46 | 10,80 | 7,46 | 7,20 | 9,00 | 8,00 | 8,67 | |

| Net profit1 | 29,45 | 33,71 | 26,13 | 22,60 | 29,48 | 28,00 | 29,00 | |

| Net-margin %6 | 7,68 | 7,66 | 5,36 | 4,72 | 6,19 | 5,54 | 5,52 | |

| Cashflow1,7 | 55,96 | 42,43 | 7,19 | 48,71 | 53,11 | 37,00 | 0,00 | |

| Earnings per share8 | 5,76 | 6,53 | 5,78 | 4,48 | 5,84 | 5,60 | 5,78 | |

| Dividend per share8 | 1,55 | 1,80 | 1,60 | 1,60 | 1,90 | 1,90 | 1,90 | |

Quelle: boersengefluester.de and company details

Foto: Uzin Utz AG...

© boersengefluester.de | Redaktion

Auch eine heiße Aktie wie NorCom Information Technology braucht mal eine Pause – selbst wenn die Kursfantasie durch Big Data und die Kooperation mit Audi noch so groß scheint. Doch fünf Monate nach dem Hoch bei gut 19 Euro, hat die Notiz des IT-Spezialisten mittlerweile bis auf deutlich unter 12 Euro korrigiert. Kein Wunder, dass manch Investor bereits wieder die Lust an dem Small Cap verloren hat, zumal der Kursrückgang in den vergangenen Monaten schleichend über die Bühne ging. Selbst die Ende Juni publizierte Studie der BankM (zu dem entsprechenden Beitrag von boersengefluester.de kommen Sie HIER) mit Kursziel 20,35 Euro entfaltete keine nachhaltig belebende Wirkung. Entsprechend gespannt ist boersengefluester.de, ob der Halbjahresbericht dem Anteilschein wieder auf die Sprünge hilft. Die erste Reaktion war erst einmal deutlich negativ. Um mehr als 14 Prozent auf 11,50 Euro rauschte der Titel in die Tiefe.

Dabei zeigt sich Firmengründer und Vorstand Viggo Nordbakk super zuversichtlich: „NorCom bietet seinen Aktionären die Sicherheit eines etablierten Unternehmens mit einer soliden Finanzbasis, das auf dem Erfahrungsschatz einer mehr als 25-jährigen Unternehmensgeschichte basiert. In der operativen Ausrichtung lebt das Unternehmen die Dynamik und den Innovationsgeist eines Start-ups.“ Die Bilanzqualität ist in der Tat ordentlich, auch wenn die absoluten Größenordnungen natürlich sehr übersichtlich sind. Das Eigenkapital von 2,166 Mio. Euro macht knapp ein Drittel der Bilanzsumme aus. Finanzverbindlichkeiten hat die Gesellschaft aus München nicht. Dafür stehen auf der Aktivseite liquide Mittel von mehr als 2,2 Mio. Euro – bei einem Börsenwert von knapp 28 Mio. Euro. Für eine frühere Neuer-Markt-Firma, auf die vor ein paar Jahren kaum einer noch einen Pfifferling setzen wollte, kann sich sehen lassen. Ziel für 2016 war es, beim Umsatz, den 2015er-Zuwachs von rund 10 Prozent zu übertreffen und dabei auf eine zweistellige EBIT-Rendite zu kommen – nach einer operativen Marge von 6,8 Prozent im Jahr zuvor. An dieser Prognose hält Nordbakk auch zur Halbzeit 2016 fest.

Dabei trat NorCom mit einem Umsatz von 7,767 Mio. Euro in den ersten sechs Monaten auf der Stelle. Das Ergebnis vor Zinsen und Steuern (EBIT) lag mit knapp 492.000 Euro zwar um neun Prozent über dem entsprechenden Vorjahreswert. Doch die sich daraus ergebende EBIT-Marge von 6,33 Prozent ist immer noch deutlich einstellig. Das Ergebnis je Aktie kam derweil von 0,22 auf 0,24 Euro voran. Mit anderen Worten: NorCom muss in der zweiten Jahreshälfte noch gehörig Gas geben, um die Erwartungen zu erfüllen. Wir sind jedoch zuversichtlich, dass die Gesellschaft ihren Ausblick einlösen wird. Und Themen wie Autonomes Fahren oder möglichst valide Messdaten für die Angabe von Abgaswerten sind aktuell wie nie zuvor. Ein Update gibt es auch zu dem bis Ende 2016 laufenden Großauftrag mit der Bundesagentur für Arbeit. Im Zwischenbericht heißt es dazu: „Bis zur Entscheidung der laufenden Ausschreibung wurde der bestehende Rahmenvertrag vorerst mal bis Mitte 2017 verlängert.“ Boersengefluester.de bleibt daher bei der Kaufen-Einschätzung und geht davon aus, dass der Titel perspektivisch auf das Kursziel der BankM zusteuert. Und wer weiß: Vielleicht kommt ja sogar noch etwas Übernahmefantasie in den Titel. Der jüngste Kursrutsch nach den Q2-Zahlen wäre dann eine gute Einstiegsgelegenheit.

Dabei trat NorCom mit einem Umsatz von 7,767 Mio. Euro in den ersten sechs Monaten auf der Stelle. Das Ergebnis vor Zinsen und Steuern (EBIT) lag mit knapp 492.000 Euro zwar um neun Prozent über dem entsprechenden Vorjahreswert. Doch die sich daraus ergebende EBIT-Marge von 6,33 Prozent ist immer noch deutlich einstellig. Das Ergebnis je Aktie kam derweil von 0,22 auf 0,24 Euro voran. Mit anderen Worten: NorCom muss in der zweiten Jahreshälfte noch gehörig Gas geben, um die Erwartungen zu erfüllen. Wir sind jedoch zuversichtlich, dass die Gesellschaft ihren Ausblick einlösen wird. Und Themen wie Autonomes Fahren oder möglichst valide Messdaten für die Angabe von Abgaswerten sind aktuell wie nie zuvor. Ein Update gibt es auch zu dem bis Ende 2016 laufenden Großauftrag mit der Bundesagentur für Arbeit. Im Zwischenbericht heißt es dazu: „Bis zur Entscheidung der laufenden Ausschreibung wurde der bestehende Rahmenvertrag vorerst mal bis Mitte 2017 verlängert.“ Boersengefluester.de bleibt daher bei der Kaufen-Einschätzung und geht davon aus, dass der Titel perspektivisch auf das Kursziel der BankM zusteuert. Und wer weiß: Vielleicht kommt ja sogar noch etwas Übernahmefantasie in den Titel. Der jüngste Kursrutsch nach den Q2-Zahlen wäre dann eine gute Einstiegsgelegenheit.

NorCom

Kurs: 1,41

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| NorCom | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12UP3 | DE000A12UP37 | GmbH & Co. KGaA | 3,00 Mio € | 01.10.1999 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 10,11 | 9,55 | 8,83 | 8,84 | 7,17 | 7,50 | 0,00 | |

| EBITDA1,2 | 0,13 | 0,09 | -0,54 | 0,11 | 0,34 | -0,50 | 0,00 | |

| EBITDA-margin %3 | 1,29 | 0,94 | -6,12 | 1,24 | 4,74 | -6,67 | 0,00 | |

| EBIT1,4 | -0,20 | -0,33 | -1,01 | -0,42 | 0,26 | -0,60 | 0,00 | |

| EBIT-margin %5 | -1,98 | -3,46 | -11,44 | -4,75 | 3,63 | -8,00 | 0,00 | |

| Net profit1 | 0,16 | -0,83 | -1,36 | -0,46 | -0,30 | -0,73 | 0,00 | |

| Net-margin %6 | 1,58 | -8,69 | -15,40 | -5,20 | -4,18 | -9,73 | 0,00 | |

| Cashflow1,7 | 1,11 | 0,27 | -0,32 | 0,18 | -0,10 | 0,18 | 0,00 | |

| Earnings per share8 | 0,08 | -0,41 | -0,66 | -0,22 | -0,14 | -0,34 | -0,02 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: splitshire.com

...

© boersengefluester.de | Redaktion

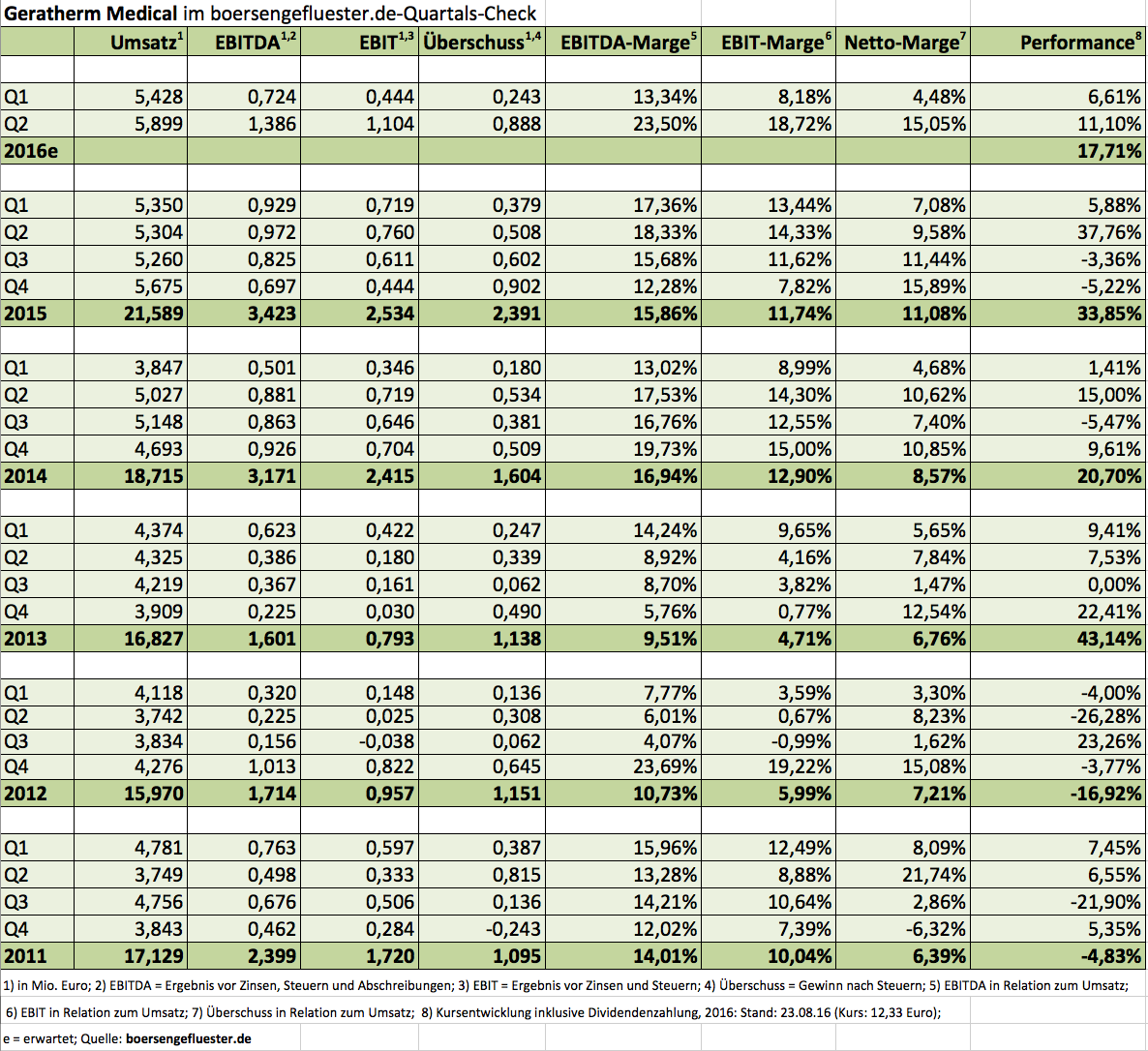

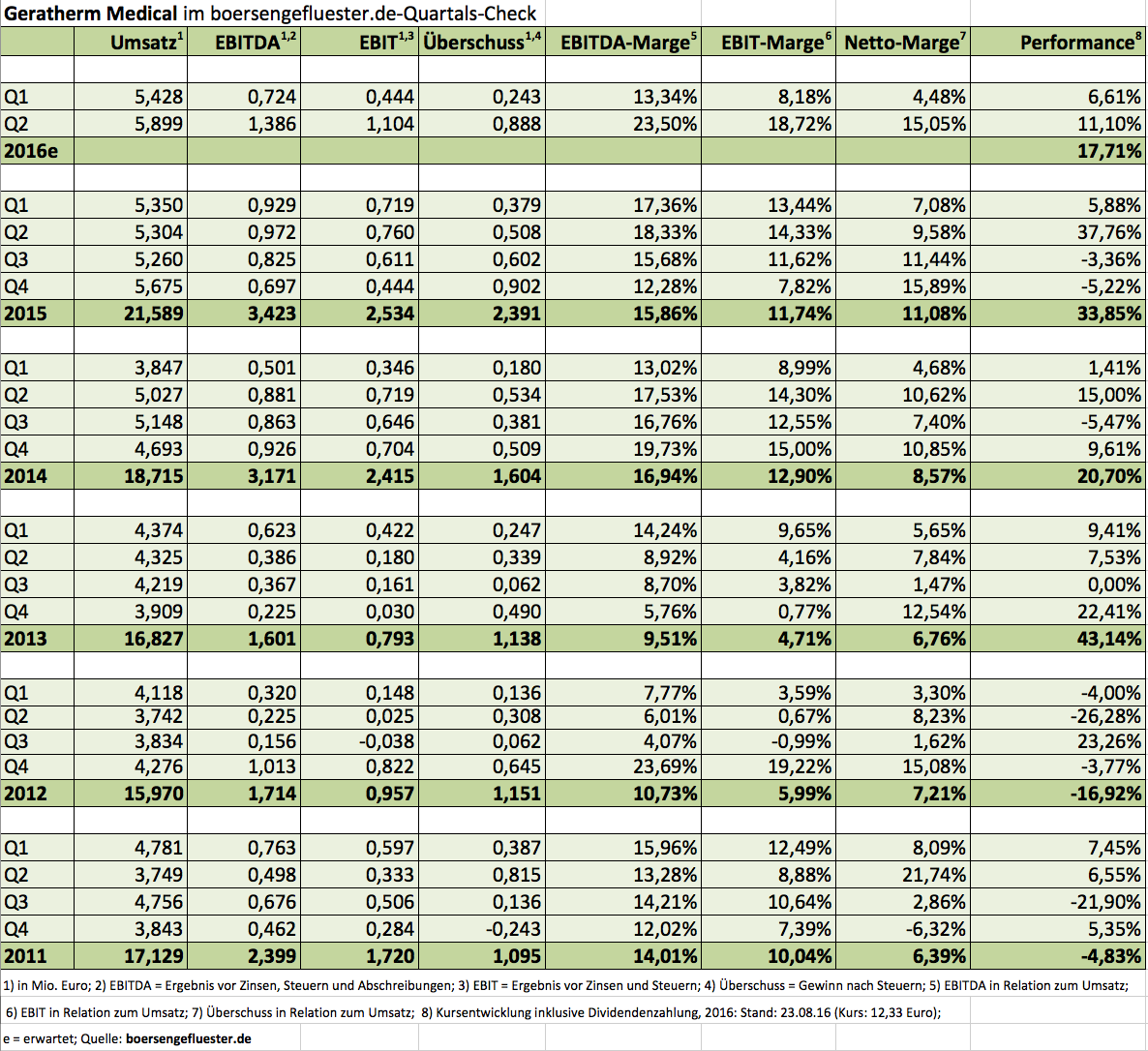

Zugegeben: Ein Umsatz von 507.000 Euro ist jetzt noch nicht die Welt. Doch es ist durchaus bemerkenswert, welche Entwicklung die Geratherm-Beteiligung Apoplex Medical Technologies (58,76 Prozent) in den vergangenen sechs Monaten genommen hat. Und mit einer EBIT-Marge von zuletzt 17,9 Prozent arbeitet die Tochter aus Pirmensens mittlerweile sogar sehr profitabel. Zusätzlicher Antreiber – neben der Kooperation mit Pfizer Deutschland – ist für Apoplex momentan die Zusammenarbeit mit dem DAX-Konzern Bayer (boersengefluester.de hatte frühzeitig darüber berichtet HIER). So stattet Apoplex für eine umfassende Phase III-Studie weltweit etwa 160 Zentren den SRA-Systemen (SRA = Schlaganfall-Risiko-Analyse) aus.

Hintergrund: Apoplex hat ein digitales Messverfahren entwickelt, mit dem sich Vorhofflimmern treffsicher erkennen lässt. Diese Herz-Rhythmus-Störung kann möglicherweise der Vorbote eines Schlaganfalls sein. Für die großen Pharmakonzerne mit ihren Medikamenten gegen die Entstehung von Blutgerinseln, könnte das Apoplex-System also ein veritabler Umsatzlieferant sein. Mangels einer schlagkräftigen Vertriebstruppe trat Apoplex lange Zeit mehr oder weniger auf der Stelle, doch nun scheint die Phase der Ernte zu beginnen. Das zuletzt von Geratherm kommunizierte Apoplex-Erlösziel von deutlich mehr als 1 Mio. Euro für 2016 scheint jedenfalls in greifbarer Nähe. Aber auch sonst hat das Medizintechnikunternehmen aus Geschwenda in Thüringen mit den Zahlen zum zweiten Quartal die schlappen Resultate vom Auftaktviertel wettgemacht. Die EBITDA-Marge lag mit 23,5 Prozent das erste Mal seit 16 Quartalen wieder oberhalb der Marke von 20 Prozent. Insgesamt kam der Geratherm-Konzern zum Halbjahr auf Erlöse von 11,33 Mio. Euro (plus 6,3 Prozent) sowie ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 2,11 Mio. Euro (plus 11,0 Prozent).

Zurück hängt zurzeit nur der Bereich Medizinische Wärmesysteme. Doch auch für die hier angesiedelte Tochter LMT Medical – das Unternehmen stellt spezielle Brutkästen, in denen MRT-Untersuchungen von Früh- und Neugeborenen durchgeführt werden können – , rechnet das Management für die nächsten Quartale wieder mit einer positiven Entwicklung. Summa summarum ist die Investmentstory von Geratherm also vollkommen intakt. Daher bleibt boersengefluester.de auch bei der Kaufen-Einschätzung. Der Titel bietet erkleckliches Wachstumspotenzial, ist relativ moderat bewertet und verfügt on top über eine überdurchschnittlich hohe Dividendenrendite.

Zurück hängt zurzeit nur der Bereich Medizinische Wärmesysteme. Doch auch für die hier angesiedelte Tochter LMT Medical – das Unternehmen stellt spezielle Brutkästen, in denen MRT-Untersuchungen von Früh- und Neugeborenen durchgeführt werden können – , rechnet das Management für die nächsten Quartale wieder mit einer positiven Entwicklung. Summa summarum ist die Investmentstory von Geratherm also vollkommen intakt. Daher bleibt boersengefluester.de auch bei der Kaufen-Einschätzung. Der Titel bietet erkleckliches Wachstumspotenzial, ist relativ moderat bewertet und verfügt on top über eine überdurchschnittlich hohe Dividendenrendite.

Geratherm Medical

Kurs: 2,73

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Geratherm Medical | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549562 | DE0005495626 | AG | 14,78 Mio € | 03.07.2000 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 27,47 | 23,94 | 25,85 | 20,96 | 13,98 | 0,00 | 0,00 | |

| EBITDA1,2 | 4,35 | 2,31 | 3,55 | 4,27 | 3,33 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 15,84 | 9,65 | 13,73 | 20,37 | 23,82 | 0,00 | 0,00 | |

| EBIT1,4 | 3,04 | 0,59 | 2,07 | 2,55 | 1,47 | 0,00 | 0,00 | |

| EBIT-margin %5 | 11,07 | 2,46 | 8,01 | 12,17 | 10,52 | 0,00 | 0,00 | |

| Net profit1 | 1,90 | 0,33 | 1,08 | 1,67 | 0,65 | 0,00 | 0,00 | |

| Net-margin %6 | 6,92 | 1,38 | 4,18 | 7,97 | 4,65 | 0,00 | 0,00 | |

| Cashflow1,7 | 3,92 | 0,92 | 2,79 | 1,47 | 1,87 | 0,00 | 0,00 | |

| Earnings per share8 | 0,41 | 0,02 | 0,19 | 0,21 | 0,12 | 0,18 | 0,21 | |

| Dividend per share8 | 0,40 | 0,12 | 0,15 | 0,10 | 0,10 | 0,10 | 0,15 | |

Quelle: boersengefluester.de and company details

Foto: picjumbo.com...

© boersengefluester.de | Redaktion

Bei Vita 34 können sich die Investoren zwischen einem halb vollen und einem halb leeren Glas entscheiden. Belastend auf den Aktienkurs des Betreibers von Nabelschnurblutbanken für die Eigenvorsorge zur Behandlung späterer Krankheiten wie Krebs mit Hilfe von Stammzellen wirken sich die Aufwendungen für die Integration von zuletzt zugekauften Unternehmen, wie dem skandinavischen Marktführer StemCare. So kamen die Leipziger zum Halbjahr 2016 zwar auf einen deutlichen Umsatzzuwachs von knapp einem Viertel auf 8,02 Mio. Euro. „Die Einlagerungen des gesamten Konzerns stiegen auf mehr als 150.000 Stammzellendepots zu Ende des ersten Halbjahrs. Damit ist das Unternehmen unangefochten die größte Stammzellbank im deutschsprachigen Raum und Nummer zwei in Europa“, sagt der Vorstandsvorsitzende André Gerth. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) hinkte mit 858.000 Euro allerdings noch um gut 23 Prozent hinter dem entsprechenden Vorjahreswert von annähernd 1,12 Mio. Euro zurück. Entsprechend knickte die EBITDA-Marge von 17,4 auf 10,7 Prozent ein. Doch es zeichnet sich Besserung ab. „Die Integration der StemCare ist mittlerweile im Wesentlichen abgeschlossen“, heißt es im Zwischenbericht.

Da Vita 34 bei dem Eingliederungsprozess schnell als gedacht vorankommt, legt CEO Gerth gleich auch die Messlatte für 2016 ein wenig höher und geht nun davon aus, dass EBITDA-Marge im oberen Bereich des bislang kommunizierten Korridors von acht bis zwölf Prozent ankommen wird. Mittelfristig will Gerth – er hält 12,7 Prozent an Vita 34 – hier auf eine Rendite von 20 Prozent kommen. Das entspricht etwa dem Niveau von 2013 und 2014. Übertrieben hoch ist die Vorgabe also nicht formuliert. Gemessen an den aktuellen Fortschritten, ist die Entwicklung des Aktienkurses derweil eine ziemliche Enttäuschung. Bei Notierungen knapp unterhalb von 4 Euro kommt die im Prime Standard gelistete Gesellschaft nicht einmal auf eine Marktkapitalisierung von 12 Mio. Euro. Mittlerweile ist der Biotechtitel schon ein Dividendenwert. Zur Hauptversammlung am 25. August 2016 in Leipzig steht eine Dividende von 0,16 Euro pro Aktie auf an. Damit bringt es der Small Cap zurzeit auf eine Dividendenrendite von brutto vier Prozent. Das Eigenkapital ist mit 23,61 Mio. Euro beinahe doppelt so hoch wie der Börsenwert – auch das eine nicht alltägliche Relation.

Normalerweise wäre ein derart hoher Discount zum Eigenkapital zwar ein Kaufsignal für Value-Anleger. Bei Vita 34 hängt das niedrige KBV aber primär damit zusammen, dass die Börsianer der Werthaltigkeit des immerhin mehr als 30 Prozent der Bilanzsumme ausmachenden Firmenwerts nicht voll über den Weg trauen. Sollte es hier doch einmal zu Korrekturbedarf bei den 13,5 Mio. Euro an Goodwill kommen, würde die Abschreibung zu Lasten des Eigenkapitals – und damit des Buchwerts – gehen. Zur Einordnung: Klammert man den Goodwill komplett aus, ergibt sich ein Buchwert von etwa 3,33 Euro für die Vita 34-Aktie. Insgesamt ergibt sich für boersengefluester.de eine vorteilhafte Chance-Risiko-Relation bei dem Titel. Kurse von weniger als 4 Euro halten wir für übertrieben niedrig und stufen das Papier von Halten auf Kaufen herauf. Unserer Meinung nach ist das Glas also halbvoll.

Da Vita 34 bei dem Eingliederungsprozess schnell als gedacht vorankommt, legt CEO Gerth gleich auch die Messlatte für 2016 ein wenig höher und geht nun davon aus, dass EBITDA-Marge im oberen Bereich des bislang kommunizierten Korridors von acht bis zwölf Prozent ankommen wird. Mittelfristig will Gerth – er hält 12,7 Prozent an Vita 34 – hier auf eine Rendite von 20 Prozent kommen. Das entspricht etwa dem Niveau von 2013 und 2014. Übertrieben hoch ist die Vorgabe also nicht formuliert. Gemessen an den aktuellen Fortschritten, ist die Entwicklung des Aktienkurses derweil eine ziemliche Enttäuschung. Bei Notierungen knapp unterhalb von 4 Euro kommt die im Prime Standard gelistete Gesellschaft nicht einmal auf eine Marktkapitalisierung von 12 Mio. Euro. Mittlerweile ist der Biotechtitel schon ein Dividendenwert. Zur Hauptversammlung am 25. August 2016 in Leipzig steht eine Dividende von 0,16 Euro pro Aktie auf an. Damit bringt es der Small Cap zurzeit auf eine Dividendenrendite von brutto vier Prozent. Das Eigenkapital ist mit 23,61 Mio. Euro beinahe doppelt so hoch wie der Börsenwert – auch das eine nicht alltägliche Relation.

Normalerweise wäre ein derart hoher Discount zum Eigenkapital zwar ein Kaufsignal für Value-Anleger. Bei Vita 34 hängt das niedrige KBV aber primär damit zusammen, dass die Börsianer der Werthaltigkeit des immerhin mehr als 30 Prozent der Bilanzsumme ausmachenden Firmenwerts nicht voll über den Weg trauen. Sollte es hier doch einmal zu Korrekturbedarf bei den 13,5 Mio. Euro an Goodwill kommen, würde die Abschreibung zu Lasten des Eigenkapitals – und damit des Buchwerts – gehen. Zur Einordnung: Klammert man den Goodwill komplett aus, ergibt sich ein Buchwert von etwa 3,33 Euro für die Vita 34-Aktie. Insgesamt ergibt sich für boersengefluester.de eine vorteilhafte Chance-Risiko-Relation bei dem Titel. Kurse von weniger als 4 Euro halten wir für übertrieben niedrig und stufen das Papier von Halten auf Kaufen herauf. Unserer Meinung nach ist das Glas also halbvoll.

Foto: splitshire.com

...

FamiCord

Kurs: 5,20

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 20,07 | 28,42 | 68,94 | 77,06 | 82,18 | 90,00 | 0,00 | |

| EBITDA1,2 | 5,34 | 0,81 | -3,56 | 5,57 | 8,82 | 9,10 | 0,00 | |

| EBITDA-margin %3 | 26,61 | 2,85 | -5,16 | 7,23 | 10,73 | 10,11 | 0,00 | |

| EBIT1,4 | 2,38 | -3,07 | -27,28 | -3,12 | -9,26 | 0,60 | 0,00 | |

| EBIT-margin %5 | 11,86 | -10,80 | -39,57 | -4,05 | -11,27 | 0,67 | 0,00 | |

| Net profit1 | 1,50 | -3,93 | -27,38 | -2,03 | -12,30 | 0,20 | 0,00 | |

| Net-margin %6 | 7,47 | -13,83 | -39,72 | -2,63 | -14,97 | 0,22 | 0,00 | |

| Cashflow1,7 | 3,98 | 2,73 | -4,49 | 9,15 | 8,66 | 8,80 | 0,00 | |

| Earnings per share8 | 0,37 | -0,63 | -1,71 | -0,12 | -0,70 | 0,07 | 0,06 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| FamiCord | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0BL84 | DE000A0BL849 | AG | 91,73 Mio € | 27.03.2007 | Halten | |

* * *

© boersengefluester.de | Redaktion

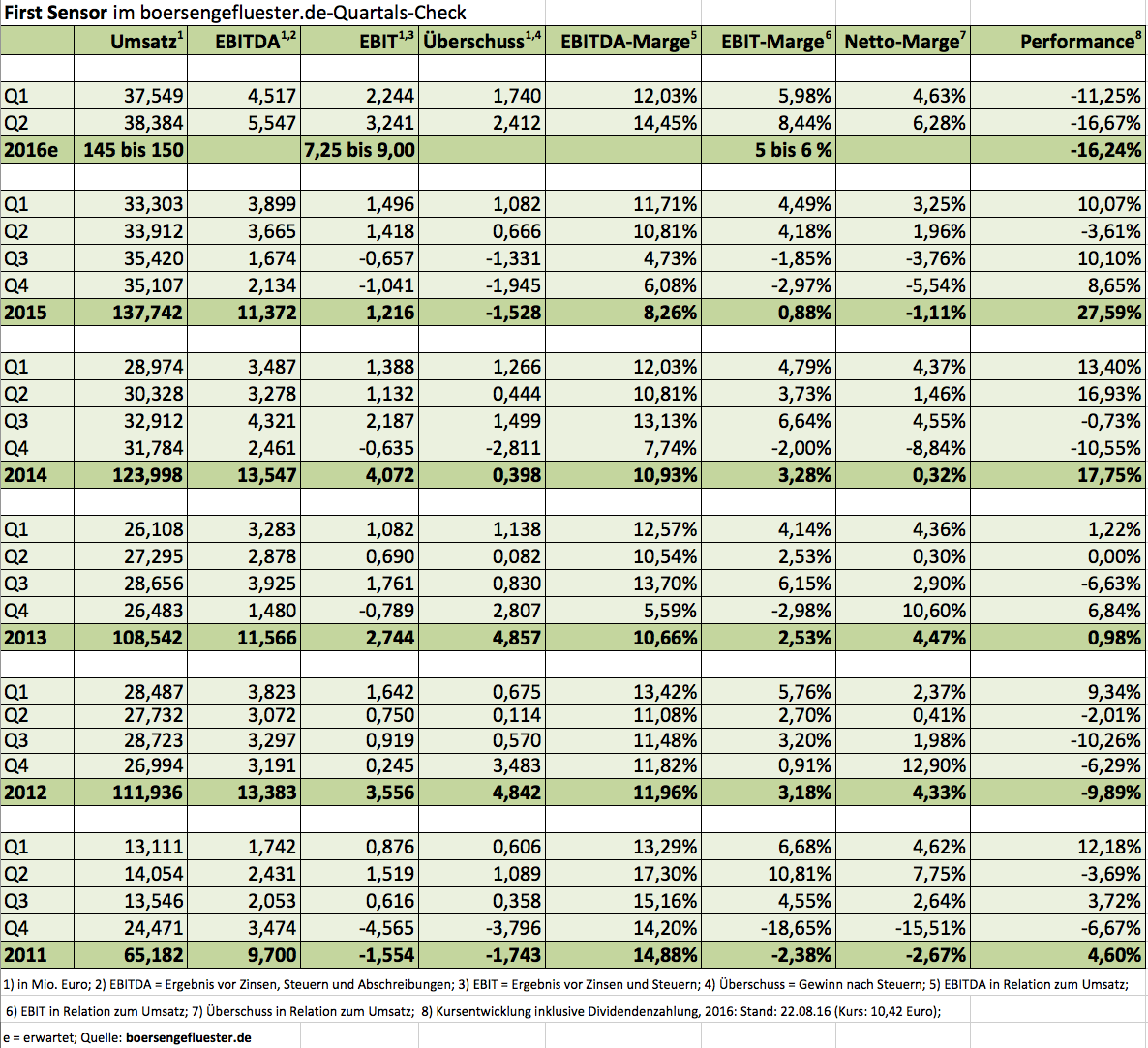

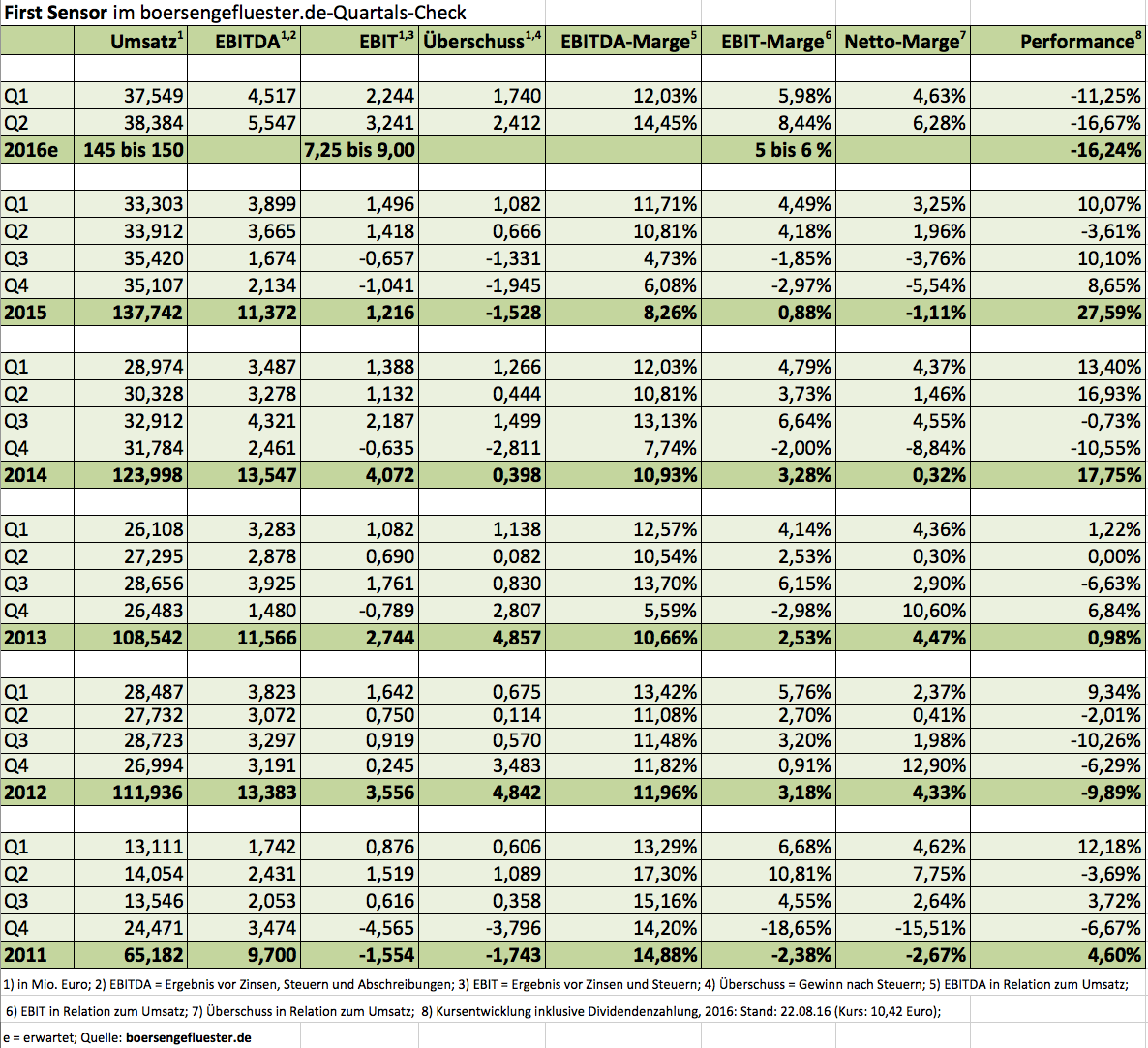

Schwindelfrei sollten Anleger schon sein, die sich bei Aktien wie First Sensor engagieren. In den vergangenen zwölf Monaten pendelte die Notiz des Sensorspezialisten für Anwendungen in den Bereichen Automobil, Industrie und Medizintechnik immerhin zwischen 12,50 und 8,80 Euro. Aktuell hat sich die Notiz des in Berlin ansässigen Unternehmens zurück auf die Marke von 10,50 Euro zurückgemeldet. Auf diesem Niveau bringt das Unternehmen knapp 107 Mio. Euro auf die Waagschale. Nach Auffassung von boersengefluester.de ist das nicht sonderlich viel. Mit ein wenig Fortune könnte der Aktienkurs in ein bis zwei Jahren jedenfalls spürbar höher stehen. Für das laufende Jahr hat Finanzvorstand Mathias Gollwitzer erst kürzlich seine Prognosen bekräftigt, wonach bei Erlösen zwischen 145 und 150 Mio. Euro mit einer EBIT-Marge zwischen fünf und sechs Prozent zu rechnen sei. Das würde auf ein Ergebnis zwischen 7,25 und 9,00 Mio. Euro hinauslaufen. Zur Einordnung: Nach einem starken zweiten Quartal mit einem EBIT von mehr als 3,2 Mio. Euro kam First Sensor zum Halbjahr bereits auf ein Betriebsergebnis von fast 5,5 Mio. Euro. Und selbst wenn Q4 in den vergangenen Jahren meist für negative Beiträge gesorgt hat: Unterm Strich halten wir die jetzige Vorschau für recht konservativ.

Gleichwohl sind operative Renditen von rund fünf Prozent nicht unbedingt der Stoff, von dem Investoren aus dem Techsektor träumen – selbst wenn First Sensor in den vergangenen Jahren regelmäßig noch darunter agierte. Doch die Botschaft ist klar: In den kommenden Jahren will das Management die EBIT-Marge auf ein Niveau von rund zehn Prozent hieven – bei einem jährlichen Umsatzwachstum von ebenfalls etwa zehn Prozent. Vorerst kalkuliert boersengefluester.de für das kommende Jahr mit einer EBIT-Rendite von gut 6,5 Prozent, was in absoluten Zahlen einem Betriebsergebnis von etwa 10,5 Mio. Euro entsprechen sollte. Inklusive der Netto-Finanzverschuldung von 32,1 Mio. Euro würde der Small Cap also mit weniger als dem Faktor 14 auf 2017er-EBIT gehandelt. Abzuwarten bleibt derweil, welche Akzente der künftige Vorstandsvorsitzende Dirk Michael Rothweiler, er kommt von Jenoptik, setzen wird. Größter Aktionär von First Sensor ist mit einem Anteil von offiziell gut 36 Prozent die Investmentgesellschaft Deutsche Private Equity (DPE). Getuschelt wird, dass DPE tatsächlich schon über mehr Anteile verfügt. Rolly van Rapard, ebenfalls ein Private-Equity-Experte, hält mittlerweile 5,26 Prozent an First Sensor. An der Börse wird es als ein gutes Zeichen interpretiert, dass sich der Niederländer so sehr bei First Sensor engagiert. Mutige Investoren legen sich ebenfalls ein paar Stücke ins Depot.

Gleichwohl sind operative Renditen von rund fünf Prozent nicht unbedingt der Stoff, von dem Investoren aus dem Techsektor träumen – selbst wenn First Sensor in den vergangenen Jahren regelmäßig noch darunter agierte. Doch die Botschaft ist klar: In den kommenden Jahren will das Management die EBIT-Marge auf ein Niveau von rund zehn Prozent hieven – bei einem jährlichen Umsatzwachstum von ebenfalls etwa zehn Prozent. Vorerst kalkuliert boersengefluester.de für das kommende Jahr mit einer EBIT-Rendite von gut 6,5 Prozent, was in absoluten Zahlen einem Betriebsergebnis von etwa 10,5 Mio. Euro entsprechen sollte. Inklusive der Netto-Finanzverschuldung von 32,1 Mio. Euro würde der Small Cap also mit weniger als dem Faktor 14 auf 2017er-EBIT gehandelt. Abzuwarten bleibt derweil, welche Akzente der künftige Vorstandsvorsitzende Dirk Michael Rothweiler, er kommt von Jenoptik, setzen wird. Größter Aktionär von First Sensor ist mit einem Anteil von offiziell gut 36 Prozent die Investmentgesellschaft Deutsche Private Equity (DPE). Getuschelt wird, dass DPE tatsächlich schon über mehr Anteile verfügt. Rolly van Rapard, ebenfalls ein Private-Equity-Experte, hält mittlerweile 5,26 Prozent an First Sensor. An der Börse wird es als ein gutes Zeichen interpretiert, dass sich der Niederländer so sehr bei First Sensor engagiert. Mutige Investoren legen sich ebenfalls ein paar Stücke ins Depot.

First Sensor

Kurs: 55,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| First Sensor | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 720190 | DE0007201907 | AG | 572,75 Mio € | 15.07.1999 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 154,82 | 105,31 | 115,37 | 134,61 | 121,43 | 105,57 | 92,00 | |

| EBITDA1,2 | 66,72 | 26,38 | 3,64 | 11,96 | 6,34 | 2,95 | 4,30 | |

| EBITDA-margin %3 | 43,10 | 25,05 | 3,16 | 8,89 | 5,22 | 2,79 | 4,67 | |

| EBIT1,4 | 55,24 | 18,19 | -3,97 | 4,24 | -18,16 | -7,94 | -5,00 | |

| EBIT-margin %5 | 35,68 | 17,27 | -3,44 | 3,15 | -14,96 | -7,52 | -5,44 | |

| Net profit1 | 52,43 | 18,83 | -4,48 | 4,09 | -17,74 | -8,16 | -4,50 | |

| Net-margin %6 | 33,87 | 17,88 | -3,88 | 3,04 | -14,61 | -7,73 | -4,89 | |

| Cashflow1,7 | 6,48 | 2,64 | -2,75 | 14,09 | 0,56 | 9,79 | 11,00 | |

| Earnings per share8 | 5,09 | 1,82 | -0,43 | 0,40 | -1,72 | -0,79 | 0,43 | |

| Dividend per share8 | 0,47 | 0,47 | 0,47 | 0,47 | 0,47 | 0,47 | 0,47 | |

Quelle: boersengefluester.de and company details

Foto: First Sensor AG...

© boersengefluester.de | Redaktion

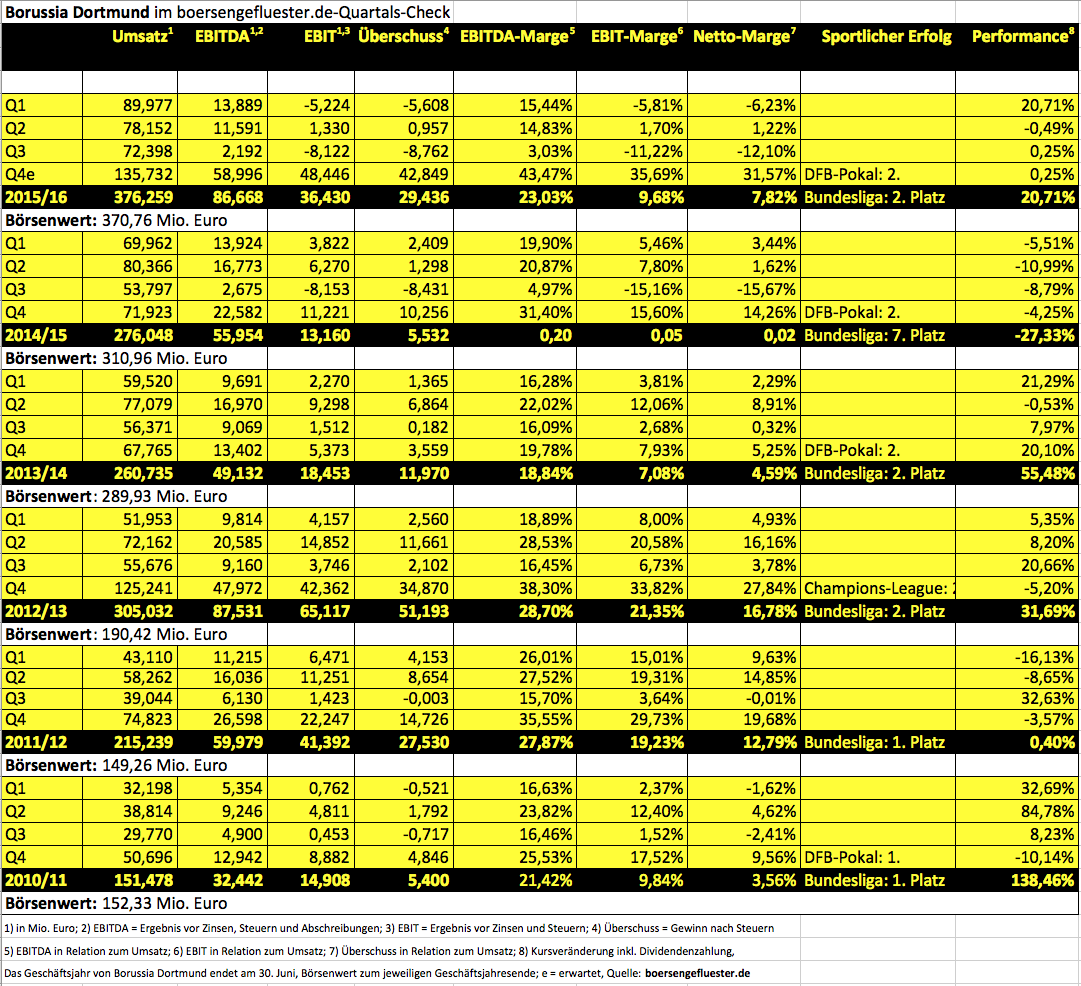

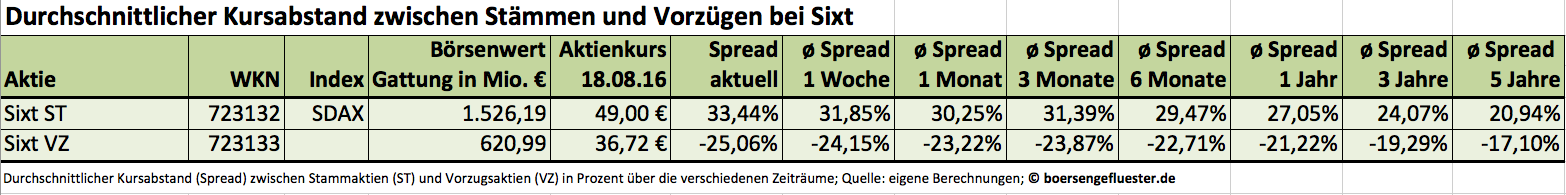

Normalerweise sind solche Worte vom Vorstand eines SDAX-Unternehmens Gift für den eigenen Aktienkurs. Doch Hans-Joachim Watzke, der Vorsitzende der Geschäftsführung von Borussia Dortmund, machte auf der Bilanz-Pressekonferenz für das Geschäftsjahr 2015/16 (30. Juni) erneut unmissverständlich klar: „Wir sind kein Shareholder-Value-Verein. Und wir sind kein Verein, der auf die absolute Gewinnmaximierung aus ist.“ Angesichts der zuletzt positiven Analystenkommentare von Oddo Seydler („Die Perspektiven für den BVB waren niemals besser“) und den starken Zahlen für 2015/16 konnten die Börsianer aber beinahe gar nicht anders, als den Anteilschein der Borussen kräftig anzuschieben – in der Spitze bis auf 4,50 Euro. Per saldo hängt der Kurs aber immer noch in seinem massiven Seitwärtstrend fest. Selbst gewiefte Investmentprofis fragen sich mittlerweile, was geschehen muss, damit der Titel wieder nachhaltig in die Aufwärtsbewegung übergeht.

BVB-Geschäftsführer Thomas Treß geht schon mal in die Offensive und taxiert den fairen Wert der Dortmunder auf „rund eine dreiviertel Milliarde Euro“. Bei 92 Millionen ausstehenden Anteilscheinen entspricht das einem Aktienkurs von 8,15 Euro – also fast doppelt so viel wie die gegenwärtige Notiz. Damit liegt Treß auf einer Linie mit Oddo Seydler, die den eigentlichen Wert des Unternehmens sogar bei 902 Mio. Euro (entspricht 9,80 Euro je Aktie) ansiedeln. Momentan heftet aber auch Oddo Seydler erst einmal ein Kursziel von 6 Euro auf die BVB-Aktie. Antreiber auf dem Weg in solche Kursregionen, sind steigende Einnahmen aus TV-Rechten, die anstehende Reform der Champions-League ab 2018 sowie die Internationalisierung. Mit Blick auf die dritte Wachstumssäule sprach Watzke zwar von einem „Spagat zwischen Borsigplatz und Shanghai“, den es zu bewältigen gilt. Doch in Anlehnung an die berühmten Worte von Bundeskanzlerin Angela Merkel, legte Watzke nach: „Wir kriegen das hin.“

Entscheidend für Aktionäre an dem dreistufigen Expansionsmodell ist aber ohnehin ein ganz anderer Punkt: Der langfristige Erfolg des BVB hängt nicht so sehr am Verlauf einzelner Spieltage, sondern wird durch übergeordnete Branchentrends dominiert. Sollte die neue Saison nicht gleich mit einer Siegesserie starten, muss das also kein Ungemach für die Aktie bedeuten. Bewertungstechnisch braucht ohnehin keinem BVB-Anleger bange zu sein. Die aktuelle Marktkapitalisierung beträgt knapp 383 Mio. Euro und liegt damit nur knapp über dem für 2015/16 ausgewiesenen Umsatz von 376,26 Mio. Euro. „In absehbarer Zeit wollen wir die 400 Millionen Euro Umsatz knacken“, sagt Watzke. Der Nettogewinn schoss 2015/16 von 5,53 auf 29,44 Mio. Euro, was natürlich stark durch die jüngsten Transfererlöse gefärbt ist. Letztlich hätte vor zwölf Monaten aber niemand eine derartige Größenordnung für möglich gehalten.

Das Eigenkapital beträgt zurzeit 309,54 Mio. Euro. Bereits korrigiert um die anstehende Dividendenausschüttung von 5,52 Mio. Euro – entsprechend 0,06 Euro je Anteilschein – ergibt sich daraus ein Buchwert von 3,30 Euro je Aktie, was wiederum auf ein moderates Kurs-Buchwert-Verhältnis (KBV) von 1,27 hinausläuft – verglichen dem von boersengefluester.de ermittelten Zehn-Jahres-Durchschnittswert von 1,47. Eher uninteressant bleibt die Aktie einzig unter dem Aspekt der Dividendenrendite. Dafür gibt es aber genügend andere Punkte, die den BVB in der SDAX-Performance-Tabelle in deutlich höhere Regionen befördern sollten. Hilfreich wäre es aber natürlich trotzdem, wenn Statements wie „Wir sind kein Shareholder-Value-Verein“ nicht mehr auf einer Bilanz-Pressekonferenz des BVB fallen würden.

Entscheidend für Aktionäre an dem dreistufigen Expansionsmodell ist aber ohnehin ein ganz anderer Punkt: Der langfristige Erfolg des BVB hängt nicht so sehr am Verlauf einzelner Spieltage, sondern wird durch übergeordnete Branchentrends dominiert. Sollte die neue Saison nicht gleich mit einer Siegesserie starten, muss das also kein Ungemach für die Aktie bedeuten. Bewertungstechnisch braucht ohnehin keinem BVB-Anleger bange zu sein. Die aktuelle Marktkapitalisierung beträgt knapp 383 Mio. Euro und liegt damit nur knapp über dem für 2015/16 ausgewiesenen Umsatz von 376,26 Mio. Euro. „In absehbarer Zeit wollen wir die 400 Millionen Euro Umsatz knacken“, sagt Watzke. Der Nettogewinn schoss 2015/16 von 5,53 auf 29,44 Mio. Euro, was natürlich stark durch die jüngsten Transfererlöse gefärbt ist. Letztlich hätte vor zwölf Monaten aber niemand eine derartige Größenordnung für möglich gehalten.

Das Eigenkapital beträgt zurzeit 309,54 Mio. Euro. Bereits korrigiert um die anstehende Dividendenausschüttung von 5,52 Mio. Euro – entsprechend 0,06 Euro je Anteilschein – ergibt sich daraus ein Buchwert von 3,30 Euro je Aktie, was wiederum auf ein moderates Kurs-Buchwert-Verhältnis (KBV) von 1,27 hinausläuft – verglichen dem von boersengefluester.de ermittelten Zehn-Jahres-Durchschnittswert von 1,47. Eher uninteressant bleibt die Aktie einzig unter dem Aspekt der Dividendenrendite. Dafür gibt es aber genügend andere Punkte, die den BVB in der SDAX-Performance-Tabelle in deutlich höhere Regionen befördern sollten. Hilfreich wäre es aber natürlich trotzdem, wenn Statements wie „Wir sind kein Shareholder-Value-Verein“ nicht mehr auf einer Bilanz-Pressekonferenz des BVB fallen würden.

...

Borussia Dortmund

Kurs: 3,15

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Borussia Dortmund | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549309 | DE0005493092 | GmbH & Co. KGaA | 347,20 Mio € | 30.10.2000 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Die kuriosesten Geschichten liegen oft abseits der großen Wege. Das ist an der Börse nicht anders. Kennen Sie zum Beispiel noch die Aktie von Creaton? Der Hersteller von Dachziegeln ist bereits seit November 1995 an der Börse, spielt aber schon seit einer gefühlten Ewigkeit keine Rolle mehr in der Berichterstattung. Nur als der wesentlich größere Wettbewerber Braas Monier Mitte 2014 den Gang aufs Parkett wagte, tauchte Creaton für kurze Zeit wieder in der Finanzpresse auf. Der Grund für das Mauerblümchendasein auf dem Kurszettel: Sämtliche Stammaktien und rund 96 Prozent der börsennotierten Vorzüge befinden sich im Besitz der belgischen Industrie-Holding Etex. Entsprechend sporadisch werden die paar noch im freien Umlauf befindlichen Creaton-Vorzüge – Heimatbörse ist das Münchner Spezialsegment m:access – gehandelt.

Viel Antrieb für einen aktiven Handel in der Creaton-Aktie gab es sowieso nicht. Mit der Etex Holding besteht ein Beherrschungs- und Gewinnabführungsvertrag (BuG), der für die freien Aktionären eine jährliche Garantiedividende von 0,93 Euro pro Anteilschein vorsieht. In der Regel reichte das Ausschüttungsfixum für eine ordentliche Dividendenrendite im Bereich um rund 2,5 Prozent. Alternativ können Anleger auch auf die im Jahr 2007 von 23,47 Euro auf 27,17 Euro je Aktie erhöhte Barabfindung setzen. Ende März 2016 gab es plötzlich den ersten Aufreger, denn die Etex Holding teilte mit, dass sie noch im laufenden Jahr ein Squeeze-out gegen Barabfindung durchführen wolle. Anfang Juli 2016 kam zusätzliche Bewegung in die Sache: Einigermaßen überraschend kündigten die Belgier nämlich den BuG mit Wirkung zum Jahresende 2016. Mit anderen Worten: Die garantierte Dividende von 0,93 Euro je Vorzugsaktie wird es zuletzt nach der Hauptversammlung im Jahr 2017 geben. Entsprechende verschnupft reagierte die Börse, denn es brauchte keine große prophetische Gabe um zu vermuten, dass es in der Folge wohl auf Nullrunden hinauslaufen wird. Damit nicht genug: Am 18. Juli 2016 teilte der Creaton-Vorstand den Anteilseignern auch noch mit, dass die Gesellschaft den kompletten Rückzug vom Parkett, also ein Delisting, anstrebe. Als Ausgleich bietet Etex eine Barzahlung von 24,51 Euro je Vorzugsaktie an – deutlich weniger als die aktuelle Notiz.

Squeeze-out, Delisting sowie zwei verschieden hohe Barabfindungen – und das alles innerhalb eines Jahres: So etwas gibt es auch nicht alle Tage. Derweil hat sich der Aktienkurs nach dem ersten Schock durch die Kündigung des BuG zwar einigermaßen stabilisiert, mit 28,80 Euro bewegt er sich aber immer noch oberhalb beider Offerten. Verrückte Börse, Kalkül des Großaktionärs oder was ist hier los? Zunächst einmal steht noch gar nicht fest, wann genau der Squeeze-Out umgesetzt werden soll. Dementsprechend gibt es auch noch keine von den Wirtschaftsprüfern als „angemessen“ angesetzte Barabfindung für den Squeeze-out. Damit fehlt die wichtigsten Größe auf der börsenmäßigen Abschiedstour. Quasi ein zweites paar Schuhe sind derweil die Delisting-Anstrengungen von Creaton. Wie etliche andere Small- und Micro-Cap- Unternehmen, begründen auch die Wertinger diesen Schritt mit den erhöhten Publizitätsanforderungen im Zuge der seit Juli 2016 geltenden EU-Marktmissbrauchsverordnung. „Dadurch erhöht sich der Verwaltungs- und Kostenaufwand der Gesellschaft erheblich“, betont der Vorstand in einer Stellungnahme.

In den Sternen steht freilich, ob jemand tatsächlich so verrückt ist, und seine Aktien für das Delisting-Gebot von 24,51 Euro anzudienen. Zwar endet am 31. März 2017 auch der Handel im Münchner Freiverkehr, doch ein außerbörslicher Handel wird auf der Plattform von Valora Effekten Handel oder bei Schnigge mit ziemlicher Sicherheit angeboten werden. Hier sind die Spreads zwischen An- und Verkauf mitunter recht happig, aber gänzlich unmöglich ist der Verkauf eben nicht. Die attraktivere Variante scheint es für boersengefluester.de ohnehin zu sein, erst einmal gar nichts zu tun und den Squeeze-out abzuwarten. Die Spekulation ist hier, dass die von den Prüfern ermittelte angemessene Barabfindung nicht nur oberhalb von 27,17 Euro je Aktie liegen wird, sondern noch spürbar darüber. Immerhin hielt sich die Notiz der Vorzüge in den vergangenen Jahren meist im Bereich um 35 Euro auf. Und der durch Werksstilllegungen und eine Sonderabschreibung verursachte Horrorverlust von 51 Mio. Euro für 2015 ist sicher kein alleiniger Maßstab.

Also: „Cool bleiben und nicht von den vielen Angeboten ablenken lassen“, heißt die Devise, sonst würde man Etex nur in die Karten spielen. Aufgrund der mickrigen Handelsvolumen ist die Creaton-Aktie aber lediglich für erfahrene Nebenwertespezialisten geeignet.

Squeeze-out, Delisting sowie zwei verschieden hohe Barabfindungen – und das alles innerhalb eines Jahres: So etwas gibt es auch nicht alle Tage. Derweil hat sich der Aktienkurs nach dem ersten Schock durch die Kündigung des BuG zwar einigermaßen stabilisiert, mit 28,80 Euro bewegt er sich aber immer noch oberhalb beider Offerten. Verrückte Börse, Kalkül des Großaktionärs oder was ist hier los? Zunächst einmal steht noch gar nicht fest, wann genau der Squeeze-Out umgesetzt werden soll. Dementsprechend gibt es auch noch keine von den Wirtschaftsprüfern als „angemessen“ angesetzte Barabfindung für den Squeeze-out. Damit fehlt die wichtigsten Größe auf der börsenmäßigen Abschiedstour. Quasi ein zweites paar Schuhe sind derweil die Delisting-Anstrengungen von Creaton. Wie etliche andere Small- und Micro-Cap- Unternehmen, begründen auch die Wertinger diesen Schritt mit den erhöhten Publizitätsanforderungen im Zuge der seit Juli 2016 geltenden EU-Marktmissbrauchsverordnung. „Dadurch erhöht sich der Verwaltungs- und Kostenaufwand der Gesellschaft erheblich“, betont der Vorstand in einer Stellungnahme.

In den Sternen steht freilich, ob jemand tatsächlich so verrückt ist, und seine Aktien für das Delisting-Gebot von 24,51 Euro anzudienen. Zwar endet am 31. März 2017 auch der Handel im Münchner Freiverkehr, doch ein außerbörslicher Handel wird auf der Plattform von Valora Effekten Handel oder bei Schnigge mit ziemlicher Sicherheit angeboten werden. Hier sind die Spreads zwischen An- und Verkauf mitunter recht happig, aber gänzlich unmöglich ist der Verkauf eben nicht. Die attraktivere Variante scheint es für boersengefluester.de ohnehin zu sein, erst einmal gar nichts zu tun und den Squeeze-out abzuwarten. Die Spekulation ist hier, dass die von den Prüfern ermittelte angemessene Barabfindung nicht nur oberhalb von 27,17 Euro je Aktie liegen wird, sondern noch spürbar darüber. Immerhin hielt sich die Notiz der Vorzüge in den vergangenen Jahren meist im Bereich um 35 Euro auf. Und der durch Werksstilllegungen und eine Sonderabschreibung verursachte Horrorverlust von 51 Mio. Euro für 2015 ist sicher kein alleiniger Maßstab.

Also: „Cool bleiben und nicht von den vielen Angeboten ablenken lassen“, heißt die Devise, sonst würde man Etex nur in die Karten spielen. Aufgrund der mickrigen Handelsvolumen ist die Creaton-Aktie aber lediglich für erfahrene Nebenwertespezialisten geeignet.

...

Creaton VZ

Kurs: 0,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Creaton VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 548303 | DE0005483036 | 0,00 Mio € | 09.11.1995 | Halten | ||

* * *

© boersengefluester.de | Redaktion

Nicht einmal zwei Jahre dauerte das Gastspiel der Hornbach-Baumarkt AG im SDAX. Im März 2016 musste die Gesellschaft den Small-Cap-Index der Deutschen Börse wieder verlassen. Seit dem sind „nur“ noch die Anteile der Hornbach Holding im SDAX gelistet. Aktionäre hatten in den vergangenen Quartalen durchaus ihre Sorgen mit der Kursentwicklung, insbesondere die Gewinnwarnung Ende 2015 sorgte für einen heftigen Absacker. Mittlerweile hat sich die Stimmung aber normalisiert, zumal auch der Auftakt ins Geschäftsjahr 2016/17 (28. Februar) recht ordentlich lief. Am 29. September werden die Gesellschaften ihre Halbjahreszahlen veröffentlichen. Auffällig aus Investorensicht ist momentan, dass die lange Zeit gebeutelte Notiz der Hornbach-Baumarkt AG seit einigen Wochen deutlich an Stärke aufbaut. Rein an der operativen Entwicklung des Unternehmens kann das eigentlich nicht liegen. Eine Erklärung wäre, dass die Pfälzer eine Änderung ihrer nicht ganz simplen Konzernstrukturen anpeilen. Gerüchte, wonach die Gesellschaft eines Tages die Baumarkt-Anteile gegen Holding-Aktien tauschen würde, gibt es freilich schon seit einiger Zeit. Und spätestens mit dem vor knapp einem Jahr vollzogenen Rechtsformwechsel in eine KGaA hat die Familie ihre Einflussmöglichkeiten ausreichend gesichert.

Sichtbar wurde das durch die 2015 erfolgte Umwandlung der Vorzüge in Stämme. Ein logischer nächster Schritt wäre nun eine Rückführung der Baumarkt-AG in die Holding, die ohnehin 76,4 Prozent aller Baumarkt-Anteile besitzt. Vereinfacht ausgedrückt ist die Hornbach Holding AG & Co. KGaA die Mutter der Hornbach-Gruppe. Diese besteht aus der Hornbach Immobilien AG, die als Entwickler tätig ist und die Objekte an die Baumarkt AG vermietet, aber auch für Dritte aktiv ist. Immerhin gehört ein wesentlicher Teil der Immobilien, in denen die Hornbach-Baumärkte angesiedelt sind, dem Unternehmen. Außerdem gibt es die Hornbach Baustoff Union GmbH (Baustoffhandel mit Gewerbekunden) – und eben die Hornbach-Baumarkt AG. Die mit Abstand wichtigste Gesellschaft aus diesem Trio ist beinahe naturgemäß die Baumarkt AG. Aus jetziger Sicht scheint es keine ganz verkehrte Idee zu sein, sich bei der Hornbach-Baumarkt AG zu engagieren. Und selbst wenn aus der Spekulation mit dem Tausch in Holding-Aktien nichts werden sollte: Die Aktie notiert unter Buchwert, hat ein KGV von gerade einmal elf und bietet eine Dividendenrendite von 2,5 Prozent.

Hornbach Baumarkt

Kurs: 64,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Hornbach Baumarkt | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 608440 | DE0006084403 | AG | 2.051,55 Mio € | 15.11.1993 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 5.116,94 | 5.496,09 | 5.843,00 | 5.780,00 | 5.847,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 504,60 | 551,00 | 450,00 | 467,50 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 9,86 | 10,03 | 7,70 | 8,09 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 258,60 | 289,26 | 188,60 | 160,00 | 220,20 | 0,00 | 0,00 | |

| EBIT-margin %5 | 5,05 | 5,26 | 3,23 | 2,77 | 3,77 | 0,00 | 0,00 | |

| Net profit1 | 153,14 | 188,94 | 108,20 | 74,50 | 115,30 | 0,00 | 0,00 | |

| Net-margin %6 | 2,99 | 3,44 | 1,85 | 1,29 | 1,97 | 0,00 | 0,00 | |

| Cashflow1,7 | 333,53 | 344,72 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 4,82 | 5,94 | 3,40 | 2,34 | 3,63 | 3,50 | 3,70 | |

| Dividend per share8 | 0,90 | 0,90 | 0,90 | 0,90 | 0,90 | 0,90 | 0,90 | |

Quelle: boersengefluester.de and company details

Hornbach Holding

Kurs: 86,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Hornbach Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 608340 | DE0006083405 | AG & Co. KGaA | 1.376,00 Mio € | 03.07.1987 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 5.456,18 | 5.874,96 | 6.263,13 | 6.160,89 | 6.199,99 | 6.240,00 | 0,00 | |

| EBITDA1,2 | 516,30 | 564,90 | 505,40 | 473,80 | 489,80 | 492,00 | 0,00 | |

| EBITDA-margin %3 | 9,46 | 9,62 | 8,07 | 7,69 | 7,90 | 7,89 | 0,00 | |

| EBIT1,4 | 311,89 | 354,97 | 258,50 | 225,77 | 252,68 | 256,00 | 0,00 | |

| EBIT-margin %5 | 5,72 | 6,04 | 4,13 | 3,67 | 4,08 | 4,10 | 0,00 | |

| Net profit1 | 201,44 | 244,51 | 167,83 | 131,68 | 147,17 | 149,50 | 0,00 | |

| Net-margin %6 | 3,69 | 4,16 | 2,68 | 2,14 | 2,37 | 2,40 | 0,00 | |

| Cashflow1,7 | 346,50 | 344,95 | 425,45 | 454,91 | 318,42 | 385,00 | 0,00 | |

| Earnings per share8 | 10,33 | 12,48 | 9,83 | 7,83 | 8,80 | 9,00 | 9,60 | |

| Dividend per share8 | 2,00 | 2,40 | 2,40 | 2,40 | 2,40 | 2,40 | 2,40 | |

Quelle: boersengefluester.de and company details

Foto: © Copyright HORNBACH Holding AG & Co. KGaA...

© boersengefluester.de | Redaktion

Aktien aus dem Technologiesektor, die für die Hälfte des Buchwerts und mit einem klar einstelligen Kurs-Gewinn-Verhältnis (KGV) gehandelt werden, sind die absolute Ausnahme. Umso mehr lohnt ein Blick auf CLIQ Digital. Die aus der früheren Bob Mobile hervorgegangene Gesellschaft hat sich auf die Vermarktung und Abrechnung von digitalen Mobilprodukten wie Spiele, Apps oder auch Software fokussiert und kommt – nach zum Teil sehr holprigen Ergebnissen in der Vergangenheit – nun immer besser in Schwung. Zum Halbjahr stiegen die Erlöse um 6,4 Prozent auf 31,21 Mio. Euro. Hier wirken sich die um rund ein Drittel auf 10,2 Mio. Euro erhöhten Marketingaufwendungen aus. Zwar stiegen die Kosten pro Kundenakquisition um rund 23 Prozent auf 8,38 Euro. Angesichts des von 9,32 auf 12,15 Euro erhöhten Netto-Umsatzes pro Kunden, steht unterm Strich aber ein positives Fazit. Die von den Analysten besonders gern betrachtete Relation von durchschnittlicher Nettoumsatz pro Kunde (ARPU) zu Kosten pro Kundenakquisition (CPA) verbesserte sich jedenfalls von 1,37 auf 1,45.

Zur Einordnung: 2015 kam CLIQ Digital hier auf ein Multiple von 1,40 – nach 1,35 im Jahr zuvor. Der Trend zeigt also in die richtige Richtung. Zum Halbjahr 2016 stieg das Betriebsergebnis damit um gut 18 Prozent auf 2,16 Mio. Euro. Das Ergebnis je Aktie kletterte von 0,15 auf 0,19 Euro. Auch in den kommenden Monaten will CEO Luc Voncken kräftig ins Marketing investieren und spricht von „hervorragende Aussichten“ das Gesamtjahr und stellt weiterhin zweistellige Wachstumsraten für den Umsatz in Aussicht. Operativ läuft es zurzeit also ziemlich rund bei der im Entry Standard gelisteten Gesellschaft. Mit Blick auf das extrem niedrige KBV sollten Investoren jedoch beachten, dass aus der im Jahr 2012 erfolgten Fusion mit Cliq B.V. noch ein Firmenwert von rund 43 Mio. Euro in der Bilanz steht. In gewisser Weise handelt es sich dabei stets um einen Unsicherheitsposten, denn bei einem möglichen Wertberichtigungsbedarf würde das Eigenkapital (zurzeit sind das knapp 42 Mio. Euro) entsprechend schmelzen. Dennoch: Boersengefluester.de traut dem Titel ein überdurchschnittliches Potenzial zu. Gleichwohl sollten sich hier nur sehr risikobereite Investoren engagieren – schon allein wegen des niedrigen Börsenwerts von nur 22 Mio. Euro.

Foto: splitshire.com

...

© boersengefluester.de | Redaktion

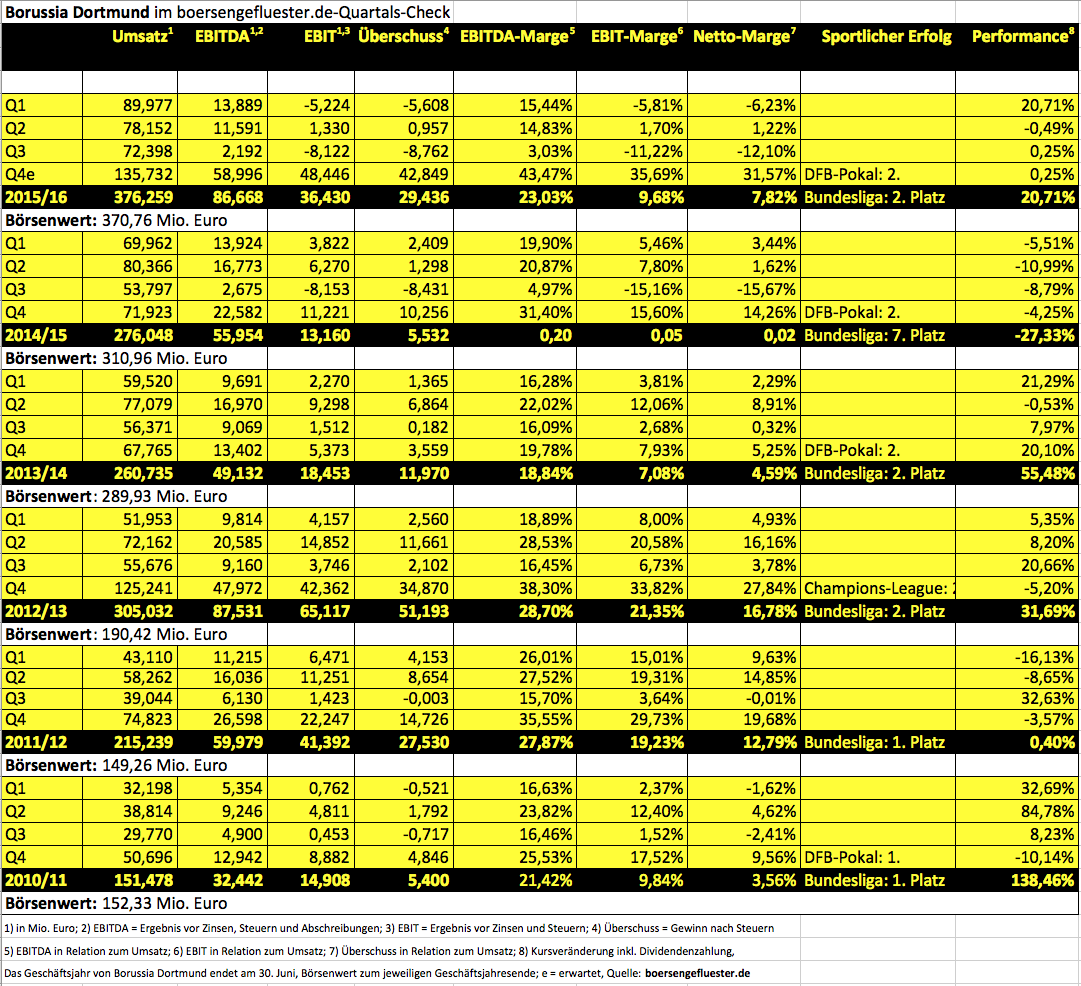

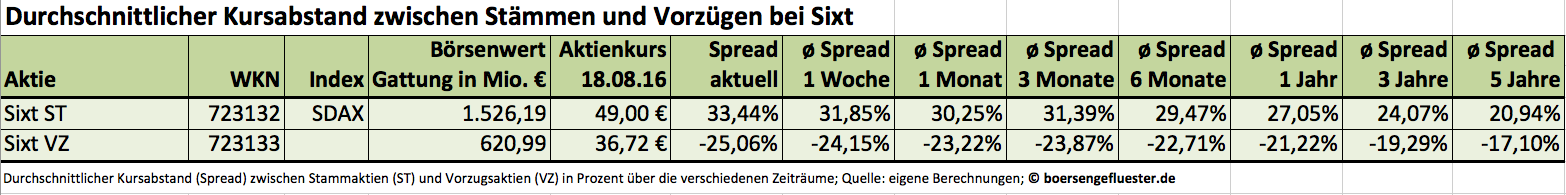

Für immerhin 50 Mio. Euro hat Sixt in den vergangenen Monaten eigene Aktien gekauft. Einen Verwendungszweck für die 779.720 Stamm- und 335.208 Vorzugsaktien hat der Autovermieter auch schon: Die Anteile werden schlicht und ergreifend eingezogen und vernichtet. Das ist positiv für Anleger, denn durch diese Maßnahme verringert sich die Gesamtgröße des Kuchens, auf den der Gesamtgewinn aufgeteilt werden muss um gut 2,3 Prozent. Mit anderen Worten: Das Ergebnis je Aktie erhöht sich zunächst einmal leicht. Das führt – konstante Aktienkurse unterstellt – zu einem entsprechend niedrigeren Kurs-Gewinn-Verhältnis (KGV), was dann wiederum neues Kurspotenzial freisetzt. Nun mag dieser Effekt bei dem Rückkaufprogramm des SDAX-Unternehmens nicht übermäßig ausgeprägt sein. Doch in Kombination mit den stattlichen Dividendenausschüttungen und den regelmäßig starken Geschäftsergebnissen ergibt sich eine Erfolgskombination, die an der Börse super gut ankommt.

Dabei schielt das Familienunternehmen nicht auf die Maximierung von Quartalsergebnissen, sondern investiert immer wieder in neue Wachstumsfelder. Schwerpunkte momentan sind die Optimierung des Stationsnetzes in den USA und Westeuropa sowie der internationale Ausbau des Carsharing-Projekts DriveNow. In Deutschland läuft das neuartige Mietverfahren – es handelt sich um ein 50-50-Joint-Venture mit dem DAX-Konzern BMW – zurzeit in Berlin, Köln, Düsseldorf, Hamburg und München. Auf europäischer Ebene gibt es DriveNow in London, Brüssel, Kopenhagen, Stockholm und Wien. Per Ende Juni 2016 waren mehr als 650.000 Kunden bei DriveNow registriert. Die Analysten von Hauck & Aufhäuser gehen davon aus, dass Drive Now im kommenden Jahr die Verlustzone verlässt und 2018 Umsätze von gut 100 Mio. Euro erzielen wird. Vor diesem Hintergrund können sich die Halbjahreszahlen von Sixt einmal sehen lassen. Bei einem Erlösplus von 14,6 Prozent auf 1.1148,46 Mio. Euro kam das Ergebnis vor Steuern um 9,5 Prozent auf 81,91 Mio. Euro voran. Das Ergebnis je Aktie stieg von 1,00 auf 1,04 Euro.

„Sixt wächst im Ausland weiterhin deutlich stärker als die Autovermietbranche insgesamt und gewinnt damit kontinuierlich Marktanteile. Obwohl die Rahmenbedingungen für den Reise- und Touristikverkehr in Europa schwieriger geworden sind, sind wir auch für den weiteren Jahresverlauf zuversichtlich und gehen davon aus, unsere wirtschaftlichen Ziele für 2016 zu erreichen", sagt der Vorstandsvorsitzende Erich Sixt und bestätigt gleichzeitig die Prognosen für 2016. Demnach ist mit einer leichten Erhöhung des operativen Konzernumsatzes sowie einem „stabilen bis leicht steigenden“ Ergebnis vor Steuern zu rechnen. Also liegt die offizielle Messlatte für 2016 bei mindestens 185 Mio. Euro. Die Analysten der Berenberg Bank halten das für Understatement und rechnen in ihrer jüngsten Studie mit einem Bruttogewinn von 213 Mio. Euro. Für 2017 halten sie dann gar einen Anstieg auf 242 Mio. Euro für realistisch. Ihr Kursziel für die Stammaktie: 59,50 Euro. Demnach hätte die im SDAX vertretene Gattung noch ein Potenzial von rund 21 Prozent.

„Sixt wächst im Ausland weiterhin deutlich stärker als die Autovermietbranche insgesamt und gewinnt damit kontinuierlich Marktanteile. Obwohl die Rahmenbedingungen für den Reise- und Touristikverkehr in Europa schwieriger geworden sind, sind wir auch für den weiteren Jahresverlauf zuversichtlich und gehen davon aus, unsere wirtschaftlichen Ziele für 2016 zu erreichen", sagt der Vorstandsvorsitzende Erich Sixt und bestätigt gleichzeitig die Prognosen für 2016. Demnach ist mit einer leichten Erhöhung des operativen Konzernumsatzes sowie einem „stabilen bis leicht steigenden“ Ergebnis vor Steuern zu rechnen. Also liegt die offizielle Messlatte für 2016 bei mindestens 185 Mio. Euro. Die Analysten der Berenberg Bank halten das für Understatement und rechnen in ihrer jüngsten Studie mit einem Bruttogewinn von 213 Mio. Euro. Für 2017 halten sie dann gar einen Anstieg auf 242 Mio. Euro für realistisch. Ihr Kursziel für die Stammaktie: 59,50 Euro. Demnach hätte die im SDAX vertretene Gattung noch ein Potenzial von rund 21 Prozent.

Eine Überlegung wert aus Anlegersicht sind aber auch die weniger liquiden Vorzugsaktien. Zwar gibt es bei der Gesellschaft mit Sitz in Pullach bei München keine Umwandlungsfantasie. Doch der jetzige Kursabstand von 33,4 Prozent zwischen beiden Gattungen ist eher hoch. Gerade für Investoren, die auf eine möglichst attraktive Dividendenrendite setzen, kann das ein schlagendes Argument sein. Letztlich stehen bei boersengefluester.de aber beide Papiere auf „Kaufen“ – ist halt irgendwie auch eine Geschmacksfrage. Vor allen Dingen die deutlich höheren Handelsvolumina bei den Stämmen sind natürlich ein nicht zu verachtender Vorteil.

Eine Überlegung wert aus Anlegersicht sind aber auch die weniger liquiden Vorzugsaktien. Zwar gibt es bei der Gesellschaft mit Sitz in Pullach bei München keine Umwandlungsfantasie. Doch der jetzige Kursabstand von 33,4 Prozent zwischen beiden Gattungen ist eher hoch. Gerade für Investoren, die auf eine möglichst attraktive Dividendenrendite setzen, kann das ein schlagendes Argument sein. Letztlich stehen bei boersengefluester.de aber beide Papiere auf „Kaufen“ – ist halt irgendwie auch eine Geschmacksfrage. Vor allen Dingen die deutlich höheren Handelsvolumina bei den Stämmen sind natürlich ein nicht zu verachtender Vorteil.

Foto: Sixt-Niederlassung in Rostock...

Sixt ST

Kurs: 65,80

Eine Überlegung wert aus Anlegersicht sind aber auch die weniger liquiden Vorzugsaktien. Zwar gibt es bei der Gesellschaft mit Sitz in Pullach bei München keine Umwandlungsfantasie. Doch der jetzige Kursabstand von 33,4 Prozent zwischen beiden Gattungen ist eher hoch. Gerade für Investoren, die auf eine möglichst attraktive Dividendenrendite setzen, kann das ein schlagendes Argument sein. Letztlich stehen bei boersengefluester.de aber beide Papiere auf „Kaufen“ – ist halt irgendwie auch eine Geschmacksfrage. Vor allen Dingen die deutlich höheren Handelsvolumina bei den Stämmen sind natürlich ein nicht zu verachtender Vorteil.

Eine Überlegung wert aus Anlegersicht sind aber auch die weniger liquiden Vorzugsaktien. Zwar gibt es bei der Gesellschaft mit Sitz in Pullach bei München keine Umwandlungsfantasie. Doch der jetzige Kursabstand von 33,4 Prozent zwischen beiden Gattungen ist eher hoch. Gerade für Investoren, die auf eine möglichst attraktive Dividendenrendite setzen, kann das ein schlagendes Argument sein. Letztlich stehen bei boersengefluester.de aber beide Papiere auf „Kaufen“ – ist halt irgendwie auch eine Geschmacksfrage. Vor allen Dingen die deutlich höheren Handelsvolumina bei den Stämmen sind natürlich ein nicht zu verachtender Vorteil.

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.532,09 | 2.282,45 | 3.066,18 | 3.620,51 | 4.002,17 | 4.280,00 | 0,00 | |

| EBITDA1,2 | 82,50 | 572,60 | 699,40 | 649,70 | 560,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 5,39 | 25,09 | 22,81 | 17,95 | 13,99 | 0,00 | 0,00 | |

| EBIT1,4 | -48,71 | 479,18 | 588,79 | 573,20 | 482,70 | 0,00 | 0,00 | |

| EBIT-margin %5 | -3,18 | 20,99 | 19,20 | 15,83 | 12,06 | 0,00 | 0,00 | |

| Net profit1 | 1,97 | 313,15 | 385,71 | 335,14 | 243,91 | 295,00 | 0,00 | |

| Net-margin %6 | 0,13 | 13,72 | 12,58 | 9,26 | 6,09 | 6,89 | 0,00 | |

| Cashflow1,7 | 669,28 | 79,11 | -201,58 | -90,07 | 1.079,85 | 0,00 | 0,00 | |

| Earnings per share8 | -0,73 | 6,66 | 8,21 | 7,17 | 5,19 | 6,30 | 6,80 | |

| Dividend per share8 | 0,00 | 3,70 | 6,11 | 3,90 | 2,70 | 3,50 | 3,80 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723132 | DE0007231326 | SE | 2.906,53 Mio € | 07.08.1986 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sixt VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 723133 | DE0007231334 | SE | 2.906,53 Mio € | 16.07.1997 | Kaufen | |

* * *

© boersengefluester.de | Redaktion