Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#A12UKK

© boersengefluester.de | Redaktion

Eine interessante Entwicklung gibt es bei der seit Oktober 2020 offiziell delisteten Rocket Internet. Ähnlich wie die DFV Deutsche Familienversicherung will auch Rocket Internet auf ihrer Hauptversammlung am 26. Juni 2025 die bilanziellen Voraussetzungen für die künftige Ausschüttung von Dividenden schaffen. Dafür müssen in einem mehrstufigen Verfahren bislang gebundene Kapitalrücklagen in freie Rücklagen gewandelt werden. Konkret sollen dafür in einem ersten Schritt rund 70 Prozent der Kapitalrücklage von ursprünglich gut 1.970 Mio. Euro in Grundkapital umgewandelt werden. Ohne dass sich dadurch die Zahl Aktien von bislang 81.485.508 Stück ändert. Allerdings würde dadurch auf jede Aktie ein rechnerischer Nennwert von knapp 17,96 Euro entfallen – statt bislang 1,00 Euro. Anschließend werden die knapp 1.382 Mio. Euro vom Grundkapital in freie Rücklagen gebucht, so dass auf jede der umlaufenden Aktien wieder ein Nennwert von 1,00 Euro entfällt. ...

© boersengefluester.de | Redaktion

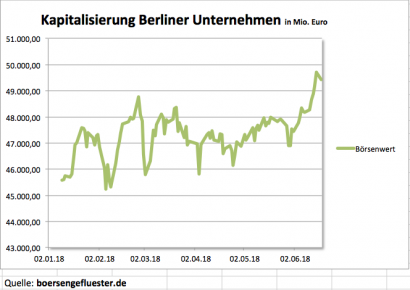

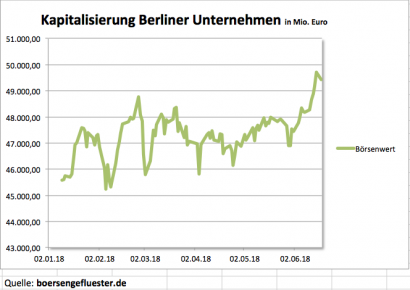

Daran muss man sich auch erst einmal gewöhnen: Mit Index-Aufsteiger Delivery Hero hat das in der öffentlichen Wahrnehmung eher für seine Start up-Kultur bekannte Berlin nun bereits sein viertes MDAX-Unternehmen beheimatet. Lediglich Düsseldorf (7 Firmen), München (6) und Hamburg (5) haben eine höhere MDAX-Dichte. Mindestens ebenso bemerkenswert ist, dass das wohl traditionsreichste Berliner Unternehmen, Axel Springer, mit einer Marktkapitalisierung von zurzeit 6.738 Mio. Euro gerade einmal den dritten Platz im Berlin-Ranking einnimmt. Wer hätte das gedacht? Die Essens-Lieferplattform Delivery Hero bringt mit 7.769 Mio. Euro als Zweitplatzierter sogar gut 1 Milliarde mehr auf die Börsenwaagschale als das Verlagshaus um Marken wie BILD, Die Welt oder auch finanzen.net. Unangefochtene Nummer 1 mit einer Kapitalisierung von 11.410 Mio. Euro bleibt jedoch das Modeversandhaus Zalando. Auf den Plätzen vier und fünf folgen die von der Deutschen Wohnen AG kontrollierte GSW Immobilien sowie die Beteiligungsgesellschaft Rocket Internet.

Bemerkenswert findet boersengefluester.de außerdem, dass Berlin dank des jüngstes Börsenneuzugangs Home24 – der Möbelhändler hat einen Wert von 736 Mio. Euro – erstmals überhaupt in Summe auf eine Marktkapitalisierung von 50 Mrd. Euro zusteuert. Nach Berechnungen von boersengefluester.de ist Berlin damit zwar „nur“ halb so gewichtig wie Frankfurt, Düsseldorf oder Leverkusen. Andererseits haben mittlerweile 54 der insgesamt knapp 540 von uns regelmäßig betrachteten Unternehmen ihren Sitz in Berlin. Zumindest in dieser Kategorie ist lediglich München (79 Firmen) prominenter vertreten.

Bemerkenswert findet boersengefluester.de außerdem, dass Berlin dank des jüngstes Börsenneuzugangs Home24 – der Möbelhändler hat einen Wert von 736 Mio. Euro – erstmals überhaupt in Summe auf eine Marktkapitalisierung von 50 Mrd. Euro zusteuert. Nach Berechnungen von boersengefluester.de ist Berlin damit zwar „nur“ halb so gewichtig wie Frankfurt, Düsseldorf oder Leverkusen. Andererseits haben mittlerweile 54 der insgesamt knapp 540 von uns regelmäßig betrachteten Unternehmen ihren Sitz in Berlin. Zumindest in dieser Kategorie ist lediglich München (79 Firmen) prominenter vertreten.

Die beste Performance unter den Berliner Aktien liefern im laufenden Jahr bislang die Handelsplattform Tradegate, die Pharma-Beteiligungsgesellschaft MPH Health Care und die Immobiliengesellschaft Accentro Real Estate. Flops 2018 sind dagegen bislang die drei Biotechtitel Mologen, Elanix Biotechologies und Epigenomics. Da sich die Ausreißer nach oben und nach unten etwa die Waage halten, bleibt unterm Strich für die Berliner Unternehmen nur eine knapp negative Performance von minus 0,5 Prozent im laufenden Jahr. Insgesamt sehen wir die wachsende Bedeutung von Berlin als Börsenstadt aber sehr positiv – zumal sie auf einem unerwartet breiten Fundament steht. Traditionelle Immobiliengesellschaften wie TLG Immobilien, Fintechs wie Hypoport sowie neue Geschäftsmodelle à la HelloFresh, Staramba oder German Startups Group bilden einen interessanten Mix. Und on top kommen schließlich Titel wie MBB, IVU Traffic, Eckert & Ziegler oder die Deutsche Grundstücksautionen, die allesamt fast schon zu den Klassikern auf boersengefluester.de zählen.

...

Die beste Performance unter den Berliner Aktien liefern im laufenden Jahr bislang die Handelsplattform Tradegate, die Pharma-Beteiligungsgesellschaft MPH Health Care und die Immobiliengesellschaft Accentro Real Estate. Flops 2018 sind dagegen bislang die drei Biotechtitel Mologen, Elanix Biotechologies und Epigenomics. Da sich die Ausreißer nach oben und nach unten etwa die Waage halten, bleibt unterm Strich für die Berliner Unternehmen nur eine knapp negative Performance von minus 0,5 Prozent im laufenden Jahr. Insgesamt sehen wir die wachsende Bedeutung von Berlin als Börsenstadt aber sehr positiv – zumal sie auf einem unerwartet breiten Fundament steht. Traditionelle Immobiliengesellschaften wie TLG Immobilien, Fintechs wie Hypoport sowie neue Geschäftsmodelle à la HelloFresh, Staramba oder German Startups Group bilden einen interessanten Mix. Und on top kommen schließlich Titel wie MBB, IVU Traffic, Eckert & Ziegler oder die Deutsche Grundstücksautionen, die allesamt fast schon zu den Klassikern auf boersengefluester.de zählen.

...

Bemerkenswert findet boersengefluester.de außerdem, dass Berlin dank des jüngstes Börsenneuzugangs Home24 – der Möbelhändler hat einen Wert von 736 Mio. Euro – erstmals überhaupt in Summe auf eine Marktkapitalisierung von 50 Mrd. Euro zusteuert. Nach Berechnungen von boersengefluester.de ist Berlin damit zwar „nur“ halb so gewichtig wie Frankfurt, Düsseldorf oder Leverkusen. Andererseits haben mittlerweile 54 der insgesamt knapp 540 von uns regelmäßig betrachteten Unternehmen ihren Sitz in Berlin. Zumindest in dieser Kategorie ist lediglich München (79 Firmen) prominenter vertreten.

Bemerkenswert findet boersengefluester.de außerdem, dass Berlin dank des jüngstes Börsenneuzugangs Home24 – der Möbelhändler hat einen Wert von 736 Mio. Euro – erstmals überhaupt in Summe auf eine Marktkapitalisierung von 50 Mrd. Euro zusteuert. Nach Berechnungen von boersengefluester.de ist Berlin damit zwar „nur“ halb so gewichtig wie Frankfurt, Düsseldorf oder Leverkusen. Andererseits haben mittlerweile 54 der insgesamt knapp 540 von uns regelmäßig betrachteten Unternehmen ihren Sitz in Berlin. Zumindest in dieser Kategorie ist lediglich München (79 Firmen) prominenter vertreten.

Accentro Real Estate

Kurs: 50,00

© boersengefluester.de | Redaktion

Seit dem 14. Oktober ist die Aktie von Rocket Internet nun im SDAX gelistet und ersetzt dort Chorus Clean Energy. Der Betreiber von Solar und Windparks hatte nach der Übernahme durch Capital Stage einfach einen zu geringen Streubesitz für einen Verbleib. Soweit ein ganz normaler Vorgang in Sachen Indexaktualisierung. Doch die Frage darf erlaubt sein: Warum rückt die Internet-Beteiligungsgesellschaft eigentlich in den SDAX auf? Theoretisch hätte der TecDAX doch auch wunderbar gepasst. Dabei ist Rocket kein Einzelfall. Genauso gut lässt sich darüber sinnieren, warum FinTech-Unternehmen wie Ferratum oder Hypoport im SDAX und nicht im TecDAX gelistet sind. Umgekehrt würden jetzt im TecDAX enthaltene Spezialmaschinenbauer wie Pfeiffer Vacuum oder der Atemschutzspezialist Drägerwerk bestimmt auch im SDAX eine gute Heimat finden. Und was bitte schön ist an dem Karrierenetzwerk Xing eigentlich „techiger“ als an den im SDAX angesiedelten Online-Plattformanbieter Scout24?

Klare Antworten auf diese Fragen gibt es wohl nicht. Das liegt in erster Linie daran, dass die Grenzen zwischen der von der Deutschen Börse vorgenommenen Zweiteilung in Klassische Branchen und dem Technologiesektor immer mehr verschwimmen. Letztlich ist jeder Automobilzulieferer, Chemiekonzern oder auch Druckmaschinenhersteller heutzutage ein High-tech-Unternehmen. Schlagwörter wie Industrie 4.0 und auch Digitalisierung machen vor keinem Sektor halt. Selbst super traditionelle Branchen wie der Immobilienbereich oder die Versicherungen stehen – Stichwort PropTech und InsurTech – vor einschneidenden Veränderungen. Historisch gesehen hat der TecDAX sicher seine Berechtigung, immerhin galt es 2003 einen Nachfolger für den verbrannten Neuen Markt mit seinem Vorzeigebarometer NEMAX 50 zu finden. Telecoms, Biotechs, Internet oder auch Medien brauchten einfach einen neuen Wohlfühlplatz. Und tatsächlich haben sich aus damaligen Hoffnungsträgern wie United Internet, WireCard, Freenet, Drillisch oder auch Nordex milliardenschwere Konzerne entwickelt.

Interessanterweise ist die durchschnittliche Marktkapitalisierung eines TecDAX-Unternehmens mit rund 2,3 Mrd. Euro mittlerweile mehr als doppelt so hoch wie der Börsenwert einer mittleren SDAX-Gesellschaft. Unvergessen ist aber auch, wie die eigentlich für den TecDAX vorgesehene Siemens-Abspaltung Osram Licht sich 2013 für eine Berücksichtigung im MDAX stark machte. Demnach hat der MidCap-Index gerade für größere Unternehmen eben doch eine wesentliche höhere Attraktivität als der 30 Werte umfassende TecDAX. Bei der gedanklichen Entscheidung zwischen TecDAX und SDAX wiederum favorisieren etliche potenzielle Aufsteiger vermutlich den 50 Titel beinhaltenden SDAX, weil sie sich hier größere Verbleibs-Chancen ausrechnen. Dabei ist die Indexfluktuation im SDAX aufgrund der quartalsweisen regulären Überprüfung eigentlich höher als im TecDAX. Ob eine Aufstockung der Indexmitglieder auf beispielsweise 35 in DAX und TecDAX bzw. 60 in SDAX und MDAX, wie sie gelegntlich angesproichen wird, solche Probleme löst, ist offen. Vermutlich verschiebt sich die Thematik nur ein wenig.

Teilweise würde schon etwas mehr Fingerspitzengefühl bei der Indexnominierung helfen. Als etwa Chorus Clean Energy am 11. August 2016 in den SDAX aufgenommen wurde, war aufgrund des Zusammenschlussprozesses mit Capital Stage schon ziemlich klar, dass dies ein kurzes Gastspiel werden würde. Andererseits gewährte die Deutsche Börse Unternehmen wie MAN oder auch Kabel Deutschland einen unverhältnismäßig langen Aufenthalt im MDAX, obwohl beide Titel aufgrund der Aktionärsverhältnisse längst kein wirkliches Eigenleben mehr führten. Gespannt ist boersengefluester.de freilich, ob es den TecDAX in seiner jetzigen Form auch in fünf Jahren so noch geben wird.

Foto: picjumbo.com...

Interessanterweise ist die durchschnittliche Marktkapitalisierung eines TecDAX-Unternehmens mit rund 2,3 Mrd. Euro mittlerweile mehr als doppelt so hoch wie der Börsenwert einer mittleren SDAX-Gesellschaft. Unvergessen ist aber auch, wie die eigentlich für den TecDAX vorgesehene Siemens-Abspaltung Osram Licht sich 2013 für eine Berücksichtigung im MDAX stark machte. Demnach hat der MidCap-Index gerade für größere Unternehmen eben doch eine wesentliche höhere Attraktivität als der 30 Werte umfassende TecDAX. Bei der gedanklichen Entscheidung zwischen TecDAX und SDAX wiederum favorisieren etliche potenzielle Aufsteiger vermutlich den 50 Titel beinhaltenden SDAX, weil sie sich hier größere Verbleibs-Chancen ausrechnen. Dabei ist die Indexfluktuation im SDAX aufgrund der quartalsweisen regulären Überprüfung eigentlich höher als im TecDAX. Ob eine Aufstockung der Indexmitglieder auf beispielsweise 35 in DAX und TecDAX bzw. 60 in SDAX und MDAX, wie sie gelegntlich angesproichen wird, solche Probleme löst, ist offen. Vermutlich verschiebt sich die Thematik nur ein wenig.

Teilweise würde schon etwas mehr Fingerspitzengefühl bei der Indexnominierung helfen. Als etwa Chorus Clean Energy am 11. August 2016 in den SDAX aufgenommen wurde, war aufgrund des Zusammenschlussprozesses mit Capital Stage schon ziemlich klar, dass dies ein kurzes Gastspiel werden würde. Andererseits gewährte die Deutsche Börse Unternehmen wie MAN oder auch Kabel Deutschland einen unverhältnismäßig langen Aufenthalt im MDAX, obwohl beide Titel aufgrund der Aktionärsverhältnisse längst kein wirkliches Eigenleben mehr führten. Gespannt ist boersengefluester.de freilich, ob es den TecDAX in seiner jetzigen Form auch in fünf Jahren so noch geben wird.

Foto: picjumbo.com...

Rocket Internet

Kurs: 24,20

© boersengefluester.de | Redaktion

Das wird wohl auch nach dem DAX-Aufstieg so bleiben: Bekannt ist ProSiebenSat.1 Media in erster Linie für seine Fernsehsender. Doch der Medienkonzern mit Sitz in Unterföhring bei München hat in den vergangenen Jahren mächtig expandiert und ein stattliches Portfolio mit Aktivitäten im Digitalbereich aufgebaut: Videos (u.a. maxdome, MyVideo), Multi-Channel-Network (Studio71) sowie Musik- und Eventmanagement sind wichtige Standbeine. Zudem ist ProSiebenSat.1 Media stark mit den Firmen 7Commerce und 7Travel im E-Commerce-Bereich verankert. Zu den Treibern zählen Reiseangebote wie weg.de oder wetter.com. Aber auch das Vergleichsportal verivox.de oder die Einrichtungsseite moebel.de gehören zum Portfolio. Den Einstieg in diesen Teil der ProSieben-Welt markiert ein Förderprogramm für Start-ups, das im Jahr 2013 initiiert wurde – den ProSiebenSat.1 Accelerator. Zwischen Accelerator und 7Commerce wiederum ist SevenVentures angesiedelt. Die Gesellschaft bezeichnet sich selbst als das „weltweit führende Beteiligungsunternehmen, das mit Investments sowie mit medialer und operativer Unterstützung das Wachstum konsumentenorientierter Unternehmen beschleunigt.“ Große Worte – und tatsächlich zeigt Seven Ventures einen beachtlichen Track Record: Zu den mittlerweile veräußerten Beteiligungen zählen Branchengrößen wie Zalando, Lieferando.de, der an Delticom gegangene Online-Reifenhändler Tirendo oder die Rabatt-Shopping-App Shopkick. Noch interessanter ist natürlich das aktuelle Portfolio: Immerhin setzt Seven Ventures auf FinTech-Unternehmen wie ayondo oder Centralway Numbrs. Gemeinsam mit anderen Investoren hat Seven Ventures zudem erst kürzlich einen zweistelligen Millionenbetrag in die Kreditplattform auxmoney gesteckt. Aber auch Jawbone, ein Hersteller von Fitnessarmbändern, befindet sich im Depot. Hinzu kommen mehr als 50 Mediapartnerschaften.

Grund genug für boersengefluester.de, sich mit Sascha van Holt, dem Geschäftsführer von SevenVentures, ausführlich zu unterhalten. Der ehemalige Private-Equity-Manager verantwortet das Geschäft seit der Gründung von Seven Ventures im Jahr 2011.

...

© boersengefluester.de | Redaktion

[sws_blue_box box_size="585"] Mit riesigen Erwartungen und einem noch viel größeren Börsenwert war Rocket Internet im Herbst 2014 an der Börse gestartet. Inzwischen ist das Papier aber auf Rekordtiefs abgeschmiert. Ist ein Ende der Talfahrt in Sicht?[/sws_blue_box]

Können Sie sich noch an die Internetblase Ende der 1990er-Jahre erinnern? Damals ging es nicht zuletzt darum, dass die Unternehmen möglichst stark beim Umsatz wachsen. Wann die Firmen jemals Gewinne schreiben würden, spielte für Investoren keine Rolle. Vorstände erfanden Kennzahlen, wie Gewinn vor Werbungskosten. An diese alte Zeit fühlt man sich beim Lesen der Pressemeldungen von Rocket Internet erinnert. In der Mitteilung zu den Neun-Monats-Zahlen steht, dass die „Proven Winners” in den ersten drei Quartalen ein durchschnittlich gewichtetes Erlöswachstum von 120 Prozent erreicht hätten. „Proven Winners” hört sich prima an und suggeriert so etwas wie „bewährte Sieger.” Rockets „Proven Winners” sind aber nichts anderes als Unternehmen, die aufgrund der starken Expansion tief rote Zahlen schreiben. Allerdings hat Rocket aber nicht nur „Proven Winners”, sondern auch etliche andere Töchter, bei denen es offensichtlich nicht ganz so gut läuft. Wie es dem Konzern Rocket Internet in den ersten drei Quartalen insgesamt ergangen ist, davon steht auf der Homepage kein Wort. Um das zu berechnen, müsste man die Ergebnisse jeder einzelnen Tochter addieren, um dann auf den Umsatz und das Ergebnis von Rocket Internet zu kommen. Kaum jemand dürfte sich diese Arbeit freiwillig machen.

Deswegen schauen wir uns lieber die Halbjahreszahlen an, dann ist der Trend mehr als klar abzulesen. Im ersten Halbjahr hatten die „Proven Winners” ein durchschnittliches Umsatzplus von 142 Prozent erreicht. Damit hätte sich das Erlöswachstum im dritten Quartal gegenüber dem ersten Halbjahr deutlich abgeschwächt. Das jedoch nur am Rande. Offensichtlich hat Rocket nämlich noch etliche Töchter, bei denen es überhaupt nicht läuft. Denn der Konzernumsatz ist im ersten Halbjahr um lediglich fünf Prozent auf 71,3 Mio. Euro gestiegen. Eine Wachstumsfirma sieht anders an. Dabei fiel ein Verlust vor Zinsen, Steuern und Abschreibungen (EBITDA) von 84,98 Mio. Euro an. Der operative Verlust ist also größer als der Umsatz. Vorstandschef Oliver Samwer hat Investoren bereits frühzeitig klar gemacht, woran sie den Erfolg von Rocket Internet messen könnten. Demnach sollen drei der „Proven Winners” innerhalb von 24 Monaten (viertes Quartal 2017) den Break-even erreichen. Inklusive der restlichen „Proven Winners” und der anderen, nicht ganz so erfolgreichen Töchter dürfte Rocket damit weiterhin kräftige Verluste schreiben. Laut den Prognosen der Analysten soll im Jahr 2016 beim EBITDA ein Verlust von rund 150 Mio. Euro zu Buche stehen. Im Folgejahr soll das Minus auf rund 100 Mio. Euro verringert werden.

Samwer hat Investoren zudem in Aussicht gestellt, dass ein „Proven Winner” innerhalb von 18 Monaten an die Börse gehen soll. Der Börsengang der Tochter Hello Fresh wurde Anfang November 2015 aber auf Eis gelegt. Damit wackelt jedoch das Geschäftsmodell von Rocket Internet. Es zielt darauf, den Wert von Töchtern durch Platzierung von kleinen Anteilen vor einem möglichen IPO stark nach oben zu treiben und so weiter kräftig Geld einzusammeln, um es anschließend zu verbrennen. Leider lassen sich inzwischen an der Börse aber nicht mehr jene Traumpreise für Internetfirmen realisieren, von denen Samwer immer noch träumt. Zuletzt hatten der Vermögensverwalter BlackRock und der Investmentfonds Fidelity ihre Anteile an Start-ups massiv abgeschrieben, unter anderem die am Cloud-Speicherplatzanbieter Dropbox. Für den Verfall der Werte bei den noch nicht börsennotierten Start-ups ist der Kursrückgang etlicher börsennotierter Unternehmen, wie Alibaba, verantwortlich. Viele Experten hatten lange kritisiert, dass für Firmen in privater Hand irre Preise gezahlt würden, während an der Börse die Kurse von etlichen Internetfirmen bereits kräftig im Rückwärtsgang sind.

Wie geht es mit der Aktie von Rocket Internet weiter? Nach der Talfahrt ist die Marktkapitalisierung zwar auf 3,1 Mrd. Euro gesunken. Damit bringt Rocket aber fast genauso viel Gewicht auf die Waage wie die MDAX-Firmen Lanxess, Krones oder CTS Eventim. Unter Abzug der liquiden Mittel von 1,7 Mrd. Euro für Ende September kommt Rocket immer noch auf einen Börsenwert von 1,4 Mrd. Euro. Für ein Unternehmen, das – soweit das Auge reicht – Verluste schreiben dürfte, ist das ein viel zu hoher Börsenwert.

Samwer hat Investoren zudem in Aussicht gestellt, dass ein „Proven Winner” innerhalb von 18 Monaten an die Börse gehen soll. Der Börsengang der Tochter Hello Fresh wurde Anfang November 2015 aber auf Eis gelegt. Damit wackelt jedoch das Geschäftsmodell von Rocket Internet. Es zielt darauf, den Wert von Töchtern durch Platzierung von kleinen Anteilen vor einem möglichen IPO stark nach oben zu treiben und so weiter kräftig Geld einzusammeln, um es anschließend zu verbrennen. Leider lassen sich inzwischen an der Börse aber nicht mehr jene Traumpreise für Internetfirmen realisieren, von denen Samwer immer noch träumt. Zuletzt hatten der Vermögensverwalter BlackRock und der Investmentfonds Fidelity ihre Anteile an Start-ups massiv abgeschrieben, unter anderem die am Cloud-Speicherplatzanbieter Dropbox. Für den Verfall der Werte bei den noch nicht börsennotierten Start-ups ist der Kursrückgang etlicher börsennotierter Unternehmen, wie Alibaba, verantwortlich. Viele Experten hatten lange kritisiert, dass für Firmen in privater Hand irre Preise gezahlt würden, während an der Börse die Kurse von etlichen Internetfirmen bereits kräftig im Rückwärtsgang sind.

Wie geht es mit der Aktie von Rocket Internet weiter? Nach der Talfahrt ist die Marktkapitalisierung zwar auf 3,1 Mrd. Euro gesunken. Damit bringt Rocket aber fast genauso viel Gewicht auf die Waage wie die MDAX-Firmen Lanxess, Krones oder CTS Eventim. Unter Abzug der liquiden Mittel von 1,7 Mrd. Euro für Ende September kommt Rocket immer noch auf einen Börsenwert von 1,4 Mrd. Euro. Für ein Unternehmen, das – soweit das Auge reicht – Verluste schreiben dürfte, ist das ein viel zu hoher Börsenwert.

[sws_grey_box box_size="585"]Dieser Beitrag stammt von Egmond Haidt, der für die boersengefluester.de-Partnerseite Feingold Research schreibt.[/sws_grey_box]...

Rocket Internet

Kurs: 24,20

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Rocket Internet | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12UKK | DE000A12UKK6 | SE | 1.971,95 Mio € | 02.10.2014 | Halten | |

* * *

© boersengefluester.de | Redaktion

Venture Capital (VC) hat einen schweren Stand auf dem heimischen Kurszettel. Der Aktienkurs der DEWB (Deutsche Effecten- und Wechsel-Beteiligungsgesellschaft) aus Jena schwankt enorm – kommt per saldo aber kaum vom Fleck. Mittlerweile notiert der auf die Bereiche Photonik und Sensorik spezialisierte VC-Investor sogar wieder unter Buchwert. Dabei geben die Analysten Kursziele aus, die mehr als doppelt so hoch sind – trotzdem zeigt sich die Börse unbeeindruckt. Die Berliner Gesellschaft bmp hat, um bei den Investoren besser zu punkten, ihre Ausrichtung seit dem Börsengang im Jahr 1999 gleich mehrfach geändert – hat letztlich alles nichts genutzt. Mittlerweile fokussiert sich bmp als E-Commerce-Unternehmen auf das Thema Matratzen/Schlafen und trennt sich von ihren ganzen „Wohlfühlbeteiligungen”, wie bmp-Vorstand Oliver Borrmann sein Medienportfolio bei einem Treffen mit boersengefluester.de einmal nannte. Immerhin: Zuletzt konnte die bmp-Aktie deutlich an Terrain gewinnen. Die zahlreichen Gespräche von Borrmann auf dem Frankfurter Eigenkapitalforum haben also gewirkt. Zudem trägt der Konzernumbau allmählich eine deutliche Handschrift. Anfang November stieg bmp mit 60 Prozent bei der hessischen Matratzen Union ein. Die mic AG macht zwischenzeitlich zwar immer wieder auf sich aufmerksam. Ein gutes Investment war das Papier der Münchner bislang aber auch nicht. Die meisten Aktionäre werden weit hinten liegen. Die Pioniere von GUB aus Schwäbisch Hall sind zwar noch schwer aktiv – aber längst nicht mehr in der früheren Form an der Börse. Immerhin: Mit Rocket Internet betrat im Oktober 2014 ein Wachstumsfinanzierer neuer Prägung den Kapitalmarkt. Doch Rocket brachte den Investoren bislang ebenfalls kein Glück. Die Marktkapitalisierung von 4,64 Mrd. Euro entspricht zwar ungefähr dem Börsenwert von K+S – ist also durchaus beachtlich. Erstzeichner sitzen gegenwärtig aber auf Verlusten von rund einem Drittel. Im Tief waren es sogar schon 50 Prozent. Für risikobereite Anleger bietet der Titel auf dem aktuelle Niveau passable Chancen.

Und auch der – zwischenzeitlich sogar abgeblasene – Börsengang der German Startups Group (GSG) am 11. November 2015 war ein Kraftakt. Dabei kennt Vorstandschef und Großaktionär Christoph Gerlinger die Befindlichkeiten der Börsianer, schließlich saß der umtriebige Manager bereits bei cdv Software, Frogster Interactive und der Berliner Synchron (mittlerweile als Cinemedia firmierend) auf dem Fahrersitz. Das Gehangel beim IPO von GSG hat trotzdem Spuren bei Gerlinger hinterlassen. „Fragen Sie mich bitte nicht, was ich von Emissionsbanken halte”, sagte er bei seiner durchaus sehenswerten Präsentation auf der Kapitalmarktkonferenz von Egbert Prior in Frankfurt-Egelsbach. Dabei kann sich die Performance der GSG-Aktie bislang sehen lassen. Ausgabepreis: 2,50 Euro. Erster Kurs: 2,85 Euro. Bisheriges Hoch: 4,10 Euro. Aktuelle Notiz: 3,28 Euro. Damit bringt es die natürlich in Berlin ansässige Gesellschaft auf eine Marktkapitalisierung von 36,5 Mio. Euro. „Wir bauen eine Brücke zwischen dem VC-Markt und dem Anleger”, beschreibt Gerlinger den Grundgedanken von GSG. Schließlich hat kaum ein Privatinvestor Zugang zu den Finanzierungsrunden der Gipfelstürmer aus der neuen Ökonomie. Wesentlich beteiligt ist GSG, das Unternehmen bezeichnet sich als „zweitaktivsten Fintech-Investor in Deutschland” – zurzeit an mehr als 20 Unternehmen. Am bekanntesten ist vermutlich das Engagement von 0,06 Prozent an dem Fast-Food-Lieferdienstportal Delivery Heroe (Lieferheld.de, pizza.de). An der Musikplattform SoundCloud hält GSG 0,20 Prozent. Was kaum jemand weiß: Sogar bei der als CFD-Broker und Social-Trading-Plattform aktiven ayondo Holding ist GSG mit 0,57 Prozent im Boot. Von dem Online-Optiker Mr. Spex sind GSG 0,66 Prozent zuzurechnen. An der Münchner ePetWorld hält GSG laut Wertpapierprospekt 1,28 Prozent. Nebenwertefans kennen den Betreiber der Portale hundeland.de und katzenland.de auch aus dem Beteiligungsportfolio der Frankfurter Heliad Equity Partners. Interessante Querverbindung: Zu den wichtigsten Engagements von Heliad zählt die FinTech Group mit gut 18 Prozent. Aufsichtsratsvorsitzender der FinTech Group ist wiederum der ehemalige Credit Suisse-Banker Martin Korbmacher. Die Szene ist überschaubar. Auch bei GSG gehört Korbmacher zum Kontrollgremium – als stellvertretender Vorsitzender.

Und auch der – zwischenzeitlich sogar abgeblasene – Börsengang der German Startups Group (GSG) am 11. November 2015 war ein Kraftakt. Dabei kennt Vorstandschef und Großaktionär Christoph Gerlinger die Befindlichkeiten der Börsianer, schließlich saß der umtriebige Manager bereits bei cdv Software, Frogster Interactive und der Berliner Synchron (mittlerweile als Cinemedia firmierend) auf dem Fahrersitz. Das Gehangel beim IPO von GSG hat trotzdem Spuren bei Gerlinger hinterlassen. „Fragen Sie mich bitte nicht, was ich von Emissionsbanken halte”, sagte er bei seiner durchaus sehenswerten Präsentation auf der Kapitalmarktkonferenz von Egbert Prior in Frankfurt-Egelsbach. Dabei kann sich die Performance der GSG-Aktie bislang sehen lassen. Ausgabepreis: 2,50 Euro. Erster Kurs: 2,85 Euro. Bisheriges Hoch: 4,10 Euro. Aktuelle Notiz: 3,28 Euro. Damit bringt es die natürlich in Berlin ansässige Gesellschaft auf eine Marktkapitalisierung von 36,5 Mio. Euro. „Wir bauen eine Brücke zwischen dem VC-Markt und dem Anleger”, beschreibt Gerlinger den Grundgedanken von GSG. Schließlich hat kaum ein Privatinvestor Zugang zu den Finanzierungsrunden der Gipfelstürmer aus der neuen Ökonomie. Wesentlich beteiligt ist GSG, das Unternehmen bezeichnet sich als „zweitaktivsten Fintech-Investor in Deutschland” – zurzeit an mehr als 20 Unternehmen. Am bekanntesten ist vermutlich das Engagement von 0,06 Prozent an dem Fast-Food-Lieferdienstportal Delivery Heroe (Lieferheld.de, pizza.de). An der Musikplattform SoundCloud hält GSG 0,20 Prozent. Was kaum jemand weiß: Sogar bei der als CFD-Broker und Social-Trading-Plattform aktiven ayondo Holding ist GSG mit 0,57 Prozent im Boot. Von dem Online-Optiker Mr. Spex sind GSG 0,66 Prozent zuzurechnen. An der Münchner ePetWorld hält GSG laut Wertpapierprospekt 1,28 Prozent. Nebenwertefans kennen den Betreiber der Portale hundeland.de und katzenland.de auch aus dem Beteiligungsportfolio der Frankfurter Heliad Equity Partners. Interessante Querverbindung: Zu den wichtigsten Engagements von Heliad zählt die FinTech Group mit gut 18 Prozent. Aufsichtsratsvorsitzender der FinTech Group ist wiederum der ehemalige Credit Suisse-Banker Martin Korbmacher. Die Szene ist überschaubar. Auch bei GSG gehört Korbmacher zum Kontrollgremium – als stellvertretender Vorsitzender.

Verlernt hat Gerlinger die Mechanismen der Börse nicht. Auf der Prior-Konferenz ruft er den Investoren zu: „Bis Anfang kommenden Jahres haben wir noch ein paar spannende Transaktionen, die uns helfen, die GSG-Aktie noch attraktiver zu machen.” Details nennt er freilich noch nicht. Boersengefluester.de wird genau verfolgen, ob der Titel tatsächlich eine nachhaltig gute Figur an der Börse macht. Auf der Aktivseite steht, dass die Bewertung von attraktiven Start-ups momentan schnell in astronomische Höhen schießen kann. Und wenn GSG hier einen Treffer landet, wird sich das auch im Aktienkurs niederschlagen. Andererseits wird auch die GSG damit zu kämpfen haben, dass sich kaum ein Investor die Mühe machen will, regelmäßig Updates zu allen Portfoliotiteln des Unternehmens abzufragen. Gemessen am doch recht überschaubaren Börsenwert von GSG lohnt sich der damit verbundene Aufwand für Profianleger häufig nicht. Selbst die deutlich größere Internet-Beteiligungsgesellschaft Tomorrow Focus musste das resigniert einsehen und hat schließlich ihr Geschäftsmodell auf den Reisebereich fokussiert. Zudem scheint der Exit nicht immer so einfach wie vermutet. bmp aus Berlin müht sich jedenfalls schon eine ganze Weile, den Bestand aufzulösen. Und so bleibt auch die im Entry Standard gelistete GSG-Aktie ein heißes Eisen. Immerhin: Gerlinger steht für einen gewissen Track Record an der Börse. Wer an die Story glaubt, kann also zugreifen. Konservative Investoren werden vermutlich ohnehin einen Bogen um Aktien wie GSG machen.

[sws_grey_box box_size="585"]Preisfrage zum Schluss: Wer ist der aktivste Fintech-Investor in Deutschland? Die Lösung heißt DvH Ventures. Dabei steht DvH für Dieter von Holtzbrinck – bekannt durch das Handelsblatt, die Wirtschaftswoche und die ZEIT. Im Fintech-Portfolio von DvH finden sich Adressen wie wikifolio, lendstar, moneymeets oder savedo.[/sws_grey_box]

Verlernt hat Gerlinger die Mechanismen der Börse nicht. Auf der Prior-Konferenz ruft er den Investoren zu: „Bis Anfang kommenden Jahres haben wir noch ein paar spannende Transaktionen, die uns helfen, die GSG-Aktie noch attraktiver zu machen.” Details nennt er freilich noch nicht. Boersengefluester.de wird genau verfolgen, ob der Titel tatsächlich eine nachhaltig gute Figur an der Börse macht. Auf der Aktivseite steht, dass die Bewertung von attraktiven Start-ups momentan schnell in astronomische Höhen schießen kann. Und wenn GSG hier einen Treffer landet, wird sich das auch im Aktienkurs niederschlagen. Andererseits wird auch die GSG damit zu kämpfen haben, dass sich kaum ein Investor die Mühe machen will, regelmäßig Updates zu allen Portfoliotiteln des Unternehmens abzufragen. Gemessen am doch recht überschaubaren Börsenwert von GSG lohnt sich der damit verbundene Aufwand für Profianleger häufig nicht. Selbst die deutlich größere Internet-Beteiligungsgesellschaft Tomorrow Focus musste das resigniert einsehen und hat schließlich ihr Geschäftsmodell auf den Reisebereich fokussiert. Zudem scheint der Exit nicht immer so einfach wie vermutet. bmp aus Berlin müht sich jedenfalls schon eine ganze Weile, den Bestand aufzulösen. Und so bleibt auch die im Entry Standard gelistete GSG-Aktie ein heißes Eisen. Immerhin: Gerlinger steht für einen gewissen Track Record an der Börse. Wer an die Story glaubt, kann also zugreifen. Konservative Investoren werden vermutlich ohnehin einen Bogen um Aktien wie GSG machen.

[sws_grey_box box_size="585"]Preisfrage zum Schluss: Wer ist der aktivste Fintech-Investor in Deutschland? Die Lösung heißt DvH Ventures. Dabei steht DvH für Dieter von Holtzbrinck – bekannt durch das Handelsblatt, die Wirtschaftswoche und die ZEIT. Im Fintech-Portfolio von DvH finden sich Adressen wie wikifolio, lendstar, moneymeets oder savedo.[/sws_grey_box]

Foto: German Startups Group AG (Bürogebäude in Berlin)

...

Rocket Internet

Kurs: 24,20

The Payments Group Holding

Kurs: 0,32

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| The Payments Group Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1MMEV | DE000A1MMEV4 | GmbH & Co. KGaA | 3,60 Mio € | 11.11.2015 | Beobachten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Rocket Internet | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12UKK | DE000A12UKK6 | SE | 1.971,95 Mio € | 02.10.2014 | Halten | |

* * *

© boersengefluester.de | Redaktion

Verstehe einer die heimische Finanzpresse. Erst gibt es über Wochen scheinbar keine anderen Themen mehr als die Börsengänge von Zalando und Rocket Internet. Jede Kleinigkeit war wichtig genug, um damit nach ganz oben in die Schlagzeilen der Webseiten zu kommen. Kein Wunder, dass in den Köpfen der Anleger ein künstlicher Hype erzeugt wurde. Garniert wurde das selbst entfachte IPO-Fieber mit den üblichen Warnhinweisen von mehr oder weniger bekannten Experten – so steht man hinterher auf jeden Fall auf der richtigen Seite. Und dieses Absicherungsnetz hat sich nun also als Gold wert entpuppt. Schließlich lässt sich jetzt mit gutem Gewissen auf die beiden Börsenneulinge einprügeln. Vom Internetguru zur Luftnummer in nur drei Wochen – so schnell geht das in Deutschland. Wie sehen die Fakten aus? Gemessen am ersten Kurs haben sich bei beiden Unternehmen mittlerweile mehr als 3.100 Mio. Euro an Börsenwert in Luft aufgelöst. Das entspricht etwa der Marktkapitalisierung von Unternehmen wie TUI, Rhön-Klinikum oder Osram Licht. Der Milliarden-Aderlass verteilt sich dabei nahezu 50:50 auf Rocket Internet und den Modehändler Zalando.

Doch noch immer sind beide Gesellschaften echte Schwergewichte. Zalando kommt auf eine Marktkapitalisierung von 4,29 Mrd. Euro, bei einem Streubesitzanteil von rund 22 Prozent. Rocket Internet von den Samwers-Brüdern bringt 5,22 Mrd. Euro auf die Waagschale, der Free-Float-Faktor bei dem E-Commerce-Inkubator ist ähnlich hoch wie bei Zalando. Aus Internet-Sicht ist nur der TecDAX-Konzern United Internet mit einer Marktkapitalisierung von 6,66 Mrd. Euro größer. Das über zahlreiche digitale Geschäftsmodelle erfolgreiche Verlagshaus Axel Springer kommt auf einen Börsenwert von 4,43 Mrd. Euro. Ralph Dommermuth, Vorstand und Gründer von United Internet, gilt als besonnener Investor ohne große Attitüden. Kurz vor dem Börsengang von Rocket Internet hat sich United Internet für insgesamt 435 Mio. Euro mit 7,9 Prozent (nach Verwässerung durch das IPO) bei den Berlinern beteiligt. Gemessen an den aktuellen Aktienkursen liegt er damit nun leicht hinten. Die Höhe des Kaufpreises wird sich Dommermuth genau überlegt haben. Kaum jemand kennt den Markt so gut wie er. Zumindest das spricht dafür, dass langfristig orientierte Investoren sich die Rocket-Aktie durchaus einmal näher anschauen können.

Die Wut vieler Anleger richtet sich zurzeit aber auch in Richtung der emissionsbegleitenden Banken. Wenn es schon keine Börsenparty gibt, dann hatten die Investoren doch zumindest auf eine intensive Kurspflege zum Start gesetzt. Davon ist allerdings nichts zu spüren. Vermutlich greifen die Finanzhäuser aber doch korrigierend ein. Und dann muss man sich fragen, wo die Notierungen ohne Unterstützung derzeit stehen würden. Irritiert sind die Börsianer zudem, wie die vorbörslich gemeldeten Graumarktkurse so rasant absacken konnten. Immerhin wurde Rocket Internet noch wenige Tage vor dem IPO mit Kursen von deutlich über 60 Euro gehandelt– etwa doppelt so viel wie derzeit für eine Aktie verlangt wird. Bei Zalando sieht es nicht viel anders aus, hier wurden vorbörslich Kurse von bis zu 34 Euro aufgerufen. Klar ist: Die Aussicht auf schnelle und risikolose Gewinne hat eine Menge Investoren überhaupt erst zur Zeichnung bewogen. Eine wirklich stichhaltige Bewertung anhand der momentanen Finanzkennzahlen dürfte ohnehin fast ein Ding der Unmöglichkeit sein. Mit verantwortlich für das scheinbar fehlende Maß bei der vorbörslichen Preisfindung wird in Finanzkreisen das geltende Verbot von ungedeckten Leerverkäufen gemacht – vermutlich ein ganz wichtiger Aspekt.

Gemessen am Ausgabepreis hat die Zalando-Aktie nun um 18 Prozent an Wert eingebüßt. Bei Rocket Internet türmt sich das Minus auf 22 Prozent. Nach dem Chaos-Start scheint zumindest eine kräftige Gegenbewegung überfällig – bei beiden Titeln. Und wie schnell sich die Stimmung drehen kann, zeigt das Beispiel Facebook. Auch hier legte Firmengründer Mark Zuckerberg zunächst einmal einen klassischen Fehlstart hin und galt plötzlich als Buhmann, der mit seinen Kapuzenpullis eben doch nicht für die geschniegelte Finanzszene taugte. Längst hat er das Gegenteil bewiesen und viele Börsianer wären heute froh, wenn sie die anfängliche Schwächeperiode zum Einstieg genutzt hätten. Mitte Mai wurde die Facebook-Aktie zu 38 Dollar platziert und sackte anschließend bis auf 17,55 Dollar ab. Es dauerte mehr als ein Jahr, bis der Titel den Ausgabepreis erstmals wieder von oben sah. Zurzeit wird der Anteilschein Facebook für 77 Dollar gehandelt und gehört längst zu den Lieblingen der Wall Street. Wiederholen muss sich die Geschichte nicht. Doch der Stimmungswandel um 180 Grad bei den beiden deutschen Internet-IPOs scheint boersengefluester.de auch nicht der Weisheit letzter Schluss zu sein.

Foto: Rocket Internet AG...

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Rocket Internet | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12UKK | DE000A12UKK6 | SE | 1.971,95 Mio € | 02.10.2014 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Zalando | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| ZAL111 | DE000ZAL1111 | SE | 5.481,67 Mio € | 01.10.2014 | Kaufen | |

* * *

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„If you can’t measure it, you can’t manage it.“

Peter F. Drucker

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL