Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

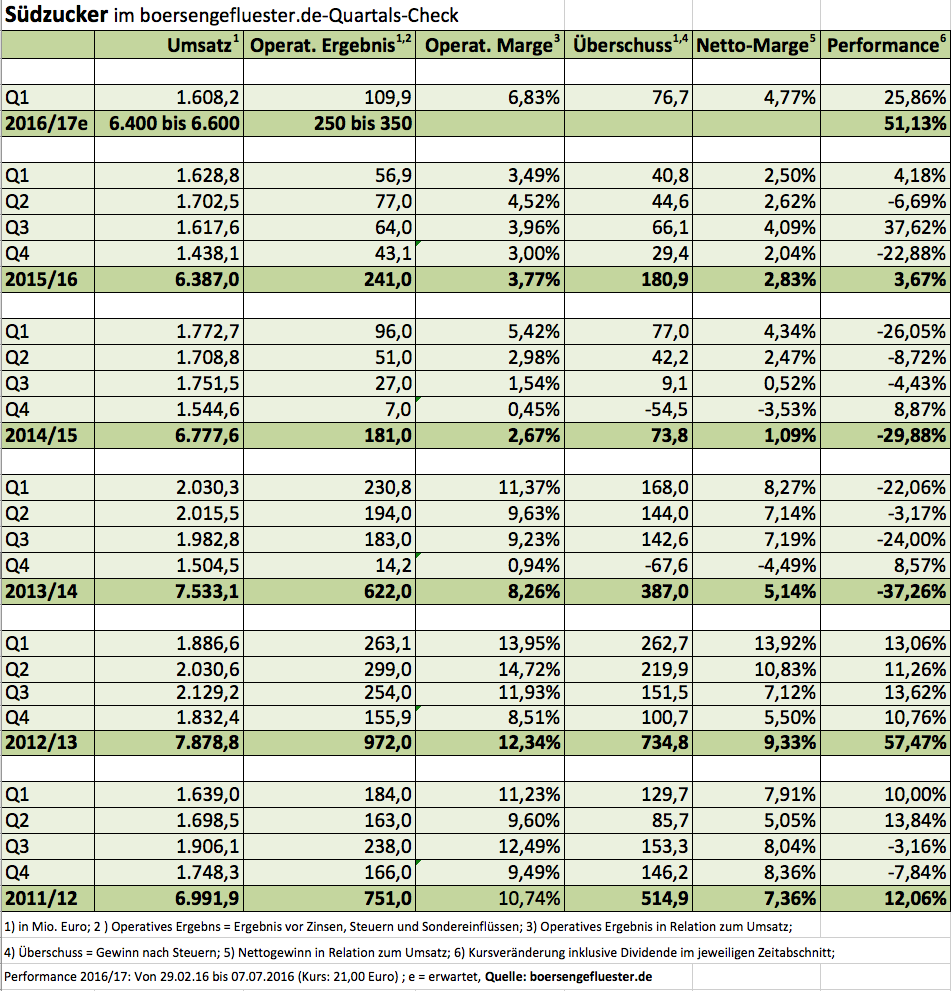

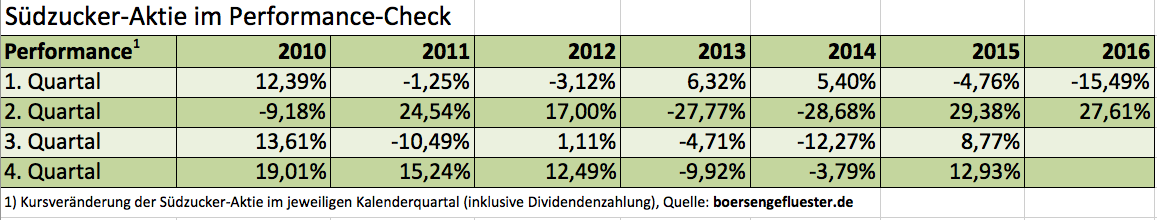

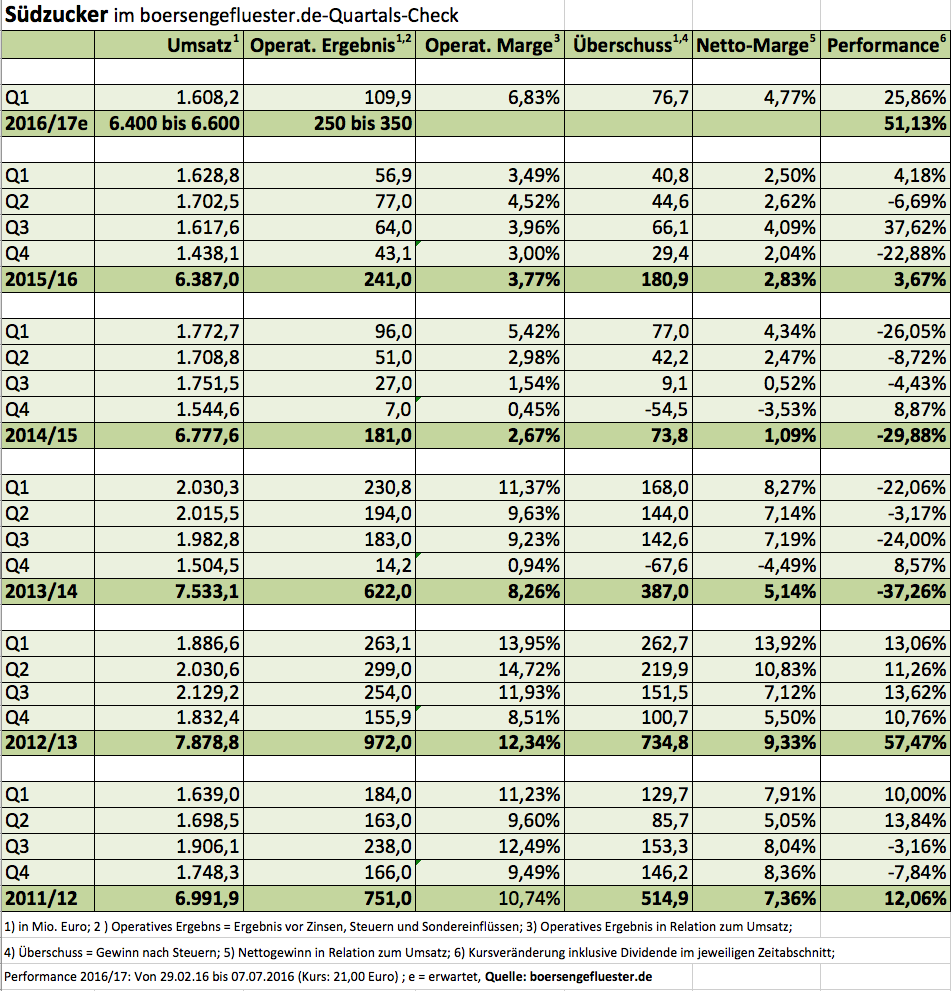

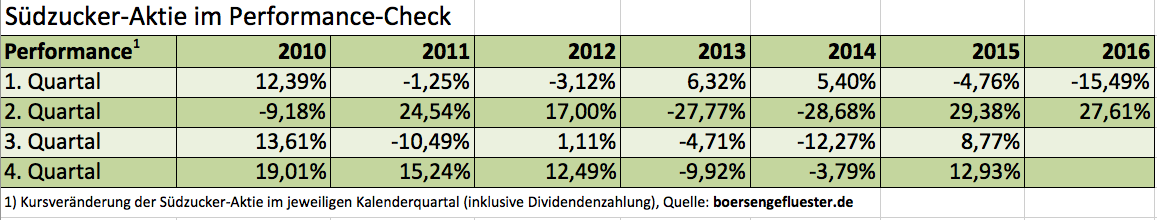

Die Aktie von Südzucker als Top-Performer im MDAX – das hat es lange nicht gegeben. Doch die vergangenen Monate hätten besser kaum laufen können für die Anleger. Seit dem Start des Geschäftsjahrs 2016/17 am 1. März hat die Notiz des Zuckerproduzenten um 51 Prozent auf 21 Euro an Wert gewonnen. Als Auslöser der Rally gilt der unerwartet kräftige Anstieg des Weltmarktpreises für Weißzucker auf das höchste Niveau seit 2012. Auf dem EU-Zuckermarkt spiegelt sich diese Entwicklung zwar längst nicht so kräftig wider. Aber Experten gehen davon aus, dass die Preise auch hierzulande demnächst eher anziehen dürften. Angesichts der komplizierten Regelungen sind Prognosen allerdings schwierig. Zudem ist offen, wie nachhaltig die aktuellen Trends sind.

Unabhängig davon: Mit den nun vorgelegten Zahlen zum Auftaktviertel haben die Mannheimer die Erwartungen von boersengefluester.de spürbar übertroffen. Bei leicht rückläufigen Erlösen von 1,608 Mrd. Euro verbesserte sich der operative Konzerngewinn von 56,9 auf 109,9 Mio. Euro. Insbesondere den deutlichen Swing im Zuckersegment, wo das Betriebsergebnis von minus 13,0 auf plus 21,3 Mio. Euro drehte, hätten wir so kräftig nicht vermutet. Die ebenfalls börsennotierte Mehrheitsbeteiligung CropEnergies hatte ihr Zahlenwerk ja bereits vor wenigen Tagen vorgelegt (HIER unser Kommentar dazu). Für das Gesamtjahr bleibt der Vorstandsvorsitzende Wolfgang Heer jedoch bei seiner Einschätzung, wonach mit Konzernerlösen zwischen 6,4 und 6,6 Mrd. Euro sowie einem operativen Ergebnis (Gewinn vor Zinsen, Steuern und Sondereinflüssen) von 250 bis 350 Mio. Euro zu rechnen sei. Gleichzeitig betonte Heer, dass das operative Ergebnis des zweiten Quartals „deutlich“ über dem Vorjahresniveau von 77 Mio. Euro erwartet wird. Demnach sollte Südzucker zum Halbjahr bereits einen wesentlichen Teil der für das Gesamtjahr bislang erwarteten Resultate eingefahren haben. Sofern die Richtung nicht dreht, könnte es zum Halbjahr also auf eine höhere Prognose für 2016/17 hinauslaufen.

Bewertungstechnisch bleibt der MDAX-Titel jedoch eine schwierige Aktie, zumal die Änderungen der EU-Zucker ein Belastungsfaktor bleiben. Inklusive der Netto-Finanzverbindlichkeiten von zurzeit 741,6 Mio. Euro kommt der Titel momentan auf einen Unternehmenswert von knapp 4.805 Mio. Euro. Bezogen auf das für 2016/17 erwartete operative Ergebnis entspricht das einem sportlichen Bewertungsmultiple zwischen 13,7 und 19,2. Bis zum Geschäftsjahr 2019/20 will Südzucker beim operativen Ergebnis auf ein Niveau von 550 Mio. Euro zusteuern. Das wiederum entspräche dann einem eher moderaten Faktor von weniger als neun. Kurzfristig steht zunächst einmal am 14. Juli 2016 die Hauptversammlung mit einer um 5 Cent auf 0,30 Euro pro Anteilschein erhöhten Dividende an. Bezogen auf die aktuelle Notiz schafft es der Titel damit aber längt nicht in die Renditehitlisten. Dafür ist der Aktienkurs dem von boersengefluester.de ermittelten Buchwert von zurzeit 15,40 Euro je Aktie noch nicht übermäßig weit davongeeilt. Der Zehn-Jahres-Durchschnittswert für das Kurs-Buchwert-Verhältnis (KBV) liegt bei 1,33 – verglichen mit dem aktuellen KBV von 1,30. Wer den Titel im Depot hat, sollte engagiert bleiben. Zudem besteht die Chance, dass ein signifikantes Überschreiten der 20-Euro-Marke nochmals neue Investoren für den Titel mobilisiert.

Bewertungstechnisch bleibt der MDAX-Titel jedoch eine schwierige Aktie, zumal die Änderungen der EU-Zucker ein Belastungsfaktor bleiben. Inklusive der Netto-Finanzverbindlichkeiten von zurzeit 741,6 Mio. Euro kommt der Titel momentan auf einen Unternehmenswert von knapp 4.805 Mio. Euro. Bezogen auf das für 2016/17 erwartete operative Ergebnis entspricht das einem sportlichen Bewertungsmultiple zwischen 13,7 und 19,2. Bis zum Geschäftsjahr 2019/20 will Südzucker beim operativen Ergebnis auf ein Niveau von 550 Mio. Euro zusteuern. Das wiederum entspräche dann einem eher moderaten Faktor von weniger als neun. Kurzfristig steht zunächst einmal am 14. Juli 2016 die Hauptversammlung mit einer um 5 Cent auf 0,30 Euro pro Anteilschein erhöhten Dividende an. Bezogen auf die aktuelle Notiz schafft es der Titel damit aber längt nicht in die Renditehitlisten. Dafür ist der Aktienkurs dem von boersengefluester.de ermittelten Buchwert von zurzeit 15,40 Euro je Aktie noch nicht übermäßig weit davongeeilt. Der Zehn-Jahres-Durchschnittswert für das Kurs-Buchwert-Verhältnis (KBV) liegt bei 1,33 – verglichen mit dem aktuellen KBV von 1,30. Wer den Titel im Depot hat, sollte engagiert bleiben. Zudem besteht die Chance, dass ein signifikantes Überschreiten der 20-Euro-Marke nochmals neue Investoren für den Titel mobilisiert.

Bewertungstechnisch bleibt der MDAX-Titel jedoch eine schwierige Aktie, zumal die Änderungen der EU-Zucker ein Belastungsfaktor bleiben. Inklusive der Netto-Finanzverbindlichkeiten von zurzeit 741,6 Mio. Euro kommt der Titel momentan auf einen Unternehmenswert von knapp 4.805 Mio. Euro. Bezogen auf das für 2016/17 erwartete operative Ergebnis entspricht das einem sportlichen Bewertungsmultiple zwischen 13,7 und 19,2. Bis zum Geschäftsjahr 2019/20 will Südzucker beim operativen Ergebnis auf ein Niveau von 550 Mio. Euro zusteuern. Das wiederum entspräche dann einem eher moderaten Faktor von weniger als neun. Kurzfristig steht zunächst einmal am 14. Juli 2016 die Hauptversammlung mit einer um 5 Cent auf 0,30 Euro pro Anteilschein erhöhten Dividende an. Bezogen auf die aktuelle Notiz schafft es der Titel damit aber längt nicht in die Renditehitlisten. Dafür ist der Aktienkurs dem von boersengefluester.de ermittelten Buchwert von zurzeit 15,40 Euro je Aktie noch nicht übermäßig weit davongeeilt. Der Zehn-Jahres-Durchschnittswert für das Kurs-Buchwert-Verhältnis (KBV) liegt bei 1,33 – verglichen mit dem aktuellen KBV von 1,30. Wer den Titel im Depot hat, sollte engagiert bleiben. Zudem besteht die Chance, dass ein signifikantes Überschreiten der 20-Euro-Marke nochmals neue Investoren für den Titel mobilisiert.

Bewertungstechnisch bleibt der MDAX-Titel jedoch eine schwierige Aktie, zumal die Änderungen der EU-Zucker ein Belastungsfaktor bleiben. Inklusive der Netto-Finanzverbindlichkeiten von zurzeit 741,6 Mio. Euro kommt der Titel momentan auf einen Unternehmenswert von knapp 4.805 Mio. Euro. Bezogen auf das für 2016/17 erwartete operative Ergebnis entspricht das einem sportlichen Bewertungsmultiple zwischen 13,7 und 19,2. Bis zum Geschäftsjahr 2019/20 will Südzucker beim operativen Ergebnis auf ein Niveau von 550 Mio. Euro zusteuern. Das wiederum entspräche dann einem eher moderaten Faktor von weniger als neun. Kurzfristig steht zunächst einmal am 14. Juli 2016 die Hauptversammlung mit einer um 5 Cent auf 0,30 Euro pro Anteilschein erhöhten Dividende an. Bezogen auf die aktuelle Notiz schafft es der Titel damit aber längt nicht in die Renditehitlisten. Dafür ist der Aktienkurs dem von boersengefluester.de ermittelten Buchwert von zurzeit 15,40 Euro je Aktie noch nicht übermäßig weit davongeeilt. Der Zehn-Jahres-Durchschnittswert für das Kurs-Buchwert-Verhältnis (KBV) liegt bei 1,33 – verglichen mit dem aktuellen KBV von 1,30. Wer den Titel im Depot hat, sollte engagiert bleiben. Zudem besteht die Chance, dass ein signifikantes Überschreiten der 20-Euro-Marke nochmals neue Investoren für den Titel mobilisiert.

Südzucker

Kurs: 10,13

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Südzucker | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 729700 | DE0007297004 | AG | 2.068,38 Mio € | 01.05.1948 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 6.679,00 | 7.598,90 | 9.497,90 | 10.289,00 | 9.694,00 | 8.400,00 | 8.200,00 | |

| EBITDA1,2 | 597,60 | 691,80 | 1.069,70 | 1.318,00 | 723,00 | 500,00 | 550,00 | |

| EBITDA-margin %3 | 8,95 | 9,10 | 11,26 | 12,81 | 7,46 | 5,95 | 6,71 | |

| EBIT1,4 | 70,00 | 241,00 | 731,40 | 914,00 | 96,00 | 95,00 | 0,00 | |

| EBIT-margin %5 | 1,05 | 3,17 | 7,70 | 8,88 | 0,99 | 1,13 | 0,00 | |

| Net profit1 | -35,60 | 123,20 | 528,70 | 648,00 | -86,00 | -510,00 | 0,00 | |

| Net-margin %6 | -0,53 | 1,62 | 5,57 | 6,30 | -0,89 | -6,07 | 0,00 | |

| Cashflow1,7 | 480,50 | 477,50 | 243,50 | 1.073,00 | 906,00 | 750,00 | 0,00 | |

| Earnings per share8 | -0,52 | 0,32 | 1,93 | 2,72 | -0,54 | -2,50 | 0,30 | |

| Dividend per share8 | 0,20 | 0,40 | 0,70 | 0,90 | 0,20 | 0,00 | 0,15 | |

Quelle: boersengefluester.de and company details

Foto: Südzucker AG...

© boersengefluester.de | Redaktion

[sws_yellow_box box_size="640"]Rund 5.000 Hektar bewirtschaftet die börsennotierte Agrarius AG inzwischen in Westrumänien – und trotz der herausfordernden Marktsituation hat die in Bad Homburg ansässige Gesellschaft deutliche Fortschritte auf der Ergebnisseite erzielt. Für die bereits gestartete Erntesaison 2016 erwartet Agrarius -Vorstand Ottmar Lotz erneut einen im Landesvergleich deutlich überdurchschnittlichen Ernteertrag, wie er im Gespräch mit boersengefluester.de verriet. Der Umsatz soll im laufenden Geschäftsjahr auf 4,5 bis 4,8 Mio. Euro steigen, der operative Gewinn weiter zulegen. Die Analysten von SMC Research sehen den fairen Wert der Agrarius-Aktie bei 1,00 Euro. Boersengefluester.de sprach mit Konzernlenker Lotz über die Rückschläge der vergangenen Jahre, den Startschuss für den Kürbis-Anbau und weitere Aktivitäten zur Verlängerung der Wertschöpfungskette.[/sws_yellow_box]

...

© boersengefluester.de | Redaktion

Zur Hauptversammlung am 28. Juli 2016 im Grünen Salon des Schlosshotels Kronberg im Taunus werden die Anteilseigner von Pantaleon Entertainment wohl ein gemischtes Börsenfazit ziehen. Dabei ging es im vergangenen Herbst so gut los, als der Small Cap von 40 Euro bis auf 80 Euro stürmte. Die anschließende Seitwärtsbewegung im Bereich um 60 Euro sah anfangs noch nach einer gesunden Korrektur aus. Doch spätestens seit Mai 2016 haben Aktionäre nicht mehr sonderlich viel zu lachen. Mittlerweile ist die Notiz des Medienunternehmens sogar unter die Marke von 40 Euro gerutscht und hat den Börsenwert auf weniger als 42 Mio. Euro gedrückt. Mit ein Auslöser des Rutsches dürfte die Verzögerung beim Launch der Streaminplattform Pantaflix sein. Schließlich steht dieses selbst entwickelte Video-on-Demand-Angebot für den Wandel vom klassischen Medienunternehmen hin zu einer Digitalcompany mit entsprechenden Skalierungsmöglichkeiten. So halten die Analysten von Hauck & Aufhäuser bis 2018 einen Erlöszuwachs auf fast 53 Mio. Euro sowie einen Überschuss von 7,7 Mio. Euro für möglich. Immerhin steht nun der offizielle Starttermin für Pantaflix fest. Am 28. Juli soll es in Europa und den USA losgehen. „Weitere Territorien sind bereits in Vorbereitung und folgen zeitnah“, betont Pantaleon. Das ist eine positive Nachricht für den Aktienkurs

Dagegen sind Meldungen wie die Zusammenarbeit mit dem TV-Moderator Joko Winterscheidt sowie anderen Medienexperten an der Börse weitgehend verpufft. Gleiches gilt für die kürzlich gemeldete Gründung des Musiklabels PantaSounds. Dabei betonte Pantaleon, dass die Gesellschaft bereits unmittelbar nach Gründung über gesicherte Umsätze im hohen sechsstelligen Euro-Bereich verfüge. „Wir haben in der Vergangenheit schon projektbasiert viele äußerst erfolgreiche Music-Acts über unsere Filme promotet und erstklassige Chartplatzierungen erreicht. Nun ist es nur konsequent, diese Aktivitäten in einem Tochterunternehmen zu bündeln und gemeinsam mit starken Partnern weiter auszubauen“, erklärt Dan Maag, Vorstand von Pantaleon Entertainment, die Hintergründe des Deals. Keine ganz neuen Erkenntnisse brachten auch die vor wenigen Tagen veröffentlichten Geschäftszahlen für 2015: Bei Erlösen von 13,68 Mio. Euro kam Pantaleon auf ein Ergebnis der gewöhnlichen Geschäftstätigkeit von knapp 85.000 Euro. Nach Abzug der außerordentlichen Aufwendungen – insbesondere für das Listing im Entry Standard und die spätere Kapitalerhöhung – stand unterm Strich ein Fehlbetrag von knapp 384.000 Euro.

Noch nicht sonderlich konkret kommt der Ausblick daher. So strebt die Gesellschaft „auf Umsatz- und Ergebnisebene vergleichbare Werte wie im Vorjahr an“. Deutlich schmucker sieht die Konzernbilanz aus. So weist Pantaleon nun ein positives Eigenkapital von 4,76 Mio. Euro aus – nach einem negativen Wert 0,86 Mio. Euro im Vorjahr. Zudem kommt das Unternehmen zum Jahresende 2015 auf Netto-Finanzguthaben von knapp 1,8 Mio. Euro. Klar ist aber auch: Angesichts der noch anstehenden Investitionen für die Erhöhung des Bekanntheitsgrades von Pantaflix sollten sich Anleger perspektivisch auf eine größere Kapitalerhöhung einstellen. Die formale Grundlage dafür wird auf der Hauptversammlung mit der Erweiterung des Kapitalrahmens für die Ausgabe von bis 550.000 neuen Aktien geschaffen. Zur Einordnung: Momentan ist das Kapital in 1.100.000 Aktien eingeteilt. Letztlich wird das Management die Entscheidung über die Umsetzung aber auch stark an die Entwicklung des Aktienkurses koppeln. Und da ist das gegenwärtige Niveau nicht unbedingt ein perfekter Zeitpunkt. Mit ein wenig Unterstützung vom Gesamtmarkt könnte der Launch von Pantaflix aber durchaus so etwas wie ein neuerlicher Startschuss für den Small Cap sein.

Dagegen sind Meldungen wie die Zusammenarbeit mit dem TV-Moderator Joko Winterscheidt sowie anderen Medienexperten an der Börse weitgehend verpufft. Gleiches gilt für die kürzlich gemeldete Gründung des Musiklabels PantaSounds. Dabei betonte Pantaleon, dass die Gesellschaft bereits unmittelbar nach Gründung über gesicherte Umsätze im hohen sechsstelligen Euro-Bereich verfüge. „Wir haben in der Vergangenheit schon projektbasiert viele äußerst erfolgreiche Music-Acts über unsere Filme promotet und erstklassige Chartplatzierungen erreicht. Nun ist es nur konsequent, diese Aktivitäten in einem Tochterunternehmen zu bündeln und gemeinsam mit starken Partnern weiter auszubauen“, erklärt Dan Maag, Vorstand von Pantaleon Entertainment, die Hintergründe des Deals. Keine ganz neuen Erkenntnisse brachten auch die vor wenigen Tagen veröffentlichten Geschäftszahlen für 2015: Bei Erlösen von 13,68 Mio. Euro kam Pantaleon auf ein Ergebnis der gewöhnlichen Geschäftstätigkeit von knapp 85.000 Euro. Nach Abzug der außerordentlichen Aufwendungen – insbesondere für das Listing im Entry Standard und die spätere Kapitalerhöhung – stand unterm Strich ein Fehlbetrag von knapp 384.000 Euro.

Noch nicht sonderlich konkret kommt der Ausblick daher. So strebt die Gesellschaft „auf Umsatz- und Ergebnisebene vergleichbare Werte wie im Vorjahr an“. Deutlich schmucker sieht die Konzernbilanz aus. So weist Pantaleon nun ein positives Eigenkapital von 4,76 Mio. Euro aus – nach einem negativen Wert 0,86 Mio. Euro im Vorjahr. Zudem kommt das Unternehmen zum Jahresende 2015 auf Netto-Finanzguthaben von knapp 1,8 Mio. Euro. Klar ist aber auch: Angesichts der noch anstehenden Investitionen für die Erhöhung des Bekanntheitsgrades von Pantaflix sollten sich Anleger perspektivisch auf eine größere Kapitalerhöhung einstellen. Die formale Grundlage dafür wird auf der Hauptversammlung mit der Erweiterung des Kapitalrahmens für die Ausgabe von bis 550.000 neuen Aktien geschaffen. Zur Einordnung: Momentan ist das Kapital in 1.100.000 Aktien eingeteilt. Letztlich wird das Management die Entscheidung über die Umsetzung aber auch stark an die Entwicklung des Aktienkurses koppeln. Und da ist das gegenwärtige Niveau nicht unbedingt ein perfekter Zeitpunkt. Mit ein wenig Unterstützung vom Gesamtmarkt könnte der Launch von Pantaflix aber durchaus so etwas wie ein neuerlicher Startschuss für den Small Cap sein.

PAL Next

Kurs: 0,97

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| PAL Next | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12UPJ | DE000A12UPJ7 | AG | 25,40 Mio € | 04.03.2015 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 7,82 | 42,58 | 19,70 | 35,38 | 4,16 | 22,00 | 0,00 | |

| EBITDA1,2 | -5,41 | 16,49 | 9,78 | 19,81 | -1,32 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -69,18 | 38,73 | 49,65 | 55,99 | -31,73 | 0,00 | 0,00 | |

| EBIT1,4 | -7,13 | -1,88 | -7,92 | -3,60 | -3,34 | -0,90 | 0,00 | |

| EBIT-margin %5 | -91,18 | -4,42 | -40,20 | -10,18 | -80,29 | -4,09 | 0,00 | |

| Net profit1 | -7,10 | -1,88 | -7,88 | -3,62 | -3,39 | -0,40 | 0,00 | |

| Net-margin %6 | -90,79 | -4,42 | -40,00 | -10,23 | -81,49 | -1,82 | 0,00 | |

| Cashflow1,7 | 8,99 | 12,20 | 14,37 | 7,08 | 11,95 | 0,00 | 0,00 | |

| Earnings per share8 | -0,38 | -0,09 | -0,38 | -0,14 | -0,13 | -0,06 | 0,03 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: splitshire.com...

© boersengefluester.de | Redaktion

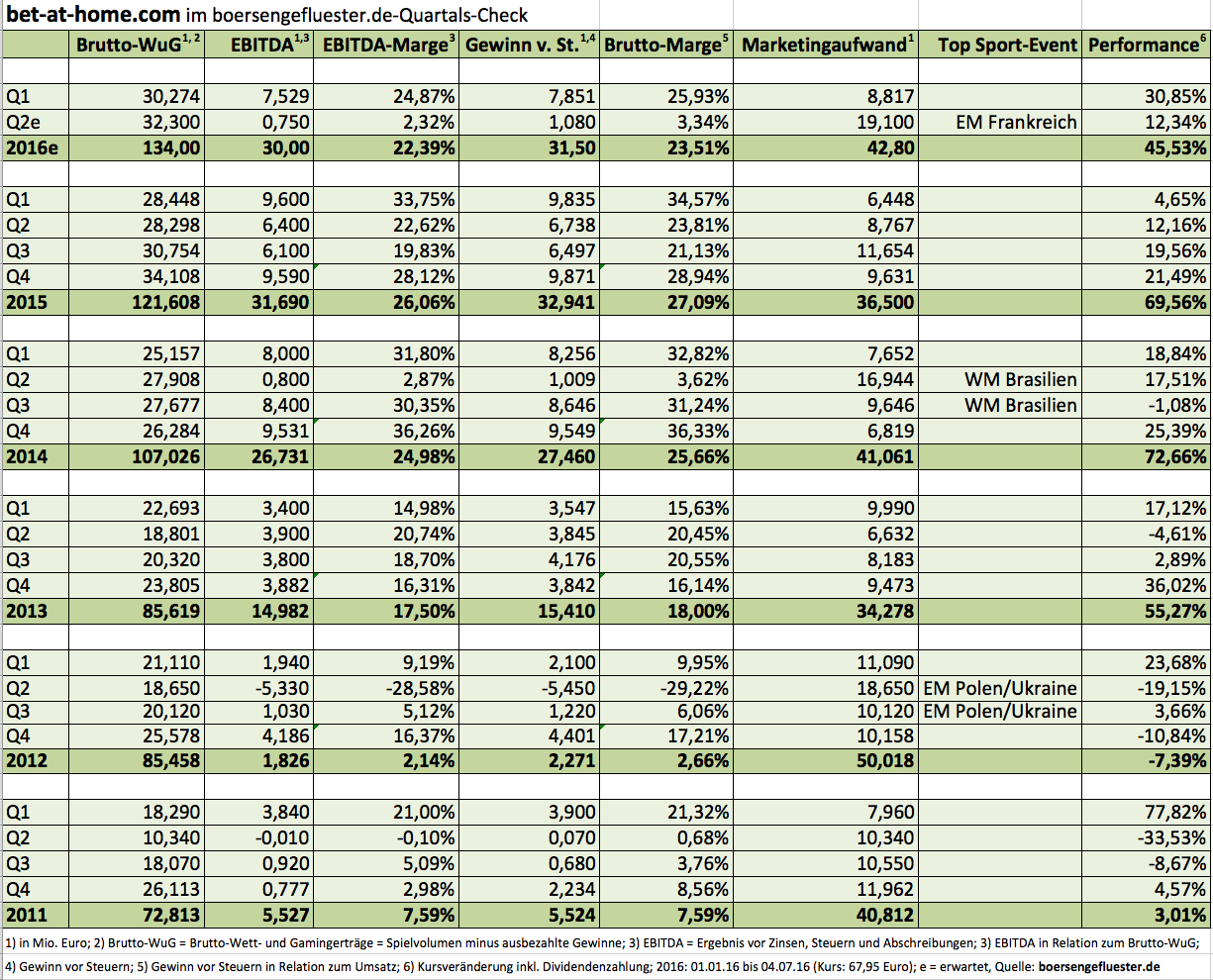

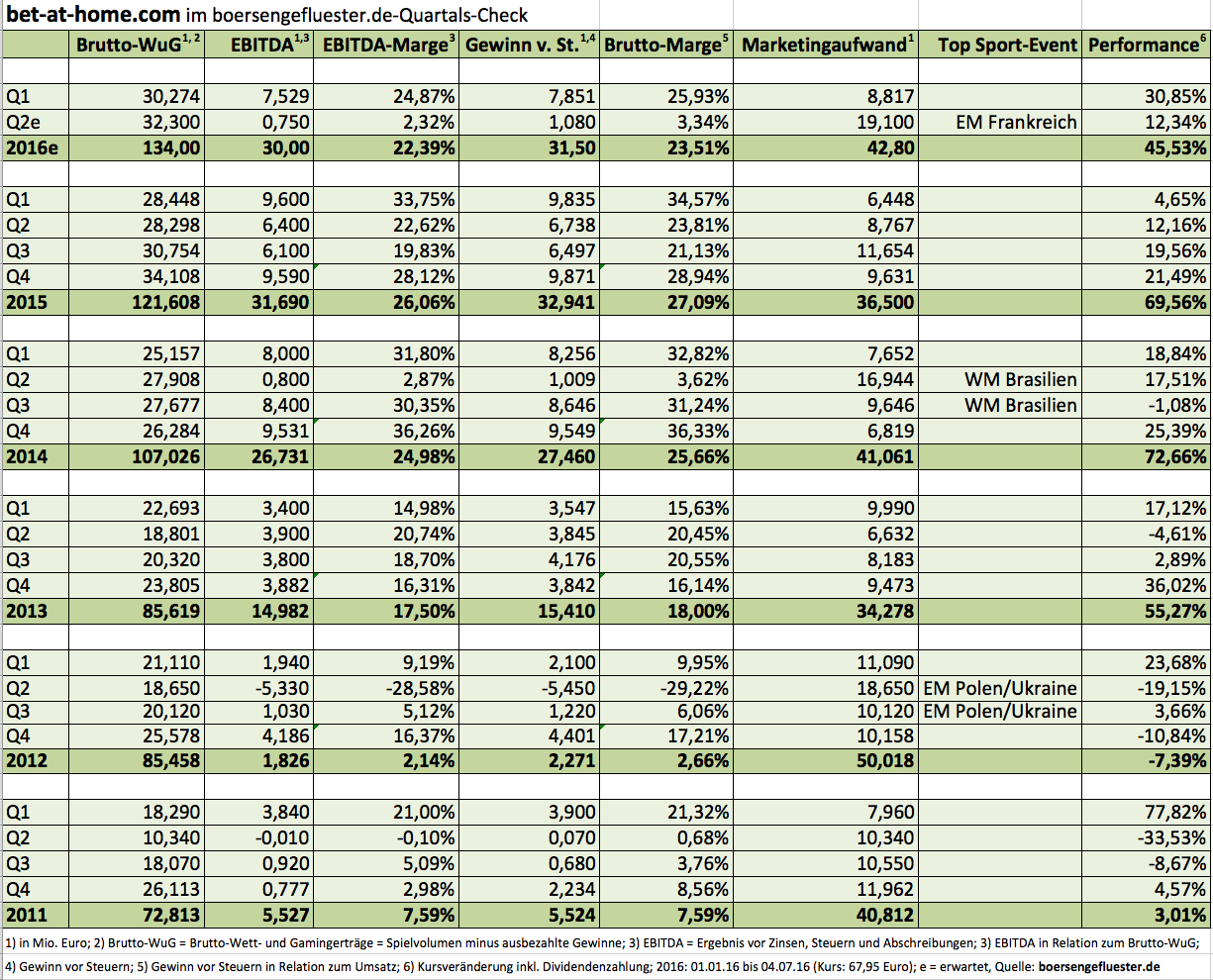

Fußballerisch haben die Österreicher bei der Europameisterschaft (EM) keine Bäume ausgerissen. Umso erstaunlicher, was der Linzer Wettanbieter bet-at-home.com in den vergangenen Wochen an Präsenz auf dem Finanzplatz gezeigt hat – sowohl mit Blick auf die EM als Marketingplattform, als auch in Sachen Investor-Relations-Offensive. Bereits umgesetzt hat bet-at-home.com den 1:1 Aktiensplit, wodurch die Notiz nicht mehr in – für manchen Investor womöglich abschreckenden – dreistelligen Kursregionen daherkommt. Das sollte sich insbesondere positiv auf die Handelsumsätze auswirken. Nahezu parallel hat der Sportwettenanbieter schon zur diesjährigen Hauptversammlung (HV) dezidierte Ausschüttungspläne für 2016 bekannt gegeben. Demnach dürfen die Aktionäre nach der 2017er-HV mit einer Dividende von 5,00 bis 7,50 Euro pro Anteilschein rechnen, was den noch im Entry Standard gelisteten Titel auf eine Dividendenrendite zwischen sieben und elf Prozent bugsieren würde. Zur weiteren Einordnung: Die für 2017 avisierte Ausschüttung würde eine Summe zwischen 35 und gut 52 Mio. Euro erfordern.

Mittlerweile bei der BaFin eingereicht, ist der für das geplante Upgrade in den Prime Standard obligatorische Wertpapierprospekt. „Wenn alles gut läuft, könnten wir noch im Laufe dieses Sommers das Listing im Prime Standard schaffen“, sagt Finanzvorstand Michael Quatember beim Besuch in den Redaktionsräumen von boersengefluester.de. Neuigkeiten gibt es auch hinsichtlich der Platzierung von bis zu zehn Prozent der Aktien von Großaktionär Betclic Everest Group: Dem Vernehmen nach ist ein Großteil der maximal 700.000 Anteilscheine (nach Split) – bereits bei neuen und bestehenden Investoren platziert. Damit ist der Streubesitz nun auf knapp 35 Prozent gestiegen – nach zuvor 28,65 Prozent. Ziel ist es, den Free Float auf rund 45 Prozent zu hieven. Spätestens bis zum Eigenkapitalforum soll dieses Vorhaben umgesetzt sein. Noch keine Entscheidung gibt es hingegen zu der Frage, ob bet-at-home.com von der Deutschen Börse AG im Prime Standard einer klassischen Branche oder dem Techsektor zugeschlüsselt wird. Ein nicht zu unterschätzender Punkt, immerhin entscheidet sich daran die Frage, ob das Unternehmen mit rechtlichem Sitz in Düsseldorf Richtung SDAX oder mit Ziel TecDAX unterwegs ist. Letztlich gäbe es wohl für beide Klassifizierungen (Tech/Classic) gute Argumente. Grundsätzlich sind im SDAX mit Scout24, dem BVB und vor allen Dingen ZEAL Network sogar einige Unternehmen mehr vertreten, die sich als Peer Group für bet-at-home.com eignen. Das könnte für eine Gruppierung in den klassischen Sektor sprechen.

Zumindest in der Indexfrage scheint es CFO Quatember aber nicht eilig zu haben. Dafür schlägt bet-at-home.com in einem anderen Punkt neue Töne an – und zwar hinsichtlich des Darlehens an den Französischen Großaktionär. Allein in den vergangenen drei Jahren ist dieser – zuletzt mit vier Prozent verzinste Kredit – von 32 Mio. Euro bis auf ein stattliches Volumen von 55 Mio. Euro gewachsen. Bei bet-at-home.com sorgt dieses Darlehen zwar regelmäßig für ein ansehnliches Finanzergebnis. Andererseits war das Thema Cashpooling mit der Betclic Everest stets ein strittiger Punkt unter institutionellen Aktieninvestoren. Schließlich ist bet-at-home.com fast so etwas wie ein Wettanbieter mit angeschlossener Kreditabteilung. Solche Vermischungen kommen nicht überall gut an. „Wir haben uns daher entschieden, das Darlehen in mehreren Tranchen zurückzuführen“, verrät Quatember. Einen konkreten Ablaufplan hierfür gibt es zwar noch nicht. Doch Quatember ist sich sicher, dass bet-at-home.com damit ein „wichtiges Signal“ in Richtung noch mehr Attraktivität für den Kapitalmarkt sendet. Überstürzen wird der Finanzvorstand aber auch hier nichts – insbesondere in Zeiten von Negativzinsen auf Guthaben.

Zunächst einmal werden sich die Blicke der Investoren wohl ohnehin auf die für den 1. August angesetzten Halbjahreszahlen richten. Wunderdinge sind hier nicht zu erwarten, immerhin fällt der mit Abstand größte Teile des Marketingbudgets für 2016 in dieses Quartal. Per saldo geht boersengefluester.de davon aus, dass die Linzer nur knapp EBITDA-positiv abschließen werden. An der Gesamtjahresprognose, die ein Ergebnis vor Zinsen, Steuern und Abschreibungen von rund 30 Mio. Euro vorsieht, hält Quatember fest. Der Großteil des Gewinns wird also erst in der zweiten Jahreshälfte anfallen. In Jahren mit fußballerischen Großereignissen wie Europa- oder Weltmeisterschaften ist das aber ziemlich normal für bet-at-home.com. Insgesamt bietet die Aktie also weiter alle Zutaten für eine knackige Investmentstory. Und vielleicht gibt es sogar schon im Herbst oder Winter den Aufstieg in die Indexliga zu feiern.

Zumindest in der Indexfrage scheint es CFO Quatember aber nicht eilig zu haben. Dafür schlägt bet-at-home.com in einem anderen Punkt neue Töne an – und zwar hinsichtlich des Darlehens an den Französischen Großaktionär. Allein in den vergangenen drei Jahren ist dieser – zuletzt mit vier Prozent verzinste Kredit – von 32 Mio. Euro bis auf ein stattliches Volumen von 55 Mio. Euro gewachsen. Bei bet-at-home.com sorgt dieses Darlehen zwar regelmäßig für ein ansehnliches Finanzergebnis. Andererseits war das Thema Cashpooling mit der Betclic Everest stets ein strittiger Punkt unter institutionellen Aktieninvestoren. Schließlich ist bet-at-home.com fast so etwas wie ein Wettanbieter mit angeschlossener Kreditabteilung. Solche Vermischungen kommen nicht überall gut an. „Wir haben uns daher entschieden, das Darlehen in mehreren Tranchen zurückzuführen“, verrät Quatember. Einen konkreten Ablaufplan hierfür gibt es zwar noch nicht. Doch Quatember ist sich sicher, dass bet-at-home.com damit ein „wichtiges Signal“ in Richtung noch mehr Attraktivität für den Kapitalmarkt sendet. Überstürzen wird der Finanzvorstand aber auch hier nichts – insbesondere in Zeiten von Negativzinsen auf Guthaben.

Zunächst einmal werden sich die Blicke der Investoren wohl ohnehin auf die für den 1. August angesetzten Halbjahreszahlen richten. Wunderdinge sind hier nicht zu erwarten, immerhin fällt der mit Abstand größte Teile des Marketingbudgets für 2016 in dieses Quartal. Per saldo geht boersengefluester.de davon aus, dass die Linzer nur knapp EBITDA-positiv abschließen werden. An der Gesamtjahresprognose, die ein Ergebnis vor Zinsen, Steuern und Abschreibungen von rund 30 Mio. Euro vorsieht, hält Quatember fest. Der Großteil des Gewinns wird also erst in der zweiten Jahreshälfte anfallen. In Jahren mit fußballerischen Großereignissen wie Europa- oder Weltmeisterschaften ist das aber ziemlich normal für bet-at-home.com. Insgesamt bietet die Aktie also weiter alle Zutaten für eine knackige Investmentstory. Und vielleicht gibt es sogar schon im Herbst oder Winter den Aufstieg in die Indexliga zu feiern.

bet-at-home.com

Kurs: 2,76

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| bet-at-home.com | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0DNAY | DE000A0DNAY5 | AG | 19,37 Mio € | 23.05.2005 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 126,93 | 59,35 | 53,53 | 46,18 | 52,30 | 49,00 | 0,00 | |

| EBITDA1,2 | 30,95 | 13,97 | 2,11 | 0,81 | -3,29 | 2,00 | 0,00 | |

| EBITDA-margin %3 | 24,38 | 23,54 | 3,94 | 1,75 | -6,29 | 4,08 | 0,00 | |

| EBIT1,4 | 28,92 | 11,67 | -0,11 | -0,84 | -4,53 | 0,00 | 0,00 | |

| EBIT-margin %5 | 22,78 | 19,66 | -0,21 | -1,82 | -8,66 | 0,00 | 0,00 | |

| Net profit1 | 23,29 | -16,31 | 11,91 | -1,51 | -4,45 | 0,00 | 0,00 | |

| Net-margin %6 | 18,35 | -27,48 | 22,25 | -3,27 | -8,51 | 0,00 | 0,00 | |

| Cashflow1,7 | 18,15 | 10,50 | -5,02 | 0,16 | 0,79 | 0,00 | 0,00 | |

| Earnings per share8 | 3,32 | -2,32 | 1,62 | -0,21 | -0,63 | 0,07 | 0,13 | |

| Dividend per share8 | 2,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: bet-at-home.com AG

...

© boersengefluester.de | Redaktion

Dividenden sind schön und gut. Wirklich positiv auf die Vermögenssituation des Anlegers wirken sie sich aber erst in dem Moment aus, wenn der Aktienkurs den nach der Hauptversammlung (HV) fälligen Dividendenabschlag wieder aufgeholt hat. Dabei sind die steuerlichen Abzüge noch gar nicht berücksichtigt. Immerhin kassiert der deutsche Fiskus von der Dividende eines inländischen Unternehmens 25 Prozent Abgeltungsteuer sowie 5,5 Prozent Solidaritätszuschlag. Ohne Berücksichtigung von Kirchensteuern ergibt sich daraus ein Abschlagsatz von 26,375 Prozent auf die Brutto-Dividende. Mit anderen Worten: Von 1,00 Euro Dividende kommen beim Aktionär nur knapp 74 Cent an. Der Popularität von Dividenden tut das jedoch keinen Abbruch. Maßgeblich dazu beigetragen hat aber auch der Umstand, dass die Standardwerte aus dem DAX ihren Dividendenabschlag nach der Hauptversammlung regelmäßig nicht nur aufgeholt, sondern darüber hinaus auch noch massig an Wert gewonnen haben. Dieses Blatt hat sich seit einiger Zeit allerdings gewandelt, wie auch die von boersengefluester.de exklusiv berechnete Übersicht mit den Performanceangaben der DAX-Aktien zwischen den jeweiligen Hauptversammlungen zeigt. Mit der Hauptversammlung von ProSiebenSat.1 Media am 30. Juni 2016 steht nun nämlich fest, dass von den 30 DAX-Werten lediglich zehn Anteilsscheine ihren Dividendenabschlag von der vergangenen HV wieder aufgeholt haben. Nach drei überdurchschnittlich guten DAX-Jahren dominierten nun also wieder die roten Vorzeichen.

Beispiel: Ein Anleger, der sich am 30. April 2015 zum Xetra-Schlusskurs – an diesem Tag fand die Hauptversammlung des Chemiekonzerns statt – eine BASF-Aktie gekauft hat, musste dafür 89,48 Euro bezahlen. Am folgenden Tag bekam dieser Investor (Steuern und Gebühren ausgeklammert) eine Dividendengutschrift für 2014 von 2,80 Euro je Anteilschein. Ein Jahr später zur nächsten Hauptversammlung – am 29. April 2016 – notierte die BASF-Aktie bei 72,15 Euro. Daraus ergibt sich von HV zu HV eine nicht unschöne Performance von minus 16,24 Prozent (((72,15 Euro + 2,80 Euro)/89,48 Euro) -1)*100. Keine Frage: Anleger sollten Aktieninvestments eher auf Sicht von mehreren Jahren sehen und in der Vergangenheit stand die BASF-Aktie – um bei dem Beispiel zu bleiben – meist auch für eine sehr ordentliche Wertentwicklung. Trotzdem ist es unserer Meinung nach wichtig zu zeigen, wie die Wirkungsmechanismen einer Dividende sind. Dividendenzahlungen sind eben NICHT mit normalem Zinseinnahmen auf einem Bankkonto vergleichbar. Interessant wird es erst wenn der Dividendenabschlag im Jahresverlauf mindestens wieder aufgeholt wird. So schaffte der Stromversorger E.ON diese Grundvoraussetzung in den hier betrachteten elf Zeitabschnitten nur fünf mal. Zum Vergleich: Die Allianz-Aktie hat im selben Zeitraum acht Mal den Abzug der Dividende vom Kurs mindestens wieder ausgeglichen.

Nützlich für Privatanleger ist die Übersicht von boersengefluester.de insbesondere deshalb, weil sie sehr plakativ zeigt, welche Titel ihren Dividenden besonders häufig wieder aufgeholt haben und bei welchen Papieren das eher nicht der Fall war. Spätestens für die kommende HV-Saison 2017 sind das wichtige Erkenntnisse. Letztlich soll diese Performance-Heatmap den Blick dafür schärfen, dass sich die Performance einer Aktie aus der Kursveränderung plus der Dividendenausschüttung zusammensetzt. Denn: Was nützt einem die tollste Dividende, wenn der Kurs sich nicht ebenfalls in die gewünschte Richtung entwickelt?

[sws_blue_box box_size="640"]HIER kommen Sie direkt zu unserer Performanceübersicht für die 30 DAX-Aktien.[/sws_blue_box]...

Beispiel: Ein Anleger, der sich am 30. April 2015 zum Xetra-Schlusskurs – an diesem Tag fand die Hauptversammlung des Chemiekonzerns statt – eine BASF-Aktie gekauft hat, musste dafür 89,48 Euro bezahlen. Am folgenden Tag bekam dieser Investor (Steuern und Gebühren ausgeklammert) eine Dividendengutschrift für 2014 von 2,80 Euro je Anteilschein. Ein Jahr später zur nächsten Hauptversammlung – am 29. April 2016 – notierte die BASF-Aktie bei 72,15 Euro. Daraus ergibt sich von HV zu HV eine nicht unschöne Performance von minus 16,24 Prozent (((72,15 Euro + 2,80 Euro)/89,48 Euro) -1)*100. Keine Frage: Anleger sollten Aktieninvestments eher auf Sicht von mehreren Jahren sehen und in der Vergangenheit stand die BASF-Aktie – um bei dem Beispiel zu bleiben – meist auch für eine sehr ordentliche Wertentwicklung. Trotzdem ist es unserer Meinung nach wichtig zu zeigen, wie die Wirkungsmechanismen einer Dividende sind. Dividendenzahlungen sind eben NICHT mit normalem Zinseinnahmen auf einem Bankkonto vergleichbar. Interessant wird es erst wenn der Dividendenabschlag im Jahresverlauf mindestens wieder aufgeholt wird. So schaffte der Stromversorger E.ON diese Grundvoraussetzung in den hier betrachteten elf Zeitabschnitten nur fünf mal. Zum Vergleich: Die Allianz-Aktie hat im selben Zeitraum acht Mal den Abzug der Dividende vom Kurs mindestens wieder ausgeglichen.

Nützlich für Privatanleger ist die Übersicht von boersengefluester.de insbesondere deshalb, weil sie sehr plakativ zeigt, welche Titel ihren Dividenden besonders häufig wieder aufgeholt haben und bei welchen Papieren das eher nicht der Fall war. Spätestens für die kommende HV-Saison 2017 sind das wichtige Erkenntnisse. Letztlich soll diese Performance-Heatmap den Blick dafür schärfen, dass sich die Performance einer Aktie aus der Kursveränderung plus der Dividendenausschüttung zusammensetzt. Denn: Was nützt einem die tollste Dividende, wenn der Kurs sich nicht ebenfalls in die gewünschte Richtung entwickelt?

[sws_blue_box box_size="640"]HIER kommen Sie direkt zu unserer Performanceübersicht für die 30 DAX-Aktien.[/sws_blue_box]...

BASF

Kurs: 48,70

© boersengefluester.de | Redaktion

Immerhin 143 Seiten umfasst der erstmals nach den internationalen Bilanzierungsregeln IFRS erstellte 2015er-Geschäftsbericht der FinTech Group – das sind gut 100 Seiten mehr Umfang als der Abschluss des Vorjahrs hatte. Geprüft wurde das Zahlenwerk von BDO, nachdem der Abschluss in den Jahren zuvor noch von Schneider + Partner testiert wurde. Bemerkenswert sind aber auch die Verschiebungen bei den wichtigsten Kennzahlen: Maßgeblich beeinflusst durch die Konsolidierung der XCOM stieg allein die Bilanzsumme von 95,28 Mio. Euro auf 1.208,24 Mio. Euro. Im Wesentlichen auf das Konto der XCOM-Einbeziehung geht auch die Ausweitung des Goodwills (Firmenwert) von 3,67 auf 28,78 Mio. Euro. Derweil zog das Eigenkapital von 50,08 auf 85,86 Mio. Euro an. Angesichts der rasanten Ausweitung der Bilanzsumme verringerte sich die Eigenkapitalquote gleichwohl von 52,56 auf 7,11 Prozent. Mit Blick auf die Gewinn- und Verlustrechnung hatte die FinTech Group bislang nur Umsatz und das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) kommuniziert. Umso gespannter war boersengefluester.de auf die restlichen Kennzahlen. Positiv: Das Ergebnis aus fortgeführten Aktivitäten lag mit knapp 13,60 Mio. Euro oberhalb unserer Erwartungen. Andererseits hätten wir nicht vermutet, dass die Wertminderungen auf die mittlerweile verkaufte Aktionärsbank sowie den ebenfalls aufgegebenen Bereich CeFDex sich auf 8,17 Mio. Euro türmen und damit unterm Strich für einen Fehlbetrag von 2,16 Mio. Euro sorgen. Davon entfallen 1,746 Mio. Euro auf die Aktionäre der FinTech Group, was einem Verlust je Aktie von 0,10 Euro für 2015 entspricht.

Für das laufende Jahr hat CEO Frank Niehage seine erst kürzlich bestätigte EBITDA-Vorschau von 30 bis 35 Mio. Euro nochmals bekräftigt. Angesichts momentan nicht erkennbarer Einmalbelastungen werden die Frankfurter dann auch unterm Strich deutlich schwarze Zahlen schreiben. Wir kalkulieren derzeit mit einem Gewinn von knapp 20 Mio. Euro. „Für die gesamte FinTech Group ist die Digitalisierung des Finanzwesens eine große Chance.Wir sind dabei zwischen den großen Instituten und den kleinen Start-ups ideal positioniert“, sagt Niehage. An der Börse lief das erste Halbjahr für die FinTech Group gleichwohl enttäuschend. Nach der starken 2015er-Vorstellung ging es von Anfang Januar bis Ende Juni um rund 37 Prozentnach unten – damit bewegt sich der Titel im Gleichschritt mit dem im SDAX notierten Fintech-Unternehmen Ferratum. Zumindest der Auftakt in die zweite Jahreshälfte macht Mut. Auf die Vorlage des Geschäftsberichts 2015 reagierte der Kurs der FinTech-Aktie mit einem Plus von gut fünf Prozent. In Finanzkreisen gilt das Papier als potenzieller Profiteur des EU-Referendums der Briten. „Viele Londoner Finanzinstitute werden sich neu aufstellen müssen. In Kontinentaleuropa werden so neue Jobs geschaffen, wovon auch Frankfurt profitieren wird. Die FinTech Group AG erwartet dadurch eine steigende Nachfrage nach ihrer IT-Infrastruktur und Finanztechnologie“, sagte Niehage unmittelbar nach dem Brexit-Entscheid. Die Marktkapitalisierung beträgt beim gegenwärtigen Aktienkurs von 13 Euro rund 218,5 Mio. Euro. Gemessen an den Erwartungen an das 2016er-EBITDA sieht das recht moderat aus.

...

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 261,49 | 417,58 | 406,96 | 390,73 | 480,02 | 559,80 | 602,00 | |

| EBITDA1,2 | 98,43 | 112,09 | 183,28 | 140,35 | 202,48 | 267,70 | 275,00 | |

| EBITDA-margin %3 | 37,64 | 26,84 | 45,04 | 35,92 | 42,18 | 47,82 | 45,68 | |

| EBIT1,4 | 73,79 | 80,26 | 151,28 | 104,35 | 156,69 | 221,60 | 227,00 | |

| EBIT-margin %5 | 28,22 | 19,22 | 37,17 | 26,71 | 32,64 | 39,59 | 37,71 | |

| Net profit1 | 49,92 | 51,55 | 106,19 | 71,86 | 111,54 | 160,40 | 175,00 | |

| Net-margin %6 | 19,09 | 12,35 | 26,09 | 18,39 | 23,24 | 28,65 | 29,07 | |

| Cashflow1,7 | 141,45 | 125,03 | 113,32 | 63,08 | 168,86 | 0,00 | 0,00 | |

| Earnings per share8 | 0,55 | 0,47 | 0,97 | 0,65 | 1,02 | 1,45 | 1,59 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,04 | 0,04 | 0,30 | 0,32 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| flatexDEGIRO | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| FTG111 | DE000FTG1111 | SE | 3.394,35 Mio € | 30.06.2009 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Wie die Biotechfirma Sygnis meldet, hat ein Investor zugesagt, bei der Kapitalerhöhung zur Übernahme der britischen Expedeon Holdings bis zu 2,7 Millionen neue Aktien zu je 1,10 Euro zu zeichnen. Zunächst einmal sind zwar die Altaktionäre des Anbieters von Kits zur Vervielfältigung und Aufschlüsselung von DNA-Sequenzen am Zug. Doch mit dem Finanzierungsversprechen haben die Heidelberger ein wichtiges As im Ärmel. Grundsätzlich soll das bestehende Aktienkapital von 16.803.891 Millionen Stück um bis zu 20.538.089 Anteile zu je 1,10 Euro erhöht werden. Neun alte Aktien berechtigen dabei zum Bezug von elf jungen Papieren – und zwar noch bis zum 12. Juli 2016. Maximal könnte die Kapitalmaßnahme demnach einen Bruttobetrag von 22,59 Mio. Euro in die Kasse spülen. Mit diesem Geld wäre Sygnis locker in der Lage, den Anbieter von Produkten zur Analyse von Proteinen (Eiweißen) in cash zu bezahlen. De facto ist die Transaktion allerdings so konstruiert ist, dass die Bezugsrechte wesentlicher Altaktionäre gar nicht ausgeübt werden müssen. Insgesamt kalkuliert Sygnis daher auch „nur“ mit einem Erlös von rund 5 Mio. Euro aus der Emission.

Konkretes Bespiel: Sollten rund drei Viertel der neuen Papiere – die exakte Größenordnung beginnt bei 15.719.889 Anteilscheinen – keinen Käufer finden, wird Sygnis diese Aktien an die Eigentümer von Expedeon weiterreichen. Die wiederum bringen dafür im Gegenzug ihre Anteile an Expedeon als Sacheinlage in die Gesellschaft ein. Für die verbleibenden 4.818.200 jungen Aktien könnte Sygnis nach Abzug der im Wertpapierprospekt veranschlagten Emissionskosten von 1,25 Mio. Euro in dieser Modellrechnung einen Nettoertrag von rund 4 Mio. Euro erwarten. Dieses Geld kann die Gesellschaft gut gebrauchen, denn der Expedeon-Gesellschafterkreis Birketts LLP erhält zusätzlich zu seinen Aktien noch eine Cash-Komponente von 1,7 Mio. Euro. Und hier kommt bereits der neue Investor, der die Zeichnung von bis zu 2,7 Millionen Aktien zugesagt hat, ins Spiel. Grund: Sollte im ungünstigsten Fall wirklich niemand sein Bezugsrecht ausüben, und die Kosten für die Emission werden weiterhin mit rund 1,25 Mio. Euro angesetzt, dann würde der Investor mit seiner Maximalzusicherung von 2,97 Mio. Euro eben genau den Barausgleich für Birketts LLP von 1,70 Mio. Euro garantieren. Insofern ist die knapp gehaltene adhoc-Mitteilung von Sygnis durchaus relevant, sichert sie doch letztlich die gesamte Transaktion ab. Aus diesem Grund ist boersengefluester.de auch überrascht, dass die Börse nicht positiver auf die Meldung reagiert.

Aber keine Frage: Besser für Sygnis wäre natürlich, wenn die Kapitalerhöhung noch zusätzliches Geld einbringt, immerhin hat das Unternehmen für die Integration von Expedeon zusätzlich rund 750.000 Euro veranschlagt. Der Rest an möglichen Einnahmen soll die „wirtschaftliche Beweglichkeit der neuen Sygnis-Gruppe verbessern“, wie es im Prospekt heißt. Ebenfalls interessant: Sollten nach Ausübung der Bezugsrechte tatsächlich weniger als 15.719.889 junge Sygnis-Aktien zum Tausch gegen die Expedeon-Anteile zur Verfügung stehen – wovon die Heidelberger allerdings nicht ausgehen –, hält sich die Sygnis die Option offen, eine weitere Kapitalerhöhung gegen Sacheinlage unter Ausschluss des Bezugsrechts durchzuführen. So würde ein Weg geebnet, um den Expedeon-Anteilseignern, die in der jetzigen Kapitalmaßnahme nicht bedient werden konnten, doch noch ihre Sacheinlage zu ermöglichen. Über die wirtschaftliche Hintergründe der Transaktion hatte boersengefluester.de bereits frühzeitig berichtet (zu dem Beitrag kommen Sie HIER). Letztlich sehen wir die Transaktion durchaus positiv und wertsteigernd. Klar ist aber auch: Sygnis muss endlich ansprechendere Zahlen liefern. Letztlich liefert die Entwicklung des Aktienkurses – auch geschuldet durch die regelmäßigen Kapitalerhöhungen – nämlich ein ziemlich unfreundliches Bild. Höchste Zeit für einen Kurswechsel Richtung Norden.

...

© boersengefluester.de | Redaktion

Nach dem erfolgreichen Turnaround hat mVISE ehrgeizige Ziele: Bis 2017 soll sich die Gesamtleistung auf 15 Mio. Euro mehr als verdoppeln und die EBITDA-Marge dabei auf 20 Prozent steigen. Das enorme Wachstum in der Consulting-Sparte sowie das positive Feedback auf das neue Cloud-Produkt SaleSphere lassen den Spezialisten für mobile Digitalisierung optimistisch in die Zukunft blicken. Die geplante Anteilsaufstockung bei der Beteiligung Just Inteligence GmbH soll dabei ohne Kapitalerhöhung geschultert werden. Trotz der starken Kursentwicklung in den vergangenen Monaten halten die Analysten von SMC Research die mVISE-Aktie noch für deutlich unterbewertet und taxieren das Kursziel in ihrer jüngsten Studie auf 3,00 Euro (Download HIER) – bei einem Kurs von gegenwärtig 2,20 Euro.

Boersengefluester.de sprach mit den mVISE-Vorständen Manfred Götz und Rainer Bastian über den erfolgreichen Konzernumbau, ein Wachstum von 50 Prozent im Beratungsgeschäft, die weitere Expansion und das Interesse institutioneller Investoren an der Aktie.

...

© boersengefluester.de | Redaktion

Mit einem umfangreichen Update zur aktuellen Entwicklung der wichtigsten Portfolio-Unternehmen meldet sich die German Startups Group (GSG) zu Wort. Zuvor hatte der Berliner Venture-Capital-Spezialist bereits mit seinen Aussagen für Aufmerksamkeit gesorgt, wonach die Start-up-Szene in Berlin den Vorsprung gegenüber London durch die Brexit-Entscheidung weiter ausbauen wird. Im Interview mit boersengefluester.de spricht CEO Christoph Gerlinger über Neuigkeiten bei den Beteiligungen, die Kursentwicklung der GSG-Aktie sowie die Kapitalausstattung für neue Investments.

...

© boersengefluester.de | Redaktion

Kurse nahe am All-Time-High – und das inmitten in einer scharfen Börsenkorrektur. Dieses Kunststück gelingt zurzeit dem Aktienkurs von Ringmetall. Manch Investor ist die Gesellschaft womöglich noch unter ihrem früheren Namen H.P.I. Holding ein Begriff. Obwohl: Für Schlagzeilen in der Finanzpresse haben die Münchner eigentlich nie gesorgt. Die Kommunikation mit dem Kapitalmarkt beschränkte sich im Normalfall auf die Veröffentlichung der jeweiligen Jahresberichte beziehungsweise Zwischenabschlüsse. Umso interessanter ist es, was sich seit geraumer Zeit bei Ringmetall so alles tut. Auslöser der zurzeit laufenden Neubewertung ist die Ende 2015 gemeldete Akquisition von Self Industries. Der amerikanische Hersteller von Dichtungs- und Verschlusssystemen ist mit für 2016 geplanten Umsätzen von 28 Mio. Dollar – umgerechnet sind das gut 25 Mio. Euro – der größte Zukauf der Firmenhistorie. Zur Einordnung: 2015 kam Ringmetall in der Gruppe auf Erlöse von 66,7 Mio. Euro und zog daraus ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 5,5 Mio. Euro. Den Geschäftsbericht mit allen Daten veröffentlicht Ringmetall allerdings erst Ende Juli.

Für 2016 lag die offizielle Prognose zuletzt bei Umsätzen zwischen 90 und 95 Mio. Euro sowie einem EBITDA in einer Bandbreite von 11 bis 12 Mio. Euro. Mit den Zahlen zum Auftaktviertel 2016 hat Ringmetall gezeigt, dass diese Vorschau wohl nicht zu hoch gegriffen ist. Bei Erlösen von 22,37 Mio. Euro kam die Gruppe auf ein EBITDA von knapp 3,01 Mio. Euro. Das EBIT (Ergebnis vor Zinsen und Steuern) verbesserte sich von 875.000 Euro auf annähernd 1,88 Mio. Euro. „Mit unserer jetzt erstmals in den konsolidierten Geschäftszahlen enthaltenen US-Tochtergesellschaft Self Industries ist die Ringmetall Gruppe in eine ganz neue Dimension gewachsen", sagt Vorstandsprecher Christoph Petri. Bemerkenswert aus Anlegersicht sind aber auch die Hinweise auf das steigende Interesse von Kapitalmarktteilnehmern und den mittelfristig geplanten Weg vom Entry Standard in den Geregelten Markt. „Ringmetall wird weiter wachsen. Eine regelmäßige und transparente Kommunikation mit unseren Investoren ist uns daher ein zentrales Anliegen", betont Petri. Unterstützung holen sich die Münchner bei Ingo Middelmenne. Der Investor-Relations-Profi ist eine bekannte Größe in der Szene. Er begleitet zurzeit auch den Pharmaspezialisten curasan sowie den Finanzdienstleister JDC Group bei der IR-Arbeit.

Zaubern kann auch Middelmenne nicht. Das mussten Anleger bei dem unerwarteten Delisting von Matica Technologies erfahren. Letztlich ist aber ein positives Signal, wenn sich ein zuvor als eher verschlossen geltendes Unternehmen wie Ringmetall hier in die Offensive wagt. Bewertungstechnisch ist bei der Aktie alles im grünen Bereich: Die Marktkapitalisierung beträgt knapp 45 Mio. Euro. Davon sollen sich 58 Prozent im Streubesitz befinden. Inklusive der Netto-Finanzschulden von gut 24 Mio. Euro zum Jahresende ergibt sich ein Bewertungsmultiple von rund sechs (Enterprise Value in Relation zum EBITDA für 2016). Zudem stellt Ringmetall weitere Zukäufe in Aussicht. „Aktuell befinden wir uns mit diversen interessanten Unternehmen in fortgeschrittenen Gesprächen“, verrät der Vorstand für Operations & Technology, Konstantin Winterstein. Gut möglich also, dass die All-Time-High-Serie der Ringmetall-Aktie weitergeht. Noch ist der Small Cap schließlich so gut wie unentdeckt. Noch ist der Small Cap schließlich so gut wie unentdeckt. Das sollte sich allerdings ändern, denn mittlerweile haben die Analysten von Montega aus Hamburg die Coverage der Ringmetall-Aktie mit einem forschen Kursziel von 3,50 Euro aufgenommen. „Die neue Stärke von Ringmetall ist nicht ausreichend im Kurs reflektiert. Wir halten das Unternehmen daher für ein äußerst attraktives Investment“, so das Fazit von Montega. Bis 2018 rechnen die Spezialwerteexperten mit einem Anstieg des Ergebnisses je Aktie auf 0,23 Euro.

Foto: kaboompics.com

...

© boersengefluester.de | Redaktion

Vor ziemlich genau einem Jahr musste ADO Properties seinen Börsengang noch bis auf weiteres verschieben – aufgrund der „anhaltend hohen Volatilität der Kapitalmärkte“. Drei Wochen später zog das auf Wohnimmobilien in Berlin fokussierte Unternehmen sein IPO dann durch. Platziert wurde die Anteilscheine zu jeweils 20 Euro, was dem unteren der ursprünglich mal geplanten Angebotsspanne von 20 bis 25 Euro entsprach. Mittlerweile wird der im Oktober 2015 sogar in den SDAX beförderte Anteilschein zu Kursen um knapp 33 Euro gehandelt – das bisherige All-Time-High bei 33,47 Euro stammt vom 23. Juni 2016. Die Marktkapitalisierung beträgt auf dem aktuellen Niveau immerhin 1,26 Mrd. Euro. Damit reicht ADO Properties beinahe an den MDAX-Konzern TAG Immobilien heran, der 1,57 Mrd. Euro auf die Waagschale bringt. Innerhalb des SDAX liegt ADO Properties (bezogen auf die gesamte Marktkapitalisierung) ziemlich exakt auf Augenhöhe mit TLG Immobilien. Allerdings fokussiert sich die ehemalige Tochter der Treuhandanstalt auf Gewerbeimmobilien in Berlin und den Wachstumsregionen in Ostdeutschland. Vor wenigen Wochen flossen der Gesellschaft im Zuge einer Kapitalerhöhung annähernd 100 Mio. Euro an Eigenkapital zu, wodurch sich die Bilanzrelationen nochmals deutlich verbessert haben. „Wir sind weiterhin von unserer langfristigen Akquisitionsstrategie überzeugt, werden aber nicht allein um des Wachstums willen kaufen“, sagt der Vorstandsvorsitzende Rabin Savion.

Insbesondere die Profianleger haben enormes Vertrauen in ADO Properties. Bemerkenswert ist die Entwicklung des Aktienkurses aber auch deshalb, weil der Anteilschein fast wie an der Schur gezogen Richtung Norden zieht. Selbst die durch den EU-Rückzug Großbritannien ausgelösten Börsenturbulenzen konnten dem Papier bislang nichts anhaben. Offenbar kommt die einseitige Ausrichtung auf Berlin gut an. Nicht wenige Investoren sehen die deutsche Hauptstadt – genau wie Frankfurt im Finanzsektor – als potenziellen Brexit-Gewinner. Zum Ende des Auftaktquartals lag der Substanzwert (Net Asset Value) bei 24,61 Euro je Aktie. Den operativen Casflow (Funds From Operations) für 2016 siedelt die Gesellschaft bei mindestens 50 Mio. Euro an. Bis zu 50 Prozent davon sollen in Form von Dividenden ausgekehrt werden. Damit könnte zur Hauptversammlung im kommenden Jahr eine auf rund 0,50 Euro (Vorjahr: 0,35 Euro) erhöhte Gewinnbeteiligung ins Haus stehen. Unter Dividendengesichtspunkten gibt es hier zwar deutlich interessantere Titel. Dafür muss man Aktien mit einem vergleichbaren Aufwärtstrend allerdings schon mit der Lupe suchen.

Adler Group

Kurs: 0,19

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Adler Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A14U78 | LU1250154413 | SA | 28,05 Mio € | 23.07.2015 | Verkaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 758,74 | 1.143,73 | 734,47 | 445,08 | 392,19 | 0,00 | 0,00 | |

| EBITDA1,2 | 555,58 | 208,25 | 95,08 | 20,63 | 80,99 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 73,22 | 18,21 | 12,95 | 4,64 | 20,65 | 0,00 | 0,00 | |

| EBIT1,4 | 544,28 | -640,97 | -1.272,05 | -1.463,99 | -880,81 | 0,00 | 0,00 | |

| EBIT-margin %5 | 71,74 | -56,04 | -173,19 | -328,93 | -224,59 | 0,00 | 0,00 | |

| Net profit1 | 229,46 | -1.165,01 | -1.674,85 | -1.809,83 | 789,97 | 0,00 | 0,00 | |

| Net-margin %6 | 30,24 | -101,86 | -228,04 | -406,63 | 201,43 | 0,00 | 0,00 | |

| Cashflow1,7 | 120,30 | -276,24 | -138,22 | -123,56 | -168,51 | 0,00 | 0,00 | |

| Earnings per share8 | 1,99 | -10,03 | -13,21 | -11,75 | 0,00 | -3,40 | -0,04 | |

| Dividend per share8 | 0,46 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Fast schon ein wenig ehrfürchtig haben die heimischen FinTech-Vertreter stets Richtung London geschaut – dem Epizentrum der europäischen Finanzindustrie. Während sich die jungen Finanzrocker in Deutschland auf Berlin, Frankfurt, Hamburg, München oder auch den Kölner Raum verteilen, konzentriert sich auf der Insel alles auf London – mit entsprechender Brennstärke. Dabei haben Städte wie Frankfurt längst erkannt, dass sie mehr tun müssen, um als Standort für FinTech-Unternehmen an Attraktivität zu gewinnen. So hat die Deutsche Börse AG hat in Frankfurt-Bornheim das erste Fintech Hub eröffnet. Und auch die FinTech Group hat mit ihren neuen Büroräumen im Frankfurter Westhafen – etwas abseits, aber noch in Sichtweite der Türme von Deutsche Bank und Commerzbank – ein neues Kapitel in der Firmenhistorie gestartet. Hinzu kommen viele FinTechs wie der Social-Trading-Spezialist ayondo, die im Frankfurter Bahnhofsviertel aufgeschlagen haben.

Künftig könnte es noch voller werden in Frankfurt. Auf der Nachrichtenseite von Reuters stehen bereits Berichte, wonach sich „Frankfurt für die Invasion Londoner Banker rüstet“. Noch ist es für solche Prophezeiungen wohl ein wenig zu früh, doch eine gewisse Verschiebung der Gewichte ist durchaus zu erwarten. „Grundsätzlich bedauern wir die Entscheidung des britischen Volkes, die EU zu verlassen. Für Deutschland und gerade für den Finanzplatz Frankfurt bringt das aber auch Vorteile: Viele Londoner Finanzinstitute werden sich neu aufstellen müssen. In Kontinentaleuropa werden so neue Jobs geschaffen, wovon auch Frankfurt profitieren wird. Die FinTech Group AG erwartet dadurch eine steigende Nachfrage nach ihrer IT-Infrastruktur und Finanztechnologie“, sagt etwa Frank Niehage, CEO der FinTech Group. Demnach könnte das Unternehmen, in erster Linie bekannt durch seinen Online-Broker Flatex, durchaus zu den Gewinnern des Brexit gehören – wenn es so etwas überhaupt gibt.

Hoffnungen macht sich allerdings auch die Immobilienszene in der Mainmetropole. So sagt Ulrich Höller, ehemaliger CEO von DIC Asset und jetzt Vorstand der zum Konzernverbund gehörenden GEG German Estate Group: „Trotz aller negativen Begleiterscheinungen kann der deutsche Immobilienmarkt, insbesondere Frankfurt, zumindest mittelfristig mit neuen Impulsen rechnen. Zu erwarten ist, dass institutionelle Investoren verstärkt die vergleichsweise attraktiven Immobilienmärkte in Europa ins Visier nehmen, denn viele global tätige Unternehmen nutzen London als Europazentrale, oft sogar als einzigen Hub. Für diese Unternehmen wird eine Verlagerung in andere europäische Städte und gerade nach Frankfurt als Standort der EZB zunehmend interessant werden, um Nachteile etwa in regulatorischer oder steuerlicher Hinsicht zu vermeiden, die ein Sitz außerhalb der EU mit sich bringen könnte.

Eine Gewichtsverschiebung weg von London erhofft sich aber auch die deutsche Startup-Szene – traditionell stark verankert im hippen Berlin. „Wir rechnen sowohl mit der deutlichen Verringerung der Neuansiedlung von Startups in London zu Gunsten von Berlin als auch mit dem Zuzug erfolgreicher Londoner Startups. Das dürfte in besonderer Ausprägung für den besonders dynamischen Sektor der FinTechs zutreffen“, sagt Christoph Gerlinger, CEO der German Startups Group. Andererseits gibt es auch Unternehmen wie den TV-Schmuckhändler elumeo, die schon jetzt eingeräumt haben, dass der Brexit ihr Geschäft negativ beeinflussen wird, insbesondere durch die zu erwartende weitere Abwertung des Britischen Pfund. Grund: Das durch TV-Sender wie juwelo bekannte Unternehmen hat in England einen wichtigen Standort. Eher negativ ist das Brexit-Votum auch für Firmen mit starkem UK-Standbein wie zum Beispiel TUI. Vorsichtig sind die Investoren auch bei dem stark in England präsenten TecDAX-Titel GFT Technologies. Offen ist, was aus der geplanten Fusion von Deutsche Börse und London Stock Exchange (LSE) wird – auch wenn die Vorstände noch für Vertrauen werben.

„Die Leitungsgremien sind überzeugt, dass der Ausgang des Referendums keinen Einfluss auf die strategische Grundidee des Zusammenschlusses hat“, heißt es offiziell. So richtig glauben mag in Investorenkreisen an diese Worte allerdings kaum jemand. Und so sollten Anleger in den kommenden Wochen genau hinschauen, für welche Titel sie die Daumen heben oder senken. Chancen und Risiken liegen of dicht zusammen. Auf jeden Fall ist zu erwarten, dass etliche Unternehmen die vermeintlichen Folgen des Brexit als willkommene Ausrede für enttäuschende Geschäftszahlen anführen werden. Ein Phänomen, das Anleger wohl noch von den Anschlägen in New York vom 11. September 2001 im Hinterkopf haben.

Eine Gewichtsverschiebung weg von London erhofft sich aber auch die deutsche Startup-Szene – traditionell stark verankert im hippen Berlin. „Wir rechnen sowohl mit der deutlichen Verringerung der Neuansiedlung von Startups in London zu Gunsten von Berlin als auch mit dem Zuzug erfolgreicher Londoner Startups. Das dürfte in besonderer Ausprägung für den besonders dynamischen Sektor der FinTechs zutreffen“, sagt Christoph Gerlinger, CEO der German Startups Group. Andererseits gibt es auch Unternehmen wie den TV-Schmuckhändler elumeo, die schon jetzt eingeräumt haben, dass der Brexit ihr Geschäft negativ beeinflussen wird, insbesondere durch die zu erwartende weitere Abwertung des Britischen Pfund. Grund: Das durch TV-Sender wie juwelo bekannte Unternehmen hat in England einen wichtigen Standort. Eher negativ ist das Brexit-Votum auch für Firmen mit starkem UK-Standbein wie zum Beispiel TUI. Vorsichtig sind die Investoren auch bei dem stark in England präsenten TecDAX-Titel GFT Technologies. Offen ist, was aus der geplanten Fusion von Deutsche Börse und London Stock Exchange (LSE) wird – auch wenn die Vorstände noch für Vertrauen werben.

„Die Leitungsgremien sind überzeugt, dass der Ausgang des Referendums keinen Einfluss auf die strategische Grundidee des Zusammenschlusses hat“, heißt es offiziell. So richtig glauben mag in Investorenkreisen an diese Worte allerdings kaum jemand. Und so sollten Anleger in den kommenden Wochen genau hinschauen, für welche Titel sie die Daumen heben oder senken. Chancen und Risiken liegen of dicht zusammen. Auf jeden Fall ist zu erwarten, dass etliche Unternehmen die vermeintlichen Folgen des Brexit als willkommene Ausrede für enttäuschende Geschäftszahlen anführen werden. Ein Phänomen, das Anleger wohl noch von den Anschlägen in New York vom 11. September 2001 im Hinterkopf haben.

...

The Payments Group Holding

Kurs: 0,32

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Bank | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 514000 | DE0005140008 | AG | 57.880,99 Mio € | 10.05.1948 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Branicks Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3XX | DE000A1X3XX4 | AG | 157,44 Mio € | 08.05.2006 | ||

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| The Payments Group Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1MMEV | DE000A1MMEV4 | GmbH & Co. KGaA | 3,60 Mio € | 11.11.2015 | Beobachten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Börse | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 581005 | DE0005810055 | AG | 43.296,12 Mio € | 05.02.2001 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Elumeo | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A11Q05 | DE000A11Q059 | SE | 13,16 Mio € | 03.07.2015 | Verkaufen | |

* * *

© boersengefluester.de | Redaktion

Keine Sorge, liebe Freunde von boersengefluester.de – dieser Text wird ganz kurz, kostet Sie also nicht viel Zeit. Trotzdem ist er verbunden mit einer großen Bitte an Sie: Geben Sie boersengefluester.de Ihre Stimme für den SMEIL Award 2016! Bei diesem von dem österreichischen Finanzportal boerse-social.com initiierten Wettbewerb werden „herausragende Finanzblogs im deutschsprachigen Raum“ prämiert. 2016 läuft bereits die vierte Auflage des SMEIL Awards. Für privat betriebene Finanzblogs – und genau das ist boersengefluester.de – sind solche Preise eine prima Gelegenheit, um auf sich aufmerksam zu machen. Und jetzt kommen bereits Sie ins Spiel: Neben der Fachjury können beim SMEIL Award nämlich auch die Leser mitbestimmen und Ihre persönlichen Favoriten nennen.

Das Prozedere ist denkbar einfach: Sie brauchen nur auf diesen LINK klicken, boersengefluester.de ankreuzen und Ihre E-Mail-Adresse angeben. Alles ganz easy und vor allen Dingen sicher. Auf keinen Fall werden Ihre Daten missbräuchlich verwendet. Insgesamt steht 2016 die stattliche Zahl von 111 Blogs zur Auswahl. Toll, dass es mittlerweile so viele Seiten gibt, die sich mit Herzblut, Sachverständnis und innovativen Ideen um Finanzthemen kümmern. Also: Bitte lächeln und mitmachen! Die Abstimmung läuft noch bis zum 1. Juli. Dann werden alle Stimmen aus den verschiedenen Jurykreisen (1. die Fachjury, 2. die nominierten Blogger selbst, 3. die User) zusammengezählt und der Gesamtsieger ermittelt. Boersengefluester.de freut sich schon jetzt über ganz ganz viele Punkte von Ihnen, denn Sie als regelmäßige Leser von boersengefluester.de sind für uns der mit Abstand wichtigste Jurykreis.

[sws_blue_box box_size="640"]Hier geht es direkt zum User-Voting für den SMEIL Award 2016[/sws_blue_box]...

© boersengefluester.de | Redaktion

Auf Crash-Kurs ist die Daimler-Aktie: Gegenüber dem 2015er-Hoch ist die Notiz um mehr als 40 Prozent eingebrochen. Investoren befürchten, dass sich durch den Brexit nicht nur die Perspektiven für die britische Wirtschaft, sondern auch für die europäische und damit für die Weltwirtschaft weiter eintrüben. Das belastet den Kurs der Daimler-Aktie massiv. Zuletzt hatte eine Nachricht vom Automobilverband VDA kurzfristig noch für Auftrieb bei dem Papier gesorgt. Er hat seine Prognose für die 2016er-Lkw-Verkäufe in Westeuropa angehoben und rechnet jetzt mit einem Absatzplus von 8 Prozent (bisher 4 Prozent). Gute Nachrichten vom Lkw-Markt kann Daimler gebrauchen, hat die Sparte doch mit erheblich mehr Gegenwind zu kämpfen als Daimler lieb ist. Daher hatte der weltgrößte Lkw-Hersteller Mitte Mai die Prognose für die Sparte gesenkt. Demnach soll der Gewinn vor Zinsen und Steuern (EBIT) des Geschäftsbereichs „deutlich unter“ dem Vorjahr liegen, nachdem er zuvor gleichbleiben sollte. Grund für die Probleme ist der Markteinbruch in Nordamerika und Brasilien und der verstärkte Preisdruck in Europa. Offenbar schlägt die schwache Konjunktur in den USA viel stärker auf den Absatz gerade von großen und damit margenstärkeren Lkw durch, als Daimler lange Zeit wahrhaben wollte. „Deutlich unter“ dem Vorjahr bedeutet einen Rückgang des EBITs der Sparte um mindestens zehn Prozent gegenüber dem Vorjahresrekord von 2,74 Mrd. Euro.

Trotz der zunehmenden Probleme in der Lkw-Sparte bekräftige Vorstandschef Dieter Zetsche die Gewinnprognose für den Konzern. So soll das EBIT aus dem laufenden Geschäft „leicht steigen“ – gegenüber dem Vorjahreswert von 13,8 Mrd. Euro. Der Firmenlenker will also die Schwäche im Lkw-Sektor durch ein noch besseres Geschäft, vor allem im Pkw-Bereich, wettmachen. Er brummt viel stärker als je zuvor. Im ersten Quartal hatte die Sparte den Absatz um acht Prozent auf knapp 500.000 Fahrzeuge erhöht. Das EBIT der Sparte war allerdings deutlich gesunken, weshalb die operative Rendite auf 7,1 Prozent zurückgegangen war. Das lag einerseits an dem starken Anstieg der Forschungs- und Entwicklungskosten. Andererseits verschlang die Einführung der neuen Mercedes E-Klasse eine Menge Geld. In den nächsten Quartalen soll sich die Marge aber wieder zusehends verbessern. Die Analysten der UBS gehen für das zweite Quartal von neun Prozent aus. Die weltweite Einführung der neuen E-Klasse werde die Marge im zweiten Halbjahr dann auf mehr als zehn Prozent hochtreiben.

Angesichts des Kurseinbruchs juckt es viele Anlegern geradezu, bei der Daimler-Aktie einzusteigen. Immerhin liegt das KGV laut dem Konsens bei den Gewinnschätzungen bei lediglich 6,4, womit Daimler die drittgünstigste Aktie im DAX ist. Die Frage ist nur, warum ist das KGV so niedrig, wenn die Gewinnperspektiven doch so gut sein sollen? Zumal das Geschäft bei Daimler brummt, hatte die Marke Mercedes-Benz den Absatz im Mai doch um 12,9 Prozent auf 170.625 Fahrzeuge gesteigert. Antriebsmotor war einmal mehr China, wo der Absatz um 38,9 Prozent auf mehr als 38.000 Fahrzeuge nach oben geschossen ist. Damit baut das Land seine Position als der mit Abstand wichtigste Markt für Daimler weiter aus, während die Verkäufe in den USA, dem zweitwichtigsten Markt, leicht zurückgingen auf 29.299 Fahrzeuge. Investoren machen sich daher Sorgen, dass bei einer weiteren Abkühlung der US-Konjunktur die Absatzzahlen in den USA unter Druck bleiben dürften, zumal der Wettbewerber BMW zuletzt gewarnt hatte. „Der US-Markt wird 2016 bestenfalls stagnieren“, sagte BMW-Vertriebschef Ian Robertson. Damit wächst die Gefahr, dass die Premiumhersteller versuchen, die Autos, die entgegen den ursprünglichen Planungen nicht in den USA abgesetzt werden können, beispielsweise in Europa zu verkaufen. Das würde den Preisdruck hier erhöhen. Der Markt in Westeuropa wächst zwar derzeit sehr stark. Die Frage ist allerdings, wie lange in Ländern wie Italien und Spanien, Wachstumsraten von 25 Prozent und mehr aufrechterhalten werden können. Die Aussicht auf den Brexit sollte den Markt in Westeuropa auf absehbare Sicht deutlich dämpfen. Bislang prognostizieren Experten, dass der weltweite Pkw-Markt im laufenden Jahr um drei Prozent auf 74,5 Mio. Fahrzeuge wachsen wird. Diese Prognose dürfte sich aber als deutlich zu optimistisch herausstellen.

Angesichts des Kurseinbruchs juckt es viele Anlegern geradezu, bei der Daimler-Aktie einzusteigen. Immerhin liegt das KGV laut dem Konsens bei den Gewinnschätzungen bei lediglich 6,4, womit Daimler die drittgünstigste Aktie im DAX ist. Die Frage ist nur, warum ist das KGV so niedrig, wenn die Gewinnperspektiven doch so gut sein sollen? Zumal das Geschäft bei Daimler brummt, hatte die Marke Mercedes-Benz den Absatz im Mai doch um 12,9 Prozent auf 170.625 Fahrzeuge gesteigert. Antriebsmotor war einmal mehr China, wo der Absatz um 38,9 Prozent auf mehr als 38.000 Fahrzeuge nach oben geschossen ist. Damit baut das Land seine Position als der mit Abstand wichtigste Markt für Daimler weiter aus, während die Verkäufe in den USA, dem zweitwichtigsten Markt, leicht zurückgingen auf 29.299 Fahrzeuge. Investoren machen sich daher Sorgen, dass bei einer weiteren Abkühlung der US-Konjunktur die Absatzzahlen in den USA unter Druck bleiben dürften, zumal der Wettbewerber BMW zuletzt gewarnt hatte. „Der US-Markt wird 2016 bestenfalls stagnieren“, sagte BMW-Vertriebschef Ian Robertson. Damit wächst die Gefahr, dass die Premiumhersteller versuchen, die Autos, die entgegen den ursprünglichen Planungen nicht in den USA abgesetzt werden können, beispielsweise in Europa zu verkaufen. Das würde den Preisdruck hier erhöhen. Der Markt in Westeuropa wächst zwar derzeit sehr stark. Die Frage ist allerdings, wie lange in Ländern wie Italien und Spanien, Wachstumsraten von 25 Prozent und mehr aufrechterhalten werden können. Die Aussicht auf den Brexit sollte den Markt in Westeuropa auf absehbare Sicht deutlich dämpfen. Bislang prognostizieren Experten, dass der weltweite Pkw-Markt im laufenden Jahr um drei Prozent auf 74,5 Mio. Fahrzeuge wachsen wird. Diese Prognose dürfte sich aber als deutlich zu optimistisch herausstellen.

Die Analysten reagieren auf die Eintrübung der Perspektiven und haben schon vor der Entscheidung für den Brexit die Gewinnschätzungen für Daimler für 2016 und 2017 deutlich gesenkt. Daher soll der Gewinn je Aktie im nächsten Jahr um lediglich 5,7 Prozent auf 8,57 Euro steigen. Angesichts der anhaltend schwachen Konjunkturdaten, gerade aus den USA, könnten die Gewinnschätzungen für Daimler in den nächsten Monaten im Rückwärtsgang bleiben, zumal wenn der Euro gegenüber dem Dollar und anderen Währungen steigen sollte und Daimler damit Gegenwind von der Währungsseite bekäme. Die Abschwächung der Konjunktur in der Euro-Zone wäre ein weiterer Belastungsfaktor. Wegen der deutlichen Senkung der Gewinnschätzungen ist die Bewertung von Daimler bei Weitem nicht so niedrig, wie sie auf den ersten Blick aussieht. Abgesehen von jederzeit möglichen kurzfristigen Erholungen könnte das Papier daher weiter unter Druck bleiben.

Die Analysten reagieren auf die Eintrübung der Perspektiven und haben schon vor der Entscheidung für den Brexit die Gewinnschätzungen für Daimler für 2016 und 2017 deutlich gesenkt. Daher soll der Gewinn je Aktie im nächsten Jahr um lediglich 5,7 Prozent auf 8,57 Euro steigen. Angesichts der anhaltend schwachen Konjunkturdaten, gerade aus den USA, könnten die Gewinnschätzungen für Daimler in den nächsten Monaten im Rückwärtsgang bleiben, zumal wenn der Euro gegenüber dem Dollar und anderen Währungen steigen sollte und Daimler damit Gegenwind von der Währungsseite bekäme. Die Abschwächung der Konjunktur in der Euro-Zone wäre ein weiterer Belastungsfaktor. Wegen der deutlichen Senkung der Gewinnschätzungen ist die Bewertung von Daimler bei Weitem nicht so niedrig, wie sie auf den ersten Blick aussieht. Abgesehen von jederzeit möglichen kurzfristigen Erholungen könnte das Papier daher weiter unter Druck bleiben.

Mercedes-Benz Group

Kurs: 59,00

BMW ST

Kurs: 89,46

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mercedes-Benz Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 710000 | DE0007100000 | AG | 56.811,32 Mio € | 17.11.1998 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 121.778,00 | 133.893,00 | 150.017,00 | 153.218,00 | 145.594,00 | 132.214,00 | 132.500,00 | |

| EBITDA1,2 | 15.048,00 | 23.008,00 | 26.979,00 | 26.323,00 | 17.735,00 | 8.214,00 | 0,00 | |

| EBITDA-margin %3 | 12,36 | 17,18 | 17,98 | 17,18 | 12,18 | 6,21 | 0,00 | |

| EBIT1,4 | 6.091,00 | 16.028,00 | 20.458,00 | 19.660,00 | 13.599,00 | 5.820,00 | 0,00 | |

| EBIT-margin %5 | 5,00 | 11,97 | 13,64 | 12,83 | 9,34 | 4,40 | 0,00 | |

| Net profit1 | 4.009,00 | 23.396,00 | 14.809,00 | 14.531,00 | 10.409,00 | 5.331,00 | 0,00 | |

| Net-margin %6 | 3,29 | 17,47 | 9,87 | 9,48 | 7,15 | 4,03 | 0,00 | |

| Cashflow1,7 | 22.332,00 | 24.549,00 | 16.894,00 | 14.470,00 | 17.735,00 | 14.000,00 | 0,00 | |

| Earnings per share8 | 3,39 | 21,50 | 13,55 | 13,46 | 10,19 | 5,95 | 6,60 | |

| Dividend per share8 | 1,35 | 5,00 | 5,20 | 5,30 | 4,30 | 3,50 | 3,50 | |

Quelle: boersengefluester.de and company details

Foto: © Daimler AG (Mercedes-Benz Museum, Formel-1-Weltmeisterschaftsauto 2014 und DTM-Champion-Fahrzeug 2015 verhüllt in der Rennkurve)

...

© boersengefluester.de | Redaktion

Jahrelang konnten Anleger mit der Aktie von GFT Technologies so gut wie nichts verkehrt machen: Im Prinzip kannte die Notiz des IT-Dienstleisters mit Fokus auf Kunden aus der Finanzbranche nur den Weg nach oben. Kein Wunder, denn in kaum einem anderen Sektor sind die Herausforderungen durch die gesetzlichen Regulierungsvorgaben sowie die Digitalisierung der Geschäftsprozesse – Stichwort FinTech – so groß wie im Finanzbereich. Und trotzdem: 2016 steht der TecDAX-Titel heftig unter Druck und hat bislang um rund 40 Prozent an Wert eingebüßt. Auslöser der Kursschwäche war zunächst der allgemein sehr holprige Börsenstart ins laufende Jahr, der Trendaktien wie GFT Technologies überdurchschnittlich zusetzte. Hinzu kam, dass die Bewertung auf dem Kursgipfel mit einer Marktkapitalisierung von rund 815 Mio. Euro – bei einem für 2016 zu erwartenden Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 48,5 Mio. Euro – sehr ambitioniert war. Zudem haben die Stuttgarter im Zuge der regen Übernahmeaktivitäten erhebliche Finanzverbindlichkeiten aufgebaut.

Letztlich war es aber die BREXIT-Angst, die dem Titel am meisten zusetzte. Immerhin ist Großbritannien im Zuge des Mitte 2014 akquirierten IT-Beraters Rule Finance zu dem mit Abstand wichtigsten Markt für GFT Technologies aufgestiegen. Im vergangenen Jahr entfielen rund 43 Prozent der Konzernerlöse auf diese Region. Kein Wunder, dass die Entscheidung der Briten für einen Austritt aus der EU die Aktionäre von GFT scheu macht. Schließlich gelten die britischen Finanzhäuser als die großen Verlierer des Abstimmungsergebnisses. Inwiefern sich die Entscheidung der Briten tatsächlich negativ auf das Zahlenwerk des TecDAX-Unternehmens auswirken wird, lässt sich gegenwärtig indes kaum seriös einschätzen. Die Analysten von Warburg Research wollten das Thema in ihrer jüngsten Studie nicht zu hoch aufhängen und sprachen von einem „temporären negativen Effekt auf die Nachfrage“. Die Experten von Edison Research aus London verweisen zudem darauf, dass für GFT ohnehin das vierte Quartal am wichtigsten ist (die Studie von Edison können Sie HIER gratis herunterladen). Ein Szenario ist zudem, dass die britischen Banken durch den anstehenden EU-Austritt sogar noch stärker in eine möglichst leistungsfähige IT-Umgebung investieren müssen. Nun: Gegenwärtig finden solche Argumente wenig Gehör auf dem Kapitalmarkt und so zählt die GFT-Aktie zu den größten Verlierern der BREXIT-Entscheidung. Auch wenn im laufenden Jahr wohl mit keiner großen Ergebnisdynamik zu rechnen ist: Für boersengefluester.de ist die Aktie zumindest eine Halten-Position. Nach den Berechnungen von Edison liegt der faire Wert bei gut 25 Euro pro Anteilschein – also um etwa ein Viertel nördlich der aktuellen Notiz.

Letztlich war es aber die BREXIT-Angst, die dem Titel am meisten zusetzte. Immerhin ist Großbritannien im Zuge des Mitte 2014 akquirierten IT-Beraters Rule Finance zu dem mit Abstand wichtigsten Markt für GFT Technologies aufgestiegen. Im vergangenen Jahr entfielen rund 43 Prozent der Konzernerlöse auf diese Region. Kein Wunder, dass die Entscheidung der Briten für einen Austritt aus der EU die Aktionäre von GFT scheu macht. Schließlich gelten die britischen Finanzhäuser als die großen Verlierer des Abstimmungsergebnisses. Inwiefern sich die Entscheidung der Briten tatsächlich negativ auf das Zahlenwerk des TecDAX-Unternehmens auswirken wird, lässt sich gegenwärtig indes kaum seriös einschätzen. Die Analysten von Warburg Research wollten das Thema in ihrer jüngsten Studie nicht zu hoch aufhängen und sprachen von einem „temporären negativen Effekt auf die Nachfrage“. Die Experten von Edison Research aus London verweisen zudem darauf, dass für GFT ohnehin das vierte Quartal am wichtigsten ist (die Studie von Edison können Sie HIER gratis herunterladen). Ein Szenario ist zudem, dass die britischen Banken durch den anstehenden EU-Austritt sogar noch stärker in eine möglichst leistungsfähige IT-Umgebung investieren müssen. Nun: Gegenwärtig finden solche Argumente wenig Gehör auf dem Kapitalmarkt und so zählt die GFT-Aktie zu den größten Verlierern der BREXIT-Entscheidung. Auch wenn im laufenden Jahr wohl mit keiner großen Ergebnisdynamik zu rechnen ist: Für boersengefluester.de ist die Aktie zumindest eine Halten-Position. Nach den Berechnungen von Edison liegt der faire Wert bei gut 25 Euro pro Anteilschein – also um etwa ein Viertel nördlich der aktuellen Notiz.

GFT Technologies

Kurs: 15,82

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| GFT Technologies | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 580060 | DE0005800601 | SE | 416,48 Mio € | 28.06.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 444,85 | 566,19 | 730,14 | 801,74 | 870,92 | 885,00 | 0,00 | |

| EBITDA1,2 | 39,70 | 60,75 | 86,04 | 89,76 | 93,95 | 88,00 | 0,00 | |

| EBITDA-margin %3 | 8,92 | 10,73 | 11,78 | 11,20 | 10,79 | 9,94 | 0,00 | |

| EBIT1,4 | 16,33 | 40,92 | 65,55 | 68,40 | 70,99 | 65,00 | 0,00 | |

| EBIT-margin %5 | 3,67 | 7,23 | 8,98 | 8,53 | 8,15 | 7,35 | 0,00 | |

| Net profit1 | 9,94 | 29,89 | 46,25 | 48,36 | 46,48 | 40,00 | 0,00 | |

| Net-margin %6 | 2,23 | 5,28 | 6,33 | 6,03 | 5,34 | 4,52 | 0,00 | |

| Cashflow1,7 | 60,25 | 52,99 | 57,49 | 40,44 | 72,42 | 65,00 | 0,00 | |

| Earnings per share8 | 0,38 | 1,14 | 1,76 | 1,84 | 1,77 | 1,52 | 1,70 | |

| Dividend per share8 | 0,20 | 0,35 | 0,45 | 0,50 | 0,50 | 0,50 | 0,55 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion