Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Hand aufs Herz: Haben Sie schon einmal von Property Technology – kurz PropTech – gehört? Nicht schlimm, wenn Sie mit dem Begriff nichts anfangen können. Doch vermutlich wird sich das bald ändern. Denn genau wie FinTech die Bankenlandschaft überrollt, könnte PropTech – also die Verquickung von Immobilien und Technologie – das nächste große Ding werden. „Die Digitalisierung hinkt im Immobilienbereich noch massiv hinterher“, sagt Hermann Watzinger, Geschäftsführender Gesellschafter von Mercer Street Capital aus Frankfurt. Gemeinsam mit seinem Partner Vijay Vankadari baut er zurzeit die Immobilienplattform immorocks auf. Für qualifizierte Anleger und Family Offices könnte sich hier eine interessante Investmentalternative auftun. Anders als bekannte Crowdinvesting-Plattformen wie Exporo, Zinsland, Zinsbaustein oder auch Bergfürst, wo man sich insbesondere als Kleinanleger – meist in Form von den nicht ganz unumstrittenen Nachrangdarlehen – an einzelnen Immobilienprojekten beteiligen kann, geht immorocks einen anderen Weg: Und zwar über die Emission einer Anleihe für ein konkretes Einzelgebäude. Pilotprojekt ist ein an das Land Rheinland-Pfalz vermietetes Bürogebäude (Jahrgang 1983) in der Hegelstraße in Mainz, daher auch die Bondbezeichnung „Hegel 59“.

[caption id="attachment_98944" align="alignleft" width="435"] Ansicht des Bürogebäudes in der Hegelstraße in Mainz.[/caption]

Zur Auswahl stehen zwei Varianten mit jeweils maximal fünf Jahren Laufzeit, aber unterschiedlichen Kupons: Anleihe Nummer 1 bietet eine jährliche Verzinsung von 3,0 Prozent plus einer nach einer bestimmten Formel berechneten Gewinnbeteiligung. Offenbar trifft diese Form der Anleihe eher den Nerv der Investoren als die Variante 2 mit einer fixen Verzinsung von 5,0 Prozent pro Jahr. Darauf deuten jedenfalls die bisherigen Zeichnungsergebnisse hin. Das maximale Anleihenvolumen beläuft sich auf 800.000 Euro – eingeteilt in Stücken zu je 1.000 Euro Nennwert. Die Mindestzeichnung beträgt dabei zehn Teilschuldverschreibungen zu je 1.000 Euro. Maximal würden also 80 Investoren zum Zug kommen. Die Zeichnungsfrist läuft knapp einen Monat und endet am 23. September 2016. Ein börslicher Handel des Bonds ist nicht vorgesehen. Zudem hat sich der Emittent – die Hegel 59 GmbH – ein vorzeitiges Kündigungsrecht gesichert. Dieser Passus ist für Watzinger eine Option, die durchaus gezogen werden könnte. „Wir wollen uns nicht einschränken, was die Veräußerbarkeit der Immobilie angeht.“

Der Deal hinter der Anleihe: Die beiden ehemaligen Banker Watzinger und Vankadari haben über die mehrheitlich zur Mercer Street Capital gehörende Hegel 59 GmbH die Immobilie in Mainz erworben. Getragen wird das Projekt maßgeblich über einen Kredit der Kreissparkasse Groß-Gerau in Höhe von 5,50 Mio. Euro. Der restliche Kaufpreis sowie die Erwerbsnebenkosten wurden durch 1,25 Mio. Euro Gesellschafterdarlehen finanziert. Über die Anleihe fließen der Hegel 59 GmbH – nach Abzug der Emissionskosten von 58.500 Euro – voraussichtlich 741.500 Euro zu, die wiederum dazu verwendet werden, um die Gesellschafterdarlehen abzulösen. Der Kreissparkasse Groß-Gerau wurde dabei eine Vorrang-Grundschuld von 5,50 Mio. Euro ins Grundbuch eingetragen. Die Anleihengläubiger sind über eine nachrangige Grundschuld besichert. Gemessen an dem via Bond zu finanzierenden Betrag sieht das alles nach sehr viel Aufwand aus. Und auch Vijay Vankadari räumt ein: „Wir haben quasi einen Rolls Royce für die 800.000 Euro gebaut.“ Andererseits ist das Projekt natürlich ein Testballon für weitere Emissionen dieser Art. Vermögende Anleger und Familiy Offices, die bereit sind, mindestens 10.000 Euro in solch einen Bond zu stecken, können sich auf der Webseite immorocks weitere Informationen einholen und (nach Anmeldung) den 126 Seiten umfassenden Prospekt downloaden. In der Immobilienszene stößt das Projekt durchaus auf positive Resonanz.

Bei einer erfolgreichen Erstemission könnte die Anleihenvariante durch die Lücke zu den eher auf Kleinanleger zugeschnittenen Crowdinvesting-Plattformen schließen. Zudem hat die Variante von immorocks den Vorteil, dass es sich um eine langfrsitig vermietete Bestandsimmobilie handelt und Investoren denentsprechend kein Projektentwicklungsrisiko tragen, wie es bei den meisten Angeboten auf den einschlägigen Crowdinvesting-Plattformen sonst der Fall ist.

Fotos: Hegel 59 GmbH, Clipdealer...

Ansicht des Bürogebäudes in der Hegelstraße in Mainz.[/caption]

Zur Auswahl stehen zwei Varianten mit jeweils maximal fünf Jahren Laufzeit, aber unterschiedlichen Kupons: Anleihe Nummer 1 bietet eine jährliche Verzinsung von 3,0 Prozent plus einer nach einer bestimmten Formel berechneten Gewinnbeteiligung. Offenbar trifft diese Form der Anleihe eher den Nerv der Investoren als die Variante 2 mit einer fixen Verzinsung von 5,0 Prozent pro Jahr. Darauf deuten jedenfalls die bisherigen Zeichnungsergebnisse hin. Das maximale Anleihenvolumen beläuft sich auf 800.000 Euro – eingeteilt in Stücken zu je 1.000 Euro Nennwert. Die Mindestzeichnung beträgt dabei zehn Teilschuldverschreibungen zu je 1.000 Euro. Maximal würden also 80 Investoren zum Zug kommen. Die Zeichnungsfrist läuft knapp einen Monat und endet am 23. September 2016. Ein börslicher Handel des Bonds ist nicht vorgesehen. Zudem hat sich der Emittent – die Hegel 59 GmbH – ein vorzeitiges Kündigungsrecht gesichert. Dieser Passus ist für Watzinger eine Option, die durchaus gezogen werden könnte. „Wir wollen uns nicht einschränken, was die Veräußerbarkeit der Immobilie angeht.“

Der Deal hinter der Anleihe: Die beiden ehemaligen Banker Watzinger und Vankadari haben über die mehrheitlich zur Mercer Street Capital gehörende Hegel 59 GmbH die Immobilie in Mainz erworben. Getragen wird das Projekt maßgeblich über einen Kredit der Kreissparkasse Groß-Gerau in Höhe von 5,50 Mio. Euro. Der restliche Kaufpreis sowie die Erwerbsnebenkosten wurden durch 1,25 Mio. Euro Gesellschafterdarlehen finanziert. Über die Anleihe fließen der Hegel 59 GmbH – nach Abzug der Emissionskosten von 58.500 Euro – voraussichtlich 741.500 Euro zu, die wiederum dazu verwendet werden, um die Gesellschafterdarlehen abzulösen. Der Kreissparkasse Groß-Gerau wurde dabei eine Vorrang-Grundschuld von 5,50 Mio. Euro ins Grundbuch eingetragen. Die Anleihengläubiger sind über eine nachrangige Grundschuld besichert. Gemessen an dem via Bond zu finanzierenden Betrag sieht das alles nach sehr viel Aufwand aus. Und auch Vijay Vankadari räumt ein: „Wir haben quasi einen Rolls Royce für die 800.000 Euro gebaut.“ Andererseits ist das Projekt natürlich ein Testballon für weitere Emissionen dieser Art. Vermögende Anleger und Familiy Offices, die bereit sind, mindestens 10.000 Euro in solch einen Bond zu stecken, können sich auf der Webseite immorocks weitere Informationen einholen und (nach Anmeldung) den 126 Seiten umfassenden Prospekt downloaden. In der Immobilienszene stößt das Projekt durchaus auf positive Resonanz.

Bei einer erfolgreichen Erstemission könnte die Anleihenvariante durch die Lücke zu den eher auf Kleinanleger zugeschnittenen Crowdinvesting-Plattformen schließen. Zudem hat die Variante von immorocks den Vorteil, dass es sich um eine langfrsitig vermietete Bestandsimmobilie handelt und Investoren denentsprechend kein Projektentwicklungsrisiko tragen, wie es bei den meisten Angeboten auf den einschlägigen Crowdinvesting-Plattformen sonst der Fall ist.

Fotos: Hegel 59 GmbH, Clipdealer...

Ansicht des Bürogebäudes in der Hegelstraße in Mainz.[/caption]

Zur Auswahl stehen zwei Varianten mit jeweils maximal fünf Jahren Laufzeit, aber unterschiedlichen Kupons: Anleihe Nummer 1 bietet eine jährliche Verzinsung von 3,0 Prozent plus einer nach einer bestimmten Formel berechneten Gewinnbeteiligung. Offenbar trifft diese Form der Anleihe eher den Nerv der Investoren als die Variante 2 mit einer fixen Verzinsung von 5,0 Prozent pro Jahr. Darauf deuten jedenfalls die bisherigen Zeichnungsergebnisse hin. Das maximale Anleihenvolumen beläuft sich auf 800.000 Euro – eingeteilt in Stücken zu je 1.000 Euro Nennwert. Die Mindestzeichnung beträgt dabei zehn Teilschuldverschreibungen zu je 1.000 Euro. Maximal würden also 80 Investoren zum Zug kommen. Die Zeichnungsfrist läuft knapp einen Monat und endet am 23. September 2016. Ein börslicher Handel des Bonds ist nicht vorgesehen. Zudem hat sich der Emittent – die Hegel 59 GmbH – ein vorzeitiges Kündigungsrecht gesichert. Dieser Passus ist für Watzinger eine Option, die durchaus gezogen werden könnte. „Wir wollen uns nicht einschränken, was die Veräußerbarkeit der Immobilie angeht.“

Der Deal hinter der Anleihe: Die beiden ehemaligen Banker Watzinger und Vankadari haben über die mehrheitlich zur Mercer Street Capital gehörende Hegel 59 GmbH die Immobilie in Mainz erworben. Getragen wird das Projekt maßgeblich über einen Kredit der Kreissparkasse Groß-Gerau in Höhe von 5,50 Mio. Euro. Der restliche Kaufpreis sowie die Erwerbsnebenkosten wurden durch 1,25 Mio. Euro Gesellschafterdarlehen finanziert. Über die Anleihe fließen der Hegel 59 GmbH – nach Abzug der Emissionskosten von 58.500 Euro – voraussichtlich 741.500 Euro zu, die wiederum dazu verwendet werden, um die Gesellschafterdarlehen abzulösen. Der Kreissparkasse Groß-Gerau wurde dabei eine Vorrang-Grundschuld von 5,50 Mio. Euro ins Grundbuch eingetragen. Die Anleihengläubiger sind über eine nachrangige Grundschuld besichert. Gemessen an dem via Bond zu finanzierenden Betrag sieht das alles nach sehr viel Aufwand aus. Und auch Vijay Vankadari räumt ein: „Wir haben quasi einen Rolls Royce für die 800.000 Euro gebaut.“ Andererseits ist das Projekt natürlich ein Testballon für weitere Emissionen dieser Art. Vermögende Anleger und Familiy Offices, die bereit sind, mindestens 10.000 Euro in solch einen Bond zu stecken, können sich auf der Webseite immorocks weitere Informationen einholen und (nach Anmeldung) den 126 Seiten umfassenden Prospekt downloaden. In der Immobilienszene stößt das Projekt durchaus auf positive Resonanz.

Bei einer erfolgreichen Erstemission könnte die Anleihenvariante durch die Lücke zu den eher auf Kleinanleger zugeschnittenen Crowdinvesting-Plattformen schließen. Zudem hat die Variante von immorocks den Vorteil, dass es sich um eine langfrsitig vermietete Bestandsimmobilie handelt und Investoren denentsprechend kein Projektentwicklungsrisiko tragen, wie es bei den meisten Angeboten auf den einschlägigen Crowdinvesting-Plattformen sonst der Fall ist.

Fotos: Hegel 59 GmbH, Clipdealer...

Ansicht des Bürogebäudes in der Hegelstraße in Mainz.[/caption]

Zur Auswahl stehen zwei Varianten mit jeweils maximal fünf Jahren Laufzeit, aber unterschiedlichen Kupons: Anleihe Nummer 1 bietet eine jährliche Verzinsung von 3,0 Prozent plus einer nach einer bestimmten Formel berechneten Gewinnbeteiligung. Offenbar trifft diese Form der Anleihe eher den Nerv der Investoren als die Variante 2 mit einer fixen Verzinsung von 5,0 Prozent pro Jahr. Darauf deuten jedenfalls die bisherigen Zeichnungsergebnisse hin. Das maximale Anleihenvolumen beläuft sich auf 800.000 Euro – eingeteilt in Stücken zu je 1.000 Euro Nennwert. Die Mindestzeichnung beträgt dabei zehn Teilschuldverschreibungen zu je 1.000 Euro. Maximal würden also 80 Investoren zum Zug kommen. Die Zeichnungsfrist läuft knapp einen Monat und endet am 23. September 2016. Ein börslicher Handel des Bonds ist nicht vorgesehen. Zudem hat sich der Emittent – die Hegel 59 GmbH – ein vorzeitiges Kündigungsrecht gesichert. Dieser Passus ist für Watzinger eine Option, die durchaus gezogen werden könnte. „Wir wollen uns nicht einschränken, was die Veräußerbarkeit der Immobilie angeht.“

Der Deal hinter der Anleihe: Die beiden ehemaligen Banker Watzinger und Vankadari haben über die mehrheitlich zur Mercer Street Capital gehörende Hegel 59 GmbH die Immobilie in Mainz erworben. Getragen wird das Projekt maßgeblich über einen Kredit der Kreissparkasse Groß-Gerau in Höhe von 5,50 Mio. Euro. Der restliche Kaufpreis sowie die Erwerbsnebenkosten wurden durch 1,25 Mio. Euro Gesellschafterdarlehen finanziert. Über die Anleihe fließen der Hegel 59 GmbH – nach Abzug der Emissionskosten von 58.500 Euro – voraussichtlich 741.500 Euro zu, die wiederum dazu verwendet werden, um die Gesellschafterdarlehen abzulösen. Der Kreissparkasse Groß-Gerau wurde dabei eine Vorrang-Grundschuld von 5,50 Mio. Euro ins Grundbuch eingetragen. Die Anleihengläubiger sind über eine nachrangige Grundschuld besichert. Gemessen an dem via Bond zu finanzierenden Betrag sieht das alles nach sehr viel Aufwand aus. Und auch Vijay Vankadari räumt ein: „Wir haben quasi einen Rolls Royce für die 800.000 Euro gebaut.“ Andererseits ist das Projekt natürlich ein Testballon für weitere Emissionen dieser Art. Vermögende Anleger und Familiy Offices, die bereit sind, mindestens 10.000 Euro in solch einen Bond zu stecken, können sich auf der Webseite immorocks weitere Informationen einholen und (nach Anmeldung) den 126 Seiten umfassenden Prospekt downloaden. In der Immobilienszene stößt das Projekt durchaus auf positive Resonanz.

Bei einer erfolgreichen Erstemission könnte die Anleihenvariante durch die Lücke zu den eher auf Kleinanleger zugeschnittenen Crowdinvesting-Plattformen schließen. Zudem hat die Variante von immorocks den Vorteil, dass es sich um eine langfrsitig vermietete Bestandsimmobilie handelt und Investoren denentsprechend kein Projektentwicklungsrisiko tragen, wie es bei den meisten Angeboten auf den einschlägigen Crowdinvesting-Plattformen sonst der Fall ist.

Fotos: Hegel 59 GmbH, Clipdealer...

© boersengefluester.de | Redaktion

Bis zur Veröffentlichung des Geschäftsberichts für 2015/16 (30. Juni) müssen sich Aktionäre von Fortec Elektronik noch bis Oktober gedulden. Doch bereits die jüngsten Zwischenresultate deuten auf super Zahlen für den Anbieter von Netzteilen, Displaytechnik und speziellen Lösungen für Industrierechner. Zu den Werttreibern zählt dabei insbesondere die seit Jahresbeginn 2016 komplett zu Fortec gehörende Data Display aus Germering bei München. Entsprechend positionieren sich auch die Anleger in der Fortec-Aktie. Von dem vor nahezu exakt 16 Jahren aufgestellten All-Time-High bei 17,89 Euro ist die Notiz „nur“ noch rund 13 Prozent entfernt. Dabei gilt die Fortec-Aktie – zumindest verglichen dem Anteilschein von Data Modul – noch immer als sehr moderat bewertet. So bringt es die Gesellschaft aus Landsberg am Lech auf eine Marktkapitalisierung von knapp 47 Mio. Euro. Abzüglich des Netto-Finanzguthabens ergibt sich ein Unternehmenswert von rund 45,5 Mio. Euro. Das entsprecht etwa dem Zehnfachen des von boersengefluester.de für 2015/16 erwarteten Ergebnis vor Zinsen und Steuern (EBIT). Die mehrheitlich zu dem US-Konzern Arrow gehörende Data Modul bringt es hier auf ein Multiple von vermutlich rund 11,5.

Zudem hat Fortec auch in Sachen Dividendenrendite die Nase vorn. Selbst wenn das Unternehmen die Ausschüttung mit 0,50 Euro pro Anteilschein nur konstant lassen würde, ergäbe sich eine Rendite von brutto etwas mehr als drei Prozent. Freilich gehen wir davon aus, dass Fortec den Ausschüttungssatz ein wenig erhöhen wird. Die nächste Hauptversammlung ist für Februar 2017 angesetzt – einen konkreter Termin steht noch nicht fest. Fortec ist ein prima Langfristinvestment. Perspektivisch halten wir das Unternehmen sogar für einen Übernahmekandidaten. Größter Anteilseigner mit einem Paket von knapp 32 Prozent ist die TRM-Beteiligungsgesellschaft. Hinter diesem Vehikel verbirgt sich die Familie Knauf, besser bekannt durch den gleichnamigen Gips- und Baustoffkonzern.

Foto: kaboompics.com

...

Fortec Elektronik

Kurs: 13,55

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 77,43 | 89,03 | 105,85 | 94,53 | 79,72 | 82,50 | 0,00 | |

| EBITDA1,2 | 7,05 | 10,06 | 12,86 | 8,80 | 4,30 | 4,10 | 0,00 | |

| EBITDA-margin %3 | 9,11 | 11,30 | 12,15 | 9,31 | 5,39 | 4,97 | 0,00 | |

| EBIT1,4 | 5,32 | 8,45 | 10,68 | 7,06 | 1,86 | 1,60 | 0,00 | |

| EBIT-margin %5 | 6,87 | 9,49 | 10,09 | 7,47 | 2,33 | 1,94 | 0,00 | |

| Net profit1 | 3,88 | 6,25 | 7,55 | 5,30 | 1,35 | 1,10 | 0,00 | |

| Net-margin %6 | 5,01 | 7,02 | 7,13 | 5,61 | 1,69 | 1,33 | 0,00 | |

| Cashflow1,7 | 10,18 | 2,11 | 5,01 | 13,21 | 1,88 | 3,50 | 0,00 | |

| Earnings per share8 | 1,19 | 1,92 | 2,32 | 1,63 | 0,41 | 0,34 | 1,00 | |

| Dividend per share8 | 0,60 | 0,70 | 0,85 | 0,85 | 0,40 | 0,40 | 0,55 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Fortec Elektronik | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 577410 | DE0005774103 | AG | 44,04 Mio € | 07.05.1990 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Data Modul | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549890 | DE0005498901 | AG | 101,55 Mio € | 30.11.2007 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

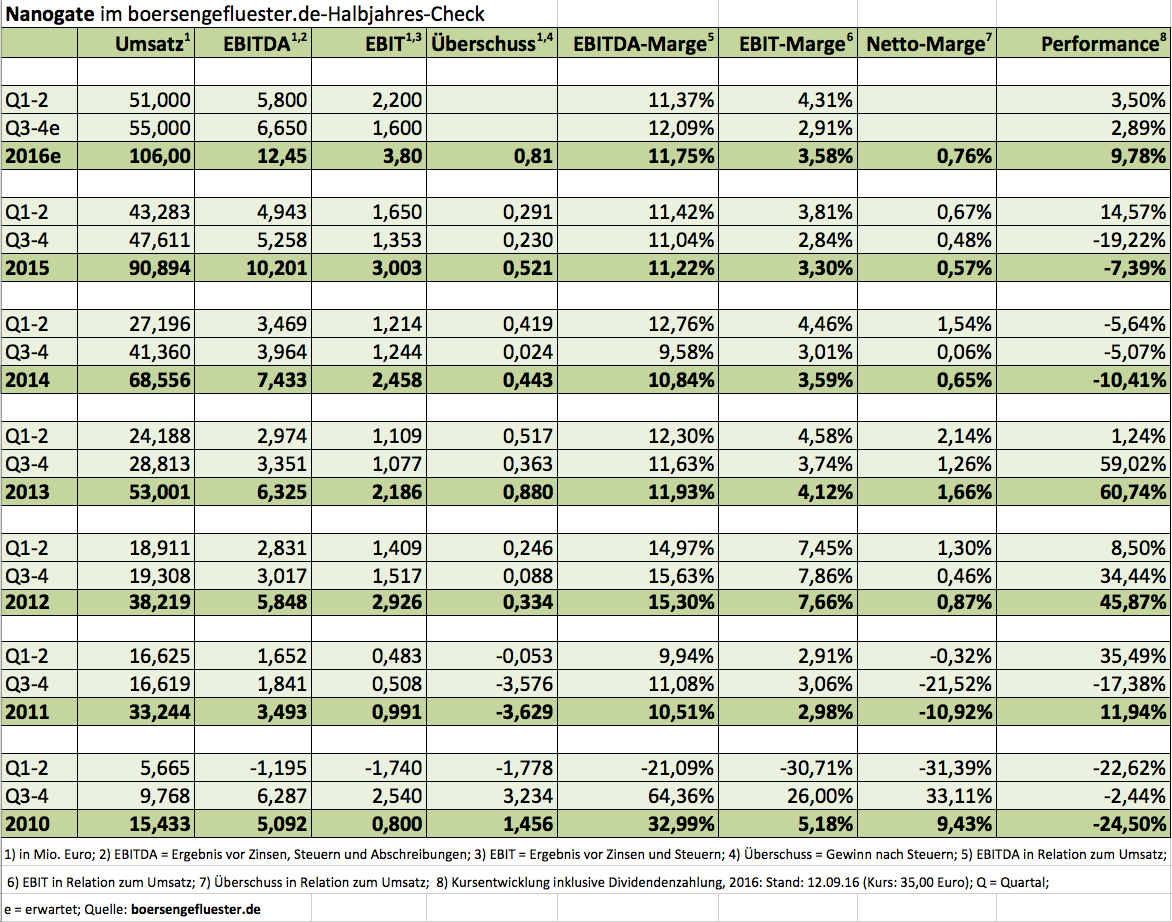

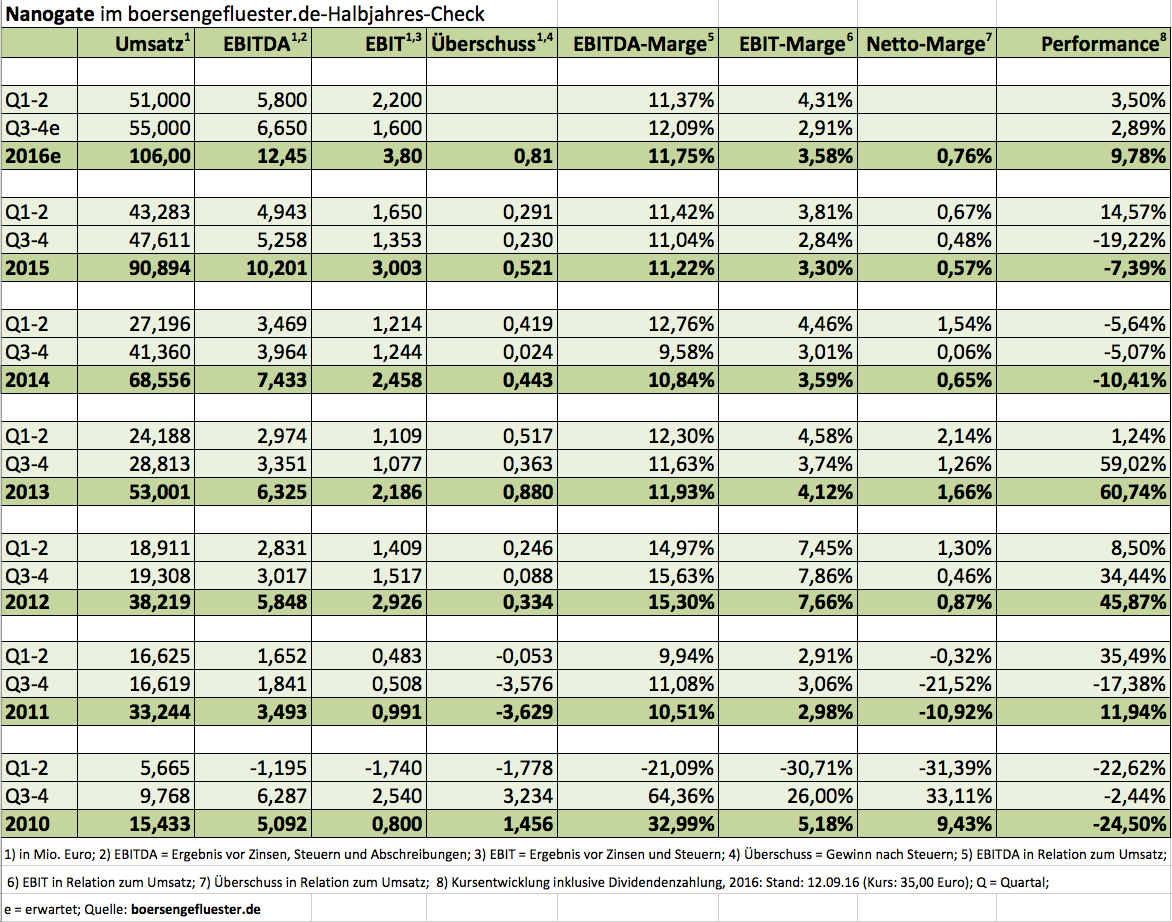

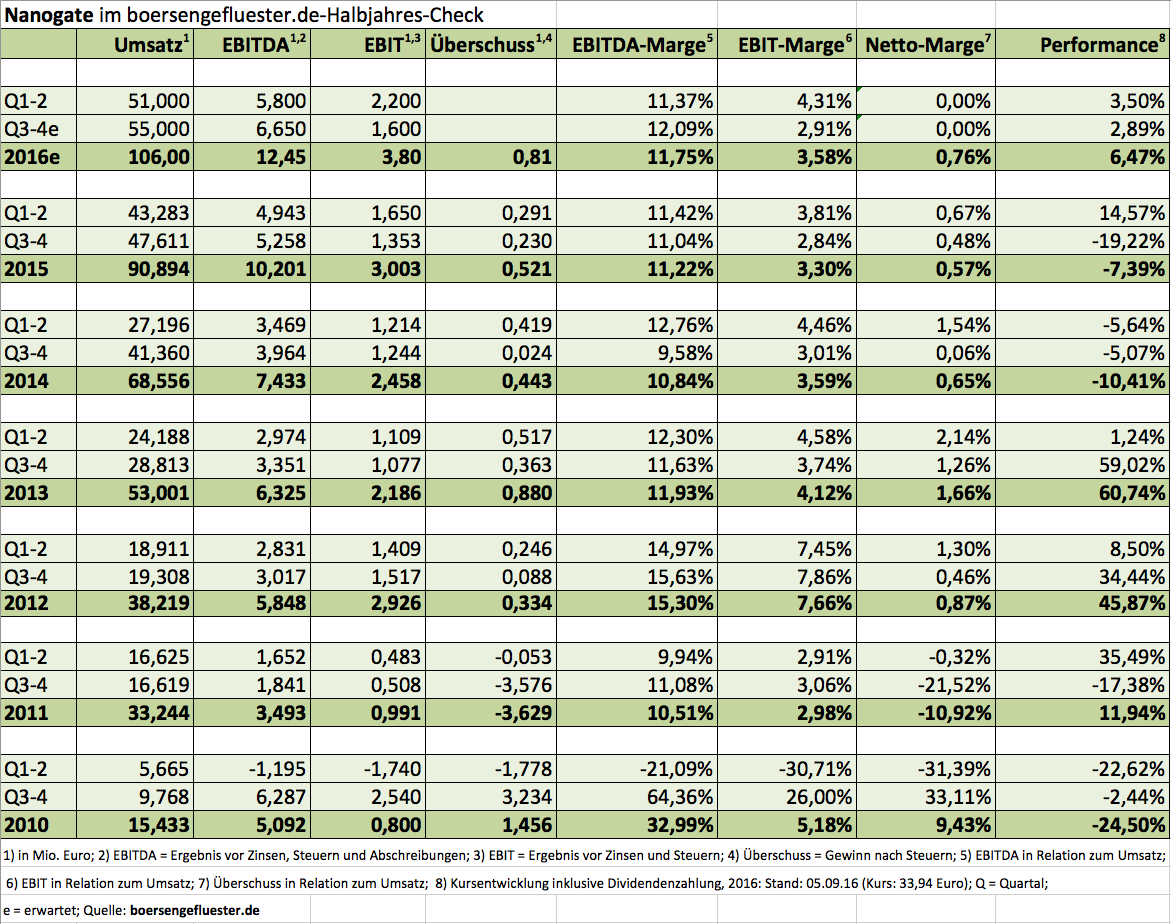

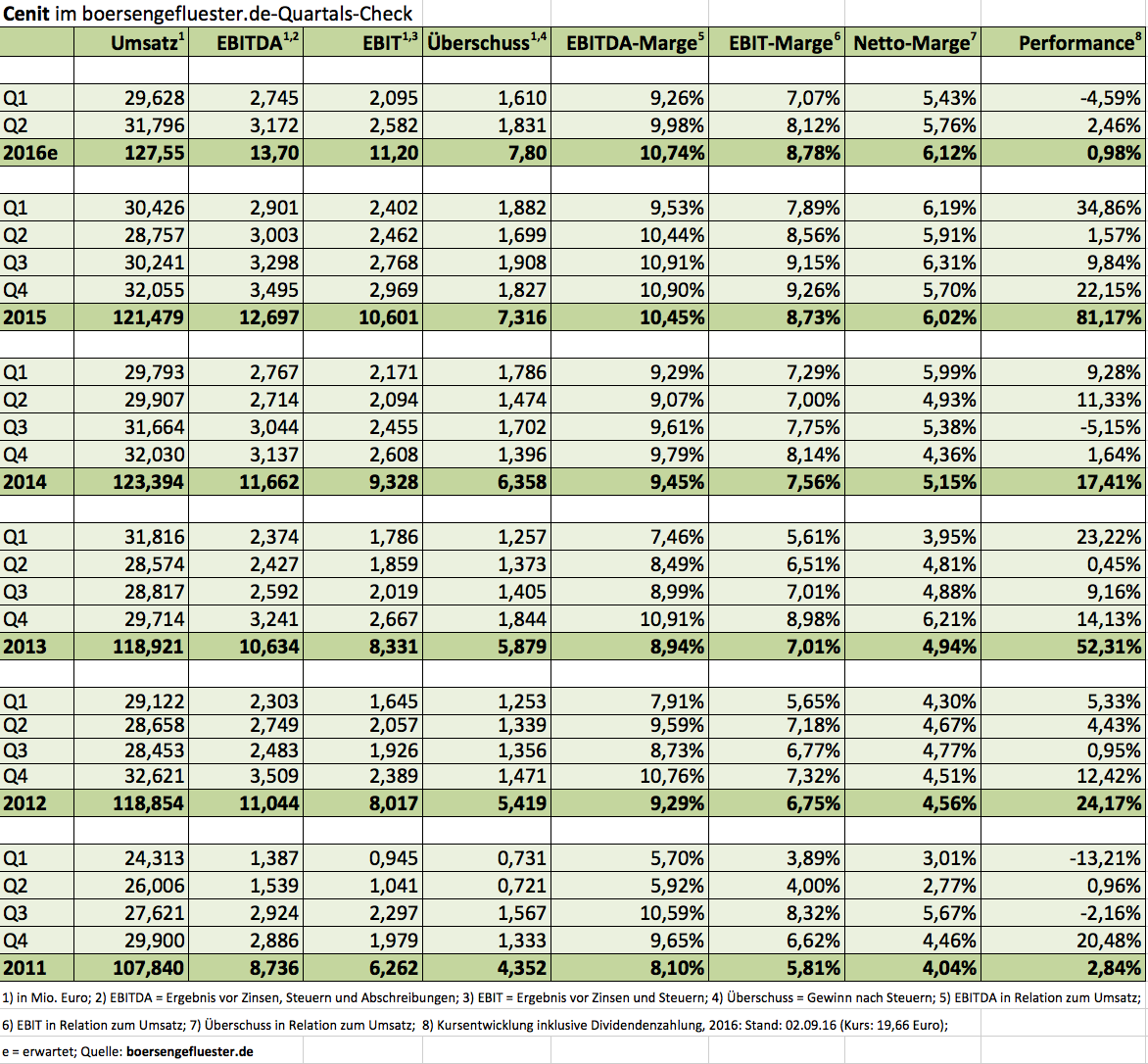

Für Nanogate war es mit gut 10 Mio. Euro die wohl größte Investitionen in der Firmengeschichte: die Produktionsstätte in Neunkirchen für die Technologie N-Metals Chrome – einer umweltfreundlichen Alternative zur herkömmlichen Galvanik. Lösungen in diesem Bereich sind dringend gefragt, denn durch die EU-REACH-Verordnung (Registration, Evaluation, Authorisation and Restriction of Chemicals) schreitet das Chromverbot international immer weiter voran. Neben dem Umweltaspekt sprechen aber auch technische Gesichtspunkte ein wesentliche Rolle – insbesondere für die von Nanogate adressierten Kunden aus dem Automobilsektor: So ist der künstliche Chromelook der Saarländer radarwellendurchlässig, was insbesondere beim Thema Autonomes Fahren eine wichtiges Voraussetzung ist. Nanogate-Finanzvorstand Daniel Seibert dämpft jedoch übertriebene Erwartungen im kurzfristigen Bereich: „Noch ist die Technik nicht massentauglich. Zunächst einmal geht es darum, in Kleinserien die Fehlerquote zu reduzieren.“ In wenigen Jahren – vermutlich schon ab 2018 – könnte N-Metals Chrome dann jedoch durchaus für Umsätze im Bereich um 10 Mio. Euro sorgen.

„Ergebnismäßig sehen wir hier ein riesen Potenzial“, verspricht Seibert auf der IR-Fahrt 2016 von Rüttnauer Research in Heidelberg. An der Börse hatte sich der Aktienkurs von Nanogate nach einer längeren Konsolidierungsphase zuletzt deutlich nach oben absetzen können (siehe dazu auch den Beitrag von boersengefluester.de HIER). Mit Blick auf den Langfristchart wird aber deutlich, dass der Small Cap noch immer in einem Seitwärtstrend festhängt. Zu einem gewissen Maß geht die Entwicklung auch auf die Kappe des vollständigen Ausstiegs des langjährigen Großaktionärs BIP Investment Partners. Dieser Prozess ist jedoch abgeschlossen und dem Vernehmen nach könnte der neue Ankerinvestor Luxempart seinen aktuellen Anteil von rund zehn Prozent sogar noch aufstocken. Offiziell halten HeidelbergCapital Private Equity Fund (unter anderem auch bei dem Biotechwert 4SC investiert), Luxempart sowie das Management 36 Prozent an Nanogate. Der Rest wird dem Streubesitz zugeordnet. Ein Dauerthema unter Investoren bleibt die unterm Strich noch geringe Ertragskraft. Zwar könnte die Gesellschaft allein durch eine Reduzierung der zuletzt knapp 7 Mio. Euro ausmachenden Forschungs- und Entwicklungsaufwendungen eine Menge fürs Ergebnis tun. Der Vorstandsvorsitzende Ralf Zastrau drückt aber weiter auf die Tube, um Nanogate optimal im High-End-Beschichtungsmarkt zu positionieren. „Wir werden auch künftig stark investieren“, bestätigt CFO Seibert in Heidelberg. Klare Vorgabe ist es jedoch, gleichzeitig die Profitabilität zu erhöhen.

Einen Vorgeschmack haben bereits die vorläufigen Halbjahreszahlen für 2016 geliefert. Demnach kam die Gesellschaft bei einem Umsatzplus von mehr als 17 Prozent auf über 51 Mio. Euro auf eine Verbesserung des Gewinns vor Zinsen und Steuern (EBIT) und rund 30 Prozent auf gut 2,2 Mio. Euro. Zumindest nach Auffassung der Analysten könnte das EBIT bis 2018 auf eine Größenordnung von mehr als 9 Mio. Euro kommen. Zum Vergleich dazu: Die aktuelle Marktkapitalisierung beträgt knapp 130 Mio. Euro. Eine gute Portion Risikobereitschaft müssen Anleger also mitbringen, dafür liefert Nanogate aber auch eine astreine Wachstumsstory.

„Ergebnismäßig sehen wir hier ein riesen Potenzial“, verspricht Seibert auf der IR-Fahrt 2016 von Rüttnauer Research in Heidelberg. An der Börse hatte sich der Aktienkurs von Nanogate nach einer längeren Konsolidierungsphase zuletzt deutlich nach oben absetzen können (siehe dazu auch den Beitrag von boersengefluester.de HIER). Mit Blick auf den Langfristchart wird aber deutlich, dass der Small Cap noch immer in einem Seitwärtstrend festhängt. Zu einem gewissen Maß geht die Entwicklung auch auf die Kappe des vollständigen Ausstiegs des langjährigen Großaktionärs BIP Investment Partners. Dieser Prozess ist jedoch abgeschlossen und dem Vernehmen nach könnte der neue Ankerinvestor Luxempart seinen aktuellen Anteil von rund zehn Prozent sogar noch aufstocken. Offiziell halten HeidelbergCapital Private Equity Fund (unter anderem auch bei dem Biotechwert 4SC investiert), Luxempart sowie das Management 36 Prozent an Nanogate. Der Rest wird dem Streubesitz zugeordnet. Ein Dauerthema unter Investoren bleibt die unterm Strich noch geringe Ertragskraft. Zwar könnte die Gesellschaft allein durch eine Reduzierung der zuletzt knapp 7 Mio. Euro ausmachenden Forschungs- und Entwicklungsaufwendungen eine Menge fürs Ergebnis tun. Der Vorstandsvorsitzende Ralf Zastrau drückt aber weiter auf die Tube, um Nanogate optimal im High-End-Beschichtungsmarkt zu positionieren. „Wir werden auch künftig stark investieren“, bestätigt CFO Seibert in Heidelberg. Klare Vorgabe ist es jedoch, gleichzeitig die Profitabilität zu erhöhen.

Einen Vorgeschmack haben bereits die vorläufigen Halbjahreszahlen für 2016 geliefert. Demnach kam die Gesellschaft bei einem Umsatzplus von mehr als 17 Prozent auf über 51 Mio. Euro auf eine Verbesserung des Gewinns vor Zinsen und Steuern (EBIT) und rund 30 Prozent auf gut 2,2 Mio. Euro. Zumindest nach Auffassung der Analysten könnte das EBIT bis 2018 auf eine Größenordnung von mehr als 9 Mio. Euro kommen. Zum Vergleich dazu: Die aktuelle Marktkapitalisierung beträgt knapp 130 Mio. Euro. Eine gute Portion Risikobereitschaft müssen Anleger also mitbringen, dafür liefert Nanogate aber auch eine astreine Wachstumsstory.

Nanogate

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Nanogate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JKHC | DE000A0JKHC9 | SE | 1,36 Mio € | 18.10.2006 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 251,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 18,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 7,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -1,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -0,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -2,19 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -6,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -3,50 | -0,05 | -0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Nanogate AG (Produktionslinie N-Metals Chrome)...

© boersengefluester.de | Redaktion

Am 14. September richten sich die Blicke der Anleger auf den Neun-Monats-Bericht von Gerry Weber. Große Erwartungen an das Zahlenwerk gibt es nicht. Der Anbieter von Damenmode muss sich nach den zuletzt verheerenden Zahlen beinahe komplett neu erfinden. Einen Vorgeschmack liefert die neue Modelinie talkabout, die sich eher an junge Frauen wendet. Die Finanzpresse geht mit dem ehemaligen Börsenliebling hart ins Gericht, aber auch die Analysten bewegen sich lieber auf der sicheren Seite und stufen den SDAX-Titel ganz überwiegend als Halten-Position ein. Umso bemerkenswerter, dass die Notiz in den vergangenen Wochen nicht nur einen Boden ausgebildet hat, sondern mittlerweile auch wieder einen gewissen Aufwärtsdrang versprüht. Gemessen vom Juli-Tief bei rund 10 Euro, kletterte die Notiz zurück bis auf über 12 Euro. Offenbar gibt es doch einige mutige Investoren, die auf eine erfolgreiche Umsetzung des Restrukturierungsprogramms setzen und sich von den schlechten Nachrichten aus der Branche – etwa von Wöhrl – nicht beeindrucken lassen.

Die Bewertung von Gerry Weber ist nicht unbedingt ambitioniert. Der Marktkapitalisierung von knapp 574 Mio. Euro steht ein Eigenkapital von 452 Mio. Euro entgegen. Das Ergebnis vor Zinsen, Steuern und Abschreibungen soll 2015/16 (31. Oktober) bei 60 bis 70 Mio. Euro ankommen – nach annähernd 116 Mio. Euro im Jahr zuvor. Inklusive der Netto-Verschuldung von etwa 218 Mio. Euro wird das Unternehmen also mit einem Faktor von gut elf, bezogen auf das aktuelle EBITDA, gehandelt. Die Analysten halten es für möglich, dass die Gesellschaft aus Halle in Westfalen ab dem Geschäftsjahr 2017/18 ganz allmählich wieder an die frühere Ertragsstärke anknüpfen kann. Keine Frage: Gerry Weber gehört mit zu den heißesten Titeln aus dem SDAX. Für Langfristinvestoren könnte sich ein Engagement aber durchaus auszahlen. Verglichen mit den Top-Jahren 2013 und 2014, als die Aktie zweitweise fast 40 Euro kostete, sieht die Chance-Risiko-Relation aus Bewertungssicht derzeit aber gar nicht mal so verkehrt aus. Voraussetzung ist allerdings, dass Gerry Weber bei den Neun-Monats-Zahlen nicht patzt.

Zur Vorlage des Halbjahresberichts wollte sich CEO Gerry Weber noch nicht allzu weit aus dem Fenster lehnen: „Wir liegen mit der Umsetzung unseres Programms zur Neuausrichtung 'FIT4GROWTH' im Plan. Dennoch liegen noch viele Aufgaben und ein schwerer Weg in diesem und nächsten Geschäftsjahr vor uns.“ Umso gespannnter ist boersengefluester.de auf die Formulierung des Ausblicks am 14. September.

...

© boersengefluester.de | Redaktion

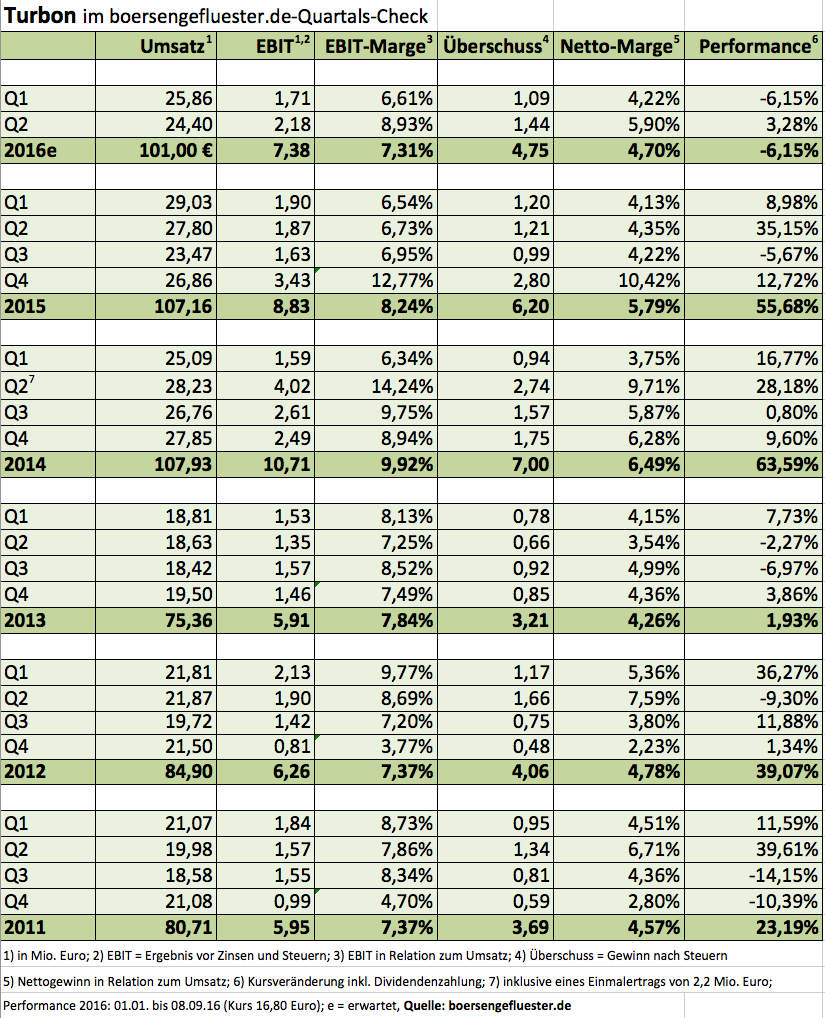

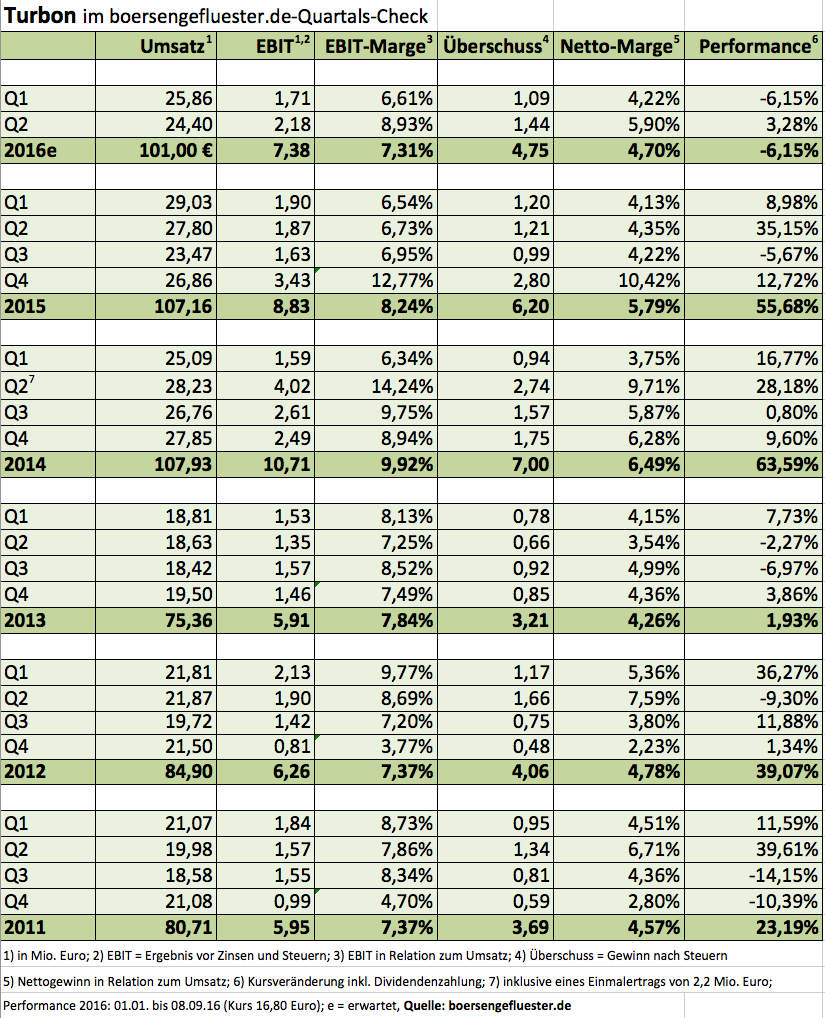

Nicht so prickelnd: Bereits zum zweiten Mal im laufenden Jahr muss der Toneranbieter Turbon seine Prognosen für 2016 nach unten anpassen. Rechneten die Hattinger ursprünglich mit Erlösen zwischen 112 und 115 Mio. Euro sowie einem Gewinn vor Steuern von 7,5 Mio. Euro, sieht die aktuelle Vorschau nur noch Umsätze von maximal 101 Mio. Euro sowie ein Ergebnis der gewöhnlichen Geschäftstätigkeit von 6,6 Mio. Euro. Nach Ablauf des ersten Quartals kürzte der Vorstand den Ausblick bereits auf Erlöse von 106 Mio. Euro und ein Ergebnis vor Steuern von 7,0 Mio. Euro. „Insbesondere in den USA liegen die Einbußen deutlich höher als geplant. Die gesetzten Umsatzziele konnten daher im ersten Halbjahr nicht erreicht werden“, heißt es im Zwischenbericht. Immerhin führte das strikte Sparprogramm dazu, dass das Ergebnis vor Steuern zum Halbjahr mit 3,53 Mio. Euro noch um knapp vier Prozent über dem vergleichbaren Vorjahreswert lag. An der Börse rief die neuerliche Korrektur bislang noch keine signifikante Reaktion hervor. Es ging sogar leicht nach oben, was dann doch wieder überraschend ist. Andererseits: Nach der stattlichen Dividendenausschüttung im Juni 2016 von 1,50 Euro je Aktie hat sich die Notiz in einer sehr stabilen Seitenlage eingenistet.

Bemerkenswert ist, dass Turbon mittlerweile ganz offen von einer „strategischen Neuausrichtung“ spricht und in diesem Zusammenhang die Beteiligung von zwei in Europa tätigen Unternehmen in Aussicht stellt. Eine der beiden Gesellschaften ist im Bereich sogenannten Managed Print Services – also der Optimierung der gesamten Druckinfrastrukturen – tätig. Bei Kandidat Nummer zwei lässt Turbon die Katze noch nicht aus dem Sack. Lediglich soviel: „Das Unternehmen beschäftigt sich mit der Herstellung personalintensiver Produkte in einem Wachstumsmarkt, in dem wir zur Zeit nicht tätig sind.“ Noch im laufenden Jahr will das Management jedoch Vollzug melden. Lohnt es sich engagiert zu bleiben? Bewertungsmäßig ist noch alles im grünen Bereich. Trotz des mittlerweile doch sehr deutlichen Umsatzknicks kann Turbon die Belastungen auf der Ergebnisseite noch erstaunlich gut abfedern. Die meisten Gesellschaften würden vermutlich sehr viel tiefere Gewinnrückgänge erwarten. Beliebig ausweiten lassen sich Sparprogramme aber auch nicht. Und so ist das in der aktuellen Umsatzprognose von 101 Mio. Euro vorgeschaltete Wort „maximal“ durchaus ein Alarmzeichen.

Andererseits ist spannend, welche Wege Turbon bei der Neuausrichtung künftig gehen wird. Einstellen sollten sich Anleger vermutlich schon mal auf eine spürbare Dividendenkürzung. Eine Bonuszahlung – für 2015 waren das immerhin 0,70 Euro pro Aktie – dürfte kein Thema sein. Letztlich wäre es schon sportlich, wenn das Unternehmen den ergebnisabhängigen Satz von zuletzt 0,80 Euro halten würde. Boersengefluester.de kalkuliert zurzeit vorsichtiger mit 0,60 Euro je Aktie Dividende für 2016. Aber selbst das würde noch für eine Rendite von fast 3,5 Prozent reichen.

Bemerkenswert ist, dass Turbon mittlerweile ganz offen von einer „strategischen Neuausrichtung“ spricht und in diesem Zusammenhang die Beteiligung von zwei in Europa tätigen Unternehmen in Aussicht stellt. Eine der beiden Gesellschaften ist im Bereich sogenannten Managed Print Services – also der Optimierung der gesamten Druckinfrastrukturen – tätig. Bei Kandidat Nummer zwei lässt Turbon die Katze noch nicht aus dem Sack. Lediglich soviel: „Das Unternehmen beschäftigt sich mit der Herstellung personalintensiver Produkte in einem Wachstumsmarkt, in dem wir zur Zeit nicht tätig sind.“ Noch im laufenden Jahr will das Management jedoch Vollzug melden. Lohnt es sich engagiert zu bleiben? Bewertungsmäßig ist noch alles im grünen Bereich. Trotz des mittlerweile doch sehr deutlichen Umsatzknicks kann Turbon die Belastungen auf der Ergebnisseite noch erstaunlich gut abfedern. Die meisten Gesellschaften würden vermutlich sehr viel tiefere Gewinnrückgänge erwarten. Beliebig ausweiten lassen sich Sparprogramme aber auch nicht. Und so ist das in der aktuellen Umsatzprognose von 101 Mio. Euro vorgeschaltete Wort „maximal“ durchaus ein Alarmzeichen.

Andererseits ist spannend, welche Wege Turbon bei der Neuausrichtung künftig gehen wird. Einstellen sollten sich Anleger vermutlich schon mal auf eine spürbare Dividendenkürzung. Eine Bonuszahlung – für 2015 waren das immerhin 0,70 Euro pro Aktie – dürfte kein Thema sein. Letztlich wäre es schon sportlich, wenn das Unternehmen den ergebnisabhängigen Satz von zuletzt 0,80 Euro halten würde. Boersengefluester.de kalkuliert zurzeit vorsichtiger mit 0,60 Euro je Aktie Dividende für 2016. Aber selbst das würde noch für eine Rendite von fast 3,5 Prozent reichen.

Turbon

Kurs: 2,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Turbon | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 750450 | DE0007504508 | AG | 8,57 Mio € | 25.10.1991 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 41,90 | 48,24 | 55,40 | 57,55 | 56,21 | 51,50 | 0,00 | |

| EBITDA1,2 | 1,90 | 6,66 | 12,22 | 4,99 | 4,43 | 5,75 | 0,00 | |

| EBITDA-margin %3 | 4,54 | 13,81 | 22,06 | 8,67 | 7,88 | 11,17 | 0,00 | |

| EBIT1,4 | -0,46 | 3,82 | 9,60 | 2,03 | 1,55 | 2,85 | 0,00 | |

| EBIT-margin %5 | -1,10 | 7,92 | 17,33 | 3,53 | 2,76 | 5,53 | 0,00 | |

| Net profit1 | -1,74 | 2,36 | 9,19 | 0,80 | 0,55 | -0,90 | 0,00 | |

| Net-margin %6 | -4,15 | 4,89 | 16,59 | 1,39 | 0,98 | -1,75 | 0,00 | |

| Cashflow1,7 | 1,35 | 1,62 | -0,27 | 4,41 | 3,58 | 4,60 | 0,00 | |

| Earnings per share8 | -0,61 | 0,38 | 2,35 | -0,07 | -0,04 | -0,27 | 0,14 | |

| Dividend per share8 | 0,00 | 0,00 | 0,20 | 0,20 | 0,00 | 0,00 | 0,02 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Für die Aktionäre des an der Nasdaq gelisteten Biotechunternehmens Aeterna Zentaris (WKN: A1439Z) ist Zoptrex der große Hoffnungsträger. In der Indikation Gebärmutterkarzinom durchläuft der Wirkstoff bereits eine Phase III-Studie. Mindestens ebenso gebannt wie die Anteilseigner von Aeterna Zentaris – die Gesellschaft hat eine Marktkapitalisierung von gut 33 Mio. Euro, was etwa der Größenordnung von heimischen Biotechfirmen wie Mologen oder 4SC entspricht –, verfolgt aber auch das Management von Ergomed die Entwicklung von Zoptrex. Grund: Der in Großbritannien firmierende Pharmadienstleister hat eine Entwicklungskooperation mit Aeterna Zentaris für Zoptrex abgeschlossen und würde an der Vermarktung des Krebsprodukts umsatzmäßig beteiligt. Für Ergomed sind solche Partnerschaften kein Einzelfall, sondern der spekulative Teil des hybriden Geschäftsmodells. Daher ist Ergomed vergleichbar mit dem TecDAX-Unternehmen Evotec – hat aber durch das Portfolio an Co-Development-Partnerschaften die Chance auf einen Extrakick.

Normalerweise müsste die Kombination am Kapitalmarkt gut ankommen. Das tat es auch lange, doch zuletzt überwog die Skepsis. An der Heimatbörse London – wo Ergomed seit Mitte 2014 gelistet ist – verlor die Notiz im laufenden Jahr um beinahe 30 Prozent an Wert und ließen die Marktkapitalisierung auf fast 54 Mio. Euro schmelzen. Im Sommer 2015 türmte sich der Börsenwert im Hoch noch auf mehr als 88 Mio. Euro. Dabei hat Ergomed nicht einmal durch unerfreuliche Nachrichten auf sich aufmerksam gemacht. Im Gegenteil: Vor wenigen Tagen gab die Gesellschaft bekannt, dass Aeterna Zentaris mit seinem Medikament Zoptrex Lizenzvereinbarungen für Taiwan und neun Länder in Südostasien sowie für Israel und die Palästinensischen Gebiete abgeschlossen hat. Das sind „wichtige Märkte“, wie Miroslav Reljanovic, CEO von Ergomed betont. Die Rechte für China – „eine der Schlüsselregionen“ – hatte Aeterna bereits im Jahr 2014 an den chinesischen Konzern Sinopharm A-Think Pharmaceuticals vergeben. Für die USA gibt es hingegen noch keine Auslizensierung.

Wichtig: Bis Ende 2016 – und damit etwas später als gedacht – soll die klinische Phase-III-Studie für Zoptrex in der Indikation Gebärmutterkarzinom nach jetzigem Stand abgeschlossen sein. Die Resultate werden für Anfang 2017 erwartet. Sofern die Ergebnisse positiv ausfallen, soll der Zulassungsantrag noch in der ersten Jahreshälfte 2017 gestellt werden. Die Kooperation zwischen Ergomed und Aeterna Zentaris wurde bereits im April 2013 geschlossen. Demnach beteiligt sich Ergomed zu rund 30 Prozent – oder mit bis zu 10 Mio. Dollar – an den Aufwendungen für die Zoptrex Phase-III-Studie in der Indikation Gebärmutterkrebs.

Neuigkeiten gibt es darüber hinaus von einer weiteren Co-Development-Vereinbarung von Ergomed – und zwar der mit Ferrer. Demnach hat das (nicht börsennotierte) spanische Pharmaunternehmen die Rekrutierung von Patienten, die unter Schlaflosigkeit leiden, für eine Phase-IIa-Studie mit Lorediplon abgeschlossen. Bei dieser Testreihe wird die Wirkung von verschiedenen Verabreichungsmengen Lorediplon mit der eines Placebos sowie Zolpidem – dem gängigen Wirkstoff zur Kurzzeitbehandlung von Schlafstörungen – verglichen. „Ziel der Studie ist es, die geeignete wirksame Dosierung von Lorediplon zu bestimmen, die Wirksamkeit auf die Durchschlafdauer/Schlafqualität weiter zu charakterisieren sowie etwaige „Hangover“-Effekte am nächsten Tag bei erwachsenen Patienten mit Schlaflosigkeit zu untersuchen“, heißt es offiziell. Noch im Abschlussviertel 2016 sollen die Tests abgeschlossen sein, so dass bis Ende des Jahres die entsprechenden Ergebnisse vorliegen müssten. „Der Abschluss der Patientenrekrutierung für die Phase-IIa-Studie bei Schlaflosigkeit ist ein weiterer wichtiger Schritt in der klinischen Entwicklung von Lorediplon zur Behandlung der Schlaflosigkeit“, sagt Ergomed-CEO Reljanovic.

Summa summarum sieht boersengefluester.de damit gute Chancen, dass sich die Bodenbildungsphase bei der Ergomed-Aktien fortsetzt und anschließend auch wieder in einen Aufwärtstrend mündet. Eine Halten-Position ist der Titel damit auf jeden Fall. Anstreichen im Kalender sollten sich die Investoren Montag, den 26. September. Dann wird die Gesellschaft den Halbjahresbericht vorlegen und auch eine Analystenkonferenz in London veranstalten. Klar sollte aber auch sein: Selbst wenn Ergomed bei seinen Geschäften zweigleisig fährt, Biotechtitel eignen sich nur für sehr risikobereite Investoren.

Neuigkeiten gibt es darüber hinaus von einer weiteren Co-Development-Vereinbarung von Ergomed – und zwar der mit Ferrer. Demnach hat das (nicht börsennotierte) spanische Pharmaunternehmen die Rekrutierung von Patienten, die unter Schlaflosigkeit leiden, für eine Phase-IIa-Studie mit Lorediplon abgeschlossen. Bei dieser Testreihe wird die Wirkung von verschiedenen Verabreichungsmengen Lorediplon mit der eines Placebos sowie Zolpidem – dem gängigen Wirkstoff zur Kurzzeitbehandlung von Schlafstörungen – verglichen. „Ziel der Studie ist es, die geeignete wirksame Dosierung von Lorediplon zu bestimmen, die Wirksamkeit auf die Durchschlafdauer/Schlafqualität weiter zu charakterisieren sowie etwaige „Hangover“-Effekte am nächsten Tag bei erwachsenen Patienten mit Schlaflosigkeit zu untersuchen“, heißt es offiziell. Noch im Abschlussviertel 2016 sollen die Tests abgeschlossen sein, so dass bis Ende des Jahres die entsprechenden Ergebnisse vorliegen müssten. „Der Abschluss der Patientenrekrutierung für die Phase-IIa-Studie bei Schlaflosigkeit ist ein weiterer wichtiger Schritt in der klinischen Entwicklung von Lorediplon zur Behandlung der Schlaflosigkeit“, sagt Ergomed-CEO Reljanovic.

Summa summarum sieht boersengefluester.de damit gute Chancen, dass sich die Bodenbildungsphase bei der Ergomed-Aktien fortsetzt und anschließend auch wieder in einen Aufwärtstrend mündet. Eine Halten-Position ist der Titel damit auf jeden Fall. Anstreichen im Kalender sollten sich die Investoren Montag, den 26. September. Dann wird die Gesellschaft den Halbjahresbericht vorlegen und auch eine Analystenkonferenz in London veranstalten. Klar sollte aber auch sein: Selbst wenn Ergomed bei seinen Geschäften zweigleisig fährt, Biotechtitel eignen sich nur für sehr risikobereite Investoren.

Ergomed

Kurs: 15,16

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Ergomed | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A117XM | GB00BN7ZCY67 | plc | 763,20 Mio € | 28.08.2015 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 100,32 | 141,24 | 164,05 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 17,26 | 23,43 | 24,43 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 17,21 | 16,59 | 14,89 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 15,72 | 17,42 | 21,27 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 15,67 | 12,33 | 12,97 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 11,24 | 15,10 | 16,92 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 11,20 | 10,69 | 10,31 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 20,96 | 22,25 | 16,82 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,25 | 0,30 | 0,33 | 0,37 | 0,41 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Weitgehend unbemerkt von der Öffentlichkeit hat uhr.de am 18. August 2016 ein Listig im wenig regulierten Entry Standard aufgenommen. Eine begleitende Kapitalerhöhung zu dem von von der Münchner Small & Mid Cap Investmentbank initierten IPO gab es nicht. Der erste Kurs für den Online-Uhrenverkäufer lag bei 4,50 Euro. Mittlerweile notiert der Anteilschein leicht unter diesem Niveau. Die Marktkapitalisierung des Unternehmens aus dem gut 40 Kilometer von Magdeburg entfernten Zerbst/Anhalt beträgt zurzeit nur knapp 4 Mio. Euro. Damit gehört uhr.de zu den kleinsten der zurzeit 514 von boersengefluester.de regelmäßig betrachteten Gesellschaften. Umso mehr wollten wir von Vorstand Thomas Gäbe wissen, was eine Firma wie uhr.de an die Börse treibt, woher das dringend benötigte Geld für die weitere Expansion kommen soll und welche wirtschaftlichen Pläne das Unternehmen für die Zukunft hat.

...

© boersengefluester.de | Redaktion

Kaum hatte sich der Aktienkurs von Ferratum in den vergangenen Wochen ein wenig berappelt, gibt es nun die kalte Dusche in Form einer enttäuschenden Umsatz- und Ergebnisprognose für 2016 und 2017. Demnach rechnet der finnische Mobile-Kreditanbieter für das laufende Jahr mit Erlösen zwischen 150 und 160 Mio. Euro sowie eine EBIT-Marge zwischen 13 und 16 Prozent. Das würde auf ein Ergebnis vor Zinsen und Steuern in einer Bandbreite von 19,5 bis 25,6 Mio. Euro hinauslaufen – verglichen mit knapp 10,1 Mio. Euro zum Halbjahr. Damit liegt das SDAX-Unternehmen einigermaßen auf Kurs, jedenfalls gemessen an den Schätzungen der Analysten, die sich zwischen rund 25 und 27 Mio. Euro bewegen. Eine deutlichere Lücke ergibt sich aber zwischen den bisherigen Prognosen von Berenberg Bank und Hauck & Aufhäuser sowie dem nun gemeldeten offiziellen Ausblick für 2017. Demnach kalkuliert das Ferratum-Management für das kommende Jahr mit Umsätzen von 200 bis 225 Mio. Euro – bei einer operativen Marge von ebenfalls 13 bis 16 Prozent. Das wiederum entspräche einem EBIT von 26 bis 36 Mio. Euro. Zum Vergleich: Sowohl Hauck & Aufhäuser als auch die Berenberg Bank gingen bislang davon aus, dass Ferratum im kommenden Jahr auf ein EBIT von fast 40 Mio. Euro zusteuern würde.

Kein Wunder, dass die Investoren sich aus der Ferratum-Aktie verabschiedeten – trotz eines Kursabschlags von rund 13 Prozent. Gemessen an der Differenz zwischen Analystenerwartungen und Vorstandsprognose wirkt der Verlust an Marktkapitalisierung von etwa 56 Mio. Euro zwar auf den ersten Blick recht üppig dimensioniert. Andererseits wird die Gesellschaft beim gegenwärtigen Börsenwert von 411 Mio. Euro mit dem 11,4 bis 15,8fachen des für 2017 zu erwartenden EBIT gehandelt. Zumindest in der pessimistischen Variante des Ausblicks ist das Papier damit durchaus sportlich bewertet. Und selbst in der zuversichtlichen Variante wäre der SDAX-Titel noch immer kein Schnäppchen. Daher haben die Analysten von Hauck & Aufhäuser auch prompt ihre Modelle überarbeitet (das neue EBIT-Ziel für 2017 liegt bei 36,2 Mio. Euro) und kommen nun zu einem um 2 Euro niedrigeren Kursziel von 23 Euro für die Ferratum-Aktie. Die Handlungsempfehlung haben die Spezialwerteprofis gleichwohl auf „Kaufen“ gelassen. Dem kann sich boersengefluester.de momentan nicht anschließen. Wir würden den Titel aus dem Fintech-Sektor derzeit eher meiden. Kann zwar gut sein, dass sich die Notiz nach dem scharfen Knick auch wieder erholt. Allerdings befürchten wir, dass die übergeordnete Kursrichtung in den kommenden Wochen erst einmal gen Süden gehen wird.

...

© boersengefluester.de | Redaktion

Vermutlich nur eine kleine Gruppe von Investoren schaut sich regelmäßig die Aktie von Einhell Germany an. Schade eigentlich, denn der Anbieter von Heimwerkerzubehör liefert seit Anfang 2015 wieder ein sehr vorzeigbares Bild am Kapitalmarkt ab. So gewann die Vorzugsaktie in diesem Zeitraum um gut 10 Euro auf zuletzt 38,50 Euro an Wert. Ausgereizt ist das Papier für boersengefluester.de damit aber noch lange nicht. Schließlich notiert die Einhell-Aktie weiter unter Buchwert. Zudem hat das Unternehmen aus Landau an der Isar erst kürzlich die Prognosen für 2016 heraufgesetzt und kalkuliert nun mit Erlösen von rund 470 Mio. Euro – nach zuvor 455 Mio. Euro. Nahezu sämtliche Konzerngesellschaften entwickeln sich momentan in eine erfreuliche Richtung. Noch nicht ganz rund läuft es lediglich bei der 2012 akquirierten kwb Germany. Der Anbieter von Handwerkszeug und Zubehör wie Bohrer oder Sägeblätter spürt noch immer die Nachwehen eines – wie es heißt – „unzureichend eingeführtes Logistikprojekt“ in Form von Lieferausfällen und erhöhten Kosten. „Bis Ende 2016 sollten die Probleme aber weitgehend behoben sein“, betont das Management von Einhell Germany. Schwieriger ist die Lage in Südamerika – insbesondere in Brasilien. „Derzeit überarbeiten wir unsere Strategie für Brasilien. Wir bewerten dazu alle Handlungsoptionen, die von einer möglichen Fortführung über ein Partnermodell bis zum Verkauf oder einer Schließung reichen“, heißt es im Zwischenbericht.

Dementsprechend steht die auf 15 Mio. Euro (zuvor: 13 bis 14 Mio. Euro) erhöhte Vorschau für das Ergebnis der gewöhnlichen Geschäftstätigkeit unter dem Vorbehalt möglicher Belastungen aus einer Lösung des Brasilien-Problems. An der Börse gelistet sind bei Einhell Germany nur die Vorzugsaktien. Unter der Annahme, dass die Stämme den gleichen Kurs hätten wie die Vorzüge, käme das Unternehmen auf eine Kapitalisierung von gut 145,3 Mio. Euro. Unterstellt man einen fiktiven Aufschlag von 15 Prozent auf die mit einem Stimmrecht ausgestatteten Stammaktien, würde sich ein Börsenwert von 157,4 Mio. Euro ergeben. Auch das ist nicht übermäßig ambitioniert, zumal allein das um Anteile Dritter bereinigte Eigenkapital 161,4 Mio. Euro beträgt. Immerhin: Ein wenig Werbung für die eigene Aktie macht auch Einhell Germany und präsentiert am 21. November 2016 auf dem Eigenkapitalforum der Deutschen Börse AG. Bleibt zu hoffen, dass die Gesellschaft dort in der Masse der Unternehmen nicht untergeht. Warburg Research hat das Kursziel für die Vorzüge in einer neuen Studie von 45 auf 48 Euro erhöht. „Einhells Margenerholung ist auf Kurs und bietet in den nächsten Jahren zusätzliches Ergebniswachstum. Dies spiegelt sich nicht im aktuellen Aktienkurs wider“, so das Fazit von Warburg-Experte Thilo Kleibauer. Bis 2018 kann sich Kleibauer ein Ergebnis je Aktie nördlich von 4 Euro vorstellen. Damit käme der Einhell Germany dann sogar auf ein einstelliges Kurs-Gewinn-Verhältnis. Value Anleger liegen bei diesem Titel unserer Meinung nach goldrichtig.

...

© boersengefluester.de | Redaktion

„Wir haben eine gewaltige Zukunft vor uns”, orakelte der Finanzvorstand von SLM Solutions, Uwe Bögershausen, noch Mitte 2015 im Hintergrundgespräch mit boersengefluester.de. Tatsächlich hat es eine Zeit gedauert, bis der Hersteller von 3D-Druckanlagen für die industrielle Fertigung von Metallteilen an der Börse gezündet hat und sich nachhaltig über den Ausgabepreis von 18 Euro aus dem Mai 2014 etablierte. Ein wichtiger Meilenstein war dabei die Aufnahme in den TecDAX im Frühjahr 2016. Jetzt folgt die nächste Sensation: Eine Tochter des US-Konzerns General Electric will SLM Solutions übernehmen und bietet 38,00 Euro je SLM-Aktie. Das entspricht einem Aufschlag von knapp 37 Prozent auf den Schlusskurs des Vortags. Dem Vernehmen handelt es sich um eine freundliche Offerte: „General Electric begleitet uns als Anwender und Kunde schon seit unserer Anfangszeit“, sagt Hans-Joachim Ihde, Gründer und Aufsichtsratsvorsitzender von SLM Solutions Group. Auch CEO Markus Rechling ist positiv gestimmt und unterstützt die Offerte: „Für unsere Mitarbeiter und Kunden bietet der Zusammenschluss große Chancen.“

Geknüpft ist das Angebot von General Electric allerdings an eine Mindestannahmeschwelle von 75 Prozent. Selbst wenn Altaktionäre und Management bereits zugesichert haben, dass sie insgesamt 31,5 Prozent der Stimmen GE andienen werden. In trockenen Tüchern ist der Vorstoß der Amerikaner noch längst nicht. Wie stets bei solchen Transaktionen, werden insbesondere die institutionellen Investoren pokern und auf eine Nachbesserung des Angebots setzen. Wer die SLM-Aktie im Depot hat, sollte sich derzeit also einfach zurücklehnen und nichts unternehmen. Ohnehin steht der exakte Zeitplan für das weitere Vorgehen noch nicht fest. Anleger können sich aber auf der Webseite laser-angebot.de regelmäßig über den Stand der Dinge informieren.

Mit SLM Solutions allein will sich General Electric allerdings nicht zufrieden gegeben. Parallel zur der Offerte für die Lübecker will GE auch die schwedische Gesellschaft Arcam (WKN: A1XCDW) übernehmen. Vereinfacht ausgedrückt arbeiten die Geräte von Arcam etwas schneller, sind dafür aber auch nicht so präzise wie die Laseranlagen von SLM Solutions. Dafür haben sich beide Gesellschaft nach dem IPO mit dem Kauf eines Pulverherstellers verstärkt. Kein Wunder, dass sich die Anleger nun auch auf die Arcam-Aktie stürzen. Um gut 50 Prozent schoss der Kurs der Schweden in die Höhe. Wir sieht es bewertungstechnisch aus? Auf Basis des Angebotspreises von 38 Euro kommt SLM auf einen Marktkapitalisierung von gut 683 Mio. Euro, was nahezu exakt der Angebotshöhe für Arcam entspricht. Unter Berücksichtigung des Netto-Finanzguthabens von zuletzt knapp 15 Mio. Euro ergibt sich für SLM ein Unternehmenswert (Enterprise Value = EV) von etwa 668,5 Mio. Euro. Das entspricht etwa dem Faktor 40 auf das für 2017 von den Analysten erwartete Ergebnis vor Zinsen und Steuern (EBIT). Mit Blick auf 2018 würde sich das Multiple auf etwa 30 reduzieren. Insgesamt sind das recht sportliche Relationen, wenngelich SLM und Arcam noch nie in die Günstig-Kategorie gehörten.

Der bayerische 3D-Druckerhersteller Voxeljet mit Notiz an des Nasdaq kämpft derweil weiter mit den eigenen Wachstumsambitionen. Erst kürzlich musste Vorstand Ingo Ederer die Erlösprognose für 2016 von 28 bis 30 Mio. Euro auf eine Range zwischen 24 und 25 Mio. Euro falten. Dafür gibt es die Voxeljet-Aktie – verglichen mit SLM oder Arcam – mittlerweile aber fast schon im Sonderangebot. Die Markkapitalisierung beträgt 72 Mio. Euro. Gedanklich davon abziehen können Investoren ein Netto-Finanzguthaben von noch immer rund 24,5 Mio. Euro. Mit EBIT-Multiples lässt sich bei Voxeljet aufgrund der mangelnden Profitabilität (und auch fehlender Ergebnisschätzungen) allerdings nicht argumentieren. Auffällig ist allerdings schon, dass der Titel mit einem Aufschlag von gerade einmal 25 Prozent auf den Buchwert gehandelt wird. Dagegen kommt SLM Solutions nun auf ein Kurs-Buchwert-Verhältnis (KBV) von 7,10. Zumindest für eine Kurzfristspekulation bietet Voxeljet also ausreichend Argumente. Dafür sollten sich SLM-Anteilseigner schon jetzt gedanklich auf einen Abschied vom TecDAX vorbereiten. Angesichts der GE-Offerte ist dieser Aspekt aber locker zu verschmerzen.

Mit SLM Solutions allein will sich General Electric allerdings nicht zufrieden gegeben. Parallel zur der Offerte für die Lübecker will GE auch die schwedische Gesellschaft Arcam (WKN: A1XCDW) übernehmen. Vereinfacht ausgedrückt arbeiten die Geräte von Arcam etwas schneller, sind dafür aber auch nicht so präzise wie die Laseranlagen von SLM Solutions. Dafür haben sich beide Gesellschaft nach dem IPO mit dem Kauf eines Pulverherstellers verstärkt. Kein Wunder, dass sich die Anleger nun auch auf die Arcam-Aktie stürzen. Um gut 50 Prozent schoss der Kurs der Schweden in die Höhe. Wir sieht es bewertungstechnisch aus? Auf Basis des Angebotspreises von 38 Euro kommt SLM auf einen Marktkapitalisierung von gut 683 Mio. Euro, was nahezu exakt der Angebotshöhe für Arcam entspricht. Unter Berücksichtigung des Netto-Finanzguthabens von zuletzt knapp 15 Mio. Euro ergibt sich für SLM ein Unternehmenswert (Enterprise Value = EV) von etwa 668,5 Mio. Euro. Das entspricht etwa dem Faktor 40 auf das für 2017 von den Analysten erwartete Ergebnis vor Zinsen und Steuern (EBIT). Mit Blick auf 2018 würde sich das Multiple auf etwa 30 reduzieren. Insgesamt sind das recht sportliche Relationen, wenngelich SLM und Arcam noch nie in die Günstig-Kategorie gehörten.

Der bayerische 3D-Druckerhersteller Voxeljet mit Notiz an des Nasdaq kämpft derweil weiter mit den eigenen Wachstumsambitionen. Erst kürzlich musste Vorstand Ingo Ederer die Erlösprognose für 2016 von 28 bis 30 Mio. Euro auf eine Range zwischen 24 und 25 Mio. Euro falten. Dafür gibt es die Voxeljet-Aktie – verglichen mit SLM oder Arcam – mittlerweile aber fast schon im Sonderangebot. Die Markkapitalisierung beträgt 72 Mio. Euro. Gedanklich davon abziehen können Investoren ein Netto-Finanzguthaben von noch immer rund 24,5 Mio. Euro. Mit EBIT-Multiples lässt sich bei Voxeljet aufgrund der mangelnden Profitabilität (und auch fehlender Ergebnisschätzungen) allerdings nicht argumentieren. Auffällig ist allerdings schon, dass der Titel mit einem Aufschlag von gerade einmal 25 Prozent auf den Buchwert gehandelt wird. Dagegen kommt SLM Solutions nun auf ein Kurs-Buchwert-Verhältnis (KBV) von 7,10. Zumindest für eine Kurzfristspekulation bietet Voxeljet also ausreichend Argumente. Dafür sollten sich SLM-Anteilseigner schon jetzt gedanklich auf einen Abschied vom TecDAX vorbereiten. Angesichts der GE-Offerte ist dieser Aspekt aber locker zu verschmerzen.

SLM Solutions

Kurs: 19,02

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| SLM Solutions | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A11133 | DE000A111338 | AG | 591,66 Mio € | 09.05.2014 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 61,76 | 75,12 | 105,71 | 106,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -14,78 | -8,60 | -7,75 | -2,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -23,93 | -11,45 | -7,33 | -1,89 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -23,39 | -16,30 | -16,26 | -11,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -37,87 | -21,70 | -15,38 | -10,38 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -30,25 | -20,38 | -24,74 | -18,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -48,98 | -27,13 | -23,40 | -16,98 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -3,34 | -18,31 | -20,69 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -1,53 | -0,90 | -0,96 | -0,70 | 0,22 | 0,34 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Robert Hannemann, Finanzvorstand von MeVis Medical Solutions, spielte auf der Small Cap Conference der DVFA (SCC 2016) fast schon eine Sonderrolle. Schließlich war Hannemann – von den insgesamt 13 in Frankfurt präsentierenden Firmen – der einzige Vertreter einer Gesellschaft mit Beherrschungs- und Gewinnabführungsvertrag (BuG) im Gepäck. Eingetragen ins Handelsregister ist das Vertragswerk mit dem US-Großaktionär Varian – das Unternehmen ist spezialisiert auf Röntgenröhren und Detektoren auf dem Gebiet der Strahlentherapie – seit Oktober 2015. Demnach haben Aktionäre von MeVis Anspruch auf eine Garantiedividende von 0,95 Euro pro Jahr. Alternativ können Anleger aber auch eine Barabfindung von 19,77 Euro je Anteilschein wählen. Beim gegenwärtigen Aktienkurs von 31,60 Euro wird aber mit Sicherheit niemand auf die Idee kommen, seine Aktien Varian anzudienen. Warum sollte er auch? Die Dividendenrendite beträgt selbst auf dem deutlich gestiegenen Niveau rund drei Prozent und die Geschäfte des Softwarespezialisten für den Einsatz in der bildbasierten Früherkennung von Krebserkrankungen in Brust, Lunge und Leber laufen noch immer besser als gedacht. Das ist insofern bemerkenswert, weil der mit gewaltigem Abstand wichtigste Kunde von MeVis, das amerikanische Unternehmen Hologic, bereits Anfang 2014 erklärte, dass es eine „veränderte Form der Zusammenarbeit“ mit MeVis anstrebe.

Konkret: Hologic wollte eine eigene Softwarelösung entwickeln, um so die Abhängigkeit von MeVis zu reduzieren. Die Investoren reagierten damals entsetzt und ließen die Notiz der Bremer um mehr als ein Drittel auf unter 14 Euro einknicken. Wer damals die Reißleine zog, wird sich heute in den Allerwertesten beißen, denn der Abkapselungsprozess dauert viel länger als gedacht. „Die Entwicklung der Software hätte längst fertig sein sollen“, verrät Hannemann auf der SCC. Nun ist von „Ende 2018“ die Rede, vielleicht wird es sogar noch später. Demnach ist wohl frühestens ab 2019 mit einem markanten Rückgang der Hologic-Erlöse zu rechnen. Exakte Größenordnungen lassen sich schwer vorhersagen. Nach Auffassung von Hannemann dürfte der Lizenzumsatz aber auf 20 bis 50 Prozent des jetzigen Niveaus schmelzen. Davon getrennt ist das Wartungsgeschäft, hier werden die Einschnitte deutlich langsamer vonstatten gehen. Vor dem Hintergrund des BuG könnte es Anlegern zwar halbwegs egal sein, wie sich die Geschäfte von MeVis entwickeln. Selbst ein bilanzieller Aderlass in Form einer Wertberichtigung von bis zu 10 Mio. Euro auf den Firmenwert (hier ist das Geschäft mit Holigic abgebildet), hätte keine unmittelbaren Folgen. Schließlich fließt am Ende alles bei Varian zusammen.

Andererseits könnten die Amerikaner auch mit einem kompletten Rückzug von der Börse liebäugeln. Gegenwärtig halten sie 73,52 Prozent an MeVis. 23,47 Prozent sind dem Streubesitz zugeordnet. Im Squeeze-out-Fall würde das Wertgutachten zur Ermittlung einer angemessenen Barabfindung dann aber natürlich sehr wohl am Ausmaß der Geschäftsbeziehung mit Hologic hängen. Die Entwicklung des Aktienkurses spricht zwar dafür, dass Varian weiter aufstockt. Gleichwohl betonte Hannemann bei seiner Präsentation: „Varian hält sich sehr zurück. Wir spüren nichts.“ Selbst wenn sich diese Aussage auf das operative Geschäft bezieht, zeigt es zumindest, dass es die Amerikaner nicht auf den – mittlerweile in Dollar angelegten – Cashbestand von fast 23 Mio. Euro (das sind gut 12,50 Euro je Aktie) abgesehen haben.

Die Ausschüttung einer Sonderdividende oder ein größerer Aktienrückkauf seien jedenfalls nicht geplant, ließ Hannemann durchblicken. Und so ist es nach Auffassung von boersengefluester.de bereits ein gutes Zeichen, dass sich Finanzvorstand Hannemann überhaupt vor den Investoren und Analysten in Frankfurt zeigte. Auf einen baldigen Börsenabschied deutet das jedenfalls nicht hin. Und als Garantiedividendenzahler macht MeVis Medical Solutions gerade eine richtig gute Figur.

Konkret: Hologic wollte eine eigene Softwarelösung entwickeln, um so die Abhängigkeit von MeVis zu reduzieren. Die Investoren reagierten damals entsetzt und ließen die Notiz der Bremer um mehr als ein Drittel auf unter 14 Euro einknicken. Wer damals die Reißleine zog, wird sich heute in den Allerwertesten beißen, denn der Abkapselungsprozess dauert viel länger als gedacht. „Die Entwicklung der Software hätte längst fertig sein sollen“, verrät Hannemann auf der SCC. Nun ist von „Ende 2018“ die Rede, vielleicht wird es sogar noch später. Demnach ist wohl frühestens ab 2019 mit einem markanten Rückgang der Hologic-Erlöse zu rechnen. Exakte Größenordnungen lassen sich schwer vorhersagen. Nach Auffassung von Hannemann dürfte der Lizenzumsatz aber auf 20 bis 50 Prozent des jetzigen Niveaus schmelzen. Davon getrennt ist das Wartungsgeschäft, hier werden die Einschnitte deutlich langsamer vonstatten gehen. Vor dem Hintergrund des BuG könnte es Anlegern zwar halbwegs egal sein, wie sich die Geschäfte von MeVis entwickeln. Selbst ein bilanzieller Aderlass in Form einer Wertberichtigung von bis zu 10 Mio. Euro auf den Firmenwert (hier ist das Geschäft mit Holigic abgebildet), hätte keine unmittelbaren Folgen. Schließlich fließt am Ende alles bei Varian zusammen.

Andererseits könnten die Amerikaner auch mit einem kompletten Rückzug von der Börse liebäugeln. Gegenwärtig halten sie 73,52 Prozent an MeVis. 23,47 Prozent sind dem Streubesitz zugeordnet. Im Squeeze-out-Fall würde das Wertgutachten zur Ermittlung einer angemessenen Barabfindung dann aber natürlich sehr wohl am Ausmaß der Geschäftsbeziehung mit Hologic hängen. Die Entwicklung des Aktienkurses spricht zwar dafür, dass Varian weiter aufstockt. Gleichwohl betonte Hannemann bei seiner Präsentation: „Varian hält sich sehr zurück. Wir spüren nichts.“ Selbst wenn sich diese Aussage auf das operative Geschäft bezieht, zeigt es zumindest, dass es die Amerikaner nicht auf den – mittlerweile in Dollar angelegten – Cashbestand von fast 23 Mio. Euro (das sind gut 12,50 Euro je Aktie) abgesehen haben.

Die Ausschüttung einer Sonderdividende oder ein größerer Aktienrückkauf seien jedenfalls nicht geplant, ließ Hannemann durchblicken. Und so ist es nach Auffassung von boersengefluester.de bereits ein gutes Zeichen, dass sich Finanzvorstand Hannemann überhaupt vor den Investoren und Analysten in Frankfurt zeigte. Auf einen baldigen Börsenabschied deutet das jedenfalls nicht hin. Und als Garantiedividendenzahler macht MeVis Medical Solutions gerade eine richtig gute Figur.

MeVis Med. Solutions

Kurs: 25,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MeVis Med. Solutions | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LBFE | DE000A0LBFE4 | AG | 45,50 Mio € | 16.11.2007 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 17,13 | 16,21 | 18,76 | 17,34 | 16,97 | 16,06 | 17,80 | |

| EBITDA1,2 | 5,97 | 4,77 | 7,99 | 3,99 | 3,63 | 2,28 | 2,00 | |

| EBITDA-margin %3 | 34,85 | 29,43 | 42,59 | 23,01 | 21,39 | 14,20 | 11,24 | |

| EBIT1,4 | 5,81 | 4,64 | 7,90 | 3,89 | 3,50 | 2,14 | 1,30 | |

| EBIT-margin %5 | 33,92 | 28,62 | 42,11 | 22,43 | 20,63 | 13,33 | 7,30 | |

| Net profit1 | 5,70 | 4,55 | 7,79 | 4,92 | 4,56 | 3,17 | 2,00 | |

| Net-margin %6 | 33,28 | 28,07 | 41,53 | 28,37 | 26,87 | 19,74 | 11,24 | |

| Cashflow1,7 | 2,89 | 9,13 | 4,86 | 5,85 | 3,15 | 3,88 | 2,75 | |

| Earnings per share8 | 3,13 | 2,50 | 4,28 | 2,70 | 3,15 | 1,74 | 1,10 | |

| Dividend per share8 | 0,95 | 0,95 | 0,95 | 0,95 | 0,95 | 0,95 | 0,95 | |

Quelle: boersengefluester.de and company details

Foto: kaboompics.com...

© boersengefluester.de | Redaktion

Wachstum gehört normalerweise zu den Zauberworten an der Börse. Gerade Aktien aus dem Technologiesektor ziehen einen Großteil ihres Schwungs häufig aus Firmenübernahmen und Investitionen in die eigene Technik. Doch Expansion kostet in der Regel auch eine Stange Geld: Immerhin gilt es die Akquisitionen finanziell zu stemmen und dann auch noch in den Konzernverbund zu integrieren. Nanogate ist so ein Beispiel: Im laufenden Jahr strebt der Spezialist für Hochleistungsoberflächen Erlöse von nördlich von 100 Mio. Euro an – das ist fast sieben mal so viel wie im Jahr 2010. Parallel dazu wird sich das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) im selben Zeitraum voraussichtlich aber nur um den Faktor 2,3 erhöhen. In den vergangenen Jahren wirkte sich die Mixtur aus strammer Expansion und nur homöopathisch gezeigten Nettogewinnen am Kursverlauf in einer Pattsituation aus. Sprich: Per saldo tendierte die Notiz von Nanogate nur seitwärts. Keine besonders schöne Situation für die Aktionäre der Firma aus Göttelborn in der Nähe von Saarbrücken – zumal der Gesamtmarkt mit viel Tempo nach oben zog. Allmählich scheint sich das Blatt aber zu wenden.

Offenbar honorieren die Börsianer, dass Nanogate nach 2017 wohl spürbar höhere Gewinn ausweisen wird. So rechnen die Analysten für 2018 bereit mit einem EBITDA von rund 19 Mio. Euro und einem Netto-Gewinn von immerhin etwa 4,5 Mio. Euro – bei einer Marktkapitalisierung von zurzeit knapp 126 Mio. Euro. Wie groß der Vertrauen der Investoren in den Wachstumskurs von CEO Ralf Zastrau ist, zeigt sich aber daran, dass die im Juli 2016 durchgezogene Kapitalerhöhung – unter anderem zur Finanzierung des mehrheitlichen Erwerbs von Goletz aus Kierspe im Märkischen Kreis – deutlich überzeichnet war. „Strategisch wie operativ sind wir erheblich vorangekommen“, fasst der Vorstandsvorsitzende Zastrau die Ergebnisse der ersten Jahreshälfte 2016 zusammen. Auf der Investor-Relations-Veranstaltung von Rüttnauer Research am 10. September in Heidelberg hat Finanzvorstand Daniel Seibert zudem die Möglichkeit, die operativen Fortschritte sowie den aktuellen Ausblick zu erläutern. Gut möglich, dass die Präsentation noch ein wenig zusätzliche Nachfrage nach der Aktie entfacht. Potenzial sollte der Small Cap noch ausreichend haben – die meisten Analysten siedeln den fairen Wert im Bereich um 50 Euro an. Boersengefluester.de wird die weitere Entwicklung genau verfolgen. Drei Jahre Konsolidierungskurs scheinen jedenfalls ausreichend zu sein. Das nächste größere Ziel wäre das All-Time-High vom November 2013 bei 44,40 Euro.

Offenbar honorieren die Börsianer, dass Nanogate nach 2017 wohl spürbar höhere Gewinn ausweisen wird. So rechnen die Analysten für 2018 bereit mit einem EBITDA von rund 19 Mio. Euro und einem Netto-Gewinn von immerhin etwa 4,5 Mio. Euro – bei einer Marktkapitalisierung von zurzeit knapp 126 Mio. Euro. Wie groß der Vertrauen der Investoren in den Wachstumskurs von CEO Ralf Zastrau ist, zeigt sich aber daran, dass die im Juli 2016 durchgezogene Kapitalerhöhung – unter anderem zur Finanzierung des mehrheitlichen Erwerbs von Goletz aus Kierspe im Märkischen Kreis – deutlich überzeichnet war. „Strategisch wie operativ sind wir erheblich vorangekommen“, fasst der Vorstandsvorsitzende Zastrau die Ergebnisse der ersten Jahreshälfte 2016 zusammen. Auf der Investor-Relations-Veranstaltung von Rüttnauer Research am 10. September in Heidelberg hat Finanzvorstand Daniel Seibert zudem die Möglichkeit, die operativen Fortschritte sowie den aktuellen Ausblick zu erläutern. Gut möglich, dass die Präsentation noch ein wenig zusätzliche Nachfrage nach der Aktie entfacht. Potenzial sollte der Small Cap noch ausreichend haben – die meisten Analysten siedeln den fairen Wert im Bereich um 50 Euro an. Boersengefluester.de wird die weitere Entwicklung genau verfolgen. Drei Jahre Konsolidierungskurs scheinen jedenfalls ausreichend zu sein. Das nächste größere Ziel wäre das All-Time-High vom November 2013 bei 44,40 Euro.

Nanogate

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Nanogate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JKHC | DE000A0JKHC9 | SE | 1,36 Mio € | 18.10.2006 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 251,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 18,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 7,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -1,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -0,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -2,19 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -6,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -3,50 | -0,05 | -0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Zehn Monate nach der Notizaufnahme zu 2,50 Euro hat die Aktie der Venture-Capital-Gesellschaft German Startups Group noch immer einen schweren Stand an der Börse. Erklärungsansätze für den hinkenden Kurs gibt es viele: Zum einen funkt immer wieder Rocket Internet mit nicht gerade erbaulichen Meldungen zur Entwicklung einzelner Beteiligungen dazwischen. Zudem hieten sich Gerüchte, wonach die German Startups Group möglicherweise eine etwas größere Kapitalerhöhung in Erwägung ziehe, um den Ausbau des eigenen Portfolios zu forcieren. Und last but least schreckt manch Investor vermutlich davor zurück, die Entwicklung von 25 und mehr Beteiligungen auf dem Radar zu haben, nur um eine Gesellschaft besser beurteilen zu können, die selbst gerade einmal 30 Mio. Euro auf die Waagschale bringt. Da haben es Firmen wie FinLab oder Auden, mit weniger Unternehmen im Depot, momentan spürbar einfacher. Andererseits tut sich aber auch eine bmp – trotz der Fokussierung auf das Kernthema Matratzen – weiterhin schwer auf dem Parkett.

Rein operativ läuft es bei der German Startups Group derweil ziemlich rund, wie der – in aller Stille auf der Homepage publizierte – Halbjahresbericht zeigt. Fußballfans wird vermutlich als erstes aufgefallen sein, dass die Berliner nun eine Beteiligung von 0,35 Prozent an der bekannten Kicker-App onefootball – ehemals iLiga – ausweisen. Wer die App nicht kennt, dem sei der kürzlich erschienene Beitrag auf Online Marketing Rockstars (HIER) empfohlen. Zudem weist CEO Christoph Gerlinger in dem Zwischenbericht darauf hin, dass es German Startups Group gelungen ist, Darlehenszusagen von 8 Mio. Euro einzuwerben, womit die Gesellschaft – inklusive des vorhandenen Eigenkapitals – „solide und nachhaltig“ finanziert sei. Der per Ende Juni ausgewiesene Nettogewinn von 1,94 Mio. Euro ist derweil „auf den Wertzuwachs von 11 der 25 für die Gesellschaft wesentlichen Minderheitsbeteiligungen zurückzuführen und wird mithin von der Breite des Portfolios getragen“, wie es offiziell heißt.

Die zehn Fokusbeteiligungen von German Startups Group sind zurzeit das Onlineauktionshaus Auctionata (Anteil: 0,23 Prozent), wo es nach Querelen mit KPMG kürzlich allerdings einen Chefwechsel gab (Hintergründe dazu HIER), der Seltene-Erden-Spezialist Ceritech (6,09 Prozent), der Lieferdienst und Börsenaspirant Delivery Hero (0,06 Prozent), der Versicherungsoptimierer Friendsurance (2,40 Prozent), der Online-Optiker Mister Spex (0,95 Prozent), der Robo-Advisor (digitale Vermögensverwaltung auf ETF-Basis) Scalable Capital (2,68 Prozent), der Versicherungs-Onlineshop Simplesurance (2,37 Prozent), die Musikplattform Soundcloud (0,19 Prozent), die Einzelhändler-E-Commerce-Plattform Tictail (1,21 Prozent) und die Quiz-Werbe-App TV Smiles (8,53 Prozent). On top kommen für German Startups Group wesentliche Beteiligungen wie zum Beispiel an der Social-Trading-Plattform ayondo (0,57 Prozent). Insgesamt beträgt der Buchwert der Finanzanlagen und langfristigen Vermögenswerte zum Halbjahr 24,37 Mio. Euro. Das entspricht einem Wert von 2,03 Euro je Aktie. Nicht enthalten hierin ist die mehrheitliche Beteiligung an der Berliner Digitalagentur Exozet. Mit anderen Worten: Nach unten sollte die Aktie der German Startups Group (GSG) gut abgesichert sein. Und was passiert, wenn der Wert einer wichtigen Beteiligung bei einer neuen Finanzierungsrunde rasant in die Höhe schießt, haben Aktionäre der auf FinTechs spezialisierten FinLab erst kürzlich erleben dürfen. Wir bleiben dabei: Das Kernportfolio von GSG macht einen fitten Eindruck. Für risikobereite Investoren bleibt der Entry-Standard-Titel eine Wette wert.

Die zehn Fokusbeteiligungen von German Startups Group sind zurzeit das Onlineauktionshaus Auctionata (Anteil: 0,23 Prozent), wo es nach Querelen mit KPMG kürzlich allerdings einen Chefwechsel gab (Hintergründe dazu HIER), der Seltene-Erden-Spezialist Ceritech (6,09 Prozent), der Lieferdienst und Börsenaspirant Delivery Hero (0,06 Prozent), der Versicherungsoptimierer Friendsurance (2,40 Prozent), der Online-Optiker Mister Spex (0,95 Prozent), der Robo-Advisor (digitale Vermögensverwaltung auf ETF-Basis) Scalable Capital (2,68 Prozent), der Versicherungs-Onlineshop Simplesurance (2,37 Prozent), die Musikplattform Soundcloud (0,19 Prozent), die Einzelhändler-E-Commerce-Plattform Tictail (1,21 Prozent) und die Quiz-Werbe-App TV Smiles (8,53 Prozent). On top kommen für German Startups Group wesentliche Beteiligungen wie zum Beispiel an der Social-Trading-Plattform ayondo (0,57 Prozent). Insgesamt beträgt der Buchwert der Finanzanlagen und langfristigen Vermögenswerte zum Halbjahr 24,37 Mio. Euro. Das entspricht einem Wert von 2,03 Euro je Aktie. Nicht enthalten hierin ist die mehrheitliche Beteiligung an der Berliner Digitalagentur Exozet. Mit anderen Worten: Nach unten sollte die Aktie der German Startups Group (GSG) gut abgesichert sein. Und was passiert, wenn der Wert einer wichtigen Beteiligung bei einer neuen Finanzierungsrunde rasant in die Höhe schießt, haben Aktionäre der auf FinTechs spezialisierten FinLab erst kürzlich erleben dürfen. Wir bleiben dabei: Das Kernportfolio von GSG macht einen fitten Eindruck. Für risikobereite Investoren bleibt der Entry-Standard-Titel eine Wette wert.

Foto: Onefootball

...

The Payments Group Holding

Kurs: 0,32

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| The Payments Group Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1MMEV | DE000A1MMEV4 | GmbH & Co. KGaA | 3,60 Mio € | 11.11.2015 | Beobachten | |

* * *

© boersengefluester.de | Redaktion

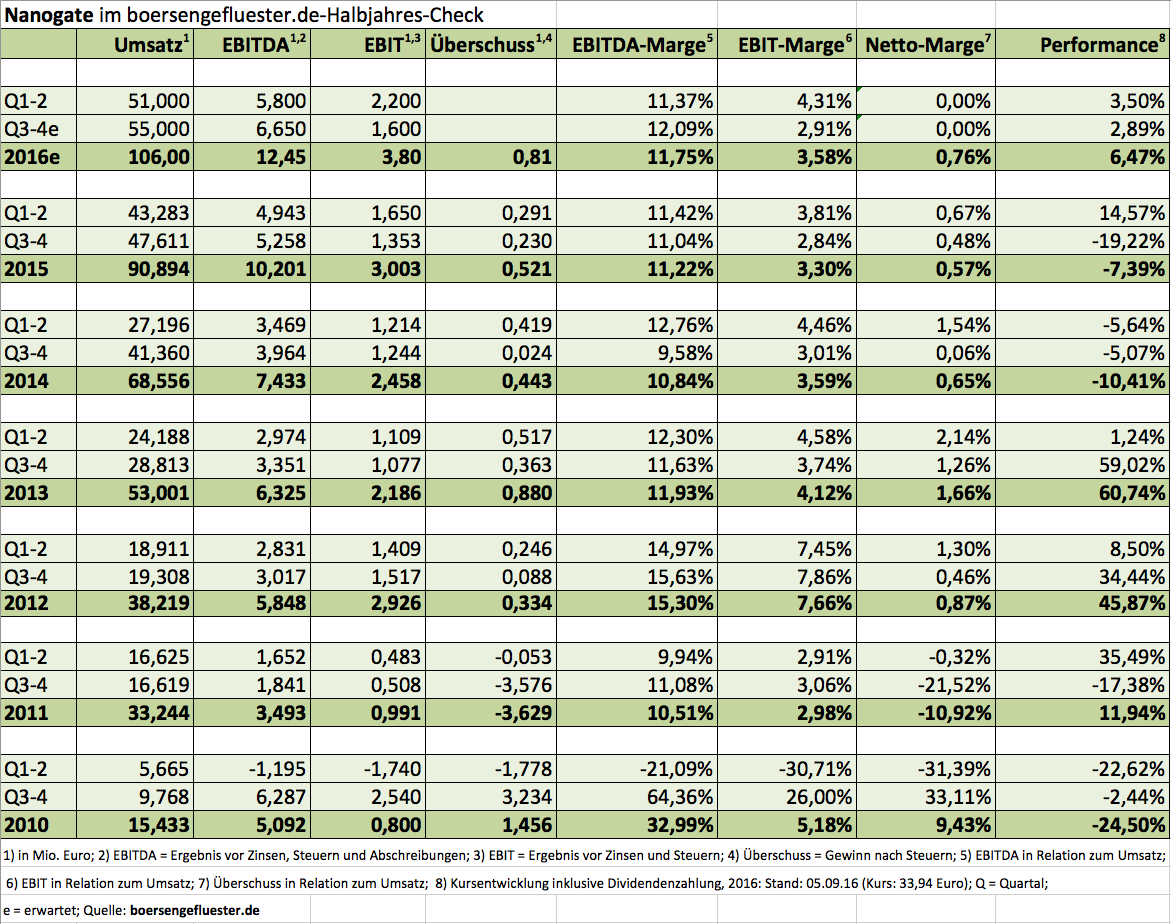

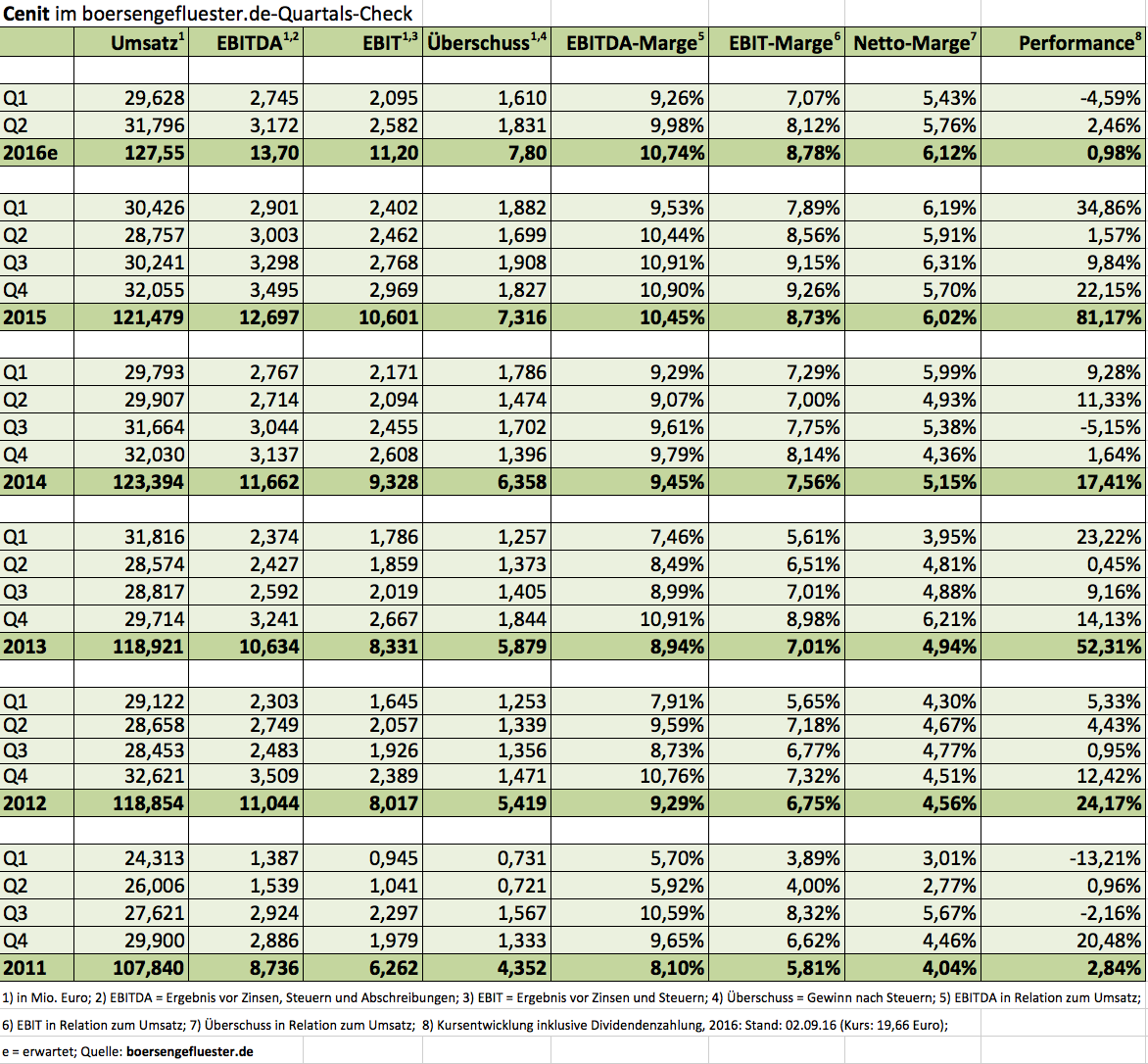

Aktien von Unternehmen wie Cenit stehen bei boersengefluester.de traditionell hoch im Kurs. Das Softwarehaus und IT- Dienstleistungsunternehmen hat ein erfahrenes Management, verfügt über eine kerngesunde Bilanz ohne Schulden mit einem Finanzguthaben von mehr als 30 Mio. Euro und bietet Anlegern darüber hinaus eine überdurchschnittlich hohe und vergleichsweise gut planbare Dividende. Beinahe überflüssig zu erwähnen, dass die Digitalisierung in für Cenit wichtigen Branchen wie dem Finanzdienstleistungssektor, dem Automobil- und Luftfahrtbereich oder dem Maschinenbau auch künftig erhebliches Wachstumspotenzial verspricht. Allerdings hat dieses Wohlfühlpaket auch seinen Preis: Beim gegenwärtigen Aktienkurs von 19,66 Euro bringen die Stuttgarter annähernd 165 Mio. Euro auf die Waagschale – und das bei einem für 2016 zu erwartenden Umsatz von knapp 128 Mio. Euro und einem Ergebnis vor Zinsen und Steuern (EBIT) von vermutlich rund 11,5 Mio. Euro. Damit käme die bereits seit 1998 notierte Gesellschaft auf eine Relation von Börsenwert zu EBIT von mehr als 14 – und selbst bereinigt um den Cashbestand ergibt sich noch immer ein Multiple von fast 12.