Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#804100

© boersengefluester.de | Redaktion

Am 8. Januar 2026 nach Börsenschluss werden die Aktien der Deutsche Effecten- und Wechsel- Beteiligungsgesellschaft AG – kurz: DEWB – im Verhältnis 10:1 zusammengelegt und bekommen die neue WKN A41YCR. Mit dem Reverse-Split will das Unternehmen den Aktienkurs aus dem Penny-Stock-Niveau befreien, in dem er seit nun fast drei Jahren festhängt. Neben dem optischen Makel einer Billigaktie sind Kurse oberhalb von 1 Euro insbesondere auch deshalb wichtig, weil der Mindestausgabepreis für neue Aktien bei Kapitalerhöhungen bei eben 1 Euro liegt. So gesehen sind der DEWB momentan seit vielen Jahren die Hände gebunden, was Maßnahmen auf der Eigenkapitalseite angeht. Bilanziell wird die Transaktion durch die Umbuchung von Gezeichnetem Kapital in die Kapitalrücklage umgesetzt. Investoren, die jetzt beispielsweise 5.000 DEWB-Anteile zu je 0,36 Euro im Depot haben, halten nach der Umsetzung 500 DEWB-Aktien zu einem Kurs von rechnerisch 3,60 Euro. Am Vermögensstatus ändert sich also nichts. ...

© boersengefluester.de | Redaktion

Wer als Investor mit Puffer auf eine gute Performance der LAIQON-Aktie setzen will, kommt nicht um den Anteilschein der Deutsche Effecten- und Wechsel-Beteiligungsgesellschaft AG – kurz DEWB – herum. Immerhin hält die DEWB (per 31.12.2024) 14,8 Prozent an dem Finanzdienstleister. Allein diese Kernbeteiligung im Gegenwert von rund 13 Mio. Euro übersteigt den Börsenwert der DEWB von nur etwas mehr als 6 Mio. Euro signifikant. Die anderen Portfoliomitglieder wie Stableton oder auch aifinyo haben demnach einen negativen Wert aus Kapitalmarktsicht. Allerdings zeigt ein Blick in die Bilanz der DEWB, wo die wunden Punkte liegen: So korrespondierten die Finanzbeteiligungen sowie die liquiden Mittel der Aktivseite zum Jahresende 2024 mit Finanzverbindlichkeiten von insgesamt knapp 16,5 Mio. Euro. ...

© boersengefluester.de | Redaktion

Beteiligungsgesellschaften haben meist einen schweren Stand an der Börse und notieren regelmäßig mit einem deutlichen Discount zum inneren Wert des Portfolios. Das ist bei der Aktie der Deutschen Effecten- und Wechsel-Beteiligungsgesellschaft – ...

© boersengefluester.de | Redaktion

Sehr viel kleiner geht nicht: Ganze 13,65 Mio. Euro beträgt der Börsenwert der Deutschen Effecten- und Wechsel-Beteiligungsgesellschaft – kurz DEWB. In der 624 Aktien umfassenden Coverage-Liste von boersengefluester.de reicht das gerade einmal für Platz 555. Und wenn sich die Notiz dann auch noch deutlich im Penny Stock-Terrain bewegt, wird es doppelt schwer, entsprechende Aufmerksamkeit am Kapitalmarkt zu bekommen. Vermutlich ist bei noch gar nicht so vielen Investoren hängen geblieben, dass die DEWB 2018 eine grundlegende Kehrtwende in ihrer Ausrichtung – weg von Photonik und Sensorik für die Automatisierungstechnik – vollzogen hat und sich seitdem auf digitale Geschäftsmodelle im Finanzsektor konzentriert. Einher ging der Schwenk mit zwei Kapitalerhöhungen sowie einem Wechsel auf Aktionärsseite. Maßgeblichen Einfluss haben nun von der Hamburger SPSW Capital verwaltete Investmentfonds um Achim Plate und Henning Soltau.

Vor diesem Hintergrund ist auch der 2018 erfolgte Einstieg bei Lloyd Fonds zu sehen, dem mit Abstand wichtigsten Portfoliotitel von DEWB. Der von Achim Plate als CEO geführte Asset Manager – und da schließt sich der Kreis – bringt es zurzeit auf einen Börsenwert von etwas mehr als 50 Mio. Euro, wovon 11,2 Mio. Euro (22,3 Prozent) der DEWB zuzurechnen sind. Mit anderen Worten: Allein das Engagement bei Lloyd Fonds deckt die Marktkapitalisierung der DEWB zu mehr als 80 Prozent ab. Und die Chancen stehen gut, dass die Expansionsstrategie von Lloyd Fonds – insbesondere im Bereich der neue entwickelten Robo Advisor-Lösungen LAIC – für weitere Zuwächse sorgen (siehe dazu auch unseren Beitrag HIER). „Wir sind überzeugt, dass sich die Lloyd-Aktie als nachhaltiger Dividendenwert zu einer tragenden Säule im Portfolio der DEWB entwickeln wird“, sagt DEWB-Vorstand Bertram Köhler im Vorwort des jetzt vorgelegten Geschäftsberichts.

Bemerkenswert ist diese Aussage schon allein deshalb, weil in den Analystenstudien zu Lloyd Fonds noch gar keine Ausschüttungen in Form von Dividenden unterstellt sind. Mit Blick auf den aktuellen Portfoliowert von DEWB kommen on top noch 5,6 Mio. Euro aus der mittlerweile mit dem börsennotierten Finanzdienstleister aifinyo verschmolzenen decimo GmbH (durchgerechnet 4,9 Prozent). Die restlichen zwei Beteiligungen der DEWB bleiben mal ausgeklammert, wobei insbesondere die Halbleiterzulieferer Muetec auf der Verkaufsliste steht. Und bei dem ebenfalls gelisteten Biotechunternehmen Noxxon (Anteil: 202 Prozent) ist zumindest die Marschroute insoweit klar, als das kein frisches Geld mehr zugeschossen wird. Dabei hat die in Jena ansässige DEWB enorme Wachstumspläne: Bis 2024 will die DEWB den Wert ihres Portfolios auf 100 Mio. Euro ausbauen. Für boersengefluester.de ist das Papier damit eine interessante Sondersituation.

...

© boersengefluester.de | Redaktion

Top-Infos für deutsche Aktien – so lautet seit jeher der Slogan von boersengefluester.de. Doch wieviel Titel gibt es eigentlich, die den Namen „Deutsche“ in irgendeiner Form auch im Firmennamen tragen? Wir haben unsere Datenbank durchforstet und sind allein aus dieser 560 Aktien umfassenden Grundgesamtheit auf 25 Gesellschaften mit einem addierten Börsenwert von 186,5 Mrd. Euro gekommen. Davon entfallen freilich allein knapp 157 Mrd. Euro auf die fünf Schwergewichte Deutsche Telekom, Deutsche Post, Deutsche Börse, Deutsche Bank und Deutsche Wohnen. Die drei kleinsten Vertreter sind der Absatzfinanzierer DF Deutsche Forfait, die Private Equity-Firma Deutsche Cannabis und die DEWB (Deutsche Effecten- und Wechsel-Beteiligungsgesellschaft). Ebenfalls bemerkenswert: Von den zehn „Deutschland-Aktien“ mit der besten Performance im laufenden Jahr sind immerhin sechs dem Immobiliensektor zuzurechnen.

Konkret sind das Deutsche Real Estate, Deutsche Industrie REIT, Deutsche Wohnen, DEFAMA Deutsche Fachmarkt, DEMIRE (Deutsche Mittelstand Real Estate) sowie Deutsche Konsum REIT. Bitter: Zu der Gruppe der fünf Titel mit der schlechtesten Kursentwicklung seit Jahresbeginn 2018 gehören die drei DAX-Aktien Deutsche Bank, Deutsche Lufthansa und Deutsche Post. Dabei sind die Abschläge mit minus 50 Prozent bei der Deutschen Bank und minus 38 Prozent bei der Lufthansa sogar ziemlich happig.

[sws_yellow_box box_size="610"]Exklusiv von boersengefluester.de: Das Top-Ranking der deutschen Börsenstädte[/sws_yellow_box]

Regional gesehen ist Bonn die Börsenhauptstadt der Deutschland-Aktien, immerhin haben die Schwergewichte Deutsche Telekom und die Deutsche Post hier ihren Hauptsitz. Auf Rang zwei folgt Frankfurt mit Deutsche Börse, Deutsche Bank, DWS Group (Deutsche Gesellschaft für Wertpapiersparen), der Deutschen Beteiligungs AG (DBAG) sowie dem Börsenneuling DFV Deutsche Familienversicherung.

Natürlich gehört nicht überall, wo Deutschland im Namen auftaucht, der Bund auch zum Aktionärskreis. Gleichwohl ist der öffentliche Einfluss nicht zu unterschätzen. So hält der Staat 14,5 Prozent an der Deutschen Telekom, bei der Deutschen Post ist der Bund mittelbar über die KfW Bankengruppe mit 20,6 Prozent engagiert. Und losgelöst von dieser Auswertung hält die Bundesrepublik Deutschland noch immer mehr als 15 Prozent der Aktien der Commerzbank. Ebenfalls aus der Zeit der Finanzkrise datiert die Beteiligung von 20 Prozent der Bundes an der Deutsche Pfandbriefbank – ausgeübt über den Finanzmarktstabilisierungsfonds FMS.

Bei Volkswagen hat der Staat mittelbar über das Land Niedersachsen mit 11,8 Prozent seine Finger im Spiel. Im Fall von Airbus ist der Bund über die Gesellschaft zur Beteiligungsverwaltung (Kurz: GZBV) mit 11 Prozent im Boot. Der im MDAX enthaltene Flughafenbetreiber Fraport zählt mit einem Anteil von 31,31 das Land Hessen zu seinen Kernaktionären. Bei dem Versorger EnBW wiederum ist das Land Baden-Württemberg über die Neckarpri-Beteiligungsgesellschaft mit 46,75 Prozent engagiert. Maßgebliche Einzelaktionäre des DAX-Konzerns RWE wiederum sind mit jeweils rund 5 Prozent die RW Holding, in der Kommunen ihre Anteile gebündelt haben, und die KEB Holding, hinter der die Stadt Dortmund steht.

Und damit auch dieser kleine Abriss aus der Datenbank von boersengefluester.de noch eine gehörige Portion Nutzwert bekommt, liefern wir Ihnen abschließend – in alphabetischer Reihenfolge – unsere „Investor-Informationen“ mit den wichtigsten Kennzahlen zu allen 25 Aktien, die den Zusatz Deutschland im Namen führen. Auch hier gilt also: Top-Infos für deutsche Aktien.

...

Bei Volkswagen hat der Staat mittelbar über das Land Niedersachsen mit 11,8 Prozent seine Finger im Spiel. Im Fall von Airbus ist der Bund über die Gesellschaft zur Beteiligungsverwaltung (Kurz: GZBV) mit 11 Prozent im Boot. Der im MDAX enthaltene Flughafenbetreiber Fraport zählt mit einem Anteil von 31,31 das Land Hessen zu seinen Kernaktionären. Bei dem Versorger EnBW wiederum ist das Land Baden-Württemberg über die Neckarpri-Beteiligungsgesellschaft mit 46,75 Prozent engagiert. Maßgebliche Einzelaktionäre des DAX-Konzerns RWE wiederum sind mit jeweils rund 5 Prozent die RW Holding, in der Kommunen ihre Anteile gebündelt haben, und die KEB Holding, hinter der die Stadt Dortmund steht.

Und damit auch dieser kleine Abriss aus der Datenbank von boersengefluester.de noch eine gehörige Portion Nutzwert bekommt, liefern wir Ihnen abschließend – in alphabetischer Reihenfolge – unsere „Investor-Informationen“ mit den wichtigsten Kennzahlen zu allen 25 Aktien, die den Zusatz Deutschland im Namen führen. Auch hier gilt also: Top-Infos für deutsche Aktien.

...

Deutsche Pfandbriefbank

Kurs: 3,59

© boersengefluester.de | Redaktion

Treppenförmig ging es in den vergangenen Quartalen mit dem Aktienkurs von Lloyd Fonds (LF) nach oben. Das Muster: Auf zwei Monate Konsolidierung folgte regelmäßig ein deutlicher Schritt nach oben. Per saldo hat es das Papier der Investmentgesellschaft damit seit Jahresbeginn auf eine Performance von fast 140 Prozent gebracht. Keine andere Aktie aus dem Börsensegment Scale kann da auch nur annähernd mithalten. Umso gespannter ist boersengefluester.de, wohin die weitere Reise der Lloyd Fonds-Aktie geht. Immerhin konsolidiert der Anteilschein nun schon seit rund zwei Monaten im Bereich um 5,50 Euro. Nach früherer Logik, müsste es jetzt also wieder spürbar Richtung Norden gehen. Oder aber, der Small Cap entscheidet sich für einen Trendwechsel. Der kürzlich vorgelegte Halbjahresbericht enthielt insofern Neuigkeiten, als dass die Hamburger die Belastungen aus der laufenden Umstrukturierung hin zu einem Vermögensverwalter mit Schwerpunkt auf offene Publikumsfonds nicht mehr nur – wie bislang – mit rund 2,5 Mio. Euro skizzierten, sondern als Konsequenz jetzt mit einem Fehlbetrag von rund 1,5 Mio. Euro für das Gesamtjahr 2018 kalkulieren.

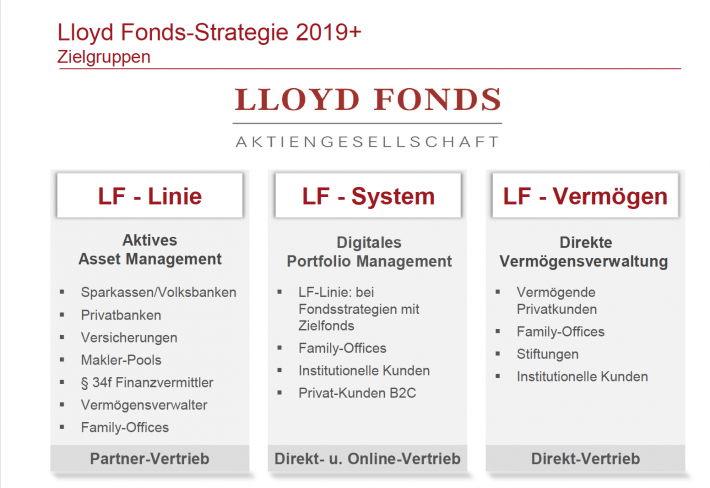

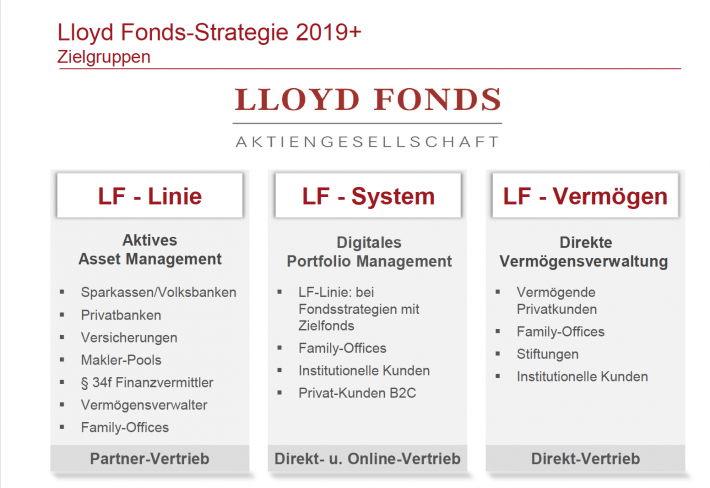

„Für die Umsetzung dieser Neupositionierung sind umfangreiche Investitionen in Infrastruktur, Technik, aber vor allem auch neue Mitarbeiter nötig“, heißt es. Das sind nicht gerade Top-News, allerdings reagiert der Markt erstaunlich gelassen auf diese Ankündigung. Offenbar sind die zu erwartenden positiven Effekte aus dem Aufbau der drei Stränge LF-Linie (Offene Investmentfonds), LF-System (Digitales Portfoliomanagement) und LF-Vermögen und die LF-Vermögen (Individuelle Vermögensverwaltung) deutlich höher zu gewichten. Offizieller Start für die drei Produktangebote soll im zweiten Quartal des kommenden Jahres sein. „Dafür verfolgen wir ehrgeizige Ziele: Bereits im Jahr 2019 sollen die Assets under Management im Neugeschäft ein Volumen von über 1 Mrd. Euro erreichen“, sagt Finanzvorstand Klaus M. Pinter. Bis 2023 soll dieser Wert auf mehr als 5 Mrd. Euro klettern. Das immense Vertrauen der Börsianer in die Umsetzung der neuen Strategie hängt dabei wesentlich auch in dem Konsortium aus der ebenfalls börsennotierten Deutsche Effecten- und Wechsel-Beteiligungsgesellschaft AG (DEWB) und dem Hamburger Portfolioverwalter SPSW Capital um Achim Plate, Henning Soltau, Robert Suckel und Markus Wedel als neue Großaktionäre zusammen (siehe dazu auch unseren Bericht von Anfang Juni HIER).

Per saldo geht boersengefluester.de davon aus, dass der Aktienkurs von Lloyd Fonds eher nochmals einen Schub nach oben bekommen wird, als dass er vor dem Knick nach unten steht. Noch dürften die meisten institutionellen Investoren – freilich auch wegen des immer noch recht geringen Börsenwerts von 55 Mio. Euro – gar nicht richtig mitbekommen haben, was sich bei Lloyd Fonds alles tut. Auch auf den einschlägigen Investorenkonferenzen haben wir die Gesellschaft noch nicht angetroffen. Losgelöst davon: Einen super Eindruck macht übrigens auch das Chartbild von DEWB.

[caption id="attachment_115542" align="alignnone" width="710"]

„Für die Umsetzung dieser Neupositionierung sind umfangreiche Investitionen in Infrastruktur, Technik, aber vor allem auch neue Mitarbeiter nötig“, heißt es. Das sind nicht gerade Top-News, allerdings reagiert der Markt erstaunlich gelassen auf diese Ankündigung. Offenbar sind die zu erwartenden positiven Effekte aus dem Aufbau der drei Stränge LF-Linie (Offene Investmentfonds), LF-System (Digitales Portfoliomanagement) und LF-Vermögen und die LF-Vermögen (Individuelle Vermögensverwaltung) deutlich höher zu gewichten. Offizieller Start für die drei Produktangebote soll im zweiten Quartal des kommenden Jahres sein. „Dafür verfolgen wir ehrgeizige Ziele: Bereits im Jahr 2019 sollen die Assets under Management im Neugeschäft ein Volumen von über 1 Mrd. Euro erreichen“, sagt Finanzvorstand Klaus M. Pinter. Bis 2023 soll dieser Wert auf mehr als 5 Mrd. Euro klettern. Das immense Vertrauen der Börsianer in die Umsetzung der neuen Strategie hängt dabei wesentlich auch in dem Konsortium aus der ebenfalls börsennotierten Deutsche Effecten- und Wechsel-Beteiligungsgesellschaft AG (DEWB) und dem Hamburger Portfolioverwalter SPSW Capital um Achim Plate, Henning Soltau, Robert Suckel und Markus Wedel als neue Großaktionäre zusammen (siehe dazu auch unseren Bericht von Anfang Juni HIER).

Per saldo geht boersengefluester.de davon aus, dass der Aktienkurs von Lloyd Fonds eher nochmals einen Schub nach oben bekommen wird, als dass er vor dem Knick nach unten steht. Noch dürften die meisten institutionellen Investoren – freilich auch wegen des immer noch recht geringen Börsenwerts von 55 Mio. Euro – gar nicht richtig mitbekommen haben, was sich bei Lloyd Fonds alles tut. Auch auf den einschlägigen Investorenkonferenzen haben wir die Gesellschaft noch nicht angetroffen. Losgelöst davon: Einen super Eindruck macht übrigens auch das Chartbild von DEWB.

[caption id="attachment_115542" align="alignnone" width="710"] Quelle: HV-Präsentation[/caption]

Quelle: HV-Präsentation[/caption]

LAIQON

Kurs: 4,60

Quelle: HV-Präsentation[/caption]

Quelle: HV-Präsentation[/caption]

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| LAIQON | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12UP2 | DE000A12UP29 | AG | 97,24 Mio € | 28.10.2005 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 27,74 | 26,12 | 21,58 | 30,75 | 31,00 | 38,00 | 53,00 | |

| EBITDA1,2 | 6,96 | 4,61 | -9,95 | -4,69 | -3,82 | -0,80 | 4,50 | |

| EBITDA-margin %3 | 25,09 | 17,65 | -46,11 | -15,25 | -12,32 | -2,11 | 8,49 | |

| EBIT1,4 | 3,21 | 1,25 | -14,66 | -11,08 | -10,31 | -7,30 | -2,10 | |

| EBIT-margin %5 | 11,57 | 4,79 | -67,93 | -36,03 | -33,26 | -19,21 | -3,96 | |

| Net profit1 | 2,50 | 6,63 | -10,54 | -12,87 | -7,96 | -9,10 | -3,60 | |

| Net-margin %6 | 9,01 | 25,38 | -48,84 | -41,85 | -25,68 | -23,95 | -6,79 | |

| Cashflow1,7 | -0,95 | 19,96 | -2,77 | -10,74 | -3,31 | -1,50 | 3,00 | |

| Earnings per share8 | -0,05 | 0,39 | -0,67 | -0,51 | -0,25 | -0,35 | -0,14 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,05 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Raten Sie mal, welche Aktie aus dem Börsensegment Scale seit Jahresbeginn die beste Performance aufweist? Mit Tipps wie m-u-t, Blue Cap, mVISE oder MyBucks liegen Sie schon gar nicht schlecht – immerhin ging es für diese Titel um teilweise mehr als 50 Prozent nach Norden. Den Vogel abgeschossen hat bislang jedoch der Anteilschein von Lloyd Fonds. Dabei ist es nicht so, dass die Anleger nun plötzlich alle wegen der Investments rund um Immobilien, Schiffe, Flugzeuge, Windkraftanlagen oder Solarparks Schlange stehen würden bei der Aktie. Vielmehr ist der Kursanstieg eingebettet in eine größere Verschiebung des Investorenkreises (siehe dazu auch den Beitrag von boersengefluester.de HIER). So hat sich der langjährige Großaktionär AMA Capital Partners (49,9 Prozent) – eine amerikanische Beteiligungsgesellschaft mit starker Expertise im Schifffahrtsbereich – Anfang März bei Lloyd Fonds zurückgezogen und Platz gemacht für ein Konsortium aus der ebenfalls börsennotierten Deutsche Effecten- und Wechsel-Beteiligungsgesellschaft AG (DEWB) und dem Hamburger Portfolioverwalter SPSW Capital um Achim Plate, Henning Soltau, Robert Suckel und Markus Wedel.

[sws_blue_box box_size="640"]Tipp: Nutzen Sie unsere Investor Relations-Übersicht für alle Scale-Aktien.[/sws_blue_box]

Wichtig zu wissen: SPSW gehört gleichzeitig auch zu den Großaktionären der – lange Zeit nicht sonderlich erfolgreichen –Beteiligungsgesellschaft DEWB. Aber auch hier stehen erhebliche Veränderungen an: DEWB will sich künftig auf Geschäftsmodelle aus dem Umfeld „Digitales Asset-Management“ fokussieren – das Schlagwort lautet also Robo Advisor. Derart komplexe Umstrukturierungen haben die Börsianer schon immer geliebt. Und wenn Börsenfüchse wie das Team um Achim Plate die Strippen ziehen: Umso besser. Immerhin gehört SPSW unter anderem auch zu den Kernaktionären des Digitalisierungsdienstleisters mVISE, dessen Aktienkurs zurzeit ebenfalls durch die Decke geht. Bemerkenswert an der Kursrally von Lloyd Fonds ist aber auch, dass selbst die kürzlich beschlossene Kapitalerhöhung zu 4,20 Euro – gesamte Einnahme rund 3,8 Mio. Euro – spurlos an der Aktie vorbeigegangen ist. „Der Nettoemissionserlös soll unter anderem genutzt werden, um die Kapitalbasis der Gesellschaft zu stärken und die weitere Entwicklung der Gesellschaft, die die bisher ausgeübte Tätigkeit um offene und liquide Investments erweitert, voranzutreiben“, heißt es offiziell.

Umso gespannter ist boersengefluester.de auf den Ausblick für das laufende Jahr. Allerdings legt Lloyd Fonds den Geschäftsbericht erst am 29. Juni 2018 vor. So gesehen haben die Anleger bereits eine Menge Vorschusslorbeeren verteilt. Geduld brauchen auch noch die freien Aktionäre der DEWB. Erst zur Hauptversammlung am 21. August will das Unternehmen Details zur neuen Strategie verraten. Zurzeit läuft derweil ein, an die Inhaber der 2014 emittierten und eigentlich noch bis 2019 laufenden DEWB-Anleihe (Volumen: 10 Mio. Euro) adressiertes, Umtauschangebot, ihre Anteile gegen den neuen Bond 2018/23 zu tauschen. Wer auf die Offerte eingehen will, muss mindestens 100 Anleihen à 1.000 Euro Nennbetrag einreichen. Da sich die Emission damals aber ohnehin nur an Profianleger richtete, dürfte diese Marke nicht wirklich ein Problem darstellen. Auch eine Art Überbezug ist vorgesehen. Immerhin hat die neue – nur noch mit 4 statt 6 Prozent verzinste – Schuldverschreibung ein Volumen von bis zu 15 Mio. Euro. Wie stets bei derartigen Transaktionen: Nicht im Rahmen des Umtauschangebots platzierte Papiere werden in einer zweiten Runde institutionellen Investoren im Inland und europäischen Ausland angeboten.

Profiteur der gesamten Aktion ist am Ende die DEWB, weil sie ihre Refinanzierungskosten spürbar senkt. Angekündigt hatten die Jenaer die vorzeitige Kündigung der Anleihe Ende Mai. Wir bleiben dabei: Sowohl Lloyd Fonds also auch DEWB bieten zurzeit spannende Storys mit viel Veränderungspotenzial. Dem steht – bei beiden Aktien – allerdings auch bereits ein signifikant erhöhtes Kursniveau gegenüber. Dessen sollte sich jeder bewusst sein, der jetzt noch einsteigen will. Es handelt sich also sehr spekulative Investments.

Umso gespannter ist boersengefluester.de auf den Ausblick für das laufende Jahr. Allerdings legt Lloyd Fonds den Geschäftsbericht erst am 29. Juni 2018 vor. So gesehen haben die Anleger bereits eine Menge Vorschusslorbeeren verteilt. Geduld brauchen auch noch die freien Aktionäre der DEWB. Erst zur Hauptversammlung am 21. August will das Unternehmen Details zur neuen Strategie verraten. Zurzeit läuft derweil ein, an die Inhaber der 2014 emittierten und eigentlich noch bis 2019 laufenden DEWB-Anleihe (Volumen: 10 Mio. Euro) adressiertes, Umtauschangebot, ihre Anteile gegen den neuen Bond 2018/23 zu tauschen. Wer auf die Offerte eingehen will, muss mindestens 100 Anleihen à 1.000 Euro Nennbetrag einreichen. Da sich die Emission damals aber ohnehin nur an Profianleger richtete, dürfte diese Marke nicht wirklich ein Problem darstellen. Auch eine Art Überbezug ist vorgesehen. Immerhin hat die neue – nur noch mit 4 statt 6 Prozent verzinste – Schuldverschreibung ein Volumen von bis zu 15 Mio. Euro. Wie stets bei derartigen Transaktionen: Nicht im Rahmen des Umtauschangebots platzierte Papiere werden in einer zweiten Runde institutionellen Investoren im Inland und europäischen Ausland angeboten.

Profiteur der gesamten Aktion ist am Ende die DEWB, weil sie ihre Refinanzierungskosten spürbar senkt. Angekündigt hatten die Jenaer die vorzeitige Kündigung der Anleihe Ende Mai. Wir bleiben dabei: Sowohl Lloyd Fonds also auch DEWB bieten zurzeit spannende Storys mit viel Veränderungspotenzial. Dem steht – bei beiden Aktien – allerdings auch bereits ein signifikant erhöhtes Kursniveau gegenüber. Dessen sollte sich jeder bewusst sein, der jetzt noch einsteigen will. Es handelt sich also sehr spekulative Investments.

LAIQON

Kurs: 4,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| LAIQON | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12UP2 | DE000A12UP29 | AG | 97,24 Mio € | 28.10.2005 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 27,74 | 26,12 | 21,58 | 30,75 | 31,00 | 38,00 | 53,00 | |

| EBITDA1,2 | 6,96 | 4,61 | -9,95 | -4,69 | -3,82 | -0,80 | 4,50 | |

| EBITDA-margin %3 | 25,09 | 17,65 | -46,11 | -15,25 | -12,32 | -2,11 | 8,49 | |

| EBIT1,4 | 3,21 | 1,25 | -14,66 | -11,08 | -10,31 | -7,30 | -2,10 | |

| EBIT-margin %5 | 11,57 | 4,79 | -67,93 | -36,03 | -33,26 | -19,21 | -3,96 | |

| Net profit1 | 2,50 | 6,63 | -10,54 | -12,87 | -7,96 | -9,10 | -3,60 | |

| Net-margin %6 | 9,01 | 25,38 | -48,84 | -41,85 | -25,68 | -23,95 | -6,79 | |

| Cashflow1,7 | -0,95 | 19,96 | -2,77 | -10,74 | -3,31 | -1,50 | 3,00 | |

| Earnings per share8 | -0,05 | 0,39 | -0,67 | -0,51 | -0,25 | -0,35 | -0,14 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,05 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Überraschende Wendung bei der im Börsensegment Scale gelisteten Lloyd Fonds: Wie das lange Zeit auf Investments in Immobilien, Schiffe, Flugzeuge, Windkraftanlagen und Solarparks spezialisierte Unternehmen mitteilt, zieht sich der langjährige Großaktionär AMA Capital Partners (49,9 Prozent) – es handelt sich um eine amerikanische Beteiligungsgesellschaft mit starker Expertise im Schifffahrtsbereich – bei Lloyd Fonds zurück. Käufer eines 25,6 Prozent umfassenden Pakets ist zum einen die ebenfalls börsennotierte Deutsche Effecten- und Wechsel-Beteiligungsgesellschaft AG (DEWB). Die restlichen Stücke gehen an den Hamburger Portfolioverwalter SPSW Capital um Achim Plate, Henning Soltau, Robert Suckel und Markus Wedel. Etlichen Börsianern sind Plate und Soltau – beide gehören als wesentliche Investoren übrigens auch dem Aufsichtsrat der ebenfalls im Scale gelisteten mVISE an– vermutlich noch als CEO und CFO des zwischenzeitlich im SDAX gelisteten Call-Center-Dienstleisters D+S europe bekannt. Suckel ist Mitgründer der von M.M. Warburg übernommenen SES Research, Wedel arbeitete lange Zeit als Investmentbanker.

Enge Verbindungen von SPSW gibt es aber auch zur DEWB: Immerhin hält SPSW Capital mehr als 20 Prozent der Anteile an dem VC-Spezialisten aus Jena. Zudem gehören Plate und Soltau dem Aufsichtsrat der Deutschen Effecten- und Wechsel-Beteiligungsgesellschaft an. Um die Einflussnahme der neuen Investoren formal zu unterstreichen, ziehen Plate und Soltau auch in das Kontrollgremium von Lloyd Fonds ein. „Ich freue mich sehr über den Einstieg der neuen Ankeraktionäre bei Lloyd Fonds“, sagt der neue Lloyd Fonds-CEO Klaus M. Pinter. „Die Kompetenzen in der neuen Partnerschaft ergänzen sich hervorragend. Besonders von der umfangreichen Expertise am Kapitalmarkt und in der Vermögensverwaltung versprechen wir uns starke Impulse für die strategische Entwicklung und Geschäftsausweitung.“

Wichtig für Anleger dürfte darüber hinaus werden, wie sich der bis Ende 2017 als CEO von Lloyd Fonds tätige Torsten Teichert hinsichtlich seines Aktienpakets von 3,6 Prozent an Lloyd Fonds verhalten wird. Darüber hinaus hält die vor knapp acht Jahren im Zuge der Sanierung von Lloyd Fonds aus Altaktionären gespeiste Treuhandgesellschaft B&P-T 10,2 Prozent an dem Hamburger Unternehmen. Die Analysten von SRC Research sehen den Wechsel im Aktionärskreis ebenfalls positiv und setzen das Kursziel für den Anteilschein von Lloyd Fonds deutlich von 2,00 auf 3,30 Euro herauf – was nach dem Sprung nach oben allerdings ziemlich exakt dem aktuellen Kursniveau entspricht. Haltenswert bleibt der Titel angesichts der neuen Aktionärskonstellation aber allemal. Deutlich interessanter wird durch die Transaktion aber auch das Papier von DEWB, zumal die Gesellschaft mit dem Lloyd-Deal ihre Ausrichtung auf Geschäftsmodelle rund um die Digitalisierung des Asset Managements schärft. Das Unternehmen selbst spricht vom „Beginn einer strategischen Neuausrichtung“, im Zuge dessen auch das Kapital um zehn Prozent erhöht werden soll. Weitere Details der neuen Ausrichtung will das Unternehmen auf der HV im August 2018 vorlegen – viel Zeit und Raum für Spekulationen.

Wichtig für Anleger dürfte darüber hinaus werden, wie sich der bis Ende 2017 als CEO von Lloyd Fonds tätige Torsten Teichert hinsichtlich seines Aktienpakets von 3,6 Prozent an Lloyd Fonds verhalten wird. Darüber hinaus hält die vor knapp acht Jahren im Zuge der Sanierung von Lloyd Fonds aus Altaktionären gespeiste Treuhandgesellschaft B&P-T 10,2 Prozent an dem Hamburger Unternehmen. Die Analysten von SRC Research sehen den Wechsel im Aktionärskreis ebenfalls positiv und setzen das Kursziel für den Anteilschein von Lloyd Fonds deutlich von 2,00 auf 3,30 Euro herauf – was nach dem Sprung nach oben allerdings ziemlich exakt dem aktuellen Kursniveau entspricht. Haltenswert bleibt der Titel angesichts der neuen Aktionärskonstellation aber allemal. Deutlich interessanter wird durch die Transaktion aber auch das Papier von DEWB, zumal die Gesellschaft mit dem Lloyd-Deal ihre Ausrichtung auf Geschäftsmodelle rund um die Digitalisierung des Asset Managements schärft. Das Unternehmen selbst spricht vom „Beginn einer strategischen Neuausrichtung“, im Zuge dessen auch das Kapital um zehn Prozent erhöht werden soll. Weitere Details der neuen Ausrichtung will das Unternehmen auf der HV im August 2018 vorlegen – viel Zeit und Raum für Spekulationen.

...

LAIQON

Kurs: 4,60

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 27,74 | 26,12 | 21,58 | 30,75 | 31,00 | 38,00 | 53,00 | |

| EBITDA1,2 | 6,96 | 4,61 | -9,95 | -4,69 | -3,82 | -0,80 | 4,50 | |

| EBITDA-margin %3 | 25,09 | 17,65 | -46,11 | -15,25 | -12,32 | -2,11 | 8,49 | |

| EBIT1,4 | 3,21 | 1,25 | -14,66 | -11,08 | -10,31 | -7,30 | -2,10 | |

| EBIT-margin %5 | 11,57 | 4,79 | -67,93 | -36,03 | -33,26 | -19,21 | -3,96 | |

| Net profit1 | 2,50 | 6,63 | -10,54 | -12,87 | -7,96 | -9,10 | -3,60 | |

| Net-margin %6 | 9,01 | 25,38 | -48,84 | -41,85 | -25,68 | -23,95 | -6,79 | |

| Cashflow1,7 | -0,95 | 19,96 | -2,77 | -10,74 | -3,31 | -1,50 | 3,00 | |

| Earnings per share8 | -0,05 | 0,39 | -0,67 | -0,51 | -0,25 | -0,35 | -0,14 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,05 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| LAIQON | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12UP2 | DE000A12UP29 | AG | 97,24 Mio € | 28.10.2005 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Venture Capital (VC) hat einen schweren Stand auf dem heimischen Kurszettel. Der Aktienkurs der DEWB (Deutsche Effecten- und Wechsel-Beteiligungsgesellschaft) aus Jena schwankt enorm – kommt per saldo aber kaum vom Fleck. Mittlerweile notiert der auf die Bereiche Photonik und Sensorik spezialisierte VC-Investor sogar wieder unter Buchwert. Dabei geben die Analysten Kursziele aus, die mehr als doppelt so hoch sind – trotzdem zeigt sich die Börse unbeeindruckt. Die Berliner Gesellschaft bmp hat, um bei den Investoren besser zu punkten, ihre Ausrichtung seit dem Börsengang im Jahr 1999 gleich mehrfach geändert – hat letztlich alles nichts genutzt. Mittlerweile fokussiert sich bmp als E-Commerce-Unternehmen auf das Thema Matratzen/Schlafen und trennt sich von ihren ganzen „Wohlfühlbeteiligungen”, wie bmp-Vorstand Oliver Borrmann sein Medienportfolio bei einem Treffen mit boersengefluester.de einmal nannte. Immerhin: Zuletzt konnte die bmp-Aktie deutlich an Terrain gewinnen. Die zahlreichen Gespräche von Borrmann auf dem Frankfurter Eigenkapitalforum haben also gewirkt. Zudem trägt der Konzernumbau allmählich eine deutliche Handschrift. Anfang November stieg bmp mit 60 Prozent bei der hessischen Matratzen Union ein. Die mic AG macht zwischenzeitlich zwar immer wieder auf sich aufmerksam. Ein gutes Investment war das Papier der Münchner bislang aber auch nicht. Die meisten Aktionäre werden weit hinten liegen. Die Pioniere von GUB aus Schwäbisch Hall sind zwar noch schwer aktiv – aber längst nicht mehr in der früheren Form an der Börse. Immerhin: Mit Rocket Internet betrat im Oktober 2014 ein Wachstumsfinanzierer neuer Prägung den Kapitalmarkt. Doch Rocket brachte den Investoren bislang ebenfalls kein Glück. Die Marktkapitalisierung von 4,64 Mrd. Euro entspricht zwar ungefähr dem Börsenwert von K+S – ist also durchaus beachtlich. Erstzeichner sitzen gegenwärtig aber auf Verlusten von rund einem Drittel. Im Tief waren es sogar schon 50 Prozent. Für risikobereite Anleger bietet der Titel auf dem aktuelle Niveau passable Chancen.

Und auch der – zwischenzeitlich sogar abgeblasene – Börsengang der German Startups Group (GSG) am 11. November 2015 war ein Kraftakt. Dabei kennt Vorstandschef und Großaktionär Christoph Gerlinger die Befindlichkeiten der Börsianer, schließlich saß der umtriebige Manager bereits bei cdv Software, Frogster Interactive und der Berliner Synchron (mittlerweile als Cinemedia firmierend) auf dem Fahrersitz. Das Gehangel beim IPO von GSG hat trotzdem Spuren bei Gerlinger hinterlassen. „Fragen Sie mich bitte nicht, was ich von Emissionsbanken halte”, sagte er bei seiner durchaus sehenswerten Präsentation auf der Kapitalmarktkonferenz von Egbert Prior in Frankfurt-Egelsbach. Dabei kann sich die Performance der GSG-Aktie bislang sehen lassen. Ausgabepreis: 2,50 Euro. Erster Kurs: 2,85 Euro. Bisheriges Hoch: 4,10 Euro. Aktuelle Notiz: 3,28 Euro. Damit bringt es die natürlich in Berlin ansässige Gesellschaft auf eine Marktkapitalisierung von 36,5 Mio. Euro. „Wir bauen eine Brücke zwischen dem VC-Markt und dem Anleger”, beschreibt Gerlinger den Grundgedanken von GSG. Schließlich hat kaum ein Privatinvestor Zugang zu den Finanzierungsrunden der Gipfelstürmer aus der neuen Ökonomie. Wesentlich beteiligt ist GSG, das Unternehmen bezeichnet sich als „zweitaktivsten Fintech-Investor in Deutschland” – zurzeit an mehr als 20 Unternehmen. Am bekanntesten ist vermutlich das Engagement von 0,06 Prozent an dem Fast-Food-Lieferdienstportal Delivery Heroe (Lieferheld.de, pizza.de). An der Musikplattform SoundCloud hält GSG 0,20 Prozent. Was kaum jemand weiß: Sogar bei der als CFD-Broker und Social-Trading-Plattform aktiven ayondo Holding ist GSG mit 0,57 Prozent im Boot. Von dem Online-Optiker Mr. Spex sind GSG 0,66 Prozent zuzurechnen. An der Münchner ePetWorld hält GSG laut Wertpapierprospekt 1,28 Prozent. Nebenwertefans kennen den Betreiber der Portale hundeland.de und katzenland.de auch aus dem Beteiligungsportfolio der Frankfurter Heliad Equity Partners. Interessante Querverbindung: Zu den wichtigsten Engagements von Heliad zählt die FinTech Group mit gut 18 Prozent. Aufsichtsratsvorsitzender der FinTech Group ist wiederum der ehemalige Credit Suisse-Banker Martin Korbmacher. Die Szene ist überschaubar. Auch bei GSG gehört Korbmacher zum Kontrollgremium – als stellvertretender Vorsitzender.

Und auch der – zwischenzeitlich sogar abgeblasene – Börsengang der German Startups Group (GSG) am 11. November 2015 war ein Kraftakt. Dabei kennt Vorstandschef und Großaktionär Christoph Gerlinger die Befindlichkeiten der Börsianer, schließlich saß der umtriebige Manager bereits bei cdv Software, Frogster Interactive und der Berliner Synchron (mittlerweile als Cinemedia firmierend) auf dem Fahrersitz. Das Gehangel beim IPO von GSG hat trotzdem Spuren bei Gerlinger hinterlassen. „Fragen Sie mich bitte nicht, was ich von Emissionsbanken halte”, sagte er bei seiner durchaus sehenswerten Präsentation auf der Kapitalmarktkonferenz von Egbert Prior in Frankfurt-Egelsbach. Dabei kann sich die Performance der GSG-Aktie bislang sehen lassen. Ausgabepreis: 2,50 Euro. Erster Kurs: 2,85 Euro. Bisheriges Hoch: 4,10 Euro. Aktuelle Notiz: 3,28 Euro. Damit bringt es die natürlich in Berlin ansässige Gesellschaft auf eine Marktkapitalisierung von 36,5 Mio. Euro. „Wir bauen eine Brücke zwischen dem VC-Markt und dem Anleger”, beschreibt Gerlinger den Grundgedanken von GSG. Schließlich hat kaum ein Privatinvestor Zugang zu den Finanzierungsrunden der Gipfelstürmer aus der neuen Ökonomie. Wesentlich beteiligt ist GSG, das Unternehmen bezeichnet sich als „zweitaktivsten Fintech-Investor in Deutschland” – zurzeit an mehr als 20 Unternehmen. Am bekanntesten ist vermutlich das Engagement von 0,06 Prozent an dem Fast-Food-Lieferdienstportal Delivery Heroe (Lieferheld.de, pizza.de). An der Musikplattform SoundCloud hält GSG 0,20 Prozent. Was kaum jemand weiß: Sogar bei der als CFD-Broker und Social-Trading-Plattform aktiven ayondo Holding ist GSG mit 0,57 Prozent im Boot. Von dem Online-Optiker Mr. Spex sind GSG 0,66 Prozent zuzurechnen. An der Münchner ePetWorld hält GSG laut Wertpapierprospekt 1,28 Prozent. Nebenwertefans kennen den Betreiber der Portale hundeland.de und katzenland.de auch aus dem Beteiligungsportfolio der Frankfurter Heliad Equity Partners. Interessante Querverbindung: Zu den wichtigsten Engagements von Heliad zählt die FinTech Group mit gut 18 Prozent. Aufsichtsratsvorsitzender der FinTech Group ist wiederum der ehemalige Credit Suisse-Banker Martin Korbmacher. Die Szene ist überschaubar. Auch bei GSG gehört Korbmacher zum Kontrollgremium – als stellvertretender Vorsitzender.

Verlernt hat Gerlinger die Mechanismen der Börse nicht. Auf der Prior-Konferenz ruft er den Investoren zu: „Bis Anfang kommenden Jahres haben wir noch ein paar spannende Transaktionen, die uns helfen, die GSG-Aktie noch attraktiver zu machen.” Details nennt er freilich noch nicht. Boersengefluester.de wird genau verfolgen, ob der Titel tatsächlich eine nachhaltig gute Figur an der Börse macht. Auf der Aktivseite steht, dass die Bewertung von attraktiven Start-ups momentan schnell in astronomische Höhen schießen kann. Und wenn GSG hier einen Treffer landet, wird sich das auch im Aktienkurs niederschlagen. Andererseits wird auch die GSG damit zu kämpfen haben, dass sich kaum ein Investor die Mühe machen will, regelmäßig Updates zu allen Portfoliotiteln des Unternehmens abzufragen. Gemessen am doch recht überschaubaren Börsenwert von GSG lohnt sich der damit verbundene Aufwand für Profianleger häufig nicht. Selbst die deutlich größere Internet-Beteiligungsgesellschaft Tomorrow Focus musste das resigniert einsehen und hat schließlich ihr Geschäftsmodell auf den Reisebereich fokussiert. Zudem scheint der Exit nicht immer so einfach wie vermutet. bmp aus Berlin müht sich jedenfalls schon eine ganze Weile, den Bestand aufzulösen. Und so bleibt auch die im Entry Standard gelistete GSG-Aktie ein heißes Eisen. Immerhin: Gerlinger steht für einen gewissen Track Record an der Börse. Wer an die Story glaubt, kann also zugreifen. Konservative Investoren werden vermutlich ohnehin einen Bogen um Aktien wie GSG machen.

[sws_grey_box box_size="585"]Preisfrage zum Schluss: Wer ist der aktivste Fintech-Investor in Deutschland? Die Lösung heißt DvH Ventures. Dabei steht DvH für Dieter von Holtzbrinck – bekannt durch das Handelsblatt, die Wirtschaftswoche und die ZEIT. Im Fintech-Portfolio von DvH finden sich Adressen wie wikifolio, lendstar, moneymeets oder savedo.[/sws_grey_box]

Verlernt hat Gerlinger die Mechanismen der Börse nicht. Auf der Prior-Konferenz ruft er den Investoren zu: „Bis Anfang kommenden Jahres haben wir noch ein paar spannende Transaktionen, die uns helfen, die GSG-Aktie noch attraktiver zu machen.” Details nennt er freilich noch nicht. Boersengefluester.de wird genau verfolgen, ob der Titel tatsächlich eine nachhaltig gute Figur an der Börse macht. Auf der Aktivseite steht, dass die Bewertung von attraktiven Start-ups momentan schnell in astronomische Höhen schießen kann. Und wenn GSG hier einen Treffer landet, wird sich das auch im Aktienkurs niederschlagen. Andererseits wird auch die GSG damit zu kämpfen haben, dass sich kaum ein Investor die Mühe machen will, regelmäßig Updates zu allen Portfoliotiteln des Unternehmens abzufragen. Gemessen am doch recht überschaubaren Börsenwert von GSG lohnt sich der damit verbundene Aufwand für Profianleger häufig nicht. Selbst die deutlich größere Internet-Beteiligungsgesellschaft Tomorrow Focus musste das resigniert einsehen und hat schließlich ihr Geschäftsmodell auf den Reisebereich fokussiert. Zudem scheint der Exit nicht immer so einfach wie vermutet. bmp aus Berlin müht sich jedenfalls schon eine ganze Weile, den Bestand aufzulösen. Und so bleibt auch die im Entry Standard gelistete GSG-Aktie ein heißes Eisen. Immerhin: Gerlinger steht für einen gewissen Track Record an der Börse. Wer an die Story glaubt, kann also zugreifen. Konservative Investoren werden vermutlich ohnehin einen Bogen um Aktien wie GSG machen.

[sws_grey_box box_size="585"]Preisfrage zum Schluss: Wer ist der aktivste Fintech-Investor in Deutschland? Die Lösung heißt DvH Ventures. Dabei steht DvH für Dieter von Holtzbrinck – bekannt durch das Handelsblatt, die Wirtschaftswoche und die ZEIT. Im Fintech-Portfolio von DvH finden sich Adressen wie wikifolio, lendstar, moneymeets oder savedo.[/sws_grey_box]

Foto: German Startups Group AG (Bürogebäude in Berlin)

...

Rocket Internet

Kurs: 24,20

The Payments Group Holding

Kurs: 0,32

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| The Payments Group Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1MMEV | DE000A1MMEV4 | GmbH & Co. KGaA | 3,60 Mio € | 11.11.2015 | Beobachten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Rocket Internet | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12UKK | DE000A12UKK6 | SE | 1.971,95 Mio € | 02.10.2014 | Halten | |

* * *

© boersengefluester.de | Redaktion

Venture-Capital-Gesellschaften aus dem heimischen Nebenwertesegment gehören nicht gerade zu den Überfliegern an der Börse. Die Aktionäre von bmp media investors, DEWB, Nanostart und der mic AG können ein Lied davon singen. Meist sind die Zeithorizonte der Anleger mit den Planungen der Frühphaseninvestoren nur schwer in Einklang zu bringen. Hinzu kommt, dass der Markt für Exits – in Form von Börsengängen – seit Jahren ausgetrocknet ist. Zudem bilden viele VC-Unternehmen ein – gemessen an ihrem Börsenwert – sehr breites Portfolio ab, was die Analyse der jeweiligen Aktien nicht unbedingt erleichtert.

Die Münchner mic AG deckt organisatorisch – neben diversen Direktinvestments – gleich vier Themen-AGs ab: von smarten Lösungen für die Energiewirtschaft bis hin zur IT. Auf der von Prior Börse veranstalteten Investorenkonferenz am 10. Dezember machte Vorstandschef Claus-Georg Müller kräftig Werbung für die eigene Aktie. Insbesondere die mic IT AG mit Zukäufen wie dem Big-Data-Spezialisten dimensio informatics aus Chemnitz sieht er als potenzielle IPO-Kandidaten. „Wenn mic IT an die Börse geht, entspricht allein das dem Wert, mit dem heute die gesamte mic AG kapitalisiert ist.“ Demzufolge stuft Müller den Wert der Themen-AG IT mit gut 27 Mio. Euro ein. Nach der Kapitalerhöhung vom Frühjahr 2013 steht derzeit erst einmal keine weitere Maßnahme auf der Agenda. Gegenwärtig ist das Kapital in 7.731.900 Anteilscheine unterteilt. „Wir wollen bei der Aktienzahl um die 10 Millionen Stück bleiben“, sagt Müller. Nach seinen Aussagen gibt es gegenwärtig Interesse von großen Investoren, in die Aktie reinzukommen. Im Chart ist davon freilich noch nichts zu sehen. Im Gegenteil: Seit Juli/August geht es mit der Notiz tendenziell sogar Richtung Süden.

Müllers Vision ist es, die Marktkapitalisierung in den kommenden Jahren auf mehr als 100 Mio. Euro zu hieven. Klingt alles super ambitioniert. Vorerst würde es auch locker reichen, wenn die mic-Aktie das von SRH AlsterResearch ausgegebene Kursziel von 7,25 Euro erreichen würden. Dann käme die Gesellschaft auf eine Marketcap von knapp 56 Mio. Euro. Das Eigenkapital erreichte zum Halbjahr 5,43 Euro pro Aktie, bei einer Eigenkapitalquote von knapp 79 Prozent. Für boersengefluester.de ist der Titel dennoch kein Investment wert. Letztlich hat mic in der Vergangenheit mehr versprochen, als die Firma halten konnte. Und der große Exit ist bislang ausgeblieben. Einen Exkurs wagte Müller noch zum hochgejazzten Thema 3D-Druck. „Tolle Technologie, aber es wird noch 15 Jahre dauern, bis sich die Technologie durchsetzt.“ Die aktuellen Bewertungen von Firmen aus dem Sektor kann er folgerichtig nicht nachvollziehen.

...

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„False breaks are followed by fast moves.“

Börsenweisheit

* * *

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL