Die

Berentzen-Aktie hat momentan fast nur einen Schwachpunkt: der Kurs kommt nicht recht von der Stelle und hat sich in einem Korridor zwischen 6 und 7 Euro festgefahren. Das sah 2015 noch ganz anders aus. Damals schoss die Notiz innerhalb eines halben Jahres von 4 auf 8 Euro und galt als entsprechend heißer Tipp in der Spezialwerteszene. Insbesondere der Tausch der Vorzugsaktien in stimmberechtigte Stämme heizte damals die Kursfantasie an. Im Hinterkopf hatten die Anleger dabei stets, dass Mehrheitsaktionär

Aurelius Equity Opportunities mit der Umwandlung vermutlich die Weichen für den Ausstieg bei dem Getränkeanbieter stellte. Im März 2016 – bei Kursen um 7 Euro – ging die

Münchner Beteiligungsgesellschaft dann tatsächlich in die Offensive und reduzierte ihren Anteil von 51 Prozent auf gut 29 Prozent. Ende April platzierte Aurelius ein weiteres Paket von 10,4 Prozent an die niederländische Investmentgesellschaft

Monolith und hält seit dem noch 18,8 Prozent an Berentzen. Aus Investorensicht ist dieser potenzielle Aktienüberhang nicht gerade ein Idealszenario – und erklärt zu einem Großteil den aktuellen Seitwärtstrend. Immerhin hatte Aurelius – rund acht Jahre nach dem Einstieg – angekündigt, sich von allen Berentzen-Aktien trennen zu wollen. On top drückt momentan noch die Belastung durch den schwächelnden Alkoholabsatz mit türkischen Hotels auf die Notiz. Nach den jüngsten politischen Ereignissen ist hier auch so schnell nicht mit einer Besserung zu rechnen. Andererseits sind die Auswirkungen auf das Konzernergebnis einigermaßen überschaubar.

Für Anleger, die noch auf der Suche nach einem defensiven Small Cap mit fundamental ansprechender Bewertung sind, könnte diese Gemengelage sogar einen guten Einstiegszeitpunkt markieren. Operativ gibt es ansonsten nämlich wenig zu meckern bei Berentzen – und das sollte sich mittelfristig in spürbar höheren Kursen niederschlagen: „Alle drei Sparten des Konzerns laufen prima“, sagt Vorstandssprecher Frank Schübel im Gespräch mit boersengefluester.de. Im Spirituosenbereich kam die Gesellschaft aus dem niedersächsischen

Haselünne zum Halbjahr auf ein Erlösplus von 7,2 Prozent auf knapp 44,40 Mio. Euro. Hier fokussiert sich Berentzen – auch marketingtechnisch – auf die Kernmarken

Berentzen und

Puschkin. Ebenfalls im Portfolio befindliche Schnäpse wie

Doornkaart,

Bommerlunder oder

Echt Stonsdorfer haben ihren Zenit dagegen überschritten. Mit alkoholfreien Getränken setzte Berentzen im ersten Halbjahr 22,57 Mio. Euro um – das entspricht einem Zuwachs von 6,9 Prozent. Positiv ragen das Geschäft mit der Eigenmarke

Mio Mio sowie die Entwicklung der noch relativ jungen Konzession für Sinalco heraus. Hier kletterte der Absatz um mehr als 20 Prozent im Vergleich zum Vorjahreszeitraum. Der Durchhänger nach dem früher als gedachten Aus der Kooperation mit

PepsiCo ist jedenfalls überwunden. Das betonen auch die Analysten von

Hauck & Aufhäuser in ihrer jüngsten Studie zu Berentzen. Ihre unveränderte Einschätzung: Kaufen mit Kursziel 12 Euro.

Eigentlicher Treiber der

Berentzen-Story bleibt aber die im Oktober 2014 zugekaufte

TMP Technic-Marketing-Products aus Linz in Österreich. Die Gesellschaft stellt unter dem Namen

Citrocasa Saftpressen für Gastronomie und Handel her. Das klingt zunächst einmal gar nicht so aufregend, doch das Wachstum ist rasant, zumal spezielle PET-Leerflaschen sowie die Orangen ebenfalls zum Programm gehören. „In diesem Jahr werden wir hier die Marke von 20 Mio. Euro beim Umsatz knacken“, sagt CEO Schübel. Zur Einordnung: 2015 trug der Bereich – offiziell heißt er Frischsaftsysteme – 17,25 Mio. Euro zum Konzernumsatz bei. Zum Halbjahr 2016 waren es 10,28 Mio. Euro. Auch entwickelt sich die neue kleinere Fruchtpresse „Revolution“ wie erhofft. Damit hat TMP nun drei Maschinenvarianten im Angebot. Direkte Konkurrenz fürchtet Berentzen-Vorstand Schübel nicht. Als Wettbewerber gelten aber das US-Unternehmen

Zummo oder die spanische

Zumex Group. Einziger Wermutstropfen ist, dass die Erntebilanz für Orangen schlechter ausgefallen ist als gedacht und die Bezugskosten für die Apfelsinen in die Höhe beförderten. Ergebnismäßig wird Berentzen die ursprüngliche avisierte „deutliche Steigerung“ beim Deckungsbeitrag der Orangenpressen daher wohl nicht erreichen und spricht im aktuellen Zwischenbericht nur noch von einer „leichten Steigerung“.

Regelmäßiges Thema auf Analystenveranstaltungen bei Berentzen ist der bis Mitte Oktober 2017 laufende 6,5-Prozent-Mittelstandsbond (WKN:

A1RE1V) mit einem Volumen von 50 Mio. Euro. Aus heutiger Sicht eine teure Variante der Refinanzierung für das Traditionsunternehmen. Daher betont Schübel: „Wir werden keine neue Anleihe auflegen.“ Als Gradmesser für den Risikogehalt der Berentzen-Aktie taugt die momentan bei soliden 104 Prozent notierende Anleihe aber allemal. Aber auch sonst hat die Berentzen-Aktie ihren Charme: Sollte die Gesellschaft im kommenden Jahr erneut eine Dividende von 20 Cent pro Anteilschein auskehren, käme der Small Cap auf eine Rendite von brutto immerhin drei Prozent. Das 2017er-Kurs-Gewinn-Verhältnis veranschlagt boersengefluester.de zurzeit auf weniger als zwölf. Und gegen einen Aufschlag von 50 Prozent auf den Buchwert von gegenwärtig 4,30 Euro pro Aktie lässt sich wohl auch kaum etwas sagen.

Wer sich an der noch eher langweilen Charttechnik nicht stört, findet in Berentzen eine interessante Alternative zu den Aktien bekannter Getränkekonzerne wie

Diageo,

Camapri,

Pernod-Ricard oder

Rémy Cointreau. Das Bankhaus

Oddo Seydler taxiert das Kursziel für Berentzen mit 9 Euro zwar nicht ganz so üppig wie Hauck & Aufhäuser. Aber auch hier zeigt sich, dass der Small Cap zurzeit wohl deutlich unter Wert gehandelt wird.

Boersengefluester.de erfasst aus allen Geschäftsberichten unter anderem die wichtigsten Kennzahlen aus GuV, Bilanz und Kapitalflussrechnung. Zudem erstellen wir eigene Prognosen zu den wesentlichen Eckdaten der Unternehmen – inklusive Ergebnis je Aktie und Dividende.

|

Die wichtigsten Finanzdaten auf einen Blick

|

|

|

2020

|

2021

|

2022

|

2023

|

2024

|

2025

|

2026

|

|

Umsatzerlöse1

|

154,59

|

146,11

|

174,22

|

185,65

|

181,94

|

162,90

|

0,00

|

|

EBITDA1,2

|

14,13

|

15,30

|

16,70

|

16,00

|

19,31

|

17,10

|

0,00

|

|

EBITDA-Marge %3

|

9,14

|

10,47

|

9,59

|

8,62

|

10,61

|

10,50

|

0,00

|

|

EBIT1,4

|

5,21

|

6,65

|

8,30

|

7,71

|

10,55

|

8,50

|

0,00

|

|

EBIT-Marge %5

|

3,37

|

4,55

|

4,76

|

4,15

|

5,80

|

5,22

|

0,00

|

|

Jahresüberschuss1

|

1,23

|

3,66

|

2,10

|

0,87

|

-1,25

|

1,20

|

0,00

|

|

Netto-Marge %6

|

0,80

|

2,51

|

1,21

|

0,47

|

-0,69

|

0,74

|

0,00

|

|

Cashflow1,7

|

13,63

|

11,62

|

4,91

|

-3,06

|

7,17

|

9,30

|

0,00

|

|

Ergebnis je Aktie8

|

0,13

|

0,39

|

0,22

|

0,09

|

-0,13

|

0,13

|

0,26

|

|

Dividende je Aktie8

|

0,13

|

0,22

|

0,22

|

0,09

|

0,11

|

0,11

|

0,13

|

Quelle: boersengefluester.de und Firmenangaben; Zahlen für 2026 geschätzt

Erklärung

1 in Mio. Euro;

2 EBITDA = Ergebnis vor Zinsen, Steuern und Abschreibungen;

3 EBITDA in Relation zum Umsatz;

4 EBIT = Ergebnis vor Zinsen und Steuern;

5 EBIT in Relation zum Umsatz;

6 Jahresüberschuss (-fehlbetrag) in Relation zum Umsatz;

7 Cashflow aus der gewöhnlichen Geschäftstätigkeit;

8 in Euro;

Quelle: boersengefluester.de

Wirtschaftsprüfer:

PricewaterhouseCoopers

Um die Handlungs-Einschätzung und Bewertung der Aktie auf eine möglichst breite Basis zu stellen, bietet boersengefluester.de eine große Zahl an fundamentalen Kennzahlen sowie chartechnischen Angaben zur Performance des jeweiligen Titels.

|

INVESTOR-INFORMATIONEN

|

| ©boersengefluester.de |

| Berentzen-Gruppe |

|

WKN

|

ISIN

|

Rechtsform

|

Börsenwert

|

IPO

|

Einschätzung

|

Hauptsitz

|

|

520160

|

DE0005201602

|

AG

|

34,27 Mio. €

|

14.07.1994

|

Halten

|

|

|

KGV 2027e

|

KGV 10J-Ø

|

BGFL-Ratio

|

Shiller-KGV

|

KBV

|

KCV

|

KUV

|

|

11,52

|

22,70

|

0,51

|

12,18

|

0,76

|

4,78

|

0,21

|

Dividende '2023

in €

|

Dividende '2024

in €

|

Dividende '2025e

in €

|

Div.-Rendite '2025e

in %

|

|

0,09

|

0,11

|

0,11

|

3,08%

|

|

Hauptversammlung

|

Q1-Zahlen

|

Q2-Zahlen

|

Q3-Zahlen

|

Bilanz-PK

|

|

07.05.2026

|

30.04.2026

|

13.08.2026

|

22.10.2026

|

26.03.2026

|

|

Abstand 60Tage-Linie

|

Abstand 200Tage-Linie

|

Performance YtD

|

Performance 52 Wochen

|

IPO

|

|

-1,65%

|

-9,48%

|

-1,65%

|

-17,55%

|

+0,00%

|

Akt. Kurs (EoD)

All-Time-High:

€15,24

Foto: Berentzen AG

...

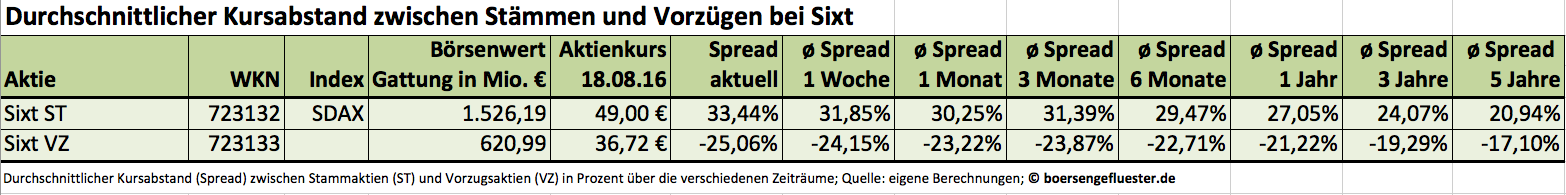

Eine Überlegung wert aus Anlegersicht sind aber auch die weniger liquiden Vorzugsaktien. Zwar gibt es bei der Gesellschaft mit Sitz in Pullach bei München keine Umwandlungsfantasie. Doch der jetzige Kursabstand von 33,4 Prozent zwischen beiden Gattungen ist eher hoch. Gerade für Investoren, die auf eine möglichst attraktive Dividendenrendite setzen, kann das ein schlagendes Argument sein. Letztlich stehen bei boersengefluester.de aber beide Papiere auf „Kaufen“ – ist halt irgendwie auch eine Geschmacksfrage. Vor allen Dingen die deutlich höheren Handelsvolumina bei den Stämmen sind natürlich ein nicht zu verachtender Vorteil.

Eine Überlegung wert aus Anlegersicht sind aber auch die weniger liquiden Vorzugsaktien. Zwar gibt es bei der Gesellschaft mit Sitz in Pullach bei München keine Umwandlungsfantasie. Doch der jetzige Kursabstand von 33,4 Prozent zwischen beiden Gattungen ist eher hoch. Gerade für Investoren, die auf eine möglichst attraktive Dividendenrendite setzen, kann das ein schlagendes Argument sein. Letztlich stehen bei boersengefluester.de aber beide Papiere auf „Kaufen“ – ist halt irgendwie auch eine Geschmacksfrage. Vor allen Dingen die deutlich höheren Handelsvolumina bei den Stämmen sind natürlich ein nicht zu verachtender Vorteil.