Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Schlussgerade für eine der bemerkenswertesten Kapitalerhöhungen im Small-Cap-Bereich der vergangenen Jahre: Immerhin soll die Aktienzahl von GxP German Properties um bis zu dem 35fachen der gegenwärtigen Stückzahl vergrößert werden. Die Frist läuft noch bis zum 3. November 2016. Anleger, die bislang keine Aktien von GxP im Depot haben – und somit auch keine Bezugsrechte besitzen –, können sich über ihre Depotbank mit GxP in Verbindung setzen. Ein anderer Weg ist die Bezugsrechtsvermittlung über die Wertpapierhandelsbank Schnigge (HIER). Institutionellen Investoren steht zudem der Weg über [email protected] oder via Acon Actienbank unter [email protected] offen. Doch worum geht es eigentlich? Mit CEO Johannes Meran, von 2010 bis 2014 Verwaltungsratsvorsitzender der börsennotierten Conwert Immobilien Invest aus Wien, CFO Andreas Lewandowski (ehemals Franconofurt, TAG Immobilien und Estavis) sowie Rainer Schorr (früher CEO und Hauptaktionär von Estavis (jetzt Accentro Real Estate) haben sich drei Immobilienprofis zusammengetan, um eine neue börsennotierte Gesellschaft für Gewerbeimmobilien aufzuziehen.

Dabei gehen sie allerdings nicht den klassischen Weg eines IPOs, sondern hauchen der ehemaligen Cleantech AG neues Leben ein. Spezialwertekenner werden sich an die wechselvolle Geschichte des Börsenmantels erinnern: Cleantech hieß bis Anfang 2012 Kimon Beteiligungen, zu Neuer-Markt-Zeiten firmierte die Gesellschaft als T H E internet.z, davor war die offizielle Bezeichnung Wallberg Beteiligungs-Aktiengesellschaft. Weiterer Strippenzieher bei dem Deal ist der bekannte Investor Philip Moffat, Initiator der Hamburger Sparta AG und Mitgründer von KWG Kommunale Wohnen. Bei GxP ist Moffat momentan nicht nur Mehrheitsaktionär, sondern auch im Aufsichtsrat tätig – genau wie Rainer Schorr (AR-Vorsitzender) und der FDP-Politiker Hermann Otto Solms.

Durchgeführt wird die Megakapitalerhöhung als Kombination aus Sacheinlage und Barkapitalerhöhung. Demnach bringen Johannes Meran und Andreas Lewandowski, als Geschäftsführer der German Investment Management Holding (GIMH), sowie Philip Moffat, der über die Cobalt AG zu den Gesellschaftern der GIMH zählt, die kompletten Beteiligungen der GIMH in die GxP German Properties ein und erhalten dafür 40.000.000 GxP-Aktien. Bisheriges Geschäftsmodell von GIMH war der Ankauf von gewerblichen Einzelobjekten, von denen dann – wie es in der Branche zur Vermeidung von Grunderwerbsteuern üblich ist – 94,9 Prozent der Anteile an Investoren weiterverkauft wurden. Im Bestand blieben jeweils 5,1 Prozent des Investments in Büro- und Einzelhandelsimmobilien, wobei die Gesamtvolumina zwischen 2 und 25 Mio. Euro lagen. „Wir bewegen uns meist in B-Lagen von A-Städten oder in A-Lagen von B-Städten“, sagt Vorstandschef Meran im Gespräch mit boersengefluester.de.

Quelle: comdirect.de

Grundsätzlich ein tragfähiges Geschäftsmodell, allerdings musste GIMH zur Refinanzierung teilweise enorme Zinskonditionen akzeptieren. So läuft bis Anfang April 2017 noch eine Nachranganleihe mit einer Verzinsung von jährlich rund 23 Prozent. Auch aus diesem Grund haben sich die Manager für den Börsengang entschieden. Frisches Geld soll derweil über die Barkapitalerhöhung in das Unternehmen fließen. Auf insgesamt bis zu 40.377.500 Aktien zu einem Ausgabepreis von je 1 Euro beläuft sich das Angebot. Dabei strebt Meran hieraus einen Mittelzufluss von rund 25 Mio. Euro an. Das maximale Volumen dürfte also nicht ausgereizt werden oder vielleicht auch nicht platzierbar sein, je nach Sichtweise.

Grundsätzlich hat sich GxP German Properties für ein strammes Wachstumsprogramm entschieden. Mittelfristig soll ein Immobilienbestand im Wert von 1 Mrd. Euro aufgebaut werden. Zumindest unter diesem Gesichtspunkt gibt es also Parallelen zu dem SDAX-Unternehmen WCM. Allerdings unterscheiden sich beide Unternehmen schon allein hinsichtlich der Investitionskriterien, denn GxP akzeptiert grundsätzlich höhere Leerstände als WCM. Das ist einerseits riskanter, bietet aber auch ein höheres Potenzial. Beim LTV (Loan to Value) – also der Relation Kreditvolumen zum Verkehrswert der Immobilien – peilt Meran eine Spanne von 50 bis 55 Prozent an. Gegenwärtig liegt die Gesellschaft (auf pro-forma-Basis) hier noch bei überdurchschnittlich hohen 62 Prozent. „Wir wollen den LTV nicht überreizen – unser Ziel liegt daher eher bei 50 Prozent. Am Ende kommt ein hoher LTV teurer als ein hoher Leverage“, sagt Meran. Mit anderen Worten: Es bringt nichts, sich über noch mehr Verschuldung einen möglichst hohen Immobilienbestand aufzubauen, auch wenn man komplett zuversichtlich für die weitere Wertentwicklung ist, wenn am Ende die Investoren nicht mitspielen. Aus diesem Grund haben eher hoch verschuldete Gesellschaften wie etwa DIC Asset eine Reduzierung ihres LTV zu den Kernzielen erkoren. „Wichtig ist mir, dass wir substanzstark wachsen. Keinesfalls werden wir auf Teufel komm raus akquirieren“, sagt Meran.

Quasi vom Markt vorgegeben ist für Vorstandschef Meran, dass sich GxP zu einem Dividendenwert entwickeln muss. Angestrebt sind regelmäßig Ausschüttungen ab 2018 (für das Geschäftsjahr 2017). „Die Dividendenrendite dürfte sich vermutlich zwischen drei und fünf Prozent bewegen“, sagt Meran. Das ist etwa die Spannbreite, mit der auch die meisten anderen Immobilientitel derzeit um Investoren werben. Um den Börsenhandel auf eine breitere Basis zu stellen, ist zudem noch für November 2016 ein Listing im Frankfurter Entry Standard geplant. Gegenwärtig wird die GxP-Aktie lediglich im Freiverkehr der Börsen München, Hamburg und Stuttgart gehandelt. Zudem rechnet das Management damit, dass im Dezember/Januar die Coverage von Analystenseite aufgenommen wird.

Eine valide Einschätzung des Titels lässt sich zum gegenwärtigen Zeitpunkt – momentan gibt es gerade mal 2.296.500 Aktien – kaum vornehmen. Im Maximalfall könnte das Volumen nach der Kapitalerhöhung auf 82.674.000 Anteile steigen. Bezogen auf den Ausgabepreis von 1 Euro könnte GxP dann in Sachen Marktkapitalisierung zwar zu Gesellschaften wie Fair Value REIT aufschließen, wäre aber immer noch ein relativ kleiner Fisch im Teich der börsennotierten Immobiliengesellschaften. Spannend bleibt freilich, wie sich das Sentiment gegenüber Immobilientiteln überhaupt entwickeln wird. Nach der Dauer-Hausse hatte sich die Stimmung zuletzt spürbar eingetrübt. Der Büroimmobilienkonzern OfficeFirst musste seinen geplanten Börsengang sogar vertagen. Andererseits hat GxP natürlich eine knackige Story vorzuweisen – schon allein wegen der handelnden Personen. CEO Johannes Meran bringt es gut auf den Punkt: „Die GxP-Aktie eignet sich substanzorientierte Anleger, die aber auch bereit sind, ein gewisses Risiko einzugehen und unseren Wachstumskurs zu begleiten.“ Sprich: Es wird weitere Kapitalerhöhungen geben, um GxP in die gewünschten Dimensionen zu bekommen.

[sws_blue_box box_size="640"]Hinweis: Da boersengefluester.de nur Kurse und Charts von Unternehmen mit einem Listing in Frankfurt/Xetra abbilden kann, müssen wir momentan noch auf die Darstellung der sonst üblichen Kennzahlenboxen verzichten. Mit Aufnahme in den Entry Standard gehört GxP dann aber zur unserem „normalen“ Coverage-Universum.[/sws_blue_box]

Quelle: comdirect.de

Grundsätzlich ein tragfähiges Geschäftsmodell, allerdings musste GIMH zur Refinanzierung teilweise enorme Zinskonditionen akzeptieren. So läuft bis Anfang April 2017 noch eine Nachranganleihe mit einer Verzinsung von jährlich rund 23 Prozent. Auch aus diesem Grund haben sich die Manager für den Börsengang entschieden. Frisches Geld soll derweil über die Barkapitalerhöhung in das Unternehmen fließen. Auf insgesamt bis zu 40.377.500 Aktien zu einem Ausgabepreis von je 1 Euro beläuft sich das Angebot. Dabei strebt Meran hieraus einen Mittelzufluss von rund 25 Mio. Euro an. Das maximale Volumen dürfte also nicht ausgereizt werden oder vielleicht auch nicht platzierbar sein, je nach Sichtweise.

Grundsätzlich hat sich GxP German Properties für ein strammes Wachstumsprogramm entschieden. Mittelfristig soll ein Immobilienbestand im Wert von 1 Mrd. Euro aufgebaut werden. Zumindest unter diesem Gesichtspunkt gibt es also Parallelen zu dem SDAX-Unternehmen WCM. Allerdings unterscheiden sich beide Unternehmen schon allein hinsichtlich der Investitionskriterien, denn GxP akzeptiert grundsätzlich höhere Leerstände als WCM. Das ist einerseits riskanter, bietet aber auch ein höheres Potenzial. Beim LTV (Loan to Value) – also der Relation Kreditvolumen zum Verkehrswert der Immobilien – peilt Meran eine Spanne von 50 bis 55 Prozent an. Gegenwärtig liegt die Gesellschaft (auf pro-forma-Basis) hier noch bei überdurchschnittlich hohen 62 Prozent. „Wir wollen den LTV nicht überreizen – unser Ziel liegt daher eher bei 50 Prozent. Am Ende kommt ein hoher LTV teurer als ein hoher Leverage“, sagt Meran. Mit anderen Worten: Es bringt nichts, sich über noch mehr Verschuldung einen möglichst hohen Immobilienbestand aufzubauen, auch wenn man komplett zuversichtlich für die weitere Wertentwicklung ist, wenn am Ende die Investoren nicht mitspielen. Aus diesem Grund haben eher hoch verschuldete Gesellschaften wie etwa DIC Asset eine Reduzierung ihres LTV zu den Kernzielen erkoren. „Wichtig ist mir, dass wir substanzstark wachsen. Keinesfalls werden wir auf Teufel komm raus akquirieren“, sagt Meran.

Quasi vom Markt vorgegeben ist für Vorstandschef Meran, dass sich GxP zu einem Dividendenwert entwickeln muss. Angestrebt sind regelmäßig Ausschüttungen ab 2018 (für das Geschäftsjahr 2017). „Die Dividendenrendite dürfte sich vermutlich zwischen drei und fünf Prozent bewegen“, sagt Meran. Das ist etwa die Spannbreite, mit der auch die meisten anderen Immobilientitel derzeit um Investoren werben. Um den Börsenhandel auf eine breitere Basis zu stellen, ist zudem noch für November 2016 ein Listing im Frankfurter Entry Standard geplant. Gegenwärtig wird die GxP-Aktie lediglich im Freiverkehr der Börsen München, Hamburg und Stuttgart gehandelt. Zudem rechnet das Management damit, dass im Dezember/Januar die Coverage von Analystenseite aufgenommen wird.

Eine valide Einschätzung des Titels lässt sich zum gegenwärtigen Zeitpunkt – momentan gibt es gerade mal 2.296.500 Aktien – kaum vornehmen. Im Maximalfall könnte das Volumen nach der Kapitalerhöhung auf 82.674.000 Anteile steigen. Bezogen auf den Ausgabepreis von 1 Euro könnte GxP dann in Sachen Marktkapitalisierung zwar zu Gesellschaften wie Fair Value REIT aufschließen, wäre aber immer noch ein relativ kleiner Fisch im Teich der börsennotierten Immobiliengesellschaften. Spannend bleibt freilich, wie sich das Sentiment gegenüber Immobilientiteln überhaupt entwickeln wird. Nach der Dauer-Hausse hatte sich die Stimmung zuletzt spürbar eingetrübt. Der Büroimmobilienkonzern OfficeFirst musste seinen geplanten Börsengang sogar vertagen. Andererseits hat GxP natürlich eine knackige Story vorzuweisen – schon allein wegen der handelnden Personen. CEO Johannes Meran bringt es gut auf den Punkt: „Die GxP-Aktie eignet sich substanzorientierte Anleger, die aber auch bereit sind, ein gewisses Risiko einzugehen und unseren Wachstumskurs zu begleiten.“ Sprich: Es wird weitere Kapitalerhöhungen geben, um GxP in die gewünschten Dimensionen zu bekommen.

[sws_blue_box box_size="640"]Hinweis: Da boersengefluester.de nur Kurse und Charts von Unternehmen mit einem Listing in Frankfurt/Xetra abbilden kann, müssen wir momentan noch auf die Darstellung der sonst üblichen Kennzahlenboxen verzichten. Mit Aufnahme in den Entry Standard gehört GxP dann aber zur unserem „normalen“ Coverage-Universum.[/sws_blue_box]

Quelle: comdirect.de

Grundsätzlich ein tragfähiges Geschäftsmodell, allerdings musste GIMH zur Refinanzierung teilweise enorme Zinskonditionen akzeptieren. So läuft bis Anfang April 2017 noch eine Nachranganleihe mit einer Verzinsung von jährlich rund 23 Prozent. Auch aus diesem Grund haben sich die Manager für den Börsengang entschieden. Frisches Geld soll derweil über die Barkapitalerhöhung in das Unternehmen fließen. Auf insgesamt bis zu 40.377.500 Aktien zu einem Ausgabepreis von je 1 Euro beläuft sich das Angebot. Dabei strebt Meran hieraus einen Mittelzufluss von rund 25 Mio. Euro an. Das maximale Volumen dürfte also nicht ausgereizt werden oder vielleicht auch nicht platzierbar sein, je nach Sichtweise.

Grundsätzlich hat sich GxP German Properties für ein strammes Wachstumsprogramm entschieden. Mittelfristig soll ein Immobilienbestand im Wert von 1 Mrd. Euro aufgebaut werden. Zumindest unter diesem Gesichtspunkt gibt es also Parallelen zu dem SDAX-Unternehmen WCM. Allerdings unterscheiden sich beide Unternehmen schon allein hinsichtlich der Investitionskriterien, denn GxP akzeptiert grundsätzlich höhere Leerstände als WCM. Das ist einerseits riskanter, bietet aber auch ein höheres Potenzial. Beim LTV (Loan to Value) – also der Relation Kreditvolumen zum Verkehrswert der Immobilien – peilt Meran eine Spanne von 50 bis 55 Prozent an. Gegenwärtig liegt die Gesellschaft (auf pro-forma-Basis) hier noch bei überdurchschnittlich hohen 62 Prozent. „Wir wollen den LTV nicht überreizen – unser Ziel liegt daher eher bei 50 Prozent. Am Ende kommt ein hoher LTV teurer als ein hoher Leverage“, sagt Meran. Mit anderen Worten: Es bringt nichts, sich über noch mehr Verschuldung einen möglichst hohen Immobilienbestand aufzubauen, auch wenn man komplett zuversichtlich für die weitere Wertentwicklung ist, wenn am Ende die Investoren nicht mitspielen. Aus diesem Grund haben eher hoch verschuldete Gesellschaften wie etwa DIC Asset eine Reduzierung ihres LTV zu den Kernzielen erkoren. „Wichtig ist mir, dass wir substanzstark wachsen. Keinesfalls werden wir auf Teufel komm raus akquirieren“, sagt Meran.

Quasi vom Markt vorgegeben ist für Vorstandschef Meran, dass sich GxP zu einem Dividendenwert entwickeln muss. Angestrebt sind regelmäßig Ausschüttungen ab 2018 (für das Geschäftsjahr 2017). „Die Dividendenrendite dürfte sich vermutlich zwischen drei und fünf Prozent bewegen“, sagt Meran. Das ist etwa die Spannbreite, mit der auch die meisten anderen Immobilientitel derzeit um Investoren werben. Um den Börsenhandel auf eine breitere Basis zu stellen, ist zudem noch für November 2016 ein Listing im Frankfurter Entry Standard geplant. Gegenwärtig wird die GxP-Aktie lediglich im Freiverkehr der Börsen München, Hamburg und Stuttgart gehandelt. Zudem rechnet das Management damit, dass im Dezember/Januar die Coverage von Analystenseite aufgenommen wird.

Eine valide Einschätzung des Titels lässt sich zum gegenwärtigen Zeitpunkt – momentan gibt es gerade mal 2.296.500 Aktien – kaum vornehmen. Im Maximalfall könnte das Volumen nach der Kapitalerhöhung auf 82.674.000 Anteile steigen. Bezogen auf den Ausgabepreis von 1 Euro könnte GxP dann in Sachen Marktkapitalisierung zwar zu Gesellschaften wie Fair Value REIT aufschließen, wäre aber immer noch ein relativ kleiner Fisch im Teich der börsennotierten Immobiliengesellschaften. Spannend bleibt freilich, wie sich das Sentiment gegenüber Immobilientiteln überhaupt entwickeln wird. Nach der Dauer-Hausse hatte sich die Stimmung zuletzt spürbar eingetrübt. Der Büroimmobilienkonzern OfficeFirst musste seinen geplanten Börsengang sogar vertagen. Andererseits hat GxP natürlich eine knackige Story vorzuweisen – schon allein wegen der handelnden Personen. CEO Johannes Meran bringt es gut auf den Punkt: „Die GxP-Aktie eignet sich substanzorientierte Anleger, die aber auch bereit sind, ein gewisses Risiko einzugehen und unseren Wachstumskurs zu begleiten.“ Sprich: Es wird weitere Kapitalerhöhungen geben, um GxP in die gewünschten Dimensionen zu bekommen.

[sws_blue_box box_size="640"]Hinweis: Da boersengefluester.de nur Kurse und Charts von Unternehmen mit einem Listing in Frankfurt/Xetra abbilden kann, müssen wir momentan noch auf die Darstellung der sonst üblichen Kennzahlenboxen verzichten. Mit Aufnahme in den Entry Standard gehört GxP dann aber zur unserem „normalen“ Coverage-Universum.[/sws_blue_box]

Quelle: comdirect.de

Grundsätzlich ein tragfähiges Geschäftsmodell, allerdings musste GIMH zur Refinanzierung teilweise enorme Zinskonditionen akzeptieren. So läuft bis Anfang April 2017 noch eine Nachranganleihe mit einer Verzinsung von jährlich rund 23 Prozent. Auch aus diesem Grund haben sich die Manager für den Börsengang entschieden. Frisches Geld soll derweil über die Barkapitalerhöhung in das Unternehmen fließen. Auf insgesamt bis zu 40.377.500 Aktien zu einem Ausgabepreis von je 1 Euro beläuft sich das Angebot. Dabei strebt Meran hieraus einen Mittelzufluss von rund 25 Mio. Euro an. Das maximale Volumen dürfte also nicht ausgereizt werden oder vielleicht auch nicht platzierbar sein, je nach Sichtweise.

Grundsätzlich hat sich GxP German Properties für ein strammes Wachstumsprogramm entschieden. Mittelfristig soll ein Immobilienbestand im Wert von 1 Mrd. Euro aufgebaut werden. Zumindest unter diesem Gesichtspunkt gibt es also Parallelen zu dem SDAX-Unternehmen WCM. Allerdings unterscheiden sich beide Unternehmen schon allein hinsichtlich der Investitionskriterien, denn GxP akzeptiert grundsätzlich höhere Leerstände als WCM. Das ist einerseits riskanter, bietet aber auch ein höheres Potenzial. Beim LTV (Loan to Value) – also der Relation Kreditvolumen zum Verkehrswert der Immobilien – peilt Meran eine Spanne von 50 bis 55 Prozent an. Gegenwärtig liegt die Gesellschaft (auf pro-forma-Basis) hier noch bei überdurchschnittlich hohen 62 Prozent. „Wir wollen den LTV nicht überreizen – unser Ziel liegt daher eher bei 50 Prozent. Am Ende kommt ein hoher LTV teurer als ein hoher Leverage“, sagt Meran. Mit anderen Worten: Es bringt nichts, sich über noch mehr Verschuldung einen möglichst hohen Immobilienbestand aufzubauen, auch wenn man komplett zuversichtlich für die weitere Wertentwicklung ist, wenn am Ende die Investoren nicht mitspielen. Aus diesem Grund haben eher hoch verschuldete Gesellschaften wie etwa DIC Asset eine Reduzierung ihres LTV zu den Kernzielen erkoren. „Wichtig ist mir, dass wir substanzstark wachsen. Keinesfalls werden wir auf Teufel komm raus akquirieren“, sagt Meran.

Quasi vom Markt vorgegeben ist für Vorstandschef Meran, dass sich GxP zu einem Dividendenwert entwickeln muss. Angestrebt sind regelmäßig Ausschüttungen ab 2018 (für das Geschäftsjahr 2017). „Die Dividendenrendite dürfte sich vermutlich zwischen drei und fünf Prozent bewegen“, sagt Meran. Das ist etwa die Spannbreite, mit der auch die meisten anderen Immobilientitel derzeit um Investoren werben. Um den Börsenhandel auf eine breitere Basis zu stellen, ist zudem noch für November 2016 ein Listing im Frankfurter Entry Standard geplant. Gegenwärtig wird die GxP-Aktie lediglich im Freiverkehr der Börsen München, Hamburg und Stuttgart gehandelt. Zudem rechnet das Management damit, dass im Dezember/Januar die Coverage von Analystenseite aufgenommen wird.

Eine valide Einschätzung des Titels lässt sich zum gegenwärtigen Zeitpunkt – momentan gibt es gerade mal 2.296.500 Aktien – kaum vornehmen. Im Maximalfall könnte das Volumen nach der Kapitalerhöhung auf 82.674.000 Anteile steigen. Bezogen auf den Ausgabepreis von 1 Euro könnte GxP dann in Sachen Marktkapitalisierung zwar zu Gesellschaften wie Fair Value REIT aufschließen, wäre aber immer noch ein relativ kleiner Fisch im Teich der börsennotierten Immobiliengesellschaften. Spannend bleibt freilich, wie sich das Sentiment gegenüber Immobilientiteln überhaupt entwickeln wird. Nach der Dauer-Hausse hatte sich die Stimmung zuletzt spürbar eingetrübt. Der Büroimmobilienkonzern OfficeFirst musste seinen geplanten Börsengang sogar vertagen. Andererseits hat GxP natürlich eine knackige Story vorzuweisen – schon allein wegen der handelnden Personen. CEO Johannes Meran bringt es gut auf den Punkt: „Die GxP-Aktie eignet sich substanzorientierte Anleger, die aber auch bereit sind, ein gewisses Risiko einzugehen und unseren Wachstumskurs zu begleiten.“ Sprich: Es wird weitere Kapitalerhöhungen geben, um GxP in die gewünschten Dimensionen zu bekommen.

[sws_blue_box box_size="640"]Hinweis: Da boersengefluester.de nur Kurse und Charts von Unternehmen mit einem Listing in Frankfurt/Xetra abbilden kann, müssen wir momentan noch auf die Darstellung der sonst üblichen Kennzahlenboxen verzichten. Mit Aufnahme in den Entry Standard gehört GxP dann aber zur unserem „normalen“ Coverage-Universum.[/sws_blue_box]

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| GxP German Properties | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2E4L0 | DE000A2E4L00 | AG | 74,51 Mio € | - | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 14,46 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 8,30 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 57,40 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 8,26 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 57,12 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 4,49 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 31,05 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 7,63 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,41 | 0,55 | 0,37 | 0,43 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

So ein wenig ist momentan die Luft raus aus der Technotrans-Aktie. Dabei läuft es operativ bei dem Anbieter von Kühlsystemen auf Flüssigkeitsbasis weiter rund: Inklusive der Konsolidierungseffekte aus der Übernahme der gwk Gesellschaft Wärme Kältetechnik aus Meinzerhagen im Märkischen Kreis kam Technotrans in den ersten neuen Monaten 2016 auf ein Umsatzplus von 12,7 Prozent auf 103,3 Mio. Euro. Das Ergebnis vor Zinsen und Steuern (EBIT) ging – beeinflusst durch Aufwendungen im Zusammenhang mit der gwk-Akquisition von 6,8 auf 6,5 Mio. Euro zurück. Zudem wirkten sich die Messeaufwendungen für die Druckmesse drupa und negative Währungseffekte belastend aus. Insgesamt bewegt sich Technotrans mit den jetzt vorgelegten Zahlen aber voll im Rahmen der Analystenschätzungen.

Erwartungsgemäß haben die Sassenberger (Münsterland) auch einen aktualisierten Ausblick für das Gesamtjahr vorgelegt: Demnach rechnet Vorstandssprecher Henry Brickenkamp für 2016 nun mit einem Umsatz in von rund 150 Mio. Euro – nach zuvor 126 bis 132 Mio. Euro. Das Ergebnis vor Zinsen und Steuern (EBIT) dürfte dagegen weiterhin in einer Spanne zwischen 9,5 und 10,5 Mio. Euro liegen. Dementsprechend steuert die operative Rendite auf einen Korridor von 6,3 bis 7,0 Prozent zu. Dieser Rückgang gegenüber dem 2015er-Niveau von 7,3 Prozent ist aber nur von temporärere Natur. „Wir gehen davon aus, dass sich die EBIT-Marge ab 2017 durch die Realisierung von Synergieeffekten auf einem höheren Niveau stabilisieren und weiterentwickeln wird“, sagt Brickenkamp. Mittelfristig sollen die Erlöse weiterhin auf mehr als 200 Mio. Euro steigen. Die Experten von Hauck & Aufhäuser rechnen damit, dass Technotrans diese Marke im Jahr 2018 knacken wird – und zwar bei einem EBIT von 16,3 Mio. Euro, was wiederum auf eine Marge von 8,1 Prozent hinauslaufen würde.

Inklusive der Netto-Finanzverbindlichkeiten von zurzeit 16,5 Mio. Euro kommt Technotrans auf einen Unternehmenswert von knapp 155 Mio. Euro, also etwa dem 9,5fachen des für 2018 erwarteten Betriebsergebnisses. Für boersengefluester.de ist diese Relation auf jeden Fall gerechtfertigt und lässt auch noch ausreichend Spielraum nach oben. Das Bankhaus Lampe und Warburg Research siedeln das Kursziel momentan bei rund 26 Euro an. Hauck & Aufhäuser hält gar 29 Euro für realistisch. Unterm Strich gehört die Technotrans-Aktie weiterhin in die Kategorie der Qualitätstitel aus dem Small-Cap-Segment. Mit anderen Worten: Klassisches Langfristinvestment.

...

Technotrans

Kurs: 27,70

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 190,45 | 211,10 | 238,22 | 262,12 | 238,08 | 244,00 | 0,00 | |

| EBITDA1,2 | 13,85 | 18,07 | 21,11 | 21,19 | 19,19 | 26,00 | 0,00 | |

| EBITDA-margin %3 | 7,27 | 8,56 | 8,86 | 8,08 | 8,06 | 10,66 | 0,00 | |

| EBIT1,4 | 6,78 | 11,03 | 14,33 | 14,18 | 12,33 | 17,30 | 0,00 | |

| EBIT-margin %5 | 3,56 | 5,23 | 6,02 | 5,41 | 5,18 | 7,09 | 0,00 | |

| Net profit1 | 4,96 | 7,02 | 8,90 | 8,53 | 7,32 | 11,50 | 0,00 | |

| Net-margin %6 | 2,60 | 3,33 | 3,74 | 3,25 | 3,08 | 4,71 | 0,00 | |

| Cashflow1,7 | 12,23 | 13,43 | -1,04 | 23,41 | 11,70 | 15,00 | 0,00 | |

| Earnings per share8 | 0,72 | 1,02 | 1,29 | 1,24 | 1,06 | 1,66 | 2,00 | |

| Dividend per share8 | 0,36 | 0,51 | 0,64 | 0,62 | 0,53 | 0,62 | 0,70 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Technotrans | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0XYGA | DE000A0XYGA7 | SE | 191,34 Mio € | 10.03.1998 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

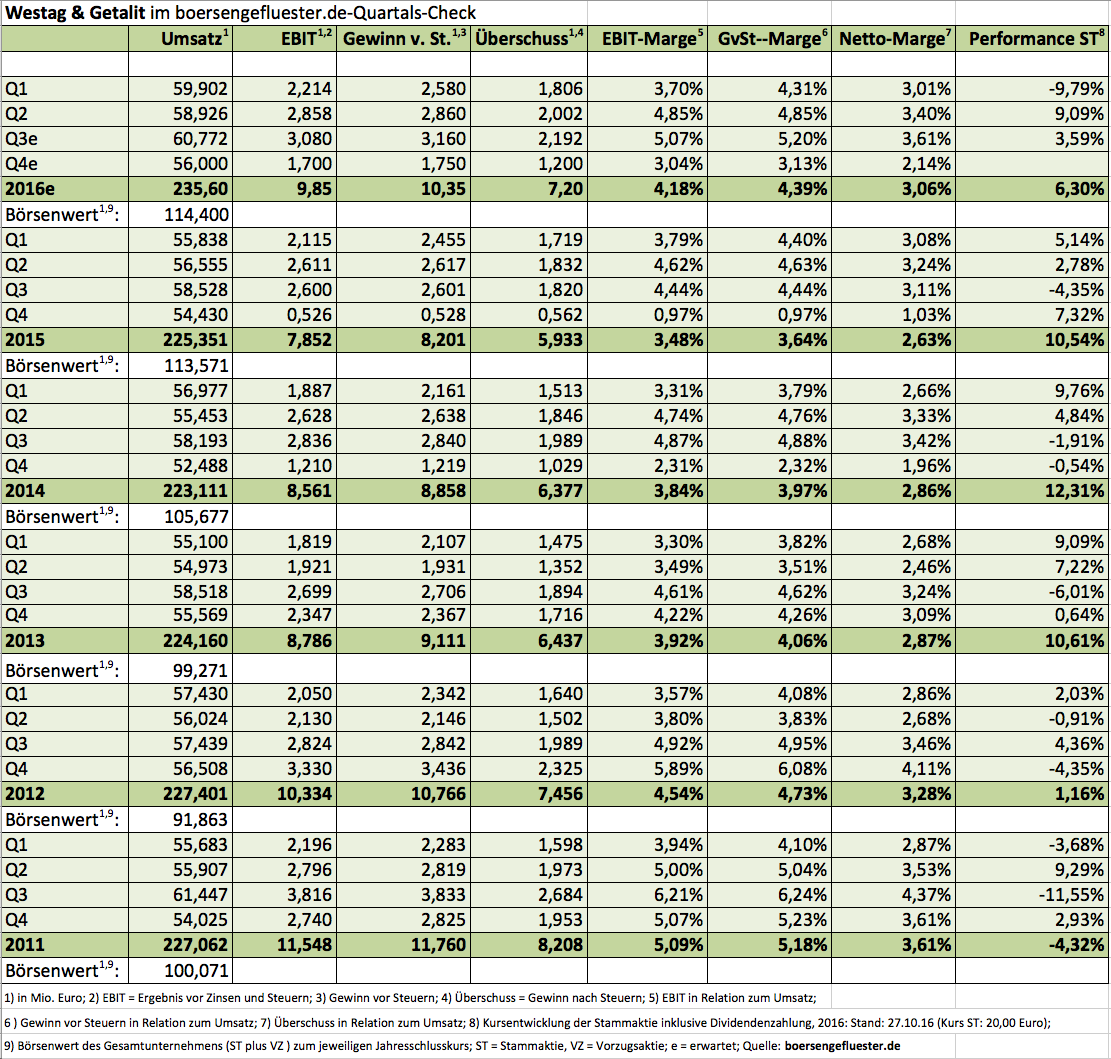

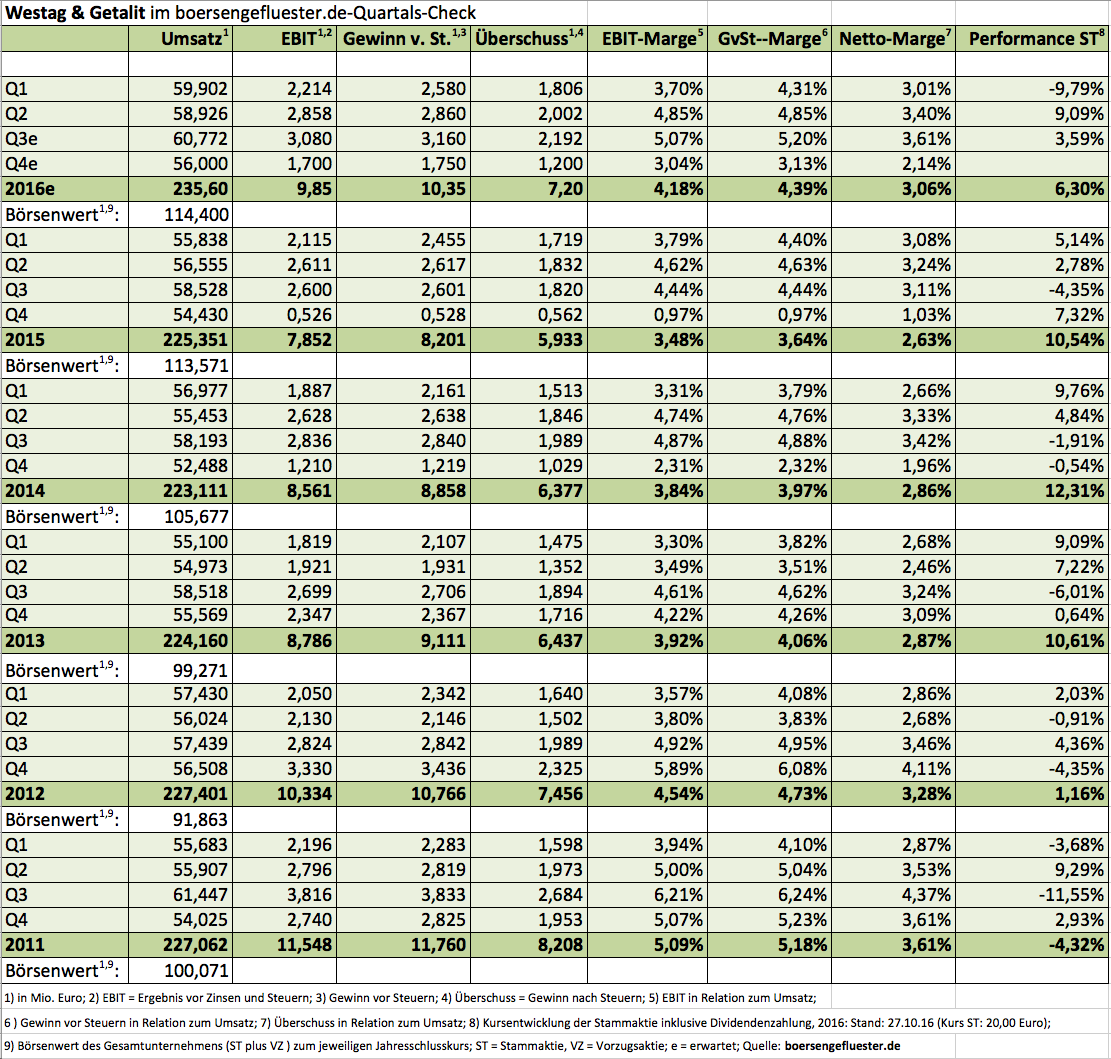

Bestimmt gibt es jede Menge knackigere Geschichten auf dem Kurszettel als Westag & Getalit. Sechs Jahre in Folge mit einem rückläufigen Betriebsergebnis sind nun mal nicht das, was sich die meisten Anleger so unter einem attraktiven Investment vorstellen. Das spiegelt sich in gewisser Weise auch in dem Chartbild seit 2011 wider. Von gelegentlichen Ausreißern einmal abgesehen, pendelte die Notiz der Stammaktien von Westag & Getalit meist zwischen 15 und 20 Euro. Doch der Kursverlauf sagt eben nicht die ganze Wahrheit – schließlich werden die Dividendenausschüttungen im Chart nicht abgebildet. Wer sich etwa Ende 2010 die Stammaktie des Bauzulieferers zu 19 Euro ins Depot legte und seit dem ununterbrochen hielt, hat (vor Abzug von Steuern) summa summarum 5,77 Euro pro Anteilschein an Gewinnbeteiligungen erhalten, so dass sich die Gesamtperformance auf knapp 36 Prozent türmt. Das ergibt eine Rendite von durchschnittlich knapp sechs Prozent. Für ein grundsolides Investment wie Westag & Getalit ist das so verkehrt nun auch wieder nicht.

Und eigentlich müsste der Kurs nun fast so etwas wie einen Zwischenturbo einschalten, denn die jetzt vorgelegten Zahlen für das dritte Quartal bzw. den Neun-Monats-Zeitraum sehen richtig gut aus. Demnach kam die Gesellschaft aus Rheda-Wiedenbrück auf ein Umsatzplus von 4,8 Prozent auf 179,6 Mio. Euro. Der Gewinn nach Steuern kam um 11,1 Prozent auf 6,0 Mio. Euro voran. Letztlich gab es zuletzt im Jahr 2011 vergleichbar gute Quartalszahlen und es müsste schon verdammt schlecht laufen, wenn Westag & Getalit 2016 nicht die Serie der Gewinnrückgänge brechen könnte. Zudem liest sich der offizielle Ausblick des den Bereichen Türen und Zargen sowie Schalungen und Oberflächen tätigen Unternehmens – zumindest für Westag & Getalit-Verhältnisse – sehr ordentlich: „Für den weiteren Verlauf des Jahres lassen die Prognosen ein grundsätzlich positives Marktumfeld für die Gesellschaft erwarten.“ Treiber des Geschäfts ist momentan der Exportbereich, wobei insbesondere Türen und Zargen gut laufen. Schwieriger ist der etwas kleinere Bereich Oberflächen/Elemente. Interessant für Spezialwertekenner: Westag & Getalit bietet auch Bodenplatten und Seitenwandverkleidungen für Kleintransporter an und steht hier also in Konkurrenz zur börsennotierten MBB-Tochter Delignit.

Und eigentlich müsste der Kurs nun fast so etwas wie einen Zwischenturbo einschalten, denn die jetzt vorgelegten Zahlen für das dritte Quartal bzw. den Neun-Monats-Zeitraum sehen richtig gut aus. Demnach kam die Gesellschaft aus Rheda-Wiedenbrück auf ein Umsatzplus von 4,8 Prozent auf 179,6 Mio. Euro. Der Gewinn nach Steuern kam um 11,1 Prozent auf 6,0 Mio. Euro voran. Letztlich gab es zuletzt im Jahr 2011 vergleichbar gute Quartalszahlen und es müsste schon verdammt schlecht laufen, wenn Westag & Getalit 2016 nicht die Serie der Gewinnrückgänge brechen könnte. Zudem liest sich der offizielle Ausblick des den Bereichen Türen und Zargen sowie Schalungen und Oberflächen tätigen Unternehmens – zumindest für Westag & Getalit-Verhältnisse – sehr ordentlich: „Für den weiteren Verlauf des Jahres lassen die Prognosen ein grundsätzlich positives Marktumfeld für die Gesellschaft erwarten.“ Treiber des Geschäfts ist momentan der Exportbereich, wobei insbesondere Türen und Zargen gut laufen. Schwieriger ist der etwas kleinere Bereich Oberflächen/Elemente. Interessant für Spezialwertekenner: Westag & Getalit bietet auch Bodenplatten und Seitenwandverkleidungen für Kleintransporter an und steht hier also in Konkurrenz zur börsennotierten MBB-Tochter Delignit.

Bewertungstechnisch gibt es an der Westag-Aktie sowieso kaum etwas auszusetzen. Das KGV ist mit knapp 15 zwar nicht gerade niedrig, dafür gibt es nur einen geringen Aufschlag zum Buchwert. Wichtigstes Argument für Privatanleger wird aber wohl die attraktive Dividendenrendite sein. Angesichts der erfreulichen Entwicklung im laufenden Jahr geht boersengefluester.de davon, dass zur Hauptversammlung im kommenden Jahr der Dividendenschnitt von 20 Cent pro Anteilschein für 2015 mindestens zur Hälfte wieder aufgeholt wird. Theoretisch wäre sogar eine komplette Anpassung an das 2014er-Niveau denkbar. Nun: Selbst wenn Westag & Getalit für 2016 „nur“ 0,84 Euro auf die Stämme und 0,90 Euro auf die Vorzüge auskehren würde, kämen beide Gattungen auf eine Rendite von deutlich über vier Prozent. Größter Aktionär mit 75,5 Prozent der Stammaktien ist seit vielen Jahren die Syntalit AG aus der Schweiz.

Positiv: Auf der jüngsten Hauptversammlung versicherte ein Vertreter des Hauptinvestors, dass es keinerlei Pläne für ein Delisting oder gar Squeeze-out gäbe. Anleger, die noch auf der Suche nach einem vielleicht etwas langweiligen, dafür aber verlässlichen Spezialwerte mit attraktiver Dividendenrendite sind, liegen bei Westag & Getalit also genau richtig. Ob man dabei zu den Stämmen oder doch zu den Vorzügen greift, ist fast schon Geschmackssache. Mehr Börsenhandel findet normalerweise bei den eigentlich marktengeren Stämmen statt.

Bewertungstechnisch gibt es an der Westag-Aktie sowieso kaum etwas auszusetzen. Das KGV ist mit knapp 15 zwar nicht gerade niedrig, dafür gibt es nur einen geringen Aufschlag zum Buchwert. Wichtigstes Argument für Privatanleger wird aber wohl die attraktive Dividendenrendite sein. Angesichts der erfreulichen Entwicklung im laufenden Jahr geht boersengefluester.de davon, dass zur Hauptversammlung im kommenden Jahr der Dividendenschnitt von 20 Cent pro Anteilschein für 2015 mindestens zur Hälfte wieder aufgeholt wird. Theoretisch wäre sogar eine komplette Anpassung an das 2014er-Niveau denkbar. Nun: Selbst wenn Westag & Getalit für 2016 „nur“ 0,84 Euro auf die Stämme und 0,90 Euro auf die Vorzüge auskehren würde, kämen beide Gattungen auf eine Rendite von deutlich über vier Prozent. Größter Aktionär mit 75,5 Prozent der Stammaktien ist seit vielen Jahren die Syntalit AG aus der Schweiz.

Positiv: Auf der jüngsten Hauptversammlung versicherte ein Vertreter des Hauptinvestors, dass es keinerlei Pläne für ein Delisting oder gar Squeeze-out gäbe. Anleger, die noch auf der Suche nach einem vielleicht etwas langweiligen, dafür aber verlässlichen Spezialwerte mit attraktiver Dividendenrendite sind, liegen bei Westag & Getalit also genau richtig. Ob man dabei zu den Stämmen oder doch zu den Vorzügen greift, ist fast schon Geschmackssache. Mehr Börsenhandel findet normalerweise bei den eigentlich marktengeren Stämmen statt.

...

Westag ST

Kurs: 31,00

Westag ST

Kurs: 31,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 229,13 | 224,33 | 236,61 | 213,69 | 186,27 | 0,00 | 0,00 | |

| EBITDA1,2 | 17,49 | 10,28 | 10,39 | 15,60 | 13,12 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 7,63 | 4,58 | 4,39 | 7,30 | 7,04 | 0,00 | 0,00 | |

| EBIT1,4 | 3,93 | -2,01 | 1,03 | 4,42 | 5,01 | 0,00 | 0,00 | |

| EBIT-margin %5 | 1,72 | -0,90 | 0,44 | 2,07 | 2,69 | 0,00 | 0,00 | |

| Net profit1 | 2,05 | -3,27 | -0,46 | 2,72 | 4,13 | 0,00 | 0,00 | |

| Net-margin %6 | 0,90 | -1,46 | -0,19 | 1,27 | 2,22 | 0,00 | 0,00 | |

| Cashflow1,7 | 20,91 | 13,02 | 10,34 | 15,67 | 4,82 | 0,00 | 0,00 | |

| Earnings per share8 | 0,38 | -0,68 | -0,12 | 0,60 | 0,93 | 0,80 | 0,96 | |

| Dividend per share8 | 0,34 | 0,00 | 0,90 | 0,90 | 0,90 | 0,90 | 0,90 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Westag ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 777520 | DE0007775207 | AG | 139,40 Mio € | 26.06.1961 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Westag VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 777523 | DE0007775231 | AG | 139,40 Mio € | 17.10.1989 | Halten | |

* * *

© boersengefluester.de | Redaktion

Woran es nun letztlich gelegen hat, dass die Übernahmeofferte von General Electric (GE) für SLM Solutions gescheitert ist, wird wohl erst nach und nach herauskommen. Hat sich der Finanzinvestor Paul Singer, der mit seinem Hedgefonds Elliott gut 20 Prozent der Anteile des TecDAX-Konzerns erworben hatte und auf eine Nachbesserung der Offerte von 38 Euro je Aktie setzte, einfach nur verzockt? Wollte sich GE partout nicht von einem Aktivisten den Takt vorgeben lassen? Schwer zu glauben, die Manager des Dow-Jones-Konzerns mussten doch wissen, dass derartige Übernahmeangebote regelmäßig Trittbrettfahrer auf den Plan rufen. Womöglich war das Angebot am Ende auch nur noch halbherzig gewesen, weil sich GE mit Concept Laser aus Lichtenfels in der Nähe von Kulmbach ja überraschend schnell getröstet hat. Finanziell wäre eine Aufstockung der SLM-Offerte jedenfalls kein Beinbruch gewesen. 3 Euro zusätzlich pro SLM-Aktie hätten beispielsweise ein zusätzliches Volumen von bis zu 54 Mio. Euro bedeutet. Bei einem Gesamtumfang von ursprünglich bis zu 683 Mio. Euro und Transaktionsnebenkosten von etwa 20 Mio. Euro wäre das verschmerzbar gewesen. Zudem hätte GE bis zu einem Geschäftstag vor Ablauf der Annahmefrist die Option ziehen können, die Mindestannahmeschwelle von 75 Prozent zu senken. Ein Gesichtsverlust wäre das nicht gewesen, zumal es in der Vergangenheit etliche Beispiele gab, wo Übernehmer durch genau diese Maßnahme doch noch zum Ziel gekommen sind.

Im Prinzip wäre es dann darauf hinausgelaufen, dass GE nach einer Phase der Kursberuhigung damit begonnen hätte, über die Börse nachzukaufen und später – bei Erreichen der 75-Prozent-Schwelle – einen Beherrschungsvertrag abzuschließen. Sicher wäre dieser Weg nicht der günstigste gewesen, aber er hätte zumindest ans Ziel geführt. Nun stehen alle Beteiligten erst einmal mit leeren Händen da. „Als Teil des GE-Konzerns hätten wir die Chance gehabt, unseren Wachstumskurs zu beschleunigen. GE hatte ernsthafte und glaubwürdige Zusagen zum Ausbau unserer Standorte und unseres Vertriebsnetzes gemacht. Aus unserer Sicht wäre ein erfolgreiches Angebot nicht nur im Interesse von GE, sondern auch im Interesse unseres Unternehmens, unserer Mitarbeiter und Aktionäre gewesen“, sagt Markus Rechlin, CEO von SLM Solutions. Der Aktienkurs der Lübecker sackte nach Bekanntgabe des Scheiterns nochmals ab und bewegt sich nun auf einem Level von 32,50 Euro.

Gnadenlose Optimisten werden sagen, dass dieses Niveau noch immer über den Regionen um 28 Euro vor Bekanntgabe der Offerte liegt. Damit hätte das Angebot von General Electric zumindest verdeutlicht, welches Potenzial in dem Aktienkurs des Anbieters von metallbasierten additiven Fertigungstechnologien – sprich professionellen 3D-Druckern – steckt. Schließlich haben auch die Analysten unter dem Eindruck des GE-Vorstoßes ihre Kursziele zum Teil deutlich erhöht. Die Experten der Commerzbank setzten ihr Ziel auf 41 Euro herauf, die Deutsche Bank hielt gar 48 Euro vor vorstellbar.

Von diesen Regionen ist das Papier nun weit entfernt und muss sich zunächst einmal mehr an harten Fakten als langfristigen Fantasien messen lassen. Und hier nordet SLM-Finanzvorstand Uwe Bögershausen die Börsianer gleich einmal ein: „Das Übernahmeangebot und dessen Verlauf haben für eine erhöhte Unsicherheit im Markt für additive Fertigung und auch bei unseren Kunden und Mitarbeitern geführt.“ So sind die Jahresziele für Umsatz und bereinigtes EBITDA zwar weiterhin erreichbar, sind aber „wie im Vorjahr im besonderen Maße vom Ablauf des vierten Quartals 2016 abhängig, in dem die wichtige Branchenmesse formnext in Frankfurt stattfinden wird“. Demnach ist bei Erlösen zwischen 85 und 90 Mio. Euro mit einem gegenüber dem Vorjahreswert von 8,05 Mio. Euro leicht steigendem EBITDA zu rechnen – Einmaleffekte sind bei dem zu erwartenden Ergebnis vor Zinsen, Steuern und Abschreibungen bereits herausgerechnet. Dem steht eine Marktkapitalisierung von zurzeit immer noch knapp 585 Mio. Euro entgegen. Eine der wesentlichen Fragen ist, was Hedgefondsmanager Singer mit seinen Stücken macht. Zieht er sich zurück und sorgt so für Druck auf den Kurs oder bleibt er als Investor erhalten und wartet auf eine zweite Exit-Chance via Übernahmeangebot? Vorerst wird sich wohl kaum jemand an SLM Solutions herantrauen, zumal die Allianz mit GE auch vom SLM-Vorstand ausdrücklich unterstützt wurde.

Per saldo ist es vermutlich trotzdem ratsam, jetzt nicht alle SLM-Aktien überhastet aus dem Depot zu hauen. Die Gesellschaft gehört schließlich zu den attraktivsten deutschen Spezialmaschinenbauern. Interessant bleibt aber auch ein Blick auf den Übernahmeprozess für den schwedischen SLM-Marktbegleiter Arcam, den GE sich parallel auch noch einverleiben wollte. Hier spielt der Elliot-Hedgefonds ebenfalls das Zünglein an der Waage. Wohl unter dem Eindruck des Scheiterns bei SLM Solutions hat das GE Management hier die Mindestannahmeschwelle von 90 auf 75 Prozent gesenkt und gleichzeitig den Übernahmepreis von 285 auf 300 Schwedische Kronen je Arca-Aktie erhöht. Schon seltsam, dass GE bei SLM Solutions dagegen voll auf die harte Schiene setzte. Sieht irgendwie danach aus, als ob GE bei der gesamten Transaktion mit zweierlei Maß misst und am Ende womöglich auch nicht mehr so recht wollte. Bemerkenswert ist jedenfalls schon, dass GE sich so rasend schnell für 599 Mio. Dollar mit einer Dreiviertel-Mehrheit bei Concept Laser GmbH – einem Experten für den 3D-Druck von Metallbauteilen – eingekauft hat. Preislich bewegen sich SLM und Concept Laser also etwa auf Augenhöhe. Krass allerdings auch die Reaktion der Commerzbank-Analysten: Sie stufen die SLM-Aktie nach der geplatzten Übernahme jetzt mit Kursziel 25 Euro und der Anlageempfehlung „Reduzieren“ ein. Beide Kursziele trennt ein Unternehmenswert von fast 288 Mio. Euro. Ähnlich die HSBC, die das ihrere Meinung nach faire Niveau ebenfalls auf 25 Euro gekappt hat - nach zuvor 38 Euro. So schnell geht das an der Börse.

Von diesen Regionen ist das Papier nun weit entfernt und muss sich zunächst einmal mehr an harten Fakten als langfristigen Fantasien messen lassen. Und hier nordet SLM-Finanzvorstand Uwe Bögershausen die Börsianer gleich einmal ein: „Das Übernahmeangebot und dessen Verlauf haben für eine erhöhte Unsicherheit im Markt für additive Fertigung und auch bei unseren Kunden und Mitarbeitern geführt.“ So sind die Jahresziele für Umsatz und bereinigtes EBITDA zwar weiterhin erreichbar, sind aber „wie im Vorjahr im besonderen Maße vom Ablauf des vierten Quartals 2016 abhängig, in dem die wichtige Branchenmesse formnext in Frankfurt stattfinden wird“. Demnach ist bei Erlösen zwischen 85 und 90 Mio. Euro mit einem gegenüber dem Vorjahreswert von 8,05 Mio. Euro leicht steigendem EBITDA zu rechnen – Einmaleffekte sind bei dem zu erwartenden Ergebnis vor Zinsen, Steuern und Abschreibungen bereits herausgerechnet. Dem steht eine Marktkapitalisierung von zurzeit immer noch knapp 585 Mio. Euro entgegen. Eine der wesentlichen Fragen ist, was Hedgefondsmanager Singer mit seinen Stücken macht. Zieht er sich zurück und sorgt so für Druck auf den Kurs oder bleibt er als Investor erhalten und wartet auf eine zweite Exit-Chance via Übernahmeangebot? Vorerst wird sich wohl kaum jemand an SLM Solutions herantrauen, zumal die Allianz mit GE auch vom SLM-Vorstand ausdrücklich unterstützt wurde.

Per saldo ist es vermutlich trotzdem ratsam, jetzt nicht alle SLM-Aktien überhastet aus dem Depot zu hauen. Die Gesellschaft gehört schließlich zu den attraktivsten deutschen Spezialmaschinenbauern. Interessant bleibt aber auch ein Blick auf den Übernahmeprozess für den schwedischen SLM-Marktbegleiter Arcam, den GE sich parallel auch noch einverleiben wollte. Hier spielt der Elliot-Hedgefonds ebenfalls das Zünglein an der Waage. Wohl unter dem Eindruck des Scheiterns bei SLM Solutions hat das GE Management hier die Mindestannahmeschwelle von 90 auf 75 Prozent gesenkt und gleichzeitig den Übernahmepreis von 285 auf 300 Schwedische Kronen je Arca-Aktie erhöht. Schon seltsam, dass GE bei SLM Solutions dagegen voll auf die harte Schiene setzte. Sieht irgendwie danach aus, als ob GE bei der gesamten Transaktion mit zweierlei Maß misst und am Ende womöglich auch nicht mehr so recht wollte. Bemerkenswert ist jedenfalls schon, dass GE sich so rasend schnell für 599 Mio. Dollar mit einer Dreiviertel-Mehrheit bei Concept Laser GmbH – einem Experten für den 3D-Druck von Metallbauteilen – eingekauft hat. Preislich bewegen sich SLM und Concept Laser also etwa auf Augenhöhe. Krass allerdings auch die Reaktion der Commerzbank-Analysten: Sie stufen die SLM-Aktie nach der geplatzten Übernahme jetzt mit Kursziel 25 Euro und der Anlageempfehlung „Reduzieren“ ein. Beide Kursziele trennt ein Unternehmenswert von fast 288 Mio. Euro. Ähnlich die HSBC, die das ihrere Meinung nach faire Niveau ebenfalls auf 25 Euro gekappt hat - nach zuvor 38 Euro. So schnell geht das an der Börse.

SLM Solutions

Kurs: 19,02

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| SLM Solutions | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A11133 | DE000A111338 | AG | 591,66 Mio € | 09.05.2014 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 61,76 | 75,12 | 105,71 | 106,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -14,78 | -8,60 | -7,75 | -2,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -23,93 | -11,45 | -7,33 | -1,89 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -23,39 | -16,30 | -16,26 | -11,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -37,87 | -21,70 | -15,38 | -10,38 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -30,25 | -20,38 | -24,74 | -18,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -48,98 | -27,13 | -23,40 | -16,98 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -3,34 | -18,31 | -20,69 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -1,53 | -0,90 | -0,96 | -0,70 | 0,22 | 0,34 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Gemessen an der Marktkapitalisierung spielen Nordic Nanovector aus Oslo und Wilex in zwei Ligen. Während die Norweger gut 1,5 Jahre nach ihrem Listing fast 291 Mio. Euro auf die Waagschale bringen, bewegt sich Wilex mit einem Börsenwert von knapp 21,5 Mio. Euro deutlich unter der Wahrnehmungsgrenze der meisten institutionellen Investoren. Die Tatsache, dass Wilex auf dem Hoch im Februar 2007 einmal mit 191 Mio. Euro kapitalisiert war, ist Schnee von gestern. Nach der zum Teil sehr schwierigen Entwicklung in der Vergangenheit, müssen Anleger beinahe schon froh sein, dass es Wilex – in erster Linie dank des prominenten Großaktionärs dievini Hopp BioTech holding – überhaupt noch gibt. Immerhin: In den vergangenen Wochen haben die Münchner über ihre operative Tochtergesellschaft Heidelberg Pharma eine Reihe guter Nachrichten zu Tage gefördert, was sich ganz zaghaft auch beginnt, im Aktienkurs widerzuspiegeln (siehe dazu auch den Artikel von boersengefluester.de HIER).

Heidelberg Pharma konzentriert sich darauf, den aus dem Grünen Knollenblätterpilz gewonnenen Giftstoff Amanitin für die Krebsbehandlung einzusetzen. Dabei werden geeignete Antikörper über einen Linker mit dem Toxin verbunden (konjungiert). Nach dem Transport in die Krebszelle soll der Tumor das Gift aufnehmen und auf diese Weise getötet werden – gesundes Gewebe in der Umgebung ausgenommen. Die Ladenburger – circa 15 Kilometer von Heidelberg entfernt – sprechen in diesem Zusammenhang von der ATAC-Technologie (Antikörper-Amanitin-Konjugat). Und genau in die Entwicklung neuer Antikörper-Wirkstoff-Konjugate – in diesem Fall zur Behandlung von Leukämien (Blutkrebs bzw. Krebsformen blutbildender Organe) – zielt auch die jetzt gemeldete Kooperation von Heidelberg Pharma und Nordic Nanovector. „Das Projekt erweitert unser ADC-Portfolio in Richtung weiterer hämatologischer Krebsarten. Nordic Nanovector verfügt über ein etabliertes Chemie-, Herstellungs- und Kontrollverfahren für seinen Antikörper. Dies wird notwendige Prozesse beschleunigen und die Entwicklungskosten des ADCs senken“, sagt Andreas Pahl, Vorstand für Forschung & Entwicklung bei Wilex und gleichzeitig Mitglied der Geschäftsführung von Heidelberg Pharma.

Schwer abschätzen lässt sich freilich, welche Bedeutung die Kollaboration der beiden Gesellschaft für die weitere Entwicklung von Wilex haben wird. Im Zweifel ist es jedoch ein gutes Zeichen, wenn sich Unternehmen wie Nordic Nanovector auf eine Zusammenarbeit mit den Münchnern verständigen. Dennoch bleibt der Small Cap ein hochspekulatives Investment mit enormen Chancen, aber auch Risiken. Dementsprechend fein dosiert sollte der Depotanteil gewählt werden.

Heidelberg Pharma konzentriert sich darauf, den aus dem Grünen Knollenblätterpilz gewonnenen Giftstoff Amanitin für die Krebsbehandlung einzusetzen. Dabei werden geeignete Antikörper über einen Linker mit dem Toxin verbunden (konjungiert). Nach dem Transport in die Krebszelle soll der Tumor das Gift aufnehmen und auf diese Weise getötet werden – gesundes Gewebe in der Umgebung ausgenommen. Die Ladenburger – circa 15 Kilometer von Heidelberg entfernt – sprechen in diesem Zusammenhang von der ATAC-Technologie (Antikörper-Amanitin-Konjugat). Und genau in die Entwicklung neuer Antikörper-Wirkstoff-Konjugate – in diesem Fall zur Behandlung von Leukämien (Blutkrebs bzw. Krebsformen blutbildender Organe) – zielt auch die jetzt gemeldete Kooperation von Heidelberg Pharma und Nordic Nanovector. „Das Projekt erweitert unser ADC-Portfolio in Richtung weiterer hämatologischer Krebsarten. Nordic Nanovector verfügt über ein etabliertes Chemie-, Herstellungs- und Kontrollverfahren für seinen Antikörper. Dies wird notwendige Prozesse beschleunigen und die Entwicklungskosten des ADCs senken“, sagt Andreas Pahl, Vorstand für Forschung & Entwicklung bei Wilex und gleichzeitig Mitglied der Geschäftsführung von Heidelberg Pharma.

Schwer abschätzen lässt sich freilich, welche Bedeutung die Kollaboration der beiden Gesellschaft für die weitere Entwicklung von Wilex haben wird. Im Zweifel ist es jedoch ein gutes Zeichen, wenn sich Unternehmen wie Nordic Nanovector auf eine Zusammenarbeit mit den Münchnern verständigen. Dennoch bleibt der Small Cap ein hochspekulatives Investment mit enormen Chancen, aber auch Risiken. Dementsprechend fein dosiert sollte der Depotanteil gewählt werden.

Heidelberg Pharma

Kurs: 3,01

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heidelberg Pharma | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A11QVV | DE000A11QVV0 | AG | 140,82 Mio € | 13.11.2006 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 8,49 | 1,75 | 18,51 | 9,86 | 6,85 | 8,20 | 0,00 | |

| EBITDA1,2 | -17,55 | -24,83 | -16,62 | -20,33 | -20,64 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -206,71 | -1.418,86 | -89,79 | -206,19 | -301,31 | 0,00 | 0,00 | |

| EBIT1,4 | -18,28 | -25,63 | -17,18 | -21,21 | -20,67 | -30,00 | 0,00 | |

| EBIT-margin %5 | -215,31 | -1.464,57 | -92,82 | -215,11 | -301,75 | -365,85 | 0,00 | |

| Net profit1 | -18,37 | -26,14 | -19,70 | -20,35 | -19,38 | -32,00 | 0,00 | |

| Net-margin %6 | -216,37 | -1.493,71 | -106,43 | -206,39 | -282,92 | -390,24 | 0,00 | |

| Cashflow1,7 | -17,89 | -26,61 | -8,57 | -33,95 | -29,59 | 0,00 | 0,00 | |

| Earnings per share8 | -0,61 | -0,80 | -0,44 | -0,31 | -0,42 | -0,86 | -0,46 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

[sws_blue_box box_size="640"]Der Spezialmaschinenbauer Aixtron will sich in die Hände der chinesischen Firma GCI retten. Nun könnte aber die Bundesregierung Aixtron-Chef Martin Goetzeler einen Strich der die Rechnung machen. Das dürfte erhebliche Auswirkungen für die Aktionäre haben.[/sws_blue_box]

Die Übernahme und erhoffte Rettung von Aixtron durch einen chinesischen Investor könnte im letzten Moment doch noch scheitern. Das Bundeswirtschaftsministerium hatte vor wenigen Tagen – für viele Anleger völlig überraschend – die Unbedenklichkeitsbescheinigung für den Bieter Fujian Grand Chip Investment (FGC) widerrufen. „Die Bundesregierung hat bis dahin nicht bekannte sicherheitsrelevante Informationen erhalten“, sagt Wirtschaftsstaatssekretär Matthias Machnig. FGC ist die Mutter der chinesischen Firma Grand Chip Investment (GCI), die das Übernahmeangebot für Aixtron abgegeben hat. GCI teilte dazu mit, das Wirtschaftsministerium habe in seiner Erklärung Sicherheitsgründe angegeben. Demnach würde GCI durch die Übernahme auch Technologien erwerben, die in der Rüstungsindustrie eingesetzt werden können. Zuvor hatte es noch so ausgesehen, als ob der Deal durchgehen würde. GCI hatte 65 Prozent der Aixtron-Aktien angetragen bekommen, womit die zwischenzeitlich auf 50 Prozent plus eine Aktie gesenkte Mindestannahmeschwelle klar übertroffen worden war.

Nun zweifeln Analysten und Investoren, dass es zu dem Deal kommen wird. „Ich sehe eine ernsthafte Gefahr, dass die Übernahme scheitert“, sagt Tim Wunderlich, Analyst bei Hauck & Aufhäuser. Seiner Meinung sind offenbar auch viele Investoren. Immerhin liegt der aktuelle Kurs von deutlich unter 5 Euro erheblich unter der Offerte von GCI von 6 Euro. Warum sollte jetzt jemand die Aktien für weniger als 5 Euro an der Börse verkaufen, wenn er sie – nach der möglichen Genehmigung des Deals durch das Wirtschaftsministerium – innerhalb weniger Wochen für 6 Euro an GCI verkaufen könnte? Wirtschaftsminister Sigmar Gabriel pocht seit etlichen Monaten auf eine stärkere politische Einflussnahme gegen unerwünschte ausländische Investoren und arbeitet an einem Papier mit weitreichenden Verbotsrechten für einzelne Länder und der EU bei Übernahmen durch Nicht-EU-Investoren. Etliche Experten zweifeln zudem, ob die US-Finanzinvestitionsbehörde (CFIUS) dem Deal angesichts des Technologie-Transfers nach China zustimmen würde.

Sollte der Deal platzen – was die Börse derzeit klar anzeigt – könnten laut Wunderlich auf Aixtron wegen der tiefroten Zahlen erhebliche Umbaumaßnahmen zukommen. Die Nachfrage nach LED-Anwendungen sei schwach und der Konzern laufe Gefahr, weitere Marktanteile an den US-Wettbewerber Veeco zu verlieren. Umso genauer werden sich auch Aixtron-Aktionäre am 1. November die Quartalszahlen von Veeco anschauen. Dass das Umfeld weiterhin sehr herausfordernd ist, hatte Aixtron bei der Vorlage der Halbjahreszahlen im August mit Blick auf den Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) unmissverständlich gezeigt. „Aufgrund von Unsicherheiten hinsichtlich notwendiger Zukunftsausgaben für bestimmte Produktgruppen, möglicher Restrukturierungsaufwendungen oder Konsequenzen als Folge der Transaktion, wird der Vorstand die Entwicklung des EBITDA für 2017 überprüfen“, so die Pressemeldung. Bislang geht der Konzern noch von einem „positiven“ EBITDA aus. Das könnte sich aber einmal mehr als zu optimistisch herausstellen.

Wie tief könnte die Aktie nach einem Scheitern des Deals sinken? Vor dem Bekanntwerden der Offerte schwankte das Papier um rund 4,50 Euro. Eigentlich sollte eine erneute Senkung der Prognose Aixtron-Aktionäre nach den jüngsten Aussagen von Goetzeler nicht überraschen. Sollte er den Ausblick aber kräftig reduzieren, könnte dennoch zusätzlicher Abgabedruck auf das Papier aufkommen. Bislang gehen Analysten von einem EBITDA von 6,3 Mio. für 2017 aus, also einem leichten Gewinn, nach erwarteten minus 13 Mio. Euro für 2016. Die Aixtron-Aktionäre sollten sich auf schwierige Zeiten einstellen.

[sws_blue_box box_size="640"]Dieser Beitrag stammt von Egmond Haidt, der für Feingold Research tätig ist.[/sws_blue_box]

Sollte der Deal platzen – was die Börse derzeit klar anzeigt – könnten laut Wunderlich auf Aixtron wegen der tiefroten Zahlen erhebliche Umbaumaßnahmen zukommen. Die Nachfrage nach LED-Anwendungen sei schwach und der Konzern laufe Gefahr, weitere Marktanteile an den US-Wettbewerber Veeco zu verlieren. Umso genauer werden sich auch Aixtron-Aktionäre am 1. November die Quartalszahlen von Veeco anschauen. Dass das Umfeld weiterhin sehr herausfordernd ist, hatte Aixtron bei der Vorlage der Halbjahreszahlen im August mit Blick auf den Gewinn vor Zinsen, Steuern und Abschreibungen (EBITDA) unmissverständlich gezeigt. „Aufgrund von Unsicherheiten hinsichtlich notwendiger Zukunftsausgaben für bestimmte Produktgruppen, möglicher Restrukturierungsaufwendungen oder Konsequenzen als Folge der Transaktion, wird der Vorstand die Entwicklung des EBITDA für 2017 überprüfen“, so die Pressemeldung. Bislang geht der Konzern noch von einem „positiven“ EBITDA aus. Das könnte sich aber einmal mehr als zu optimistisch herausstellen.

Wie tief könnte die Aktie nach einem Scheitern des Deals sinken? Vor dem Bekanntwerden der Offerte schwankte das Papier um rund 4,50 Euro. Eigentlich sollte eine erneute Senkung der Prognose Aixtron-Aktionäre nach den jüngsten Aussagen von Goetzeler nicht überraschen. Sollte er den Ausblick aber kräftig reduzieren, könnte dennoch zusätzlicher Abgabedruck auf das Papier aufkommen. Bislang gehen Analysten von einem EBITDA von 6,3 Mio. für 2017 aus, also einem leichten Gewinn, nach erwarteten minus 13 Mio. Euro für 2016. Die Aixtron-Aktionäre sollten sich auf schwierige Zeiten einstellen.

[sws_blue_box box_size="640"]Dieser Beitrag stammt von Egmond Haidt, der für Feingold Research tätig ist.[/sws_blue_box]

Aixtron

Kurs: 27,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Aixtron | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0WMPJ | DE000A0WMPJ6 | SE | 3.131,39 Mio € | 30.06.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 269,25 | 428,95 | 463,17 | 629,88 | 633,16 | 556,55 | 520,00 | |

| EBITDA1,2 | 44,39 | 108,81 | 113,56 | 168,38 | 145,46 | 117,02 | 108,00 | |

| EBITDA-margin %3 | 16,49 | 25,37 | 24,52 | 26,73 | 22,97 | 21,03 | 20,77 | |

| EBIT1,4 | 34,84 | 98,98 | 104,70 | 156,77 | 131,23 | 100,29 | 91,00 | |

| EBIT-margin %5 | 12,94 | 23,08 | 22,61 | 24,89 | 20,73 | 18,02 | 17,50 | |

| Net profit1 | 34,47 | 94,84 | 100,47 | 145,19 | 106,25 | 85,25 | 78,00 | |

| Net-margin %6 | 12,80 | 22,11 | 21,69 | 23,05 | 16,78 | 15,32 | 15,00 | |

| Cashflow1,7 | -39,16 | -13,49 | 37,14 | -47,29 | 26,23 | 208,36 | 90,00 | |

| Earnings per share8 | 0,31 | 0,85 | 0,89 | 1,29 | 0,94 | 0,76 | 0,69 | |

| Dividend per share8 | 0,11 | 0,30 | 0,31 | 0,40 | 0,15 | 0,15 | 0,15 | |

Quelle: boersengefluester.de and company details

Foto: picjumbo.com...

© boersengefluester.de | Redaktion

Erstmals seit fünf Jahren müssen sich die Aktionäre von Krones wohl darauf einstellen, dass ihre Anteilscheine das Jahr mit einer negativen Performance abschließen werden. Schließlich dürfte der momentane Rückstand von fast 19 Prozent (inklusive Dividendenzahlung) seit Anfang Januar 2016 bis Ende Dezember nur schwer aufzuholen sein. Über die Hintergründe der Kursschwäche hatte boersengefluester.de Ende September (HIER) berichtet: Im Wesentlichen fürchten die Analysten, dass das Wachstumspotenzial sowie der Renditespielraum zunehmend kleiner werden. Dieses Szenario wiederum wäre – trotz der bilanziellen Stärke – kaum in Einklang zu bringen mit der Premiumbewertung des MDAX-Werts. Gemessen am All-Time-High bei 117,10 Euro vom 3. Dezember 2015 hat das Papier nun um etwa 23 Prozent an Wert eingebüßt. In absoluten Zahlen entspricht das einem Verlust an Marktkapitalisierung von knapp 865 Mio. Euro, von dem wiederum das Konsortium um die Gründerfamilie Kronseder mit einem Anteil von 51,55 Prozent am stärksten betroffen ist.

Kein Wunder, dass das Management der Neutraublinger derzeit alles versucht, um die Wachstumsstory von Krones wieder in den Köpfen der Investoren zu verankern. Im Zentrum steht die Formulierung neuer Mittelfristziele: Demnach will Krones bis 2020 den Umsatz jährlich um durchschnittlich 7 Prozent steigern, dabei die Rendite vor Steuern auf 8 Prozent hieven und beim Return on Capital Employed (ROCE) – also dem Verhältnis von Ergebnis vor Zinsen und Steuern zum durchschnittlich gebundenen Nettokapital – auf 20 Prozent kommen. Die drei wesentlichen Punkte lauten also „7/8/20“ und treten an die Stelle der bislang gültigen Kurzformel „7/7/20“. Mit anderen Worten: Umsatz- und ROCE-Planung bleiben bestehen, nur bei der Rendite vor Steuern zeigt sich der Vorstandsvorsitzende Christoph Klenk jetzt um einen Prozentpunkt ambitionierter. „Da von den Preisen auch mittelfristig keine Unterstützung zu erwarten ist, müssen wir für die angestrebte EBT-Marge von 8 Prozent hart arbeiten. So werden wir den Global Footprint verstärken. Hierzu planen wir, einen größeren Teil des Einkaufs, des Engineerings sowie Teile der Produktion zunehmend in die Regionen, in denen unsere Kunden ihre Fabriken betreiben, zu verlagern. So können wir dort kundenspezifische und kostenoptimierte Produkte anbieten. Zudem treiben wir die Modularisierung weiter voran und bauen das margenstarke Service-Geschäft aus“, betont die Gesellschaft.

Das kommt zunächst einmal gut an der Börse, jedenfalls zog die Notiz um gut sechs Prozent bis auf fast 90 Euro an. Doch was heißen die Zahlen konkret? Zunächst einmal: Für 2016 hat Krones die bisherigen Prognosen bestätigt, die ein Erlösplus von 3 Prozent, eine Rendite vor Steuern von 7 Prozent und einen ROCE von 18 Prozent vorsehen. Nach neun Monaten 2016 liegt die Gesellschaft beim Umsatz mit 2.380,1 Mio. Euro um 4,8 Prozent über dem entsprechenden Vorjahreswert und kam dabei auf eine Marge vor Abzug von Steuern von knapp 6,9 Prozent, was einem Ergebnis von 163,6 Mio. Euro entspricht – nach 156,1 Mio. Euro im Vergleichszeitraum. Beim ROCE kreist Krones momentan in einem Bereich um 15,5 Prozent. Zumindest für das laufende Jahr scheint die Gesellschaft damit gut auf Kurs zu sein. Und sollte das MDAX-Unternehmen seine Mittelfristziele tatsächlich einlösen können, müsste Krones im Jahr 2020 auf Erlöse von etwa 4.285 Mio. Euro zusteuern, was bei der Renditevorgabe von 8 Prozent einem Gewinn vor Steuern von annähernd 343 Mio. Euro entspricht. Bei einer unterstellten Steuerquote von gut 30 Prozent könnte der Überschuss damit in Regionen von rund 236 Mio. Euro vorpreschen, was wiederum auf ein Ergebnis je Aktie von rund 7,45 Euro hinausläuft. Dementsprechend müsste die Dividende ungefähr zwischen 1,85 und 2,20 Euro je Anteilschein liegen.

Keine Frage: Auf Basis dieser Rechnung hätte die Krones-Aktie vergleichsweise charmante Kennzahlen in Form eines 2020er-KGVs von gut 12 und einer Dividendenrendite von 2,3 Prozent. Noch ist es aber freilich viel zu früh, um den Anteilschein auf Basis dieser Mittelfristprognosen zu bewerten. Andererseits zeigt die Modellrechnung, wo die Reise hingehen kann. Wir bekräftigen daher unsere Kaufen-Einschätzung für das Papier. Die Experten von Hauck & Aufhäuser siedeln den fairen Wert nach den ihrer Meinung nach „exzellenten Q3-Zahlen und der starken Mitteldfristplanung“ unverändert bei 105 Euro an und raten weiter zum Einstieg.

Das kommt zunächst einmal gut an der Börse, jedenfalls zog die Notiz um gut sechs Prozent bis auf fast 90 Euro an. Doch was heißen die Zahlen konkret? Zunächst einmal: Für 2016 hat Krones die bisherigen Prognosen bestätigt, die ein Erlösplus von 3 Prozent, eine Rendite vor Steuern von 7 Prozent und einen ROCE von 18 Prozent vorsehen. Nach neun Monaten 2016 liegt die Gesellschaft beim Umsatz mit 2.380,1 Mio. Euro um 4,8 Prozent über dem entsprechenden Vorjahreswert und kam dabei auf eine Marge vor Abzug von Steuern von knapp 6,9 Prozent, was einem Ergebnis von 163,6 Mio. Euro entspricht – nach 156,1 Mio. Euro im Vergleichszeitraum. Beim ROCE kreist Krones momentan in einem Bereich um 15,5 Prozent. Zumindest für das laufende Jahr scheint die Gesellschaft damit gut auf Kurs zu sein. Und sollte das MDAX-Unternehmen seine Mittelfristziele tatsächlich einlösen können, müsste Krones im Jahr 2020 auf Erlöse von etwa 4.285 Mio. Euro zusteuern, was bei der Renditevorgabe von 8 Prozent einem Gewinn vor Steuern von annähernd 343 Mio. Euro entspricht. Bei einer unterstellten Steuerquote von gut 30 Prozent könnte der Überschuss damit in Regionen von rund 236 Mio. Euro vorpreschen, was wiederum auf ein Ergebnis je Aktie von rund 7,45 Euro hinausläuft. Dementsprechend müsste die Dividende ungefähr zwischen 1,85 und 2,20 Euro je Anteilschein liegen.

Keine Frage: Auf Basis dieser Rechnung hätte die Krones-Aktie vergleichsweise charmante Kennzahlen in Form eines 2020er-KGVs von gut 12 und einer Dividendenrendite von 2,3 Prozent. Noch ist es aber freilich viel zu früh, um den Anteilschein auf Basis dieser Mittelfristprognosen zu bewerten. Andererseits zeigt die Modellrechnung, wo die Reise hingehen kann. Wir bekräftigen daher unsere Kaufen-Einschätzung für das Papier. Die Experten von Hauck & Aufhäuser siedeln den fairen Wert nach den ihrer Meinung nach „exzellenten Q3-Zahlen und der starken Mitteldfristplanung“ unverändert bei 105 Euro an und raten weiter zum Einstieg.

Foto: Krones AG...

Krones

Kurs: 133,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 3.322,74 | 3.634,46 | 4.209,34 | 4.720,68 | 5.293,56 | 5.663,80 | 5.890,00 | |

| EBITDA1,2 | 133,22 | 312,64 | 373,31 | 457,31 | 537,05 | 602,30 | 648,00 | |

| EBITDA-margin %3 | 4,01 | 8,60 | 8,87 | 9,69 | 10,15 | 10,63 | 11,00 | |

| EBIT1,4 | -40,81 | 170,90 | 230,41 | 290,99 | 368,62 | 423,50 | 466,00 | |

| EBIT-margin %5 | -1,23 | 4,70 | 5,47 | 6,16 | 6,96 | 7,48 | 7,91 | |

| Net profit1 | -79,71 | 141,39 | 187,08 | 224,55 | 277,21 | 299,20 | 332,00 | |

| Net-margin %6 | -2,40 | 3,89 | 4,44 | 4,76 | 5,24 | 5,28 | 5,64 | |

| Cashflow1,7 | 321,77 | 335,86 | 478,70 | 137,62 | 452,17 | 446,30 | 468,00 | |

| Earnings per share8 | -2,52 | 4,47 | 5,92 | 7,11 | 8,77 | 9,45 | 10,50 | |

| Dividend per share8 | 0,06 | 1,40 | 1,75 | 2,20 | 2,60 | 2,70 | 3,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Krones | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 633500 | DE0006335003 | AG | 4.201,88 Mio € | 01.10.1984 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Zu den Börsenlieblingen zählte Masterflex in den vergangenen drei Jahren nicht unbedingt. Dafür hat der Hersteller von Hochleistungsschläuchen und Verbindungssystemen einfach zu häufig die Erwartungen verfehlt. Umso bemerkenswerter ist die zuletzt starke Performance der Gelsenkirchner auf dem Finanzparkett. Immerhin nähert sich der Small Cap mit einigem Tempo dem von den Analysten der DZ Bank genannten Kursziel von 7,00 Euro. Und beim aktuellen Kurs von 6,60 Euro ist selbst das von SMC Research als fair genannte Niveau von 7,50 Euro nicht mehr so super weit entfernt. Ist der Titel damit nun wirklich bald ausgereizt? Gegenwärtig beträgt die Marktkapitalisierung rund 58,5 Mio. Euro. Inklusive der Netto-Finanzverbindlichkeiten von 18,8 Mio. Euro erhöht sich der Unternehmenswert (Enterprise Value) auf knapp 77,4 Mio. Euro. Rein operativ läuft es bei Masterflex momentan richtig gut, wäre da nicht ein Urteil des Oberlandesgerichts Düsseldorf, das die Gesellschaft zur Zahlung von 0,9 Mio. Euro plus Zinsen an eine Investorengruppe verpflichtet.

Hintergrund: Masterflex hatte 2011 ihre 51-prozentige Beteiligung an der Berliner Clean Air Bike (CAB) und ihren 100-Prozent-Anteil an Velo Drive aus Herten veräußert und damit ihre Aktivitäten im Geschäftsfeld Mobility (Brennstoffzellen, Leichtfahrzeuge etc.) beendet. Der Käufer der beiden Gesellschaften verklagten Masterflex später dann auf die Rückabwicklung Geschäfts. Erstinstanzlich wurde diese Forderung noch abgewiesen, doch das OLG kippte die Entscheidung. Inzwischen hat Masterflex zwar Rechtsmittel eingelegt. In den Zahlen wirkt sich diese unerwartete Belastung jedoch entsprechend aus und drückte das Konzernergebnis zum Halbjahr 2016 um knapp zehn Prozent auf 1,43 Mio. Euro. Für 2017 und 2018 ist dann allerdings mit entsprechend höheren Gewinnen zu rechnen. Auf EBIT-Ebene kalkuliert SMC für das kommende Jahr etwa mit einem Betriebsergebnis von 7,6 Mio. Euro.

Demnach würde die Masterflex-Aktie etwa mit dem Zehnfachen des operativen Gewinns für das kommende Jahr gehandelt – inklusive Berücksichtigung der Finanzierungseite. Gegen diese Größenordnung lässt sich wohl kaum etwas sagen. Und auch das Kurs-Buchwert-Verhältnis (KBV) von knapp 2,2 ist voll im grünen Bereich. Charttechnisch interessant wird es freilich im Bereich zwischen 7,00 und 7,50 Euro. Hier hatte sich die Notiz in der Vergangenheit regelmäßig die Zähne ausgebissen. Dementsprechend positiv wäre es, wenn die Notiz diese Widerstandszone in den kommenden Monaten mit Elan überwinden würde. Zunächst einmal sollten sich Anleger aber den 14. November im Kalender anstreichen. Dann stehen nämlich die Zahlen für das dritte Quartal an.

Demnach würde die Masterflex-Aktie etwa mit dem Zehnfachen des operativen Gewinns für das kommende Jahr gehandelt – inklusive Berücksichtigung der Finanzierungseite. Gegen diese Größenordnung lässt sich wohl kaum etwas sagen. Und auch das Kurs-Buchwert-Verhältnis (KBV) von knapp 2,2 ist voll im grünen Bereich. Charttechnisch interessant wird es freilich im Bereich zwischen 7,00 und 7,50 Euro. Hier hatte sich die Notiz in der Vergangenheit regelmäßig die Zähne ausgebissen. Dementsprechend positiv wäre es, wenn die Notiz diese Widerstandszone in den kommenden Monaten mit Elan überwinden würde. Zunächst einmal sollten sich Anleger aber den 14. November im Kalender anstreichen. Dann stehen nämlich die Zahlen für das dritte Quartal an.

Foto: picjumbo.com

...

Masterflex

Kurs: 13,85

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 71,88 | 79,07 | 100,27 | 101,12 | 98,07 | 102,00 | 0,00 | |

| EBITDA1,2 | 7,89 | 10,67 | 16,44 | 17,87 | 18,16 | 19,70 | 0,00 | |

| EBITDA-margin %3 | 10,98 | 13,49 | 16,40 | 17,67 | 18,52 | 19,31 | 0,00 | |

| EBIT1,4 | 2,34 | 5,34 | 11,39 | 12,30 | 12,53 | 14,20 | 0,00 | |

| EBIT-margin %5 | 3,26 | 6,75 | 11,36 | 12,16 | 12,78 | 13,92 | 0,00 | |

| Net profit1 | 0,80 | 3,30 | 7,83 | 8,04 | 8,29 | 9,35 | 0,00 | |

| Net-margin %6 | 1,11 | 4,17 | 7,81 | 7,95 | 8,45 | 9,17 | 0,00 | |

| Cashflow1,7 | 11,55 | 6,81 | 10,11 | 12,36 | 12,93 | 13,75 | 0,00 | |

| Earnings per share8 | 0,08 | 0,34 | 0,81 | 0,83 | 0,86 | 0,95 | 1,04 | |

| Dividend per share8 | 0,08 | 0,12 | 0,20 | 0,25 | 0,27 | 0,28 | 0,30 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Masterflex | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549293 | DE0005492938 | SE | 135,07 Mio € | 16.06.2000 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Eine super spannende Entwicklung nimmt der Übernahmeprozess bei der MyHammer Holding. Wenige Wochen nachdem der langjährige Großaktionär und Finanzier des Handwerkerportals, die Holtzbrinck Digital GmbH, seine gesamte Beteiligung von etwas mehr als 70 Prozent an die HomeAdvisor GmbH – dem deutschen Ableger des gleichnamigen US-Konzerns, der wiederum zu dem an der Nasdaq notierten US-Konglomerat IAC (InterActiveCorp) gehört – verkauft hat, positioniert sich eine zweite Adresse bei dem Berliner Unternehmen: So will die dem Nürnberger Medienunternehmer Gunther Oschmann zurechenbare Müller adress GmbH dem verbliebenen Streubesitz von 29,9 Prozent eine Offerte über 6,45 Euro je MyHammer-Aktie unterbreiten. Zur Einordnung: Holtzbrinck hatte seine Stücke vermutlich zu je 5,14 Euro an HomeAdvisor angedient. „MyHammer ist ein attraktives Unternehmen und etabliertes Handwerkerportal. Der geplante Erwerb von 70,1 Prozent der Anteile der MyHammer Holding AG durch HomeAdvisor ist aus unserer Sicht ein ausgesprochen positiver Impuls für die künftige Entwicklung der MyHammer und Anlass für unser Teilerwerbsangebot“, sagt Roland Finn, Geschäftsführer von Müller adress.

Einen Haken hat die Offerte jedoch: Müller adress knüpft das Zustandekommen des Angebots voraussichtlich an eine Mindestannahmeschwelle von 25 Prozent plus einer Aktie. Demnach müsste annähernd der komplette Free Float seine Papiere andienen. Boersengefluester.de hält dieses Szenario jedoch für wenig wahrscheinlich. Abzuwarten bleibt freilich, ob Müller Adress sich die Option offen lässt, die Angebotsbedingungen gegebenenfalls anzupassen. Nähere Informationen dazu sollen demnächst im Internet unter www.muelleradress.de abrufbar sein. Gunther Oschmann ist im Verlags- und Radiogeschäft (Telefonbücher, Antenne Bayern, Radio Charivari) aktiv und Geschäftsführer der Müller Medien GmbH und Co. KG mit Sitz in Nürnberg. Dem Vernehmen nach will sich die Müller adress GmbH bei MyHammer nicht als Gegengewicht zu Home Advisor positionieren. „Wir sind überzeugt, dass wir als relevanter Minderheitsgesellschafter bedeutend dazu beitragen können, das große Wachstumspotenzial von MyHammer partnerschaftlich gemeinsam mit ihrer Unternehmensführung und HomeAdvisor zu realisieren", lässt sich Geschäftsführer Roland Finn zitieren. Losgelöst davon: Wir raten dazu, nicht auf die Offerte von Müller adress einzugehen. Hier scheint das letzte Wort noch längst nicht gesprochen.

Einen Haken hat die Offerte jedoch: Müller adress knüpft das Zustandekommen des Angebots voraussichtlich an eine Mindestannahmeschwelle von 25 Prozent plus einer Aktie. Demnach müsste annähernd der komplette Free Float seine Papiere andienen. Boersengefluester.de hält dieses Szenario jedoch für wenig wahrscheinlich. Abzuwarten bleibt freilich, ob Müller Adress sich die Option offen lässt, die Angebotsbedingungen gegebenenfalls anzupassen. Nähere Informationen dazu sollen demnächst im Internet unter www.muelleradress.de abrufbar sein. Gunther Oschmann ist im Verlags- und Radiogeschäft (Telefonbücher, Antenne Bayern, Radio Charivari) aktiv und Geschäftsführer der Müller Medien GmbH und Co. KG mit Sitz in Nürnberg. Dem Vernehmen nach will sich die Müller adress GmbH bei MyHammer nicht als Gegengewicht zu Home Advisor positionieren. „Wir sind überzeugt, dass wir als relevanter Minderheitsgesellschafter bedeutend dazu beitragen können, das große Wachstumspotenzial von MyHammer partnerschaftlich gemeinsam mit ihrer Unternehmensführung und HomeAdvisor zu realisieren", lässt sich Geschäftsführer Roland Finn zitieren. Losgelöst davon: Wir raten dazu, nicht auf die Offerte von Müller adress einzugehen. Hier scheint das letzte Wort noch längst nicht gesprochen.

MyHammer Holding

Kurs: 16,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MyHammer Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A11QWW | DE000A11QWW6 | AG | 113,88 Mio € | 10.03.1999 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 20,14 | 24,70 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 5,71 | 7,40 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 28,35 | 29,96 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 5,20 | 6,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 25,82 | 27,53 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 3,55 | 4,90 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 17,63 | 19,84 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 5,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,50 | 0,70 | 1,05 | 1,20 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion