Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

[sws_blue_box box_size="640"]Gleich zwei Abfindungsangeboten sehen sich zurzeit die Aktionäre der MyHammer Holding – in erster Linie bekannt durch das Handwerkerportal MyHammer – gegenüber. Wie hängen die beiden Offerten zusammen und worauf sollten Anleger achten?[/sws_blue_box]

Am 10. Oktober 2016 sorgte die HomeAdvisor GmbH erstmals für Schlagzeilen in Sachen MyHammer Holding. Damals gab die zum börsennotierten US-Konzern InterActiveCorp (IAC) gehörende Gesellschaft nämlich bekannt, dass sie knapp 70,1 Prozent der Aktien der MyHammer Holding vom langjährigen Großaktionär Holtzbrinck Digital erworben habe (siehe dazu auch den Beitrag von boersengefluester.de HIER). Den freien Aktionären bietet HomeAdvisor 5,15 Euro je Anteilschein – die Frist läuft noch bis zum 19. Dezember 2016 (HIER kommen Sie zu der Angebotsunterlage). Bei einem Aktienkurs von gegenwärtig etwa 6 Euro ist allerdings unwahrscheinlich, dass den Amerikanern Aktien in einer nennenswerten Stückzahl angeboten werden. Das wird die US-Boys aber nicht sonderlich stören. Sie haben den Deal zunächst einmal mit Holtzbrinck eingefädelt und sich zunächst einmal an eine Vereinfachung der komplizierten Gesellschaftsstrukturen gemacht.

Zu unterscheiden gilt es nämlich zwischen der MyHammer Holding AG und der MyHammer AG, in der das operative Geschäft – also das Handwerkerportal – gebündelt ist. Hintergrund: Von der AG gibt es insgesamt gerade einmal 95.000 Aktien. 65.855 Stück (das entspricht einer Quote von 69,32 Prozent) befinden sich im Besitz der MyHammer Holding AG, die wiederum zu 70,08 Prozent (3.512.729 Aktien) von Holtzbrinck kontrolliert wurde. Darüber hinaus waren Holtzbrinck direkt 25.145 Anteilscheine der MyHammer AG zuzurechnen. Die restlichen 4.000 AG-Anteile hielt der Global Founders Fund (GFF). Aus diesem Grund hat HomeAdvisor zunächst einmal die 3.512.729 Holtzbrinck-Aktien an der MyHammer Holding für knapp 8,53 Mio. Euro – was auf einen Stückpreis von 2,427 Euro hinausläuft – erworben. Parallel fand der Kauf der 25.145 Aktien an der MyHammer AG zu einem Preis von 4,66 Mio. Euro statt. Jedes einzelne Papier der MyHammer AG wurde damit zu gerundet 184,73 Euro bewertet. Für die 4.000 MyHammer AG-Aktien von GFF legte HomeAdvisor nochmal knapp 739.000 Euro auf den Tisch – das entspricht ebenfalls einem Kaufpreis von je 184,73 Euro. Vierter Teil des Deals war die Übernahme von Gesellschafterdarlehen über 3,75 Mio. Euro, die Holtzbrinck dem lange Zeit klammen Handwerkerportal gewährte.

Ende November teilten die Berliner mit, dass die 29.145 (25.145 plus 4.000) Aktien der MyHammer AG als Sacheinlage in die Holding eingebracht werden sollen. Auf Basis der vorangegangenen Bewertung von 184,73 Euro je AG-Aktie hätte dieses Paket also einen Wert von rund 5,38 Mio. Euro (5.383.956 Euro). Im Gegenzug dafür soll HomeAdvisor bis zu 2.218.348 neue Anteile an der Holding bekommen. Im Maximalfall könnte sich der Anteil der Amerikaner allein durch diese Transaktion auf 79,26 Prozent erhöhen, womit bereits die Voraussetzung für einen Beherrschungsvertrag erfüllt wäre. Für Anleger würde dies bedeuten, dass es erneut zu einer Unternehmensbewertung kommen würde, in der die Höhe einer Barabfindung bzw. jährlichen Garantiedividende festgelegt wird. Ab einer Quote von 95 Prozent könnte sich HomeAdvisor – respektive InterActiveCorp – dann mit dem Thema Rückzug von der Börse (Squeeze-out) beschäftigen. Möglich ist aber auch, dass es zu einem Delisting kommt, aber auch hier wäre eine Abfindung fällig. Einstellen sollten sich Anleger aber auf jeden Fall darauf, dass es zu einem Downgrade aus dem bisherigen General Standard kommt, was die Transparenzvorschriften verkleinert. So der so: Auf das jetzige Angebot von 5,15 Euro je Aktie sollten Anleger keinesfalls eingehen.

Attraktiver scheint auf den ersten Blick schon die Offerte über 6,45 Euro je Aktie (Download HIER), die die Beteiligungsgesellschaft Müller adress um den Unternehmer Gunther Oschmann jetzt vorgelegt hat. Sie bedeutet zumindest einen kleinen Aufschlag auf die gegenwärtige Notiz und hat eine Laufzeit bis zum 9. Januar 2017. Müller adress hatte sich bereits Ende Oktober mit dem Erwerbsangebot geoutet, da die aus der Medienwelt stammende Gesellschaft in der neuen Konstellation mit HomeAdvisor gute Zukunftschancen für MyHammer sieht. „Unser Ziel ist es, die MyHammer Holding AG als relevanter Minderheitsaktionär mit unserem Branchen-Know-how und unserem starken lokalen Netzwerk im Sinne der MyHammer-Gruppe sowie deren Nutzer und Kunden langfristig zu begleiten. Dabei wollen wir partnerschaftlich mit der Unternehmensführung und HomeAdvisor zusammenarbeiten“, lässt sich Geschäftsführer Roland Finn zitieren.

Allerdings hat die Offerte einen großen Haken, sie ist nämlich an eine Mindestannahmeschwelle von 25 Prozent plus 1 Aktie gebunden. Gegenwärtig verfügt Müller adress zwar bereits über 68.233 Anteile an der MyHammer Holding AG. Um ans Ziel zu kommen, müssten von den offiziell noch 1.431.538 im Streubesitz befindlichen Aktien jedoch 87,5 Prozent auf das Angebot eingehen – eine ziemlich unrealistische Annahme. Allerdings kann Müller adress bis einen Tag vor Ablauf der Annahmefrist noch von dieser Klausel zurücktreten. Dennoch: Nach Auffassung von boersengefluester.de scheint es am cleversten zu sein, beide Offerten vorbeiziehen zu lassen und – angesichts der guten operativen Entwicklung des Unternehmens – auf eine spätere Nachbesserung zu setzen.

Ende November teilten die Berliner mit, dass die 29.145 (25.145 plus 4.000) Aktien der MyHammer AG als Sacheinlage in die Holding eingebracht werden sollen. Auf Basis der vorangegangenen Bewertung von 184,73 Euro je AG-Aktie hätte dieses Paket also einen Wert von rund 5,38 Mio. Euro (5.383.956 Euro). Im Gegenzug dafür soll HomeAdvisor bis zu 2.218.348 neue Anteile an der Holding bekommen. Im Maximalfall könnte sich der Anteil der Amerikaner allein durch diese Transaktion auf 79,26 Prozent erhöhen, womit bereits die Voraussetzung für einen Beherrschungsvertrag erfüllt wäre. Für Anleger würde dies bedeuten, dass es erneut zu einer Unternehmensbewertung kommen würde, in der die Höhe einer Barabfindung bzw. jährlichen Garantiedividende festgelegt wird. Ab einer Quote von 95 Prozent könnte sich HomeAdvisor – respektive InterActiveCorp – dann mit dem Thema Rückzug von der Börse (Squeeze-out) beschäftigen. Möglich ist aber auch, dass es zu einem Delisting kommt, aber auch hier wäre eine Abfindung fällig. Einstellen sollten sich Anleger aber auf jeden Fall darauf, dass es zu einem Downgrade aus dem bisherigen General Standard kommt, was die Transparenzvorschriften verkleinert. So der so: Auf das jetzige Angebot von 5,15 Euro je Aktie sollten Anleger keinesfalls eingehen.

Attraktiver scheint auf den ersten Blick schon die Offerte über 6,45 Euro je Aktie (Download HIER), die die Beteiligungsgesellschaft Müller adress um den Unternehmer Gunther Oschmann jetzt vorgelegt hat. Sie bedeutet zumindest einen kleinen Aufschlag auf die gegenwärtige Notiz und hat eine Laufzeit bis zum 9. Januar 2017. Müller adress hatte sich bereits Ende Oktober mit dem Erwerbsangebot geoutet, da die aus der Medienwelt stammende Gesellschaft in der neuen Konstellation mit HomeAdvisor gute Zukunftschancen für MyHammer sieht. „Unser Ziel ist es, die MyHammer Holding AG als relevanter Minderheitsaktionär mit unserem Branchen-Know-how und unserem starken lokalen Netzwerk im Sinne der MyHammer-Gruppe sowie deren Nutzer und Kunden langfristig zu begleiten. Dabei wollen wir partnerschaftlich mit der Unternehmensführung und HomeAdvisor zusammenarbeiten“, lässt sich Geschäftsführer Roland Finn zitieren.

Allerdings hat die Offerte einen großen Haken, sie ist nämlich an eine Mindestannahmeschwelle von 25 Prozent plus 1 Aktie gebunden. Gegenwärtig verfügt Müller adress zwar bereits über 68.233 Anteile an der MyHammer Holding AG. Um ans Ziel zu kommen, müssten von den offiziell noch 1.431.538 im Streubesitz befindlichen Aktien jedoch 87,5 Prozent auf das Angebot eingehen – eine ziemlich unrealistische Annahme. Allerdings kann Müller adress bis einen Tag vor Ablauf der Annahmefrist noch von dieser Klausel zurücktreten. Dennoch: Nach Auffassung von boersengefluester.de scheint es am cleversten zu sein, beide Offerten vorbeiziehen zu lassen und – angesichts der guten operativen Entwicklung des Unternehmens – auf eine spätere Nachbesserung zu setzen.

MyHammer Holding

Kurs: 16,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| MyHammer Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A11QWW | DE000A11QWW6 | AG | 113,88 Mio € | 10.03.1999 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 20,14 | 24,70 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 5,71 | 7,40 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 28,35 | 29,96 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 5,20 | 6,80 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 25,82 | 27,53 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 3,55 | 4,90 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 17,63 | 19,84 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 5,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,50 | 0,70 | 1,05 | 1,20 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Da gibt es überhaupt kein Vertun: 2016 war ein mieses Jahr für die Aktien der großen Automobilhersteller BMW, Daimler und Volkswagen. Und so überrascht es nicht, dass auch die Anteilscheine fast aller Zulieferer deutlich an Wert verloren. Mit am heftigsten hat es den SDAX-Wert ElringKlinger erwischt. Allein im laufenden Jahr knickte die Notiz um rund 50 Prozent ein. Gemessen an dem vor gut drei Jahren erreichten All-Time-High von 35,52 Euro beträgt das Minus sogar deutlich mehr als 60 Prozent. So musste der weltgrößte Hersteller von Zylinderkopfdichtungen nicht nur mehrfach seine Prognosen kürzen – unter anderem wegen Kapazitätsengpässen in der Schweiz. Letztlich geht es aber darum, wie sich das Unternehmen künftig aufstellen wird, um durch die zu erwartenden großen Veränderungen in Sachen Elektromobilität nicht abgehängt zu werden. Noch machen die Erlöse in diesem Bereich nämlich nur einen ziemlich niedrigen Prozentsatz aus, was allerdings auch der global immer noch sehr niedrigen Nachfrage nach entsprechenden Fahrzeugen geschuldet ist.

Immerhin: Die Schwaben drücken nun auf die Tube und haben sich zuletzt etwa bei der auf Antriebsstränge spezialisierten Hofer AG eingekauft. Interessant ist die Aktie für Anleger aber vor allen Dingen aus Bewertungssicht. Gegenwärtig gibt es den Anteilschein nämlich mit einem minimalen Aufschlag zum Buchwert von 12,69 Euro je Aktie. Nicht einmal während der Finanzkrise im Jahr 2008 gab es so eine Konstellation. Normalerweise müssten Value-Anleger also allmählich auf den Titel aufmerksam werden. Die Relation von Unternehmenswert (Marktkapitalisierung plus Netto-Finanzverschuldung) zu EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) für 2016 liegt bei knapp unter sieben, was allerdings nur geringfügig weniger ist als der von boersengefluester.de errechnete Mittelwert des Sektors Automobilzulieferer. Die meisten Analysten stehen dem SDAX-Wert eher neutral gegenüber, was allerdings kein schlechtes Zeichen sein muss. Einige Institute trauen dem Anteilschein aber durchaus Kurse von bis zu 20 Euro zu. Damit könnte die Aktie zu den Überraschungskandidaten für 2017 gehören. Für boersengefluester.de ist der Titel daher ein antizyklisches Investment mit guter Chance-Risiko-Relation. Selbst für den von uns unterstellten Fall, dass ElringKlinger die Dividende für 2016 von 0,55 auf 0,35 Euro pro Anteilschein eindampft, würde die Rendite noch immer nördlich von 2,5 Prozent liegen.

ElringKlinger

Kurs: 4,37

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| ElringKlinger | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 785602 | DE0007856023 | AG | 276,88 Mio € | 17.11.1995 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.480,44 | 1.624,39 | 1.798,43 | 1.847,12 | 1.803,14 | 1.640,90 | 0,00 | |

| EBITDA1,2 | 181,46 | 216,10 | 174,30 | 200,30 | 149,36 | 140,80 | 0,00 | |

| EBITDA-margin %3 | 12,26 | 13,30 | 9,69 | 10,84 | 8,28 | 8,58 | 0,00 | |

| EBIT1,4 | 27,74 | 102,03 | -42,23 | 82,91 | -150,05 | 19,30 | 0,00 | |

| EBIT-margin %5 | 1,87 | 6,28 | -2,35 | 4,49 | -8,32 | 1,18 | 0,00 | |

| Net profit1 | -39,98 | 54,56 | -90,71 | 33,48 | -163,91 | 19,00 | 0,00 | |

| Net-margin %6 | -2,70 | 3,36 | -5,04 | 1,81 | -9,09 | 1,16 | 0,00 | |

| Cashflow1,7 | 217,79 | 156,11 | 101,28 | 129,70 | 168,02 | 0,00 | 0,00 | |

| Earnings per share8 | -0,64 | 0,88 | -1,41 | 0,62 | -2,18 | 0,27 | 0,38 | |

| Dividend per share8 | 0,00 | 0,15 | 0,15 | 0,15 | 0,15 | 0,15 | 0,15 | |

Quelle: boersengefluester.de and company details

Foto: ElringKlinger AG...

© boersengefluester.de | Redaktion

Hand aufs Herz: Haben Sie schon einmal was von der Aktie Aroundtown Property Holdings gehört? Vermutlich nicht, dabei ist der Titel mit einer Marktkapitalisierung von 2,83 Mrd. Euro der gewichtigste Gewerbeimmobilientitel auf dem Frankfurter Kurszettel – deutlich größer als Unternehmen wie Alstria Office-REIT, Deutsche Euroshop, Hamborner REIT, DIC Asset, TLG Immobilien, VIB Vermögen oder WCM. Der hierzulande geringe Bekanntheitsgrad von Aroundtown Properties liegt vermutlich daran, dass die Gesellschaft von Berlin aus zwar überwiegend in Einzelhandelsobjekte, Bürogebäude oder Hotels in Deutschland investiert, die Euronext in Paris aber 2015 als Hauptbörse gewählt wurde. Die Handelsumsätze auf Xetra sind dementsprechend noch relativ überschaubar. Das sollte sich perspektivisch aber ändern.

Dabei ist Aroundtown Property für regelmäßige Leser von boersengefluester.de im Prinzip keine Unbekannte. Im Jahr 2012 brachte die in Zypern registrierte Gesellschaft nämlich ihren Bereich Wohnimmobilien an die deutsche Börse – Grand City Properties. Noch heute hält Aroundtown Property ein gutes Drittel der Aktien von Grand City Properties. Anleger, die sich bei Aroundtown engagieren, bekommen als Kick also noch eine markante Beteiligung an einem Bestandshalter und Entwickler von Wohnimmobilien. Hauptaktionär von Aroundtown ist wiederum der ehemalige Investmentbanker Yakir Gabay, die restlichen 44 Prozent befinden sich im Streubesitz. Analysiert wird das Papier von einer ganzen Reihe von Instituten, darunter so namhafte Adressen wie UBS, Goldman Sachs, Berenberg, Kepler Cheuvreux oder Warburg. Aber auch Stefan Scharff von SRC Research aus Frankfurt hat das Papier auf seiner Empfehlungsliste. Insgesamt bewegen sich die Kursziele der Analysten zwischen 5,30 und 6,20 Euro – bei einer gegenwärtigen Notiz von 4,18 Euro. Zum Vergleich: Der um Anteile Dritter bereinigte Substanzwert (NAV) lag per Ende September 2016 bei 4,60 Euro.

So gesehen könnte die seit Anfang September zu sehende Kurskorrektur – die zurzeit nahezu alle Immobilientitel durchlaufen – also eine veritable Einstiegschance sein. Das Verhältnis von den Schulden zum Verkehrswert der Immobilien (LTV = Loan To Value) liegt mit 41 Prozent –bzw. 35 Prozent unter Berücksichtigung der Wandelanleihen – vergleichsweise niedrig. Zur Einordnung: Im Normalfall sehen Investoren heutzutage Größenordnungen von mehr als 50 Prozent als eher problematisch an. Als Ausschüttung hat das Management eine Größenordnung von 30 Prozent des FFO (Funds From Operations) vorgenommen. Bei einem für 2016 zu erwartenden Immobilien-Cashflow von rund 164 Mio. Euro würde das auf eine Dividende von etwa 0,07 Euro pro Anteilschein bzw. eine Rendite von 1,7 Prozent hinauslaufen. Hier haben andere Papiere freilich spürbar mehr zu bieten. Allerdings: Ab 2017 rechnen die Analysten der UBS mit deutlich höheren Dividenden, so dass Langfristanleger auf ihre Kosten kommen sollten. Das gilt auch für den Anteilschein von Grand City Properties, der von 20 Euro bis auf 15 Euro korrigiert hat. Damit gibt es die GCP-Aktie zurzeit etwa zum Substanzwert. Die Investor-Relations-Arbeit der beiden Gesellschaften ist vergleichsweise zurückhaltend, was aber kein Nachteil sein muss. Und auf wichtigen Konferenzen, wie dem Deutschen Eigenkapitalforum, sind Aroundtown Property und Grand City Properties ohnehin präsent.

So gesehen könnte die seit Anfang September zu sehende Kurskorrektur – die zurzeit nahezu alle Immobilientitel durchlaufen – also eine veritable Einstiegschance sein. Das Verhältnis von den Schulden zum Verkehrswert der Immobilien (LTV = Loan To Value) liegt mit 41 Prozent –bzw. 35 Prozent unter Berücksichtigung der Wandelanleihen – vergleichsweise niedrig. Zur Einordnung: Im Normalfall sehen Investoren heutzutage Größenordnungen von mehr als 50 Prozent als eher problematisch an. Als Ausschüttung hat das Management eine Größenordnung von 30 Prozent des FFO (Funds From Operations) vorgenommen. Bei einem für 2016 zu erwartenden Immobilien-Cashflow von rund 164 Mio. Euro würde das auf eine Dividende von etwa 0,07 Euro pro Anteilschein bzw. eine Rendite von 1,7 Prozent hinauslaufen. Hier haben andere Papiere freilich spürbar mehr zu bieten. Allerdings: Ab 2017 rechnen die Analysten der UBS mit deutlich höheren Dividenden, so dass Langfristanleger auf ihre Kosten kommen sollten. Das gilt auch für den Anteilschein von Grand City Properties, der von 20 Euro bis auf 15 Euro korrigiert hat. Damit gibt es die GCP-Aktie zurzeit etwa zum Substanzwert. Die Investor-Relations-Arbeit der beiden Gesellschaften ist vergleichsweise zurückhaltend, was aber kein Nachteil sein muss. Und auf wichtigen Konferenzen, wie dem Deutschen Eigenkapitalforum, sind Aroundtown Property und Grand City Properties ohnehin präsent.

Foto: pixabay

...

Aroundtown

Kurs: 3,04

Grand City Properties

Kurs: 11,12

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.180,30 | 1.323,20 | 1.609,90 | 1.602,80 | 1.542,30 | 0,00 | 0,00 | |

| EBITDA1,2 | 944,10 | 974,90 | 1.002,30 | -2.449,70 | 778,30 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 79,99 | 73,68 | 62,26 | -152,84 | 50,46 | 0,00 | 0,00 | |

| EBIT1,4 | 1.651,70 | 1.736,70 | 361,10 | -2.467,60 | 758,50 | 0,00 | 0,00 | |

| EBIT-margin %5 | 139,94 | 131,25 | 22,43 | -153,96 | 49,18 | 0,00 | 0,00 | |

| Net profit1 | 906,40 | 1.078,10 | -457,10 | -2.426,40 | 309,30 | 0,00 | 0,00 | |

| Net-margin %6 | 76,79 | 81,48 | -28,39 | -151,39 | 20,05 | 0,00 | 0,00 | |

| Cashflow1,7 | 615,80 | 625,80 | 788,00 | 772,10 | 820,50 | 0,00 | 0,00 | |

| Earnings per share8 | 0,49 | 0,53 | -0,58 | -1,82 | 0,05 | 0,19 | 0,23 | |

| Dividend per share8 | 0,22 | 0,23 | 0,00 | 0,00 | 0,00 | 0,11 | 0,13 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Aroundtown | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2DW8Z | LU1673108939 | SA | 4.678,71 Mio € | 03.06.2015 | Halten | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Grand City Properties | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1JXCV | LU0775917882 | SA | 1.959,21 Mio € | 29.05.2012 | Halten | |

* * *

© boersengefluester.de | Redaktion

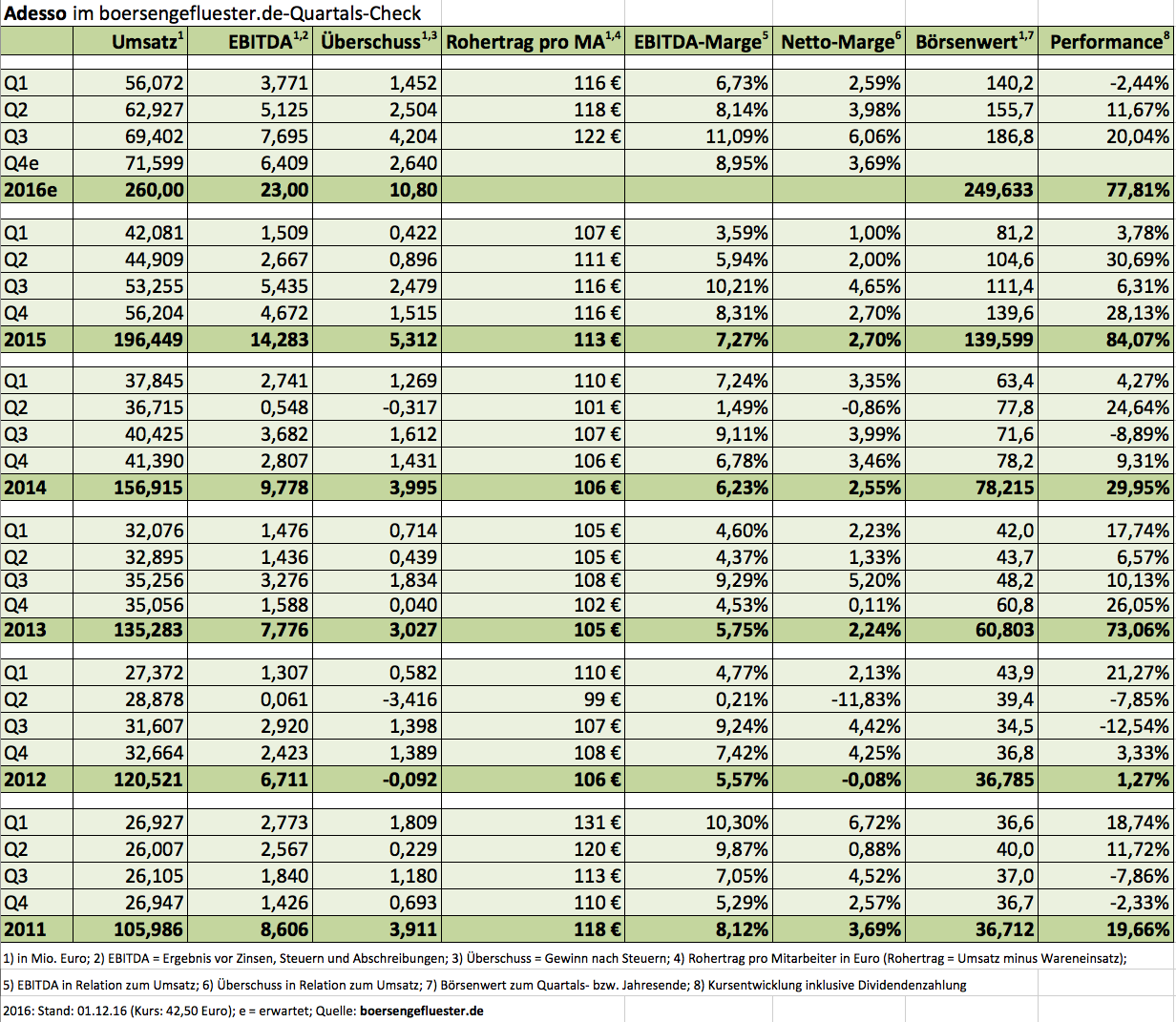

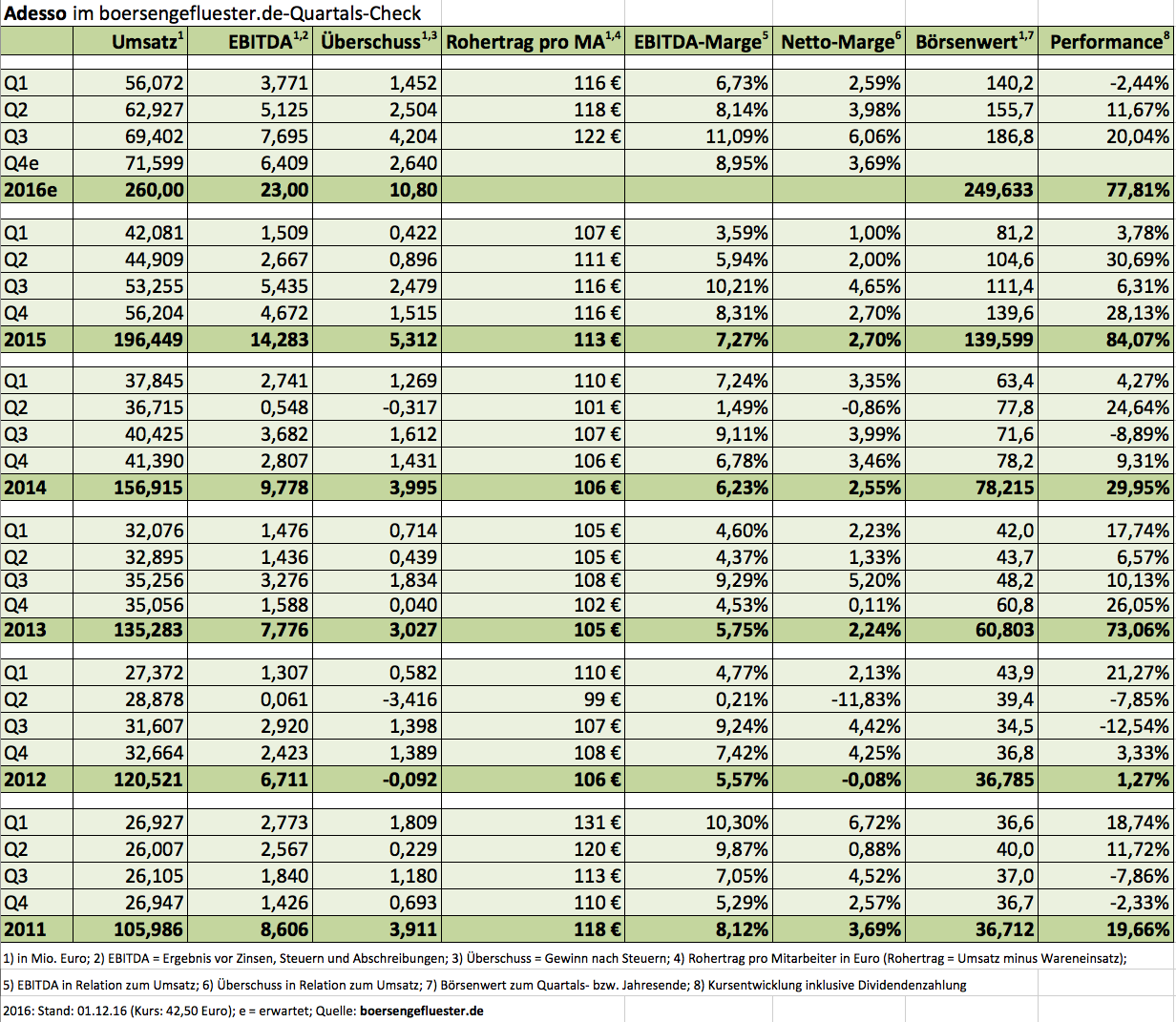

So sieht dann wohl ein Spitzenjahr aus: Ursprünglich wollte Adesso 2016 Erlöse von 220 bis 232 Mio. Euro sowie ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zwischen 14,50 und 17,0 Mio. Euro erzielen. Doch die Geschäfte liefen besser als gedacht, zudem übernahm der IT-Dienstleister den auf Online-Finanzinformationen spezialisierten Anbieter Smarthouse Media vom MDAX-Konzern Axel Springer, so dass im Mai eine erste Prognoseanhebung fällig wurde. Demnach sollte das EBITDA in einer Spanne von 17,0 bis 19,5 Mio. Euro landen – bei Erlösen zwischen 231 und 243 Mio. Euro. Mit Veröffentlichung des Zwischenberichts für das dritte Quartal legen die Dortmunder nun nochmals eine ordentliche Schippe drauf und rechnen für 2016 mit Umsätzen in einem Korridor von 252 bis 262 Mio. Euro und einem EBITDA in einer Range zwischen 20 und 24 Mio. Euro. Dabei liegt Adesso nach neun Monaten 2016 mit 16,6 Mio. Euro sehr gut im Rennen.

Kein Wunder, dass die Investoren sich bei so einem Lauf momentan gerade auf die Adesso-Aktie stürzen und den Kurs zurück bis 42,50 Euro getrieben haben. Ausgereizt ist das Papier damit freilich nicht – Warburg Research setzt den fairen Wert bei 47 Euro an. Nicht wenige in der Small-Cap-Szene trauen dem Titel mittelfristig sogar noch spürbar höhere Kurse zu. Gegenwärtig beträgt die Marktkapitalisierung knapp 250 Mio. Euro – on top kommen Netto-Finanzverbindlichkeiten von annähernd 29 Mio. Euro. Am oberen Ende der offiziellen EBITDA-Prognose wird Adesso zurzeit also mit einem Faktor von 11,6 gehandelt. Zur Einordnung: Das mit Blick auf die Lösungen für die Versicherungswirtschaft vermutlich am besten vergleichbare Unternehmen, msg life, kommt hier auf ein Multiple von 9,1. Der im Bankenbereich starke TecDAX-Konzern GFT Technologies bringt es auf eine Relation von Enterprise Value zu EBITDA von 12,1. Von allen drei Unternehmen liefert Adesso zurzeit aber wohl die knackigste Investmentstory.

Am 13. Dezember 2016 wird Finanzvorstand Christoph Junge auf der Kapitalmarktkonferenz von Egbert Prior präsentieren. Dort wird er mit Sicherheit den guten Eindruck vom Eigenkapitalforum bestätigen. Ganz kurzfristig hat der Small Cap zwar erst einmal den Kurshüpfer zur Vorlage der Q3-Zahlen zu verdauen. Anschließend sollte es für die Adesso-Aktie aber weiter Richtung dem von Warburg genannten Kursziel 47 Euro gehen.

Kein Wunder, dass die Investoren sich bei so einem Lauf momentan gerade auf die Adesso-Aktie stürzen und den Kurs zurück bis 42,50 Euro getrieben haben. Ausgereizt ist das Papier damit freilich nicht – Warburg Research setzt den fairen Wert bei 47 Euro an. Nicht wenige in der Small-Cap-Szene trauen dem Titel mittelfristig sogar noch spürbar höhere Kurse zu. Gegenwärtig beträgt die Marktkapitalisierung knapp 250 Mio. Euro – on top kommen Netto-Finanzverbindlichkeiten von annähernd 29 Mio. Euro. Am oberen Ende der offiziellen EBITDA-Prognose wird Adesso zurzeit also mit einem Faktor von 11,6 gehandelt. Zur Einordnung: Das mit Blick auf die Lösungen für die Versicherungswirtschaft vermutlich am besten vergleichbare Unternehmen, msg life, kommt hier auf ein Multiple von 9,1. Der im Bankenbereich starke TecDAX-Konzern GFT Technologies bringt es auf eine Relation von Enterprise Value zu EBITDA von 12,1. Von allen drei Unternehmen liefert Adesso zurzeit aber wohl die knackigste Investmentstory.

Am 13. Dezember 2016 wird Finanzvorstand Christoph Junge auf der Kapitalmarktkonferenz von Egbert Prior präsentieren. Dort wird er mit Sicherheit den guten Eindruck vom Eigenkapitalforum bestätigen. Ganz kurzfristig hat der Small Cap zwar erst einmal den Kurshüpfer zur Vorlage der Q3-Zahlen zu verdauen. Anschließend sollte es für die Adesso-Aktie aber weiter Richtung dem von Warburg genannten Kursziel 47 Euro gehen.

Foto: pixabay...

Adesso

Kurs: 62,40

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Adesso | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0Z23Q | DE000A0Z23Q5 | SE | 407,36 Mio € | 21.06.2000 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 523,38 | 678,32 | 900,25 | 1.135,90 | 1.296,99 | 1.470,00 | 1.650,00 | |

| EBITDA1,2 | 60,41 | 102,42 | 92,91 | 80,03 | 98,35 | 123,60 | 140,00 | |

| EBITDA-margin %3 | 11,54 | 15,10 | 10,32 | 7,05 | 7,58 | 8,41 | 8,49 | |

| EBIT1,4 | 34,23 | 66,42 | 48,15 | 22,31 | 30,84 | 54,00 | 0,00 | |

| EBIT-margin %5 | 6,54 | 9,79 | 5,35 | 1,96 | 2,38 | 3,67 | 0,00 | |

| Net profit1 | 20,95 | 47,93 | 28,79 | 3,41 | 10,20 | 27,20 | 0,00 | |

| Net-margin %6 | 4,00 | 7,07 | 3,20 | 0,30 | 0,79 | 1,85 | 0,00 | |

| Cashflow1,7 | 64,96 | 47,91 | 36,07 | 76,86 | 110,56 | 52,00 | 0,00 | |

| Earnings per share8 | 3,39 | 7,63 | 4,40 | 0,49 | 1,25 | 4,13 | 5,20 | |

| Dividend per share8 | 0,52 | 0,60 | 0,65 | 0,70 | 0,75 | 0,78 | 0,85 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| GFT Technologies | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 580060 | DE0005800601 | SE | 416,48 Mio € | 28.06.1999 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Wenn es blöd läuft für Ferratum, werden die Indexhüter der Deutschen Börse am 5. Dezember 2016 entscheiden, dass der Spezialist für mobile Kleinkredite demnächst aus dem SDAX weichen muss. Angesichts eines Abschmelzens an Marktkapitalisierung von mehr als 651 Mio. Euro auf mittlerweile 324 Mio. Euro, wäre das allerdings die logische Konsequenz eines total verkorksten Börsenjahrs für die Finnen, bei dem vor allen Dingen die Anfang September veröffentlichten Prognosen für 2016 und 2017 sowie die schwierige Anleihenemission im Juni für Verdruss bei den Anlegern sorgten. Doch zumindest der drohende Verlust des SDAX-Platzes lässt Firmengründer und CEO Jorma Jokela cool: „Willkommen im Club mit der comdirect bank.“ Die Tochtergesellschaft der Commerzbank musste in diesem Jahr ebenfalls ihren SDAX-Ausweis abgeben – was allerdings keinerlei Effekte auf den Kurs hatte. Arno Walter, der Vorstandsvorsitzende der comdirect, bezeichnete den SDAX-Abstieg zur Vorlage der Q3-Zahlen daher sogar als „Non-Event“.

Losgelöst vom Index-Thema: Die schwache Kursentwicklung der Ferratum-Aktie ist für Jokela nicht wirklich nachvollziehbar: „Wir sind heute in einer besseren Position als je zuvor.“ Um den Wachstumskurs und die Profitabilität nicht zu gefährden, hat das Management zuletzt jedoch einige Entscheidungen getroffen, die so nicht unbedingt zu erwarten waren: So wurde ein Schlussstrich unter die Bezahllösung FerBuy gezogen. Und auch die Anfang 2016 angekündigte Übernahme der FCB Firmen-Credit Bank wird Ferratum nicht weiter verfolgen. Änderungen gab es zudem in der IT-Struktur sowie der internen Organisationsstruktur, die künftig nach Produkten und nicht mehr nach Regionen ausgerichtet ist. Gleichzeitig treibt das Unternehmen die mittlerweile auch in Deutschland an den Start gegangene Mobile Bank voran. Vermutlich könnte der umtriebige Jokela stundenlang über die Vorzüge und Gimmicks des für Ferratum so wichtigen Projekts berichten. Dabei lässt er sich auch nicht davon beirren, dass in jüngster Zeit immer mehr Unternehmen ähnliche Angebote forcieren – etwa Rocket Internet mit der von der FinTech Group gehosteten Webseite Zinsgold.

Gleichzeitig gibt es im Netz mittlerweile ein gewaltiges Angebot an Online-Kreditplattformen. Hierzulande sind etwa Lendico (ebenfalls aus dem Rocket-Imperium) oder Auxmoney (Teil des Seven Ventures-Netzwerks von ProSiebenSat.1) namhafte Adressen. Aber auch das mittlerweile in erster Linie als Vergleichsplattform für Online-Kredite bekannte Unternehmen Smava spielt eine wichtige Rolle. Interessant: Die in Berlin ansässige Gesellschaft hat kürzlich gemeinsam mit der ehemals selbst börsennotierten Fidor Bank einen komplett digitalisierten Sofortkredit „Kredit2Go“ entwickelt. Für Ferratum kann das beinahe nur heißen: Um die eigene Mobile Bank bei Konsumenten bekannt zu machen, muss die Gesellschaft kräftig in Werbung investieren – und das kann unter Umständen an der Profitabilität nagen. So gesehen wären „Media for Equity-Deals“, wie sie Seven Ventures vom ProSieben-Konzern für Auxmoney anbietet, womöglich eine interessante Variante. Aber im Hintergrundgespräch mit boersengefluester.de macht Jokela klar, dass er gar nicht daran denkt, seine Anteile an Ferratum zu reduzieren.

Derweil prüfen die Finnen mehrere Optionen zur Refinanzierung der am 21. Januar 2017 auslaufenden 20-Millionen-Euro-Anleihe von 2015 – vermutlich läuft es auf die Emission eines neuen Bonds hinaus. „Vorstellbar ist etwa eine Anleihe mit einer Laufzeit von 36 bis 40 Monaten“, sagt Ferratum-Finanzvorstand Dr. Clemens Krause im Gespräch mit boersengefluester.de auf dem Eigenkapitalforum in Frankfurt. Nach den eher durchwachsenen Erfolgen bei der Platzierung des jüngsten Bonds – im Sommer 2016 konnte Ferratum nur rund die Hälfte der geplanten 50 Mio. Euro unterbringen – könnte sich die anstehende Emission zudem stärker an skandinavische Adressen richten. Immerhin: Der Aktienkurs hat nach der langen Talfahrt nicht nur einen Boden ausgebildet, sondern bewegt sich vorsichtig wieder Richtung Norden. Die Analysten von Hauck & Aufhäuser haben zuletzt ihr Kursziel von 20 Euro bestätigt. Damit hätte das Papier ein stattliches Drittel an Potenzial. Der drohende SDAX-Abstieg könnte sich damit auch für Ferratum als „Non-Event“ erweisen. Auf dem jetzigen Niveau scheinen die Chancen jedenfalls wieder zu überwiegen.

Foto: pixabay

...

© boersengefluester.de | Redaktion

Auf Überraschungen müssen Anleger bei IFA Hotel & Touristik eigentlich immer gefasst sein. Und so ist es fast etwas verwunderlich, dass der Neun-Monats-Bericht der Hotelgruppe vergleichsweise entspannt daherkommt. Gleichwohl hat sich das Zahlenwerk nach dem Verkauf der Creativ Hotel Catarina auf Gran Canaria mit einem Veräußerungsgewinn von 8,3 Mio. Euro (vor Steuern), der Darlehenskäufe sowie der Konsolidierung der für 41 Mio. Euro gekauften Time-Sharing-Gesellschaft Anfi Invest deutlich verändert. Summa summarum stieg die Bilanzsumme von IFA Hotel & Touristik um fast acht Prozent auf mehr als 366 Mio. Euro. Das um Anteile Dritter bereinigte Eigenkapital wiederum kletterte um knapp elf Prozent auf 187,26 Mio. Euro. Bei einer unterstellten konstanten Dividendenausschüttung für 2016, errechnet sich daraus ein Buchwert je Aktie von 9,36 Euro – bei einem Aktienkurs von zurzeit 7,68 Euro. Es gibt nicht fürchterlich viele profitable Unternehmen mit einem derart niedrigen Kurs-Buchwert-Verhältnis.

Rein operativ läuft es bei dem mehrheitlich zur Lopesan-Gruppe gehörenden Unternehmen weiterhin so gut, dass die Gesellschaft auch zur Vorlage des neuen Zwischenberichts nicht umher gekommen ist, die Prognosen zu erhöhen. Demnach rechnet der Vorstand nun mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) in einer Bandbreite zwischen 33 und 35 Mio. Euro – nach zuvor 32 bis 34 Mio. Euro. Nicht enthalten in dieser Vorschau ist der Sonderertrag aus dem Catarina-Deal. Inklusive aller Einflussgrößen weisen die Duisburger für die ersten neun Monate 2016 ein EBITDA von 35,6 Mio. Euro (Vorjahr: 23,9 Mio. Euro) aus. Das Ergebnis je Aktie zog von 0,59 auf 1,09 Euro an. Da Anfi erst zum 14. September 2016 in das Zahlenwerk eingeflossen, sind die Effekte aus der Einbeziehung in Q3 noch vernachlässigbar.

Bewertungstechnisch bleibt der Small Cap für boersengefluester.de ein Hingucker. Selbst unter Berücksichtigung der auf 57,5 Mio. Euro gestiegenen Netto-Finanzschulden wird das Unternehmen gerade einmal mit dem 6,0 bis 6,4fachen der offiziellen EBITDA-Prognose für 2016 gehandelt. Zum Vergleich: TUI kommt hier auf einen Faktor von etwa 7,5. Auch ansonsten gelten alle früheren Aussagen von boersengefluester.de zu der IFA-Aktie weiter – insbesondere was die möglichen Konsequenten aus der Aktionärsstruktur angeht.

Rein operativ läuft es bei dem mehrheitlich zur Lopesan-Gruppe gehörenden Unternehmen weiterhin so gut, dass die Gesellschaft auch zur Vorlage des neuen Zwischenberichts nicht umher gekommen ist, die Prognosen zu erhöhen. Demnach rechnet der Vorstand nun mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) in einer Bandbreite zwischen 33 und 35 Mio. Euro – nach zuvor 32 bis 34 Mio. Euro. Nicht enthalten in dieser Vorschau ist der Sonderertrag aus dem Catarina-Deal. Inklusive aller Einflussgrößen weisen die Duisburger für die ersten neun Monate 2016 ein EBITDA von 35,6 Mio. Euro (Vorjahr: 23,9 Mio. Euro) aus. Das Ergebnis je Aktie zog von 0,59 auf 1,09 Euro an. Da Anfi erst zum 14. September 2016 in das Zahlenwerk eingeflossen, sind die Effekte aus der Einbeziehung in Q3 noch vernachlässigbar.

Bewertungstechnisch bleibt der Small Cap für boersengefluester.de ein Hingucker. Selbst unter Berücksichtigung der auf 57,5 Mio. Euro gestiegenen Netto-Finanzschulden wird das Unternehmen gerade einmal mit dem 6,0 bis 6,4fachen der offiziellen EBITDA-Prognose für 2016 gehandelt. Zum Vergleich: TUI kommt hier auf einen Faktor von etwa 7,5. Auch ansonsten gelten alle früheren Aussagen von boersengefluester.de zu der IFA-Aktie weiter – insbesondere was die möglichen Konsequenten aus der Aktionärsstruktur angeht.

LS Invest

Kurs: 6,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| LS Invest | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 613120 | DE0006131204 | AG | 326,70 Mio € | 12.07.1995 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 47,47 | 73,79 | 123,64 | 128,76 | 118,64 | 0,00 | 0,00 | |

| EBITDA1,2 | 8,30 | 2,90 | 21,73 | 115,20 | 41,30 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 17,49 | 3,93 | 17,58 | 89,47 | 34,81 | 0,00 | 0,00 | |

| EBIT1,4 | -15,78 | -22,04 | -4,70 | 87,80 | 17,42 | 0,00 | 0,00 | |

| EBIT-margin %5 | -33,24 | -29,87 | -3,80 | 68,19 | 14,68 | 0,00 | 0,00 | |

| Net profit1 | -22,64 | -24,30 | -7,79 | 46,97 | -10,30 | 0,00 | 0,00 | |

| Net-margin %6 | -47,69 | -32,93 | -6,30 | 36,48 | -8,68 | 0,00 | 0,00 | |

| Cashflow1,7 | 4,30 | 3,20 | 25,00 | 20,50 | 33,20 | 0,00 | 0,00 | |

| Earnings per share8 | -0,44 | -0,48 | -0,15 | 0,91 | -0,20 | 0,10 | 0,23 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

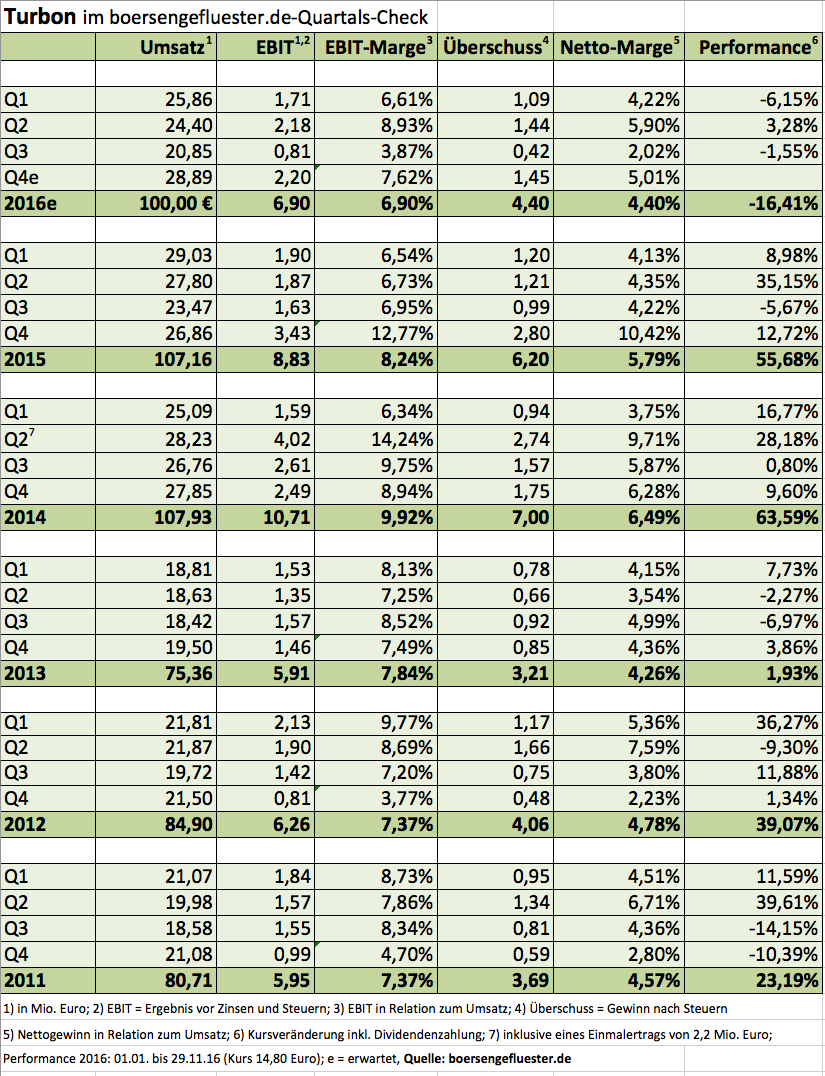

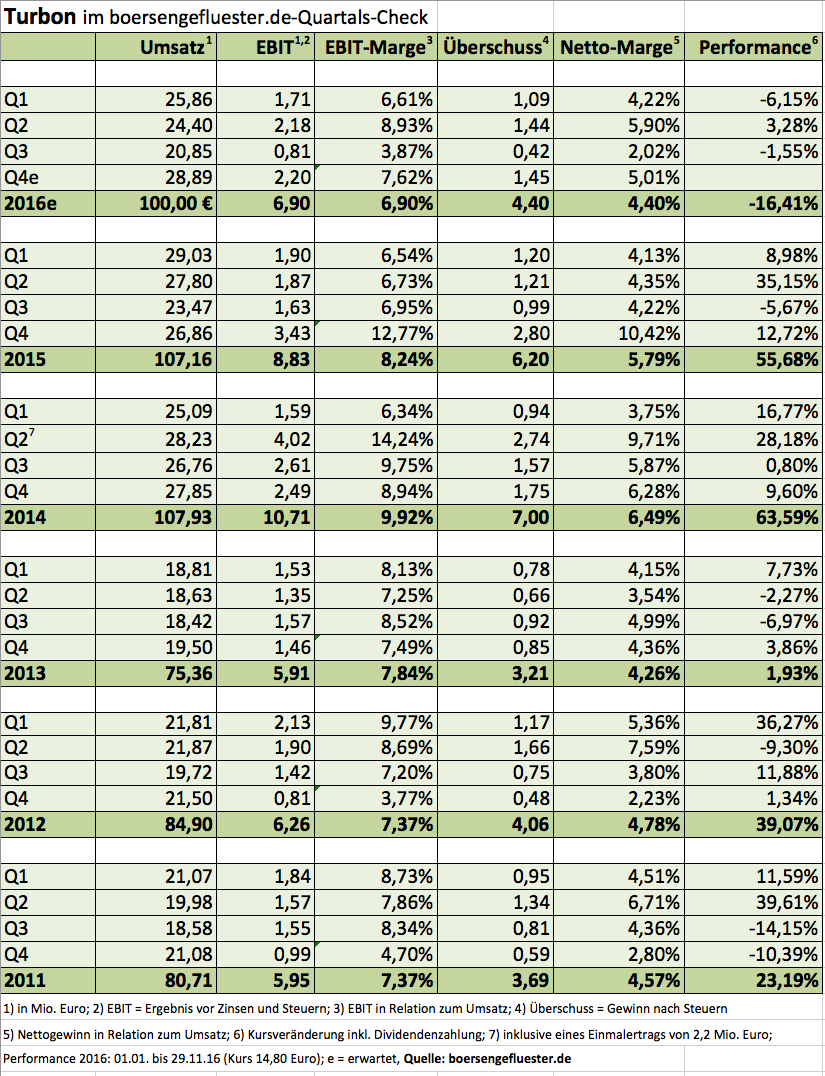

Der Zwischenbericht von Turbon ist fast schon eine kleine Bombe. In einem Halbsatz erwähnt der Tonerspezialist aus Hattingen, dass der bereits seit Anfang 2007 als Vorstandssprecher tätige Aldo C. DeLuca nur noch bis Februar für das Unternehmen tätig sein wird und sich dann anderen Aufgaben widmet („... wünschen ihm alles Gute auf seinem weiteren Lebensweg“). Gleichzeitig muss Turbon angesichts der rapiden Marktveränderungen seine Prognosen für das laufende Jahr abermals leicht nach unten anpassen und rechnet nun bei Erlösen von 100 Mio. Euro (bislang: maximal 101 Mio. Euro) mit einem Gewinn vor Steuern von über 6,0 Mio. Euro (zuvor: 6,6 Mio. Euro). „Die Umsatzzahlen liegen hinter unseren Erwartungen zu Beginn des Jahres und auch die Ergebniszahlen befinden sich, trotz aller Kostenreduktionen, nicht auf dem gewünschten Niveau“, heißt es. Nach neun Monaten 2016 hinken die Erlöse mit 71,108 Mio. Euro um 11,4 Prozent hinter dem entsprechenden Vorjahreswert zurück. Der Gewinn vor Steuern sank um 14,2 Prozent auf 4,125 Mio. Euro.

Zurzeit kämpft das Unternehmen mit einem zunehmenden Preiswettbewerb im Bereich der wiederaufbereiteten Tonerkartuschen und steht darüber hinaus vor der Herausforderung, dass immer mehr Firmen komplette Servicesysteme für ihr Drucker-Equipment nachfragen. Schlechter als gedacht läuft zu allem Überfluss das für Turbon so wichtige US-Geschäft. Bereits im Halbjahresbericht hatte Turbon auf die wachsende Bedeutung von Managed Print Services (MPS) hingewiesen und auch eine Akquisition in diesem Bereich avisiert. Nun meldet das Management Vollzug, ohne jedoch Namen zu nennen. Nur so viel: „Uns ist es gelungen zum vierten Quartal 2016 eine Mehrheitsbeteiligung an einem etablierten deutschen Anbieter von Managed Print Services zu erwerben.“ Wort zu halten scheint Turbon auch, was den angekündigten zweiten Zukauf für einen bislang nicht abgedeckten Bereich angeht. So will der Vorstand noch im laufenden Jahr mit einer „Know-how-Akquisition“ den Bereich Cabling Technologies besetzen. „Hierbei handelt es sich um die Entwicklung und Herstellung von anschlussfertigen, technischen Verbindungslösungen, die in der Regel in Kleinserien gefertigt werden und daher in ihrer Herstellung personalintensiv sind“, erklärt das Unternehmen. Innerhalb der kommenden drei Jahre will Turbon bereits rund 10 Mio. Euro mit Cabling Technologies erlösen.

Summa summarum ist die Gesellschaft zuversichtlich, dass die eingeleiteten Maßnahmen bereits 2017 Wirkung zeigen und Turbon – inklusive der Zukäufe – auf Erlöse von mehr als 120 Mio. Euro kommen wird. Der Gewinn soll dabei zumindest auf dem Niveau von 2016 liegen. Weitere Informationen, etwa wer den Posten des Vorstandssprechers künftig innehaben wird, enthält die Zwischenmitteilung nicht. An der Börse werden die Neuigkeiten überraschend gut weggesteckt, allerdings hatte der Small Cap auch bereits in den Monaten zuvor deutlich Federn lassen müssen. Die Notiz bewegt sich um knapp 30 Prozent unterhalb des Jahreshochs. Auf dem aktuellen Niveau ist der Titel für boersengefluester.de mindestens haltenswert. Selbst wenn die Dividende auf 0,50 Euro gedrittelt würde, läge die Rendite noch immer bei deutlich mehr als drei Prozent. Und auch das Kurs-Gewinn-Verhältnis (KGV) für 2017 bewegt sich auf Basis unser Ergebnisschätzung von 1,50 Euro pro Aktie im einstelligen Bereich. Die Marktkapitalisierung von knapp 49 Mio. Euro entspricht nur etwa der Hälfte des Umsatzziels für 2016. Normalerweise sind das gute Ausgangsdaten für Value-Anleger. Die vielen Veränderungen machen eine Einschätzung der aktuellen Situation bei Turbon jedoch nicht gerade einfach – und Unsicherheit mögen Börsianer nun mal gar nicht. Nach zwei super Börsenjahren mit einer Performance von jeweils mehr als 50 Prozent ist also Konsolidierung angesagt.

Summa summarum ist die Gesellschaft zuversichtlich, dass die eingeleiteten Maßnahmen bereits 2017 Wirkung zeigen und Turbon – inklusive der Zukäufe – auf Erlöse von mehr als 120 Mio. Euro kommen wird. Der Gewinn soll dabei zumindest auf dem Niveau von 2016 liegen. Weitere Informationen, etwa wer den Posten des Vorstandssprechers künftig innehaben wird, enthält die Zwischenmitteilung nicht. An der Börse werden die Neuigkeiten überraschend gut weggesteckt, allerdings hatte der Small Cap auch bereits in den Monaten zuvor deutlich Federn lassen müssen. Die Notiz bewegt sich um knapp 30 Prozent unterhalb des Jahreshochs. Auf dem aktuellen Niveau ist der Titel für boersengefluester.de mindestens haltenswert. Selbst wenn die Dividende auf 0,50 Euro gedrittelt würde, läge die Rendite noch immer bei deutlich mehr als drei Prozent. Und auch das Kurs-Gewinn-Verhältnis (KGV) für 2017 bewegt sich auf Basis unser Ergebnisschätzung von 1,50 Euro pro Aktie im einstelligen Bereich. Die Marktkapitalisierung von knapp 49 Mio. Euro entspricht nur etwa der Hälfte des Umsatzziels für 2016. Normalerweise sind das gute Ausgangsdaten für Value-Anleger. Die vielen Veränderungen machen eine Einschätzung der aktuellen Situation bei Turbon jedoch nicht gerade einfach – und Unsicherheit mögen Börsianer nun mal gar nicht. Nach zwei super Börsenjahren mit einer Performance von jeweils mehr als 50 Prozent ist also Konsolidierung angesagt.

Turbon

Kurs: 2,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Turbon | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 750450 | DE0007504508 | AG | 8,57 Mio € | 25.10.1991 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 41,90 | 48,24 | 55,40 | 57,55 | 56,21 | 51,50 | 0,00 | |

| EBITDA1,2 | 1,90 | 6,66 | 12,22 | 4,99 | 4,43 | 5,75 | 0,00 | |

| EBITDA-margin %3 | 4,54 | 13,81 | 22,06 | 8,67 | 7,88 | 11,17 | 0,00 | |

| EBIT1,4 | -0,46 | 3,82 | 9,60 | 2,03 | 1,55 | 2,85 | 0,00 | |

| EBIT-margin %5 | -1,10 | 7,92 | 17,33 | 3,53 | 2,76 | 5,53 | 0,00 | |

| Net profit1 | -1,74 | 2,36 | 9,19 | 0,80 | 0,55 | -0,90 | 0,00 | |

| Net-margin %6 | -4,15 | 4,89 | 16,59 | 1,39 | 0,98 | -1,75 | 0,00 | |

| Cashflow1,7 | 1,35 | 1,62 | -0,27 | 4,41 | 3,58 | 4,60 | 0,00 | |

| Earnings per share8 | -0,61 | 0,38 | 2,35 | -0,07 | -0,04 | -0,27 | 0,14 | |

| Dividend per share8 | 0,00 | 0,00 | 0,20 | 0,20 | 0,00 | 0,00 | 0,02 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Regelmäßigen Lesern von boersengefluester.de ist Ergomed längst ein Begriff – insbesondere aufgrund des hybriden Geschäftsmodells. Das – an sich wenig aufregende – Fundament des an der Londoner Alternativbörse AIM und in Frankfurt gelisteten Unternehmens sind Entwicklungsdienstleistungen sowie die Arzneimittelüberwachung. Den Kick erwarten sich Management und Investoren von der Beteiligung an besonders aussichtsreichen Produktentwicklungen – den sogenannten Co-Developments. „Jedes Jahr prüfen wir hier durchschnittlich 100 Wirkstoffkandidaten“, sagt Finanzvorstand Stephen Stamp auf einer Präsentation am Rande des Eigenkapitalforums in Frankfurt. Nur die wenigsten Produkte schaffen es ins Portfolio. Zurzeit besteht die Co-Development-Pipeline aus sechs Hoffnungsträgern – die Partner sind Aeterna Zentaris, Asarina Pharma, CEL-SCI, Ferrer und Modus Therapeutics (ehemals Dilaforette). Hinzu kommen zwei Eigenentwicklungen aus dem Hause des im Mai 2016 gekauften britischen Biotechunternehmens Haemostatix.

An der Börse löste die Akquisition von Haemostatix nicht unbedingt Begeisterung aus, immerhin sorgten sich etliche Investoren um die Profitabilität von Ergomed. „Wir haben daher eine Art Vereinbarung mit dem Kapitalmarkt geschlossen, vorerst keinen mit Haemostatix vergleichbaren Deal mehr abzuschließen“, verrät CFO Stamp. Vor diesem Hintergrund mag sich manch Anleger wundern, dass Ergomed mit der jetzt gemeldeten Übernahme von European PharmInvent Services nun doch schon wieder eine Übernahme tätigt. Doch der Fall ist anders gelagert: PharmInvent aus Prag ist in den Bereichen Pharmakoviliganz (Arzneimittelüberwachung) sowie der Zulassung von Medikamenten tätig und stärkt damit das Stammgeschäft von Ergomed. Der Kaufpreis beläuft sich zunächst auf 4,8 Mio. Euro – je nach Erreichen bestimmter Gewinnziele in den Jahren 2016 bis 2018 können weitere 3,2 Mio. Euro hinzukommen. Bezahlen wird Ergomed den Deal zunächst zu 80 Prozent in Cash. Der Rest wird durch die Ausgabe von 640.576 neuen Aktien – jeweils mit 128,78 Pence (umgerechnet 1,51 Euro) – finanziert. Durch die Emission der jungen Anteilscheine vergrößert sich die gesamte Stückzahl an umlaufenden Papieren um rund 1,6 Prozent auf 40.504.806 Stück. Die Verwässerung hält sich also in engen Grenzen.

PharmInvent rechnet für 2016 mit Erlösen von circa 4 Mio. Euro sowie einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von rund 0,8 Mio. Euro. Demnach legt Ergomed für dir Tschechen also das Sechs- bis Zehnfache des EBITDA für 2016 auf den Tisch. Zum Vergleich: Ergomed wird mit dem Faktor 9,5 auf das EBITDA bewertet – allerdings auf Basis der 2018er-Ergebnisschätzungen. Mit Blick auf 2016 und 2017 liegen die Multiples eher im Bereich nördlich von 20. So gesehen scheint der Kaufpreis vergleichsweise moderat zu sein. Zudem betont die Gesellschaft: „Die Akquisition von PharmInvent wird sich unmittelbar positiv auf Ergomeds Ergebnis pro Aktie im Jahr 2017 auswirken.“ Insgesamt bleibt boersengefluester.de daher bei der positiven Einschätzung des Small Caps, zumal auch Finanzvorstand Stephen Stamp bei seiner Präsentation in Frankfurt noch einmal betonte: „Die gesamte Marktkapitalisierung von Ergomed wird durch unser Stammgeschäft gut abgedeckt. Die möglichen Erfolge im Co-Development-Bereich sind darin allerdings noch gar nicht berücksichtigt.“ Dennoch: Die Aktie eignet sich – wie alle Unternehmen aus dem Sektor – nur für sehr erfahrene und risikobereite Investoren. Die Analysten von GBC taxieren das Kursziel auf umgerechnet mehr als 3 Euro.

PharmInvent rechnet für 2016 mit Erlösen von circa 4 Mio. Euro sowie einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von rund 0,8 Mio. Euro. Demnach legt Ergomed für dir Tschechen also das Sechs- bis Zehnfache des EBITDA für 2016 auf den Tisch. Zum Vergleich: Ergomed wird mit dem Faktor 9,5 auf das EBITDA bewertet – allerdings auf Basis der 2018er-Ergebnisschätzungen. Mit Blick auf 2016 und 2017 liegen die Multiples eher im Bereich nördlich von 20. So gesehen scheint der Kaufpreis vergleichsweise moderat zu sein. Zudem betont die Gesellschaft: „Die Akquisition von PharmInvent wird sich unmittelbar positiv auf Ergomeds Ergebnis pro Aktie im Jahr 2017 auswirken.“ Insgesamt bleibt boersengefluester.de daher bei der positiven Einschätzung des Small Caps, zumal auch Finanzvorstand Stephen Stamp bei seiner Präsentation in Frankfurt noch einmal betonte: „Die gesamte Marktkapitalisierung von Ergomed wird durch unser Stammgeschäft gut abgedeckt. Die möglichen Erfolge im Co-Development-Bereich sind darin allerdings noch gar nicht berücksichtigt.“ Dennoch: Die Aktie eignet sich – wie alle Unternehmen aus dem Sektor – nur für sehr erfahrene und risikobereite Investoren. Die Analysten von GBC taxieren das Kursziel auf umgerechnet mehr als 3 Euro.

Ergomed

Kurs: 15,16

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Ergomed | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A117XM | GB00BN7ZCY67 | plc | 763,20 Mio € | 28.08.2015 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 100,32 | 141,24 | 164,05 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 17,26 | 23,43 | 24,43 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 17,21 | 16,59 | 14,89 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 15,72 | 17,42 | 21,27 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 15,67 | 12,33 | 12,97 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 11,24 | 15,10 | 16,92 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 11,20 | 10,69 | 10,31 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 20,96 | 22,25 | 16,82 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,25 | 0,30 | 0,33 | 0,37 | 0,41 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Die guten Nachrichten vorweg: Im ersten Halbjahr des Geschäftsjahrs 2016/17 entwickelten sich die operativen Geschäfte von Bastei Lübbe besser als gedacht und auch der Start ins so wichtige Weihnachtsgeschäft verlief bislang nach Plan. Das bestätigte CEO Thomas Schierack auf der Telefonkonferenz zu dem neuesten Zwischenbericht – kurz vor der mit Spannung erwarteten Hauptversammlung am 30. November 2016. Freilich war der Halbjahresabschluss stark geprägt von der Einbeziehung des seit April 2016 zu 51 Prozent zu Bastei Lübbe gehörenden Großhändlers BuchPartner. So steuerten die Darmstädter immerhin 19,2 Mio. Euro zum Konzernumsatz von 67,96 Mio. Euro bei. Das Ergebnis von BuchPartner war mit 495.000 Euro zwar noch negativ. Doch Schierack weist darauf hin, dass ein Teil des Kaufpreises auf die Vorräte umgelegt wurde und der Abverkauf dieser höherbewerteten Waren sich entsprechend negativ aufs Ergebnis ausgewirkt hat. Laut Schierack soll dieser Effekt mit etwa 1 Mio. Euro belastend zu Buche geschlagen haben.

Jede Menge Fragen gab es auf der Telefonkonferenz auch zu dem kürzlich gemeldeten Verkauf von 80 Prozent an dem Geschenkartikelanbieter Räder für 14,1 Mio. Euro an den Geschäftsmann Tarek Mamisch. Bastei Lübbe hatte Räder 2012 für 12 Mio. Euro übernommen, um von der vermeintlichen Flächenvergrößerung der Buchhändler entsprechend profitieren zu können. Dem Vernehmen hat sich die Annahme, dass die Buchhändler zunehmend auch Geschenkartikel ins Programm aufnehmen, so aber nicht eingestellt – beziehungsweise die Buchhändler haben ihre Verkaufsflächen gar nicht erst entsprechend ausgeweitet. Die jetzt gewählte Variante mit Tarek Mamisch ist für CEO Schierack daher eine gute Möglichkeit, um mit den frei werdenden Mitteln einerseits die Finanzverschuldung zurückzuführen und andererseits, die sich immer noch bietenden Möglichkeiten – zumindest mit einem kleinem Anteil – auszunutzen.

Weit weniger zufrieden ist der Manager mit den jüngsten Ereignissen rund um den zum Konzern gehörenden Spieleentwickler Daedelic Entertainment. Die Hamburger mussten nach enttäuschenden Verkaufszahlen für zwei neue Games eine Reihe von Mitarbeitern entlassen und der Daedelic-CEO äußerte sich in Interviews skeptisch, was die weitere Entwicklung angeht. Unter anderem sagte er, dass dem Unternehmen „ein eisiger Wind des Markts ins Gesicht bläst“. Die Analysten der DZ Bank hatten die Entwicklung bei Daedelic zum Anlass genommen, um die Aktie von Bastei Lübbe mit Kursziel 5,30 Euro zum Verkauf zu stellen. Bastei-Lübbe-Boss Schierack wiederum sprach nun von „unglücklichen Formulierungen“ und verwies darauf, dass bei Daedelic in nächster Zeit noch drei weitere neue Spiele auf den Markt kommen und die Tochter im Gesamtjahr auf jeden Fall ein positives Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) schreiben sollte.

Noch keine substanziellen Neuigkeiten gibt es hinsichtlich des geplanten Weiterverkaufs der von Blue Sky Tech Ventures gehaltenen Anteile an dem Streaming-Portal oolipo. Bis zuletzt hat Bastei Lübbe kein weiteres Geld erhalten. „Wir haben jedoch Interessenten und werden ab Januar die Gespräche aufnehmen“, sagt Schierack. Weitere Details sollen auf der Hauptversammlung folgen. Hintergrund: Die Entwicklung rund um oolipo war der Grund für, dass die Kölner zuletzt ihre Bilanzen ganz neu aufstellen mussten – obwohl es vorher ein Testat der Wirtschaftsprüfer gab (siehe dazu auch das Interview mit Thomas Schierack auf boersengefluester.de HIER). Den Ausblick für das Gesamtjahr 2016/17 konkretisiert Bastei Lübbe nach dem Räder-Verkauf auf rund 150 Mio. Euro (zuvor: 150 bis 160 Mio. Euro). Das EBITDA veranschlagt das Management weiter in einem Korridor zwischen 13 und 15 Mio. Euro. Summa summarum zeichnen der Zwischenbericht sowie die Erläuterungen von Schierack wieder ein etwas freundlicheres Bild der Situation. Und bei Kursen um 5,25 Euro sollte das weitere Rückschlagpotenzial überschaubar sein. Doch für einen nachhaltigen Kursanstieg gibt es vermutlich noch zu viele Unbekannte in der Bastei Lübbe-Gleichung – insbesondere, was die weitere Entwicklung bei oolipo und Daedelic angeht.

Weit weniger zufrieden ist der Manager mit den jüngsten Ereignissen rund um den zum Konzern gehörenden Spieleentwickler Daedelic Entertainment. Die Hamburger mussten nach enttäuschenden Verkaufszahlen für zwei neue Games eine Reihe von Mitarbeitern entlassen und der Daedelic-CEO äußerte sich in Interviews skeptisch, was die weitere Entwicklung angeht. Unter anderem sagte er, dass dem Unternehmen „ein eisiger Wind des Markts ins Gesicht bläst“. Die Analysten der DZ Bank hatten die Entwicklung bei Daedelic zum Anlass genommen, um die Aktie von Bastei Lübbe mit Kursziel 5,30 Euro zum Verkauf zu stellen. Bastei-Lübbe-Boss Schierack wiederum sprach nun von „unglücklichen Formulierungen“ und verwies darauf, dass bei Daedelic in nächster Zeit noch drei weitere neue Spiele auf den Markt kommen und die Tochter im Gesamtjahr auf jeden Fall ein positives Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) schreiben sollte.

Noch keine substanziellen Neuigkeiten gibt es hinsichtlich des geplanten Weiterverkaufs der von Blue Sky Tech Ventures gehaltenen Anteile an dem Streaming-Portal oolipo. Bis zuletzt hat Bastei Lübbe kein weiteres Geld erhalten. „Wir haben jedoch Interessenten und werden ab Januar die Gespräche aufnehmen“, sagt Schierack. Weitere Details sollen auf der Hauptversammlung folgen. Hintergrund: Die Entwicklung rund um oolipo war der Grund für, dass die Kölner zuletzt ihre Bilanzen ganz neu aufstellen mussten – obwohl es vorher ein Testat der Wirtschaftsprüfer gab (siehe dazu auch das Interview mit Thomas Schierack auf boersengefluester.de HIER). Den Ausblick für das Gesamtjahr 2016/17 konkretisiert Bastei Lübbe nach dem Räder-Verkauf auf rund 150 Mio. Euro (zuvor: 150 bis 160 Mio. Euro). Das EBITDA veranschlagt das Management weiter in einem Korridor zwischen 13 und 15 Mio. Euro. Summa summarum zeichnen der Zwischenbericht sowie die Erläuterungen von Schierack wieder ein etwas freundlicheres Bild der Situation. Und bei Kursen um 5,25 Euro sollte das weitere Rückschlagpotenzial überschaubar sein. Doch für einen nachhaltigen Kursanstieg gibt es vermutlich noch zu viele Unbekannte in der Bastei Lübbe-Gleichung – insbesondere, was die weitere Entwicklung bei oolipo und Daedelic angeht.

Bastei Lübbe

Kurs: 6,94

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bastei Lübbe | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3YY | DE000A1X3YY0 | AG | 92,30 Mio € | 08.10.2013 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 92,69 | 94,51 | 100,02 | 110,33 | 114,01 | 124,00 | 0,00 | |

| EBITDA1,2 | 13,37 | 15,84 | 12,63 | 17,58 | 19,61 | 18,00 | 0,00 | |

| EBITDA-margin %3 | 14,42 | 16,76 | 12,63 | 15,93 | 17,20 | 14,52 | 0,00 | |

| EBIT1,4 | 10,87 | 14,66 | 7,19 | 13,98 | 17,12 | 15,50 | 0,00 | |

| EBIT-margin %5 | 11,73 | 15,51 | 7,19 | 12,67 | 15,02 | 12,50 | 0,00 | |

| Net profit1 | 7,87 | 11,02 | 3,97 | 8,80 | 11,40 | 10,60 | 0,00 | |

| Net-margin %6 | 8,49 | 11,66 | 3,97 | 7,98 | 10,00 | 8,55 | 0,00 | |

| Cashflow1,7 | 16,88 | 12,85 | 10,42 | 2,66 | -0,65 | 12,00 | 0,00 | |

| Earnings per share8 | 0,57 | 0,83 | 0,30 | 0,66 | 0,86 | 0,78 | 0,84 | |

| Dividend per share8 | 0,29 | 0,40 | 0,16 | 0,30 | 0,36 | 0,36 | 0,40 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

Der erste Schritt ist schon mal gemacht. Von seinen Tiefständen bei gut 2,20 Euro hat sich der Aktienkurs der German Startups Group (GSG) zuletzt entfernen können und nähert sich vorsichtig dem vor gut einem Jahr geforderten Emissionskurs von 2,50 Euro.Aber keine Frage: Von dieser Aktie hatten sich die Investoren viel mehr versprochen. Und auch CEO Christoph Gerlinger macht bei seiner Präsentation auf dem Deutschen Eigenkapitalforum keinen Hehl daraus, dass er mit dem Kursverlauf überhaupt nicht zufrieden ist. Dabei entwickeln sich die Rahmenbedingungen für den Venture-Capital-Spezialisten (VC) eigentlich perfekt: „Wir haben gerade einen regelrechten Gründerboom in Deutschland“, sagt Gerlinger. Woran hapert es also bei der GSG-Aktie? In Finanzkreisen werden häufig die wenig erbaulichen Nachrichten von Rocket Internet als Kursbremse genannt. Zudem waberten immer wieder Gerüchte um eine mögliche Kapitalerhöhung, um Geld für neue Investments einzusammeln.

Schlagende Argumente sind das jedoch nicht wirklich. Letztlich liegt es beinahe in der DNA eines Unternehmen wie der German Startups Group, dass das Portfoliowachstum auch via Barkapitalerhöhungen erfolgt. Mit aus diesem Grund gehen Firmen wie die Berliner ja überhaupt erst an die Börse. Schließlich würde auch niemand ein Biotechunternehmen verteufeln, weil es Geld für neue Forschungen braucht. Und in Sachen Rocket Internet sind nur dann Rückschlüsse sinnvoll, wenn es bei GSG ebenfalls erhebliche Abschreibungen auf Portfoliomitglieder geben würde. Aber selbst hier kommt es auf das Gesamtergebnis an: Letztlich gehört es beinahe zum Wesen eines VC-Unternehmens, dass nicht alle Geschäftsmodelle die erhoffte Entwicklung nehmen. Schlimm wäre es nur, wenn der gesamte Markt – etwa wie beim Platzen der New-Economy-Blase 2000 – kollabieren würde. Aber danach sieht gerade nun überhaupt nicht aus. „Wir haben ein tolles Portfolio mit tollen Unternehmen“, ruft Gerlinger den Investoren und Analysten auf dem Eigenkapitalforum in Frankfurt zu.

Zumindest mit Blick auf die Performance der Auden-Aktie – die ebenfalls in Berlin ansässige Beteiligungsgesellschaft (ehemals Kilian Kerner) geht kursmäßig seit Monaten durch die Decke – oder auch dem Anteilschein der FinLab AG, könnte der Anfangsverdacht besteht, dass Gerlinger und sein Team womöglich zu viele Mini-Engagements im Portfolio haben, statt wie Auden oder der FinTech-Spezialist FinLab auf wenige Unternehmen, dafür aber mit signifikanter Beteiligungshöhe zu setzen. Die Argumentation dahinter: Kaum ein Investor sei bereit, für die Coverage eines Unternehmens mit selbst gerade einmal 29 Mio. Euro Börsenwert, ein Depot von fast 50 Firmen (wovon allerdings die Hälfte für rund 90 Prozent des Portfoliowerts verantwortlich ist) regelmäßig zu verfolgen. Nach Auffassung von boersengefluester.de ist das zwar ein nachvollziehbarer Punkt, entscheidender ist vermutlich jedoch, dass die Börsianer zurzeit nicht ausschließlich auf Neuengagements schielen, sondern auch Beteiligungsverkäufe sehen wollen. Und hier dürfte das kommende Jahr der German Startups Group in die Karten spielen. „Wir rechnen fest damit, dass 2017 eine ganze Reihe von Exits stattfinden werden“, sagt Gerlinger.

Am wichtigsten für die Berliner dürfte das zu erwartende IPO des Lieferdienstes Delivery Hero werden. Zudem will der Streamingdienst Spotify dem Vernehmen nach die im GSG-Portfolio befindliche Soundcloud übernehmen. Getuschelt wird zudem regelmäßig über die Zukunft des Online-Brillenhändlers Mister Spex. Sollte es hier zu einem Börsengang oder einer Übernahme (etwa durch Fielmann) kommen, wäre das ein enormer Schub für die German Startups Group. Sukzessive ausgebaut hat CEO Gerlinger zudem die Position bei dem Online-Auktionshaus Auctionata. Und dann steht auch noch das Listing des Social-Trading-Anbieters und CFD-Brokers ayondo auf der Agenda. „Die Gruppe befindet sich in fortgeschrittenen Verhandlungen mit einem SGX-gelisteten Unternehmen für eine Reverse Takeover Transaktion. Dies könnte ayondo zum ersten FinTech Unternehmen mit Listing an der Singapore Exchange (SGX) machen und zu einer Verlagerung des Firmensitzes in Asiens FinTech Hub führen“ , hieß es kürzlich in einer Pressemitteilung von ayondo anlässlich der Übernahme der in Singapur ansässigen Marke TradeHero – einer Trading-Simulations-App für Investoren. „Die Marke TradeHero ist in Asien fest etabliert und stellt eine ideale Ergänzung unseres Produktangebots dar“, sagt ayondo-CEO Robert Lempka. Gut sieben Monate nach der erstmaligen Ankündigung eines Notizaufnahme in Singapore kommt nun also weitere Bewegung in den Prozess. Nach aktuellen Angaben hält die German Startups Group 0,57 Prozent an ayondo.

Abzuwarten bleibt demgegenüber, ob die geplante Reformierung des Entry Standards durch die Deutsche Börse AG der GSG-Aktie Rückenwind verleihen wird. „Uns gefällt besonders die nun geplante Bereitstellung von Research für die Emittenten, da es sich für Analysten wirtschaftlich nicht lohnt, kleine Werte zu covern, sodass diese Research Coverage bisher oft nur gegen Honorar erhalten konnten, was das Ergebnis des Research vorhersehbar macht und damit seine Glaubwürdigkeit verringert“, sagt Gerlinger. Zudem hat der gebürtige Frankfurter die Hoffnung, dass das neue Börsensegment auch zu mehr Börsengängen – sprich Exits – führt. Demnach würde GSG gleich im Doppelpack von den Vorhaben des DAX-Konzerns profitieren.

Zumindest mit Blick auf die Performance der Auden-Aktie – die ebenfalls in Berlin ansässige Beteiligungsgesellschaft (ehemals Kilian Kerner) geht kursmäßig seit Monaten durch die Decke – oder auch dem Anteilschein der FinLab AG, könnte der Anfangsverdacht besteht, dass Gerlinger und sein Team womöglich zu viele Mini-Engagements im Portfolio haben, statt wie Auden oder der FinTech-Spezialist FinLab auf wenige Unternehmen, dafür aber mit signifikanter Beteiligungshöhe zu setzen. Die Argumentation dahinter: Kaum ein Investor sei bereit, für die Coverage eines Unternehmens mit selbst gerade einmal 29 Mio. Euro Börsenwert, ein Depot von fast 50 Firmen (wovon allerdings die Hälfte für rund 90 Prozent des Portfoliowerts verantwortlich ist) regelmäßig zu verfolgen. Nach Auffassung von boersengefluester.de ist das zwar ein nachvollziehbarer Punkt, entscheidender ist vermutlich jedoch, dass die Börsianer zurzeit nicht ausschließlich auf Neuengagements schielen, sondern auch Beteiligungsverkäufe sehen wollen. Und hier dürfte das kommende Jahr der German Startups Group in die Karten spielen. „Wir rechnen fest damit, dass 2017 eine ganze Reihe von Exits stattfinden werden“, sagt Gerlinger.

Am wichtigsten für die Berliner dürfte das zu erwartende IPO des Lieferdienstes Delivery Hero werden. Zudem will der Streamingdienst Spotify dem Vernehmen nach die im GSG-Portfolio befindliche Soundcloud übernehmen. Getuschelt wird zudem regelmäßig über die Zukunft des Online-Brillenhändlers Mister Spex. Sollte es hier zu einem Börsengang oder einer Übernahme (etwa durch Fielmann) kommen, wäre das ein enormer Schub für die German Startups Group. Sukzessive ausgebaut hat CEO Gerlinger zudem die Position bei dem Online-Auktionshaus Auctionata. Und dann steht auch noch das Listing des Social-Trading-Anbieters und CFD-Brokers ayondo auf der Agenda. „Die Gruppe befindet sich in fortgeschrittenen Verhandlungen mit einem SGX-gelisteten Unternehmen für eine Reverse Takeover Transaktion. Dies könnte ayondo zum ersten FinTech Unternehmen mit Listing an der Singapore Exchange (SGX) machen und zu einer Verlagerung des Firmensitzes in Asiens FinTech Hub führen“ , hieß es kürzlich in einer Pressemitteilung von ayondo anlässlich der Übernahme der in Singapur ansässigen Marke TradeHero – einer Trading-Simulations-App für Investoren. „Die Marke TradeHero ist in Asien fest etabliert und stellt eine ideale Ergänzung unseres Produktangebots dar“, sagt ayondo-CEO Robert Lempka. Gut sieben Monate nach der erstmaligen Ankündigung eines Notizaufnahme in Singapore kommt nun also weitere Bewegung in den Prozess. Nach aktuellen Angaben hält die German Startups Group 0,57 Prozent an ayondo.

Abzuwarten bleibt demgegenüber, ob die geplante Reformierung des Entry Standards durch die Deutsche Börse AG der GSG-Aktie Rückenwind verleihen wird. „Uns gefällt besonders die nun geplante Bereitstellung von Research für die Emittenten, da es sich für Analysten wirtschaftlich nicht lohnt, kleine Werte zu covern, sodass diese Research Coverage bisher oft nur gegen Honorar erhalten konnten, was das Ergebnis des Research vorhersehbar macht und damit seine Glaubwürdigkeit verringert“, sagt Gerlinger. Zudem hat der gebürtige Frankfurter die Hoffnung, dass das neue Börsensegment auch zu mehr Börsengängen – sprich Exits – führt. Demnach würde GSG gleich im Doppelpack von den Vorhaben des DAX-Konzerns profitieren.

The Payments Group Holding

Kurs: 0,32

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| The Payments Group Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1MMEV | DE000A1MMEV4 | GmbH & Co. KGaA | 3,60 Mio € | 11.11.2015 | Beobachten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,13 | 11,10 | 13,32 | 4,79 | 1,18 | 0,00 | 0,00 | |

| EBITDA1,2 | -1,12 | 6,79 | 2,61 | -7,67 | -4,58 | 0,00 | 4,00 | |

| EBITDA-margin %3 | -861,54 | 61,17 | 19,60 | -160,13 | -388,14 | 0,00 | 0,00 | |

| EBIT1,4 | -1,12 | 5,61 | -5,31 | -82,49 | -4,58 | 0,00 | 0,00 | |

| EBIT-margin %5 | -861,54 | 50,54 | -39,87 | -1.722,13 | -388,14 | 0,00 | 0,00 | |

| Net profit1 | -0,74 | 14,08 | 6,85 | -81,51 | -4,31 | 0,00 | 0,00 | |

| Net-margin %6 | -569,23 | 126,85 | 51,43 | -1.701,67 | -365,25 | 0,00 | 0,00 | |

| Cashflow1,7 | -1,75 | -5,83 | 10,76 | -2,68 | -4,38 | 0,00 | 0,00 | |

| Earnings per share8 | -0,05 | 0,28 | 0,16 | -1,76 | -0,28 | -0,15 | -0,01 | |

| Dividend per share8 | 0,00 | 0,02 | 0,02 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

In vermutlich 99 Prozent aller Gesprächsrunden am Rand des Eigenkapitalforum (EKF) geht es um den persönlichen Favoriten aus all den Präsentationen. Da machte auch 2016 keine Ausnahme. Doch die Suche nach dem neuen Überflieger gestaltet sich schon seit mindestens zwei Jahren immer schwieriger. Viele Aktien haben eine derart rasante Performance hinter sich, so dass Value-Anleger immer häufiger ihre eigenen Bewertungsgrundsätze über Bord werfen müssen. Und so konzentriert sich das Interesse der Small- und Mid Cap-Anleger oft auf Klassiker wie Adesso, Aurelius, bet-at-home.com, Hypoport, Isra Vision, MBB, S&T, Sixt, SNP Schneider-Neureither, Paragon, Vectron oder auch WashTec. Kein Thema: Das sind allesamt super Unternehmen, aber eben längst keine Geheimtipps mehr. Vermutlich existiert diese Kategorie von Aktie auch gar nicht. Schließlich gibt es immer Investorengruppen, die sich schon seit langer Zeit mit Titeln beschäftigen, die in der breiten Öffentlichkeit weniger bekannt sind.

Trotzdem: Eine Präsentation hat boersengefluester.de auf dem EKF16 besonders gut gefallen – und zwar die von Hendrik Liebers, dem Finanzvorstand von Probiodrug. Dass wir die Biotechgesellschaft bislang nicht so recht auf dem Radar hatten, liegt vermutlich daran, dass die Gesellschaft aus Halle/Saale sich bei ihrem Börsengang vor gut zwei Jahren für die Euronext in Amsterdam entschieden hat. „Wir sind super glücklich mit dieser Wahl“, sagt Liebers im Einzelgespräch mit boersengefluester.de. „Die Euronext kann ich anderen Unternehmen nur empfehlen.“ Offenbar bekommt Probiodrug hier die Aufmerksamkeit, die vielen heimischen Biotechs an der Frankfurter Börse verwehrt bleibt. Das Aktionariat von Probiodrug ist jedenfalls Champions League: BB Biotech, Edmond de Rotschild, Biogen oder auch J.P. Morgan sind investiert – um nur einige der bekanntesten Geldgeber zu nennen. Sie alle haben die Hoffnung, dass der Wirkansatz von Probiodrug hilft, eines Tages eine schlagkräftige Waffe gegen Alzheimer – also Gedächtnisverlust – in der Hand zu haben. Lange Zeit haben die Forscher an den Ursachen der schlimmen Krankheit geforscht, erst in den vergangenen Jahren sind sie jedoch ein gehöriges Stück weiter gekommen und haben bisherige Modelle über Bord geworfen.

So gelten nicht mehr die großen Eiweißablagerungen (Plaques) als Hauptgrund für den Zelltod im Gehirn, sondern kleinere Vorstufen, sogenannte Pyroglutamat-Abeta-Eiweiße (pGlu-Abeta). Folgerichtig setzt die Strategie von Probiodrug daran, die Bildung von pGlu-Abeta zu verhindern – insbesondere durch die Hemmung des von Probiodrug identifizierten Enzyms Glutaminyl-Cyclase (QC). Für Nicht-Mediziner ist das alles fürchterlich schwer zu verstehen. Doch Probiodrug-CFO Liebers kann seine Begeisterung auf dem Eigenkapitalforum kaum verbergen: „Das ist ein richtig geiler Ansatz.“ Dass die Gesellschaft nicht ganz verkehrt liegen kann, zeigen die Ergebnisse von US-Pharmagiganten wie Biogen oder Lilly, die ebenfalls in dieser Richtung unterwegs sind. Ansonsten gilt auch für Probiodrug: Die Gesellschaft erzielt noch keine Umsatzerlöse, verbrennt eine Menge Geld und ist auf Kapitalerhöhungen angewiesen.

Die jüngste Finanzierungsrunde fand im Oktober 2016 statt und spülte brutto knapp 15 Mio. Euro in die Kassen. Zum Vergleich: Die gesamte Marktkapitalisierung beträgt momentan gut 151 Mio. Euro. Damit bewegen sich die Sachsen-Anhaltiner zwischen Biotech-Unternehmen wie Paion (135 Mio. Euro) und Medigene (185 Mio. Euro). Beinahe überflüssig zu erwähnen, dass sich die Aktie nur als Depotbeimischung eignet und längst nicht sicher ist, dass die Gesellschaft am Ende erfolgreich sein wird. Das ändert aber nichts daran, dass Probiodrug auf dem Eigenkapitalforum einen ganz hervorragenden Eindruck auf boersengefluester.de gemacht hat. Regelmäßig analysiert wird die Gesellschaft unter anderem von Edison aus London. Die jüngste Studie (englisch) von Mitte September 2016 können Sie sich HIER gratis herunterladen.

...

© boersengefluester.de | Redaktion

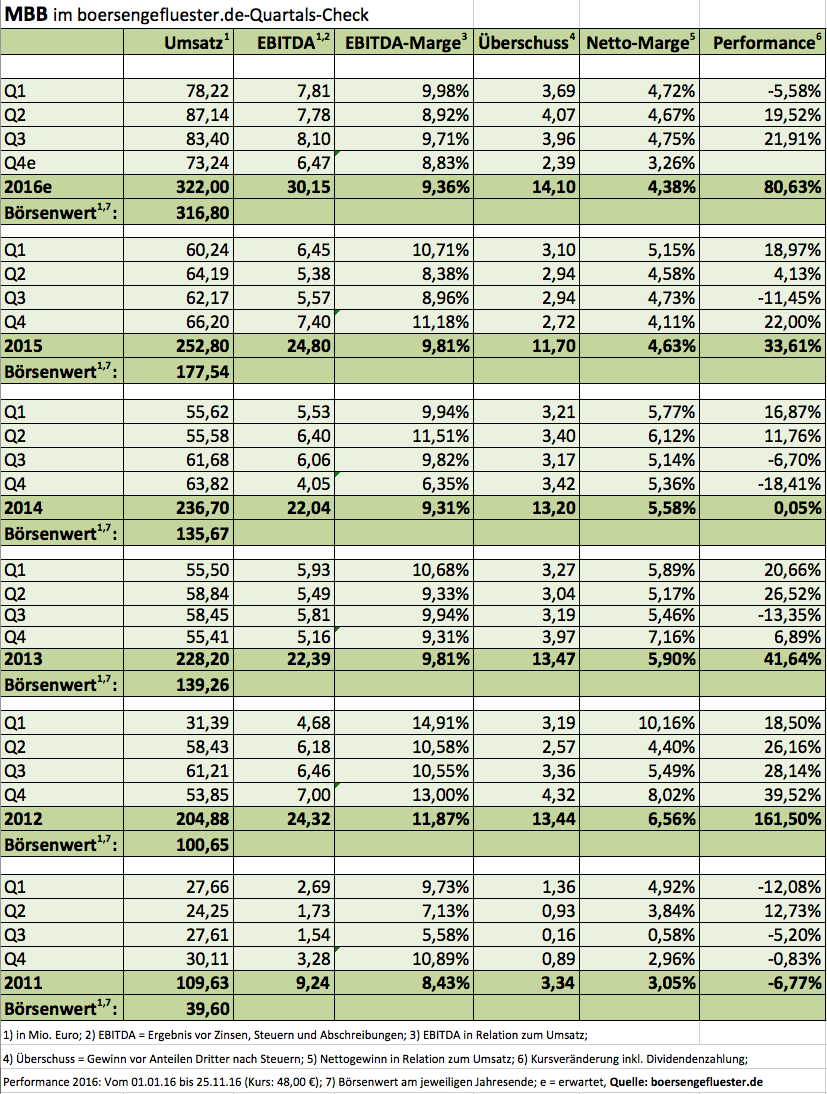

Manchmal reicht ein Halbsatz aus, um die Börsianer aus dem Häuschen zu bringen. Bei MBB war es zuletzt der Hinweis in einer Pressemitteilung, dass für die vor nahezu genau einem Jahr übernommene Aumann-Gruppe jetzt sogar „ein Börsengang in Erwägung“ gezogen wird. Deutlicher wird MBB-CEO Christof Nesemeier in dem aus allen Nähten platzenden Konferenzraum Milan auf dem Eigenkapitalforum in Frankfurt: „Aumann soll auf die Bühne gehen.“ Seit dem die IPO-Pläne bekannt sind – Aumann stellt Anlagen zur Spulenwicklung für Elektromotoren her – , hat die Notiz der Beteiligungsgesellschaft in der Spitze nochmals um 22 Prozent zugelegt und die Marktkapitalisierung von MBB auf ein All-Time-High von 326,7 Mio. Euro katapultiert. „Wir haben den kompletten Ausnahmezustand. Das ist so, als ob sich die größte Industrie der Welt ganz neu erfindet“, sagt Nesemeier. Für 2016 rechnet das mit der MBB Fertigungstechnik zusammengefasste Unternehmen mit Erlösen von mehr als 150 Mio. Euro. Angesichts von jetzt schon 180 Mio. Euro in den Orderbüchern wird im kommenden Jahr die Umsatzmarke von 200 Mio. Euro geknackt – so viel scheint schon jetzt sicher zu sein. Details zu dem möglichen Börsengang liegen noch gar nicht vor, doch MBB-CEO Christof Nesemeier macht auch Investoren Mut, die bislang noch nicht in der Aktie engagiert sind und angesichts des steilen Chartverlaufs womöglich den Einstieg scheuen: „Das Thema Elektromobilität kann für unseren eigenen Kurs noch eine schöne Aufwärtsentwicklung bedeuten.“

Nach diversen organisatorischen Anpassungen der Gesellschaftsstrukturen wird MBB 93,5 Prozent an der schuldenfreien Aumann-Gruppe halten, der Rest entfällt auf den früheren Eigentümer Ingo Wojtynia, der weiterhin Geschäftsführer ist. Als Blaupause für ein Aumann-Listing könnte theoretisch der 2007 erfolgte Börsengang der Buchensperrholztochter Delignit dienen. Allerdings sind die Voraussetzungen zu unterschiedlich. Bei Delignit konnte MBB damals nur etwa ein Viertel der angebotenen Aktien bei Investoren unterbringen. Ursprünglich lag die Relation zwischen Kapitalerhöhung und Umplatzierung bei etwa 50:50. Doch zumindest in einem Punkt bleiben sich die Berliner treu – die Mehrheit der Aktien bleibt im Konzern. Das wäre auch bei Delignit im Fall einer Vollplatzierung so gewesen. „Wir werden unsere Prinzipien nicht aufgeben“, betonte Nesemeier jetzt noch einmal auf dem Eigenkapitalforum.

Nur bedingt weiter hilft auch der Blick auf die kürzlich von dem Elektroautobauer Tesla übernommene Grohmann Engineering mit Sitz in Prüm (Rheinland-Pfalz). Das Unternehmen gilt als Marktführer für Produktionsanlagen zur industriellen Fertigung von Batteriezellen und -modulen. Auch wenn es offiziell anders dargestellt wird. Getuschelt wird, dass sich Tesla den Zugang zur Grohmann-Technik exklusiv sichern will und nicht mehr mit Konzernen wie BMW und Daimler teilen möchte. Börsenmäßiger Profiteur des Deals war die im SDAX notierte Investmentgesellschaft Deutsche Beteiligungs-AG (DBAG), die mit 25,1 Prozent bei Grohmann engagiert war. Allerdings lassen sich aus den öffentlich zugänglichen Informationen keine validen Größenordnungen für den möglichen Übernahmepreis herleiten. Dabei ist Grohmann mit Erlösen von zuletzt 123 Mio. Euro gar nicht so weit von Aumann entfernt.

Stochern im Nebel wäre es momentan auch, Rückschlüsse aus dem vor einem Jahr von MBB gezahlten Kaufpreis von 15 Mio. Euro für 75 Prozent an Aumann zu ziehen. Und so bleibt den Anlegern vorerst nur abzuwarten, für welche IPO-Konstruktion sich MBB bei Aumann entscheiden wird. Das Gute an der MBB-Aktie: Momentan wachsen alle Bereiche aus dem MBB-Verbund – und sind dabei auch noch profitabel. „2016 ist das beste Jahr der Unternehmensgeschichte. Und das wird sich 2017 fortsetzen“, betont Nesemeier. Bei boersengefluester.de gehört der Anteilschein beinahe schon zu den Klassikern. Derzeit sehen wir keinen Grund, von unserer positiven Einschätzung abzuweichen. Lediglich die rundherum positive Stimmung ist fast schon ein wenig unheimlich. Momentan gibt es so gut wie niemanden, der nicht von der MBB-Story begeistert ist. Aber wo gibt es momentan auch schon eine derart sexy Kombination aus Substanz und Wachstum?