Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#A0JK2A

© boersengefluester.de | Redaktion

Von früheren Höchstständen ist der Aktienkurs von AURELIUS Equity Opportunities deutlich entfernt – trotz des kräftigen Anstiegs im laufenden Jahr. Noch immer bewegt sich die Notiz aber um rund ein Viertel unter dem zuletzt ausgewiesenen Subst...

© boersengefluester.de | Redaktion

Nach der zähen Performance der Vorjahre hatte boersengefluester.de die Hoffnung beinahe aufgegeben, aber die Aurelius-Aktie kann doch noch fliegen. Und wie: Allein seit Jahresanfang 2021 ist der Aktienkurs der Aurelius Equity Opportunities SE &...

© boersengefluester.de | Redaktion

Gemessen am durchschnittlichen Aktienkurs der vergangenen fünf Jahre von knapp 47 Euro bewegt sich die Notiz von Aurelius Equity Opportunities seit Monaten eher unterhalb dieses Mittelwerts. Das ist schon allein deshalb nicht besonders verwunderlich, weil die Beteiligungsgesellschaft in dieser Zeit stattliche Dividenden von brutto summiert 16,45 Euro pro Anteilschein ausgekehrt hat. Inklusive der Ausschüttungen dürften die meisten langfristig engagierten Investoren wohl eher vorn liegen. Aus den durch diverse Shortseller-Attacken ausgelösten Schlagzeilen ist Aurelius ohnehin schon länger verschwunden, selbst wenn noch immer ein paar Leerverkäufer-Positionen im Markt sind. Das wiederum ist nicht gänzlich ungewöhnlich und kann auch Absicherungsgründe haben.

Letztlich konzentriert sich das Interesse der Investoren wieder auf das ganz normale operative Geschäft, und hier kann sich die Entwicklung durchaus sehen lassen: Jedenfalls ist das Team um CEO Dirk Markus in den vergangenen Quartalen extrem aktiv gewesen hat und hat etliche Käufe, aber auch Exits, unter Dach und Fach gebracht. Allen voran die Anfang September gemeldete Veräußerung des Verpackungsspezialisten Solidus Solutions mit einem positiven Ergebniseffekt von mehr als 100 Mio. Euro. Insgesamt zog das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von Aurelius nach neun Monaten 2019 damit um 150 Mio. auf 187,4 Mio. Euro an. Den Net Asset Value (Substanzwert) des Portfolios gibt Aurelius zum 30. September 2019 mit 1,24 Mrd. Euro an – was etwa 40,30 Euro je Aktie entspricht.

Demnach notiert der im Münchner Spezialsegment m:access gelistete Titel zurzeit mit einem Abschlag von rund sieben Prozent auf den NAV. Gänzlich ungewöhnlich ist so ein Discount nicht, etliche börsennotierte Vergleichsfirmen aus dem Beteiligungssektor haben sogar mit weitaus höheren Abschlägen zu kämpfen. Positiv formuliert drückt die aktuelle Bewertung sogar eine gute Portion Vertrauen in die Nachhaltigkeit des Geschäftsmodells von Aurelius aus, wenngleich es natürlich das Ziel sein muss, den Aktienkurs weiter zu steigern und über den NAV zu hieven. Nun: Schon jetzt dürfte klar sein, dass die Gesellschaft auch zur kommenden Hauptversammlung im Juni 2020 eine attraktive Dividende zahlen wird, zumal Vorstand Markus weitere Firmenverkäufe in Aussicht gestellt hat.

„Aktuell arbeitet Aurelius intensiv an weiteren Verkaufsprozessen. Dabei werden insbesondere langjährig zum Portfolio zählende und erfolgreich neu ausgerichtete Unternehmen als interessante Verkaufskandidaten gesehen“, heißt es offiziell. Aus Börsensicht rückt damit insbesondere der bereits 2011 mehrheitlich erworbene Bootshersteller HanseYachts in den Blickpunkt. Da passt es allerdings gar nicht gut, dass die Greifswalder ausgerechnet jetzt für das Geschäftsjahr 2019/20 (30. Juni) – trotz stabiler Erlöse – einen wesentlichen Rückgang des Gewinns befürchten. Insgesamt bleibt die Aurelius-Aktie für boersengefluester.de trotzdem einer der Top-Picks aus der Branche.

...

© boersengefluester.de | Redaktion

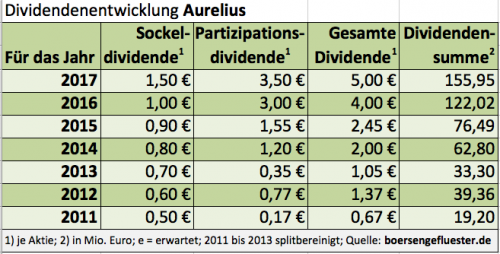

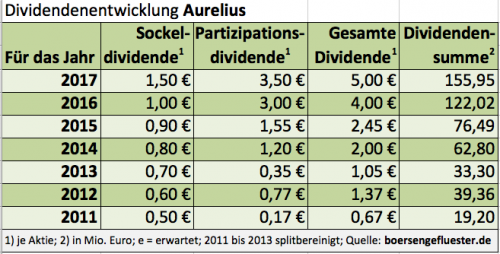

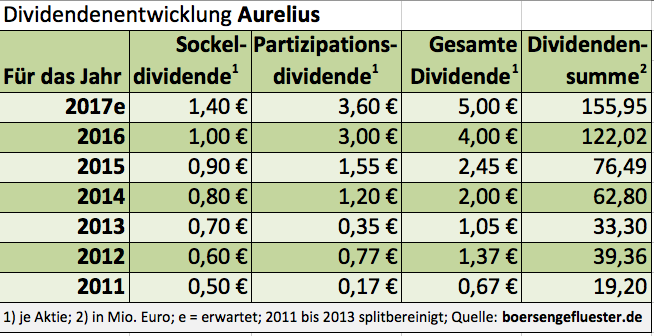

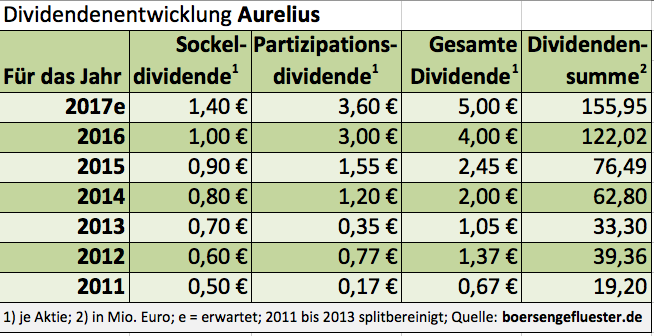

Fünf Jahre in Folge stockte Aurelius Equity Opportunities seine Basisdividende um jeweils 10 Cent auf und zahlte zusätzlich – je nach Verkaufserlösen aus Beteiligungen – noch eine sogenannte Partizipationsdividende. Per saldo ergaben sich dadurch für Anleger weit überdurchschnittliche Renditen, insbesondere, weil die Gesellschaft das Prozedere durch regelmäßige Aktienrückkäufe flankierte. Für 2017 setzt Aurelius einen drauf und hebt die Basisdividende kräftig von 1,00 auf 1,50 Euro je Aktie an. Damit hält CEO Dirk Markus Wort, zumal er bereits vor wenigen Wochen im Hintergrundgespräch mit boersengefluester.de eine deutliche Erhöhung des Sockelbetrags andeutete. Darüber hinaus will die Gesellschaft die hohen Erlöse aus den Verkäufen des Kompressorherstellers Secop, des IT-Dienstleisters Getronics und der Schülerhilfe Studienkreis strecken und über mehrere Jahre verteilt ausschütten. „Dadurch wird sichergestellt, dass in 2018 und auch den Folgejahren nachhaltig attraktive Partizipationsdividenden ausgeschüttet werden können“, heißt es offiziell.

Für 2017 – zahlbar nach der Hauptversammlung (HV) am 18. Mai 2018 – will Aurelius die Investoren an den jüngsten Exits mit 3,50 Euro pro Anteilschein teilhaben lassen. Insgesamt türmt sich die Dividende also auf 5,00 Euro je Aktie, was wiederum exakt der Erwartung von boersengefluester.de entspricht. Fest steht damit schon jetzt, dass sich Aurelius einen der vorderen Plätze bei den von boersengefluester.de exklusiv berechneten Charts der "Monatlichen Renditehits" für die kommende HV-Saison sichert. Beim gegenwärtigen Kurs von 55,80 Euro ergibt sich immerhin eine Dividendenrendite von brutto knapp neun Prozent. Für Anleger, die sich noch nicht so lange mit dem Thema beschäftigen, sei gesagt, dass die Dividendenrendite kein „free lunch“ ist. Parallel mit der Auszahlung wird die Dividende nämlich vom Aktienkurs abgezogen – die Aktie „exD“ gehandelt. Rein auf dem Papier wird also niemand „reicher“ durch die Dividendenausschüttung, da eben auch der Depotwert der Aktien entsprechend sinkt. Zudem sollten Investoren bedenken, dass die Dividende – Freibeträge einmal ausgeklammert – besteuert wird und von den 5,00 Euro je Aktie beim Investor im Normalfall „nur“ 3,68 Euro ankommen.

Trotzdem: Erfahrungsgemäß sorgen hohe Dividenden für zusätzliche Nachfrage nach der entsprechenden Aktie, gilt die Ausschüttung doch als Zeichen wirtschaftlicher Kraft. Boersengefluester.de bleibt daher bei der Kaufen-Einschätzung für die Aurelius-Aktie.

...

Für 2017 – zahlbar nach der Hauptversammlung (HV) am 18. Mai 2018 – will Aurelius die Investoren an den jüngsten Exits mit 3,50 Euro pro Anteilschein teilhaben lassen. Insgesamt türmt sich die Dividende also auf 5,00 Euro je Aktie, was wiederum exakt der Erwartung von boersengefluester.de entspricht. Fest steht damit schon jetzt, dass sich Aurelius einen der vorderen Plätze bei den von boersengefluester.de exklusiv berechneten Charts der "Monatlichen Renditehits" für die kommende HV-Saison sichert. Beim gegenwärtigen Kurs von 55,80 Euro ergibt sich immerhin eine Dividendenrendite von brutto knapp neun Prozent. Für Anleger, die sich noch nicht so lange mit dem Thema beschäftigen, sei gesagt, dass die Dividendenrendite kein „free lunch“ ist. Parallel mit der Auszahlung wird die Dividende nämlich vom Aktienkurs abgezogen – die Aktie „exD“ gehandelt. Rein auf dem Papier wird also niemand „reicher“ durch die Dividendenausschüttung, da eben auch der Depotwert der Aktien entsprechend sinkt. Zudem sollten Investoren bedenken, dass die Dividende – Freibeträge einmal ausgeklammert – besteuert wird und von den 5,00 Euro je Aktie beim Investor im Normalfall „nur“ 3,68 Euro ankommen.

Trotzdem: Erfahrungsgemäß sorgen hohe Dividenden für zusätzliche Nachfrage nach der entsprechenden Aktie, gilt die Ausschüttung doch als Zeichen wirtschaftlicher Kraft. Boersengefluester.de bleibt daher bei der Kaufen-Einschätzung für die Aurelius-Aktie.

...

Für 2017 – zahlbar nach der Hauptversammlung (HV) am 18. Mai 2018 – will Aurelius die Investoren an den jüngsten Exits mit 3,50 Euro pro Anteilschein teilhaben lassen. Insgesamt türmt sich die Dividende also auf 5,00 Euro je Aktie, was wiederum exakt der Erwartung von boersengefluester.de entspricht. Fest steht damit schon jetzt, dass sich Aurelius einen der vorderen Plätze bei den von boersengefluester.de exklusiv berechneten Charts der "Monatlichen Renditehits" für die kommende HV-Saison sichert. Beim gegenwärtigen Kurs von 55,80 Euro ergibt sich immerhin eine Dividendenrendite von brutto knapp neun Prozent. Für Anleger, die sich noch nicht so lange mit dem Thema beschäftigen, sei gesagt, dass die Dividendenrendite kein „free lunch“ ist. Parallel mit der Auszahlung wird die Dividende nämlich vom Aktienkurs abgezogen – die Aktie „exD“ gehandelt. Rein auf dem Papier wird also niemand „reicher“ durch die Dividendenausschüttung, da eben auch der Depotwert der Aktien entsprechend sinkt. Zudem sollten Investoren bedenken, dass die Dividende – Freibeträge einmal ausgeklammert – besteuert wird und von den 5,00 Euro je Aktie beim Investor im Normalfall „nur“ 3,68 Euro ankommen.

Trotzdem: Erfahrungsgemäß sorgen hohe Dividenden für zusätzliche Nachfrage nach der entsprechenden Aktie, gilt die Ausschüttung doch als Zeichen wirtschaftlicher Kraft. Boersengefluester.de bleibt daher bei der Kaufen-Einschätzung für die Aurelius-Aktie.

...

Für 2017 – zahlbar nach der Hauptversammlung (HV) am 18. Mai 2018 – will Aurelius die Investoren an den jüngsten Exits mit 3,50 Euro pro Anteilschein teilhaben lassen. Insgesamt türmt sich die Dividende also auf 5,00 Euro je Aktie, was wiederum exakt der Erwartung von boersengefluester.de entspricht. Fest steht damit schon jetzt, dass sich Aurelius einen der vorderen Plätze bei den von boersengefluester.de exklusiv berechneten Charts der "Monatlichen Renditehits" für die kommende HV-Saison sichert. Beim gegenwärtigen Kurs von 55,80 Euro ergibt sich immerhin eine Dividendenrendite von brutto knapp neun Prozent. Für Anleger, die sich noch nicht so lange mit dem Thema beschäftigen, sei gesagt, dass die Dividendenrendite kein „free lunch“ ist. Parallel mit der Auszahlung wird die Dividende nämlich vom Aktienkurs abgezogen – die Aktie „exD“ gehandelt. Rein auf dem Papier wird also niemand „reicher“ durch die Dividendenausschüttung, da eben auch der Depotwert der Aktien entsprechend sinkt. Zudem sollten Investoren bedenken, dass die Dividende – Freibeträge einmal ausgeklammert – besteuert wird und von den 5,00 Euro je Aktie beim Investor im Normalfall „nur“ 3,68 Euro ankommen.

Trotzdem: Erfahrungsgemäß sorgen hohe Dividenden für zusätzliche Nachfrage nach der entsprechenden Aktie, gilt die Ausschüttung doch als Zeichen wirtschaftlicher Kraft. Boersengefluester.de bleibt daher bei der Kaufen-Einschätzung für die Aurelius-Aktie.

...

© boersengefluester.de | Redaktion

Schon ziemlich extrem, was mit der Beteiligungsgesellschaft Aurelius Equity Opportunities im laufenden Jahr an der Börse so abgeht. Der Aktienkurs – vorher eine gefühlte Ewigkeit im Aufwärtsmodus – crashte im Frühjahr nach einer Shortattacke von 67 auf 35 Euro, kann sich von dem Absturz in den folgenden Monaten dank neuer Rekordergebnisse im operativen Geschäft aber einigermaßen gut erholen und notiert zurzeit bei knapp 51 Euro. Das entspricht einer Marktkapitalisierung von 1.589 Mio. Euro, was wiederum annähernd deckungsgleich mit dem per Ende September 2017 berechneten Substanzwert (Net Asset Value) von 1.521 Mio. Euro der Aurelius-Beteiligungen ist. Den "Maschinenraum“, wie CEO Dirk Markus es im Hintergrundgespräch mit boersengefluester.de ausdrückt, also das Know-how für den Kauf- und Verkauf von Unternehmen, gibt es derzeit also quasi umsonst an Börse.

Das verwundert insofern, weil zwar auch bei Aurelius bestimmt nicht alles perfekt läuft, die Gesellschaft insgesamt aber eine starke Performance in den vergangenen Jahren hingelegt hat – und auch die Prognosen gut aussehen. Jedenfalls kündigt Markus bis zum Jahresende weitere Transaktionen an – mit Sicht auf 12 bis 18 Monate sind ohnehin eine Reihe von Exits zu erwarten. Als heißeste Kandidaten, schon allein wegen der langen Zugehörigkeit zum Aurelius-Portfolio, gelten die Bonner Hotelkette Ghotel, die britischen Chemie-Aktivitäten CalaChem und Briar Chemicals, der Nachhilfespezialist Studienkreis sowie der Bootsbauer HanseYachts. Über einen genauen Zeitpunkt der Deals zu spekulieren, ist freilich müßig. Diese Erfahrung haben Anleger bereits beim Verkauf der Anteile am Spirituosenkonzern Berentzen im vergangenen Jahr gemacht.

Auf jeden Fall haben größere Exits ganz unmittelbare Auswirkungen für Anleger – nicht nur weil sie das Zahlenwerk beeinflussen, sondern auch weil Aurelius die Höhe der sogenannten Partizipationsdividende regelmäßig an diesen Teil der Erlöse knüpft. Dabei orientiert sich das Unternehmen übrigens nicht am Stichtag 31. Dezember, sondern an der Periode von Hauptversammlung (HV) zu Hauptversammlung. Daher steht der offizielle Dividendenvorschlag auch erst mit der HV-Einladung fest. Neben einer deutlichen Anhebung der Sockeldividende – bislang hat Aurelius hier in 0,10-Euro-Schritten erhöht –, rechnen wir mit einer Aufstockung der Partizipationsdividende um 0,60 Euro, so dass am Ende 5,00 Euro Gesamtdividende pro Anteilschein herausspringen könnten. Bezogen auf den gegenwärtigen Kurs käme das Papier damit auf eine Rendite von beinahe zehn Prozent. Kein Wunder, dass Aurelius zu den heißesten Dividendenspekulationen für 2017 gehört.

Derweil richtet sich der operative Fokus auf den im Vorjahr gekauften Büroausstatter Office Depot Europe. Hier soll 2018 ein deutlicher Turnaround im Bereich um 40 Mio. Euro (auf EBITDA-Basis) stehen. Allein 20 Mio. Euro hat Aurelius jetzt für den Ausbau der E-Commerce-Aktivitäten von Office Depot reserviert. Die Kursziele der Analysten liegen derweil ungewöhnlich weit auseinander – in einem Korridor von 56 bis 82 Euro. Umso gespannter ist boersengefluester.de, ob es nach der Präsentation von CEO Markus auf dem Eigenkapitalforum am 29. November einige Neueinschätzungen geben wird. Gesprächsstoff lieferten die vergangenen Monate jedenfalls mehr als genug. Für eine gewisse Airbag-Funktion sollte derweil das noch bis Mai 2018 laufende Aktienrückkaufprogramm im Volumen von bis zu 40 Mio. Euro sorgen. Insgesamt halten wir die aktuelle Bewertung dicht am NAV für eine gute Einstiegsbasis.

Foto: Pixabay...

Derweil richtet sich der operative Fokus auf den im Vorjahr gekauften Büroausstatter Office Depot Europe. Hier soll 2018 ein deutlicher Turnaround im Bereich um 40 Mio. Euro (auf EBITDA-Basis) stehen. Allein 20 Mio. Euro hat Aurelius jetzt für den Ausbau der E-Commerce-Aktivitäten von Office Depot reserviert. Die Kursziele der Analysten liegen derweil ungewöhnlich weit auseinander – in einem Korridor von 56 bis 82 Euro. Umso gespannter ist boersengefluester.de, ob es nach der Präsentation von CEO Markus auf dem Eigenkapitalforum am 29. November einige Neueinschätzungen geben wird. Gesprächsstoff lieferten die vergangenen Monate jedenfalls mehr als genug. Für eine gewisse Airbag-Funktion sollte derweil das noch bis Mai 2018 laufende Aktienrückkaufprogramm im Volumen von bis zu 40 Mio. Euro sorgen. Insgesamt halten wir die aktuelle Bewertung dicht am NAV für eine gute Einstiegsbasis.

Foto: Pixabay...

Derweil richtet sich der operative Fokus auf den im Vorjahr gekauften Büroausstatter Office Depot Europe. Hier soll 2018 ein deutlicher Turnaround im Bereich um 40 Mio. Euro (auf EBITDA-Basis) stehen. Allein 20 Mio. Euro hat Aurelius jetzt für den Ausbau der E-Commerce-Aktivitäten von Office Depot reserviert. Die Kursziele der Analysten liegen derweil ungewöhnlich weit auseinander – in einem Korridor von 56 bis 82 Euro. Umso gespannter ist boersengefluester.de, ob es nach der Präsentation von CEO Markus auf dem Eigenkapitalforum am 29. November einige Neueinschätzungen geben wird. Gesprächsstoff lieferten die vergangenen Monate jedenfalls mehr als genug. Für eine gewisse Airbag-Funktion sollte derweil das noch bis Mai 2018 laufende Aktienrückkaufprogramm im Volumen von bis zu 40 Mio. Euro sorgen. Insgesamt halten wir die aktuelle Bewertung dicht am NAV für eine gute Einstiegsbasis.

Foto: Pixabay...

Derweil richtet sich der operative Fokus auf den im Vorjahr gekauften Büroausstatter Office Depot Europe. Hier soll 2018 ein deutlicher Turnaround im Bereich um 40 Mio. Euro (auf EBITDA-Basis) stehen. Allein 20 Mio. Euro hat Aurelius jetzt für den Ausbau der E-Commerce-Aktivitäten von Office Depot reserviert. Die Kursziele der Analysten liegen derweil ungewöhnlich weit auseinander – in einem Korridor von 56 bis 82 Euro. Umso gespannter ist boersengefluester.de, ob es nach der Präsentation von CEO Markus auf dem Eigenkapitalforum am 29. November einige Neueinschätzungen geben wird. Gesprächsstoff lieferten die vergangenen Monate jedenfalls mehr als genug. Für eine gewisse Airbag-Funktion sollte derweil das noch bis Mai 2018 laufende Aktienrückkaufprogramm im Volumen von bis zu 40 Mio. Euro sorgen. Insgesamt halten wir die aktuelle Bewertung dicht am NAV für eine gute Einstiegsbasis.

Foto: Pixabay...

© boersengefluester.de | Redaktion

Auf eine Dividende von mindestens 2,00 Euro je Anteilschein dürfen sich die Aktionäre von Aurelius Equity Opportunities zur Hauptversammlung am 21. Juni 2017 einstellen. Damit bleibt die Beteiligungsgesellschaft ein attraktiver Renditewert. Bezogen auf den gegenwärtigen Kurs von 63,59 Euro ergibt sich eine Rendite von 3,1 Prozent – vor Abzug von Steuern. Wie bei Aurelius üblich, setzt sich die Ausschüttung aus einer Basiskomponente von diesmal 1,00 Euro je Aktie (Vorjahr: 0,90 Euro) sowie einer Partizipationsdividende – gespeist aus Verkaufserlösen von Beteiligungen – zusammen. Wichtig: Sollten bis zur kommenden HV weitere Exits folgen, könnte die Bonuszahlung noch einmal aufgestockt werden. Unwahrscheinlich ist das nicht, auch im Vorjahr wurde der ursprüngliche Vorschlag von 1,45 Euro je Aktie (0,90 Euro Sockeldividende plus 0,55 Euro Partizipationsdividende) nach einigen Verkäufen wie zum Beispiel Berentzen nochmals kräftig auf insgesamt 2,45 Euro je Anteilschein aufgestockt.

Derweil können die vorläufigen Ergebniszahlen für 2016 nicht an das sehr hohe Niveau des Vorjahres anschließen. So kam Aurelius bei Erlösen von 2.892,30 Mio. Euro auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 148,4 Mio. Euro – nach 266,1 Mio. Euro im Jahr zuvor. „Der Rückgang ist im Wesentlichen auf die gegenüber dem Vorjahr geringeren Erträge aus der Auflösung negativer Unterschiedsbeträge aus der Kapitalkonsolidierung zurückzuführen“, betont die Gesellschaft. Das operative EBITDA, bei dem derartige Konsolidierungseffekte ausgeklammert werden, fiel lediglich von 123,3 auf 114,0 Mio. Euro zurück – obwohl noch nicht profitable Firmen gekauft und Gewinne schreibende Unternehmen verkauft wurden. Vor diesem Hintergrund ist der Zahlenüberblick für 2016 ohnehin nur eine Momentaufnahme, denn Aurelius hat sich für das laufende Jahr wieder einiges vorgenommen. „Wir rechnen erneut mit mindestens sechs Unternehmenserwerben“, sagt CEO Dirk Markus.

Eine erste Kostprobe lieferte Aurelius Anfang März mit dem Einstieg bei dem 1997 gegründeten Foto-Onlineshop Wex Photographic in Großbritannien, der mit dem im Sommer 2016 gekauften Foto-Einzelhändler Calumet (siehe dazu auch der Beitrag von boersengefluester.de HIER) verschmolzen werden soll. Calumet und Wex stehen zusammen für einen Jahresumsatz von mehr als 175 Mio. Euro. Die Analysten der Berenberg Bank haben die Aurelius-Aktie Anfang des Jahres mit einem Kursziel von 80,60 Euro zum Kauf empfohlen. Oddo Seydler siedelt das faire Niveau bei 73 Euro an. Baader Helvea Equity Research hält 75 Euro für realistisch. Hauck & Aufhäuser nannte zuletzt 65 Euro als Zielgröße – die Bandbreite ist also enorm. In den vergangenen Jahren hat Aurelius es jedoch wie kaum eine andere Beteiligungsgesellschaft geschafft, einen derart attraktiven Mix aus cleveren Investments, attraktiven Dividenden und hohen Aktienrückkaufprogrammen zu schaffen. Für boersengefluester.de bleibt der Titel damit ein Basisinvestment in dem Sektor.

Foto: pixabay

...

© boersengefluester.de | Redaktion

Mit der Übernahme der europäischen Aktivitäten des US-Konzerns Office Depot steigt die Aurelius Equity Opportunities im großen Stil in den Markt für Bürobedarf ein. Noch steht die Transaktion – mit einem Umsatz von rund 2 Mrd. Euro immerhin die größte in der Firmenhistorie – unter diversen Vorbehalten, etwa aus kartellrechtlicher Sicht. Innerhalb der kommenden Monate soll der Deal jedoch vollzogen werden. Am Kapitalmarkt kam das Vorhaben bislang jedoch überaus gut an, der Aktienkurs von Aurelius hat sich auf ein neues All-Time-High bei 57,40 Euro vorgeschoben. Die Analysten trauen dem Anteilschein gegenwärtig noch ein Potenzial bis in den Bereich um 66 Euro zu. Boersengefluester.de sprach mit Aurelius-CEO Dr. Dirk Markus über die Hintergründe des Einstiegs bei Office Depot Europa, weitere Akquisitionen, den kürzlich erfolgten Komplettausstieg bei der Berentzen-Gruppe sowie die Dividendenpolitik von Aurelius.

...

© boersengefluester.de | Redaktion

Kurz vor der Hauptversammlung am 9. Juni 2016 macht Aurelius-Vorstand Dirk Markus noch einen Zukauf klar: die britische Calumet International. Zu dem Konzern gehören der – auch in Deutschland bekannte – Fotofachhändler Calumet Photographic sowie der Lichttechnikspezialist Bowens Lighting. „Calumet passt sehr gut in unseren operativen Ansatz“, sagt Aurelius-CEO Markus. Im vergangenen Jahr haben Calumet und Bowens Erlöse von 110 Mio. Euro erzielt. Das Ergebnis vor Zinsen, Steuern und Abschreibungen soll dem Vernehmen nach „leicht positiv“ gewesen sein – passt also gut ins Schema von Aurelius, Firmen mit Entwicklungspotenzial auf Vordermann zu bringen. Details zum Kaufpreis nannte Aurelius nicht. Erst vor wenigen Tagen hatten die Münchner den Erwerb der deutschen und niederländischen Aktivitäten der Abelan Gruppe – einem Spezialisten für Verpackungsmaterial – bekanntgegeben. Ansonsten lag der Fokus von Aurelius im laufenden Jahr eher auf Exits – allen voran der schrittweise Ausstieg bei dem Getränkeanbieter Berentzen.

Angesichts der Veräußerungserlöse setzte Aurelius den Dividendenvorschlag für 2015 nachträglich herauf – auf nunmehr 2,45 Euro je Aktie. Damit kommt der Titel auf eine überdurchschnittliche Rendite von fast 4,6 Prozent. Insgesamt kehrt die Gesellschaft für 2015 die Rekordsumme von knapp 76,62 Mio. Euro aus. Bemerkenswert: Mit Sicht auf fünf Jahre türmt sich die Ausschüttungssumme auf nunmehr fast 232 Mio. Euro. Das entspricht immerhin 14 Prozent der aktuellen Marktkapitalisierung von 1,66 Mrd. Euro. Seit dem Börsenstart im Jahr 2006 erhöht sich die kumulierte Dividendensumme sogar auf 261,1 Mio. Euro. Zwar hängt die Notiz von Aurelius seit fast drei Monaten in einem Seitwärtstrend fest – allerdings in unmittelbarer Nähe zum bisherigen All-Time-High von 54,60 Euro. Innerhalb des Beteiligungs-Sektors bleibt die Aurelius-Aktie unserer Meinung nach eines der Basisinvestments. Die Analysten von Oddo Seydler hatten zuletzt ein Kursziel von 66 Euro für den Titel genannt. Dem steht die Berenberg Bank mit einem ihrer Meinung nach fairen Wert von 59,90 Euro entgegen. Hauck & Aufhäuser siedelt das Kursziel bei 64 Euro an.

Foto: kaboompics.com...

© boersengefluester.de | Redaktion

Mit einem Plus beim Konzern-EBITDA von 65 Prozent auf 266 Mio. Euro hat Aurelius seine 2015er-Prognose deutlich übertroffen und das beste Ergebnis der Firmengeschichte erzielt. Dank zahlreicher Zukäufe in 2015 summieren sich die Erlöse des Münchner Sanierungsspezialisten auf annualisierter Basis bereits auf rund 3,0 Mrd. Euro. Zum Jahresende 2015 schlummerten 549 Mio. Euro in der Kasse. Bei einer Dividende von 1,45 Euro je Aktie dürfen sich Aurelius-Aktionäre zudem über eine Rendite von mehr als drei Prozent freuen. Die Analysten der Berenberg Bank geben ein Kursziel von 59,50 Euro aus. Bei der gegenwärtigen Notiz von knapp 45 Euro entspricht das einem Potenzial von rund einem Drittel. Den fairen Wert der Aktie siedeln die Analysten der Berenberg Bank sogar bei 65 Euro an. Hauck & Aufhäuser rät ebenfalls zum Kauf, nennt aber "nur" ein Kursziel von 50 Euro.

Boersengefluester.de sprach mit Aurelius-CEO Dirk Markus über die Pläne für 2016, das ehrgeizige Ziel, das historisch bei Exits erreichte Cash-Multiple von neun zu bestätigen, und eine „noch attraktivere Dividende“ in den kommenden Jahren.

...

© boersengefluester.de | Redaktion

Die Analysten der Berenberg Bank hatten einen guten Riecher, als sie kürzlich in einer Studie zu Aurelius schrieben: „Wir glauben, dass 2016 ein Jahr der Exits werden könnte.“ Und tatsächlich legt die Beteiligungsgesellschaft ein strammes Tempo vor. Nachdem bereits Ende 2015 der Verkauf der insgesamt vier Hotel-Immobilien in München und Hannover abgeschlossen wurde, hat sich Aurelius nun auch von knapp 43 Prozent seiner Berentzen-Aktien getrennt. Dabei waren die Münchner mit der Absicht in das beschleunigte Bookbuilding-Verfahren gegangen, möglichst viele der insgesamt 4,9 Millionen im Depot befindlichen Anteile zu verkaufen. Zu welchem Preis die Transaktion letztlich abgewickelt wurde, ist bislang nicht veröffentlicht. Der Kursreaktion zufolge, dürfte der Deal jedoch zu ungefähr 6 Euro je Aktie über die Bühne gegangen sein. Auch fehlt bislang ein offizielles Statement, welche Strategie Aurelius mit den verbliebenen Berentzen fahren wird. Boersengefluester.de geht jedoch davon aus, dass auch die restlichen Stücke möglich zügig platzieren werden sollen. Immerhin ist Aurelius bereits seit 2008 bei Berentzen engagiert – ein Exit war im Prinzip also überfällig und wurde von den Börsianern auch so erwartet. Aber wie es immer so ist: Wenn dann tatsächlich Vollzug gemeldet wird, wundert sich der Beobachter dann doch ein wenig – und sei es nur über das Timing.

Derweil gelang Aurelius mit den zeitgleich gemeldeten Zahlen für 2016 eine wirklich positive Überraschung. So kam die Gesellschaft auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 266 Mio. Euro, was signifikant über der zuletzt genannten Prognose von mehr als 220 Mio. Euro liegt. Innerhalb des Rahmens liegt dagegen das um die beim Kauf von neuen Unternehmen anfallenden Ergebniseffekte bereinigte EBITDA. Hier weist Aurelius für 2015 ein um knapp 30 Prozent gestiegenes operatives EBITDA von 123,1 Mio. Euro aus. Avisiert hatte Vorstandschef Dirk Markus hier eine Größenordnung von mehr als 120 Mio. Euro. Vor diesem Hintergrund waren auch die Analysten von Hauck & Aufhäuser zufrieden mit dem Zahlenwerk und bestätigten ihre Kaufen-Empfehlung mit Kursziel 50 Euro. Dieses Niveau ist allerdings bald erreicht und so müssen sich zuversichtlich gestimmte Anleger eher an dem von der Berenberg Bank als fair erachteten Niveau von 59,50 Euro orientieren. Pluspunkte sammelt Aurelius einmal mehr unter Dividendengesichtspunkten: Für 2015 schüttet die Gesellschaft insgesamt 1,45 Euro pro Anteilschein aus, was auf eine Rendite von 3,1 Prozent hinausläuft. Damit bewegt sich Aurelius auf Augenhöhe mit ähnlichen Unternehmen wie Indus Holding oder Deutsche Beteiligungs AG. Der Betrag setzt sich aus einem Sockel von 0,90 Euro plus einem Bonus von 0,55 Euro aus dem Verkauf der Hotels zusammen. Die Hauptversammlung findet am 9. Juni 2016 statt. Anschließend wird die Dividende ausgezahlt – und allerdings auch vom Kurs abgezogen. Der Ausblick von Vorstand Markus hört sich gewohnt zuversichtlich an: „Wir planen fünf bis sieben Neuakquisitionen im laufenden Jahr. Zudem gibt es erhebliches Interesse an unseren heutigen Tochterunternehmen." 2016 könnte also tatsächlich das Jahr der Exits werden – ganz so wie von der Berenberg Bank vermutet.

...

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Berentzen-Gruppe | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 520160 | DE0005201602 | AG | 34,27 Mio € | 14.07.1994 | Halten | |

* * *

© boersengefluester.de | Redaktion

Kennen Sie noch Softmatic? Das Software- und Beratungsunternehmen stürmte Mitte 1999 an den Neuen Markt – wie damals so viele andere IT-Buden. In der Spitze brachte die Gesellschaft aus Norderstedt mehr als 240 Mio. Euro auf die Waagschale. Doch das Glück wehrte nur kurz. Bereits Anfang 2002 musste das Unternehmen Insolvenz anmelden. Die Notiz implodierte auf wenige Cent. Im Jahr 2004 gab es einen heftigen Kapitalschnitt im Verhältnis 85:1 mit anschließender Erhöhung des Kapitals. Rund vier Jahre später wurde das Insolvenzplanverfahren dann angeschlossen, eine operative Geschäftstätigkeit hatte das Unternehmen allerdings nicht mehr. Wesentliche Aktionäre von Softmatic sind seit vielen Jahren Oliver Wiederhold (27,82%) und Martin Helfrich (10,11%). Wiederhold ist Vorstand bei der Beteiligungsgesellschaft SCI aus Usingen im Taunus. Helfrich gilt als streitlustiger Aktionär, der sich schon auf etlichen Hauptversammlungen bemerkbar machte. Soweit die Vorgeschichte in knappen Worten. Lange Zeit dümpelte die Notiz des Börsenmantels von Softmatic so vor sich hin, ohne dass es Fortschritte gab. Im April 2015 funkte der Vorstand dann ein Lebenszeichen und teilte mit, dass die Vermarktungsaktivitäten für den Börsenmantel von „passiv" auf „aktiv" umgestellt werden.

Nun gab Softmatic noch eine bemerkenswertere Statusänderung bekannt: Wiederhold hat sein Vorstandsamt mit sofortiger Wirkung niedergelegt. Der Aufsichtsrat (dem auch Helfrich angehörte) beendet seine Tätigkeit ein wenig später – per Ende Juli 2015. Neuer CEO ist Maik Brockmann. Vielen Börsianern bestimmt noch bekannt als Vorstand der Beteiligungsgesellschaft Arques, aus der die heutige Gigaset hervorgegangen ist. Und wo der Name Arques auftaucht, darf eine Person nicht fehlen: Prof. Dr. Dr. Peter Löw. Hier schließt sich dann auch der Kreis. Die dem umtriebigen Löw zurechenbare LIVIA Corporate Develeopment SE aus München hat zeitgleich mitgeteilt, dass sie 56,65 Prozent der Softmatic-Aktien erworben hat und ein öffentliches Pflichtangebot abgeben will. Das ist obligatorisch, schließlich ist Softmatic im Regulierten Markt gelistet. Dreimal darf man nun raten, was mit dem Börsenmantel von Softmatic geschieht. Ein heißer Tipp dürfte sein, dass die Gesellschaft zu einem Beteiligungsvehikel nach altem Vorbild umfunktioniert wird. Damit wäre das Trio um die Münchner Beteiligungsgesellschaften Aurelius, Bavaria Industries und Mutares, die allesamt mehr oder weniger nach dem Vorbild von Arques agieren, um eine Attraktion reicher. Boersengefluester.de wird die Entwicklung bei Softmatic (WKN: A0AHT4) auf jeden Fall verfolgen. Wahnsinn: Der Kurs ist in den vergangenen Tagen schon mal um 825 Prozent auf 16,50 Euro explodiert. Damit kommt die noch leere Hülle bereits auf eine Kapitalisierung von 5,2 Mio. Euro. Übrigens: Auch Arques wurde 2002 das Börsenleben via Mantel eingehaucht. Damals war es die Bad Salzschlirf AG. Kommt jetzt also Arques reloaded? Die Zocker-Gemeinde scheint jedenfalls ein neues Lieblingsinvestment zu haben.

Nun gab Softmatic noch eine bemerkenswertere Statusänderung bekannt: Wiederhold hat sein Vorstandsamt mit sofortiger Wirkung niedergelegt. Der Aufsichtsrat (dem auch Helfrich angehörte) beendet seine Tätigkeit ein wenig später – per Ende Juli 2015. Neuer CEO ist Maik Brockmann. Vielen Börsianern bestimmt noch bekannt als Vorstand der Beteiligungsgesellschaft Arques, aus der die heutige Gigaset hervorgegangen ist. Und wo der Name Arques auftaucht, darf eine Person nicht fehlen: Prof. Dr. Dr. Peter Löw. Hier schließt sich dann auch der Kreis. Die dem umtriebigen Löw zurechenbare LIVIA Corporate Develeopment SE aus München hat zeitgleich mitgeteilt, dass sie 56,65 Prozent der Softmatic-Aktien erworben hat und ein öffentliches Pflichtangebot abgeben will. Das ist obligatorisch, schließlich ist Softmatic im Regulierten Markt gelistet. Dreimal darf man nun raten, was mit dem Börsenmantel von Softmatic geschieht. Ein heißer Tipp dürfte sein, dass die Gesellschaft zu einem Beteiligungsvehikel nach altem Vorbild umfunktioniert wird. Damit wäre das Trio um die Münchner Beteiligungsgesellschaften Aurelius, Bavaria Industries und Mutares, die allesamt mehr oder weniger nach dem Vorbild von Arques agieren, um eine Attraktion reicher. Boersengefluester.de wird die Entwicklung bei Softmatic (WKN: A0AHT4) auf jeden Fall verfolgen. Wahnsinn: Der Kurs ist in den vergangenen Tagen schon mal um 825 Prozent auf 16,50 Euro explodiert. Damit kommt die noch leere Hülle bereits auf eine Kapitalisierung von 5,2 Mio. Euro. Übrigens: Auch Arques wurde 2002 das Börsenleben via Mantel eingehaucht. Damals war es die Bad Salzschlirf AG. Kommt jetzt also Arques reloaded? Die Zocker-Gemeinde scheint jedenfalls ein neues Lieblingsinvestment zu haben.

...

Softmatic

Kurs: 0,00

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Softmatic | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0AHT4 | DE000A0AHT46 | 0,00 Mio € | 01.06.1999 | Beobachten | ||

* * *

© boersengefluester.de | Redaktion

Aurelius-Vorstandschef Dirk Markus hat nicht zu viel versprochen. Für das abgelaufene Jahr will die Beteiligungsgesellschaft eine Dividende von 2,00 Euro je Aktie – und damit mehr als von Analysten vermutet – auskehren. Die Ausschüttungssumme e...

© boersengefluester.de | Redaktion

Für die Aktionäre von Aurelius lief es 2014 bislang noch nicht richtig rund. Selbst inklusive der Dividendenzahlung von 1,05 Euro pro Anteilschein nach der Hauptversammlung am 21. Mai 2014 liegt der Kurs um sechs Prozent niedriger als zu Jahresbeginn. Dabei hat die Beteiligungsgesellschaft regelmäßig gute Ergebnisse geliefert. Zuletzt konnte aber selbst eine 54 Seiten umfassende Basisstudie der Berenberg Bank mit einem von 30 auf 39,50 Euro erhöhten Kursziel und Kaufen-Einschätzung nicht für nachhaltige Impulse sorgen.

Zur besseren Orientierung für viele Investoren veröffentlicht Aurelius nun erstmals auch den Net Asset Value (NAV) ihrer einzelnen Beteiligungen. Demnach kommen die Münchner auf einen Substanzwert von derzeit 1.067,6 Mio. Euro. Das entspricht einem NAV je Aktie von 33,70 Euro. Zum Vergleich: Gehandelt wird die Aurelius-Aktie momentan zu 26,68 Euro – also mit einem Abschlag von gut 20 Prozent auf den NAV. Solch eine Differenz ist allerdings nicht komplett ungewöhnlich. Anleger sollten also nicht darauf setzen, dass die Aurelius-Notiz diesen Discount aus dem Stand aufholt. Mittelfristig sollte die Annäherung an den NAV allerdings schon das Ziel sein.

Wichtigste Assets von Aurelius sind der Kühlgerätehersteller Secorp (ehemals Danfoss Household Compressors) mit einem NAV von 7,71 Euro je Aurelius-Aktie, die britischen Chemieaktivitäten (NAV: 4,66 Euro je Aurelius-Aktie) sowie der IT-Spezialist Getronis (NAV: 3,49 Euro je Aurelius-Aktie). Vergleichsweise klein sind dagegen die Beteiligungen an den börsennotierten Gesellschaften Hanseyachts (NAV: 1,19 Euro je Aurelius-Aktie) und dem Schnapsbrenner Berentzen (NAV: 0,93 Euro je Aurelius-Aktie). Der Werbevermarkter Publicitas, dessen Kauf gerade abgeschlossen wurde, ist mit 0,25 Euro je Aurelius-Aktie angesetzt. Innerhalb des Beteiligungssektors bleibt die Aurelius-Aktie ein Basisinvestment. Allerdings haben in den vergangenen Monaten etliche kleinere Vertreter aus dem Sektor gezeigt, dass sie ebenfalls über interessante Geschäftsmodelle mit werthaltigen Engagements verfügen. Der Wettbewerb um die Gunst der Investoren steigt also auch innerhalb der Aktien aus der Beteiligungsbranche.

Foto: HanseYachts AG

...

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| HanseYachts | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0KF6M | DE000A0KF6M8 | AG | 16,01 Mio € | 09.03.2007 | Halten | |

* * *

© boersengefluester.de | Redaktion

Anleger, die sich Aktien von Beteiligungsgesellschaften ins Depot legen wollen, haben die freie Auswahl. Boersengefluester.de covert fast 30 Unternehmen aus dem Genre. Dabei reicht die Marktkapitalisierung von mehr als 800 Mio. Euro bei Aurelius über SDAX-Werte wie Indus Holding, Deutsche Beteiligungs AG oder Gesco Holding bis hin zu Gesellschaften vom Schlag Blue Cap oder H.P.I. Holding mit wenigen Mio. Euro Börsenwert. Auch die Investmentansätze könnten unterschiedlicher kaum sein: Manche Gesellschaften konzentrieren sich ausschließlich auf gesunde Mittelständler, andere wählen bewusst Restrukturierungsfälle....

© boersengefluester.de | Redaktion

Schön ist das nicht: Der Aktienkurs von SMT Scharf hat die psychologisch wichtige Marke von 20 Euro nach unten durchbrochen. Grund sind die noch einen Tick schwächer als erwartet ausgefallenen Zahlen für 2013 und der trübe Ausblick auf das laufende Jahr. Seit dem Anfang September 2013 angekündigten Rausschmiss aus dem SDAX hat die SMT-Aktie nun knapp 15 Prozent an Wert verloren. Das klingt zunächst einmal nicht sonderlich dramatisch. Ein Blick auf den Langfristchart offenbart jedoch den kursmäßigen Stillstand bei dem Highflyer früherer Jahre. Immerhin notiert der Anteilschein des Herstellers von Transportsystemen für den Einsatz im Bergbau ungefähr auf dem Niveau von Anfang 2011. Die Marktkapitalisierung beträgt knapp 80 Mio. Euro.

Dafür bekommen die Investoren im Prinzip aber eine Menge Gegenwert: Immerhin ist die Gesellschaft aus dem westfälischen Hamm in ihrer Nische globaler Marktführer. Rund ein Drittel der weltweit installierten Einschienenhängebahnen stammen von SMT Scharf. Doch die globale Konjunktur und die rückläufige Entwicklung vieler Rohstoffpreise spielen dem Unternehmen momentan nicht unbedingt in die Karten. „Die Bergwerke waren gezwungen, Investitionen zu verschieben oder ganz zu streichen“, sagt SMT-Vorstandschef Christian Dreyer. 2013 knickten die Erlöse daher von 76,6 auf 63,2 Mio. Euro ein. Das Ergebnis vor Zinsen und Steuern (EBIT) fiel gar um fast 50 Prozent auf 6,6 Mio. Euro zurück. Das entspricht etwa dem Niveau von 2006. Zudem blicken die Investoren derzeit genau auf die regionale Umsatzverteilung. Und hier sticht – neben China – Russland mit einem Erlösanteil von 21 Prozent hervor.

Noch schwerer auf dem Aktienkurs lastet der maue Ausblick von Firmenlenker Dreyer: „Eine Aufhellung ist aus unserer Sicht kurzfristig nicht in Sicht. Daher rechnen wir für das laufende Geschäftsjahr mit einem weiteren Rückgang des Umsatzes und des EBIT in ähnlicher prozentualer Größenordnung wie 2013.“ Einen kleinen Lichtblick gibt es aber, denn unterm Strich dürfte 2014 dennoch ein leicht höheres Ergebnis stehen. Grund: Der Verkauf der englischen Tochter Dosco belastete das Vorjahresergebnis mit rund 2,3 Mio. Euro. Dieser Negativeffekt fällt nun weg. Per saldo rechnet boersengefluester.de daher für 2014 mit einem Ergebnis je Aktie von 0,80 Euro – nach 0,77 Euro für 2013. Unsicherheitsfaktor bleibt aber die Entwicklung der russischen Währung. Ähnlich wie der Bohrdienstleister CAT Oil leidet auch SMT Scharf unter dem schwachen Rubel.

Anleger, die sich die SMT-Aktie unter Dividendenaspekten ins Depot gelegt haben, werden früheren Ausschüttungen hinterher- trauern. Für 2013 faltet SMT die Dividende von 0,98 Euro auf 0,25 Euro je Aktie zusammen. Angesichts der momentanen Entwicklung ist für 2014 wohl kaum mit einer Rückkehr auf frühere Niveaus zischen 0,70 und 0,95 Euro zu rechnen. Aber das ist Zukunftsmusik – zunächst steht die 2013er-Dividende an. Die Hauptversammlung der früher einmal zum Portfolio der Beteiligungsfirma Aurelius gehörenden Gesellschaft findet am 7. Mai 2014 statt.

Abhaken sollten die Investoren SMT aber nicht. Auf mittlere Sicht rechnet Dreyer damit, „Umsatz und Ertrag deutlich steigern zu können“. Schließlich bewegt sich das Unternehmen grundsätzlich in einem Wachstumsmarkt und auf absehbare Zeit wird sich der Investitionsstau auflösen müssen. Im Schnitt der vergangenen acht Jahre kam SMT Scharf auf ein Ergebnis je Aktie von etwa 1,60 Euro, was einem KGV von gegenwärtig knapp 12 entspricht. Mit einer Rückkehr auf ungefähr dieses Ergebnisniveau rechnet boersengefluester.de allerdings erst für 2016. Ein Investment in dem Small Cap erfordert also einen längeren Zeithorizont. Dafür bekommen antizyklisch agierende Anleger schon jetzt eine ansprechende Bilanz. Finanzguthaben- und zinstragende Verbindlichkeiten halten sich in etwa die Waage. Die Eigenkapitalquote beträgt solide 64,5 Prozent.

Zurzeit wird das Papier etwa mit dem Doppelten des Buchwerts gehandelt. Fazit: Noch ist die ökonomische Talsohle nicht durchschritten. Grundsätzlich ist SMT Scharf jedoch gut aufgestellt. Sollten die Bergbaukonzerne wieder mehr investieren, wird SMT zu den Profiteuren zählen. Wer sich nicht an dem angeschlagenen Chartbild stört und genügend Zeit mitbringt, kann daher ein Investment wagen.

Foto: SMT Scharf AG...

© boersengefluester.de | Redaktion

Die Beteiligungsgesellschaft Aurelius gehört auch in der laufenden HV-Saison zu den überdurchschnittlich interessanten Dividendentiteln. So sattelt Aurelius für 2013 auf die Basisgewinnbeteiligung von 0,70 Euro je Aktie noch einen Bonus von 0,35 Euro drauf. Insgesamt steht zu der am 21. Mai 2014 stattfindenden Hauptversammlung also ein Betrag von 1,05 Euro je Anteilschein zur Ausschüttung an. Damit kommt der Titel auf eine Rendite von 3,55 Prozent. Das gesamte Volumen beträgt 33,26 Mio. Euro. Allerdings: Im Vorjahr reichte Aurelius noch 39,36 Mio. Euro an die Anteilseigner weiter. Diese Summe setzte sich – bereinigt um die zwischenzeitlich erfolgte Ausgabe von Berichtigungsaktien – aus einem Sockel von 0,60 Euro plus einer Sonderdividende von knapp 0,77 Euro zusammen. Für das laufende Jahr kündigte Aurelius-Vorstandschef Dirk Markus eine „anhaltend rege Transaktionstätigkeit“ an. Dem Vernehmen nach sei die Pipeline für Käufe und Verkäufe „weiterhin sehr gut gefüllt“. Damit bestätigte Markus seine bisherige Einschätzung.

Nachdem die Aurelius-Aktie im laufenden Jahr bislang noch nicht recht vom Fleck kam, sorgte die Dividendenankündigung für neues Kaufinteresse. Aus charttechnischer Sicht ist es nun wichtig, dass die Notiz auch die Hürde bei 30 Euro signifikant überschreitet. Gegenwärtig beträgt der Börsenwert der im Münchner Spezialwertesegment m:access gelisteten Gesellschaft rund 936,5 Mio. Euro. Die liquiden Mittel gibt Aurelius per 31. Dezember 2013 mit knapp 224 Mio. Euro an. Hierin noch nicht enthalten, ist der Erlös aus dem kürzlich gemeldeten Verkauf der Healthcare-Sparte von brightONE an die Telekom-Tochter T-Systems. Für boersengefluester.de bleibt die Aurelius-Aktie ein Basisinvestment im Beteiligungssektor. Wer es etwas exotischer mag, kann aber auch einen Blick auf Aktien wie Bavaria Industries Group, Blue Cap, H.P.I. Holding oder MBB Industries werfen. Innerhalb der Indexfamilien sind Firmen wie die Gesco Holding oder die Indus Holding aussichtsreiche Alternativen.

...

© boersengefluester.de | Redaktion

Am 11. Juli 2013 geht es für Hanseyachts (WKN: A0KF6M) ums Überleben. Auf dem diesmal in München stattfindenden außerordentlichen Aktionärstreffen will der Vorstand des Bootsbauers einen zweiten Versuch unternehmen, um die dringend benötigten Sanierungsmaßnahmen umzusetzen. Konkret geht es um eine Kombination aus Kapitalherabsetzung und anschließender Wiederaufstockung um bis zu knapp 5.000.000 neuer Anteilscheine. Einen ähnlichen Plan hatte das Management bereits im Dezember 2012 in Greifswald vor den Aktionären präsentiert. Doch das Oberlandesgericht Rostock gab den Anfechtungsklagen einzelner Anteilseigner Mitte Mai und statt und erklärte die Beschlüsse der Hauptversammlung an der Ostsee für unwirksam. In der Tat nahm das damalige Aktionärstreffen einen seltsamen Verlauf. Ursprünglicher Plan war es, eine Kapitalherabsetzung im Verhältnis 4:3 mit anschließender -erhöhung um bis 4,725 Millionen neuer Aktien durchzuführen. Für je zehn alte Anteilscheine sollten Anleger Bezugsrechte für neun neue Papiere erhalten.

Die vorgeschaltete Herabsetzung diente dabei in erster Linie dem Ziel, den Aktienkurs sicher über die für eine Kapitalerhöhung gesetzlich vorgeschriebene Mindestgröße von 1 Euro zu hieven. Damals kostete der Anteilschein der Aurelius-Tochter weniger als 3 Euro und der Vorstand hatte die Befürchtung, dass die Notiz bis zur Hauptversammlung womöglich krass an Wert verlieren könne. Schließlich wies Hanse Yachts parallel auf einen drohenden Liquiditätsengpass hin. Zwar sackte die Notiz in den Folgewochen tatsächlich bis auf rund 2 Euro. Dennoch: Ob der für Aktionäre stets bittere Vorgang des Kapitalschnitts tatsächlich notwendig war, ist zumindest zweifelhaft. Und trotzdem nahm die Hauptversammlung im Dezember – vermutlich auch wegen der geringen Präsenz – einen kaum für möglichen gehaltenen Verlauf, denn auf Vorschlag eines einzelnen Aktionärs wurde das Verhältnis für den Kapitalschnitt von 4:3 auf 100:1 ausgeweitet. Für viele Kleinaktionäre wäre diese Relation nahezu einer Enteignung gleichgekommen. Kein Wunder, dass einzelne Investoren gegen diesen Beschluss Klage einreichten und Mitte Mai vor dem Oberlandesgericht Rostock Recht bekamen. Soweit die Vorgeschichte – nun geht es am 11. Juli in eine neue Runde.

Der Versammlungsort wurde dabei bewusst nach München verlegt, schließlich hat der Großaktionär Aurelius (WKN: A0JK2A) hier seinen Firmensitz. Die Beteiligungsgesellschaft war im September 2011 mit gut 70 Prozent bei dem Segelbootspezialisten eingestiegen. Der Großteil der Stücke stammte dabei von dem vorigen Vorstandschef Michael Schmidt – einem Segelfreak, der mit seinen eigenwilligen Führungsmethoden aber auch für ein gewisses Chaos bei Hanse Yachts sorgte. Daher galt die Allianz Aurelius/Hanse Yachts ursprünglich auch als aussichtsreiche Verbindung. Seit dem hat Aurelius das komplette Management ausgetauscht, sitzt prominent im Aufsichtsrat und hat die Greifwalder in das Aurelius-Netzwerk eingespannt. Der wirtschaftliche Erfolg ließ bislang freilich zu wünschen übrig. Das Unternehmen agierte bis zuletzt in der Verlustzone – obwohl die Sanierungsexperten von Aurelius kaum einen Stein auf dem anderen gelassen haben. „Die gesamte Marktnachfrage nach Segelyachten ist nach wie vor auf einem geringen Niveau“, beschreibt der Hanse-Vorstand das grundlegende Problem.

Immerhin: Für das im Juni zu Ende gehende Geschäftsjahr 2012/13 rechnet das Management mit einem im Vergleich zum Vorjahr „deutlich besserem Ergebnis“ – bei allerdings niedrigeren als ursprünglich gedachten Umsatzerlösen. In den Erläuterungen zur anstehenden Hauptversammlung heißt es: „Der Vorstand ist der Auffassung, dass der Turnaround aufgrund nahezu geschafft ist.“ Für Entwarnung ist es angesichts des enormen Finanzbedarfs beim Bootsbau allerdings noch zu früh. „Es kann nicht ausgeschlossen werden, dass die Liquidität gegen Ende dieses Sommers auf ein gefährliches Maß abschmelzen wird, wenn nicht durch die Kapitalmaßnahmen gegengesteuert wird“, sagt der Vorstand.

An der Börse macht sich derweil Optimismus breit. Vom Ende Dezember erreichten Tief bei 1,85 Euro hat sich Kurs von Hanseyachts (WKN: A0KF6M) wieder bis über die Marke von 3 Euro zurückgekämpft. Angesichts dieses Niveaus stellt sich erneut die Frage, ob die Kapitalherabsetzung im Verhältnis 10:1 zwingend notwendig ist. Eigentliche Sanierungsleistung ist allerdings die anschließende Kapitalerhöhung im Umfang von bis zu knapp 5 Mio. Euro. „Damit kann die Gesellschaft ihre Zukunft gestalten und die aufgrund der Saisonalität des Geschäfts sonst etwa drohende Verknappung ihrer Liquiditätsausstattung, die gegebenenfalls sogar den Bestand des Unternehmens in Frage stellen könnte, abwenden“, betont der Vorstand. Sein Fazit: „Gegenwärtig gibt es keine sachgerechte Alternative zu dem vorgeschlagenen Sanierungskonzept.“

Die Hauptversammlung am 11. Juli 2013 verspricht also Hochspannung. Sollte das Sanierungskonzept in einem für alle Beteiligten sinnvollen Umfang durchgehen, könnte das für die Aktie zu einem Befreiungsschlag werden. Wirklich teuer ist der Titel nämlich nicht. Der gesamte Börsenwert beträgt zurzeit 21,5 Mio. Euro. Vor fünf Jahren wog Hanse Yachts noch fast 83 Mio. Euro....

Der Versammlungsort wurde dabei bewusst nach München verlegt, schließlich hat der Großaktionär Aurelius (WKN: A0JK2A) hier seinen Firmensitz. Die Beteiligungsgesellschaft war im September 2011 mit gut 70 Prozent bei dem Segelbootspezialisten eingestiegen. Der Großteil der Stücke stammte dabei von dem vorigen Vorstandschef Michael Schmidt – einem Segelfreak, der mit seinen eigenwilligen Führungsmethoden aber auch für ein gewisses Chaos bei Hanse Yachts sorgte. Daher galt die Allianz Aurelius/Hanse Yachts ursprünglich auch als aussichtsreiche Verbindung. Seit dem hat Aurelius das komplette Management ausgetauscht, sitzt prominent im Aufsichtsrat und hat die Greifwalder in das Aurelius-Netzwerk eingespannt. Der wirtschaftliche Erfolg ließ bislang freilich zu wünschen übrig. Das Unternehmen agierte bis zuletzt in der Verlustzone – obwohl die Sanierungsexperten von Aurelius kaum einen Stein auf dem anderen gelassen haben. „Die gesamte Marktnachfrage nach Segelyachten ist nach wie vor auf einem geringen Niveau“, beschreibt der Hanse-Vorstand das grundlegende Problem.

Immerhin: Für das im Juni zu Ende gehende Geschäftsjahr 2012/13 rechnet das Management mit einem im Vergleich zum Vorjahr „deutlich besserem Ergebnis“ – bei allerdings niedrigeren als ursprünglich gedachten Umsatzerlösen. In den Erläuterungen zur anstehenden Hauptversammlung heißt es: „Der Vorstand ist der Auffassung, dass der Turnaround aufgrund nahezu geschafft ist.“ Für Entwarnung ist es angesichts des enormen Finanzbedarfs beim Bootsbau allerdings noch zu früh. „Es kann nicht ausgeschlossen werden, dass die Liquidität gegen Ende dieses Sommers auf ein gefährliches Maß abschmelzen wird, wenn nicht durch die Kapitalmaßnahmen gegengesteuert wird“, sagt der Vorstand.

An der Börse macht sich derweil Optimismus breit. Vom Ende Dezember erreichten Tief bei 1,85 Euro hat sich Kurs von Hanseyachts (WKN: A0KF6M) wieder bis über die Marke von 3 Euro zurückgekämpft. Angesichts dieses Niveaus stellt sich erneut die Frage, ob die Kapitalherabsetzung im Verhältnis 10:1 zwingend notwendig ist. Eigentliche Sanierungsleistung ist allerdings die anschließende Kapitalerhöhung im Umfang von bis zu knapp 5 Mio. Euro. „Damit kann die Gesellschaft ihre Zukunft gestalten und die aufgrund der Saisonalität des Geschäfts sonst etwa drohende Verknappung ihrer Liquiditätsausstattung, die gegebenenfalls sogar den Bestand des Unternehmens in Frage stellen könnte, abwenden“, betont der Vorstand. Sein Fazit: „Gegenwärtig gibt es keine sachgerechte Alternative zu dem vorgeschlagenen Sanierungskonzept.“

Die Hauptversammlung am 11. Juli 2013 verspricht also Hochspannung. Sollte das Sanierungskonzept in einem für alle Beteiligten sinnvollen Umfang durchgehen, könnte das für die Aktie zu einem Befreiungsschlag werden. Wirklich teuer ist der Titel nämlich nicht. Der gesamte Börsenwert beträgt zurzeit 21,5 Mio. Euro. Vor fünf Jahren wog Hanse Yachts noch fast 83 Mio. Euro....

HanseYachts

Kurs: 0,84

In the ‘Famous Quotes’ section, we show quotes from famous people. The spectrum ranges from well-known investors to philosophers and sportsmen. If you would like to suggest a quote for inclusion in our collection, please contact us. Send an e-mail to [email protected] or use the contact form on the website.

„Good times never seemed so good.“ (Sweet Caroline)

Neil Diamond

BGFL presents here hot stocks with high opportunities, but also enormous risks, for speculative investors

#BGFL in Social Networks

Advertising is an important revenue channel for us. But we understand, that sometimes it becomes annoying. If you want to reduce the number of shown ADs just simply login to your useraccount and manage the settings from there. As registered user you get even more benefits.

boersengefluester.de · #BGFL

· © 2026

All for German shares

Good luck with all your investments

Founded in 2013 by Gereon Kruse, the financial portal boersengefluester.de is all about German shares - with a focus on second-line stocks. In addition to traditional editorial articles, the site stands out in particular thanks to a large number of self-developed analysis tools. The basis for this is a completely self-maintained database for around 650 shares. As a result, boersengefluester.de produces Germany's largest profit and dividend forecast.

Contact

Idea & concept: 3R Technologies

boersengefluester.de GmbH

Copyright © 2026

by Gereon Kruse

#BGFL