Key Market Indicators:

More than 50 unique tools

What matters today?

Today

03. Feb, 34th day of the year, 331 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#A0LR93

© boersengefluester.de | Redaktion

Angenehme Überraschung bei Steico: Nachdem der Dämmstoffspezialist in der jüngeren Vergangenheit eher Molltöne angeschlagen hat, was die operative Entwicklung angeht, sieht die Situation nun doch besser aus als gedacht. So rechnet der Vorstand für das laufende Jahr nun mit einem Umsatzwachstum zwischen 3 und 6 Prozent – nach bislang rund 3 Prozent. Beim EBIT (Ergebnis vor Zinsen und Steuern) hebt Steico die untere Grenze der bisherigen Spanne um 2 Mio. Euro an. In absoluten Zahlen rechnet die Gesellschaft nun mit Erlösen zwischen 388 und 399 Mio. Euro sowie einem EBIT in einer Bandbreite von 29 bis 35 Mio. Euro. Zur weiteren Einordnung: Die Analysten von Montega rechnen für 2025 bislang mit Umsätzen von 388 Mio. Euro sowie einem EBIT von 35,3 Mio. Euro. Dabei haben die Hamburger Nebenwerteexperten die im April von Steico kommunizierten Zahlen für das erste Quartal 2025 bereits in ihren Berechnungen inkludiert. ...

© boersengefluester.de | Redaktion

Die Krise im Bausektor ist noch gar nicht so alt, da kommt es für Steico bereits knüppeldick: So muss das auf ökologische Dämmstoffe, Furnierschichtholz und Stegträger spezialisierte Unternehmen seine Prognose für 2023 deutlich kappen und kalk...

© boersengefluester.de | Redaktion

Gut, wenn Vorstände bei Präsentationen auf Kapitalmarktkonferenzen nicht einfach nur ihr Standardprogramm runterspulen, sondern ihren Vortrag stark in die aktuelle Entwicklung einbetten. Schon allein deshalb hat Steico-Finanzvorstand David Meyer auf der m:access-Konferenz der Börse München am 13. Oktober 2022 einen prima Job gemacht, auch wenn er gleich mehrfach einen kleinen Eiertanz hinlegen musste, denn das auf ökologische Dämmstoffe, Furnierschichtholze und Stegträger spezialisierte Unternehmen wird seine Neun-Monats-Zahlen erst in wenigen Tagen vorlegen. Dann wird sich auch entscheiden, ob Steico an der bisherigen Prognose für das Gesamtjahr festhält. Nach dem rasanten Tempo der vergangenen Quartale ist es schon jetzt so, dass das Wachstum hauptsächlich durch Preissteigerungen gefüttert wird und es kaum noch über ein höheres Absatzvolumen geht. ...

© boersengefluester.de | Redaktion

Schon verrückt: Da knickt der Kurs der Steico-Aktie im Frühjahr 2020 von 35 auf 18 Euro ein – um dann ein gutes halbes Jahr später bereits bis auf Rekordhöhen von fast 51 Euro zu steigen. Dabei handelt es sich bei Steico um einen Bauzulieferer: Also keine Branche, die durch Corona zwingend eine positive Neubewertung erfahren müsste. Und tatsächlich liegt das auf ökologische Dämmstoffe, Furnierschichtholze und Stegträger spezialisierte Unternehmen mit Blick auf die Performance der vergangenen sechs Monate mit einem Plus von 73 Prozent sehr deutlich vor den anderen Bauzulieferern wie Sto (+39 Prozent), Uzin Utz (+25 Prozent) oder Westag & Getalit VZ (+9 Prozent). Ein wesentlicher Teil des Kursanstiegs geht natürlich auf das Konto der überdurchschnittlich guten operativen Entwicklung.

Jüngstes Highlight sind die Neun-Monats-Zahlen inklusive einer deutlichen Anhebung der Prognose für das Gesamtjahr. So kletterte der Umsatz in den ersten drei Quartalen 2020 – insbesondere getrieben durch das Deutschland-Geschäft – um 5,5 Prozent auf 227,2 Mio. Euro. „Wir sind vom Nachfrageboom im dritten Quartal überrascht worden“, sagt Finanzvorstand David Meyer bei seiner Präsentation auf der von der Münchner Börse veranstalteten m:access-Konferenz am 15. Oktober 2020. Das Ergebnis vor Zinsen und Steuern (EBIT) fiel zwar von 26,8 auf 24,5 Mio. Euro zurück. Allerdings gab es im dritten Quartal 2019 einen Sondereffekt in Form einer Gutschrift der polnischen Regierung von rund 2,4 Mio. Euro als Ausgleich für die damals sprunghaft gestiegenen Energiepreise. Bereinigt um diese Kompensationszahlung läge der Vergleichswert von 2019 bei 24,4 Mio. Euro.

Foto:

...

Steico

Kurs: 23,90

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 0,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 65,00 | 0,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 16,98 | 0,00 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 0,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 0,00 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 0,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 0,00 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 0,00 | |

| Earnings per share8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,45 | |

| Dividend per share8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de and company details

Für das Gesamtjahr 2020 peilt das in Feldkirchen bei München ansässige Unternehmen nun ein Erlösplus in einer Bandbreite von fünf bis sieben Prozent an – nach einer Spanne von zuvor zwischen null und fünf Prozent. Demnach liegt die neue Messlatte für den Umsatz in einer Region von 295 bis 300 Mio. Euro. Die operative Marge – bezogen auf die Relation von EBIT zur Gesamtleistung (Umsatz + Bestandserhöhungen) – soll nun in einer Region zwischen 10,5 und 11,5 Prozent ankommen. Das sind an beiden Ende zwei Prozentpunkte mehr als bislang prognostiziert. Unterstellt, dass sich die Abstände zwischen Umsatz und Gesamtleistung bis zum Jahresende nicht mehr wesentlich verschieben, könnte Steico für 2020 somit auf ein Betriebsergebnis in einer Größenordnung von 32 bis 35 Mio. Euro landen. Das wiederum läge dann sogar leicht über dem entsprechenden Vergleichswert von 2019.

Viel kommt nun einfach darauf an, wie auf den Baustellen weiter gearbeitet werden – und das wiederum hängt von Corona und dem Wetter ab. Einfache Regel: Milde Temperaturen sind gut für Steico, Frost eher schädlich. „Die Kapazitäten sind gut ausgelastet“, sagt CFO Meyer und verweist auf eine für die aktuelle Jahreszeit ungewöhnlich gute Sichtbarkeit der Ordereingänge. Da zudem neue Produkte wie Fertigelemente an Fahrt gewinnen, rechnet Meyer auch für 2021 mit einer positiven Entwicklung. Soweit klingt das alles nach einer Fortsetzung der Erfolgsstory. Nicht leugnen lässt sich allerdings auch, dass der Kapitalmarkt schon extrem viel von den guten Perspektiven eingepreist hat. So wird die Aktie mittlerweile mit dem 14fachen der Relation von Enterprise Value (Börsenwert plus Netto-Finanzschulden) zu dem für 2020 zu erwartenden EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) gehandelt. Es ist noch nicht so lange her, da bewegte sich der Spezialwert bei dieser Kennzahl stets in einstelligen Regionen. Zukäufe würde boersengefluester.de auf dem aktuellen Kursniveau von knapp 48 Euro daher eher zurückstellen.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 323,92 Mio € | 25.06.2007 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Sto VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 727413 | DE0007274136 | SE & Co. KGaA | 813,36 Mio € | 30.07.1999 | Halten | |

* * *

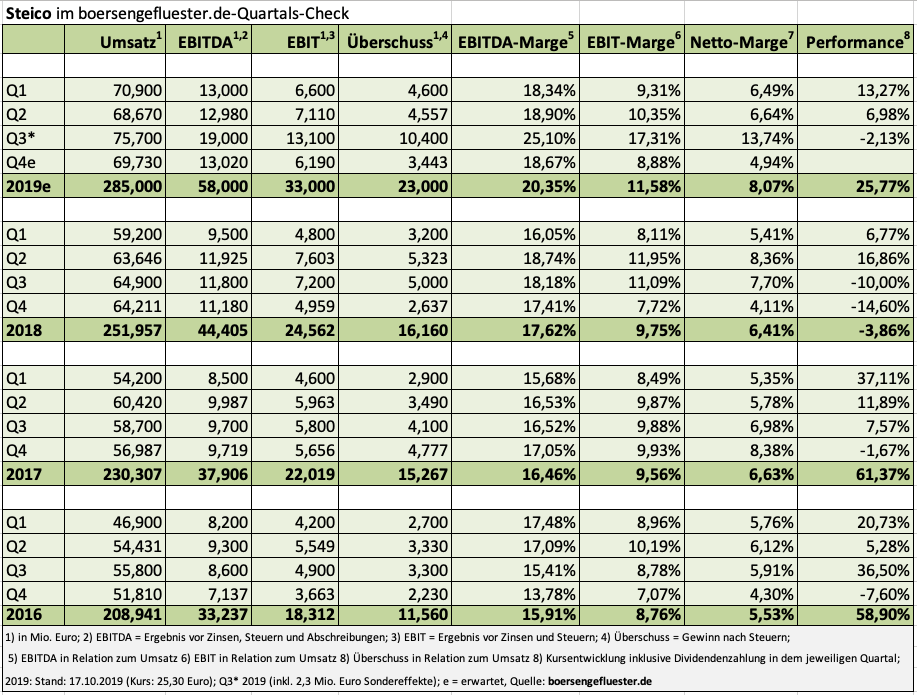

© boersengefluester.de | Redaktion

Mit ein wenig Fortune könnte das der Ausbruch aus der nun schon fast zwei Jahre dauernden Seitwärtsbewegung sein. Jedenfalls sehen die Zahlen von Steico für das dritte Quartal 2019 so gut aus, dass die Notiz des Herstellers von Holzfaser-Dämmstoffen nun sogar über die Marke von 25 Euro gesprungen ist. Just in diesem Bereich hatte sich die Steico-Aktie zuletzt immer wieder die Zähne ausgebissen. Bewertungstechnisch sollten Kurse bis etwas oberhalb von 30 Euro locker drin sein, immerhin wird die Steico-Aktie zurzeit gerade einmal mit dem Doppelten des Buchwerts gehandelt. Dabei kommt die in Feldkirchen bei München ansässige Gesellschaft ergebnismäßig super voran: Auch ohne den positiven Effekt einer Gutschrift von rund 2,4 Mio. Euro der polnischen Regierung zum Ausgleich enorm gestiegener Energiekosten hätte Steico im dritten Quartal 2019 ein Ergebnis vor Zinsen und Steuern (EBIT) von etwa 10,7 Mio. Euro erzielt. Das ist der mit Abstand beste Wert, den das Unternehmen je in einem Quartal erwirtschaftete.

Insgesamt steht nach neun Monaten nun ein EBIT von 26,8 Mio. Euro zu Buche – nach 19,6 Mio. Euro im entsprechenden Vorjahreszeitraum. Für das Gesamtjahr setzt der Vorstand daher die Prognose für die operative Marge – bezogen auf die Relation von EBIT zur Gesamtleistung (Umsatz plus Bestandserhöhungen) – leicht herauf und hält nun den Bereich um zehn Prozent für realistisch. Bislang lag stellte Steico eine Spanne zwischen neun und zehn Prozent in Aussicht. Nach neun Monaten 2019 liegt die entsprechende Kennzahl bei 12,4 Prozent, es scheint also ausreichend Puffer in der Vorschau eingebaut zu sein. Obligatorisch für den Bauzulieferer ist der Hinweis zum Wetterbericht: Ein früher Wintereinbruch würde sich negativ auf die Zahlen des vierten Quartals auswirken.

Foto: Steico SE

...

Foto: Steico SE

...

Steico

Kurs: 23,90

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 0,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 65,00 | 0,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 16,98 | 0,00 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 0,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 0,00 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 0,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 0,00 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 0,00 | |

| Earnings per share8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,45 | |

| Dividend per share8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de and company details

Gut ist, dass die Gesellschaft auch für das kommenden Jahr eine positive Entwicklung erwartet. Zwar ist für 2020 mit keinen weiteren Kompensationszahlungen in Polen zu rechnen, dafür dürfte ein Teil des benötigten Stroms aus dem neu errichteten Biomassekraftwerk am Standort Czarnków kommen, so dass die Profitabilität hier zumindest stabil bleiben dürfte. Ein Unsicherheitsfaktor bleibt, ob sich die europäische Bauwirtschaft weiterhin gegen die sich zum in immer mehr Sektoren doch sehr deutlich abkühlende Konjunktur stemmen kann. Und auch das Thema Brexit ist für Steico von enormer Bedeutung. Last but not least herrscht in der gesamten Branche ein scharfer Wettbewerb, selbst wenn der Konsolidierungsprozess in vollem Gang ist und einzelne Firmen bereits den Geschäftsbetrieb eingestellt haben (siehe dazu auch unseren Bericht zum zweiten Quartal 2019 HIER).

Insgesamt bleibt boersengefluester.de positiv eingestellt für die im Münchner Spezialsegment m:access gelistete Aktie: Die Relation von Enterprise Value (Börsenwert plus Netto-Finanzschulden) zu dem für 2019 zu erwartenden EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) liegt bei weniger als acht und sollte für 2020 nochmals rückläufig sein. Nun muss im Grunde nur noch die Charttechnik auf Grün springen. Fundamental stehen die Zeichen ohnehin auf höhere Kurse.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 323,92 Mio € | 25.06.2007 | Kaufen | |

* * *

Foto: Steico SE

...

Foto: Steico SE

...

© boersengefluester.de | Redaktion

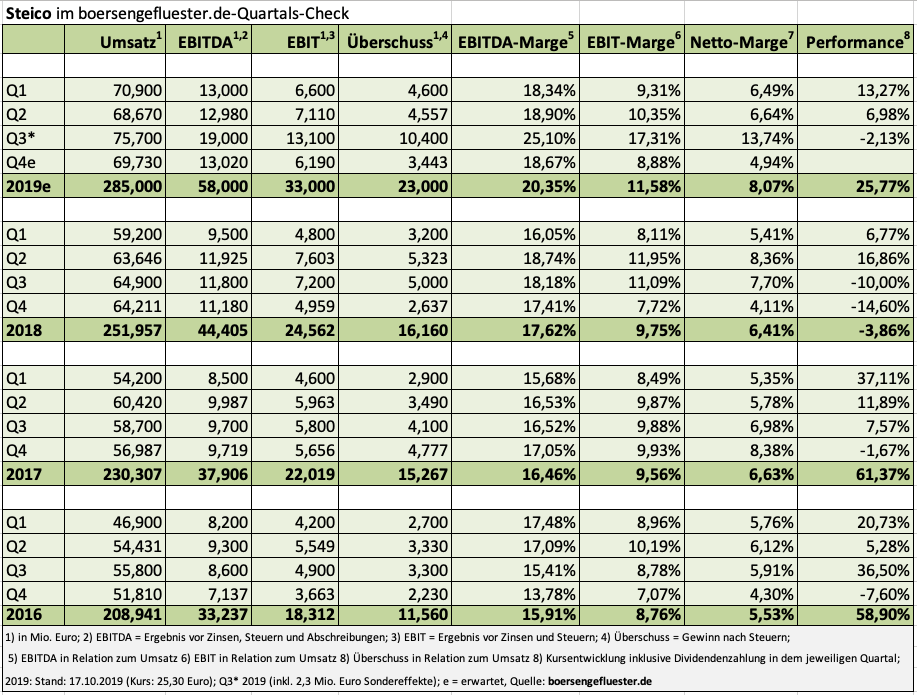

Das gibt es auch nicht alle Tage: Normalerweise steigert Steico im zweiten Quartal eigentlich immer seine Umsätze gegenüber dem jeweiligen Auftaktviertel – schon allein wegen der Temperaturen. Immerhin werden die Produkte des auf Dämmstoffe, Stegträger und Furnierschichtholz spezialisierten Unternehmens auf Baustellen eingesetzt. Und da läuft bei frostigem Klima eher wenig. Diesmal gab es jedoch eine Ausnahme, denn im zweiten Quartal 2019 erlöste Steico mit 68,7 Mio. Euro um rund drei Prozent weniger als in den ersten drei Monaten 2019. Das hört sich zunächst einmal so an, also ob die Konjunkturdelle nun auch im Wohnungsbau angekommen sei. Tatsächlich gibt es aber eine andere Erklärung: Da sich einige Wettbewerber aus dem Bereich Holzfaserdämmstoffe in den vergangenen Quartalen aus dem Markt verabschiedet hatten, sah Steico erstmals seit langer Zeit wieder die Chance für eine Preiserhöhung – wirksam wurde sie zum 1. März 2019. Das wiederum hatte zur Folge, dass sich die Kunden sehr frühzeitig mit Waren eingedeckt haben und in den Folgemonaten entsprechend weniger orderten. „Die Entwicklung des zweiten Quartals verlief daher etwas gedämpfter“, heißt es im frisch vorgelegten Zwischenbericht von Steico.

[sws_blue_box box_size="640"]2 % Zinsen p.a. beim Kauf oder Übertrag von Fonds & ETF - Jetzt informieren[/sws_blue_box]

Insgesamt sollte sich das Bestellverhalten jedoch wieder einpendeln, so dass der Vorstand „sehr positiv“ gestimmt ist und für das Gesamtjahr 2019 weiterhin mit einem Umsatzwachstum von mehr von zehn Prozent gegenüber dem Vorjahreswert von knapp 252 Mio. Euro rechnet. Die EBIT-Marge – bezogen auf die Gesamtleistung (Umsatz plus Bestandsveränderungen) – wiederum soll sich weiterhin in einem Korridor zwischen neun und zehn Prozent bewegen.

Auch hier sieht boersengefluester.de das in Feldkirchen bei München ansässige Unternehmen solide unterwegs, selbst wenn sich das Ergebnis vor Zinsen und Steuern (EBIT) im ersten Halbjahr 2019 mit 13,71 Mio. Euro „nur“ um 10 ,5 Prozent oberhalb des entsprechenden Vergleichswerts von 2018 bewegte. Das liegt vorwiegend daran, dass die Abschreibungen deutlicher als gedacht zugelegt haben. Die offizielle Erklärung dafür: „Die Kosten für notwendige CO2-Zertifikate werden beim Erwerb als sonstige Vermögensgegenstände aktiviert. Beim späteren Verbrauch der CO2-Zertifikate erfolgt dann eine entsprechende Abschreibung, wodurch diese Position erhöht wird.“ Aber auch hier ist Besserung in Sicht, denn Steico forciert die Umstellung auf Biomasse als Energieträger. Dem Vernehmen nach werden die im Nordwesten von Polen gelegenen Standorte in Czarna Woda und Czarnków im Juli beziehungsweise im September 2019 auf Biomasse umgestellt.

Auch hier sieht boersengefluester.de das in Feldkirchen bei München ansässige Unternehmen solide unterwegs, selbst wenn sich das Ergebnis vor Zinsen und Steuern (EBIT) im ersten Halbjahr 2019 mit 13,71 Mio. Euro „nur“ um 10 ,5 Prozent oberhalb des entsprechenden Vergleichswerts von 2018 bewegte. Das liegt vorwiegend daran, dass die Abschreibungen deutlicher als gedacht zugelegt haben. Die offizielle Erklärung dafür: „Die Kosten für notwendige CO2-Zertifikate werden beim Erwerb als sonstige Vermögensgegenstände aktiviert. Beim späteren Verbrauch der CO2-Zertifikate erfolgt dann eine entsprechende Abschreibung, wodurch diese Position erhöht wird.“ Aber auch hier ist Besserung in Sicht, denn Steico forciert die Umstellung auf Biomasse als Energieträger. Dem Vernehmen nach werden die im Nordwesten von Polen gelegenen Standorte in Czarna Woda und Czarnków im Juli beziehungsweise im September 2019 auf Biomasse umgestellt.

Mit der operativen Entwicklung des Unternehmens können die Investoren also zufrieden sein. Fakt ist aber auch, dass der Aktienkurs von Steico nun schon seit mindestens einem Jahr per saldo nicht mehr vom Fleck kommt und in einer Seitwärtsrange von grob 20 bis 25 Euro festhängt. Ein – zumindest technisches – Kaufsignal würde sich wohl erst ergeben, wenn die Notiz kraftvoll über die Marke von 26 Euro klettern würde. Fundamental wäre solch ein Niveau durchaus vertretbar, wenngleich man klar sagen muss, dass die Steico-Aktie längst kein Schnäppchen mehr ist und die aktuelle Konsolidierung eben auch eine Folge des gestiegenen Bewertungsniveaus ist. Wer etwas fürs Langfristdepot sucht, dürfte bei der im Münchner m:access gelisteten Steico aber richtig liegen. Die Gewinne sollten auch über 2020 hinaus weiter zulegen, womit sich dann auch das KGV entsprechend verringern würde.

Mit der operativen Entwicklung des Unternehmens können die Investoren also zufrieden sein. Fakt ist aber auch, dass der Aktienkurs von Steico nun schon seit mindestens einem Jahr per saldo nicht mehr vom Fleck kommt und in einer Seitwärtsrange von grob 20 bis 25 Euro festhängt. Ein – zumindest technisches – Kaufsignal würde sich wohl erst ergeben, wenn die Notiz kraftvoll über die Marke von 26 Euro klettern würde. Fundamental wäre solch ein Niveau durchaus vertretbar, wenngleich man klar sagen muss, dass die Steico-Aktie längst kein Schnäppchen mehr ist und die aktuelle Konsolidierung eben auch eine Folge des gestiegenen Bewertungsniveaus ist. Wer etwas fürs Langfristdepot sucht, dürfte bei der im Münchner m:access gelisteten Steico aber richtig liegen. Die Gewinne sollten auch über 2020 hinaus weiter zulegen, womit sich dann auch das KGV entsprechend verringern würde.

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Steico im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 8 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Steico-Aktie –12,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten. Insgesamt eine sehr erfreuliche Ausbeute.[/sws_yellow_box]

Foto: Steico SE

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Steico im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 8 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Steico-Aktie –12,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten. Insgesamt eine sehr erfreuliche Ausbeute.[/sws_yellow_box]

Foto: Steico SE

...

Steico

Kurs: 23,90

Mit der operativen Entwicklung des Unternehmens können die Investoren also zufrieden sein. Fakt ist aber auch, dass der Aktienkurs von Steico nun schon seit mindestens einem Jahr per saldo nicht mehr vom Fleck kommt und in einer Seitwärtsrange von grob 20 bis 25 Euro festhängt. Ein – zumindest technisches – Kaufsignal würde sich wohl erst ergeben, wenn die Notiz kraftvoll über die Marke von 26 Euro klettern würde. Fundamental wäre solch ein Niveau durchaus vertretbar, wenngleich man klar sagen muss, dass die Steico-Aktie längst kein Schnäppchen mehr ist und die aktuelle Konsolidierung eben auch eine Folge des gestiegenen Bewertungsniveaus ist. Wer etwas fürs Langfristdepot sucht, dürfte bei der im Münchner m:access gelisteten Steico aber richtig liegen. Die Gewinne sollten auch über 2020 hinaus weiter zulegen, womit sich dann auch das KGV entsprechend verringern würde.

Mit der operativen Entwicklung des Unternehmens können die Investoren also zufrieden sein. Fakt ist aber auch, dass der Aktienkurs von Steico nun schon seit mindestens einem Jahr per saldo nicht mehr vom Fleck kommt und in einer Seitwärtsrange von grob 20 bis 25 Euro festhängt. Ein – zumindest technisches – Kaufsignal würde sich wohl erst ergeben, wenn die Notiz kraftvoll über die Marke von 26 Euro klettern würde. Fundamental wäre solch ein Niveau durchaus vertretbar, wenngleich man klar sagen muss, dass die Steico-Aktie längst kein Schnäppchen mehr ist und die aktuelle Konsolidierung eben auch eine Folge des gestiegenen Bewertungsniveaus ist. Wer etwas fürs Langfristdepot sucht, dürfte bei der im Münchner m:access gelisteten Steico aber richtig liegen. Die Gewinne sollten auch über 2020 hinaus weiter zulegen, womit sich dann auch das KGV entsprechend verringern würde.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 323,92 Mio € | 25.06.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 0,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 65,00 | 0,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 16,98 | 0,00 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 0,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 0,00 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 0,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 0,00 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 0,00 | |

| Earnings per share8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,45 | |

| Dividend per share8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de and company details

[sws_yellow_box box_size="570"] Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Steico im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 8 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Steico-Aktie –12,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten. Insgesamt eine sehr erfreuliche Ausbeute.[/sws_yellow_box]

Foto: Steico SE

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Steico im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 8 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Steico-Aktie –12,5 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten. Insgesamt eine sehr erfreuliche Ausbeute.[/sws_yellow_box]

Foto: Steico SE

...

© boersengefluester.de | Redaktion

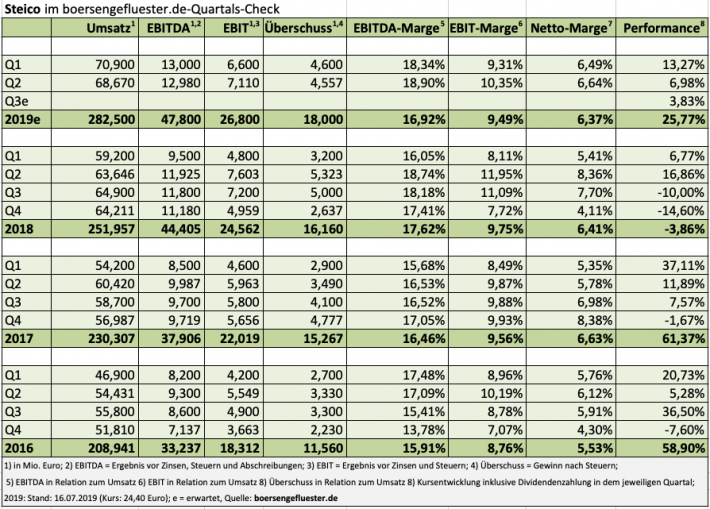

Natürlich hatte es die meisten Aktien noch sehr viel heftiger erwischt. Aber wirklich erschlossen hat es uns nicht, warum der Anteilschein von Steico seit der Vorlage der Halbjahreszahlen zwischenzeitlich um mehr als 17 Prozent abgerutscht war. Immerhin gehört das Papier des auf Dämmstoffe spezialisierten Bauzulieferers nicht in die Kategorie von Aktien, die schon aufgrund ihrer luftigen Bewertung anfällig für eine ausgeprägte Kurskorrektur sind – trotz des Brexit-Risikos für Steico UK. Aber der ganz normale Börsenwahnsinn funktioniert in beide Richtungen: Auf die Vorlage der sehr anständigen Zahlen zum dritten Quartal reagiert die Steico-Aktie mit einem Kursplus von in der Spitze fast 19 Prozent auf 25,15 Euro. Das entspricht einem Zugewinn an Marktkapitalisierung von mehr als 56 Mio. Euro. Dabei hat das in Feldkirchen bei München angesiedelte Unternehmen mit einem Ergebnis vor Zinsen und Steuern (EBIT) von 7,20 Mio. Euro eigentlich „nur“ die – freilich ambitionierten – Erwartungen sicher erfüllt.

So gesehen fällt die massive Reaktion der Börsianer wohl in die Kategorie Erleichterungsrally. Immerhin scheinen die Jahresziele mit einer Erlösplus im „oberen einstelligen Prozentbereich“ sowie einem dazu überproportionalen Ergebniszuwachs nun mehr als gesichert. Boersengfluester.de hat die eigenen Prognosen für Umsatz und Gewinn jedenfalls leicht heraufgesetzt. Ein positives Signal Richtung Kapitalmarkt ist dabei ebenfalls, dass Steico auch für das kommende Jahr von einer anhaltend guten Entwicklung ausgeht. Bemerkenswert sind zudem Details aus dem Quartalsbericht, wie der neuerliche Schnäppchenkauf einer Holzbearbeitungsanlage in Polen – bestückt mit Maschinen von der zur Homag Group gehörenden Weinmann sowie von Hans Hundegger, dem Marktführer für CNC-Maschinen aus dem Holzsektor. „Mit rund 1,4 Mio. Euro lag der Kaufpreis wesentlich unter einem vergleichbaren Neupreis. Die Anlagenteile wurden bereits demontiert und an den Steico-Standort Czarnków (Polen) verlagert, wo die Anlage in Kürze installiert werden soll“, heißt es offiziell.

Per saldo ist es bemerkenswert, wie Steico es schafft, den strammen Expansionskurs in steigende Gewinne umzumünzen – und zwar nachhaltig. Schließlich ist es mitnichten so, dass der scheinbar unsinkbare Bauboom nur Gewinner hervorbringt. Das bekamen zuletzt die Investoren von HeidelbergCement oder auch Sto aus dem Zulieferbereich zu spüren. Bei Steico hat boersengefluester.de indes noch immer ein gutes Gefühl: Das Kurs-Buchwert-Verhältnis (KBV) beträgt vergleichsweise moderate 2,2. Ambitionierter kommt derzeit zwar das Kurs-Gewinn-Verhältnis (KBV) von 17,6 daher. Mit Blick auf unsere Ergebnisschätzung für 2020 wird sich das KGV aber bereits auf einen Wert zwischen 15 und 16 ermäßigen. Insgesamt bleibt der Small-Cap also etwas für das Langfristdepot. Einen kurzfristigen Dämpfer könnte es höchstens durch einen frühzeitigen und massiven Wintereinbruch in den kommenden Wochen geben. Aber danach sieht es derzeit ja nun wahrlich nicht aus.

Per saldo ist es bemerkenswert, wie Steico es schafft, den strammen Expansionskurs in steigende Gewinne umzumünzen – und zwar nachhaltig. Schließlich ist es mitnichten so, dass der scheinbar unsinkbare Bauboom nur Gewinner hervorbringt. Das bekamen zuletzt die Investoren von HeidelbergCement oder auch Sto aus dem Zulieferbereich zu spüren. Bei Steico hat boersengefluester.de indes noch immer ein gutes Gefühl: Das Kurs-Buchwert-Verhältnis (KBV) beträgt vergleichsweise moderate 2,2. Ambitionierter kommt derzeit zwar das Kurs-Gewinn-Verhältnis (KBV) von 17,6 daher. Mit Blick auf unsere Ergebnisschätzung für 2020 wird sich das KGV aber bereits auf einen Wert zwischen 15 und 16 ermäßigen. Insgesamt bleibt der Small-Cap also etwas für das Langfristdepot. Einen kurzfristigen Dämpfer könnte es höchstens durch einen frühzeitigen und massiven Wintereinbruch in den kommenden Wochen geben. Aber danach sieht es derzeit ja nun wahrlich nicht aus.

Steico

Kurs: 23,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 323,92 Mio € | 25.06.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 0,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 65,00 | 0,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 16,98 | 0,00 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 0,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 0,00 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 0,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 0,00 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 0,00 | |

| Earnings per share8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,45 | |

| Dividend per share8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay

...

© boersengefluester.de | Redaktion

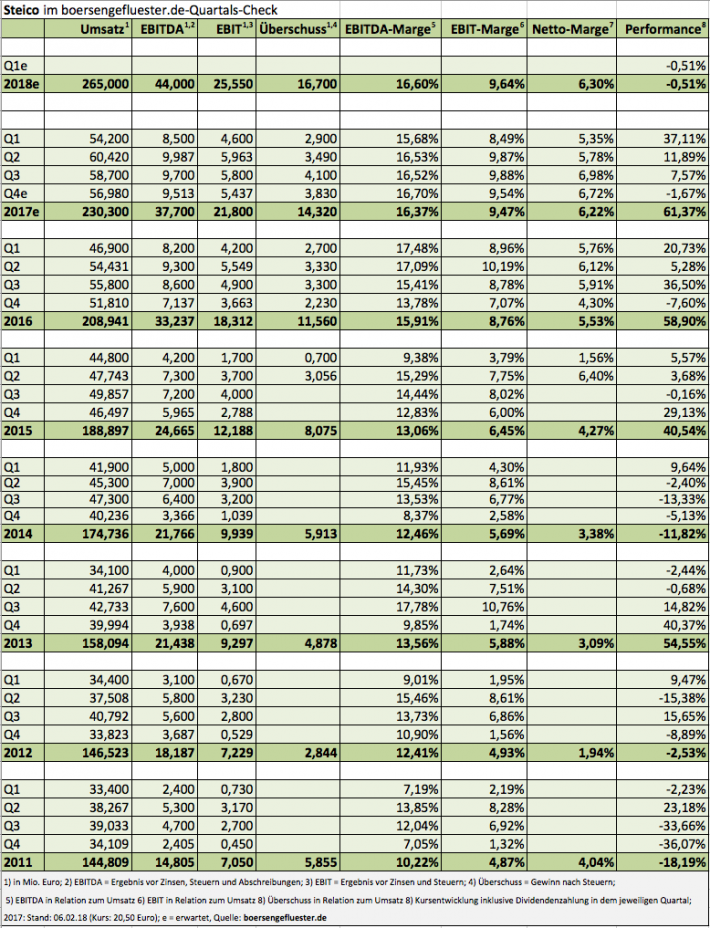

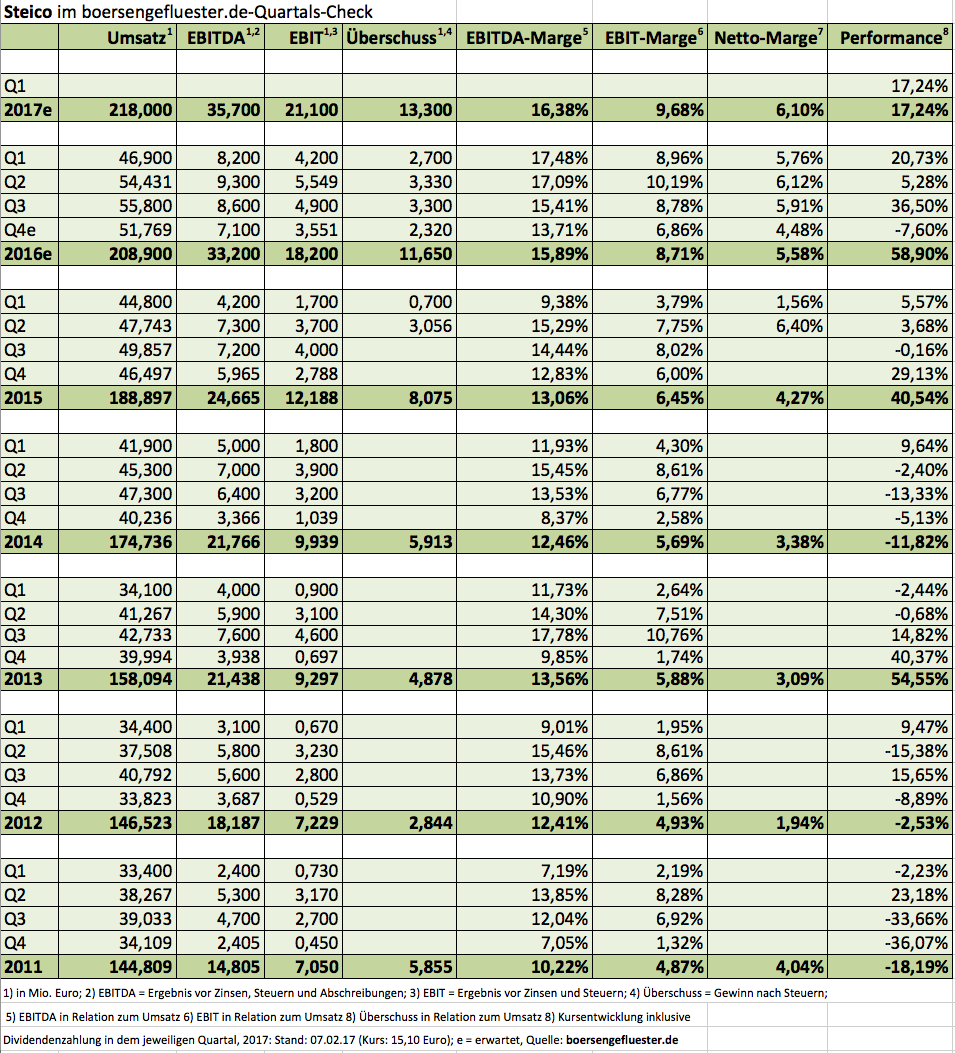

Für gewöhnlich ist das vierte Quartal bei Steico ein eher schwacher Jahresabschnitt. Kein Wunder: Bei frostigen Temperaturen ruht so manche Baustelle, was sich dann wiederum negativ auf die Geschäfte des Dämmstoffherstellers auswirkt. So gesehen sind die jetzt veröffentlichten Vorabdaten für 2017 – und damit auch für Q4 – eine sehr angenehme Überraschung. Immerhin hatte Steico in den letzten drei Monaten des Vorjahrs kaum einen Ergebnisabfall zu verkraften. Insgesamt kam das Unternehmen aus Feldkirchen östlich von München 2017 auf ein Umsatzplus von 10,2 Prozent auf 230,3 Mio. Euro. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) zog um 13,6 Prozent auf 37,7 Mio. Euro an. In Aussicht gestellt hatte Finanzvorstand David Meyer Erlöse zwischen 228 und 230 Mio. Euro sowie ein EBITDA in einer Spanne von 36 bis 37 Mio. Euro. Das Betriebsergebnis (EBIT) kletterte um 19,1 Prozent auf 21,8 Mio. Euro, auch hier liegt Steico im oberen Bereich der Erwartungen. „Mit der begonnenen Inbetriebnahme der zweiten Produktionsanlage für Furnierschichtholz (LVL) im vierten Quartal 2017, konnten die Ausbringungsmengen bei LVL deutlich früher als erwartet gesteigert werden, was die Ergebnisentwicklung positiv beeinflusst hat“, betont die Gesellschaft.

Insbesondere mit Blick auf die mittlerweile doch recht stattliche Ausgangsbasis, kann sich auch die Prognose für 2018 unbedingt sehen lassen: So rechnet Steico mit einem Umsatzanstieg von etwa 15 Prozent – bei „ähnlich guten bis leicht verbesserten Ertragsquoten wie 2017“. Boersengefluester.de kalkuliert dementsprechend für 2018 mit Erlösen von 265 Mio. Euro und einem EBIT von gut 25,5 Mio. Euro. Gemessen an der aktuellen Marktkapitalisierung von 288,7 Mio. Euro, ist der Small Cap damit moderat bewertet. Zum Teil liegt das natürlich auch daran, dass der Aktienkurs von dem am 22. Januar 2018 erreichten All-Time-High bei 25,65 Euro bereits um 20 Prozent zurückgekommen ist. Charttechnisch motivierte Investoren werden vermutlich darauf setzen, dass der Aktienkurs im Bereich um 20 Euro auf eine tragfähige Unterstützung trifft und die 200-Tage-Durchschnittslinie zusätzlichen Dienst verrichtet. Rein fundamental bleibt der Titel dagegen schon jetzt eine Kaufen-Position. Oder wie sagte es CFO Meyer im Dezember auf der MKK Münchner Kapitalmarkt Konferenz: „Wir hoffen, eine interessante Story für 2018 bieten zu können, was sich dann auch positiv im Kurs zeigen sollte.“

Foto: Pixabay...

Foto: Pixabay...

Steico

Kurs: 23,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 323,92 Mio € | 25.06.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 0,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 65,00 | 0,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 16,98 | 0,00 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 0,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 0,00 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 0,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 0,00 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 0,00 | |

| Earnings per share8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,45 | |

| Dividend per share8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay...

Foto: Pixabay...

© boersengefluester.de | Redaktion

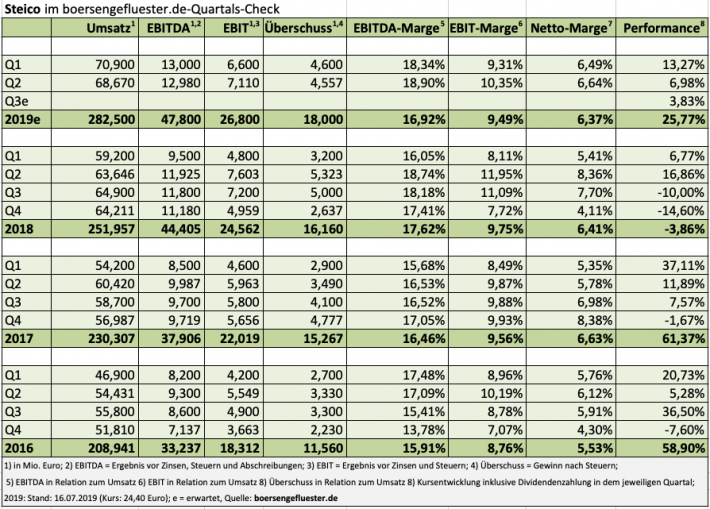

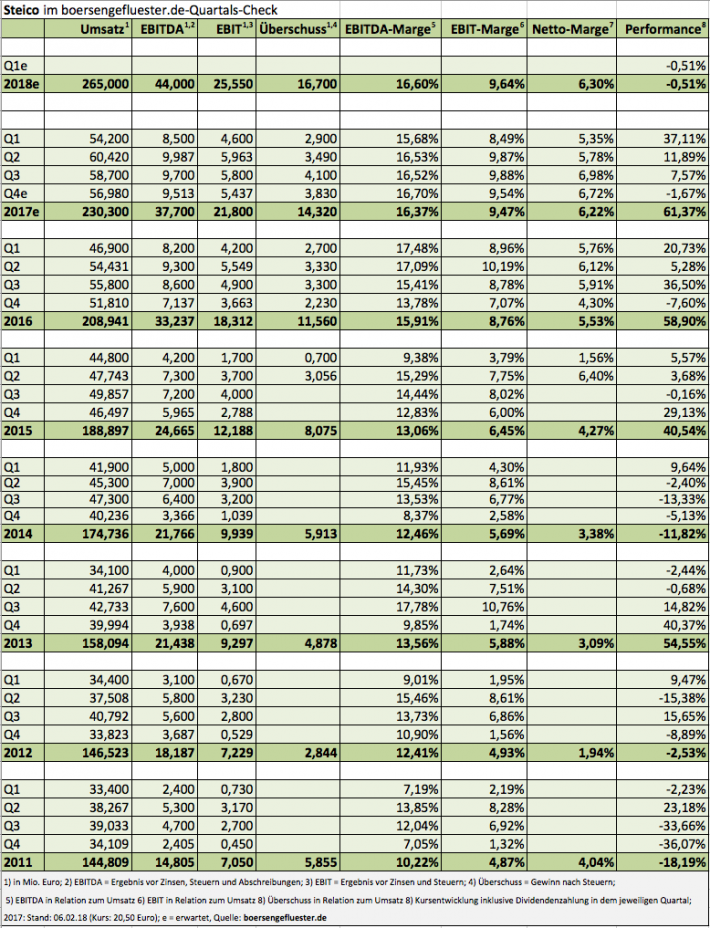

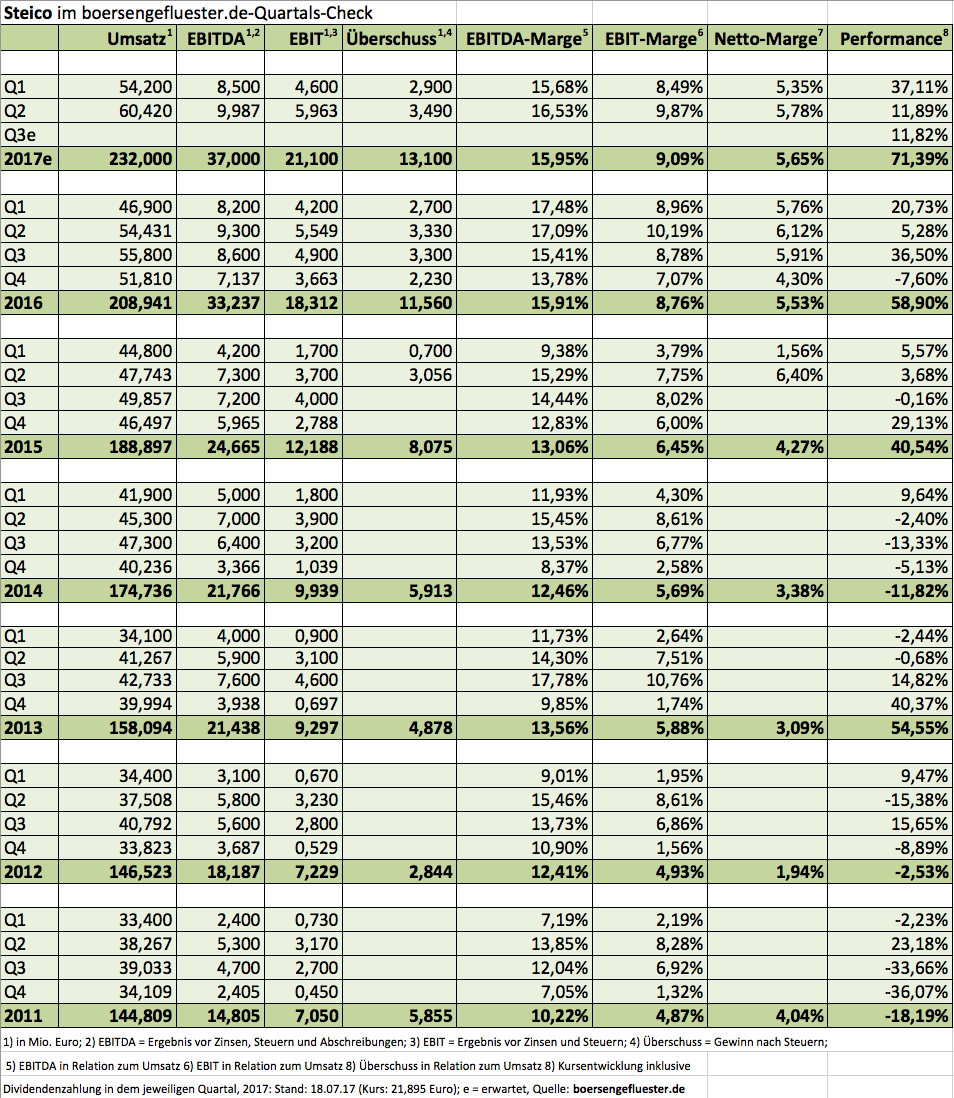

Bestimmt gehört es nicht zu den sinnvollsten Übungen, die operativen Ergebnisse eines Unternehmens im Quartalsrhythmus bis auf die zweite Stelle nach dem Komma zu sezieren. Bei Steico bietet sich diesmal allerdings eine Ausnahme an, denn der Dämmstoffhersteller hätte im dritten Jahresviertel 2017 mit einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 10,16 Mio. Euro zwar keinen neuen Margen-Rekord erzielt – absolut gesehen aber so viel verdient, wie nie zuvor in einem Quartal. Lediglich die Aufwendungen von rund 450.000 Euro im Zusammenhang mit der im September durchgeführten Kapitalerhöhung – Emissionserlös annähernd 25 Mio. Euro – sorgten dafür, dass Q3 2017 nun doch kein Rekordquartal geworden ist. So war das zweite Quartal 2017 mit einem EBITDA von knapp 10 Mio. Euro noch einen Tick ergiebiger. Umso erfreulicher, dass unterm Strich mit einem Netto-Gewinn von 4,1 Mio. Euro der entsprechende Vorjahreswert um mehr als 24 Prozent verbessert wurde.

Keine Frage: Mit einem derart hohen Zwischengewinn hätte boersengefluester.de nicht gerechnet. Kursmäßig gibt es für die Aktionäre der, in Feldkirchen bei München angesiedelten, Gesellschaft ohnehin nichts zu meckern. Inklusive Dividende türmt sich das Kursplus seit Jahresbeginn auf fast 74 Prozent, wobei ein Großteil der Performance auf die starke Entwicklung in den Auftaktmonaten geht. Trotzdem: Eine ausgeprägte Pause hat sich der Small Cap das gesamte Jahr über nicht gegönnt. Entsprechend konstruktiv sieht auch die Charttechnik aus, selbst wenn es zuletzt einen Zacken Richtung Süden ging.

Steico investiert seit geraumer Zeit kräftig in den Ausbau der Kapazitäten und trifft dabei auf eine hohe Nachfrage der Kunden aus dem Bausektor. Die mutige Strategie von CEO und Hauptaktionär Udo Schramek geht also voll auf. Das honorieren die Börsianer, zumal sich Steico mit dem Zahlenwerk auch nicht versteckt und regelmäßig auf Roadshow geht. Für das Abschlussviertel geht Schramek von einer Fortsetzung des Wachstumstrends aus und bestätigt die bisherige Prognose, wonach Umsatz und EBIT im niedrigen zweistelligen Prozentbereich zulegen dürften. Keine Überraschung ist auch, dass die Gesellschaft im kommenden Jahr – wenn die zusätzlichen Produktionsanlagen einsatzbereit sind – „besonders positive Impulse“ erwartet.

Firmenkenner gehen davon aus, dass Steico 2018 die Umsatzmarke von 250 Mio. Euro touchieren wird und dabei auf ein EBITDA von deutlich mehr als 40 Mio. Euro kommt. Dem steht derzeit ein Unternehmenswert (Marktkapitalisierung plus Netto-Finanzschulden) von rund 390 Mio. Euro entgegen. Trotz eines Kursniveaus in Sichtweite zum All-Time-High ist die Aktie mit Haupthandel im Münchner Spezialsegment m:access also noch relativ geerdet bewertet. Auf die lange Sicht bleibt das Papier für uns zudem ein Übernahmekandidat. Kurzfristig liefert für Steico-Anleger der Blick aus dem Fenster wichtige Erkenntnisse, denn solange die Temperaturen keinen heftigen Wintereinbruch signalisieren, kann auf dem Bau gearbeitet werden – und das ist gut für Steico.

Steico investiert seit geraumer Zeit kräftig in den Ausbau der Kapazitäten und trifft dabei auf eine hohe Nachfrage der Kunden aus dem Bausektor. Die mutige Strategie von CEO und Hauptaktionär Udo Schramek geht also voll auf. Das honorieren die Börsianer, zumal sich Steico mit dem Zahlenwerk auch nicht versteckt und regelmäßig auf Roadshow geht. Für das Abschlussviertel geht Schramek von einer Fortsetzung des Wachstumstrends aus und bestätigt die bisherige Prognose, wonach Umsatz und EBIT im niedrigen zweistelligen Prozentbereich zulegen dürften. Keine Überraschung ist auch, dass die Gesellschaft im kommenden Jahr – wenn die zusätzlichen Produktionsanlagen einsatzbereit sind – „besonders positive Impulse“ erwartet.

Firmenkenner gehen davon aus, dass Steico 2018 die Umsatzmarke von 250 Mio. Euro touchieren wird und dabei auf ein EBITDA von deutlich mehr als 40 Mio. Euro kommt. Dem steht derzeit ein Unternehmenswert (Marktkapitalisierung plus Netto-Finanzschulden) von rund 390 Mio. Euro entgegen. Trotz eines Kursniveaus in Sichtweite zum All-Time-High ist die Aktie mit Haupthandel im Münchner Spezialsegment m:access also noch relativ geerdet bewertet. Auf die lange Sicht bleibt das Papier für uns zudem ein Übernahmekandidat. Kurzfristig liefert für Steico-Anleger der Blick aus dem Fenster wichtige Erkenntnisse, denn solange die Temperaturen keinen heftigen Wintereinbruch signalisieren, kann auf dem Bau gearbeitet werden – und das ist gut für Steico.

Steico

Kurs: 23,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 323,92 Mio € | 25.06.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 0,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 65,00 | 0,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 16,98 | 0,00 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 0,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 0,00 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 0,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 0,00 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 0,00 | |

| Earnings per share8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,45 | |

| Dividend per share8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay...

© boersengefluester.de | Redaktion

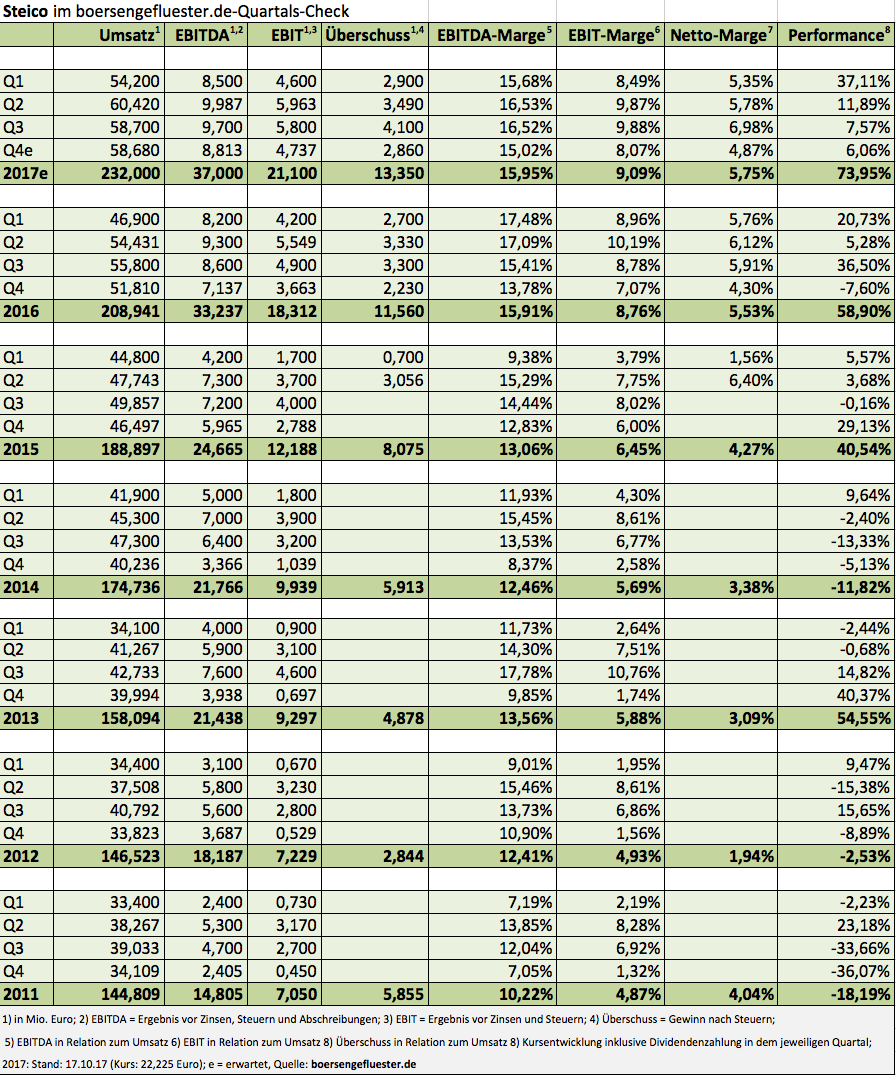

An gute Zahlen haben sich die Investoren bei Steico längst gewöhnt. Doch die Resultate für das zweite Jahresviertel 2017 sind nochmals ein Ausrufezeichen! Immerhin hat der Hersteller von ökologischen Dämmstoffen mit 60,42 Mio. Euro soviel wie nie zuvor in einem Quartal umgesetzt. „Dank der hohen Nachfrage konnte Steico seine Produktionsanlagen im ersten Halbjahr 2017 nahezu vollständig auslasten“, heißt es. Die EBIT-Marge von knapp 9,9 Prozent hielt mit dem strammen Erlöszuwachs zwar nicht ganz Schritt – im zweiten Quartal 2016 bewegte sie sich bei fast 10,2 Prozent. In absoluten Zahlen hat Steico mit einem Ergebnis vor Zinsen und Steuern von 5,96 Mio. Euro aber ebenfalls einen Quartalsrekord aufgestellt. Kein Wunder, dass CEO und Großaktionär Udo Schramek den Ausblick für das Gesamtjahr nun noch etwas zuversichtlicher formuliert und sowohl für Umsatz, als auch EBIT ein Wachstum im niedrigen zweistelligen Prozentbereich erwartet. Bislang galt diese Aussage nur für das Betriebsergebnis, für den Umsatz lag die Vorgabe bei einem Plus in einer oberen einstelligen Größenordnung.

Mit Blick auf die erheblichen Investitionen in neue Anlagen – bei denen Steico im Zeitplan liegt –, dürfte Anleger vor allen Dingen die Einschätzung von Steico zum Sektorumfeld gefallen. „Die Geschäftsleitung geht davon aus, dass nach den Konsolidierungen der vergangenen Jahre eine branchenweit hohe Produktionsauslastung gegeben ist, so dass mittelfristig keine weitere Verschärfung des Preisdrucks zu erwarten ist“, heißt es im Halbjahresbericht. Insgesamt läuft es bei der Gesellschaft mit Sitz in Feldkirchen bei München also ziemlich rund. Bleibt die Frage der Bewertung: Immerhin kostet die Aktie mittlerweile 21,90 Euro und nicht mehr 11 Euro, wie noch vor einem Jahr. Unter Berücksichtigung der Netto-Finanzverbindlichkeiten von gegenwärtig annähernd 94 Mio. Euro beträgt der Unternehmenswert gut 374 Mio. Euro. Das korrespondiert mit einem von boersengefluester.de für 2017 erwarteten EBITDA von 37 Mio. Euro – was einem Faktor von rund zehn entspricht. Bezogen auf die Schätzungen für 2018 und 2019 dürfte dieses Multiple auf weniger als acht sinken. Das lässt unserer Meinung nach noch Raum für weitere Kurssteigerungen.

Den fairen Wert der Aktie siedeln wir bei rund 25 Euro an. Einer Rückeroberung des bisherigen All-Time-Highs von 22,40 Euro (erreicht am 6. Juli 2017) steht – sofern der Gesamtmarkt mitspielt – wohl nichts im Weg. Längst vorbei sind allerdings die Zeiten, als es die Steico-Aktie noch mit einem Discount zum Eigenkapital gab. Mittlerweile beträgt das Kurs-Buchwert-Verhältnis (KBV) knapp 2,3. Und auch die Dividendenrendite ist nicht mehr übermäßig attraktiv.

Den fairen Wert der Aktie siedeln wir bei rund 25 Euro an. Einer Rückeroberung des bisherigen All-Time-Highs von 22,40 Euro (erreicht am 6. Juli 2017) steht – sofern der Gesamtmarkt mitspielt – wohl nichts im Weg. Längst vorbei sind allerdings die Zeiten, als es die Steico-Aktie noch mit einem Discount zum Eigenkapital gab. Mittlerweile beträgt das Kurs-Buchwert-Verhältnis (KBV) knapp 2,3. Und auch die Dividendenrendite ist nicht mehr übermäßig attraktiv.

...

...

Steico

Kurs: 23,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 323,92 Mio € | 25.06.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 0,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 65,00 | 0,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 16,98 | 0,00 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 0,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 0,00 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 0,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 0,00 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 0,00 | |

| Earnings per share8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,45 | |

| Dividend per share8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de and company details

Foto: pixabay

...

...

© boersengefluester.de | Redaktion

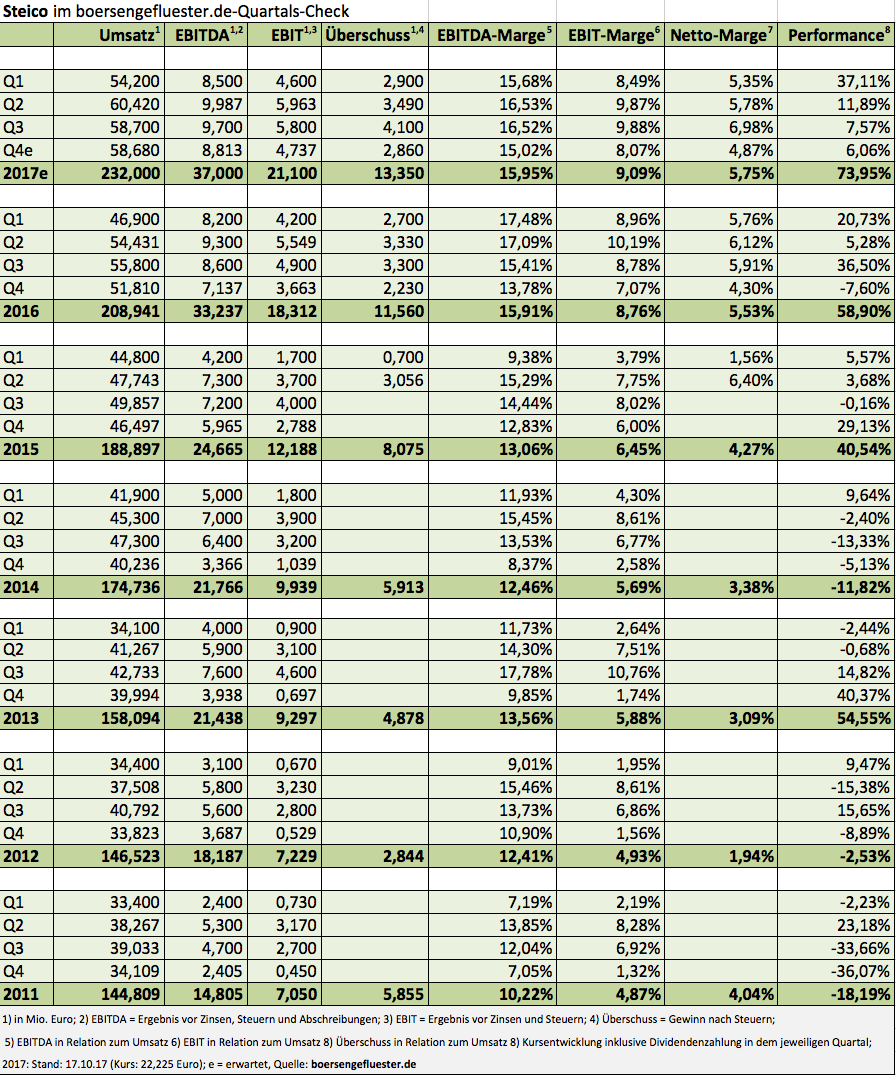

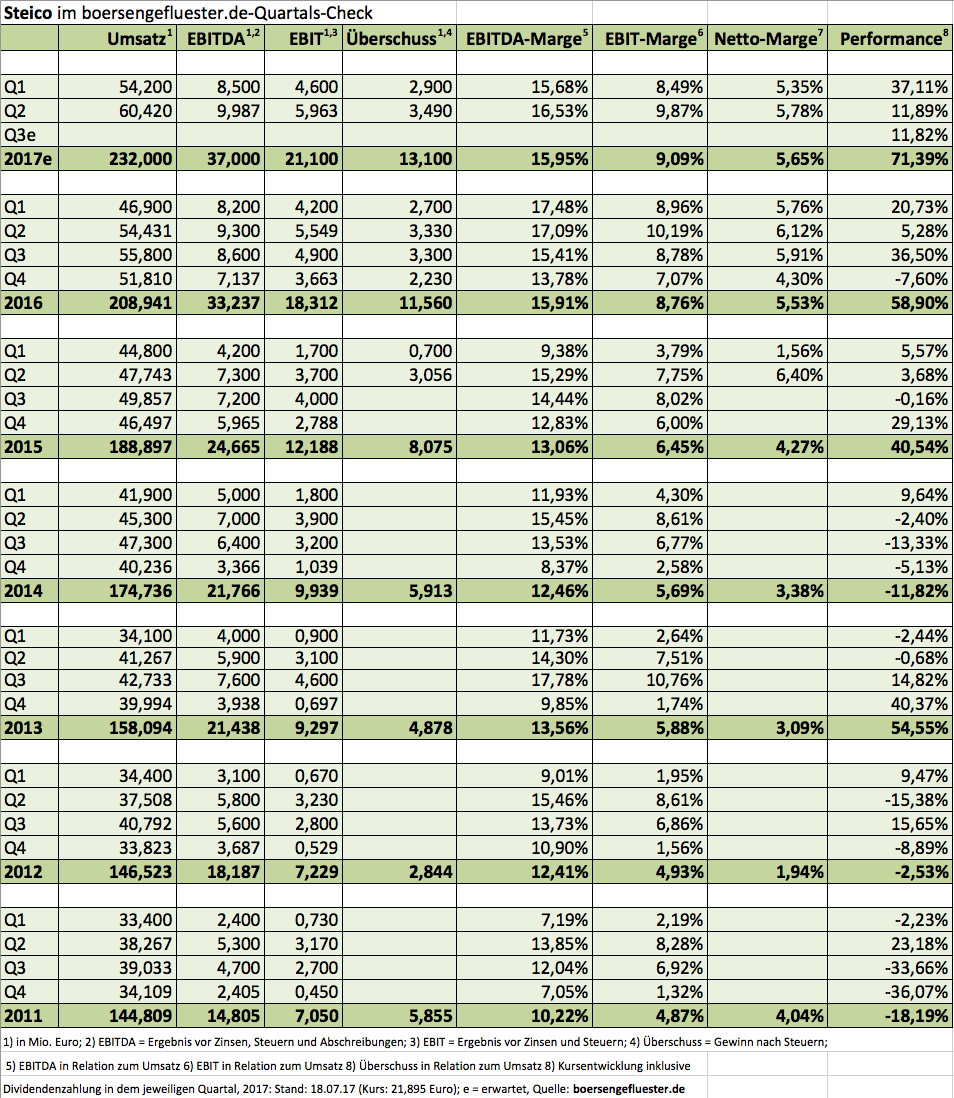

Auf der von Oddo Seydler Anfang des Jahres veranstalteten Aktienkonferenz im französischen Lyon zählte Steico mit zu den Highlights aus der heimischen Small-Cap-Szene. Dem Vernehmen nach waren etliche institutionelle Investoren anschließend auf der Suche nach größeren Stückzahlen von den Anteilscheinen des Dämmstoffherstellers. Doch der Markt ist vergleichsweise eng: Gut zwei Drittel der Aktien hält Udo Schramek, der Vorsitzende des Verwaltungsrats, die restlichen Papiere sind offiziell dem Streubesitz zuzurechnen. Abgabewillige Anlageprofis sind zurzeit in der Unterzahl und so verwundert es nicht, dass die Notiz allein seit Jahresbeginn 2017 um gut 17 Prozent Richtung Norden unterwegs ist und mittlerweile die Marke von 15 Euro genommen hatte. Allmählich kommt damit sogar der Ende Juni 2007 geforderte Emissionskurs von 17,50 Euro in Reichweite.

Derweil haben die vorläufigen Zahlen für 2016 – insbesondere auf der Umsatzseite – die Erwartungen von boersengefluester.de sicher erfüllt. Bei Erlösen von 208,90 Mio. Euro kam die in Feldkirchen bei München ansässige Gesellschaft auf ein Ergebnis vor Zinsen und Steuern (EBIT) von 18,20 Mio. Euro – nach 12,2 Mio. Euro im Jahr zuvor. Steico betont, dass das Abschlussviertel mit einem Betriebsergebnis von 3,55 Mio. Euro das „erfolgreichste vierte Quartal der Unternehmensgeschichte“ gewesen sei. Die Basis für das jetzt vorgelegte Gesamtergebnis hat die Gesellschaft aber freilich schon in den insgesamt deutlich wichtigeren zweiten und dritten Jahresvierteln gelegt.

Und hätte der Wertverlust des britischen Pfunds – Steico erzielt rund 15 Prozent der Erlöse auf der Insel – nicht weniger arg ins Kontor geschlagen, wäre die Gesamtausbeute wohl nochmals spürbar besser gewesen. Wesentlicher Treiber bleiben die Effekte aus der neuen Furnierschichtholzanlage in Polen, selbst wenn der Betrieb 2016 noch gar nicht voll ausgelastet war. „Derzeit laufen die Bauarbeiten für eine Verdoppelung der Produktionskapazitäten bei Furnierschichtholz. Die Inbetriebnahme der zweiten Produktionslinie ist planmäßig für Mitte 2018 vorgesehen“, erklärt das Unternehmen. Folgerichtig geht der Vorstand davon aus, dass sich die Geschäfte auch im laufenden Jahr positiv entwickeln werden, ohne jedoch bereits jetzt eine konkrete Prognose für 2017 zu geben. Hier müssen Anleger wohl bis April warten, dann wird der Geschäftsbericht – inklusive Dividendenvorschlag – veröffentlicht. Boersengefluester.de rechnet mit einer leichten Anhebung der Ausschüttung um 2 Cent auf 0,17 Euro je Aktie. Die Hauptversammlung findet am 22. Juni 2017 statt.

Die wichtigsten Wettbewerber im Kerngeschäft von Steico sind hierzulande Firmen wie Gutex, Homatherm, und Schneider – allesamt nicht börsennotiert. Interessant sind die Entwicklungen bei den internationalen Konkurrenten: Die Schweizer Pavatex wurde Ende Mai 2016 von dem französischen Soprema-Konzern übernommen. Kurz vorher hat der zur Saint-Gobain Gruppe gehörige Dämmstoffhersteller Isover entschieden, Buitex Recyclage, die Sparte Holzfaserdämmstoffe von Buitex, zu kaufen. Abgesehen von Saint Gobain sind zwar auch diese Gesellschaften nicht gelistet. Doch eine Prise Übernahmefantasie kann auch der Steico-Aktie nicht schaden. Immerhin wurde vor einigen Jahren schon einmal getuschelt, dass Steico für Saint-Gobain interessant sein könnte. Summa summarum bleibt die Steico-Aktie für boersengefluester.de damit ein attraktiver Wert aus dem Bauzuliefersektor.

Die wichtigsten Wettbewerber im Kerngeschäft von Steico sind hierzulande Firmen wie Gutex, Homatherm, und Schneider – allesamt nicht börsennotiert. Interessant sind die Entwicklungen bei den internationalen Konkurrenten: Die Schweizer Pavatex wurde Ende Mai 2016 von dem französischen Soprema-Konzern übernommen. Kurz vorher hat der zur Saint-Gobain Gruppe gehörige Dämmstoffhersteller Isover entschieden, Buitex Recyclage, die Sparte Holzfaserdämmstoffe von Buitex, zu kaufen. Abgesehen von Saint Gobain sind zwar auch diese Gesellschaften nicht gelistet. Doch eine Prise Übernahmefantasie kann auch der Steico-Aktie nicht schaden. Immerhin wurde vor einigen Jahren schon einmal getuschelt, dass Steico für Saint-Gobain interessant sein könnte. Summa summarum bleibt die Steico-Aktie für boersengefluester.de damit ein attraktiver Wert aus dem Bauzuliefersektor.

Steico

Kurs: 23,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 323,92 Mio € | 25.06.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 0,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 65,00 | 0,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 16,98 | 0,00 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 0,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 0,00 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 0,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 0,00 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 0,00 | |

| Earnings per share8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,45 | |

| Dividend per share8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

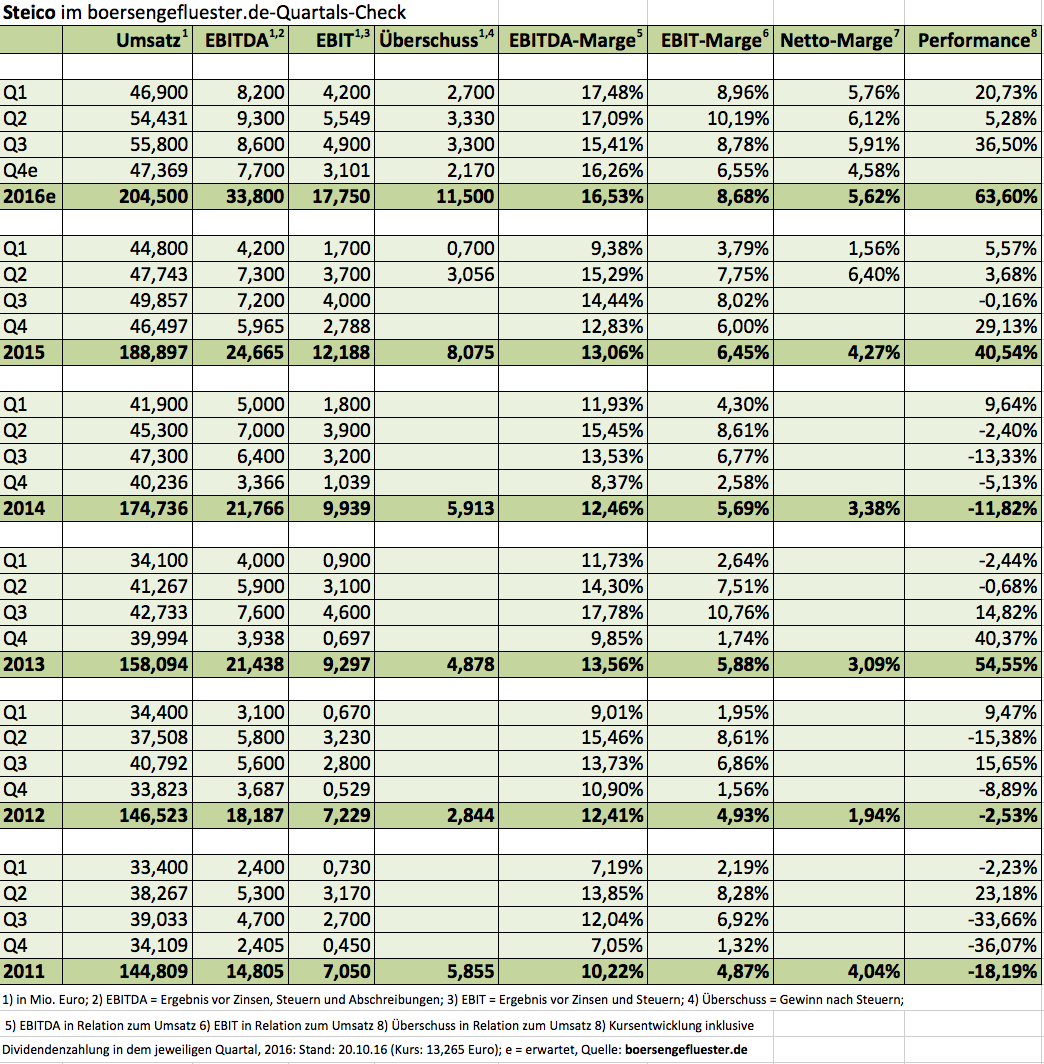

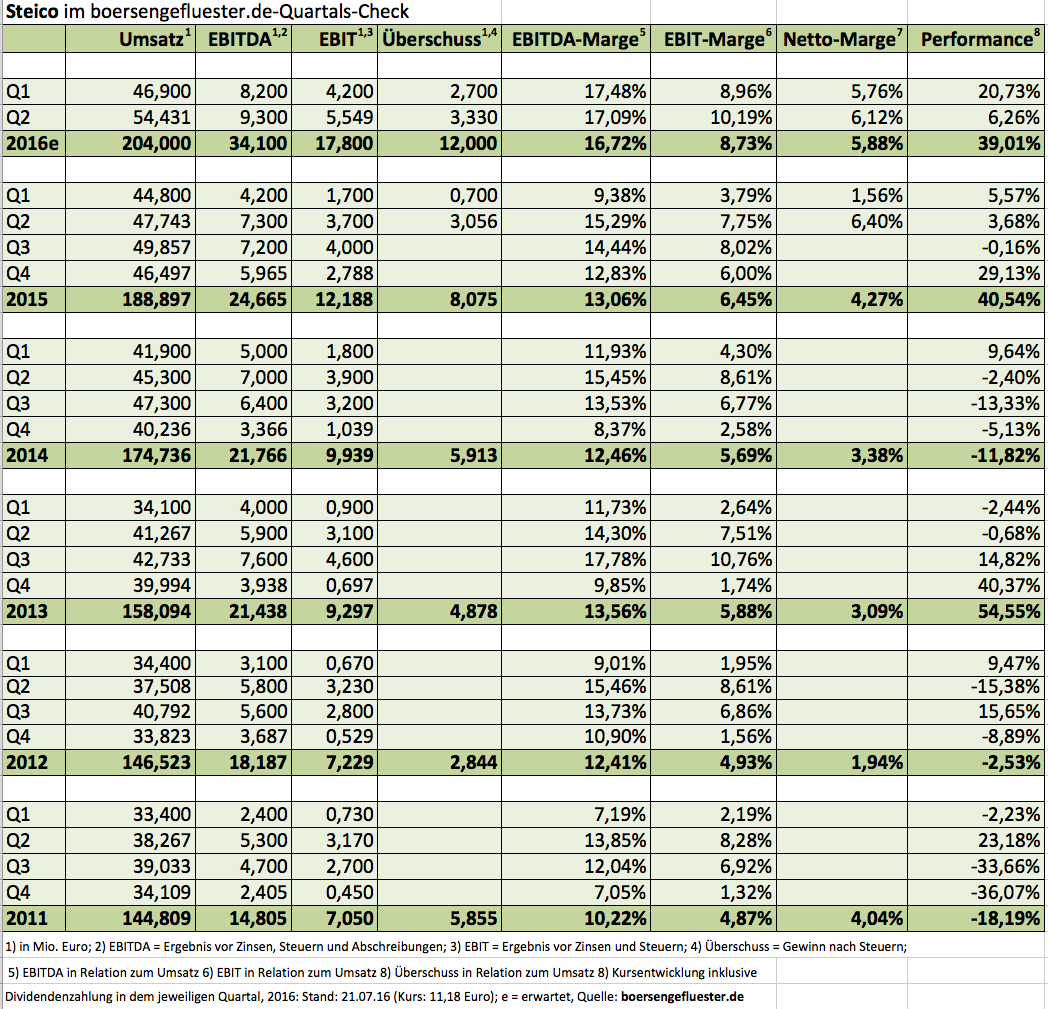

Mit Aktien von Bauzulieferern wie InnoTec TSS oder Uzin Utz ließ sich in den vergangenen Monaten schon sehr gutes Geld verdienen. Den größten Profit erzielten jedoch Anleger, die den Anteilschein von Steico im Depot hatten. Inklusive der Dividendenausschüttung türmt sich das Kursplus seit Jahresbeginn auf fast 64 Prozent Prozent. Untermauert wurde die Performance durch super gute Zwischenberichte für Q1 und Q2, die der Dämmstoffhersteller jeweils auch nutzte, um die Ziele für das Gesamtjahr optimistischer zu formulieren. Entsprechend gespannt waren die Investoren auf das Zahlenwerk für das dritte Jahresviertel, zumal Steico zuletzt bereits auf die Belastungen durch das schwache britische Pfund hinwies, die durch die Brexit-Entscheidung nochmals größer geworden sind. Immerhin ist Großbritannien mit einem Erlösanteil von etwa 15 Prozent der zweitwichtigste Markt hinter Deutschland.

Tatsächlich zeigen die Ergebnisse des dritten Quartals bereits leichte Bremsspuren, auch wenn die Erlöse mit 55,8 Mio. Euro den ohnehin schon hohen Wert des direkten Vorquartals von 54,43 Mio. Euro nochmals getoppt haben. Dafür fiel aber die EBITDA-Marge von 17,1 auf 15,4 Prozent zurück. In absoluten Zahlen sank das Ergebnis vor Zinsen, Steuern und Abschreibungen von 9,30 auf 8,60 Mio. Euro. Verglichen mit den 7,20 Mio. Euro EBITDA aus dem dritten Quartal 2015 wird aber deutlich, dass sich Steico noch immer auf einem sehr hohen Niveau befindet. Das Ergebnis vor Zinsen und Steuern (EBIT) zog im dritten Quartal 2016 gegenüber 2015 um 2,5 Prozent auf 4,9 Mio. Euro an. Damit kommt die Gesellschaft aus Feldkirchen bei München nach neun Monaten auf ein EBIT von 14,65 Mio. Euro – nach 9,40 Mio. Euro im Jahr zuvor.

Beinahe schon Wortklauberei ist die Interpretation des aktualisierten Ausblicks. Während für den Umsatz weiterhin ein Zuwachs im oberen einstelligen Prozentbereich avisiert wird, sieht der Vorstand für das 2016er-EBIT jetzt ein Wachstum im „deutlich zweistelligen“ Prozentbereich. Im Halbjahresbericht war noch von einem Plus im „oberen zweistelligen“ Bereich die Rede. Möglicherweise fällt das operative Ergebnis also einen Tick schlechter aus, als zuletzt erwartet. Valide prognostizieren lässt sich das aber ohnehin nur schwer, zumal auch das Wetter im Winterquartal eine erhebliche Rolle spielt. Wichtiger für mittelfristig orientierte Anleger sollte daher der grundsätzliche Ausblick des Vorstands sein – schon allein wegen der enormen Investitionen, die Steico zuletzt gestemmt und auch noch vor sich hat. Und zumindest für 2017 spricht das Management von einer Fortsetzung der positiven Entwicklung. Mit Blick auf die boersengefluester.de-Prognosen für 2016 wird Steico zurzeit etwa mit dem 13,7fachen des EBIT gehandelt. Dabei ist die – in den vergangenen Jahren spürbar gewachsene – Nettoverschuldung bereits berücksichtigt. Zum Vergleich: Der Bodenbelagszulieferer Uzin Utz kommt auf eine Relation von Enterprise Value zu 2016er-EBIT von knapp 13. Bei dem Bauspezialanbieter InnnoTec TSS erreicht dieses Multiple etwa 12,2.

Herausstechend günstig ist die Steico-Aktie unter diesem Gesichtspunkt also nicht mehr. Allerdings werden sich die Kennzahlen in den kommenden Jahren nochmals deutlich verbessern. Kurse von bis zu 16 bis 18 Euro sollten perspektivisch erreichbar sein. Die wichtigsten Wettbewerber im Kerngeschäft von Steico sind hierzulande Firmen wie Gutex, Homatherm, und Schneider – allesamt nicht börsennotiert. Bemerkenswert sind die Entwicklungen bei den internationalen Konkurrenten: Die Schweizer Pavatex wurde Ende Mai 2016 von dem französischen Soprema-Konzern übernommen. Kurz vorher hat der zur Saint-Gobain Gruppe gehörige Dämmstoffhersteller Isover entschieden, Buitex Recyclage, die Sparte Holzfaserdämmstoffe von Buitex, zu kaufen. Abgesehen von Saint Gobain sind zwar auch diese Gesellschaften nicht gelistet. Doch eine Prise Übernahmefantasie kann auch der Steico-Aktie nicht schaden. Immerhin wurde vor einigen Jahren schon einmal getuschelt, dass Steico für Saint-Gobain interessant sein könnte.

Beinahe schon Wortklauberei ist die Interpretation des aktualisierten Ausblicks. Während für den Umsatz weiterhin ein Zuwachs im oberen einstelligen Prozentbereich avisiert wird, sieht der Vorstand für das 2016er-EBIT jetzt ein Wachstum im „deutlich zweistelligen“ Prozentbereich. Im Halbjahresbericht war noch von einem Plus im „oberen zweistelligen“ Bereich die Rede. Möglicherweise fällt das operative Ergebnis also einen Tick schlechter aus, als zuletzt erwartet. Valide prognostizieren lässt sich das aber ohnehin nur schwer, zumal auch das Wetter im Winterquartal eine erhebliche Rolle spielt. Wichtiger für mittelfristig orientierte Anleger sollte daher der grundsätzliche Ausblick des Vorstands sein – schon allein wegen der enormen Investitionen, die Steico zuletzt gestemmt und auch noch vor sich hat. Und zumindest für 2017 spricht das Management von einer Fortsetzung der positiven Entwicklung. Mit Blick auf die boersengefluester.de-Prognosen für 2016 wird Steico zurzeit etwa mit dem 13,7fachen des EBIT gehandelt. Dabei ist die – in den vergangenen Jahren spürbar gewachsene – Nettoverschuldung bereits berücksichtigt. Zum Vergleich: Der Bodenbelagszulieferer Uzin Utz kommt auf eine Relation von Enterprise Value zu 2016er-EBIT von knapp 13. Bei dem Bauspezialanbieter InnnoTec TSS erreicht dieses Multiple etwa 12,2.

Herausstechend günstig ist die Steico-Aktie unter diesem Gesichtspunkt also nicht mehr. Allerdings werden sich die Kennzahlen in den kommenden Jahren nochmals deutlich verbessern. Kurse von bis zu 16 bis 18 Euro sollten perspektivisch erreichbar sein. Die wichtigsten Wettbewerber im Kerngeschäft von Steico sind hierzulande Firmen wie Gutex, Homatherm, und Schneider – allesamt nicht börsennotiert. Bemerkenswert sind die Entwicklungen bei den internationalen Konkurrenten: Die Schweizer Pavatex wurde Ende Mai 2016 von dem französischen Soprema-Konzern übernommen. Kurz vorher hat der zur Saint-Gobain Gruppe gehörige Dämmstoffhersteller Isover entschieden, Buitex Recyclage, die Sparte Holzfaserdämmstoffe von Buitex, zu kaufen. Abgesehen von Saint Gobain sind zwar auch diese Gesellschaften nicht gelistet. Doch eine Prise Übernahmefantasie kann auch der Steico-Aktie nicht schaden. Immerhin wurde vor einigen Jahren schon einmal getuschelt, dass Steico für Saint-Gobain interessant sein könnte.

Foto: picjumbo.com...

Steico

Kurs: 23,90

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 0,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 65,00 | 0,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 16,98 | 0,00 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 0,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 0,00 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 0,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 0,00 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 0,00 | |

| Earnings per share8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,45 | |

| Dividend per share8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 323,92 Mio € | 25.06.2007 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Uzin Utz | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 755150 | DE0007551509 | SE | 380,85 Mio € | 14.10.1997 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| InnoTec TSS | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540510 | DE0005405104 | AG | 69,38 Mio € | 14.08.1990 | Halten | |

* * *

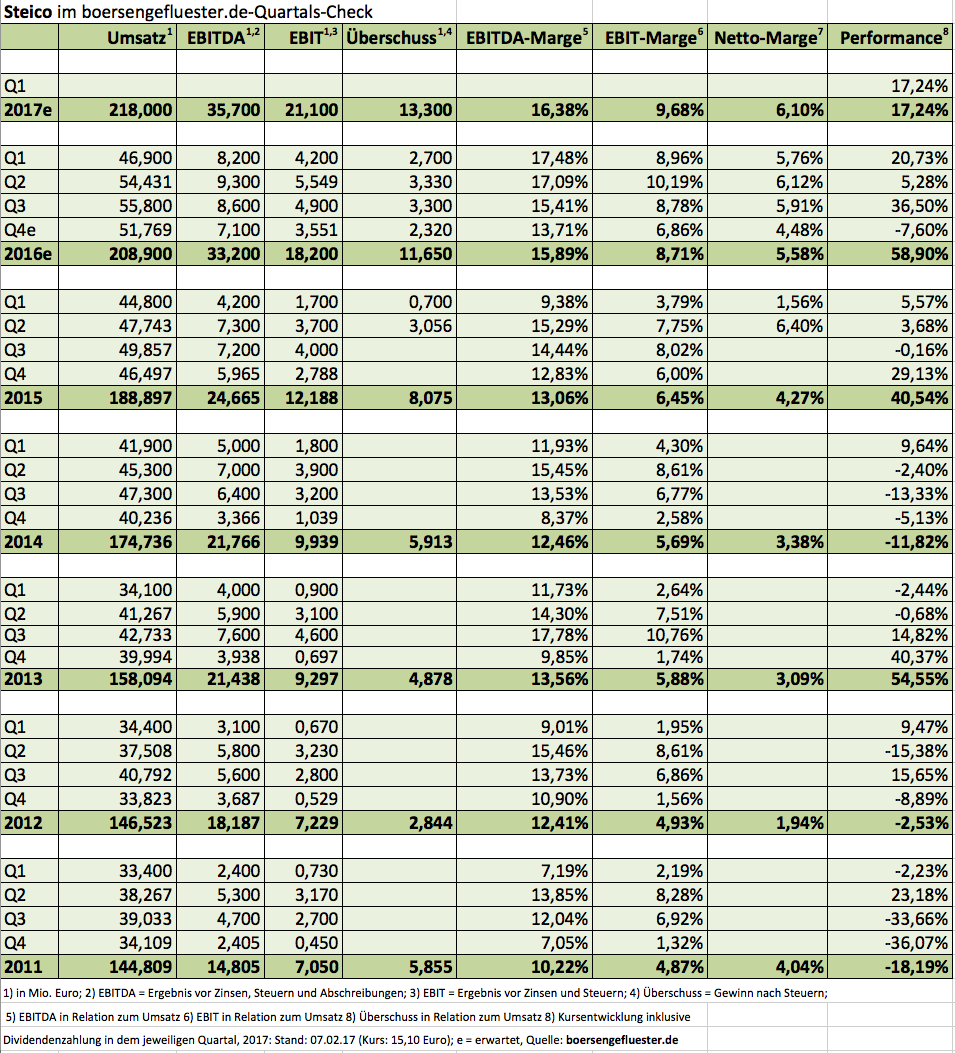

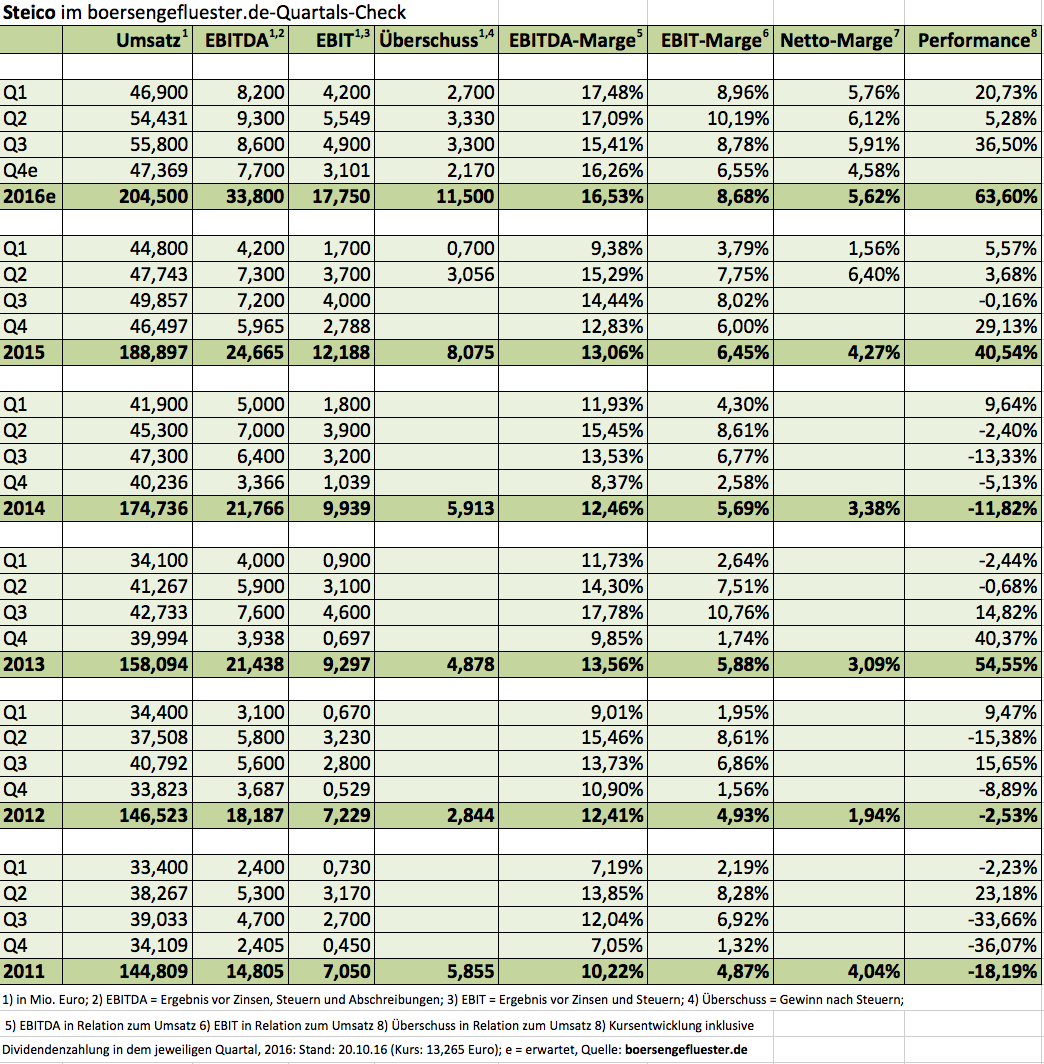

© boersengefluester.de | Redaktion

Schlag auf Schlag geht es in diesem Jahr bei Steico – zumindest in Sachen Ergebnisprognosen. Rechnete der Dämmstoffhersteller zur Vorlage der des 2015er-Geschäftsberichts für das Ergebnis vor Zinsen und Steuern (EBIT) mit einem Zuwachs im „niedrigen zweistelligen Prozentbereich“, setzte Steico quasi zeitlich mit der Präsentation des sehr starken Q1-Berichts einen drauf und formulierte ein EBIT-Wachstum im „deutlich zweistelligen Prozentbereich“ als neues Ziel für 2016. Mit den jetzt vorgelegten Halbjahreszahlen wird das in Feldkirchen bei München angesiedelte Unternehmen nochmals konkreter und stellt für das EBIT ein Plus im „oberen zweistelligen Prozentbereich“ in Aussicht. Interessant ist, dass die Erlösvorschau, die eine Wachstumsrate im „oberen einstelligen Prozentbereich“ beinhaltet, nicht einmal angetastet wurde. Demnach zeigen die enormen Investitionen in neue Produktionsanlagen wie die Furnierschichtholzanlage in Polen bereits Wirkung. Dem Kapitalmarkt ist die gute Entwicklung bei Steico naturgemäß nicht verborgen geblieben. Allein im laufenden Jahr kletterte der Aktienkurs um deutlich mehr als ein Drittel und notiert fast wieder auf dem Mai-Hoch bei 11,50 Euro. Hier liegt auch das Mehrjahres-Top vom Frühjahr 2011. Lediglich der im Juni 2007 bei sportlichen 17,50 Euro angesetzte Emissionskurs ist noch ein gehöriges Stück entfernt.

Dabei steht Steico heute wesentlich besser da als zum Zeitpunkt des IPO. Damals kam die Gesellschaft auf Erlöse von rund 97 Mio. Euro sowie ein Betriebsergebnis von 6,7 Mio. Euro. Zum Vergleich: Für 2016 rechnet boersengefluester.de mit einem Umsatzanstieg auf 204 Mio. Euro sowie einer Verbesserung des EBIT von 12,2 Mio. auf knapp 18 Mio. Euro. Grundlage dafür sind die nochmals besser als erwartet ausgefallenen Halbjahreszahlen. Erstmals seit 2013 kam Steico innerhalb eines Quartals auf eine EBIT-Marge oberhalb von zehn Prozent. Insgesamt türmten sich die Erlöse nach sechs Monaten 2016 auf 101,33 Mio. Euro (Vorjahr: 92,54 Mio. Euro). Das Ergebnis vor Zinsen und Steuern erreichte 9,75 Mio. Euro – nach 5,42 Mio. Euro im entsprechenden Vergleichszeitraum 2015. Ausschließlich Wein wird aber auch bei Steico nicht aufgetischt. Der Druck auf die Margen gehört dabei fast schon zur Routine. Als neue mögliche Belastung könnte sich darüber hinaus das EU-Austrittsvotum der Briten erweisen. Immerhin ist die Insel nach Deutschland der zweitgrößte Absatzmarkt für Steico. Konkrete Auswirkungen sind schon jetzt durch den Druck auf das britische Pfund zu spüren. „Der Steico-Konzern verkauft seine Waren nach Großbritannien überwiegend in Pfund und trägt damit das Währungsrisiko“, heißt es im Zwischenbericht. Summa summarum geht das Steico-Management davon aus, dass sich die kräftigen Zuwachsraten der ersten sechs Monate so wohl nicht halten lassen.

Trotzdem: Gemessen an der jetzigen Prognosen hat die Steico-Aktie ihr Potenzial wohl noch nicht ausgeschöpft. Zwar haben die enormen Investitionen die Netto-Finanzverschuldung auf mehr als 70 Mio. Euro anschwellen lassen (2013 waren es weniger als 14 Mio. Euro), so dass der gesamte Unternehmenswert (Marktkapitalisierung + Netto-Finanzverschuldung) mittlerweile auf annähernd 217 Mio. Euro gestiegen ist. Das wiederum läuft auf ein Bewertungsmultiple von immerhin 12,0 mal EBIT für 2016 hinaus. Vorbei sind auch die Zeiten, als der Small Cap noch mit einem Abschlag zum Buchwert gehandelt wurde. Zurzeit kommt Steico auf ein Kurs-Buchwert-Verhältnis (KBV) von mehr als 1,3. Trotzdem: Super heiß sind die Bewertungsrelationen allesamt noch nicht. Sollte die Baukonjunktur nicht komplett einknicken und es keine sibirischen Winter hierzulande geben, dürfte Steico – auch Dank der neuen Produktionsstätten – auf der Erfolgsspur bleiben. Kurse um 14 Euro halten wir da für durchaus möglich. Die wichtigsten Wettbewerber im Kerngeschäft von Steico sind hierzulande Firmen wie Gutex, Homatherm, und Schneider – allesamt nicht börsennotiert. Bemerkenswert sind die Entwicklungen bei den internationalen Konkurrenten: Die Schweizer Pavatex wurde Ende Mai 2016 von dem französischen Soprema-Konzern übernommen. Kurz vorher hat der zur Saint-Gobain Gruppe gehörige Dämmstoffhersteller Isover entschieden, Buitex Recyclage, die Sparte Holzfaserdämmstoffe von Buitex, zu kaufen. Abgesehen von Saint Gobain sind zwar auch diese Gesellschaften nicht gelistet. Doch eine Prise Übernahmefantasie kann auch der Steico-Aktie nicht schaden. Immerhin wurde vor einigen Jahren schon einmal getuschelt, dass Steico für Saint-Gobain interessant sein könnte.

Trotzdem: Gemessen an der jetzigen Prognosen hat die Steico-Aktie ihr Potenzial wohl noch nicht ausgeschöpft. Zwar haben die enormen Investitionen die Netto-Finanzverschuldung auf mehr als 70 Mio. Euro anschwellen lassen (2013 waren es weniger als 14 Mio. Euro), so dass der gesamte Unternehmenswert (Marktkapitalisierung + Netto-Finanzverschuldung) mittlerweile auf annähernd 217 Mio. Euro gestiegen ist. Das wiederum läuft auf ein Bewertungsmultiple von immerhin 12,0 mal EBIT für 2016 hinaus. Vorbei sind auch die Zeiten, als der Small Cap noch mit einem Abschlag zum Buchwert gehandelt wurde. Zurzeit kommt Steico auf ein Kurs-Buchwert-Verhältnis (KBV) von mehr als 1,3. Trotzdem: Super heiß sind die Bewertungsrelationen allesamt noch nicht. Sollte die Baukonjunktur nicht komplett einknicken und es keine sibirischen Winter hierzulande geben, dürfte Steico – auch Dank der neuen Produktionsstätten – auf der Erfolgsspur bleiben. Kurse um 14 Euro halten wir da für durchaus möglich. Die wichtigsten Wettbewerber im Kerngeschäft von Steico sind hierzulande Firmen wie Gutex, Homatherm, und Schneider – allesamt nicht börsennotiert. Bemerkenswert sind die Entwicklungen bei den internationalen Konkurrenten: Die Schweizer Pavatex wurde Ende Mai 2016 von dem französischen Soprema-Konzern übernommen. Kurz vorher hat der zur Saint-Gobain Gruppe gehörige Dämmstoffhersteller Isover entschieden, Buitex Recyclage, die Sparte Holzfaserdämmstoffe von Buitex, zu kaufen. Abgesehen von Saint Gobain sind zwar auch diese Gesellschaften nicht gelistet. Doch eine Prise Übernahmefantasie kann auch der Steico-Aktie nicht schaden. Immerhin wurde vor einigen Jahren schon einmal getuschelt, dass Steico für Saint-Gobain interessant sein könnte.

Steico

Kurs: 23,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 323,92 Mio € | 25.06.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 0,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 65,00 | 0,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 16,98 | 0,00 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 0,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 0,00 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 0,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 0,00 | |

| Cashflow1,7 | 42,91 | 85,76 | 65,63 | 51,65 | 58,64 | 50,00 | 0,00 | |

| Earnings per share8 | 1,81 | 3,42 | 3,40 | 1,18 | 1,37 | 1,32 | 1,45 | |

| Dividend per share8 | 0,30 | 0,40 | 0,40 | 0,00 | 0,20 | 0,20 | 0,30 | |

Quelle: boersengefluester.de and company details

Foto: picjumbo.com...

© boersengefluester.de | Redaktion

[sws_blue_box box_size="585"]Anfang des Jahres hatte boersengefluester.de das Wikifolio Top Pics of the Year von Lukas Spang vorgestellt und versprochen, hier am Ball zu bleiben. Wer den Artikel damals nicht gelesen hat, einfach HIER klicken. Mittlerweile steht das Depot des Jungbörsianers unmittelbar vor dem Status "Investierbar". Daher gibt Lukas Spang ein Update zur bisherigen Entwicklung der einzelnen Aktien.[/sws_blue_box]

Keine Frage – ein Traumstart sieht anders als. Trotzdem: Das Wikifolio Top Pics of the Year hat sich im volatilen Börsenjahr 2016 bislang gut schlagen und verliert deutlich weniger als der Markt. Mit einem Minus von knapp sieben Prozent verlor das Depot auf jeden Fall weniger stark an Wert als DAX (minus 11 Prozent), TecDAX (minus 12 Prozent) oder CDAX (minus 10,5 Prozent). Zwar konnten sich einzelne Werte wie die Koenig & Bauer (minus 16 Prozent) oder Schweizer Electronic (minus 13 Prozent) bislang nicht wie erhofft entwickeln. Fundamental hat sich bei den meisten Aktien im Portfolio jedoch nicht viel geändert. Dafür haben sich mit PVA Tepla (plus 13 Prozent) sowie MediClin (plus 13 Prozent) zwei Werte dem negativen Marktumfeld entziehen können und legten gegen den Trend zu. Auf der Nachrichtenseite gab es bislang jedoch wenig zu berichten. So gab es von sechs Unternehmen im Wikifolio Aussagen zur aktuellen Geschäftsentwicklung bzw. eine Prognose für 2016. Während hierbei Adesso, Helma Eigenheimbau, MediClin, Steico und PVA Tepla überzeugen konnten, lag der Ausblick von Dr. Hönle unter den Erwartungen. Allerdings ergibt sich bei keinem der derzeit im Wikifolio enthaltenen Aktien akuter Handlungsbedarf. Ein kurzer Überblick über die jüngsten Meldungen:

Adesso: Der IT-Dienstleister entpuppt sich einmal mehr als „Mr. Zuverlässig“, wenn es darum geht, die eigenen Prognosen zu übertreffen. So kamen die Dortmunder im vergangenen Jahr bei Erlösen von 196,4 Mio. Euro auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 14,2 Mio. Euro. Nach neun Monaten hatte das Management angekündigt, beim EBITDA wohl das obere Ende der in Aussicht gestellten Spanne von 11 bis 12 Mio. Euro zu erreichen. Unterm Strich blieb ein um 30 Prozent auf 5,2 Mio. Euro gestiegener Überschuss stehen. Das entspricht einem Ergebnis je Aktie von 0,80 Euro. „Treiber des erneut starken vierten Quartals waren neben einer weiterhin guten Auslastung die erfreulich hohen Lizenzumsätze mit dem eigenen Content Management System FirstSpirit im Dezember und ein weiterer Neukunde für das Lebensversicherungssystem PSLife“, betont die Gesellschaft. Mit 24 Euro notiert der Small Cap dicht unter dem Dezember-Hoch von gut 25 Euro. Fazit: Hier läuft operativ alles in die richtige Richtung. Am 24. März legt die Gesellschaft das komplette Zahlenwerk für das abgelaufene Jahr sowie den Ausblick vor.

Adesso

Kurs: 79,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Adesso | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0Z23Q | DE000A0Z23Q5 | SE | 518,99 Mio € | 21.06.2000 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 523,38 | 678,32 | 900,25 | 1.135,90 | 1.296,99 | 1.420,00 | 0,00 | |

| EBITDA1,2 | 60,41 | 102,42 | 92,91 | 80,03 | 98,35 | 119,00 | 0,00 | |

| EBITDA-margin %3 | 11,54 | 15,10 | 10,32 | 7,05 | 7,58 | 8,38 | 0,00 | |

| EBIT1,4 | 34,23 | 66,42 | 48,15 | 22,31 | 30,84 | 50,50 | 0,00 | |

| EBIT-margin %5 | 6,54 | 9,79 | 5,35 | 1,96 | 2,38 | 3,56 | 0,00 | |

| Net profit1 | 20,95 | 47,93 | 28,79 | 3,41 | 10,20 | 24,80 | 0,00 | |

| Net-margin %6 | 4,00 | 7,07 | 3,20 | 0,30 | 0,79 | 1,75 | 0,00 | |

| Cashflow1,7 | 64,96 | 47,91 | 36,07 | 76,86 | 110,56 | 52,00 | 0,00 | |

| Earnings per share8 | 3,39 | 7,63 | 4,40 | 0,49 | 1,25 | 3,40 | 5,20 | |

| Dividend per share8 | 0,52 | 0,60 | 0,65 | 0,70 | 0,75 | 0,85 | 0,90 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

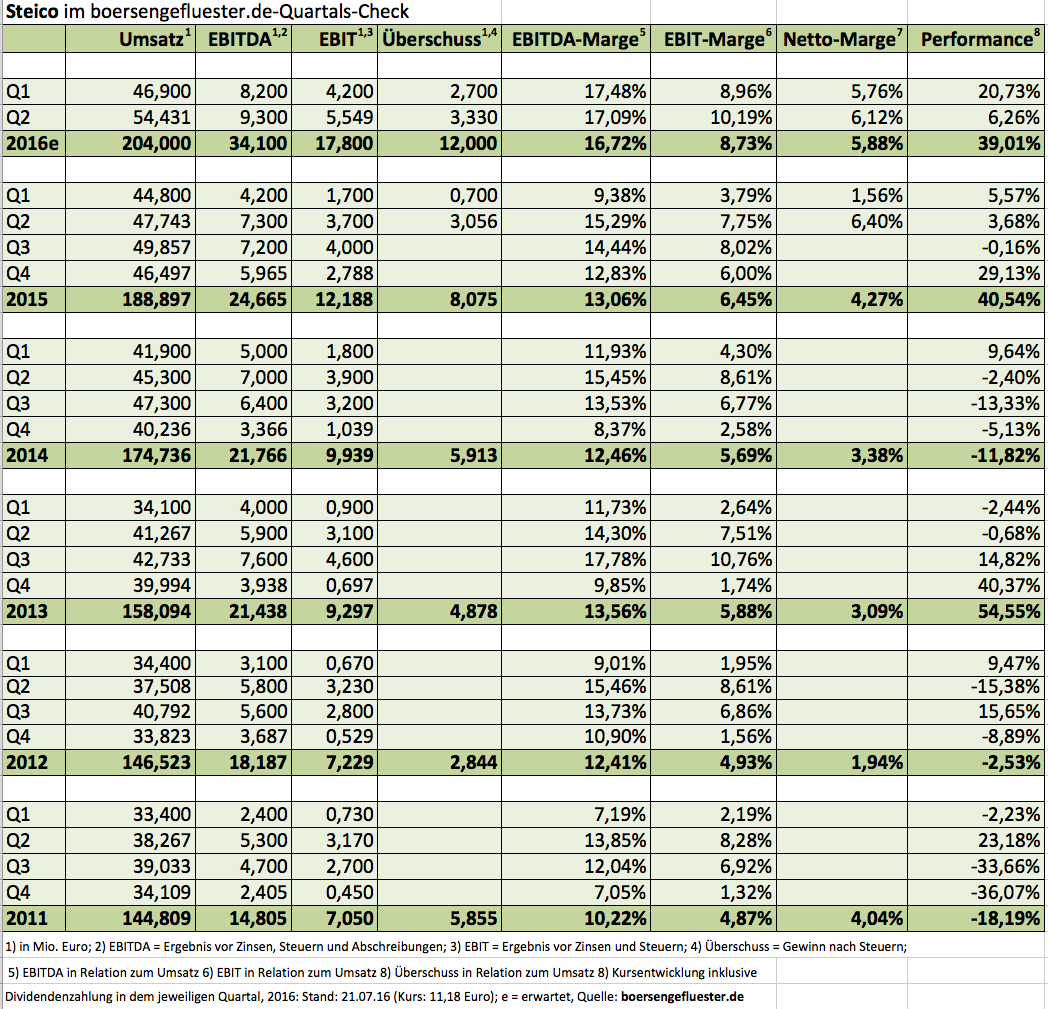

Pünktlich zu der von HSBC organisierten Cleantech-Konferenz in Frankfurt legt Steico die wesentlichen Eckdaten für 2015 sowie einen Ausblick auf das laufende Jahr vor – und sorgt damit für gute Stimmung bei den Investoren. So kam der Dämmstoffhersteller bei Erlösen von 188,9 Mio. Euro auf ein Ergebnis vor Zinsen und Steuern (EBIT) von rund 12,2 Mio. Euro. Das entspricht einem Zuwachs beim Betriebsgewinn von immerhin 22 Prozent. Die Umsätze kletterten 2015 um 8,1 Prozent gegenüber dem vergleichbaren Vorjahreswert. In Aussicht gestellt hatte die Gesellschaft aus Feldkirchen östlich von München ein Erlösplus im oberen einstelligen Prozentbereich. Beim EBIT (und dem EBITDA) war Steico gar „nur“ von Zuwächsen zwischen drei und fünf Prozent ausgegangen. Als Hauptgründe für das unerwartet kräftige Ergebnisplus nennt Vorstand Udo Schramek die „hohe Auslastung der Produktionskapazitäten und weitere Effizienzsteigerungen“. Hier spiegeln sich damit auch die positiven Effekte des milden Winters wider. Noch keinen nennenswerten Einfluss auf das Zahlenwerk hatte dagegen die im Abschlussquartal 2015 erfolgte Inbetriebnahme der neuen Produktionsanlage für Furnierschichtholz Polen – knapp 90 Kilometer von Danzig entfernt.

Bei dem Werk handelt es sich um die größte Investition in der Firmengeschichte von Steico. Entsprechend groß sind die Erwartungen an das laufende Jahr. Steico selbst kündigt eine „signifikante Margensteigerung“ an. Zur Einordnung: Auf EBITDA-Basis (Ergebnis vor Zinsen, Steuern und Abschreibungen) kam der Bauzulieferer im Schnitt der vergangenen fünf Jahre auf eine Rendite von 12,33 Prozent. Dabei pendelten die Extremwerte der EBITDA-Rendite zwischen 13,56 Prozent (2013) und 10,22 Prozent (2011). Börsianer gehen davon aus, dass Steico schon im laufenden Jahr an die Marke von 14,5 Prozent kommen könnte. Das würde dann – bei einem von uns unterstellten Erlösplus von neun Prozent – auf ein EBITDA im Bereich um 30 Mio. Euro hinauslaufen. Dem steht zurzeit eine Marktkapitalisierung von knapp 100 Mio. Euro entgegen. Raum für weitere Kurssteigerungen wäre demnach genügend vorhanden. Zudem wird der Small Cap noch immer mit einem leichten Abschlag zum Buchwert gehandelt. Bei der Dividende für 2015 gehen wir von einem unveränderten Satz von 0,12 Euro je Anteilschein aus, womit es das Papier allerdings nur auf eine Rendite von 1,5 Prozent bringt. Größter Risikofaktor bei Steico bleibt der anhaltende Preisdruck im gesamten Sektor. Unterm Strich überwiegen momentan aber klar die positiven Aspekte. Boersengefluester.de bleibt daher bei der Kaufen-Einschätzung.

Bei dem Werk handelt es sich um die größte Investition in der Firmengeschichte von Steico. Entsprechend groß sind die Erwartungen an das laufende Jahr. Steico selbst kündigt eine „signifikante Margensteigerung“ an. Zur Einordnung: Auf EBITDA-Basis (Ergebnis vor Zinsen, Steuern und Abschreibungen) kam der Bauzulieferer im Schnitt der vergangenen fünf Jahre auf eine Rendite von 12,33 Prozent. Dabei pendelten die Extremwerte der EBITDA-Rendite zwischen 13,56 Prozent (2013) und 10,22 Prozent (2011). Börsianer gehen davon aus, dass Steico schon im laufenden Jahr an die Marke von 14,5 Prozent kommen könnte. Das würde dann – bei einem von uns unterstellten Erlösplus von neun Prozent – auf ein EBITDA im Bereich um 30 Mio. Euro hinauslaufen. Dem steht zurzeit eine Marktkapitalisierung von knapp 100 Mio. Euro entgegen. Raum für weitere Kurssteigerungen wäre demnach genügend vorhanden. Zudem wird der Small Cap noch immer mit einem leichten Abschlag zum Buchwert gehandelt. Bei der Dividende für 2015 gehen wir von einem unveränderten Satz von 0,12 Euro je Anteilschein aus, womit es das Papier allerdings nur auf eine Rendite von 1,5 Prozent bringt. Größter Risikofaktor bei Steico bleibt der anhaltende Preisdruck im gesamten Sektor. Unterm Strich überwiegen momentan aber klar die positiven Aspekte. Boersengefluester.de bleibt daher bei der Kaufen-Einschätzung.

Steico

Kurs: 23,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Steico | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0LR93 | DE000A0LR936 | SE | 323,92 Mio € | 25.06.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 308,77 | 388,18 | 445,16 | 365,29 | 376,28 | 382,90 | 0,00 | |

| EBITDA1,2 | 57,02 | 91,31 | 90,05 | 57,86 | 79,83 | 65,00 | 0,00 | |

| EBITDA-margin %3 | 18,47 | 23,52 | 20,23 | 15,84 | 21,22 | 16,98 | 0,00 | |

| EBIT1,4 | 33,58 | 67,61 | 65,20 | 30,38 | 36,03 | 35,90 | 0,00 | |

| EBIT-margin %5 | 10,88 | 17,42 | 14,65 | 8,32 | 9,58 | 9,38 | 0,00 | |

| Net profit1 | 25,43 | 48,16 | 47,86 | 16,88 | 19,32 | 18,60 | 0,00 | |

| Net-margin %6 | 8,24 | 12,41 | 10,75 | 4,62 | 5,13 | 4,86 | 0,00 | |