Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#522950

© boersengefluester.de | Redaktion

Ein wenig mehr Umsatz als die Anfang Januar von Bijou Brigitte gemeldeten 337,6 Mio. Euro hätten es gern sein können. Zwar bleibt der Modeschmuckfilialist damit innerhalb seiner zuletzt für 2025 kommunizierten Bandbreite von 330 bis 350 Mio. Euro und hat auch den Vorjahreswert von 333,9 Mio. Euro leicht getoppt. Für eine positive Überraschung hat das Weihnachtsgeschäft aber eben nicht gereicht. Umso bemerkenswerter, wie robust sich der Aktienkurs von Bijou Brigitte seitdem hält. Nun: Vereinfach gesagt läuft die Spekulation wohl dahin, dass die Hamburger am Ende auch für 2025 ein einigermaßen stabiles Ertragsniveau hinbekommen, das – in Kombination mit der cashstarken Bilanz – auch zur Hauptversammlung am 23. Juni 2026 die Ausschüttung einer unveränderten Dividende von 3,50 Euro erlaubt. ...

© boersengefluester.de | Redaktion

Nach rund drei Monaten unterhalb der Marke von 40 Euro, hat der Aktienkurs des Modeschmuckfilialisten Bijou Brigitte zuletzt an Tempo gewonnen. Offenbar setzen die Investoren auf ansprechende Umsatzzahlen für die ersten neun Monate 2025 und – noch sehr viel wichtiger – auf ein dynamisches Weihnachtsgeschäft. Die Prognose für das Gesamtjahr sieht zurzeit Erlöse zwischen 330 und 350 Mio. Euro (Vorjahr: 333,9 Mio. Euro) sowie einen Gewinn vor Steuern zwischen 26 und 36 Mio. Euro (Vorjahr: 33,5 Mio. Euro) vor. Siehe dazu auch unseren Beitrag HIER....

© boersengefluester.de | Redaktion

Überbewerten sollten Investoren die Halbjahreszahlen bei einem Unternehmen wie Bijou Brigitte zwar nicht. Dennoch ist es zumindest eine ermutigende Indikation, dass die auf Modeschmuck spezialisierte Handelskette in den ersten sechs Monaten 2025 die Umsätze um rund 2,5 Prozent auf 154,8 Mio. Euro steigerte und den Gewinn vor Steuer mit 6,5 Mio. Euro exakt auf Vorjahresniveau halten konnte. Unter dem Strich sogar ein von 3,6 auf 3,9 Mio. Euro verbesserter Überschuss. Ein Update zur Prognose für das Gesamtjahr 2025 gibt es noch nicht. Demnach bleibt es bei der Ende April kommunizierten Erlösspanne zwischen 330 und 350 Mio. Euro (Vorjahr: 339,9 Mio. Euro) sowie einem daraus zu erwartenden Gewinn vor Steuern in einer Spanne von 26 bis 36 Mio. Euro (Vorjahr: 33,5 Mio. Euro). Am Ende kommt es darauf an, wie das wichtige Weihnachtsgeschäft bei den Hamburgern läuft. ...

© boersengefluester.de | Redaktion

Normalerweise ist es immer etwas delikat, unmittelbar vor der Veröffentlichung des Geschäftsberichts über die Aktie eines Unternehmens zu schreiben. Das gilt grundsätzlich auch für Bijou Brigitte, andererseits steht die aus Investorensicht regelmäßig entscheidende Information bereits seit Ende März fest: Zur Hauptversammlung (HV) am 24. Juni 2025 wird die Modeschmuckkette eine unveränderte Dividende von 3,50 Euro je Aktie auf die Tagesordnung setzen. Damit bringt es der Spezialwert auf eine Dividendenrendite von zurzeit immerhin 8,7 Prozent. Abgesehen von Sondersituationen wie United Internet und dem Microcap Going Public Media gibt es keinen Titel auf dem heimischen Kurszettel, der eine höhere Dividendenrendite in der laufenden HV-Saison zu bieten hat. ...

© boersengefluester.de | Redaktion

Wer auf eine spürbare Belebung im Weihnachtsgeschäft spekuliert hat, wird von Bijou Brigitte vermutlich enttäuscht sein. Mit 333,7 Mio. Euro hat der Modeschmuckfilialist im Geschäftsjahr 2024 nur den unteren Bereich der avisierten Erlösbandbreite von 330 bis 350 Mio. Euro erreicht. Im Vergleich zum Vorjahr entspricht das einem Plus von rund 1,8 Prozent. Zur weiteren Einordnung: Nach neun Monaten 2024 lag Bijou Brigitte um 1,2 Prozent über dem entsprechenden Vergleichswert von 2023. Erste Informationen zum Ergebnis und zur geplanten Dividende werden die Hamburger in der zweiten März-Hälfte kommunizieren. Angesichts höherer Personalaufwendungen sowie gestiegener Ausgaben für Werbung und Filialrenovierungen sollten die Erwartungen hier jedoch nicht zu hoch sein. ...

© boersengefluester.de | Redaktion

Andere hätten vermutlich längst die Segel streichen müssen. Doch Bijou Brigitte kämpft weiter mit harten Kosteneinschnitten und auch staatlichen Unterstützungsmaßnahmen gegen die dramatischen Auswirkungen von Corona auf den stationären Einzelhandel. So hat der Modeschmuckfilialist in den vergangenen 1,5 Jahren einen Fehlbetrag von deutlich mehr als 50 Mio. Euro aufgetürmt – von der Erosion der ehemals regelmäßig weit über 300 Mio. Euro ausmachenden Erlöse ganz abgesehen. Natürlich kommt den Hamburgern dabei entgegen, dass die Bijou Brigitte früher selbst einmal eine Art Schatztruhe war. So komfortabel waren die Bilanzrelationen. Die goldene Zeit liegt freilich bereits eine halbe Ewigkeit zurück, zumal Bijou Brigitte insbesondere in den südeuropäischen Märkten heftig von der Finanzkrise ab 2008 getroffen war. Der Blick auf den langfristigen Aktien-Chart offenbart das Ausmaß der Schmelze. Im Frühjahr 2006 kostete der Anteilschein auf dem historischen Höhepunkt 254 Euro. Aktuelle Notiz: Bescheidene 22,90 Euro. Die letzte Dividende gab es für das Geschäftsjahr 2018, dabei war der Titel früher einmal so etwas wie Dividenden-Adel. ...

© boersengefluester.de | Redaktion

Offiziell steht der Modeschmuckfilialist Bijou Brigitte zwar noch zu dem Ende März unter Vorbehalt kommunizierten Dividendenvorschlag von 1,50 Euro (Vorjahr: 3,00 Euro) je Aktie. Angesichts der weiterhin geschlossenen Läden dürften die Hamburger zur Hauptversammlung am 23. Juni 2020 jedoch eher zu einer Nullrunde tendieren. So zumindest die Erwartung von boersengefluester.de. Dabei wird sich der Vorstand von Bijou Brigitte die Entscheidung nicht leicht machen: Immerhin zählt die mehrheitlich von Firmengründer Friedrich-W. Werner kontrollierte Gesellschaft seit Ewigkeiten zu den dividendenstärksten deutschen Nebenwerten. Angesichts der zu erwartenden dramatischen Umsatzeinbußen und den damit einhergehenden Verluste, wäre eine Dividende ökonomisch aber kaum zu erklären – egal, wie solide die Bilanz noch immer ist. Sollten die Geschäfte über Ende Mai 2020 hinaus nicht öffnen dürfen, rechnet Bijou Brigitte mit einer monatlichen Belastung zwischen 12,0 und 19,5 Mio. Euro auf das Ergebnis vor Steuern.

Dabei ist der Ausgangspunkt der Berechnung mit einem 2020er-Verlust vor Steuern zwischen 2 und 12 Mio. Euro (bei einer Schließung der Geschäfte bis Ende Mai) ohnehin wenig erbaulich. Je nach Verlauf der weiteren behördlichen Corona-Maßnahmen und dem Konsumverhalten der Kunden, könnte Bijou Brigitte also durchaus in Verlustregionen zwischen 25 und 40 Mio. Euro abtauchen. Zur Einordnung: Zum Halbjahr 2019 erreichte das Eigenkapital rund 214 Mio. Euro. Bankschulden hat das Unternehmen nicht, was sich in der jetzigen Zeit als Segen herausstellt. Die wesentlichen Ausgaben entfallen auf die Waren, das Personal, Provisionen sowie Mieten für die Geschäftsräume. Offen ist, inwiefern Bijou Brigitte bei dem zuletzt genannten Posten einsparen kann. Gemessen an der Summe an Belastungsfaktoren wirkt der Kursverlust von im Tief rund 50 Prozent zwischen Februar und März zunächst einmal nachvollziehbar.

Umso bemerkenswerter jedoch, dass die Aktie – freilich auch getrieben durch die Erholung des Gesamtmarkts – zuletzt wieder an Terrain gewinnen konnte. Aktuelle Notiz: 30,50 Euro. Natürlich spielen die Investoren hier mit dem Feuer. Schließlich sind neben Deutschland, ausgerechnet die hart von Corona betroffenen Länder Italien und Spanien die wichtigsten Absatzgebiete von Bijou Brigitte. Mit einem Anlagehorizont von 12 bis 24 Monaten könnte sich das aktuelle Niveau allerdings trotzdem als gute Einstiegsgelegenheit entpuppen. Schließlich hat das Unternehmen viel mehr Substanz als die meisten anderen Handelsketten. Nur: Unter dem Aspekt der Dividendenrendite sollten Investoren momentan besser nicht mit einem Engagement liebäugeln. Dabei hat die seit 1988 börsennotierte Bijou Brigitte früher immer gezahlt, zumindest laut unseren bis 1995 zurückreichenden Dividendenhistoren.

Umso bemerkenswerter jedoch, dass die Aktie – freilich auch getrieben durch die Erholung des Gesamtmarkts – zuletzt wieder an Terrain gewinnen konnte. Aktuelle Notiz: 30,50 Euro. Natürlich spielen die Investoren hier mit dem Feuer. Schließlich sind neben Deutschland, ausgerechnet die hart von Corona betroffenen Länder Italien und Spanien die wichtigsten Absatzgebiete von Bijou Brigitte. Mit einem Anlagehorizont von 12 bis 24 Monaten könnte sich das aktuelle Niveau allerdings trotzdem als gute Einstiegsgelegenheit entpuppen. Schließlich hat das Unternehmen viel mehr Substanz als die meisten anderen Handelsketten. Nur: Unter dem Aspekt der Dividendenrendite sollten Investoren momentan besser nicht mit einem Engagement liebäugeln. Dabei hat die seit 1988 börsennotierte Bijou Brigitte früher immer gezahlt, zumindest laut unseren bis 1995 zurückreichenden Dividendenhistoren.

Foto:

[jwl-utmce-widget id=123541]

...

Bijou Brigitte

Kurs: 46,10

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 204,87 | 216,03 | 306,46 | 327,88 | 333,89 | 337,60 | 342,00 | |

| EBITDA1,2 | 31,86 | 75,45 | 98,39 | 89,30 | 88,97 | 90,00 | 92,40 | |

| EBITDA-margin %3 | 15,55 | 34,93 | 32,11 | 27,24 | 26,65 | 26,66 | 27,02 | |

| EBIT1,4 | -28,73 | 24,41 | 50,26 | 39,89 | 36,34 | 39,00 | 41,00 | |

| EBIT-margin %5 | -14,02 | 11,30 | 16,40 | 12,17 | 10,88 | 11,55 | 11,99 | |

| Net profit1 | -30,97 | 17,03 | 35,27 | 24,08 | 23,62 | 23,70 | 25,00 | |

| Net-margin %6 | -15,12 | 7,88 | 11,51 | 7,34 | 7,07 | 7,02 | 7,31 | |

| Cashflow1,7 | 15,71 | 76,22 | 77,59 | 73,47 | 73,98 | 75,00 | 78,00 | |

| Earnings per share8 | -4,01 | 2,21 | 4,58 | 3,13 | 3,07 | 2,93 | 3,10 | |

| Dividend per share8 | 0,00 | 0,00 | 5,00 | 3,50 | 3,50 | 3,50 | 3,50 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bijou Brigitte | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522950 | DE0005229504 | AG | 373,41 Mio € | 27.05.1988 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

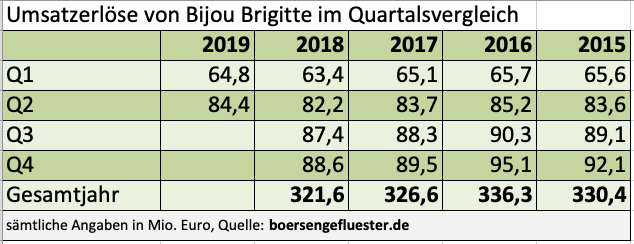

Zugegeben: Die Vergleichsbasis aus dem Jahr 2018 war eher schwach. Dennoch ist es ein durchaus positives Zeichen, dass Bijou Brigitte zum Halbjahr 2019 beim Umsatz mit 149,2 Mio. Euro um rund 2,5 Prozent oberhalb des entsprechenden Vorjahreswerts liegt. Dabei hat sich der Aufwärtstrend im volumenmäßig deutlich wichtigeren zweiten Quartal 2019 mit einem Plus von knapp 2,7 Prozent gegen über dem Auftaktviertel 2019 (+2,2 Prozent gegenüber Q1 2018) sogar noch etwas beschleunigt. An dem im Geschäftsbericht formulierten Ausblick hält die Modeschmuckkette fest und rechnet für das Gesamtjahr 2019 mit Erlösen in einer Spanne zwischen 320 und 330 Mio. Euro. Im optimistischen Szenario würden die Hamburger ihre 2018er-Umsätze von 321,6 Mio. Euro damit um 2,6 Prozent toppen. Beim Ergebnis vor Steuern strebt Bijou Brigitte einen Wert in einer Bandbreite von 20 bis 30 Mio. Euro an – verglichen mit 31,7 Mio. Euro im Jahr zuvor. Das passt auf den ersten Blick nicht wirklich zusammen, allerdings ist in dieser Prognose bereits ein negativer Sondereffekt von rund 3 Mio. Euro aus geänderten Rechnungslegungsvorschriften enthalten. Wichtig: In den Folgejahren gibt es gegenläufige Sondereffekte, so dass sich per saldo hieraus keine Belastung ergeben wird.

[sws_blue_box box_size="640"]2 % Zinsen p.a. beim Kauf oder Übertrag von Fonds & ETF - Jetzt informieren[/sws_blue_box]

Die positive Botschaft ist gegenwärtig auf jeden Fall, dass Bijou Brigitte wieder wächst. Das wiederum sollte sich auch entsprechend im Aktienkurs zeigen. Die Hauptversammlung mit dem entsprechenden Dividendenabschlag ist jetzt rund vier Wochen her, so dass sich von dieser Seite keine Belastungen – sprich Aktienverkäufe rein dividendenorientierter Anleger – mehr ergeben sollten. Nun ist es zwar nicht so, dass der Spezialwert fundamental besonders günstig wäre. Doch ein Kurs-Gewinn-Verhältnis (KGV) im Bereich um 15 hält boersengefluester.de auch für unverhältnismäßig hoch. Immerhin verfügt das Unternehmen weiterhin über solider Bilanzen und gehört – was die Dividende angeht – zu den renditestärksten Titeln auf dem heimischen Kurszettel. Auch wenn die vorläufigen Umsatzzahlen für Q2 2019 nur eine Kennzahl im Jahresverlauf sind. Wir registrieren einen positiven Trendwechsel und stufen die Bijou-Aktie daher von halten auf Kaufen herauf. Der Börsenwert des Unternehmens beträgt gegenwärtig etwa 324 Mio. Euro. Mit anderen Worten: Jeder Euro Umsatz wird an der Börse mit ebenfalls 1 Euro bewertet. Bei einer Marge von Steuern von circa 7,5 Prozent gibt es da wohl nichts zu meckern.

[sws_yellow_box box_size="570"]

[sws_yellow_box box_size="570"] Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Bijou Brigitte im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 1,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie – vor allen Dingeen wegen der stabilen Dividende – 3 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 6,5 von maximal 30 Punkten. Unterm Strich sind das aber alles enttäuschende Punktzahlen.[/sws_yellow_box]

Foto: Bijou Brigitte AG

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Bijou Brigitte im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 1,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie – vor allen Dingeen wegen der stabilen Dividende – 3 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 6,5 von maximal 30 Punkten. Unterm Strich sind das aber alles enttäuschende Punktzahlen.[/sws_yellow_box]

Foto: Bijou Brigitte AG

...

Bijou Brigitte

Kurs: 46,10

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 204,87 | 216,03 | 306,46 | 327,88 | 333,89 | 337,60 | 342,00 | |

| EBITDA1,2 | 31,86 | 75,45 | 98,39 | 89,30 | 88,97 | 90,00 | 92,40 | |

| EBITDA-margin %3 | 15,55 | 34,93 | 32,11 | 27,24 | 26,65 | 26,66 | 27,02 | |

| EBIT1,4 | -28,73 | 24,41 | 50,26 | 39,89 | 36,34 | 39,00 | 41,00 | |

| EBIT-margin %5 | -14,02 | 11,30 | 16,40 | 12,17 | 10,88 | 11,55 | 11,99 | |

| Net profit1 | -30,97 | 17,03 | 35,27 | 24,08 | 23,62 | 23,70 | 25,00 | |

| Net-margin %6 | -15,12 | 7,88 | 11,51 | 7,34 | 7,07 | 7,02 | 7,31 | |

| Cashflow1,7 | 15,71 | 76,22 | 77,59 | 73,47 | 73,98 | 75,00 | 78,00 | |

| Earnings per share8 | -4,01 | 2,21 | 4,58 | 3,13 | 3,07 | 2,93 | 3,10 | |

| Dividend per share8 | 0,00 | 0,00 | 5,00 | 3,50 | 3,50 | 3,50 | 3,50 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bijou Brigitte | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522950 | DE0005229504 | AG | 373,41 Mio € | 27.05.1988 | Kaufen | |

* * *

[sws_yellow_box box_size="570"]

[sws_yellow_box box_size="570"] Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Bijou Brigitte im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 1,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie – vor allen Dingeen wegen der stabilen Dividende – 3 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 6,5 von maximal 30 Punkten. Unterm Strich sind das aber alles enttäuschende Punktzahlen.[/sws_yellow_box]

Foto: Bijou Brigitte AG

...

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Bijou Brigitte im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 1,5 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Aktie – vor allen Dingeen wegen der stabilen Dividende – 3 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 6,5 von maximal 30 Punkten. Unterm Strich sind das aber alles enttäuschende Punktzahlen.[/sws_yellow_box]

Foto: Bijou Brigitte AG

...

© boersengefluester.de | Redaktion

Schwer zu sagen, ob der Aktienkurs von Bijou Brigitte im laufenden Jahr einfach nur mit dem Gesamtmarkt nach oben gespült wurde, ungewöhnlich deutlich vom Aktienrückkaufprogramm profitierte oder ob der Titel – nach dem heftigen Kursverfall in den vorangegangenen 1,5 Jahren – einfach reif für eine markante Erholung war. Jedenfalls hat die Notiz der Modeschmuckkette seit Anfang Januar um rund 30 Prozent an Wert gewonnen und stand zwischenzeitlich sogar schon oberhalb von 45 Euro. Für einen Dämpfer sorgte allerdings der kürzlich vorgestellte erste Ausblick für 2019. Demnach rechnen die Hamburger bei Erlösen zwischen 320 und 330 Mio. Euro mit einem Gewinn vor Steuern in einer Bandbreite von 20 bis 30 Mio. Euro.

[sws_yellow_box box_size="610"]Top & Flop-Auswertungen für 597 deutsche Aktien: Exklusiv für die wichtigsten Kennzahlen wie KGV, Dividendenrendite, KBV, KUV und viele mehr. Der Fundamental-Scanner von boersengefluester.de[/sws_yellow_box]

Hierin enthalten ist zwar ein bilanzieller Sondereffekt von etwa 3 Mio. Euro. Doch im Grunde zeigt die Vorschau nur zu deutlich, dass die Hamburger auch künftig kaum mehr Wachstum generieren können – und das nun schon seit einer gefühlten Ewigkeit. So deckt sich der Ausblick für 2019 (die Einmalbelastung ausgeklammert) mit den vor einem Jahr formulierten Zielen für 2018 (Umsatz: 315 bis 330 Mio. Euro, Gewinn vor Steuern: 20 bis 30 Mio. Euro). Herausgekommen ist Bijou Brigitte am Ende bei Erlösen von 322 Mio. Euro sowie einem Ergebnis vor Ertragsteuern von 31,70 Mio. Euro. Isoliert gesehen ist 2018 also eher ein Stück besser als gedacht gelaufen. Gleichwohl setzte sich mit dem Resultat die Kette der Gewinnrückgänge abermals fort.

Hierin enthalten ist zwar ein bilanzieller Sondereffekt von etwa 3 Mio. Euro. Doch im Grunde zeigt die Vorschau nur zu deutlich, dass die Hamburger auch künftig kaum mehr Wachstum generieren können – und das nun schon seit einer gefühlten Ewigkeit. So deckt sich der Ausblick für 2019 (die Einmalbelastung ausgeklammert) mit den vor einem Jahr formulierten Zielen für 2018 (Umsatz: 315 bis 330 Mio. Euro, Gewinn vor Steuern: 20 bis 30 Mio. Euro). Herausgekommen ist Bijou Brigitte am Ende bei Erlösen von 322 Mio. Euro sowie einem Ergebnis vor Ertragsteuern von 31,70 Mio. Euro. Isoliert gesehen ist 2018 also eher ein Stück besser als gedacht gelaufen. Gleichwohl setzte sich mit dem Resultat die Kette der Gewinnrückgänge abermals fort.

Foto: Pixabay

...

Bijou Brigitte

Kurs: 46,10

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 204,87 | 216,03 | 306,46 | 327,88 | 333,89 | 337,60 | 342,00 | |

| EBITDA1,2 | 31,86 | 75,45 | 98,39 | 89,30 | 88,97 | 90,00 | 92,40 | |

| EBITDA-margin %3 | 15,55 | 34,93 | 32,11 | 27,24 | 26,65 | 26,66 | 27,02 | |

| EBIT1,4 | -28,73 | 24,41 | 50,26 | 39,89 | 36,34 | 39,00 | 41,00 | |

| EBIT-margin %5 | -14,02 | 11,30 | 16,40 | 12,17 | 10,88 | 11,55 | 11,99 | |

| Net profit1 | -30,97 | 17,03 | 35,27 | 24,08 | 23,62 | 23,70 | 25,00 | |

| Net-margin %6 | -15,12 | 7,88 | 11,51 | 7,34 | 7,07 | 7,02 | 7,31 | |

| Cashflow1,7 | 15,71 | 76,22 | 77,59 | 73,47 | 73,98 | 75,00 | 78,00 | |

| Earnings per share8 | -4,01 | 2,21 | 4,58 | 3,13 | 3,07 | 2,93 | 3,10 | |

| Dividend per share8 | 0,00 | 0,00 | 5,00 | 3,50 | 3,50 | 3,50 | 3,50 | |

Quelle: boersengefluester.de and company details

So fuhr die Gesellschaft vor fünf Jahren noch ein entsprechendes Resultat vor Steuern von fast 41 Mio. Euro ein. Nun: Großer Rückhalt bei Bijou Brigitte bleibt – dank der komfortablen Bilanz – die Dividende. Zur Hauptversammlung am 18. Juni 2019 steht abermals eine Ausschüttung von 3,00 Euro auf der Agenda. Damit bringt es der Titel gegenwärtig auf eine Dividendenrendite von stattlichen 7,0 Prozent. Schon allein das spricht dafür, dass in den kommenden Wochen zusätzlichen Kaufinteresse für die Bijou-Aktien entstehen sollte.

Abseits der Dividende müssen Investoren aber mindestens ein Auge zudrücken, um Gefallen an der Bewertung zu finden. Bezogen auf die Ertragsschätzungen von boersengefluester.de für 2020 kommt der Titel auf ein Kurs-Gewinn-Verhältnis (KGV) von rund 16,5. Auf 2019er-Basis liegt das KGV im Bereich um 20. Mit Blick auf die erodierenden Gewinne ist das doch sehr ambitioniert. Mischt man die attraktive Dividende und das sportliche KGV zusammen, kommt am Ende für uns eine Halten-Einschätzung heraus.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bijou Brigitte | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522950 | DE0005229504 | AG | 373,41 Mio € | 27.05.1988 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Die regelmäßigen Aktienkäufe von Bijou Brigitte-Vorstand Roland Werner Ende 2016 ließen bereits hoffen, dass die Zahlen des Modeschmuckfilialisten womöglich doch einen Tick besser ausfallen würden als allgemein vermutet. Und tatsächlich haben die Hamburger mit einem 2016er-Umsatz von 336 Mio. Euro besser angeschnitten als gedacht. Die Erlösprognose bewegte sich schließlich zwischen 325 und 335 Mio. Euro. Angesichts dieser Entwicklung sieht Bijou Brigitte den Gewinn vor Steuern nun auch im oberen – und nicht mehr im unteren – Bereich der avisierten Spanne zwischen 30 und 35 Mio. Euro. Bei einer unterstellten Steuerquote von etwas mehr als 35 Prozent, könnte damit unterm Strich ein Überschuss von rund 22 Mio. Euro stehen bleiben. Das entspricht einem Ergebnis je Aktie von etwas mehr als 2,75 Euro. Diese Größenordnung wiederum erhöht die Wahrscheinlichkeit, dass Bijou Brigitte zur kommenden Hauptversammlung (ein konkreter Termin steht noch nicht fest) erneut eine Dividende von 3,00 Euro je Aktie vorschlagen wird. Das rückt den Titel mit einer Rendite nördlich von fünf Prozent klar in die Gruppe der Dividendenhits. Für Investoren, die vornehmlich auf die Ausschüttung schauen, ist das ein starkes Argument. Anderseits bleibt es dabei: Mit Blick auf das Kurs-Gewinn-Verhältnis (KGV) relativiert sich das ansprechende Bild schnell wieder. Immerhin kommt der Titel auf ein 2016er-KGV von rund 20. Zieht man die boersengefluester.de-Ergebnisschätzungen für 2018 heran, würde sich das KGV auf etwa 16 verringern. Abzüge in der B-Note gibt es aber auch dafür, dass die Qualität der Zahlen sich so schlecht abschätzen lässt. Zu häufig wechseln besser und schlechter als erwartete Daten bei Bijou Brigitte ab. Unterm Strich ist das Papier aber wohl haltenswert. Konkrete Angaben zum Konzernüberschuss und zur Dividende für 2016 will die Gesellschaft dem Vernehmen nach in der zweiten März-Hälfte veröffentlichen.

Bijou Brigitte

Kurs: 46,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bijou Brigitte | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522950 | DE0005229504 | AG | 373,41 Mio € | 27.05.1988 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 204,87 | 216,03 | 306,46 | 327,88 | 333,89 | 337,60 | 342,00 | |

| EBITDA1,2 | 31,86 | 75,45 | 98,39 | 89,30 | 88,97 | 90,00 | 92,40 | |

| EBITDA-margin %3 | 15,55 | 34,93 | 32,11 | 27,24 | 26,65 | 26,66 | 27,02 | |

| EBIT1,4 | -28,73 | 24,41 | 50,26 | 39,89 | 36,34 | 39,00 | 41,00 | |

| EBIT-margin %5 | -14,02 | 11,30 | 16,40 | 12,17 | 10,88 | 11,55 | 11,99 | |

| Net profit1 | -30,97 | 17,03 | 35,27 | 24,08 | 23,62 | 23,70 | 25,00 | |

| Net-margin %6 | -15,12 | 7,88 | 11,51 | 7,34 | 7,07 | 7,02 | 7,31 | |

| Cashflow1,7 | 15,71 | 76,22 | 77,59 | 73,47 | 73,98 | 75,00 | 78,00 | |

| Earnings per share8 | -4,01 | 2,21 | 4,58 | 3,13 | 3,07 | 2,93 | 3,10 | |

| Dividend per share8 | 0,00 | 0,00 | 5,00 | 3,50 | 3,50 | 3,50 | 3,50 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

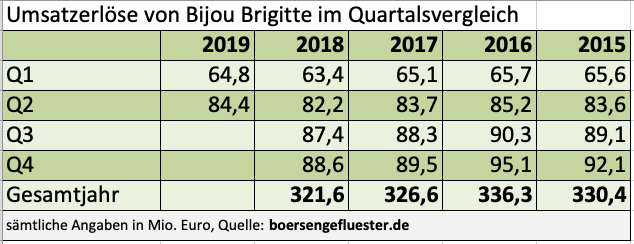

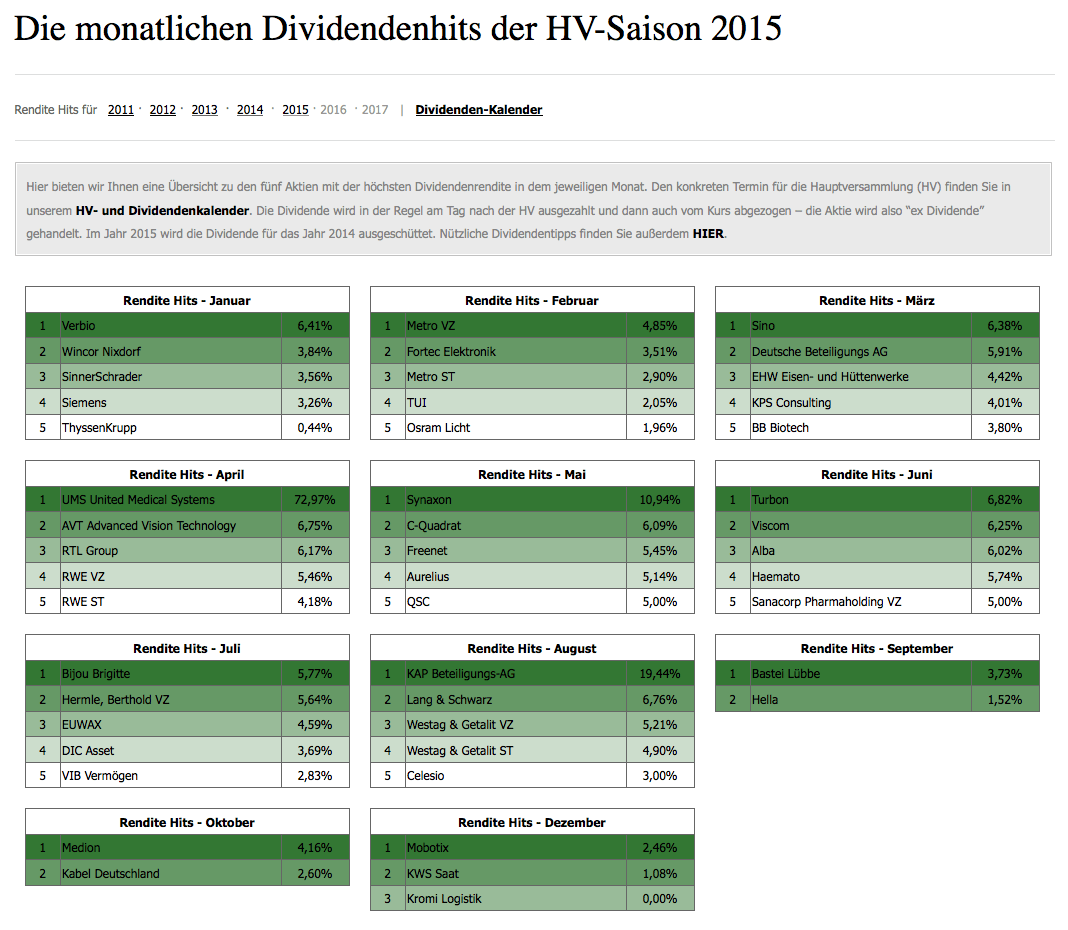

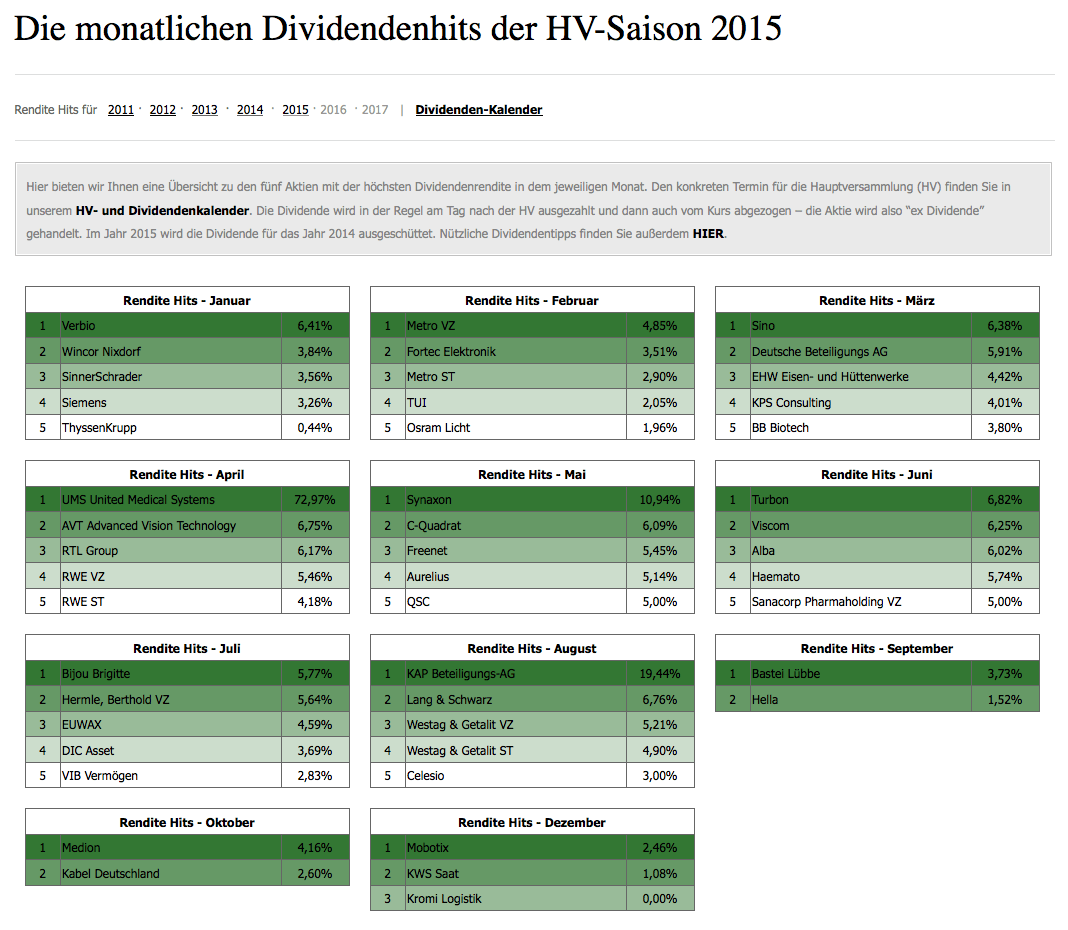

Überraschend vital hat der Aktienkurs von Bijou Brigitte den nicht unbedingt forschen Ausblick des Vorstands für 2016 in den vergangenen Wochen verarbeitet. Offensichtlich positionieren sich etliche Investoren hier nun doch mit Blick auf die zur Hauptversammlung am 7. Juli 2016 vorgeschlagene Dividende von erneut 3 Euro pro Anteilschein. Immerhin bringt es der Anteilschein des Modeschmuckfilialisten auf eine Rendite von brutto 5,0 Prozent. Kein anderer heimischer Titel weist im Juli eine ähnlich hohe Rendite. Das zeigt ein Blick auf die boersengefluester.de-Übersicht Die monatlichen Dividendenhits der HV-Saison 2016. Eine Erklärung für die anständige Performance der Bijou-Brigitte-Aktie könnten auch die anhaltend schlechten Zahlen des US-Wettbewerbers claire’s sein. Möglicherweise spekuliert hier der ein oder andere Anleger bereits darauf, dass Bijou Brigitte es perspektivisch mit einem „Marktbegleiter“ weniger auf dem europäischen Kontinent zu tun hat. Aus fundamentaler Sicht bleibt boersengefluester.de jedoch dabei, dass die Aktie von Bijou Brigitte recht ambitioniert bewertet ist. Für 2016 kündigte der Vorstandsvorsitzende Roland Werner zuletzt nämlich nur Erlöse zwischen 325 und 335 Mio. Euro sowie einen Gewinn vor Steuern in einer Bandbreite zwischen 30 und 35 Mio. Euro an. Insbesondere auf der Ergebnisseite müssten sich die Investoren damit auf einen kleinen Rücksetzer einstellen. Im Idealfall verfügt Werner bei dieser Vorschau aber über so viel Puffer, dass er im Jahresverlauf die Prognose noch heraufsetzen kann. Andererseits wäre ein KGV zwischen 18 und 19 schon sportlich – daran ändern auch die sehr komfortablen Bilanzrelationen nichts. Immerhin: Im eigenen Online-Shop scheinen die Hamburger nun deutlich mehr auf die Tube zu drücken. Das ist ein ermutigendes Zeichen. Hier konkurriert Bijou Brigitte allerdings auch mit Plattformen wie Zalando, wo Anbieter wie sweet deluxe, Pilgrim oder auch ALDO ihre Schmuckstücke aktiv vertreiben. Unterm Strich scheint uns die Aktie von Bijou Brigitte aber eine gute Halten-Position zu sein.

...

Bijou Brigitte

Kurs: 46,10

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 204,87 | 216,03 | 306,46 | 327,88 | 333,89 | 337,60 | 342,00 | |

| EBITDA1,2 | 31,86 | 75,45 | 98,39 | 89,30 | 88,97 | 90,00 | 92,40 | |

| EBITDA-margin %3 | 15,55 | 34,93 | 32,11 | 27,24 | 26,65 | 26,66 | 27,02 | |

| EBIT1,4 | -28,73 | 24,41 | 50,26 | 39,89 | 36,34 | 39,00 | 41,00 | |

| EBIT-margin %5 | -14,02 | 11,30 | 16,40 | 12,17 | 10,88 | 11,55 | 11,99 | |

| Net profit1 | -30,97 | 17,03 | 35,27 | 24,08 | 23,62 | 23,70 | 25,00 | |

| Net-margin %6 | -15,12 | 7,88 | 11,51 | 7,34 | 7,07 | 7,02 | 7,31 | |

| Cashflow1,7 | 15,71 | 76,22 | 77,59 | 73,47 | 73,98 | 75,00 | 78,00 | |

| Earnings per share8 | -4,01 | 2,21 | 4,58 | 3,13 | 3,07 | 2,93 | 3,10 | |

| Dividend per share8 | 0,00 | 0,00 | 5,00 | 3,50 | 3,50 | 3,50 | 3,50 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bijou Brigitte | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522950 | DE0005229504 | AG | 373,41 Mio € | 27.05.1988 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Häufig fragen mich Leser von boersengefluester.de: „Nach welchem System suchen Sie eigentlich interessante Aktien aus, Herr Kruse?“ Gute Frage, eine Patentlösung habe ich nämlich nicht – gibt es wohl auch nicht. Aber fast immer verwende ich eine Vielzahl von Filtern, um am Ende auf eine überschaubare Gruppe von Einzelwerten zu kommen, die es lohnt, sich mal wieder näher anzuschauen. Dabei macht es selbstverständlich einen gewaltigen Unterschied, ob man auf der Suche nach Turnaroundwerten, KGV-Wundern, Penny Stocks oder sonst welchen Spezialgruppen ist. In der Regel suche ich jedoch nach eher soliden Unternehmen, deren Aktienkurse noch nicht davon gelaufen sind. Die fundamentalen Kriterien lege ich im Einzelfall dabei gar nicht mal oder so eng an. Muss man meiner Meinung nach auch nicht unbedingt: Durch die Vielzahl von Anforderungen, die die Aktien erfüllen sollen, ergibt sich eine strenge Selektion meist von ganz allein. Basis aller Analysen ist dabei stets die zurzeit 543 Aktien umfassende Kennzahlendatenbank DataSelect auf Excel-Basis von boersengefluester.de.

Ein typisches Screening könnte momentan etwa so laufen: Um eine Grundordnung zu schaffen, sortiere ich alle Aktien mit einem Börsenwert von weniger als 10 Mio. Euro aus. Außerdem schneide ich sämtliche Werte mit einer Kapitalisierung von mehr als 1 Mrd. Euro ab. Nicht weil ich etwas gegen DAX-Werte oder Micro Caps habe, sondern um das Ergebnis ein wenig überraschender zu halten. BASF, Linde oder Allianz sind tolle Unternehmen und super Aktien, stehen aber nicht im Fokus von boersengefluester.de. Hier geht es eher um Small- und Mid Caps. Sehr schwierig in der Investmentumsetzung sind Miniwerte. Daher auch hier der Schnitt.

Sehr frühzeitig „trenne“ ich mich beim Screening meistens auch von momentan super angesagten Aktien – um erst gar nicht in die Versuchung zu kommen, noch auf einen längst mit hoher Geschwindigkeit fahrenden Zug aufspringen zu müssen. Umsetzen lässt sich das etwa dadurch, indem man alle Titel mit einem Abstand von mehr als 20 Prozent zur 200-Tage-Linie im Chart ausklinkt. Auch eine 52-Wochen-Performance von mehr als 50 Prozent deutet nicht gerade auf einen Titel mit Nachholpotenzial. Aber bitte nicht pauschalisieren: Die Prozentangaben sind eine Momentaufnahme. Viel hängt von der Börsenphase ab. Für die aktuelle Situation scheinen sie mir aber zielführend. Anschließend geht es dann „endlich“ ran an die fundamentalen Kriterien.

[sws_blue_box box_size="640"]Tipp von boersengefluester.de: Kennen Sie schon unser Permanent-Aktien-Screening? Hier legen wir jeden Tag die selben fundamentalen und charttechnischen Kriterien an alle von uns gecoverten Aktien an. Ein täglicher Blick auf diese Liste lohnt auf jeden Fall.[/sws_blue_box]

Trotz der aktuellen Minizinsen und entsprechend großen Verlockungen für die Finanzvorstände, den Gewinn durch Fremdkapitaleinsatz zu hebeln: An dieser Stelle oute ich mich gern als Fan von Unternehmen, die mehr Geld und Wertpapiere auf der hohen Kante haben als sie an Bank- und Anleihenverbindlichkeiten besitzen. Super groß ist die Anzahl der Unternehmen allerdings nicht, die über ein Nettofinanzguthaben verfügen – sie liegt bei nur etwa einem Drittel der von mir betrachteten Werte. Entsprechend viele Aktien müssen an dieser Stelle den Saal verlassen. Zum Standardrepertoire gehört anschließend der Blick auf den Buchwert – beziehungsweise das Kurs-Buchwert-Verhältnis (KBV). Natürlich gibt es großartige Unternehmen mit einem zweistelligen KBV – echte Allroundtalente sind das meistens jedoch nicht. Daher setze ich die Obergrenze für das KBV bei rund drei an. Ein Tipp: Die weit verbreitete Meinung, dass eine Aktie erst dann für Value-Anleger interessant wird, wenn sie unter Buchwert notiert, lässt sich kaum halten. Letztlich hängt die faire Höhe des KBVs mit anderen Parametern wie zum Beispiel der Eigenkapitalrendite zusammen. Es gilt: Je größer die Eigenkapitalrendite (Jahresüberschuss in Relation zum Eigenkapital), desto höher darf auch das KBV sein.

Auf den Klassiker Kurs-Gewinn-Verhältnis (KGV) verzichte auch ich beim Screening nicht. Allerdings in einer eher laschen Ausprägung. Meist schneide ich nur die oberen und unteren Höchstwerte ab. Ein KGV von mehr als 20 birgt in der aktuell doch fortgeschrittenen Börsenhausse vermutlich eine überdurchschnittliche Anfälligkeit für Kurskorrekturen. Andererseits traue ich den KGV-Billigheimern auch nicht immer über den Weg. Häufig erweisen sich die Gewinnschätzungen doch als zu ambitioniert. Konsequenz: Für Aktien, die mit weniger als dem Fünffachen des Jahresgewinns bewertet sind, läuten jetzt die Schlussglocken.

Von überragender Bedeutung ist für die meisten Privatanleger die Dividendenrendite – auch für die Leser von boersengefluester.de. Das hat eine Umfrage des Marktforschungsinstituts Investment Trends kürzlich erst wieder bestätigt. Zugegeben: So ganz kann ich diesen hohen Stellenwert nicht immer nachvollziehen. Mir gefallen Aktienrückkäufe eigentlich viel besser. Aber darum geht es an dieser Stelle nicht. Hohe und vor allen Dingen nachhaltige Dividendenausschüttungen sind in der Regel nämlich auch ein Spiegelbild des wirtschaftlichen Erfolgs. Als Kriterium für ein Screening-Verfahren eignet sich die Dividende damit ganz vorzüglich. Dabei kombiniere ich verschiedene Aspekte: Zunächst einmal soll die Dividendenrendite – momentan auf boersengefluester.de noch auf Basis der Ausschüttungen für 2015 berechnet – bei mindestens 2,5 Prozent liegen. Das klingt nicht super ambitioniert. Gemessen an den Zinssätzen für Anleihen oder Festgeldern aber auch nicht verkehrt. Tradition kann nicht schaden: Daher kommen nur Unternehmen in Betracht, die bereits seit fünf Jahren kontinuierlich Dividende zahlen. Außerdem soll die Hauptversammlung noch im laufenden Jahr stattfinden, schließlich soll die anstehende Ausschüttung dem Kurs im Idealfall noch ein wenig Zusatzantrieb verschaffen.

Nun wird es spannend. Wie viele Aktien erfüllen momentan eigentlich diese Vielzahl an Anforderungen? Ich habe die Berechnung anhand der Excel-Datenbank DataSelect durchgeführt und war selbst überrascht vom Ergebnis. Immerhin sechs Titel meistern sämtliche Hürden. Der Modeschmuckfilialist Bijou Brigitte, der Displayspezialist Data Modul, der Dortmunder Chipanbieter Elmos Semiconductur, das auf Strahlenmedizin fokussierte Unternehmen Eckert & Ziegler, die Werbeagentur Syzygy und der Prüftechnikspezialist Viscom. Nicht alle Titel stehen derzeit bei boersengefluester.de auf Kaufen – aber das ist auch viel Geschmackssache. Letztlich handelt es sich aber um eine Gruppe von Unternehmen der Oberklasse.

...

Bijou Brigitte

Kurs: 46,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bijou Brigitte | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522950 | DE0005229504 | AG | 373,41 Mio € | 27.05.1988 | Kaufen | |

* * *

Data Modul

Kurs: 28,80

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Data Modul | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549890 | DE0005498901 | AG | 101,55 Mio € | 30.11.2007 | Kaufen | |

* * *

Eckert & Ziegler

Kurs: 15,42

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Eckert & Ziegler | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 565970 | DE0005659700 | SE | 979,41 Mio € | 25.05.1999 | Kaufen | |

* * *

Syzygy

Kurs: 1,47

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Syzygy | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 510480 | DE0005104806 | AG | 19,85 Mio € | 06.10.2000 | Halten | |

* * *

Viscom

Kurs: 4,58

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Viscom | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 784686 | DE0007846867 | SE | 41,31 Mio € | 10.05.2006 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

In eine Schublade lässt sich der Schmuckverkäufer und Börsenneuling Elumeo nicht so richtig pressen. Zwar verkaufen die Berliner zunehmend mehr Ringe, Ketten und sonstige Anhänger über ihre Webshops und erinnern daher an Unternehmen wie Zalando, Zooplus oder windeln.de. Allein mit Blick auf das Produkt würde sich hingegen der Hamburger Modeschmuckfilialist Bijou Brigitte als Peer Group für die Bewertung anbieten. Mit seinem TV-Kanal Juwelo, der ungefähr nach demselben Prinzip wie andere Shopping-Kanäle à la HSE24 oder QVC funktioniert, verfügt Elumeo sogar über eine Portion Medienflair – auch wenn Vergleiche mit den Aktien von ProSieben.Sat1 Media oder der RTL Group eher nicht angebracht sind. Im Hintergrundgespräch mit boersengefluester.de verrät Elumeo-Vorstand und Mitgründer Wolfgang Boyé, dass er gerade diese Nischenstrategie für einen wesentlichen Erfolgsfaktor hält – zumal die digitale Welt im ohnehin sehr fragmentierten Juweliersektor noch längst nicht eingezogen ist. „Wir sind ein integrierter Versandhändler für Edelsteinschmuck”, sagt Boyé, der im Jahr 2000 schon einmal einen Börsengang mitmachte, im besten Diplomatenstil. Damals war er CFO bei der Neuer-Markt-Gesellschaft United Visions Entertainment, die später mit der Webagentur Scholz & Friends verschmolzen wurde. Eine verrückte Zeit. Über viele Umwege ist aus dieser Vergangenheit jedoch das heutige Geschäftsmodell mit dem Schmuckverkauf via TV und Internet entstanden.

Für ein Fazit des IPOs von Elumeo Anfang Juli 2015 ist es dagegen noch zu früh – auch wenn die Notiz mit knapp 23 Euro zuletzt unter den Ausgabepreis gerutscht ist. Anzurechnen ist den Berlinern, dass sie die Börsenpläne überhaupt durchgezogen haben. Immerhin war im Sommer Griechenland das dominante Thema an der Börse. Per saldo hat sich die Elumeo-Aktie ungefähr mit dem Markt entwickelt. Kapitalisiert ist die im Prime Standard gelistete Gesellschaft derzeit mit rund 126 Mio. Euro. Einen Eindruck von der wirtschaftlichen Leistungsfähigkeit geben die Halbjahreszahlen. Bei einem Erlösplus von knapp 22 Prozent auf 39,48 Mio. Euro legte das bereinigte Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 1,47 auf 1,92 Mio. Euro zu. Das entspricht einer auf den ersten Blick nicht gerade üppig aussehenden Brutto-Rendite von 4,85 Prozent. „Nach oben haben wir hier schon noch Luft. Verdoppeln lässt sich die Marge aber sicher nicht”, sagt Finanzvorstand Bernd Fischer. Konkrete Ziele für das Gesamtjahr nennt das Management noch nicht. Die Umsatzentwicklung soll sich auf dem Niveau des ersten Halbjahrs bewegen. Das bereinigte EBITDA soll dazu überproportional wachsen. Ein stark ausgeprägtes Weihnachtsgeschäft, wie sonst üblich im Schmuckbereich, hat Elumeo übrigens nicht. Einfache Erklärung: Die meisten Juwelo-Kunden sind weiblich und kaufen den Schmuck für sich selbst. Das klassische Geschenk des Ehemannes läuft eher nicht über diese Schiene.

Wachstumsfantasie bekommt das Unternehmen aber allein durch den Emissionserlös von brutto gut 35 Mio. Euro aus dem Börsengang. Schließlich war ein ausreichendes Betriebskapital für eine länderübergreifende Expansionsstrategie bislang der Flaschenhals. Zukäufe dürften dagegen eher schwierig sein – mangels passender Wettbewerber aus dem Bereich Online-Juweliere oder TV-Shopping. Was boersengefluester.de gefällt: So verkäuferisch die Schmucksendungen im TV daherkommen, so ruhig hat sich das Unternehmen bislang an der Börse präsentiert. Aufgeblasene und eilig produzierte Ad-hoc-Meldungen – wie sonst vielfach üblich im Neuemissionsbereich – gab es nicht. Immerhin wird das Management demnächst auf den Investorenkonferenzen von M.M. Warburg und der Baader Bank präsentieren. Risikobereite Investoren nutzen das aktuelle Niveau und legen sich ein paar Stücke ins Depot.

Für ein Fazit des IPOs von Elumeo Anfang Juli 2015 ist es dagegen noch zu früh – auch wenn die Notiz mit knapp 23 Euro zuletzt unter den Ausgabepreis gerutscht ist. Anzurechnen ist den Berlinern, dass sie die Börsenpläne überhaupt durchgezogen haben. Immerhin war im Sommer Griechenland das dominante Thema an der Börse. Per saldo hat sich die Elumeo-Aktie ungefähr mit dem Markt entwickelt. Kapitalisiert ist die im Prime Standard gelistete Gesellschaft derzeit mit rund 126 Mio. Euro. Einen Eindruck von der wirtschaftlichen Leistungsfähigkeit geben die Halbjahreszahlen. Bei einem Erlösplus von knapp 22 Prozent auf 39,48 Mio. Euro legte das bereinigte Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 1,47 auf 1,92 Mio. Euro zu. Das entspricht einer auf den ersten Blick nicht gerade üppig aussehenden Brutto-Rendite von 4,85 Prozent. „Nach oben haben wir hier schon noch Luft. Verdoppeln lässt sich die Marge aber sicher nicht”, sagt Finanzvorstand Bernd Fischer. Konkrete Ziele für das Gesamtjahr nennt das Management noch nicht. Die Umsatzentwicklung soll sich auf dem Niveau des ersten Halbjahrs bewegen. Das bereinigte EBITDA soll dazu überproportional wachsen. Ein stark ausgeprägtes Weihnachtsgeschäft, wie sonst üblich im Schmuckbereich, hat Elumeo übrigens nicht. Einfache Erklärung: Die meisten Juwelo-Kunden sind weiblich und kaufen den Schmuck für sich selbst. Das klassische Geschenk des Ehemannes läuft eher nicht über diese Schiene.

Wachstumsfantasie bekommt das Unternehmen aber allein durch den Emissionserlös von brutto gut 35 Mio. Euro aus dem Börsengang. Schließlich war ein ausreichendes Betriebskapital für eine länderübergreifende Expansionsstrategie bislang der Flaschenhals. Zukäufe dürften dagegen eher schwierig sein – mangels passender Wettbewerber aus dem Bereich Online-Juweliere oder TV-Shopping. Was boersengefluester.de gefällt: So verkäuferisch die Schmucksendungen im TV daherkommen, so ruhig hat sich das Unternehmen bislang an der Börse präsentiert. Aufgeblasene und eilig produzierte Ad-hoc-Meldungen – wie sonst vielfach üblich im Neuemissionsbereich – gab es nicht. Immerhin wird das Management demnächst auf den Investorenkonferenzen von M.M. Warburg und der Baader Bank präsentieren. Risikobereite Investoren nutzen das aktuelle Niveau und legen sich ein paar Stücke ins Depot.

Elumeo

Kurs: 2,22

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Elumeo | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A11Q05 | DE000A11Q059 | SE | 13,16 Mio € | 03.07.2015 | Verkaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 42,42 | 50,68 | 45,84 | 45,39 | 43,39 | 38,30 | 0,00 | |

| EBITDA1,2 | 1,22 | 2,93 | -0,46 | -1,97 | -2,54 | -0,75 | 0,00 | |

| EBITDA-margin %3 | 2,88 | 5,78 | -1,00 | -4,34 | -5,85 | -1,96 | 0,00 | |

| EBIT1,4 | 0,29 | 1,98 | -1,40 | -2,85 | -3,28 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,68 | 3,91 | -3,05 | -6,28 | -7,56 | 0,00 | 0,00 | |

| Net profit1 | 0,15 | 9,24 | -3,33 | -3,26 | -4,53 | 0,00 | 0,00 | |

| Net-margin %6 | 0,35 | 18,23 | -7,26 | -7,18 | -10,44 | 0,00 | 0,00 | |

| Cashflow1,7 | 2,43 | 1,19 | -1,42 | -0,09 | -0,13 | 0,00 | 0,00 | |

| Earnings per share8 | 0,03 | 1,68 | -0,60 | -0,20 | -0,77 | -0,29 | -0,09 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Elumeo AG

...

© boersengefluester.de | Redaktion

Eine faustdicke Überraschung hat Bijou Brigitte mit den Halbjahreszahlen in der Auslage. Bei Erlösen von 149,21 (Vorjahr: 156,28) Mio. Euro erzielte der Modeschmuckfilialist ein Ergebnis vor Steuern von 11,19 Mio. Euro – nach 12,21 Mio. Euro im entsprechenden Vergleichszeitraum 2014. Das Ergebnis je Aktie ging leicht von 0,98 auf 0,93 Euro zurück. Klar: Eine Wachstumsstory sieht anders aus. Aber nach den vielen Enttäuschungen der Vorjahre – insbesondere durch das schwache Geschäft in den südeuropäischen Ländern – war mit wesentlich schlechteren Zahlen zu rechnen. Mutmacher ist der um zwei Drittel verringerte Verlust im Segment Spanien. Dafür rutschte Italien etwas tiefer in die roten Zahlen. Der wesentliche Ergebnisträger bleibt aber klar Deutschland, selbst wenn der Gewinn vor Steuern hier um zwölf Prozent auf 12,3 Mio. Euro schrumpfte. Immerhin: Für das Gesamtjahr 2015 zeigte sich der Vorstandsvorsitzende Roland Werner bislang zuversichtlicher. Zwar bleibt die Umsatzprognose mit einer Spanne von 315 bis 325 Mio. Euro genauso bestehen wie der in Aussicht gestellte Gewinn vor Steuern von 25 bis 30 Mio. Euro. Allerdings geht Werner jetzt davon aus, dass das Ergebnis eher am oberen Ende der Bandbreite anzusiedeln ist.

Was heißt das für die Bewertung der Aktie? Bei einer Steuerquote von 35 Prozent könnten die Hamburger im laufenden Jahr unterm Strich rund 19,5 Mio. Euro verdienen. Das entspräche einem Ergebnis je Aktie von 2,40 Euro. Zum Vergleich: 2014 kam Bijou Brigitte auf einen Überschuss von 26,3 Mio. Euro – oder 3,34 Euro je Anteilschein. Der Aktienkurs von Bijou Brigitte ist auf die jüngsten Neuigkeiten um gut fünf Prozent auf rund 52 Euro gestiegen. Demnach wird das Papier derzeit mit einem 2015er Kurs-Gewinn-Verhältnis (KGV) von mehr als 21,5 gehandelt –der „Bling-Bling-Faktor” ist also immer noch ganz schön hoch. Deutlich geerdeter sieht die Bewertung allerdings aus, wenn man die – in dieser Höhe sicher nicht betriebsnotwendige – Nettoliquidität von 145 Mio. Euro (oder 17,88 Euro pro Anteilschein) in die Kalkulation einbezieht. Dann würde sich ein cashbereinigtes KGV von gut 14 ergeben. So günstig, dass man die Aktie unbedingt haben muss, ist der Small Cap damit aber noch immer nicht. Und auch das Kurs-Buchwert-Verhältnis (KBV) von gut 1,7 signalisiert – bei einer für 2015 zu erwartenden Eigenkapitalrendite im deutlich einstelligen Prozentbereich – nicht unbedingt eine Gelegenheit. Offen ist gegenwärtig, welche Dividendenstrategie die Hamburger für 2015 fahren werden. Nachdem Bijou Brigitte den Ausschüttungssatz für 2014 „nur” von 3,50 auf 3,00 Euro reduziert hatte, wäre für 2015 mit Blick auf die Ertragsentwicklung normalerweise eine deutliche Kürzung zu erwarten.

Angesichts der soliden Bilanzrelationen wäre es aber ohne Probleme darstellbar, dass die Ausschüttung bei 3,00 Euro pro Anteilschein bleibt. Damit käme das Papier auch auf dem aktuellen Niveau auf eine Rendite von mehr als 5,5 Prozent. So viele Spezialwerte gibt es nicht auf dem heimischen Kurszettel, die hier Paroli bieten könnnen. Summa summarum ist der Titel für uns gegenwärtig eine Halten-Position. Für eine klare Kaufen-Einschätzung müsste Bijou Brigitte einfach mehr verdienen. Derzeit kalkuliert Firmenlenker Werner für die zweite Jahreshälfte mit einem Gewinn vor Steuern von bis zu 18,5 Mio. Euro. Zum Vergleich: Im Vorjahr lag die Ergebnisausbeute von Anfang Juli bis Ende Dezember um etwa 10 Mio. Euro höher. Sollte Bijou Brigitte hanseatisch tief stapeln und sich eine nochmals zuversichtlichere Ergebnisvorschau für die Zwischenmitteilung zum dritten Quartal aufbewahren, würde die Welt schon wieder ganz anders aussehen. Das ist zum gegenwärtigen Zeitpunkt aber reine Spekulation.

Was heißt das für die Bewertung der Aktie? Bei einer Steuerquote von 35 Prozent könnten die Hamburger im laufenden Jahr unterm Strich rund 19,5 Mio. Euro verdienen. Das entspräche einem Ergebnis je Aktie von 2,40 Euro. Zum Vergleich: 2014 kam Bijou Brigitte auf einen Überschuss von 26,3 Mio. Euro – oder 3,34 Euro je Anteilschein. Der Aktienkurs von Bijou Brigitte ist auf die jüngsten Neuigkeiten um gut fünf Prozent auf rund 52 Euro gestiegen. Demnach wird das Papier derzeit mit einem 2015er Kurs-Gewinn-Verhältnis (KGV) von mehr als 21,5 gehandelt –der „Bling-Bling-Faktor” ist also immer noch ganz schön hoch. Deutlich geerdeter sieht die Bewertung allerdings aus, wenn man die – in dieser Höhe sicher nicht betriebsnotwendige – Nettoliquidität von 145 Mio. Euro (oder 17,88 Euro pro Anteilschein) in die Kalkulation einbezieht. Dann würde sich ein cashbereinigtes KGV von gut 14 ergeben. So günstig, dass man die Aktie unbedingt haben muss, ist der Small Cap damit aber noch immer nicht. Und auch das Kurs-Buchwert-Verhältnis (KBV) von gut 1,7 signalisiert – bei einer für 2015 zu erwartenden Eigenkapitalrendite im deutlich einstelligen Prozentbereich – nicht unbedingt eine Gelegenheit. Offen ist gegenwärtig, welche Dividendenstrategie die Hamburger für 2015 fahren werden. Nachdem Bijou Brigitte den Ausschüttungssatz für 2014 „nur” von 3,50 auf 3,00 Euro reduziert hatte, wäre für 2015 mit Blick auf die Ertragsentwicklung normalerweise eine deutliche Kürzung zu erwarten.

Angesichts der soliden Bilanzrelationen wäre es aber ohne Probleme darstellbar, dass die Ausschüttung bei 3,00 Euro pro Anteilschein bleibt. Damit käme das Papier auch auf dem aktuellen Niveau auf eine Rendite von mehr als 5,5 Prozent. So viele Spezialwerte gibt es nicht auf dem heimischen Kurszettel, die hier Paroli bieten könnnen. Summa summarum ist der Titel für uns gegenwärtig eine Halten-Position. Für eine klare Kaufen-Einschätzung müsste Bijou Brigitte einfach mehr verdienen. Derzeit kalkuliert Firmenlenker Werner für die zweite Jahreshälfte mit einem Gewinn vor Steuern von bis zu 18,5 Mio. Euro. Zum Vergleich: Im Vorjahr lag die Ergebnisausbeute von Anfang Juli bis Ende Dezember um etwa 10 Mio. Euro höher. Sollte Bijou Brigitte hanseatisch tief stapeln und sich eine nochmals zuversichtlichere Ergebnisvorschau für die Zwischenmitteilung zum dritten Quartal aufbewahren, würde die Welt schon wieder ganz anders aussehen. Das ist zum gegenwärtigen Zeitpunkt aber reine Spekulation.

Bijou Brigitte

Kurs: 46,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bijou Brigitte | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522950 | DE0005229504 | AG | 373,41 Mio € | 27.05.1988 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 204,87 | 216,03 | 306,46 | 327,88 | 333,89 | 337,60 | 342,00 | |

| EBITDA1,2 | 31,86 | 75,45 | 98,39 | 89,30 | 88,97 | 90,00 | 92,40 | |

| EBITDA-margin %3 | 15,55 | 34,93 | 32,11 | 27,24 | 26,65 | 26,66 | 27,02 | |

| EBIT1,4 | -28,73 | 24,41 | 50,26 | 39,89 | 36,34 | 39,00 | 41,00 | |

| EBIT-margin %5 | -14,02 | 11,30 | 16,40 | 12,17 | 10,88 | 11,55 | 11,99 | |

| Net profit1 | -30,97 | 17,03 | 35,27 | 24,08 | 23,62 | 23,70 | 25,00 | |

| Net-margin %6 | -15,12 | 7,88 | 11,51 | 7,34 | 7,07 | 7,02 | 7,31 | |

| Cashflow1,7 | 15,71 | 76,22 | 77,59 | 73,47 | 73,98 | 75,00 | 78,00 | |

| Earnings per share8 | -4,01 | 2,21 | 4,58 | 3,13 | 3,07 | 2,93 | 3,10 | |

| Dividend per share8 | 0,00 | 0,00 | 5,00 | 3,50 | 3,50 | 3,50 | 3,50 | |

Quelle: boersengefluester.de and company details

Foto: picjumbo.com...

© boersengefluester.de | Redaktion

In eine Falle tappten Anleger, die Ende März bei Bijou Brigitte eingestiegen waren. Damals hatte die auf Modeschmuck spezialisierte Einzelhandelskette mitgeteilt, dass die Dividende für 2014 „nur" um 50 Cent auf 3,00 Euro je Aktie gekürzt werde. Immerhin kamen die Hamburger damit auf eine verlockende Rendite von mehr als 5,5 Prozent. Zwar sind derartige Dividendenrenditen nicht komplett ungewöhnlich für Bijou Brigitte, die überraschend moderate Kürzung der Ausschüttung verbanden eine Menge Anleger aber auch mit der Hoffnung, dass der jahrelange Schrumpfkurs des Unternehmens sich nun möglicherweise dem Ende neige. Insbesondere aus Südeuropa erhofften sich die Investoren aufmunternde Signale. Das Gegenteil ist jetzt der Fall: Den Umsatz aus dem Auftaktquartal 2014 von 69,3 Mio. Euro konnte Bijou jedenfalls nicht halten. Für das Gesamtjahr kalkuliert der Fachhändler mit einem Umsatz zwischen 315 und 325 Mio. Euro sowie einem Gewinn vor Steuern in einer Bandbreite von gerade einmal 20 bis 30 Mio. Euro. Das entspricht etwa dem Ergebnisniveau der Jahre 1998/1999. Im Jahr 2014 erzielte Bijou Brigitte Erlöse von 335,1 Mio. Euro sowie einen Gewinn vor Steuern von 40,7 Mio. Euro.

Kein Wunder, dass einige die Investoren entnervt auf den Verkaufsknopf gedrückt haben – vermutlich mit Recht. Die Marktkapitalisierung des Unternehmens beträgt gegenwärtig 448,7 Mio. Euro. Unter Berücksichtigung der Nettoliquidität von knapp 146 Mio. Euro –das entspricht 18 Euro je Aktie – ergibt sich ein Enterprise Value (EV) von annähernd 303 Mio. Euro. Das Ergebnis vor Zinsen und Steuern (EBIT) für 2015 veranschlagt boersengefluester.de auf 26 Mio. Euro. Demnach würde Bijou Brigitte mit dem 11,6fachen des EV/EBIT gehandelt. So richtig günstig ist das nicht. Auch das Kurs-Buchwert-Verhältnis (KBV) von 2,1 ist für eine Eigenkapitalrendite von knapp sieben Prozent (auf Basis unserer Ergebnisschätzungen für 2015) eher Mittelmaß. Die Hauptversammlung von Bijou Brigitte findet am 2. Juli 2015 statt. Gut möglich, dass sich in den Wochen vor dem Aktionärstreffen noch ein paar Renditejäger eindecken. Bis dahin vergeht aber noch eine ganze Zeit. Rein fundamental ist uns die Bjou-Aktie zu teuer – trotz der hohen Dividende und der komfortablen Bilanz. Insbesondere die Ausschüttung scheint uns in der gegenwärtigen Höhe jedenfalls nicht gesichert. Für 2015 kalkuliert boersengefluester.de mit einer Halbierung. Wir Stufen den Small Cap von Halten auf Verkaufen herab.

Kein Wunder, dass einige die Investoren entnervt auf den Verkaufsknopf gedrückt haben – vermutlich mit Recht. Die Marktkapitalisierung des Unternehmens beträgt gegenwärtig 448,7 Mio. Euro. Unter Berücksichtigung der Nettoliquidität von knapp 146 Mio. Euro –das entspricht 18 Euro je Aktie – ergibt sich ein Enterprise Value (EV) von annähernd 303 Mio. Euro. Das Ergebnis vor Zinsen und Steuern (EBIT) für 2015 veranschlagt boersengefluester.de auf 26 Mio. Euro. Demnach würde Bijou Brigitte mit dem 11,6fachen des EV/EBIT gehandelt. So richtig günstig ist das nicht. Auch das Kurs-Buchwert-Verhältnis (KBV) von 2,1 ist für eine Eigenkapitalrendite von knapp sieben Prozent (auf Basis unserer Ergebnisschätzungen für 2015) eher Mittelmaß. Die Hauptversammlung von Bijou Brigitte findet am 2. Juli 2015 statt. Gut möglich, dass sich in den Wochen vor dem Aktionärstreffen noch ein paar Renditejäger eindecken. Bis dahin vergeht aber noch eine ganze Zeit. Rein fundamental ist uns die Bjou-Aktie zu teuer – trotz der hohen Dividende und der komfortablen Bilanz. Insbesondere die Ausschüttung scheint uns in der gegenwärtigen Höhe jedenfalls nicht gesichert. Für 2015 kalkuliert boersengefluester.de mit einer Halbierung. Wir Stufen den Small Cap von Halten auf Verkaufen herab.

Bijou Brigitte

Kurs: 46,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bijou Brigitte | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522950 | DE0005229504 | AG | 373,41 Mio € | 27.05.1988 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 204,87 | 216,03 | 306,46 | 327,88 | 333,89 | 337,60 | 342,00 | |

| EBITDA1,2 | 31,86 | 75,45 | 98,39 | 89,30 | 88,97 | 90,00 | 92,40 | |

| EBITDA-margin %3 | 15,55 | 34,93 | 32,11 | 27,24 | 26,65 | 26,66 | 27,02 | |

| EBIT1,4 | -28,73 | 24,41 | 50,26 | 39,89 | 36,34 | 39,00 | 41,00 | |

| EBIT-margin %5 | -14,02 | 11,30 | 16,40 | 12,17 | 10,88 | 11,55 | 11,99 | |

| Net profit1 | -30,97 | 17,03 | 35,27 | 24,08 | 23,62 | 23,70 | 25,00 | |

| Net-margin %6 | -15,12 | 7,88 | 11,51 | 7,34 | 7,07 | 7,02 | 7,31 | |

| Cashflow1,7 | 15,71 | 76,22 | 77,59 | 73,47 | 73,98 | 75,00 | 78,00 | |

| Earnings per share8 | -4,01 | 2,21 | 4,58 | 3,13 | 3,07 | 2,93 | 3,10 | |

| Dividend per share8 | 0,00 | 0,00 | 5,00 | 3,50 | 3,50 | 3,50 | 3,50 | |

Quelle: boersengefluester.de and company details

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

Endlich mal wieder eine positive Überraschung von Bijou Brigitte. Nachdem die Modeschmuckkette mit ihrem – schon im Januar gemeldeten – 2014er-Umsatz von 335 Mio. Euro die eigene Zielsetzung verfehlt hatte, sieht es beim Ergebnis deutlich besser aus. Der Gewinn vor Steuern von 40,7 Mio. Euro war mit einem Minus von sieben Prozent gegenüber dem entsprechenden Vorjahreswert zwar erneut rückläufig. Gemessen an der Prognose der Hamburger, die sich in einer Spanne von 30 bis 40 Mio. Euro bewegte, hat Bijou Brigitte aber überraschend gut abgeschnitten. Auch das Ergebnis nach Steuern lag mit 26,3 Mio. Euro spürbar höher als von boersengefluester.de vermutet. Und nach der Kritik um die herbe Dividendenkürzung von 5,50 auf 3,50 Euro je Aktie für 2013 – immerhin dem 50-jährigen Firmenjubiläum – kommt die Gesellschaft mit einem vergleichsweise üppigen Ausschüttungsvorschlag daher. Für 2014 will Bijou Brigitte eine Dividende von 3,00 Euro je Anteilschein zahlen. Das wäre zwar erneut eine Senkung, sie fällt aber wesentlich geringer aus als zu vermuten war. Boersengefluester.de hatte mit einem Schnitt auf 2,00 Euro gerechnet. Bezogen auf den Konzerngewinn entspricht die damit einhergehende Dividendensumme von 24,3 Mio. Euro aber annähernd einer Vollausschüttung.

Beim aktuellen Aktienkurs von knapp 57 Euro kommt der Small Cap damit auf eine Dividendenrendite von fast 5,3 Prozent. Es gibt nicht viele Spezialwerte, die eine derart hohe Rendite bieten. Die Hauptversammlung findet allerdings erst am 2. Juli 2015 statt. Bis dahin werden – nach der Anfangseuphorie um die unerwartet hohe Dividende – wohl schon bald wieder andere Bewertungskriterien in den Vordergrund rücken. Und hier offenbaren sich die Schwächen der Bijou-Aktie. Einen Ausblick für 2015 wird der Vorstand wohl erst mit Vorlage des Geschäftsberichts Ende April veröffentlichen. Angesichts der anhaltenden Unsicherheiten in Südeuropa und dem knackigen Wettbewerb im Bereich Modeschmuck wäre ein Gewinnanstieg um 15 bis 20 Prozent aber vermutlich schon eine kleine Sensation. Doch selbst dann käme das Papier noch immer auf ein Kurs-Gewinn-Verhältnis (KGV) von fast 15. Bei stagnierenden Ergebnissen würde der Titel dagegen mit einem 2015er-KGV von 17,5 gehandelt. Daher gibt es derzeit auch nur ein „Halten" von uns als Anlageempfehlung.

Foto: picjumbo

[jwl-utmce-widget id=87961]...

Foto: picjumbo

[jwl-utmce-widget id=87961]...

Bijou Brigitte

Kurs: 46,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bijou Brigitte | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522950 | DE0005229504 | AG | 373,41 Mio € | 27.05.1988 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 204,87 | 216,03 | 306,46 | 327,88 | 333,89 | 337,60 | 342,00 | |

| EBITDA1,2 | 31,86 | 75,45 | 98,39 | 89,30 | 88,97 | 90,00 | 92,40 | |

| EBITDA-margin %3 | 15,55 | 34,93 | 32,11 | 27,24 | 26,65 | 26,66 | 27,02 | |

| EBIT1,4 | -28,73 | 24,41 | 50,26 | 39,89 | 36,34 | 39,00 | 41,00 | |

| EBIT-margin %5 | -14,02 | 11,30 | 16,40 | 12,17 | 10,88 | 11,55 | 11,99 | |

| Net profit1 | -30,97 | 17,03 | 35,27 | 24,08 | 23,62 | 23,70 | 25,00 | |

| Net-margin %6 | -15,12 | 7,88 | 11,51 | 7,34 | 7,07 | 7,02 | 7,31 | |

| Cashflow1,7 | 15,71 | 76,22 | 77,59 | 73,47 | 73,98 | 75,00 | 78,00 | |

| Earnings per share8 | -4,01 | 2,21 | 4,58 | 3,13 | 3,07 | 2,93 | 3,10 | |

| Dividend per share8 | 0,00 | 0,00 | 5,00 | 3,50 | 3,50 | 3,50 | 3,50 | |

Quelle: boersengefluester.de and company details

[sws_green_box box_size="585"] Kennen Sie schon unsere Übersicht mit den Renditehits der einzelnen Monate? Von Januar bis Dezember, von 2011 bis 2015. Gibt es so nur auf boersengefluester.de. Einfach HIER klicken und sie kommen direkt zu der täglich aktualisierten Grafik.[/sws_green_box]

Foto: picjumbo

[jwl-utmce-widget id=87961]...

Foto: picjumbo

[jwl-utmce-widget id=87961]...

© boersengefluester.de | Redaktion

Mit einem Umsatzrückgang auf 335 Mio. Euro hat Bijou Brigitte selbst den unteren Bereich der zuletzt avisierten Erlösspanne von 340 bis 350 Mio. Euro für 2014 verfehlt. „Die Umsatzentwicklung war maßgeblich geprägt von der weiterhin rückläufigen Entwicklung in Südeuropa. Das deutsche Segment konnte nicht an den Erfolg des Vorjahres anknüpfen und entwickelte sich leicht rückläufig", heißt es offiziell. Zudem spricht der Vorstand von einem „im Vergleich zum Vorjahr schwächeren Weihnachtsgeschäft". Insgesamt dürften die Hamburger damit wohl auch beim Ergebnis die in Aussicht gestellte Range zwischen 30 und 40 Mio. Euro nur schwer erreicht haben. Schließlich steht das Gewinnziel stets unter dem Vorbehalt eines ordentlich verlaufenden Weihnachtsgeschäfts. Informationen zur Gewinnentwicklung – und auch zur Höhe der Dividende – will das Unternehmen in der zweiten März-Hälfte veröffentlichen. Bijou Brigitte hatte für 2013, dem Jahr des 50. Firmenjubiläums, die Ausschüttung von 5,50 auf 3,50 Euro verringert. Eine Entscheidung, die trotz der schlechten Ergebnisentwicklung, harsch kritisiert wurde.

Möglicherweise müssen sich die Anleger bald erneut auf eine Kürzung einstellen. Sollte Bijou Brigitte für 2014 auf einen Gewinn nach Steuern von 21 Mio. Euro kommen, würde das einem Ergebnis je Aktie von 2,60 Euro entsprechen. Um die Dividende zu halten, müsste es demnach fast auf eine Vollausschüttung hinauslaufen. Angesichts der immer noch komfortablen Bilanzrelationen ist das zwar darstellbar. Ökonomisch sinnvoll ist eine derartige Dividendenpolitik aber nicht wirklich. Und sollte Bijou Brigitte die Ausschüttung für 2014 beispielsweise auf 2,00 Euro pro Aktie kürzen, käme der Small Cap noch immer auf eine Rendite von fast vier Prozent – eine Konsequenz des anhaltenden Kursverfalls. Das klingt zunächst einmal noch immer überdurchschnittlich attraktiv. Doch was nützt die schönste Dividende, wenn die Kursentwicklung die Auszahlung wieder mehr als zunichte macht. Zur Erinnerung: Vor knapp neun Jahren kostete der Anteilschein in der Spitze fast 250 Euro. Seitdem gab es zwar 47,50 Euro an Dividenden pro Aktie – der Kursabstand zur aktuellen Notiz beträgt jedoch fast 200 Euro. Aktuell bringt es die Gesellschaft auf einen Börsenwert von knapp 422 Mio. Euro. Mit Blick auf Umsatz und Ergebnis ist die Kapitalisierung also noch immer nicht unbedingt niedrig. Zurzeit bieten halbwegs vergleichbare Unternehmen wie Adler Modemärkte oder Gerry Weber einfach die attraktivere Investmentstory. Für Bijou Brigitte spricht fast nur die Hoffnung, dass es viel tiefer doch eigentlich nicht gehen kann. Doch dieser Gedankengang hat sich in den vergangenen Quartalen leider stets als Trugschluss herausgestellt.

Möglicherweise müssen sich die Anleger bald erneut auf eine Kürzung einstellen. Sollte Bijou Brigitte für 2014 auf einen Gewinn nach Steuern von 21 Mio. Euro kommen, würde das einem Ergebnis je Aktie von 2,60 Euro entsprechen. Um die Dividende zu halten, müsste es demnach fast auf eine Vollausschüttung hinauslaufen. Angesichts der immer noch komfortablen Bilanzrelationen ist das zwar darstellbar. Ökonomisch sinnvoll ist eine derartige Dividendenpolitik aber nicht wirklich. Und sollte Bijou Brigitte die Ausschüttung für 2014 beispielsweise auf 2,00 Euro pro Aktie kürzen, käme der Small Cap noch immer auf eine Rendite von fast vier Prozent – eine Konsequenz des anhaltenden Kursverfalls. Das klingt zunächst einmal noch immer überdurchschnittlich attraktiv. Doch was nützt die schönste Dividende, wenn die Kursentwicklung die Auszahlung wieder mehr als zunichte macht. Zur Erinnerung: Vor knapp neun Jahren kostete der Anteilschein in der Spitze fast 250 Euro. Seitdem gab es zwar 47,50 Euro an Dividenden pro Aktie – der Kursabstand zur aktuellen Notiz beträgt jedoch fast 200 Euro. Aktuell bringt es die Gesellschaft auf einen Börsenwert von knapp 422 Mio. Euro. Mit Blick auf Umsatz und Ergebnis ist die Kapitalisierung also noch immer nicht unbedingt niedrig. Zurzeit bieten halbwegs vergleichbare Unternehmen wie Adler Modemärkte oder Gerry Weber einfach die attraktivere Investmentstory. Für Bijou Brigitte spricht fast nur die Hoffnung, dass es viel tiefer doch eigentlich nicht gehen kann. Doch dieser Gedankengang hat sich in den vergangenen Quartalen leider stets als Trugschluss herausgestellt.

Bijou Brigitte

Kurs: 46,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Bijou Brigitte | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 522950 | DE0005229504 | AG | 373,41 Mio € | 27.05.1988 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 204,87 | 216,03 | 306,46 | 327,88 | 333,89 | 337,60 | 342,00 | |

| EBITDA1,2 | 31,86 | 75,45 | 98,39 | 89,30 | 88,97 | 90,00 | 92,40 | |

| EBITDA-margin %3 | 15,55 | 34,93 | 32,11 | 27,24 | 26,65 | 26,66 | 27,02 | |

| EBIT1,4 | -28,73 | 24,41 | 50,26 | 39,89 | 36,34 | 39,00 | 41,00 | |

| EBIT-margin %5 | -14,02 | 11,30 | 16,40 | 12,17 | 10,88 | 11,55 | 11,99 | |

| Net profit1 | -30,97 | 17,03 | 35,27 | 24,08 | 23,62 | 23,70 | 25,00 | |

| Net-margin %6 | -15,12 | 7,88 | 11,51 | 7,34 | 7,07 | 7,02 | 7,31 | |

| Cashflow1,7 | 15,71 | 76,22 | 77,59 | 73,47 | 73,98 | 75,00 | 78,00 | |

| Earnings per share8 | -4,01 | 2,21 | 4,58 | 3,13 | 3,07 | 2,93 | 3,10 | |

| Dividend per share8 | 0,00 | 0,00 | 5,00 | 3,50 | 3,50 | 3,50 | 3,50 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

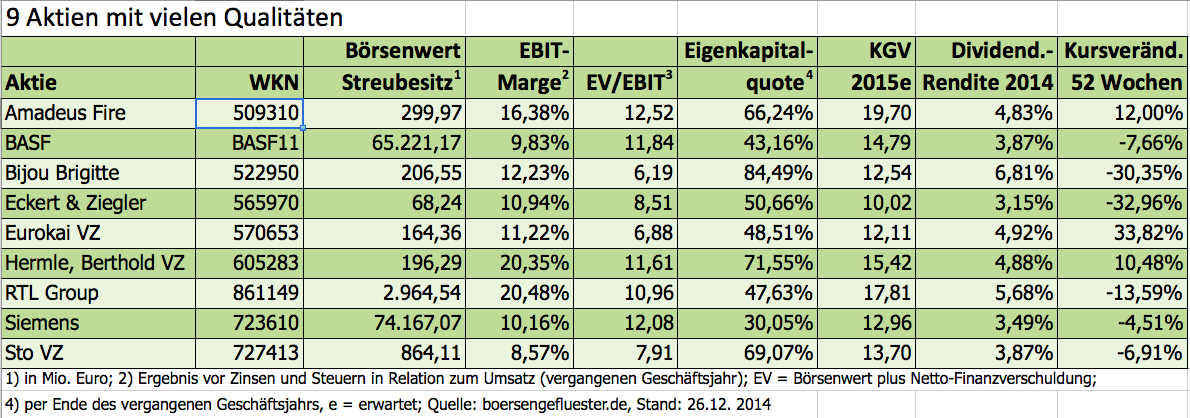

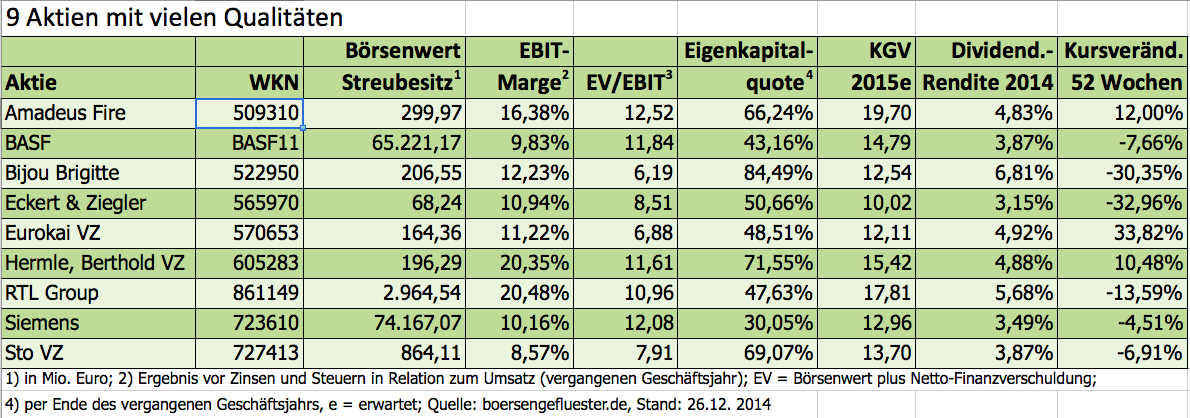

Kaufen, aber was? Blue Chip oder vielleicht doch mal einen Nebenwert? Techtitel oder ein Unternehmen aus einer traditionellen Branche? Dividendenstark oder eher wachstumsorientiert? Die Auswahl der passenden Aktien ist eine komplizierte Angelegenheit mit vielen Weggabelungen – nicht zuletzt deswegen entscheidet häufig auch einfach das Bauchgefühl. Zumindest den emotionalen Faktor wollte boersengefluester.de ausklammern und hat daher ein Aktien-Screening mit besonders vielen Analysekriterien durchgeführt. Übrig geblieben sind am Ende neun interessante Einzelaktien mit einer Marktkapitalisierung zwischen 100 Mio. und 83 Mrd. Euro. Darunter zwei DAX-Werte, ein MDAX-Titel, eine SDAX-Aktie sowie fünf Small Caps. Nicht alle stehen zurzeit bei uns auf Kaufen, aber einen Blick wert sind sämtliche Papiere allemal. Schon allein, weil sie so viele Hürden bei der Selektion überstanden haben.

Ausgangspunkt der Analyse war wie immer unser zurzeit 586 Aktien umfassendes Coverage-Universum DataSelect. Ziel des Screenings war es, Unternehmen ausfindig zu machen, die einerseits nicht übermäßig hoch bewertet sind, aber trotzdem kontinuierlich schwarze Zahlen schreiben, Dividenden ausschütten und solide Bilanzen vorweisen. Es ging also nicht darum, potenzielle Verdoppler oder sonstige Hot Stocks zu finden. Das zeigt schon unser Auswahlverfahren: Da Dividenden auch 2015 zu den wichtigsten Anlagekriterien zählen, haben wir die Mindestanforderung in Form einer Rendite von mehr als 3,0 Prozent hier vergleichsweise hoch gelegt. 135 Aktien erfüllen dieses Maß zurzeit. Im zweiten Schritt haben wir von den übrig gebliebenen Titeln alle Papiere mit einem Kurs-Gewinn-Verhältnis (KGV) von mehr als 20 aussortiert. Basis waren die von boersengefluester.de selbst erstellten Prognosen für 2015. Da ein 2015er-KGV von maximal 20 kein übermäßig hartes Kriterium ist, blieben immerhin 108 Anteilscheine im Rennen. Deutlich anspruchsvoller war die von uns geforderte EBIT-Marge von mindestens acht Prozent. Nur bei 57 Unternehmen aus diesem Pool blieben 2013 von einem Euro Umsatz mehr als 8 Cent an Ergebnis vor Zinsen und Steuern hängen.

Im nächsten Schritt haben wir uns erneut die Bewertung angeschaut. Da bei einfachen Verfahren wie dem KGV die Finanzierungsseite unberücksichtigt bleibt, haben wir uns für die Relation von Börsenwert plus Nettofinanzverbindlichkeiten (Enterprise Value bzw. kurz EV) zum EBIT als Raster entschieden. Demnach sollten Investoren in diesem Screening nicht mehr als einen Faktor von 8,0 auf das Betriebsergebnis zahlen, wenn sie die Gesellschaft schuldenfrei übernehmen möchten. Bei immerhin 33 Unternehmen aus der Vorauswahl würde das momentan klappen. Anschließend haben wir einen Schlenker zurück zur Bilanz gemacht und sämtliche Firmen ausgeklammert, bei denen das Eigenkapital nicht mindestens 30 Prozent der Bilanzsumme ausmacht. Damit hat sich die Gruppe nochmals verkleinert – und zwar auf 24 Mitglieder. Vier weitere Unternehmen vielen der Einschränkung zum Opfer, wonach die dem Streubesitz zurechenbare Marktkapitalisierung bei mindestens 20 Mio. Euro liegen sollte. Mit dieser Nebenbedingung haben wir vergleichsweise marktenge Spezialwerte ausgeblendet.

Zum Schluss hat boersengefluester.de die Aktien von Unternehmen herausgefiltert, die in den vergangenen zehn Jahren – in diesem Fall von 2005 bis 2014 – nicht ununterbrochen Gewinne geschrieben haben. Von den Erträgen sollten die Aktionäre auch etwas abbekommen. Neben der Ausgangsforderung – einer Dividendenrendite von mindesten drei Prozent für 2014 – haben wir für die Endauswahl daher ausschließlich Firmen berücksichtigt, die seit zehn Jahren regelmäßig Dividenden auskehren. Damit war der Parcours abgesteckt. Übrig geblieben sind gerade einmal neun Aktien: Amadeus Fire (Zeitarbeit), BASF (Chemie), Bijou Brigitte (Modeschmuck), Eckert & Ziegler (Strahlenmedizin), Eurokai Vorzüge (Containerterminal), Hermle Vorzüge (Fräs- und Bohrmaschinen), RTL Group (TV-Sender), Siemens (Elektrotechnik) und Sto Vorzüge (Bauzulieferer). Wichtig: Die Performance der jeweiligen Aktien auf unterschiedlichen Zeitebenen blieb bei diesem Screening unberücksichtigt, daher sehen manche Charts auch nicht übermäßig konstruktiv aus. Enttäuscht haben in den vergangenen zwölf Monaten insbesondere Eckert & Ziegler aus Berlin sowie Bijou Brigitte.

Dennoch: Rein fundamental sollten Investoren auch diese Titel zumindest auf die Beobachtungsliste nehmen. BASF und Siemens sind schon allein unter Dividendenaspekten eine Option. Amadeus Fire gehört zu den Klassikern, wenn es um SDAX-Favoriten geht. Eurokai und Hermle sind ebenfalls ganz feine Spezialwerte. Sto hat viele großartige Börsenjahre hinter sich, musste in den vergangenen zwölf Monaten aber spürbar Terrain abgeben – nicht zuletzt aufgrund einer Gewinnwarnung für 2014. Noch immer erzielt das Unternehmen jedoch Umsatzrenditen, von denen viele Firmen nur träumen können. Die Aktie der RTL Group hat eine Berg- und Talfahrt hinter sich. Besonders für Dividendenfans dürfte der Anteilschein des Medienkonzerns aber eine aussichtsreiche Wahl sein. Auch für dieses Screening gilt: Die Auswahl soll in erster Linie anregen. Welche Aktien das eigene Depot unter Dividendenaspekten tatsächlich am sinnvollsten ergänzen, müssen Sie selbst entscheiden.

Zum Schluss hat boersengefluester.de die Aktien von Unternehmen herausgefiltert, die in den vergangenen zehn Jahren – in diesem Fall von 2005 bis 2014 – nicht ununterbrochen Gewinne geschrieben haben. Von den Erträgen sollten die Aktionäre auch etwas abbekommen. Neben der Ausgangsforderung – einer Dividendenrendite von mindesten drei Prozent für 2014 – haben wir für die Endauswahl daher ausschließlich Firmen berücksichtigt, die seit zehn Jahren regelmäßig Dividenden auskehren. Damit war der Parcours abgesteckt. Übrig geblieben sind gerade einmal neun Aktien: Amadeus Fire (Zeitarbeit), BASF (Chemie), Bijou Brigitte (Modeschmuck), Eckert & Ziegler (Strahlenmedizin), Eurokai Vorzüge (Containerterminal), Hermle Vorzüge (Fräs- und Bohrmaschinen), RTL Group (TV-Sender), Siemens (Elektrotechnik) und Sto Vorzüge (Bauzulieferer). Wichtig: Die Performance der jeweiligen Aktien auf unterschiedlichen Zeitebenen blieb bei diesem Screening unberücksichtigt, daher sehen manche Charts auch nicht übermäßig konstruktiv aus. Enttäuscht haben in den vergangenen zwölf Monaten insbesondere Eckert & Ziegler aus Berlin sowie Bijou Brigitte.