Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

So sieht dann wohl ein kraftvoller Ausbruch aus. Erstmals seit fast genau 14 Jahren hat die Notiz von IVU Traffic die Marke 4 Euro wieder überschritten. Dabei wurden die Anteilscheine des Anbieters von Telematiklösungen zur Steuerung des öffentlichen Personen- und Güterverkehrs sowie der Transportlogistik vor drei Jahren noch für gerade einmal 1,10 Euro an der Börse gehandelt. Bei so einer starken Performance ist es höchste Zeit, einen Blick auf die aktuellen Bewertungskennzahlen zu werfen – schließlich befindet sich der Small Cap auch auf unserer Auswahlliste Permanent-Aktien-Screener. Die Marktkapitalisierung von IVU Traffic beträgt zurzeit 71,2 Mio. Euro. Zur Einordnung: Für das laufende Jahr haben die Berliner Erlöse von rund 50 Mio. Euro sowie ein Rohergebnis von 39 Mio. Euro in Aussicht gestellt. Das Rohergebnis ist für IVU Traffic eine wesentliche Kennzahl, da sie – im Gegensatz zum Umsatz – die Wertschöpfung aus der Programmierung der eigenen Software widerspiegelt. Die in der Regel zugekaufte Hardware (wie etwa Ticketautomaten) bleibt hier außen vor.

In den vergangenen fünf Jahren wurde jeder Euro Rohergebnis im Schnitt mit rund 0,95 Euro berechnet – sehr häufig war der Faktor sogar noch deutlich niedriger. Bezogen auf die Erwartungen für 2015 beträgt das Multiple momentan stattliche 1,8. Mit anderen Worten: Zuletzt ist der Kurs deutlich stärker gestiegen als die zugrundeliegenden fundamentalen Kennzahlen. Noch bewegt sich aber alles im halbwegs grünen Bereich. Zudem galt IVU Traffic in Spezialwertekreisen ewig lange als zu niedrig bewertet. Das Kurs-Gewinn-Verhältnis auf Basis der 2016er-Gewinnschätzungen von boersengefluester.de beträgt momentan nur rund 13,4. Init (Innovation In Traffic Systems), die auf dem heimischen Kurszettel am besten mit IVU vergleichbare Gesellschaft, kommt hier zurzeit auf einen Faktor von knapp 18. Allerdings arbeiten die Karlsruher auch deutlich rentabler als IVU Traffic und sind gemessen am Umsatz sogar etwa doppelt so groß. Bei der Eigenkapitalquote gibt es dagegen keine großen Unterschiede: IVU kam zum Auftaktviertel 2015 auf 57 Prozent, bei Init machte das Eigenkapital zuletzt 52 Prozent der Bilanzsumme aus.

In den vergangenen fünf Jahren wurde jeder Euro Rohergebnis im Schnitt mit rund 0,95 Euro berechnet – sehr häufig war der Faktor sogar noch deutlich niedriger. Bezogen auf die Erwartungen für 2015 beträgt das Multiple momentan stattliche 1,8. Mit anderen Worten: Zuletzt ist der Kurs deutlich stärker gestiegen als die zugrundeliegenden fundamentalen Kennzahlen. Noch bewegt sich aber alles im halbwegs grünen Bereich. Zudem galt IVU Traffic in Spezialwertekreisen ewig lange als zu niedrig bewertet. Das Kurs-Gewinn-Verhältnis auf Basis der 2016er-Gewinnschätzungen von boersengefluester.de beträgt momentan nur rund 13,4. Init (Innovation In Traffic Systems), die auf dem heimischen Kurszettel am besten mit IVU vergleichbare Gesellschaft, kommt hier zurzeit auf einen Faktor von knapp 18. Allerdings arbeiten die Karlsruher auch deutlich rentabler als IVU Traffic und sind gemessen am Umsatz sogar etwa doppelt so groß. Bei der Eigenkapitalquote gibt es dagegen keine großen Unterschiede: IVU kam zum Auftaktviertel 2015 auf 57 Prozent, bei Init machte das Eigenkapital zuletzt 52 Prozent der Bilanzsumme aus.

Punkten kann IVU Traffic bei der Relation Enterprise Value (EV = Börsenwert plus Nettofinanzverbindlichkeiten) zum Ergebnis vor Zinsen und Steuern (EBIT). Da IVU – selbst unter Berücksichtigung der Pensionsrückstellungen – über ein signifikantes Nettoguthaben von 8,7 Mio. Euro verfügt, ergibt sich ein EV von 62,5 Mio. Euro. Bezogen auf unsere 2015er-EBIT-Schätzung von 4,8 Mio. Euro ergibt sich demnach ein Multiple EV/EBIT von nahezu 13. Zum Vergleich: Bei Init wird sich die Relation im laufenden Jahr wohl auf einen Wert von rund 14 einpendeln. Welten liegen in der Bewertung beider Unternehmen also nicht mehr auseinander. Dabei galt Init über viele Jahre als Vorzeigefirma, die irgendwie immer einen Schritt voraus war. Zuletzt hat das Börsenpendel jedoch klar zugunsten von IVU Traffic ausgeschlagen. Charttechnisch macht das Papier einen grandiosen Eindruck – stabiler kann ein Aufwärtstrend kaum sein. Trotz der bereits anspruchsvoller gewordenen Bewertung bleiben wir daher bei unserer Kaufen-Empfehlung. Für Init wäre es ein sehr positives Signal, wenn der Widerstandsbereich um 25 Euro signifikant überschritten wird. Hier hatte das Papier in der Vergangenheit mehrfach schlapp gemacht. Jetzt steht ein erneuter Ausbruchsversuch an. Die Analysten von Magellan Research räumen der Init-Aktie ein Potenzial bis 27 Euro ein, Oddo Seydler veranschlag den fairen Wert sogar auf 30 Euro.

Punkten kann IVU Traffic bei der Relation Enterprise Value (EV = Börsenwert plus Nettofinanzverbindlichkeiten) zum Ergebnis vor Zinsen und Steuern (EBIT). Da IVU – selbst unter Berücksichtigung der Pensionsrückstellungen – über ein signifikantes Nettoguthaben von 8,7 Mio. Euro verfügt, ergibt sich ein EV von 62,5 Mio. Euro. Bezogen auf unsere 2015er-EBIT-Schätzung von 4,8 Mio. Euro ergibt sich demnach ein Multiple EV/EBIT von nahezu 13. Zum Vergleich: Bei Init wird sich die Relation im laufenden Jahr wohl auf einen Wert von rund 14 einpendeln. Welten liegen in der Bewertung beider Unternehmen also nicht mehr auseinander. Dabei galt Init über viele Jahre als Vorzeigefirma, die irgendwie immer einen Schritt voraus war. Zuletzt hat das Börsenpendel jedoch klar zugunsten von IVU Traffic ausgeschlagen. Charttechnisch macht das Papier einen grandiosen Eindruck – stabiler kann ein Aufwärtstrend kaum sein. Trotz der bereits anspruchsvoller gewordenen Bewertung bleiben wir daher bei unserer Kaufen-Empfehlung. Für Init wäre es ein sehr positives Signal, wenn der Widerstandsbereich um 25 Euro signifikant überschritten wird. Hier hatte das Papier in der Vergangenheit mehrfach schlapp gemacht. Jetzt steht ein erneuter Ausbruchsversuch an. Die Analysten von Magellan Research räumen der Init-Aktie ein Potenzial bis 27 Euro ein, Oddo Seydler veranschlag den fairen Wert sogar auf 30 Euro.

IVU Traffic

Kurs: 19,95

Init

Kurs: 44,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| IVU Traffic | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 744850 | DE0007448508 | AG | 353,50 Mio € | 07.07.2000 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 92,03 | 102,88 | 113,23 | 122,49 | 133,67 | 149,50 | 157,00 | |

| EBITDA1,2 | 15,30 | 16,45 | 18,70 | 20,31 | 21,69 | 23,60 | 25,35 | |

| EBITDA-margin %3 | 16,63 | 15,99 | 16,52 | 16,58 | 16,23 | 15,79 | 16,15 | |

| EBIT1,4 | 12,78 | 13,92 | 14,85 | 15,77 | 16,82 | 15,50 | 19,70 | |

| EBIT-margin %5 | 13,89 | 13,53 | 13,12 | 12,88 | 12,58 | 10,37 | 12,55 | |

| Net profit1 | 10,09 | 9,32 | 10,13 | 11,38 | 12,04 | 12,95 | 13,60 | |

| Net-margin %6 | 10,96 | 9,06 | 8,95 | 9,29 | 9,01 | 8,66 | 8,66 | |

| Cashflow1,7 | 30,76 | 19,08 | 4,47 | 11,91 | 6,74 | 8,60 | 9,70 | |

| Earnings per share8 | 0,57 | 0,53 | 0,58 | 0,65 | 0,69 | 0,74 | 0,77 | |

| Dividend per share8 | 0,20 | 0,22 | 0,24 | 0,26 | 0,28 | 0,55 | 0,30 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Init | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 575980 | DE0005759807 | SE | 446,78 Mio € | 24.07.2001 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 180,67 | 176,66 | 191,25 | 210,80 | 265,67 | 358,00 | 0,00 | |

| EBITDA1,2 | 28,89 | 27,41 | 31,21 | 32,26 | 38,74 | 48,80 | 0,00 | |

| EBITDA-margin %3 | 15,99 | 15,52 | 16,32 | 15,30 | 14,58 | 13,63 | 0,00 | |

| EBIT1,4 | 19,64 | 17,57 | 21,01 | 21,02 | 24,51 | 34,00 | 0,00 | |

| EBIT-margin %5 | 10,87 | 9,95 | 10,99 | 9,97 | 9,23 | 9,50 | 0,00 | |

| Net profit1 | 14,94 | 12,45 | 16,50 | 15,15 | 15,18 | 21,30 | 0,00 | |

| Net-margin %6 | 8,27 | 7,05 | 8,63 | 7,19 | 5,71 | 5,95 | 0,00 | |

| Cashflow1,7 | 24,44 | 16,01 | 24,38 | 7,98 | 10,84 | 13,90 | 0,00 | |

| Earnings per share8 | 1,50 | 1,25 | 1,66 | 1,54 | 1,57 | 2,12 | 2,18 | |

| Dividend per share8 | 0,55 | 0,55 | 0,70 | 0,70 | 0,80 | 0,85 | 0,85 | |

Quelle: boersengefluester.de and company details

[sws_blue_box box_size="585"]Extratipp: Weitere exklusive Aktienkennzahlen zu IVU Traffic und Init erhalten Sie, wenn Sie auf den gefetteten Firmennamen klicken.[/sws_blue_box]...

© boersengefluester.de | Redaktion

Keine Frage: Die mögliche Reaktivierung des Börsenmantels von Softmatic hat für viel Furore in Nebenwertekreisen gesorgt. Das Papier kostet mittlerweile mehr als 10 Euro – nachdem es ewig bei 2 Euro rumdümpelte. Scheinbar gibt es aber noch eine Aktie, auf die Anleger ihr Augenmerk richten sollten – auch wenn die Investmentstory nicht ganz vergleichbar ist. Es geht um Value Management & Research (kurz: VMR) aus Kronberg im Taunus. Das Unternehmen ist bereits seit 1998 börsennotiert und hatte auch einige erfolgreiche Jahre auf dem Parkett. „Der Geschäftszweck ist das Halten und Verwalten von Beteiligungen sowie die Verwaltung eigenen Vermögens", heißt es offiziell. Doch die Finanzkrise ab 2008 riss tiefe Löcher in die Bilanz. Insbesondere der luxemburgische Vermögensverwalter Interinvest, an dem VMR mit 100 Prozent beteiligt ist, musste bluten, als eine Großkundengruppe ihre gesamten Vermögenswerte abgezogen hatte. Zuletzt war es an der Börse jedoch ruhig geworden um VMR. Die Kommunikation mit dem Kapitalmarkt hat die Gesellschaft weitgehend eingestellt. Insofern passt es ins Bild, dass der Geschäftsbericht 2014 noch nicht auf der Homepage des Unternehmens hinterlegt ist.

In solchen Fällen hilft häufig der Blick in den elektronischen Bundesanzeiger. Und da gibt es auch bei VMR einen Treffer, denn auf dieser Onlineplattform ist der aktuelle Abschluss bereits abrufbar – und fördert interessante Details zu Tage. Demnach weist die Gesellschaft für das vergangene Jahr einen Überschuss von 318.000 Euro aus, was allerdings an Sonderfaktoren, wie der Einbringung von schon im Jahr 2008 abgeschriebenen Forderungen gegenüber zwei früheren Fonds, liegt. Ansonsten hört sich der Ausblick eher trübe an: „Die Margen im Asset Management Bereich werden auch in absehbarer Zukunft unter Druck geraten und nicht wieder die Werte vor der Finanzmarktkrise erreichen." Möglicherweise eröffnet sich aber trotzdem eine neue Perspektive für VMR und Interinvest. Dem Vernehmen nach hat nämlich die NFS Capital AG Ende April 2015 einen Anteil von 24,9 Prozent an der VMR AG erworben und ist nun größter Einzelinvestor. Die Quote dürfte vermutlich mit Blick auf die Wahrung der üppigen steuerlichen Verlustvorträge vorerst so gewählt worden sein. „Der neue Anker-Aktionär ist ein strategischer Investor, der auch für die Interinvest strategische Maßnahmen plant. Es ist davon auszugehen, dass der neue Aktionär die Ertragskraft der Interinvest durch verschiedene Schritte nachhaltig stärken wird", heißt es etwas nebulös im Abschlussbericht.

Die NFS Capital mit Sitz in Ruggell (Liechtenstein) ist ein Vermögensverwalter, der eingebettet in die Hamburger Netfonds AG ist, die wiederum einen der wichtigsten deutschen Maklerpools mit Haftungsdachfunktion repräsentiert. Teil des Netzwerks ist auch die in Wiesbaden ansässige Fondsvermittlung24.de. Und genau um diese Gesellschaft ranken sich Gerüchte um eine mögliche Einbringung in VMR/Interinvest. Einige Investoren scheinen sich bereits entsprechend zu positionieren, denn die Notiz von VMR präsentiert sich seit kurzer Zeit auffallend fest. Sollte sich das Getuschel als wahr herausstellen, könnte die VMR tatsächlich vor einem Schub stehen. Doch Vorsicht: Es handelt sich um eine ultraheiße Spekulation! Zudem könnten die Einbringungspläne auch dazu dienen, um die Anteile der bislang nicht notierten Fondsvermittlung24.de fungibel zu machen – also zu verkaufen. Die Marktkapitalisierung von VMR beträgt weniger als 4,7 Mio. Euro. Klarheit über die Absichten von NFS Capital könnte die nächste Hauptversammlung von VMR bringen. Aber dafür gibt es noch keinen Termin – auch nicht im elektronischen Bundesanzeiger. Fortsetzung folgt also.

In solchen Fällen hilft häufig der Blick in den elektronischen Bundesanzeiger. Und da gibt es auch bei VMR einen Treffer, denn auf dieser Onlineplattform ist der aktuelle Abschluss bereits abrufbar – und fördert interessante Details zu Tage. Demnach weist die Gesellschaft für das vergangene Jahr einen Überschuss von 318.000 Euro aus, was allerdings an Sonderfaktoren, wie der Einbringung von schon im Jahr 2008 abgeschriebenen Forderungen gegenüber zwei früheren Fonds, liegt. Ansonsten hört sich der Ausblick eher trübe an: „Die Margen im Asset Management Bereich werden auch in absehbarer Zukunft unter Druck geraten und nicht wieder die Werte vor der Finanzmarktkrise erreichen." Möglicherweise eröffnet sich aber trotzdem eine neue Perspektive für VMR und Interinvest. Dem Vernehmen nach hat nämlich die NFS Capital AG Ende April 2015 einen Anteil von 24,9 Prozent an der VMR AG erworben und ist nun größter Einzelinvestor. Die Quote dürfte vermutlich mit Blick auf die Wahrung der üppigen steuerlichen Verlustvorträge vorerst so gewählt worden sein. „Der neue Anker-Aktionär ist ein strategischer Investor, der auch für die Interinvest strategische Maßnahmen plant. Es ist davon auszugehen, dass der neue Aktionär die Ertragskraft der Interinvest durch verschiedene Schritte nachhaltig stärken wird", heißt es etwas nebulös im Abschlussbericht.

Die NFS Capital mit Sitz in Ruggell (Liechtenstein) ist ein Vermögensverwalter, der eingebettet in die Hamburger Netfonds AG ist, die wiederum einen der wichtigsten deutschen Maklerpools mit Haftungsdachfunktion repräsentiert. Teil des Netzwerks ist auch die in Wiesbaden ansässige Fondsvermittlung24.de. Und genau um diese Gesellschaft ranken sich Gerüchte um eine mögliche Einbringung in VMR/Interinvest. Einige Investoren scheinen sich bereits entsprechend zu positionieren, denn die Notiz von VMR präsentiert sich seit kurzer Zeit auffallend fest. Sollte sich das Getuschel als wahr herausstellen, könnte die VMR tatsächlich vor einem Schub stehen. Doch Vorsicht: Es handelt sich um eine ultraheiße Spekulation! Zudem könnten die Einbringungspläne auch dazu dienen, um die Anteile der bislang nicht notierten Fondsvermittlung24.de fungibel zu machen – also zu verkaufen. Die Marktkapitalisierung von VMR beträgt weniger als 4,7 Mio. Euro. Klarheit über die Absichten von NFS Capital könnte die nächste Hauptversammlung von VMR bringen. Aber dafür gibt es noch keinen Termin – auch nicht im elektronischen Bundesanzeiger. Fortsetzung folgt also.

NSI Asset

Kurs: 0,55

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| NSI Asset | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1RFHN | DE000A1RFHN7 | AG | 2,59 Mio € | 26.10.1998 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 12,12 | 17,92 | 9,62 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,75 | 1,74 | 1,79 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 6,19 | 9,71 | 18,61 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,22 | 0,73 | 1,54 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 1,82 | 4,07 | 16,01 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -0,08 | -0,78 | -1,56 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -0,66 | -4,35 | -16,22 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,68 | 8,96 | 0,64 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -0,03 | -0,23 | -0,33 | -0,18 | -0,07 | 0,03 | 0,03 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Anfang 2015 dürften sich die Manager des Energietechnikkonzerns Danfoss noch wie in einem schlechten Film vorgekommen sein – für den sie allerdings viel Eintritt gezahlt hatten und nicht vorzeitig aus dem Saal kamen. Grund: Im Februar 2014 untermauerten die Dänen ihre weit reichende Kooperationsvereinbarung mit SMA Solar durch den Erwerb von 20 Prozent der Aktien an dem im TecDAX gelisteten Wechselrichterhersteller. Als Preis wurden 43,57 Euro pro Aktie vereinbart, was zum damaligen Zeitpunkt einer Prämie von immerhin 50 Prozent auf den Kurs der vorangegangenen 60 Tage entsprach. Kein Wunder, dass die Börsianer irritiert waren, schließlich lagen die Kursziele der Analysten meilenweit unter dem Einstiegskurs von Danfoss – strategische Prämie hin oder her. Zudem verpflichtete sich Danfoss für die Dauer von zwei Jahren, weder weitere Aktien von SMA Solar zu

erwerben noch welche zu verkaufen. Keine leichte Situation, schließlich rauschte die Notiz von SMA – begleitet durch eine lange Reihe schlechter Meldungen – bis Anfang 2015 um rund Dreiviertel auf 10,50 Euro in den Keller.

Spätestens seit der Anfang Juni gemeldeten Kooperation mit Siemens für den Bereich Photovoltaikkraftwerke sowie der vier Wochen später erfolgten Prognoseanhebung von Vorstandschef Pierre-Pascal Urbon für 2015 hat sich Blatt aber komplett gewandelt. Plötzlich zählt der Anteilschein von SMA Solar wieder zu den am heißesten diskutierten Werten in der heimischen Finanzszene. Kein Wunder: Eine Performance von mehr als 50 Prozent in gerade einmal zehn Tagen sorgt für Aufmerksamkeit. Allerdings ist der Titel schon wieder eine Art Glaubensfrage. Zwar haben mittlerweile etliche Analysten ihre Gewinnprognosen drastisch nach oben revidiert. Doch die aktuelle Notiz von 32 Euro toppt sogar schon wieder die von der Gruppe der zuversichtlichen Experten ausgerufenen Kursziele im Bereich um 30 Euro. Momentan beträgt die Marktkapitalisierung rund 1.110 Mio. Euro. Auf der Aktivseite hat das Unternehmen aus Niestetal in der Nähe von Kassel ein Nettofinanzguthaben von knapp 224 Mio. Euro. Demnach liegt der Enterprise Value (EV) für SMA Solar zurzeit etwa bei 886 Mio. Euro. Das für 2015 zu erwartende Ergebnis vor Zinsen und Steuern (EBIT) hatte Urbon zuletzt auf eine Bandbreite von minus 25 Mio. Euro bis hin zur Nulllinie heraufgesetzt – nach zuvor minus 30 bis minus 60 Mio. Euro. Für die Erklärung des aktuellen Börsenwerts reicht das freilich nicht.

Spätestens seit der Anfang Juni gemeldeten Kooperation mit Siemens für den Bereich Photovoltaikkraftwerke sowie der vier Wochen später erfolgten Prognoseanhebung von Vorstandschef Pierre-Pascal Urbon für 2015 hat sich Blatt aber komplett gewandelt. Plötzlich zählt der Anteilschein von SMA Solar wieder zu den am heißesten diskutierten Werten in der heimischen Finanzszene. Kein Wunder: Eine Performance von mehr als 50 Prozent in gerade einmal zehn Tagen sorgt für Aufmerksamkeit. Allerdings ist der Titel schon wieder eine Art Glaubensfrage. Zwar haben mittlerweile etliche Analysten ihre Gewinnprognosen drastisch nach oben revidiert. Doch die aktuelle Notiz von 32 Euro toppt sogar schon wieder die von der Gruppe der zuversichtlichen Experten ausgerufenen Kursziele im Bereich um 30 Euro. Momentan beträgt die Marktkapitalisierung rund 1.110 Mio. Euro. Auf der Aktivseite hat das Unternehmen aus Niestetal in der Nähe von Kassel ein Nettofinanzguthaben von knapp 224 Mio. Euro. Demnach liegt der Enterprise Value (EV) für SMA Solar zurzeit etwa bei 886 Mio. Euro. Das für 2015 zu erwartende Ergebnis vor Zinsen und Steuern (EBIT) hatte Urbon zuletzt auf eine Bandbreite von minus 25 Mio. Euro bis hin zur Nulllinie heraufgesetzt – nach zuvor minus 30 bis minus 60 Mio. Euro. Für die Erklärung des aktuellen Börsenwerts reicht das freilich nicht.

In den für SMA Solar grandiosen Jahren 2009 bis 2011 wurde die Aktie im Schnitt etwa mit dem 5,2-fachen des EBIT – bezogen auf den Enterprise Value (Marktkapitalisierung minus Nettofinanzguthaben) gehandelt. Um auf diese Relation zurückzukommen, müsste der TecDAX-Konzern momentan auf ein EBIT von rund 170 Mio. Euro zusteuern. Auf absehbare Zeit ist das eine unrealistische Vorstellung. Zur Einordnung: 2009 erzielte SMA Solar ein Betriebsergebnis von 228 Mio. Euro, 2010 schoss es dann auf 517 Mio. Euro, 2011 blieben schließlich 240 Mio. Euro hängen. Für 2017 bewegen sich die EBIT-Prognosen der Finanzexperten aber gerade einmal im Bereich um 45 Mio. Euro. Demnach muss der TecDAX-Konzern gewaltig an Ertragskraft gewinnen, um in frühere Bewertungsmultiples zu schlüpfen. Deutlich geschmeidiger sieht es dafür beim Blick auf das Kurs-Buchwert-Verhältnis (KBV) aus. Unsere exklusive 10-Jahres-Übersicht für alle TecDAX-Werte zeigt, dass SMA Solar im Schnitt mit einem KBV von 2,2 gehandelt wurde. Aktuell geht der Titel etwa zum Doppelten des Buchwerts über den Tisch. Trader werden das Papier kurzfristig vermutlich trotzdem eher auf die Verkaufsliste setzen, schließlich schreit eine derart starke Aufwärtsbewegung nach einer Korrektur. Langfristig orientierte Investoren sollten dagegen am Ball bleiben. Der Nachrichtenfluss geht nun endlich in die gewünschte Richtung, so wie es sich auch Danfoss Anfang 2014 vorgestellt hat. Die damals akzeptierten 43,57 Euro sind vermutlich das interne Kursziel der Dänen. Eine stramme Nummer, aber vielleicht noch nicht einmal komplett unrealistisch. Und bis zum Ende ihrer Lock-up-Periode ist es ja noch eine Weile hin. Vielleicht hat der Film ja doch ein Happy End.

In den für SMA Solar grandiosen Jahren 2009 bis 2011 wurde die Aktie im Schnitt etwa mit dem 5,2-fachen des EBIT – bezogen auf den Enterprise Value (Marktkapitalisierung minus Nettofinanzguthaben) gehandelt. Um auf diese Relation zurückzukommen, müsste der TecDAX-Konzern momentan auf ein EBIT von rund 170 Mio. Euro zusteuern. Auf absehbare Zeit ist das eine unrealistische Vorstellung. Zur Einordnung: 2009 erzielte SMA Solar ein Betriebsergebnis von 228 Mio. Euro, 2010 schoss es dann auf 517 Mio. Euro, 2011 blieben schließlich 240 Mio. Euro hängen. Für 2017 bewegen sich die EBIT-Prognosen der Finanzexperten aber gerade einmal im Bereich um 45 Mio. Euro. Demnach muss der TecDAX-Konzern gewaltig an Ertragskraft gewinnen, um in frühere Bewertungsmultiples zu schlüpfen. Deutlich geschmeidiger sieht es dafür beim Blick auf das Kurs-Buchwert-Verhältnis (KBV) aus. Unsere exklusive 10-Jahres-Übersicht für alle TecDAX-Werte zeigt, dass SMA Solar im Schnitt mit einem KBV von 2,2 gehandelt wurde. Aktuell geht der Titel etwa zum Doppelten des Buchwerts über den Tisch. Trader werden das Papier kurzfristig vermutlich trotzdem eher auf die Verkaufsliste setzen, schließlich schreit eine derart starke Aufwärtsbewegung nach einer Korrektur. Langfristig orientierte Investoren sollten dagegen am Ball bleiben. Der Nachrichtenfluss geht nun endlich in die gewünschte Richtung, so wie es sich auch Danfoss Anfang 2014 vorgestellt hat. Die damals akzeptierten 43,57 Euro sind vermutlich das interne Kursziel der Dänen. Eine stramme Nummer, aber vielleicht noch nicht einmal komplett unrealistisch. Und bis zum Ende ihrer Lock-up-Periode ist es ja noch eine Weile hin. Vielleicht hat der Film ja doch ein Happy End.

SMA Solar Technology

Kurs: 32,34

SMA Solar Technology

Kurs: 32,34

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| SMA Solar Technology | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0DJ6J | DE000A0DJ6J9 | AG | 1.122,20 Mio € | 27.06.2008 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.026,58 | 983,67 | 1.065,95 | 1.870,00 | 1.530,00 | 1.475,00 | 0,00 | |

| EBITDA1,2 | 71,48 | 8,70 | 70,01 | 310,96 | -15,95 | -70,00 | 0,00 | |

| EBITDA-margin %3 | 6,96 | 0,88 | 6,57 | 16,63 | -1,04 | -4,75 | 0,00 | |

| EBIT1,4 | 27,91 | -32,97 | 31,89 | 269,50 | -93,05 | -165,00 | 0,00 | |

| EBIT-margin %5 | 2,72 | -3,35 | 2,99 | 14,41 | -6,08 | -11,19 | 0,00 | |

| Net profit1 | 28,09 | -23,00 | 55,82 | 225,67 | -117,73 | -175,00 | 0,00 | |

| Net-margin %6 | 2,74 | -2,34 | 5,24 | 12,07 | -7,70 | -11,86 | 0,00 | |

| Cashflow1,7 | -31,38 | 94,26 | 28,66 | 140,78 | -112,82 | 0,00 | 0,00 | |

| Earnings per share8 | 0,81 | -0,66 | 1,61 | 6,50 | -3,39 | -5,05 | 0,65 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,50 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: picjumbo.com...

© boersengefluester.de | Redaktion

Das Auftaktquartal war bereits eine Enttäuschung. Aber da hatte Stefan Dräger noch die Hoffnung, dass Drägerwerk den Rückstand im Jahresverlauf würde aufholen können. Demnach bestätigte der Vorstandschef des Sicherheits- und Medizintechnikkonzerns Ende April noch Prognosen, wonach für 2015 mit einem währungsbereinigten Umsatzplus zwischen zwei und fünf Prozent sowie einer operativen Marge im Bereich von 6,0 bis 8,0 Prozent zu rechnen sei. Nun die Kehrtwende: Zwar entwickelten sich die Erlöse im zweiten Quartal deutlich lebhafter als zuletzt. Ein unvorteilhafter Mix hin zu margenschwächeren Produkten führte jedoch dazu, dass die EBIT-Marge nach Ablauf der ersten sechs Monate 2015 auf 1,9 Prozent abschmolz – noch 3,2 Prozent im entsprechenden Vorjahreszeitraum. „Wegen der hohen Kostenposition in US-Dollar hat sich die anhaltende Schwäche des Euros kaum positiv auf die EBIT-Marge ausgewirkt", erklärt der TecDAX-Konzern einen weiteren wesentlichen Einflussfaktor. Als Konsequenz reduzieren die Lübecker daher die für das Gesamtjahr zu erwartende EBIT-Rendite auf eine Spanne von jetzt 5,0 bis 7,0 Prozent. Die Erlösprognose tastet das Unternehmen dagegen nicht an.

Demnach dürfte Drägerwerk im laufenden Jahr auf Umsätze von gut 2,5 Mrd. Euro zusteuern und dabei ein Ergebnis vor Zinsen und Steuern von grob 125 bis 175 Mio. Euro erzielen. Boersengefluester.de kalkuliert hier derzeit mit dem Mittelwert von 150 Mio. Euro. An der Börse kommt die erste Gewinnwarnung in der an sich noch gar nicht angelaufenen Quartalssaison gar nicht gut an. Die im TecDAX gelisteten Vorzüge büßen um rund acht Prozent auf etwa 90 Euro ein. Für den Gesamtkonzern entspricht das einem Rückschlag an Marktkapitalisierung von etwa 110 Mio. Euro. Verglichen mit dem Ausmaß der Margenkorrektur ist der Verlust an Börsenwert zwar nicht gerade niedrig – letztlich aber auch nicht übertrieben. Dabei gab es eine Menge Analysten, die ohnehin eine Absenkung der Prognosen befürchtet hatten. Wirklich überraschend kommen die Meldungen aus Lübeck also nicht. Als kleine Beruhigungspille wirkt, dass die Gesellschaft ihre Mittelfristziele nicht in Frage gestellt hat. Die sehen bis 2019 ein (währungsbereinigtes) Umsatzwachstum zwischen drei bis sechs Prozent sowie eine EBIT-Rendite von mehr als zehn Prozent vor.

Das ist momentan allerdings Zukunftsmusik. Die aktuelle Bewertung der Drägerwerk-Vorzüge kommt mit einem KGV von rund 16 – auf Basis unserer Gewinnschätzungen für 2016 – relativ sportlich daher. Deutlich interessanter sehen da schon die nicht im TecDAX enthaltenen und marktengeren Stämme des Medtechkonzerns aus. Hier liegt das KGV bei gut 12. Unter Dividendenaspekten sind beide Gattungen nicht übermäßig interessant, trotz der überarbeiteten Ausschüttungspolitik. Summa summarum sind Vorzüge und Stämme für uns zurzeit maximal Halten-Positionen. Irgendwie gelingt es dem Unternehmen nicht, die PS konsequent auf die Straße zu bringen. Das Vertrauen in die Prognosequalität des Unternehmens ist jedenfalls stark angeknackst. Wenig konstruktiv sieht – wen wundert es – auch das charttechnische Bild aus. Immerhin: Die nächste tragfähige Unterstützungszone liegt nicht weit entfernt im Bereich um 80 Euro. Und vielleicht hält ja sogar die Marke von 90 Euro.

Demnach dürfte Drägerwerk im laufenden Jahr auf Umsätze von gut 2,5 Mrd. Euro zusteuern und dabei ein Ergebnis vor Zinsen und Steuern von grob 125 bis 175 Mio. Euro erzielen. Boersengefluester.de kalkuliert hier derzeit mit dem Mittelwert von 150 Mio. Euro. An der Börse kommt die erste Gewinnwarnung in der an sich noch gar nicht angelaufenen Quartalssaison gar nicht gut an. Die im TecDAX gelisteten Vorzüge büßen um rund acht Prozent auf etwa 90 Euro ein. Für den Gesamtkonzern entspricht das einem Rückschlag an Marktkapitalisierung von etwa 110 Mio. Euro. Verglichen mit dem Ausmaß der Margenkorrektur ist der Verlust an Börsenwert zwar nicht gerade niedrig – letztlich aber auch nicht übertrieben. Dabei gab es eine Menge Analysten, die ohnehin eine Absenkung der Prognosen befürchtet hatten. Wirklich überraschend kommen die Meldungen aus Lübeck also nicht. Als kleine Beruhigungspille wirkt, dass die Gesellschaft ihre Mittelfristziele nicht in Frage gestellt hat. Die sehen bis 2019 ein (währungsbereinigtes) Umsatzwachstum zwischen drei bis sechs Prozent sowie eine EBIT-Rendite von mehr als zehn Prozent vor.

Das ist momentan allerdings Zukunftsmusik. Die aktuelle Bewertung der Drägerwerk-Vorzüge kommt mit einem KGV von rund 16 – auf Basis unserer Gewinnschätzungen für 2016 – relativ sportlich daher. Deutlich interessanter sehen da schon die nicht im TecDAX enthaltenen und marktengeren Stämme des Medtechkonzerns aus. Hier liegt das KGV bei gut 12. Unter Dividendenaspekten sind beide Gattungen nicht übermäßig interessant, trotz der überarbeiteten Ausschüttungspolitik. Summa summarum sind Vorzüge und Stämme für uns zurzeit maximal Halten-Positionen. Irgendwie gelingt es dem Unternehmen nicht, die PS konsequent auf die Straße zu bringen. Das Vertrauen in die Prognosequalität des Unternehmens ist jedenfalls stark angeknackst. Wenig konstruktiv sieht – wen wundert es – auch das charttechnische Bild aus. Immerhin: Die nächste tragfähige Unterstützungszone liegt nicht weit entfernt im Bereich um 80 Euro. Und vielleicht hält ja sogar die Marke von 90 Euro.

Drägerwerk VZ

Kurs: 89,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk VZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555063 | DE0005550636 | AG & Co. KGaA | 1.538,66 Mio € | 04.09.1979 | Kaufen | |

* * *

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Drägerwerk ST | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 555060 | DE0005550602 | AG & Co. KGaA | 1.538,66 Mio € | 21.06.2010 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 3.406,28 | 3.328,42 | 3.045,23 | 3.375,50 | 3.370,88 | 3.482,00 | 3.580,00 | |

| EBITDA1,2 | 521,07 | 421,00 | 55,80 | 315,00 | 339,90 | 362,50 | 350,00 | |

| EBITDA-margin %3 | 15,30 | 12,65 | 1,83 | 9,33 | 10,08 | 10,41 | 9,78 | |

| EBIT1,4 | 396,60 | 271,68 | -88,61 | 166,43 | 194,02 | 231,00 | 215,00 | |

| EBIT-margin %5 | 11,64 | 8,16 | -2,91 | 4,93 | 5,76 | 6,63 | 6,01 | |

| Net profit1 | 249,89 | 154,27 | -63,64 | 111,99 | 124,76 | 145,00 | 136,00 | |

| Net-margin %6 | 7,34 | 4,64 | -2,09 | 3,32 | 3,70 | 4,16 | 3,80 | |

| Cashflow1,7 | 459,98 | 384,89 | -144,23 | 189,68 | 167,31 | 176,00 | 171,00 | |

| Earnings per share8 | 10,25 | 7,19 | -3,47 | 5,92 | 6,61 | 7,70 | 7,22 | |

| Dividend per share8 | 0,19 | 0,19 | 0,19 | 1,80 | 2,03 | 2,31 | 2,13 | |

Quelle: boersengefluester.de and company details

[sws_blue_box box_size="585"]Extratipp: Weitere Finanzformationen und exklusive Aktienkennzahlen zu Drägerwerk erhalten Sie, wenn Sie auf den gefetteten Firmennamen klicken.[/sws_blue_box]

...

© boersengefluester.de | Redaktion

Als Pierre Hofer im Sommer 2010 in den Vorstand von pferdewetten.de wechselte, hing die Gesellschaft mehr oder weniger am Tropf des Großaktionärs Mybet Holding, der damals noch als JAXX firmierte. Lange Zeit stand pferdewetten.de sogar in der Auslage der Kieler, doch ein Verkauf scheiterte immer wieder an den hohen Preisvorstellungen. Gegenwärtig ist Mybet noch mit gut 52 Prozent an pferdewetten.de beteiligt – und dürfte auch sehr froh darüber sein, denn das Team um Hofer macht einen grandiosen Job. Die Zahlen weisen kontinuierlich nach oben, was sich entsprechend auch im Aktienkurs widerspiegelt. Bewegte sich die Notiz – trotz einer Zusammenlegung im Verhältnis 3:1 im Juli 2011 – vor drei Jahren noch knapp über Penny-Stock-Terrain, hat der Anteilschein zuletzt erstmals die Marke von 5 Euro überschritten. Auf diesem Niveau beträgt der Börsenwert allerdings auch erst gut 18,7 Mio. Euro, wovon etwa ein Drittel dem Streubesitz zuzurechnen ist. Die Gewinnprognose für 2015 hat pferdewetten.de nun schon zum zweiten Mal innerhalb eines Monats nach oben gesetzt. Demnach ist nun mit einem Ergebnis vor Zinsen und Steuern (EBIT) zwischen 1,7 und 2,0 Mio. Euro zu rechnen. Zuvor hatte Firmenlenker Hofer eine Spanne von 1,4 bis 1,8 Mio. Euro genannt. Grund für die neuerliche Anhebung ist ein bilanzieller Sondereffekt durch die Aktivierung von latenten Steuern im Zuge des auf der jüngsten Hauptversammlung (HV) am 18. Juni 2015 beschlossenen Gewinnabführungsvertrags mit der 100-Prozent-Tochter pferdewetten-service.de. Eine Dividende gab es für die Aktionäre von pferdewetten.de seit dem Börsenstart im Jahr 2000 noch nicht. Auf der HV bestätigte Hofer zuletzt jedoch, dass Ausschüttungen zunehmend ein Thema werden, zumal die bilanziellen Voraussetzungen dafür demnächst gegeben sind. Keine Frage: Eine Marktkapitalisierung von weniger als 20 Mio. Euro ist nicht jedermanns Sache. Für Small-Cap-Fans ist der Titel aber trotzdem eine interessante Option. Die Bewertung lässt noch genügend Spielraum, lediglich das Kurs-Buchwert-Verhältnis von 3,7 sieht auf den ersten Blick sportlich aus. Allerdings agierten die Düsseldorfer 2014 mit einer weit überdurchschnittlichen Eigenkapitalrentabilität (Jahresüberschuss in Relation zum Eigenkapital) von 23 Prozent. Daher ist das KBV nicht überdimensioniert. Positiv sehen wir auch die ruhige aber sehr effektive Investor-Relations-Arbeit von Vorstandschef Hofer. Da können sich etliche Gesellschaften ein Beispiel dran nehmen.

Foto: picjumbo.com

[sws_blue_box box_size="585"]Extratipp: Weitere Finanzformationen und exklusive Aktienkennzahlen zu pferdewetten.de erhalten Sie, wenn Sie auf den gefetteten Firmennamen klicken.[/sws_blue_box]...

© boersengefluester.de | Redaktion

Bei Aixtron ist der Kurs nun sogar unter die Marke von 5 Euro gerutscht. So tief notierte der TecDAX-Titel zuletzt im April 2009. Damals – zu Zeiten der Finanzkrise – testet der Anteilschein des Spezialmaschinenbauers sogar den Bereich unter 3 Euro – um dann ein Jahr später schon wieder für 25 Euro gehandelt zu werden. Viel beweglicher kann eine Aktie kaum sein. Der helle Wahnsinn. Auslöser der jüngsten Abwärtsspirale ist eine Mixtur aus schlechten Nachrichten des US-Wettbewerbs Cree, umfangreichen Leerverkaufspositionen der einschlägigen Hedgefonds sowie eine Verkaufsstudie von Kepler Cheuvreux mit einem von 7 auf 5 Euro gesenkten Kursziel. Zumindest der letzte Punkt sollte nun im Kurs ausreichend berücksichtigt sein. Zudem gibt es die Furcht, dass Aixtron am 28. Juli mit sehr bescheidenen Halbjahreszahlen aufwarten wird. Darüber hinaus gehen sogar Gerüchte um eine Kapitalerhöhung um, selbst wenn Aixtron eine an sich recht komfortable Bilanz besitzt.

Die Gesellschaft ist frei von Bankschulden und verfügt über liquide Mittel von 124 Mio. Euro. Allerdings verschlingt die Entwicklung der technologisch anspruchsvollen Maschinen für die Abscheidung von Halbleitermaterialien enorme Summen. Einsatzgebiete sind die Herstellung von LEDs, aber auch zukunftsträchtige Bereiche wie Kunststoffelektronik und High-Tech-Werkstoffe auf Basis von Nanostrukturen. Im letzten Bereich sind Unternehmen wie SGL Carbon oder die US-Gesellschaft GrafTech International aktiv. Bemerkenswert: Bei GrafTech hat Mitte Mai die Private-Equity-Gesellschaft Brookfield Asset Management eine Offerte vorgelegt, die den Graphitspezialisten mit rund 690 Mio. Dollar bewertet – bei einem für 2015 zu erwartenden EBITDA von gut 60 Mio. Euro. Das Interesse der Investoren an den neuen Materialien ist also vorhanden. Aixtron bringt es dagegen momentan auf eine Kapitalisierung von 561 Mio. Euro, was einem Aufschlag von genau einem Drittel auf den Buchwert entspricht. So günstig gab es den Titel schon ewig nicht mehr: Der langjährige Durchschnitt liegt hier bei fast 2,8.

Die Vorstandsprognosen für 2015 sehen zurzeit Umsätze in einer Spanne von 220 bis 250 Mio. Euro sowie ein negatives Ergebnis auf EBIT-Basis und auch unterm Strich rote Zahlen vor. Das EBITDA dürfte vermutlich bestenfalls an der Nulllinie schrammen. Daher sind Bewertungen auf 2015er-Basis schwierig. Vermutlich muss sich der Blick bereits auf 2017 richten, um auf sinnvolle Multiples zu kommen. Zugegeben: Mit unserer positiven Einschätzung für Aixtron haben wir zuletzt komplett daneben gelegen. Dennoch halten den jüngsten Kursverfall für überzogen – zumindest auf Basis der aktuell bekannten wirtschaftlichen Rahmendaten. Auch wenn es momentan richtig weh tut: Wir spielen weiter die antizyklische Karte bei der TecDAX-Aktie.

Die Gesellschaft ist frei von Bankschulden und verfügt über liquide Mittel von 124 Mio. Euro. Allerdings verschlingt die Entwicklung der technologisch anspruchsvollen Maschinen für die Abscheidung von Halbleitermaterialien enorme Summen. Einsatzgebiete sind die Herstellung von LEDs, aber auch zukunftsträchtige Bereiche wie Kunststoffelektronik und High-Tech-Werkstoffe auf Basis von Nanostrukturen. Im letzten Bereich sind Unternehmen wie SGL Carbon oder die US-Gesellschaft GrafTech International aktiv. Bemerkenswert: Bei GrafTech hat Mitte Mai die Private-Equity-Gesellschaft Brookfield Asset Management eine Offerte vorgelegt, die den Graphitspezialisten mit rund 690 Mio. Dollar bewertet – bei einem für 2015 zu erwartenden EBITDA von gut 60 Mio. Euro. Das Interesse der Investoren an den neuen Materialien ist also vorhanden. Aixtron bringt es dagegen momentan auf eine Kapitalisierung von 561 Mio. Euro, was einem Aufschlag von genau einem Drittel auf den Buchwert entspricht. So günstig gab es den Titel schon ewig nicht mehr: Der langjährige Durchschnitt liegt hier bei fast 2,8.

Die Vorstandsprognosen für 2015 sehen zurzeit Umsätze in einer Spanne von 220 bis 250 Mio. Euro sowie ein negatives Ergebnis auf EBIT-Basis und auch unterm Strich rote Zahlen vor. Das EBITDA dürfte vermutlich bestenfalls an der Nulllinie schrammen. Daher sind Bewertungen auf 2015er-Basis schwierig. Vermutlich muss sich der Blick bereits auf 2017 richten, um auf sinnvolle Multiples zu kommen. Zugegeben: Mit unserer positiven Einschätzung für Aixtron haben wir zuletzt komplett daneben gelegen. Dennoch halten den jüngsten Kursverfall für überzogen – zumindest auf Basis der aktuell bekannten wirtschaftlichen Rahmendaten. Auch wenn es momentan richtig weh tut: Wir spielen weiter die antizyklische Karte bei der TecDAX-Aktie.

Aixtron

Kurs: 27,60

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Aixtron | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0WMPJ | DE000A0WMPJ6 | SE | 3.131,39 Mio € | 30.06.1999 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 269,25 | 428,95 | 463,17 | 629,88 | 633,16 | 556,55 | 520,00 | |

| EBITDA1,2 | 44,39 | 108,81 | 113,56 | 168,38 | 145,46 | 117,02 | 108,00 | |

| EBITDA-margin %3 | 16,49 | 25,37 | 24,52 | 26,73 | 22,97 | 21,03 | 20,77 | |

| EBIT1,4 | 34,84 | 98,98 | 104,70 | 156,77 | 131,23 | 100,29 | 91,00 | |

| EBIT-margin %5 | 12,94 | 23,08 | 22,61 | 24,89 | 20,73 | 18,02 | 17,50 | |

| Net profit1 | 34,47 | 94,84 | 100,47 | 145,19 | 106,25 | 85,25 | 78,00 | |

| Net-margin %6 | 12,80 | 22,11 | 21,69 | 23,05 | 16,78 | 15,32 | 15,00 | |

| Cashflow1,7 | -39,16 | -13,49 | 37,14 | -47,29 | 26,23 | 208,36 | 90,00 | |

| Earnings per share8 | 0,31 | 0,85 | 0,89 | 1,29 | 0,94 | 0,76 | 0,69 | |

| Dividend per share8 | 0,11 | 0,30 | 0,31 | 0,40 | 0,15 | 0,15 | 0,15 | |

Quelle: boersengefluester.de and company details

[sws_blue_box box_size="585"]Extratipp: Weitere detaillierte Finanzformationen und exklusive Aktienkennzahlen zu Aixtron erhalten Sie, wenn Sie auf den gefetteten Firmennamen klicken.[/sws_blue_box]

Foto: Aixtron SE...

© boersengefluester.de | Redaktion

Regelmäßigen Lesern von boersengefluester.de ist Ifa Systems vermutlich ein Begriff. Das Unternehmen aus Frechen in der Nähe von Köln hat sich auf IT-Lösungen wie die elektronische Patientenakte für Augenkliniken und Augenarztpraxen spezialisiert. Noch sehen die Zahlen relativ überschaubar aus: Im Vorjahr kam das schuldenfreie Unternehmen gerade einmal auf Umsätze von knapp 8,1 Mio. Euro – bei einem Ergebnis vor Zinsen und Steuern (EBIT) von 2,4 Mio. Euro. Das Konzept ist international ausgerichtet, vor allem die Vereinigten Staaten sind ein wichtiger Markt für Ifa Systems. Überhaupt hat die Gesellschaft in den vergangenen Jahren viel Geld in den Aufbau des Geschäfts gesteckt. An der Börse kam das nicht immer gut an, doch spätestens seit Mitte 2013 steigt das Interesse der Investoren kontinuierlich an. Ende November 2014 gab es eine Kapitalerhöhung um 250.000 Aktien zu je 7,10 Euro, die unter Ausschluss des Bezugsrechts bei einem amerikanischen Kooperationspartner platziert wurden. Offiziell wurde der Name des neuen Ankeraktionärs bislang nicht bestätigt, dem Vernehmen nach soll es sich aber um die amerikanische Eli Global handeln – eine Gesellschaft, die unter anderem in Healthcare-IT investiert. Vorzeigbare Erfolge aus der Allianz gibt es allerdings noch nicht. Auch auf der jüngsten Hauptversammlung ist der Investor nicht in Erscheinung getreten. Kein Wunder, dass regelmäßig über die Strategie des unbekannten Miteigentümers getuschelt wird. Gelegentlich ist sogar zu hören, dass der Prozess ins Stocken geraten sei. Nichtsdestotrotz soll das Interesse der Beteiligungsgesellschaft an Ifa Systems weiterhin hoch sein.

Der Aktionärskreis des im schwach regulierten Entry Standard gelisteten Unternehmens ist klar aufgeteilt. Vorstand und Aufsichtsrat halten knapp ein Viertel der Stimmen. Ein weiteres Viertel ist ehemaligen und aktiven Mitarbeitern sowie „nahestehenden Partnern“ zuzurechnen. Der Streubesitz beträgt offiziell knapp 54 Prozent. Interessantes Detail von der jüngsten Hauptversammlung (HV) am 25. Juni 2015 in Köln: Auf Antrag eines Aktionärs wurde der Tagesordnungspunkt 6, der die Schaffung eines neuen Kapitalrahmens für die Ausgabe von bis zu 1,375 Millionen neuen Aktien vorsah, wieder von der Agenda gestrichen. Demnach bleibt es bei der bisherigen Ermächtigung, die noch die Ausgabe von 562.000 jungen Anteilscheinen ermöglichen würde. Konkrete Pläne hierfür gibt es aber ohnehin nicht. Andererseits hätte sich eine Wahlschlappe bei der HV auch nicht gut gemacht.

Die Bewertung von Ifa Systems ist mit einer Marktkapitalisierung von 28,3 Mio. Euro komplett im grünen Bereich. Für das laufende Jahr stellt Vorstandschef Guido Niemann bei einem Erlösplus von rund fünf Prozent einen Anstieg des EBIT von zehn bis zwölf Prozent in Aussicht. Mittelfristig soll sich die EBIT-Marge dann bei 24 bis 25 Prozent einpendeln – also unterhalb der aktuellen Rentabilität. Die Analysten von Edison Research weisen in ihrer jüngsten Studie darauf hin, dass Ifa System – verglichen mit allerdings deutlich größeren US-Konzernen wie Allscripts, Quality Systems oder Merge Healthcare – mit einem spürbaren Discount gehandelt wird. Nach Berechnungen von boersengefluester.de erreichen die Aufschläge hier momentan zwischen 40 und 60 Prozent. Zudem wird die Ifa-Aktie gerade einmal mit dem Faktor 1,5 auf den Buchwert gehandelt. Wir bleiben daher bei unserer Kaufen-Einschätzung. Ein positives Signal ist zudem, dass die jüngste Konsolidierungsphase nicht unter 9 Euro ging und der Aktienkurs nun die 10-Euro-Marke wieder erreicht hat. Potenzial hat der Small Cap aber mindestens in den Bereich um 12 Euro.

Der Aktionärskreis des im schwach regulierten Entry Standard gelisteten Unternehmens ist klar aufgeteilt. Vorstand und Aufsichtsrat halten knapp ein Viertel der Stimmen. Ein weiteres Viertel ist ehemaligen und aktiven Mitarbeitern sowie „nahestehenden Partnern“ zuzurechnen. Der Streubesitz beträgt offiziell knapp 54 Prozent. Interessantes Detail von der jüngsten Hauptversammlung (HV) am 25. Juni 2015 in Köln: Auf Antrag eines Aktionärs wurde der Tagesordnungspunkt 6, der die Schaffung eines neuen Kapitalrahmens für die Ausgabe von bis zu 1,375 Millionen neuen Aktien vorsah, wieder von der Agenda gestrichen. Demnach bleibt es bei der bisherigen Ermächtigung, die noch die Ausgabe von 562.000 jungen Anteilscheinen ermöglichen würde. Konkrete Pläne hierfür gibt es aber ohnehin nicht. Andererseits hätte sich eine Wahlschlappe bei der HV auch nicht gut gemacht.

Die Bewertung von Ifa Systems ist mit einer Marktkapitalisierung von 28,3 Mio. Euro komplett im grünen Bereich. Für das laufende Jahr stellt Vorstandschef Guido Niemann bei einem Erlösplus von rund fünf Prozent einen Anstieg des EBIT von zehn bis zwölf Prozent in Aussicht. Mittelfristig soll sich die EBIT-Marge dann bei 24 bis 25 Prozent einpendeln – also unterhalb der aktuellen Rentabilität. Die Analysten von Edison Research weisen in ihrer jüngsten Studie darauf hin, dass Ifa System – verglichen mit allerdings deutlich größeren US-Konzernen wie Allscripts, Quality Systems oder Merge Healthcare – mit einem spürbaren Discount gehandelt wird. Nach Berechnungen von boersengefluester.de erreichen die Aufschläge hier momentan zwischen 40 und 60 Prozent. Zudem wird die Ifa-Aktie gerade einmal mit dem Faktor 1,5 auf den Buchwert gehandelt. Wir bleiben daher bei unserer Kaufen-Einschätzung. Ein positives Signal ist zudem, dass die jüngste Konsolidierungsphase nicht unter 9 Euro ging und der Aktienkurs nun die 10-Euro-Marke wieder erreicht hat. Potenzial hat der Small Cap aber mindestens in den Bereich um 12 Euro.

Ifa Systems

Kurs: 2,30

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Ifa Systems | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 783078 | DE0007830788 | AG | 6,33 Mio € | 11.07.2005 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 7,30 | 7,89 | 6,42 | 5,88 | 6,78 | 0,00 | 0,00 | |

| EBITDA1,2 | 1,62 | 1,97 | 1,88 | 0,09 | 0,28 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 22,19 | 24,97 | 29,28 | 1,53 | 4,13 | 0,00 | 0,00 | |

| EBIT1,4 | 0,33 | 0,57 | 1,11 | -0,74 | -0,66 | 0,00 | 0,00 | |

| EBIT-margin %5 | 4,52 | 7,22 | 17,29 | -12,59 | -9,74 | 0,00 | 0,00 | |

| Net profit1 | 0,16 | 0,02 | 0,91 | -0,57 | -0,03 | 0,00 | 0,00 | |

| Net-margin %6 | 2,19 | 0,25 | 14,17 | -9,69 | -0,44 | 0,00 | 0,00 | |

| Cashflow1,7 | 1,86 | 1,53 | 1,68 | 0,03 | 0,90 | 0,00 | 0,00 | |

| Earnings per share8 | 0,06 | 0,01 | 0,33 | -0,21 | -0,01 | 0,04 | 0,09 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

[sws_blue_box box_size="585"]Extratipp: Weitere Finanzformationen und exklusive Aktienkennzahlen zu Ifa Systems erhalten Sie, wenn Sie auf den gefetteten Firmennamen klicken.[/sws_blue_box]...

© boersengefluester.de | Redaktion

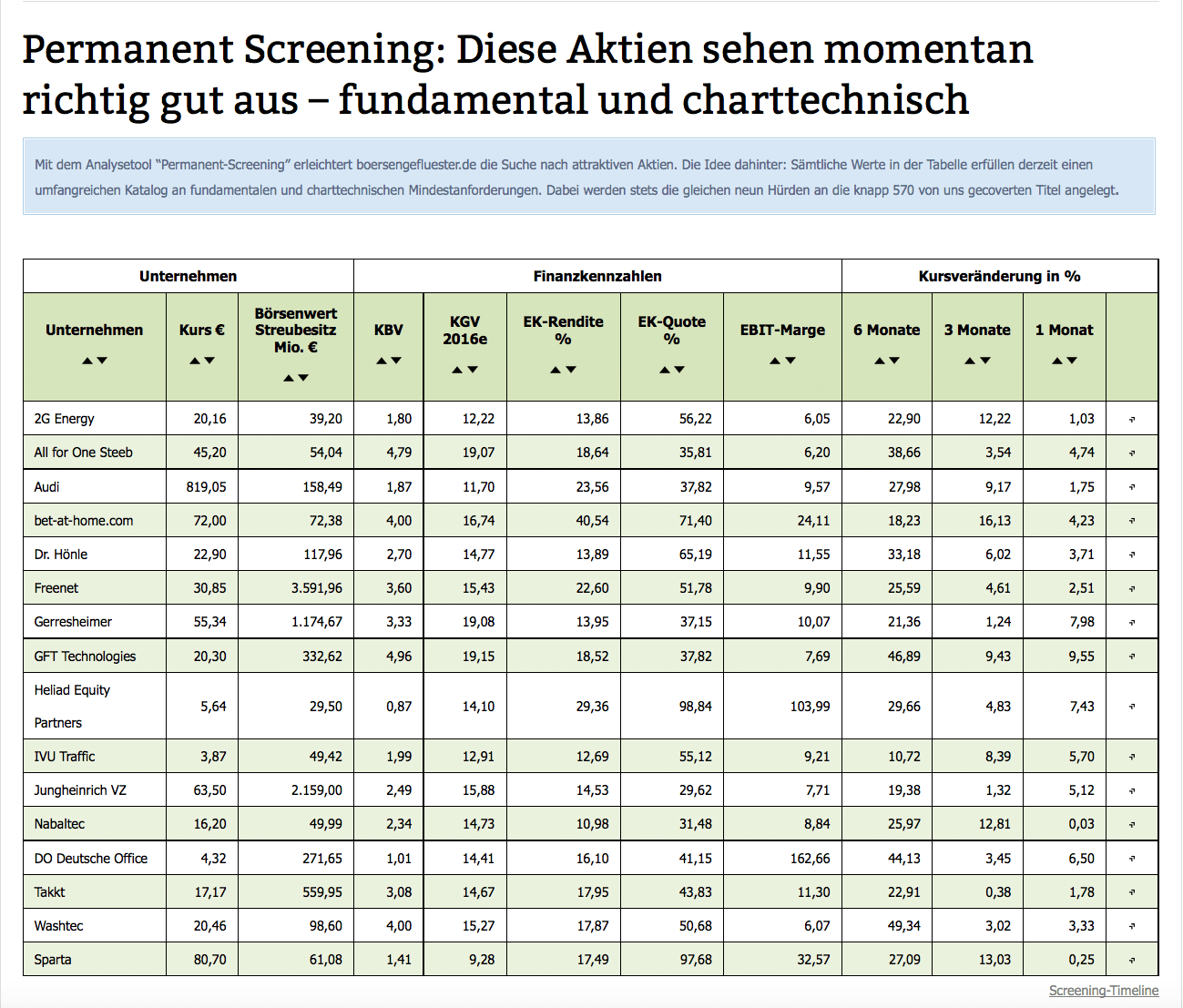

Neulich fragte ein Leser, der zwei bis drei Mal pro Woche auf boersengefluester.de vorbeischaut, wie er die Seite denn am sinnvollsten nutzen soll. Schließlich will niemand alle Aktien kaufen, die im Laufe eines Monats von uns besprochen werden. Orientierung in der Masse an Empfehlungen und Tipps ist also gefragt. Genau für diesen Zweck hatten wir im März 2014 den Permanent-Aktien-Screener entwickelt. Der Grundgedanke hinter diesem Tool: Sämtliche von uns gecoverten Aktien – zurzeit sind das immerhin 565 – werden täglich nach immer dem selben Raster gefiltert. Dabei handelt es sich um eine Kombination aus Bewertungskennzahlen, Bilanzrelationen und Anforderungen zur Kursperformance. Die Idee war gut, allerdings haben wir das Korsett offenbar etwas zu eng geschnürt. In den vergangenen Wochen und Monaten erfüllten meist nämlich nur zwei oder drei Unternehmen alle Kriterien gleichzeitig. Häufig war auch keine Aktie auf der Permanent-Screening-Liste vertreten. Dass diese Gefahr besteht, war uns bei der Konzeption zwar bewusst. Wirklich zufrieden waren wir mit dem Zustand zuletzt allerdings auch nicht mehr. Daher haben wir nun den Anforderungskatalog ein wenig gelockert.

Die wichtigsten Änderungen: Das maximal zulässige Kurs-Gewinn-Verhältnis (KGV) für 2016 haben wir von 15 auf 20 erhöht. Beim Kurs-Buchwert-Verhältnis (KBV) liegt die Obergrenze nun bei 5,0 statt 3,0. Die Eigenkapitalrendite (Jahresüberschuss des Vorjahrs in Relation zum Eigenkapital) muss mindestens 10,0 Prozent betragen – nach zuvor 15,0 Prozent. Bei der EBIT-Marge (Gewinn vor Zinsen und Steuern des Vorjahrs im Verhältnis zum entsprechenden Umsatz) haben wir die Messlatte von mindestens 10 Prozent auf mindestens 6,0 Prozent gesenkt. Nicht angetastet haben wir die Kriterien, wonach der dem Streubesitz zurechenbaren Börsenwert nicht unter 10 Mio. Euro liegen darf und die Eigenkapitalquote mindestens 25 Prozent erreichen muss. Außerdem soll die Aktie mit Sicht auf sechs, drei und einem Monat(e) eine positive Performance aufweisen. Ziel bei dem Screening bleibt es also, renditestarke Unternehmen mit solider Bilanz ausfindig zu machen, deren Aktien nicht abgehoben bewertet sind und die sich gleichzeitig im Kurs Richtung Norden bewegen. Trotz der Lockerung bei einigen Anforderungen bleiben allesamt interessante Werte übrig – da dürfte für jeden Geschmack was dabei sein.

Konzipiert haben wir dieses Tool in erster Linie als Ideengeber im Sinne einer Vorschlagliste mit interessanten Aktien. Uns ist klar, dass die Festlegung der Kriterien nach persönlichen Maßstäben erfolgte. In der Finanzliteratur gibt es viele Scoring-Modelle, die andere Schwerpunkte setzen. Am besten, Sie schauen sich das aktuelle Screening selbst an. Wichtig: Die Zusammensetzung wird täglich überprüft, dementsprechend können Unternehmen aus dem Liste fliegen oder neu dazu kommen. Daher lohnt sich ein regelmäßiger Blick auf das Tool. Da es sich um ein rein mechanischen Verfahren handelt, kann es auch sein, dass einzelne Titel bei uns nicht auf „Kaufen“ stehen, vielleicht sogar nur mit einem „Verkaufen“ versehen sind. Dennoch sind wir zuversichtlich: Für Anleger, die auf der Suche nach Orientierung sind, ist dieses Screening jetzt noch wertvoller geworden.

[sws_yellow_box box_size="585"]Direkt zu dem täglich aktualisierten Screening kommen Sie über diesen LINK. Ansonsten erscheint die Hinweisbox zum Permanent-Aktien-Screening immer dann, wenn Sie einen beliebigen Artikel von unserer Startseite anklicken.[/sws_yellow_box]

Foto:

[sws_blue_box box_size="585"]Tipp: Die aktuelle Einschätzung und viele exklusiv von boersengefluester.de berechnete Kennzahlen wie das Shiller-KGV oder die 10-Jahres-Durchschnitte für KGV, KBV und Dividendenrendite finden Sie auf den Profilseiten der Einzelaktien. Neuerdings bieten wir dort auch eine Fünf-Jahres-Übersicht für die Entwicklung von Umsatz, EBITDA, EBIT und Jahresüberschuss. Sie brauchen dazu nur das „Pfeilchen-Symbol“ in der letzten Spalte der Permanent-Aktien-Screening-Tabelle anklicken.[/sws_blue_box]

[sws_blue_box box_size="585"]Sämtliche Tools von boeresengefluester.de haben wir HIER zusamengefasst.[/sws_blue_box]...

[sws_blue_box box_size="585"]Tipp: Die aktuelle Einschätzung und viele exklusiv von boersengefluester.de berechnete Kennzahlen wie das Shiller-KGV oder die 10-Jahres-Durchschnitte für KGV, KBV und Dividendenrendite finden Sie auf den Profilseiten der Einzelaktien. Neuerdings bieten wir dort auch eine Fünf-Jahres-Übersicht für die Entwicklung von Umsatz, EBITDA, EBIT und Jahresüberschuss. Sie brauchen dazu nur das „Pfeilchen-Symbol“ in der letzten Spalte der Permanent-Aktien-Screening-Tabelle anklicken.[/sws_blue_box]

[sws_blue_box box_size="585"]Sämtliche Tools von boeresengefluester.de haben wir HIER zusamengefasst.[/sws_blue_box]...

[sws_blue_box box_size="585"]Tipp: Die aktuelle Einschätzung und viele exklusiv von boersengefluester.de berechnete Kennzahlen wie das Shiller-KGV oder die 10-Jahres-Durchschnitte für KGV, KBV und Dividendenrendite finden Sie auf den Profilseiten der Einzelaktien. Neuerdings bieten wir dort auch eine Fünf-Jahres-Übersicht für die Entwicklung von Umsatz, EBITDA, EBIT und Jahresüberschuss. Sie brauchen dazu nur das „Pfeilchen-Symbol“ in der letzten Spalte der Permanent-Aktien-Screening-Tabelle anklicken.[/sws_blue_box]

[sws_blue_box box_size="585"]Sämtliche Tools von boeresengefluester.de haben wir HIER zusamengefasst.[/sws_blue_box]...

[sws_blue_box box_size="585"]Tipp: Die aktuelle Einschätzung und viele exklusiv von boersengefluester.de berechnete Kennzahlen wie das Shiller-KGV oder die 10-Jahres-Durchschnitte für KGV, KBV und Dividendenrendite finden Sie auf den Profilseiten der Einzelaktien. Neuerdings bieten wir dort auch eine Fünf-Jahres-Übersicht für die Entwicklung von Umsatz, EBITDA, EBIT und Jahresüberschuss. Sie brauchen dazu nur das „Pfeilchen-Symbol“ in der letzten Spalte der Permanent-Aktien-Screening-Tabelle anklicken.[/sws_blue_box]

[sws_blue_box box_size="585"]Sämtliche Tools von boeresengefluester.de haben wir HIER zusamengefasst.[/sws_blue_box]...

© boersengefluester.de | Redaktion

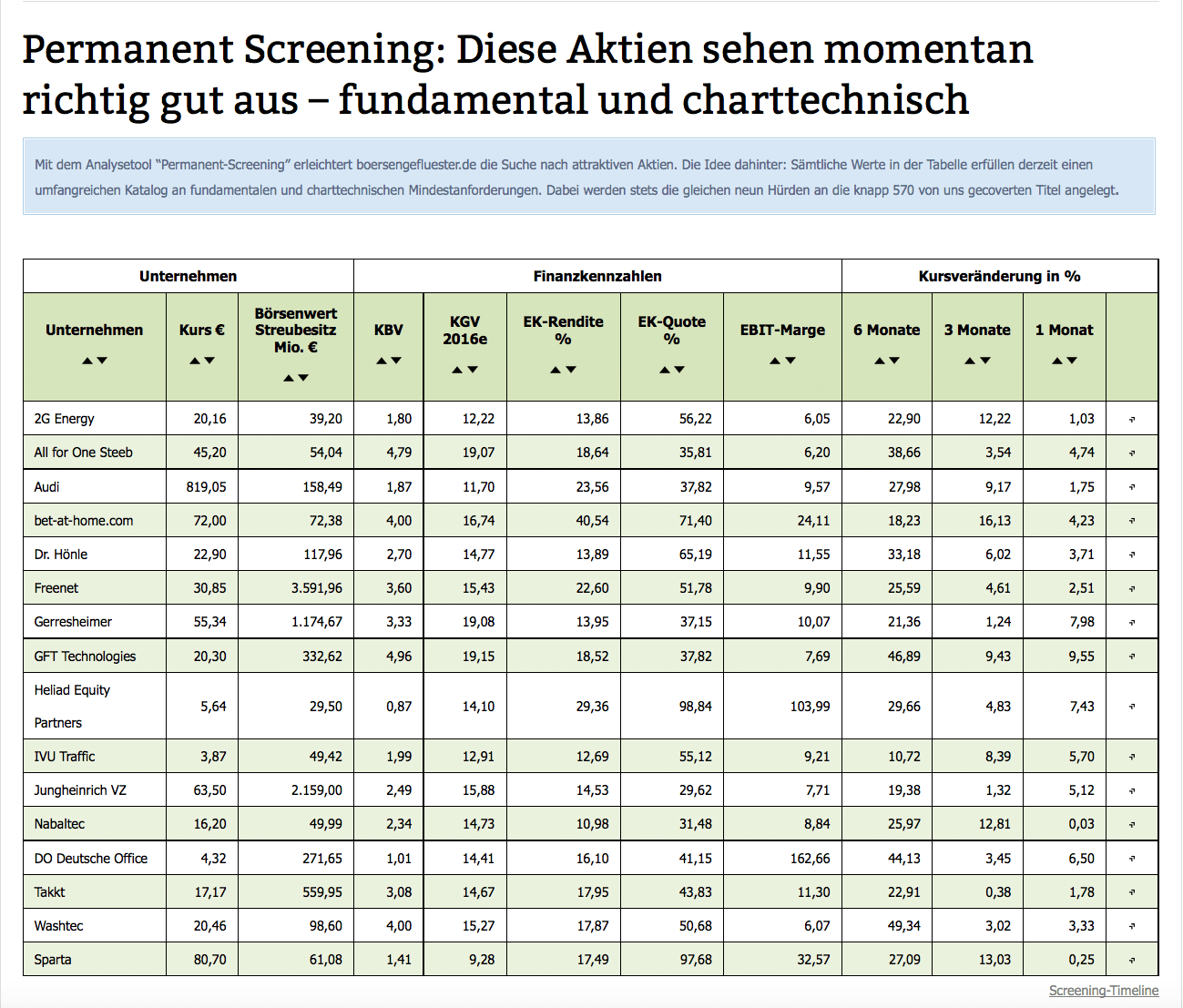

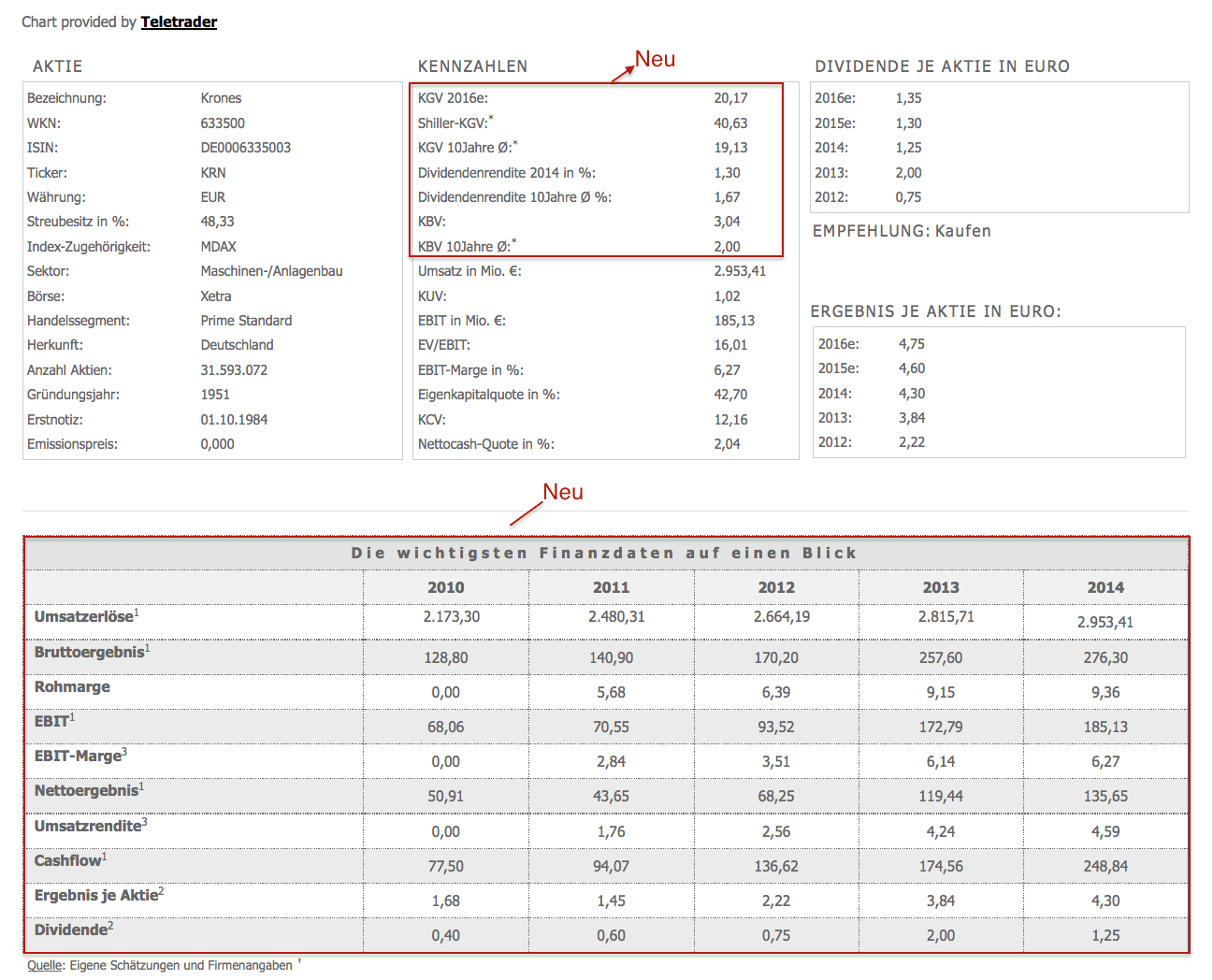

Boersengefluester.de hat sich zum Ziel gesetzt, Investoren zu informieren, die unsere Leidenschaft für Unternehmen aus dem Small- und Mid-Cap-Sektor teilen. Neben der „normalen" redaktionellen Berichterstattung setzen wir dabei konsequent auf unsere Datenbank und stellen Ihnen Kennzahlen zu Verfügung, die Sie sonst nicht so leicht bekommen. Weit oben in der Beliebtheitsskala rangieren unsere Übersichtstabellen mit den Zehn-Jahres-Durchschnittswerten zu KGV, Kurs-Buchwert-Verhältnis (KBV) und Dividendenrendite für die Aktien aus DAX, MDAX, SDAX und TecDAX. Diesen exklusiven Service bauen wir nun weiter aus.

Vielleicht haben Sie es bereits gemerkt – boersengefluester.de hat die Profilseiten zu den Einzelaktien noch aussagekräftiger gemacht. Neben einer Übersicht mit den wichtigsten Zahlen aus der Gewinn- und Verlustrechnung der Jahre 2010 bis 2014 finden Sie hier ab sofort auch die Zehn-Jahres-Kennzahlen für KGV, KBV und Dividendenrendite. Außerdem bieten wir zur Abrundung jetzt auch das „Shiller-KGV" an – berechnet von boersengefluester.de. Wie unterscheiden sich Shiller-KGV und Zehn-Jahres-Durchschnitts-KGV? Ganz einfach: Beim Shiller-KGV haben wir einen Mittelwert aus den Ergebnissen je Aktie der vergangenen zehn Jahre gebildet und setzen diese Zahl in Relation zum gegenwärtigen Aktienkurs. Dieser Gewinn je Aktie stellt dann quasi einen Querschnitt aus einem größeren Konjunkturzyklus dar. Vorteil: Bei einem „normalen" KGV bezieht sich der Nenner (momentan ist das 2016) nur auf ein einzelnes Jahr, welches wirtschaftlich besonders gut oder aber auch schlecht gewesen sein kann. Daher waren die KGVs während der Finanzkrise 2008 und 2009 auch extrem hoch und lieferten häufig keine sinnvollen Aussagen. Umgekehrt sind Boomjahre auch kein guter Maßstab. Dieser Schwachpunkt wird mit dem Shiller-KGV zum Teil behoben.

Allerdings ist auch das Shiller-KGV nicht frei von Schwächen. Da die meisten Gesellschaften im Zeitablauf tendenziell höhere Gewinne ausweisen, fällt der Mittelwert des Ergebnisses je Aktie im Normalfall merklich geringer aus als beim Blick auf ein einzelnes Jahr in der Zukunft. Daher ist das Shiller-KGV regelmäßig spürbar höher als das 2016er-KGV. Dennoch: Zur weiteren Einschätzung einer Aktie finden wir diese Kennzahl durchaus hilfreich. Dabei verwendet Shiller in der ursprünglichen Version auch beim Aktienkurs nicht die tagesaktuelle Notiz, sondern einen monatlichen Mittelwert. Auf diese Variante haben wir aus Praxisgründen aber verzichtet, zumal die Unterschiede meist nicht so enorm sind. Letztlich hätte der zusätzliche Rechenaufwand für uns hier in keiner vernünftigen Relation zum Erkenntnisgewinn gestanden.

Anders gehen wir bei der Berechnung der 10-Jahres-Durchschnitte für KGV, KBV und Dividendenrendite vor. Beim KGV etwa teilen wir den jeweiligen Aktienschlusskurs der Jahre 2006 bis 2014 durch das in diesem Jahr erzielte Ergebnis je Aktie. Einen dynamischen Faktor bekommt die Kennzahl dadurch, dass wir den tagesaktuellen Aktienkurs mit dem momentan für 2015 erwarteten Gewinn je Anteilschein mit in die Kette aufnehmen. Das klappt nicht immer ohne Bereinigungen – insbesondere wenn Unternehmen viele Verlustjahre haben, es Ausreißer beim Ergebnis je Aktie gibt oder schlicht und ergreifend nicht genügend Börsenhistorie zur Verfügung steht. So ist es schwierig, einen Zehn-Jahres-Mittelwert für Aktien zu bilden, die vielleicht erst seit ein paar Monaten an der Börse sind. Wichtig für Privatanleger: Auch hier gilt es genau zu schauen. Die einfache Formel „Aktuelles KGV < 10-Jahres-KGV = Kaufen" (und umgekehrt) gilt so nicht immer. Mitunter gibt es gute Gründe dafür, dass sich die KGVs im Zeitablauf ändern. Das kann an Branchenveränderungen wie zum Beispiel der Energiewende für Versorger wie E.ON und RWE liegen. Mitunter verschieben sich aber auch gesamte „Markt-KGVs", etwa wenn sich die Zinslandschaft komplett verändert und Anleihen keine vernünftige Alternative sind. Der durch die expansive Geldpolitik der Notenbanken ausgelöste Börsenaufschwung der vergangenen Jahre hat hier seine wesentlichen Ursachen. Dennoch: Ein Vergleich der einzelnen KGVs kann auch hier nicht schaden. Sinngemäß verfahren wir übrigens so auch bei der Dividendenrendite und dem KBV, wo wir die einzelnen Buchwerte je Aktie aus den Jahren 2006 bis 2015 mit den dazugehörigen Kursen verknüpfen und daraus anschließend einen Mittelwert bilden.

Allerdings ist auch das Shiller-KGV nicht frei von Schwächen. Da die meisten Gesellschaften im Zeitablauf tendenziell höhere Gewinne ausweisen, fällt der Mittelwert des Ergebnisses je Aktie im Normalfall merklich geringer aus als beim Blick auf ein einzelnes Jahr in der Zukunft. Daher ist das Shiller-KGV regelmäßig spürbar höher als das 2016er-KGV. Dennoch: Zur weiteren Einschätzung einer Aktie finden wir diese Kennzahl durchaus hilfreich. Dabei verwendet Shiller in der ursprünglichen Version auch beim Aktienkurs nicht die tagesaktuelle Notiz, sondern einen monatlichen Mittelwert. Auf diese Variante haben wir aus Praxisgründen aber verzichtet, zumal die Unterschiede meist nicht so enorm sind. Letztlich hätte der zusätzliche Rechenaufwand für uns hier in keiner vernünftigen Relation zum Erkenntnisgewinn gestanden.

Anders gehen wir bei der Berechnung der 10-Jahres-Durchschnitte für KGV, KBV und Dividendenrendite vor. Beim KGV etwa teilen wir den jeweiligen Aktienschlusskurs der Jahre 2006 bis 2014 durch das in diesem Jahr erzielte Ergebnis je Aktie. Einen dynamischen Faktor bekommt die Kennzahl dadurch, dass wir den tagesaktuellen Aktienkurs mit dem momentan für 2015 erwarteten Gewinn je Anteilschein mit in die Kette aufnehmen. Das klappt nicht immer ohne Bereinigungen – insbesondere wenn Unternehmen viele Verlustjahre haben, es Ausreißer beim Ergebnis je Aktie gibt oder schlicht und ergreifend nicht genügend Börsenhistorie zur Verfügung steht. So ist es schwierig, einen Zehn-Jahres-Mittelwert für Aktien zu bilden, die vielleicht erst seit ein paar Monaten an der Börse sind. Wichtig für Privatanleger: Auch hier gilt es genau zu schauen. Die einfache Formel „Aktuelles KGV < 10-Jahres-KGV = Kaufen" (und umgekehrt) gilt so nicht immer. Mitunter gibt es gute Gründe dafür, dass sich die KGVs im Zeitablauf ändern. Das kann an Branchenveränderungen wie zum Beispiel der Energiewende für Versorger wie E.ON und RWE liegen. Mitunter verschieben sich aber auch gesamte „Markt-KGVs", etwa wenn sich die Zinslandschaft komplett verändert und Anleihen keine vernünftige Alternative sind. Der durch die expansive Geldpolitik der Notenbanken ausgelöste Börsenaufschwung der vergangenen Jahre hat hier seine wesentlichen Ursachen. Dennoch: Ein Vergleich der einzelnen KGVs kann auch hier nicht schaden. Sinngemäß verfahren wir übrigens so auch bei der Dividendenrendite und dem KBV, wo wir die einzelnen Buchwerte je Aktie aus den Jahren 2006 bis 2015 mit den dazugehörigen Kursen verknüpfen und daraus anschließend einen Mittelwert bilden.

Manch einer fragt sich nun womöglich, wo er die Profilseiten zu den Einzelaktien auf boersengefluester.de denn findet? Ganz einfach: Immer wenn wir eine Firma in dem Artikel in fetter Schrift schreiben und mit einem Link hinterlegen, brauchen Sie einfach nur auf den Unternehmensnamen klicken – beispielsweise auf Krones, Mühlbauer oder Fortec Elektronik. Ansonsten besteht die Möglichkeit, auf den schwarzen Balken „AKTIENFINDER" rechts oben auf der Startseite von boersengefluester.de zu gehen. Sie kommen dann direkt zu der Liste mit den von boersengefluester.de gecoverten Aktien – zurzeit sind das 565 Stück. Einfach auf die gewünschte ISIN klicken oder oben im Eingabefeld via Name, WKN oder ISIN das gewünschte Unternehmen suchen. Die Kursangaben beziehen sich dabei auf die Schlussnotiz vom Vortag. Simpler Grund: Für eine privat betriebene Seite wie boersengefluester.de sind Realtime-Kurse einfach zu teuer. Noch ein Hinweis: Für die wichtigsten Unternehmen steht die volle Kennzahlenvielfalt auf den Profilseiten schon jetzt zur Verfügung. Zurzeit arbeiten wir mit Hochdruck daran, die restlichen Daten zu erfassen. Bis wir damit fertig sind, wird es aber noch eine Weile dauern. Boersengefluester.de erfasst schließlich sämtliche Kennzahlen selbst und verwendet – abgesehen von den Aktienkursen und Charts – keine zugekauften Daten. Das gibt uns bei der Analyse im Small- und Midcap-Sektor, der uns besonders am Herzen liegt, einfach ein besseres Gefühl. Schließlich gibt es hier so viele gute Unternehmen für die sich der ganze Aufwand einfach lohnt.

[sws_blue_box box_size="585"]Erläuterungen zu weiteren Kennzahlen von boersengefluester.de finden Sie HIER.[/sws_blue_box]...

Manch einer fragt sich nun womöglich, wo er die Profilseiten zu den Einzelaktien auf boersengefluester.de denn findet? Ganz einfach: Immer wenn wir eine Firma in dem Artikel in fetter Schrift schreiben und mit einem Link hinterlegen, brauchen Sie einfach nur auf den Unternehmensnamen klicken – beispielsweise auf Krones, Mühlbauer oder Fortec Elektronik. Ansonsten besteht die Möglichkeit, auf den schwarzen Balken „AKTIENFINDER" rechts oben auf der Startseite von boersengefluester.de zu gehen. Sie kommen dann direkt zu der Liste mit den von boersengefluester.de gecoverten Aktien – zurzeit sind das 565 Stück. Einfach auf die gewünschte ISIN klicken oder oben im Eingabefeld via Name, WKN oder ISIN das gewünschte Unternehmen suchen. Die Kursangaben beziehen sich dabei auf die Schlussnotiz vom Vortag. Simpler Grund: Für eine privat betriebene Seite wie boersengefluester.de sind Realtime-Kurse einfach zu teuer. Noch ein Hinweis: Für die wichtigsten Unternehmen steht die volle Kennzahlenvielfalt auf den Profilseiten schon jetzt zur Verfügung. Zurzeit arbeiten wir mit Hochdruck daran, die restlichen Daten zu erfassen. Bis wir damit fertig sind, wird es aber noch eine Weile dauern. Boersengefluester.de erfasst schließlich sämtliche Kennzahlen selbst und verwendet – abgesehen von den Aktienkursen und Charts – keine zugekauften Daten. Das gibt uns bei der Analyse im Small- und Midcap-Sektor, der uns besonders am Herzen liegt, einfach ein besseres Gefühl. Schließlich gibt es hier so viele gute Unternehmen für die sich der ganze Aufwand einfach lohnt.

[sws_blue_box box_size="585"]Erläuterungen zu weiteren Kennzahlen von boersengefluester.de finden Sie HIER.[/sws_blue_box]...

Allerdings ist auch das Shiller-KGV nicht frei von Schwächen. Da die meisten Gesellschaften im Zeitablauf tendenziell höhere Gewinne ausweisen, fällt der Mittelwert des Ergebnisses je Aktie im Normalfall merklich geringer aus als beim Blick auf ein einzelnes Jahr in der Zukunft. Daher ist das Shiller-KGV regelmäßig spürbar höher als das 2016er-KGV. Dennoch: Zur weiteren Einschätzung einer Aktie finden wir diese Kennzahl durchaus hilfreich. Dabei verwendet Shiller in der ursprünglichen Version auch beim Aktienkurs nicht die tagesaktuelle Notiz, sondern einen monatlichen Mittelwert. Auf diese Variante haben wir aus Praxisgründen aber verzichtet, zumal die Unterschiede meist nicht so enorm sind. Letztlich hätte der zusätzliche Rechenaufwand für uns hier in keiner vernünftigen Relation zum Erkenntnisgewinn gestanden.

Anders gehen wir bei der Berechnung der 10-Jahres-Durchschnitte für KGV, KBV und Dividendenrendite vor. Beim KGV etwa teilen wir den jeweiligen Aktienschlusskurs der Jahre 2006 bis 2014 durch das in diesem Jahr erzielte Ergebnis je Aktie. Einen dynamischen Faktor bekommt die Kennzahl dadurch, dass wir den tagesaktuellen Aktienkurs mit dem momentan für 2015 erwarteten Gewinn je Anteilschein mit in die Kette aufnehmen. Das klappt nicht immer ohne Bereinigungen – insbesondere wenn Unternehmen viele Verlustjahre haben, es Ausreißer beim Ergebnis je Aktie gibt oder schlicht und ergreifend nicht genügend Börsenhistorie zur Verfügung steht. So ist es schwierig, einen Zehn-Jahres-Mittelwert für Aktien zu bilden, die vielleicht erst seit ein paar Monaten an der Börse sind. Wichtig für Privatanleger: Auch hier gilt es genau zu schauen. Die einfache Formel „Aktuelles KGV < 10-Jahres-KGV = Kaufen" (und umgekehrt) gilt so nicht immer. Mitunter gibt es gute Gründe dafür, dass sich die KGVs im Zeitablauf ändern. Das kann an Branchenveränderungen wie zum Beispiel der Energiewende für Versorger wie E.ON und RWE liegen. Mitunter verschieben sich aber auch gesamte „Markt-KGVs", etwa wenn sich die Zinslandschaft komplett verändert und Anleihen keine vernünftige Alternative sind. Der durch die expansive Geldpolitik der Notenbanken ausgelöste Börsenaufschwung der vergangenen Jahre hat hier seine wesentlichen Ursachen. Dennoch: Ein Vergleich der einzelnen KGVs kann auch hier nicht schaden. Sinngemäß verfahren wir übrigens so auch bei der Dividendenrendite und dem KBV, wo wir die einzelnen Buchwerte je Aktie aus den Jahren 2006 bis 2015 mit den dazugehörigen Kursen verknüpfen und daraus anschließend einen Mittelwert bilden.

Allerdings ist auch das Shiller-KGV nicht frei von Schwächen. Da die meisten Gesellschaften im Zeitablauf tendenziell höhere Gewinne ausweisen, fällt der Mittelwert des Ergebnisses je Aktie im Normalfall merklich geringer aus als beim Blick auf ein einzelnes Jahr in der Zukunft. Daher ist das Shiller-KGV regelmäßig spürbar höher als das 2016er-KGV. Dennoch: Zur weiteren Einschätzung einer Aktie finden wir diese Kennzahl durchaus hilfreich. Dabei verwendet Shiller in der ursprünglichen Version auch beim Aktienkurs nicht die tagesaktuelle Notiz, sondern einen monatlichen Mittelwert. Auf diese Variante haben wir aus Praxisgründen aber verzichtet, zumal die Unterschiede meist nicht so enorm sind. Letztlich hätte der zusätzliche Rechenaufwand für uns hier in keiner vernünftigen Relation zum Erkenntnisgewinn gestanden.

Anders gehen wir bei der Berechnung der 10-Jahres-Durchschnitte für KGV, KBV und Dividendenrendite vor. Beim KGV etwa teilen wir den jeweiligen Aktienschlusskurs der Jahre 2006 bis 2014 durch das in diesem Jahr erzielte Ergebnis je Aktie. Einen dynamischen Faktor bekommt die Kennzahl dadurch, dass wir den tagesaktuellen Aktienkurs mit dem momentan für 2015 erwarteten Gewinn je Anteilschein mit in die Kette aufnehmen. Das klappt nicht immer ohne Bereinigungen – insbesondere wenn Unternehmen viele Verlustjahre haben, es Ausreißer beim Ergebnis je Aktie gibt oder schlicht und ergreifend nicht genügend Börsenhistorie zur Verfügung steht. So ist es schwierig, einen Zehn-Jahres-Mittelwert für Aktien zu bilden, die vielleicht erst seit ein paar Monaten an der Börse sind. Wichtig für Privatanleger: Auch hier gilt es genau zu schauen. Die einfache Formel „Aktuelles KGV < 10-Jahres-KGV = Kaufen" (und umgekehrt) gilt so nicht immer. Mitunter gibt es gute Gründe dafür, dass sich die KGVs im Zeitablauf ändern. Das kann an Branchenveränderungen wie zum Beispiel der Energiewende für Versorger wie E.ON und RWE liegen. Mitunter verschieben sich aber auch gesamte „Markt-KGVs", etwa wenn sich die Zinslandschaft komplett verändert und Anleihen keine vernünftige Alternative sind. Der durch die expansive Geldpolitik der Notenbanken ausgelöste Börsenaufschwung der vergangenen Jahre hat hier seine wesentlichen Ursachen. Dennoch: Ein Vergleich der einzelnen KGVs kann auch hier nicht schaden. Sinngemäß verfahren wir übrigens so auch bei der Dividendenrendite und dem KBV, wo wir die einzelnen Buchwerte je Aktie aus den Jahren 2006 bis 2015 mit den dazugehörigen Kursen verknüpfen und daraus anschließend einen Mittelwert bilden.

Manch einer fragt sich nun womöglich, wo er die Profilseiten zu den Einzelaktien auf boersengefluester.de denn findet? Ganz einfach: Immer wenn wir eine Firma in dem Artikel in fetter Schrift schreiben und mit einem Link hinterlegen, brauchen Sie einfach nur auf den Unternehmensnamen klicken – beispielsweise auf Krones, Mühlbauer oder Fortec Elektronik. Ansonsten besteht die Möglichkeit, auf den schwarzen Balken „AKTIENFINDER" rechts oben auf der Startseite von boersengefluester.de zu gehen. Sie kommen dann direkt zu der Liste mit den von boersengefluester.de gecoverten Aktien – zurzeit sind das 565 Stück. Einfach auf die gewünschte ISIN klicken oder oben im Eingabefeld via Name, WKN oder ISIN das gewünschte Unternehmen suchen. Die Kursangaben beziehen sich dabei auf die Schlussnotiz vom Vortag. Simpler Grund: Für eine privat betriebene Seite wie boersengefluester.de sind Realtime-Kurse einfach zu teuer. Noch ein Hinweis: Für die wichtigsten Unternehmen steht die volle Kennzahlenvielfalt auf den Profilseiten schon jetzt zur Verfügung. Zurzeit arbeiten wir mit Hochdruck daran, die restlichen Daten zu erfassen. Bis wir damit fertig sind, wird es aber noch eine Weile dauern. Boersengefluester.de erfasst schließlich sämtliche Kennzahlen selbst und verwendet – abgesehen von den Aktienkursen und Charts – keine zugekauften Daten. Das gibt uns bei der Analyse im Small- und Midcap-Sektor, der uns besonders am Herzen liegt, einfach ein besseres Gefühl. Schließlich gibt es hier so viele gute Unternehmen für die sich der ganze Aufwand einfach lohnt.

[sws_blue_box box_size="585"]Erläuterungen zu weiteren Kennzahlen von boersengefluester.de finden Sie HIER.[/sws_blue_box]...

Manch einer fragt sich nun womöglich, wo er die Profilseiten zu den Einzelaktien auf boersengefluester.de denn findet? Ganz einfach: Immer wenn wir eine Firma in dem Artikel in fetter Schrift schreiben und mit einem Link hinterlegen, brauchen Sie einfach nur auf den Unternehmensnamen klicken – beispielsweise auf Krones, Mühlbauer oder Fortec Elektronik. Ansonsten besteht die Möglichkeit, auf den schwarzen Balken „AKTIENFINDER" rechts oben auf der Startseite von boersengefluester.de zu gehen. Sie kommen dann direkt zu der Liste mit den von boersengefluester.de gecoverten Aktien – zurzeit sind das 565 Stück. Einfach auf die gewünschte ISIN klicken oder oben im Eingabefeld via Name, WKN oder ISIN das gewünschte Unternehmen suchen. Die Kursangaben beziehen sich dabei auf die Schlussnotiz vom Vortag. Simpler Grund: Für eine privat betriebene Seite wie boersengefluester.de sind Realtime-Kurse einfach zu teuer. Noch ein Hinweis: Für die wichtigsten Unternehmen steht die volle Kennzahlenvielfalt auf den Profilseiten schon jetzt zur Verfügung. Zurzeit arbeiten wir mit Hochdruck daran, die restlichen Daten zu erfassen. Bis wir damit fertig sind, wird es aber noch eine Weile dauern. Boersengefluester.de erfasst schließlich sämtliche Kennzahlen selbst und verwendet – abgesehen von den Aktienkursen und Charts – keine zugekauften Daten. Das gibt uns bei der Analyse im Small- und Midcap-Sektor, der uns besonders am Herzen liegt, einfach ein besseres Gefühl. Schließlich gibt es hier so viele gute Unternehmen für die sich der ganze Aufwand einfach lohnt.

[sws_blue_box box_size="585"]Erläuterungen zu weiteren Kennzahlen von boersengefluester.de finden Sie HIER.[/sws_blue_box]...

© boersengefluester.de | Redaktion

Upps, was war das denn jetzt? Dass sich die Lage bei dem Solarwechselrichterhersteller SMA Solar allmählich wieder bessert, deutete sich bereits bei den Zahlen zum ersten Quartal an. Aber Vorstandssprecher Pierre-Pascal Urbon ließ sich kaum aus der Reserve locken. „Die nachhaltige Rückkehr zur Profitabilität ist für uns kein Sprint, sondern ein Marathon – deshalb werden wir die Anfang des Jahres vorgestellte Strategie auch weiterhin konsequent umsetzen", betonte der Manager noch zuletzt und bestätigte die Prognosen für 2015. Doch jetzt zeigt sich der TecDAX-Manager spürbar zuversichtlicher. Das neue Erlösziel für das laufende Jahr liegt bei 800 bis 850 Mio. Euro – nach zuvor 730 bis 770 Mio. Euro. Beim Ergebnis vor Zinsen und Steuern (EBIT) avisiert Urbon nun eine Bandbreite von minus 25 bis 0 Mio. Euro. Ursprünglich befürchtete das Unternehmen aus Niestetal bei Kassel einen Betriebsverlust von minus 30 bis minus 60 Mio. Euro. Die Konsensschätzung der Analysten bewegte sich bei etwa minus 35 Mio. Euro. Der Schritt nach vorn ist also enorm. „Die positive Entwicklung wird maßgeblich durch die Auslandsmärkte, insbesondere Nordamerika, getragen", sagt Urbon.