Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

[sws_blue_box box_size="585"]Das Biotechunternehmen 4SC ist bereits seit Ende 2005 an der Börse notiert. Den Schwerpunkt ihrer Forschung legt die Gesellschaft aus Planegg-Martinsried in der Nähe von München auf Medikamente gegen Krebs- und Autoimmunerkrankungen. Nun will 4SC mit einer größeren Kapitalerhöhung für die nötige finanzielle Freiheit sorgen. Boersengefluester.de sprach mit Vorstandschef Enno Spillner über die Hintergründe der Kapitalerhöhung, die Produktpipeline und die internationale Strategie von 4SC.[/sws_blue_box]

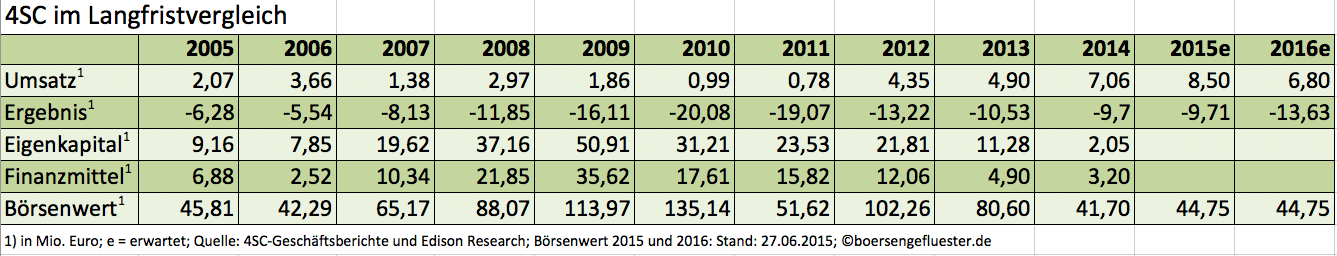

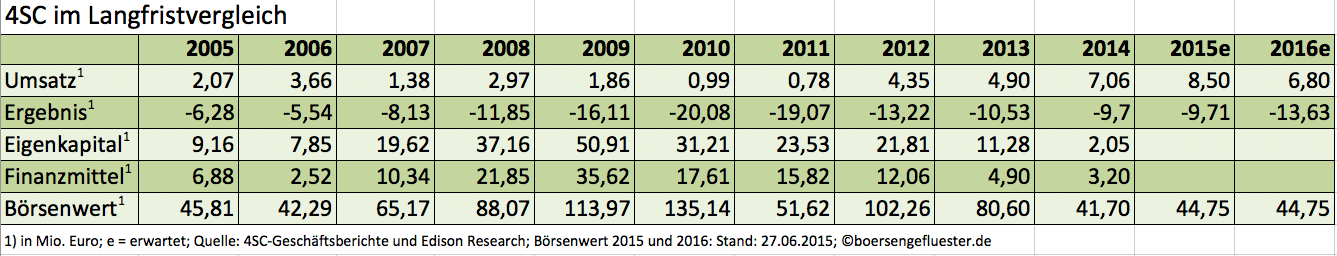

Herr Spillner, 4SC kommt derzeit auf einen gesamten Börsenwert von rund 45 Mio. Euro. Nun wollen Sie über eine Barkapitalerhöhung zwischen 24 und 29 Mio. Euro einwerben. Warum ein so großer Schritt auf einmal? Und bis wann wären Sie damit durchfinanziert?

Die angestrebten Emissionserlöse sollen die komplette Durchführung einer klinischen Studie bis mindestens zum erwarteten Vorliegen der Studienergebnisse in der zweiten Jahreshälfte 2018 finanzieren – also einen relativ langen Horizont abdecken. Eines der weiteren Ziele, die wir mit dieser Studie erreichen wollen, ist es auch dafür zu sorgen, dass der Börsenwert der 4SC wieder mehr den in unseren Augen tatsächlichen Wert des Unternehmens widerspiegelt.

Der genaue Bezugspreis für die Kapitalmaßnahme wird erst drei Tage vor Ende der Kapitalerhöhung, vermutlich am 3. Juli, bekannt gegeben. Warum diese Variante der Preisfindung?

Dieses Vorgehen ist absolut üblich und hat sich in der Praxis bewährt. Es ermöglicht die Preisfestsetzung im größtmöglichen Einklang mit den Marktgegebenheiten. Aber es ist bereits jetzt definiert, dass der Bezugspreis höchstens 5,00 Euro betragen kann. Wir planen, den Bezugspreis je neuer Aktie voraussichtlich am 3. Juli 2015 – also voraussichtlich drei Tage vor Ende der Bezugsfrist – zu veröffentlichen. Er wird unter Berücksichtigung des volumengewichteten Durchschnittskurses (VWAP) auf XETRA vom Beginn der Bezugsfrist, also seit 23. Juni 2015, bis zum Handelsschluss des 2. Juli 2015 festgelegt, abzüglich eines gegebenenfalls noch festzusetzenden Abschlags.

[sws_grey_box box_size="585"]Detaillierte Informationen zu der Kapitalerhöhung finden Sie unter diesem LINK.[/sws_grey_box]

Zuletzt hat sich 4SC eher über Wandelschuldverschreibungen und Gesellschafterdarlehen durch den Großaktionär Santo Holding finanziert. Neben der Barkapitalerhöhung soll nun ein Darlehen der Santo Holding über bis zu 6 Mio. Euro teilabgelöst werden. Was steckt hinter dieser Vereinbarung?

Klinische Studien finanziert man am besten mit Eigenkapital; das ist die einfachste und effizienteste Finanzierungsart, deshalb die jetzige Kapitalerhöhung. Die von Ihnen genannten Instrumente dienten der Brückenfinanzierung in den vergangenen Monaten. Durch die Einbringung wesentlicher Teile des bestehenden Darlehens der Santo Holding gegen Eigenkapital stärken wir insgesamt die finanzielle Situation der 4SC, da wir die Schuldenlast in Eigenkapital umwandeln. Dies zeigt auch die große Unterstützung durch unseren Großaktionär. Diese Sachkapitalerhöhung erfolgt selbstverständlich zu den gleichen Konditionen, insbesondere demselben Ausgabepreis wie die Barkapitalerhöhung.

Die Santo Holding will ihren Anteil von derzeit 49,2 Prozent aber nicht über die 50-Prozent-Marke hieven. Warum?

Ich kann natürlich nicht für die Santo sprechen. Aber bedenken Sie bitte, dass ein Anteil von mehr als 50 Prozent auch größere bilanzielle Auswirkungen für einen Investor hat, etwa im Hinblick auf eine dann nötige Vollkonsolidierung eines Investments. So etwas wollen Investoren, wenn möglich, gern vermeiden. Wir fühlen uns auch mit dem jetzigen Anteil unseres Hauptinvestors hervorragend unterstützt. Außerdem wollen wir – über das Engagement der Santo hinaus – den Streubesitz bei 4SC mittelfristig weiter erhöhen und die 4SC-Aktie damit für neue Investoren noch attraktiver machen.

Sie wollen das Geld in erster Linie für die Weiterentwicklung ihres wichtigsten Krebswirkstoffs Resminostat in der Indikation kutanes T-Zell Lymphom, einer seltenen Form des Hautkrebses, verwenden. Wenn möglich auch für Laien verständlich: Nach welchem Prinzip funktioniert Resminostat?

Hierzu muss ich etwas ausholen. Wir forschen intensiv auf dem Gebiet der sogenannten Epigenetik, Resminostat ist ein epigenetischer Wirkstoff. Die Epigenetik ist in unseren Augen einer der derzeit spannendsten Forschungsbereiche im Bereich der Krebsmedizin. In einfachen Worten ausgedrückt können externe Faktoren menschliche Gene fälschlicherweise ‚an‘- oder ‚ausschalten‘. Diese epigenetischen Fehlprogrammierungen sind neben Genmutationen eine sehr häufige Ursache dafür, dass sich zuvor gesunde Zellen in Krebszellen umwandeln. Epigenetische Wirkstoffe der HDAC-Inhibitoren-Klasse – wie Resminostat – sollen dieser fehlerhaften Genregulation entgegensteuern und somit den Mechanismus, der für die Krebserkrankung verantwortlich ist, unterbrechen bzw. bekämpfen. Das kutane T-Zell-Lymphom (CTCL) ist eine relativ seltene Tumorerkrankung mit einem hohen medizinischen Bedarf. In den USA haben bereits zwei Substanzen, die wie Resminostat zur epigenetischen Wirkstoffklasse der HDAC-Inhibitoren zählen, Wirksamkeit gezeigt und eine Zulassung erreicht. Nach unserer Kenntnis wurden diese Produkte jedoch – vor allem aufgrund des verwendeten klinischen Studiendesigns sowie der gezeigten Nebenwirkungen der Konkurrenzprodukte – in Europa nicht zugelassen. Wir planen deshalb unsere CTCL-Phase-II-Studie bereits im Vorfeld möglichst eng mit den europäischen Zulassungsbehörden abzustimmen. Wir möchten mit Resminostat, das bisher in klinischen Studien sehr gut vertragen wurde, genau in diese Therapielücke in Europa hineinstoßen und den CTCL-Patienten damit eine neue Behandlungsoption bieten.

Wie weit sind Sie hier bereits mit der klinischen Entwicklung und wann könnte ein Antrag auf Marktzulassung in Europa erfolgen?

Auf Basis der nun laufenden Finanzierung ist unser wichtigster Meilenstein die Durchführung einer Phase-II-Studie in besagter Indikation CTCL und – einen erfolgreichen Studienabschluss vorausgesetzt – im Nachgang die Beantragung der europäischen Marktzulassung von Resminostat für ein sog. „conditional approval" bereits auf Basis dieser Phase-II-Daten in der Indikation CTCL. Die CTCL-Studie soll Anfang 2016 gestartet werden. Ergebnisse werden dann voraussichtlich in der zweiten Jahreshälfte 2018 vorliegen. Ein Zulassungsantrag könnte im Rahmen dieser Planung entsprechend bereits 2019 erfolgen. Stand heute planen wir die CTCL-Studie als randomisierte, Placebo-kontrollierte Phase-II-Studie mit voraussichtlich 120 Patienten, wobei wir uns hierzu noch vorab mit den Gesundheitsbehörden beraten wollen. Die direkten Kosten für die Durchführung der CTCL-Studie werden sich auf rund 10 Mio. Euro belaufen.

Wer sind hier die wichtigsten Wettbewerber für 4SC?

Es gibt für die von uns adressierte Patientengruppe nach unseren Informationen derzeit keine wirklichen Wettbewerber in Europa. Die Patienten werden anfangs lokal mit Kortison, später mit systemischen Therapien wie Interferonen oder verschiedenen Chemotherapien behandelt. Nachdem sie in ihrer Erkrankung weiter fortschreiten – und das tun sehr viele Patienten – gibt es für die allermeisten keine echte Behandlungsoption mehr. Diese Behandlungslücke wollen wir mit Resminostat füllen.

Ihr japanischer Vermarktungspartner Yakult Honsha erprobt Resminostat bereits in klinischen Phase-I/II-Studien exklusiv für Japan. Außerdem haben Sie Mitte April mit einer in Singapur ansässigen Tochterfirma der größten italienischen Pharmafirma Menarini Group eine Lizenzvereinbarung für Resminostat Asien/Pazifik (u. a. China, Südkorea, Australien, Thailand) geschlossen. Was macht diesen Teil der Erde für 4SC so interessant?

Asien ist zum einen ein großer, extrem wachstumsstarker Pharmazukunftsmarkt, vor allem China. Zum anderen sehen wir dort gerade in der für uns zentralen Indikation Leberkrebs erhebliche Nachfrage. Bereits heute treten 75 Prozent aller Leberkrebsfälle in Asien auf. Die Erkrankungsraten und möglichen Umsatzpotenziale bedeuten, dass wir und unsere Partner mit Leberkrebs eine Blockbuster-Indikation adressieren. Die Menarini-Partnerschaft gilt für die Region Asien-Pazifik inklusive dem Megamarkt China aber ohne Japan; dort haben wir mit Yakult bereits einen starken und sehr engagierten Exklusivpartner für Resminostat. Es gibt noch einen anderen wichtigen Punkt: Der asiatische Markt hat andere Bedürfnisse sowohl aus Sicht der Patienten, aus regulatorischer Sicht als auch in der Vermarktung. Hier haben wir die Chance genutzt, uns frühzeitig kompetente Partner vor Ort zu suchen, die diesen Prozess zielgerichtet vorantreiben. Wir sind sowohl im Entwicklungsprozess als auch bei der Vermarktung über attraktive Meilensteinzahlungen und spätere Umsatzbeteiligungen am Erfolg beteiligt.

[sws_grey_box box_size="585"]Eine Studie von Edison Research zur Aktie von 4SC finden Sie unter diesem LINK.[/sws_grey_box]

Bislang konzentrierten sich die Anwendungen von Resminostat auf Leberkrebs, Lymphdrüsenkrebs und Darmkrebs. Wie ist hier der aktuelle Stand der Dinge?

Richtig, neben Leberkrebs läuft auch eine randomisierte Phase-II-Studie in der Indikation nicht-kleinzelliger Lungenkrebs (NSCLC) bei unserem Partner Yakult in Japan. Damit gibt es zwei aktive Phase-II-Programme mit Resminostat in Asien. In diesen Studien wird auch unser potenzieller Biomarker ZFP64 mituntersucht. Wir gehen davon aus, dass wir Ergebnisse aus diesen beiden Asienstudien im nächsten Jahr veröffentlichen können. Auf Basis der Daten zum Biomarker und zum Gesamtüberleben der Patienten beabsichtigen wir dann, die eigene Entwicklung von Resminostat, vor allem bei Leberkrebs, in den westlichen Ländern weiter zu definieren und voranzutreiben. Hier ist es nach wie vor unser Ziel, Resminostat in einer möglichen Zulassungsstudie in Leberkrebs zu testen. CTCL ist darüber hinaus für uns jetzt eine Indikation, in der 4SC mit einem sehr guten Kosten-Risiko-Verhältnis eine erste, relativ schnelle Marktzulassung erreichen kann. In dieser Indikation gehen wir von möglichen Spitzenumsätzen von bis zu 140 Mio. Euro in Europa aus. Das ist in unseren Augen sehr attraktiv. Last but not least sehen wir, aufgrund des jüngst gezeigten präklinischen Potenzials von Resminostat, im Bereich der Krebsimmuntherapie weiteres sehr großes Potenzial in anderen Indikationen, insbesondere in Kombination mit Produkten und möglichen Partnern aus dem Bereich der sogenannten Check-Point-Inhibitoren.

Die meisten heimischen Biotechs haben große Pläne in den USA. Wie sieht die Amerika-Strategie von 4SC aus?

Die USA sind der größte Pharma- und Biotechmarkt der Welt und von daher äußerst attraktiv, vom Kapitalmarkt mal ganz abgesehen. Wir sind regelmäßig in den USA auf Konferenzen und für Gespräche mit Investoren sowie potenziellen Pharmapartnern unterwegs und denken natürlich immer darüber nach, wie wir hier unsere Visibilität erhöhen können. Eine mögliche weitere Entwicklung von Resminostat in der Indikation Leberkrebs würde die USA sicher mit einschließen.

Außerdem haben Sie die Krebswirkstoffe 4SC-202 und 4SC-205 in der Pipeline. Welche Bedeutung haben diese Entwicklungen für die Gesamtbewertung von 4SC?

Auch für unseren zweiten epigenetischen Wirkstoffkandidaten 4SC-202 sehen wir sehr attraktive Weiterentwicklungsmöglichkeiten. Hier haben wir Anfang des Jahres eine Phase-I-Studie zur Behandlung von hämatologischen Krebserkrankungen mit in unseren Augen sehr vielversprechenden Ergebnissen zur Sicherheit und Wirksamkeit abgeschlossen. Derzeit prüfen wir verschiedene Optionen für die klinische Weiterentwicklung in Phase II. Diese wollen wir zusammen mit möglichen Partnern oder ggf. auch alleine umsetzen. Unser Wirkstoffkandidat 4SC-205 hat ebenfalls kürzlich eine Phase I erfolgreich abgeschlossen. Auch diesen Wirkstoff wollen wir gerne weiterentwickeln, idealerweise zusammen mit akademischen Partnern in sogenannten „investigator driven studies”. All diese genannten Meilensteine sind größtenteils unabhängig von unserer jetzt angestrebten Finanzierung. Für uns sind das zwar noch frühe, aber sehr interessante Projekte. Sie ermöglichen erhebliches zusätzliches Wertsteigerungspotenzial. Auch in den Bewertungen der Analysten sind diese Programme aufgrund der frühen Phase bisher eher gering quantifiziert. Hier sehe ich noch viel Potenzial in der 4SC.

Wer sind hier die wichtigsten Wettbewerber für 4SC?

Es gibt für die von uns adressierte Patientengruppe nach unseren Informationen derzeit keine wirklichen Wettbewerber in Europa. Die Patienten werden anfangs lokal mit Kortison, später mit systemischen Therapien wie Interferonen oder verschiedenen Chemotherapien behandelt. Nachdem sie in ihrer Erkrankung weiter fortschreiten – und das tun sehr viele Patienten – gibt es für die allermeisten keine echte Behandlungsoption mehr. Diese Behandlungslücke wollen wir mit Resminostat füllen.

Ihr japanischer Vermarktungspartner Yakult Honsha erprobt Resminostat bereits in klinischen Phase-I/II-Studien exklusiv für Japan. Außerdem haben Sie Mitte April mit einer in Singapur ansässigen Tochterfirma der größten italienischen Pharmafirma Menarini Group eine Lizenzvereinbarung für Resminostat Asien/Pazifik (u. a. China, Südkorea, Australien, Thailand) geschlossen. Was macht diesen Teil der Erde für 4SC so interessant?

Asien ist zum einen ein großer, extrem wachstumsstarker Pharmazukunftsmarkt, vor allem China. Zum anderen sehen wir dort gerade in der für uns zentralen Indikation Leberkrebs erhebliche Nachfrage. Bereits heute treten 75 Prozent aller Leberkrebsfälle in Asien auf. Die Erkrankungsraten und möglichen Umsatzpotenziale bedeuten, dass wir und unsere Partner mit Leberkrebs eine Blockbuster-Indikation adressieren. Die Menarini-Partnerschaft gilt für die Region Asien-Pazifik inklusive dem Megamarkt China aber ohne Japan; dort haben wir mit Yakult bereits einen starken und sehr engagierten Exklusivpartner für Resminostat. Es gibt noch einen anderen wichtigen Punkt: Der asiatische Markt hat andere Bedürfnisse sowohl aus Sicht der Patienten, aus regulatorischer Sicht als auch in der Vermarktung. Hier haben wir die Chance genutzt, uns frühzeitig kompetente Partner vor Ort zu suchen, die diesen Prozess zielgerichtet vorantreiben. Wir sind sowohl im Entwicklungsprozess als auch bei der Vermarktung über attraktive Meilensteinzahlungen und spätere Umsatzbeteiligungen am Erfolg beteiligt.

[sws_grey_box box_size="585"]Eine Studie von Edison Research zur Aktie von 4SC finden Sie unter diesem LINK.[/sws_grey_box]

Bislang konzentrierten sich die Anwendungen von Resminostat auf Leberkrebs, Lymphdrüsenkrebs und Darmkrebs. Wie ist hier der aktuelle Stand der Dinge?

Richtig, neben Leberkrebs läuft auch eine randomisierte Phase-II-Studie in der Indikation nicht-kleinzelliger Lungenkrebs (NSCLC) bei unserem Partner Yakult in Japan. Damit gibt es zwei aktive Phase-II-Programme mit Resminostat in Asien. In diesen Studien wird auch unser potenzieller Biomarker ZFP64 mituntersucht. Wir gehen davon aus, dass wir Ergebnisse aus diesen beiden Asienstudien im nächsten Jahr veröffentlichen können. Auf Basis der Daten zum Biomarker und zum Gesamtüberleben der Patienten beabsichtigen wir dann, die eigene Entwicklung von Resminostat, vor allem bei Leberkrebs, in den westlichen Ländern weiter zu definieren und voranzutreiben. Hier ist es nach wie vor unser Ziel, Resminostat in einer möglichen Zulassungsstudie in Leberkrebs zu testen. CTCL ist darüber hinaus für uns jetzt eine Indikation, in der 4SC mit einem sehr guten Kosten-Risiko-Verhältnis eine erste, relativ schnelle Marktzulassung erreichen kann. In dieser Indikation gehen wir von möglichen Spitzenumsätzen von bis zu 140 Mio. Euro in Europa aus. Das ist in unseren Augen sehr attraktiv. Last but not least sehen wir, aufgrund des jüngst gezeigten präklinischen Potenzials von Resminostat, im Bereich der Krebsimmuntherapie weiteres sehr großes Potenzial in anderen Indikationen, insbesondere in Kombination mit Produkten und möglichen Partnern aus dem Bereich der sogenannten Check-Point-Inhibitoren.

Die meisten heimischen Biotechs haben große Pläne in den USA. Wie sieht die Amerika-Strategie von 4SC aus?

Die USA sind der größte Pharma- und Biotechmarkt der Welt und von daher äußerst attraktiv, vom Kapitalmarkt mal ganz abgesehen. Wir sind regelmäßig in den USA auf Konferenzen und für Gespräche mit Investoren sowie potenziellen Pharmapartnern unterwegs und denken natürlich immer darüber nach, wie wir hier unsere Visibilität erhöhen können. Eine mögliche weitere Entwicklung von Resminostat in der Indikation Leberkrebs würde die USA sicher mit einschließen.

Außerdem haben Sie die Krebswirkstoffe 4SC-202 und 4SC-205 in der Pipeline. Welche Bedeutung haben diese Entwicklungen für die Gesamtbewertung von 4SC?

Auch für unseren zweiten epigenetischen Wirkstoffkandidaten 4SC-202 sehen wir sehr attraktive Weiterentwicklungsmöglichkeiten. Hier haben wir Anfang des Jahres eine Phase-I-Studie zur Behandlung von hämatologischen Krebserkrankungen mit in unseren Augen sehr vielversprechenden Ergebnissen zur Sicherheit und Wirksamkeit abgeschlossen. Derzeit prüfen wir verschiedene Optionen für die klinische Weiterentwicklung in Phase II. Diese wollen wir zusammen mit möglichen Partnern oder ggf. auch alleine umsetzen. Unser Wirkstoffkandidat 4SC-205 hat ebenfalls kürzlich eine Phase I erfolgreich abgeschlossen. Auch diesen Wirkstoff wollen wir gerne weiterentwickeln, idealerweise zusammen mit akademischen Partnern in sogenannten „investigator driven studies”. All diese genannten Meilensteine sind größtenteils unabhängig von unserer jetzt angestrebten Finanzierung. Für uns sind das zwar noch frühe, aber sehr interessante Projekte. Sie ermöglichen erhebliches zusätzliches Wertsteigerungspotenzial. Auch in den Bewertungen der Analysten sind diese Programme aufgrund der frühen Phase bisher eher gering quantifiziert. Hier sehe ich noch viel Potenzial in der 4SC.

Quelle: 4SC

Was passiert, wenn 4SC die Maßnahme nicht im vollen Umfang platziert bekommt? Wie hoch ist Ihre Cash-Burn-Rate zurzeit?

Wir gehen davon aus, dass wir mit unserer Maßnahme erfolgreich sein werden. Man hat, als für das Unternehmen Verantwortlicher, natürlich immer einen Plan B in der Tasche. Unsere Burn-Rate war zuletzt bei rund 700.000 Euro pro Monat. Zum Ende des letzten Quartals waren wir bis über das erste Quartal 2016 hinaus finanziert.

Wenn alles optimal läuft: Wann könnte 4SC das erste Mal schwarze Zahlen schreiben?

Das Geschäftsmodell eines Medikamente entwickelnden Biotechnologieunternehmens ist kurz- bis mittelfristig nicht Dividenden orientiert. Wichtig für uns und vor allem für unsere Aktionäre ist es, dass wir unsere Finanzmittel, unser Know-how und mögliche Einnahmen zielgerichtet in zukunftsträchtige Projekte investieren und damit Werte steigern. Aber auch wir wollen am finanziellen Erfolg gemessen werden, so dass wir – basierend auf einer ausreichenden Finanzierung – nun die Weiterentwicklung und Zulassung unserer Leitsubstanz anstreben. Idealerweise führt dies zu einer ersten Marktzulassung bereits in 2019.

Abgesehen von den wenigen Schwergewichten wie Evotec und MorphoSys sind Biotechs aus Deutschland im internationalen Vergleich Winzlinge. Die meisten Firmen kommen nur auf eine Marktkapitalisierung von 40 bis 120 Mio. Euro. Glauben Sie, dass es hier doch noch zu einem Konzentrationsprozess kommen wird?

Zusammenschlüsse, Übernahmen oder Auslizensierungen von Produkten gehören einfach zu unserer Branche auch, um ausreichend kritische Masse zu bilden. Ein Konzentrationsprozess ist derzeit sicher zu beobachten und macht auch Sinn. Andererseits gibt es auch wieder verstärkt Neugründungen oder Abspaltungen. Wir gehen davon aus, dass wir mit unseren Lizenzpartnerschaften, den Möglichkeiten mit unseren noch unverpartnerten Projekten wie 4SC-202, 4SC-205 und Resminostat außerhalb Asiens sowie vor allem mit unseren Plänen in der Indikation CTCL eine gute Basis haben, den Unternehmenswert aus eigenem Antrieb zu steigern.

...

Quelle: 4SC

Was passiert, wenn 4SC die Maßnahme nicht im vollen Umfang platziert bekommt? Wie hoch ist Ihre Cash-Burn-Rate zurzeit?

Wir gehen davon aus, dass wir mit unserer Maßnahme erfolgreich sein werden. Man hat, als für das Unternehmen Verantwortlicher, natürlich immer einen Plan B in der Tasche. Unsere Burn-Rate war zuletzt bei rund 700.000 Euro pro Monat. Zum Ende des letzten Quartals waren wir bis über das erste Quartal 2016 hinaus finanziert.

Wenn alles optimal läuft: Wann könnte 4SC das erste Mal schwarze Zahlen schreiben?

Das Geschäftsmodell eines Medikamente entwickelnden Biotechnologieunternehmens ist kurz- bis mittelfristig nicht Dividenden orientiert. Wichtig für uns und vor allem für unsere Aktionäre ist es, dass wir unsere Finanzmittel, unser Know-how und mögliche Einnahmen zielgerichtet in zukunftsträchtige Projekte investieren und damit Werte steigern. Aber auch wir wollen am finanziellen Erfolg gemessen werden, so dass wir – basierend auf einer ausreichenden Finanzierung – nun die Weiterentwicklung und Zulassung unserer Leitsubstanz anstreben. Idealerweise führt dies zu einer ersten Marktzulassung bereits in 2019.

Abgesehen von den wenigen Schwergewichten wie Evotec und MorphoSys sind Biotechs aus Deutschland im internationalen Vergleich Winzlinge. Die meisten Firmen kommen nur auf eine Marktkapitalisierung von 40 bis 120 Mio. Euro. Glauben Sie, dass es hier doch noch zu einem Konzentrationsprozess kommen wird?

Zusammenschlüsse, Übernahmen oder Auslizensierungen von Produkten gehören einfach zu unserer Branche auch, um ausreichend kritische Masse zu bilden. Ein Konzentrationsprozess ist derzeit sicher zu beobachten und macht auch Sinn. Andererseits gibt es auch wieder verstärkt Neugründungen oder Abspaltungen. Wir gehen davon aus, dass wir mit unseren Lizenzpartnerschaften, den Möglichkeiten mit unseren noch unverpartnerten Projekten wie 4SC-202, 4SC-205 und Resminostat außerhalb Asiens sowie vor allem mit unseren Plänen in der Indikation CTCL eine gute Basis haben, den Unternehmenswert aus eigenem Antrieb zu steigern.

...

Wer sind hier die wichtigsten Wettbewerber für 4SC?

Es gibt für die von uns adressierte Patientengruppe nach unseren Informationen derzeit keine wirklichen Wettbewerber in Europa. Die Patienten werden anfangs lokal mit Kortison, später mit systemischen Therapien wie Interferonen oder verschiedenen Chemotherapien behandelt. Nachdem sie in ihrer Erkrankung weiter fortschreiten – und das tun sehr viele Patienten – gibt es für die allermeisten keine echte Behandlungsoption mehr. Diese Behandlungslücke wollen wir mit Resminostat füllen.

Ihr japanischer Vermarktungspartner Yakult Honsha erprobt Resminostat bereits in klinischen Phase-I/II-Studien exklusiv für Japan. Außerdem haben Sie Mitte April mit einer in Singapur ansässigen Tochterfirma der größten italienischen Pharmafirma Menarini Group eine Lizenzvereinbarung für Resminostat Asien/Pazifik (u. a. China, Südkorea, Australien, Thailand) geschlossen. Was macht diesen Teil der Erde für 4SC so interessant?

Asien ist zum einen ein großer, extrem wachstumsstarker Pharmazukunftsmarkt, vor allem China. Zum anderen sehen wir dort gerade in der für uns zentralen Indikation Leberkrebs erhebliche Nachfrage. Bereits heute treten 75 Prozent aller Leberkrebsfälle in Asien auf. Die Erkrankungsraten und möglichen Umsatzpotenziale bedeuten, dass wir und unsere Partner mit Leberkrebs eine Blockbuster-Indikation adressieren. Die Menarini-Partnerschaft gilt für die Region Asien-Pazifik inklusive dem Megamarkt China aber ohne Japan; dort haben wir mit Yakult bereits einen starken und sehr engagierten Exklusivpartner für Resminostat. Es gibt noch einen anderen wichtigen Punkt: Der asiatische Markt hat andere Bedürfnisse sowohl aus Sicht der Patienten, aus regulatorischer Sicht als auch in der Vermarktung. Hier haben wir die Chance genutzt, uns frühzeitig kompetente Partner vor Ort zu suchen, die diesen Prozess zielgerichtet vorantreiben. Wir sind sowohl im Entwicklungsprozess als auch bei der Vermarktung über attraktive Meilensteinzahlungen und spätere Umsatzbeteiligungen am Erfolg beteiligt.

[sws_grey_box box_size="585"]Eine Studie von Edison Research zur Aktie von 4SC finden Sie unter diesem LINK.[/sws_grey_box]

Bislang konzentrierten sich die Anwendungen von Resminostat auf Leberkrebs, Lymphdrüsenkrebs und Darmkrebs. Wie ist hier der aktuelle Stand der Dinge?

Richtig, neben Leberkrebs läuft auch eine randomisierte Phase-II-Studie in der Indikation nicht-kleinzelliger Lungenkrebs (NSCLC) bei unserem Partner Yakult in Japan. Damit gibt es zwei aktive Phase-II-Programme mit Resminostat in Asien. In diesen Studien wird auch unser potenzieller Biomarker ZFP64 mituntersucht. Wir gehen davon aus, dass wir Ergebnisse aus diesen beiden Asienstudien im nächsten Jahr veröffentlichen können. Auf Basis der Daten zum Biomarker und zum Gesamtüberleben der Patienten beabsichtigen wir dann, die eigene Entwicklung von Resminostat, vor allem bei Leberkrebs, in den westlichen Ländern weiter zu definieren und voranzutreiben. Hier ist es nach wie vor unser Ziel, Resminostat in einer möglichen Zulassungsstudie in Leberkrebs zu testen. CTCL ist darüber hinaus für uns jetzt eine Indikation, in der 4SC mit einem sehr guten Kosten-Risiko-Verhältnis eine erste, relativ schnelle Marktzulassung erreichen kann. In dieser Indikation gehen wir von möglichen Spitzenumsätzen von bis zu 140 Mio. Euro in Europa aus. Das ist in unseren Augen sehr attraktiv. Last but not least sehen wir, aufgrund des jüngst gezeigten präklinischen Potenzials von Resminostat, im Bereich der Krebsimmuntherapie weiteres sehr großes Potenzial in anderen Indikationen, insbesondere in Kombination mit Produkten und möglichen Partnern aus dem Bereich der sogenannten Check-Point-Inhibitoren.

Die meisten heimischen Biotechs haben große Pläne in den USA. Wie sieht die Amerika-Strategie von 4SC aus?

Die USA sind der größte Pharma- und Biotechmarkt der Welt und von daher äußerst attraktiv, vom Kapitalmarkt mal ganz abgesehen. Wir sind regelmäßig in den USA auf Konferenzen und für Gespräche mit Investoren sowie potenziellen Pharmapartnern unterwegs und denken natürlich immer darüber nach, wie wir hier unsere Visibilität erhöhen können. Eine mögliche weitere Entwicklung von Resminostat in der Indikation Leberkrebs würde die USA sicher mit einschließen.

Außerdem haben Sie die Krebswirkstoffe 4SC-202 und 4SC-205 in der Pipeline. Welche Bedeutung haben diese Entwicklungen für die Gesamtbewertung von 4SC?

Auch für unseren zweiten epigenetischen Wirkstoffkandidaten 4SC-202 sehen wir sehr attraktive Weiterentwicklungsmöglichkeiten. Hier haben wir Anfang des Jahres eine Phase-I-Studie zur Behandlung von hämatologischen Krebserkrankungen mit in unseren Augen sehr vielversprechenden Ergebnissen zur Sicherheit und Wirksamkeit abgeschlossen. Derzeit prüfen wir verschiedene Optionen für die klinische Weiterentwicklung in Phase II. Diese wollen wir zusammen mit möglichen Partnern oder ggf. auch alleine umsetzen. Unser Wirkstoffkandidat 4SC-205 hat ebenfalls kürzlich eine Phase I erfolgreich abgeschlossen. Auch diesen Wirkstoff wollen wir gerne weiterentwickeln, idealerweise zusammen mit akademischen Partnern in sogenannten „investigator driven studies”. All diese genannten Meilensteine sind größtenteils unabhängig von unserer jetzt angestrebten Finanzierung. Für uns sind das zwar noch frühe, aber sehr interessante Projekte. Sie ermöglichen erhebliches zusätzliches Wertsteigerungspotenzial. Auch in den Bewertungen der Analysten sind diese Programme aufgrund der frühen Phase bisher eher gering quantifiziert. Hier sehe ich noch viel Potenzial in der 4SC.

Wer sind hier die wichtigsten Wettbewerber für 4SC?

Es gibt für die von uns adressierte Patientengruppe nach unseren Informationen derzeit keine wirklichen Wettbewerber in Europa. Die Patienten werden anfangs lokal mit Kortison, später mit systemischen Therapien wie Interferonen oder verschiedenen Chemotherapien behandelt. Nachdem sie in ihrer Erkrankung weiter fortschreiten – und das tun sehr viele Patienten – gibt es für die allermeisten keine echte Behandlungsoption mehr. Diese Behandlungslücke wollen wir mit Resminostat füllen.

Ihr japanischer Vermarktungspartner Yakult Honsha erprobt Resminostat bereits in klinischen Phase-I/II-Studien exklusiv für Japan. Außerdem haben Sie Mitte April mit einer in Singapur ansässigen Tochterfirma der größten italienischen Pharmafirma Menarini Group eine Lizenzvereinbarung für Resminostat Asien/Pazifik (u. a. China, Südkorea, Australien, Thailand) geschlossen. Was macht diesen Teil der Erde für 4SC so interessant?

Asien ist zum einen ein großer, extrem wachstumsstarker Pharmazukunftsmarkt, vor allem China. Zum anderen sehen wir dort gerade in der für uns zentralen Indikation Leberkrebs erhebliche Nachfrage. Bereits heute treten 75 Prozent aller Leberkrebsfälle in Asien auf. Die Erkrankungsraten und möglichen Umsatzpotenziale bedeuten, dass wir und unsere Partner mit Leberkrebs eine Blockbuster-Indikation adressieren. Die Menarini-Partnerschaft gilt für die Region Asien-Pazifik inklusive dem Megamarkt China aber ohne Japan; dort haben wir mit Yakult bereits einen starken und sehr engagierten Exklusivpartner für Resminostat. Es gibt noch einen anderen wichtigen Punkt: Der asiatische Markt hat andere Bedürfnisse sowohl aus Sicht der Patienten, aus regulatorischer Sicht als auch in der Vermarktung. Hier haben wir die Chance genutzt, uns frühzeitig kompetente Partner vor Ort zu suchen, die diesen Prozess zielgerichtet vorantreiben. Wir sind sowohl im Entwicklungsprozess als auch bei der Vermarktung über attraktive Meilensteinzahlungen und spätere Umsatzbeteiligungen am Erfolg beteiligt.

[sws_grey_box box_size="585"]Eine Studie von Edison Research zur Aktie von 4SC finden Sie unter diesem LINK.[/sws_grey_box]

Bislang konzentrierten sich die Anwendungen von Resminostat auf Leberkrebs, Lymphdrüsenkrebs und Darmkrebs. Wie ist hier der aktuelle Stand der Dinge?

Richtig, neben Leberkrebs läuft auch eine randomisierte Phase-II-Studie in der Indikation nicht-kleinzelliger Lungenkrebs (NSCLC) bei unserem Partner Yakult in Japan. Damit gibt es zwei aktive Phase-II-Programme mit Resminostat in Asien. In diesen Studien wird auch unser potenzieller Biomarker ZFP64 mituntersucht. Wir gehen davon aus, dass wir Ergebnisse aus diesen beiden Asienstudien im nächsten Jahr veröffentlichen können. Auf Basis der Daten zum Biomarker und zum Gesamtüberleben der Patienten beabsichtigen wir dann, die eigene Entwicklung von Resminostat, vor allem bei Leberkrebs, in den westlichen Ländern weiter zu definieren und voranzutreiben. Hier ist es nach wie vor unser Ziel, Resminostat in einer möglichen Zulassungsstudie in Leberkrebs zu testen. CTCL ist darüber hinaus für uns jetzt eine Indikation, in der 4SC mit einem sehr guten Kosten-Risiko-Verhältnis eine erste, relativ schnelle Marktzulassung erreichen kann. In dieser Indikation gehen wir von möglichen Spitzenumsätzen von bis zu 140 Mio. Euro in Europa aus. Das ist in unseren Augen sehr attraktiv. Last but not least sehen wir, aufgrund des jüngst gezeigten präklinischen Potenzials von Resminostat, im Bereich der Krebsimmuntherapie weiteres sehr großes Potenzial in anderen Indikationen, insbesondere in Kombination mit Produkten und möglichen Partnern aus dem Bereich der sogenannten Check-Point-Inhibitoren.

Die meisten heimischen Biotechs haben große Pläne in den USA. Wie sieht die Amerika-Strategie von 4SC aus?

Die USA sind der größte Pharma- und Biotechmarkt der Welt und von daher äußerst attraktiv, vom Kapitalmarkt mal ganz abgesehen. Wir sind regelmäßig in den USA auf Konferenzen und für Gespräche mit Investoren sowie potenziellen Pharmapartnern unterwegs und denken natürlich immer darüber nach, wie wir hier unsere Visibilität erhöhen können. Eine mögliche weitere Entwicklung von Resminostat in der Indikation Leberkrebs würde die USA sicher mit einschließen.

Außerdem haben Sie die Krebswirkstoffe 4SC-202 und 4SC-205 in der Pipeline. Welche Bedeutung haben diese Entwicklungen für die Gesamtbewertung von 4SC?

Auch für unseren zweiten epigenetischen Wirkstoffkandidaten 4SC-202 sehen wir sehr attraktive Weiterentwicklungsmöglichkeiten. Hier haben wir Anfang des Jahres eine Phase-I-Studie zur Behandlung von hämatologischen Krebserkrankungen mit in unseren Augen sehr vielversprechenden Ergebnissen zur Sicherheit und Wirksamkeit abgeschlossen. Derzeit prüfen wir verschiedene Optionen für die klinische Weiterentwicklung in Phase II. Diese wollen wir zusammen mit möglichen Partnern oder ggf. auch alleine umsetzen. Unser Wirkstoffkandidat 4SC-205 hat ebenfalls kürzlich eine Phase I erfolgreich abgeschlossen. Auch diesen Wirkstoff wollen wir gerne weiterentwickeln, idealerweise zusammen mit akademischen Partnern in sogenannten „investigator driven studies”. All diese genannten Meilensteine sind größtenteils unabhängig von unserer jetzt angestrebten Finanzierung. Für uns sind das zwar noch frühe, aber sehr interessante Projekte. Sie ermöglichen erhebliches zusätzliches Wertsteigerungspotenzial. Auch in den Bewertungen der Analysten sind diese Programme aufgrund der frühen Phase bisher eher gering quantifiziert. Hier sehe ich noch viel Potenzial in der 4SC.

Quelle: 4SC

Was passiert, wenn 4SC die Maßnahme nicht im vollen Umfang platziert bekommt? Wie hoch ist Ihre Cash-Burn-Rate zurzeit?

Wir gehen davon aus, dass wir mit unserer Maßnahme erfolgreich sein werden. Man hat, als für das Unternehmen Verantwortlicher, natürlich immer einen Plan B in der Tasche. Unsere Burn-Rate war zuletzt bei rund 700.000 Euro pro Monat. Zum Ende des letzten Quartals waren wir bis über das erste Quartal 2016 hinaus finanziert.

Wenn alles optimal läuft: Wann könnte 4SC das erste Mal schwarze Zahlen schreiben?

Das Geschäftsmodell eines Medikamente entwickelnden Biotechnologieunternehmens ist kurz- bis mittelfristig nicht Dividenden orientiert. Wichtig für uns und vor allem für unsere Aktionäre ist es, dass wir unsere Finanzmittel, unser Know-how und mögliche Einnahmen zielgerichtet in zukunftsträchtige Projekte investieren und damit Werte steigern. Aber auch wir wollen am finanziellen Erfolg gemessen werden, so dass wir – basierend auf einer ausreichenden Finanzierung – nun die Weiterentwicklung und Zulassung unserer Leitsubstanz anstreben. Idealerweise führt dies zu einer ersten Marktzulassung bereits in 2019.

Abgesehen von den wenigen Schwergewichten wie Evotec und MorphoSys sind Biotechs aus Deutschland im internationalen Vergleich Winzlinge. Die meisten Firmen kommen nur auf eine Marktkapitalisierung von 40 bis 120 Mio. Euro. Glauben Sie, dass es hier doch noch zu einem Konzentrationsprozess kommen wird?

Zusammenschlüsse, Übernahmen oder Auslizensierungen von Produkten gehören einfach zu unserer Branche auch, um ausreichend kritische Masse zu bilden. Ein Konzentrationsprozess ist derzeit sicher zu beobachten und macht auch Sinn. Andererseits gibt es auch wieder verstärkt Neugründungen oder Abspaltungen. Wir gehen davon aus, dass wir mit unseren Lizenzpartnerschaften, den Möglichkeiten mit unseren noch unverpartnerten Projekten wie 4SC-202, 4SC-205 und Resminostat außerhalb Asiens sowie vor allem mit unseren Plänen in der Indikation CTCL eine gute Basis haben, den Unternehmenswert aus eigenem Antrieb zu steigern.

...

Quelle: 4SC

Was passiert, wenn 4SC die Maßnahme nicht im vollen Umfang platziert bekommt? Wie hoch ist Ihre Cash-Burn-Rate zurzeit?

Wir gehen davon aus, dass wir mit unserer Maßnahme erfolgreich sein werden. Man hat, als für das Unternehmen Verantwortlicher, natürlich immer einen Plan B in der Tasche. Unsere Burn-Rate war zuletzt bei rund 700.000 Euro pro Monat. Zum Ende des letzten Quartals waren wir bis über das erste Quartal 2016 hinaus finanziert.

Wenn alles optimal läuft: Wann könnte 4SC das erste Mal schwarze Zahlen schreiben?

Das Geschäftsmodell eines Medikamente entwickelnden Biotechnologieunternehmens ist kurz- bis mittelfristig nicht Dividenden orientiert. Wichtig für uns und vor allem für unsere Aktionäre ist es, dass wir unsere Finanzmittel, unser Know-how und mögliche Einnahmen zielgerichtet in zukunftsträchtige Projekte investieren und damit Werte steigern. Aber auch wir wollen am finanziellen Erfolg gemessen werden, so dass wir – basierend auf einer ausreichenden Finanzierung – nun die Weiterentwicklung und Zulassung unserer Leitsubstanz anstreben. Idealerweise führt dies zu einer ersten Marktzulassung bereits in 2019.

Abgesehen von den wenigen Schwergewichten wie Evotec und MorphoSys sind Biotechs aus Deutschland im internationalen Vergleich Winzlinge. Die meisten Firmen kommen nur auf eine Marktkapitalisierung von 40 bis 120 Mio. Euro. Glauben Sie, dass es hier doch noch zu einem Konzentrationsprozess kommen wird?

Zusammenschlüsse, Übernahmen oder Auslizensierungen von Produkten gehören einfach zu unserer Branche auch, um ausreichend kritische Masse zu bilden. Ein Konzentrationsprozess ist derzeit sicher zu beobachten und macht auch Sinn. Andererseits gibt es auch wieder verstärkt Neugründungen oder Abspaltungen. Wir gehen davon aus, dass wir mit unseren Lizenzpartnerschaften, den Möglichkeiten mit unseren noch unverpartnerten Projekten wie 4SC-202, 4SC-205 und Resminostat außerhalb Asiens sowie vor allem mit unseren Plänen in der Indikation CTCL eine gute Basis haben, den Unternehmenswert aus eigenem Antrieb zu steigern.

...

© boersengefluester.de | Redaktion

Manche Aktien brauchen etwas länger bis sie entdeckt werden. Dafür geht es dann aber umso steiler nach oben. Der Anteilschein von Hypoport ist das beste Beispiel dafür. Jahrelang hing die Notiz des Ende 2007 – also kurz vor Ausbruch der Immobilien- und Finanzkrise – an die Börse gekommenen Unternehmens in einer relativ engen Bandbreite zwischen 7 und 11 Euro fest. Ein Finanzdienstleister, der sich via Internet um den Vertrieb von Baufinanzierungen und Versicherungen (www.drklein.de) an Privathaushalte kümmert und mit der Plattform Europace ein entsprechendes Produkt für professionelle Kunden wie Banken, Versicherungen und Bausparkassen im Angebot hat, galt nicht unbedingt als knackige Investmentstory. Dabei haben die Berliner eigentlich immer ansprechende Zahlen vorgelegt – wenngleich mit stattlichen Ausschlägen in beide Richtungen. Vor allen Dingen Europace entwicket sich immer besser und baut den Marktanteil aus. Längst sind auf der Plattform alle relevanten Großbanken vertreten. „Wir sind bei Europace schon mitten in der Skalierungsphase", verriet Vorstandschef Ronald Slabke auf der Konferenz zur Vorlage der Q1-Zahlen. Darüber hinaus gibt es spezielle Angebote für die Sparkassen und den genossenschaftlichen Bereich – hier werden allerdings noch keine Transaktionskostenanteile ausgewiesen.

Beinahe noch mehr freut sich Slabke, dass Hypoport nun endlich „auch auf dem Kapitalmarkt angekommen ist", wie er es ausdrückt. Wesentliche Unterstützung bei diesem Prozess, war der Umstand, dass sich die Börsianer zunehmend für die Kombination aus „Finanz" und „Technologie" – kurz FinTech – interessieren. Nachdem die Hypoport-Aktie 2014 um 28 Prozent an Wert gewonnen hat, steht im laufenden Jahr bereits ein Verdoppler auf der Habenseite. In Nebenwertekreisen gilt der Titel aber noch immer als extrem aussichtsreich. Keine Angst also vor dem steilen Chartverlauf. Kapitalisiert ist das Unternehmen derzeit mit rund 157 Mio. Euro. Gut 39 Prozent davon befinden sich im Streubesitz. Die beiden Gründer, Ronald Slabke und Thomas Kretschmar (sitzt im Aufsichtsrat), sind die größten Aktionäre. Daneben hält die Deutsche Postbank 9,9 Prozent der Anteile. Mit im Boot sind aber auch Spezialwerteprofis wie die Deutsche Balaton oder die Sparta AG aus Hamburg. Die Bewertung der Hypoport-Aktie ist alles andere als abgehoben. Das Kurs-Buchwert-Verhältnis (KBV) liegt bei etwa 3,8. Das KGV siedelt boersengefluester.de im Bereich um 18 an. Dabei gibt es Ergebnisschätzungen im Markt, wonach das Kurs-Gewinn-Verhältnis noch spürbar niedriger wäre. Die für Anfang August angesetzten Halbjahreszahlen werden brilliant. Schließlich war bereits das Auftaktviertel 2015 das beste Quartal, das es in der Geschichte von Hypoport je gab. Und in den Monaten April und Mai 2015 verdiente Hypoport auf EBIT-Basis mehr als im gesamten zweiten Quartal 2014. „Obwohl dieses hervorragende Ergebnis noch innerhalb unserer Prognose liegt, freuen wir uns, dass wir unseren Aktionären diese starken Zahlen außerhalb der Regelkommunikation mitteilen können", ließ Slabke vor wenigen Tagen verlautbaren.

Summa summarum bekräftigen wir unsere Kaufen-Einschätzung für die Hypoport-Aktie. Der Titel gehört zu den wenigen reinrassigen FinTech-Titeln aus Deutschland und ist dennoch in Börsenkreisen eher unbekannt. Gelistet ist die Gesellschaft im streng regulierten Handelssegment Prime Standard – erfüllt also das formale Grundkriterium für eine Aufnahme in einen Auswahlindex. Bis zu einer möglichen Aufnahme in den SDAX müsste sich die Hypoport-Aktie im Kurs zwar vermutlich nochmals verdoppeln, was mit Sicht auf zwölf bis 18 Monate eher unrealistisch erscheint, aber perspektivisch sollten Investoren auch so ein Szenario nicht ganz ausschließen. Vorerst gilt es jedoch, die Marke von 26 Euro signifikant zu überwinden. An dieser Hürde war der Titel Ende Mai/Anfang Juni nämlich noch abgeprallt. Jetzt findet der nächste Anlauf statt.

Beinahe noch mehr freut sich Slabke, dass Hypoport nun endlich „auch auf dem Kapitalmarkt angekommen ist", wie er es ausdrückt. Wesentliche Unterstützung bei diesem Prozess, war der Umstand, dass sich die Börsianer zunehmend für die Kombination aus „Finanz" und „Technologie" – kurz FinTech – interessieren. Nachdem die Hypoport-Aktie 2014 um 28 Prozent an Wert gewonnen hat, steht im laufenden Jahr bereits ein Verdoppler auf der Habenseite. In Nebenwertekreisen gilt der Titel aber noch immer als extrem aussichtsreich. Keine Angst also vor dem steilen Chartverlauf. Kapitalisiert ist das Unternehmen derzeit mit rund 157 Mio. Euro. Gut 39 Prozent davon befinden sich im Streubesitz. Die beiden Gründer, Ronald Slabke und Thomas Kretschmar (sitzt im Aufsichtsrat), sind die größten Aktionäre. Daneben hält die Deutsche Postbank 9,9 Prozent der Anteile. Mit im Boot sind aber auch Spezialwerteprofis wie die Deutsche Balaton oder die Sparta AG aus Hamburg. Die Bewertung der Hypoport-Aktie ist alles andere als abgehoben. Das Kurs-Buchwert-Verhältnis (KBV) liegt bei etwa 3,8. Das KGV siedelt boersengefluester.de im Bereich um 18 an. Dabei gibt es Ergebnisschätzungen im Markt, wonach das Kurs-Gewinn-Verhältnis noch spürbar niedriger wäre. Die für Anfang August angesetzten Halbjahreszahlen werden brilliant. Schließlich war bereits das Auftaktviertel 2015 das beste Quartal, das es in der Geschichte von Hypoport je gab. Und in den Monaten April und Mai 2015 verdiente Hypoport auf EBIT-Basis mehr als im gesamten zweiten Quartal 2014. „Obwohl dieses hervorragende Ergebnis noch innerhalb unserer Prognose liegt, freuen wir uns, dass wir unseren Aktionären diese starken Zahlen außerhalb der Regelkommunikation mitteilen können", ließ Slabke vor wenigen Tagen verlautbaren.

Summa summarum bekräftigen wir unsere Kaufen-Einschätzung für die Hypoport-Aktie. Der Titel gehört zu den wenigen reinrassigen FinTech-Titeln aus Deutschland und ist dennoch in Börsenkreisen eher unbekannt. Gelistet ist die Gesellschaft im streng regulierten Handelssegment Prime Standard – erfüllt also das formale Grundkriterium für eine Aufnahme in einen Auswahlindex. Bis zu einer möglichen Aufnahme in den SDAX müsste sich die Hypoport-Aktie im Kurs zwar vermutlich nochmals verdoppeln, was mit Sicht auf zwölf bis 18 Monate eher unrealistisch erscheint, aber perspektivisch sollten Investoren auch so ein Szenario nicht ganz ausschließen. Vorerst gilt es jedoch, die Marke von 26 Euro signifikant zu überwinden. An dieser Hürde war der Titel Ende Mai/Anfang Juni nämlich noch abgeprallt. Jetzt findet der nächste Anlauf statt.

Hypoport

Kurs: 92,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Hypoport | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 549336 | DE0005493365 | SE | 632,24 Mio € | 29.10.2007 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 387,73 | 446,35 | 455,45 | 359,18 | 560,68 | 603,00 | 0,00 | |

| EBITDA1,2 | 63,85 | 77,10 | 57,71 | 51,18 | 54,39 | 70,00 | 0,00 | |

| EBITDA-margin %3 | 16,47 | 17,27 | 12,67 | 14,25 | 9,70 | 11,61 | 0,00 | |

| EBIT1,4 | 36,24 | 47,68 | 24,68 | 13,30 | 17,90 | 33,00 | 50,00 | |

| EBIT-margin %5 | 9,35 | 10,68 | 5,42 | 3,70 | 3,19 | 5,47 | 0,00 | |

| Net profit1 | 27,86 | 30,58 | 18,67 | 20,49 | 13,11 | 22,80 | 0,00 | |

| Net-margin %6 | 7,19 | 6,85 | 4,10 | 5,71 | 2,34 | 3,78 | 0,00 | |

| Cashflow1,7 | 46,56 | 64,35 | 38,56 | 36,81 | 40,20 | 51,00 | 0,00 | |

| Earnings per share8 | 4,33 | 4,79 | 2,96 | 3,02 | 1,85 | 3,32 | 3,80 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Spurlos gehen Kapitalerhöhungen am Aktienkurs eigentlich nie vorbei. Doch bei WCM geht es momentan eher heftig zur Sache. Bereinigt um den Bezugsrechtsabschlag hat die Notiz des neu formierten Spezialisten für Gewerbeimmobilien in den vergangenen vier Wochen um rund ein Viertel an Wert verloren. Mit 2,30 Euro nähert sich der Aktienkurs allmählich sogar dem auf 2,05 Euro festgesetzten Bezugskurs für die neuen Papiere. Nicht wenige Anleger – so sie ihre Weisung an die Depotbank nicht schon abgegeben haben – überlegen sich vermutlich, ob sie bei der Kapitalerhöhung überhaupt mitmachen sollen. Schließlich geht es um eine Menge Geld. Je vier alte Aktien berechtigen zum Bezug von neun neuen Anteilscheinen. Das heißt: Ein Investor, der bislang bspw. 3.000 WCM-Aktien mit einem Gesamtwert von knapp 7.000 Euro im Depot hat, kann seinen Bestand um bis zu 6.750 Papiere aufstocken. Kostenpunkt: fast 14.000 Euro. Doch auch für WCM geht es um viel Geld. Nach Abzug der Transaktionsgebühren soll die Kapitalerhöhung rund 150 Mio. Euro in die Kassen spülen. Die Anzahl der ausstehenden Aktien wird sich von gegenwärtig 33.782.538 auf bis zu 109.793.244 Stück erhöhen. Kein Wunder, dass Vorstandschef Stavros Efremidis im Hintergrundgespräch mit boersengefluester.de von einem „Re-IPO" – also einem zweiten Börsengang – spricht.

Verwendet werden soll das Geld in erster Linie für die zahlreichen Immobilienportfolien, die Efremidis in den vergangenen Wochen und Monaten klar gemacht hat. Immerhin geht es um Bürogebäude und Einzelhandelsflächen im Gegenwert von fast 340 Mio. Euro. Mit einem kleineren Teil des Emissionserlöses sollen außerdem Darlehen – insbesondere an Aufsichtsratsmitglied Karl Ehlerding zurückgezahlt werden. Der überwiegende Teil für die Immobilienkäufe wird jedoch über Bankkredite finanziert. Und der frühere KWG Kommunale Wohnen-Manager Efremidis drückt auf die Tube: „Wir sind auf unserem Weg zum Aufbau eines Portfolios im Wert von mehr als 1 Mrd. Euro weiter, als wir es vor einem halben Jahr gedacht haben." Eigentlich war die 1-Milliarde-Marke das mittelfristige Ziel von WCM. Getuschelt wird in Finanzkreisen mittlerweile, dass dieses Ziel möglicherweise schon Ende 2015 oder im ersten Halbjahr 2016 erreicht wird. Dafür müsste Efremidis dann aber nochmals eine größere Kapitalerhöhung durchziehen. Am Ermächtigungsrahmen hierfür wird es nicht scheitern. Auch nach vollständiger Durchführung der jetzigen Maßnahme verfügt WCM noch über ein genehmigtes Kapital zur Ausgabe von 48.648.025 Aktien. Nun: Zunächst gilt es, erst einmal die jetzige Runde über die Bühne zu kriegen. Das Interesse der institutionellen Investoren scheint jedoch enorm. Es gibt wohl kaum eine europäische Finanzmetropole, in der Efremidis zuletzt nicht mit Investoren gesprochen hat.

Wie sieht das Szenario für Privatanleger aus? Nach Abschluss der jetzigen Kapitalerhöhung dürfte WCM auf eine Marktkapitalisierung von rund 250 Mio. Euro kommen. Da mit der Maßnahme auch ein Upgrade von General Standard in das streng regulierte Handelssegment Prime Standard verbunden ist, sollte WCM zügig in den SDAX aufsteigen – zumal der Streubesitz sehr hoch ist und das Handelsvolumen beachtliche Ausmaße hat. Die Indexaufnahme würde die Visibilität der Aktie am Kapitalmarkt weiter fördern, was ein gutes Signal Richtung Aktienkurs wäre. Eine Dividende will WCM dem Vernehmen nach erstmals für 2016 – also zur Hauptversammlung im Jahr 2017 – ausschütten. Die Zielausschüttungsquote liegt laut Wertpapierprospekt bei mindestens 55 Prozent des im jeweiligen Geschäftsjahr erzielten Funds From Operations (FFO I). Diese Quote ist übrigens vergleichbar mit der Dividendenpolitik von anderen Immobilienunternehmen aus dem MDAX. Hintergrund: Der FFO I ist eine Art Cashflow für Immofirmen und entspricht dem Gewinn nach Steuern abzüglich des Ergebnisses aus Neubewertungen und Immobilienverkäufen. Sollte WCM im Jahr 2016 auf einen FFO I von 50 Mio. Euro kommen – was möglich scheint –, kämen rund 25 Mio. Euro zur Ausschüttung. Weiter unterstellt boersengefluester.de, dass sich die Aktienzahl bis dahin auf knapp 160 Millionen Anteilscheine erhöht. Demnach würde es auf eine Dividende von rund 15 Cent je Aktie hinauslaufen. Bezogen auf den jetzigen Aktienkurs entspräche das einer Rendite von beinahe sieben Prozent. Keine Frage: In dieser Überschlagsrechnung sind sehr viele Unbekannte enthalten. Per saldo könnte sich WCM aber als veritabler Dividendenzahler etablieren.

Ob man als WCM-Aktionär an der jetzigen Kapitalmaßnahme teilnehmen sollte, muss jeder für sich entscheiden. Hier gibt es keine Standardantwort. Letztlich hängt es auch davon ab, wie das bisherige Depot strukturiert ist und über welche liquiden Mittel man verfügt. Außerdem gibt es mit Sicherheit eine Menge Investoren aus den Vorpleite-Zeiten, die bedingt durch ihren hohen Einstiegskurs und den späteren Kapitalschnitt, nur noch Minipositionen im Depot haben. Und hier stellt sich in der Tat in der Frage, ob es sinnvoll ist, bspw. 50 oder 100 junge Aktien zu zeichnen. Grundsätzlich glauben wir aber, dass WCM eine attraktive Investmentstory bietet. Auf dem jetzigen Kursniveau würden wir demnach eher dazu raten, die Bestände aufzustocken und quasi nochmals ganz von vorn zu beginnen.

Wie sieht das Szenario für Privatanleger aus? Nach Abschluss der jetzigen Kapitalerhöhung dürfte WCM auf eine Marktkapitalisierung von rund 250 Mio. Euro kommen. Da mit der Maßnahme auch ein Upgrade von General Standard in das streng regulierte Handelssegment Prime Standard verbunden ist, sollte WCM zügig in den SDAX aufsteigen – zumal der Streubesitz sehr hoch ist und das Handelsvolumen beachtliche Ausmaße hat. Die Indexaufnahme würde die Visibilität der Aktie am Kapitalmarkt weiter fördern, was ein gutes Signal Richtung Aktienkurs wäre. Eine Dividende will WCM dem Vernehmen nach erstmals für 2016 – also zur Hauptversammlung im Jahr 2017 – ausschütten. Die Zielausschüttungsquote liegt laut Wertpapierprospekt bei mindestens 55 Prozent des im jeweiligen Geschäftsjahr erzielten Funds From Operations (FFO I). Diese Quote ist übrigens vergleichbar mit der Dividendenpolitik von anderen Immobilienunternehmen aus dem MDAX. Hintergrund: Der FFO I ist eine Art Cashflow für Immofirmen und entspricht dem Gewinn nach Steuern abzüglich des Ergebnisses aus Neubewertungen und Immobilienverkäufen. Sollte WCM im Jahr 2016 auf einen FFO I von 50 Mio. Euro kommen – was möglich scheint –, kämen rund 25 Mio. Euro zur Ausschüttung. Weiter unterstellt boersengefluester.de, dass sich die Aktienzahl bis dahin auf knapp 160 Millionen Anteilscheine erhöht. Demnach würde es auf eine Dividende von rund 15 Cent je Aktie hinauslaufen. Bezogen auf den jetzigen Aktienkurs entspräche das einer Rendite von beinahe sieben Prozent. Keine Frage: In dieser Überschlagsrechnung sind sehr viele Unbekannte enthalten. Per saldo könnte sich WCM aber als veritabler Dividendenzahler etablieren.

Ob man als WCM-Aktionär an der jetzigen Kapitalmaßnahme teilnehmen sollte, muss jeder für sich entscheiden. Hier gibt es keine Standardantwort. Letztlich hängt es auch davon ab, wie das bisherige Depot strukturiert ist und über welche liquiden Mittel man verfügt. Außerdem gibt es mit Sicherheit eine Menge Investoren aus den Vorpleite-Zeiten, die bedingt durch ihren hohen Einstiegskurs und den späteren Kapitalschnitt, nur noch Minipositionen im Depot haben. Und hier stellt sich in der Tat in der Frage, ob es sinnvoll ist, bspw. 50 oder 100 junge Aktien zu zeichnen. Grundsätzlich glauben wir aber, dass WCM eine attraktive Investmentstory bietet. Auf dem jetzigen Kursniveau würden wir demnach eher dazu raten, die Bestände aufzustocken und quasi nochmals ganz von vorn zu beginnen.

Foto: kaboompics.com...

WCM

Kurs: 1,87

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| WCM | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3X3 | DE000A1X3X33 | AG | 281,40 Mio € | 01.05.1905 | ||

* * *

© boersengefluester.de | Redaktion

Anlageempfehlungen für Aktien sind häufig eine undankbare Sache. Bei Mühlbauer zum Beispiel haben wir uns nicht immer mit Ruhm bekleckert. Keine Frage: Lange Zeit sahen wir den Anteilschein des Herstellers von Spezialmaschinen – etwa zur Produktion von Reisepässen, Smart Cards, Halbleiterprodukten, RFID oder Solarzellen – zu positiv. Dabei erfüllte die Gesellschaft viele Punkte, die boersengefluester.de sehr schätzt: Eine solide Bilanz, ein konservatives Management mit Familieneinfluss und eine hohe technologische Kompetenz. Doch die Geschäfte des Unternehmens aus Roding (Vorderer Bayerischer Wald) entwickelten sich angesichts des zunehmenden Wettbewerbs schlechter als gedacht. Zudem sorgte ein Rechtsstreit mit einem ehemaligen Geschäftspartner aus Indonesien für gehörige Unsicherheit. Immerhin wurde Mühlbauer in Jakarta erstinstanzlich zu einer Schadenersatzzahlung von rund 33 Mio. Euro plus Gerichtskosten verurteilt – die Revision läuft.

Mit den nun vorgelegten Zahlen für 2014 hat uns Mühlbauer jedoch positiv überrascht, auch wenn unterm Strich die erwartet tiefroten Zahlen standen. Bei einem Umsatzplus von 15,6 Prozent auf 230,49 Mio. Euro drehte das Betriebsergebnis von plus 13,10 Mio. auf minus 5,97 Mio. Euro. Allerdings: Bereinigt um die Rückstellung von 31,4 Mio. Euro für den Rechtsstreit hätte sich ein operativer Gewinn von 25,43 Mio. Euro eingestellt. Den unerwartet kräftigen Erlösanstieg begründet Mühlbauer mit dem „beschleunigten Auftragseingang" in dem mit Abstand wichtigstem Bereich Automation (Technologie zur Herstellung von Chipkarten und Ausweisdokumenten). Zudem konnte ein Großprojekt zum Jahresende 2014 doch noch abgerechnet werden. Beinahe die größte Überraschung ist jedoch, dass Mühlbauer die Dividende für 2014 konstant bei 1,00 Euro pro Anteilschein lässt. Beim gegenwärtigen Kurs von 18,60 Euro entspricht das einer Rendite von immerhin fast 5,4 Prozent. Die Hauptversammlung findet am 6. August 2015 statt. Zwar ist bekannt, dass Mühlbauer extrem viel Wert auf Vertrauen und Nachhaltigkeit legt. Angesichts der Belastungen aus dem Rechtsstreit und des im August 2014 noch spürbar nach unten revidierten Ausblicks waren wir jedoch von einer signifikanten Dividendenkürzung auf 0,25 Euro ausgegangen. Letztlich wäre auch eine Nullrunde keine große Sensation gewesen.

Beim Ausblick gibt sich der Spezialmaschinenbauer noch relativ zugeknöpft. Umsatz und (bereinigtes) operatives Ergebnis sollen 2015 leicht steigen. Boersengefluester.de kalkuliert daher für das laufende Jahr mit einem EBIT von 27 Mio. Euro. Dem steht eine Marktkapitalisierung von derzeit knapp 273,5 Mio. Euro entgegen. Finanzschulden sind Fehlanzeige in der Bilanz von Mühlbauer. Dafür sind gut 28 Mio. Euro an Finanzmitteln auf der Aktivseite positioniert. Gemessen daran ist an der Bewertung wohl nichts auszusetzen. Die Eigenkapitalquote beträgt – auch wenn sie durch den Verlust rückläufig ist – noch immer fast 47 Prozent. Das Kurs-Buchwert-Verhältnis (KBV) liegt zurzeit bei 2,5. Das ist ebenfalls in Ordnung. Per saldo reichen für uns die Argumente, um die Mühlbauer-Aktie auf „Kaufen" herauf zu stufen. Der Chart sieht zwar noch eher durchwachsen aus. Doch so etwas kann sich ja bekanntlich ändern. Trotzdem: Die Mühlbauer ist eine Anlage für langfristig ausgerichtete Investoren, die keinen gesteigerten Wert auf Firmenmeldungen im Wochen- oder Monatstakt legen. Das Credo von Vorstandschef und Gründer Josef Mühlbauer lautet: „Das Fundament jeder unserer Geschäftsbeziehungen, ja jeder Entscheidung, die im Mühlbauer Konzern getroffen wird, lautet: Vertrauen und absolute Verlässlichkeit."

Beim Ausblick gibt sich der Spezialmaschinenbauer noch relativ zugeknöpft. Umsatz und (bereinigtes) operatives Ergebnis sollen 2015 leicht steigen. Boersengefluester.de kalkuliert daher für das laufende Jahr mit einem EBIT von 27 Mio. Euro. Dem steht eine Marktkapitalisierung von derzeit knapp 273,5 Mio. Euro entgegen. Finanzschulden sind Fehlanzeige in der Bilanz von Mühlbauer. Dafür sind gut 28 Mio. Euro an Finanzmitteln auf der Aktivseite positioniert. Gemessen daran ist an der Bewertung wohl nichts auszusetzen. Die Eigenkapitalquote beträgt – auch wenn sie durch den Verlust rückläufig ist – noch immer fast 47 Prozent. Das Kurs-Buchwert-Verhältnis (KBV) liegt zurzeit bei 2,5. Das ist ebenfalls in Ordnung. Per saldo reichen für uns die Argumente, um die Mühlbauer-Aktie auf „Kaufen" herauf zu stufen. Der Chart sieht zwar noch eher durchwachsen aus. Doch so etwas kann sich ja bekanntlich ändern. Trotzdem: Die Mühlbauer ist eine Anlage für langfristig ausgerichtete Investoren, die keinen gesteigerten Wert auf Firmenmeldungen im Wochen- oder Monatstakt legen. Das Credo von Vorstandschef und Gründer Josef Mühlbauer lautet: „Das Fundament jeder unserer Geschäftsbeziehungen, ja jeder Entscheidung, die im Mühlbauer Konzern getroffen wird, lautet: Vertrauen und absolute Verlässlichkeit."

Mühlbauer Holding

Kurs: 36,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mühlbauer Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 662720 | DE0006627201 | AG | 529,06 Mio € | 10.07.1998 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 283,06 | 343,01 | 324,47 | 464,41 | 522,46 | 515,00 | 0,00 | |

| EBITDA1,2 | 58,16 | 92,98 | 33,41 | 94,63 | 46,38 | 52,00 | 0,00 | |

| EBITDA-margin %3 | 20,55 | 27,11 | 10,30 | 20,38 | 8,88 | 10,10 | 0,00 | |

| EBIT1,4 | 43,67 | 76,73 | 8,08 | 66,32 | 15,11 | 40,00 | 0,00 | |

| EBIT-margin %5 | 15,43 | 22,37 | 2,49 | 14,28 | 2,89 | 7,77 | 0,00 | |

| Net profit1 | 34,66 | 58,93 | -3,02 | 48,41 | 11,54 | 29,50 | 0,00 | |

| Net-margin %6 | 12,25 | 17,18 | -0,93 | 10,42 | 2,21 | 5,73 | 0,00 | |

| Cashflow1,7 | 67,95 | 59,18 | 39,68 | 38,76 | 55,69 | 44,00 | 0,00 | |

| Earnings per share8 | 2,43 | 4,13 | -0,21 | 3,35 | 0,80 | 2,00 | 2,70 | |

| Dividend per share8 | 1,50 | 1,50 | 1,00 | 1,00 | 1,50 | 1,50 | 1,50 | |

Quelle: boersengefluester.de and company details

Foto: Mühlbauer AG...

© boersengefluester.de | Redaktion

Kurioser Vorstoß der FinTech Group: Die Gesellschaft bietet den Aktionären der XCOM AG in einem öffentlichen Angebot 40,00 Euro je Anteilschein. Die Frist läuft vom 22. Juni bis 17. Juli 2015 – die Gesellschaft behält sich jedoch das Recht vor, die Zeitspanne zu verlängern. Rund 51 Prozent der Aktien der XCOM AG besitzt die FinTech Group bereits. Erklärtes Ziel der Frankfurter ist es, auch die fehlenden Anteile an dem nicht börsennotierten Finanzdienstleister, zu dem unter anderem auch die biw Bank gehört, einzusammeln. Dem Vernehmen nach liegen die restlichen Stücke im Wesentlichen bei dem Management sowie dem Aufsichtsrat der Firma aus Willich. Die ebenfalls gelistete mwb fairtrade Wertpapierhandelsbank aus Gräfelfing bei München hält nach jüngsten Angaben 12,4 Prozent der XCOM-Aktien. Darüber hinaus dürften vermutlich bis zu vier Prozent der Anteilscheine in den Depots von unbekannten Anlegern schlummern – ein genaues Aktionärsbuch besitzt XCOM bislang nicht. Und genau hier liegt des Pudels Kern der jüngsten 40-Euro-Offerte.

Laut elektronischem Bundesanzeiger ist das Kapital der XCOM AG zum 31. Dezember 2013 in 428.892 Aktien eingeteilt. Nach Informationen von boersengefluester.de soll die Zahl jedoch noch aktuell sein. Bei einem Preis von 40 Euro wäre die XCOM AG demnach gerade einmal mit 17,16 Mio. Euro bewertet. Das liegt meilenweit von dem entfernt, womit etwa die Analysten von Hauck & Aufhäuser kalkulieren. Die Finanzexperten gehen nämlich davon aus, dass sich die FinTech Group die vollständige XCOM-Übernahme bis zu 83 Mio. Euro kosten lassen könnte. Das würde auf einen Durchschnittspreis von gut 193 Euro je XCOM-Aktie hinauslaufen. Wie kommt die FinTech Group also dazu, sich jetzt mit einer läppischen Offerte über 40 Euro an die Öffentlichkeit zu wenden? Zeitlich passt der Vorstoß interessanterweise mit einem anderen Angebot zusammen. So bietet die in Frankfurt ansässige Taunus Capital Management AG den Aktionären der XCOM noch bis zum 3. Juli nämlich 36,75 Euro pro Anteilschein – limitiert ist diese Offerte auf 7.500 Stück. Taunus Capital Management ist in der Spezialwerteszene nicht ganz unbekannt. Die Gesellschaft wendet sich regelmäßig mit Rückkaufangeboten von nicht mehr gehandelten Wertpapieren an „übrig gebliebene" Investoren. Die Preise sind in der Regel allerdings wenig attraktiv. Die zurzeit laufenden Taunus-Kaufangebote für die Papiere von Analytik Jena und Marseille-Kliniken liegen jedenfalls signifikant unter dem, was Anleger etwa über die Plattform von Valora Effekten Handel erlösen könnten.

Bei dem XCOM-Angebot von Taunus Capital Management liegt nun der Verdacht nahe, dass sich die Gesellschaft extrem günstig bei dem kleinen Prozentsatz an „echtem" Streubesitz eindecken möchte und diese Anteile dann später mit hohem Aufschlag der FinTech Group anzudienen versucht. Für die nach 100 Prozent bei XCOM strebende FinTech Group könnte sich Taunus Capital – immerhin geht es um bis zu 1,75 Prozent der XCOM-Aktien – als ziemlich lästig erweisen. Boersengefluester.de geht daher davon aus, dass die FinTech Group mit ihrer Offerte über 40 Euro Taunus mit einfachen Mitteln auskontern will. Schließlich orientiert sich das 40-Euro-Angebot auffallend deutlich an den von Taunus Capital gebotenen 36,75 Euro. Letztlich sollten Privatanleger, so sie denn im Besitz vonXCOM-Aktien sind, aber auch die Offerte der FinTech Group keinesfalls annehmen. Der wahre Wert liegt signifikant über dem gebotenen Preis. Das XCOM-Management, der Aufsichtsrat und auch mwb fairtrade dürften sich von dem Rückkaufangebot nicht einmal angesprochen fühlen. Darauf deutet – neben dem Preis – schon allein die Limitierung auf 100.000 Stück. Losgelöst davon: Der Aktienkurs der FinTech Group geht derzeit ordentlich durch die Decke. Wir sehen uns damit in unserer positiven Einschätzung bestätigt.

...

© boersengefluester.de | Redaktion

Nach 426 Tagen ist das Projekt SDAX für Surteco schon wieder Geschichte. Gemeinsam mit Delticom, Bauer und (mit 1 Tag Verzögerung) Westgrund muss der Hersteller von Kanten und Folien für die Möbel- und Holzindustrie den Small-Cap-Index verlassen. Keine schöne Entwicklung, denn der SDAX stand über viele Jahre als strategisches Ziel in den einschlägigen Präsentationen von Surteco. Geklappt hat es mit dem Indexaufstieg Ende März 2014 aber erst, als wesentliche Familienaktionäre im Zuge der Kapitalerhöhung für die Finanzierung der Übernahme von Süddekor ihr Bezugsrecht nicht ausübten und der Streubesitz damit von 23 auf 45 Prozent (bei deutlich erhöhter Aktienstückzahl) kletterte. Nun: Geholfen hat es alles nichts. Nach einer anfänglich sehr positiven Resonanz für den Kauf von Süddekor drehte die Notiz Mitte 2014 Richtung Süden und gab einen stattlichen Teil ihrer Gewinne wieder ab. Letztlich reichte die Marktkapitalisierung von knapp 355 Mio. Euro nicht mehr aus, um gegen starke Konkurrenz wie Tele Columbus, Koenig & Bauer, Adler Real Estate oder Ferratum zu bestehen, die jetzt in den SDAX ziehen. Momentan befindet sich die Notiz von Surteco mit gut 23 Euro aber auf einem Niveau, wo es im Dezember 2014 wieder nach oben ging. Und längst gilt Surteco in der Small-Cap-Szene mitunter wieder als heißer Tipp.

Kurzfristig könnte die für den 26. Juni 2015 angesetzte Hauptversammlung (HV) Renditejäger anlocken. Immerhin schüttet der Oberflächenspezialist eine um 5 Cent auf 0,70 Euro je Aktie erhöhte Dividende aus. Bezogen auf den gegenwärtigen Kurs entspricht das einer Rendite von immerhin 3,0 Prozent. Und nach den anständigen Zahlen zum ersten Quartal sollte Surteco-Neuvorstand Herbert Müller auf der HV die bisherige Ergebnisprognose für 2015 bestätigen. Demnach dürfte das Unternehmen aus Buttewiesen-Pfaffenhofen im laufenden Jahr auf einen Gewinn vor Steuern von etwas mehr als 32 Mio. Euro zusteuern. Zum Vergleich: 2014 wies Surteco ein Ergebnis vor Steuern von 22,3 Mio. Euro aus, allerdings waren in dieser Zahl rund 9,4 Mio. Euro an Restrukturierungsaufwendungen enthalten. Bereinigt um diese Belastungen ist also mit einem relativ konstanten Profit zu rechnen. Um die Erwartungen der Analysten zu befriedigen, sollte das Ergebnis aber besser in Richtung 37 Mio. Euro gehen. 33 Mio. Euro wären jedenfalls eine Enttäuschung. Ab 2016, wenn die Synergieeffekte aus der Süddekor voll sichtbar werden, ist dann mit einem kräftigeren Zuwachs zu rechnen.

Bewertungstechnisch sieht die Aktie auf dem deutlich ermäßigten Niveau wieder wesentlich interessanter aus als noch vor einigen Monaten. Das 2016er-KGV liegt im Bereich um elf. Auf Basis der 2017er-Schätzung von Hauck & Aufhäuser ergibt sich gar ein Multiple von gerade einmal 8,1. Der Buchwert je Aktie beträgt zurzeit 21 Euro – dabei ist die in Kürze anstehende Dividendenzahlung hier schon abgezogen. Die Nettofinanzschulden lagen nach dem ersten Quartal 2015 noch bei knapp 134 Mio. Euro – mit weiterhin abnehmender Tendenz. Summa summarum kommt der Titel damit für uns auf eine vernünftige Chance-Risiko-Relation. Einzig das Chartbild sieht noch trübe aus. Boersengefluester.de stuft den Anteilschein auf Kaufen herauf. Der Abschied aus dem SDAX sollte jedenfalls kein Problem mehr für die Aktie sein.

Bewertungstechnisch sieht die Aktie auf dem deutlich ermäßigten Niveau wieder wesentlich interessanter aus als noch vor einigen Monaten. Das 2016er-KGV liegt im Bereich um elf. Auf Basis der 2017er-Schätzung von Hauck & Aufhäuser ergibt sich gar ein Multiple von gerade einmal 8,1. Der Buchwert je Aktie beträgt zurzeit 21 Euro – dabei ist die in Kürze anstehende Dividendenzahlung hier schon abgezogen. Die Nettofinanzschulden lagen nach dem ersten Quartal 2015 noch bei knapp 134 Mio. Euro – mit weiterhin abnehmender Tendenz. Summa summarum kommt der Titel damit für uns auf eine vernünftige Chance-Risiko-Relation. Einzig das Chartbild sieht noch trübe aus. Boersengefluester.de stuft den Anteilschein auf Kaufen herauf. Der Abschied aus dem SDAX sollte jedenfalls kein Problem mehr für die Aktie sein.

[sws_blue_box box_size="585"]Hinweis in eigener Sache: Im Zuge unseres Umzugs zu einem anderen Serveranbieter werden zurzeit wesentliche Teile der Programmierung von boersengefluester.de neu aufgesetzt. Das hat leider zur Folge, dass die Datenbank – also unser Herzstück im Hintergrund – zurzeit nicht verfügbar ist. Daher kann es zu Abweichungen zwischen redaktionellem Text und Kennzahlen bzw. der Handlungsempfehlung auf den Profilseiten kommen. Bitte entschuldigen Sie das. Wir arbeiten mit Hochdruck daran, dass bald wieder alles funktioniert. Sehr positiv: Die Geschwindigkeit und die Stabilität der Seite haben sich durch die Technik-Investition schon jetzt spürbar verbessert.[/sws_blue_box]...

Surteco Group

Kurs: 12,45

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Surteco Group | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 517690 | DE0005176903 | SE | 193,05 Mio € | 02.11.1999 | Halten | |

* * *

© boersengefluester.de | Redaktion

Die bilanzielle Sanierung der VBH Holding nimmt immer konkretere Züge an. Nun teilte das Handelshaus für Fassaden, Fenster- und Türbeschläge weitere Details zu den Kapitalmaßnahmen mit, die auf der Hauptversammlung am 31. Juli 2015 beschlossen werden sollen. Demnach soll in einem ersten Schritt eine Kapitalherabsetzung im Verhältnis 1:3 erfolgen. Das heißt: Jeweils drei alte Aktien werden zu einem neuen Anteilschein zusammengelegt. Eine Maßnahme, die boersengefluester.de in dieser Form auch erwartet hatte (siehe den Beitrag dazu HIER). Bilanztechnisch läuft die Maßnahme dann so ab, dass das gegenwärtig 45.879.408 Euro umfassende, gezeichnete Kapital der AG (eingeteilt in genauso viele Stückaktien) auf 15.293.136 Euro reduziert wird. Die Differenz, 30.586.272 Euro, wandert in die per Ende 2014 noch mit 9,553 Mio. Euro dotierte Kapitalrücklage und dient zur Kompensation des durch die Sonderabschreibungen aufgelaufenen Verlusts von 40,104 Mio. Euro.

In einem zweiten Schritt wird dann das Kapital um bis zu 20.390.848 Aktien erhöht – zu einem Stückpreis von 1,30 Euro. Dabei erhalten bestehende Investoren das Recht, für jeweils drei Aktien vier junge Papiere zu zeichnen. Dadurch würden der VBH Holding brutto bis zu 26,5 Mio. Euro zufließen. Die Maßnahme ist im Prinzip auch bereits gesichert, denn die drei größten Aktionäre haben zugesichert, Anteilscheine im Volumen von 26 Mio. Euro zu zeichnen. Soweit die Ausgangslage: Was haben Privatanleger zu beachten? Zurzeit (19. Juni 2015) kostet die VBH-Aktie 1,19 Euro. Nach der Kapitalherabsetzung müsste die Notiz rechnerisch auf 3,57 Euro steigen. Beispiel: Ein Investor, der momentan 3.600 VBH-Aktien hält, hätte nach der Herabsetzung noch 1.200 Stück – im Gegenwert von weiterhin 4.284 Euro. Für die 1.200 Papiere bekäme der Anleger dann Bezugsrechte, um 1.600 junge Aktien zu je 1,30 Euro zu zeichnen. Anleger, die nicht mitziehen, würden durch den Discount auf die neuen Aktien zumindest auf dem Papier benachteiligt. Als Ausgleich fungiert das Bezugsrecht, welches bei VBH nach jetzigem Stand einen Wert von immerhin 1,30 Euro pro Stück hätte. Offen ist jedoch, ob es überhaupt einen organisierten Bezugsrechtshandel geben wird.

Umso interessanter ist ein Hinweis im druckfrischen Geschäftsbericht der VBH Holding für 2014. Dort heißt es: „Einer der Hauptaktionäre stellt seine Mitwirkung an den Kapitalmaßnahmen unter die Voraussetzung, dass er nach Durchführung einen Mehrheitsanteil hält. Die beiden übrigen Hauptaktionäre verpflichten sich, Aktien im Gegenwert von 3 Mio. € zu zeichnen und die Bezugsrechte aus der Kapitalerhöhung, sofern sie nicht zur Zeichnung benötigt werden, an den die Mehrheit anstrebenden Hauptaktionär abzutreten." Laut einschlägigen Informationsquellen, wie der Stimmrechtsanteile-Datenbank der Aufsichtsbehörde Bafin (zu der Bafin-Datenbank kommen Sie HIER), sind die Ascalon Holding des russischen Investors Viktor Trenev mit 25,5 Prozent, die Lisoma Beteiligungs GmbH des Hamburger Arztes Eike Tobias Matthiessen mit 25,1 Prozent sowie die Adwian oHG des Geschwisterpaars Frank Wieland und Annette Wagener (insgesamt 23,43 Prozent) aus Kampen (Sylt) die maßgeblichen Aktionäre bei VBH. Auf der Homepage von VBH wird im Investor-Relations-Bereich der Anteil von Finanzinvestoren noch mit 70,8 Prozent beziffert – bei einem Streubesitz von 28 Prozent. Laut Geschäftsbericht hat sich die Aktionärsstruktur (Stand Juni 2015) aber bereits dahin geändert, dass der Anteil der „strategischen Investoren" mit 80 Prozent angegeben wird. Der Streubesitz beträgt nur noch 19 Prozent, dem Management wird das restliche Prozent zugeschrieben. Hier muss es also zu Verschiebungen gekommen sein, aber offenbar ohne eine im Prime Standard obligatorische Meldung zur Schwellenüberschreitung der Marke von 30 Prozent ausgelöst zu haben. Zumindest ist ein derartiger Hinweis nicht auf der VBH-Homepage zu finden.

Wie wahrscheinlich ist es nun, dass der nach der Mehrheit strebende Aktionär an sein Ziel kommt und damit die Finanzierungsrunde ein Erfolg wird? Eine wasserdichte Antwort lässt sich kaum geben, da die aktuellen Stimmrechtsverteilungen nicht bekannt sind. Angenommen der russische Investor möchte Mehrheitsaktionär werden und die Fraktionen aus Hamburg und Sylt hätten ihre Anteile zuletzt nicht wesentlich verändert, würden die beiden deutschen Investorengruppen für jeweils 3 Mio. Euro junge Aktien kaufen und die von ihnen nicht benötigten Bezugsrechte an Viktor Trenev weiterreichen. Dieser könnte damit knapp 4,9 Millionen junge VBH-Aktien zusätzlich kaufen. Trotzdem: Selbst wenn er bei der Kapitalerhöhung voll mitzieht, würde das wohl nicht reichen, um an die Mehrheit bei VBH zu kommen. Nach Berechnungen von boersengefluester.de würde Trenev wohl nur auf eine Quote von 40 bis maximal 44 Prozent kommen. Theoretisch lässt sich dieses Szenario auch für die Varianten „Sylt" und „Hamburg" durchführen. Als Ergebnis bleibt aber stets, dass der nach der Mehrheit strebende Investor sich noch zusätzlich eindecken müsste – entweder am Markt oder bei den anderen Großaktionären. Dabei könnte er für seinen auf 20 Mio. Euro dotierten Einsatz bei der Kapitalerhöhung 16,667 Millionen Aktien kaufen. Ein wagemutiges Manöver wäre es für „Mr. X", sich darauf zu verlassen, dass der Streubesitz – vermutlich sind etliche Privatanleger darunter – bei der Kapitalerhöhung nicht mitzieht und er via Überbezug von dieser Seite an die fehlenden Stimmen kommt. Könnte also eine knappe Kiste werden. Die kommenden Wochen werden damit extrem interessant. Sehr risikobereite Anleger wagen ein Investment mit wohl dosiertem Kapitaleinsatz.

Foto: kaboompics.com

...

© boersengefluester.de | Redaktion

Immerhin drei Jahre hangelte sich die Notiz von Gerry Weber in einer Range zwischen 30 und knapp 40 Euro. In dieser Zeit schoss der MDAX, in dem die Aktie des Damenmodespezialisten enthalten ist, mal eben um 100 Prozent in die Höhe. Kein Wunder, dass der Anteilschein von Gerry Weber nicht gerade zu den am heißesten diskutierten Papieren gehörte. Das hat sich nach der jüngsten Gewinnwarnung schlagartig geändert. Bei Kursen um 20 Euro – das entspricht ungefähr dem Niveau vom Sommer 2011– stellen sich viele Anleger die Frage, ob sie hier einen Qualitätstitel zum Ausverkaufspreis einsammeln sollen oder aber, ob sich bei Gerry Weber womöglich eine noch viel tiefer führende Baisse ankündigt.

Die nüchternen Fakten sehen so aus: Gegenwärtig beträgt die Marktkapitalisierung von Gerry Weber knapp 930 Mio. Euro, was nahezu exakt dem Doppelten des Buchwerts entspricht. Verglichen mit dem Durchschnittswert der vergangenen fünf Jahre von 3,6 lockt das zum Einstieg. Doch Vorsicht: In den letzten Jahren ist die Eigenkapitalrendite – als das Verhältnis von Jahresüberschuss zum Eigenkapital – kontinuierlich geschmolzen: von gut 25 Prozent auf im vergangenen Geschäftsjahr weniger als 16 Prozent. Und in der laufenden Abrechnungsperiode wird diese Kennzahl, die in Beziehung zum Kurs-Buchwert-Verhältnis (KBV) steht, nochmals deutlich abschmelzen. Zumindest unter KBV-Gesichtspunkten drängt sich der Eindruck auf, dass der Anteilschein von Gerry Weber viel zu lange auf einem Hochplateau verharrte und der fällige Abstieg nun mit erhöhtem Tempo vonstatten ging. Ein Vergleich mit der Boss-Aktie ist nur schwer möglich, denn Boss bewegt sich mit einer Eigenkapitalrendite von fast 40 Prozent in einer anderen Liga. Dementsprechend hoch ist hier auch das KBV mit rund 12,5. Immerhin: Gegen ein KBV von 2,0 bei Gerry Weber lässt sich wohl kaum etwas sagen.