Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Aktien mit hoher Dividendenrendite führen oft ein Doppelleben. So gefragt sie in den Wochen vor der Ausschüttung auch sind, nach der Hauptversammlung und der damit verbundenen Auszahlung der Gewinnbeteiligung machen viele Anleger erst einmal Kasse. Die Folge sind Kursrückgänge, die häufig weit über den Dividendenabschlag hinausgehen. Für clevere Investoren sind das mitunter prima Einstiegsgelegenheiten. Ein perfektes Beispiel dafür ist der Anteilschein von Cenit. Hauptgeschäft des IT-Unternehmens sind Softwarelösungen für die digitale Produktentwicklung oder die Simulation von Fertigungsprozessen. Dabei arbeiten die Stuttgarter unter anderem eng mit dem französischen Visualisierungskonzern Dassault Systèmes zusammen – aber auch eigene Software kommt zum Einsatz. Trotz des stattlichen Wettbewerbs gelang Cenit im vergangenen Jahr ein Umsatzplus von knapp vier Prozent auf 123,4 Mio. Euro. Das Ergebnis vor Zinsen und Steuern (EBIT) stieg von 8,3 auf 9,3 Mio. Euro. Für das laufende Jahr stellt Vorstandssprecher Kurt Bengel ein Erlösplus von drei Prozent sowie einen EBIT-Zuwachs von fünf Prozent in Aussicht. Die Bilanz ist piekfein: Finanzschulden sind Fehlanzeige, knapp 56 Prozent der Bilanzsumme entfallen auf das Eigenkapital.

Im Auftaktviertel 2015 kam Cenit auf eine Erlösverbesserung von 2,1 Prozent. Das EBIT kletterte um 10,6 Prozent auf 2,4 Mio. Euro. „Die Zahlen zum ersten Quartal ändern nichts Grundsätzliches an unseren Schätzungen, aber sie stärken unser Vertrauen darin, dass die bisherigen Prognosen des Vorstands für das Gesamtjahr übertroffen werden", betonen die Analysten von Edison Research aus London. Tipp von boersengefluester.de: Die aktuellen Studien von Edison können Sie direkt von unserer Homepage kostenlos herunterladen. Sie finden die entsprechende Box in der rechten Seitenleiste auf der Startseite. Oder einfach HIER klicken, um an die Studie zu Cenit zu kommen. Zwar ist es gegenwärtig noch zu früh, um über die nächste Dividende zu spekulieren. Bei Cenit haben die Investoren aber eine vergleichsweise hohe Planungssicherheit. Für die kommenden zwei Jahre hat das Management bereits jetzt eine Sockeldividende von 0,50 Euro pro Anteilschein angekündigt. Bezogen auf den aktuellen Kurs von 16,42 Euro ist eine Rendite von rund drei Prozent damit die Untergrenze. Für 2014 gab es on top eine Gewinnbeteiligung von 0,40 Euro – insgesamt also 0,90 Euro je Aktie. Ob die Schwaben die Gesamtausschüttung im kommenden Jahr genauso dimensionieren werden, lässt sich momentan schwer abschätzen. Hier gehen auch die Meinungen der Analysten auseinander. Aber selbst im unteren Szenario hat der Small Cap eine charmante Rendite.

Die Marktkapitalisierung von knapp 137,5 Mio. Euro entspricht etwa dem 13,5-fachen des für 2015 erwarteten EBIT. Das sieht nicht gerade nach Schnäppchen aus. Die Einschätzung relativiert sich allerdings, wenn Investoren die mehr als 40 Mio. Euro Bankguthaben mit ins Kalkül ziehen. Dann kommt Cenit auf ein EBIT-Multiple von rund 9,5 – was bereits deutlich ansprechender aussieht. Verglichen mit dem Topkurs bei knapp 18,50 Euro im Mai 2015 gibt es die Cenit-Aktie derzeit mit einem Discount von mehr als elf Prozent. Die Experten von Hauck & Aufhäuser siedeln den fairen Wert für den Small Cap bei 18 Euro an. Demnach hätte der Titel noch ein Potenzial von knapp zehn Prozent. Zugegeben: Vor Begeisterung in die Luft springen werden die meisten Anleger deswegen nicht. Doch für eher konservative Small-Cap-Investoren bietet der Titel eine solide Partie. Die Kombination aus attraktiver Dividende, viel Cash und keinen Bankschulden ist schließlich nicht ganz verkehrt. Boersengefluester.de rät daher konsequent zum Kauf. Unternehmen wie Cenit gefallen uns einfach.

Im Auftaktviertel 2015 kam Cenit auf eine Erlösverbesserung von 2,1 Prozent. Das EBIT kletterte um 10,6 Prozent auf 2,4 Mio. Euro. „Die Zahlen zum ersten Quartal ändern nichts Grundsätzliches an unseren Schätzungen, aber sie stärken unser Vertrauen darin, dass die bisherigen Prognosen des Vorstands für das Gesamtjahr übertroffen werden", betonen die Analysten von Edison Research aus London. Tipp von boersengefluester.de: Die aktuellen Studien von Edison können Sie direkt von unserer Homepage kostenlos herunterladen. Sie finden die entsprechende Box in der rechten Seitenleiste auf der Startseite. Oder einfach HIER klicken, um an die Studie zu Cenit zu kommen. Zwar ist es gegenwärtig noch zu früh, um über die nächste Dividende zu spekulieren. Bei Cenit haben die Investoren aber eine vergleichsweise hohe Planungssicherheit. Für die kommenden zwei Jahre hat das Management bereits jetzt eine Sockeldividende von 0,50 Euro pro Anteilschein angekündigt. Bezogen auf den aktuellen Kurs von 16,42 Euro ist eine Rendite von rund drei Prozent damit die Untergrenze. Für 2014 gab es on top eine Gewinnbeteiligung von 0,40 Euro – insgesamt also 0,90 Euro je Aktie. Ob die Schwaben die Gesamtausschüttung im kommenden Jahr genauso dimensionieren werden, lässt sich momentan schwer abschätzen. Hier gehen auch die Meinungen der Analysten auseinander. Aber selbst im unteren Szenario hat der Small Cap eine charmante Rendite.

Die Marktkapitalisierung von knapp 137,5 Mio. Euro entspricht etwa dem 13,5-fachen des für 2015 erwarteten EBIT. Das sieht nicht gerade nach Schnäppchen aus. Die Einschätzung relativiert sich allerdings, wenn Investoren die mehr als 40 Mio. Euro Bankguthaben mit ins Kalkül ziehen. Dann kommt Cenit auf ein EBIT-Multiple von rund 9,5 – was bereits deutlich ansprechender aussieht. Verglichen mit dem Topkurs bei knapp 18,50 Euro im Mai 2015 gibt es die Cenit-Aktie derzeit mit einem Discount von mehr als elf Prozent. Die Experten von Hauck & Aufhäuser siedeln den fairen Wert für den Small Cap bei 18 Euro an. Demnach hätte der Titel noch ein Potenzial von knapp zehn Prozent. Zugegeben: Vor Begeisterung in die Luft springen werden die meisten Anleger deswegen nicht. Doch für eher konservative Small-Cap-Investoren bietet der Titel eine solide Partie. Die Kombination aus attraktiver Dividende, viel Cash und keinen Bankschulden ist schließlich nicht ganz verkehrt. Boersengefluester.de rät daher konsequent zum Kauf. Unternehmen wie Cenit gefallen uns einfach.

Cenit

Kurs: 6,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540710 | DE0005407100 | AG | 54,39 Mio € | 06.05.1998 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 147,24 | 146,07 | 162,15 | 184,72 | 207,33 | 207,00 | 215,00 | |

| EBITDA1,2 | 9,59 | 11,27 | 11,94 | 16,41 | 17,26 | 9,30 | 18,00 | |

| EBITDA-margin %3 | 6,51 | 7,72 | 7,36 | 8,88 | 8,33 | 4,49 | 8,37 | |

| EBIT1,4 | 3,63 | 6,23 | 6,31 | 9,22 | 7,38 | -0,80 | 7,60 | |

| EBIT-margin %5 | 2,47 | 4,27 | 3,89 | 4,99 | 3,56 | -0,39 | 3,54 | |

| Net profit1 | 2,92 | 4,35 | 6,61 | 4,99 | -1,57 | -3,60 | 4,00 | |

| Net-margin %6 | 1,98 | 2,98 | 4,08 | 2,70 | -0,76 | -1,74 | 1,86 | |

| Cashflow1,7 | 12,28 | 8,24 | 11,49 | 5,33 | 10,34 | 11,00 | 0,00 | |

| Earnings per share8 | 0,28 | 0,51 | 0,75 | 0,54 | -0,23 | -0,42 | 0,36 | |

| Dividend per share8 | 0,47 | 0,75 | 0,50 | 0,04 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Nach den zuletzt eher national geprägten Schritten bewegt sich die FinTech Group nun auf europäischem Terrain und geht eine Kooperation mit der seit April 2014 an der Londoner Börse gelisteten SafeCharge International Group ein. SafeCharge hat sich auf den elektronischen Zahlungsverkehr, etwa für E-Commerce-Händler, spezialisiert. Das System von SafeCharge unterstützt alle gängigen Zahlungsarten – von PayPal über TrustPay bis hin zur Kreditkartenzahlung. „Das Ziel der Kooperation ist, den Kunden von SafeCharge unter anderem umfassende Banking-Leistungen, mobile Zahlungsmöglichkeiten und Debit-Karten anzubieten", heißt es. „Dank unserer technologischen Expertise und Vollbanklizenz können wir es SafeCharge ermöglichen, schnell das europäische Geschäft mit umfassenden Banking-Innovationen für ihre Privat- und Firmenkunden auszubauen", sagt FinTech-CEO Frank Niehage. SafeCharge gilt mit dem IPO als forscher Player. Erst kürzlich hatte Vorstand David Avgi in einem Interview mit Reuters betont, dass er auf der Suche nach geeigneten Übernahmekandidaten ist. Dabei schloss er auch Größenordnungen von mehr als 100 Mio. Dollar nicht aus. Gemessen daran ist das Engagement bei der FinTech Group mit gut 10 Mio. Euro relativ überschaubar, wenn auch nicht ganz klein. Unterlegt wird die Kooperation mit einer Beteiligung von rund fünf Prozent. Dafür werden 810.000 neue – mit jeweils 12,45 Euro bewertete – Aktien ausgegeben, so dass sich die Gesamtzahl auf gut 16,20 Millionen Stück erhöht. Zum Vergleich: Bei der jüngsten Kapitalerhöhung Ende 2014 platzierte die FinTech Group rund 1,4 Millionen Aktien zu je 9,35 Euro bei institutionellen Investoren. Wichtig: Die jetzt ausgegebenen Anteilscheine sind mit einer Mindesthaltefrist (Lock-up-Periode) von zwölf Monaten versehen.

Bezogen auf den aktuellen FinTech-Kurs von 14 Euro kommen die Frankfurter künftig auf eine Kapitalisierung von knapp 227 Mio. Euro. Zur Einordnung: SafeCharge wird an der Londoner Alternativbörse AIM mit umgerechnet rund 614 Mio. Euro bewertet – bei Erlösen von zuletzt rund 70 Mio. Euro und einem Ergebnis vor Zinsen, Steuern und Abschreibungen von knapp 22,5 Mio. Euro. FinTech-Vorstand Niehage kalkuliert für die eigene Gruppe dagegen mit einem 2015er-EBITDA von bis zu 20 Mio. Euro. Schon allein vor diesem Hintergrund wird verständlich, warum die AIM perspektivisch auch eine potenzielle Börsenheimat für die aus Flatex, CeFDex, Aktionärsbank sowie einem 51-Prozent-Anteil an XCOM (biw bank) bestehende FinTech Group ist. Dass sich aber auch auf dem heimischen Kurszettel eine ansprechende Dynamik entfalten kann, zeigt sich derzeit: Seit Anfang April hat die Notiz der FinTech Group um rund 40 Prozent zugelegt.

Boersengefluester.de hat diese Entwicklung regelmäßig kommentiert. Die Kooperation mit SafeCharge sehen wir grundsätzlich positiv, auch wenn sich momentan noch keine validen Rückschlüsse auf die geschäftlichen Auswirkungen ableiten lassen. Letztlich könnte sie aber ein wichtiger Mosaikstein sein, um die internationale Expansion voranzutreiben. Dabei setzt Niehage vor allem auf den Neuerwerb XCOM: „Unsere Tochter XCOM ist eine der führenden Technologieanbieter für Banken und Finanzinstitute und die zur XCOM Gruppe gehörende biw Bank ist der Outsourcing- und White-Label-Partner der Wahl vieler deutscher Banken sowie Start-Ups im Fintech-Bereich." Risikobereite Investoren setzen also weiter darauf, dass der Aufwärtstrend bei der FinTech Group anhält. Vor allem das Thema Mobile Payment hat viele Facetten: Die biw bank hat bereits vor zwei Jahren ihr System "kesh" präsentiert. Aus dem heimischen Spezialwertesegment versucht außerdem die Münchner Firma UMT United Mobility Technology mit ihrer Lösung iPAYst über eine Kooperation mit dem Bonus-Systemspezialisten Payback Fuß zu fassen. Zudem soll – so ist zu hören – schon sehr bald ein weiterer Anbieter aus dem Sektor ein Listing in Frankfurt starten. Bekanntestes Unternehmen aus dem Sektor ist hierzulande aber natürlich WireCard. Losgelöst davon: Die Analysten von Hauck & Aufhäuser haben ihr Kursziel von 17 Euro für die Aktie der FinTech Group bestätigt. Dabei räumen sie ein, dass ihre Prognosen möglicherweise sogar um 10 bis 20 Prozent zu niedrig sind. Schätzungen und Kursziel befinden sich daher „under revision".

...

© boersengefluester.de | Redaktion

Ob das noch gesund ist? Innerhalb von gerade einmal vier Monaten ist der – sonst eher träge – Aktienkurs von Maternus-Kliniken nun um mehr als 250 Prozent in die Höhe geschossen und hat sich mit Karacho aus dem Penny-Stock-Terrain verabschiedet. Mittlerweile kommt der Betreiber von Seniorenwohnheimen, Pflegeeinrichtungen und Rehakliniken auf eine Marktkapitalisierung von 27 Mio. Euro. Für ein Unternehmen mit einem Umsatz von zuletzt 122 Mio. Euro sieht das zwar eher bescheiden aus. Doch die Berliner steckten eine halbe Ewigkeit in den roten Zahlen, haben ein negatives Eigenkapital und schieben einen gewaltigen Schuldenberg vor sich her. Zusätzlich hat Maternus eine äußerst bewegte Vergangenheit, die börsentechnisch allerdings wieder ganz aktuell ist. Großaktionär von Maternus-Kliniken war lange Zeit nämlich die heute als Gewerbeimmobiliengesellschaft revitalisierte WCM.

In den Jahren 2004 und 2005, als es mal wieder eng wurde, hat Maternus etliche Pflegeimmobilien an das über WCM verbundene Unternehmen YMOS verkauft und anschließend zurück gepachtet. YMOS („You Must Observe Security") war ehemals ein börsennotierter Automobilzulieferer, der zum Immobilienspezialisten umfunktioniert wurde. Für die Transaktionen mit Maternus ließen sich die Finanzjongleure von WCM raffinierte Lösungen einfallen – und zwar über stille Beteiligungen. Wirtschaftlich sollte der Kaufpreis erst bei einem Verkauf an einen externen Investor erfolgen. Doch über WCM zog bereits der Sturm auf. Um Maternus vor dem geplanten Verkauf noch möglichst hübsch zu machen, gab es zwar eine Kapitalerhöhung durch Umwandlung von Darlehen in Eigenkapital. Doch letztlich war es für WCM zu spät. Im November 2006 musste die Beteiligungsgesellschaft Insolvenz anmelden. Neuer Großaktionär von Maternus und YMOS wurde die Cura Kurkliniken, Seniorenwohn- und Pflegeheime. Lange Zeit spekulierten die Börsianer darüber, ob Cura womöglich mit in den Börsenmantel von Maternus schlüpfen wolle. Passiert ist in dieser Richtung bislang aber nichts. Aber das kann ja noch kommen: Immerhin ist im 2014er-Geschäftsbericht davon die Rede, dass „überflüssige Doppelstrukturen" abgebaut werden sollen. Diese Aussage bezieht sich zwar nicht explizit auf das Listing, doch die Fantasie der Börsianer ist zumindest entfacht.

Treiber auf Maternus-Seite ist das im Herbst 2014 neu formierte Vorstandsduo um Michael Thanheiser und Thorsten Mohr. Den größten bilanziellen Effekt steuerte bislang die Auflösung der stillen Beteiligungen, in der die verkauften Pflegeimmobilien gebündelt waren, durch die seit Jahren in Insolvenz befindliche YMOS bei. Die Entscheidung sorgte für einen außerordentlichen Ertrag von fast 30 Mio. Euro. Aber auch bereinigt um diesen Posten sieht es wieder besser aus. Das Ergebnis vor Zinsen und Steuern (EBIT) drehte im Vorjahr von minus 2,4 auf plus 3,9 Mio. Euro. Für 2015 hat der Maternus-Vorstand im jüngsten Zwischenbericht die bisherigen Prognosen bestätigt, wonach ein um Sonderaufwendungen bereinigtes EBIT zwischen 3,5 und 4,0 Mio. Euro zu erwarten sei. Keine Frage: Auch gemessen daran sieht die aktuelle Marktkapitalisierung ansprechend aus. Das Blatt wendet sich jedoch, sobald Investoren die Nettofinanzverbindlichkeiten von fast 90 Mio. Euro berücksichtigen. Dennoch scheint bei Maternus irgendwas im Busch zu sein. Grundlos steigt der Titel nicht so stark. Am 8. Juli 2015 findet die Hauptversammlung des Unternehmens in Bad Oeynhausen statt. Auf der Tagesordnung stehen zwar eher Standardpunkte wie die Entlastung des Vorstands sowie die Genehmigung für den Rückkauf eigener Aktien und die Schaffung eines neuen genehmigten Kapitals. Möglicherweise gibt es aber doch Hinweise, dass Maternus und Cura auf dem Treffen enger zusammenrücken. Gegenwärtig hält Cura – direkt und indirekt – fast 82 Prozent der Stimmen. Die Spekulation ist jedenfalls längst eröffnet. Die Verwandtschaft zu WCM zeigt sich außerdem in der Besetzung des Aufsichtsrats. So gehören dem Maternus-Kontrollgremium unter anderem Karl Ehlerding (seines Zeichens „Mr. WCM") und Bernd Günther an, die beide auch bei WCM im Aufsichtsrat sitzen.

Treiber auf Maternus-Seite ist das im Herbst 2014 neu formierte Vorstandsduo um Michael Thanheiser und Thorsten Mohr. Den größten bilanziellen Effekt steuerte bislang die Auflösung der stillen Beteiligungen, in der die verkauften Pflegeimmobilien gebündelt waren, durch die seit Jahren in Insolvenz befindliche YMOS bei. Die Entscheidung sorgte für einen außerordentlichen Ertrag von fast 30 Mio. Euro. Aber auch bereinigt um diesen Posten sieht es wieder besser aus. Das Ergebnis vor Zinsen und Steuern (EBIT) drehte im Vorjahr von minus 2,4 auf plus 3,9 Mio. Euro. Für 2015 hat der Maternus-Vorstand im jüngsten Zwischenbericht die bisherigen Prognosen bestätigt, wonach ein um Sonderaufwendungen bereinigtes EBIT zwischen 3,5 und 4,0 Mio. Euro zu erwarten sei. Keine Frage: Auch gemessen daran sieht die aktuelle Marktkapitalisierung ansprechend aus. Das Blatt wendet sich jedoch, sobald Investoren die Nettofinanzverbindlichkeiten von fast 90 Mio. Euro berücksichtigen. Dennoch scheint bei Maternus irgendwas im Busch zu sein. Grundlos steigt der Titel nicht so stark. Am 8. Juli 2015 findet die Hauptversammlung des Unternehmens in Bad Oeynhausen statt. Auf der Tagesordnung stehen zwar eher Standardpunkte wie die Entlastung des Vorstands sowie die Genehmigung für den Rückkauf eigener Aktien und die Schaffung eines neuen genehmigten Kapitals. Möglicherweise gibt es aber doch Hinweise, dass Maternus und Cura auf dem Treffen enger zusammenrücken. Gegenwärtig hält Cura – direkt und indirekt – fast 82 Prozent der Stimmen. Die Spekulation ist jedenfalls längst eröffnet. Die Verwandtschaft zu WCM zeigt sich außerdem in der Besetzung des Aufsichtsrats. So gehören dem Maternus-Kontrollgremium unter anderem Karl Ehlerding (seines Zeichens „Mr. WCM") und Bernd Günther an, die beide auch bei WCM im Aufsichtsrat sitzen.

...

Maternus-Kliniken

Kurs: 0,95

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Maternus-Kliniken | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 604400 | DE0006044001 | AG | 19,92 Mio € | 02.04.1997 | ||

* * *

© boersengefluester.de | Redaktion

Kurz vor der Hauptversammlung am 10. Juni 2015 hat die WCM Beteiligungs- und Grundbesitz-AG erste Details zu der anstehenden Kapitalerhöhung verraten. Demnach soll die Maßnahme ein Volumen von bis zu 150 Mio. Euro haben. Als Startzeitpunkt nennt die Gesellschaft Ende Juni 2015. Altaktionäre erhalten ein Bezugsrecht. Begleitet wird die Maßnahme diesmal von der Berenberg Bank – die jüngste Kapitalerhöhung von Ende 2014 wurde noch in Kooperation mit der Baader Bank durchgeführt. Soweit die Ausgangslage, aber wie sind die Daten einzuordnen? Zunächst einmal übersteigt der geplante Umfang die Erwartungen von boersengefluester.de vergleichsweise deutlich. Das hängt aber wesentlich damit zusammen, dass WCM – parallel zu den Infos über die Kapitalerhöhung – auch noch über „im finalen Stadium" befindliche Kaufvertragsverhandlungen zum Erwerb einer Büroimmobilie in Frankfurt am Main berichtete. Der Kaufpreis für das Objekt soll sich auf immerhin rund 92 Mio. Euro belaufen. Sollte der Deal zustande kommen, würde sich der Marktwert des avisierten WCM-Portfolios auf rund 438 Mio. Euro erhöhen. Für ein gerade erst revitalisiertes Unternehmen legt WCM also ein beachtliches Tempo vor. Mittelfristig ist sogar eine Größenordnung von mehr als 1 Mrd. Euro für den Immobilienbestand geplant.

Gegenwärtig befinden sich knapp 33,8 Millionen WCM-Aktien im Umlauf. Der noch vorhandene Ermächtigungsrahmen für die Ausgabe junger Papiere beträgt stattliche 124,6 Millionen Stück. Hier kann das Unternehmen also aus dem Vollen schöpfen. Gegenwärtig kostet die WCM-Aktie 3,30 Euro. Bei einem unterstellten Abschlag von 15 Prozent auf den aktuellen Kurs könnte das auf einen Bezugspreis zwischen 2,70 und 2,90 Euro hinauslaufen. Entscheidend dafür ist, wie sich die Notiz in den kommenden Tagen entwickeln wird. Um bei diesem Niveau auf ein Volumen von 150 Mio. Euro zu kommen, wäre allerdings ein Bezugsverhältnis von mindestens 2:3 nötig. Das heißt: Zwei alte Aktien berechtigen dann zum Bezug von drei jungen Anteilscheinen. Bislang war boersengefluester.de davon ausgegangen, dass eine 1:1-Erhöhung ein realistisches Szenario sei. Die für die Bewertung von Immobilienaktien wichtige Kennzahl Loan To Value (LTV) – also das Verhältnis von Kreditfinanzierung zum Verkehrswert der Immobilien – will WCM nach der Kapitalerhöhung auf 55 bis 60 Prozent drücken. Perspektivisch will Vorstandschef Stavros Efremidis hier eine Relation von rund 50 Prozent erreichen. Zum Vergleich: Der Gewerbeimmobilienspezialist VIB Vermögen kommt derzeit auf ein LTV von knapp 54 Prozent. Die mit eher hohem Fremdkapitaleinsatz arbeitende SDAX-Gesellschaft DIC Asset hat zurzeit noch ein LTV von knapp 66 Prozent, will den Verschuldungsgrad aber auf weniger als 60 Prozent drücken. Vergleichsweise niedrig ist der Anteil der Darlehensfinanzierung dagegen bei Hamborner REIT. Hier erreicht die Kennzahl LTV gerade einmal 43 Prozent.

Summa summarum bewegt sich WCM mit der angekündigten Finanzierungsstruktur also etwa im Mittelfeld der Gewerbeimmobilien-Aktien. Das ist ein gutes Signal. Wir bleiben bei unserer positiven Einschätzung für die WCM-Aktie, auch wenn die Volatilität des Kurses in den kommenden Wochen beachtlich bleiben dürfte. Hier entsteht jedoch eine bemerkenswerte Immobiliengesellschaft mit vielen Facetten, die es so wohl kein zweites Mal in Deutschland geben wird. Risikobereite Investoren greifen weiter zu.

Gegenwärtig befinden sich knapp 33,8 Millionen WCM-Aktien im Umlauf. Der noch vorhandene Ermächtigungsrahmen für die Ausgabe junger Papiere beträgt stattliche 124,6 Millionen Stück. Hier kann das Unternehmen also aus dem Vollen schöpfen. Gegenwärtig kostet die WCM-Aktie 3,30 Euro. Bei einem unterstellten Abschlag von 15 Prozent auf den aktuellen Kurs könnte das auf einen Bezugspreis zwischen 2,70 und 2,90 Euro hinauslaufen. Entscheidend dafür ist, wie sich die Notiz in den kommenden Tagen entwickeln wird. Um bei diesem Niveau auf ein Volumen von 150 Mio. Euro zu kommen, wäre allerdings ein Bezugsverhältnis von mindestens 2:3 nötig. Das heißt: Zwei alte Aktien berechtigen dann zum Bezug von drei jungen Anteilscheinen. Bislang war boersengefluester.de davon ausgegangen, dass eine 1:1-Erhöhung ein realistisches Szenario sei. Die für die Bewertung von Immobilienaktien wichtige Kennzahl Loan To Value (LTV) – also das Verhältnis von Kreditfinanzierung zum Verkehrswert der Immobilien – will WCM nach der Kapitalerhöhung auf 55 bis 60 Prozent drücken. Perspektivisch will Vorstandschef Stavros Efremidis hier eine Relation von rund 50 Prozent erreichen. Zum Vergleich: Der Gewerbeimmobilienspezialist VIB Vermögen kommt derzeit auf ein LTV von knapp 54 Prozent. Die mit eher hohem Fremdkapitaleinsatz arbeitende SDAX-Gesellschaft DIC Asset hat zurzeit noch ein LTV von knapp 66 Prozent, will den Verschuldungsgrad aber auf weniger als 60 Prozent drücken. Vergleichsweise niedrig ist der Anteil der Darlehensfinanzierung dagegen bei Hamborner REIT. Hier erreicht die Kennzahl LTV gerade einmal 43 Prozent.

Summa summarum bewegt sich WCM mit der angekündigten Finanzierungsstruktur also etwa im Mittelfeld der Gewerbeimmobilien-Aktien. Das ist ein gutes Signal. Wir bleiben bei unserer positiven Einschätzung für die WCM-Aktie, auch wenn die Volatilität des Kurses in den kommenden Wochen beachtlich bleiben dürfte. Hier entsteht jedoch eine bemerkenswerte Immobiliengesellschaft mit vielen Facetten, die es so wohl kein zweites Mal in Deutschland geben wird. Risikobereite Investoren greifen weiter zu.

...

WCM

Kurs: 1,87

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| WCM | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1X3X3 | DE000A1X3X33 | AG | 281,40 Mio € | 01.05.1905 | ||

* * *

© boersengefluester.de | Redaktion

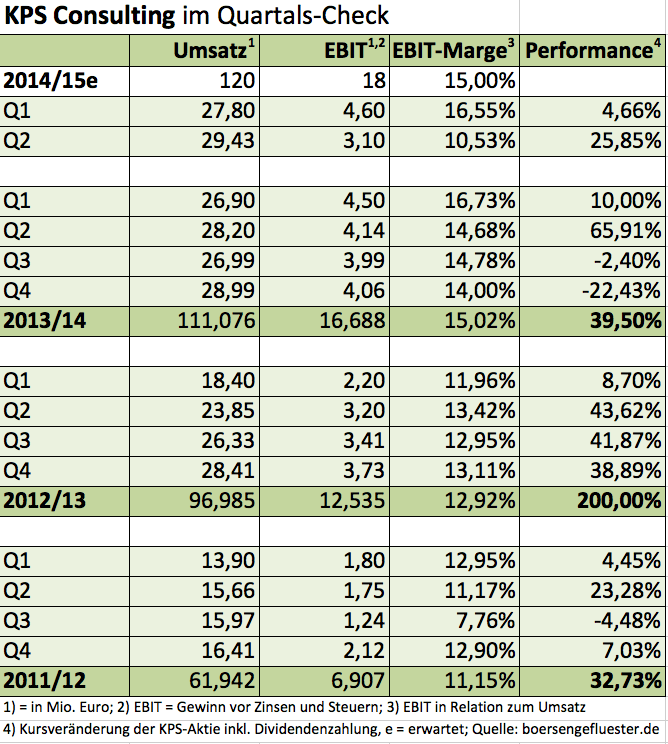

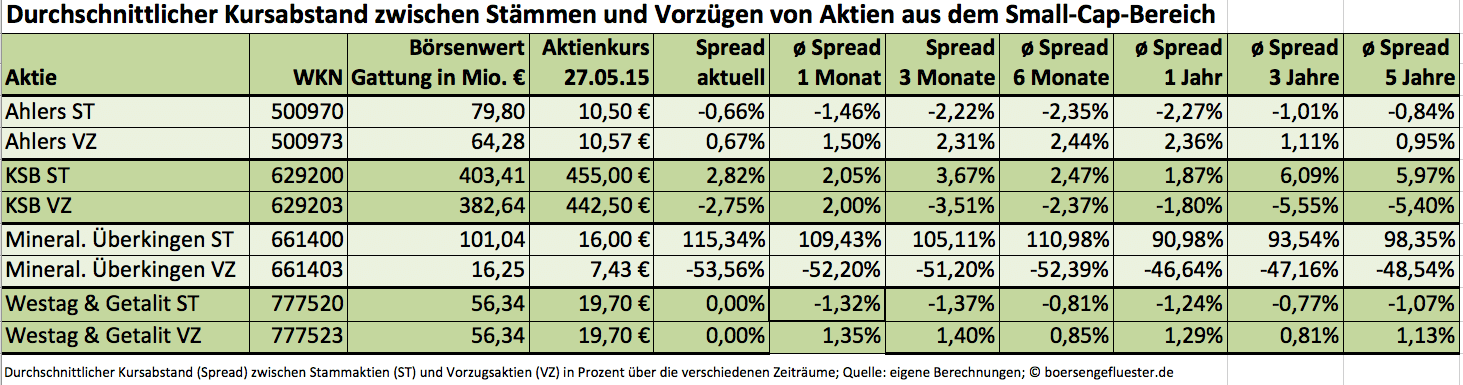

Das hatten sich die Aktionäre von KPS Consulting ganz anders vorgestellt. Ein Gewinnrückgang von mehr als 14 Prozent auf 6,9 Mio. Euro zum Halbjahr des Geschäftsjahrs 2014/15 (per 30. September) sorgte jedenfalls für ausgeprägte Verkäufe auf dem Parkett. Im Tief sackte die Notiz des Beratungsunternehmens für IT-Umstellungen am Freitag, 29. Mai, bei hohen Handelsumsätzen, um 13,6 Prozent auf 5,70 Euro. Das entspricht einem Verlust an Marktkapitalisierung von immerhin 30,6 Mio. Euro. Per saldo ist der Small Cap damit zurück auf das Niveau vom Jahresanfang gefallen. Boersengefluester.de hat sich den Zwischenbericht näher angeschaut.

Das Erlösplus von 3,9 Prozent auf 57,23 Mio. Euro liegt nach eigenen Aussagen „knapp unter der Erwartung" und hängt mit dem „verzögerten Anlauf von Großprojekten" zusammen. Das ist in der IT-Branche nichts Ungewöhnliches und sollte Investoren unbeeindruckt lassen. Schließlich schert sich die reale Wirtschaft nicht um den Quartalsrhythmus der Börsianer. Mehr Sorgen bereitet auf den ersten Blick der deutliche Rückgang des Ergebnisses vor Zinsen und Steuern (EBIT) von 8,64 auf 7,70 Mio. Euro im ersten Halbjahr 2014/15. Dementsprechend fiel die EBIT-Marge im zweiten Viertel auf 10,53 Prozent zurück. Normal waren in den vergangenen Quartalen operative Renditen von knapp 15 Prozent. Auslöser für die geringere Ertragskraft waren insbesondere die gestiegenen Aufwendungen für die Integration der im vergangenen Sommer gekauften getit-Gruppe – einer Agentur für E-Commerce-Lösungen aus Dortmund. Das Unternehmen setzt – neben einem selbst entwickelten Produkt – unter anderem auf Angebote von Intershop und dem seit 2013 zum DAX-Konzern SAP gehörenden Top-Player Hybris Software. Hier schließt sich der Kreis, denn auch KPS arbeitet traditionell eng mit SAP und Hybris zusammen. Den branchenmäßigen Fokus setzt KPS dabei auf die Bereiche Handel und Konsumgüter.

Interessant ist der Blick auf den Personalaufwand, der von knapp 14 Mio. auf 19,55 Mio. Euro in die Höhe schoss. Allerdings verteilen sich die Gehälter nun auf 335 Mitarbeiter – statt auf 171 im vergleichbaren Vorjahreszeitraum. Das durchschnittliche Gehaltsniveau ist im Zuge der getit-Akquisition also um fast 29 Prozent gesunken. Abgefedert wurde der absolute Sprung bei den Personalkosten durch einen deutlichen Rückgang der Materialaufwendungen. So gingen die Aufwendungen für bezogene Leistungen von 27,3 auf 23,2 Mio. Euro zurück. Hier verbucht KPS Dienstleistungen, die von Externen zugekauft werden. Dieser Posten steigt immer dann besonders an, wenn die eigenen Kapazitäten ausgelastet sind und kurzfristig hoher Bedarf an Beratern besteht.

Interessant ist der Blick auf den Personalaufwand, der von knapp 14 Mio. auf 19,55 Mio. Euro in die Höhe schoss. Allerdings verteilen sich die Gehälter nun auf 335 Mitarbeiter – statt auf 171 im vergleichbaren Vorjahreszeitraum. Das durchschnittliche Gehaltsniveau ist im Zuge der getit-Akquisition also um fast 29 Prozent gesunken. Abgefedert wurde der absolute Sprung bei den Personalkosten durch einen deutlichen Rückgang der Materialaufwendungen. So gingen die Aufwendungen für bezogene Leistungen von 27,3 auf 23,2 Mio. Euro zurück. Hier verbucht KPS Dienstleistungen, die von Externen zugekauft werden. Dieser Posten steigt immer dann besonders an, wenn die eigenen Kapazitäten ausgelastet sind und kurzfristig hoher Bedarf an Beratern besteht.

Den Ausblick für 2014/15 hat Vorstandschef Dietmar Müller bestätigt. Demnach liegt die Zielsetzung weiter bei einem Umsatz von 120 Mio. Euro und einem EBIT von 18 Mio. Euro. Anleger, die darauf gesetzt haben, dass Müller die Messlatte zum Halbjahr etwas höher legt, wurden also auf dem falschen Fuß erwischt. Andererseits lässt sich auch in die Richtung argumentieren, dass die Prognose ausreichend Puffer hatte, um auch die zusätzlichen Integrationsaufwendungen für getit zu verkraften. Zudem besteht die Hoffnung, dass die Dortmunder im kommenden Jahr entsprechend besser aufgestellt sind und die Zahlen von KPS positiv beeinflussen. Gegenwärtig kommt KPS auf eine Marktkapitalisierung von 196 Mio. Euro – als knapp dem Elffachen des EBIT für 2014/15. Das ist für KPS-Verhältnisse wohl eine eher günstige Bewertung. Zu beachten ist allerdings, dass die Gesellschaft derzeit Nettofinanzschulden von gut 11 Mio. Euro in der Bilanz stehen hat – nach zuletzt fast 5 Mio. Euro Guthaben. Auf einem Hochplateau befindet sich auch noch immer das Kurs-Buchwert-Verhältnis (KBV) von 5,0.

Auch die Dividende für 2013/14 ist bereits ausgeschüttet, so dass Renditejäger momentan auch nicht auf der Käuferseite auftreten dürften. Gleiches gilt für charttechnisch orientierte Investoren: Wirklich konstruktiv sieht das Kurvenbild von KPS momentan nicht aus. Per saldo ist der Titel damit gegenwärtig wohl eine Halten-Position. Auf mittlere Sicht überwiegen für boersengefluester.de aber die Pluspunkte. Gerade im Handel- und dem Konsumgütersektor bieten sich enorme Chancen – von den klassischen Transformationsthemen bis hin zur Optimierung der E-Commerce-Strategien. Zudem sollte es für einen Spezialisten in Sachen Managementberatung und Veränderungsprozessen möglich sein, den Umschwung möglich schnell und effektiv in den Griff zu kriegen. Wenn nicht KPS, wer dann?

Den Ausblick für 2014/15 hat Vorstandschef Dietmar Müller bestätigt. Demnach liegt die Zielsetzung weiter bei einem Umsatz von 120 Mio. Euro und einem EBIT von 18 Mio. Euro. Anleger, die darauf gesetzt haben, dass Müller die Messlatte zum Halbjahr etwas höher legt, wurden also auf dem falschen Fuß erwischt. Andererseits lässt sich auch in die Richtung argumentieren, dass die Prognose ausreichend Puffer hatte, um auch die zusätzlichen Integrationsaufwendungen für getit zu verkraften. Zudem besteht die Hoffnung, dass die Dortmunder im kommenden Jahr entsprechend besser aufgestellt sind und die Zahlen von KPS positiv beeinflussen. Gegenwärtig kommt KPS auf eine Marktkapitalisierung von 196 Mio. Euro – als knapp dem Elffachen des EBIT für 2014/15. Das ist für KPS-Verhältnisse wohl eine eher günstige Bewertung. Zu beachten ist allerdings, dass die Gesellschaft derzeit Nettofinanzschulden von gut 11 Mio. Euro in der Bilanz stehen hat – nach zuletzt fast 5 Mio. Euro Guthaben. Auf einem Hochplateau befindet sich auch noch immer das Kurs-Buchwert-Verhältnis (KBV) von 5,0.

Auch die Dividende für 2013/14 ist bereits ausgeschüttet, so dass Renditejäger momentan auch nicht auf der Käuferseite auftreten dürften. Gleiches gilt für charttechnisch orientierte Investoren: Wirklich konstruktiv sieht das Kurvenbild von KPS momentan nicht aus. Per saldo ist der Titel damit gegenwärtig wohl eine Halten-Position. Auf mittlere Sicht überwiegen für boersengefluester.de aber die Pluspunkte. Gerade im Handel- und dem Konsumgütersektor bieten sich enorme Chancen – von den klassischen Transformationsthemen bis hin zur Optimierung der E-Commerce-Strategien. Zudem sollte es für einen Spezialisten in Sachen Managementberatung und Veränderungsprozessen möglich sein, den Umschwung möglich schnell und effektiv in den Griff zu kriegen. Wenn nicht KPS, wer dann?

...

Interessant ist der Blick auf den Personalaufwand, der von knapp 14 Mio. auf 19,55 Mio. Euro in die Höhe schoss. Allerdings verteilen sich die Gehälter nun auf 335 Mitarbeiter – statt auf 171 im vergleichbaren Vorjahreszeitraum. Das durchschnittliche Gehaltsniveau ist im Zuge der getit-Akquisition also um fast 29 Prozent gesunken. Abgefedert wurde der absolute Sprung bei den Personalkosten durch einen deutlichen Rückgang der Materialaufwendungen. So gingen die Aufwendungen für bezogene Leistungen von 27,3 auf 23,2 Mio. Euro zurück. Hier verbucht KPS Dienstleistungen, die von Externen zugekauft werden. Dieser Posten steigt immer dann besonders an, wenn die eigenen Kapazitäten ausgelastet sind und kurzfristig hoher Bedarf an Beratern besteht.

Interessant ist der Blick auf den Personalaufwand, der von knapp 14 Mio. auf 19,55 Mio. Euro in die Höhe schoss. Allerdings verteilen sich die Gehälter nun auf 335 Mitarbeiter – statt auf 171 im vergleichbaren Vorjahreszeitraum. Das durchschnittliche Gehaltsniveau ist im Zuge der getit-Akquisition also um fast 29 Prozent gesunken. Abgefedert wurde der absolute Sprung bei den Personalkosten durch einen deutlichen Rückgang der Materialaufwendungen. So gingen die Aufwendungen für bezogene Leistungen von 27,3 auf 23,2 Mio. Euro zurück. Hier verbucht KPS Dienstleistungen, die von Externen zugekauft werden. Dieser Posten steigt immer dann besonders an, wenn die eigenen Kapazitäten ausgelastet sind und kurzfristig hoher Bedarf an Beratern besteht.

KPS

Kurs: 0,39

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| KPS | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1A6V4 | DE000A1A6V48 | AG | 15,97 Mio € | 14.07.1999 | Beobachten | |

* * *

© boersengefluester.de | Redaktion

Seit dem Börsengang 1987 wächst die Hornbach Gruppe kontinuierlich. Im Durchschnitt um rund 13 Prozent pro Jahr. 2014 legte der Umsatz um sechs Prozent zu. Während sich die Pfälzer am Anfang auf das Geschäft mit Do-It-Yourself-Märkten in Deutschland konzentrierten, trägt das Auslandsgeschäft inzwischen gut 40 Prozent zum Umsatz bei. In Deutschland ist der Markt gesättigt und die Branchenumsätze gehen zurück. Das hatte Wettbewerber Praktiker schmerzvoll erfahren müssen. Das Unternehmen ist inzwischen pleite. Hornbach dagegen wächst auch hierzulande profitabel – aus eigener Kraft, ohne Akquisitionen. So wurde der Marktanteil im vergangenen Jahr auf elf Prozent weiter ausgebaut.

Zur Hornbach Gruppe gehören die Hornbach Holding und ihre drei Tochterunternehmen. Neben der Hornbach Baumarkt AG, die seit 1993 selbst an der Börse notiert ist, die Immobilien AG und die Baustoff Union. An der Holding ist die Gründerfamilie mit 50 Prozent beteiligt. Sie hält alle stimmberechtigten Stammaktien. Die freien Aktionäre besitzen stimmrechtslose Vorzugsaktien. Das soll sich nun ändern: Die Hornbach Holding AG wird – wie zum Beispiel der Waschmittelkonzern Henkel – in eine AG & Co. KGaA umgewandelt. Damit erhalten auch die Dividendenpapiere der Nicht-Familien-Aktionäre ein Stimmrecht. Weil der Vorzug einer um 0,03 Euro höheren Dividende wegfällt, gibt es zudem 0,38 Euro in bar bei der Umwandlung der Vorzugsaktien in Kommanditaktien. Darüber hinaus verspricht der Vorstand, dass künftig 30 Prozent des Nettogewinns an die Anteilseigner ausgeschüttet werden soll. Damit dürfte sich die Dividende von 0,80 Euro für das Geschäftsjahr 2014/15 (1. März bis 28. Februar) auf gut 1,50 Euro fast verdoppeln. Das entspricht bei Kursen von rund 80 Euro einer Dividendenrendite von fast zwei Prozent. Das ist nicht üppig, aber angesichts der nachhaltig positiven Entwicklung bleibt der Wert ein attraktives Basisinvestment für risikoscheue Anleger.

Hornbach ist bezogen auf den Umsatz von 3,4 Mrd. Euro hinter Obi und Bauhaus die Nummer drei auf dem europäischen Do-It-Yourself-Markt. Ganz vorn liegt das Unternehmen bei den Rentabilitätskennzahlen Umsatz pro Geschäft oder Umsatz je Quadratmeter Verkaufsfläche. Den Wettbewerbsvorsprung will Hornbach ausbauen. Mit dem Internet-Handel will sich das Unternehmen neue Marktpotenziale erschließen. Bereits jetzt ist Hornbach „der leistungsfähigste digitale Baumarkt", sagt Vorstandschef Albrecht Hornbach auf der Analystenkonferenz in Frankfurt. Neben dem „Multi-Channel-Retailing" sieht Hornbach bei der Modernisierung Wachstumschancen. Nach seinen Angaben sind 80 Prozent der Wohnungen in Deutschland älter als 20 Jahre. Besonders im Bereich Energieeffizienz hat sich hier Renovierungsbedarf aufgestaut. Mit zunehmendem Alter der Bevölkerung werden auch immer mehr Wohnungen auf deren Bedürfnisse zugeschnitten. Barrierefreiheit ist ein Trend, der steigende Umsätze verspricht. Schlussendlich soll auch die Expansion im Ausland weiter vorangebracht werden. „Hier erzielen wir deutlich bessere Renditen", sagt Hornbach. Denn der Wettbewerb ist hier nicht so groß wie in Deutschland. So sollen denn auch fünf der sieben neuen Baumärkte im europäischen Ausland eröffnet werden.

Für das laufende Geschäftsjahr 2015/16 erwartet Hornbach ein Umsatzwachstum im „mittleren einstelligen Prozentbereich" und ein „Ergebnis auf dem Niveau des Vorjahrs". Im selben Atemzug räumt er ein, dass der Gewinn auch „leicht höher" ausfallen könnte. Das wundert die Analysten nicht. Denn Hornbach ist für seine vorsichtigen Prognosen bekannt. Vorsichtig bleibt er, weil die Investitionen in diesem Jahr deutlich forciert werden sollen. Waren es im vergangenen Jahr 119 Mio. Euro, so plant er nun fast 200 Mio. Euro. Neben den neuen Märkten soll das Geld in eine verbesserte Kundenlogistik, IT-Infrastruktur und Internet-Geschäfte im Ausland gesteckt werden.

Die Analysten von Warburg und der Commerzbank sind sich in ihrer positiven Einschätzung der Aktie der Hornbach Holding einig. Der positive Effekt der Umwandlung der Vorzugsaktie in Stämme sollte die kurzfristigen Ergebnisbelastungen aus den strategischen Investitionen überkompensieren.

Bild: Hornbach...

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Hornbach Baumarkt | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 608440 | DE0006084403 | AG | 2.051,55 Mio € | 15.11.1993 | Halten | |

* * *

© boersengefluester.de | Redaktion

Die bisherige Börsenhistorie von mVISE – manchem Anleger vielleicht noch unter dem früheren Namen conVISUAL bekannt – kann man getrost vergessen. Seit dem IPO Anfang 2006 hat die Gesellschaft kontinuierlich rote Zahlen geschrieben und stand zwischenzeitlich sogar mit dem Rücken zur Wand. Kein Wunder, dass die meisten Small-Cap-Anleger die ursprünglich mal als SMS-Dienstleister auf dem Parkett gestartete Gesellschaft bereits abgeschrieben haben. Seit Februar 2015 ist jedoch Leben in den Aktienkurs eingekehrt. Auslöser des Umschwungs sind die ersten Erfolge der „Strategie 2015+". Kern der Geschäfts bleiben zwar Marketinglösungen für Smartphones und Tablets, allerdings erweitert um die Bereiche Virtualisierung und Sicherheit. Als zusätzlicher Beschleuniger dient das neu aufgebaute Consultinggeschäft. Zudem ist mVISE über den im Oktober 2014 erfolgten Einstieg bei dem Hamburger Unternehmen Just Intelligence, einer Ausgründung der früher selbst einmal börsennotierten D+S-Gruppe, nun im Softwarebereich aktiv. Unter anderem bietet Just Intelligence cloudbasierte Lösungen zur Steuerung der Personalplanung in Call Centern an – ein Bereich den Nebenwertekenner vermutlich sofort mit InVision verbinden. Mittlerweile hält mVISE rund ein Drittel der Anteile an Just Intelligence.

Um die Expansion finanziell besser stemmen zu können, hat die Gesellschaft im Februar 2015 eine Kapitalerhöhung mit einem Mittelzufluss von brutto rund 760.000 Euro platziert. Die Ziele sind ambitioniert: Nachdem mVISE im Vorjahr gerade einmal 1,75 Mio. Euro umsetzte, sollen die Erlöse im laufenden Jahr auf mindestens 6,5 Mio. Euro zulegen. Unterm Strich werden allerdings noch einmal Verluste von rund 180.000 Euro anfallen. Für 2016 kalkuliert das künftig von drei auf zwei Personen reduzierte Vorstandsteam dann bereits mit einem Umsatz von 9,2 Mio. Euro sowie einem Nettogewinn von rund 1 Mio. Euro. Bezogen auf die gegenwärtig knapp sieben Millionen Anteilscheine würde das auf ein Ergebnis je Aktie von rund 0,15 Euro hinauslaufen. Sollte mVISE dieses Ziel tatsächlich erreichen, käme der Small Cap auf ein KGV von nur elf. So eine Bewertung hat es für den Titel seit dem Börsengang noch nicht gegeben. Keine Frage: Eine Marktkapitalisierung von 11,6 Mio. Euro ist nicht jedermanns Sache. Und nach den vielen Enttäuschungen der vergangenen Jahre ist ein Sicherheitsabschlag bestimmt nicht verkehrt. Mit Sicht auf sechs bis zwölf Monate bietet der Hot Stock aber eine reelle Chance, es bis an die Marke von 2,25 Euro zu schaffen. Das wäre ein Potenzial von rund 30 Prozent.

Foto: kaboompics.com...

© boersengefluester.de | Redaktion

Die guten Nachrichten vorab: Heliocentris Energy Solutions hat die jüngste Kapitalerhöhung vollständig platziert und brutto 18,7 Mio. Euro in die Kassen bekommen – dringend benötigte Finanzmittel. Außerdem hat der Spezialist für Stromversorgungslösungen im Bereich Mobilfunkmasten den Umsatz im ersten Quartal 2015 von 0,72 auf immerhin 2,94 Mio. Euro gesteigert. Der Auftragsbestand zog im Auftaktviertel deutlich auf 7,47 Mio. Euro an. Per Ende April 2015 stehen sogar Order für 11,7 Mio. Euro in den Büchern. Kein Wunder, dass Ayad Abul-Ella, Vorstandschef des Berliner Unternehmens betont: „Die ersten Monate des laufenden Geschäftsjahres waren für uns richtungsweisend." Die Analysten der Baader Bank rechnen für 2015 mit mehr als verdoppelten Erlösen von 45,5 Mio. Euro. Eine ambitionierte Vorschau, die nach den neuesten Zahlen aber erreichbar scheint. Weniger erbaulich sieht allerdings noch immer der Blick auf das Ergebnis aus. Allein die Aufwendungen für Personal und zugekaufte Aggregate wie Dieselgeneratoren oder Batterien übersteigen mit 3,16 Mio. Euro die Gesamterlöse um fast 216.000 Euro. Unterm Strich erhöhte sich damit der Fehlbetrag von 3,13 auf 4,75 Mio. Euro. Bezogen auf die aktuelle Aktienzahl von 14.242.233 Stück ergibt sich ein Ergebnis je Anteilschein von minus 0,33 Euro.

Der Blick in die Quartalsbilanz liefert ein mittlerweile überholtes Bild, da hier die Effekte aus der Kapitalerhöhung noch nicht berücksichtigt sind. Nach Schätzungen von boersengefluester.de dürfte der Buchwert je Aktie derzeit bei rund 1,75 Euro pro Aktie liegen. Zum Vergleich: Per Ende März 2015 lag diese Kennzahl noch bei 0,85 Euro pro Anteilschein. Enttäuschend entwickelte sich in den vergangenen Wochen der Kurs des mittlerweile im streng regulierten Prime Standard gehandelten Small Caps. Nachdem die Notiz Mitte April bis auf mehr als 7 Euro in die Höhe schoss, wird die Aktie nun wieder für 5,60 Euro gehandelt. Keine Frage: Heliocentris ist ein reinrassiger Hot Stock, doch hier haben sich die Investoren wohl eine stetigere Entwicklung erhofft. Immerhin befinden sich im Aktionärskreis prominente neue Adressen wie Fidelity mit einem Anteil von mehr als fünf Prozent. Boersengefluester.de bleibt bei seiner positiven Einschätzung der Heliocentris-Aktie. Das Unternehmen hat super ambitionierte Zielsetzungen und bewegt sich in attraktiven Wachstumsregionen in Asien. Der Börsenwert von 78 Mio. Euro lässt allerdings kaum Raum für Enttäuschungen. Und steigende Verluste sind nicht unbedingt die Botschaft, die die Anleger in den kommenden Quartalen sehen wollen. Die Experten der Berenberg Bank kalkulieren für 2015 zwar nochmals mit einem Verlust von 1,9 Mio. Euro. Für 2016 erwarten die Experten aber bereits einen Gewinn von sportlichen 5,7 Mio. Euro. Das entspräche einem Ergebnis je Aktie von immerhin 0,40 Euro und einem 2016er-KGV von knapp 14.

Der Blick in die Quartalsbilanz liefert ein mittlerweile überholtes Bild, da hier die Effekte aus der Kapitalerhöhung noch nicht berücksichtigt sind. Nach Schätzungen von boersengefluester.de dürfte der Buchwert je Aktie derzeit bei rund 1,75 Euro pro Aktie liegen. Zum Vergleich: Per Ende März 2015 lag diese Kennzahl noch bei 0,85 Euro pro Anteilschein. Enttäuschend entwickelte sich in den vergangenen Wochen der Kurs des mittlerweile im streng regulierten Prime Standard gehandelten Small Caps. Nachdem die Notiz Mitte April bis auf mehr als 7 Euro in die Höhe schoss, wird die Aktie nun wieder für 5,60 Euro gehandelt. Keine Frage: Heliocentris ist ein reinrassiger Hot Stock, doch hier haben sich die Investoren wohl eine stetigere Entwicklung erhofft. Immerhin befinden sich im Aktionärskreis prominente neue Adressen wie Fidelity mit einem Anteil von mehr als fünf Prozent. Boersengefluester.de bleibt bei seiner positiven Einschätzung der Heliocentris-Aktie. Das Unternehmen hat super ambitionierte Zielsetzungen und bewegt sich in attraktiven Wachstumsregionen in Asien. Der Börsenwert von 78 Mio. Euro lässt allerdings kaum Raum für Enttäuschungen. Und steigende Verluste sind nicht unbedingt die Botschaft, die die Anleger in den kommenden Quartalen sehen wollen. Die Experten der Berenberg Bank kalkulieren für 2015 zwar nochmals mit einem Verlust von 1,9 Mio. Euro. Für 2016 erwarten die Experten aber bereits einen Gewinn von sportlichen 5,7 Mio. Euro. Das entspräche einem Ergebnis je Aktie von immerhin 0,40 Euro und einem 2016er-KGV von knapp 14.

Foto: Splitshire...

Heliocentris Energy Solutions

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Heliocentris Energy Solutions | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1MMHE | DE000A1MMHE3 | 0,00 Mio € | 26.06.2006 | Verkaufen (Insolvenz) | ||

* * *

© boersengefluester.de | Redaktion

Aufatmen an der Börse: Ganz so schlimm wie ursprünglich befürchtet, ist es für Euromicron zum Glück nicht gekommen. Nachdem der Spezialist für IT-Infrastruktur vor rund zwei Monaten umfangreiche Bilanzierungsfehler eingestehen musste und den Vorstandschef vor die Tür setzte – wenig später bat auch der unter anderem für Investor Relations zuständige Vorstand Thomas Hoffmann um seine Vertragsauflösung – war die Panik zunächst groß. Immerhin gab es das Gerücht, dass der vermutete Korrekturbedarf von 15 Mio. Euro möglicherweise nur die Spitze eines Eisbergs sei. Mit dem nun vorgelegten Geschäftsbericht geben die Frankfurter Entwarnung und beziffern die Belastung der fehlerhaften Projektkalkulationen aus den Jahren 2012 und 2013 auf insgesamt 11,4 Mio. Euro. „Die internen Untersuchungen, wie die Fehler entstehen konnten, dauern noch an. Es ist beabsichtigt, der ordentlichen Hauptversammlung 2015 über den Stand der internen Untersuchungen Bericht zu erstatten", sagt Aufsichtsratsvorsitzender Franz-Stephan von Gronau. Angesetzt ist das Aktionärstreffen für den 16. Juli 2015. Beinahe überflüssig zu erwähnen, dass es in Sachen Dividende erneut eine Nullrunde geben wird.

Keine großen Überraschungen enthält demnach das Zahlenwerk für 2014. Bei Erlösen von 346,3 Mio. Euro kam Euromicron auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 21,1 Mio. Euro – was auf eine Marge von 6,1 Prozent hinausläuft. In Aussicht gestellt hatte das Management ursprünglich eine Bandbreite von sechs bis acht Prozent. Angesichts der Unsicherheiten in der GUS-Region war klar, dass der ehemalige TecDAX-Konzern am unteren Ende der Spanne abschneiden wird. Das als Puffer für die Wertberichtigungen dienende Eigenkapital schmolz auf 110,40 Mio. Euro. Zum Vergleich: Der ursprüngliche Vorjahreswert lag hier bei 122,60 Mio. Euro. Abzüglich Anteile Dritter kommt die Gesellschaft gegenwärtig auf einen Buchwert je Aktie von 15,33 Euro. Damit wird der Anteilschein mit einem Abschlag von gut einem Viertel auf den Buchwert gehandelt. Zumindest dieser Punkt spricht schon mal für den Small Cap.

Wichtiger wird jedoch, welche Richtung Euromicron unter dem neuen Vorstandsteam Bettina Meyer (Sprecherin, Finanzen) und Jürgen Hansjosten (IT, Strategie) nehmen wird. Im Geschäftsbericht spricht Meyer von „ganzheitlichen Lösungen für den Mittelstand und Großkunden im Wachstumsmarkt Internet der Dinge." Dabei soll der Fokus auf „intelligenten Gebäuden" und „kritischen Infrastrukturen" liegen. Wirklich neu hört sich das nicht an. Immerhin gehörten diese Themen bereits zu den zentralen Punkten in Präsentationen des früheren Vorstands. Auch an den sperrigen Formulierungen hat sich bei Euromicron kaum etwas geändert. Kostprobe aus dem aktuellen Ausblick: „Die Neuausrichtung auf das Marktsegment ‚Internet of Things’ erfordert eine Fortführung der strukturellen Optimierung des Kompetenzbereiches networks." Frei übersetzt heißt das, dass es 2015 nochmals zu Ergebnisbelastungen kommen wird. Außerdem wird derzeit geprüft, ob sich das Unternehmen von „nicht strategisch relevanten Beteiligungen" trennt. Bleibt abzuwarten, welche Ergebniseffekte sich hieraus ergeben. Zurzeit kalkuliert die Gesellschaft für 2015 mit einer EBITDA-Marge von fünf bis sieben Prozent – bei Erlösen von 340 bis 360 Mio. Euro.

Für 2016 ist dann mit einer „signifikanten Verbesserung" zu rechnen. Das mittelfristige Ziel für die EBITDA-Rendite liegt zwischen acht und elf Prozent. Auch das entspricht den bisherigen Erwartungen. Dennoch betont Vorstand Hansjosten im Geschäftsbericht: „Im Gegensatz zur bisherigen umsatzorientierten Strategie ist unser Ansatz klar cash- und ergebnisorientiert. Abgesehen davon, dass das bisherige Umsatzziel von 500 Mio. Euro so nicht mehr explizit genannt wird: Die große Strategiewende vermag boersengefluester.de momentan noch nicht zu erkennen. Auch auf der Analystenkonferenz in Frankfurt sprang der Funke nicht über. Unklar bleibt insbesondere, wo das Wachstum künftig herkommen soll. Allerdings ist es noch sehr früh, um sich ein vernünftiges Urteil zu bilden. Für die Aktie spricht, dass die Erwartungshaltung sehr niedrig und die Bewertung trotzdem relativ moderat ist. Auch dürfte das grundsätzliche Interesse an dem Titel in den vergangenen Wochen eher gestiegen sein. Eine Bürde bleibt die Nettoverschuldung von gut 49 Mio. Euro. Die auf 38,8 Prozent verbesserte Eigenkapitalquote sieht auf den ersten Blick ermutigend aus. Allerdings ist die Bilanzsumme von Euromicron auch um 29 Mio. Euro geschrumpft. Trotzdem: Wer den Titel im Depot hat, sollte engagiert bleiben. Risikobereite Anleger können auch ein Neuinvestment wagen. Das Vor-Absturz-Niveau von etwa 14 Euro wäre unser Kursziel.

Wichtiger wird jedoch, welche Richtung Euromicron unter dem neuen Vorstandsteam Bettina Meyer (Sprecherin, Finanzen) und Jürgen Hansjosten (IT, Strategie) nehmen wird. Im Geschäftsbericht spricht Meyer von „ganzheitlichen Lösungen für den Mittelstand und Großkunden im Wachstumsmarkt Internet der Dinge." Dabei soll der Fokus auf „intelligenten Gebäuden" und „kritischen Infrastrukturen" liegen. Wirklich neu hört sich das nicht an. Immerhin gehörten diese Themen bereits zu den zentralen Punkten in Präsentationen des früheren Vorstands. Auch an den sperrigen Formulierungen hat sich bei Euromicron kaum etwas geändert. Kostprobe aus dem aktuellen Ausblick: „Die Neuausrichtung auf das Marktsegment ‚Internet of Things’ erfordert eine Fortführung der strukturellen Optimierung des Kompetenzbereiches networks." Frei übersetzt heißt das, dass es 2015 nochmals zu Ergebnisbelastungen kommen wird. Außerdem wird derzeit geprüft, ob sich das Unternehmen von „nicht strategisch relevanten Beteiligungen" trennt. Bleibt abzuwarten, welche Ergebniseffekte sich hieraus ergeben. Zurzeit kalkuliert die Gesellschaft für 2015 mit einer EBITDA-Marge von fünf bis sieben Prozent – bei Erlösen von 340 bis 360 Mio. Euro.

Für 2016 ist dann mit einer „signifikanten Verbesserung" zu rechnen. Das mittelfristige Ziel für die EBITDA-Rendite liegt zwischen acht und elf Prozent. Auch das entspricht den bisherigen Erwartungen. Dennoch betont Vorstand Hansjosten im Geschäftsbericht: „Im Gegensatz zur bisherigen umsatzorientierten Strategie ist unser Ansatz klar cash- und ergebnisorientiert. Abgesehen davon, dass das bisherige Umsatzziel von 500 Mio. Euro so nicht mehr explizit genannt wird: Die große Strategiewende vermag boersengefluester.de momentan noch nicht zu erkennen. Auch auf der Analystenkonferenz in Frankfurt sprang der Funke nicht über. Unklar bleibt insbesondere, wo das Wachstum künftig herkommen soll. Allerdings ist es noch sehr früh, um sich ein vernünftiges Urteil zu bilden. Für die Aktie spricht, dass die Erwartungshaltung sehr niedrig und die Bewertung trotzdem relativ moderat ist. Auch dürfte das grundsätzliche Interesse an dem Titel in den vergangenen Wochen eher gestiegen sein. Eine Bürde bleibt die Nettoverschuldung von gut 49 Mio. Euro. Die auf 38,8 Prozent verbesserte Eigenkapitalquote sieht auf den ersten Blick ermutigend aus. Allerdings ist die Bilanzsumme von Euromicron auch um 29 Mio. Euro geschrumpft. Trotzdem: Wer den Titel im Depot hat, sollte engagiert bleiben. Risikobereite Anleger können auch ein Neuinvestment wagen. Das Vor-Absturz-Niveau von etwa 14 Euro wäre unser Kursziel.

Euromicron

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Euromicron | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1K030 | DE000A1K0300 | AG | 0,25 Mio € | 29.06.1998 | Verkaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -0,14 | -0,02 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: kaboompics.com...

© boersengefluester.de | Redaktion

Ums Überleben geht es mittlerweile bei der VBH Holding. Das Handelshaus für Fenster und Türbeschläge – bis Mitte 2010 immerhin noch ein SDAX-Mitglied – musste kürzlich eingestehen, dass sich die bisherigen Planungen nicht realisieren lassen und darüber hinaus umfangreiche Sonderabschreibungen nötig sind. So soll der zuletzt noch mit 22,94 Mio. Euro in der Bilanz stehende Firmenwert der VBH Deutschland GmbH um 6 Mio. Euro gekürzt werden. Zudem werden Sicherungsgeschäfte geschlossen, was mit 1,6 Mio. Euro zu Buche schlägt. Summa summarum rechnet die Gesellschaft für 2014 daher mit einem Verlust vor Steuern von rund 4 Mio. Euro. Ermutigend: Die kreditgebenden Banken haben mittlerweile dem Sanierungsgutachten zugestimmt und damit den Weg für die bilanzielle Gesundung geebnet. Bis Ende Juni 2015 soll ein entsprechender Kreditvertrag unter Dach und Fach sein. Dann sind die Aktionäre am Zug. Zur nächsten Hauptversammlung – ein konkreter Termin steht noch nicht fest – soll eine Kombination aus Kapitalherabsetzung und anschließender -erhöhung beschlossen werden. Die drei größten Aktionäre, auf sie entfällt eine Anteil von rund 79 Prozent der Stimmen, haben bereits ein Engagement von 26 Mio. Euro zugesagt. Bei dem Trio handelt es sich dem Vernehmen nach um die Ascalon Holding des russischen Investors Viktor Trenev, die Lisoma Beteiligungs GmbH des Hamburger Arztes Eike Tobias Matthiessen sowie die Adwian oHG des Geschwisterpaars Frank Wieland und Annette Wagener aus Kampen.

An der Börse hat das Commitment der Ankerinvestoren bereits für leichte Zuversicht gesorgt. Immerhin konnte die VBH-Aktie ihren Sturzflug an der Börse bei rund 1 Euro beenden und hat sich zuletzt bis auf 1,23 Euro vorgearbeitet. Auf diesem Niveau bringt es die Gesellschaft auf eine Marktkapitalisierung von 56,43 Mio. Euro. Ein komplettes Leichtgewicht ist der Small Cap also nicht. Umso interessanter dürften die kommenden Monate werden. Noch lässt sich nicht valide sagen, ob der Titel als spekulatives Investment in Frage kommt. Auf die Beobachtungsliste gehört er trotzdem, schließlich haben Turnaroundstorys einen speziellen Reiz. Worauf müssen sich Anleger einstellen? Der Konzernabschluss für 2014 liegt zwar noch nicht vor. Nach Ablauf des dritten Quartals stand aber ein Eigenkapital von noch knapp 61,5 Mio. Euro in der Bilanz. Gut 5 Mio. Euro entfielen davon auf Anteile Dritter. Die Kapitalrücklage – als Teil des Eigenkapitals – war mit 9,5 Mio. Euro dotiert. Angesichts des angekündigten Verlusts wird sich das Eigenkapital zunächst einmal entsprechend verringern. Um das abzufedern, wird VBH in einem ersten Schritt eine vereinfachte Kapitalherabsetzung durchführen. Sollte sich VBH etwa für eine Herabsetzung im Verhältnis 1:3 entscheiden, würde sich die Zahl der Aktien mit einem theoretischen Nennwert von 1 Euro von gegenwärtig 45.879.40 auf 15.293.136 dritteln. Die Differenz zwischen 45.879.408 und 15.293.136, das sind 30.586.272 Euro, wandert dann in die Kapitalrücklage und dient zum Auffangen der Verluste.

Bis zu diesem Punkt handelt es sich um einen rein bilanziellen Vorgang, der den Wert des Unternehmens – zurzeit 56,43 Mio. Euro – nicht beeinflusst. Da sich die Zahl der umlaufenden Aktien in dem Beispiel um den Faktor drei verringert hat, müsste der Aktienkurs von gegenwärtig 1,23 auf 3,69 Euro steigen. Ein Anleger, der bislang 900 Stücke im Depot hat, hätte künftig nur noch 300 Anteilscheine – dafür aber zu einem höheren Kurs. Willkommener Nebeneffekt: Die Notiz hat sich komfortabel von der gesetzlich vorgeschriebenen Mindestmarke von 1 Euro für Kapitalerhöhungen entfernt. Anschließend ist der Weg frei für die angekündigte Finanzierungsrunde, bei der die Großaktionäre in vollem Umfang mitziehen und gegebenenfalls sogar einen Überbezug anmelden. Das heißt aber auch: Je nach Teilnahmebereitschaft der freien Anleger wird sich der Streubesitz weiter verringern. Es ergibt sich also eine deutliche Verwässerung.

Letztlich kommt es für die Performance der Aktie aber auf die operativen Perspektiven der Gesellschaft aus dem schwäbischen Korntal-Münchingen an. Und hier muss sich dringend etwas tun. Verglichen mit dem auf dem heimischen Kurszettel wohl am ehesten vergleichbaren Unternehmen, der Nordwest Handel aus Hagen, hat das Handelsunternehmen in den vergangenen Jahren regelmäßig enttäuscht. Dabei hatten nicht nur Sonderfaktoren wie eine völlig missglückte EDV-Umstellung im Jahr 2013 Schuld. Nicht unbedingt förderlich war auch, dass der erst im Juli 2014 als CEO engagierte Oliver Rupps Anfang März 2015 schon wieder das Unternehmen verließ. Nachfolger von Rupps ist Christoph Schill aus der Gründerfamilie. Er leitet die Gesellschaft nun zusammen mit Finanzvorstand Jürgen Kassel. Eine schwere Bürde sind zudem die Nettofinanzverbindlichkeiten von deutlich über 90 Mio. Euro. Allein die Zinslast macht es schwierig, dass VBH auch unterm Strich jemals vorzeigbare Renditen erwirtschaften kann. Dennoch: Das Sanierungspaket kann neue Kräfte freisetzen. Boersengefluester.de nimmt den Titel auf die Beobachtungsliste. Vor einer konkreten Handlungsempfehlung warten wir jedoch Details der Kapitalmaßnahmen ab.

...

© boersengefluester.de | Redaktion

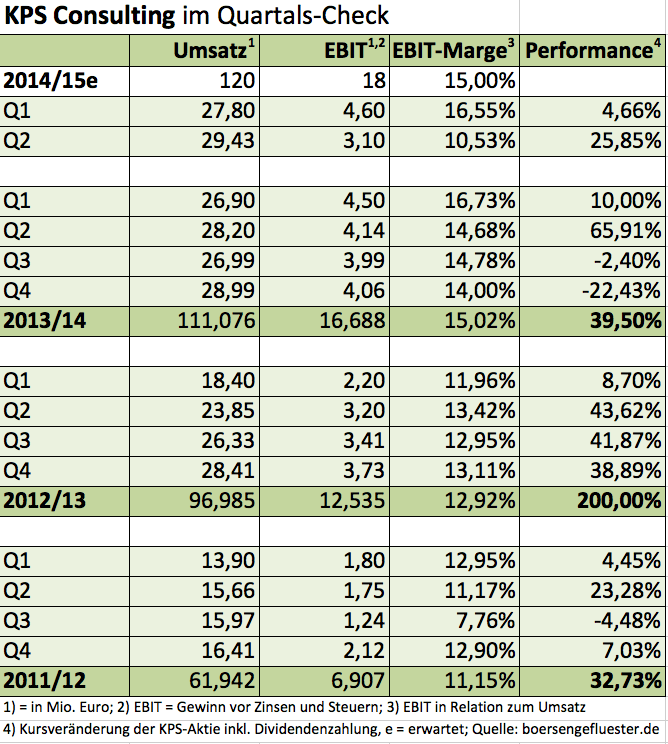

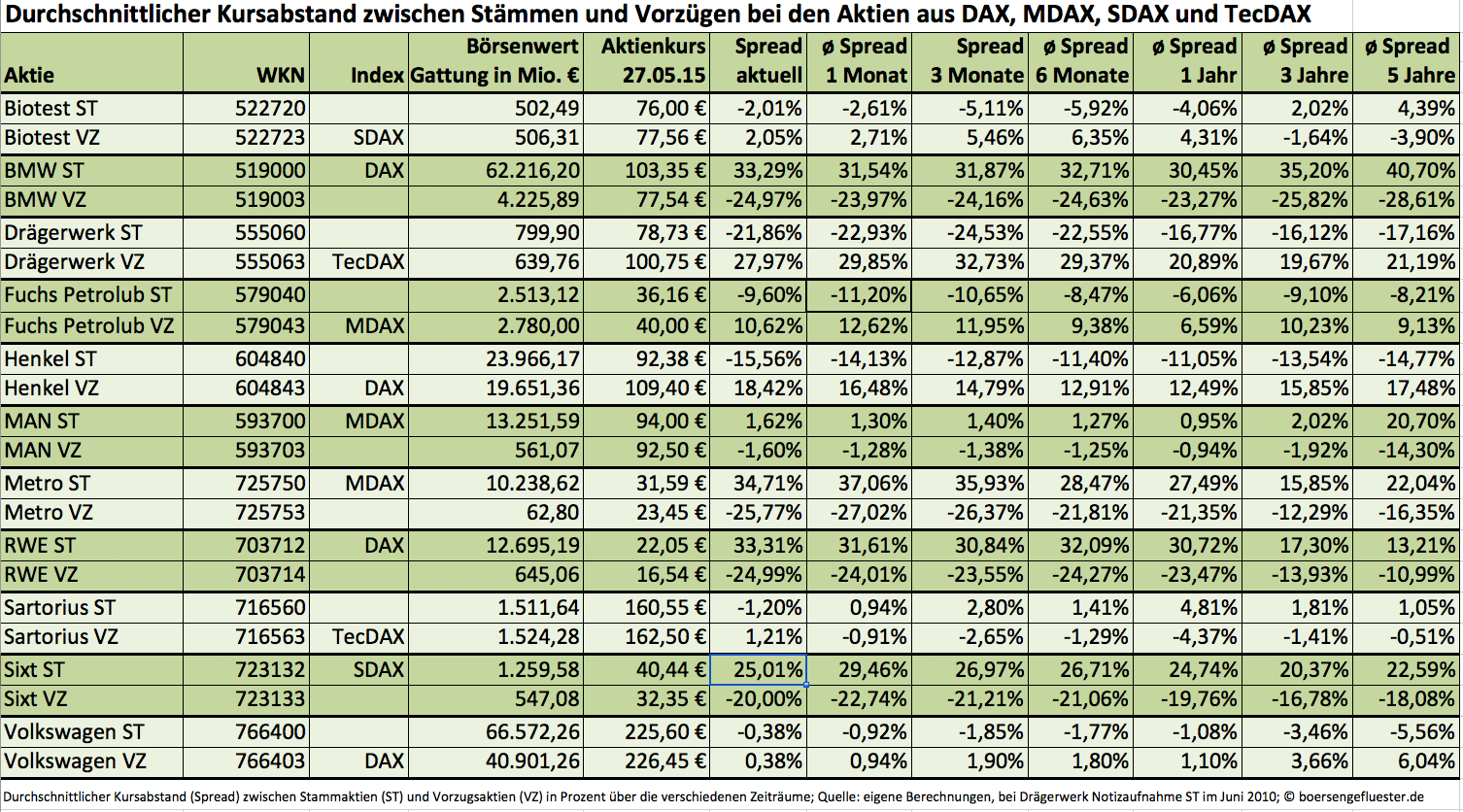

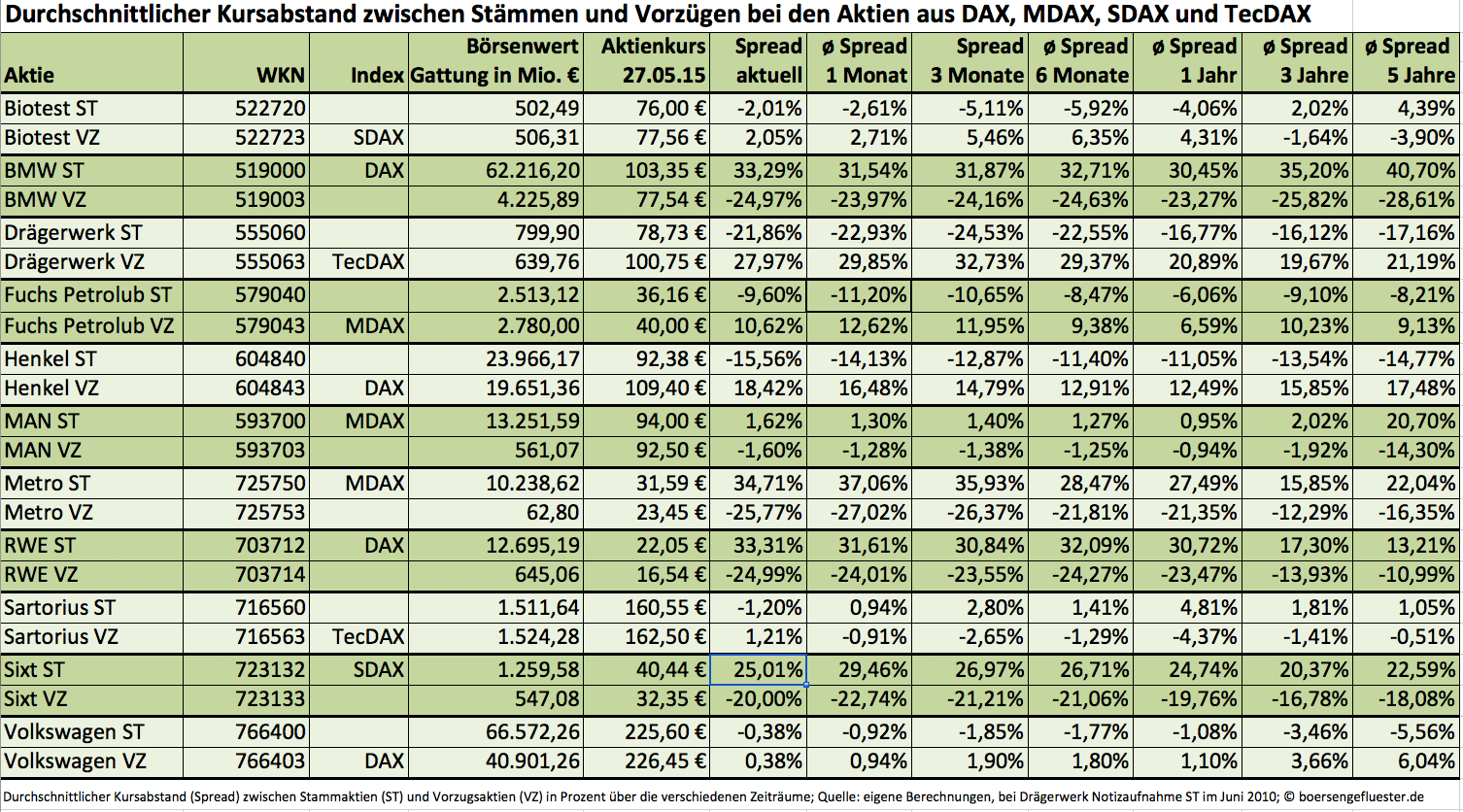

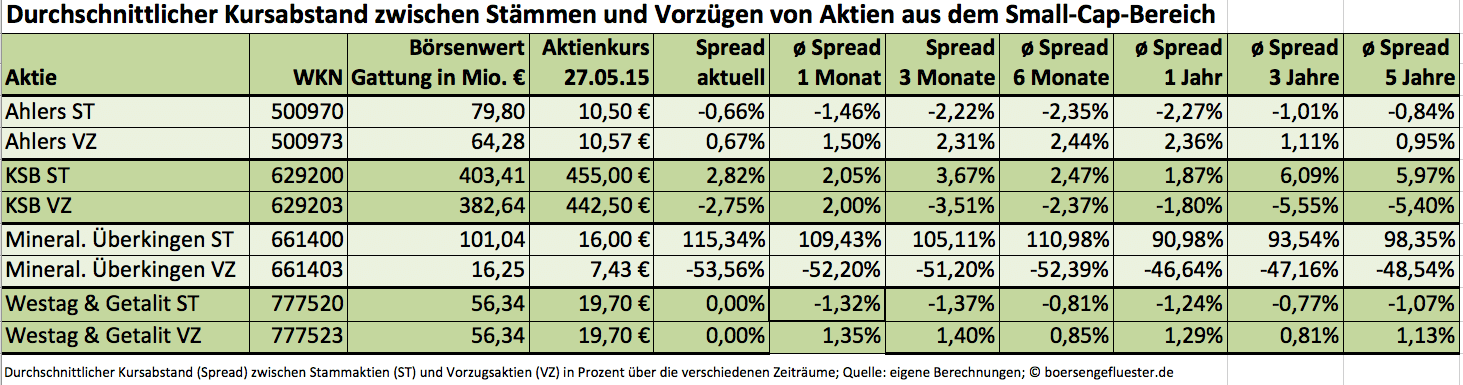

Normalerweise mögen internationale Investoren keine Vorzugsaktien. Schließlich verwehrt diese Gattung ihnen das Stimmrecht, was bei Übernahmen ein entscheidender Nachteil ist. Der eigentliche Vorzug, ein kleiner Aufschlag bei der Dividende, kann diesen Malus im Normalfall nicht aufwiegen. Dennoch: Innerhalb von DAX, MDAX, SDAX und TecDAX gibt es immerhin elf Unternehmen, die sowohl Stammaktien (mit Stimmrecht) als auch Vorzüge im Umlauf haben. Für clevere Privatanleger bieten sich hier mitunter interessante Investmentchancen, denn nicht immer laufen beide Aktiengattungen komplett synchron. Auch ein Blick auf die Dividendenrendite lohnt sich im Einzelfall. Allerdings: 2015 steht hier nur noch die Hauptversammlung von Sixt am 24. Juni an, alle anderen Gesellschaften aus der DAX-Familie mit Stämmen und Vorzügen haben bereits ausgeschüttet. Dennoch: Boersengefluester.de hat eine umfangreiche Performanceanalyse erstellt und die durchschnittlichen Kursabstände für die Titel aus DAX, MDAX, SDAX, TecDAX sowie für Small Caps mit Stämmen und Vorzügen erstellt. Berechnet haben wir die gegenwärtigen Spreads für sieben verschiedene Zeiträume: vom aktuellen Abstand, über die monatsweise Betrachtung, bis hin zum Fünf-Jahres-Rhythmus.

Bemerkenswert sind zunächst einmal die teilweise enormen Unterschiede bei den Kursabständen zwischen beiden Gattungen. Bei BMW, Metro und RWE sind die Stämme um jeweils knapp 30 Prozent teurer als Vorzugsaktien. Hauptgrund: Bei diesem Trio machen die Vorzüge nur einen Bruchteil des Gesamtkapitals aus und waren in erster Linie als Anreizinstrument für Mitarbeiter gedacht. Interessant: Manche Unternehmen wählten den Weg der stimmrechtslosen Vorzüge für die Belegschaftsaktien unter anderem, um die Hallenkapazität für die Hauptversammlung nicht auf Stadiongröße ausweiten zu müssen. Bei dem Medizintechnikkonzern Drägerwerk und bei dem Autovermieter Sixt macht die Differenz zwischen beiden Gattungen mehr als 20 Prozent aus. Teilweise sind aber auch fast gar keine Unterschiede zwischen den Aktienpaaren festzustellen – etwa bei Biotest, MAN, Sartorius und Volkswagen. Außerdem gibt es den Fall, dass die Vorzüge sogar spürbar mehr kosten als die mit Stimmrecht ausgestatteten Stämme. Dieses Phänomen trifft derzeit insbesondere auf Drägerwerk, Fuchs Petrolub sowie Henkel zu und hängt mit der Eigentümerstruktur – und der sich daraus ergebenden Handelsliquidität – zusammen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Apropos Getränkehersteller: Eine interessante Sondersituation gibt es zurzeit bei Berentzen. Die Gesellschaft plant nämlich ihre Vorzüge in Stammaktien umzuwandeln. Bislang waren nur die 4,8 Millionen Vorzüge an der Börse notiert. Die Stämme – sie befinden sich zu rund 75 Prozent im Besitz der Beteiligungsgesellschaft Aurelius – wurden nicht gehandelt. Auf dem Kapitalmarkt kommen die Pläne gut an, die Berentzen-Aktie ist endlich aus ihrer Starre erwacht. Einen konkreten Zeitplan für die Transaktion gibt es allerdings noch nicht. Zunächst muss eine außerordentliche Hauptversammlung einberufen werden. Parallel müssen auch die Vorzugsaktionäre ihre Zustimmung geben. An der Umsetzung dürfte es jedoch keine Zweifel geben. Wirklich beliebt sind Vorzüge an der Börse eben doch nicht.

Foto: kaboompics.com

[jwl-utmce-widget id=87961]...

Apropos Getränkehersteller: Eine interessante Sondersituation gibt es zurzeit bei Berentzen. Die Gesellschaft plant nämlich ihre Vorzüge in Stammaktien umzuwandeln. Bislang waren nur die 4,8 Millionen Vorzüge an der Börse notiert. Die Stämme – sie befinden sich zu rund 75 Prozent im Besitz der Beteiligungsgesellschaft Aurelius – wurden nicht gehandelt. Auf dem Kapitalmarkt kommen die Pläne gut an, die Berentzen-Aktie ist endlich aus ihrer Starre erwacht. Einen konkreten Zeitplan für die Transaktion gibt es allerdings noch nicht. Zunächst muss eine außerordentliche Hauptversammlung einberufen werden. Parallel müssen auch die Vorzugsaktionäre ihre Zustimmung geben. An der Umsetzung dürfte es jedoch keine Zweifel geben. Wirklich beliebt sind Vorzüge an der Börse eben doch nicht.

Foto: kaboompics.com

[jwl-utmce-widget id=87961]...

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Angesichts der zuletzt sehr festen Gesamtmärkte ist kaum verwunderlich, dass die im jeweiligen Auswahlindex vertretene Aktiengattung das Tempo vorgibt. Noch bewegen sich die prozentualen Kursunterschiede bei den meisten Werten aber nicht signifikant über den historischen Mittelwerten. Zumindest eine Trading-Chance könnte sich aber bei den im SDAX enthaltenen Vorzügen von Biotest und den nicht im DAX gelisteten Stämmen von Henkel ergeben. Bei dem Pharmakonzern Biotest sind die Vorzugsaktien normalerweise um rund fünf Prozent teurer als die Stämme. Im Zuge des jüngsten Kursrutsches nach den enttäuschenden Studiendaten für einen Wirkstoff gegen Arthritis hat sich diese Relation aber spürbar verschoben. Momentan liegen beide Gattungen nahezu gleichauf. Das könnte auf Nachholpotenzial für die Vorzüge deuten. Bei dem Konsumchemie-Unternehmen Henkel sind die Stämme zurzeit um mehr als 16 Prozent günstiger als die im DAX enthaltenen Vorzüge. Üblich sind hier eher Abschläge in einer Bandbreite von elf bis 13 Prozent. Bei Sixt wiederum könnte es sich unter Dividendenaspekten lohnen, einen Blick auf die nicht im SDAX enthaltenen Vorzüge zu werfen. Zwar beträgt der Dividendenvorteil mit 1,22 Euro nur 2 Cent gegenüber den Stämmen. Angesichts der deutlichen Preisunterschiede kommen die Vorzüge jedoch auf eine Rendite von 3,77 Prozent, während es die Stämme „nur" auf 2,97 Prozent bringen.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

Innerhalb des Small-Cap-Bereichs weisen von den Unternehmen mit zwei börsennotierten Aktiengattungen der Modespezialist Ahlers, der Pumpenhersteller KSB und der Bauzulieferer Westag & Getalit nur sehr kleine Spreads zwischen Stämmen und Vorzügen auf. Eine Situation, die sich nun schon seit Jahren so hält. Allerdings sollten Investoren bei den sowieso schon marktengen Vorzügen auch einen Blick auf die Handelsumsätze werfen. In der Regel befinden sich die Stämme dieser Unternehmen zu einem Großteil im Besitz der Gründerfamilien oder anderen Großaktionären. Die Vorzüge sind hier – zumindest auf dem Papier – meist deutlich liquider. Krass ist der Kursabstand zwischen Stämmen und Vorzügen hingegen bei Mineralbrunnen Überkingen. Die Stämme sind weit mehr als doppelt so teuer wie die Vorzüge. Privatanleger, die es auf attraktive Dividenden abgesehen haben, sollten also auf jeden Fall zu den Vorzügen greifen. Zur Hauptversammlung am 18. Juni 2015 werden die Stämme mit 0,23 Euro bedient, auf die Vorzüge entfallen 0,31 Euro pro Anteilschein. Damit bringen es die Vorzüge auf eine Rendite von 4,17 Prozent. Die Stämme bescheiden sich mit 1,43 Prozent. Den Hauptgrund für die Differenz liefert die Eigentümerstruktur. Mehr als die Hälfte der Stämme hält die Karlsberg Gruppe. Im Streubesitz befinden sich nur rund neun Prozent der Stämme. Zudem hat der Hersteller alkoholfreier Getränke in der Vergangenheit die Inhaber der Stämme bei Rückkaufofferten bevorzugt. Wem fundamentale Bewertungsparameter wie Dividende oder KGV nicht so wichtig sind, kann darauf setzen, dass die Stämme auch künftig das wesentlich begehrtere Objekt bei Mineralbrunnen Überkingen bleiben.

KSB ST

Kurs: 1.150,00

© boersengefluester.de | Redaktion

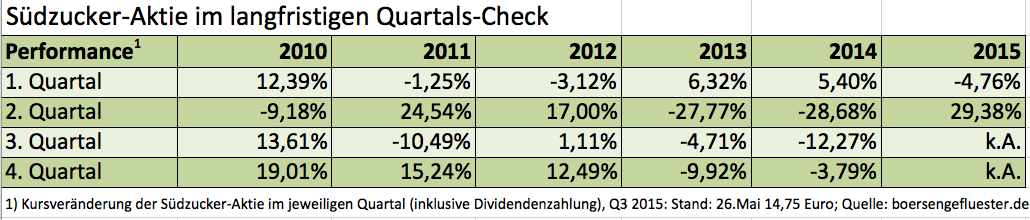

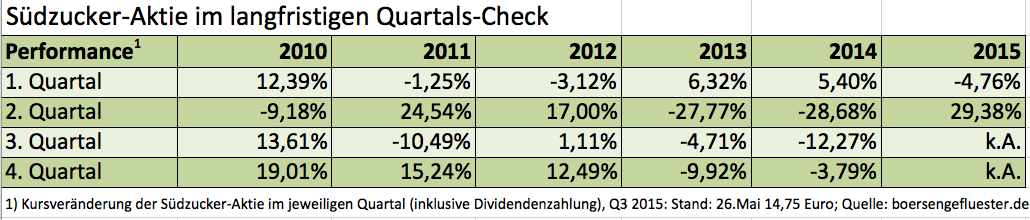

Eine bemerkenswerte Kursdynamik legt zurzeit die Südzucker-Aktie aufs Parkett. Während die Anteilseigner des Zuckerproduzenten in den vergangenen zwei Jahren insbesondere im zweiten Quartal mächtige Einbußen hinnehmen mussten, gewann der Anteilschein des MDAX-Konzerns seit Ende März 2015 um fast 32 Prozent an Wert. Grundsätzlich haben die überdurchschnittlich großen Kursbewegungen im zweiten Jahresviertel einen simplen Grund: Südzucker bilanziert per Ende Februar – die Bilanzvorlage findet dann jeweils im Mai – also mitten im zweiten Quartal – statt. Und da diese Veranstaltungen zuletzt alles andere als vergnügungssteuerpflichtig waren, knickte die Notiz regelmäßig ein. Die Einschnitte in der europäischen Zuckerpolitik und der Preisdruck im Bereich Bioethanol, den Südzucker über die Mehrheitsbeteiligung an CropEnergies voll zu spüren bekommt, sorgten dafür, dass das operative Konzernergebnis in den vergangenen zwei Jahren von 972 auf nur noch 181 Mio. Euro schmolz. Und die Aussichten bleiben vorerst düster: Für das laufende Geschäftsjahr rechnen die Mannheimer mit einem weiteren Rückgang auf 50 bis 100 Mio. Euro.