Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

Den Börsengang von Elumeo könnte nicht einmal die charmanteste Schmuckverkäuferin schönreden. Nur ein Jahr nach der Notizaufnahme zu 25 Euro im Juli 2015 hatte die Aktie des in erster Linie für den Shopping-Kanal Juwelo bekannten Unternehmens drei Viertel an Wert verloren. Kein Wunder, dass das IPO in Investorenkreisen viel verbrannte Erde hinterlassen hat. Auf operativer Ebene klebte dem Unternehmen das Pech förmlich am Schuh: Zum einen drückten heftige Wechselkurseinbußen bei der Umrechnung des aufgewerteten thailändischen Baht in Euro auf die Ergebniszahlen. Schwerwiegend waren auch die Folgen eines verpatzten Lagerumzugs in England – insbesondere in Kombination mit dem schwachen Britischen Pfund. Bittere Realität: 2016 kam Elumeo bei Umsätzen von 71,46 Mio. Euro auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von minus 11,77 Mio. Euro.

Doch das Team um Wolfgang Boyé, dem Vorsitzenden des Verwaltungsrats, dreht an allen Ecken und Enden. „Die Verluste in UK haben wir bereits ganz drastisch reduziert“, verriet Boyé kürzlich auf der DVFA Herbstkonferenz in Frankfurt. Ab dem dritten Quartal 2017 will der Manager den Ergebnisswing ins Positive schaffen, nachdem zum Halbjahr noch ein EBITDA von minus 2,26 Mio. Euro in den Büchern stand. Offenbar fasst die Börse wieder vorsichtig Vertrauen in Elumeo – anders ist der Kursanstieg von 7 Euro auf 8,60 Euro seit der DVFA-Präsentation kaum zu erklären. Zugute kommt der Gesellschaft dabei, dass die Investoren im aktuellen Marktumfeld mit jeder Menge Aktien auf All-Time-High sich verstärkt auf die Suche nach zurückgebliebenen Titeln begeben.

Und da hat Elumeo durchaus ein paar interessante Punkte vorzuweisen: So übersteigt die Marktkapitalisierung von 47,5 Mio. Euro das Eigenkapital von 34,7 Mio. Euro gerade einmal um ein gutes Drittel. Ergebnismäßig besteht viel Luft nach oben. Als perspektivische Zielgröße für die EBITDA-Marge nannte Boyé Regionen ab 15 Prozent: „Wenn wir das erreicht haben, fange ich an zu entspannen. Für 2018 kann ich das aber noch nicht versprechen.“ Eine riskante Wette bleibt der Titel aber allemal. Im Halbjahresbericht der Berliner heißt es unmissverständlich: „Sollte die Profitabilität des Elumeo-Konzerns nicht weiter gesteigert werden können sowie eine Verbesserung des Working Capital nicht erreicht werden können, kann das die jederzeitige Zahlungsfähigkeit des Elumeo-Konzerns gefährden. Oberste Priorität in 2017 ist daher die Rückkehr des Elumeo-Konzerns zur Profitabilität bei gleichzeitiger Verbesserung der Liquidität.“

Nicht von der Hand zu weisen ist vermutlich auch ein gewisses politisches Risiko, immerhin befindet sich die Schmuckfertigung von Elumeo in Thailand. Losgelöst davon haben Wolfgang Boyé und CFO Bernd Fischer bei der Präsentation in Frankfurt ein gutes Bild abgegeben – wobei bemerkenswert ist, dass die beiden sich überhaupt wieder stärker um die Kommunikation mit den Investoren kümmern. Als Stammgast auf den einschlägigen Konferenzen gilt die Prime Standard-Gesellschaft nämlich nicht gerade.

Und da hat Elumeo durchaus ein paar interessante Punkte vorzuweisen: So übersteigt die Marktkapitalisierung von 47,5 Mio. Euro das Eigenkapital von 34,7 Mio. Euro gerade einmal um ein gutes Drittel. Ergebnismäßig besteht viel Luft nach oben. Als perspektivische Zielgröße für die EBITDA-Marge nannte Boyé Regionen ab 15 Prozent: „Wenn wir das erreicht haben, fange ich an zu entspannen. Für 2018 kann ich das aber noch nicht versprechen.“ Eine riskante Wette bleibt der Titel aber allemal. Im Halbjahresbericht der Berliner heißt es unmissverständlich: „Sollte die Profitabilität des Elumeo-Konzerns nicht weiter gesteigert werden können sowie eine Verbesserung des Working Capital nicht erreicht werden können, kann das die jederzeitige Zahlungsfähigkeit des Elumeo-Konzerns gefährden. Oberste Priorität in 2017 ist daher die Rückkehr des Elumeo-Konzerns zur Profitabilität bei gleichzeitiger Verbesserung der Liquidität.“

Nicht von der Hand zu weisen ist vermutlich auch ein gewisses politisches Risiko, immerhin befindet sich die Schmuckfertigung von Elumeo in Thailand. Losgelöst davon haben Wolfgang Boyé und CFO Bernd Fischer bei der Präsentation in Frankfurt ein gutes Bild abgegeben – wobei bemerkenswert ist, dass die beiden sich überhaupt wieder stärker um die Kommunikation mit den Investoren kümmern. Als Stammgast auf den einschlägigen Konferenzen gilt die Prime Standard-Gesellschaft nämlich nicht gerade.

Gründerteam von Elumeo (von links nach rechts): Boris Kirn (COO), Thomas Jarmuske (Merchandising), Deborah Cavill (Board Member), Wolfgang Boyé (CEO), Bernd Fischer (CFO), Don Kogen (Vice Chairman), Mitsunari Yoshimoto(CPO)[/caption]

Fotos: elumeo SE...

Gründerteam von Elumeo (von links nach rechts): Boris Kirn (COO), Thomas Jarmuske (Merchandising), Deborah Cavill (Board Member), Wolfgang Boyé (CEO), Bernd Fischer (CFO), Don Kogen (Vice Chairman), Mitsunari Yoshimoto(CPO)[/caption]

Fotos: elumeo SE...

Elumeo

Kurs: 2,22

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Elumeo | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A11Q05 | DE000A11Q059 | SE | 13,16 Mio € | 03.07.2015 | Verkaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 42,42 | 50,68 | 45,84 | 45,39 | 43,39 | 38,30 | 0,00 | |

| EBITDA1,2 | 1,22 | 2,93 | -0,46 | -1,97 | -2,54 | -0,75 | 0,00 | |

| EBITDA-margin %3 | 2,88 | 5,78 | -1,00 | -4,34 | -5,85 | -1,96 | 0,00 | |

| EBIT1,4 | 0,29 | 1,98 | -1,40 | -2,85 | -3,28 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,68 | 3,91 | -3,05 | -6,28 | -7,56 | 0,00 | 0,00 | |

| Net profit1 | 0,15 | 9,24 | -3,33 | -3,26 | -4,53 | 0,00 | 0,00 | |

| Net-margin %6 | 0,35 | 18,23 | -7,26 | -7,18 | -10,44 | 0,00 | 0,00 | |

| Cashflow1,7 | 2,43 | 1,19 | -1,42 | -0,09 | -0,13 | 0,00 | 0,00 | |

| Earnings per share8 | 0,03 | 1,68 | -0,60 | -0,20 | -0,77 | -0,29 | -0,09 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

[caption id="attachment_106500" align="alignnone" width="710"] Gründerteam von Elumeo (von links nach rechts): Boris Kirn (COO), Thomas Jarmuske (Merchandising), Deborah Cavill (Board Member), Wolfgang Boyé (CEO), Bernd Fischer (CFO), Don Kogen (Vice Chairman), Mitsunari Yoshimoto(CPO)[/caption]

Fotos: elumeo SE...

Gründerteam von Elumeo (von links nach rechts): Boris Kirn (COO), Thomas Jarmuske (Merchandising), Deborah Cavill (Board Member), Wolfgang Boyé (CEO), Bernd Fischer (CFO), Don Kogen (Vice Chairman), Mitsunari Yoshimoto(CPO)[/caption]

Fotos: elumeo SE...

© boersengefluester.de | Redaktion

Michael Müller, CEO von Eyemaxx Real Estate, ist da ganz pragmatisch: „Wir sind als Projektentwickler gehalten, das zu entwickeln, was der Markt auch braucht: Und das sind zurzeit Wohnungen.“ Folgerichtig hat Eyemaxx den früheren Schwerpunkt – Fachmarktzentren in mittelgroßen Städten Osteuropas zu errichten – weitgehend abgestreift und sich auf neue Betätigungsfelder fokussiert. Neben dem Wohnungsbau sind das die Projektierung von Gewerbeimmobilien (Büros, Fachmärkte, Logistik, Hotel) sowie Pflege- und Seniorenheimen. Bemerkenswert ist dabei auch, dass sich die Losgrößen der einzelnen Objekte spürbar erhöht haben und zuletzt bis in den Bereich nördlich von 150 Mio. Euro ragten.

An der Börse kommt die Neuausrichtung super an, zumal sie von einer Reihe anderer Maßnahmen flankiert wurde. So hat die österreichische Gesellschaft mit formalem Sitz in Aschaffenburg die ehemals sehr bondlastige Finanzierung sukzessive auf die Ausgabe von Aktien oder Wandelanleihen mit günstigem Bezugskurs umgestellt. Das verringert die Zinslast in den kommenden Jahren markant. Zudem ist CEO Müller mittlerweile soweit, dass er mit der zurzeit laufenden Kapitalerhöhung sogar seine Mehrheit an der Gesellschaft verlieren wird. Vor ein paar Jahren wäre das für den 63jährigen Vollblutunternehmer wohl undenkbar gewesen. Damit einher geht freilich auch eine Vergrößerung des Streubesitzes, was den Anteilschein wiederum interessanter für institutionelle Anleger macht.

Neueste Coups sind zwei Wohn- und Büro-Immobilienprojekte im Gesamtvolumen von rund 338 Mio. Euro in Berlin Schönefeld mit geplanter Fertigstellung von 2020 bis 2022. Partner bei diesen Projekten ist die DIE Deutsche Immobilien Entwicklungs AG mit Sitz in Berlin. Die Büroentwicklung in Schönefeld ist unter anderem deshalb reizvoll, weil der Gewerbesteuer-Hebesatz nur halb so hoch ist wie in Berlin-Mitte. Zur Forcierung des Schönefelder Projekts „Komponistenviertel“ im Volumen von rund 170 Mio. Euro läuft noch bis 18. September eine Kapitalerhöhung im Volumen von rund 5 Mio. Euro zu einem Ausgabepreis von 12 Euro. „Wir haben bereits etliche Zusagen und gehen von einer Überzeichnung aus“, sagte Müller auf der DVFA Herbstkonferenz. Die aktuelle Projektpipeline von rund 740 Mio. Euro soll perspektivisch auf mehr als 1 Mrd. Euro steigen. „Mit der Firma geht es sehr stark aufwärts“, sagt Müller.

So gesehen dürfte die aktuelle Konsolidierung des Aktienkurses bis knapp unter 13 Euro eine gute Einstiegsgelegenheit sein. Es wäre schließlich nicht das erste Mal, dass die Eyemaxx-Notiz nach Beendigung einer Kapitalerhöhung wieder deutlich an Höhe gewinnt. Die Analysten von SRC Research haben das Kursziel für den im General Standard geführten Titel zuletzt bei 18 Euro angesetzt. GBC hält gar 19 Euro für angemessen. Das sieht auf den ersten Blick sehr sportlich aus, könnte auf lange Sicht aber eine realistische Größenordnung zu sein.

Neueste Coups sind zwei Wohn- und Büro-Immobilienprojekte im Gesamtvolumen von rund 338 Mio. Euro in Berlin Schönefeld mit geplanter Fertigstellung von 2020 bis 2022. Partner bei diesen Projekten ist die DIE Deutsche Immobilien Entwicklungs AG mit Sitz in Berlin. Die Büroentwicklung in Schönefeld ist unter anderem deshalb reizvoll, weil der Gewerbesteuer-Hebesatz nur halb so hoch ist wie in Berlin-Mitte. Zur Forcierung des Schönefelder Projekts „Komponistenviertel“ im Volumen von rund 170 Mio. Euro läuft noch bis 18. September eine Kapitalerhöhung im Volumen von rund 5 Mio. Euro zu einem Ausgabepreis von 12 Euro. „Wir haben bereits etliche Zusagen und gehen von einer Überzeichnung aus“, sagte Müller auf der DVFA Herbstkonferenz. Die aktuelle Projektpipeline von rund 740 Mio. Euro soll perspektivisch auf mehr als 1 Mrd. Euro steigen. „Mit der Firma geht es sehr stark aufwärts“, sagt Müller.

So gesehen dürfte die aktuelle Konsolidierung des Aktienkurses bis knapp unter 13 Euro eine gute Einstiegsgelegenheit sein. Es wäre schließlich nicht das erste Mal, dass die Eyemaxx-Notiz nach Beendigung einer Kapitalerhöhung wieder deutlich an Höhe gewinnt. Die Analysten von SRC Research haben das Kursziel für den im General Standard geführten Titel zuletzt bei 18 Euro angesetzt. GBC hält gar 19 Euro für angemessen. Das sieht auf den ersten Blick sehr sportlich aus, könnte auf lange Sicht aber eine realistische Größenordnung zu sein.

Eyemaxx Real Estate

Kurs: 0,10

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Eyemaxx Real Estate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0V9L9 | DE000A0V9L94 | AG | 0,75 Mio € | 10.03.1999 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -9,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -163,64 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -10,30 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -187,27 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -27,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -490,91 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -8,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -5,30 | -0,20 | -0,09 | -0,04 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

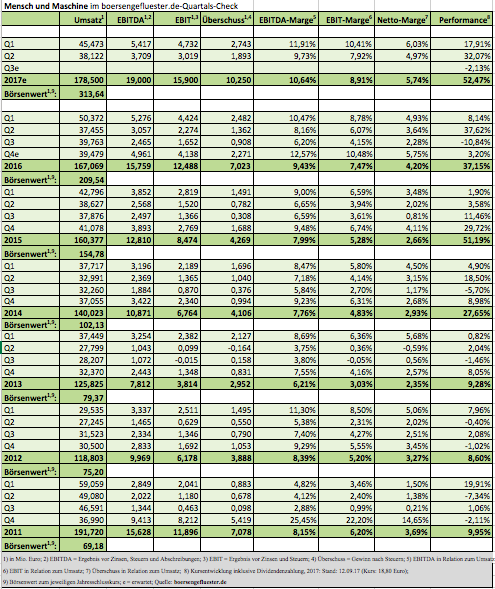

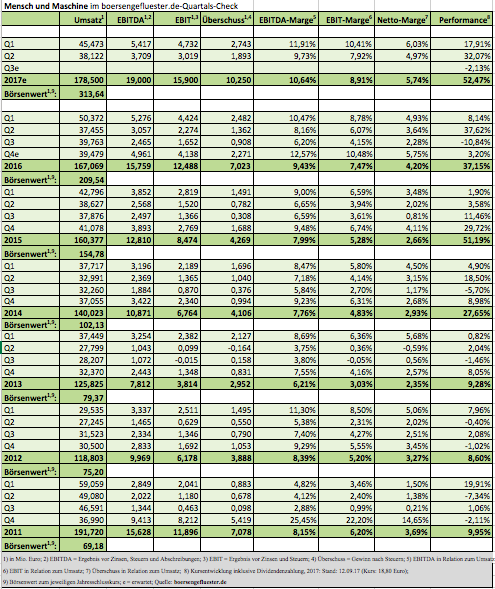

Gut aufgelegt war Adi Drotleff, CEO von Mensch und Maschine, bei seiner Präsentation auf der diesjährigen IR-Bootsfahrt von Rüttnauer Research zwischen Düsseldorf und Köln. Kein Wunder: Der Aktienkurs des Anbieters von Konstruktions- und Planungssoftware hat sich im laufenden Jahr einmal mehr prima entwickelt und liegt – inklusive Dividendenzahlung – um rund 52 Prozent vorn. Dabei läuft das operative Geschäft exakt in die richtige Richtung (siehe dazu auch unser Interview mit Adi Drotleff HIER). Zum Halbjahr kommt Mensch und Maschine auf ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 9,13 Mio. Euro. Für das Gesamtjahr peilt Drotleff ein EBITDA zwischen 17,5 und 18,5 Mio. Euro an. „Unsere Halbjahreszahlen kann man immer ganz gut umklappen und mit zwei multiplizieren – wobei Q4 regelmäßig am stärksten ist“, sagt Drotleff. Auch die bisherigen Langfristprognosen hat der Manager und Großaktionär (Anteil: 44,6 Prozent) bestätigt. Perspektivisch soll die EBITDA-Marge auf mehr als 14 Prozent steigen. Zur Einordnung: 2016 kam die im Scale gelistete Gesellschaft auf eine Rendite von 10,6 Prozent. Beim Ergebnis je Aktie will Drotleff ab 2020 die Marke von 1 Euro überschreiten, womit sich das zurzeit recht hohe Kurs-Gewinn-Verhältnis (KGV) deutlich relativiert. Verlassen dürfen sich Anleger auf regelmäßige Dividendenerhöhungen, so dass der Titel auch unter Renditeaspekten eine gute Wahl bleibt. Interessant wird für boersengefluester.de freilich, ob Mensch und Maschine auf die lange Sicht unabhängig bleibt oder nicht in den Kreis der Übernahmekandidaten rückt. Auf dem heimischen Kurszettel sind Unternehmen wie Cenit oder Nemetschek vergleichbar mit Mensch und Maschine. Die Kursziele der Analysten bewegen sich zurzeit zwischen 20 und 22 Euro.

...

...

Mensch und Maschine

Kurs: 39,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Mensch und Maschine | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 658080 | DE0006580806 | SE | 677,39 Mio € | 21.07.1997 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 243,98 | 266,16 | 320,47 | 323,31 | 325,84 | 238,50 | 263,00 | |

| EBITDA1,2 | 40,33 | 44,44 | 52,67 | 56,64 | 56,74 | 60,00 | 67,50 | |

| EBITDA-margin %3 | 16,53 | 16,70 | 16,44 | 17,52 | 17,41 | 25,16 | 25,67 | |

| EBIT1,4 | 31,03 | 34,69 | 42,64 | 46,83 | 46,48 | 49,10 | 56,00 | |

| EBIT-margin %5 | 12,72 | 13,03 | 13,31 | 14,49 | 14,27 | 20,59 | 21,29 | |

| Net profit1 | 20,90 | 23,88 | 28,91 | 31,93 | 33,44 | 35,00 | 40,00 | |

| Net-margin %6 | 8,57 | 8,97 | 9,02 | 9,88 | 10,26 | 14,68 | 15,21 | |

| Cashflow1,7 | 33,73 | 36,91 | 39,05 | 50,59 | 62,32 | 38,00 | 43,00 | |

| Earnings per share8 | 1,12 | 1,26 | 1,55 | 1,72 | 1,80 | 1,90 | 2,29 | |

| Dividend per share8 | 1,00 | 1,20 | 1,40 | 1,65 | 1,85 | 2,00 | 2,15 | |

Quelle: boersengefluester.de and company details

Foto: kaboompics

...

...

© boersengefluester.de | Redaktion

Brutal – wie gut die Aktie von GK Software im laufenden Jahr performt hat. Nachdem die Marke von 100 Euro Ende Juli noch eine harte Hürde darstellte, kostet der Anteilschein des Softwareanbieters für große Einzelhandelsketten mittlerweile mehr als 120 Euro. Seit Jahresbeginn hat der Titel damit nun einen glatten Verdoppler hingelegt. Wesentliche Treiber sind die deutlichen Vertriebsfortschritte mit Partner SAP und die damit einhergehende Verbesserung der Profitabilität. Zum Halbjahr kletterte das Ergebnis vor Zinsen und Steuern (EBIT) von 305.000 Euro auf knapp 3,58 Mio. Euro. Unter Investoren genießt der Titel längst wieder einen erstklassigen Ruf. Gleichwohl wird in der Szene natürlich eifrig über die mittlerweile ambitionierte Bewertung des Small Caps diskutiert. Immerhin bringt es GK Software nun auf eine Marktkapitalisierung von mehr als 230 Mio. Euro. Viel Luft nach oben sehen die Analysten auf diesem Niveau nicht mehr.

Umso wichtiger, dass IR-Chef René Schiller am 9. September auf der diesjährigen Investorenveranstaltung von Rüttnauer Research mit den Bereichen Tankstellen und Gastronomie weitere potenzielle Wachstumsträger vorstellte, die Anleger bislang wohl nicht so auf dem Schirm hatten. „Das sind Themen, wo wir sehr aktiv unterwegs sind – ohne, dass die Produkte bereits fertig sind“, sagt Schiller. Interessant sind diese Bereiche für GK Software insbesondere deshalb, weil die hier gegenwärtig zum Einsatz kommende Kassensoftware weit hinter dem Standard des Einzelhandels hinterherhinkt. Aber auch Softwarelösungen – auf Mietbasis – für kleinere Händler scheinen ein Thema für das Unternehmen aus Schöneck zu werden. Regional bleibt hingegen die USA der Markt mit dem größten Expansionspotenzial. Schließlich hat nun auch GK-Kunde Lidl in den Vereinigten Staaten auf Angriff umgeschaltet – sogar mit einer Modekollektion von Heidi Klum im Regal.

So gesehen scheint die Story von GK Software noch längst nicht ausgelutscht zu sein, zumal die Optionsvereinbarung zwischen SAP und den Firmengründern „nur“ noch bis 2020 läuft. Ganz allmählich wird es also spannend, ob der DAX-Konzern sein Vorkaufsrecht auf die Firmenmehrheit ausübt. Für boersengefluester.de bleibt die Aktie von GK Software damit eine gute Halten-Position.

...

© boersengefluester.de | Redaktion

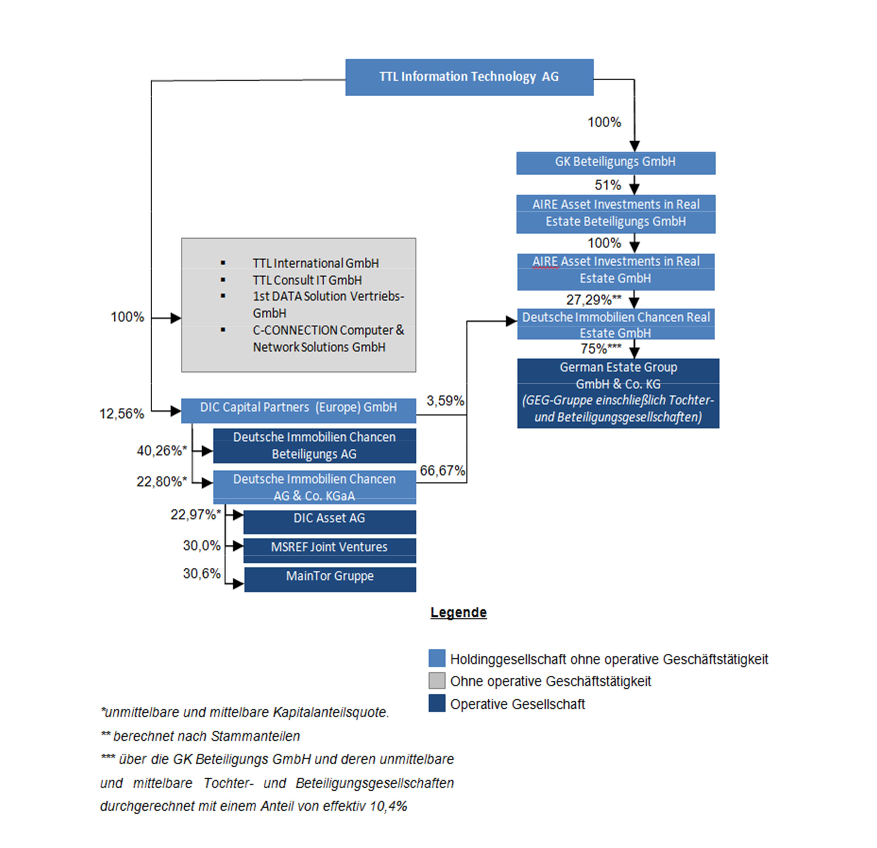

Zugegeben: Der Name TTL Information Technology klingt jetzt nicht unbedingt nach einer Investmentholding für Gewerbeimmobilien. Und bei New-Economy-Kennern hat es vermutlich bereits Klick gemacht. Richtig: TTL ging 1999 an den Neuen Markt, hatte damals prominente Aktionäre wie Albert Fürst von Thurn und Taxis oder auch den früheren FOCUS-Mitarbeiter und zwischenzeitlichen Börsen-Guru Marian von Korff. Manchem Investor ist vielleicht auch die Beteiligung an dem IT-Haus Allgeier in Erinnerung. Mit dem Neuer-Markt-Crash ging es allerdings für TTL rapide bergab. 2004 verkaufte die Gesellschaft den Großteil ihres Leasinggeschäfts an Compredium. Es blieb eine Beteiligung an der amerikanischen IT-Gesellschaft BDI-Laguna Holdings, die 2008 wiederum ihren Geschäftsbetrieb im Rahmen eines Restrukturierungsprogramms in die ArchBrook Laguna Holdings einbrachte. 2011 musste das Unternehmen jedoch den Gang zum New Yorker Insolvenzrichter antreten.

Seit dem war TTL Information Technology im Wesentlichen eine Hülle ohne Geschäft – mit entsprechendem Kurs im Penny-Stock-Terrain. Das hat sich in den vergangenen Monaten schlagartig geändert: Ende 2016 brachte die AR Holding um den Juristen und Private-Equity-Experten Prof. Dr. Gerhard Schmidt eine Beteiligung von 12,56 Prozent an der DIC Capital Partners (Europe) GmbH als Sacheinlage in TTL ein. Im März folgte eine Bezugsrechtskapitalerhöhung zu 1 Euro je Aktie im Volumen von 1,73 Mio. Euro. Nächster Schritt im Juni 2017 war erneut eine Sacheinlage der AR Holding – diesmal in Form einer Beteiligung von 51 Prozent an der AIRE Asset Investments – im Gegenwert von 16,5 Mio. Euro.

Das hört sich zunächst alles etwas verworren an, hat aber durchaus prominenten Börsenbezug: So ist die DIC Capital Partners unter anderem mit 22,80 Prozent an der Deutsche Immobilien Chancen AG & Co. KG beteiligt, die (laut Wertpapierprospekt) 22,97 Prozent an dem SDAX-Konzern DIC Asset hält. Die AIRE wiederum kontrolliert durchgerechnet rund 10,4 Prozent an der GEG-Gruppe, zu der auch der Anfang 2015 gegründete Immobilieninvestor GEG German Estate Group AG – geführt vom früheren DIC Asset-Vorstand Ulrich Höller – gehört. Hinzu kommen einige indirekt über die Deutsche Immobilien Chancen zurechenbare Stücke an der GEG Gruppe. Der exakte Wert aller Beteiligungen lässt sich zurzeit freilich kaum ermitteln, ein Gutachten taxierte den Wert des via AIRE eingebrachten GEG-Anteils auf 16,5 Mio. Euro. Das Paket an DIC Asset setzt boersengefluester.de mit rund 4,2 Mio. Euro an. Demnach wäre die Marktkapitalisierung von TTL zu knapp 90 Prozent durch die beiden Pakete abgesichert. Hinzu kommen die restlichen Engagements sowie die Perspektive, dass hier eine veritable Beteiligungsgesellschaft mit Schwerpunkt Gewerbeimmobilien entsteht.

Größter Haken ist derzeit der mickrige Streubesitz von vermutlich weniger als acht Prozent. Neben der AR Holding (75 Prozent), gehören noch TTL-Gründer Klaus Schäfer, Warburg und die Deutsche Balaton zum Investorenkreis. Interessant ist derweil, dass TTL zum 1. Oktober 2017 Theo Reichert, den früheren Vorstand der Supreme Group zum neuen CEO benannt hat. Für Ende September 2017 ist der Halbjahresbericht von TTL angesetzt – vermutlich ergibt sich dann schon ein klareres Bild. Eine Aktie für die Watchlist ist TTL aber schon jetzt. Aber Vorsicht: Der Titel kommt nur für sehr erfahrene Anleger in Frage.

Das hört sich zunächst alles etwas verworren an, hat aber durchaus prominenten Börsenbezug: So ist die DIC Capital Partners unter anderem mit 22,80 Prozent an der Deutsche Immobilien Chancen AG & Co. KG beteiligt, die (laut Wertpapierprospekt) 22,97 Prozent an dem SDAX-Konzern DIC Asset hält. Die AIRE wiederum kontrolliert durchgerechnet rund 10,4 Prozent an der GEG-Gruppe, zu der auch der Anfang 2015 gegründete Immobilieninvestor GEG German Estate Group AG – geführt vom früheren DIC Asset-Vorstand Ulrich Höller – gehört. Hinzu kommen einige indirekt über die Deutsche Immobilien Chancen zurechenbare Stücke an der GEG Gruppe. Der exakte Wert aller Beteiligungen lässt sich zurzeit freilich kaum ermitteln, ein Gutachten taxierte den Wert des via AIRE eingebrachten GEG-Anteils auf 16,5 Mio. Euro. Das Paket an DIC Asset setzt boersengefluester.de mit rund 4,2 Mio. Euro an. Demnach wäre die Marktkapitalisierung von TTL zu knapp 90 Prozent durch die beiden Pakete abgesichert. Hinzu kommen die restlichen Engagements sowie die Perspektive, dass hier eine veritable Beteiligungsgesellschaft mit Schwerpunkt Gewerbeimmobilien entsteht.

Größter Haken ist derzeit der mickrige Streubesitz von vermutlich weniger als acht Prozent. Neben der AR Holding (75 Prozent), gehören noch TTL-Gründer Klaus Schäfer, Warburg und die Deutsche Balaton zum Investorenkreis. Interessant ist derweil, dass TTL zum 1. Oktober 2017 Theo Reichert, den früheren Vorstand der Supreme Group zum neuen CEO benannt hat. Für Ende September 2017 ist der Halbjahresbericht von TTL angesetzt – vermutlich ergibt sich dann schon ein klareres Bild. Eine Aktie für die Watchlist ist TTL aber schon jetzt. Aber Vorsicht: Der Titel kommt nur für sehr erfahrene Anleger in Frage.

TTL Information Technology AG[/caption]...

TTL Information Technology AG[/caption]...

TTL Beteil.- und Grundbesitz-AG

Kurs: 0,17

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| TTL Beteil.- und Grundbesitz-AG | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 750100 | DE0007501009 | AG | 4,18 Mio € | 12.07.1999 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 3,19 | 1,64 | 2,42 | 1,29 | 1,21 | 0,00 | 0,00 | |

| EBITDA1,2 | 1,17 | 0,06 | -0,30 | -0,26 | -0,33 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 36,68 | 3,66 | -12,40 | -20,16 | -27,27 | 0,00 | 0,00 | |

| EBIT1,4 | 1,17 | 0,05 | -0,31 | -0,26 | -0,34 | 0,00 | 0,00 | |

| EBIT-margin %5 | 36,68 | 3,05 | -12,81 | -20,16 | -28,10 | 0,00 | 0,00 | |

| Net profit1 | 2,63 | 1,69 | -0,89 | -15,05 | -23,67 | -7,50 | 0,00 | |

| Net-margin %6 | 82,45 | 103,05 | -36,78 | -1.166,67 | -1.956,20 | 0,00 | 0,00 | |

| Cashflow1,7 | -2,56 | -1,20 | 0,08 | -2,57 | -1,88 | 0,00 | 0,00 | |

| Earnings per share8 | 0,12 | 0,08 | -0,04 | -0,61 | -0,96 | -0,30 | -0,11 | |

| Dividend per share8 | 0,20 | 0,20 | 0,20 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

[caption id="attachment_106412" align="alignnone" width="877"] TTL Information Technology AG[/caption]...

TTL Information Technology AG[/caption]...

© boersengefluester.de | Redaktion

Die besten Informationen bekommen Investoren, Analysten und Pressevertreter immer noch aus erster Hand. Das gilt insbesondere für den in der allgemeinen Berichterstattung meist vernachlässigten Spezialwertebereich. Kein Wunder, dass die DVFA Herbstkonferenz am 5./6. September wieder gut besucht, auch wenn sie eine ganze Nummer kleiner ist als das Pendant im Frühjahr. Immerhin präsentierten in der Frankfurter DVFA-Zentrale diesmal 25 Unternehmen ihre Halbjahreszahlen und lieferten den knapp 200 Teilnehmern ein Update zur aktuellen Entwicklung. Zudem gab es vertiefende Hintergrundgespräche in rund 270 One-on-Ones. Boersengefluester.de war auch vor Ort und gibt einen – freilich persönlichen – Abriss der Highlights. Schließlich konnten wir uns nicht zerteilen und sämtliche Präsentationen ansehen. Auf "Klassiker" wie bet-at-home.com, Eyemaxx Real Estate oder die FinTech Group (alle drei Unternehmen trugen gewohnt souverän vor) verzichten wir dieser Stelle einmal.

[jwl-utmce-widget id=106443]

...

© boersengefluester.de | Redaktion

Vielleicht stimmt es, dass manche Finanzblogs in ihrer Art schon sehr speziell sind. Vermutlich ist auch etwas dran an der These, dass die Zahl der Finanzblogs positiv mit dem DAX-Stand korreliert. Auffällig ist leider auch, dass immer mehr Finanzblogs auf die Generierung von Google-Anzeigen oder Affiliate-Links getrimmt sind. Mindestens genauso richtig ist jedoch, dass eine Reihe von Finanzblogs einfach verdammt gut sind und den Lesern eine enorme Meinungsvielfalt bieten – und das bei einem zuvor meist staubtrocken abgehandelten Themenkomplex: Geldanlage. Diese Arbeit sollte belohnt werden!

Umso mehr freut sich boersengefluester.de, dass es wieder soweit ist und die comdirect bank den finanzblog award 2017 (#fba17) vergibt. Immerhin gehörte boersengefluester.de 2016 mit einem 1. Platz beim Publikumspreis und dem 3. Platz in der Jurywertung zu den großen Abräumern. Für boersengefluester.de war dieser Erfolg ein grandioser Meilenstein und hat unseren guten Ruf in der Szene nochmals verbessert. Logisch, dass es unser Ziel ist, erneut den Publikumstitel zu gewinnen.

[sws_yellow_box box_size="640"]Machen Sie bitte mit und geben boersengefluester.de Ihre Stimme. Sie brauchen nur auf diesen LINK klicken und anschließend auf der Seite der comdirect boersengefluester.de anhaken. Keine Sorge: Geht ganz schnell und ist auch ganz sicher. Herzlichen Dank für Ihre Unterstützung. Sie sind klasse! Gereon Kruse[/sws_yellow_box]

...

© boersengefluester.de | Redaktion

Noch vor vier Jahren kannte der Aktienkurs von Softing nur den Weg nach oben. In der Spitze kostete der Anteilschein des Spezialisten für Steuerungsgeräte und Messtechnik-Equipment 2014 bis zu 18,50 Euro. Dann geriet der Motor ins Stocken: Zwar sorgten größere Übernahmen dafür, dass Softing internationaler wurde. Doch die Integration von Zukäufen klappt eben nicht über Nacht und so folgte – insbesondere 2015 – eine Phase des Übergangs. Hinzu kamen hausgemachte Probleme im Automotiv-Bereich, wo die Entwicklung neuer Produkte sich immer wieder verzögerte. Im Halbjahresbericht machte Softing-CEO Dr. Wolfgang Trier jedoch Mut und betonte, dass der Tiefpunkt hier längst durchschritten sein. Jetzt verrät Trier im Interview mit boersengefluester.de, was ihn für die weitere Entwicklung so zuversichtlich macht, wie es um Akquisitionen steht und was institutionelle Investoren an der im Prime Standard gelisteten Softing-Aktie überzeugt.

...

© boersengefluester.de | Redaktion

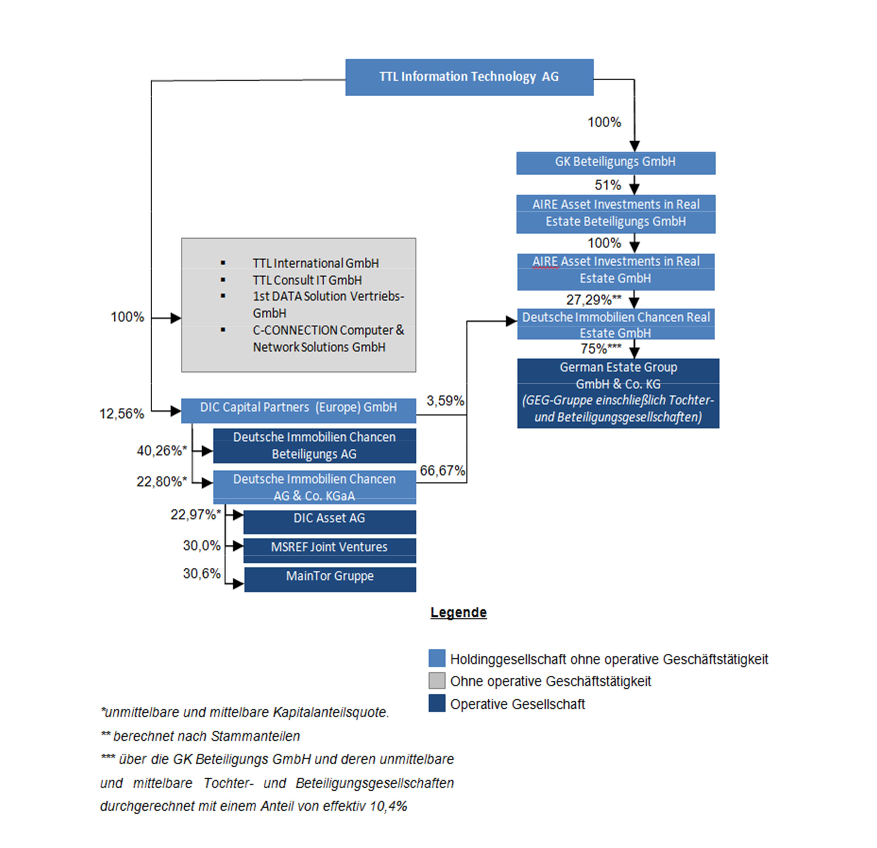

Kommt immer auf den Betrachtungswinkel an: Gemessen an dem Ende Mai erreichten Jahreshoch bei 9,85 Euro, hat der Aktienkurs von YOC zwar um fast 30 Prozent auf gegenwärtig 6,99 Euro korrigiert und damit so machen Anleger auf dem falschen Fuß erwischt. Andererseits liegt die Notiz des Entwicklers von Werbeformaten für mobile Endgeräte seit Jahresbeginn immer noch um mehr als 94 Prozent vorn – womit er in dieser Disziplin zu den Top 30 aller 537 von boersengefluester.de beobachteten Titel zählt. Kurstreiber sind die kontinuierlichen operativen Verbesserungen, die sich in steigenden Umsätzen und geringeren Verlusten ausdrücken. CEO und Großaktionär Dirks Kraus – ein echter Vermarktungsprofi – drückt die Eckpfeiler Transformation so aus: „Wir fokussieren uns zunehmend auf die Entwicklung innovativer, skalierbarer und plattformunabhängiger Ad Tech-Produkte und Plattformen, die den Nutzern des mobilen Internets zu einem positiven Markenerlebnis verhelfen und den Werbungtreibenden unterstützen, ihre angestrebten Marketingziele zu erreichen.“

Letztlich geht es darum, dass frühere einmal dominierende Vermittlungsgeschäft im Anzeigenbereich immer weiter an Bedeutung verliert und durch automatisierte Abläufe ersetzt wird. Konkret kletterte der Anteil des programmatischen Geschäfts im ersten Halbjahr 2017 bei YOC bereits auf mehr als ein Drittel – nach 15 Prozent im entsprechenden Vorjahrszeitraum. Was FinTech für die Banken, InsurTech für die Banken und PropTech für die Immobilienbranche ist, ist AdTech für den Marketingbereich. Hier ist YOC mit einem für 2017 zu erwartenden Umsatz von knapp 15 Mio. Euro zwar ein vergleichsweise kleiner Fisch in der Branche – aber umso mehr ein Übernahmekandidat. Dafür muss CEO Kraus jedoch zeigen, dass die Berliner den nachhaltigen Sprung in die Profitabilität schaffen. Auf operativer Basis soll der Swing, wie bereits einiger Zeit angekündigt, ab dem Geschäftsjahr 2018 gelingen.

Großes Manko von YOC bleibt die bescheidene Bilanzqualität, das Eigenkapital ist auch zum Halbjahr 2017 mit minus 4,04 Mio. Euro tiefrot. Auch wenn sich manch Anleger bei YOC vielleicht schon an diesen Zustand gewöhnt hat. Auf die lange Sicht kommt das – trotz des geringen Börsenwerts 23 Mio. Euro – im Prime Standard gelistete Unternehmen wohl kaum an einer größeren Barkapitalerhöhung herum. Für sehr risikobereite Investoren bleibt die YOC-Aktie auf dem aktuellen Niveau eine heiße Wette mit passablem Chance-Risiko-Verhältnis. Das Kursziel der Analysten von Solventis beträgt immerhin 10 Euro. Die kürzlich vorgelegten Zahlen für die ersten sechs Monate 2017 waren derweil im Wesentlichen bekannt und bieten daher kaum Überraschungspotenzial. Entscheidend für das Jahresergebnis wird ohnhin das für die gesamte Branche traditionell wichtige Abschlussquartal.

Großes Manko von YOC bleibt die bescheidene Bilanzqualität, das Eigenkapital ist auch zum Halbjahr 2017 mit minus 4,04 Mio. Euro tiefrot. Auch wenn sich manch Anleger bei YOC vielleicht schon an diesen Zustand gewöhnt hat. Auf die lange Sicht kommt das – trotz des geringen Börsenwerts 23 Mio. Euro – im Prime Standard gelistete Unternehmen wohl kaum an einer größeren Barkapitalerhöhung herum. Für sehr risikobereite Investoren bleibt die YOC-Aktie auf dem aktuellen Niveau eine heiße Wette mit passablem Chance-Risiko-Verhältnis. Das Kursziel der Analysten von Solventis beträgt immerhin 10 Euro. Die kürzlich vorgelegten Zahlen für die ersten sechs Monate 2017 waren derweil im Wesentlichen bekannt und bieten daher kaum Überraschungspotenzial. Entscheidend für das Jahresergebnis wird ohnhin das für die gesamte Branche traditionell wichtige Abschlussquartal.

YOC

Kurs: 6,90

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| YOC | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 593273 | DE0005932735 | AG | 23,99 Mio € | 30.04.2009 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 15,49 | 18,84 | 23,43 | 30,63 | 35,01 | 37,10 | 39,00 | |

| EBITDA1,2 | 1,84 | 2,85 | 3,47 | 4,40 | 5,17 | 2,40 | 4,15 | |

| EBITDA-margin %3 | 11,88 | 15,13 | 14,81 | 14,37 | 14,77 | 6,47 | 10,64 | |

| EBIT1,4 | 1,13 | 2,01 | 2,33 | 2,93 | 3,50 | 0,35 | 1,80 | |

| EBIT-margin %5 | 7,30 | 10,67 | 9,95 | 9,57 | 10,00 | 0,94 | 4,62 | |

| Net profit1 | 1,26 | 2,07 | 2,34 | 2,90 | 3,72 | -0,40 | 2,10 | |

| Net-margin %6 | 8,13 | 10,99 | 9,99 | 9,47 | 10,63 | -1,08 | 5,39 | |

| Cashflow1,7 | 1,02 | 2,72 | 2,45 | 3,91 | 4,10 | 2,00 | 3,15 | |

| Earnings per share8 | 0,09 | 0,60 | 0,67 | 0,83 | 1,07 | -0,12 | 0,60 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: pixabay...

© boersengefluester.de | Redaktion

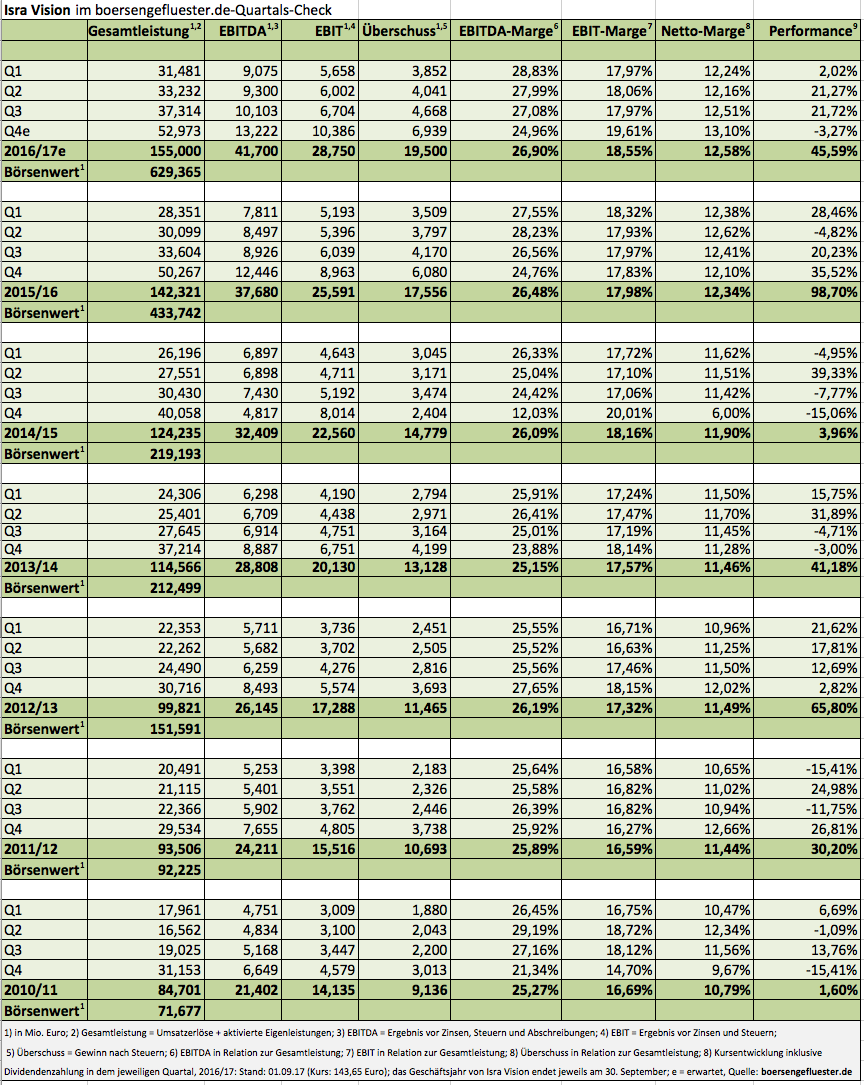

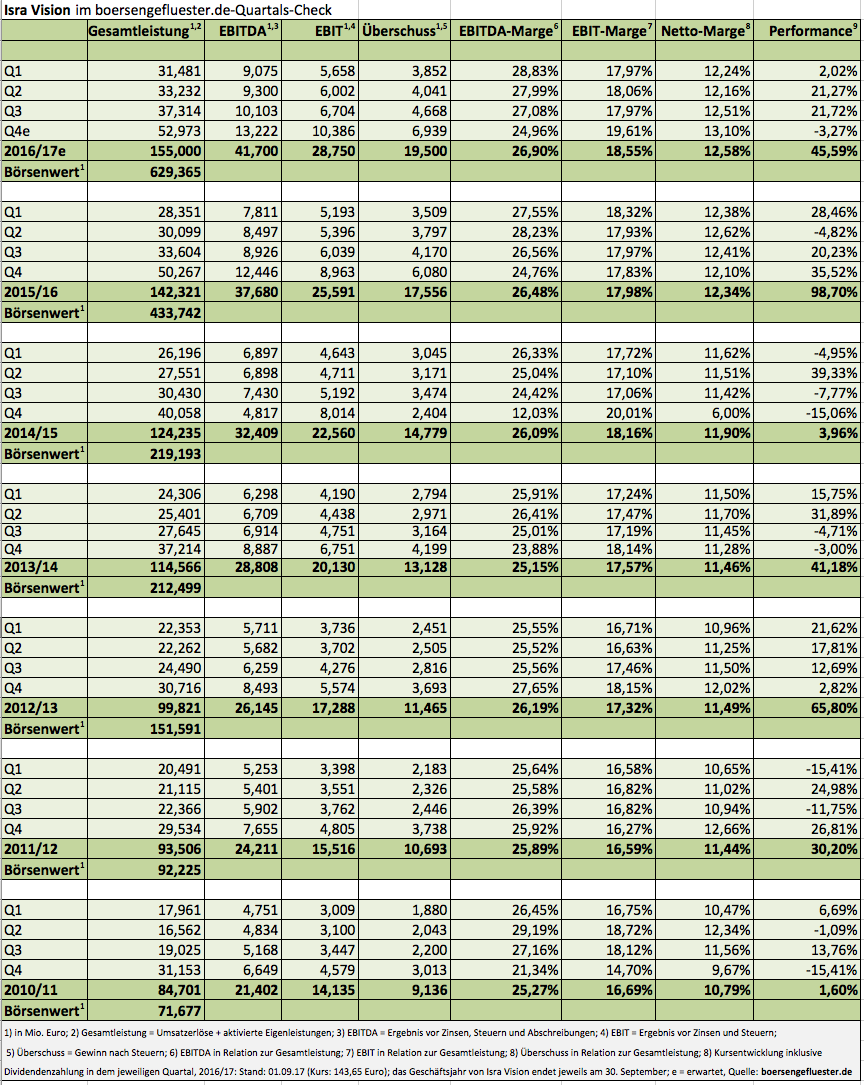

Chapeau! Mit den Zahlen zum dritten Quartal des Geschäftsjahrs 2016/17 (30. September) hat Isra Vision unsere üppigen Erwartungen nochmals um ein Stück getoppt. Dabei haben die Margen bei dem Hersteller von Inspektionssystemen zur Steuerung von industriellen Produktionsabläufen kaum Spielraum nach oben – sie werden von Isra Vision auf hohem Niveau aber kontinuierlich verteidigt. Umso beachtlicher, dass die Darmstädter im dritten Quartal ein Umsatzplus von elf Prozent auf 34,36 Mio. Euro erzielten. Die Gesamtleistung – sie umfasst neben den Erlösen noch die aktivierten Eigenleistungen – zog im gleichen Tempo auf 37,31 Mio. Euro an. Übrig blieb dabei ein Ergebnis vor Zinsen und Steuern (EBIT) von gut 6,70 Mio. Euro. Das entspricht einem Plus von elf Prozent gegenüber dem vergleichbaren Vorjahreswert und ist gleichzeitig der höchste Wert, den Isra Vision je in einem dritten Quartal erzielte. So gesehen dürfen Anleger auf die Resultate für das Gesamtjahr gespannt sein, zumal Q4 regelmäßig mit Abstand den meisten Umsatz und Gewinn beisteuert.

Angesichts der rasanten Performance geht Vorstand Enis Ersü davon aus, dass die magische Umsatzschwelle von 150 Mio. Euro bereits im kommenden Geschäftsjahr genommen wird. Eine besonders tollkühne Prognose ist das aber freilich nicht mehr. Einmal mehr gibt Ersü im aktuellen Zwischenbericht auch eine Wasserstandsmeldung zum Thema Zukäufe. „Im Mittelpunkt stehen Targets, die Isras Technologieführerschaft, Marktposition oder die Expansion in neue Märkte nachhaltig voranbringen. Aktuell befinden sich mehrere Projekte in verschiedenen Verhandlungsstadien“, heißt es. Darüber hinaus kündigte der Vollblutunternehmer Investments in Gesellschaften aus dem 3D-Umfeld an. Für solche Gelegenheiten hat Ersü einen extra Start-ups-Fonds aufgelegt (siehe dazu auch den Beitrag von boersengefluester.de HIER). Mit etwas weniger Herzblut dürfte der Firmengründer dagegen die kommende Indexentscheidung der Deutschen Börse verfolgen – obwohl Isra Vision als heißer Kandidat für den TecDAX gilt. Letztlich zählt für Eintracht Frankfurt-Fan Ersü viel mehr, was auf dem Platz – also im operativen Geschäft – passiert. Nun: Schaden kann eine Indexaufnahme im Normalfall nicht, zumal der Aktienkurs einen zusätzlichen Treiber durchaus vertragen kann.

Immerhin ist der Anteilschein von Isra Vision durchaus sportlich bewertet. Der Unternehmenswert (Marktkapitalisierung plus Netto-Finanzverschuldung) beträgt gut 638 Mio. Euro, was mehr als dem 15fachen des für das laufende Jahr zu erwartenden Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) entspricht. Eine solide Halten-Position ist die Aktie für boersengefluester.de aber allemal. Schließlich gibt es wenige Unternehmen aus dem Spezialwertebereich, die derart konstant gute Ergebnisse liefern.

Immerhin ist der Anteilschein von Isra Vision durchaus sportlich bewertet. Der Unternehmenswert (Marktkapitalisierung plus Netto-Finanzverschuldung) beträgt gut 638 Mio. Euro, was mehr als dem 15fachen des für das laufende Jahr zu erwartenden Ergebnisses vor Zinsen, Steuern und Abschreibungen (EBITDA) entspricht. Eine solide Halten-Position ist die Aktie für boersengefluester.de aber allemal. Schließlich gibt es wenige Unternehmen aus dem Spezialwertebereich, die derart konstant gute Ergebnisse liefern.

Isra Vision

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Isra Vision | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 548810 | DE0005488100 | AG | 1.034,36 Mio € | 20.04.2000 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 129,31 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 38,59 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 29,84 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 17,75 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 13,73 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 9,45 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 7,31 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 37,20 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,43 | 0,86 | 1,15 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Normalerweise lassen sich Immobilienunternehmen ganz einfach in zwei Welten einordnen: Wohnimmobilien und Gewerbeimmobilien (Handel, Logistik, Büro). Gemeinsamkeiten gibt es kaum, zu unterschiedlich sind die Märkte: ungefähr so wie bei Pkw und Lkw. Bezogen auf den Börsenwert dominieren auf dem heimischen Kurszettel ganz klar die Anbieter von Wohnimmobilien wie Vonovia oder Deutsche Wohnen das Feld, unter anderem auch eine Folge diverser Zusammenschlüsse. Der Gewerbebereich hinkte hier lange Zeit hinterher, doch Fusionen wie zwischen TLG Immobilien und WCM oder DEMIRE Deutsche Mittelstand Real Estate und Fair Value REIT haben längst einen Zeitenwandel eingeläutet. Kritische Größe ist wichtig in dem Sektor – sowohl auf der operativen Geschäftsebene, als auch mit Blick auf die großen internationalen Investoren.

Umso bemerkenswerter, dass mit der Deutschen Konsum REIT-AG um den ehemaligen TAG Immobilien-Vorstand Rolf Elgeti und der von Matthias Schrade geführten DEFAMA zwei Spezialwerte für Schlagzeilen in der Szene sorgen, die sich innerhalb des Gewerbesektors noch einmal fokussieren – und zwar auf den Bereich Supermärkte beziehungsweise Fach- und Einkaufszentren. „Wir bewegen uns in einer Nische, die eigentlich gar keine Nische ist“, sagt Elgeti im Hintergrundgespräch mit boersengefluester.de. Schließlich besitzt Deutschland mit rund 118 Millionen Quadratmetern den viertgrößten Bestand an Einzelhandelsfläche pro Kopf in Europa. Supermärkte gibt es in jeder Ecke Deutschlands. Dementsprechend gnadenlos ist zwar der Wettbewerb zwischen den großen Ketten wie REWE, Edeka, ALDI, Kaufland oder Rossmann. Doch aus Investorensicht ergeben sich aus dieser Konstellation auch Vorteile, da man es regelmäßig mit den selben Mietergruppen zu tun hat.

[sws_blue_box box_size="640"]Tipp: Lesen Sie auch DIESEN Beitrag von uns zur Deutschen Konsum REIT-AG.[/sws_blue_box]

Bei der Deutschen Konsum REIT-AG besteht das Portfolio mittlerweile aus 62 Objekten mit einer annualisierten Miete von 24,5 Mio. Euro, überwiegend in Ostdeutschland (genaue Auflistung HIER). Entscheidend ist für Elgeti aber ohnehin die Mikrolage. Und wenn die stimmt, ist es im Prinzip egal, ob die Märkte in großen oder kleineren Städten, im Osten oder Westen liegen. „Unser Geschäftsmodell bringt keine Überraschungen“, sagt Elgeti. Die Investitionssummen für einzelne Liegenschaften bewegen sich dabei meist zwischen 5 und 10 Mio. Euro. Auch hier springt die Deutsche Konsum REIT in eine Lücke, denn diese Beträge sind für die meisten Immobilienfonds zu kleinteilig, für Privatinvestoren im Normalfall dagegen zu groß. Die faktische Kriegskasse für weitere Zukäufe beziffert Elgeti gegenwärtig auf 50 bis 60 Mio. Euro – wobei die Objekte üblicherweise zu 50 Prozent fremdfinanziert werden.

Börsentechnisch bringt es die Deutsche Konsum REIT auf eine Marktkapitalisierung von 220 Mio. Euro. Damit bewegt sich die formal in Potsdam ansässige Gesellschaft etwa auf Augenhöhe mit Unternehmen wie Publity aus Leipzig oder DEMIRE (hier ist Elgeti über das Vehikel Obotritia Capital mit 11,89 Prozent engagiert). Die im Münchner Freiverkehr gelistete DEFAMA hat nach der grandiosen Performance einen Börsenwert von gut 33 Mio. Euro – ist also markant kleiner, als die Deutsche Konsum REIT. Gecovert wird die Aktie von der Berenberg Bank (Kaufen: Kursziel 10 Euro) und den Analysten von ODDO BHF (Kaufen: Kursziel 9,90 Euro). So gesehen hat der Titel nur moderat Luft nach oben. Auf die lange Sicht sollte der Small Cap aber ein wesentlich größeres Potenzial besitzen, immerhin befindet sich das Unternehmen noch mitten in der Aufbauphase – vor einem Jahr gab es nicht einmal eine vernünftige Webseite. „Für ein Immobilienunternehmen befinden wir uns in einer spannenden Größenordnung. Alles was wir tun, bewegt die Nadel“, sagt Elgeti. Für das Geschäftsjahr 2017/18 (30. September) hat Elgeti kürzlich die Zahlung einer Dividende von mindestens 0,20 Euro pro Aktie angekündigt. Immerhin ist die Gesellschaft als REIT verpflichtet, mindestens 90 Prozent ihres handelsrechtlichen Jahresüberschusses auszukehren. Das macht den Titel für Value Investoren zusätzlich interessant – auch wenn erstmalige Ausschüttung erst im Frühjahr 2019 erfolgen wird.

[caption id="attachment_106314" align="alignleft" width="150"]

Börsentechnisch bringt es die Deutsche Konsum REIT auf eine Marktkapitalisierung von 220 Mio. Euro. Damit bewegt sich die formal in Potsdam ansässige Gesellschaft etwa auf Augenhöhe mit Unternehmen wie Publity aus Leipzig oder DEMIRE (hier ist Elgeti über das Vehikel Obotritia Capital mit 11,89 Prozent engagiert). Die im Münchner Freiverkehr gelistete DEFAMA hat nach der grandiosen Performance einen Börsenwert von gut 33 Mio. Euro – ist also markant kleiner, als die Deutsche Konsum REIT. Gecovert wird die Aktie von der Berenberg Bank (Kaufen: Kursziel 10 Euro) und den Analysten von ODDO BHF (Kaufen: Kursziel 9,90 Euro). So gesehen hat der Titel nur moderat Luft nach oben. Auf die lange Sicht sollte der Small Cap aber ein wesentlich größeres Potenzial besitzen, immerhin befindet sich das Unternehmen noch mitten in der Aufbauphase – vor einem Jahr gab es nicht einmal eine vernünftige Webseite. „Für ein Immobilienunternehmen befinden wir uns in einer spannenden Größenordnung. Alles was wir tun, bewegt die Nadel“, sagt Elgeti. Für das Geschäftsjahr 2017/18 (30. September) hat Elgeti kürzlich die Zahlung einer Dividende von mindestens 0,20 Euro pro Aktie angekündigt. Immerhin ist die Gesellschaft als REIT verpflichtet, mindestens 90 Prozent ihres handelsrechtlichen Jahresüberschusses auszukehren. Das macht den Titel für Value Investoren zusätzlich interessant – auch wenn erstmalige Ausschüttung erst im Frühjahr 2019 erfolgen wird.

[caption id="attachment_106314" align="alignleft" width="150"] Rolf Elgeti, CEO, Deutsche Konsum REIT-AG[/caption]

Nach und nach verstärkt sich die Gesellschaft außerdem auf personeller Seite – hat mit Alexander Kroth (CIO) und Christian Hellmuth (CFO) zur Jahresmitte den Vorstand ausgeweitet. Nachholbedarf besteht hingegen in Sachen Börsenkommunikation. „Investor Relations-Arbeit haben wir bislang noch so gut wie gar nicht gemacht“, räumt Elgeti ein. Das ist freilich eine wenig untertrieben. Immerhin ist die Aktie seit der jüngsten Barkapitalerhöhung in den Prime Standard gewechselt und zählt Top-Adressen wie Carmignac zum Aktionärskreis – von allein klopfen die meist nicht an die Tür. Im Streubesitz befinden sich gut 31 Prozent der Aktien. Ansonsten dominiert Elgeti – REIT-bedingt – über viele kleine Finanzvehikel (Obotritia, Babelsberger, Försterweg, Jägersteig) den Investorenkreis. Perspektivisches Ziel für den gebürtigen Rostocker ist die Aufnahme in den SDAX, was aus heutiger Sicht schon eine kleine Sensation wäre. Für risikobereite Investoren ist die Aktie nach Auffassung von boersengefluester.de damit eine knackige Alternative zu den gängigen Immobilientiteln.

Rolf Elgeti, CEO, Deutsche Konsum REIT-AG[/caption]

Nach und nach verstärkt sich die Gesellschaft außerdem auf personeller Seite – hat mit Alexander Kroth (CIO) und Christian Hellmuth (CFO) zur Jahresmitte den Vorstand ausgeweitet. Nachholbedarf besteht hingegen in Sachen Börsenkommunikation. „Investor Relations-Arbeit haben wir bislang noch so gut wie gar nicht gemacht“, räumt Elgeti ein. Das ist freilich eine wenig untertrieben. Immerhin ist die Aktie seit der jüngsten Barkapitalerhöhung in den Prime Standard gewechselt und zählt Top-Adressen wie Carmignac zum Aktionärskreis – von allein klopfen die meist nicht an die Tür. Im Streubesitz befinden sich gut 31 Prozent der Aktien. Ansonsten dominiert Elgeti – REIT-bedingt – über viele kleine Finanzvehikel (Obotritia, Babelsberger, Försterweg, Jägersteig) den Investorenkreis. Perspektivisches Ziel für den gebürtigen Rostocker ist die Aufnahme in den SDAX, was aus heutiger Sicht schon eine kleine Sensation wäre. Für risikobereite Investoren ist die Aktie nach Auffassung von boersengefluester.de damit eine knackige Alternative zu den gängigen Immobilientiteln.

Deutsche Konsum Real Estate

Kurs: 1,84

Rolf Elgeti, CEO, Deutsche Konsum REIT-AG[/caption]

Nach und nach verstärkt sich die Gesellschaft außerdem auf personeller Seite – hat mit Alexander Kroth (CIO) und Christian Hellmuth (CFO) zur Jahresmitte den Vorstand ausgeweitet. Nachholbedarf besteht hingegen in Sachen Börsenkommunikation. „Investor Relations-Arbeit haben wir bislang noch so gut wie gar nicht gemacht“, räumt Elgeti ein. Das ist freilich eine wenig untertrieben. Immerhin ist die Aktie seit der jüngsten Barkapitalerhöhung in den Prime Standard gewechselt und zählt Top-Adressen wie Carmignac zum Aktionärskreis – von allein klopfen die meist nicht an die Tür. Im Streubesitz befinden sich gut 31 Prozent der Aktien. Ansonsten dominiert Elgeti – REIT-bedingt – über viele kleine Finanzvehikel (Obotritia, Babelsberger, Försterweg, Jägersteig) den Investorenkreis. Perspektivisches Ziel für den gebürtigen Rostocker ist die Aufnahme in den SDAX, was aus heutiger Sicht schon eine kleine Sensation wäre. Für risikobereite Investoren ist die Aktie nach Auffassung von boersengefluester.de damit eine knackige Alternative zu den gängigen Immobilientiteln.

Rolf Elgeti, CEO, Deutsche Konsum REIT-AG[/caption]

Nach und nach verstärkt sich die Gesellschaft außerdem auf personeller Seite – hat mit Alexander Kroth (CIO) und Christian Hellmuth (CFO) zur Jahresmitte den Vorstand ausgeweitet. Nachholbedarf besteht hingegen in Sachen Börsenkommunikation. „Investor Relations-Arbeit haben wir bislang noch so gut wie gar nicht gemacht“, räumt Elgeti ein. Das ist freilich eine wenig untertrieben. Immerhin ist die Aktie seit der jüngsten Barkapitalerhöhung in den Prime Standard gewechselt und zählt Top-Adressen wie Carmignac zum Aktionärskreis – von allein klopfen die meist nicht an die Tür. Im Streubesitz befinden sich gut 31 Prozent der Aktien. Ansonsten dominiert Elgeti – REIT-bedingt – über viele kleine Finanzvehikel (Obotritia, Babelsberger, Försterweg, Jägersteig) den Investorenkreis. Perspektivisches Ziel für den gebürtigen Rostocker ist die Aufnahme in den SDAX, was aus heutiger Sicht schon eine kleine Sensation wäre. Für risikobereite Investoren ist die Aktie nach Auffassung von boersengefluester.de damit eine knackige Alternative zu den gängigen Immobilientiteln.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Deutsche Konsum Real Estate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A14KRD | DE000A14KRD3 | AG | 201,71 Mio € | 16.12.2015 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 56,23 | 69,67 | 74,39 | 79,72 | 77,44 | 69,96 | 61,00 | |

| EBITDA1,2 | 38,70 | 40,29 | 39,49 | -70,24 | 37,23 | -55,52 | 0,00 | |

| EBITDA-margin %3 | 68,82 | 57,83 | 53,09 | -88,11 | 48,08 | -79,36 | 0,00 | |

| EBIT1,4 | 38,69 | 97,92 | 68,01 | -116,90 | 37,09 | -55,64 | 0,00 | |

| EBIT-margin %5 | 68,81 | 140,55 | 91,42 | -146,64 | 47,90 | -79,53 | 0,00 | |

| Net profit1 | 34,17 | 91,37 | 60,39 | -180,99 | 1,97 | -50,99 | 0,00 | |

| Net-margin %6 | 60,77 | 131,15 | 81,18 | -227,03 | 2,54 | -72,89 | 0,00 | |

| Cashflow1,7 | 35,94 | 37,97 | 49,38 | 41,63 | 23,13 | 15,55 | 0,00 | |

| Earnings per share8 | 0,73 | 1,84 | 1,22 | -3,58 | 0,06 | -1,04 | -0,34 | |

| Dividend per share8 | 0,40 | 0,40 | 0,12 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Vor ziemlich genau zwei Jahren auf der Small-Cap-Konferenz der DVFA in Frankfurt stellte Oliver Borrmann den verdutzten Investoren seine Pläne vor, wie er aus der – letztlich am Kapitalmarkt gescheiterten – Venture Capital-Gesellschaft bmp Holding eine veritable E-Commerce-Gesellschaft mit Fokus auf Bettwaren, also in erster Linie Matratzen, formen will. Keine Frage: Den Weg dorthin hatte sich bmp-Vorstand Borrmann, mittlerweile firmiert die Gesellschaft unter dem Namen SLEEPZ, sicherlich weniger holprig vorgestellt. Ein wenig überspitzt formuliert und brutal abgekürzt, lautete der Plan in etwa so: Das noch vorhandene Restportfolio aus dem Mediensektor wird so schnell wie möglich verkauft, um mit dem Geld neue Beteiligungen aus dem Bereich Schlafwelten einzugehen. Parallel dazu wurde die Eigenmarke Grafenfels aus der Taufe gehoben, um aus ihr eine der „Top Matratzen-Marken in Europa” zu formen (siehe dazu den Beitrag von boersengefluester.de HIER).

Beschleunigen sollte das Geschäft mit Grafenfels-Matratzen unter anderem positive Benotungen in den einschlägigen Testmagazinen. Klingt alles super dynamisch. Doch die Investoren hatten ihre Zweifel an der Umsetzung, auch wenn Matratzen-Start ups in den USA mit ähnlichen Vertriebsmodellen schon damals auf gigantische Bewertungen kamen. Tatsächlich lief die Entwicklung von bmp auch sehr viel schleppender als gedacht, zumal sich die Berliner den Ring mit namhaften und potenten Wettbewerbern teilen. Zwischenzeitlich sah es sogar bedenklich schlecht aus um bmp. Die Gesellschaft musste eine Verlustanzeige machen, derweil krachte der Aktienkurs auf immer neue Tiefs. Kein Wunder: Mit Matratzen der Marke Grafenfels erzielte das Unternehmen im vergangenen Jahr Umsätze von gerade einmal 100.000 Euro – bei einem Verlust von mehr als 800.000 Euro.

Doch in dieser Situation zeigte Borrmann Kämpferqualitäten und holte mit Heliad Equity Partners und dem italienischen Matratzenhersteller Alessanderx neue Investoren an Bord. Zudem setzte die Gesellschaft eine Kapitalherabsetzung im Verhältnis 3:1 um. Immerhin: Seit Anfang Mai 2017 reüssiert die Investmentstory von SLEEPZ auch an Börse vorsichtig, wenngleich die Marktkapitalisierung mit 16,5 Mio. Euro noch auf Bonsaiformat daherkommt. Jedenfalls erkennen die Investoren die Perspektive, so wie sie Borrmann auf der jüngsten Hauptversammlung am 18. August 2017 gezeigt hat – die Präsentation kann man sich als Anleger HIER herunterladen. Noch ist SLEEPZ ein super riskantes Investment und das Unternehmen hat weiteren Kapitalbedarf. Dessen sollten sich Anleger bewusst sein. „SLEEPZ erstellt derzeit einen Börsenzulassungsprospekt, um ab November 2017 eine Barkapitalerhöhung mit Bezugsrecht durchführen zu können. Das Volumen steht noch nicht fest, könnte sich aber im Rahmen 3 bis 6 Mio. Euro bewegen", schreiben die Analysten von Montega Research aus Hamburg in ihrer neuesten Studie.

[sws_blue_box box_size="640"]Klick-Tipp: Schauen Sie auch unser exklusives Tool Umfimierungen an.[/sws_blue_box]

Losgelöst davon gibt es – zumindest was Grafenfels-Matratzen angeht – tatsächlich eine wichtige Neuigkeit: So hat die Stiftung Warentest in ihrer aktuellen Ausgabe 19 Matratzen ausgiebig getestet und das Einsteigermodell Grafenfels Weiss (ab 279 Euro) gleich mit der Note 2,5 bewertet. Ein bessere Werbung hätte sich Borrmann – so kurz vor seiner Präsentation auf der diesjährigen DVFA Herbstkonferenz am 5. September in Frankfurt – kaum vorstellen können. Welchen Einfluss positive Testberichte haben können, macht schließlich der Medienhype um die Bodyguard-Matratze von bett1.de vor.

Doch in dieser Situation zeigte Borrmann Kämpferqualitäten und holte mit Heliad Equity Partners und dem italienischen Matratzenhersteller Alessanderx neue Investoren an Bord. Zudem setzte die Gesellschaft eine Kapitalherabsetzung im Verhältnis 3:1 um. Immerhin: Seit Anfang Mai 2017 reüssiert die Investmentstory von SLEEPZ auch an Börse vorsichtig, wenngleich die Marktkapitalisierung mit 16,5 Mio. Euro noch auf Bonsaiformat daherkommt. Jedenfalls erkennen die Investoren die Perspektive, so wie sie Borrmann auf der jüngsten Hauptversammlung am 18. August 2017 gezeigt hat – die Präsentation kann man sich als Anleger HIER herunterladen. Noch ist SLEEPZ ein super riskantes Investment und das Unternehmen hat weiteren Kapitalbedarf. Dessen sollten sich Anleger bewusst sein. „SLEEPZ erstellt derzeit einen Börsenzulassungsprospekt, um ab November 2017 eine Barkapitalerhöhung mit Bezugsrecht durchführen zu können. Das Volumen steht noch nicht fest, könnte sich aber im Rahmen 3 bis 6 Mio. Euro bewegen", schreiben die Analysten von Montega Research aus Hamburg in ihrer neuesten Studie.

[sws_blue_box box_size="640"]Klick-Tipp: Schauen Sie auch unser exklusives Tool Umfimierungen an.[/sws_blue_box]

Losgelöst davon gibt es – zumindest was Grafenfels-Matratzen angeht – tatsächlich eine wichtige Neuigkeit: So hat die Stiftung Warentest in ihrer aktuellen Ausgabe 19 Matratzen ausgiebig getestet und das Einsteigermodell Grafenfels Weiss (ab 279 Euro) gleich mit der Note 2,5 bewertet. Ein bessere Werbung hätte sich Borrmann – so kurz vor seiner Präsentation auf der diesjährigen DVFA Herbstkonferenz am 5. September in Frankfurt – kaum vorstellen können. Welchen Einfluss positive Testberichte haben können, macht schließlich der Medienhype um die Bodyguard-Matratze von bett1.de vor.

SLEEPZ

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| SLEEPZ | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A2E377 | DE000A2E3772 | AG | 2,24 Mio € | 02.07.1999 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 52,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 4,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 7,69 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -0,08 | -0,05 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 1,00 | 0,00 | 1,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Grafenfels Manufaktur GmbH

...

© boersengefluester.de | Redaktion

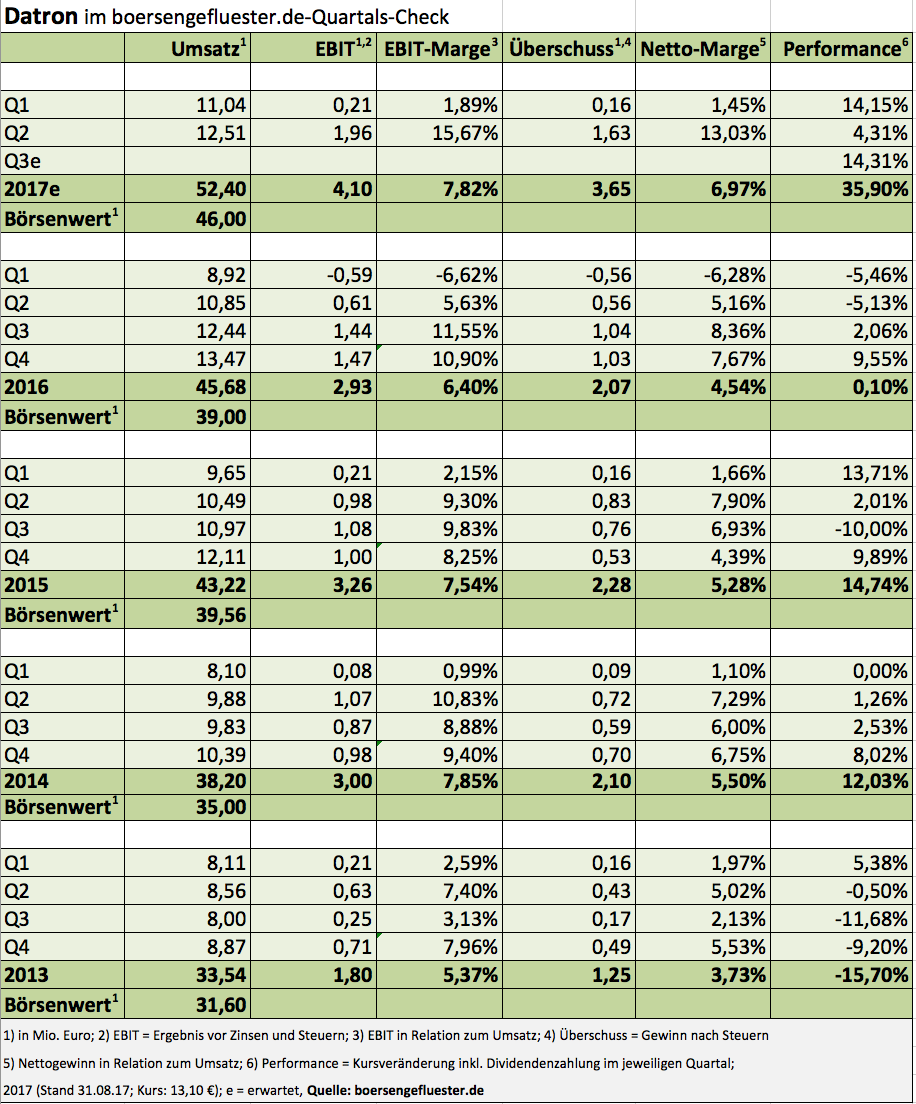

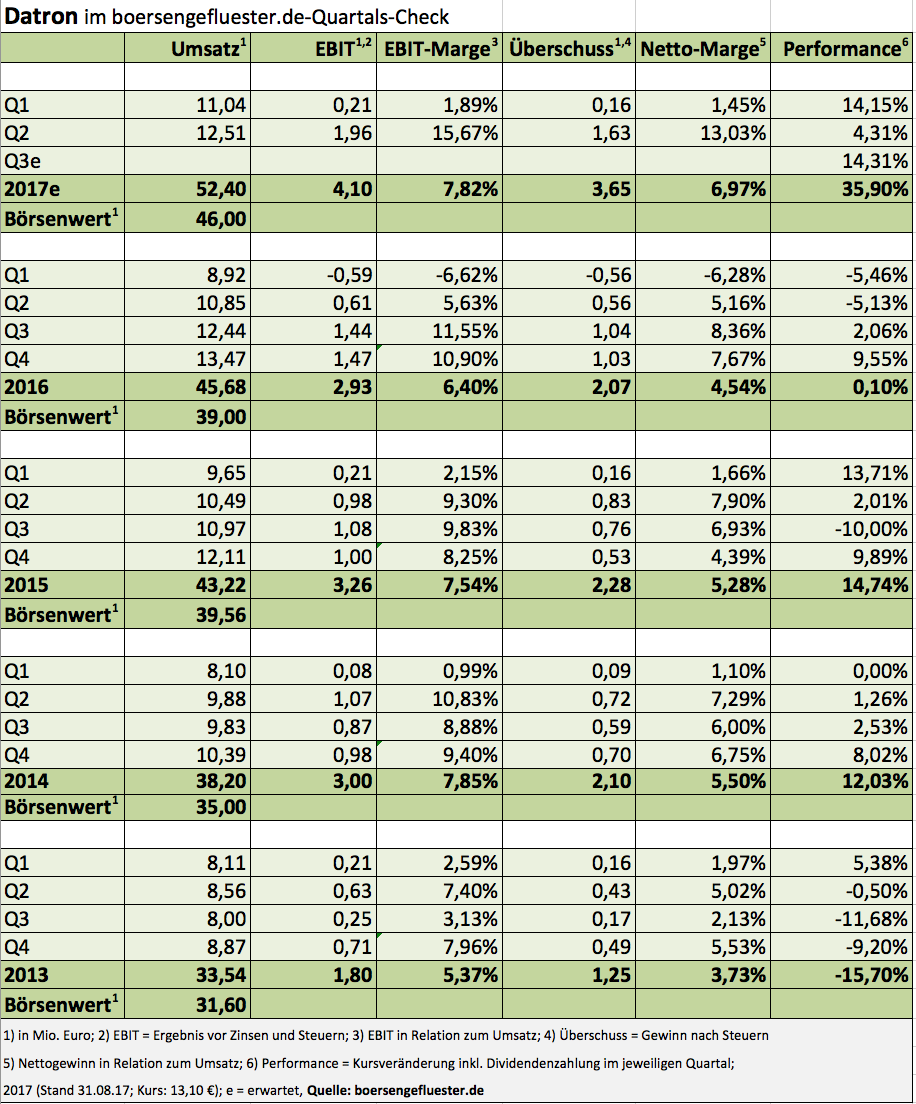

Langjährigen Datron-Investoren muss die aktuelle Performance ihrer Aktie fast schon ein wenig unheimlich vorkommen. Ein Plus von mehr als 35 Prozent innerhalb eines Jahres gab es jedenfalls noch nie. Anfang August hat der Anteilschein des Fräsmaschinenanbieters mit 13,50 Euro sogar ein neues All-Time-High erreicht, nachdem die bisherige Rekordmarke von 12,95 Euro schon mehr als sechs Jahre zurücklag – damals gleich am ersten Handelstag beim IPO am 13. April 2011. Auslöser des Höhenflugs sind die kontinuierlich verbesserten Zahlen im Kerngeschäft mit CNC-Maschinen zur Bearbeitung von Aluminium und Kunststoffen. Dagegen entwickelt sich das Geschäft mit Fräsmaschinen für den Einsatz in Zahnlaboren längst nicht so gut, wie ursprünglich erhofft. Dabei war der Dentalbereich einmal Kern der Investmentstory für den Small Cap. Mittlerweile hat sich Datron hier auf High-End-Lösungen spezialisiert und nimmt dafür auch spürbare Umsatzeinbußen in Kauf. „Wir gehen von einer tendenziell weiter abnehmenden Bedeutung dieses Geschäftsbereiches aus“, hieß es zuletzt ganz offen.

Dieses Bild bestätigt sich auch im jetzt vorgelegten Halbjahresbericht: So knickten die Erlöse aus dem Bereich Dental-CAM Fräs- und Schleifmaschinen um fast 42 Prozent auf nur noch knapp 527.000 Euro ein. Bemerkenswert: Das Geschäft mit Werkzeugen für den Dentalbereich zog parallel um gut 13 Prozent auf fast 5,21 Mio. Euro an. Mit Abstand wichtigster Umsatzbringer bleiben jedoch die klassischen CNC-Fräsmaschinen mit einem stattlichen Erlösplus von 37,5 Prozent auf 13,35 Mio. Euro in den ersten sechs Monaten 2017. Summa summarum zeigt die Gesellschaft aus Mühltal südöstlich von Darmstadt damit einen Anstieg der Konzernerumsätze von 19 Prozent auf 23,55 Mio. Euro. Einen gewaltigen Satz auf 2,17 Mio. Euro per Ende Juni 2017 machte derweil das Ergebnis vor Zinsen und Steuern (EBIT). Das Ergebnis je Aktie sprang von 0,01 auf 0,45 Euro.

Freilich ist Datron nicht aus heiterem Himmel in ungeahnte Margendimensionen vorgestoßen, vielmehr hat die Gesellschaft im zweiten Quartal den Ertrag aus dem Verkauf der Minderheitsbeteiligung an der britischen Datron Technology – das waren immerhin rund 870.000 Euro – eingebucht. „Operativ ist die Gesellschaft weiter unser exklusiver Vertriebspartner für Datron-Produkte“, betont Datron-CEO und Großaktionär Arne Brüsch. Boersengefluester.de hatte Mitte Juni 2017 bereits über den Deal berichtet (HIER geht es zu dem Beitrag). So gesehen überrascht es auch nicht, dass Finanzvorstand Michael Daniel an den Prognosen für 2017 festhält: Die sehen bei Erlösen von mindestens 50 Mio. Euro ein operatives EBIT von rund 4 Mio. Euro vor. On top kommt dann noch der Ertrag aus dem UK-Deal. Unterm Strich soll damit ein Ergebnis je Aktie von 0,91 Euro stehen bleiben – nach 0,52 Euro im Jahr zuvor.

Kein Wunder, dass Datron – schon zur Veröffentlichung des Anteilsverkaufs – einen Extraschuss Dividendenfantasie ins Spiel brachte. Nach drei Runden mit jeweils 0,15 Euro pro Anteilschein kalkuliert boersengefluester.de für 2017 mit einer Ausschüttung von 0,22 Euro je Aktie, was den Titel freilich immer noch nicht übermäßig weit nach vorn in den Dividendencharts katapultieren würde. Dafür bietet das frei von Bankverbindlichkeiten agierende Unternehmen eine solide Wachstumsstory – gepaart mit einer moderaten Bewertung. Die Marktkapitalisierung von 52,4 Mio. Euro entspricht etwa den für 2017 zu erwartenden Erlösen – und das bei einer operativen Marge von fast acht Prozent. Wir bleiben also bei unserer Kaufen-Einschätzung für den viel zu wenig beachteten Titel. Gefallen würde uns, wenn sich Datron für ein Upgrade in den Scale entscheiden würde, auch wenn der Kurs momentan auch so genügend Rückenwind hat. Nächster wichtiger Termin für Datron wird die Maschinenbaumesse EMO in Hannover, die dieses Jahr vom 18. bis 23. September stattfindet.

Freilich ist Datron nicht aus heiterem Himmel in ungeahnte Margendimensionen vorgestoßen, vielmehr hat die Gesellschaft im zweiten Quartal den Ertrag aus dem Verkauf der Minderheitsbeteiligung an der britischen Datron Technology – das waren immerhin rund 870.000 Euro – eingebucht. „Operativ ist die Gesellschaft weiter unser exklusiver Vertriebspartner für Datron-Produkte“, betont Datron-CEO und Großaktionär Arne Brüsch. Boersengefluester.de hatte Mitte Juni 2017 bereits über den Deal berichtet (HIER geht es zu dem Beitrag). So gesehen überrascht es auch nicht, dass Finanzvorstand Michael Daniel an den Prognosen für 2017 festhält: Die sehen bei Erlösen von mindestens 50 Mio. Euro ein operatives EBIT von rund 4 Mio. Euro vor. On top kommt dann noch der Ertrag aus dem UK-Deal. Unterm Strich soll damit ein Ergebnis je Aktie von 0,91 Euro stehen bleiben – nach 0,52 Euro im Jahr zuvor.

Kein Wunder, dass Datron – schon zur Veröffentlichung des Anteilsverkaufs – einen Extraschuss Dividendenfantasie ins Spiel brachte. Nach drei Runden mit jeweils 0,15 Euro pro Anteilschein kalkuliert boersengefluester.de für 2017 mit einer Ausschüttung von 0,22 Euro je Aktie, was den Titel freilich immer noch nicht übermäßig weit nach vorn in den Dividendencharts katapultieren würde. Dafür bietet das frei von Bankverbindlichkeiten agierende Unternehmen eine solide Wachstumsstory – gepaart mit einer moderaten Bewertung. Die Marktkapitalisierung von 52,4 Mio. Euro entspricht etwa den für 2017 zu erwartenden Erlösen – und das bei einer operativen Marge von fast acht Prozent. Wir bleiben also bei unserer Kaufen-Einschätzung für den viel zu wenig beachteten Titel. Gefallen würde uns, wenn sich Datron für ein Upgrade in den Scale entscheiden würde, auch wenn der Kurs momentan auch so genügend Rückenwind hat. Nächster wichtiger Termin für Datron wird die Maschinenbaumesse EMO in Hannover, die dieses Jahr vom 18. bis 23. September stattfindet.

Datron

Kurs: 7,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Datron | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0V9LA | DE000A0V9LA7 | AG | 30,00 Mio € | 13.04.2011 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 42,13 | 54,16 | 59,90 | 63,82 | 60,59 | 60,20 | 66,00 | |

| EBITDA1,2 | 3,34 | 6,68 | 7,36 | 7,21 | 4,56 | 2,60 | 0,00 | |

| EBITDA-margin %3 | 7,93 | 12,33 | 12,29 | 11,30 | 7,53 | 4,32 | 0,00 | |

| EBIT1,4 | 2,15 | 5,45 | 6,11 | 6,03 | 3,45 | 1,45 | 4,60 | |

| EBIT-margin %5 | 5,10 | 10,06 | 10,20 | 9,45 | 5,69 | 2,41 | 6,97 | |

| Net profit1 | 1,48 | 3,86 | 4,32 | 4,55 | 2,41 | 0,60 | 2,40 | |

| Net-margin %6 | 3,51 | 7,13 | 7,21 | 7,13 | 3,98 | 1,00 | 3,64 | |

| Cashflow1,7 | 6,17 | 2,95 | 2,06 | 3,21 | 4,38 | 1,50 | 0,00 | |

| Earnings per share8 | 0,37 | 0,96 | 1,08 | 1,14 | 0,60 | 0,15 | 0,62 | |

| Dividend per share8 | 0,05 | 0,20 | 0,20 | 0,20 | 0,12 | 0,12 | 0,17 | |

Quelle: boersengefluester.de and company details

Foto: Datron AG

...

© boersengefluester.de | Redaktion

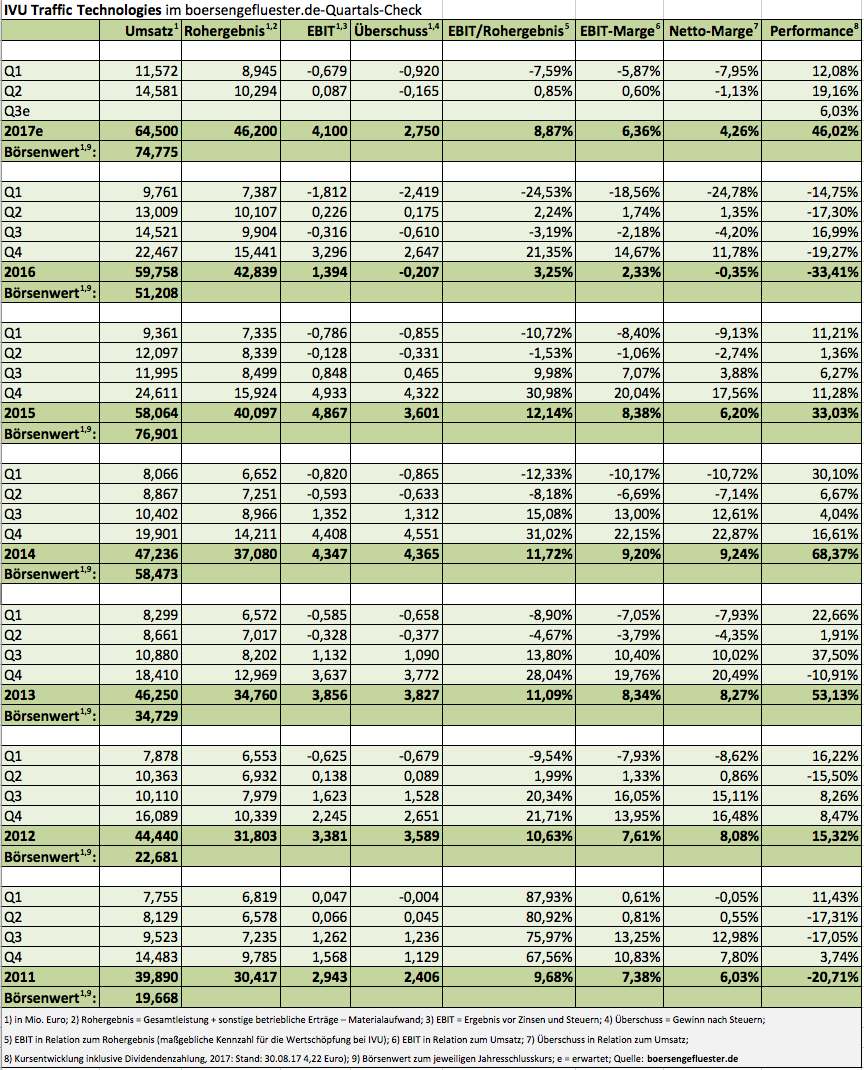

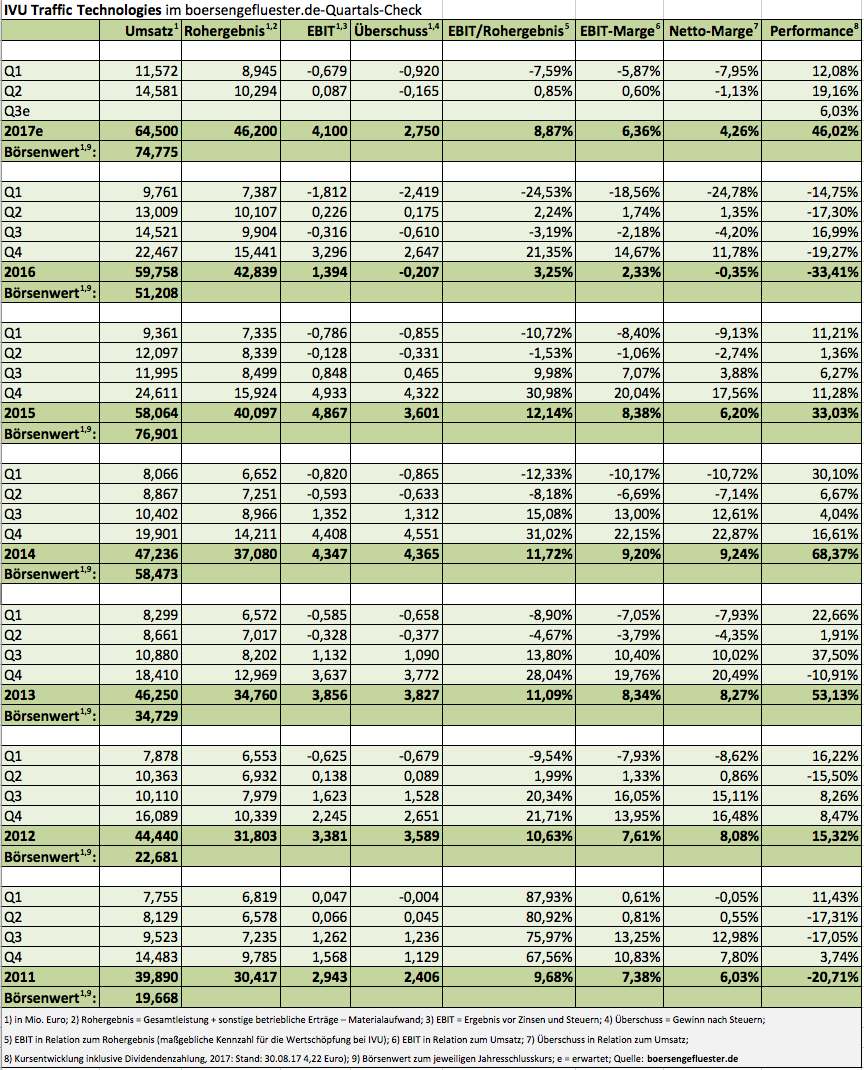

Manche Prognoseanhebungen liegen irgendwie in der Luft – IVU Traffic ist so ein Beispiel. Zwar entscheidet sich bei dem Telematikspezialisten regelmäßig erst im Abschlussviertel, wohin die Reise geht. Doch die positiven Meldungen um gewonnene Großprojekte (siehe den Beitrag von boersengefluester.de HIER) sowie die kürzlich erfolgte Übernahme des Züricher Beratungshauses Soft Tech Informatik AG passten nicht wirklich zu dem bereits zur Vorlage des Geschäftsberichts für 2016 formulierten Ausblick für 2017. Mit der Präsentation der Halbjahreszahlen wagt sich IVU-Vorstand Martin Müller-Elschner nun aber stärker in die Offensive. Das – freilich nicht ganz so aussagekräftige – Umsatzziel setzt Müller-Elschner um gut 2 Mio. Euro auf mehr als 64 Mio. Euro herauf. Für das Rohergebnis hält er nun mehr als 46 Mio. Euro (bislang: rund 45 Mio. Euro) für realistisch.

Wichtig zu wissen: Im Gegensatz zum Umsatz spiegelt das Rohergebnis die Wertschöpfung aus der Programmierung der eigenen Software wider, da die in der Regel zugekaufte Hardware, wie zum Beispiel Ticketautomaten, hier außen vor bleibt. Das Ergebnis vor Zinsen und Steuern (EBIT) veranschlagen die Berliner mittlerweile auf rund 4 Mio. Euro (zuvor: mindestens 3 Mio. Euro). Demnach würde die zentrale Steuerungskennzahl von IVU Traffic, die Relation von EBIT zu Rohergebnis, im laufenden Jahr auf eine Größenordnung von knapp neun Prozent zusteuern. Verglichen mit früheren Jahren ist das zwar immer noch kein übermäßig berauschender Wert. Aber immerhin nähert sich IVU wieder zweistelligen Regionen an. Dabei scheint es auf der Umsatzseite keine großen Verschiebungen mehr zu geben. Schon jetzt deckt der Orderbestand mehr als 90 Prozent des avisierten Jahresumsatzes ab.

Mit mindestens ebenso viel Freude werden langjährige Aktionäre des Prime Standard-Unternehmens sehen, dass die scharfe Kursdelle von 2016 mittlerweile fast vollständig aufgeholt ist und die Aktie das All-Time-High von 4,70 Euro aus dem November 2015 zumindest wieder im Visier hat. Bewertungstechnisch ist derweil noch alles im grünen Bereich. Und mit einer Marktkapitalisierung von knapp 75 Mio. Euro – davon sind zwei Drittel dem Streubesitz zuzurechnen – wird IVU Traffic auch für institutionelle Investoren wieder zunehmend interessant.

Mit mindestens ebenso viel Freude werden langjährige Aktionäre des Prime Standard-Unternehmens sehen, dass die scharfe Kursdelle von 2016 mittlerweile fast vollständig aufgeholt ist und die Aktie das All-Time-High von 4,70 Euro aus dem November 2015 zumindest wieder im Visier hat. Bewertungstechnisch ist derweil noch alles im grünen Bereich. Und mit einer Marktkapitalisierung von knapp 75 Mio. Euro – davon sind zwei Drittel dem Streubesitz zuzurechnen – wird IVU Traffic auch für institutionelle Investoren wieder zunehmend interessant.

IVU Traffic

Kurs: 19,95

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| IVU Traffic | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 744850 | DE0007448508 | AG | 353,50 Mio € | 07.07.2000 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 92,03 | 102,88 | 113,23 | 122,49 | 133,67 | 149,50 | 157,00 | |

| EBITDA1,2 | 15,30 | 16,45 | 18,70 | 20,31 | 21,69 | 23,60 | 25,35 | |

| EBITDA-margin %3 | 16,63 | 15,99 | 16,52 | 16,58 | 16,23 | 15,79 | 16,15 | |

| EBIT1,4 | 12,78 | 13,92 | 14,85 | 15,77 | 16,82 | 15,50 | 19,70 | |

| EBIT-margin %5 | 13,89 | 13,53 | 13,12 | 12,88 | 12,58 | 10,37 | 12,55 | |

| Net profit1 | 10,09 | 9,32 | 10,13 | 11,38 | 12,04 | 12,95 | 13,60 | |

| Net-margin %6 | 10,96 | 9,06 | 8,95 | 9,29 | 9,01 | 8,66 | 8,66 | |

| Cashflow1,7 | 30,76 | 19,08 | 4,47 | 11,91 | 6,74 | 8,60 | 9,70 | |

| Earnings per share8 | 0,57 | 0,53 | 0,58 | 0,65 | 0,69 | 0,74 | 0,77 | |

| Dividend per share8 | 0,20 | 0,22 | 0,24 | 0,26 | 0,28 | 0,55 | 0,30 | |

Quelle: boersengefluester.de and company details

...

© boersengefluester.de | Redaktion

Ein wenig seltsam ist das schon: Nur einen Tag nach der Hauptversammlung am 29. August 2017 in München wendet sich Ringmetall mit den Halbjahreszahlen an die Öffentlichkeit und kassiert – angesichts eines auf den ersten Blick vorsichtigen Ausblicks – prompt Prügel in Form eines Kursverlusts von sechs Prozent (gut ein Prozentpunkt davon geht freilich auf die Kappe des Dividendenabschlags). Höhere Einkaufspreise für Stahl sowie die für Ringmetall ungünstige Euro-Dollar-Entwicklung sorgten dafür, dass das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) in den ersten sechs Monaten 2017 nur um knapp ein Prozent auf 7,10 Mio. Euro vorankam – bei Erlösen von 52,94 Mio. Euro. Demnach sank die EBITDA-Marge von 14,6 auf 13,4 Prozent. „Das ist umso bedauerlicher, wenn man unsere starke operative Entwicklung in Deutschland und den USA betrachtet. Immerhin konnten wir aber infolge gesunkener Abschreibungen und eines verbesserten Finanzergebnisses ein überproportional gestiegenes Vorsteuerergebnis erzielen“, sagt Vorstandssprecher Christoph Petri.

Die Jahresprognose für 2017, die Erlöse zwischen 98 und 103 Mio. Euro sowie ein EBITDA in einer Bandbreite von 11,5 bis 13,0 Mio. Euro vorsieht, hält Petri gleichwohl aufrecht. Und gemessen an den Halbjahreszahlen sieht die Vorschau auch weiterhin sehr gut erreichbar aus. Enttäuscht sind aber diejenigen Anleger, die auf eine Anhebung des Ausblicks gesetzt haben. Nun: Boersengefluester.de ist zuversichtlich, dass sich die Gemüter schnell wieder beruhigen werden. Grundsätzlich sehen wir den Münchner Anbieter von Fassspannringen, Industrieverpackungen und Spezialfahrzeuganbauteilen prima aufgestellt, zumal sich Ringmetall durch Akquisitionen weiterhin punktuell verstärkt. Sogar die Integration der Ende 2015 gekauften US-Tochter Self Industries – dem bislang größten Erwerb in der Firmengeschichte – verlief erfreulich reibungslos. Das von den Montega-Analysten zuletzt genannte Kursziel von 4,30 Euro halten wir für konservativ angesetzt. Der jüngste Absacker für die im Scale gelistete Aktie ist eher eine gute Nachkaufgelegenheit, als eine nachhaltige Trendwende nach unten.

[sws_blue_box box_size="640"]Gratis Download der Edison Research Scale-Studie für Ringmetall: HIER [/sws_blue_box]

Foto: kaboompics

...

© boersengefluester.de | Redaktion

Kursmäßig boten die Sommermonate für die Aktionäre der FinTech Group nicht gerade ein grandioses Erholungsprogramm. Im Tief verlor der Anteilschein zwischen Juni und August um knapp 15 Prozent an Wert, konnte sich zuletzt allerdings wieder deutlich berappeln und notiert nun bei 17,66 Euro – also beinahe auf Ausgangsniveau. Zugegeben: Es gibt jede Menge Aktien, die in dieser Zeit deutlich heftigere Kursbewegungen Richtung Süden zu verkraften hatten. Doch nach der starken Performance im Mai hatte manch Investor darauf gesetzt, dass der Anteilschein der FinTech Group nun endlich nachhaltig durchstartet und vielleicht sogar an die Form früherer Jahre anknüpft. Operativ gibt CEO Frank Niehage derweil weiter Vollgas, davon konnte sich boersengefluester.de erst kürzlich auf einer Firmenpräsentation überzeugen.

Nun legt Niehage in Form der Halbjahreszahlen nach: Demnach kam die FinTech Group auf ein Erlösplus von 2,5 Prozent auf 49,56 Mio. Euro. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) blieb mit 13,00 Mio. Euro um 5,6 Prozent unter dem Niveau des Vorjahrs. Aufgrund einer spürbar höheren Steuerquote fiel der Gewinn vor Steuern sogar um 20,5 Prozent auf 9,74 Mio. Euro zurück. Da im Vorjahr die mittlerweile aufgegebenen Geschäfte der Aktionärsbank, CeFDex und XCOMpentence unterm Strich noch zusätzlich mit 6,3 Mio. Euro auf das Ergebnis drückten, liegt das Gesamtergebnis der FinTech Group per Ende Juni 2017 mit 6,95 Mio. Euro signifikant über dem 2016er-Vergleichswert von knapp 2,55 Mio. Euro. Fakt ist aber auch: Da in der zweiten Jahreshälfte 2017 keine ungewöhnlichen Sonderbelastungen aus aufgegebenen Geschäftsbereichen zu erwarten sind, wird die Ausgangsbasis für künftige Gewinnsteigerungen deutlich ambitionierter sein.

Zunächst einmal gilt es jedoch, die Vorschau für 2017 – sie sieht ein EBITDA von 32 bis 34 Mio. Euro sowie einen Überschuss von mehr als 16 Mio. Euro vor – zu erreichen. Dabei liegen die Erwartungen der Analysten für das EBITDA sogar eher im Bereich um 35 Mio. Euro. Es gilt also noch einiges aufzuholen in den kommenden Monaten. „Der deutlich gestiegene Halbjahresüberschuss zeigt bereits das hohe Ertragspotential der FinTech Group AG. Das zweite Halbjahr 2017 wird aber noch besser erwartet. Wir sind überzeugt, unsere Guidance zum dritten Mal infolge zu erfüllen“, sagt Niehage. Zudem betont Finanzvorstand Muhamad Chahrour: „Unser Konzern steht nach Jahren der Neuausrichtung, Zukäufen und Integration nun auf sehr solidem Fundament. Dies hat es uns erlaubt, im ersten Halbjahr 2017 im B2C- und B2B-Geschäft gezielt zu investieren. Die ersten Erfolge sind bereits an gestiegenen Kunden- und Transaktionszahlen erkennbar, im zweiten Halbjahr werden die Investitionen in unsere modulare Bankplattform auch im B2B-Geschäft ertragswirksam.“

Soweit scheint also alles in die richtige Richtung zu laufen, doch was könnte den Aktienkurs noch antreiben? Getuschelt wird immer wieder über eine mögliche Erweiterung des Aktionärskreises via Kapitalerhöhung mit Bezugsrechtsausschluss. Bislang dominieren die dem Unternehmer Bernd Förtsch zurechenbare GfBk Gesellschaft für Börsenkommunikation mit 34,05 Prozent sowie die – indirekt über die FinLab AG ebenfalls von Förtsch beeinflusste – Beteiligungsgesellschaft Heliad Equity Partners GmbH & Co. KGaA (17,24 Prozent) das Aktionariat. Keine Frage: „Frisches Blut“ würde an der Börse gut ankommen, wenngleich die operative Einflussnahme von Förtsch viel kleiner sein dürfte, als mitunter noch vermutet. Zudem befinden sich in dem – offiziell mit 48,71Prozent bezifferten – Streubesitz längst jede Menge internationale Profiinvestoren. Die FinTech Group ist also alles andere, als eine Privatveranstaltung.