Key Market Indicators:

More than 50 unique tools

What matters today?

Today

02. Mar, 61st day of the year, 304 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

© boersengefluester.de | Redaktion

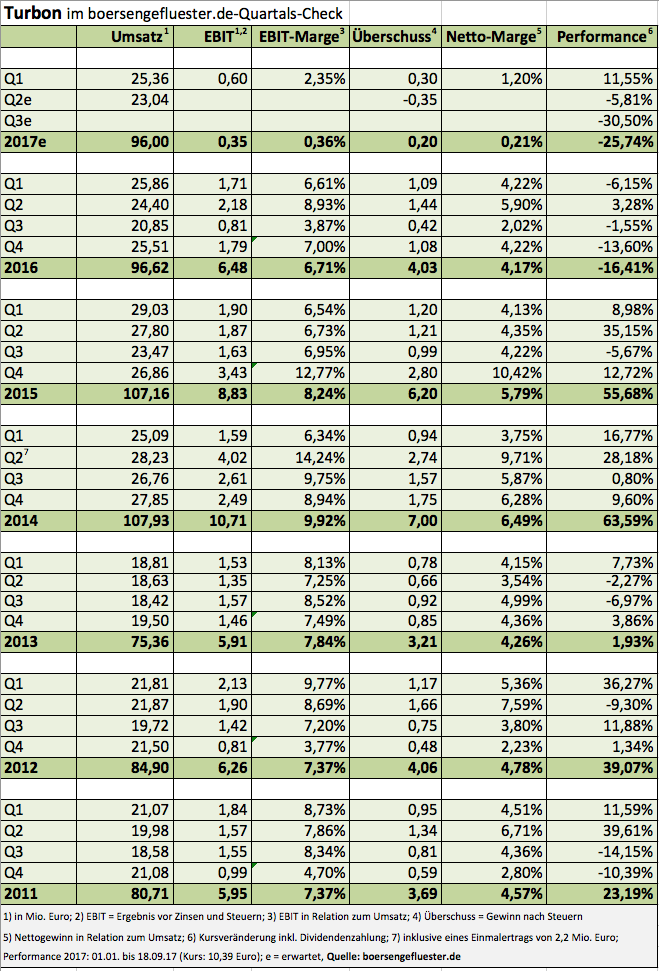

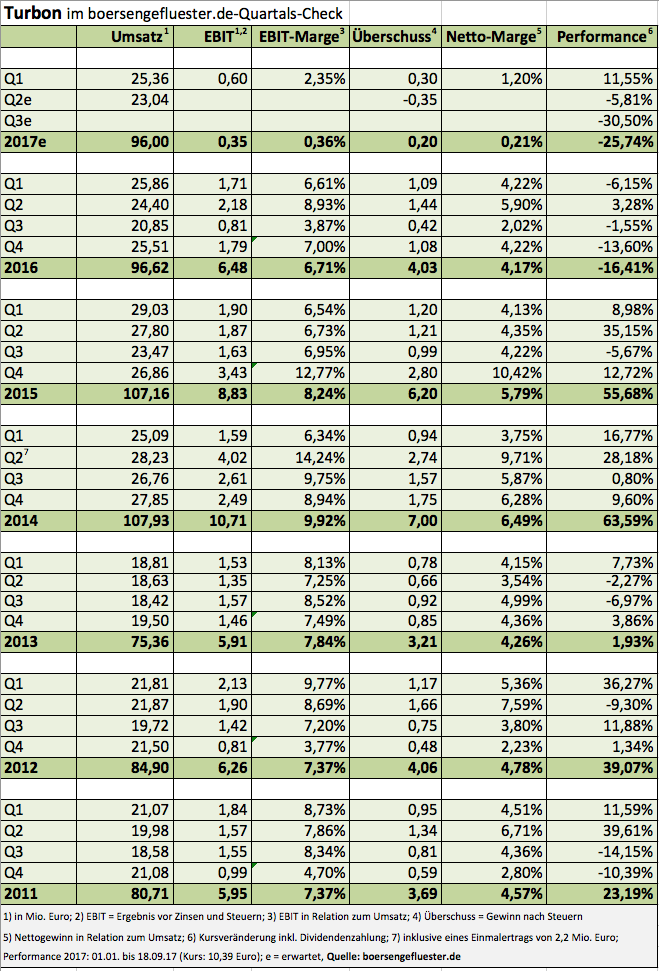

Für regelmäßige Leser von boersengefluester.de gehört Turbon zu den Klassikern in unserer Berichterstattung – vermutlich auch ein wenig aus alter Heimatverbundenheit. Der Spezialist für Tonerkartuschen sitzt in Hattingen an der Ruhr. Aber auch losgelöst davon hatte Turbon immer eine Menge zu bieten für Anleger, insbesondere die Dividendenrendite war in den vergangenen Jahren meist weit überdurchschnittlich hoch. Allerdings mussten Investoren in Kauf nehmen, dass sich Turbon nicht gerade durch eine intensive Investor-Relations-Arbeit auszeichnete. Klar: Die üblichen Zwischenberichte veröffentlichte das im General Standard gelistete Unternehmen regelmäßig, doch auf den einschlägigen Investorenkonferenzen ist Turbon nie präsent. Transparenz geht irgendwie anders.

Und so kam irgendwie auch nur scheibchenweise heraus, wie markant sich das wirtschaftliche Umfeld von Turbon in den vergangenen Quartalen verschlechtert hatte. Kürzlich zog Großaktionär Holger Brückmann-Turbon die Reißleine und beförderte sich selbst wieder zurück in den Vorstandsposten – ein ziemlich überraschender Vorgang, der aber zeigt, was sich alles aufgestaut hatte (siehe dazu auch den Bericht von boersengefluester.de HIER). Freilich noch überraschter ist boersengefluester.de, dass Brückmann-Turbon im jetzt vorgelegten Halbjahresbericht dezidiert Stellung zur aktuellen Situation bei Turbon bezieht. Zumindest in dieser Deutlichkeit hätten wir das nie erwartet. Daher haben wir uns auch entschlossen, große Teile seines Vorworts an dieser Stelle zu veröffentlichen:

...

© boersengefluester.de | Redaktion

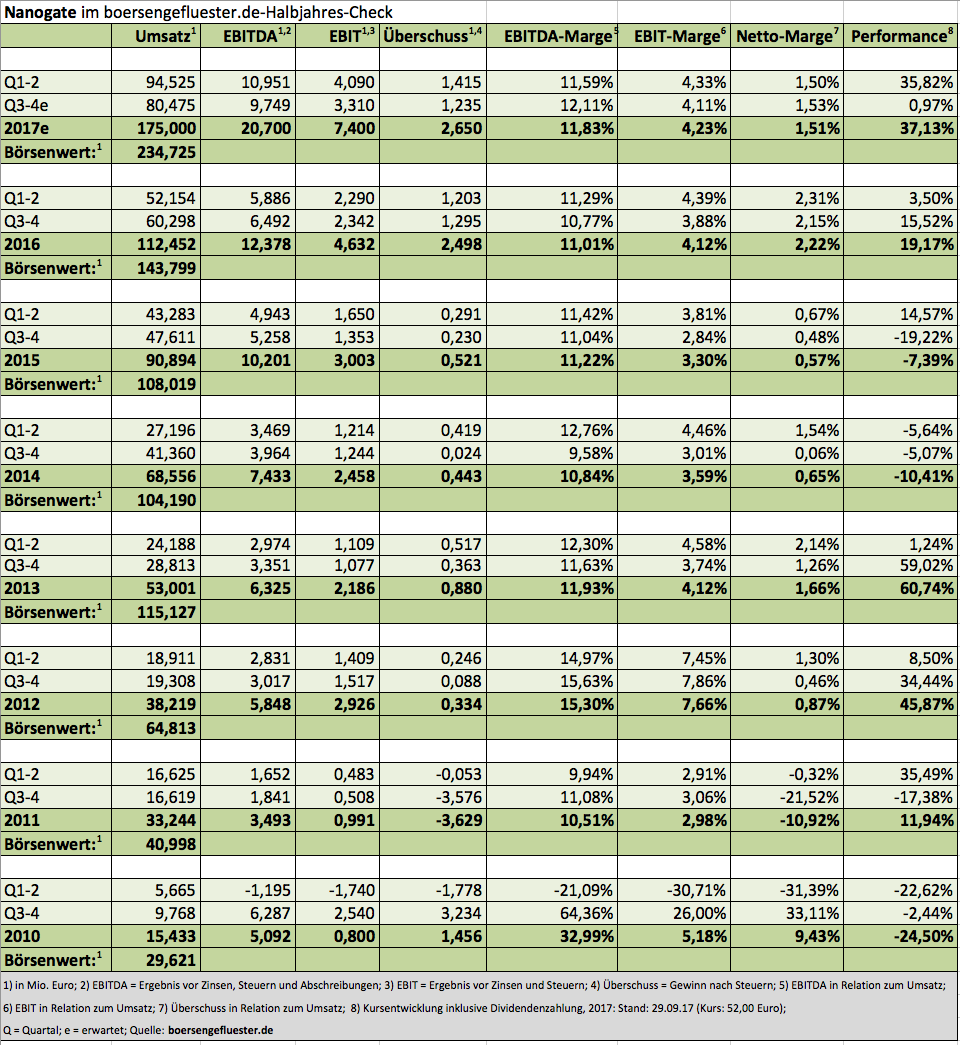

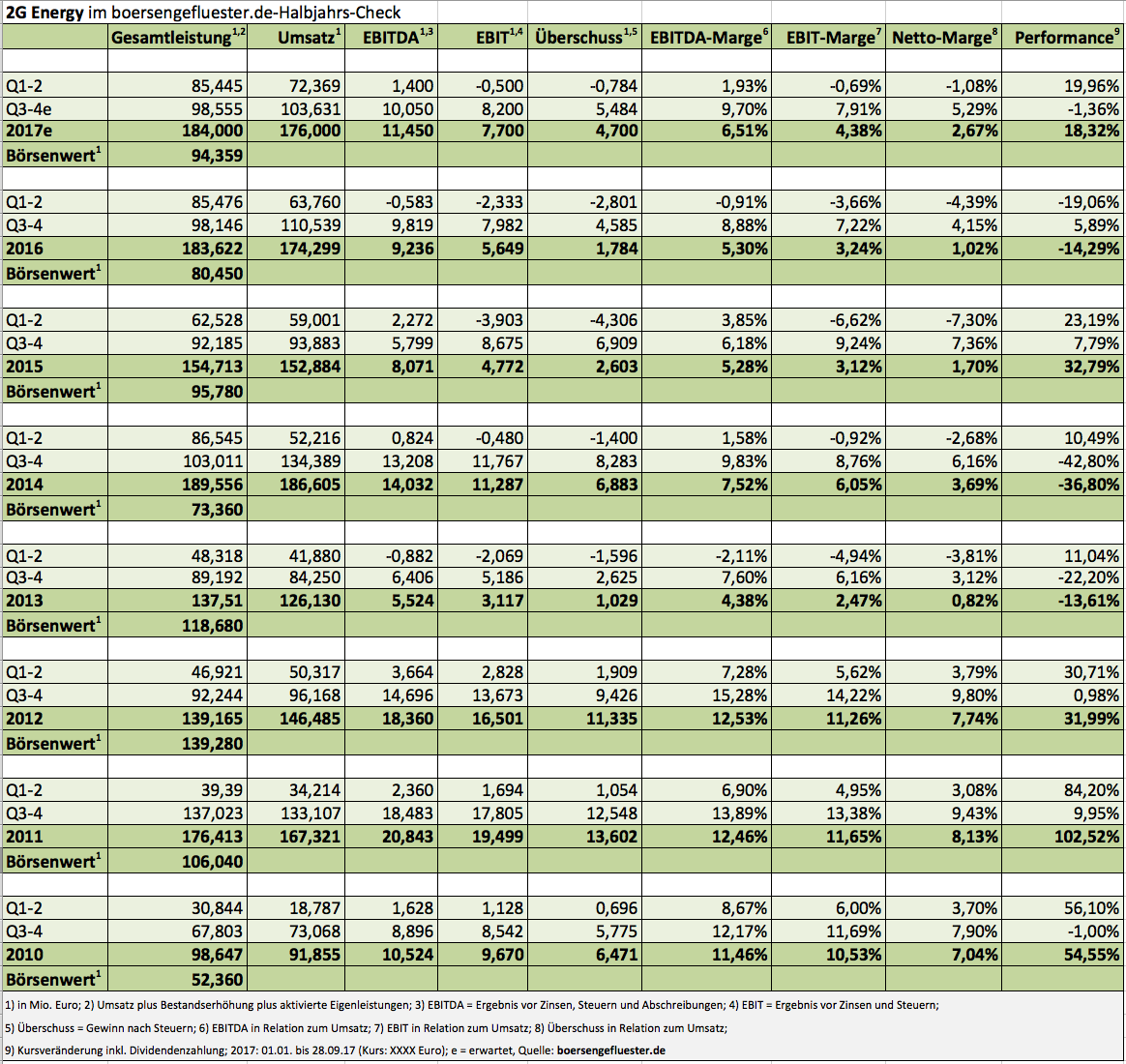

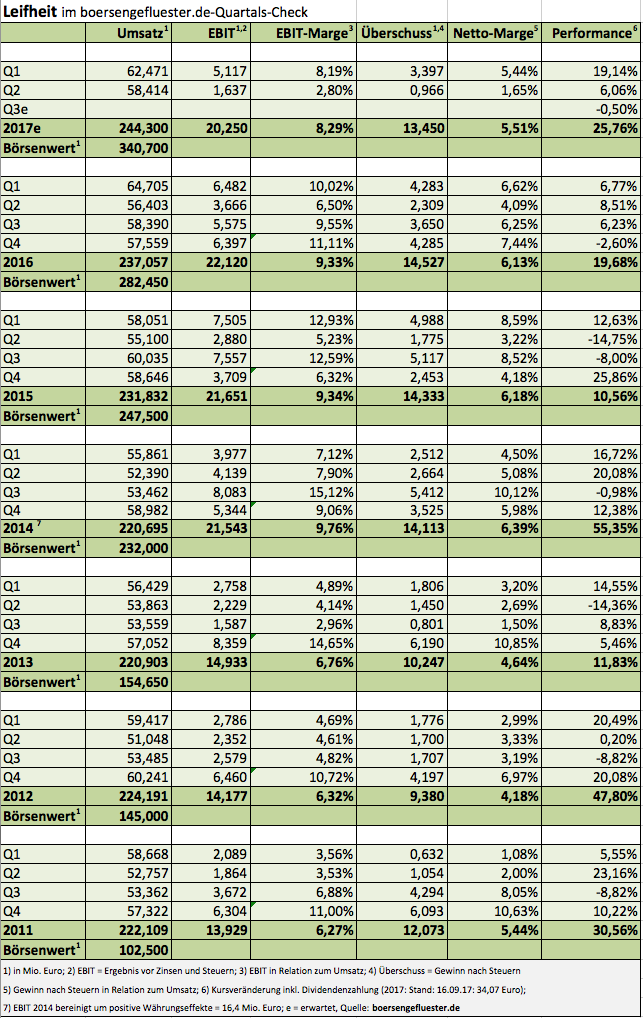

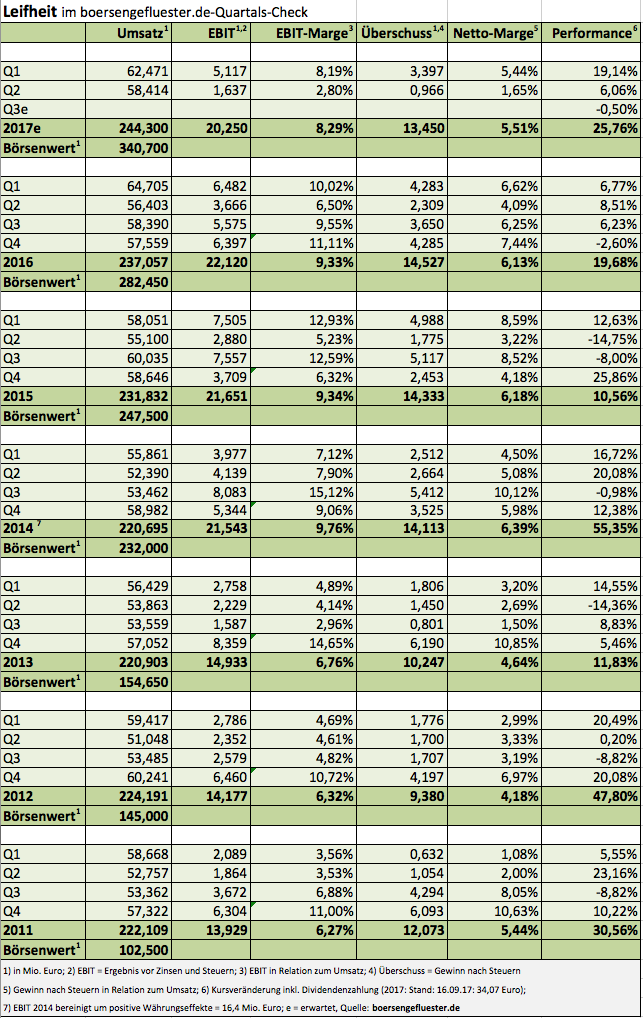

Das gleich mal vorweg: Für Anleger, die auf attraktive Dividenden und ein möglichst niedriges Kurs-Gewinn-Verhältnis (KGV) schwören, kommt die Nanogate-Aktie normalerweise nicht in Frage. Das auf Hightech-Beschichtungen spezialisierte Unternehmen schüttet nur einen winzigen Teil der Erträge aus – und bei einem KGV von mehr als 60 läuten normalerweise sogar die Alarmglocken. Doch bei Nanogate sollten auch sonst eher klassisch ausgerichtete Investoren eine Ausnahme machen. Beim Besuch in der Redaktion von boersengefluester.de sprüht der Vorstandsvorsitzende Ralf Zastrau jedenfalls vor Zuversicht und wirbt für seinen strikten Wachstumskurs. Immerhin bietet der Markt für Hochleistungsbeschichtungen immer neue Anwendungen – etwa in den Bereichen Elektromobilität oder automatisiertes Fahren. Zudem hat es die Gesellschaft aus dem saarländischen Quierschied-Göttelborn verstanden, die vielen Akquisitionen der vergangenen Jahre in den Konzernverbund zu integrieren.

Bisheriges Meisterstück ist dabei die Anfang des Jahres erworbene und mittlerweile in Jay Systems umfirmierte US-Beteiligung. Wie rasant Nanogate expandiert zeigt ein Blick auf die Umsatzentwicklung: 2010 – im Jahr des Börsengangs – erlöste das Unternehmen weniger als 8 Mio. Euro. Für 2017 stellt Zastrau mittlerweile mehr als 170 Mio. Euro in Aussicht – bei einem Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von Untergrenze 20 Mio. Euro. Nach Ablauf der ersten sechs Monate 2017 sieht diese Prognose fast schon wieder zurückhaltend aus, doch bis Jahresende fallen noch einige Aufwendungen für die Zusammenführung der neuen Unternehmen an. Zudem sind waghalsige Bilanzierungsmanöver – etwa die Aktivierung von Eigenleistungen – kein wirkliches Thema. Das unterscheidet Nanogate wohltuend von anderen Firmen mit Wachstum in der Genetik.

So gesehen könnte die im Scale gelistete Gesellschaft schon jetzt eine höhere EBITDA-Marge als die gegenwärtig gut elf Prozent zeigen. Boersengefluester.de hält perspektivisch eine operative Rendite von rund 15 Prozent für möglich. Bezogen auf das neue Umsatzziel von 250 Mio. Euro innerhalb der nächsten fünf Jahre – wir gehen davon aus, dass es schneller geht – würde das einem EBITDA von 37,5 Mio. Euro entsprechen. Dem steht gegenwärtig ein Unternehmenswert (Marktkapitalisierung plus Netto-Finanzschulden) von etwas mehr als 320 Mio. Euro entgegen. Auf die lange Sicht relativiert sich die zurzeit sehr sportlich wirkende Bewertung des Small Caps also deutlich. Trotzdem bleibt es eine Herausforderung für CEO Zastrau, den Investoren den Spagat zwischen Wachstum und Ergebniskennzahlen schmackhaft zu machen.

Was freilich die wenigsten wissen dürften ist, dass Nanogate schon jetzt eine extrem hohe Visibilität der Umsätze von 70 bis 80 Prozent für 2018 hat. Schließlich handelt es sich bei ganz vielen Beschichtungsaufträgen um langjährige Vereinbarungen – ähnlich wie die berühmten wiederkehrenden Service-Umsätze in der Softwarebranche. Tipp von boersengefluester.de: Eigentlich sollten sich gerade KGV-Anhänger und Dividendenfans zur Abwechslung mal mit der Nanogate-Aktie befassen. Der Titel ist für uns – ähnlich wie ein guter Renditewert – nämlich eine klassische Langfristanlage.

[sws_blue_box box_size="640"]Tipp: Die Auftaktstudie von Edison zum Scale-Listing von Nanogate können Sie sich HIER kostenlos herunterladen.[/sws_blue_box]

So gesehen könnte die im Scale gelistete Gesellschaft schon jetzt eine höhere EBITDA-Marge als die gegenwärtig gut elf Prozent zeigen. Boersengefluester.de hält perspektivisch eine operative Rendite von rund 15 Prozent für möglich. Bezogen auf das neue Umsatzziel von 250 Mio. Euro innerhalb der nächsten fünf Jahre – wir gehen davon aus, dass es schneller geht – würde das einem EBITDA von 37,5 Mio. Euro entsprechen. Dem steht gegenwärtig ein Unternehmenswert (Marktkapitalisierung plus Netto-Finanzschulden) von etwas mehr als 320 Mio. Euro entgegen. Auf die lange Sicht relativiert sich die zurzeit sehr sportlich wirkende Bewertung des Small Caps also deutlich. Trotzdem bleibt es eine Herausforderung für CEO Zastrau, den Investoren den Spagat zwischen Wachstum und Ergebniskennzahlen schmackhaft zu machen.

Was freilich die wenigsten wissen dürften ist, dass Nanogate schon jetzt eine extrem hohe Visibilität der Umsätze von 70 bis 80 Prozent für 2018 hat. Schließlich handelt es sich bei ganz vielen Beschichtungsaufträgen um langjährige Vereinbarungen – ähnlich wie die berühmten wiederkehrenden Service-Umsätze in der Softwarebranche. Tipp von boersengefluester.de: Eigentlich sollten sich gerade KGV-Anhänger und Dividendenfans zur Abwechslung mal mit der Nanogate-Aktie befassen. Der Titel ist für uns – ähnlich wie ein guter Renditewert – nämlich eine klassische Langfristanlage.

[sws_blue_box box_size="640"]Tipp: Die Auftaktstudie von Edison zum Scale-Listing von Nanogate können Sie sich HIER kostenlos herunterladen.[/sws_blue_box]

Nanogate

Kurs: 0,00

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Nanogate | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JKHC | DE000A0JKHC9 | SE | 1,36 Mio € | 18.10.2006 | - | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 251,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 18,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 7,17 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -1,10 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -0,44 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -5,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -2,19 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | -6,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -3,50 | -0,05 | -0,04 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

[sws_grey_box box_size="640"]Hinweis:

Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. Boersengefluester.de hält keine Beteiligung an der Nanogate SE. Zwischen der Nanogate SE und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Nanogate-Aktie.[/sws_grey_box]

Foto: Pixabay...

© boersengefluester.de | Redaktion

Vergnügungsteuerpflichtig waren die Geschäftszahlen von HanseYachts seit dem Absturz nach der Finanzkrise 2008 allesamt nicht. Doch die Börse hatte bereits Anfang 2016 ein feines Gespür dafür, dass sich bei dem Bootsbauer aus Greifswald vieles in die richtige Richtung bewegt – auch Dank der Unterstützung des seit Sommer 2011 engagierten Großaktionärs Aurelius Equity Opportunities. Mit dem jetzt vorgelegten Geschäftsbericht für 2016/17 (30. Juni) setzt HanseYachts erstmals ein Ausrufezeichen auf Jahressicht und weist mit einem Überschuss von 3,16 Mio. Euro auch unter dem Strich einen ansehnlichen Gewinn aus. Gleichwohl liegt das Ergebnis einen Tick unter den bereits Mitte Juli avisierten 3,40 Mio. Euro. In genau dieser Höhe bewegt sich freilich der Gewinn vor Steuern für 2016/17. Sieht ganz so aus, als ob der latente Steueraufwand von knapp 250.000 Euro in der Planung unberücksichtigt geblieben war. Als EBITDA (Gewinn vor Zinsen, Steuern und Abschreibungen) weist HanseYachts 10,96 Mio. Euro aus, womit die Gesellschaft sogar die 10,85 Mio. Euro aus dem Geschäftsjahr 2007/08 leicht toppt. Allerdings hatten die Vorpommeraner Rückenwind in Form einer Zuschreibung von 2,24 Mio. Euro auf die wiedererstarkte Bootsmarke Fjord.

Dieser Sondereffekt ist auch der wesentliche Grund dafür, dass HanseYachts im laufenden Jahr per saldo wieder zurückfallen wird. Dabei rechnet Finanzvorstand Sven Göbel für 2017/18 mit „einer moderaten Fortsetzung des Umsatzwachstums“ und einem – bereinigt um die Fjord-Zuschreibung – „moderaten Anstieg“ des EBITDA. Darüber hinaus kündigt die Gesellschaft weitere Investitionen für das geplante Wachstum an und prüft den „Ausbau weiterer Finanzierungsmöglichkeiten“. Konkret umfasst das auch die Umfinanzierung der mit immerhin 8,0 Prozent verzinsten 13 Millionen-Euro- Anleihe 2014/19. Hintergrund: Seit dem 3. Juni 2017 kann HanseYachts den Bond mit einer Frist von 30 bis 90 Tagen ganz oder teilweise vorzeitig zurückzahlen. Stattliche Erwartungen setzt das Management auch an den im Mai 2017 von Aurelius erworbenen Katamaranhersteller Privilège Marine. Dabei sind die Verträge so gestrickt, dass HanseYachts im direkten Besitz der Markenrechte an Privilège ist – und schon auf diesem Weg von steigenden Absatzzahlen profitiert. Darüber hinaus laufen zurzeit viele Aktivitäten, um aus dem an der Atlantikküste beheimateten Unternehmen nicht nur einen Hersteller toller Produkte zu machen, sondern auch einen rentablen Bootsbauer zu formen.

Summa summarum ist also viel in Bewegung bei HanseYachts. Bewertungstechnisch sollte der Small Cap dabei noch längst nicht an seine Grenzen gestoßen sein. Beim gegenwärtigen Kurs von 7,60 Euro beträgt die Marktkapitalisierung 84,3 Mio. Euro, was – zumindest mit Blick auf den korrespondierenden Umsatz – nicht sonderlich teuer ist. Internationale Wettbewerber wie Beneteau werden mit einem Umsatzmultiple von fast genau 1,0 gehandelt. Allerdings sind die Franzosen nicht nur deutlich größer, sondern mit einer EBITDA-Marge von zuletzt knapp zehn Prozent auch profitabler. Nun: Zunächst einmal gilt es für HanseYachts wieder das saisonal typisch schwache Auftaktviertel einigermaßen schadlos zu überstehen – oder wie es CFO Göbel zuletzt auf einem Investorentreffen ausdrückte: „Das erste Quartal ist immer total furchtbar. Dann hat man drei Quartale Zeit, dagegen anzurudern.“

Für Trader ist die im General Standard gelistete Aktie also nichts. Auf Sicht von zwölf Monaten sollte sich ein Investment jedoch weiterhin lohnen. Und als übergeordnete Spekulation bleibt erhalten, wann Aurelius den Exit bei HanseYachts sucht. Schließlich sind die Beteiligungen von Aurelius nicht auf die Ewigkeit ausgelegt.

Summa summarum ist also viel in Bewegung bei HanseYachts. Bewertungstechnisch sollte der Small Cap dabei noch längst nicht an seine Grenzen gestoßen sein. Beim gegenwärtigen Kurs von 7,60 Euro beträgt die Marktkapitalisierung 84,3 Mio. Euro, was – zumindest mit Blick auf den korrespondierenden Umsatz – nicht sonderlich teuer ist. Internationale Wettbewerber wie Beneteau werden mit einem Umsatzmultiple von fast genau 1,0 gehandelt. Allerdings sind die Franzosen nicht nur deutlich größer, sondern mit einer EBITDA-Marge von zuletzt knapp zehn Prozent auch profitabler. Nun: Zunächst einmal gilt es für HanseYachts wieder das saisonal typisch schwache Auftaktviertel einigermaßen schadlos zu überstehen – oder wie es CFO Göbel zuletzt auf einem Investorentreffen ausdrückte: „Das erste Quartal ist immer total furchtbar. Dann hat man drei Quartale Zeit, dagegen anzurudern.“

Für Trader ist die im General Standard gelistete Aktie also nichts. Auf Sicht von zwölf Monaten sollte sich ein Investment jedoch weiterhin lohnen. Und als übergeordnete Spekulation bleibt erhalten, wann Aurelius den Exit bei HanseYachts sucht. Schließlich sind die Beteiligungen von Aurelius nicht auf die Ewigkeit ausgelegt.

[sws_blue_box box_size="640"]Extratipp: Ein Interview von boersengefluester.de mit HanseYachts-Vorstandssprecher Jens Gerhardt finden Sie HIER.[/sws_blue_box]

Foto: HanseYachts AG

...

HanseYachts

Kurs: 0,84

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 120,75 | 132,38 | 164,00 | 184,90 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | -2,33 | -6,15 | -4,50 | 11,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -1,93 | -4,65 | -2,74 | 5,95 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | -8,15 | -11,63 | -10,10 | 4,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | -6,75 | -8,79 | -6,16 | 2,16 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -8,99 | -20,72 | -12,70 | 1,80 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -7,45 | -15,65 | -7,74 | 0,97 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 8,69 | -0,85 | -4,60 | 7,50 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -0,64 | -1,32 | -0,67 | 0,09 | 0,16 | 0,02 | 0,04 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| HanseYachts | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0KF6M | DE000A0KF6M8 | AG | 16,01 Mio € | 09.03.2007 | Halten | |

* * *

© boersengefluester.de | Redaktion

Dass Unternehmen aus der Filmbranche eher forsch kommunizieren, ist seit Neuer Markt-Zeiten hinlänglich bekannt. Und gegen ein wenig Show und Selbstvermarktung ist wohl auch nichts einzuwenden. Aber ganz ehrlich: Pantaflix überspannt den Bogen nach unserem Geschmack ein wenig. So ist im aktuellen Halbjahresbericht von „raketenhaftem Wachstum“ und „durchweg positiven“ Ergebnissen die Rede. Tatsächlich lässt sich die Dynamik anhand der aktuellen Zahlen per Ende Juni 2017 nur bedingt nachvollziehen. Bei Erlösen von 11,67 Mio. Euro kam zwar ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von rund 8,5 Mio. Euro zustande. Unterm Strich blieb jedoch ein Fehlbetrag von 1,78 Mio. Euro stehen. „Das deutlich positive Ergebnis im Filmgeschäft konnte die Aufwendungen, die mit dem weiteren Ausbau der Video-on-Demand-Aktivitäten verbunden sind, nicht vollständig abdecken“, lautet die Erklärung der Münchner. Dieses Fazit ist im Prinzip keine Überraschung und natürlich hätte das Minus auch deutlich höher ausfallen können. Freilich muss die Gesellschaft damit rechnen, dass sich ein potenzieller Anleger, der vielleicht nur die Pressemitteilung zu den Halbjahreszahlen liest, sich am Ende recht einseitig informiert fühlt.

In einem Atemzug kündigt Pantaflix für das Gesamtjahr „stark steigende Umsatzerlöse“ sowie eine „deutliche Ergebnissteigerung“ an – ohne jedoch konkreter zu werden. Gut möglich allerdings, dass belastbare Vorhersagen in der jetzigen Transformationsphase auch kaum zu treffen sind. Nun: Die Börsianer scheint das gegenwärtig nicht zu stören, sie setzen konsequent auf eine erfolgreiche Zukunft der neuen Downloadplattform Pantaflix. Jedenfalls schoss der Aktienkurs mit Vorlage der Halbjahreszahlen in der Spitze um 13,5 Prozent auf fast 154 Euro in die Höhe. Kapitalisiert ist Pantaflix mittlerweile mit beinahe 173 Mio. Euro, womit nach Auffassung von Hauck & Aufhäuser sogar noch ein wenig Luft nach oben besteht. Ihr Kursziel: 164 Euro. Dabei rechnen die Analysten für 2017 mit Erlösen von 35,8 Mio. Euro, einem EBITDA von 23,9 Mio. Euro und einem Fehlbetrag von 1,1 Mio. Euro.

Das ist jedoch nur eine Momentaufnahme: Bis 2019 soll der Umsatz auf rund 74 Mio. Euro steigen – bei einem Nettogewinn von 16,7 Mio. Euro. So gesehen würde die Pantaflix-Aktie mit einem KGV von gerade einmal gut zehn gehandelt werden. Das klingt verlockend, allerdings sind die Schätzungen mit erheblicher Unsicherheit behaftet. Sollte das Bezahlmodell von Pantaflix so nicht am Markt ankommen, würde die Rechnung wohl ganz anders aussehen. Insgesamt bleibt der im Scale gelistete Titel damit nur etwas für sehr wagemutige Anleger.

PAL Next

Kurs: 0,97

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| PAL Next | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A12UPJ | DE000A12UPJ7 | AG | 25,40 Mio € | 04.03.2015 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 7,82 | 42,58 | 19,70 | 35,38 | 4,16 | 22,00 | 0,00 | |

| EBITDA1,2 | -5,41 | 16,49 | 9,78 | 19,81 | -1,32 | 0,00 | 0,00 | |

| EBITDA-margin %3 | -69,18 | 38,73 | 49,65 | 55,99 | -31,73 | 0,00 | 0,00 | |

| EBIT1,4 | -7,13 | -1,88 | -7,92 | -3,60 | -3,34 | -0,90 | 0,00 | |

| EBIT-margin %5 | -91,18 | -4,42 | -40,20 | -10,18 | -80,29 | -4,09 | 0,00 | |

| Net profit1 | -7,10 | -1,88 | -7,88 | -3,62 | -3,39 | -0,40 | 0,00 | |

| Net-margin %6 | -90,79 | -4,42 | -40,00 | -10,23 | -81,49 | -1,82 | 0,00 | |

| Cashflow1,7 | 8,99 | 12,20 | 14,37 | 7,08 | 11,95 | 0,00 | 0,00 | |

| Earnings per share8 | -0,38 | -0,09 | -0,38 | -0,14 | -0,13 | -0,06 | 0,03 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay...

© boersengefluester.de | Redaktion

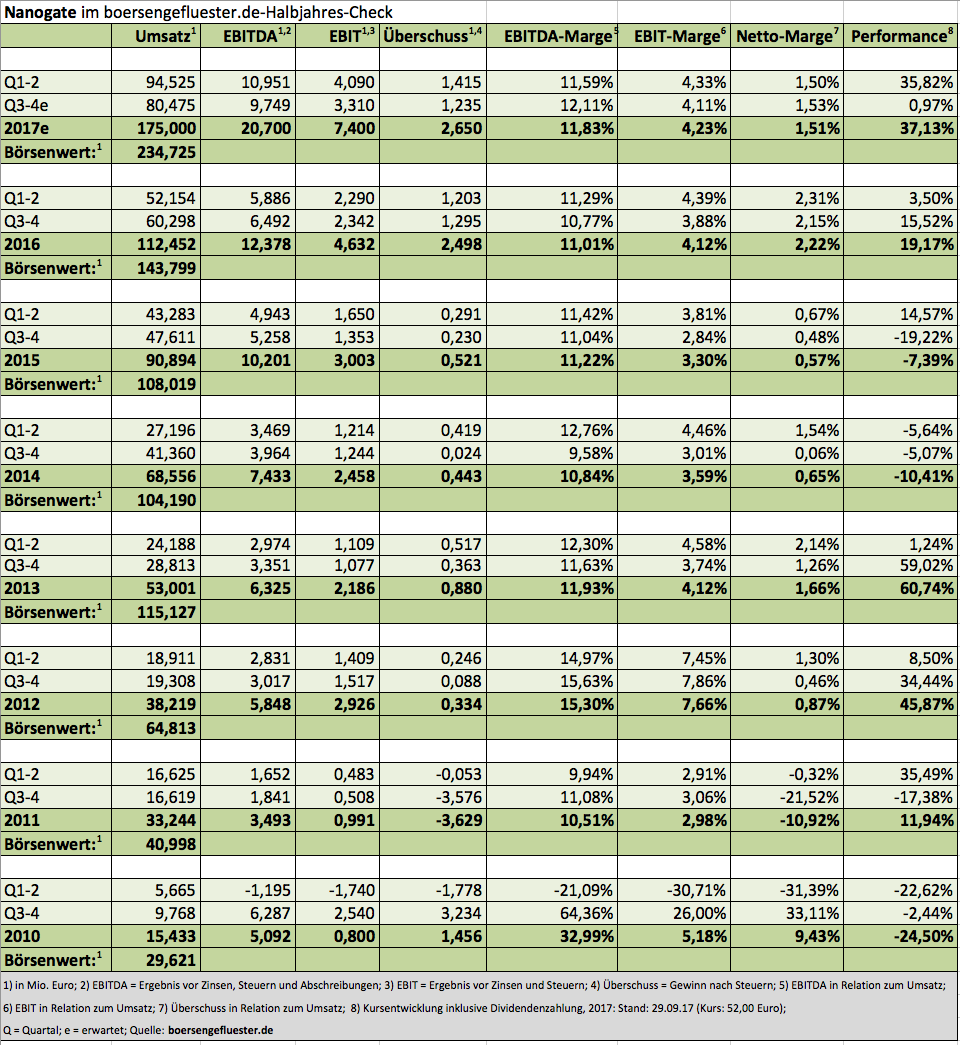

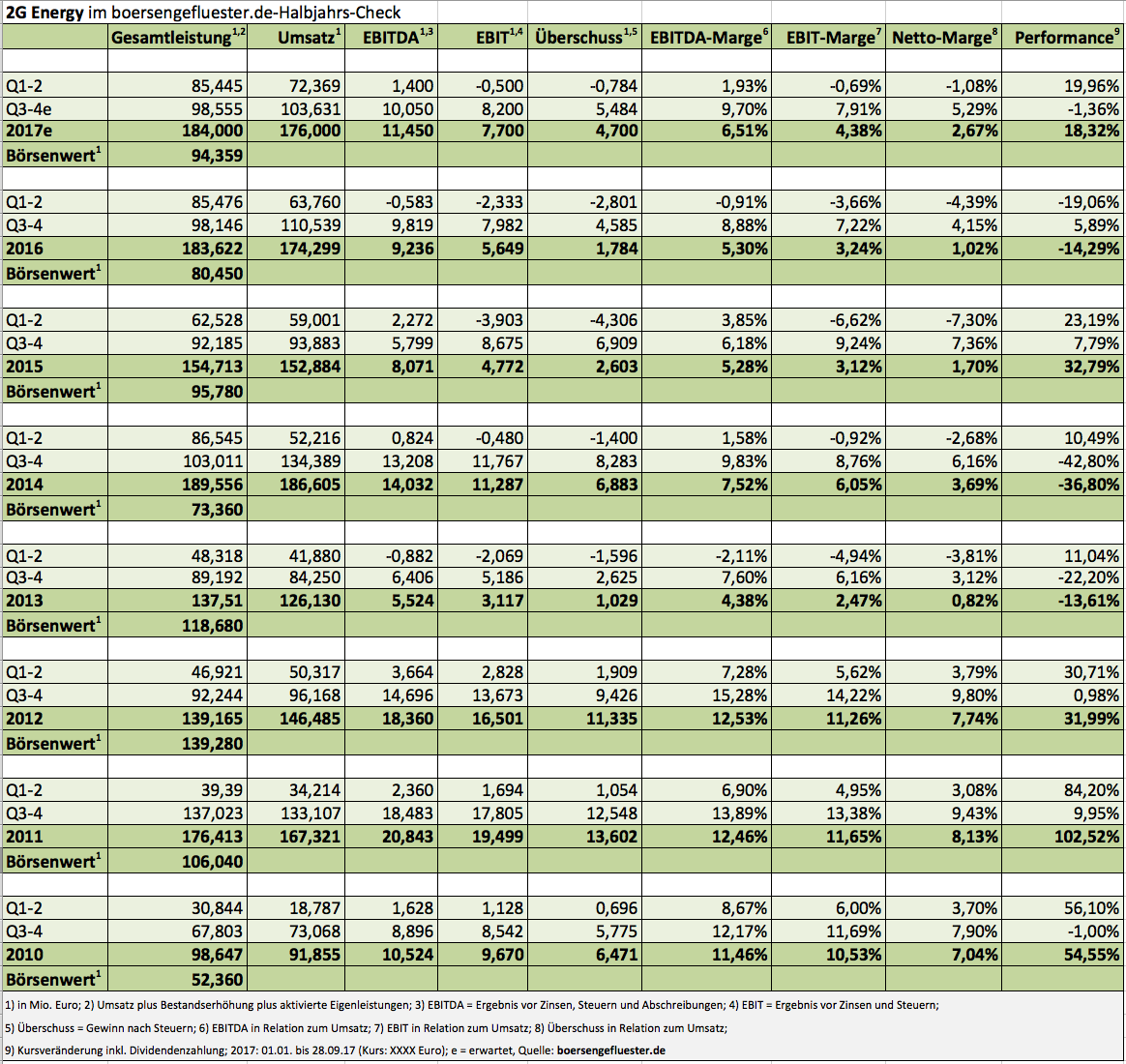

Einen kleinen Vorgeschmack auf die Halbjahreszahlen lieferte 2G Energy bereits Mitte September, als der Hersteller von Kraft-Wärme-Kopplungsanlagen (KWK) mit Friedrich Pehle nicht nur den neuen Finanzvorstand präsentierte, sondern gleichzeitig auch den aktuellen Auftragsbestand bezifferte und die Umsatzprognose für das Gesamtjahr 2017 auf „bis zu“ 180 Mio. Euro konkretisierte. Zuvor bewegte sich die Erlösvorschau in einer Bandbreite von 160 bis 180 Mio. Euro. Nicht angetastet hatte 2G Energy derweil die avisierte EBIT-Marge von drei bis fünf Prozent. Am Kapitalmarkt perlte die Nachricht allerdings weitgehend ab; seit Monaten hängt die Notiz der in dem neuen Börsensegment Scale gelisteten Aktie zwischen 23 und 21 Euro fest – mit allerdings eher leicht abwärts gerichteter Tendenz. Eher unspektakulär kommt derweil auch der Sechs-Monats-Bericht daher, selbst wenn der Umsatz mit einem Plus von 13,5 Prozent auf 72,37 Mio. Euro dynamisch gewachsen ist.

Hier ist jedoch zu beachten, dass ein Teil davon auf verschobene Großprojekte – vorwiegend aus Großbritannien –zurückzuführen ist, mit denen die Münsterländer eigentlich schon für 2016 kalkuliert hatten. „Insgesamt verlief das erste Halbjahr 2017 zufriedenstellend und im Rahmen der Erwartungen“, heißt es daher auch im Zwischenbericht. Trotzdem: Mit einem Ergebnis vor Zinsen und Steuern von minus 0,50 Mio. Euro hat 2G Energy das in den vergangenen Jahren typischerweise defizitäre erste Halbjahr ordentlich gemeistert. „Die Saisonalität haben wir ein gutes Stück weit über die sich verstetigenden Auftragseingänge geglättet“, sagt Christian Grotholt, der Vorstandsvorsitzende von 2G Energy. Den operativen Fokus setzte das Management zuletzt auf die weitere Implementierung des Partnerkonzepts, um so die Internationalisierung voranzutreiben. „Strategie von 2G ist es, Vertrieb, Installationsleistungen und Teile des Service vermehrt über externe, lizensierte Partnerunternehmen abzubilden."

Die Analysten von First Berlin sehen 2G Energy hier gut auf Kurs und setzen den ihrer Meinung nach fairen Wert der Aktie bei 24 Euro an. Verglichen mit der aktuellen Notiz von 21,30 Euro ergibt das ein Potenzial von rund 13 Prozent – was nun auch nicht gerade umwerfend ist. Andererseits sehen die Experten das Unternehmen aus Heek auf einem soliden Wachstumskurs und stellen für 2019 Erlöse von 205 Mio. Euro sowie ein EBIT von 13,8 Mio. Euro in Aussicht. Den Überschuss setzt First Berlin mit 9,3 Mio. Euro an, was auf ein 2019er-Kurs-Gewinn-Verhätnis (KGV) von nur rund 10 hinauslaufen würde. Eine gute Halten-Position ist die 2G-Aktie für boersengefluester.de damit auf jeden Fall.

Gespannt sind wir zudem, welche Akzente der neue CFO ab Dezember 2017 setzen wird. Friedrich Pehle war lange Zeit bei dem norwegischen Landmaschinenhersteller Kverneland tätig – anschließend folgte eine kurze Episode bei dem Bochumer Bergbau- und Antriebstechnikunternehmen Eickhoff. „Wir freuen uns sehr, mit Friedrich Pehle einen erfahrenen Manager für uns gewonnen zu haben, der neben seiner Routine als CFO eines börsennotierten Unternehmens auch praktische Erfahrung in der Leitung von vergleichbaren Produktionsunternehmen im Maschinenbau einbringen kann“, sagt CEO Grotholt.

Die Analysten von First Berlin sehen 2G Energy hier gut auf Kurs und setzen den ihrer Meinung nach fairen Wert der Aktie bei 24 Euro an. Verglichen mit der aktuellen Notiz von 21,30 Euro ergibt das ein Potenzial von rund 13 Prozent – was nun auch nicht gerade umwerfend ist. Andererseits sehen die Experten das Unternehmen aus Heek auf einem soliden Wachstumskurs und stellen für 2019 Erlöse von 205 Mio. Euro sowie ein EBIT von 13,8 Mio. Euro in Aussicht. Den Überschuss setzt First Berlin mit 9,3 Mio. Euro an, was auf ein 2019er-Kurs-Gewinn-Verhätnis (KGV) von nur rund 10 hinauslaufen würde. Eine gute Halten-Position ist die 2G-Aktie für boersengefluester.de damit auf jeden Fall.

Gespannt sind wir zudem, welche Akzente der neue CFO ab Dezember 2017 setzen wird. Friedrich Pehle war lange Zeit bei dem norwegischen Landmaschinenhersteller Kverneland tätig – anschließend folgte eine kurze Episode bei dem Bochumer Bergbau- und Antriebstechnikunternehmen Eickhoff. „Wir freuen uns sehr, mit Friedrich Pehle einen erfahrenen Manager für uns gewonnen zu haben, der neben seiner Routine als CFO eines börsennotierten Unternehmens auch praktische Erfahrung in der Leitung von vergleichbaren Produktionsunternehmen im Maschinenbau einbringen kann“, sagt CEO Grotholt.

2G Energy

Kurs: 38,30

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| 2G Energy | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0HL8N | DE000A0HL8N9 | AG | 687,10 Mio € | 31.07.2007 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 246,73 | 266,35 | 312,63 | 365,07 | 375,61 | 390,00 | 465,00 | |

| EBITDA1,2 | 20,11 | 21,87 | 26,63 | 34,30 | 41,11 | 40,00 | 54,70 | |

| EBITDA-margin %3 | 8,15 | 8,21 | 8,52 | 9,40 | 10,95 | 10,26 | 11,76 | |

| EBIT1,4 | 16,45 | 17,93 | 21,96 | 27,64 | 33,35 | 29,50 | 46,50 | |

| EBIT-margin %5 | 6,67 | 6,73 | 7,02 | 7,57 | 8,88 | 7,56 | 10,00 | |

| Net profit1 | 11,96 | 12,64 | 16,37 | 17,99 | 23,67 | 22,50 | 31,80 | |

| Net-margin %6 | 4,85 | 4,75 | 5,24 | 4,93 | 6,30 | 5,77 | 6,84 | |

| Cashflow1,7 | 9,79 | 8,86 | 4,98 | 11,72 | 53,35 | 36,00 | 41,00 | |

| Earnings per share8 | 0,68 | 0,71 | 0,91 | 1,00 | 1,32 | 1,25 | 1,77 | |

| Dividend per share8 | 0,11 | 0,12 | 0,14 | 0,17 | 0,20 | 0,22 | 0,25 | |

Quelle: boersengefluester.de and company details

Foto: 2G Energy AG...

© boersengefluester.de | Redaktion

Wenn eine Aktie innerhalb von zwei Tagen um 30 Prozent an Wert verliert, dann muss im Normalfall schon etwas ganz Schlimmes passiert sein – oder aber die Börse spielt verrückt. Bei VERBIO Vereinigte BioEnergie tendieren wir unterm Strich zu der zweiten Variante, wenngleich boersengefluester.de klar ist, dass der Hersteller von Biokraftstoffen mit seinem Ausblick für das Geschäftsjahr 2017/18 (30. Juni) massiv enttäuschte. Doch der Reihe nach: Zunächst können sich die gerade veröffentlichten Zahlen für die abgelaufene Wirtschaftsperiode mehr als sehen lassen: Die Erlöse zogen um elf Prozent auf 726,44 Mio. Euro an. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) kam um gut 26 Prozent auf annähernd 92,36 Mio. Euro voran. Avisiert hatte der Vorstandsvorsitzende Claus Sauter zuletzt ein EBITDA von rund 90 Mio. Euro. Lediglich der Jahresüberschuss von 51,78 Mio. Euro (Vorjahr: 48,95 Mio. Euro) konnte aufgrund einer massiv einsetzenden Steuerbelastung nicht an die Dynamik der in der Gewinn- und Verlustrechnung weiter oben anzusiedelnden Ergebniskennzahlen anknüpfen.

Parallel dazu verbesserte sich freilich noch einmal die Bilanzqualität von VERBIO ganz erheblich. Mittlerweile kommt die Gesellschaft auf eine Eigenkapitalquote von 79,4 Prozent und verfügt über ein Netto-Finanzguthaben von fast 116 Mio. Euro. „Diese gesunde Ertragslage ist unsere Lebensversicherung in einem weiterhin von politischen Unsicherheiten geprägten europäischen Biokraftstoffmarkt“, sagt Sauter. Sorgen bereitet dem Manager insbesondere die Verteufelung des Dieselmotors mit gleichzeitiger Heiligsprechung des Elektromotors als Antriebskraft für Fahrzeuge. Alternative Kraftstoffe, wie Methan, kommen Sauter viel zu kurz in der aktuellen Diskussion. „Das Potenzial für Biomethan aus agrarischen Reststoffen, wie Getreide-, Mais- und Reisstroh, ist gigantisch und wir haben dafür die richtige Technologie“, sagt Sauter.

Anlass zur Sorge gibt freilich, dass VERBIO im Abschlussviertel des Geschäftsjahrs 2016/17 im Bereich Biodiesel aus knapp 112 Mio. Euro Umsatz ein EBITDA von gerade einmal 430.000 Euro erzielt hat. Zum Vergleich: Im zweiten Quartal 2016/17 kam VERBIO hier bei Erlösen von 124,9 Mio. Euro auf ein EBITDA von 18,7 Mio. Euro. Auf Konzernebene räumt die Gesellschaft mit Sitz in Zörbig (Sachsen-Anhalt) daher ein, dass die „extrem guten“ Zahlen des Vorjahrs nicht noch einmal übertroffen werden können. Konkret kalkuliert VERBIO mit einem EBITDA für 2017/18 im Bereich um 50 Mio. Euro. Zum Vergleich: Die Analysten von Matelan Research hatten zuletzt ein EBITDA von gut 75 Mio. Euro für das laufende Geschäftsjahr auf der Agenda. Angesichts der konstant hohen Abschreibungen von zuletzt knapp 22 Mio. Euro steuert VERBIO damit auf einen erheblichen Gewinneinbruch zu – selbst wenn die Prognose des Vorstands vermutlich wieder sehr tief gestapelt ist.

KGV-Fans müssen bei VERBIO also erst einmal hinten anstehen. Dafür sehen andere Bewertungskennzahlen auf dem aktuellen Niveau durchaus attraktiv aus: So wird die im Prime Standard geführte VERBIO-Aktie bei Kursen um 9,30 Euro gerade einmal mit dem 2,1fachen des Buchwerts gehandelt. Die Marktkapitalisierung ist derweil auf knapp 585 Mio. Euro gekracht. Bereinigt um die für 2017/18 in Aussicht gestellte Netto-Liquidität von rund 100 Mio. Euro, käme VERBIO auf ein Multiple von gut neun bei der Relation von Unternehmenswert (Enterprise Value) zu EBITDA. Das scheint uns nicht zu hoch.

Und selbst die Dividendenrendite – normalerweise kein schlagendes Argument bei VERBIO – erreicht zurzeit etwas mehr als zwei Prozent. Ausgeschüttet werden die für 2016/17 vorgeschlagenen 0,20 Euro je Aktie nach der Hauptversammlung am 2. Februar 2018. Fazit: Ein Verlust an Börsenwert von fast 235 Mio. Euro in nur zweit Tagen scheint uns angesichts der gegenwärtigen Faktenlage dann doch etwas zu heftig. Antizyklisch orientierte Investoren greifen bei den aktuellen Kursen daher eher zu.

Anlass zur Sorge gibt freilich, dass VERBIO im Abschlussviertel des Geschäftsjahrs 2016/17 im Bereich Biodiesel aus knapp 112 Mio. Euro Umsatz ein EBITDA von gerade einmal 430.000 Euro erzielt hat. Zum Vergleich: Im zweiten Quartal 2016/17 kam VERBIO hier bei Erlösen von 124,9 Mio. Euro auf ein EBITDA von 18,7 Mio. Euro. Auf Konzernebene räumt die Gesellschaft mit Sitz in Zörbig (Sachsen-Anhalt) daher ein, dass die „extrem guten“ Zahlen des Vorjahrs nicht noch einmal übertroffen werden können. Konkret kalkuliert VERBIO mit einem EBITDA für 2017/18 im Bereich um 50 Mio. Euro. Zum Vergleich: Die Analysten von Matelan Research hatten zuletzt ein EBITDA von gut 75 Mio. Euro für das laufende Geschäftsjahr auf der Agenda. Angesichts der konstant hohen Abschreibungen von zuletzt knapp 22 Mio. Euro steuert VERBIO damit auf einen erheblichen Gewinneinbruch zu – selbst wenn die Prognose des Vorstands vermutlich wieder sehr tief gestapelt ist.

KGV-Fans müssen bei VERBIO also erst einmal hinten anstehen. Dafür sehen andere Bewertungskennzahlen auf dem aktuellen Niveau durchaus attraktiv aus: So wird die im Prime Standard geführte VERBIO-Aktie bei Kursen um 9,30 Euro gerade einmal mit dem 2,1fachen des Buchwerts gehandelt. Die Marktkapitalisierung ist derweil auf knapp 585 Mio. Euro gekracht. Bereinigt um die für 2017/18 in Aussicht gestellte Netto-Liquidität von rund 100 Mio. Euro, käme VERBIO auf ein Multiple von gut neun bei der Relation von Unternehmenswert (Enterprise Value) zu EBITDA. Das scheint uns nicht zu hoch.

Und selbst die Dividendenrendite – normalerweise kein schlagendes Argument bei VERBIO – erreicht zurzeit etwas mehr als zwei Prozent. Ausgeschüttet werden die für 2016/17 vorgeschlagenen 0,20 Euro je Aktie nach der Hauptversammlung am 2. Februar 2018. Fazit: Ein Verlust an Börsenwert von fast 235 Mio. Euro in nur zweit Tagen scheint uns angesichts der gegenwärtigen Faktenlage dann doch etwas zu heftig. Antizyklisch orientierte Investoren greifen bei den aktuellen Kursen daher eher zu.

Foto: VERBIO Vereinigte BioEnergie AG...

Verbio

Kurs: 27,40

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 1.026,04 | 1.812,48 | 1.968,28 | 1.658,03 | 1.579,83 | 1.790,00 | 0,00 | |

| EBITDA1,2 | 166,32 | 503,33 | 240,32 | 121,62 | 14,24 | 92,00 | 0,00 | |

| EBITDA-margin %3 | 16,21 | 27,77 | 12,21 | 7,34 | 0,90 | 5,14 | 0,00 | |

| EBIT1,4 | 136,63 | 462,02 | 198,75 | 69,59 | -118,18 | 29,00 | 0,00 | |

| EBIT-margin %5 | 13,32 | 25,49 | 10,10 | 4,20 | -7,48 | 1,62 | 0,00 | |

| Net profit1 | 93,55 | 315,83 | 132,16 | 20,15 | -137,95 | 14,00 | 0,00 | |

| Net-margin %6 | 9,12 | 17,43 | 6,71 | 1,22 | -8,73 | 0,78 | 0,00 | |

| Cashflow1,7 | 117,18 | 325,03 | 26,09 | 116,78 | 13,89 | 52,00 | 0,00 | |

| Earnings per share8 | 1,47 | 4,97 | 2,08 | 0,31 | -2,16 | 0,22 | 0,48 | |

| Dividend per share8 | 0,20 | 0,20 | 0,20 | 0,20 | 0,00 | 0,00 | 0,10 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Verbio | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0JL9W | DE000A0JL9W6 | SE | 1.745,80 Mio € | 16.10.2006 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Kursmäßig war 2017 für die Aktionäre von 7C Solarparken bislang ein Non-Event – der Anteilschein des Solarparkbetreibers hängt in einem Seitwärtskanal zwischen 2,20 und 2,50 Euro fest. Eigentlich verwunderlich, das in Bayreuth beheimatete Unternehmen macht operativ nämlich gute Fortschritte und nähert sich seinen ambitionierten Zielen. Die Folge: Sowohl die Analysten von M.M. Warburg als auch die Experten der Quirin Bank sehen den fairen Wert der Aktie eher im Bereich um 3 Euro und raten zum Kauf. Auch an einer mangelnden Visibilität des Small Cap kann der für boersengefluester.de enttäuschende Kursverlauf nur bedingt hängen: Gegenwärtig kommt 7C Solarparken auf eine dreistellige Marktkapitalisierung von knapp 106 Mio. Euro – bei einer für 2017 avisierten Leistung der Solarparks von 115 Megawatt (MWp). Die Faustformel für den Sektor, wonach 1 Megawatt Leistung für rund 1 Mio. Euro Börsenwert steht, passt also ziemlich genau.

Gut im Rahmen der Erwartungen liegen auch die Halbjahreszahlen: Die Erlöse kamen um 19 Prozent auf 18,14 Mio. Euro voran, das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) legte um 26 Prozent auf 16,83 Mio. Euro zu. Unterm Strich blieb ein von 0,05 auf 0,12 Euro je Aktie verbessertes Ergebnis je Aktie stehen. Obligatorisch bei 7C Solarparken ist ein Blick auf den Netto-Cashflow, der zum Halbjahr um knapp 29,5 Prozent auf 12,3 Mio. Euro – entsprechend 0,28 Euro je Aktie – anzog. Ziel für das Gesamtjahr ist es, hier auf eine Größenordnung zwischen 0,48 und 0,50 Euro pro Anteilschein zu kommen. Davon wiederum könnten etwa 20 Prozent an die Anteilseigner fließen, so dass für 2017 eine Dividende von 0,10 Euro je Aktie möglich scheint. Mit ein wenig Fortune wäre zur Hauptversammlung im kommenden Jahr also eine Rendite rund vier Prozent möglich.

Der eigentliche Trigger für die im General Standard gelistete Aktie sind jedoch die strategischen Expansionsziele für 2018. CEO Steven De Prost will aus 7C Solarparken ein Unternehmen mit einer Marktkapitalisierung im Bereich von 200 Mio. Euro und einer installierten Leistung von 200 MWp formen (siehe dazu auch den Beitrag von boersengefluester.de HIER). Wegbegleiter dorthin sind entweder die Verschmelzung mit einem anderen Unternehmen aus dem Sektor oder eine Partnerschaft mit einem Finanzinvestor. Denkbar wäre darüber hinaus, dass 7C unter das Dach einer YieldCo – also einer Zweckgesellschaft – schlüpft. Durchgesickert ist freilich noch nichts, selbst wenn manchen Anlegern bereits lukrative Übernahmeangebote vorschweben.

Zunächst einmal gilt es jedoch die Prognosen für das laufende Jahr zu erfüllen. Demnach will 7C Umsätze von mehr als 32 Mio. Euro und ein EBITDA von über 27 Mio. Euro erzielen. Zur Einordnung: Inklusive der Netto-Finanzverbindlichkeiten von 150,5 Mio. Euro beläuft sich der Unternehmenswert von 7C Solarparken auf gut 256 Mio. Euro. Damit wird die Gesellschaft etwa mit dem 9,5fachen des für 2017 in Aussicht gestellten EBITDA gehandelt. Zum Vergleich: Der – freilich wesentlich größere – SDAX-Konzern Capital Stage kommt auf einen entsprechenden Multiplikator von rund 12,5. Trotz der zuletzt nur seitwärts gerichteten Kurstendenz bleibt boersengefluester.de daher bei der positiven Einschätzung für die 7C-Aktie. Offenbar brauchen Anleger bei dem Small Cap aber mehr Geduld als gedacht, dabei wäre es allmählich Zeit für den Kurskick.

Der eigentliche Trigger für die im General Standard gelistete Aktie sind jedoch die strategischen Expansionsziele für 2018. CEO Steven De Prost will aus 7C Solarparken ein Unternehmen mit einer Marktkapitalisierung im Bereich von 200 Mio. Euro und einer installierten Leistung von 200 MWp formen (siehe dazu auch den Beitrag von boersengefluester.de HIER). Wegbegleiter dorthin sind entweder die Verschmelzung mit einem anderen Unternehmen aus dem Sektor oder eine Partnerschaft mit einem Finanzinvestor. Denkbar wäre darüber hinaus, dass 7C unter das Dach einer YieldCo – also einer Zweckgesellschaft – schlüpft. Durchgesickert ist freilich noch nichts, selbst wenn manchen Anlegern bereits lukrative Übernahmeangebote vorschweben.

Zunächst einmal gilt es jedoch die Prognosen für das laufende Jahr zu erfüllen. Demnach will 7C Umsätze von mehr als 32 Mio. Euro und ein EBITDA von über 27 Mio. Euro erzielen. Zur Einordnung: Inklusive der Netto-Finanzverbindlichkeiten von 150,5 Mio. Euro beläuft sich der Unternehmenswert von 7C Solarparken auf gut 256 Mio. Euro. Damit wird die Gesellschaft etwa mit dem 9,5fachen des für 2017 in Aussicht gestellten EBITDA gehandelt. Zum Vergleich: Der – freilich wesentlich größere – SDAX-Konzern Capital Stage kommt auf einen entsprechenden Multiplikator von rund 12,5. Trotz der zuletzt nur seitwärts gerichteten Kurstendenz bleibt boersengefluester.de daher bei der positiven Einschätzung für die 7C-Aktie. Offenbar brauchen Anleger bei dem Small Cap aber mehr Geduld als gedacht, dabei wäre es allmählich Zeit für den Kurskick.

...

7C Solarparken

Kurs: 1,61

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 50,59 | 56,22 | 85,80 | 69,82 | 63,28 | 66,00 | 0,00 | |

| EBITDA1,2 | 42,93 | 48,63 | 74,72 | 61,61 | 47,22 | 51,00 | 0,00 | |

| EBITDA-margin %3 | 84,86 | 86,50 | 87,09 | 88,24 | 74,62 | 77,27 | 0,00 | |

| EBIT1,4 | 13,25 | 17,49 | 40,16 | 21,76 | 6,14 | 10,00 | 0,00 | |

| EBIT-margin %5 | 26,19 | 31,11 | 46,81 | 31,17 | 9,70 | 15,15 | 0,00 | |

| Net profit1 | 5,61 | 10,58 | 24,46 | 11,44 | 0,96 | 2,70 | 0,00 | |

| Net-margin %6 | 11,09 | 18,82 | 28,51 | 16,39 | 1,52 | 4,09 | 0,00 | |

| Cashflow1,7 | 44,65 | 46,83 | 61,78 | 45,02 | 49,24 | 52,00 | 0,00 | |

| Earnings per share8 | 0,08 | 0,14 | 0,31 | 0,12 | 0,01 | 0,03 | 0,10 | |

| Dividend per share8 | 0,11 | 0,11 | 0,12 | 0,00 | 0,00 | 0,00 | 0,05 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| 7C Solarparken | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A11QW6 | DE000A11QW68 | AG | 130,84 Mio € | 14.02.2006 | Halten | |

* * *

© boersengefluester.de | Redaktion

Nur noch dahin geplätschert war zuletzt der Aktienkurs von Ergomed – unter anderem eine Folge der enttäuschenden Phase-3-Studiendaten des Entwicklungspartners Aeterna Zentaris für den Wirkstoff Zoptrex zur Behandlung von Frauen mit Gebärmutterkrebs. Mit dem Halbjahresbericht hat die in London notierte Gesellschaft mit Zweitlisting in Frankfurt jedoch gezeigt, dass sie über ein robustes Geschäftsmodell verfügt und Rückschläge bei den Co-Developments gut wegstecken kann, auch wenn dieser Bereich unter Börsianern als besonders attraktiv gilt. Insgesamt kamen die Erlöse in den ersten sechs Monaten 2017 um gut 53 Prozent auf knapp 19,5 Mio. Pfund (umgerechnet 22,1 Mio. Euro) voran. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) stieg dabei um fast 21 Prozent auf annähernd 1,5 Mio. Pfund (1,7 Mio. Euro). Bereinigt um die höheren Abschreibungen fiel das Betriebsergebnis allerdings um rund zwölf Prozent auf 722.00 Pfund (820.000 Euro) zurück.

Insgesamt zieht der neue CEO Dan Weng jedoch ein positives Fazit: „Das erste Halbjahr ist für Ergomed gut verlaufen und wir sind sowohl mit dem Top-Line-Wachstum als auch mit dem EBITDA für den Zeitraum sehr zufrieden. Ich bin davon überzeugt, dass Ergomed für weiteres Wachstum, sowohl organischer Natur als auch durch Akquisitionen, ideal positioniert ist." Für das Gesamtjahr zeigt sich Weng sehr zuversichtlich, ohne jedoch einen konkreten Ausblick zu formulieren. Nun: Die Analysten von GBC halten für das laufende Jahr Erlöse von 48,75 Mio. Pfund sowie ein EBITDA von 2,58 Mio. Pfund für möglich. Im Bereich Auftragsforschung hat Ergomed – neben Auftragsverzögerungen bei zwei Kunden – mit sinkenden Margen zu kämpfen.

Dagegen läuft das Geschäft rund um Arzneimittelsicherheit und Dokumentation weiter wie geschnitten Brot. Beinahe überflüssig zu erwähnen, dass Ergomed weitere Übernahmen und Co-Developments prüft. Ende Oktober 2017 stehen jedoch erst einmal die nächsten Studienergebnisse für das Blutgerinnungsmittel PeproStat aus dem Portfolio der zu Ergomed gehörenden Biotechfirma Haemostatix. Bislang liegen die Briten hier deutlich unter dem eigenen Zeitplan. Kapitalisiert ist Ergomed zurzeit mit rund 80 Mio. Euro. Das entspricht etwa dem Doppelten des Buchwerts – zu viel ist das wohl kaum, zumal auch die restlichen Daten zum Halbjahr eher grünes Licht signalisieren. Für risikobereite Investoren bleibt die Ergomed-Aktie nach Auffassung von boersengefluester.de eine aussichtsreiche Wette.

Dagegen läuft das Geschäft rund um Arzneimittelsicherheit und Dokumentation weiter wie geschnitten Brot. Beinahe überflüssig zu erwähnen, dass Ergomed weitere Übernahmen und Co-Developments prüft. Ende Oktober 2017 stehen jedoch erst einmal die nächsten Studienergebnisse für das Blutgerinnungsmittel PeproStat aus dem Portfolio der zu Ergomed gehörenden Biotechfirma Haemostatix. Bislang liegen die Briten hier deutlich unter dem eigenen Zeitplan. Kapitalisiert ist Ergomed zurzeit mit rund 80 Mio. Euro. Das entspricht etwa dem Doppelten des Buchwerts – zu viel ist das wohl kaum, zumal auch die restlichen Daten zum Halbjahr eher grünes Licht signalisieren. Für risikobereite Investoren bleibt die Ergomed-Aktie nach Auffassung von boersengefluester.de eine aussichtsreiche Wette.

Ergomed

Kurs: 15,16

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Ergomed | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A117XM | GB00BN7ZCY67 | plc | 763,20 Mio € | 28.08.2015 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 100,32 | 141,24 | 164,05 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 17,26 | 23,43 | 24,43 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 17,21 | 16,59 | 14,89 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 15,72 | 17,42 | 21,27 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 15,67 | 12,33 | 12,97 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | 11,24 | 15,10 | 16,92 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | 11,20 | 10,69 | 10,31 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 20,96 | 22,25 | 16,82 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | 0,25 | 0,30 | 0,33 | 0,37 | 0,41 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay...

© boersengefluester.de | Redaktion

[sws_blue_box box_size="640"]Die Europäische Marktmissbrauchsverordnung ("MAR") gilt seit dem 03. Juli 2016 und hat für Freiverkehrsemittenten erstmals unter anderem die Pflicht zur Ad hoc-Publizität eingeführt. Wir zeigen im Folgenden die wichtigsten Grundsätze und To Do's auf.[/sws_blue_box]...

© boersengefluester.de | Redaktion

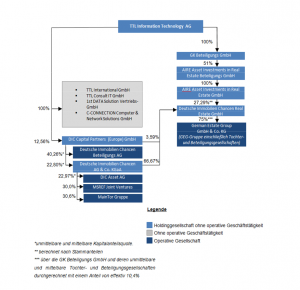

Wenn eigentlich schon ausrangierte Börsenhüllen mit neuen Geschäftsmodellen befüllt werden, handelt es sich meist um hochspannende Investments – da macht auch TTL Information Technology keine Ausnahme. Boersengefluester.de hatte die Hintergründe der Revitalisierung HIER ausführlich beschrieben. Die Eckpunkte in Kurzform: Ende 2016 brachte der Equity-Experte Prof. Dr. Gerhard Schmidt zunächst eine Beteiligung von 12,56 Prozent an der DIC Capital Partners (Europe) GmbH als Sacheinlage in die TTL ein, wenig später folgte eine Barkapitalerhöhung, Mitte 2017 dann eine erneute Sacheinlage in Form von 51 Prozent an der AIRE Asset Investments in Real Estate Beteiligungs GmbH. Damit ist aus der, früher einmal am Neuen Markt gelisteten, Technologieholding aus München ein veritabler Player mit Fokus auf Beteiligungen aus dem gewerblichen Immobilienbereich geworden, dessen Entwicklung wohl erst relativ am Anfang steht.

[caption id="attachment_106412" align="alignleft" width="300"] TTL Information Technology AG[/caption]

Übermäßig transparent ist die neue Struktur mit ihren vielen Untergesellschaften zwar noch nicht. Doch im Wesentlichen ist TTL nun an der DIC-Gruppe (Deutsche Immobilien Chancen AG & Co. KGaA inklusive Töchter) sowie an der GEG-Gruppe (German Estate Group GmbH & Co. KG inklusive Töchter) beteiligt. In Börsenkreisen am bekanntesten dürfte wohl der ebenfalls zu dem Firmennetzwerk gehörende SDAX-Konzern DIC Asset sein. Aber auch die GEG-Gruppe sorgt – insbesondere über die von dem früheren DIC Asset-CEO Ulrich Höller geführte GEG German Estate Group AG – für Schlagzeilen: So investiert die GEG AG unter anderem rund 270 Mio. Euro in die Erneuerung des von ihr erworbenen alten Commerzbank-Hochhauses von 1974 in der Frankfurter City. Ziel ist ein Bürokomplex im klassischen New-York-Stil.

Neuestes Projekt: Der ehemalige Frankfurter Firmensitz von Union Investment – die Gruppe zieht in das von DIC Asset entwickelte MainTor Quartier in Frankfurt um – soll zu einem luxuriösen Wohnturm namens Riverpark Tower mit 23 Geschossen umgebaut werden. Direkt davor zur Mainseite plant GEG mit den Riverpark Suites einen Gebäudekomplex mit 22 Eigentumswohnungen, aber auch mindestens 34 städtisch geförderten Wohnungen. „Das Ensemble soll im ersten Halbjahr 2021 bezugsfertig werden. Das Gesamtinvestitionsvolumen wird über 220 Mio. Euro betragen“, heißt es offiziell. Und GEG-Vorstand Höller betont: „Mit diesem spannenden Großprojekt setzt die GEG nach dem MainTor und parallel zum Global Tower im Frankfurter Bankenviertel einen weiteren ungewöhnlichen städtebaulichen Akzent.“

TTL Information Technology AG[/caption]

Übermäßig transparent ist die neue Struktur mit ihren vielen Untergesellschaften zwar noch nicht. Doch im Wesentlichen ist TTL nun an der DIC-Gruppe (Deutsche Immobilien Chancen AG & Co. KGaA inklusive Töchter) sowie an der GEG-Gruppe (German Estate Group GmbH & Co. KG inklusive Töchter) beteiligt. In Börsenkreisen am bekanntesten dürfte wohl der ebenfalls zu dem Firmennetzwerk gehörende SDAX-Konzern DIC Asset sein. Aber auch die GEG-Gruppe sorgt – insbesondere über die von dem früheren DIC Asset-CEO Ulrich Höller geführte GEG German Estate Group AG – für Schlagzeilen: So investiert die GEG AG unter anderem rund 270 Mio. Euro in die Erneuerung des von ihr erworbenen alten Commerzbank-Hochhauses von 1974 in der Frankfurter City. Ziel ist ein Bürokomplex im klassischen New-York-Stil.

Neuestes Projekt: Der ehemalige Frankfurter Firmensitz von Union Investment – die Gruppe zieht in das von DIC Asset entwickelte MainTor Quartier in Frankfurt um – soll zu einem luxuriösen Wohnturm namens Riverpark Tower mit 23 Geschossen umgebaut werden. Direkt davor zur Mainseite plant GEG mit den Riverpark Suites einen Gebäudekomplex mit 22 Eigentumswohnungen, aber auch mindestens 34 städtisch geförderten Wohnungen. „Das Ensemble soll im ersten Halbjahr 2021 bezugsfertig werden. Das Gesamtinvestitionsvolumen wird über 220 Mio. Euro betragen“, heißt es offiziell. Und GEG-Vorstand Höller betont: „Mit diesem spannenden Großprojekt setzt die GEG nach dem MainTor und parallel zum Global Tower im Frankfurter Bankenviertel einen weiteren ungewöhnlichen städtebaulichen Akzent.“

Aufsichtsratsvorsitzender der GEG German Estate Group AG

Aufsichtsratsvorsitzender der GEG German Estate Group AG ist – und da schließt sich der Kreis – Prof. Dr. Gerhard Schmidt, der jetzt bei TTL die Fäden zieht. Zu den Gründungsaktionären der GEG German Estate Group AG gehören neben der Deutsche Immobilien Chancen-Gruppe übrigens auch die Private Equity-Gesellschaft KKR (Kohlberg Kravis Roberts & Co). Mit von der Partie sind darüber hinaus die RAG-Stiftung sowie die Deutsche Bundesumwelt Stiftung. TTL ist über die DIC Capital Partners (Europe) GmbH und die AIRE insgesamt mit durchgerechnet rund 12,2 Prozent an der GEG-Gruppe beteiligt. Den Wert der Beteiligungen an der GEG-Gruppe und an DIC Asset setzt boersengefluester.de zurzeit mit mindestens 23,5 Mio. Euro an – verglichen mit einer TTL-Marktkapitalisierung von 29,2 Mio. Euro.

Ergebnismäßig lässt sich noch nicht viel sagen, zum Halbjahr kam der neu formierte TTL-Konzern auf einen Gewinn von 119.000 Euro. Malus der TTL-Aktie bleibt der extrem geringe Streubesitz von vermutlich weniger als acht Prozent. Bleibt abzuwarten, wie sich die Aktionärsstruktur in zwölf Monaten darstellt und ob sich TTL zurück zu einer Publikumsgesellschaft entwickelt. Spannend ist der Titel für risikobereite Investoren allemal.

ist – und da schließt sich der Kreis – Prof. Dr. Gerhard Schmidt, der jetzt bei TTL die Fäden zieht. Zu den Gründungsaktionären der GEG German Estate Group AG gehören neben der Deutsche Immobilien Chancen-Gruppe übrigens auch die Private Equity-Gesellschaft KKR (Kohlberg Kravis Roberts & Co). Mit von der Partie sind darüber hinaus die RAG-Stiftung sowie die Deutsche Bundesumwelt Stiftung. TTL ist über die DIC Capital Partners (Europe) GmbH und die AIRE insgesamt mit durchgerechnet rund 12,2 Prozent an der GEG-Gruppe beteiligt. Den Wert der Beteiligungen an der GEG-Gruppe und an DIC Asset setzt boersengefluester.de zurzeit mit mindestens 23,5 Mio. Euro an – verglichen mit einer TTL-Marktkapitalisierung von 29,2 Mio. Euro.

Ergebnismäßig lässt sich noch nicht viel sagen, zum Halbjahr kam der neu formierte TTL-Konzern auf einen Gewinn von 119.000 Euro. Malus der TTL-Aktie bleibt der extrem geringe Streubesitz von vermutlich weniger als acht Prozent. Bleibt abzuwarten, wie sich die Aktionärsstruktur in zwölf Monaten darstellt und ob sich TTL zurück zu einer Publikumsgesellschaft entwickelt. Spannend ist der Titel für risikobereite Investoren allemal.

TTL Information Technology AG[/caption]

Übermäßig transparent ist die neue Struktur mit ihren vielen Untergesellschaften zwar noch nicht. Doch im Wesentlichen ist TTL nun an der DIC-Gruppe (Deutsche Immobilien Chancen AG & Co. KGaA inklusive Töchter) sowie an der GEG-Gruppe (German Estate Group GmbH & Co. KG inklusive Töchter) beteiligt. In Börsenkreisen am bekanntesten dürfte wohl der ebenfalls zu dem Firmennetzwerk gehörende SDAX-Konzern DIC Asset sein. Aber auch die GEG-Gruppe sorgt – insbesondere über die von dem früheren DIC Asset-CEO Ulrich Höller geführte GEG German Estate Group AG – für Schlagzeilen: So investiert die GEG AG unter anderem rund 270 Mio. Euro in die Erneuerung des von ihr erworbenen alten Commerzbank-Hochhauses von 1974 in der Frankfurter City. Ziel ist ein Bürokomplex im klassischen New-York-Stil.

Neuestes Projekt: Der ehemalige Frankfurter Firmensitz von Union Investment – die Gruppe zieht in das von DIC Asset entwickelte MainTor Quartier in Frankfurt um – soll zu einem luxuriösen Wohnturm namens Riverpark Tower mit 23 Geschossen umgebaut werden. Direkt davor zur Mainseite plant GEG mit den Riverpark Suites einen Gebäudekomplex mit 22 Eigentumswohnungen, aber auch mindestens 34 städtisch geförderten Wohnungen. „Das Ensemble soll im ersten Halbjahr 2021 bezugsfertig werden. Das Gesamtinvestitionsvolumen wird über 220 Mio. Euro betragen“, heißt es offiziell. Und GEG-Vorstand Höller betont: „Mit diesem spannenden Großprojekt setzt die GEG nach dem MainTor und parallel zum Global Tower im Frankfurter Bankenviertel einen weiteren ungewöhnlichen städtebaulichen Akzent.“

TTL Information Technology AG[/caption]

Übermäßig transparent ist die neue Struktur mit ihren vielen Untergesellschaften zwar noch nicht. Doch im Wesentlichen ist TTL nun an der DIC-Gruppe (Deutsche Immobilien Chancen AG & Co. KGaA inklusive Töchter) sowie an der GEG-Gruppe (German Estate Group GmbH & Co. KG inklusive Töchter) beteiligt. In Börsenkreisen am bekanntesten dürfte wohl der ebenfalls zu dem Firmennetzwerk gehörende SDAX-Konzern DIC Asset sein. Aber auch die GEG-Gruppe sorgt – insbesondere über die von dem früheren DIC Asset-CEO Ulrich Höller geführte GEG German Estate Group AG – für Schlagzeilen: So investiert die GEG AG unter anderem rund 270 Mio. Euro in die Erneuerung des von ihr erworbenen alten Commerzbank-Hochhauses von 1974 in der Frankfurter City. Ziel ist ein Bürokomplex im klassischen New-York-Stil.

Neuestes Projekt: Der ehemalige Frankfurter Firmensitz von Union Investment – die Gruppe zieht in das von DIC Asset entwickelte MainTor Quartier in Frankfurt um – soll zu einem luxuriösen Wohnturm namens Riverpark Tower mit 23 Geschossen umgebaut werden. Direkt davor zur Mainseite plant GEG mit den Riverpark Suites einen Gebäudekomplex mit 22 Eigentumswohnungen, aber auch mindestens 34 städtisch geförderten Wohnungen. „Das Ensemble soll im ersten Halbjahr 2021 bezugsfertig werden. Das Gesamtinvestitionsvolumen wird über 220 Mio. Euro betragen“, heißt es offiziell. Und GEG-Vorstand Höller betont: „Mit diesem spannenden Großprojekt setzt die GEG nach dem MainTor und parallel zum Global Tower im Frankfurter Bankenviertel einen weiteren ungewöhnlichen städtebaulichen Akzent.“

TTL Beteil.- und Grundbesitz-AG

Kurs: 0,17

ist – und da schließt sich der Kreis – Prof. Dr. Gerhard Schmidt, der jetzt bei TTL die Fäden zieht. Zu den Gründungsaktionären der GEG German Estate Group AG gehören neben der Deutsche Immobilien Chancen-Gruppe übrigens auch die Private Equity-Gesellschaft KKR (Kohlberg Kravis Roberts & Co). Mit von der Partie sind darüber hinaus die RAG-Stiftung sowie die Deutsche Bundesumwelt Stiftung. TTL ist über die DIC Capital Partners (Europe) GmbH und die AIRE insgesamt mit durchgerechnet rund 12,2 Prozent an der GEG-Gruppe beteiligt. Den Wert der Beteiligungen an der GEG-Gruppe und an DIC Asset setzt boersengefluester.de zurzeit mit mindestens 23,5 Mio. Euro an – verglichen mit einer TTL-Marktkapitalisierung von 29,2 Mio. Euro.

Ergebnismäßig lässt sich noch nicht viel sagen, zum Halbjahr kam der neu formierte TTL-Konzern auf einen Gewinn von 119.000 Euro. Malus der TTL-Aktie bleibt der extrem geringe Streubesitz von vermutlich weniger als acht Prozent. Bleibt abzuwarten, wie sich die Aktionärsstruktur in zwölf Monaten darstellt und ob sich TTL zurück zu einer Publikumsgesellschaft entwickelt. Spannend ist der Titel für risikobereite Investoren allemal.

ist – und da schließt sich der Kreis – Prof. Dr. Gerhard Schmidt, der jetzt bei TTL die Fäden zieht. Zu den Gründungsaktionären der GEG German Estate Group AG gehören neben der Deutsche Immobilien Chancen-Gruppe übrigens auch die Private Equity-Gesellschaft KKR (Kohlberg Kravis Roberts & Co). Mit von der Partie sind darüber hinaus die RAG-Stiftung sowie die Deutsche Bundesumwelt Stiftung. TTL ist über die DIC Capital Partners (Europe) GmbH und die AIRE insgesamt mit durchgerechnet rund 12,2 Prozent an der GEG-Gruppe beteiligt. Den Wert der Beteiligungen an der GEG-Gruppe und an DIC Asset setzt boersengefluester.de zurzeit mit mindestens 23,5 Mio. Euro an – verglichen mit einer TTL-Marktkapitalisierung von 29,2 Mio. Euro.

Ergebnismäßig lässt sich noch nicht viel sagen, zum Halbjahr kam der neu formierte TTL-Konzern auf einen Gewinn von 119.000 Euro. Malus der TTL-Aktie bleibt der extrem geringe Streubesitz von vermutlich weniger als acht Prozent. Bleibt abzuwarten, wie sich die Aktionärsstruktur in zwölf Monaten darstellt und ob sich TTL zurück zu einer Publikumsgesellschaft entwickelt. Spannend ist der Titel für risikobereite Investoren allemal.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| TTL Beteil.- und Grundbesitz-AG | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 750100 | DE0007501009 | AG | 4,18 Mio € | 12.07.1999 | ||

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 3,19 | 1,64 | 2,42 | 1,29 | 1,21 | 0,00 | 0,00 | |

| EBITDA1,2 | 1,17 | 0,06 | -0,30 | -0,26 | -0,33 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 36,68 | 3,66 | -12,40 | -20,16 | -27,27 | 0,00 | 0,00 | |

| EBIT1,4 | 1,17 | 0,05 | -0,31 | -0,26 | -0,34 | 0,00 | 0,00 | |

| EBIT-margin %5 | 36,68 | 3,05 | -12,81 | -20,16 | -28,10 | 0,00 | 0,00 | |

| Net profit1 | 2,63 | 1,69 | -0,89 | -15,05 | -23,67 | -7,50 | 0,00 | |

| Net-margin %6 | 82,45 | 103,05 | -36,78 | -1.166,67 | -1.956,20 | 0,00 | 0,00 | |

| Cashflow1,7 | -2,56 | -1,20 | 0,08 | -2,57 | -1,88 | 0,00 | 0,00 | |

| Earnings per share8 | 0,12 | 0,08 | -0,04 | -0,61 | -0,96 | -0,30 | -0,11 | |

| Dividend per share8 | 0,20 | 0,20 | 0,20 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Fotos: GEG German Estate Group AG

...

© boersengefluester.de | Redaktion

Zu den größten Exoten aus dem Börsensegment Scale zählt vermutlich die Aktie der Diskus Werke. Das liegt weniger an dem Geschäftsfeld – die Gesellschaft ist in den eher traditionellen Bereichen Werkzeugmaschinenbau und Schleifmittel aktiv –, sondern vielmehr an der Aktionärsstruktur: Gerade einmal 0,42 Prozent der Anteile befinden sich im Streubesitz. Beherrscht wird Diskus Werke von der Industrieholding Rothenberger. Nichtsdestotrotz dreht die Aktie performancetechnisch derzeit richtig auf. In den vergangenen drei Monaten schoss die Notiz um rund 45 Prozent in die Höhe. Unterfüttert wird das Kursplus jetzt durch starke Halbjahreszahlen und einen spürbar nach oben korrigierten Ausblick für das Gesamtjahr.

Demnach rechnet die in Dietzenbach ansässige Gesellschaft für 2017 nun mit Erlösen von 230 bis 240 Mio. Euro und einem Ergebnis vor Steuern in einer Bandbreite zwischen 13 und 14 Mio. Euro. Zum Vergleich: Bislang stellte Vorstand Josef Preis einen Umsatz von 220 Mio. Euro sowie einen Gewinn vor Zinsen und Steuern (EBIT) von etwa 15,4 Mio. Euro in Aussicht. Bei einem zu erwartenden Finanzergebnis von minus 2,5 bis minus 3,0 Mio. Euro, hätte das einem Ergebnis vor Steuern von annäherungsweise 12,6 Mio. Euro entsprochen. Übermäßig ambitioniert sieht die neue Vorschau nicht aus, denn etwa die Hälfte des avisierten Ertrags hat Diskus Werke bereits eingefahren. Zum Halbjahr steht ein Gewinn vor Steuern von 7,08 Mio. Euro in den Büchern. Die Erlöse erreichten 120,51 Mio. Euro – nach 100,95 Mio. Euro in der entsprechenden Vergeleichsperiode des Vorjahres. Der Börsenwert beträgt gut 176 Mio. Euro – bei Netto-Finanzverbindlichkeiten von knapp 69 Mio. Euro.

Fundamental scheint die Aktie von Diskus Werke damit vergleichsweise gut bezahlt. Eine Halten-Position ist sie für boersengefluester.de aber allemal. Vielleicht öffnet sich die Gesellschaft ja einmal stärker dem Kapitalmarkt. Beinahe überflüssig zu erwähnen: Limits sind bei einem derart marktengen Wert Pflichtprogramm.

Foto: Pixabay...

DVS Technology

Kurs: 7,20

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 193,84 | 219,87 | 233,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA1,2 | 13,47 | 9,35 | 14,90 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBITDA-margin %3 | 6,95 | 4,25 | 6,40 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT1,4 | 4,27 | -0,20 | 8,70 | 0,00 | 0,00 | 0,00 | 0,00 | |

| EBIT-margin %5 | 2,20 | -0,09 | 3,73 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net profit1 | -1,35 | -5,70 | -3,50 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Net-margin %6 | -0,70 | -2,59 | -1,50 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Cashflow1,7 | 9,24 | 6,12 | 4,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

| Earnings per share8 | -0,14 | -0,59 | -0,36 | 0,41 | 0,58 | 0,00 | 0,00 | |

| Dividend per share8 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| DVS Technology | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 553860 | DE0005538607 | AG | 69,68 Mio € | 01.10.2001 | Halten | |

* * *

© boersengefluester.de | Redaktion

Mit gutem Willen lässt sich die Kursentwicklung der German Startups Group in den vergangenen Monaten als ausgeprägte Bodenbildung interpretieren. Normalerweise sind solche Phasen auch mit einer sich bessernden Stimmung der Investoren verbunden. Nicht unbedingt so bei dem in Berlin ansässigen Beteiligungsunternehmen. Trotz erfolgreicher Exits – wie zum Beispiel bei Scalable Capital oder auch Delivery Hero – zeigt sich die Börse noch immer reserviert gegenüber der German Startups Group. Dabei hat CEO Christoph Gerlinger das Geschäftsmodell längst angepasst und die Kosten gedrückt. „Bis auf weiteres stellen wir die Gewinnrealisierung durch Anteilsverkäufe aus dem Minderheitenportfolio in den Vordergrund und wollen deshalb überwiegend in Folgerunden bestehender Portfoliounternehmen investieren, da hier das Chance-Risiko-Verhältnis erfahrungsgemäß besser ist“, sagt Gerlinger.

Darüber hinaus sollen neue Geschäftszweige wie eine Sekundärmarktplattform für Start-up-Anteile, Genussrechte auf die Wertentwicklung einzelner Portfoliounternehmen oder das Engagement im Bereich Livestream-Auktionen für eine breitere Basis sorgen. „Ziel dieser Maßnahmen ist es, den in unseren Augen im aktuellen Aktienkurs verkörperten Abschlag auf den Net Asset Value pro Aktie zu verringern oder zu eliminieren“, heißt es im jetzt vorgelegten Halbjahresbericht. Wie hoch der Substanzwert des Unternehmens tatsächlich anzusetzen ist, bleibt freilich vage. Das um Anteile Dritter bereinigte Eigenkapital erreichte per Juni 2017 knapp 30,05 Mio. Euro. Das sind ziemlich genau 2,50 Euro je Anteilschein – bei einem Aktienkurs von 1,88 Euro. Dabei hat die German Startups Group zuletzt rund zwei Drittel der Kreditverbindlichkeiten von 6,5 Mio. Euro zurückbezahlt. „Der verbleibende Restbetrag von 2,25 Mio. Euro soll aus weiteren Veräußerungserlösen in 2017 oder 2018 getilgt werden“, betonen die Berliner.

So gesehen läuft es für die German Startups Group eigentlich gar nicht schlecht, jedenfalls sind eine Reihe der zu Jahresbeginn 2017 geäußerten Erwartungen so auch eingetroffen. Umso erstaunlicher, dass die Meldungen am Kurs wie bei einer Teflon-Pfanne abperlen und die im Scale notierte Gesellschaft mit einem Börsenwert von 22,5 Mio. Euro weiterhin unter dem Radar der meisten Investoren segelt. Grundsätzlich stufen die Berliner zurzeit acht Unternehmen – dazu gehören etwa Mister Spex oder TV Smiles – als Fokusbeteiligungen ein, die wiederum rund 56 Prozent des Gesamtwerts aller 40 Investments ausmachen. In der Gründerszene genießen die Gesellschaften zwar einen guten Ruf.

Fakt ist aber auch, dass die Bewertung der Beteiligungen anhand von zuletzt durchgeführten Finanzierungsrunden nicht jedermanns Sache ist und ihre Tücken hat. Davon können etwa die Investoren der früheren bmp – jetzt SLEEPZ – ein Lied singen. So gesehen bleibt die Aktie der German Startups Group ein hoch spekulatives Investment – mit allerdings auch beträchtlichen Chancen. „Die realisierten Gewinne der vergangenen Monate zeigen, dass Exits und Anteilsverkäufe manchmal ein wenig auf sich warten lassen, um dann in statistischer Häufung aufzutreten. Diese Durststrecken sind als Venture Capital ist durchzustehen, werden dafür aber umso mehr belohnt“, sagt Gerlinger.

So gesehen läuft es für die German Startups Group eigentlich gar nicht schlecht, jedenfalls sind eine Reihe der zu Jahresbeginn 2017 geäußerten Erwartungen so auch eingetroffen. Umso erstaunlicher, dass die Meldungen am Kurs wie bei einer Teflon-Pfanne abperlen und die im Scale notierte Gesellschaft mit einem Börsenwert von 22,5 Mio. Euro weiterhin unter dem Radar der meisten Investoren segelt. Grundsätzlich stufen die Berliner zurzeit acht Unternehmen – dazu gehören etwa Mister Spex oder TV Smiles – als Fokusbeteiligungen ein, die wiederum rund 56 Prozent des Gesamtwerts aller 40 Investments ausmachen. In der Gründerszene genießen die Gesellschaften zwar einen guten Ruf.

Fakt ist aber auch, dass die Bewertung der Beteiligungen anhand von zuletzt durchgeführten Finanzierungsrunden nicht jedermanns Sache ist und ihre Tücken hat. Davon können etwa die Investoren der früheren bmp – jetzt SLEEPZ – ein Lied singen. So gesehen bleibt die Aktie der German Startups Group ein hoch spekulatives Investment – mit allerdings auch beträchtlichen Chancen. „Die realisierten Gewinne der vergangenen Monate zeigen, dass Exits und Anteilsverkäufe manchmal ein wenig auf sich warten lassen, um dann in statistischer Häufung aufzutreten. Diese Durststrecken sind als Venture Capital ist durchzustehen, werden dafür aber umso mehr belohnt“, sagt Gerlinger.

The Payments Group Holding

Kurs: 0,32

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| The Payments Group Holding | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A1MMEV | DE000A1MMEV4 | GmbH & Co. KGaA | 3,60 Mio € | 11.11.2015 | Beobachten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 0,13 | 11,10 | 13,32 | 4,79 | 1,18 | 0,00 | 0,00 | |

| EBITDA1,2 | -1,12 | 6,79 | 2,61 | -7,67 | -4,58 | 0,00 | 4,00 | |

| EBITDA-margin %3 | -861,54 | 61,17 | 19,60 | -160,13 | -388,14 | 0,00 | 0,00 | |

| EBIT1,4 | -1,12 | 5,61 | -5,31 | -82,49 | -4,58 | 0,00 | 0,00 | |

| EBIT-margin %5 | -861,54 | 50,54 | -39,87 | -1.722,13 | -388,14 | 0,00 | 0,00 | |

| Net profit1 | -0,74 | 14,08 | 6,85 | -81,51 | -4,31 | 0,00 | 0,00 | |

| Net-margin %6 | -569,23 | 126,85 | 51,43 | -1.701,67 | -365,25 | 0,00 | 0,00 | |

| Cashflow1,7 | -1,75 | -5,83 | 10,76 | -2,68 | -4,38 | 0,00 | 0,00 | |

| Earnings per share8 | -0,05 | 0,28 | 0,16 | -1,76 | -0,28 | -0,15 | -0,01 | |

| Dividend per share8 | 0,00 | 0,02 | 0,02 | 0,00 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Pixabay

[sws_grey_box box_size="640"]Hinweis:Die Berichterstattung und Handlungseinschätzungen durch boersengefluester.de stellen keine Anlageempfehlungen und auch keine Empfehlung oder einen Vorschlag einer Anlagestrategie dar. boersengefluester.de hält keine Beteiligung an der German Startups Group. Zwischen der German Startups Group und boersengefluester.de besteht eine Vereinbarung zur Soft-Coverage der Aktie der German Startups Group für ein geringfügiges Pauschalentgelt, die die Unabhängigkeit der Redaktion nicht einschränkt.[/sws_grey_box]...

© boersengefluester.de | Redaktion

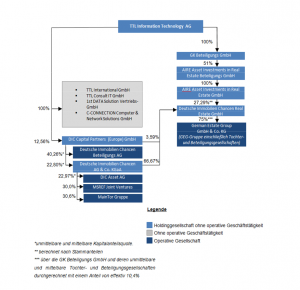

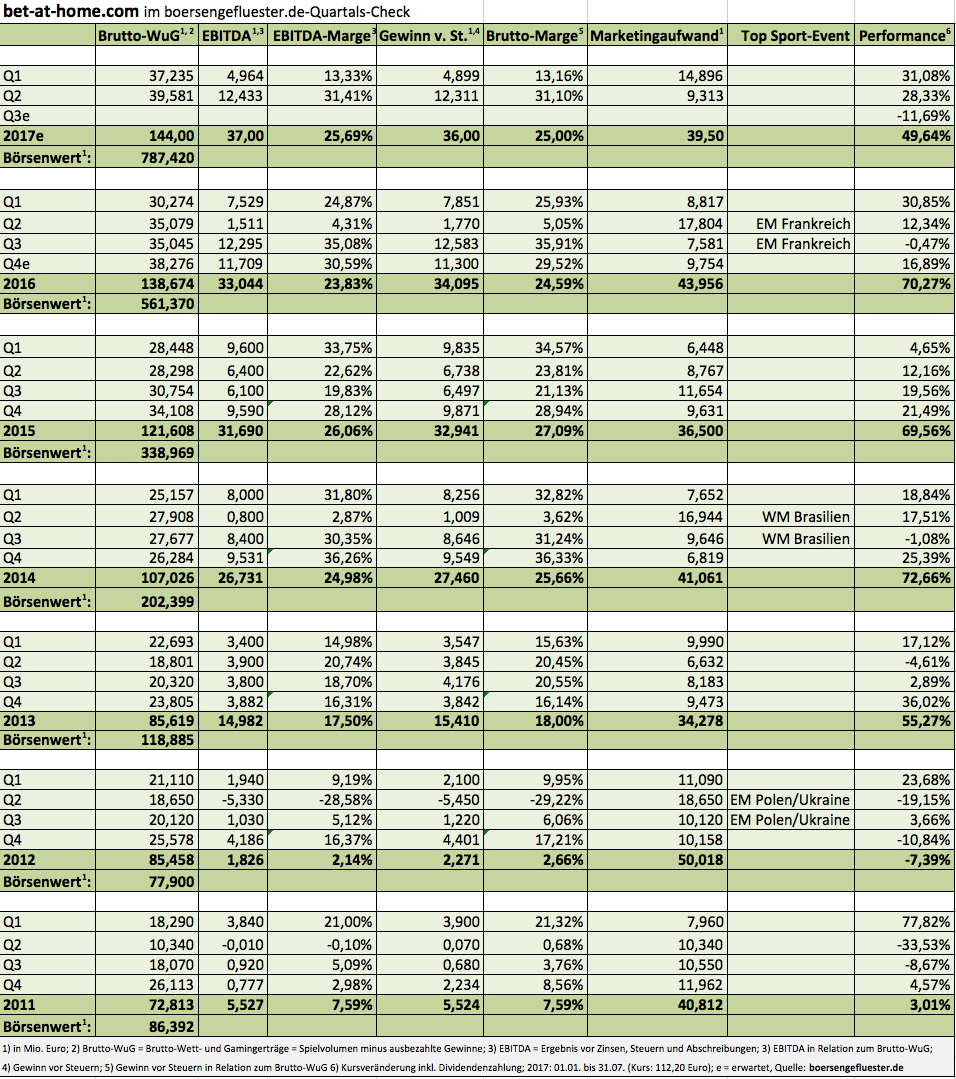

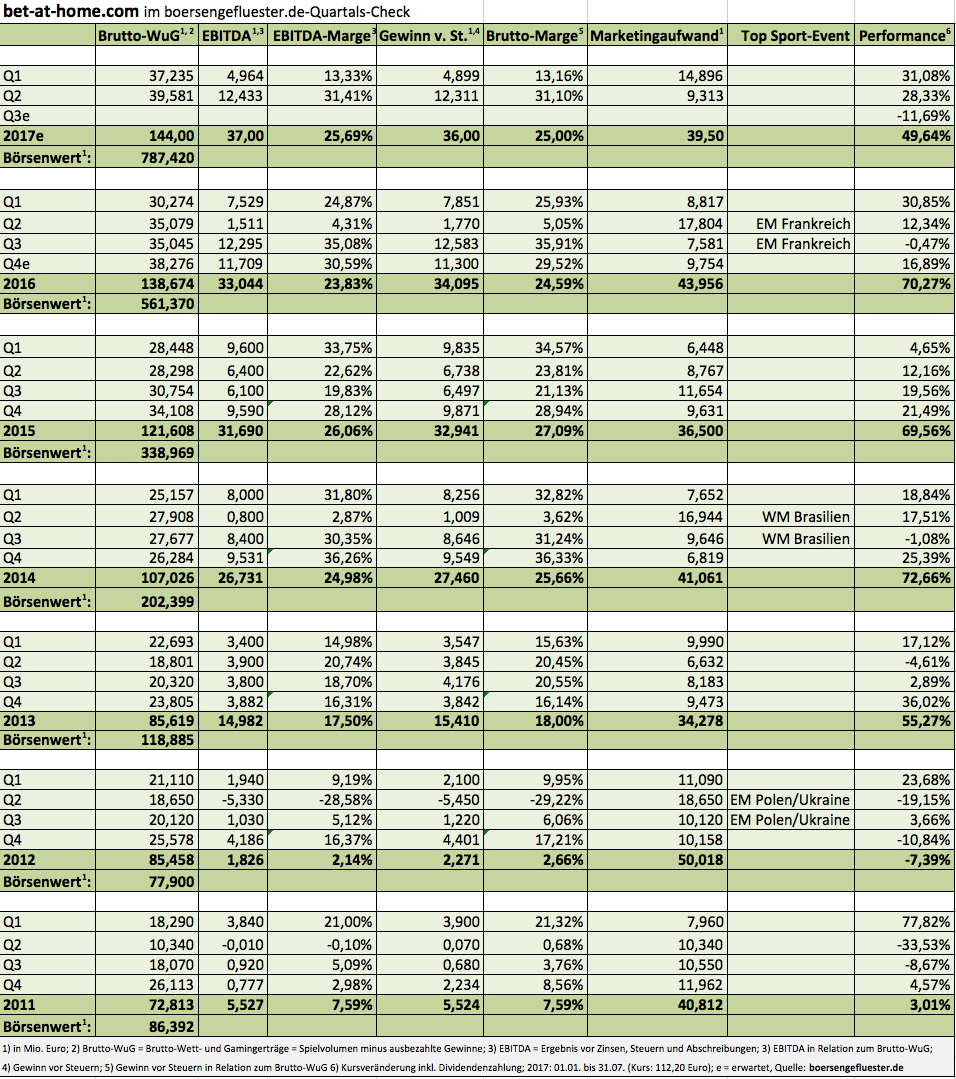

Äußerliche Gemeinsamkeiten mit den Rolling Stones hat das Management von bet-at-home.com nun wirklich nicht. Aber wenn es um Investorenkonferenzen geht, ist der Online-Wettanbieter mindestens genauso quirlig wie die Altrocker, wenn sie auf Konzerttour sind. „50 bis 60 Roadshowtage haben wir pro Jahr“, verriet uns IR-Manager Klaus Fahrnberger zuletzt im Hintergrundgespräch. Längst zeigen die Linzer mit AG-Sitz in Düsseldorf dabei nicht mehr nur auf den heimischen Konferenzen Flagge, sondern präsentieren das Geschäftsmodell von bet-at-home.com auch in den USA (New York, Chicago) oder Großbritannien – dem Heimatland der Wettanbieter. Das Interesse der Investoren ist enorm, kein Wunder angesichts der lange Zeit grandiosen Performance. Innerhalb von drei Jahren kletterte die Marktkapitalisierung von 165 auf 792 Mio. Euro. In der Spitze waren es sogar fast 1.055 Mio. Euro. Noch gar nicht berücksichtigt ist dabei, dass bet-at-home.com für die Jahre 2014 bis 2016 insgesamt 72,6 Mio. Euro an Dividenden auskehrte.

Nach dem am 8. Juni 2017 erreichten All-Time-High von 150,30 Euro setzte jedoch eine scharfe Konsolidierung ein, die die Notiz im Tief bis auf knapp 92 Euro drückte. Als Auslöser der Korrektur gilt gemeinhin die Blockierung des polnischen Marktes durch die dortige Regierung für ausländische Wettanbieter. Immerhin ist Polen – dort ist jetzt nur noch ein heimischer Anbieter zugelassen – der wesentlichste osteuropäische Markt für bet-at-home.com. Isolierte Zahlen auf Länderebene veröffentlicht bet-at-home.com zwar nicht, aber Analysten gehen davon aus, dass rund 15 Prozent der Konzernerlöse auf Polen entfallen. Dabei kam die Entwicklung in Polen nicht unbedingt überraschend. Bereits im Geschäftsbericht 2016 (Seite 85) hat bet-at-home.com ausführlich auf die Entwicklung hingewiesen. So gesehen waren die Investoren im Sommer wohl auch zu sorglos – zumal die fundamentale Bewertung bei einer Marktkapitalisierung nördlich von 1 Mrd. Euro keinen Raum für Enttäuschungen bietet.

Kernbotschaft von Finanzvorstand Michael Quatember ist nun, dass bet-at-home.com trotz des Rückschlags in Polen an den bisherigen Prognosen für 2017 festhält: „Wir geben eine verlässliche Guidance ab“, betonte er jetzt noch einmal bei einer Präsentation in Gelsenkirchen. Zudem wies Quatember darauf hin, dass in Polen jetzt zwar Umsätze fehlen, aber gleichzeitig auch die dortigen Aufwendungen für Marketingpartner etc. zum Großteil variabel sind. Zudem entwickeln sich die Geschäfte in den Kernmärkten Deutschland und Österreich besser als gedacht. So gesehen wäre nach dem starken zweiten Quartal im Normalfall wohl eine weitere Konkretisierung der Konzernprognose für 2017 – sie sieht ein EBITDA zwischen 34 und 38 Mio. Euro vor – wahrscheinlich gewesen. Positiv formuliert ist die Prognose also belastbar genug formuliert, um auch Rückschläge wie Polen schadlos zu halten. Im negativen Sinne ist den Investoren aber natürlich ein möglicherweise noch höherer Gewinn abhanden gekommen.

Nun: Es scheint eben nicht immer nur die Sonne und mittlerweile haben sich die Börsianer mit der aktuellen Situation auch ganz gut arrangiert. Jedenfalls ist die Notiz zurück auf gut 112 Euro geklettert. Für umso mehr Spannung sorgt die für den 6. November 2017 angesetzte Veröffentlichung des Neun-Monats-Berichts. Aus Investorenkreisen gibt es – so ist zumindest zu hören – klar den Wunsch, dass bet-at-home.com bereits mit den Q3-Zahlen eine Tendenzaussage zur Dividende für 2017 treffen soll.

Die Rechnung sieht wie folgt aus: Mit rund 30 Mio. Euro (davon sind rund 10 Mio. Euro Kundengelder) müsste bet-at-home.com im Normalfall gut das operative Geschäft eines Jahres bestreiten können. Der Rest könnte ausgeschüttet werden, so hat es auch Vorstand Franz Ömer auf der DVFA Herbstkonferenz bestätigt. Zum Halbjahr 2017 standen in der Bilanz der Prime Standard-Gesellschaft knapp 78 Mio. Euro an liquiden Mitteln und Wertpapieren. Bei derzeit 7.018.000 ausstehenden Aktien könnte für 2017 also eine Dividende von 5,00 bis 6,50 Euro durchaus möglich sein – nach 7,50 Euro je Aktie für 2016. Damit würde der Titel weiterhin zu den renditeträchtigsten Aktien aus dem SDAX zählen.

Kernbotschaft von Finanzvorstand Michael Quatember ist nun, dass bet-at-home.com trotz des Rückschlags in Polen an den bisherigen Prognosen für 2017 festhält: „Wir geben eine verlässliche Guidance ab“, betonte er jetzt noch einmal bei einer Präsentation in Gelsenkirchen. Zudem wies Quatember darauf hin, dass in Polen jetzt zwar Umsätze fehlen, aber gleichzeitig auch die dortigen Aufwendungen für Marketingpartner etc. zum Großteil variabel sind. Zudem entwickeln sich die Geschäfte in den Kernmärkten Deutschland und Österreich besser als gedacht. So gesehen wäre nach dem starken zweiten Quartal im Normalfall wohl eine weitere Konkretisierung der Konzernprognose für 2017 – sie sieht ein EBITDA zwischen 34 und 38 Mio. Euro vor – wahrscheinlich gewesen. Positiv formuliert ist die Prognose also belastbar genug formuliert, um auch Rückschläge wie Polen schadlos zu halten. Im negativen Sinne ist den Investoren aber natürlich ein möglicherweise noch höherer Gewinn abhanden gekommen.

Nun: Es scheint eben nicht immer nur die Sonne und mittlerweile haben sich die Börsianer mit der aktuellen Situation auch ganz gut arrangiert. Jedenfalls ist die Notiz zurück auf gut 112 Euro geklettert. Für umso mehr Spannung sorgt die für den 6. November 2017 angesetzte Veröffentlichung des Neun-Monats-Berichts. Aus Investorenkreisen gibt es – so ist zumindest zu hören – klar den Wunsch, dass bet-at-home.com bereits mit den Q3-Zahlen eine Tendenzaussage zur Dividende für 2017 treffen soll.

Die Rechnung sieht wie folgt aus: Mit rund 30 Mio. Euro (davon sind rund 10 Mio. Euro Kundengelder) müsste bet-at-home.com im Normalfall gut das operative Geschäft eines Jahres bestreiten können. Der Rest könnte ausgeschüttet werden, so hat es auch Vorstand Franz Ömer auf der DVFA Herbstkonferenz bestätigt. Zum Halbjahr 2017 standen in der Bilanz der Prime Standard-Gesellschaft knapp 78 Mio. Euro an liquiden Mitteln und Wertpapieren. Bei derzeit 7.018.000 ausstehenden Aktien könnte für 2017 also eine Dividende von 5,00 bis 6,50 Euro durchaus möglich sein – nach 7,50 Euro je Aktie für 2016. Damit würde der Titel weiterhin zu den renditeträchtigsten Aktien aus dem SDAX zählen.

bet-at-home.com

Kurs: 2,76

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| bet-at-home.com | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| A0DNAY | DE000A0DNAY5 | AG | 19,37 Mio € | 23.05.2005 | Halten | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 126,93 | 59,35 | 53,53 | 46,18 | 52,30 | 49,00 | 0,00 | |

| EBITDA1,2 | 30,95 | 13,97 | 2,11 | 0,81 | -3,29 | 2,00 | 0,00 | |

| EBITDA-margin %3 | 24,38 | 23,54 | 3,94 | 1,75 | -6,29 | 4,08 | 0,00 | |

| EBIT1,4 | 28,92 | 11,67 | -0,11 | -0,84 | -4,53 | 0,00 | 0,00 | |