Key Market Indicators:

More than 50 unique tools

What matters today?

Today

01. Mar, 60th day of the year, 305 days remaining until EoY

Chief Editor's 3-Minute morning briefing

BGFL ARTICLE FEED

#540710

© boersengefluester.de | Redaktion

Gleich im Doppelpack gab es für uns auf dem Eigenkapitalforum 2025 der Deutschen Börse AG Hintergründe zur Cenit-Aktie. Der Grund ist einfach erklärt: Beim eher zufälligen gemeinsamen Mittagessen auf der Konferenz mit boersengefluester.de kam CEO Peter Schneck so interessant rüber, dass wir uns auch die Gruppenpräsentation des IT- und Softwareunternehmens angesehen haben. Tatsächlich haben viele Investoren in den vergangenen fast zwei Jahren einen Bogen um die Cenit-Aktie gemacht. Letztlich hatte die von Schneck zum Amtsantritt Anfang 2022 auf die Schiene gesetzte Wachstumsinitiative nicht die erhofften operativen Fortschritte gemacht....

© boersengefluester.de | Redaktion

Verdammt ruhig ist es um die ehemals so intensiv diskutierte Cenit-Aktie geworden. Positiv formuliert ist die spekulative Luft aus dem Anteilschein des IT-Service- und Softwareunternehmens damit wohl komplett raus. Andererseits geben aber auch die aktuellen operativen Zahlen nur wenig her, um der Notiz zügig wieder neues Momentum nach oben einzuhauchen. Mit einem EBIT (Ergebnis vor Zinsen und Steuern) von vermutlich 7,2 bis 7,4 Mio. Euro für 2024 hat Cenit auch die im Oktober 2024 im Mittel um rund 30 Prozent reduzierte Bandbreite von 8,0 bis 8,5 Mio. Euro EBIT verfehlt. Zurzeit setzt CEO Peter Schneck den Fokus auf die Restrukturierung des Stammgeschäfts der Stuttgarter. ...

© boersengefluester.de | Redaktion

Auf den tiefsten Stand seit dem Corona-Crash vom Frühjahr 2020 ist der Aktienkurs von Cenit gerauscht. Zurzeit bringt das IT-Service- und Softwareunternehmen 71 Mio. Euro Börsenwert auf die Waagschale. Im Januar 2024 waren es noch gut 125 Mio. Euro. Eine krasse Schmelze, insbesondere auch weil CEO Peter Schneck Anfang 2022 angetreten war, um aus der damals etwas flügellahmen Cenit AG eine knackige Wachstumsstory zu formen. Nun: Boersengefluester.de hat mehrfach die aktuelle Entwicklung, auch was die jüngste Gewinnwarnung auf nur noch 8,0 bis 8,5 Mio. Euro EBIT für 2024 angeht. Das sind an beiden Enden der bisherigen Prognosebandbreite 3,7 Mio. Euro weniger an Ergebnis vor Zinsen und Steuern als gedacht. „EBIT ist ein schwieriges Thema gerade“, räumt Schneck bei seiner Präsentation auf der von GBC organisierten MKK Münchner Kapitalmarkt Konferenz ein. ...

© boersengefluester.de | Redaktion

Erstmals seit Juli 2020 ist der Aktienkurs von Cenit zurück unter die Marke von 10 Euro gefallen. Auslöser für den Tauchgang ist eine saftige Korrektur der EBIT-Prognose für 2024 auf eine Bandbreite von 8,0 bis 8,5 Mio. Euro. Bislang hatte das IT-Service- und Softwareunternehmen ein Ergebnis vor Zinsen und Steuern zwischen 11,7 und 12,2 Mio. Euro in Aussicht gestellt. Auslöser der Gewinnwarnung sind geringere Erwartungen an den Verkauf von Softwarelizenzen im Schlussquartal. „Indizien für diesen Rückgang sehen wir derzeit in vielen Bereichen. So beobachten wir neben der eingetrübten wirtschaftlichen Gesamtlage, Reduzierungen von Abrufen in Rahmenverträgen im Flugindustriebereich sowie eine Zurückhaltung bei Investitionen von Automobilherstellern“, betont der Vorstand. Hinzu kommt, dass die jüngsten Firmenzukäufe sich erst einmal belastend auf die Marge auswirken. ...

© boersengefluester.de | Redaktion

Die Kursrally vom Mai 2023 war noch nicht nachhaltig. Sie zeigt jedoch, welche Aufwärtsdynamik die Notiz von Cenit entfalten kann, wenn die Aktie stärker in den Fokus der Investoren rückt. Nun: In Nebenwertekreisen gilt das IT-Beratungs- und Soft...

© boersengefluester.de | Redaktion

Für Kurt Bengel, den CEO von Cenit, ist es eine Abschiedstour. Nach mehr als 33 Jahren bei Cenit – davon rund 15 Jahre als Vorstand – verlässt er zum Jahresende 2021 das Software- und Beratungshaus. Bis dahin gibt Bengel aber weiter Vollgas. Darauf können sich Anleger verlassen. „Cenit liegt mir so sehr am Herzen. Wir haben viel Potenzial für die Zukunft“, sagt Bengel bei seiner Präsentation auf der GBC organisierten Zürcher Kapitalmarkt Konferenz ZKK, nachdem er wenige Tage zuvor noch auf dem Hamburger Investorentag HIT ein Update zur aktuellen Entwicklung des Unternehmens gegeben hatte. Über die Halbjahreszahlen will boersengefluester.de an dieser Stelle gar nicht so sehr berichten, das haben wir HIER bereits getan. Spannender sind für unseren Geschmack zurzeit ohne ein paar andere Themen. ...

© boersengefluester.de | Redaktion

Etwas anderes hätten wir ohnehin nicht erwartet. Aber in seinem letzten Geschäftsjahr als CEO von Cenit wird Kurt Bengel bestimmt nochmals alles geben, um die Prognosen für das Gesamtjahr zu erfüllen und ein gut bestelltes Haus an seinen Nachfol...

© boersengefluester.de | Redaktion

Auf mittlerweile 21,44 Prozent hat die Beteiligungsgesellschaft Primepulse ihr Engagement bei Cenit aufgestockt. Und es würde uns nicht wundern, wenn in den kommenden Monaten noch weitere Zukäufe erfolgen – zumindest bis zur Marke von 30 Prozent. Ob es darüber hinaus zu einer Pflichtofferte für die restlichen Cenit-Anteilseigner kommt, ist derweil noch offen. Losgelöst davon bietet die Aktie des IT-Beratungs- und Softwarehauses eine spannende Sondersituation. Erst vor wenigen Wochen hatte der langjährige Cenit-Vorstand Kurt Bengel zum Jahresende seinen Rückzug aus dem Unternehmen angekündigt. Ein Schritt, der – angesichts der sich verändernden Aktionärsstruktur – vielleicht nicht ganz überraschend kommt. Andererseits gehört Bengel zu den Vorständen, die boersengefluester.de seit vielen Jahren außerordentlich schätzt. Bestimmt gibt es Manager, die den Shareholder Value-Ansatz konsequenter durchziehen und auch sonst in Sachen Investor Relations-Aktivitäten umtriebiger sind. Dafür halten wir Bengel aber für absolut integer und verlässlich. Und bestimmt hat er selbst am ehesten gespürt, dass es nach mehr als 33 Jahren bei Cenit, davon über die Hälfte als CEO, Zeit für eine Veränderung ist. ...

© boersengefluester.de | Redaktion

Die Cenit AG hat mit der Veröffentlichung der vorläufigen Zahlen für einen versöhnlichen Abschluss 2020 gesorgt. Zwar hatten die Auswirkungen der Covid-19-Pandemie für einen starken Umsatz- und Ergebnisrückgang gesorgt, das erreichte Ergebnis ...

© boersengefluester.de | Redaktion

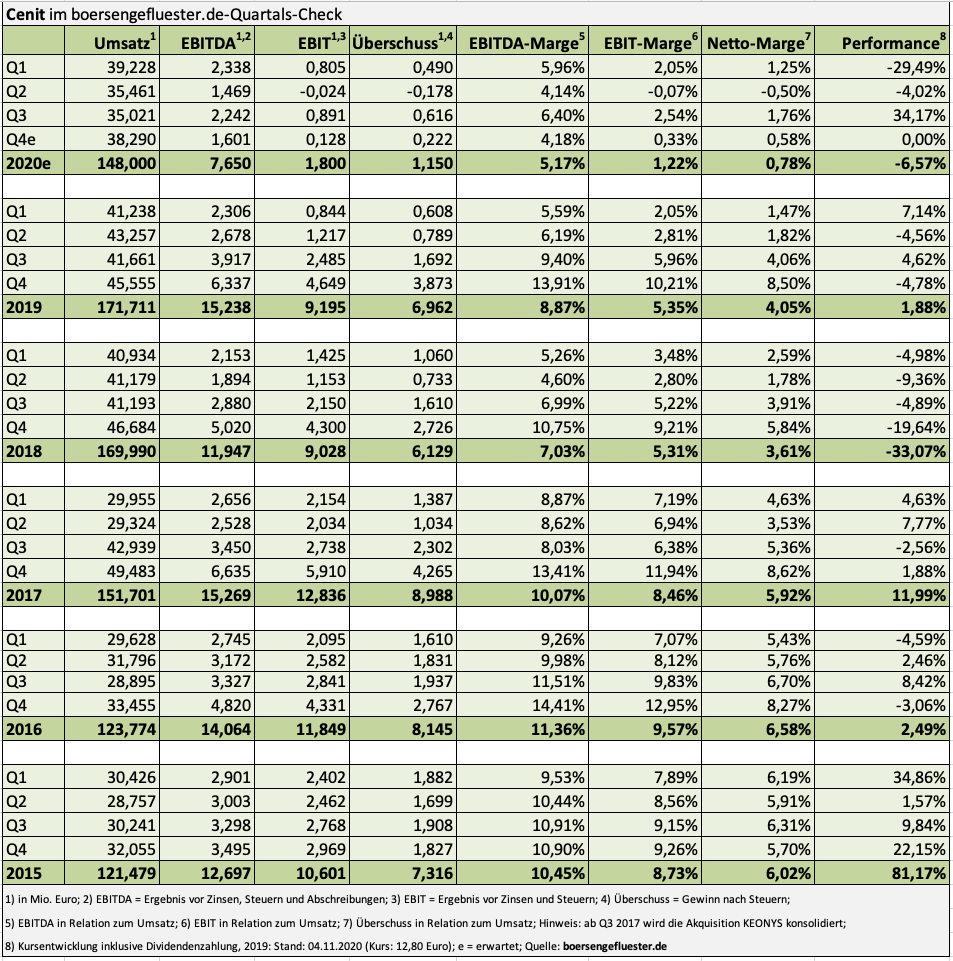

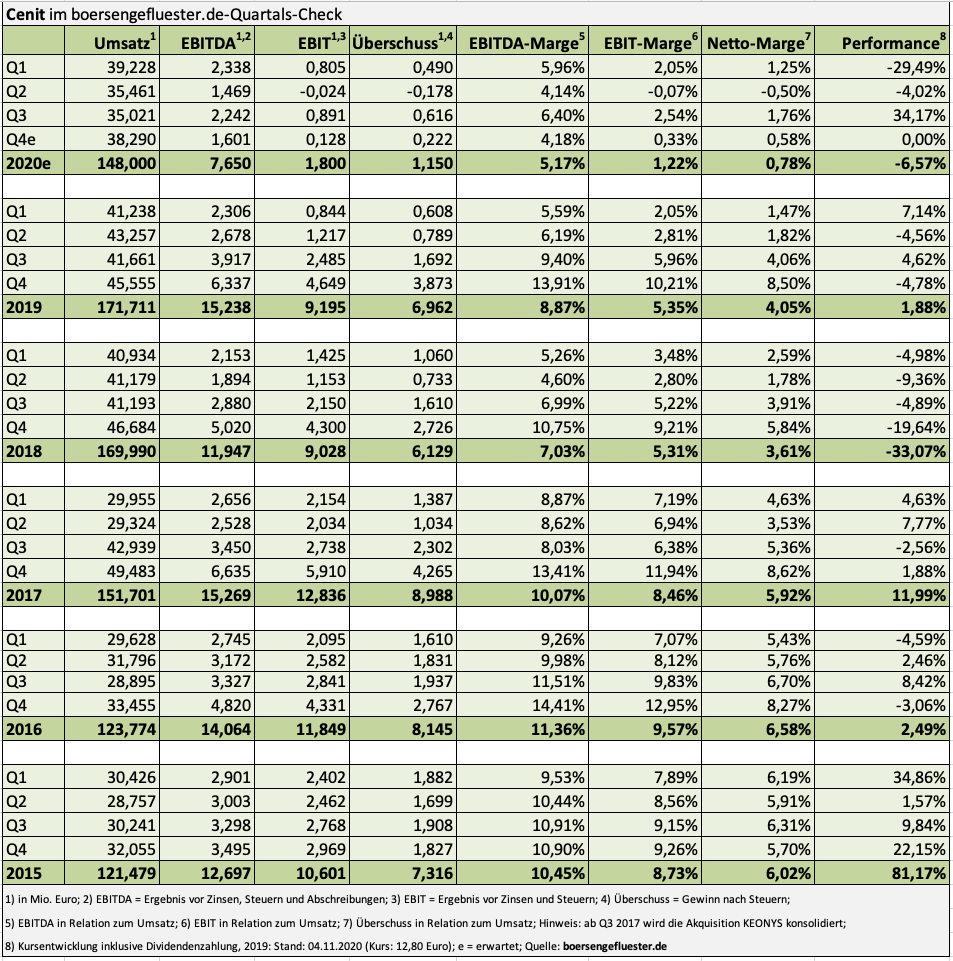

Mit der Vorlage des Neun-Monats-Berichts hat auch das IT-Beratungs- und Softwarehaus Cenit nun wieder eine offizielle Prognose für 2020 eingesetzt. Und die sieht – zumindest gemessen am ursprünglichen Ausblick – eher trist aus. Demnach rechnet CEO Kurs Bengel für das Gesamtjahr bei Erlösen in einer Bandbreite von 145 bis 150 Mio. Euro nur noch mit einem Ergebnis vor Zinsen und Steuern (EBIT) zwischen 1,5 und 2,5 Mio. Euro. Zur Erinnerung: Ins Jahr gestartet war Cenit mit einer Umsatzvorschau von rund 170 Mio. Euro und einem erhofften EBIT von etwa 9 Mio. Euro. Keine Frage: Corona hat vieles verändert, insbesondere wenn – wie es bei Cenit der Fall ist – wesentliche Kunden aus dem Automobil- und Luftfahrtbereich oder dem Maschinenbau stammen.

Werbung:

[sws_blue_box box_size="640"]Doppelt hält besser: Dauerhafte Vorteile + 1,00 % Zinsen p.a. bei Depotwechsel.[/sws_blue_box]

So gesehen verwundert es fast nicht, dass Vorstand Bengel auch für das gewöhnlich so wichtige Abschlussquartal einen Umsatz prognostiziert, der im besten Fall an das Niveau aus dem Auftaktviertel 2020 herankommt. Im ungünstigen Fall werden die Erlöse von Anfang Oktober bis Ende Dezember dagegen nur in einer ähnlichen Größenordnung wie im zweiten und dritten Quartal 2020 liegen. Angesichts dieser Vorgaben wird auch das Betriebsergebnis im vierten Quartal für keine besondere Belebung sorgen – nachdem Cenit hier nach neun Monaten des laufenden Jahres 1,67 Mio. Euro ausweist. Zur weiteren Einordnung: Normalerweise bewegt sich das EBIT von Cenit auf Jahressicht irgendwo zwischen rund 7 und 9 Mio. Euro. Die Einschnitte sind also enorm. Das zeigt sich auch im Auftragseingang, der per Ende September mit gut 105 Mio. Euro um fast 16 Prozent unter dem entsprechenden Vorjahreswert rangiert. Immerhin blieb der Cashflow nach neun Monaten 2020 mit 12,32 Mio. Euro fast exakt auf Vorjahresniveau.

[jwl-utmce-widget id=123541]

...

[jwl-utmce-widget id=123541]

...

Cenit

Kurs: 6,50

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 147,24 | 146,07 | 162,15 | 184,72 | 207,33 | 207,00 | 215,00 | |

| EBITDA1,2 | 9,59 | 11,27 | 11,94 | 16,41 | 17,26 | 9,30 | 18,00 | |

| EBITDA-margin %3 | 6,51 | 7,72 | 7,36 | 8,88 | 8,33 | 4,49 | 8,37 | |

| EBIT1,4 | 3,63 | 6,23 | 6,31 | 9,22 | 7,38 | -0,80 | 7,60 | |

| EBIT-margin %5 | 2,47 | 4,27 | 3,89 | 4,99 | 3,56 | -0,39 | 3,54 | |

| Net profit1 | 2,92 | 4,35 | 6,61 | 4,99 | -1,57 | -3,60 | 4,00 | |

| Net-margin %6 | 1,98 | 2,98 | 4,08 | 2,70 | -0,76 | -1,74 | 1,86 | |

| Cashflow1,7 | 12,28 | 8,24 | 11,49 | 5,33 | 10,34 | 11,00 | 0,00 | |

| Earnings per share8 | 0,28 | 0,51 | 0,75 | 0,54 | -0,23 | -0,42 | 0,36 | |

| Dividend per share8 | 0,47 | 0,75 | 0,50 | 0,04 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Trotzdem: Angesichts dieser Rahmenbedingungen müssten die Aussichten für die Cenit-Aktie eher bescheiden sein. Tatsächlich hat sich der Kurs des Spezialwerts zuletzt aber sogar sehr ordentlich entwickelt. Das wiederum hängt in erster Linie daran, dass sich mit der Münchner Beteiligungsgesellschaft Primepulse (siehe dazu auch unseren Beitrag HIER) zuletzt ein neuer Großaktionär präsentiert hat, der seine Depotposition sogar noch aufstocken will. Tatsächlich ist Cenit nämlich ein attraktives Ziel für Unternehmen wie Primepulse: Die Bilanz ist mit einer Netto-Cashposition von knapp 26 Mio. Euro – entsprechend 3 Euro je Aktie – seht solide, die Eigenkapitalquote beträgt zum Ende des dritten Quartals runde 50 Prozent. Nachhaltiger Knackpunkt bei den Stuttgartern ist eher die Margenentwicklung. Und hier könnten die Digitalisierungsprofis von Primepulse womöglich Hilfestellung leisten. Entsprechende Gesprächen laufen offenbar bereits im Hintergrund. Unterm Strich ist die Investmentstory von Cenit damit interessanter, als es der reine Blick in den – leider wieder einmal komplett ohne einordnende Worte des Vorstands gehaltenen – Zwischenbericht vermuten lässt. Wir bleiben bei unserer Kaufen-Einschätzung.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540710 | DE0005407100 | AG | 54,39 Mio € | 06.05.1998 | Kaufen | |

* * *

[jwl-utmce-widget id=123541]

...

[jwl-utmce-widget id=123541]

...

© boersengefluester.de | Redaktion

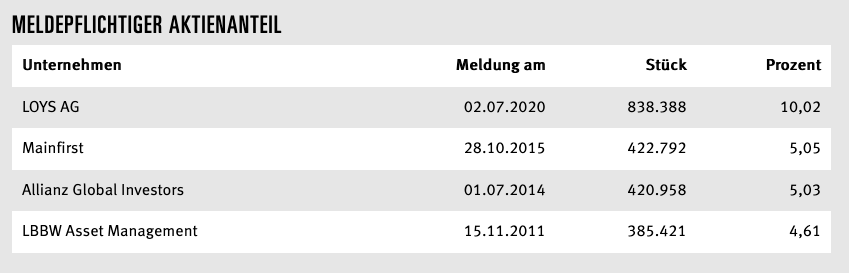

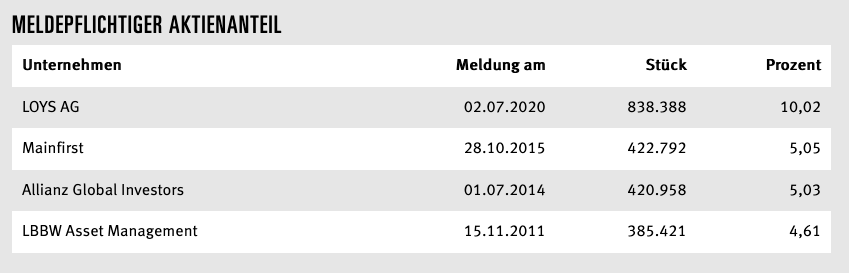

Ziemlich genau vor einem Jahr stieg die Münchner Beteiligungsgesellschaft Primepulse mit 10,3 Prozent als strategischer Investor bei Vectron Systems ein. Damals eine faustdicke Überraschung. Nun setzt Primepulse, das Unternehmen um den Cancom-Gründer Klaus Weinmann bezeichnet sich selbst als Digitalisierungs- und Wachstumsplattform, erneut ein Ausrufezeichen: Neuerdings hält Primepulse nämlich 10,10 Prozent an der Cenit AG. Ein Investment, was je nach Aktienkurs etwa 10 bis 11 Mio. Euro gekostet haben dürfte. Für Primepulse-Verhältnisse ist das nicht wirklich groß – die Gesellschaft hält allein mehr als die Hälfte aller Aktien von Stemmer Imaging. Aber immerhin. Bemerkenswert ist allemal, dass der Erwerb im Gegensatz zur Vectron-Transaktion nicht via Pressemittteilung kommentiert wurde, sondern sich „nur“ aus einer Stimmrechtsmitteilung auf dgap.de ergibt.

Werbung:

[sws_blue_box box_size="640"]Einmal ausgezeichnet ist gut. Dreizehnmal ist Qualität. Jetzt die Vermögensverwaltung der MERKUR PRIVATBANK testen und zusätzlich 1,50 % Zinsen p,a. sichern.[/sws_blue_box]

Auf Anfrage von borsengefluester.de hält sich Primepulse noch bedeckt, woher die Stücke gekommen sind und spricht von einem „kurzfristig verfügbaren Paket, bei dem wir zugeschlagen haben“. Mit Blick auf die von Cenit veröffentlichte Zusammensetzung des Aktionärskreises liegt die Vermutung nahe, dass der Deal mit dem Vermögensverwalter LOYS abgewickelt wurde. Aber auch andere Konstellationen sind theoretisch möglich. Angesichts des deutlichen Kursaufschwungs der Cenit-Aktie in den vergangenen Wochen – unter teilweise stattlichen Umsätzen – gehen wir davon aus, dass Primepulse zunächst am Markt zugekauft hat und sich dann die Opportunität – etwa mit LOYS – ergeben hat. Zumindest wird in diese Richtung auch in Finanzmarktkreisen getuschelt.

Einzige Ungereimtheit bei dieser Variante: Da das IT-Beratungs- und Softwarehaus Cenit im streng regulierten Prime Standard notiert ist, hätte der Einstieg von Primepulse – so er denn sukzessive auch über den Markt erfolgt gewesen ist –eigentlich schon früher gemeldet werden müssen. Die entsprechenden Schwellen liegen jedenfalls bei 3, 5 und eben 10 Prozent. Eine solche Meldung hat es bislang aber nicht gegeben. Nun: Vermutlich schon bald wird auch in diesem Punkt Klarheit herrschen.

[caption id="attachment_127045" align="alignnone" width="849"]

Einzige Ungereimtheit bei dieser Variante: Da das IT-Beratungs- und Softwarehaus Cenit im streng regulierten Prime Standard notiert ist, hätte der Einstieg von Primepulse – so er denn sukzessive auch über den Markt erfolgt gewesen ist –eigentlich schon früher gemeldet werden müssen. Die entsprechenden Schwellen liegen jedenfalls bei 3, 5 und eben 10 Prozent. Eine solche Meldung hat es bislang aber nicht gegeben. Nun: Vermutlich schon bald wird auch in diesem Punkt Klarheit herrschen.

[caption id="attachment_127045" align="alignnone" width="849"] Quelle: Cenit AG, Stand: 18. September 2020[/caption]

Welche Ziele Primepulse mit seinem Investment genau verfolgt, ist derweil offen. Dem Vernehmen nach wollen sich die handelnden Personen aber im Oktober an einen Tisch setzen. Klaus Weinmann und Cenit-CEO Kurt Bengel werden als langjährige Vorstände aus dem IT-Sektor dabei auf Augenhöhe reden können. Zudem ist Cenit Kunde von Cancom, man kennt sich also. Ein wesentliches Thema bei dem Treffen dürfte die Umsetzung der Strategieplanung „CENIT2025“ sein. So wollen die Stuttgarter in den kommenden fünf Jahren den Umsatz auf mindestens 300 Mio. Euro hieven – bei einer operativen EBIT-Marge von acht bis zehn Prozent. Hier steht noch viel Arbeit an, Unterstützung könnte also nicht schaden. „Ich freue mich, dass wir mit Primepulse einen neuen langfristig orientierten Investor gewonnen haben“, sagt Bengel im Gespräch mit boersengefluester.de.

Für Cenit-Aktionäre ist der Einstieg von Primepulse positiv zu werten. Wir schätzen das Management von Cenit sehr. Angesichts der seit geraumer Zeit nicht übermäßig erfolgreichen Geschäftsentwicklung könnte etwas frischer Wind nicht schaden. Und mit Sicherheit gibt es Anknüpfungspunkte, wie sich beide Unternehmen gegenseitig befruchten. Nun: Angesichts der günstigen Bewertung hat boersengefluester.de die Cenit-Aktie schon bei der jüngsten Besprechung Anfang August (HIER) mit einem Schuss Übernahmefantasie versehen. An die Konstellation mit Primepulse haben wir damals aber zugegebenermaßen nicht gedacht.

Was ist im umgekehrten Fall das Risiko? Primepulse könnte zu dem Schluss kommen, dass Cenit doch nicht ins langfristige Anlagekonzept passt. Dann würde es einen potenziellen Aktienüberhang geben, was eher schädlich für den Kursverlauf wäre. Andererseits: Ein Verkauf über die Börse ist auch in dieser Konstellation eher unwahrscheinlich. Die kommenden Monaten werden also spannend für Cenit. Wir bleiben bei unserer positiven Einschätzung für den Spezialwert.

Quelle: Cenit AG, Stand: 18. September 2020[/caption]

Welche Ziele Primepulse mit seinem Investment genau verfolgt, ist derweil offen. Dem Vernehmen nach wollen sich die handelnden Personen aber im Oktober an einen Tisch setzen. Klaus Weinmann und Cenit-CEO Kurt Bengel werden als langjährige Vorstände aus dem IT-Sektor dabei auf Augenhöhe reden können. Zudem ist Cenit Kunde von Cancom, man kennt sich also. Ein wesentliches Thema bei dem Treffen dürfte die Umsetzung der Strategieplanung „CENIT2025“ sein. So wollen die Stuttgarter in den kommenden fünf Jahren den Umsatz auf mindestens 300 Mio. Euro hieven – bei einer operativen EBIT-Marge von acht bis zehn Prozent. Hier steht noch viel Arbeit an, Unterstützung könnte also nicht schaden. „Ich freue mich, dass wir mit Primepulse einen neuen langfristig orientierten Investor gewonnen haben“, sagt Bengel im Gespräch mit boersengefluester.de.

Für Cenit-Aktionäre ist der Einstieg von Primepulse positiv zu werten. Wir schätzen das Management von Cenit sehr. Angesichts der seit geraumer Zeit nicht übermäßig erfolgreichen Geschäftsentwicklung könnte etwas frischer Wind nicht schaden. Und mit Sicherheit gibt es Anknüpfungspunkte, wie sich beide Unternehmen gegenseitig befruchten. Nun: Angesichts der günstigen Bewertung hat boersengefluester.de die Cenit-Aktie schon bei der jüngsten Besprechung Anfang August (HIER) mit einem Schuss Übernahmefantasie versehen. An die Konstellation mit Primepulse haben wir damals aber zugegebenermaßen nicht gedacht.

Was ist im umgekehrten Fall das Risiko? Primepulse könnte zu dem Schluss kommen, dass Cenit doch nicht ins langfristige Anlagekonzept passt. Dann würde es einen potenziellen Aktienüberhang geben, was eher schädlich für den Kursverlauf wäre. Andererseits: Ein Verkauf über die Börse ist auch in dieser Konstellation eher unwahrscheinlich. Die kommenden Monaten werden also spannend für Cenit. Wir bleiben bei unserer positiven Einschätzung für den Spezialwert.

Cenit

Kurs: 6,50

Quelle: Cenit AG, Stand: 18. September 2020[/caption]

Welche Ziele Primepulse mit seinem Investment genau verfolgt, ist derweil offen. Dem Vernehmen nach wollen sich die handelnden Personen aber im Oktober an einen Tisch setzen. Klaus Weinmann und Cenit-CEO Kurt Bengel werden als langjährige Vorstände aus dem IT-Sektor dabei auf Augenhöhe reden können. Zudem ist Cenit Kunde von Cancom, man kennt sich also. Ein wesentliches Thema bei dem Treffen dürfte die Umsetzung der Strategieplanung „CENIT2025“ sein. So wollen die Stuttgarter in den kommenden fünf Jahren den Umsatz auf mindestens 300 Mio. Euro hieven – bei einer operativen EBIT-Marge von acht bis zehn Prozent. Hier steht noch viel Arbeit an, Unterstützung könnte also nicht schaden. „Ich freue mich, dass wir mit Primepulse einen neuen langfristig orientierten Investor gewonnen haben“, sagt Bengel im Gespräch mit boersengefluester.de.

Für Cenit-Aktionäre ist der Einstieg von Primepulse positiv zu werten. Wir schätzen das Management von Cenit sehr. Angesichts der seit geraumer Zeit nicht übermäßig erfolgreichen Geschäftsentwicklung könnte etwas frischer Wind nicht schaden. Und mit Sicherheit gibt es Anknüpfungspunkte, wie sich beide Unternehmen gegenseitig befruchten. Nun: Angesichts der günstigen Bewertung hat boersengefluester.de die Cenit-Aktie schon bei der jüngsten Besprechung Anfang August (HIER) mit einem Schuss Übernahmefantasie versehen. An die Konstellation mit Primepulse haben wir damals aber zugegebenermaßen nicht gedacht.

Was ist im umgekehrten Fall das Risiko? Primepulse könnte zu dem Schluss kommen, dass Cenit doch nicht ins langfristige Anlagekonzept passt. Dann würde es einen potenziellen Aktienüberhang geben, was eher schädlich für den Kursverlauf wäre. Andererseits: Ein Verkauf über die Börse ist auch in dieser Konstellation eher unwahrscheinlich. Die kommenden Monaten werden also spannend für Cenit. Wir bleiben bei unserer positiven Einschätzung für den Spezialwert.

Quelle: Cenit AG, Stand: 18. September 2020[/caption]

Welche Ziele Primepulse mit seinem Investment genau verfolgt, ist derweil offen. Dem Vernehmen nach wollen sich die handelnden Personen aber im Oktober an einen Tisch setzen. Klaus Weinmann und Cenit-CEO Kurt Bengel werden als langjährige Vorstände aus dem IT-Sektor dabei auf Augenhöhe reden können. Zudem ist Cenit Kunde von Cancom, man kennt sich also. Ein wesentliches Thema bei dem Treffen dürfte die Umsetzung der Strategieplanung „CENIT2025“ sein. So wollen die Stuttgarter in den kommenden fünf Jahren den Umsatz auf mindestens 300 Mio. Euro hieven – bei einer operativen EBIT-Marge von acht bis zehn Prozent. Hier steht noch viel Arbeit an, Unterstützung könnte also nicht schaden. „Ich freue mich, dass wir mit Primepulse einen neuen langfristig orientierten Investor gewonnen haben“, sagt Bengel im Gespräch mit boersengefluester.de.

Für Cenit-Aktionäre ist der Einstieg von Primepulse positiv zu werten. Wir schätzen das Management von Cenit sehr. Angesichts der seit geraumer Zeit nicht übermäßig erfolgreichen Geschäftsentwicklung könnte etwas frischer Wind nicht schaden. Und mit Sicherheit gibt es Anknüpfungspunkte, wie sich beide Unternehmen gegenseitig befruchten. Nun: Angesichts der günstigen Bewertung hat boersengefluester.de die Cenit-Aktie schon bei der jüngsten Besprechung Anfang August (HIER) mit einem Schuss Übernahmefantasie versehen. An die Konstellation mit Primepulse haben wir damals aber zugegebenermaßen nicht gedacht.

Was ist im umgekehrten Fall das Risiko? Primepulse könnte zu dem Schluss kommen, dass Cenit doch nicht ins langfristige Anlagekonzept passt. Dann würde es einen potenziellen Aktienüberhang geben, was eher schädlich für den Kursverlauf wäre. Andererseits: Ein Verkauf über die Börse ist auch in dieser Konstellation eher unwahrscheinlich. Die kommenden Monaten werden also spannend für Cenit. Wir bleiben bei unserer positiven Einschätzung für den Spezialwert.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540710 | DE0005407100 | AG | 54,39 Mio € | 06.05.1998 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 147,24 | 146,07 | 162,15 | 184,72 | 207,33 | 207,00 | 215,00 | |

| EBITDA1,2 | 9,59 | 11,27 | 11,94 | 16,41 | 17,26 | 9,30 | 18,00 | |

| EBITDA-margin %3 | 6,51 | 7,72 | 7,36 | 8,88 | 8,33 | 4,49 | 8,37 | |

| EBIT1,4 | 3,63 | 6,23 | 6,31 | 9,22 | 7,38 | -0,80 | 7,60 | |

| EBIT-margin %5 | 2,47 | 4,27 | 3,89 | 4,99 | 3,56 | -0,39 | 3,54 | |

| Net profit1 | 2,92 | 4,35 | 6,61 | 4,99 | -1,57 | -3,60 | 4,00 | |

| Net-margin %6 | 1,98 | 2,98 | 4,08 | 2,70 | -0,76 | -1,74 | 1,86 | |

| Cashflow1,7 | 12,28 | 8,24 | 11,49 | 5,33 | 10,34 | 11,00 | 0,00 | |

| Earnings per share8 | 0,28 | 0,51 | 0,75 | 0,54 | -0,23 | -0,42 | 0,36 | |

| Dividend per share8 | 0,47 | 0,75 | 0,50 | 0,04 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto:

...

© boersengefluester.de | Redaktion

Stell Dir vor, es ist Quartalssaison, und Cenit weist einen Fehlbetrag aus. Normalerweise ein Unding, der bislang letzte Verlust datiert aus dem Jahr 2003. Doch die Stuttgarter haben indirekt schwer zu kämpfen mit den Folgen der Corona-Ausbreitung. Kein Wunder: Die Geschäftspartner stammen im Wesentlichen aus dem Automobil- und Luftfahrtbereich – Top-Kunde ist Airbus – oder dem Maschinenbau. Und so muss der IT-Dienstleister mit eigener Software für die Bereiche Produktentwicklung und Dokumentenmanagement für das zweite Quartal 2020 einen operativen Verlust (EBIT) von 24.000 Euro ausweisen. Das ist jetzt kein Drama, hat aber eben doch Symbolkraft. Schließlich ist es auch erst ein paar Tage her, dass Cenit – sonst ein verlässlicher Dividendenzahler – auf der Hauptversammlung eine Nullrunde beschließen musste. Ökonomisch sicher eine sinnvolle Entscheidung, trotz der sehr robusten Bilanz mit viel Cash und ohne Bankverbindlichkeiten. Andererseits war die Dividendenrendite so etwas wie ein Anker für Aktionäre von Cenit.

[sws_blue_box box_size="640"]Einmal ausgezeichnet ist gut. Dreizehnmal ist Qualität. Jetzt die Vermögensverwaltung der MERKUR PRIVATBANK testen und zusätzlich 1,50 % Zinsen p,a. sichern.[/sws_blue_box]

Mit seinen Ergebniszahlen für 2018 und 2019 blieb Cenit per saldo nämlich deutlich hinter den eigenen Möglichkeiten zurück, was sich entsprechend aus im Aktienkurs widerspiegelt. Unterm Strich ist die Notiz in den vergangenen gut 2,5 Jahren um rund 50 Prozent eingeknickt. Das ist an sich schon schlimm genug. Noch bitterer wird die Sache jedoch, wenn man die rasante Performance von – zumindest halbwegs – vergleichbaren Aktien wie insbesondere Mensch und Maschine in dieser Zeit vor Augen hat. Keine Frage: Hier muss sich auch boersengefluester.de an die eigene Nase fassen, denn einen solch massiven Absturz haben wir nicht kommen sehen. Zu sehr haben wir auf die moderate Bewertung des Spezialwerts gesetzt. Trotzdem gilt die Blickrichtung auch jetzt nach vorn. An einen validen Ausblick für 2020 wagt sich CEO Kurt Bengel auch zum Halbjahr noch nicht.

Foto:

...

Cenit

Kurs: 6,50

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 147,24 | 146,07 | 162,15 | 184,72 | 207,33 | 207,00 | 215,00 | |

| EBITDA1,2 | 9,59 | 11,27 | 11,94 | 16,41 | 17,26 | 9,30 | 18,00 | |

| EBITDA-margin %3 | 6,51 | 7,72 | 7,36 | 8,88 | 8,33 | 4,49 | 8,37 | |

| EBIT1,4 | 3,63 | 6,23 | 6,31 | 9,22 | 7,38 | -0,80 | 7,60 | |

| EBIT-margin %5 | 2,47 | 4,27 | 3,89 | 4,99 | 3,56 | -0,39 | 3,54 | |

| Net profit1 | 2,92 | 4,35 | 6,61 | 4,99 | -1,57 | -3,60 | 4,00 | |

| Net-margin %6 | 1,98 | 2,98 | 4,08 | 2,70 | -0,76 | -1,74 | 1,86 | |

| Cashflow1,7 | 12,28 | 8,24 | 11,49 | 5,33 | 10,34 | 11,00 | 0,00 | |

| Earnings per share8 | 0,28 | 0,51 | 0,75 | 0,54 | -0,23 | -0,42 | 0,36 | |

| Dividend per share8 | 0,47 | 0,75 | 0,50 | 0,04 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Positiv ist nach Auffassung von boersengefluester.de aber insbesondere, dass der Umsatz mit Cenit-eigener Software in den ersten sechs Monaten „nur“ um 3,7 Prozent auf 7,32 Mio. Euro zurückgefallen ist. Sehr viele stärker sehen die Einbußen bei Fremdsoftware – bei Cenit bezieht sich dieser Posten insbesondere auf Software von Dassault Systèms – mit minus 11,2 Prozent und im Beratungsgeschäft mit minus 15,9 Prozent aus. Nun: Viel hängt einfach davon ab, wie sich die wirtschaftlichen Rahmendaten in dem für Cenit so wichtigen vierten Quartal darstellen werden. Zumindest gemessen an der Zuversicht der Kapitalmärkte müssten die Geschäfte aber auch für Cenit wieder besser in Schwung kommen. Ein As im Ärmel ist dabei hinaus die üppige Netto-Liquidität von zurzeit knapp 24 Mio. Euro – entsprechend 2,84 Euro je Aktie. Für einen Börsenwert von nicht einmal 80 Mio. Euro bekommen Anleger mit Cenit jedenfalls ein Unternehmen, was im Normalfall für ein Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von locker 12 bis 15 Mio. Euro gut ist. Unter Abzug des Cash-Anteils ergibt sich eine Relation von Unternehmenswert zu EBITDA von deutlich weniger als fünf. Viel günstiger geht es wohl nicht und sollte beinahe schon Übernahmefantasie aufkommen lassen. Hatten wir die Cenit-Aktie zuletzt auf „Halten“ stehen, setzen wir den Titel nun antizyklisch auf „Kaufen“ herauf.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540710 | DE0005407100 | AG | 54,39 Mio € | 06.05.1998 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

Im Grunde ist Cenit ein eher konservativer IT-Dienstleister mit eigener Software für die Bereiche Produktentwicklung und Dokumentenmanagement. Und dennoch: Gemessen an den Notierungen von vor zwei Jahren hat sich der Aktienkurs von Cenit mittlerweile glatt halbiert – ein Debakel aus Investorensicht. Eine Entwicklung, mit der auch boersengefluester.de so nicht gerechnet hat, selbst wenn die Schwaben ihre Prognosen zuletzt nicht konsequent einhalten konnten. Insbesondere im dritten und vierten Quartal 2019 lief es bei Cenit aber wieder durchaus rund. Mit dem weltweiten Ausbruch der Corona-Krise steht die Gesellschaft um CEO Kurt Bengel jedoch schon wieder inmitten einer neuerlichen Belastungsprobe. Kein Wunder, wenn die Geschäftspartner im Wesentlichen aus dem Finanzdienstleistungssektor, dem Automobil- und Luftfahrtbereich – Top-Kunde ist Airbus – oder dem Maschinenbau kommen. Allesamt hochzyklische Segmente, die heftig unter den Auswirkungen der COVID-19-Pandemie zu leiden haben.

In den Resultaten des ersten Quartals 2020 spiegelt sich das – zumindest auf den ersten Blick – freilich noch gar nicht mit voller Wucht wider. Die Erlöse fielen um knapp 4,9 Prozent auf 39,23 Mio. Euro. Das Ergebnis vor Zinsen und Steuern (EBIT) liegt mit 805.000 Euro nur um rund 4,6 Prozent unter dem entsprechenden Vorjahreswert. Bedenklich ist die Entwicklung allerdings insofern, weil das Auftaktviertel 2019 ein ausgesprochen schwaches Quartal war – die Messlatte also vergleichsweise niedrig lag. Umso markanter werden die Einbußen im zweiten und vermutlich auch dritten Quartal 2020 sein. Vor diesem Hintergrund ist wohl auch die Entscheidung von Vorstand Bengel zu sehen, die bereits kommunizierte Dividende von 0,45 Euro für 2019 zu streichen und stattdessen – erstmals seit der Finanzkrise 2008 – eine Nullrunde einzulegen. Unternehmerisch sicher die richtige Entscheidung. Aber mit Blick auf die Aktie, zu deren stärksten Argumenten die attraktive Dividendenrendite von im Zehn-Jahres-Durchschnitt rund fünf Prozent zählte, dann doch wieder eine heikle Sache.

Foto:

...

Cenit

Kurs: 6,50

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 147,24 | 146,07 | 162,15 | 184,72 | 207,33 | 207,00 | 215,00 | |

| EBITDA1,2 | 9,59 | 11,27 | 11,94 | 16,41 | 17,26 | 9,30 | 18,00 | |

| EBITDA-margin %3 | 6,51 | 7,72 | 7,36 | 8,88 | 8,33 | 4,49 | 8,37 | |

| EBIT1,4 | 3,63 | 6,23 | 6,31 | 9,22 | 7,38 | -0,80 | 7,60 | |

| EBIT-margin %5 | 2,47 | 4,27 | 3,89 | 4,99 | 3,56 | -0,39 | 3,54 | |

| Net profit1 | 2,92 | 4,35 | 6,61 | 4,99 | -1,57 | -3,60 | 4,00 | |

| Net-margin %6 | 1,98 | 2,98 | 4,08 | 2,70 | -0,76 | -1,74 | 1,86 | |

| Cashflow1,7 | 12,28 | 8,24 | 11,49 | 5,33 | 10,34 | 11,00 | 0,00 | |

| Earnings per share8 | 0,28 | 0,51 | 0,75 | 0,54 | -0,23 | -0,42 | 0,36 | |

| Dividend per share8 | 0,47 | 0,75 | 0,50 | 0,04 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Vom ursprünglichen Ausblick für 2020, der Erlöse von rund 170 Mio. Euro sowie ein EBIT ungefähr auf Vorjahresniveau von 9 Mio. Euro vorsah, hat sich Cenit – wie so viele andere Unternehmen – entbunden. „Wir hoffen auf eine Erholung der Wirtschaftslage ab Mitte des zweiten Halbjahres 2020“, heißt es im jetzt vorgelegten Zwischenbericht. Die bezogen auf den Umsatz mit Abstand wichtigsten Märkte sind dabei Deutschland und Frankreich – gefolgt von der Schweiz und den USA. Ob die im Prime Standard gelistete Cenit AG ab dem Sommer tatsächlich wieder Rückenwind bekommt, ist schwer zu sagen. So oder so werden die Resultate für 2020 aber wohl spürbar hinter dem Niveau von 2019 zurückbleiben. Unter Ertragsgesichtspunkten sollten Investoren daher schon jetzt ihr Augenmerk mindestens auf 2021 legen. Sollte Cenit dann ungefähr wieder auf die Gewinnhöhe von 2018/19 kommen, würde die Aktie etwa zu einem KGV von rund 13 gehandelt werden.

Bereinigt um den üppigen Netto-Cashbestand von rund 3 Euro pro Aktie reduziert sich das Kurs-Gewinn-Verhältnis sogar auf weniger als zehn. Normalerweise müsste das dem Aktienkurs tragfähige Unterstützung geben. Ganz zu schweigen von dem bis 2025 avisierten EBIT-Ziel von mindestens 24 bis 30 Mio. Euro. Aber für Visionen ist momentan eben nicht die Zeit. Zudem ist es klar von Nachteil, dass der Börsenwert von Cenit mittlerweile so deutlich unter die Marke von 100 Mio. Euro gerutscht ist. Das macht es für die Stuttgarter erfahrungsgemäß sehr viel schwieriger, institutionelle Investoren für die Aktie zu begeistern.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540710 | DE0005407100 | AG | 54,39 Mio € | 06.05.1998 | Kaufen | |

* * *

© boersengefluester.de | Redaktion

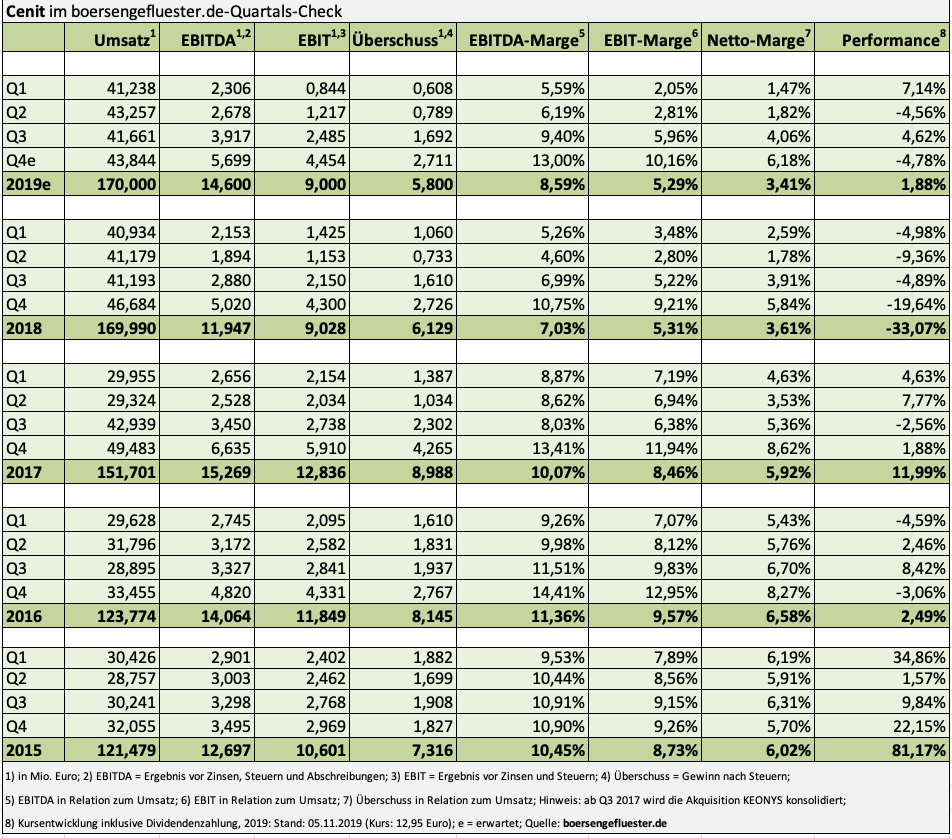

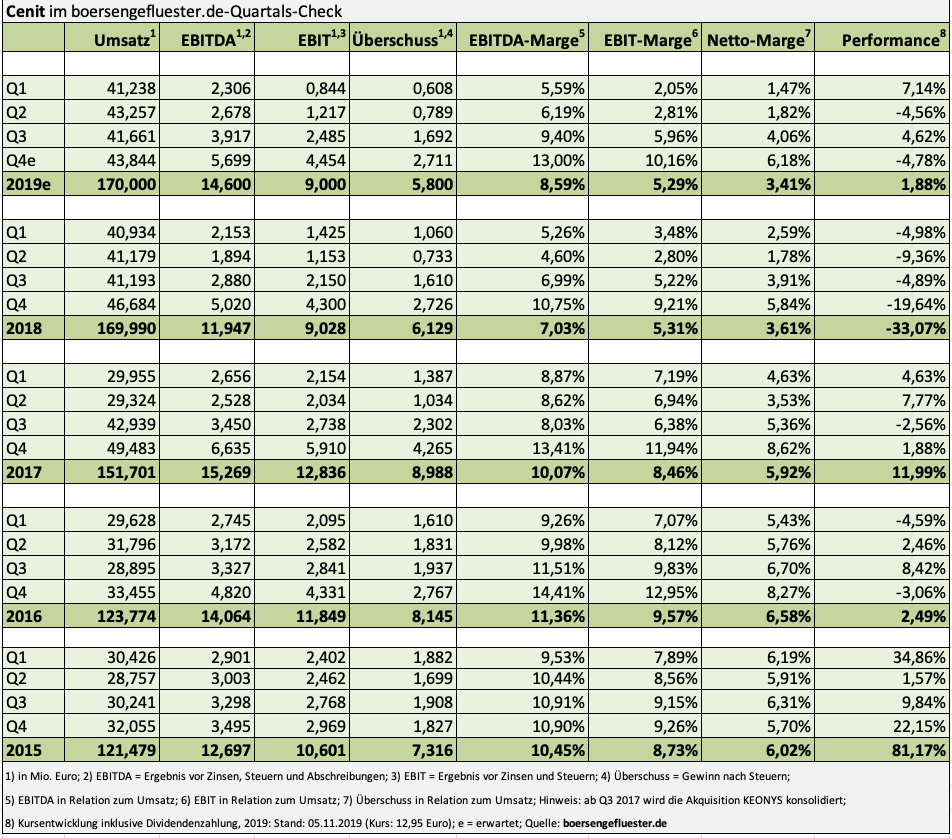

In einer schlechten Börsenphase hätte die Cenit-Aktie wohl mit einem spürbaren Kursrückgang auf den jetzt vorgelegten Neun-Monats-Bericht reagiert. Immerhin musste CEO Kurt Bengel das für 2019 ehemals mit rund 10 Mio. Euro prognostizierte Ergebnis vor Zinsen und Steuern (EBIT) auf eine Spanne von 8 bis 10 Mio. Euro neu justieren. An der Börse sorgte die geänderte Einschätzung jedoch nur für ein Achselzucken – jedenfalls bewegte sich die Notiz des Software- und Beratungshauses kaum vom Fleck. Wie ist das zu interpretieren? Zunächst einmal ist es wohl so, dass sich die meisten Investoren nach dem schwachen Jahresstart gedanklich ohnehin auf eine gestutzte Prognose eingestellt hatten. Und vor diesem Hintergrund hätte es durchaus schlimmer kommen können.

Immerhin signalisiert die jetzt gewählte Bandbreite, dass Cenit – wenn es im traditionell wichtigen Abschlussquartal einigermaßen gut läuft – noch einigermaßen dicht an die ursprüngliche Planung herankommen kann. Zudem ist es ein gutes Zeichen, dass Vorstand Bengel die Umsatzvorschau von rund 170 Mio. Euro für das Gesamtjahr nicht angetastet hat. Offenbar gibt es trotz der mitunter deutlichen Konjunkturabschwächung in für Cenit wichtigen Abnehmerbrachen noch kein ganz gravierendes Problem. Zudem ist der Absatz von Cenit-eigener Software absolut weiter gewachsen und steht – genau wie zum Halbjahr 2019 – für rund neun Prozent der Konzernerlöse. Insgesamt haben die Stuttgarter mit ihren Zahlen für das dritte Quartal (Umsatz: 41,66 Mio. Euro, EBIT: 2,49 Mio. Euro) die Erwartungen von boersengefluester.de ergebnismäßig sogar voll erfüllt, nur beim Umsatz hatten wir einen Tick mehr erhofft (sihe dazu unseren Beitrag HIER).

Ein wenig überraschend kommt für uns derweil, dass in dem ansonsten leider wieder nur sehr neutral formulierten Zwischenbericht, explizit auf die Entwicklung der 2017 akquirierten KEONYS eingegangen wird. Demnach soll der Integrator von Dassault Systèms-Software mittlerweile einen „positiven Beitrag“ zum Konzernergebnis leisten und auch sonst soll die Entwicklung des französischen Zukaufs „voll und ganz“ den Erwartungen entsprechen. Offen bleibt aus Privatanlegersicht freilich die Frage, ob Cenit auch für 2019 eine Dividende von 0,60 Euro je Aktie auskehren wird, was annähend einer Vollausschüttung entsprechen würde. Bilanz wäre das für die frei von Bankschulden agierende Gesellschaft mit ziemlicher Sicherheit darstellbar. Trotzdem kalkuliert boersengefluester.de lieber mit einer leichten Absenkung, was allerdings dann immer noch für eine erkleckliche Rendite reichen sollte.

Auf die mittlere Sicht deutlich wichtiger für die Performance der Aktie ist ohnehin, ob Cenit an den Langfristzielen bis 2025 festhalten kann. Die sehen immerhin Erlöse von 300 Mio. Euro sowie eine EBIT-Rendite von acht bis zehn Prozent vor. Wir sind gespannt, ob sich dieser Renditeanspruch tatsächlich verwirklichen lässt. Insgesamt ist der Spezialwert für boersengefluester.de eine Halten-Position. So ist die Bewertung des Unternehmens am Kapitalmarkt vergleichsweise moderat. Allerdings haben etliche andere Companys aus der Peer Group – insbesondere Mensch und Maschine – in den vergangenen Jahren deutlich überzeugendere Ergebnisse vorgelegt und damit auch eine entsprechend bessere Entwicklung an der Börse erzielt. Eine Performance (Kursveränderung plus Dividende) von bislang gerade einmal zwei Prozent in einem Börsenjahr wie 2019 ist jedenfalls alles andere als berauschend.

Ein wenig überraschend kommt für uns derweil, dass in dem ansonsten leider wieder nur sehr neutral formulierten Zwischenbericht, explizit auf die Entwicklung der 2017 akquirierten KEONYS eingegangen wird. Demnach soll der Integrator von Dassault Systèms-Software mittlerweile einen „positiven Beitrag“ zum Konzernergebnis leisten und auch sonst soll die Entwicklung des französischen Zukaufs „voll und ganz“ den Erwartungen entsprechen. Offen bleibt aus Privatanlegersicht freilich die Frage, ob Cenit auch für 2019 eine Dividende von 0,60 Euro je Aktie auskehren wird, was annähend einer Vollausschüttung entsprechen würde. Bilanz wäre das für die frei von Bankschulden agierende Gesellschaft mit ziemlicher Sicherheit darstellbar. Trotzdem kalkuliert boersengefluester.de lieber mit einer leichten Absenkung, was allerdings dann immer noch für eine erkleckliche Rendite reichen sollte.

Auf die mittlere Sicht deutlich wichtiger für die Performance der Aktie ist ohnehin, ob Cenit an den Langfristzielen bis 2025 festhalten kann. Die sehen immerhin Erlöse von 300 Mio. Euro sowie eine EBIT-Rendite von acht bis zehn Prozent vor. Wir sind gespannt, ob sich dieser Renditeanspruch tatsächlich verwirklichen lässt. Insgesamt ist der Spezialwert für boersengefluester.de eine Halten-Position. So ist die Bewertung des Unternehmens am Kapitalmarkt vergleichsweise moderat. Allerdings haben etliche andere Companys aus der Peer Group – insbesondere Mensch und Maschine – in den vergangenen Jahren deutlich überzeugendere Ergebnisse vorgelegt und damit auch eine entsprechend bessere Entwicklung an der Börse erzielt. Eine Performance (Kursveränderung plus Dividende) von bislang gerade einmal zwei Prozent in einem Börsenjahr wie 2019 ist jedenfalls alles andere als berauschend.

Cenit

Kurs: 6,50

Ein wenig überraschend kommt für uns derweil, dass in dem ansonsten leider wieder nur sehr neutral formulierten Zwischenbericht, explizit auf die Entwicklung der 2017 akquirierten KEONYS eingegangen wird. Demnach soll der Integrator von Dassault Systèms-Software mittlerweile einen „positiven Beitrag“ zum Konzernergebnis leisten und auch sonst soll die Entwicklung des französischen Zukaufs „voll und ganz“ den Erwartungen entsprechen. Offen bleibt aus Privatanlegersicht freilich die Frage, ob Cenit auch für 2019 eine Dividende von 0,60 Euro je Aktie auskehren wird, was annähend einer Vollausschüttung entsprechen würde. Bilanz wäre das für die frei von Bankschulden agierende Gesellschaft mit ziemlicher Sicherheit darstellbar. Trotzdem kalkuliert boersengefluester.de lieber mit einer leichten Absenkung, was allerdings dann immer noch für eine erkleckliche Rendite reichen sollte.

Auf die mittlere Sicht deutlich wichtiger für die Performance der Aktie ist ohnehin, ob Cenit an den Langfristzielen bis 2025 festhalten kann. Die sehen immerhin Erlöse von 300 Mio. Euro sowie eine EBIT-Rendite von acht bis zehn Prozent vor. Wir sind gespannt, ob sich dieser Renditeanspruch tatsächlich verwirklichen lässt. Insgesamt ist der Spezialwert für boersengefluester.de eine Halten-Position. So ist die Bewertung des Unternehmens am Kapitalmarkt vergleichsweise moderat. Allerdings haben etliche andere Companys aus der Peer Group – insbesondere Mensch und Maschine – in den vergangenen Jahren deutlich überzeugendere Ergebnisse vorgelegt und damit auch eine entsprechend bessere Entwicklung an der Börse erzielt. Eine Performance (Kursveränderung plus Dividende) von bislang gerade einmal zwei Prozent in einem Börsenjahr wie 2019 ist jedenfalls alles andere als berauschend.

Ein wenig überraschend kommt für uns derweil, dass in dem ansonsten leider wieder nur sehr neutral formulierten Zwischenbericht, explizit auf die Entwicklung der 2017 akquirierten KEONYS eingegangen wird. Demnach soll der Integrator von Dassault Systèms-Software mittlerweile einen „positiven Beitrag“ zum Konzernergebnis leisten und auch sonst soll die Entwicklung des französischen Zukaufs „voll und ganz“ den Erwartungen entsprechen. Offen bleibt aus Privatanlegersicht freilich die Frage, ob Cenit auch für 2019 eine Dividende von 0,60 Euro je Aktie auskehren wird, was annähend einer Vollausschüttung entsprechen würde. Bilanz wäre das für die frei von Bankschulden agierende Gesellschaft mit ziemlicher Sicherheit darstellbar. Trotzdem kalkuliert boersengefluester.de lieber mit einer leichten Absenkung, was allerdings dann immer noch für eine erkleckliche Rendite reichen sollte.

Auf die mittlere Sicht deutlich wichtiger für die Performance der Aktie ist ohnehin, ob Cenit an den Langfristzielen bis 2025 festhalten kann. Die sehen immerhin Erlöse von 300 Mio. Euro sowie eine EBIT-Rendite von acht bis zehn Prozent vor. Wir sind gespannt, ob sich dieser Renditeanspruch tatsächlich verwirklichen lässt. Insgesamt ist der Spezialwert für boersengefluester.de eine Halten-Position. So ist die Bewertung des Unternehmens am Kapitalmarkt vergleichsweise moderat. Allerdings haben etliche andere Companys aus der Peer Group – insbesondere Mensch und Maschine – in den vergangenen Jahren deutlich überzeugendere Ergebnisse vorgelegt und damit auch eine entsprechend bessere Entwicklung an der Börse erzielt. Eine Performance (Kursveränderung plus Dividende) von bislang gerade einmal zwei Prozent in einem Börsenjahr wie 2019 ist jedenfalls alles andere als berauschend.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540710 | DE0005407100 | AG | 54,39 Mio € | 06.05.1998 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 147,24 | 146,07 | 162,15 | 184,72 | 207,33 | 207,00 | 215,00 | |

| EBITDA1,2 | 9,59 | 11,27 | 11,94 | 16,41 | 17,26 | 9,30 | 18,00 | |

| EBITDA-margin %3 | 6,51 | 7,72 | 7,36 | 8,88 | 8,33 | 4,49 | 8,37 | |

| EBIT1,4 | 3,63 | 6,23 | 6,31 | 9,22 | 7,38 | -0,80 | 7,60 | |

| EBIT-margin %5 | 2,47 | 4,27 | 3,89 | 4,99 | 3,56 | -0,39 | 3,54 | |

| Net profit1 | 2,92 | 4,35 | 6,61 | 4,99 | -1,57 | -3,60 | 4,00 | |

| Net-margin %6 | 1,98 | 2,98 | 4,08 | 2,70 | -0,76 | -1,74 | 1,86 | |

| Cashflow1,7 | 12,28 | 8,24 | 11,49 | 5,33 | 10,34 | 11,00 | 0,00 | |

| Earnings per share8 | 0,28 | 0,51 | 0,75 | 0,54 | -0,23 | -0,42 | 0,36 | |

| Dividend per share8 | 0,47 | 0,75 | 0,50 | 0,04 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto:

...

© boersengefluester.de | Redaktion

Aktionäre von Cenit sollten sich den 5. November 2019 im Kalender ankreuzen. Dann wird der Softwareanbieter und IT-Dienstleiter nämlich seinen Bericht für das dritte Quartal vorlegen. Normalerweise ist das keine super spannende Angelegenheit. Doch diesmal wird sich zeigen, ob Cenit nach dem schwachen Auftaktviertel genügend Schwung aufgebaut hat, um die Jahresziele 2019 noch zu erreichen. Mit einem avisierten Ergebnis vor Zinsen und Steuern (EBIT) von 10 Mio. Euro sieht die Prognose aus heutiger Sicht jedenfalls äußerst ambitioniert aus. Und mit dem Finanzdienstleistungssektor, dem Automobil- und Luftfahrtbereich sowie dem Maschinenbau haben die Stuttgarter wichtige Kunden an Bord, denen es teilweise längst nicht mehr super gut geht. So mussten andere IT-Dienstleister wie die All For One Group ihre Prognosen bereits stutzen, da Projekte verzögert oder gekürzt wurden. Letztlich entscheidend ist allerdings auch bei der im strend regulierten Prime Standard gelisteten Cenit das vierte Quartal eines jeden Jahres.

Überhaupt nicht zufrieden können Investoren derweil mit der Margenentwicklung sein, auch wenn die Renditekurve maßgeblich mit der Akquisition des französischen Integrators von Dassault Systèms-Software, KEONYS zusammenhängt. Trotzdem: Insgesamt bleibt bei Cenit einfach zu wenig Ergebnis hängen – trotz der Bemühungen, den Anteil eigener Software weiter auszubauen. Freilich sorgten 2018 ausgerechnet Entwicklungsverzögerungen im Bereich Cenit-Software für unerwartete Belastungen. Kursmäßig hat der Bereich um 11 Euro Juli/August zwar gehalten und es gab sogar wieder eine Aufwärtsbewegung bis knapp an die Marke von 14 Euro. Doch von diesem Schwung ist momentan nicht mehr viel zu spüren. Hoffentlich kein böses Omen für die Vorlage der Neun-Monats-Zahlen.

Die Vision von CEO Kurt Bengel: Bis 2025 sollen die Erlöse auf 300 Mio. Euro klettern, mehr als zehn Prozent davon soll die eigene Software zusteuern – bei einer EBIT-Rendite von im Konzern insgesamt acht bis zehn Prozent. Gemessen daran wäre die bilanziell sehr solide aufgestellt Gesellschaft mit einer Marktkapitalisierung von zurzeit knapp 110 Mio. Euro wahrlich günstig zu haben. Doch es bleiben eben Zweifel, ob Cenit diese Messlatte in der jetzigen Aufstellung erreichen kann. Eine Halten-Position ist der Spezialwert für boersengefluester.de aber allemal, schon allein wegen der ansprechenden Dividendenrendite. Unsere Erwartungen für das dritte Quartal liegen derweil bei Erlösen von mindestens 42 Mio. Euro und einem Betriebsergebnis von rund 2,5 Mio. Euro.

Cenit

Kurs: 6,50

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540710 | DE0005407100 | AG | 54,39 Mio € | 06.05.1998 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 147,24 | 146,07 | 162,15 | 184,72 | 207,33 | 207,00 | 215,00 | |

| EBITDA1,2 | 9,59 | 11,27 | 11,94 | 16,41 | 17,26 | 9,30 | 18,00 | |

| EBITDA-margin %3 | 6,51 | 7,72 | 7,36 | 8,88 | 8,33 | 4,49 | 8,37 | |

| EBIT1,4 | 3,63 | 6,23 | 6,31 | 9,22 | 7,38 | -0,80 | 7,60 | |

| EBIT-margin %5 | 2,47 | 4,27 | 3,89 | 4,99 | 3,56 | -0,39 | 3,54 | |

| Net profit1 | 2,92 | 4,35 | 6,61 | 4,99 | -1,57 | -3,60 | 4,00 | |

| Net-margin %6 | 1,98 | 2,98 | 4,08 | 2,70 | -0,76 | -1,74 | 1,86 | |

| Cashflow1,7 | 12,28 | 8,24 | 11,49 | 5,33 | 10,34 | 11,00 | 0,00 | |

| Earnings per share8 | 0,28 | 0,51 | 0,75 | 0,54 | -0,23 | -0,42 | 0,36 | |

| Dividend per share8 | 0,47 | 0,75 | 0,50 | 0,04 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto:

...

© boersengefluester.de | Redaktion

Besonders einfach macht es Cenit seinen Aktionären nicht gerade, aus den Zwischenberichten valide Rückschlüsse auf den Fitnessgrad des Softwareanbieters und IT-Dienstleiters zu ziehen. Dafür fehlt es an Erläuterungen, beziehungsweise einordnenden Sätzen des Vorstands. Der positive Aspekt vorweg: An der Prognose für 2019, wonach sich der Umsatz mit rund 170 Mio. Euro weitgehend auf Vorjahresniveau bewegen soll und das Ergebnis vor Zinsen und Steuern (EBIT) auf etwa 10 Mio. Euro klettern soll, hält das Management fest. Allerdings müssen sich die Stuttgarter beim Betriebsergebnis noch mächtig strecken, denn zum Halbjahr 2019 steht bislang erst ein EBIT von 2,06 Mio. Euro zu Buche. Ingesamt hat Cenit zwar einen Teil des schwachen Auftaktviertels 2019 weggebügelt. Ob das jedoch reicht, um am Ende auf ein Betriebsergebnis von 10 Mio. Euro zu kommen, ist zumindest spekulativ. Schließlich sind die Materialaufwendungen im zweiten Quartal nochmals gestiegen. Das seit Jahresbeginn 2019 merklich ausgeweitete Delta zum EBITDA hängt indes mit den im Zuge der geänderten Bilanzierungsvorschriften (IFRS 16) spürbar höheren Abschreibungen zusammen.

[sws_yellow_box box_size="590"]Wertpapierdepot: Top-Konditionen oder fester Ansprechpartner? Warum oder?![/sws_yellow_box]

Positiv ist indes, dass der margenträchtige Umsatz mit eigener Software im ersten Halbjahr um mittlerweile gut zwölf Prozent auf 7,60 Mio. Euro geklettert ist. Hier lag Cenit nach drei Monaten 2019 noch um etwas mehr als 5,9 Prozent hinter dem entsprechenden Vorjahreswert zurück. Hintergrund: 2018 mussten die Schwaben noch mit Entwicklungsverzögerungen einräumen, die sich – trotz eines Jahresschlussspurts – nicht voll kompensieren ließen. Die Zahlen für das zweite Quartal 2019 legen zumindest die Vermutung nahe, dass Cenit dieses Problem nun aus der Welt geschafft hat. Zudem wäre sonst wohl auch kaum zu erklären, warum die Gesellschaft an ihren Jahreszielen festhält. Hoffnung macht auch, dass der Auftragsbestand auf Konzernebene mit 56,75 Mio. Euro um rund 5,8 Prozent über Vorjahr liegt. An der Börse kommt das Halbjahres-Update gut an, zumindest geht es mit dem Aktienkurs um drei Prozent auf 11,75 Euro gen Norden. Dieser Anstieg ist freilich insofern zu relativieren, weil er von einem Niveau ausgeht, welches gerade einmal dem von Ende 2014 entspricht. So hat der Anteilschein von Cenit allein in den vergangenen 52 Wochen um rund 30 Prozent an Wert eingebüßt. Auf Sicht von zwei Jahren liegt der Titel um die Hälfte hinten.

Alles andere als eine schöne Entwicklung, zumal einigermaßen vergleichbare Aktien wie zum Beispiel Mensch und Maschine in dieser Phase massiv in die Höhe geschossen sind. Und so bleibt fast nur die Aussage, wenn man diese Entwicklung denn überhaupt positiv sehen kann, dass die Cenit-Aktie den Crash vermutlich schon hinter sich hat. Bewertungstechnisch sieht das Papier nämlich längst sehr attraktiv aus, vorausgesetzt CEO Kurt Bengel kann seine Prognosen einlösen. So beträgt die Marktkapitalisierung der bankschuldenfreien Gesellschaft auf dem aktuellen Niveau rund 98 Mio. Euro. Abzüglich der liquiden Mittel von fast 23 Mio. Euro ergibt sich ein Unternehmenswert (Enterprise Value) von gut 75 Mio. Euro. Demnach würde Cenit also gerade einmal mit dem 7,5fachen des für 2019 zu erwartenden Betriebsergebnisses gehandelt. Da gibt es nichts zu meckern.

[sws_yellow_box box_size="570"]

Alles andere als eine schöne Entwicklung, zumal einigermaßen vergleichbare Aktien wie zum Beispiel Mensch und Maschine in dieser Phase massiv in die Höhe geschossen sind. Und so bleibt fast nur die Aussage, wenn man diese Entwicklung denn überhaupt positiv sehen kann, dass die Cenit-Aktie den Crash vermutlich schon hinter sich hat. Bewertungstechnisch sieht das Papier nämlich längst sehr attraktiv aus, vorausgesetzt CEO Kurt Bengel kann seine Prognosen einlösen. So beträgt die Marktkapitalisierung der bankschuldenfreien Gesellschaft auf dem aktuellen Niveau rund 98 Mio. Euro. Abzüglich der liquiden Mittel von fast 23 Mio. Euro ergibt sich ein Unternehmenswert (Enterprise Value) von gut 75 Mio. Euro. Demnach würde Cenit also gerade einmal mit dem 7,5fachen des für 2019 zu erwartenden Betriebsergebnisses gehandelt. Da gibt es nichts zu meckern.

[sws_yellow_box box_size="570"] Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Cenit im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 4 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Cenit-Aktie 10 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten.[/sws_yellow_box]

Bis zum Jahr 2025 hat sich die Gesellschaft sogar Erlöse von 300 Mio. Euro – bei einer EBIT-Marge zwischen acht und zehn Prozent – zum Ziel gesetzt. Sollte die "Strategie 2025" aufgehen, käme Cenit dann auf ein EBIT zwischen 24 und 30 Mio. Euro. Es braucht keine große prophetische Gabe um zu erkennen, dass der im Prime Standard gelistete Small Cap – so der Plan aufgeht – dann in ganz anderen Sphären notieren sollte. Wir riskieren es auf dem aktuellen Niveau und stufen den Anteilschein von Halten auf Kaufen herauf. Bei einer Sache bleiben wir jedoch: Ein paar einordnende Worte des Managements zur unterjährigen Entwicklung wären hilfreich – auch, wenn CEO Kurt Bengel uns Anfang Mai beim Hintergrundgespräch in Frankfurt sehr offen Rede und Antwort zur aktuellen Entwicklung gestanden hat. Aber es hat ja nicht jeder Anleger die Möglichkeit, in kleiner Runde mit dem Vorstand zu diskutieren.

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Cenit im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 4 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Cenit-Aktie 10 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten.[/sws_yellow_box]

Bis zum Jahr 2025 hat sich die Gesellschaft sogar Erlöse von 300 Mio. Euro – bei einer EBIT-Marge zwischen acht und zehn Prozent – zum Ziel gesetzt. Sollte die "Strategie 2025" aufgehen, käme Cenit dann auf ein EBIT zwischen 24 und 30 Mio. Euro. Es braucht keine große prophetische Gabe um zu erkennen, dass der im Prime Standard gelistete Small Cap – so der Plan aufgeht – dann in ganz anderen Sphären notieren sollte. Wir riskieren es auf dem aktuellen Niveau und stufen den Anteilschein von Halten auf Kaufen herauf. Bei einer Sache bleiben wir jedoch: Ein paar einordnende Worte des Managements zur unterjährigen Entwicklung wären hilfreich – auch, wenn CEO Kurt Bengel uns Anfang Mai beim Hintergrundgespräch in Frankfurt sehr offen Rede und Antwort zur aktuellen Entwicklung gestanden hat. Aber es hat ja nicht jeder Anleger die Möglichkeit, in kleiner Runde mit dem Vorstand zu diskutieren.

Cenit

Kurs: 6,50

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Cenit im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 4 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Cenit-Aktie 10 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten.[/sws_yellow_box]

Bis zum Jahr 2025 hat sich die Gesellschaft sogar Erlöse von 300 Mio. Euro – bei einer EBIT-Marge zwischen acht und zehn Prozent – zum Ziel gesetzt. Sollte die "Strategie 2025" aufgehen, käme Cenit dann auf ein EBIT zwischen 24 und 30 Mio. Euro. Es braucht keine große prophetische Gabe um zu erkennen, dass der im Prime Standard gelistete Small Cap – so der Plan aufgeht – dann in ganz anderen Sphären notieren sollte. Wir riskieren es auf dem aktuellen Niveau und stufen den Anteilschein von Halten auf Kaufen herauf. Bei einer Sache bleiben wir jedoch: Ein paar einordnende Worte des Managements zur unterjährigen Entwicklung wären hilfreich – auch, wenn CEO Kurt Bengel uns Anfang Mai beim Hintergrundgespräch in Frankfurt sehr offen Rede und Antwort zur aktuellen Entwicklung gestanden hat. Aber es hat ja nicht jeder Anleger die Möglichkeit, in kleiner Runde mit dem Vorstand zu diskutieren.

Tipp von boersengefluester.de: Schauen Sie sich bitte auch das Firmenprofil von Cenit im Rahmen unserer exklusiven 3-Säulen-Strategie für Value-Anleger an. Dort erhält das Unternehmen auf Sicht von drei Jahren 4 von 9 möglichen Punkten. Mit Blick auf fünf Jahre sammelt die Cenit-Aktie 10 von 15 Punkten. Und bezogen auf zehn Jahre bekommt der Titel 22 von maximal 30 Punkten.[/sws_yellow_box]

Bis zum Jahr 2025 hat sich die Gesellschaft sogar Erlöse von 300 Mio. Euro – bei einer EBIT-Marge zwischen acht und zehn Prozent – zum Ziel gesetzt. Sollte die "Strategie 2025" aufgehen, käme Cenit dann auf ein EBIT zwischen 24 und 30 Mio. Euro. Es braucht keine große prophetische Gabe um zu erkennen, dass der im Prime Standard gelistete Small Cap – so der Plan aufgeht – dann in ganz anderen Sphären notieren sollte. Wir riskieren es auf dem aktuellen Niveau und stufen den Anteilschein von Halten auf Kaufen herauf. Bei einer Sache bleiben wir jedoch: Ein paar einordnende Worte des Managements zur unterjährigen Entwicklung wären hilfreich – auch, wenn CEO Kurt Bengel uns Anfang Mai beim Hintergrundgespräch in Frankfurt sehr offen Rede und Antwort zur aktuellen Entwicklung gestanden hat. Aber es hat ja nicht jeder Anleger die Möglichkeit, in kleiner Runde mit dem Vorstand zu diskutieren.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540710 | DE0005407100 | AG | 54,39 Mio € | 06.05.1998 | Kaufen | |

* * *

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 147,24 | 146,07 | 162,15 | 184,72 | 207,33 | 207,00 | 215,00 | |

| EBITDA1,2 | 9,59 | 11,27 | 11,94 | 16,41 | 17,26 | 9,30 | 18,00 | |

| EBITDA-margin %3 | 6,51 | 7,72 | 7,36 | 8,88 | 8,33 | 4,49 | 8,37 | |

| EBIT1,4 | 3,63 | 6,23 | 6,31 | 9,22 | 7,38 | -0,80 | 7,60 | |

| EBIT-margin %5 | 2,47 | 4,27 | 3,89 | 4,99 | 3,56 | -0,39 | 3,54 | |

| Net profit1 | 2,92 | 4,35 | 6,61 | 4,99 | -1,57 | -3,60 | 4,00 | |

| Net-margin %6 | 1,98 | 2,98 | 4,08 | 2,70 | -0,76 | -1,74 | 1,86 | |

| Cashflow1,7 | 12,28 | 8,24 | 11,49 | 5,33 | 10,34 | 11,00 | 0,00 | |

| Earnings per share8 | 0,28 | 0,51 | 0,75 | 0,54 | -0,23 | -0,42 | 0,36 | |

| Dividend per share8 | 0,47 | 0,75 | 0,50 | 0,04 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Foto: Splitshire

...

© boersengefluester.de | Redaktion

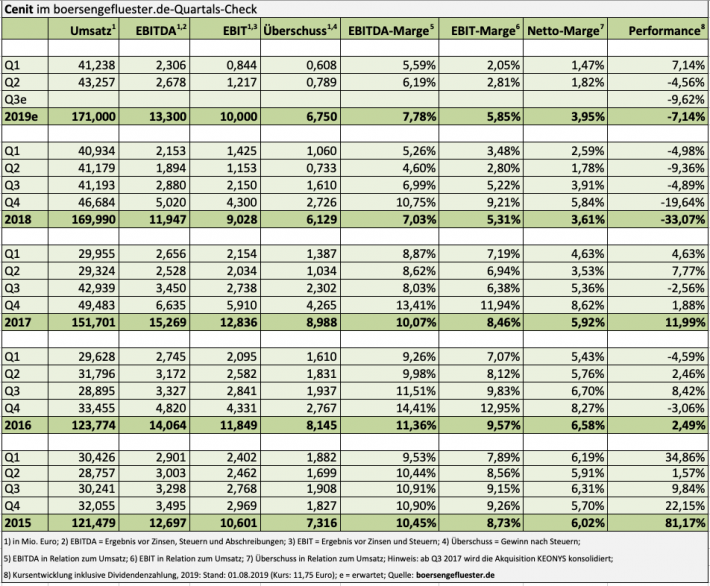

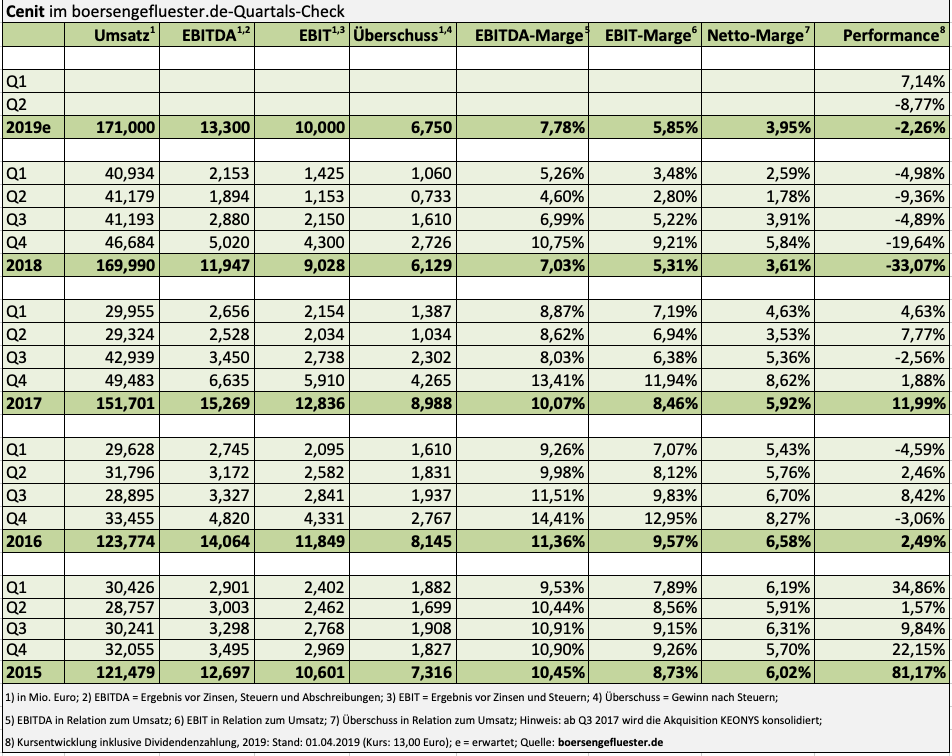

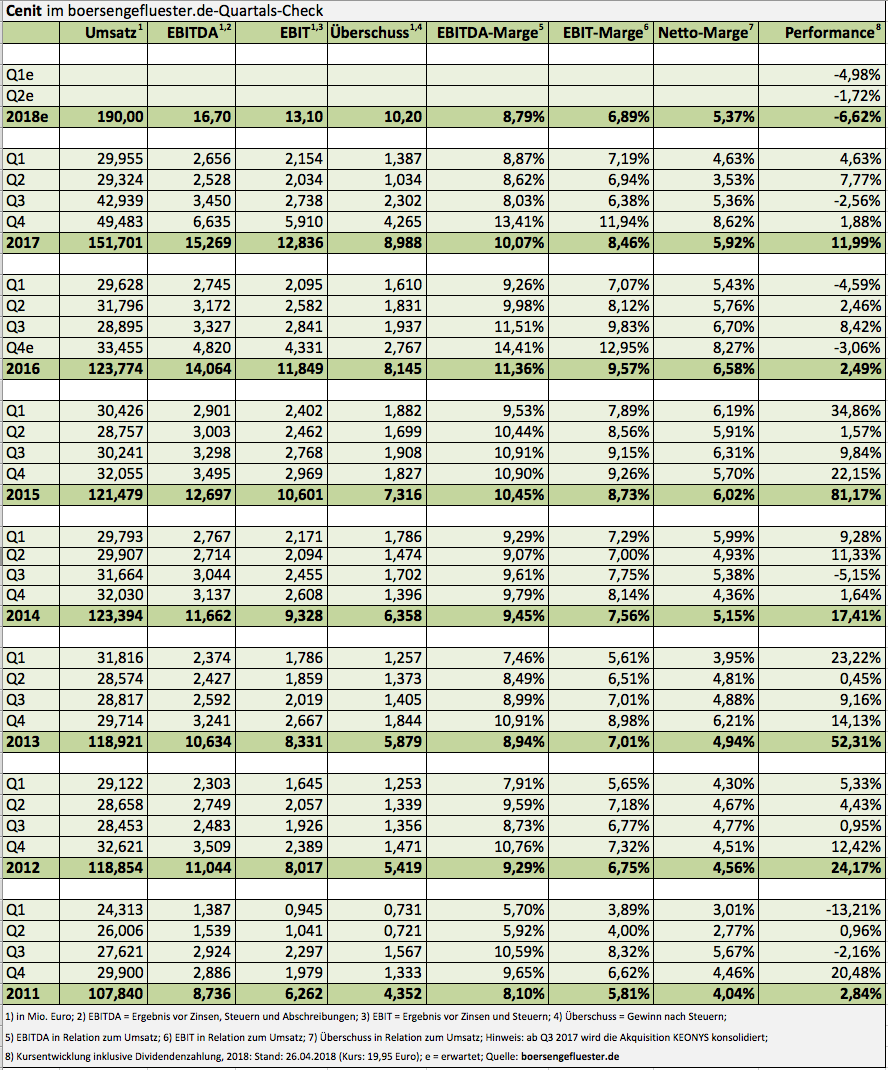

Im Chart hatte sich die Entwicklung bereits angedeutet. Nun bekommen die Investoren es auch schwarz auf weiß, warum der Aktienkurs von Cenit auf das Niveau von vor vier Jahren zurückgefallen ist. Mit Erlösen von knapp 170 Mio. Euro für 2018 hat das Software- und Beratungshaus die eigene – im vergangenen Sommer bereits nach unten angepasste – Prognosespanne von 175 bis 180 Euro nochmals verfehlt. Und auch beim Ergebnis vor Zinsen und Steuern (EBIT) blieben die Stuttgarter mit 9,03 Mio. Euro um rund 1 Mio. Euro unter der eigenen Vorschau. Ursprünglich wollte Cenit sogar bei knapp 13 Mio. Euro EBIT landen. In seinem Vorwort zum neuen Geschäftsberichts geht Vorstandssprecher Kurt Bengel zwar relativ neutral auf die Prognoseverfehlung ein. Doch wer „Mr. Cenit“ kennt, der weiß, wie sehr ihn das Resultat fuchsen wird. Sowohl Umsatz als auch Ergebnis bleiben im Abschlussquartal spürbar hinter den entsprechenden Vorjahreswerten zurück. Belastet hat insbesondere den Rückgang beim Verkauf der eigenen Software. „Der Hauptgrund liegt in der Verzögerung der Fertigstellung neuer Softwarefunktionen, insbesondere im Bereich der Softwarelösungen für die digitale Fabrik“, heißt es offiziell. Losgelöst davon wird in Finanzkreisen freilich schon eine ganze Weile getuschelt, dass die Forcierung der eigenen Software beim langjährigen Kooperationspartner Dassault Systèmes nicht gerade auf Gegenliebe stößt.

Einen für Aktionäre unpopulären Schritt geht Cenit bei der Dividende: Nach drei sehr offensiven Ausschüttungsjahren mit einer Gesamtdividende von jeweils 1 Euro je Aktie, kürzt die Gesellschaft ihre Ausschüttung zur nächsten Hauptversammlung am 24. Mai 2019 auf 0,60 Euro pro Anteilschein. Damit bringt es der Titel zwar noch immer auf eine weit überdurchschnittliche Rendite von 4,6 Prozent. Das liegt zu einem maßgeblichen Teil aber eben auch an den deutlich rückläufigen Kursen der Cenit-Aktie. Den Ausblick formuliert Vorstandssprecher Bengel vergleichsweise zurückhaltend: „Auch wir müssen davon ausgehen, dass sich das Wachstum im Umfeld der Cenit etwas verhaltener entwickeln wird.“ So ist bei konstanten Erlösen von rund 170 Mio. Euro mit einem EBIT von 10 Mio. Euro zu rechnen. Das entspricht einer operativen Rendite von 5,9 Prozent. Zum Vergleich: Bis 2025 wollen die Stuttgarter den Umsatz auf 300 Mio. Euro hieven und dabei auf eine EBIT-Rendite von 8 bis 10 Prozent kommen. Im Idealfall würde das auf ein Betriebsergebnis von 30 Mio. Euro hinauslaufen – bei einer gegenwärtigen Marktkapitalisierung von knapp 109 Mio. Euro. Doch bis 2025 ist es noch eine Ecke hin und der Fokus der Investoren konzentriert sich nun erst einmal auf 2019.

Einen für Aktionäre unpopulären Schritt geht Cenit bei der Dividende: Nach drei sehr offensiven Ausschüttungsjahren mit einer Gesamtdividende von jeweils 1 Euro je Aktie, kürzt die Gesellschaft ihre Ausschüttung zur nächsten Hauptversammlung am 24. Mai 2019 auf 0,60 Euro pro Anteilschein. Damit bringt es der Titel zwar noch immer auf eine weit überdurchschnittliche Rendite von 4,6 Prozent. Das liegt zu einem maßgeblichen Teil aber eben auch an den deutlich rückläufigen Kursen der Cenit-Aktie. Den Ausblick formuliert Vorstandssprecher Bengel vergleichsweise zurückhaltend: „Auch wir müssen davon ausgehen, dass sich das Wachstum im Umfeld der Cenit etwas verhaltener entwickeln wird.“ So ist bei konstanten Erlösen von rund 170 Mio. Euro mit einem EBIT von 10 Mio. Euro zu rechnen. Das entspricht einer operativen Rendite von 5,9 Prozent. Zum Vergleich: Bis 2025 wollen die Stuttgarter den Umsatz auf 300 Mio. Euro hieven und dabei auf eine EBIT-Rendite von 8 bis 10 Prozent kommen. Im Idealfall würde das auf ein Betriebsergebnis von 30 Mio. Euro hinauslaufen – bei einer gegenwärtigen Marktkapitalisierung von knapp 109 Mio. Euro. Doch bis 2025 ist es noch eine Ecke hin und der Fokus der Investoren konzentriert sich nun erst einmal auf 2019.

Foto: Pixabay

...

Foto: Pixabay

...

Cenit

Kurs: 6,50

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 147,24 | 146,07 | 162,15 | 184,72 | 207,33 | 207,00 | 215,00 | |

| EBITDA1,2 | 9,59 | 11,27 | 11,94 | 16,41 | 17,26 | 9,30 | 18,00 | |

| EBITDA-margin %3 | 6,51 | 7,72 | 7,36 | 8,88 | 8,33 | 4,49 | 8,37 | |

| EBIT1,4 | 3,63 | 6,23 | 6,31 | 9,22 | 7,38 | -0,80 | 7,60 | |

| EBIT-margin %5 | 2,47 | 4,27 | 3,89 | 4,99 | 3,56 | -0,39 | 3,54 | |

| Net profit1 | 2,92 | 4,35 | 6,61 | 4,99 | -1,57 | -3,60 | 4,00 | |

| Net-margin %6 | 1,98 | 2,98 | 4,08 | 2,70 | -0,76 | -1,74 | 1,86 | |

| Cashflow1,7 | 12,28 | 8,24 | 11,49 | 5,33 | 10,34 | 11,00 | 0,00 | |

| Earnings per share8 | 0,28 | 0,51 | 0,75 | 0,54 | -0,23 | -0,42 | 0,36 | |

| Dividend per share8 | 0,47 | 0,75 | 0,50 | 0,04 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Unabhängig von der gegenwärtigen Schwächephase des Aktienkurses bleibt Cenit jedoch ein qualitativ eher hochwertiger Small Cap mit solider Bilanz frei von Bankschulden, dafür mit rund 18 Mio. Euro Cash. Und auch bei einer andere Sache hebt sich Cenit positiv ab. „Wir stemmen unsere Investitionen aus zuvor verdientem Geld und verzichten darauf, unsere Entwicklungsaufwendungen in der Bilanz als Vermögenswerte zu aktivieren, sondern buchen sie als Aufwand in unserer Gewinn- und Verlustrechnung“, erklärt Vorstand Bengel. Insgesamt ist boersengefluester.de mit der aktuellen Performance zwar alles andere als zufrieden und es ist klar, dass Cenit nun dringend wieder Vertrauen am Kapitalmarkt aufbauen muss. So etwas dauert Zeit. Auf die lange Sicht sprechen die Kennzahlen aber eher für die Cenit-Aktie. Insbesondere die hohe Dividendenrendite sollte die Notiz in den kommenden Wochen stützen – auch wenn kurzfristig noch die Enttäuschung über die Prognoseverfehlung den Chart dominiert.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540710 | DE0005407100 | AG | 54,39 Mio € | 06.05.1998 | Kaufen | |

* * *

Foto: Pixabay

...

Foto: Pixabay

...

© boersengefluester.de | Redaktion

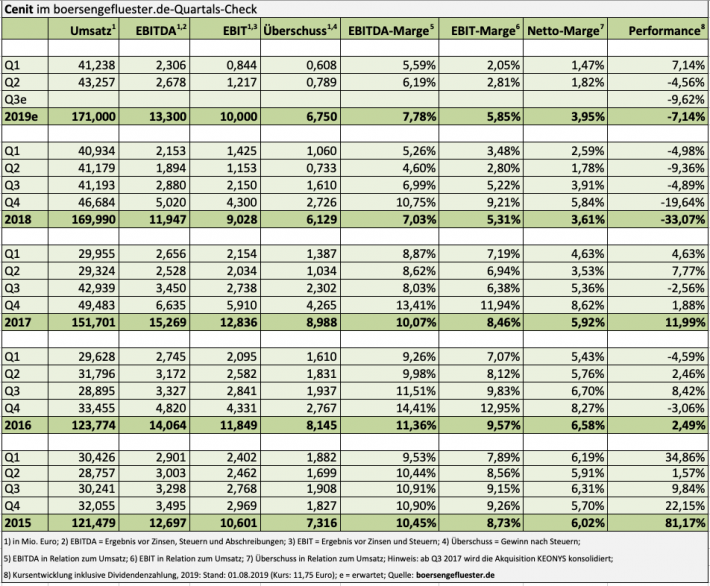

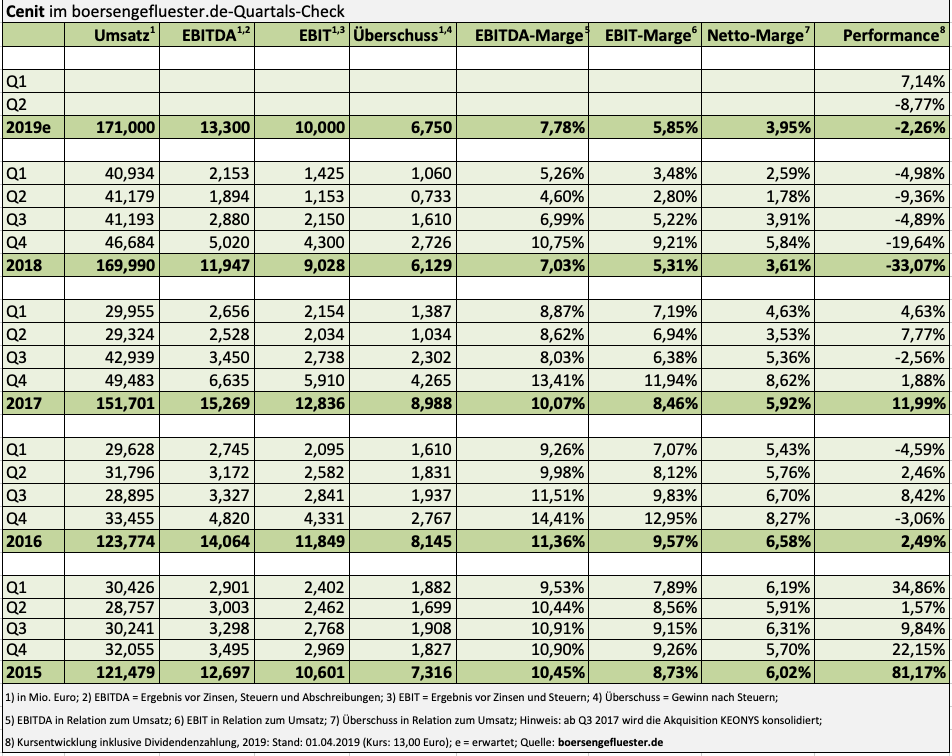

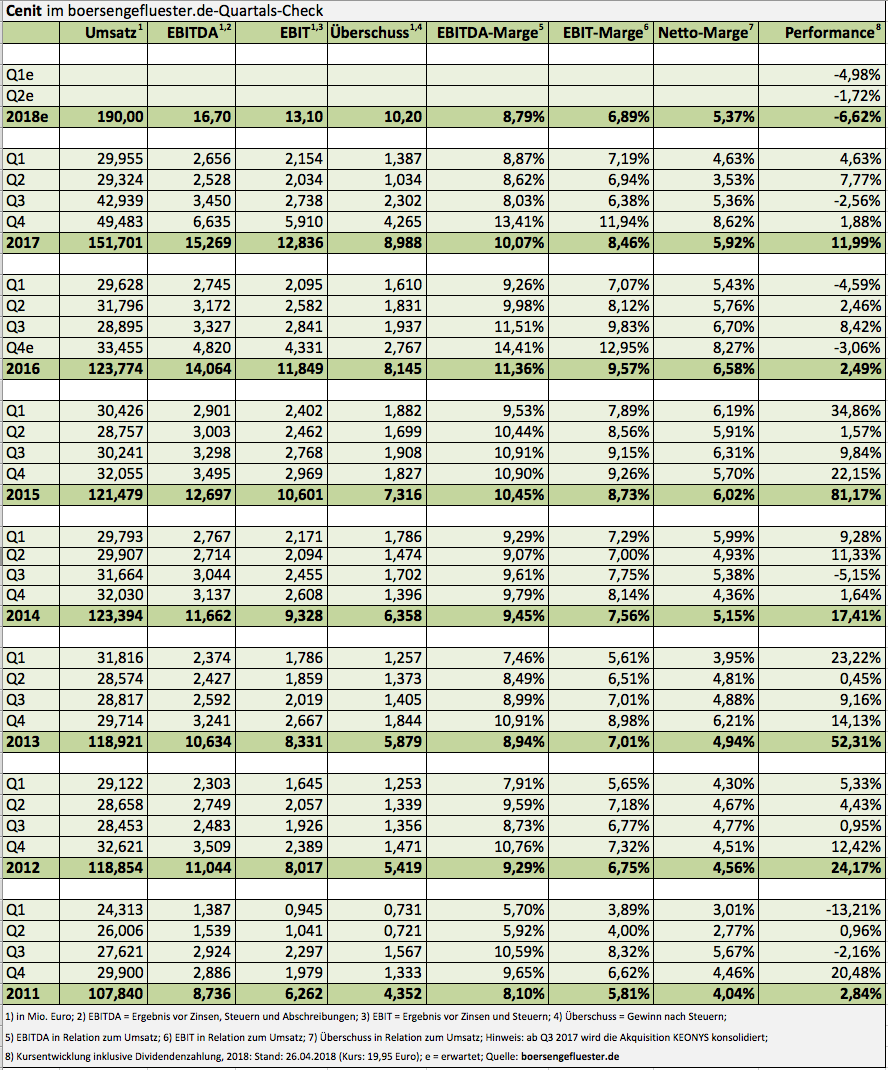

Das weiß auch Vorstandschef Kurt Bengel: Der Ausblick von Cenit ist jetzt nicht unbedingt das, was Investoren vor Begeisterung vom Hocker reißt. So rechnet das Software- und Beratungshaus für 2018 zwar mit einem Umsatzplus von 25 Prozent auf dann vermutlich rund 190 Mio. Euro. Das Ergebnis vor Zinsen und Steuern (EBIT) dürfte derweil allerdings auf dem Niveau von 2017 verharren. Das wiederum bedeutet, dass die operative Marge der Stuttgarter von zuletzt knapp 8,5 Prozent auf weniger als sieben Prozent zurückfallen würde. Mit ein Grund für den Renditeknick – aber auch für den steilen Erlösanstieg – ist der im laufenden Jahr erstmals voll zu konsolidierende Dassault Systèms-Integrator KEONYS. Cenit hatte den französischen Reseller im Frühjahr 2017 zwar recht günstig für rund 6 Mio. Euro übernommen. Doch nach dem Tod des Gründers vor einigen Jahren war die aus dem Dassault-Konzern hervorgegangene Gesellschaft aus der Spur geraten. „Wir befinden uns mitten in der Integration“, sagt Bengel beim Hintergrundgespräch in der Frankfurter City. Spätestens im Sommer des laufenden Jahres soll die Integration jedoch erledigt sein. Dabei zeigt sich Bengel zuversichtlich, KEONYS an das Rendite-Niveau von Cenit heranführen zu können.

Losgelöst von den reinen Ertragszahlen: Für Cenit ist KEONYS – mit einem Marktanteil von 60 bis 70 Prozent in Frankreich – ein super Türöffner in dem Nachbarland. Dem Vernehmen nach äußerte sich der Cenit-Top-Kunde Airbus ebenfalls ganz happy über den Deal. Allerdings ist KEONYS nicht der einzige Grund für das eher zurückhaltend formulierte EBIT-Ziel für 2018. Laut Bengel drücken vertragstechnische Dinge im Bereich Fremdsoftware vorübergehend auf die Ertragskraft von Cenit. Gleichwohl sieht CEO Bengel keinen Grund, die für 2020 formulierten Ziele anzutasten, wonach Cenit 200 Mio. Euro Umsatz und eine EBIT-Marge von 10 Prozent anstrebt. Ein Blick auf den aktuellen Chart der – vor fast genau 20 Jahren an den Neuen Markt gekommenen Aktie (HIER) – lässt jedoch den Eindruck aufkommen, dass einige Investoren genau an diesem Punkt ihre Zweifel haben. Letztlich befindet sich die Gesellschaft zurzeit in einer Art Übergangsphase – was freilich nie förderlich für den Kursverlauf ist.

Was das Thema Rendite angeht, werden die Anleger die Entwicklung in den kommenden Quartalen also mit Argusaugen verfolgen. Kurzfristig könnte der Titel dagegen von der nahenden Dividendenausschüttung profitieren. Immerhin hat Cenit auch für die Hauptversammlung am 18. Mai 2018 eine Dividende von insgesamt 1,00 Euro je Aktie auf die Agenda gesetzt. Damit bringt es der im Prime Standard gelistete Titel auf eine weit überdurchschnittliche Rendite von 5,0 Prozent. Ansonsten gilt die übergeordnete Investmentstory weiter. Das heißt: Der stark auf den Vertrieb von Dassault-Produkte fokussierte Cenit-Konzern will den Anteil eigener Software auf rund 17 Prozent hieven und damit entsprechend mehr Gewinn erzielen. Zur Einordnung: 2016 machte Cenit-Software 14,2 Prozent vom Konzernumsatz aus, durch die KEONYS-Übernahme verwässerte sich diese Quote 2017 allerdings auf 11,6 Prozent.

Was das Thema Rendite angeht, werden die Anleger die Entwicklung in den kommenden Quartalen also mit Argusaugen verfolgen. Kurzfristig könnte der Titel dagegen von der nahenden Dividendenausschüttung profitieren. Immerhin hat Cenit auch für die Hauptversammlung am 18. Mai 2018 eine Dividende von insgesamt 1,00 Euro je Aktie auf die Agenda gesetzt. Damit bringt es der im Prime Standard gelistete Titel auf eine weit überdurchschnittliche Rendite von 5,0 Prozent. Ansonsten gilt die übergeordnete Investmentstory weiter. Das heißt: Der stark auf den Vertrieb von Dassault-Produkte fokussierte Cenit-Konzern will den Anteil eigener Software auf rund 17 Prozent hieven und damit entsprechend mehr Gewinn erzielen. Zur Einordnung: 2016 machte Cenit-Software 14,2 Prozent vom Konzernumsatz aus, durch die KEONYS-Übernahme verwässerte sich diese Quote 2017 allerdings auf 11,6 Prozent.

Foto: Pixabay...

Foto: Pixabay...

Cenit

Kurs: 6,50

Boersengefluester.de collects the most important key figures from all annual reports, including the income statement, balance sheet and cash flow statement. We also compile our own forecasts for the companies' key figures - including earnings per share and dividends.

| The most important financial data at a glance | ||||||||

| 2020 | 2021 | 2022 | 2023 | 2024 | 2025 | 2026 | ||

| Sales1 | 147,24 | 146,07 | 162,15 | 184,72 | 207,33 | 207,00 | 215,00 | |

| EBITDA1,2 | 9,59 | 11,27 | 11,94 | 16,41 | 17,26 | 9,30 | 18,00 | |

| EBITDA-margin %3 | 6,51 | 7,72 | 7,36 | 8,88 | 8,33 | 4,49 | 8,37 | |

| EBIT1,4 | 3,63 | 6,23 | 6,31 | 9,22 | 7,38 | -0,80 | 7,60 | |

| EBIT-margin %5 | 2,47 | 4,27 | 3,89 | 4,99 | 3,56 | -0,39 | 3,54 | |

| Net profit1 | 2,92 | 4,35 | 6,61 | 4,99 | -1,57 | -3,60 | 4,00 | |

| Net-margin %6 | 1,98 | 2,98 | 4,08 | 2,70 | -0,76 | -1,74 | 1,86 | |

| Cashflow1,7 | 12,28 | 8,24 | 11,49 | 5,33 | 10,34 | 11,00 | 0,00 | |

| Earnings per share8 | 0,28 | 0,51 | 0,75 | 0,54 | -0,23 | -0,42 | 0,36 | |

| Dividend per share8 | 0,47 | 0,75 | 0,50 | 0,04 | 0,00 | 0,00 | 0,00 | |

Quelle: boersengefluester.de and company details

Mit Abstand wichtigster Einsatzbereich sind digitale Produktentwicklungen und Auftragsservices – kurz PLM (Product Lifecycle Management) genannt. Der Bereich EIM (Enterprise Information Management) – hier adressiert Cenit Banken und Versicherungen mit Software zum Management von Dokumenten – steuerte zuletzt nur noch 12,5 Prozent zum Konzernumsatz bei. Hier würde Vorstandschef Bengel gern stärker wachsen, zumal es sich um ein sehr profitables Geschäft handelt. Engpass ist zurzeit jedoch das Personal. „Wir suchen händeringend Mitarbeiter“, sagt Bengel. Nun: Womöglich wäre eine Übernahme aus dem EIM-Umfeld ein probates Mittel, um das Potenzial besser abzuschöpfen. Zumindest an der Finanzierung würde ein Übernahme kaum scheitern: Cenit hat mehr als 23 Mio. Euro an liquiden Mitteln auf der Aktivseite der Bilanz und agiert quasi frei von Finanzverbindlichkeiten. Ein Aspekt, den Anleger bei der auf den ersten Blick recht üppigen Bewertung beachten sollten. Spannend wird auch ein ganz anderes Thema: Immerhin haben die Stuttgarter angefangen, sich mit der „Strategie 2025“ zu befassen. Bereits zum nächsten Jahres-Kick-off will Bengel dem Cenit-Team – und damit auch den Investoren – die neue Langfristplanung vorstellen.

In order to provide the broadest possible basis for the assessment and valuation of the share, boersengefluester.de offers a large number of fundamental key figures as well as technical data on the performance of the respective share.

| INVESTOR-INFORMATION | ||||||

| ©boersengefluester.de | ||||||

| Cenit | ||||||

| WKN | ISIN | Legal Type | Marketcap | IPO | Recommendation | Located |

| 540710 | DE0005407100 | AG | 54,39 Mio € | 06.05.1998 | Kaufen | |

* * *

Foto: Pixabay...

Foto: Pixabay...

© boersengefluester.de | Redaktion

[caption id="attachment_110844" align="alignright" width="299"] Der damalige Cenit-Vorstand beim Neuer-Markt-IPO am 6. Mai 1998[/caption]

Wenn sich die Aktionäre von Cenit am 18. Mai 2018 zur Hauptversammlung treffen, wird mit Sicherheit ein Hauch von Neuer Markt in der Filderhalle in Leinfelden-Echterdingen zu spüren sein. Immerhin liegt das Börsendebüt des Softwarespezialisten an diesem Tag fast genau 20 Jahre zurück. Genau genommen fand das IPO am Neuen Markt am 6. Mai 1998 zu einem Ausgabepreis von 125 D-Mark statt – was, bereinigt um die Währungsumstellung und die zwei großen Aktiensplits von 1999 und 2006, einem Startkurs von fast genau 8 Euro entspricht. Inklusive der seit dem IPO ausgezahlten Dividenden von bislang 6,33 Euro türmt sich die Gesamtperformance der Cenit-Aktie bei einem gegenwärtigen Kurs von 20,20 Euro damit auf 232 Prozent – was einer jährlichen Rendite von rund 6,2 Prozent entspricht. Bestimmt gibt es eine Reihe von Papieren, die in dieser Zeit mehr abgeworfen haben. Andererseits sind vermutlich noch sehr viel mehr Unternehmen aus dieser Zeit längst nicht mehr existent, während Cenit – 30 Jahre nach der Gründung – so fit wie wohl nie zuvor ist. Noch so eine Besonderheit der Stuttgarter ist es, dass mit dem seit 2007 als Vorstandssprecher tätigen Kurt Bengel ein Mann an der Spitze steht, der bereits seit 1988 bei Cenit tätig ist. Kontinuität wird also großgeschrieben bei den Schwaben.

Der damalige Cenit-Vorstand beim Neuer-Markt-IPO am 6. Mai 1998[/caption]

Wenn sich die Aktionäre von Cenit am 18. Mai 2018 zur Hauptversammlung treffen, wird mit Sicherheit ein Hauch von Neuer Markt in der Filderhalle in Leinfelden-Echterdingen zu spüren sein. Immerhin liegt das Börsendebüt des Softwarespezialisten an diesem Tag fast genau 20 Jahre zurück. Genau genommen fand das IPO am Neuen Markt am 6. Mai 1998 zu einem Ausgabepreis von 125 D-Mark statt – was, bereinigt um die Währungsumstellung und die zwei großen Aktiensplits von 1999 und 2006, einem Startkurs von fast genau 8 Euro entspricht. Inklusive der seit dem IPO ausgezahlten Dividenden von bislang 6,33 Euro türmt sich die Gesamtperformance der Cenit-Aktie bei einem gegenwärtigen Kurs von 20,20 Euro damit auf 232 Prozent – was einer jährlichen Rendite von rund 6,2 Prozent entspricht. Bestimmt gibt es eine Reihe von Papieren, die in dieser Zeit mehr abgeworfen haben. Andererseits sind vermutlich noch sehr viel mehr Unternehmen aus dieser Zeit längst nicht mehr existent, während Cenit – 30 Jahre nach der Gründung – so fit wie wohl nie zuvor ist. Noch so eine Besonderheit der Stuttgarter ist es, dass mit dem seit 2007 als Vorstandssprecher tätigen Kurt Bengel ein Mann an der Spitze steht, der bereits seit 1988 bei Cenit tätig ist. Kontinuität wird also großgeschrieben bei den Schwaben.

Die jetzt vorgelegten Zahlen für 2017 liegen derweil – zumindest was die Ergebnisausbeute angeht – einen Tick über den Erwartungen, während die Erlöse mit 151,70 Mio. Euro ganz leicht unterhalb der Messlatte von boersengefluester.de angekommen sind. Positiv überrascht sind wir hingegen vom Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) von 15,27 Mio. Euro sowie dem Netto-Gewinn von 8,99 Mio. Euro. Die Dividende lässt Cenit – wie von uns vermutet – bei 1,00 Euro je Anteilschein, womit der Titel auf eine ansprechende Rendite von 4,95 Prozent kommt. Ein Malus ist zwar, dass Cenit nahezu den kompletten Konzerngewinn auskehrt. Andererseits ist die Gesellschaft frei von Bankschulden und hat sich bereits seit einigen Jahren eine großzügige Dividendenpolitik auf die Fahnen geschrieben. Eine Entscheidung, die von der Börse durchaus honoriert wird. Cenit vertreibt überwiegend Software von Dassault Systèmes – will den Anteil eigener Programme aber spürbar forcieren. Schließlich sind hier die Margen attraktiver. Eingesetzt wird die Software in der Regel für die Optimierung digitaler Produktsimulierungen. Wichtige Kunden stammen aus dem Branchen Automobil, Maschinenbau, Luft- & Raumfahrt sowie der Konsumgüterindustrie.